Cadastro das Alíquotas das Atividades Desoneradas (Lei 12.546/2011)

A atividade desonerada é uma atividade que se enquadra em uma política de desoneração da Folha de Pagamento, que substitui a contribuição previdenciária por um percentual do faturamento da Empresa.

A desoneração da Folha de Pagamento foi iniciada em 2012 e tem como objetivo reduzir a carga tributária das empresas, estimulando a contratação de pessoas e diminuindo os encargos trabalhistas.

A alíquota (percentual) da atividade desonerada refere-se à proporção da receita bruta total de uma empresa que provém de atividades econômicas específicas que se qualificam para o regime de desoneração da folha de pagamento.

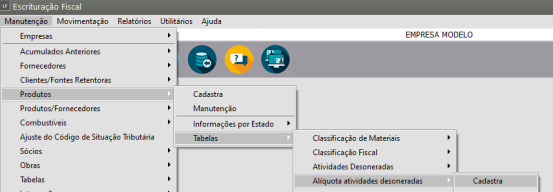

Para realizar o cadastro das Atividades Desoneradas, acesse o Menu Manutenção>Produtos>Tabelas>Alíquota atividades desoneradas>Cadastra.

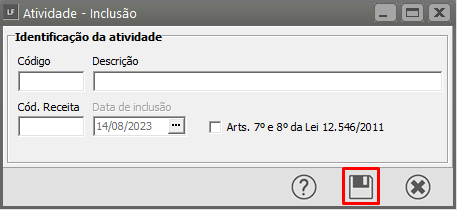

Através desta tela serão cadastradas as atividades incluídas na Lei 12.546/2011. O campo Código representa um identificador único para a atividade, através do qual podem ser realizadas outras operações do sistema (como a geração do Bloco P do EFD Contribuições, ou a desoneração da folha de pagamento na geração da GPS, no sistema de folha de pagamento).

O campo Descrição tem como finalidade nomear a atividade.

O Cód. Receita indica o código de receita usado na guia DARF para recolher o valor correspondente a atividade e é usado na geração do Bloco P do EFD Contribuições também.

O campo Data de inclusão é acessível apenas através do sistema de folha de pagamento. Ele indicará a data em que a Lei 12.546/2011 passou a abranger esta atividade.

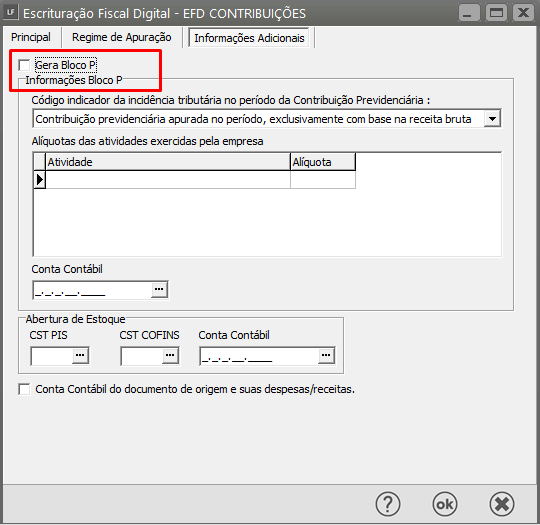

No momento da geração do arquivo da Escrituração Fiscal Digital (EFD Contribuições), na aba Principal você encontrará a opção para geração do Bloco P.

O Bloco P é “A escrituração do Bloco ‘P’ será específica para a apuração da Contribuição Previdenciária sobre Receita, efetuada pela pessoa jurídica de forma autônoma e independente da escrituração de apuração do PIS/Pasep e da Cofins, constante nos Blocos ‘A’, ‘C’, ‘D’, ‘F’ e ‘M’”.

O valor da receita bruta, base da Contribuição Previdenciária, deverá ser informado de forma centralizada, ou seja, assim como já ocorre no PIS e na COFINS, a Contribuição Previdenciária será o somatório das receitas bruta de todas as filiais, e informado no CNPJ da matriz.

As empresas obrigadas a gerar o Bloco P são aquelas que se enquadram nos artigos 7° e 8° da lei 12.546/2011:

Veja também os Itens:

- Cadastrando Atividades Desoneradas

- Cadastro das Alíquotas das Atividades Desoneradas

- Relatório de Desoneração da Folha de Pagamento

- Relatório da Desoneração da Folha de Pagamento

- Relatório para Auxílio na Conferência dos Valores apurados sobre a Desoneração das Receitas (Lei 12.546/2011)