DIFAL (Diferencial de Alíquota de ICMS) e FCP (Fundo de Combate a Pobreza)

Veja também oso Itens:Item:

- Definindo Critério para Cálculo de Impostos

CadastrandoExportandoodadosPlanoparaFiscala(CFOPGuia Nacional de Recolhimento de Tributos Estaduais -Código Fiscal de Operações)GNRE- Cadastrando

AlíquotasInformações por Estado - Emitindo Notas Fiscais Eletrônicas

- Redução na Base de Cálculo do ICMS

- Redução no Valor do ICMS (Emitente e Destinatário do Estado do Paraná)

- Substituição Tributária

- Substituição Tributária

- Conceito Alterando Valores Manualmente para NFe de ImportaçãoImportação da Tabela IBPT (Instituto Brasileiro de Planejamento Tributário) Lei da TransparênciaCadastro dos Motivos da DesoneraçãoCadastro das Alíquotas das Atividades DesoneradasParametrizando a Empresa - aba ImpostosNota Fiscal de Complemento de ICMSCálculo de Substituição TributáriaCálculo de STpara EmpresasPertencentespertencentes ao Simples Nacional- PRODEIC - Programa de Desenvolvimento Industrial e Comercial (Emitente do

Estado doMatoGrosso)Grosso) - TARE - Termo de Acordo de Regime Especial (para Destinatários pertencentes ao Simples Nacional do Estado de Goiás com Inscrição Estadual)

- Carga Tributária Média (Para Clientes do Estado do Mato Grosso)

Lei da Transparência dos Tributos Federais, Estaduais e MunicipaisDesoneração de ICMS (Nota Técnica 2013/005)- Cadastro para Informações para a Substituição Tributária (ST)

- Redução na Base de Cálculo do ICMS

Crédito de ICMS - Simples Nacional- GNRE - Guia Nacional de Recolhimento de Tributos Estaduais

- Diferimento de ICMS

Desoneração do ICMS (Nota Técnica 2013/005)- DIFAL

(- Diferencial de Alíquota deICMS)ICMS e FCP(- Fundo de Combate àPobreza)Pobreza InclusãExclusão do ICMSdodaDocumento na Formação AutomáticaBase dePreçoCálculo do ICMSST (Emitentes do Simples Nacional, Destinatário Interestadual)- REIDI - Regime Especial de Incentivos para o Desenvolvimento da Infra Estrutura

Cálculo dos Tributos conforme Tabela IBPT (Instituto Brasileiro de Planejamento Tributário)- Desoneração do ICMS para o SUFRAMA

Impostos Vinculados a Emissão da NFSe (Nota Fiscal de Serviço Eletrônica)- Calculando Substituição Tributária na Emissão da Nota Fiscal

Emissão

DIFAL – (Diferencial de Alíquota do ICMS) e FCP – (Fundo de Combate a Pobreza)

O diferencial de alíquota ou popularmente conhecido como DIFAL, é uma obrigação já conhecida de longa data pelos contabilistas nas operações interestaduais para consumidor final contribuinte. O convênio ICMS 93/2015 introduz uma novidade: a aplicação do DIFAL para operações interestaduais para consumidor final não contribuinte.

Entenda como funciona o DIFAL, como calculá-lo e na prática o que mudará na sua NF-e.

O que é o DIFAL?

DIFAL ou Diferencial de Alíquota do ICMS é um instrumento usado para proteger a competitividade do estado onde o comprador reside.

Digamos que no seu estado uma determinada mercadoria é mais cara que em outro estado, pois o ICMS deste outro estado é mais baixo. Naturalmente você tenderá a comprar deste outro estado. O DIFAL tenta equilibrar justamente este cenário.

Como o ICMS era, até então, recolhido para o estado no qual o vendedor está sediado, as compras pela Internet ou por telefone se tornaram motivo de disputa entre os estados.

Isso por que a maior parte dos e-commerces estão sediados nos estados do Rio de Janeiro e São Paulo, prejudicando a arrecadação dos demais estados.

A Emenda Constitucional número 87/2015, regulamentada pelo convênio ICMS 93/2015 vem para tentar corrigir esta distorção, fazendo com que o estado onde o comprador reside receba parte do ICMS da transação, ou seja, a diferença entre o ICMS cobrado pelo estado do comprador e o ICMS que supostamente seria cobrado pelo estado do vendedor, caso a mercadoria fosse comprada no mesmo.

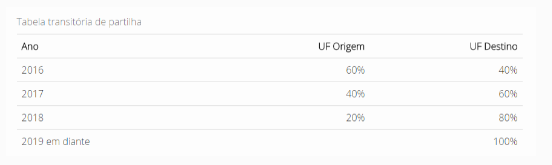

Tabela da Partilha do Diferencial de Alíquotas

OBSERVAÇÃO:

Para que o cálculo seja realizado, a Inscrição Estadual do Destinatário deverá estar vazio (em branco), e na tela de emissão da NFe o campo consumidor final deverá estar SIM

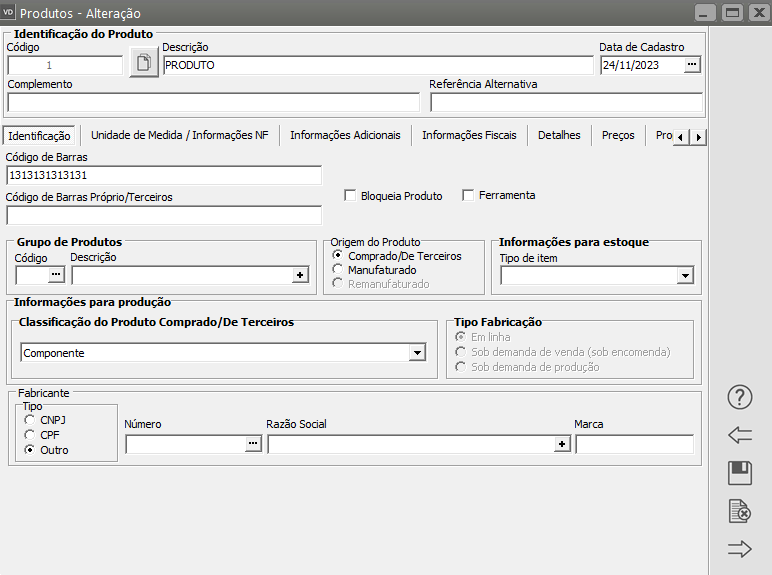

No sistema será necessário que haja um produto cadastrado

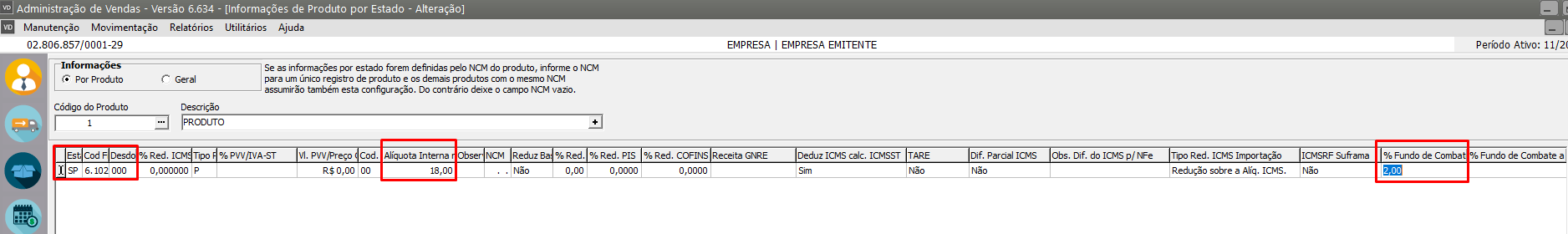

Também deverá ser cadastrada informações por estado para o produto, informando o Estado, CFOP, alíquota interna e o percentual do Fundo de Combate a Pobreza

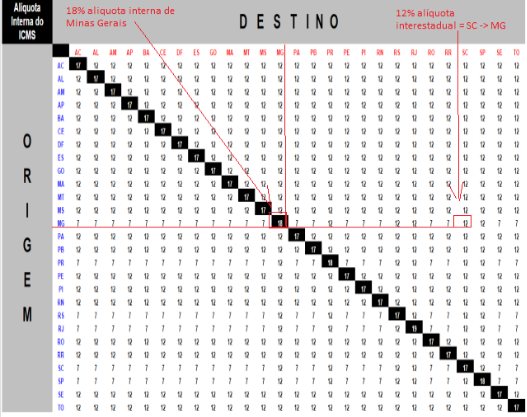

A tabela abaixo mostra as alíquotas internas do ICMS (alíquota em preto) e as alíquotas interestaduais (necessário achar o estado de origem e estado de Destino e verificar qual a alíquota apontada)

A tabela apresentada nesse exemplo pode estar desatualizada, por esse motivo, sempre consulte a tabela atual.

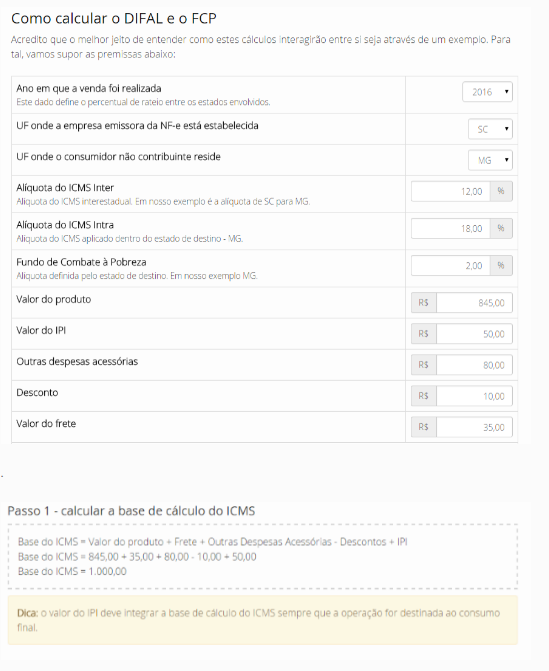

Exemplo de Cálculo do DIFAL (Diferencial de Alíquota) e do FCP (Fundo de Combate a Pobreza)

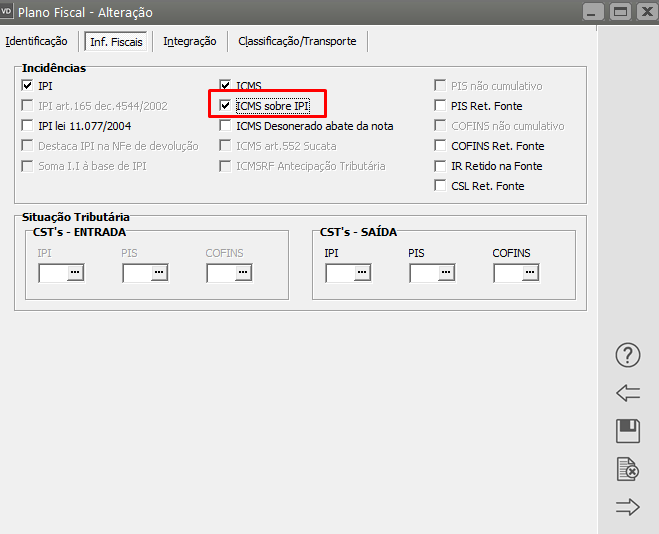

Dica: Para que o valor do IPI integre a base de cálculo do ICMS é necessário que no cadastro do CFOP esteja selecionada a opção ICMS sobre IPI

Passo 1 (No sistema)

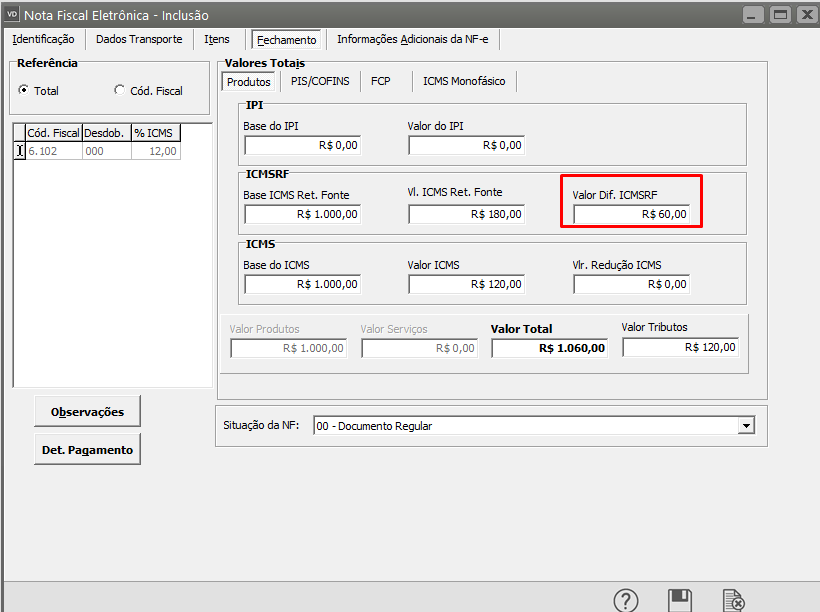

Depois de cadastrada a Nota fiscal, o sistema calculará o Valor do ICMS de acordo com a alíquota cadastrada

Passo 2 – (No sistema)

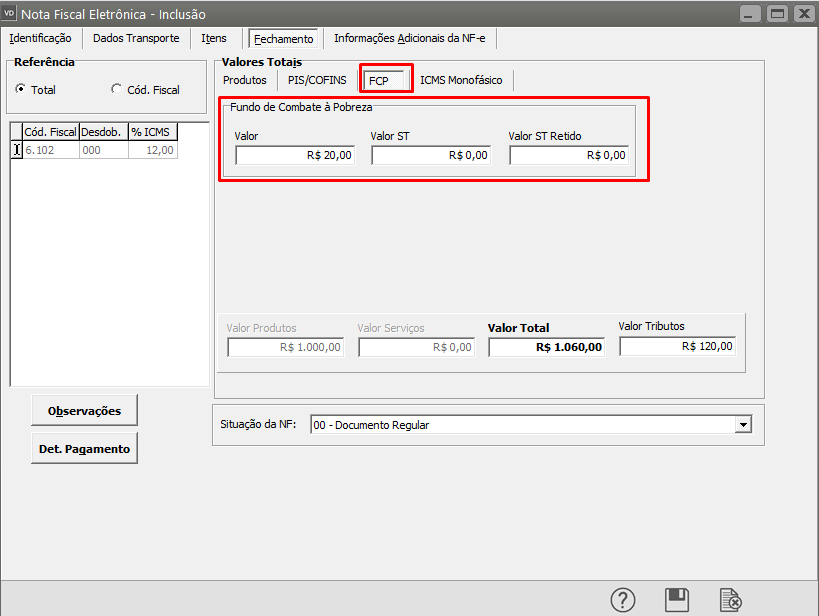

Cálculo do Fundo de Combate a Pobreza

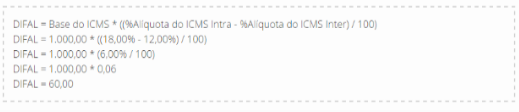

Passo 3 - Calcular o DIFAL

Passo 3 – (No sistema)

Cálculo do Diferencial de Alíquota

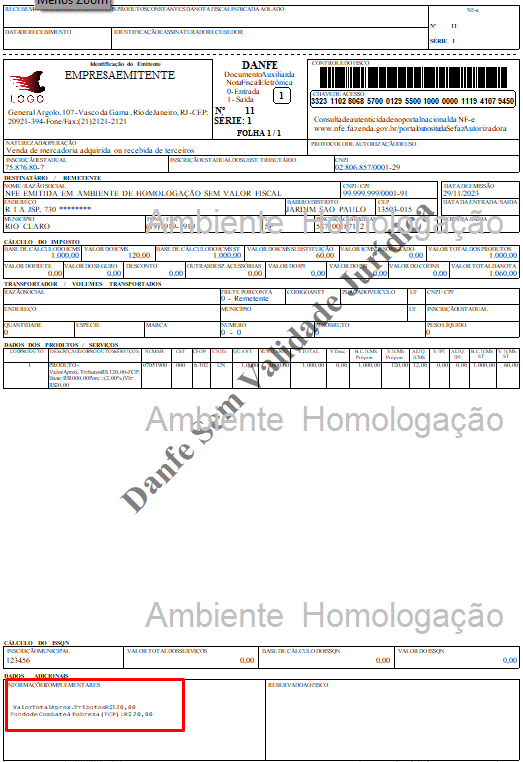

Os valores calculados deverão estar impressos no campo Dados Adicionais/Valores Complementares da DANFe

.

.OBSERVAÇÃO:

Para as Notas Fiscais que tenham Redução na Base de Cálculo do ICMS, o Sistema calculará separadamente o DIFAL da origem e o DIFAL do destino.

Cálculo da Redução na Base do ICMS = (Base de Cálculo do Destino * % da Redução na base de cálculo do ICMS / 100) * 2

ICMS de Origem = (Base de Cálculo de origem – Valor da Redução do ICMS) * (Alíquota Interna/100)*2

ICMS de Destino = (Base de Cálculo do Destino – Valor da Redução do ICMS) * (Alíquota Interna/100) * 2

DIFAL = (ICMS de Destino – ICMS de Origem)

Em seguida o Sistema aplicará o valor do DIFAL na Tabela Transitória de Partilha (apurando, desta forma o DIFAL de destino e origem)