Cadastro para Informações para a Substituição Tributária (ST)

Veja também os Itens:

- Definindo Critério para Cálculo de Impostos

- Cadastrando o Plano Fiscal (CFOP - Código Fiscal de Operações)

- Cadastrando Alíquotas por Estado

- Substituição Tributária - Conceito

- Alterando Valores Manualmente para NFe de Importação

- Importação da Tabela IBPT (Instituto Brasileiro de Planejamento Tributário) Lei da Transparência

- Cadastro dos Motivos da Desoneração

- Cadastro das Alíquotas das Atividades Desoneradas

- Parametrizando a Empresa - aba Impostos

- Nota Fiscal de Complemento de ICMS

- Cálculo de Substituição Tributária

- Cálculo de ST para Empresas Pertencentes ao Simples Nacional

- PRODEIC - Programa de Desenvolvimento Industrial e Comercial (Emitente do Estado do Mato Grosso)

- TARE - Termo de Acordo de Regime Especial (para Destinatários pertencentes ao Simples Nacional do Estado de Goiás com Inscrição Estadual)

- Carga Tributária Média (Para Clientes do Estado do Mato Grosso)

- Lei da Transparência dos Tributos Federais, Estaduais e Municipais

- Desoneração de ICMS (Nota Técnica 2013/005)

- Cadastro para Informações para a Substituição Tributária (ST)

- Redução na Base de Cálculo do ICMS

- Crédito de ICMS - Simples Nacional

- GNRE - Guia Nacional de Recolhimento de Tributos Estaduais

- Diferimento de ICMS

- Desoneração do ICMS (Nota Técnica 2013/005)

- DIFAL (Diferencial de Alíquota de ICMS) e FCP (Fundo de Combate à Pobreza)

- Inclusão do ICMS do Documento na Formação Automática de Preço

- REIDI - Regime Especial de Incentivos para o Desenvolvimento da Infra Estrutura

- Cálculo dos Tributos conforme Tabela IBPT (Instituto Brasileiro de Planejamento Tributário)

- Desoneração do ICMS para o SUFRAMA

- Impostos Vinculados a Emissão da NFSe (Nota Fiscal de Serviço Eletrônica)

- Calculando Substituição Tributária na Emissão da Nota Fiscal

- Emissão de Nota Fiscal de Produtos Monofásicos

- Emissão de Nota Fiscal para Empresa que possui Regime Misto (PIS e COFINS) e Exportação para o Sistema Livros Fiscais

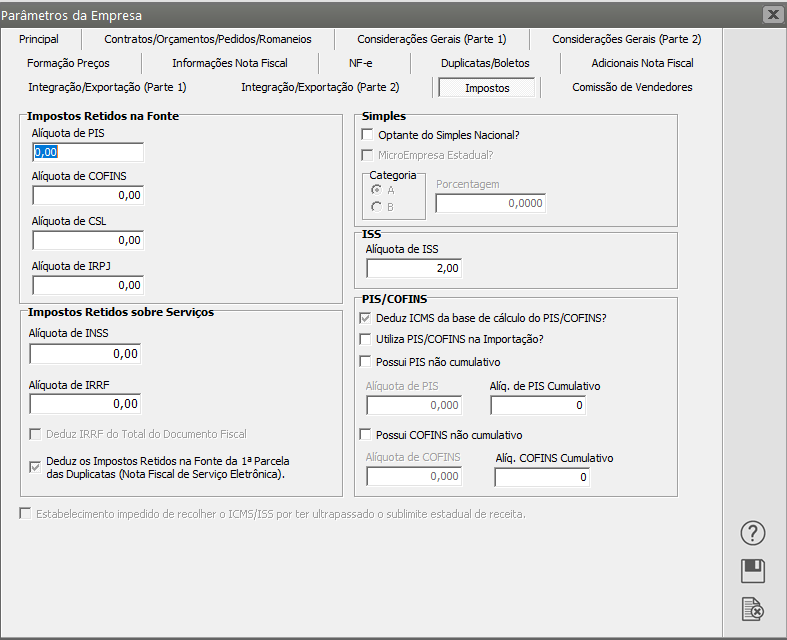

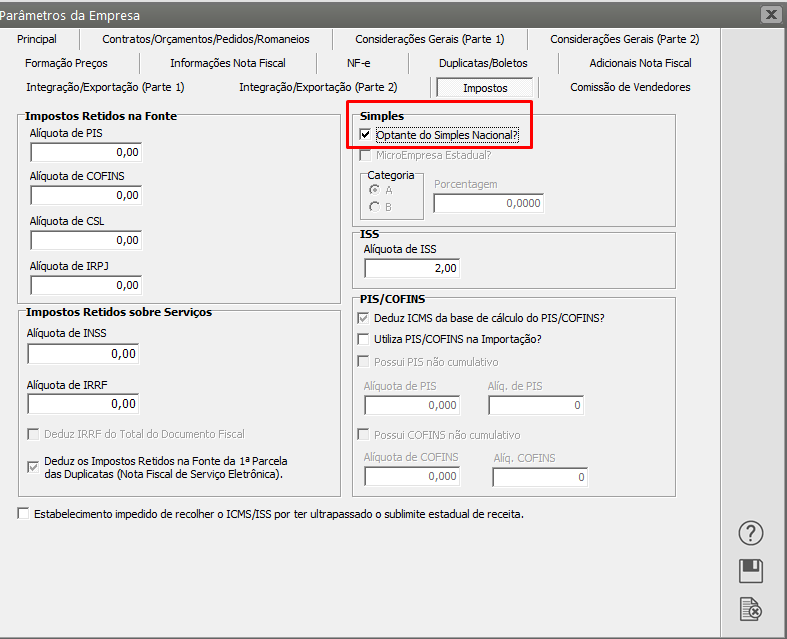

Para que o Sistema calcule corretamente a valor da substituição tributária na emissão da nota fiscal, você deverá acessar os Parâmetros Adicionais da Empresa, aba Impostos e verificar se a Empresa está corretamente parametrizada.

A empresa que irei utilizar como Exemplo não está definida que é optante pelo Simples Nacional.

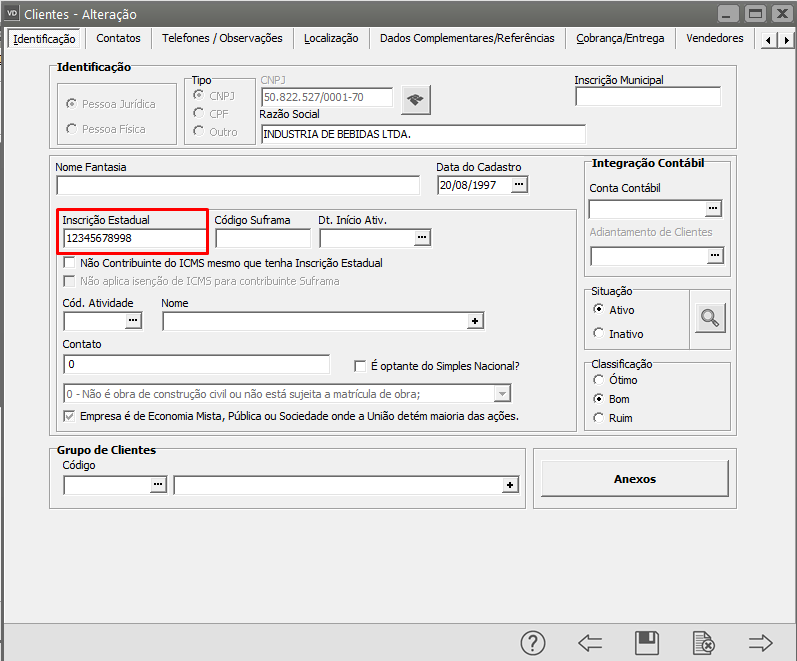

O cadastro do cliente para o qual você irá emitir a nota fiscal deverá ter o número da Inscrição Estadual informado

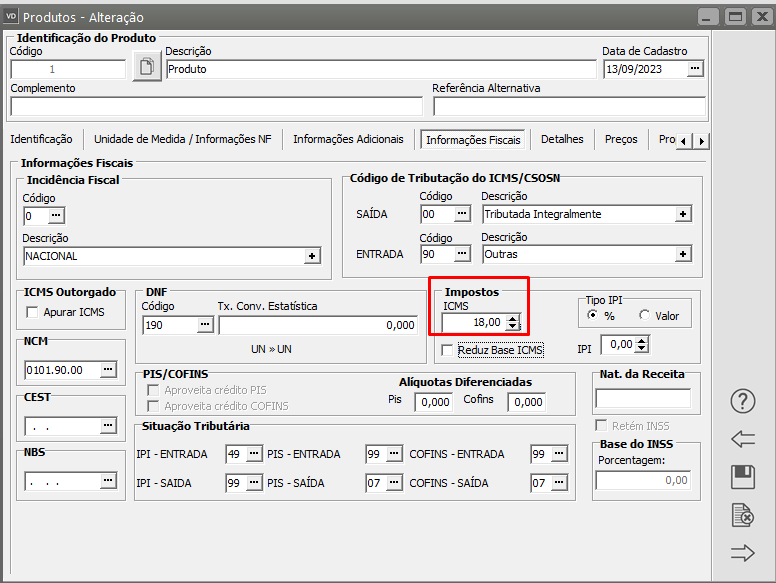

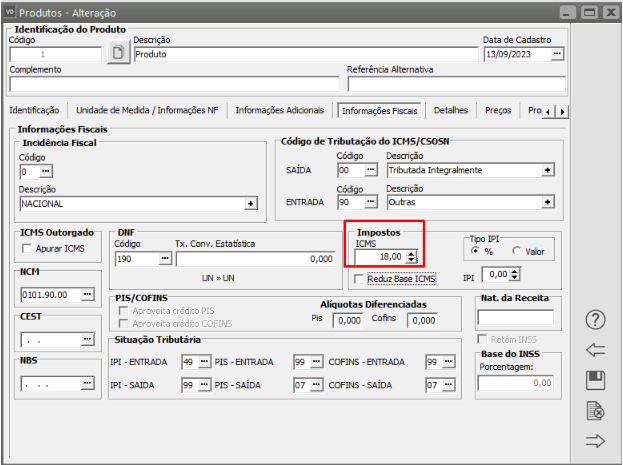

No cadastro do produto você deve informar a alíquota do ICMS e definir as informações gerais do produto para qualquer venda a ser realizada, se as informações definidas no cadastro do produto forem diferentes das informações por Estado, no momento da emissão da nota serão consideradas as informações por estado, caso para o estado ou CFOP específico não haja informação o sistema irá considerar as informações do cadastro do produto.

Dados Obrigatórios:

- Produto

Observação:

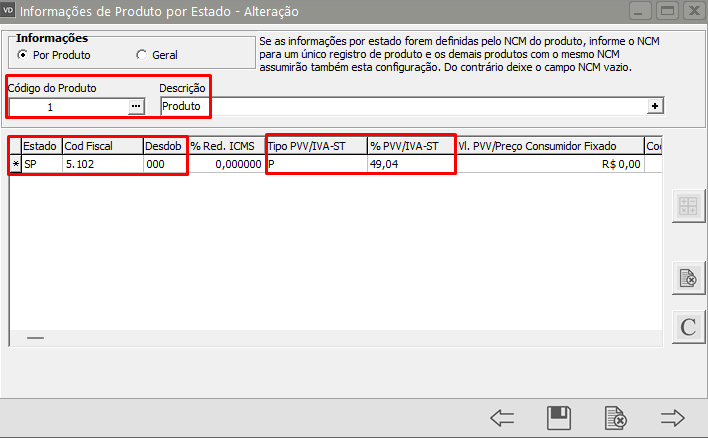

1) Se a substituição tributária for para todos os seus produtos, ao invés de definir Informações por Produto, defina Geral e o Sistema fará a redução para todas as notas emitidas com aquele CFOP para aquele Estado

2) Se a substituição tributária for para todos os produtos que possuam um mesmo NCM, informe esse NCM no campo NCM e o Sistema fará a redução para todas as notas emitidas com aquele CFOP para aquele Estado e para os produtos que tenham em seu cadastro o NCM informado.

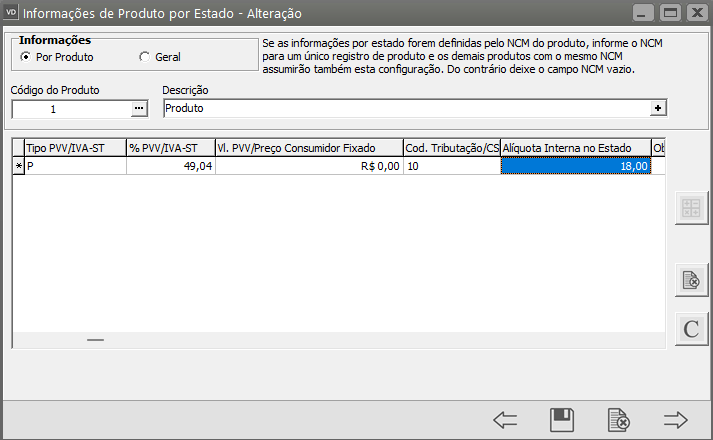

- Alíquota Interna do estado do destinatário da NF-e.

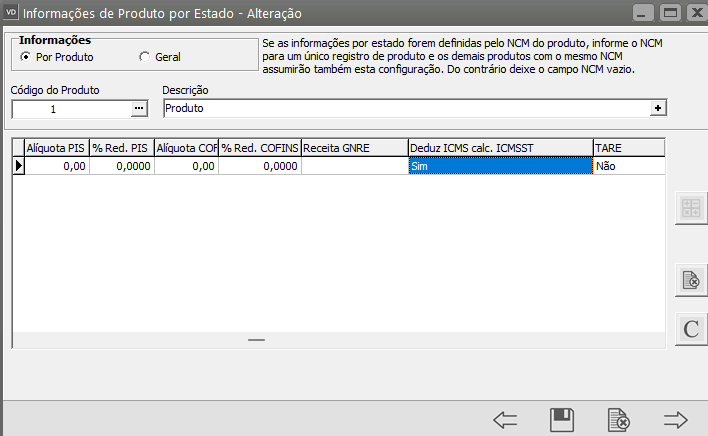

- Informe SIM no campo Deduz ICMS calc. ICMSST

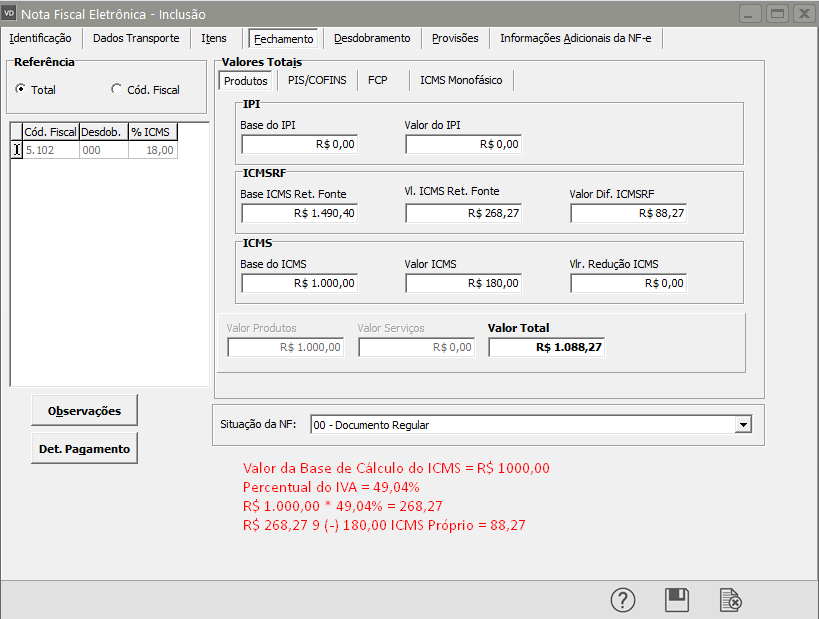

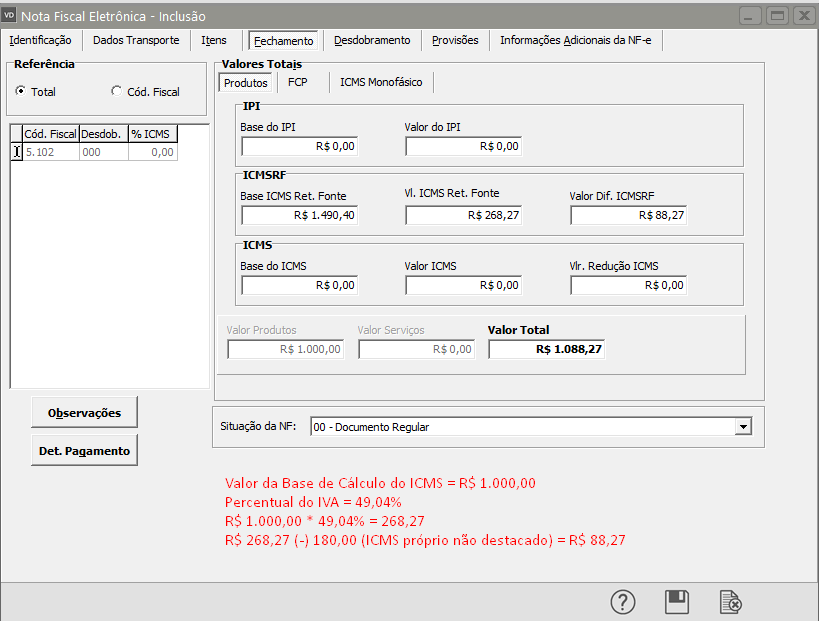

Ao cadastrar a Nota Fiscal Eletrônica o valor calculado aparecerá na aba de “Fechamento”.

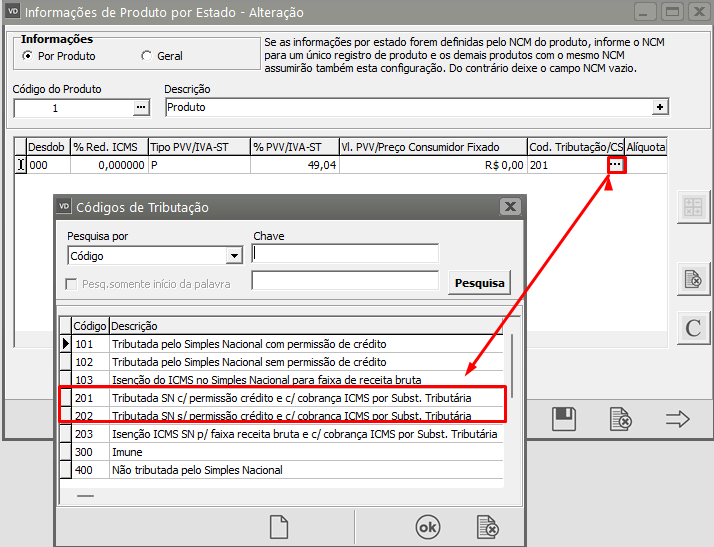

Para empresas enquadradas no regime do Simples Nacional (CST 201 e 202)

a porcentagem do ICMS obrigatoriamente deverá ser informada no cadastro do produto (Manutenção > Produtos) na aba de “Informações Fiscais”.

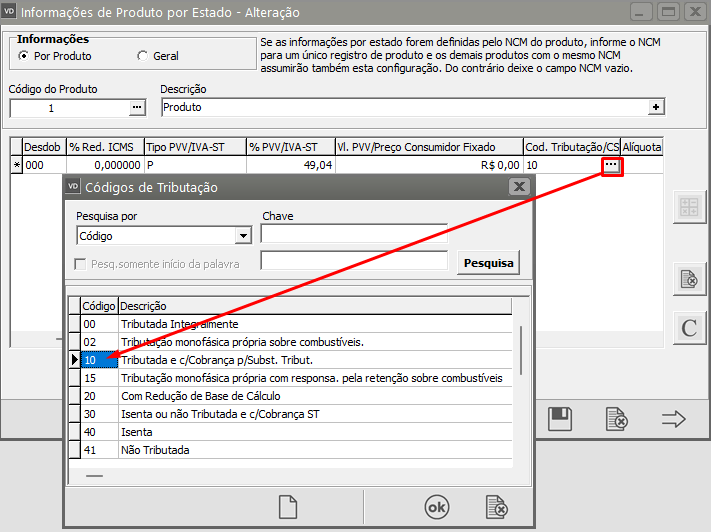

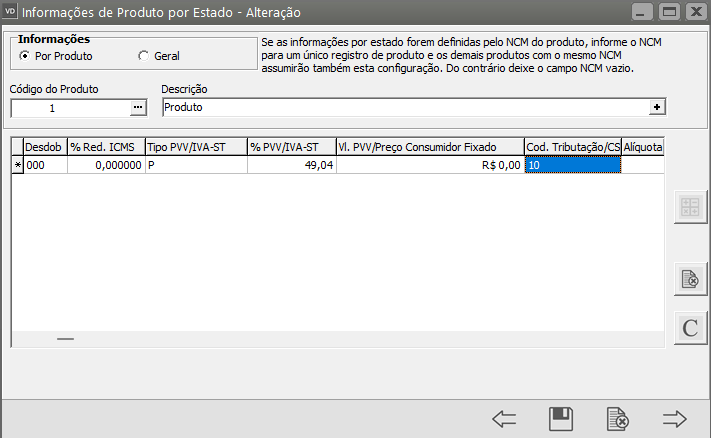

Nas informações por Estado você deverá informar corretamente o Código de Tributação

Na nota fiscal eletrônica aparece apenas o valor do ICMS ST:

Preço total de aquisição (Produtos+IPI+Despesas Acessórias): R$ 1000,00

IVA-Ajustado (49,04%): R$ 490,04

Base de Cálculo da ST: R$ 1490,04

Alíquota (18%) x BC: 1490,04 x 18% = R$ 268,27

ICMS remetente: 1000,00 x 18% = R$180,00

Valor da Diferença de ICMS Retido na Fonte: R$ 268,27 – R$ 180,00= R$ 88,27