Parametrizando a Empresa

Veja também os Itens:

- Cadastrando Empresas

- Parametrizando a Empresa

- Realizando Operações por Grupo de Empresas

- Criando Empresas Modelo

- Inscrições Estaduais (da Empresa definida, para Outros Estados)

- Cadastro da Participação no Capital Total da Empresa

- Definindo Empresa

- Parametrizando Empresa - Integrações

- Trabalhando com Micro Empresa

- Parametrizando Empresa - Responsável

- Empresas Prestadoras de Serviços (Lucro Presumido) obrigadas a entrega da EFD Contribuições

- Calculando a Receita Bruta Acumulada de uma Empresa Enquadrada no Regime Simples Nacional

- Parâmetros para Empresa Optante pelo Lucro Presumido

- Parâmetros para Empresa Optante pelo Lucro Real

- Configuração de Empresa Prestadora de Serviço, Lucro Presumido, para entrega da EFD

- Cadastro e Parametrização de Empresas Imune/Isenta

- Parametrizando Empresa Indústria

Essas informações são referentes somente à empresa que você está inicializando agora. Preste muita atenção porque são elas que determinarão a forma que o sistema funcionará com relação a essa empresa, inclusive, disponibilizando, ou não, alguns campos e recursos do sistema. Portanto, se você observar que determinada opção não está disponível é porque, de acordo com suas informações, a empresa não precisará dela. A tela para você fornecer essas informações é subdividida em abas.

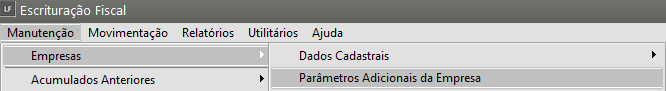

Para realizar a parametrização da Empresa, acesse o menu Manutenção>Empresas>Parâmetros Adicionais da Empresa

1) Aba MÊS E ANO DE EFETIVAÇÃO DOS PARÂMETROS

O cadastro de um novo parâmetro deve levar em consideração a alteração de enquadramento da empresa ou outra informação que seja relevante para que o sistema passe a considerar a parametrização a partir de uma determinada data. Esses parâmetros serão utilizados em todas as telas do sistema, levando em conta o período que você está escriturando, o relatório a ser emitido ou exportações para arquivos magnéticos. Isso faz com que você não precise ficar alterando os parâmetros da empresa para exportar algum arquivo de anos anteriores e cuja parametrização da época era outra (como a questão de enquadramento de micro empresa por exemplo), o sistema através do período informado para exportação irá selecionar os dados dos parâmetros da época, sendo que deverá estar cadastrado para o ano e mês que passou a fazer efeito para a escrita fiscal.

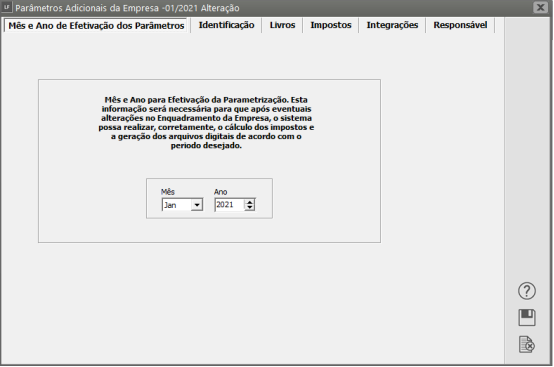

2) IDENTIFICAÇÃO

Ramo de Atividade

Indique o ramo de atividade da empresa:

- comércio/serviços,

- comércio com registradora ou comércio e

- indústria.

De acordo com o ramo de atividade definido o sistema já se apresentará com as características próprias para escrituração da empresa.

Se, por exemplo, o ramo de atividade de sua empresa for comércio e serviços, nos lançamentos de suas notas fiscais de entrada e saída os campos referentes aos valores fiscais do IPI não estarão disponíveis porque a empresa não fará a apuração desse imposto. Mas, tratando-se de empresa com ramo industrial, o sistema disponibilizará esses campos para que você forneça as informações.

Início das Atividades

Informe a data de inicio das atividades da sua empresa.

Inscrição Municipal - Informe a Inscrição Municipal da Empresa (A Inscrição Municipal é a identificação do contribuinte no Cadastro Tributário Municipal.

CNAE Principal - Informe o CNAE da Empresa (A Classificação Nacional de Atividades Econômicas é utilizada para determinar quais atividades são exercidas por uma empresa

Registro

Indique o órgão responsável pelo registro da empresa, o número de registro da empresa neste órgão e a data em que o registro foi efetuado.

- No Cartório de Registro Civil das Pessoas Jurídicas

- No Registro de Empresas (NIRE)

Tributação- Informe qual a tributação da Empresa

- Lucro Real - quando defino será habilitado o campo Período de Apuração (Lucro Real-Trimestral ou Anual e se Considera lançamentos de ajuste acumuladamente para IRPJ e CSLL

- Lucro Presumido

- Simples Nacional

- Imune e Isenta.

Regime de Caixa - Defina Regime de Caixa se a sua empresa está autorizada a calcular e recolher o seu tributo com base no que efetivamente recebeu pelas vendas efetuadas ou serviços prestados, invés de considerar o valor dos documentos fiscais emitidos.

Escritura DIPI - Defina se sua empresa irá realizar a Escrituração da DIPI - Declaração de Informações do Imposto sobre Produtos Industrializados. Essa opção só estará disponível se o ramo de atividade da empresa estiver definido como Comércio e Indústria e, quando você fizer a escrituração de suas notas fiscais, o sistema perguntará se deseja escriturar a DIPI para o documento. Clicando em sim, automaticamente o sistema disponibiliza a tela para que forneça os dados para o lançamento (Ver item Escriturando a DIPI). Porém, se você preferir não escriturar a DIPI em seguida, lembre-se de entrar no menu Movimentação/Escrituração da DIPI e fazer o lançamento para esse documento. Aí, forneça os dados completos sobre o lançamento (Ver item Escriturando a DIPI).

Emite NFs, para a Zona Franca de Manaus - Essa definição será feita para as Empresas que emitam Nota Fiscal com Destinatário da Zona Franca de Manaus. Se a empresa emite notas fiscais para a Zona Franca de Manaus, no lançamento de suas notas fiscais de saída, deverá informar o CNPJ, estado e Razão Social de seus clientes e o município de destino das mercadorias. Para que esses campos estejam disponíveis para suas informações, você deve clicar nessa opção.

Checagem de mês e ano nos lançamentos contábeis -

Se desejar que o sistema faça a checagem das datas dos lançamentos clique nessa opção.

O sistema disponibilizará, então, o campo para você informar o Período Corrente. No momento em que você fizer seus lançamentos, ou seja, a escrituração dos livros fiscais, e informar a data o sistema checará e, se a data não estiver no período informado nos parâmetros, o avisará. Na mudança do Período Corrente aparecerá uma mensagem indicando que as tabelas de Entradas, Saídas, Serviços e etc. não foram encontradas e se deseja criá-las, responda que sim.

IMPORTANTE: A definição de um Período Corrente incorreto, acarretará em criação de tabelas indevidas no sistema, por isso, tome cuidado no momento da mudança do Período Corrente.

Bloqueia acesso aos outros meses

Além de emitir o aviso, como descrito acima, o sistema pode, ainda, bloquear o acesso aos outros meses. Então, informando uma data diferente do período definido nos parâmetros, o sistema o avisa e, se for no lançamento de uma nota fiscal, não permite que você continue o seu lançamento, retornando sempre ao campo da data para que seja corrigida. Mesmo se você tentar editar um lançamento para alterá-lo o sistema avisará que o lançamento não se refere ao período corrente.

Controla Fechamento de Período - Esta opção deverá ser selecionada se você desejar que o Sistema bloqueie cadastro e edições de movimentações em períodos fechados, ou que por algum motivo não devem mais receber dados de escriturações.

Empresa de Construção Civil- Selecione essa opção se sua Empresa for de Construção Civil e você faça o controle e cadastro das obras

Empresa do Ramo Têxtil- Selecione essa opção se sus Empresa for do Ramo Têxtil que tenha ICMS Outorgado

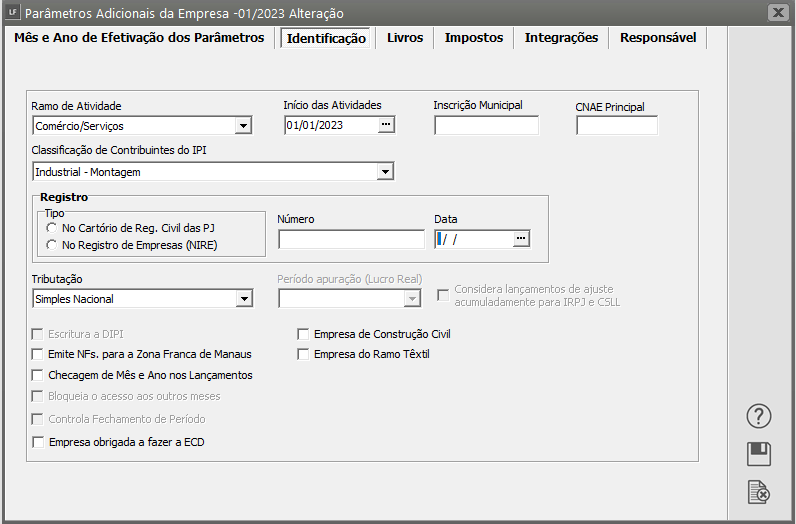

3) Aba LIVROS

LIVROS ENTRADAS

Informe:

- se fará a escrituração dos Livros de Entradas,

- o número do livro e

- o modelo a ser escriturado e ainda os

- detalhes que deseja na impressão, como: se deseja impressão da Razão Social de fornecedores, da Unidade da Federação, se totaliza por decêndio e outros.

Gera Automaticamente as Observações de Faturamento: Esta opção estará disponível se a empresa for "Micro Empresa" (estadual e/ou federal) e se escriturar livro de saídas e/ou serviços. Quando esta opção for assinalada, na impressão do livro de entradas, será impressa uma observação com o faturamento bruto do período, juntamente com as notas de venda e serviço correspondentes.

LIVROS SAÍDAS

Informe:

- se fará a escrituração dos Livros de Saídas,

- o número do livro e

- o modelo a ser escriturado e ainda os

- detalhes que deseja na impressão, como: se deseja impressão da Razão Social de fornecedores, da Unidade da Federação, se totaliza por decêndio e outros.

Nas informações do Livro de Saídas, você também poderá assinalar se Escritura Mapa Resumo de ECF.

No caso da escrituração de Cupom Fiscal, se a empresa estiver obrigada a emitir o Mapa Resumo ECF".

Caso você efetue operações de saídas para empresas de Economia Mista, Pública ou Sociedade onde a União detém maioria das ações, você deve assinalar que Retém Impostos na Fonte para que os campos de PIS, COFINS, CONTRIBUIÇÃO SOCIAL E IRRF retidos na fonte estejam habilitados no livro para devida escrituração.

Escriturar Informações Adicionais para o EFD ICMS/IPI: Esta opção permite que você escriture as informações adicionais para o EFD ICMS/IPI ao final da escrituração dos livros de Entrada e Saída, permitindo a geração do registro C197 que se refere a outras obrigações tributárias, ajustes e informações de valores provenientes do documento fiscal.

Importar/Exportar Código do Produto como Referência Alternativa - Essa seleção fará com que o Sistema substitua o Código do Produto pela Referência Alternativa do mesmo

Escritura Itens das Notas Fiscais: Esta opção permite que você escriture os itens de produtos das notas fiscais de entradas e saídas, permitindo a geração dos registros 54 e 75 que se referem a itens de produtos para posterior exportação para o Sintegra, além da geração dos registros referentes a combustíveis para o Programa Gerador de Registros Fiscais de Combustíveis - GRF. Você poderá escriturar os itens de todas as notas fiscais ou apenas os itens das notas fiscais de combustíveis se desejar. Porém para a exportação para o Sintegra dos registros 54 e 75 será necessária a escrituração dos itens de todas as notas fiscais.

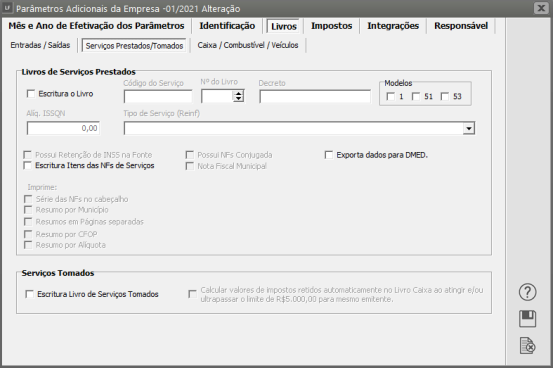

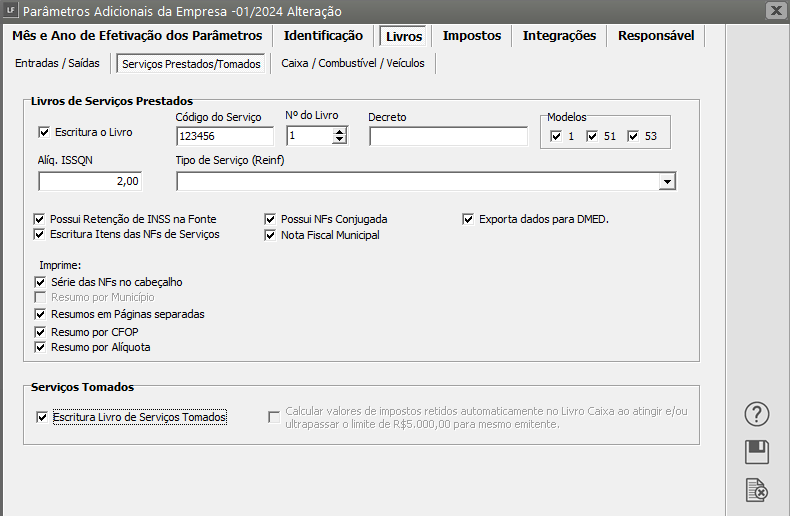

LIVROS SERVIÇOS

Livro Serviços PrestadosInformeInforme:

- se fará a escrituração do Livro de Serviços,

- o nº do livro e

- o modelo que será utilizado.

Uma vez definido o modelo não poderá haver alteração.

Informe o código do serviço que será prestado pela empresa. Caso a empresa possua mais de um código, esse campo deve permanecer vazio nos parâmetros e o código do serviço deve ser informado quando você fizer o lançamento de suas notas fiscais. Informe se a empresa possui retenção de INSS na fonte.

Se possuir, quando do lançamento de suas notas fiscais, deverá informar o tomador do serviço, indicando seu CNPJ e sua Razão Social. Caso a empresa seja do município de São Paulo, esta informação será necessáriasempre,sempre, devido as informações para a DES - Declaração Eletrônica de Serviços.

Informe, ainda, os detalhes que você deseja na impressão do seu livro.

Livro de Serviços Tomados

Informe se fará a escrituração do Livro de Serviços Tomados. Selecionando a opção você estará disponibilizando a escrituração.

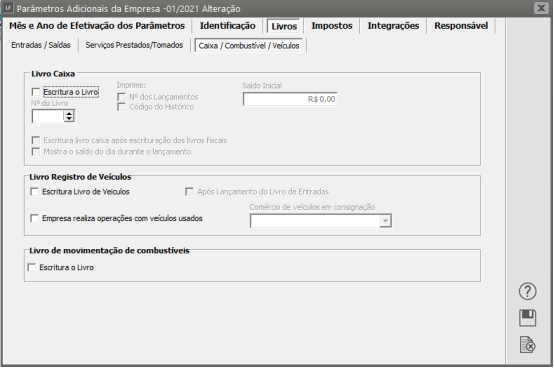

LIVRO CAIXA

Livro Caixa

Informe se fará a escrituração do Livro Caixa, o nº do livro a ser escriturado e se deseja impressão do nº dos lançamentos e o código dos históricos.

Acessar o menu Movimentação/Gera dados p/Livro Caixa/Processa dados anteriores a opção. Após fazer o processamento dos dados gerar os dados para o Livro Caixa através do Menu Movimentação/Gera dados p/Livro Caixa Geração.

Escrituração do Livro Caixa e fornecer todos os dados do lançamento. (Veja item Escriturando o Livro Caixa).

Você tem opção, ainda, de escriturar o livro caixa via vínculo na aba Integrações/ Livros/ Sistemas/ Validadores.

Informe o saldo inicial a ser considerado no Livro Caixa, ou seja, o valor a ser considerado antes de haver qualquer lançamento para a empresa.

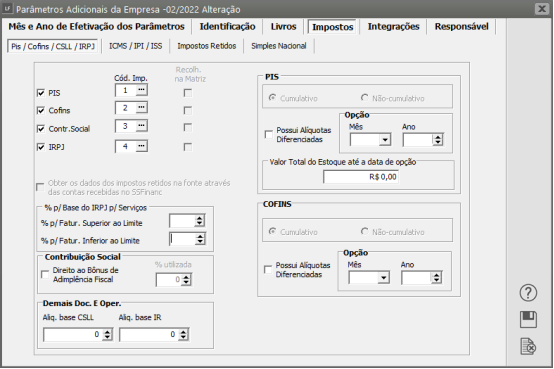

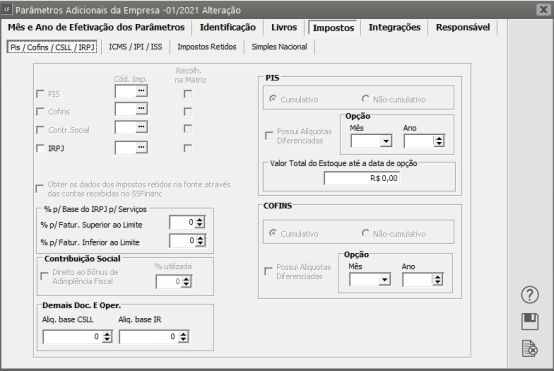

IMPOSTOS

Se a empresa não é optante do Simples Nacional, ficará selecionado automaticamente que a empresa recolherá PIS, COFINS, CONTRIBUIÇÃO SOCIAL e IRPJ, demonstrando o código do imposto de acordo com a tabela de impostos federais. Veja mais informações em Manutenção dos Impostos Federais. Caso a empresa recolha o PIS e/ou COFINS e não seja Lucro Presumido, você deverá informar também a forma de recolhimento: cumulativa ou não-cumulativa para ambos os impostos federais. Se a opção for Não-cumulativa o sistema irá selecionar automaticamente essa opção que “Possui alíquotas diferenciadas” e deverá somente informar a data deste tipo de apuração do imposto.

Informar também se possuíra Alíquotas Diferenciadas no caso de a empresa ser Lucro Presumido colocando a partir de que período começará o recolhimento.

Ao informar que recolhe Contribuição Social, estará disponível o campo para informar se possui direito ao Bônus de Adimplência Fiscal para Contribuição Social, conforme Instrução Normativa SRF 390 de 30/01/04, e a porcentagem do Bônus que incidirá sobre a base de cálculo total do imposto apurada durante o ano. O valor do Bônus e o valor utilizado para o calculo do imposto será demonstrado no menu Movimentação/Impostos Apurados

Informe também, no caso de filiais, se o recolhimento será ou não feito através da matriz. Essa informação somente estará disponível se, nos Dados Cadastrais da empresa, você informou que se trata de uma filial.

Informe os percentuais que deverão ser considerados para cálculo da Base do IRPJ para prestação de serviços: percentuais para faturamentos inferiores e superiores aos limites.

Para as empresas exclusivamente prestadoras de serviços deverá ser informado, por exemplo: 16% como base do IRPJ para faturamento inferior ao limite (informado em Utilitários/Configurações do Sistema) e 32% para faturamento superior ao limite. Para empresas com atividade mista, somente o campo para faturamento superior ao limite deverá ser preenchido. Para a venda de mercadorias o sistema terá como base a informação referente ao IRPJ cadastrada no menu Manutenção/Tabelas/Impostos Federais.

Atenção: Para emissão do relatório de distribuição de lucro para os sócios será necessário informar o código referente ao imposto IRPJ e a % para Faturamento Superior ao limite da Base do IRPJ para Serviços.

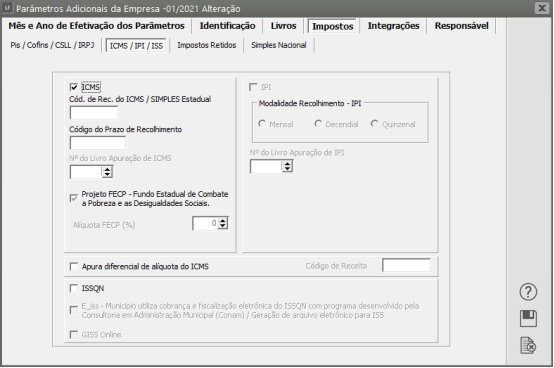

No caso de estar assinalado que a empresa recolhe ICMS, você poderá informar o Código do recolhimento e o Código do Prazo de Recolhimento. O Código de recolhimento do ICMS será usado na impressão da GARE de ICMS e após esta impressão alimentará informações na tabela de Impostos Apurados, para exportação para a DCTF. Veja mais informações em Exportando Dados para a DCTF. O Código do Prazo de Recolhimento será usado pela agenda de obrigações para que, quando você gere uma guia de recolhimento, o sistema traga a data de vencimento automaticamente, de acordo com a agenda.

Se utiliza diferencial de alíquota do ICMS assinale esta opção, no momento da escrituração do livro de entradas, uma aba Diferencial de Alíquota, estará disponível para você registrar as informações.

A opção "Projeto FECP - Fundo Estadual de Combate a Pobreza e as Desigualdades Sociais." é visível apenas para empresas situadas no estado do Rio de Janeiro. Ao ser marcada, ela indica que a empresa fará recolhimento do FECP quando houver saldo devedor no período, ou seja, o subtotal relativo as saídas do Estado é maior que o sobtotal relativo as entradas do Estado. Preencher a porcentagem FECP nesse caso.

No caso de empresa industrial que não tenha optado pelo recolhimento do IPI através do Simples, informe também o modo de recolhimento, se mensal, decendial ou quinzenal.

Nesta aba você encontrará também um campo para informar o número do livro de Apuração do ICMS. Esta informação será utilizada na impressão do livro de Apuração do ICMS.

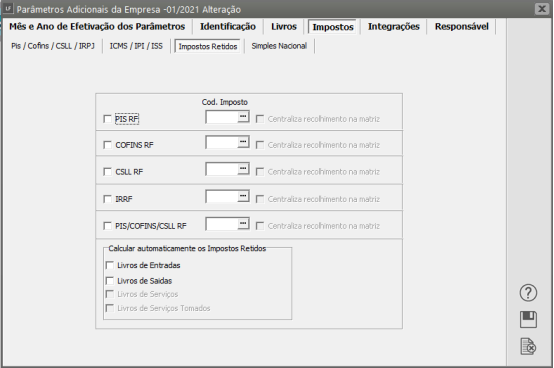

IMPOSTOS RETIDOS

Essas retenções são referente a serviços tomados.

Ao assinalar as opções acima será disponibilizado a impressão das guias de recolhimento dos impostos retidos na fonte. Para que a guia seja emitida corretamente é necessário que um código de histórico do livro caixa esteja informado que a operação é Compra/Serviços Tomados com Impostos Retido na Fonte. A emissão das guias terão como base os lançamentos do livro caixa.

Indique o código do imposto de acordo com a tabela de impostos federais.

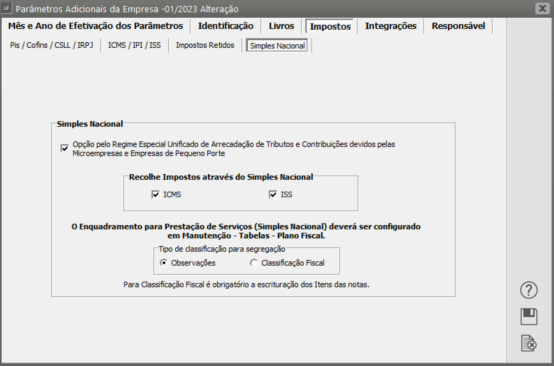

SIMPLES NACIONAL

A Opção pelo Regime Especial Unificado de Arrecadação de Tributos e Contribuições devido pelas Microempresas e Empresas de Pequeno Porte deverá ser assinalado se a empresa migrou para o Simples Nacional. Assinalando esta opção, as opções Prestação de Serviços e Recolhe impostos através do Simples Nacional ficarão habilitadas.

As opções ICMS e ISS da caixa Recolhe Impostos através do Simples Nacional deverão ser assinalados se serão recolhidos junto com o Simples Nacional, não assinalando automaticamente a porcentagem referente a cada imposto será deduzida da alíquota total. Atenção: Essas opções somente serão válidas para as segregações que não há substituição tributária, pois independente de estar assinalada estas opções havendo substituição tributária automaticamente será deduzido as respectivas alíquotas da "alíquota cheia".

Dependendo das informações fornecidas nos itens anteriores o sistema disponibilizará esses campos. Por exemplo: se você já informou que o ICMS, o IPI e o ISS serão recolhidos através do Simples, só estará disponível o campo referente ao IRPJ.

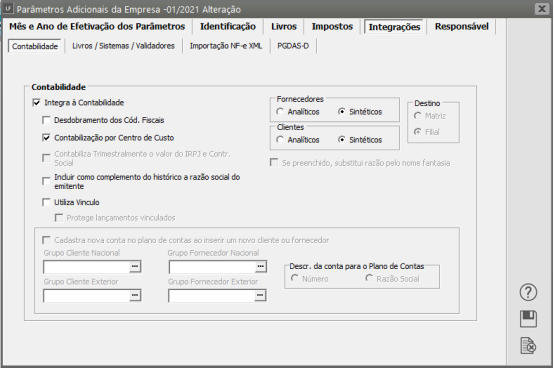

INTEGRAÇÕES

Contabilidade

Informe se a empresa fará a integração com a Contabilidade, e também:

- a) Se haverá desdobramento dos códigos fiscais. O desdobramento lhe permitirá, por exemplo, separar as compras e vendas em à vista e a prazo. Você fará isso no menu Manutenção/Integrações/Contas Contábeis/Códigos Fiscais e Vínculo com Livro Caixa/Cadastra.

- b) Se fará a contabilização por centro de custo.

- c) Informe se contabilizará Trimestralmente o valor do IRPJ e Contr. Social

- d) Informe se seus clientes e fornecedores serão Sintéticos (apenas uma conta contábil para os clientes ou fornecedores) ou Analíticos (clientes e fornecedores com contas contábeis individualizadas) e, nesse caso, marcar a opção “ Cadastra nova conta no plano de contas ao inserir um novo cliente ou fornecedor” e indique os grupos de contas de clientes(NACIONAL, EXTERIOR) e fornecedor (NACIONAL, EXTERIOR) onde o Sistema deverá cadastrar as contas novas. Obs:As contas analíticas também poderão ser cadastradas de forma manual diretamente no Plano de Contas da empresa.

- e) Se tratando de filial, informe qual o destino da exportação: matriz ou a própria filial.

- f) Informe se inclui como complemento do histórico para a contabilidade, a razão social dos emitentes dos documentos fiscais, e ainda se preferir, pode assinalar para substituir a razão social pelo nome fantasia do emitente.

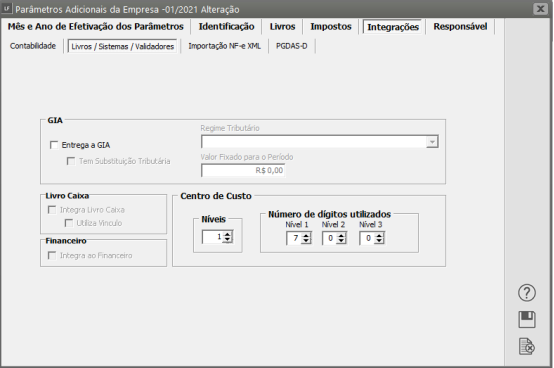

Livros/ Sistemas/ Validadores

GIA

Informe se a empresa entregará a GIA e se a empresa tem Substituição Tributária. Indique também o regime de apuração do ICMS. No caso de Regime de Estimativa o sistema abre, em seguida o campo para que você informe o valor fixado para o período. A exportação para o sistema da GIA você faz no menu Utilitários/Exportação de Dados/Gia Eletrônica.

Livro Caixa

As opções de integração com o livro caixa estarão disponíveis apenas se a opção de Escrituração do Livro Caixa estiver assinalada.

Integra Livro Caixa: essa opção permitirá que a partir da escrituração do livro de Entradas, Saídas e Serviços sejam gerados lançamentos para o Livro Caixa automaticamente. Veja mais informações em Integrando o Livro Caixa.

Utiliza Vínculo: a cada lançamento inserido nos livros de Entradas, Saídas e Serviços, será gerado um lançamento para o livro caixa. Do contrário, você deverá executar a geração dos dados para o livro caixa, de um determinado período. Veja mais informações em Integrando o Livro Caixa

Financeiro

A opção de Integração com o Financeiro estará disponível apenas se utilizar o sistema Financeiro. Assinalando esta opção no menu Manutenção/Integrações/Contas Contábeis/Financeiro será permitido configurar os códigos dos impostos para que, ao gerar as guias, sejam cadastrados no sistema Financeiro uma duplicata como conta a pagar.

Centro de Custo

Se fará a contabilização por centro de custo, logo abaixo estará disponível os campos para você informar os níveis do Centro de Custo que deseja utilizar, se apenas um, ou como num plano de contas, você poderá estabelecer até 3 níveis de detalhe. Lembre-se de cadastrar os seus "centros de custo" no menu Manutenção/Tabelas/Centros de Custo (ver item Cadastrando Centros de Custo).

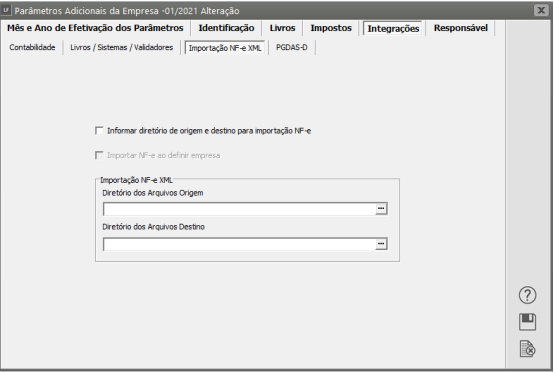

Importação de NFe e Xml

Configurações padrão da importação de XML no padrão do emissor NF-e, onde é possível determinar onde estarão os arquivos a importar, para onde serão movidos os arquivos importados e se a tela de importação de arquivos XML será aberta sempre que a empresa for definida.

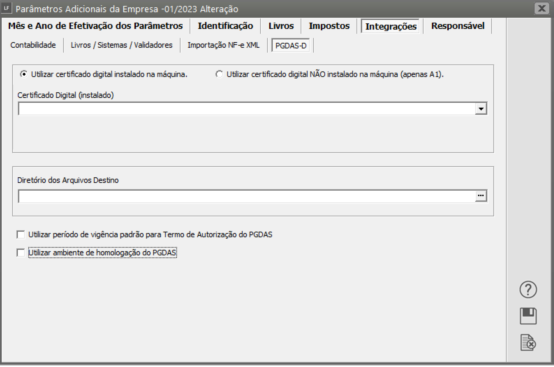

PGDAS

Essa aba será utilizada apenas por empresas com tributação Simples Nacional, onde através do Código de acesso ou Certificado digital da empresa, o sistema conseguirá fazer uma integração com o PGDAS.

Utilizando uma das duas opções o sistema será direcionado à página do PGDAS/Ecac a fim de se fazer a comparação com a apuração demonstrada no Sistema. Ao finalizar os sistema gerará alguns PDFs do mês ( Recibo/ Guia /Extrato/ Declaração)

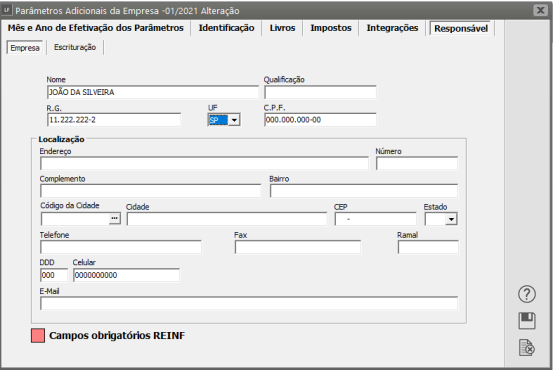

RESPONSÁVEL

Empresa

Preencha com os dados do Responsável pela empresa.

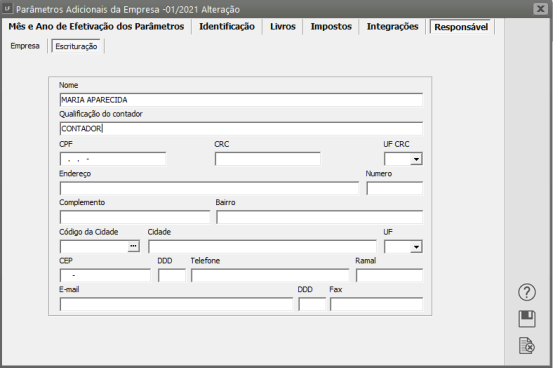

Escrituração

O responsável pela escrituração fiscal é a pessoa que atesta as informações fiscais contidas no sistema. Os dados do responsável poderão ser informados nesta aba, quando houver um responsável diferente em uma ou mais empresas cadastradas no sistema, ou poderão ser informados na configuração do sistema, quando uma única pessoa for responsável por todas as empresas cadastradas no sistema.