Calculando antecipação Tributária do ICMS

Para calcular o valor da Antecipação Tributária do ICMS é necessário:

- Configurando Sistema.

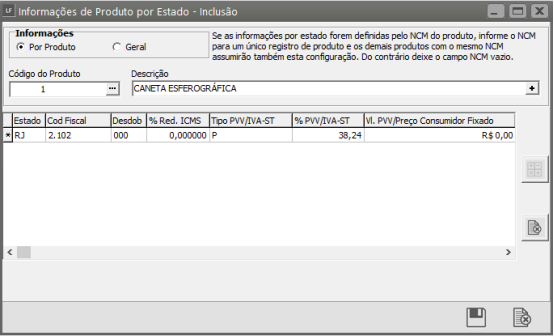

Primeiramente você deverá cadastrar em Manutenção/Produtos/Informações por Estado o percentual do IVA-ST aplicável na operação interna, cujos percentuais estão indicados no § 1º do art. 1º da Portaria CAT nº 15/08.

Nesta tela você poderá cadastrar as informações 'Por Produto' ou 'Geral', se optar pelo cadastro geral as informações serão consideradas para qualquer produto cuja nota fiscal contenha o Estado, Código Fiscal e Desdobramento cadastrados. Para o cadastro por produto, informe o Estado, Código Fiscal e Desdobramento para o qual a porcentagem do PVV/IVA-ST deverá ser considerada. Deverá ser informada a Alíquota Interna do produto, ou seja a alíquota do ICMS do produto no Estado que esta sendo cadastrado caso seja diferente da alíquota informada em Manutenção/Tabelas/Alíquotas por Estado.

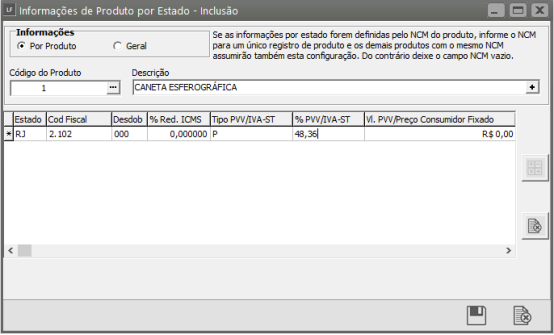

Para calcular o valor do IVA-ST Ajustado você deverá selecionar o registro em questão e clicar no botão

Ao clicar no botão "Cálculo do IVA Ajustado" o valor da coluna % PVV/IVA-ST será alterado pela porcentagem do IVA-ST Ajustado. Atenção: Toda vez que clicar no botão "Calculo do IVA Ajustado" o valor da coluna % PVV/IVA-ST será alterado.

Alíquota Interestadual é a alíquota do ICMS aplicada pelo remetente na operação interestadual que deve ser informada no campo alíquota interna no estado no cadastro de Produtos por Estado ou então será considerado a alíquota informada em Manutenção/Tabelas/Alíquotas por Estado.

Alíquota Interna deverá ser informada no cadastro do produto.

Fórmula para cálculo do IVA-ST Ajustado: Considerando IVA-ST = 38,24%, Alíquota Interestadual = 12% e Alíquota Interna 18%

IVA-ST Ajustado = [(1+ IVA-ST) x (1 – Aliq. Interestadual) / (1 – Aliq. Interna)] – 1

IVA-ST Ajustado = [(1+38,24%)x(1-12%)/(1-18%)]-1

IVA-ST Ajustado = [1,3824x(0,88/0,82)] -1

IVA-ST Ajustado = [1,3824x1,0732]-1

IVA-ST Ajustado = 1,4836-1

IVA-ST Ajustado = 0,4836 x 100

IVA-ST Ajustado = 48,36%

- Cadastrando Itens da Nota Fiscal de Entradas.

Ao cadastrar os itens da nota fiscal de entrada será calculado os valores referente a substituição tributária que ao gravar será questionado se o valor referente ao ICMS ST é substituto ou substituído e os valores de Base ICMS ST e Diferença ICMS ST serão transportados para o livro de entradas.

Fórmula para calculo da Antecipação Tributária: Considerando Alíquota IVA-ST Ajustado = 48,36% e Alíquota Interna = 18%

Imposto recolhido por Antecipação = Valor Contábil x (1 + IVA-ST Ajustado) x Alíquota Interna - VI. ICMS

Imposto recolhido por Antecipação = 1.000,00 x (1 + 48,36) x 18 - 120,00

Imposto recolhido por Antecipação = 1.000,00 x 1,4836 x 18 - 120,00

Imposto recolhido por Antecipação = 1.483,60 x 18 - 120,00

Imposto recolhido por Antecipação = 267,05 - 120,00

Imposto recolhido por Antecipação = 147,05

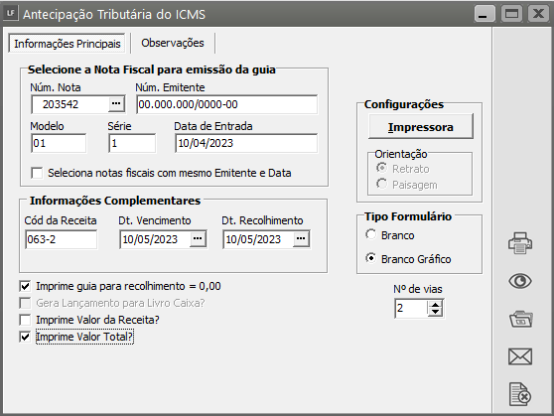

Emitindo Guia de Recolhimento

- Imprimindo Livro de Apuração do ICMS.

Para que a impressão do livro fique correta você deverá informar no menu Utilitários/Configurações do Sistema o código do sub-item para fins de impressão do livro de apuração do ICMS e cadastrar em Movimentação/Outros Débitos, Créditos e Estornos/ICMS:

Estabelecimento Varejista: o valor do mês referente ao imposto recolhido antecipadamente por guia de recolhimentos especiais (valor de R$ 147,05 no exemplo acima) e o valor do mês relativo ao imposto pago antecipadamente incidente sobre a operação própria (valor de R$ 267,05 no exemplo acima).

Estabelecimento Atacadista: o valor do mês pago antecipadamente a título de imposto incidente sobre sua própria operação (considerando o exemplo acima valor contábil de R$ 1.000,00 * Alíquota interna de 18% = R$ 180,00) e o valor do mês relativo à operação própria (considerando valores do exemplo acima R$ 180,00 - R$ 120,00 =R$ 60,00). Também será necessário para o estabelecimento atacadista cadastrar em Movimentação/Outros Débitos, Créditos e Estornos/ICMS Sub. Tributária o valor do imposto do mês retido incidente sobre as próprias operações (considerando valores do exemplo acima R$ 147,05 - R$ 60,00 = R$ 87,05) e o valor do mês relativo às operações subsequentes (mesmo valor lançado para o imposto retido incidente sobre as operações próprias R$ 87,05).