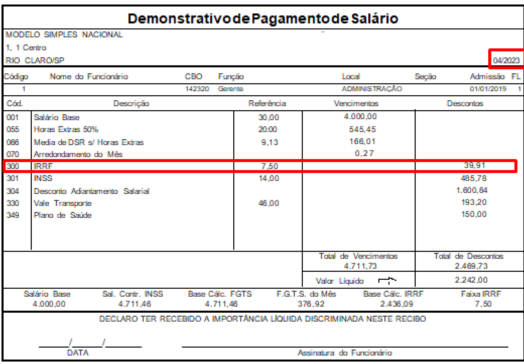

Cálculo do IRRF dos funcionários

Para auxilio na conferência dos parâmetros que podem interferir e o cálculo realizado, segue passo a passo:

1°) Verificar a Tabela IRRF

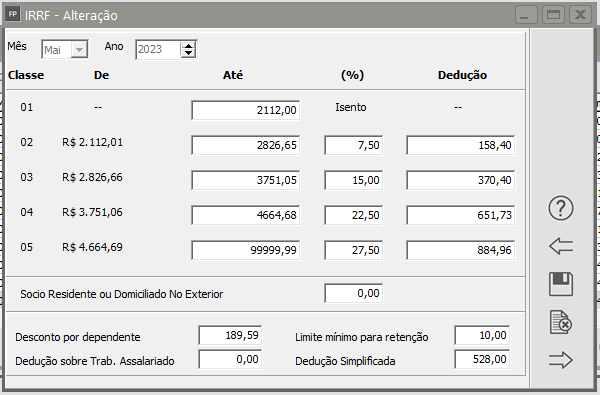

A Medida Provisória 1.171/23 trouxe a nova tabela progressiva do IRRF a partir de 05/2023. Publicada em 30/04/2023. Mais sobre a nova tabela IRRF clique aqui.

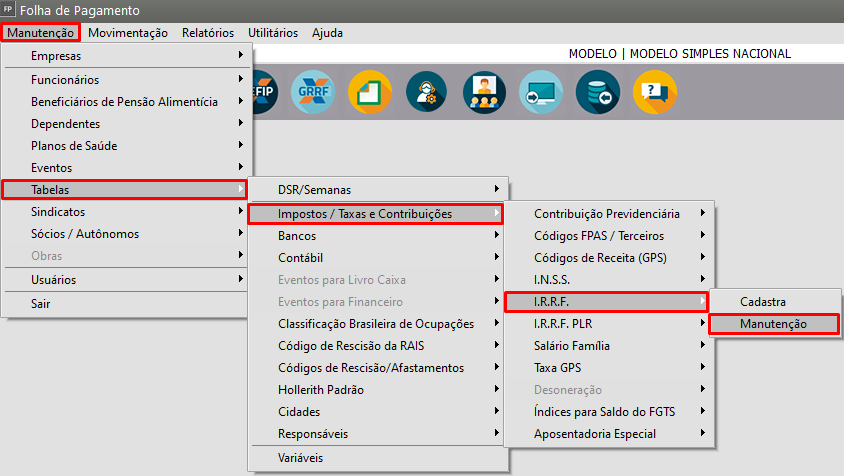

Para visualização e conferência dos dados na tabela de Imposto de Renda Retido na Fonte, acesse o menu Manutenção > Tabelas/Impostos, Taxas e Contribuições > I.R.R.F:

Verifique se o preenchimento está de acordo:

Essa tabela é atualizada automaticamente na atualização das versões do Sistema, mas é uma tabela de responsabilidade do usuário, portanto, esteja atento as alterações que ocorram na Legislação e se necessário cadastre ou edite a nova tabela.

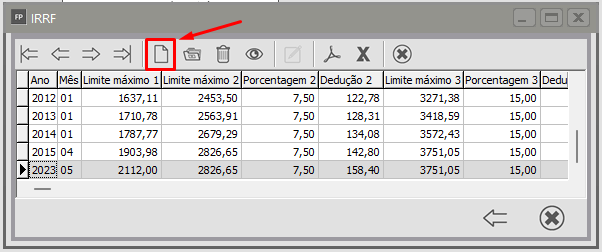

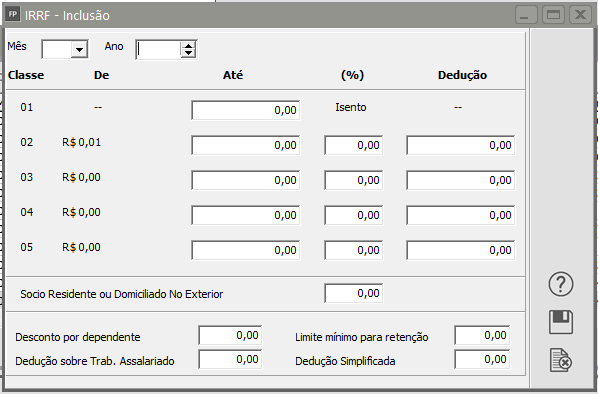

Em caso de alterações sempre insira um registro novo com o ano e mês que ele se refere. Nunca altere o anterior porque, caso você necessite refazer alguma folha de pagamento com data anterior, o sistema não terá a tabela vigente anteriormente. Não é necessário cadastrar as taxas mês a mês, apenas no ano e mês que ela entrou em vigor.

2°) Cadastro de Dependente

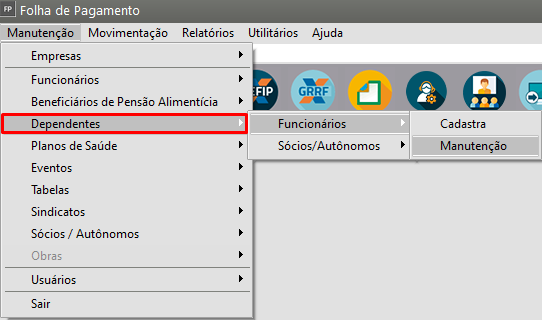

Verificar ou incluir o cadastro do(s) dependente(s) dos funcionários, no menu Manutenção > Dependentes tanto dos Funcionários comodos Sócios/Autônomos, para que os valores referentes aos dependentes (R$189,59 cada dependente) sejam abatidos da renda bruta para determinação da base de cálculo e retensão do IR.

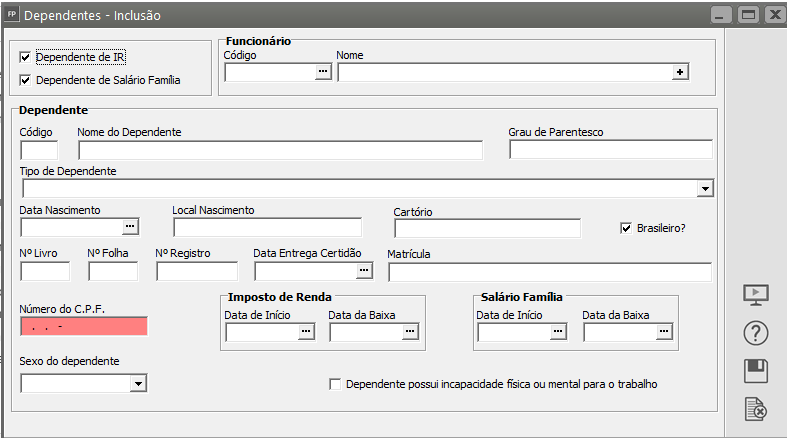

a) Assinale se é dependente para IR e/ou salário família;

b) Informe o código do funcionário;

c) Informe o código do dependente (pode ser um código sequencial 1,2,3, etc.) e o nome do dependente;

d) Informe o grau de parentesco, data de nascimento;

e) O local de nascimento, cartório, nº do livro, nº da folha, nº do registro, são todos dados que você extrai da certidão de nascimento do dependente;

f) Data da entrega da certidão: deve ser a data em que o funcionário apresentar a certidão à empresa;

g) Data início/Data baixa: devem ser preenchidas com as respectivas datas de início e fim de dependência. Caso não saiba a data de fim de dependência, deixar em branco.

Observação: O campo Número do CPF é obrigatório para a correta exportação para o Portal do eSocial.

Os dados informados serão utilizados para a geração do arquivo para o e-Social.

3°) Dedução mais benéfica | Desconto Simplificado - 05/2023

A tabela IRRF da nova vigência a partir de 01/05/2023, contém o valor de dedução simplificada onde no cálculo de IRRF onde será considerada a parcela fixa de R$ 528,00 se a soma do dependente+inss for inferior a R$528,00.

Com essa opção marcada, ao gerar Folha de Pagamento, Férias, Rescisão, Pró-labore, etc.. o sistema irá comparara soma do valor do INSS (+) Dependentes + Pensão Alimentícia com o valor do Desconto Simplificado R$ 528,00 definido na nova Tabela de I.R.R.F. para deduzir da Base de Cálculo do I.R.R.F. o maior valor.

Caso a soma INSS+Dependentes+Pensão resulte em valor que seja superior a R$ 528,00 mantém a soma destes como mais benéfica para o funcionário, se for menor considera R$528,00 mesmo.

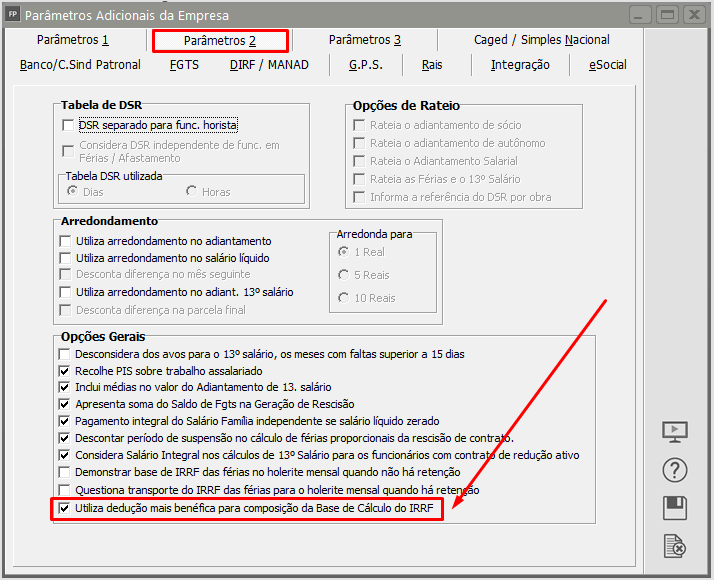

- Como configurar o sistema para utilizar o Desconto Simplificado?

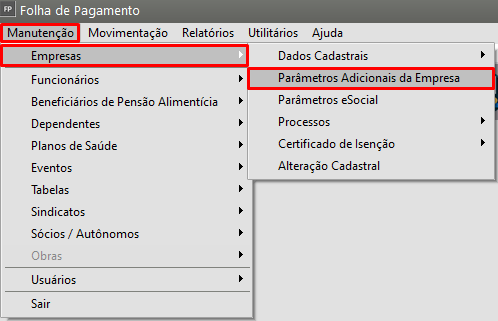

Nos parâmetros da empresa em Manutenção>Empresas>Parâmetros Adicionais da Empresa, acesse a aba Parâmetros 2, selecione a opção Utiliza dedução mais benéfica para composição da Base de Cálculo do IRRF:

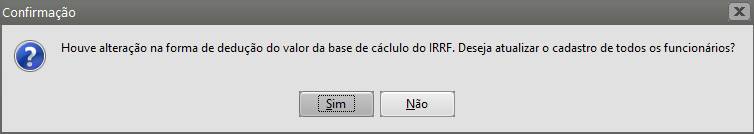

Ao gravar o cadastro, o sistema irá questionar se deseja atualizar para todos os funcionários.

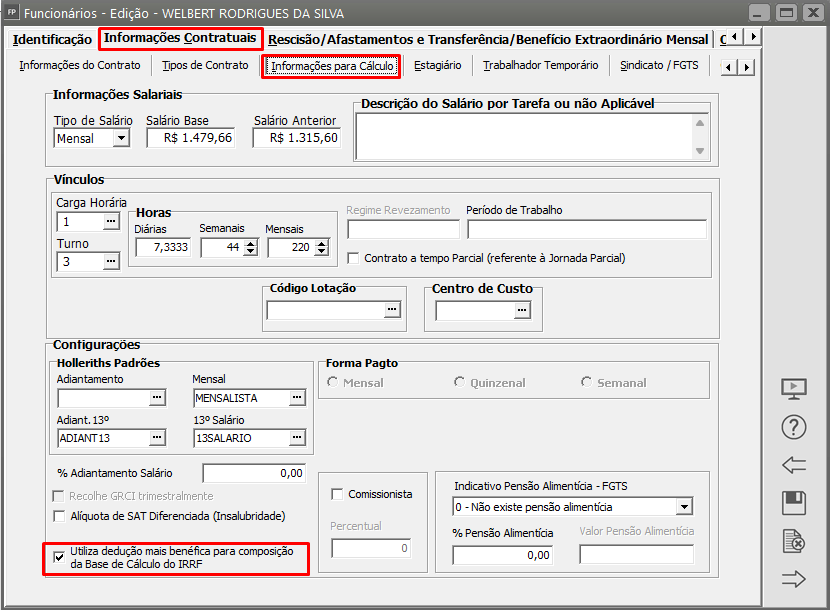

Caso a resposta para a mensagem anterior tenha sido Não, no cadastro do funcionário em Manutenção>Funcionários->Manutenção de Funcionários->Manutenção, acesse a aba Informações Contratuais, sub aba Informações para Cálculo, selecione a opção Utiliza dedução mais benéfica para composição da Base de Cálculo do IRRF:

No cadastro dos Sócios/Autonomos será em Manutenção>Sócios / Autônomos->Manutenção, acesse a aba Dados Adicionais, sub aba Informações para Cálculo, selecione a opção Utiliza dedução mais benéfica para composição da Base de Cálculo do IRRF.

Para visualizar exemplos de Cálculo clique aqui.

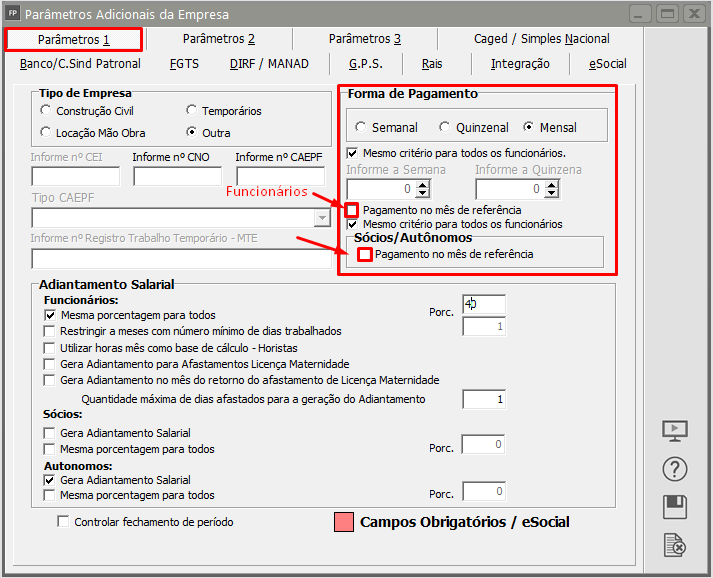

4) Verificar parametrização da Data de Pagamento

Verifique se no menu Manutenção > Empresas Parâmetros da empresa estiver configurado na opção adequada com a empresa:

São dois parâmetros para seleção pois um é relacionado aos Funcionários e outro relacionado aos Sócios/Autônomos. Sendo assim pode haver flexibilidade, exemplo, o pagamento dos Sócios/Autonomos dentro do mês mantendo os Funcionários pro 5 ° dia útil e vice versa.

O procedimento do sistema para calcular os valores que serão retidos de IR dependerá da forma de pagamento da empresa que você definiu nos parâmetros adicionais da empresa item critério para pagamento.

Em qualquer um dos casos, os eventos Adiantamento de Salário (e011) e Desconto de Adiantamento de Salário (e304) devem estar incidindo IR. (11)

Se estiver configurado na opção pagamento no mês de referência, significa que a empresa efetua o pagamento dos funcionários até o dia 30 de cada mês, o critério para cálculo do IR é diferente de quando a empresa efetua o pagamento até o 5º dia útil do mês subseqüente. Vejamos:

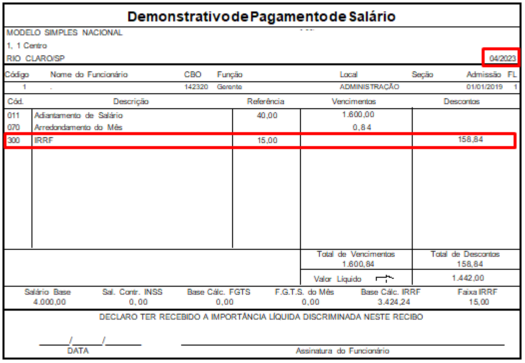

Pagamento no mês de Referência:

Haverá desconto do IR apenas no Hollerith Mensal mesmo que a empresa efetue Adiantamento Salarial dia 20 ou dia 15 para os seus funcionários. Exemplo:

- Hollerith Adiantamento

- Hollerith Mensal

Pagamento fora do Mês de Referência (até 5º dia útil do mês subseqüente):

Base do IR do Mensal = total de proventos sobre os quais incide o IR-adiantamento realizado no dia 20 do mês anterior ( - ) dependentes para Imposto de Renda vinculados ao funcionário ( - ) INSS do mês.

Base do IR do Adiantamento (dia 20) = base do IR do pagamento efetuado no 5º dia útil ( + ) valor do Adiantamento.

Após a determinação da Base do IR obtida somando-se todos os valores que o funcionário recebeu (efetivamente) dentro do mês, o sistema aplica a tabela do IR. Caso ocorra retenção de IR no pagamento mensal este valor será deduzido do IR a recolher no adiantamento.

Em qualquer um dos casos, os eventos Adiantamento de Salário (e011) e Desconto de Adiantamento de Salário (e304) devem estar incidindo IR.

Ocorrendo rescisão contratual, o sistema recalculará a base de IR considerando, conforme o caso, a rescisão, o pagamento mensal e o adiantamento.

IMPORTANTE: Nunca se esqueça de gerar o hollerith mensal para os funcionários que estiveram de férias no mês e os que foram demitidos no mês, pois, é na geração do hollerith mensal que o sistema gera as bases sobre as quais incidem todos os encargos.

- Base do IR Mensal: total de proventos sobre os quais incide o IR-adiantamento (dia 20 do mês anterior)-dependentes-INSS do mês.

- Base Adiantamento (dia 20): base do IR= base do IR do pagamento efetuado no 5º dia útil+valor do Adiantamento.

Após a determinação da Base do IR obtida somando-se todos os valores que o funcionário recebeu (efetivamente) dentro do mês, o sistema aplica a tabela do IR. Caso ocorra retenção de IR no pagamento mensal este valor será deduzido do IR a recolher no adiantamento.

Em qualquer um dos casos, os eventos Adiantamento de Salário(e011) e Desconto de Adiantamento de Salário(e304) devem estar incidindo IR. - Em caso de Rescisão contratual, o sistema recalculará a Base de IR considerando, conforme o caso, a Rescisão+o pagamento mensal do 5º dia útil+ o adiantamento caso haja geração.

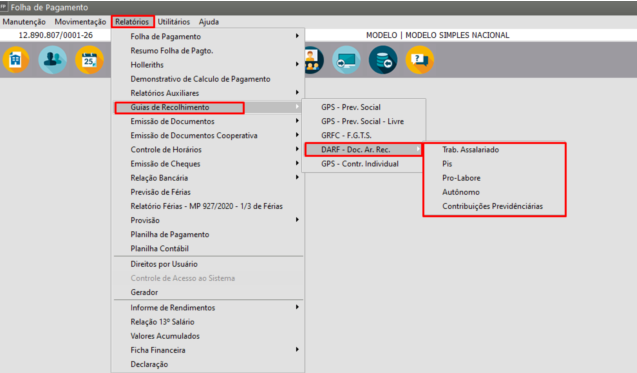

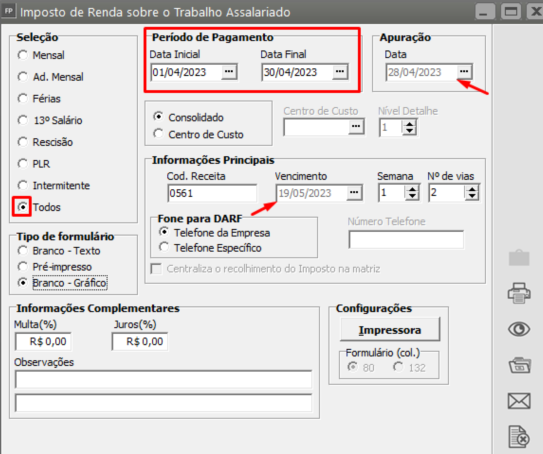

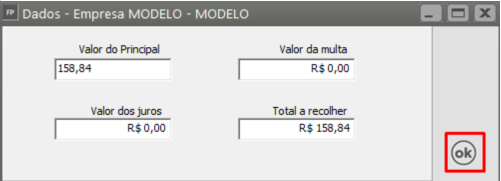

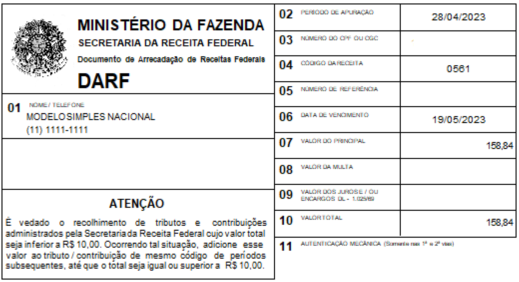

Emissão do Darf IRRF

ILembrete: o IRRF sobre rendimentos do trabalho já é declarado em DCTFWeb desde o Periodo de Apuração 05/2023.