Cadastrando Receita Bruta da Desoneração

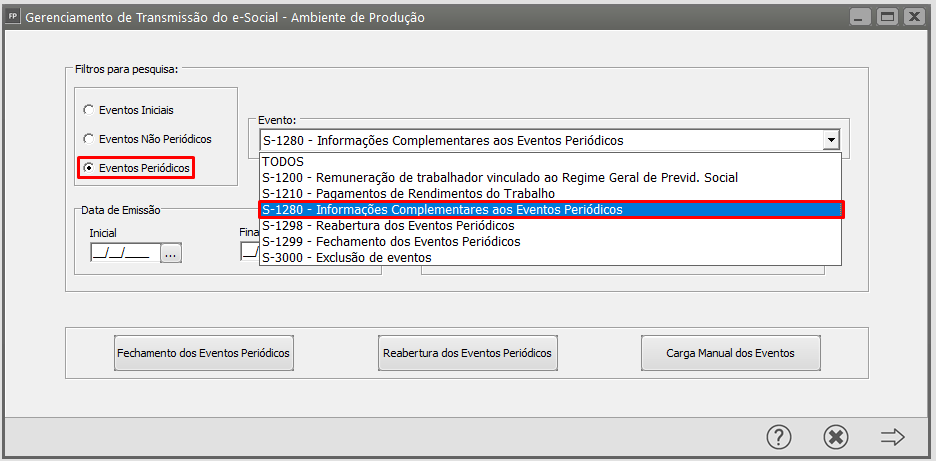

O cadastro da Receita Bruta é para gerar o evento S-1280 - Informações Complementares aos Eventos Periódicos, onde serão informados os dados antes do envio do S-1299 - Fechamento. Segue orientação completa:

O que é desoneração da folha de pagamento?

Para 2024, a desoneração da folha de pagamento foi restabelecida e prorrogada até 2027. Esta medida fiscal beneficia 17 setores econômicos intensivos em mão de obra, permitindo que substituam a contribuição previdenciária patronal de 20% sobre a folha de salários por alíquotas menores, que variam de 1% a 4,5% sobre a receita bruta das empresas. Essa mudança visa reduzir os encargos trabalhistas e estimular a geração de emprego e renda.

1) Caso já tenha fechado a folha de abril/2024:

- Reabrir a folha;

- Enviar o evento S-1280 com as informações sobre a desoneração;

- Fechar a folha novamente., onde o sistema recalculará as contribuições e enviará a nova apuração para a DCTFWeb.

2) Caso ainda não tenha fechado a folha de abril/2024:

- Enviar o evento S-1280 com as informações sobre a desoneração;

- Encerrar a folha - s1299.

No entanto, a partir de 2025, haverá uma reoneração gradual: a alíquota sobre a folha de pagamento começará em 5% em 2025 e aumentará anualmente até atingir 20% em 2028, onde a desoneração será completamente eliminada (Brasil 61).

- 2025: 5%

- 2026: 10%

- 2027: 15%

- 2028: 20%

1° Passo) Verificar os Dados Cadastrais no Sistema, S-1000(no eSocial) e R-1000(no Reinf);

As empresas optantes pela desoneração da folha devem indicar, por meio dos eventos cadastrais S-1000 e R-1000, respectivamente, que se enquadram nessa modalidade de tributação pois a partir das informações prestadas no eSocial e na EFD-Reinf, é que a DCTFWeb irá apurar as contribuições previdenciárias devidas no mês.

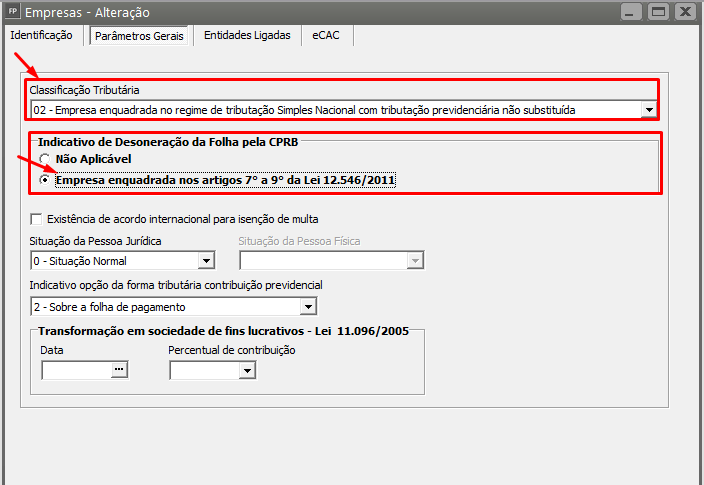

No sistema Folha, verifique em Manutenção>Empresas>Dados cadastrais>Aba parâmetros Gerais os campos:

- Classificação Tributária: Apenas as empresas com código igual a 02, 03 ou 99, poderão indicar que se enquadram na desoneração.

- Indicativo de Desoneração da Folha pela CPRB: É necessário marcar: "Empresa enquadrada nos artigos 7° a 9° da Lei 12.546/2011"

Além da parametrização R-1000 e S-1000, deverá ser verificado no Sistema Livros Fiscais se o evento Rs1000 R-2060 foi transmitido. (Clique aqui para visualizar o passo a passo completo em relação ao R-2060).

R-2060: A CPRB (Contribuição Previdenciária sobre a Receita Bruta ) será informada através da EFD-Reinf, por meio do evento R-2060, com a correspondente identificação do código da atividade, produto ou serviço sujeita à desoneração, valor da receita bruta da atividade, valor das exclusões e adições (se houver), base de cálculo e valor da CPRB apurada.

S-1280: Mensalmente deverá ser enviado para o eSocial o evento S-1280, indicando se a substituição da CPP ocorre de forma integral ou parcial, devendo, no caso desta última, informar o percentual não substituído, para fins de cálculo proporcional da CPP sobre a folha.

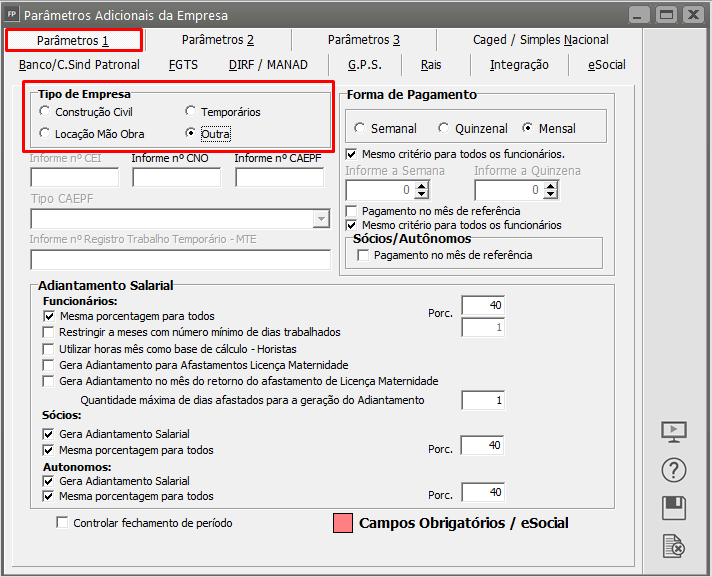

2°Passo) Verifique os Parâmetros Adicionais da Empresa

a) Aba Parâmetros1: Tipo de Empresa e CNO das Obras:

- Toda obra tem o CNO (Código Nacional de Obras - Receita Federal), se você não possuir o número do CNO, poderá consultá-lo no link https://www.gov.br/pt-br/servicos/consultar-cadastro-de-obra-de-construcao-civil.

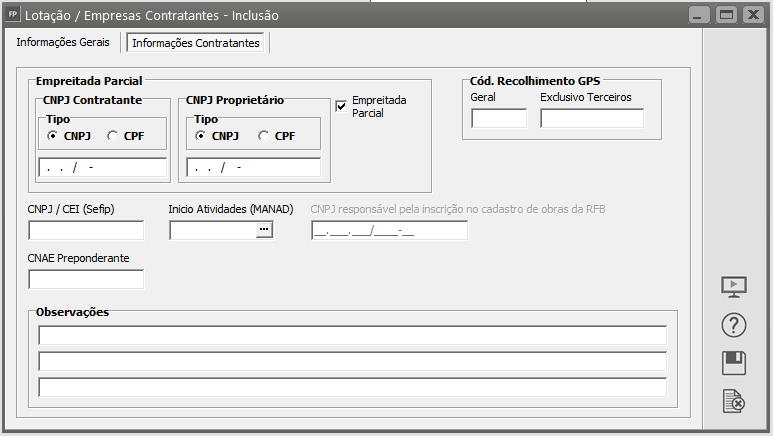

- Se realmente não houver um CNO, verifique se a empresa é uma Contratante ao invés de Construção Civil onde será cadastrado através do CNPJ..

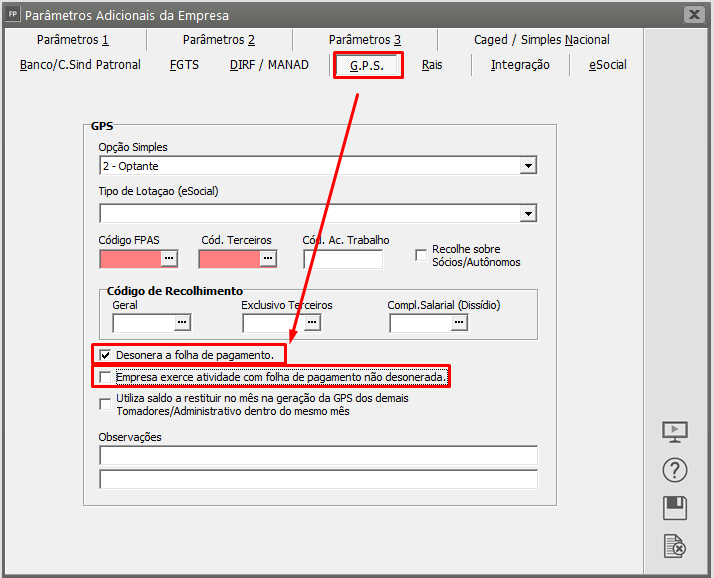

b) Na sub-aba GPS; Marque o parâmetro "Desonera a folha de pagamento" para liberar o menu de cadastro da receita bruta em Movimentação>Rotinas Mensais>Receita Bruta - Desoneração. (Após cadastrar a Receita Bruta para desoneração será gerado o s1280 para envio antes do s1299.)

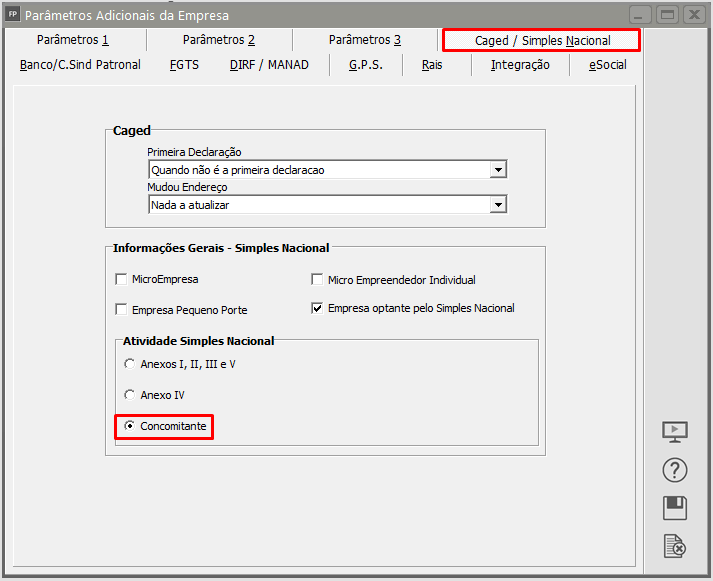

Caso a empresa seja Concomitante e exerça atividade desonerada e não desonerada informe o segundo parâmetro:

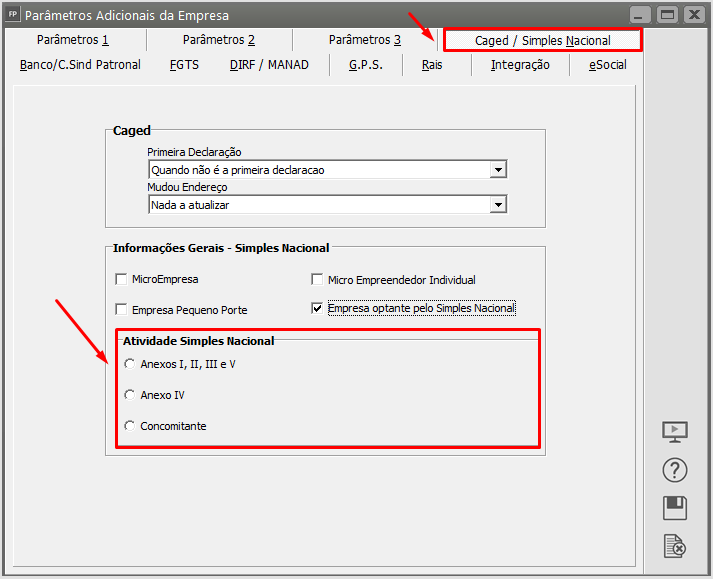

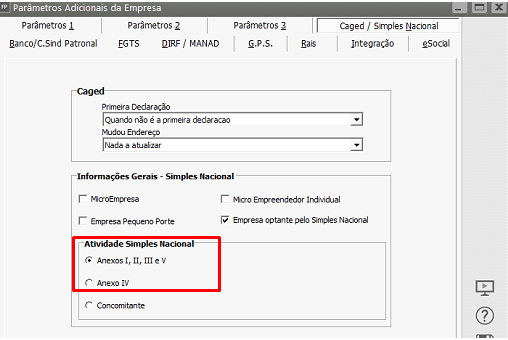

c) Aba Caged/Simples Nacional: Verifique se está correto o preenchimento dos Anexos de Atividade Simples Nacional;

Classificação Tributária 01: Não desonera

Classificação Tributária 02: Anexo IV (sempre faz a compensação total dos 20% patronal)

Classificação Tributária 03: Anexos I, II, III e V e Anexo IV (Concomitante nem sempre vai fazer a compensação total dos 20% pois totaliza sobre funcionários parametrizados no anexo IV somente)

Classificação Tributária 99: Independente do anexo faz a compensação total dos 20% patronal

3° Passo) Verificar cadastro dos Tomadores

a)Tipo de Lotação

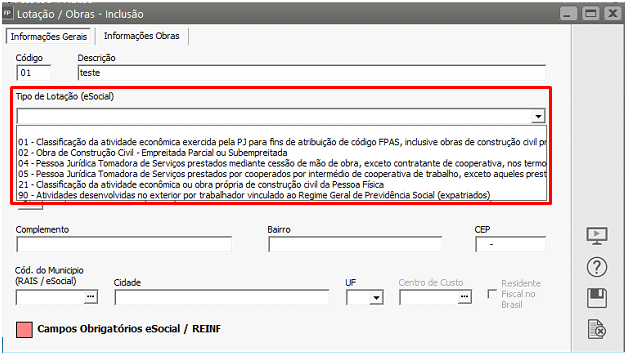

Ao cadastrar o Tomador (Obra ou o Contratante), acesse o menu Manutenção>Obras ou Contratantes> na aba Informações Gerais, verifique qual o Tipo de Lotação (eSocial) correto:

- Quando a Obra(CNO) é própria é Empreitada total, o tipo de lotação correta é o 01.(Gera evento s1005 p/ eSocial)

- Quando a Obra(CNO) é Empreitada Parcial, o tipo de lotação correta é o 02. (Gera evento s1020 p/ eSocial)

- Quando o Tomador é Contratante(CNPJ), o tipo de lotação correta é o 04. (Gera evento s1020 p/ eSocial)

OBS: Duvidas que envolvem legislação recomendaremos Consultoria Tributária.

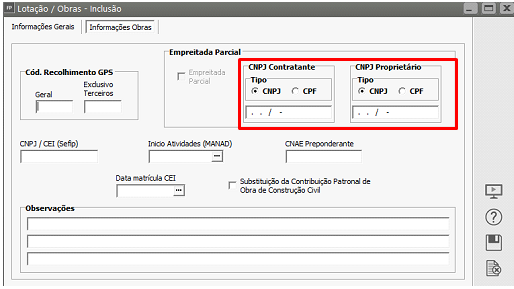

b) Ainda no menu Manutenção>Obras>aba Informações Obras:

- CNPJ Contratante - Quem está contratando

- CNPJ Proprietário - O dono da obra (CNO) ou Contratante

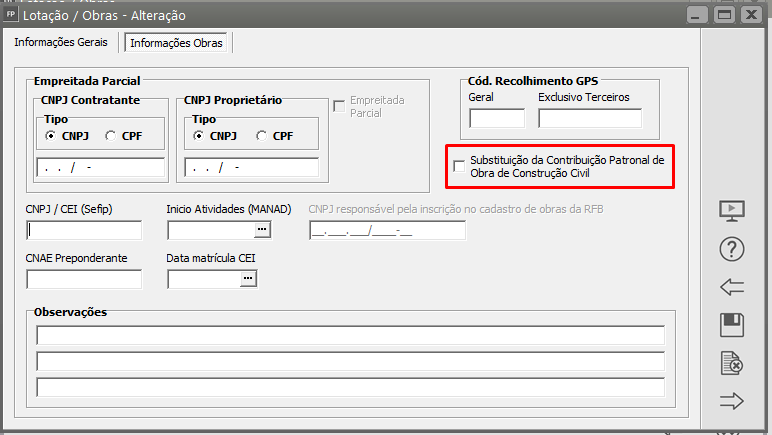

c) A opção ‘Substituição da Contribuição Patronal de Obra de Construção Civil’

Deverá ser habilitada a opção para que o sistema faça a desoneração dos 20%.

Principais Dúvidas:

a) O que são as empreitadas?

Empreitada parcial: quando a empresa ‘do cliente’, assume parte dos encargos da obra/contratante.

Empreitada total: quando a empresa ‘do cliente’, assume todos os encargos da obra/contratate.

b) Quais cargas são geradas de cadastro para o esocial?

Contratante e obras: s1020 (lotação 02 ou 04)

Obra própria: s1005 (lotação 01)

c) O que é uma desoneração de folha de pagamento?

De forma bem resumida, a desoneração é a compensação dos 20% do patronal e pagamento dos 4,5% em cima do faturamento da empresa. Para Informar ao eSocial, é necessário o envio do evento s1280 - Informações Complementares aos Eventos Periódicos antes da transmissão do s1299 - Fechamento Mensal

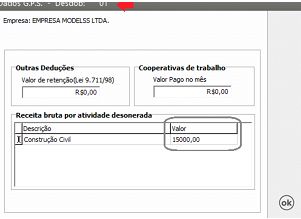

f) Cadastro da Receita Bruta – Desoneração:

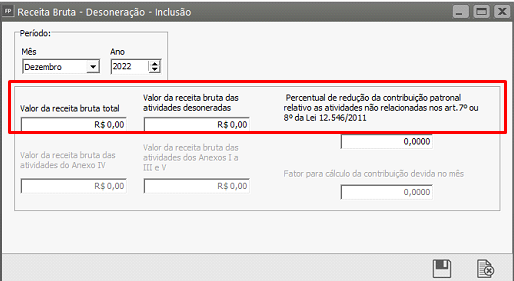

f.1) Quando no menu Manutenção>Empresas>Parâmetros Adicionais da Empresa - aba Caged/Simples Nacional, a opção do Simples Nacional estiver assinalado que a empresa trabalha com um dos anexos I, II, III e V ou apenas o anexo IV, o Sistema irá liberar apenas os campos superiores para preenchimento no menu Movimentação > Rotinas Mensais > Receita Bruta - Desoneração conforme abaixo:

Para o preenchimento correto, a empresa deverá informar o valor da Receita Bruta Total e o valor das Receita Bruta das Atividades Desoneradas:

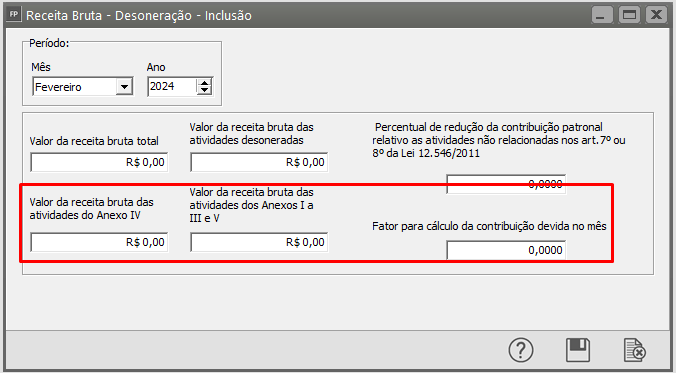

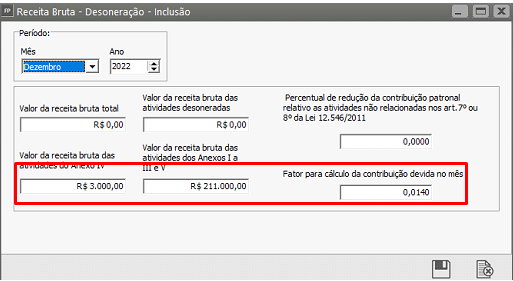

f.2) Quando na opção do Simples Nacional, no menu Manutenção>Empresas>Parâmetros Adicionais da Empresa - aba Caged/Simples Nacional, estiver assinalado que a empresa trabalha com ‘Atividades Concomitantes, para preenchimento no menu Movimentação>Rotinas Mensais>Receita Bruta - Desoneração , o sistema irá liberar todos os campos:

Deverá ser preenchido apenas os campos inferiores da tela:

Preencha corretamente o valor da receita bruta de atividades do anexo IV e também o valor da receita bruta de atividades dos anexos I, II, III e V (geralmente esses valores são diferentes).

Após o preenchimento de ambos Não preencher nada no campo de "Percentual de Redução da Contribuição Patronal" pois este campo será alimentado automaticamente pelo Sistema, apenas teclar enter, e o campo ‘Fator para cálculo da contribuição previdenciária devida no mês’, será apresentado automaticamente pelo sistema. (valor total da atividade do anexo IV dividido pelo valor das atividades dos anexos I, II, III e V.)

Por exemplo: Atividades do Anexo IV = R$ 3.000,00

Atividades dos Anexos I, II, III e V - R$211.000,00

Fator = 0,0140

R$3000,00/R$211,000,00 = 0,0140

g) A carga s1280 leva algum cálculo/valor para o portal?

Quando a empresa pertence a apenas um anexo não. Quando a empresa for concomitante, será levado o decimal calculado no ‘Fator para cálculo da contribuição previdenciária devida no mês’.

Para envio correto a DCTFWeb da empresa também precisa enviar a Desoneração pelo Sistema Livros Fiscais, através do evento R-2060 (REINF).

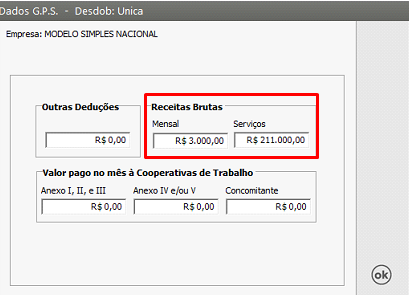

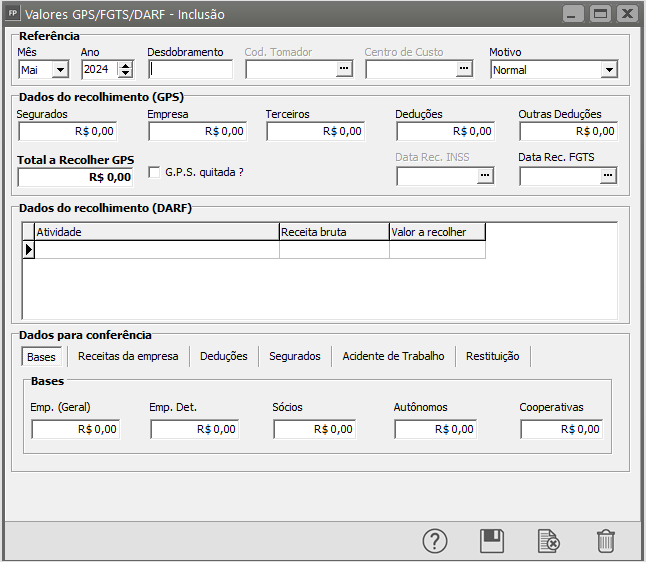

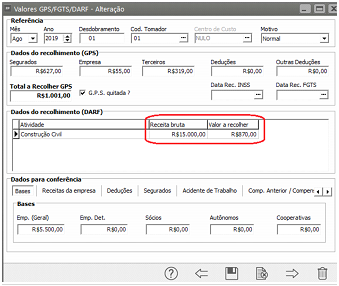

h) Dados da GPS para cálculo Consolidado

No campo da receita bruta, o valor do mensal, deverá ser informado o mesmo valor de receita bruta dos anexos I, II, III e V.

No campo da receita bruta, o valor do serviço, deverá ser informado o mesmo valor de receita bruta dos anexo IV.

Lembrando que, para o cálculo da GPS, no menu Movimentação>Rotinas Mensais>Manutenção Dados GPS, o Sistema considera duas casas decimais e o eSocial considera 4 casas decimais (mesma quantidade de casas decimais apresentada no campo ‘Fator para cálculo da contribuição previdenciária devida no mês’. Sendo assim, as casas decimais deverão ser informadas manualmente, para que não ocorra diferença de cálculo.

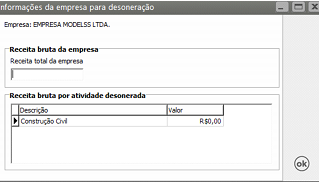

i) Dados da GPS separado por obra:

Na tela de geração será solicitado o Valor total da Receita Bruta da empresa, e o Valor total de todas as Atividades Desoneradas

Após inserir os valores, clique em Ok para prosseguir; Nas telas seguintes, será solicitado o valor da receita bruta por obra especifica, insira o valor e clique em OK para prosseguir.

Ao concluir a geração, na tela de manutenção será possível realizar a conferência da GPS gerada com o valor desonerado:

j) Funcionário concomitante:

Quando o funcionário é alocado em uma lotação, por exemplo anexo IV e no mês seguinte for alocado em outro anexo, para que não tenha de mudar todo mês o cadastro do funcionário ele deverá ser definido como concomitante (pois pertence as duas classificações de anexo)

k) Anexo IV

Construção de imóveis e obras de engenharia em geral, inclusive sob a forma de subempreitada, execução de projetos e serviços de paisagismo, bem como decoração de interiores; serviço de vigilância, limpeza ou conservação; e. serviços advocatícios.

Para estar vinculado ao anexo IV é necessário vincular o tipo de lotação e se essa lotação desonera folha de pagamento.

Para desonerar folha de pagamento tem que estar vinculado a serviços que desoneram.

Desoneração é opcional.

l) Nem sempre o funcionário que for anexo IV pertencerá a atividade desonerada, mas se não for desonerada será calculado os 20% sobre a folha de pagamento.

m) O que define se a empresa é concomitante é o tipo de lotação da mesma

Caso o funcionário seja alocado em uma outra lotação, ele poderá passar a pertencer a outro anexo.

n) O evento S1280 sempre deverá ser enviado quando a empresa tiver atividades concomitantes

o) Quando empresa é concomitante e possui apenas a retirada do sócio, este valor da retirada deve entrar para compor a base para calculo do INSS Patronal?

Sim, de acordo com o inciso VI do artigo 13 da Lei Complementar nº 123/2006, para empresa optante pelo Simples Nacional com atividades enquadradas no Anexo IV, a CPP (Contribuição Previdenciária Patronal) não estará inclusa no valor recolhido mensalmente através do DAS, devendo ser recolhida segundo a legislação prevista para os demais contribuintes, ou seja, CPP 20% + RAT (de acordo com o CNAE) como as demais empresas, lembrando que o recolhimento referente ao RAT só incide sobre a remuneração paga a empregados, sobre o pro labore é somente os 20%.

Já o valor destinado a Terceiros, para as empresa optante pelo Simples Nacional independente do enquadramento do Anexo não haverá recolhimento.

Assim, como o sócio retira pró-labore, sendo a empresa optante pelo Simples Nacional com atividades concomitantes entre os anexos I, II, III e V com o Anexo IV, deverá ser feito o cálculo proporcional a receita bruta das atividades do Anexo IV conforme informado no evento S-1280.

p) S1280 – Informações Complementares aos Eventos Periódicos - Quem está obrigado?

As empresas optantes pelo Simples Nacional que exercerem atividades concomitantes, ou seja, aquelas cuja mão-de-obra é empregada de forma simultânea em atividade enquadrada no anexo IV em conjunto com atividades enquadradas em um dos demais anexos (I, II, III e V) da Lei Complementar nº 123, de 2006;

Exemplo hipotético:

Apuração do fator para cálculo da contribuição devida – no mês

a) Valor da receita bruta total = R$ 100.000,00

b) Valor da receita bruta das atividades do Anexo IV = R$ 60.000,00

c) Valor da receita bruta das atividades dos Anexos I a III e V = R$ 40.000,00

d) Cálculo do coeficiente de ajuste: R$ 60.000,00: R$ 100.000,00 = 0,6, que corresponde a 60%

Obs.: Este fator deve ser informado no eSocial no campo correspondente com cinco dígitos sendo duas casas decimais, no seguinte formato: 060.00

O cálculo é feito da seguinte forma:

Remuneração do sócio R$ 1.500,00

Percentual sobre faturamento = 60%

R$ 1.500,00 * 60% = R$ 900,00

Base do Cálculo da Previdência Patronal: R$ 900,00 * 20% = R$ 180,00

Observando que, no caso de em determinada competência não for efetuada atividade (faturamento) da atividade enquadrada no anexo IV, então não será pago o CPP (Contribuição Previdenciária Patronal) “fora” do DAS nesta competência.

S-1280 – Informações Complementares aos Eventos Periódicos

Este evento é utilizado para prestar informações que afetam o cálculo da contribuição previdenciária patronal sobre as remunerações pagas, devidas ou creditadas por declarantes, quando este for optante pela desoneração de folha de pagamento e pelo Simples Nacional com tributação previdenciária substituída e não substituída. Ou seja, este evento é utilizado para três situações:

1°) Empresas do Simples Nacional com tributação previdenciária substituída e não substituída (classificação tributária 03), sem optar pela desoneração;

2°) Empresas optantes pela desoneração de folha de pagamento;

1° Situação – Empresa optante pelo Simples Nacional com tributação previdenciária substituída e não substituída (classificação tributária 03), sem optar pela desoneração

Empresas optantes do Simples Nacional com classificação tributária indicada no evento S-1000 seja 03, são aquelas que exercerem atividades concomitantes entre os anexos I, II, III, V e IV. As receitas auferidas pela empresa nas atividades do Anexo IV têm o recolhimento previdenciário patronal de 20%.

Por este motivo são obrigadas a enviar o evento S-1280, para que os 20% do recolhimento previdenciário patronal seja calculado somente sobre receitas auferidas no Anexo IV.

Exemplo:

Exemplo: Apuração do fator para cálculo da contribuição devida – no mês

- a) Valor da receita bruta total = R$ 100.000,00

- b) Valor da receita bruta das atividades do Anexo IV = R$ 60.000,00

- c) Valor da receita bruta das atividades dos Anexos I a III e V = R$ 40.000,00

- d) Cálculo do coeficiente de ajuste: R$ 60.000,00: R$ 100.000,00 = 0,6, que corresponde a 60% Este fator deve ser informado no campo correspondente com cinco dígitos sendo duas casas decimais, no seguinte formato: 060.00.

2° Situação – Empresas optantes pela desoneração de folha de pagamento (Lei nº 12.546, de 2011)

A desoneração da folha de pagamento (Lei nº 12.546, de 2011), é a substituição da contribuição previdenciária patronal de 20% sobre a folha de pagamento, pelo pagamento de um percentual sobre a receita bruta, o percentual varia conforme o caso.

O eveno S-1280 deverá ser enviado para empresas que optaram pela desoneração da folha de pagamento, e que a classificação tributária indicada no evento S-1000 seja 02 (Simples Nacional anexo IV, construção civil), 03 (Simples Nacional anexos concomitantes) ou 99 (Pessoas Jurídicas em geral).

Para empresas com classificação tributária 02 e 99, preencher somente os campos referentes a desoneração.

Veja também os Itens:

- Cadastrando Atividades Desoneradas

- Cadastrando Alíquotas para Atividades com Folha de Pagamento Desonerada

- Cadastrando Receita Bruta da Desoneração

- Desoneração

- Inconsistências e Erros no envio ao Portal do eSocial do evento S-1280 - Informações Complementares aos Eventos Periódicos

- Inconsistências e Erros no envio ao Portal do eSocial do evento S-1000 - Informações do Empregador/Contribuinte/Órgão Público