Base de Conhecimento

- Cadastro de Selos para as Notas Fiscais de Serviço (Estado do Ceará)

- Relacionando Selos Fiscais (para o Estado do Ceará)

- Cadastrando Notas Fiscais de Retorno de Industrialização

- Atualizando Orçamentos

- Cadastrando Característica 1 (Grade/Detalhe dos Produtos)

- Cadastrando Itens do Contrato

- Cadastro de Quebra Opcional de Produtos

- Cancelando Contratos ou Item do Contrato

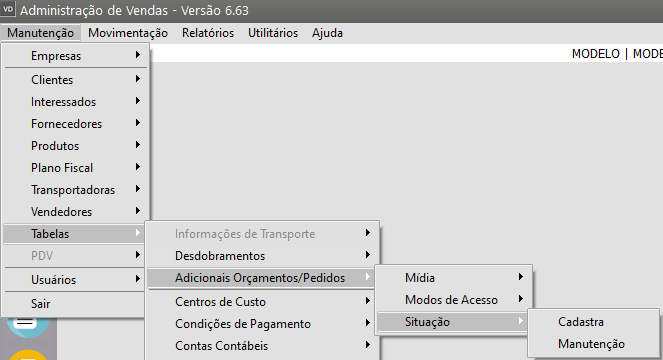

- Cancelando Orçamentos, Pedidos e Documentos Fiscais

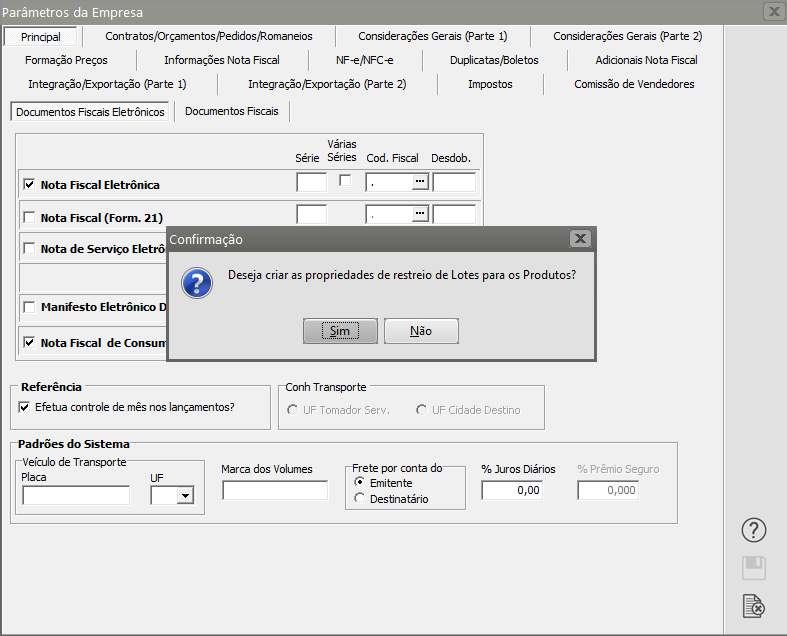

- Cadastrando Propriedades dos Lotes

- Cadastrando característica 2 (Grade/Detalhe dos Produtos)

- Acompanhamento de Pedidos

- Layout para Importação de Itens da Nota Fiscal

- Número da FCI (Ficha de Conteúdo de Importação) dos Produtos

- Cadastrando Notas Fiscais de Retorno de Mercadorias

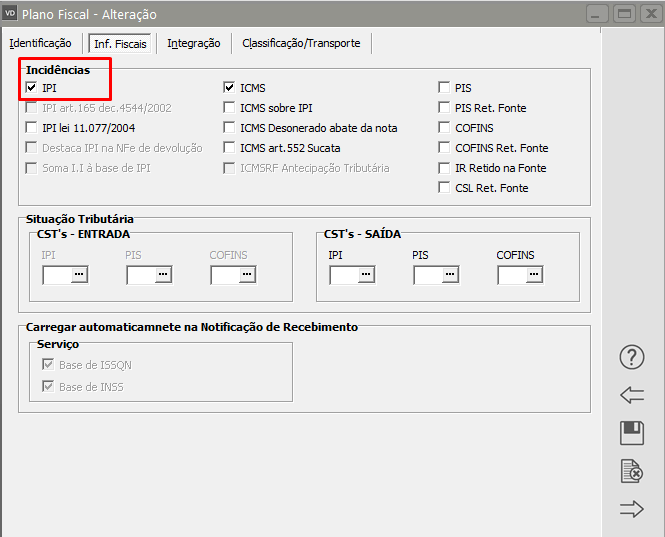

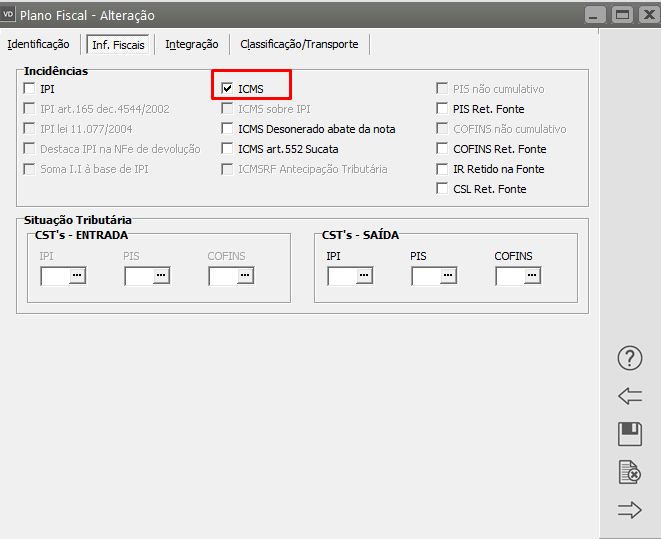

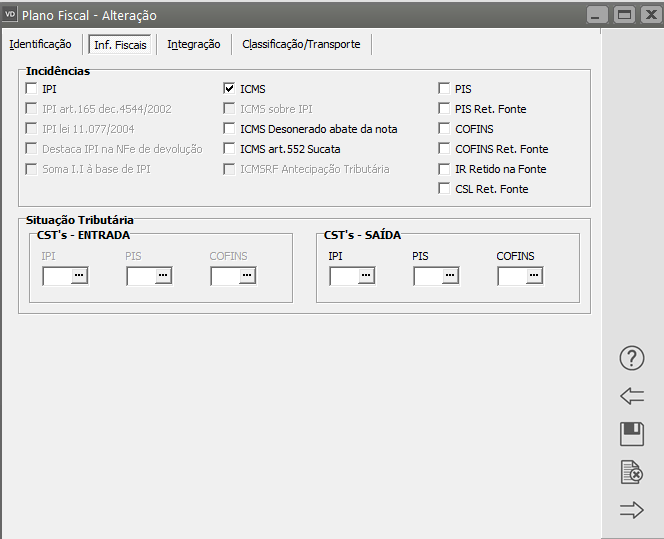

- Definindo Critério para Cálculo de Impostos

- Substituição Tributária - Conceito

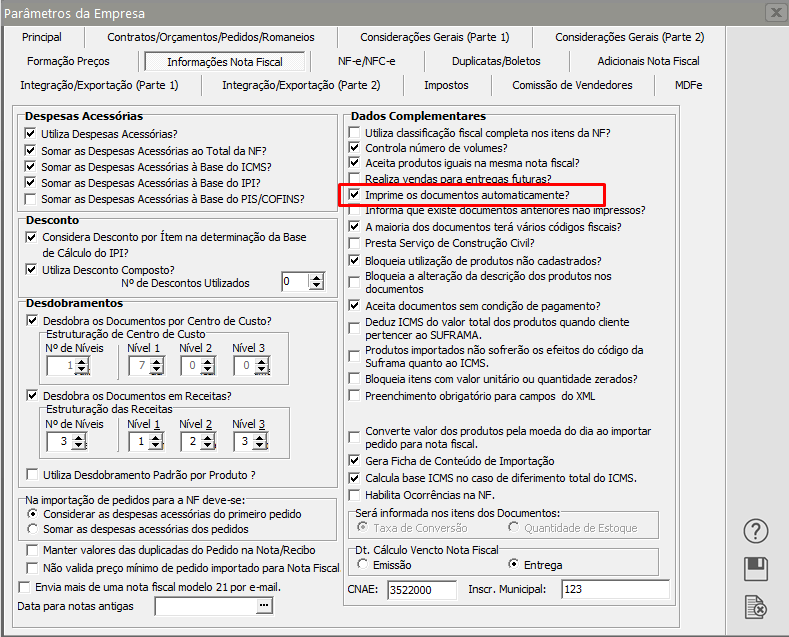

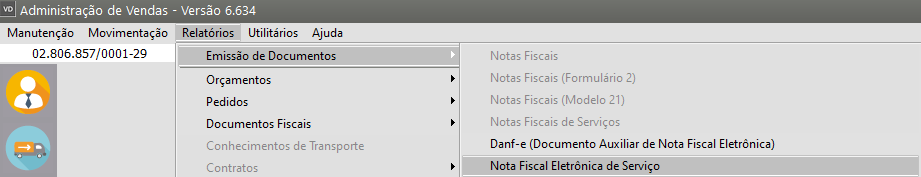

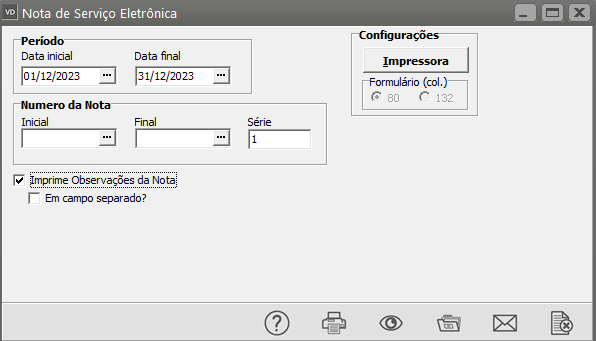

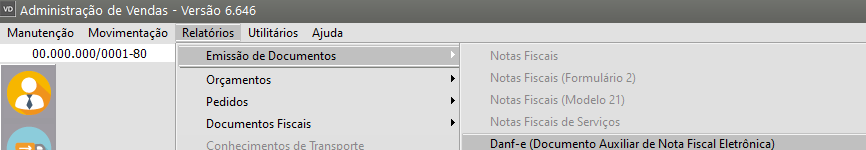

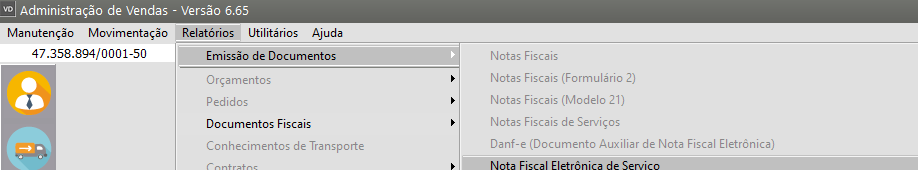

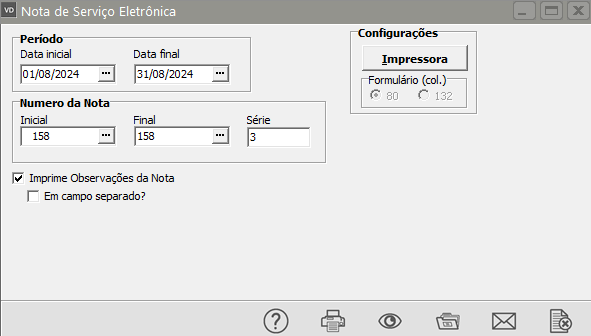

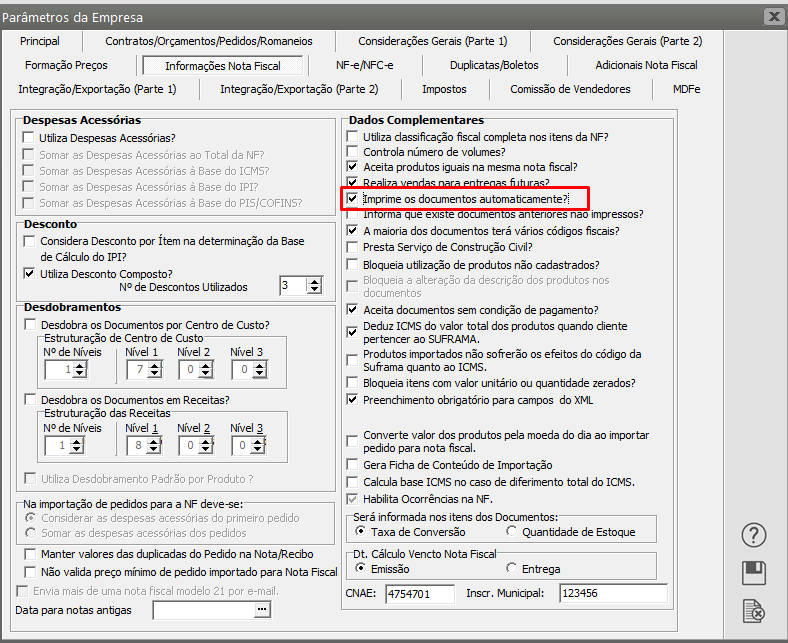

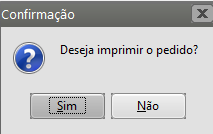

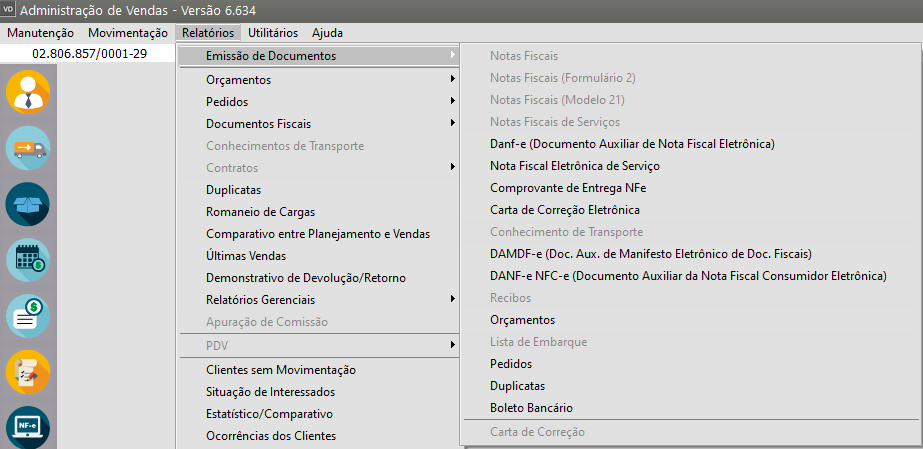

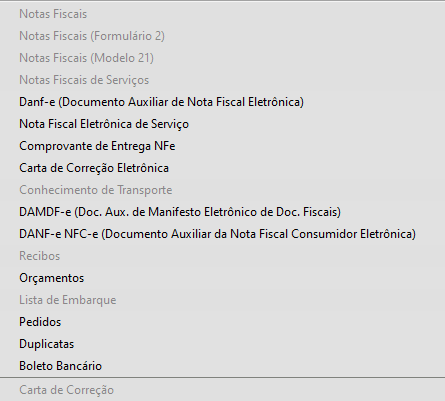

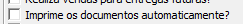

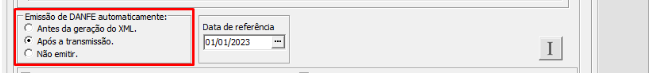

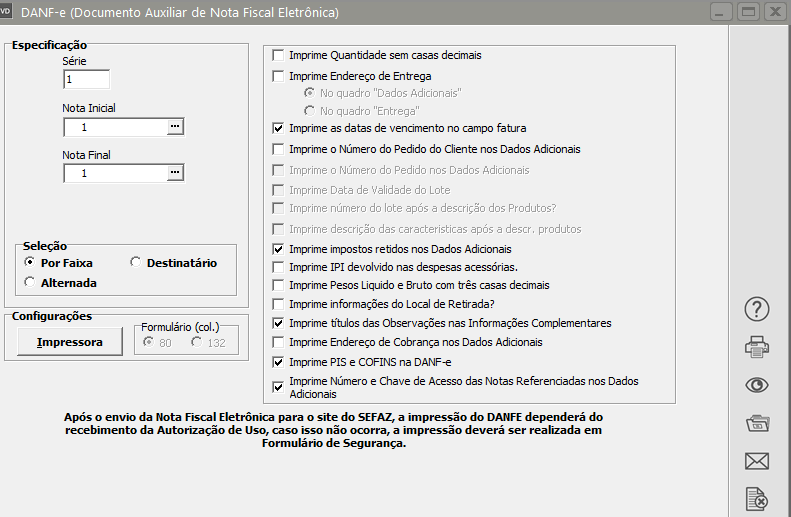

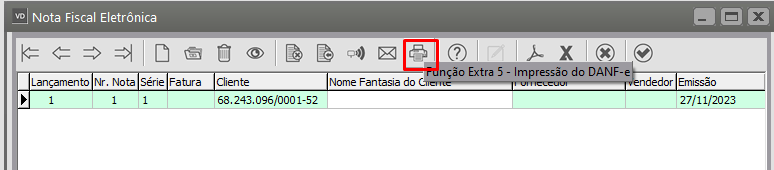

- Imprimindo Documentos Automaticamente (Notas Fiscais, Notas Fiscais de Serviço, Conhecimento de Transporte, Orçamento, Pedido, etc)

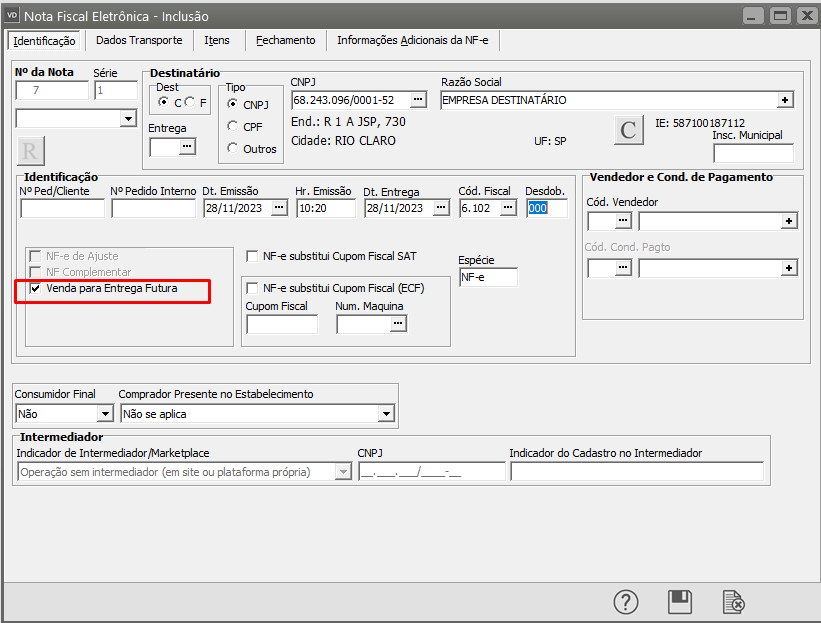

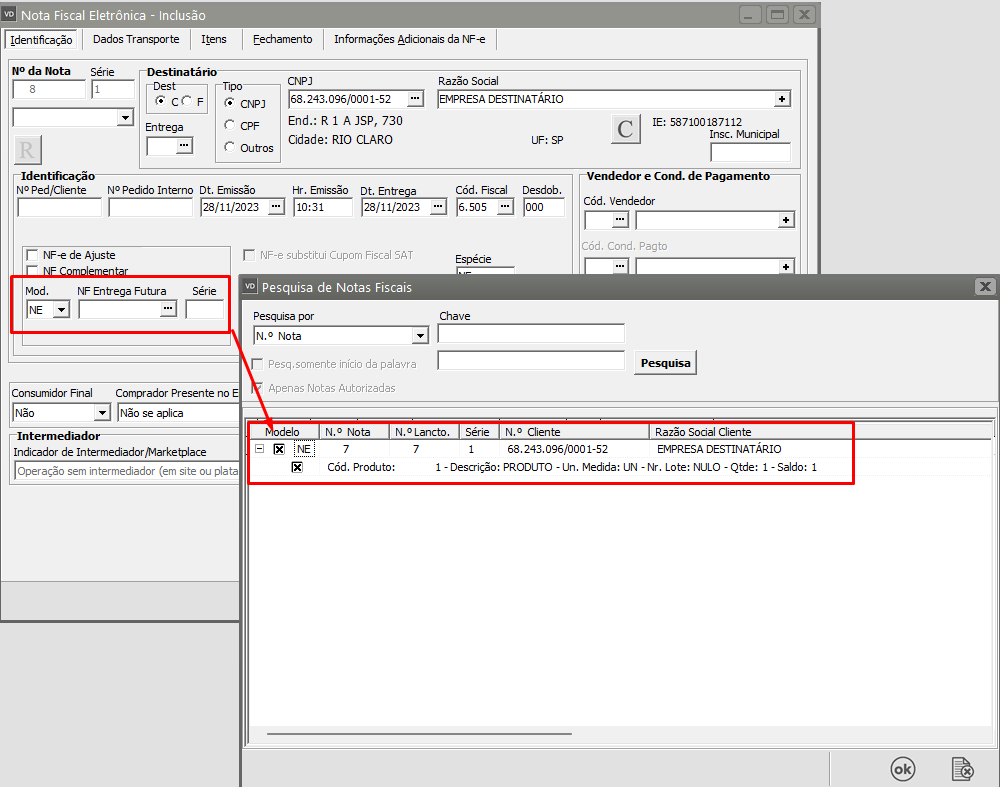

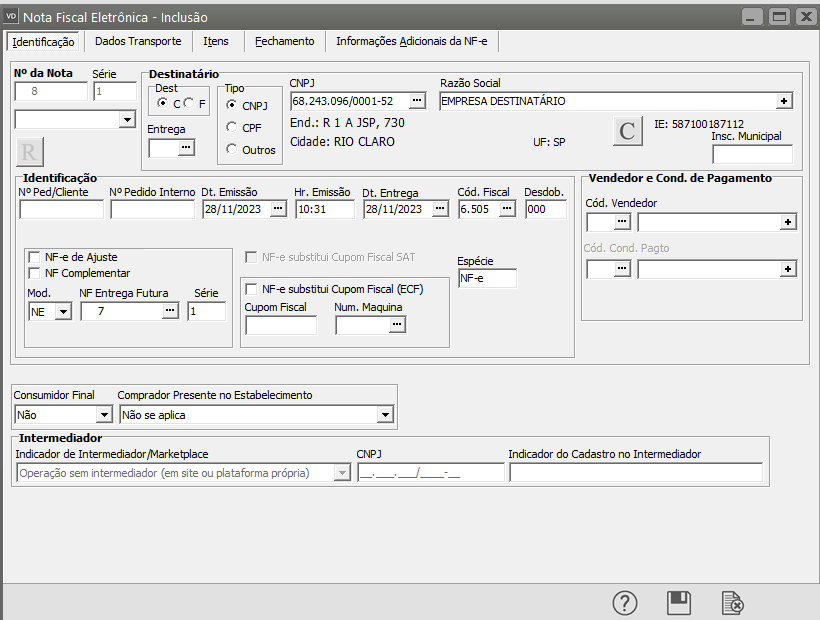

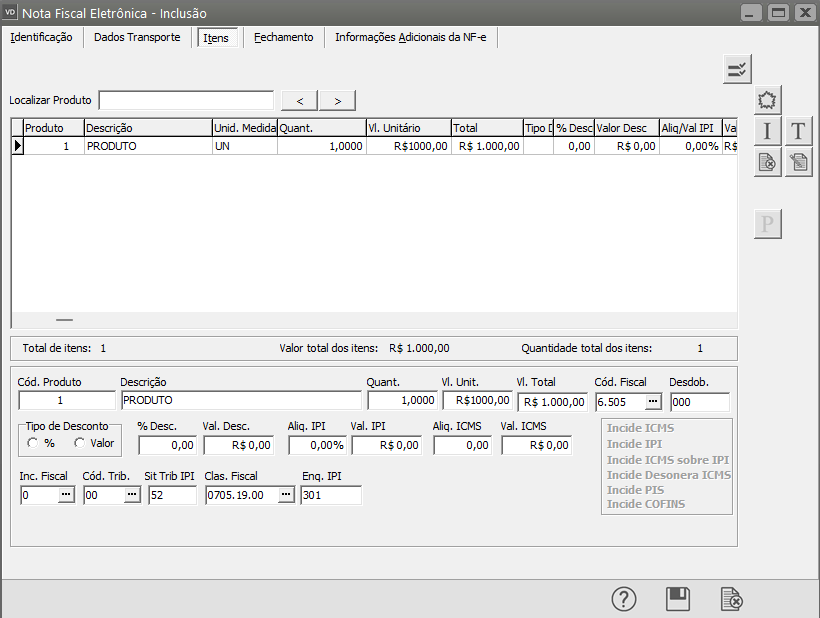

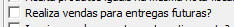

- Cadastrando Notas Fiscais de Entrega Futura

- Trabalhando com Grade

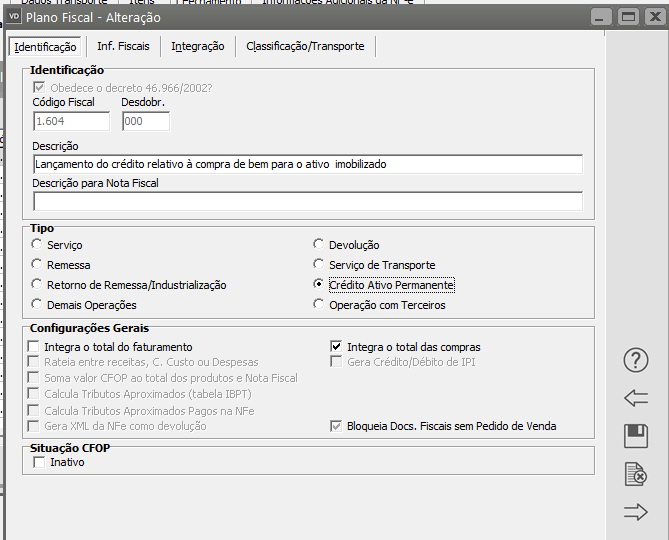

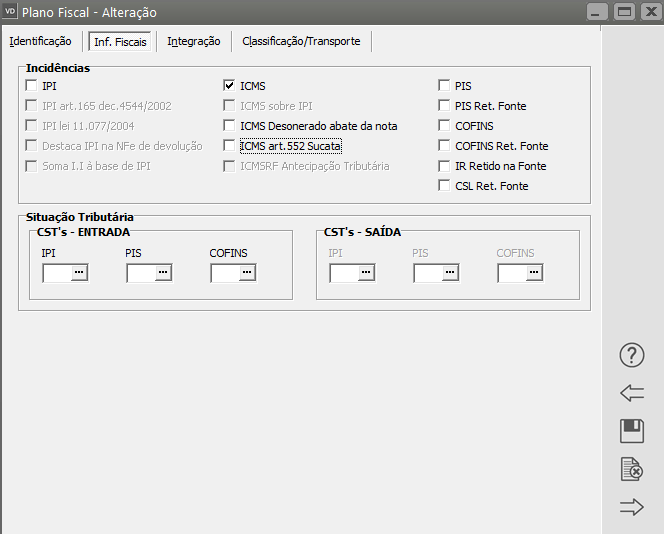

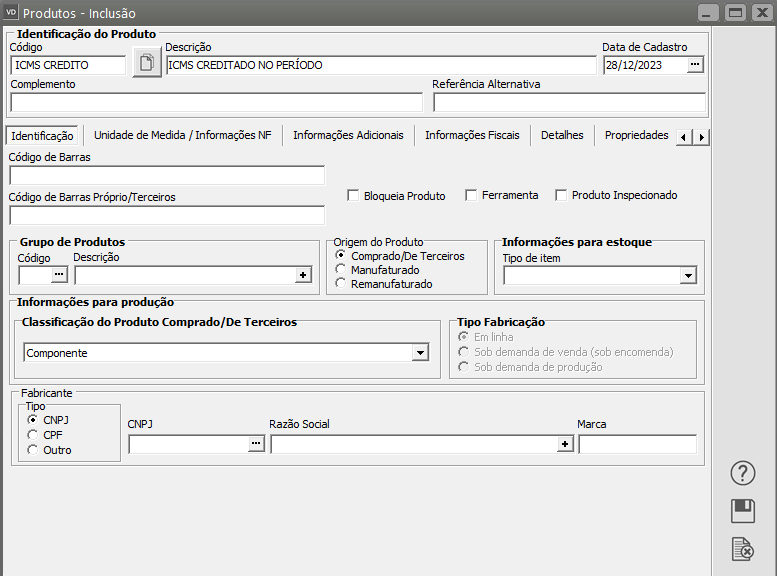

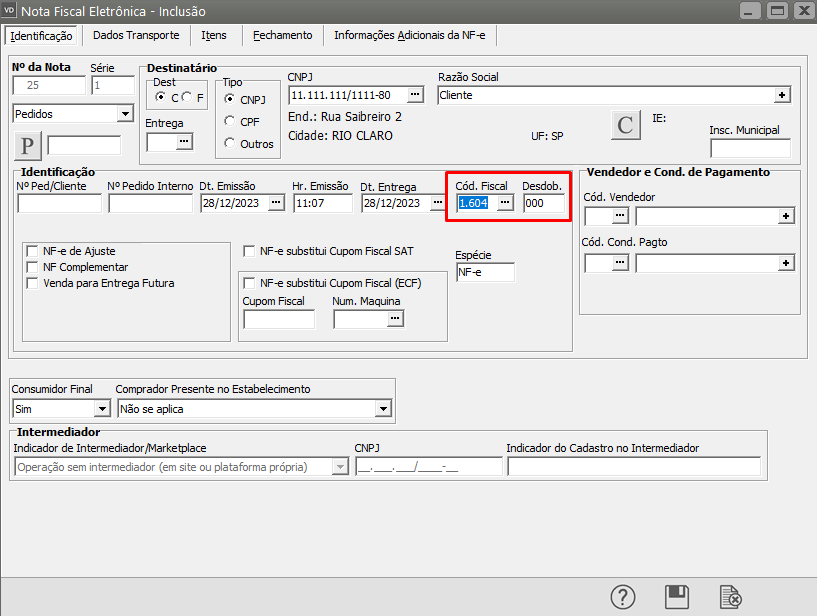

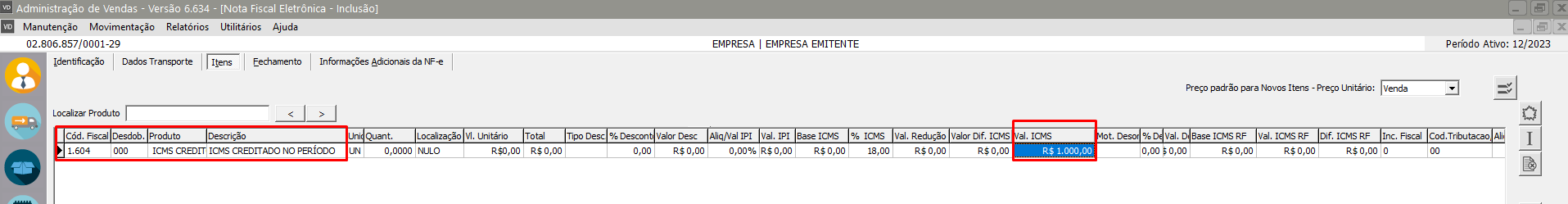

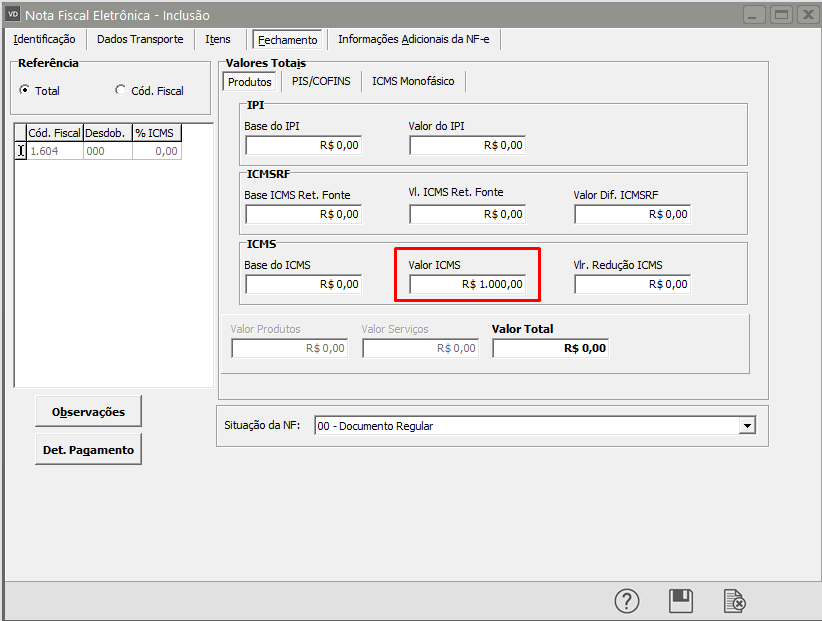

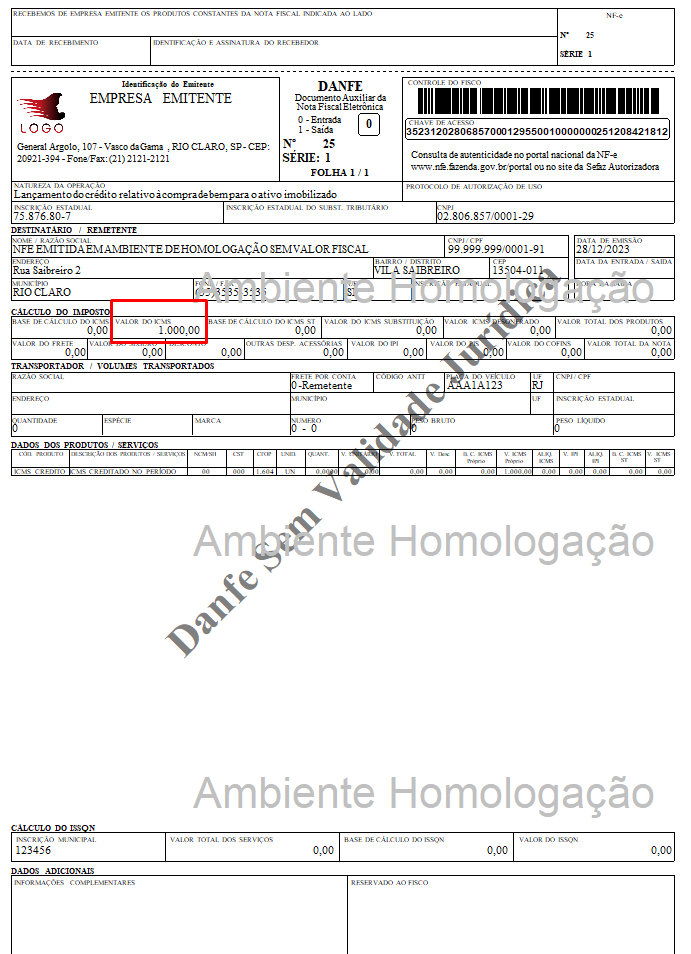

- Cadastrando Notas Fiscais de Crédito do Ativo Permanente

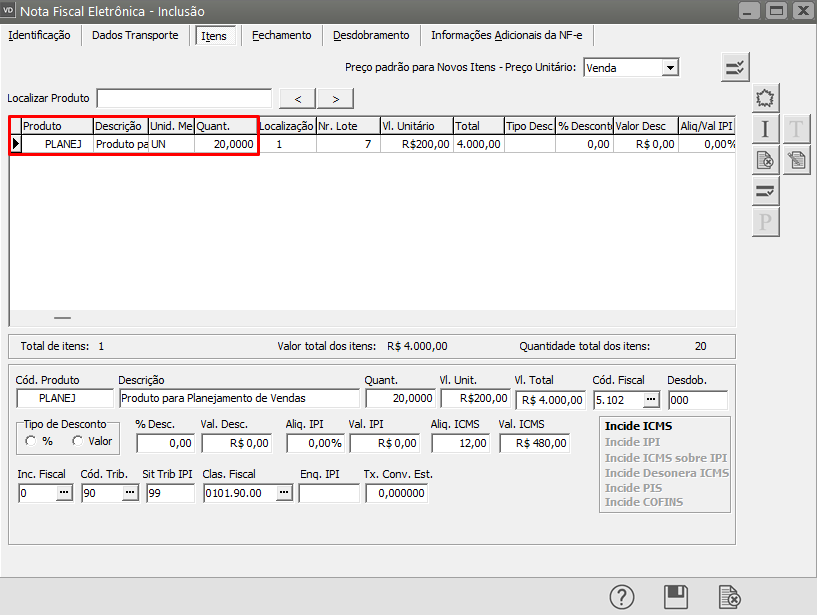

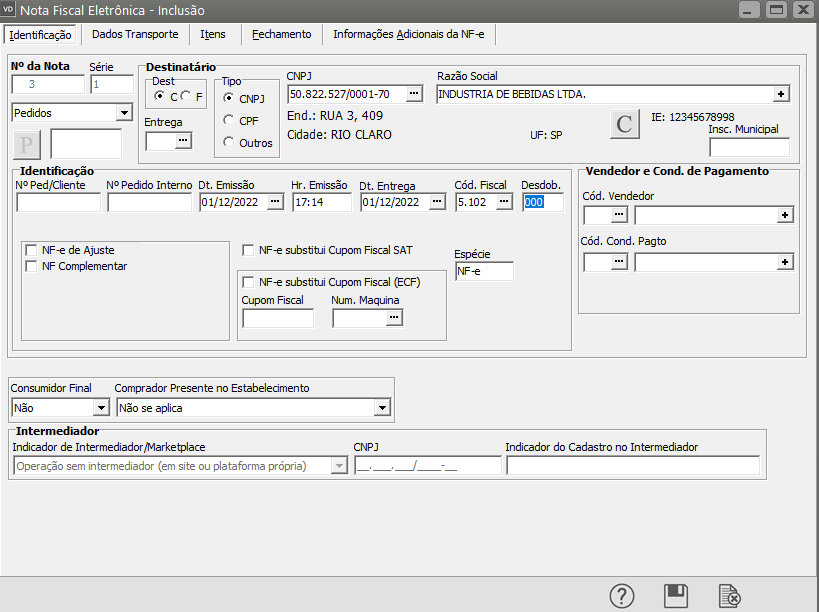

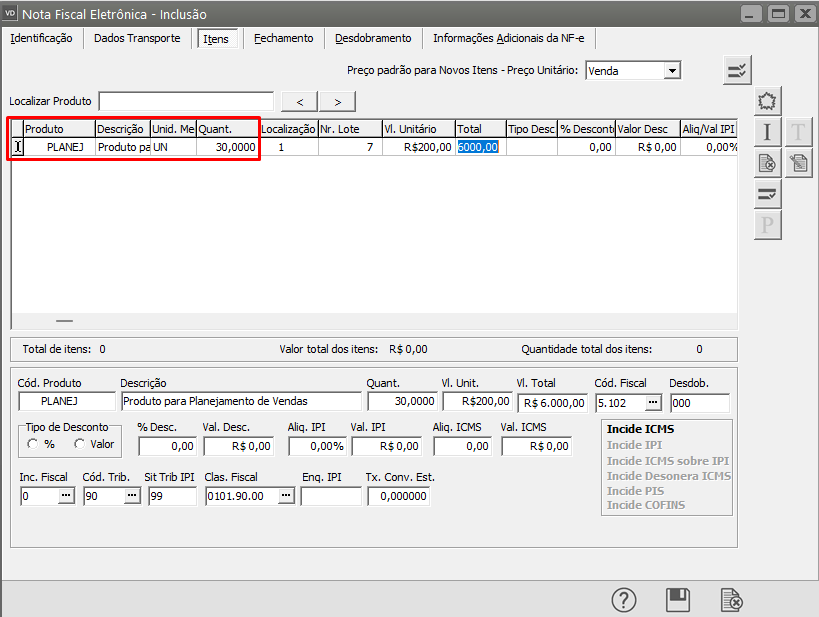

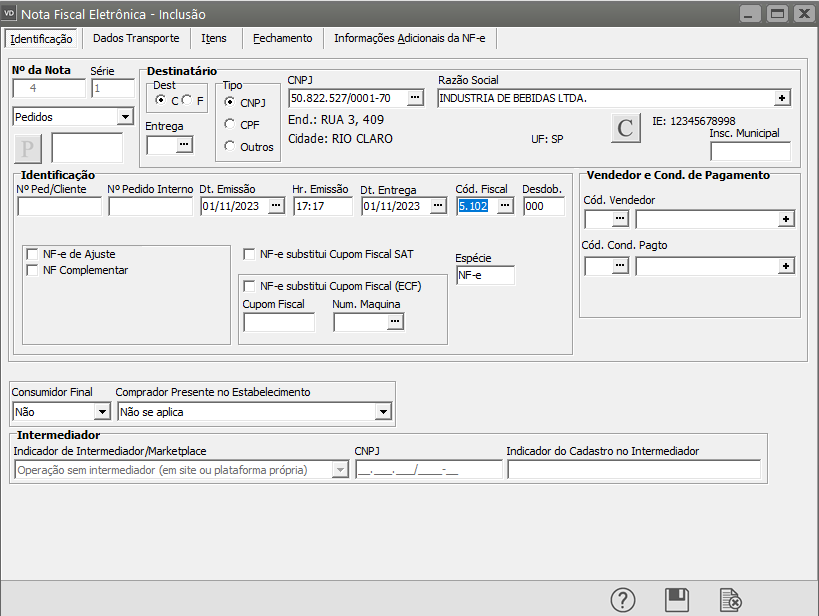

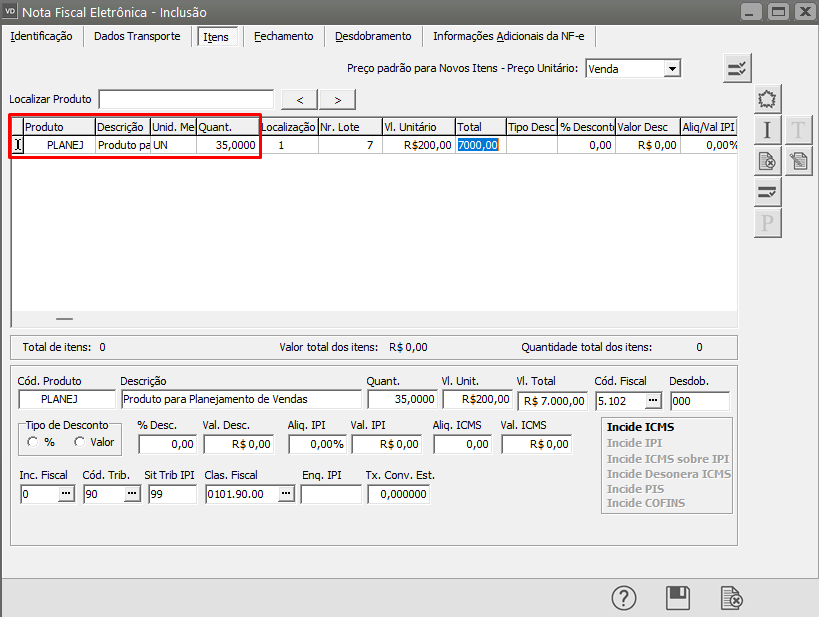

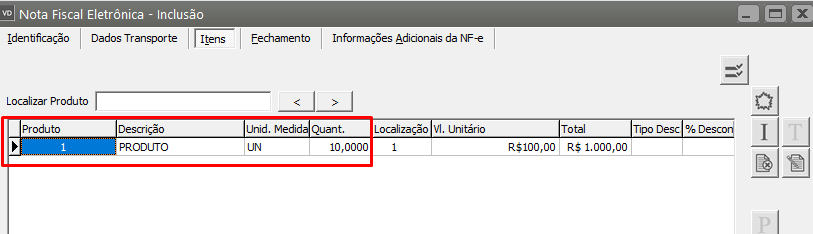

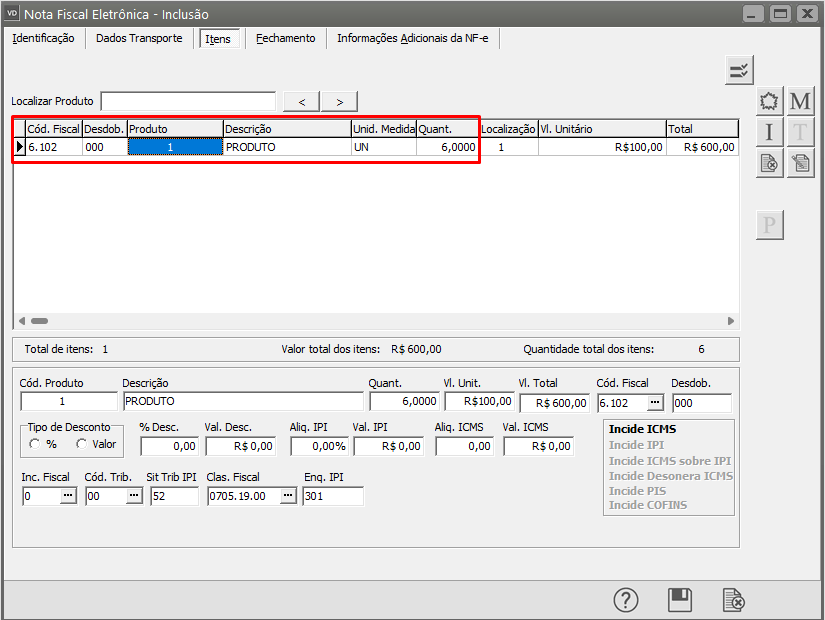

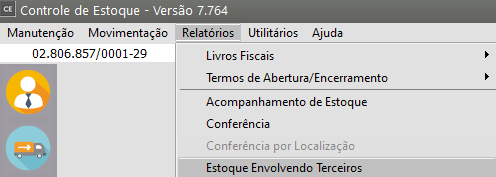

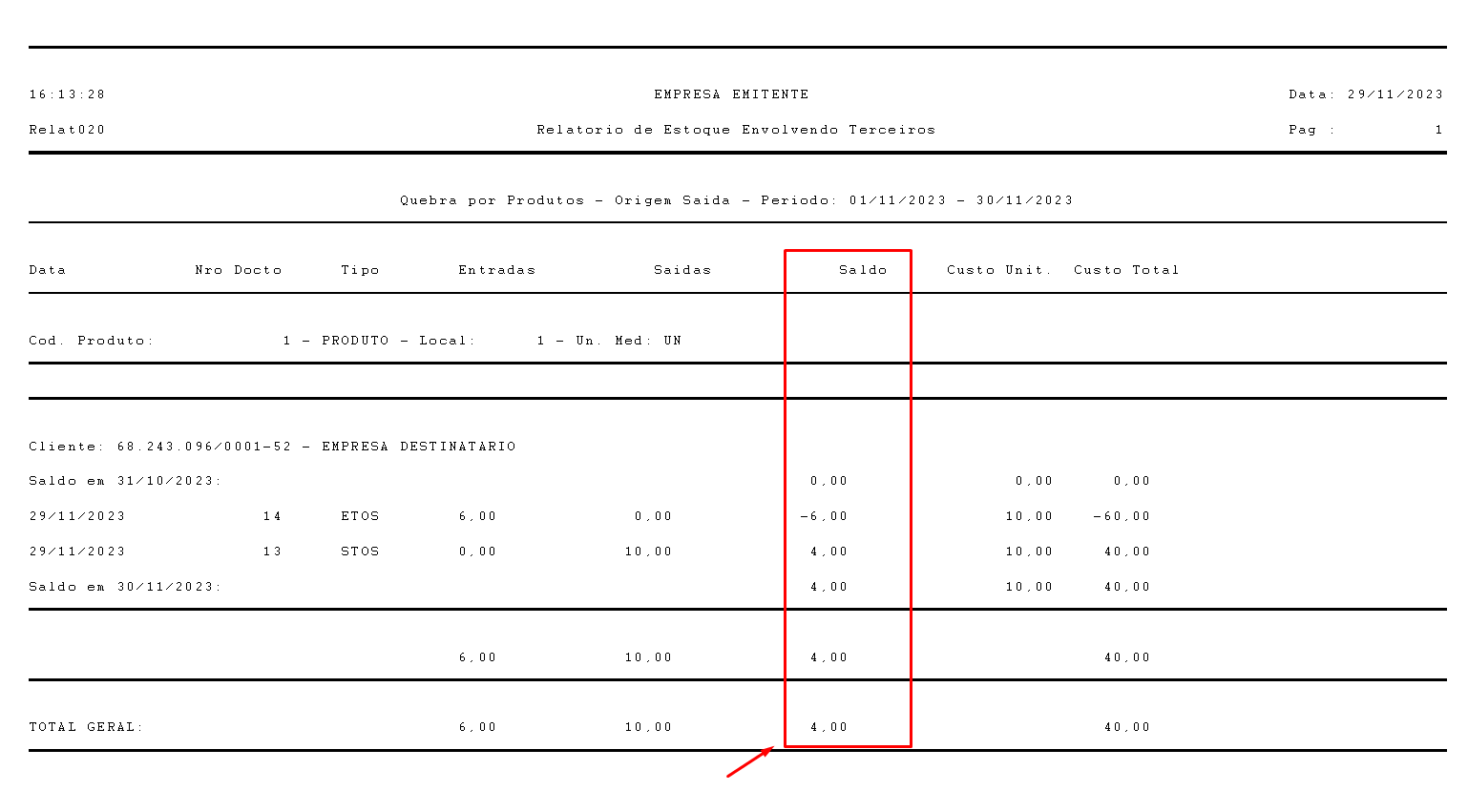

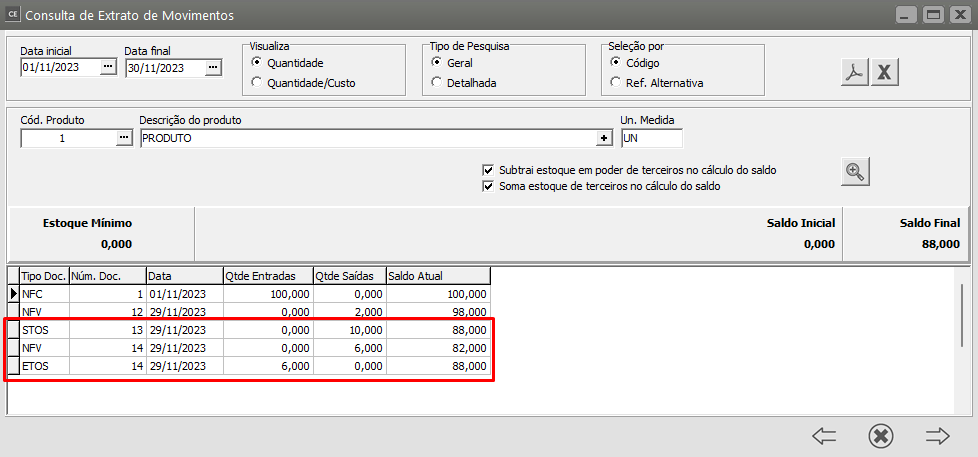

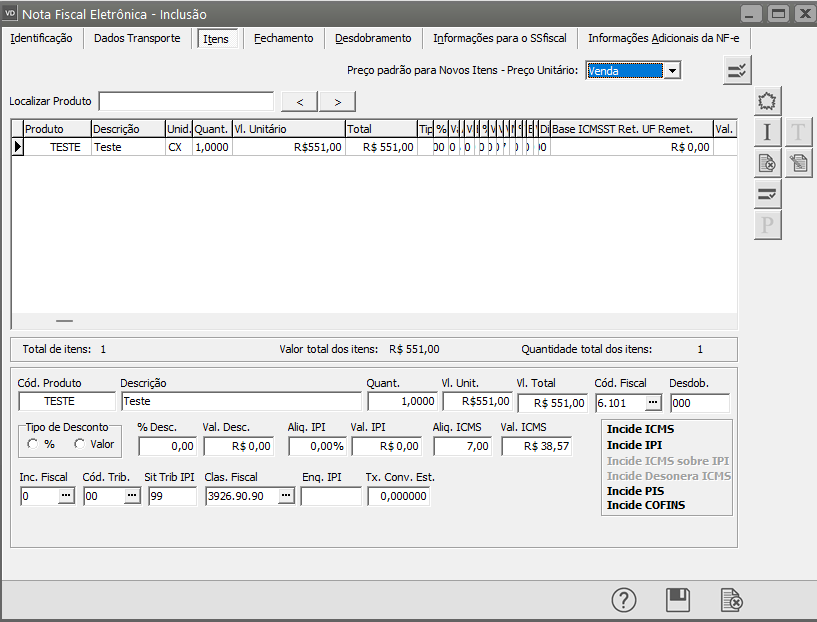

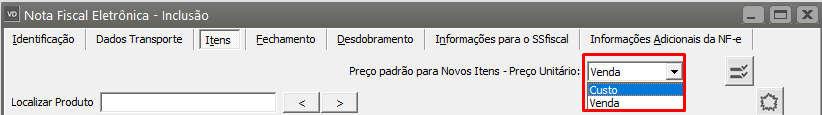

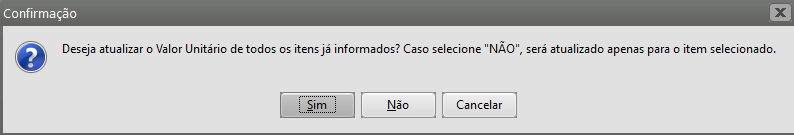

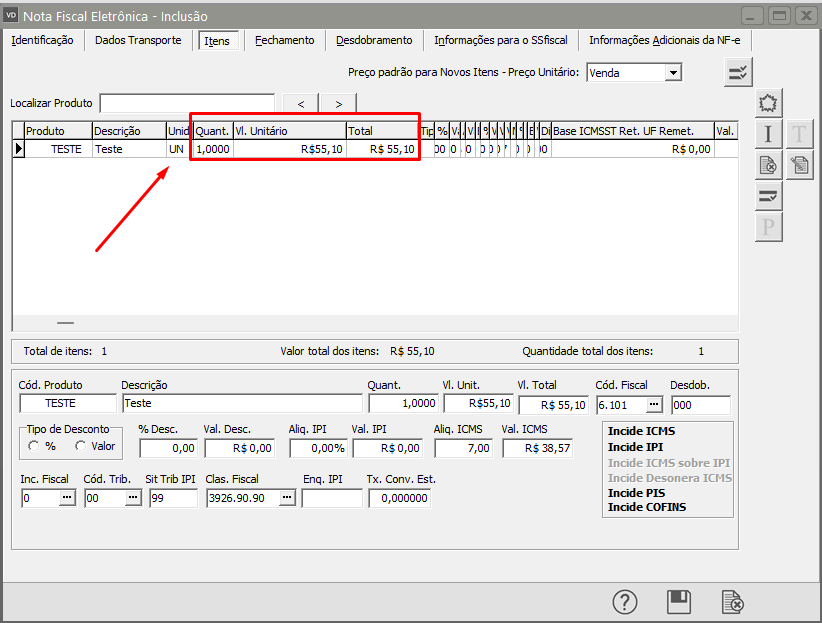

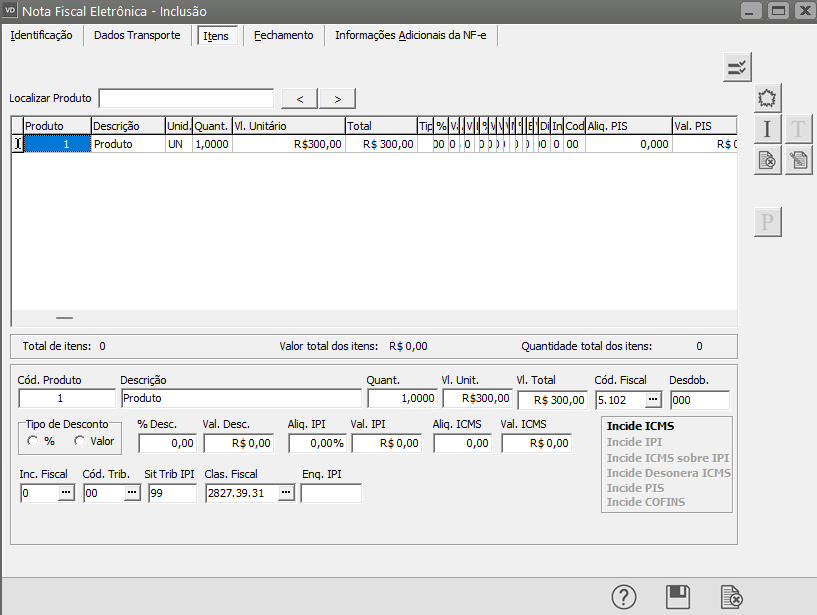

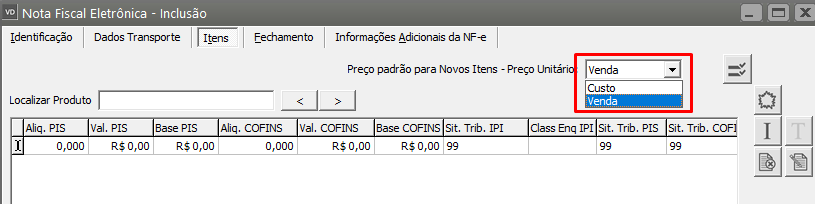

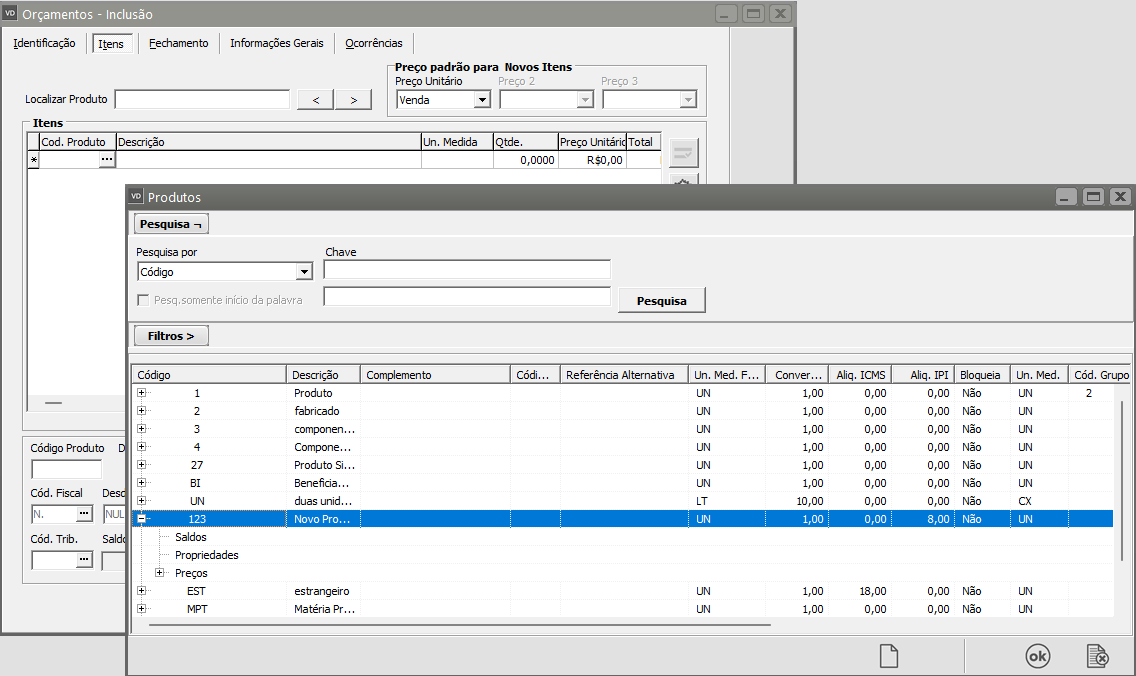

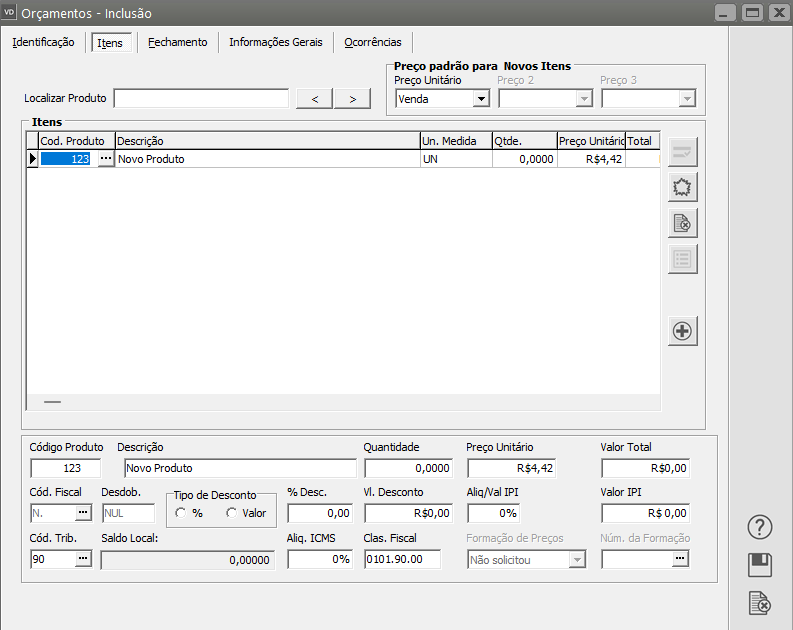

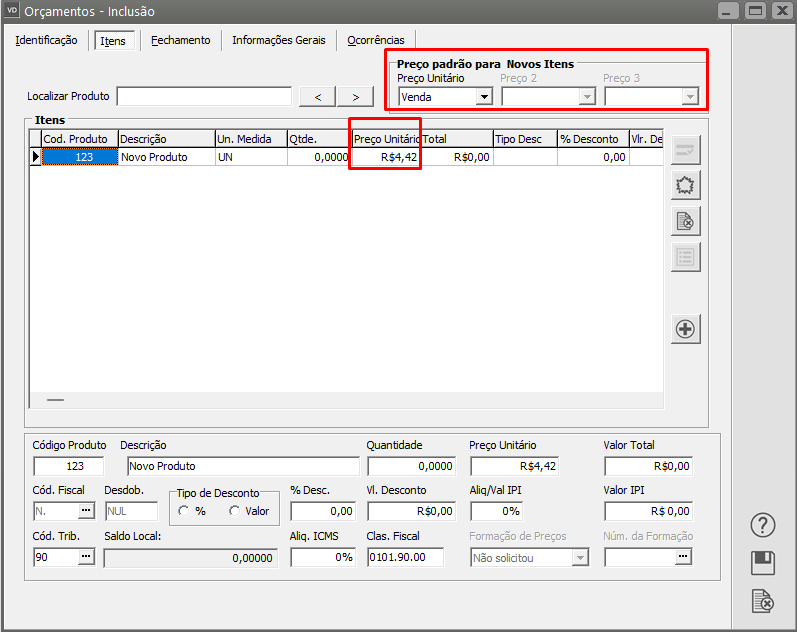

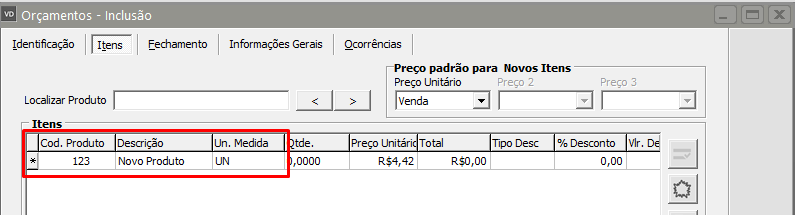

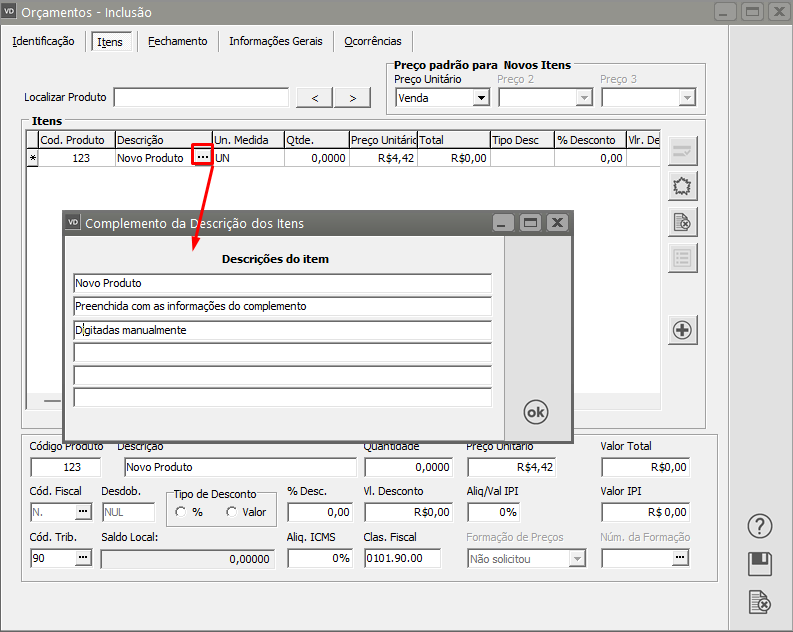

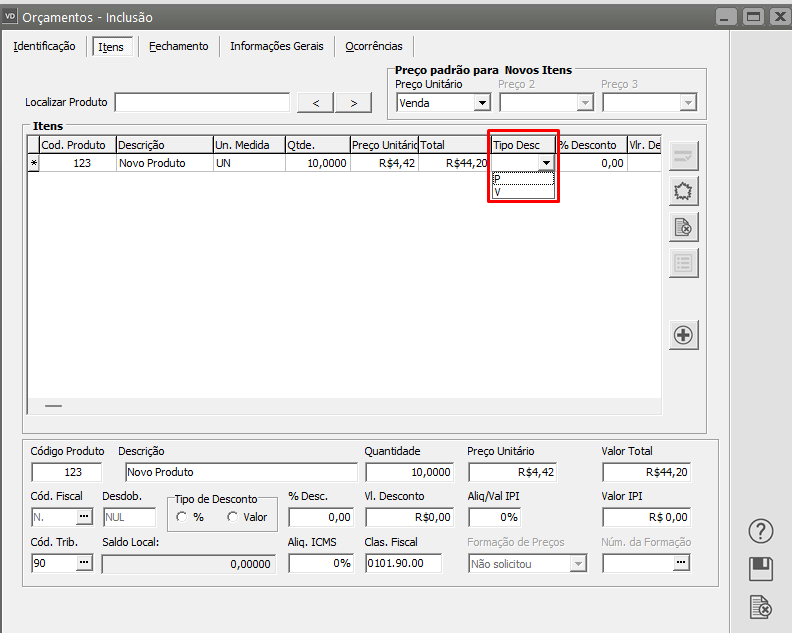

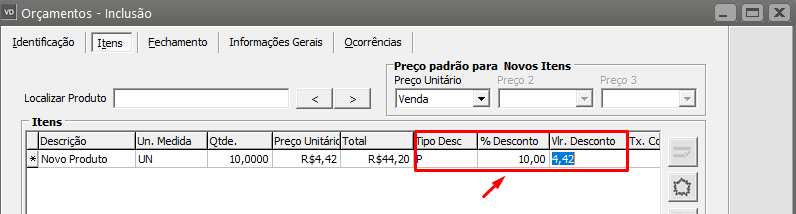

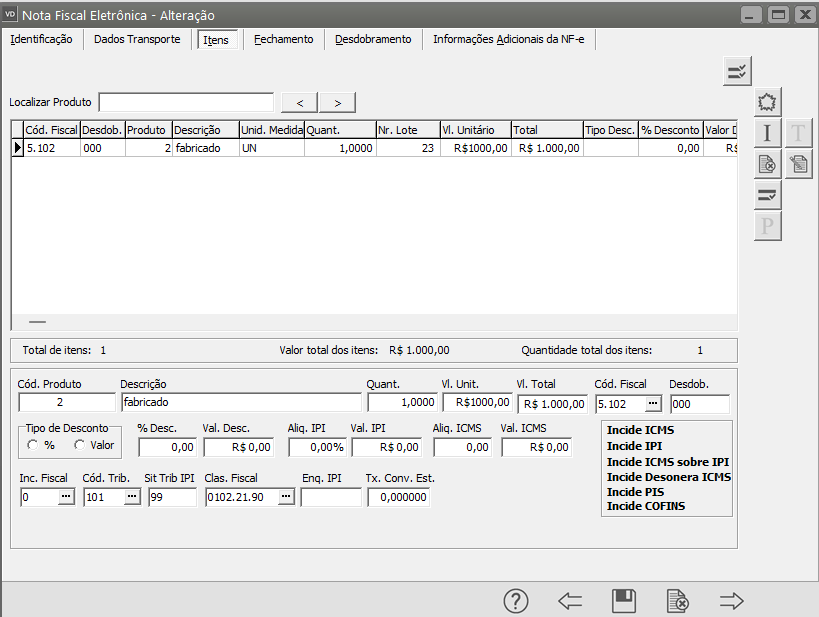

- Lançando itens nos Documentos (Notas Fiscais, Conhecimento de Transporte, Recibos, Contratos, Orçamentos e Pedidos)

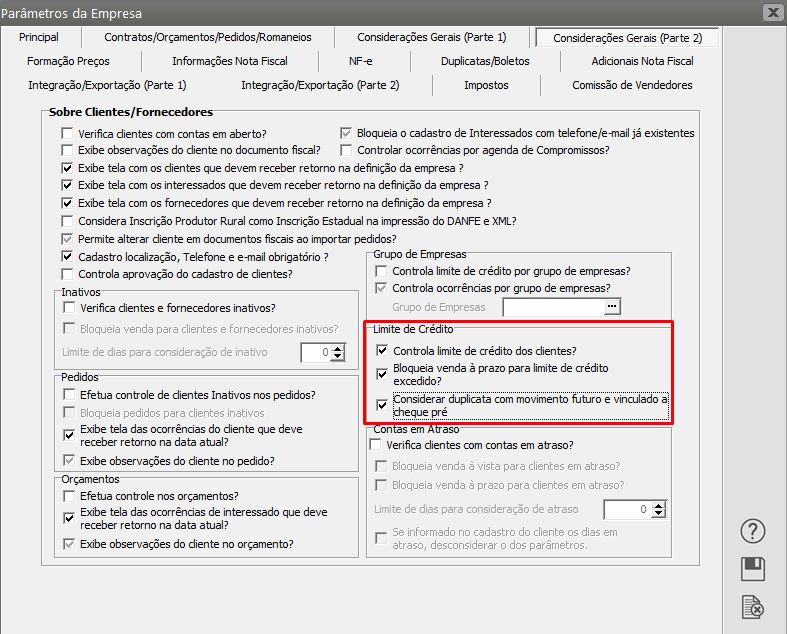

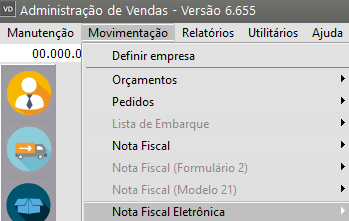

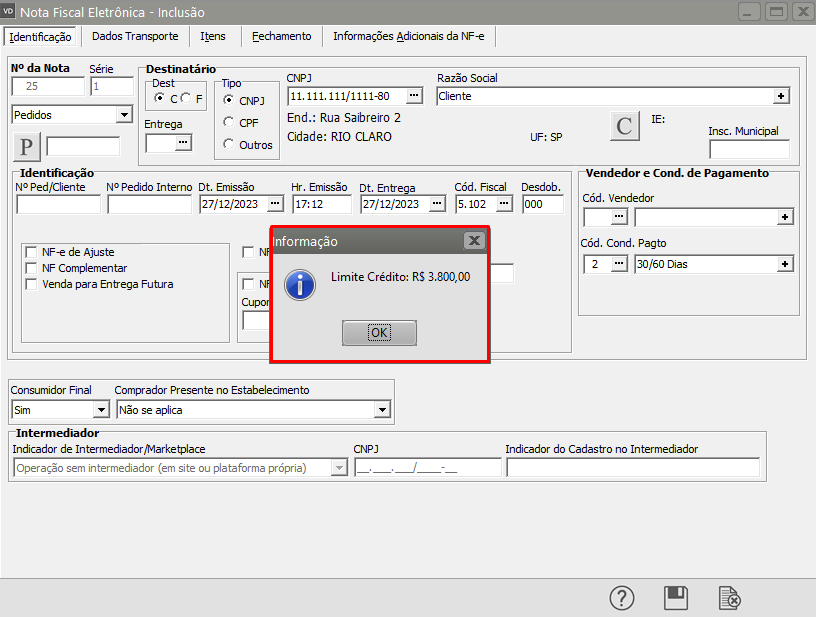

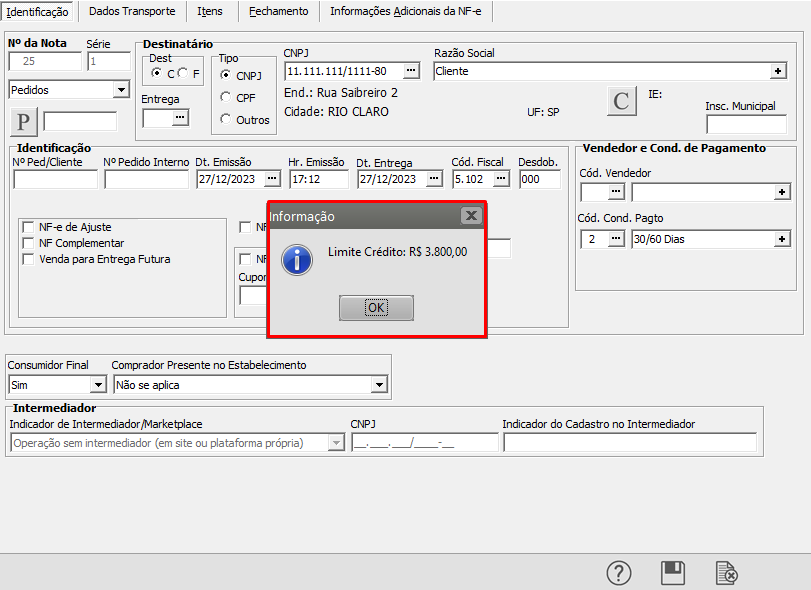

- Utilizando Bloqueio para Limite de Crédito do Cliente (Nota Fiscal e Pedido)

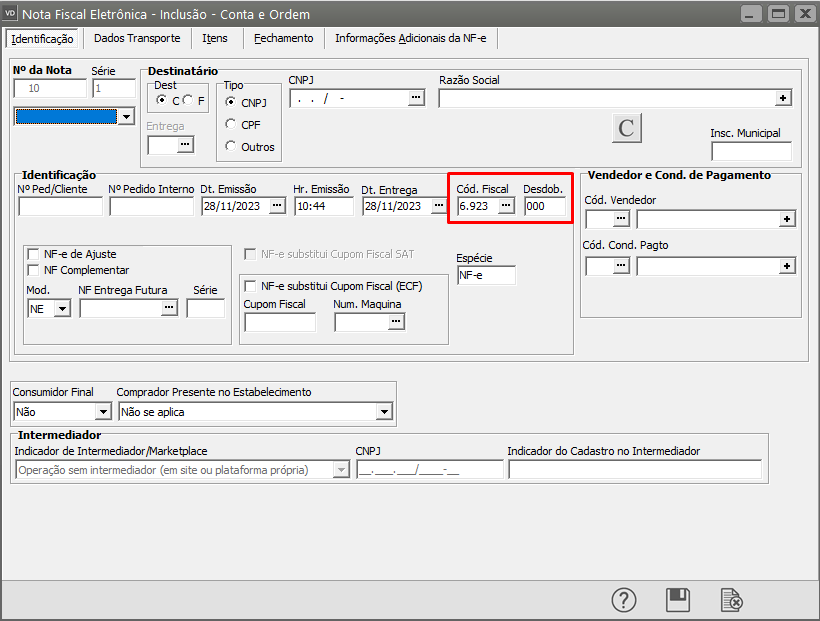

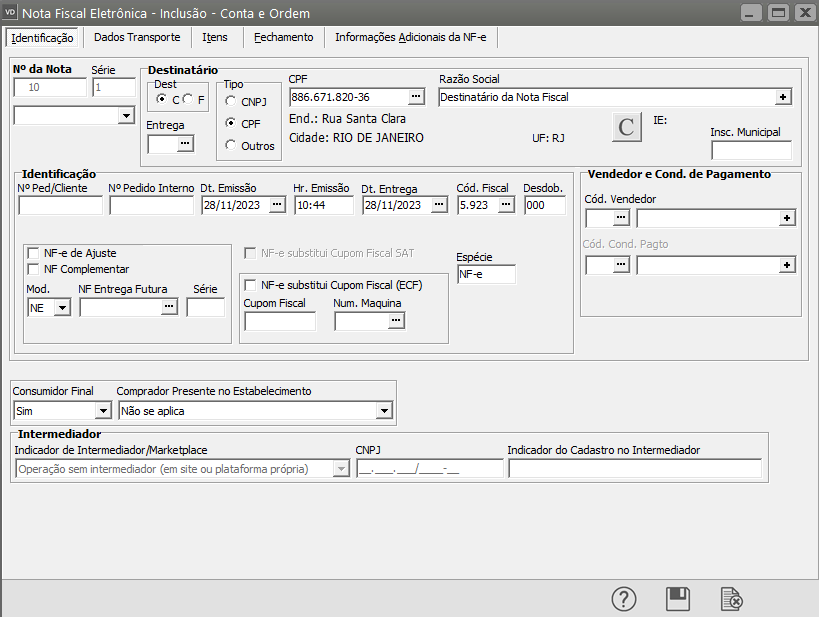

- Emitindo Nota Fiscal de Conta e Ordem

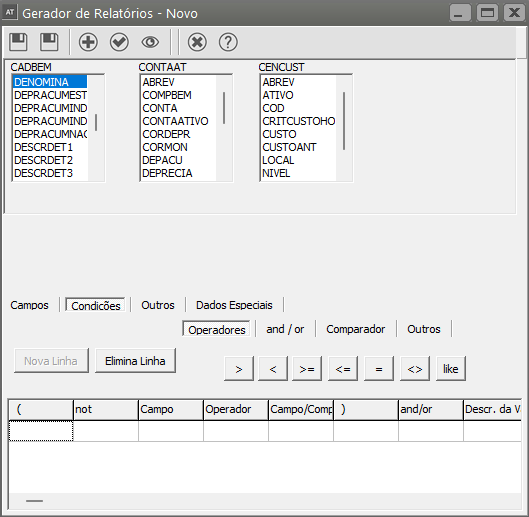

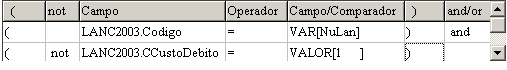

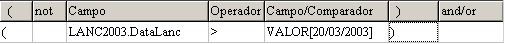

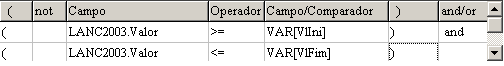

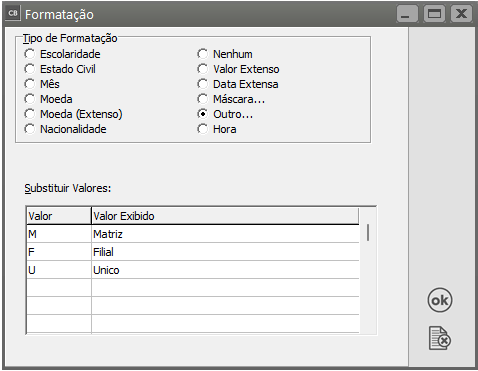

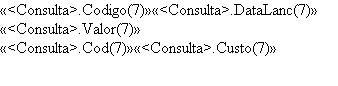

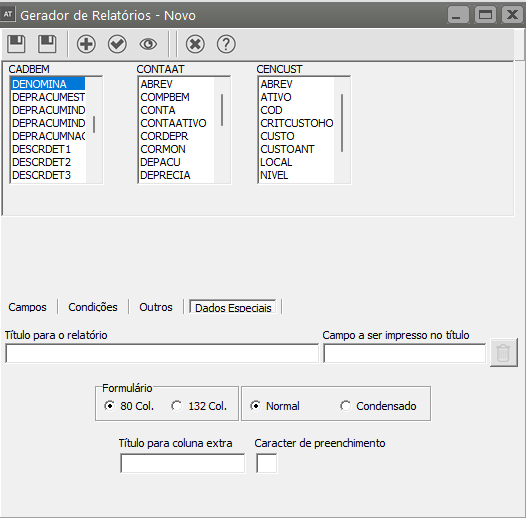

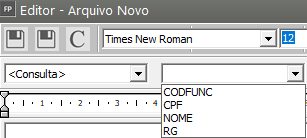

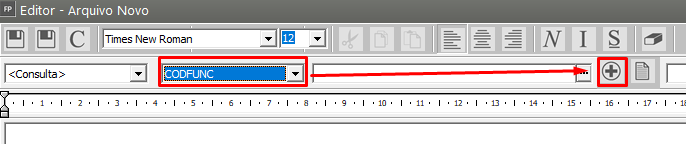

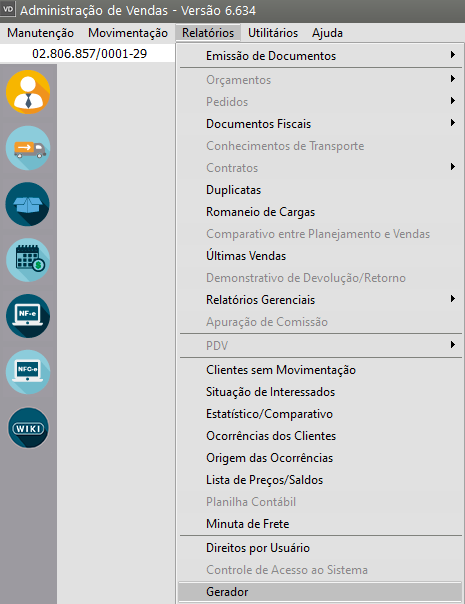

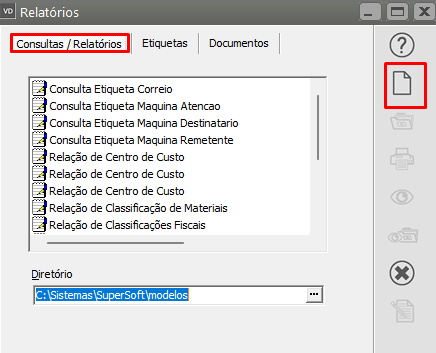

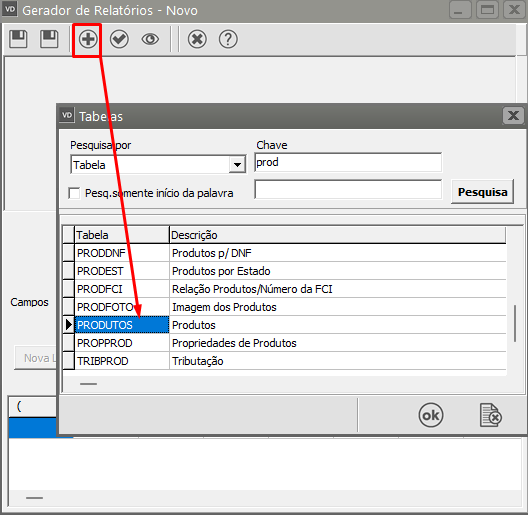

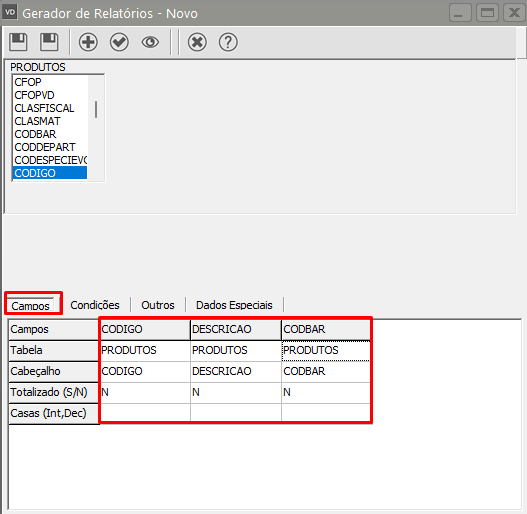

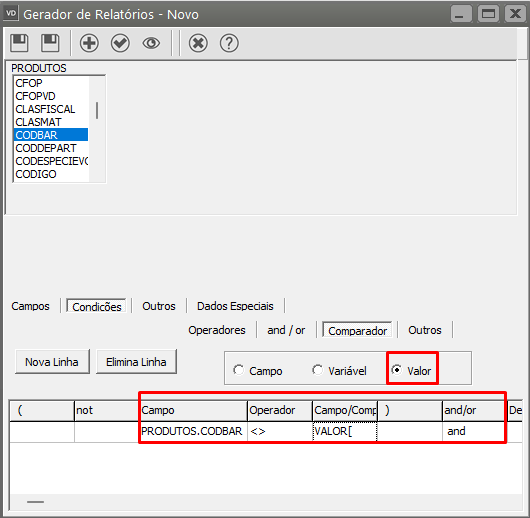

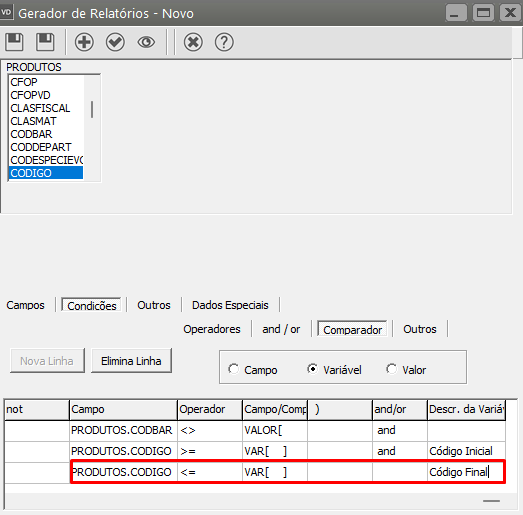

- Gerador de Relatórios - Condições

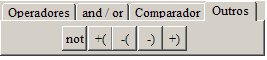

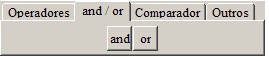

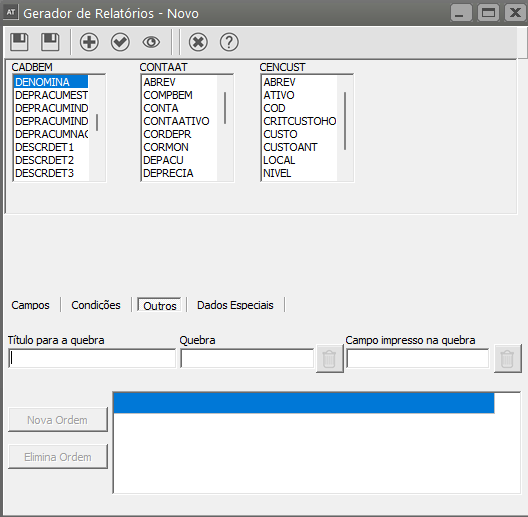

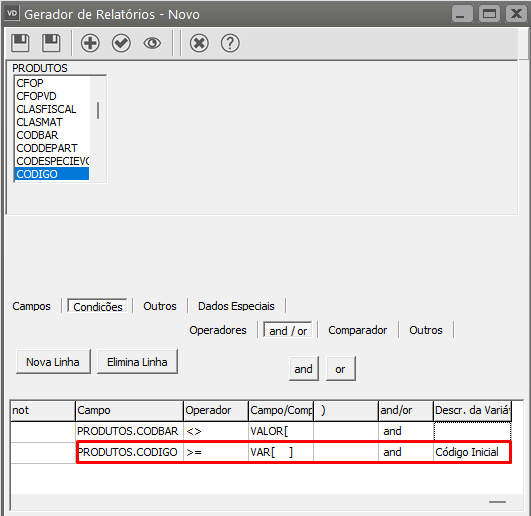

- Gerador de Relatórios - Outros e AND/OR

- Gerador de Relatórios - Operadores

- Gerador de Relatórios - Quebras/Ordenação dos Relatórios

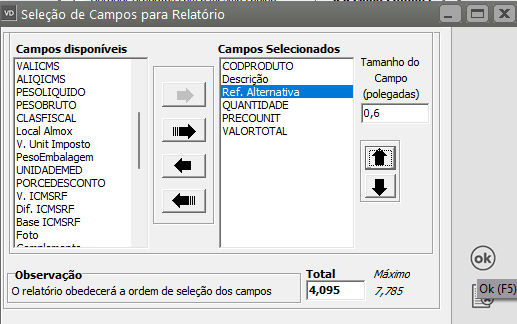

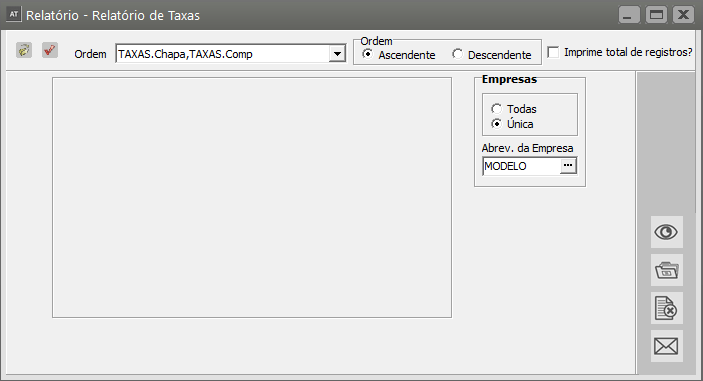

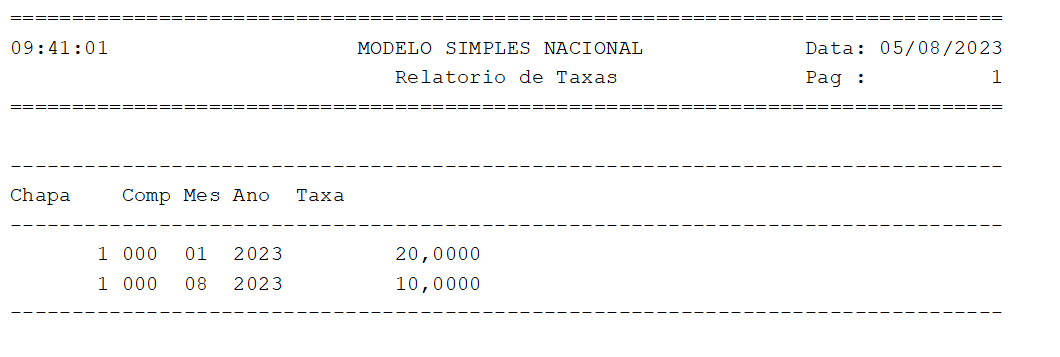

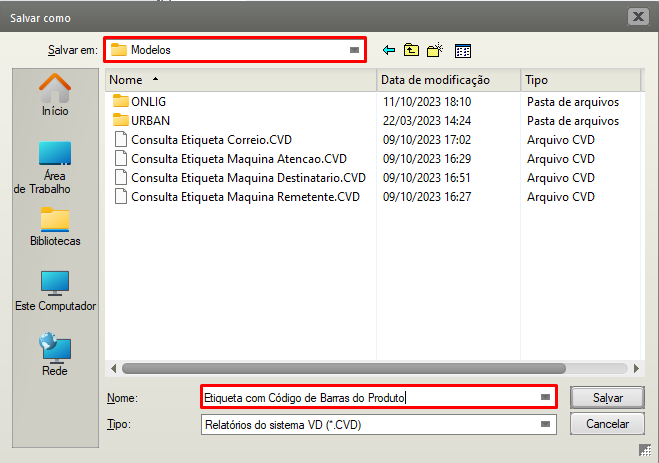

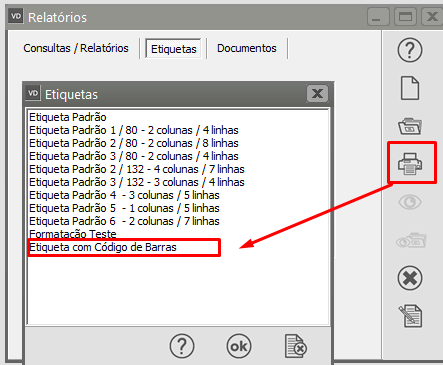

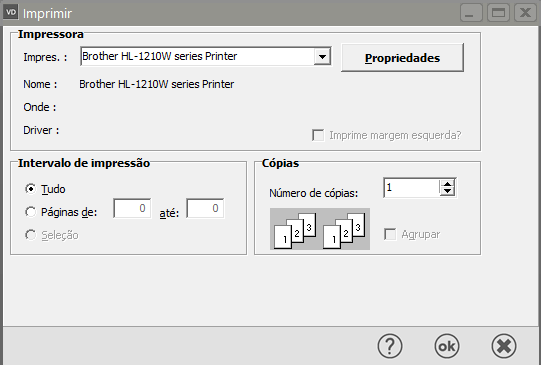

- Gerador de Relatórios - Imprimindo Relatórios do Gerador

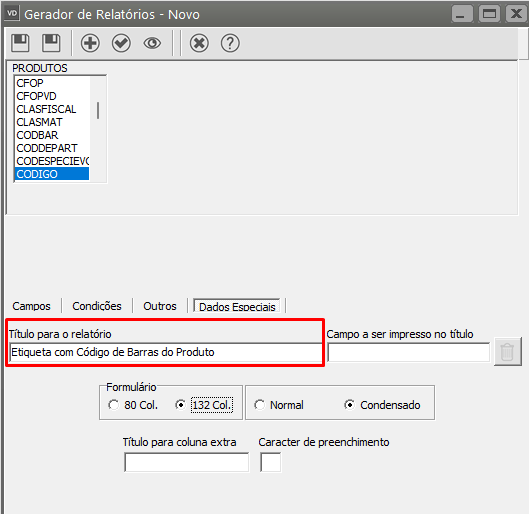

- Gerador de Relatórios - Título dos Relatórios

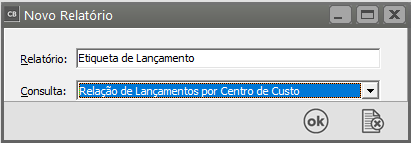

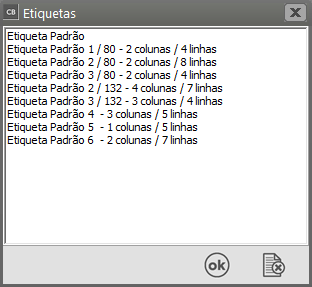

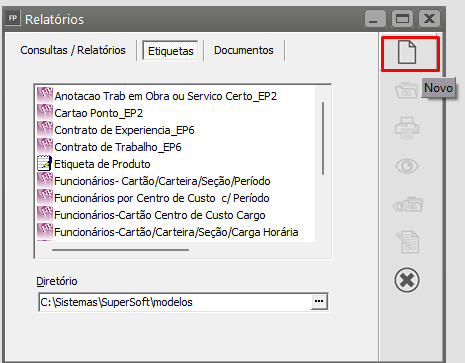

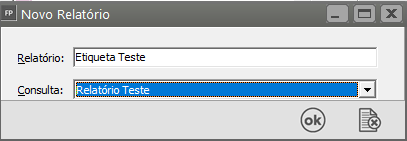

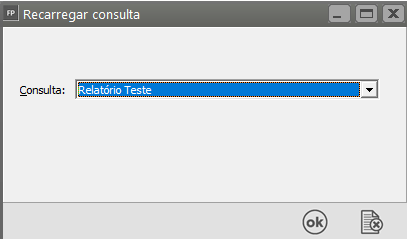

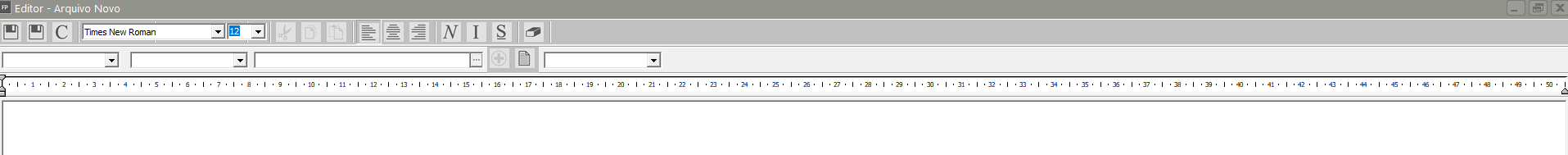

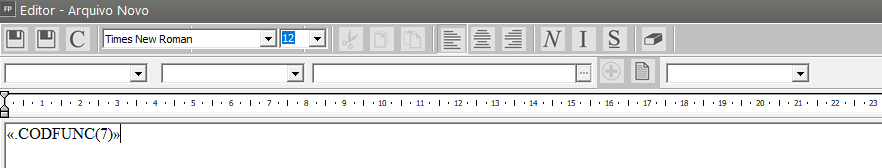

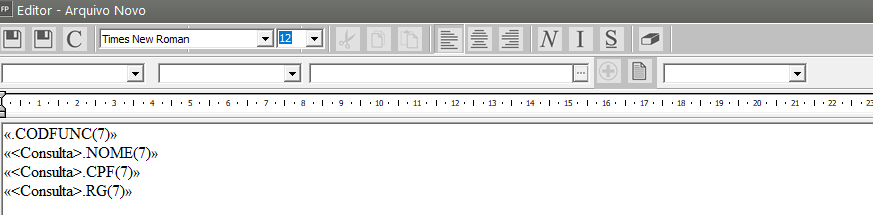

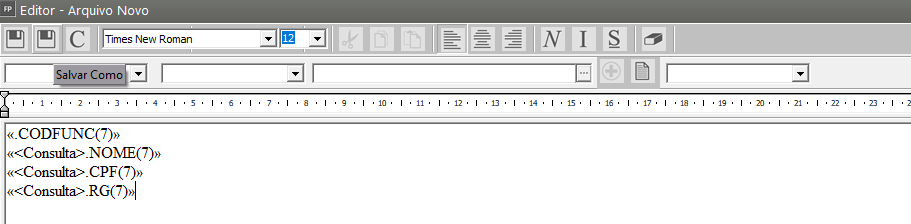

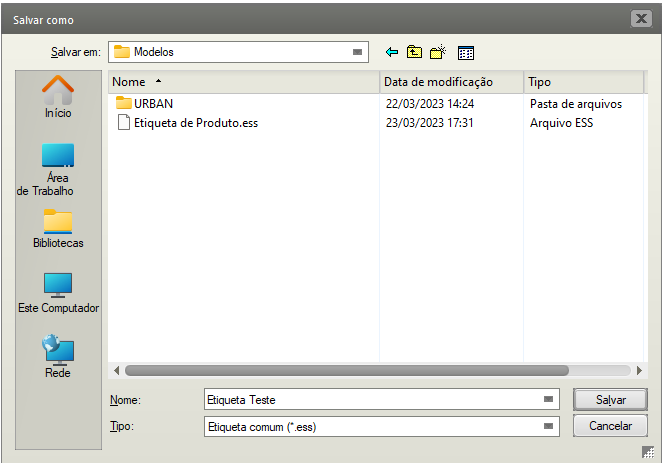

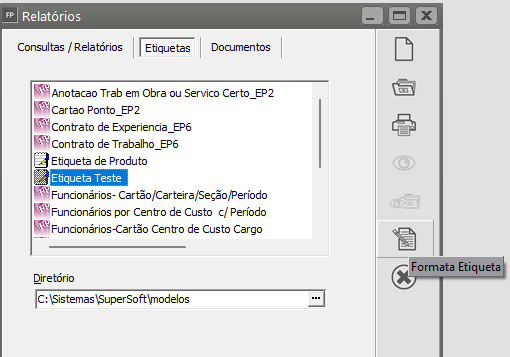

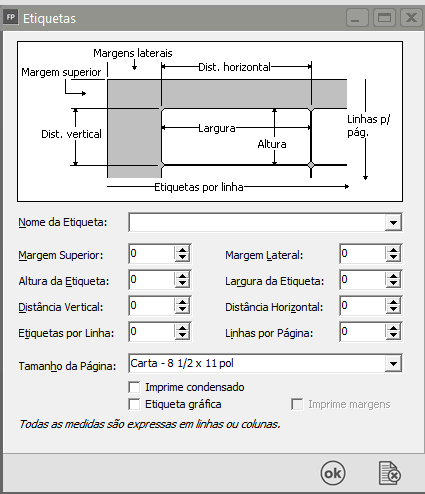

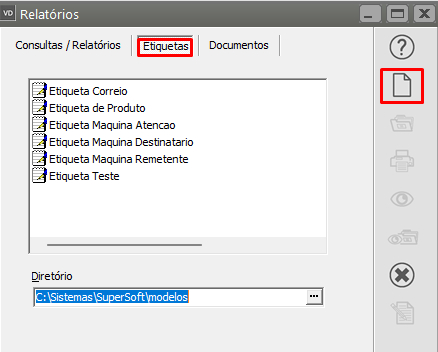

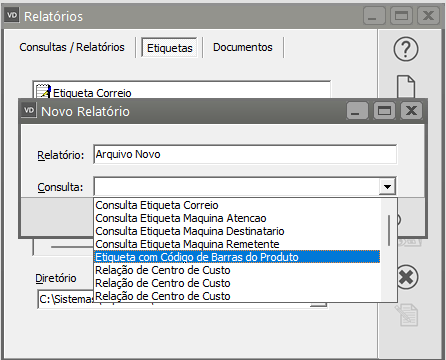

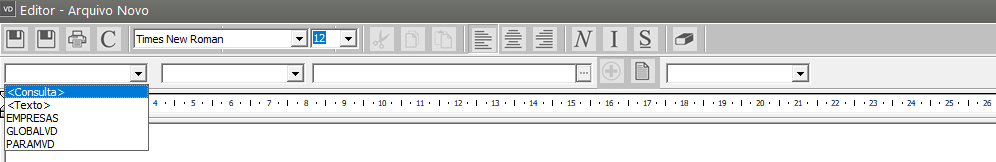

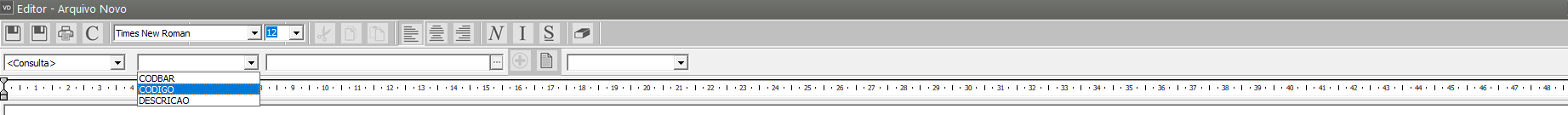

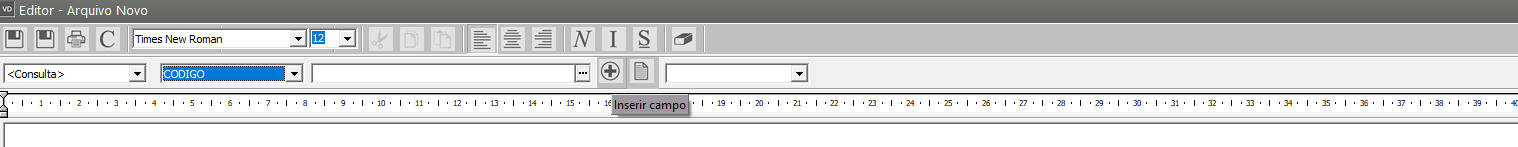

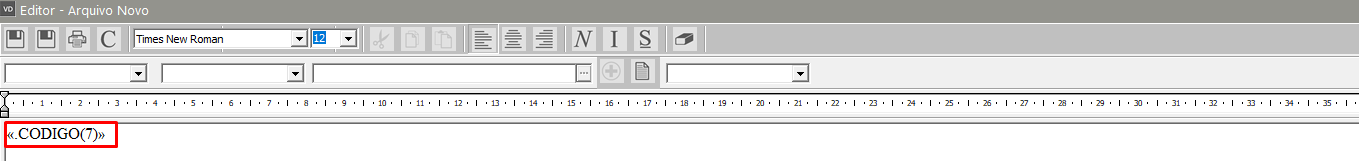

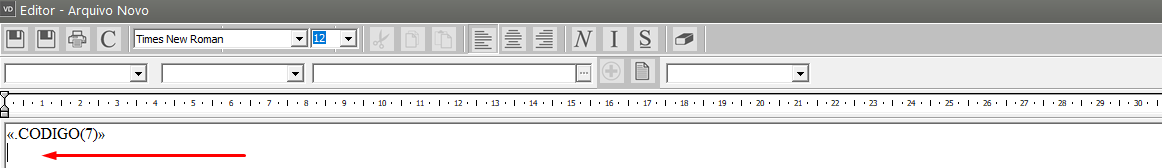

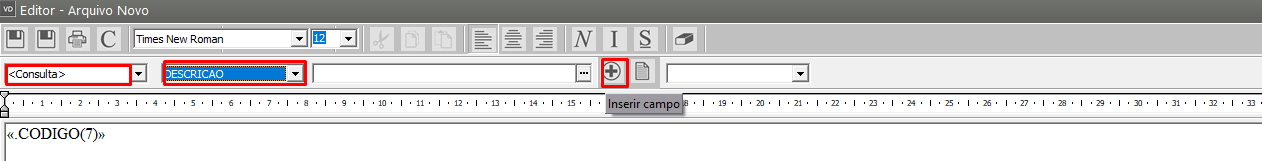

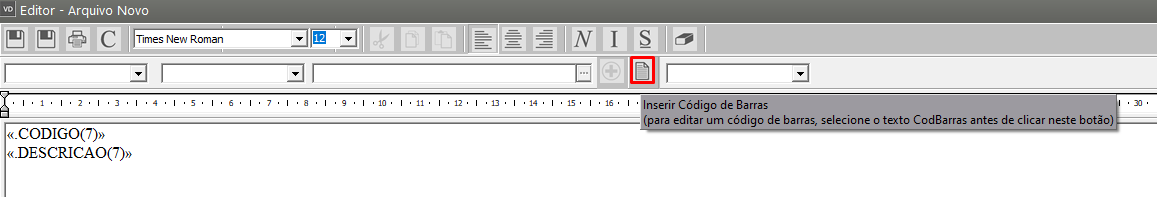

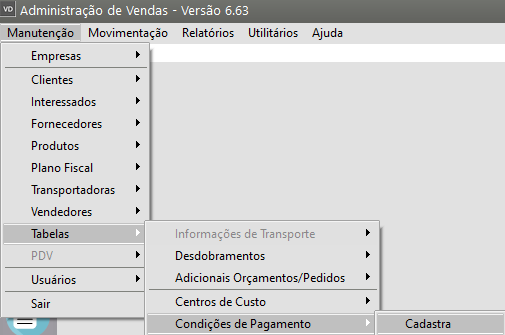

- Gerador de Relatórios - Gerando Etiquetas/Documentos

- Layout para Importação de Pedidos

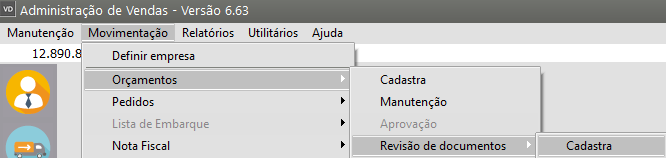

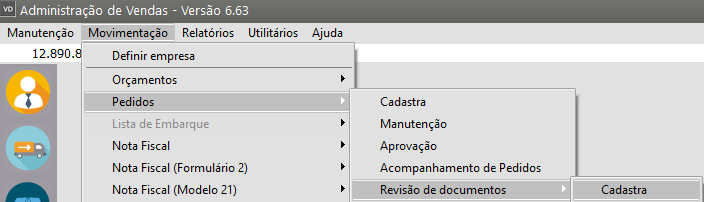

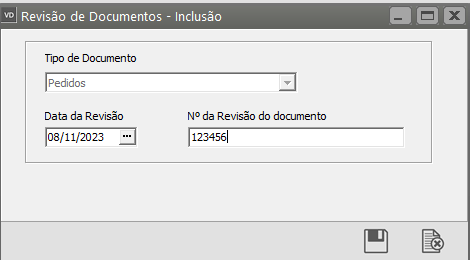

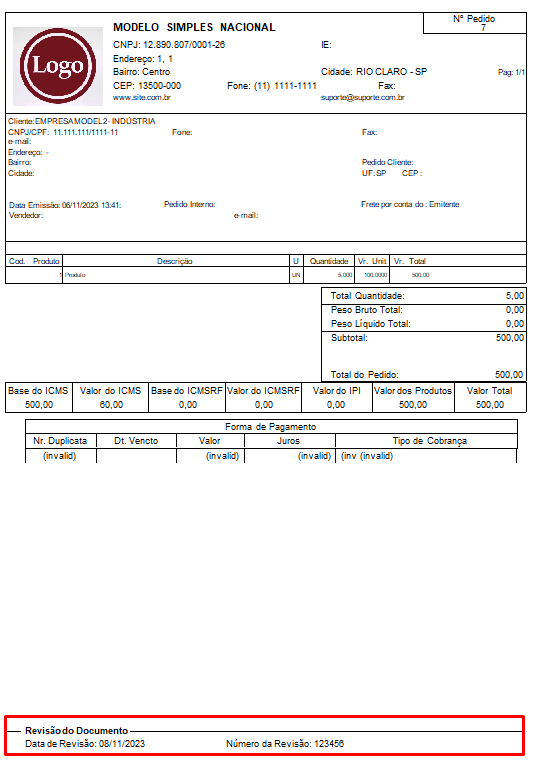

- Revisão de Documentos para ISO (International Organization for Standardization ou Organização Internacional para Padronização)

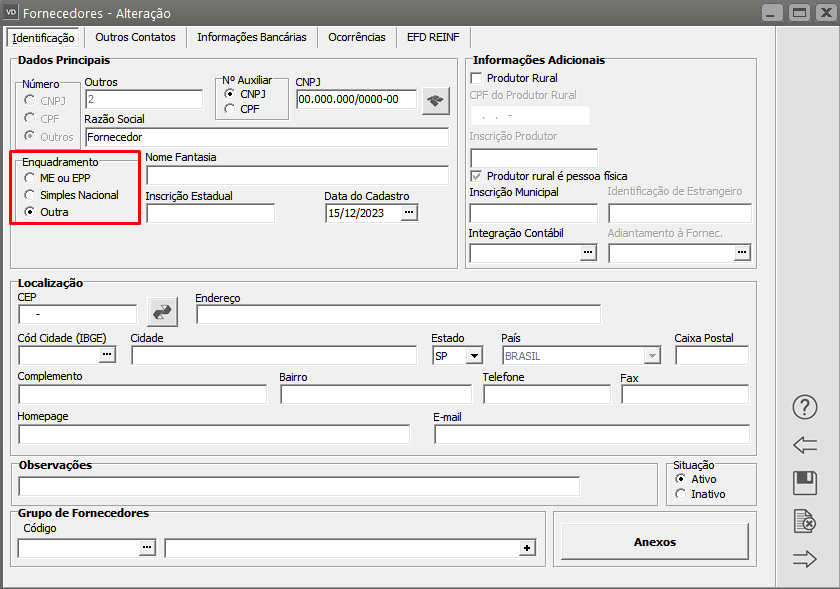

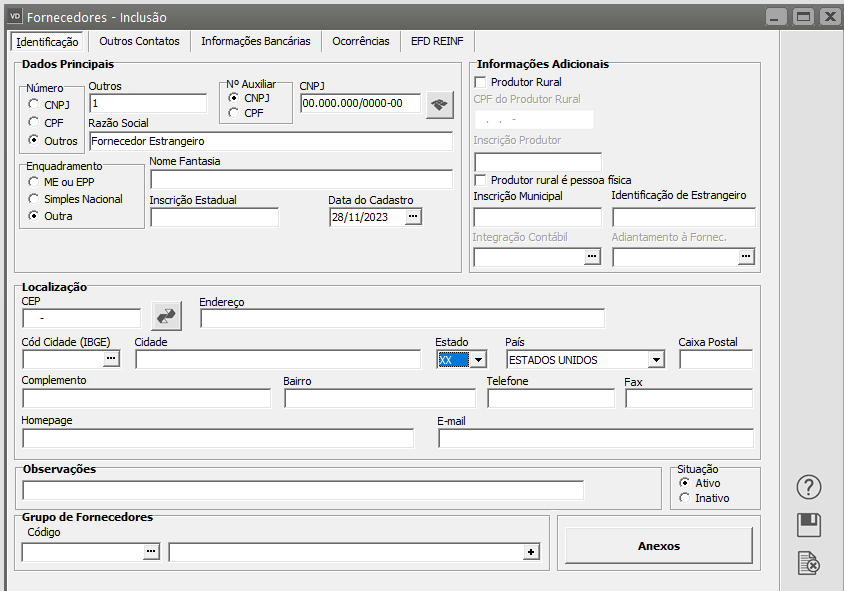

- Layout para importação de Fornecedores

- Layout para Importação de Nota Fiscal

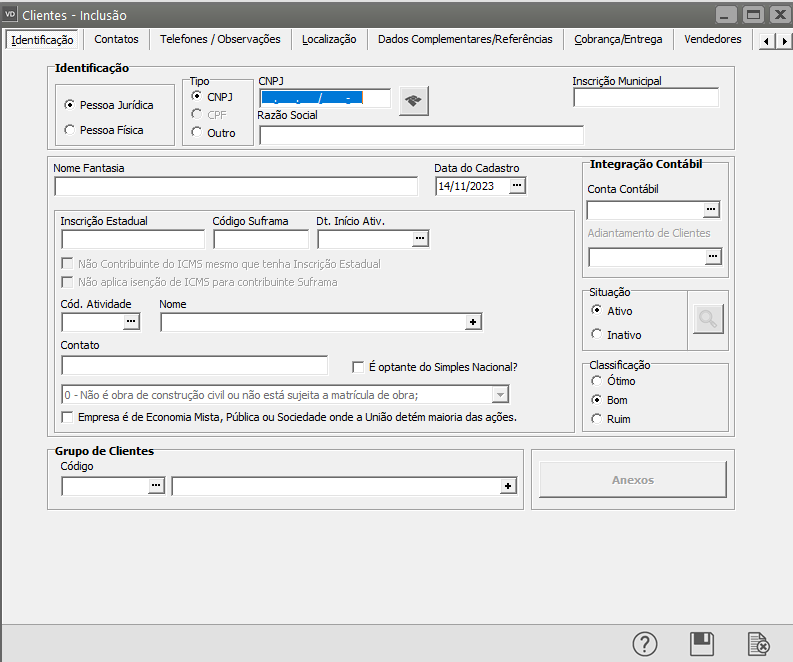

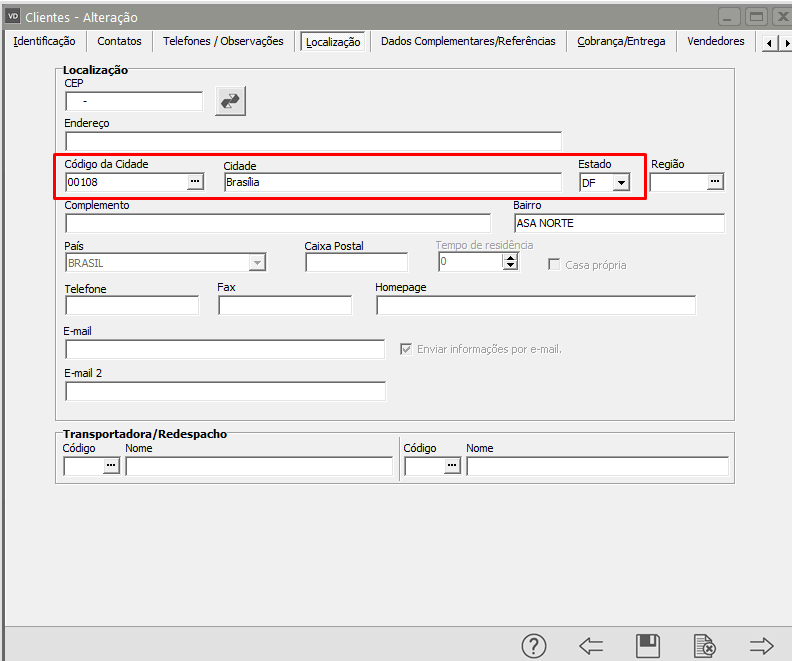

- Layout para importação de Clientes

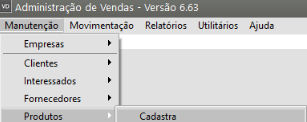

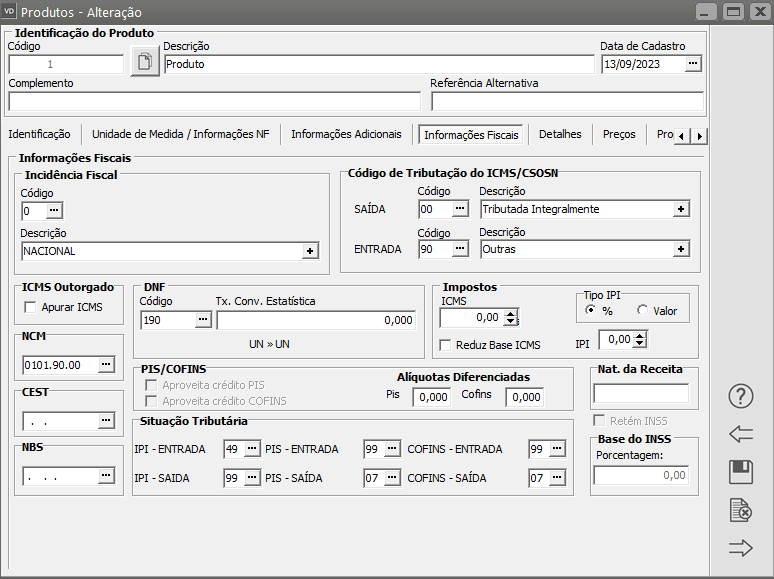

- Layout para Importação de Produtos

- Layout para Importação de itens do Pedido

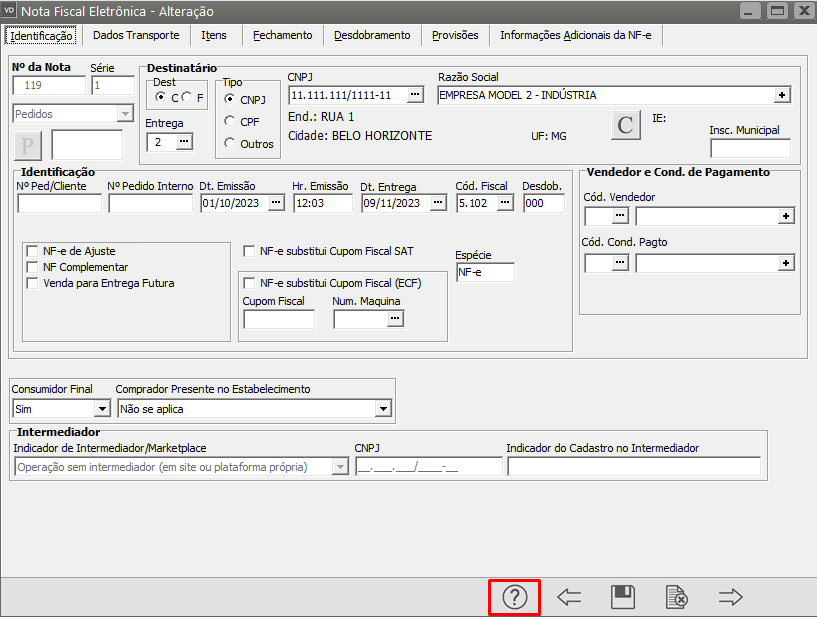

- Utilizando Ajuda Sensível ao Contexto

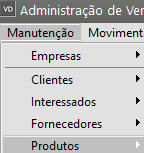

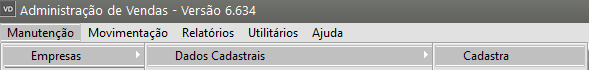

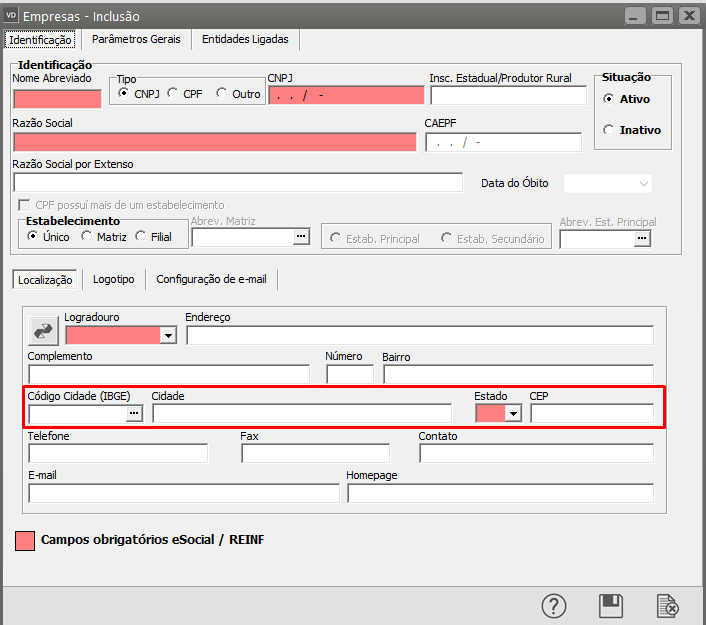

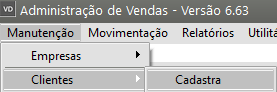

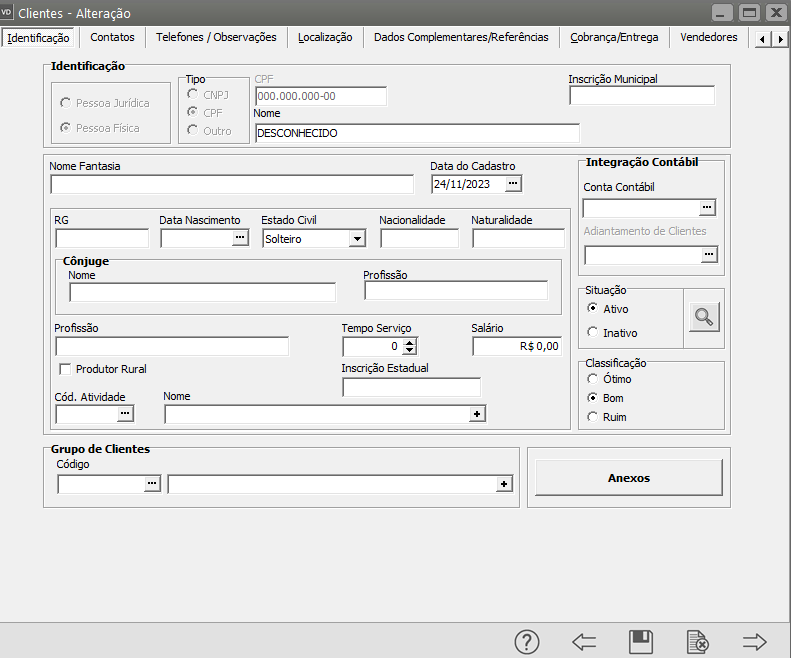

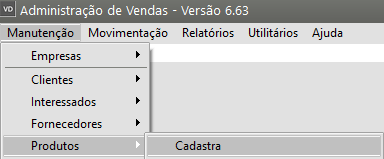

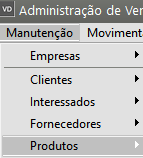

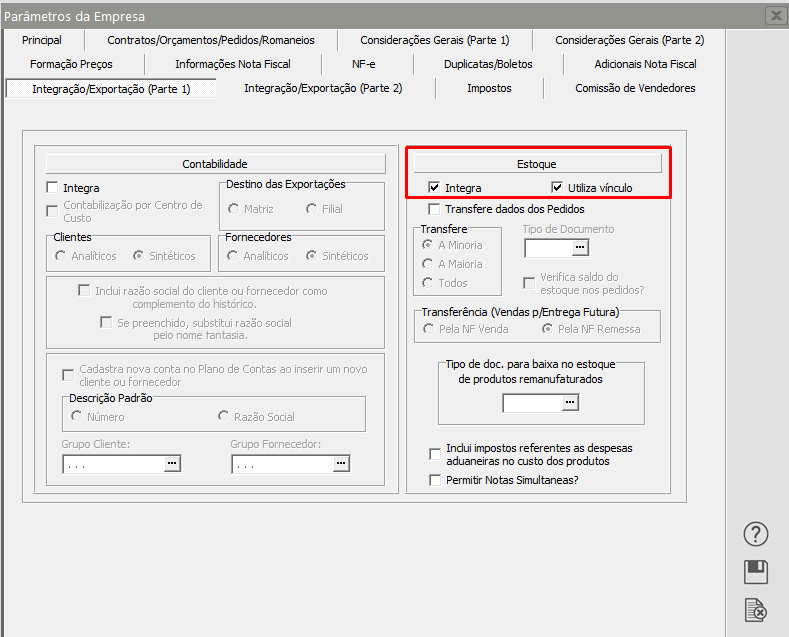

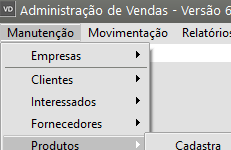

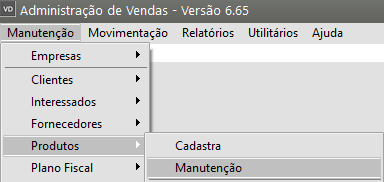

- Fazendo a Manutenção das Informações

- Atalhos do Sistema

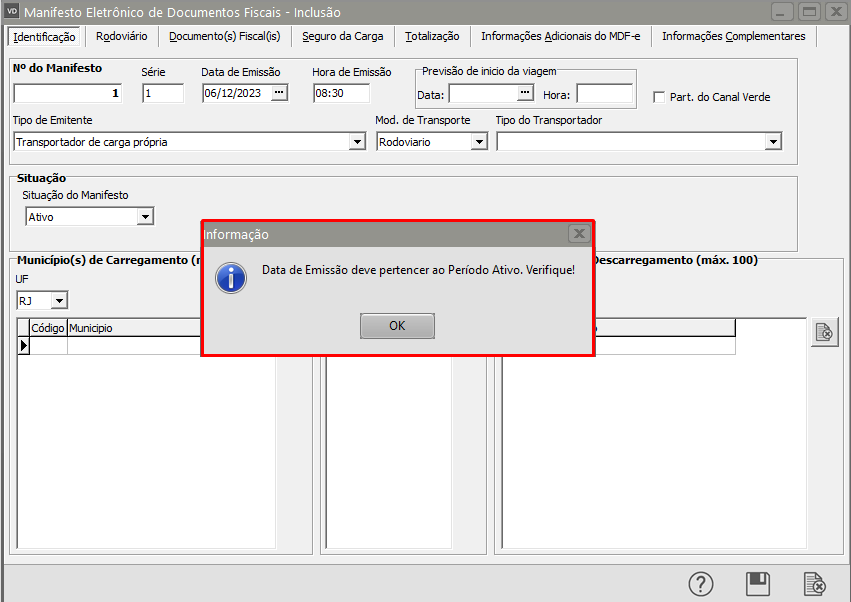

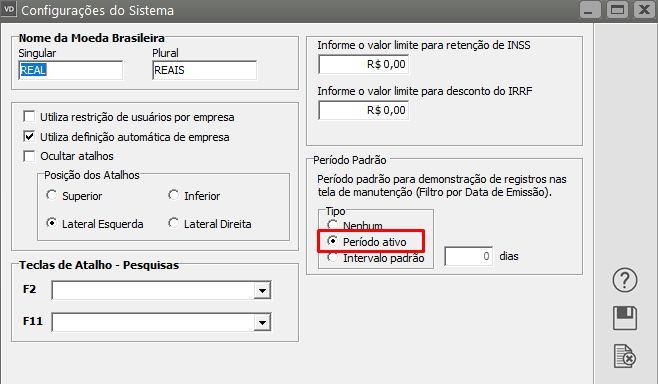

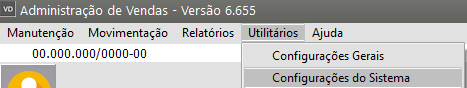

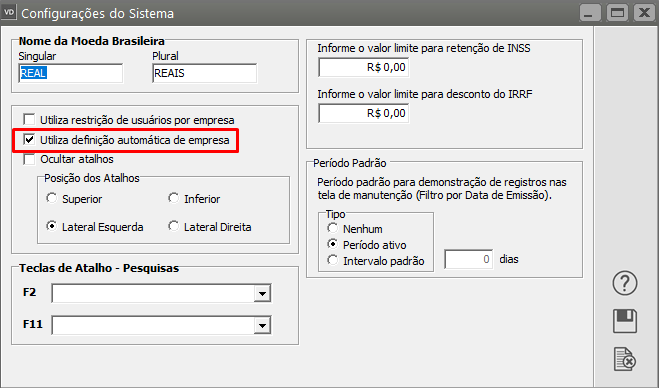

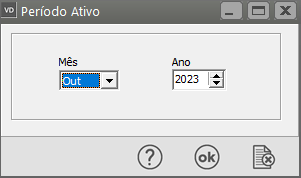

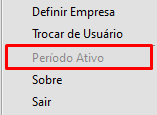

- Definindo o Período Ativo

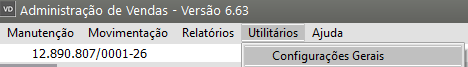

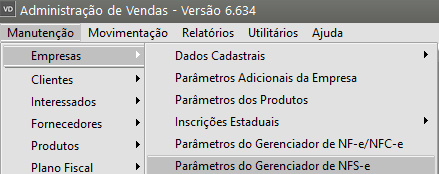

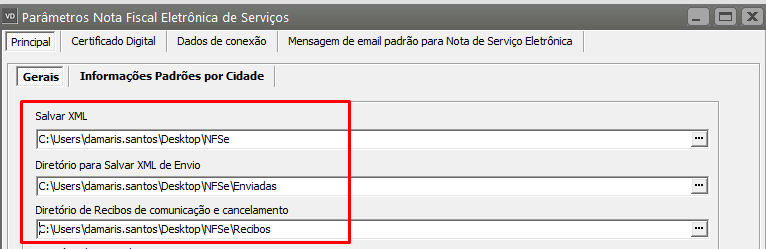

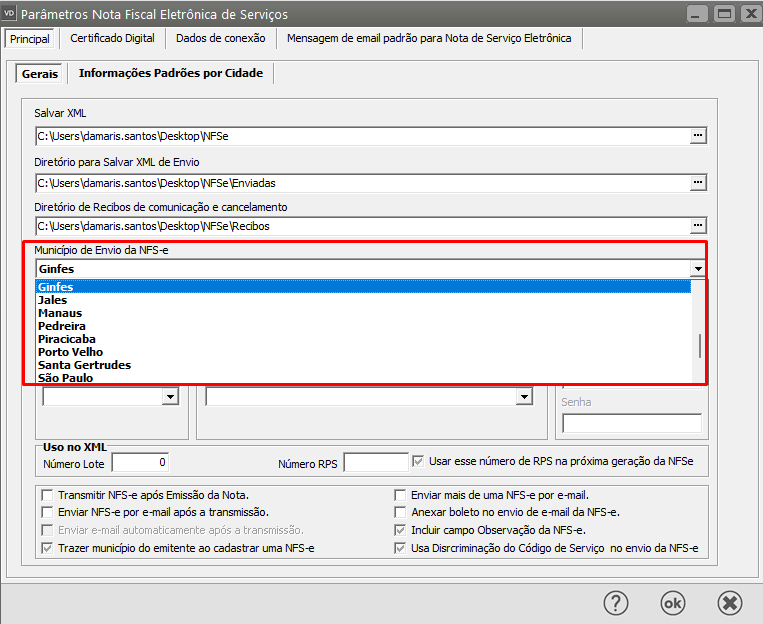

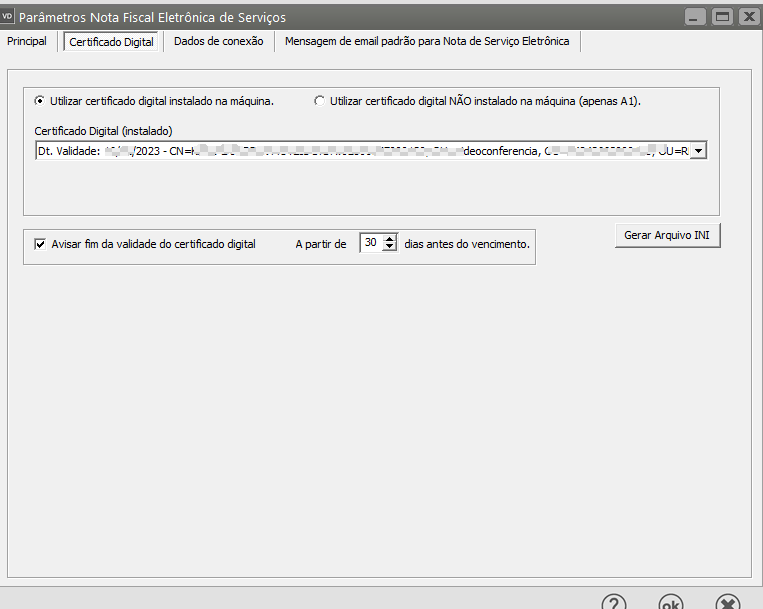

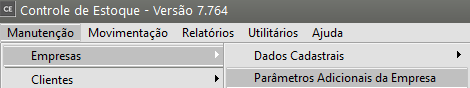

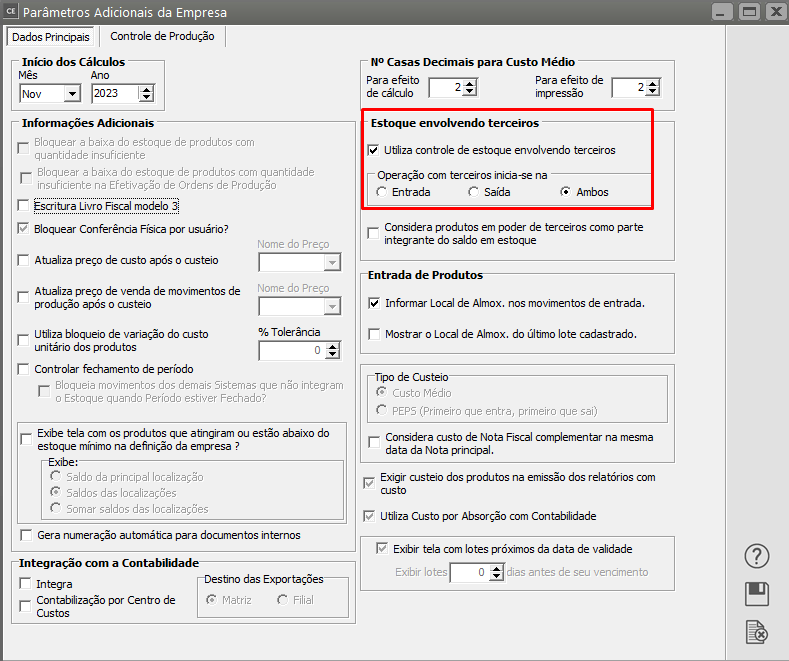

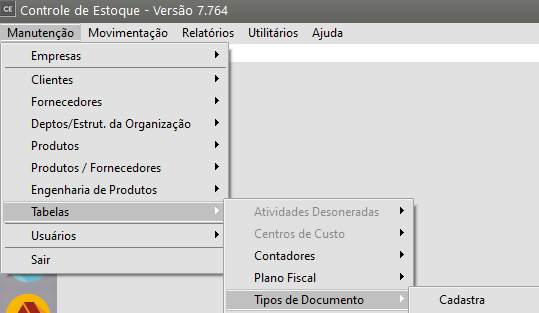

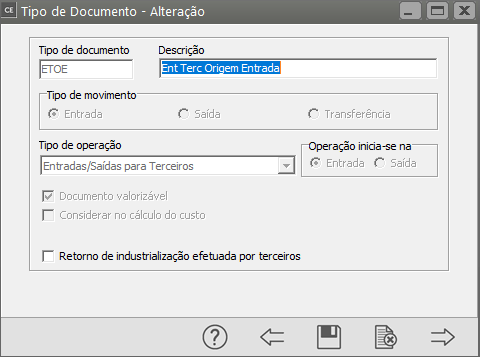

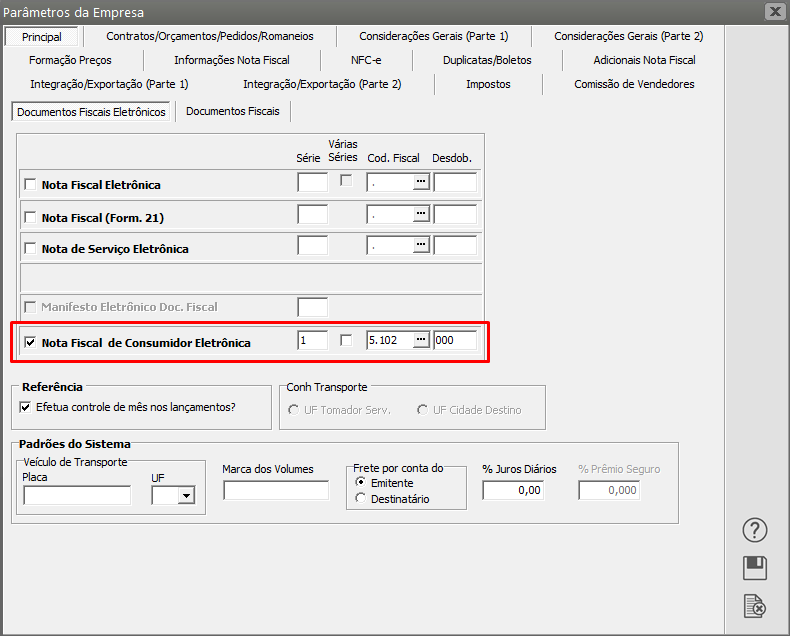

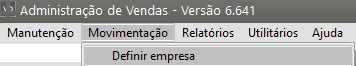

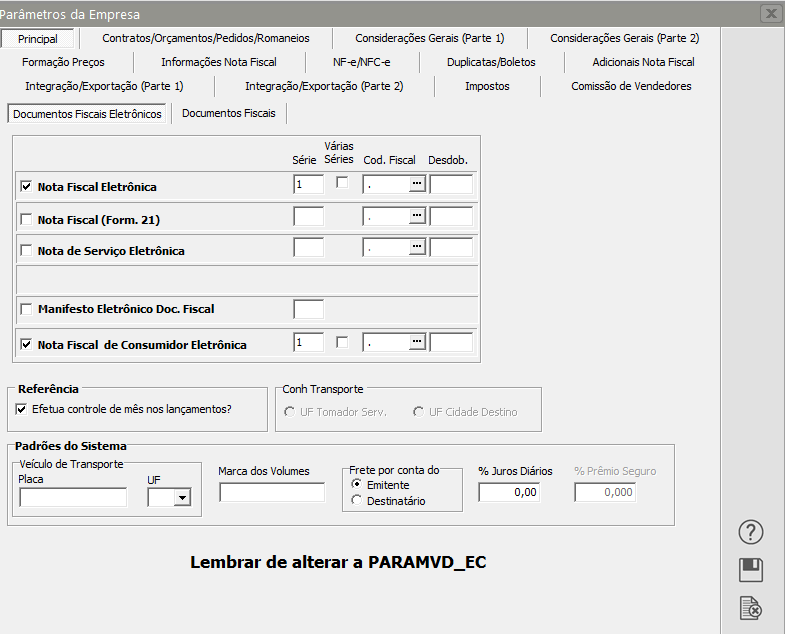

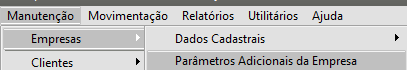

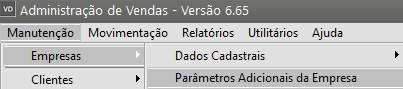

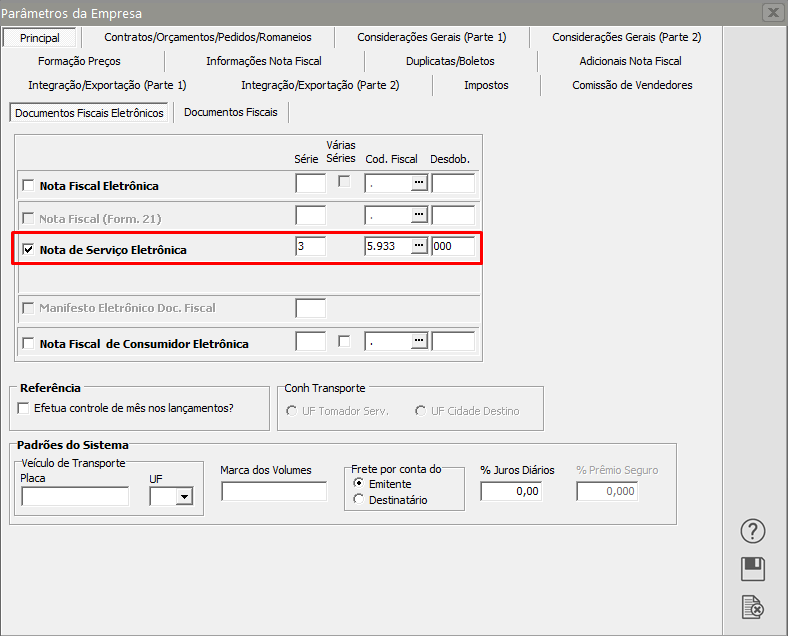

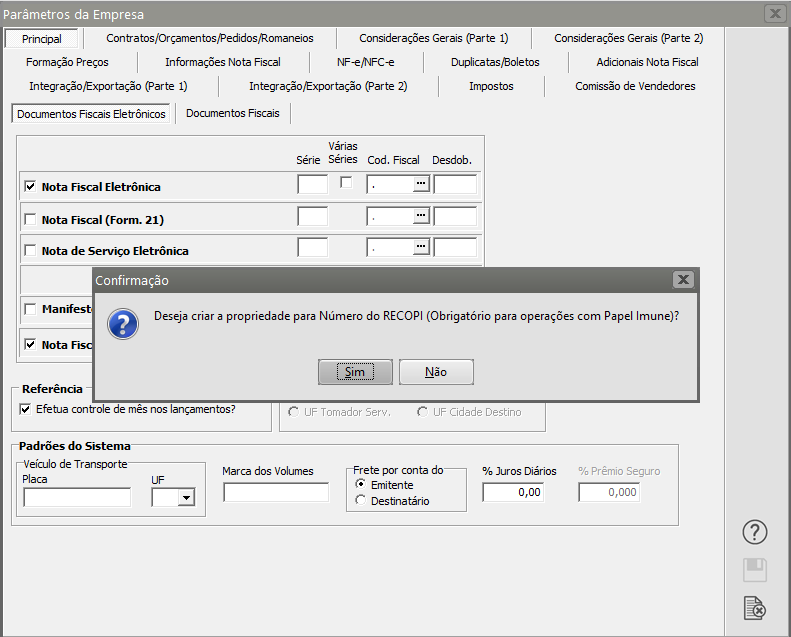

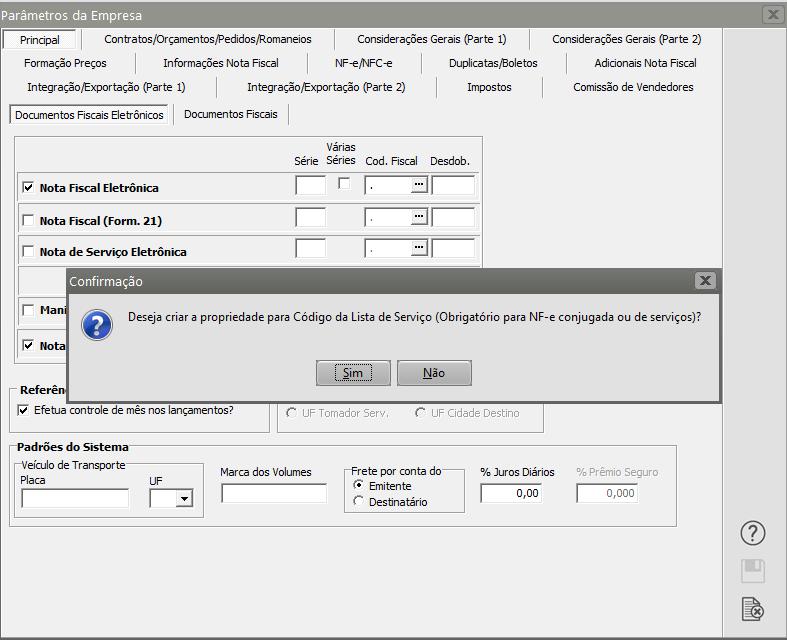

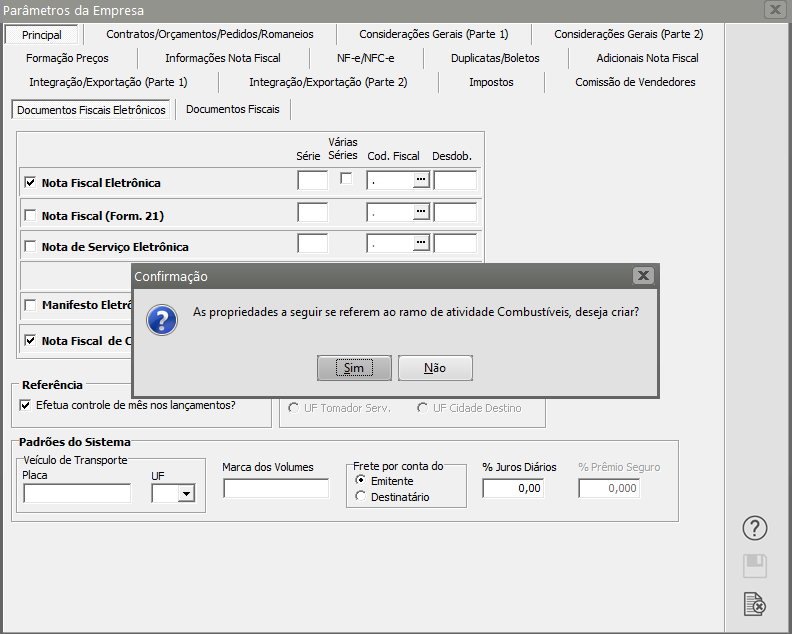

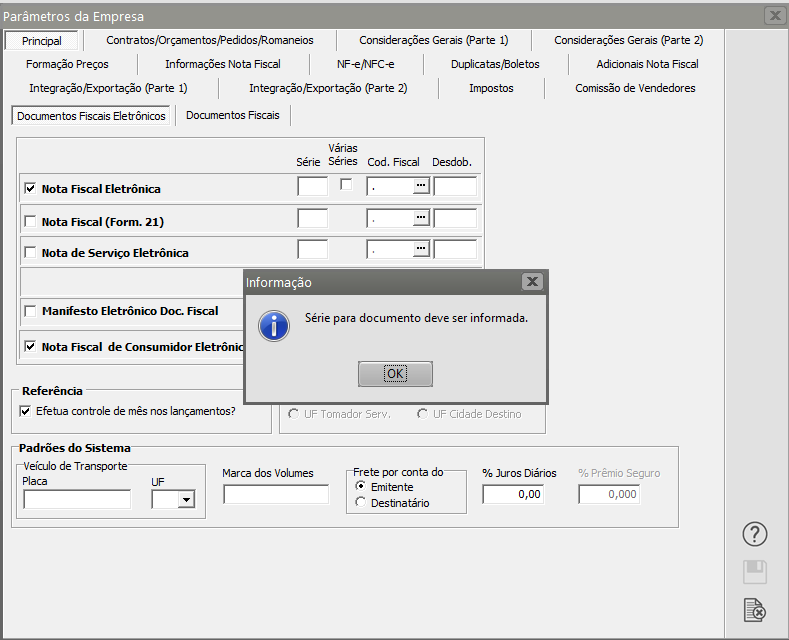

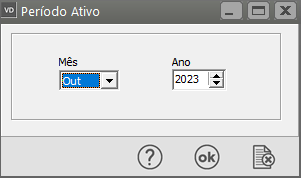

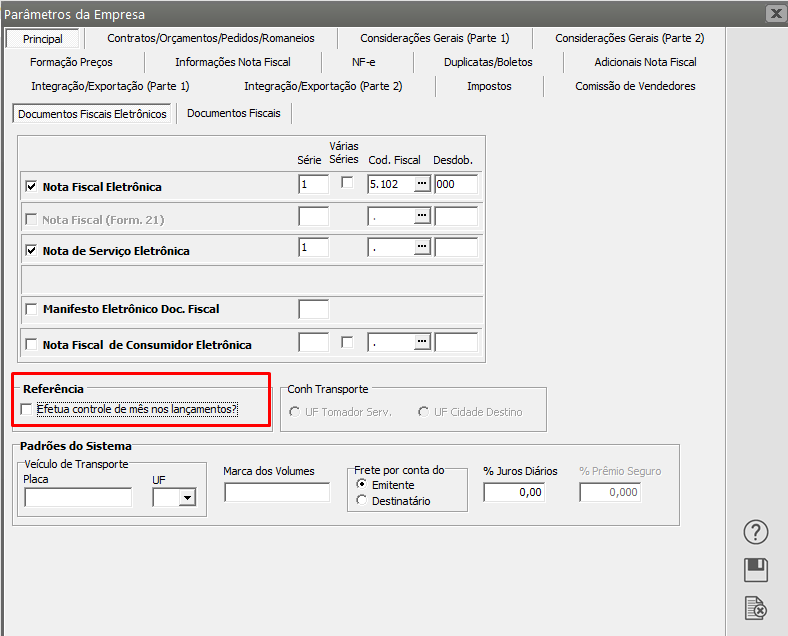

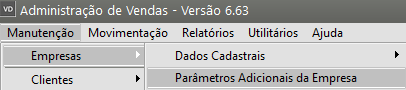

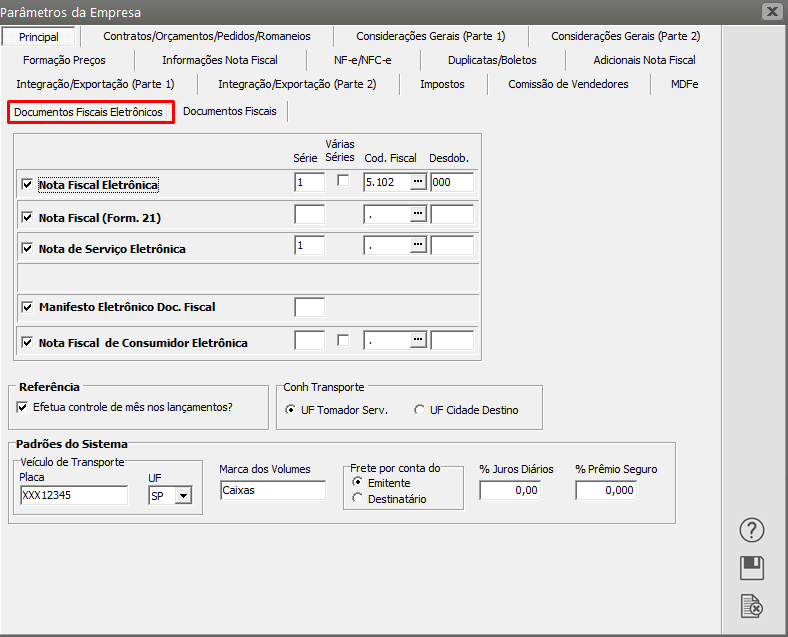

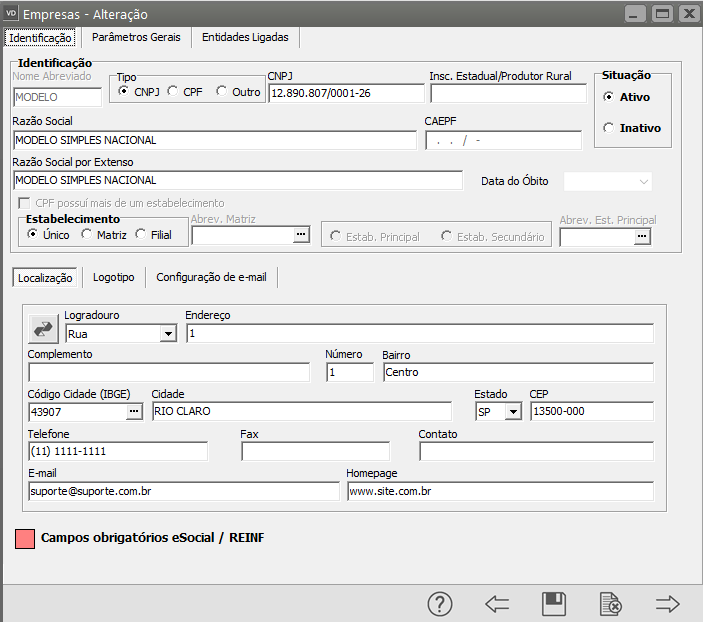

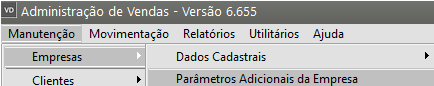

- Parametrizando a Empresa - Principal

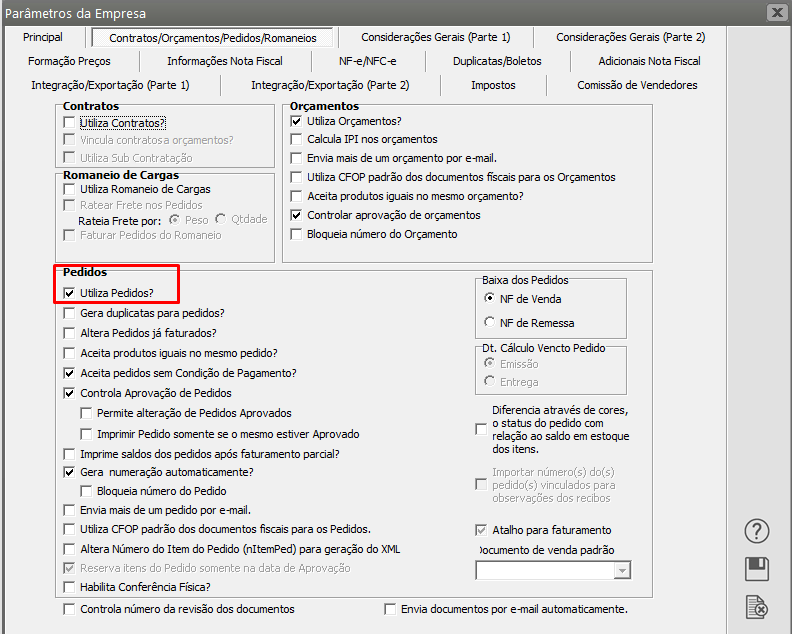

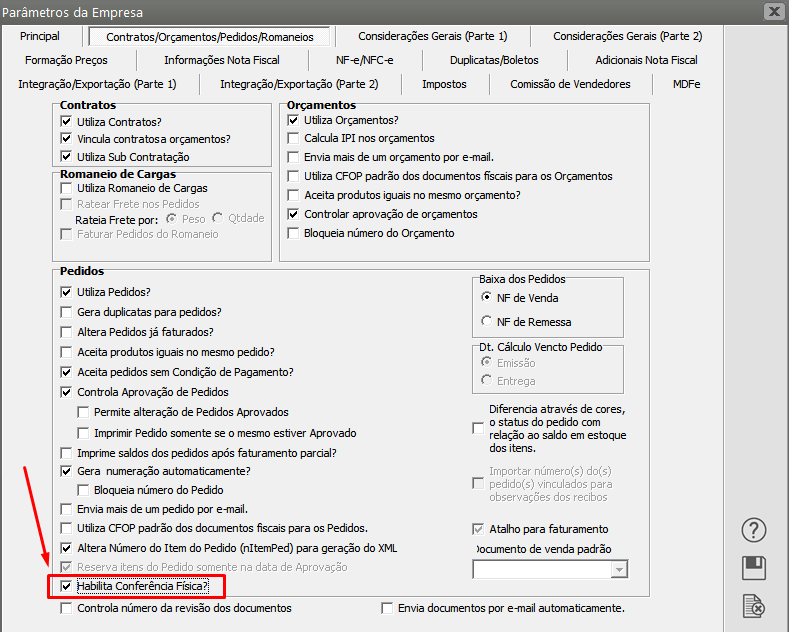

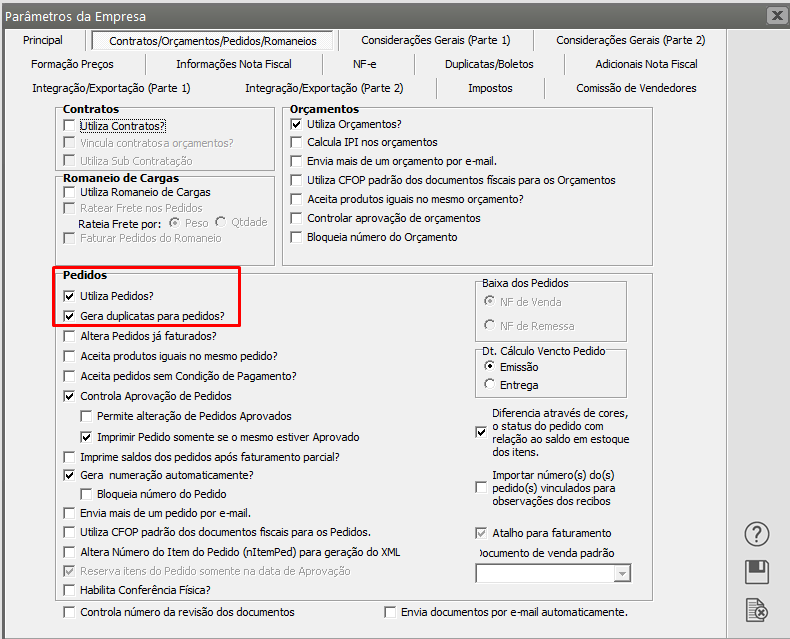

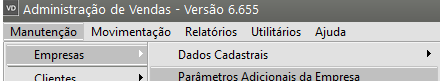

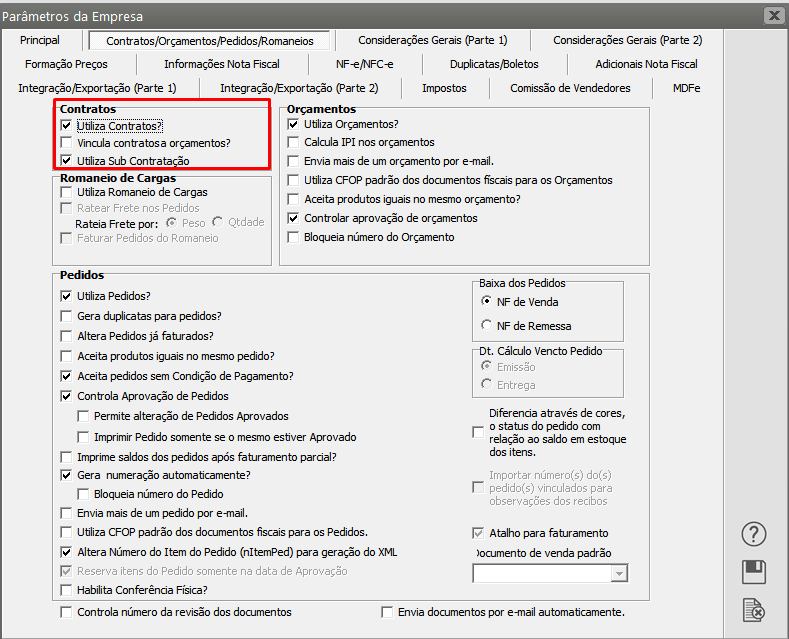

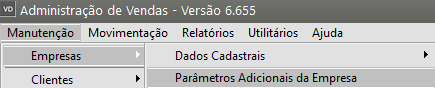

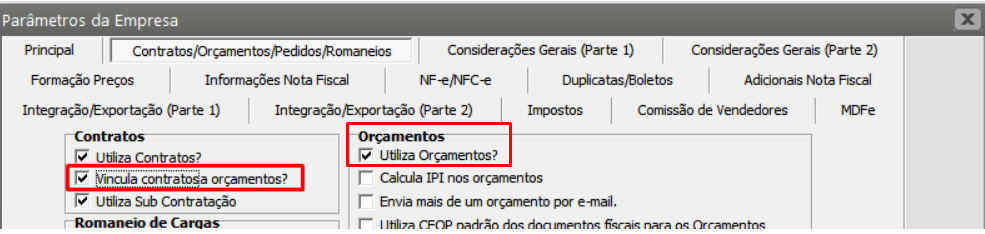

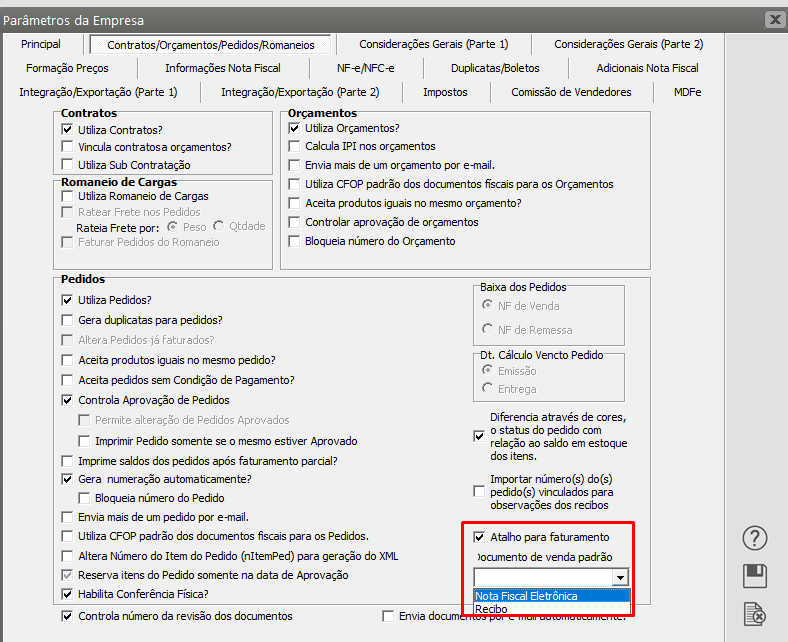

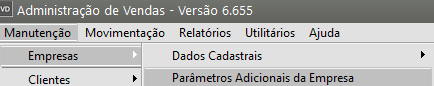

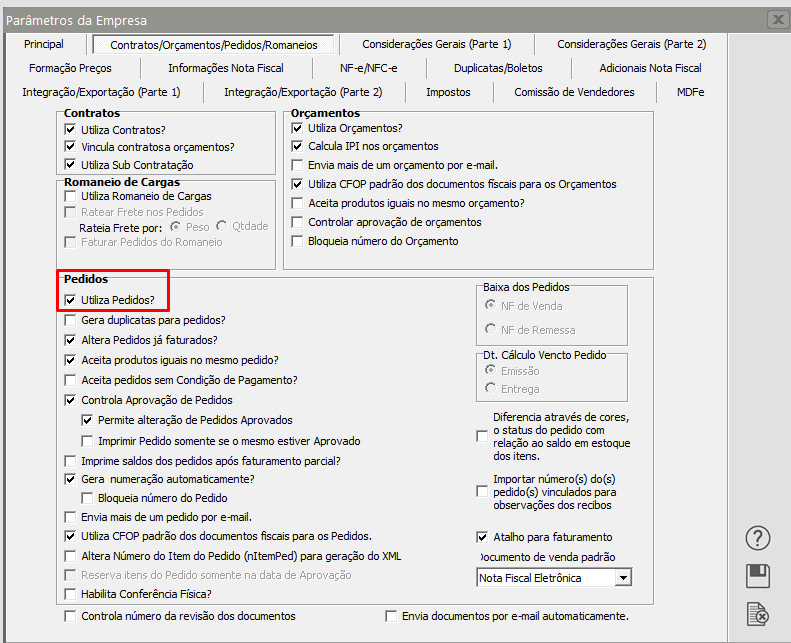

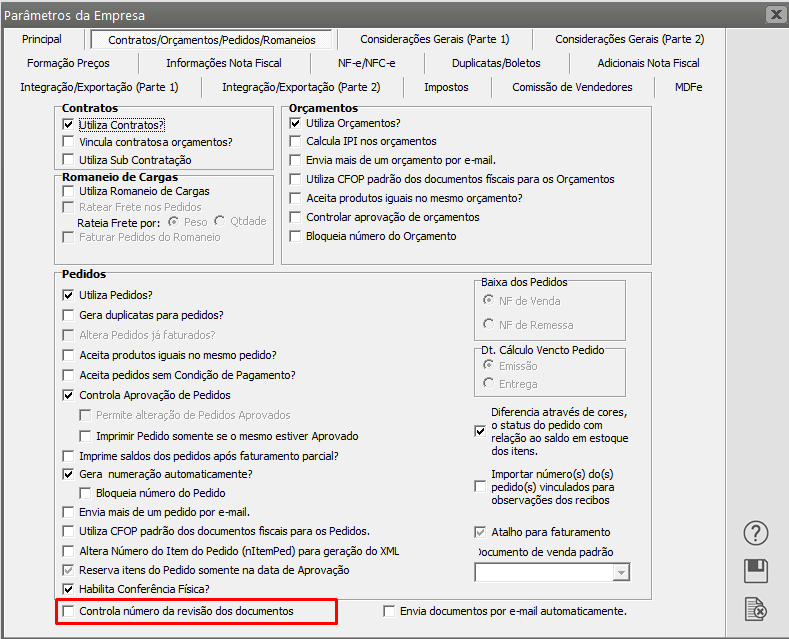

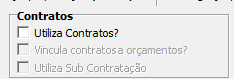

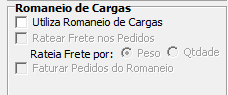

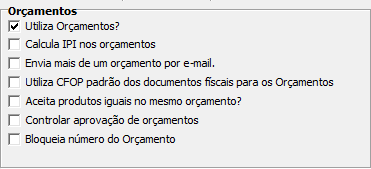

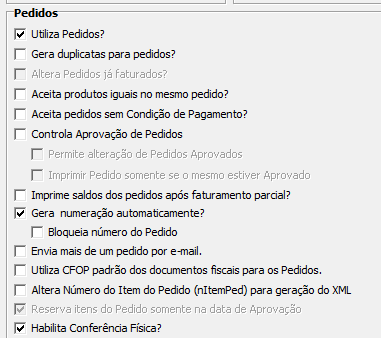

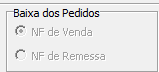

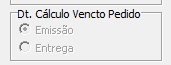

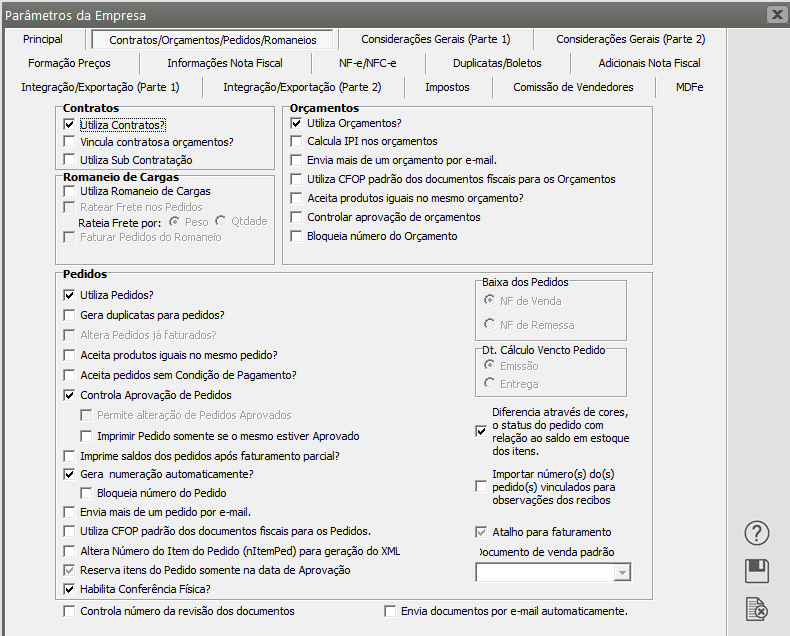

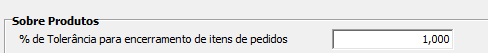

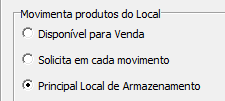

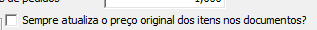

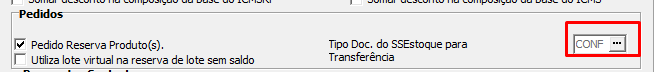

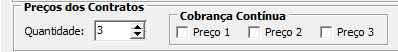

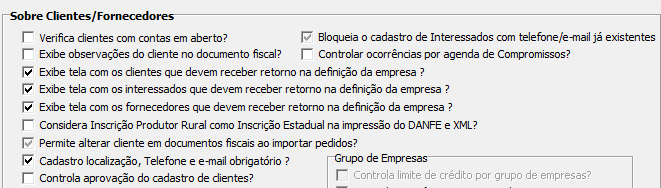

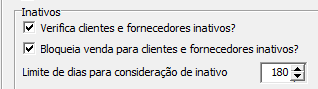

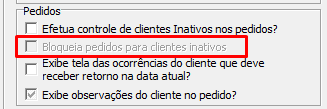

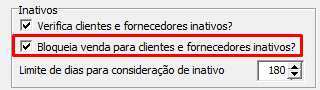

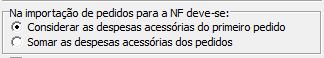

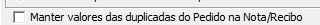

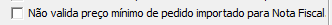

- Parametrizando a Empresa - Contratos/Orçamentos/Pedidos/Romaneios

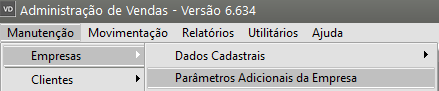

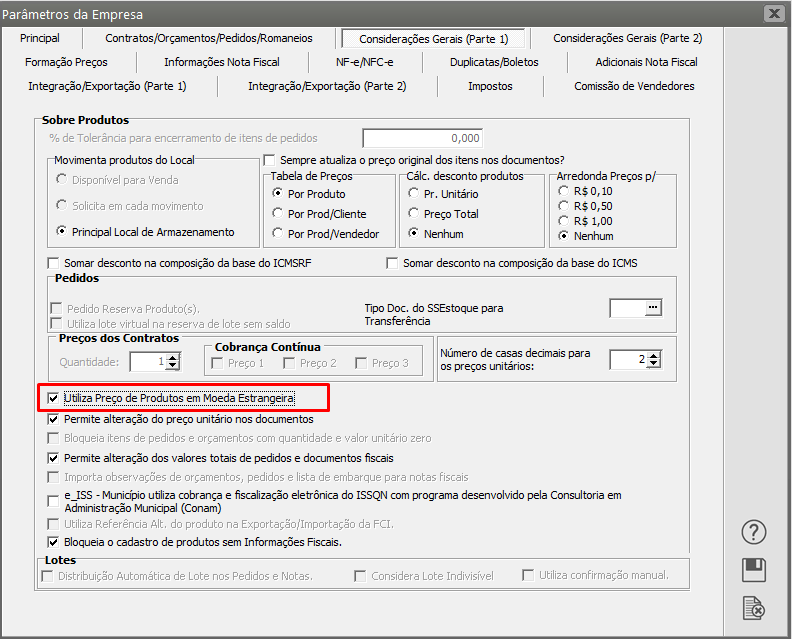

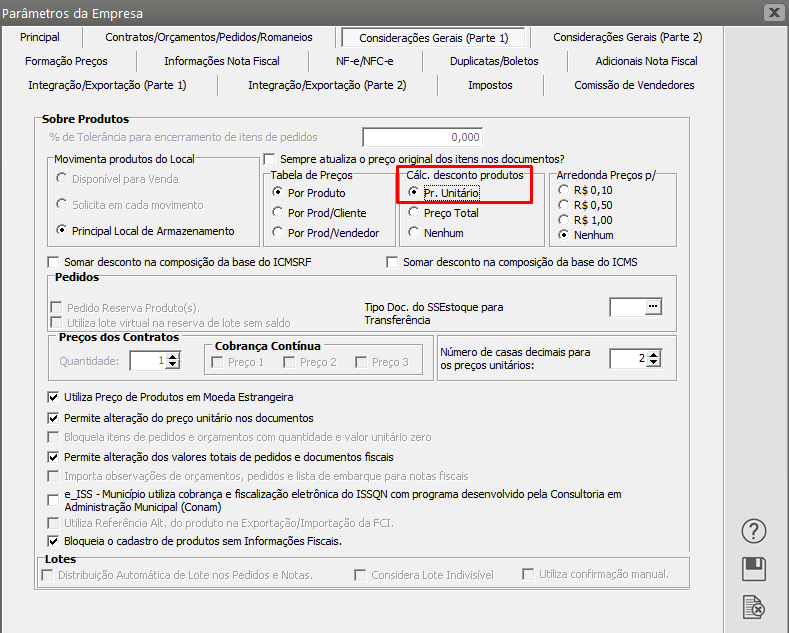

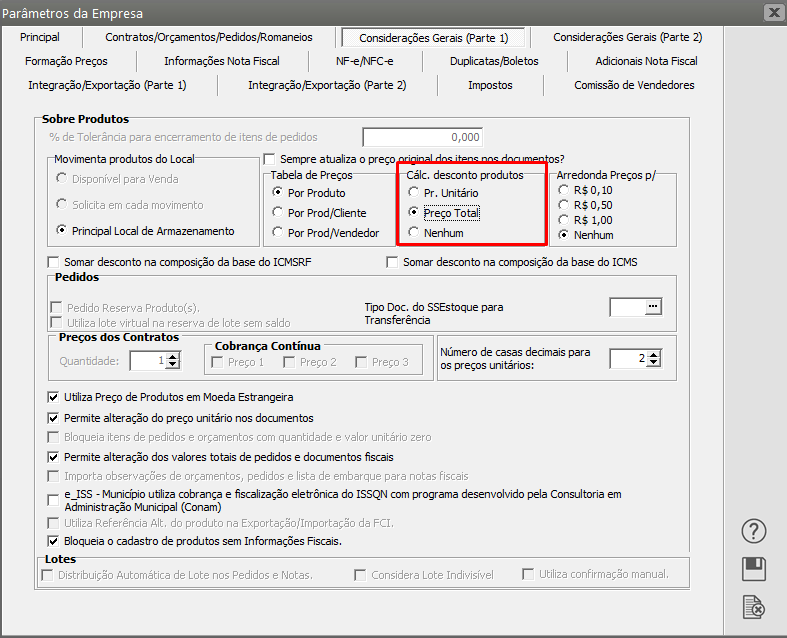

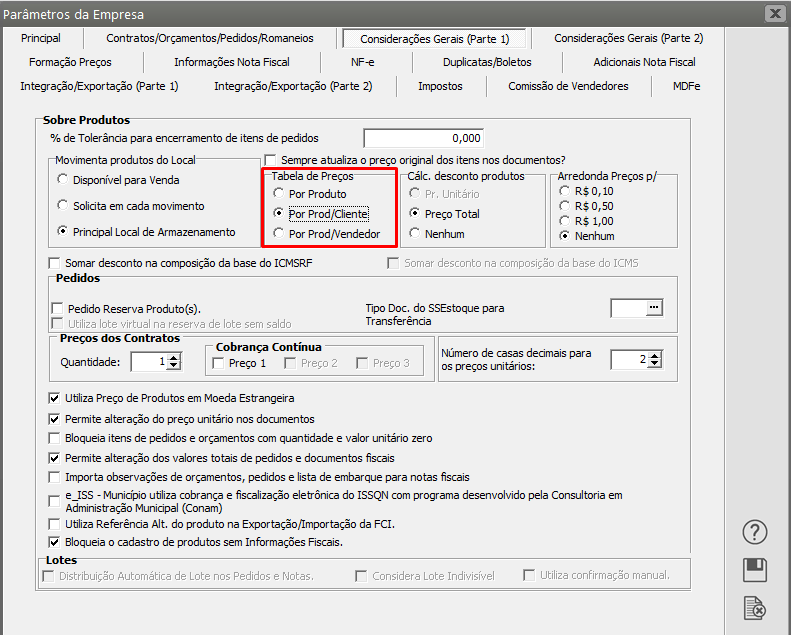

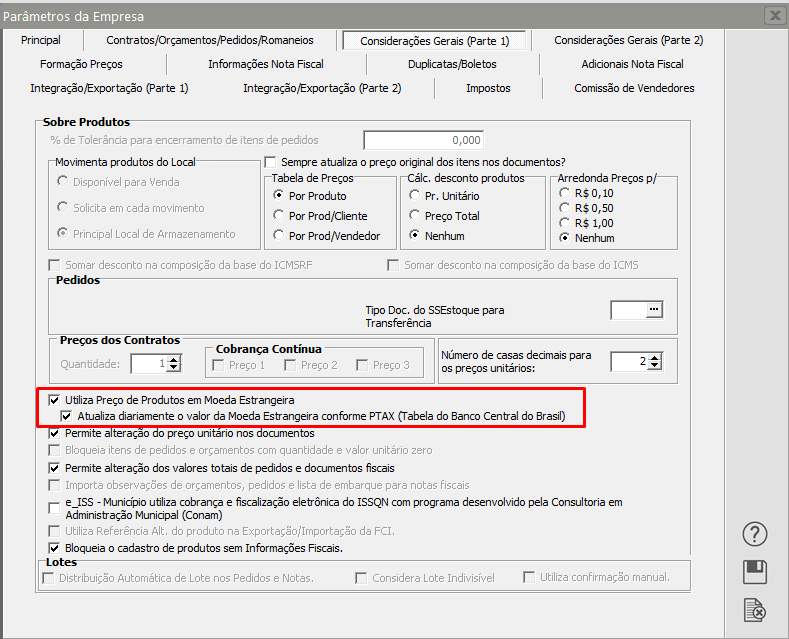

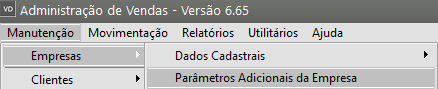

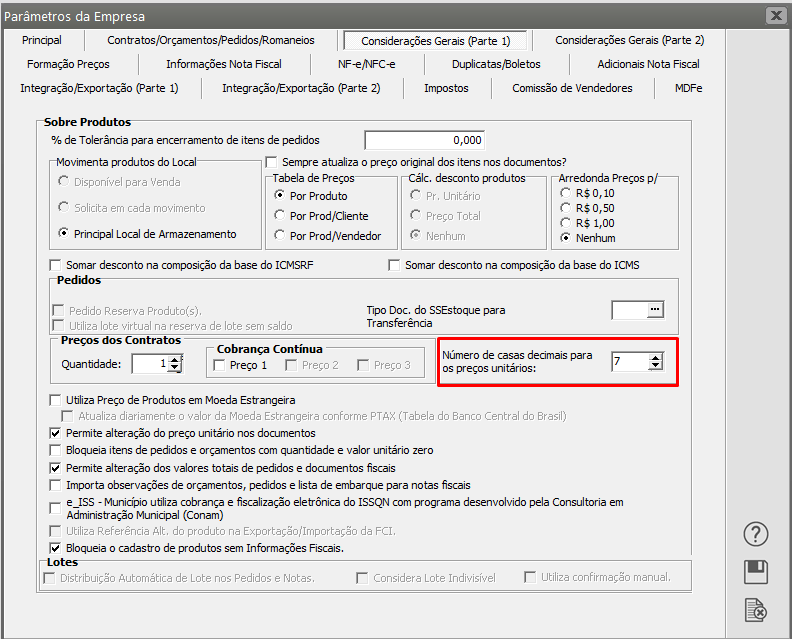

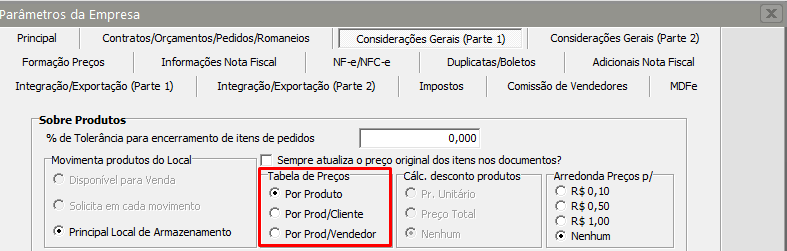

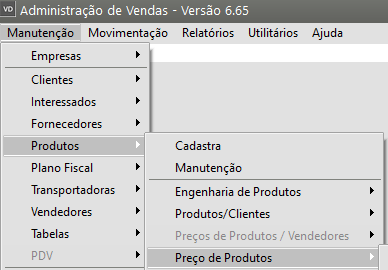

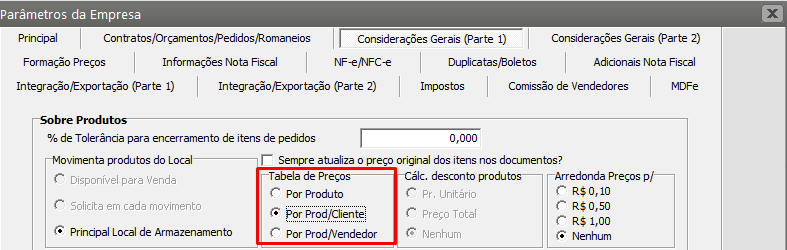

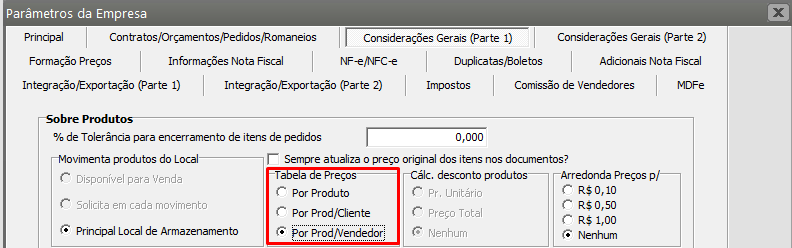

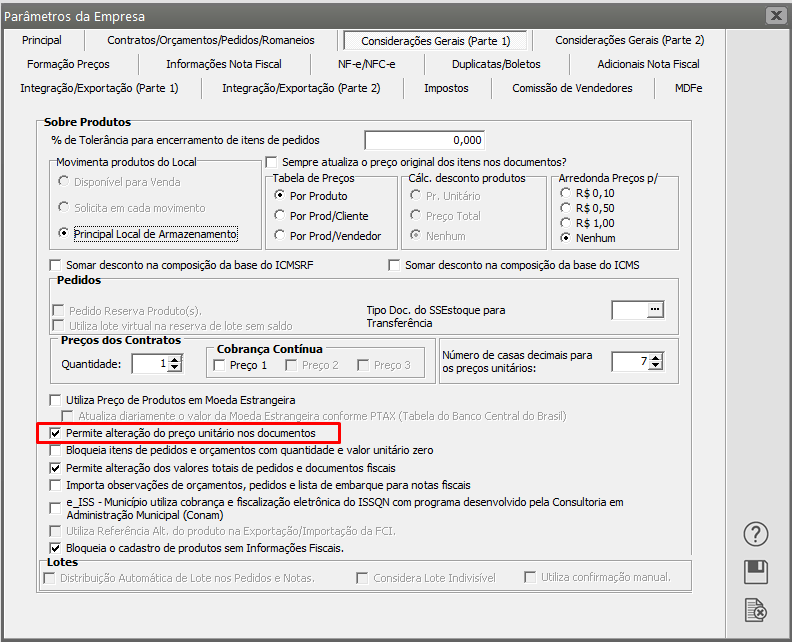

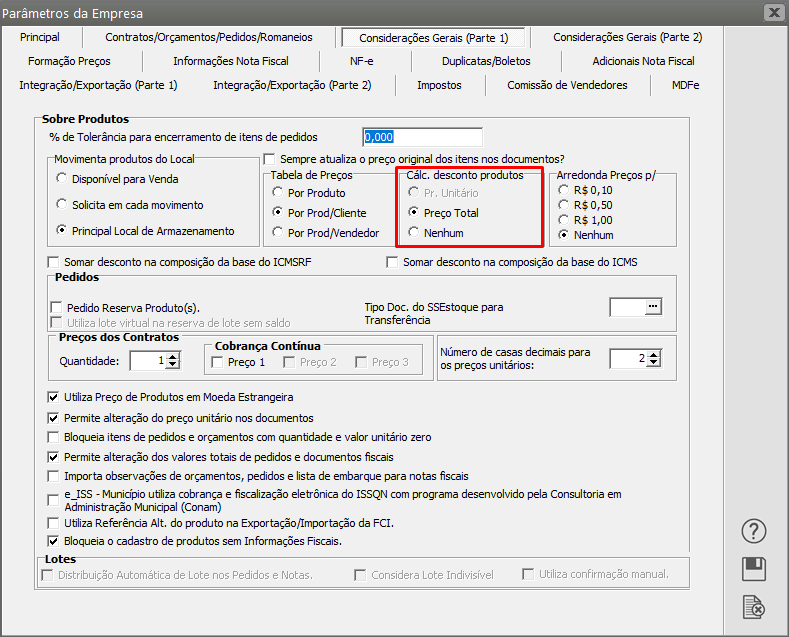

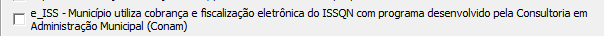

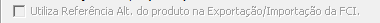

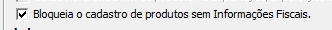

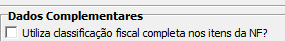

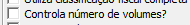

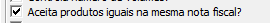

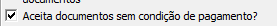

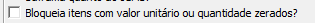

- Parametrizando a Empresa - Considerações Gerais - Parte 1

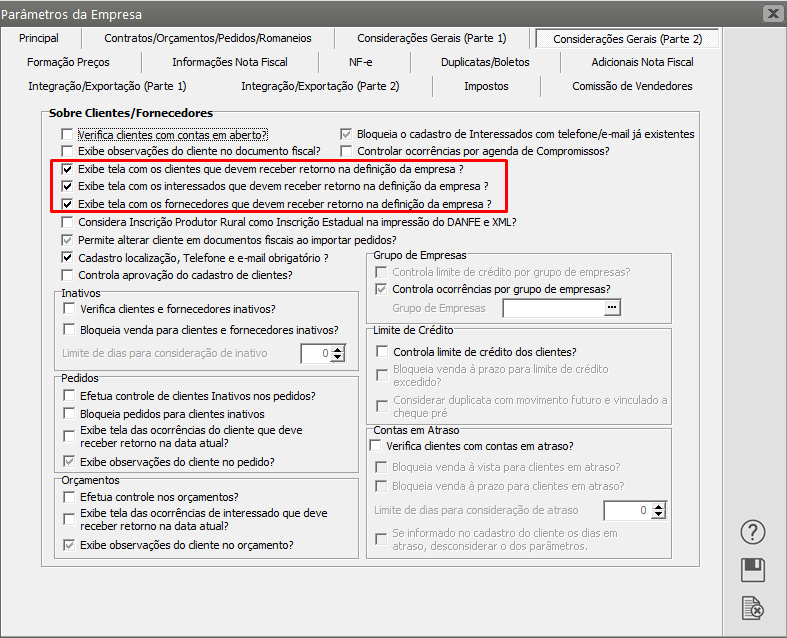

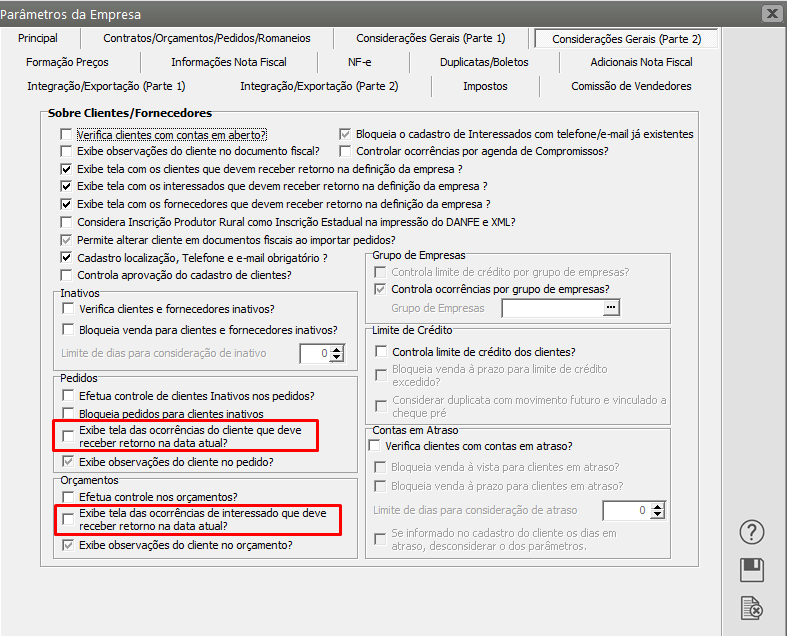

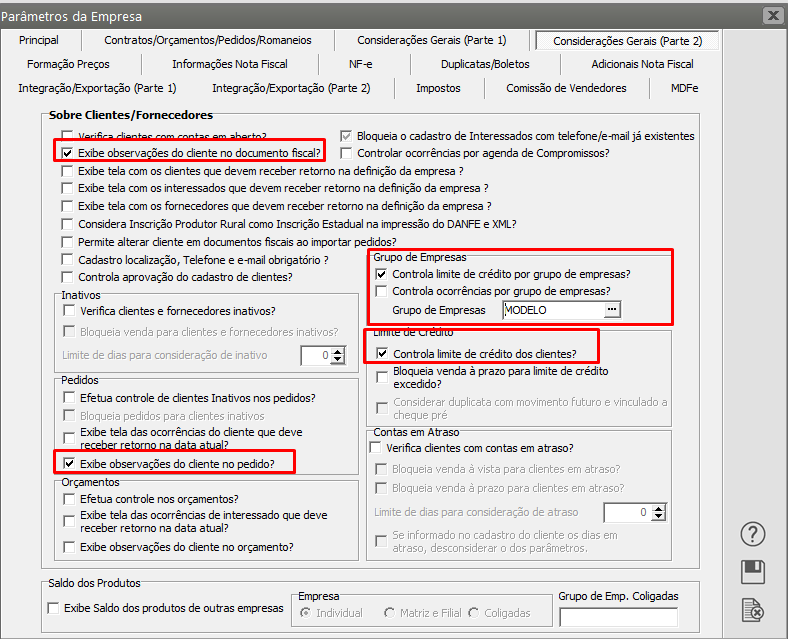

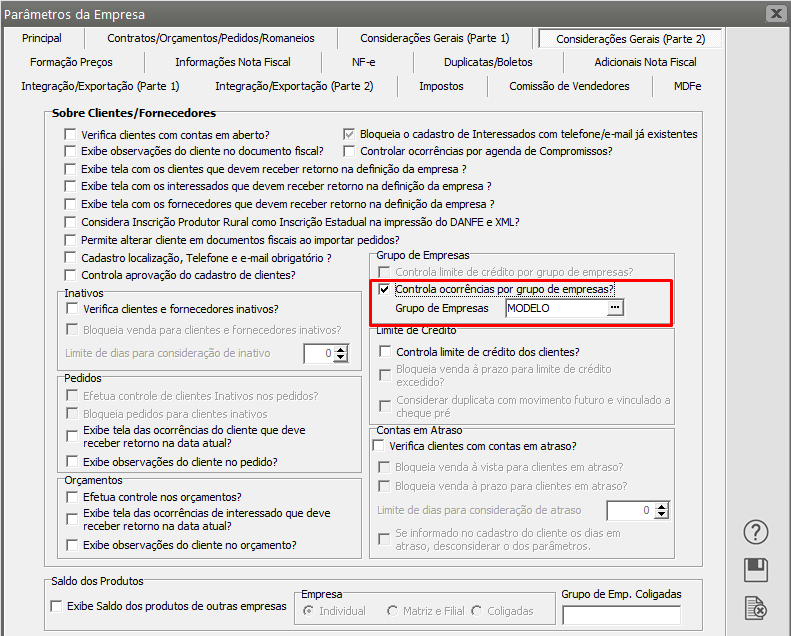

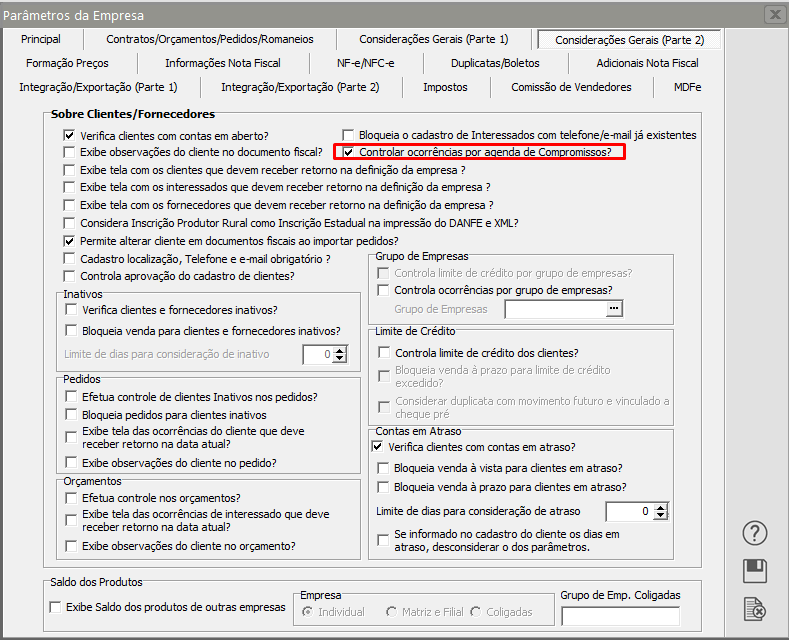

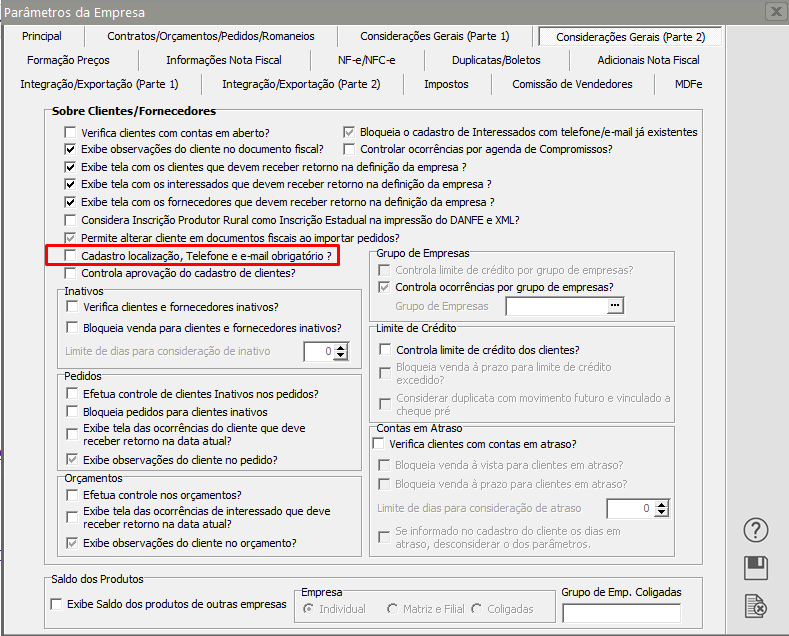

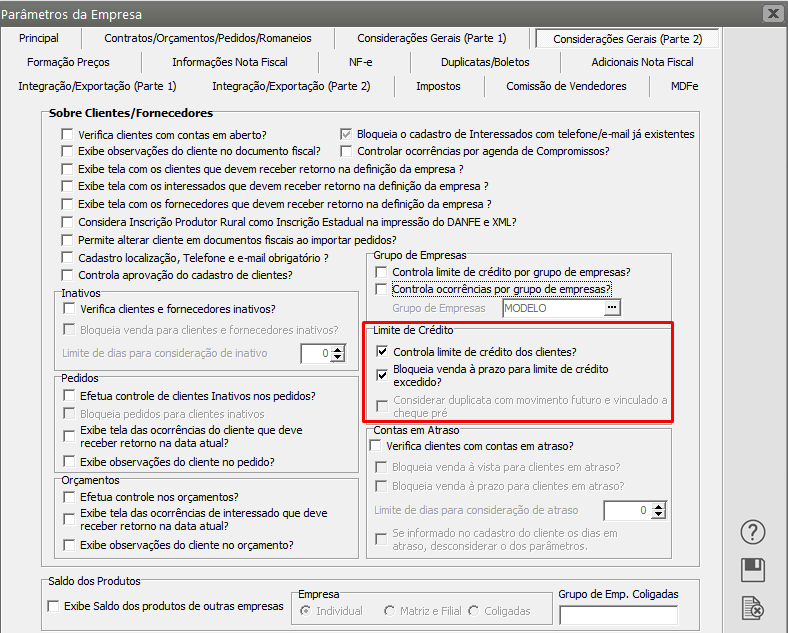

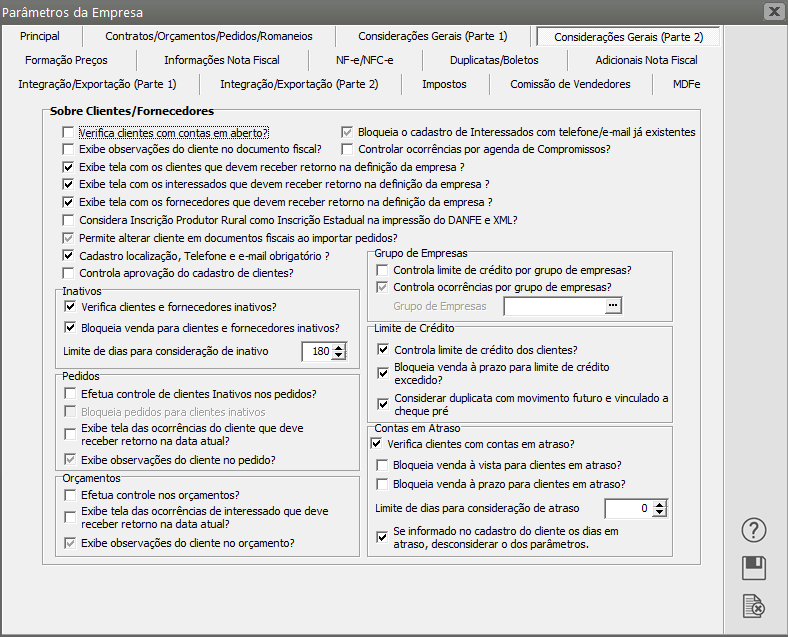

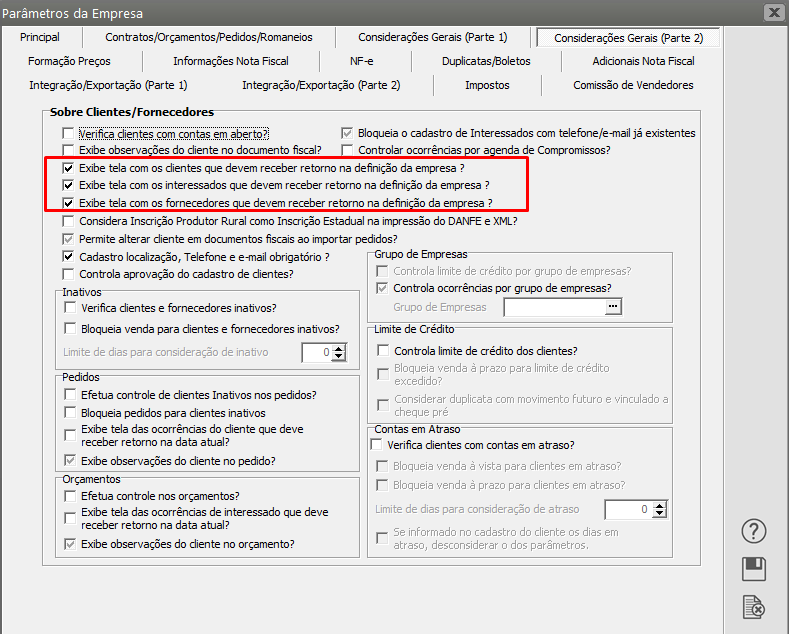

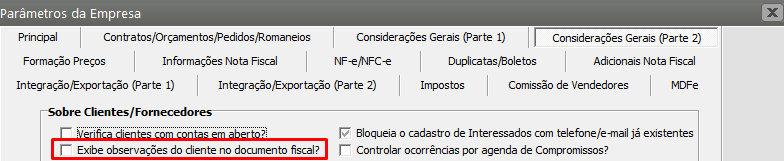

- Parametrizando a Empresa - Considerações Gerais - Parte 2

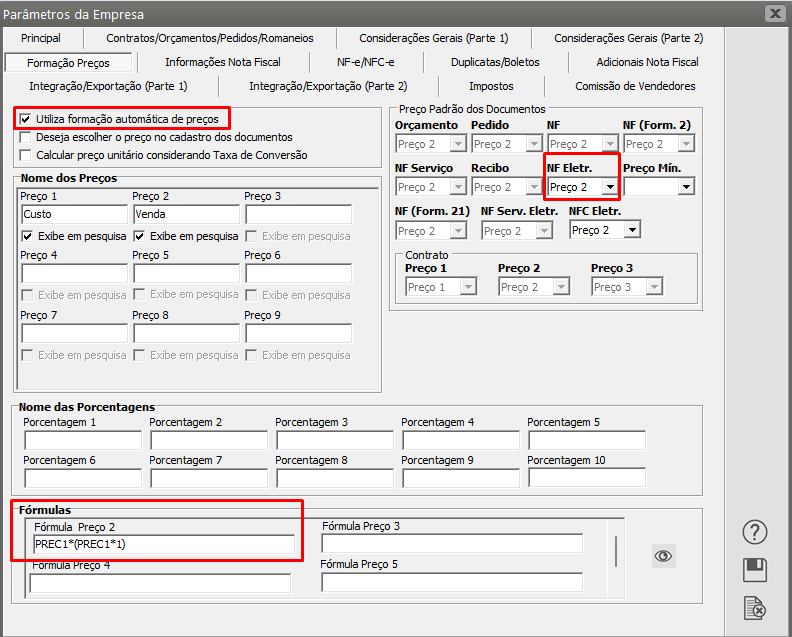

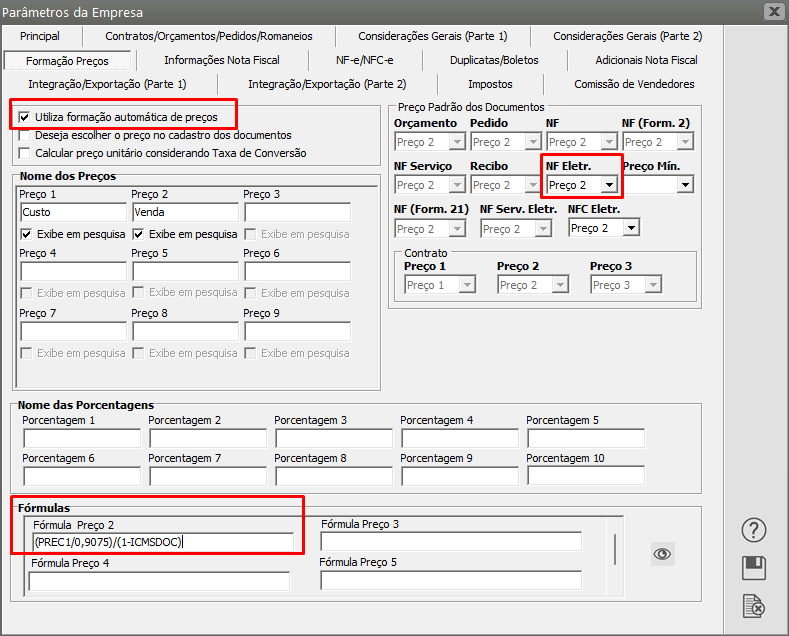

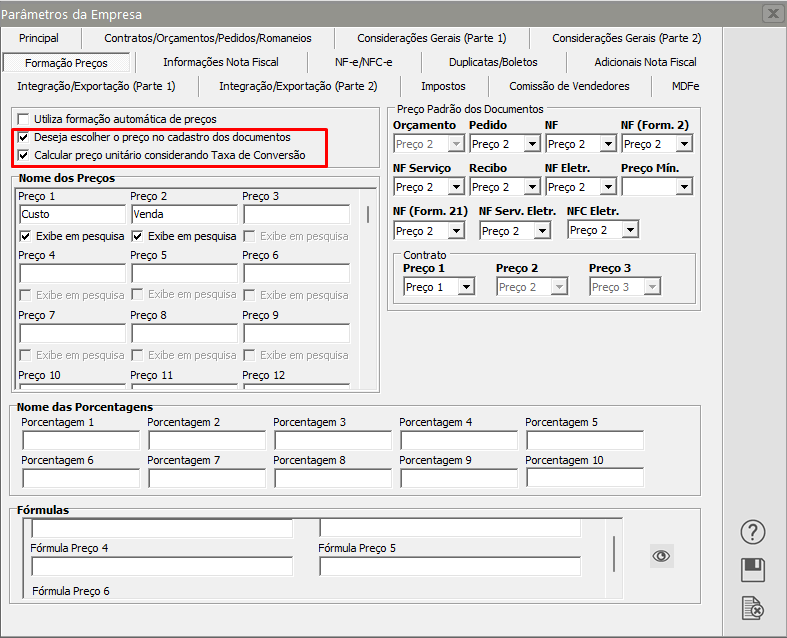

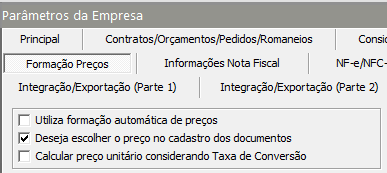

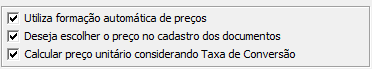

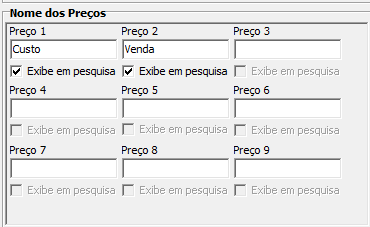

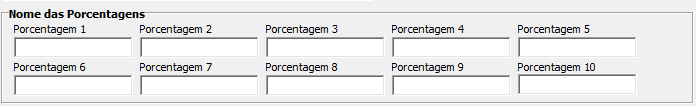

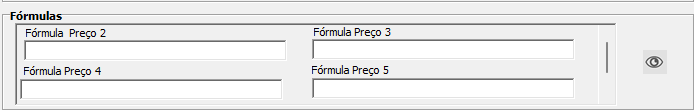

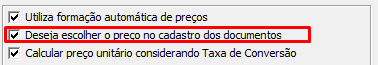

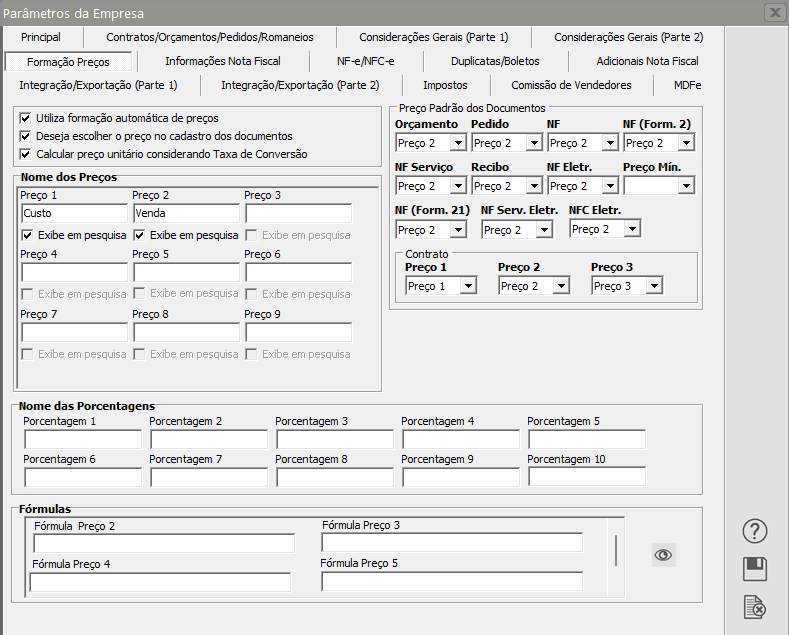

- Parametrizando a Empresa - Formação de Preços

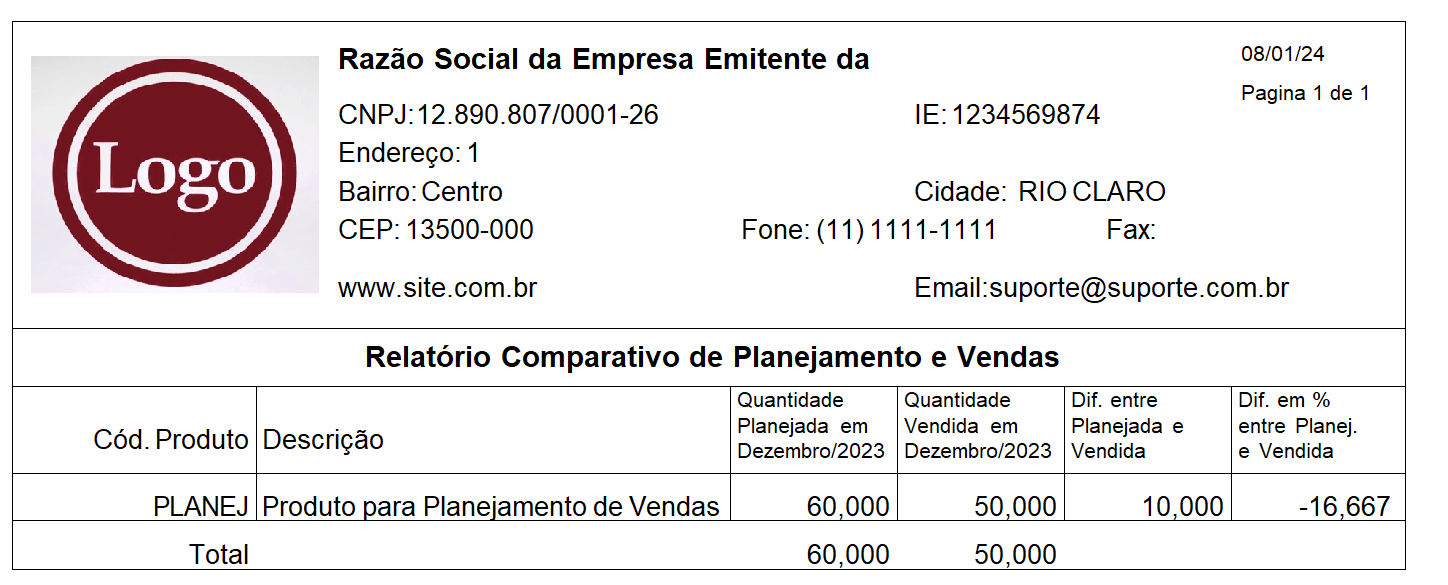

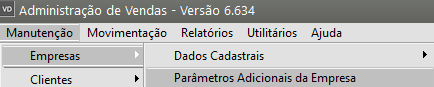

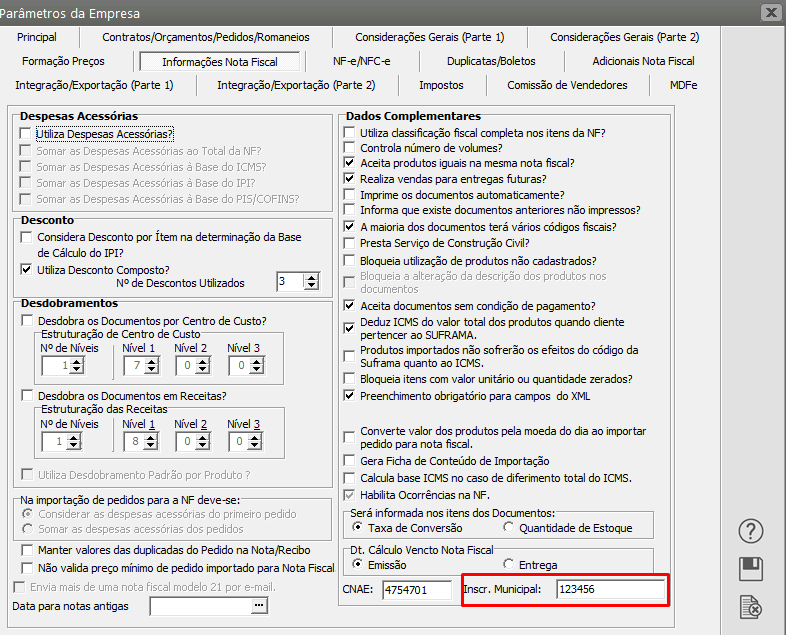

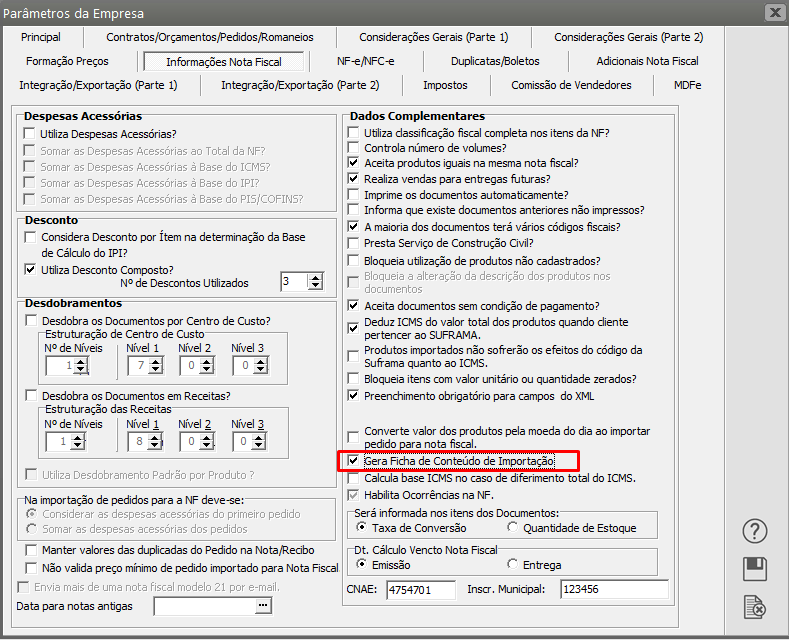

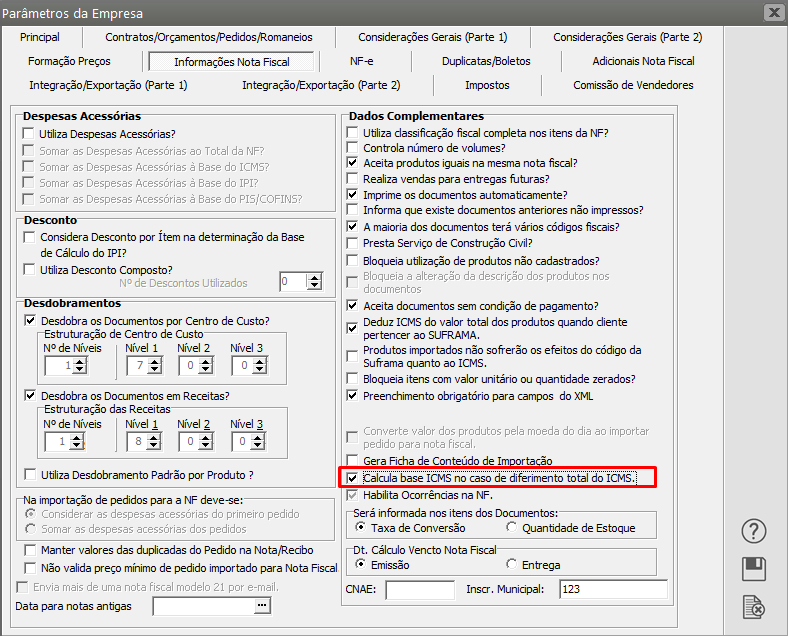

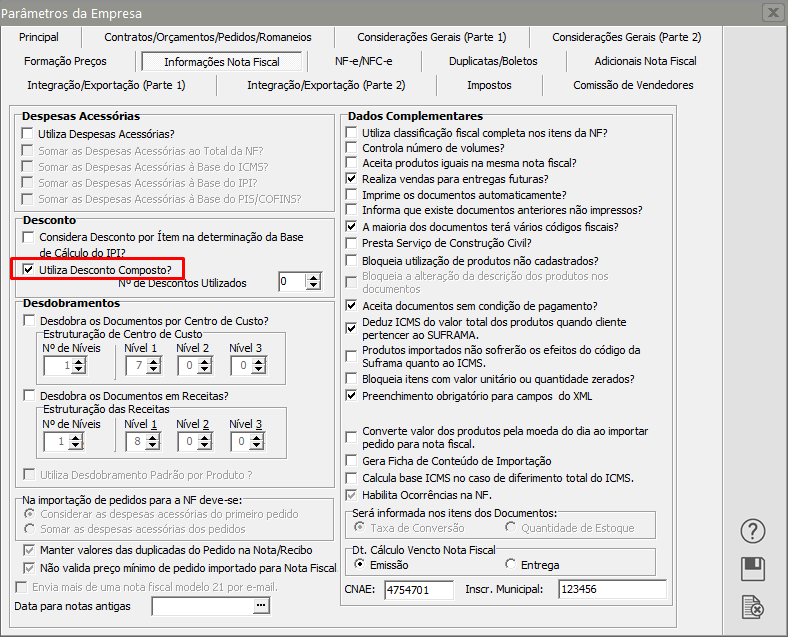

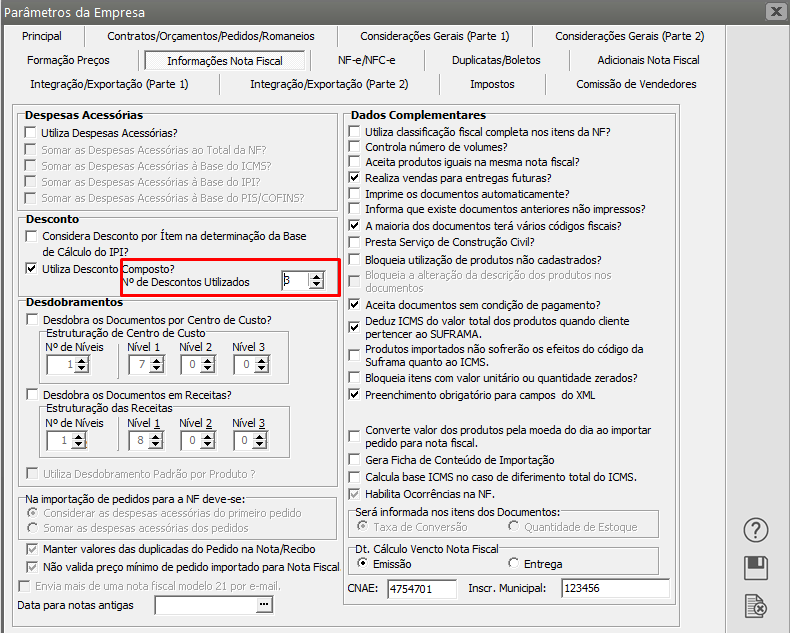

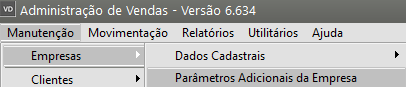

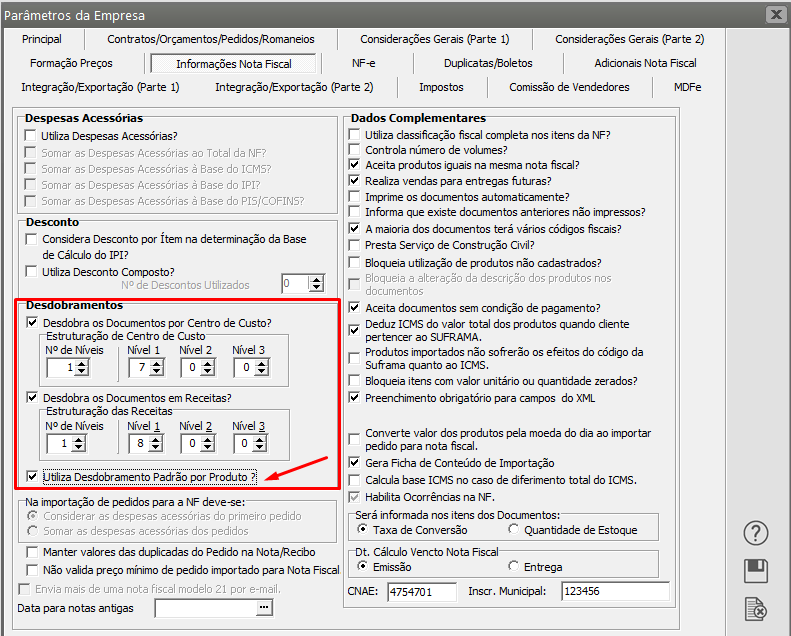

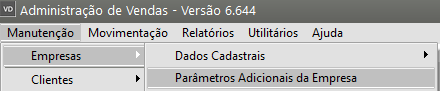

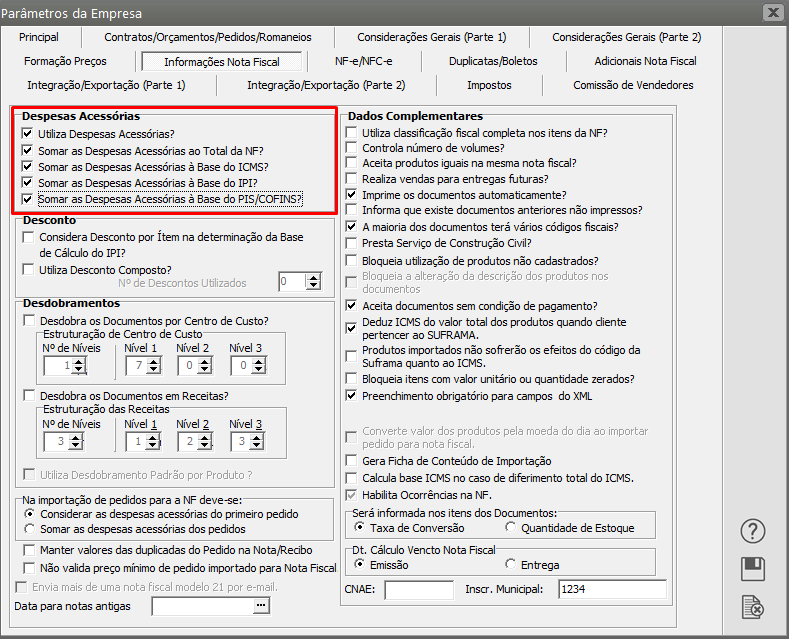

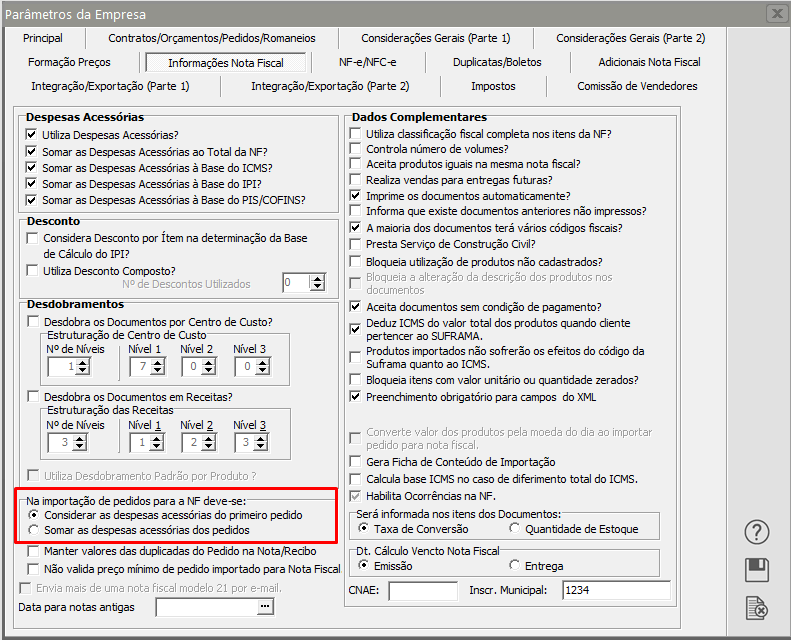

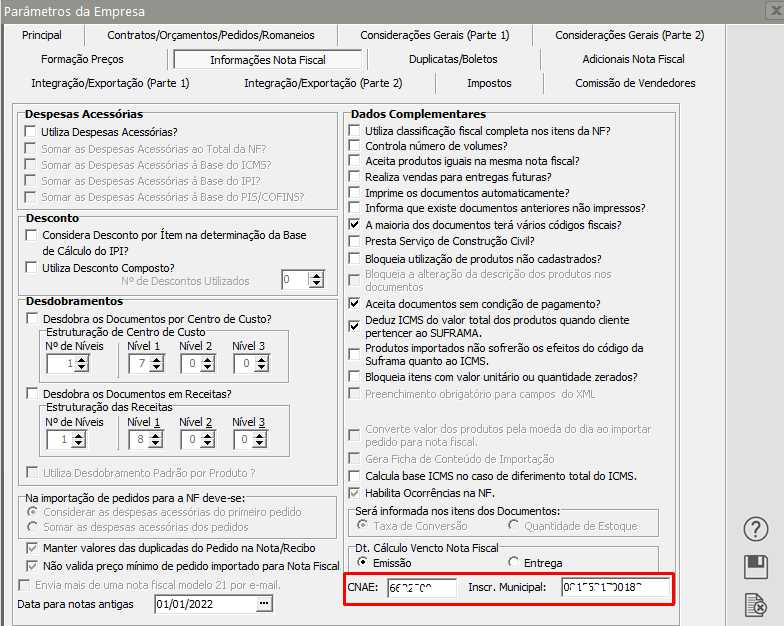

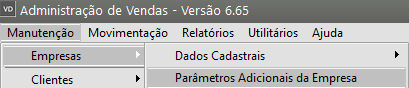

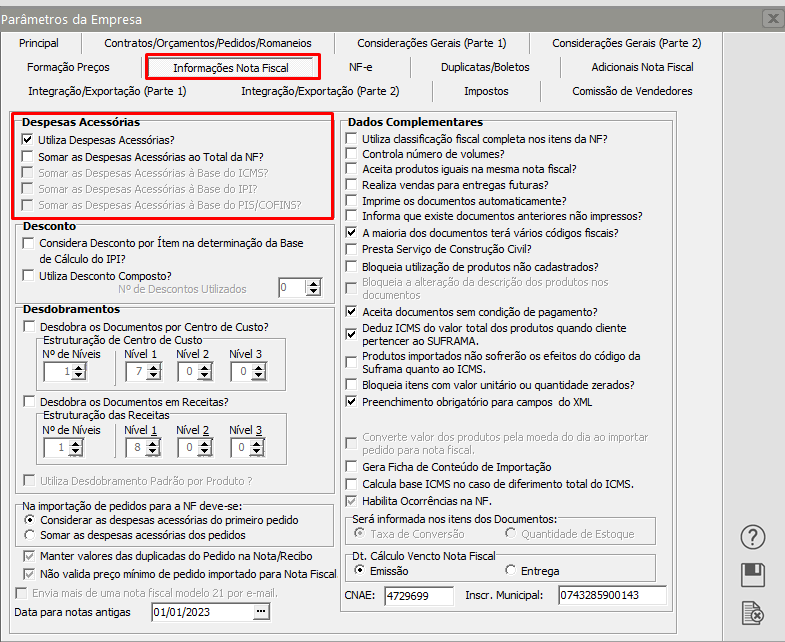

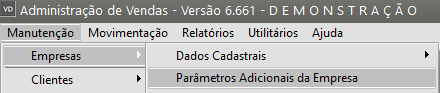

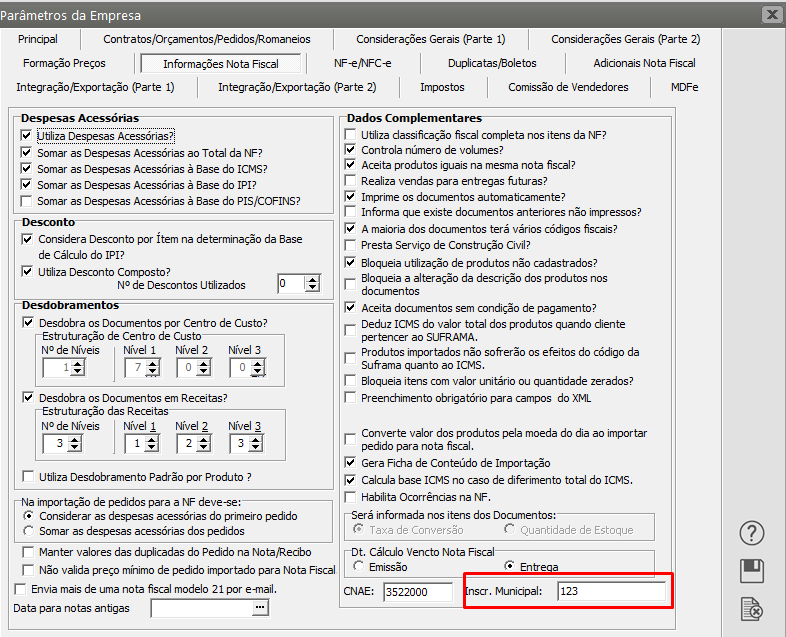

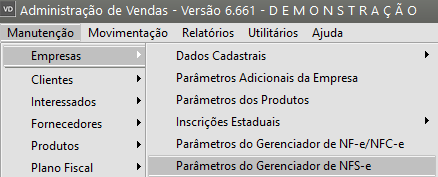

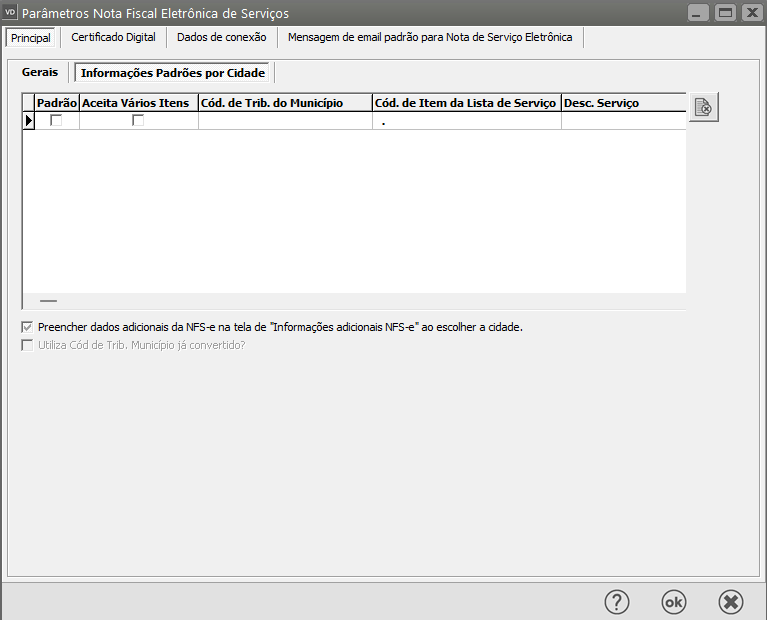

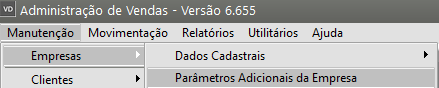

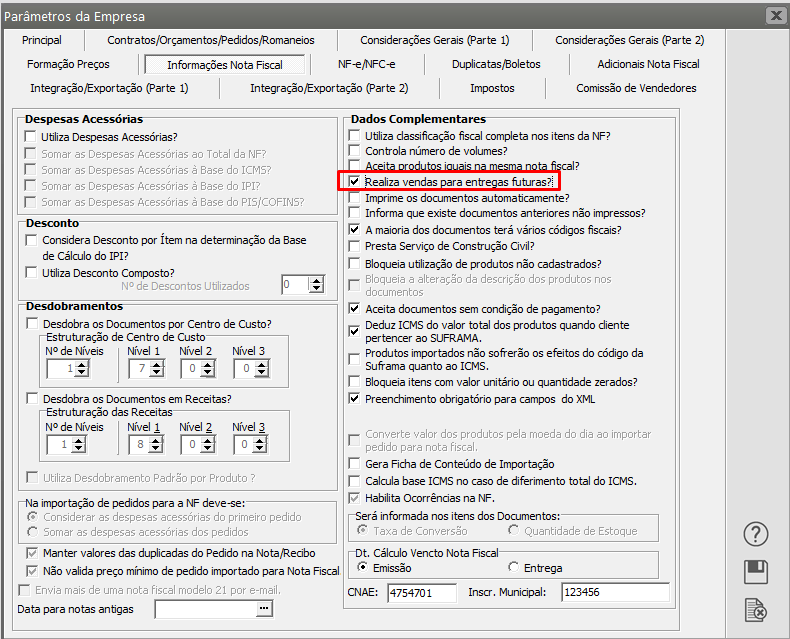

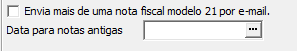

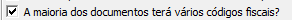

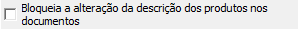

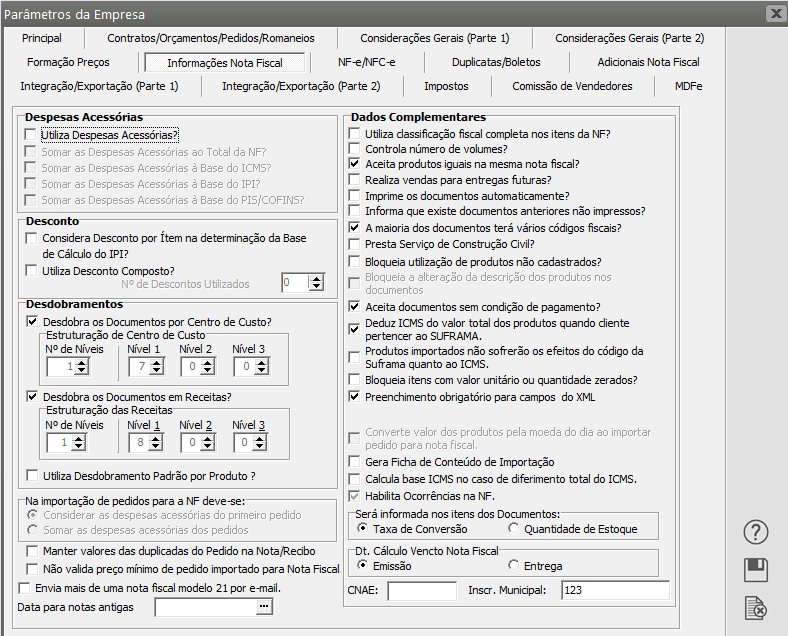

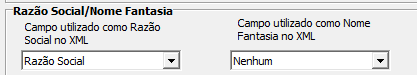

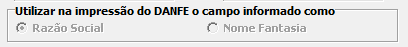

- Parametrizando a Empresa - Informações Nota Fiscal

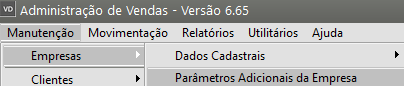

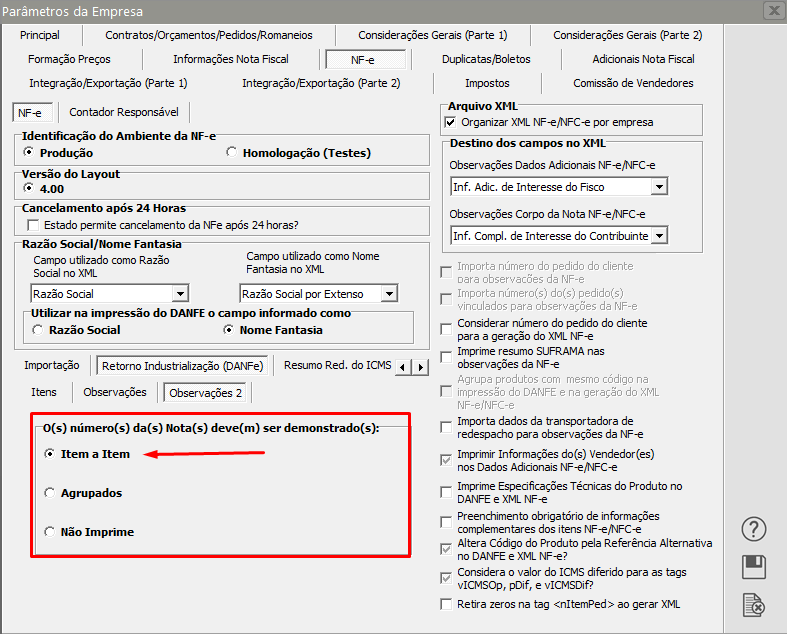

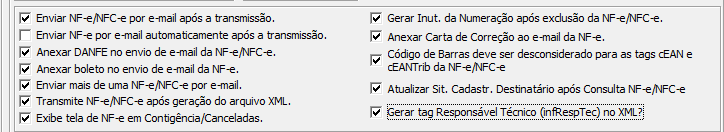

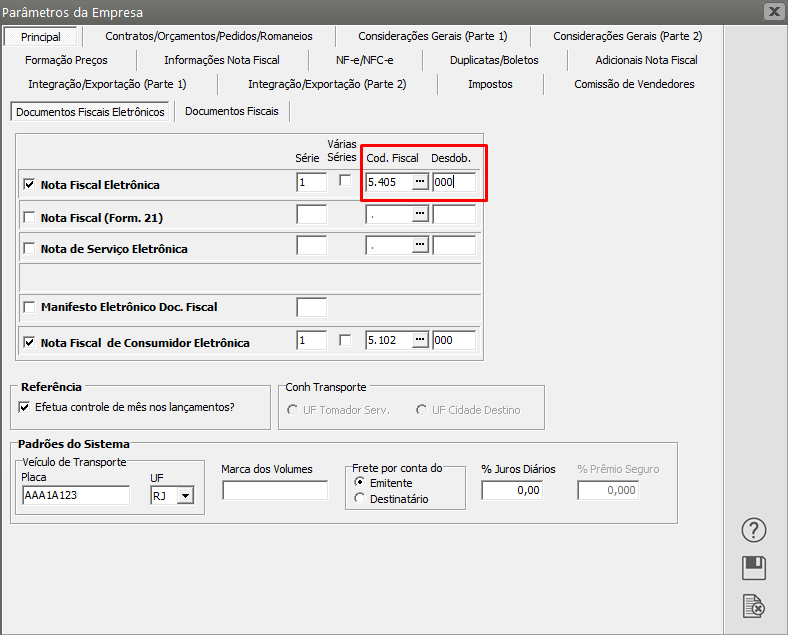

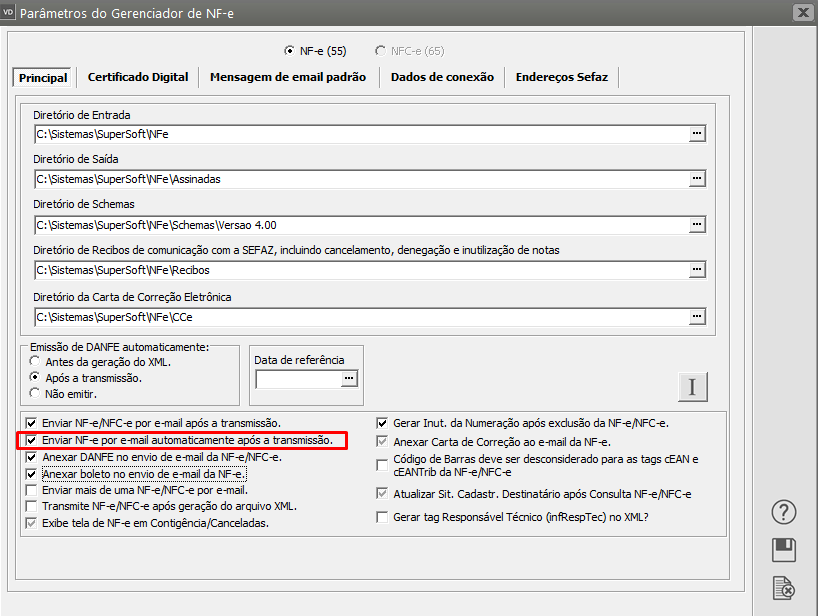

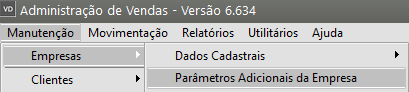

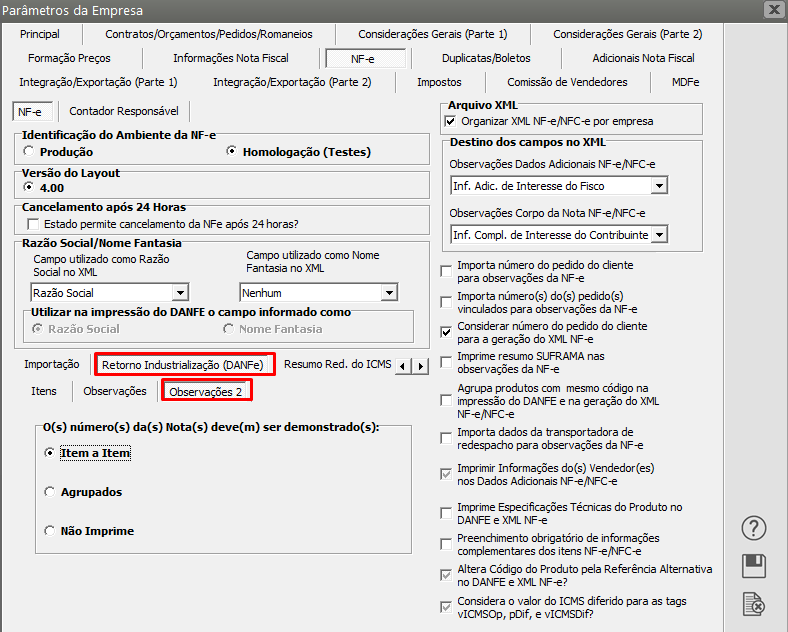

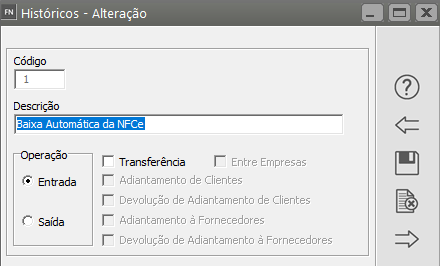

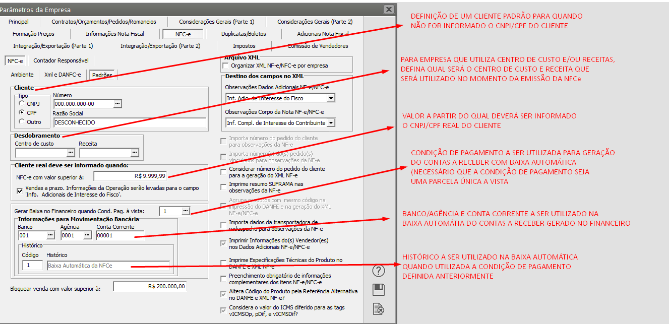

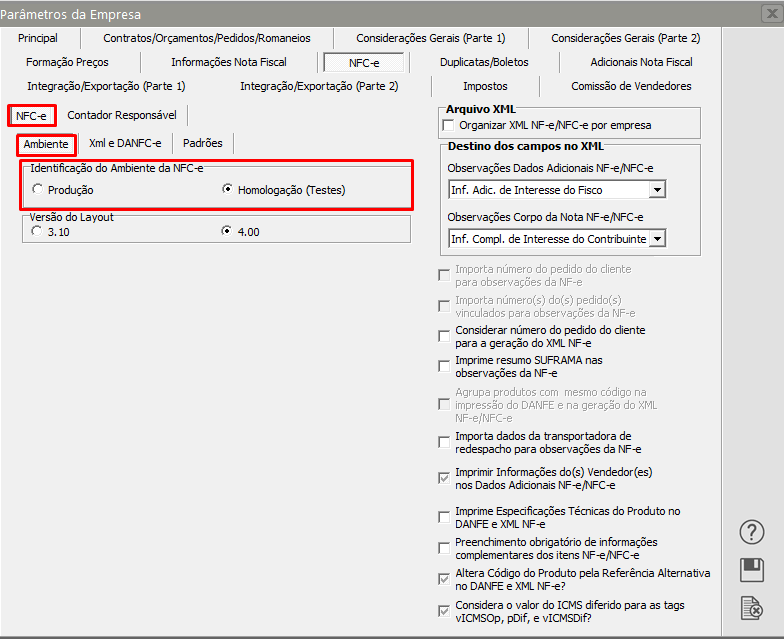

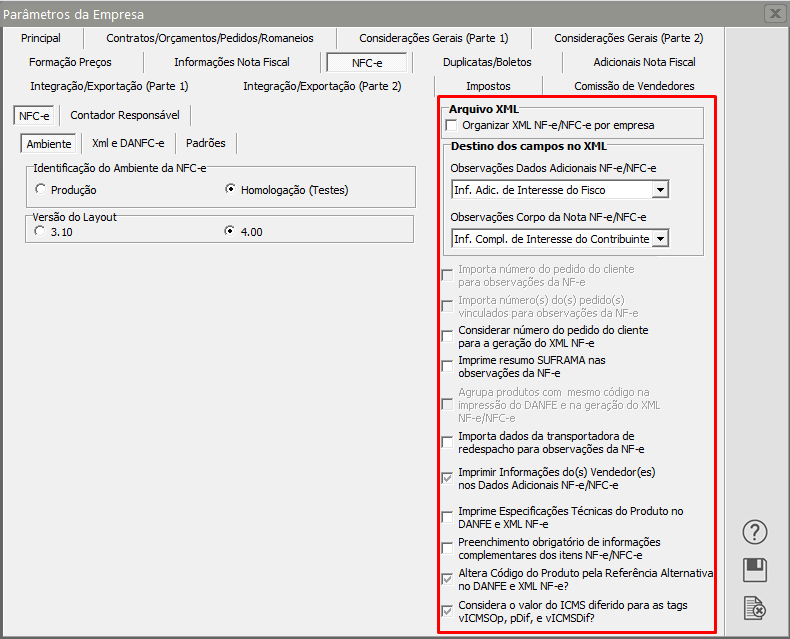

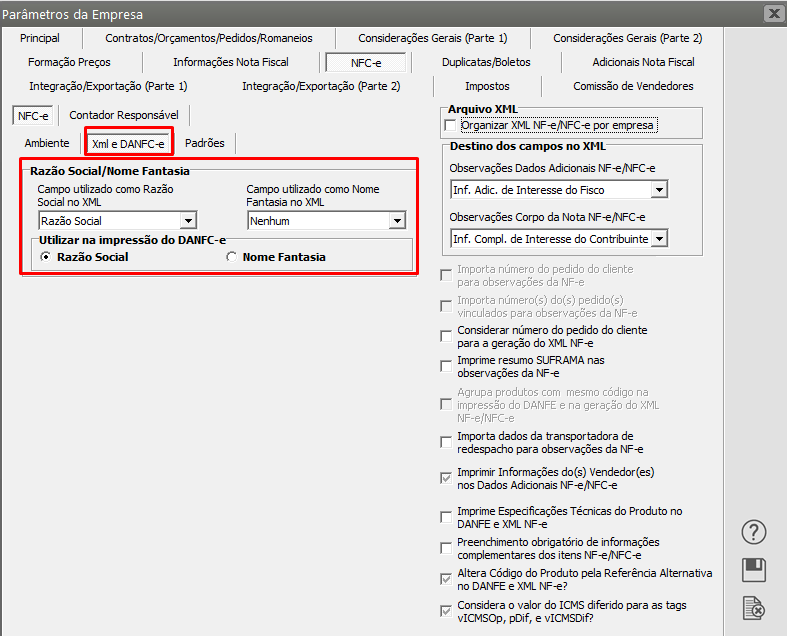

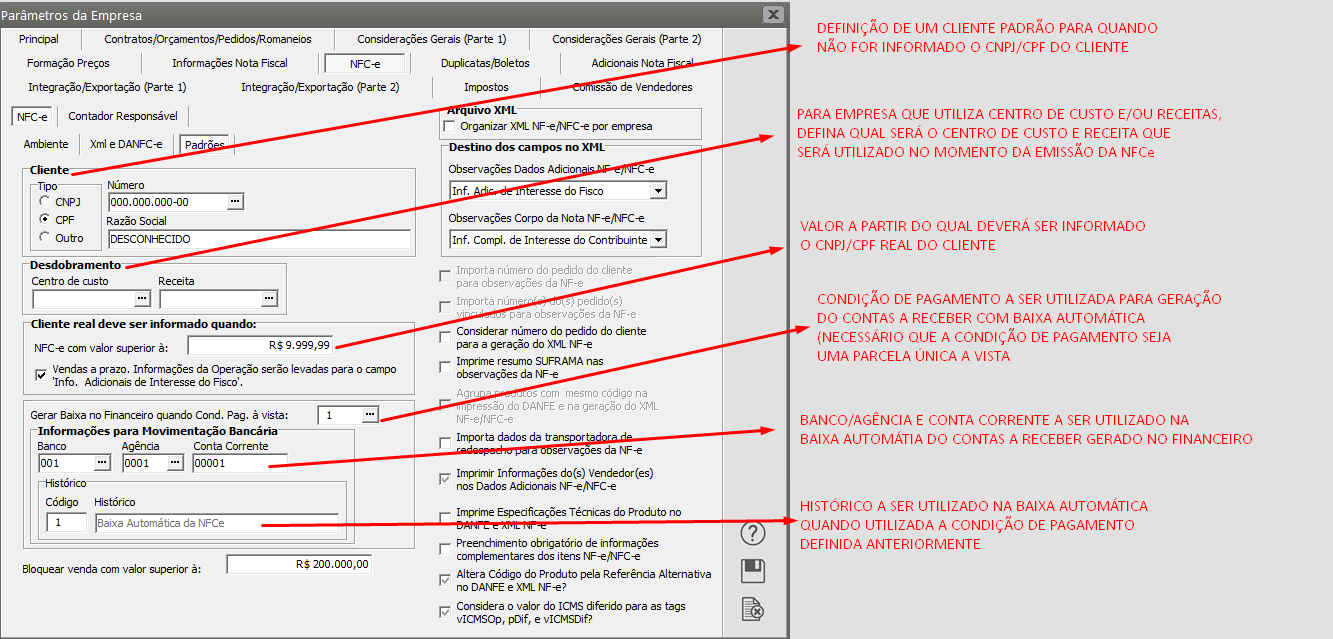

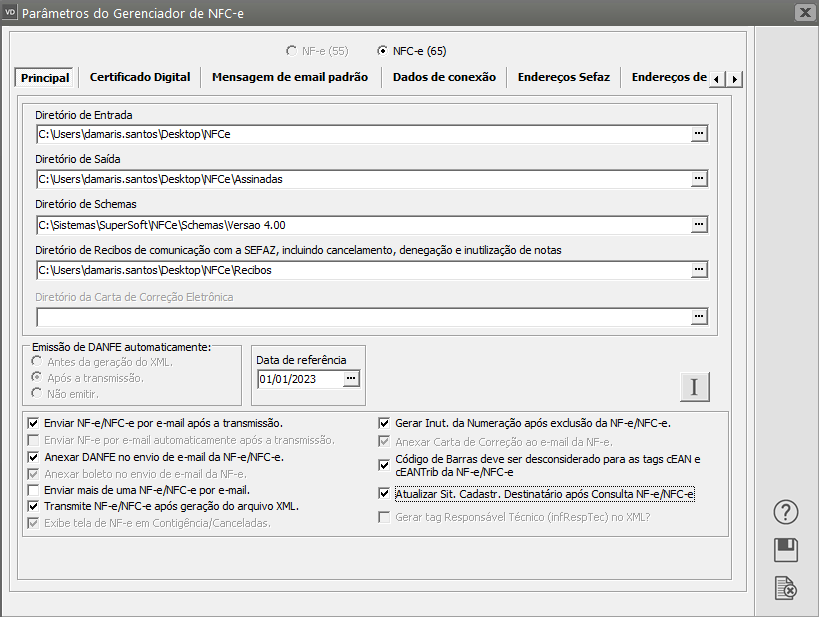

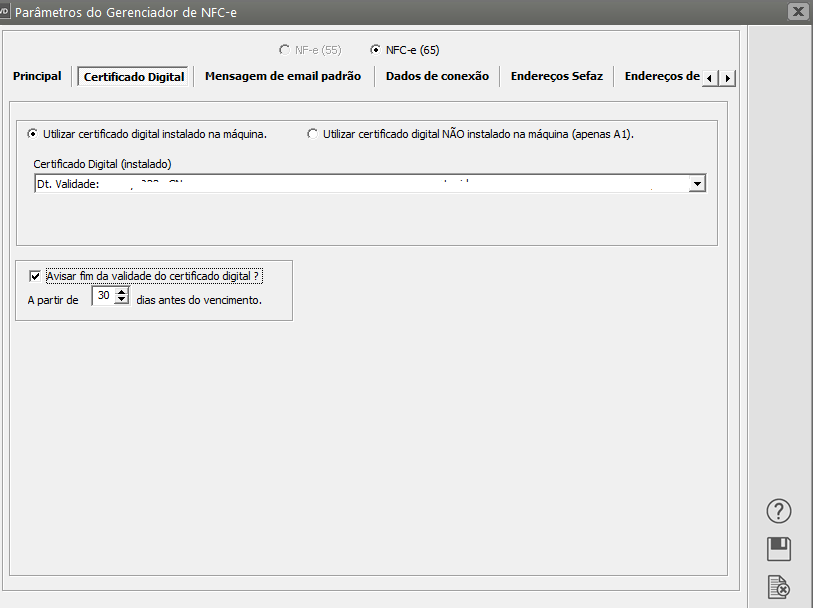

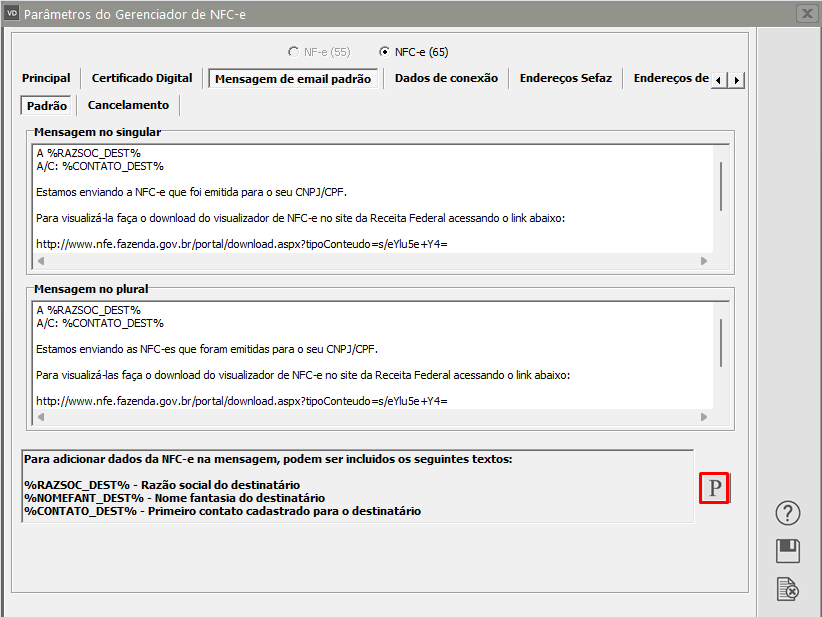

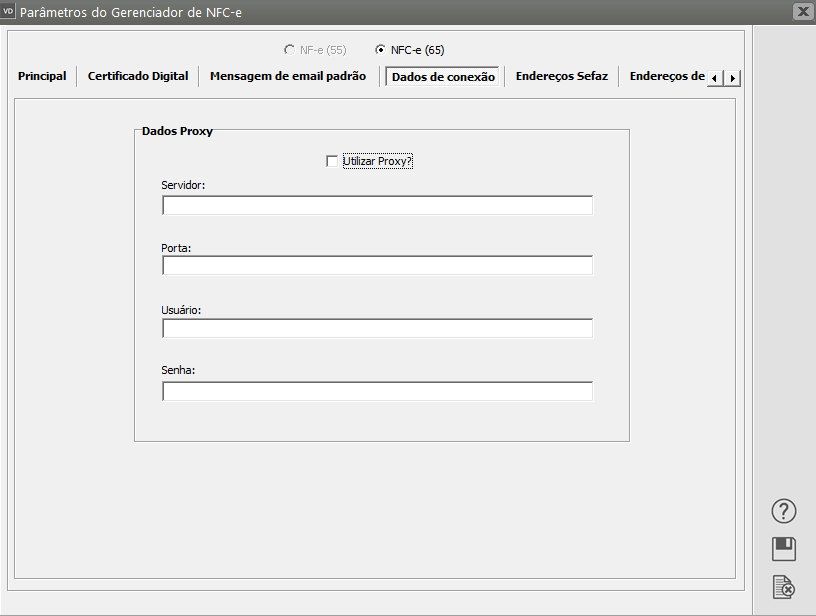

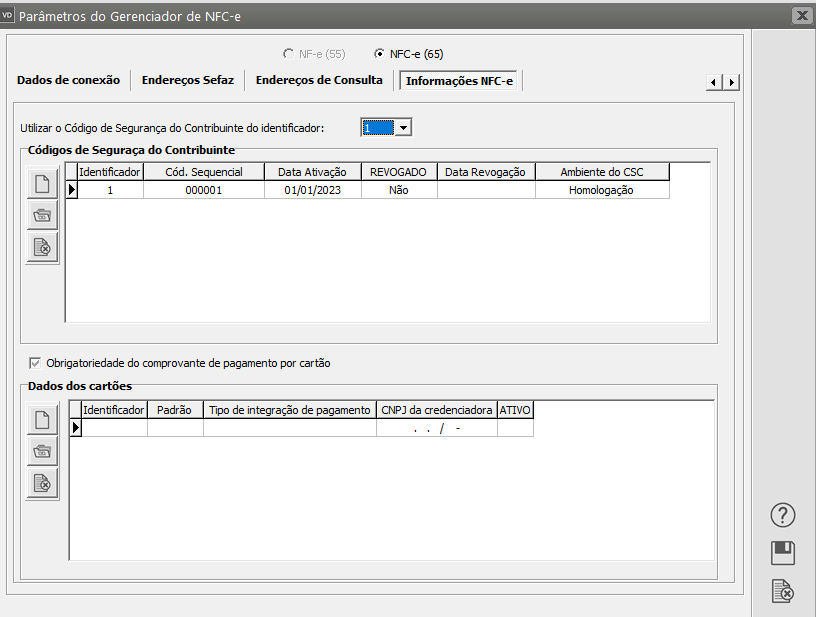

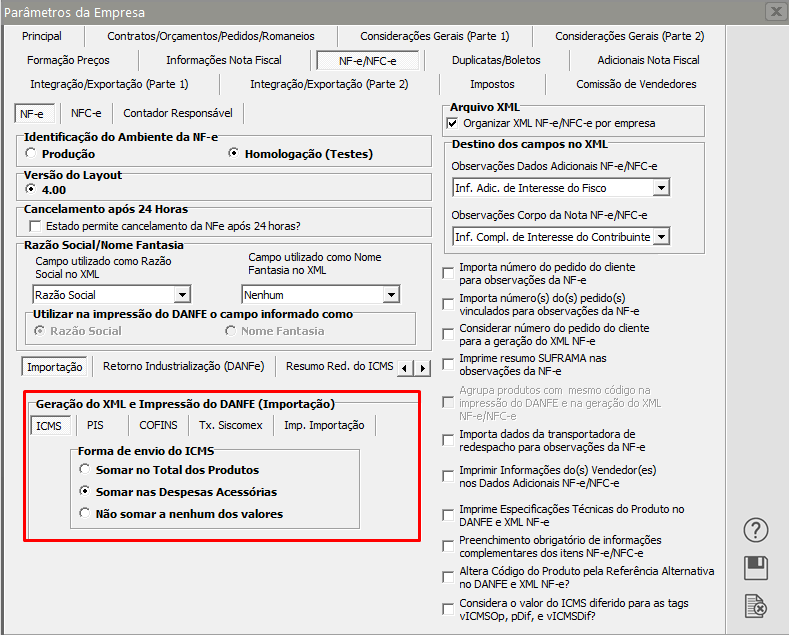

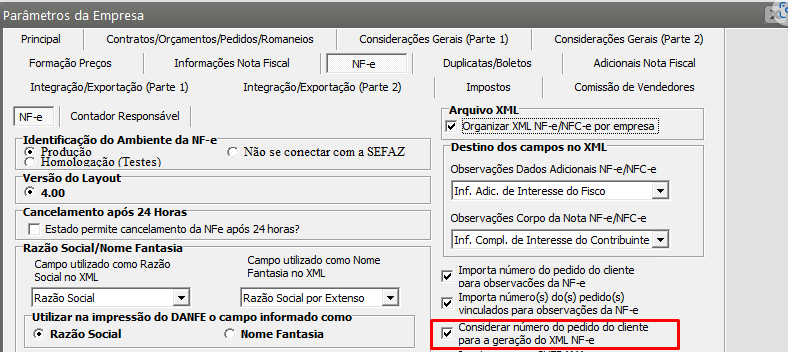

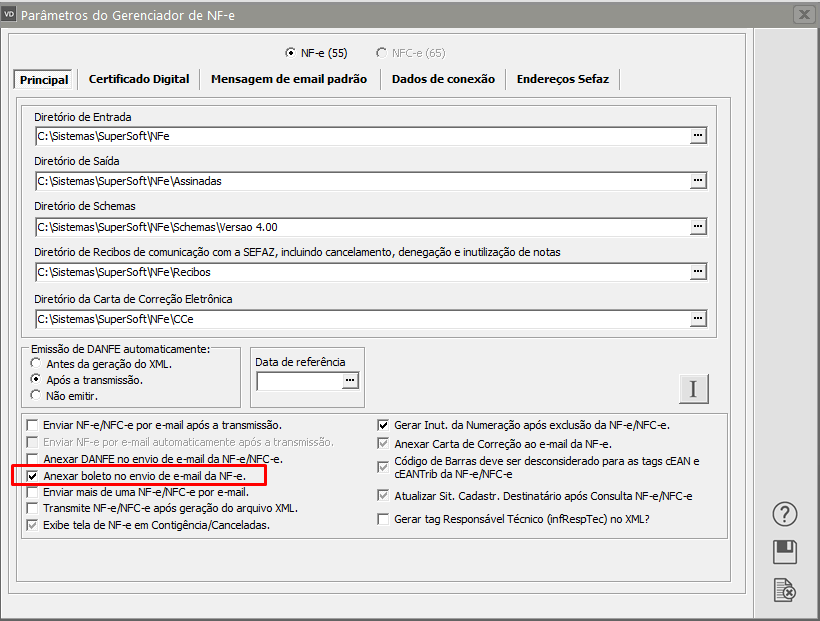

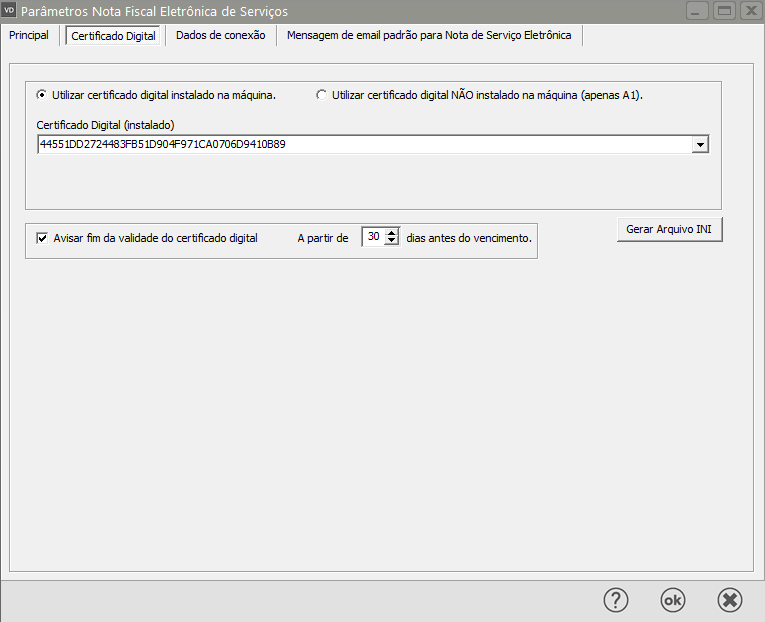

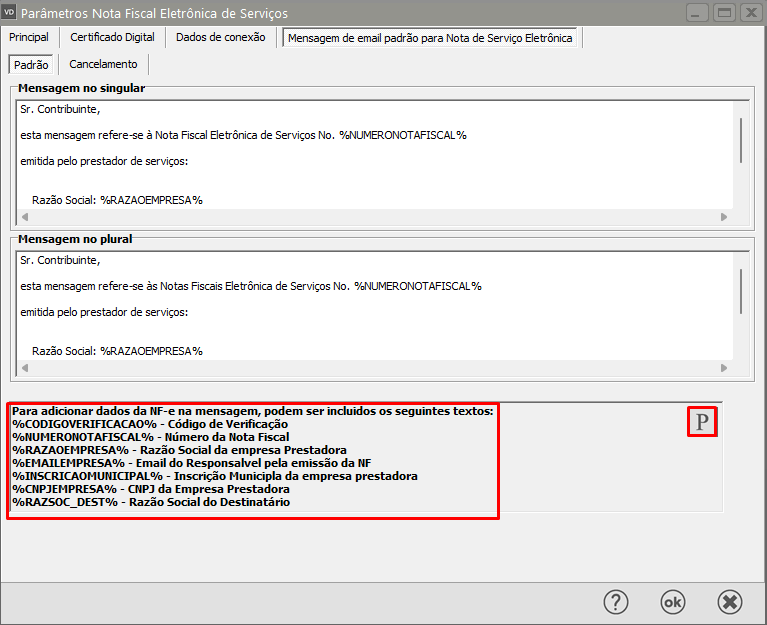

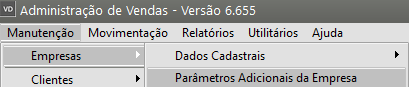

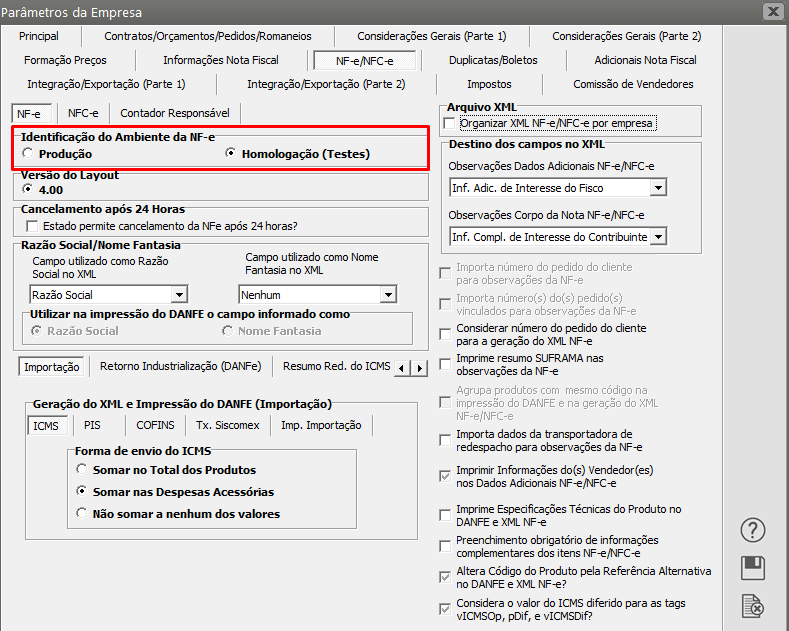

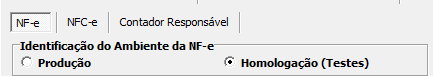

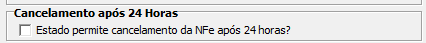

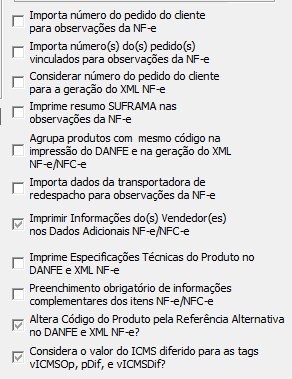

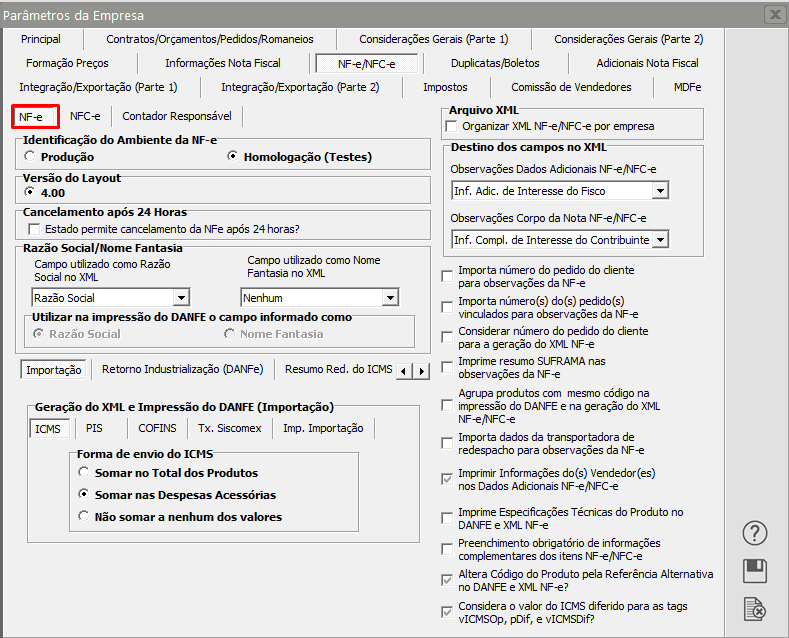

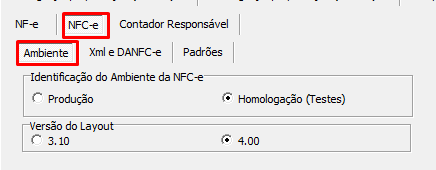

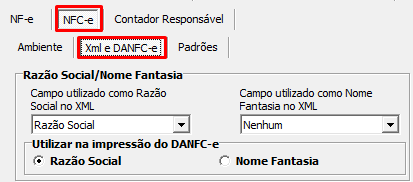

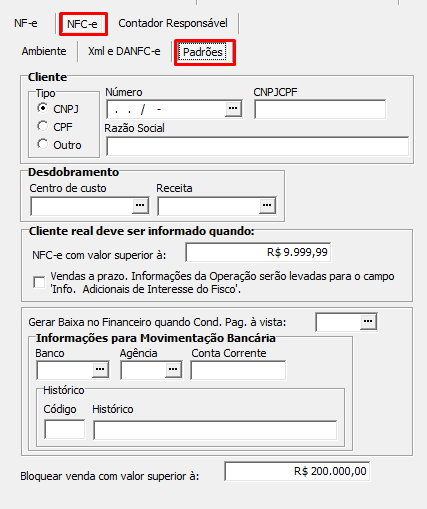

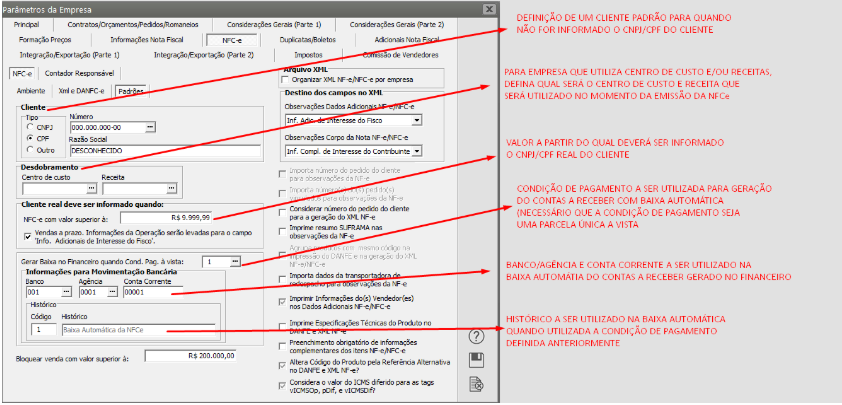

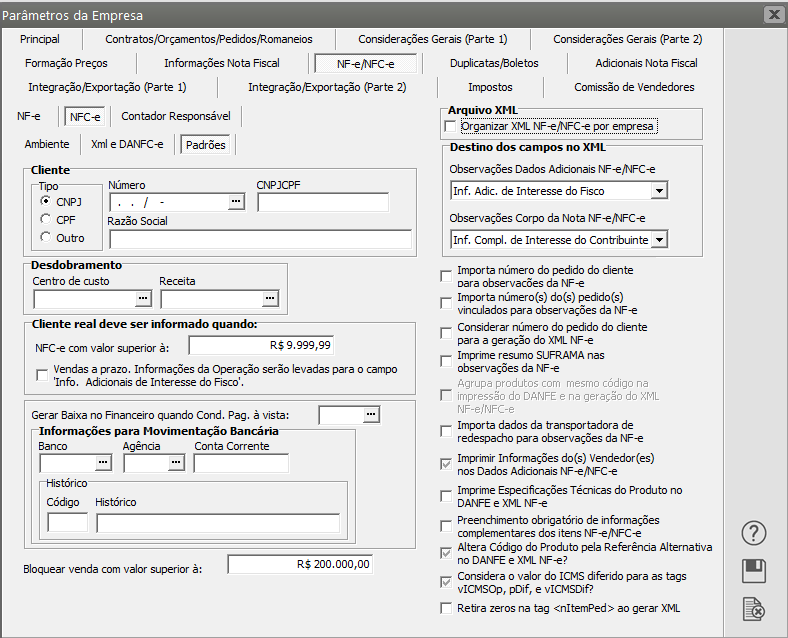

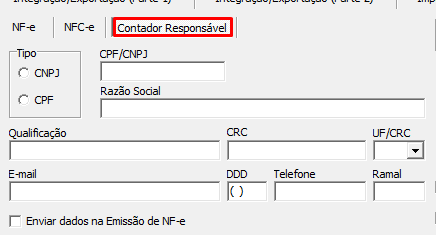

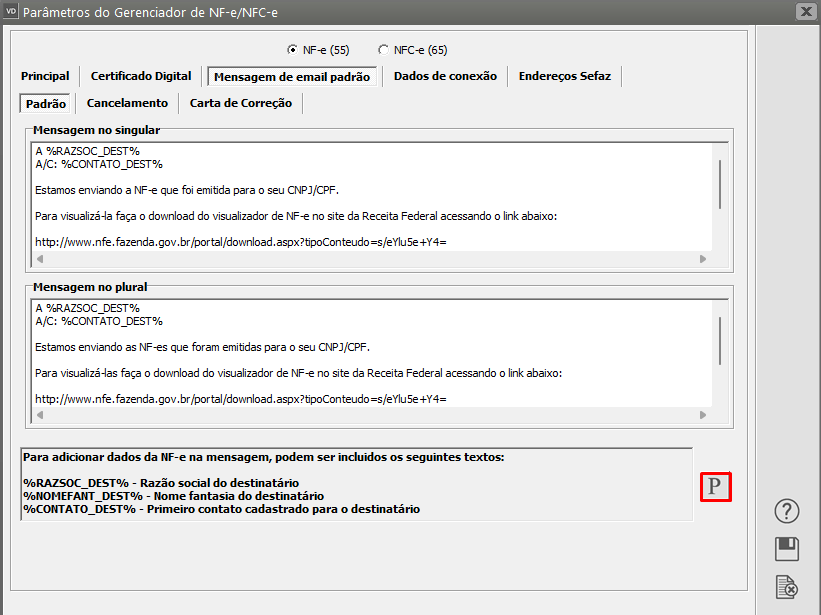

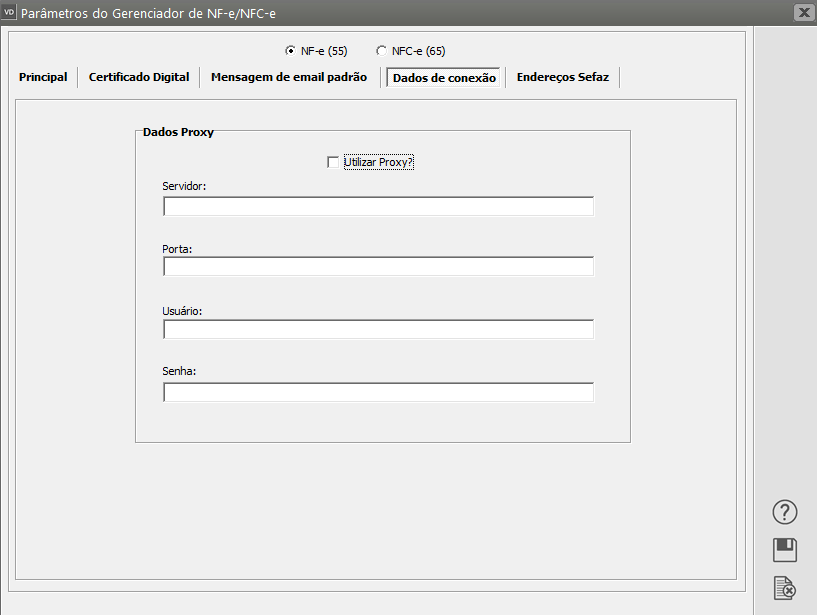

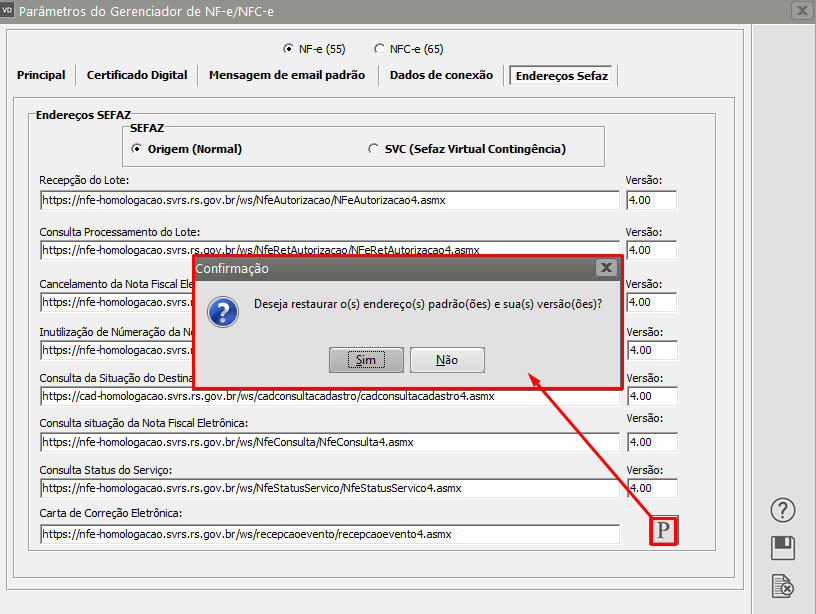

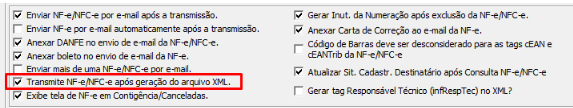

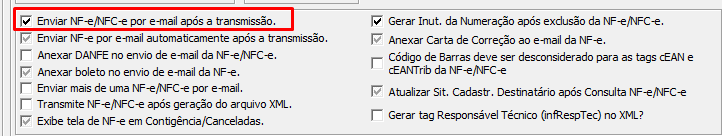

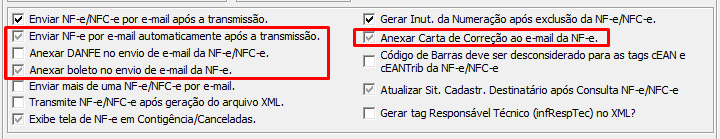

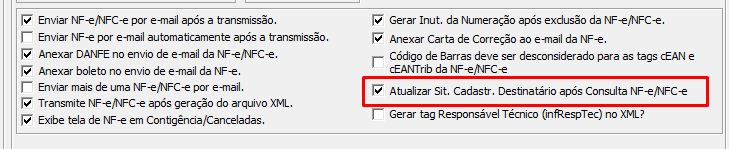

- Parametrizando Empresa - NFe/NFCe

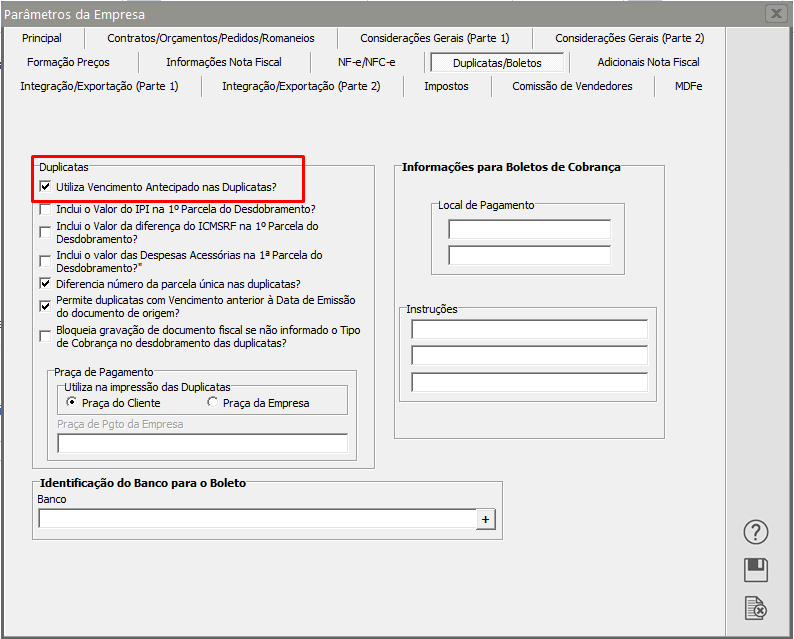

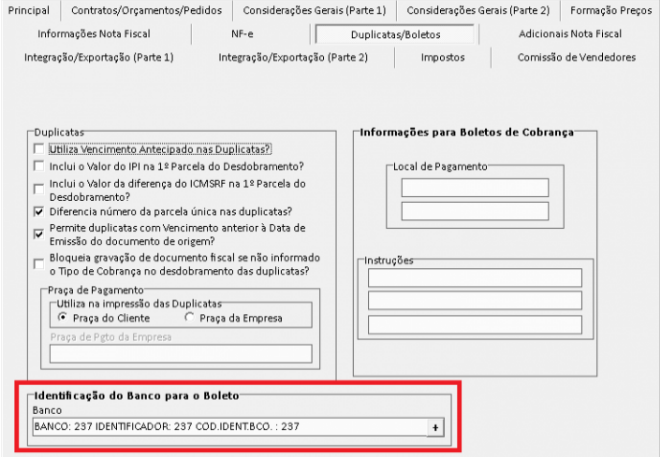

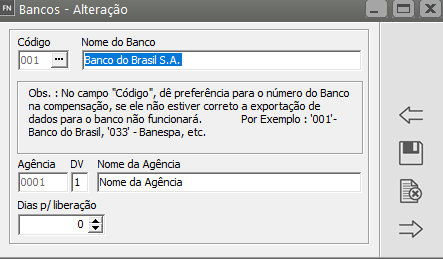

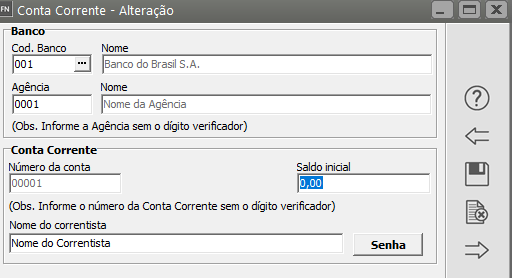

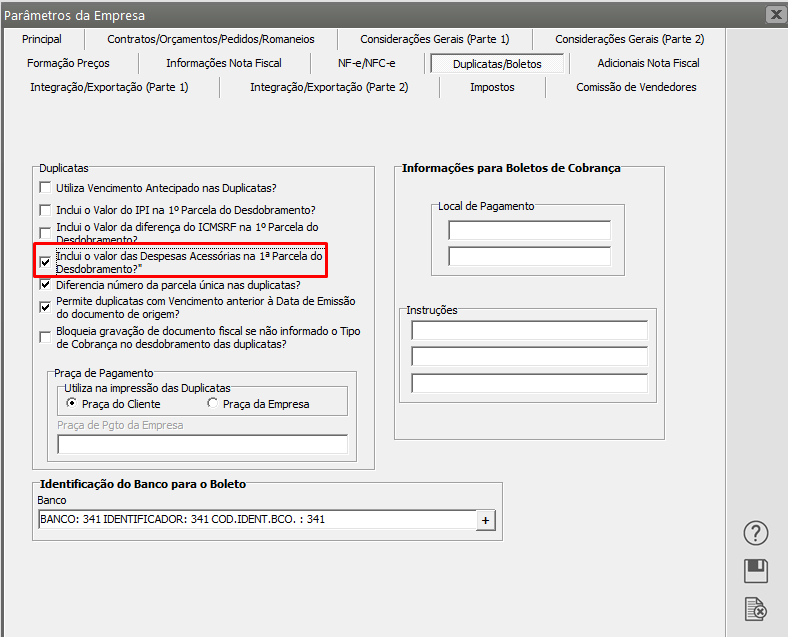

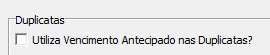

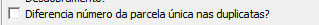

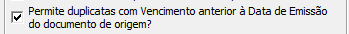

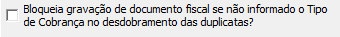

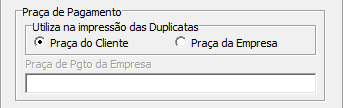

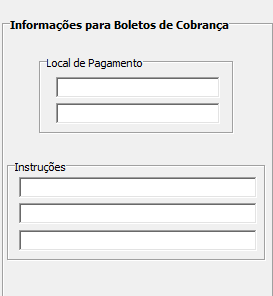

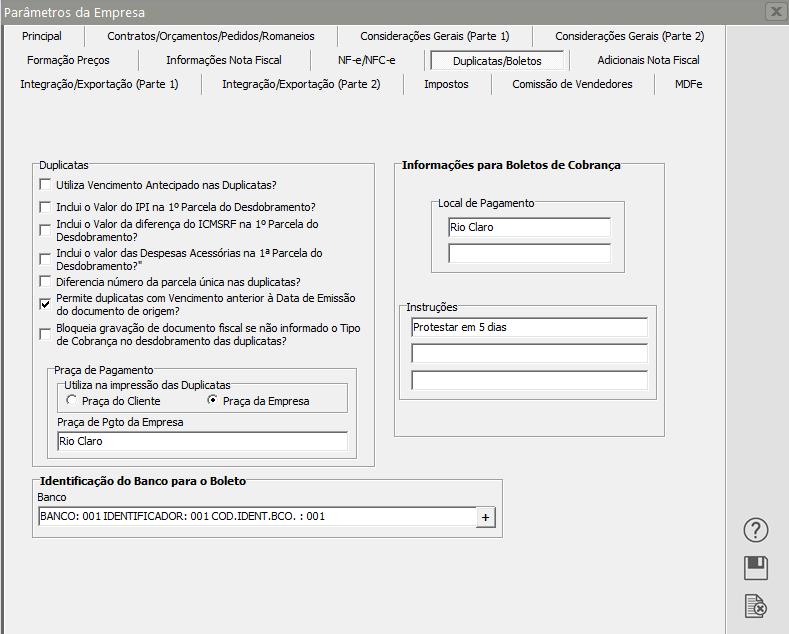

- Parametrizando a Empresa - Duplicatas/Boletos

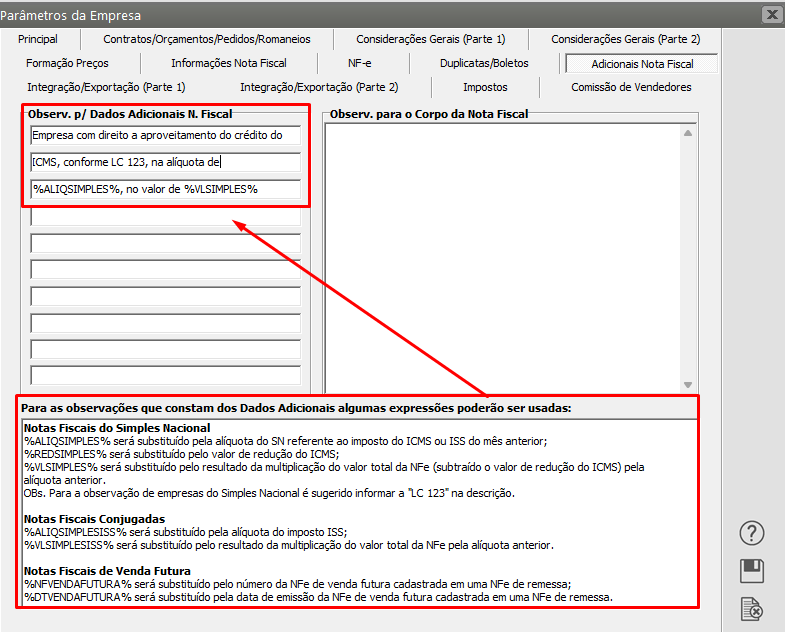

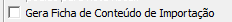

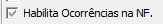

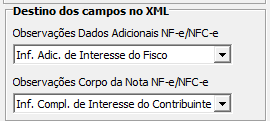

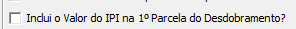

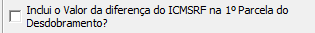

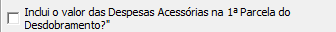

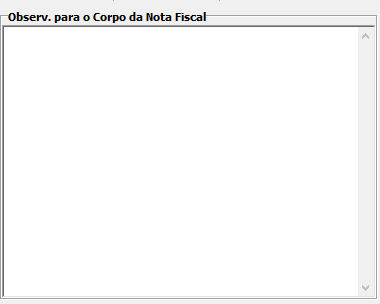

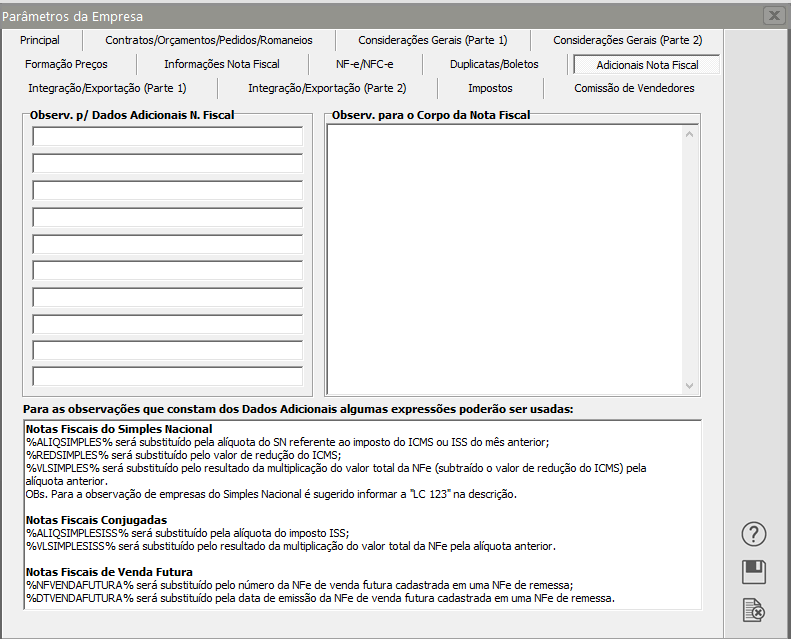

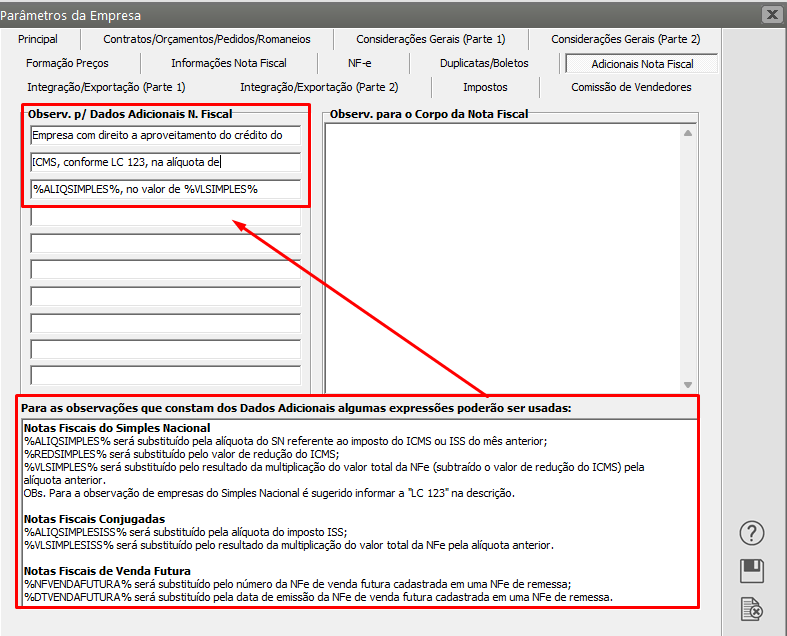

- Parametrizando a Empresa - Adicionais da Nota Fiscal

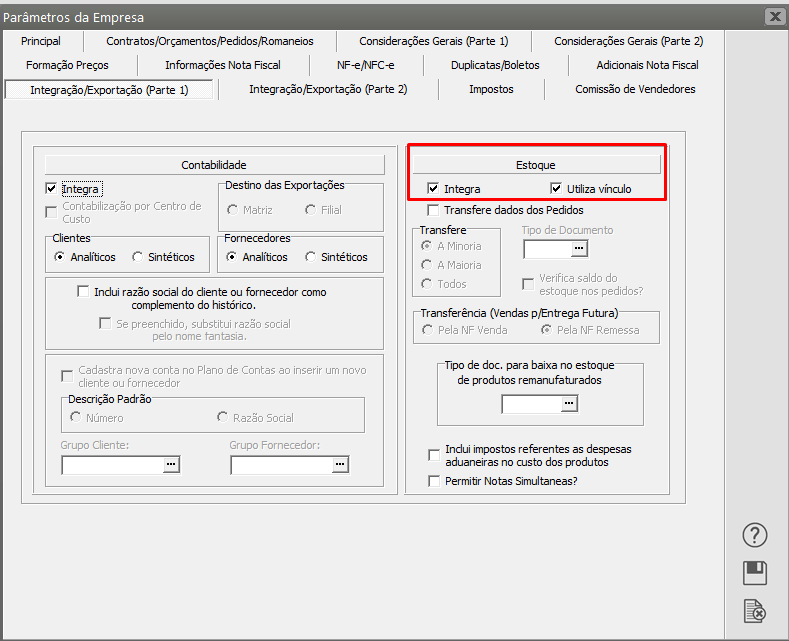

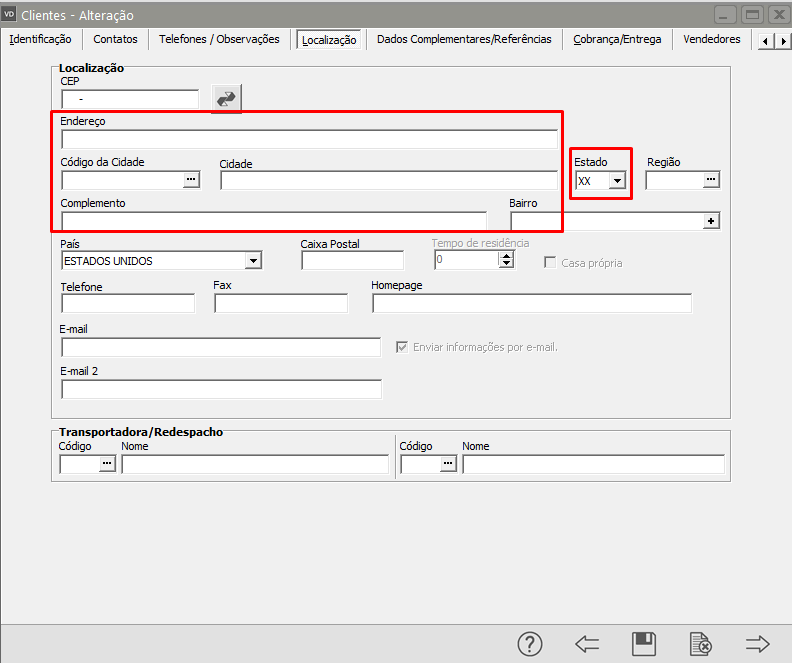

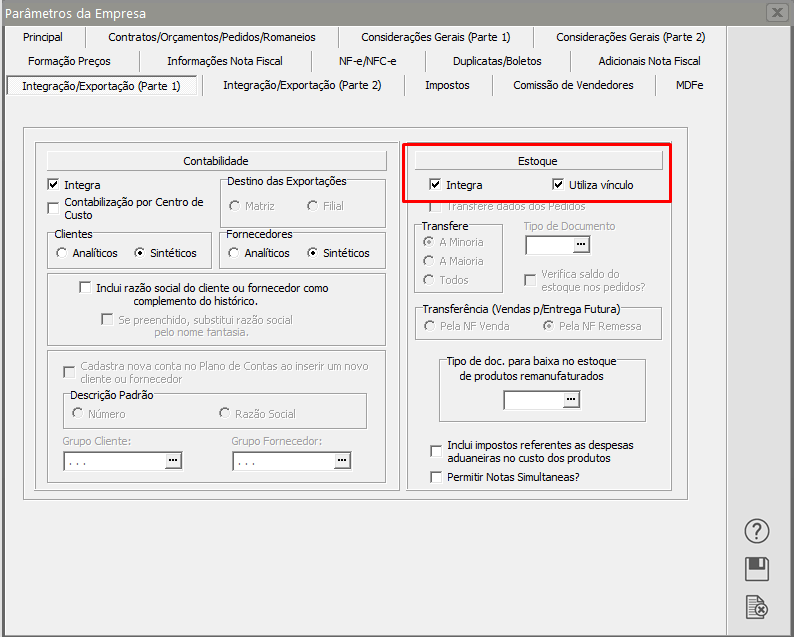

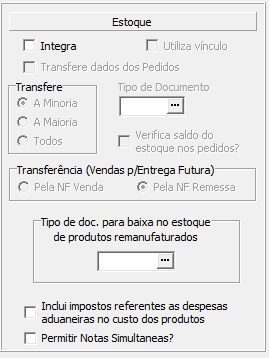

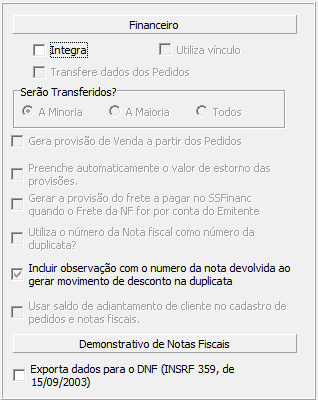

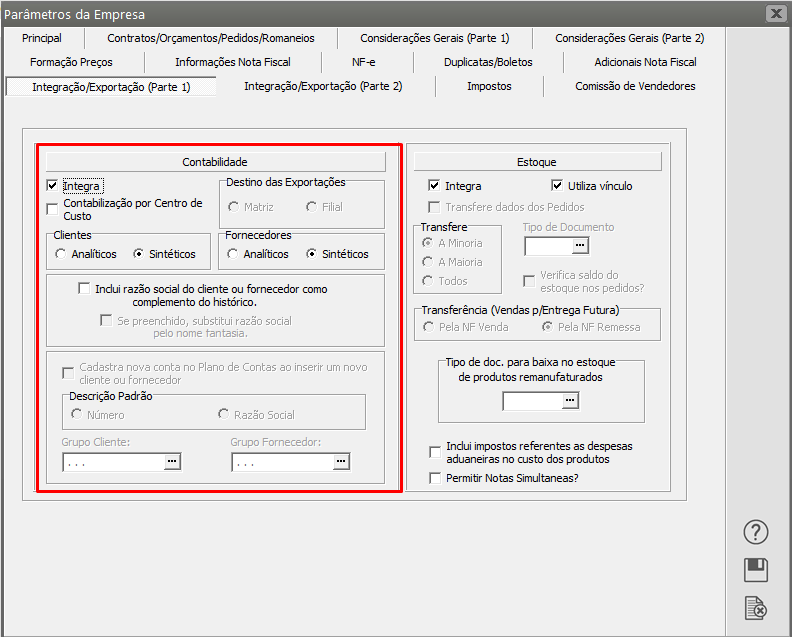

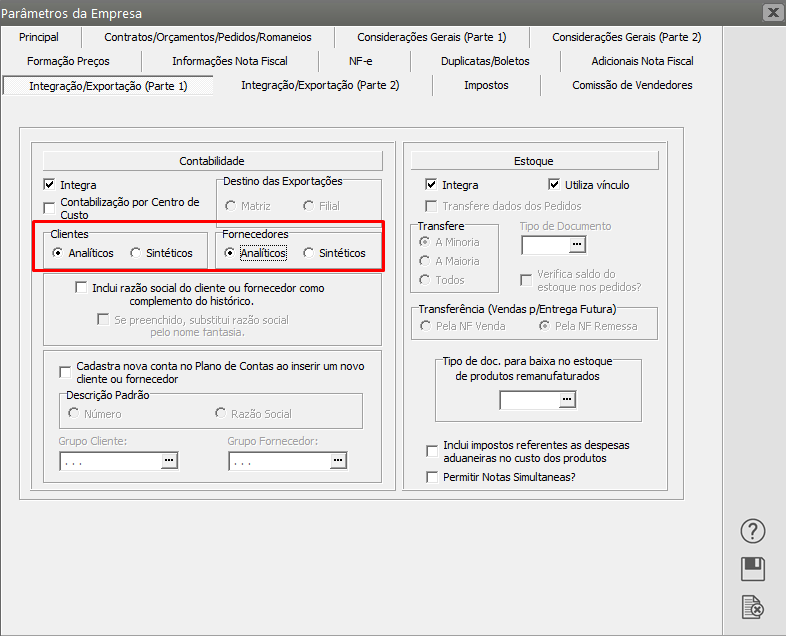

- Parametrizando a Empresa - Integração/Exportação (Parte 1)

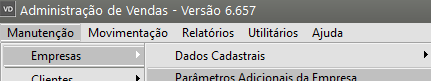

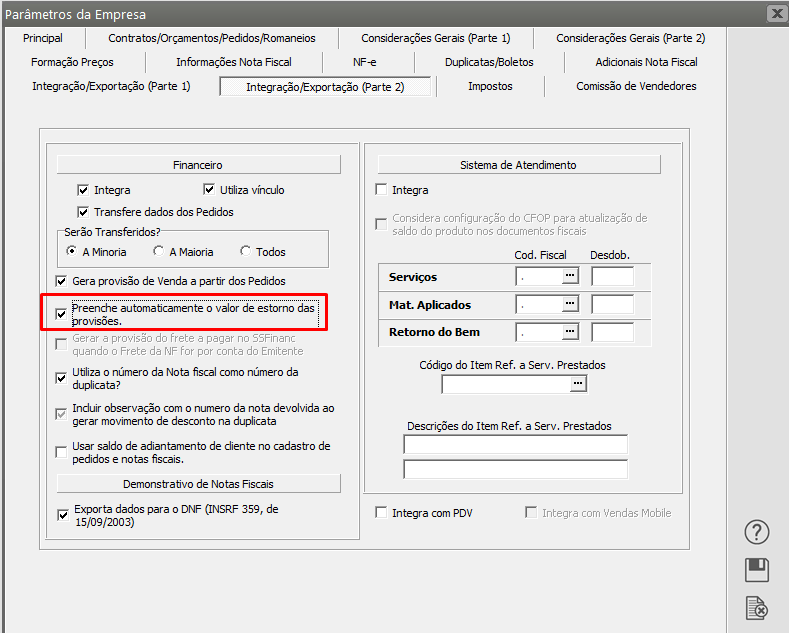

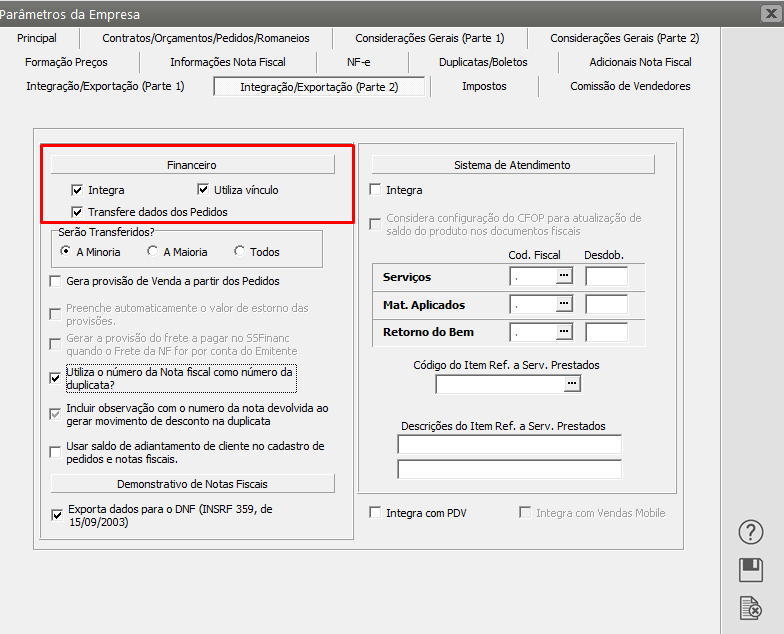

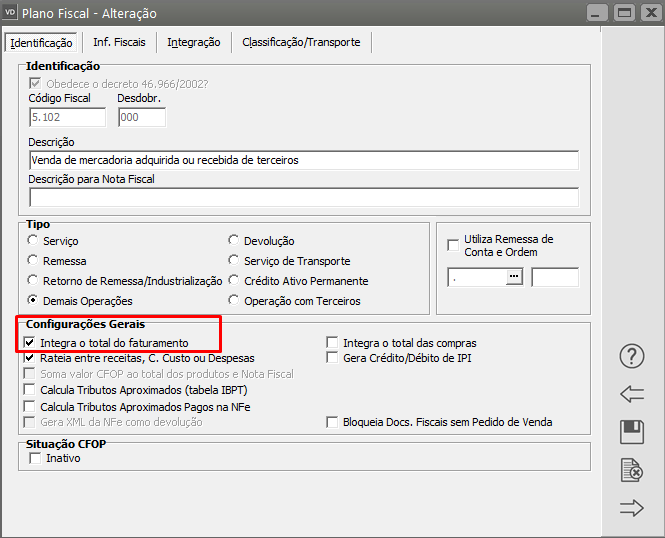

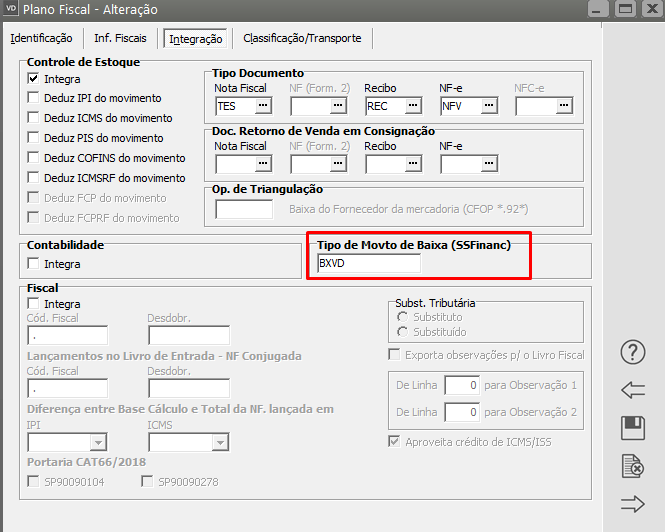

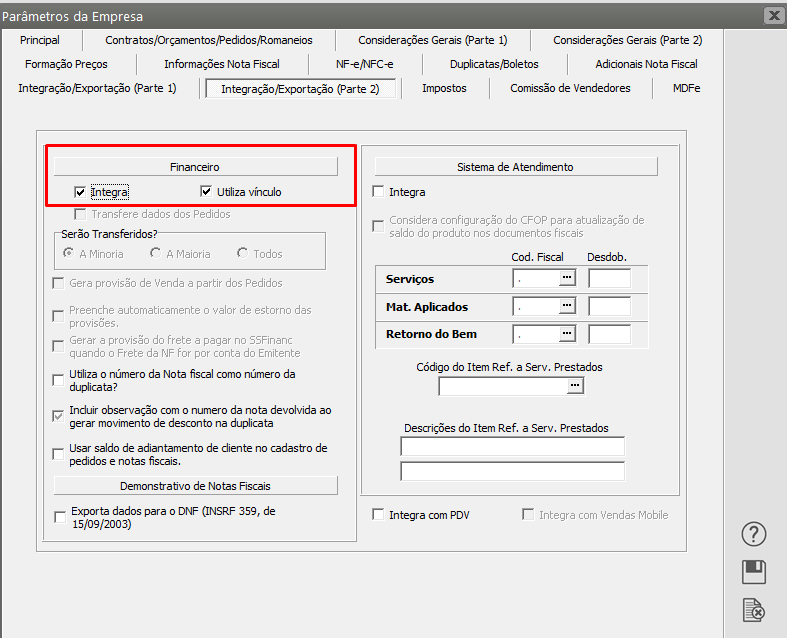

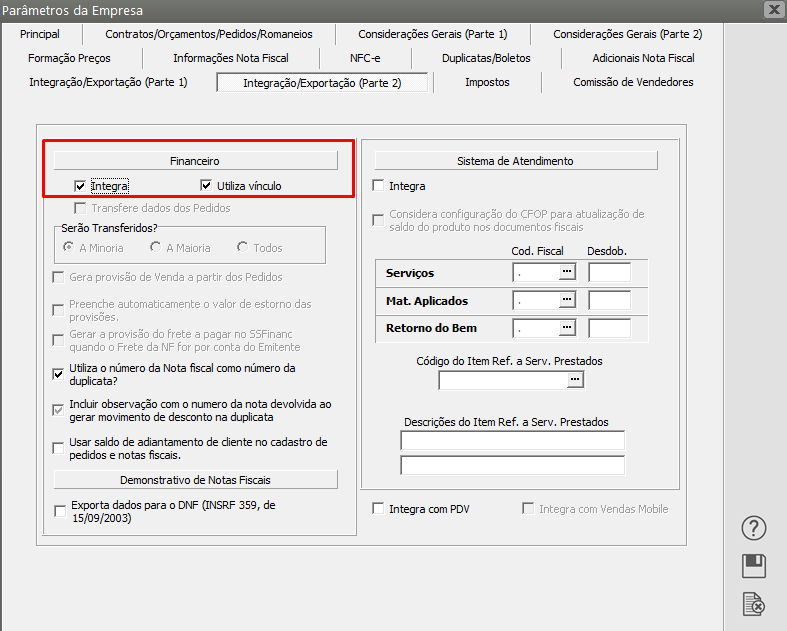

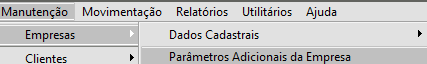

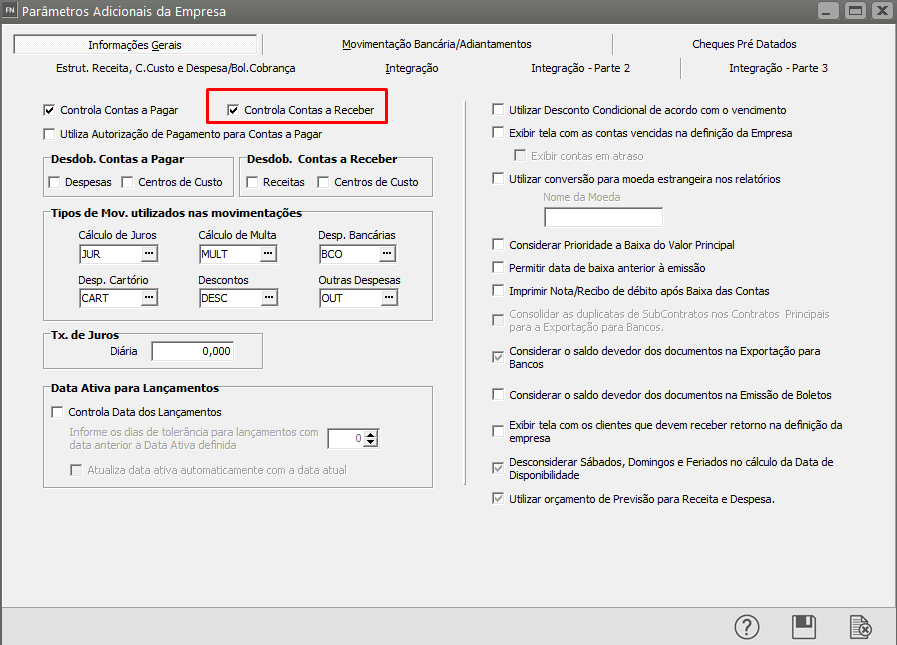

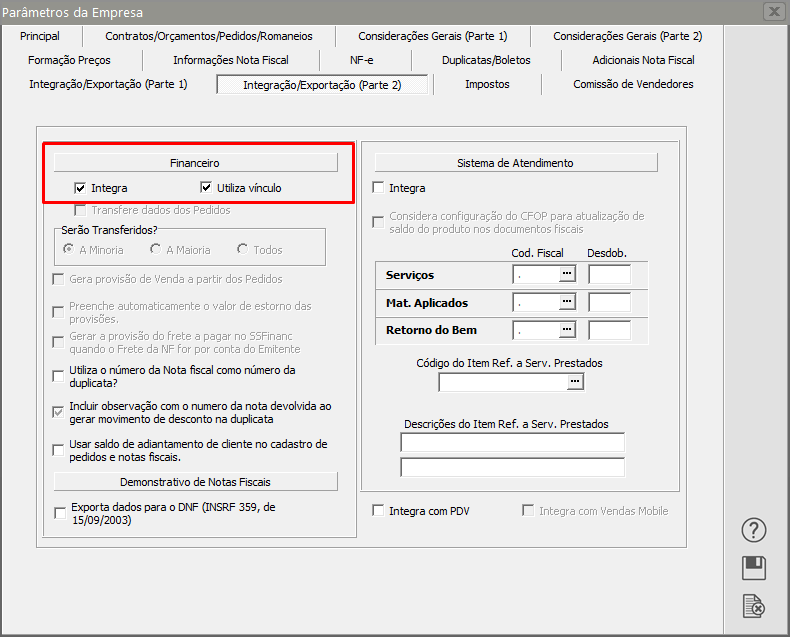

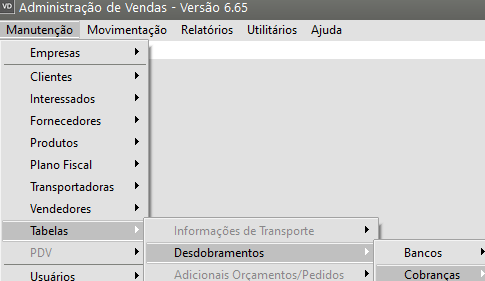

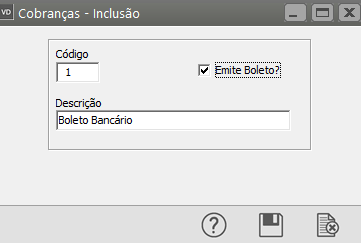

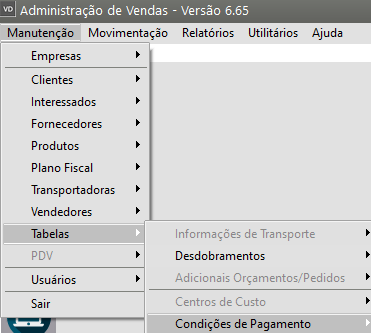

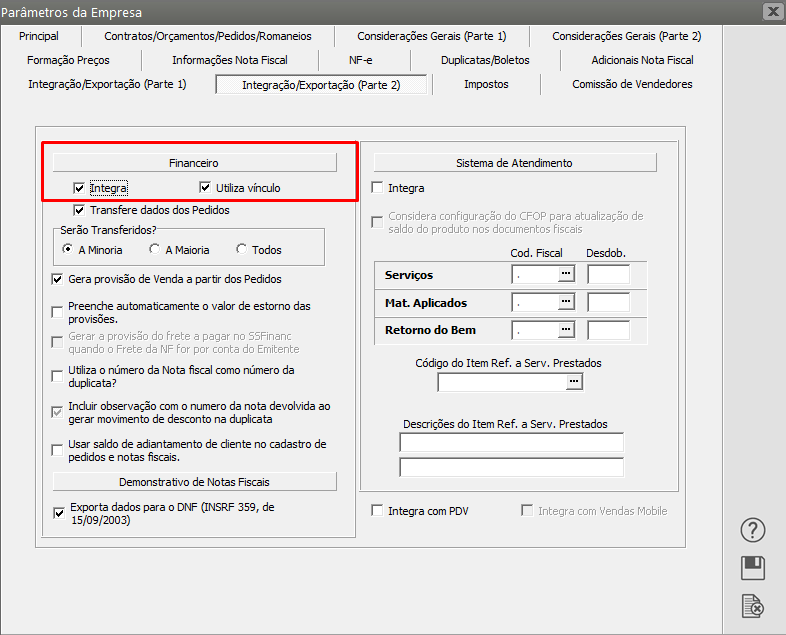

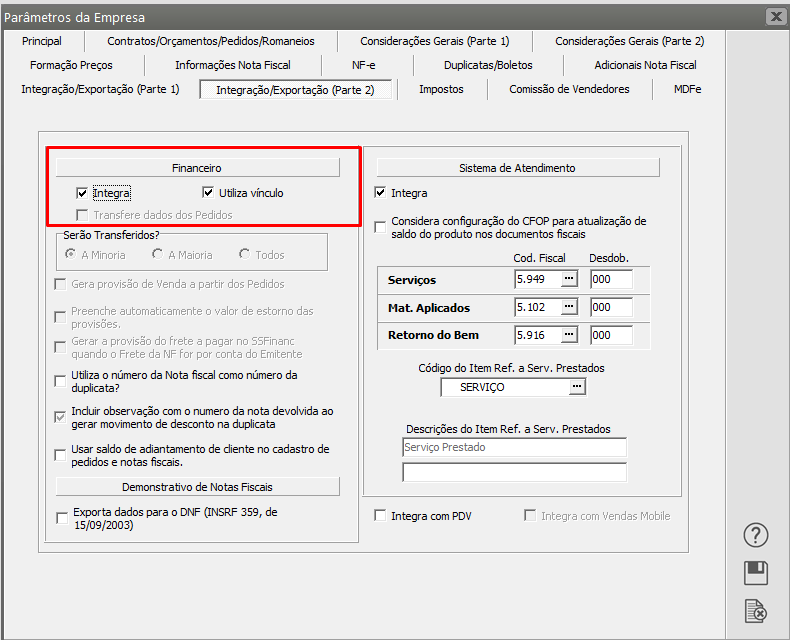

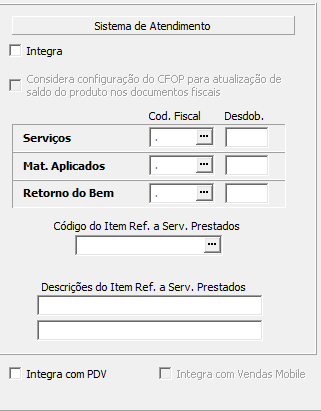

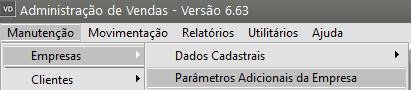

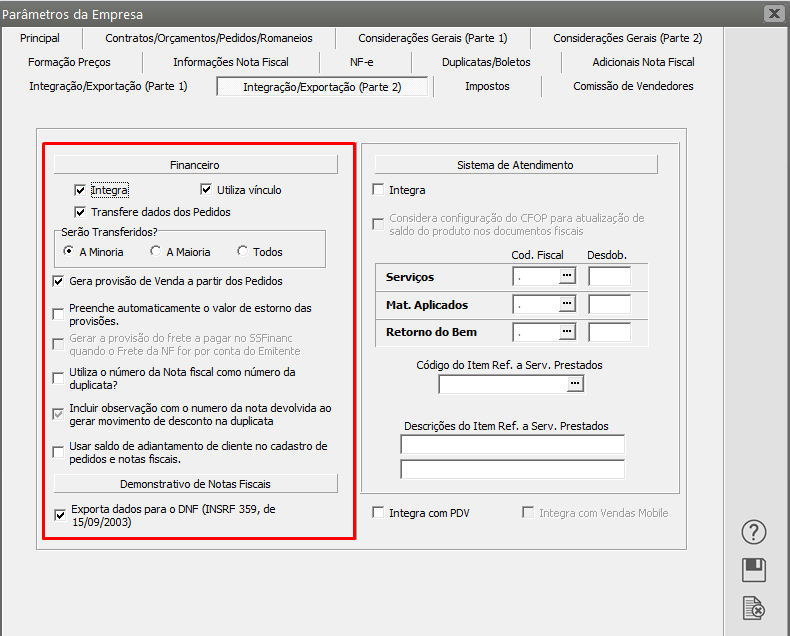

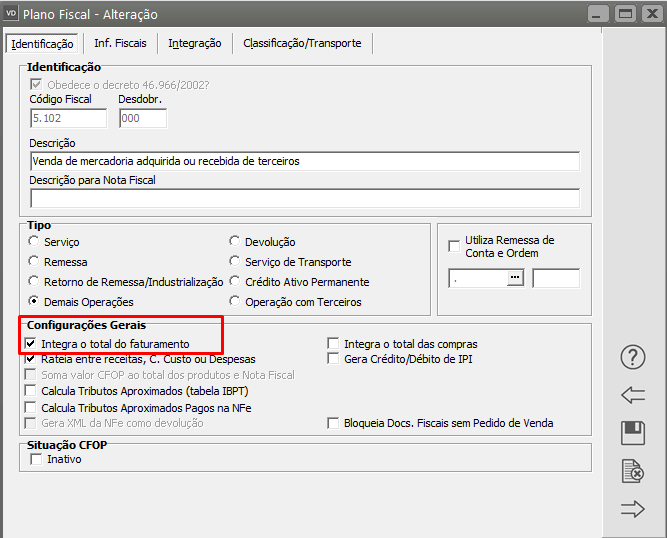

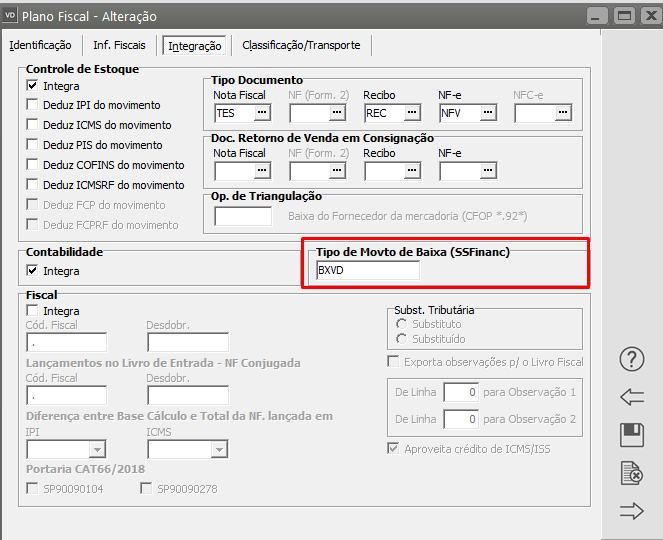

- Parametrizando a Empresa - Integração/Exportação (Parte 2)

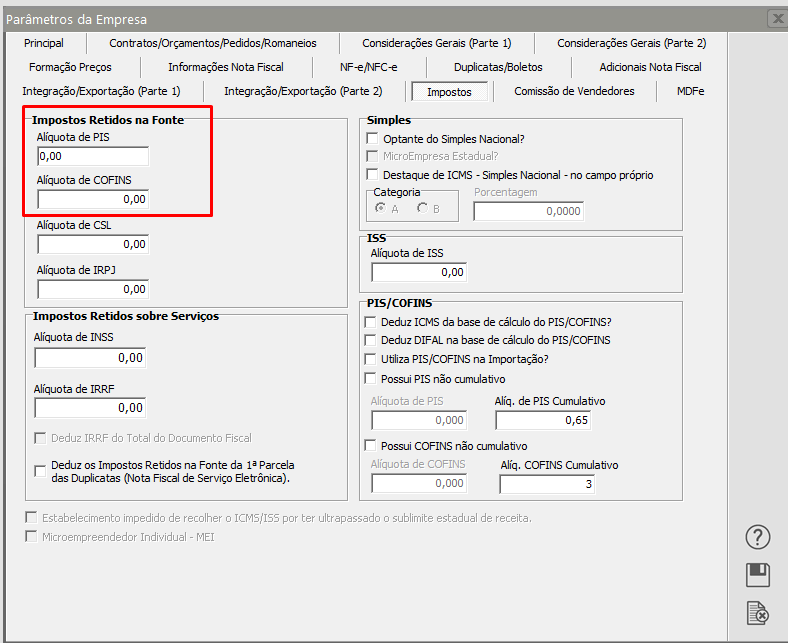

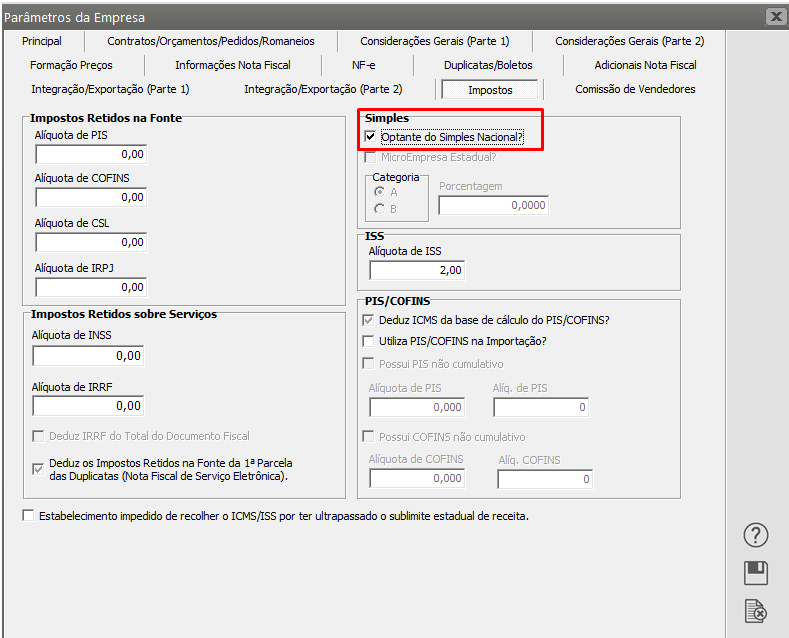

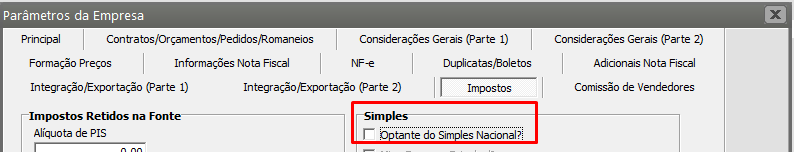

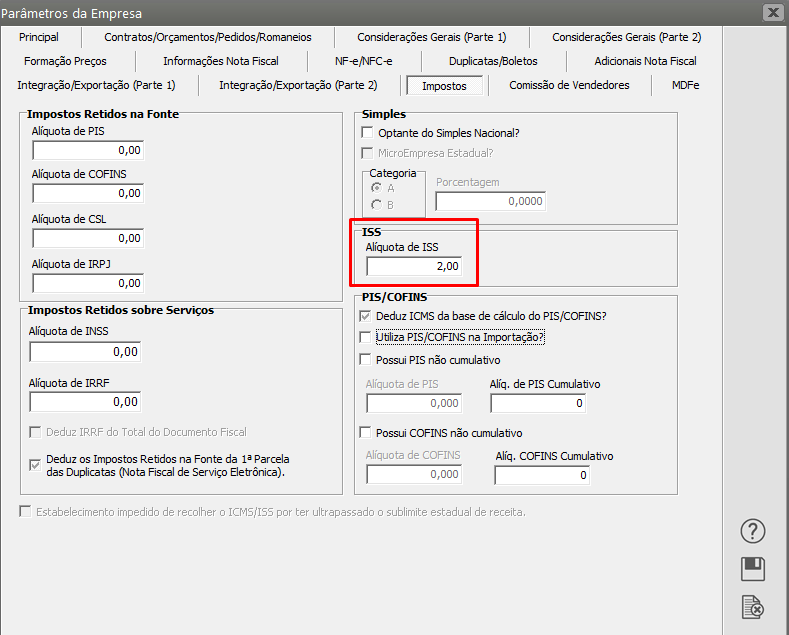

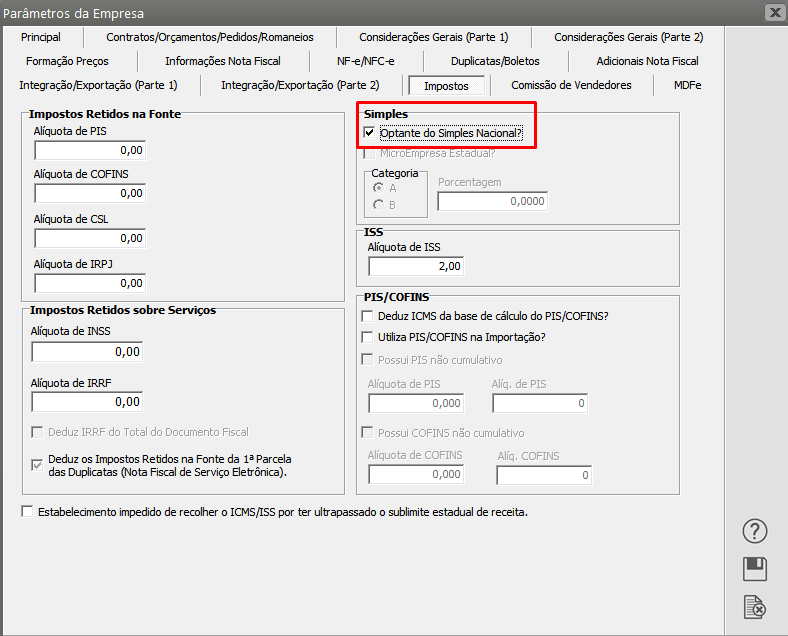

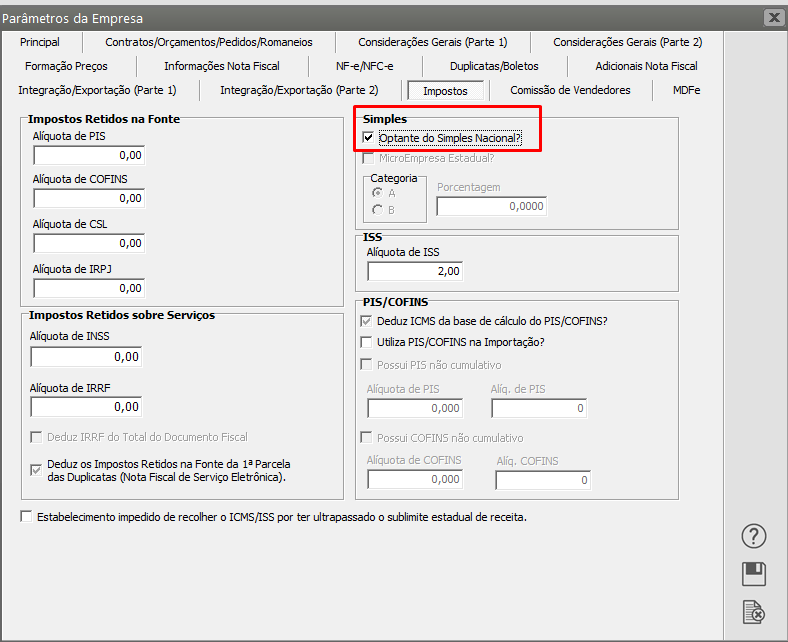

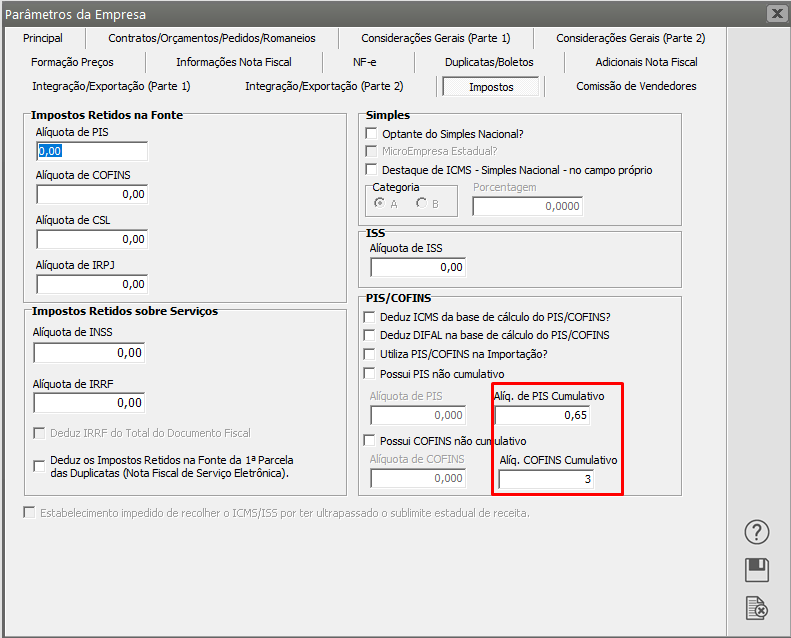

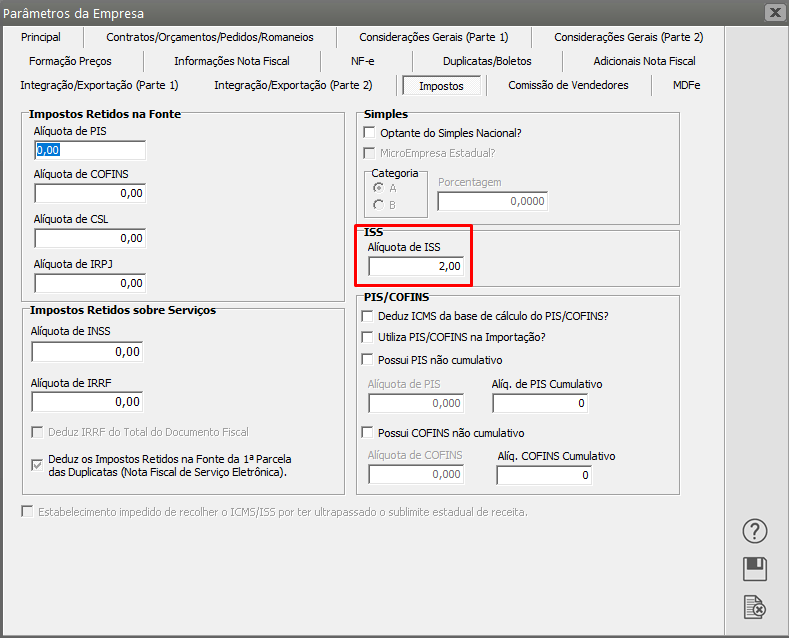

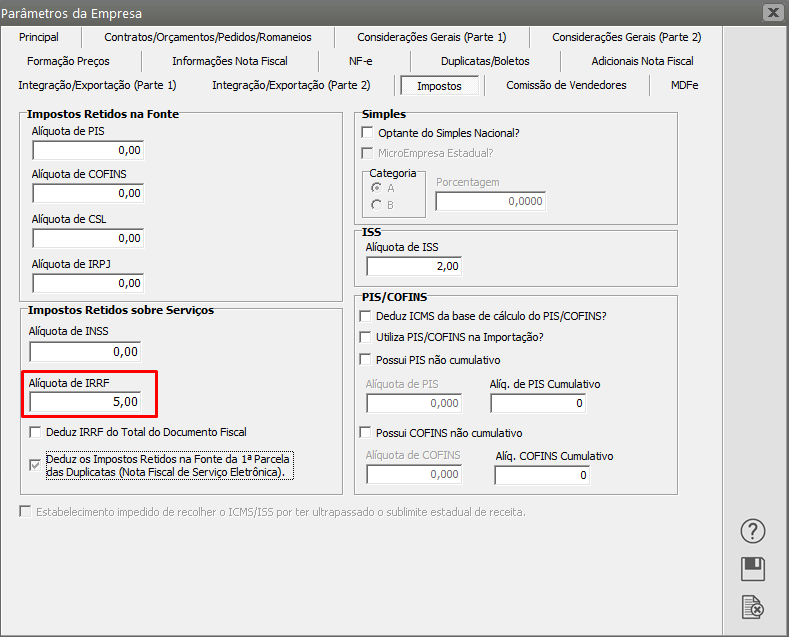

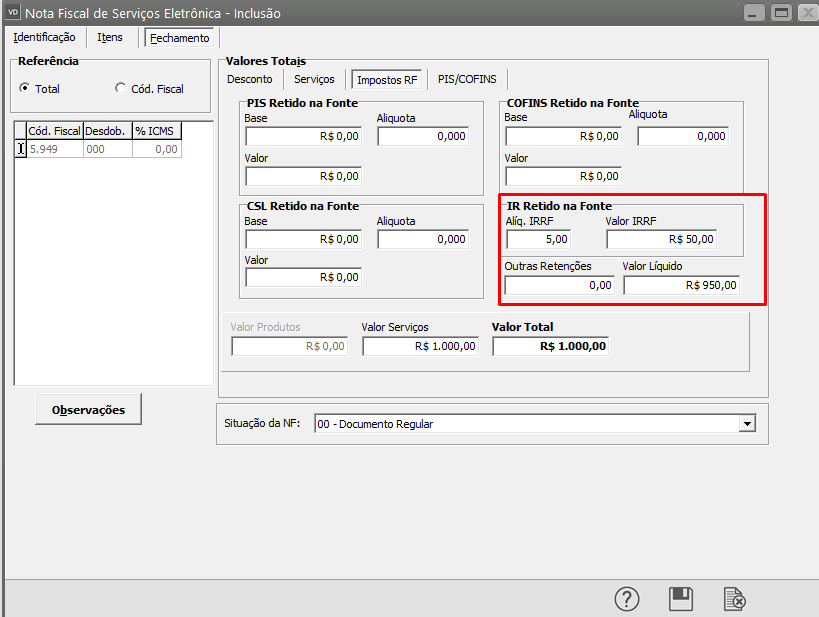

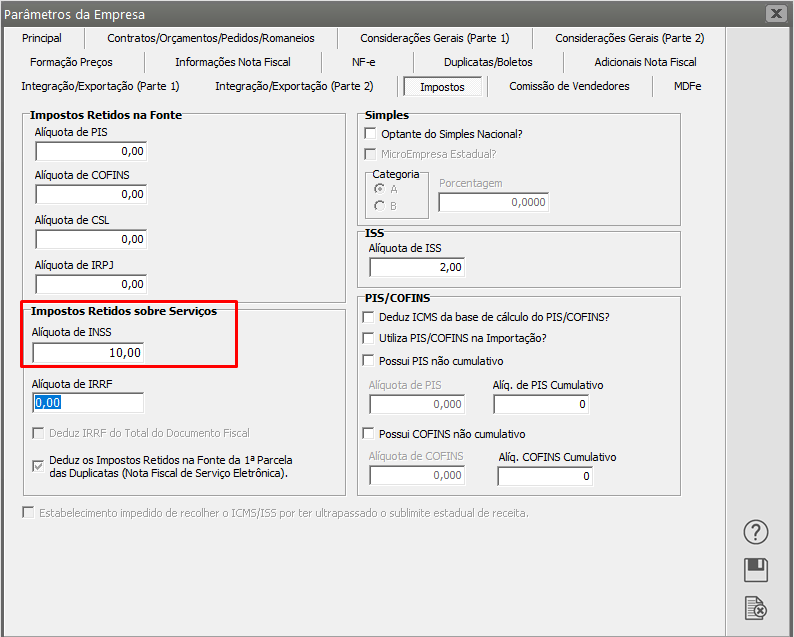

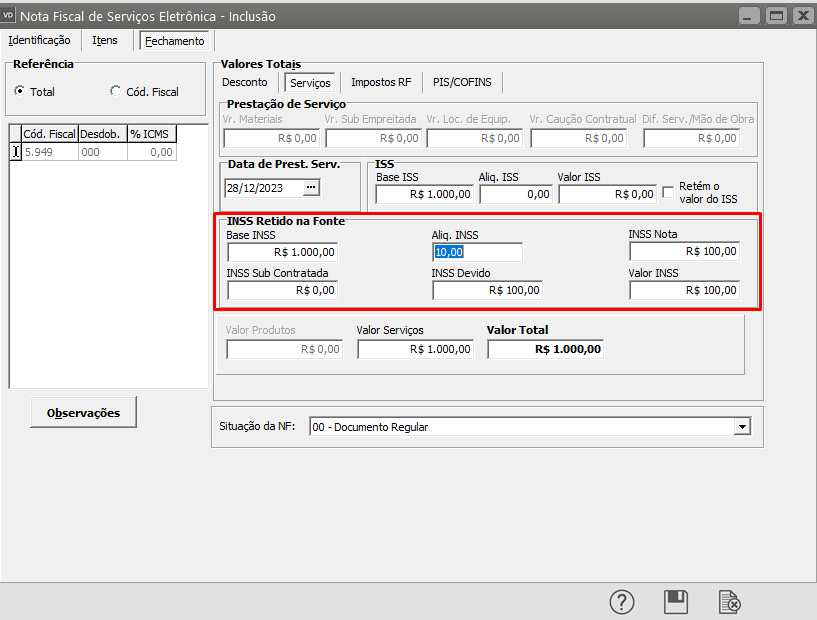

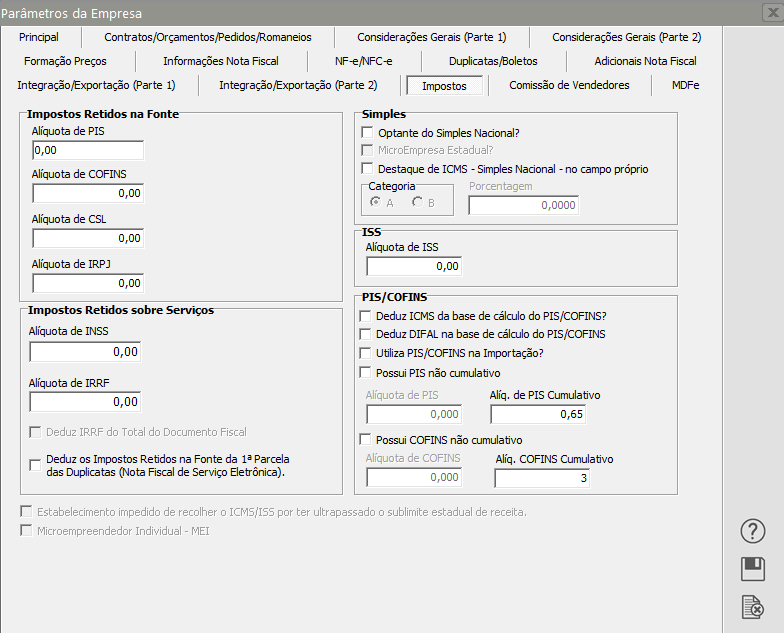

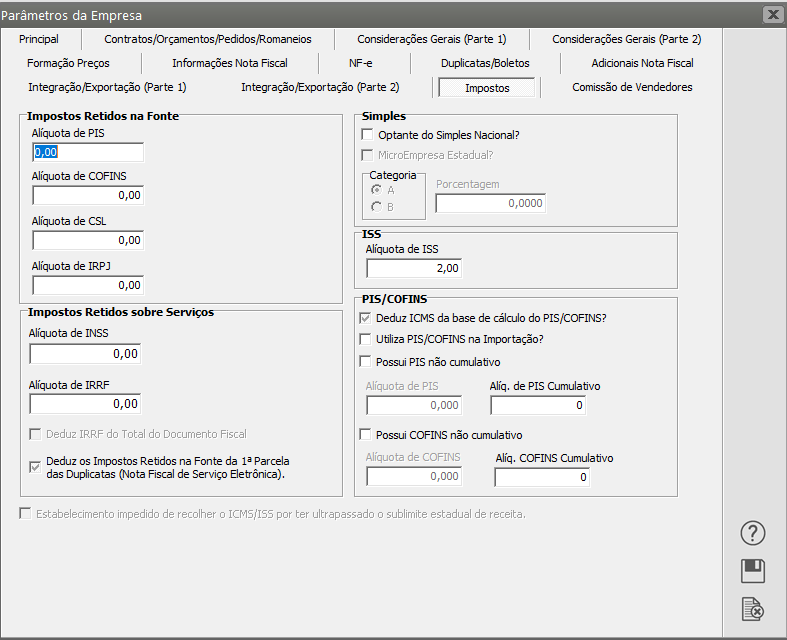

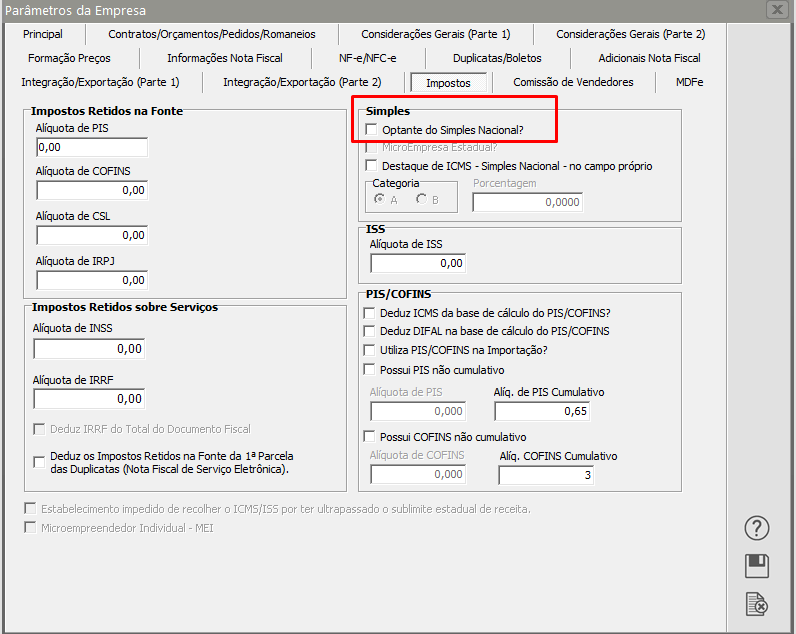

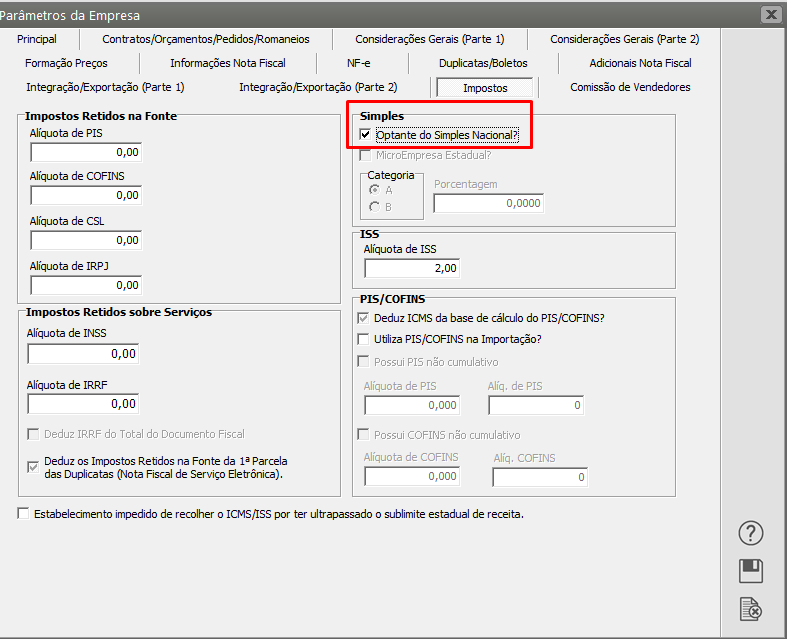

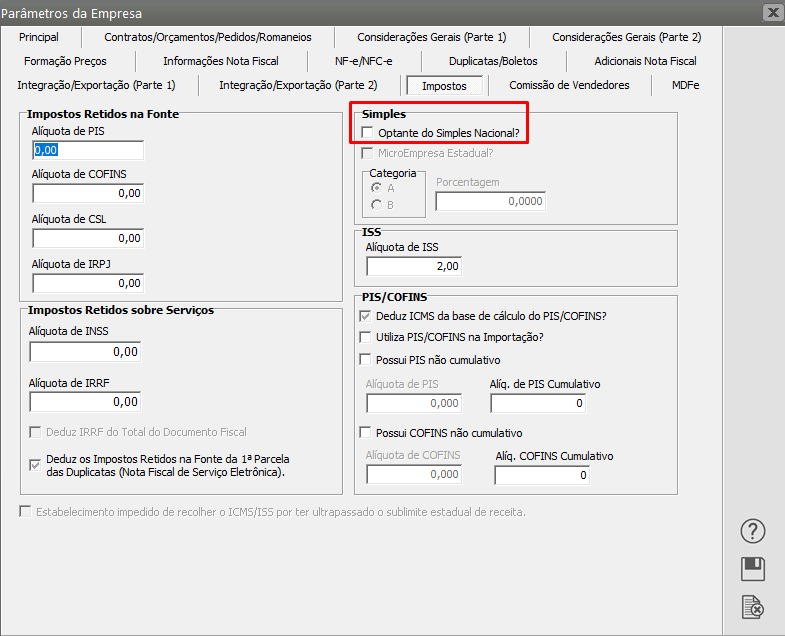

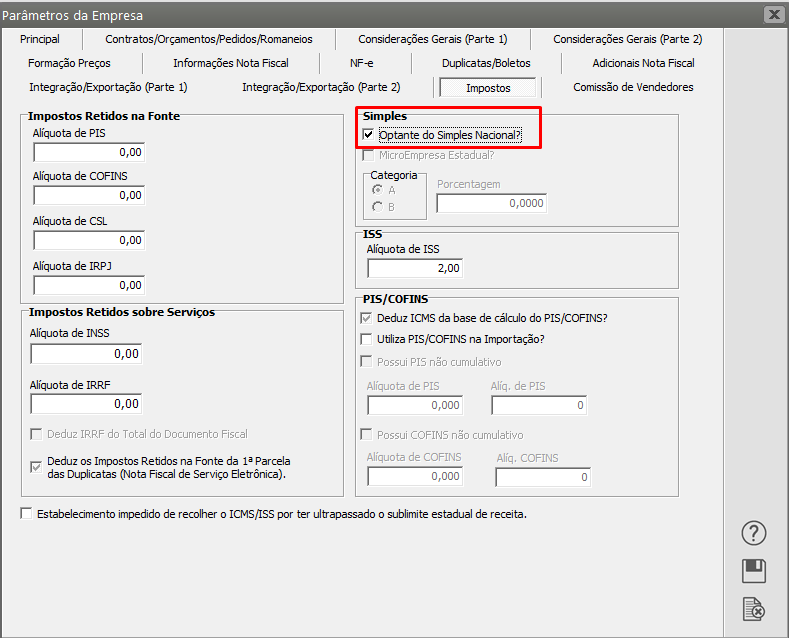

- Parametrizando a Empresa -Impostos

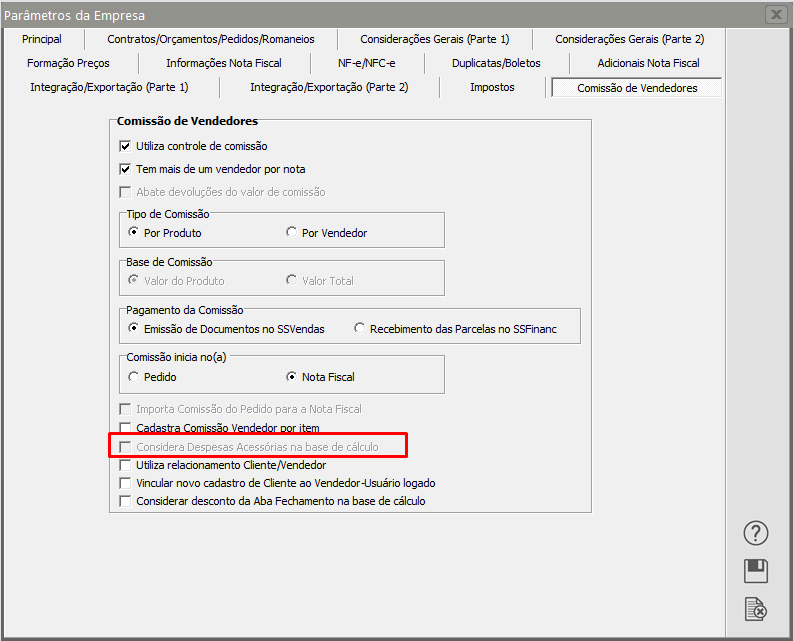

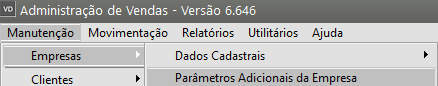

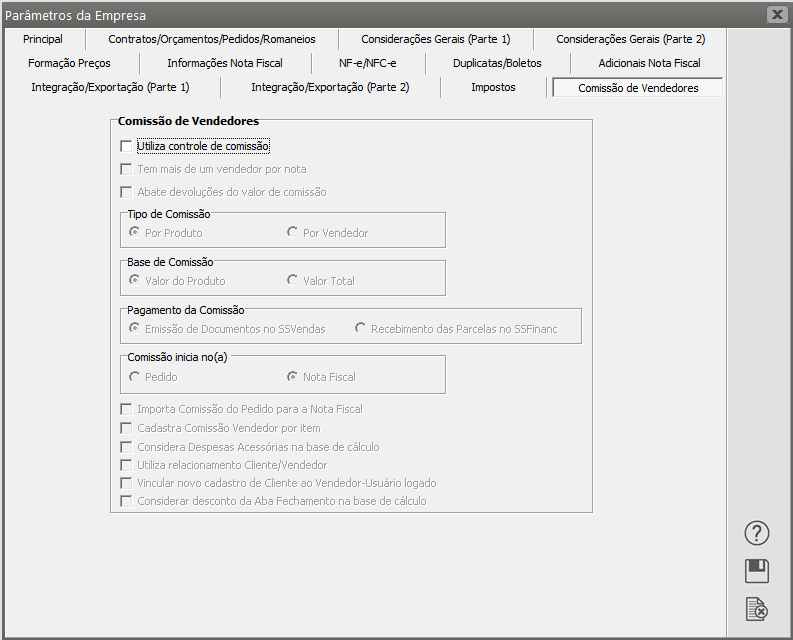

- Parametrizando a Empresa - Comissão de Vendedores

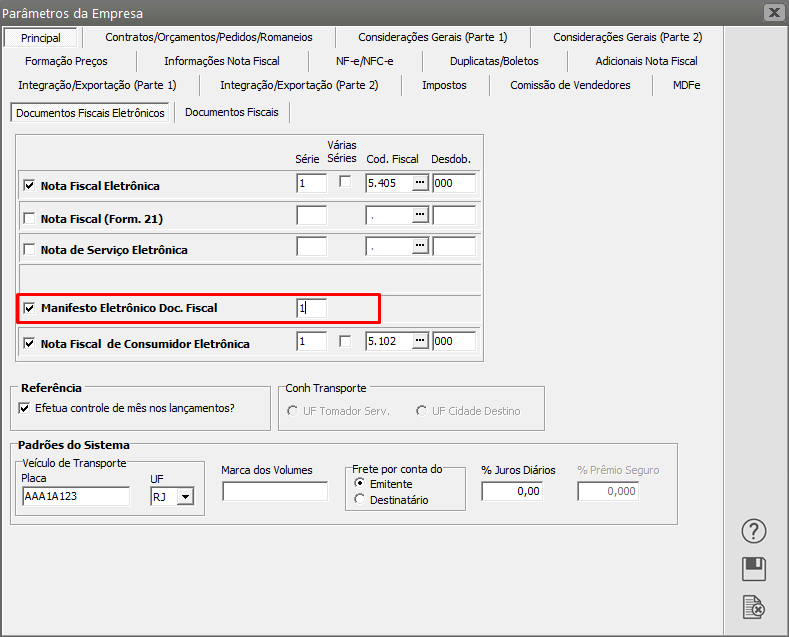

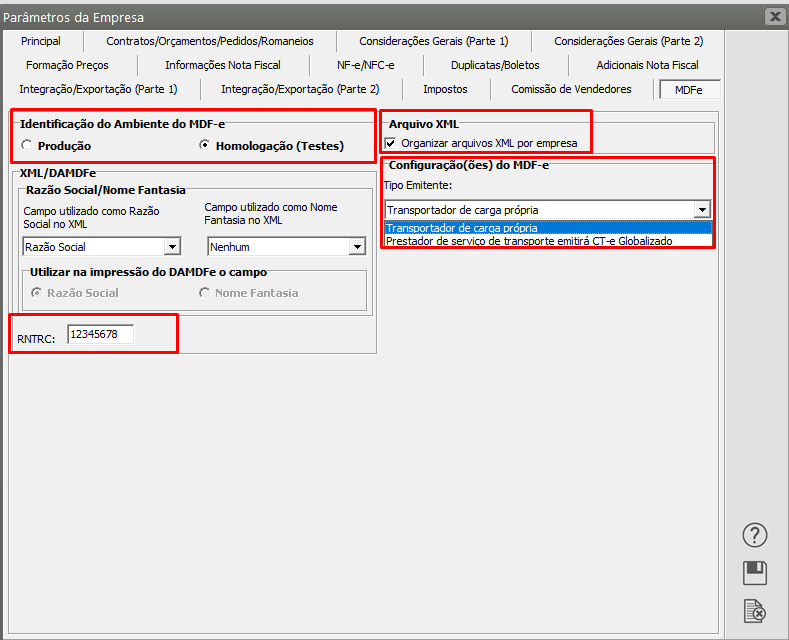

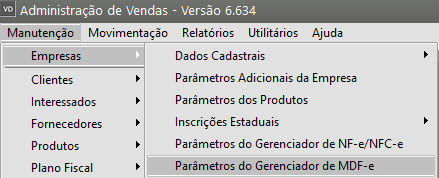

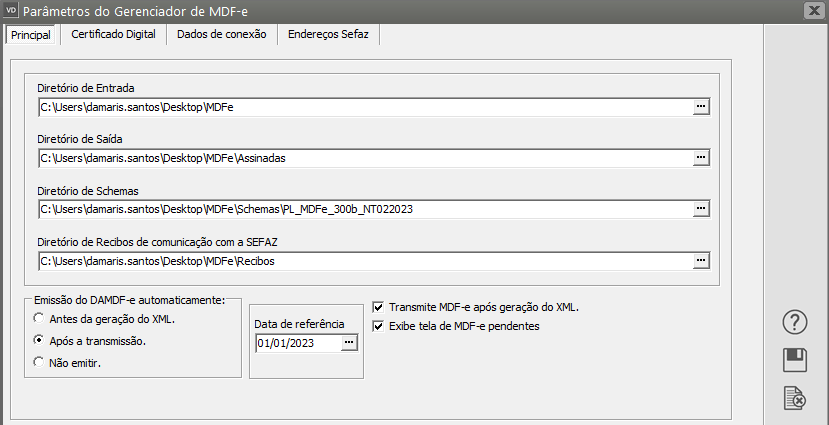

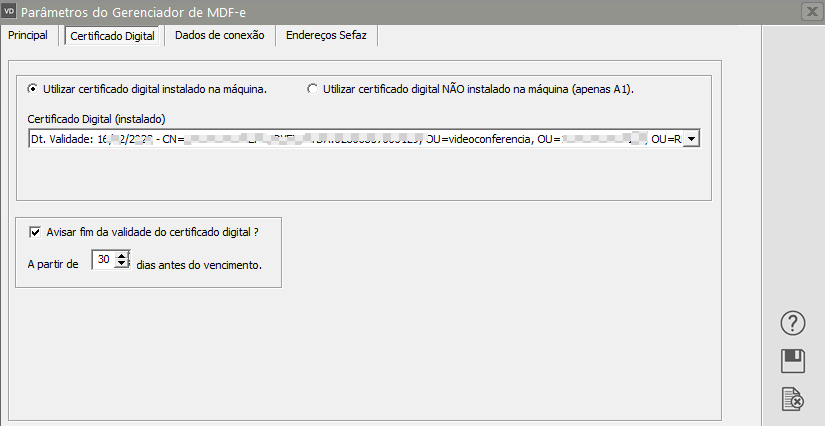

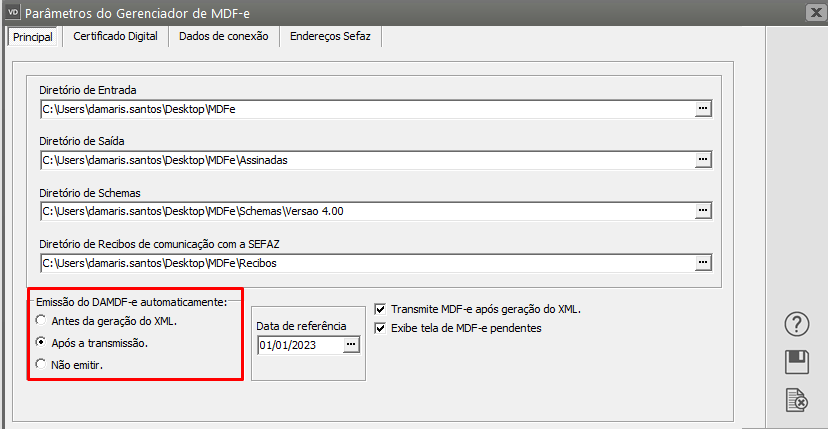

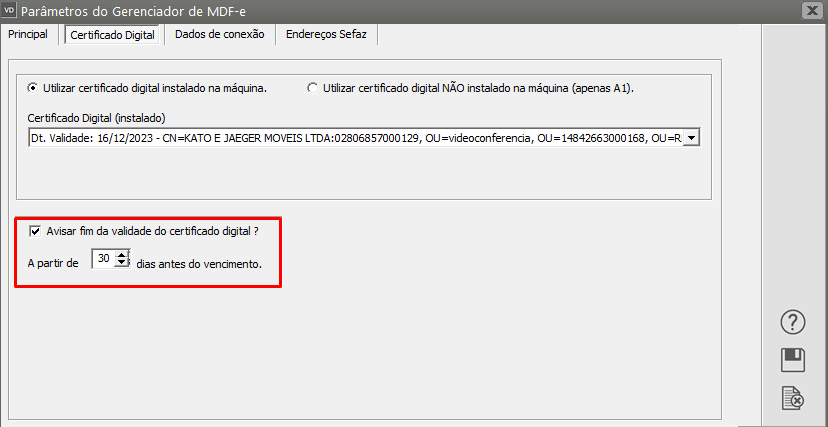

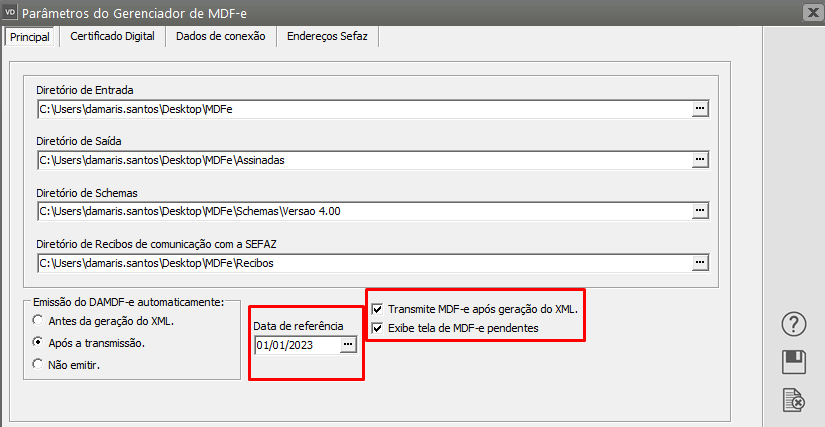

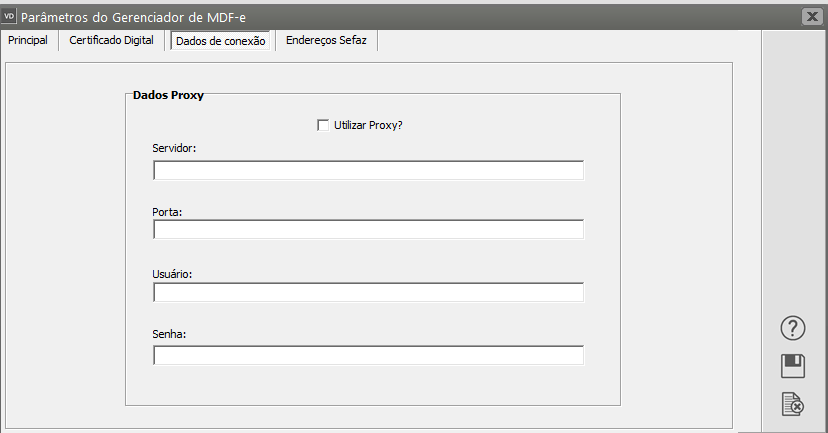

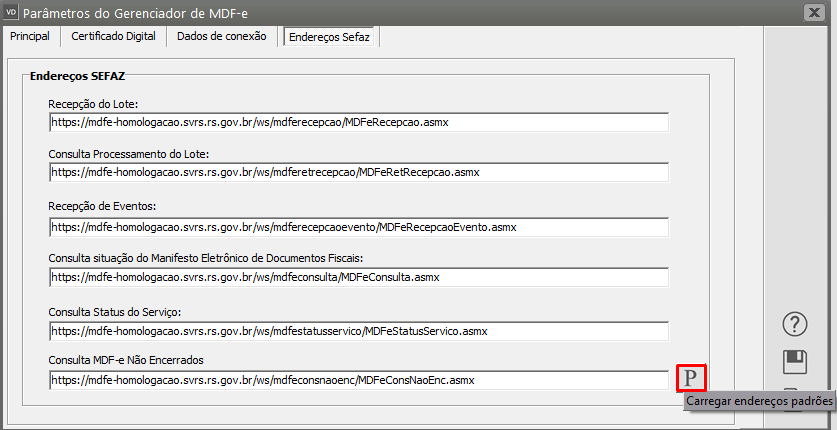

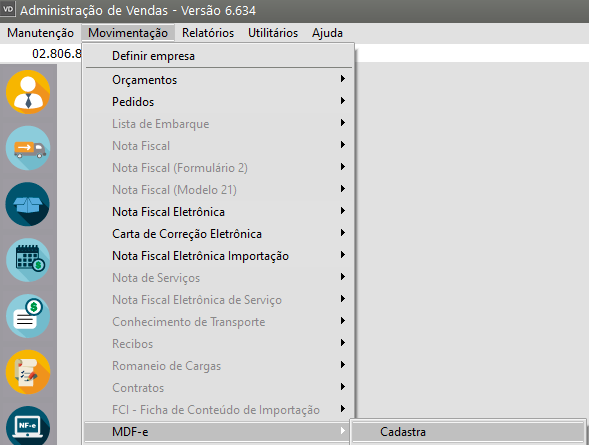

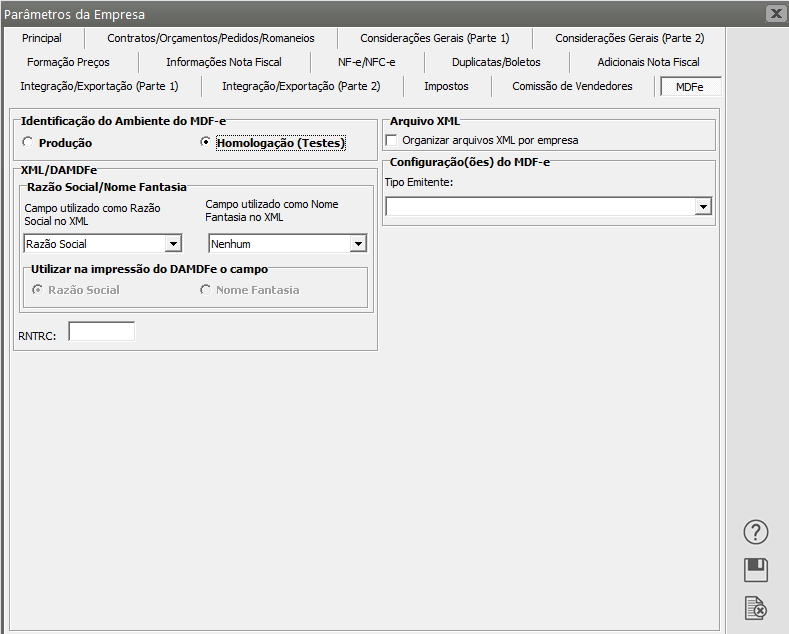

- Parametrizando a Empresa - MDFe

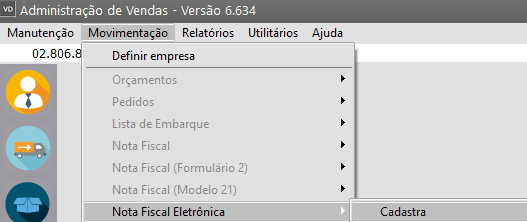

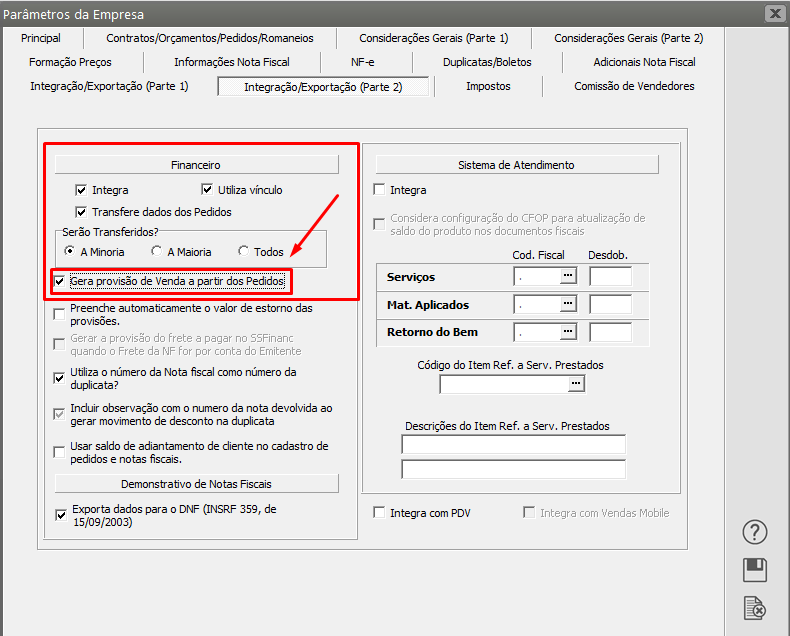

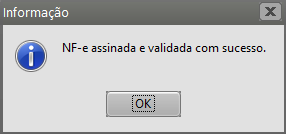

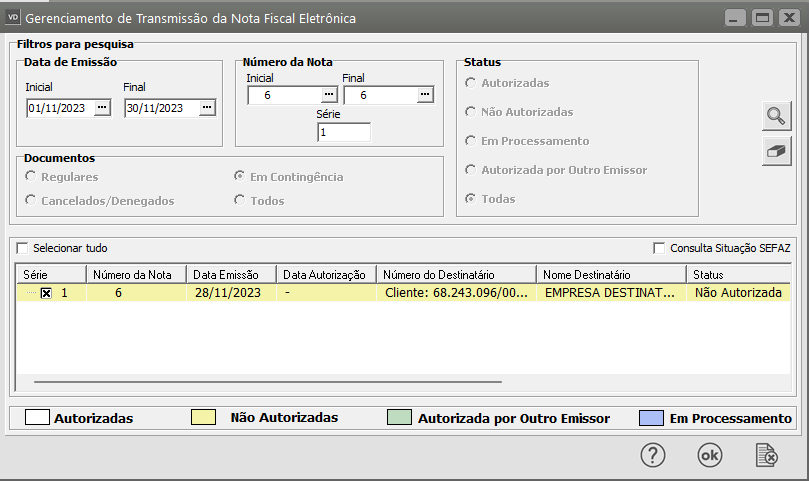

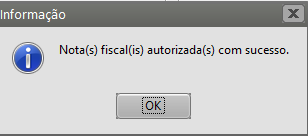

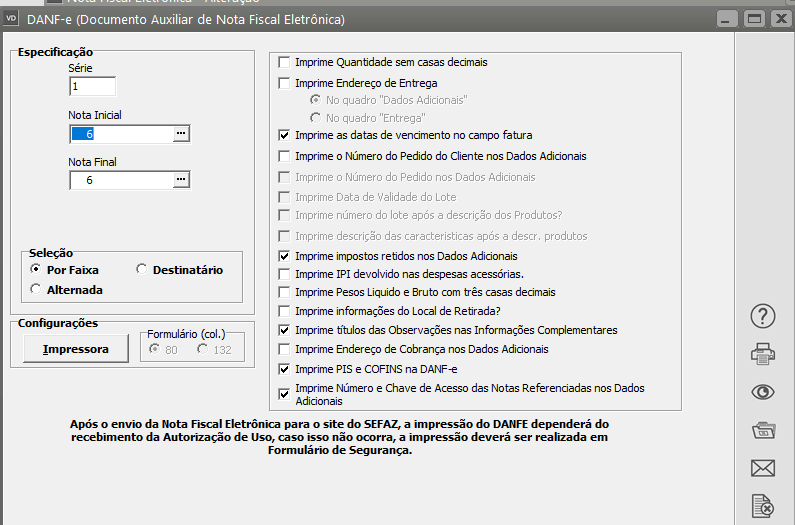

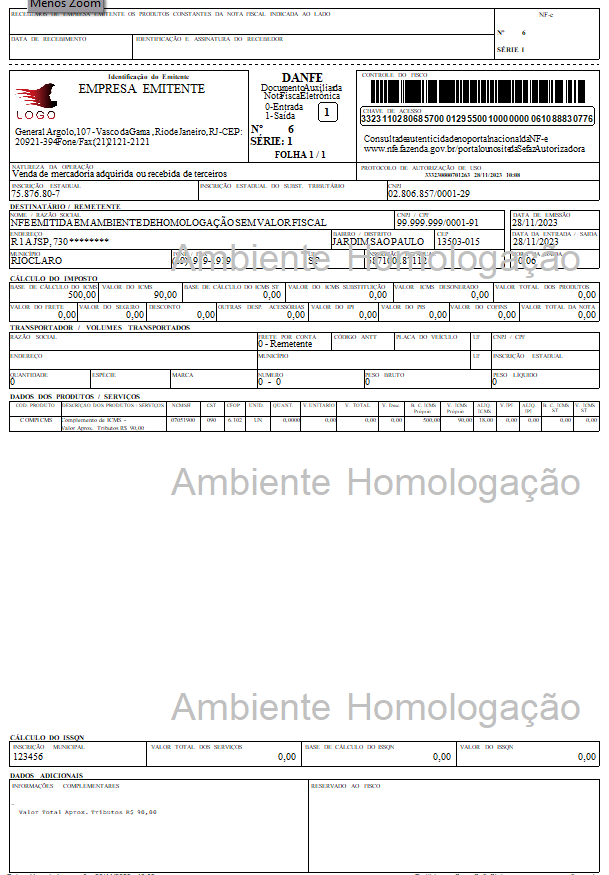

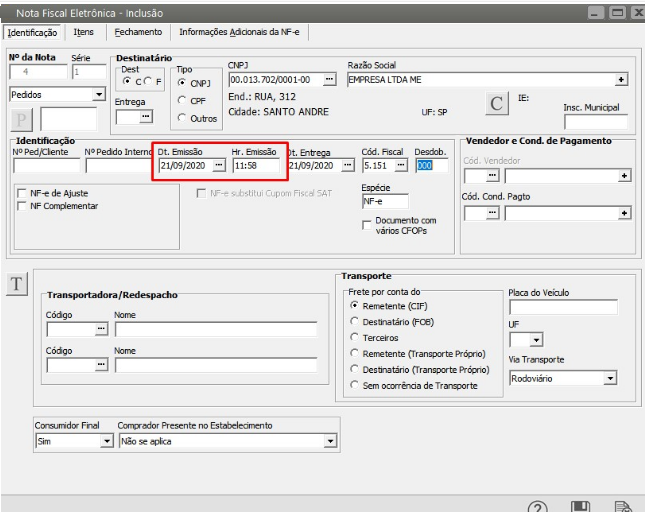

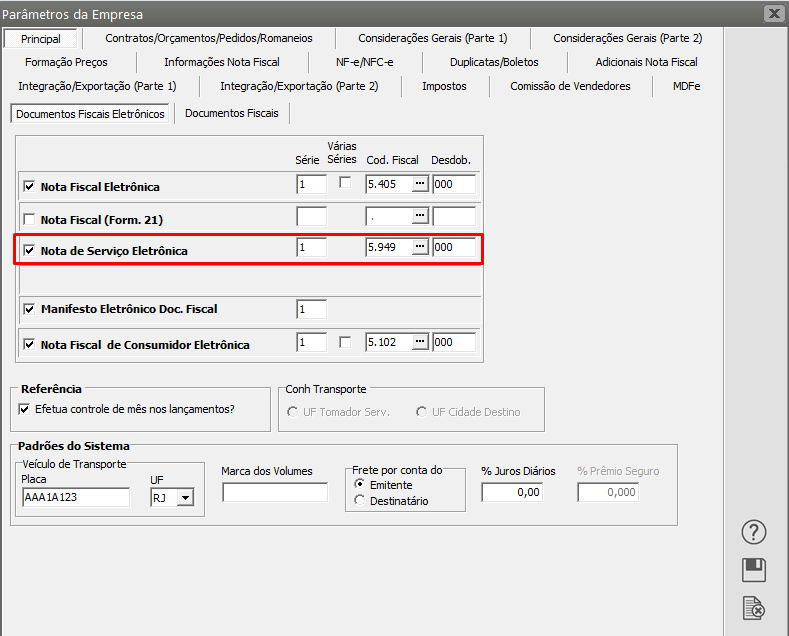

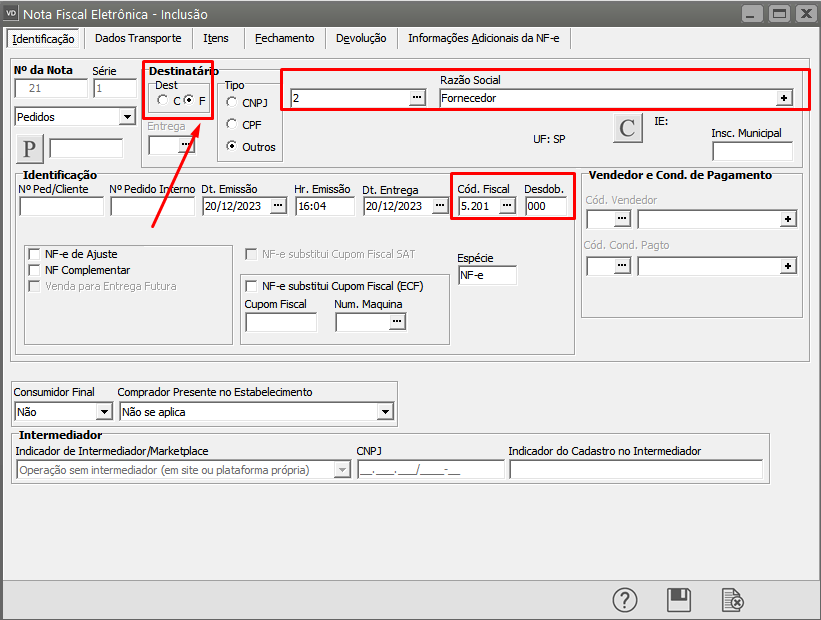

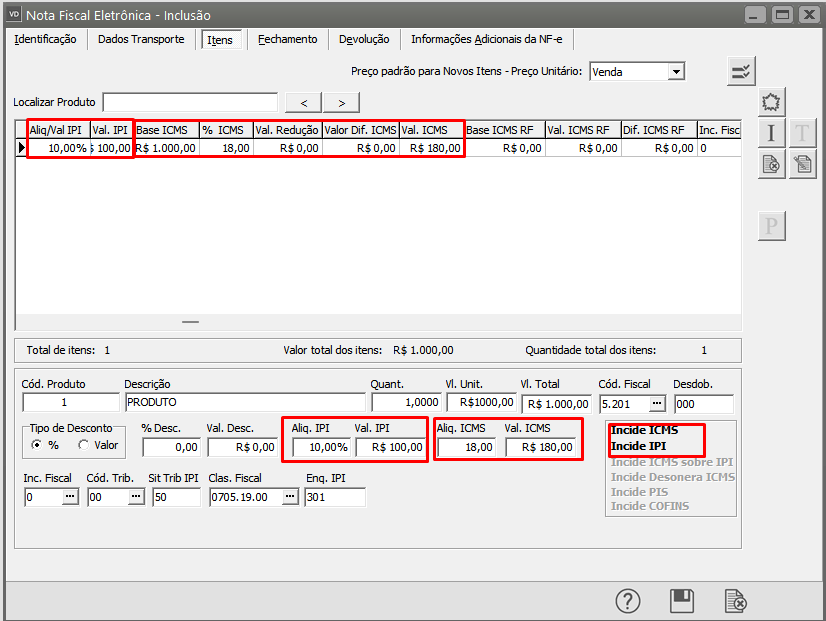

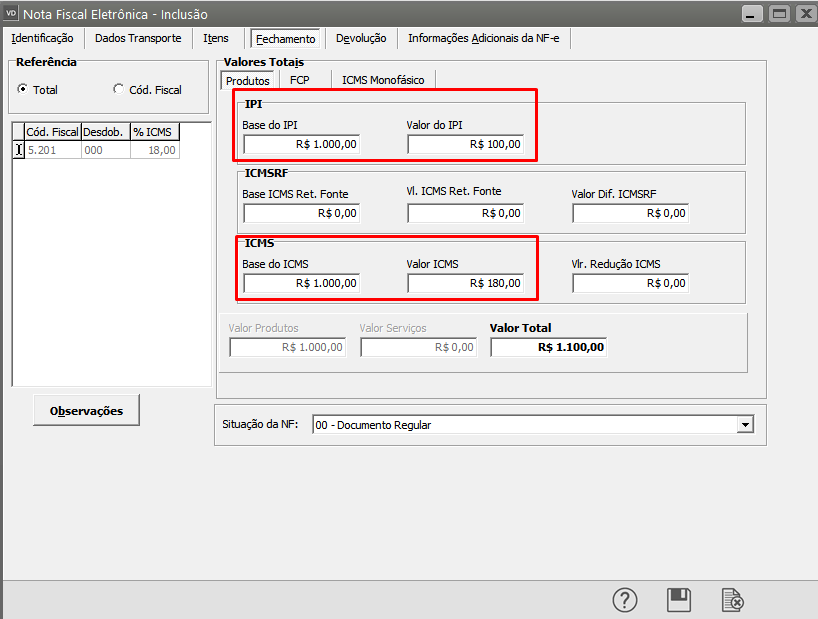

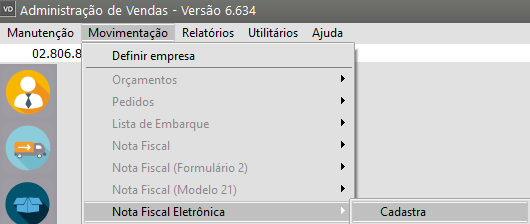

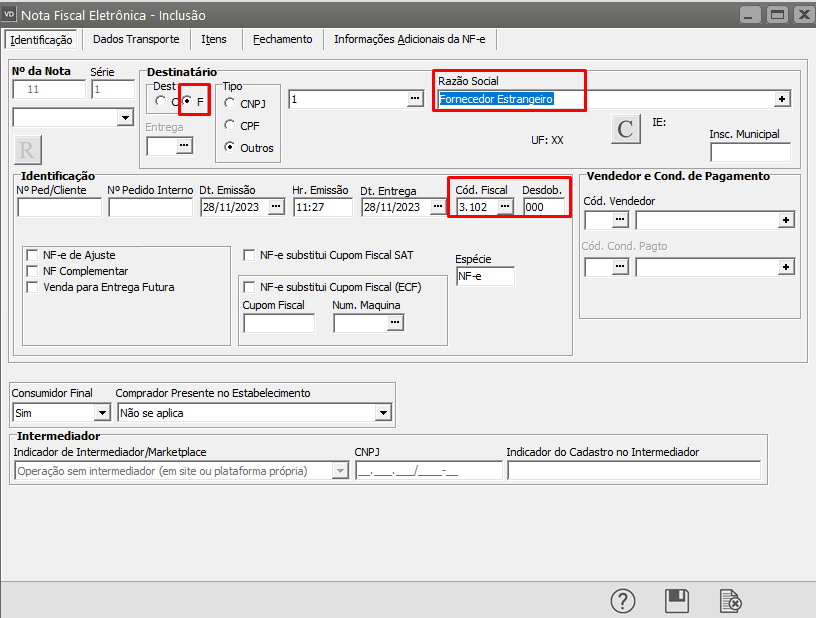

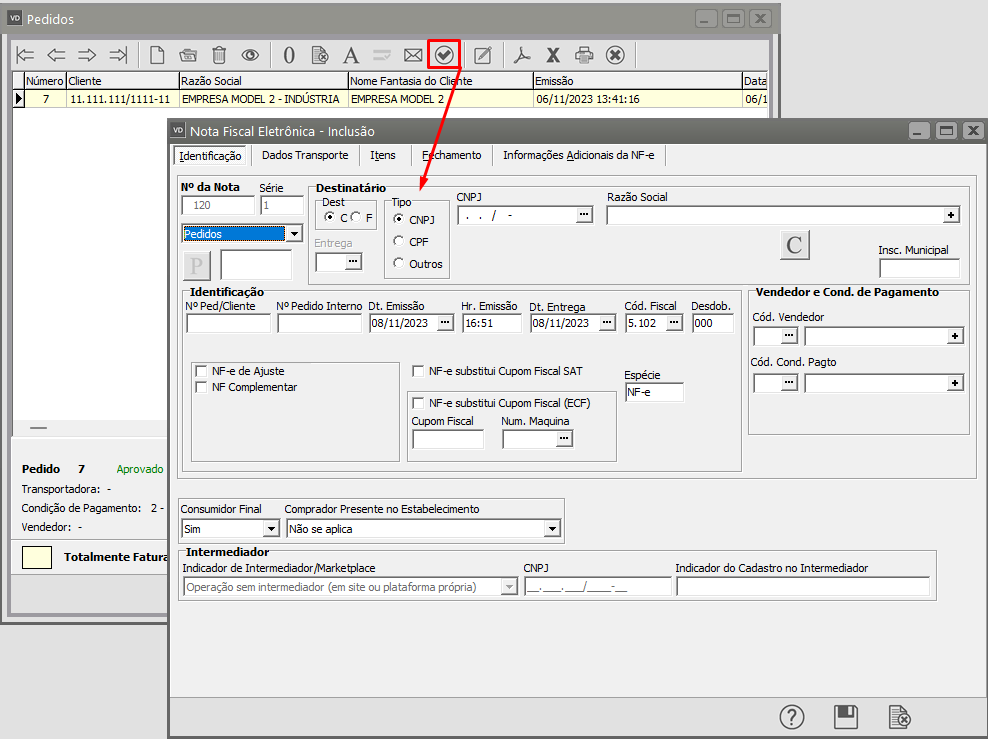

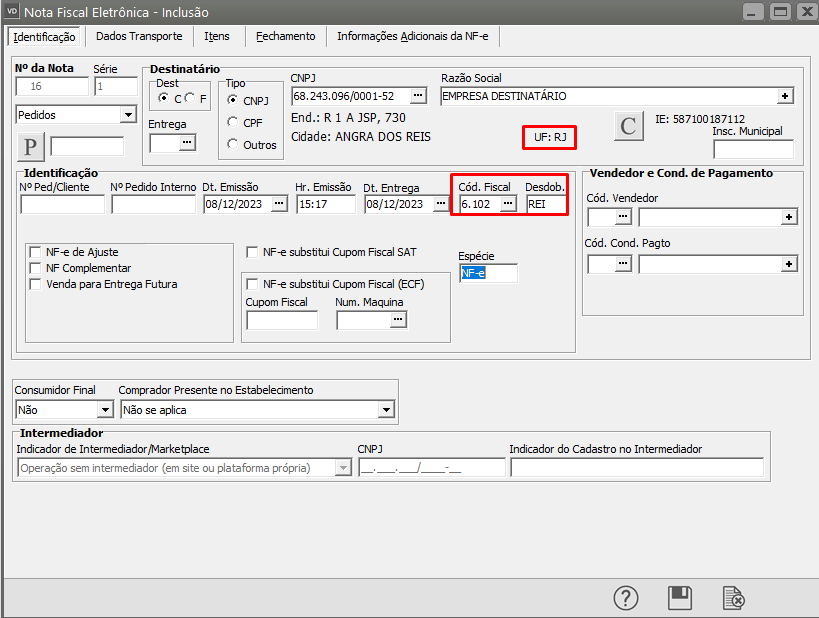

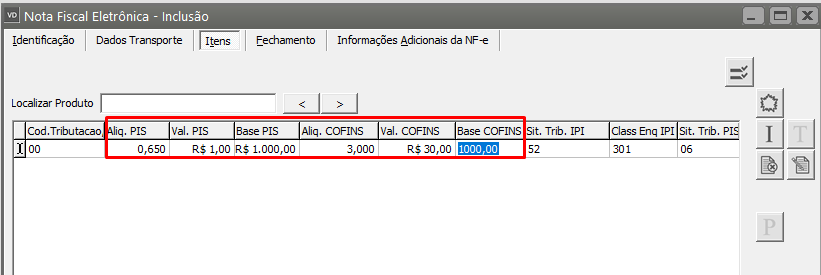

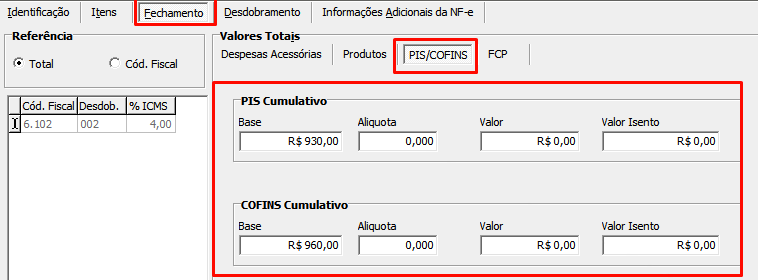

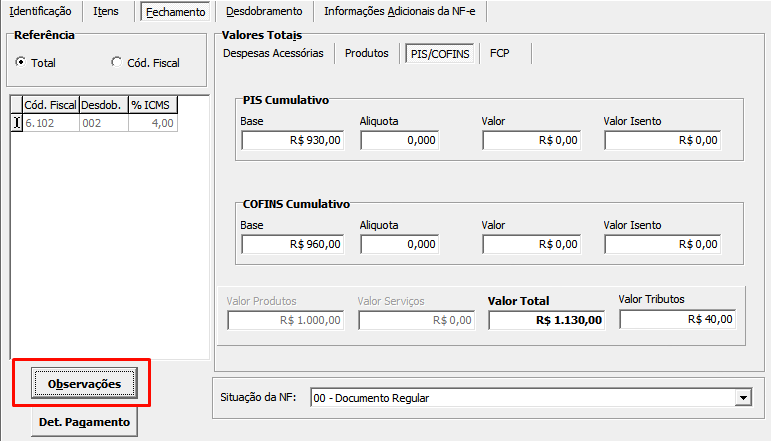

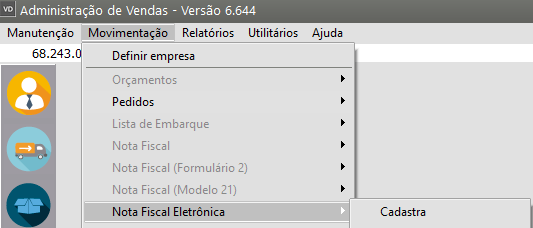

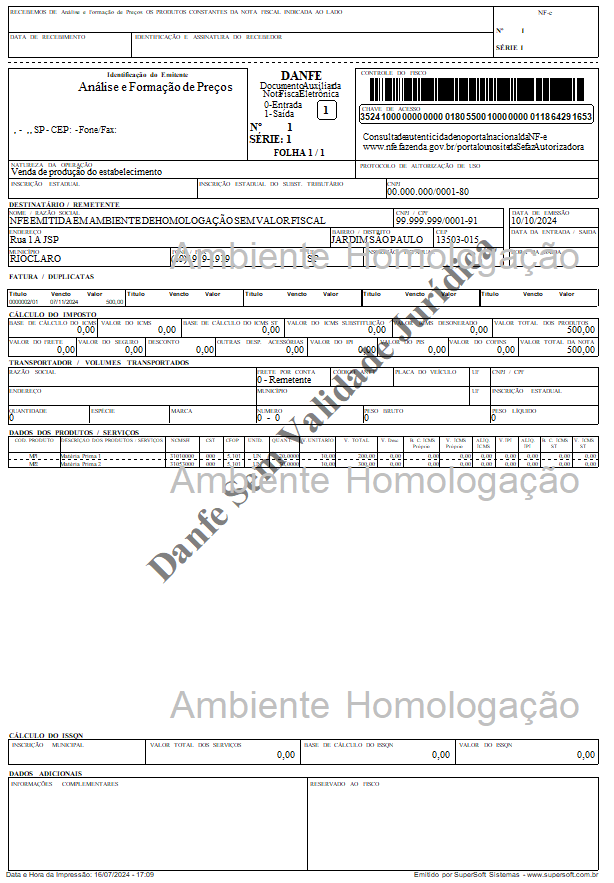

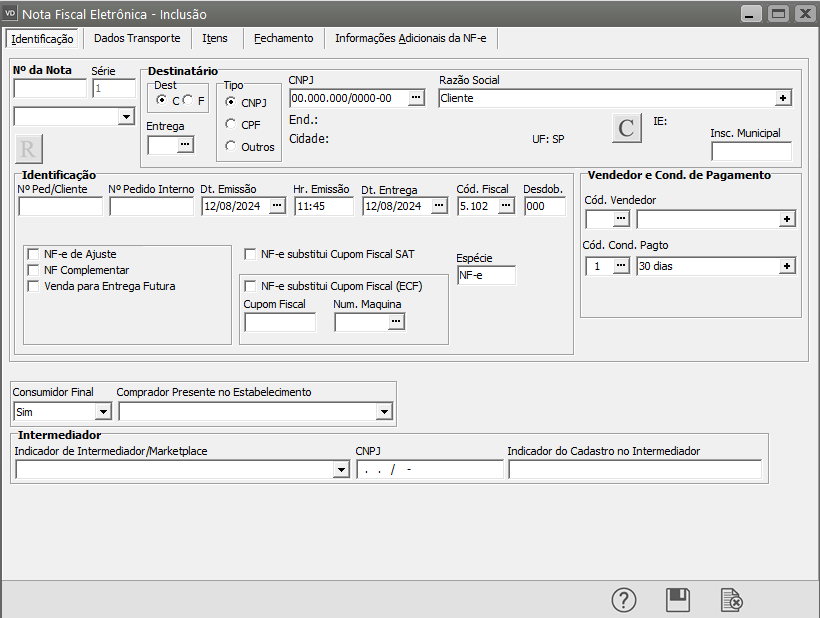

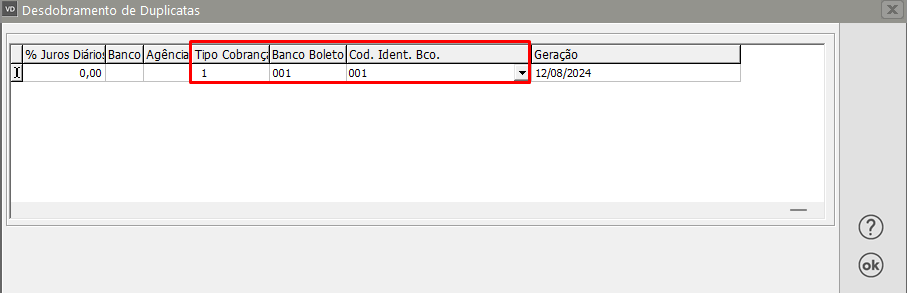

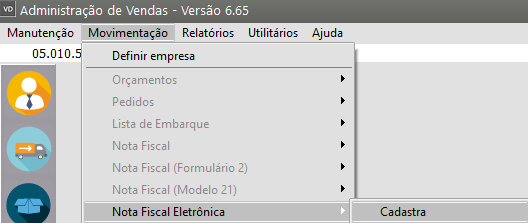

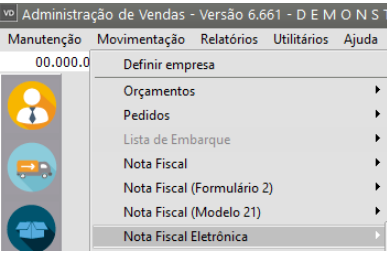

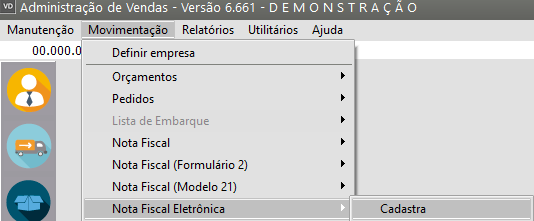

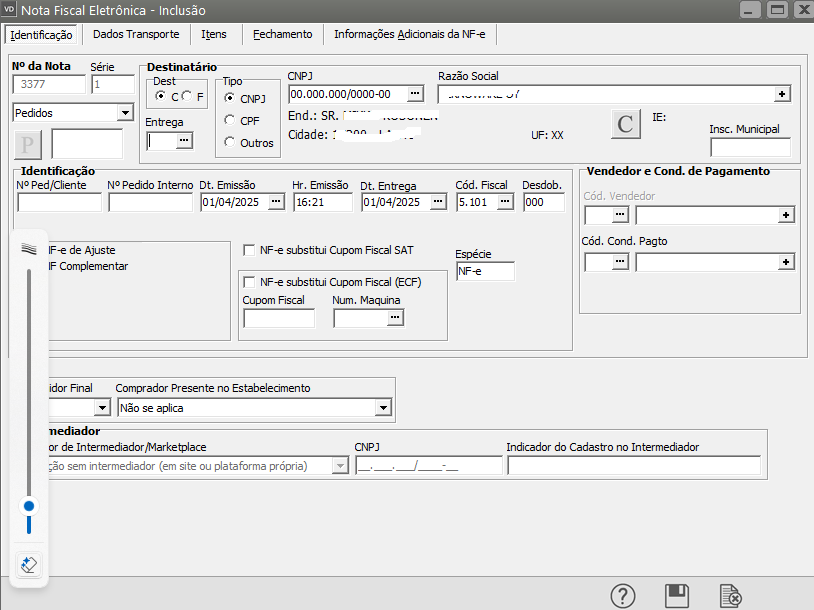

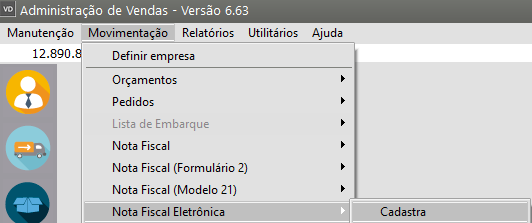

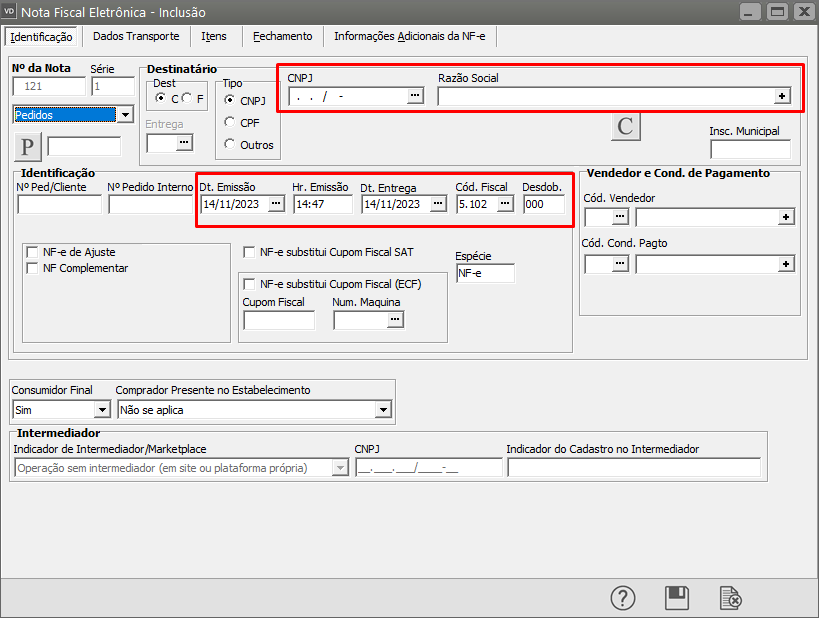

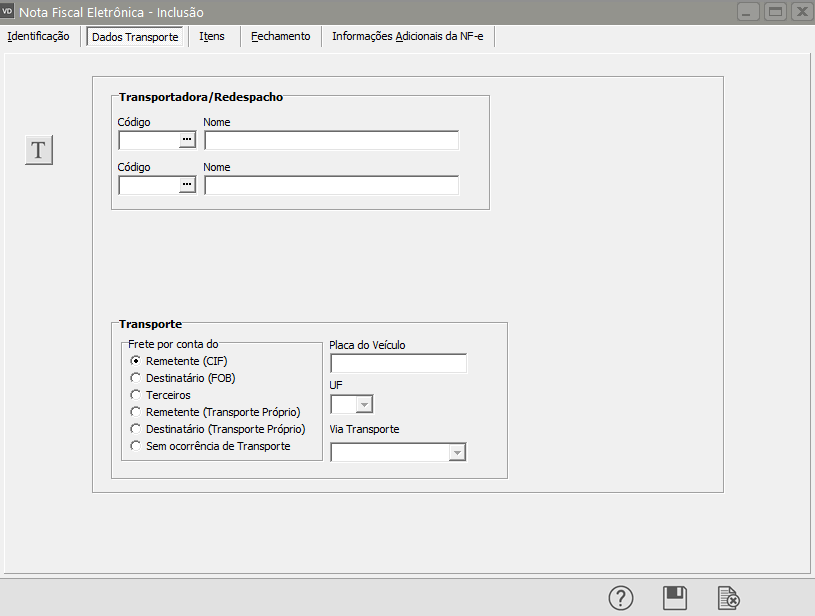

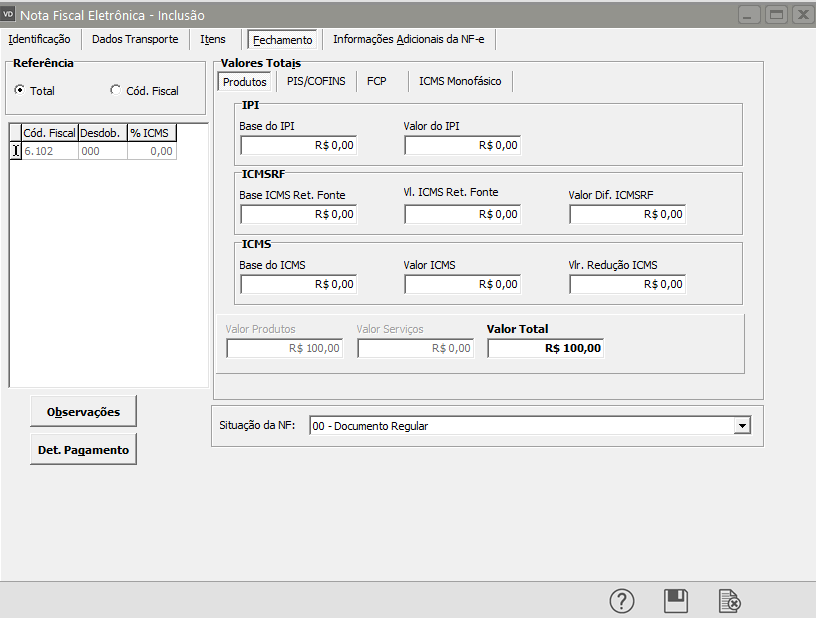

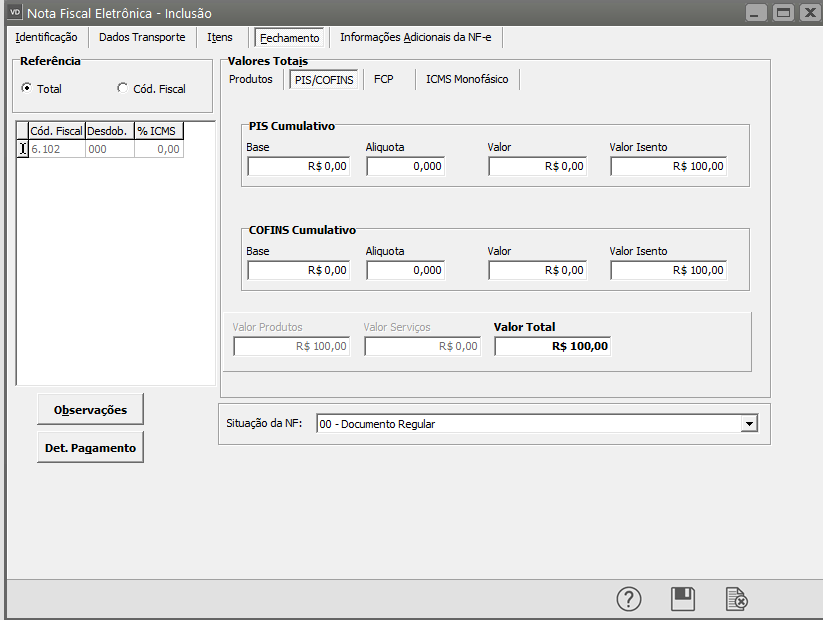

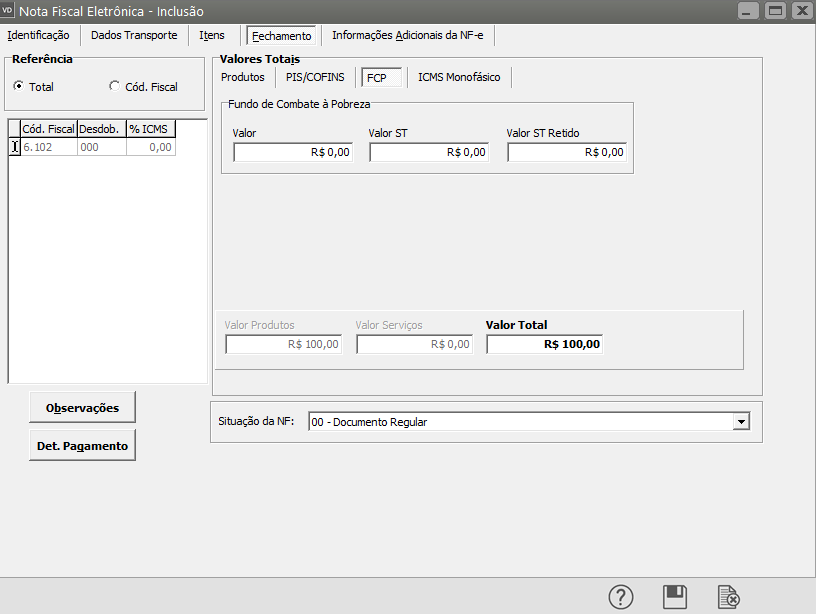

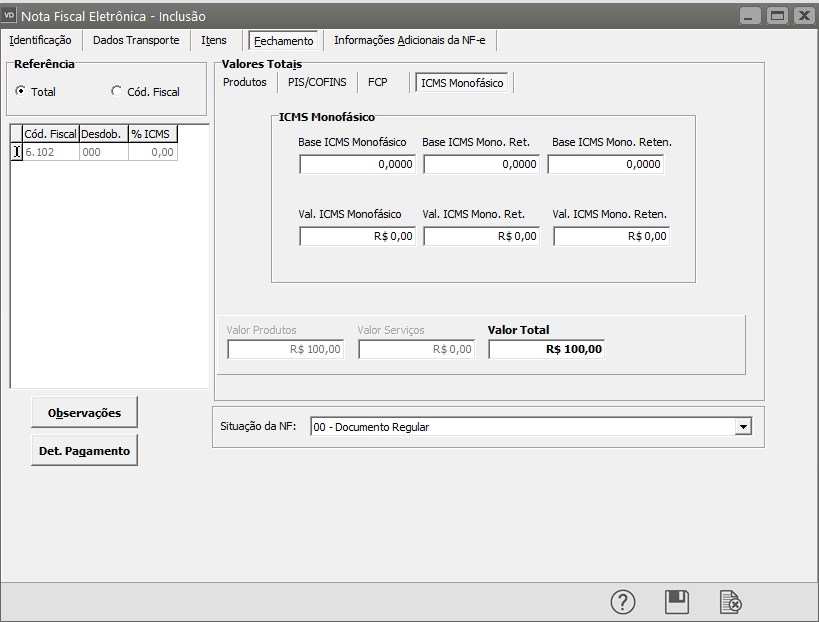

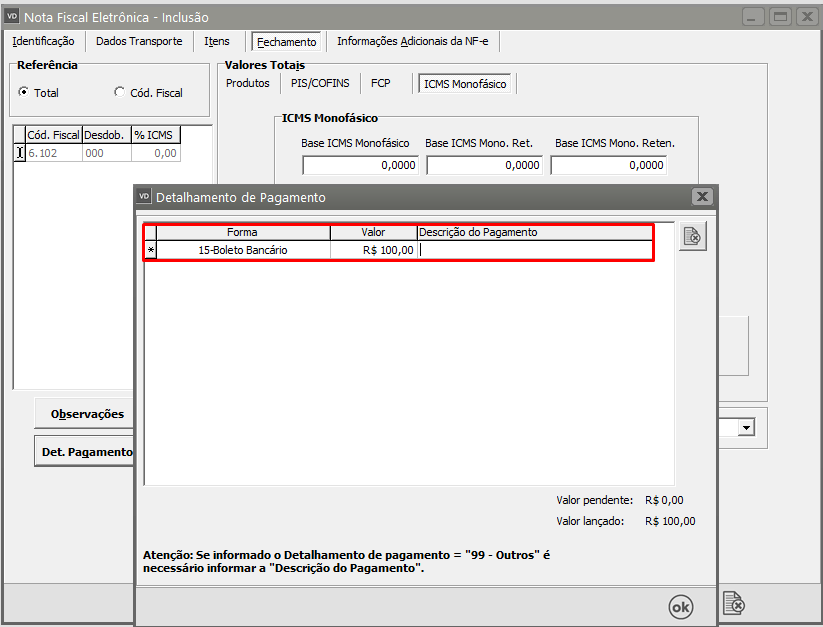

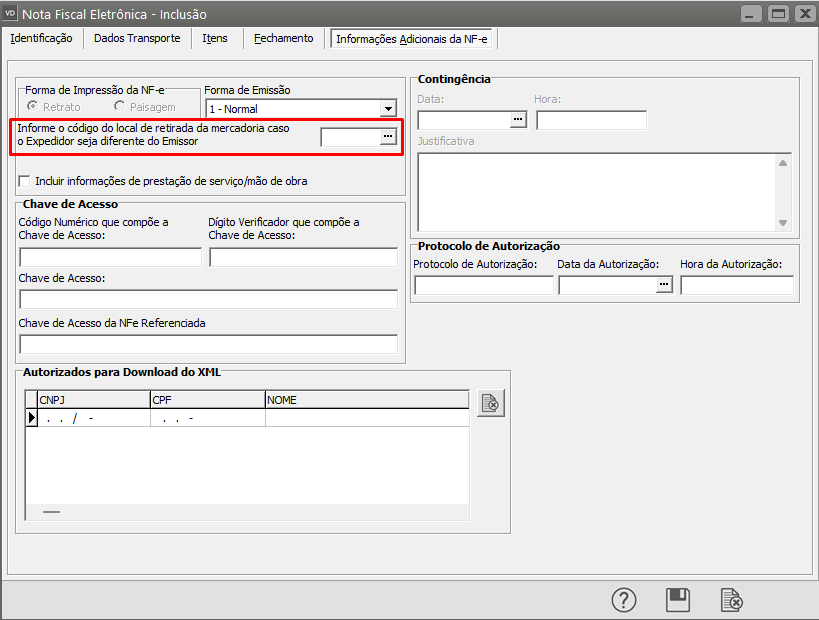

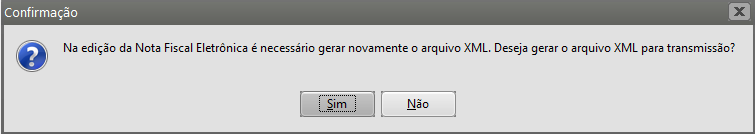

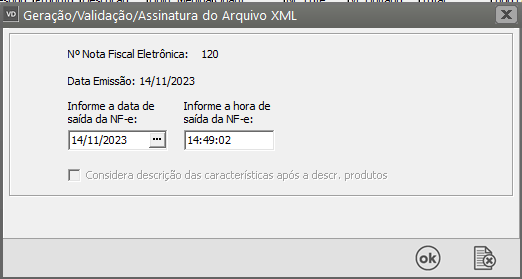

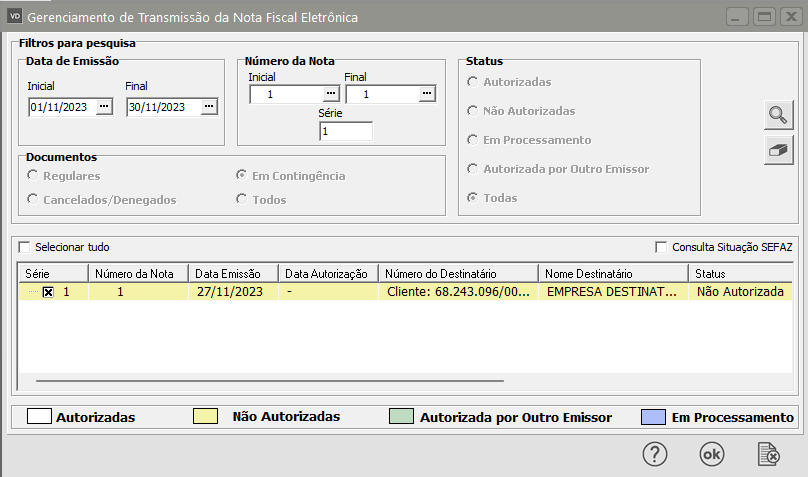

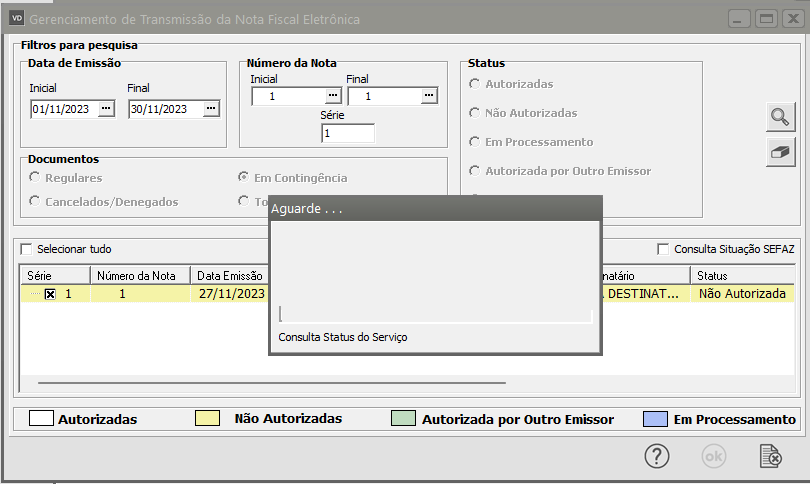

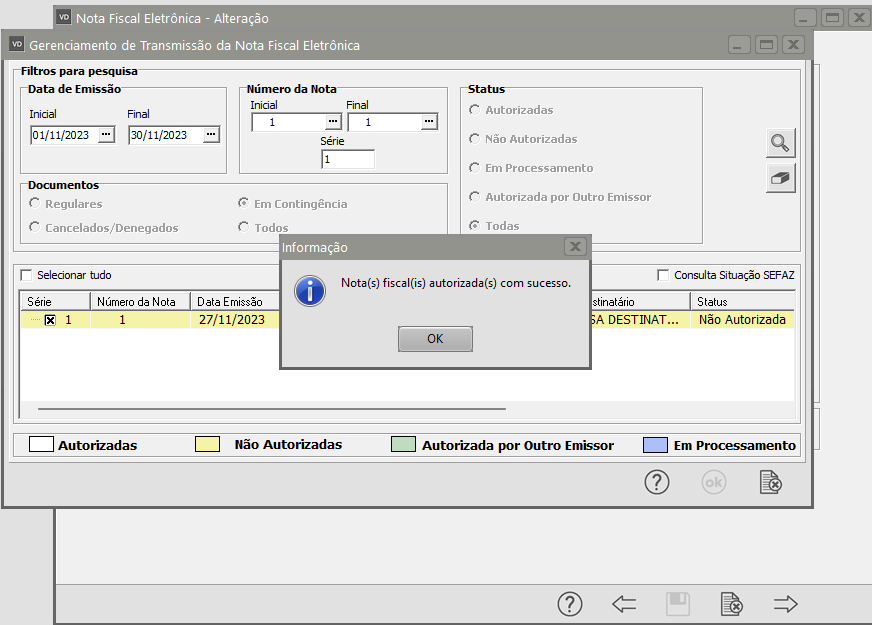

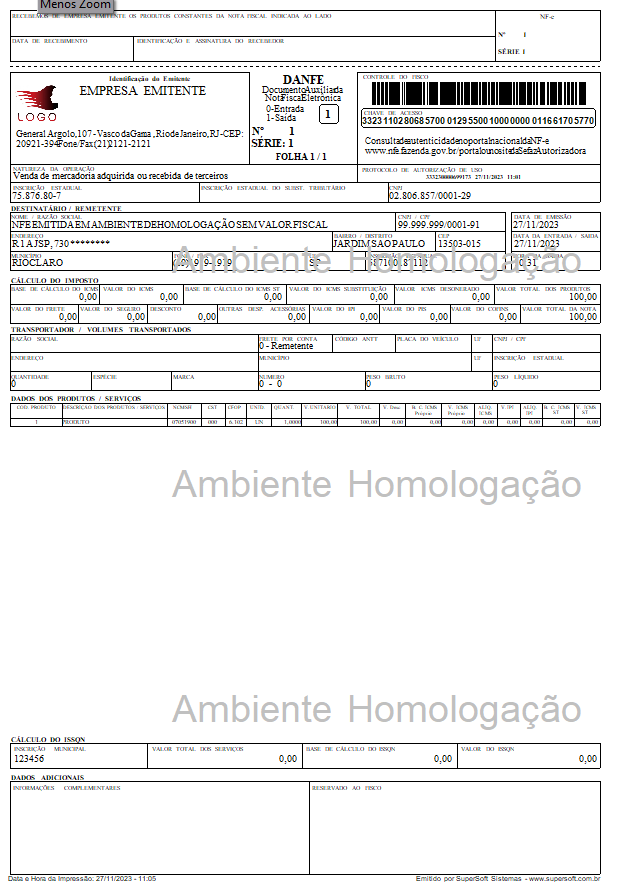

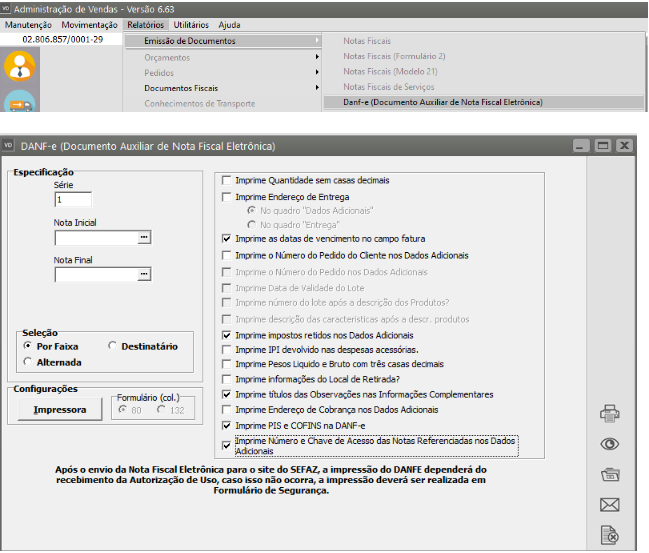

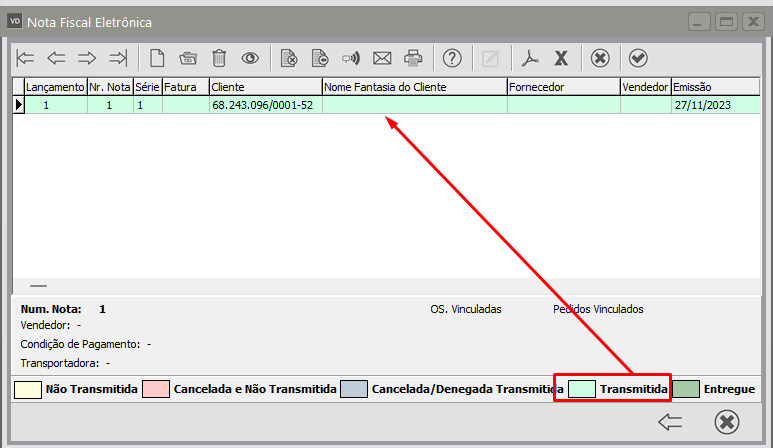

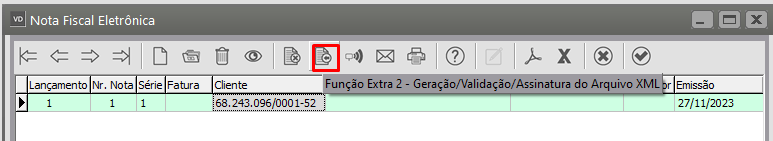

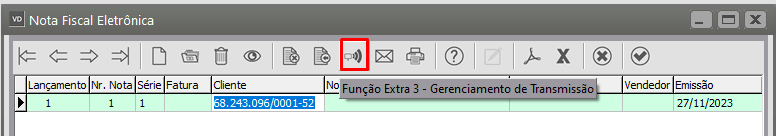

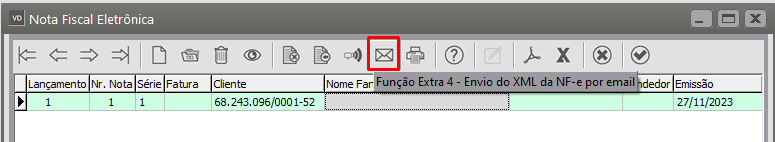

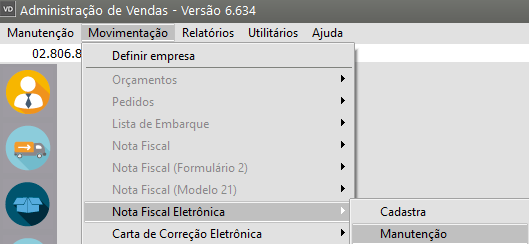

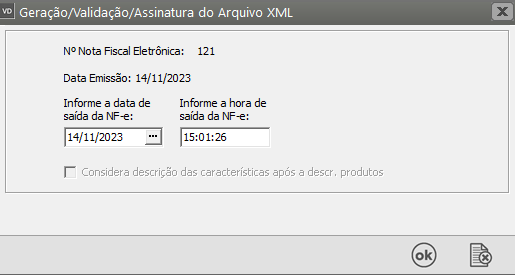

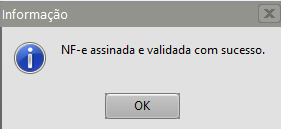

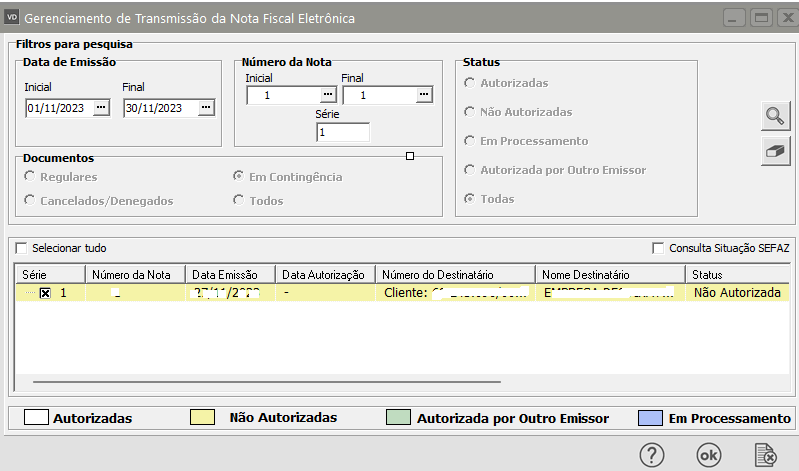

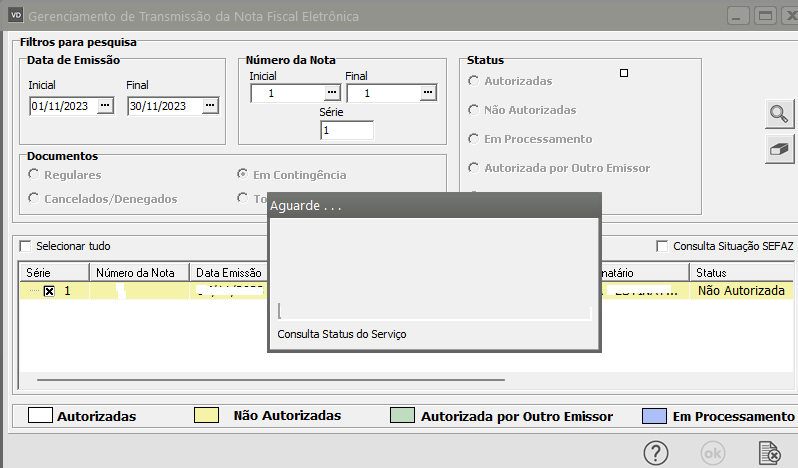

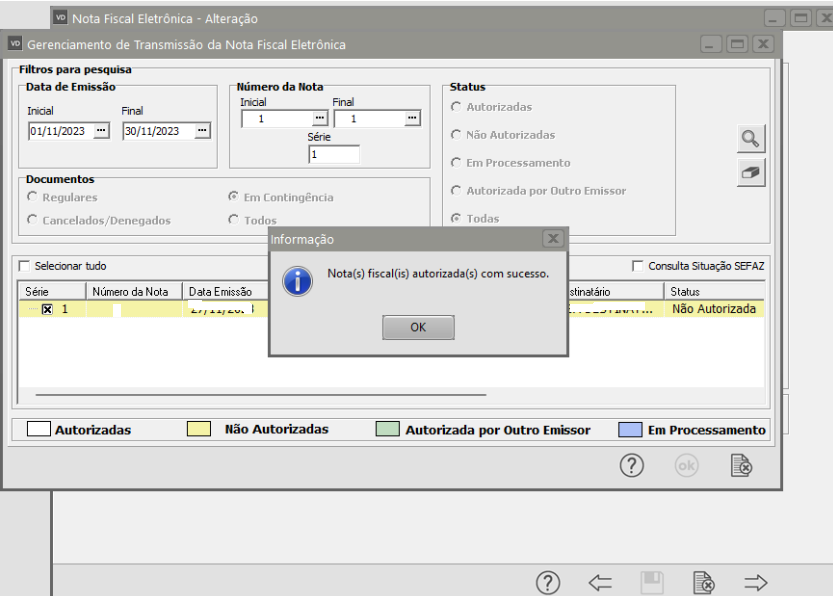

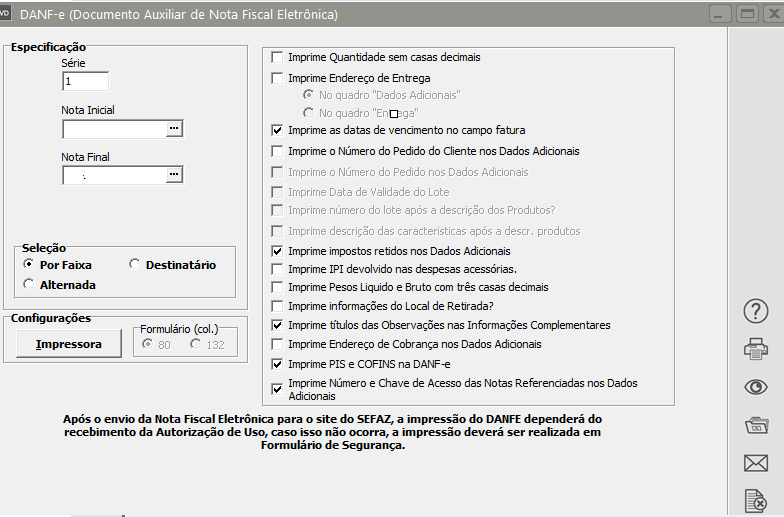

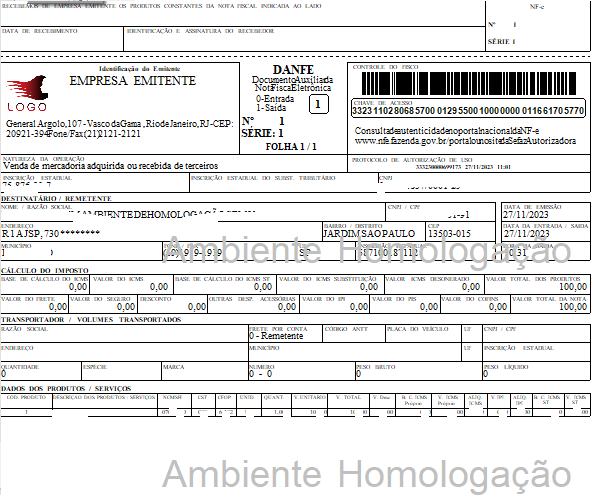

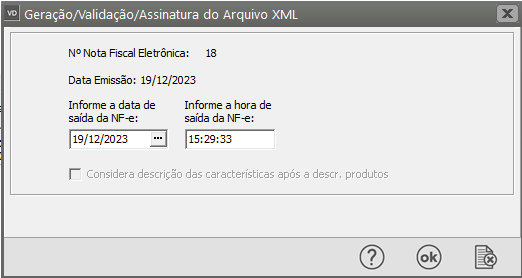

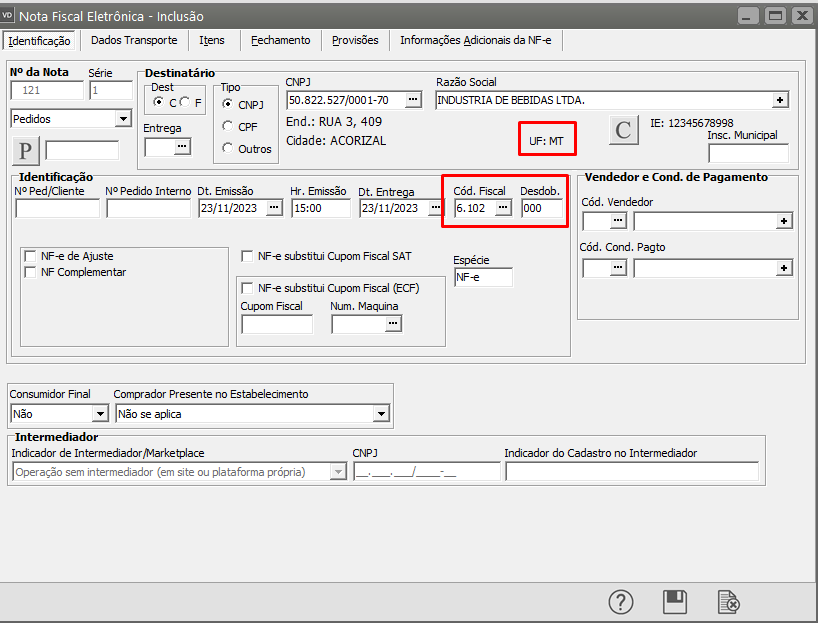

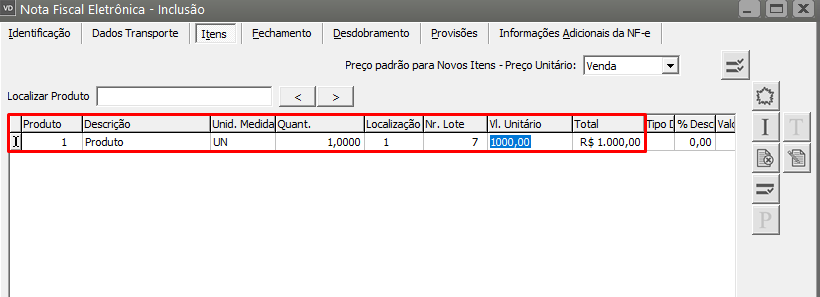

- Emissão de Nota Fiscal Eletrônica

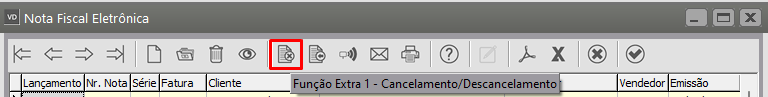

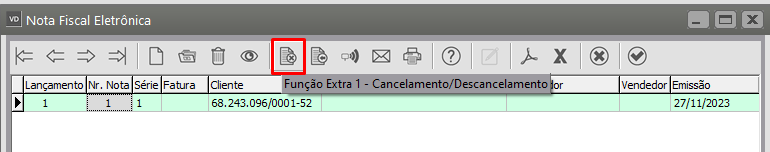

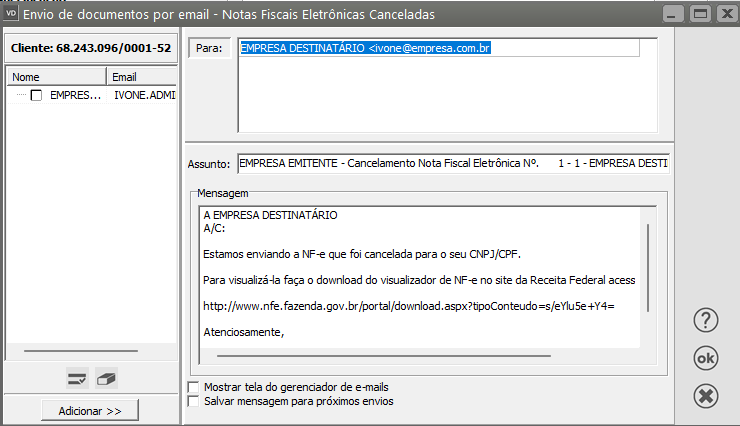

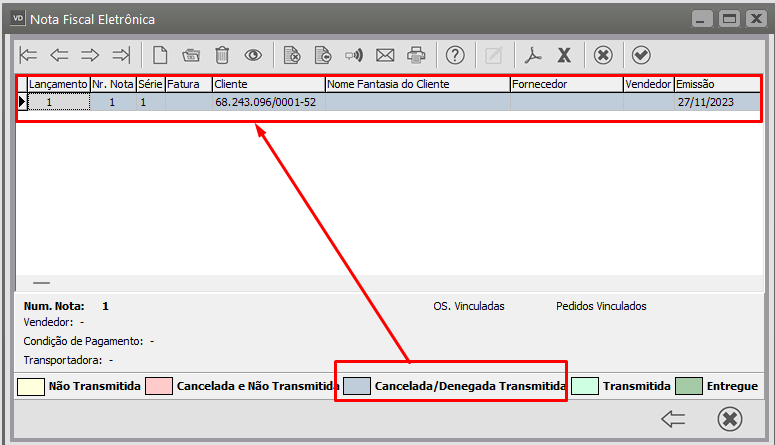

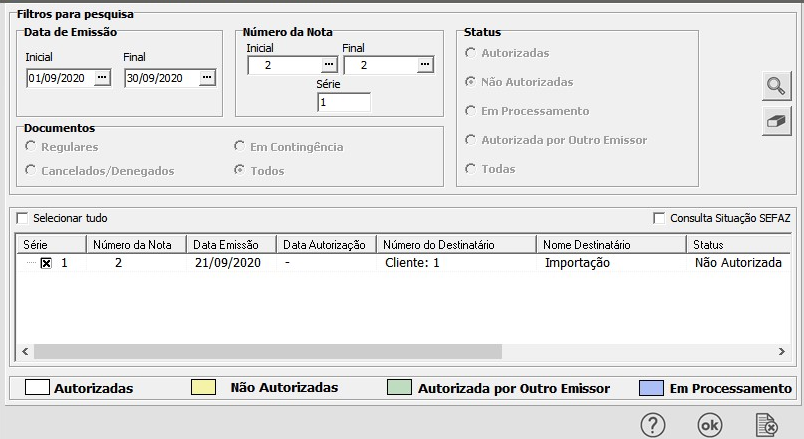

- Cancelamento de Nota Fiscal Eletrônica

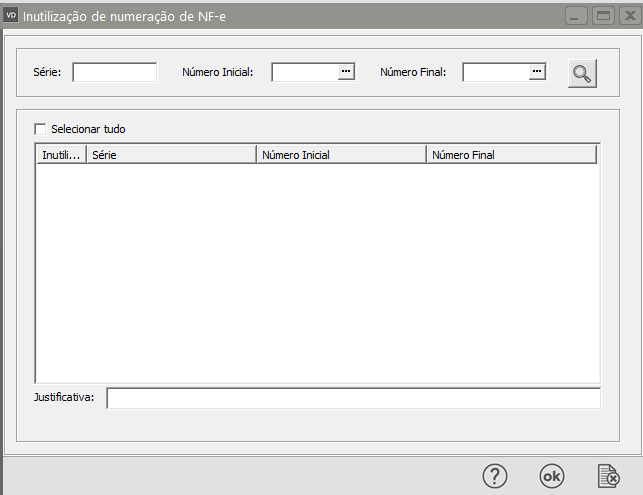

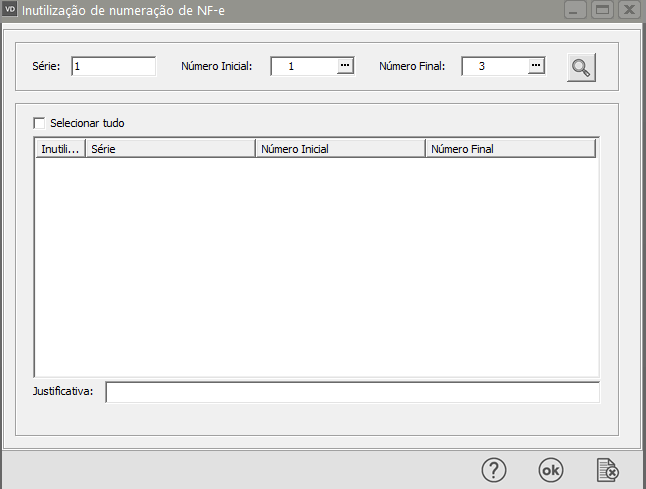

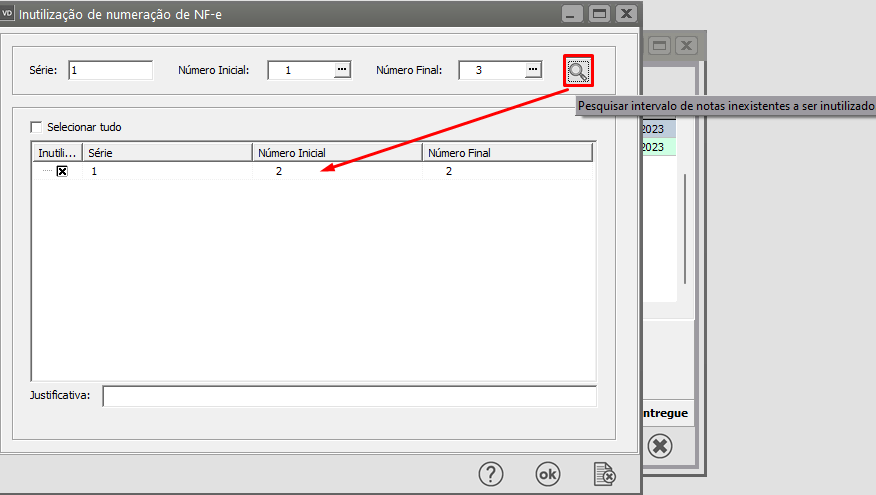

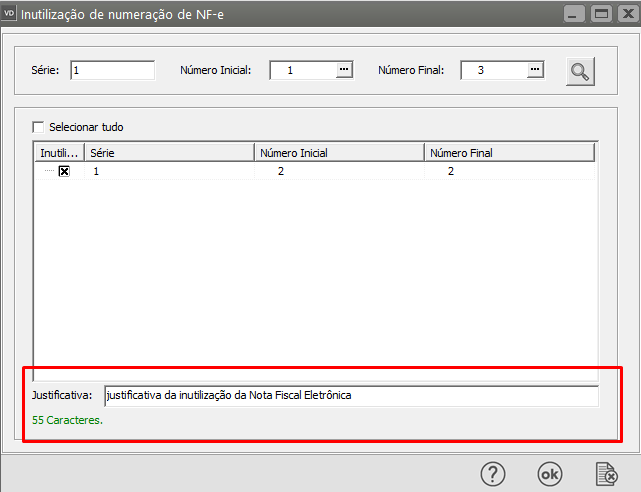

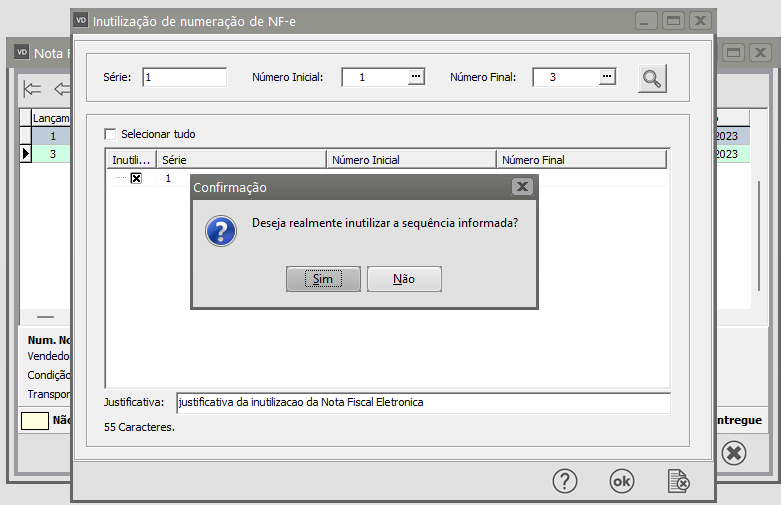

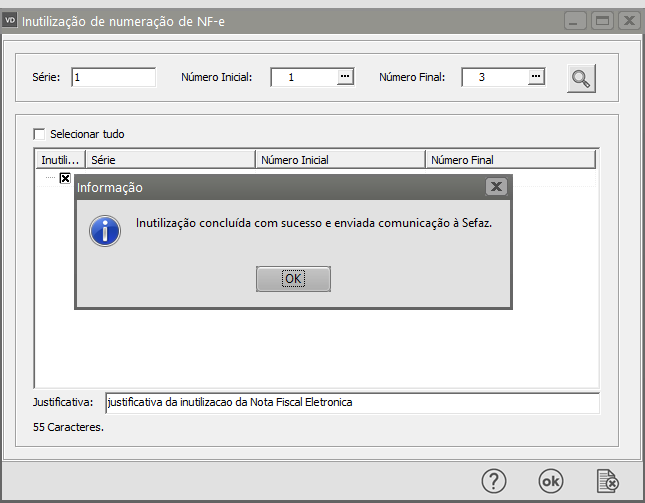

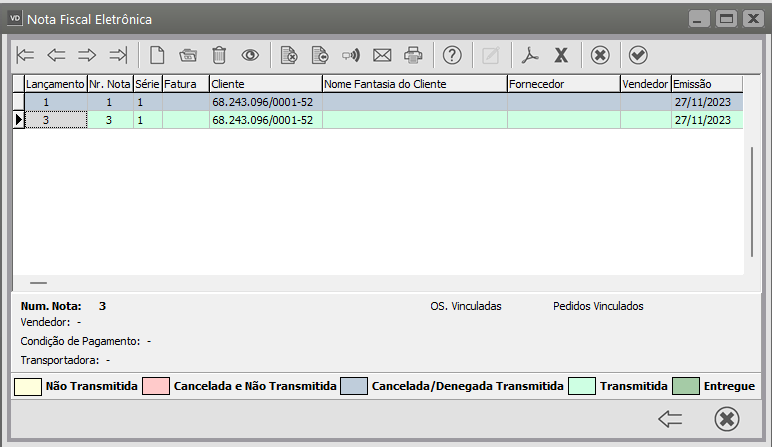

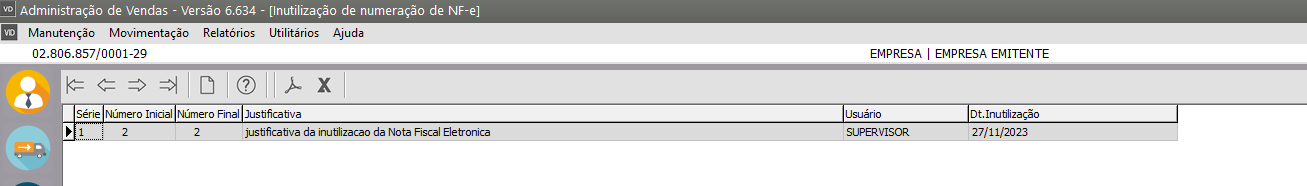

- Inutilização de Numeração da NFe

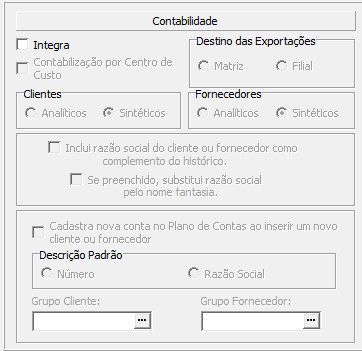

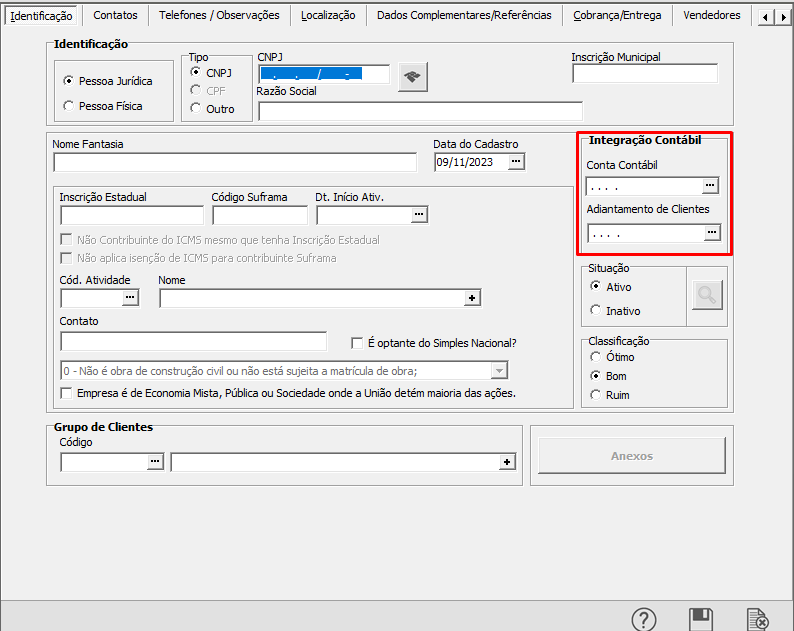

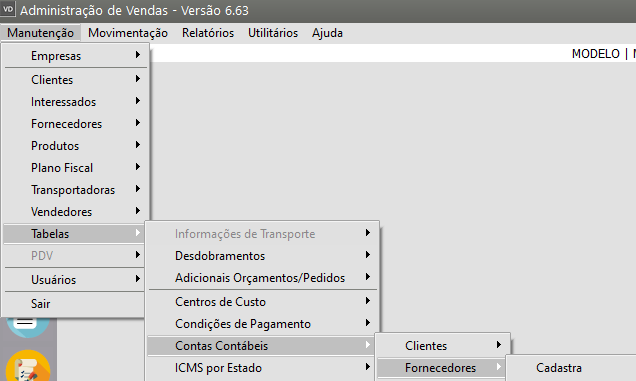

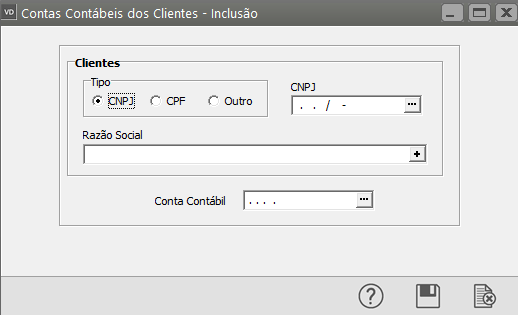

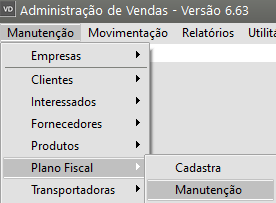

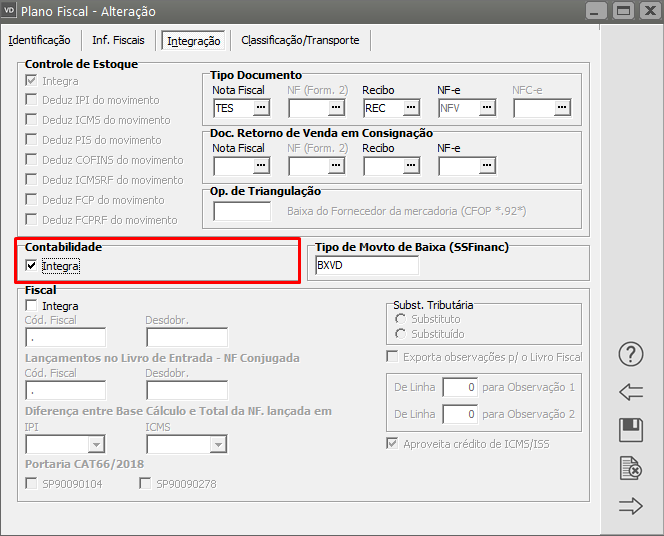

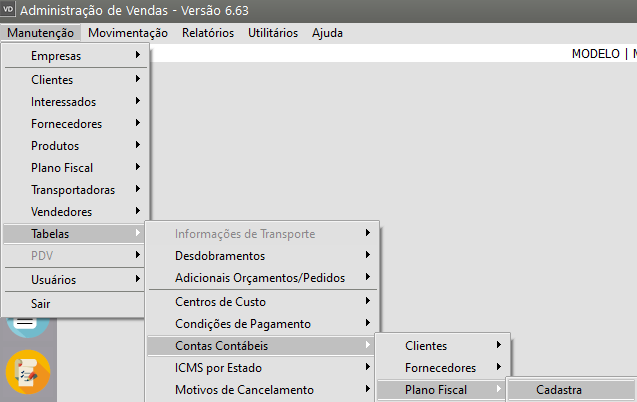

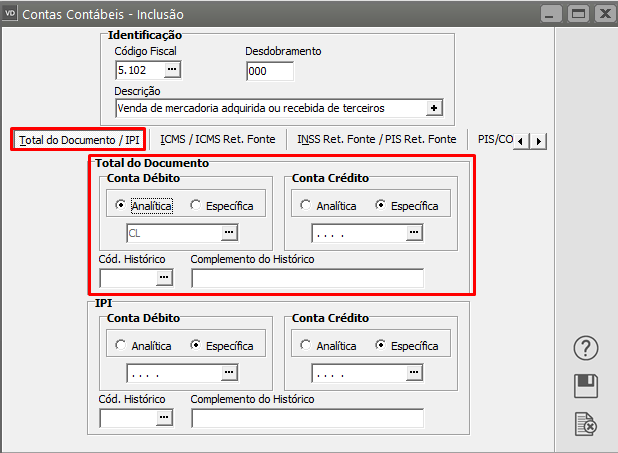

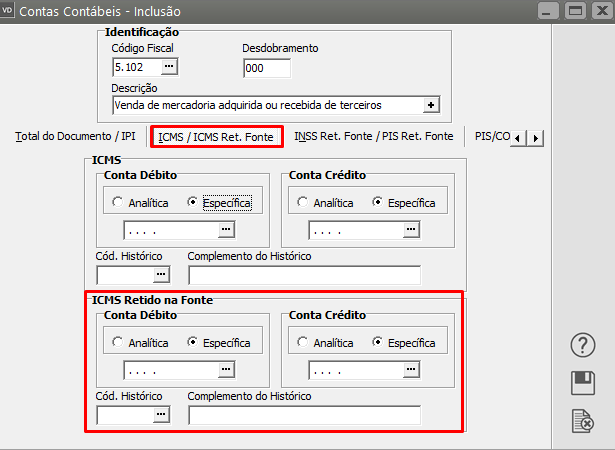

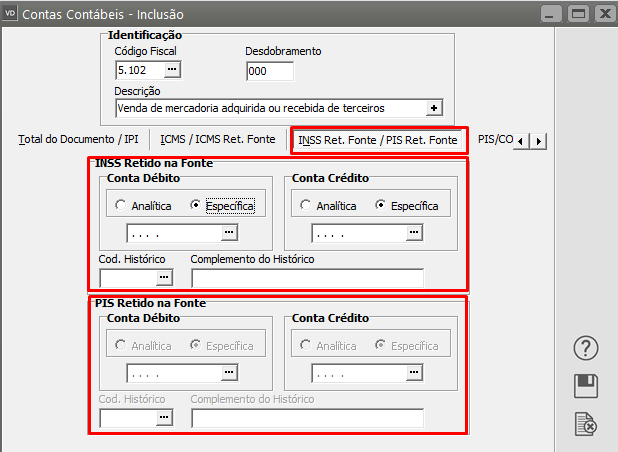

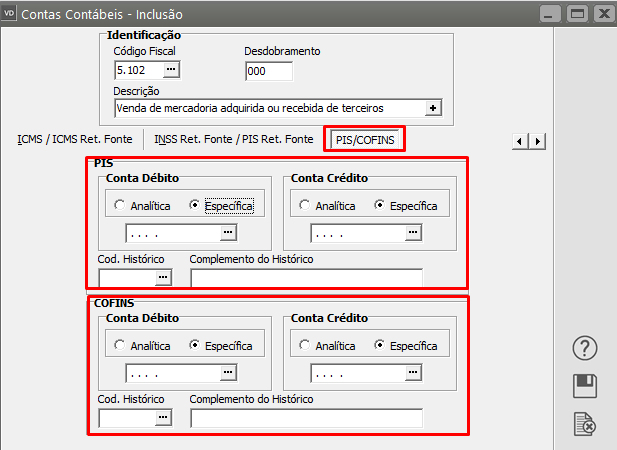

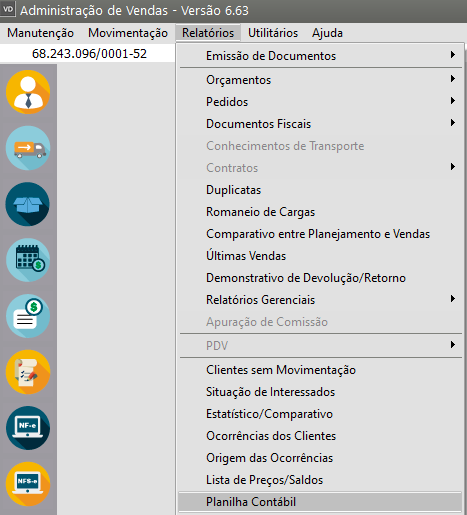

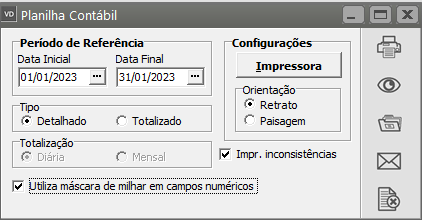

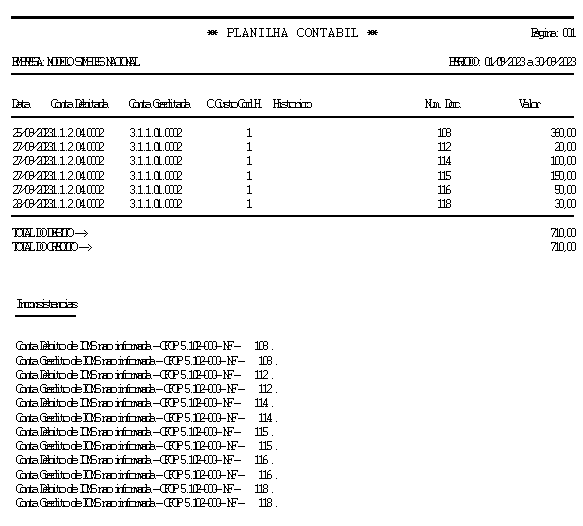

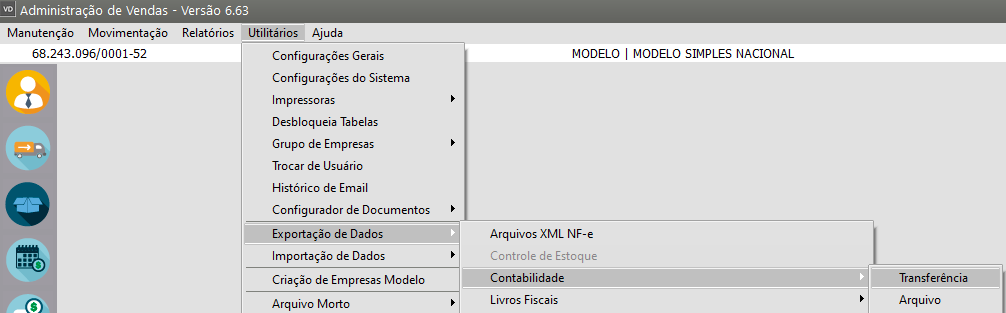

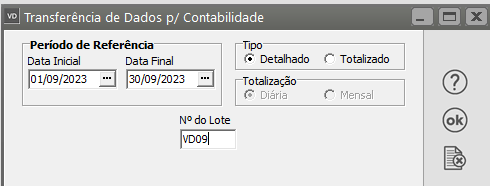

- Integração do Sistema de Emissão de NFe ou Vendas com o Sistema de Contabilidade

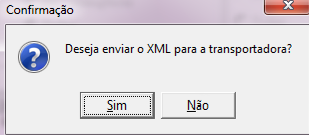

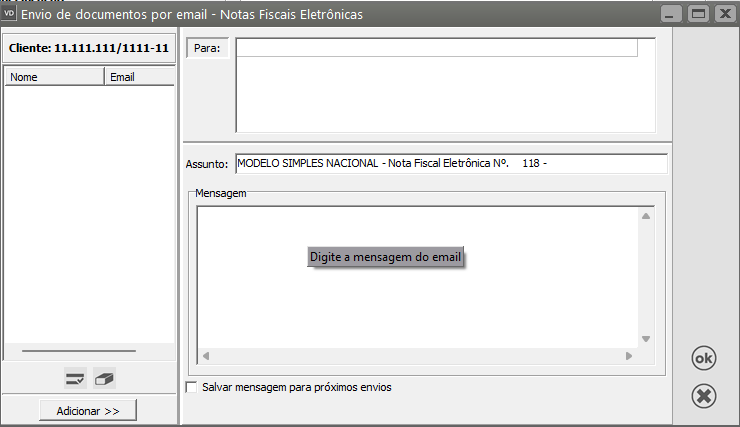

- Envio do XML da NFe para a Transportadora

- Integração do Sistema de Vendas e de Emissão de NFe com o Sistema de Contabilidade

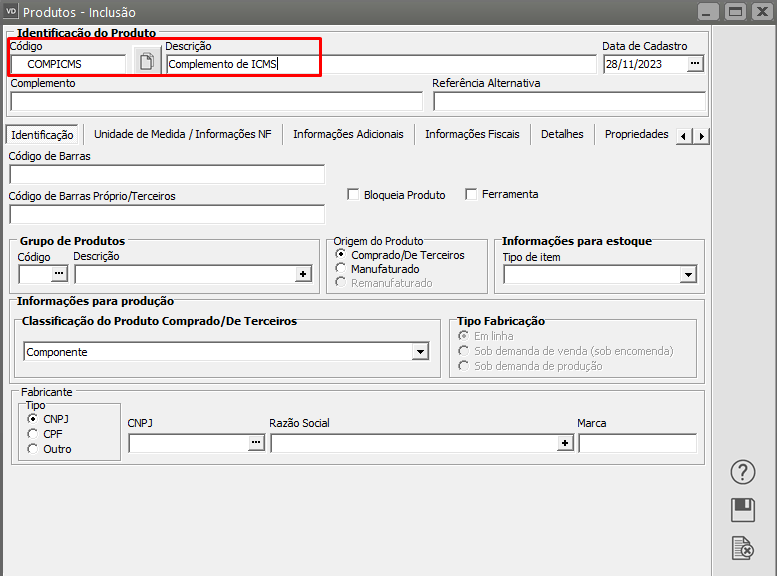

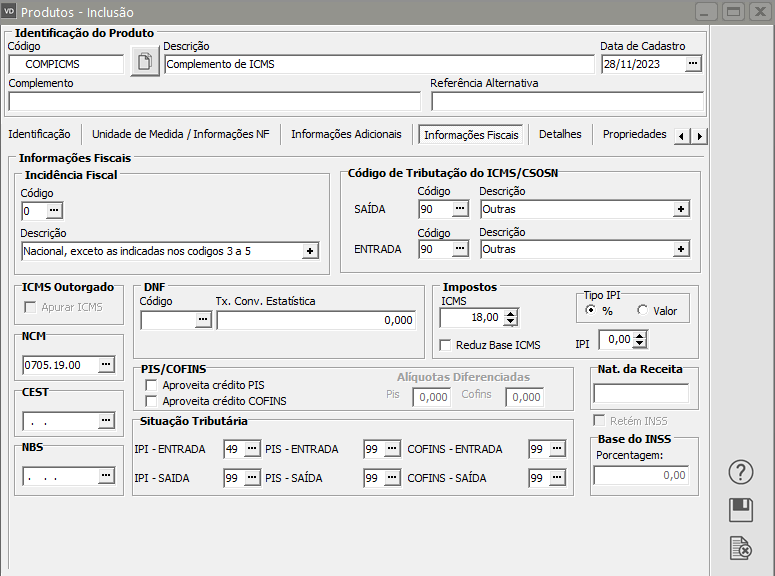

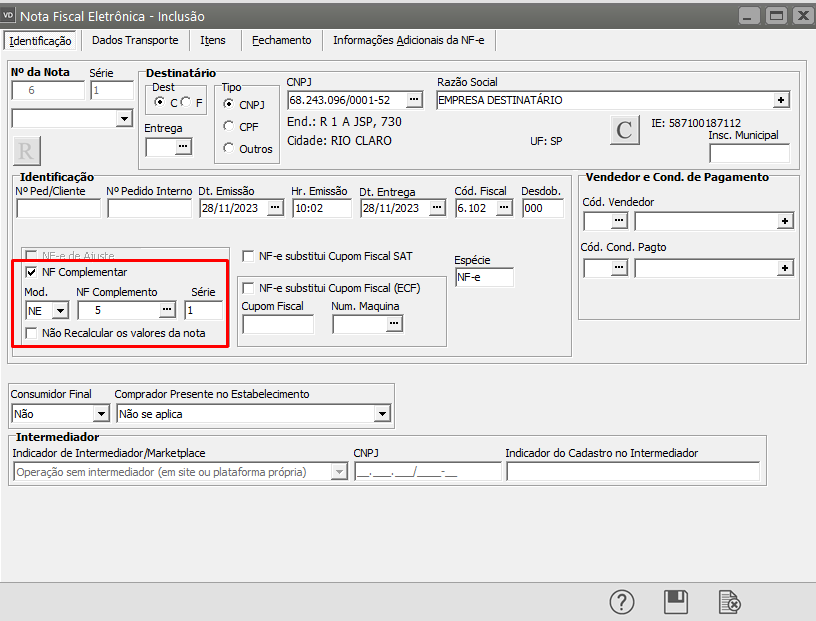

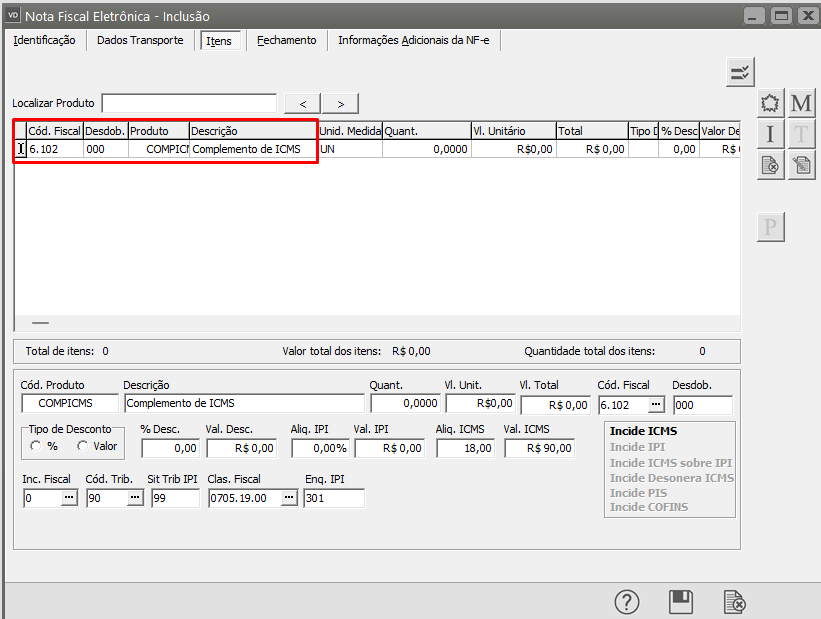

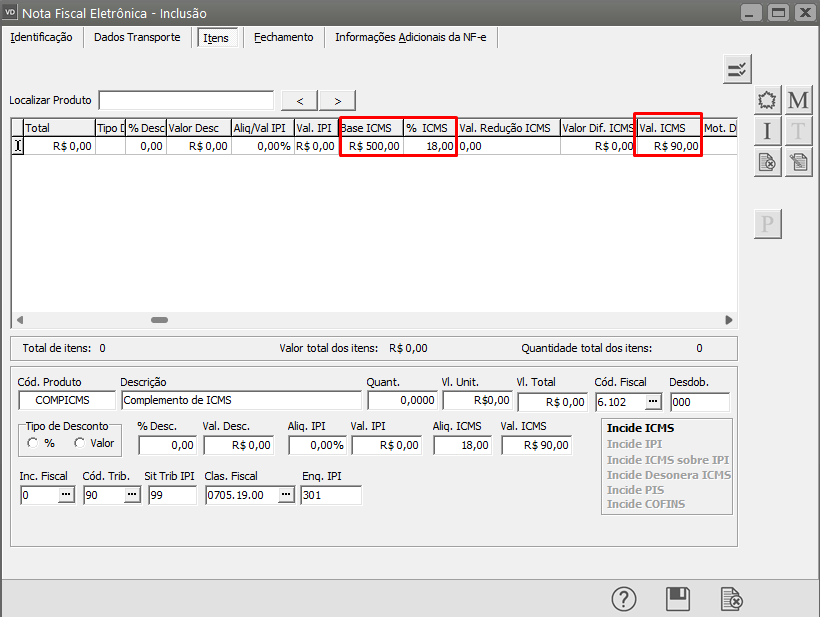

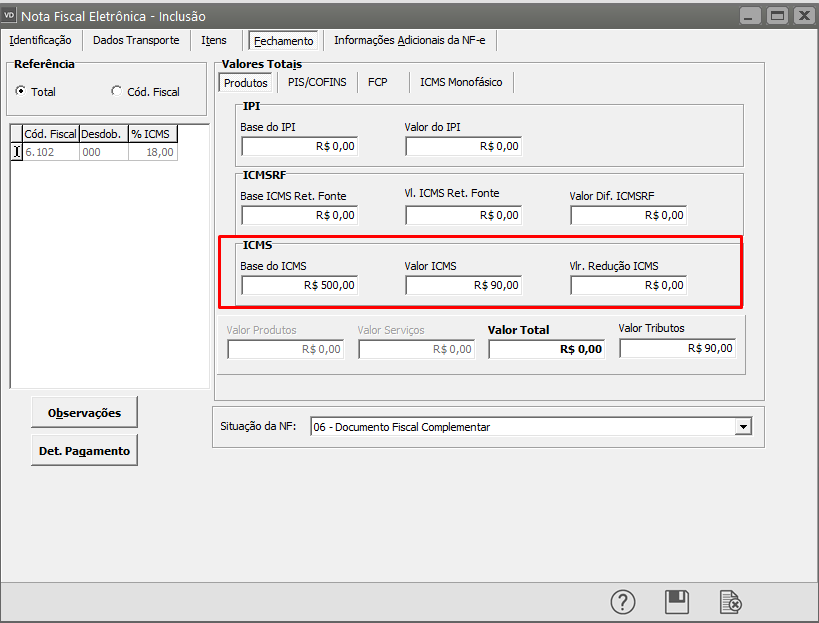

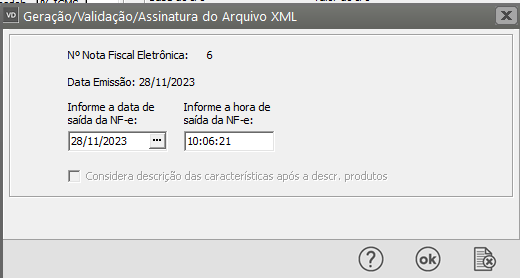

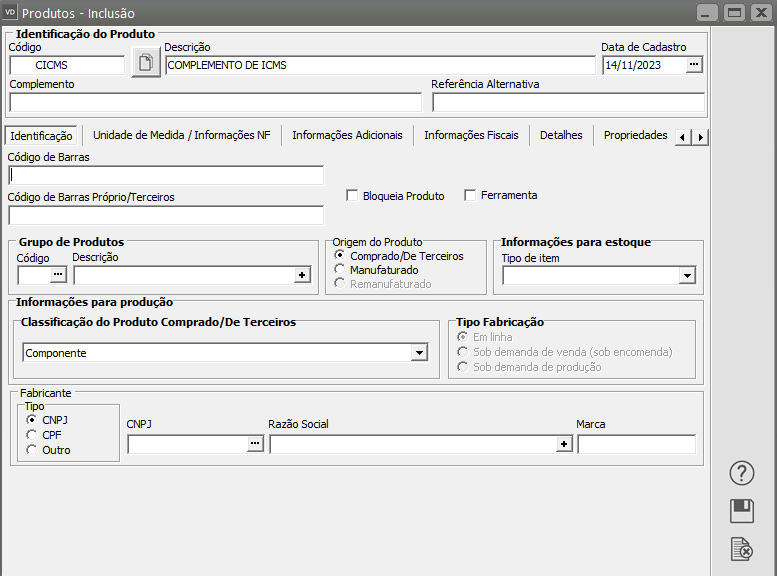

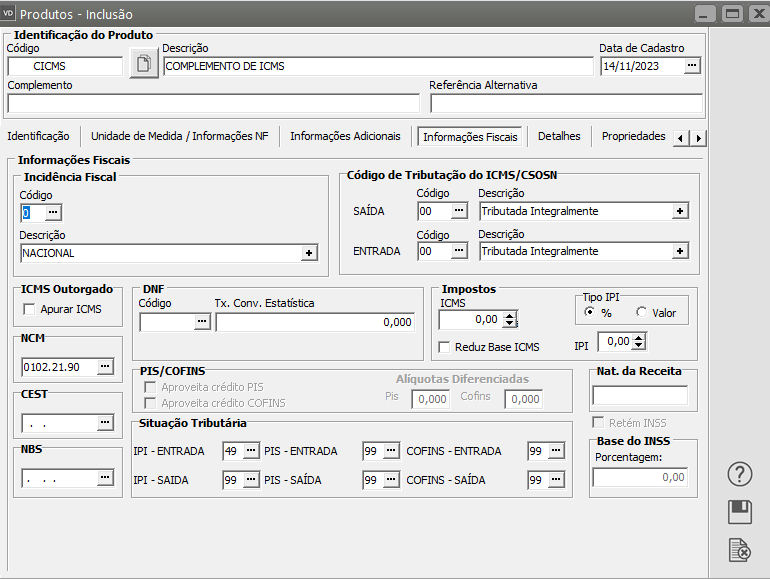

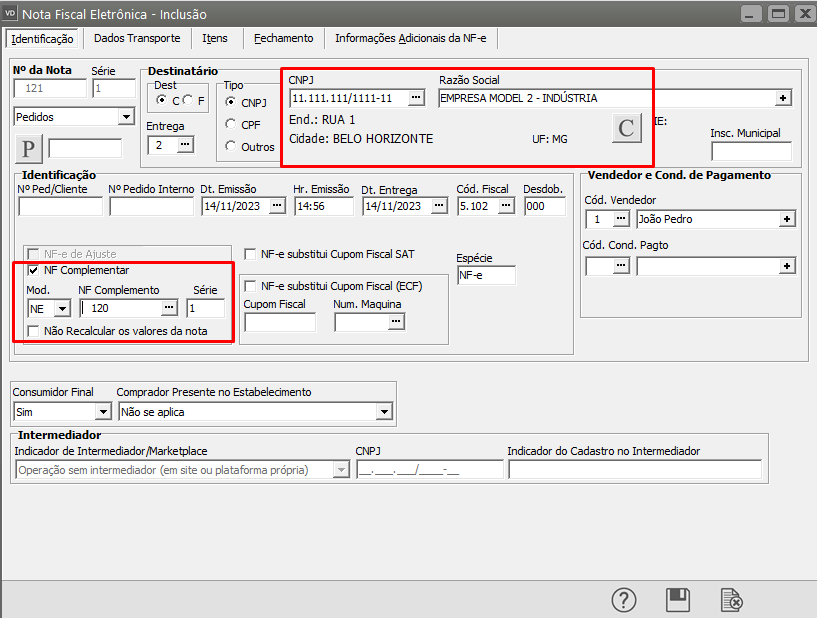

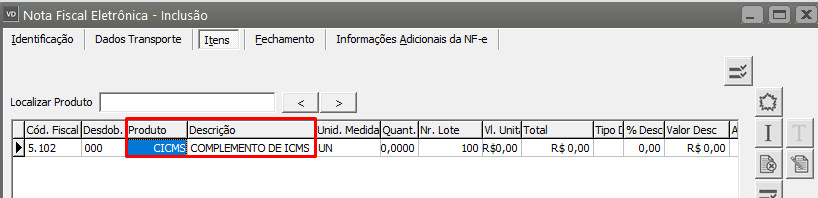

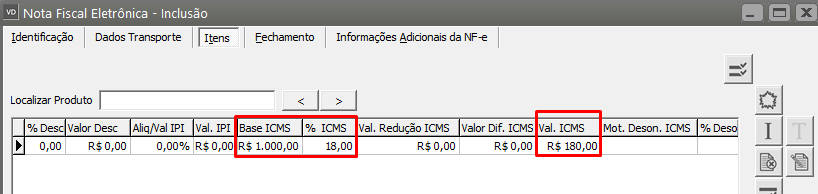

- Nota Fiscal de Complemento de ICMS

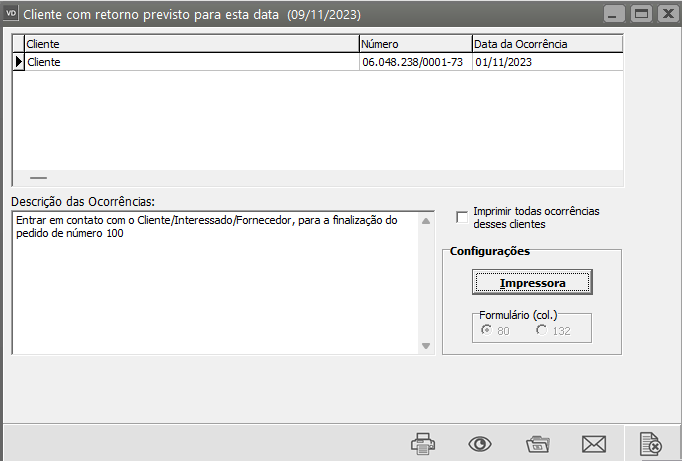

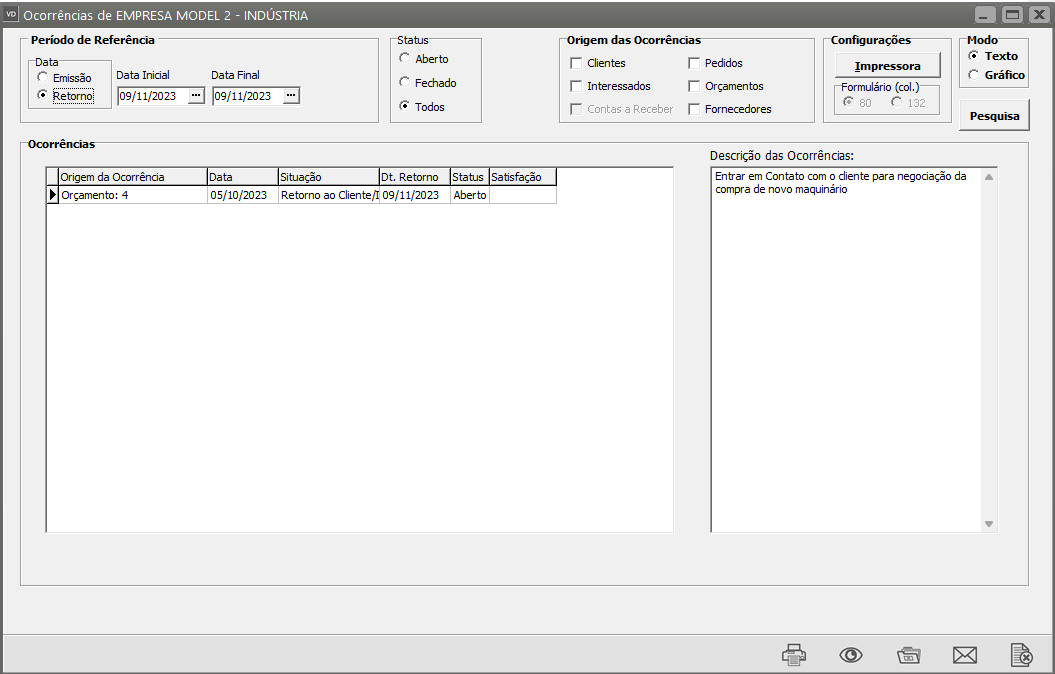

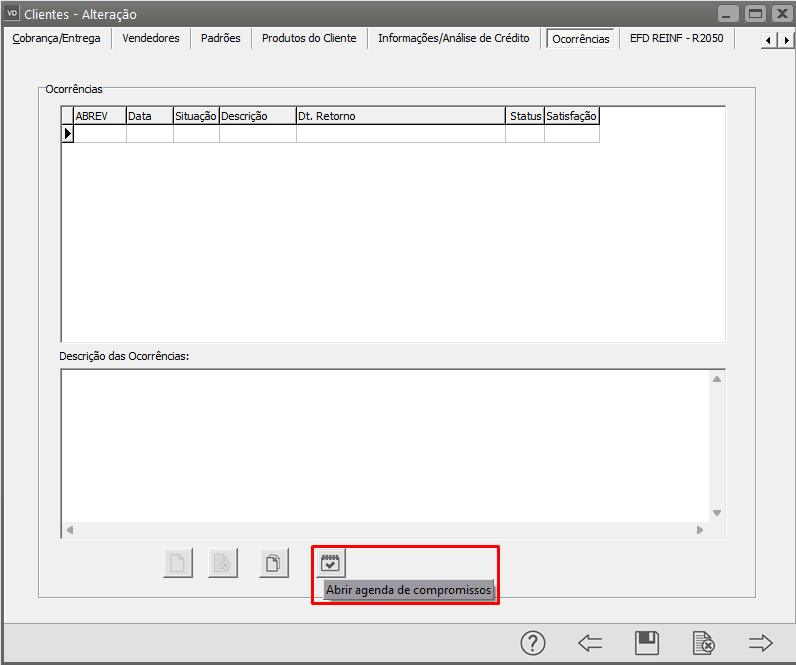

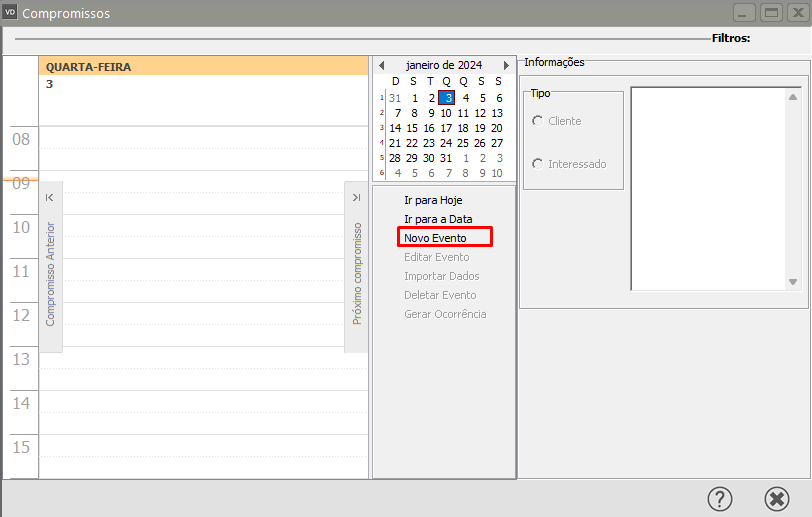

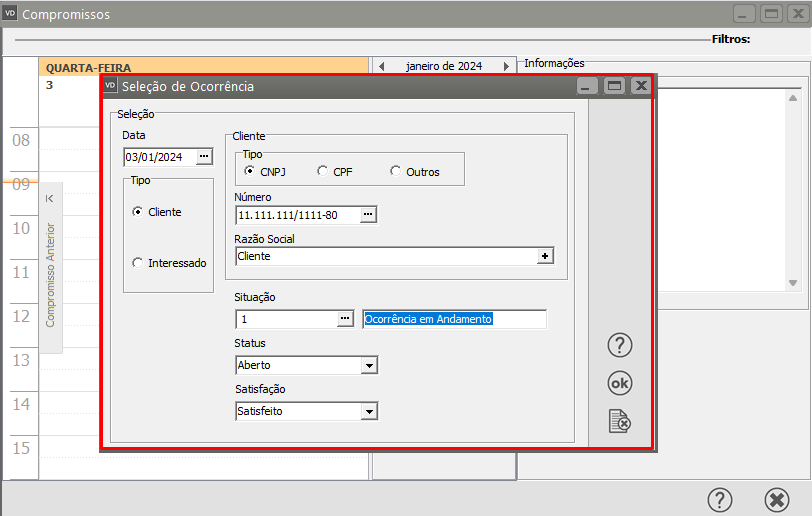

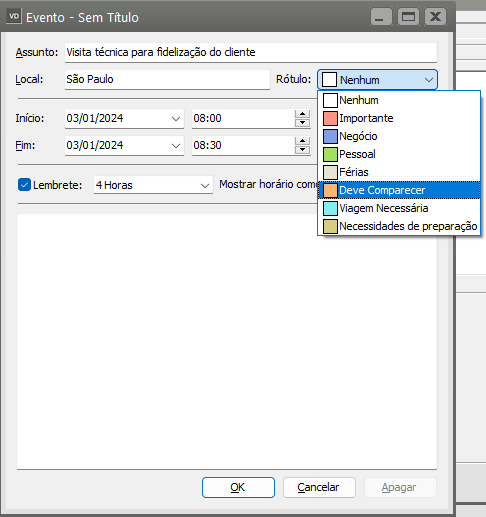

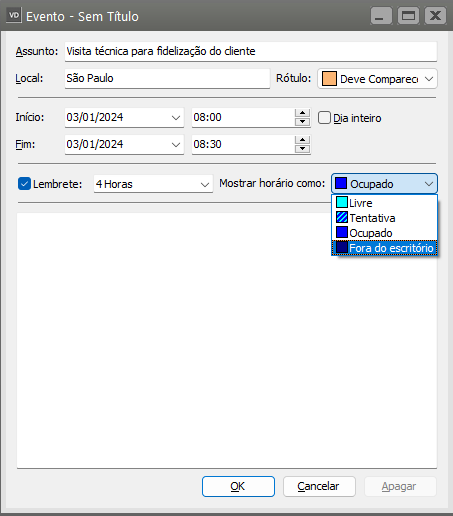

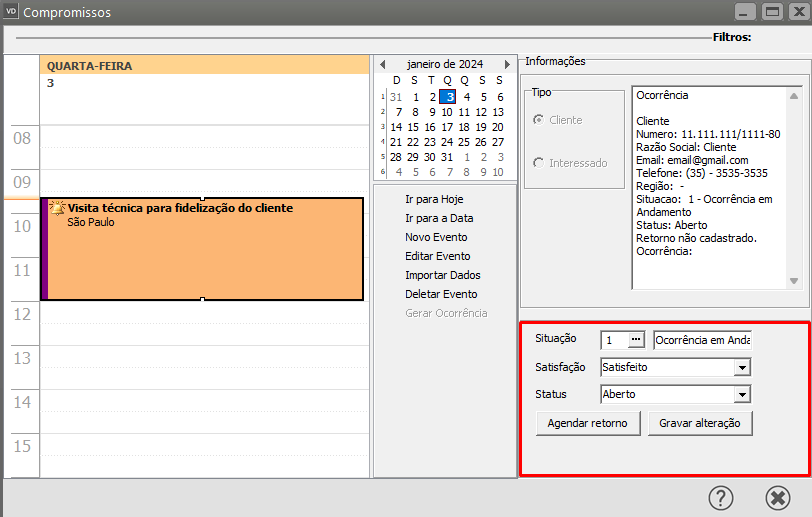

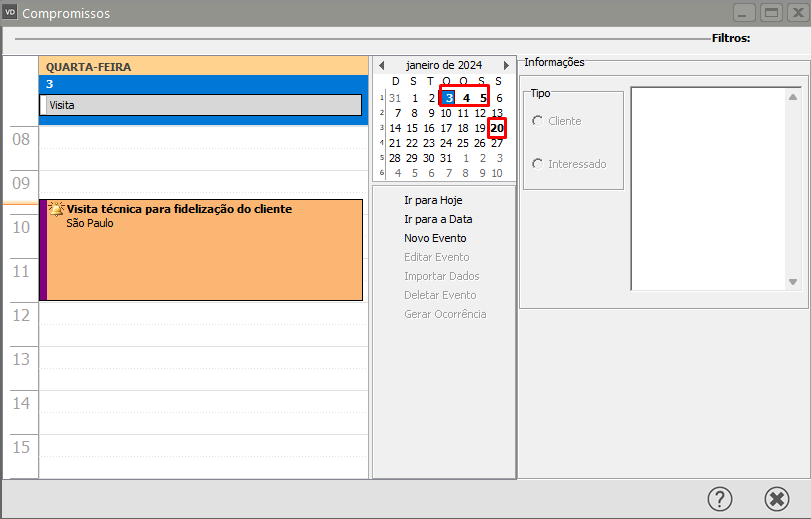

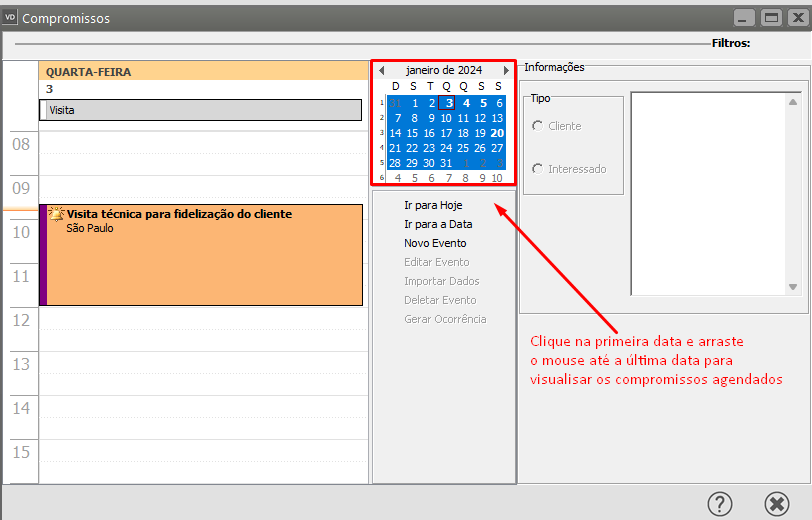

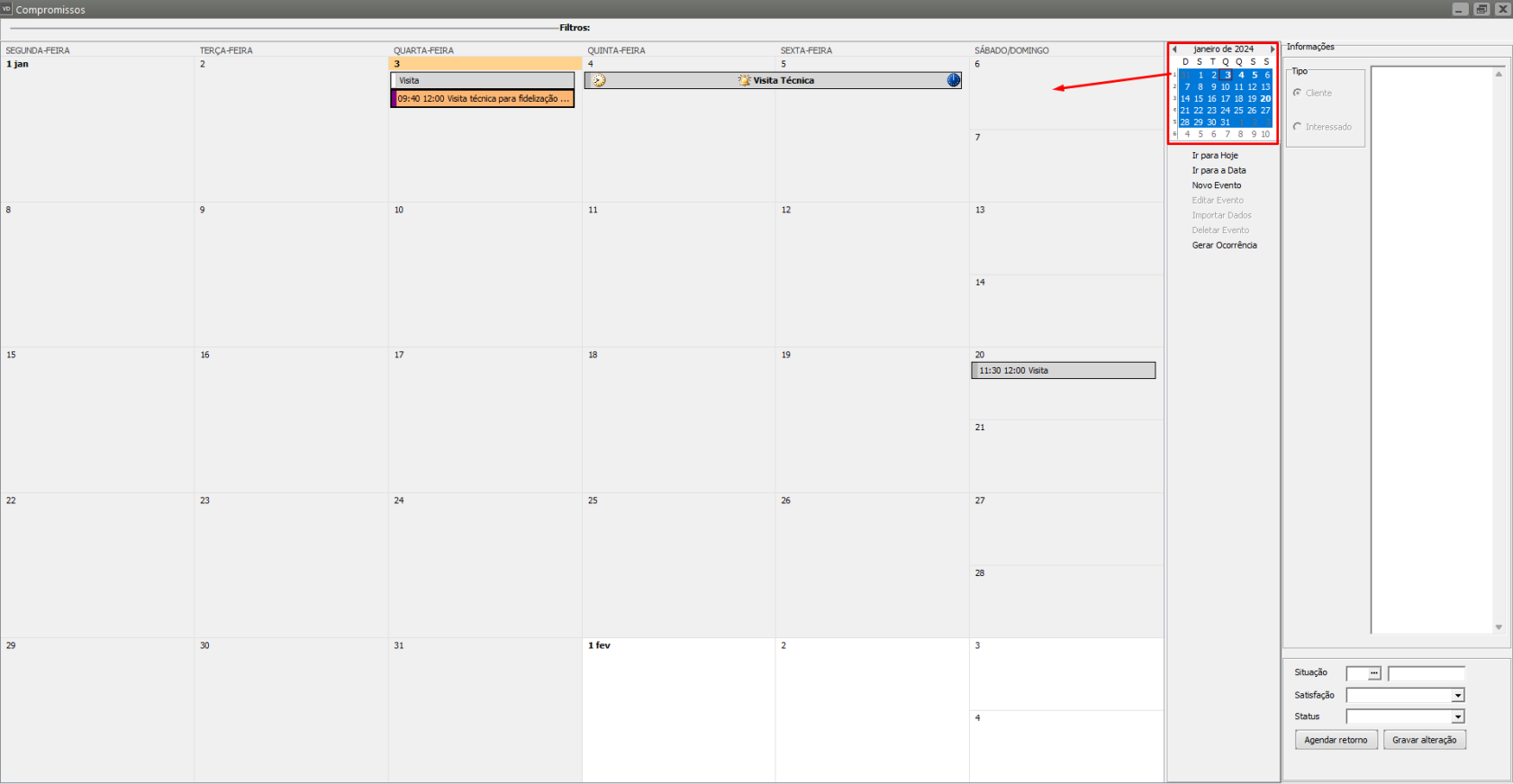

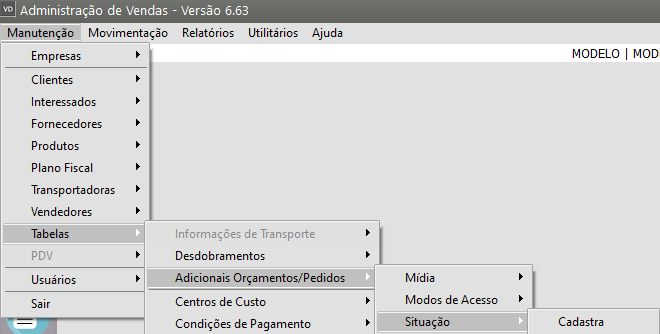

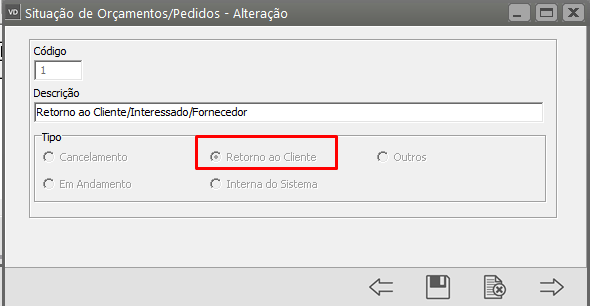

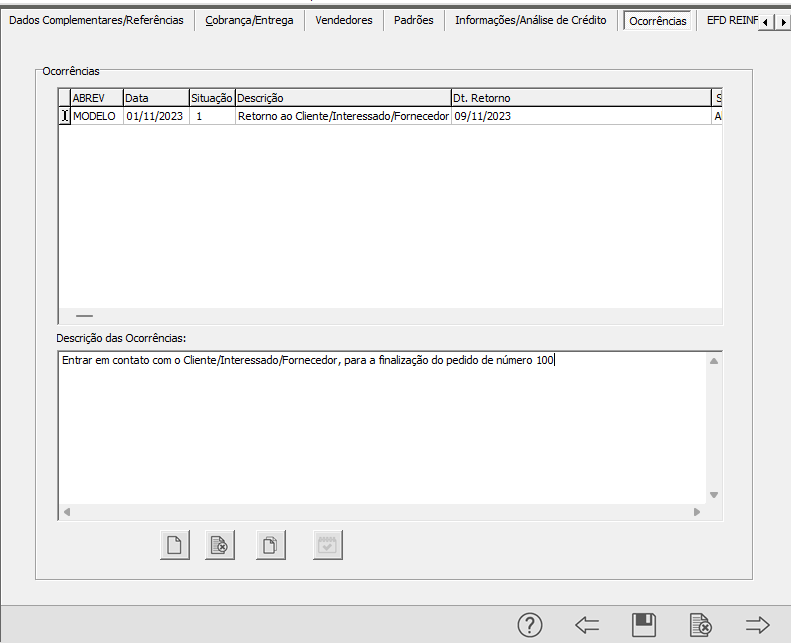

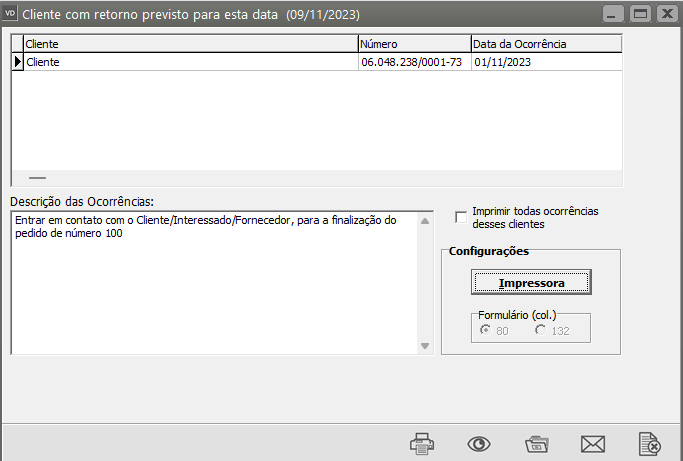

- Retorno ao Cliente/Fornecedor (agenda interna do Sistema)

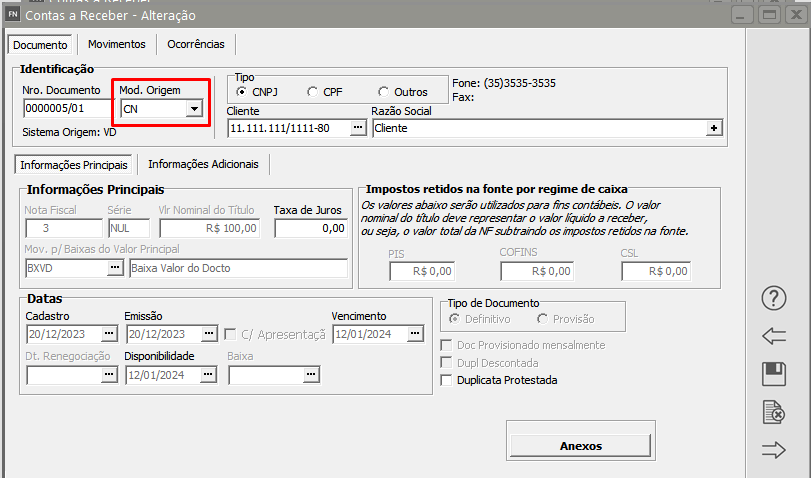

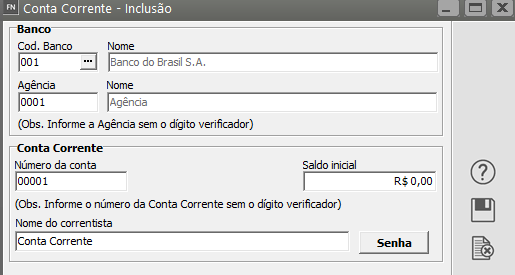

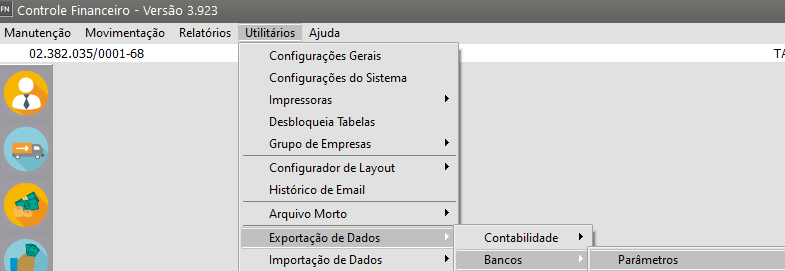

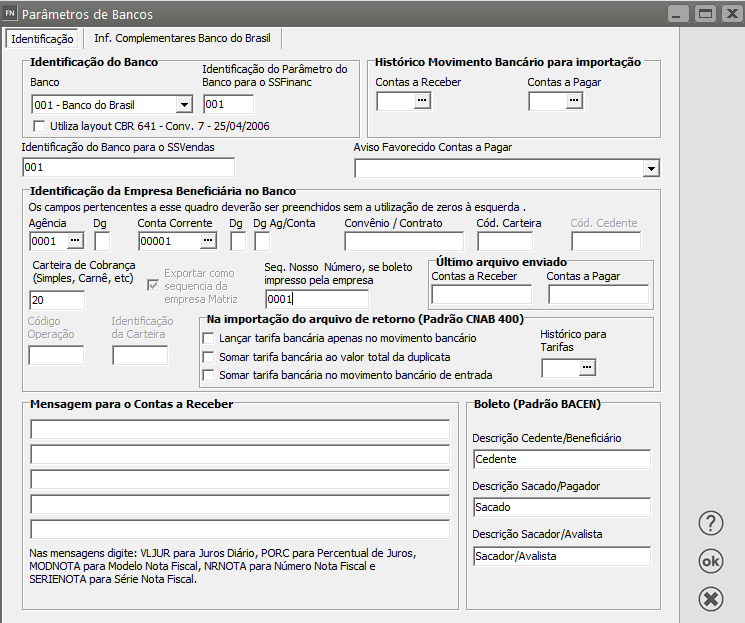

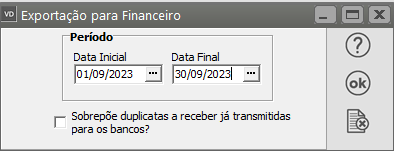

- Integração do Sistema de emissão de NFe e Sistema de Vendas com o Sistema Financeiro

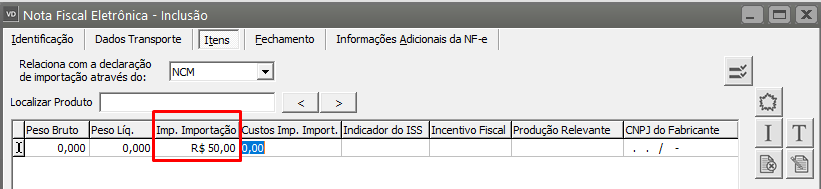

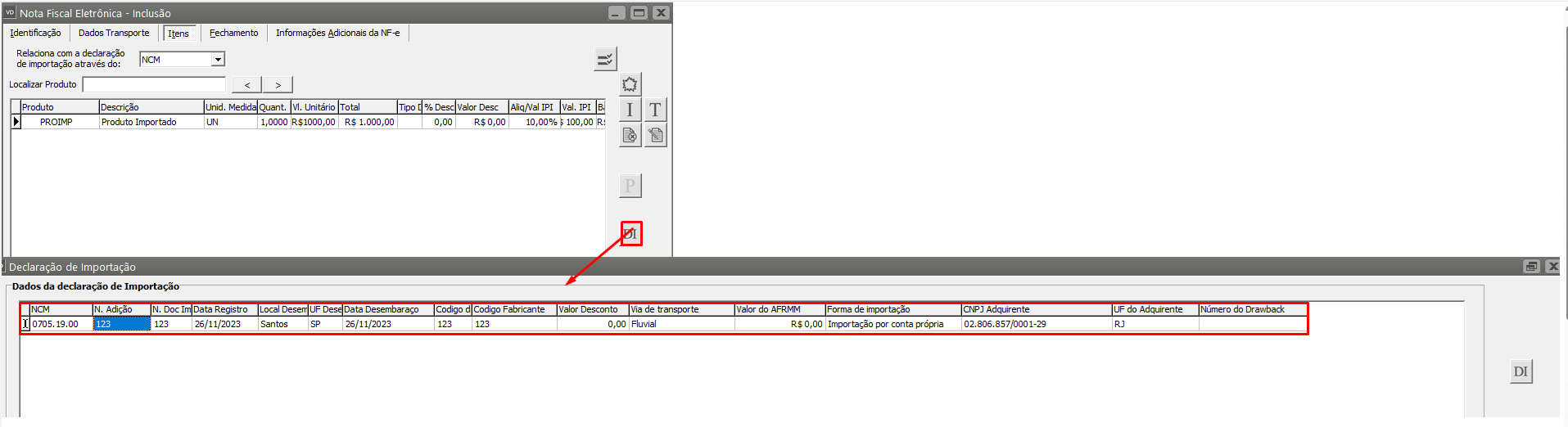

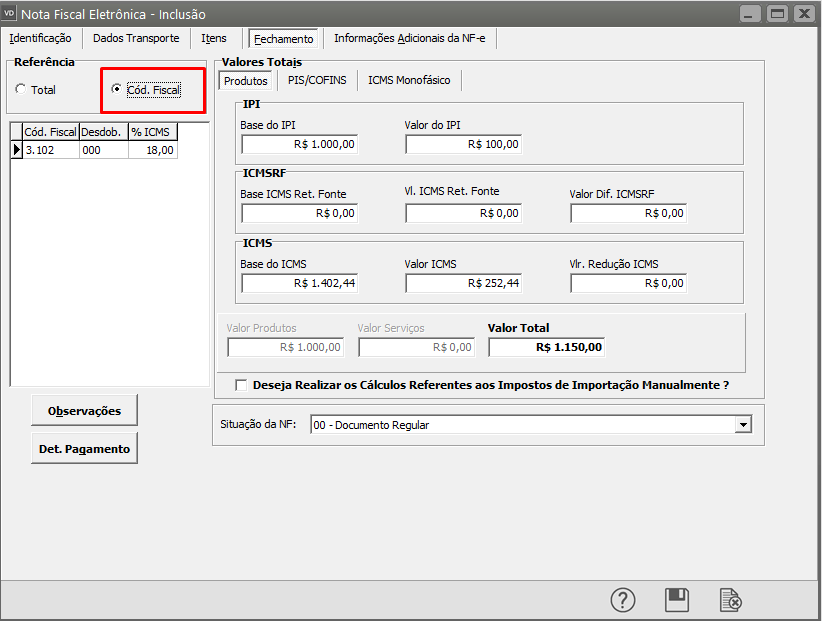

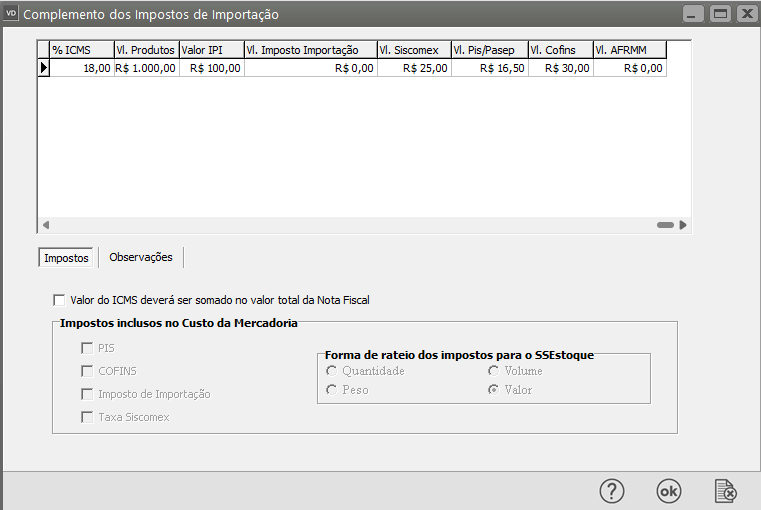

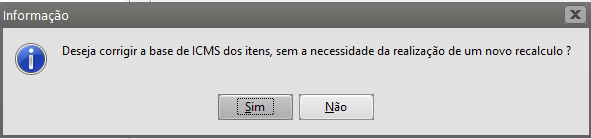

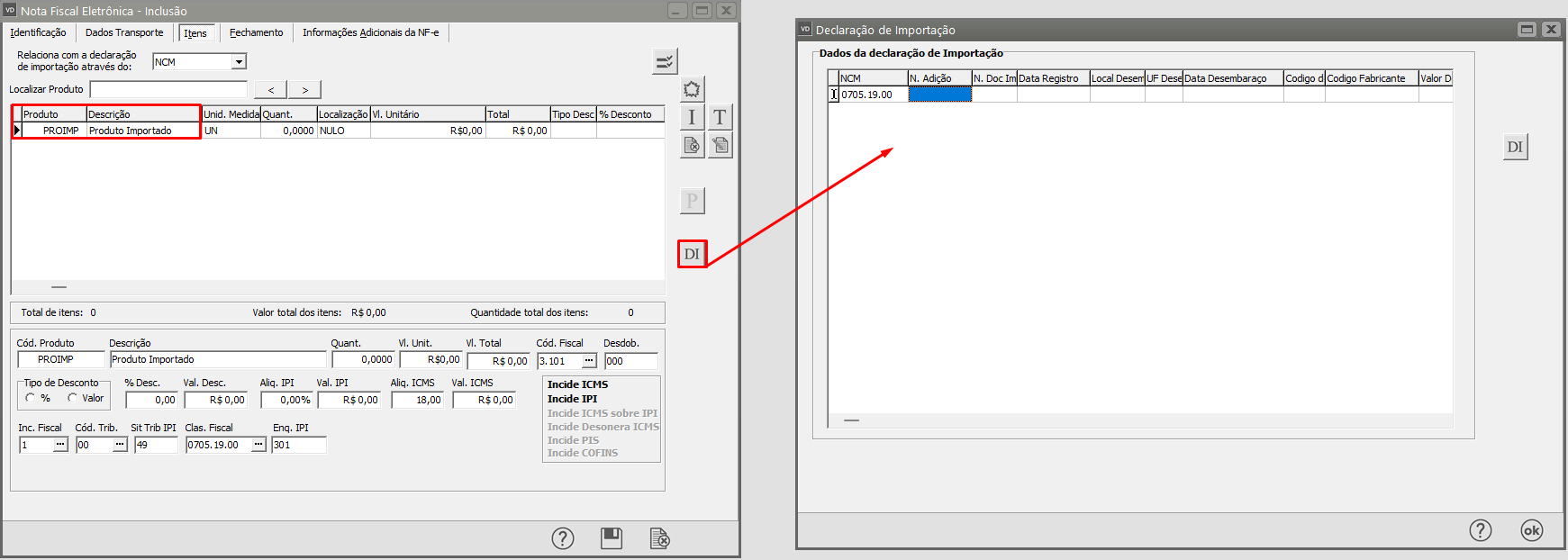

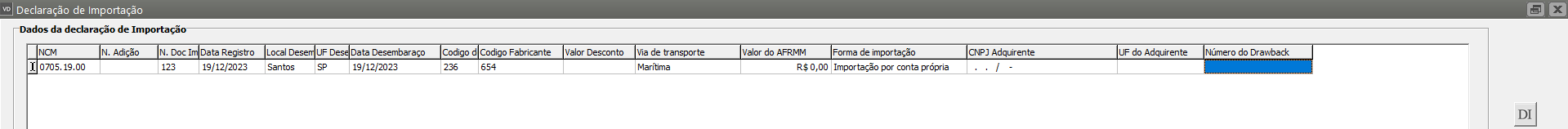

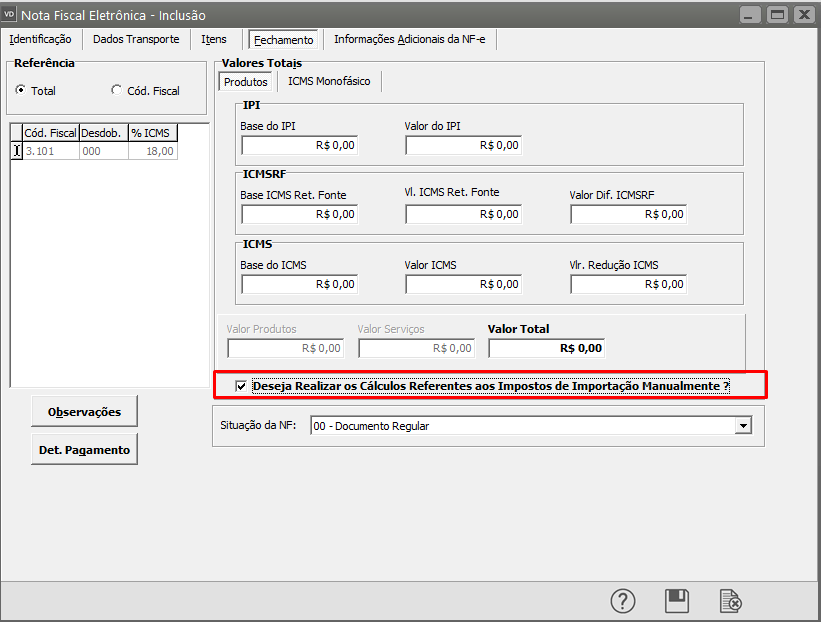

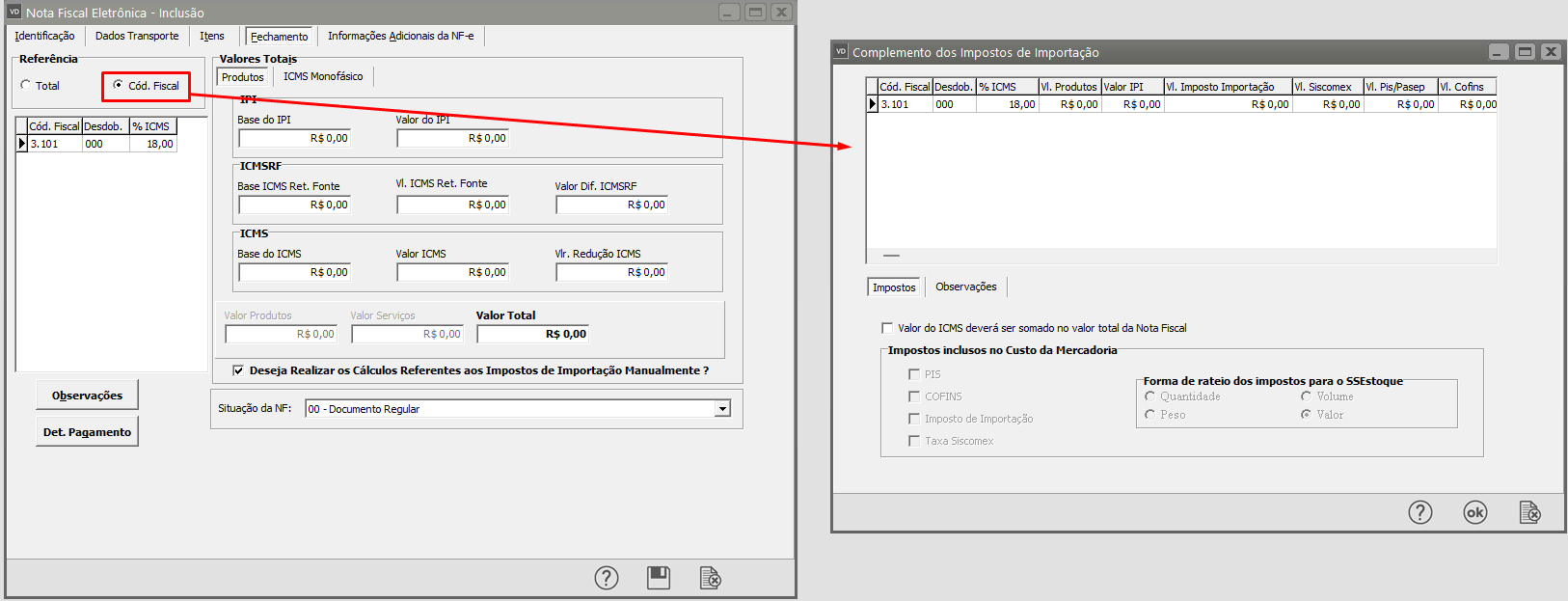

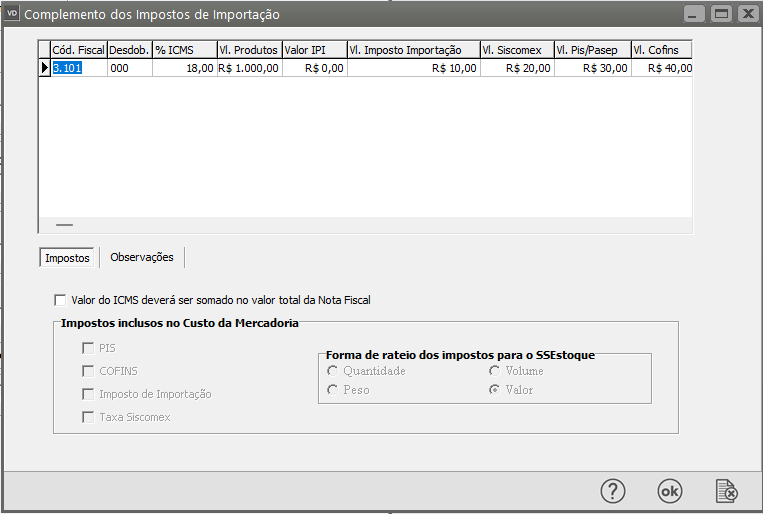

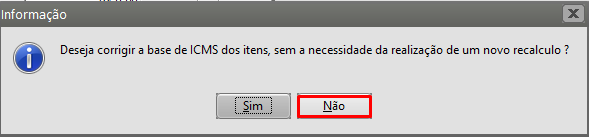

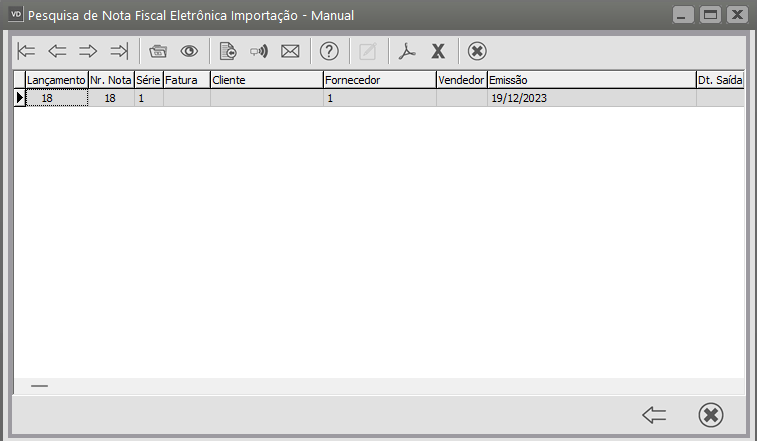

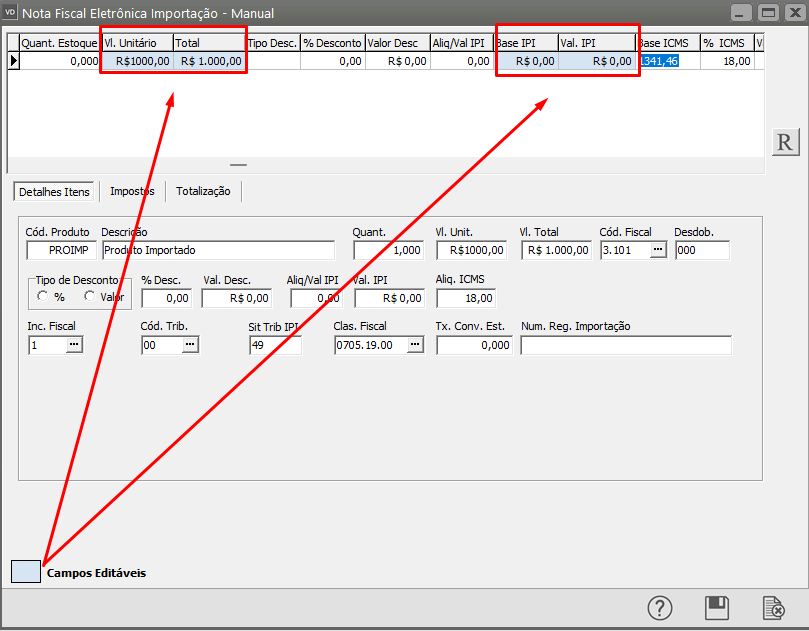

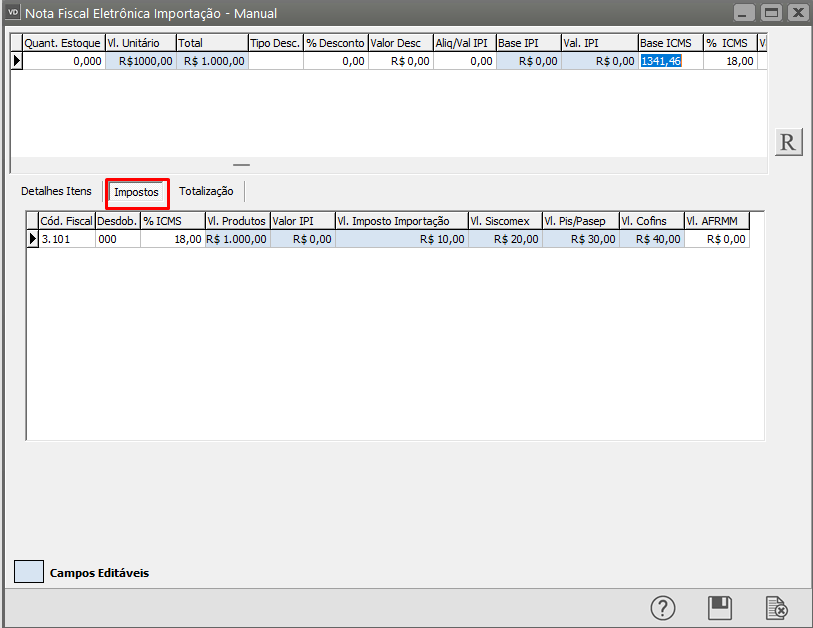

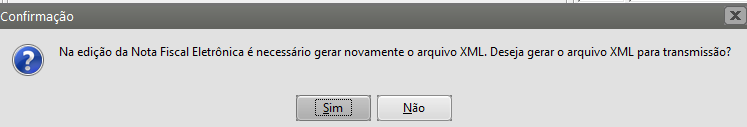

- Alteração manual dos valores de Impostos de Importação

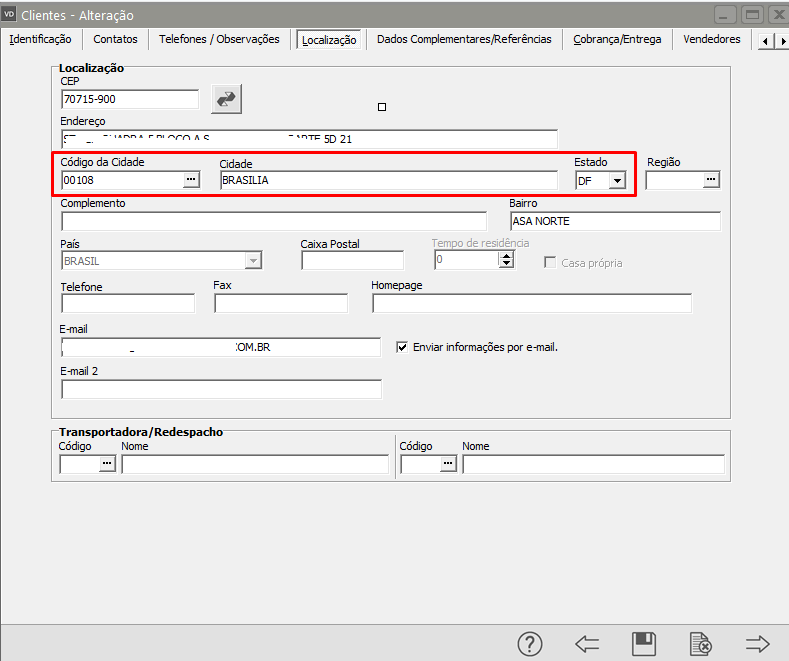

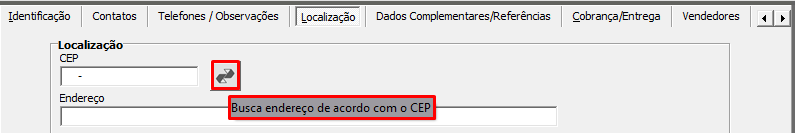

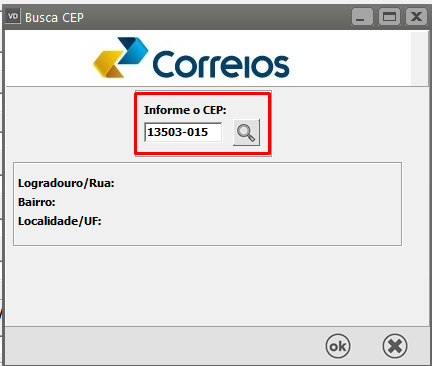

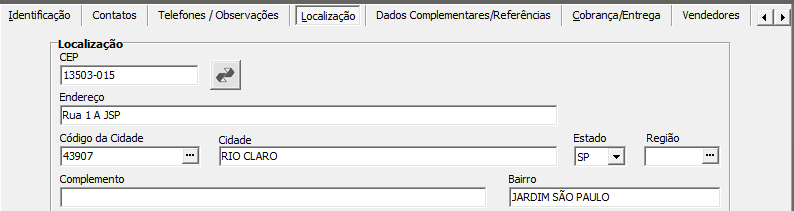

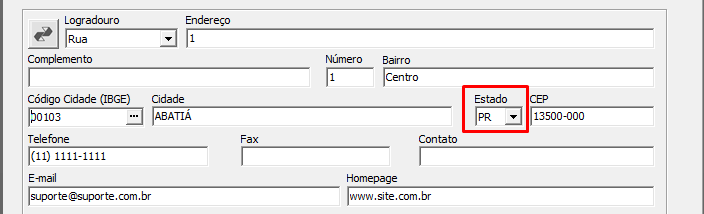

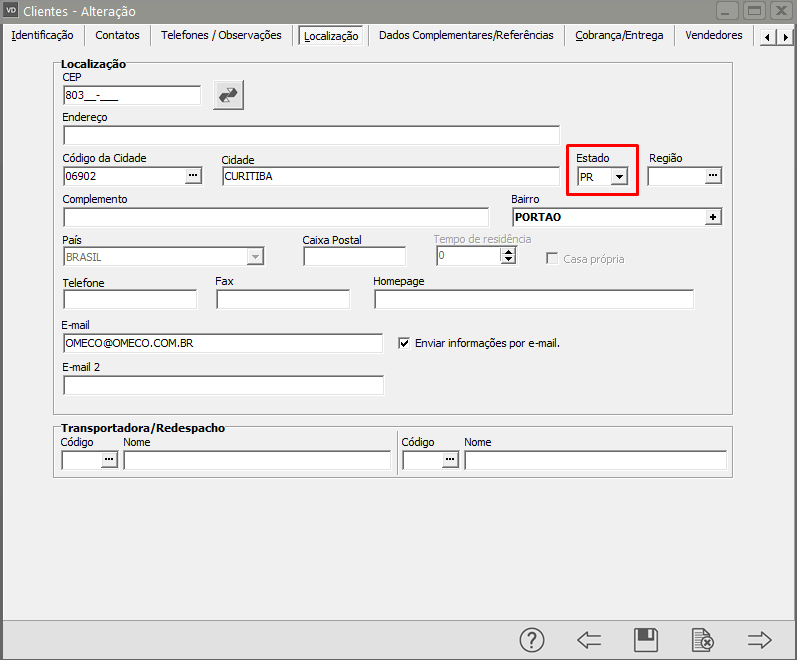

- Busca de Endereço de acordo com o CEP (Código de Endereçamento Fiscal)

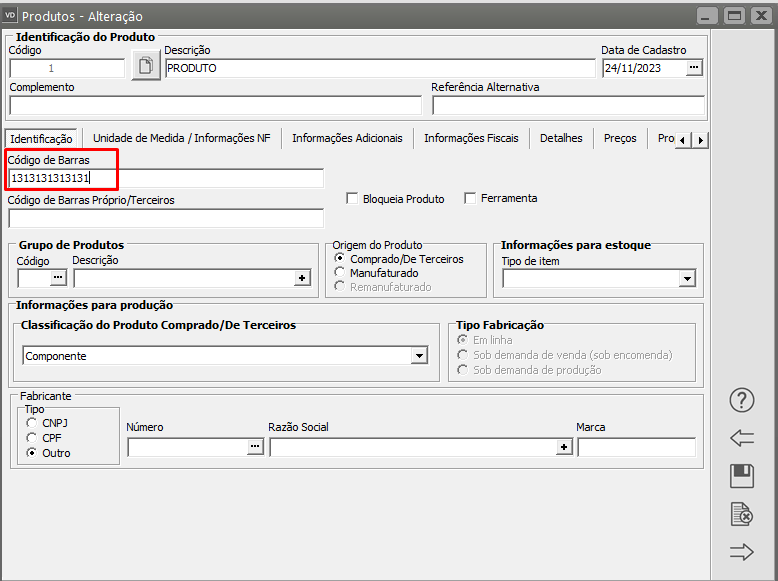

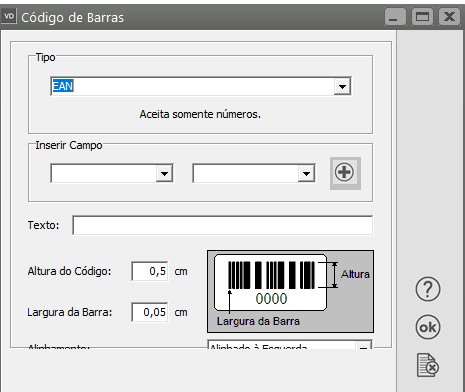

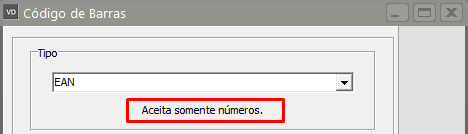

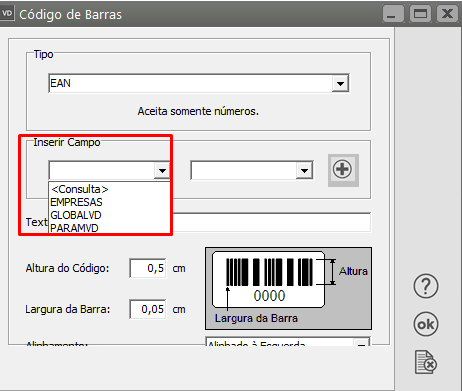

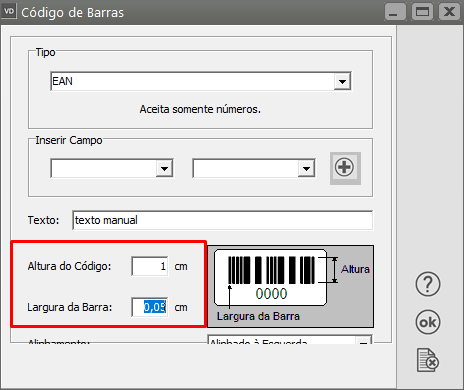

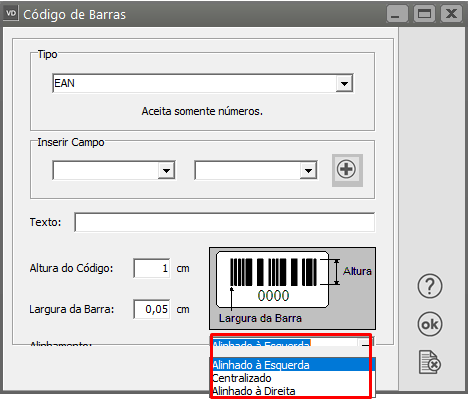

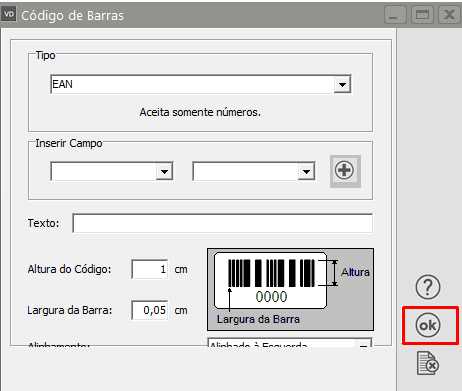

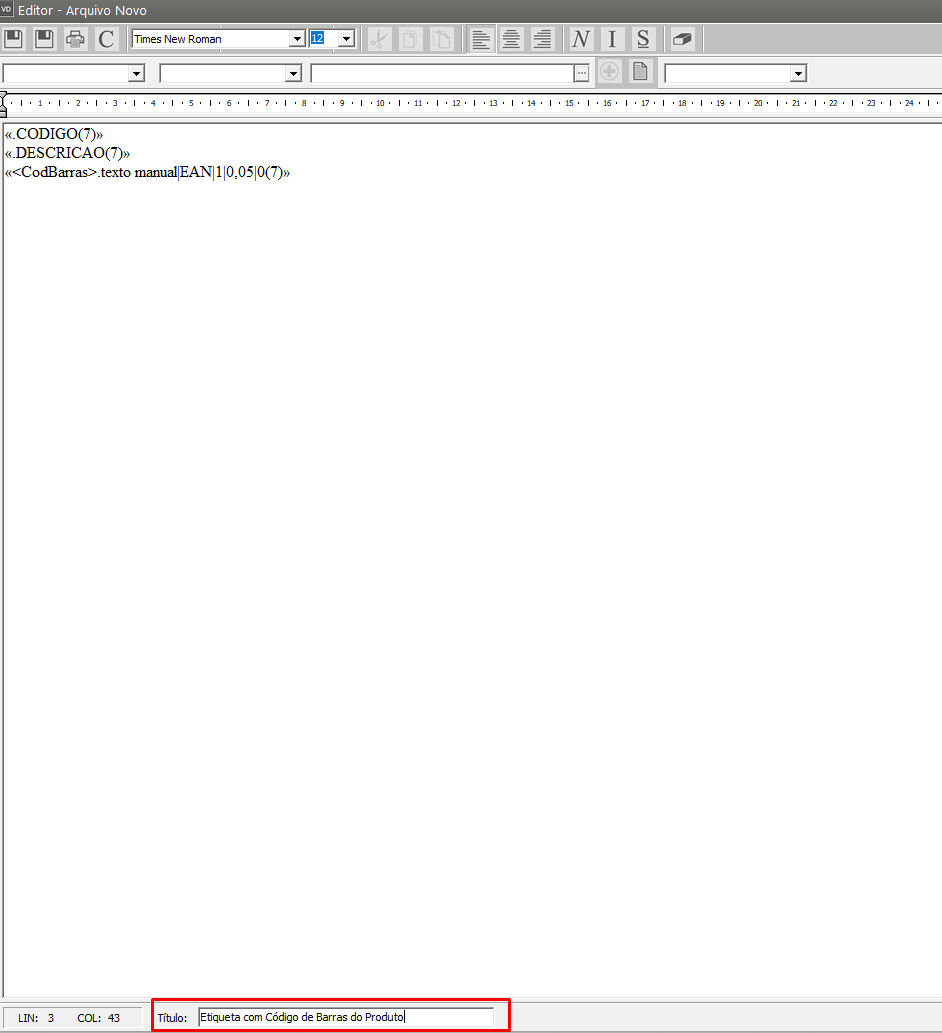

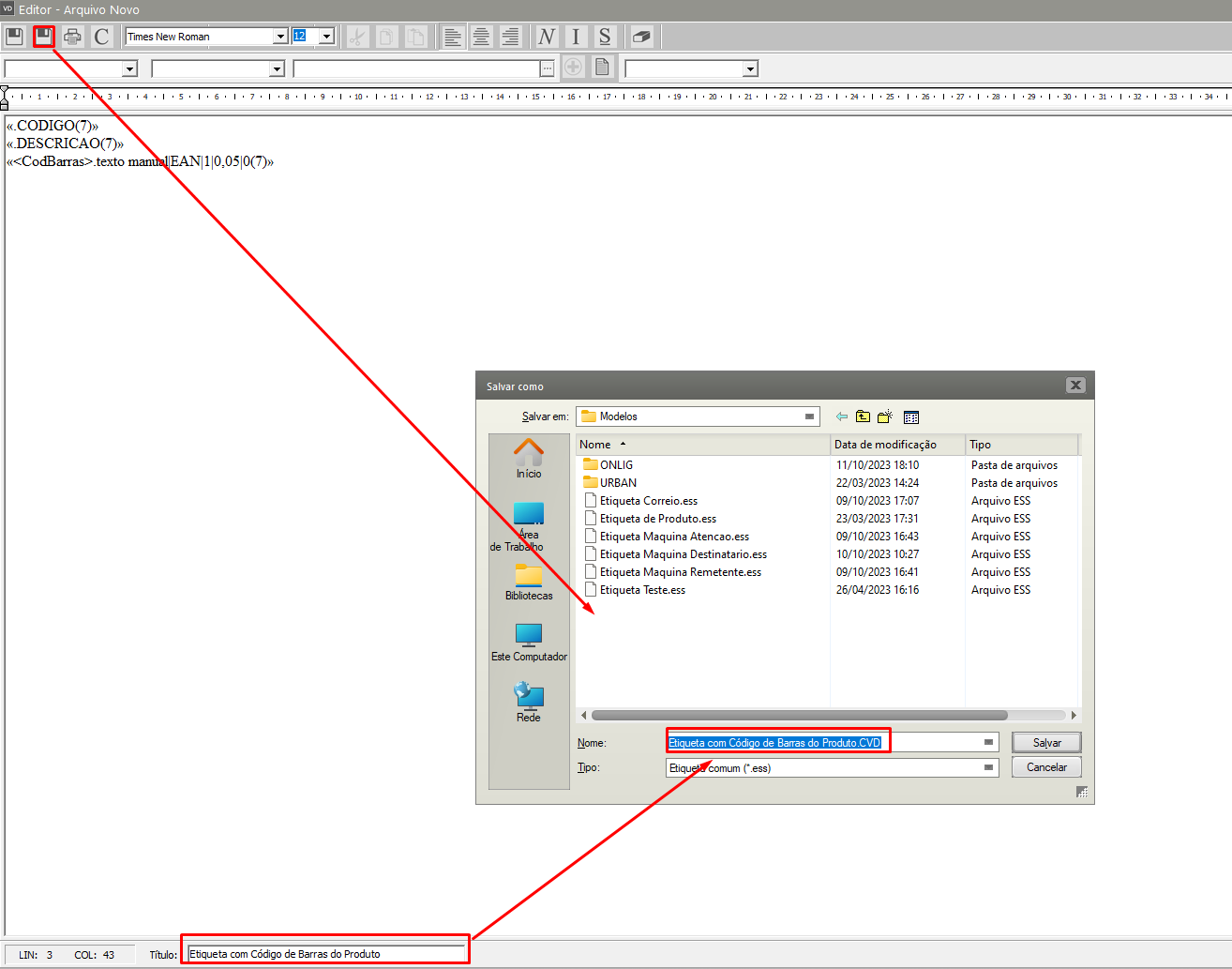

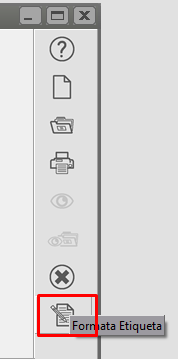

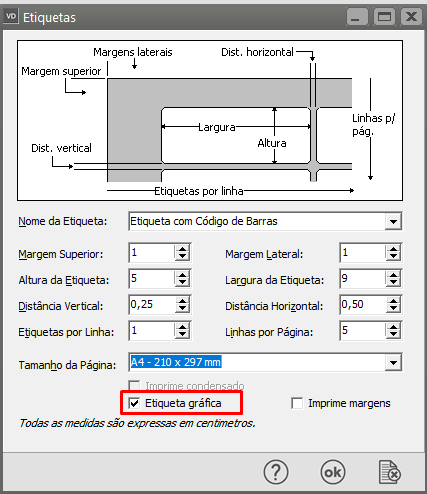

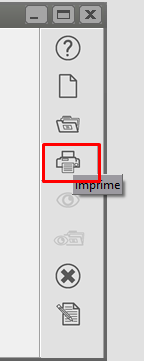

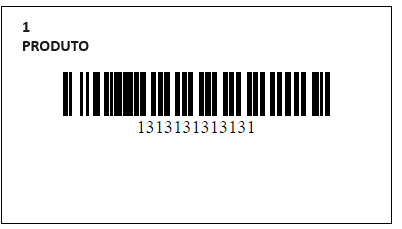

- Etiqueta com código de barras do produto

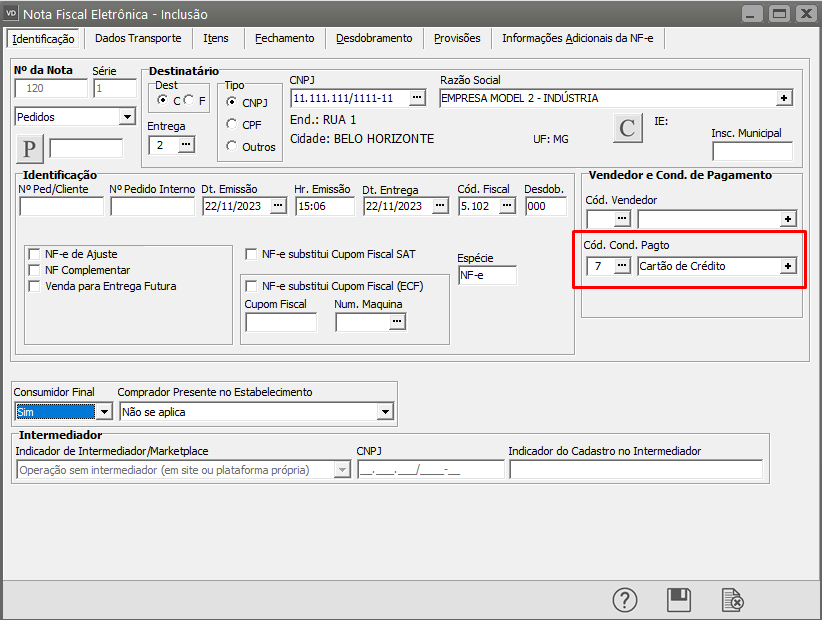

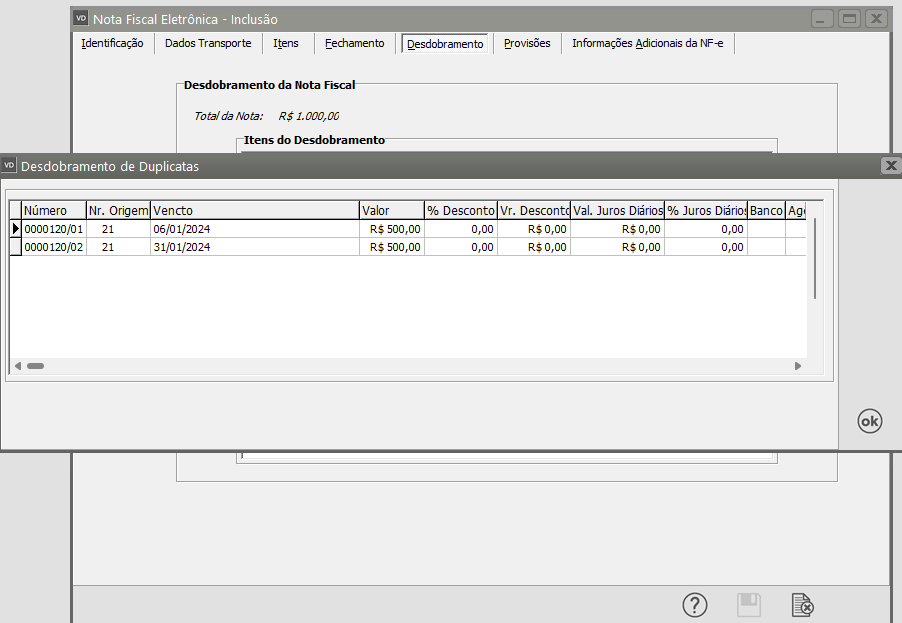

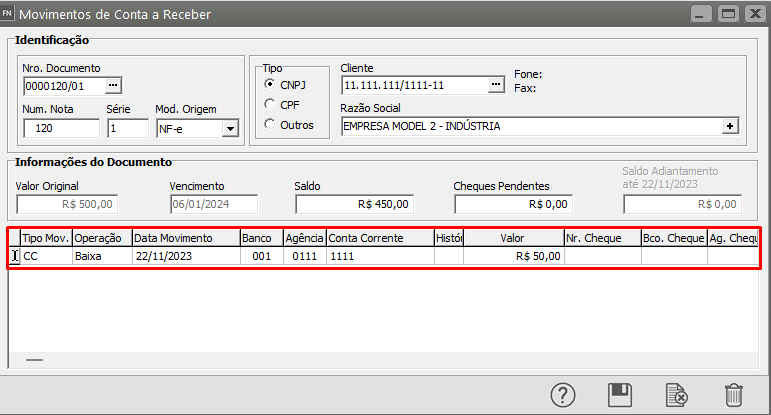

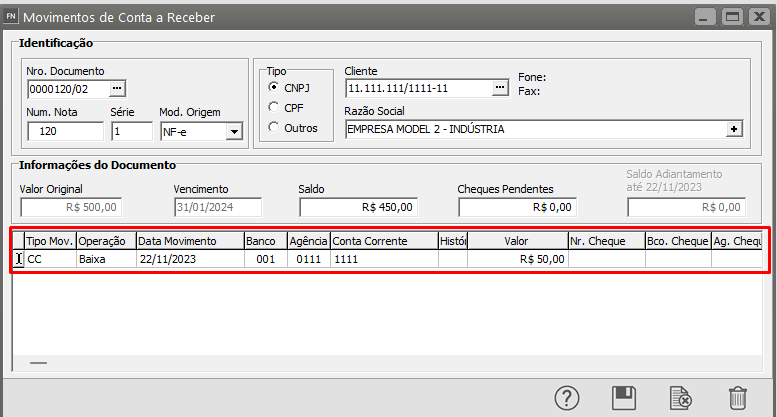

- Venda com pagamento através de cartão de crédito

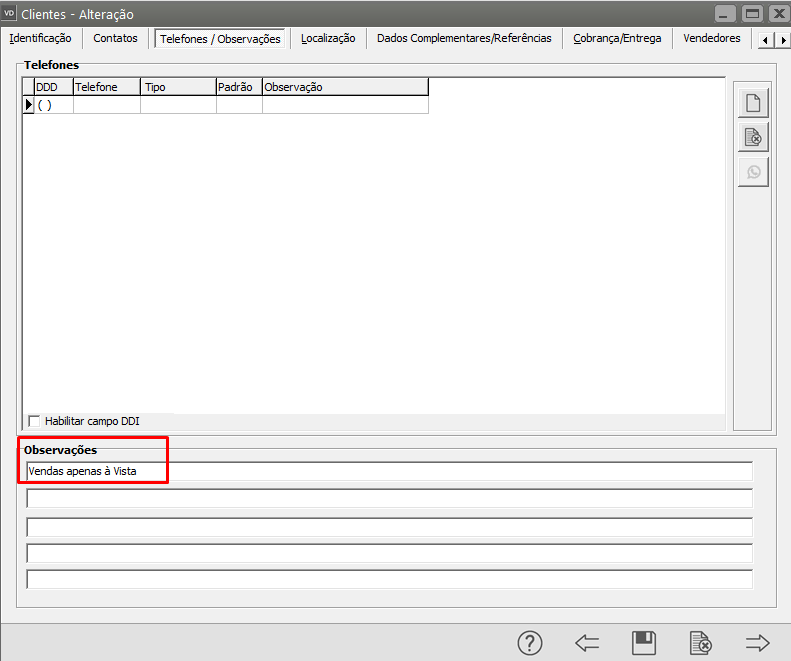

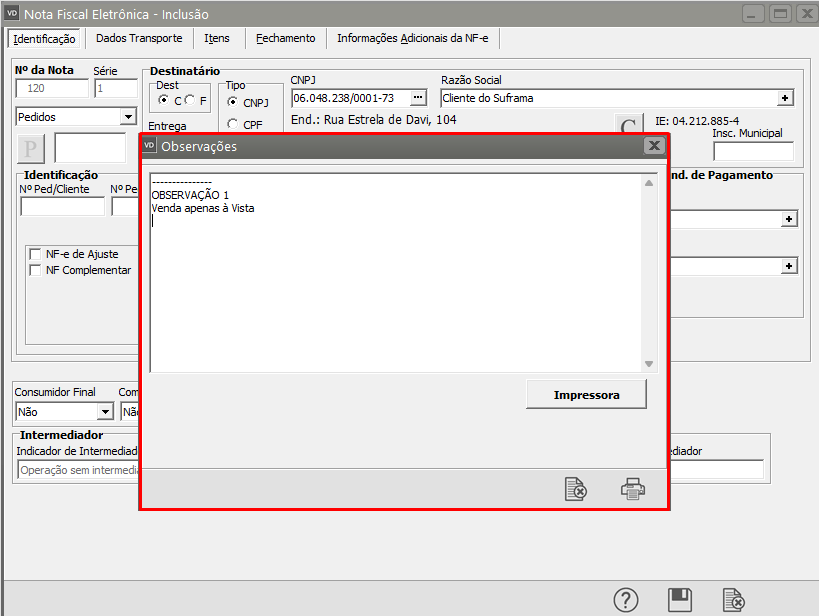

- Exibe Observações do Cliente na emissão do documento fiscal

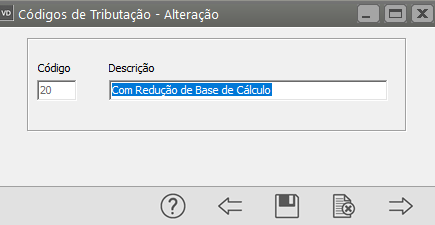

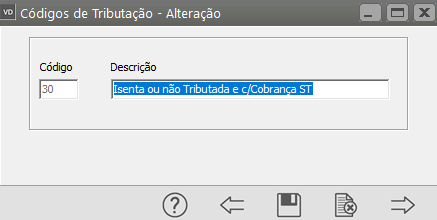

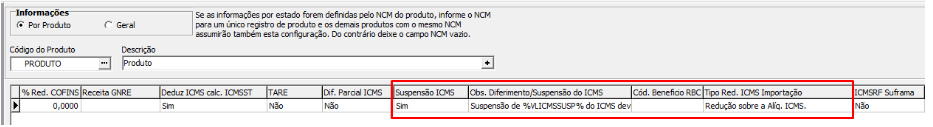

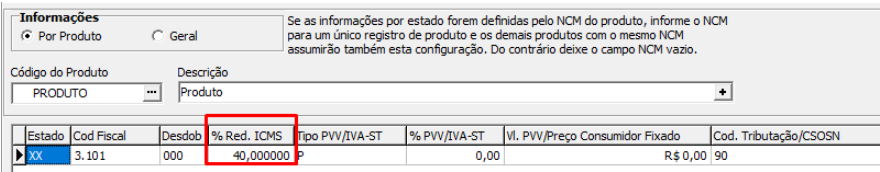

- Parametrização do sistema para calcular Redução na base do ICMS

- Emissão de Nota Fiscal com Redução do valor do ICMS (Emitente e Destinatário do Estado do Paraná)

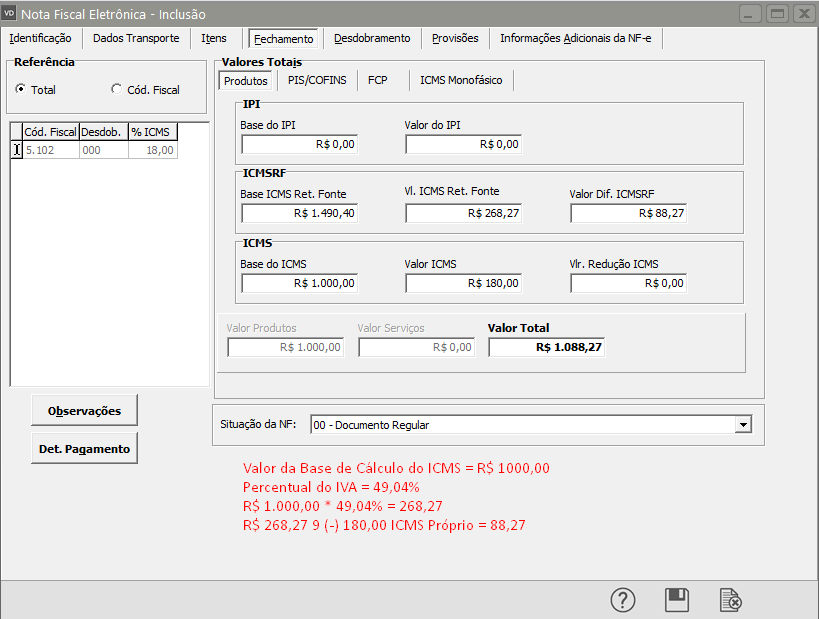

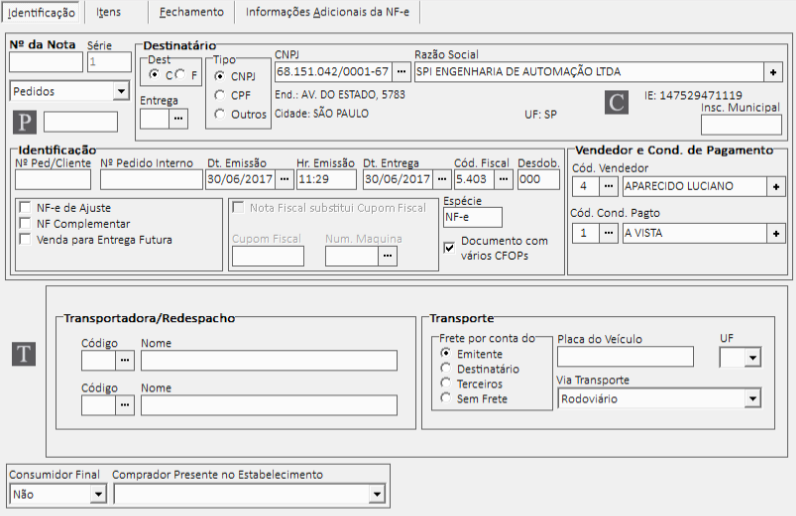

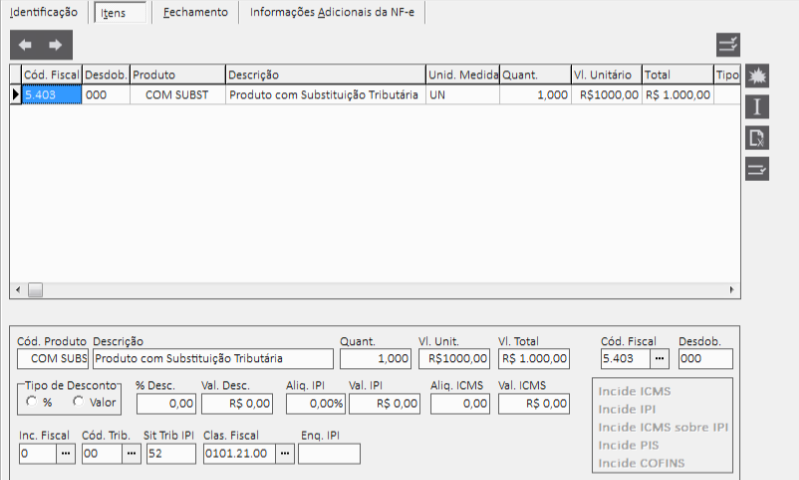

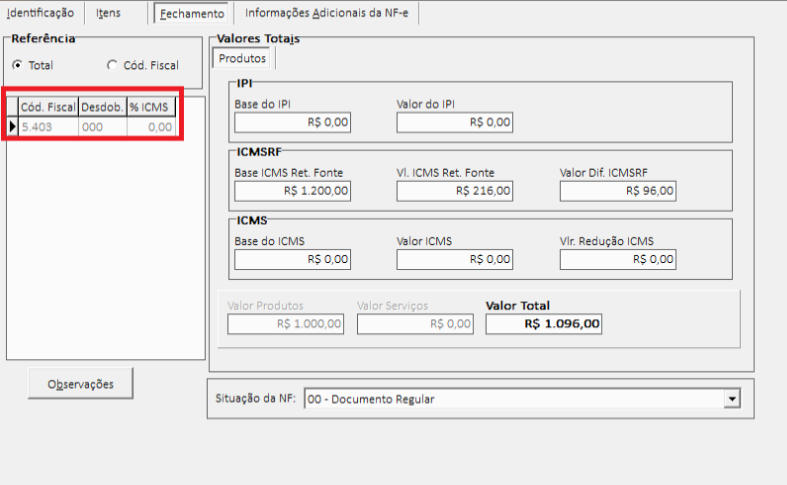

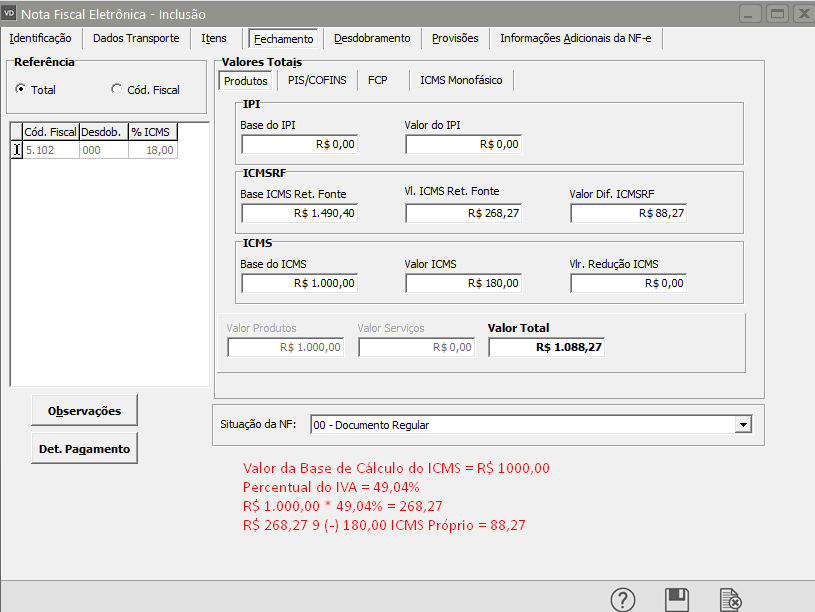

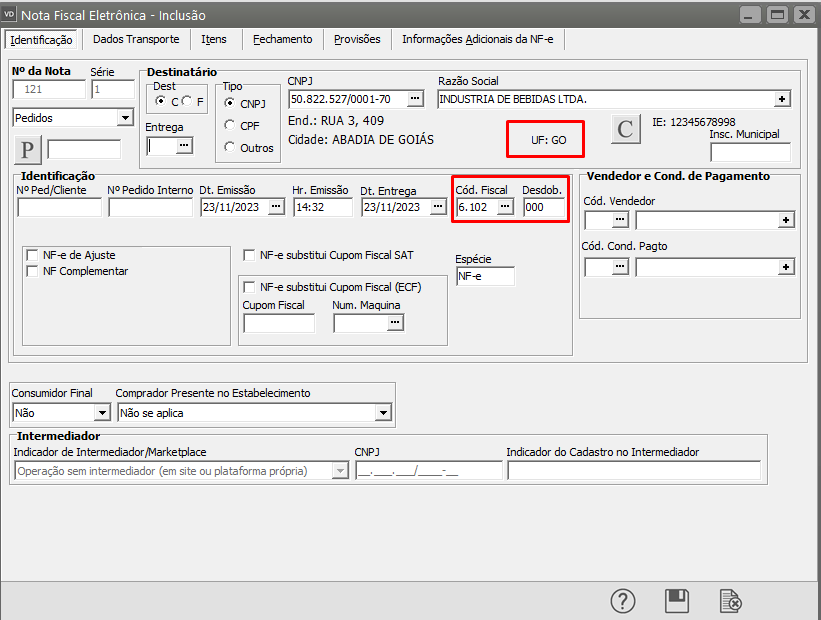

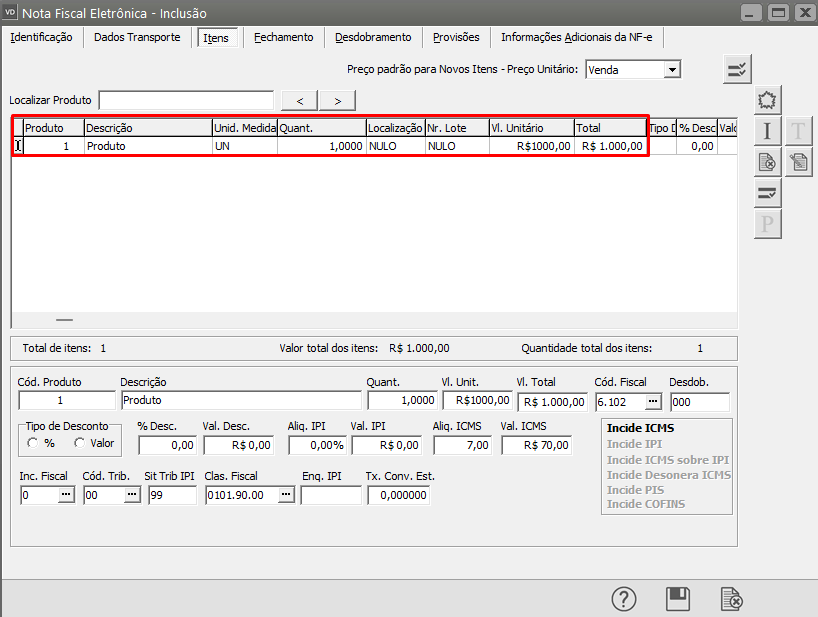

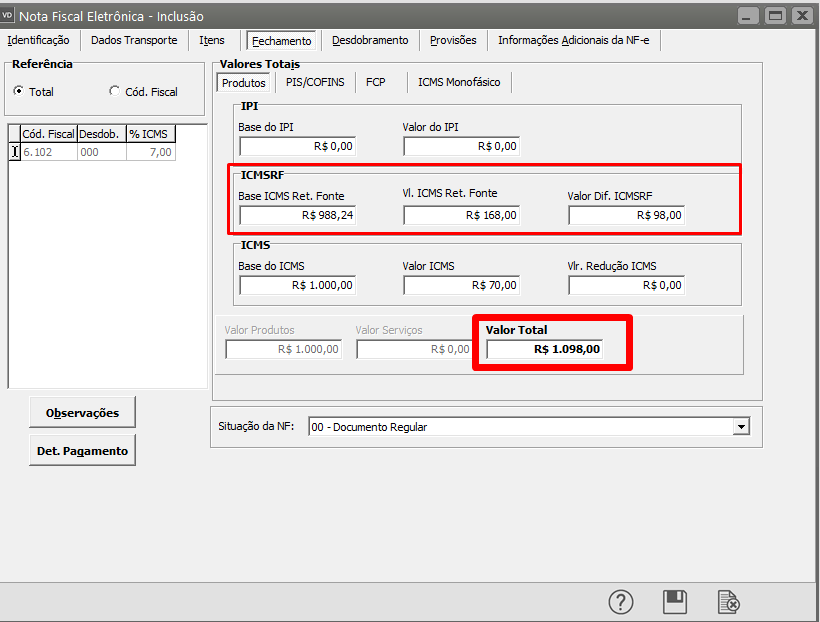

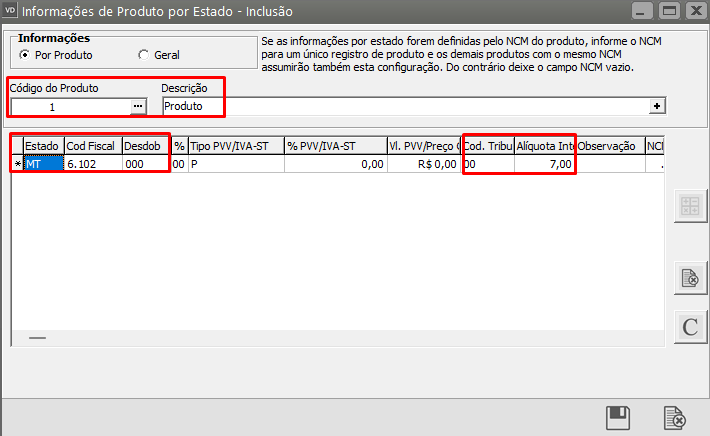

- Cálculo de Substituição Tributária (Empresa Não enquadrada no Simples Nacional)

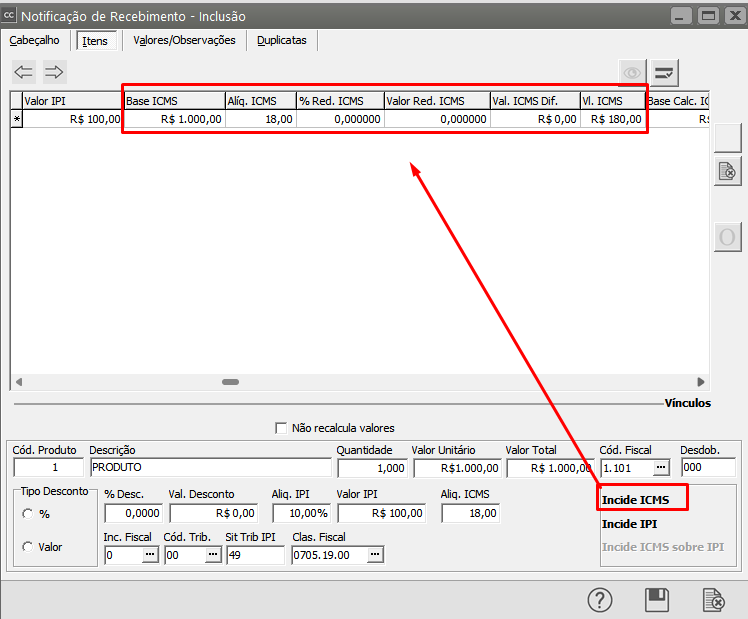

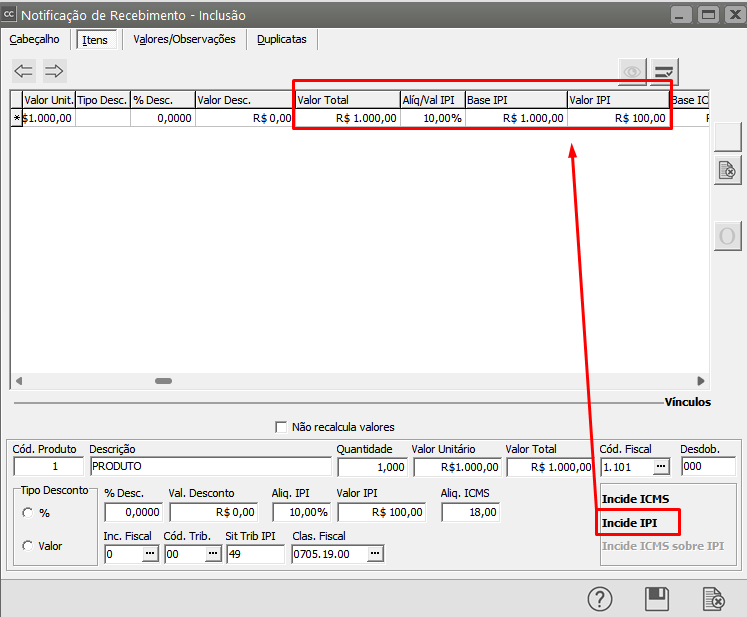

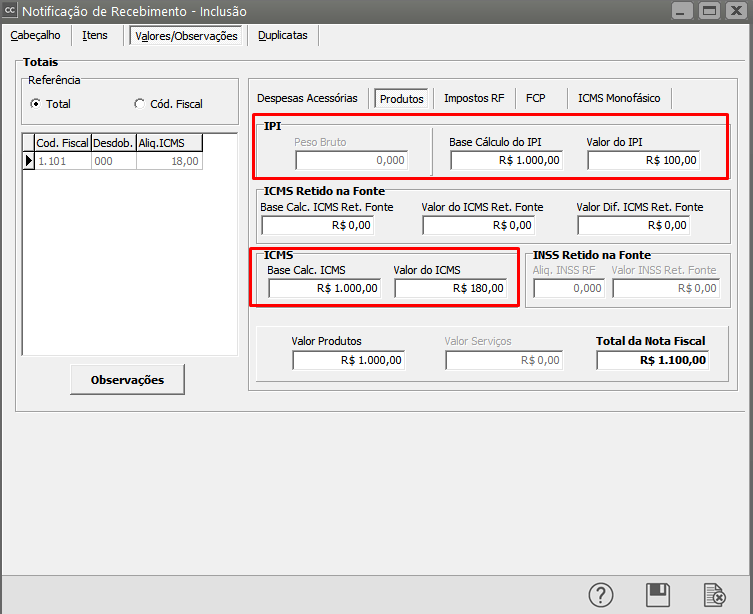

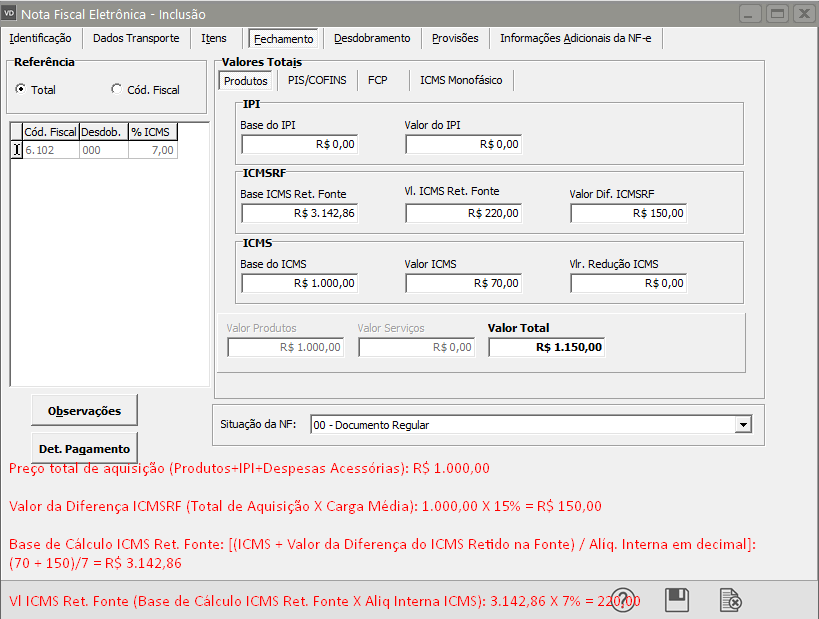

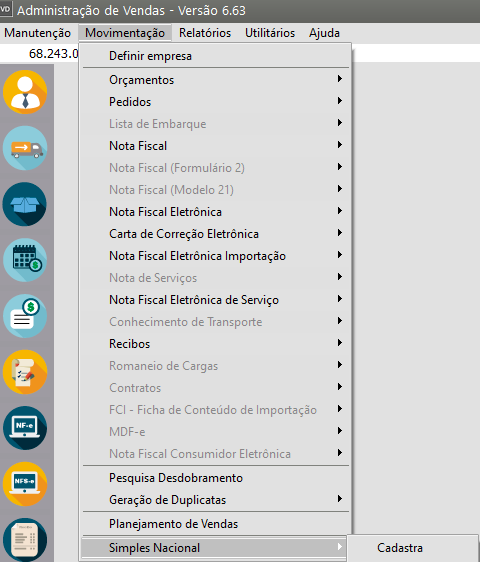

- Cálculo de Substituição Tributária - ST - Para Empresas Pertencentes ao Simples Nacional

- PRODEIC - Programa de Desenvolvimento Industrial e Comercial (Emitente Mato Grosso)

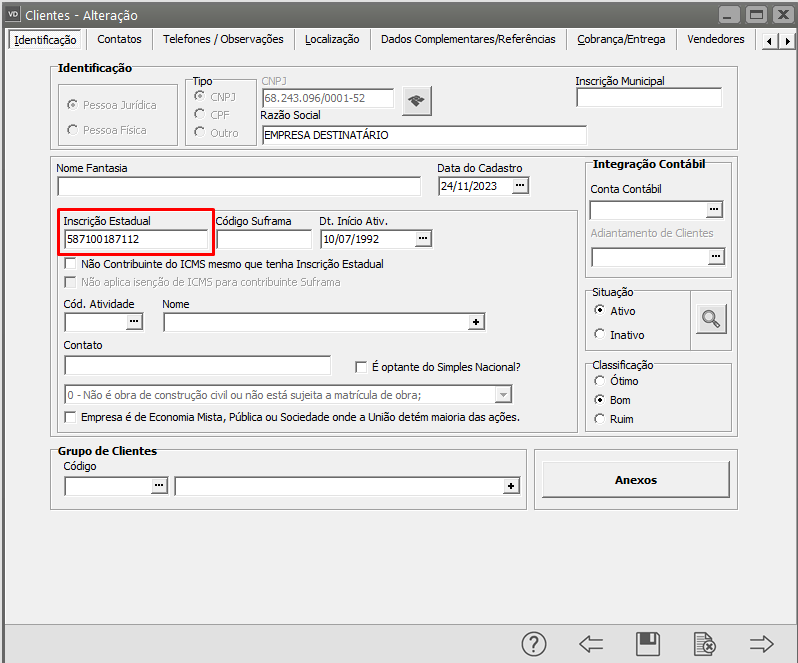

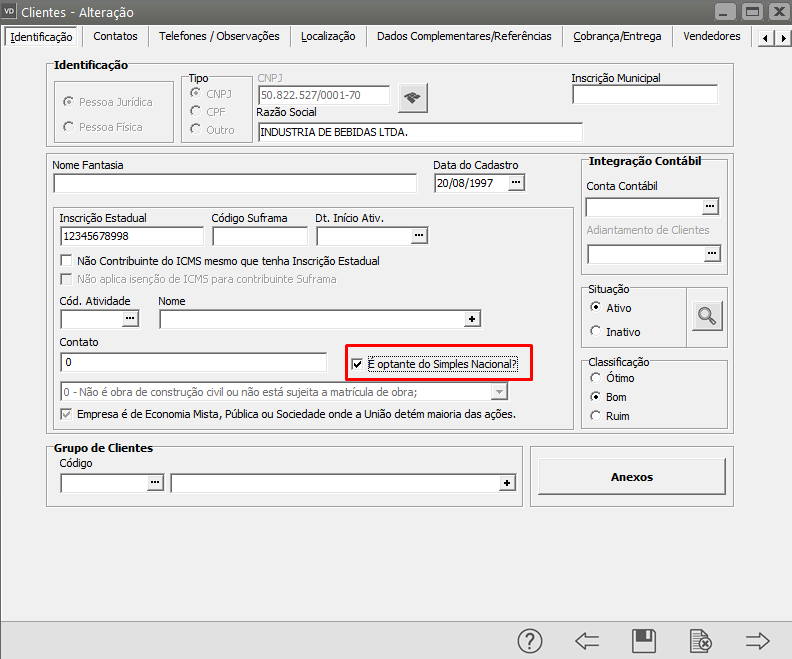

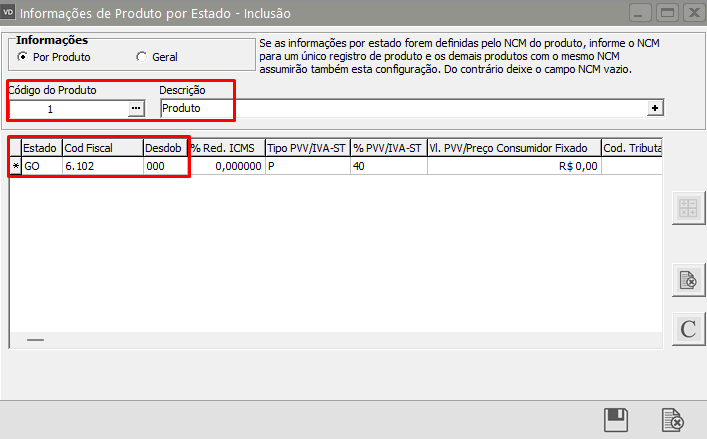

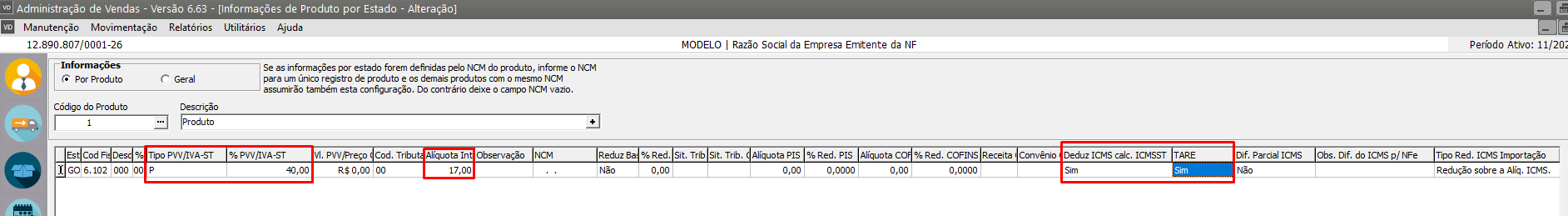

- TARE - Termo de Acordo de Regime Especial (para destinatários pertencentes ao Simples Nacional do Estado de Goiás com Inscrição Estadual)

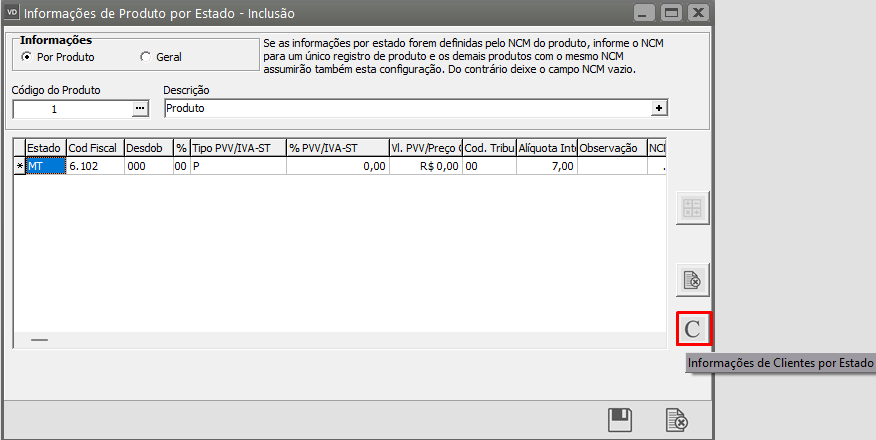

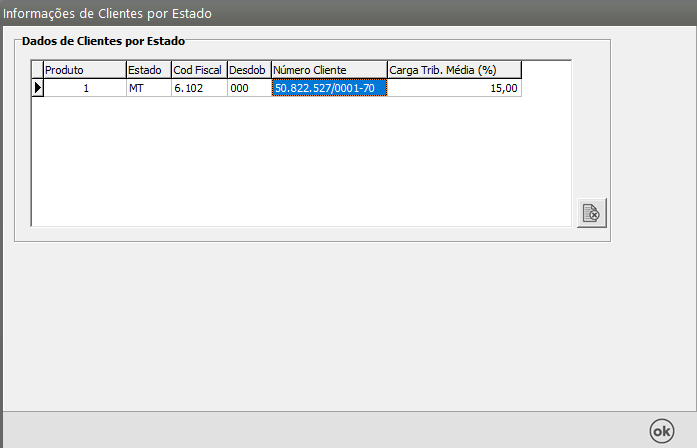

- Carga Tributária Média (Para Clientes do Mato Grosso)

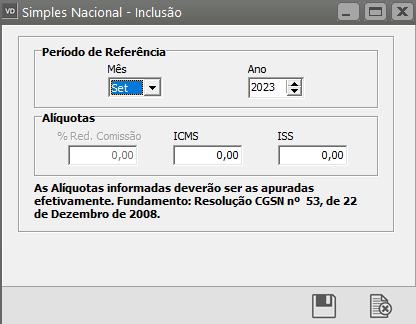

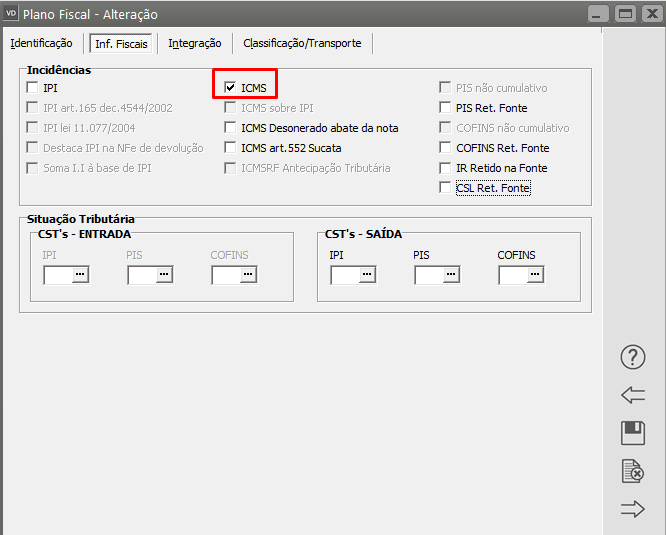

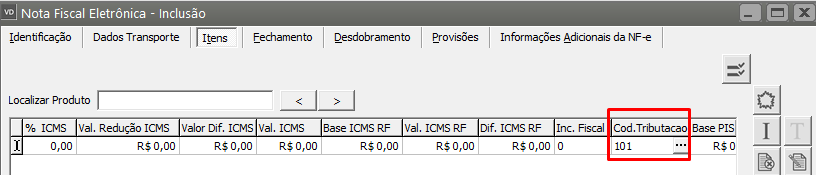

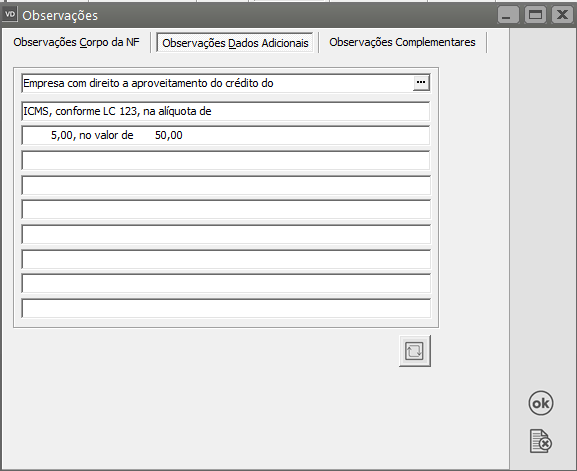

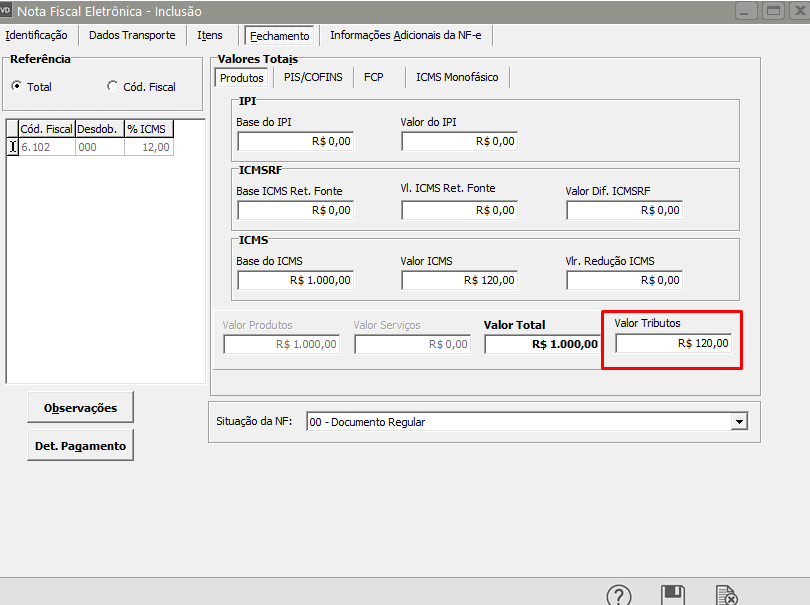

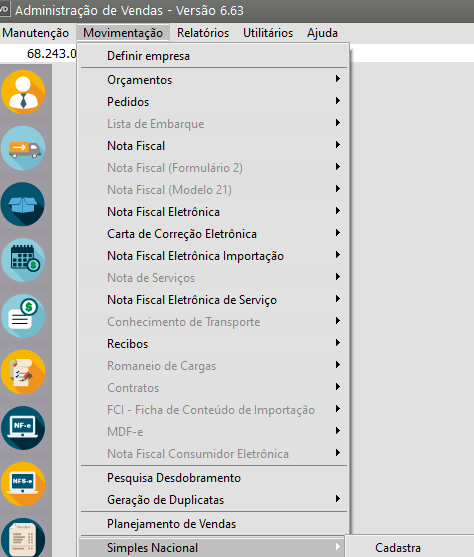

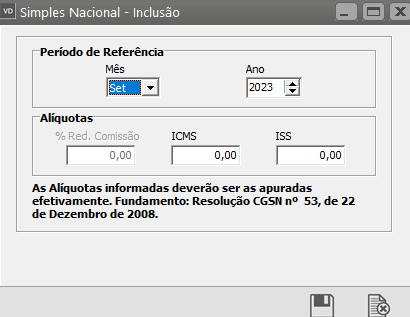

- Parâmetros para Empresas Enquadradas no Simples Nacional com Direito a Crédito do ICMS/ISS

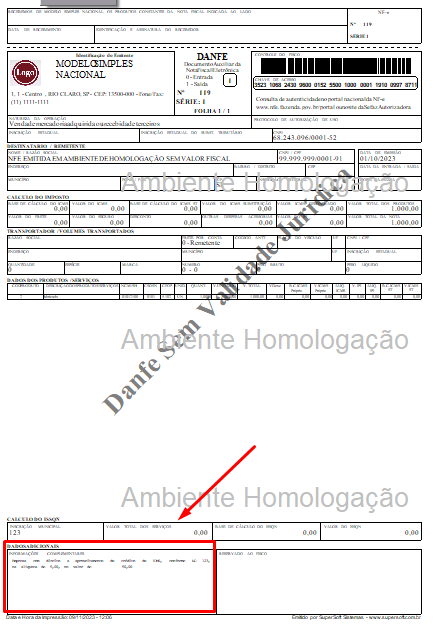

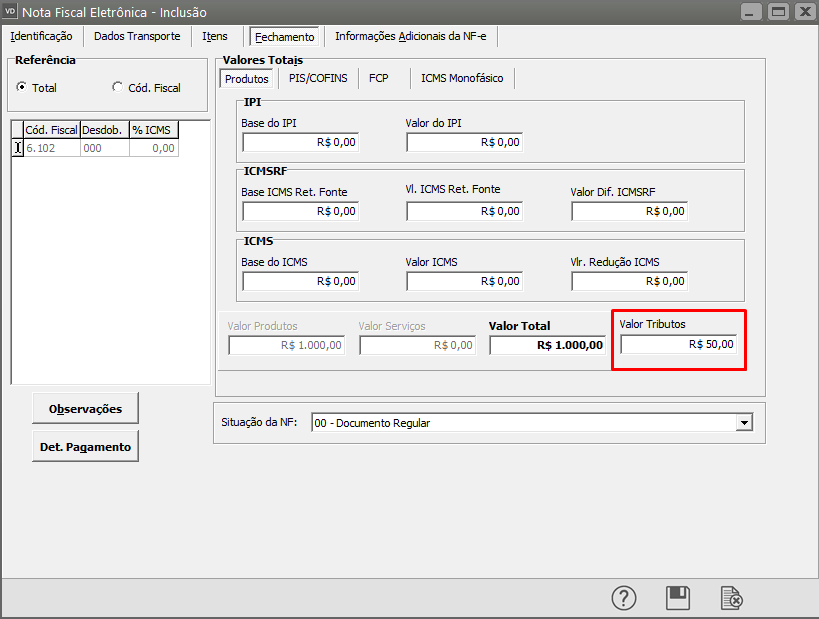

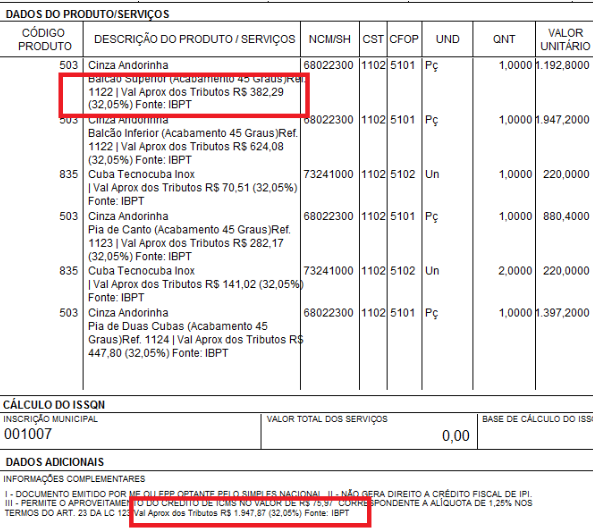

- Lei da Transparência dos Tributos Federais, Estaduais e Municipais

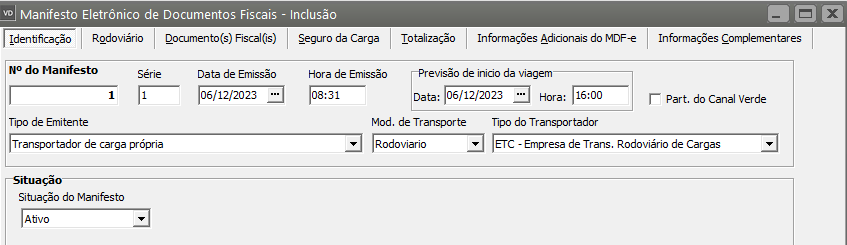

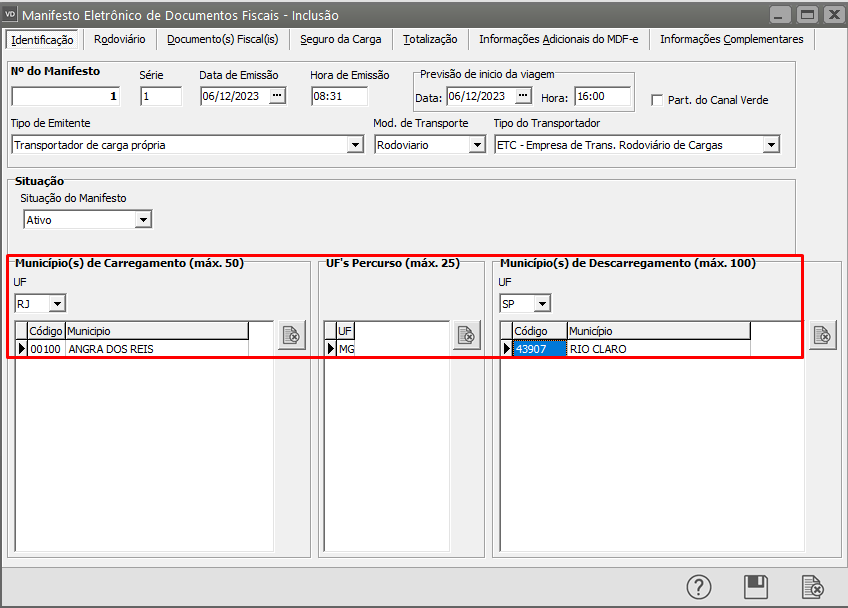

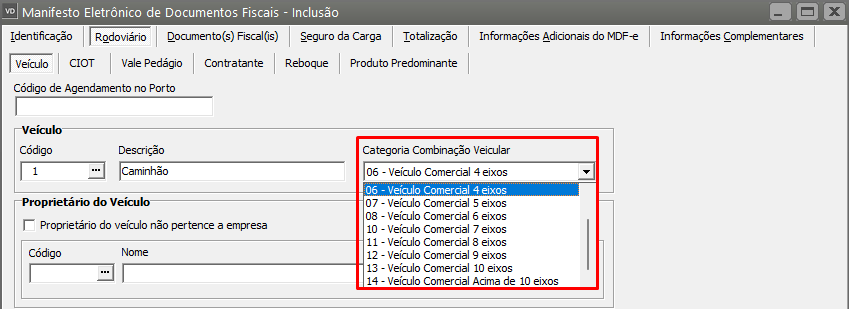

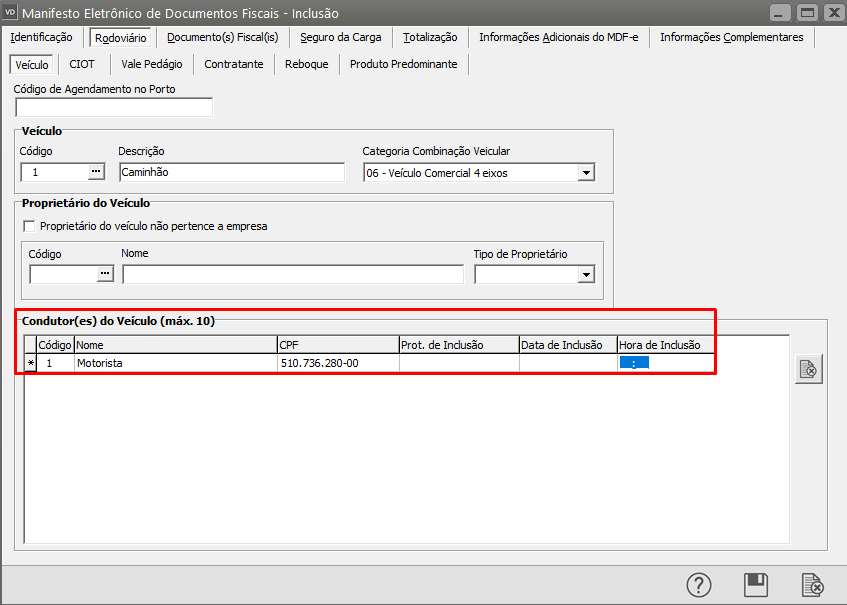

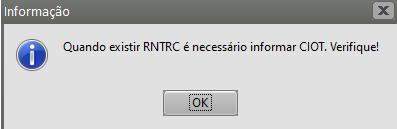

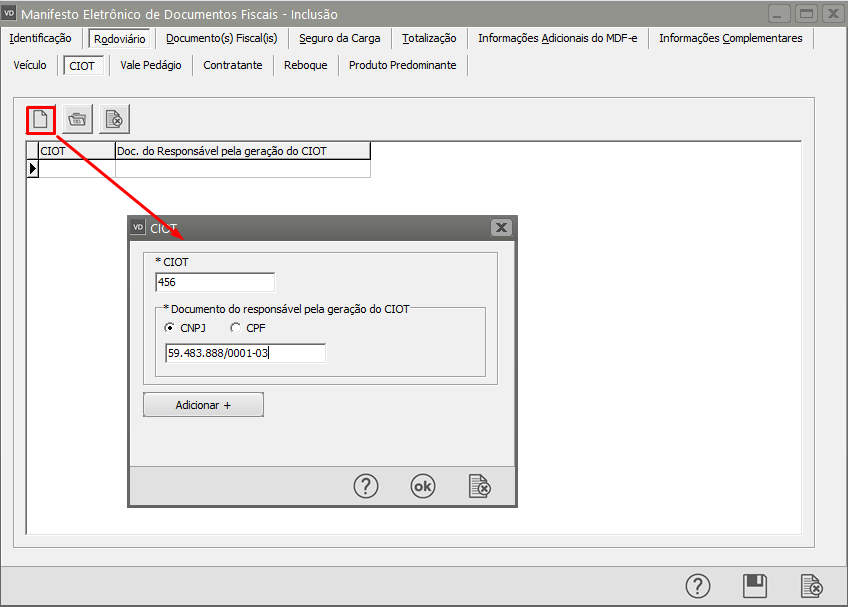

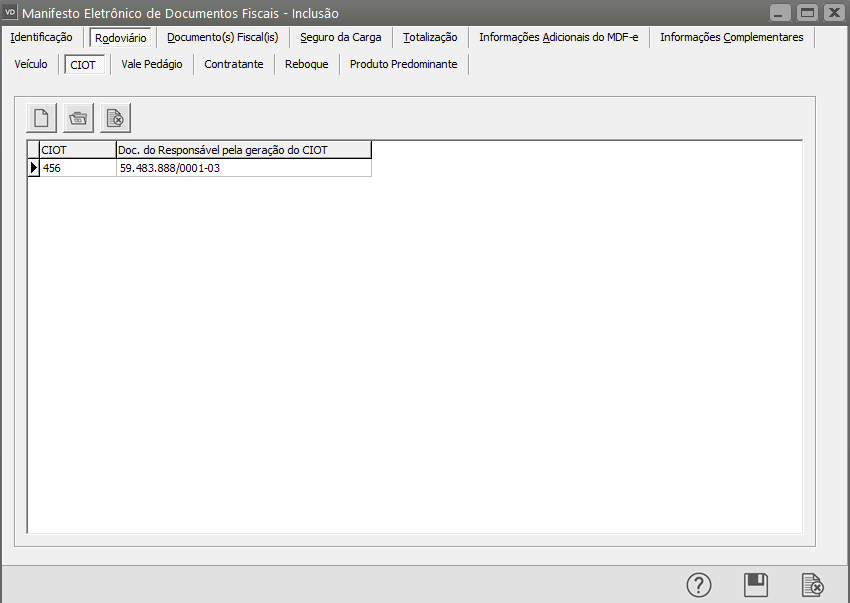

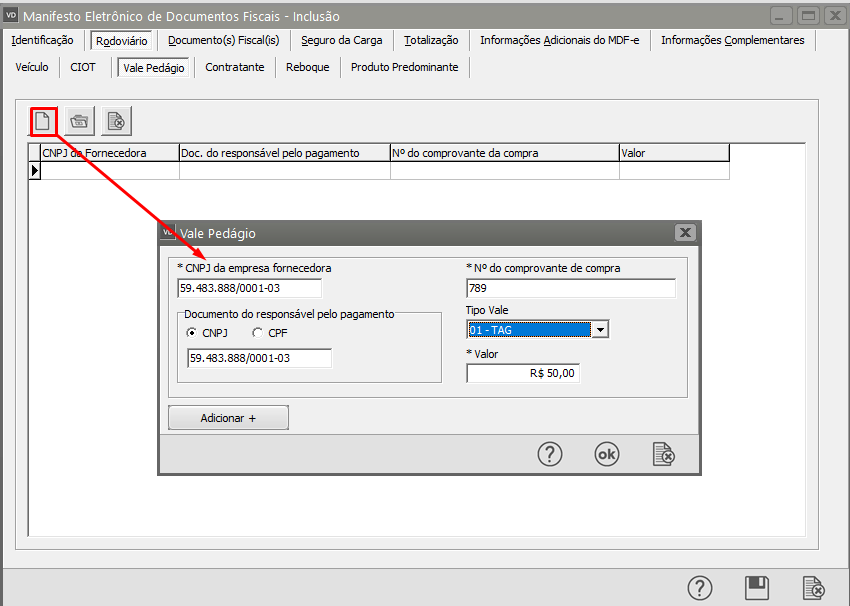

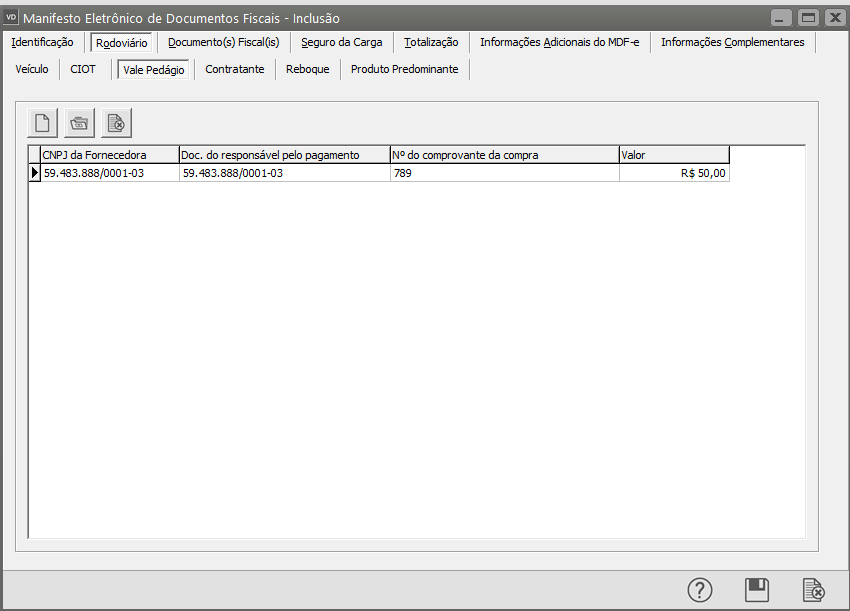

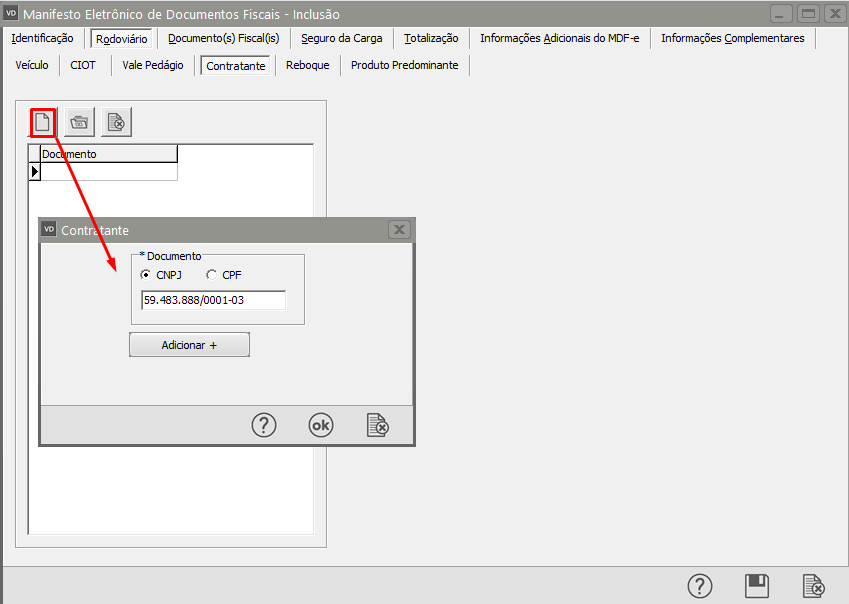

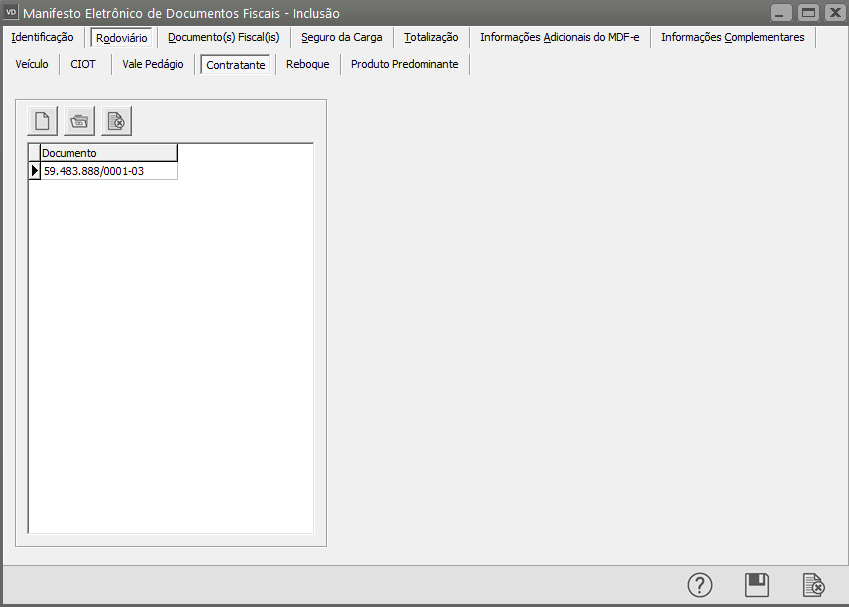

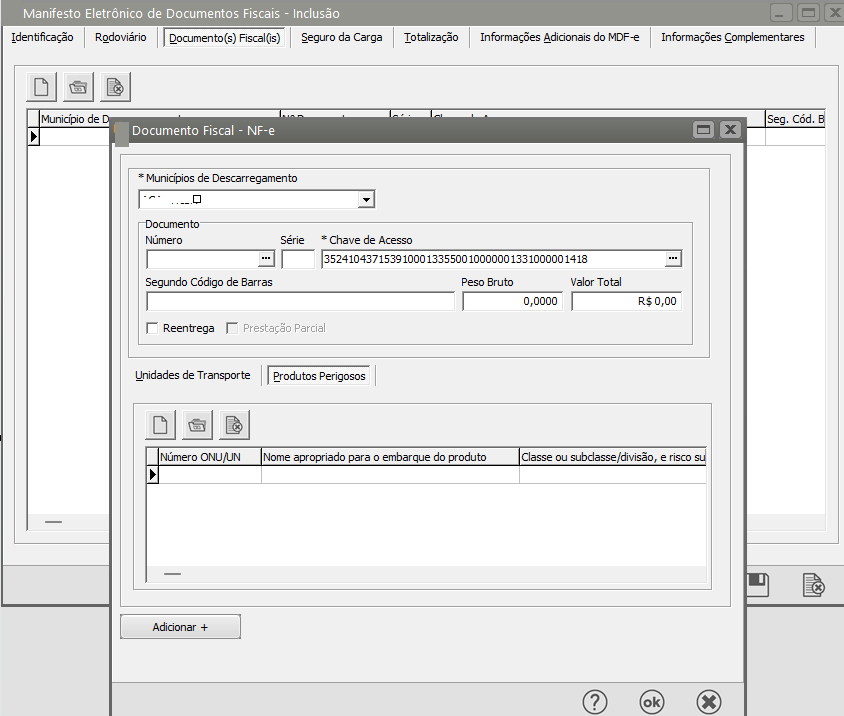

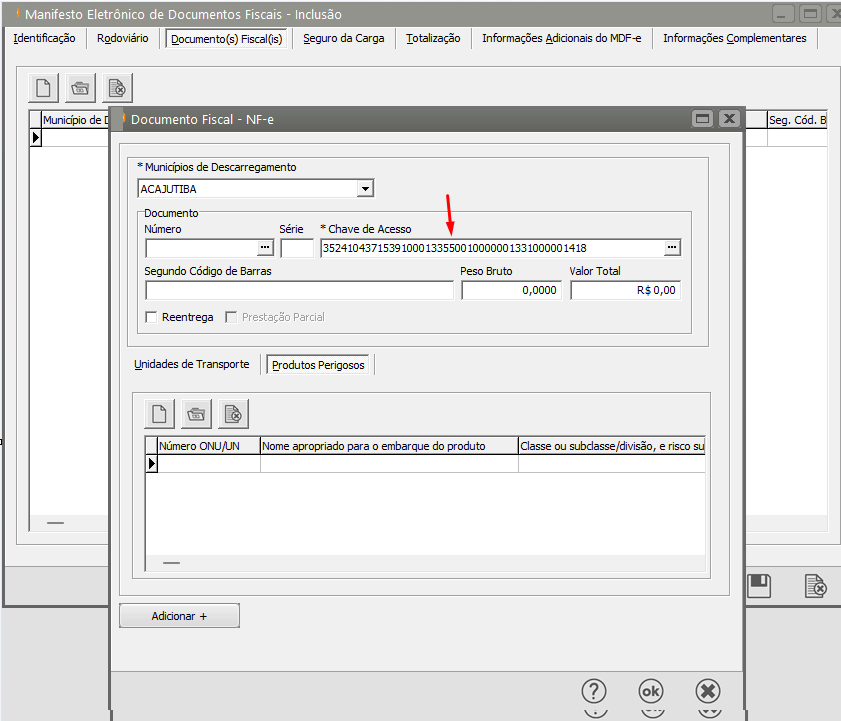

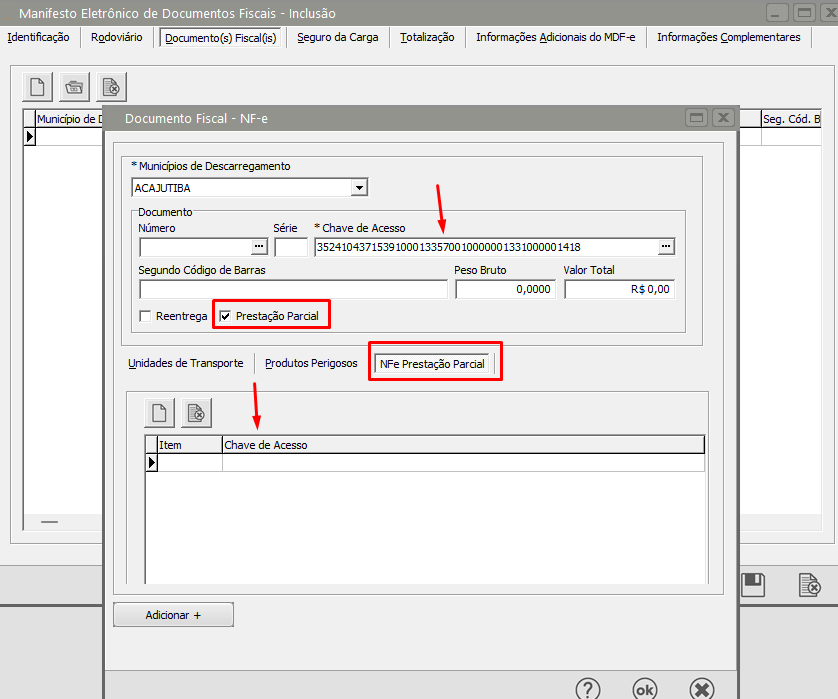

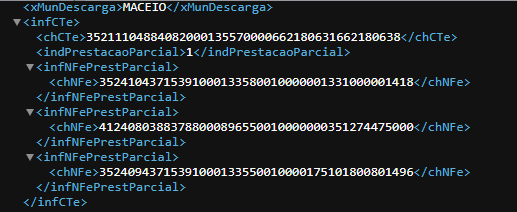

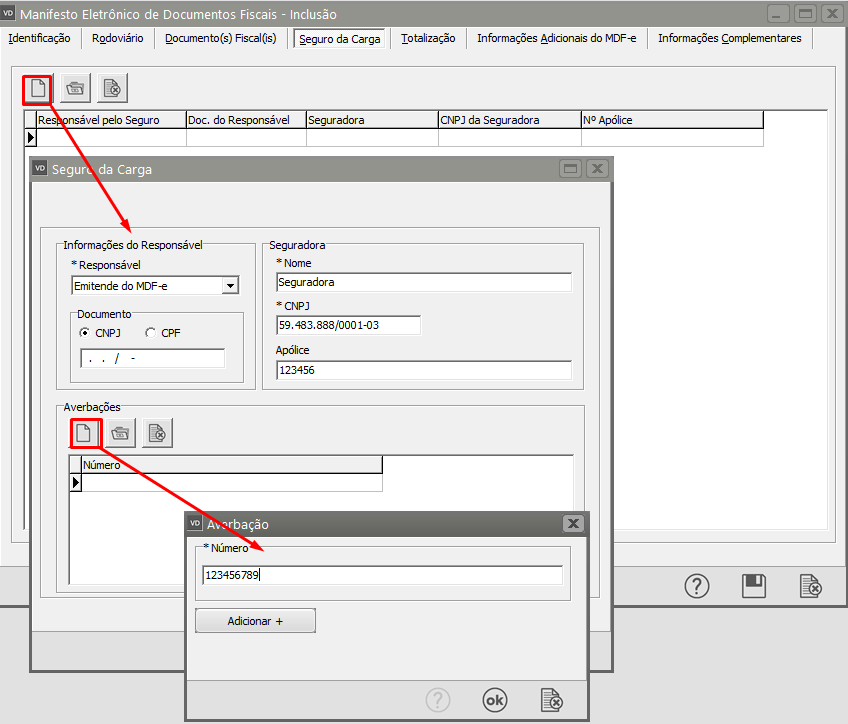

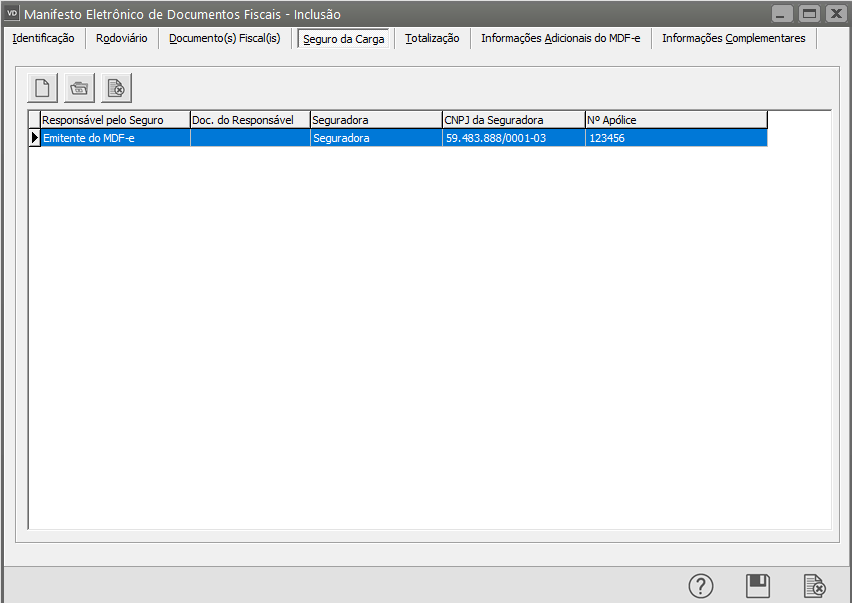

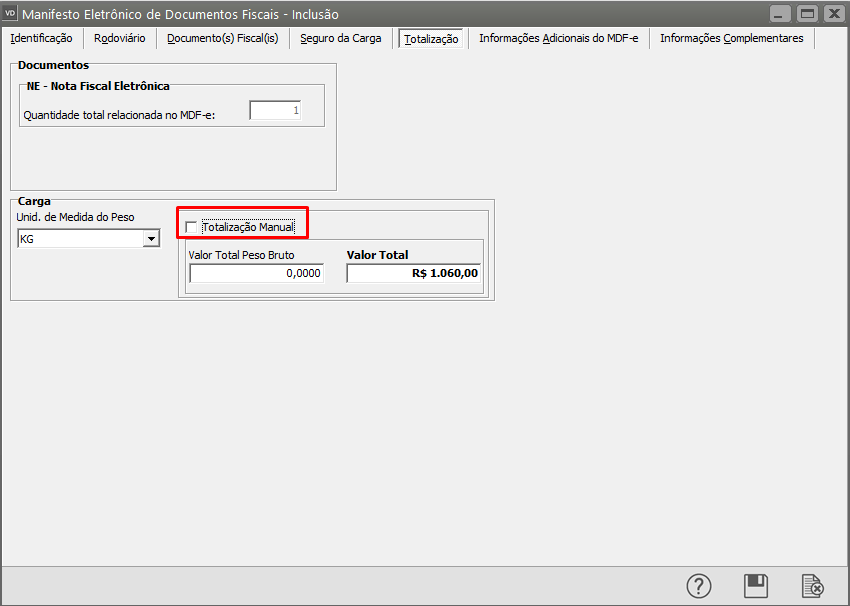

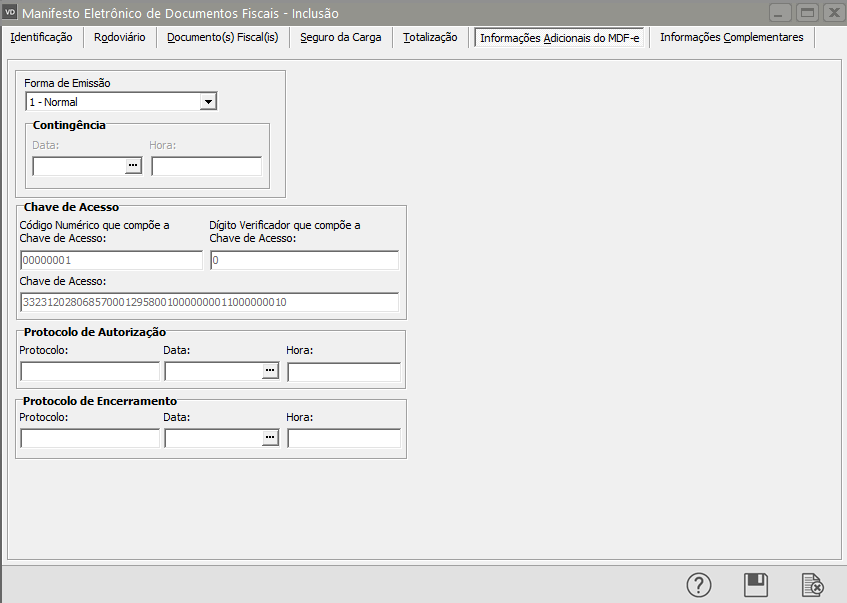

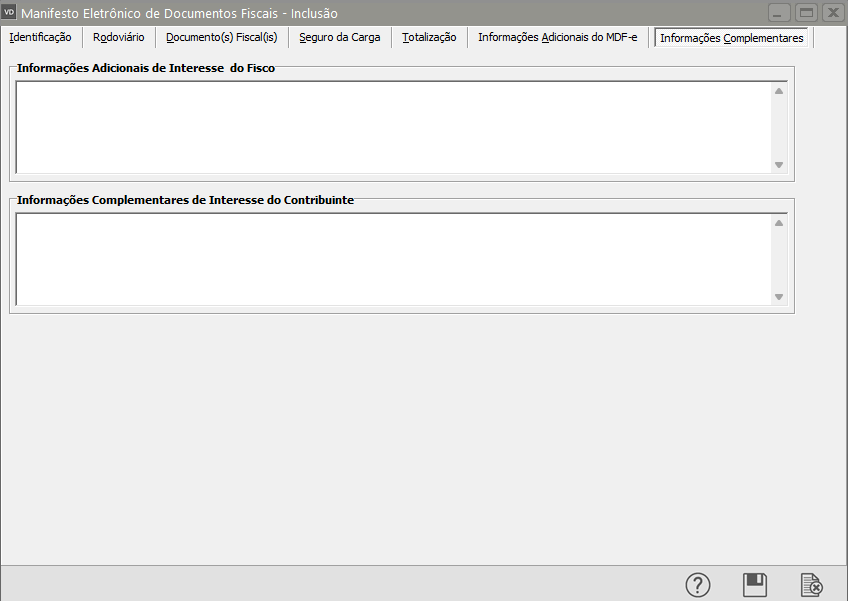

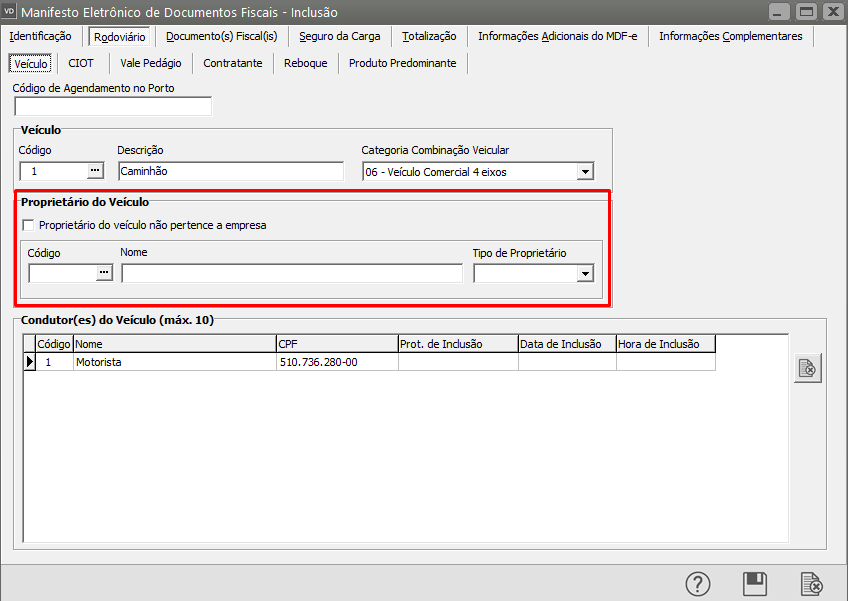

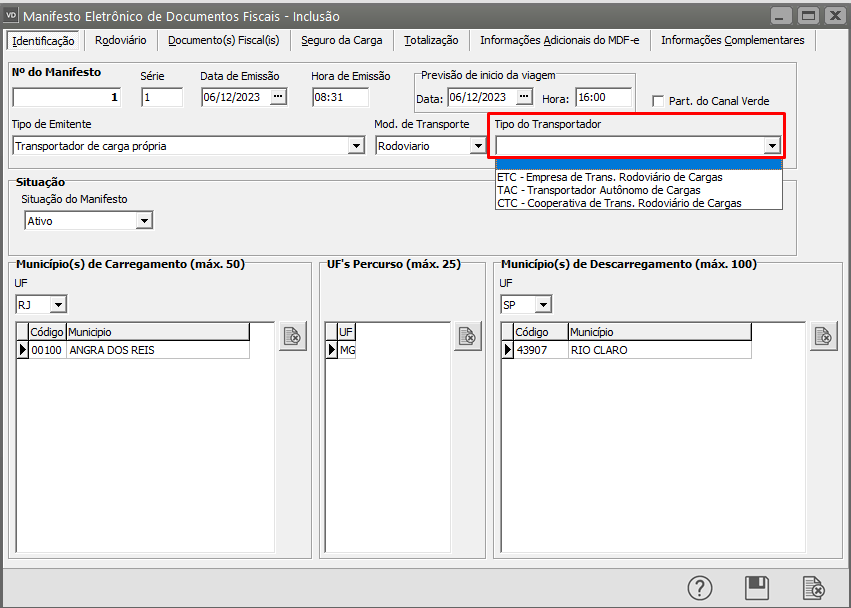

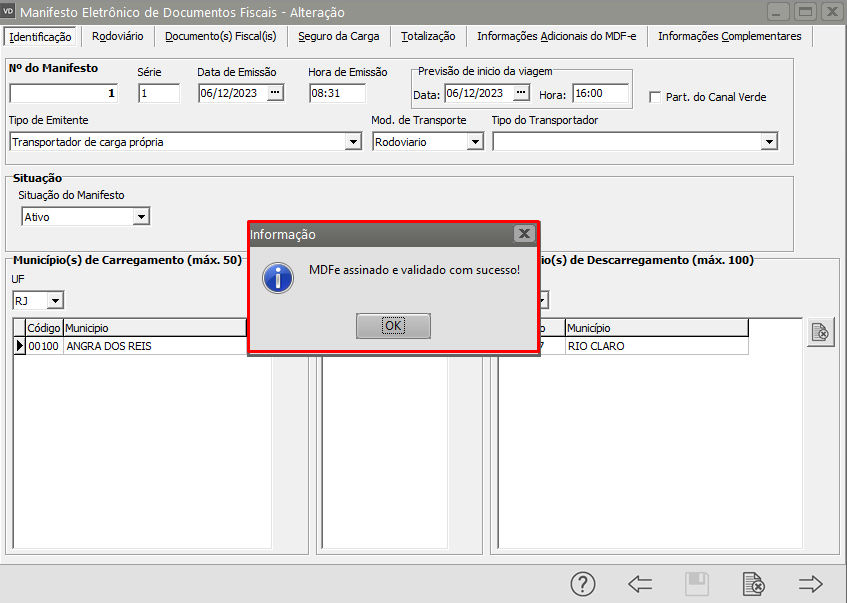

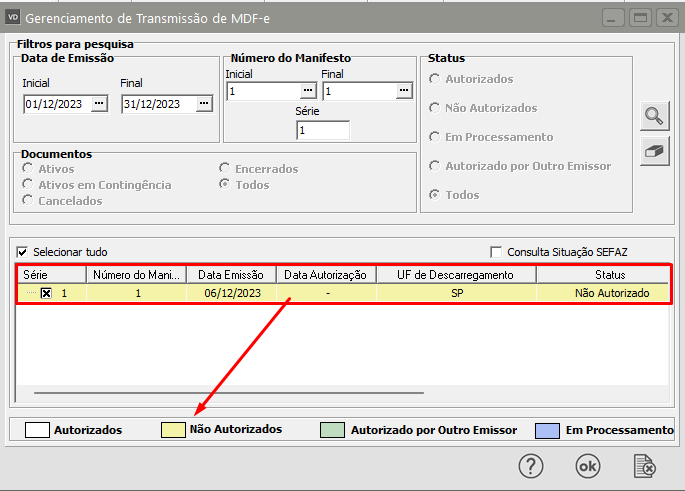

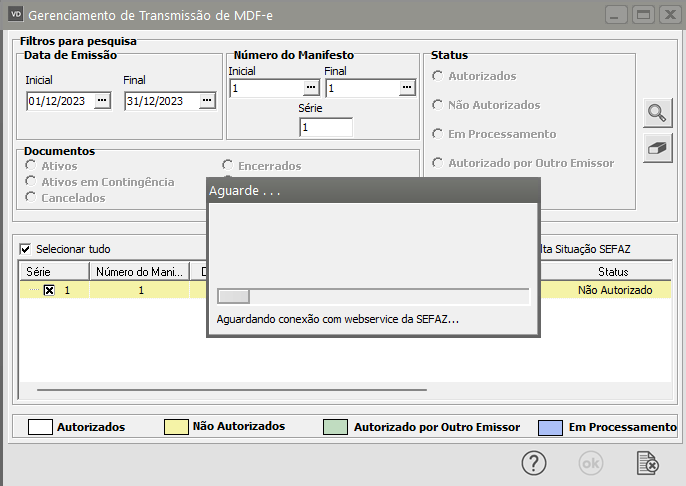

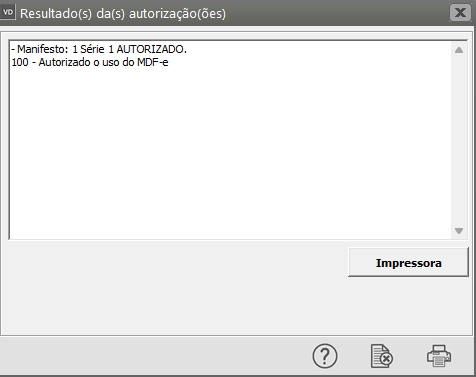

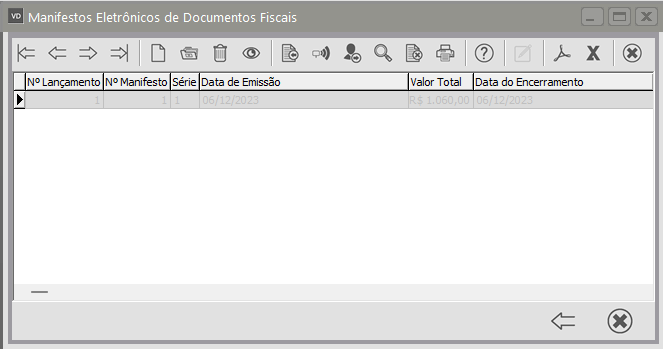

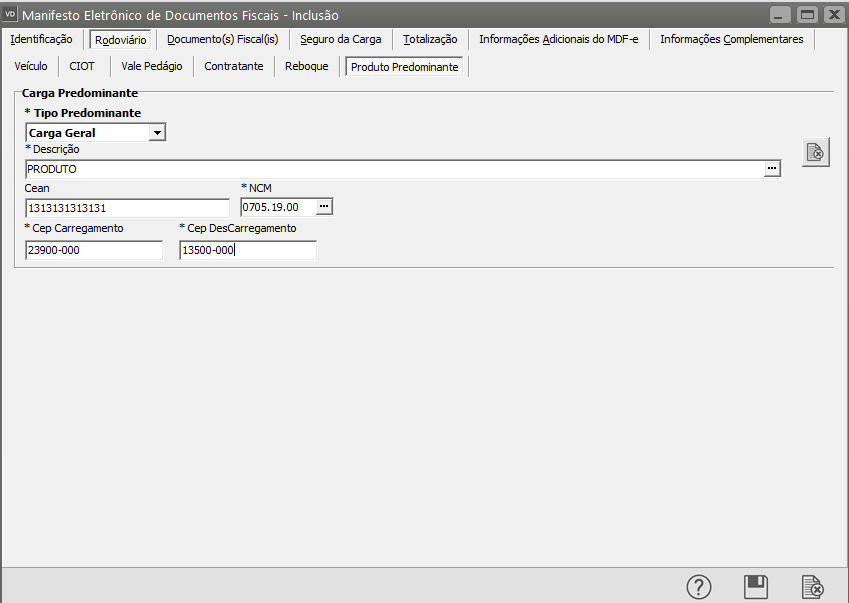

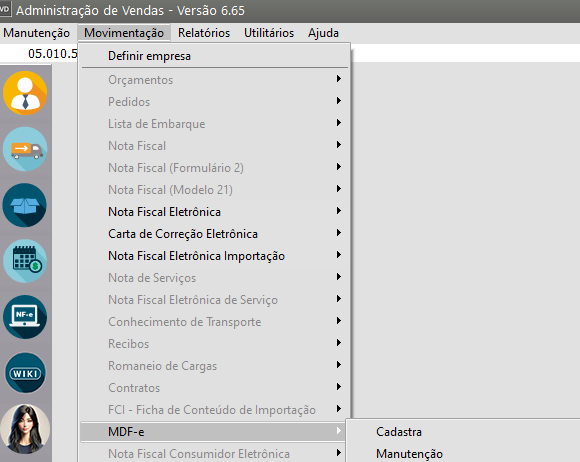

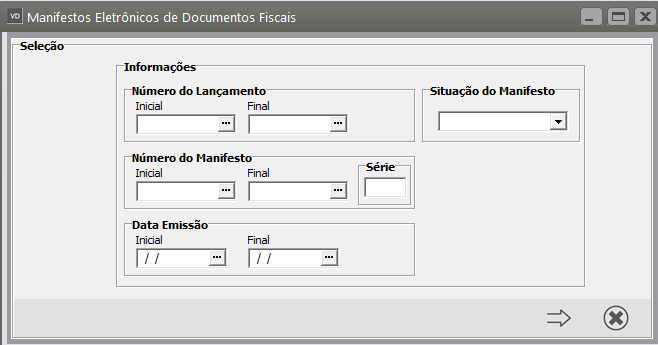

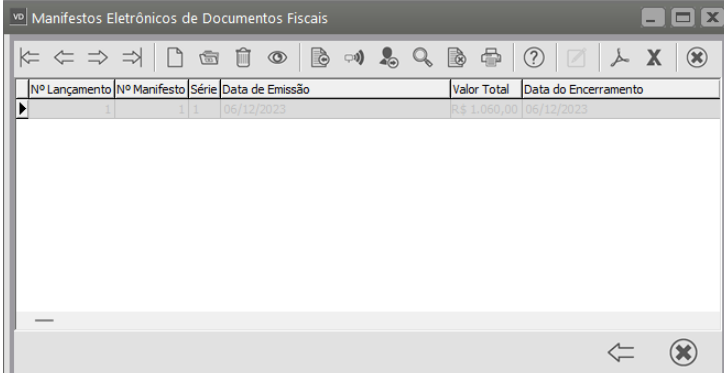

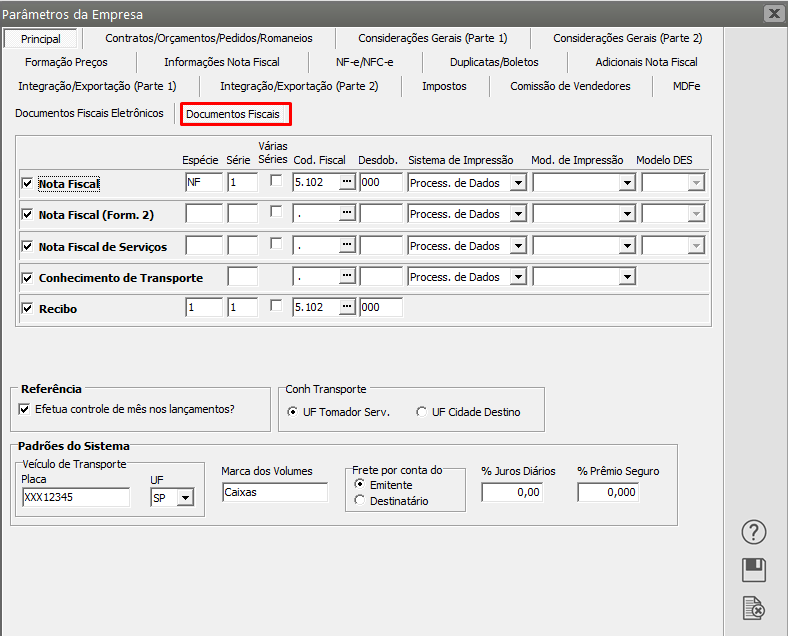

- MDFe - Manifesto Eletrônico de Documentos Fiscais (Transporte Interestadual) - Emissão, Cancelamento e Encerramento

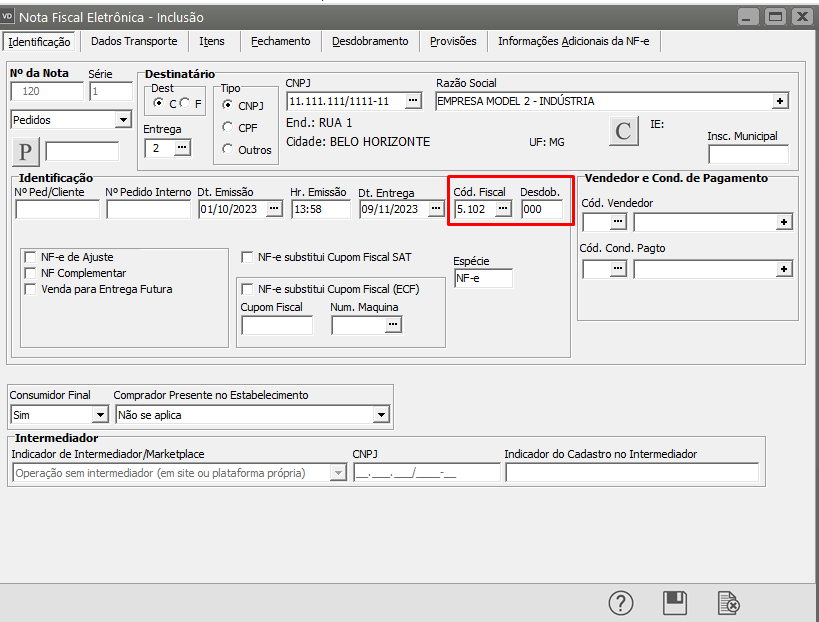

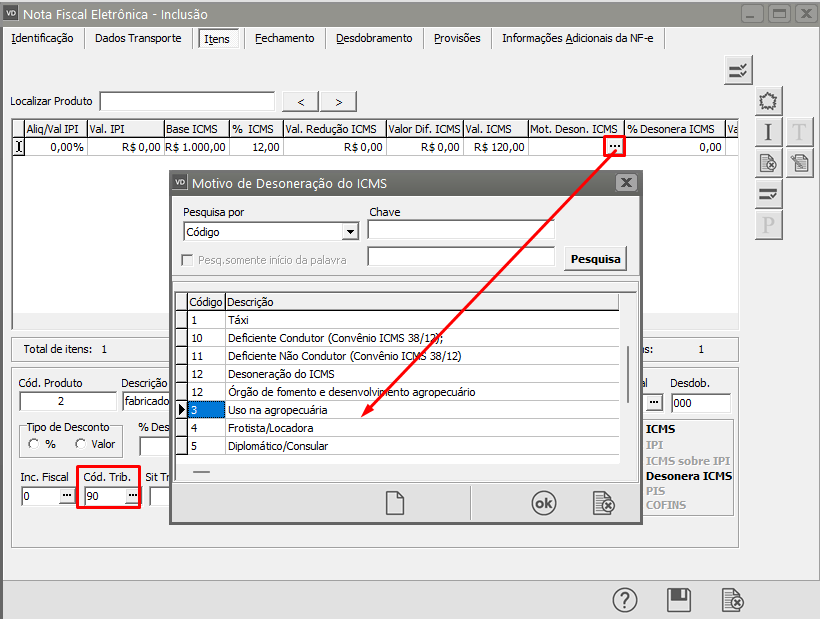

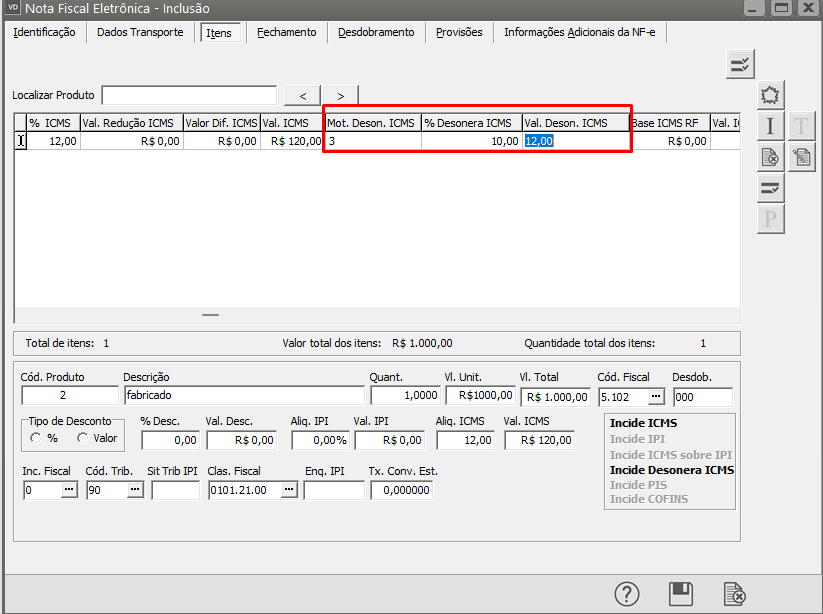

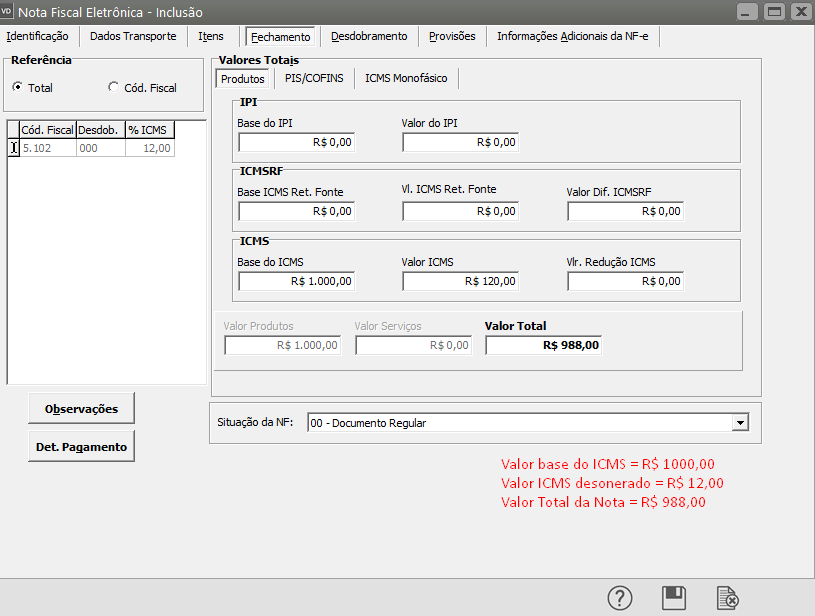

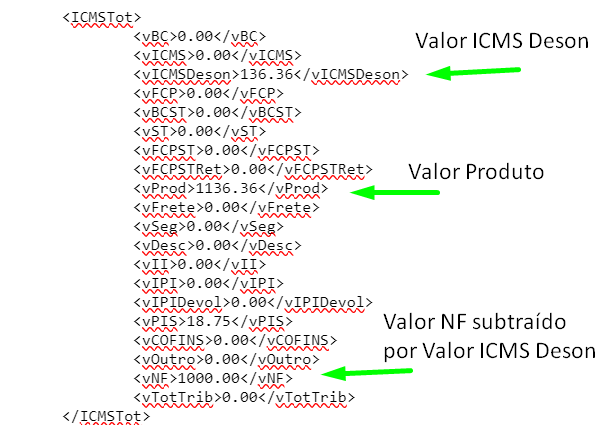

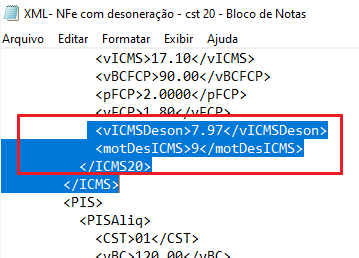

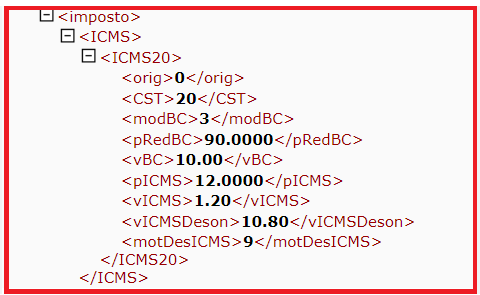

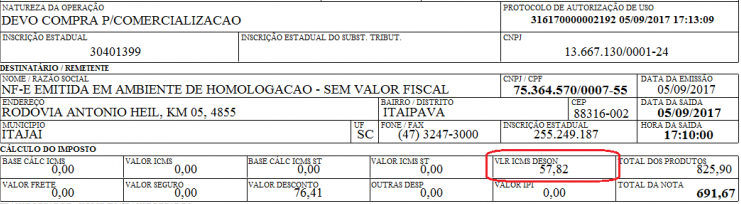

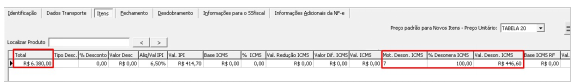

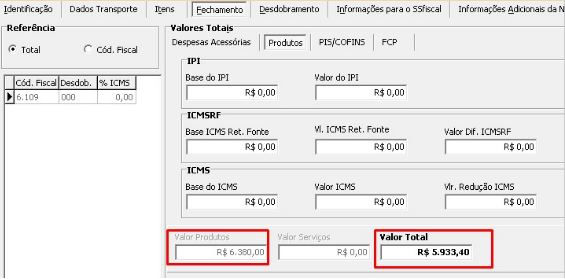

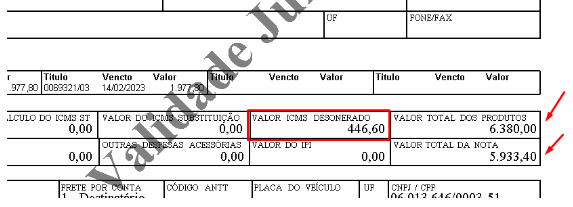

- Desoneração de ICMS (Nota Técnica 2013/005)

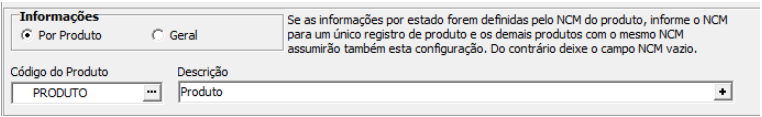

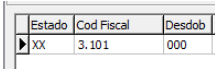

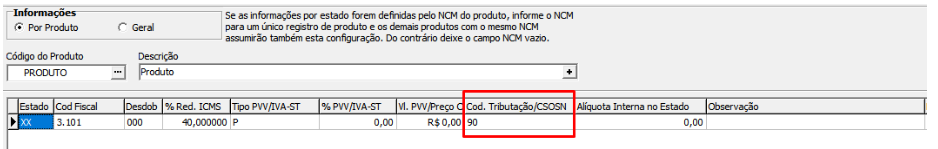

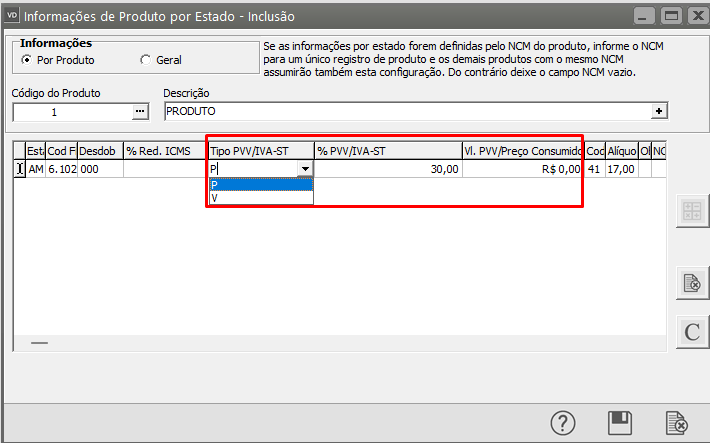

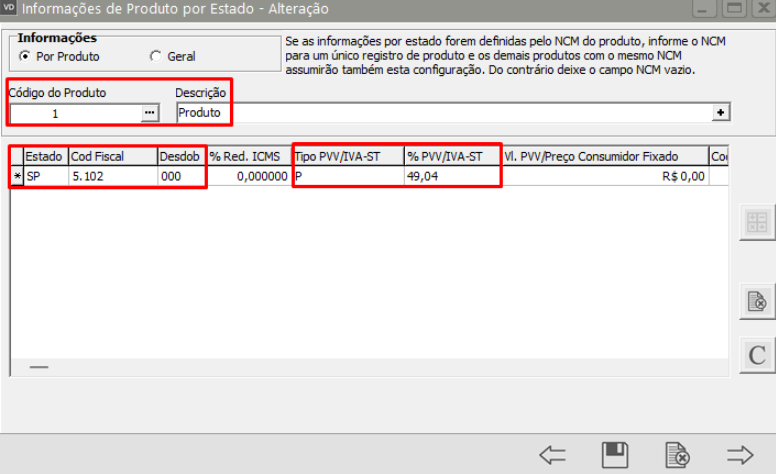

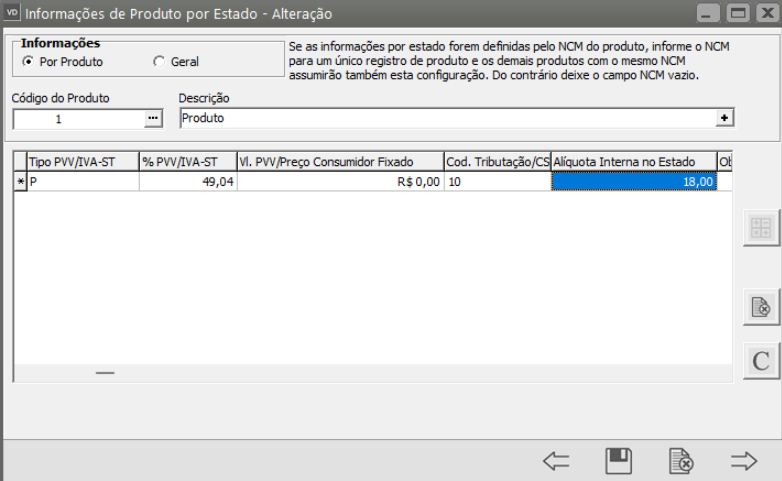

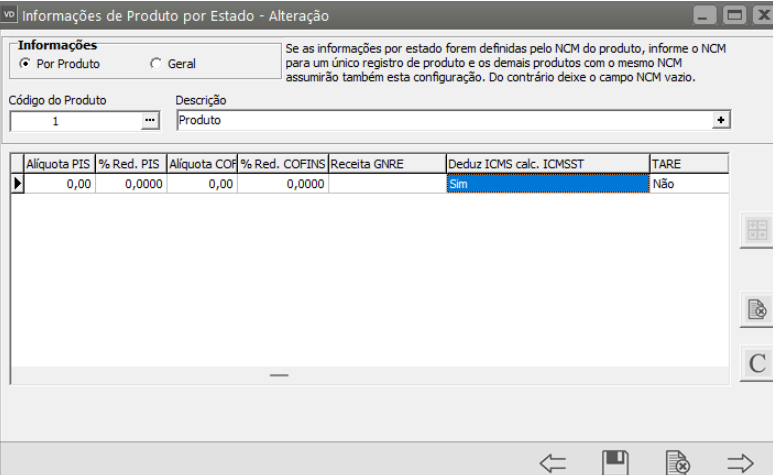

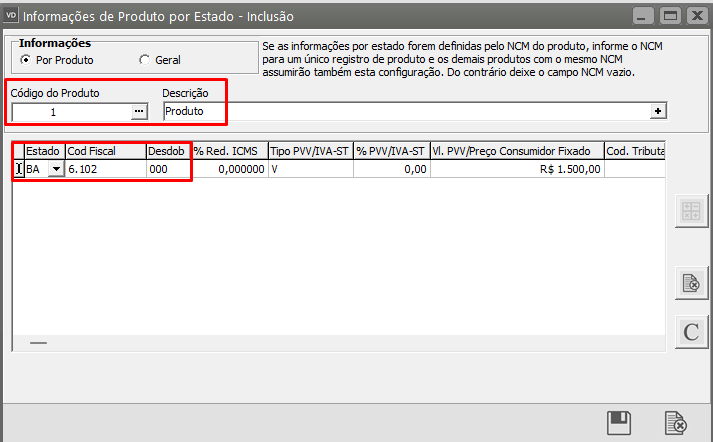

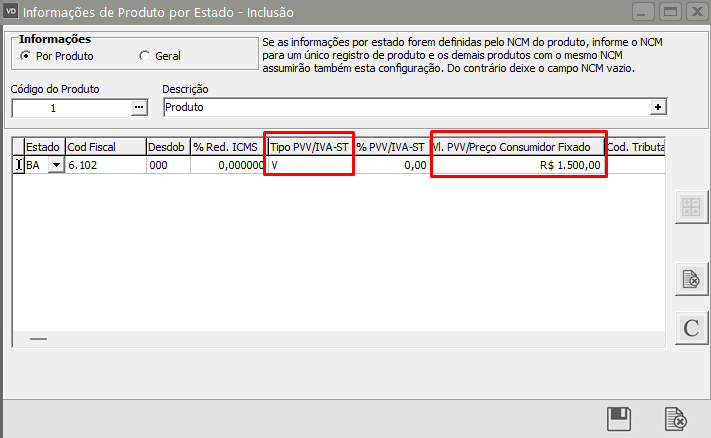

- Cadastro para Informações para a Substituição Tributária (ST) (Empresas Enquadradas e Não Enquadradas no Simples Nacional)

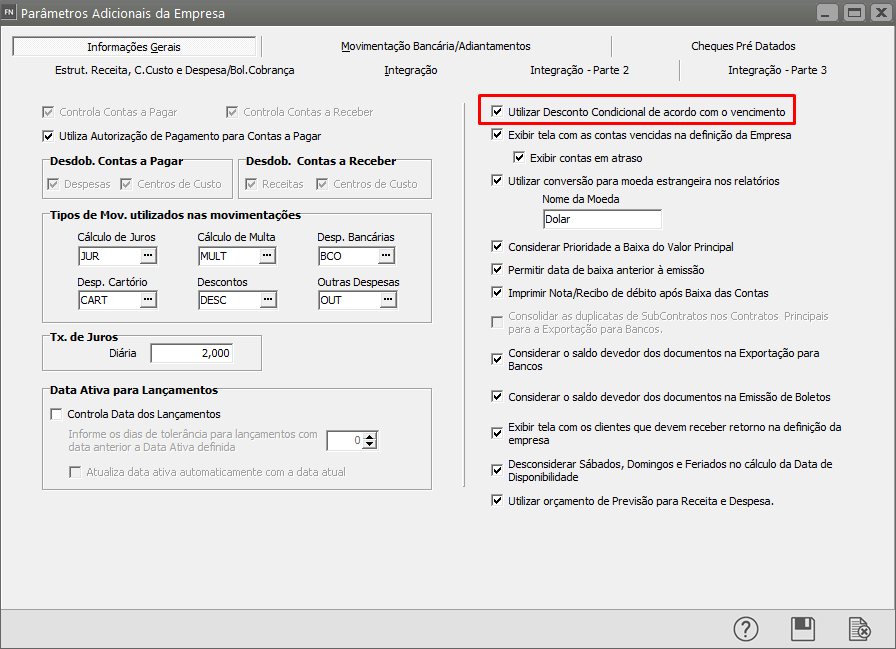

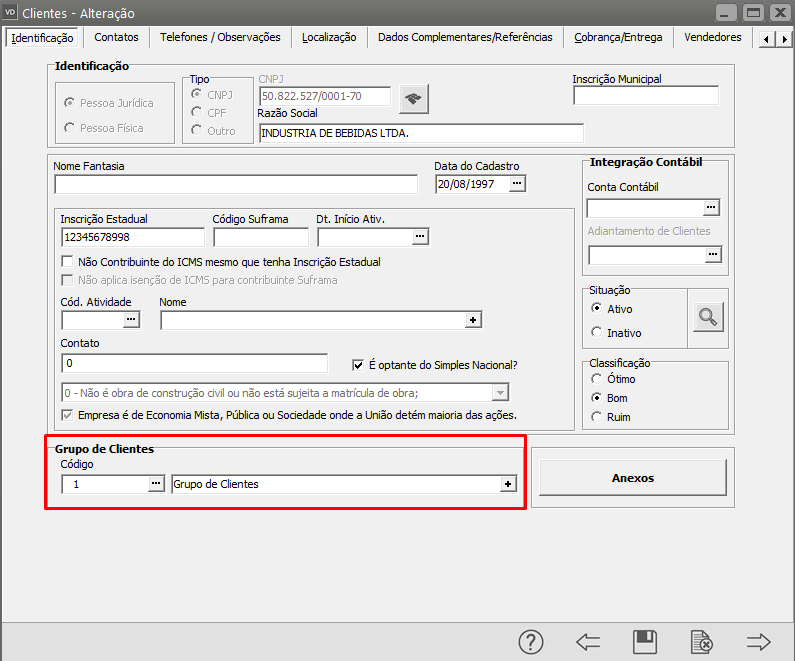

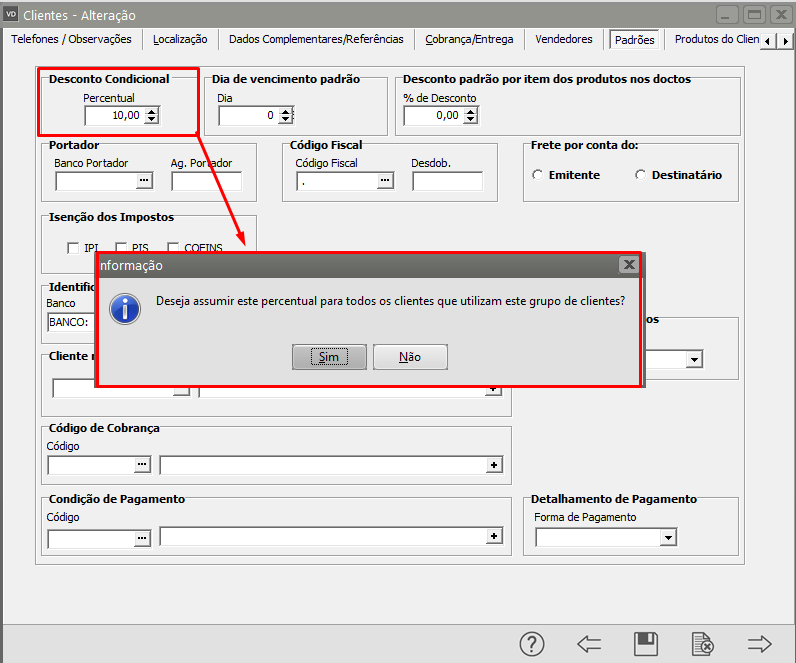

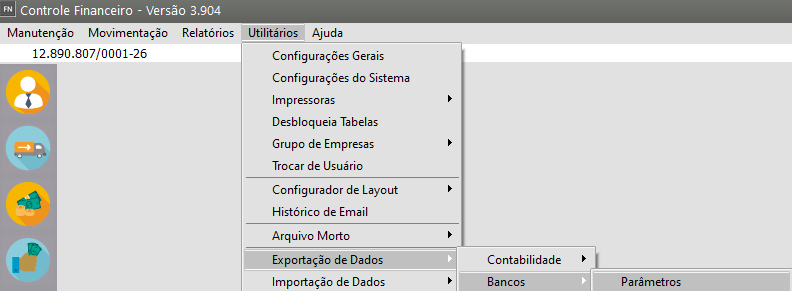

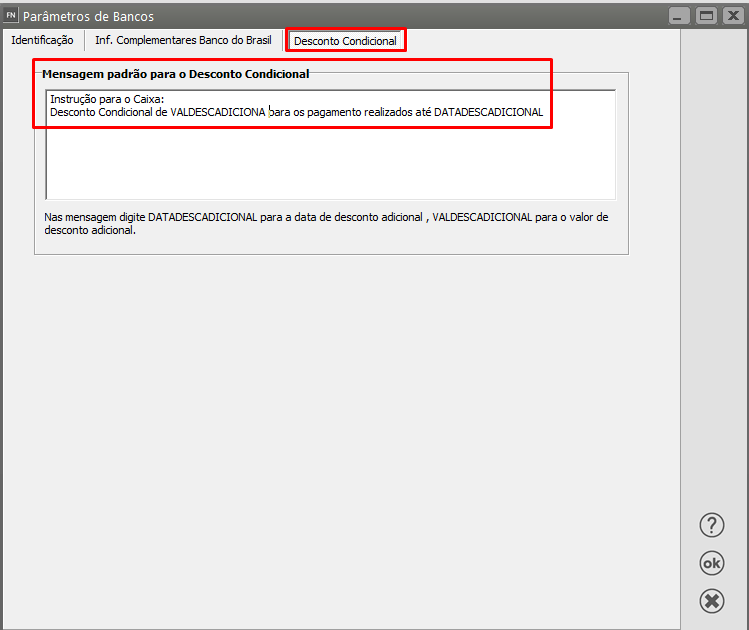

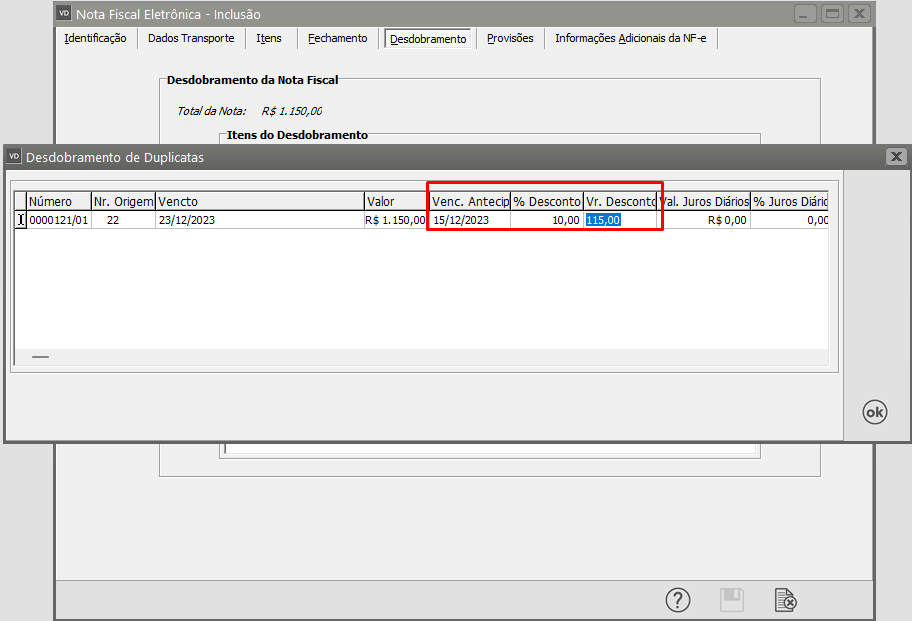

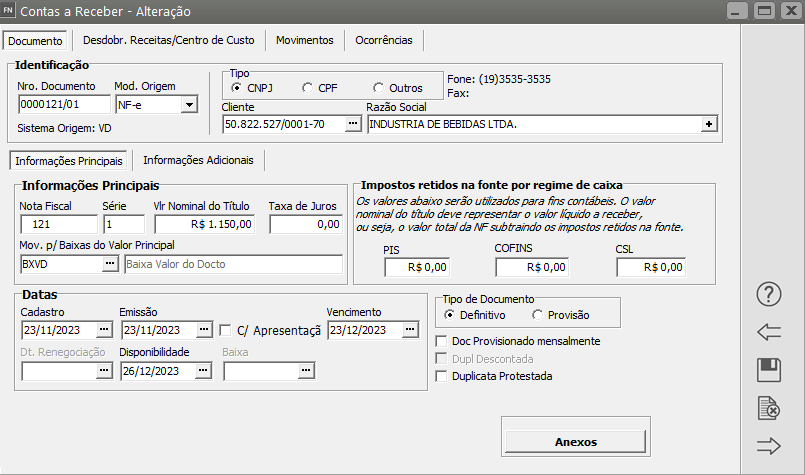

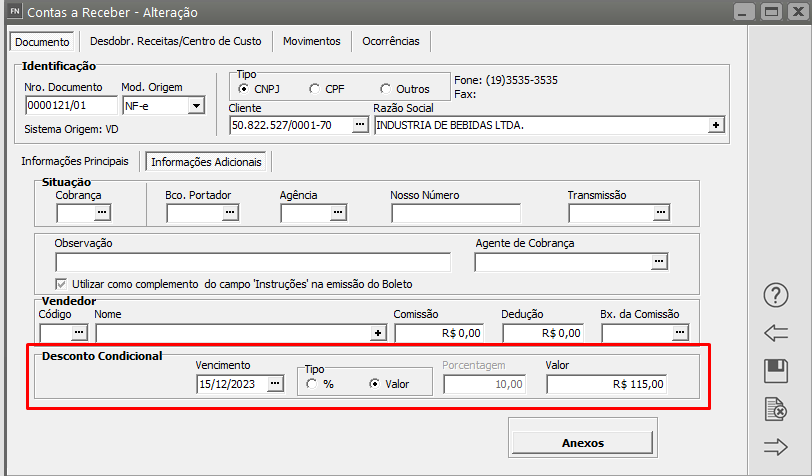

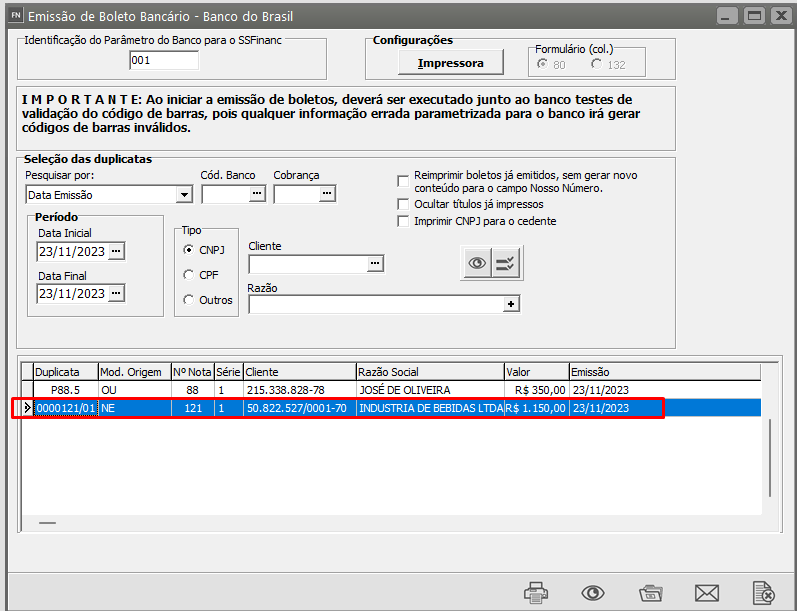

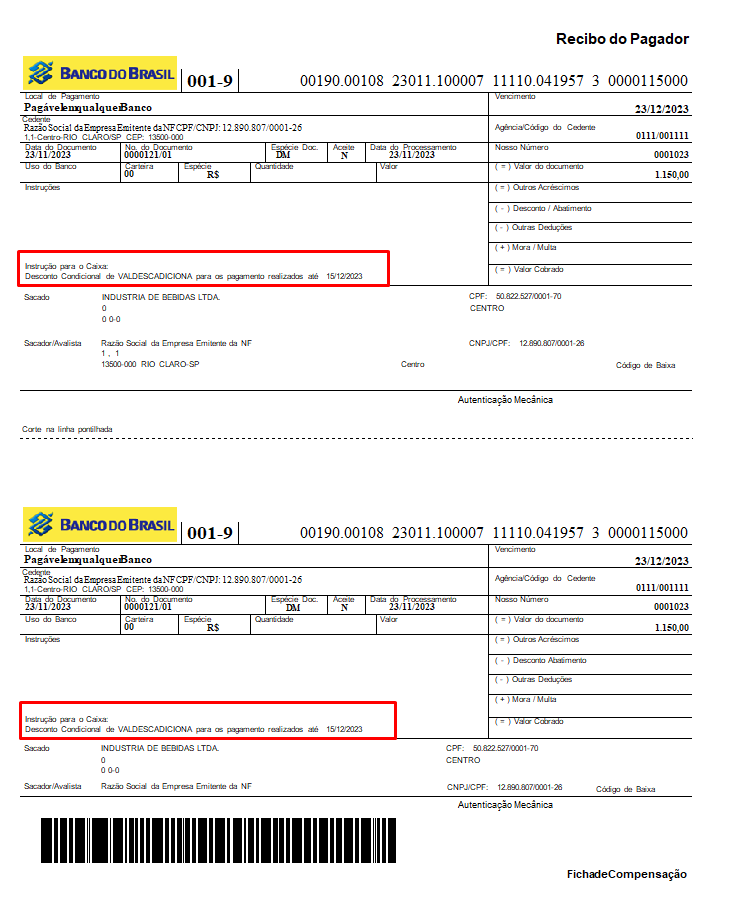

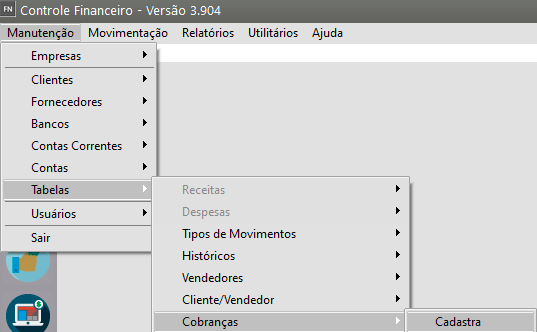

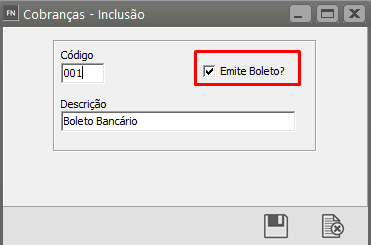

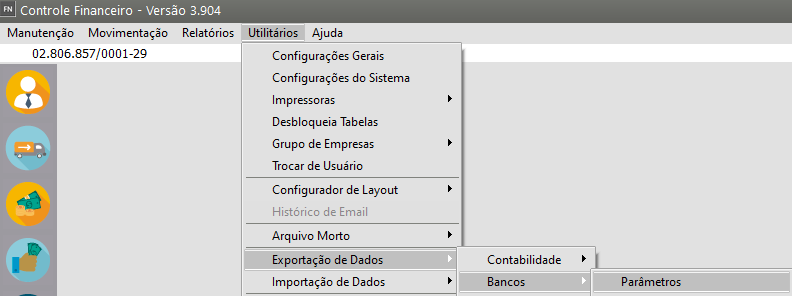

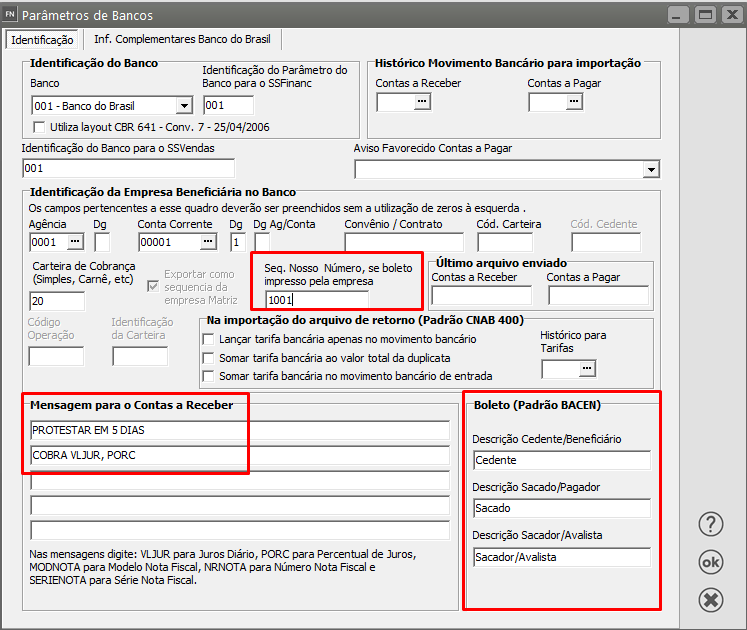

- Desconto Condicional a ser impresso no Boleto Bancário

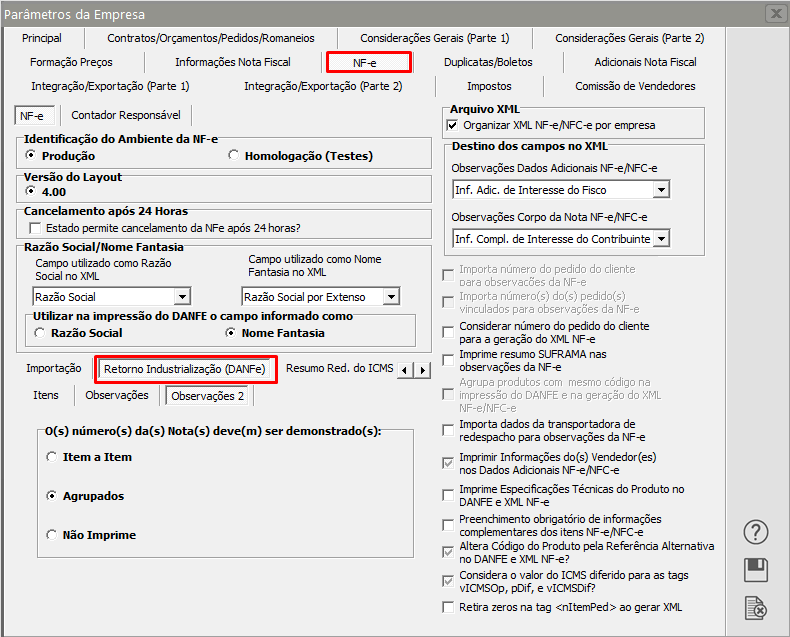

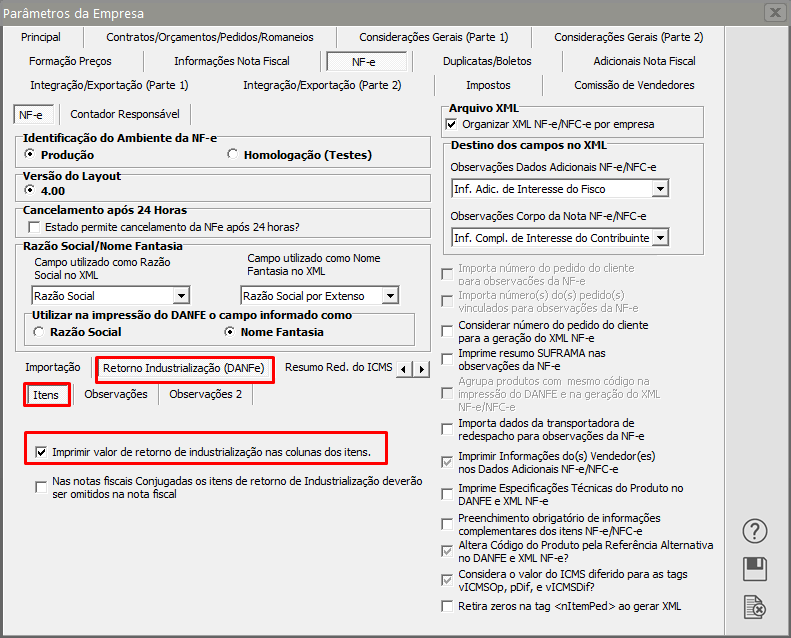

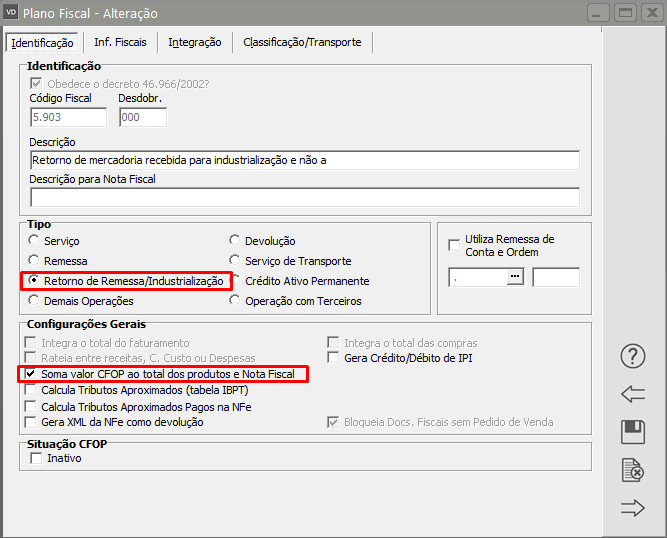

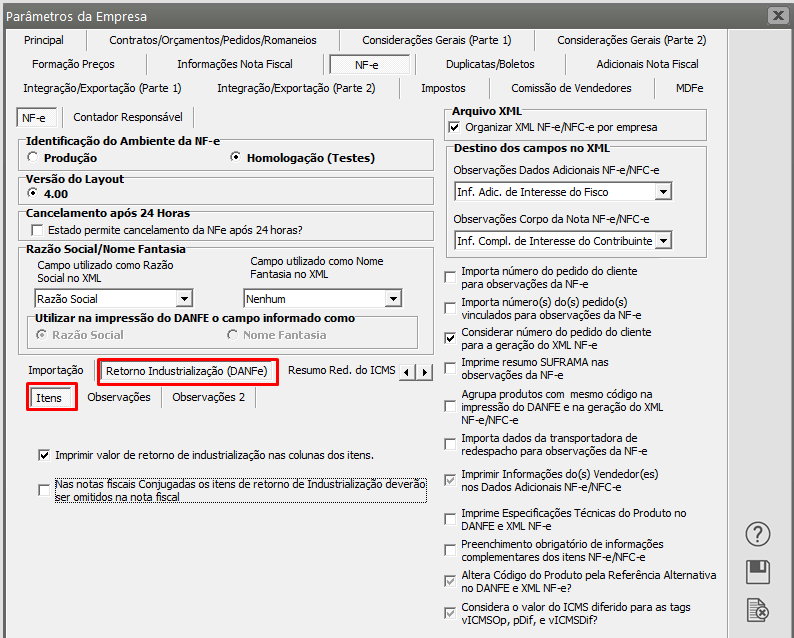

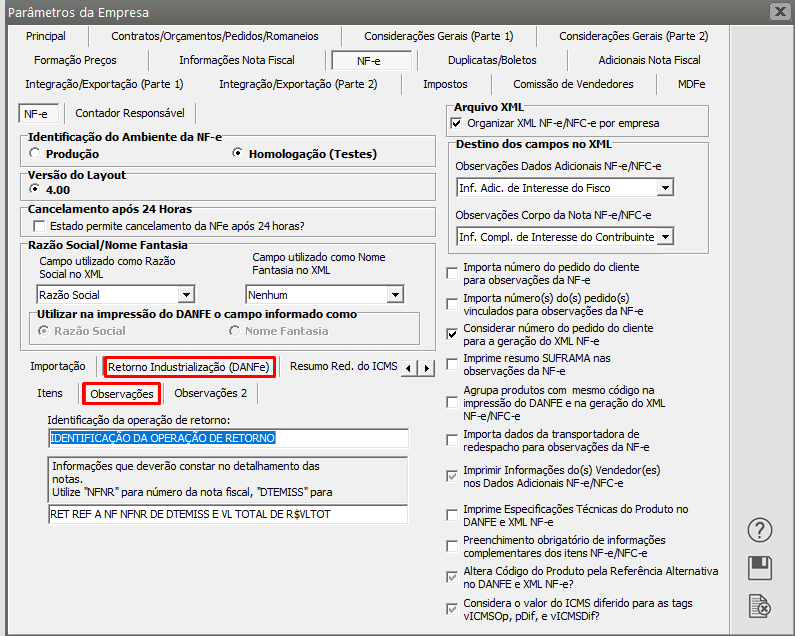

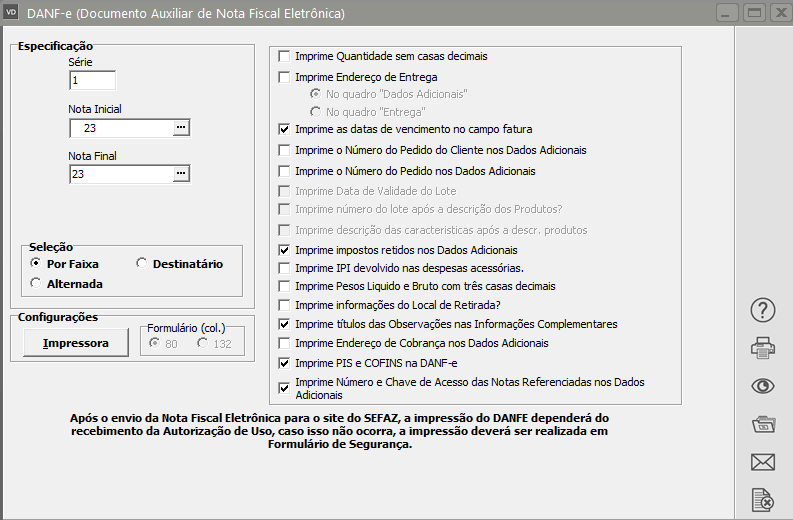

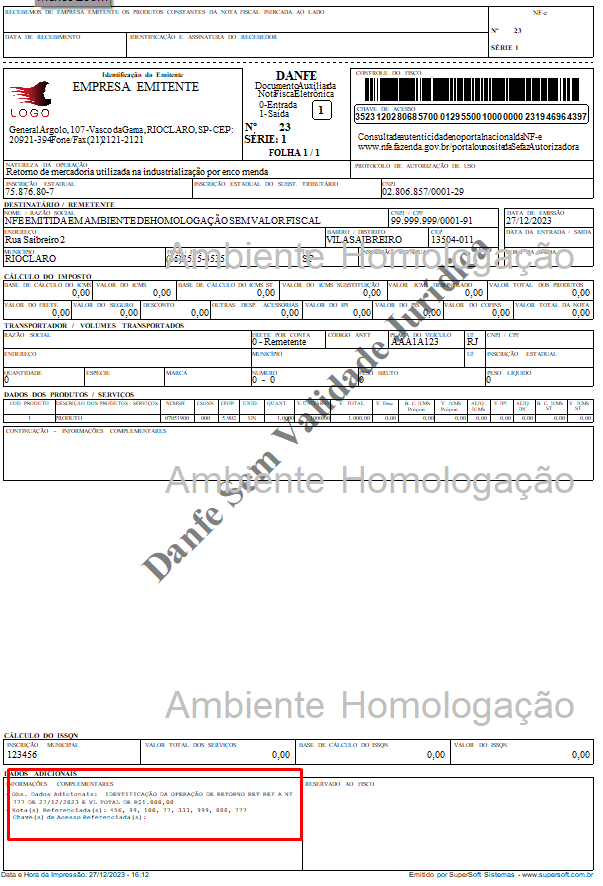

- Impressão no DANFe dos Itens e Total da NF quando a NFe é de Retorno de Industrialização

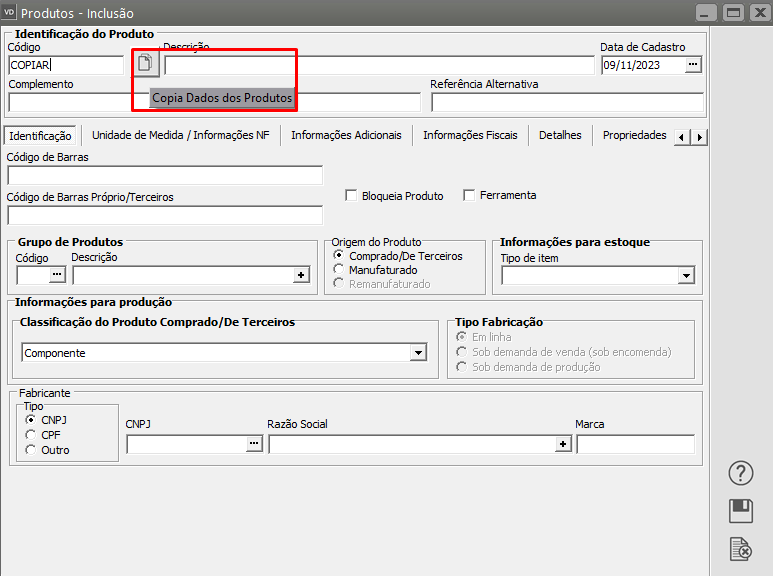

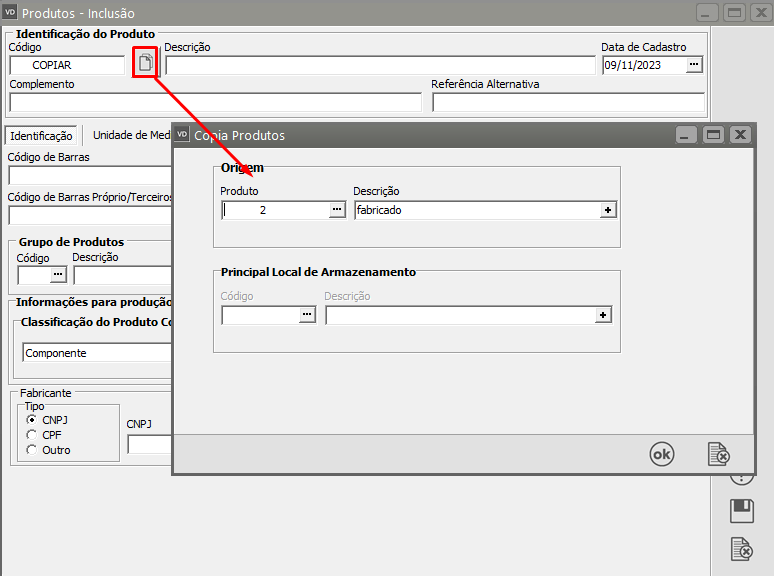

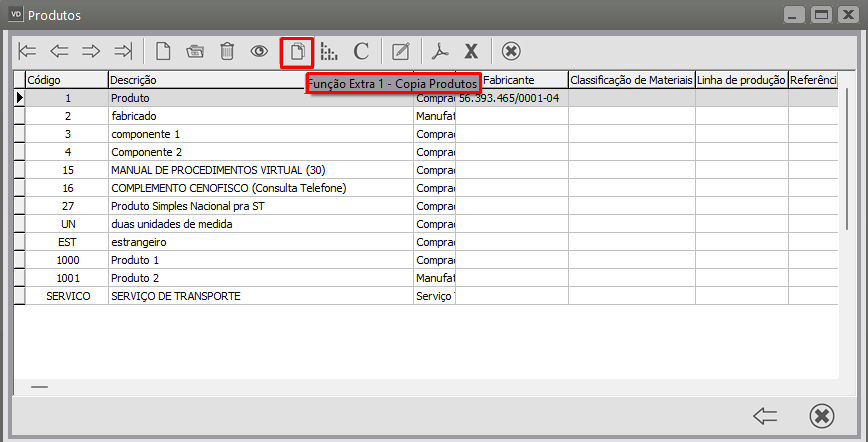

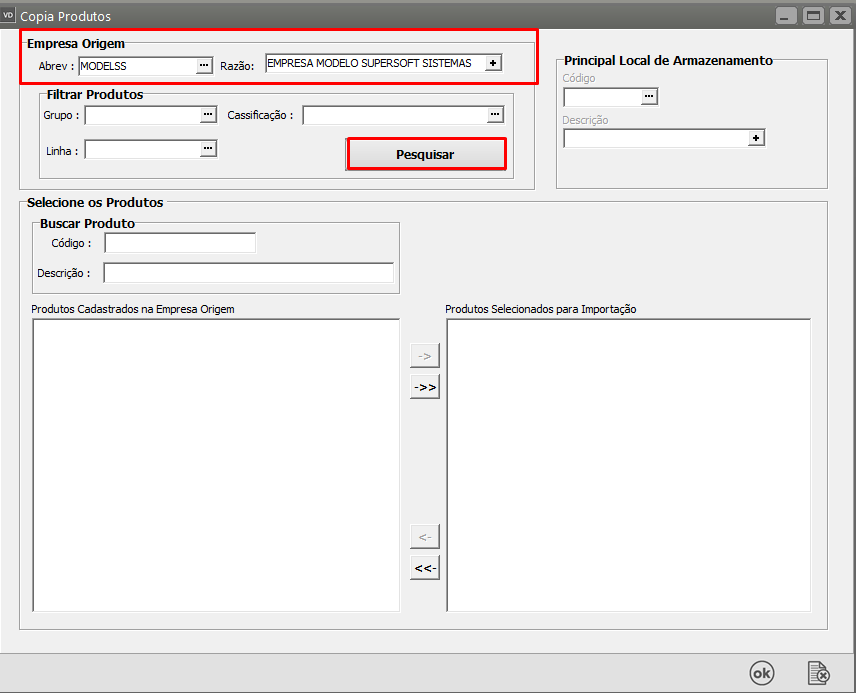

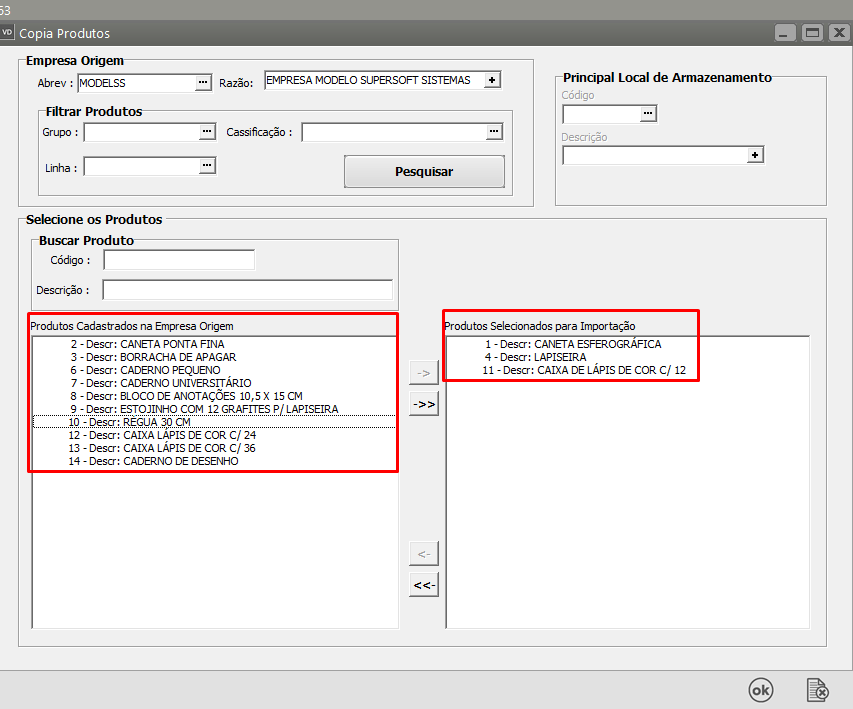

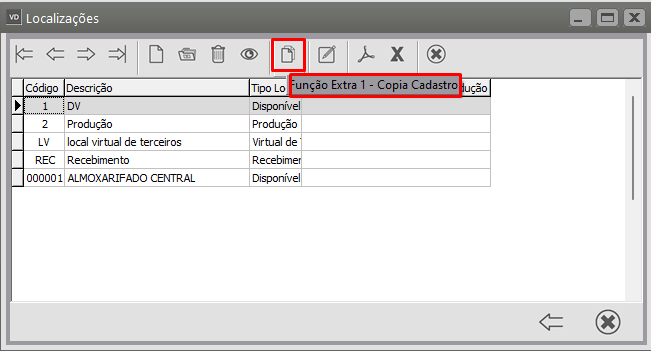

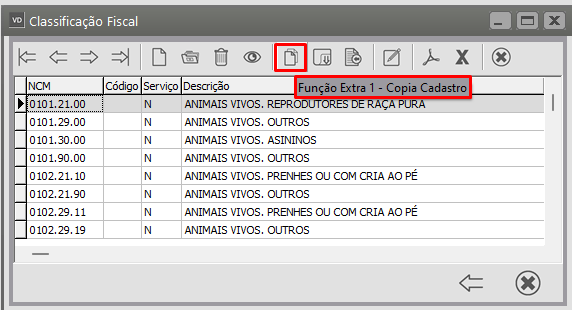

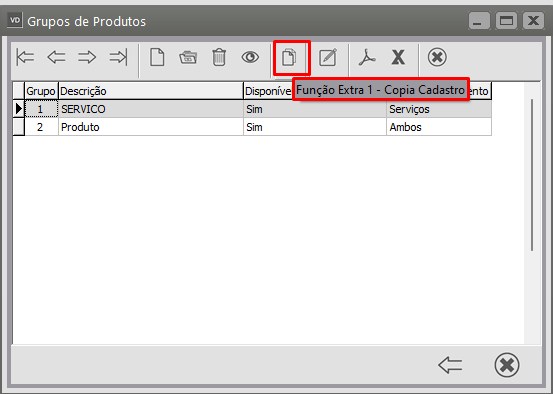

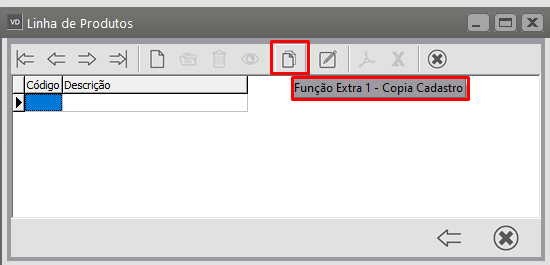

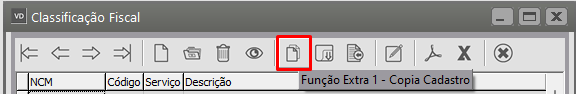

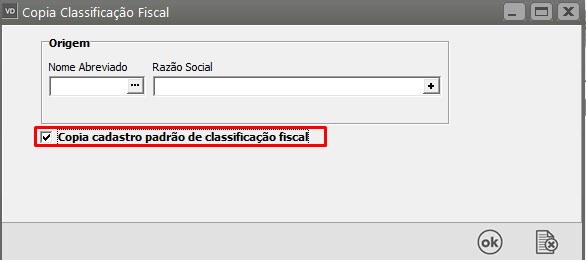

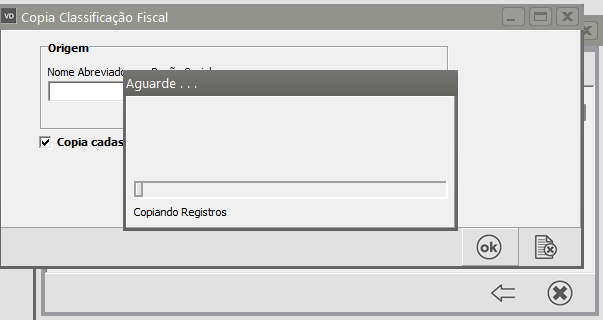

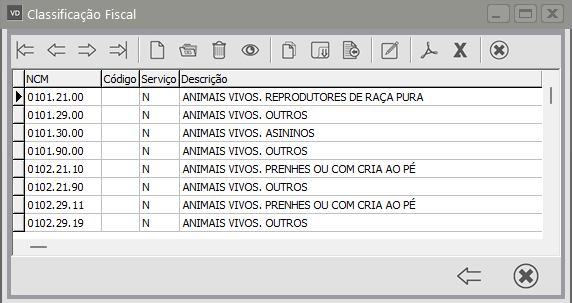

- Copiar cadastros de Produtos (da mesma Empresa e de outra Empresa)

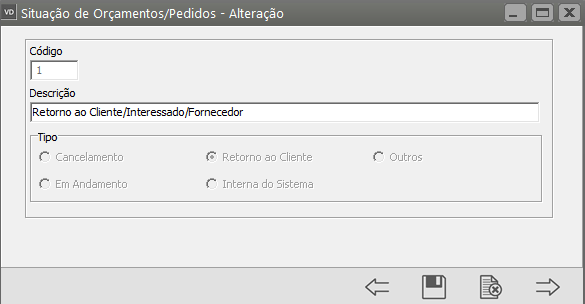

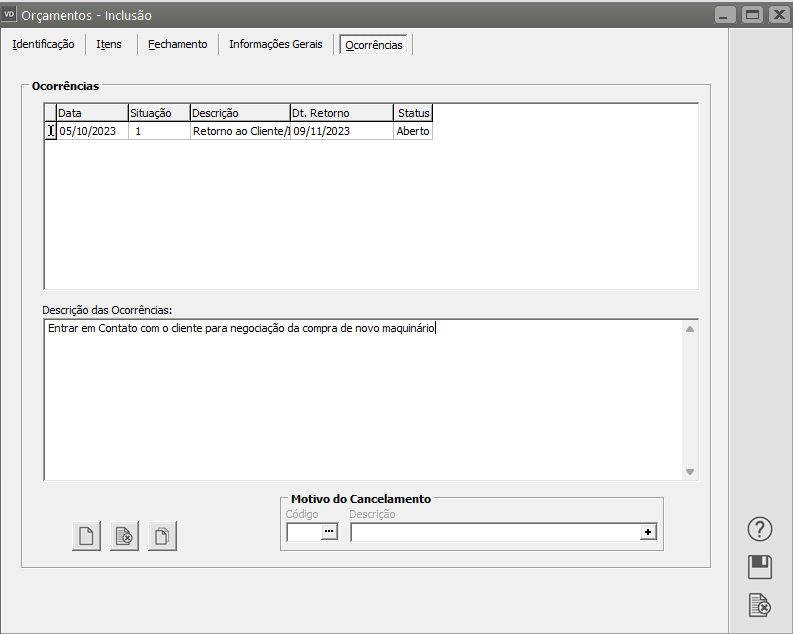

- Retorno para Clientes sobre Situação de Orçamento e Pedido

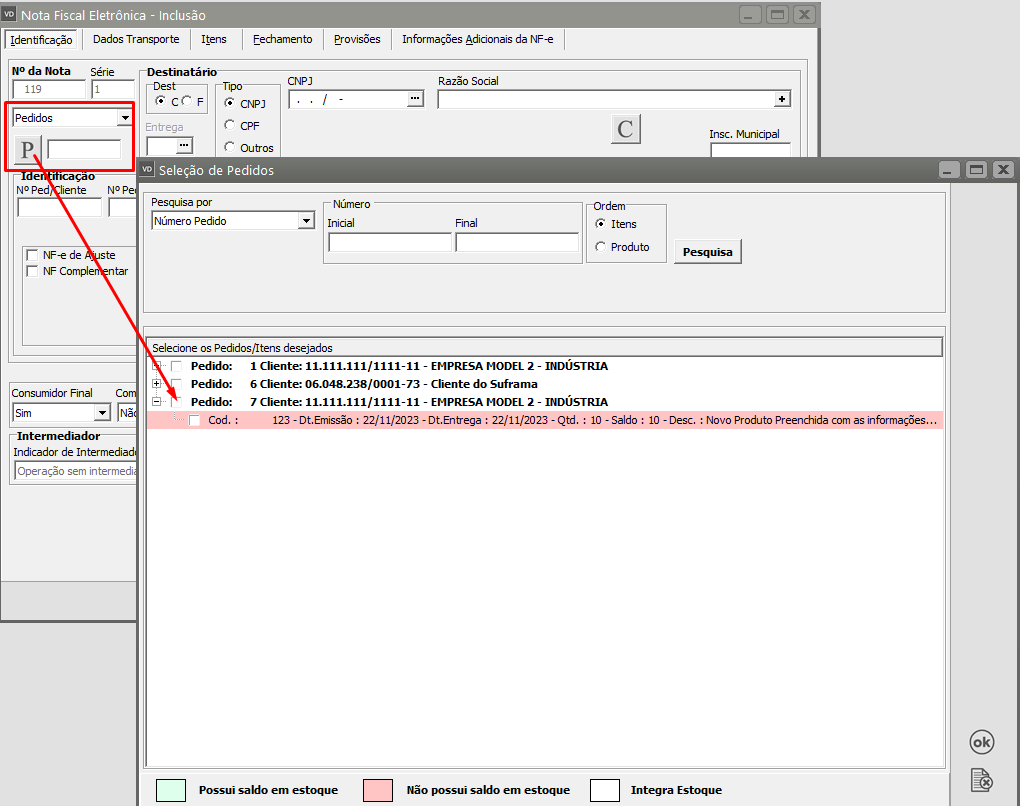

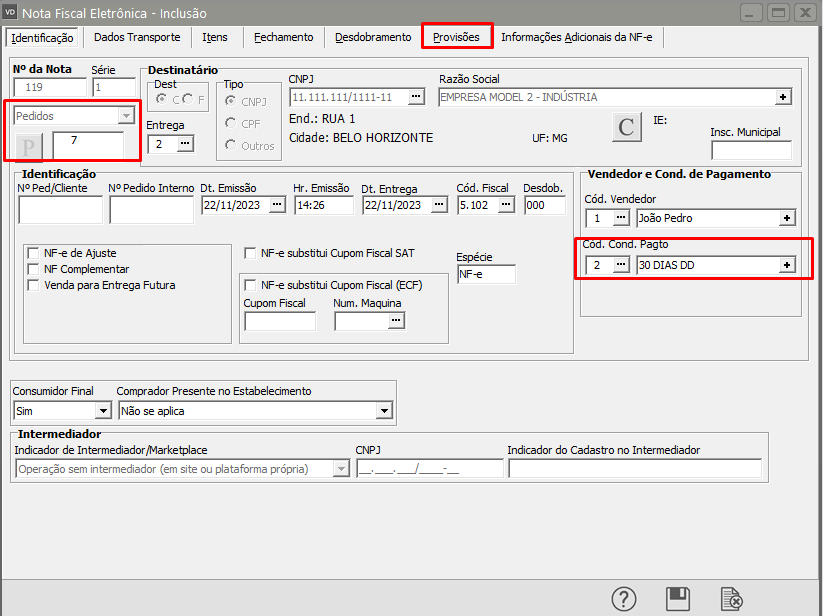

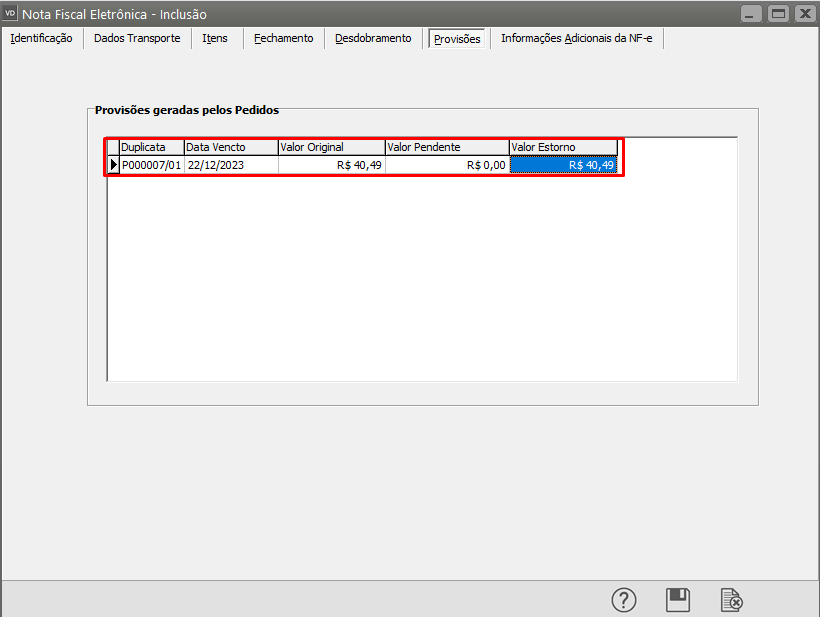

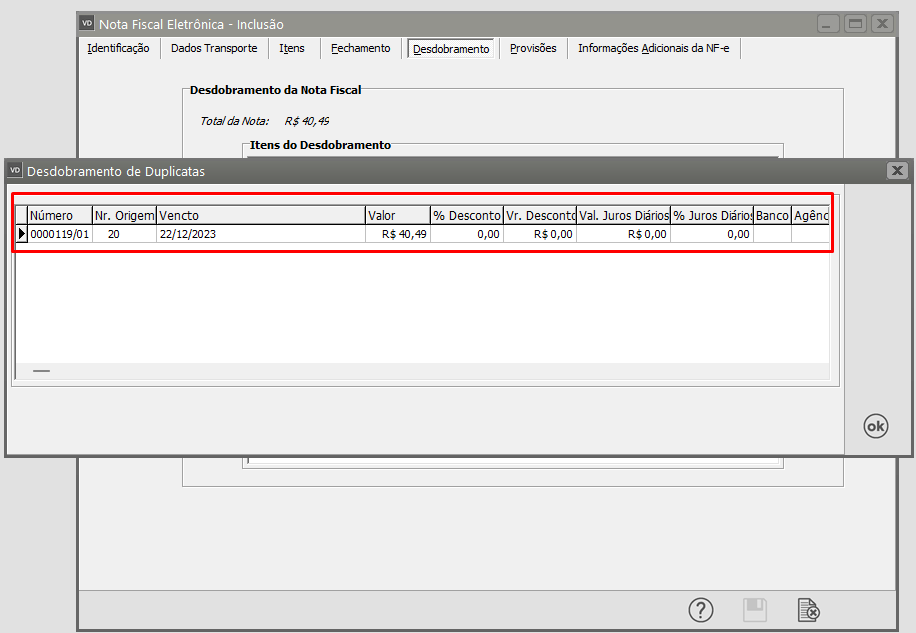

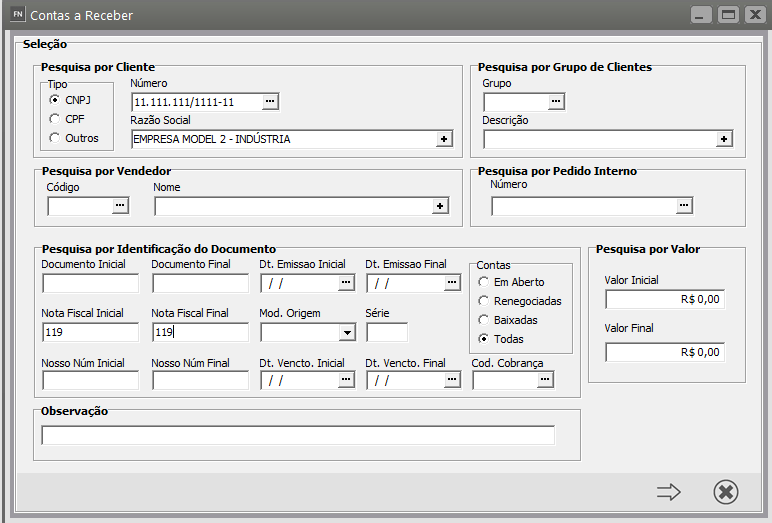

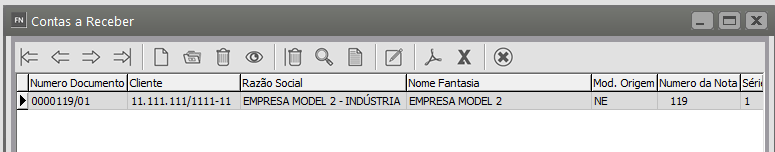

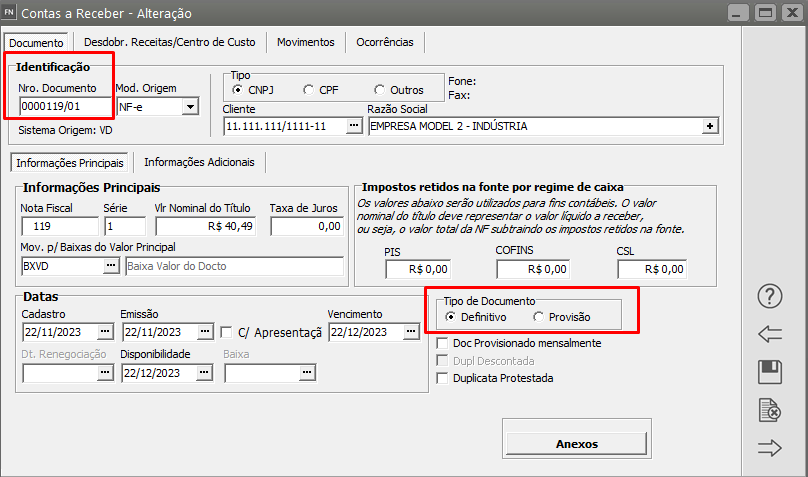

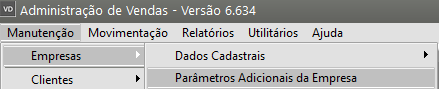

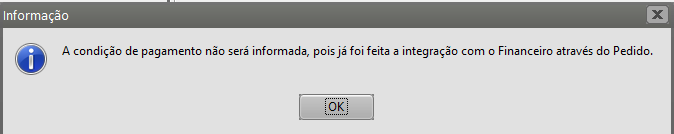

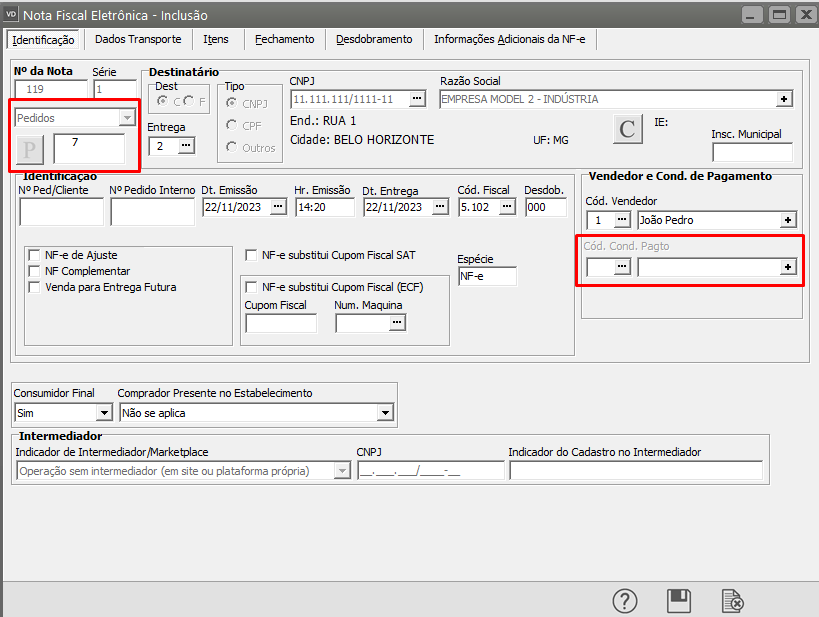

- Estorno da Duplicata a Receber (Provisionada) gerada no cadastro do Pedido, na emissão da NFe

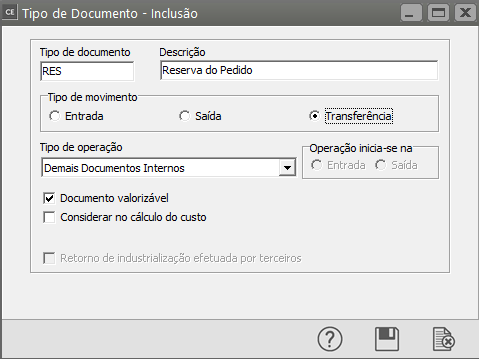

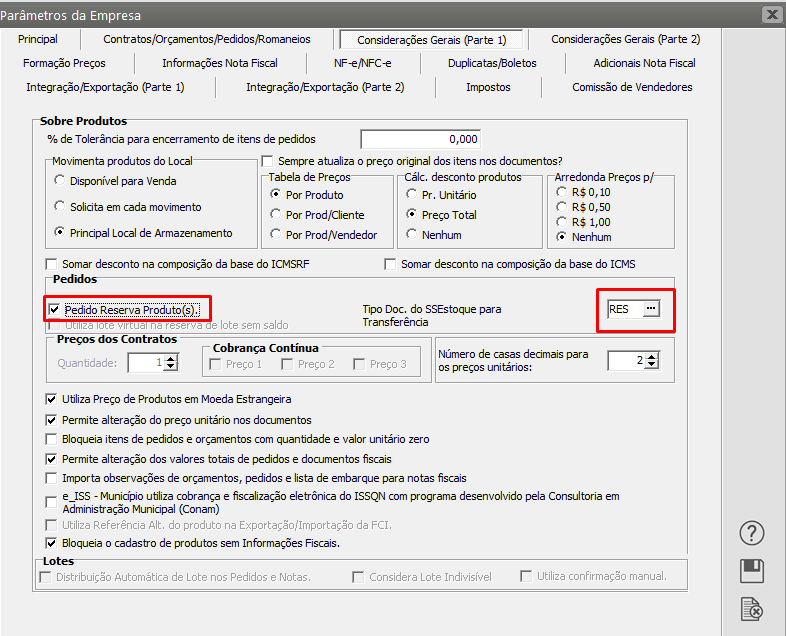

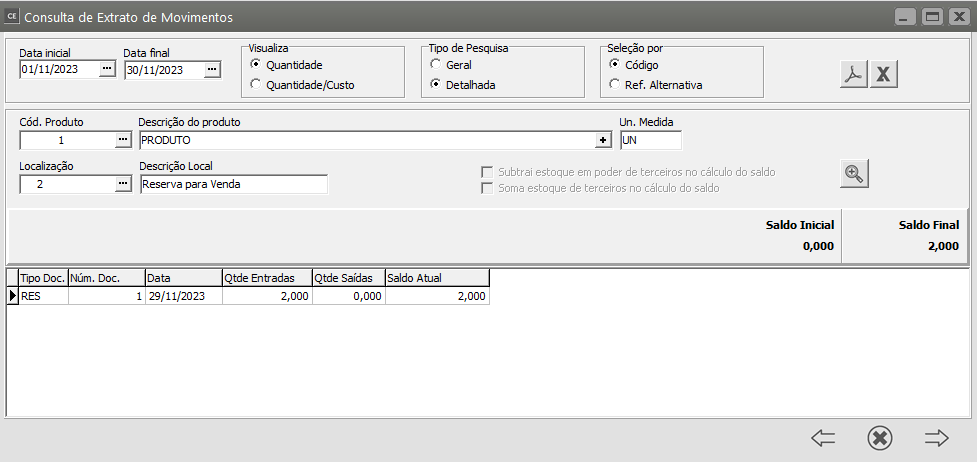

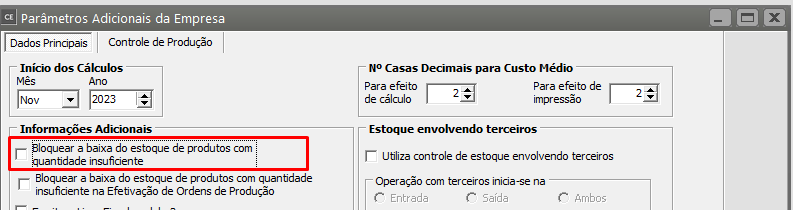

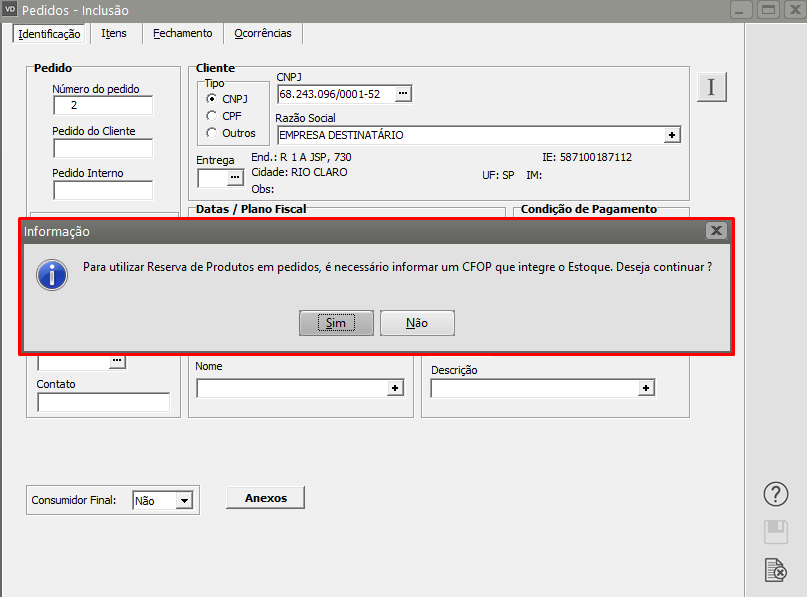

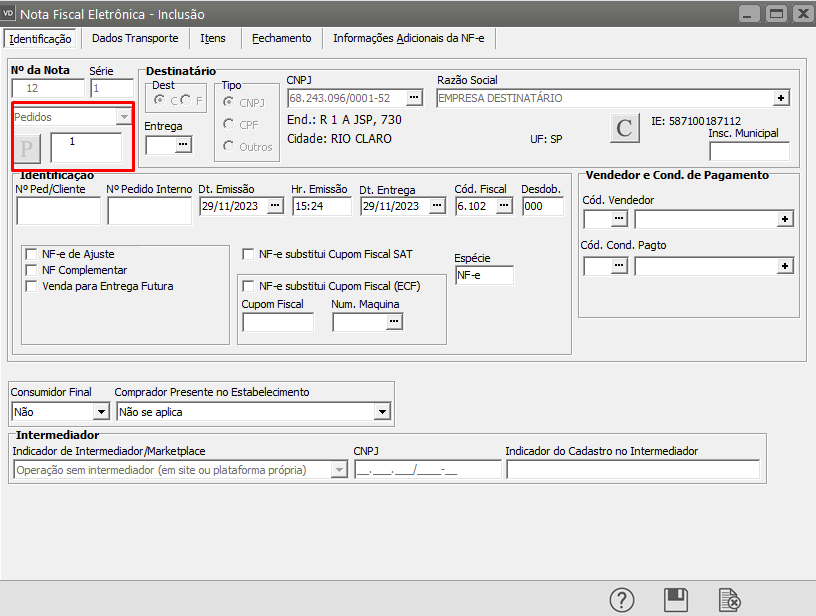

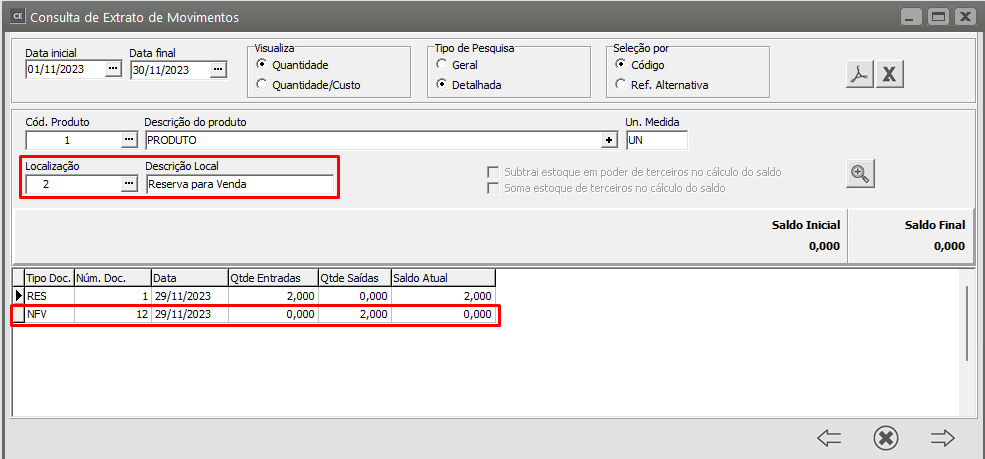

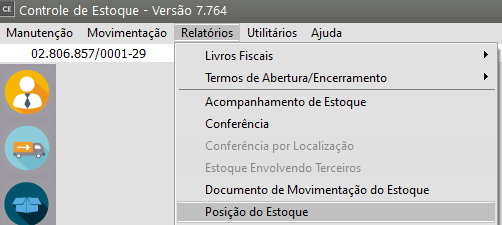

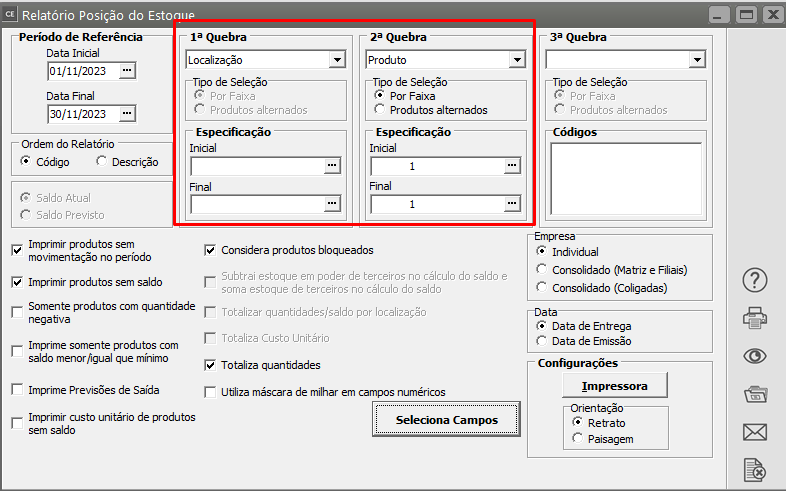

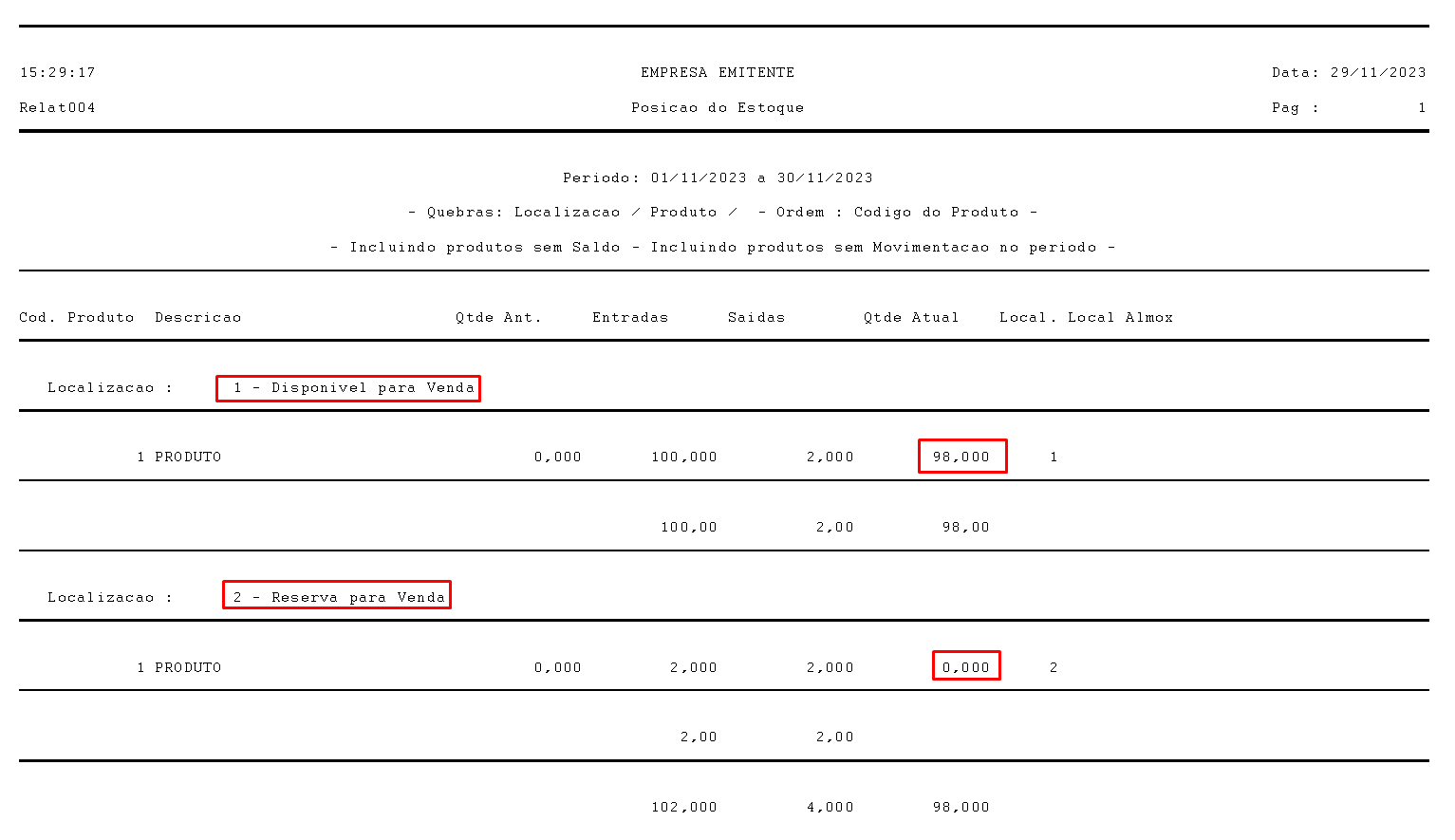

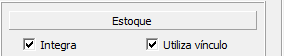

- Reserva de Produtos no Sistema Controle de Estoque pelo cadastro do Pedido

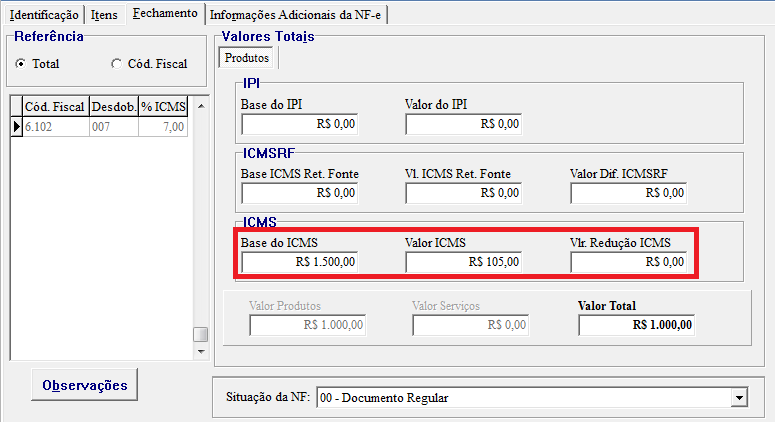

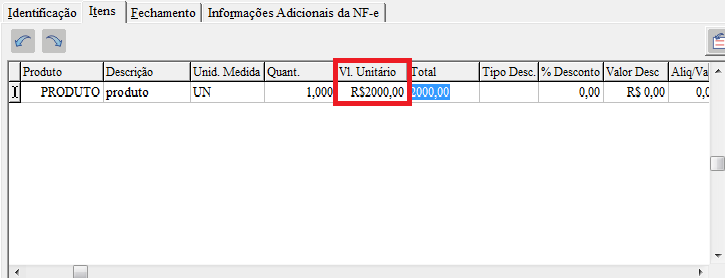

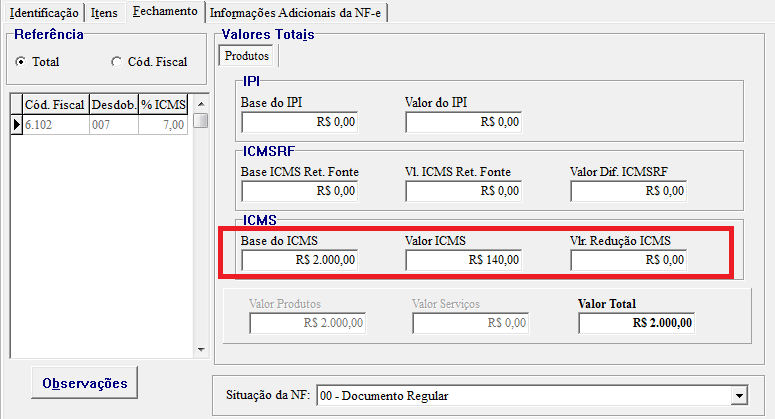

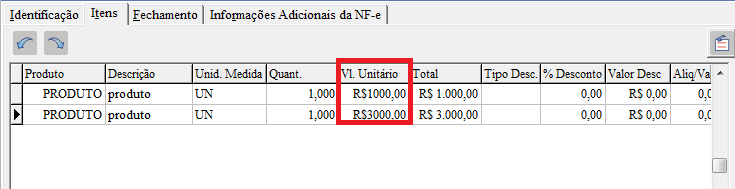

- Redução na Base de Cálculo do ICMS

- Nota Fiscal Complementar

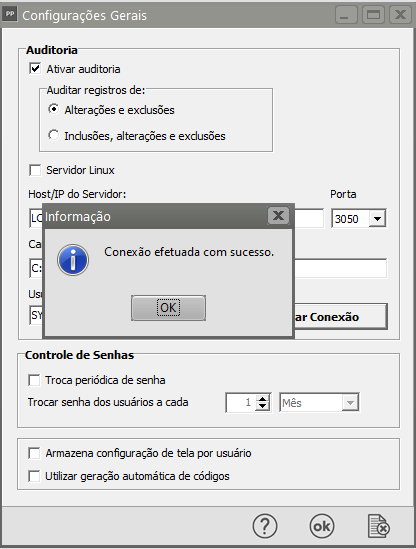

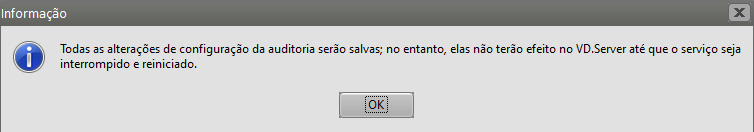

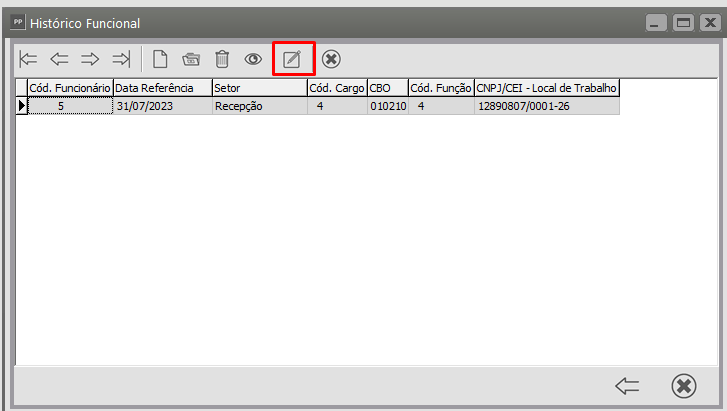

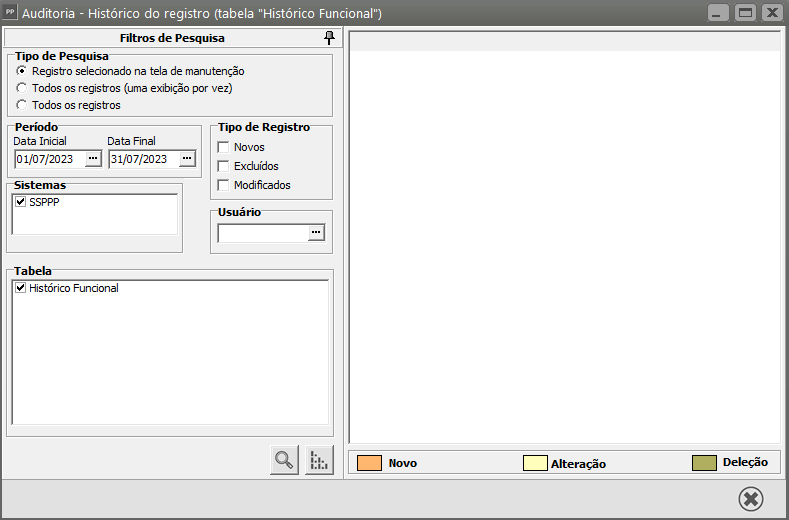

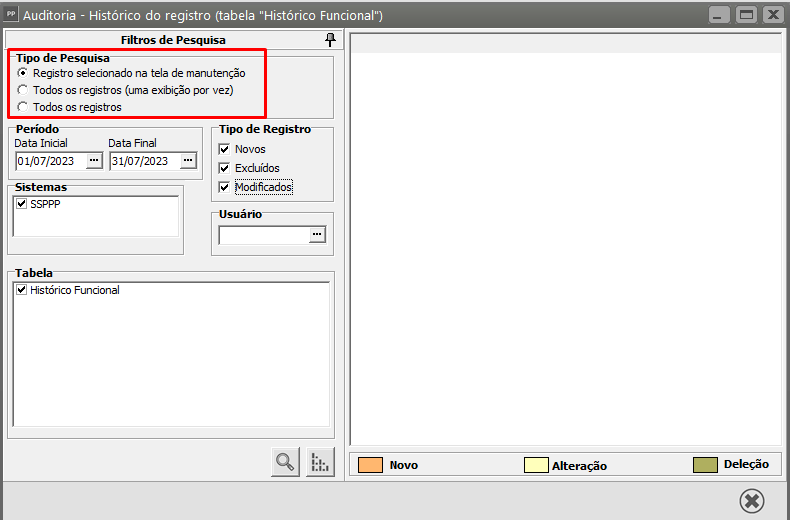

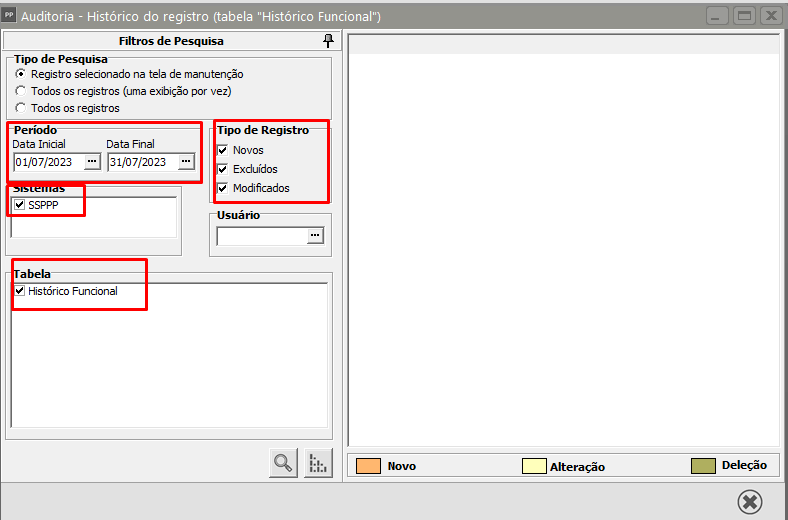

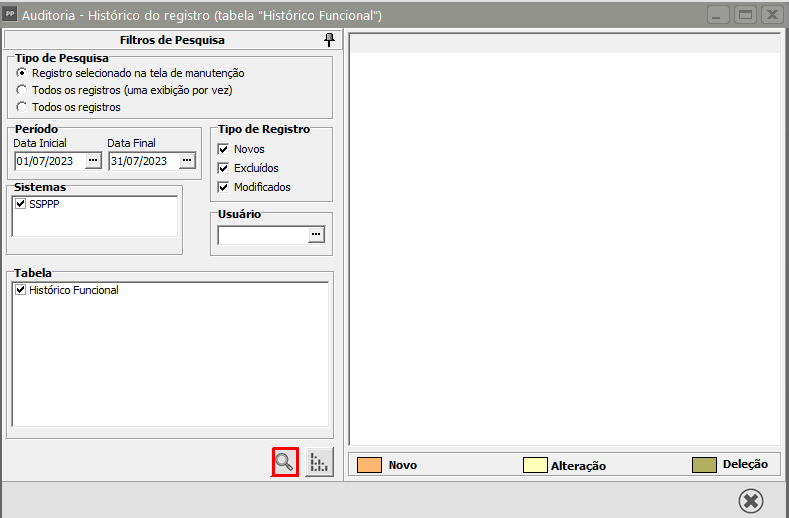

- Auditoria

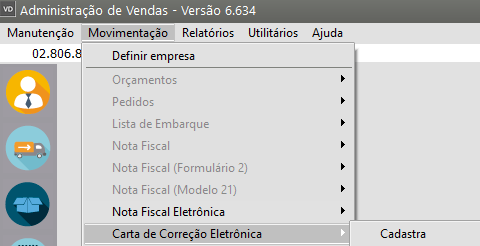

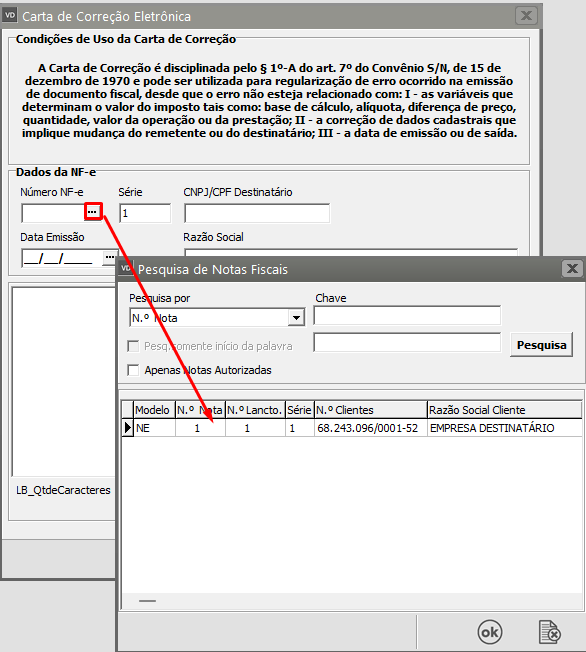

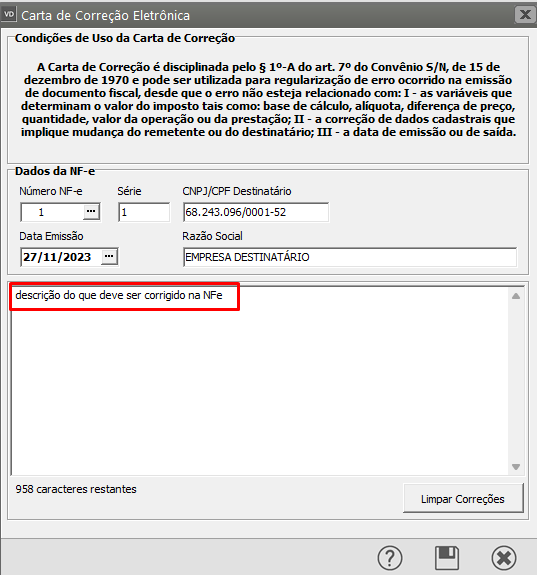

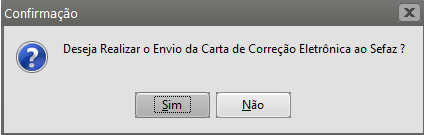

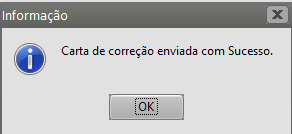

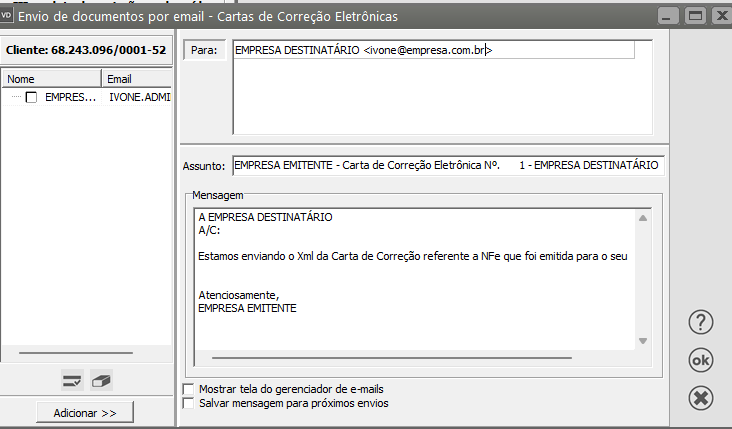

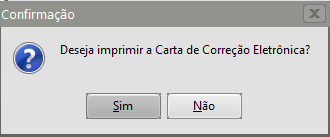

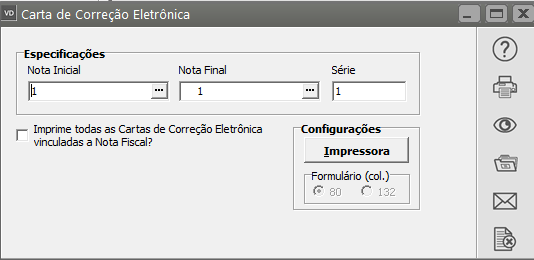

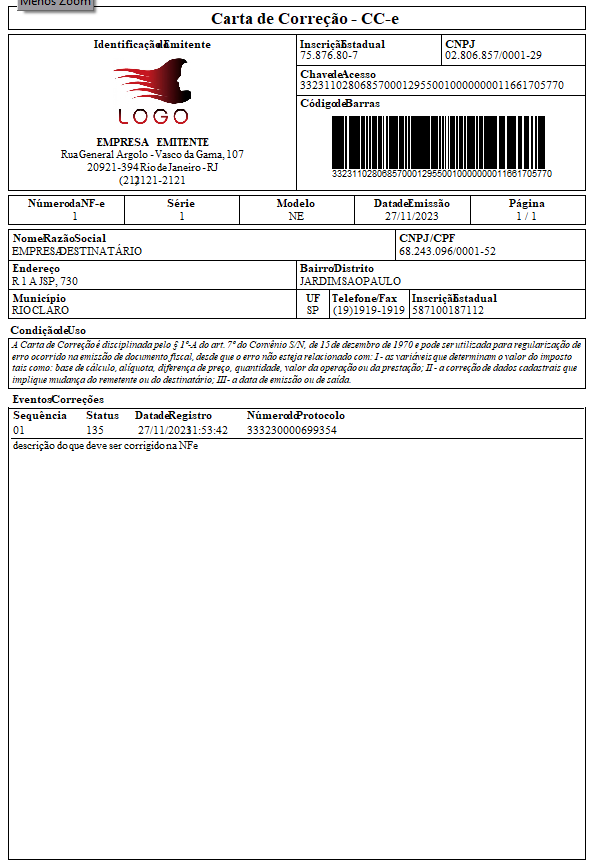

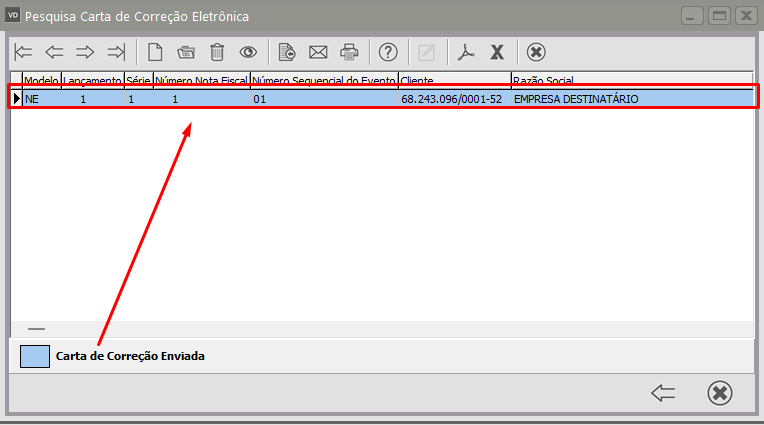

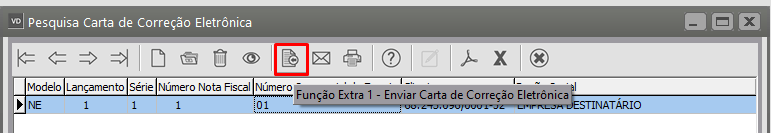

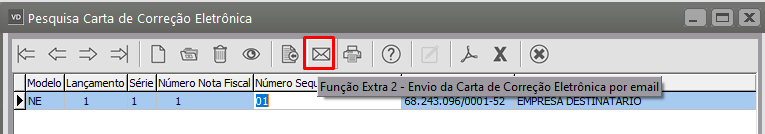

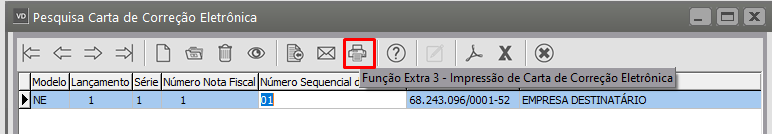

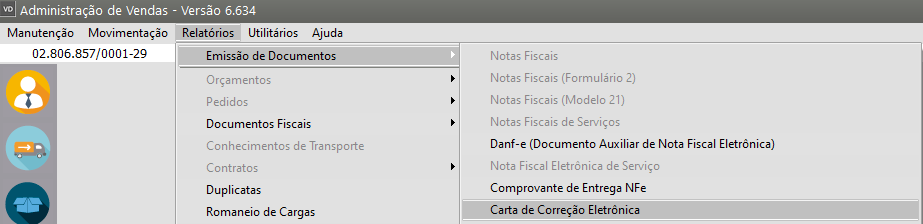

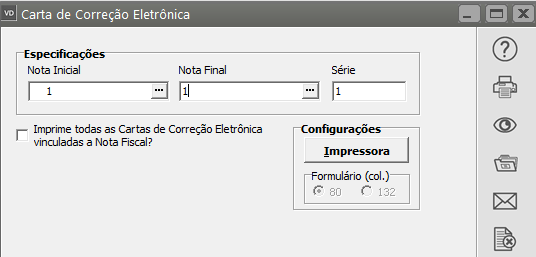

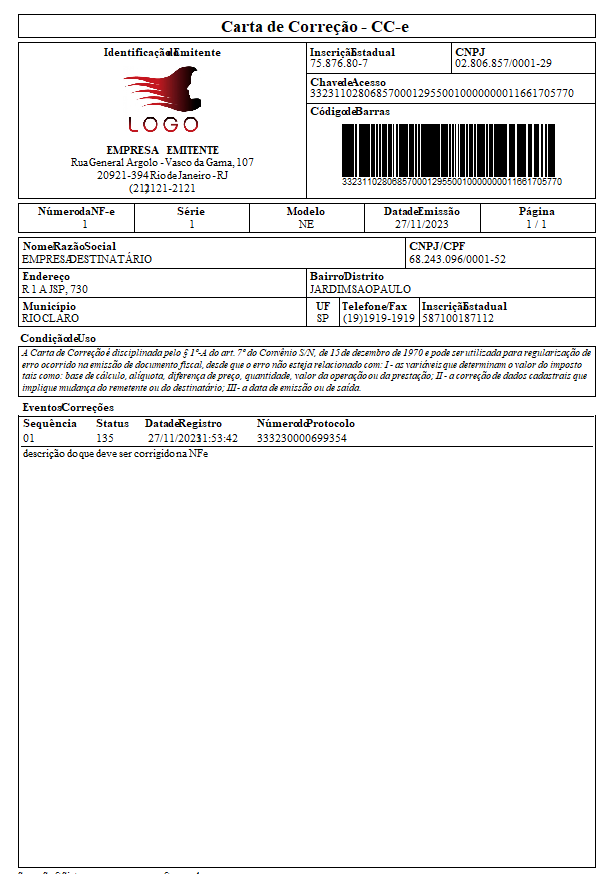

- Carta de Correção Eletrônica

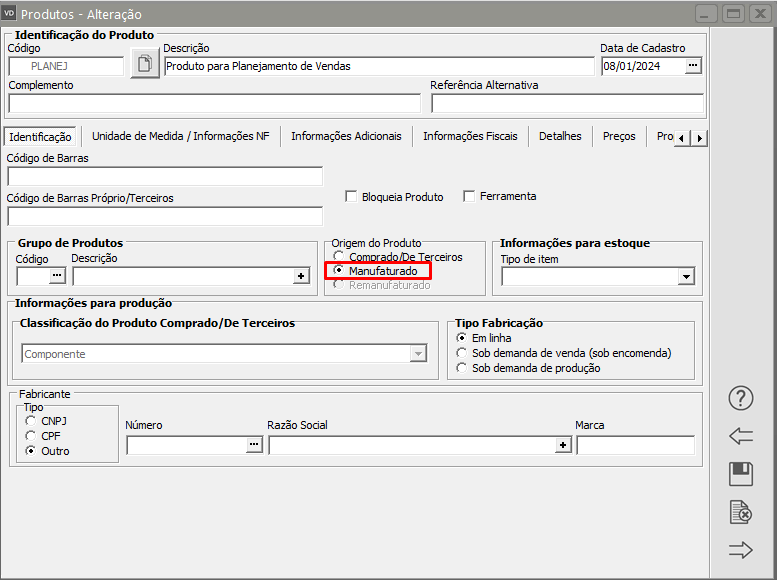

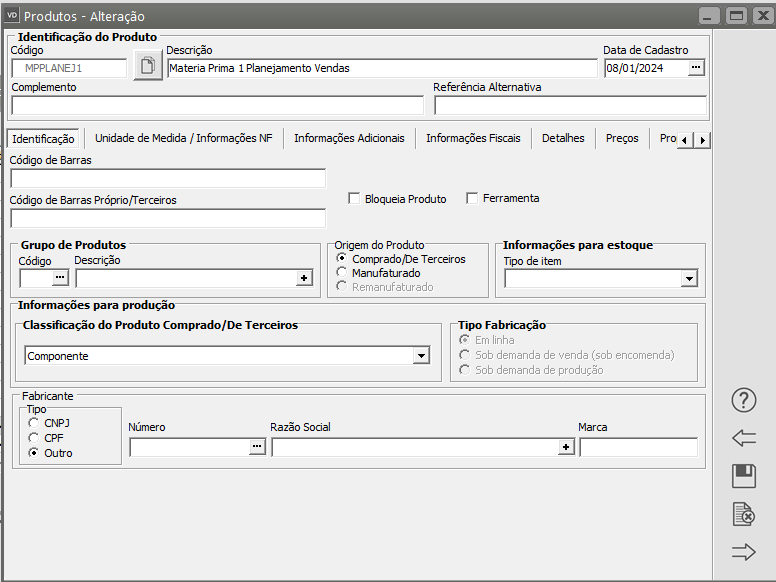

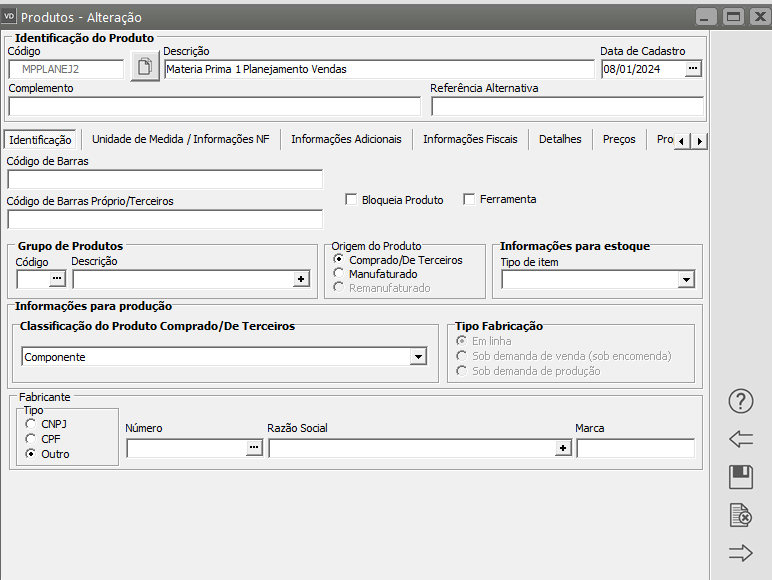

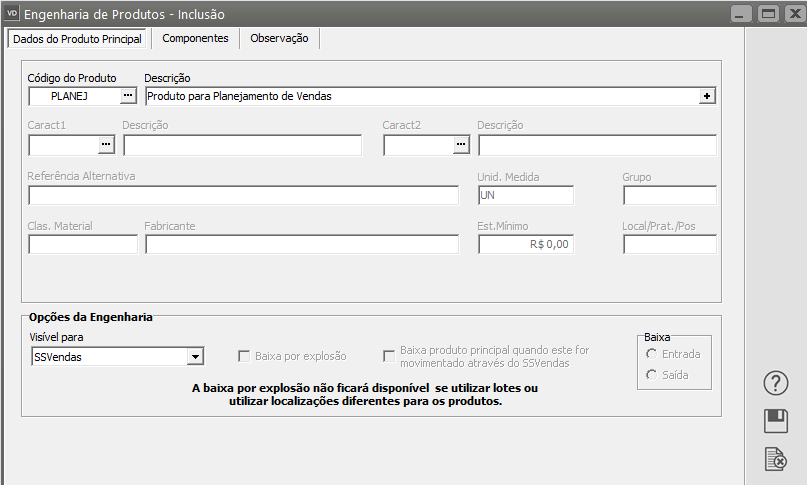

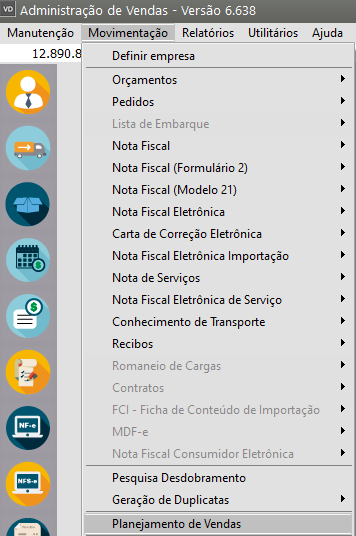

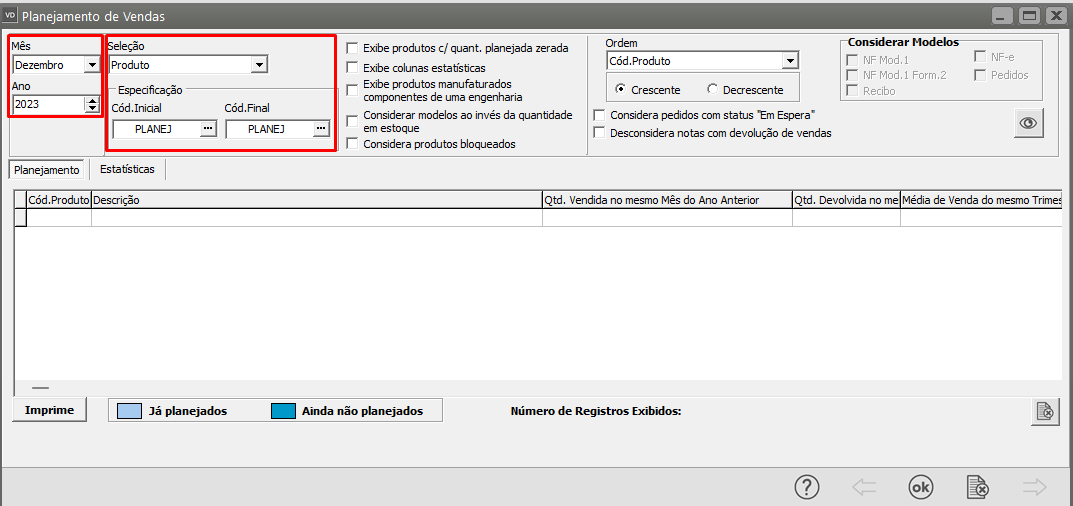

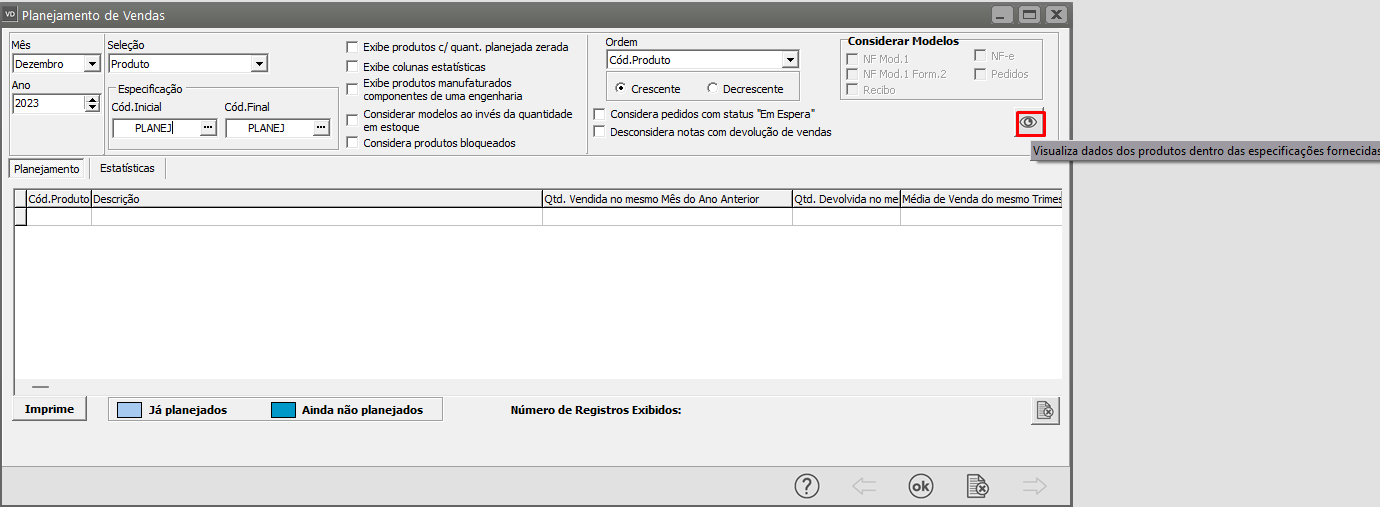

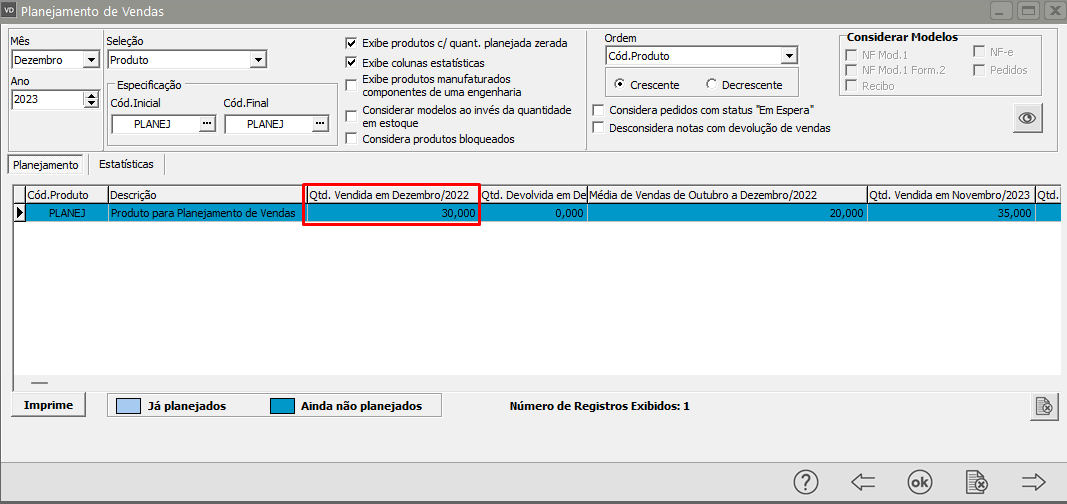

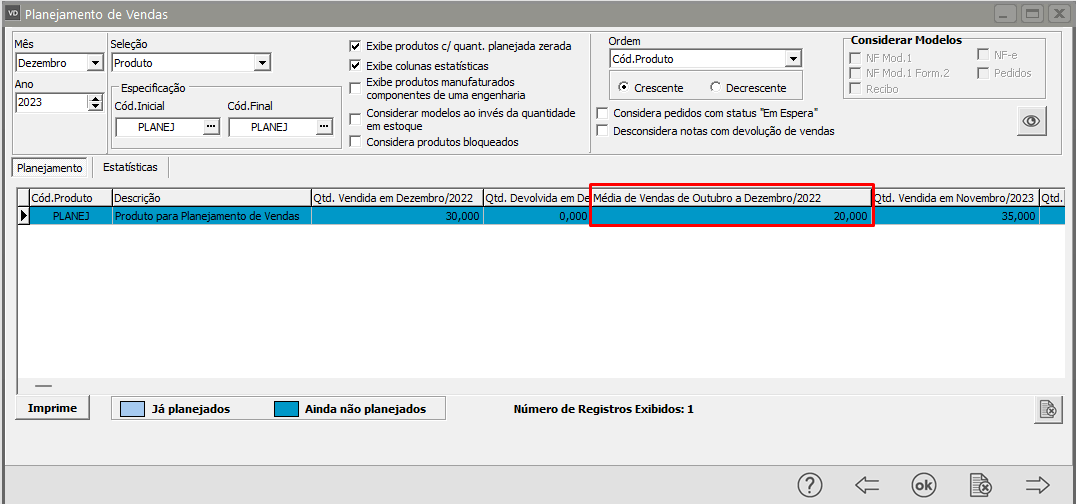

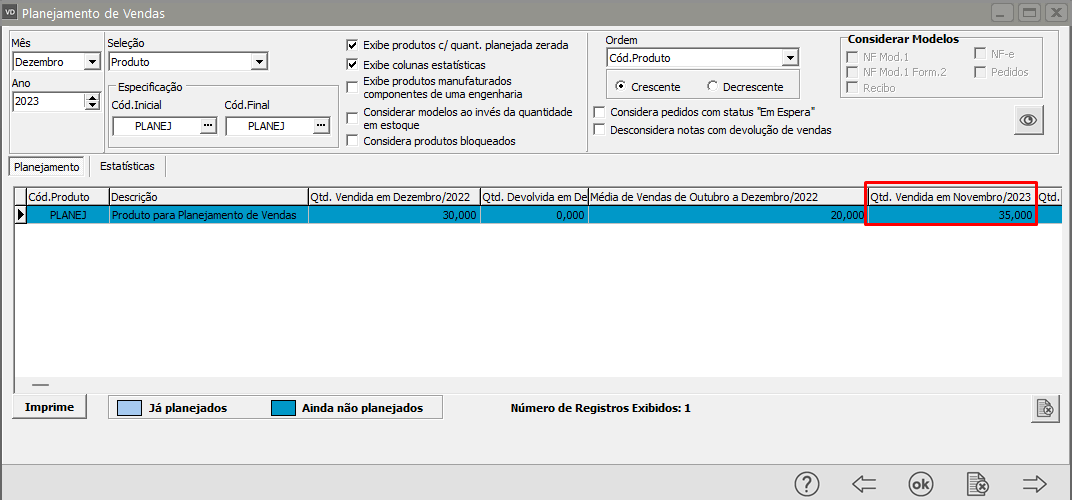

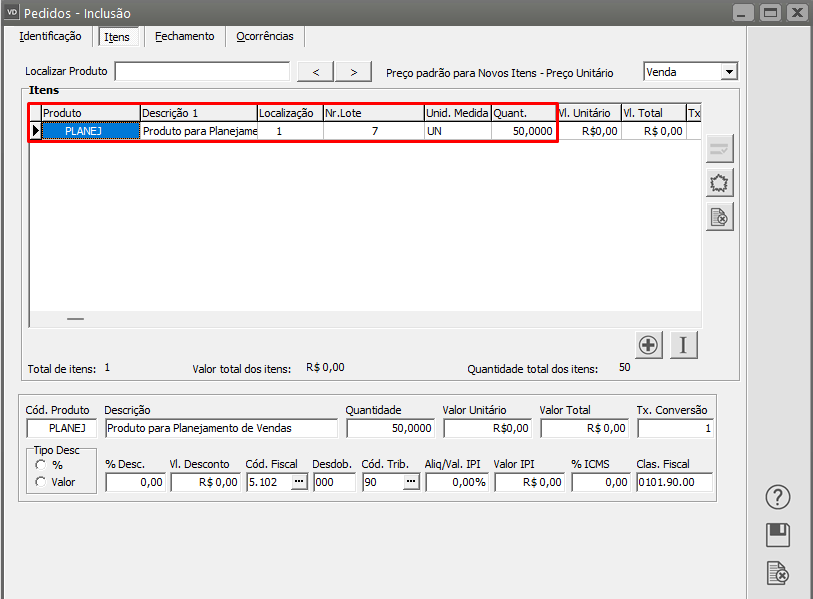

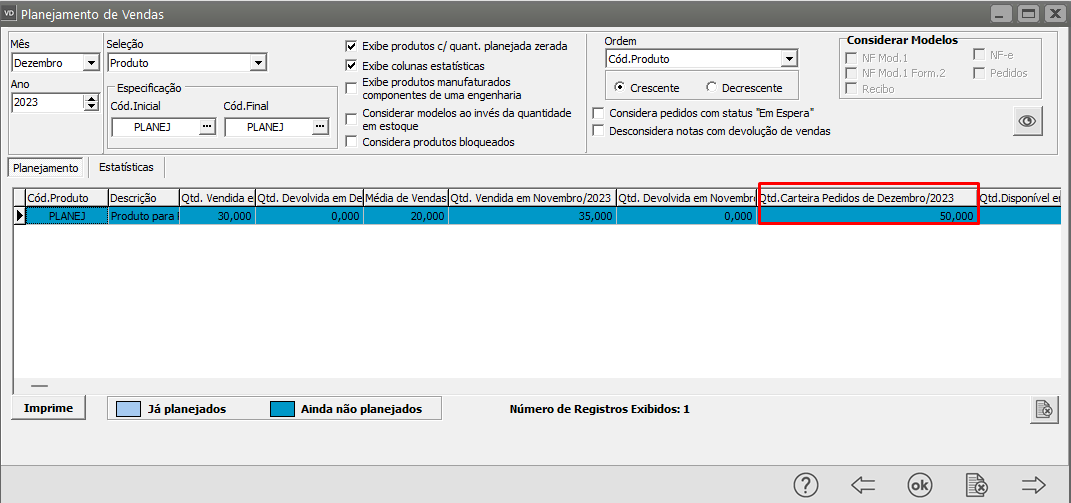

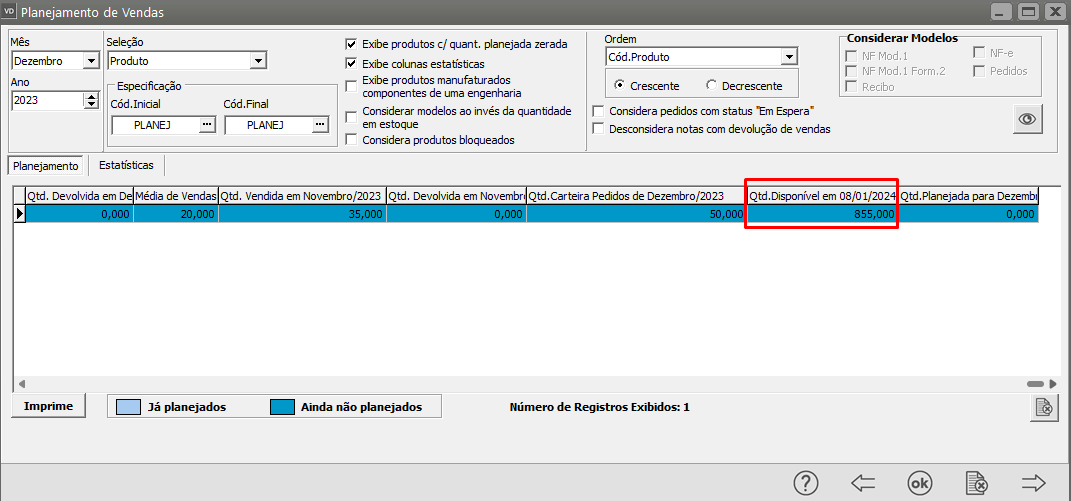

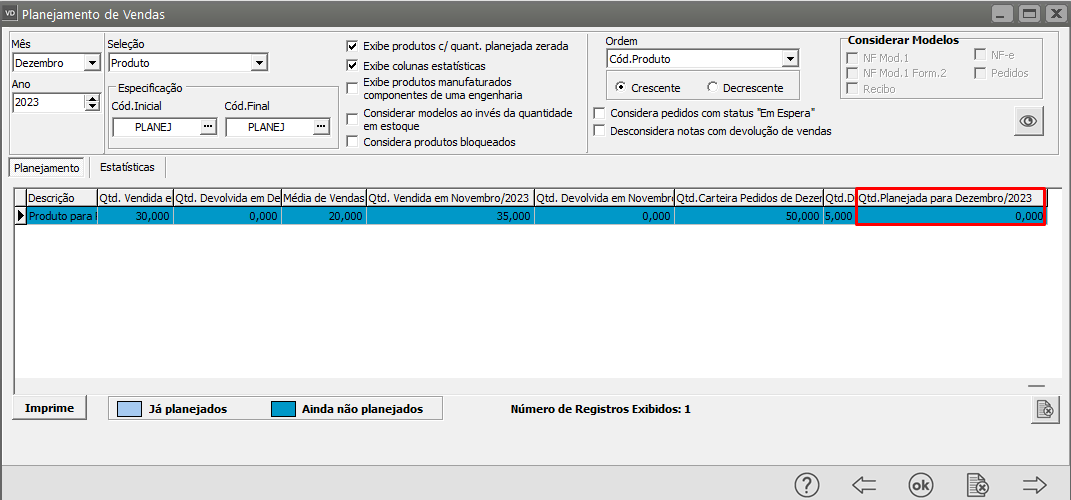

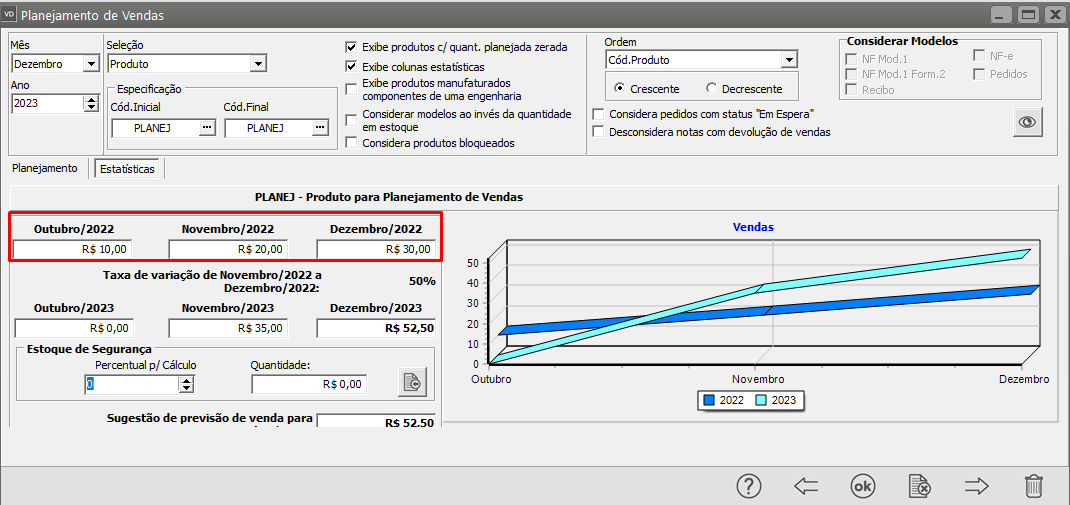

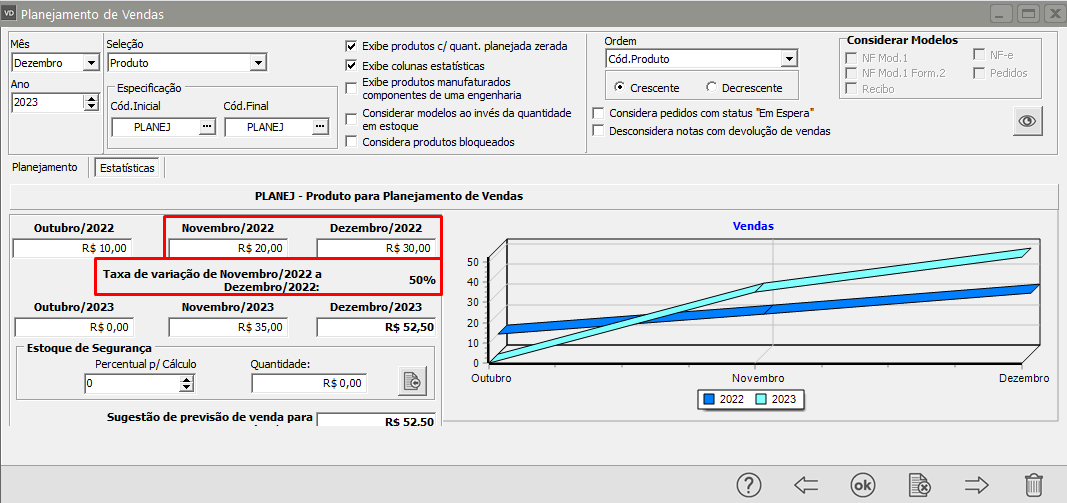

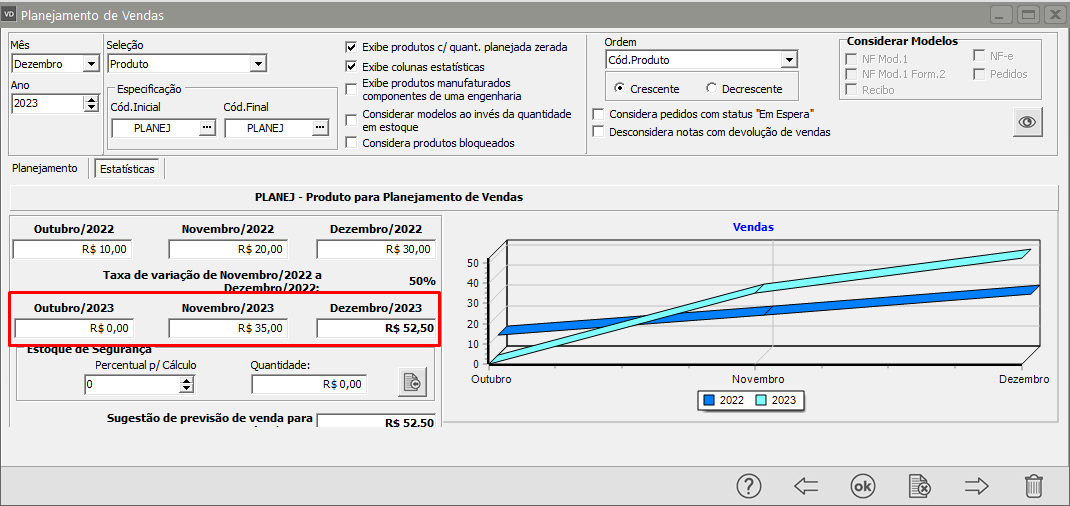

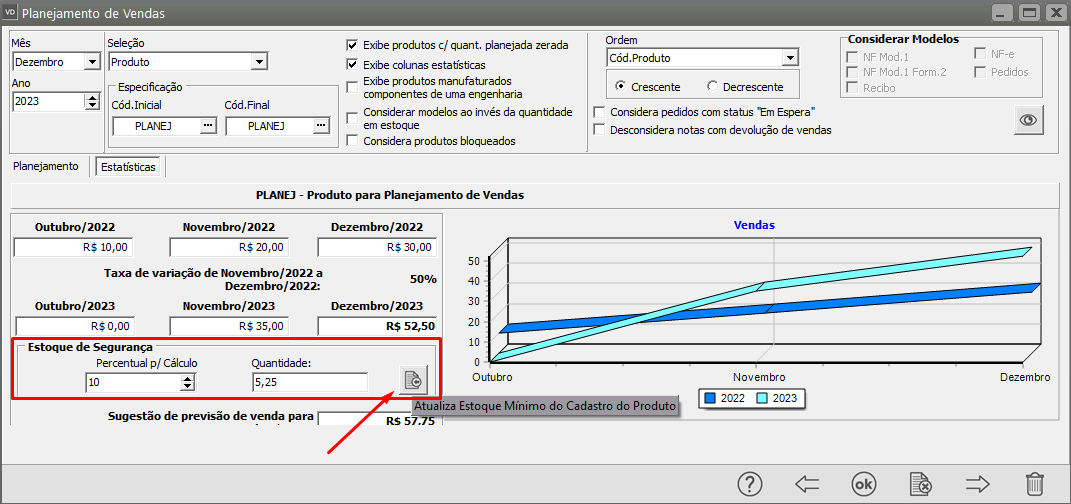

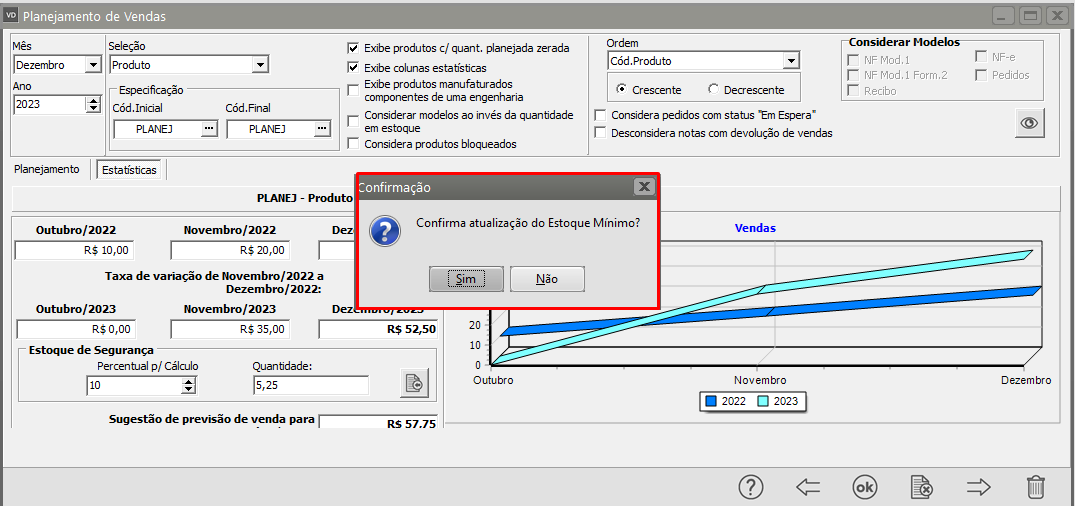

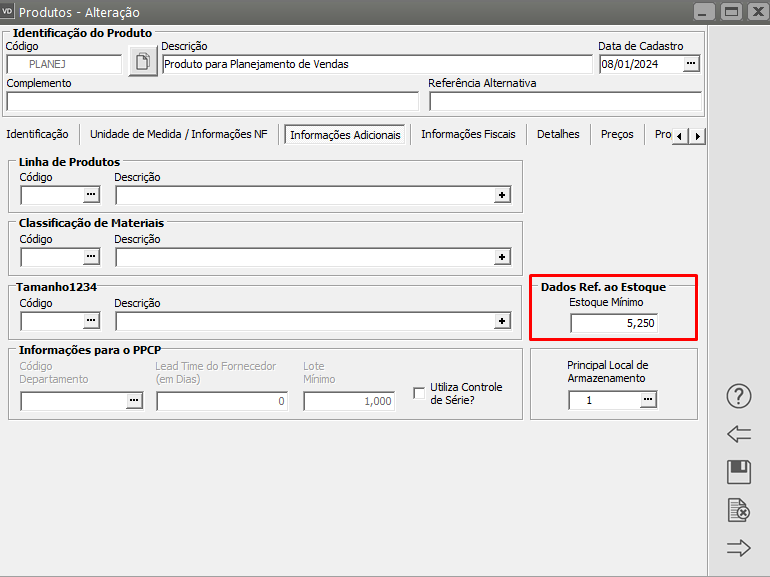

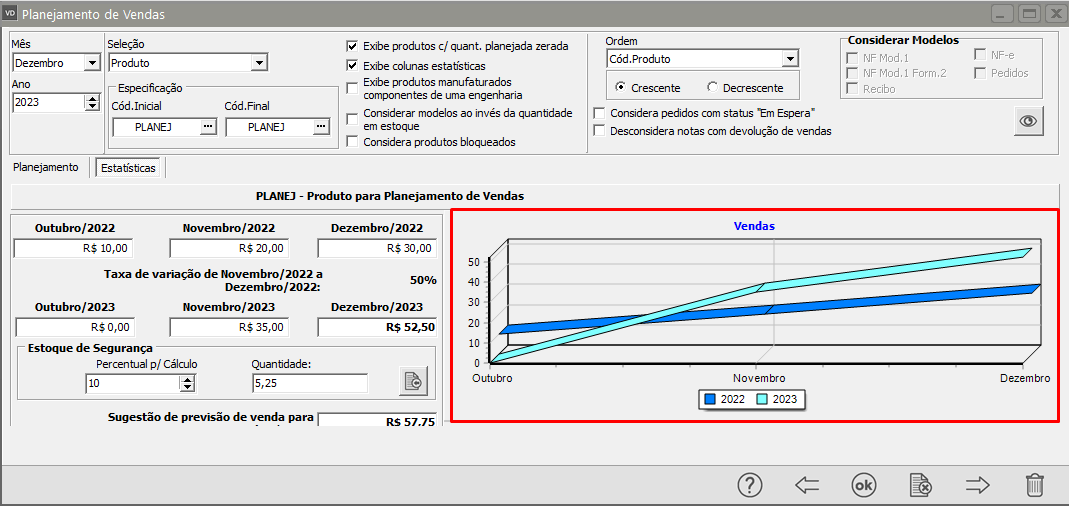

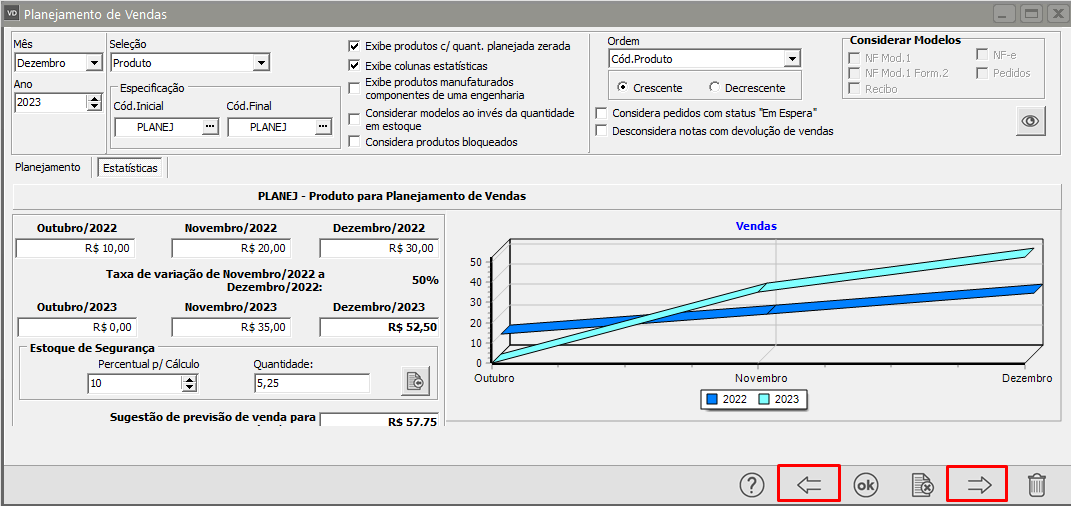

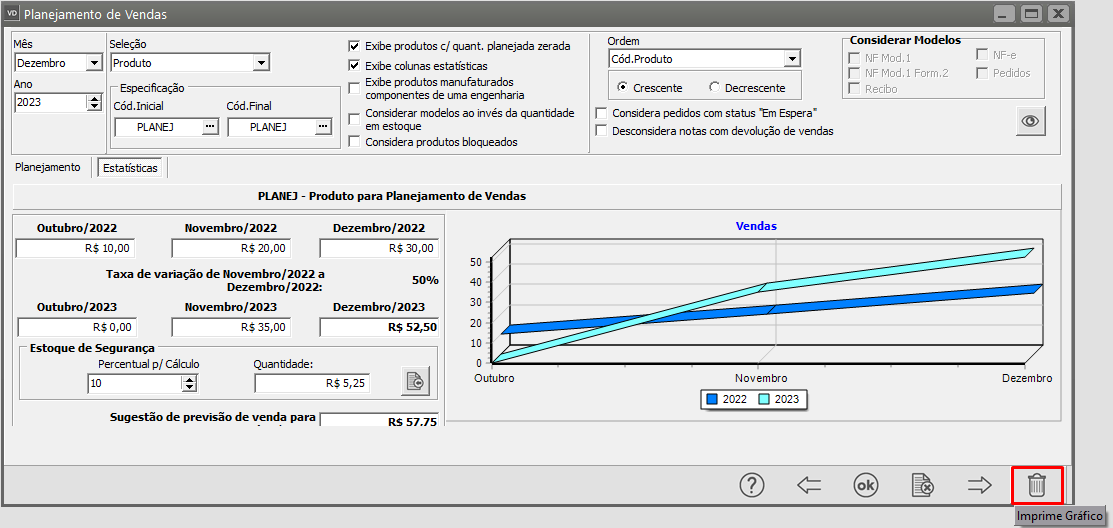

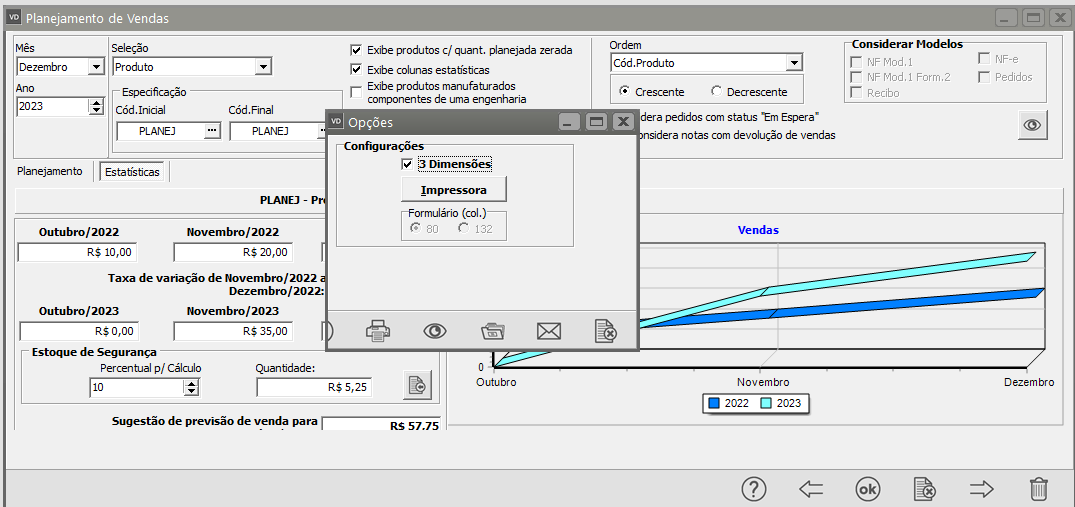

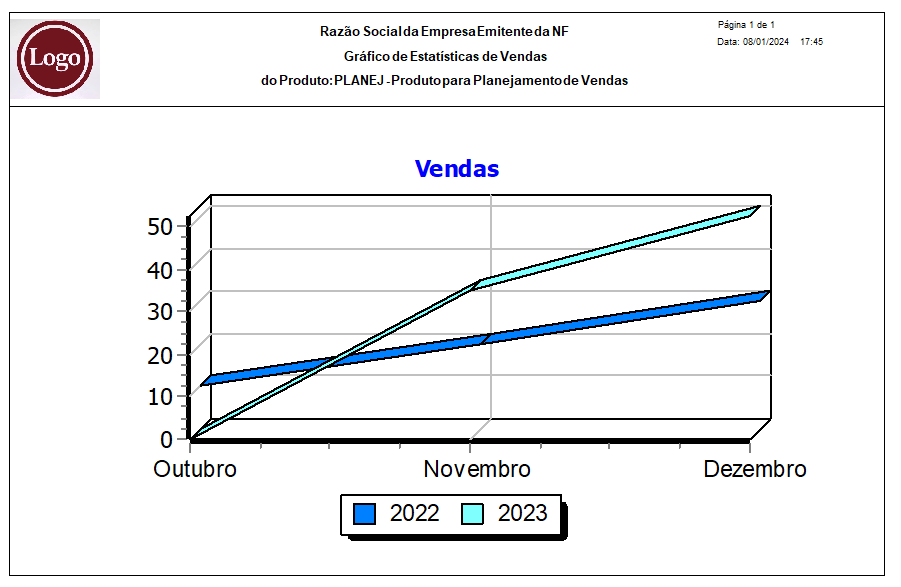

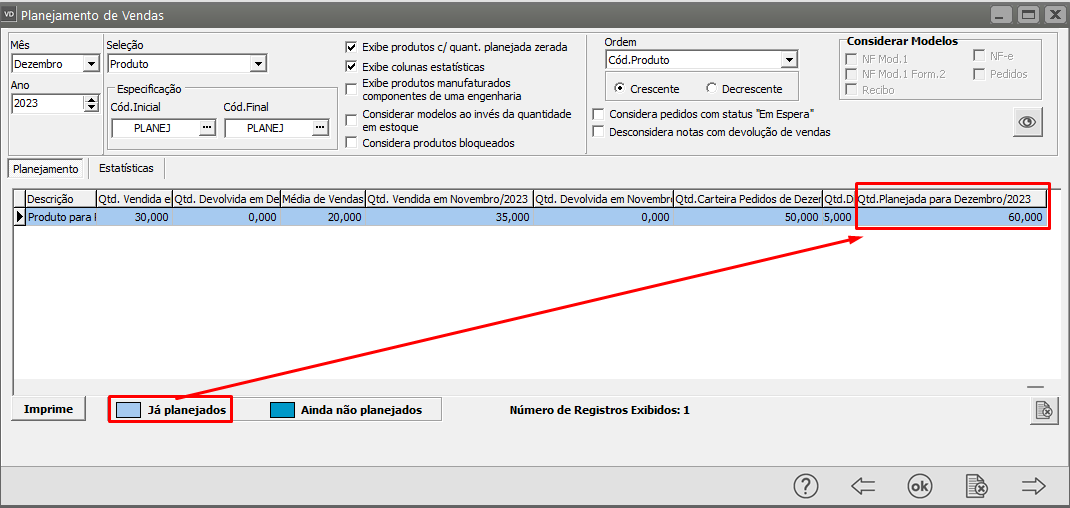

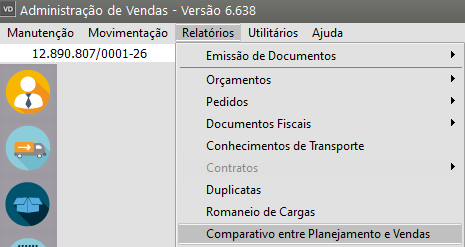

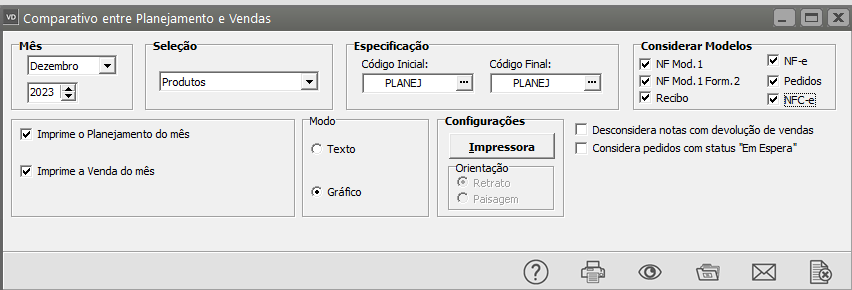

- Planejamento de Vendas

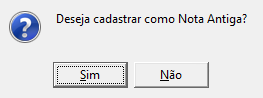

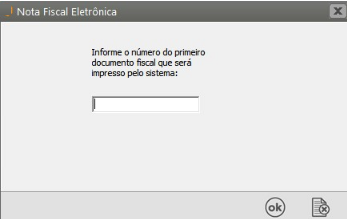

- Cadastro de Notas Antigas (Notas transmitidas antes das Notas que estão sendo transmitidas no momento)

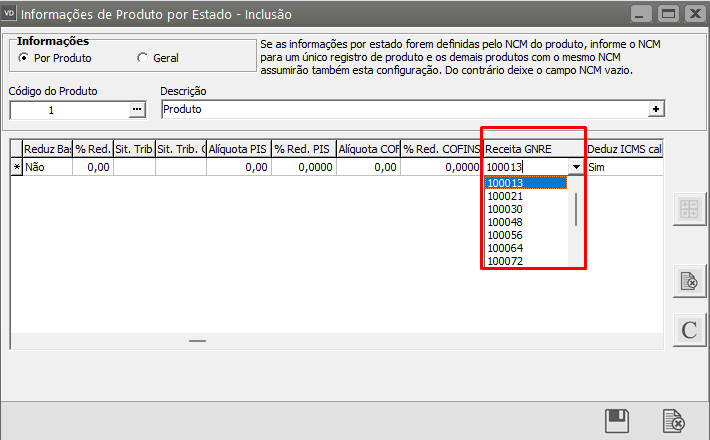

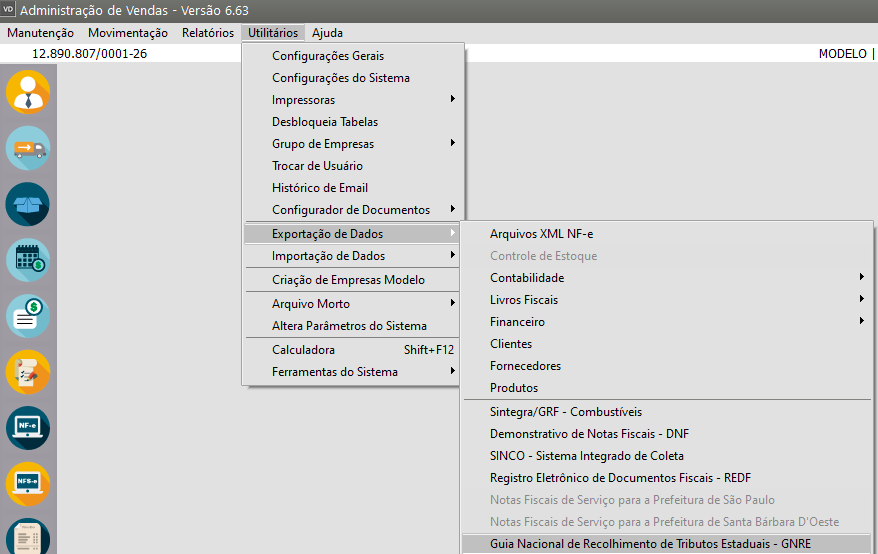

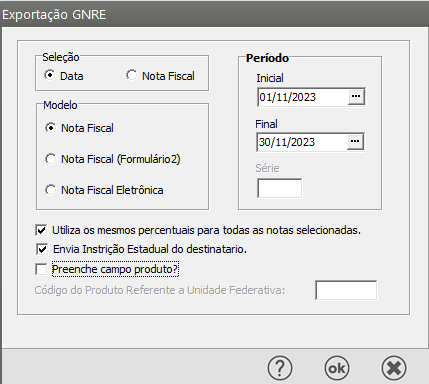

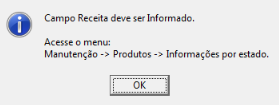

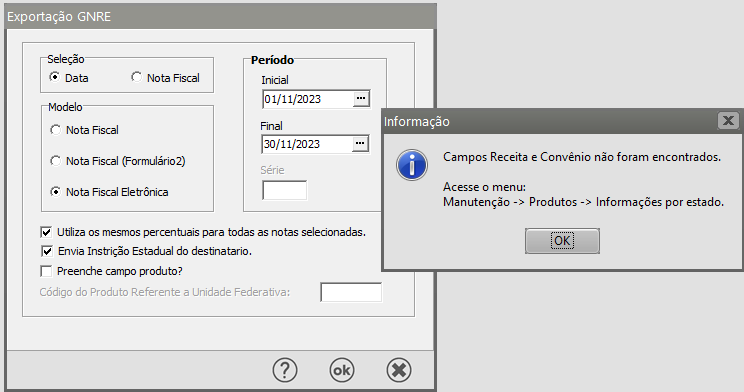

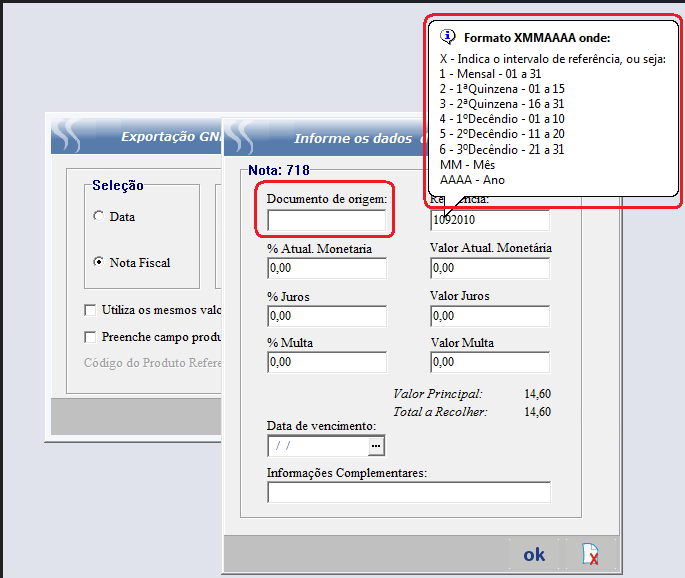

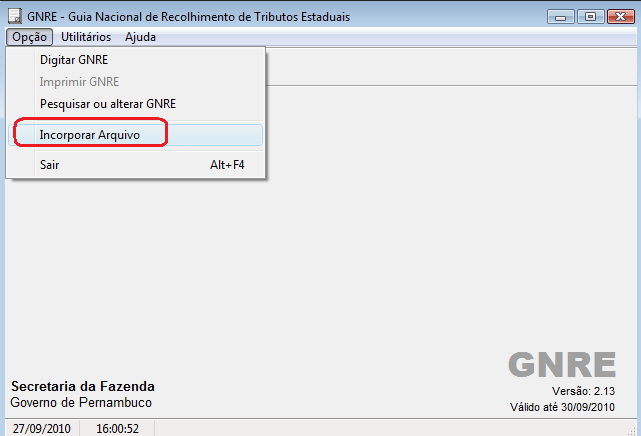

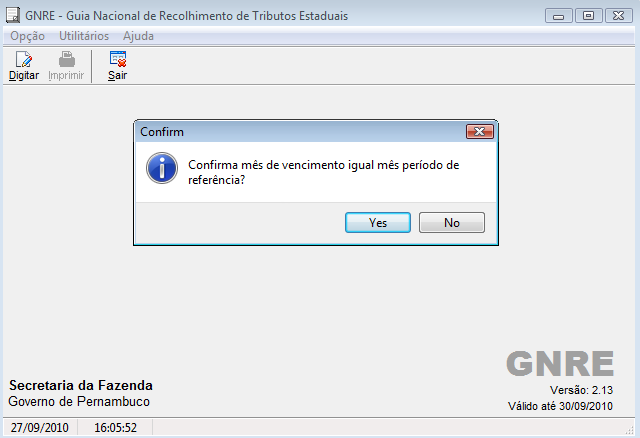

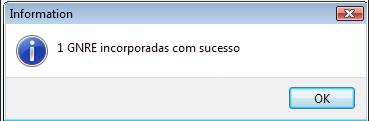

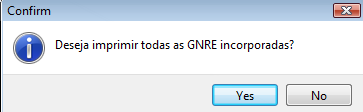

- GNRE - Guia Nacional de Recolhimento de Tributos Estaduais

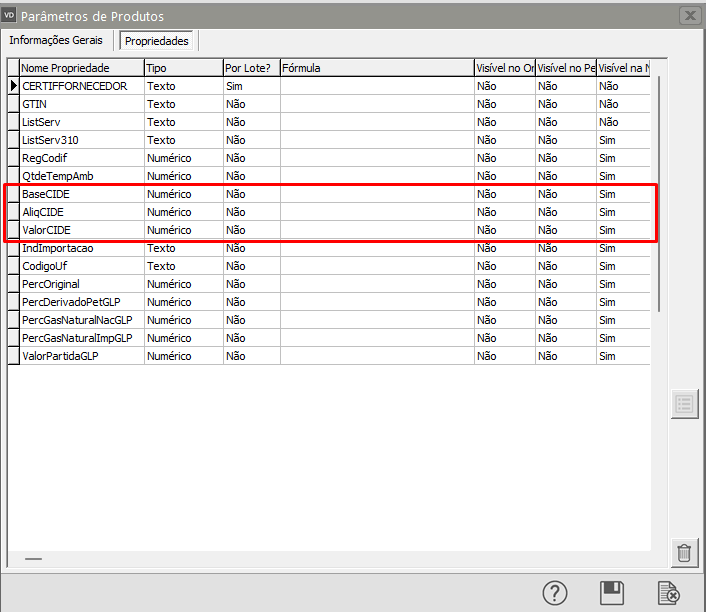

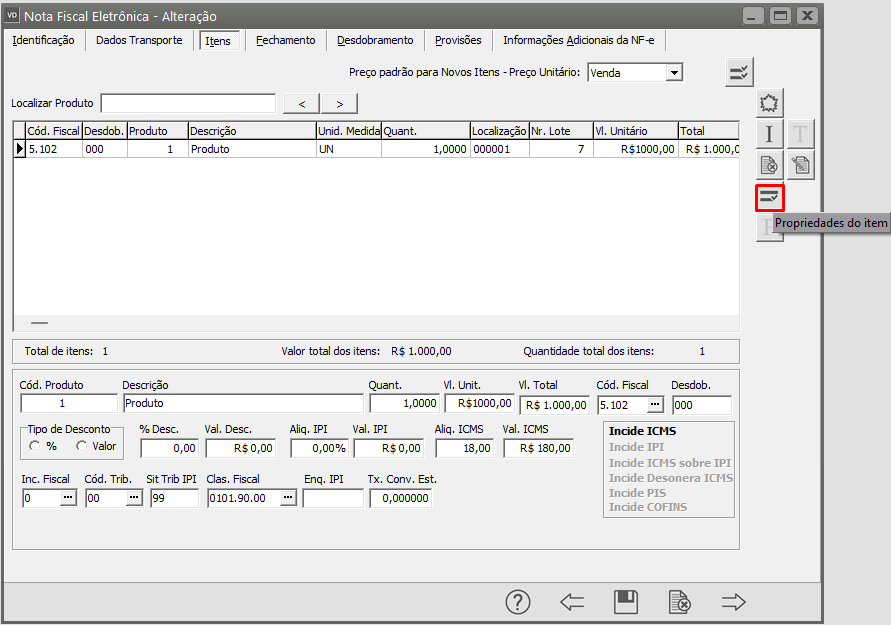

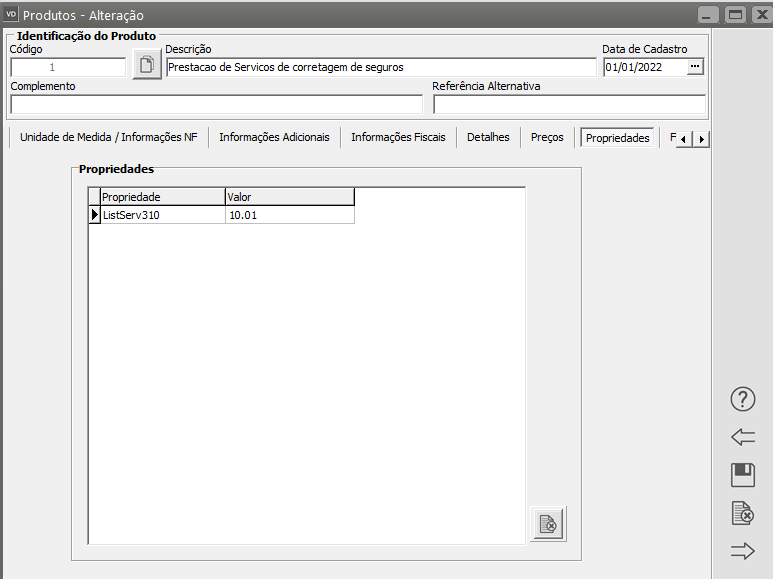

- Utilizando Propriedades dos Produtos (Ex: Data de Garantia do Produto)

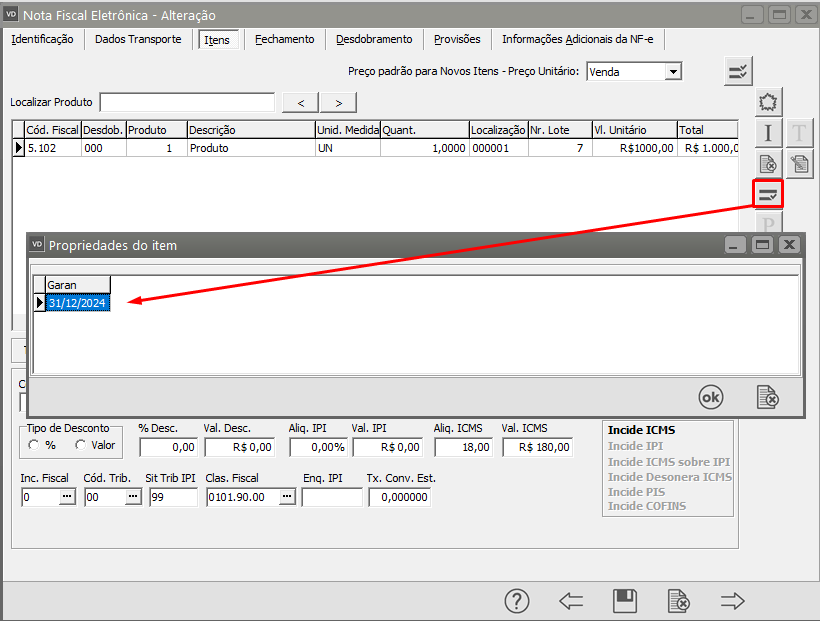

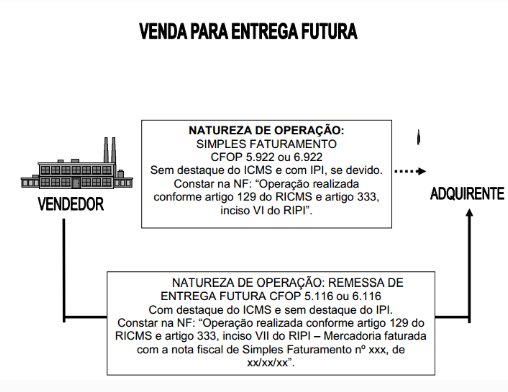

- Venda para Entrega Futura (NFe de Remessa cadastrada através da NFe de Venda)

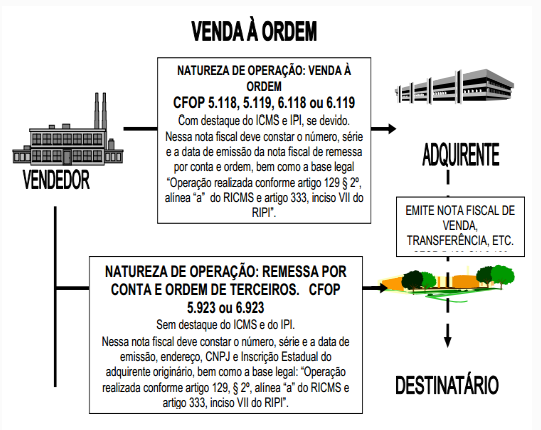

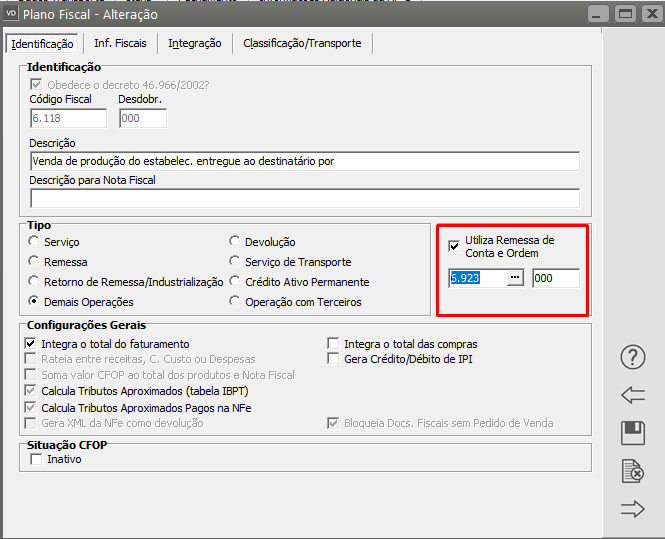

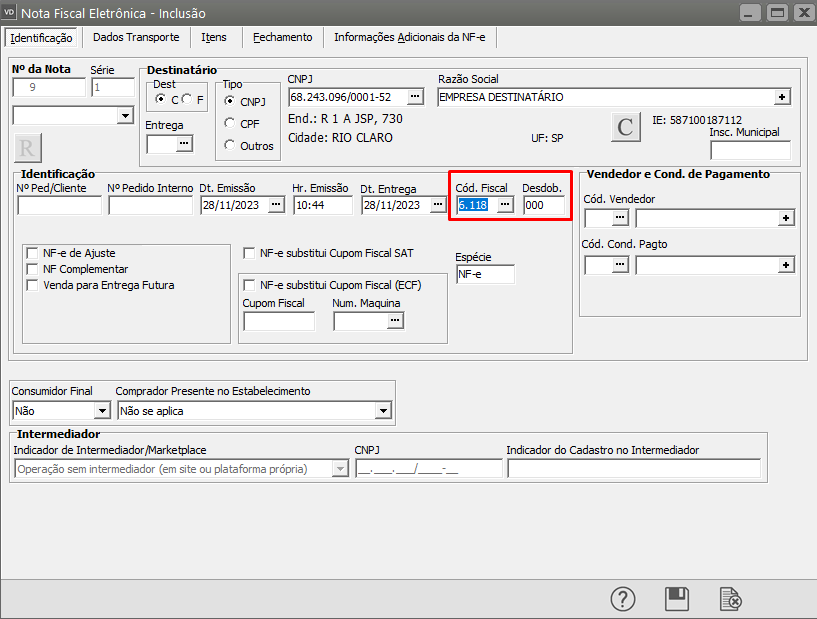

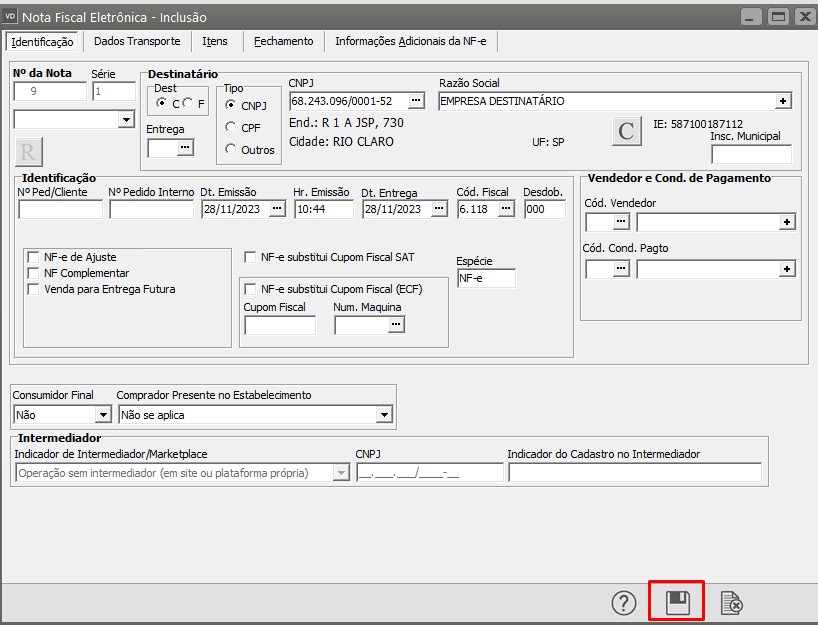

- Venda de Mercadoria utilizando Remessa de Conta e Ordem

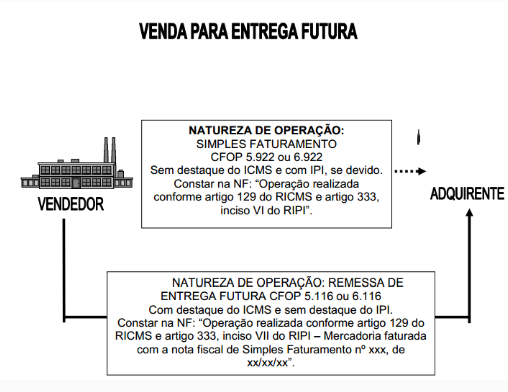

- Gerenciamento de envio de email através do login do Sistema

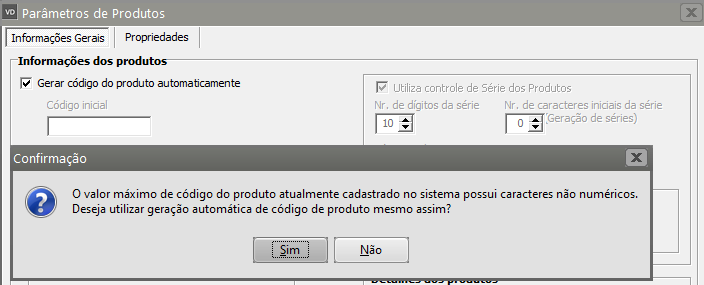

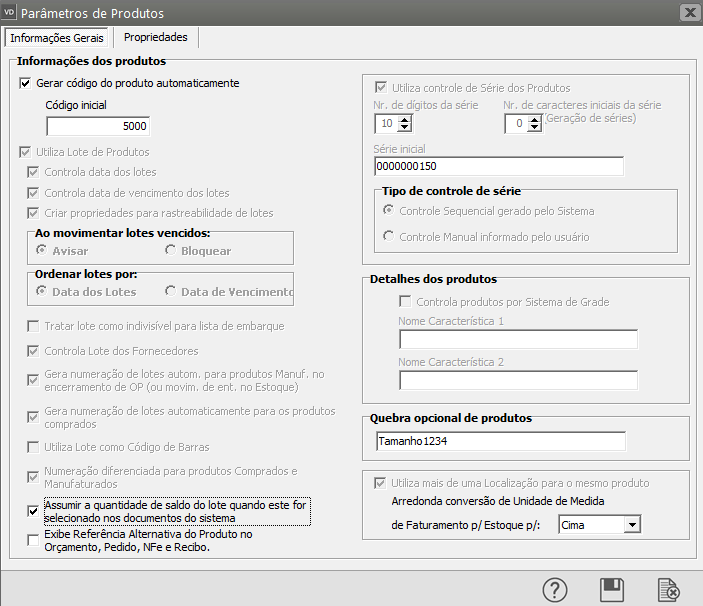

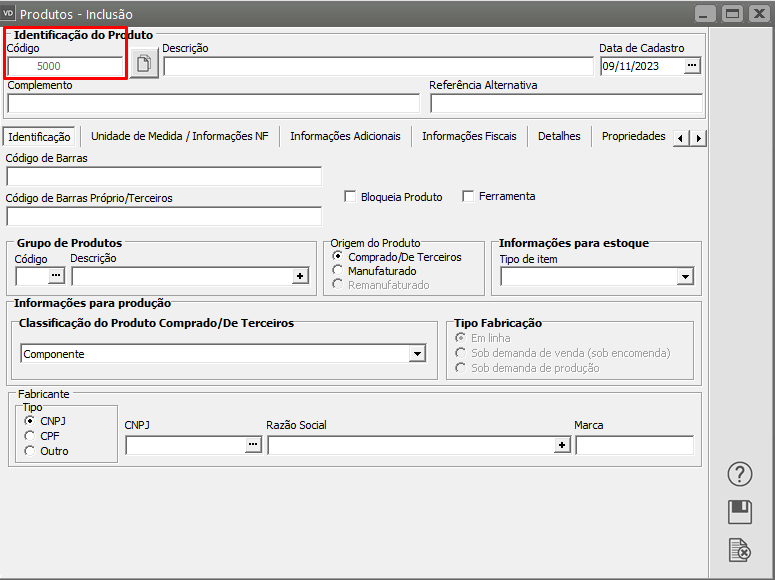

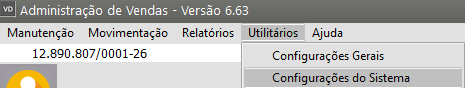

- Geração Automática do Código do Produto

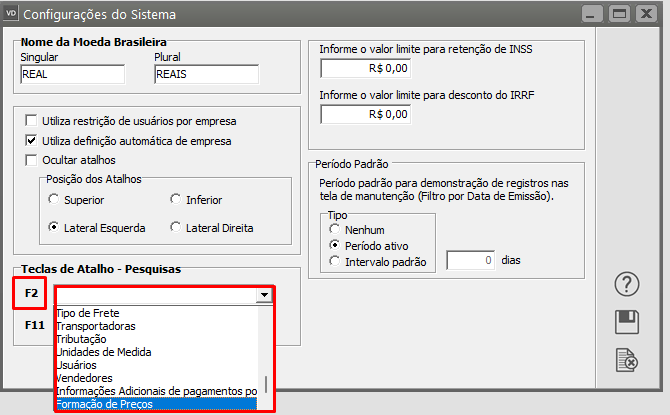

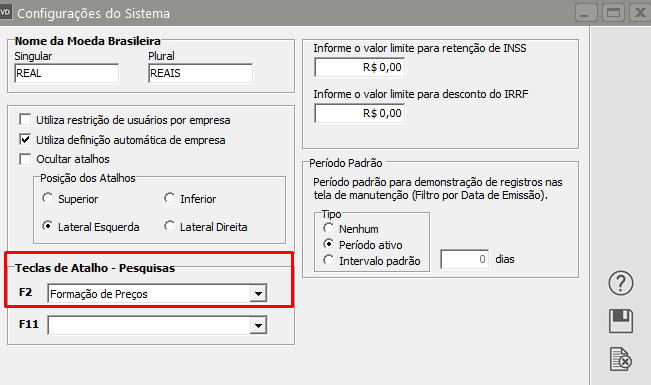

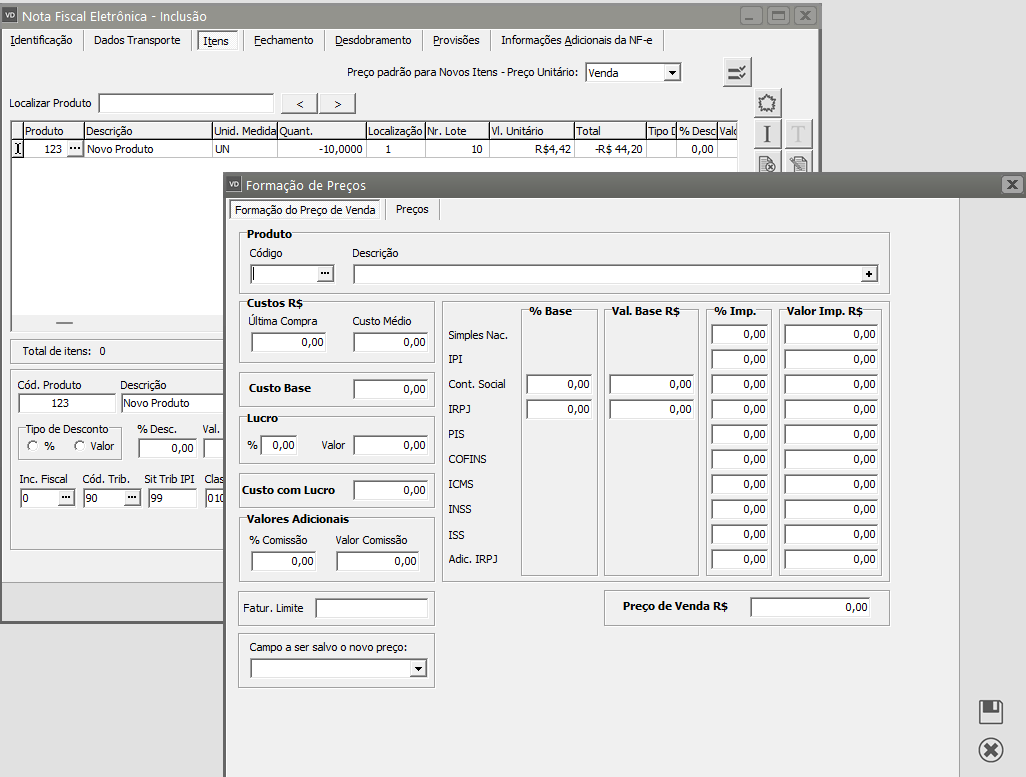

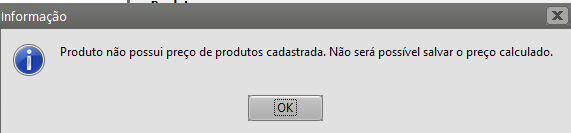

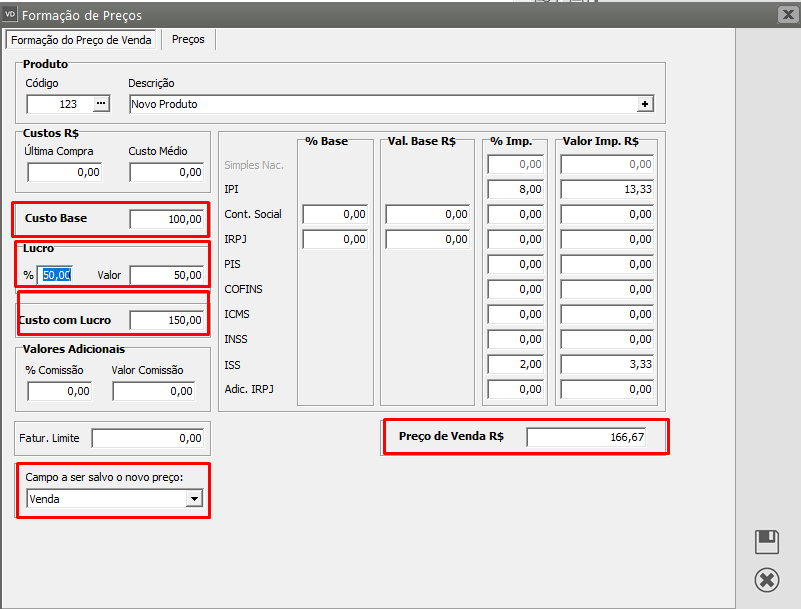

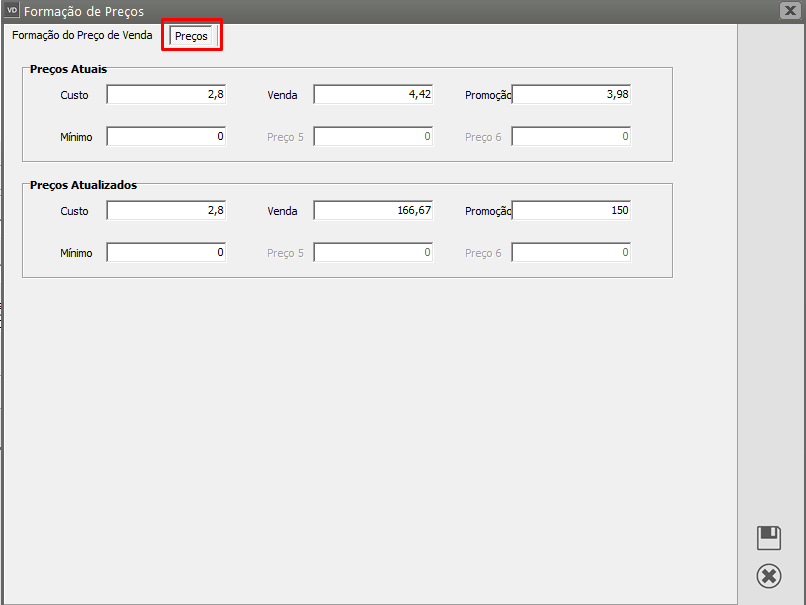

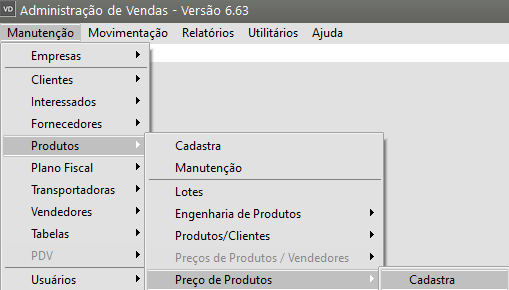

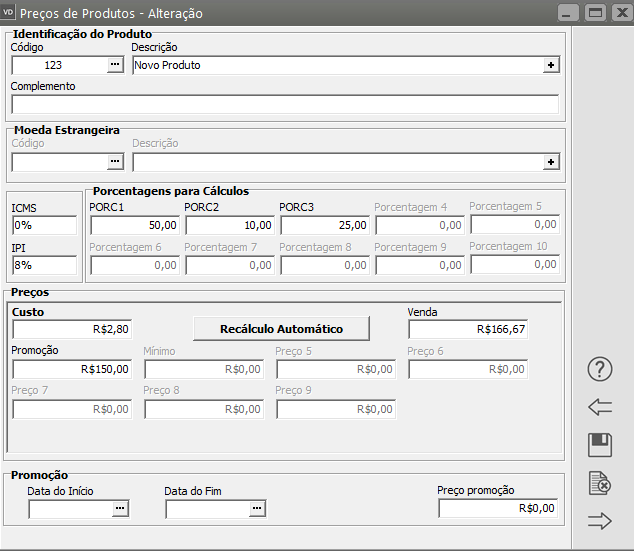

- Tecla de Atalho para Formação Automática de Preço (Sistema Formação de Preços)

- Geração (cópia) Automática de Grade para Produto

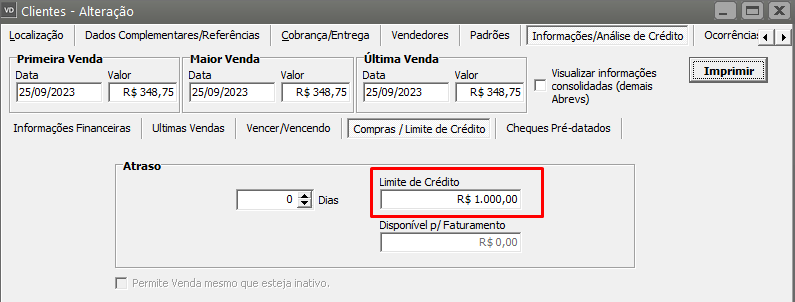

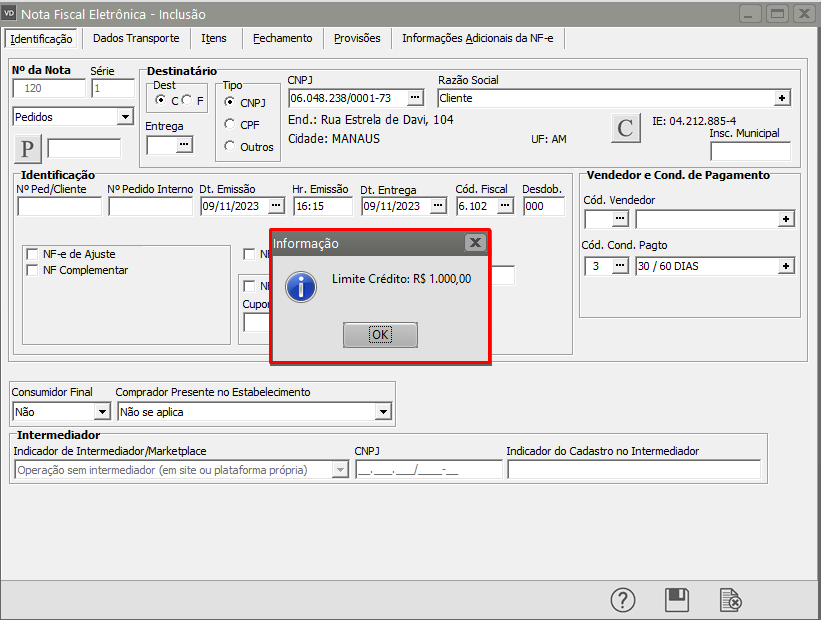

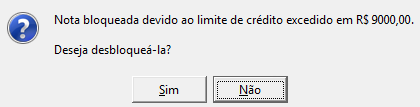

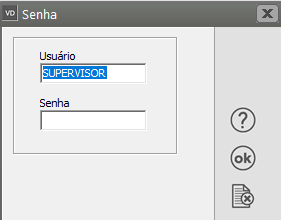

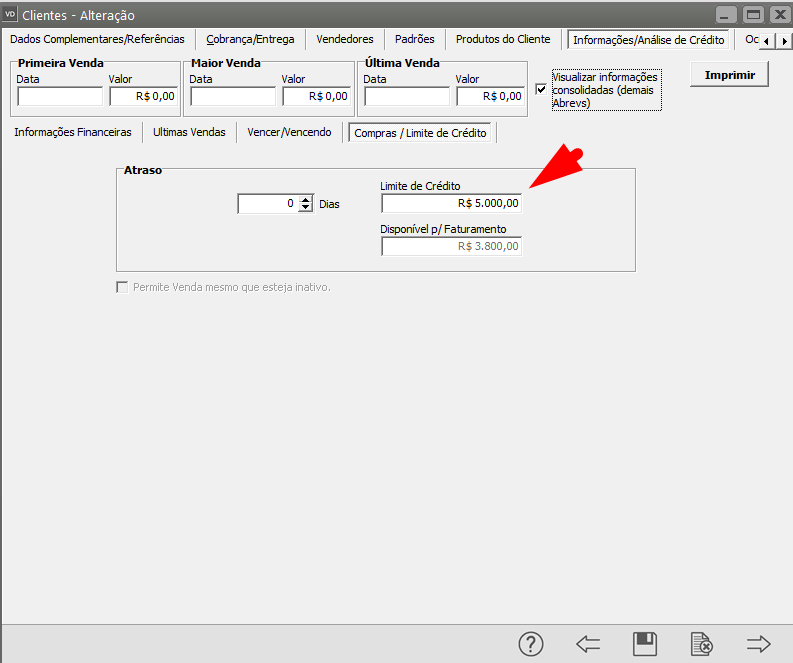

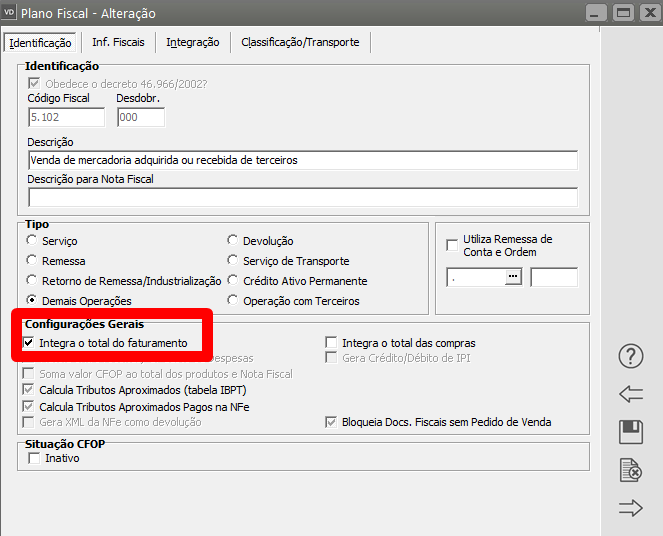

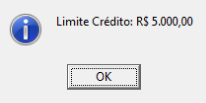

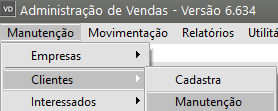

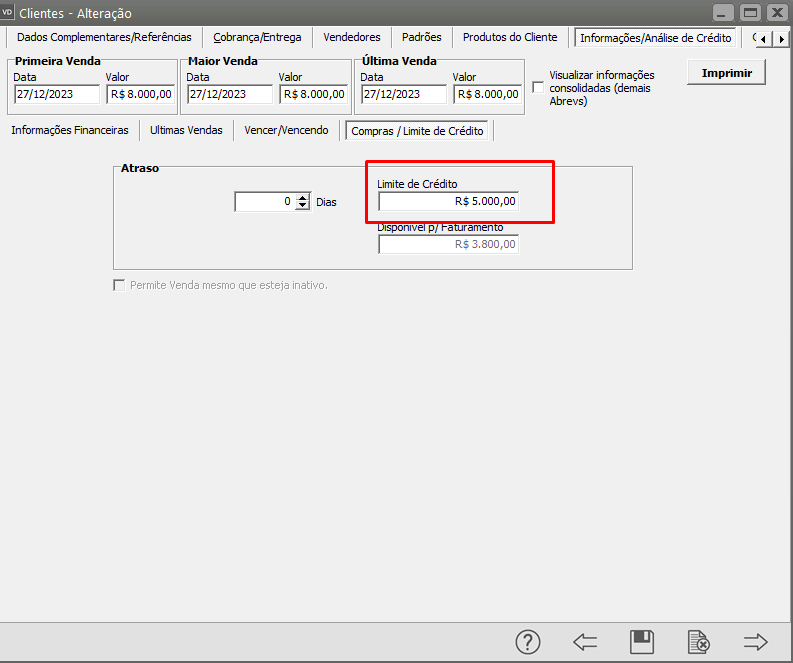

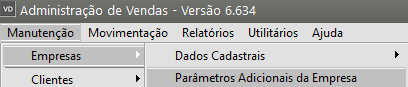

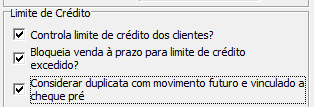

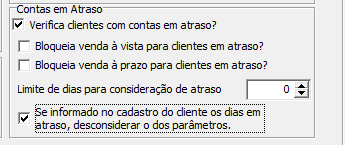

- Controle de Limite de Crédito do Cliente

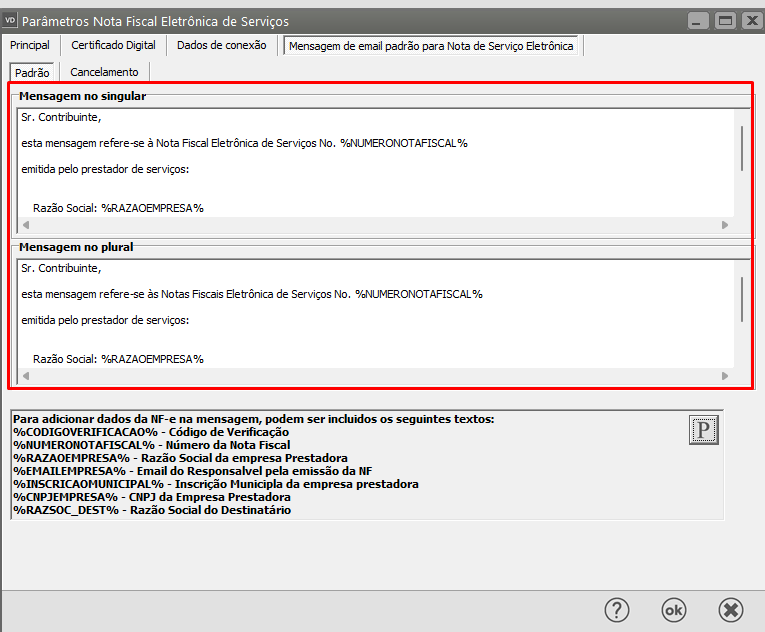

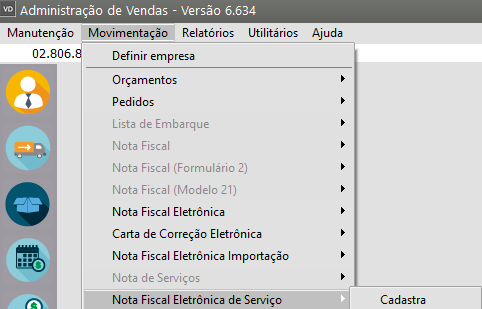

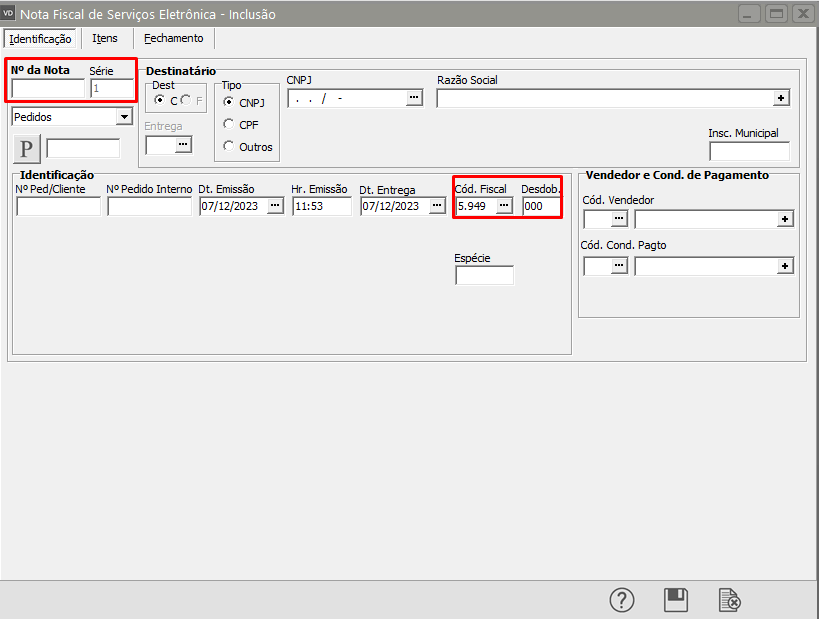

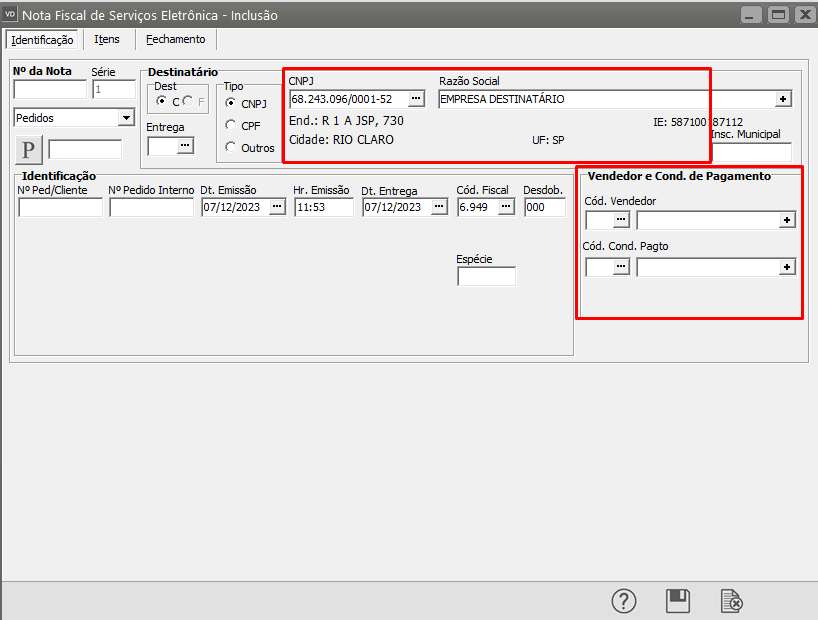

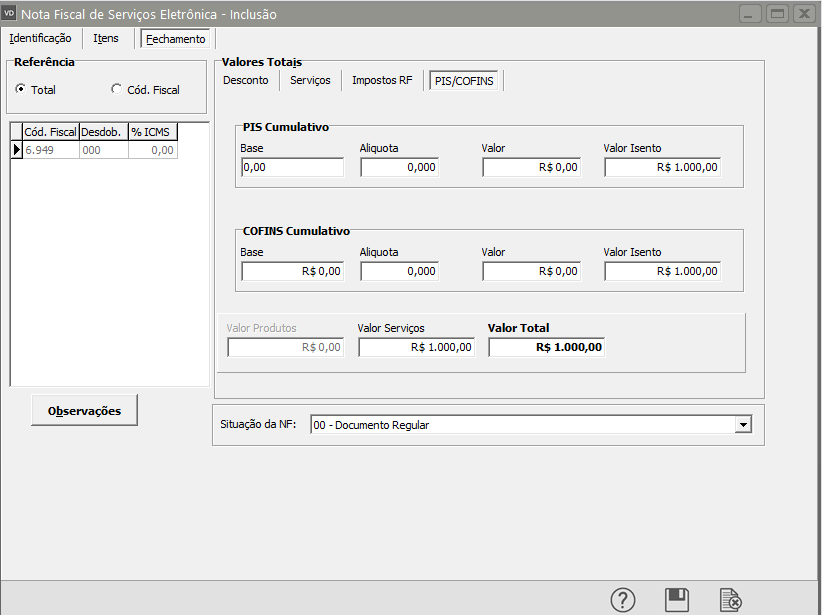

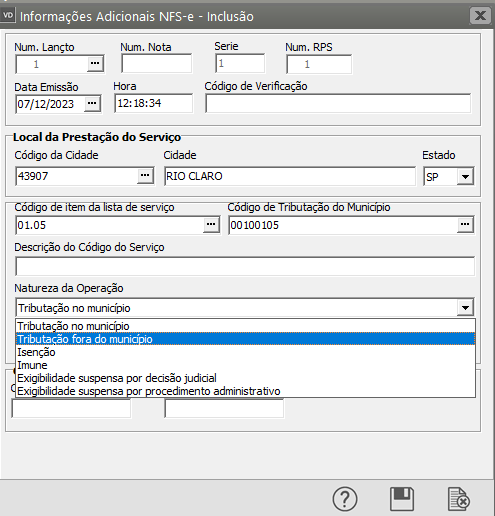

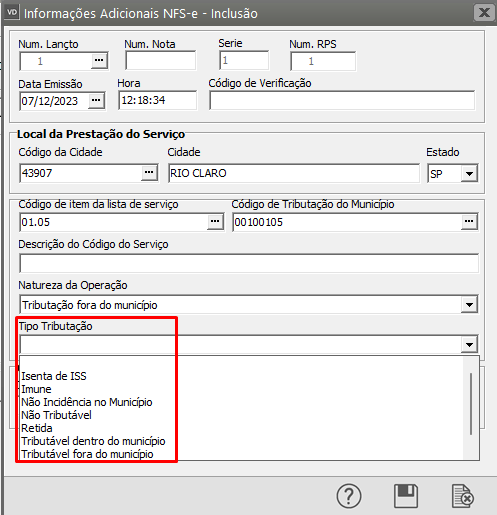

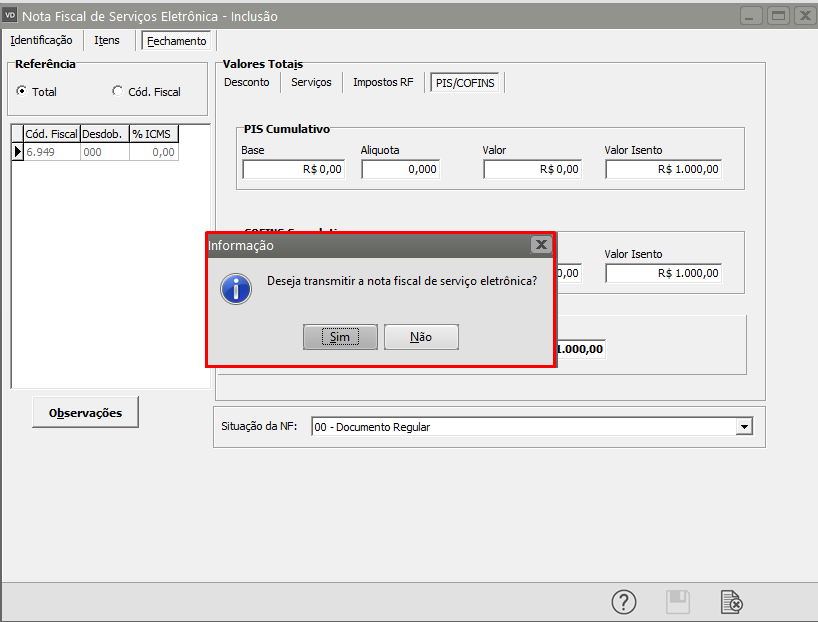

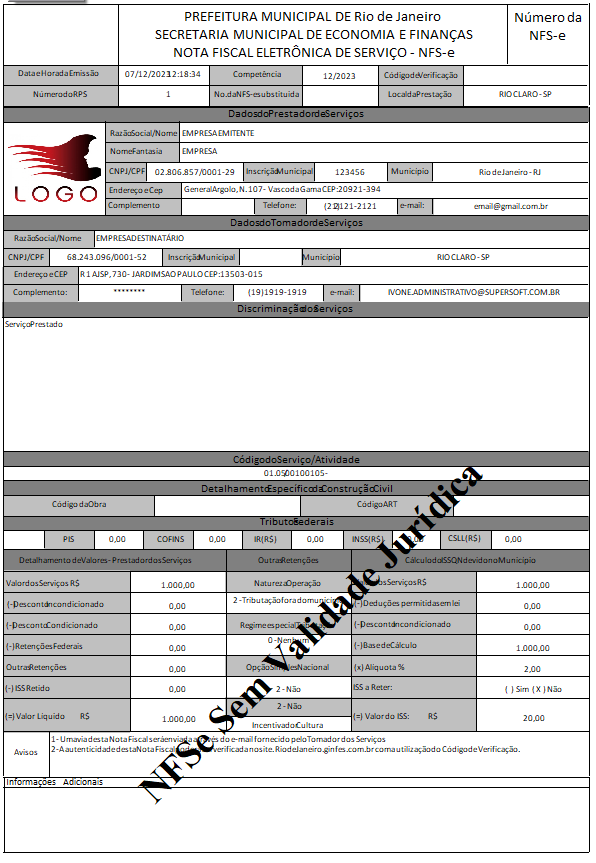

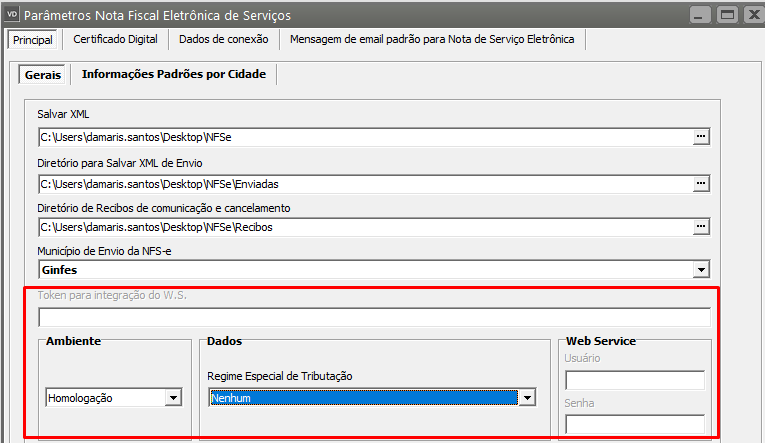

- Nota Fiscal de Serviço Eletrônica - NFSe (Rio Claro)

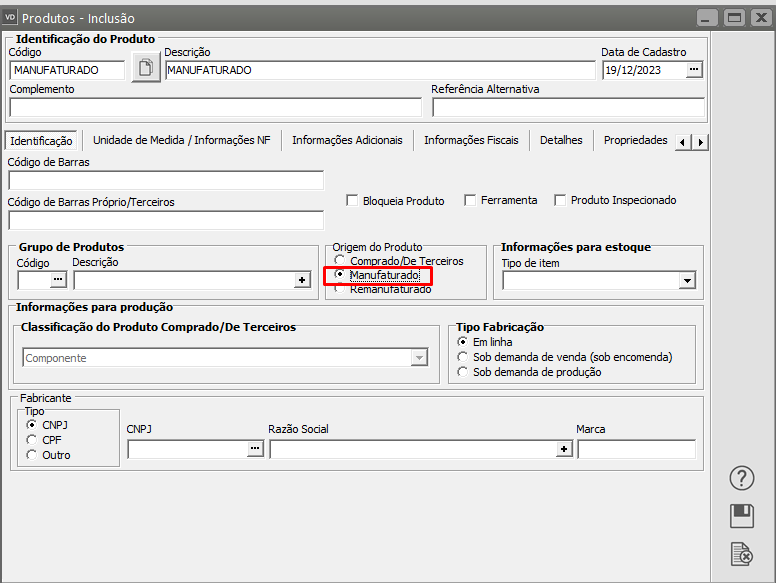

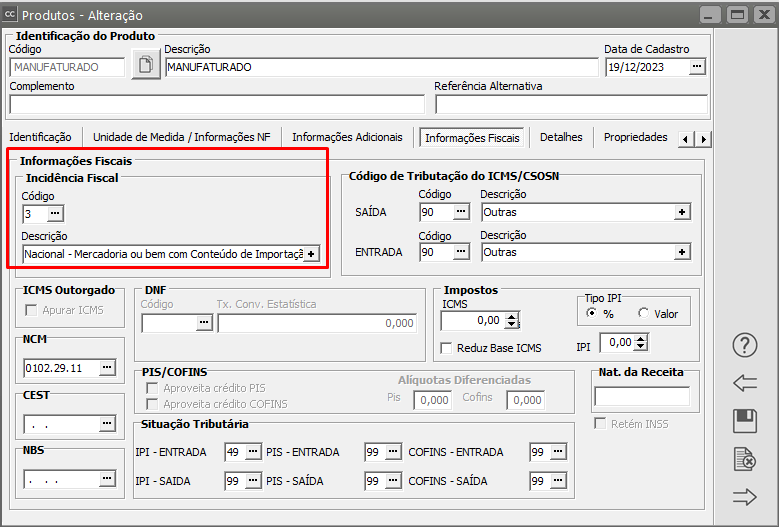

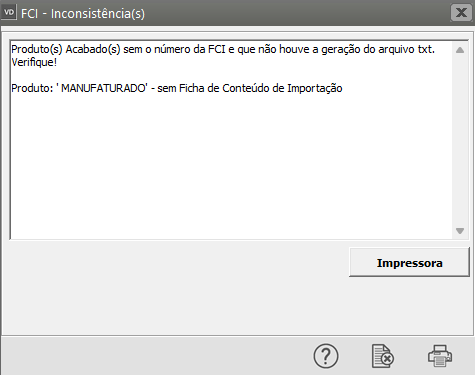

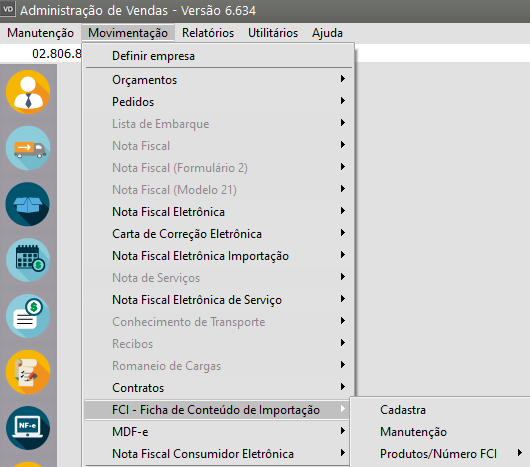

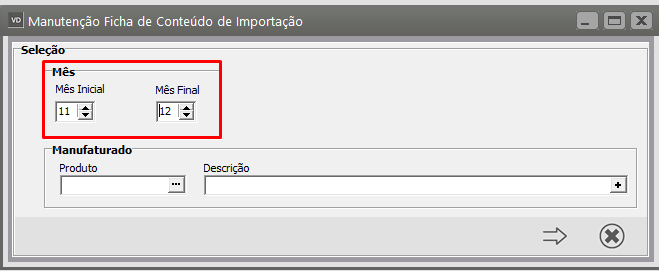

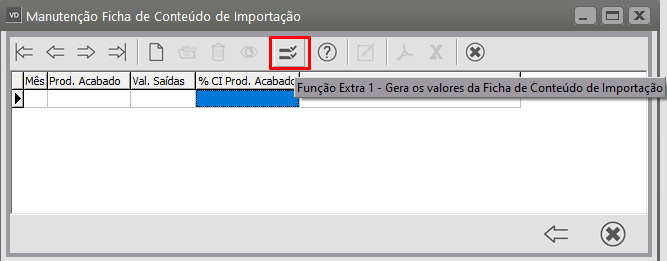

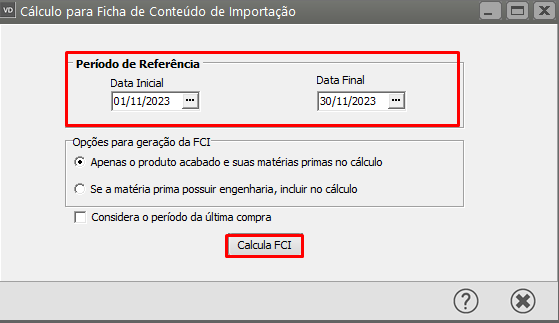

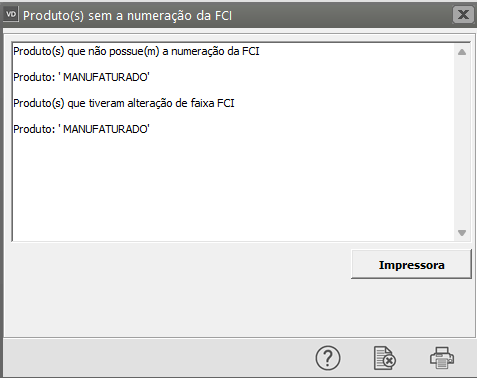

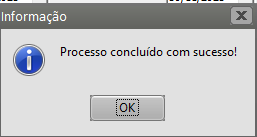

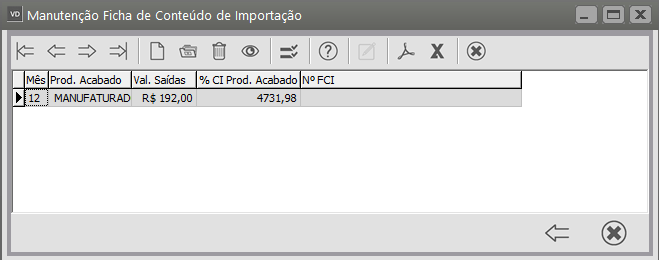

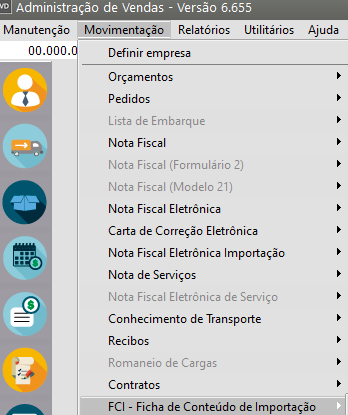

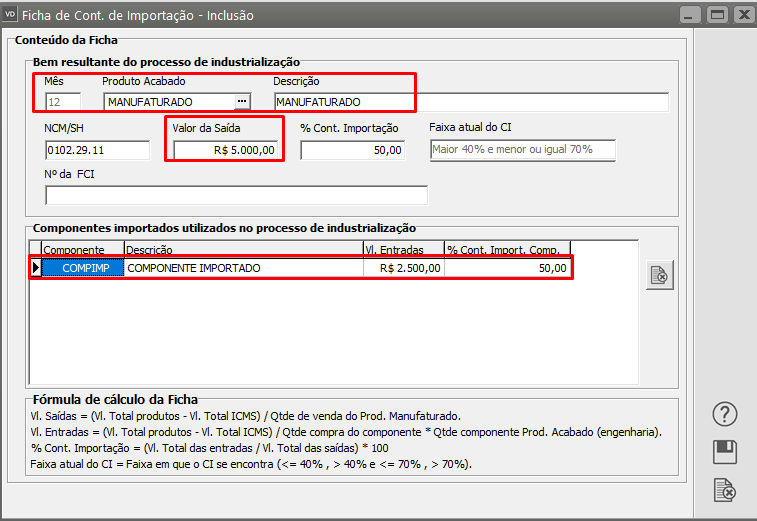

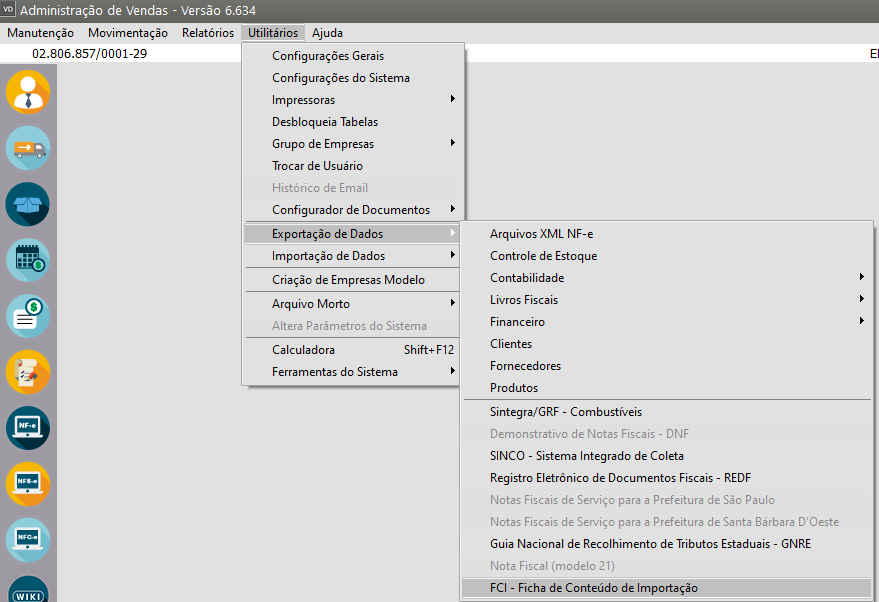

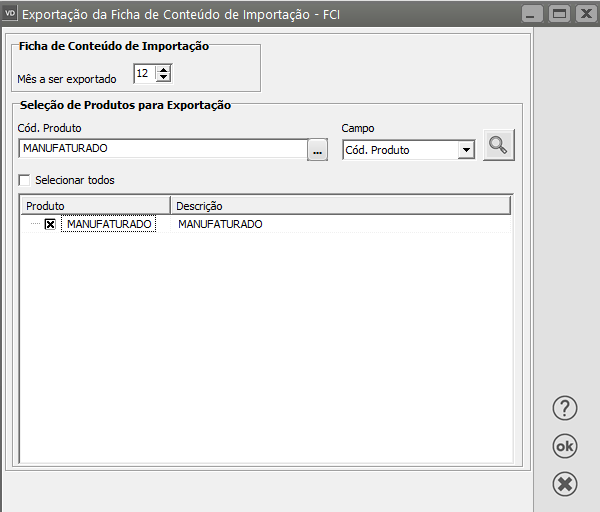

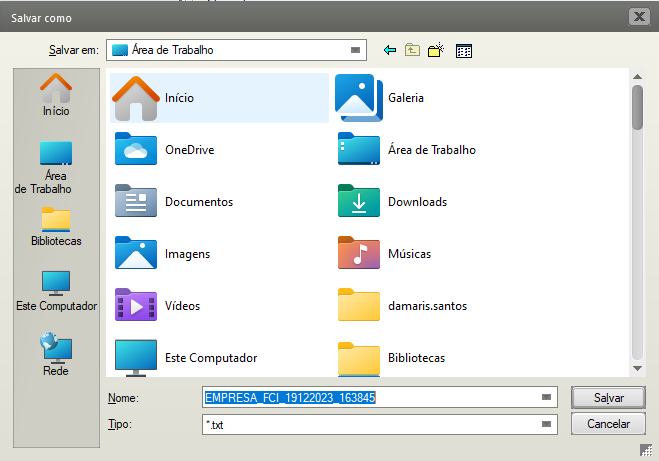

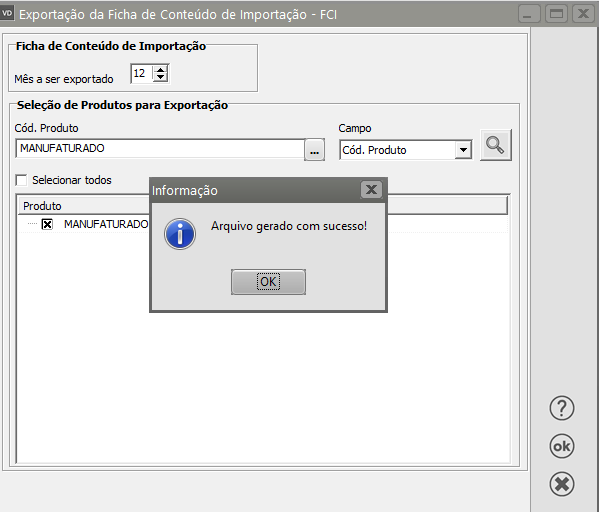

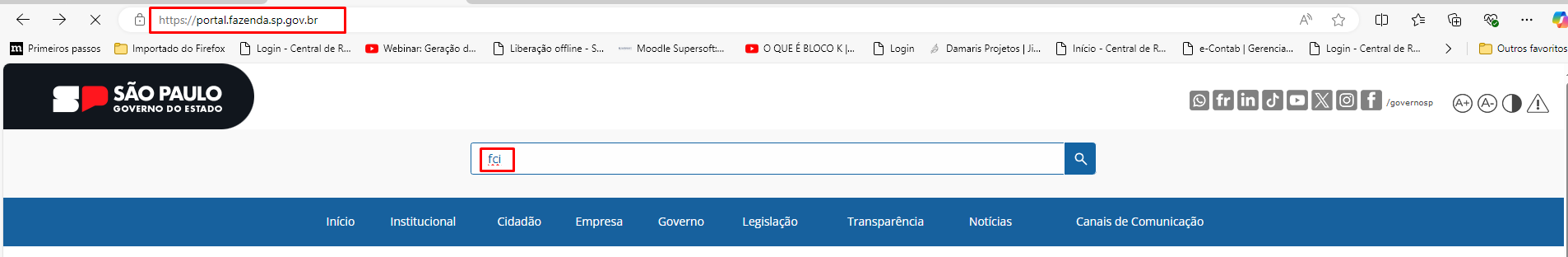

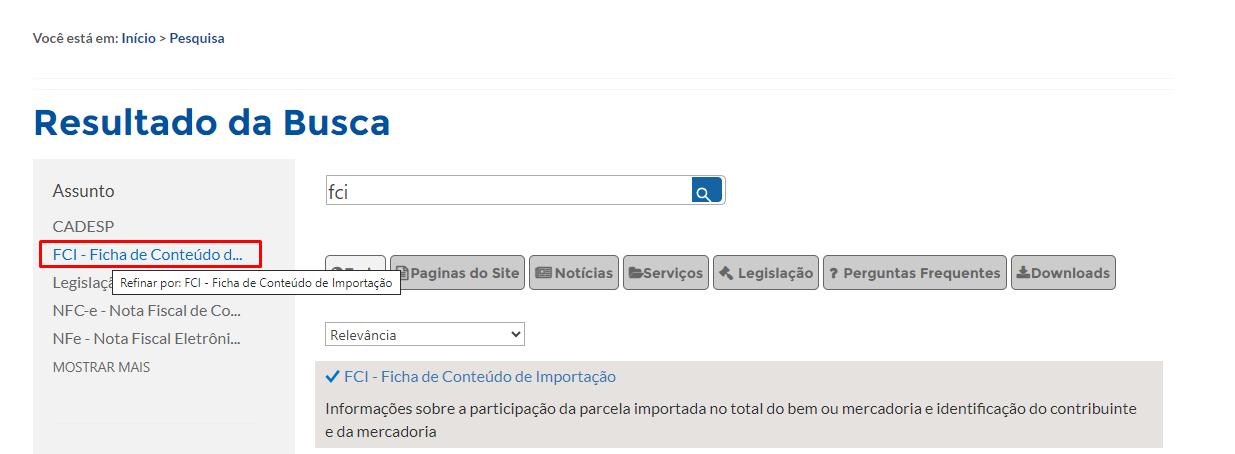

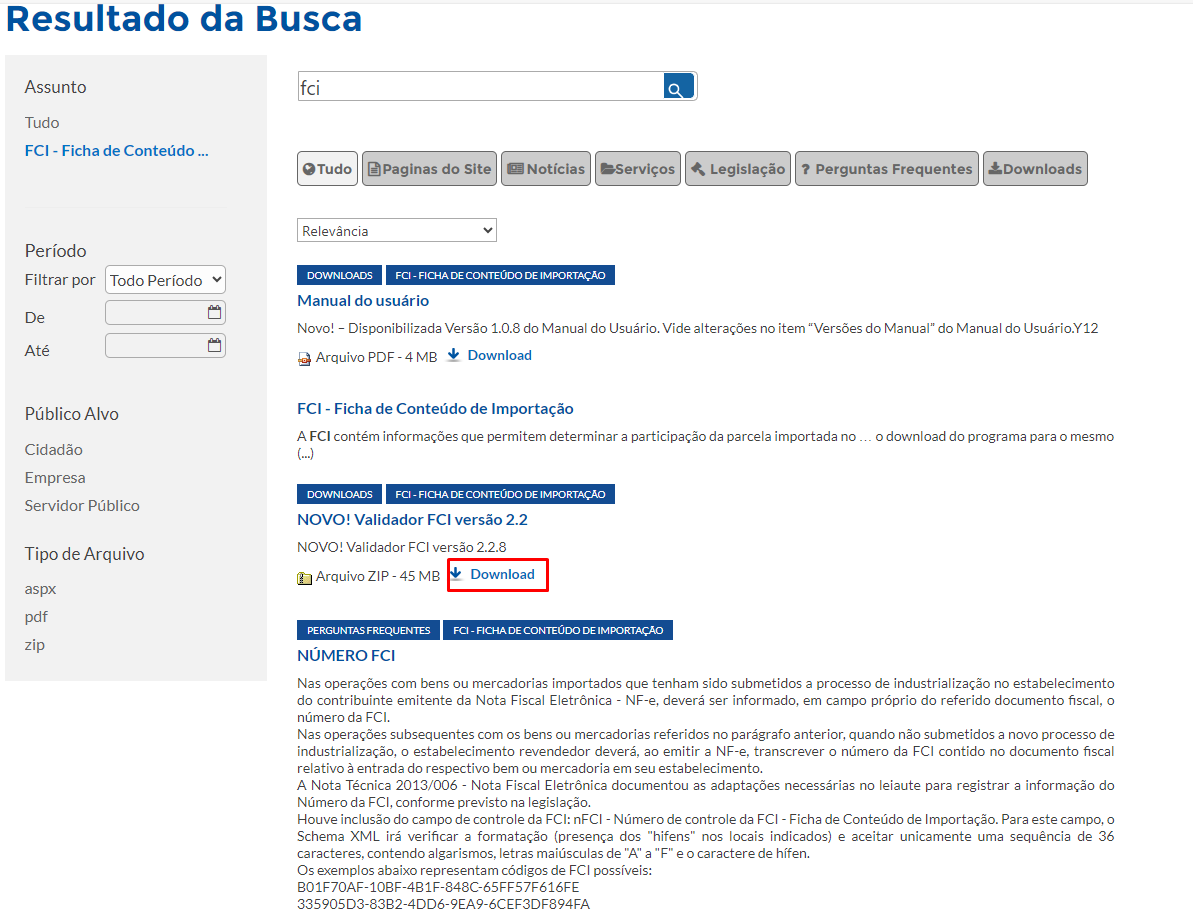

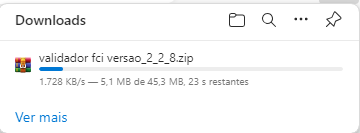

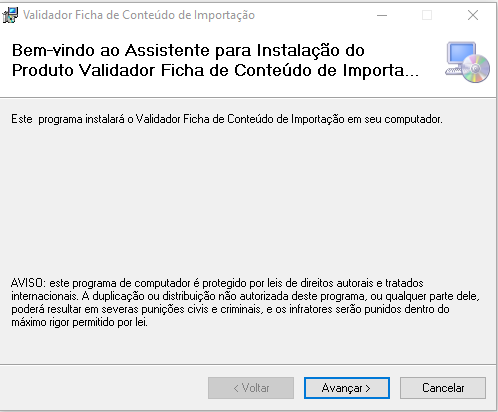

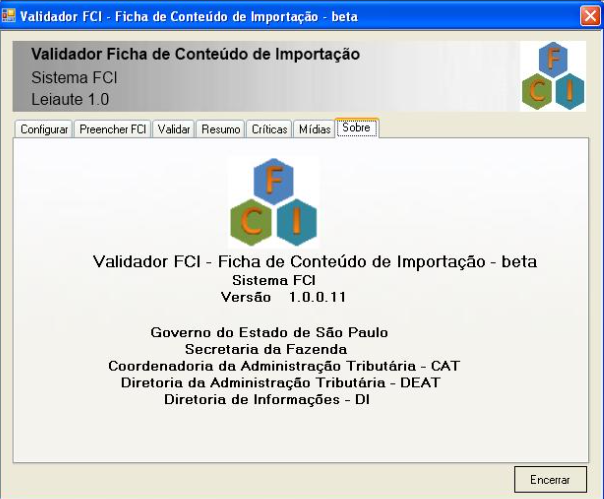

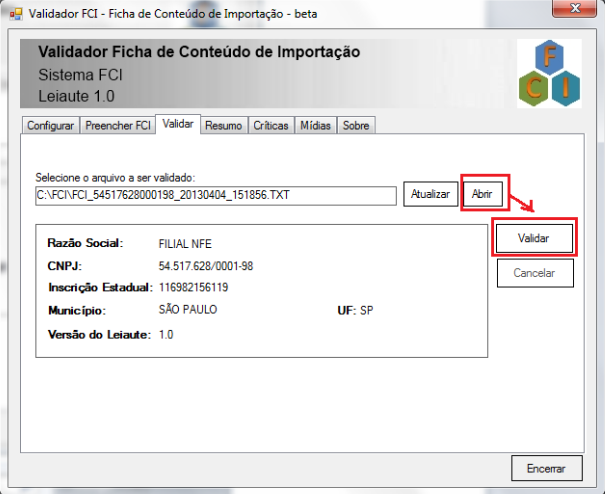

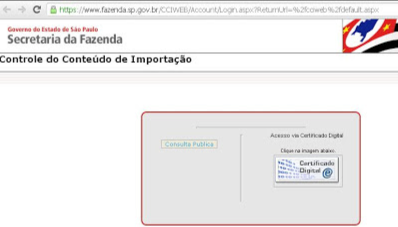

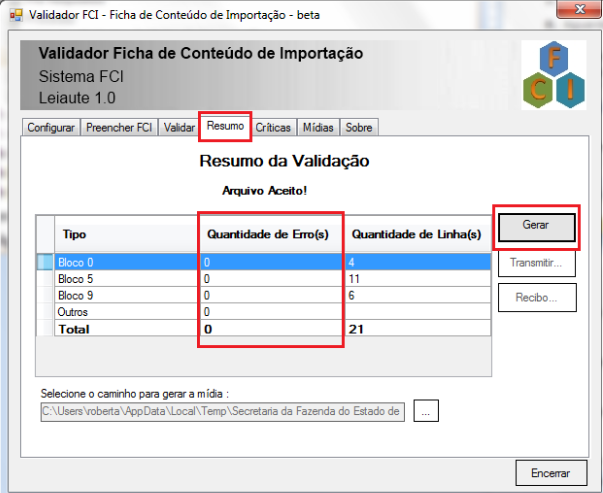

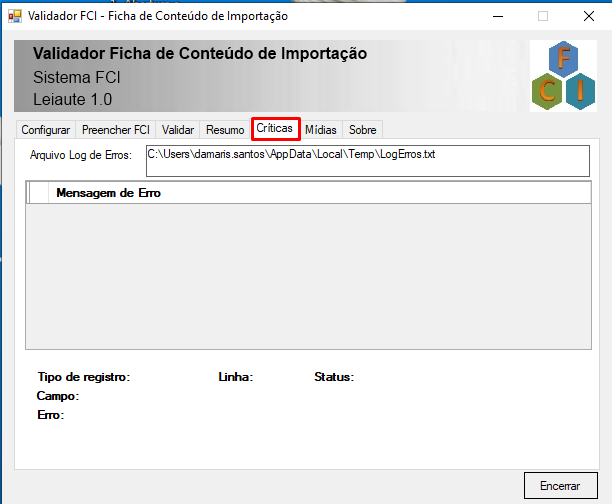

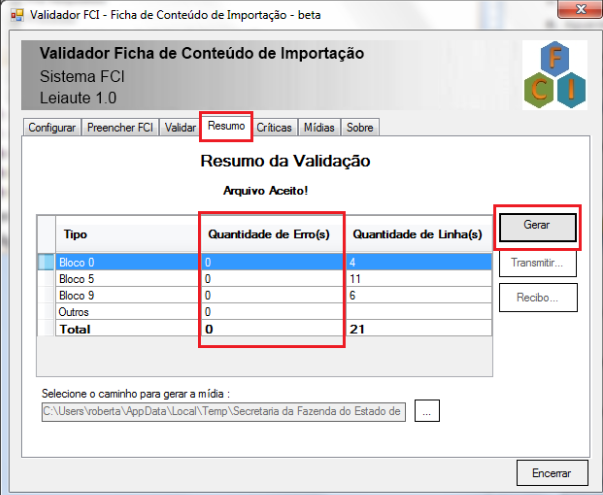

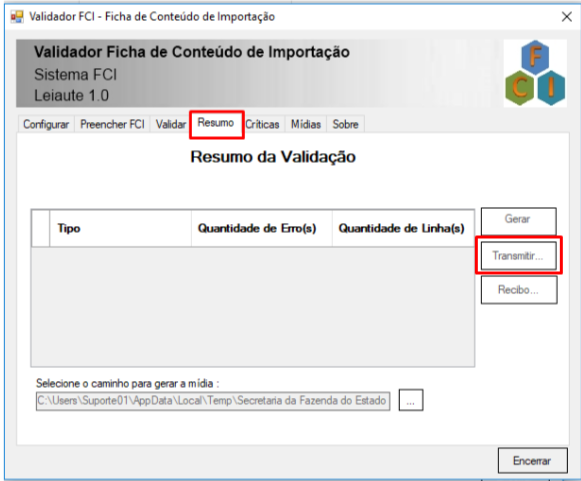

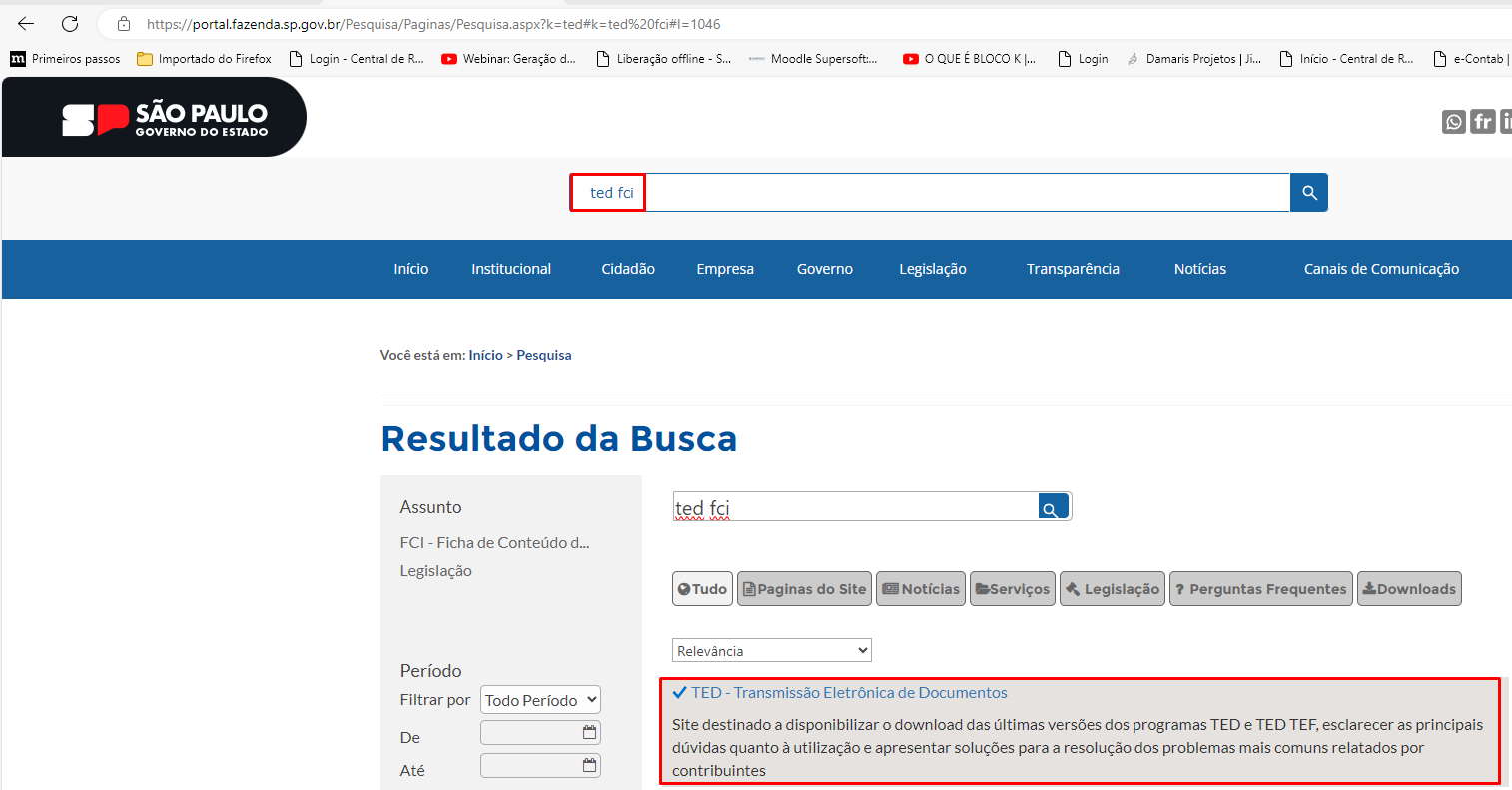

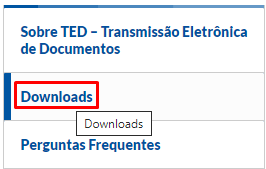

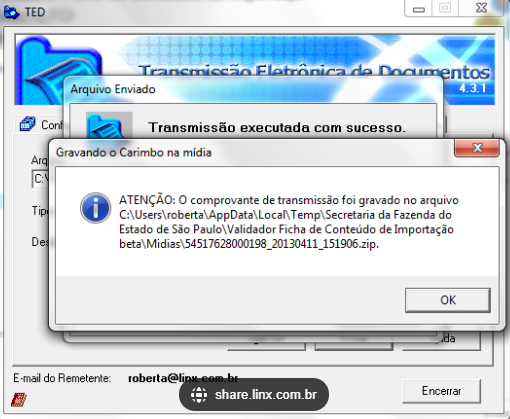

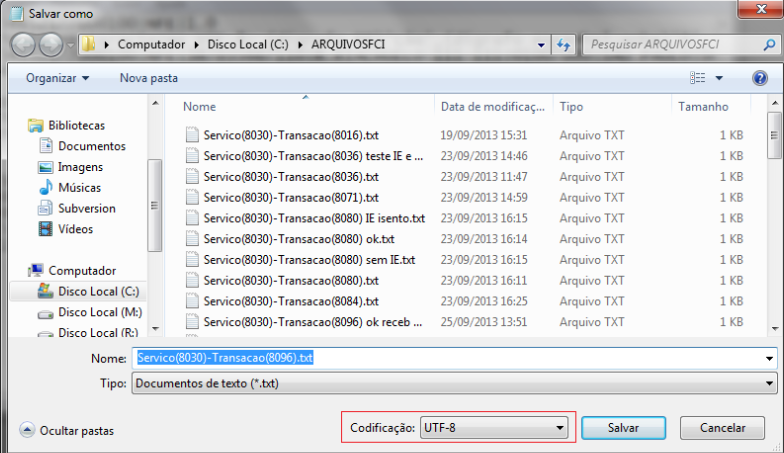

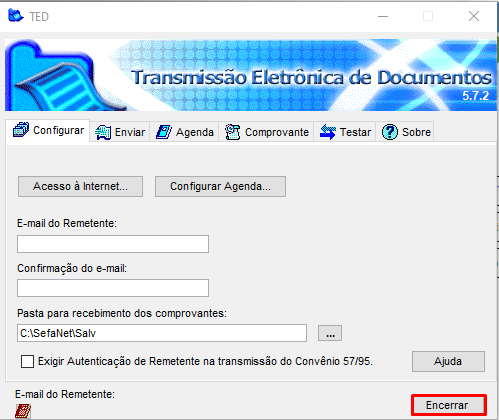

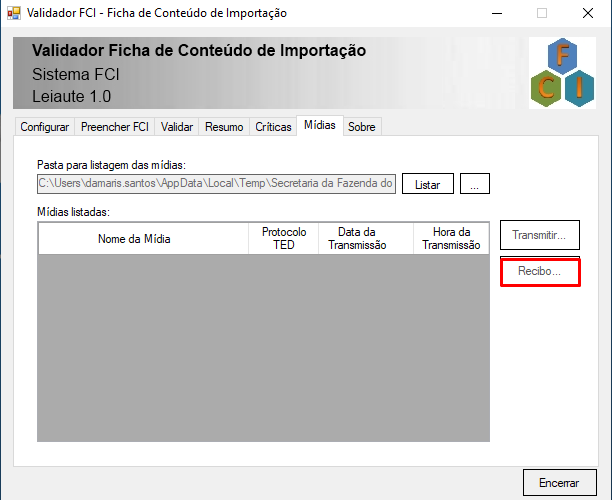

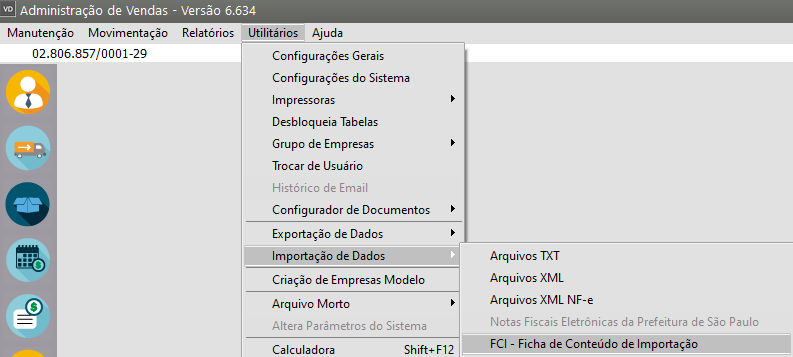

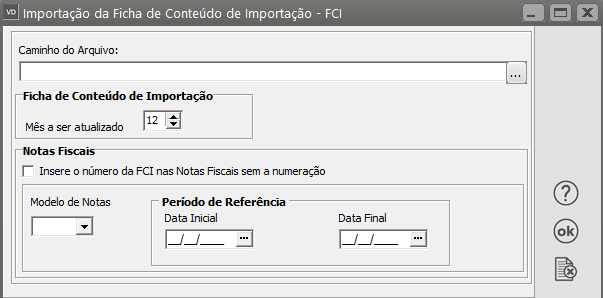

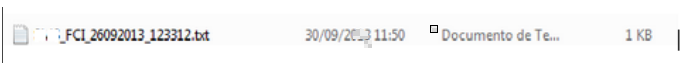

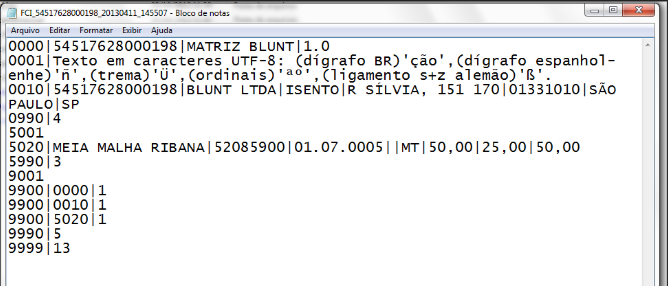

- FCI - Ficha de Conteúdo de Importação

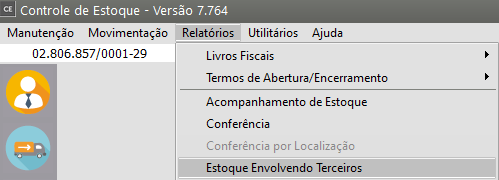

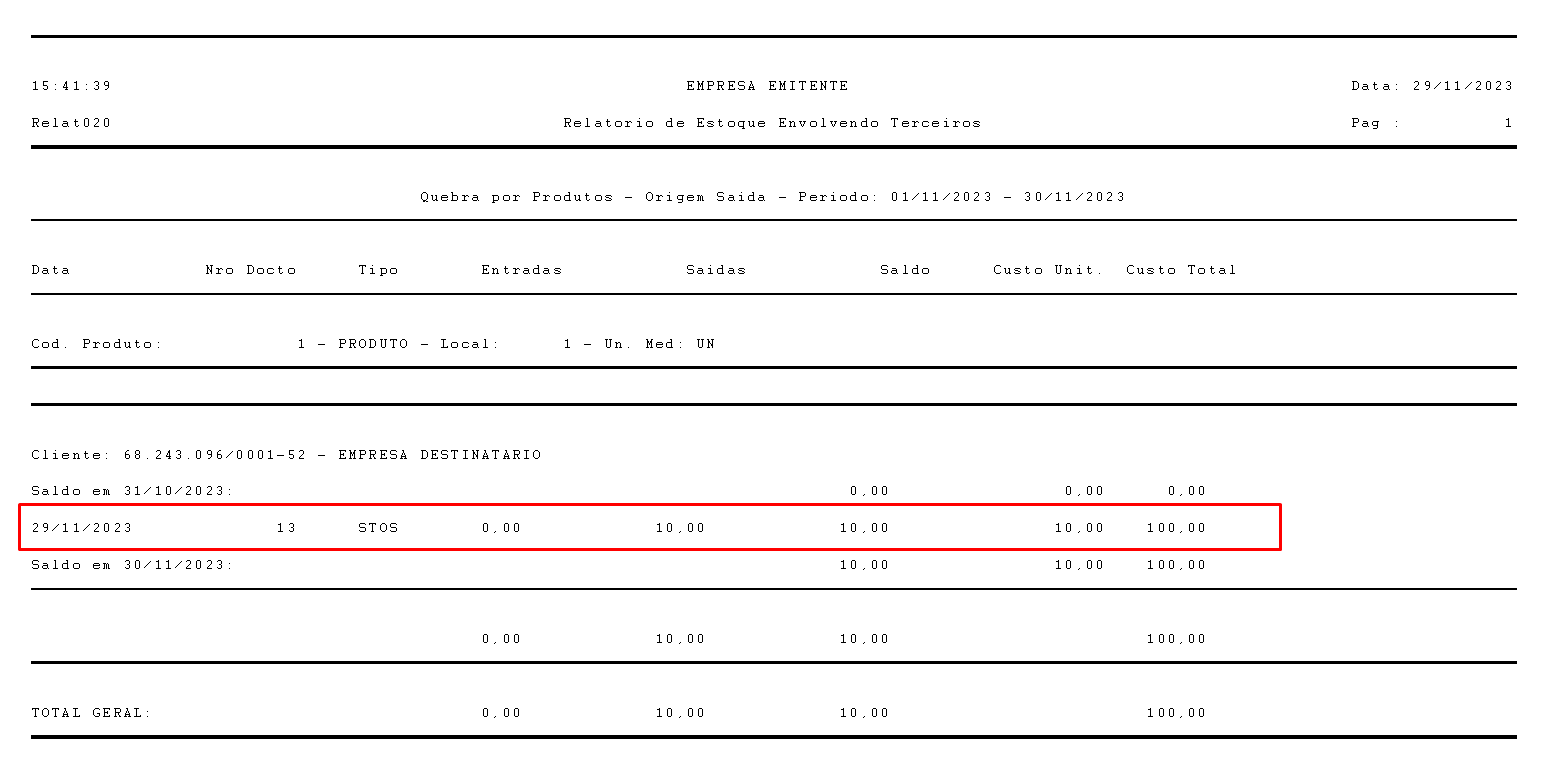

- Venda de Produtos em Consignação

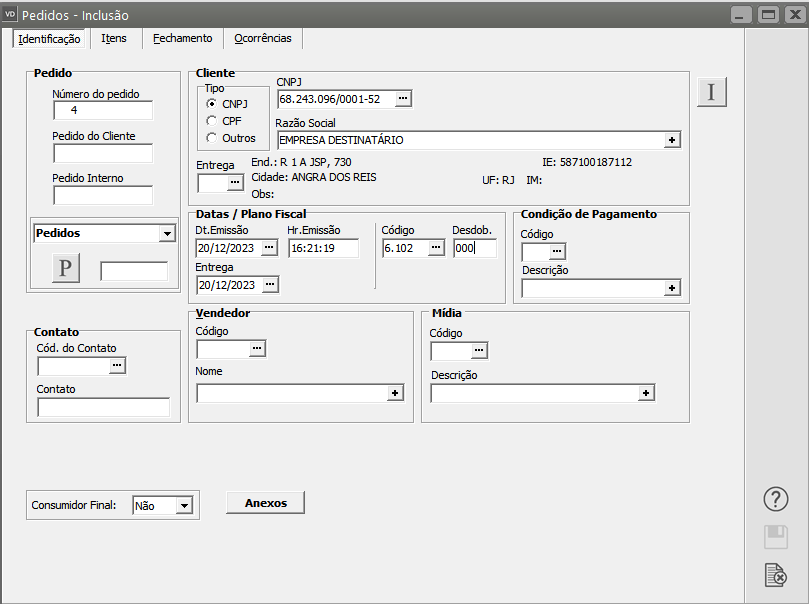

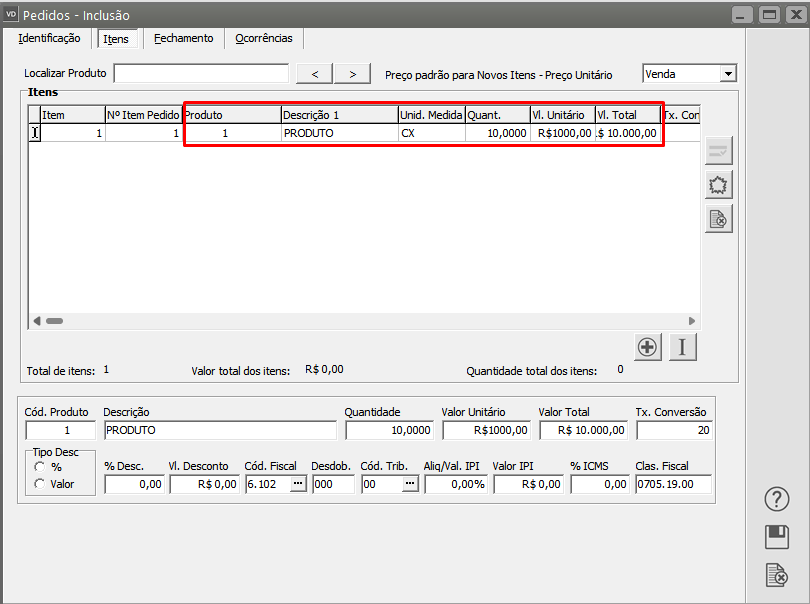

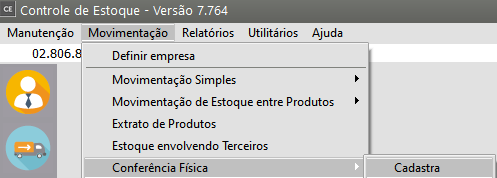

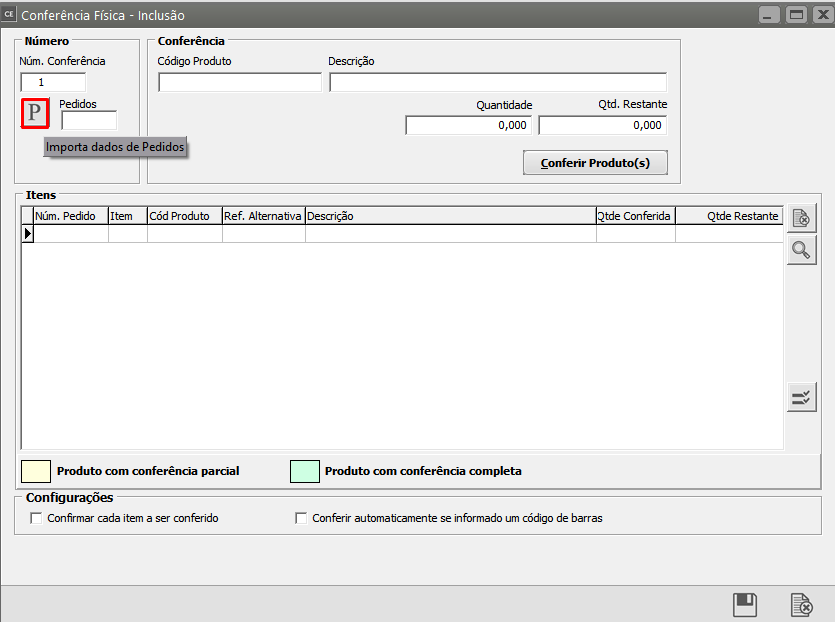

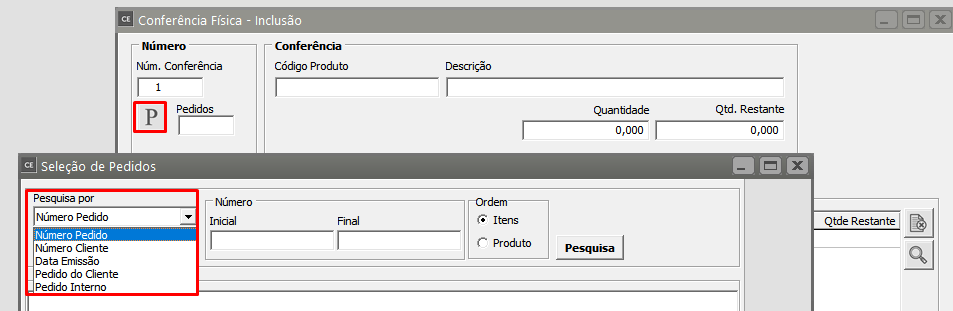

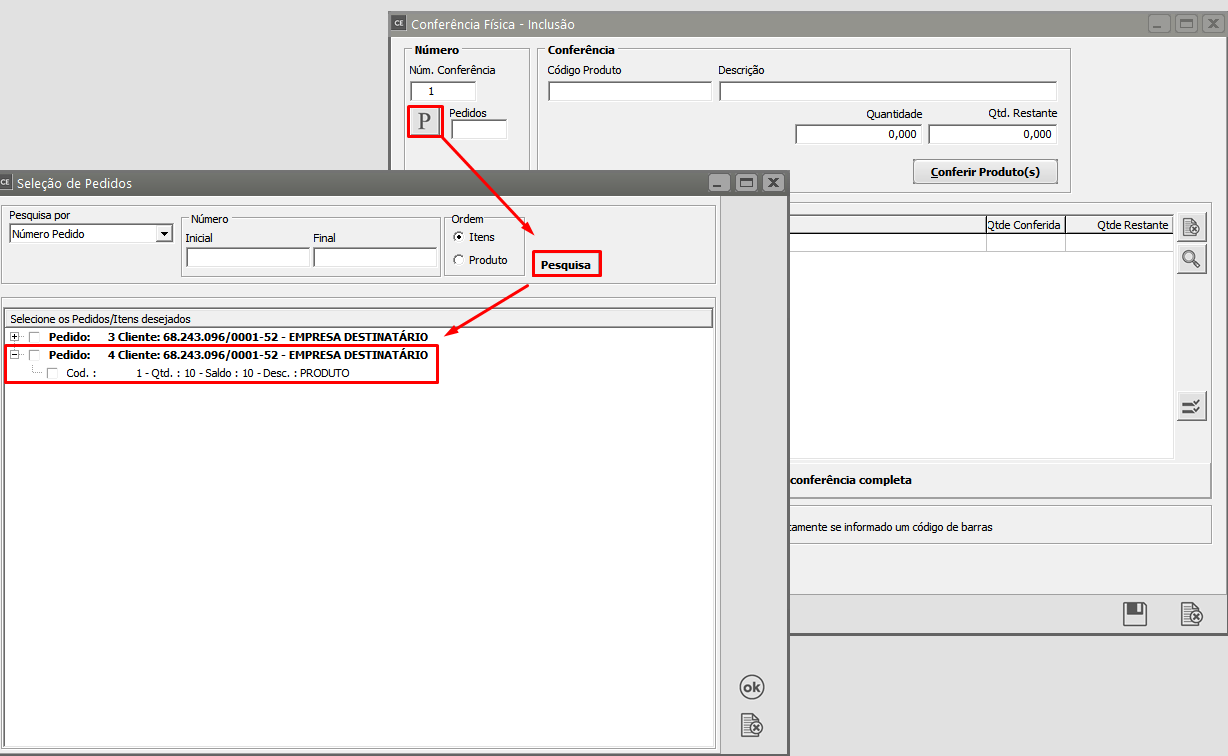

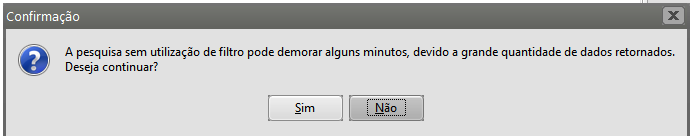

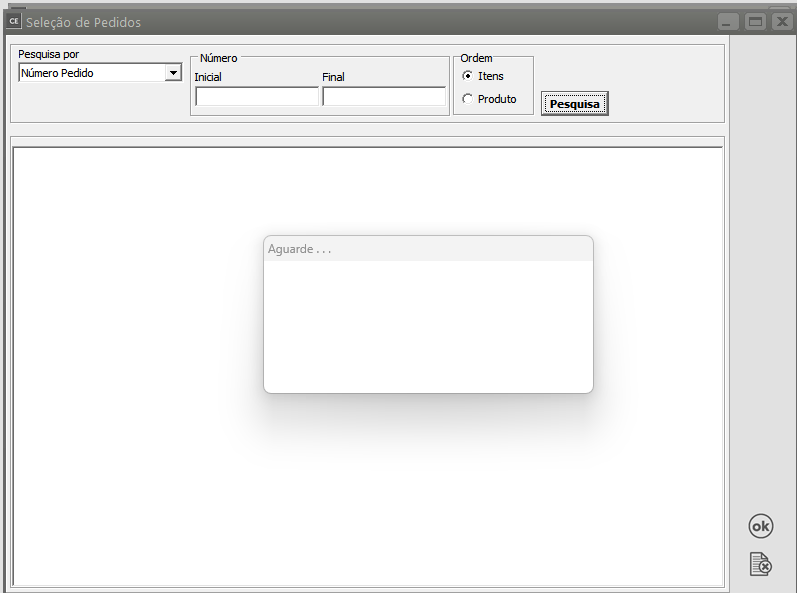

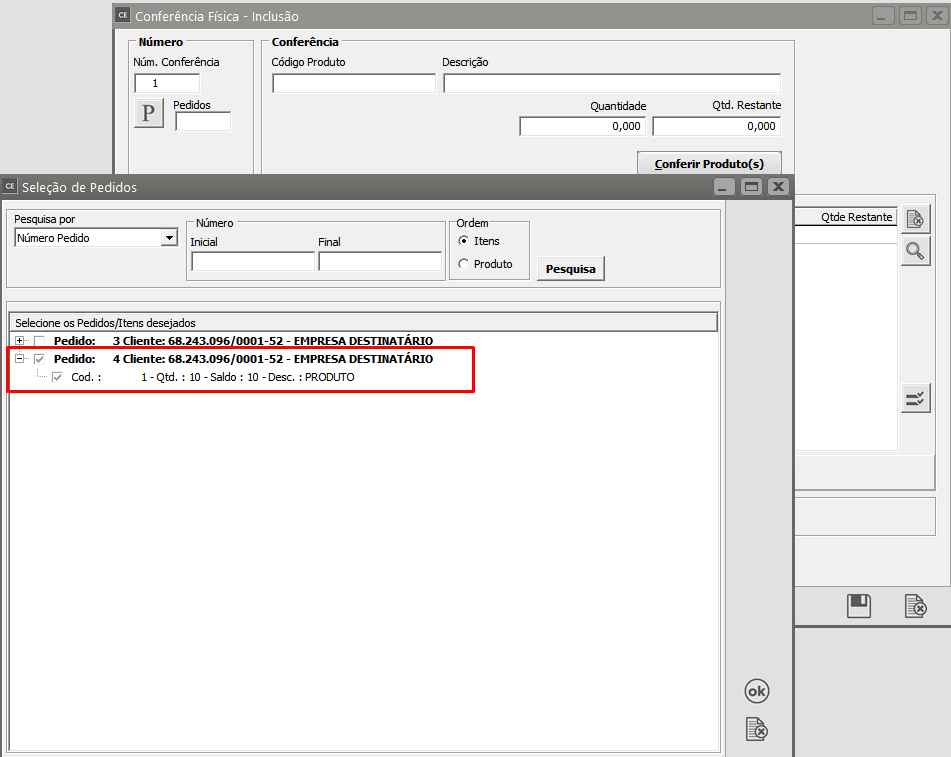

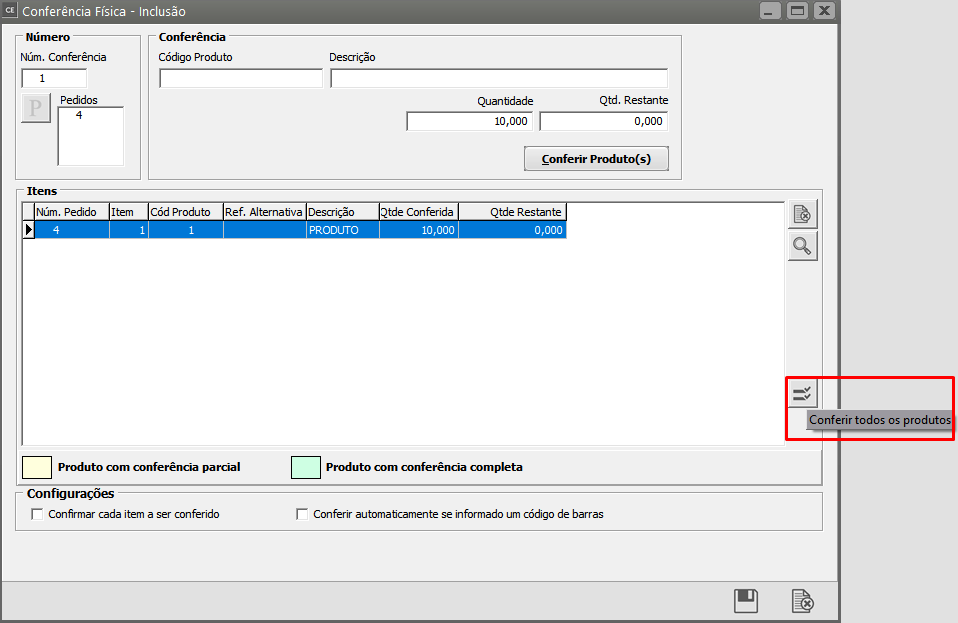

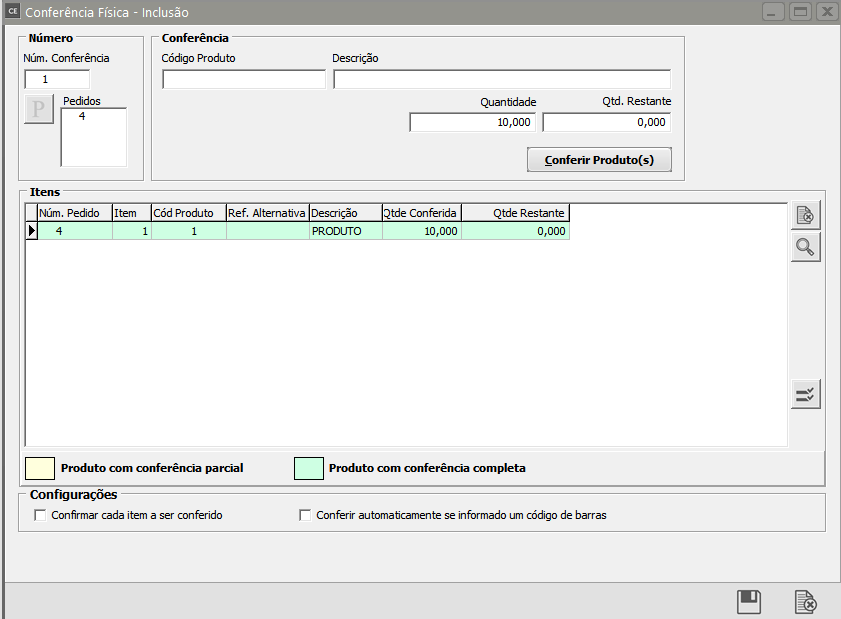

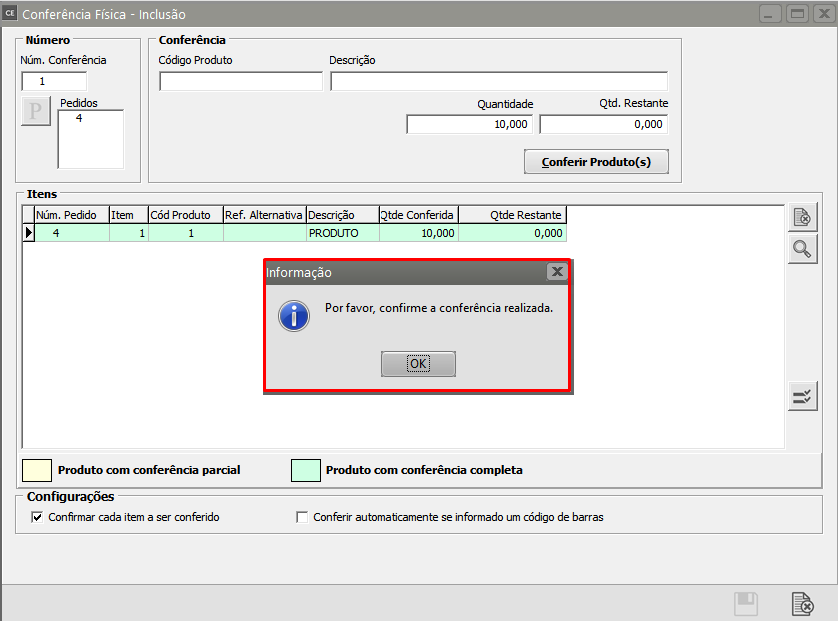

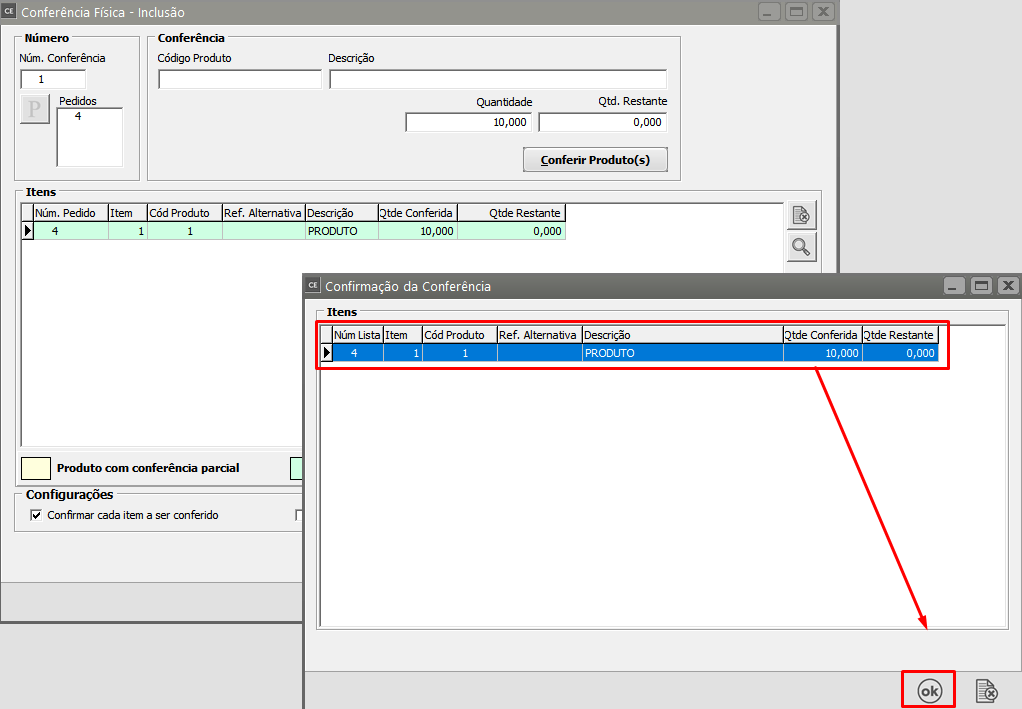

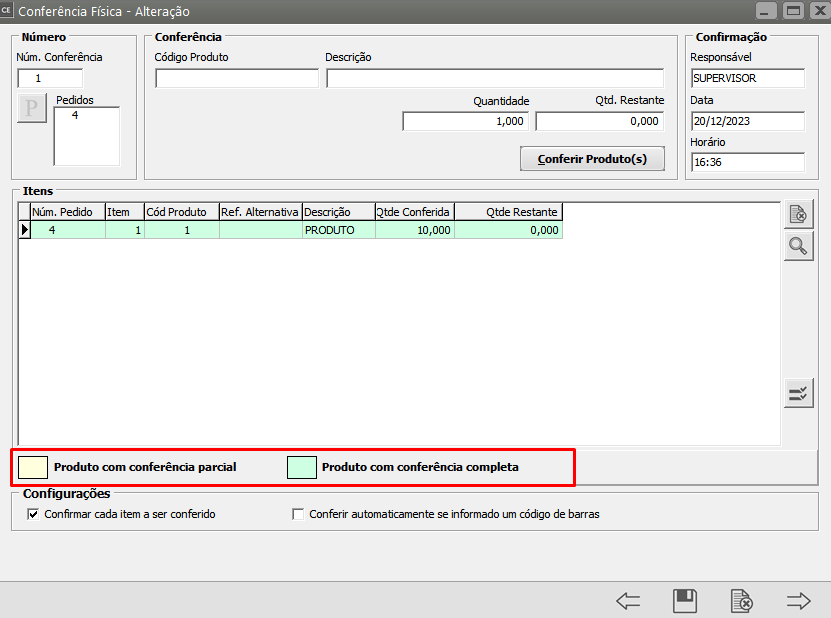

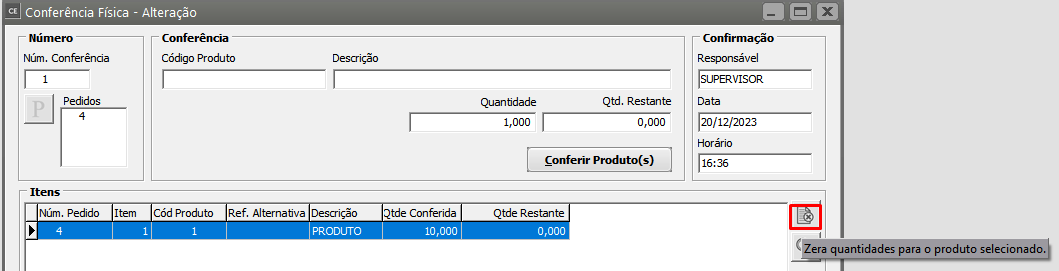

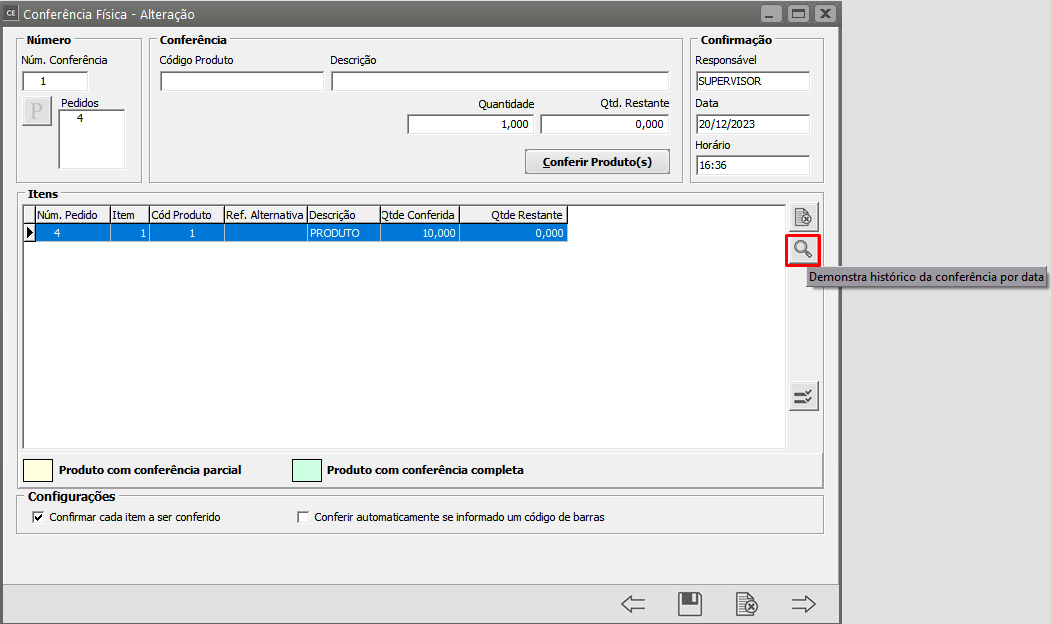

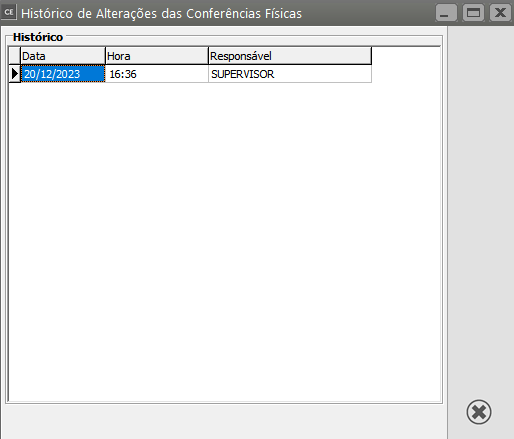

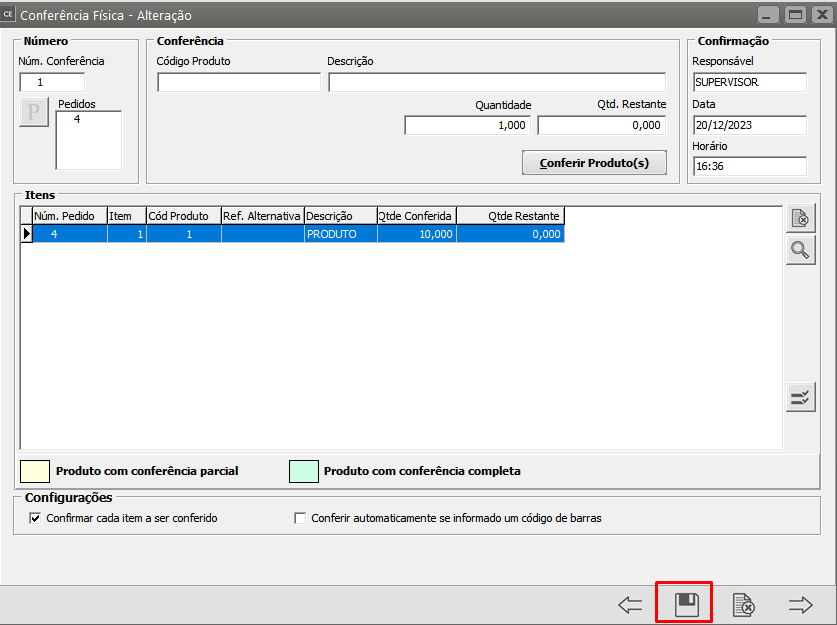

- Conferência Física dos Produtos (no cadastro do Pedido)

- Nota de Devolução (Empresa enquadrada no Simples Nacional para Empresa não enquadrada) - Utilizando e sem Utilizar o Sistema Controle de Compras

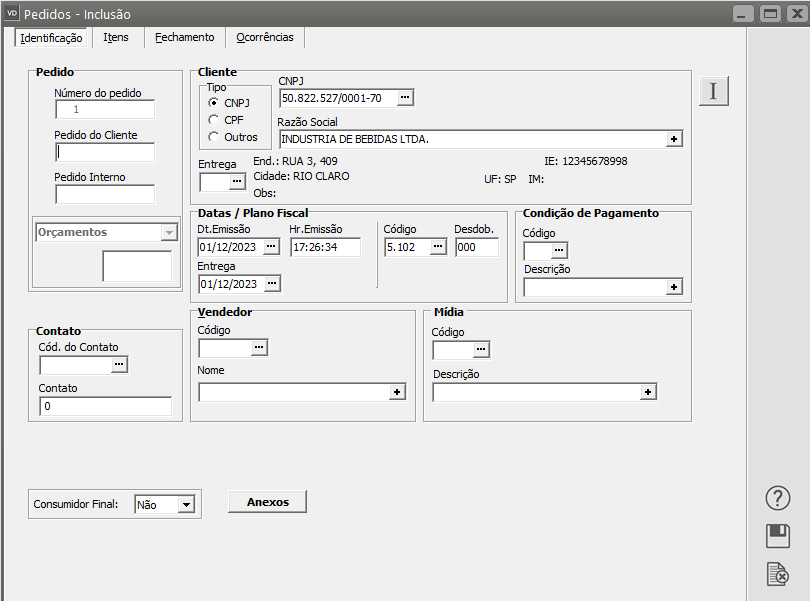

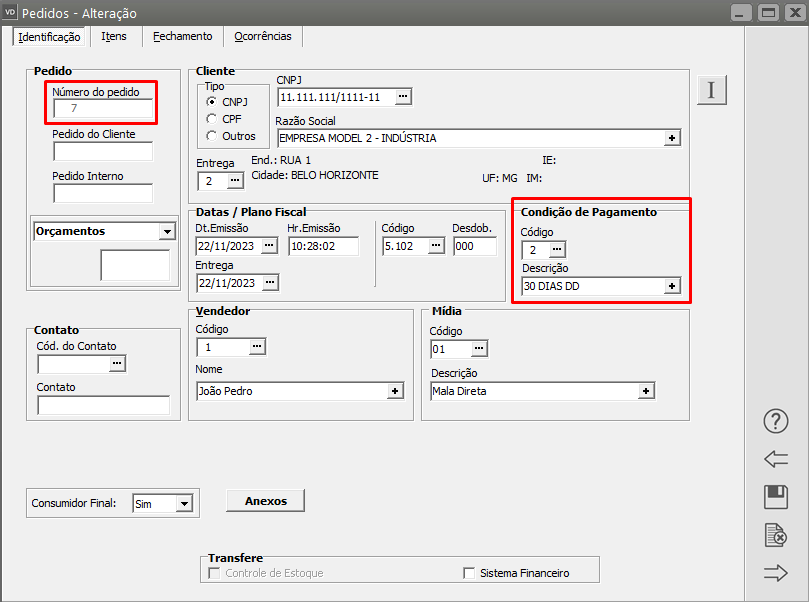

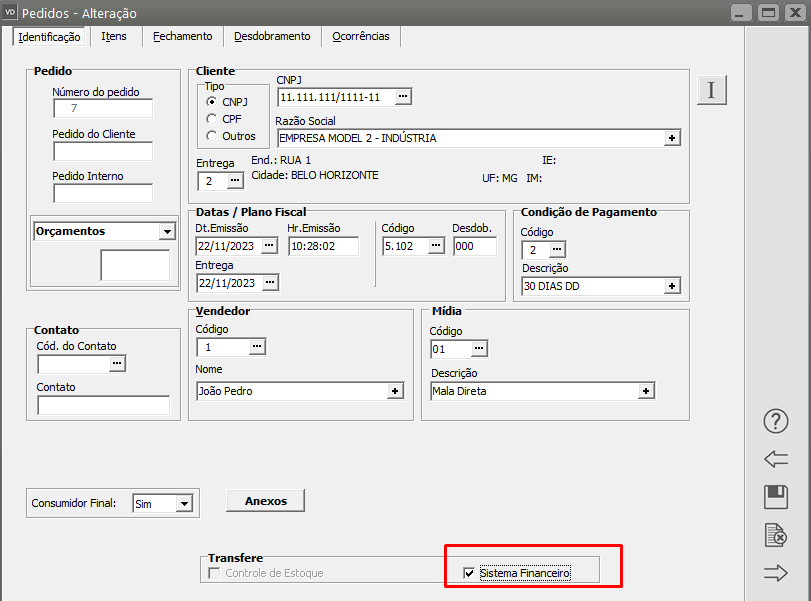

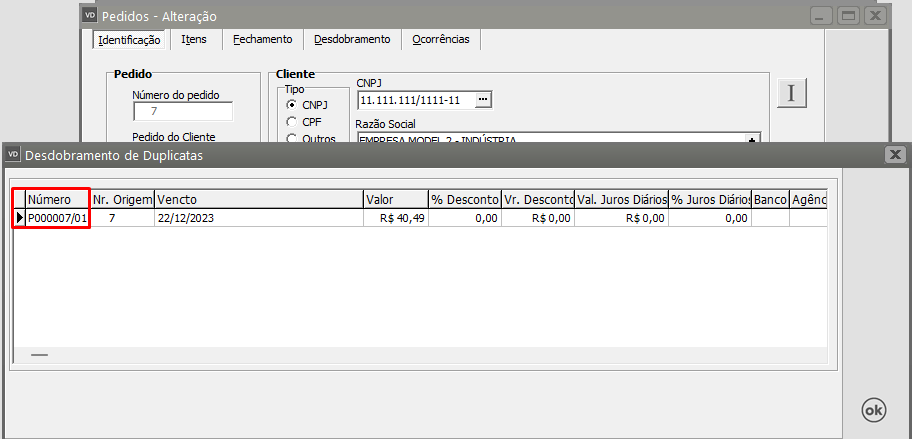

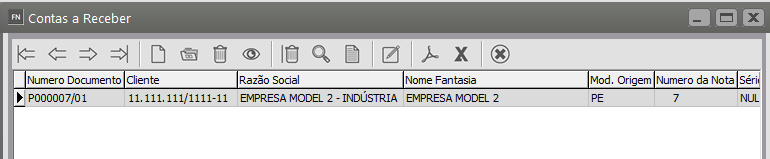

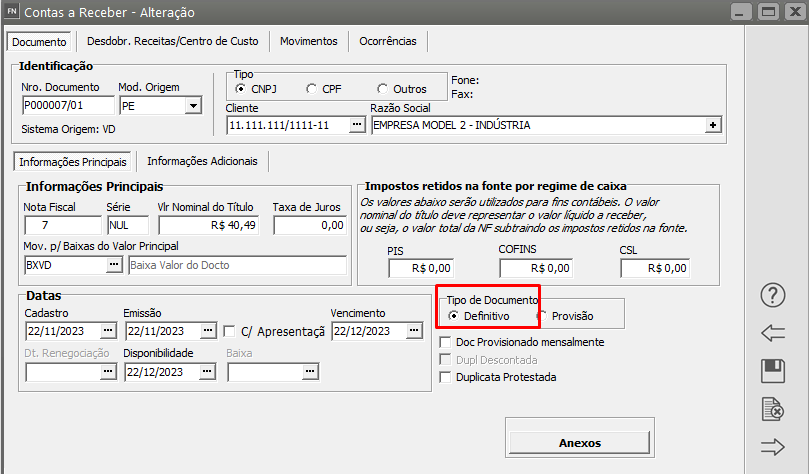

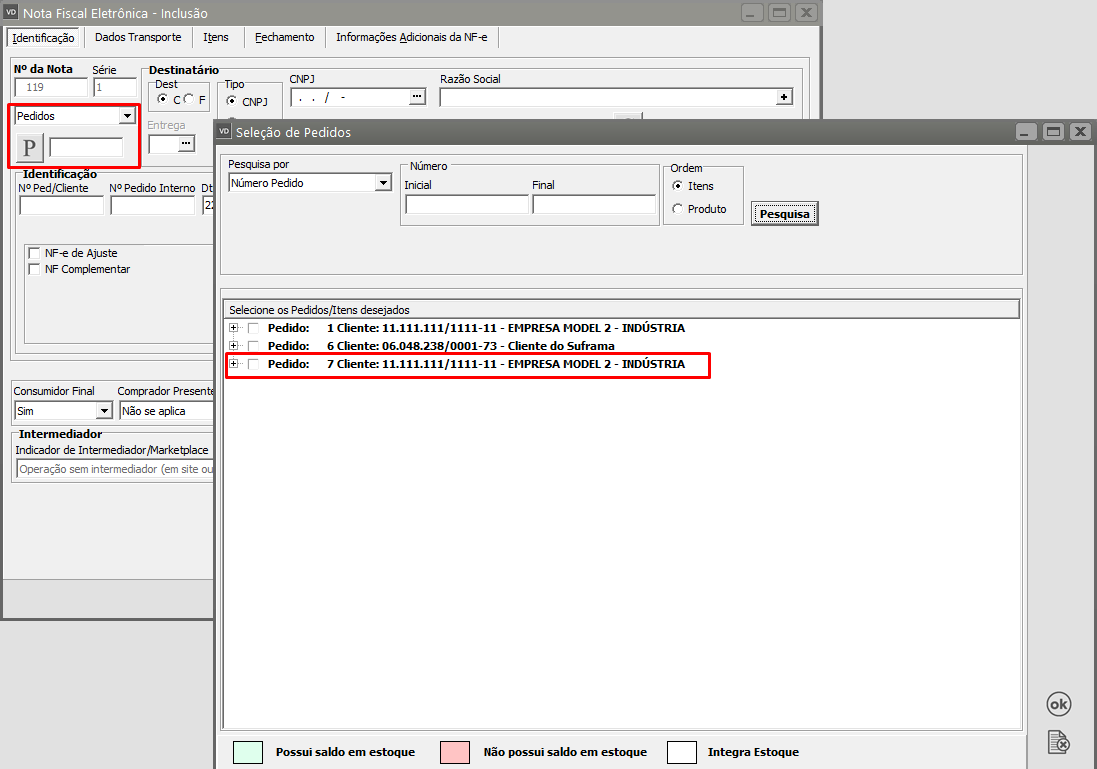

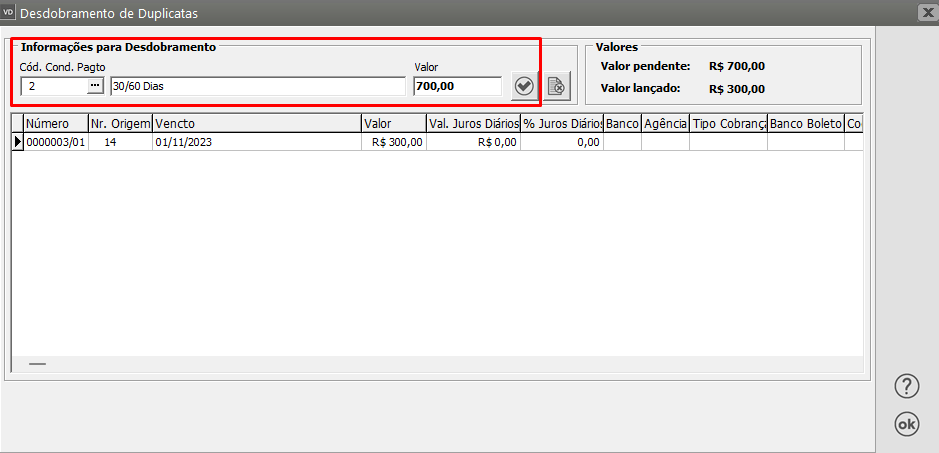

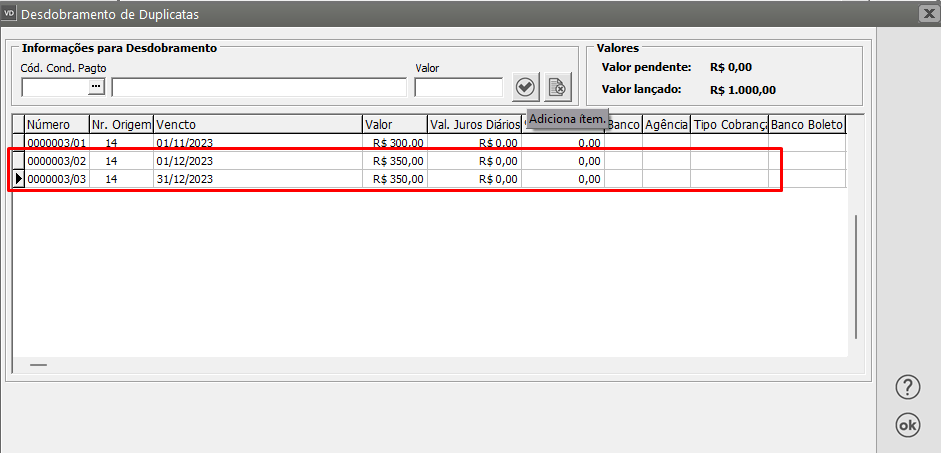

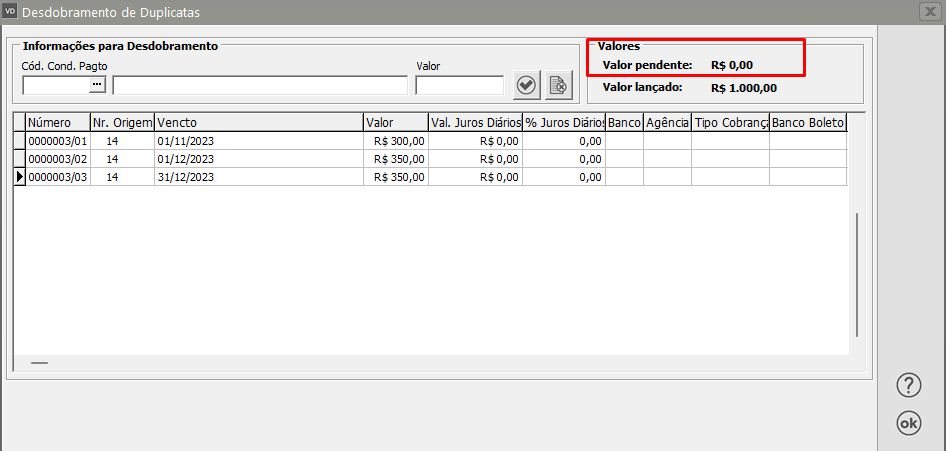

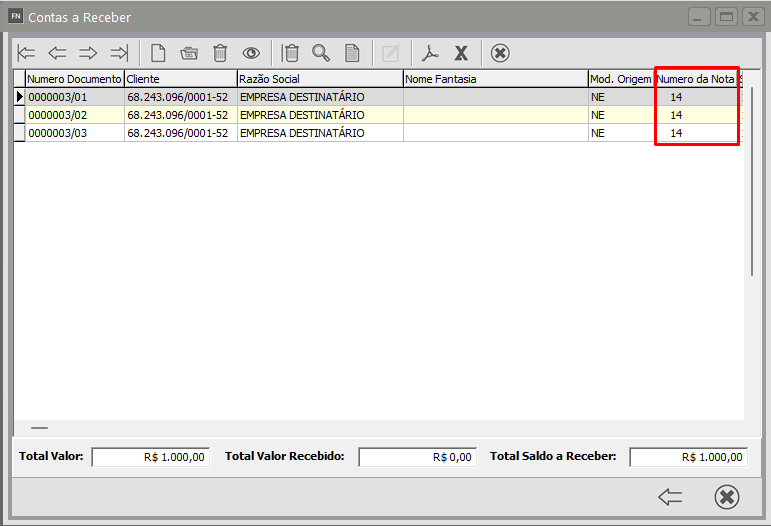

- Geração de Duplicata no cadastro do Pedido de Venda (Provisionada e Definitiva)

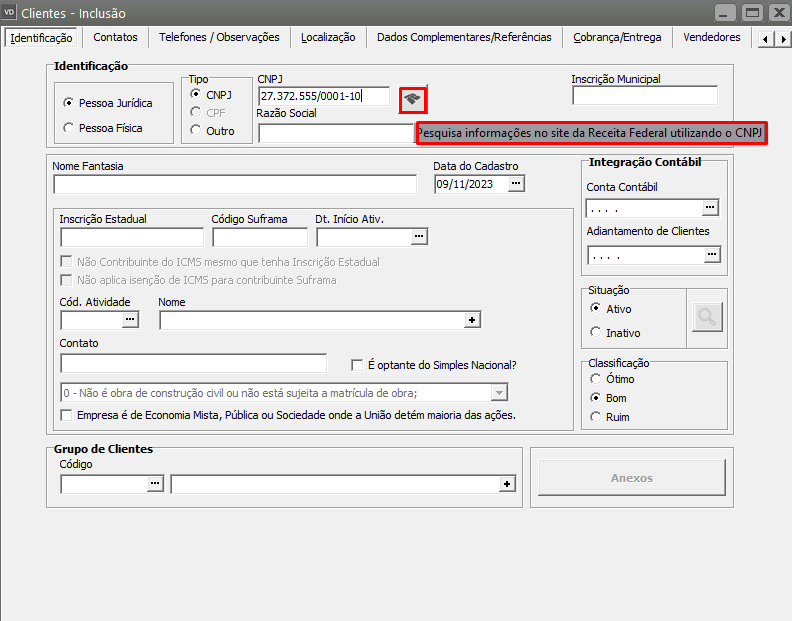

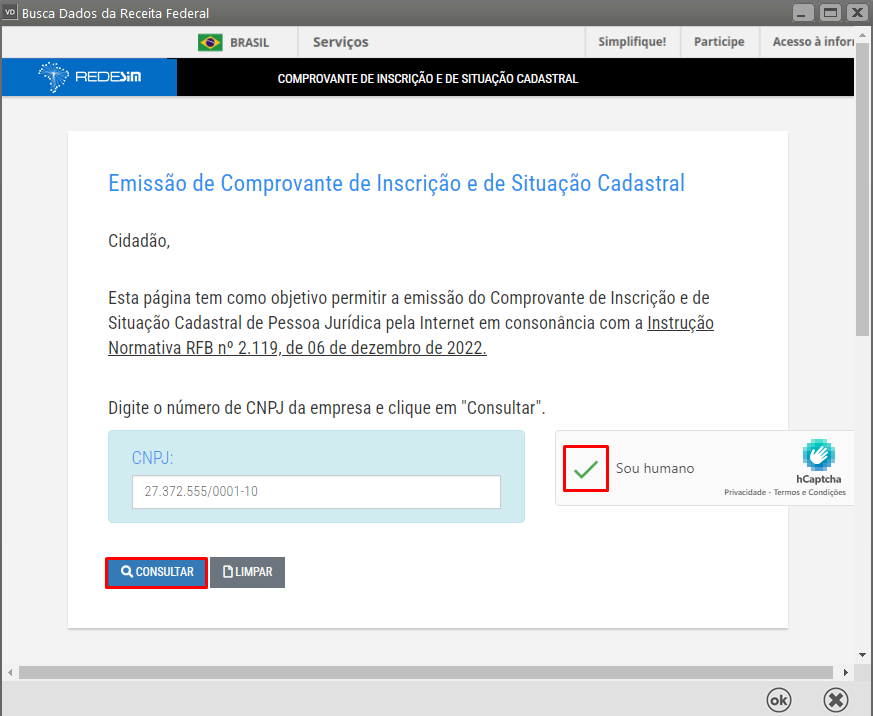

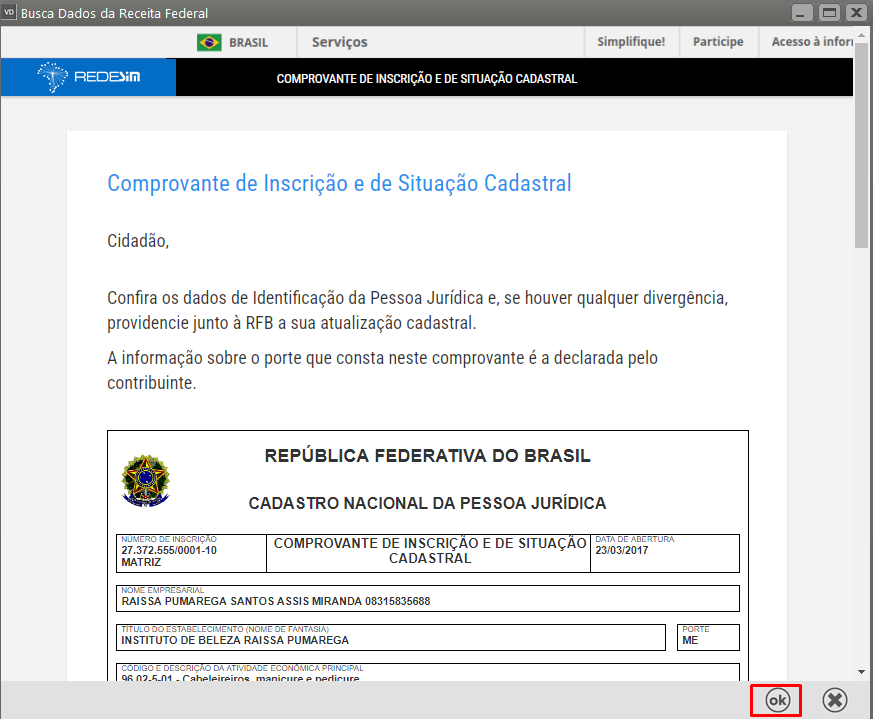

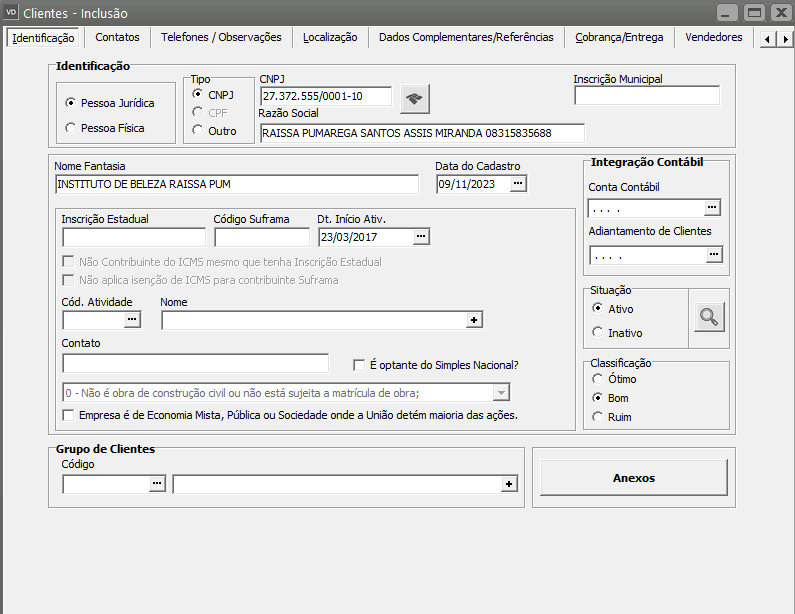

- Pesquisa de informações no Site da Receita Federal utilizando o CNPJ

- MDFe - Manifesto Eletrônico de Documentos Fiscais

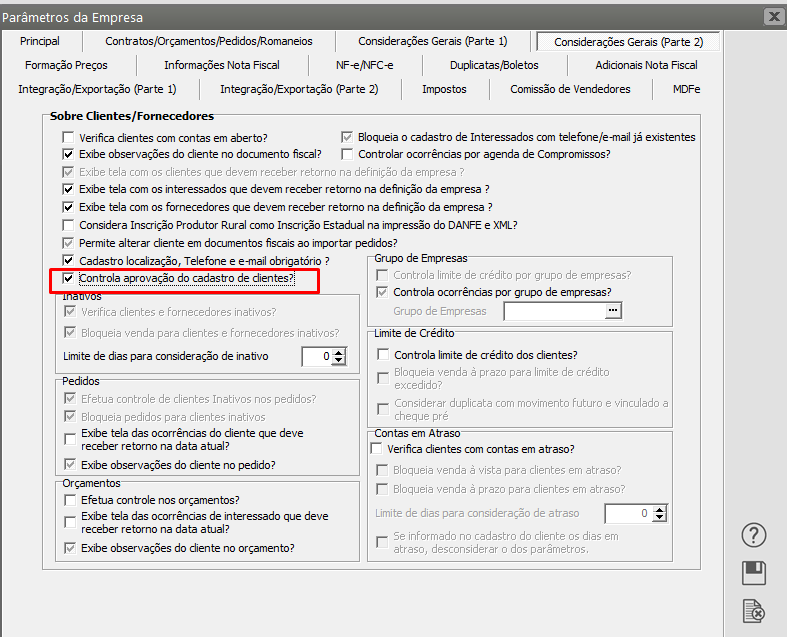

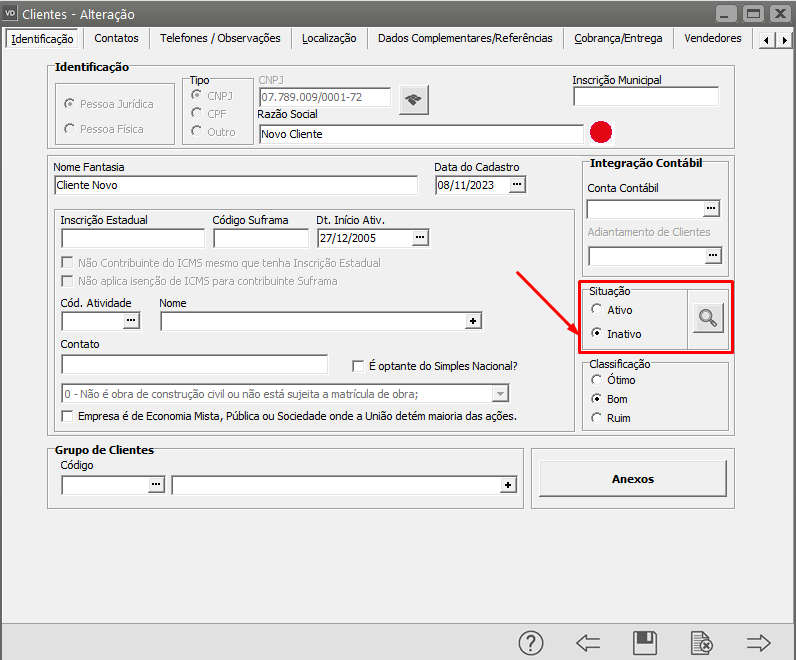

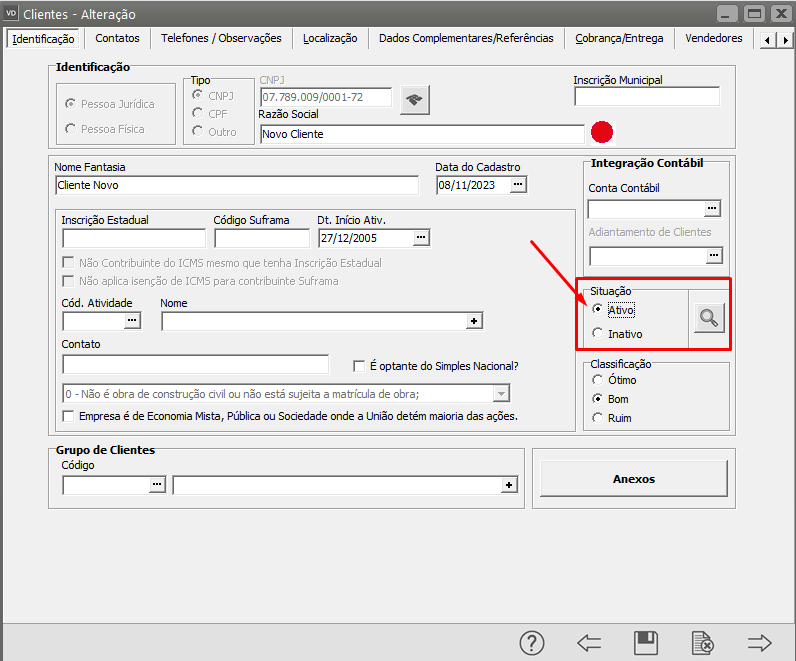

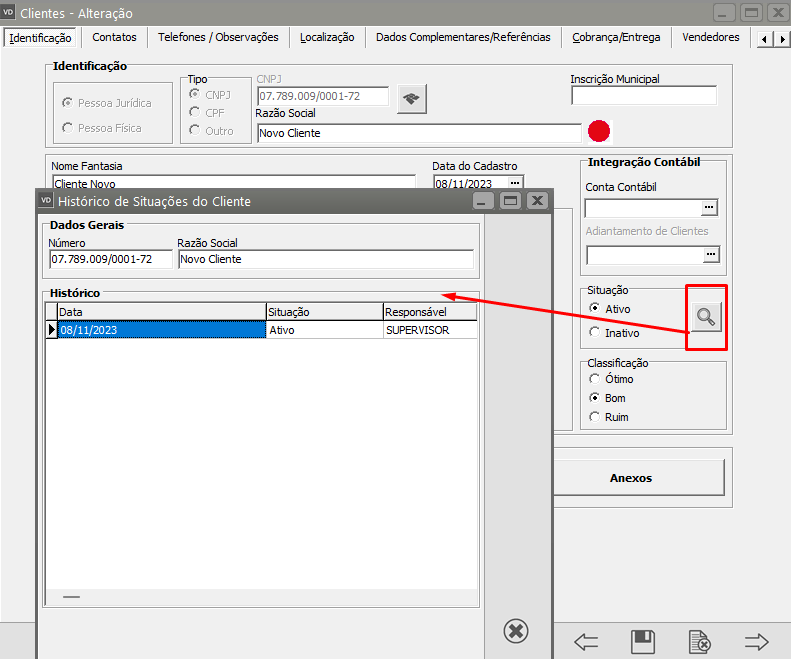

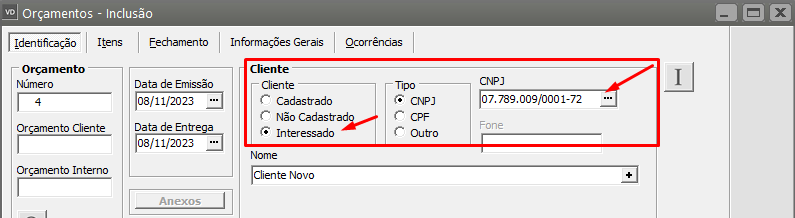

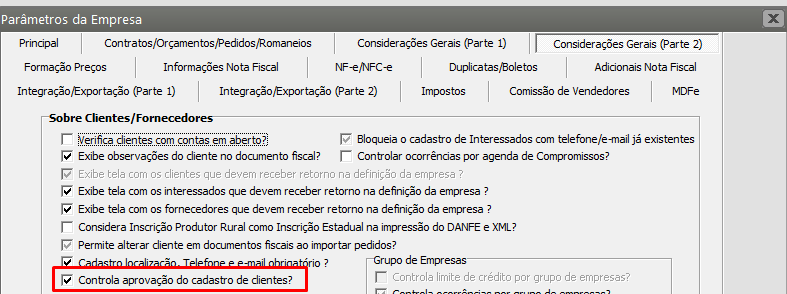

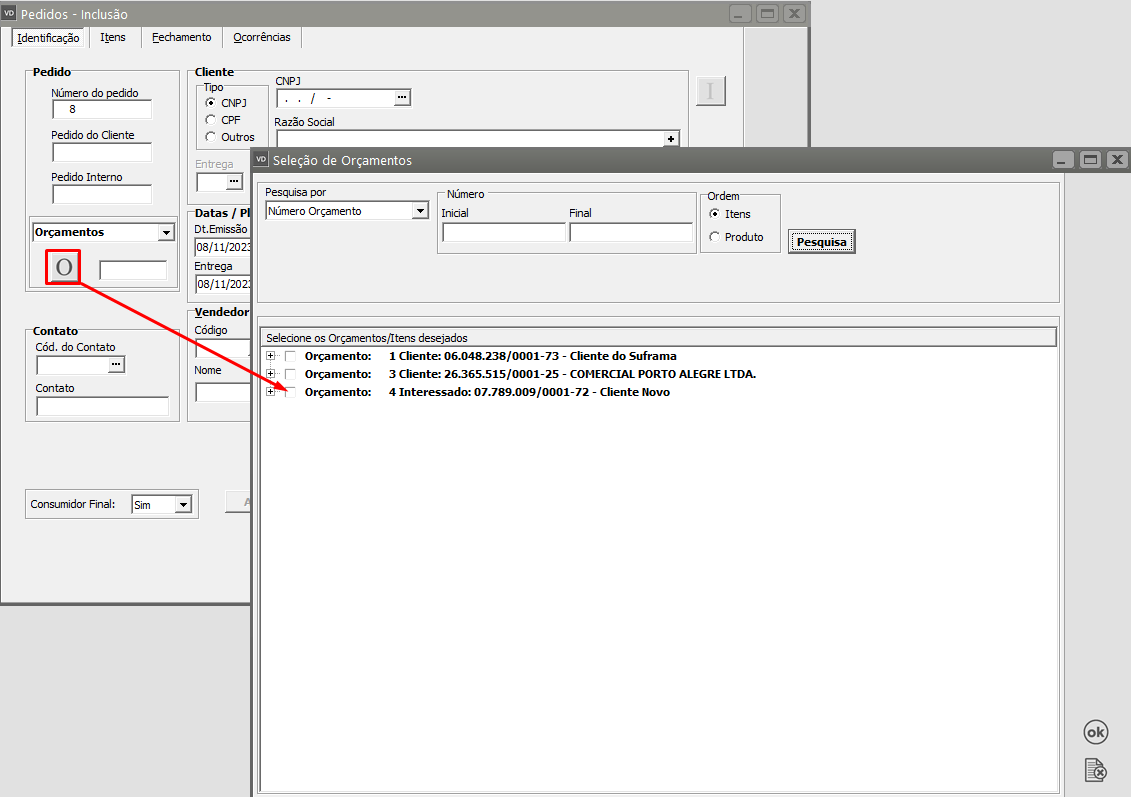

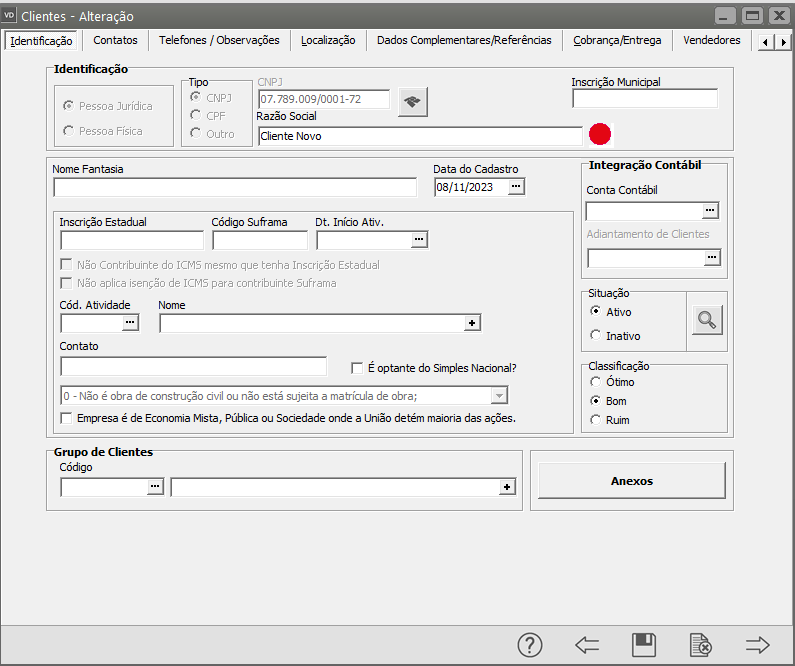

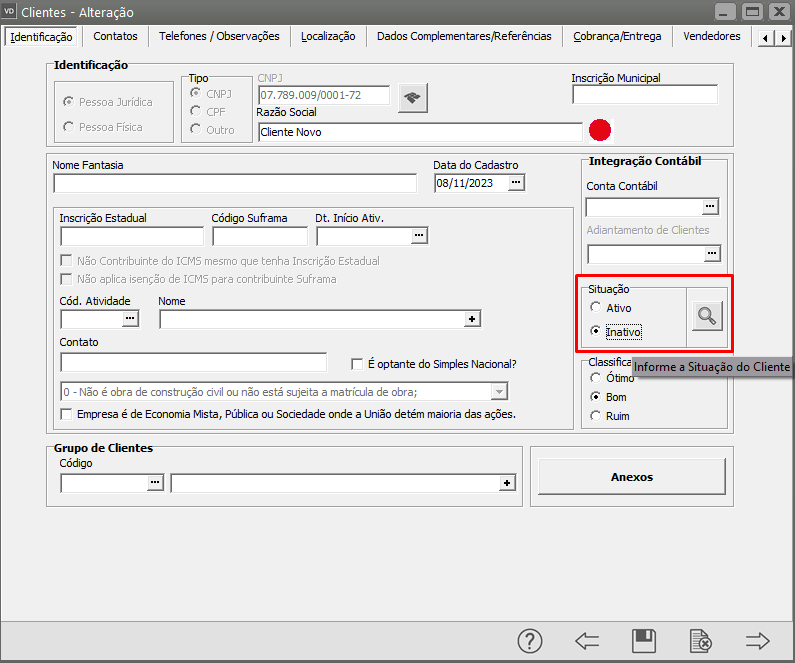

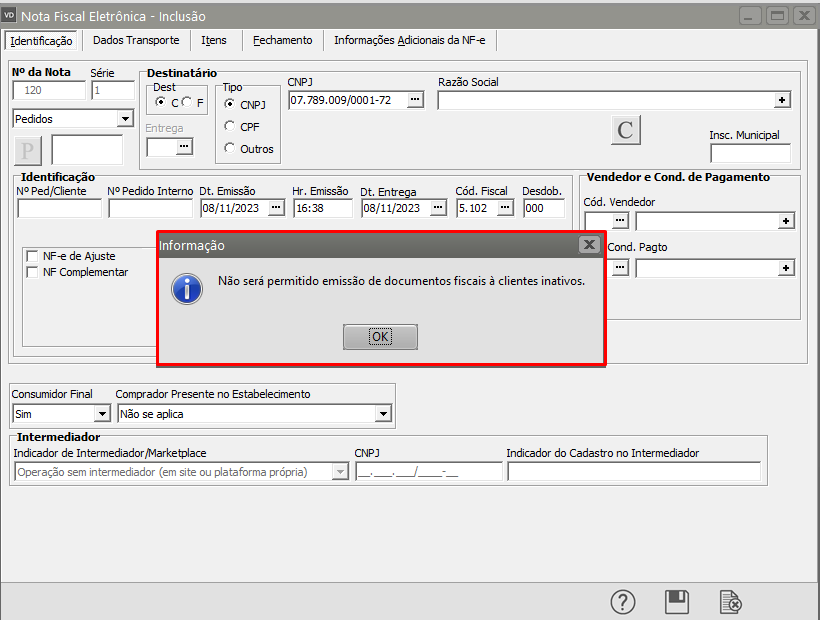

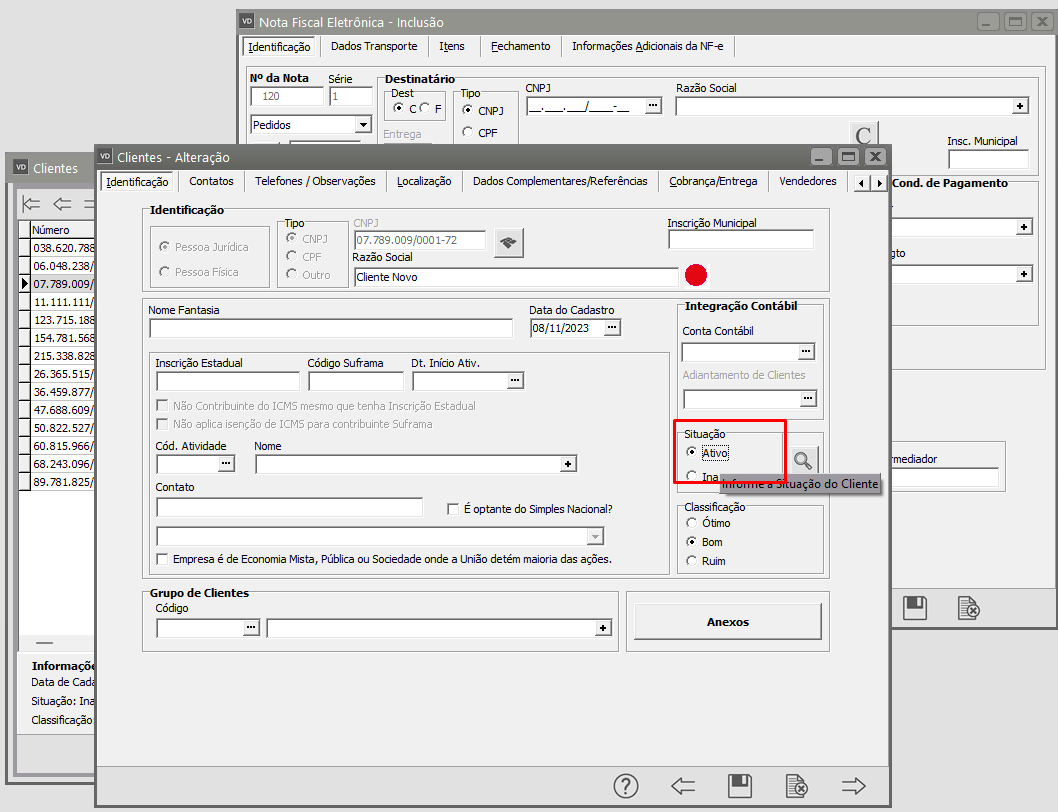

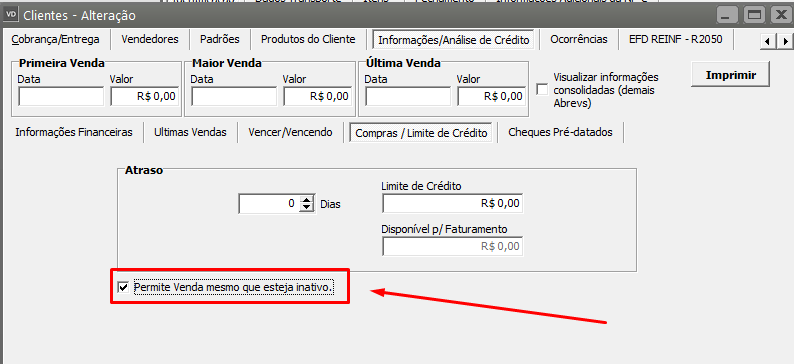

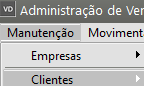

- Aprovação do Cadastro de Clientes (Ativo/Inativo)

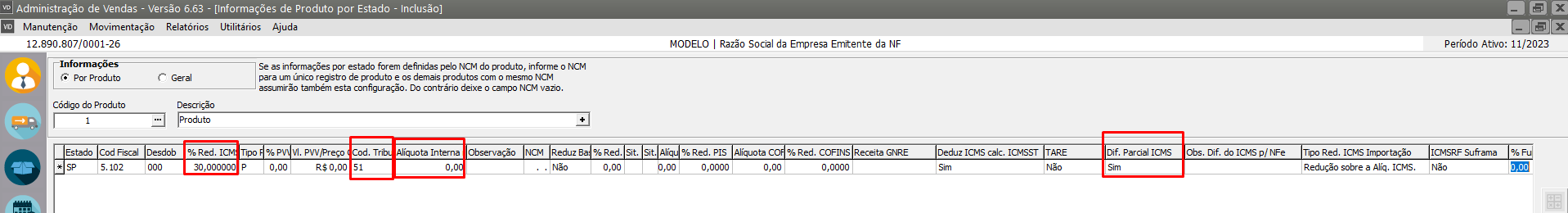

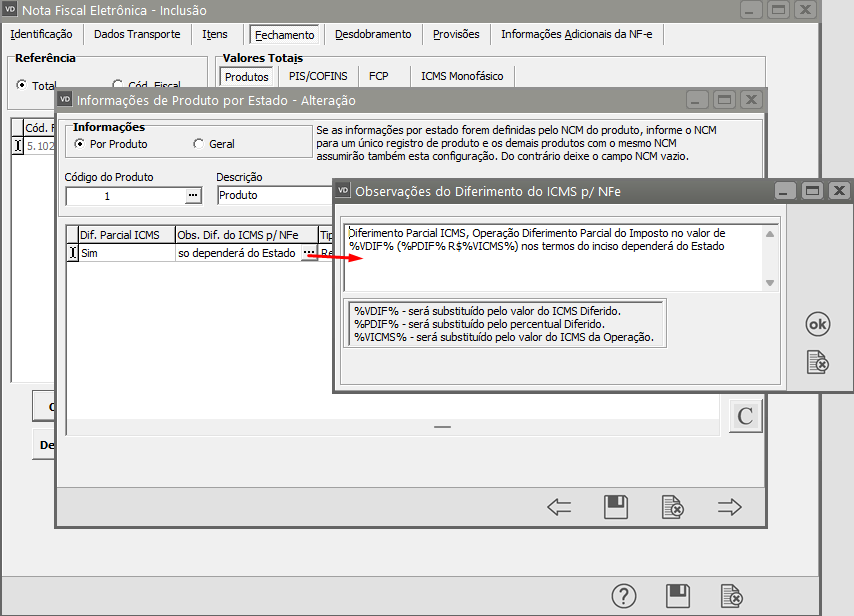

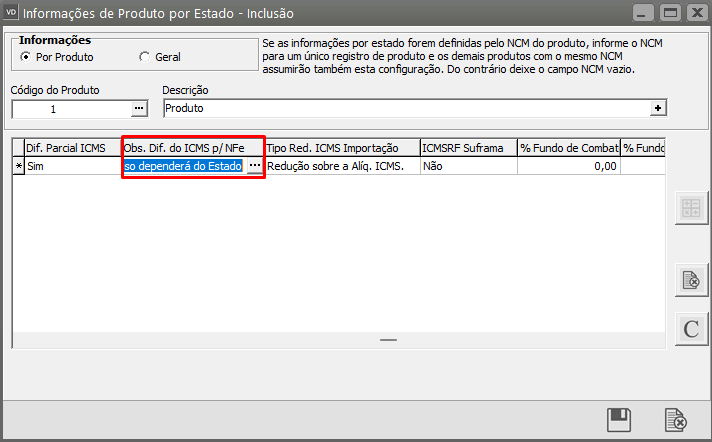

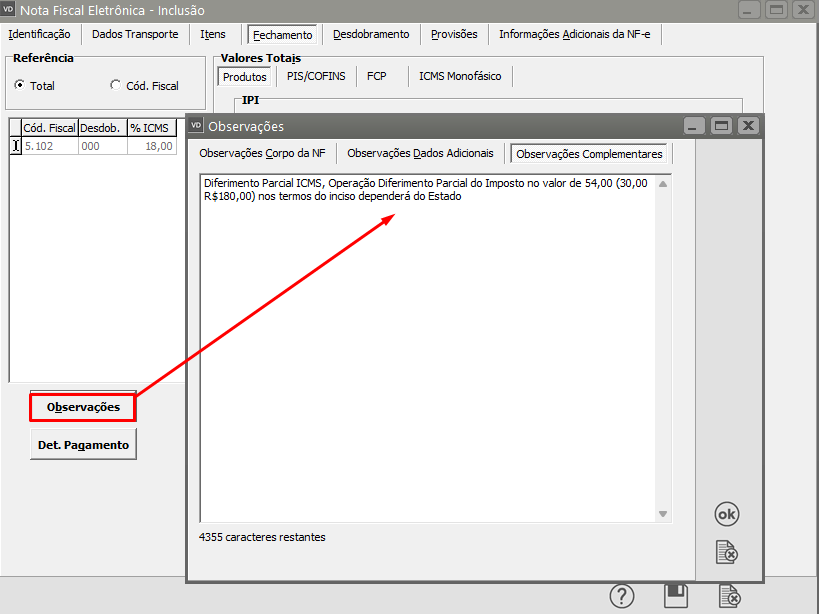

- Diferimento de ICMS

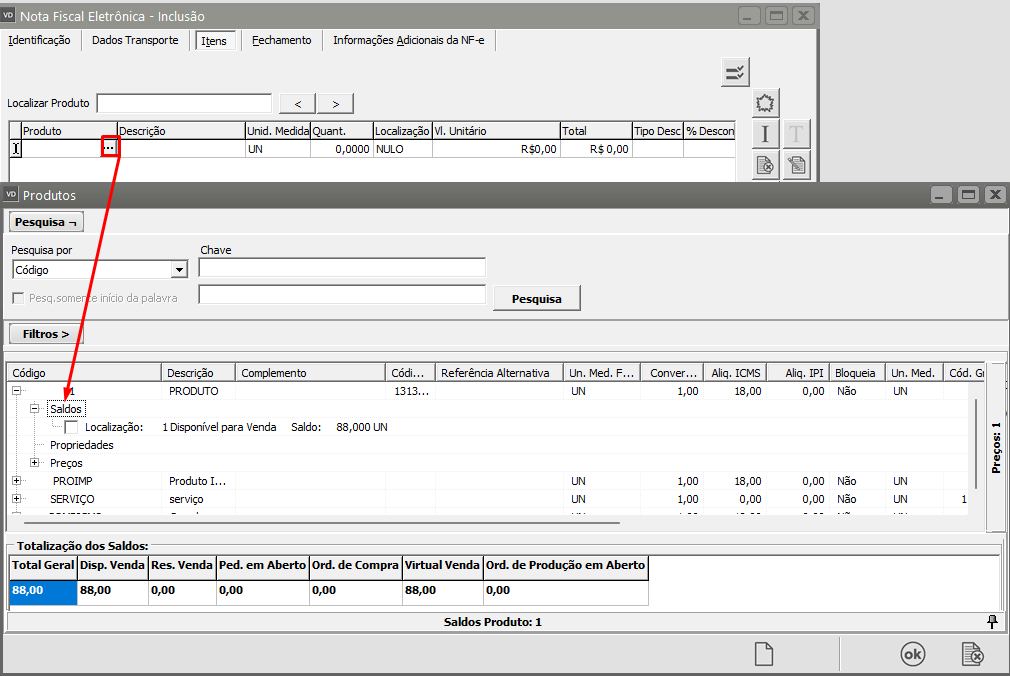

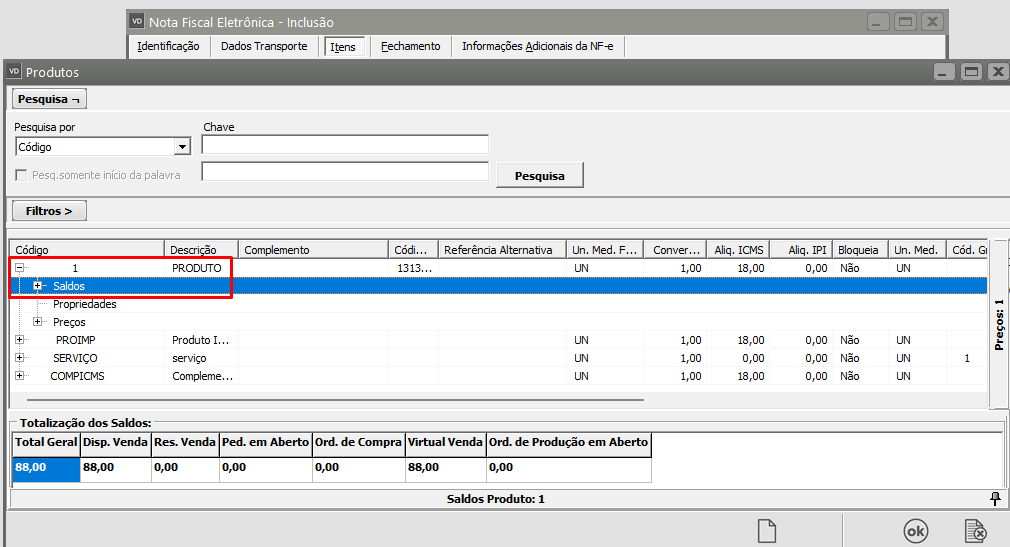

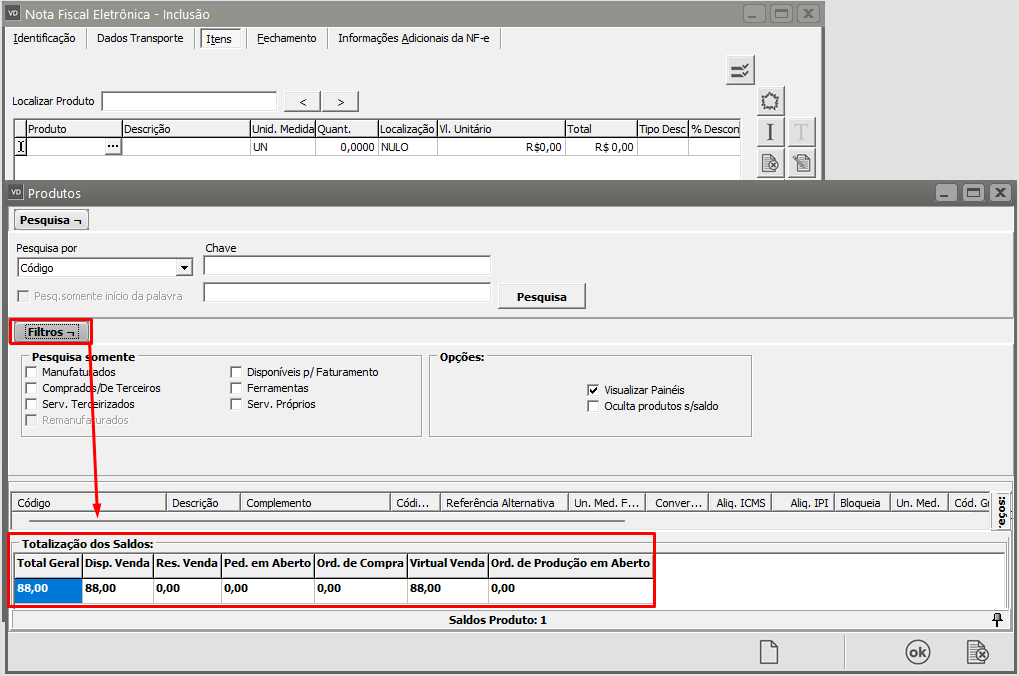

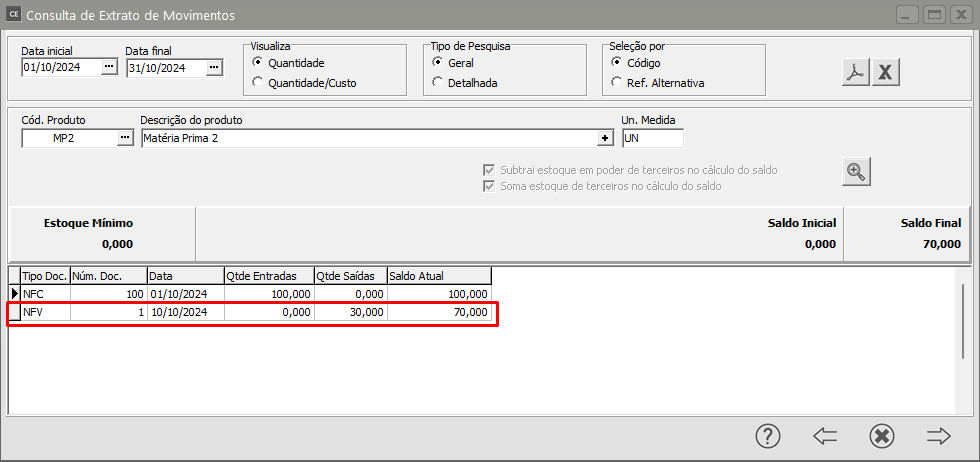

- Saldo Totalizados dos Produtos ao cadastrar o documento

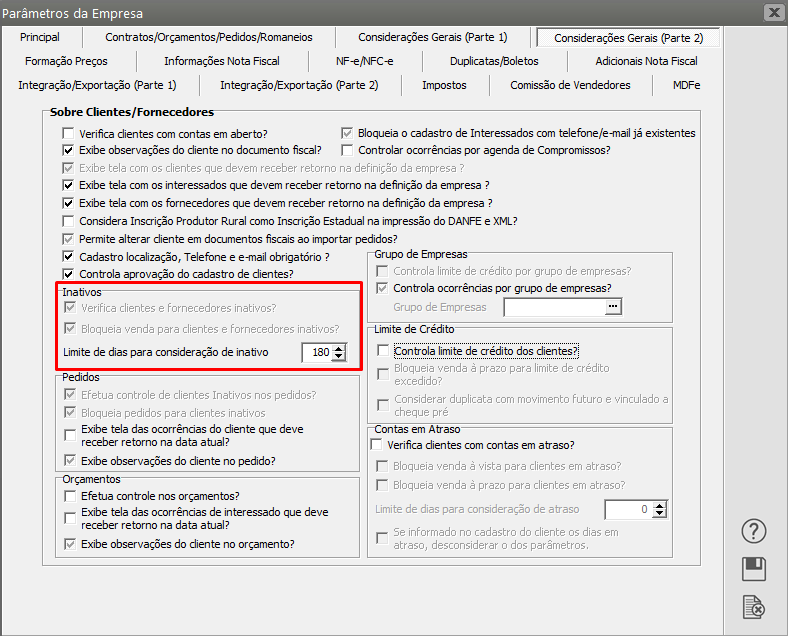

- Controle de Clientes Inativos (definição de exceção para determinado cliente)

- Contratos

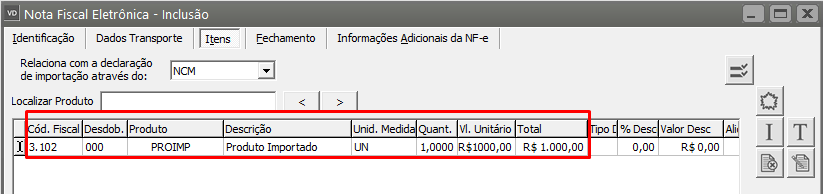

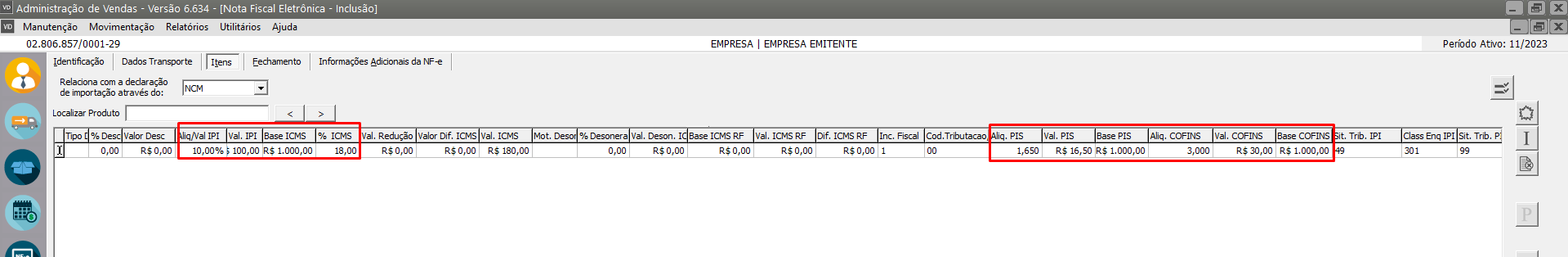

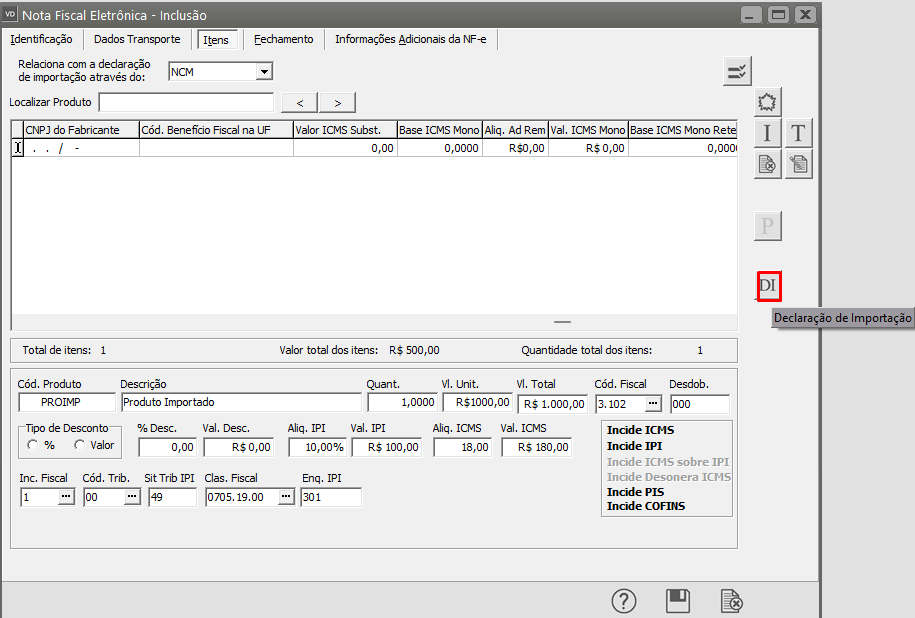

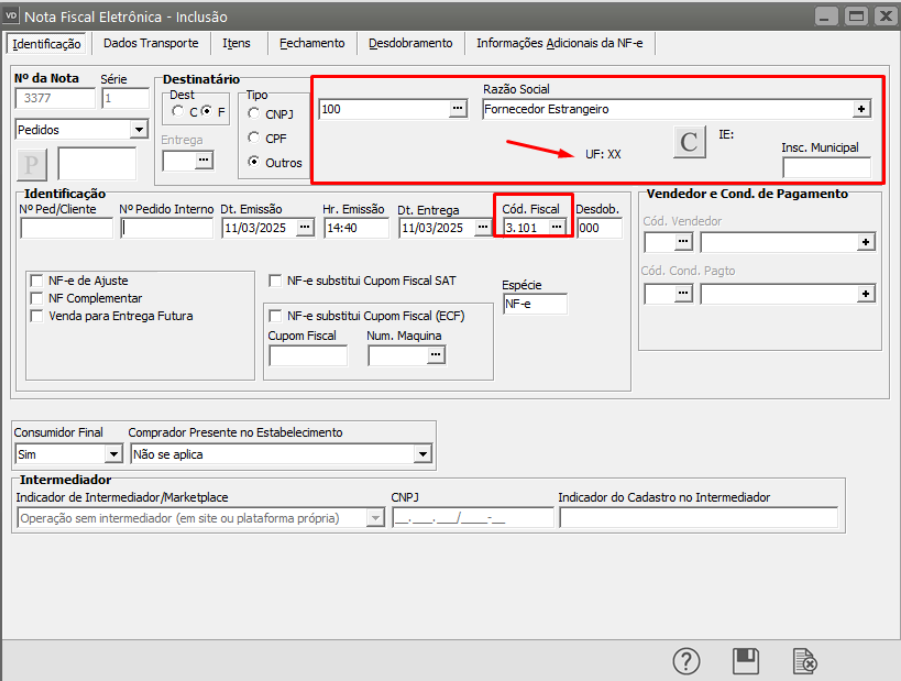

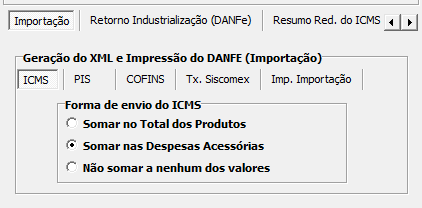

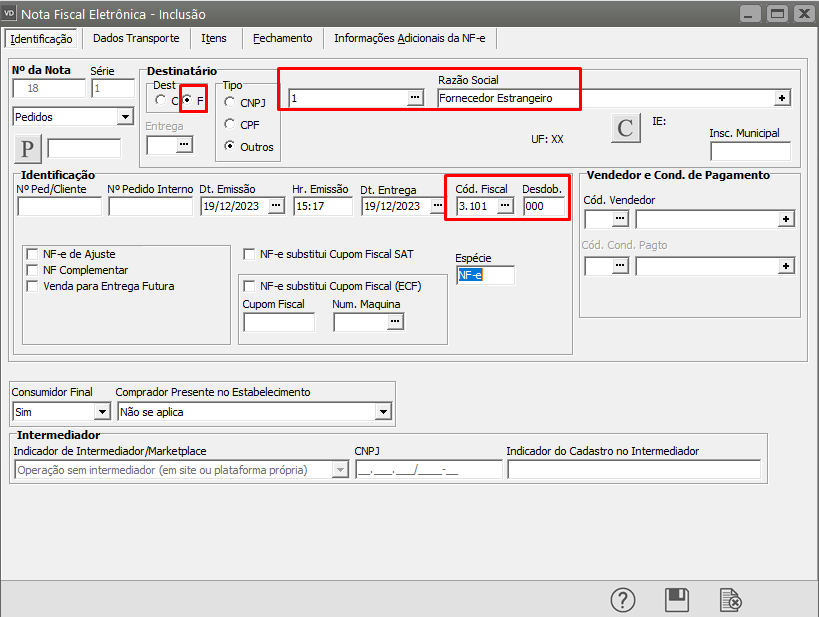

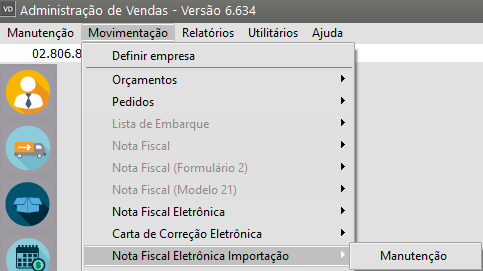

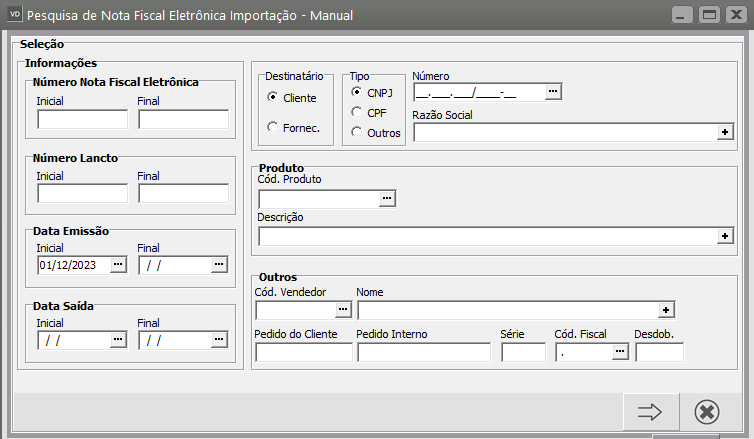

- Nota Fiscal Eletrônica (NFe) de Importação de Produtos

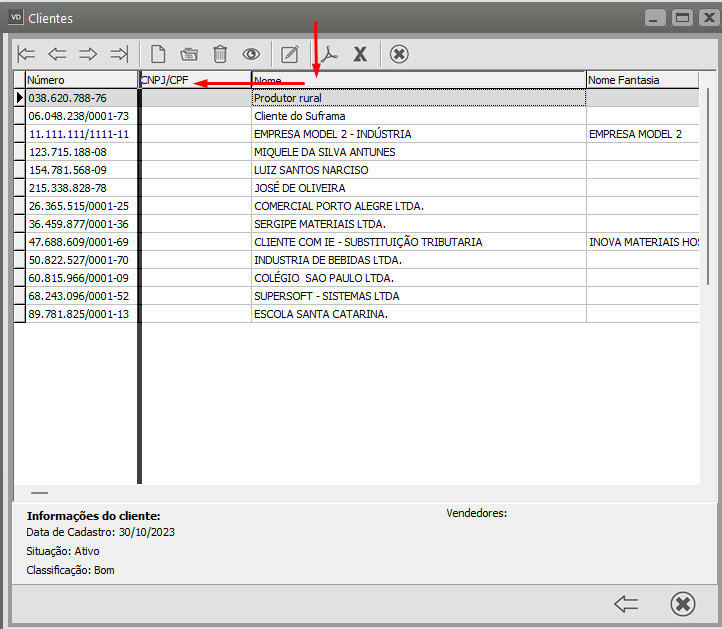

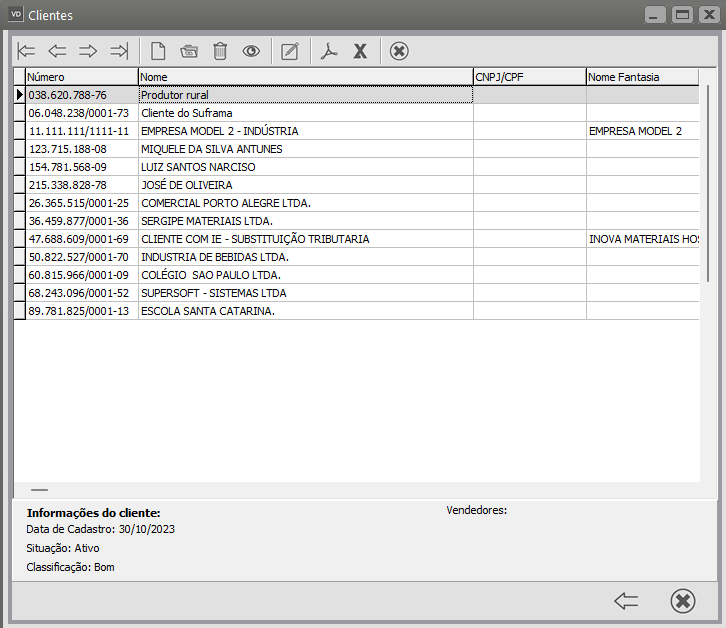

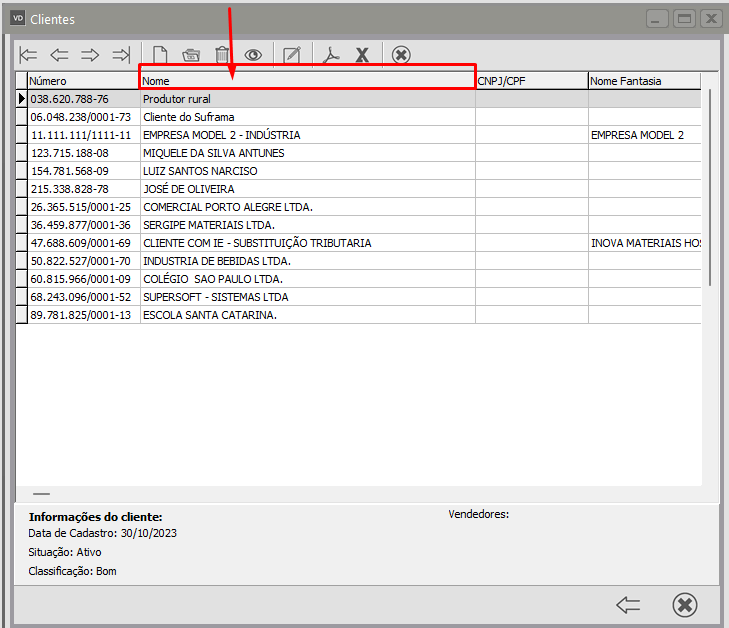

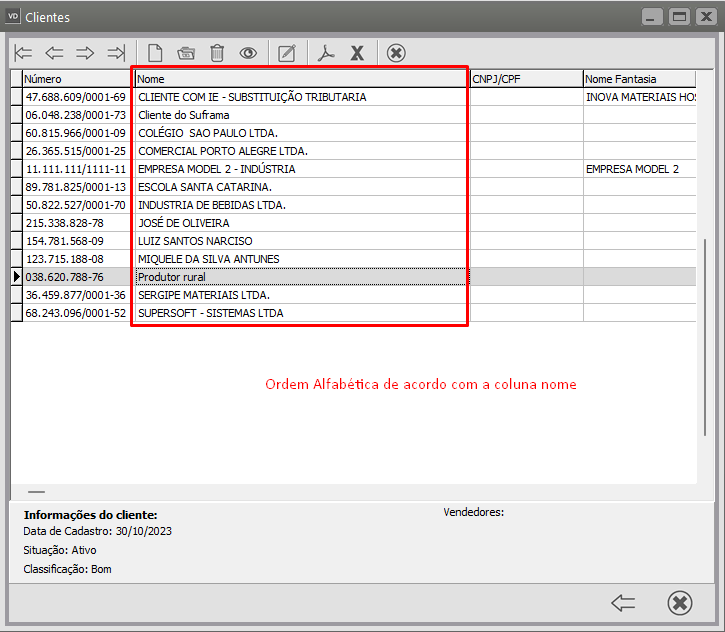

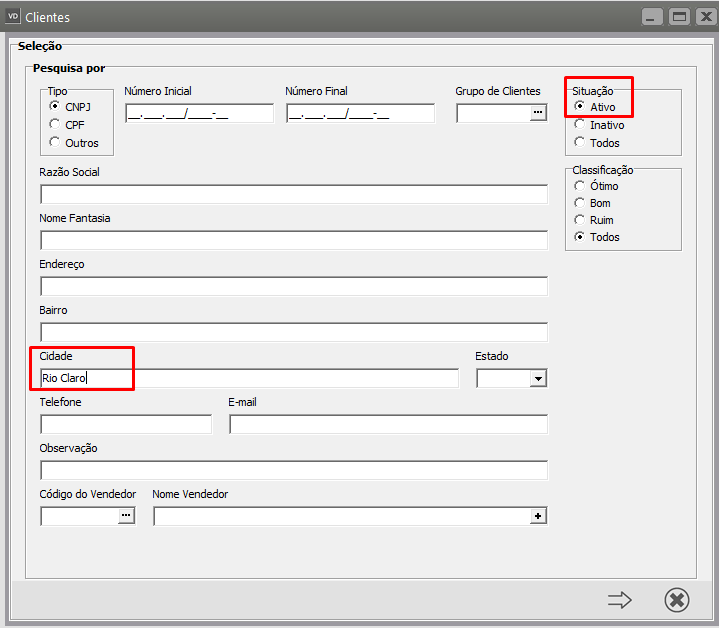

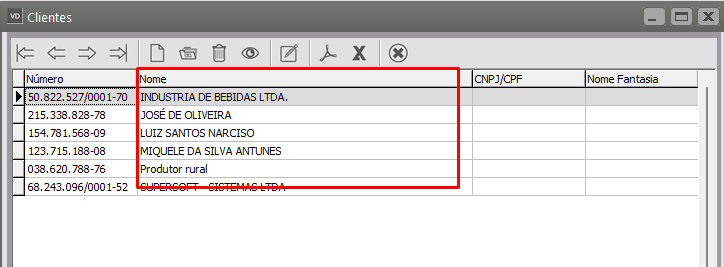

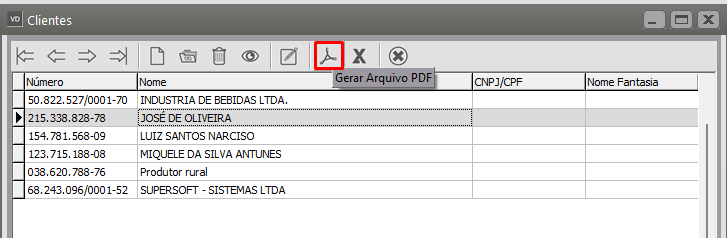

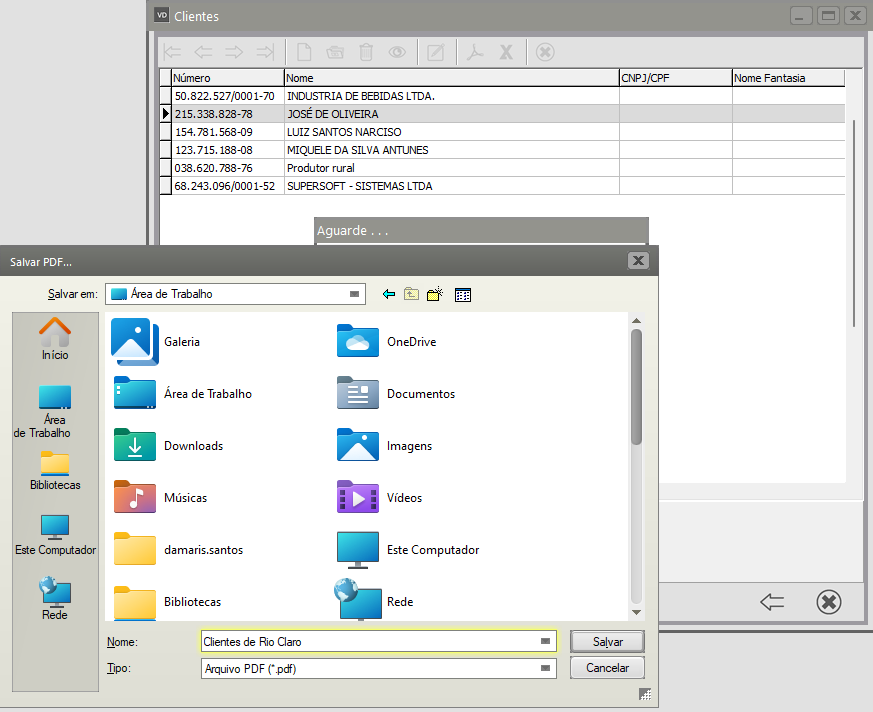

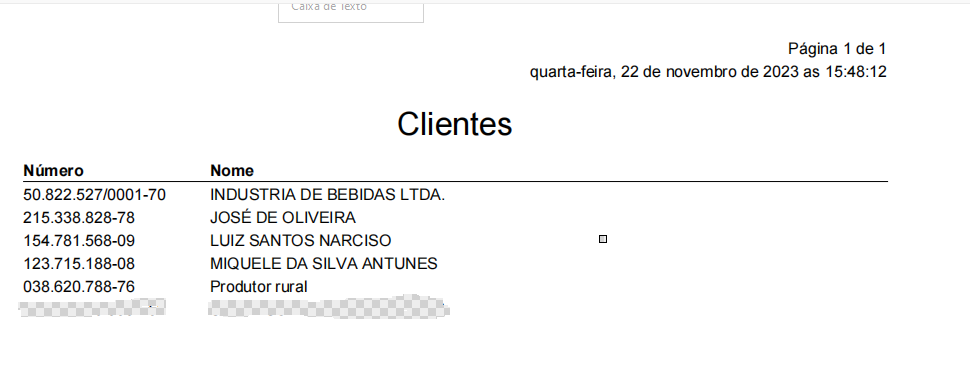

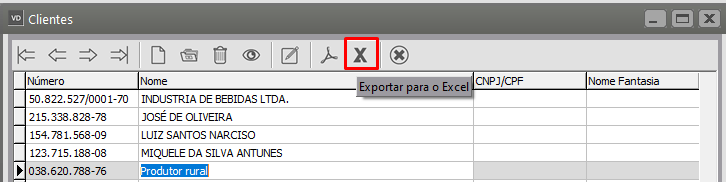

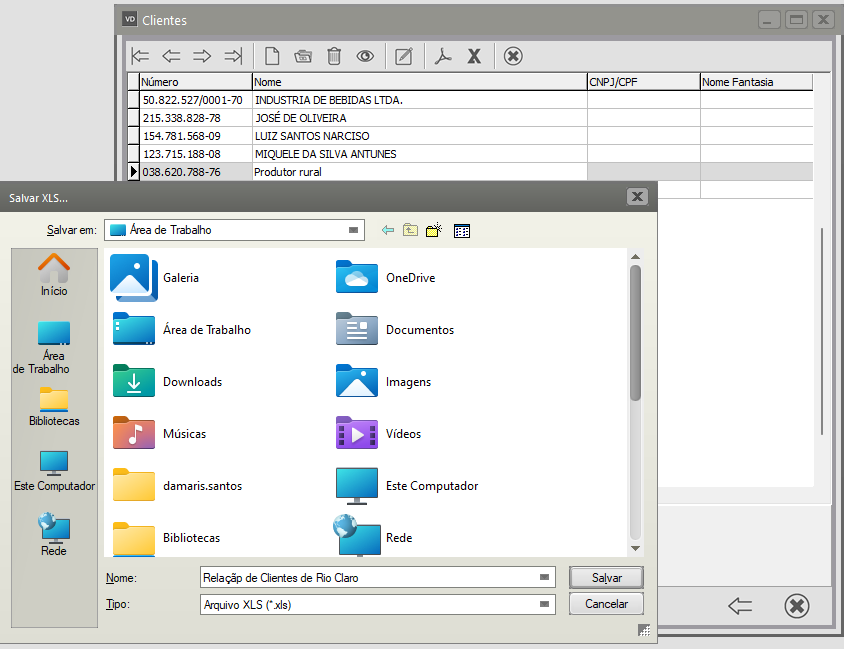

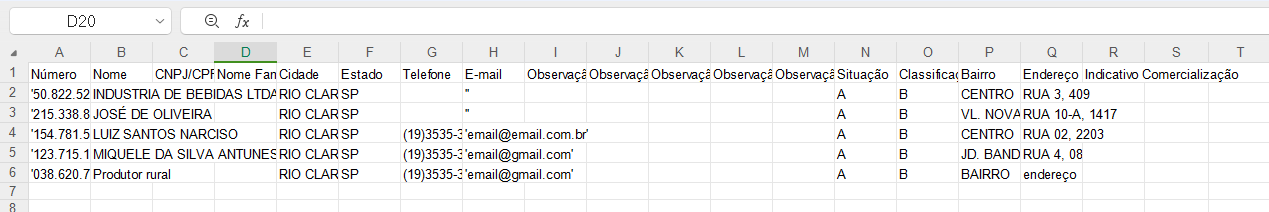

- Recurso para Ordenação e Exportação de Dados da Tela de Manutenção (PDF e Excel)

- Desoneração do ICMS (Nota Técnica 2013/005)

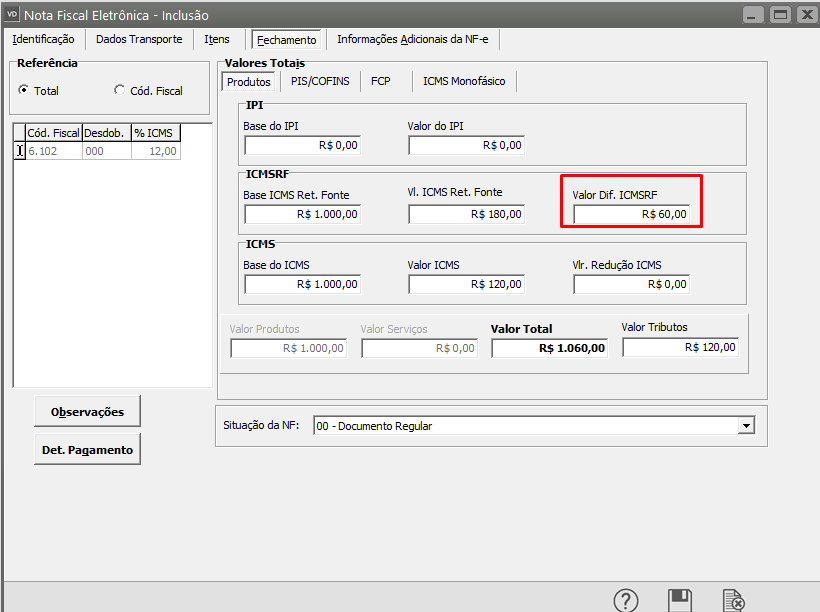

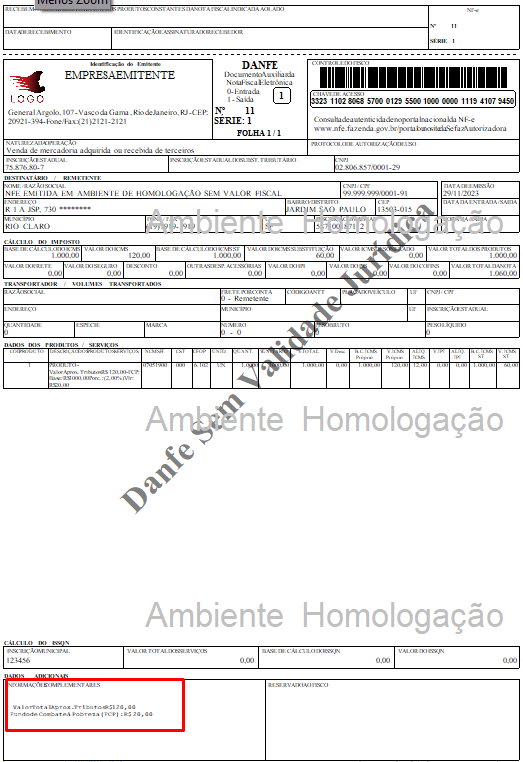

- DIFAL (Diferencial de Alíquota de ICMS) e FCP (Fundo de Combate a Pobreza)

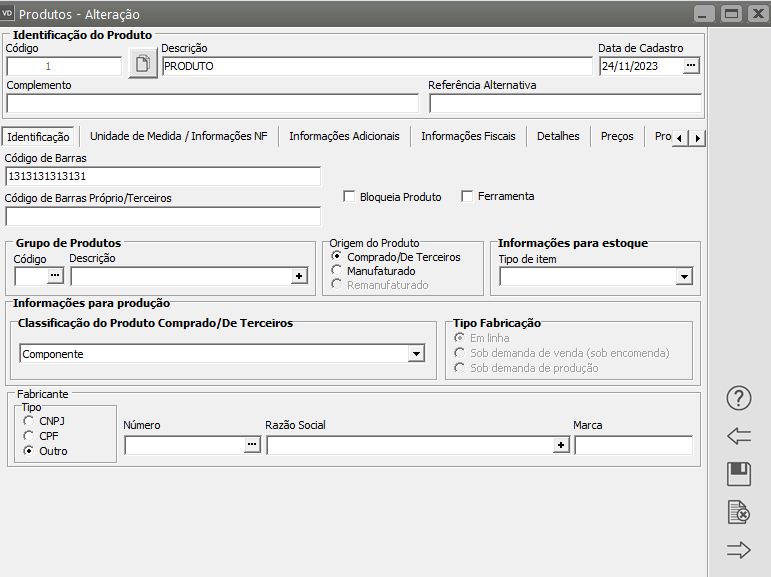

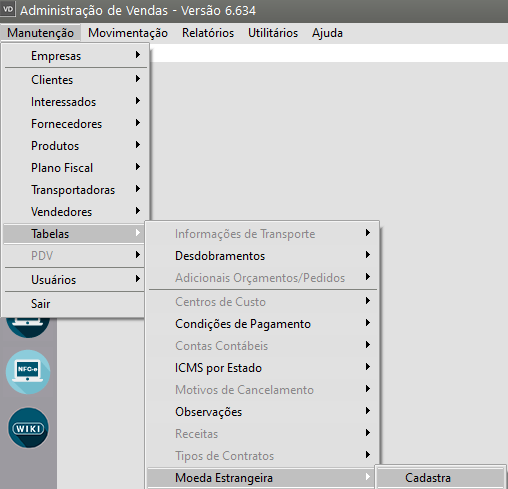

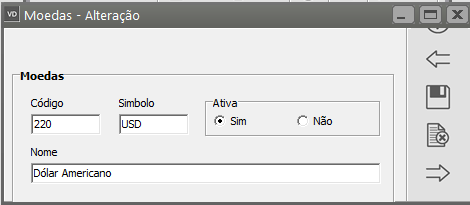

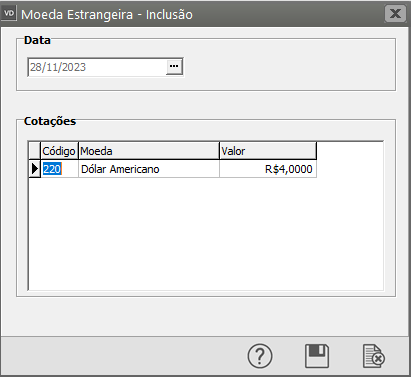

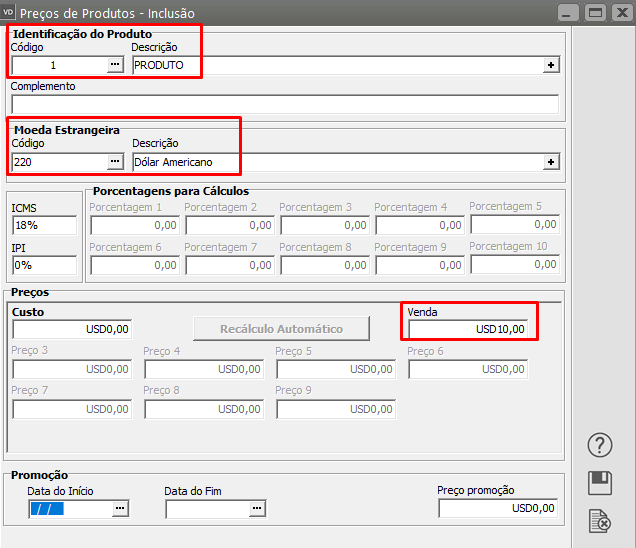

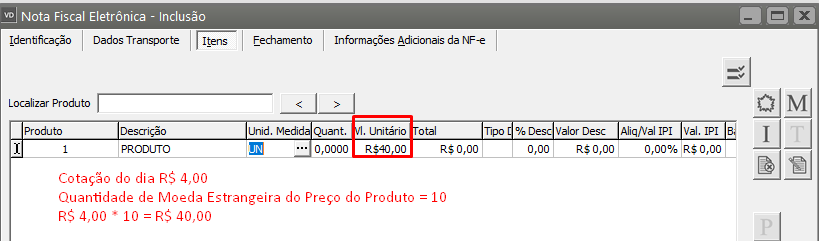

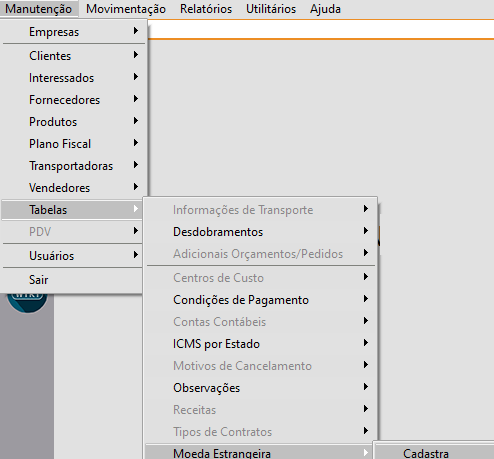

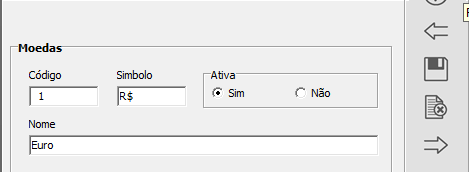

- Preços de Produtos em Moeda Estrangeira

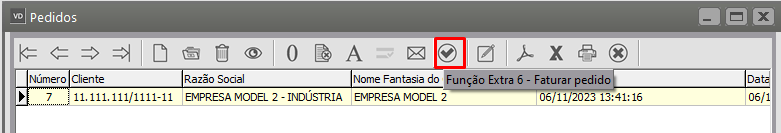

- Atalho para Faturamento do Pedido

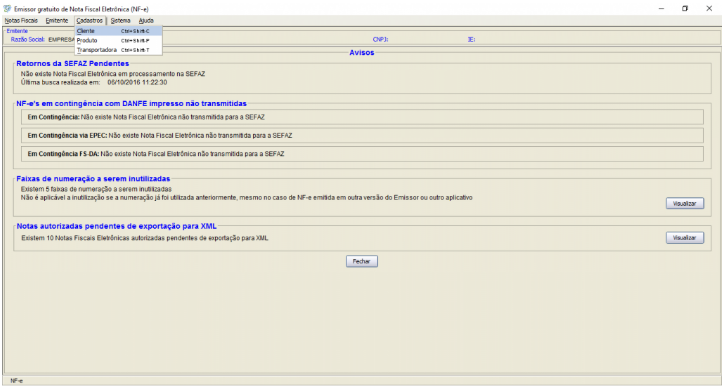

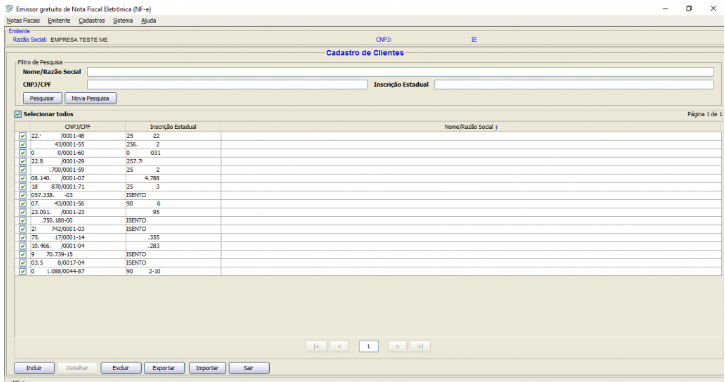

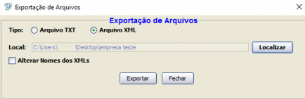

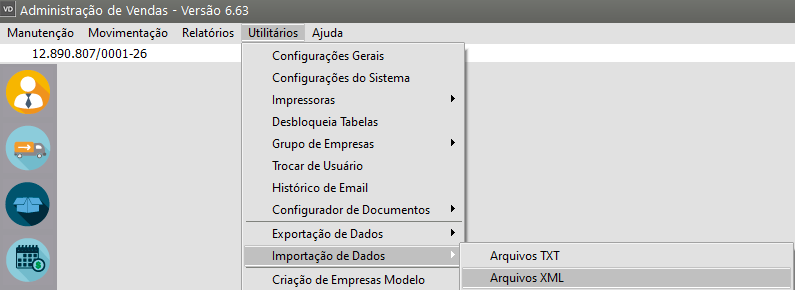

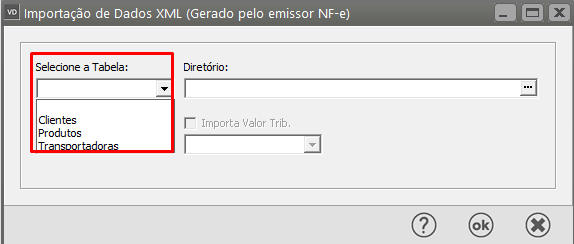

- Importação do Cadastro de Clientes, Produtos, Transportadoras ou XML/TXT do Emissor Gratuito da SEFAZ

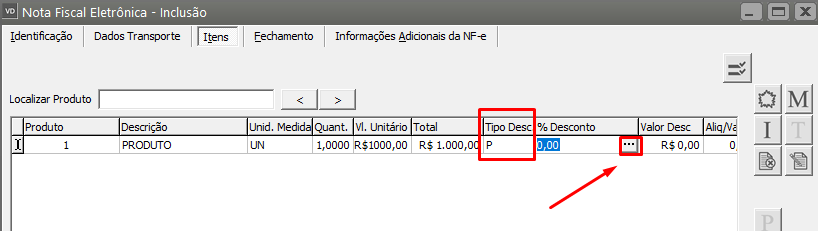

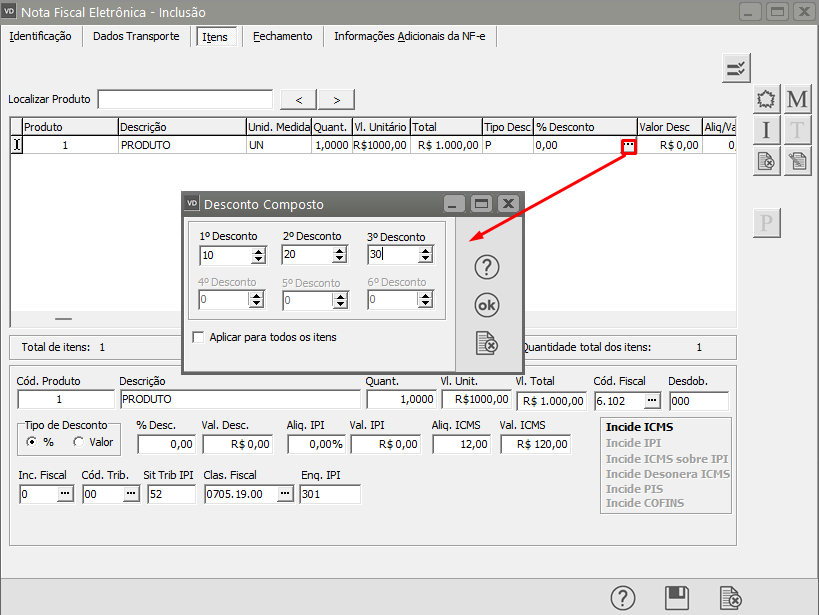

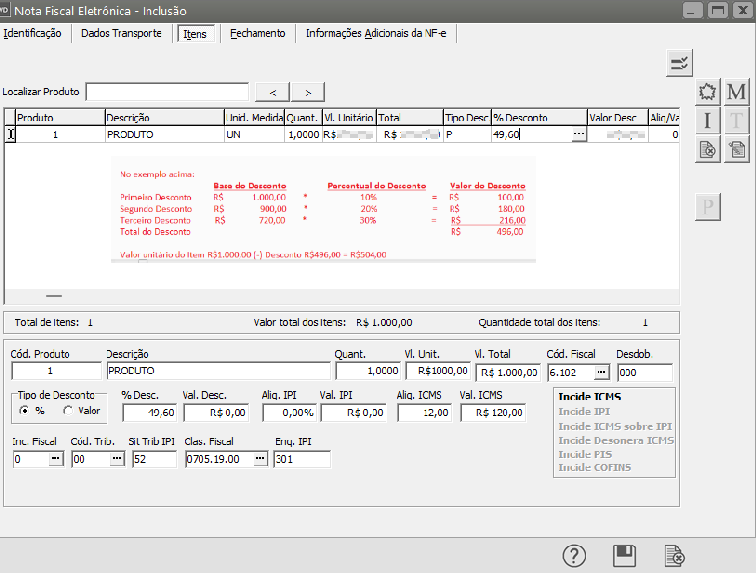

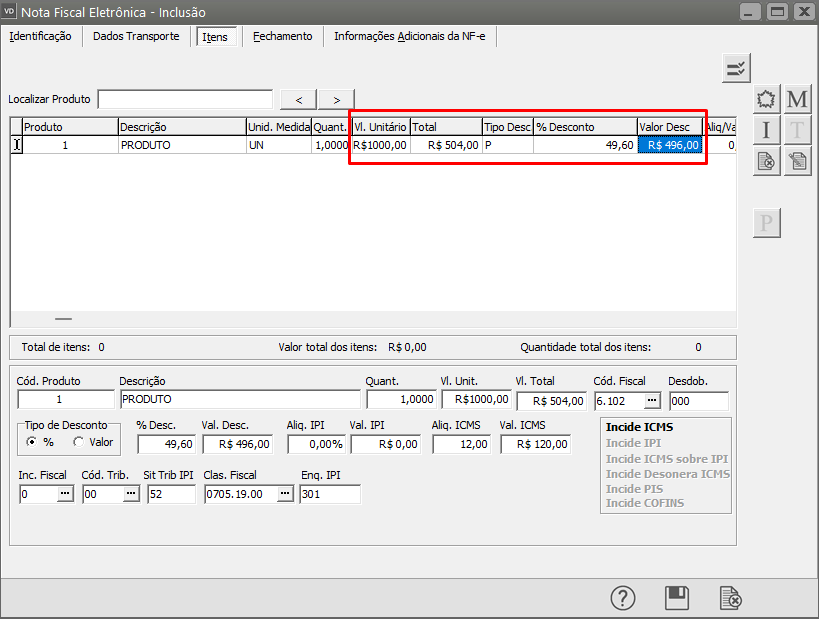

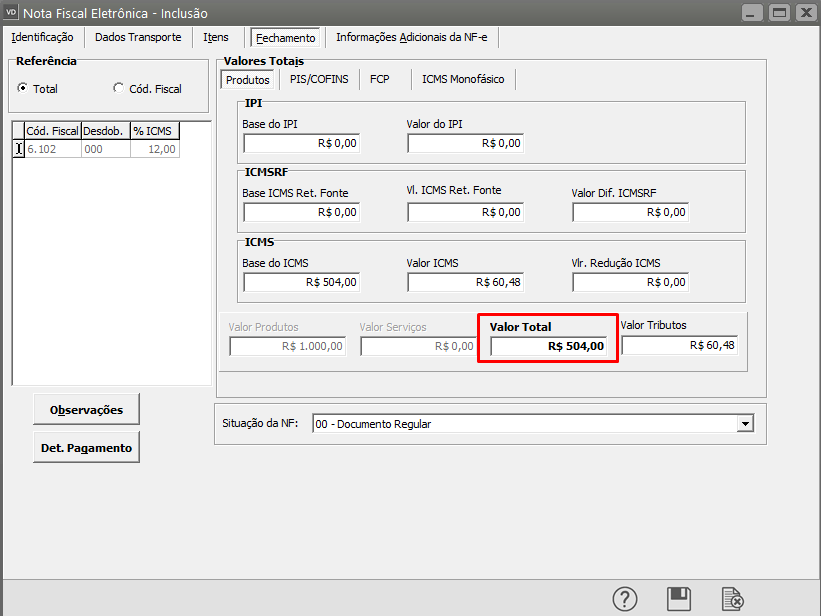

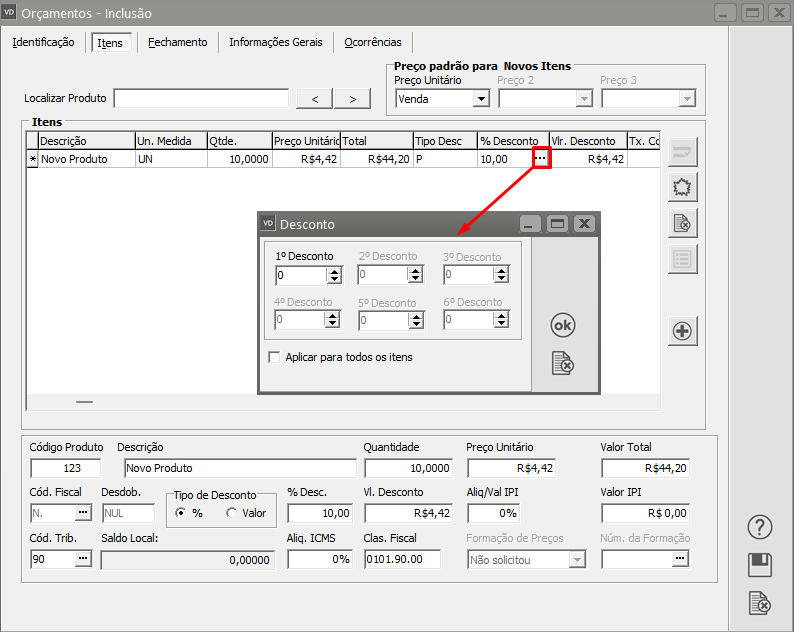

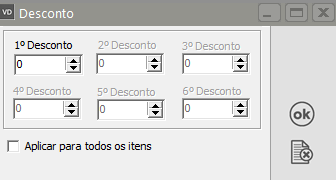

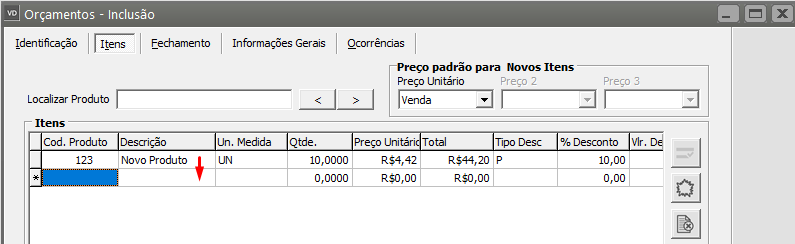

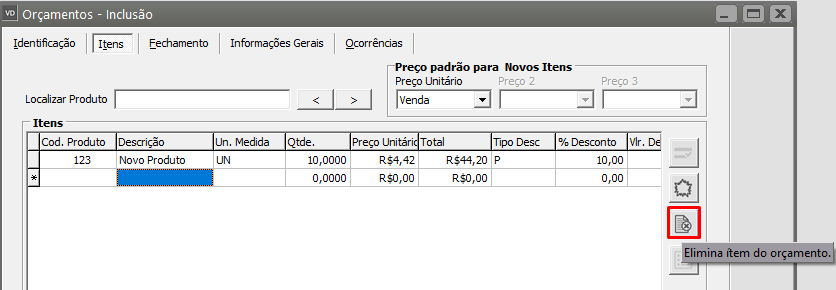

- Desconto Composto

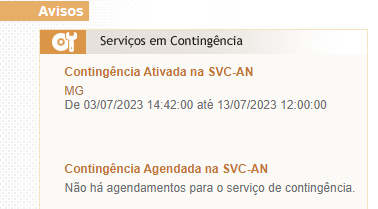

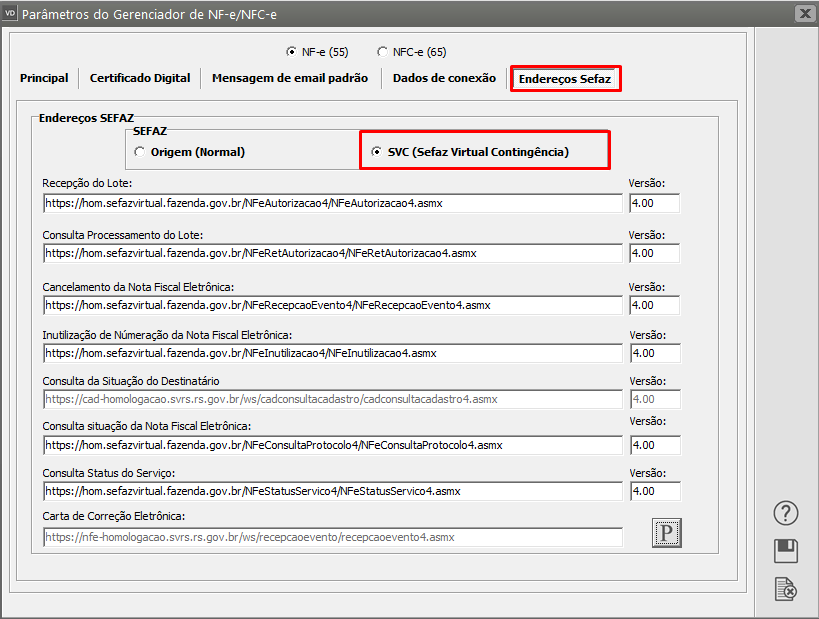

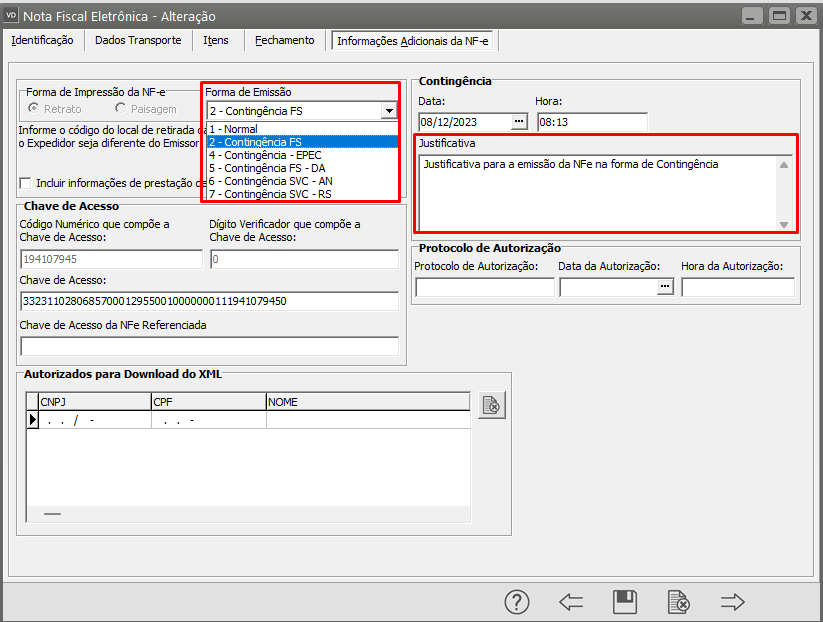

- Transmissão de NFe em Contingência

- Exclusão do ICMS da base de cálculo do ICMSST (Emitentes do Simples Nacional, Destinatário Interestadual)

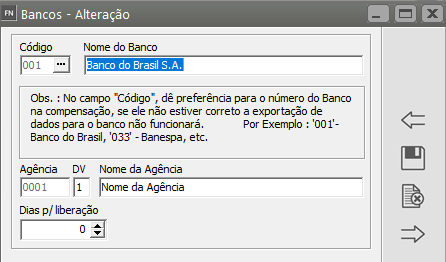

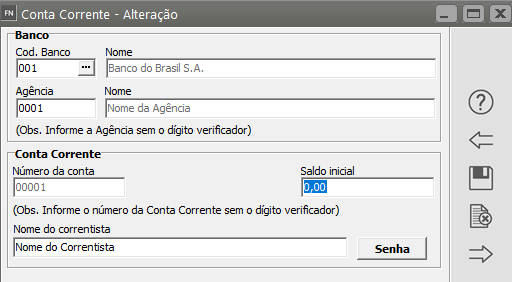

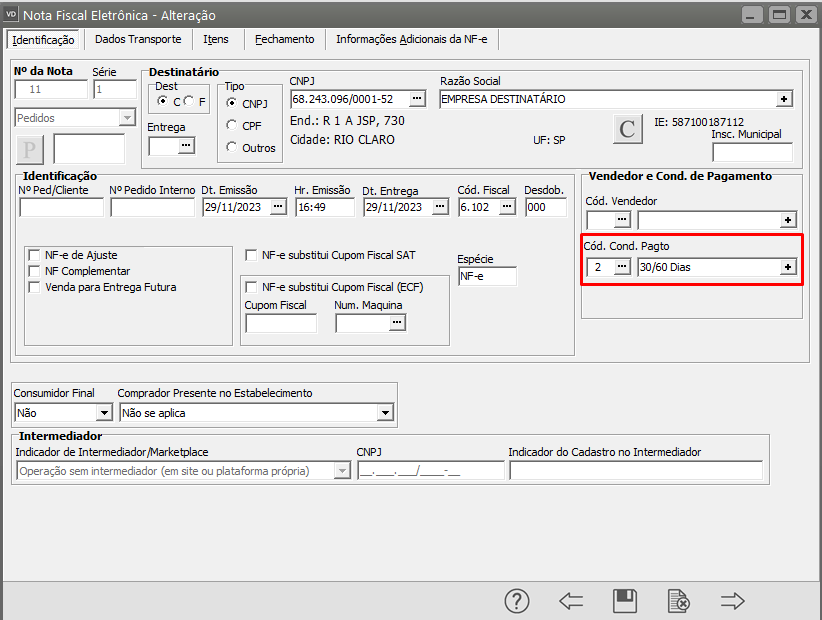

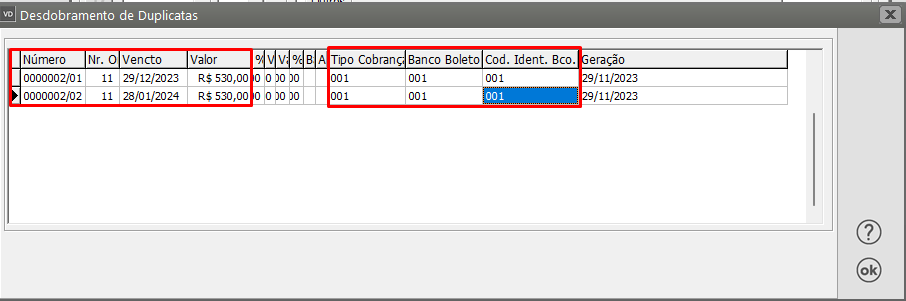

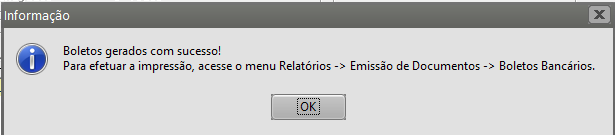

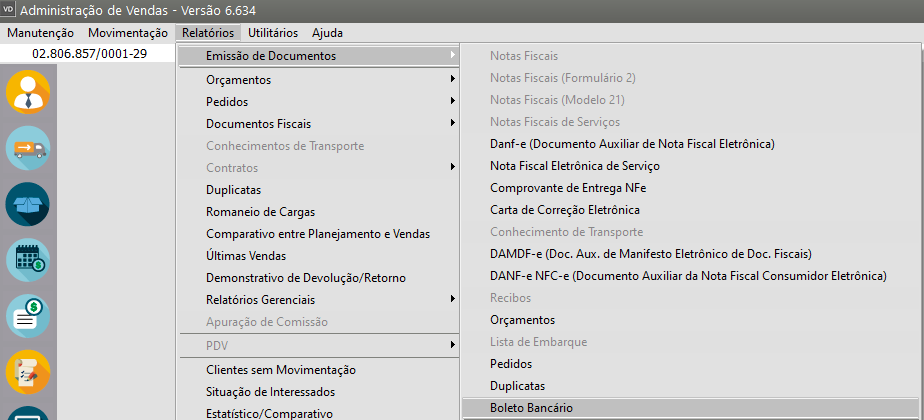

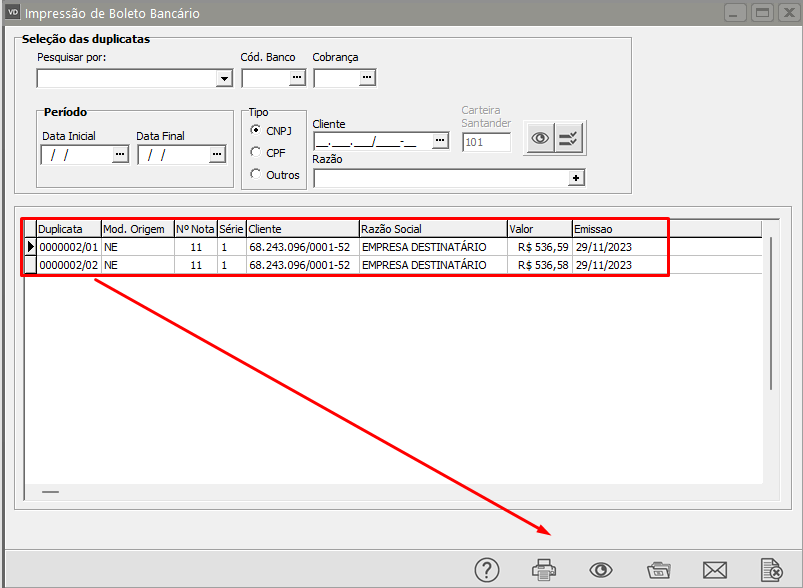

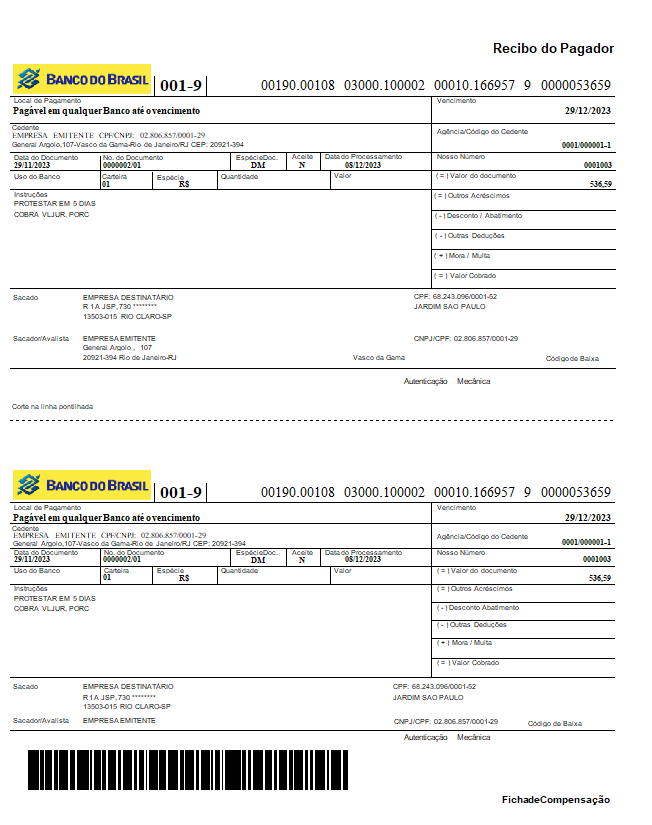

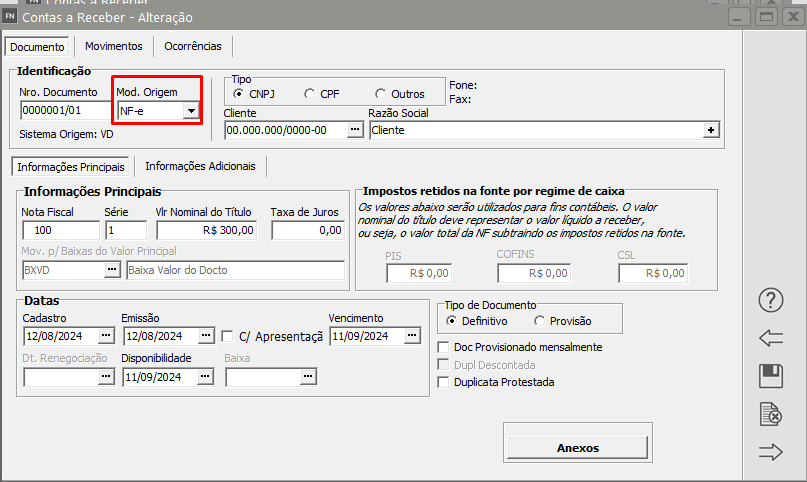

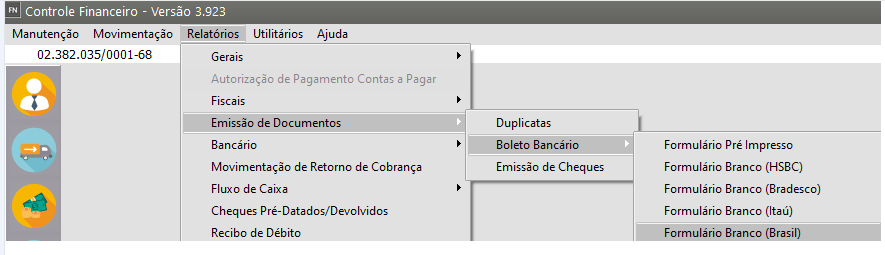

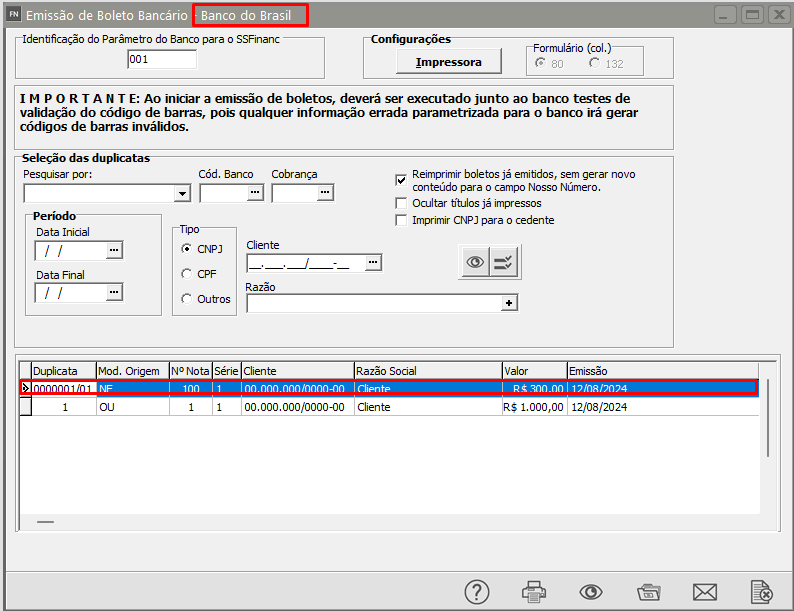

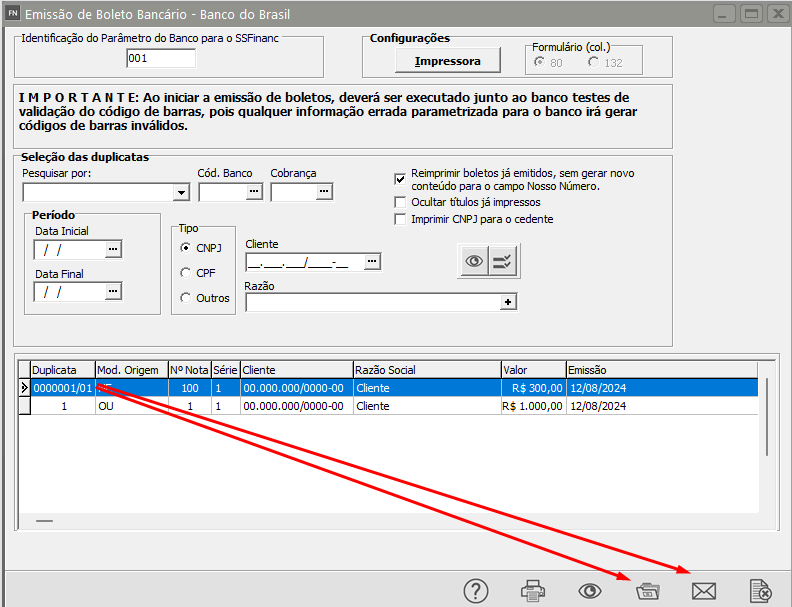

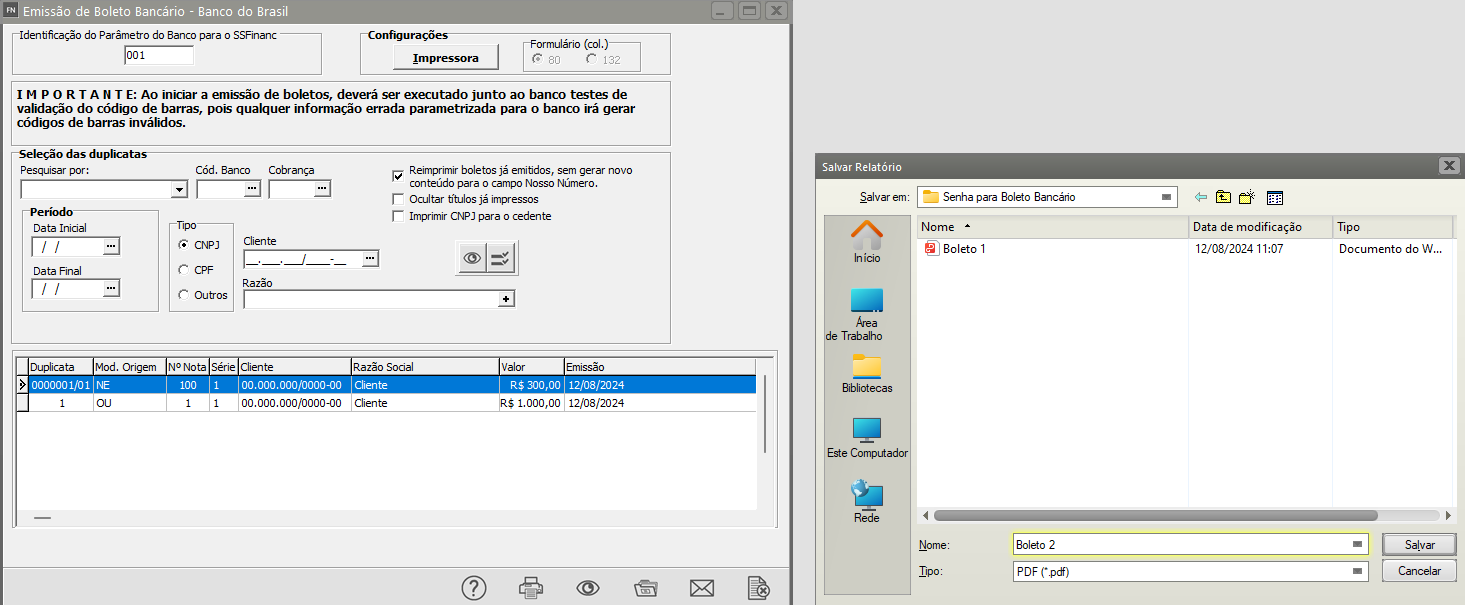

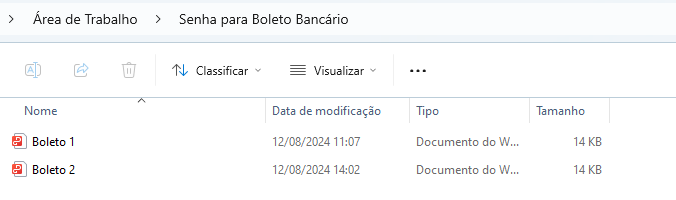

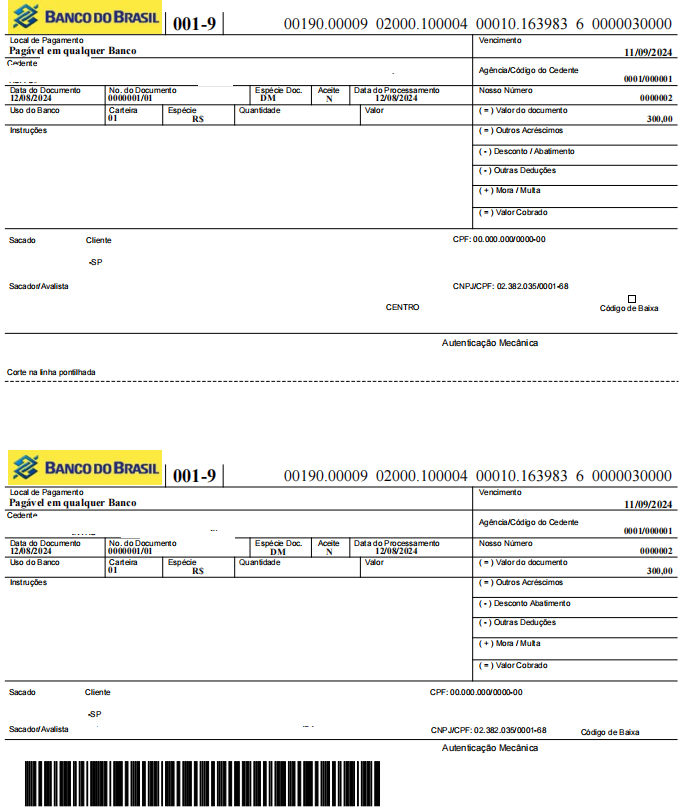

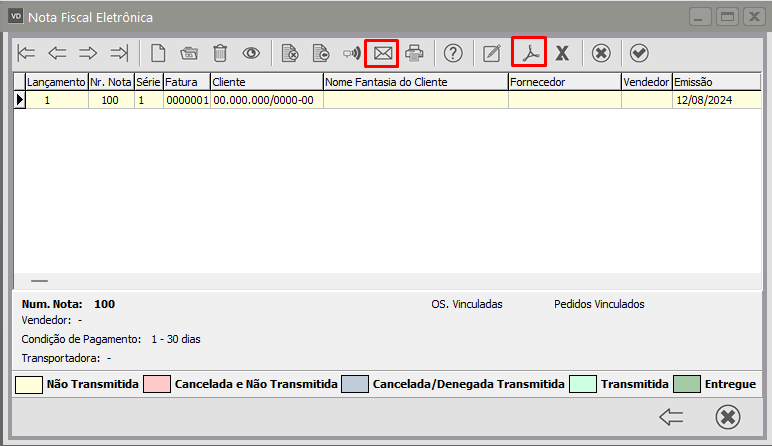

- Emissão do Boleto Bancário através do Cadastro da NFe

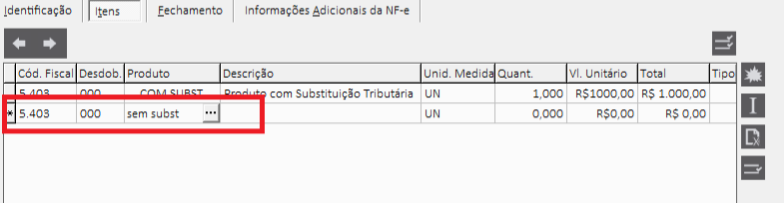

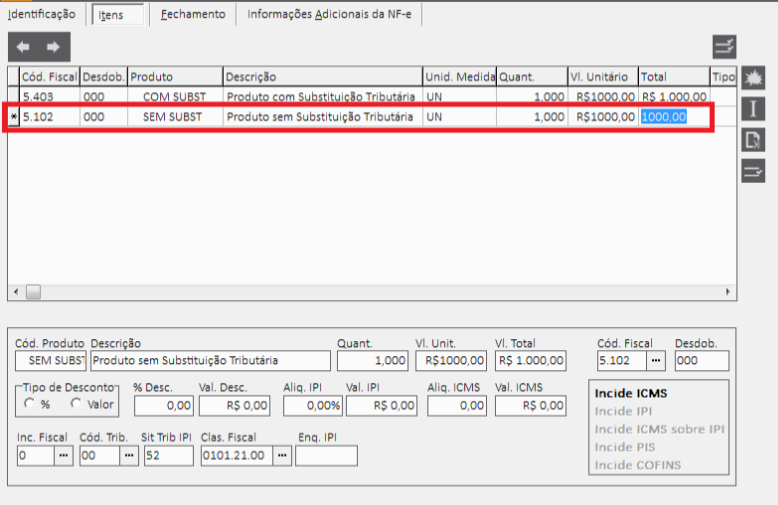

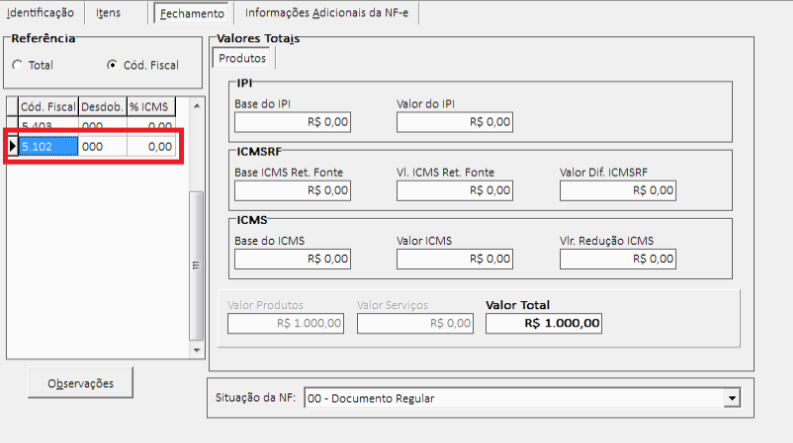

- Utilização de CFOP Auxiliar (Substituição Tributária para Produtos não sujeitos à Substituição Tributária)

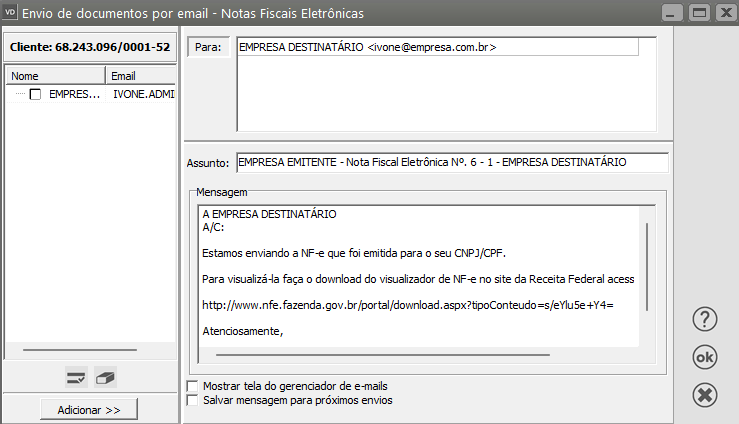

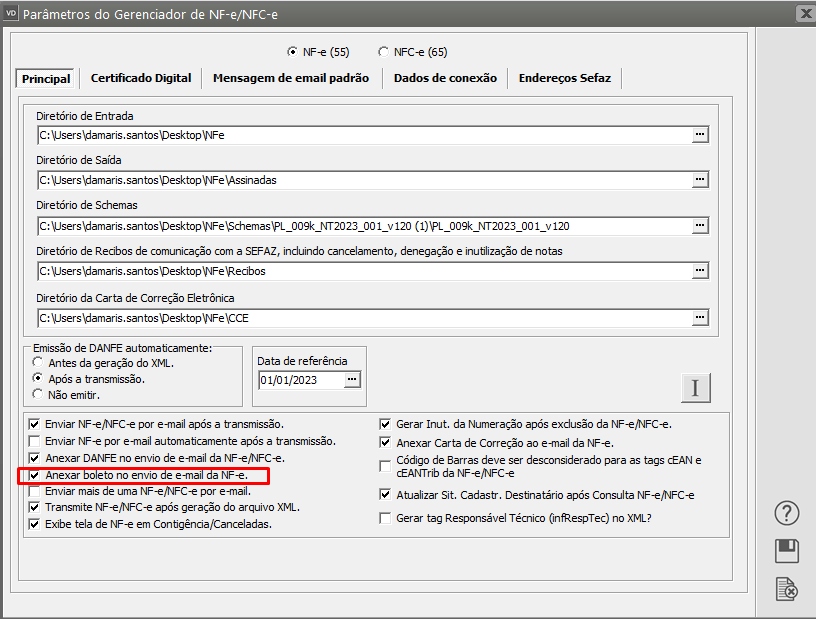

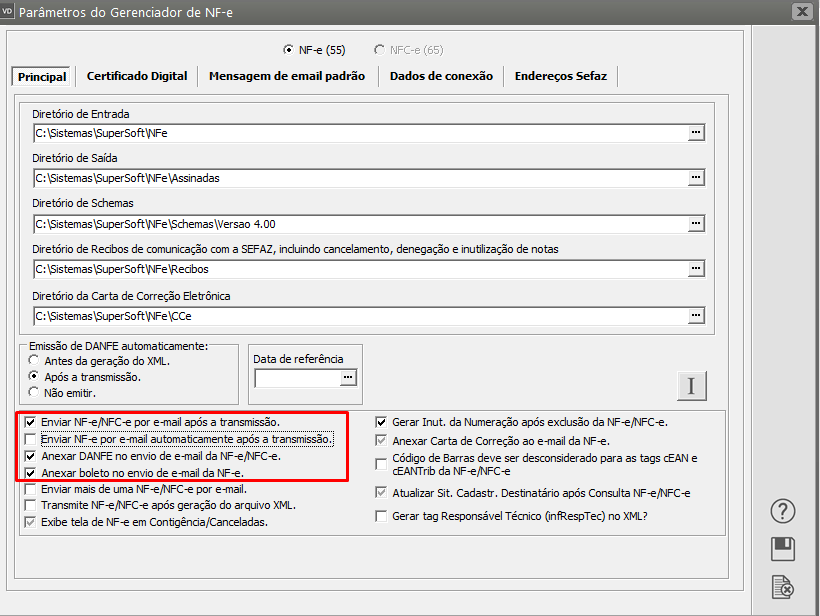

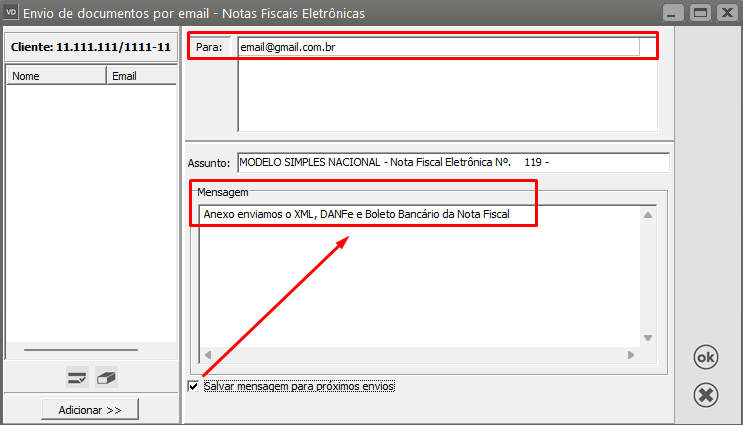

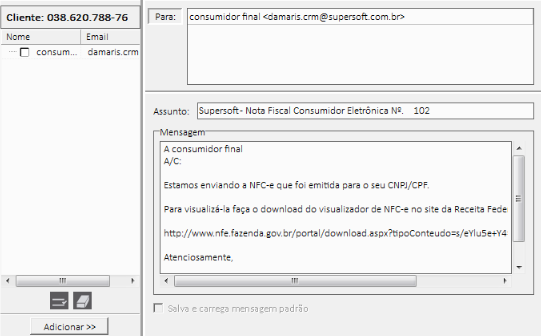

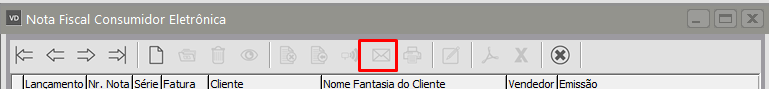

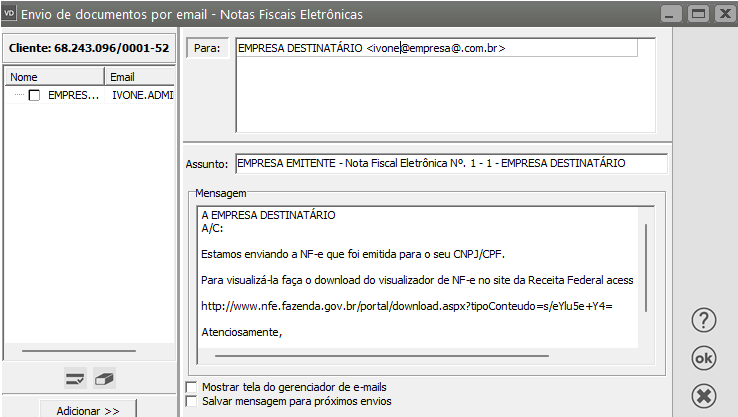

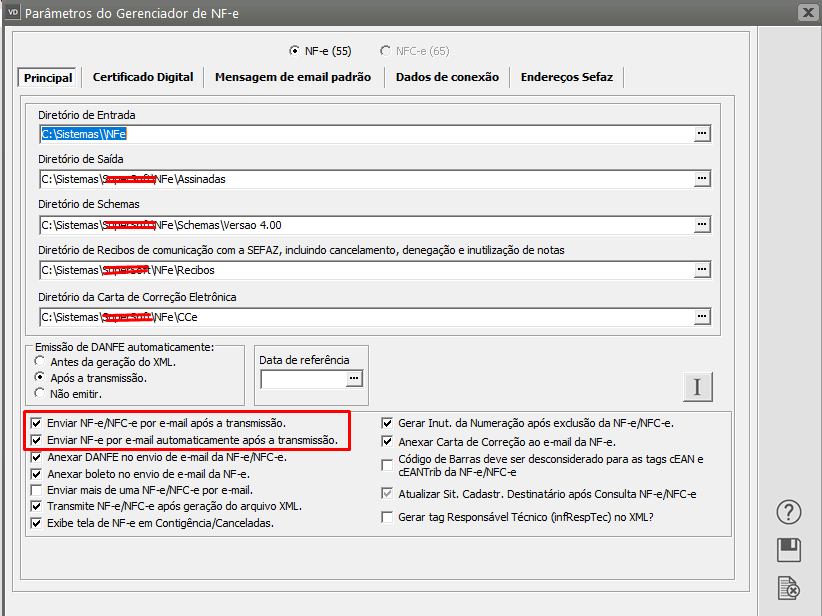

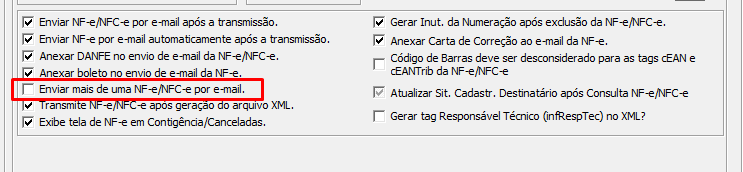

- Envio do XML/DANFe/Boleto Bancário para o Destinatário da NFe

- Atualização dos Certificados Digitais na Receita Federal

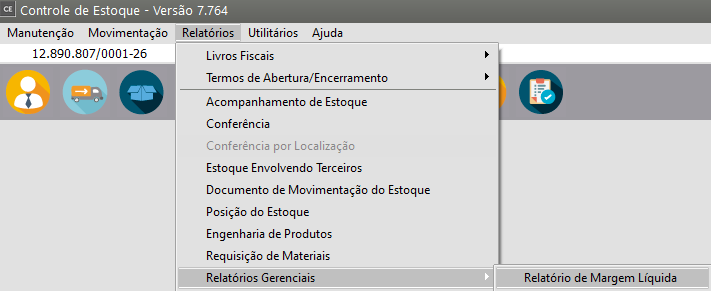

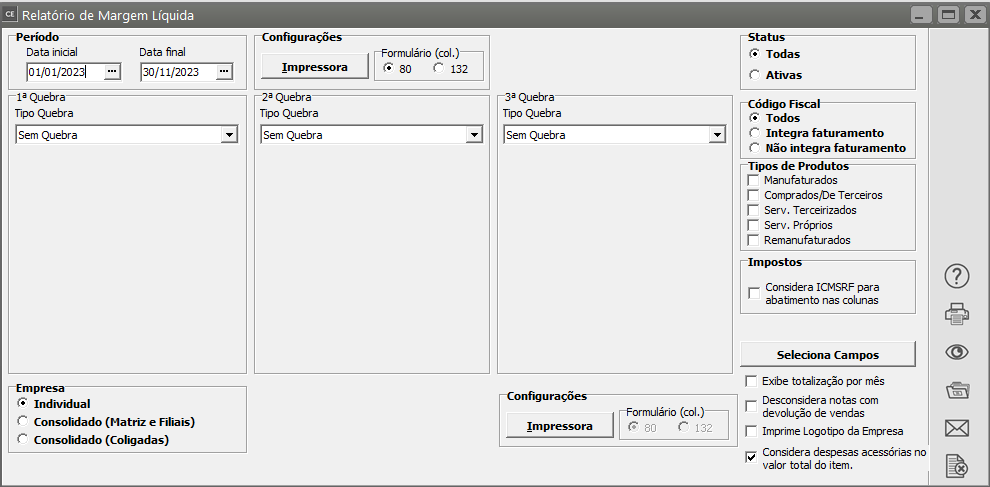

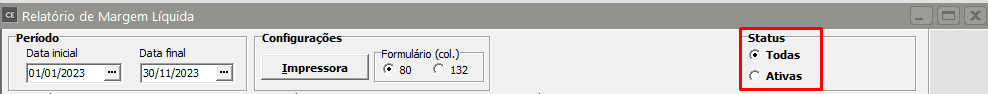

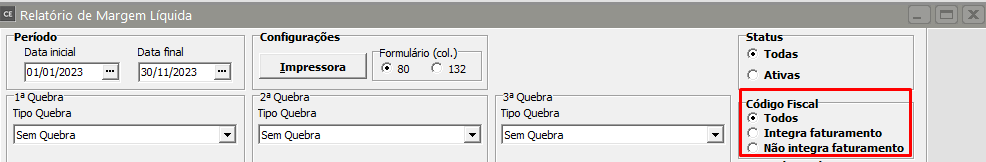

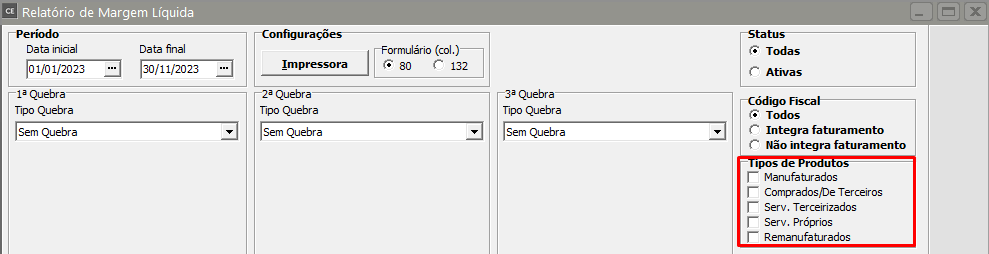

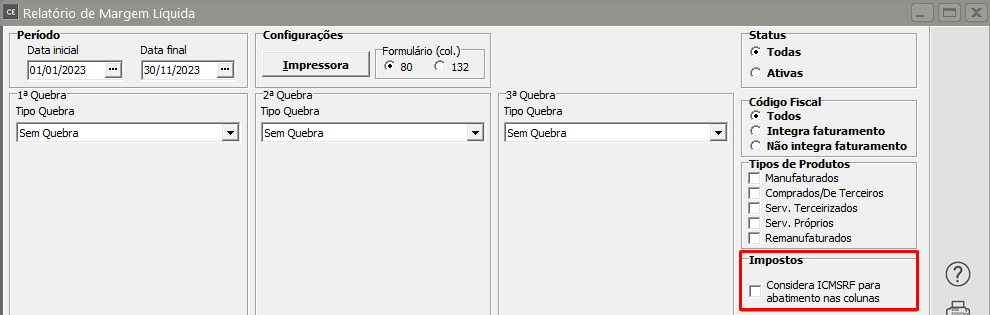

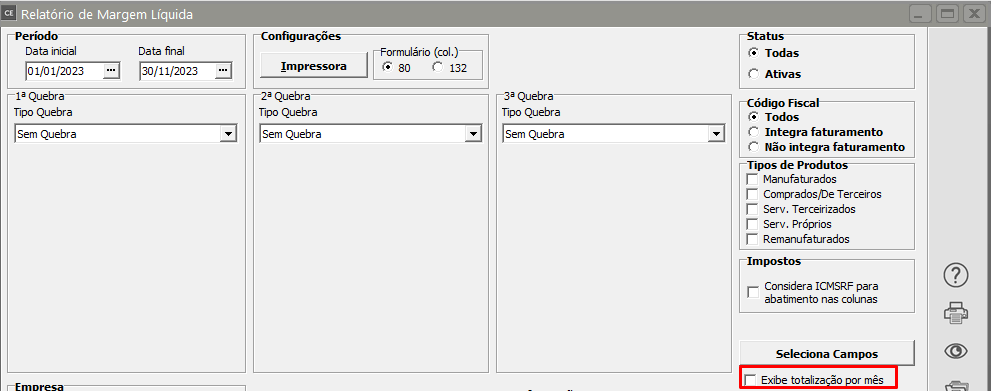

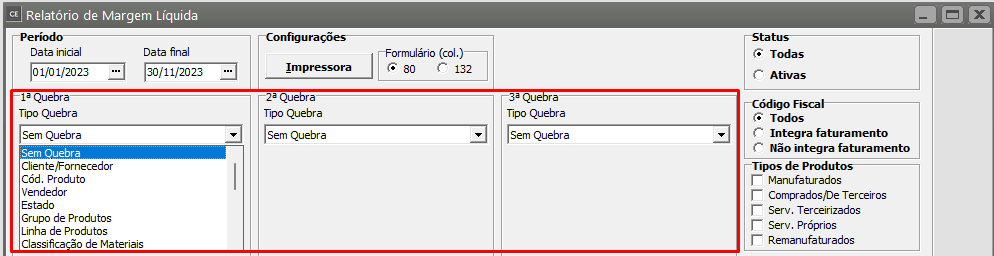

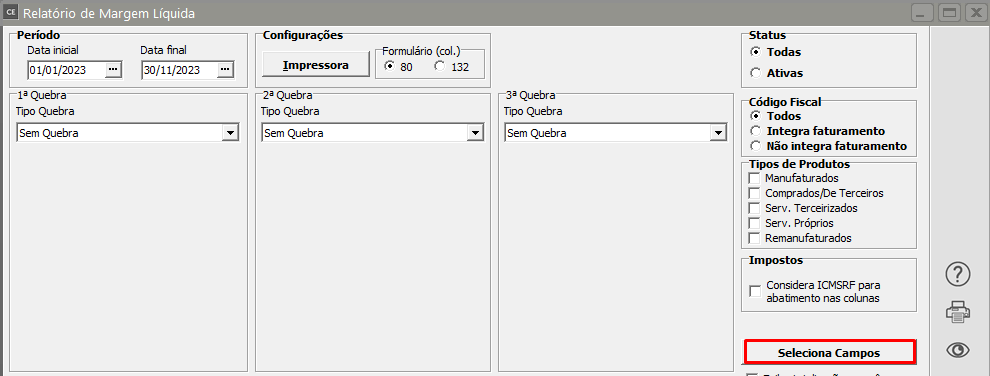

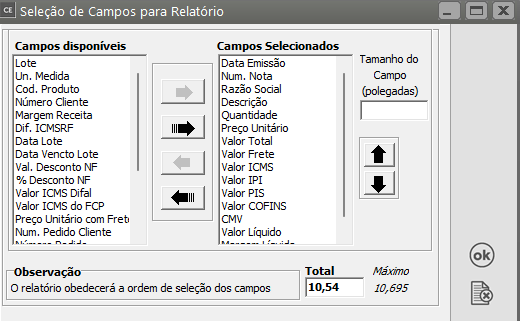

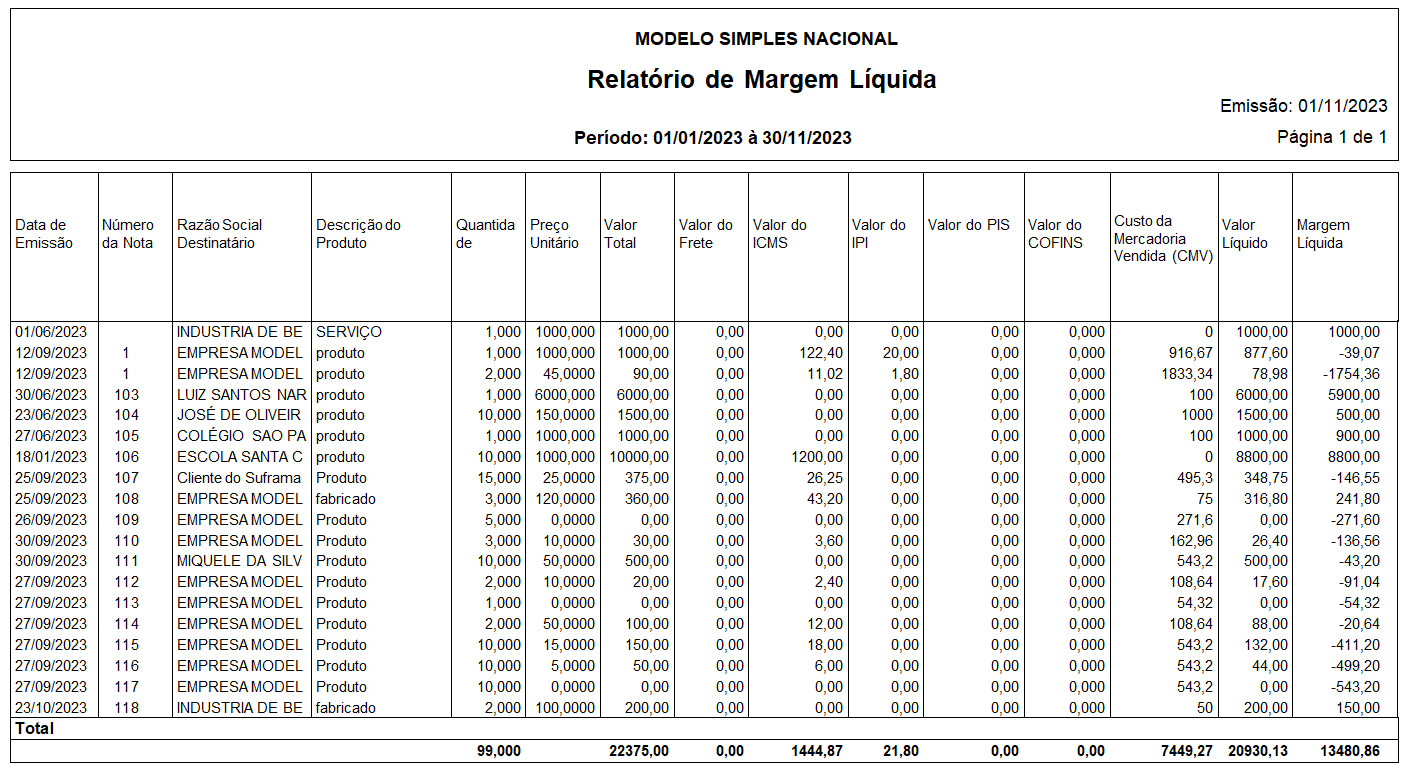

- Relatório de Margem Líquida

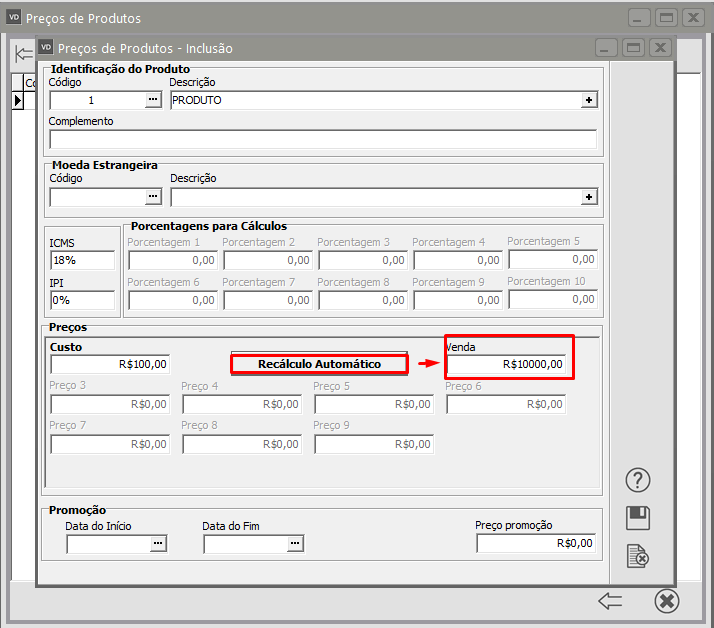

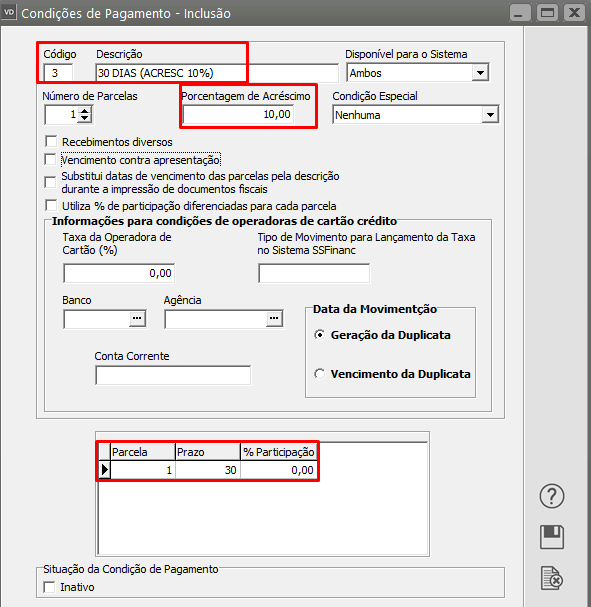

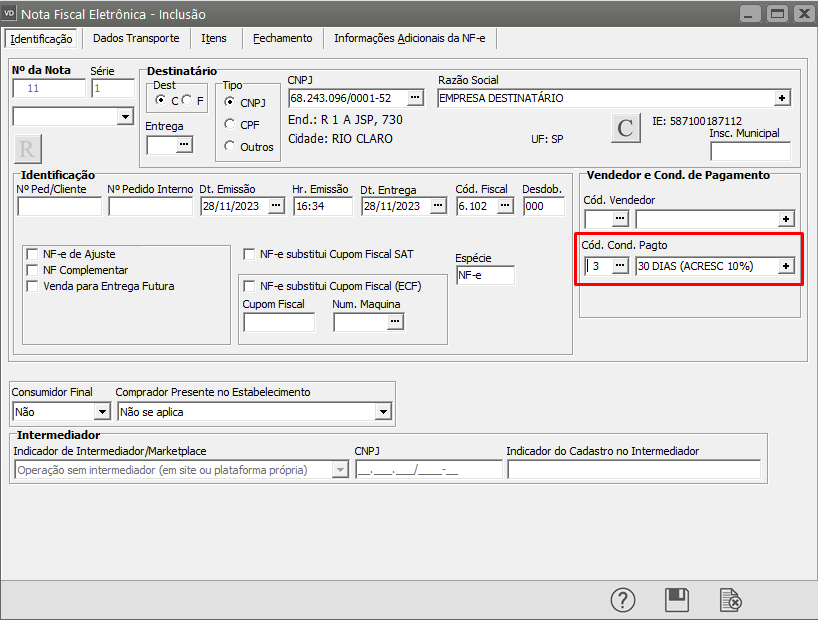

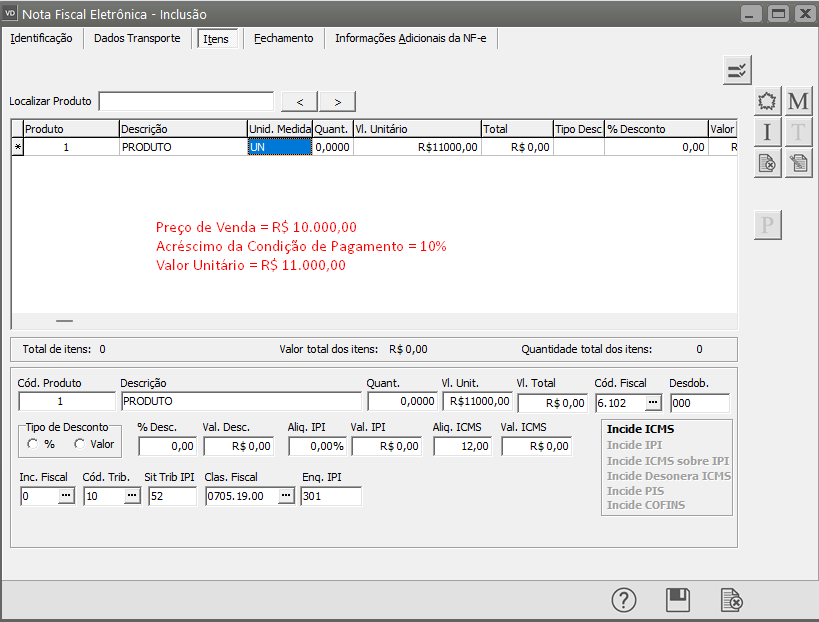

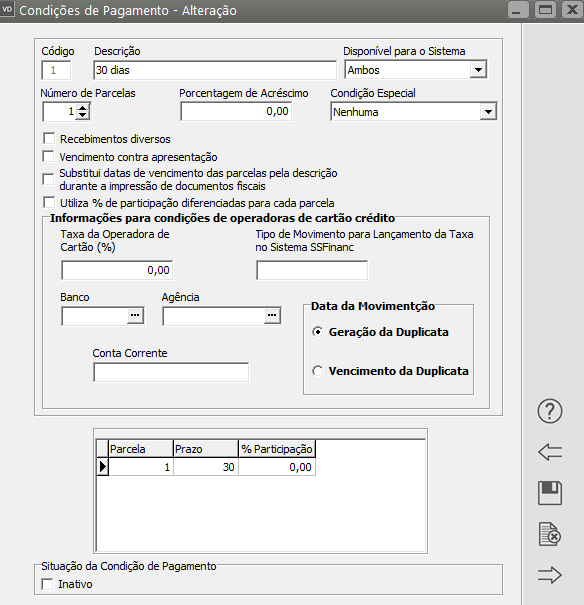

- Preço de Venda com acréscimo de acordo com a Condição de Pagamento

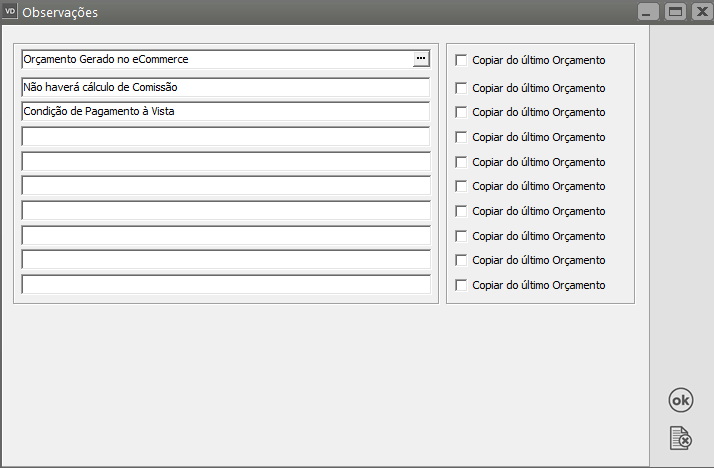

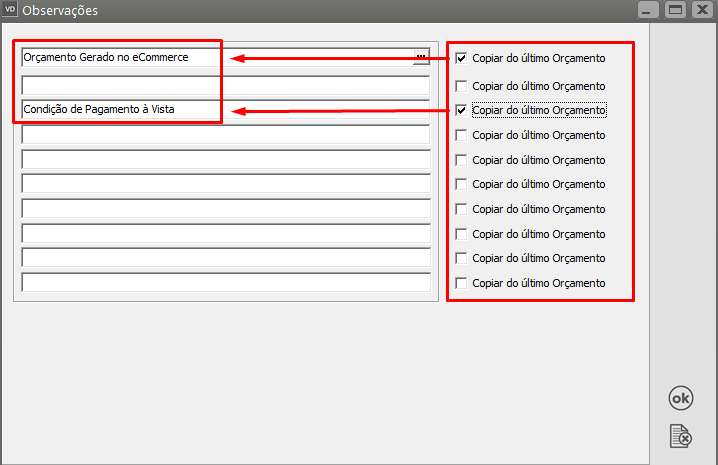

- Copiar Ocorrências do Último Orçamento cadastrado

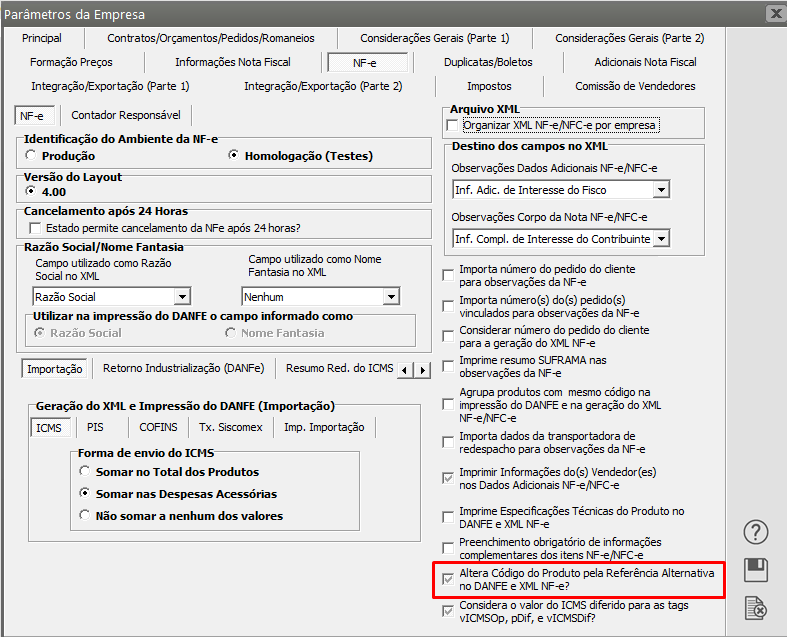

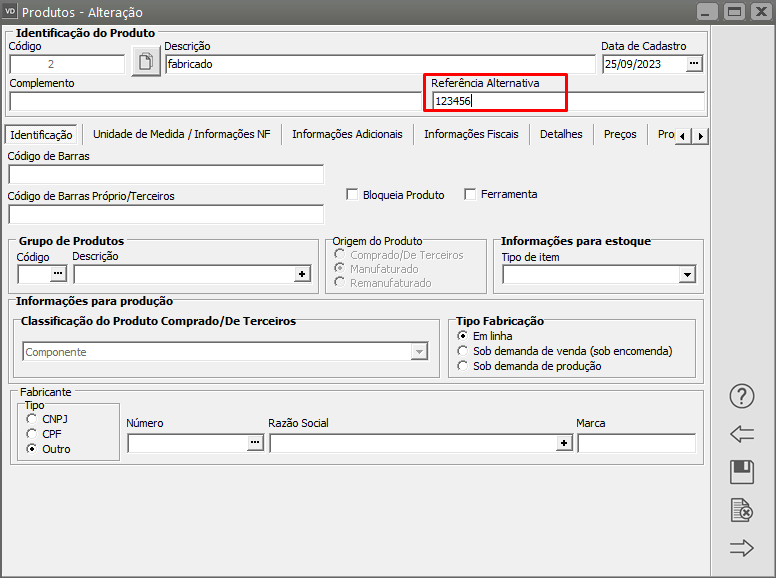

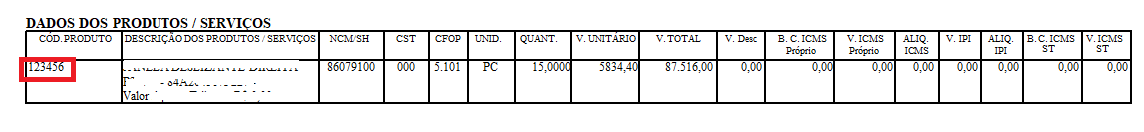

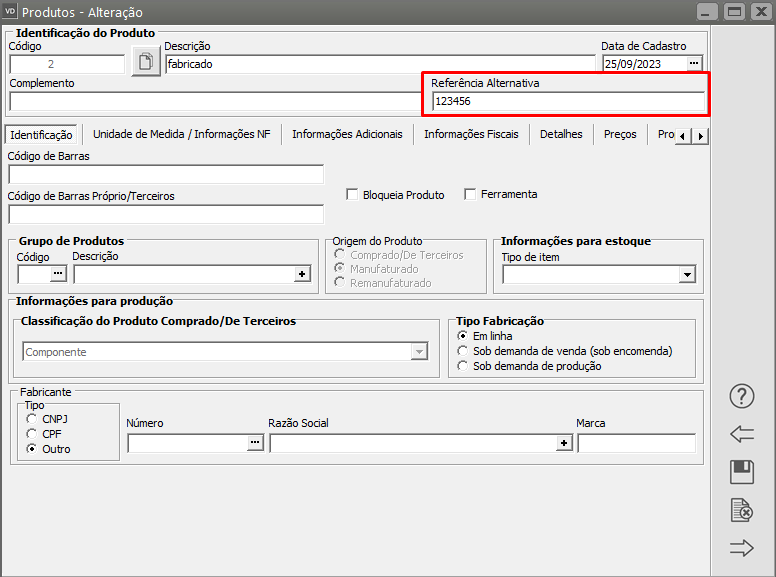

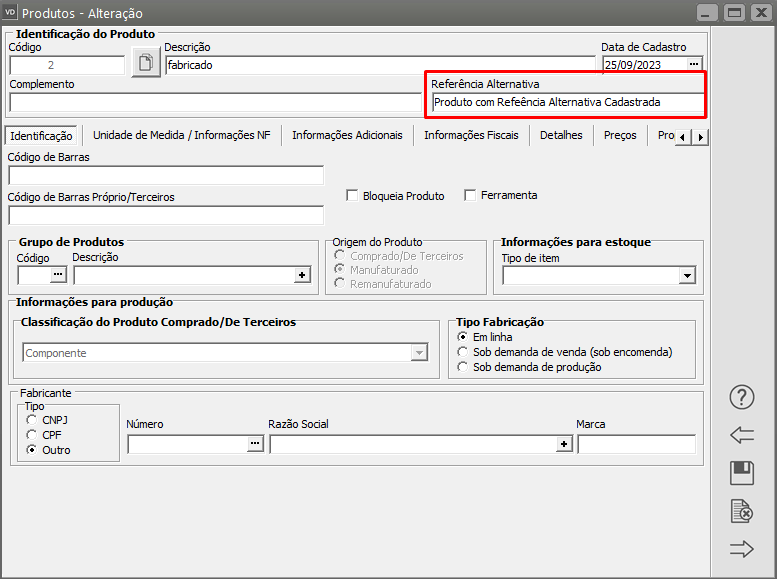

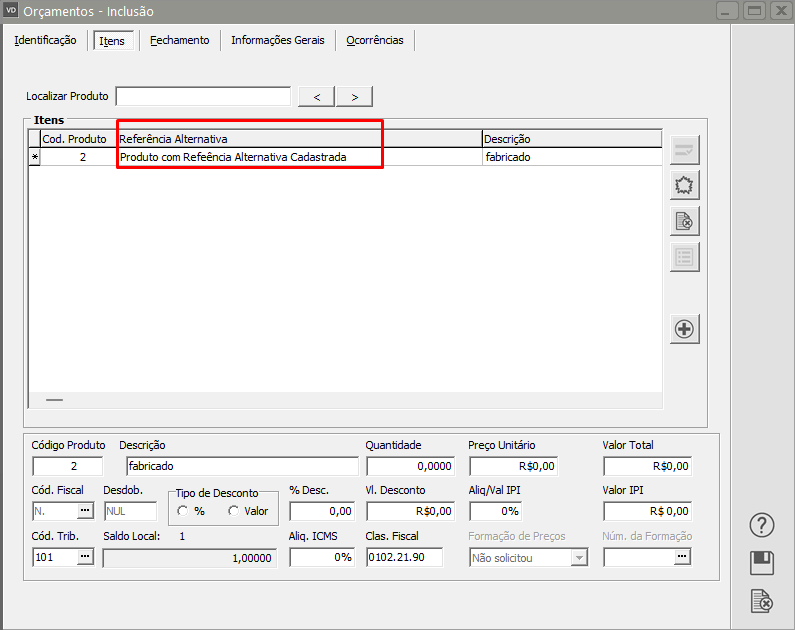

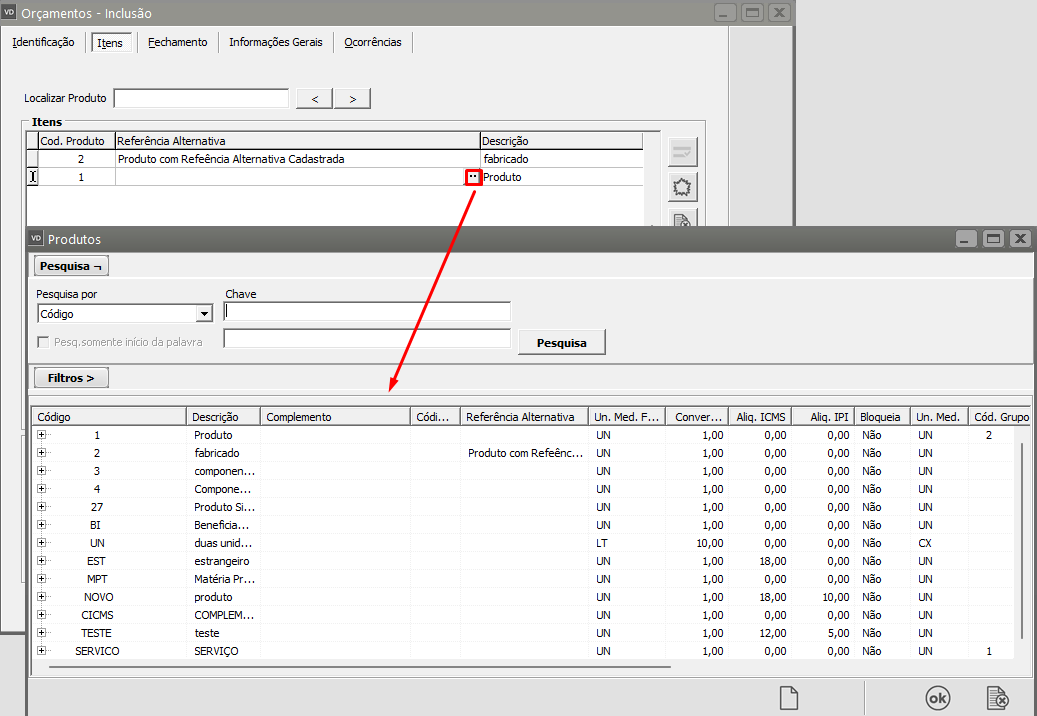

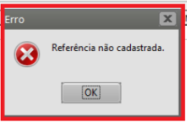

- Código do Produto substituído pela Referência Alternativa do Produto

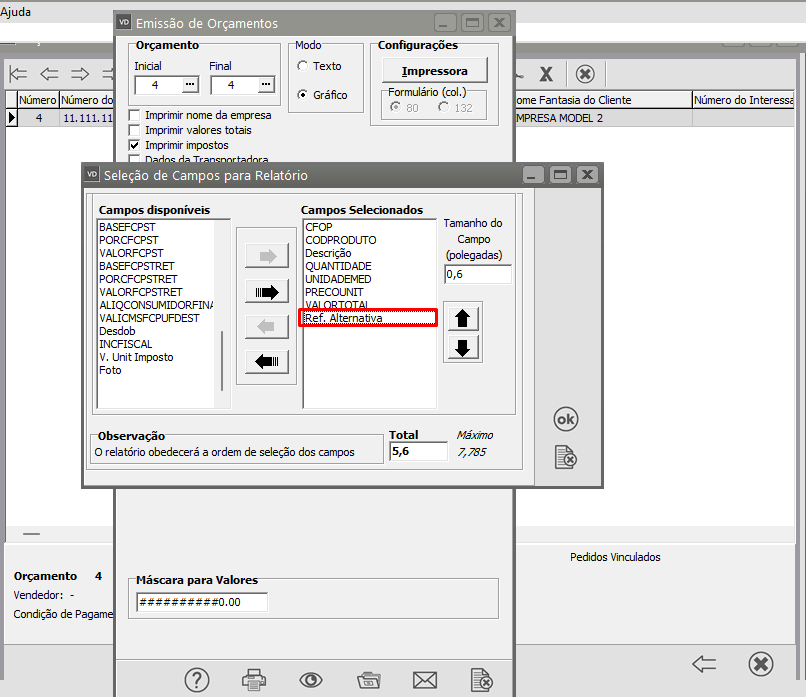

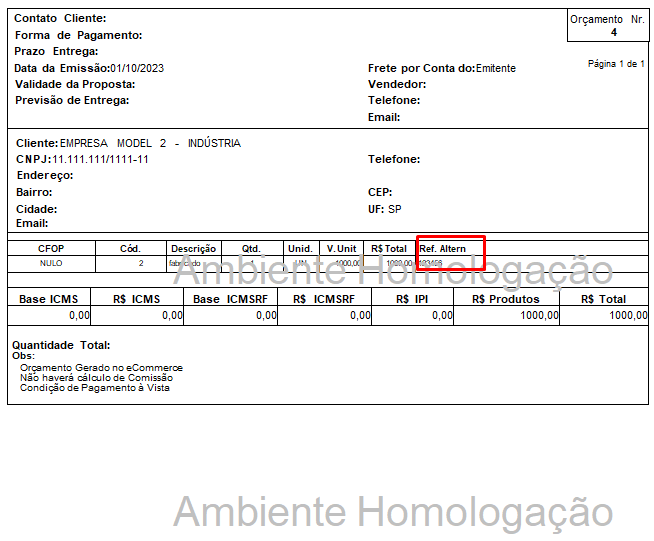

- Referência Alternativa impressa no Orçamento

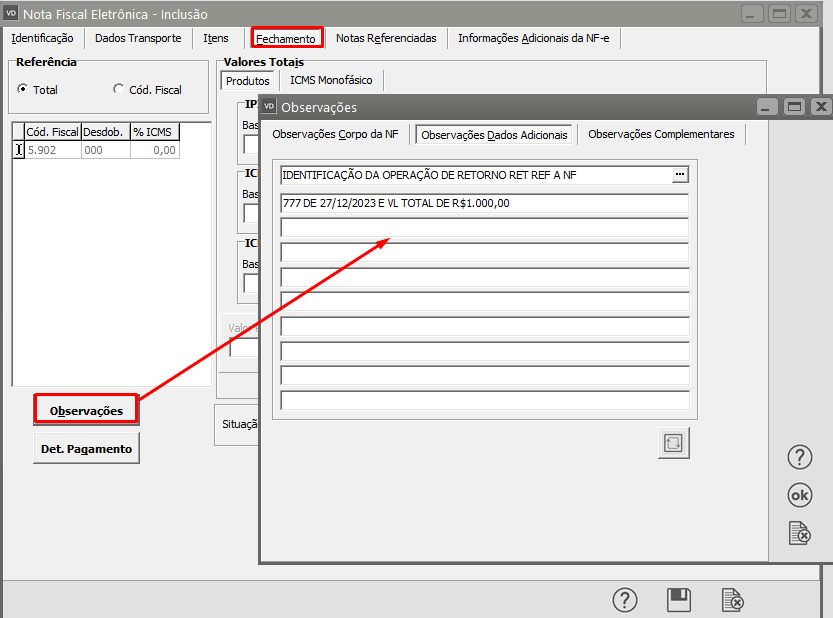

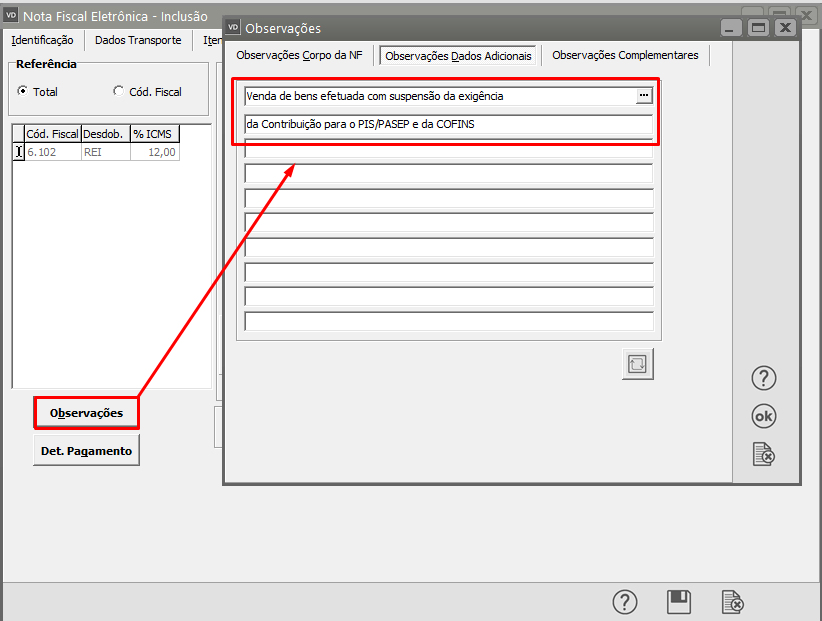

- Identificação da Operação de Retorno de Industrialização no Campo Observações da NFe

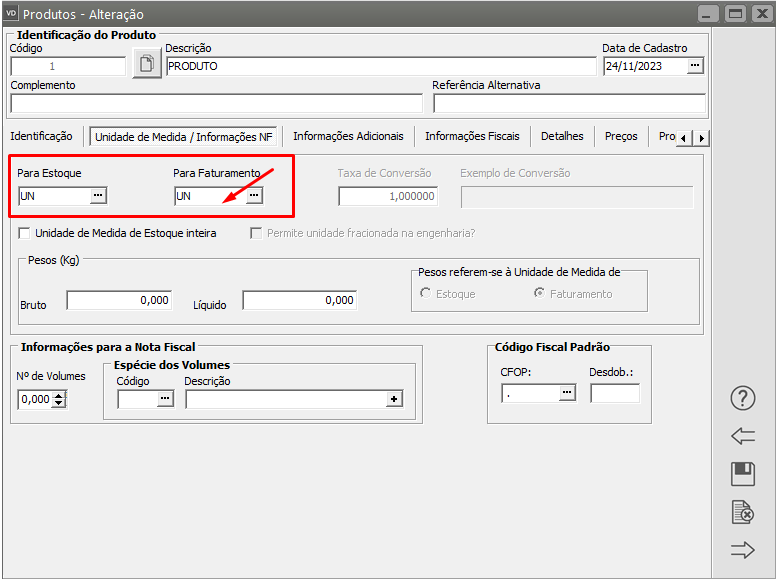

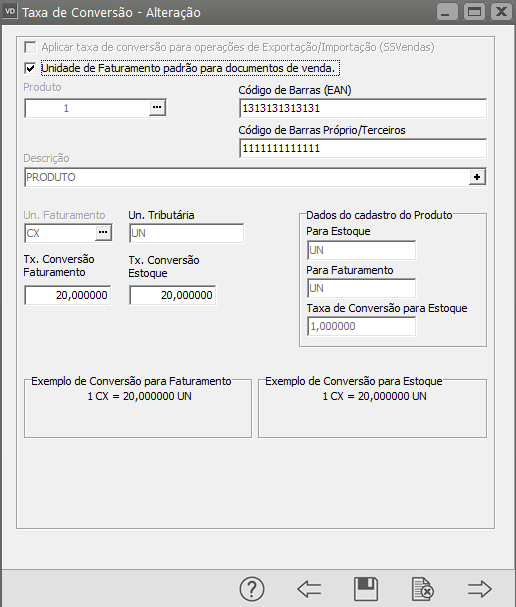

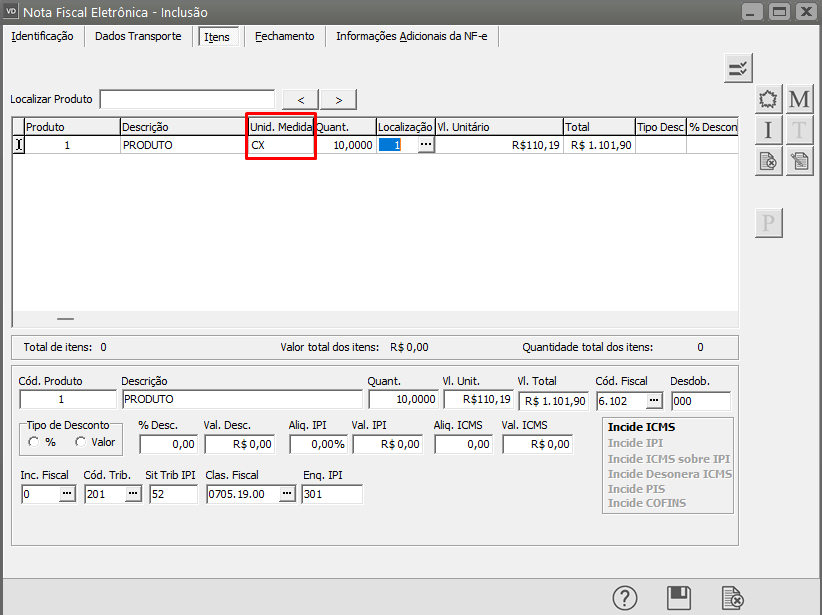

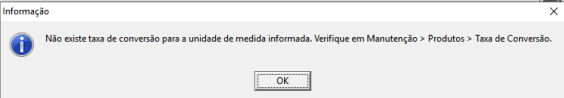

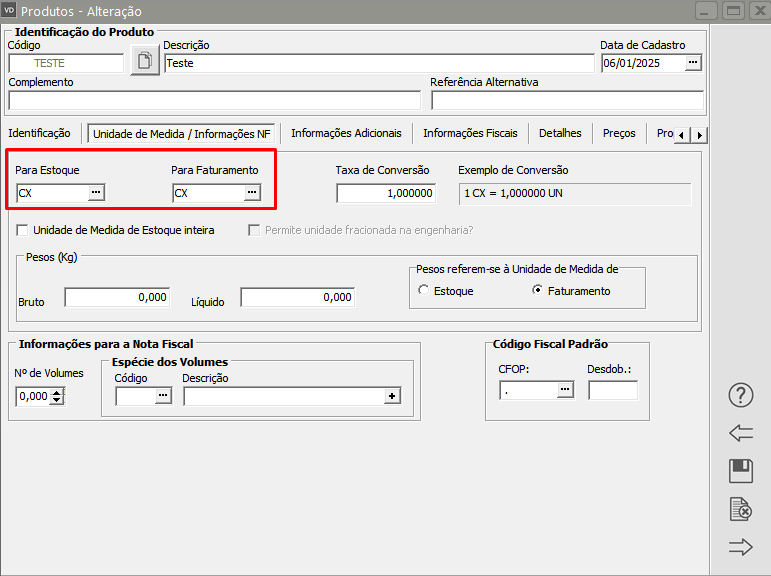

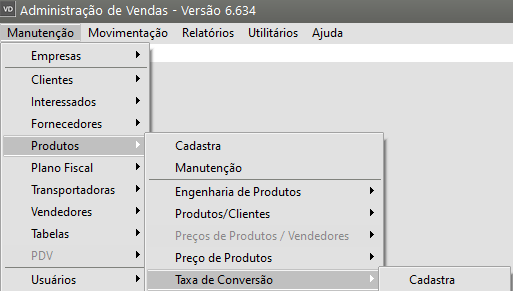

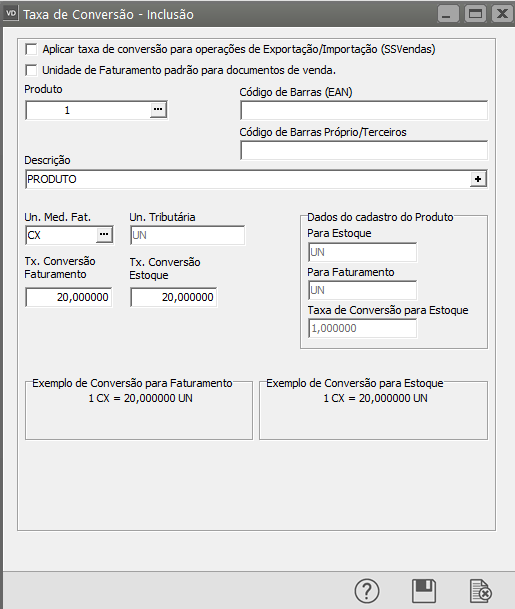

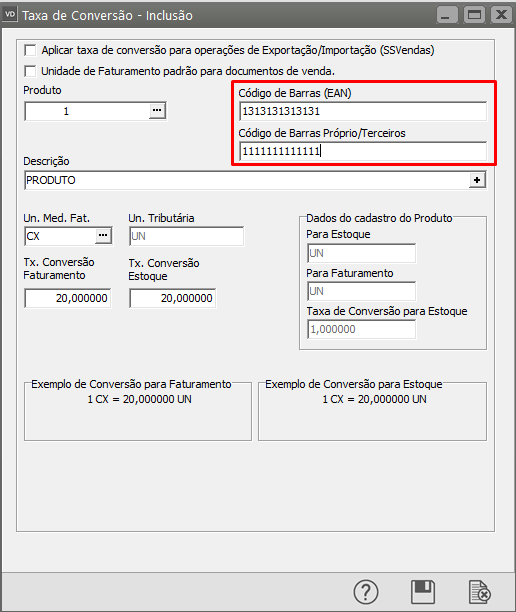

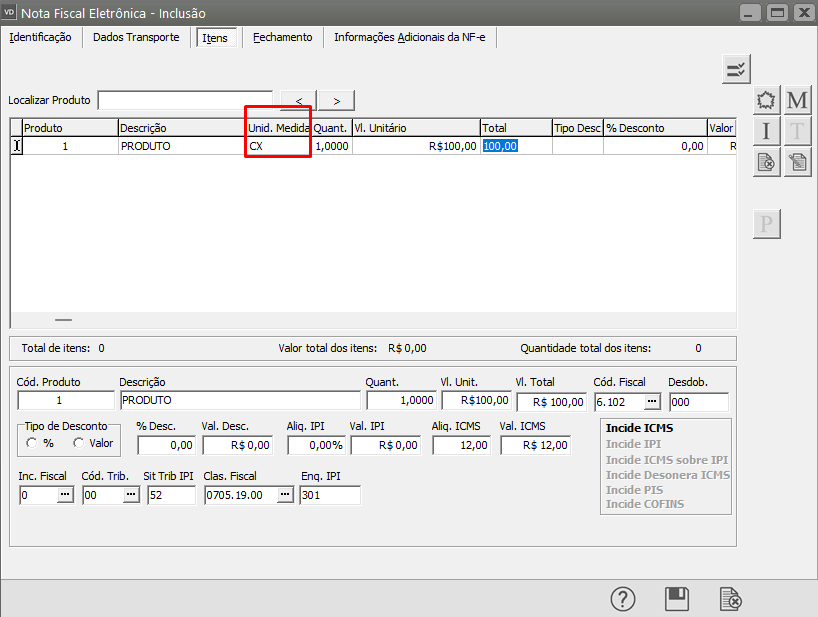

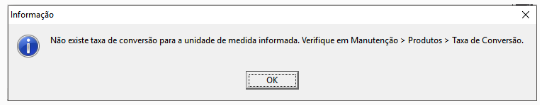

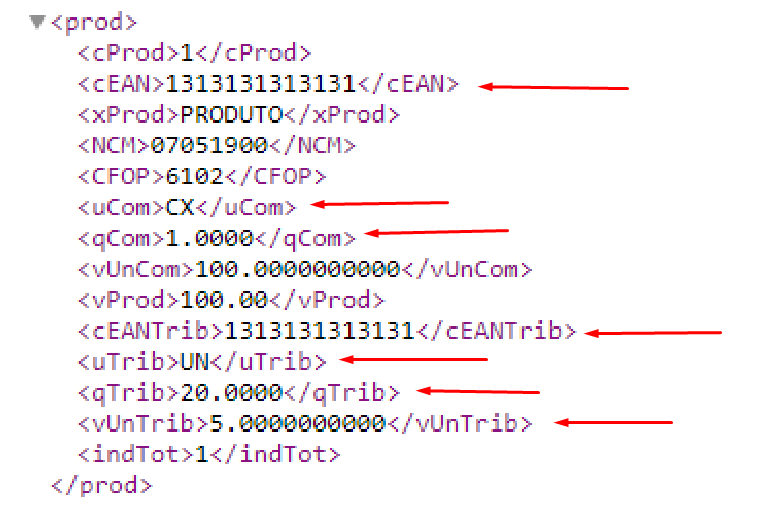

- Conversão de Unidades de Medidas e Unidades Tributadas e Códigos de Barras para Operações Internas

- Verificação de Limite de Crédito dos Clientes Consolidado entre Abrevs

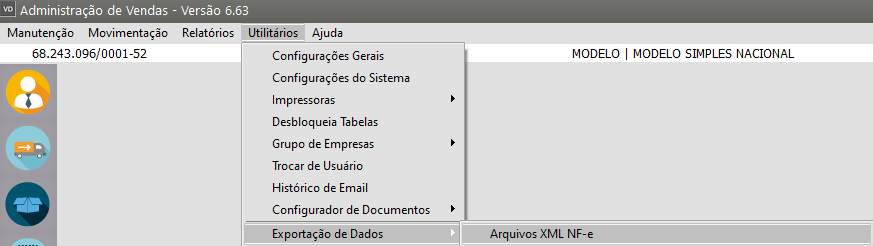

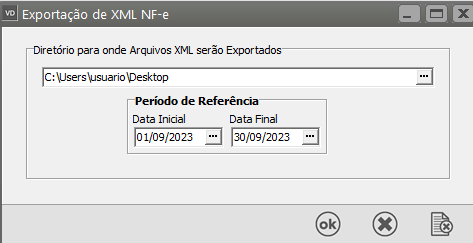

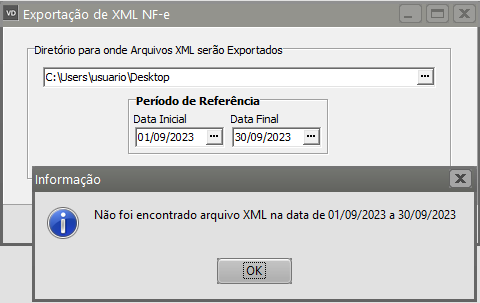

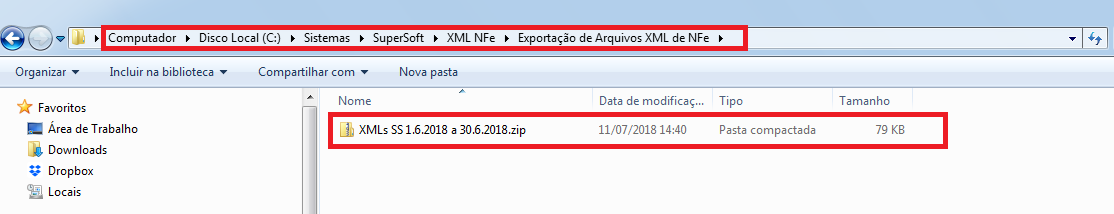

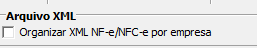

- Exportação (Geração de arquivo) dos XML de NFe (zipado)

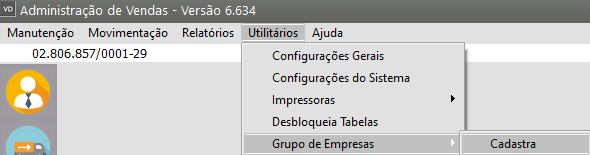

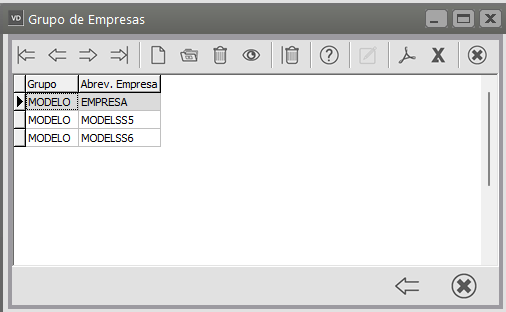

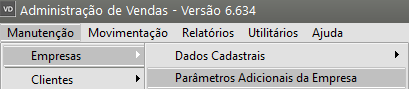

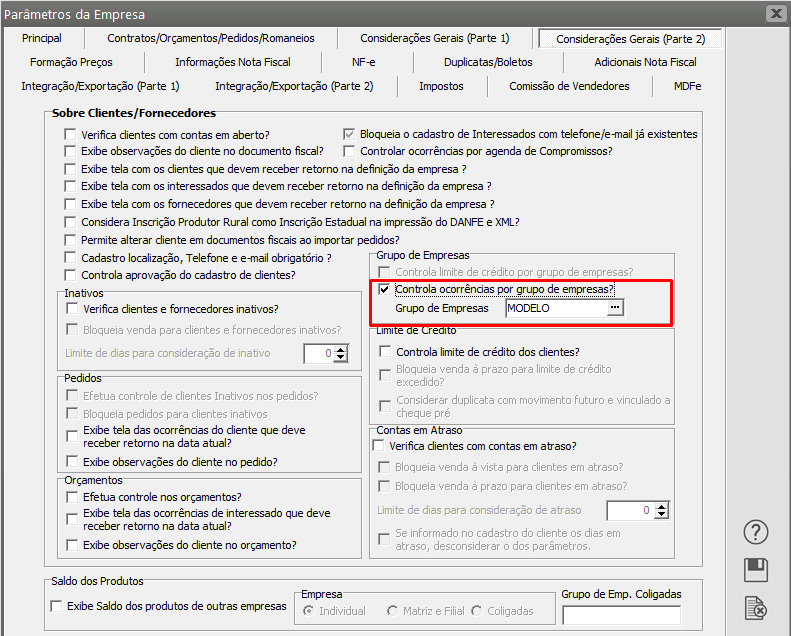

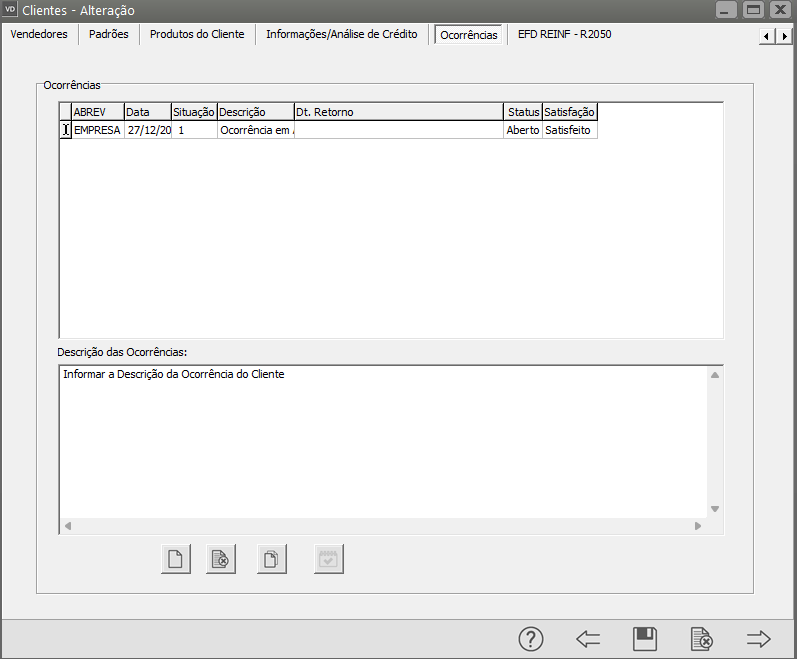

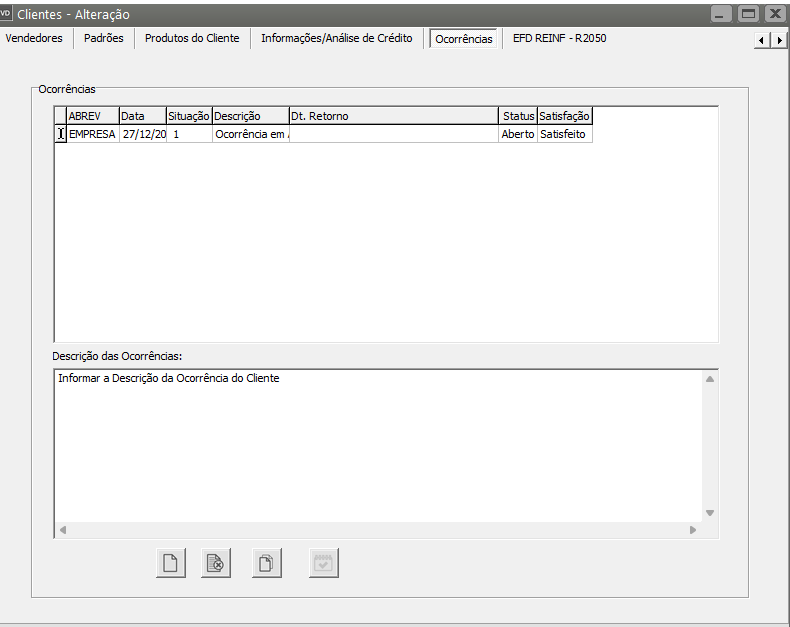

- Controle de Ocorrências dos Clientes por Grupo de Empresas

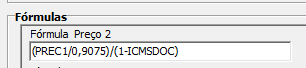

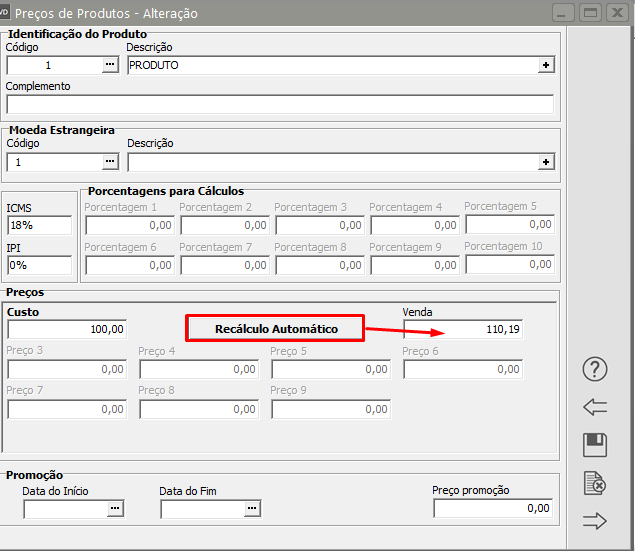

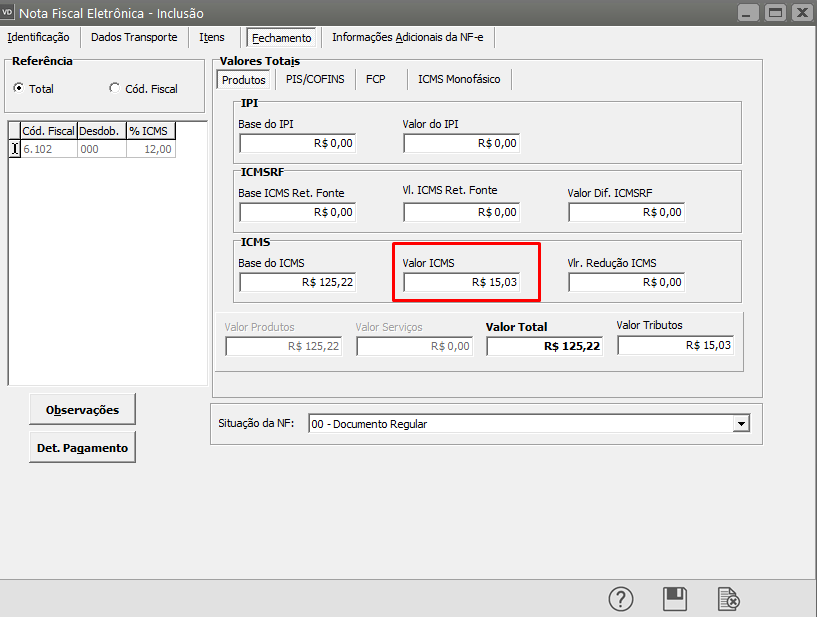

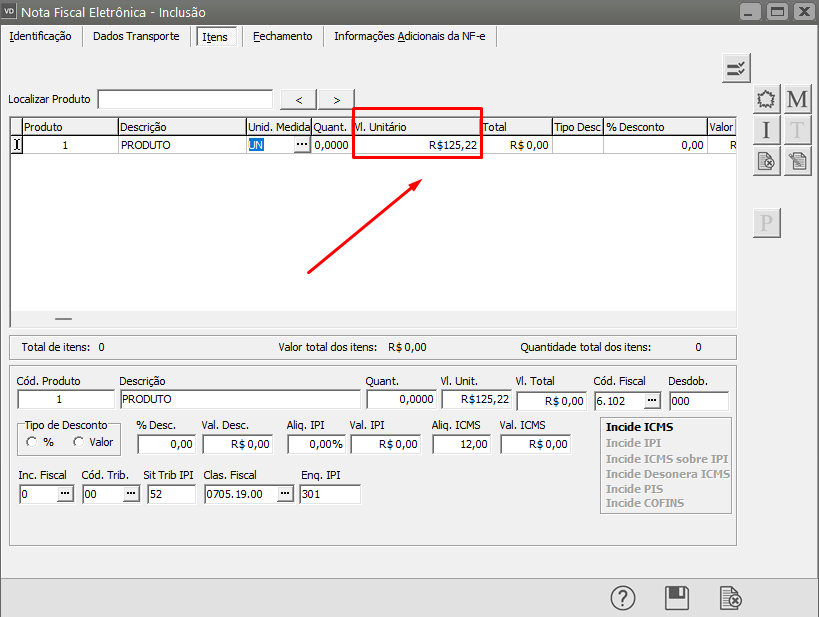

- Inclusão do ICMS do Documento na Formação automática de Preço

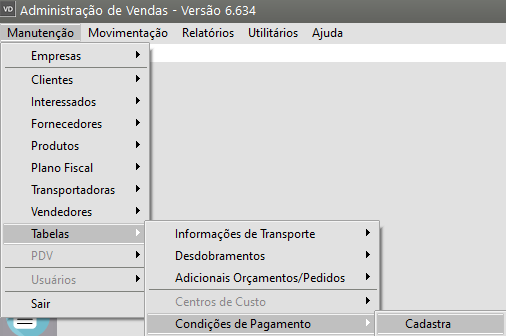

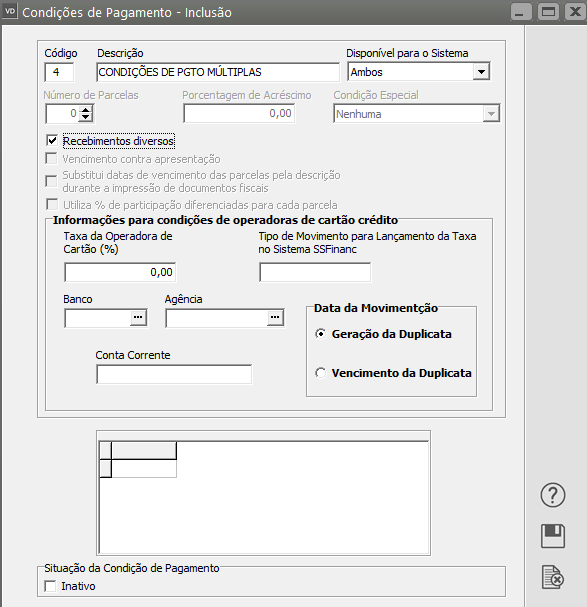

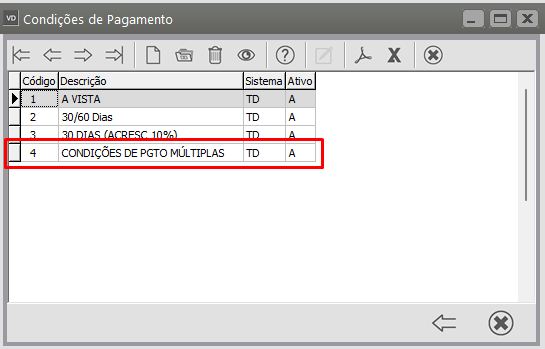

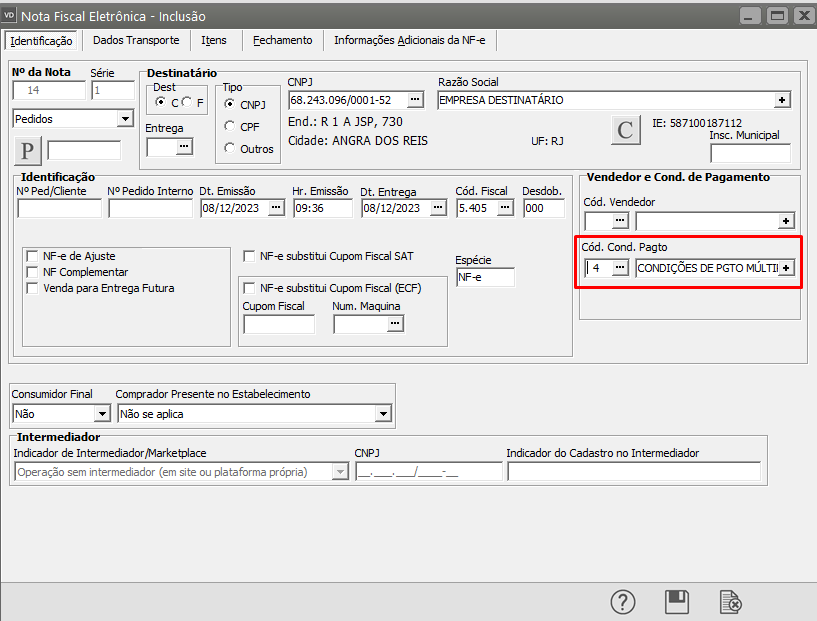

- Condições de Pagamento Múltiplas (Várias Condições de Pagto no mesmo Documento)

- Conferência Física do Produto no Cadastro do Pedido

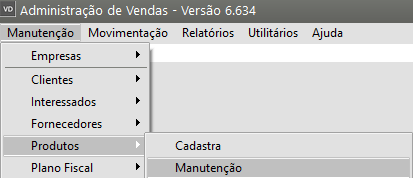

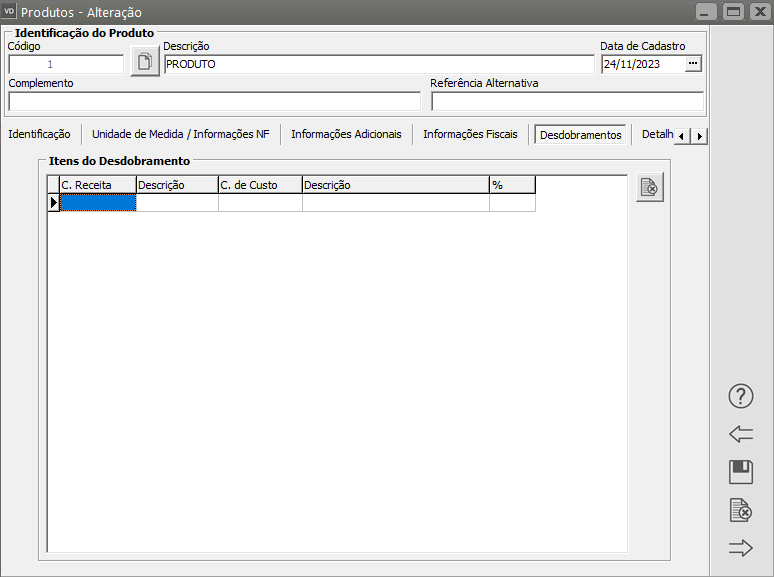

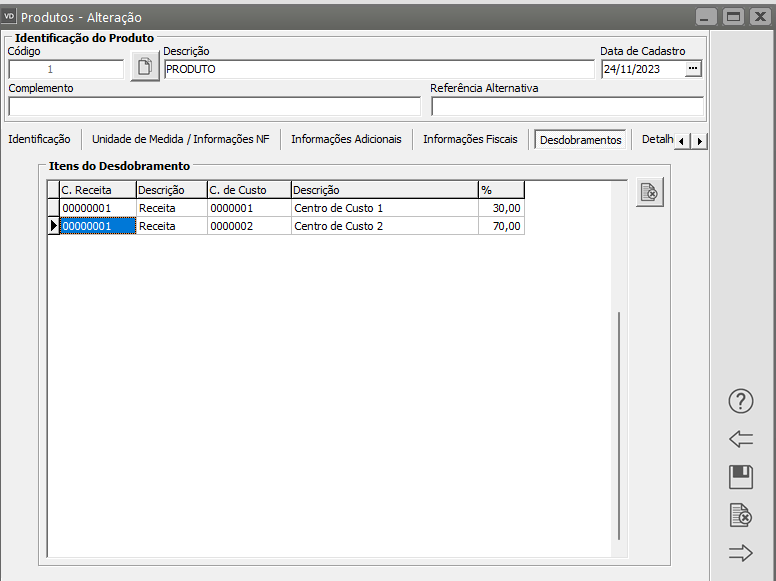

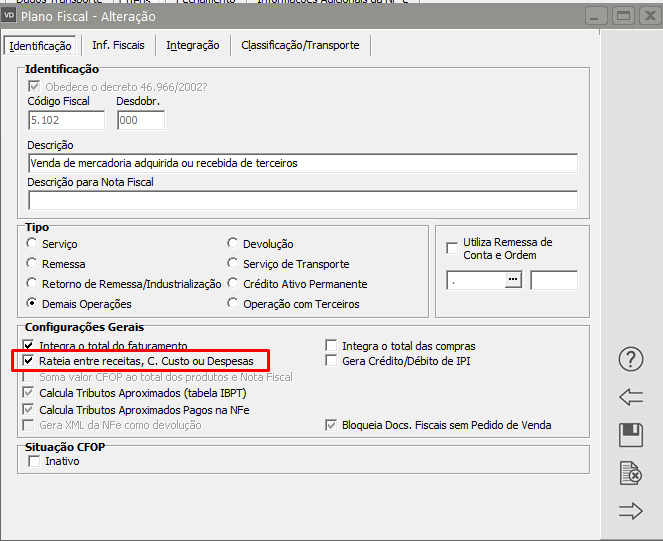

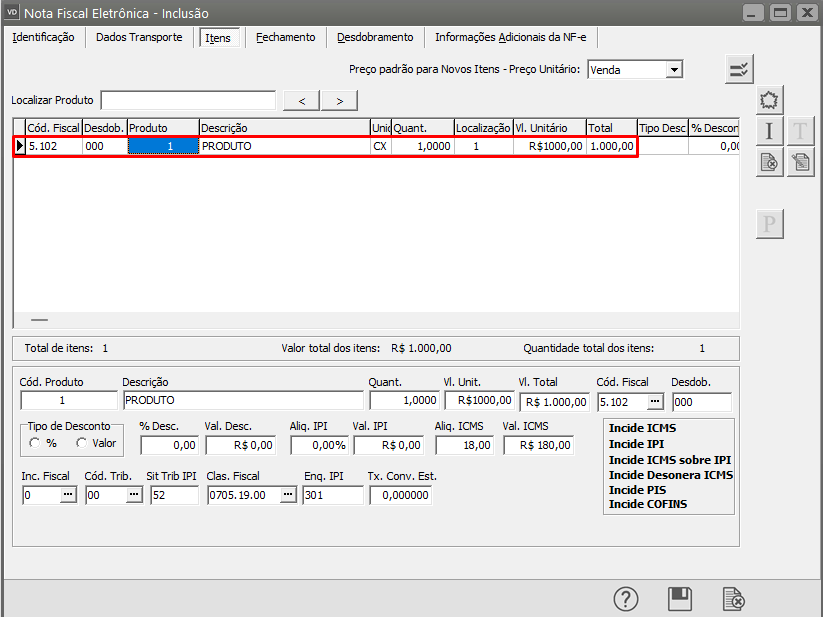

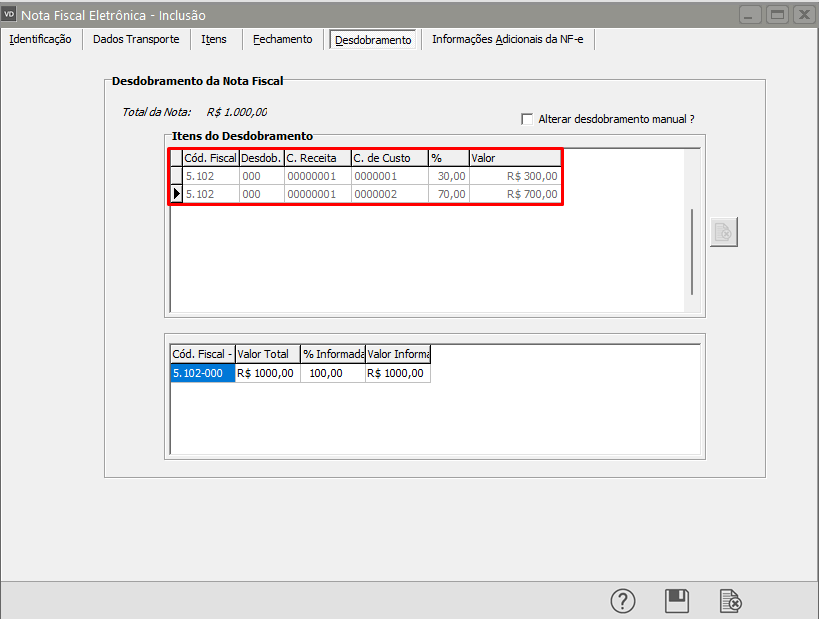

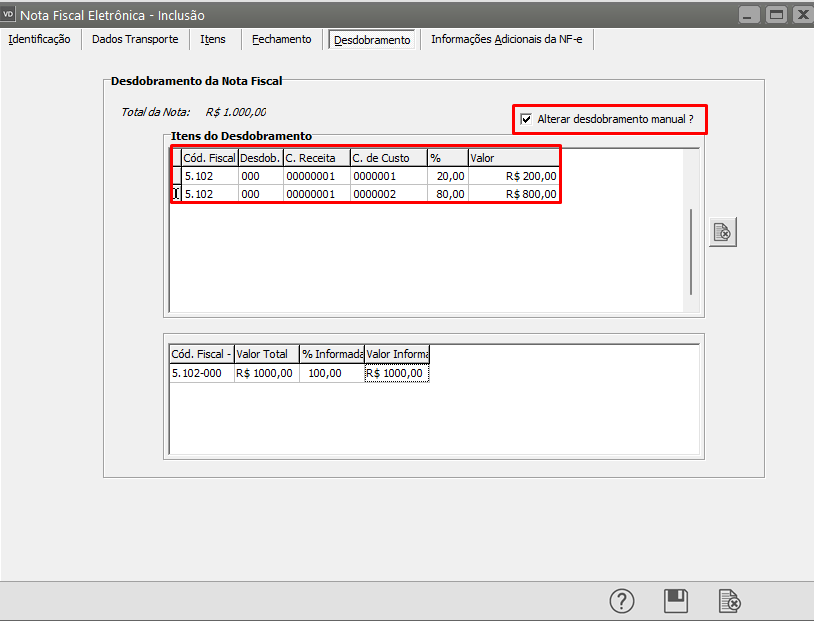

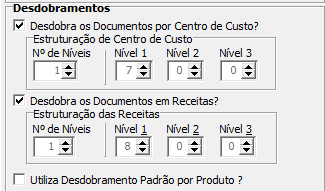

- Desdobramento de Receita e Centro de Custo automático

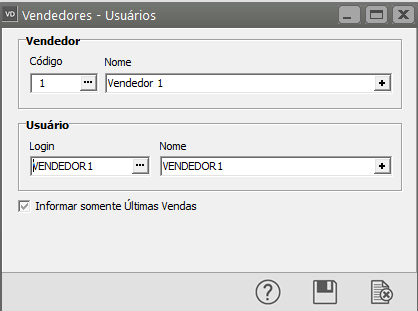

- Restrição de documentos por Vendedor

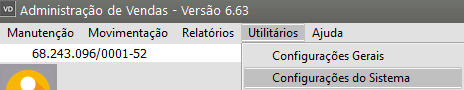

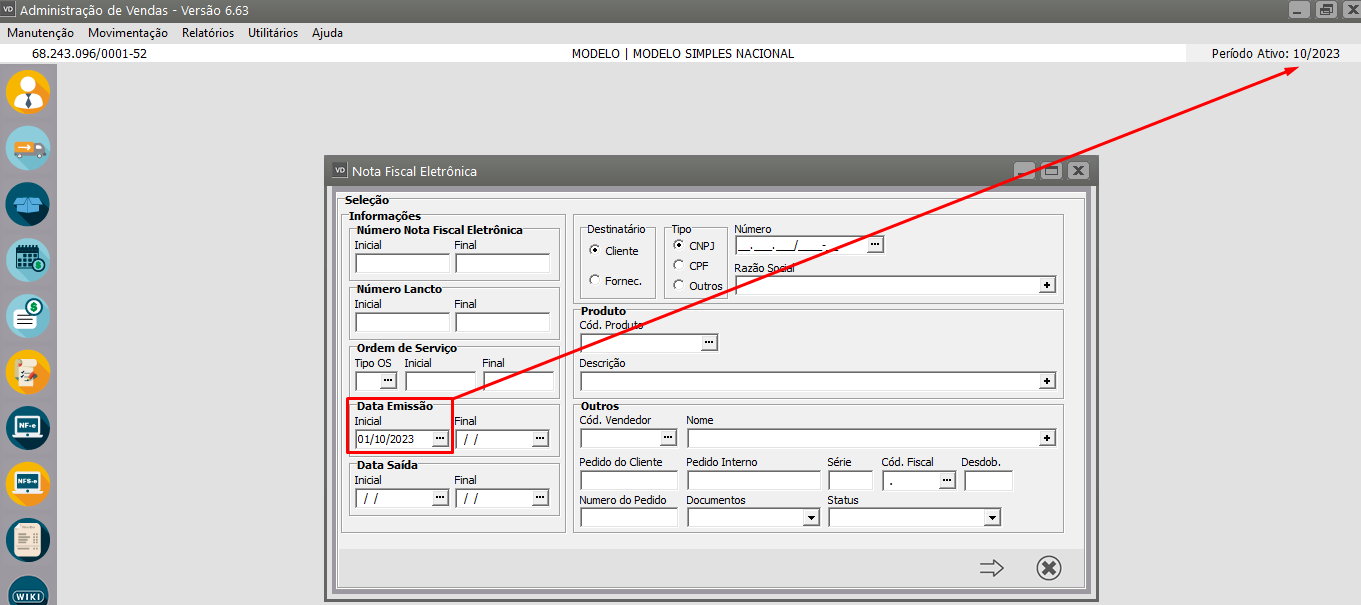

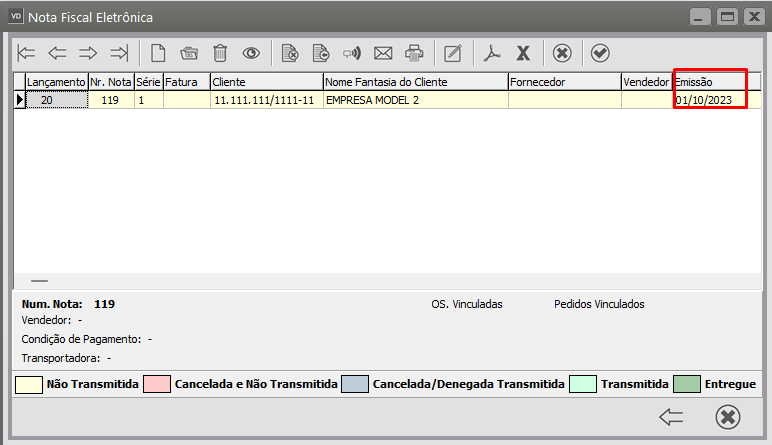

- Filtro Padrão (Data de Emissão filtrada de acordo com o período ativo definido)

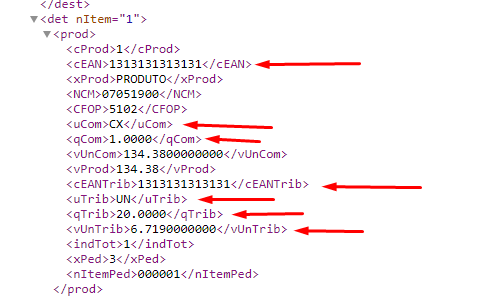

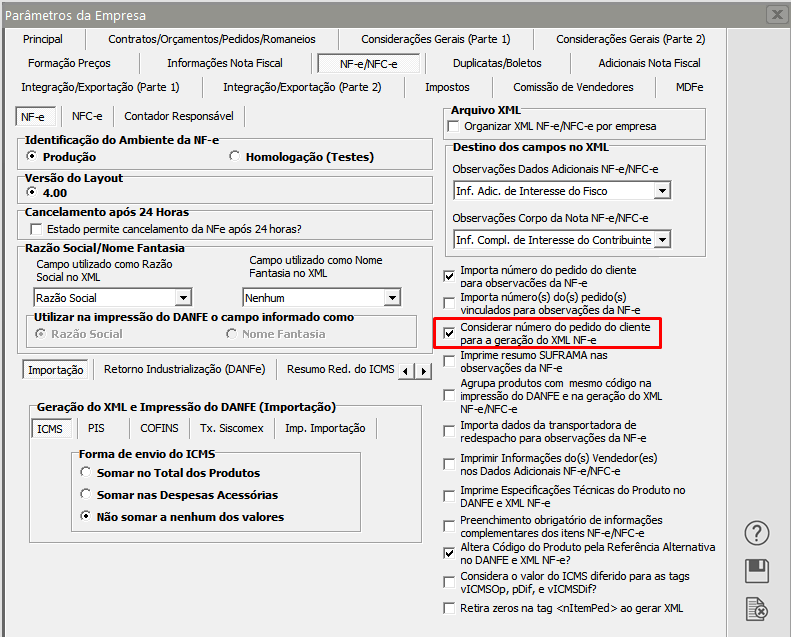

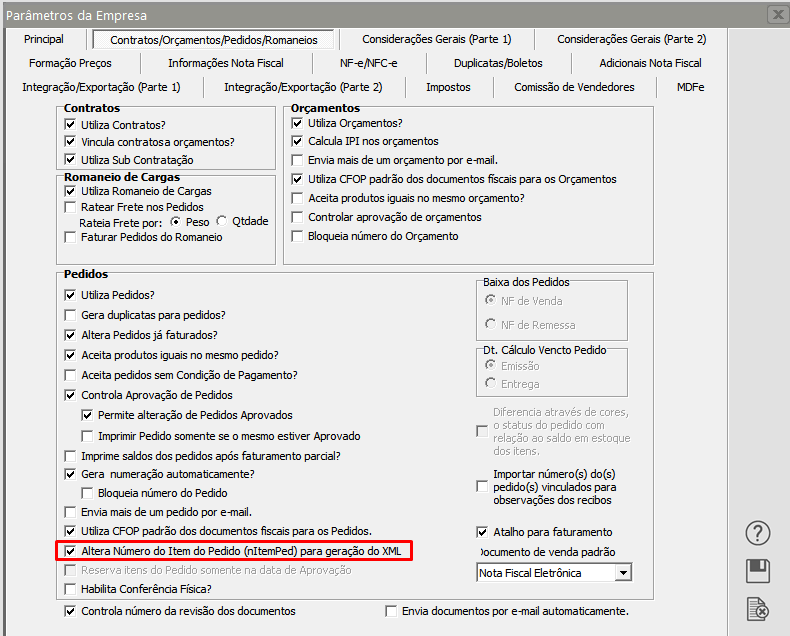

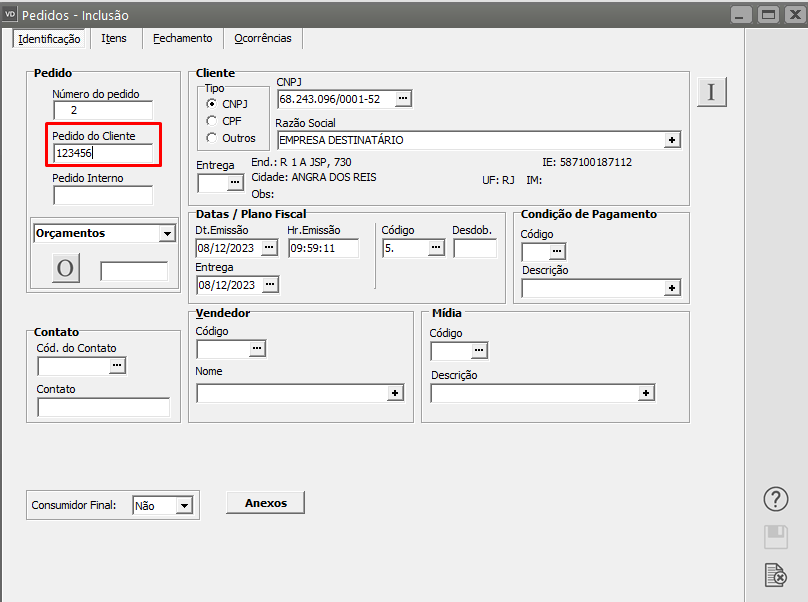

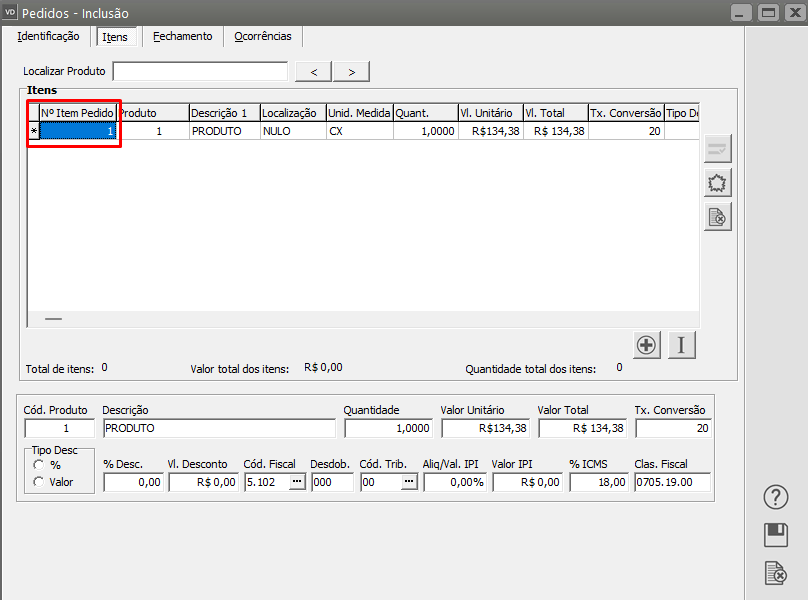

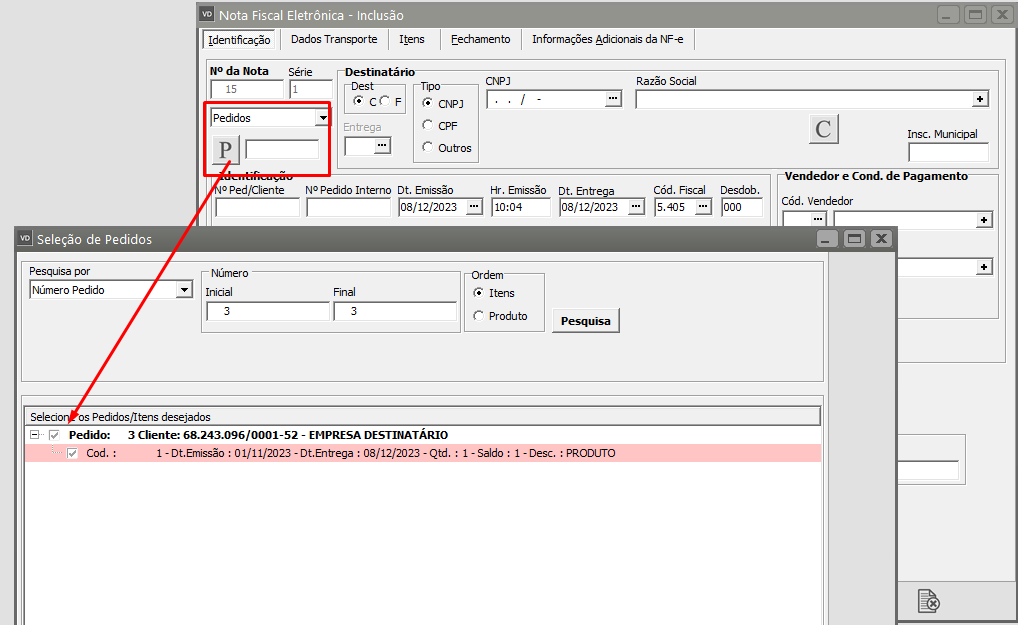

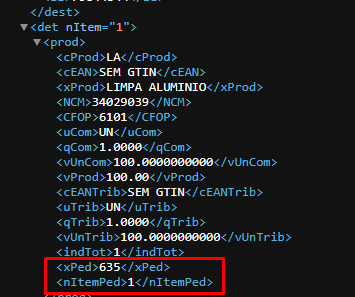

- xPed e nltemped na Nota Fiscal Eletrônica

- REIDI - Regime Especial de Incentivos para o Desenvolvimento da Infra Estrutura

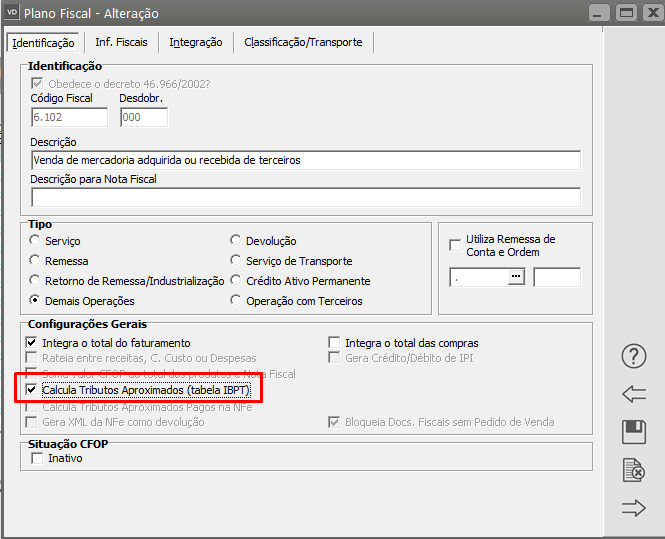

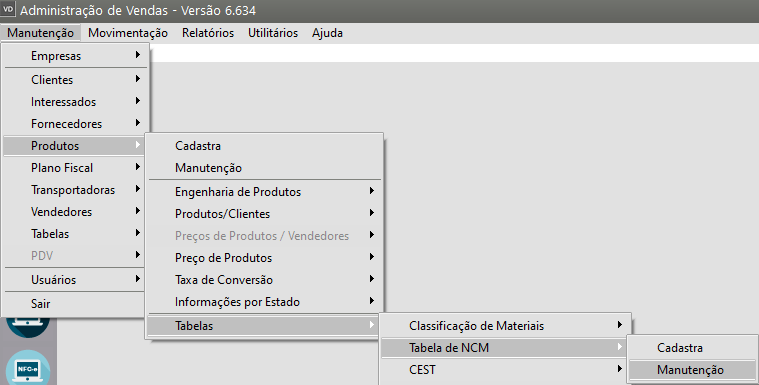

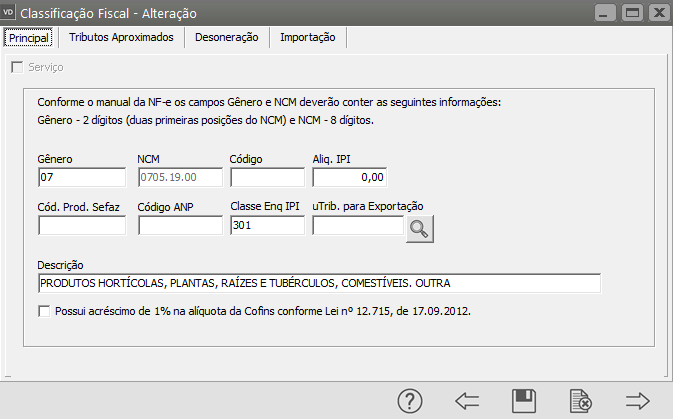

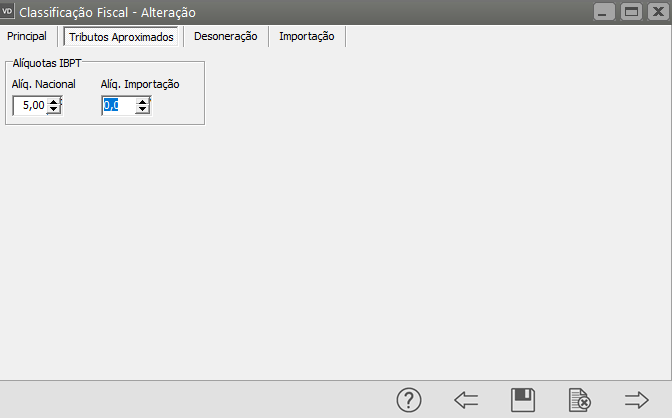

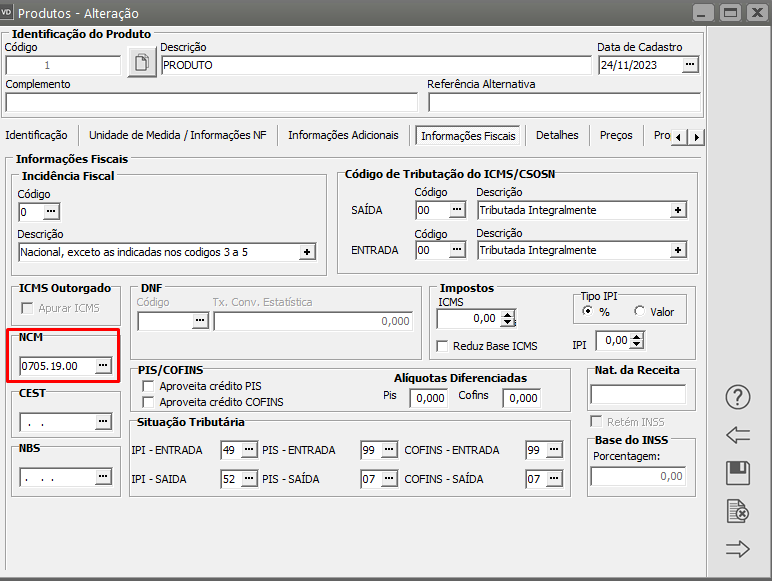

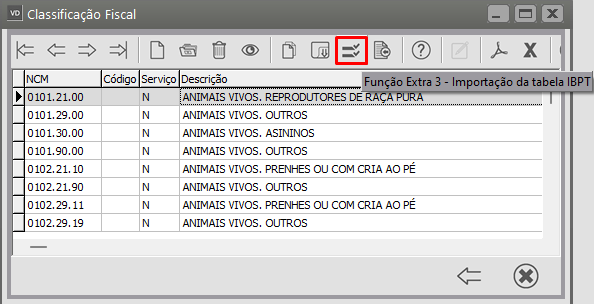

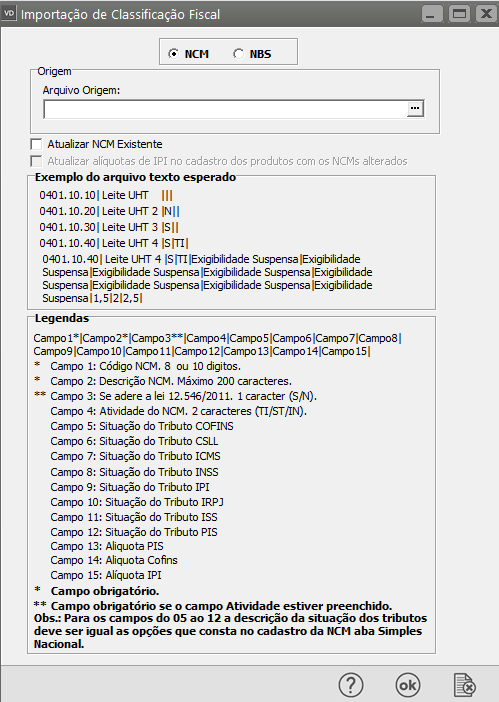

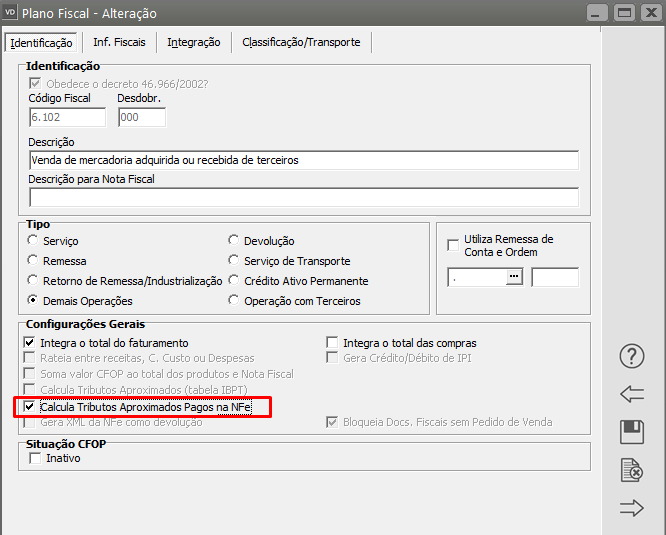

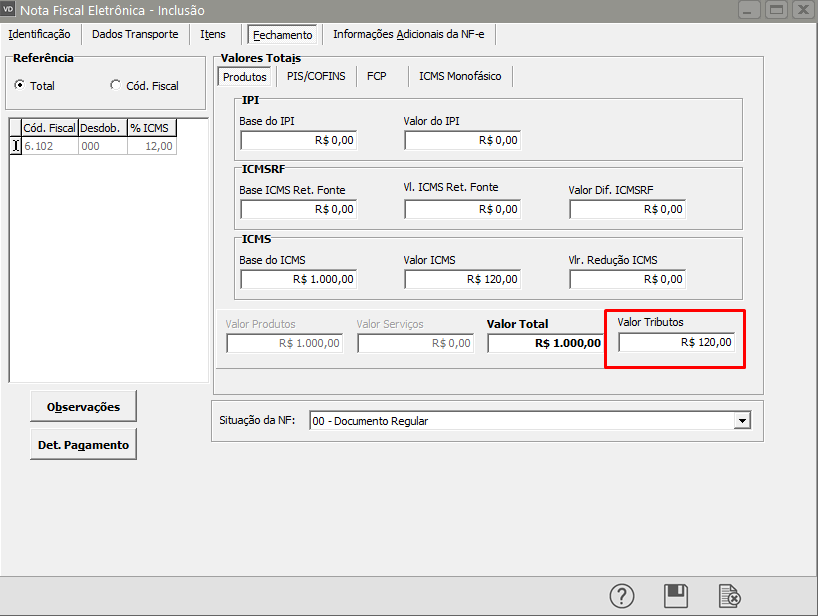

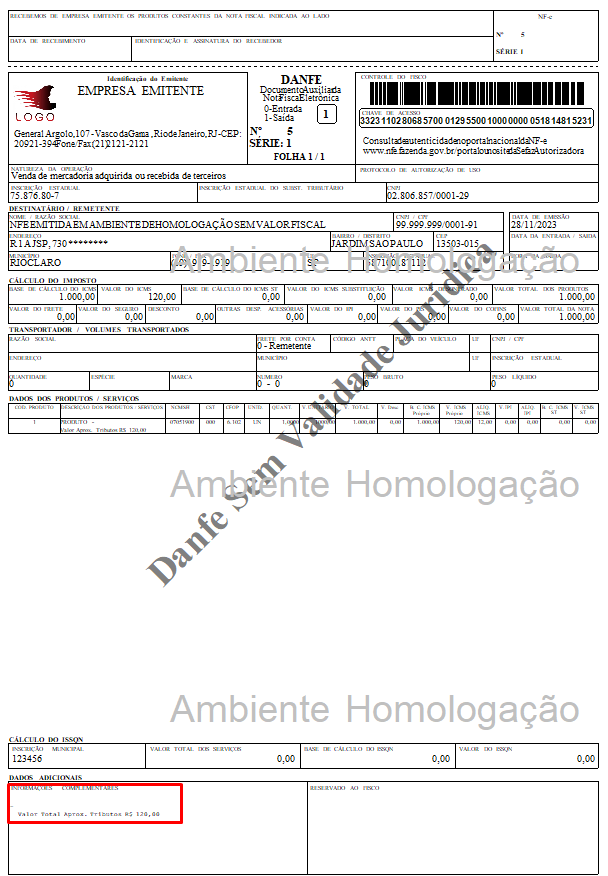

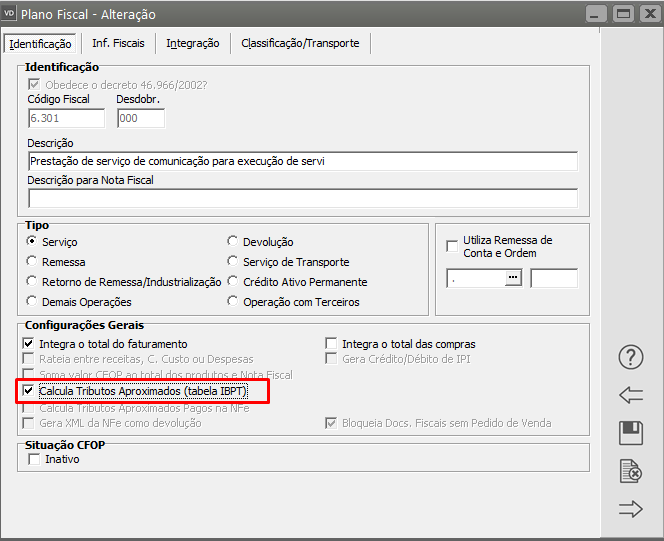

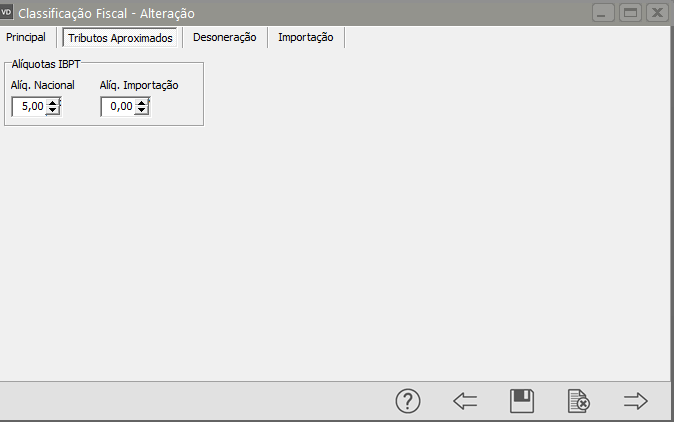

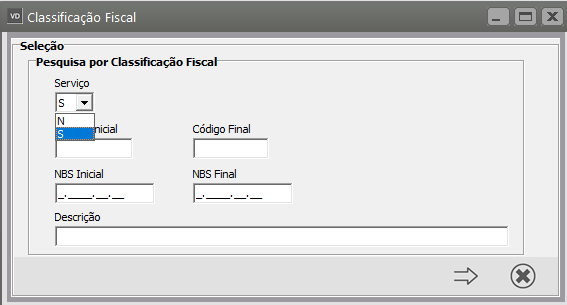

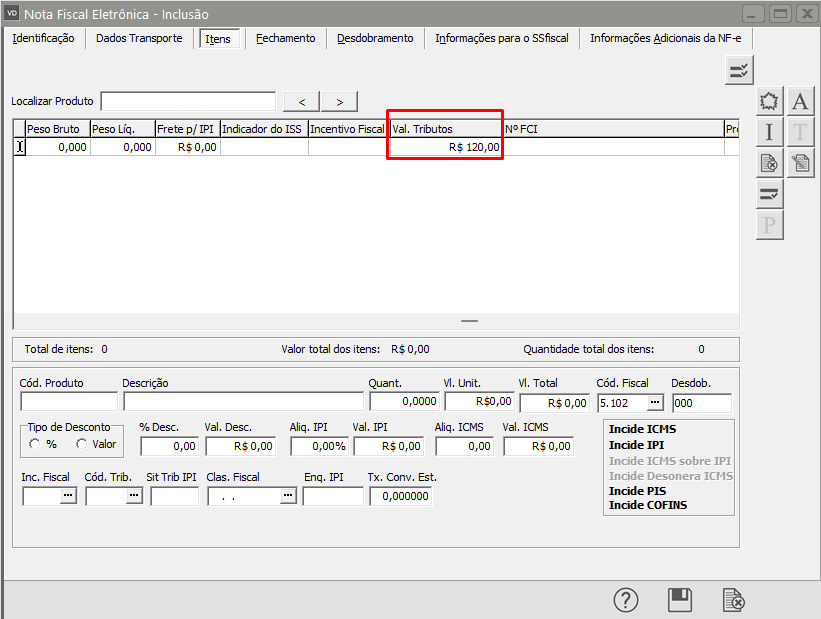

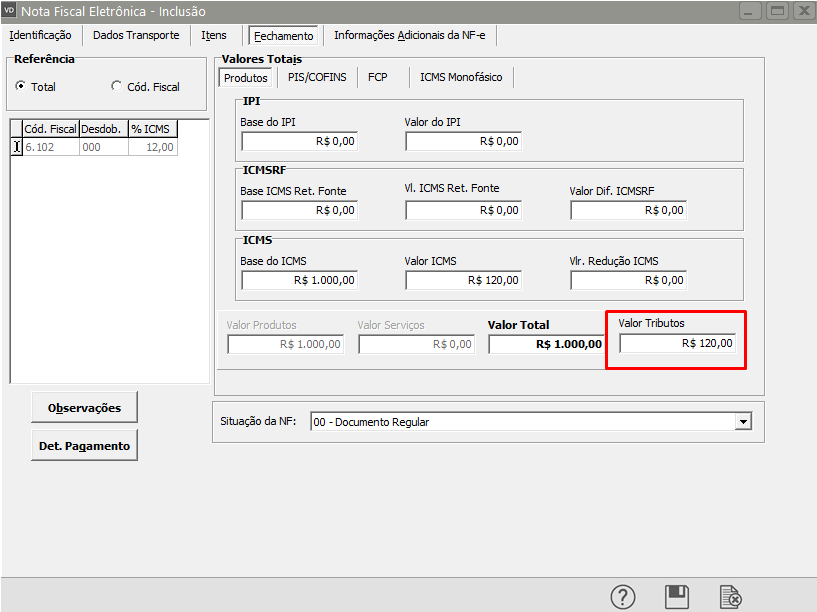

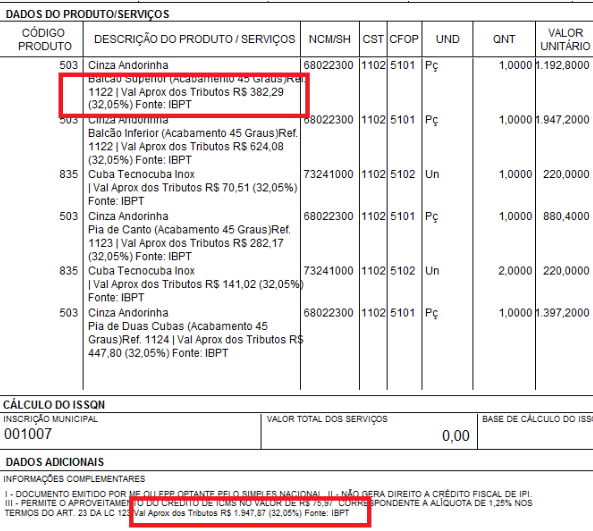

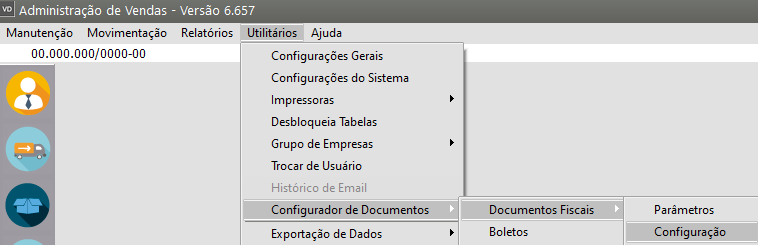

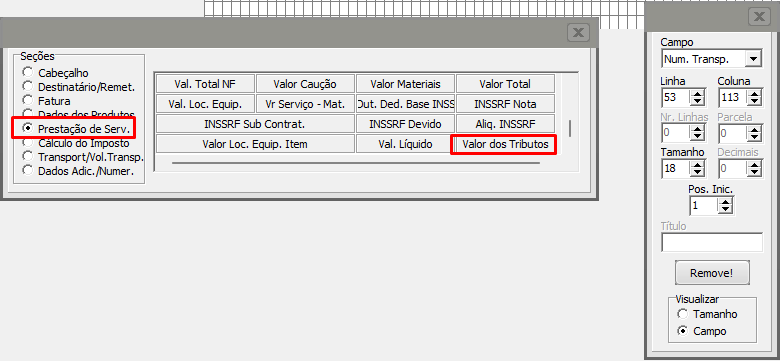

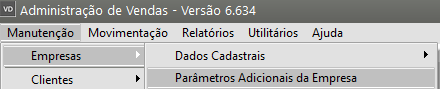

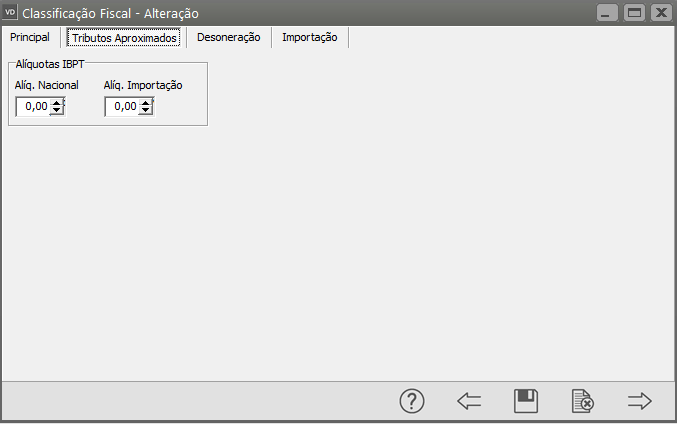

- Cálculo dos Tributos conforme tabela IBPT (Instituto Brasileiro de Planejamento Tributário)

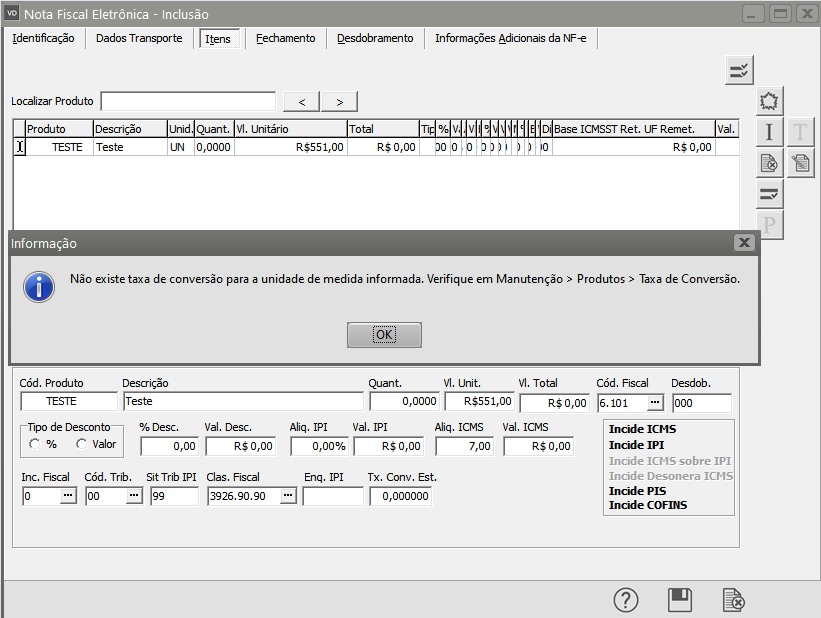

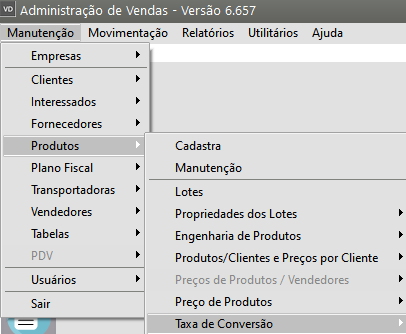

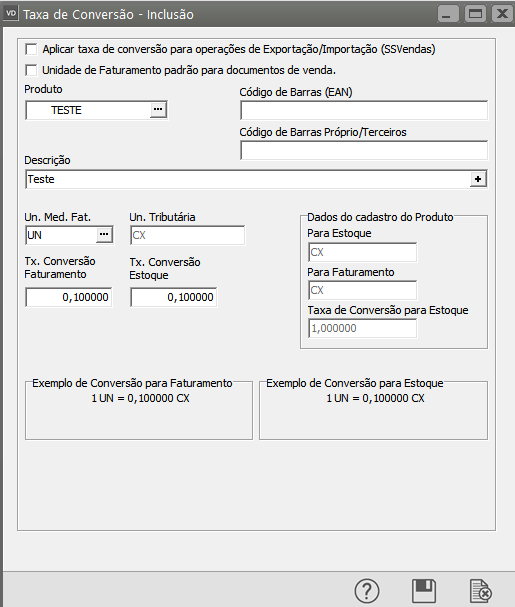

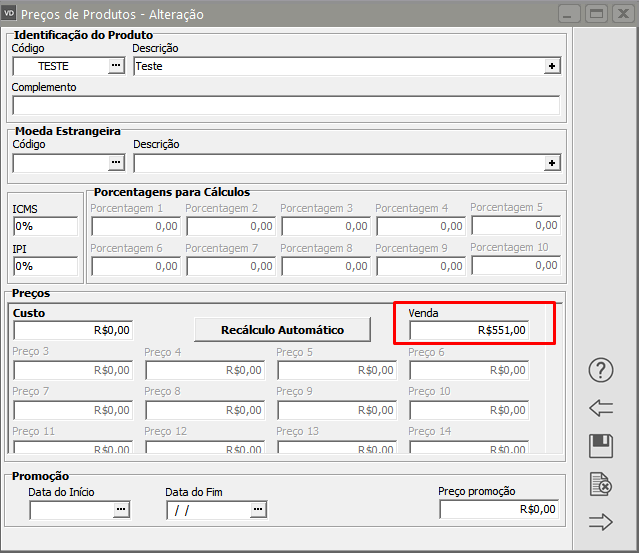

- Cálculo do Preço Unitário do Produto considerando a Taxa de Conversão da Unidade de Medida

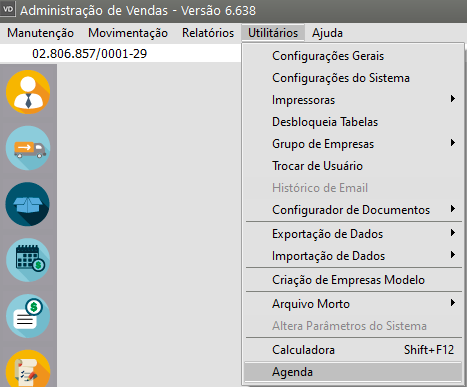

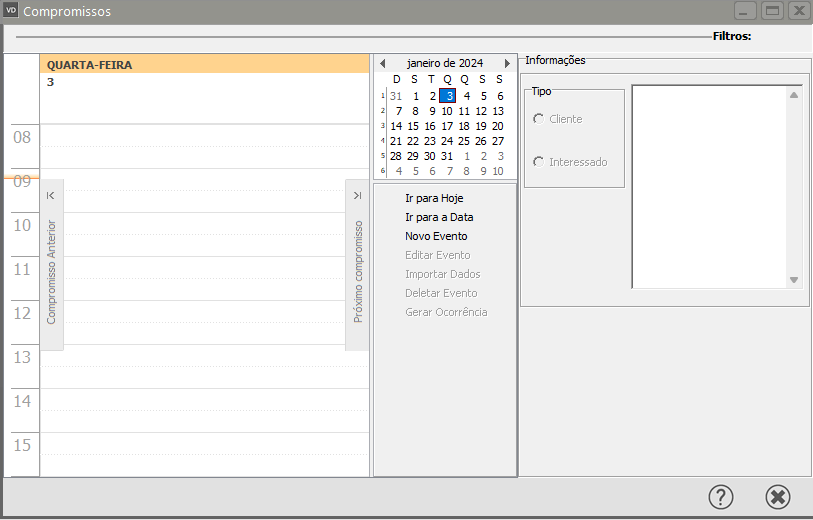

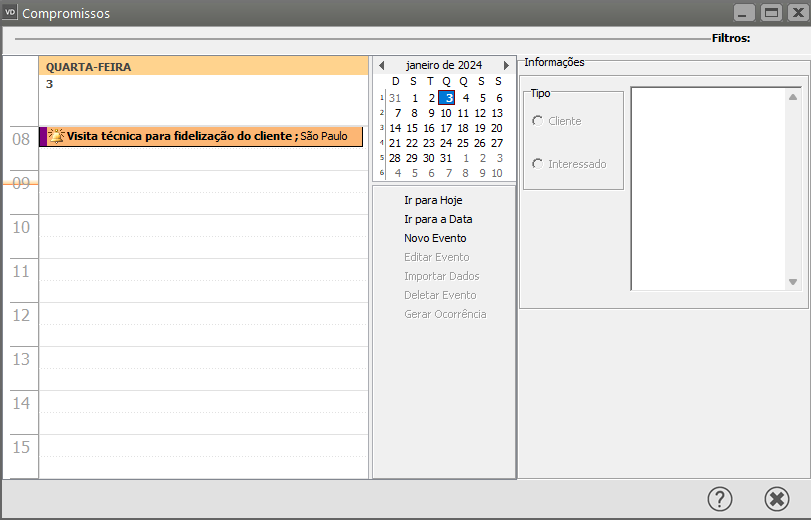

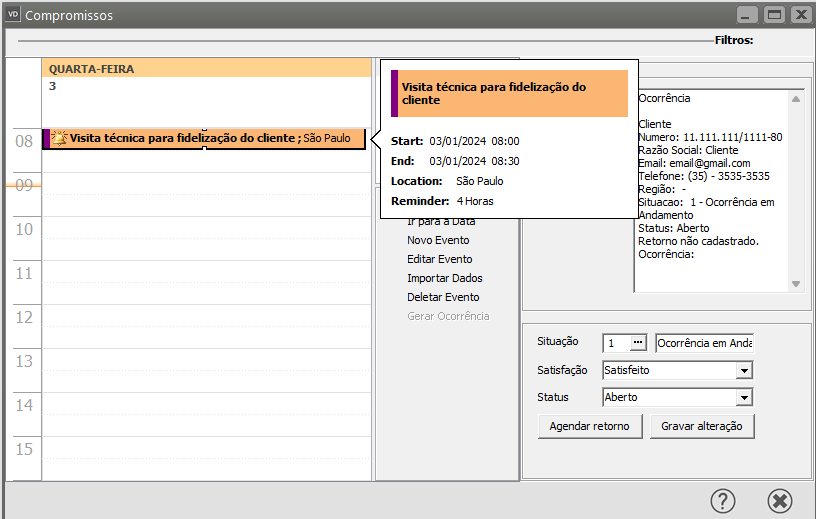

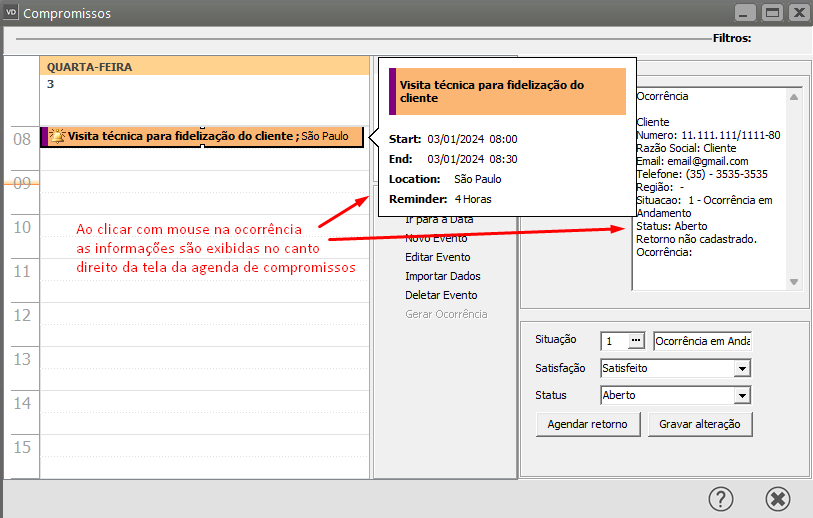

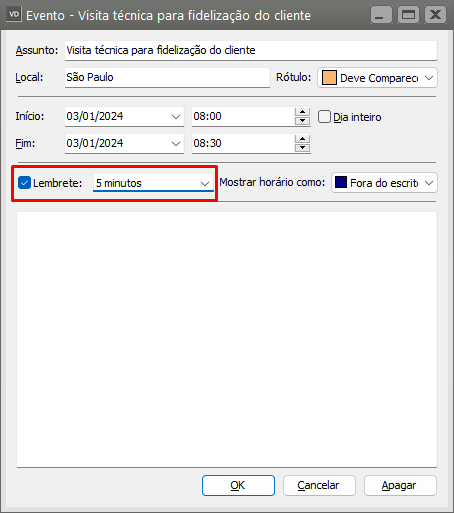

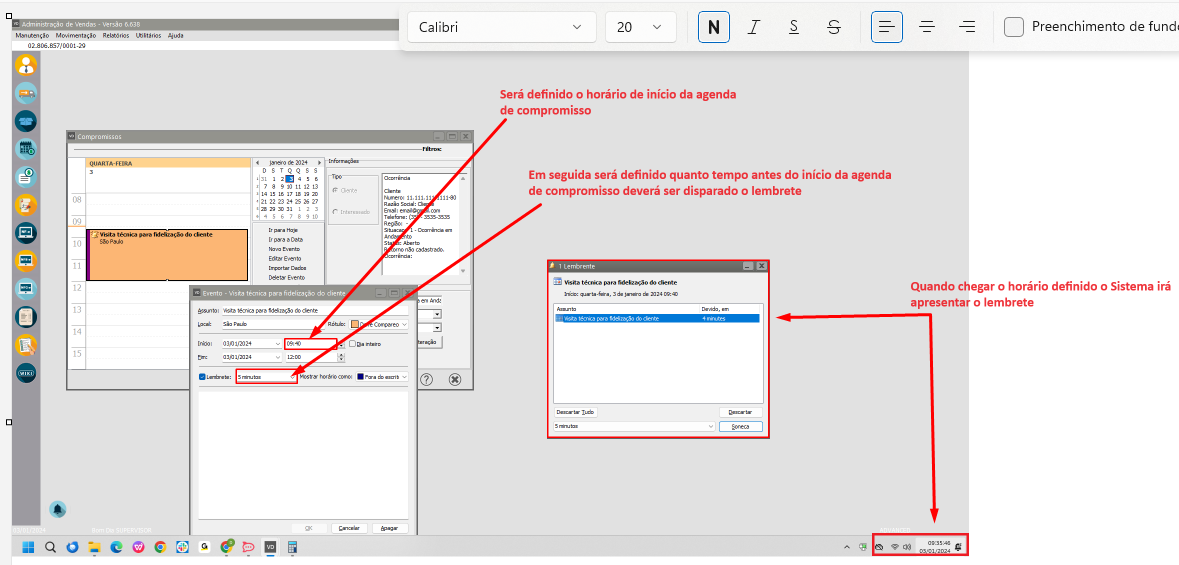

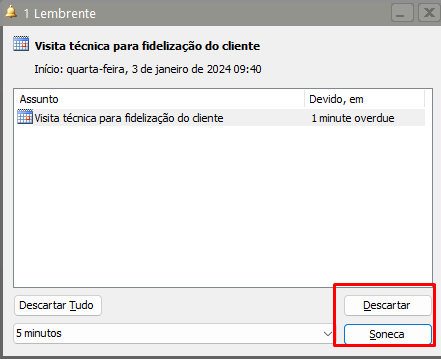

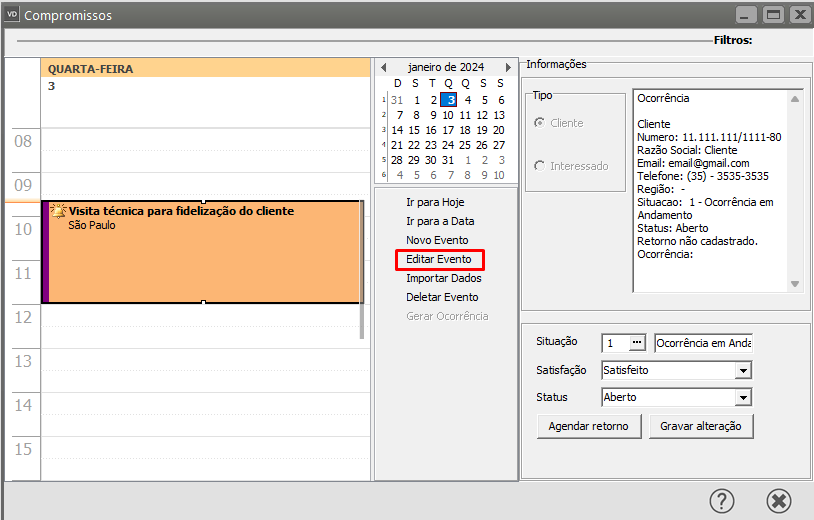

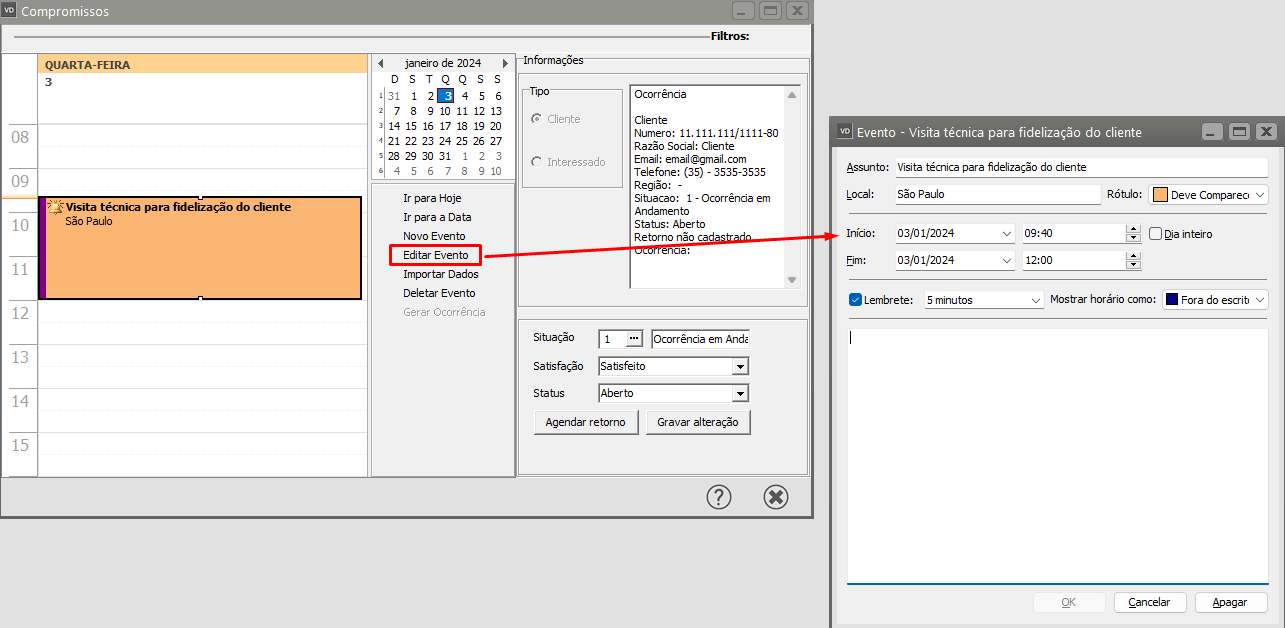

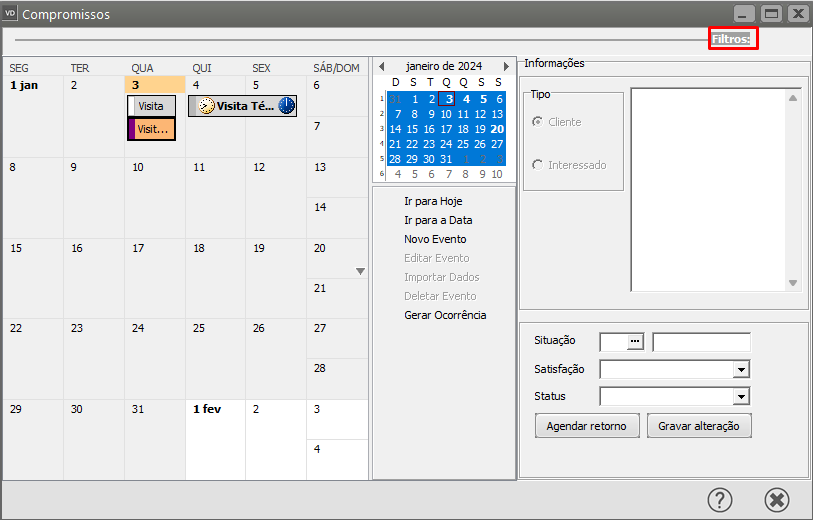

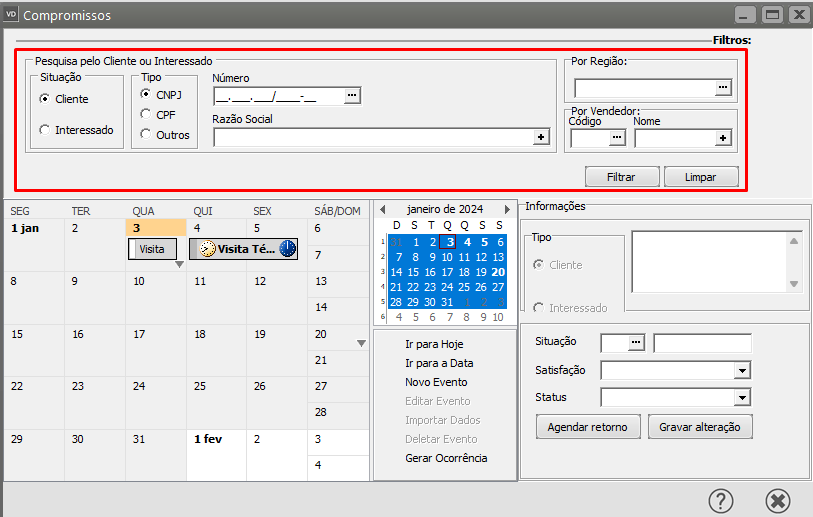

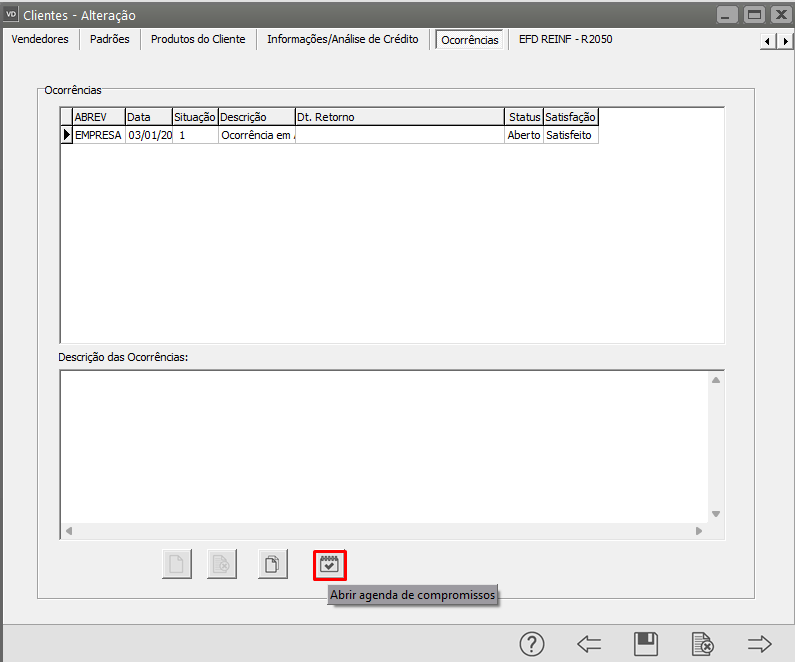

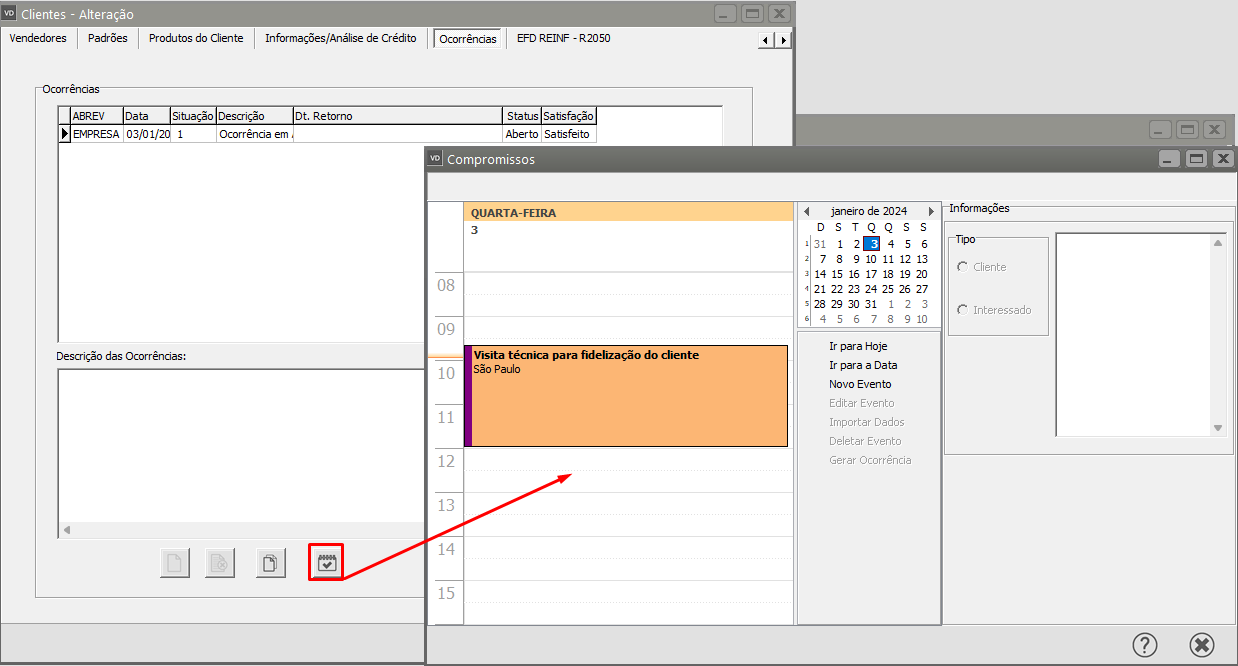

- Agenda de Compromissos

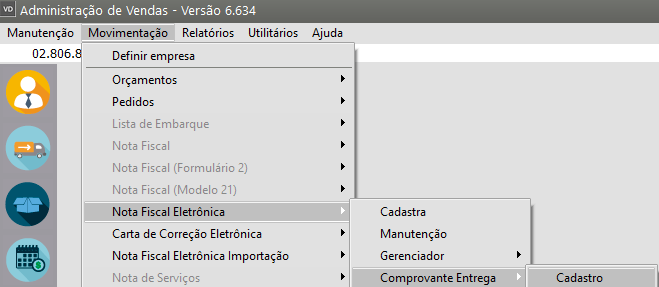

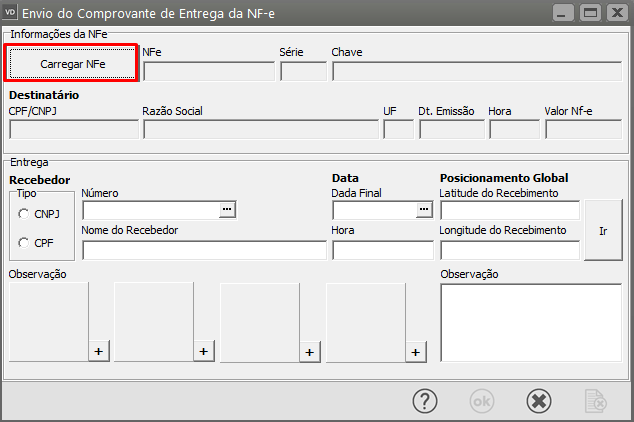

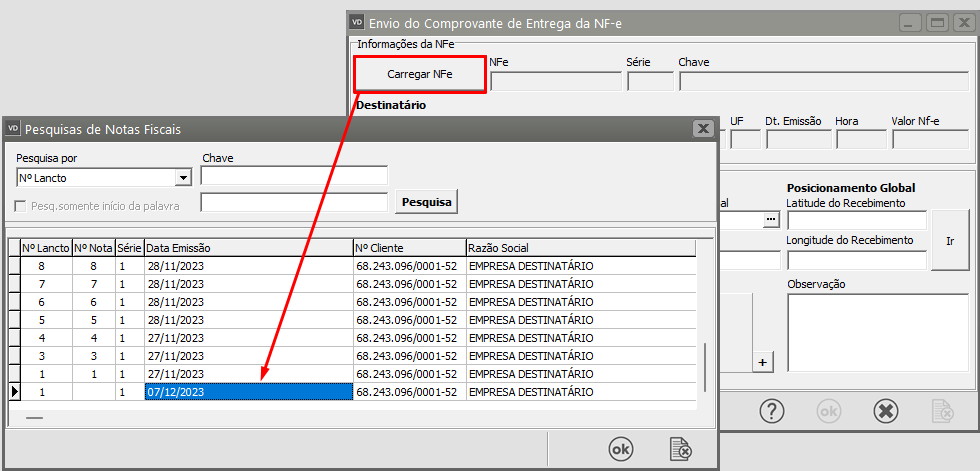

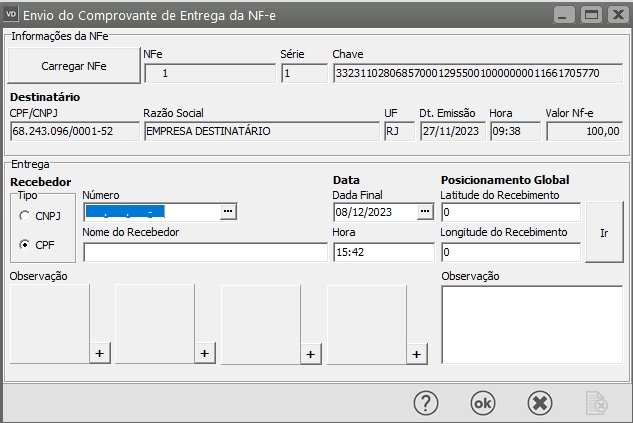

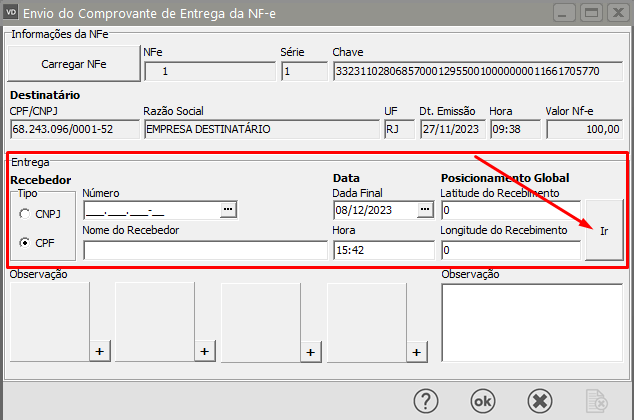

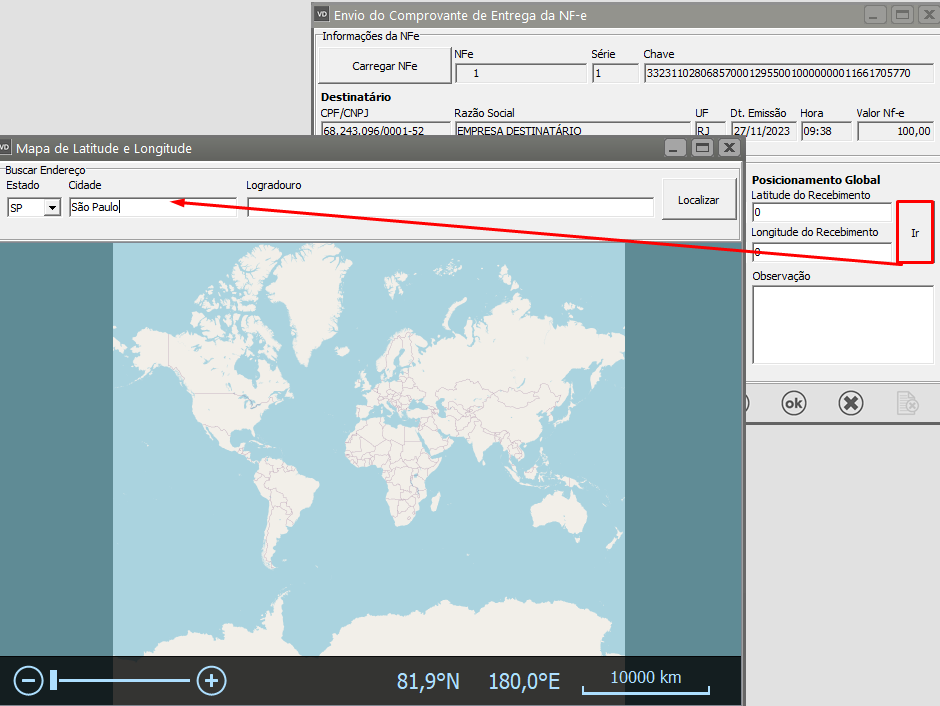

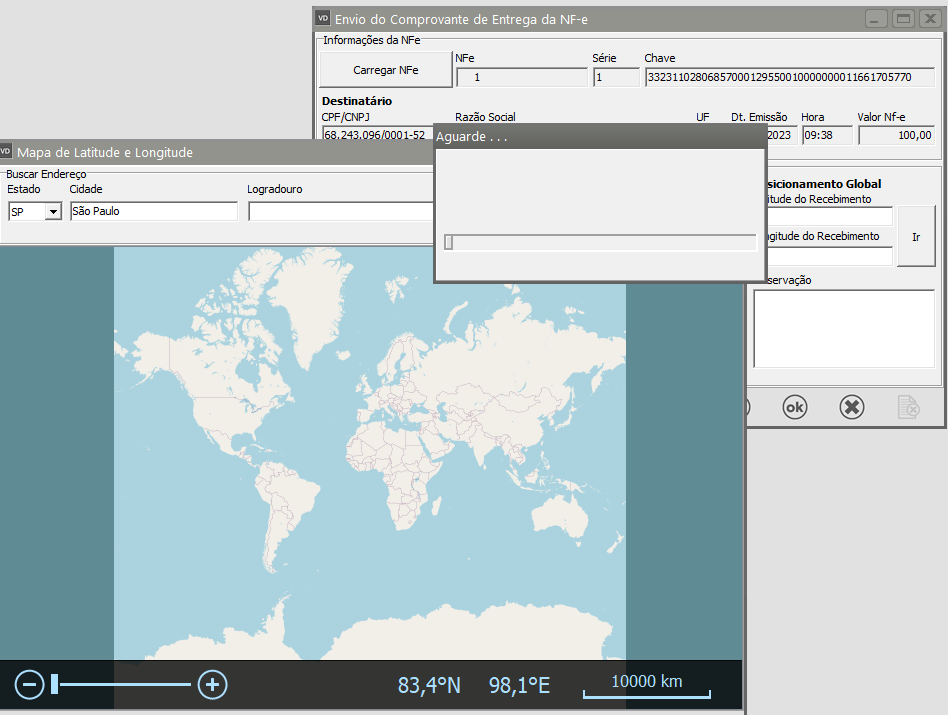

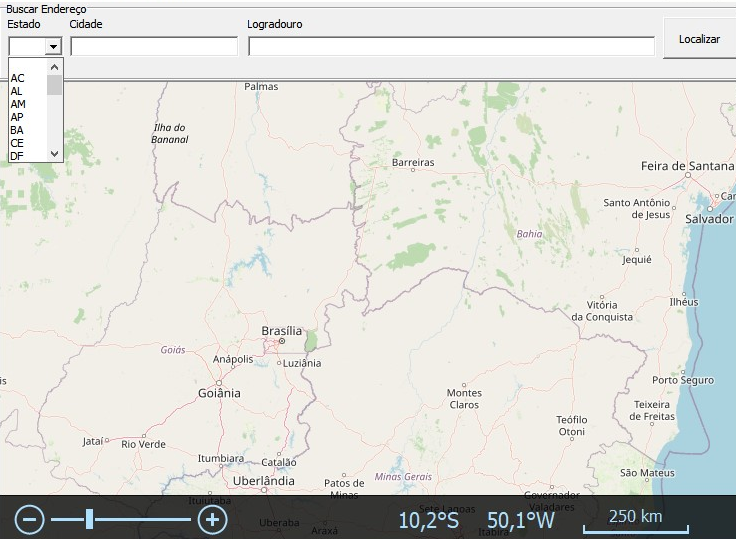

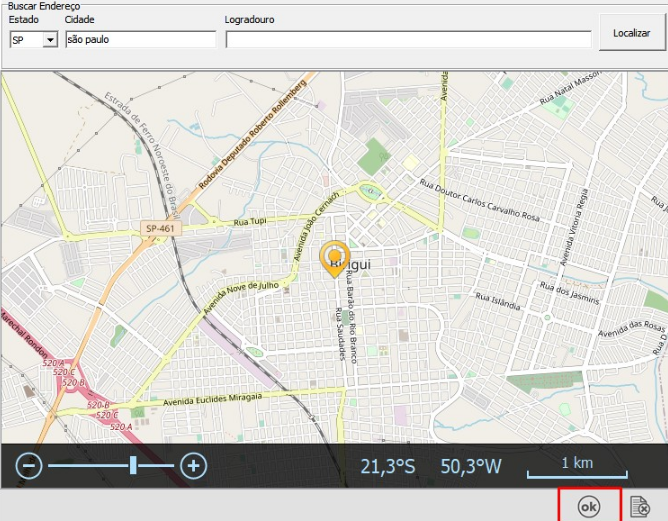

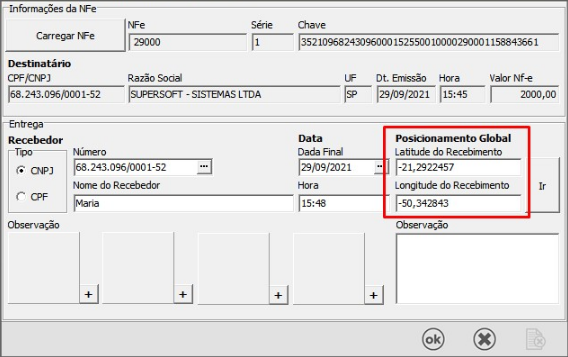

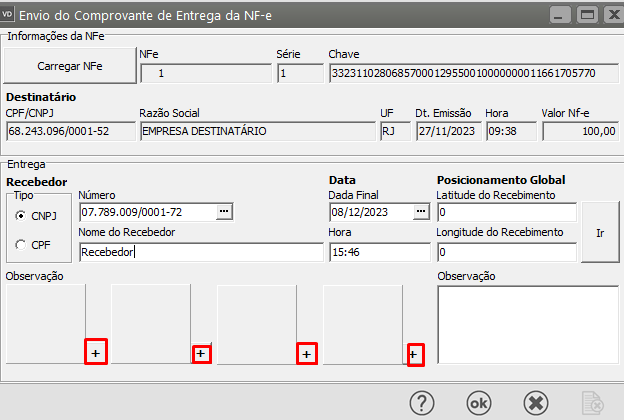

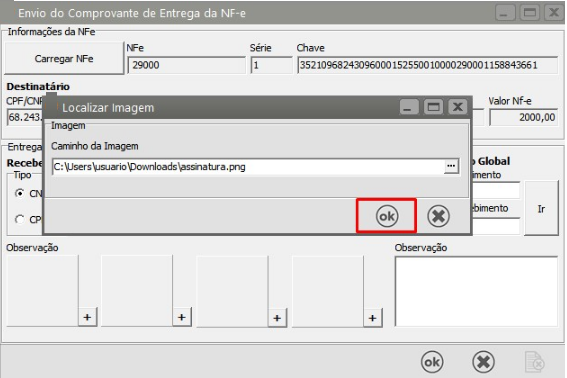

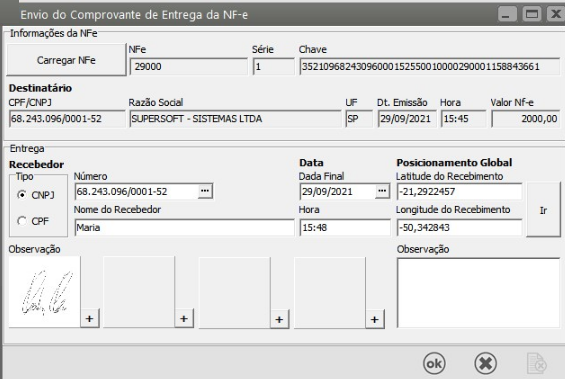

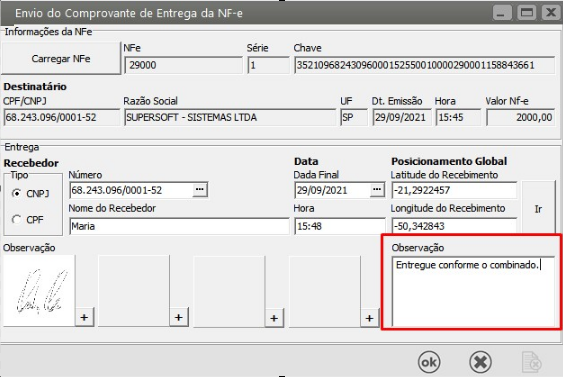

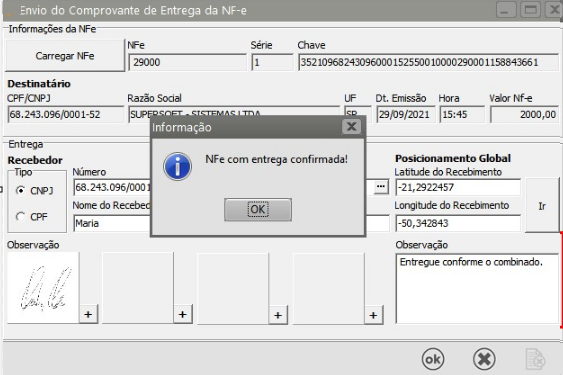

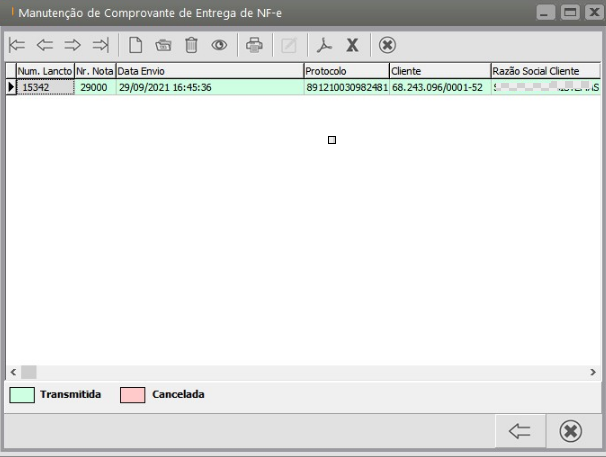

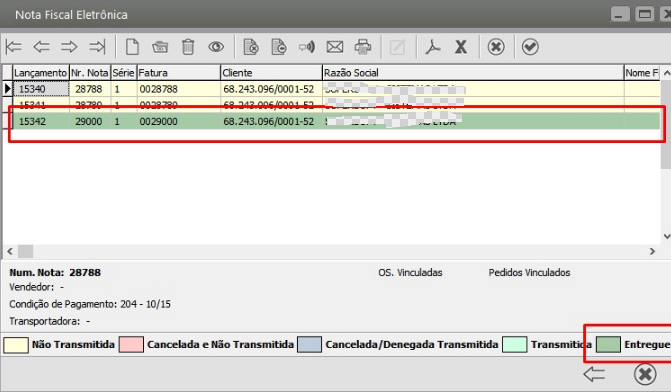

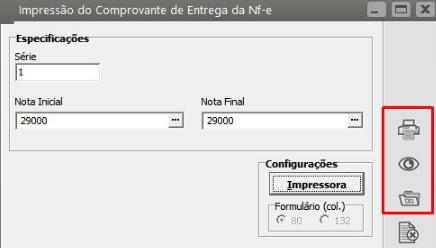

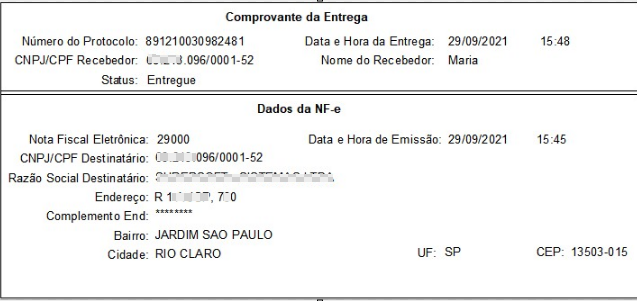

- Evento Comprovante de Entrega da NFe

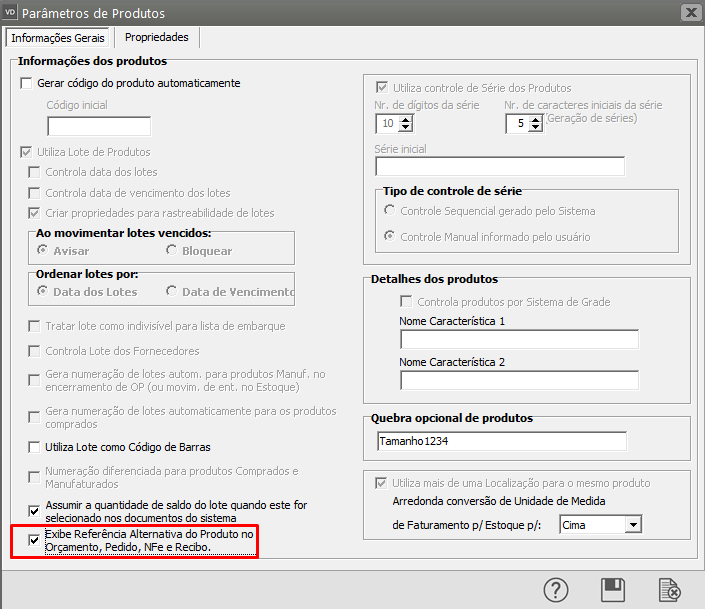

- Exibe Referência Alternativa nos Documentos (Orçamento, Pedido, Nota Fiscal e Recibo)

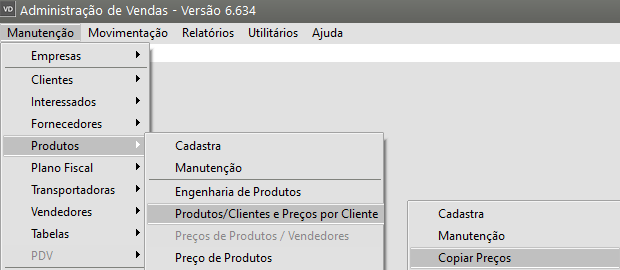

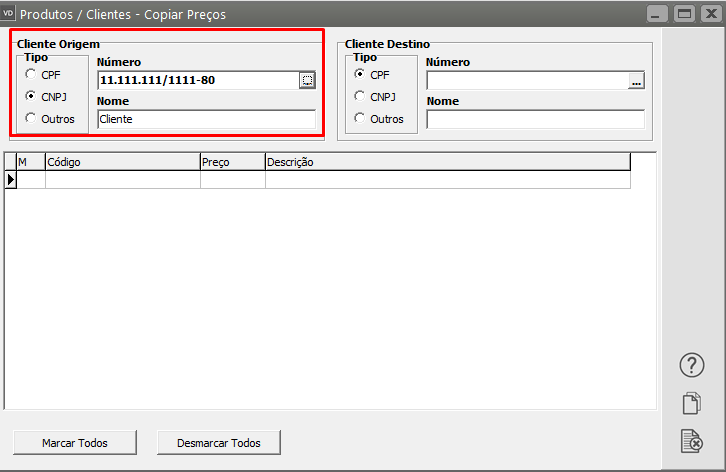

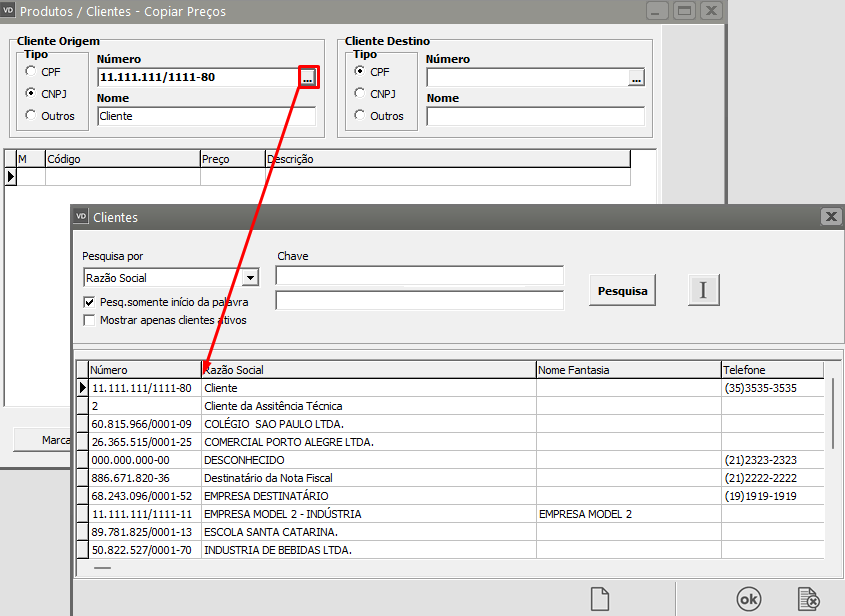

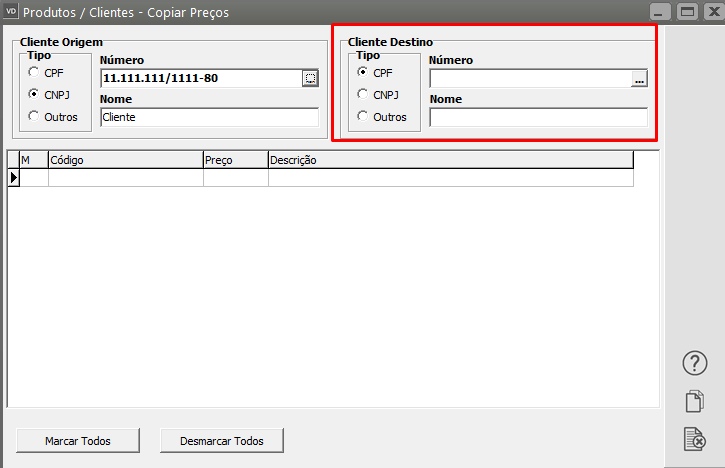

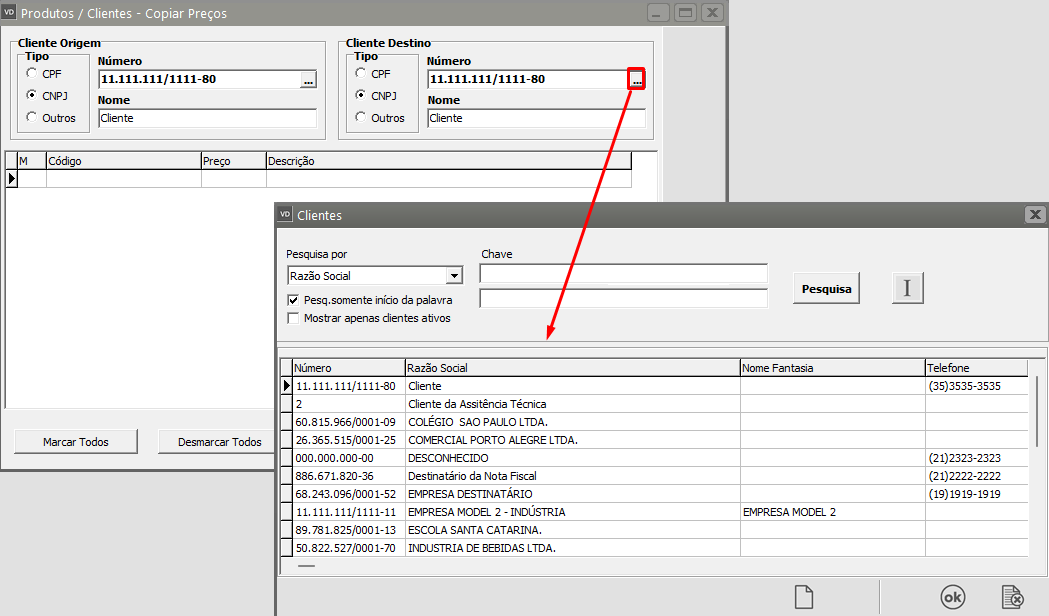

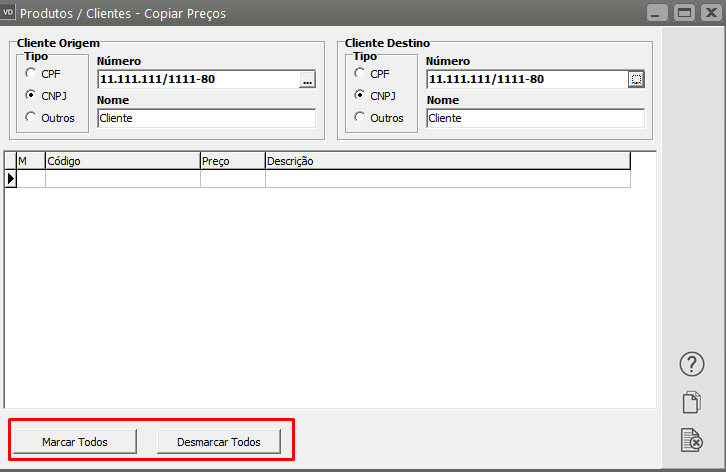

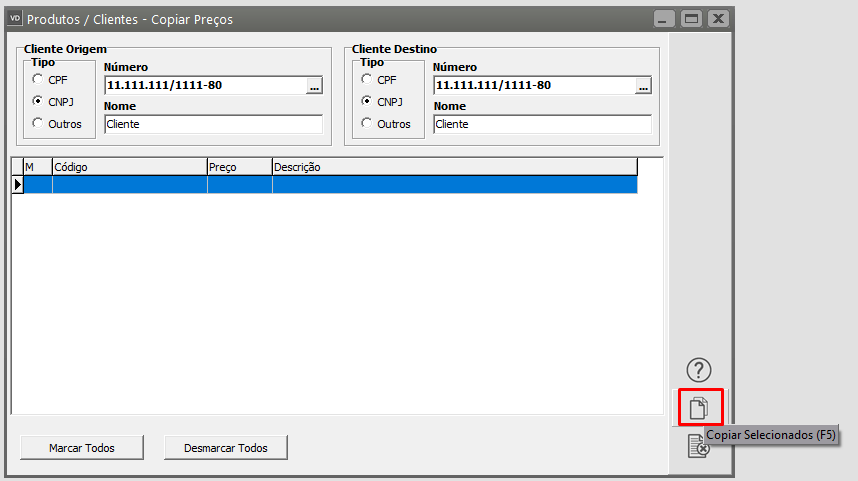

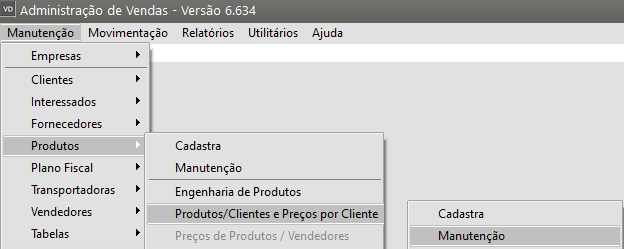

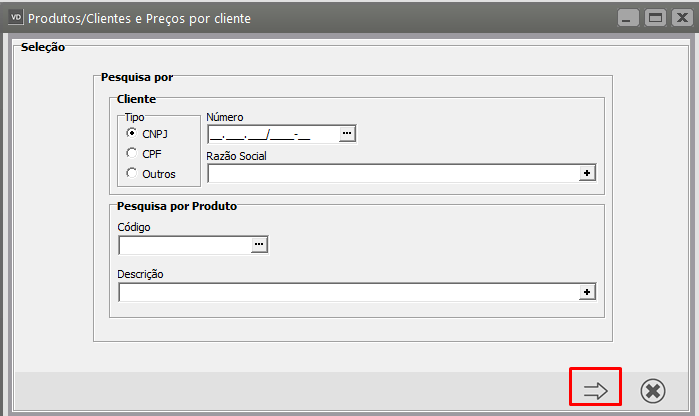

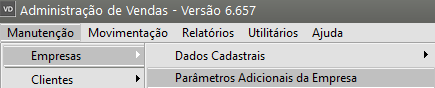

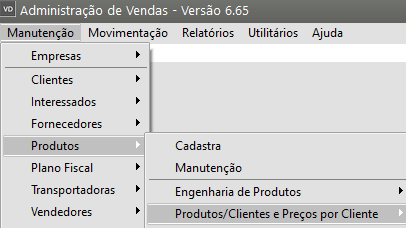

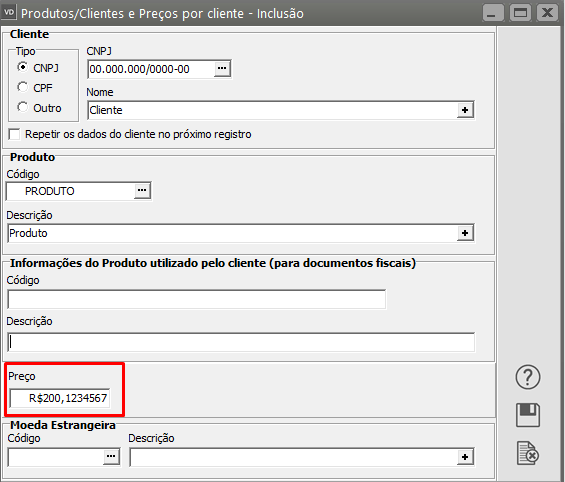

- Função de copiar produtos/clientes e preços por cliente

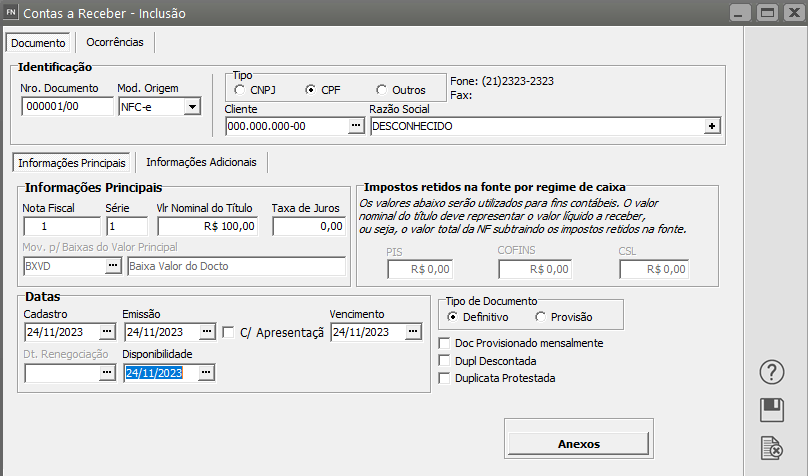

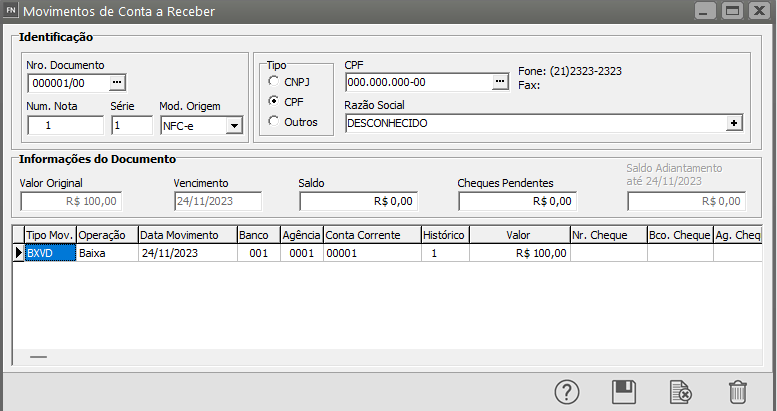

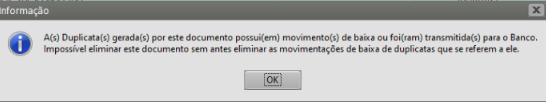

- NFCe emitida com Conta a Receber já baixada no Sistema Financeiro

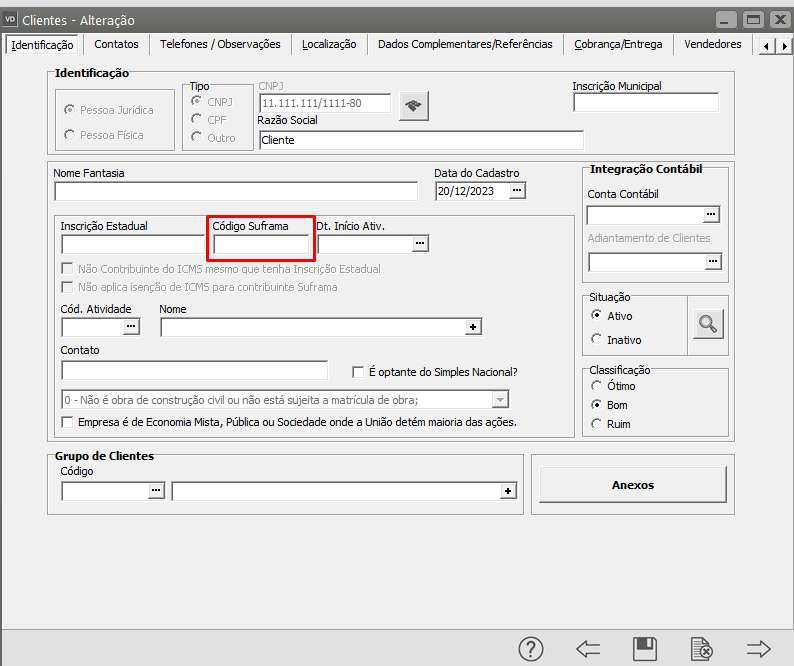

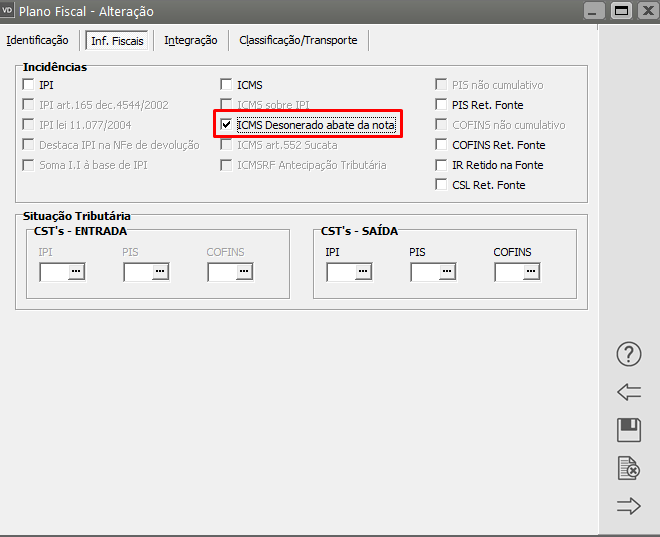

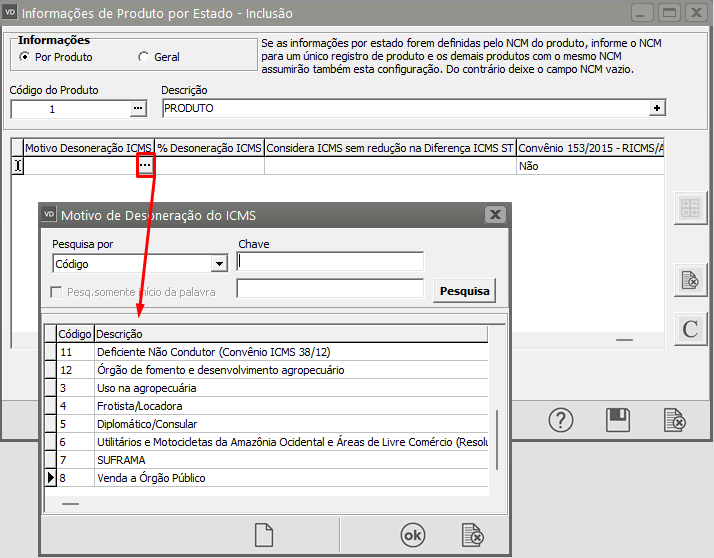

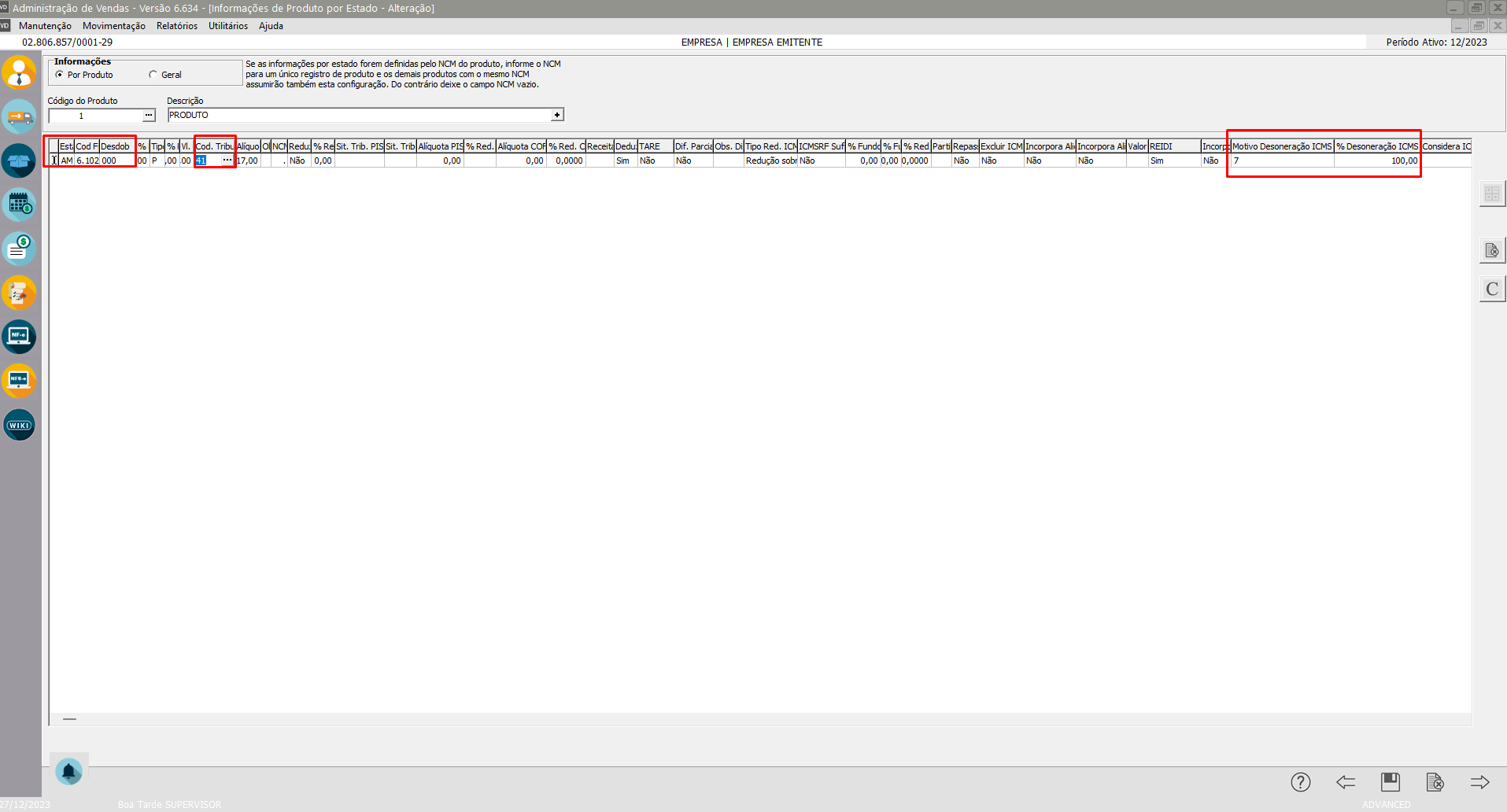

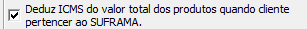

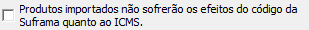

- Desoneração do ICMS para o SUFRAMA

- Cancelamento de Nota Fiscal Eletrônica

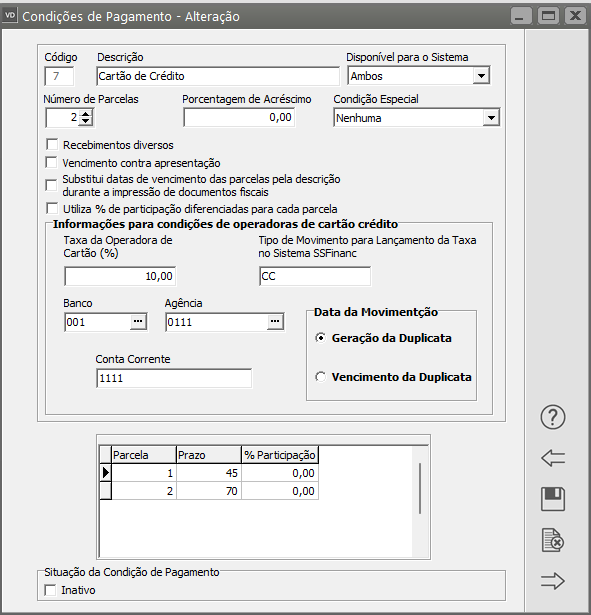

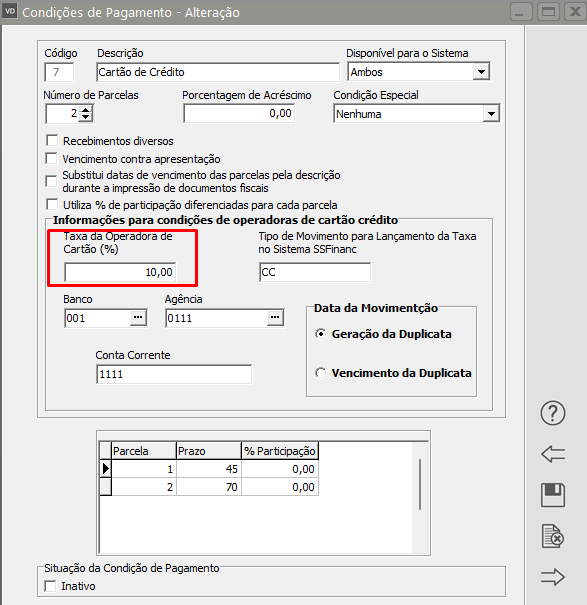

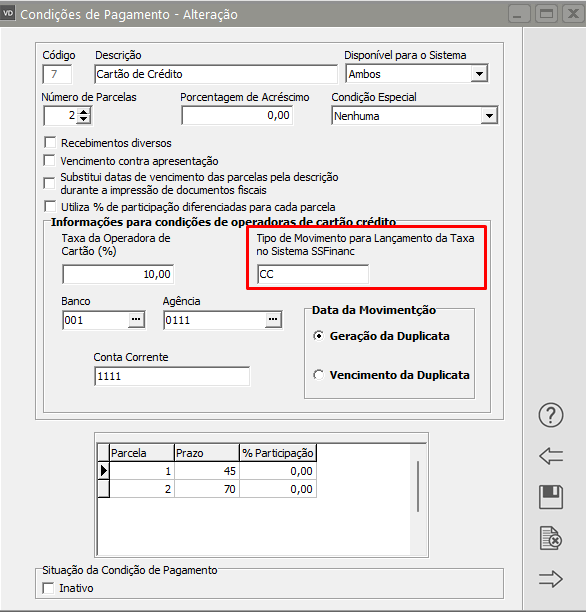

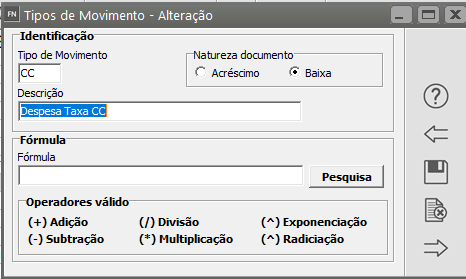

- Venda de Mercadoria com Cartão de Crédito (desconto automático do valor da Despesa da operadora no Contas a Receber)

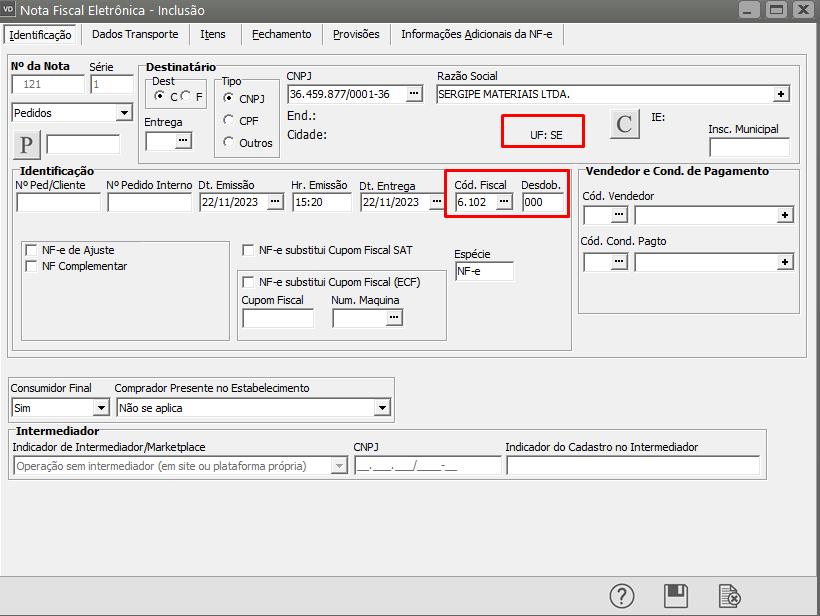

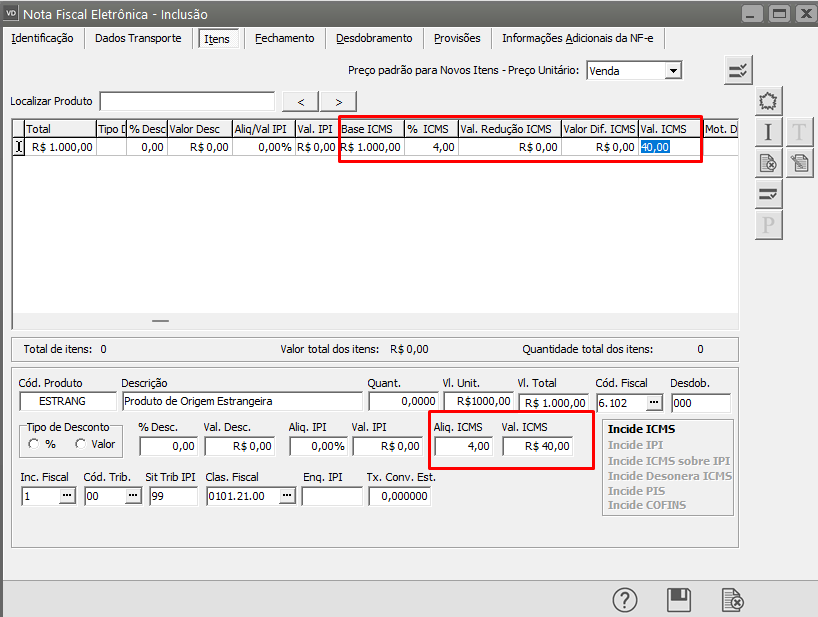

- Venda Interestadual de Produto com Origem Estrangeira

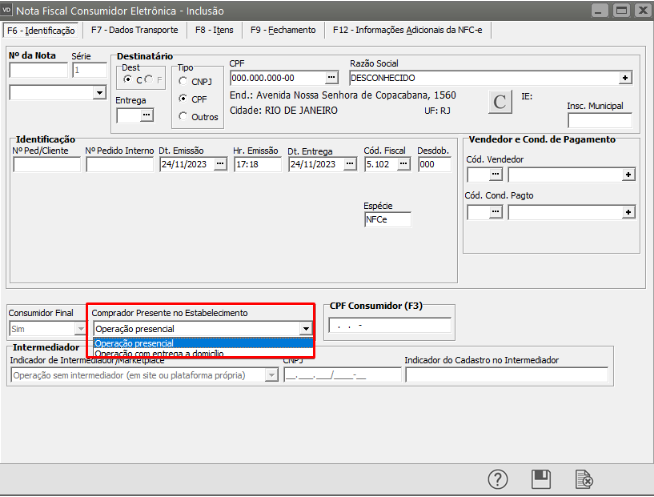

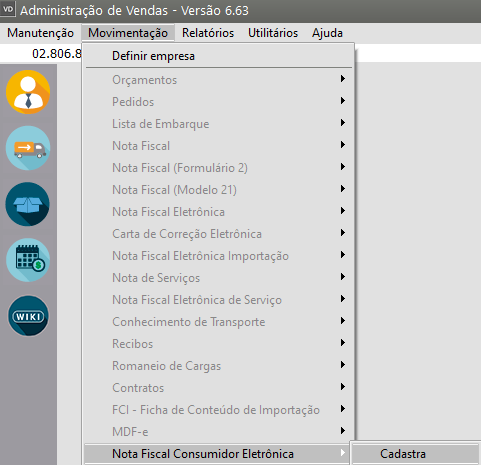

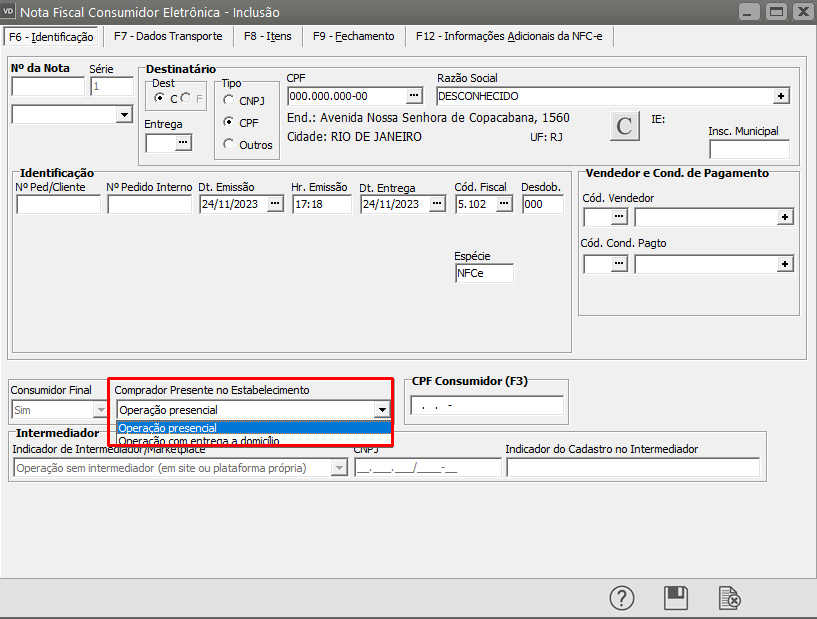

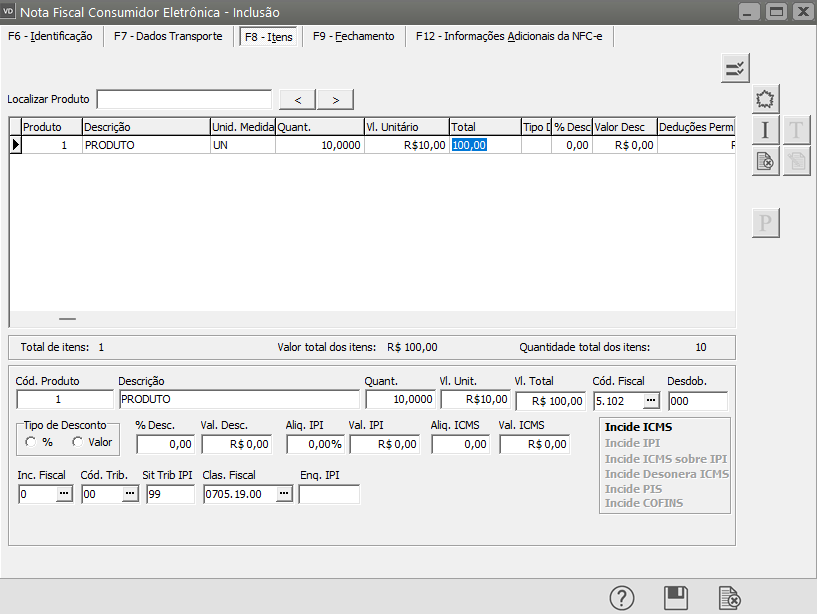

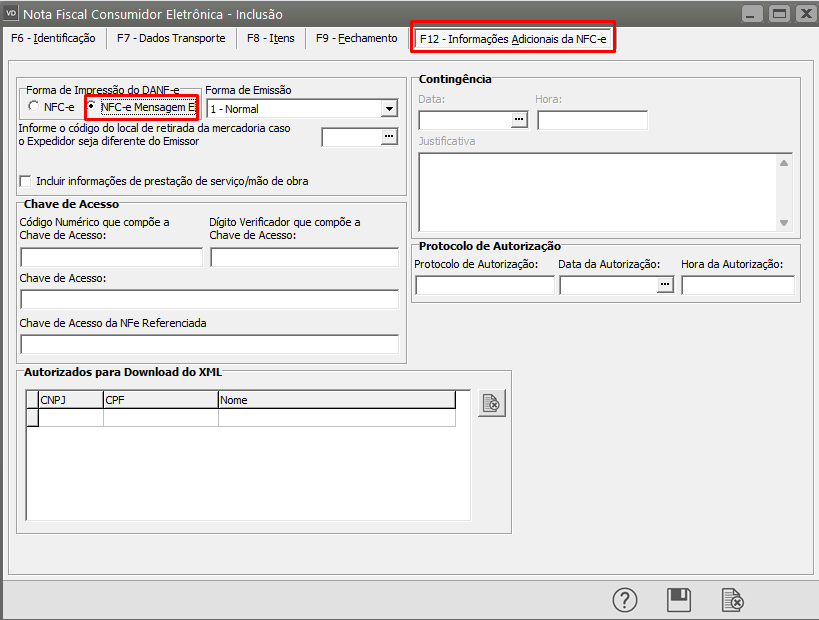

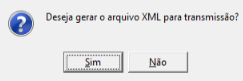

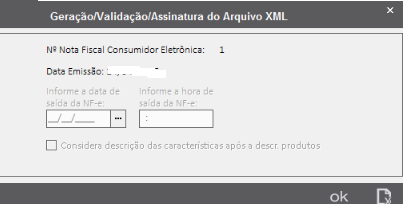

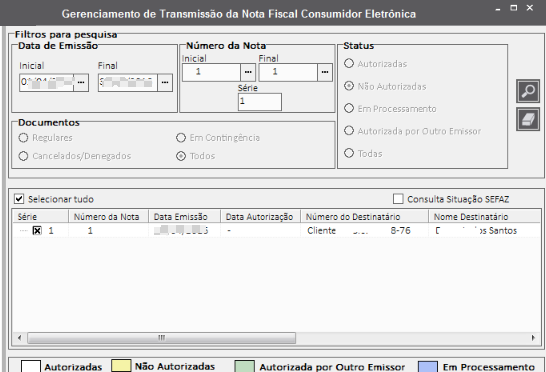

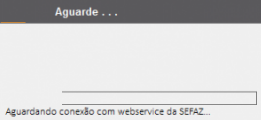

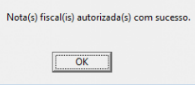

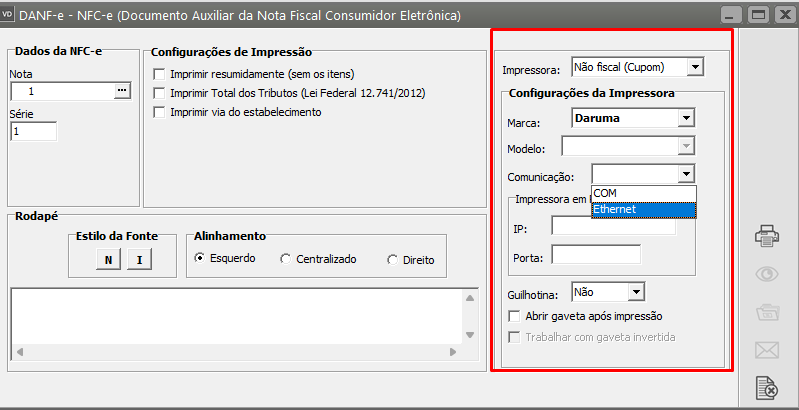

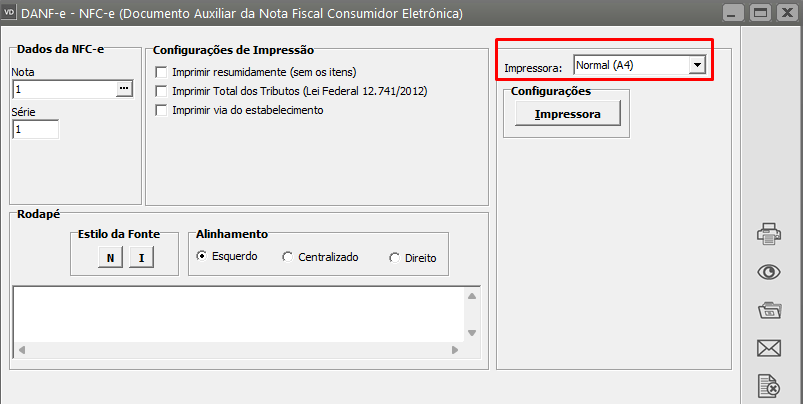

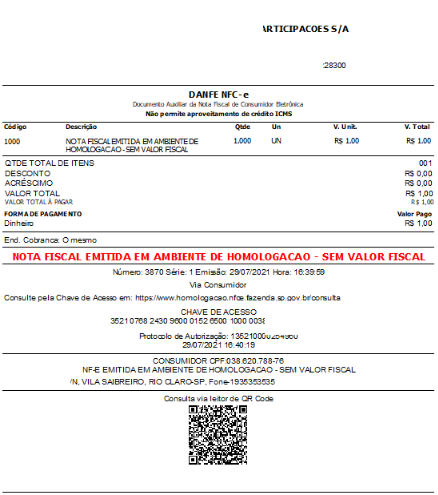

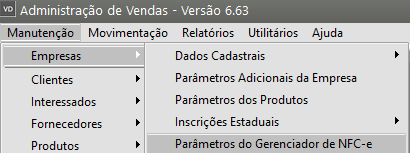

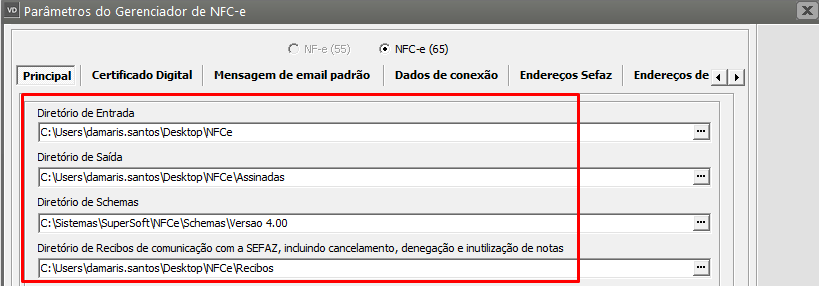

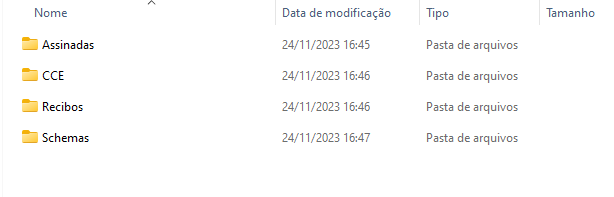

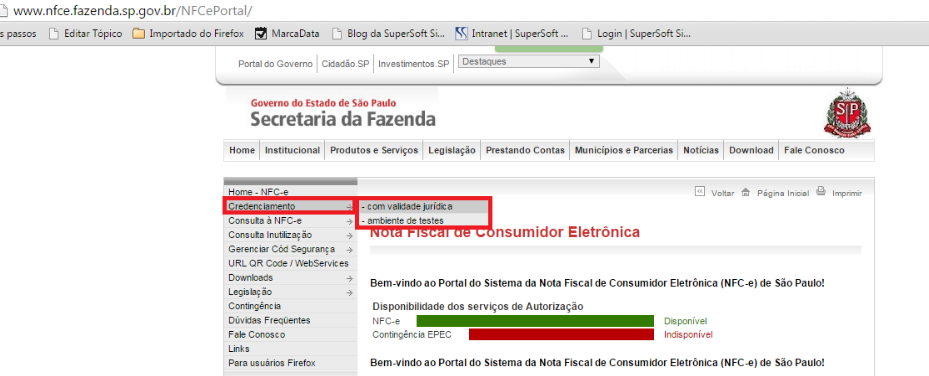

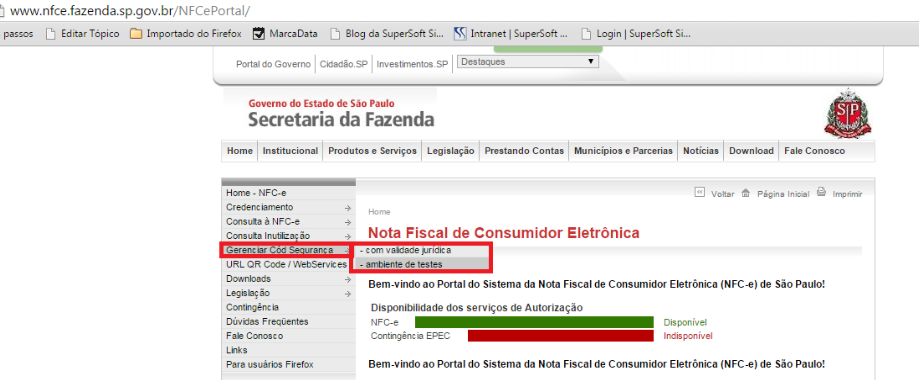

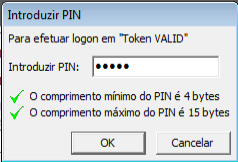

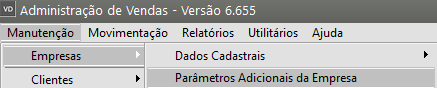

- Emissão de NFCe (Nota Fiscal do Consumidor Eletrônica)

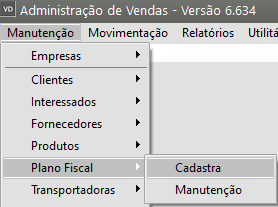

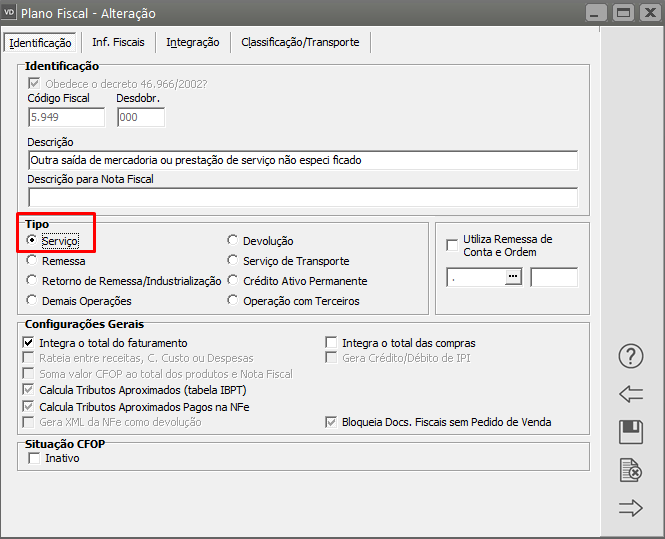

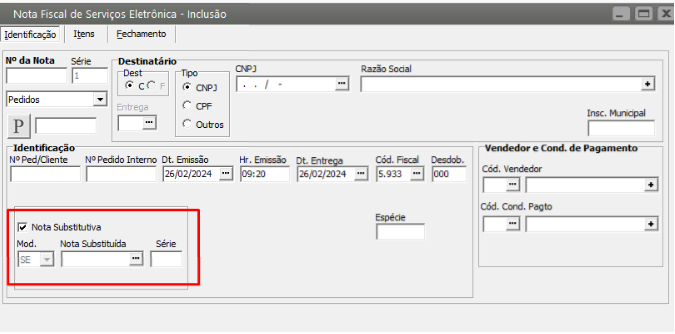

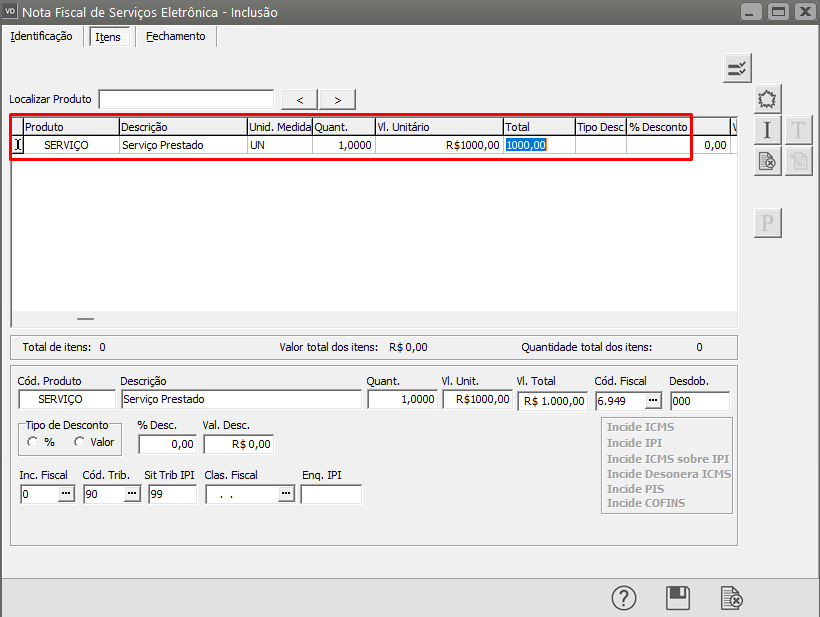

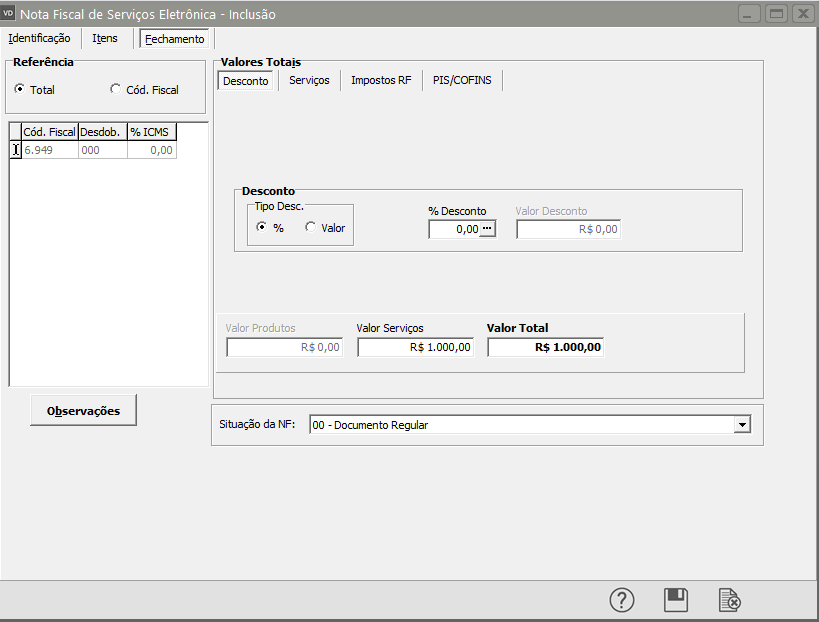

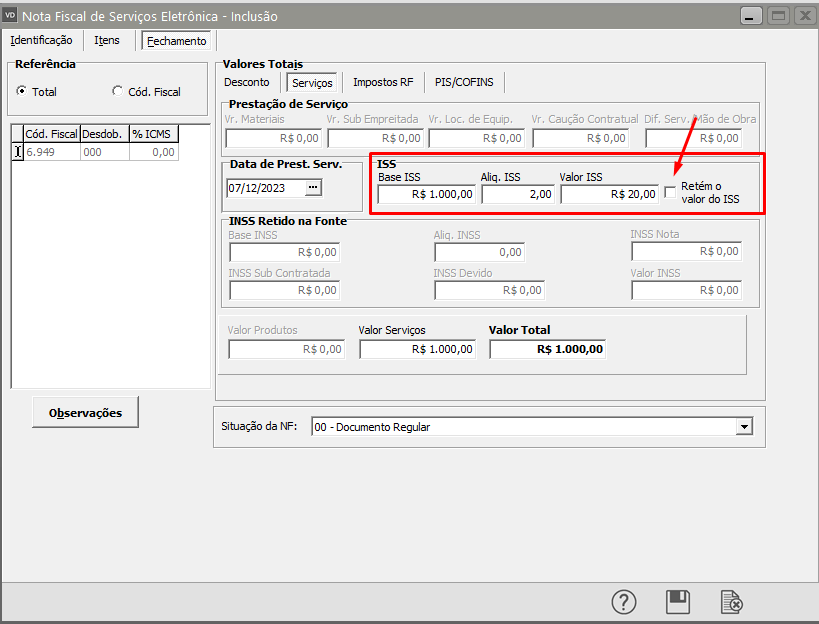

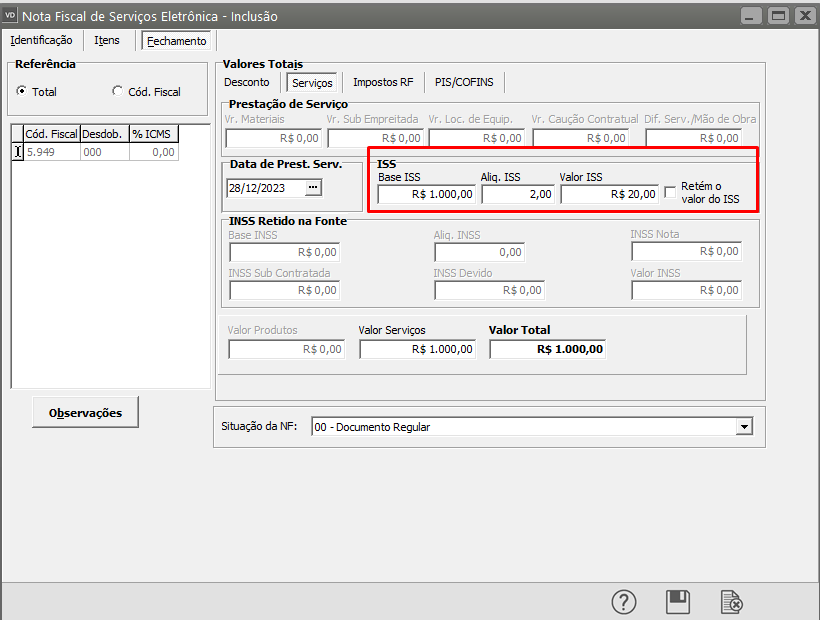

- Impostos vinculados a emissão da NFSe (Nota Fiscal de Serviço Eletrônica)

- Conversão de Unidades de Medidas e Unidades Tributadas e Códigos de Barras CEAN para Operações de Importação e Exportação

- Contratos

- Calculando substituição tributária na emissão da Nota Fiscal (Empresas Enquadradas e Não Enquadradas no Simples Nacional)

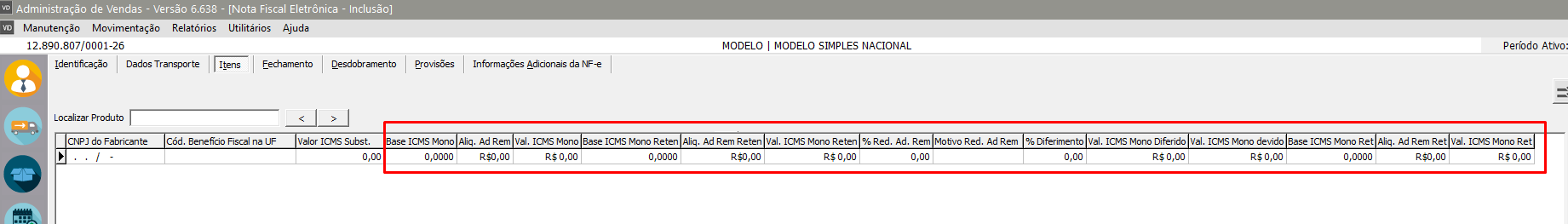

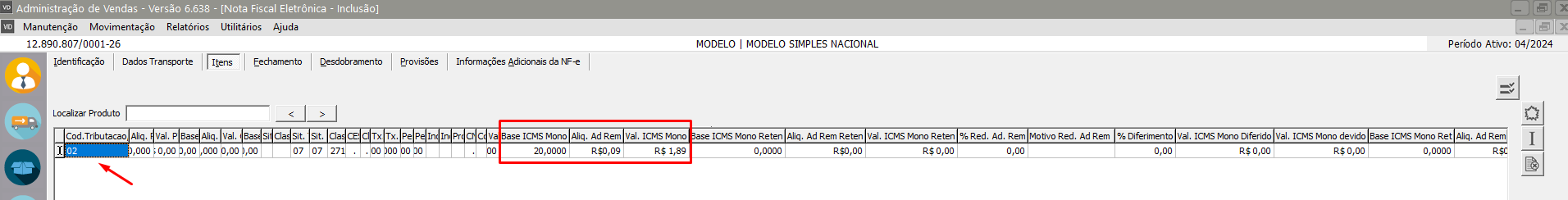

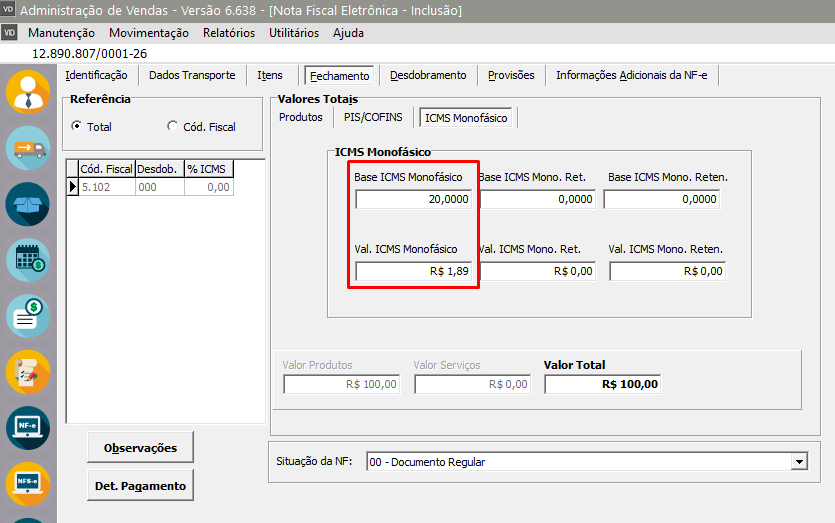

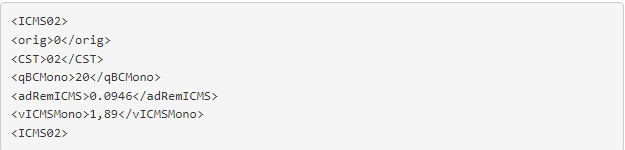

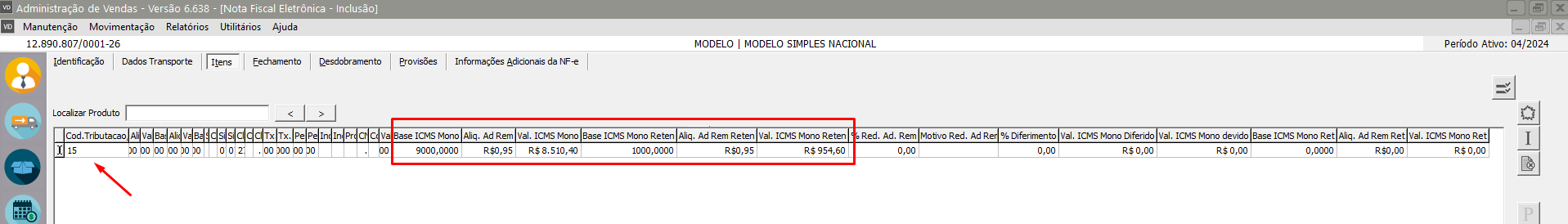

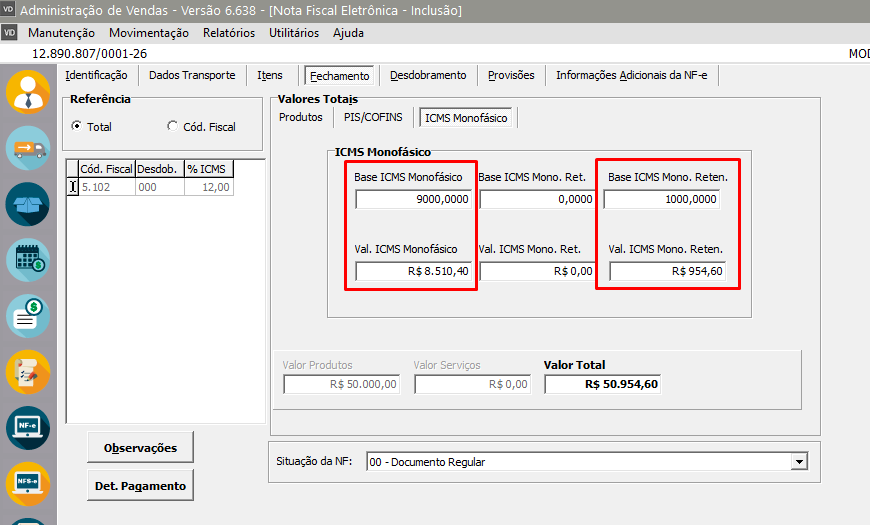

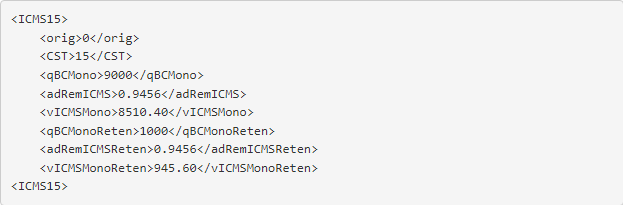

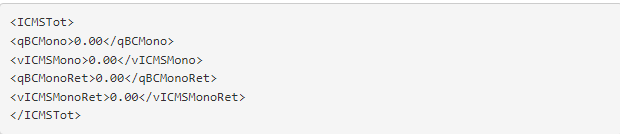

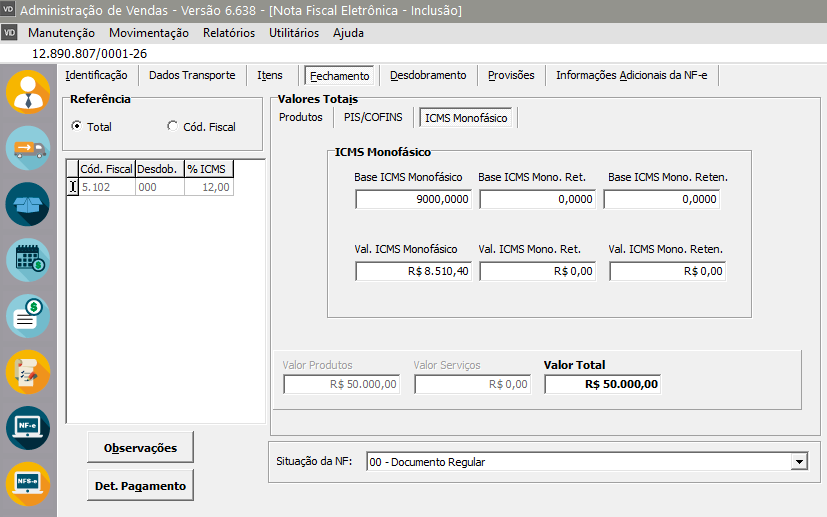

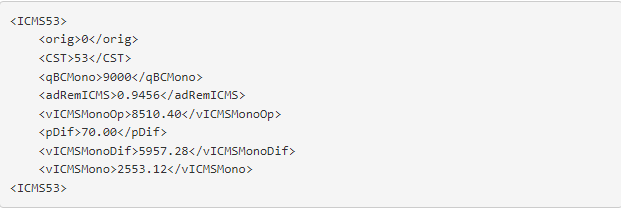

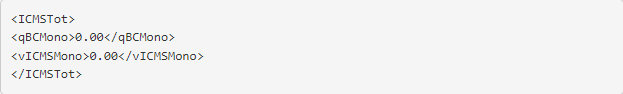

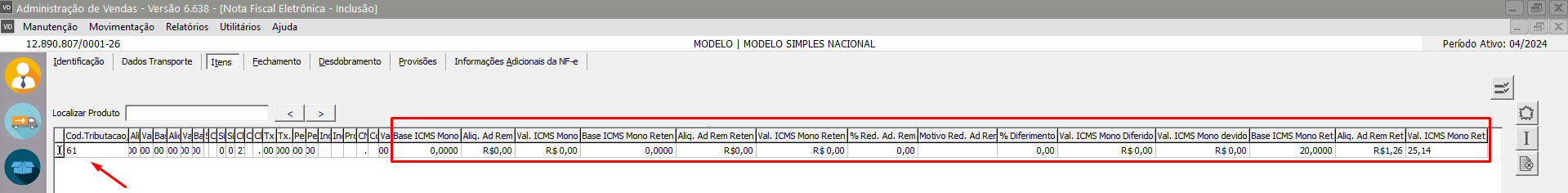

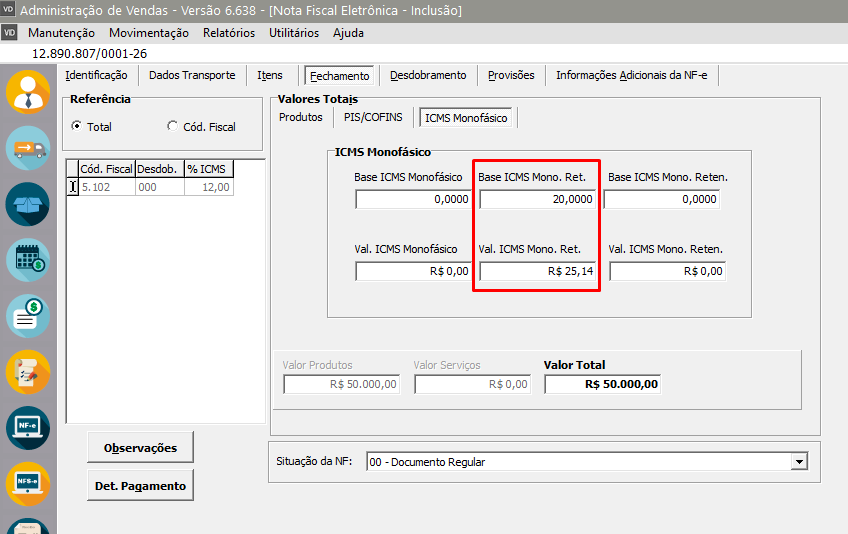

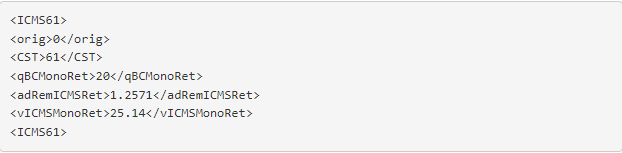

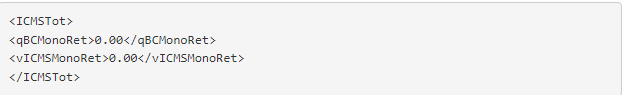

- Emissão de Nota Fiscal de Produtos Monofásicos

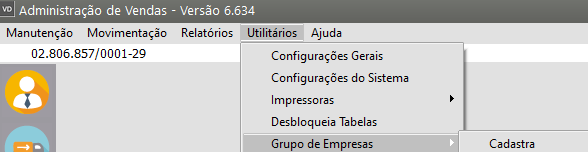

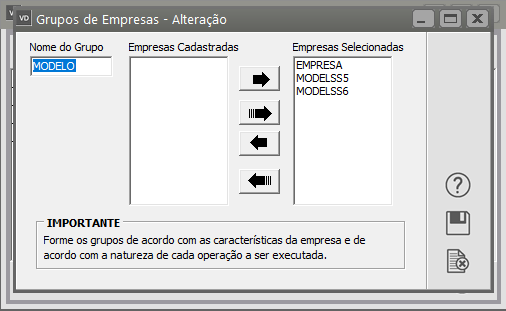

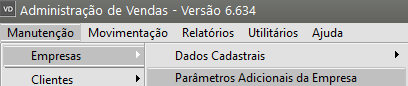

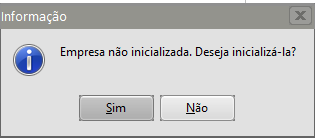

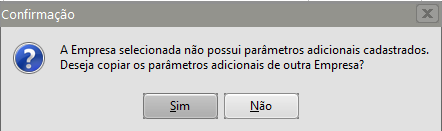

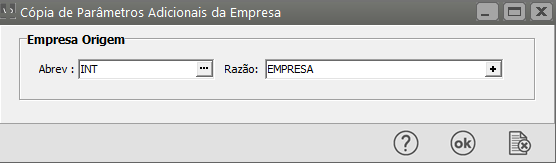

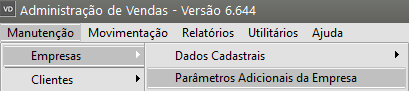

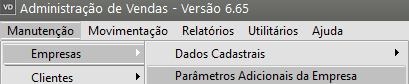

- Cópia dos Parâmetros Adicionais de outra Empresa (Sistema de Vendas)

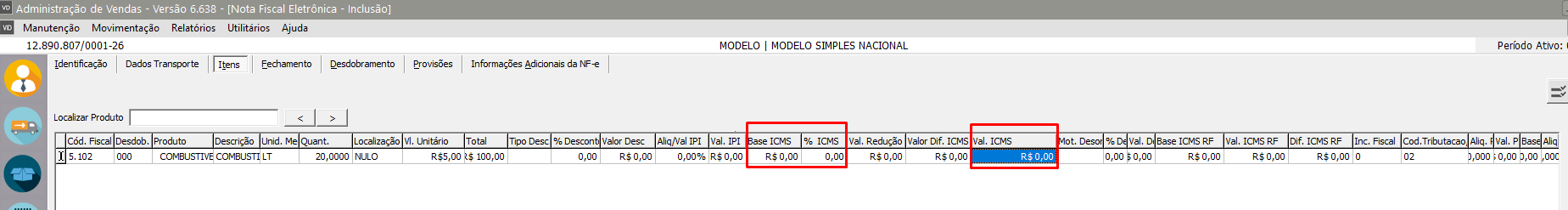

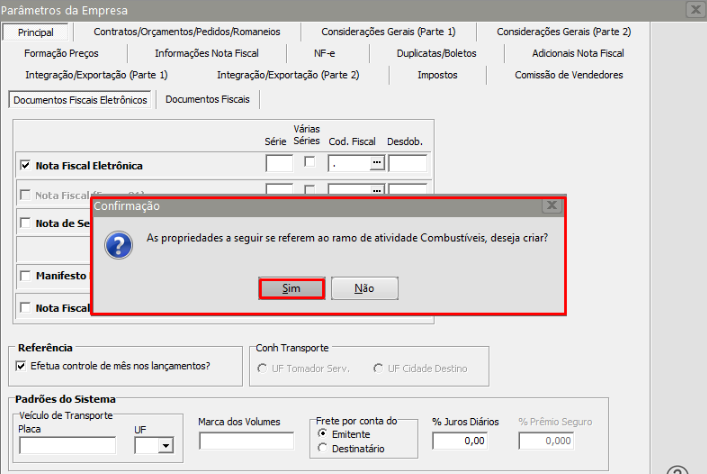

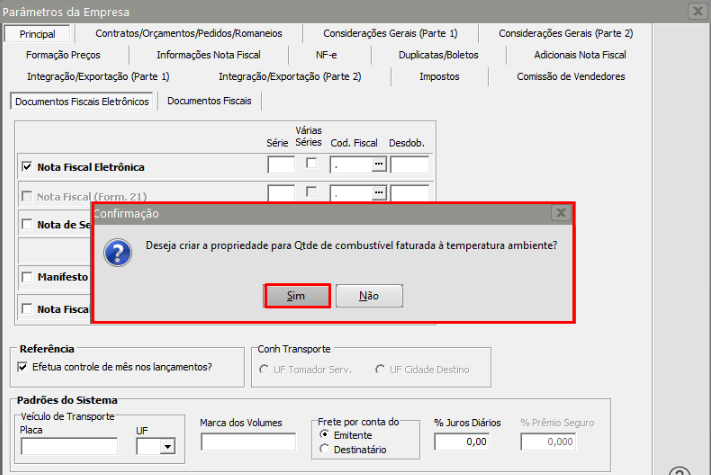

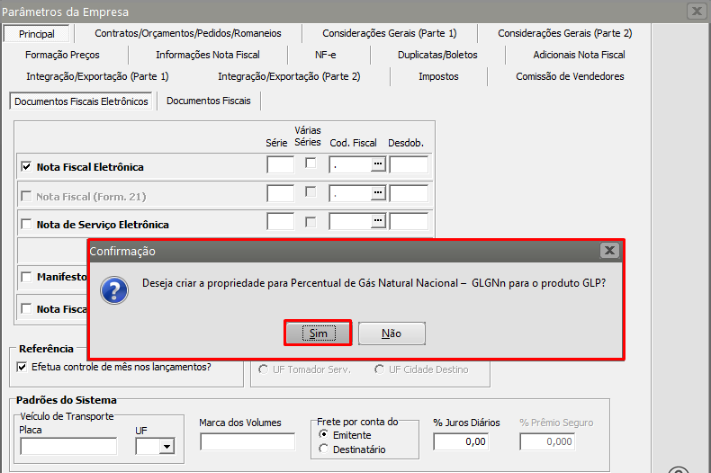

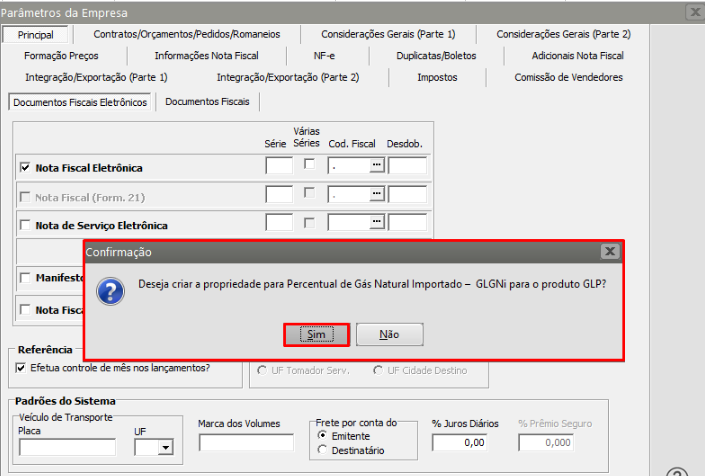

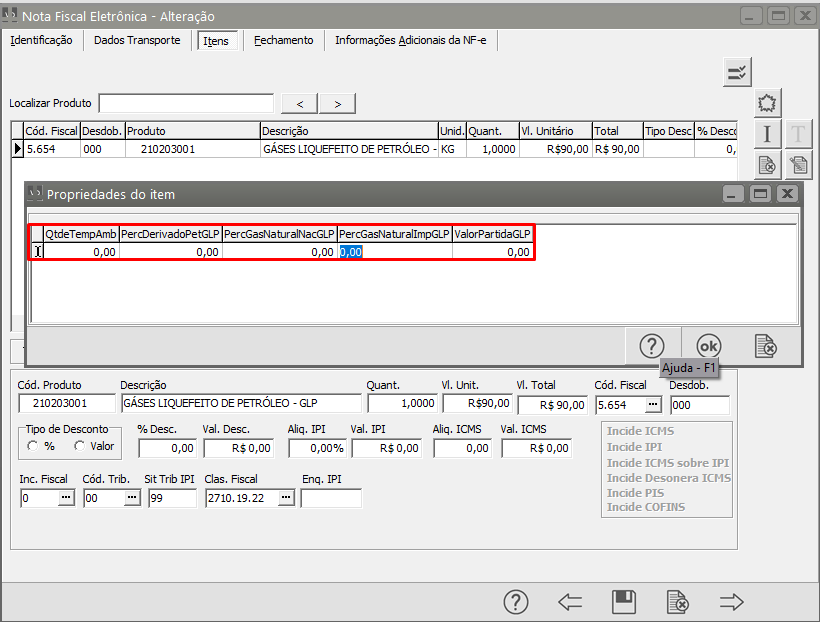

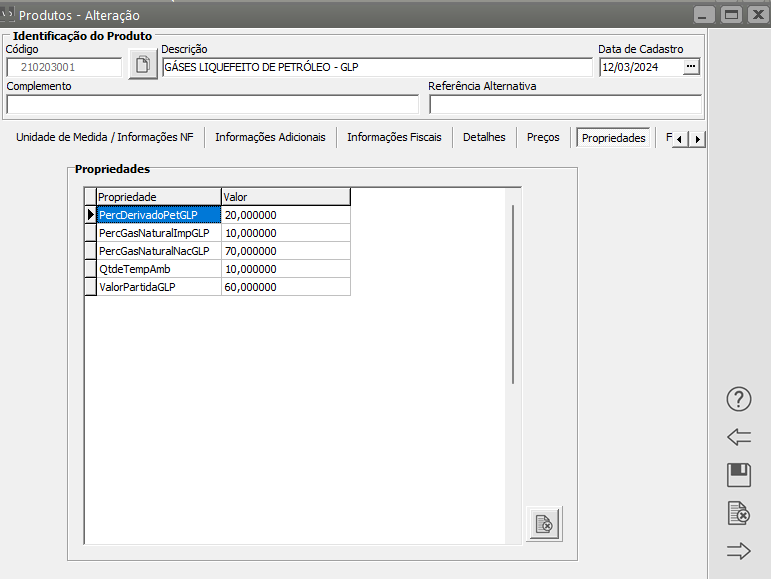

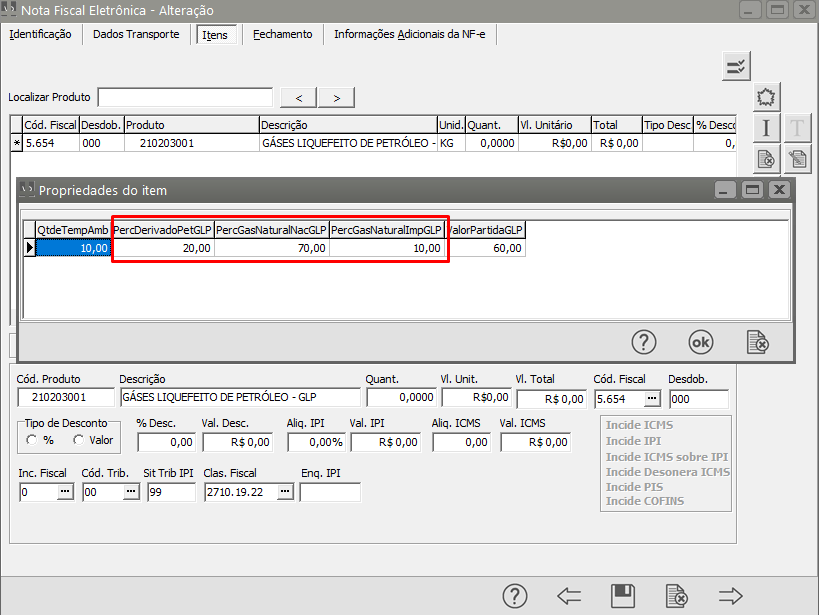

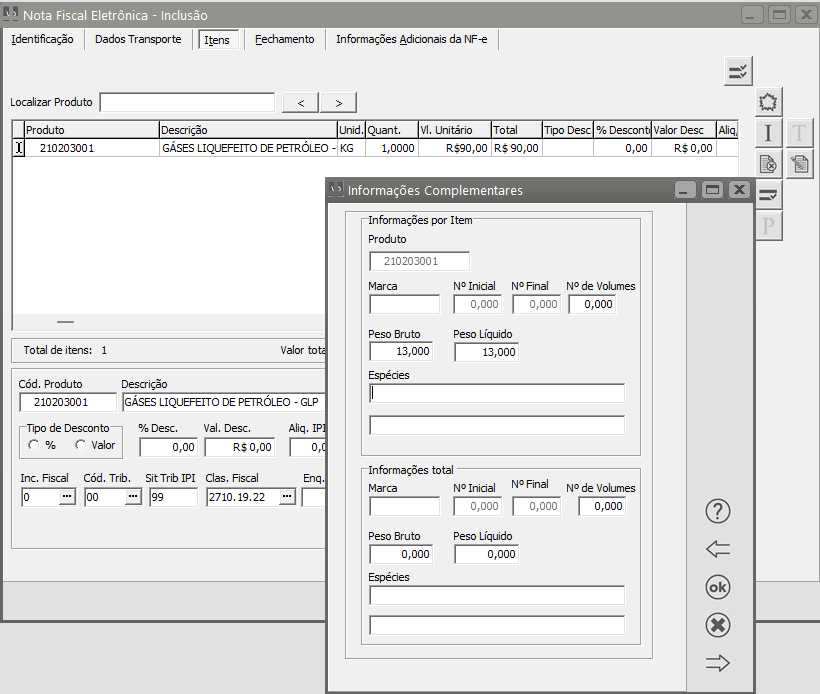

- Venda de Combustíveis e seus Derivados (Gás Liquefeito de Petróleo)

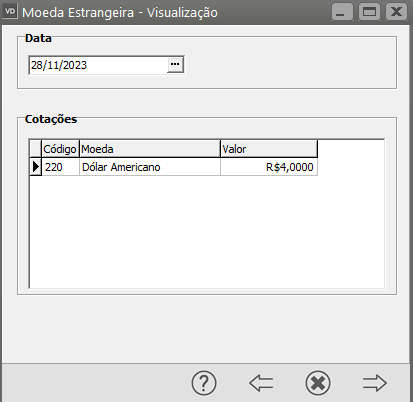

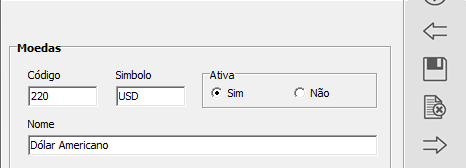

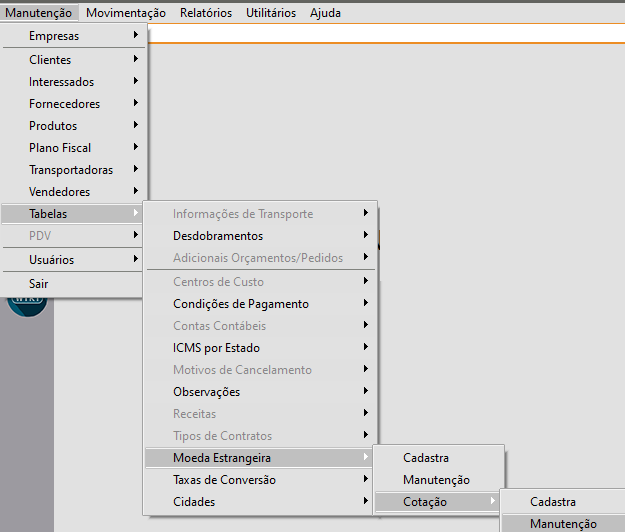

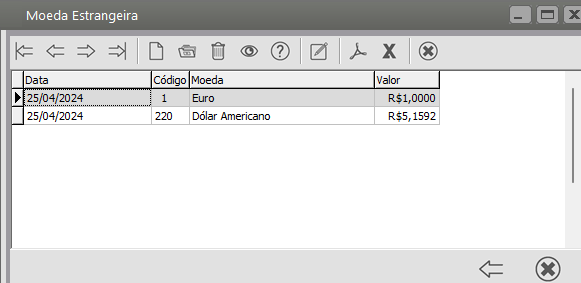

- Atualização Automática da Cotação Diária da Moeda Estrangeira (EURO E DOLAR AMERICANO)

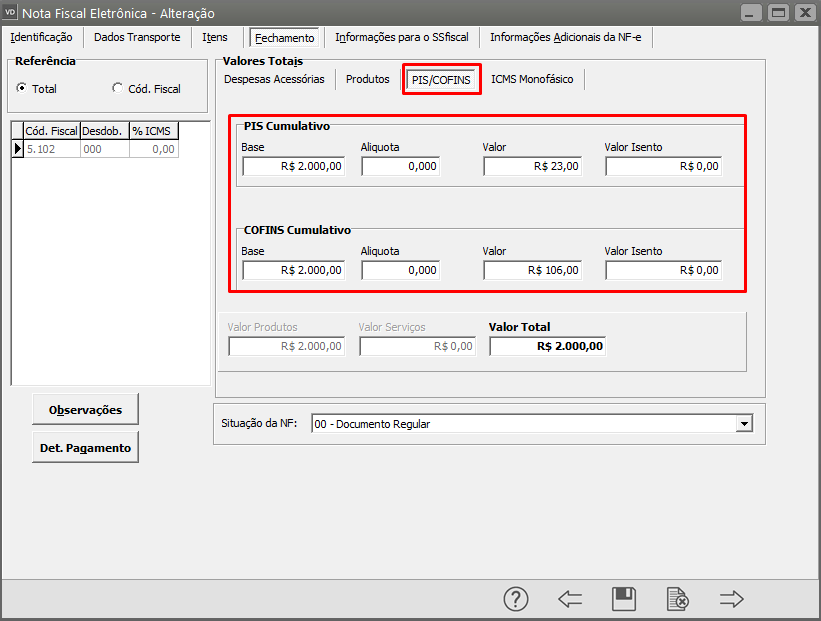

- Emissão de Nota Fiscal para Empresa que possui Regime Misto (PIS e COFINS) e Exportação para o Sistema Livros Fiscais

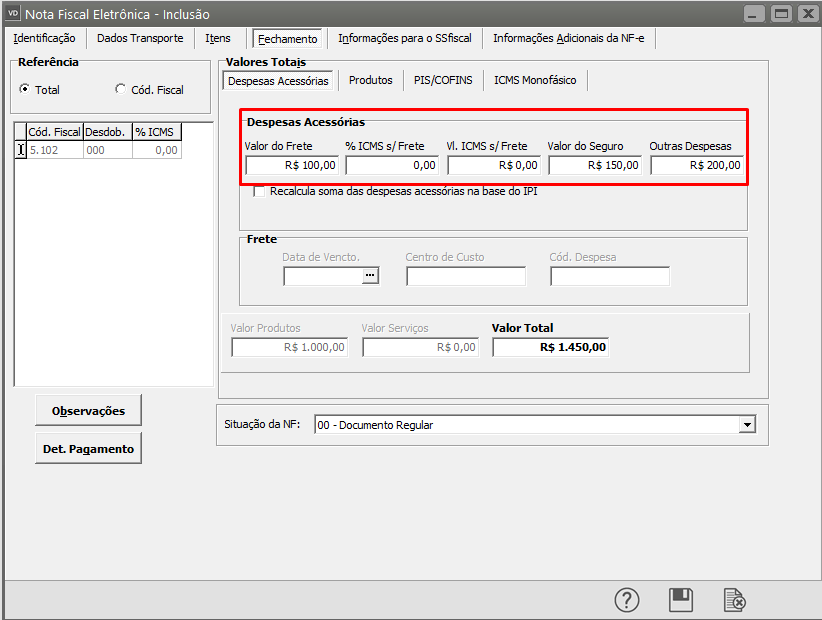

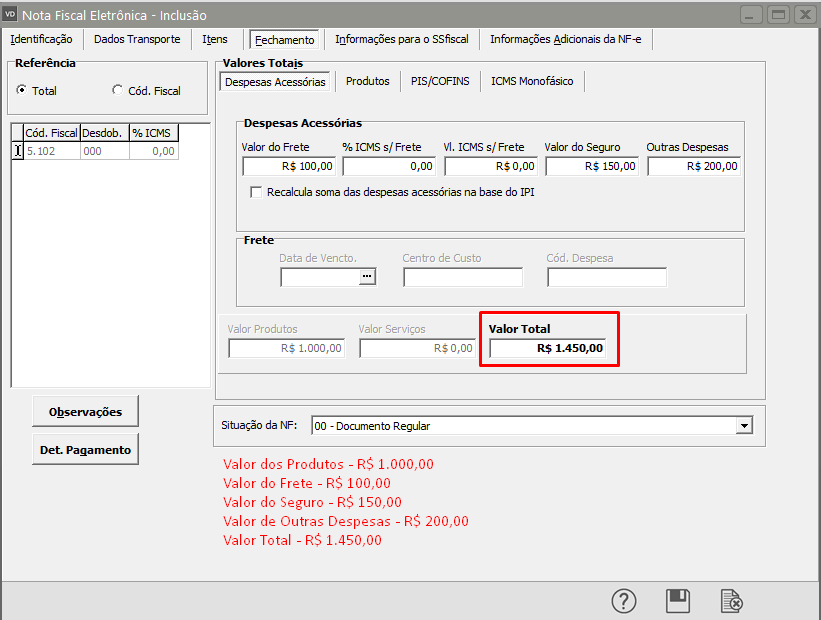

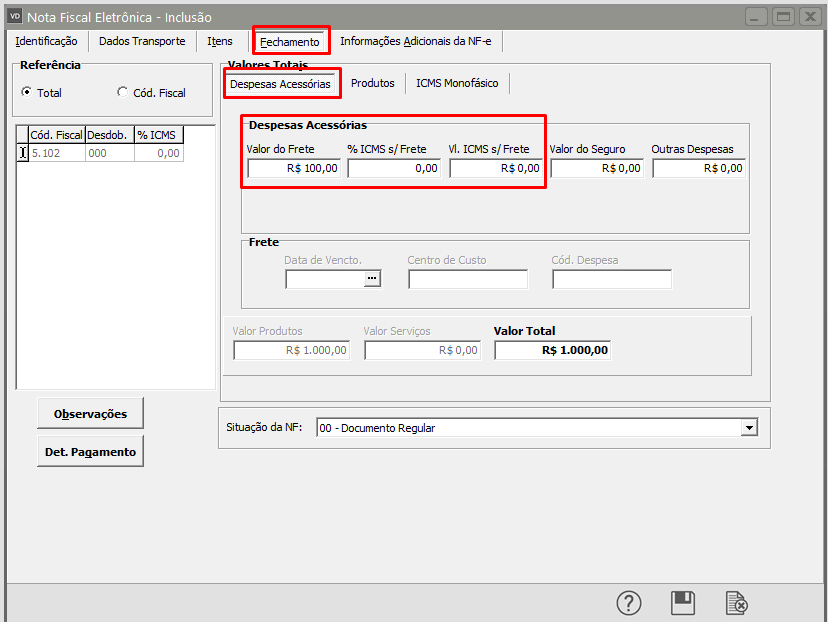

- Utilizando Despesas Acessórias na emissão da Nota Fiscal Eletrônica

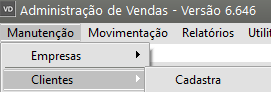

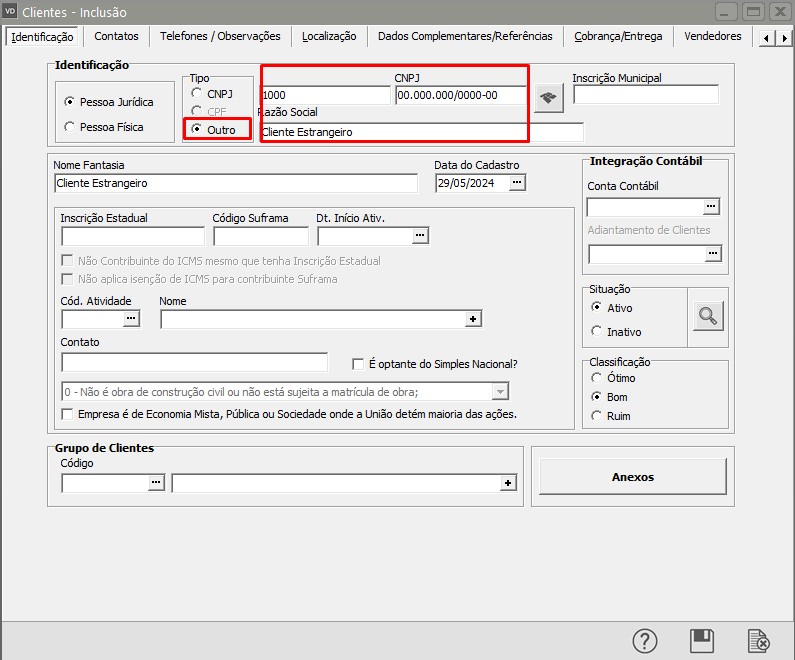

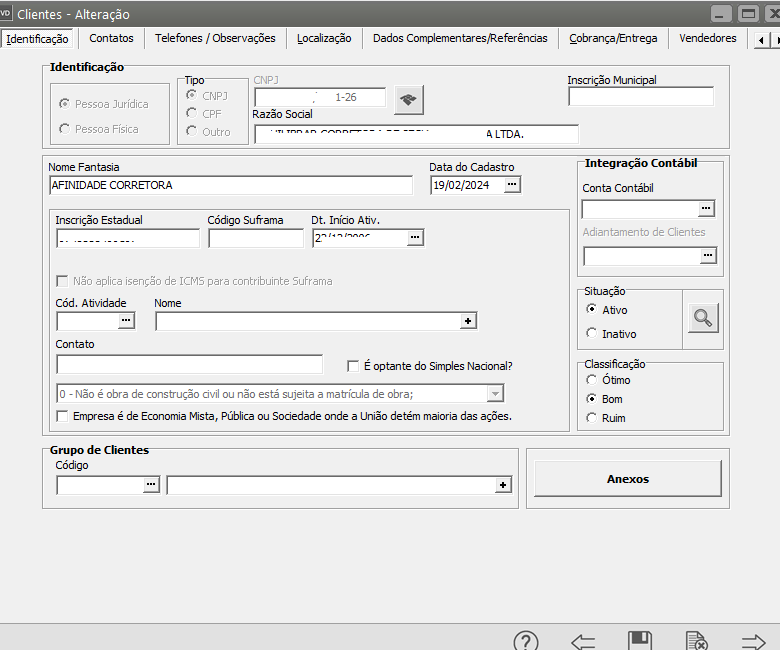

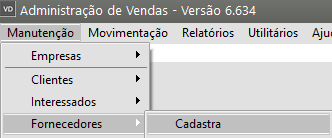

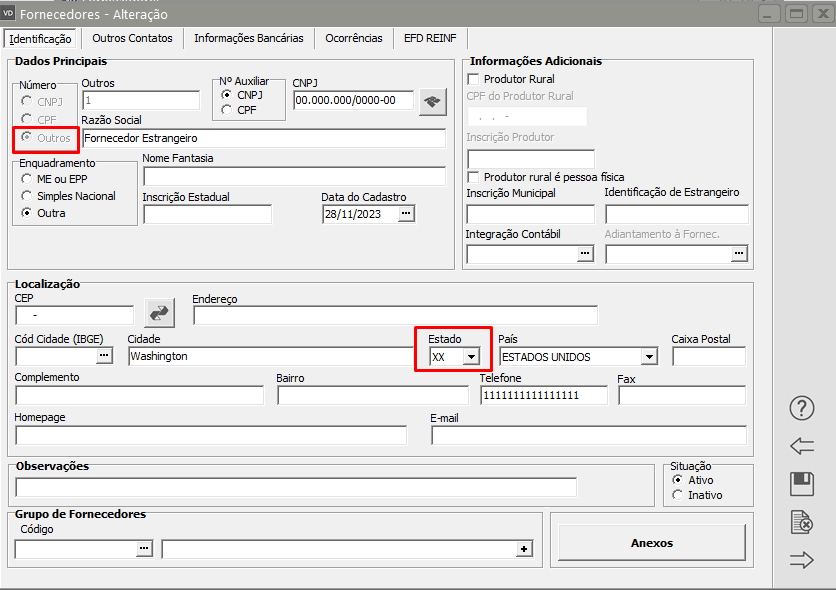

- Cadastro de Cliente Estrangeiro

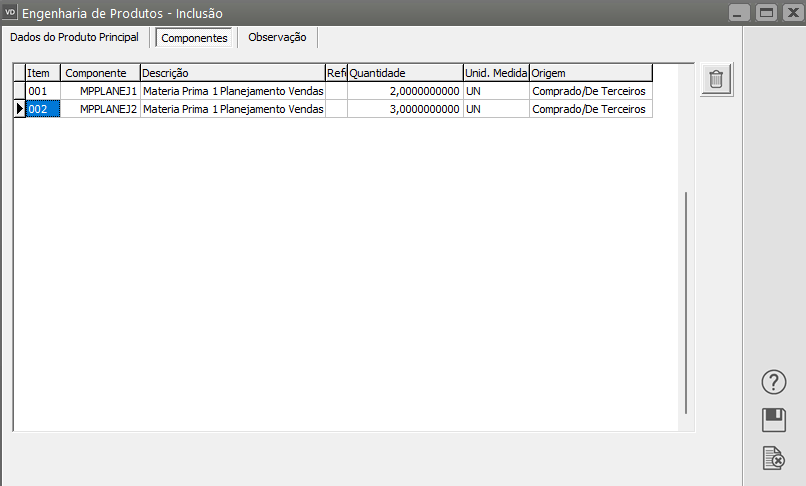

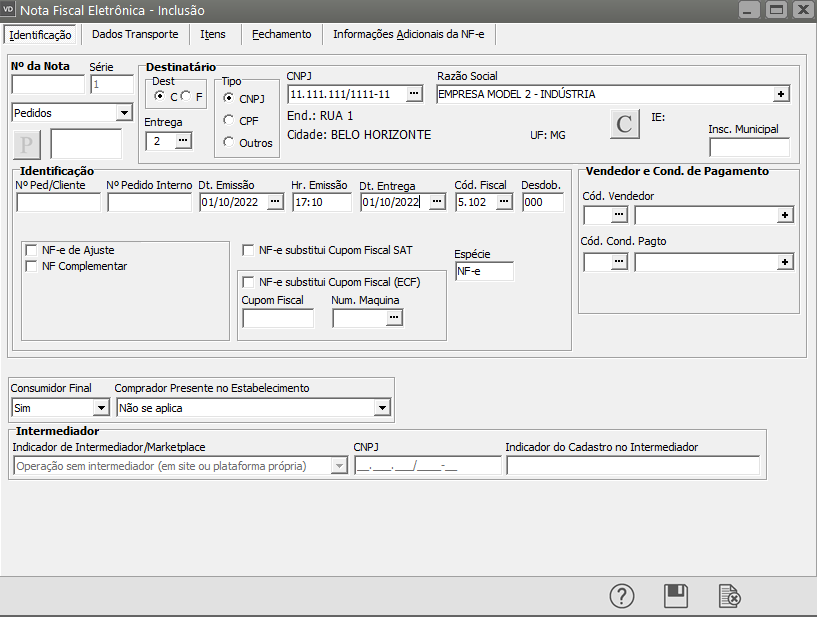

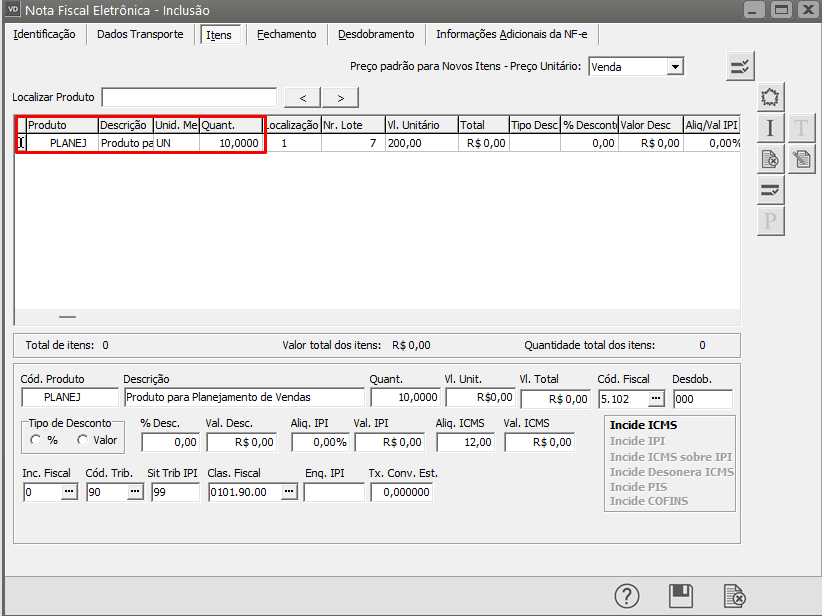

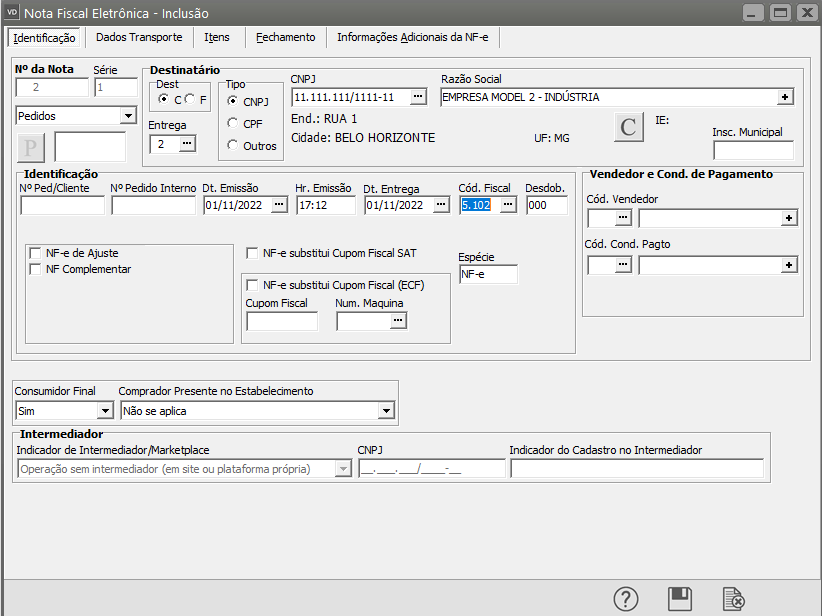

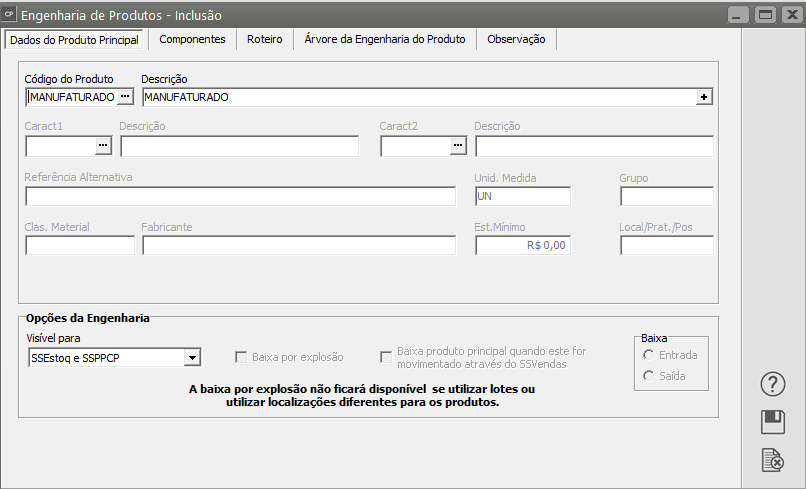

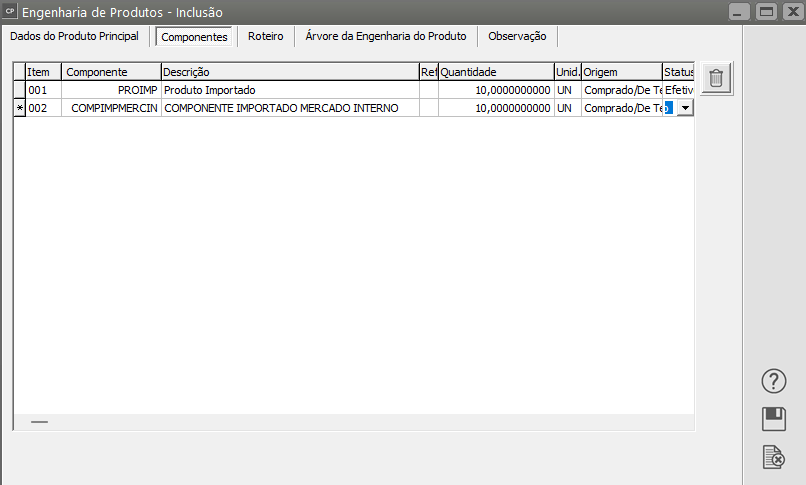

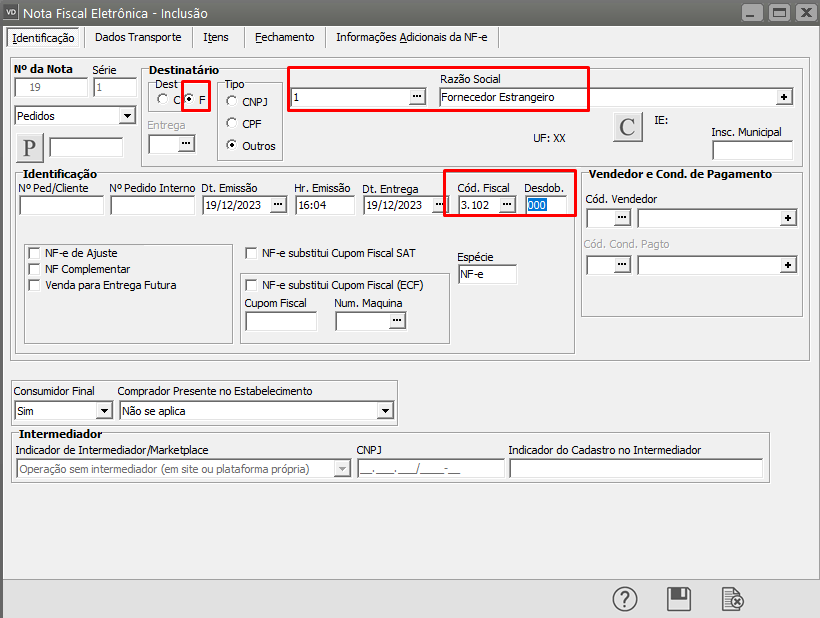

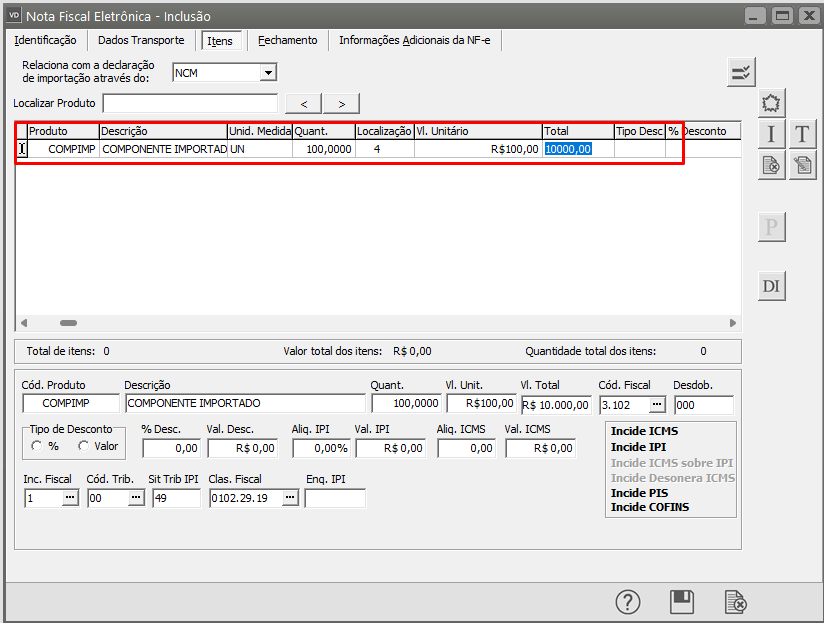

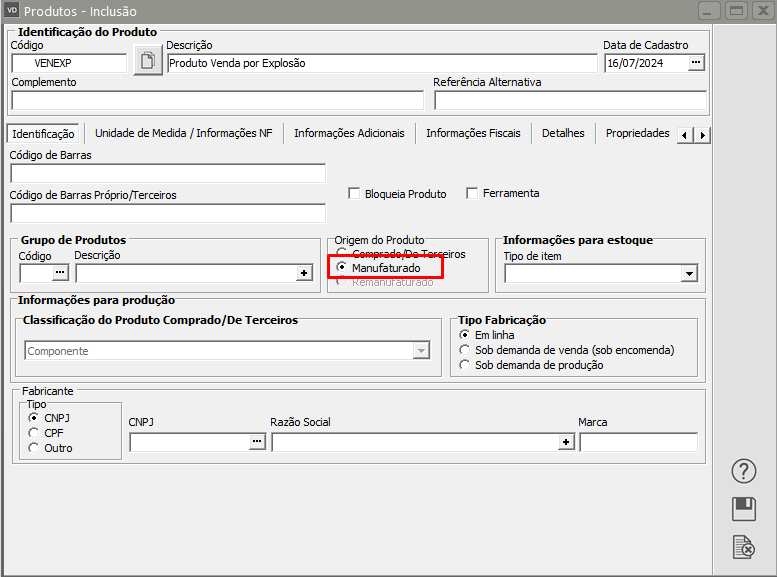

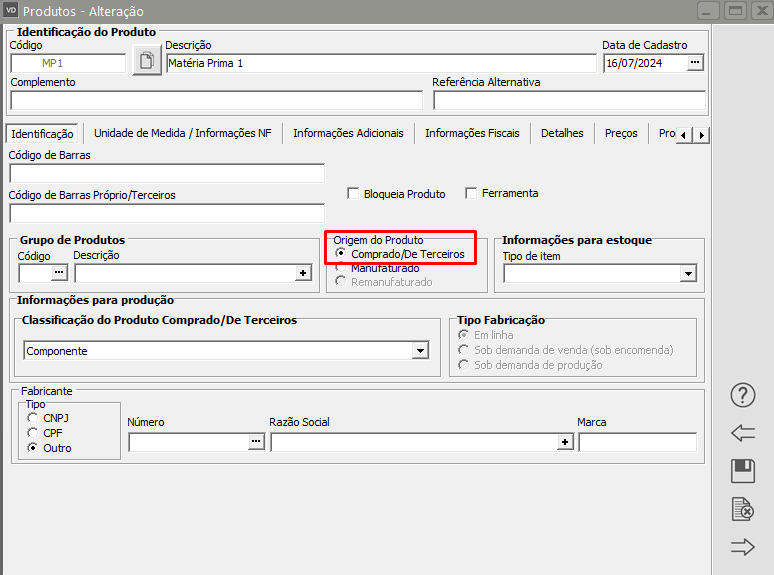

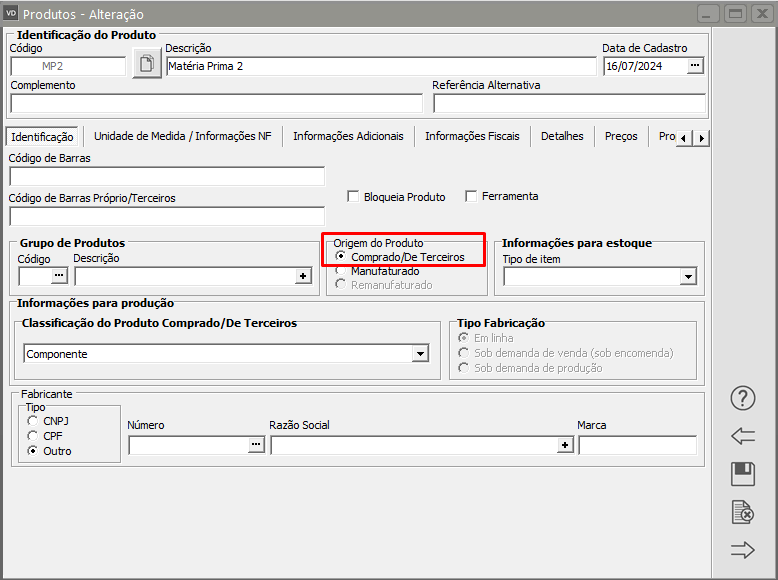

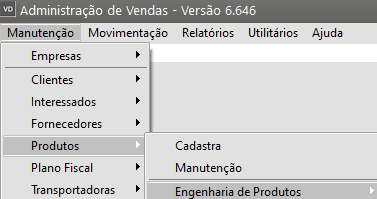

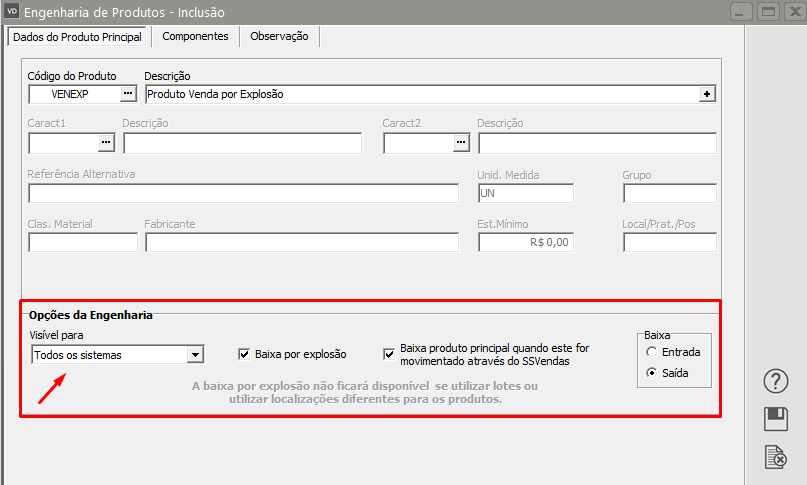

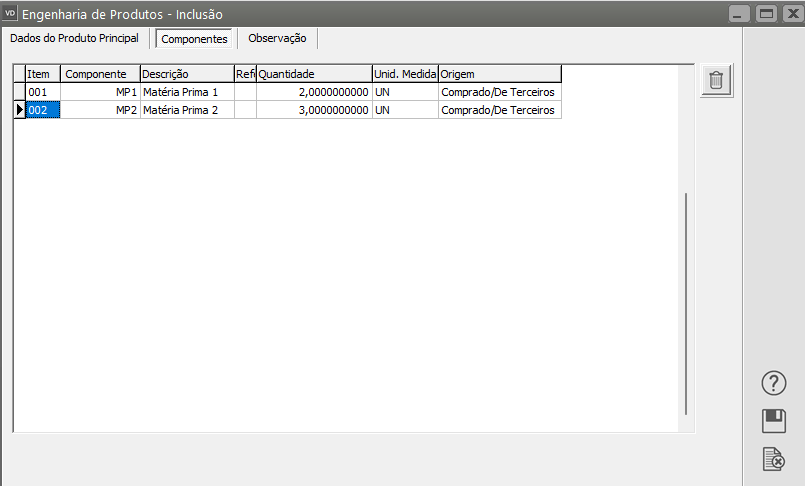

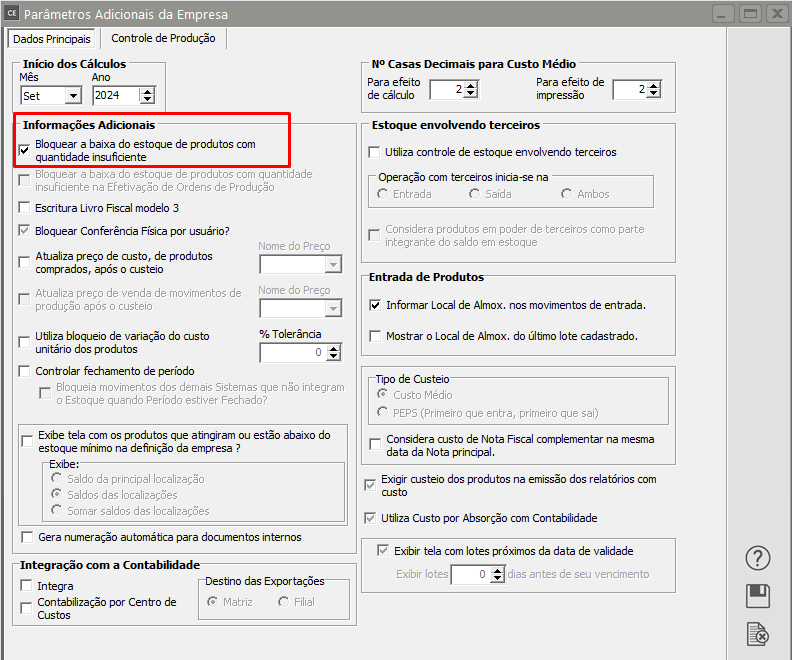

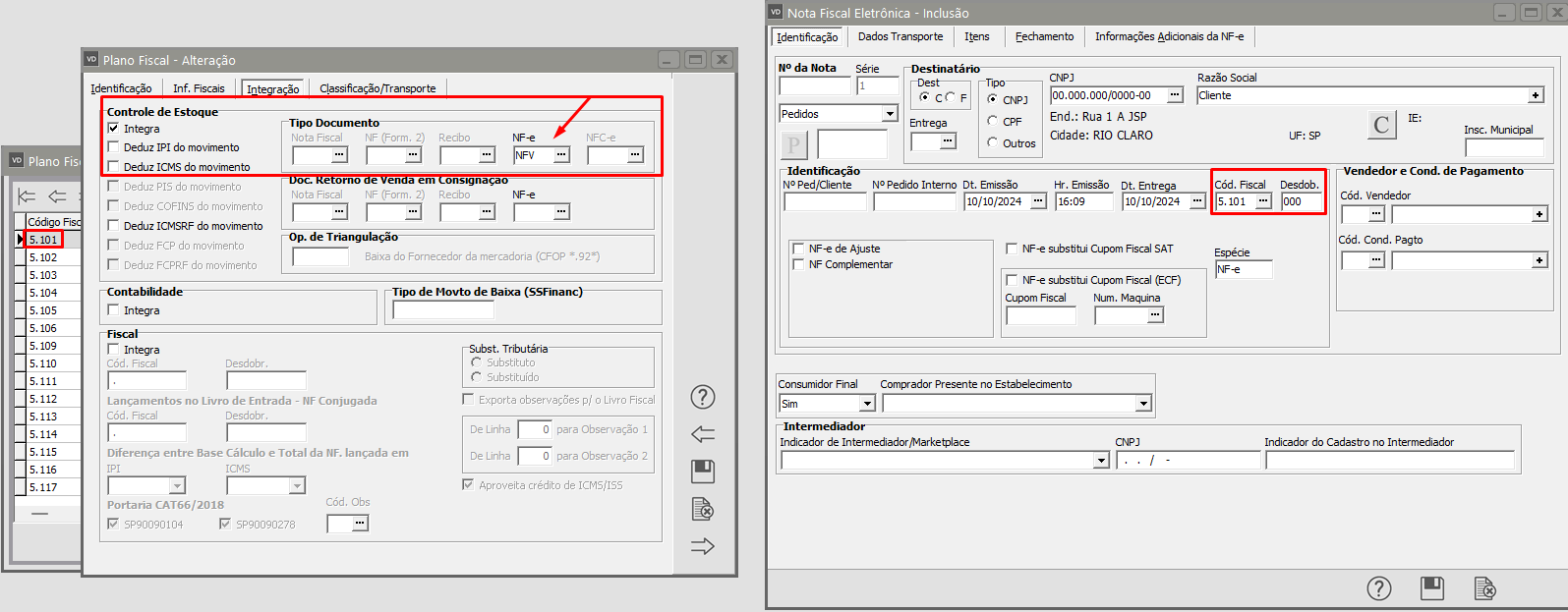

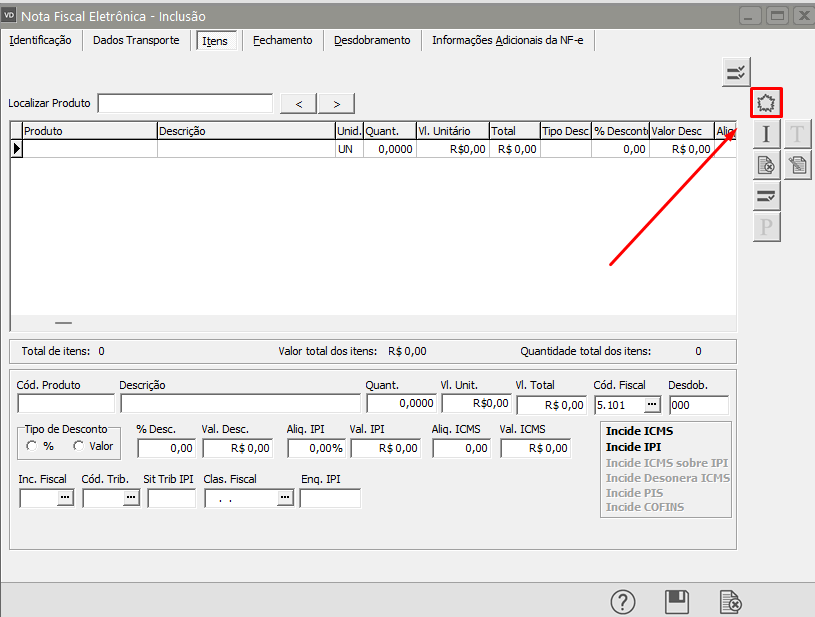

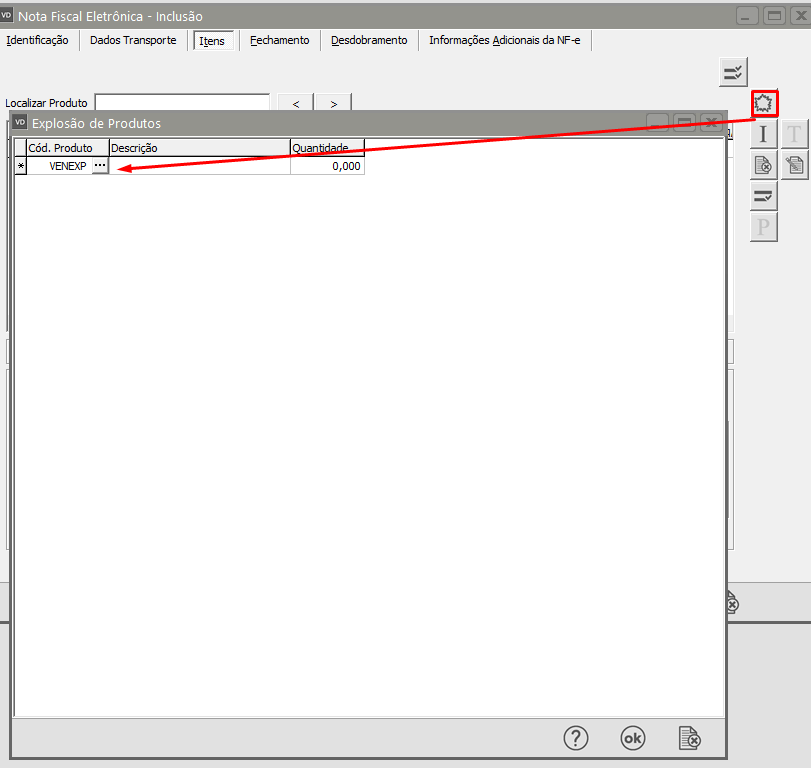

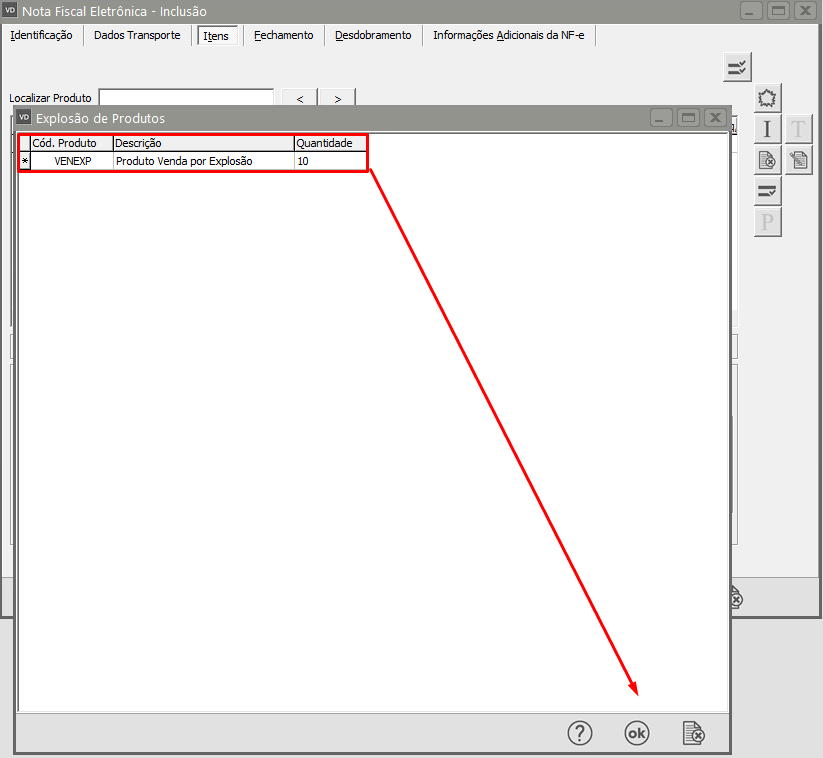

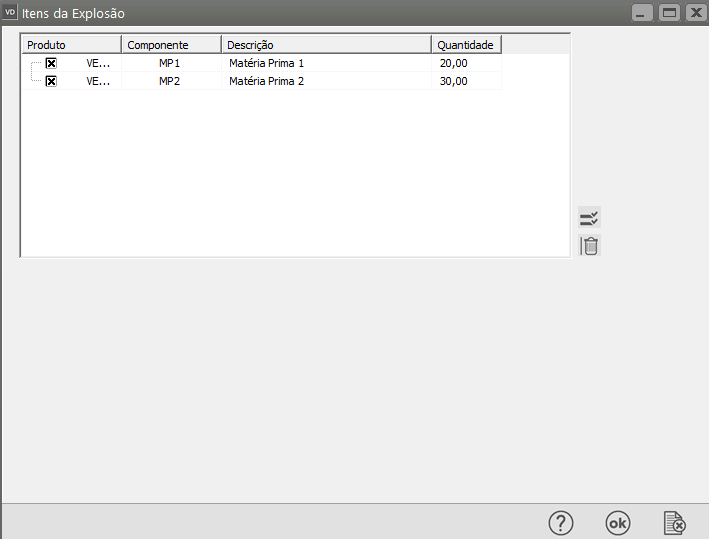

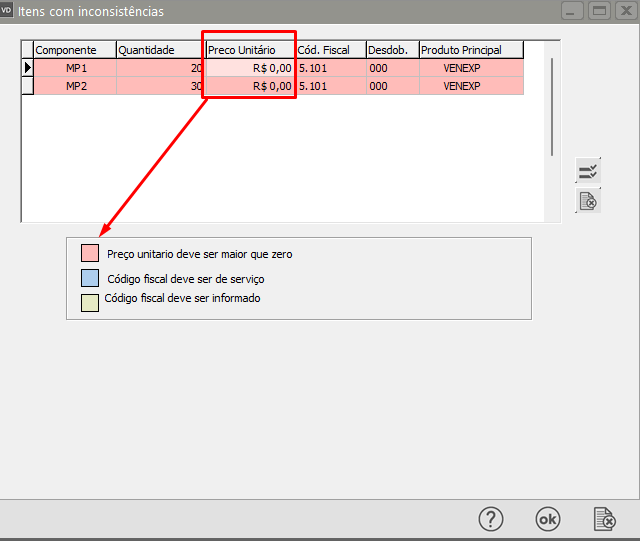

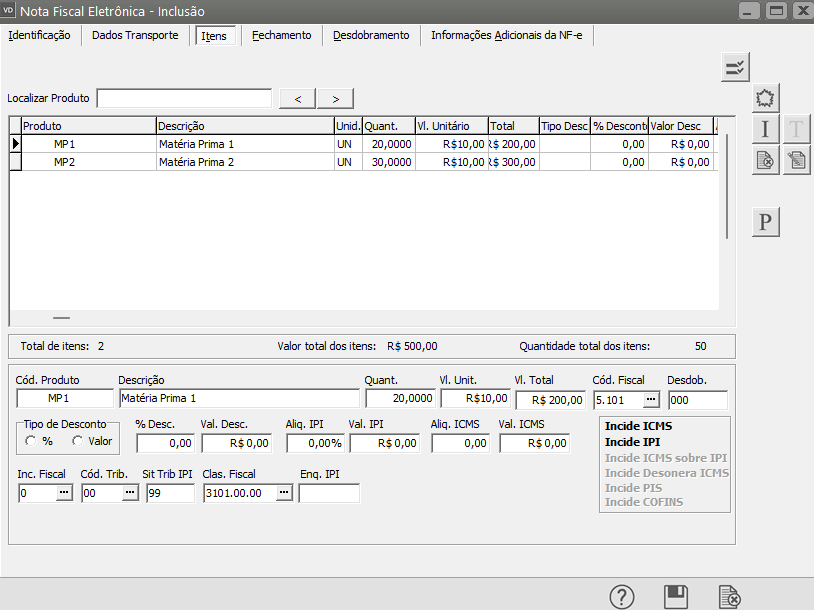

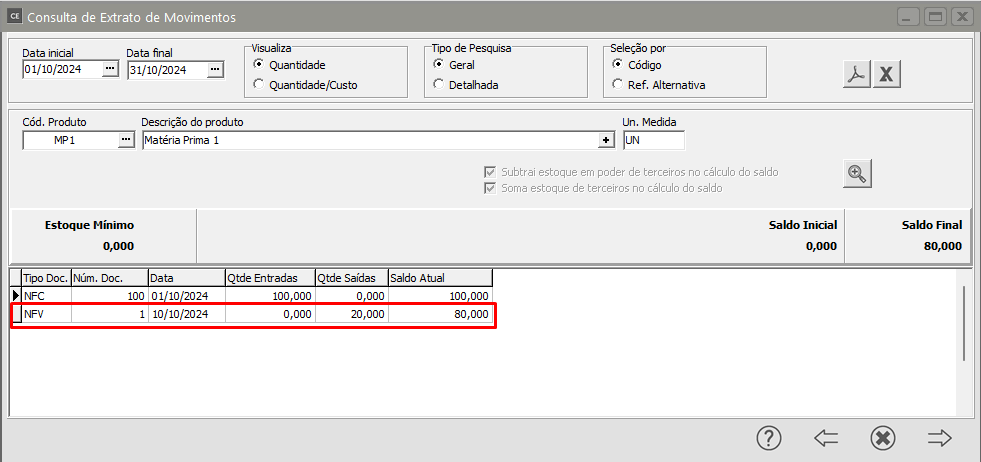

- Venda por Explosão (Componentes Baixados no CE na Emissão da NFe e sendo Informados nos Itens da NFe)

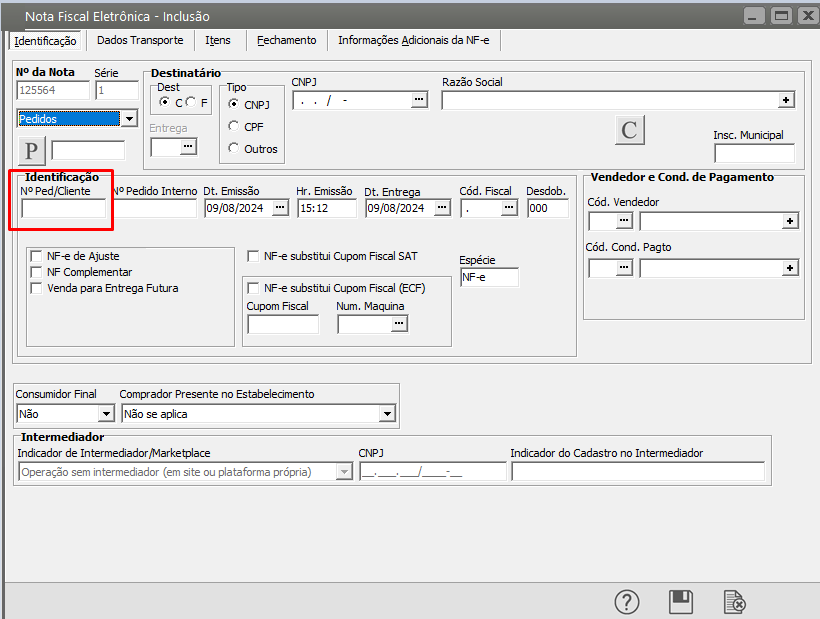

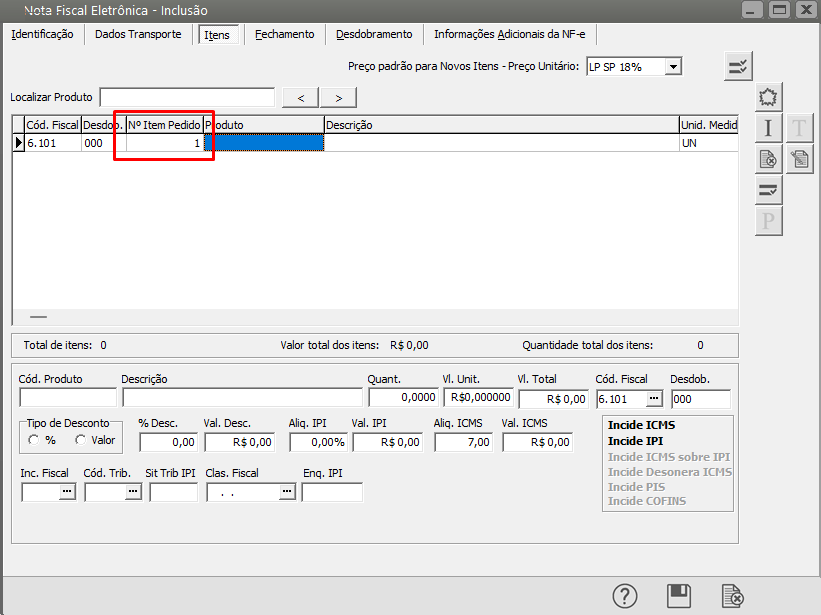

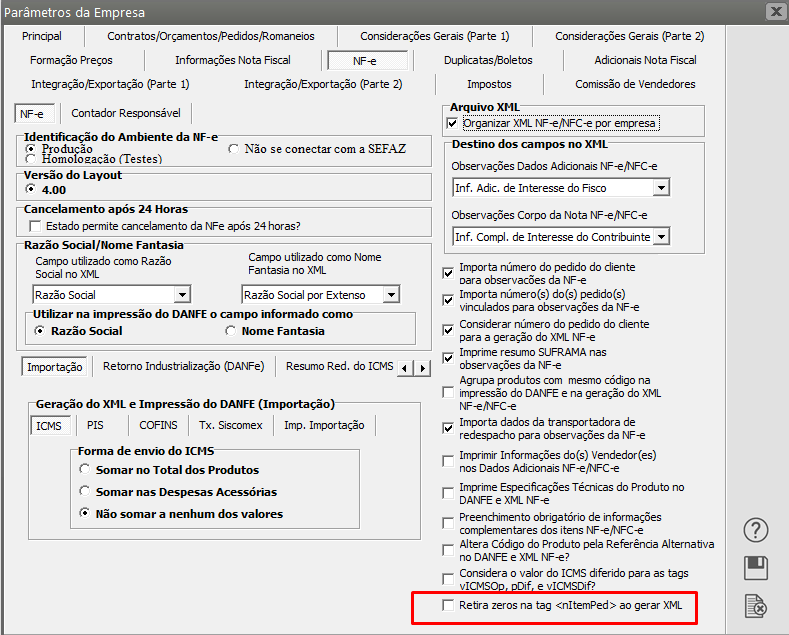

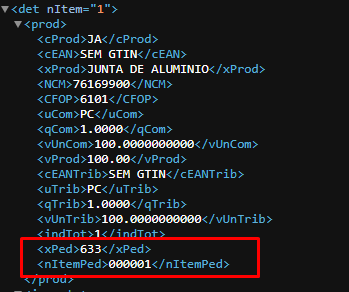

- Retirar zeros a esquerda do número do item do Pedido do Cliente (ao gerar o XML) na emissão da Nota Fiscal Eletrônica - NFe

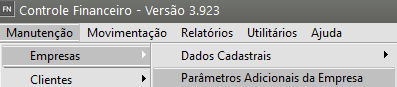

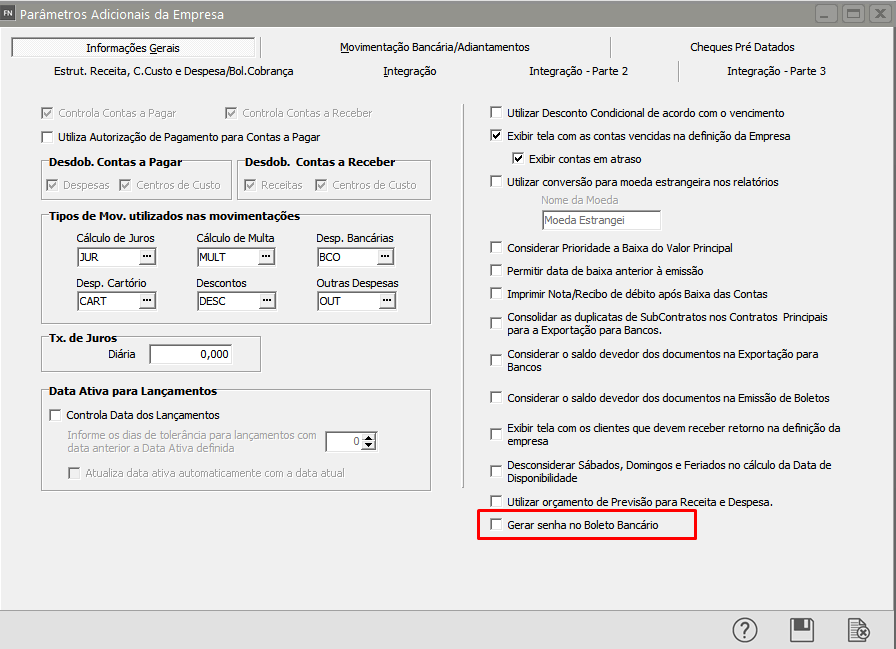

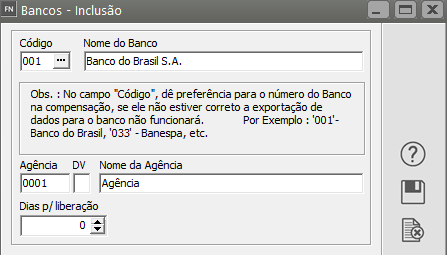

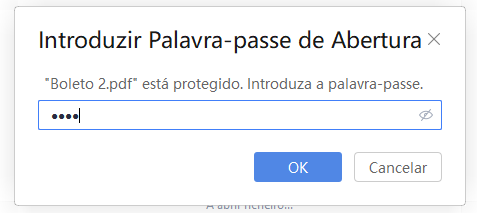

- Solicitação de Senha ao visualizar Fora do Sistema, o Boleto Bancário gerado através do Sistema NE ou Vendas

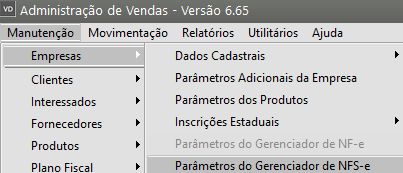

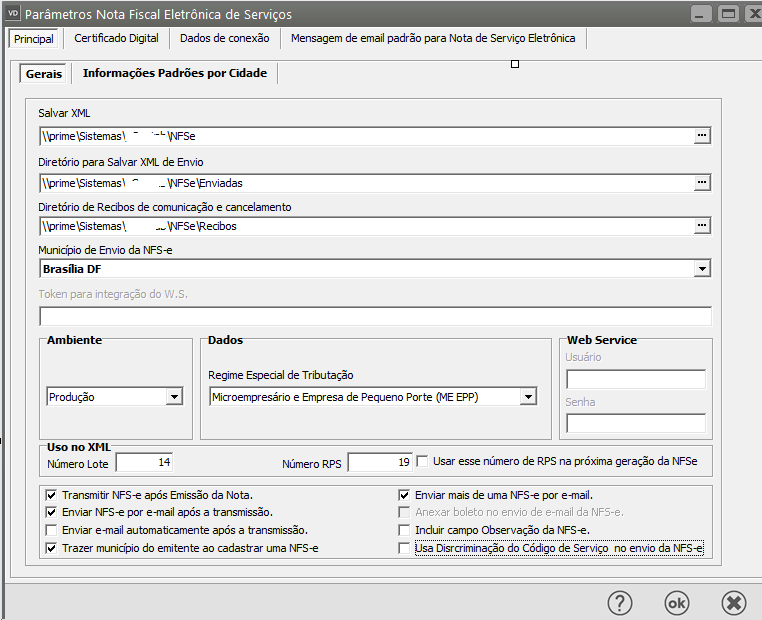

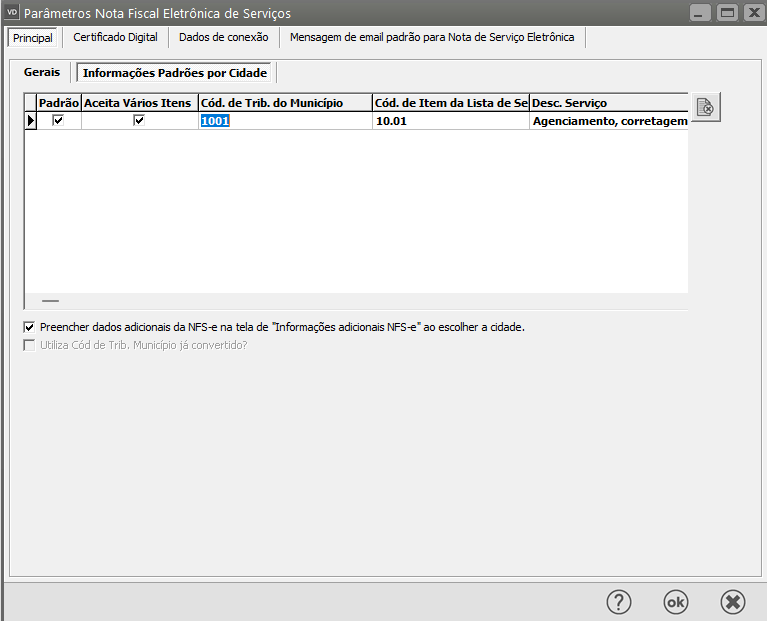

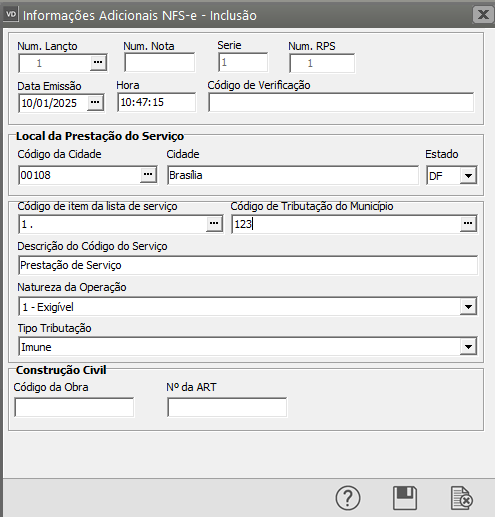

- Emissão de NFSe (Nota Fiscal de Serviço Eletrônica) para a Prefeitura de Brasília

- Cadastro do valor do Frete na Emissão da Nota Fiscal Eletrônica (NFe)

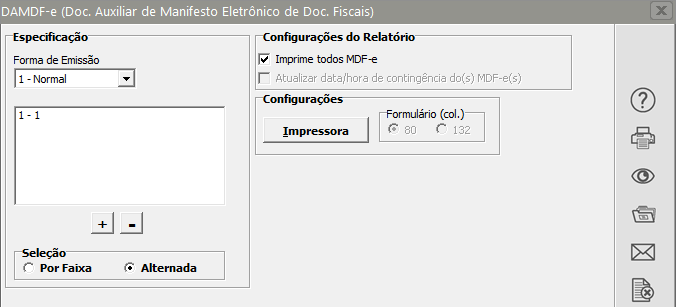

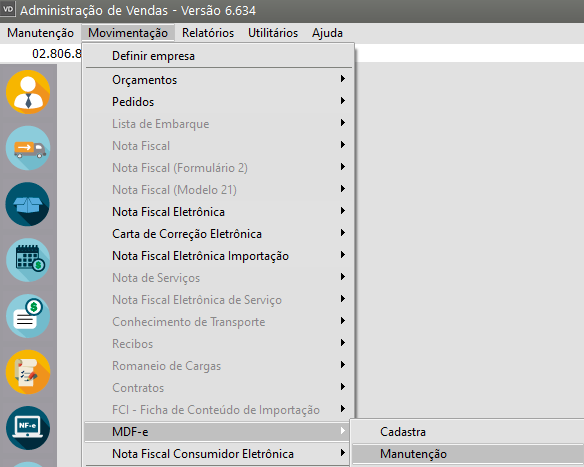

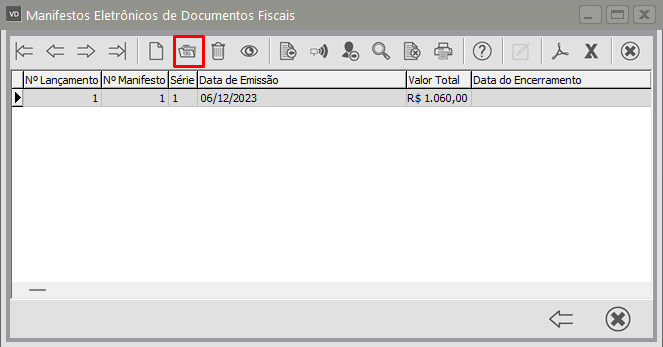

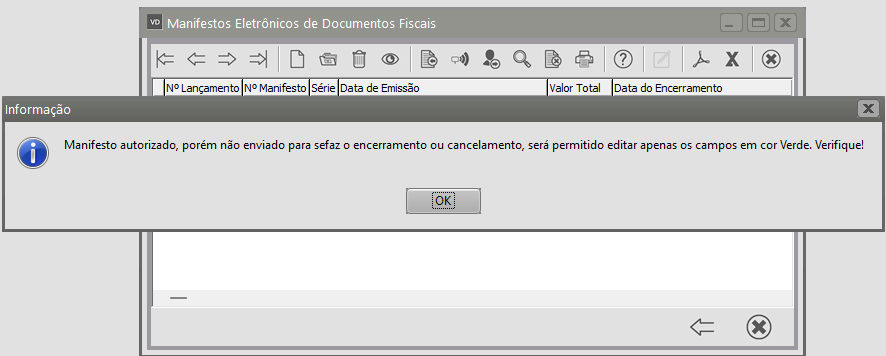

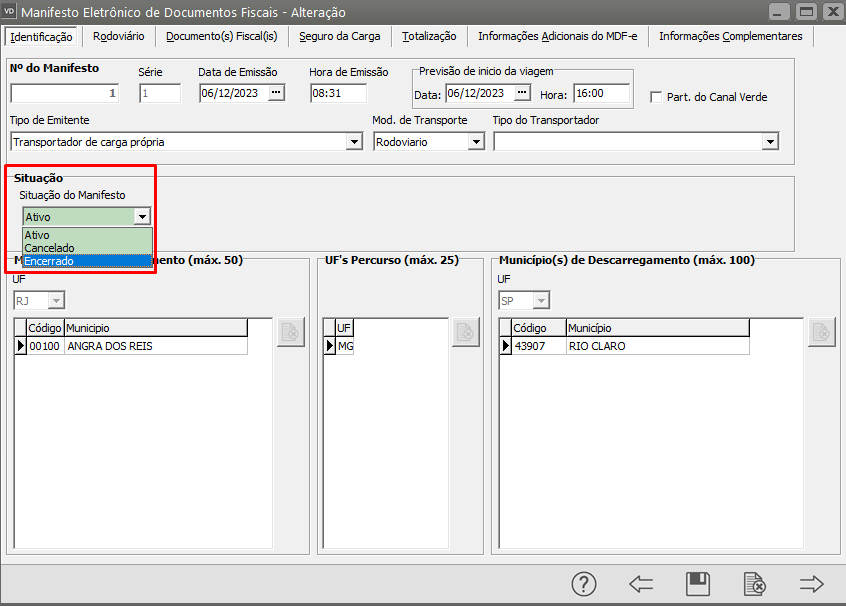

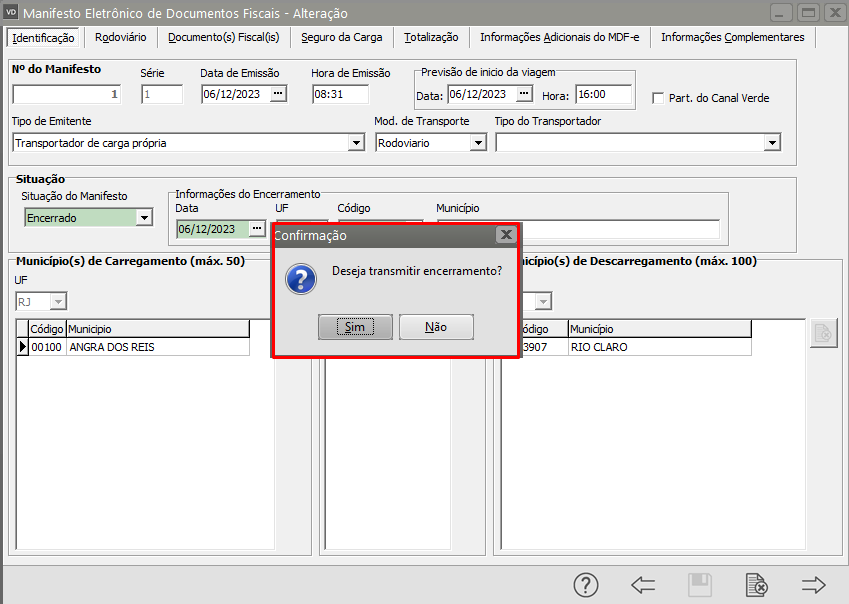

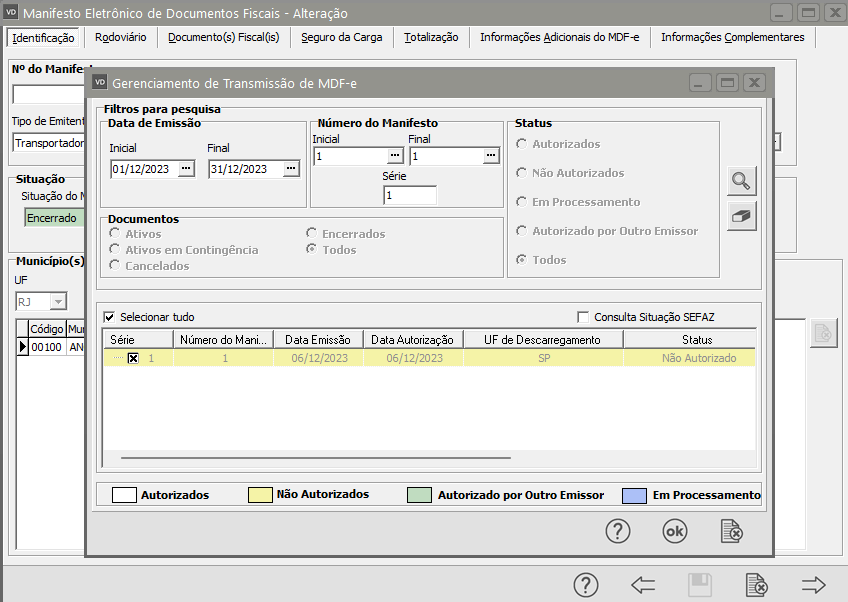

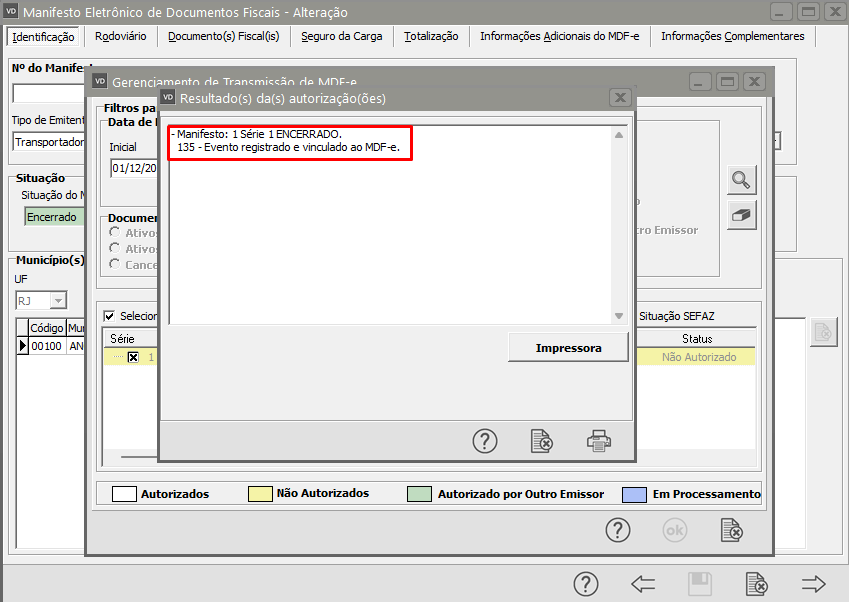

- Encerramento do MDFe (Manifesto dos Documentos Fiscais Eletrônico)

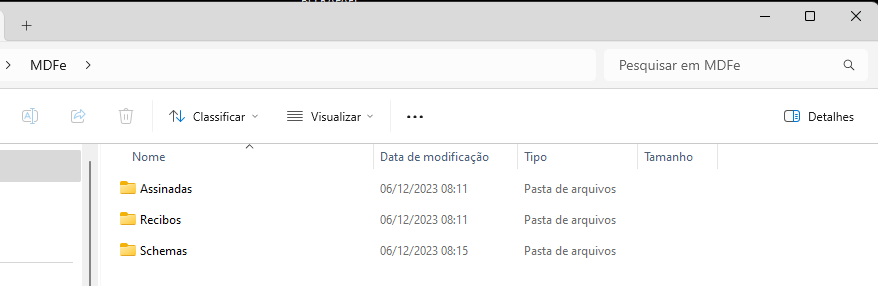

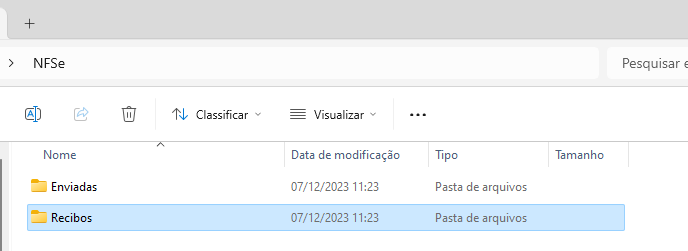

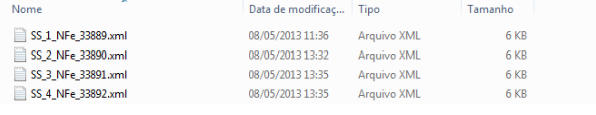

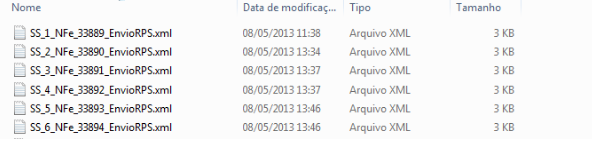

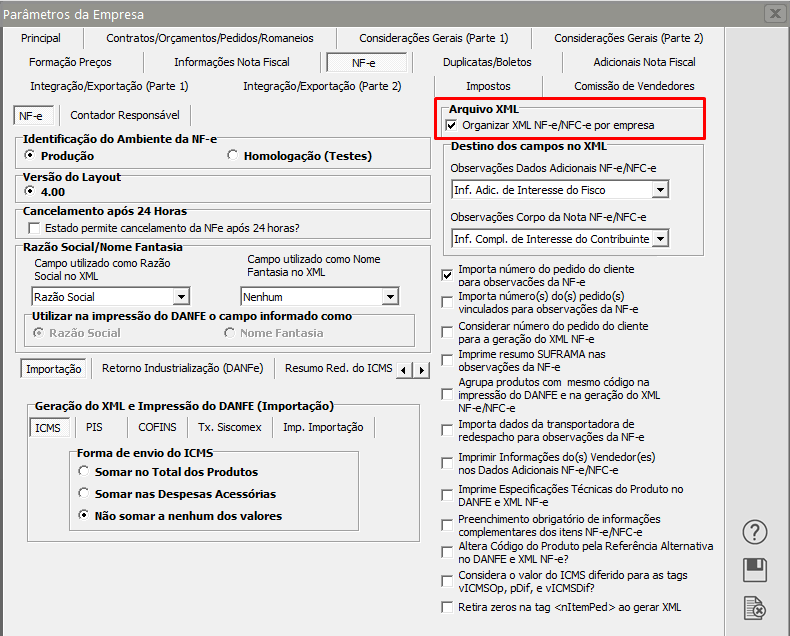

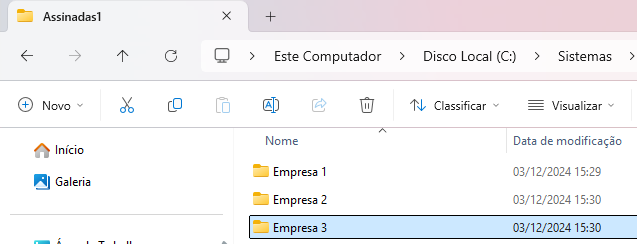

- Organizando os XMLs Emitidos por Empresa

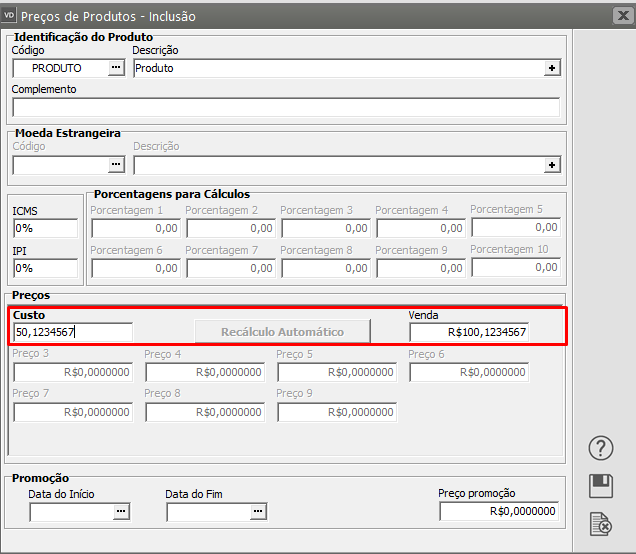

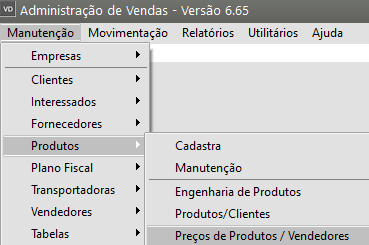

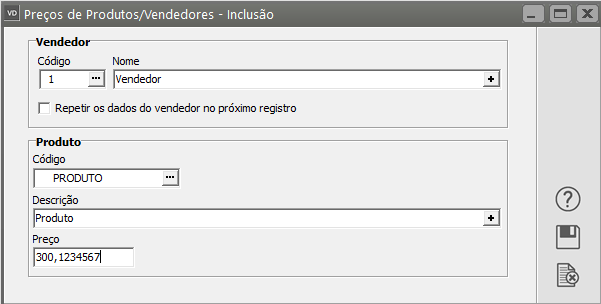

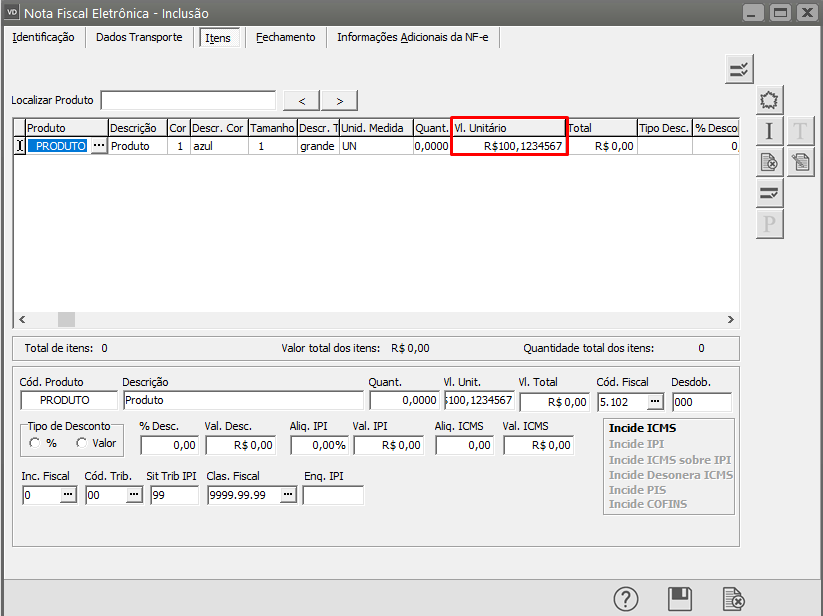

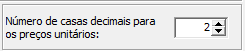

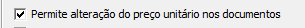

- Casas Decimais para o Valor Unitário do Preço do Produto

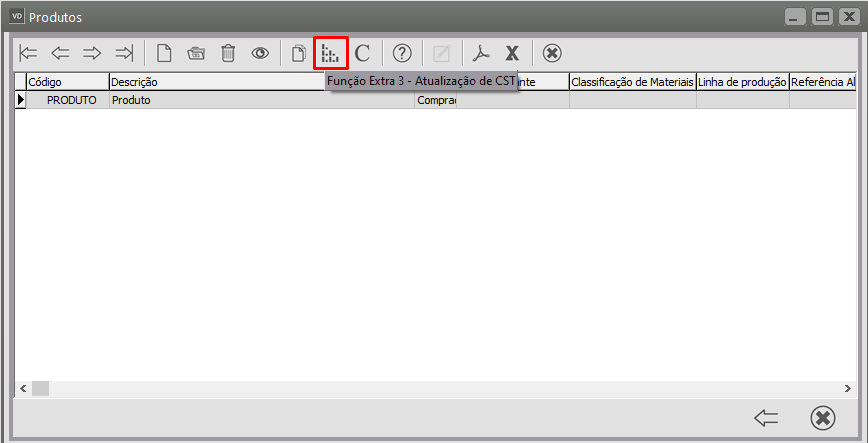

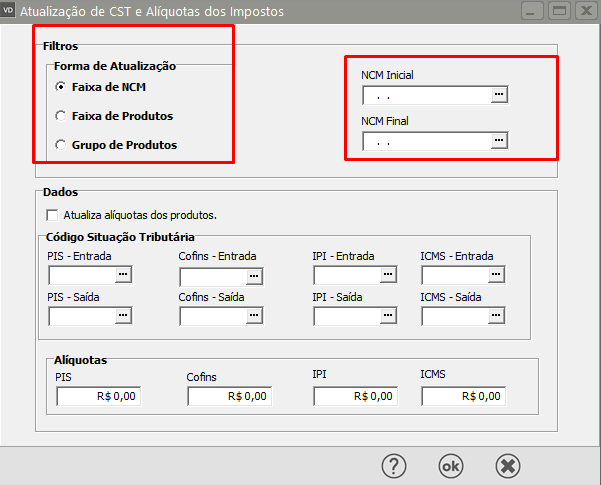

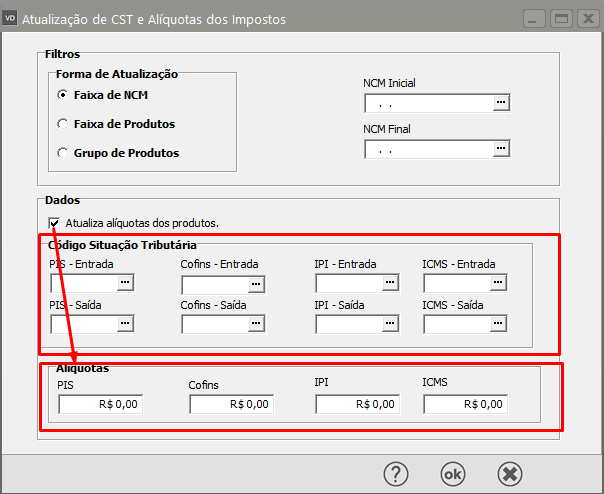

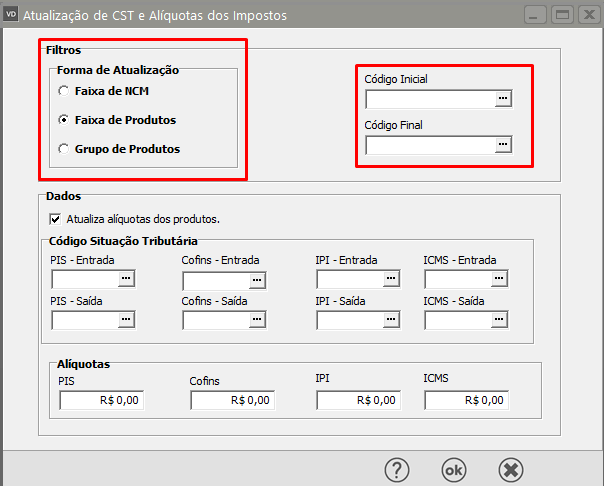

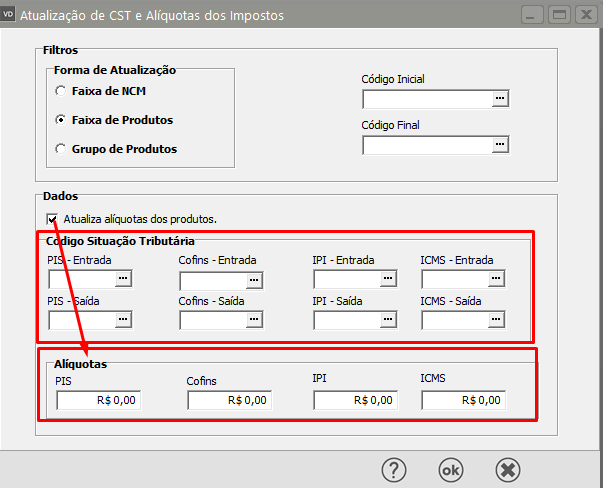

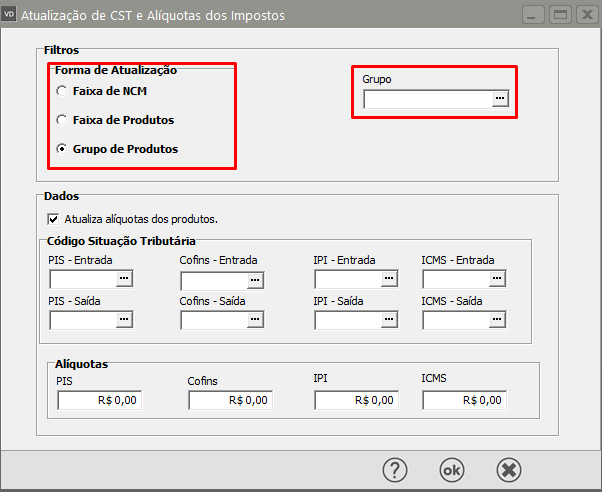

- Atualização de CST (Código de Situação Tributária) e Alíquotas dos Impostos

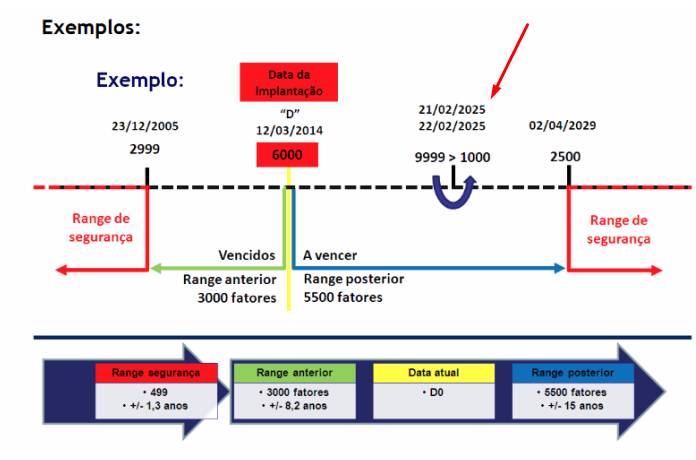

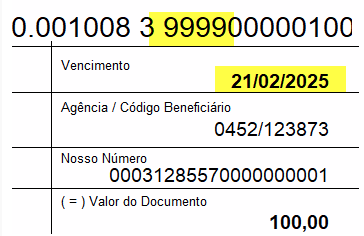

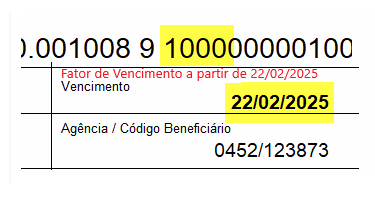

- Alteração no Cálculo do Fator de Vencimento do Código de Barras do Boleto Bancário

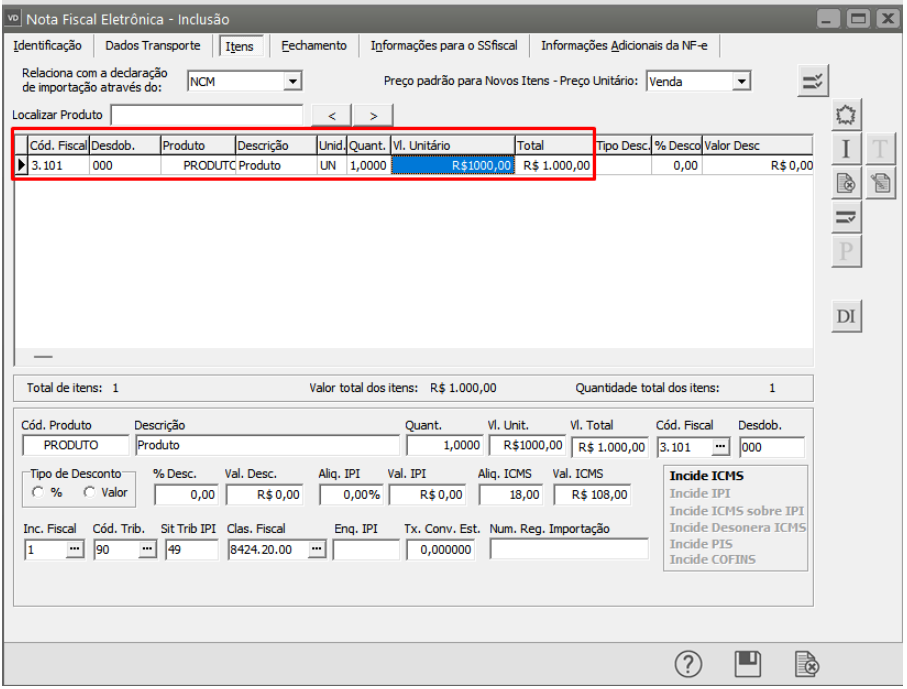

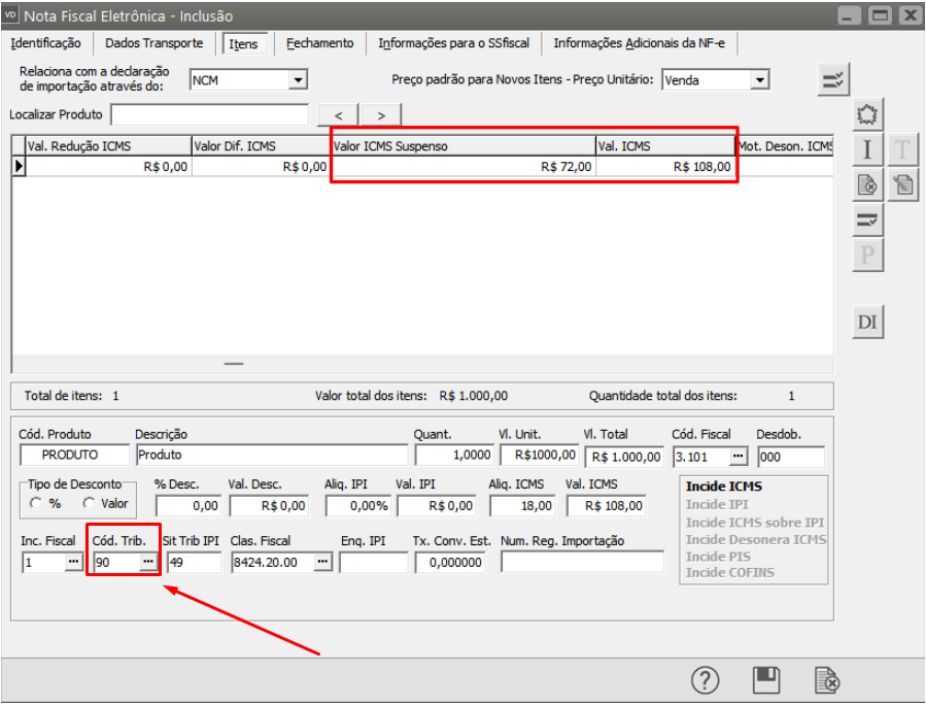

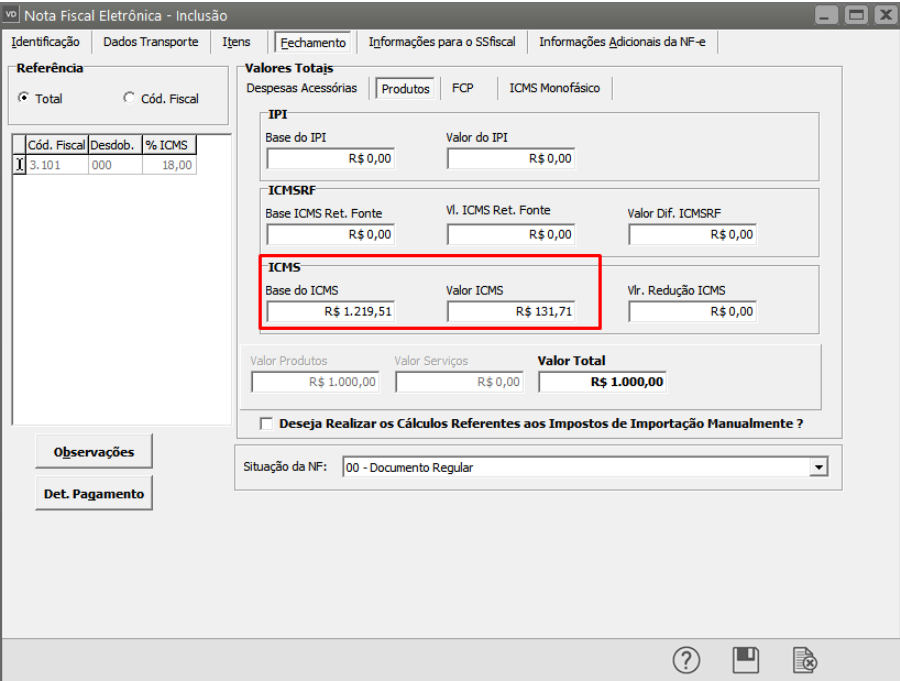

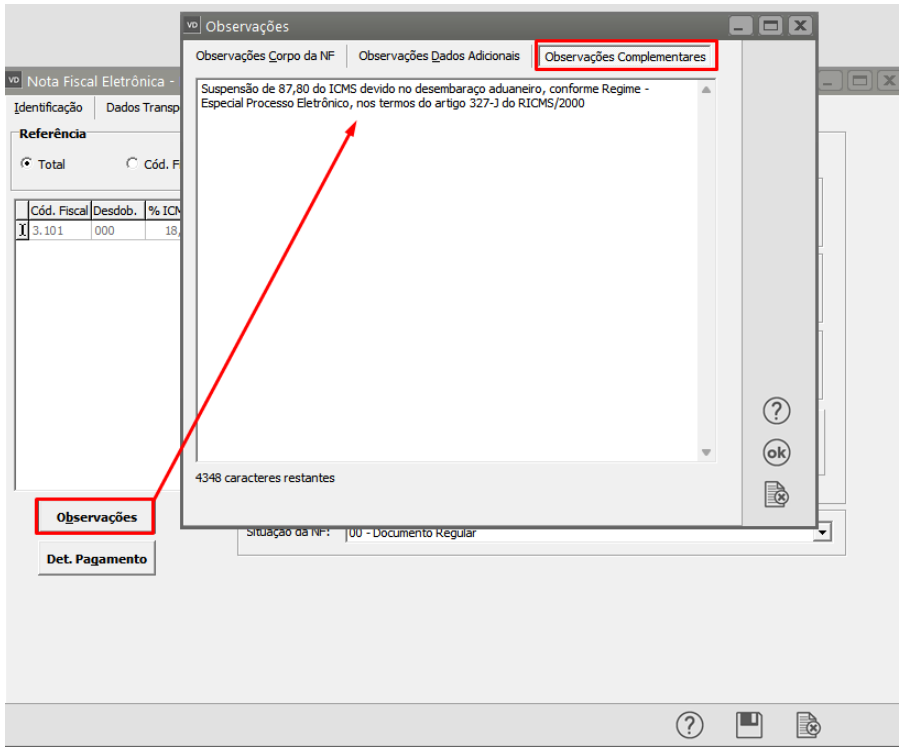

- Emissão de Nota Fiscal Eletrônica de Produtos com Suspensão Parcial do ICMS

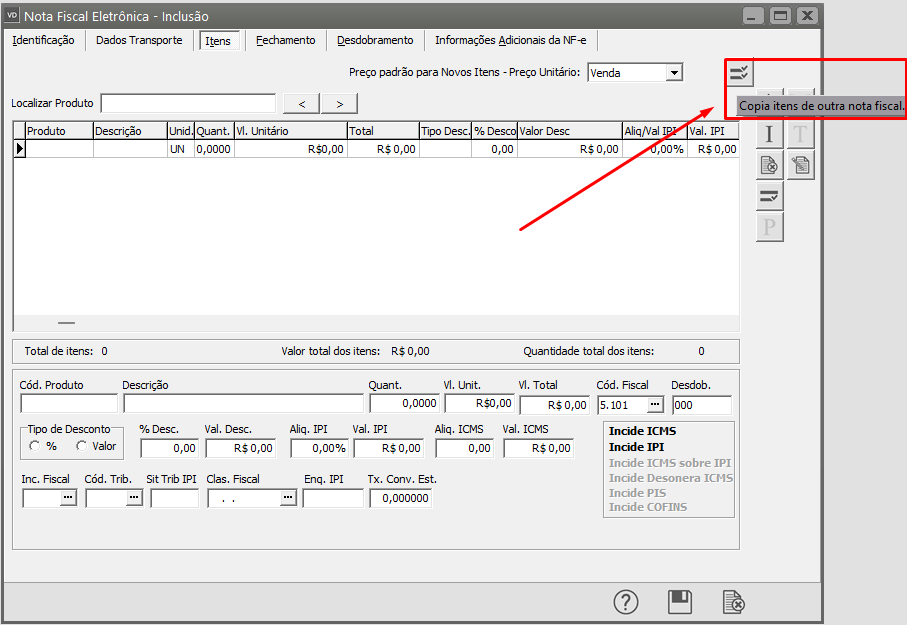

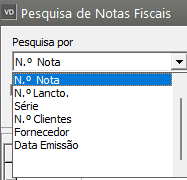

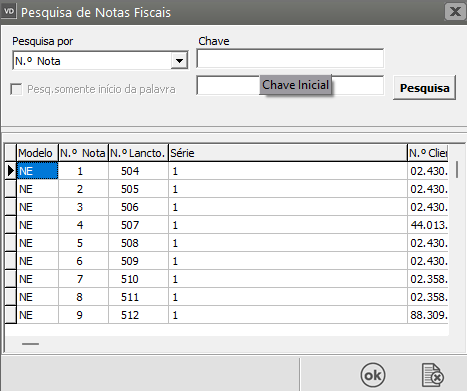

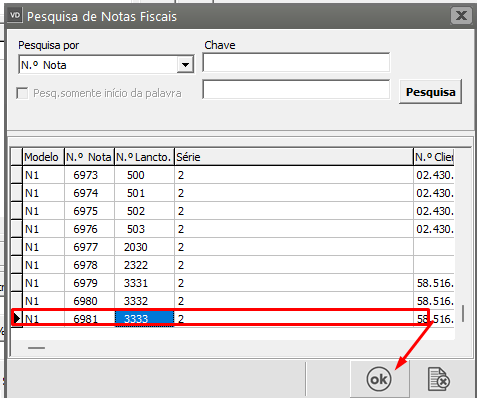

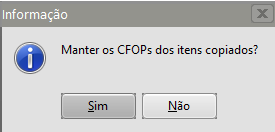

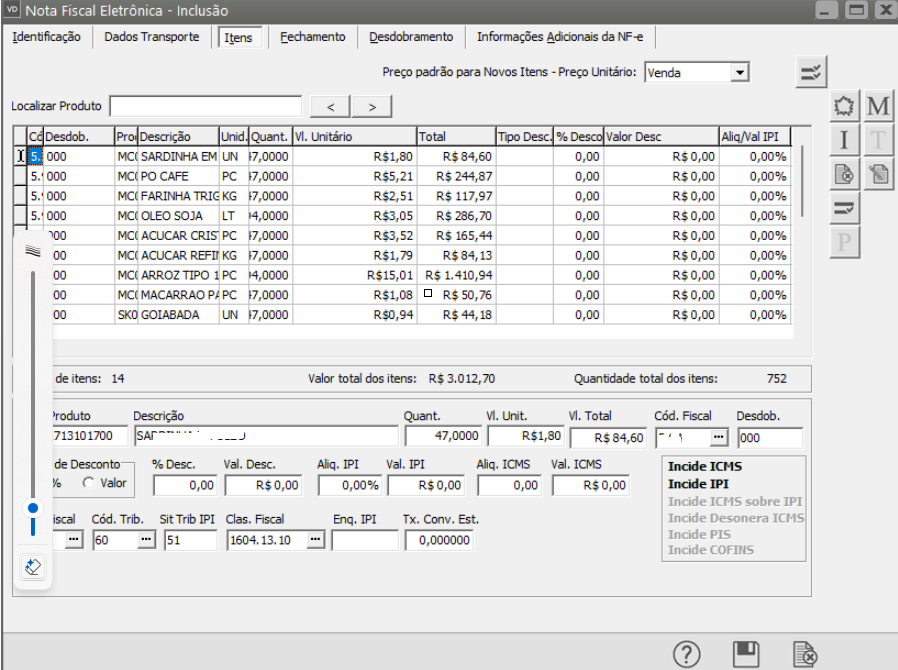

- Cópia de informações de uma Nota Fiscal já emitida para uma nova Nota Fiscal

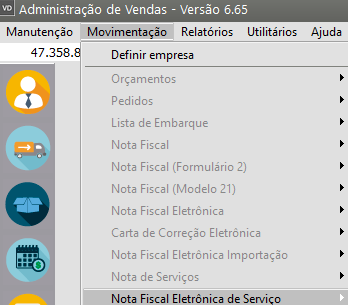

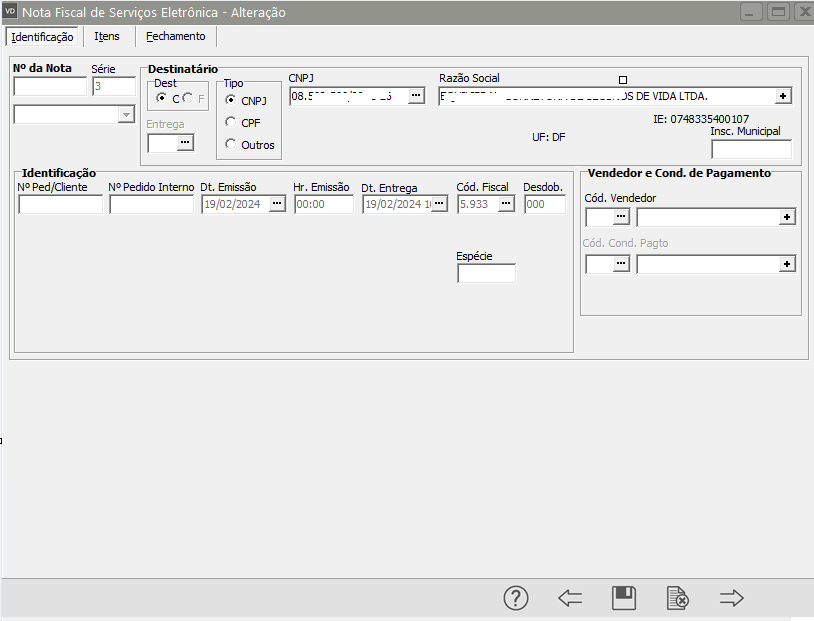

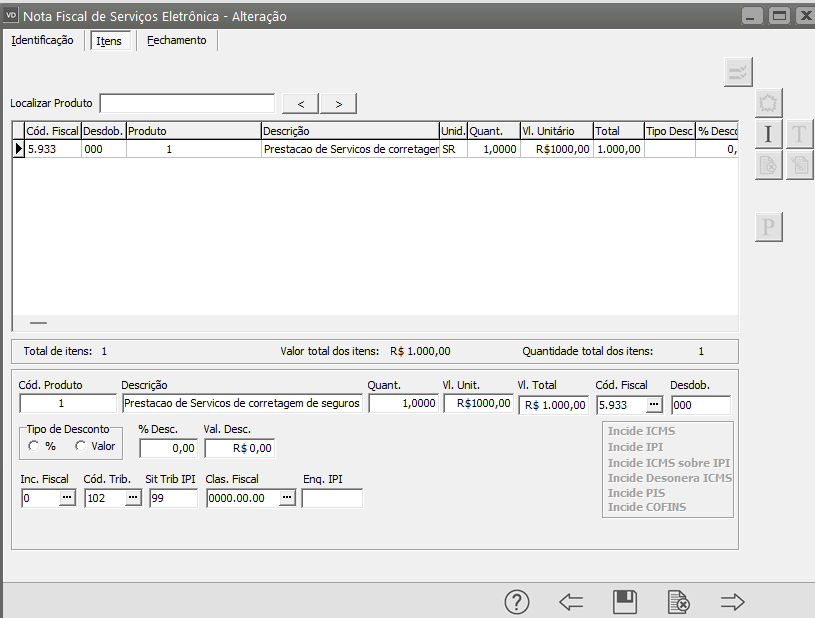

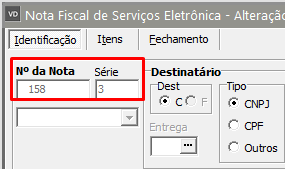

- Emitindo NFSe (Nota Fiscal de Serviço Eletrônica) em Brasília

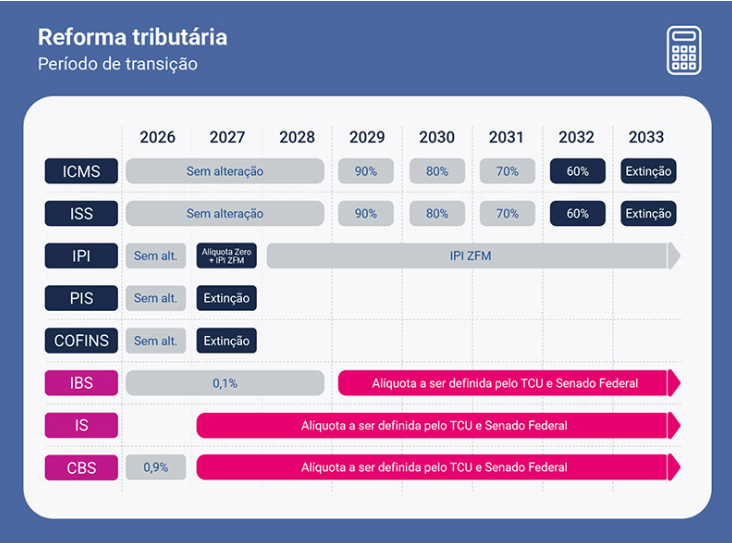

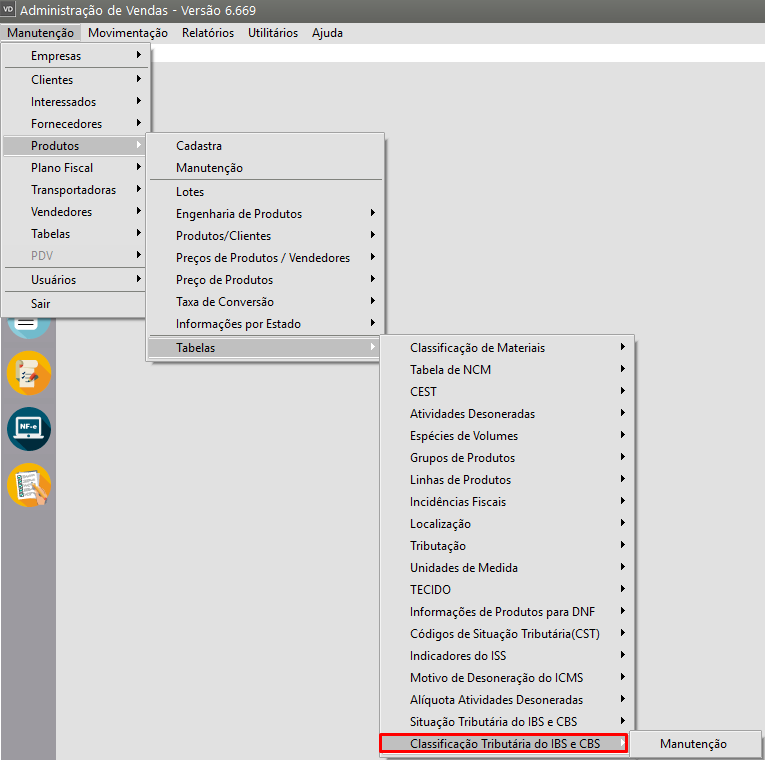

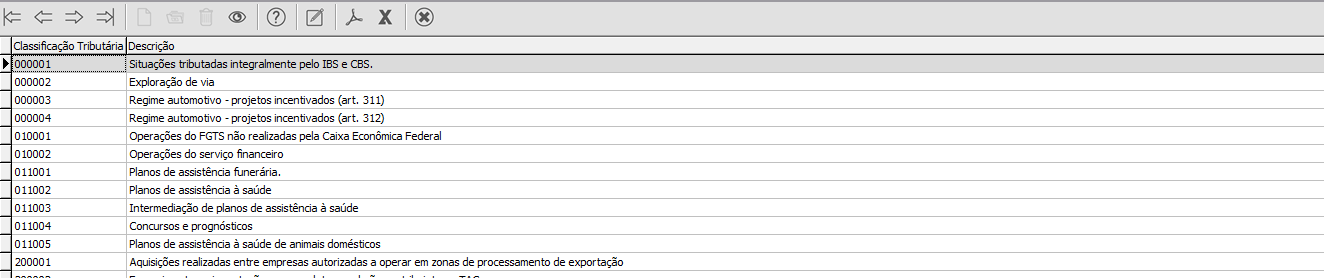

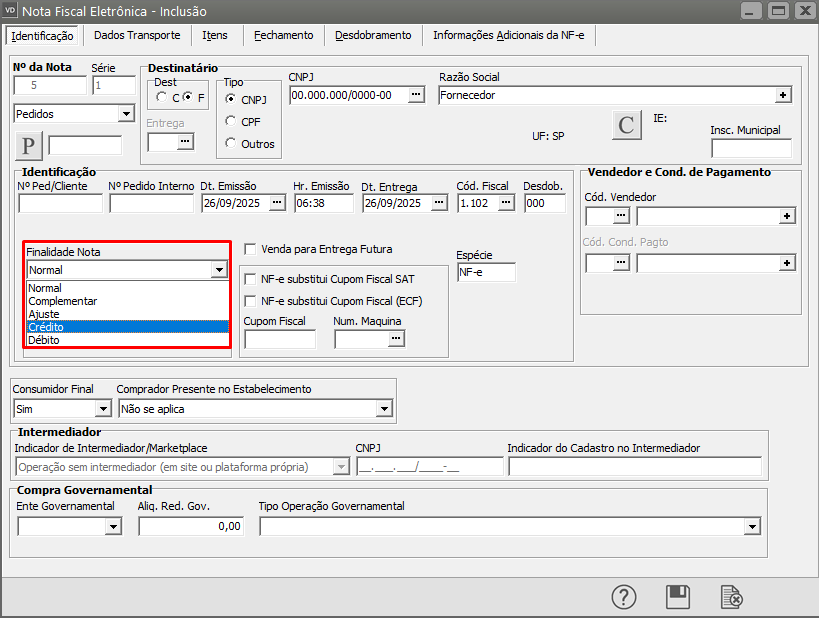

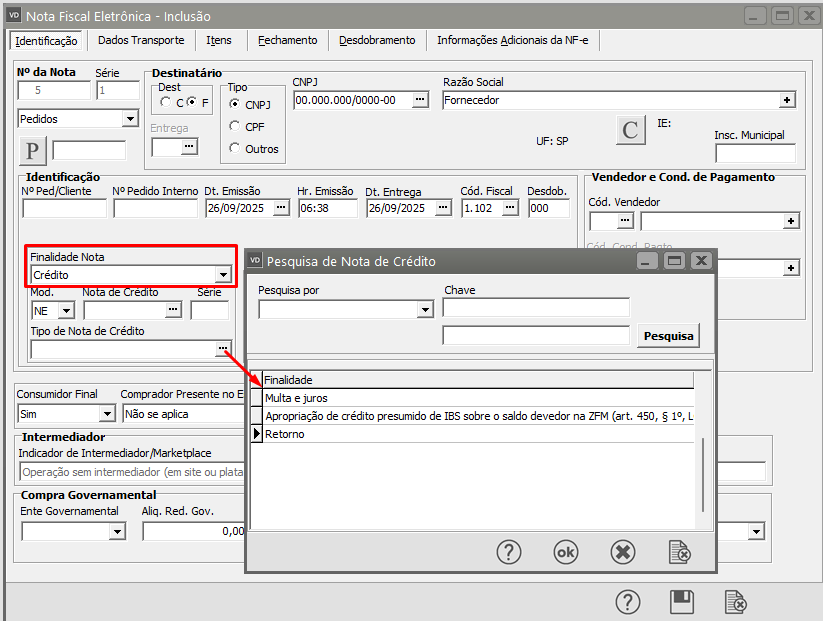

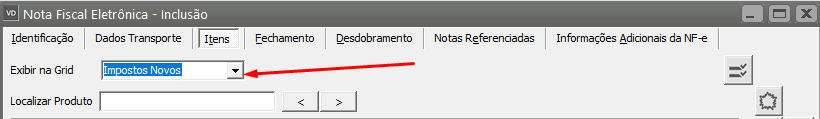

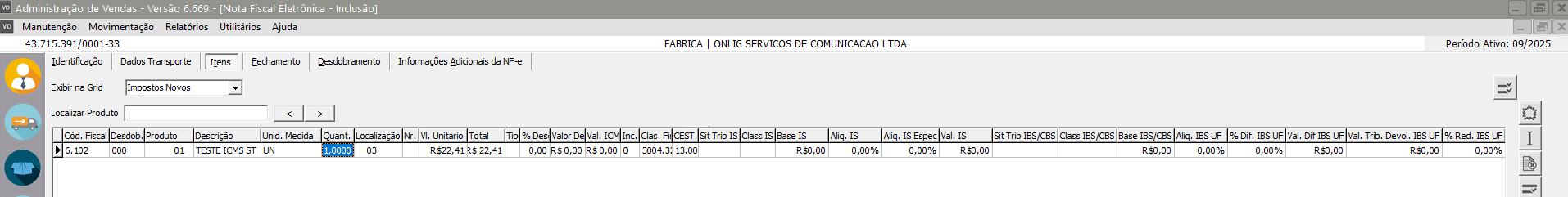

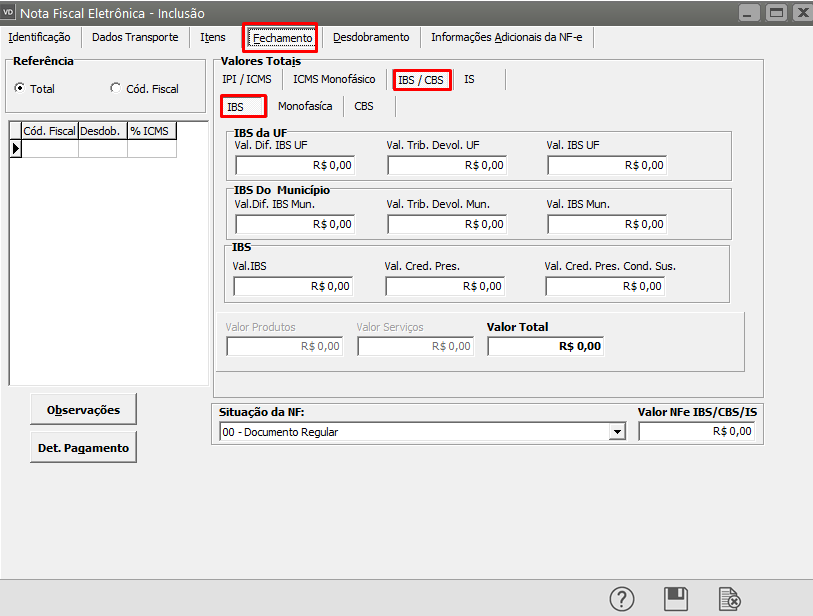

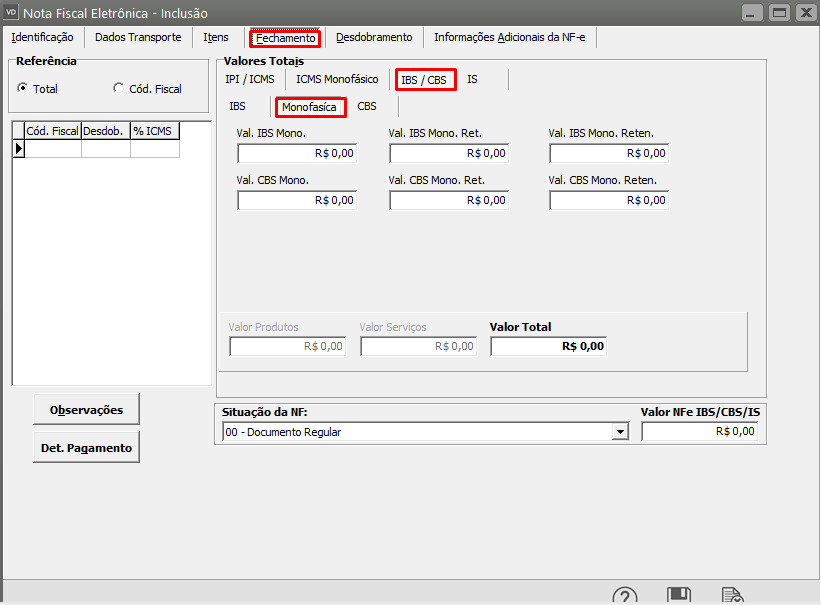

- Reforma Tributária Sobre o Consumo - Lei Complementar nº 214 de 16/01/2025

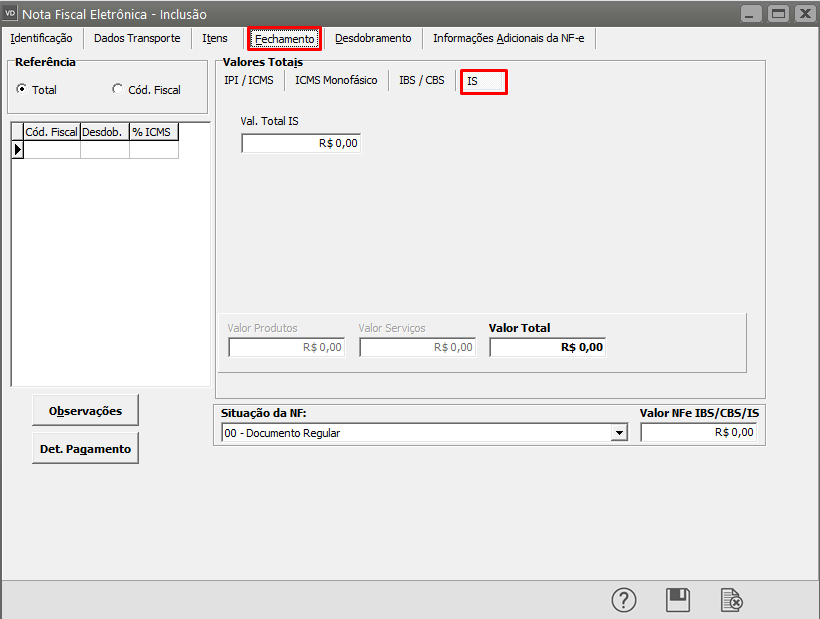

- Informações dos Tributos Imposto Seletivo - IS

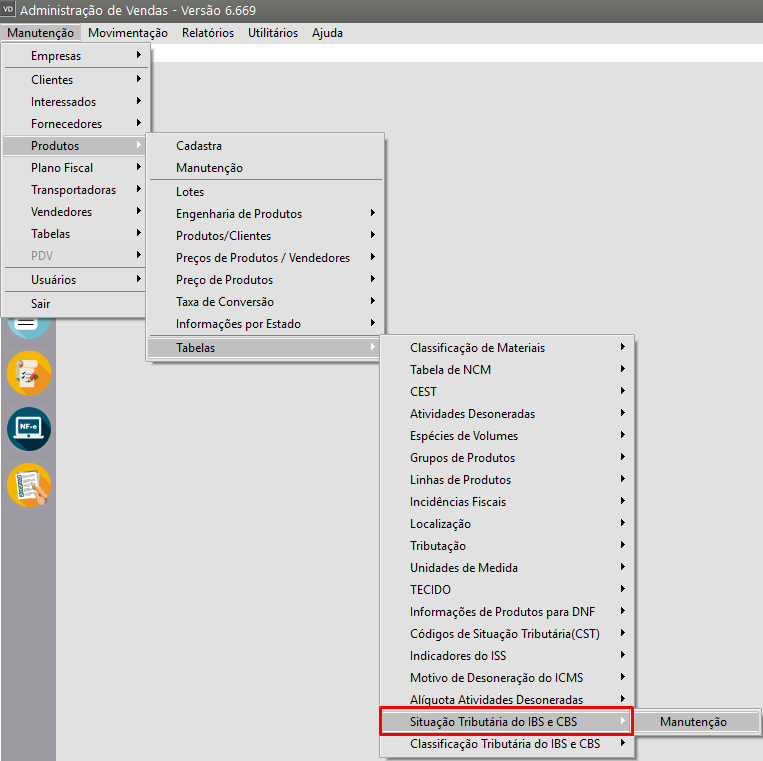

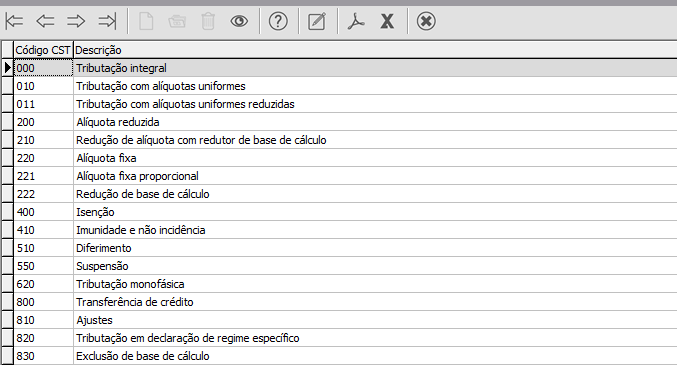

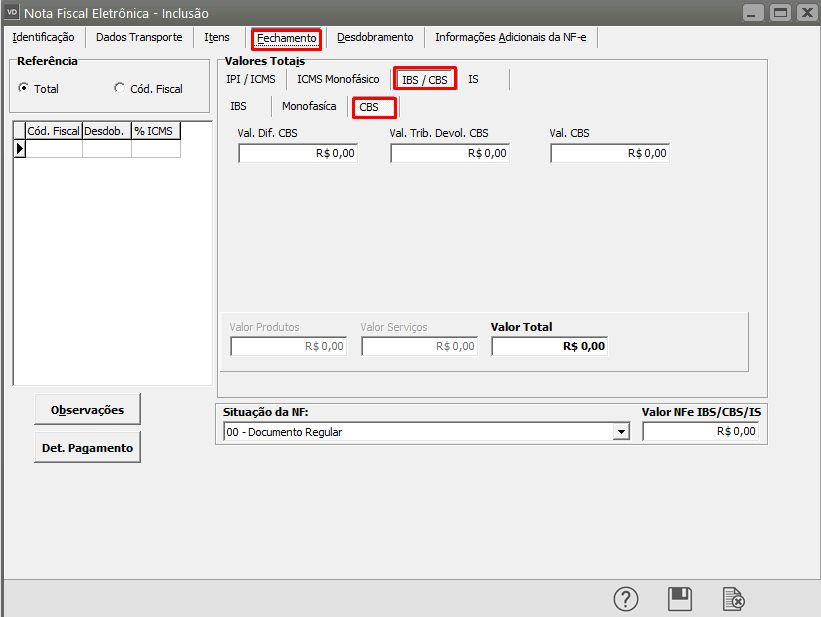

- Informações dos Tributos IBS/CBS

- Informações da Tributação Regular

- Informações do Crédito Presumido referente ao IBS

- Informações da Composição do valor do IBS e da CBS em compras governamentais

- Informações do IBS e CBS em operações com Imposto Monofásico

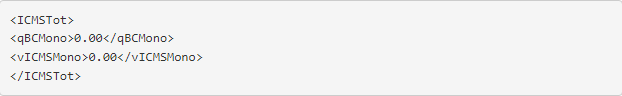

- Grupo e Informações da Tributação Monofásica Sujeita à Retenção

- Grupo de Informações da Tributação Monofásica Retida Anteriormente

- Grupo de informações do Diferimento da Tributação Monofásica

Cadastro de Selos para as Notas Fiscais de Serviço (Estado do Ceará)

Veja também os Itens:

- Cadastro de Selos (Estado do Ceará)

- Relacionando Selos Fiscais (para o Estado do Ceará)

- Cadastro de Indicadores do ISS (Imposto Sobre Serviços)

- Nota Fiscal de Serviço Eletrônica

- Impostos vinculados a Emissão da NFSe (Nota Fiscal de Serviço Eletrônica)

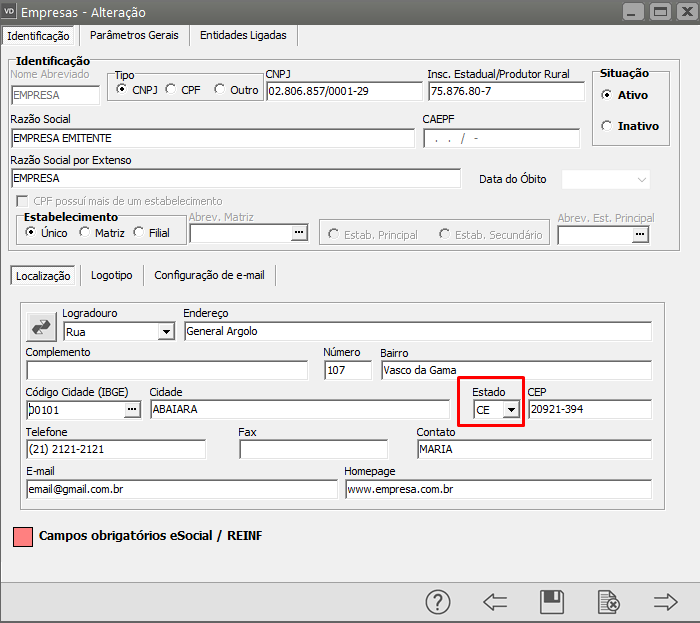

Os Selos Fiscais serão utilizados pelas Empresas que pertençam ao Estado do Ceará, portanto, se a empresa que está definidas no Sistema pertencer ao Estado do Ceará.

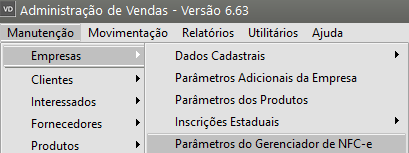

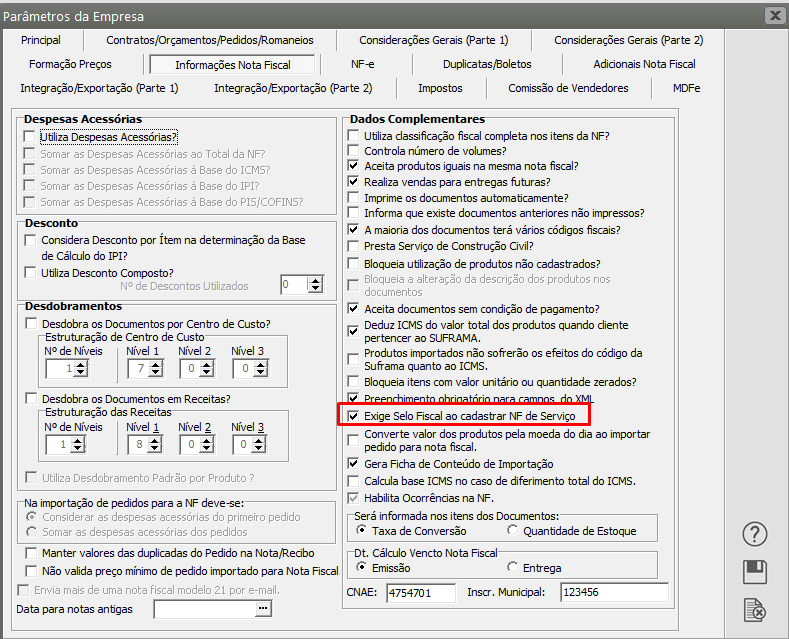

E nos Parâmetros Adicionais da Empresa, aba Informações Nota Fiscal, estiver definido que Exige Selo Fiscal ao Cadastrar NF de Serviço

Toda vez que uma nova Nota Fiscal de Serviço Eletrônica for cadastrada, será exibida a tela para informar os selos fiscais que serão relacionados à ela.

Na tela um selo deve ser informado para cada um dos formulários da nota fiscal.

Na tela um selo deve ser informado para cada um dos formulários da nota fiscal.

O campo "Selos relacionados" exibe o número de selos que já foram informados no relacionamento e o número total de selos que devem ser relacionados.

Os primeiros selos disponíveis serão carregados automaticamente como sugestão para o usuário, mas o usuário poderá escolher outros alterando o número do selos ou clicando no botão "..." da tabela. Não é possível sair da tela sem informar os selos da nota, pois a nota não pode ficar sem selos.

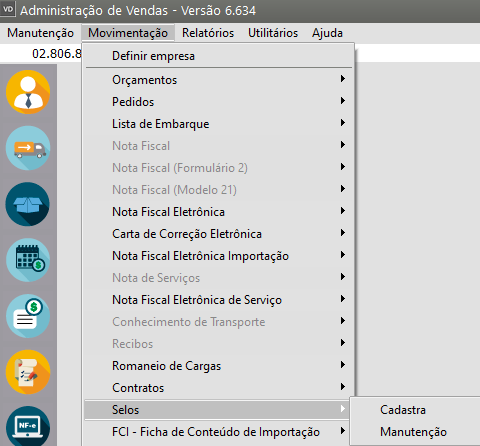

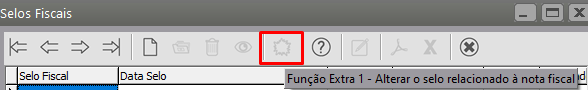

Alterando o selo relacionado à uma nota fiscal:

O relacionamento dos selos com uma nota fiscal pode ser alterado, na tela de manutenção de selos fiscais. Quando o botão for pressionado, a seguinte tela será aberta para informar novos selos para a nota fiscal que estava relacionada ao selo selecionado.

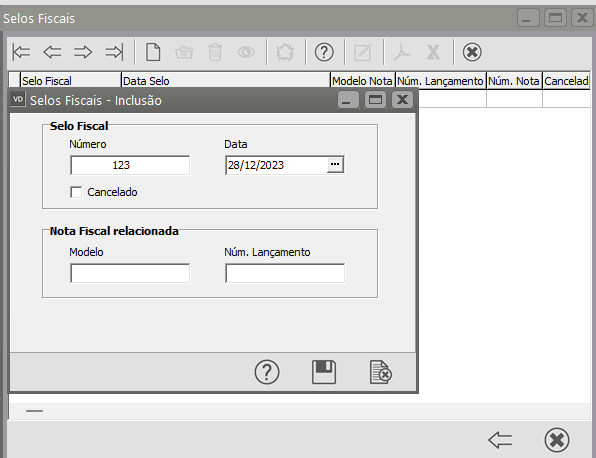

Cadastrando Novos Selos para a Nota Fiscal

Você conseguirá cadastrar novos seles clicando no botão Novo

Defina:

- o número do Selo Fiscal

- Data

- Modelo da Nota Fiscal relacionada

- Número do Lançamento

Relacionando Selos Fiscais (para o Estado do Ceará)

Veja também os Itens:

- Cadastro de Selos (Estado do Ceará)

- Relacionando Selos Fiscais (para o Estado do Ceará)

- Cadastro de Indicadores do ISS (Imposto Sobre Serviços)

- Nota Fiscal de Serviço Eletrônica

- Impostos vinculados a Emissão da NFSe (Nota Fiscal de Serviço Eletrônica)

Os Selos Fiscais serão utilizados pelas Empresas que pertençam ao Estado do Ceará, portanto, se a empresa que está definidas no Sistema pertencer ao Estado do Ceará.

E nos Parâmetros Adicionais da Empresa, aba Informações Nota Fiscal, estiver definido que Exige Selo Fiscal ao Cadastrar NF de Serviço

Toda vez que uma nova Nota Fiscal de Serviço Eletrônica for cadastrada, será exibida a tela para informar os selos fiscais que serão relacionados à ela.

Na tela um selo deve ser informado para cada um dos formulários da nota fiscal.

Na tela um selo deve ser informado para cada um dos formulários da nota fiscal.

O campo "Selos relacionados" exibe o número de selos que já foram informados no relacionamento e o número total de selos que devem ser relacionados.

Os primeiros selos disponíveis serão carregados automaticamente como sugestão para o usuário, mas o usuário poderá escolher outros alterando o número do selos ou clicando no botão "..." da tabela. Não é possível sair da tela sem informar os selos da nota, pois a nota não pode ficar sem selos.

Alterando o selo relacionado à uma nota fiscal:

O relacionamento dos selos com uma nota fiscal pode ser alterado, na tela de manutenção de selos fiscais. Quando o botão for pressionado, a seguinte tela será aberta para informar novos selos para a nota fiscal que estava relacionada ao selo selecionado.

Cadastrando Novos Selos para a Nota Fiscal

Você conseguirá cadastrar novos seles clicando no botão Novo

Defina:

- o número do Selo Fiscal

- Data

- Modelo da Nota Fiscal relacionada

- Número do Lançamento

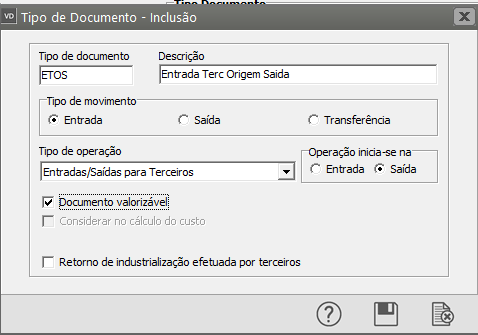

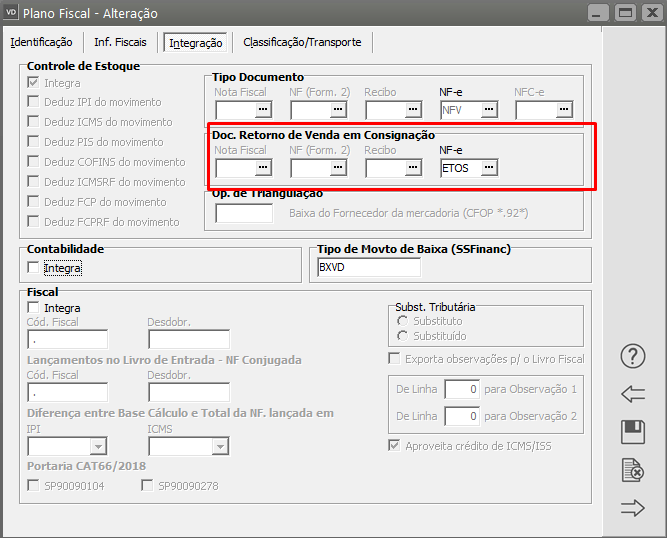

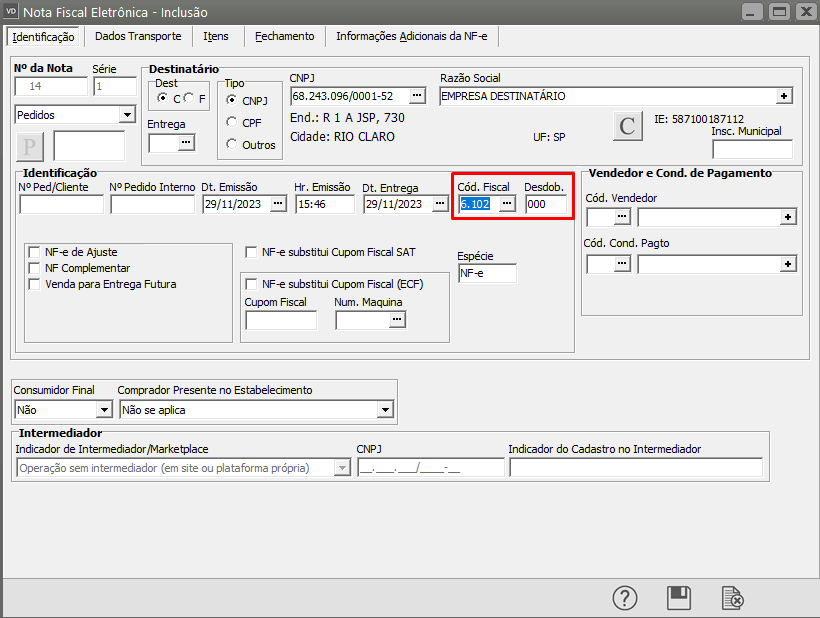

Cadastrando Notas Fiscais de Retorno de Industrialização

Veja também os Itens:

- Emitindo Notas Fiscais Eletrônicas (NFe)

- Relatório de Demonstrativo de Devoluções e Retornos

- Identificação da Operação de Retorno

- Impressão na DANFe, dos Itens e Total da NF quando a NFe é de Retorno de Industrialização

- Triangulação

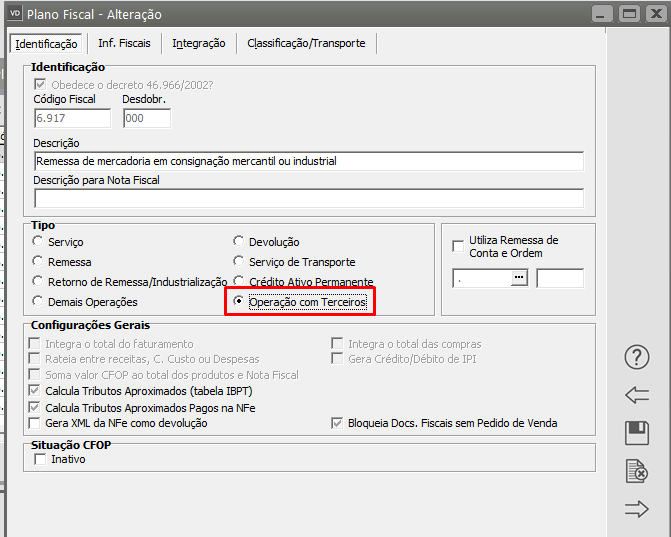

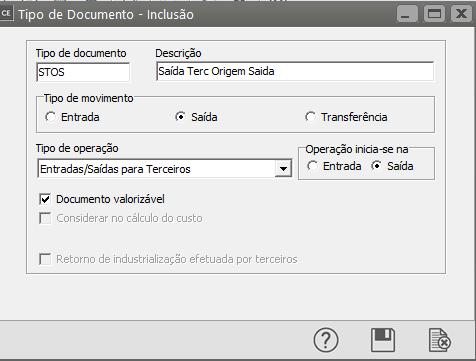

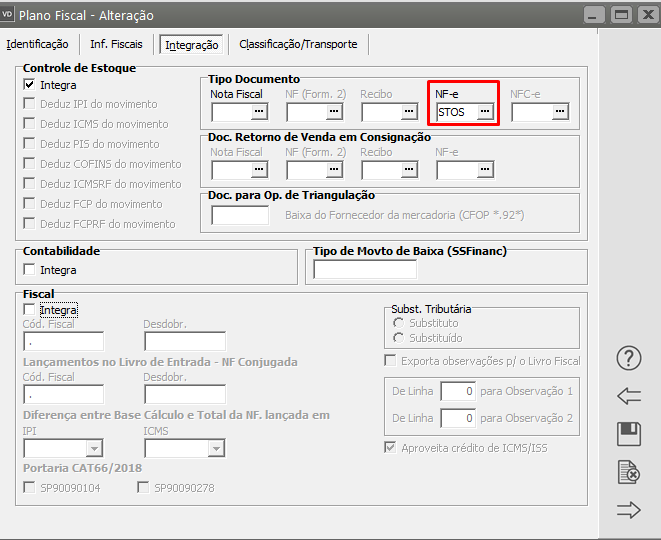

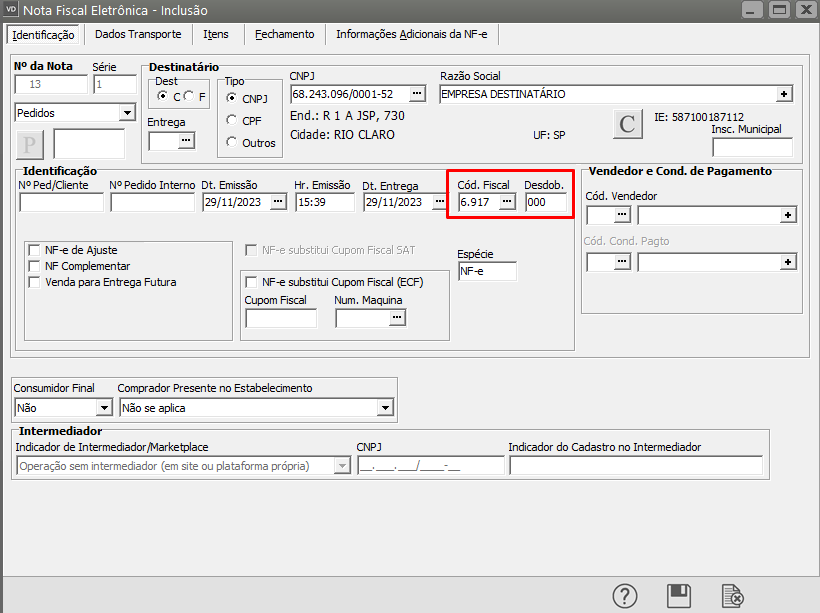

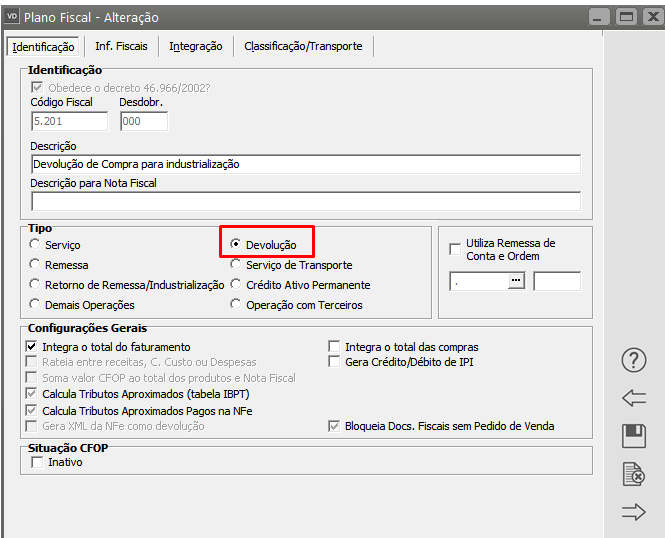

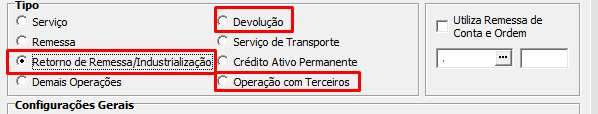

Entende-se por retorno de mercadorias as notas fiscais cuja operação do código fiscal seja Devolução, Retorno de Industrialização ou Operação com Terceiros.

Se você utilizar apenas o Sistema de Vendas, esta será uma operação corriqueira, ou seja, simples emissão de nota fiscal.

Porém se você utilizar a integração do Sistema de Vendas com o Sistema Controle de Compras, o Sistema Financeiro e o Sistema Controle de Estoque, essas notas poderão atualizar automaticamente

- o saldo das Ordens de Compra do Sistema Controle de Compras

- o saldo dos itens das notificações de recebimento no Sistema Controle de Compras

- o saldo dos produtos no Sistema Controle de Estoque

- o saldo das contas a pagar no Sistema Financeiro

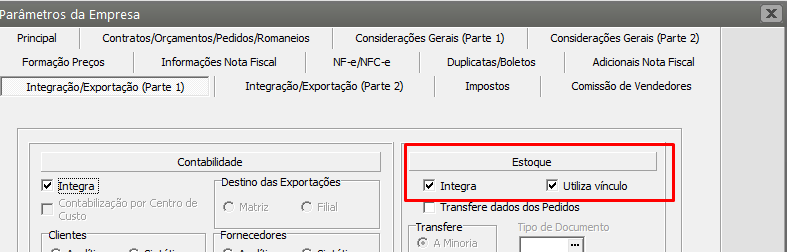

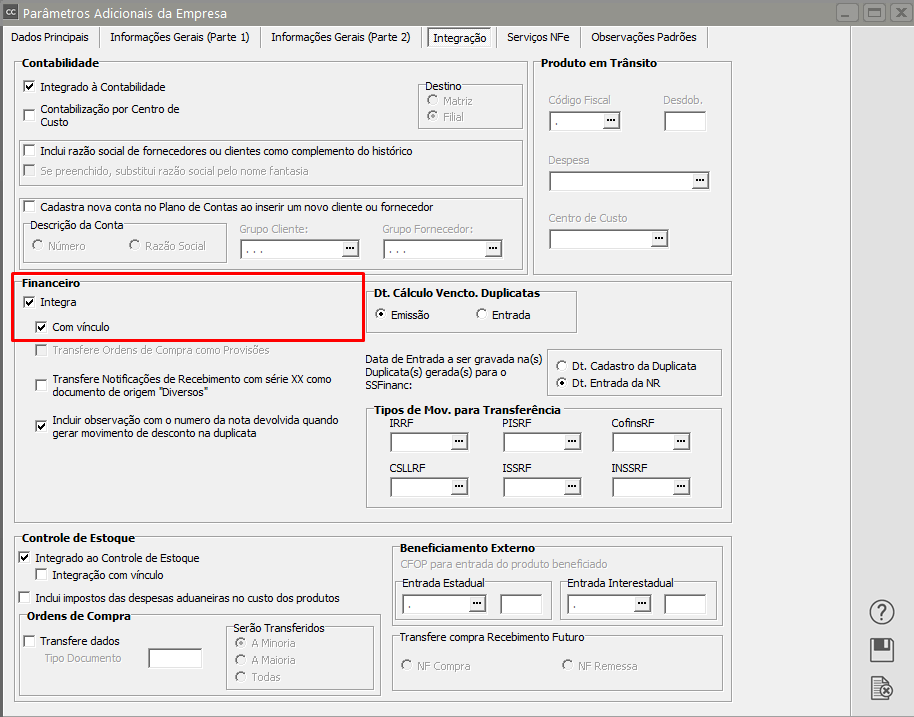

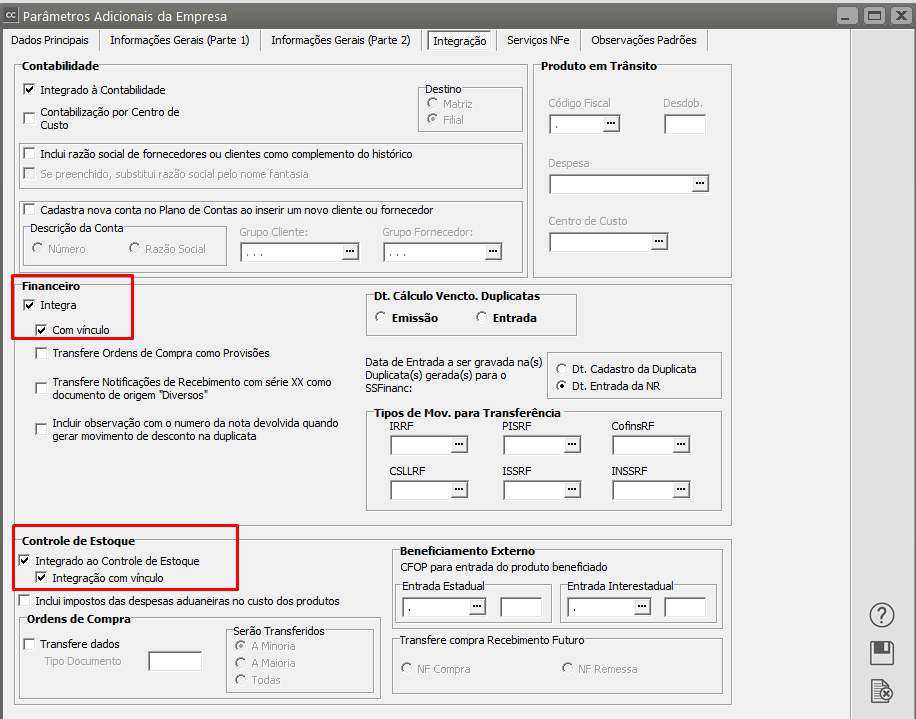

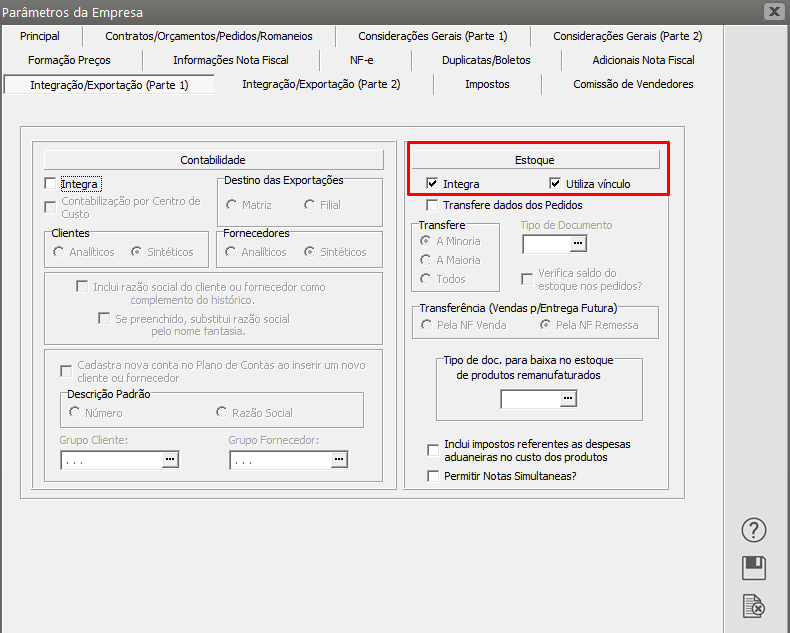

Importante: entre o Sistema de Vendas e o Sistema Controle de Compras a integração deverá ser com vínculo, entre os demais sistemas independe a forma de integração.

Integração do Sistema Controle de Compras com o Sistema Financeiro

Integração do Sistema Controle de Compras com o Sistema Financeiro

Integração do Sistema de Vendas com o Sistema Controle de Estoque

Integração do Sistema de Vendas com o Sistema Financeiro

Caso não possua integração com todos eles, algumas dessas operações não serão executadas considerando-se que, no registro do retorno da mercadoria ocorrerá as seguintes modificações nos dados dos sistemas:

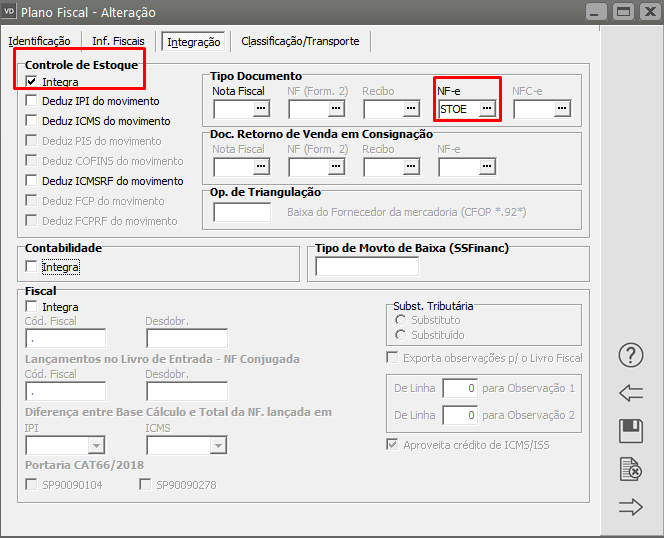

Se você utilizar integração com o Sistema Controle de Estoque o saldo dos produtos serão atualizados sempre que você cadastrar uma nota fiscal, seja ela de venda ou de retorno de mercadoria, se no código fiscal utilizado estiver parametrizado para que integre com o Sistema Controle de Estoque.

Se você utilizar integração com vínculo com o Sistema Controle de Compras se uma nota de retorno de mercadoria se referir a uma notificação de recebimento que foi originada por uma ordem de compra, o saldo da ordem de compra será acrescido das quantidades dos produtos devolvidos, já que a ordem de compra possui o campo saldo e este é baixado pela emissão das notificações de recebimento (processo parecido com o que ocorre entre os pedidos e a nota fiscal no Sistema de Vendas). Portanto, se a mercadoria foi devolvida, o saldo da ordem de compra também deverá ser alterado.

Ainda no Sistema Controle de Compras será atualizado o saldo dos itens da própria notificação de recebimento para que não sejam retornadas quantidades diferentes das que foram adquiridas. Este saldo será considerado no momento de se escolher as notificações de recebimento que farão parte da nota fiscal de retorno de mercadoria.

Se você utilizar integração com o Sistema Financeiro as duplicatas geradas no Sistema de Vendas serão exportadas para o Sistema Financeiro, porém para que as informações da nota fiscal, cuja operação for Devolução, atualizem o saldo das contas a pagar, é necessário que o Sistema Controle de Compras também tenha integração com o Sistema Financeiro, já que as contas a pagar serão originadas por ele. Assim, quando efetuar a devolução você terá possibilidade de informar quais duplicatas terão seu saldo diminuído e qual valor deverá ser lançado como devolução.

Vejamos o exemplo:

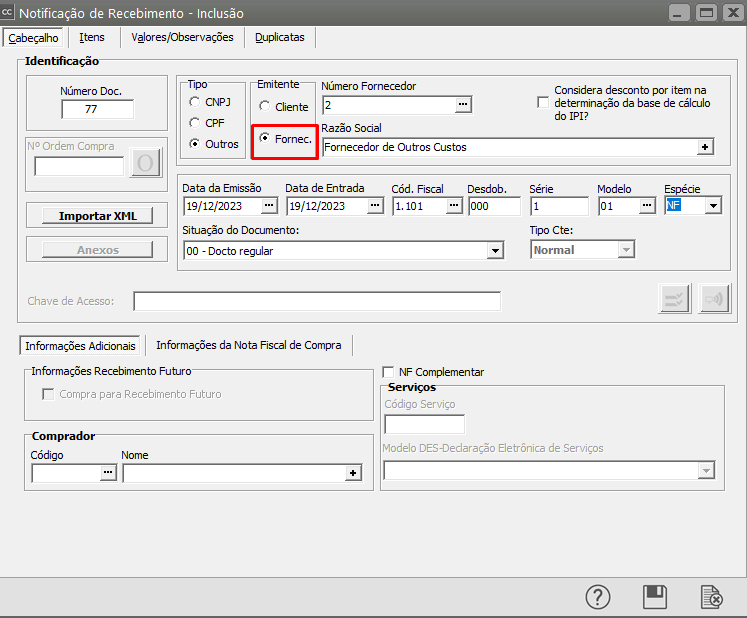

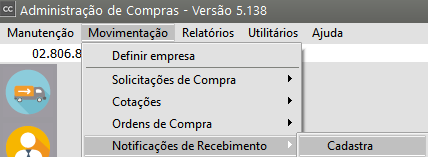

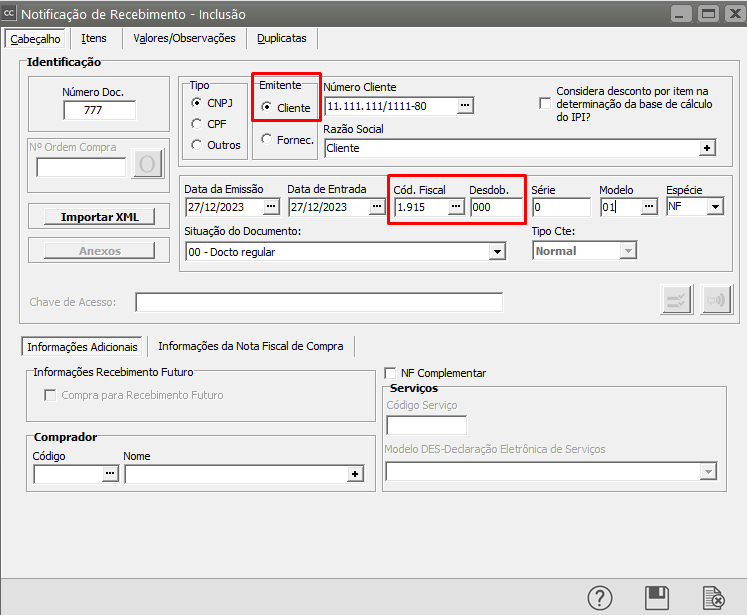

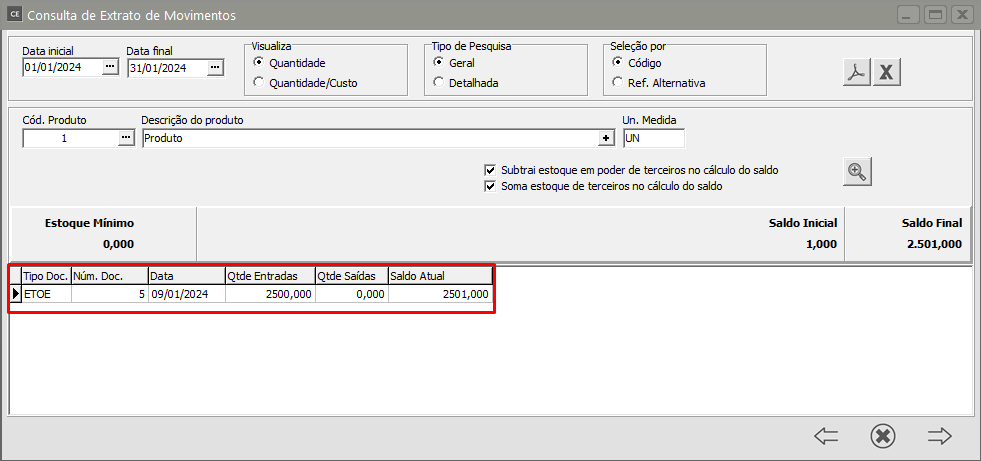

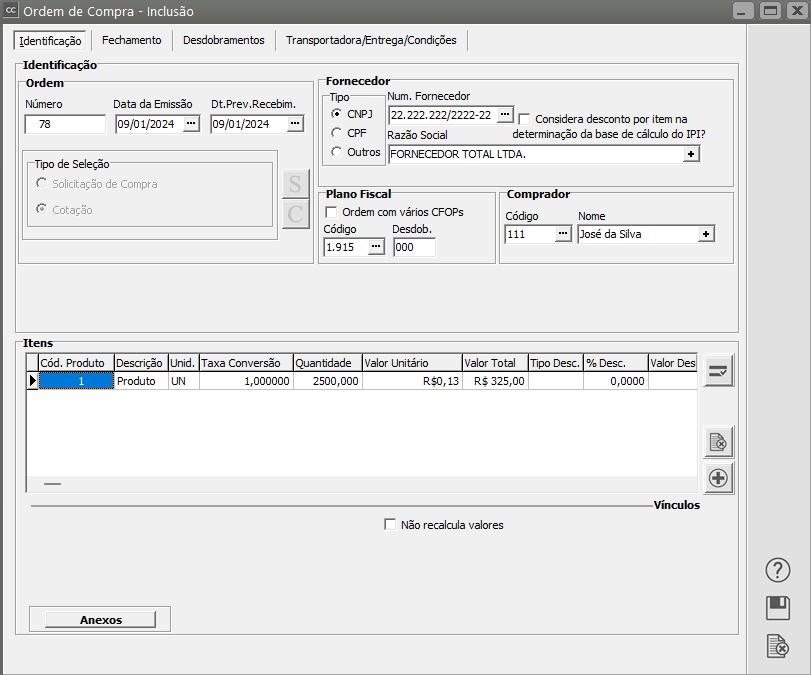

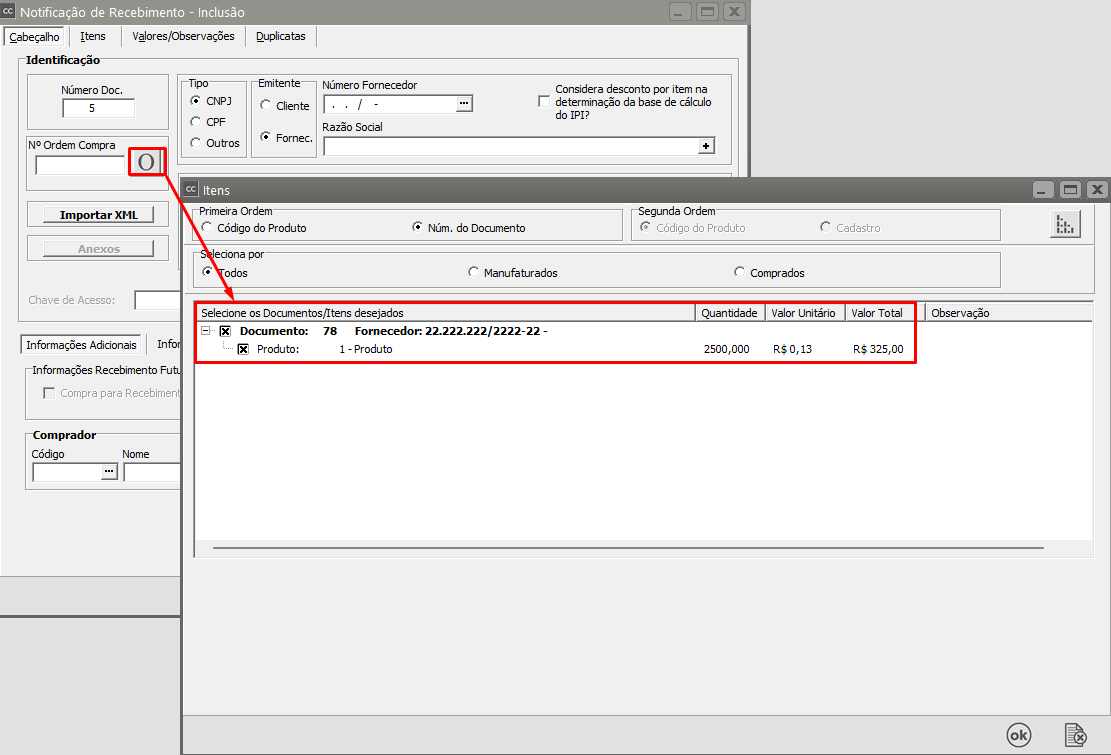

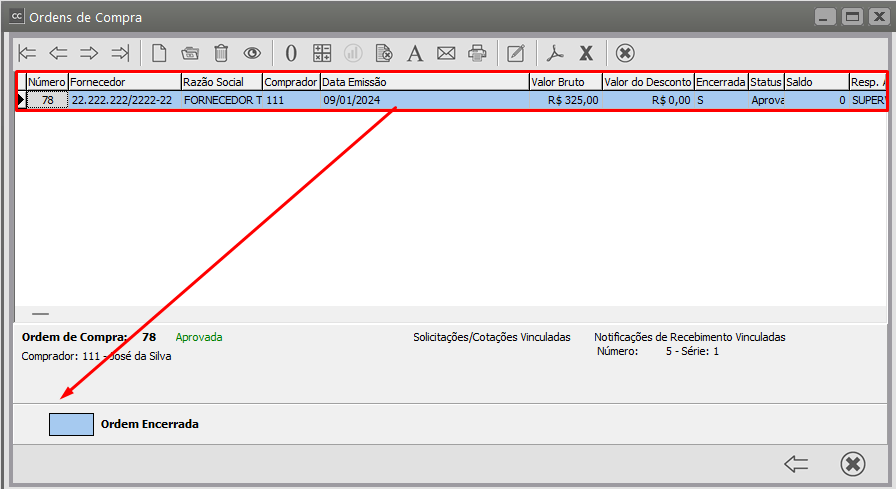

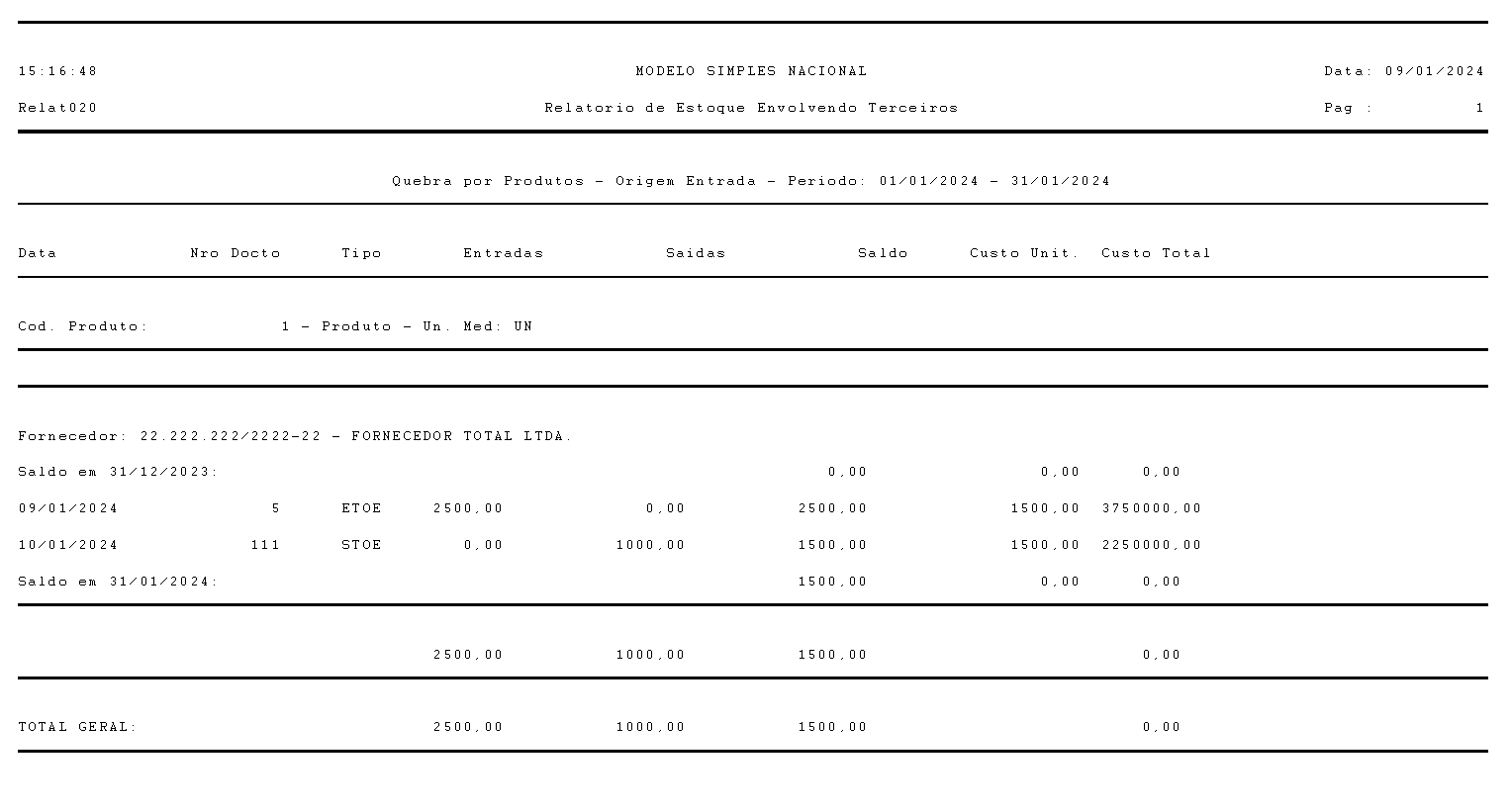

No Sistema Controle de Compras foi cadastrada a notificação de recebimento nº 5 no dia 09/01 para o fornecedor 22.222.222/2222-22, com os itens importados integralmente da ordem de compra nº 78:

Depois de elaborada essa notificação de recebimento, o saldo da ordem de compra nº 78 ficou zerado e ela foi encerrada. Veja mais informações no Sistema Controle de Compras.

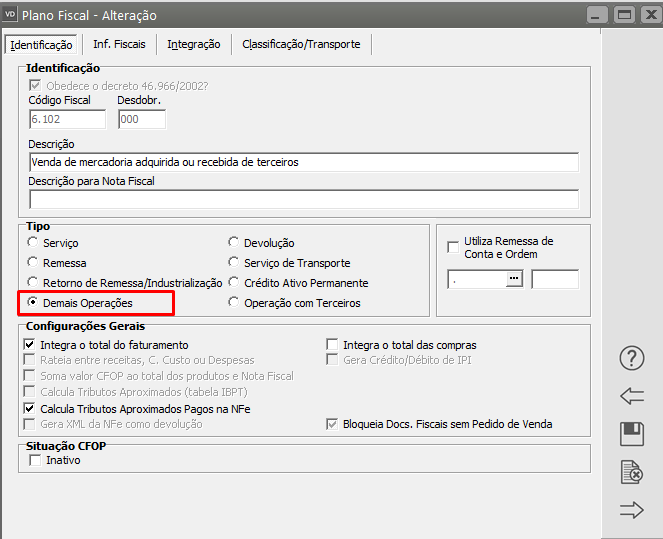

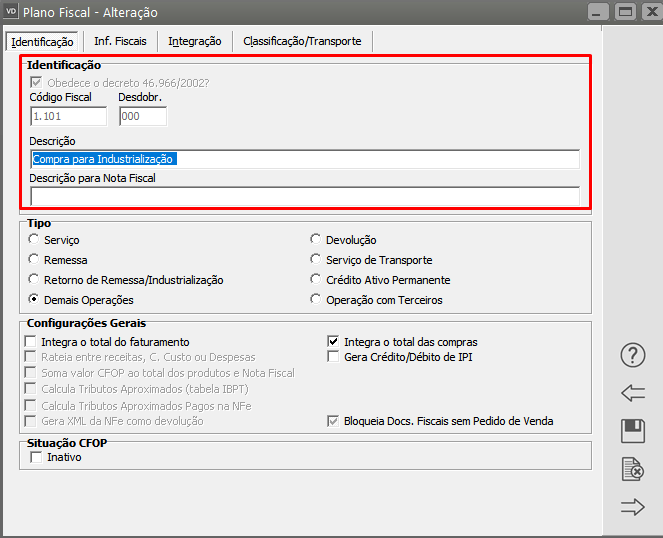

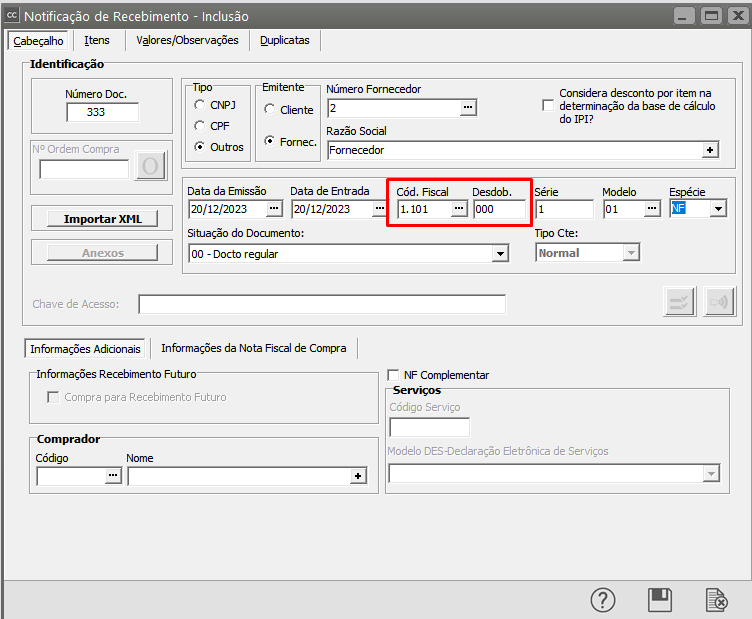

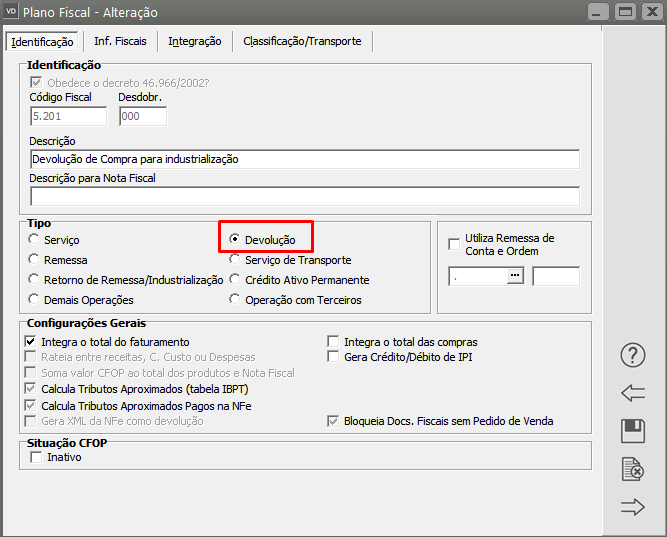

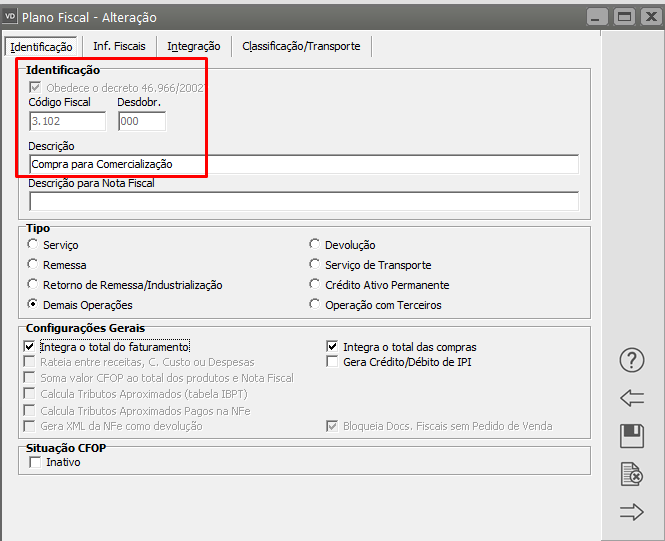

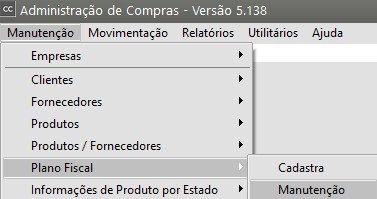

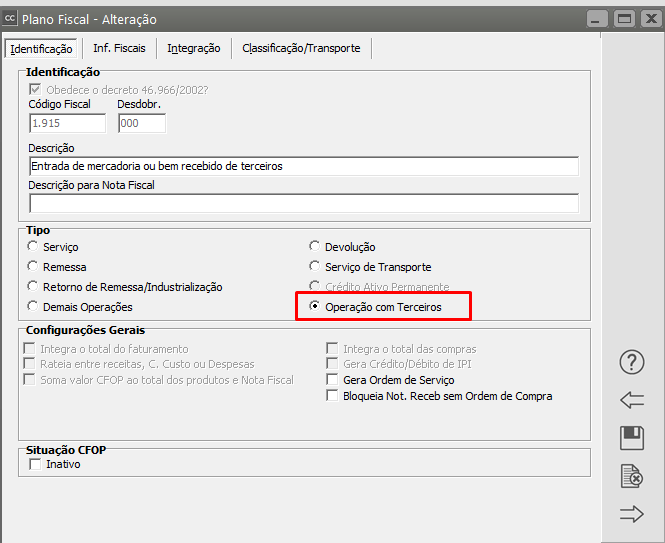

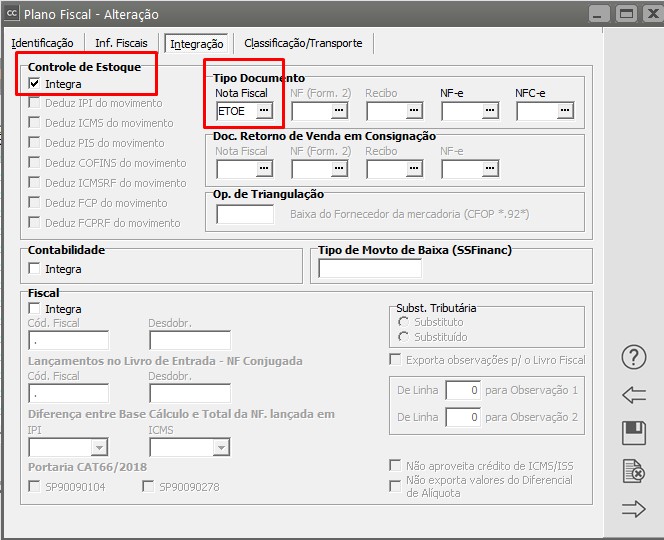

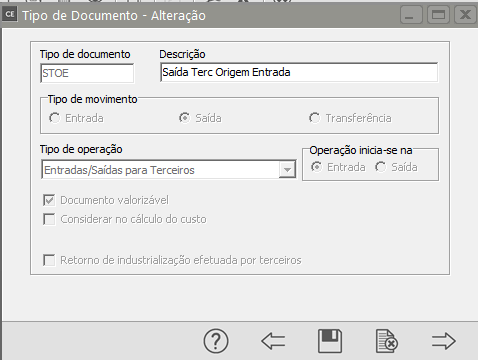

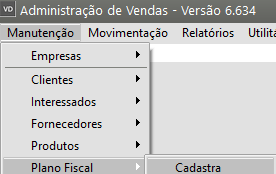

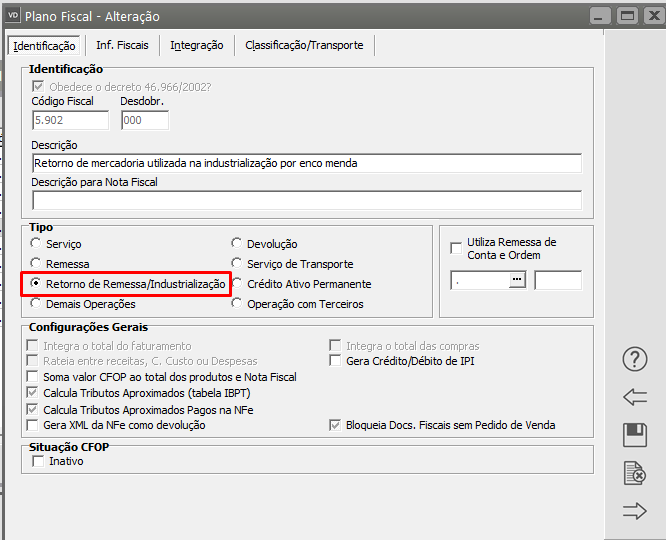

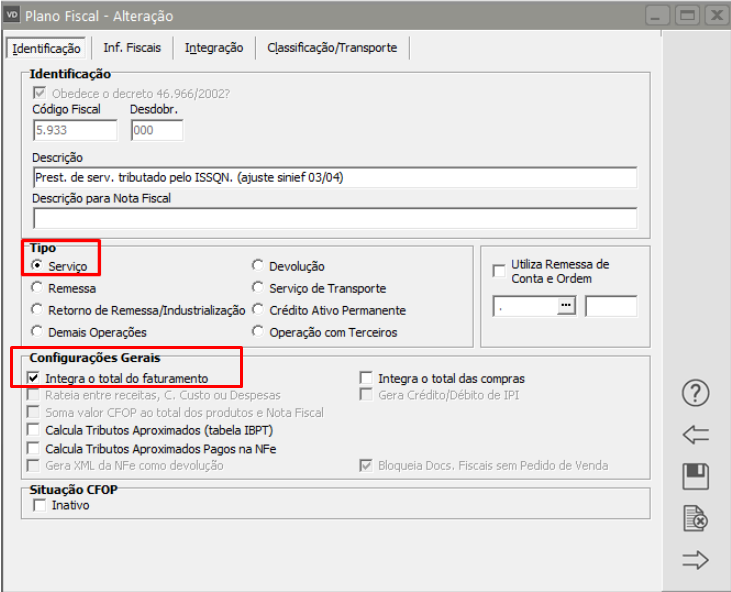

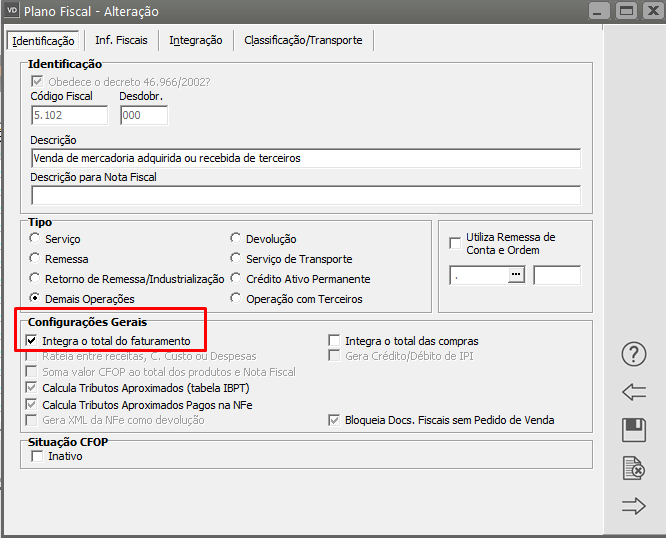

No dia seguinte, 10/01, teremos que devolver parte da mercadoria. Com isso devemos emitir uma nota fiscal de retorno de mercadoria, lembrando-se de que essa operação deverá, obrigatoriamente, ter um código fiscal cuja operação seja do tipo Devolução, Retorno de Industrialização ou Operação com Terceiros. Veja mais informações em Cadastrando Plano Fiscal:

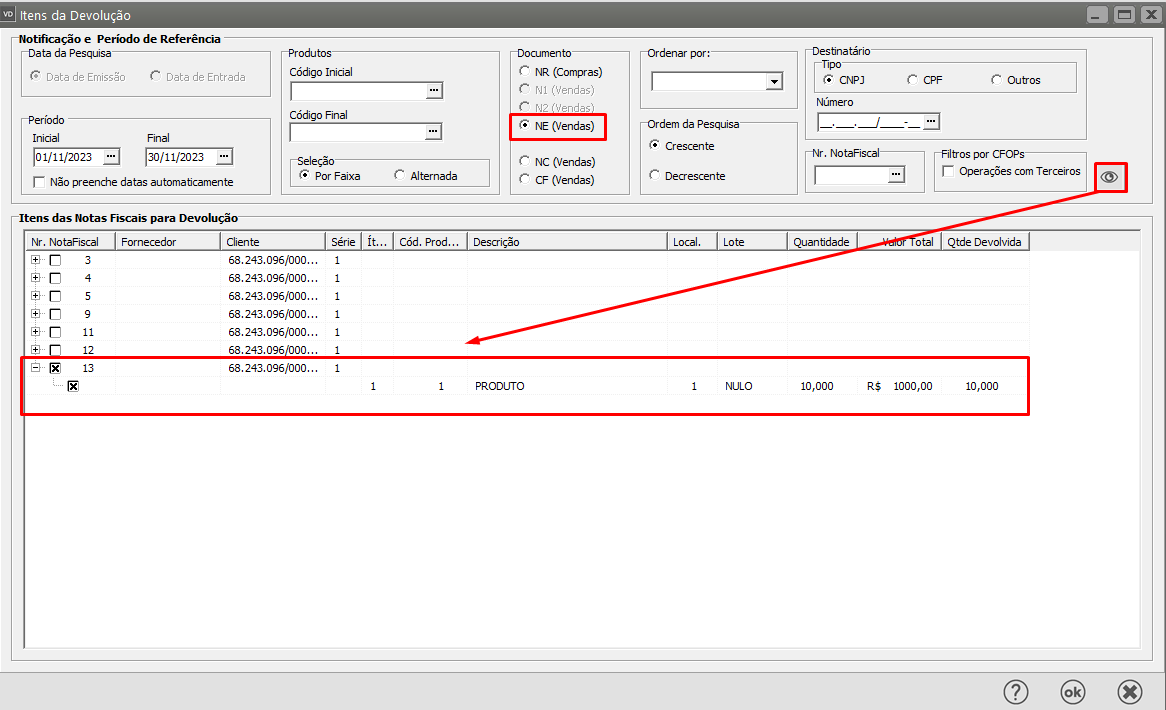

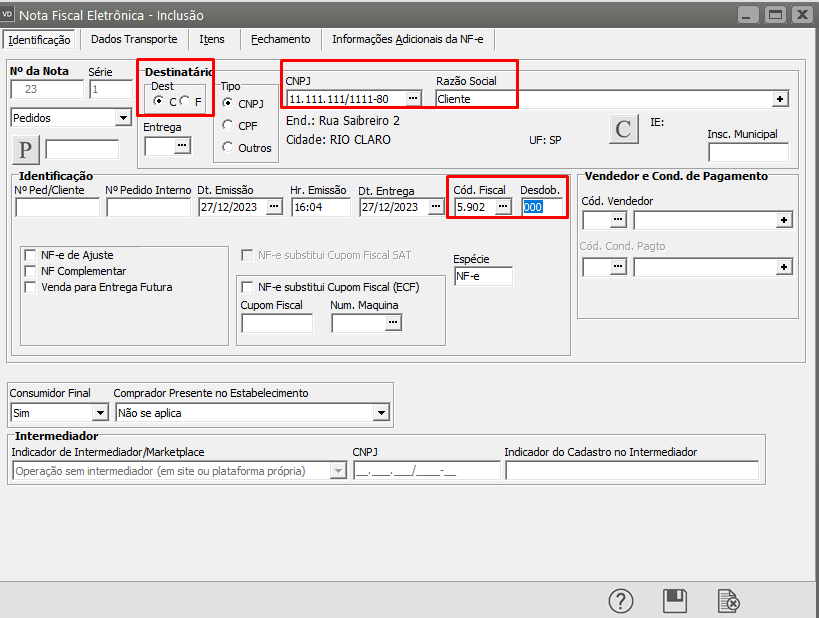

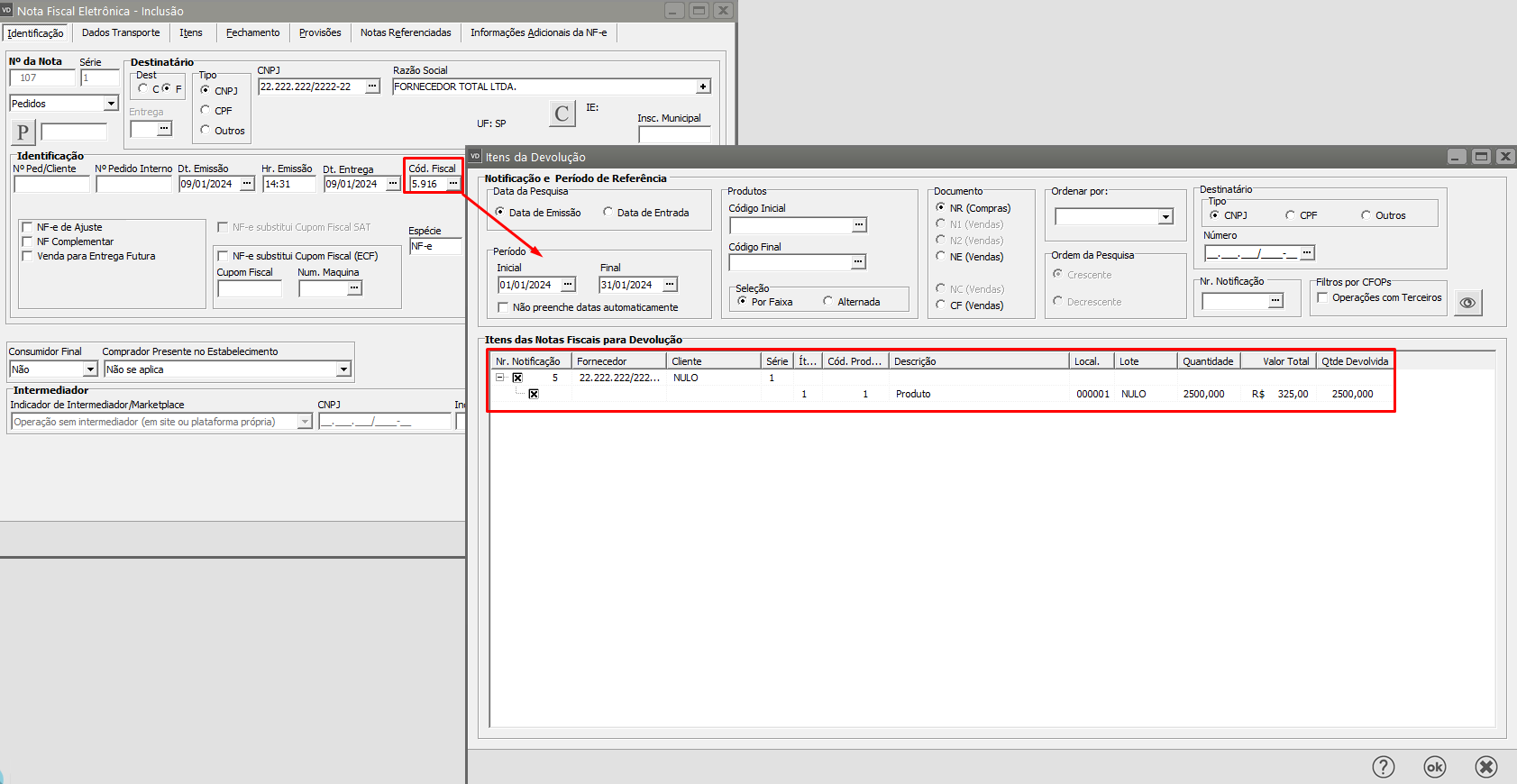

Saindo da Identificação, será exibida a seguinte tela:

Nessa tela você selecionará os itens das notificações de recebimento que serão devolvidos, lembrando que poderá efetuar devoluções de mais de uma notificação na mesma nota fiscal desde que sejam do mesmo fornecedor e tenham saldo a ser devolvido. Nesse exemplo é exibido as notificações e seus respectivos itens. Quando uma nota fiscal foi originada por um processo de triangulação essa estará destacada pela cor Azul e a legenda será apresentada na tela.

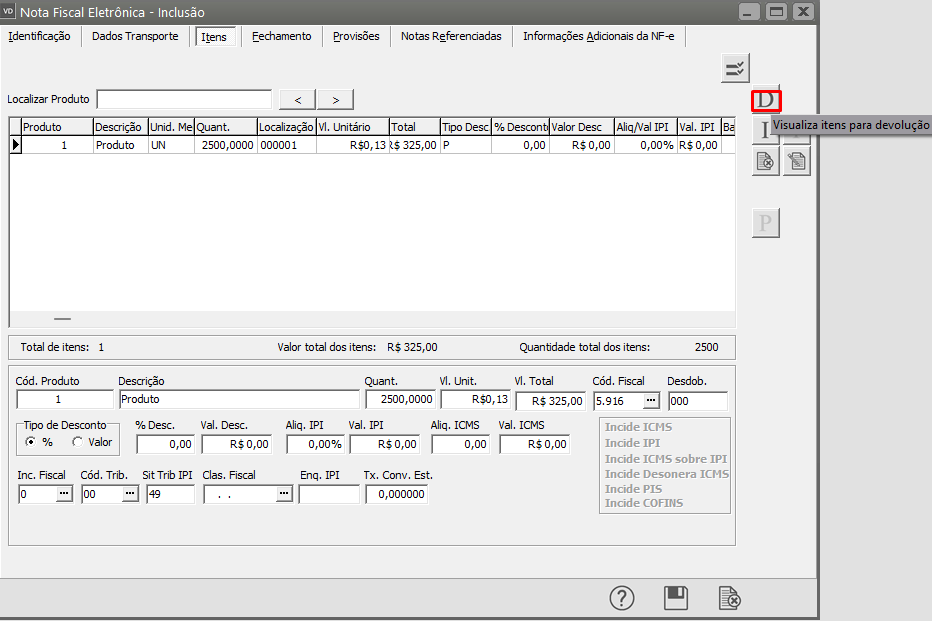

Depois de selecionadas as notificações, na aba de Itens você poderá informar as quantidades dos itens que estão sendo devolvidos.

Pressionando o botão  , é exibido os dados da notificação de recebimento selecionada para retorno de mercadorias.

, é exibido os dados da notificação de recebimento selecionada para retorno de mercadorias.

Caso o sistema esteja parametrizado (aba Informações da Nota Fiscal) para agrupar itens de código de produto iguais será exibido apenas um item para os produtos, e logo abaixo as notas fiscais correspondentes a cada produto agrupado e suas respectivas informações, caso contrário será importado os itens separadamente trazendo seus respectivos valores:

Esses são os itens que foram cadastrados na notificação de recebimento. Você poderá selecioná-los individualmente, ou todos os itens ao mesmo tempo

Depois de selecionados os itens, alteramos as quantidades de acordo com o que será devolvido. Devolveremos os produtos com as seguintes quantidades:

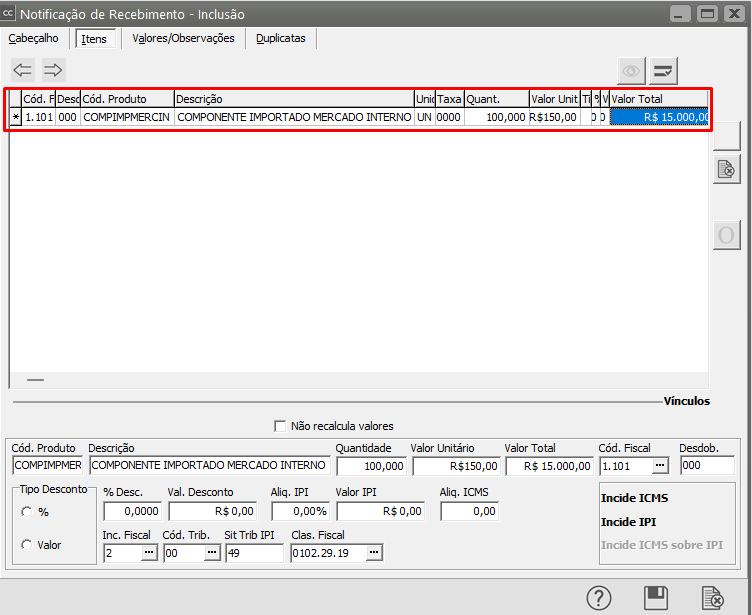

A aba de Itens ficará da seguinte forma:

Uma nova aba de Devolução ficará visível se você possuir o sistema Sistema Financeiro. Nessa aba, pressionando o botão , será exibida a tela de pesquisa contendo as duplicatas geradas pelas notificações de recebimento selecionadas:

Selecione qual ou quais duplicatas terão o valor reduzido no Sistema Financeiro, uma vez que a mercadoria será devolvida e você não pagará o valor referente a elas. A aba de devolução ficará da seguinte forma:

Lembre-se de que você pode escolher qualquer duplicata para redução dos valores da devolução, ou dividir os valores entre mais de uma duplicata, conforme necessário.

Quando essa nota fiscal for gravada, o saldo da ordem de compra nº 78 do Sistema Controle de Compras que originou a notificação de recebimento nº 5 será reaberto, retornando ao saldo apenas as quantidades devolvidas.

O saldo dos produtos no Sistema Controle de Estoque será atualizado e serão gerados movimentos de devolução no Sistema Financeiro (DEVD), que irão reduzir os valores devolvidos dos saldos das duplicatas. Isso pode ocorrer no momento em que a nota fiscal for gravada (se estiver assinalado nos Parâmetros Adicionais da Empresa que as exportações serão realizadas com vínculo ou no momento em que forem realizadas as transferências de dados para esses sistemas, você também pode visualizar relatório de Demonstrativo de Devolução/Retorno acessando o menu Relatórios>Demonstrativo de Devolução>Retorno.

Atualizando Orçamentos

Veja também os Itens:

- Cadastrando Orçamentos

- Atualizando Orçamentos

- Cancelando Orçamentos, Pedidos e Documentos Fiscais

- Emitindo Orçamentos

- Emitindo Relatório de Orçamentos

- Cadastro de Modos de Acesso (Orçamentos e Pedidos)

- Cadastro de Situações (Orçamentos/Pedidos/Cadastros)

- Cadastro de Orçamentos

- Impressão de Orçamentos

- Relatório dos Orçamentos Cadastrados

- Relatório de Orçamentos por Produtos

- Consulta o Arquivo Morto - Orçamentos

- Controlando Aprovação de Orçamento

- Parametrizando a Empresa - Contratos/Orçamentos/Pedidos/Romaneios

- Retorno para Clientes sobre Situação de Orçamento e Pedido

- Copiar Ocorrências do Último Orçamento cadastrado

- Referência Alternativa impressa no Orçamento

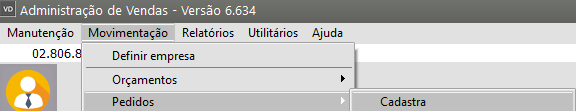

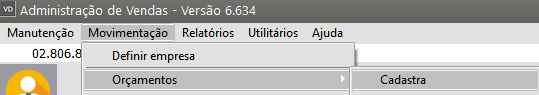

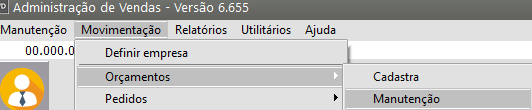

Acessando a manutenção de orçamentos através do menu Movimentação/Orçamentos/Manutenção

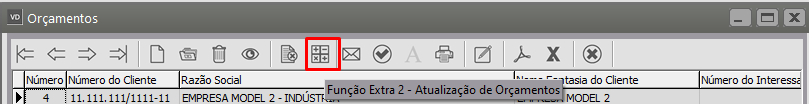

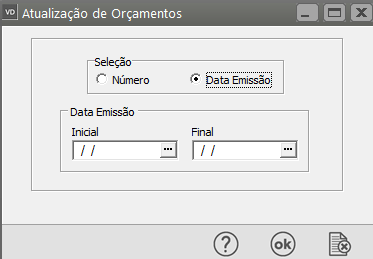

Você poderá atualizar o valor dos orçamentos. Basta clicar no botão  , e será exibida a tela abaixo:

, e será exibida a tela abaixo:

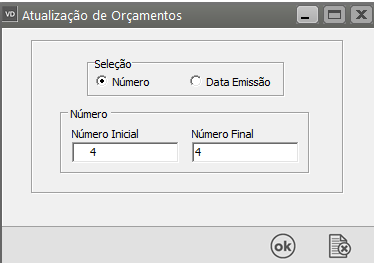

Defina:

- Se a atualização será efetuada para um ou uma faixa de orçamentos cadastrados (Número Inicial e Número Final)

- Se a atualização será efetuada para determinado período (data de emissão Inicial e Data de emissão Final)

Após finalizar a Atualização dos Orçamentos o Sistema apresentará a mensagem Processo Finalizado

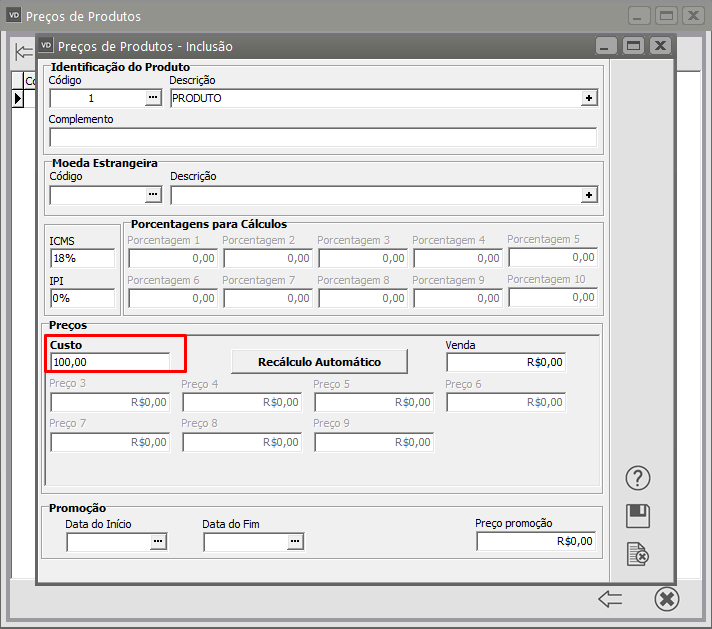

Os preços dos itens serão atualizados de acordo com a tabela de Preços de Produtos (ver item Definindo Preço do Produtos).

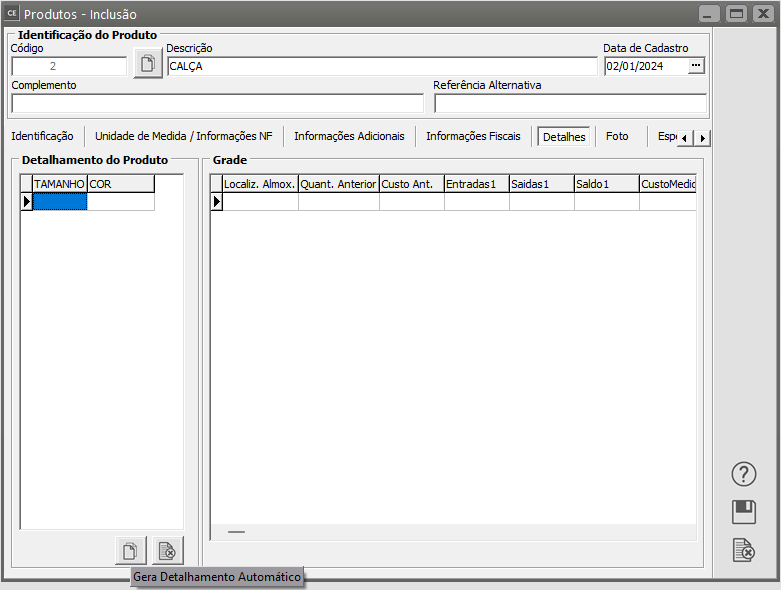

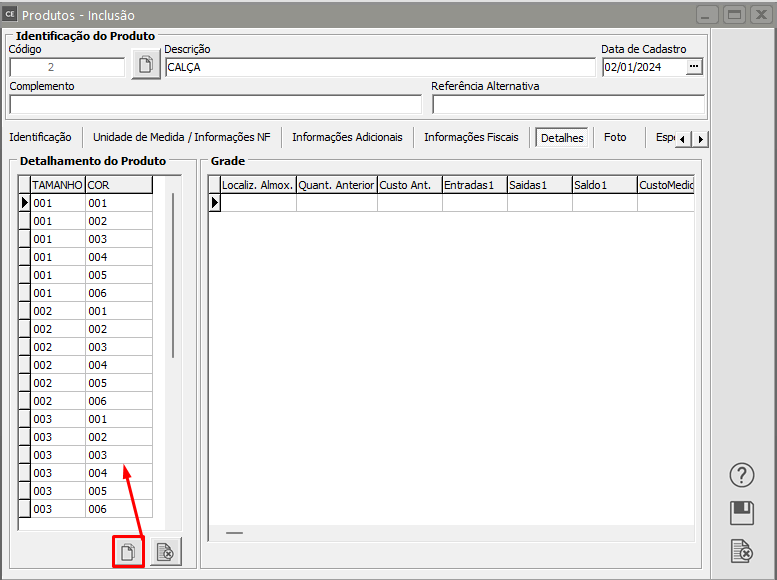

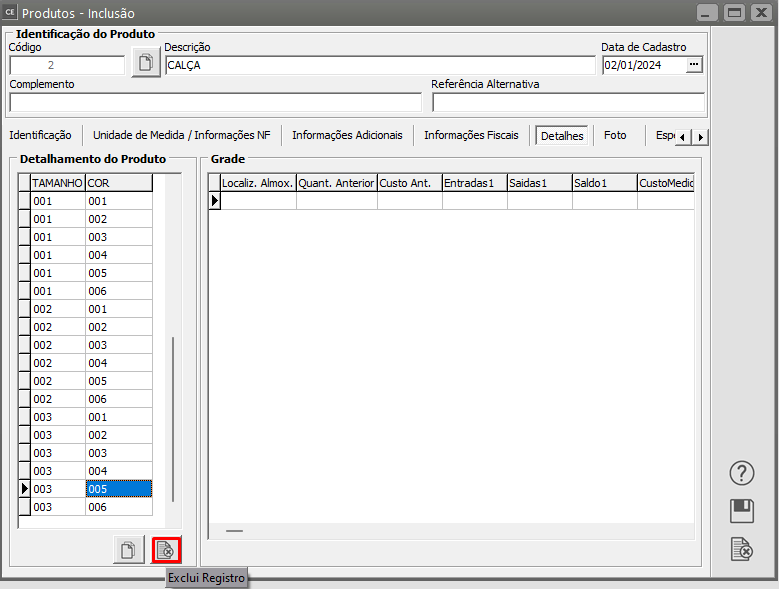

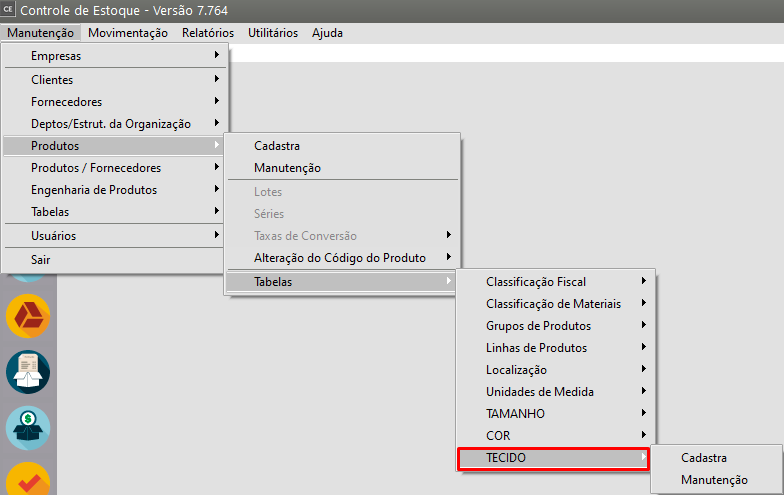

Cadastrando Característica 1 (Grade/Detalhe dos Produtos)

Veja também os Itens:

- Cadastrando Produtos

- Parametrizando os Produtos

- Cadastrando Característica 1 (Grade/Detalhe do Produto)

- Cadastrando Característica 2 (Grade/Detalhe do Produto)

- Geração (Cópia) Automática de Grade para Produto

- Cadastro de Quebra de Produtos

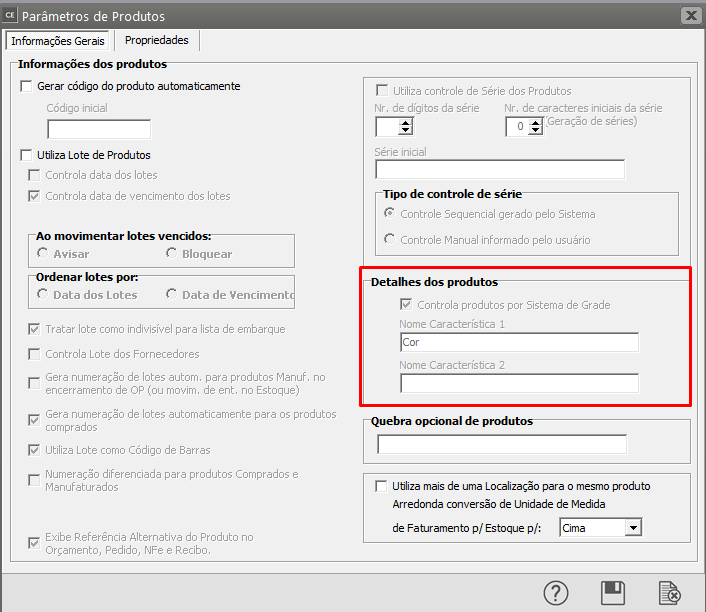

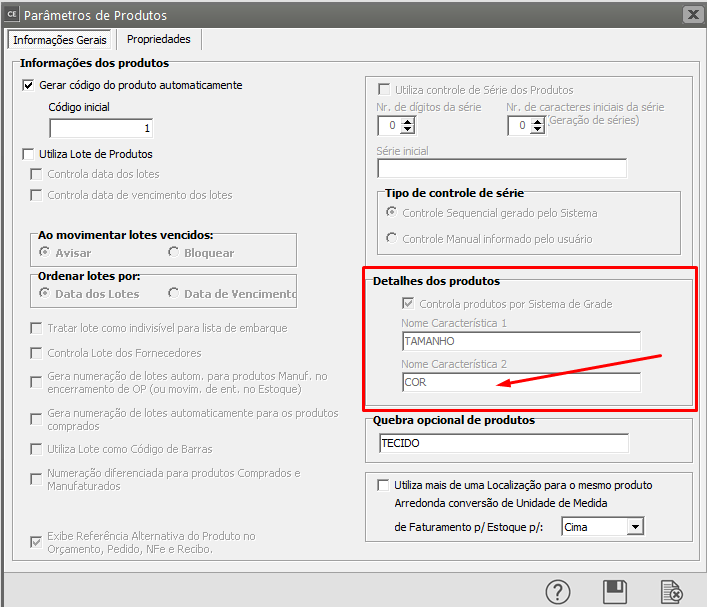

O trabalho com Grade poderá ser definido se a Empresa não utilizar o Sistema SAC e Mobile e se ainda não foi cadastrado nenhum produto, caso contrário sua definição ficará desabilitada.

É importante salientar que a partir do momento que você definir que irá utilizar o Sistema de Grade, o Sistema irá obrigar a utilização em TODOS os produtos cadastrados no Sistema.

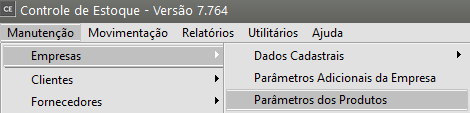

Quando você possuir o Sistema Controle de Estoque e a empresa definida estiver inicializada nele, na tela de Parâmetros Adicionais do Produto

Ficará disponível a opção Controla Estoque por Sistema de Grade

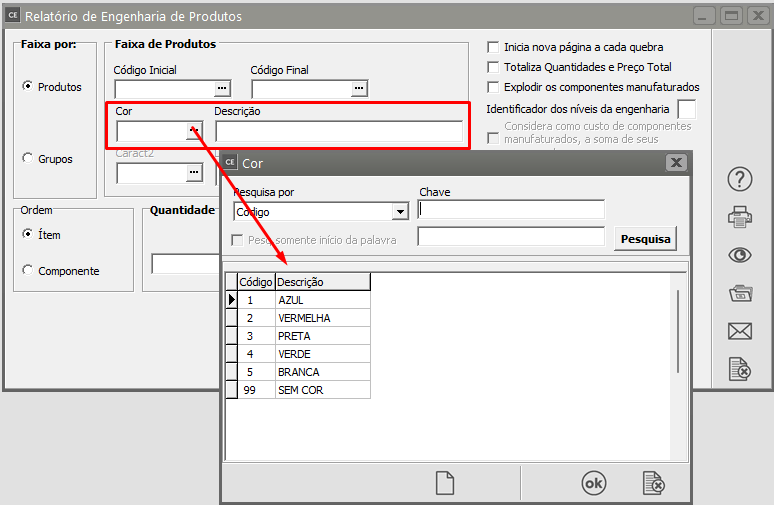

Você poderá controlar os produtos através de definições de duas grades, no nosso exemplo iremos utilizar uma grade (Cor)

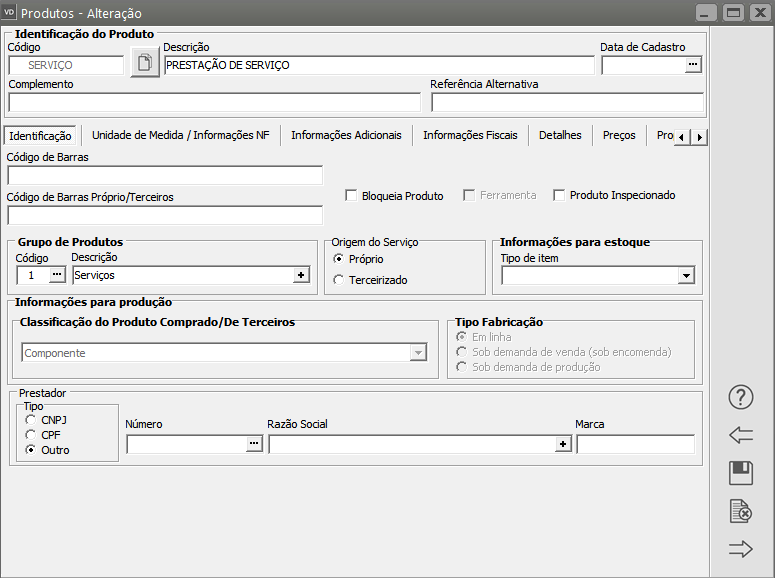

Assinalando esta opção, na hora de cadastrar o produto, você deverá informar uma ou duas características pelas quais os produtos serão subdivididos. A partir desse momento, cada registro da grade será considerado como um produto separado, com saldos controlados individualmente.

Por exemplo, se você irá utilizar produtos subdivididos pela característica "Cor", deverá seguir os seguintes passos:

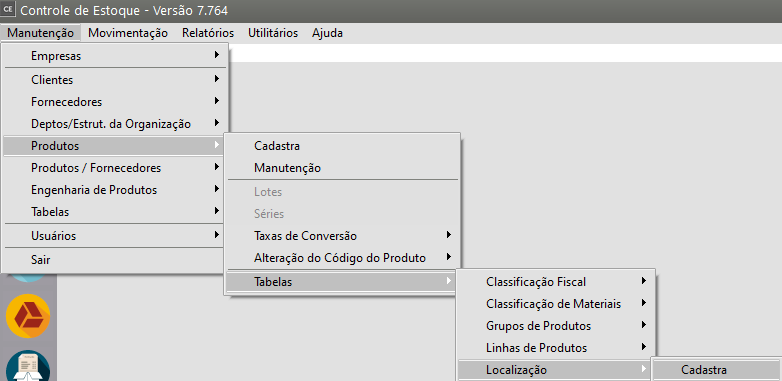

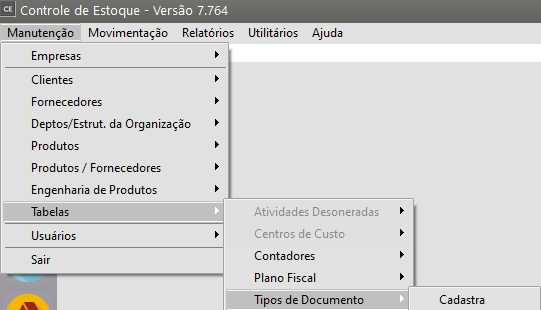

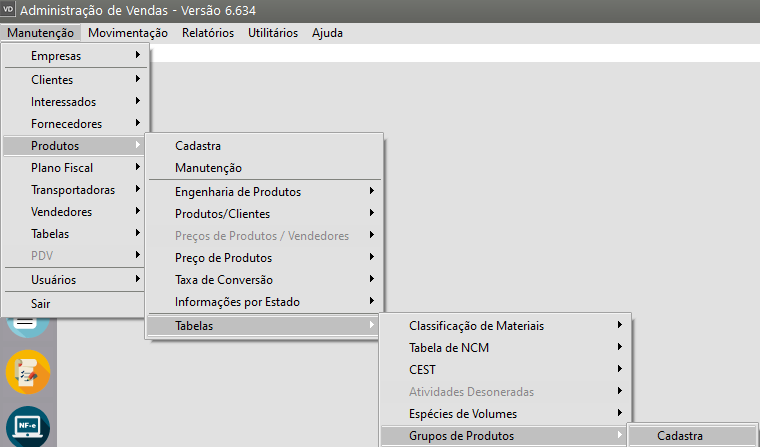

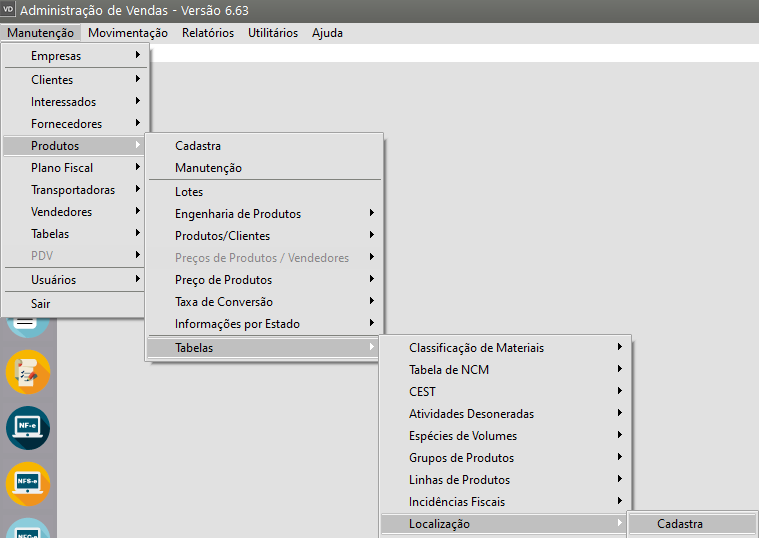

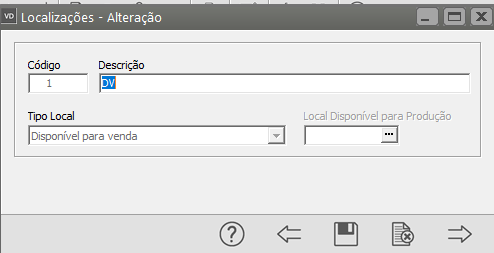

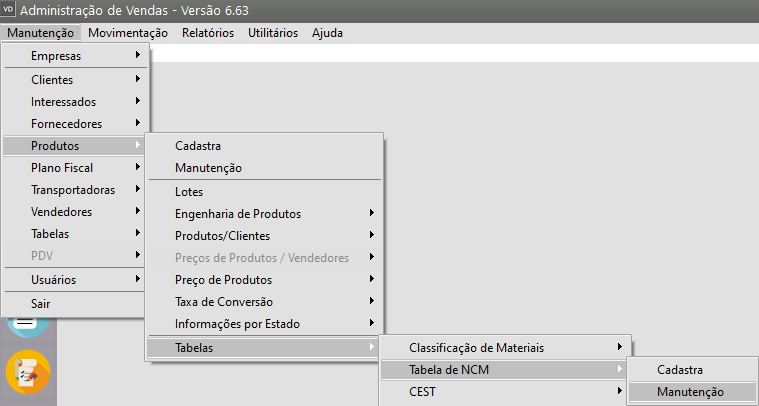

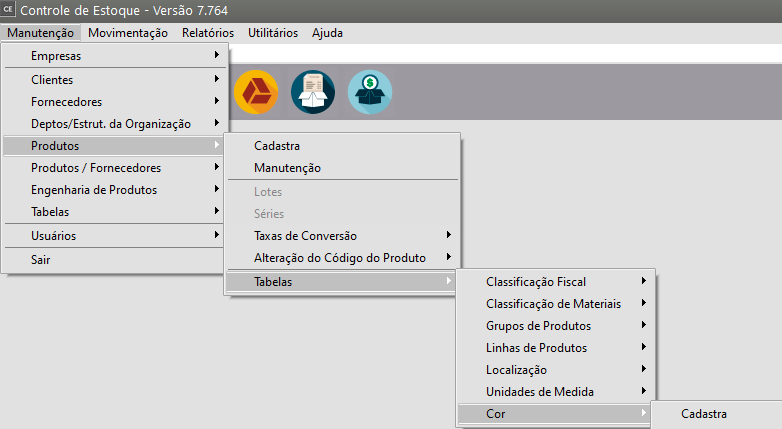

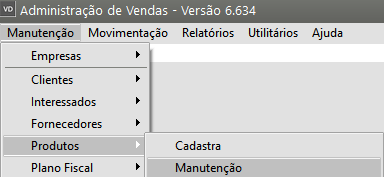

- Após a definição nos Parâmetros dos Produtos você deverá acessar o menu Manutenção>Produtos>Tabelas + Nome que você deu para a Grade (nos parâmetros dos produtos)

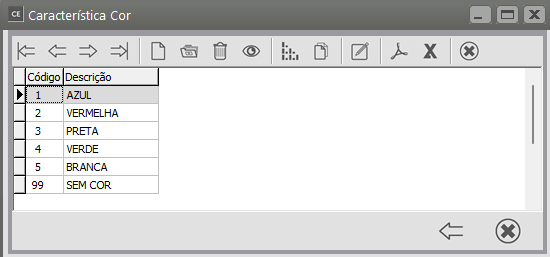

Em nosso exemplo será disponibilizada a manutenção de "Cor", onde você cadastrará as cores que os produtos poderão estar associados.

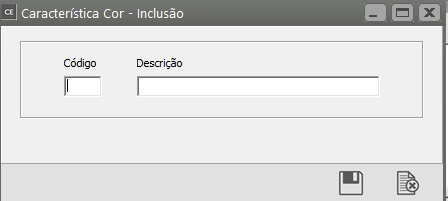

Para o cadastro informe um Código de até 3 caracteres alfanuméricos e a Descrição

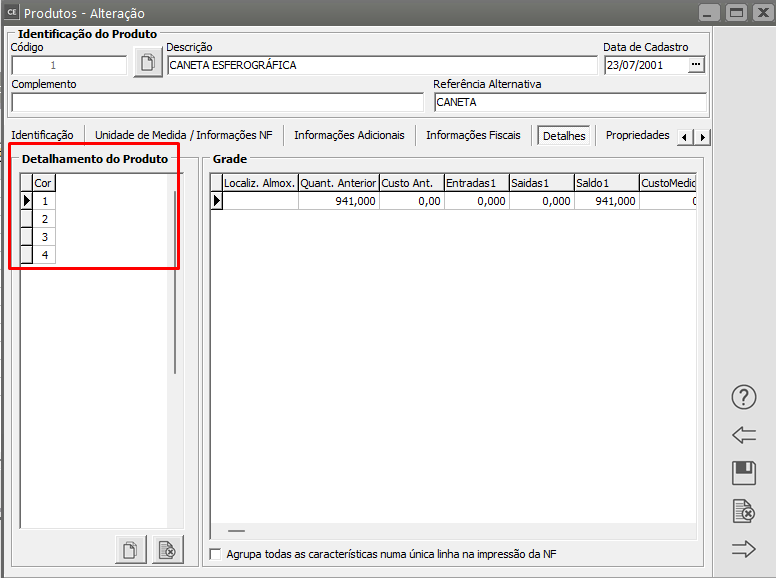

Na Manutenção dos Produtos, na caixa Detalhamento do Produto, indique as cores disponíveis para cada produto.

A tela abaixo indica como ficaria o cadastro do produto Caneta Esferográfica (ver item Cadastrando Produtos) controlado pela característica cor. Podemos ver que são vendidas canetas com cores 1 e 2 (Azul e Vermelha, respectivamente), bem como nas cores 3 e 4, de acordo com o cadastro de cores

A partir daí, ao inserir o produto nos documentos, será necessário informar também sua cor.

Por exemplo:

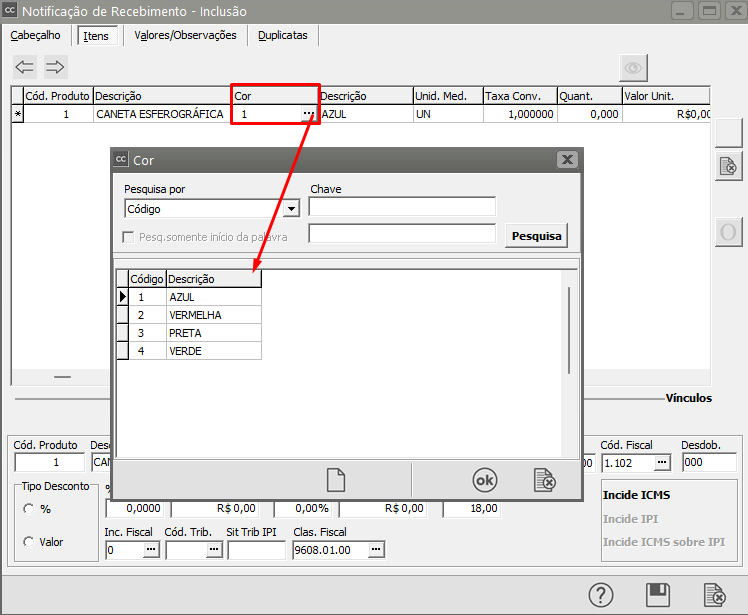

Notificação de Recebimento no Sistema Controle de Compras

Em nosso exemplo estamos adquirindo Canetas e deveremos indicar qual a cor das canetas adquiridas. e a quantidade para cada cor

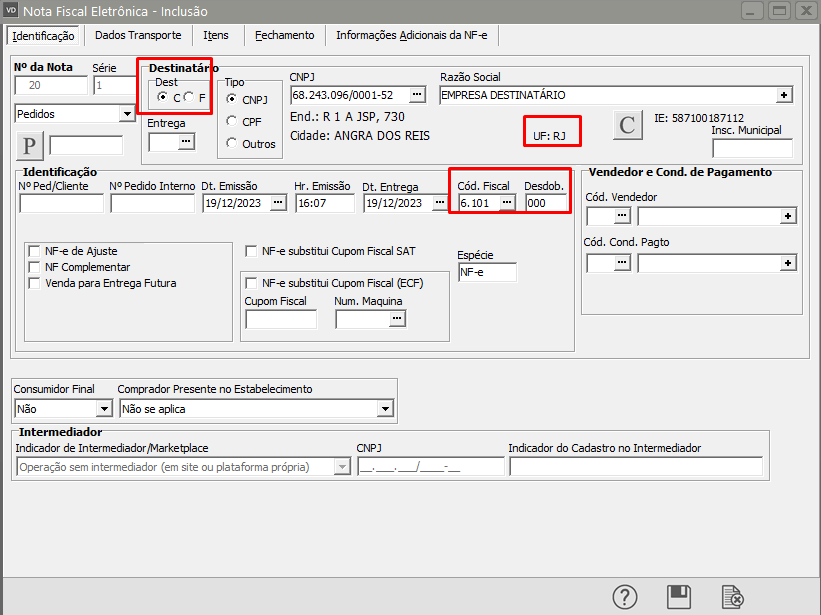

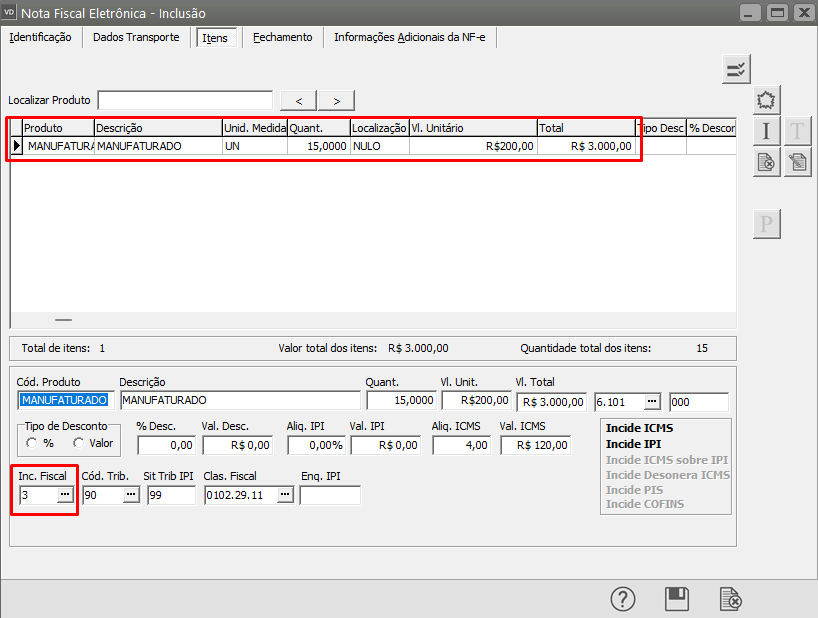

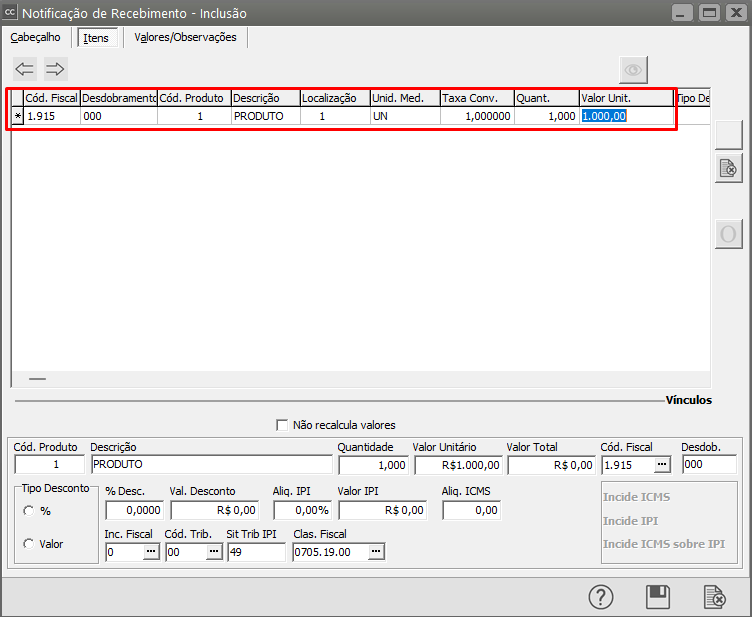

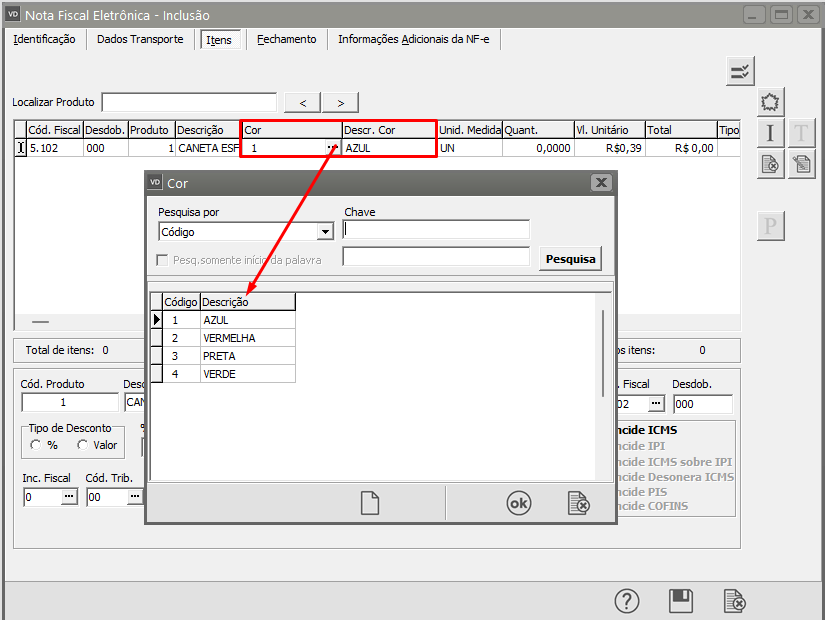

Nota Fiscal Eletrônica - No Sistema NE ou Vendas

Em nosso exemplo estamos vendendo caneta e deveremos indicar qual a cor das canetas vendidas e a quantidade para cada cor.

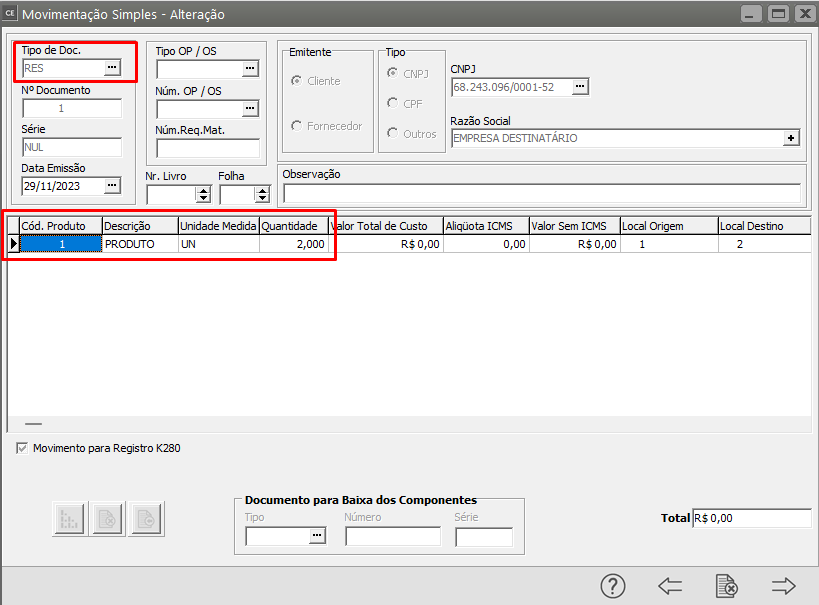

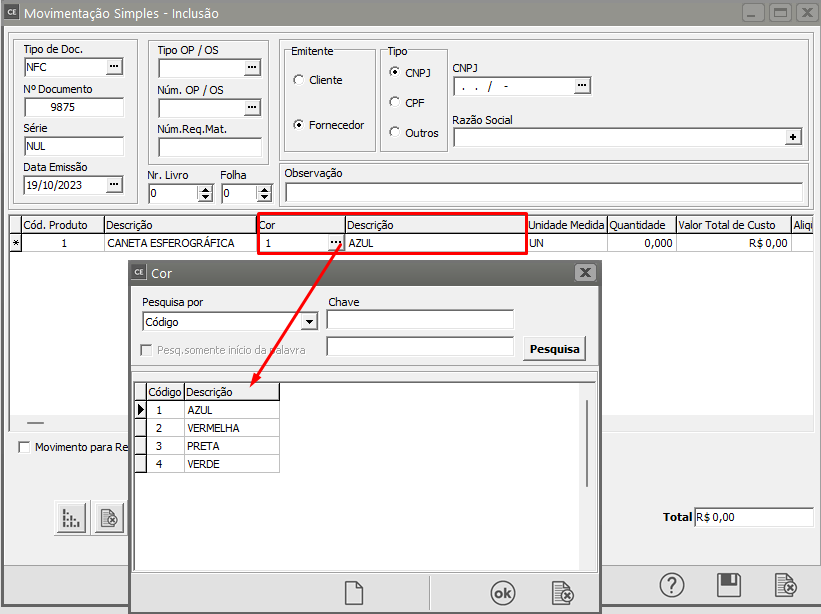

Nas Movimentações Simples do Sistema Controle de Estoque

Se você realizar movimentação simples diretamente no Sistema de Controle de Estoque deverá, também, indicar a cor e quantidade do produto movimentado. Em nosso exemplo Nota Fiscal de Compra.

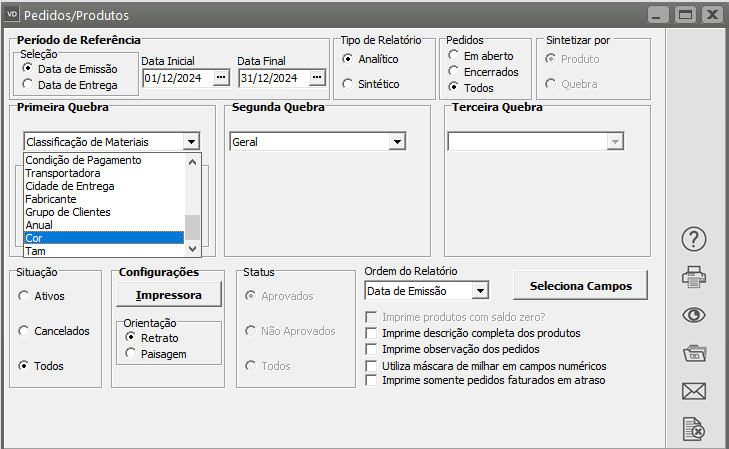

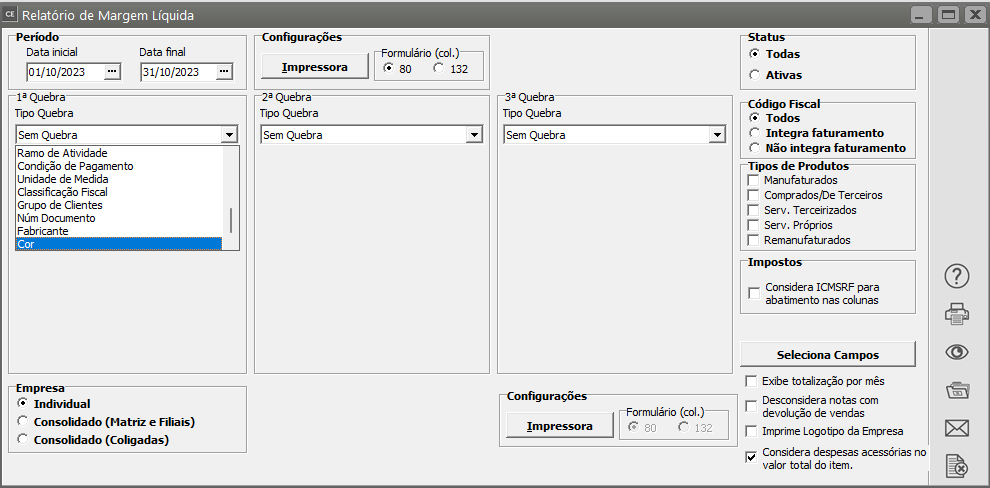

Os relatórios que eram divididos por produtos também poderão ser divididos por cor.

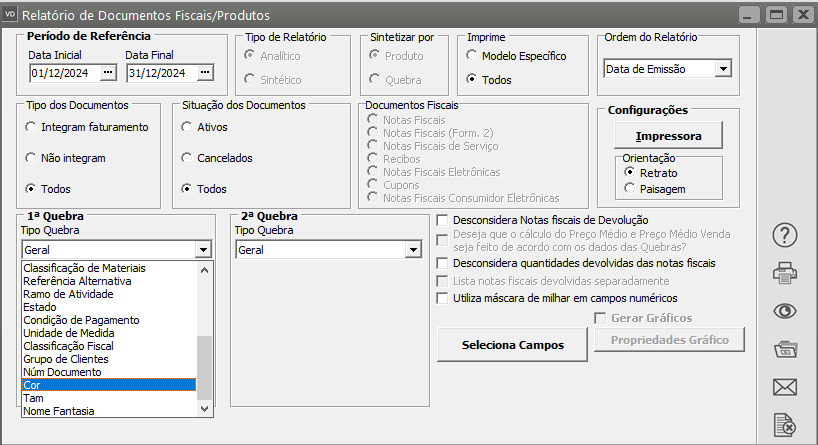

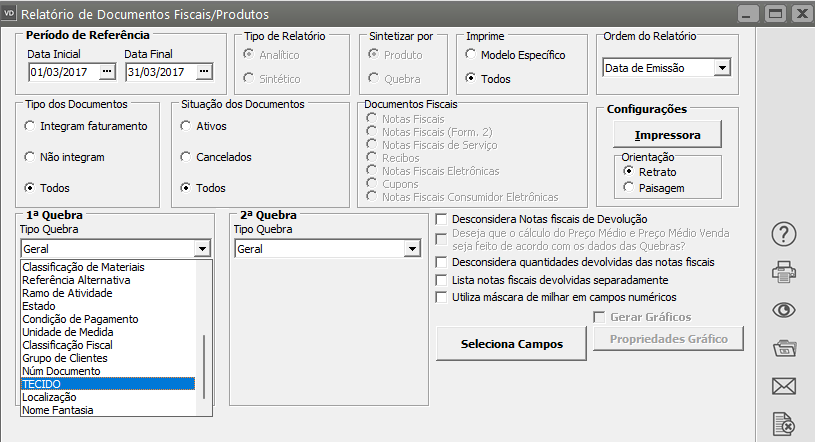

Relatórios>Documentos Fiscais/Produtos

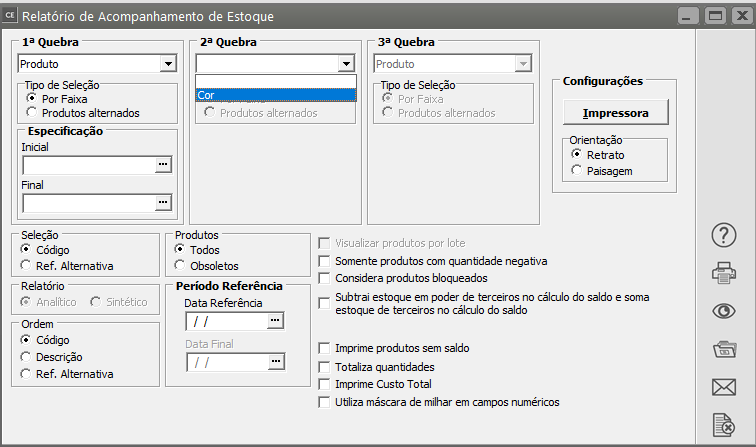

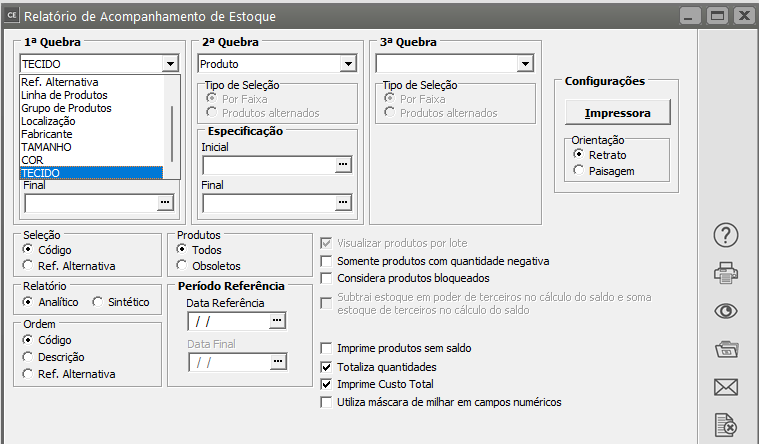

Relatório de Acompanhamento de Estoque

Relatório de Engenharia de Produto

Relatório Gerencial/Relatório de Margem Líquida

É recomendável o controle do estoque por sistema de grade quando todos os produtos da empresa possam ser classificados pelas mesmas características definidas nos Parâmetros do Produto.

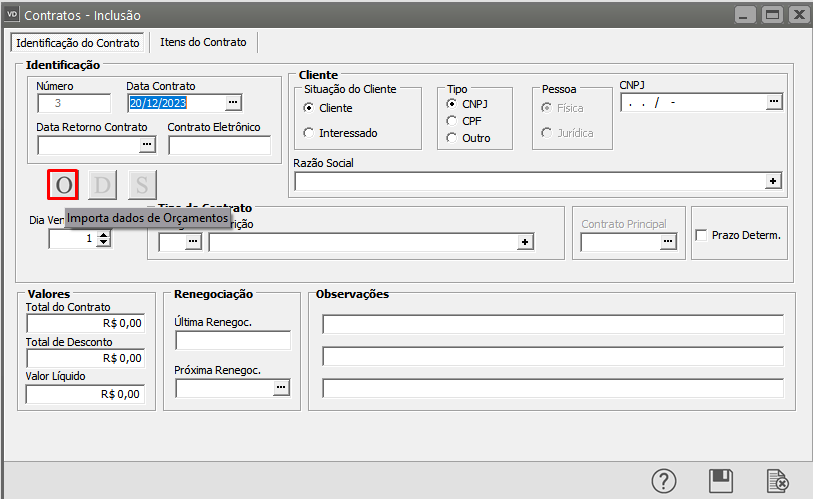

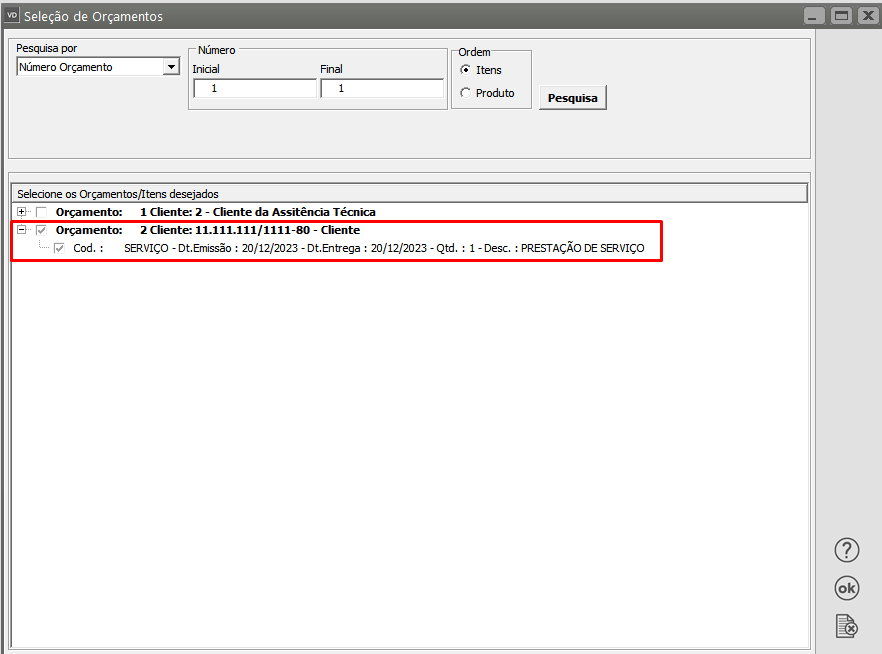

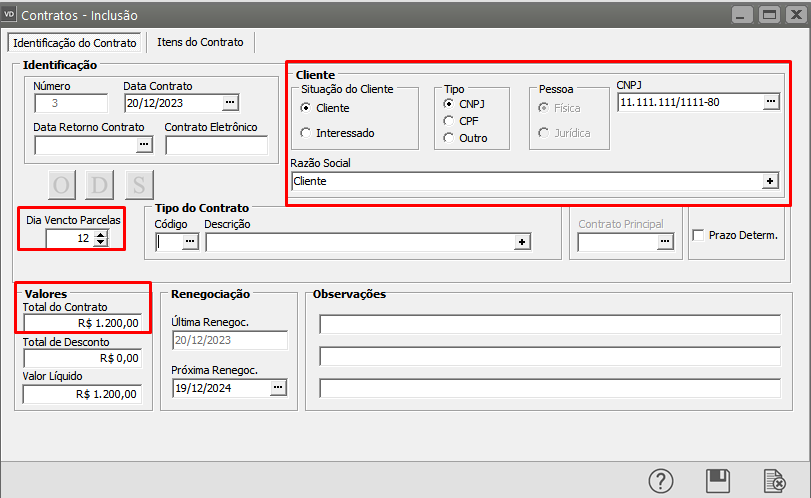

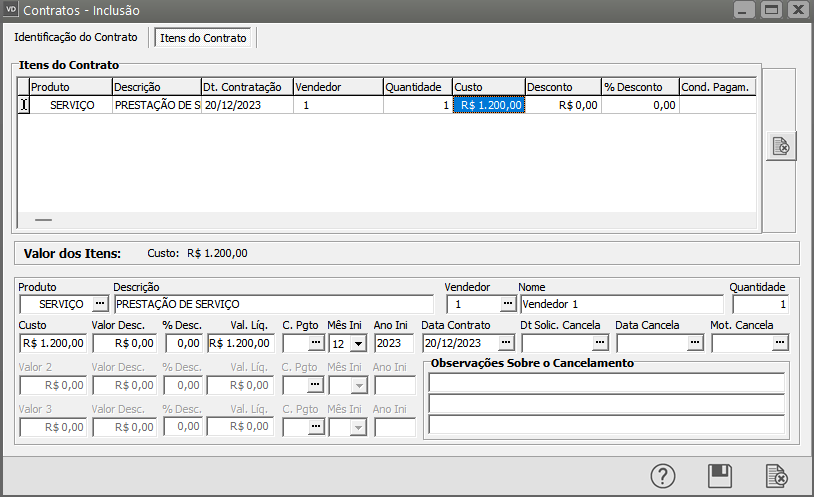

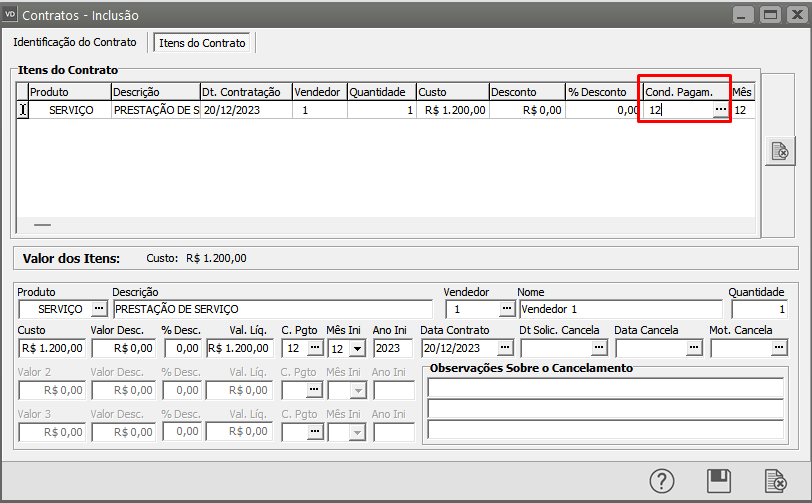

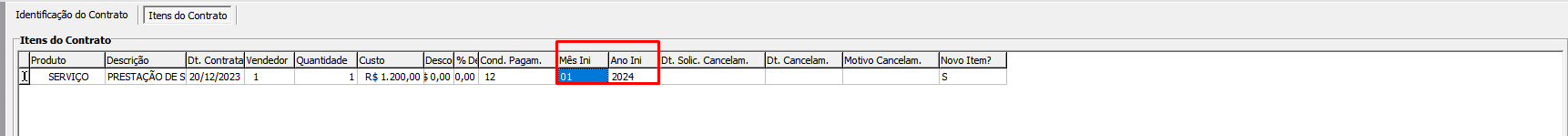

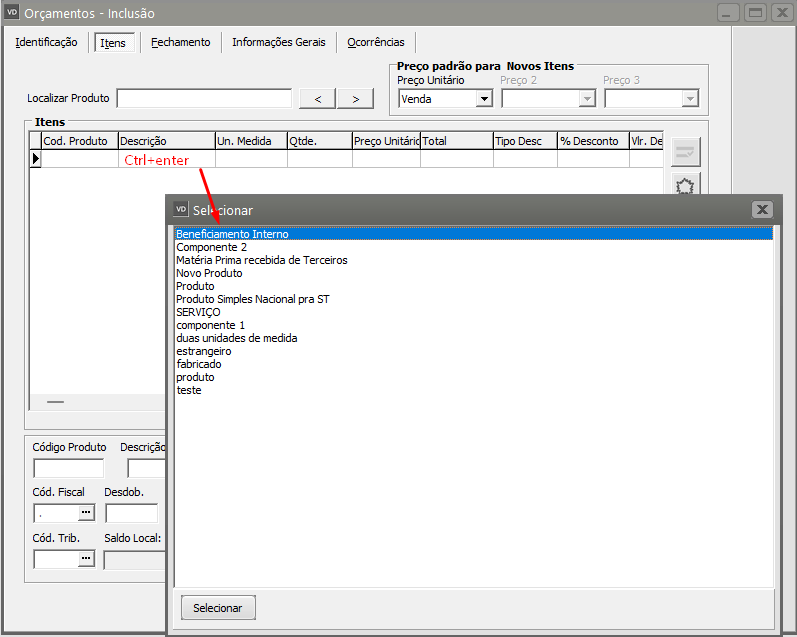

Cadastrando Itens do Contrato

Veja também os Itens:

- Cadastrando Contratos

- Cadastrando Itens do Contrato

- Cancelamento de Contrato

- Cadastro de Tipos de Contrato

- Cadastro de Contratos

- Relatório de Contratos

- Relatório de Contrato por Produtos

- Parametrizando a Empresa - Contratos/orçamentos/Pedidos/Romaneios

- Contratos

- Contratos

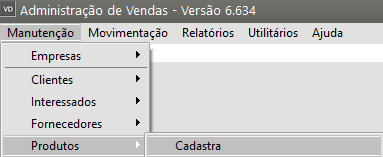

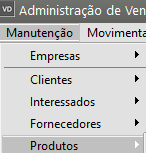

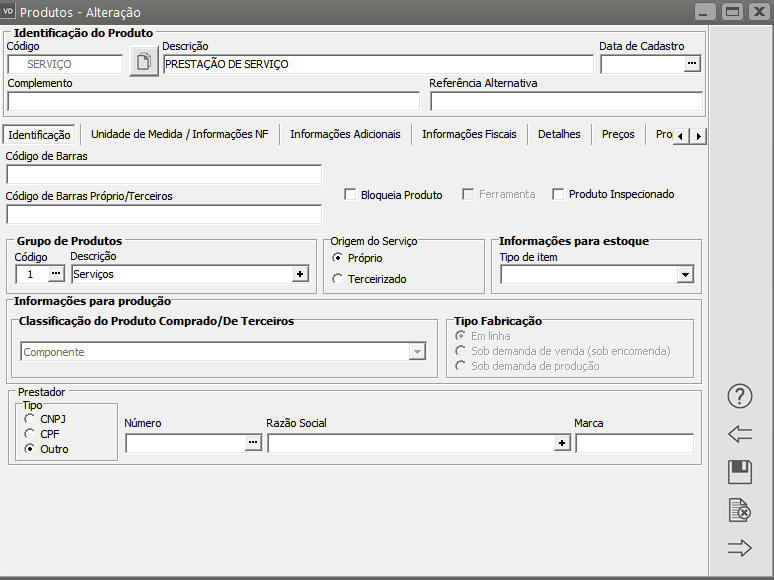

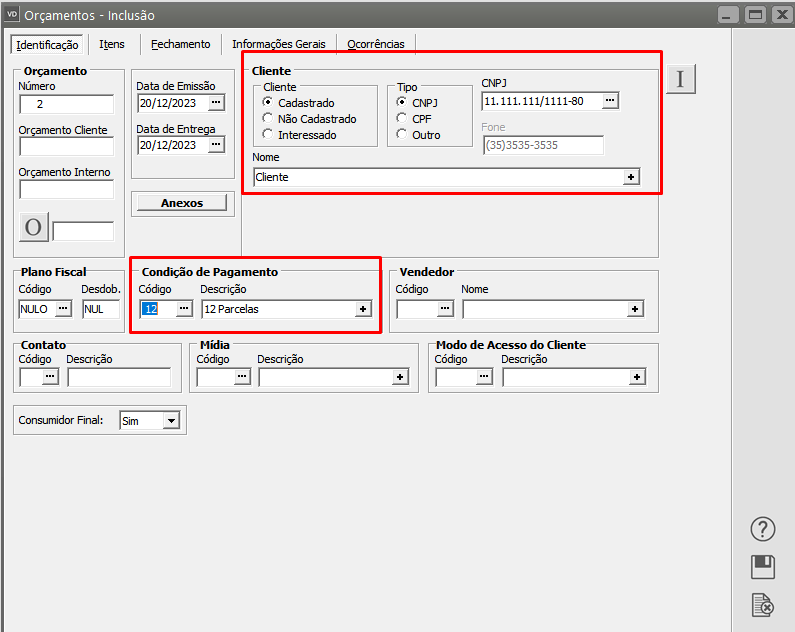

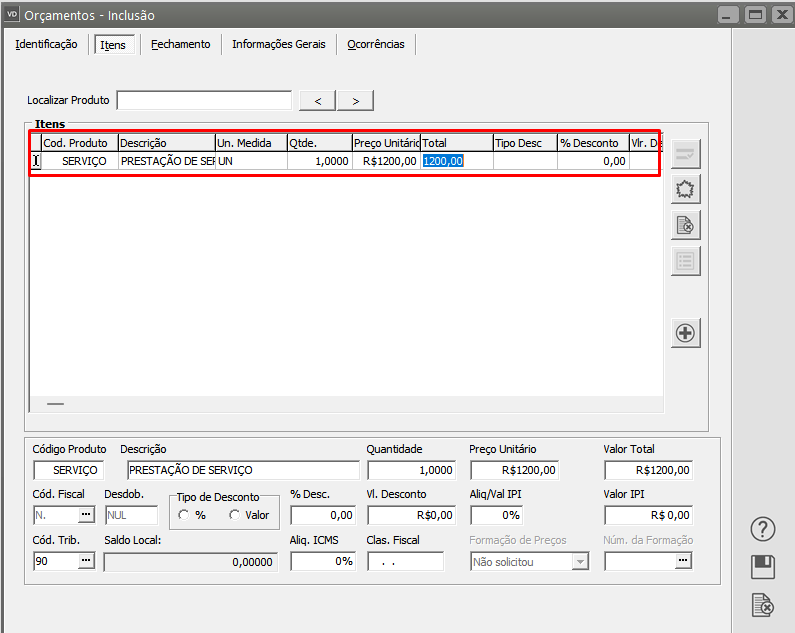

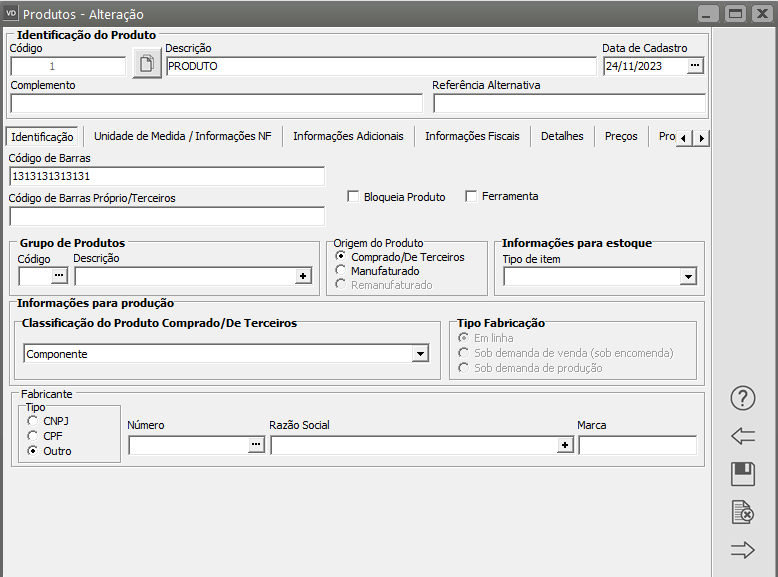

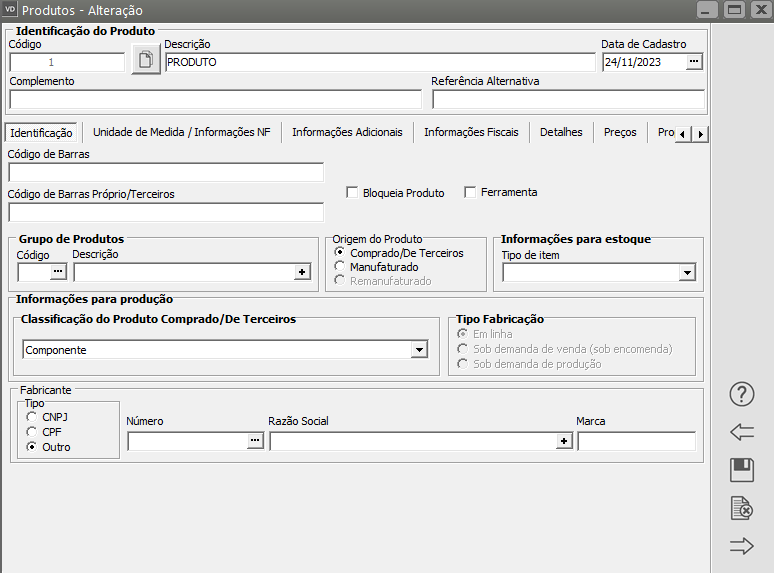

Você poderá emitir contratos contendo somente produtos previamente cadastrados no sistema através do menu Manutenção>Produtos.

Cadastre o Produto de acordo com a necessidade da Empresa e com a informações que atendam o processo do Cadastro do Contrato

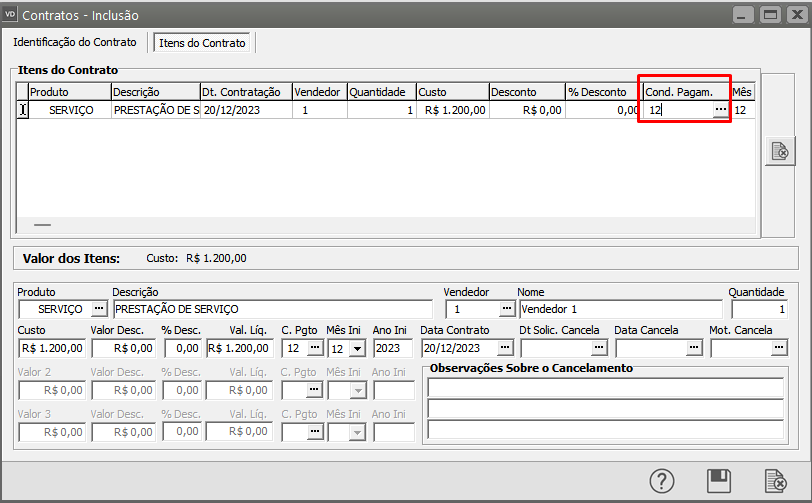

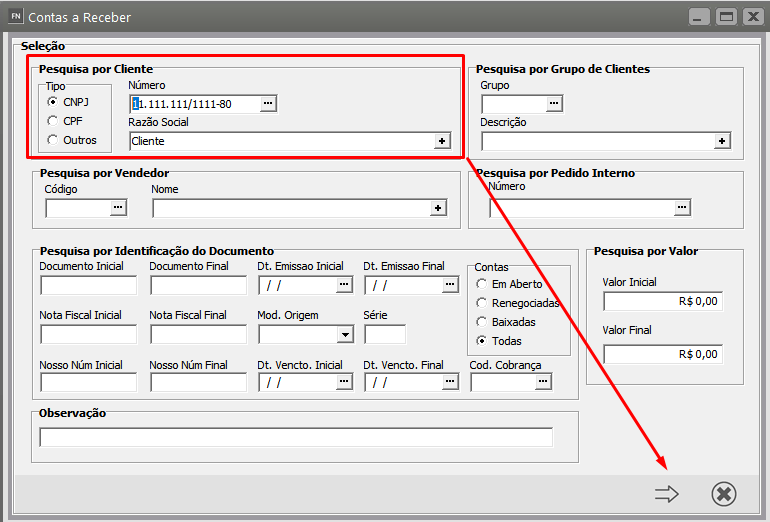

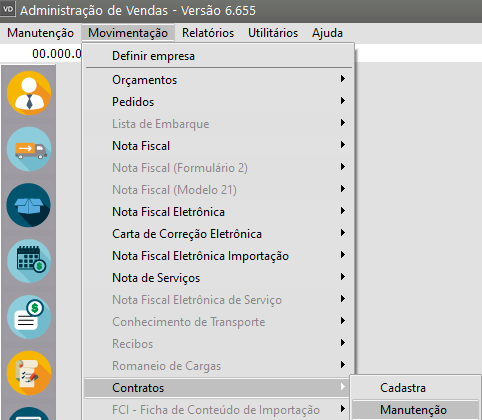

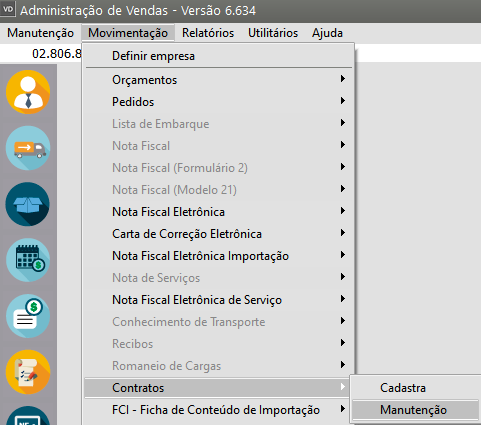

Para inserir um novo item no contrato, basta acessar o menu Movimentação>Contrato>Manutenção

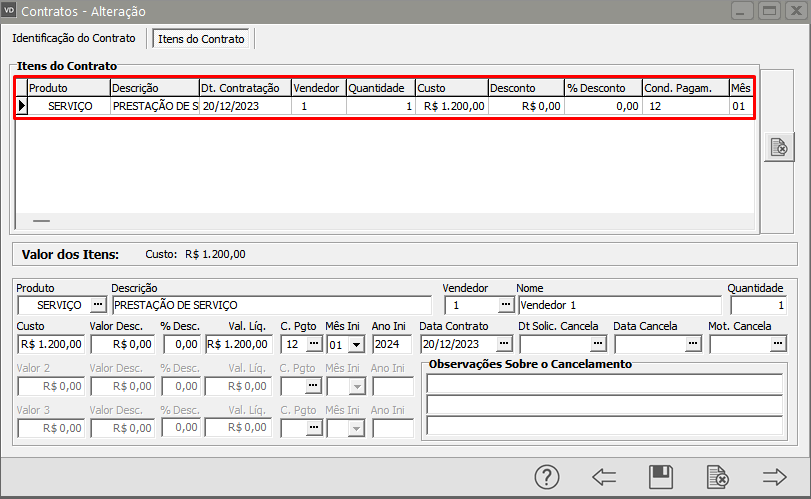

Pesquise pelo Contrato em que você irá inserir um novo Produto, faça a edição do Contrato e acesse a aba itens do Contrato

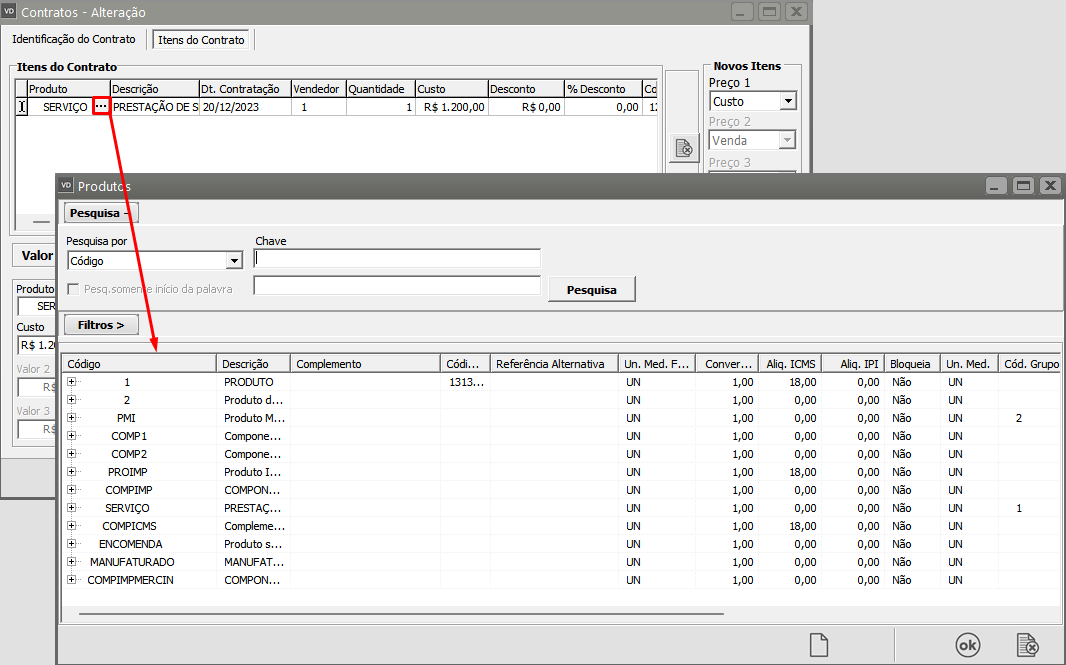

Digite o código do produto na coluna Produto:

O Sistema irá trazer, automaticamente:

- a descrição do produto

- a data de início do item

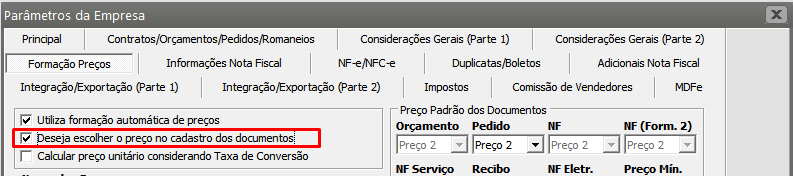

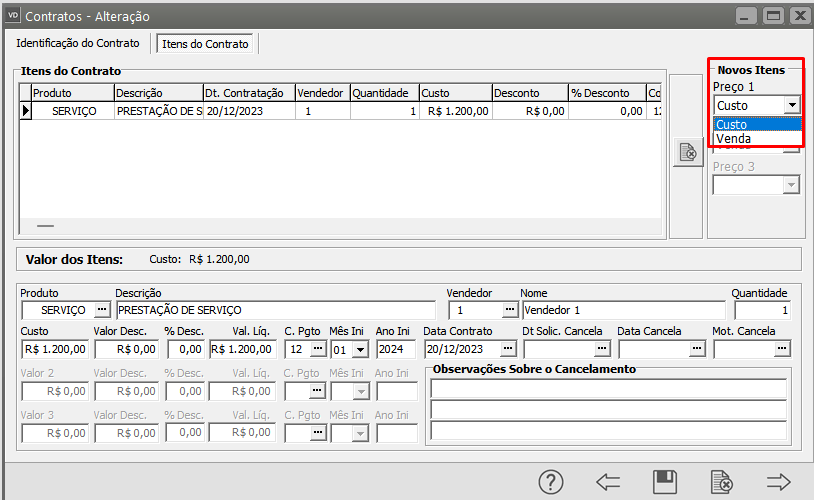

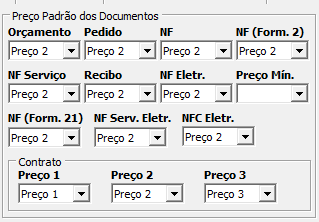

- os preços selecionados nos Parâmetros Adicionais da Empresa para contratos e o mês e ano de início de cobrança do valor:

Caso tenha selecionado nos Parâmetros Adicionais da Empresa que deseja escolher os preços durante o cadastro dos documentos, será preenchido o preço selecionado de acordo com a figura abaixo:

Lembre-se de que os preços acima estarão habilitados de acordo com a quantidade de preços escolhida para os contratos nos Parâmetros Adicionais da Empresa. E diferente dos outros tipos de documento, no contrato estará disponível as colunas com todos os preços que foram parametrizados e não apenas uma coluna de preço.

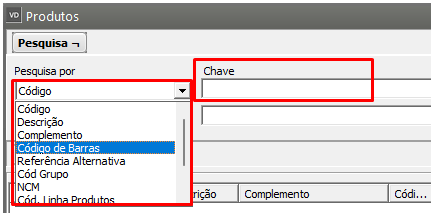

Caso não saiba o código do produto desejado você pode utilizar o botão de pesquisa  . Ao pressioná-lo (ou utilizar a tecla de Atalho F4) na coluna Produto, será aberta a pesquisa de produtos:

. Ao pressioná-lo (ou utilizar a tecla de Atalho F4) na coluna Produto, será aberta a pesquisa de produtos:

Na pesquisa de produtos é fácil encontrar o produto desejado.

Selecionando a forma de pesquisa (Código, Descrição ou Referência Alternativa) e digitando as primeiras letras no campo Chave, o produto que corresponda à pesquisa efetuada será exibido logo abaixo.

Você pode escolher também se deseja exibir todos os produtos ou apenas os produtos disponíveis para faturamento.

Se a base de dados utilizada pelo sistema for Cliente/Servidor, será necessário pressionar o botão Pesquisa, que estará localizado ao lado do campo Chave, para que sejam exibidos os resultados.

Abaixo da listagem de produtos existe a relação dos valores dos preços cadastrados para este produto e seu saldo.

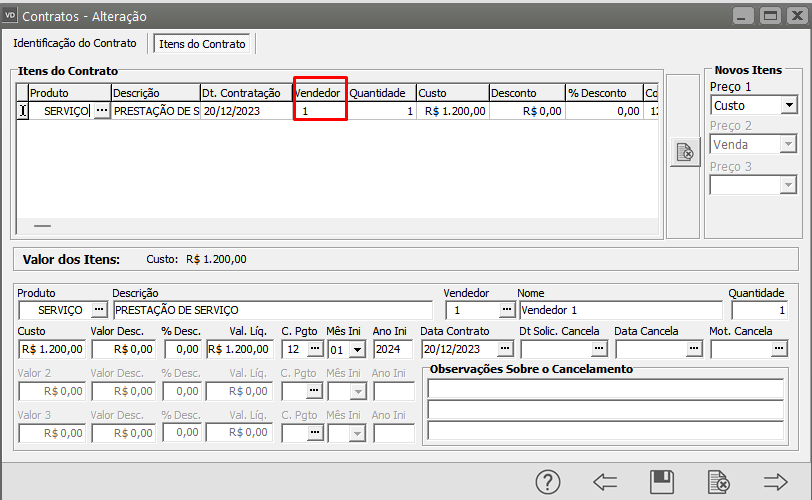

Após especificar o produto desejado, você poderá informar qual o vendedor responsável pela venda do produto.

Ao contrário dos outros documentos existentes no sistema, os contratos permitem cadastrar vendedores diferentes para cada item. Em seguida é necessário que se defina a quantidade e o valor do item em questão, caso esta última não tenha sido preenchida automaticamente.

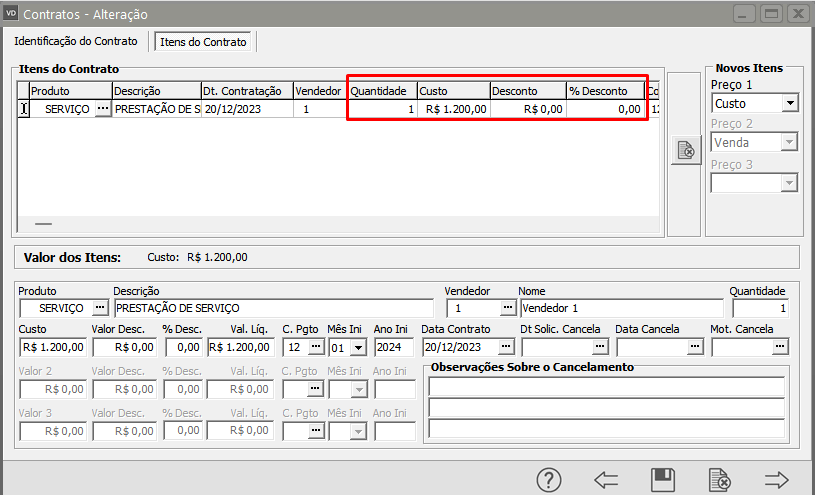

Se desejar também pode especificar um valor de desconto para o item. Este desconto pode ser definido como valor ou porcentagem, como abaixo:

Se for preenchido o valor de desconto, a porcentagem será trazida automaticamente e vice-versa

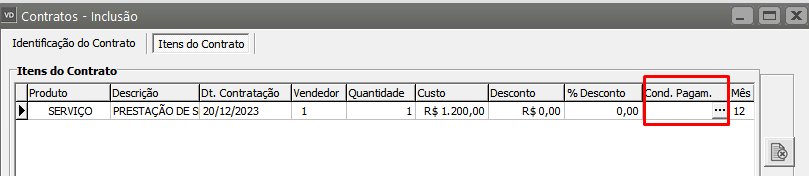

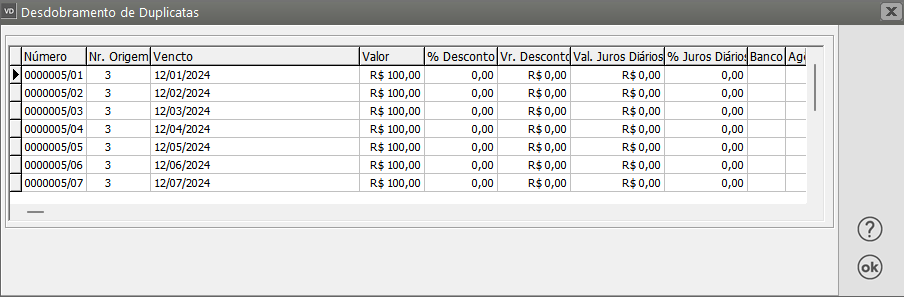

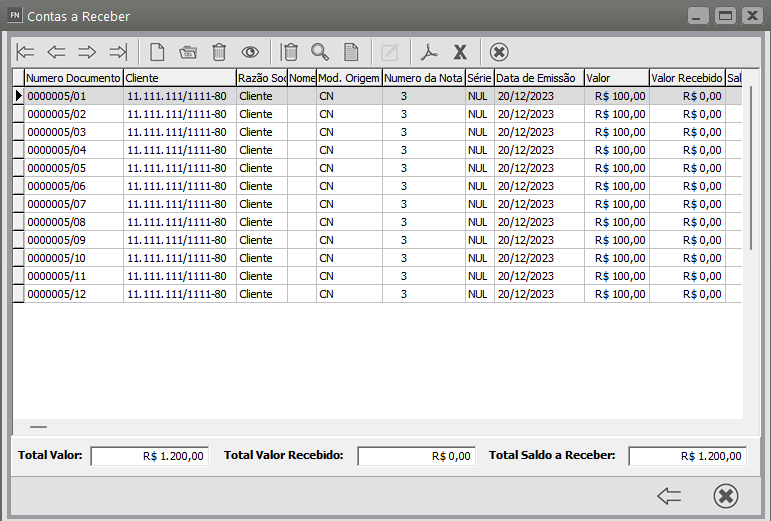

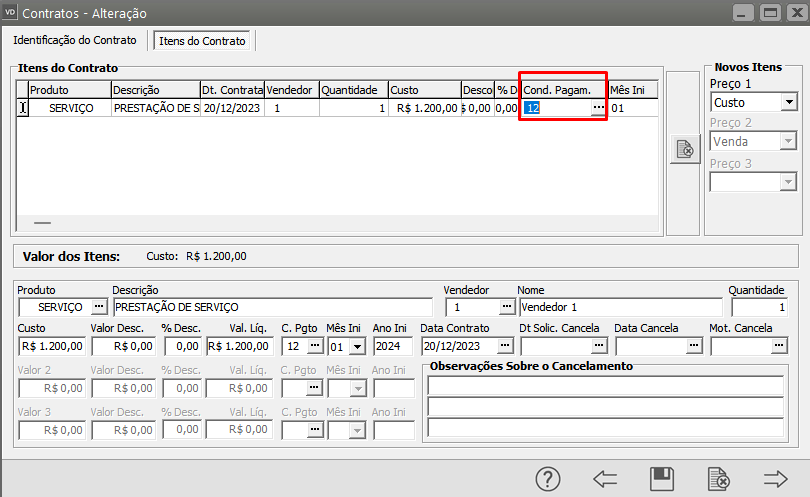

Assim como os vendedores, o contrato permite estipular uma condição de pagamento diferente para cada item.

Esta condição de pagamento será usada apenas para definir a quantidade de parcelas que o valor a ser cobrado será dividido, já que as duplicatas do contrato vencerão sempre no dia de vencimento estipulado na primeira aba. Se o valor do item for definido como cobrança contínua nos Parâmetros Adicionais da Empresa, a condição de pagamento deverá conter obrigatoriamente 12 parcelas.

A data em que o valor começará a ser cobrado será composta pelo dia de vencimento das parcelas e o mês e ano de início de cobrança. Cada valor pode ter mês e ano de início diferentes.

O mês e o ano de início não devem ser maiores que um ano a partir data de início do item.

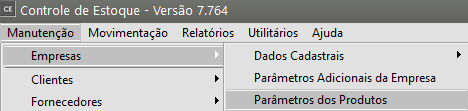

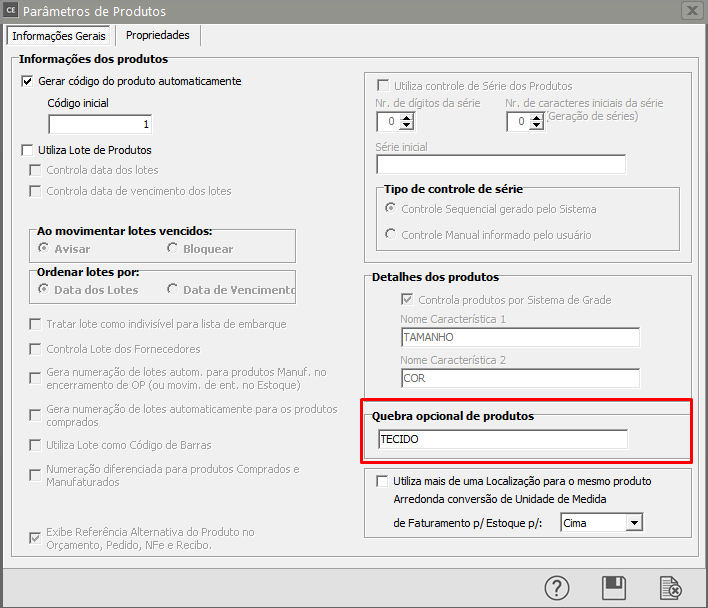

Cadastro de Quebra Opcional de Produtos

Veja também os Itens:

- Cadastrando Produtos

- Parametrizando os Produtos

- Cadastrando Característica 1 (Grade/Detalhe do Produto)

- Cadastrando Característica 2 (Grade/Detalhe do Produto)

- Geração (Cópia) Automática de Grade para Produto

- Cadastro de Quebra de Produtos

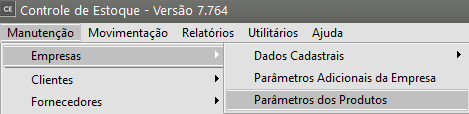

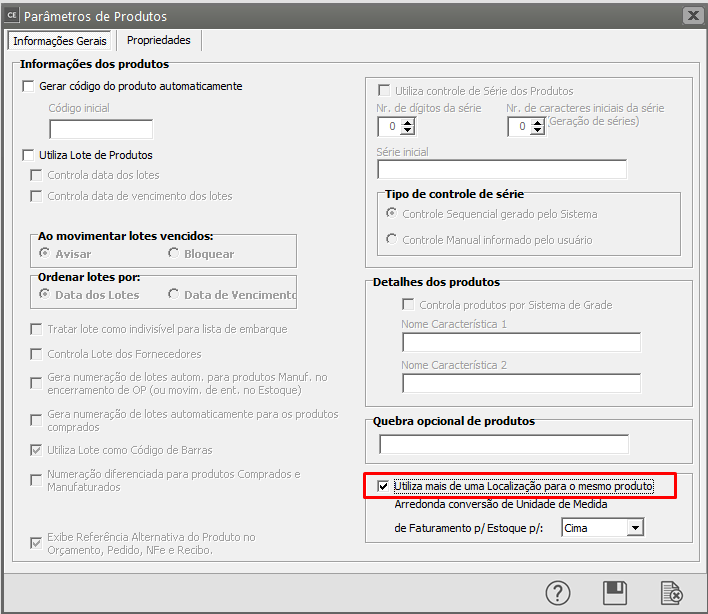

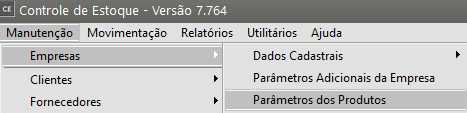

Para que você consiga trabalhar com Quebra Opcional de Produtos, deverá acessar o menu Manutenção>Empresas>Parâmetros dos Produtos (no Sistema Controle de Estoque, Sistema Controle de Compras ou Sistema de Vendas)

Em seguida deverá definir qual será a quebra utilizada para seus produtos, em nosso exemplo informei TECIDO

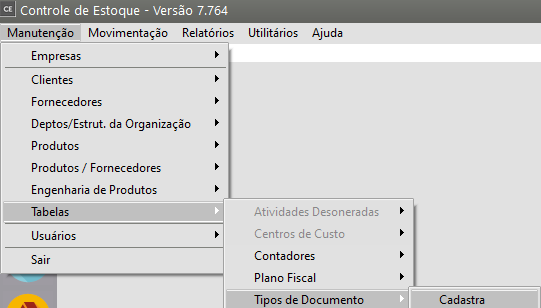

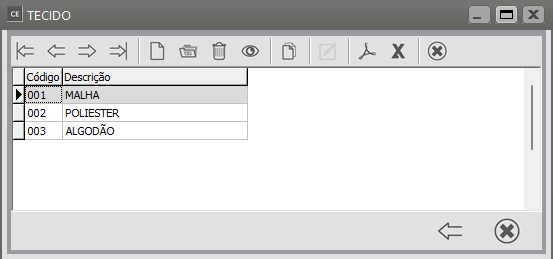

Agora, você deverá cadastrar todos os tipos que a quebra definida poderá ter, para isso acesse o menu Manutenção>Produtos>Tabelas>TECIDO (O Sistema irá criar um menu com a quebra informada nos Parâmetros dos Produtos)

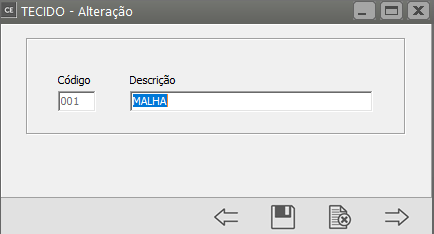

Informe um código com até 3 caracteres alfanuméricos e em seguida a descrição da quebra

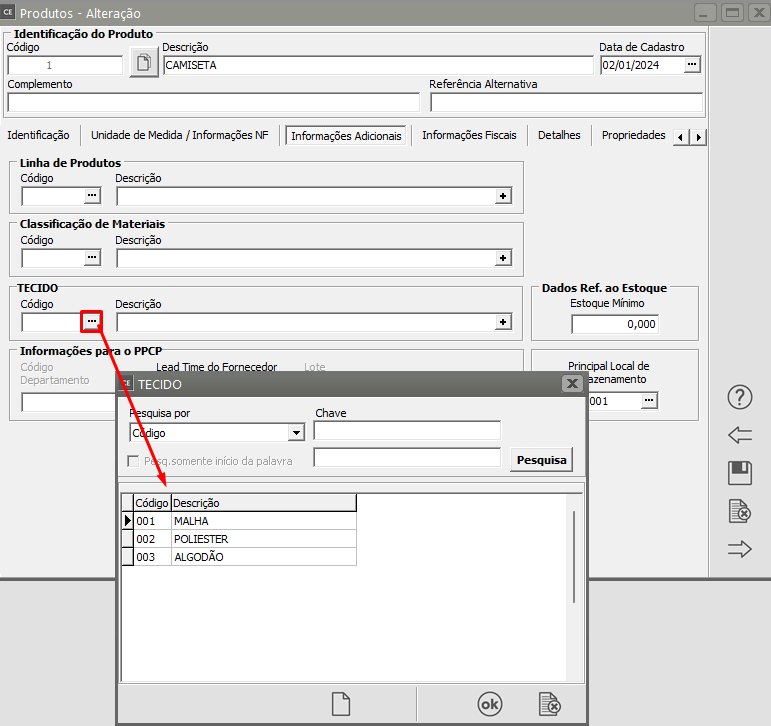

Quando você cadastrar um produto, na aba Informações Adicionais você poderá (não será obrigatória a informação), definir qual é a quebra para aquele produto.

Importante

Não será possível definir duas quebras para um mesmo produto, desta forma, cada produto terá uma quebra específica.

No momento de cadastrar uma Notificação de Recebimento, você deverá buscar pelo produto que possui a grade daquela movimentação que está sendo realizada

No momento de cadastrar uma Nota Fiscal de Venda, você deverá buscar pelo produto que possui a grade daquela movimentação que está sendo realizada

Se você realiza movimentações Simples diretamente no Sistema Controle de Estoque, no momento do cadastro também deverá buscar pelo produto que contenha a grade daquela movimentação que está sendo realizada

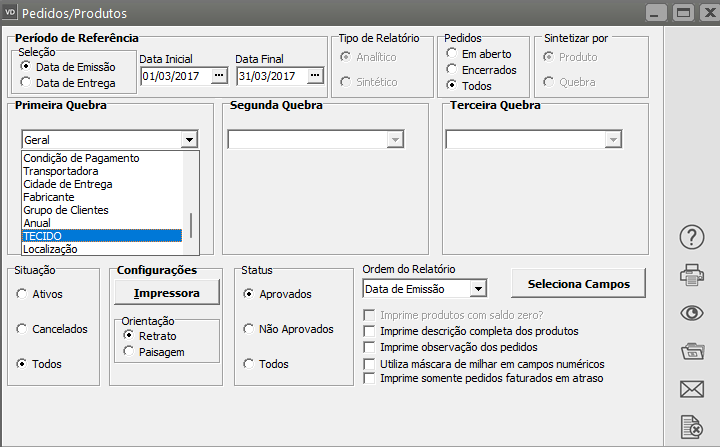

Existem relatórios que poderão ser visualizados de acordo com a grade definida

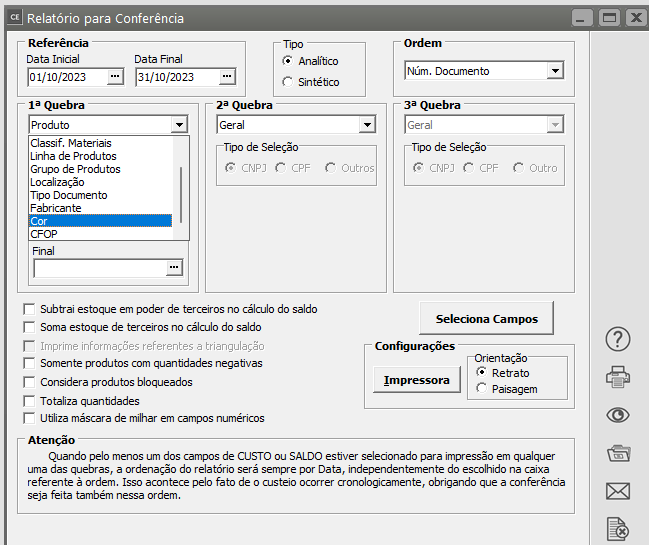

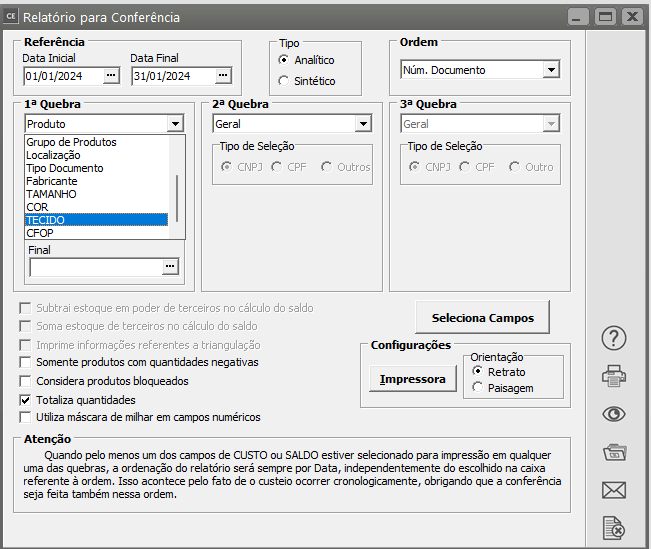

Relatórios>Pedidos>Por Produtos

Relatórios>Documentos Fiscais>Por Produtos

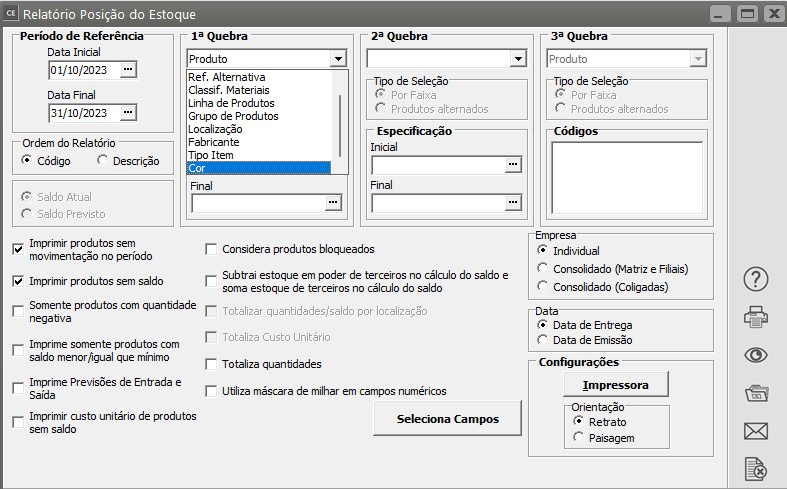

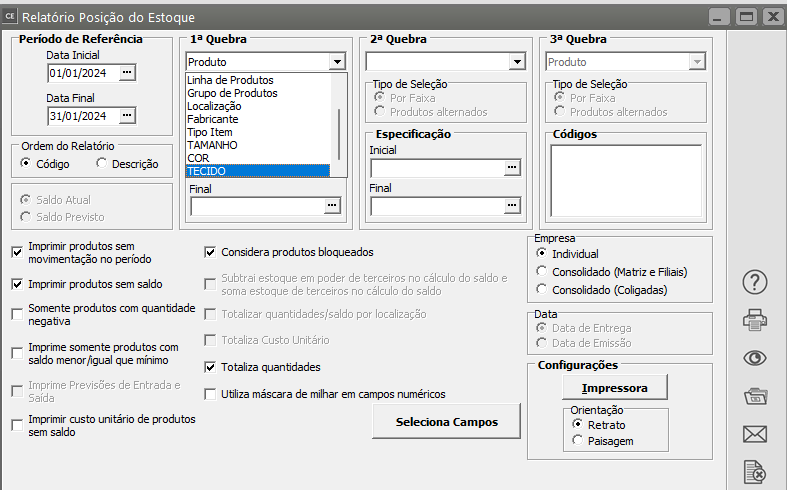

Relatório de Posição de Estoque

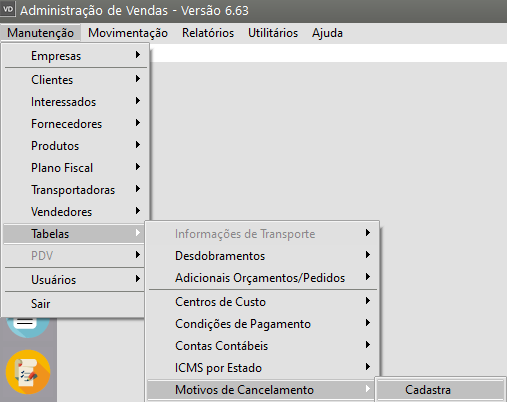

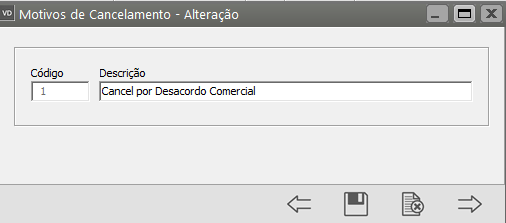

Cancelando Contratos ou Item do Contrato

Veja também os Itens:

- Cadastrando Contratos

- Cadastrando Itens do Contrato

- Cancelamento de Contrato

- Cadastro de Tipos de Contrato

- Cadastro de Contratos

- Relatório de Contratos

- Relatório de Contrato por Produtos

- Parametrizando a Empresa - Contratos/orçamentos/Pedidos/Romaneios

- Contratos

- Contratos

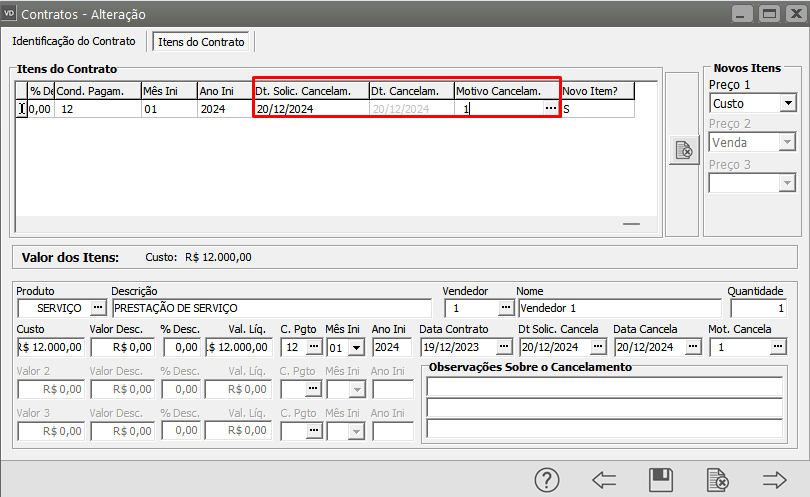

Quando existir a necessidade de que um Item do Contrato deixe de ser cobrado, este Item do Contrato deve ser cancelado.

Para efetivar o cancelamento acesse o Menu Manutenção>Contrato>Manutenção

Edite o Contrato que terá seu Item cancelado e preencha os campos:

- data de cancelamento

- motivo.

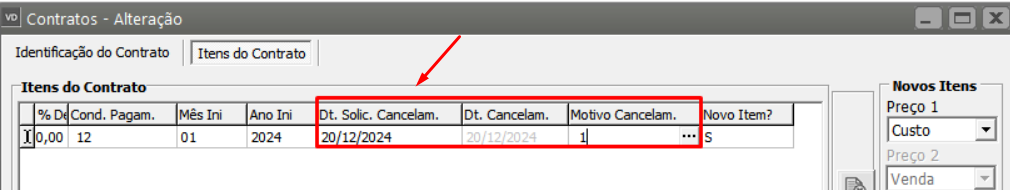

Além disso, existe um campo data de solicitação de cancelamento que pode ser usado caso o cancelamento ocorra futuramente.

Ou seja, na data de solicitação do cancelamento informa-se a data em que o mesmo foi pedido e no campo data do cancelamento, o dia em que o Item do Contrato deve ser realmente cancelado.

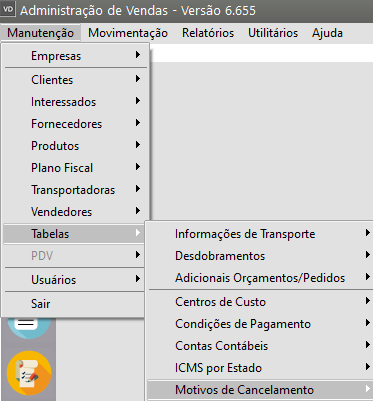

O motivo do cancelamento poderá ser pesquisado pelo botão  (ou pelo atalho F4), caso você não se lembre do código do motivo desejado que foi cadastrado em Manutenção>Tabelas>Motivos de Cancelamento.

(ou pelo atalho F4), caso você não se lembre do código do motivo desejado que foi cadastrado em Manutenção>Tabelas>Motivos de Cancelamento.

A data de cancelamento deve, obrigatoriamente, ser maior que a data de solicitação do cancelamento e ambas devem ocorrer, no mínimo, um mês após a data de início do Item do Contrato, já que cada Item do Contrato de contrato deve permanecer ativo durante, pelo menos, um mês

IMPORTANTE

Quando o contrato for gravado, todas as duplicatas com data de vencimento posterior a data de cancelamento do Item do Contrato serão reprocessadas de forma que o valor correspondente ao Item do Contrato cancelado seja deduzido do valor total.

Quando o contrato for gravado, todas as duplicatas com data de vencimento a partir da data em que o cancelamento foi retirado e que não tenham sido pagas, terão em seu valor o acréscimo correspondente ao valor do Item do Contrato que voltou a estar ativo.

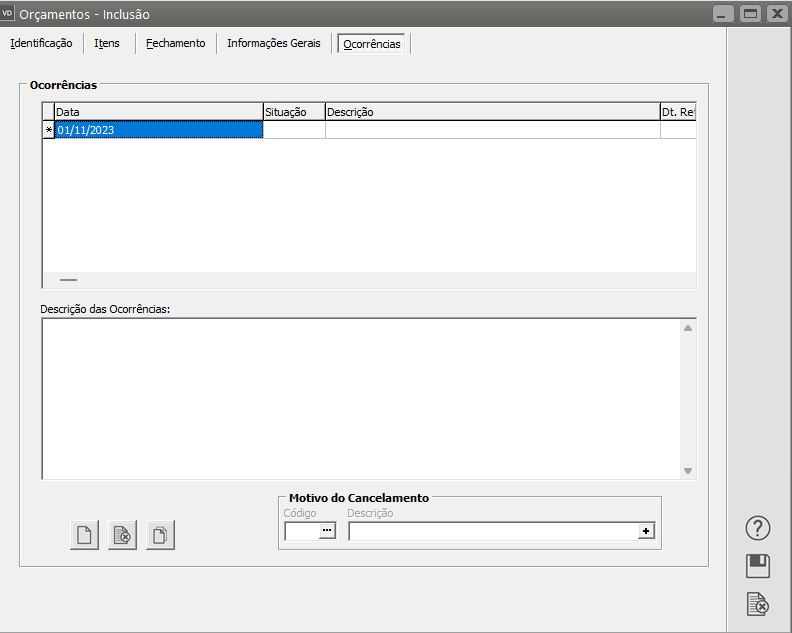

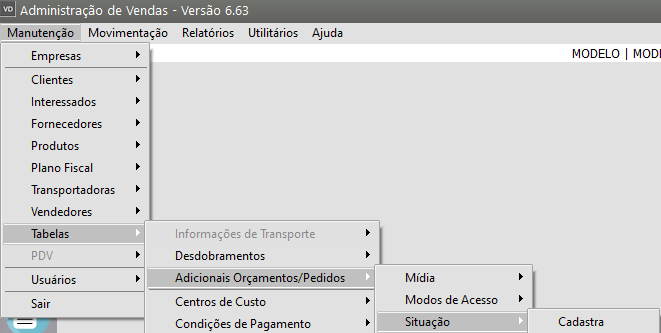

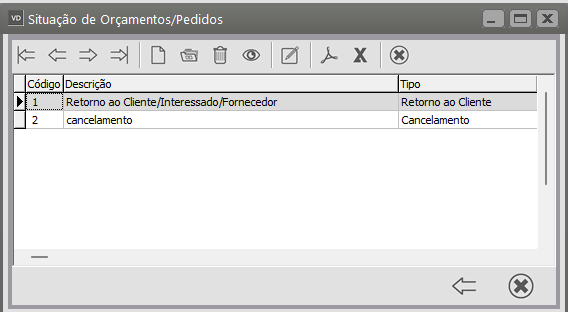

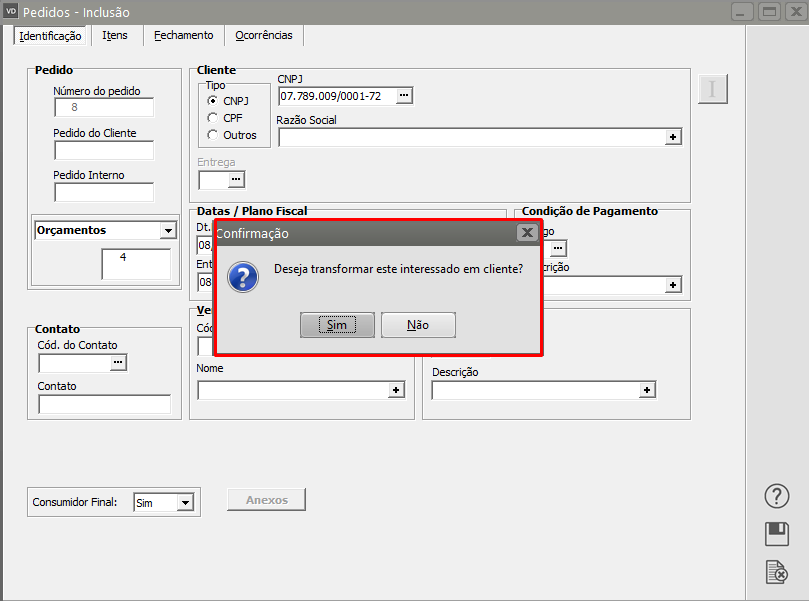

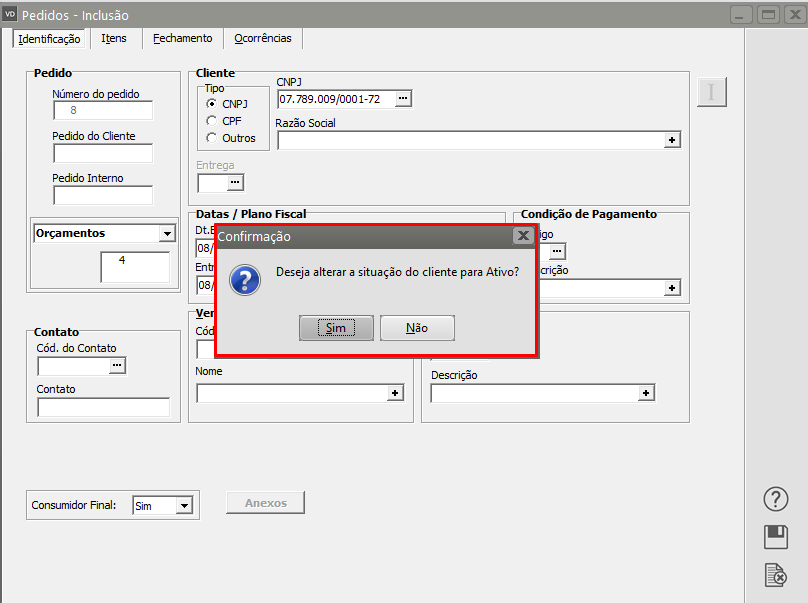

Cancelando Orçamentos, Pedidos e Documentos Fiscais

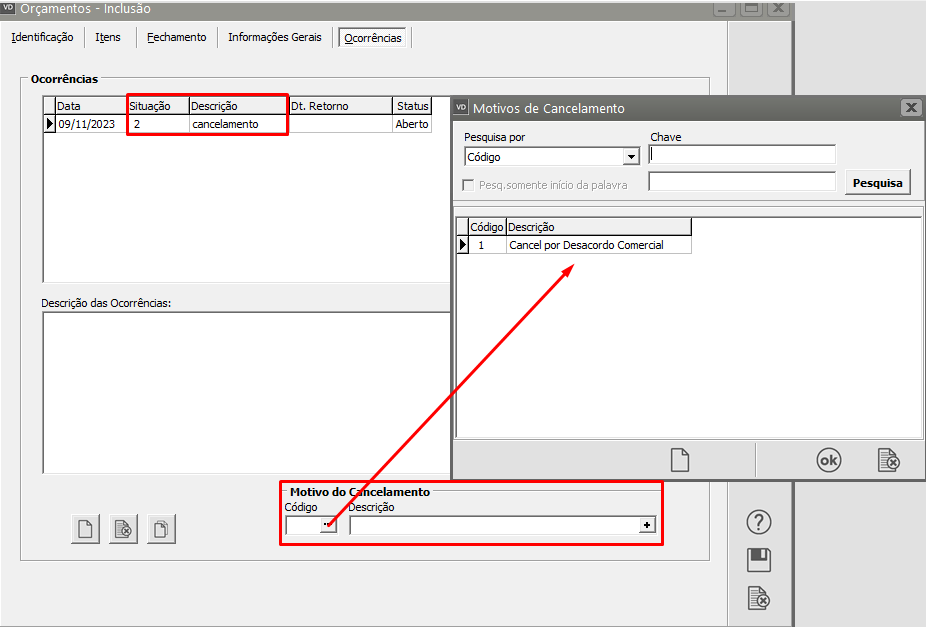

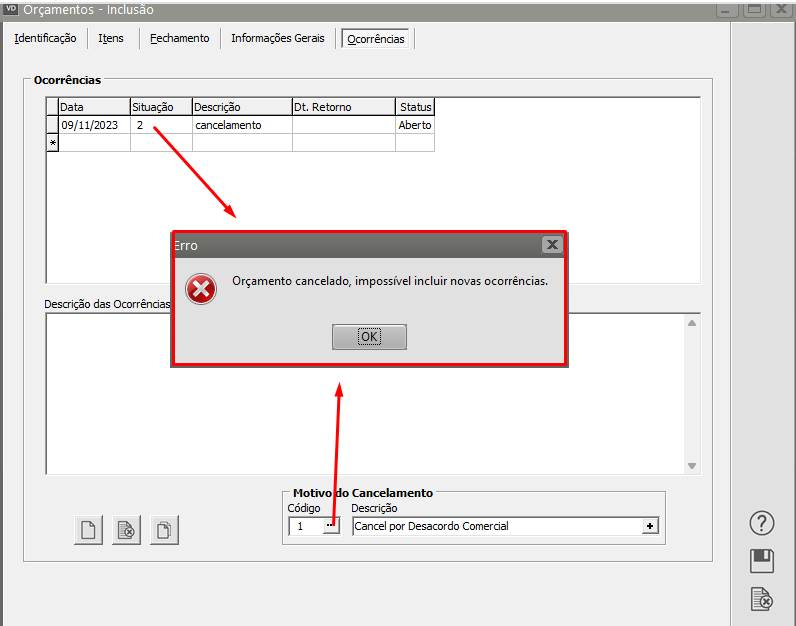

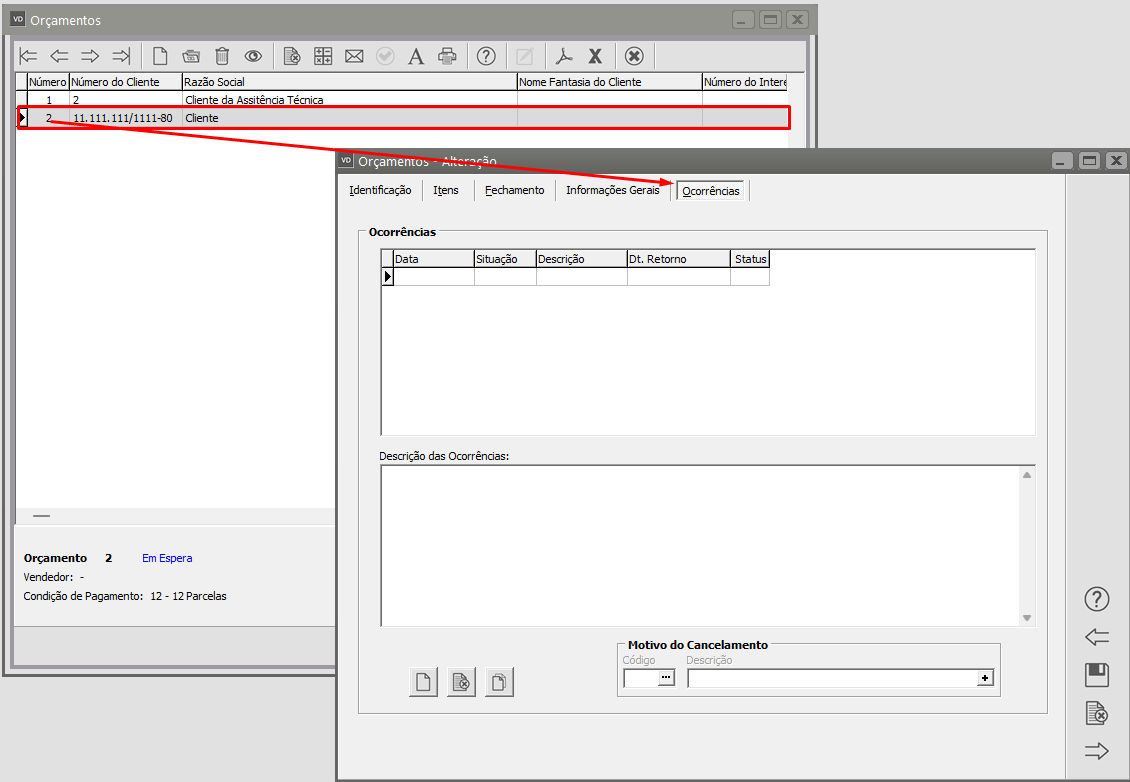

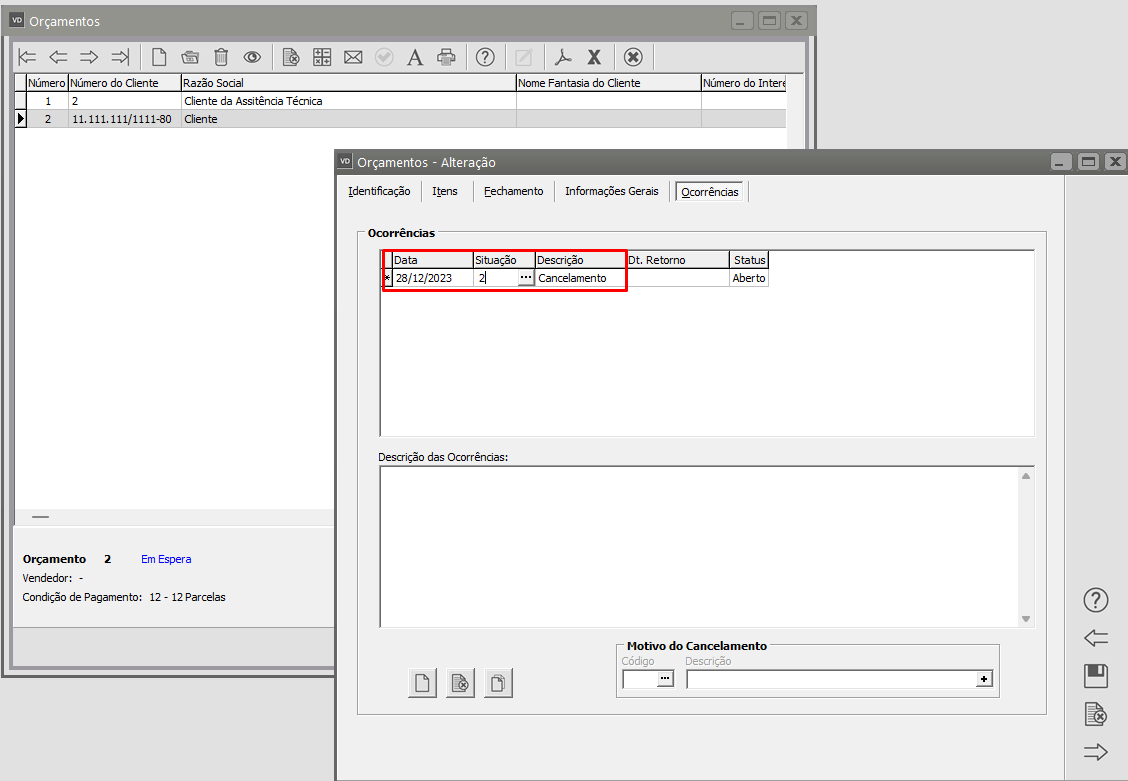

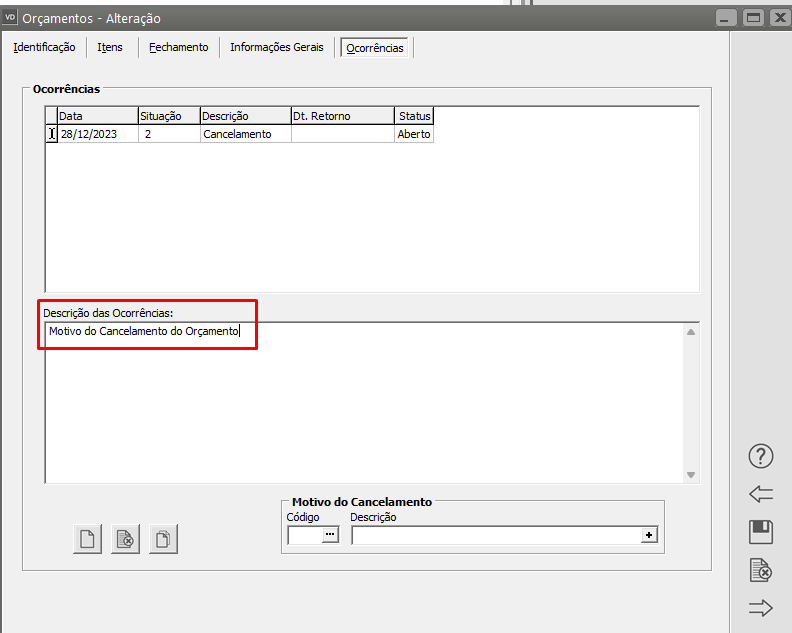

Cancelamento de Orçamentos:

Você poderá cancelar um orçamento utilizando uma ocorrência/situação de cancelamento, conforme descrito em cadastrando orçamentos.

a) Edite o orçamento que será cancelado e acesse a aba Ocorrências

b) Defina a data e em seguida uma Situação de Cancelamento

c) Em seguida defina a Descrição das Ocorrência informando o motivo pelo qual o Orçamento está sendo cancelado

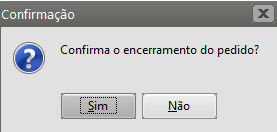

Encerramento de Pedidos:

Neste caso, ser for necessário Encerrar um Pedido que não venha a ser faturado, é possível zerar seu saldo. Basta acessar a manutenção de pedidos através do menu Movimentação>Pedidos>Manutenção e pressionar o botão  .

.

Uma confirmação será requisitada

E o saldo do pedido passará a ser zero.

Pressionando este botão novamente sobre um pedido encerrado a operação será inversa, causando a sua reabertura. Este botão não terá nenhum efeito sobre pedidos encerrados normalmente, isto é, através de faturamento por uma nota fiscal.

Cancelamento de Documentos Fiscais:

Documentos fiscais podem ser cancelados através do botão  presente nas telas de manutenção de cada documento.

presente nas telas de manutenção de cada documento.

Também é possível cancelar itens de pedidos e orçamentos individualmente. Isso pode ser feito através do botão  presente nas telas de manutenção de pedidos e orçamentos. Para isso, selecione um pedido ou orçamento que obedeça ao Período Ativo e pressione o botão de cancelamento.

presente nas telas de manutenção de pedidos e orçamentos. Para isso, selecione um pedido ou orçamento que obedeça ao Período Ativo e pressione o botão de cancelamento.

Aparecerão todos os produtos existentes no documento. Caso a empresa utilize características diferenciadas, os produtos serão subdivididos pelas características. Assinale os itens que queira cancelar. Deve ser informado um motivo de cancelamento para cada item cancelado. Para isso, clique sobre o produto, selecionando-o, e informe o motivo no campo localizado na parte inferior da tela. Para informar o mesmo motivo para todos os itens, clique sobre o pedido, e informe o motivo: todos os itens passarão a ter o motivo informado.

Após selecionar os itens a serem cancelados, pressione OK (ou utilize a tecla de atalho F5). Os itens selecionados serão cancelados e o documento será retotalizado. Caso seja necessário, você pode voltar a situação de um documento com itens cancelados desmarcando os itens que não devem permanecer cancelados.

Cancelamento de Documentos Eletrônicos

Para mais informações acesse o item Cancelamento de Nota Fiscal Eletrônica

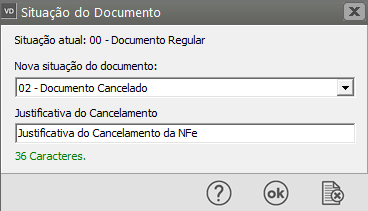

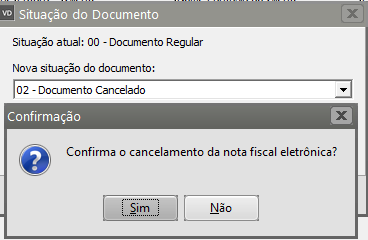

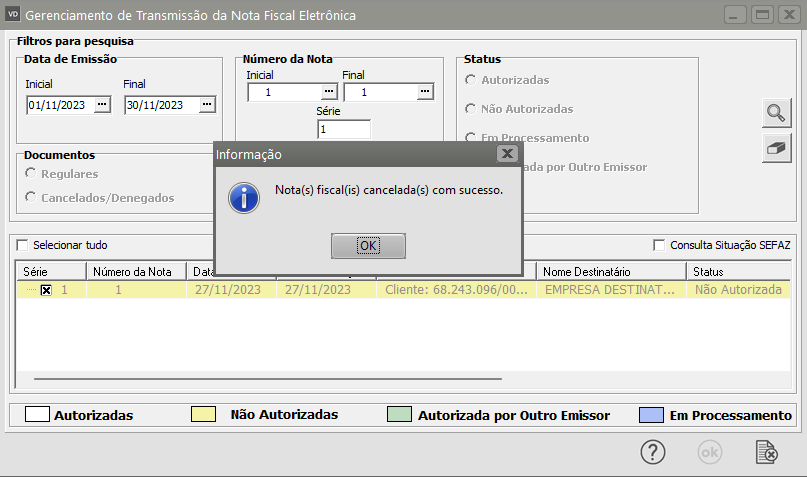

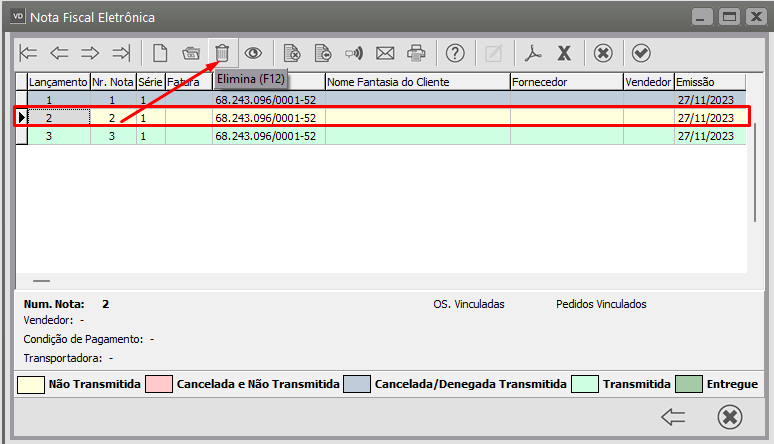

1) Quando o Documento já foi Autorizado pela SEFAZ

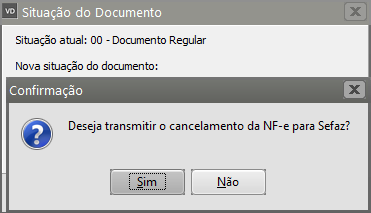

Se o documento eletrônico já foi autorizado pela Sefaz, o seu cancelamento também deverá ser enviado para a mesma, para isso você deverá acessar o grid dos documentos eletrônicos, selecionar o documento que será cancelado e clicar no botão Cancelamento

O Documento será cancelado e em seguida será apresentada a tela para que o cancelamento seja enviado para a SEFAZ.

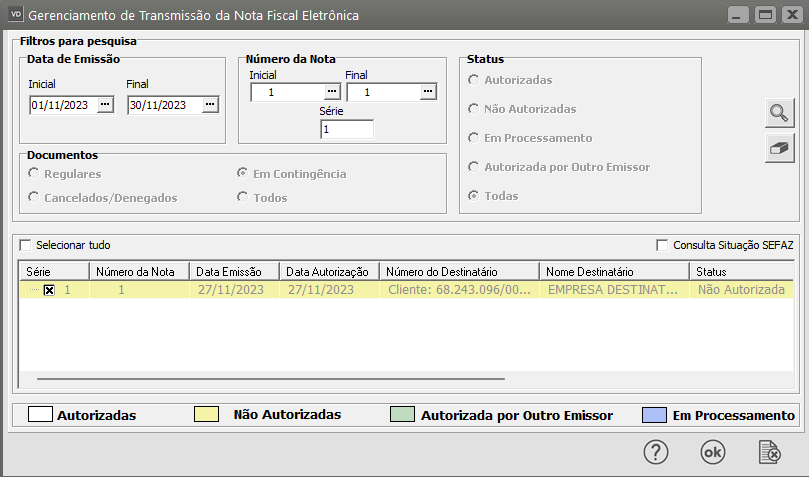

2) Quando o Documento ainda Não foi Autorizado pela SEFAZ

Se o documento eletrônico ainda não foi enviado para a SEFAZ

- a) Se for o último documento cadastrado, apenas faça a exclusão do mesmo e continue emitindo os documentos eletrônicos normalmente

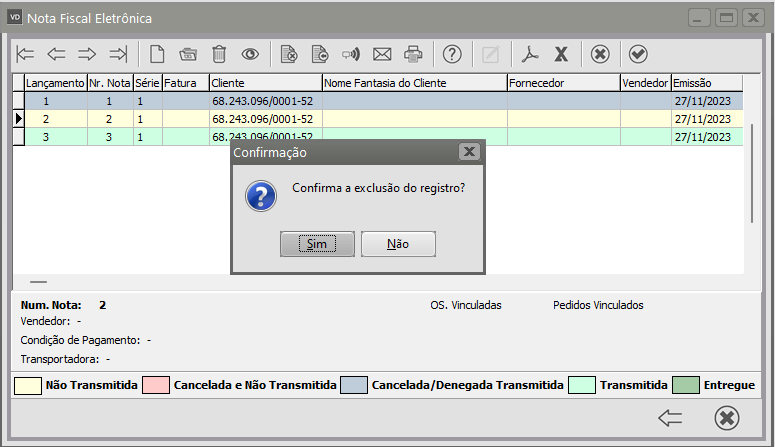

- b) Se não for o último documento cadastrado e posteriormente a ele você já realizou autorização de outros documentos fiscais será necessário realizar a inutilização do formulário.

Para isso exclua o documento no grid, e o Sistema irá questionar se você deseja enviar a inutilização do formulário para a SEFAZ, faça o envio.

Veja também os Itens:

- Cadastrando Orçamentos

- Cadastrando Pedido

- Cadastro de Nota Fiscal Eletrônica

- Cadastrando Notas Fiscais e Recibos Não Fiscais)

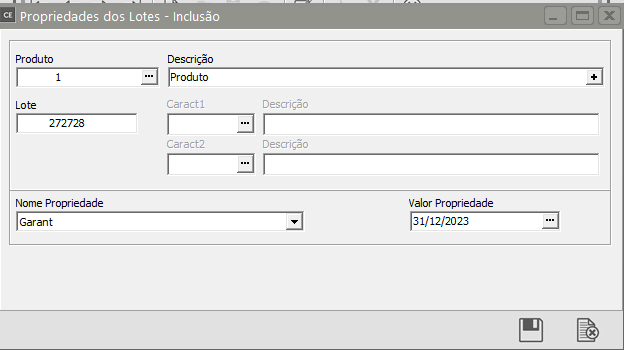

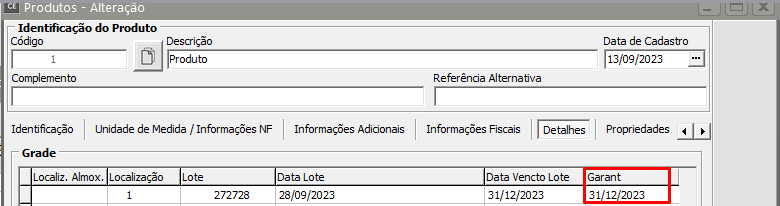

Cadastrando Propriedades dos Lotes

Veja também os Itens:

- Cadastrando Produtos

- Trabalhando com Lotes de Produtos (Comprados e Manufaturados)

- Cadastrando Propriedades dos Lotes

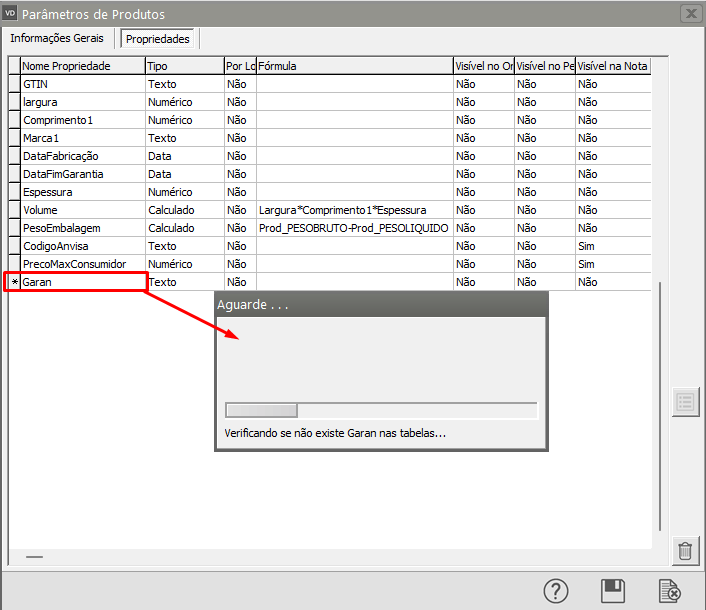

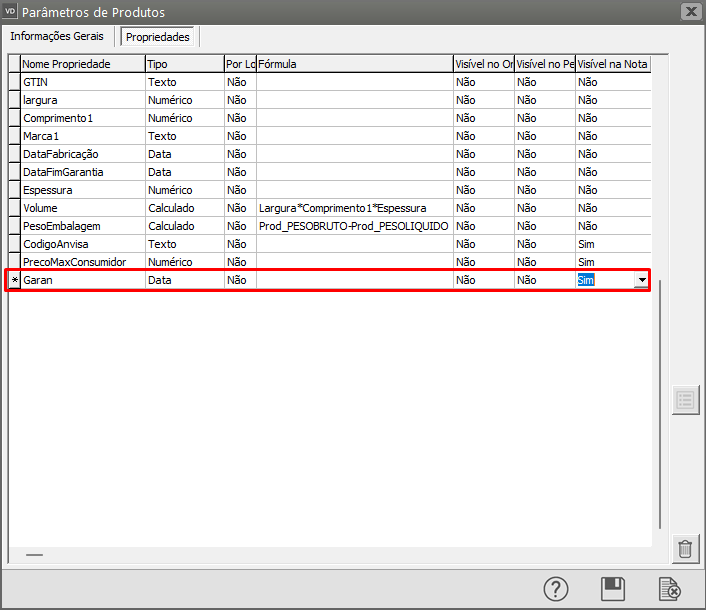

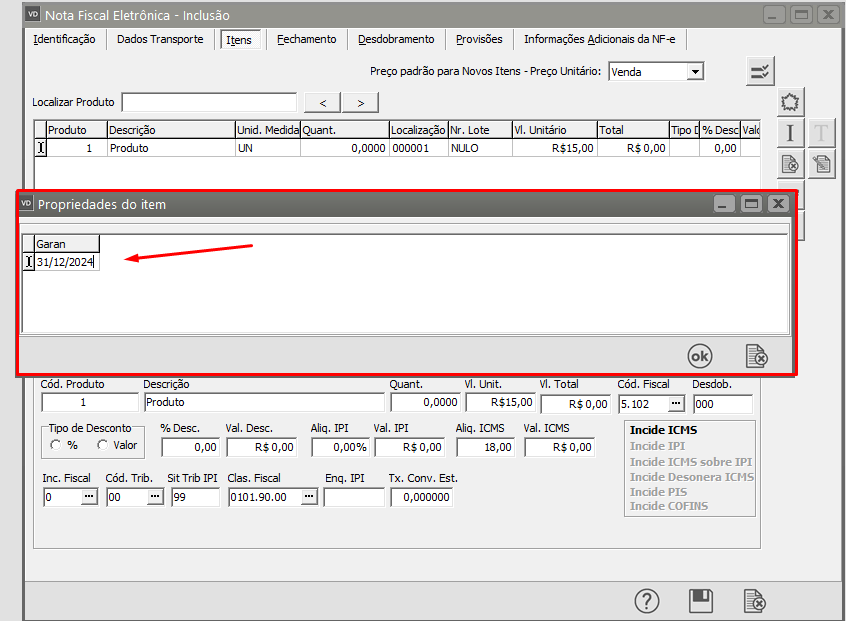

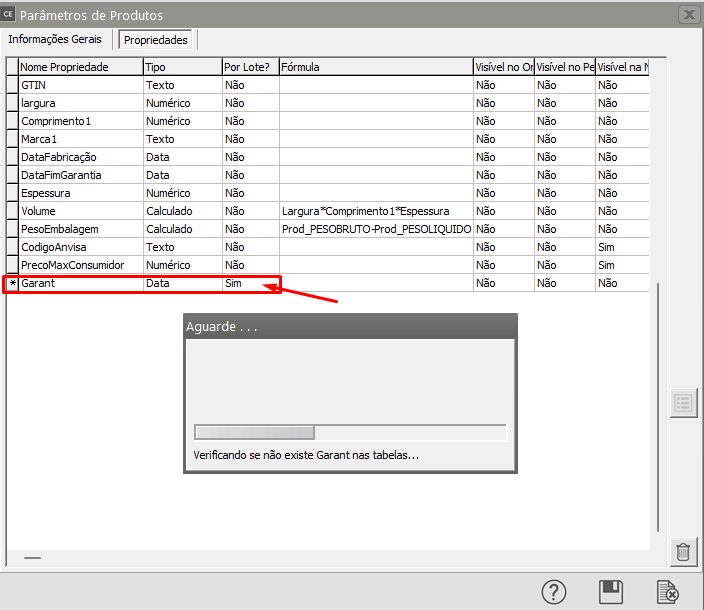

Para que você consiga definir as Propriedades dos Lotes, deverá acessar o menu Manutenção>Empresas>Parâmetros dos Produtos

Em seguida acesse a aba Propriedades e crie uma nova propriedade, na coluna Por Lote? deverá ser definido SIM

Em nosso exemplo nós definimos que o Nome da Propriedade será Garantia e seu Tipo será Data, para que eu informe a data de garantia do Lote do Produto

Observação:

O Sistema irá verificar se o Nome da Propriedade definido por você já existe internamente cadastrada e se existir, o Sistema não permitirá a utilização daquele nome

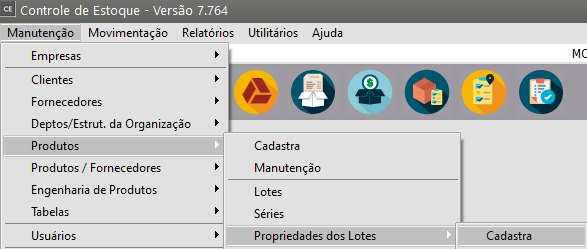

Após a criação da nova propriedade, salve os Parâmetros dos Produtos e acesse o menu Manutenção>Produtos>Propriedades dos Lotes

Será apresentada a tela para Cadastro da Propriedade do Lote definida anteriormente, informe:

- o código do produto,

- o lote do mesmo, e

- o valor da propriedade, que em nosso exemplo é a data do vencimento da garantia do lote.

Ao editar o Cadastro do Produto que possui Propriedade do Lote cadastrada, na aba Detalhes, você conseguirá visualizar a Coluna com a Propriedade do mesmo

Cadastrando característica 2 (Grade/Detalhe dos Produtos)

Veja também os Itens:

- Cadastrando Produtos

- Parametrizando os Produtos

- Cadastrando Característica 1 (Grade/Detalhe do Produto)

- Cadastrando Característica 2 (Grade/Detalhe do Produto)

- Geração (Cópia) Automática de Grade para Produto

- Cadastro de Quebra de Produtos

O trabalho com Grade poderá ser definido se a Empresa não utilizar o Sistema SAC e Mobile e se ainda não foi cadastrado nenhum produto, caso contrário sua definição ficará desabilitada.

É importante salientar que a partir do momento que você definir que irá utilizar o Sistema de Grade, o Sistema irá obrigar a utilização em TODOS os produtos cadastrados no Sistema.

Quando você possuir o Sistema Controle de Estoque e a empresa definida estiver inicializada nele, na tela de Parâmetros Adicionais do Produto

Ficará disponível a opção Controla Estoque por Sistema de Grade

Você poderá controlar os produtos através de definições de duas grades, no nosso exemplo iremos utilizar uma grade (Cor)

Assinalando esta opção, na hora de cadastrar o produto, você deverá informar uma ou duas características pelas quais os produtos serão subdivididos. A partir desse momento, cada registro da grade será considerado como um produto separado, com saldos controlados individualmente.

Por exemplo, se você irá utilizar produtos subdivididos pela característica "Cor", deverá seguir os seguintes passos:

- Após a definição nos Parâmetros dos Produtos você deverá acessar o menu Manutenção>Produtos>Tabelas + Nome que você deu para a Grade (nos parâmetros dos produtos)

Em nosso exemplo será disponibilizada a manutenção de "Cor", onde você cadastrará as cores que os produtos poderão estar associados.

Para o cadastro informe um Código de até 3 caracteres alfanuméricos e a Descrição

Na Manutenção dos Produtos, na caixa Detalhamento do Produto, indique as cores disponíveis para cada produto.

A tela abaixo indica como ficaria o cadastro do produto Caneta Esferográfica (ver item Cadastrando Produtos) controlado pela característica cor. Podemos ver que são vendidas canetas com cores 1 e 2 (Azul e Vermelha, respectivamente), bem como nas cores 3 e 4, de acordo com o cadastro de cores

A partir daí, ao inserir o produto nos documentos, será necessário informar também sua cor.

Por exemplo:

Notificação de Recebimento no Sistema Controle de Compras

Em nosso exemplo estamos adquirindo Canetas e deveremos indicar qual a cor das canetas adquiridas. e a quantidade para cada cor

Nota Fiscal Eletrônica - No Sistema NE ou Vendas

Em nosso exemplo estamos vendendo caneta e deveremos indicar qual a cor das canetas vendidas e a quantidade para cada cor.

Nas Movimentações Simples do Sistema Controle de Estoque

Se você realizar movimentação simples diretamente no Sistema de Controle de Estoque deverá, também, indicar a cor e quantidade do produto movimentado. Em nosso exemplo Nota Fiscal de Compra.

Os relatórios que eram divididos por produtos também poderão ser divididos por cor.

Relatórios>Documentos Fiscais/Produtos

Relatório de Acompanhamento de Estoque

Relatório de Engenharia de Produto

Relatório Gerencial/Relatório de Margem Líquida

É recomendável o controle do estoque por sistema de grade quando todos os produtos da empresa possam ser classificados pelas mesmas características definidas nos Parâmetros do Produto.

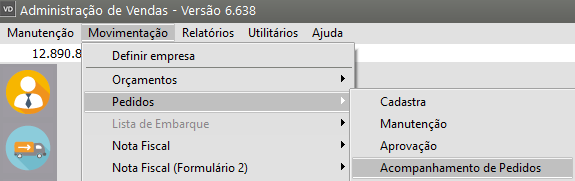

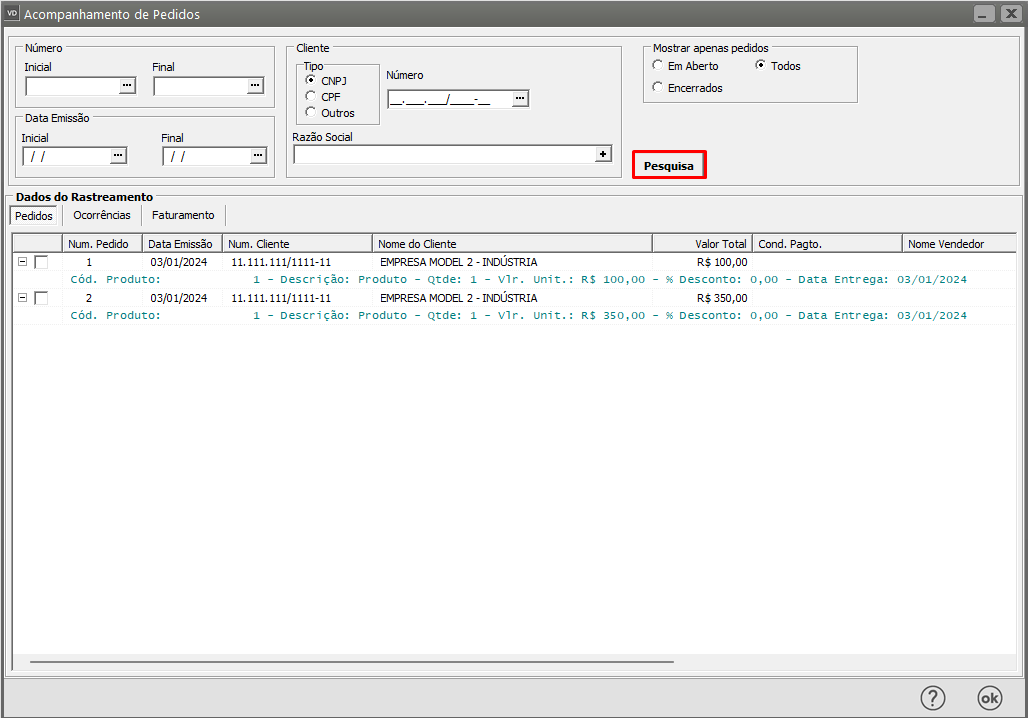

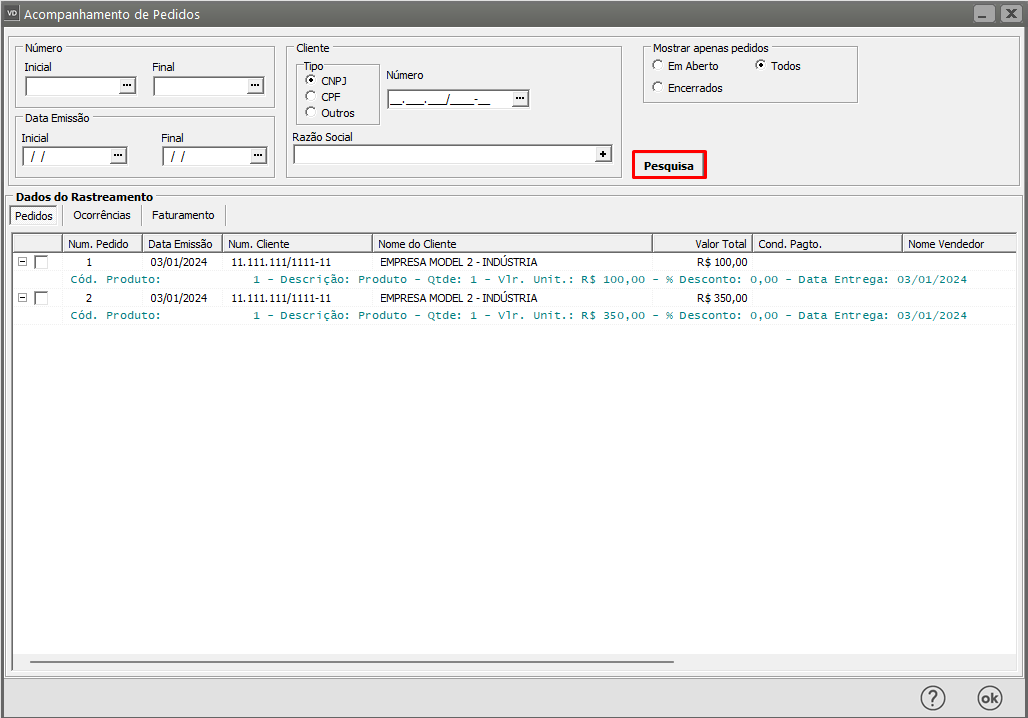

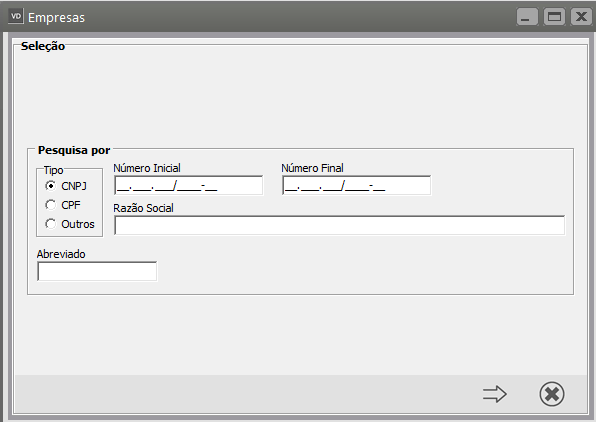

Acompanhamento de Pedidos

Para que você consiga realizar o Acompanhamento de Pedidos acesse o menu Movimentação>Pedidos>Acompanhamento de Pedidos

O Sistema apresentará a tela para que você filtre os pedidos que deseja acompanhar

Esse filtro poderá ser realizado por:

- Número inicial e número final

- Clientes (CNPJ, CPF ou Outros)

- Data de Emissão inicial e final

- Mostrar apenas pedidos em aberto, encerrados ou todos

Se você não cadastrar nenhum filtro o Sistema apresentará todos os pedidos

Aba Pedidos

O Sistema apresentará todos os Pedidos de acordo com o que foi selecionado anteriormente

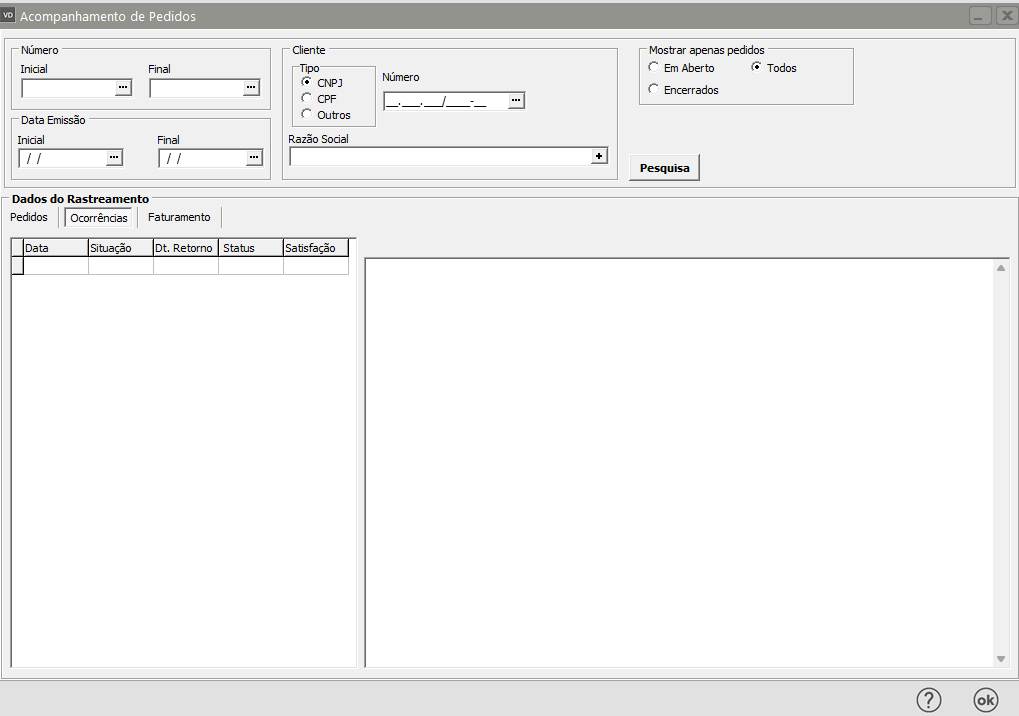

Aba Ocorrências

Se você cadastrou Ocorrências para os Pedidos o Sistema irá demonstrar nessa aba

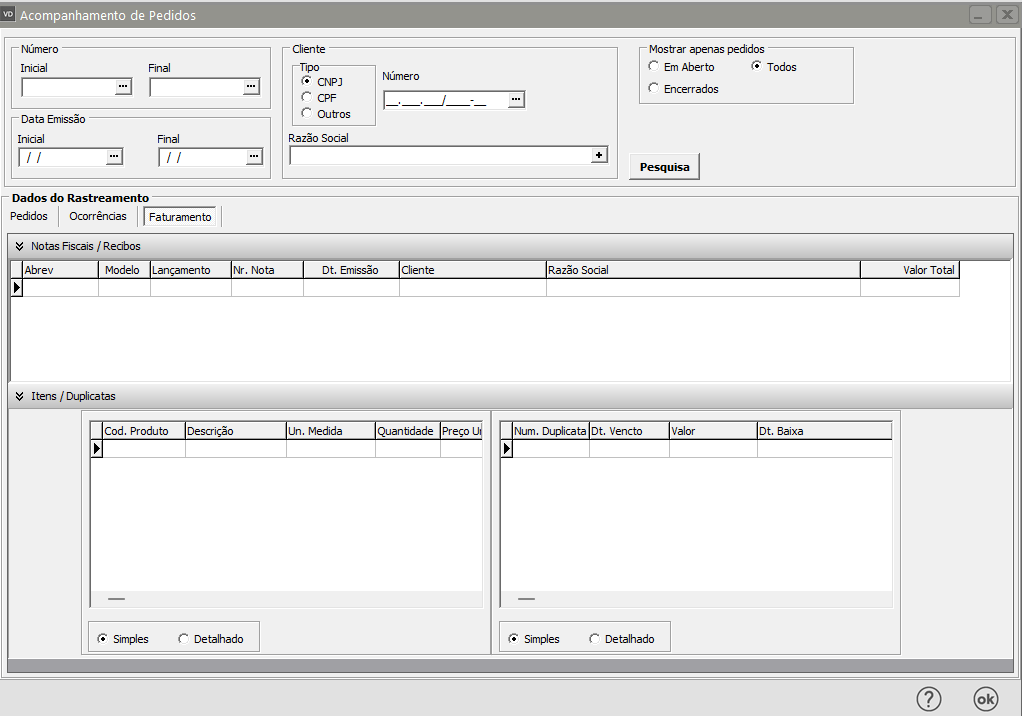

Aba Faturamento

Se os Pedidos tiverem condições de pagamento cadastradas o Sistema irá demonstrar o Faturamento para cada um deles

Veja também os Itens:

- Cadastrando Pedidos

- Aprovando Pedidos

- Cadastrando Listas de Embarque (Reserva dos itens do Pedido)

- Cancelando Orçamentos, Pedidos e Documentos Fiscais

- Emitindo Pedidos

- Emitindo Relatórios de Pedidos

- Layout para Importação de Pedidos

- Layout para Importação de itens do Pedido

- Cadastro de Modos de Acesso (Orçamentos e Pedidos)

- Cadastro de Situações (Orçamentos/Pedidos/Cadastros)

- Geração de Duplicatas dos Pedidos

- Acompanhamento de Pedidos

- Realizando a Aprovação de Pedidos

- Relatório de Pedidos Cadastrados

- Relatório de Pedidos por Duplicatas

- Relatório de Pedidos por Produtos

- Consulta o Arquivo Morto - Pedidos

- Alterando a Data de Entrega de Pedidos

- Parametrizando a Empresa - Contratos/Orçamentos/Pedidos/Romaneios

- Retorno para Clientes sobre Situação de Orçamento e Pedido

- Geração da Duplicata Provisionada pelo Pedido

- Reserva de Produtos no Estoque pelo Pedido

- Geração de Duplicata no cadastro do Pedido de Venda (Provisionada e Definitiva)

- Conferência Física do Produto no Cadastro do Pedido

- Retirar zeros a esquerda do número do item do Pedido do Cliente (ao gerar o XML) na emissão da Nota Fiscal Eletrônica (NFe)

Layout para Importação de Itens da Nota Fiscal

Veja também os Itens:

- Layout para Importação de Pedidos

- Layout para Importação de Itens do Pedido

- Layout para Importação de Nota Fiscal

- Layout para Importação de Itens da Nota Fiscal

- Layout para Importação de Produtos

- Layout para Importação de Clientes

- Layout para Importação de Fornecedores

ITENS DA NOTA FISCAL

Importante: A primeria linha do arquivo deverá conter o nome dos campos* do layout separados pelo caracter '|'. Por Exemplo:

"Abrev|Modelo|NumLancto|Item|...."

|

IND

|

CAMPO

|

TIPO

|

TAMANHO

|

|

|

1

|

Abrev

|

C

|

8

|

Informar o nome abreviado da empresa (maiúsculas, Obrigatório) |

|

2

|

Modelo

|

C

|

2

|

Informar N1 (Nota Fiscal), N2 (Nota Fiscal – Formulário 2), NS (NF de Serviço), RC (Recibo), NE (NF Eletrônica) (Obrigatório) |

|

3

|

NumLancto

|

C

|

6

|

Número de lançamento (Alinhado a direita com espaços em branco, Obrigatório) |

|

4

|

Item

|

N

|

|

Informar o item da nota (Numeração sequencial, Obrigatório) |

|

5

|

CodProduto

|

C

|

13

|

Código do produto(Alinhado a direita com espaços em branco, Deve estar cadastrado em Manutenção/Produtos, Obrigatório) |

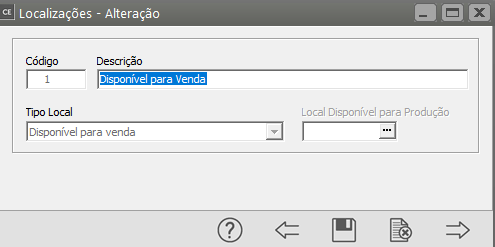

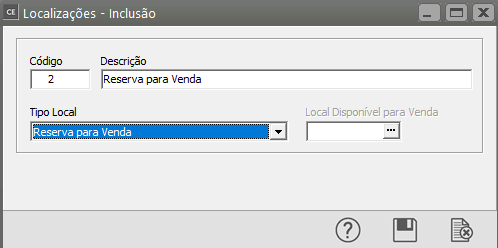

|

6

|

Localizacao

|

C

|

6

|

Código da localização do produto(Se não utiliza o valor do campo deve ser NULO, Alinhado a direita com espaços em branco, Deve estar cadastrado em Manutenção/Produtos/Tabelas/Localização, Obrigatório) |

|

7

|

Caract1

|

C

|

3

|

Código da caracteristica 1 do produto, (Se não utiliza o valor do campo deve ser NUL, Alinhado a direita com espaços em branco, Deve estar cadastrado em Manutenção/Produtos, Obrigatório) |

|

8

|

Caract2

|

C

|

3

|

Código da caracteristica 2 do produto, (Se não utiliza o valor do campo deve ser NUL, Alinhado a direita com espaços em branco, Deve estar cadastrado em Manutenção/Produtos, Obrigatório) |

|

9

|

Lote

|

C

|

16

|

Código do lote do produto (Se não utiliza o valor do campo deve ser NULO, Alinhado a esquerda, Obrigatório) |

|

10

|

Descricao1

|

C

|

50

|

Informar a descrição produto (Deve estar cadastrado em Manutenção/Produtos, Obrigatório) |

|

11

|

Descricao2

|

C

|

50

|

|

|

12

|

Descricao3

|

C

|

50

|

|

|

13

|

Descricao4

|

C

|

50

|

|

|

14

|

Descricao5

|

C

|

50

|

|

|

15

|

Descricao6

|

C

|

50

|

|

|

16

|

Quantidade

|

N

|

|

Informar a quantidade (Deve ser maior que 0 (Zero), Obrigatório) |

|

17

|

UniMedida

|

C

|

2

|

Unidade de Medida (Deve estar cadastrado em Manutenção/Produtos/Tabelas/Unidades de Medida, Obrigatório) |

|

18

|

IncFiscal

|

C

|

1

|

Incidência Fiscal (Deve estar cadastrada em Manutenção/Produtos/Tabelas/Incidência Fiscal) |

|

19

|

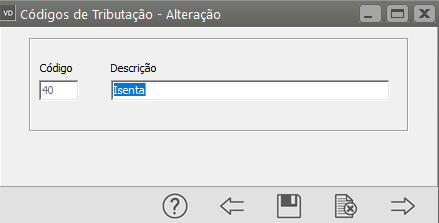

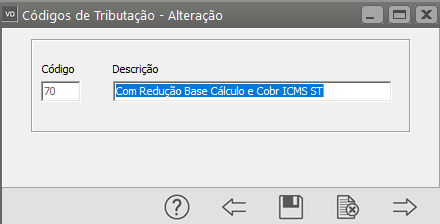

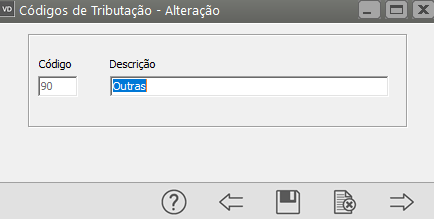

CodTributacao

|

C

|

2

|

Código de Tributação do ICMS (Deve estar cadastrado em Manutenção) |

|

20

|

PrecoUnit

|

N

|

|

Preço unitário (Deve ser maior que 0 (Zero), Obrigatório) |

|

21

|

TipoDesconto

|

C

|

2

|

Tipo de desconto sobre o item([P] Porcentagem ou [V] Valor) |

|

22

|

PorceDesco

|

N

|

|

Porcentagem de desconto do item |

|

23

|

ValDesco

|

N

|

|

Valor de desconto do item |

|

24

|

ValTotal

|

N

|

|

Valor total do item (Deve ser maior que 0 (Zero),Obrigatório) |

|

25

|

AliqIPI

|

N

|

|

Porcentagem do IPI do item |

|

26

|

ValIPI

|

N

|

|

Valor do IPI do item |

|

27

|

AliqICMS

|

N

|

|

Porcentagem do ICMS do item |

|

28

|

Conversao

|

N

|

|

Taxa de conversão para unidade de medida de estoque (Padrão informar valor 1) |

|

29

|

ClasFiscal

|

C

|

12

|

Classificação Fiscal (Deve estar cadastrada em Manutenção/Produtos/Tabelas/Classificação Fiscal) |

|

30

|

BaseICMSRF

|

N

|

|

Valor de base do ICMSRF do item |

|

31

|

ValICMSRF

|

N

|

|

Valor do ICMSRF do item |

|

32

|

ValICMS

|

N

|

|

Valor do ICMS do item |

|

33

|

BaseIPI

|

N

|

|

Valor de base do IPI do item |

|

34

|

CodFiscal

|

C

|

6

|

Código fiscal do item (Alinhado a direita com espaços em branco, Deve estar cadastrado em Manutenção/Plano Fiscal, Obrigatório) |

|

35

|

Desdob

|

C

|

3

|

Desdobramento do código fiscal do item (Alinhado a direita com espaços em branco, Deve estar cadastrado em Manutenção/Plano Fiscal, Obrigatório) |

|

36

|

ValRedICMS

|

N

|

|

Valor de Redução do ICMS |

|

37

|

BaseICMS

|

N

|

|

Valor de base do ICMS do item |

|

38

|

PrecoUnitOrig

|

N

|

|

Preço unitário original |

|

39

|

DifICMSRF

|

N

|

|

Valor devido por Substituição Tributária |

|

40

|

AliqRedICMS

|

N

|

|

Alíquota de Redução do ICMS |

|

41

|

BasePIS

|

N

|

|

Valor de base do PIS do item (quando não-cumulativo) |

|

42

|

AliqPIS

|

N

|

|

Porcentagem do PIS do item (quando não-cumulativo) |

|

43

|

ValPIS

|

N

|

|

Valor do PIS do item (quando não-cumulativo) |

|

44

|

IsentoPIS

|

N

|

|

Valor de isenção de PIS do item (quando não-cumulativo e base + alíquota + valor imposto = 0)

|

|

45

|

PrecoMinimo

|

N

|

|

Informar sempre 0 (Zero) |

|

46

|

TipoIPI

|

C

|

1

|

Tipo de IPI sobre o item([P] Porcentagem ou [V] Valor) |

|

47

|

ConversaoEst

|

N

|

|

Taxa de Conversão Estatística |

|

48

|

NumRegImport

|

C

|

10

|

Número de Registro de Importação |

|

49

|

ValorMateriais

|

N

|

|

|

|

50

|

PorcCustoMaoDeObra

|

N

|

|

|

|

51

|

BaseINSS

|

N

|

|

Valor de base do INSS do item |

|

52

|

BaseCOFINS

|

N

|

|

Valor de base do COFINS do item (quando não-cumulativo) |

|

53

|

AliqCOFINS

|

N

|

|

Porcentagem do COFINS do item (quando não-cumulativo) |

|

54

|

ValCOFINS

|

N

|

|

Valor do COFINS do item (quando não-cumulativo) |

|

55

|

IsentoCOFINS

|

N

|

|

Valor de isenção de COFINS do item (quando não-cumulativo e base + alíquota + valor imposto = 0) |

|

56

|

BasePISRF

|

N

|

|

Valor de base do PISRF do item |

|

57

|

AliqPISRF

|

N

|

|

Porcentagem do PISRF do item |

|

58

|

ValPISRF

|

N

|

|

Valor do PISRF do item |

|

59

|

BaseCOFINSRF

|

N

|

|

Valor de base do COFINSRF do item |

|

60

|

AliqCOFINSRF

|

N

|

|

Porcentagem do COFINSRF do item |

|

61

|

ValCOFINSRF

|

N

|

|

Valor do COFINSRF do item |

|

62

|

BaseCSLRF

|

N

|

|

Valor de base do CSLRF do item |

|

63

|

AliqCSLRF

|

N

|

|

Porcentagem do CSLRF do item |

|

64

|

ValCSLRF

|

N

|

|

Valor do CSLRF do item |

|

65

|

PesoLiquido

|

N

|

|

Peso líquido do item |

|

66

|

PesoBruto

|

N

|

|

Peso bruto do item |

|

67

|

DeduzMateriaisINSS

|

C

|

1

|

Se deduz materiais da base INSS (Valor deve ser [S] Sim ou [N] Não, Obrigatório) |

|

68

|

DeduzLocEquipINSS

|

C

|

1

|

Se deduz valor de locação de equipamentos da base INSS (Valor deve ser [S] Sim ou [N] Não, Obrigatório) |

|

69

|

LocEquipamentos

|

N

|

|

|

|

70

|

QuantEstoque

|

N

|

|

Informar sempre 0 (Zero) |

|

71

|

FreteIPI

|

N

|

|

|

|

72

|

ImpImportacao

|

N

|

|

|

|

73

|

Saldo

|

N

|

|

(Deve ser maior que 0 (Zero)) |

|

74

|

BaseImport

|

N

|

|

Base de importação do item |

|

75

|

AliqImport

|

N

|

|

Alíquota de importação do item |

|

76

|

CSTIPI

|

C

|

2

|

Situação Tributaria IPI |

|

77

|

CSTPIS

|

C

|

2

|

Situação Tributária PIS |

|

78

|

CSTCOFINS

|

C

|

2

|

Situação Tributária COFINS |

|

79

|

AliqICMSSimpNac

|

N

|

Alíquota de ICMS do Simples Nacional | |

|

80

|

ClasFiscalNF21

|

C

|

4

|

Classificação Fiscal da Nota Fiscal Modelo 21 |

|

81

|

EhItemDevolvido

|

C

|

1

|

|

|

82

|

VICMSDif

|

N

|

Valor de ICMS Diferido | |

|

83

|

NumVolumes

|

N

|

Número de Volumes do Item em Informações Complementares | |

|

84

|

EspecieVol1

|

C

|

40

|

Espécie do Volume em Informações Complementares |

|

85

|

EspecieVol2

|

C

|

40

|

Espécie do Volume em Informações Complementares |

|

86

|

Marca

|

C

|

12

|

Marca do Item em Informações Complementares |

|

87

|

NumInicial

|

N

|

Número Inicial em Informações Complementares | |

|

88

|

NumFinal

|

N

|

Número Final em Informações Complementares |

OBSERVAÇÕES:

1.Os campos de valores devem ser zerados caso não sejam necessários.

2.Todos os campos devem ser separados por um caracter ‘|’.

3.Os campos não especificados podem ficar em branco, eles existem no arquivo para manter a compatibilidade com outros Sistemas SuperSoft.

4.Os campos destacados são obrigatórios para a Nota Fiscal Eletrônica.

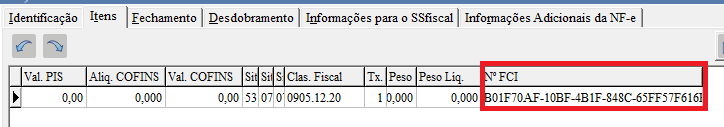

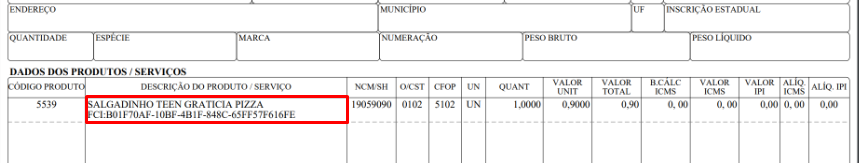

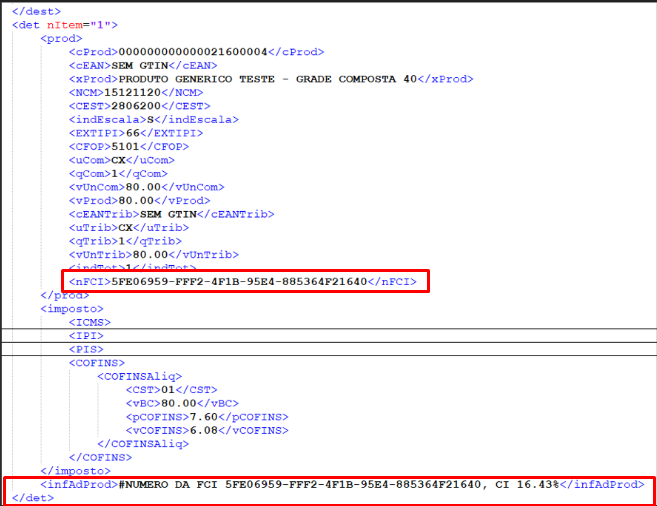

Número da FCI (Ficha de Conteúdo de Importação) dos Produtos

Veja também os Itens:

- Cálculo da Ficha de Conteúdo de Importação (FCI)

- Ficha de Conteúdo de Importação (FCI)

- Exportação da Ficha de Conteúdo de Importação (FCI)

- Importação da Ficha de Conteúdo de Importação (FCI)

- Cadastro da FCI (Ficha de Conteúdo de Importação)

- Número da FCI (Ficha de Conteúdo de Importação) dos Produtos

- FCI - Ficha de Conteúdo de Importação

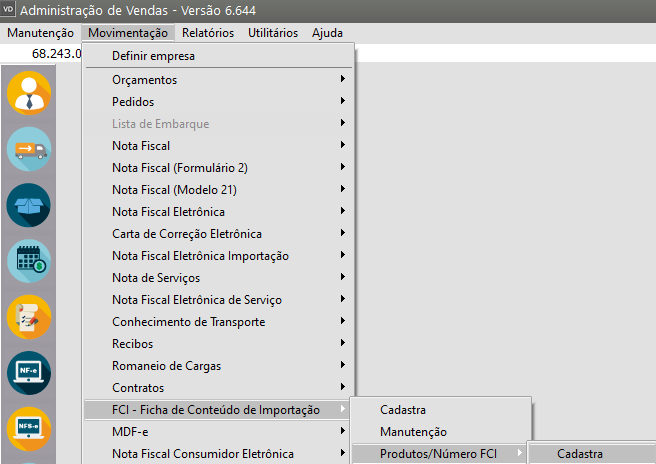

Para que você consiga visualizar o número da FCI (Ficha de Conteúdo de Importação) dos Produtos da Empresa, acesse o menu Movimentação>FCI Ficha de Conteúdo de Importação>Produtos-Número FCI

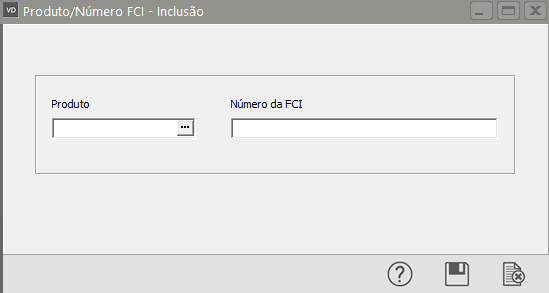

Para cadastrar, defina o produto e em seguida o número da FCI (Ficha de Conteúdo de Importação)

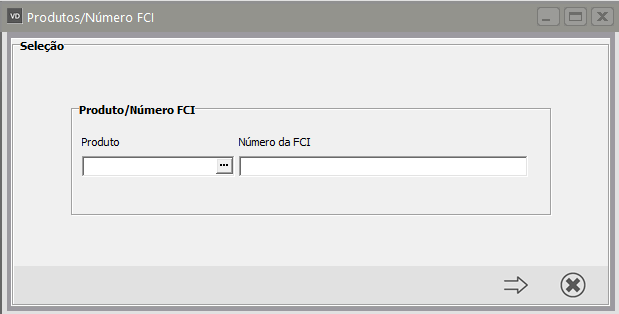

Caso você queira visualizar as FCI já cadastradas, acesse o menu Manutenção, faça a pesquisa pelo produto ou pela FCI e clique na seta Avança

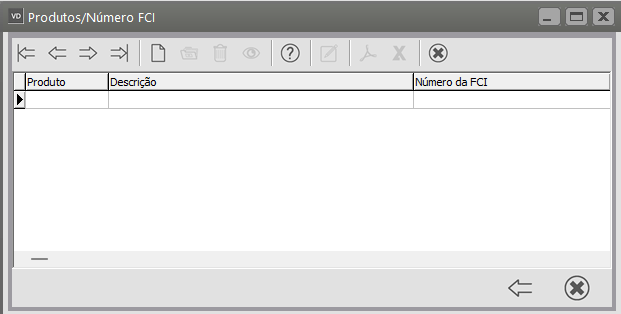

O Sistema irá apresentar o Produto e o Número da FCI do mesmo

Cadastrando Notas Fiscais de Retorno de Mercadorias

Veja também os Itens:

- Emitindo Notas Fiscais Eletrônicas (NFe)

- Relatório de Demonstrativo de Devoluções e Retornos

- Identificação da Operação de Retorno

- Impressão na DANFe, dos Itens e Total da NF quando a NFe é de Retorno de Industrialização

- Triangulação

Entende-se por retorno de mercadorias as notas fiscais cuja operação do código fiscal seja Devolução, Retorno de Industrialização ou Operação com Terceiros.

Se você utilizar apenas o Sistema de Vendas, esta será uma operação corriqueira, ou seja, simples emissão de nota fiscal.

Porém se você utilizar a integração do Sistema de Vendas com o Sistema Controle de Compras, o Sistema Financeiro e o Sistema Controle de Estoque, essas notas poderão atualizar automaticamente

- o saldo das Ordens de Compra do Sistema Controle de Compras

- o saldo dos itens das notificações de recebimento no Sistema Controle de Compras

- o saldo dos produtos no Sistema Controle de Estoque

- o saldo das contas a pagar no Sistema Financeiro

Importante

As integrações entre o Sistema de Vendas/Sistema Controle de Compras com sistema Controle de Estoque e Sistema Financeiro deverá ser com vínculo, entre os demais sistemas independe a forma de integração.

Integração do Sistema de Compras com o Sistema Financeiro

Integração do Sistema Controle de Compras com o Sistema Controle de Estoque

Integração do Sistema de Vendas com o Sistema Financeiro

Integração do Sistema de Vendas com o Sistema Controle de Estoque

Caso não possua integração com todos eles, algumas dessas operações não serão executadas considerando-se que, no registro do retorno da mercadoria ocorrerá as seguintes modificações nos dados dos sistemas:

Se você utilizar integração com o Sistema Controle de Estoque: o saldo dos produtos serão atualizados sempre que você cadastrar uma nota fiscal, seja ela de venda ou de retorno de mercadoria, se no código fiscal utilizado estiver parametrizado para que integre com o Sistema Controle de Estoque.

Se você utilizar integração com vínculo com o Sistema Controle de Compras quando uma nota de retorno de mercadoria se referir a uma notificação de recebimento que foi originada por uma ordem de compra, o saldo da ordem de compra será acrescido das quantidades dos produtos devolvidos, já que a ordem de compra possui o campo saldo e este é baixado pela emissão das notificações de recebimento (processo parecido com o que ocorre entre os pedidos e a nota fiscal no Sistema de Vendas). Portanto, se a mercadoria foi devolvida, o saldo da ordem de compra também deverá ser alterado.

Ainda no Sistema Controle de Compras será atualizado o saldo dos itens da própria notificação de recebimento para que não sejam retornadas quantidades diferentes das que foram adquiridas. Este saldo será considerado no momento de se escolher as notificações de recebimento que farão parte da nota fiscal de retorno de mercadoria.

Se você utilizar integração com o Sistema Financeiro: as duplicatas geradas no Sistema de Vendas serão exportadas para o Sistema Financeiro, porém para que as informações da nota fiscal, cuja operação for Devolução, atualizem o saldo das contas a pagar, é necessário que o Sistema Controle de Compras também tenha integração com o Sistema Financeiro, já que as contas a pagar serão originadas por ele. Assim, quando efetuar a devolução você terá possibilidade de informar quais duplicatas terão seu saldo diminuído e qual valor deverá ser lançado como devolução.

Vejamos o exemplo:

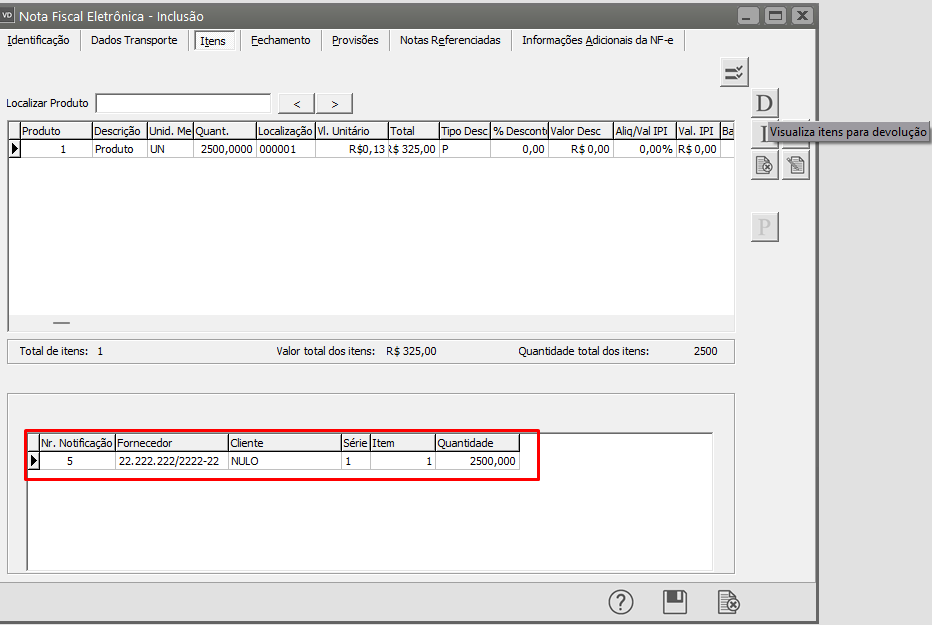

No Sistema Controle de Compras foi cadastrada a notificação de recebimento nº 5 no dia 09/01 para o fornecedor 22.222.222/2222-22, com os itens importados integralmente da ordem de compra nº 78:

Depois de elaborada essa notificação de recebimento, o saldo da ordem de compra nº 78 ficou zerado e ela foi encerrada. Veja mais informações no Sistema Controle de Compras.

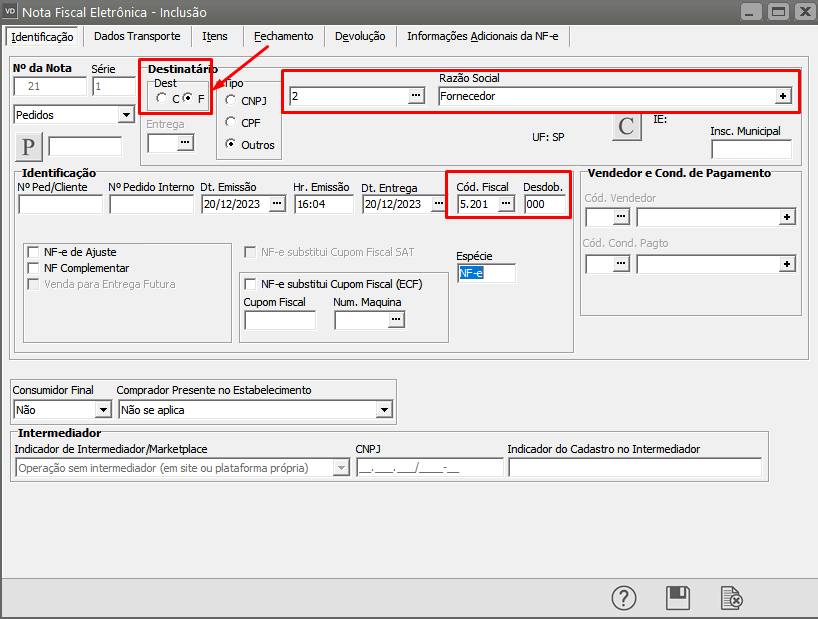

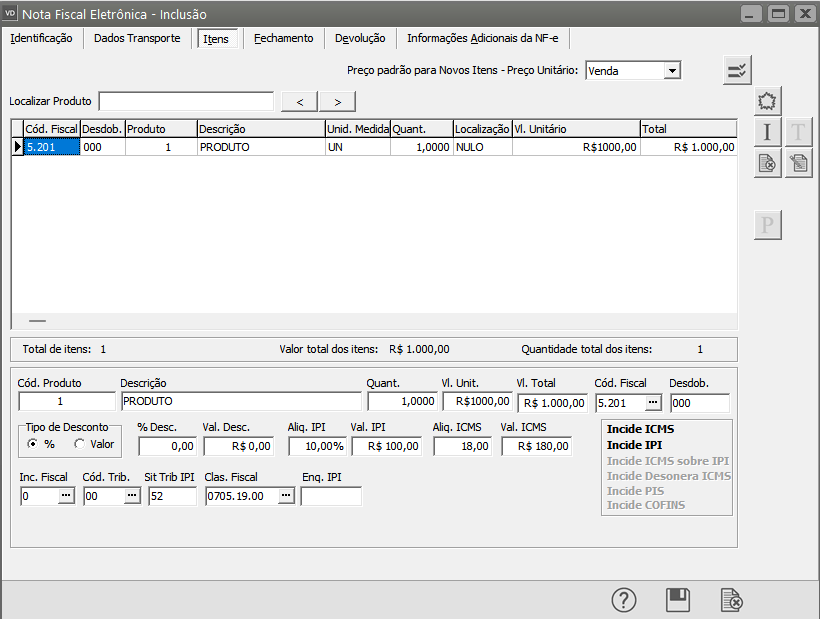

No dia seguinte, 10/01, teremos que devolver parte da mercadoria. Com isso devemos emitir uma nota fiscal de retorno de mercadoria, lembrando-se de que essa operação deverá, obrigatoriamente, ter um código fiscal cuja operação seja do tipo Devolução, Retorno de Industrialização ou Operação com Terceiros.

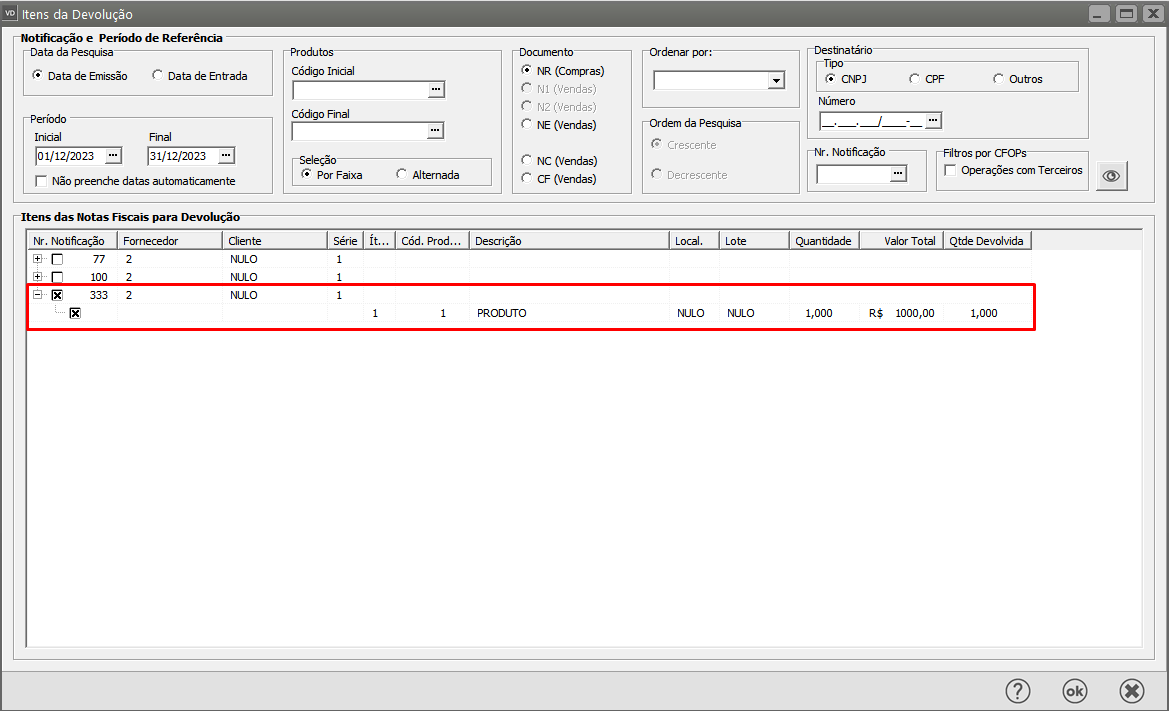

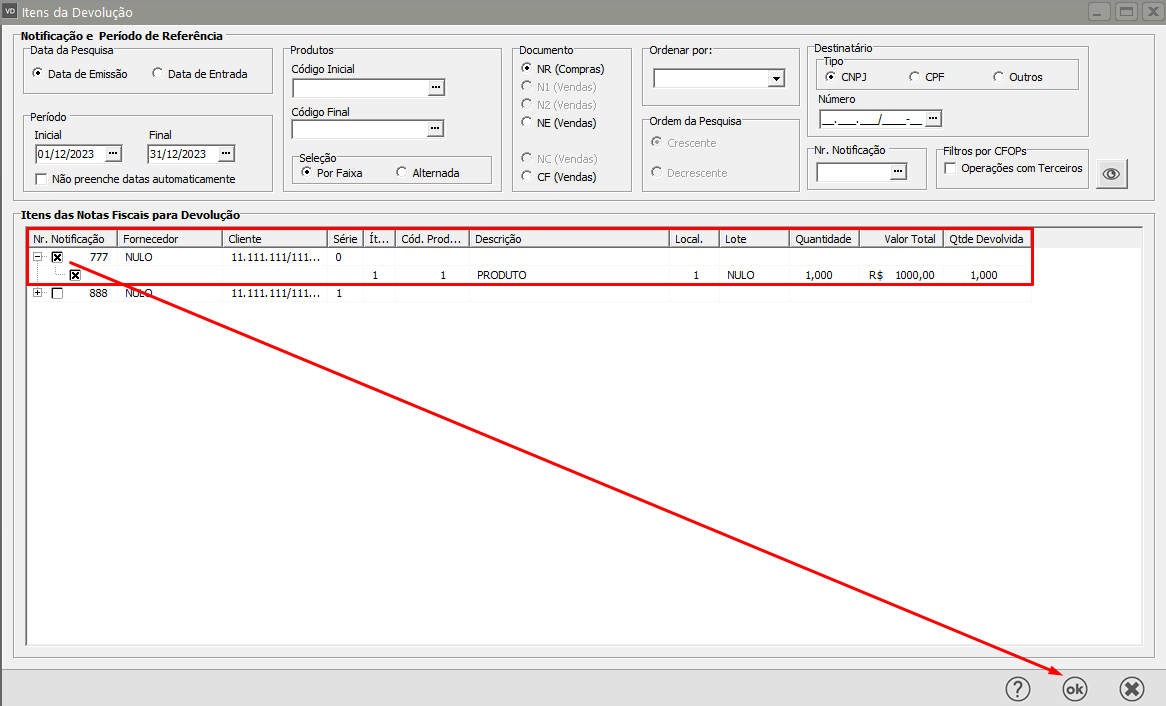

Saindo da Identificação, será exibida a seguinte tela:

Nessa tela você selecionará os itens das notificações de recebimento que serão devolvidos, lembrando que poderá efetuar devoluções de mais de uma notificação na mesma nota fiscal desde que sejam do mesmo fornecedor e tenham saldo a ser devolvido. Nesse exemplo é exibido as notificações e seus respectivos itens. Quando uma nota fiscal foi originada por um processo de triangulação essa estará destacada pela cor Azul e a legenda será apresentada na tela.

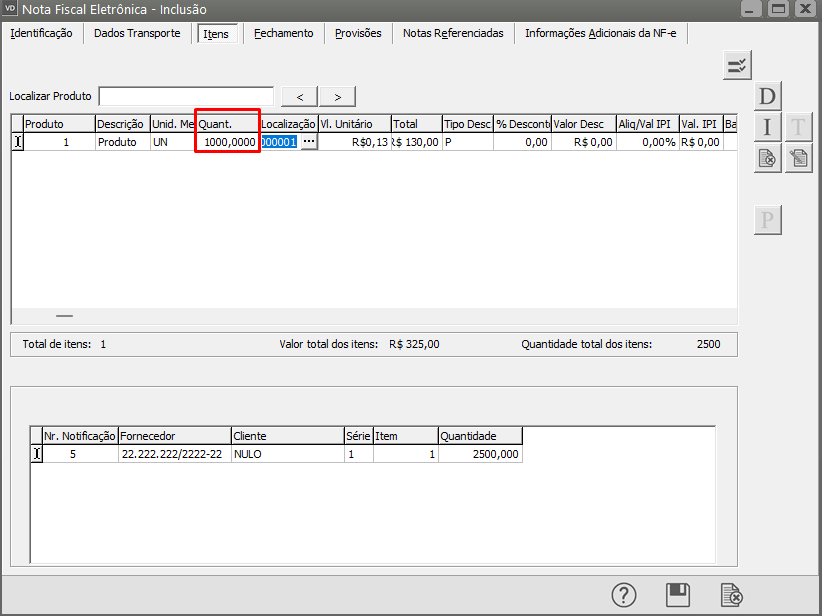

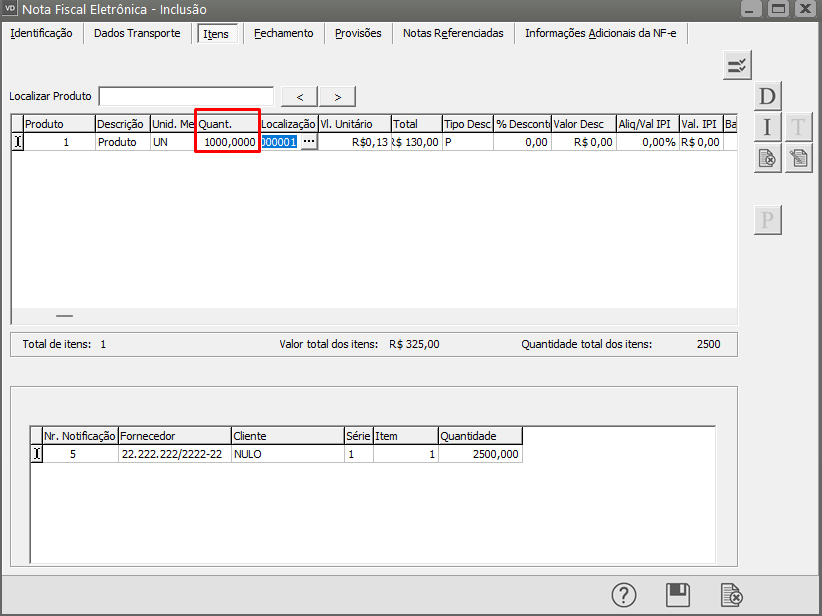

Depois de selecionadas as notificações, na aba de Itens você poderá informar as quantidades dos itens que estão sendo devolvidos.

Pressionando o botão  , é exibido os dados da notificação de recebimento selecionada para retorno de mercadorias.

, é exibido os dados da notificação de recebimento selecionada para retorno de mercadorias.

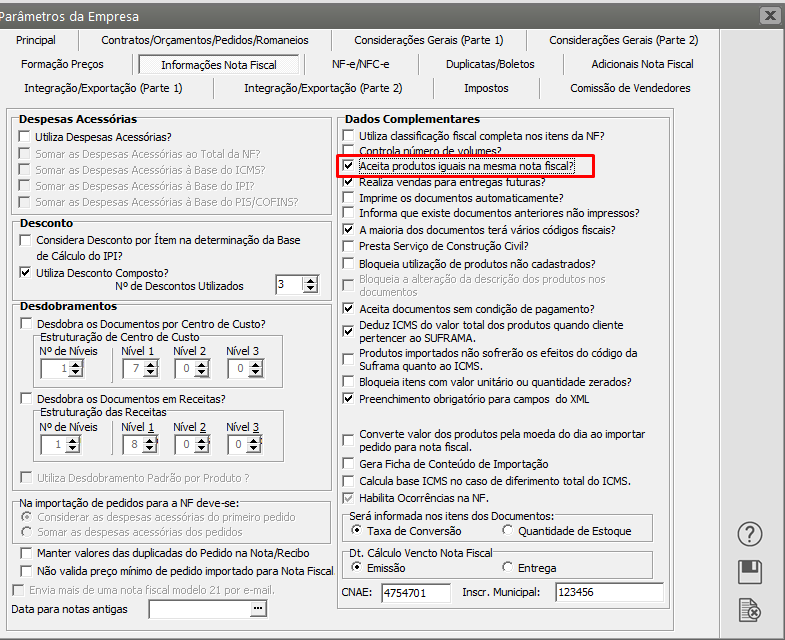

Caso o sistema esteja parametrizado (aba Informações da Nota Fiscal) para agrupar itens de código de produto iguais será exibido apenas um item para os produtos, e logo abaixo as notas fiscais correspondentes a cada produto agrupado e suas respectivas informações, caso contrário será importado os itens separadamente trazendo seus respectivos valores:

Esses são os itens que foram cadastrados na notificação de recebimento. Você poderá selecioná-los individualmente, ou todos os itens ao mesmo tempo

Depois de selecionados os itens, alteramos as quantidades de acordo com o que será devolvido. Devolveremos os produtos com as seguintes quantidades:

A aba de Itens ficará da seguinte forma:

Uma nova aba de Devolução ficará visível se você possuir o Sistema Financeiro. Nessa aba, pressionando o botão , será exibida a tela de pesquisa contendo as duplicatas geradas pelas notificações de recebimento selecionadas:

Selecione qual ou quais duplicatas terão o valor reduzido no Sistema Financeiro, uma vez que a mercadoria será devolvida e você não pagará o valor referente a elas.

Lembre-se de que você pode escolher qualquer duplicata para redução dos valores da devolução, ou dividir os valores entre mais de uma duplicata, conforme necessário.

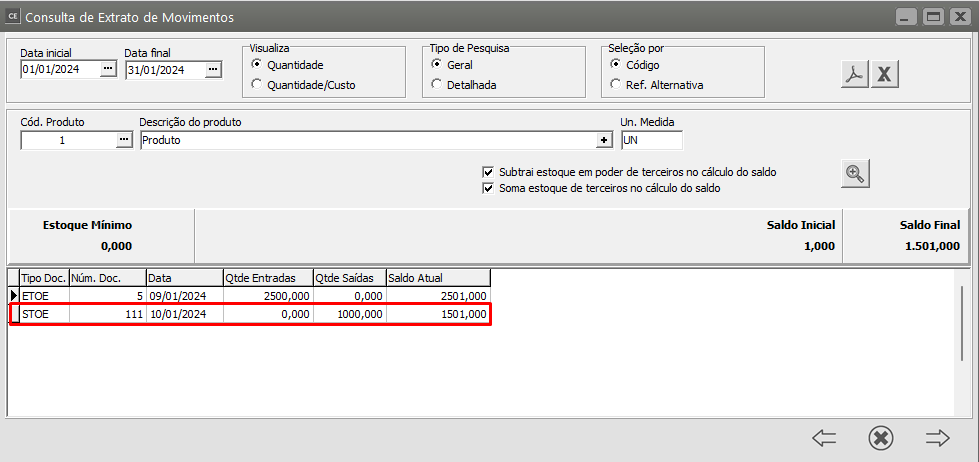

Quando essa nota fiscal for gravada, o saldo da ordem de compra nº 78 do Sistema Controle de Compras que originou a notificação de recebimento nº 5 será reaberto, retornando ao saldo apenas as quantidades devolvidas.

O saldo dos produtos no Sistema Controle de Estoque será atualizado e serão gerados movimentos de devolução no Sistema Financeiro (DEVD), que irão reduzir os valores devolvidos dos saldos das duplicatas. Isso pode ocorrer no momento em que a nota fiscal for gravada (se estiver assinalado nos Parâmetros Adicionais da Empresa que as exportações serão realizadas com vínculo - ou no momento em que forem realizadas as transferências de dados para esses sistemas, você também pode visualizar relatório de Demonstrativo de Devolução/Retorno acessando o menu Relatórios/Demonstrativo de Devolução/Retorno.

Definindo Critério para Cálculo de Impostos

Veja também os Itens:

- Definindo Critério para Cálculo de Impostos

- Cadastrando o Plano Fiscal (CFOP - Código Fiscal de Operações)

- Cadastrando Alíquotas por Estado

- Substituição Tributária - Conceito

- Alterando Valores Manualmente para NFe de Importação

- Importação da Tabela IBPT (Instituto Brasileiro de Planejamento Tributário) Lei da Transparência

- Cadastro dos Motivos da Desoneração

- Cadastro das Alíquotas das Atividades Desoneradas

- Parametrizando a Empresa - aba Impostos

- Nota Fiscal de Complemento de ICMS

- Cálculo de Substituição Tributária

- Cálculo de ST para Empresas Pertencentes ao Simples Nacional

- PRODEIC - Programa de Desenvolvimento Industrial e Comercial (Emitente do Estado do Mato Grosso)

- TARE - Termo de Acordo de Regime Especial (para Destinatários pertencentes ao Simples Nacional do Estado de Goiás com Inscrição Estadual)

- Carga Tributária Média (Para Clientes do Estado do Mato Grosso)

- Lei da Transparência dos Tributos Federais, Estaduais e Municipais

- Desoneração de ICMS (Nota Técnica 2013/005)

- Cadastro para Informações para a Substituição Tributária (ST)

- Redução na Base de Cálculo do ICMS

- Crédito de ICMS - Simples Nacional

- GNRE - Guia Nacional de Recolhimento de Tributos Estaduais

- Diferimento de ICMS

- Desoneração do ICMS (Nota Técnica 2013/005)

- DIFAL (Diferencial de Alíquota de ICMS) e FCP (Fundo de Combate à Pobreza)

- Inclusão do ICMS do Documento na Formação Automática de Preço

- REIDI - Regime Especial de Incentivos para o Desenvolvimento da Infra Estrutura

- Cálculo dos Tributos conforme Tabela IBPT (Instituto Brasileiro de Planejamento Tributário)

- Desoneração do ICMS para o SUFRAMA

- Impostos Vinculados a Emissão da NFSe (Nota Fiscal de Serviço Eletrônica)

- Calculando Substituição Tributária na Emissão da Nota Fiscal

- Emissão de Nota Fiscal de Produtos Monofásicos

- Emissão de Nota Fiscal para Empresa que possui Regime Misto (PIS e COFINS) e Exportação para o Sistema Livros Fiscais

- Emissão de Nota Fiscal de Importação de Produtos com Suspensão Parcial do ICMS

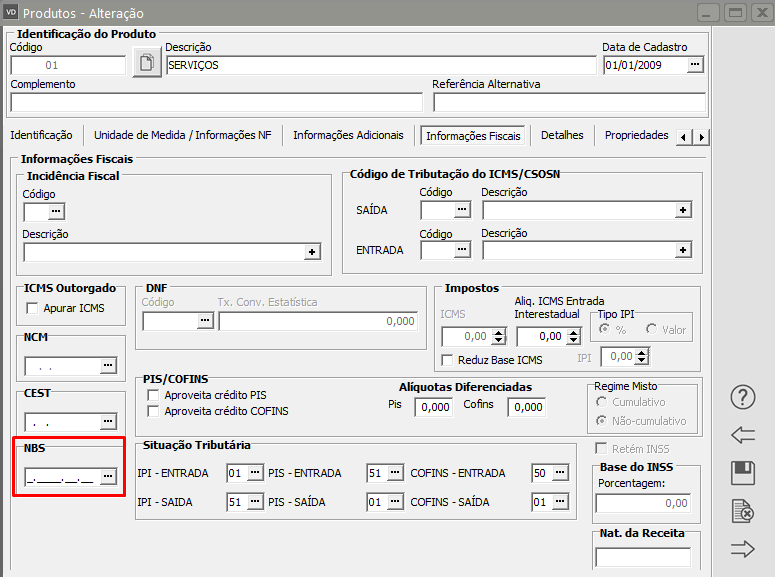

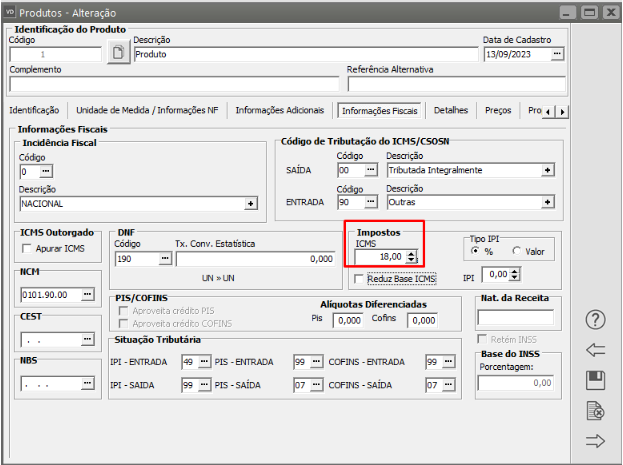

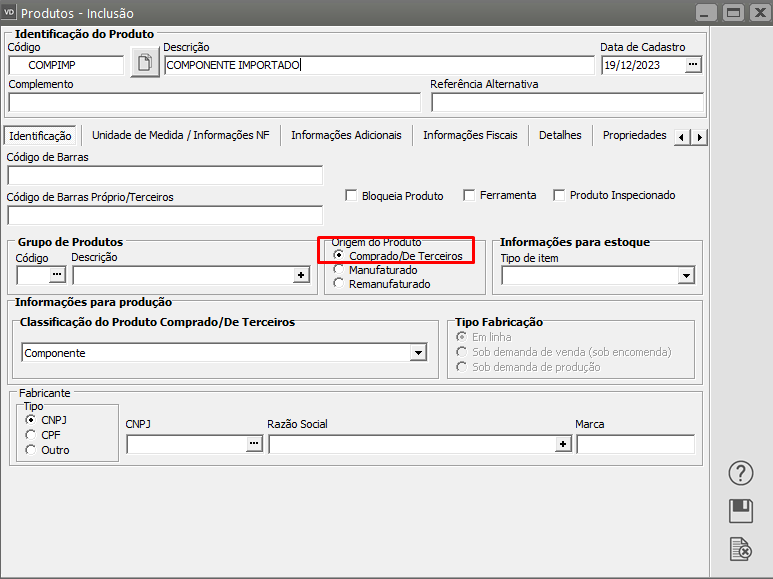

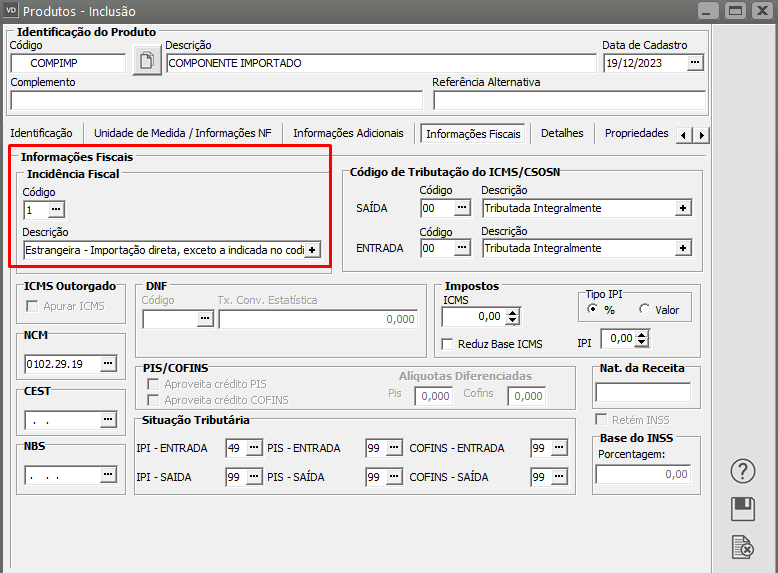

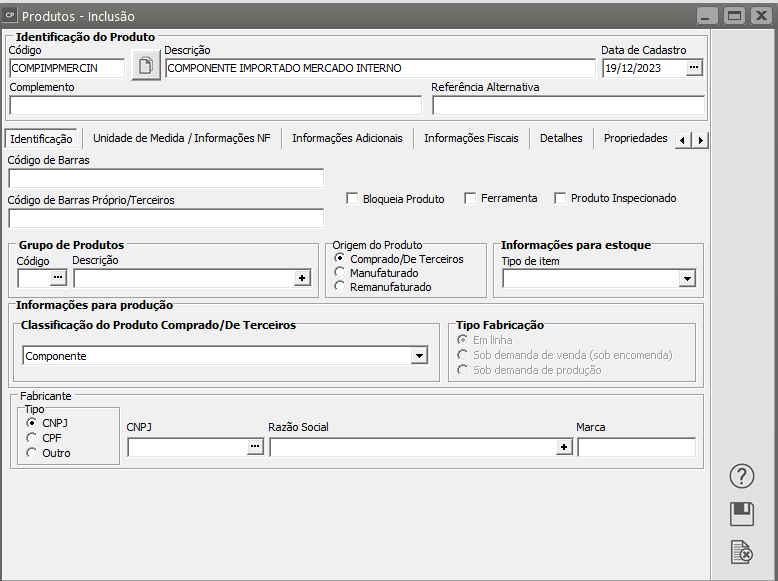

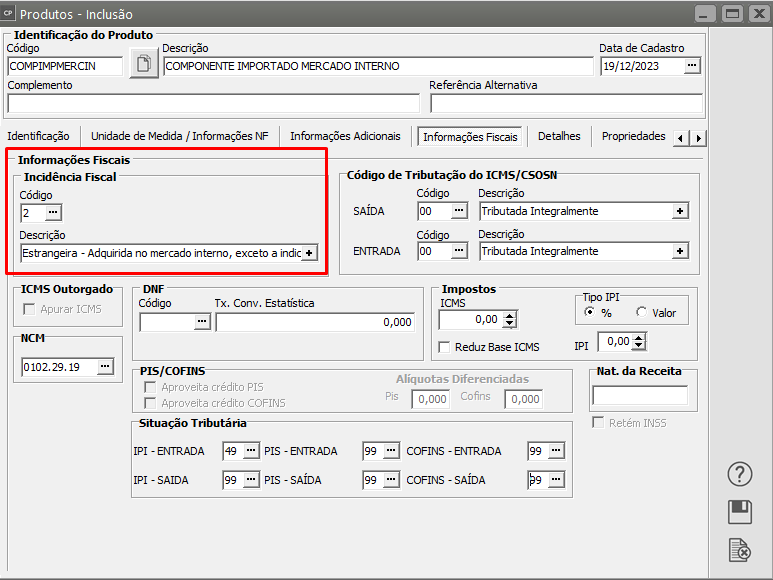

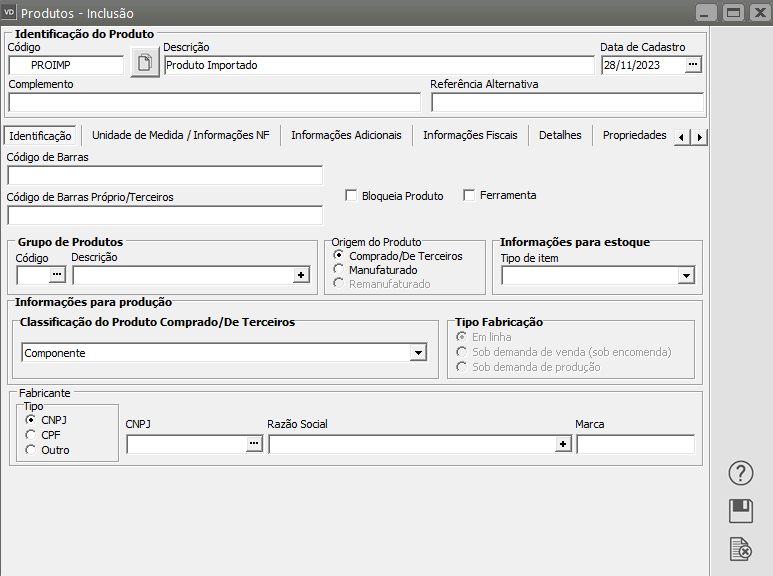

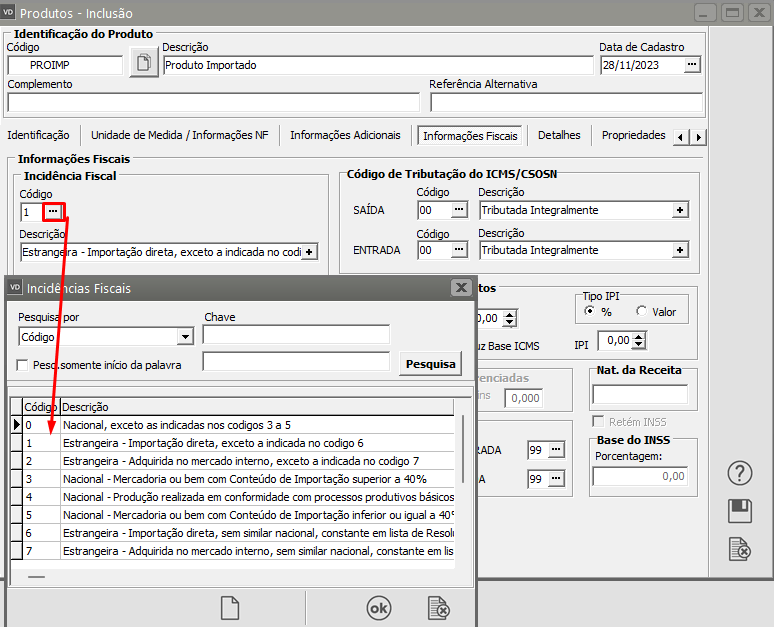

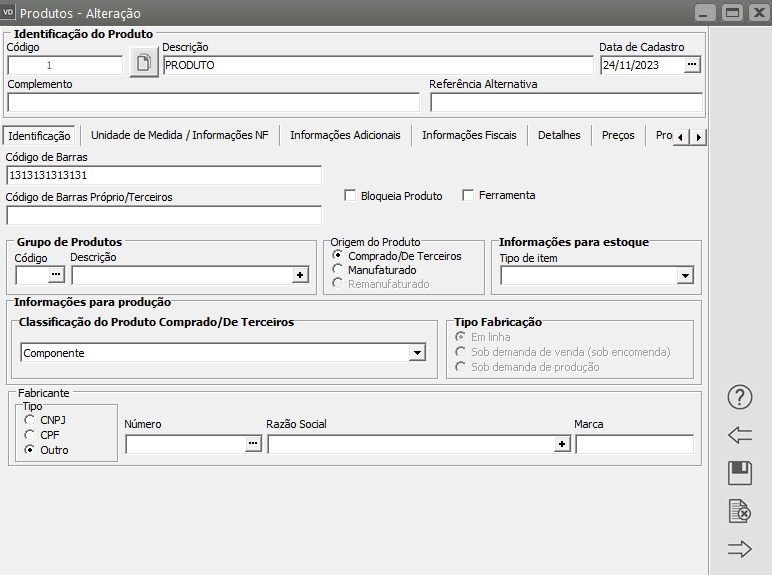

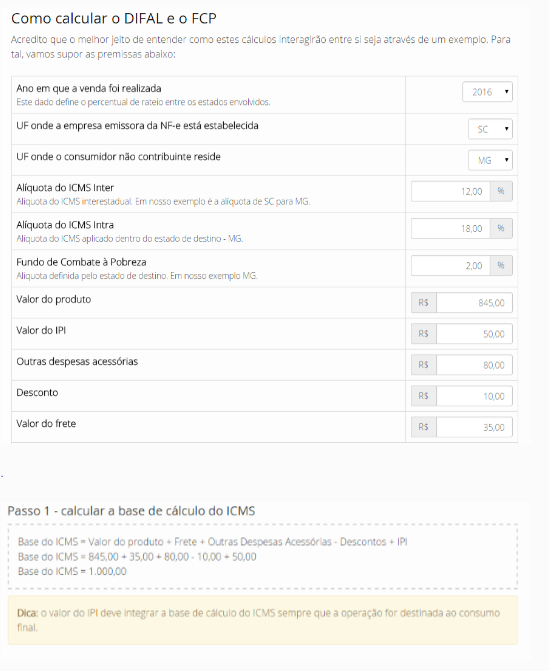

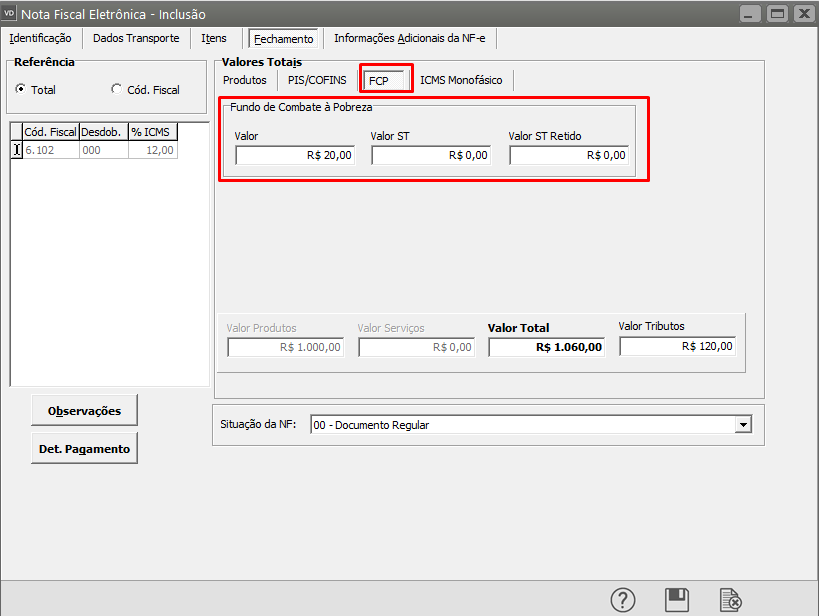

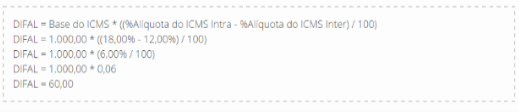

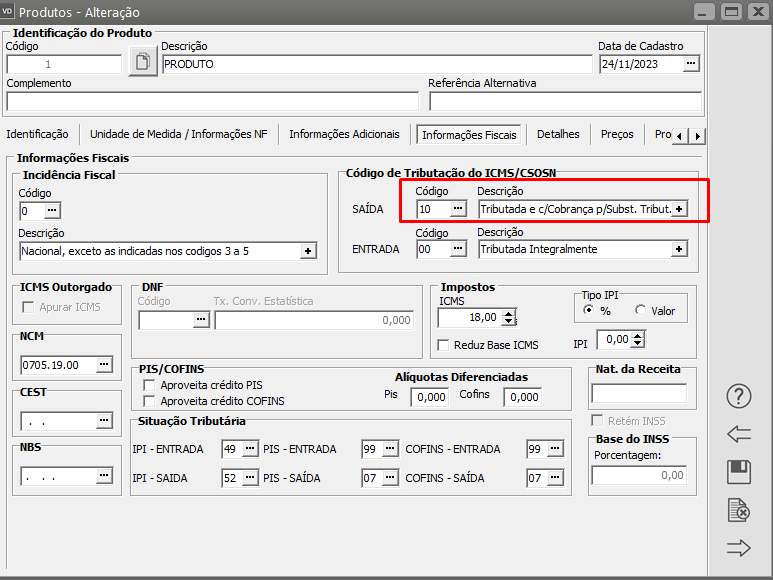

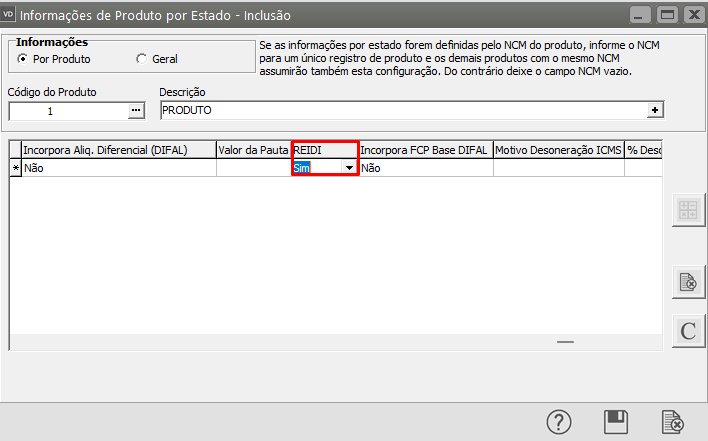

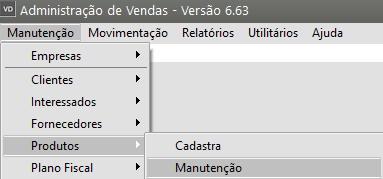

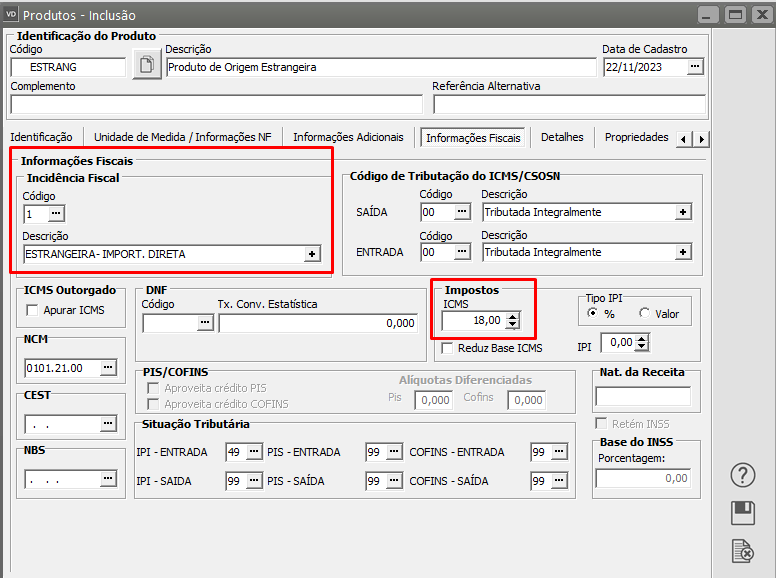

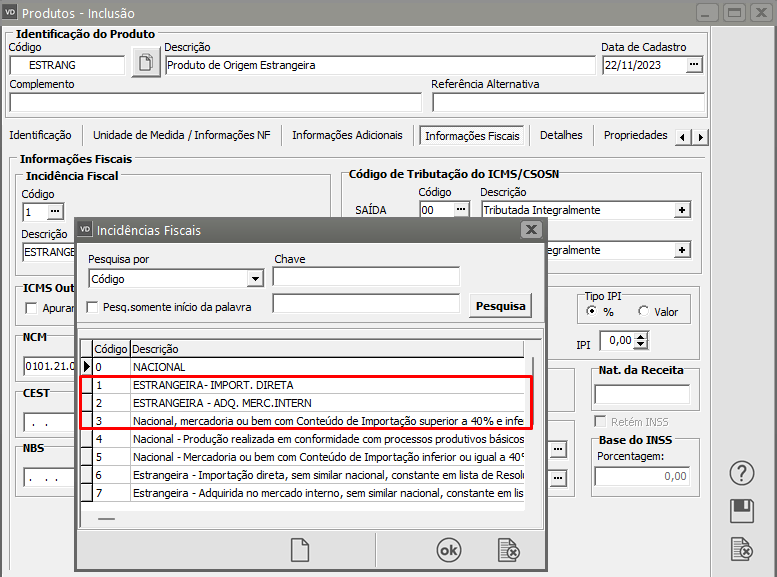

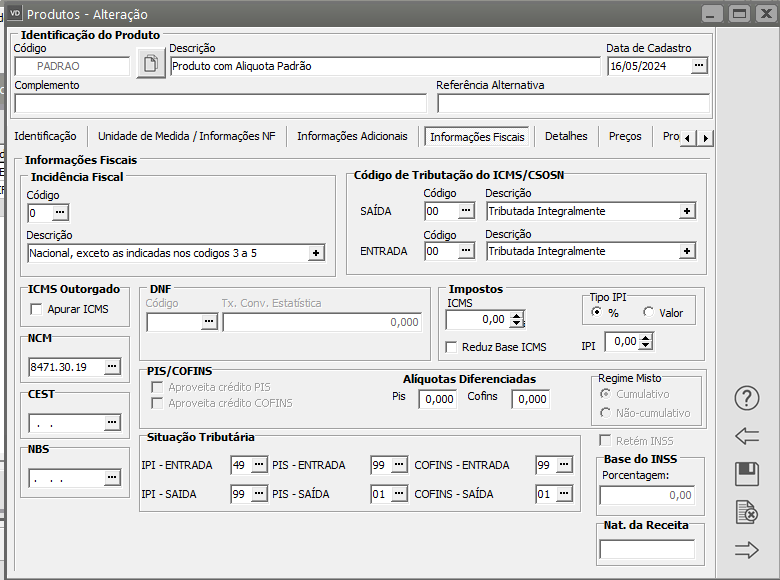

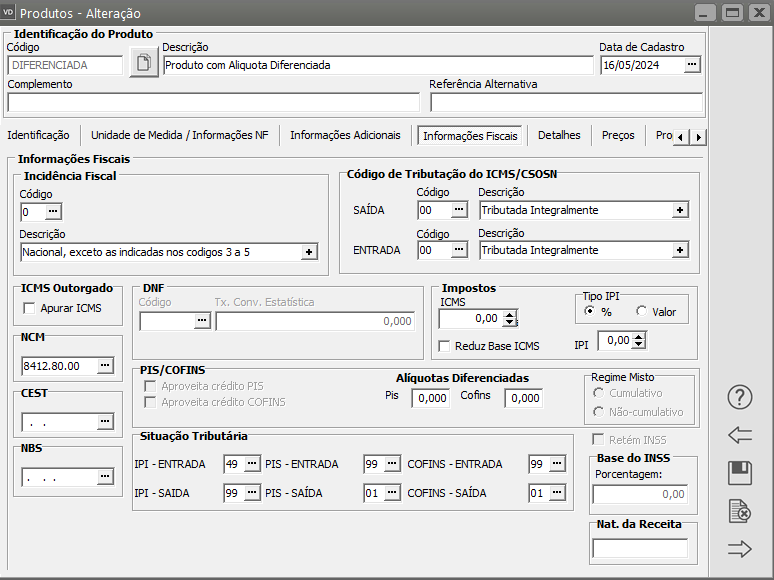

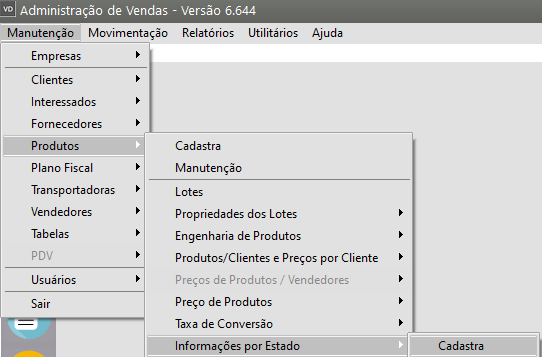

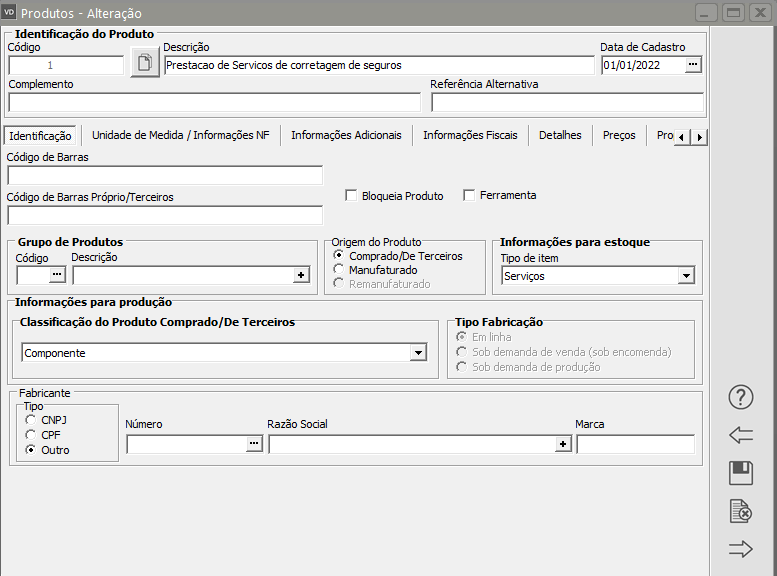

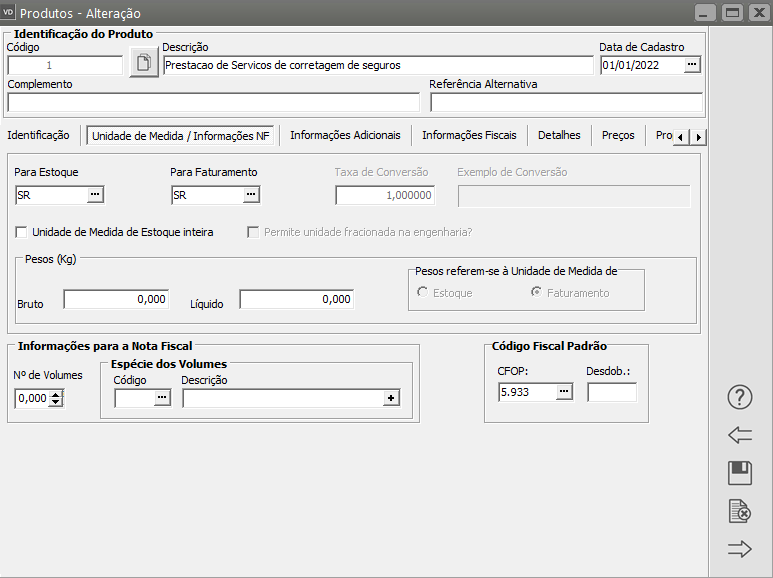

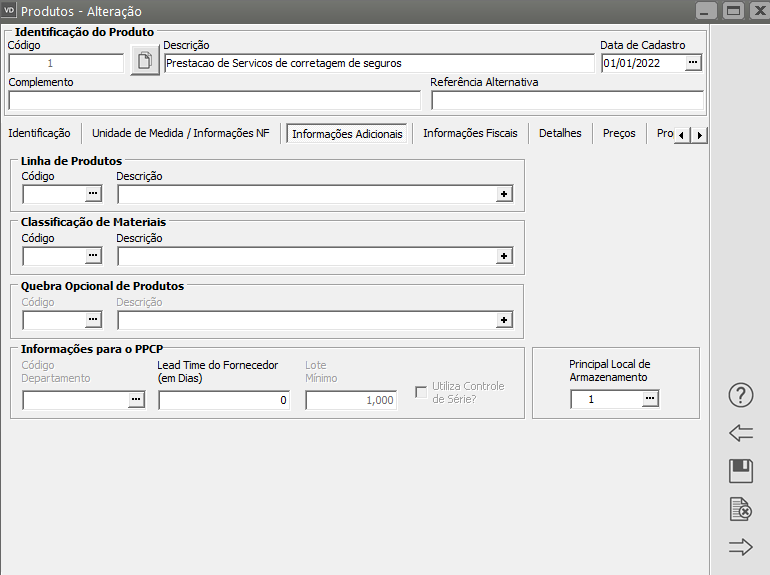

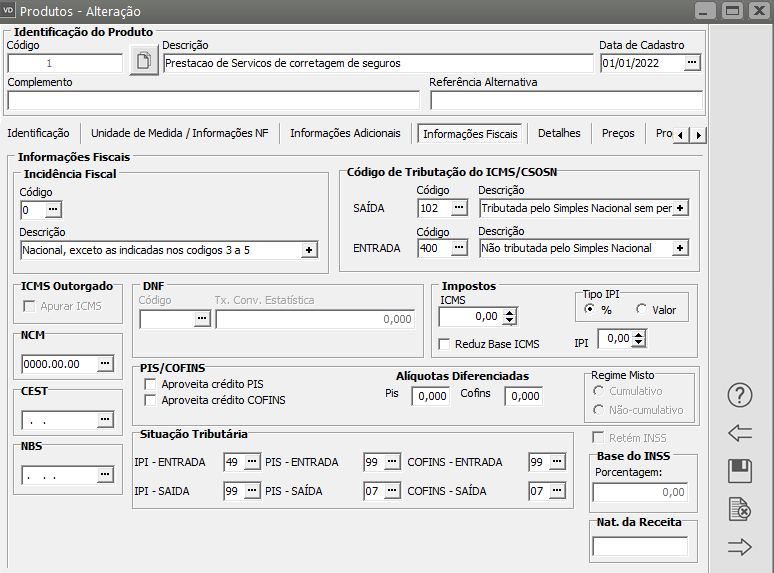

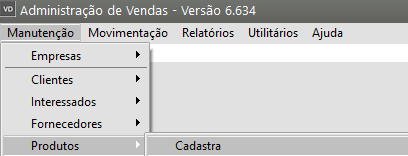

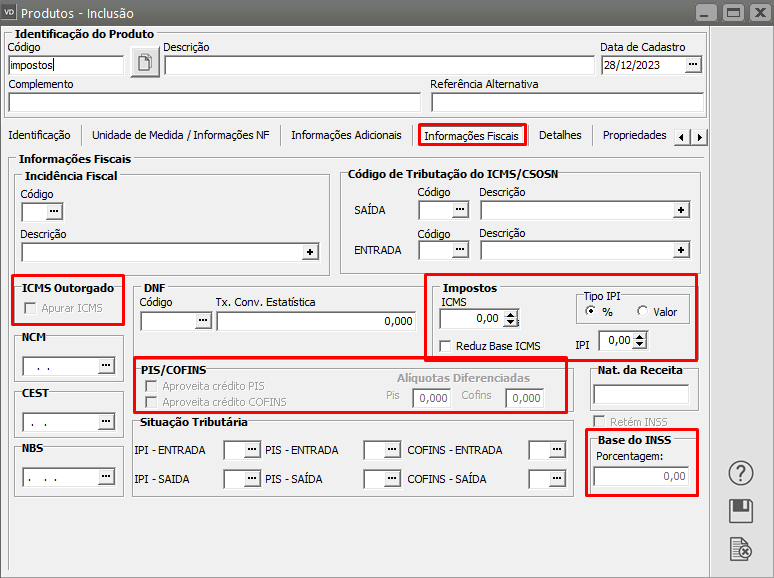

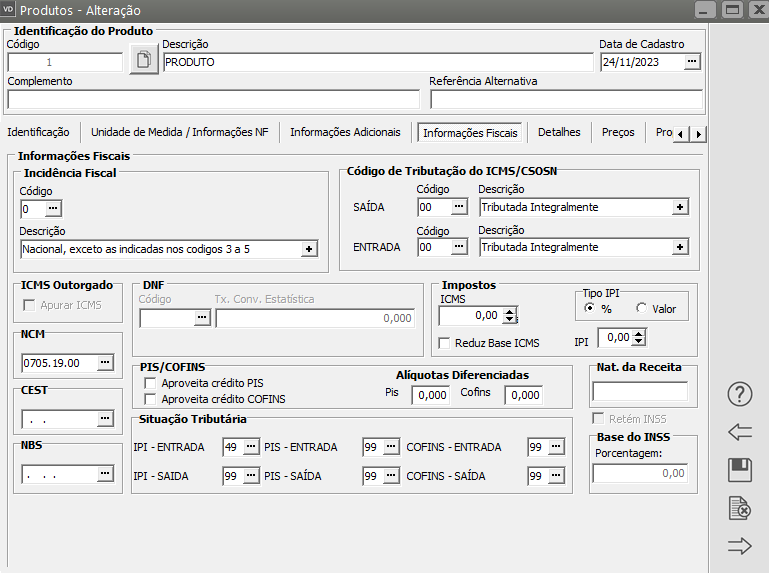

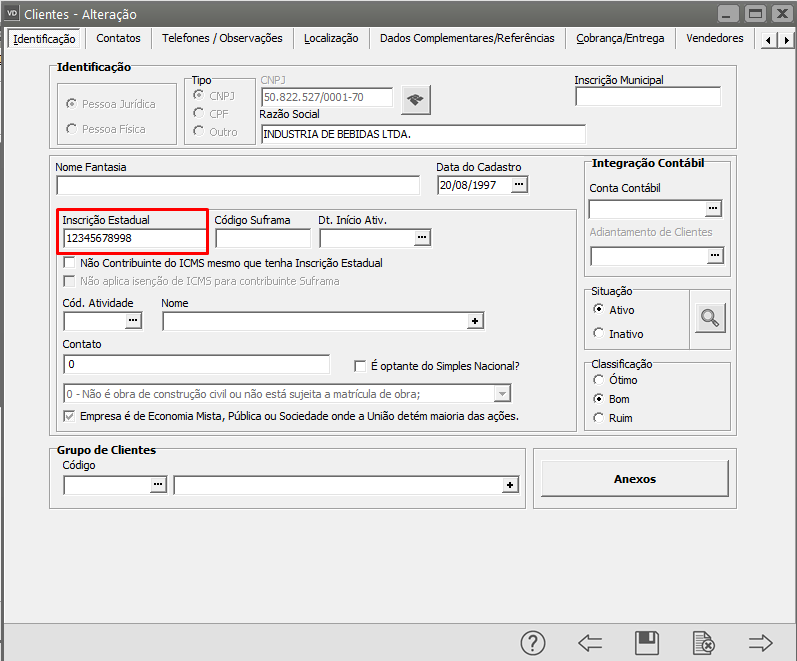

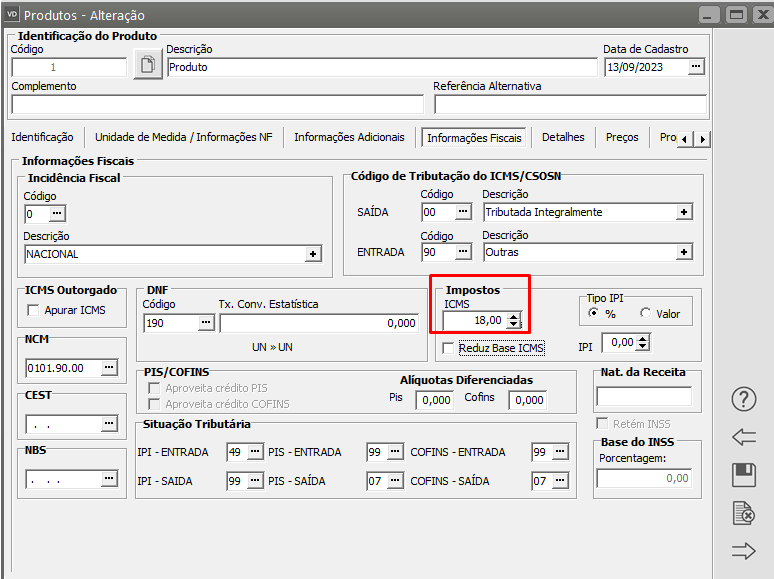

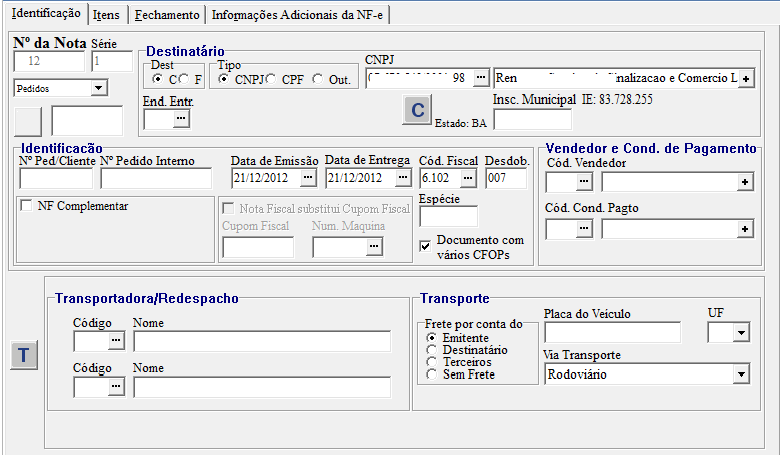

Para os cálculos dos impostos nos documentos fiscais o sistema considerará algumas informações cadastradas no Sistema, como:

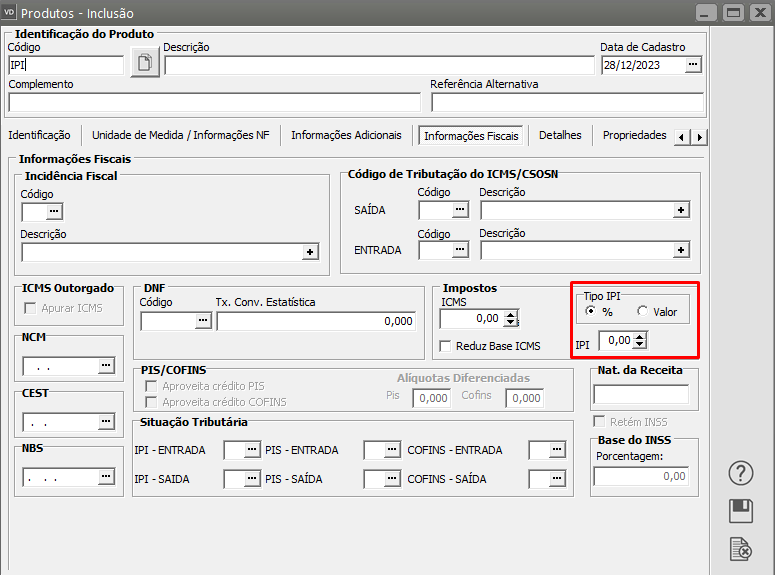

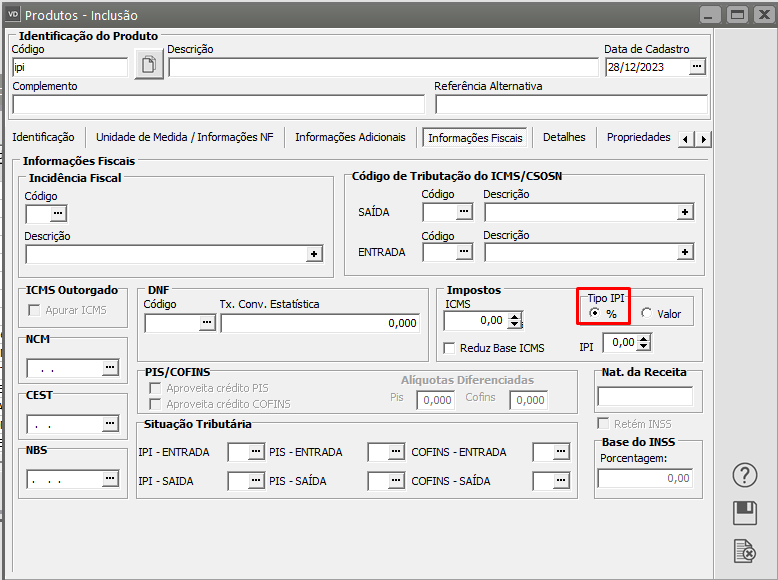

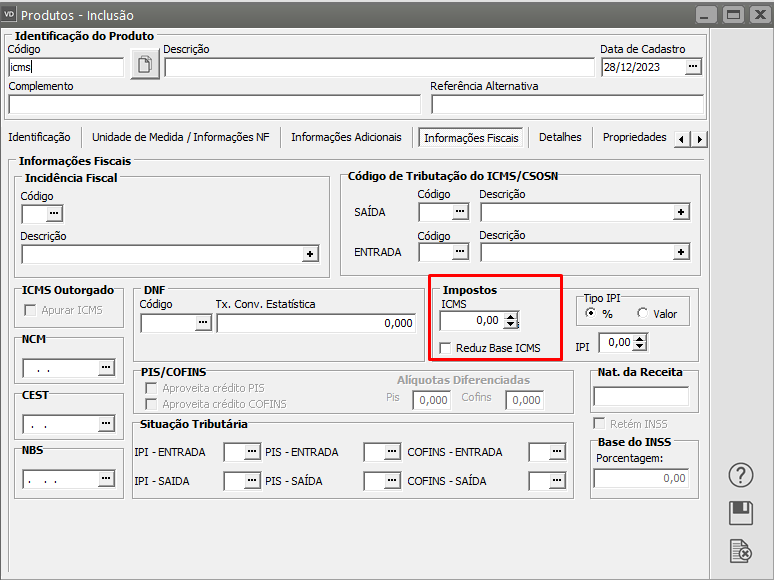

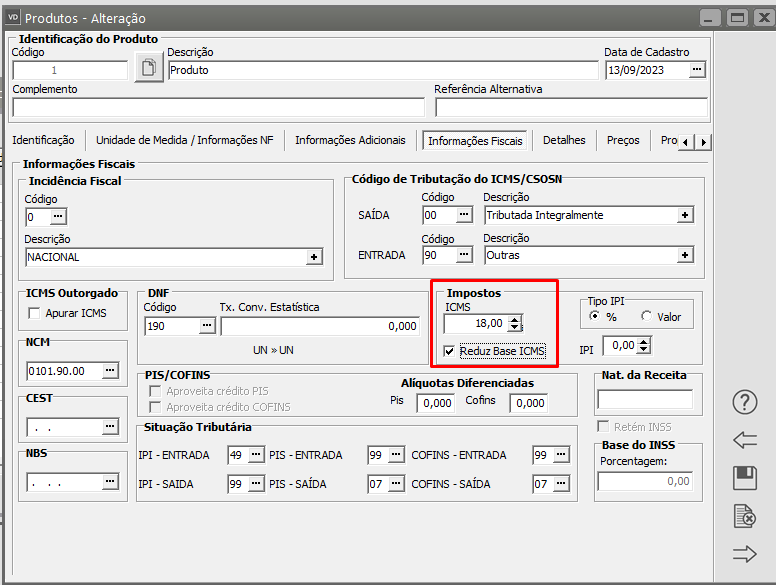

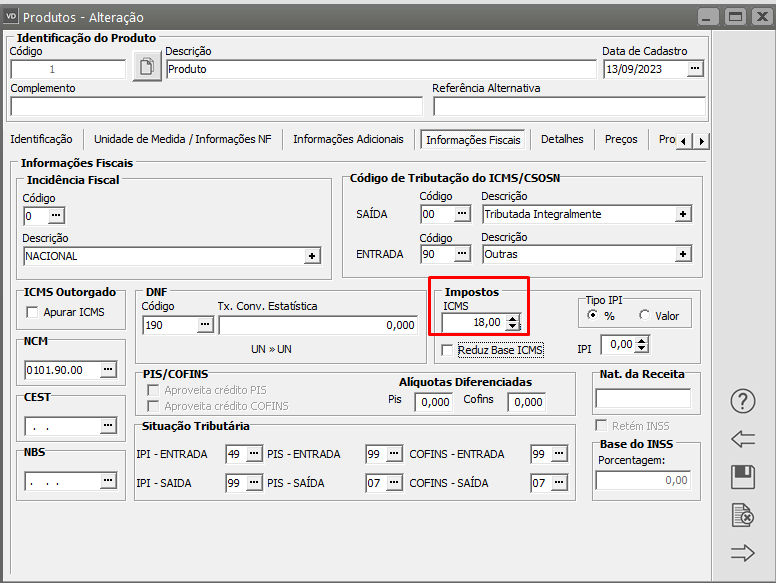

1) As alíquotas informadas no menu Manutenção>Produtos no Cadastro do Produto .

Aba Informações Fiscais

- ICMS Outorgado

- Alíquota de ICMS

- Reduz Base de ICMS

- Tipo IPI - Alíquota ou Valor

- Percentual do IPI

- Aproveita Crédito PIS

- Aproveita Crédito COFINS

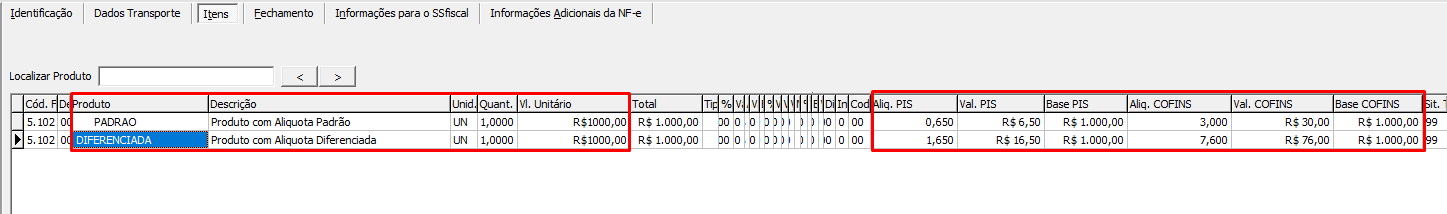

- Alíquotas Diferenciadas para PIS e COFINS

- Base do INSS - Porcentagem

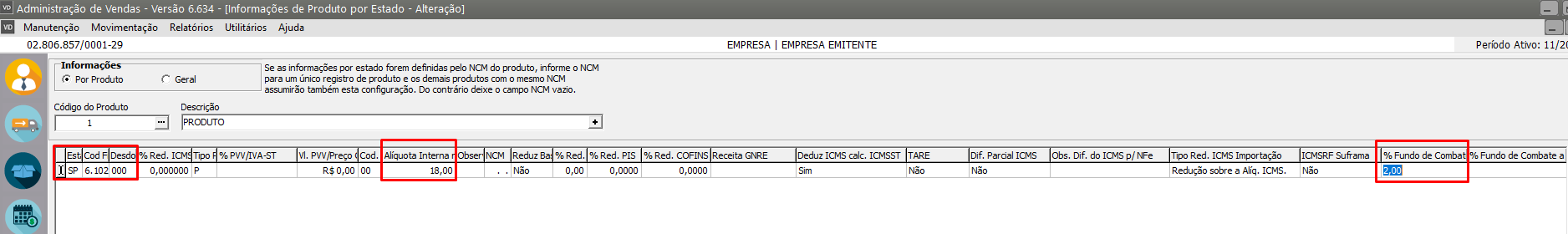

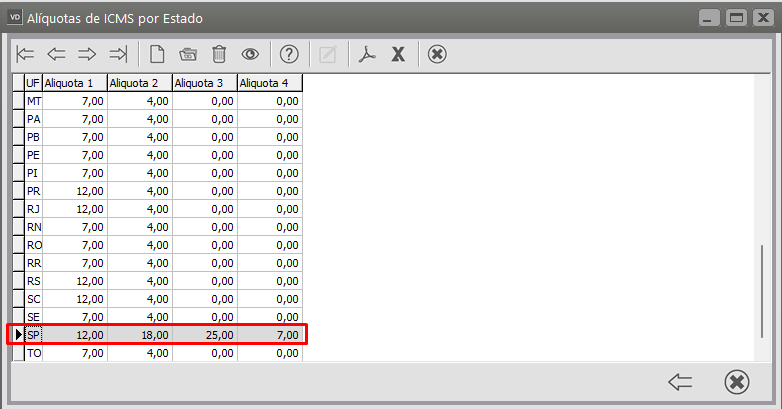

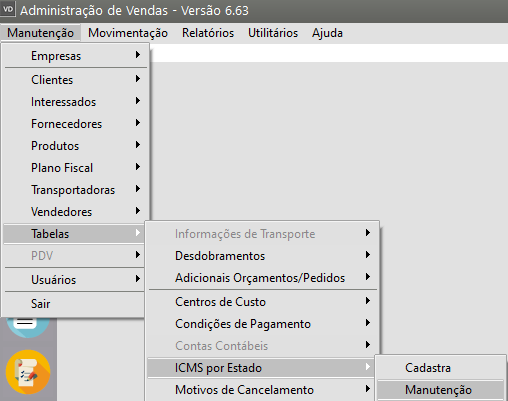

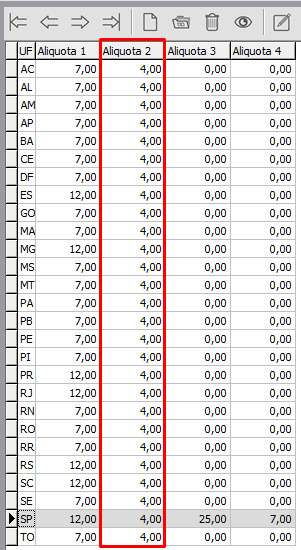

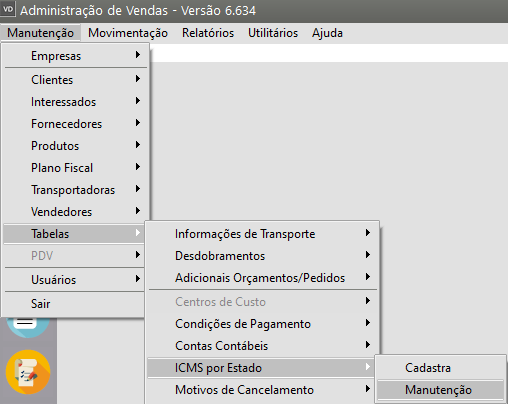

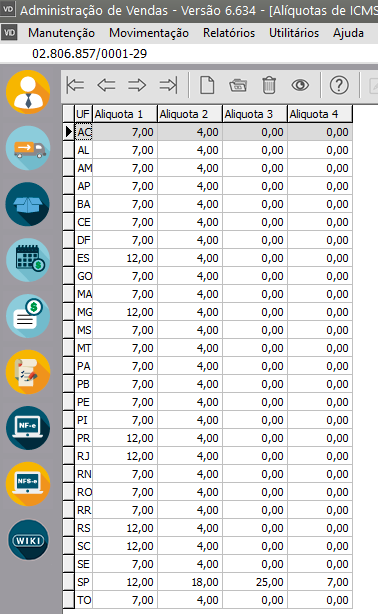

2) As alíquotas informadas na tabela de Alíquotas de ICMS por Estado, que é acessada através da opção Manutenção>Tabelas>ICMS por Estado

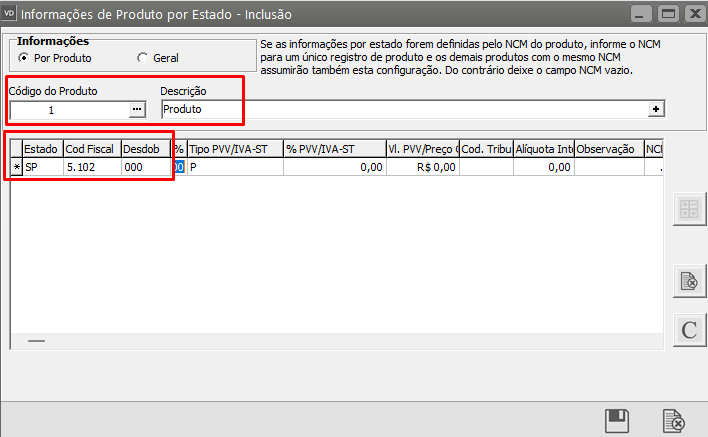

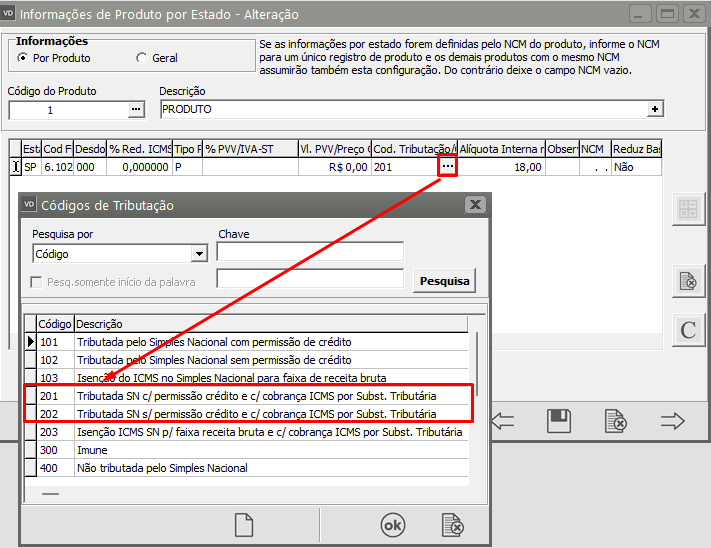

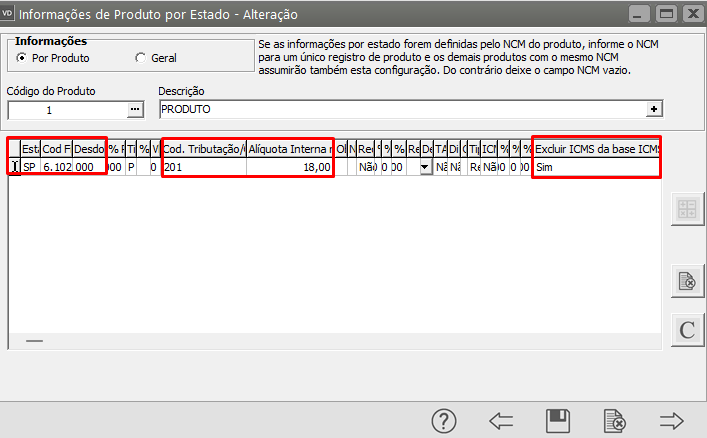

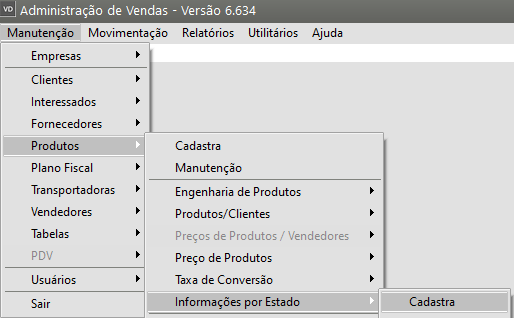

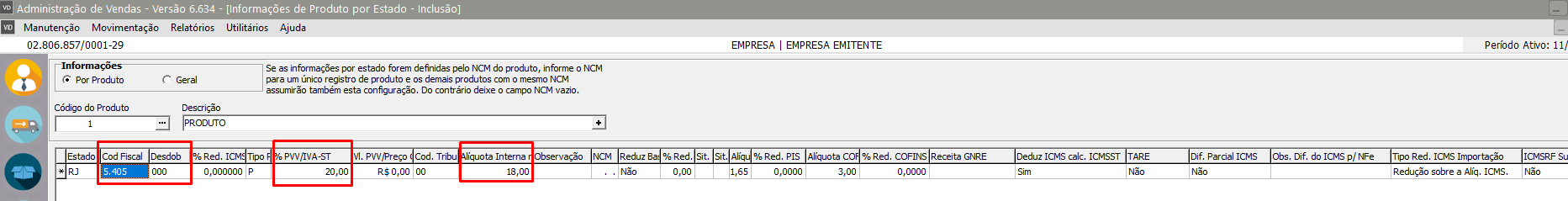

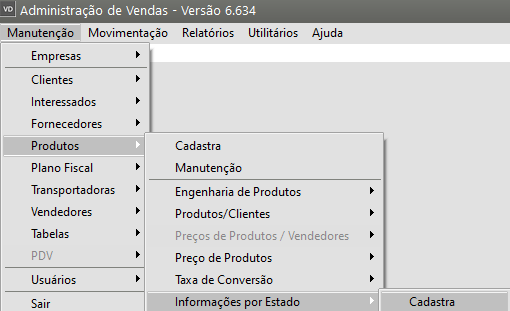

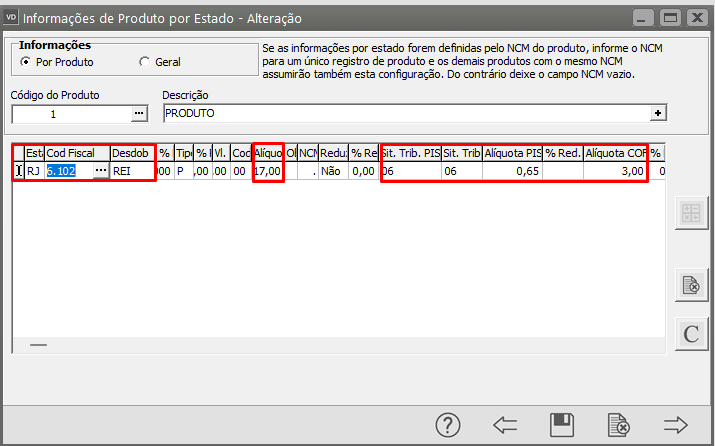

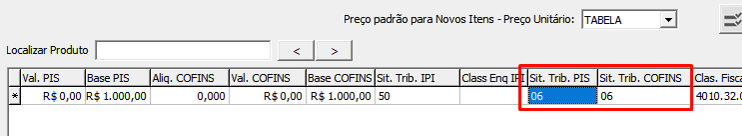

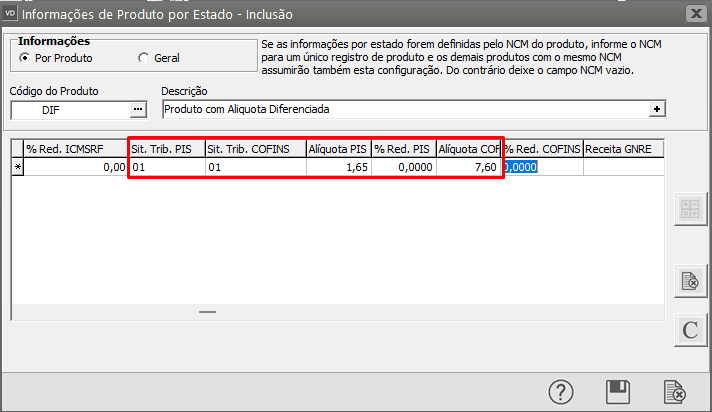

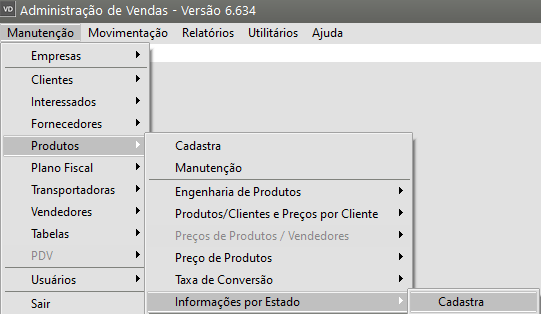

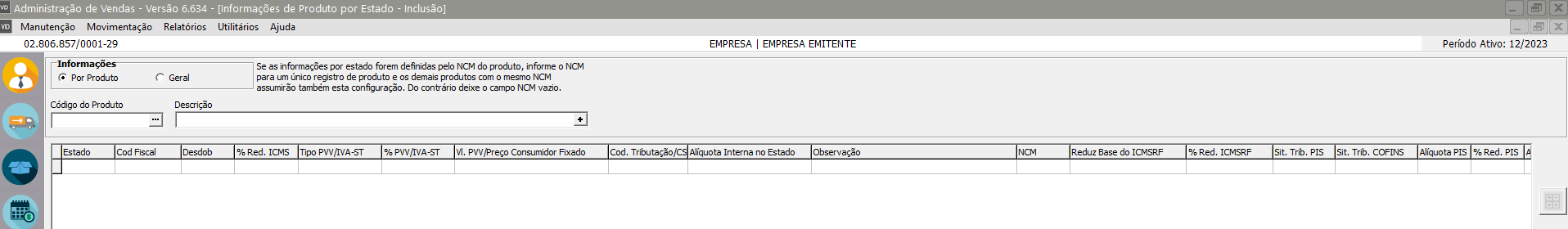

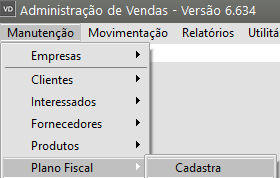

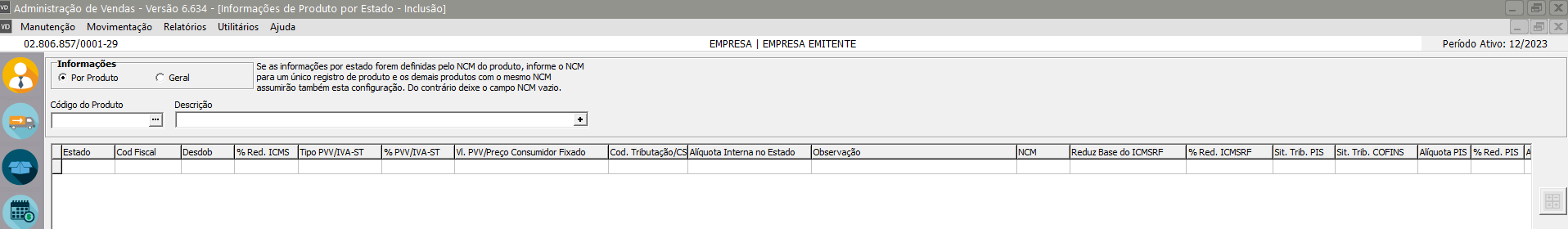

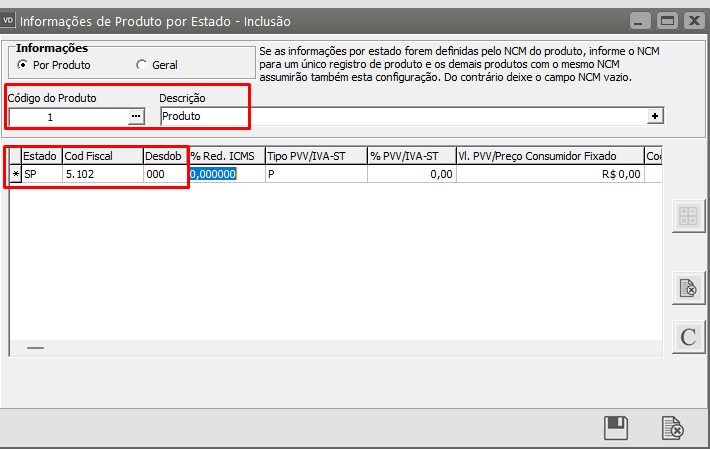

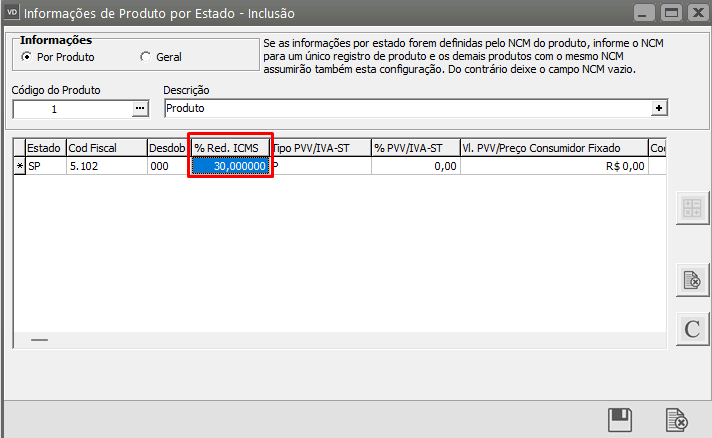

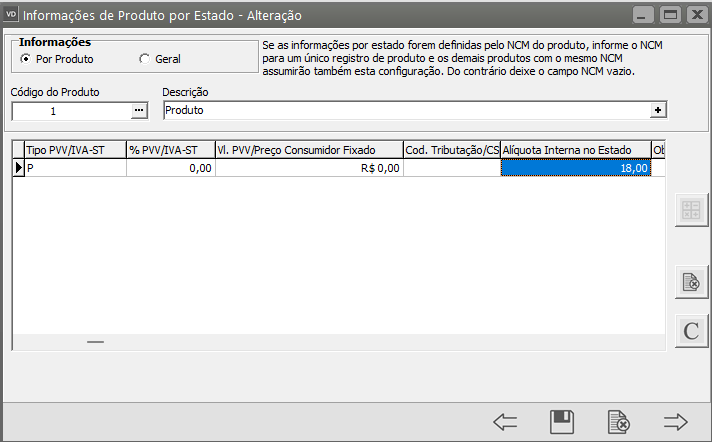

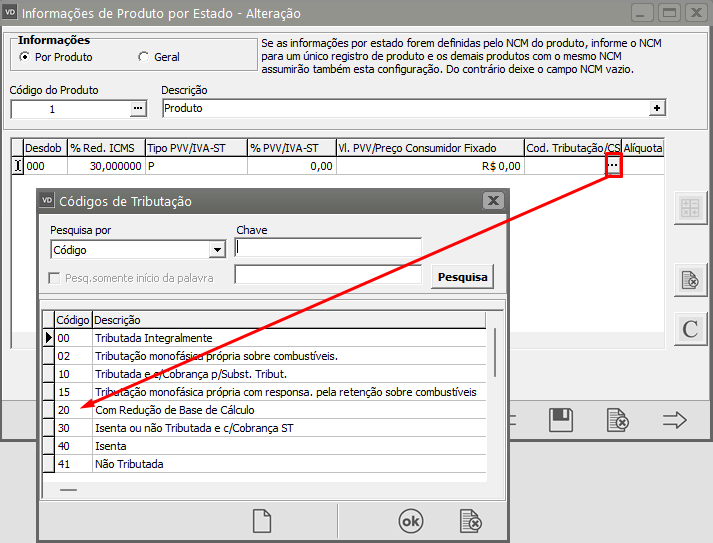

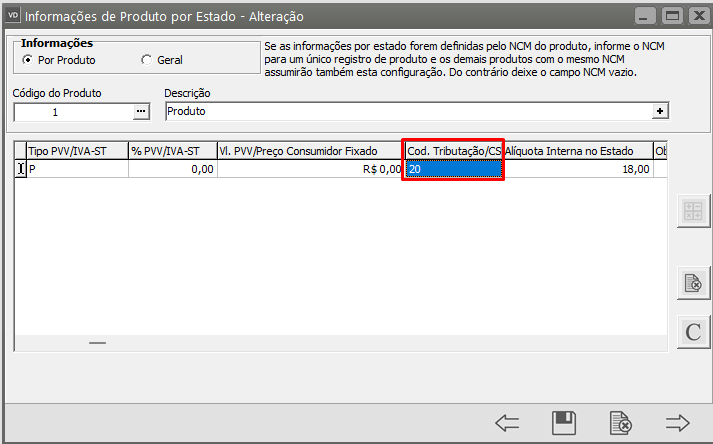

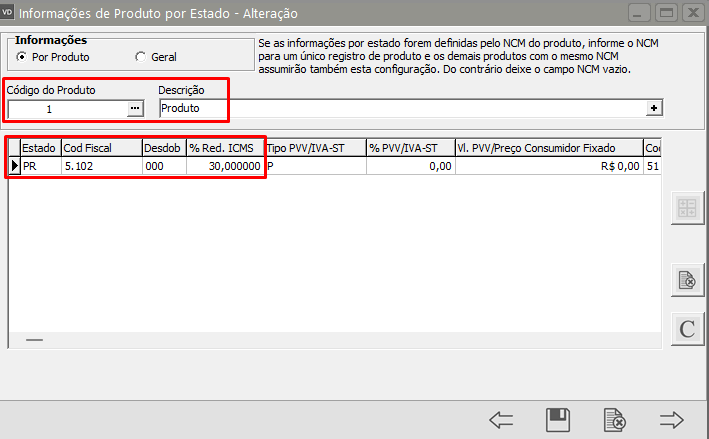

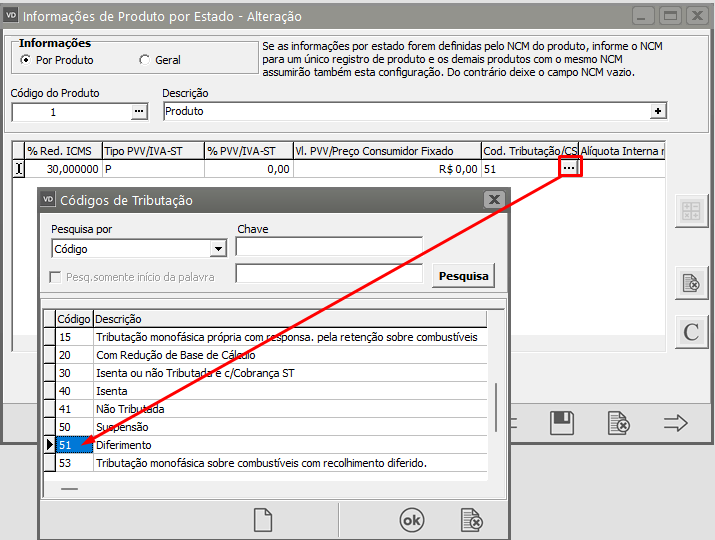

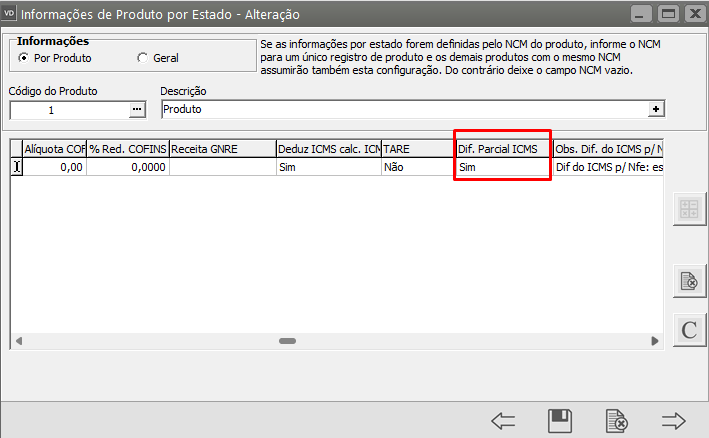

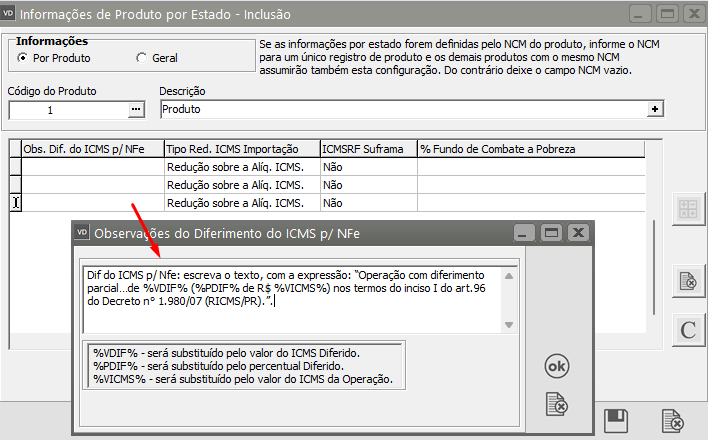

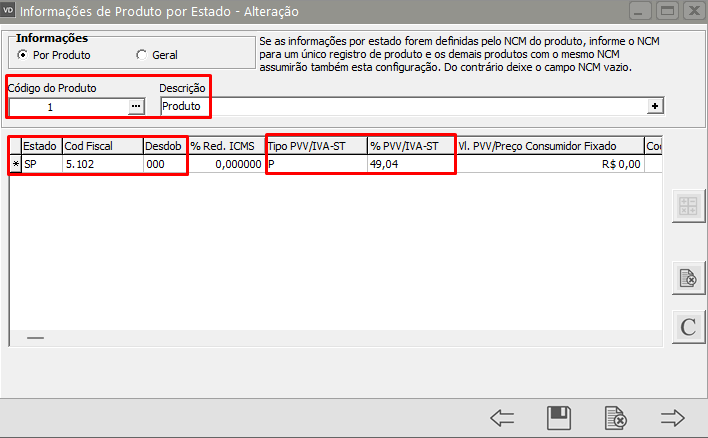

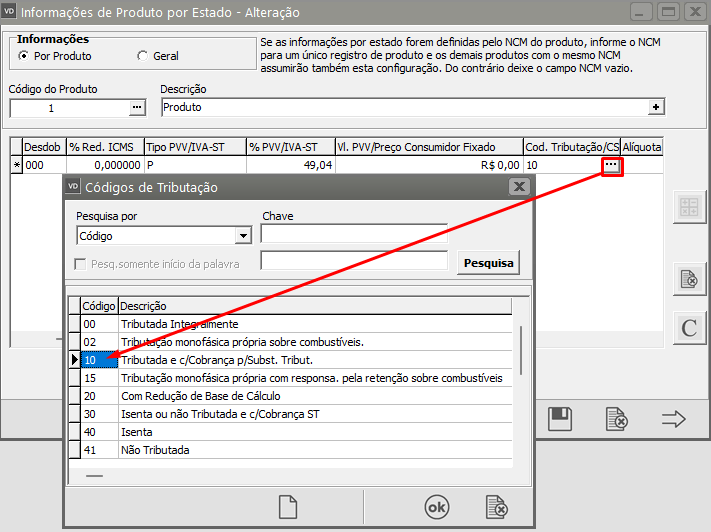

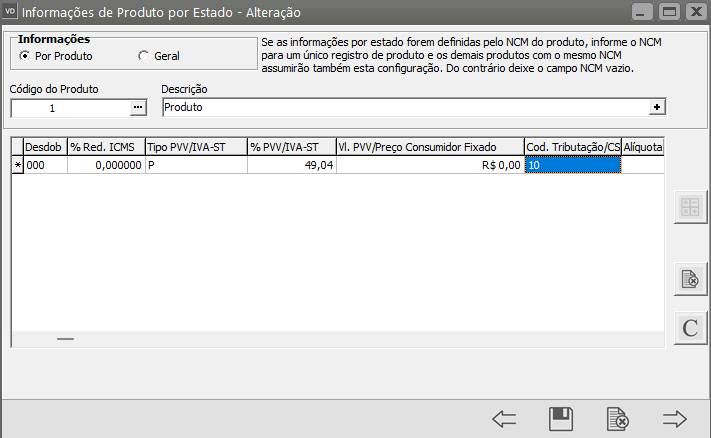

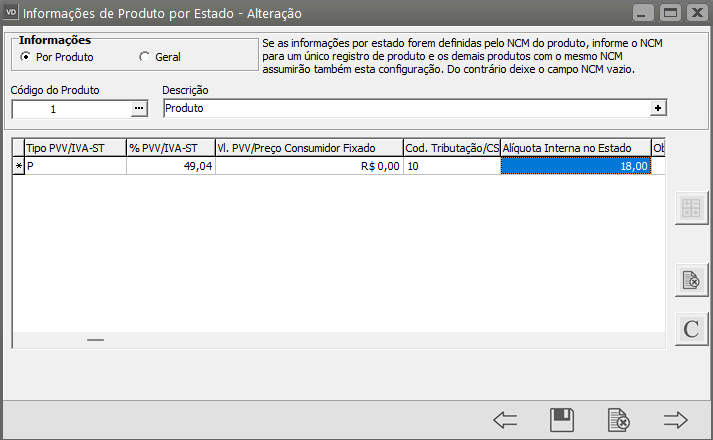

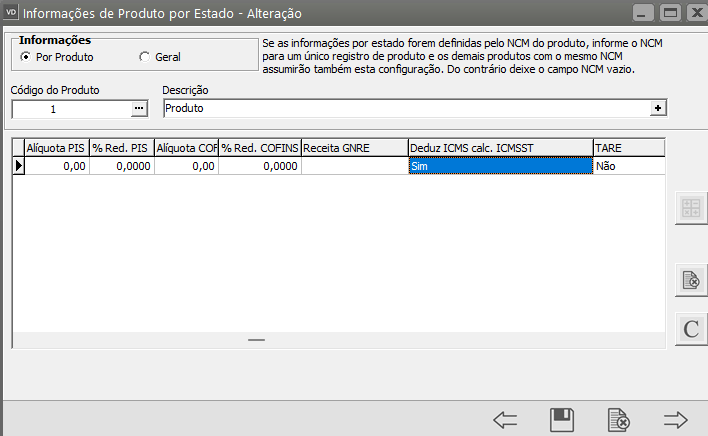

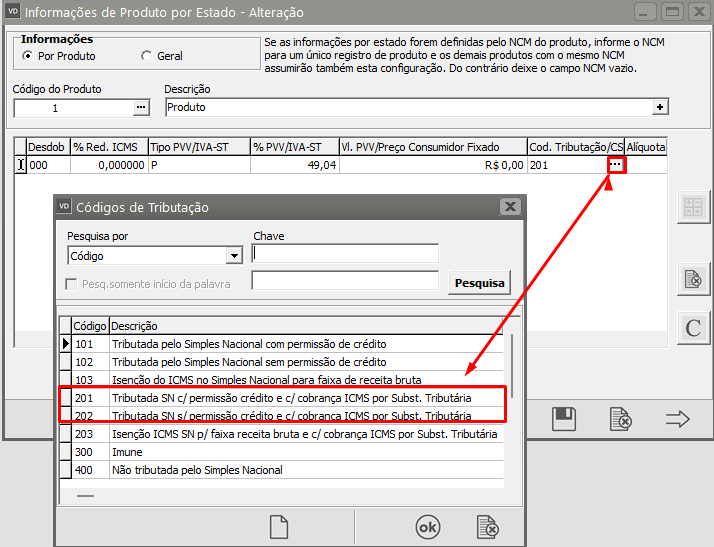

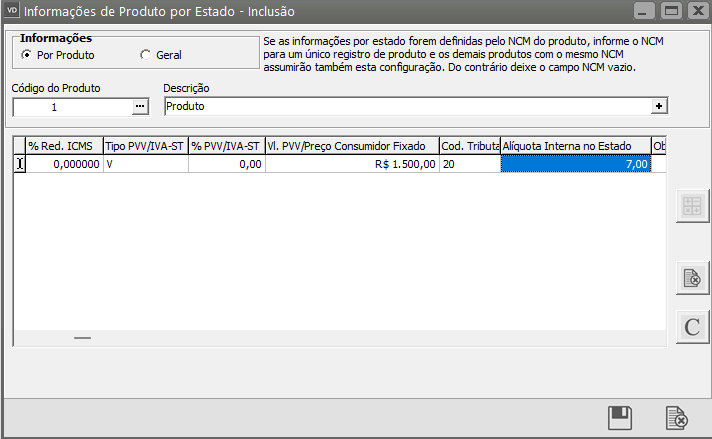

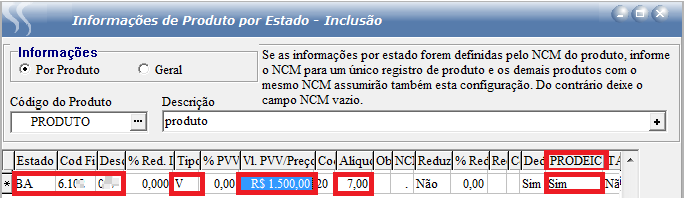

3) As taxas de redução da base de cálculo de ICMS e outras orientações de cada Estado, que são definidas para cada produto e estado, acessada através da opção Manutenção>Produtos>Informações por Estado, ver item Cadastrando Informações por Estado

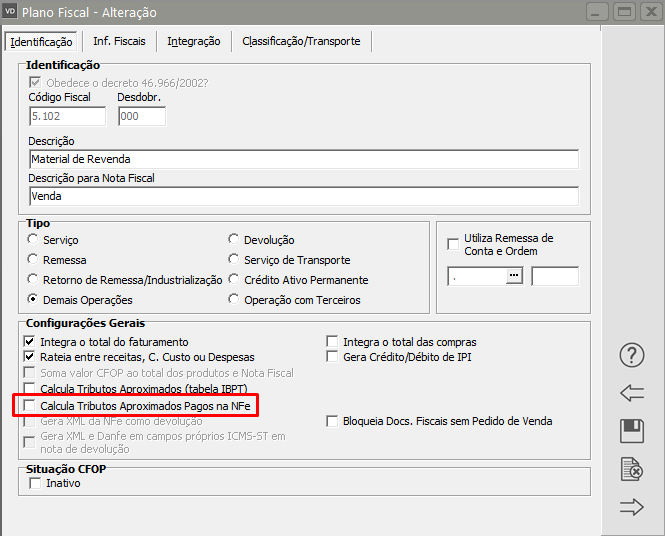

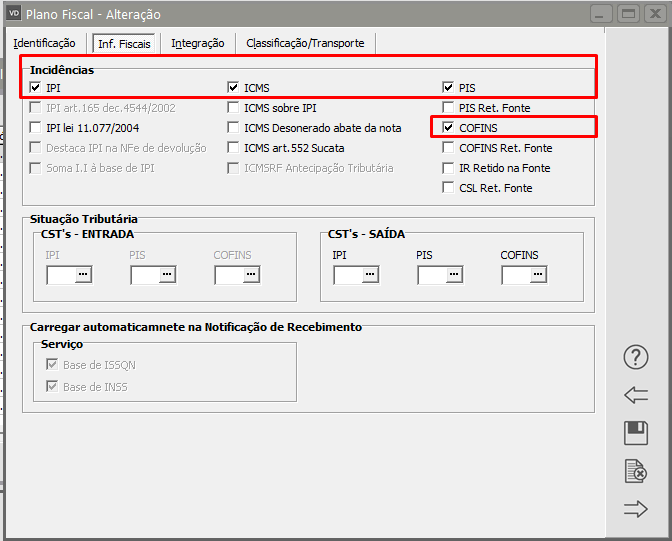

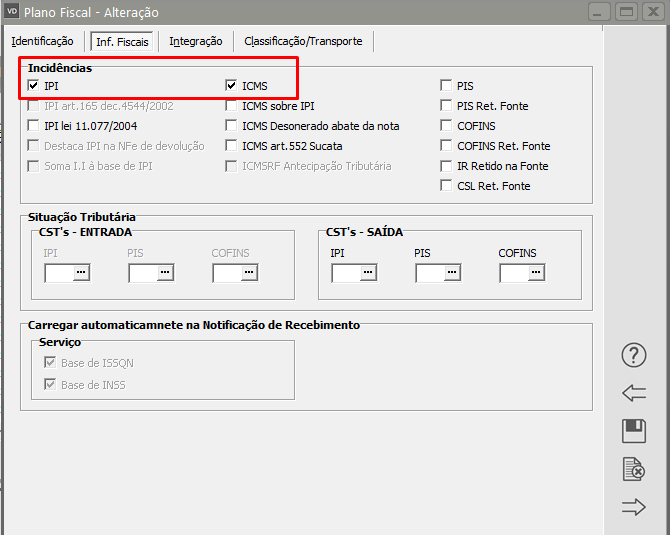

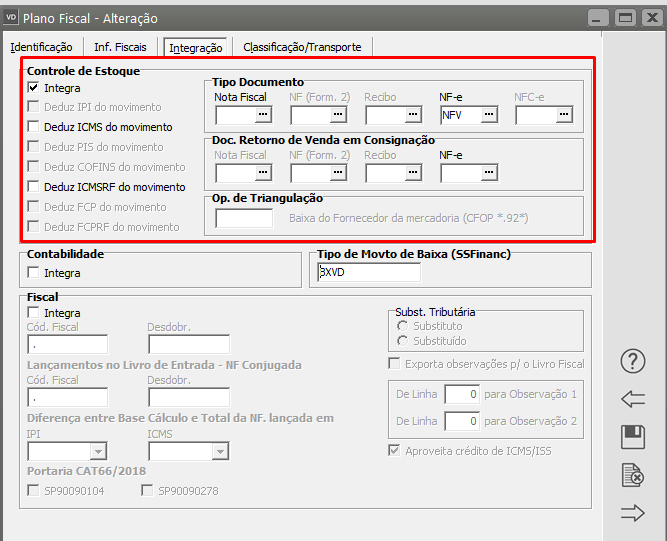

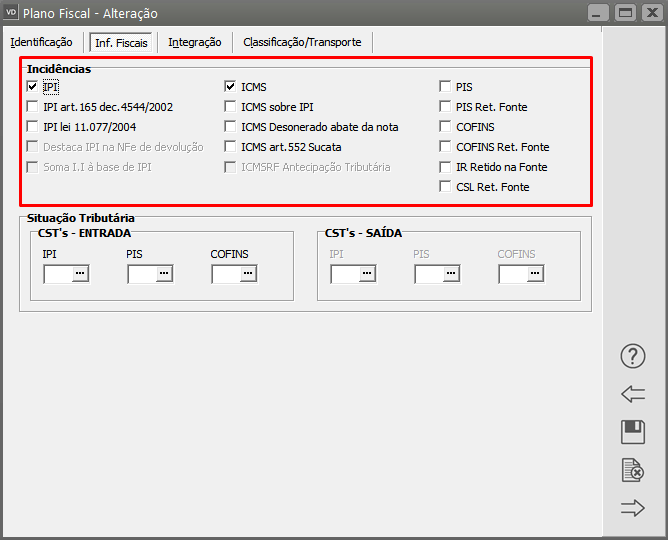

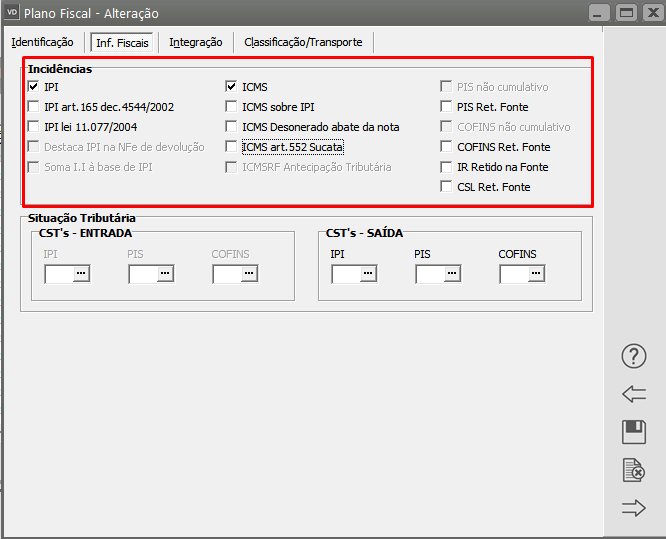

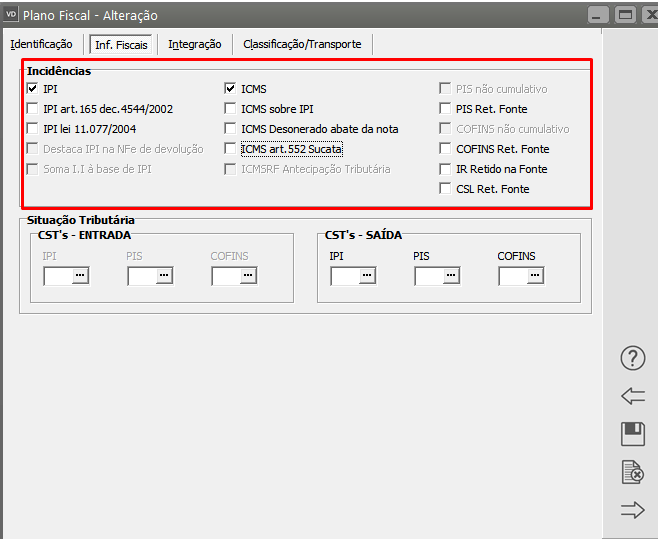

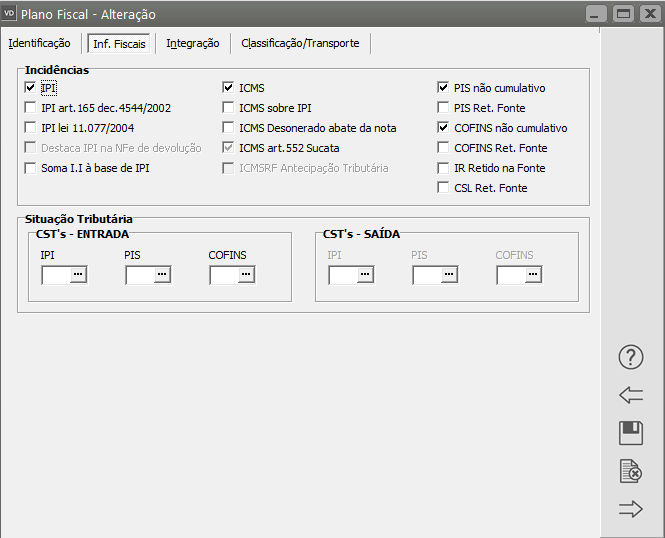

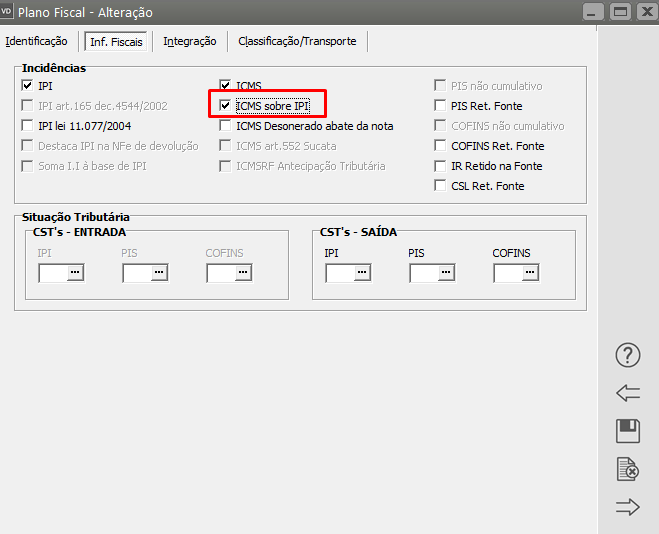

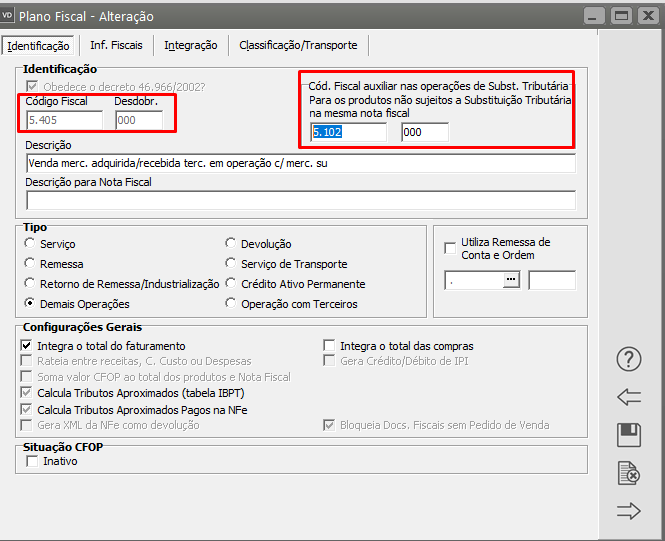

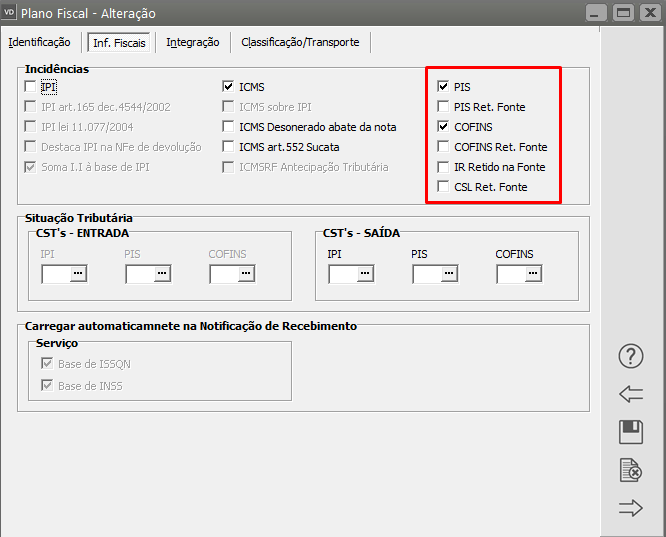

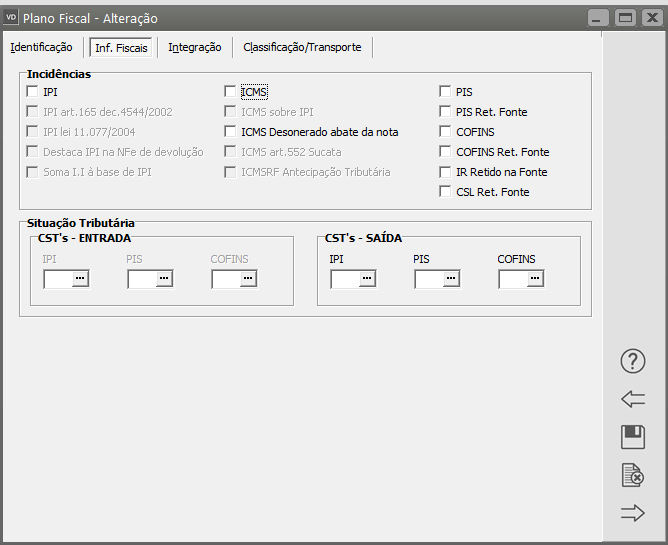

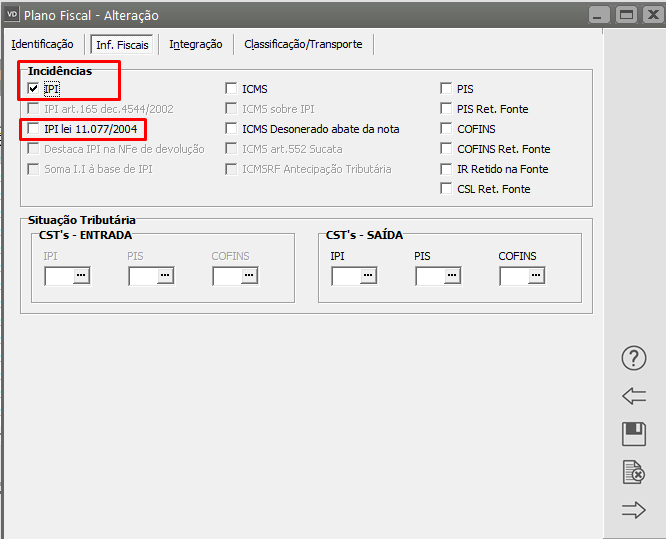

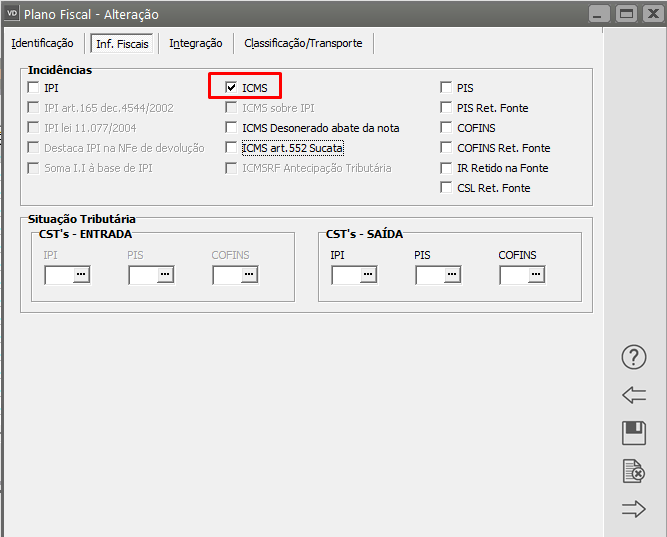

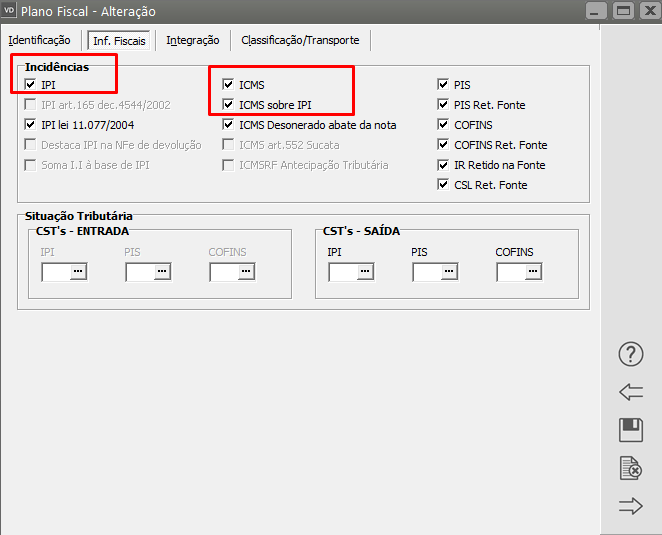

4) As definições do Plano Fiscal para cálculo de impostos

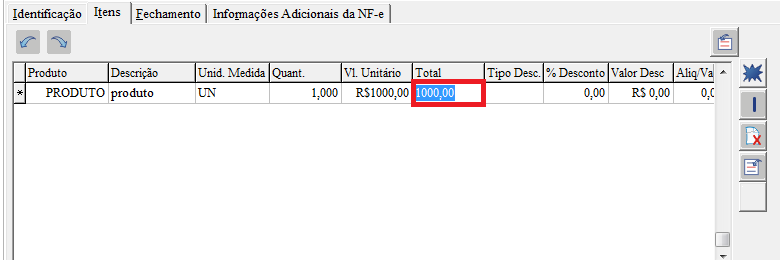

O cálculo dos impostos será realizado da seguinte forma:

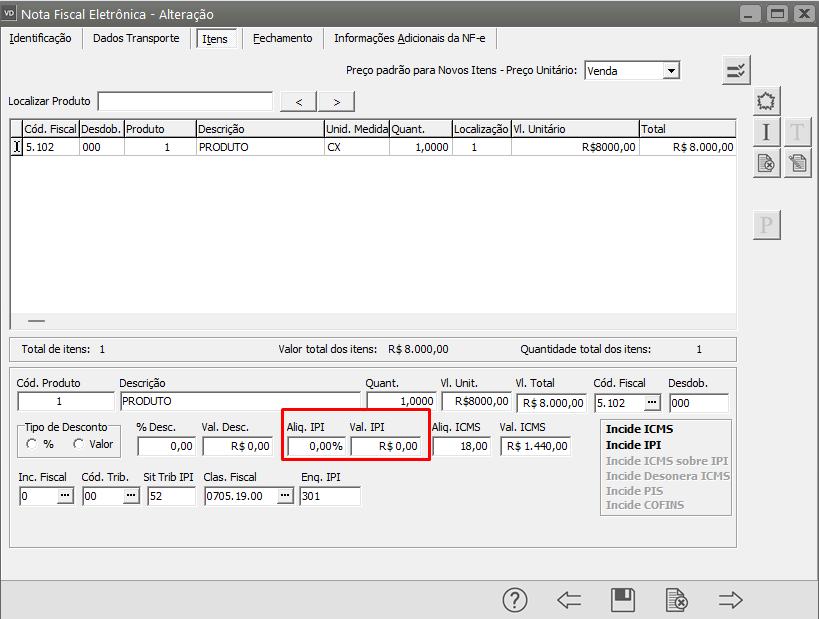

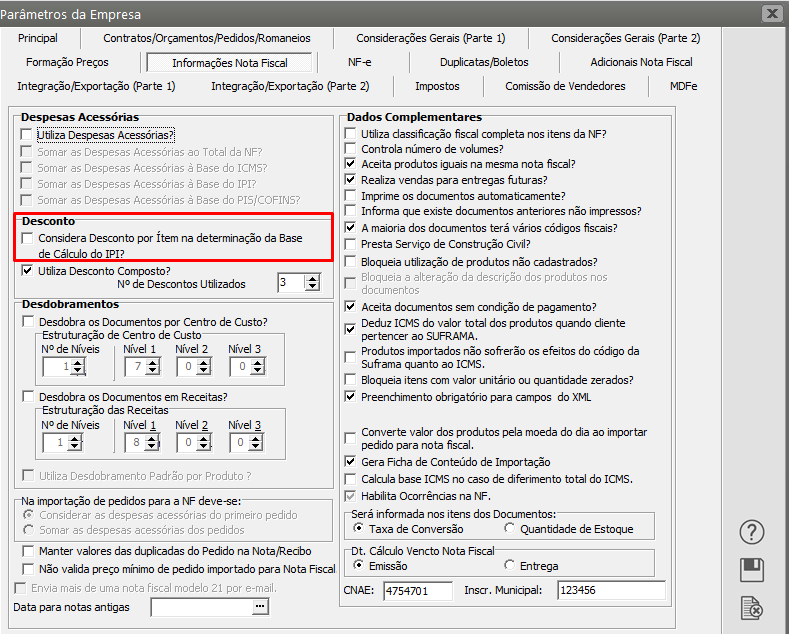

a) IPI

Quando for utilizado algum código fiscal que esteja assinalada a incidência de IPI

Não será possível conceder desconto no valor total do documento.

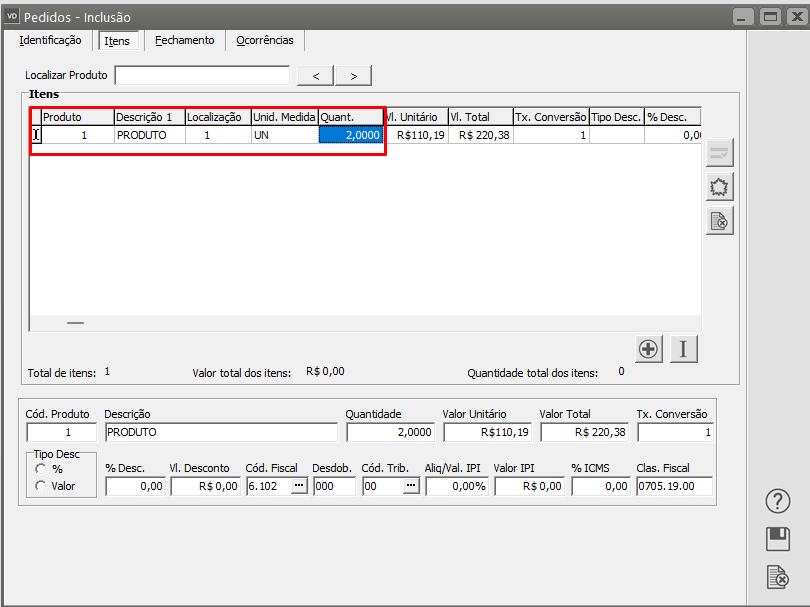

Estará disponível o desconto por item, sendo possível aplicar o mesmo percentual de desconto para todos os itens rapidamente (mais informações em Lançando Itens nos Documentos).

A alíquota do imposto ou o valor estará cadastrada em cada produto

Podendo ser alterada no momento da inclusão dos itens. A alíquota será aplicada ao valor total do item de cada documento, já o valor será multiplicado pela quantidade do item.

No caso dos produtos em que a incidência do IPI ocorre pela aplicação da alíquota

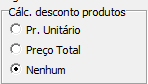

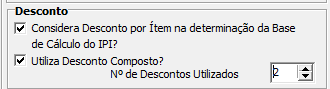

E, o item dos Parâmetros Considera Desconto por item na determinação da Base de Cálculo do IPI estiver assinalado, o valor para base do imposto para se aplicar a alíquota será o seguinte:

- Se o “Calculo do desconto nos produtos” incide sobre o Preço unitário ou sobre o Preço Total

Valor Unitário X Quantidade = Base (Valor Total do Item). - Se o “Calculo do desconto nos produtos” incide sobre nenhum dos valores

Valor Unitário X Quantidade - Desconto do Item = Base (Valor Total do Item). - Se o item dos Parâmetros "Considera Desconto por item na determinação da Base de Cálculo do IPI” não estiver assinalado, o valor para base do imposto será o seguinte:

- Se o “Calculo do desconto nos produtos” incide sobre o Preço unitário ou sobre o Preço Total

Valor Unitário X Quantidade + Desconto do Item = Base. - Se o “Calculo do desconto nos produtos” incide sobre nenhum dos valores

Valor Unitário X Quantidade = Base (Valor Total do Item).

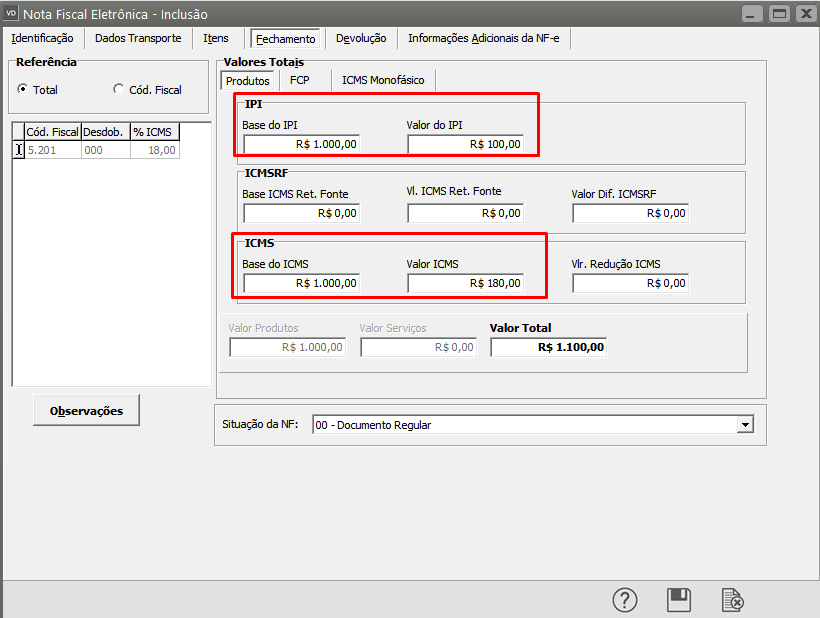

Os valores totais do documento fiscal serão :

- Base do IPI: Soma do valor total de cada item.

- Valor do Imposto: Soma do valor do Imposto de cada item.

- Valor Total da Nota Fiscal: Soma do valor total de cada item mais o valor do Imposto apurado.

- Valor dos Produtos: Soma do valor total de cada item sem o IPI.

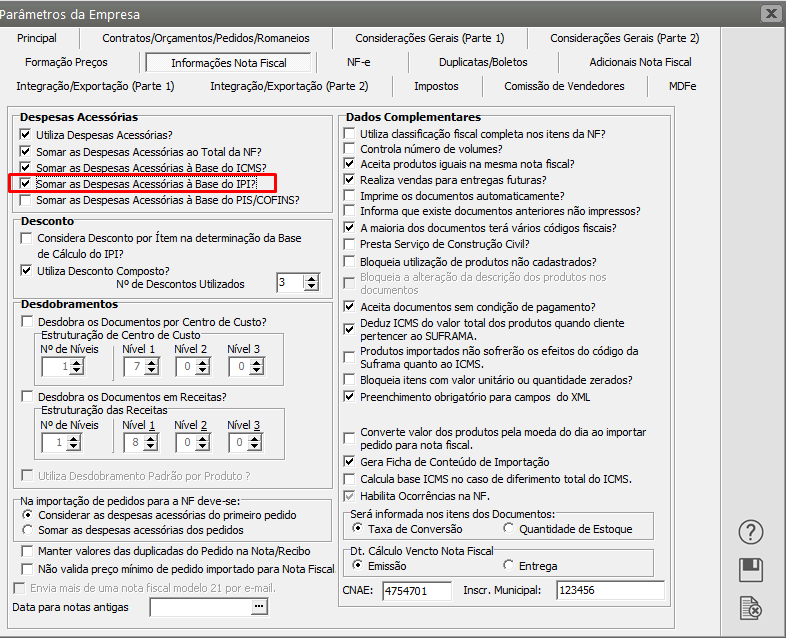

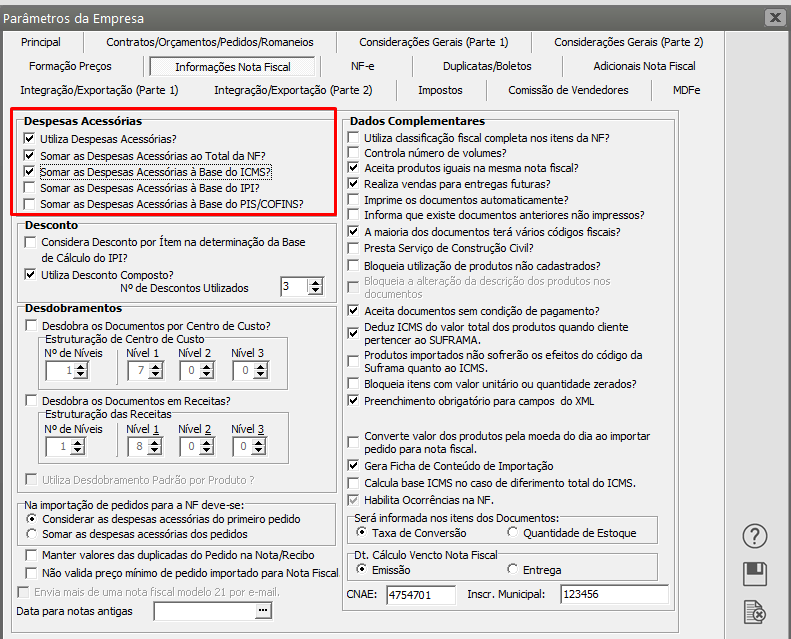

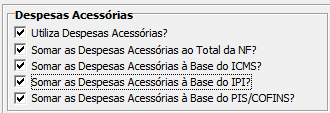

Se o parâmetro Somar as despesas acessórias à Base do IPI estiver assinalado, a soma dos valores dos campos Valor do Frete, Valor do Seguro e Outras despesas, serão adicionados à Base do IPI apurada, de acordo com os itens do documento fiscal. O valor do IPI será calculado rateando o valor das despesas acessórias de acordo com a alíquota de IPI dos itens, que podem ser diferentes.

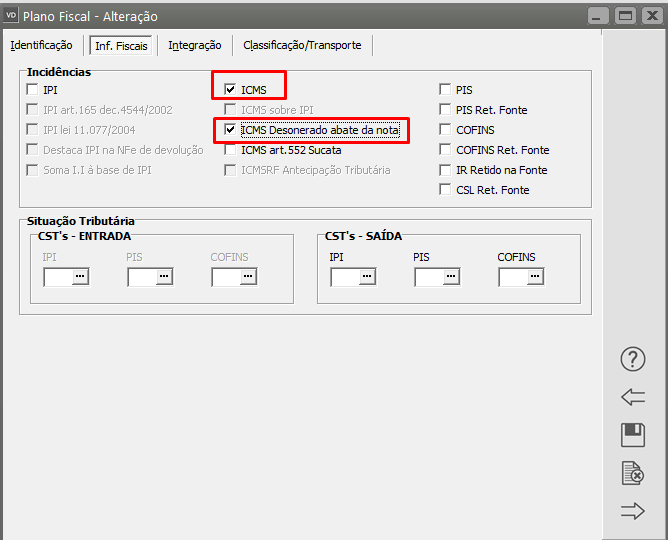

b) ICMS

Parâmetros que interferem no cálculo dos impostos:

Se no plano fiscal foi definido que incidirá o imposto, o ICMS será calculado de acordo com o Valor Total de cada item da nota fiscal

Definindo a alíquota de ICMS:

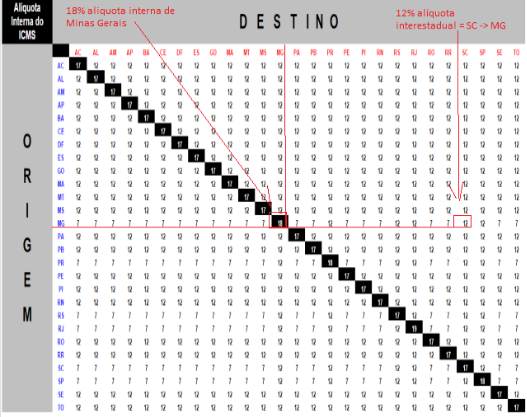

A alíquota do imposto irá variar de acordo com o estado do Destinatário.

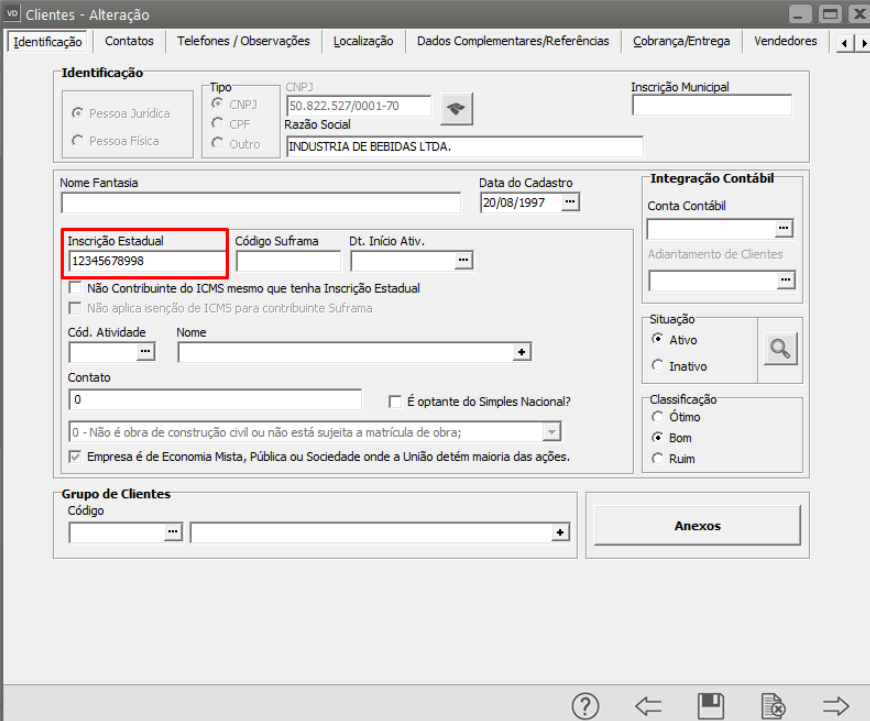

Se o Estado do Destinatário for o mesmo da empresa, ou ele não possuir inscrição estadual, a alíquota será a que está informada no cadastro de produtos

Do contrário, nas operações interestaduais para destinatários que possuem inscrição estadual, a alíquota será a que está cadastrada na tabela ALÍQUOTAS POR ESTADO. Neste caso, todos os produtos terão a mesma alíquota.

Cálculo do Valor Total do Item :

- Se o “Calculo do desconto nos produtos” incide sobre o Preço unitário ou sobre o Preço Total

Valor Unitário X Quantidade = Base (Valor Total do Item). - Se o “Calculo do desconto nos produtos” incide sobre nenhum dos valores

Valor Unitário X Quantidade - Desconto do Item = Base(Valor Total do Item).

- Se no Plano Fiscal foi definido que incidirá ICMS sobre IPI, será adicionado à Base do imposto o Valor do Imposto do IPI.

- Se o parâmetro “Utiliza despesas Acessórias” estiver assinalado, o sistema disponibilizará os campos para você informar essas despesas :

Se o parâmetro Somar as despesas acessórias à Base do ICMS estiver assinalado, a soma dos valores dos campos Valor do Frete, Valor do Seguro e Outras despesas, serão adicionados à Base do ICMS apurada, de acordo com os itens do documento fiscal. O valor do ICMS será calculado rateando o valor das despesas acessórias de acordo com a alíquota de ICMS dos itens, que podem ser diferentes.

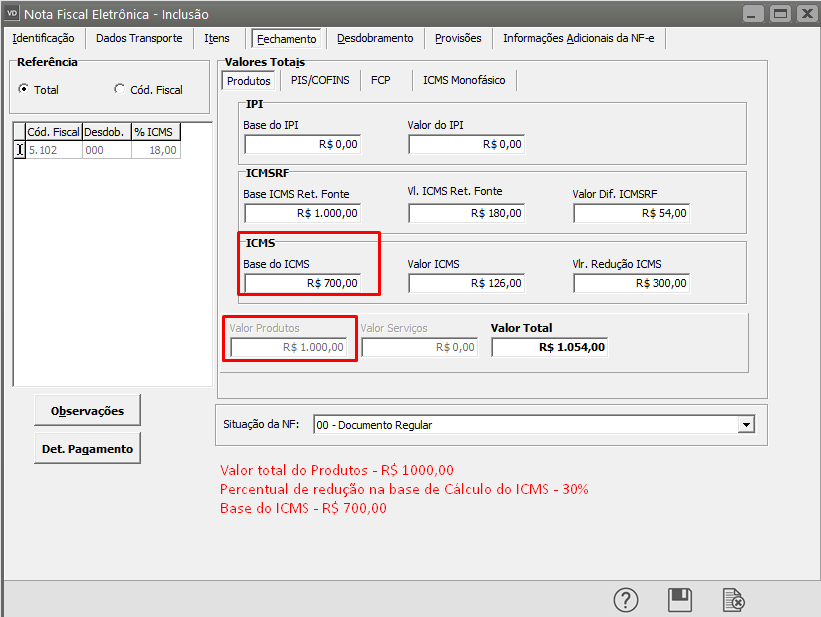

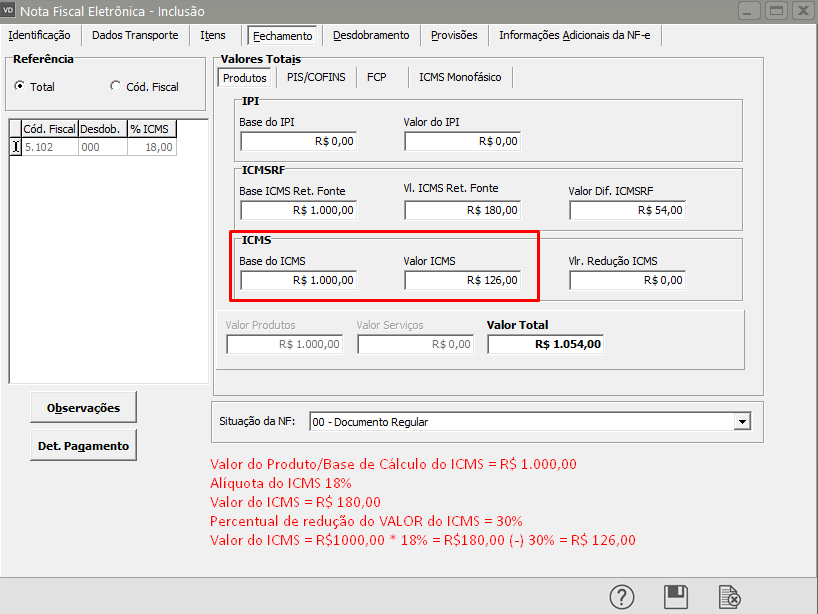

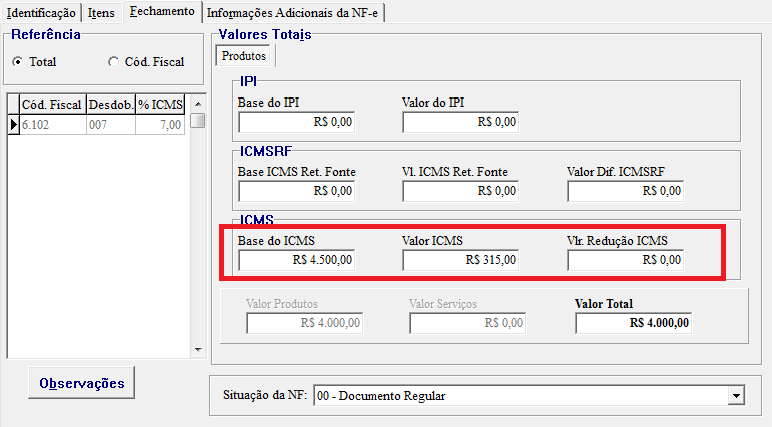

b.1) VALOR DA REDUÇÃO DA BASE DE CÁLCULO DO ICMS

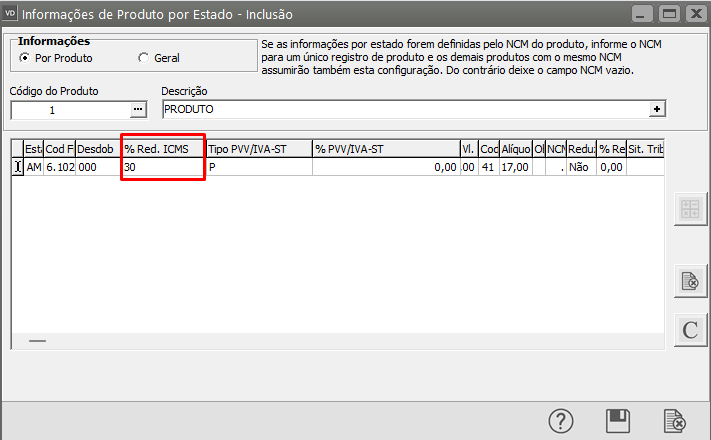

O valor da Redução da Base de Cálculo do ICMS é calculada em cada item do documento. Se na tabela de INFORMAÇÕES DE PRODUTOS POR ESTADO for cadastrado o produto e a porcentagem de Redução do Imposto, o sistema irá proceder da seguinte forma:

- Valor da Redução = Base de Cálculo do Imposto Item * Porcentagem de Redução

- Base do Imposto = Base de Cálculo do Imposto Item - Valor da Redução

- Valor do ICMS = Base de Cálculo do Imposto do Item * Alíquota do ICMS Item

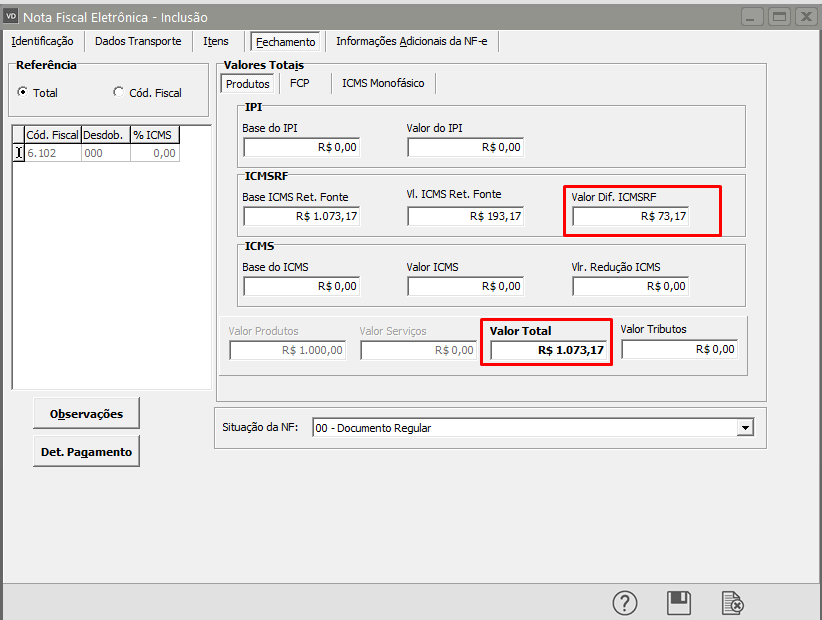

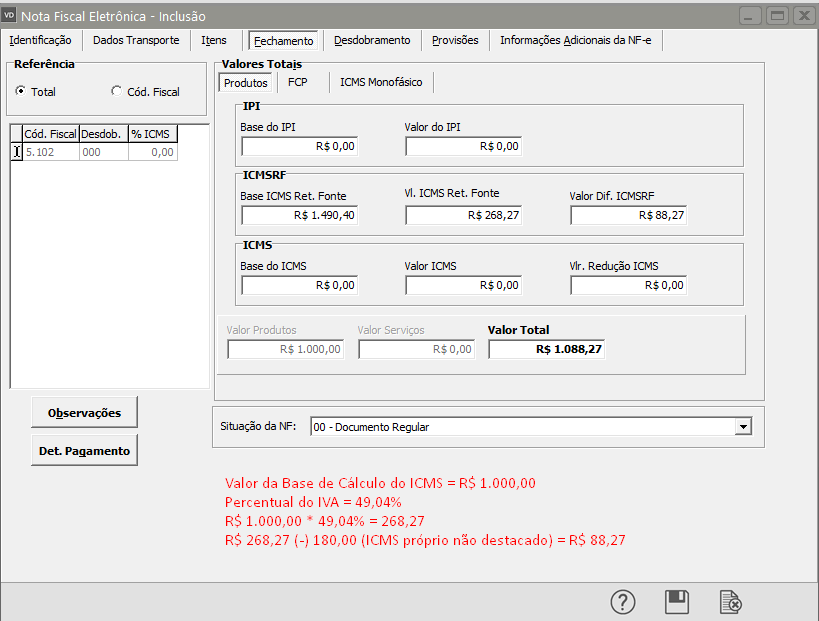

b.2) ICMS RETIDO NA FONTE (SUBSTITUIÇÃO TRIBUTÁRIA)

O valor do ICMS Retido na fonte é calculado por item da nota fiscal. Se na tabela de INFORMAÇÕES DE PRODUTOS POR ESTADO for cadastrado o produto e o valor ou a porcentagem da substituição.

o sistema irá proceder da seguinte forma:

- Base do ICMS RF = Base do Imposto Item + (Base do Imposto Item * Porcentagem da Substituição%)

- Valor do ICMS RF = Base ICMS RF Item * Alíquota de ICMS

- Base do ICMS = Base do Imposto Item

- Valor do ICMS = Base do Imposto Item * Alíquota de ICMS Item

- Diferença do ICMS RF que será somado ao Total da Nota Fiscal = Valor do ICMS RF Item - Valor ICMS

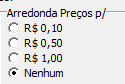

Os valores totais do documento fiscal serão :

Base de cálculo do ICMS: Soma do valor total de cada item e MAIS :

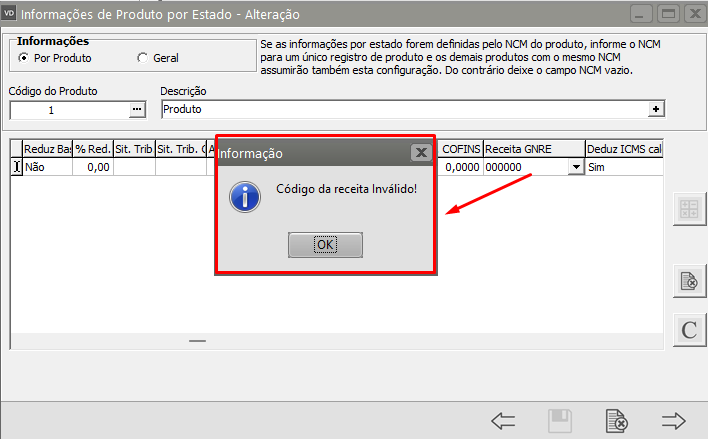

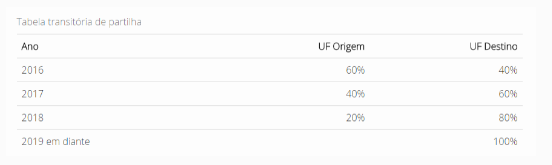

se incide ICMS sobre IPI é somado o valor do IPI.