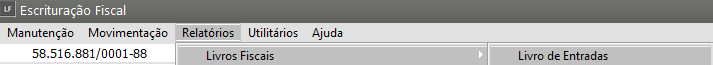

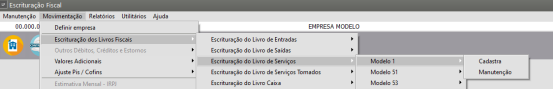

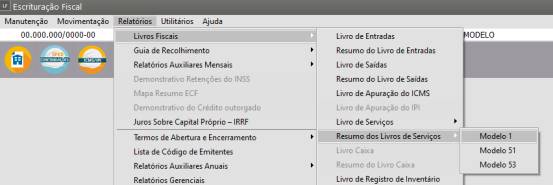

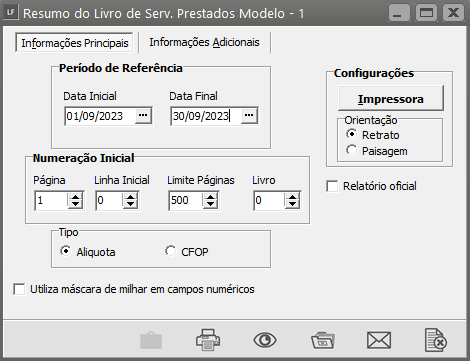

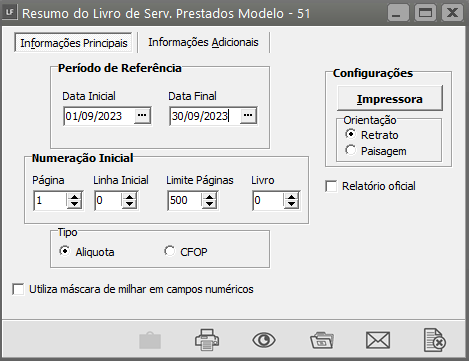

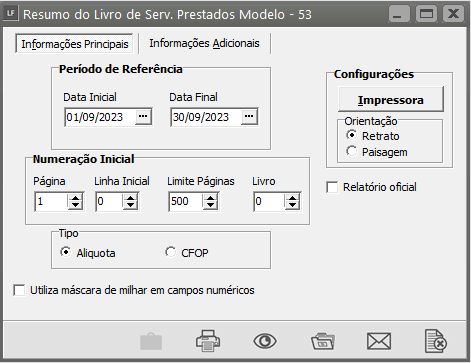

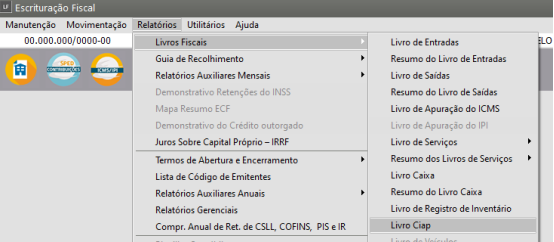

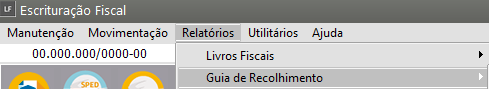

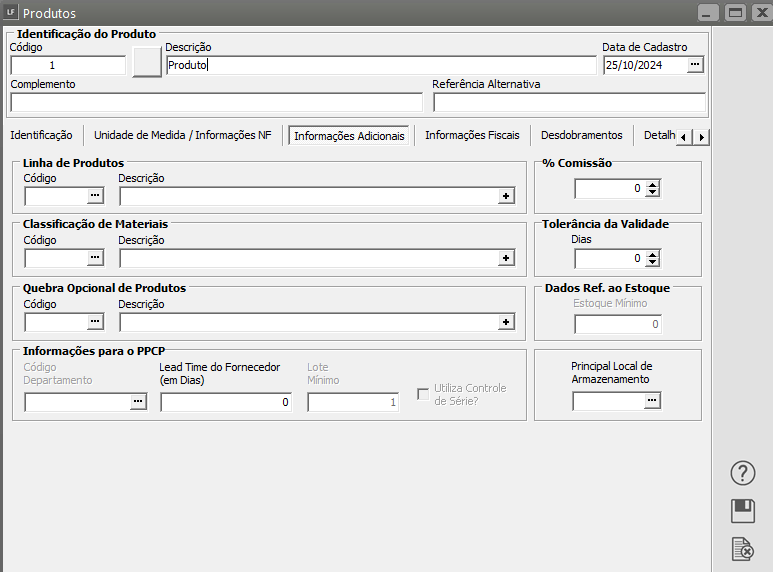

Livros Fiscais

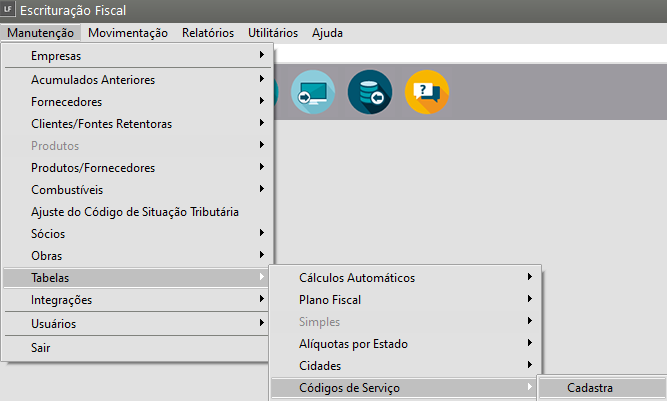

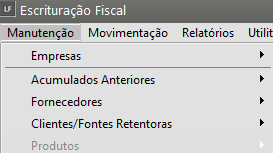

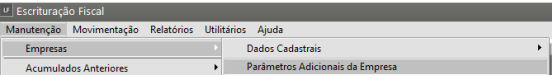

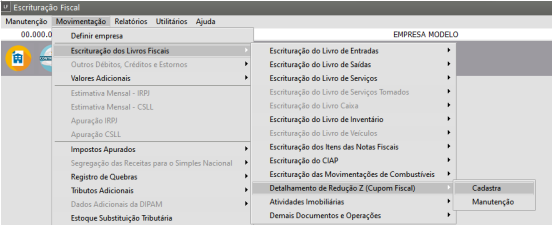

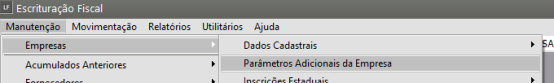

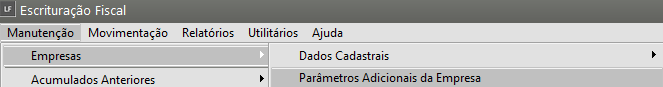

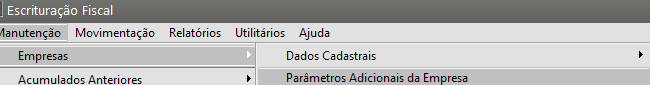

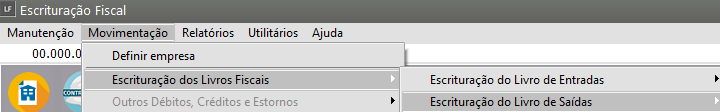

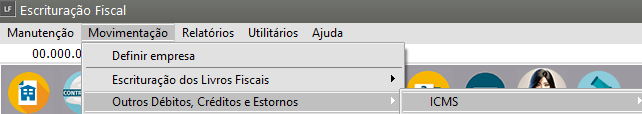

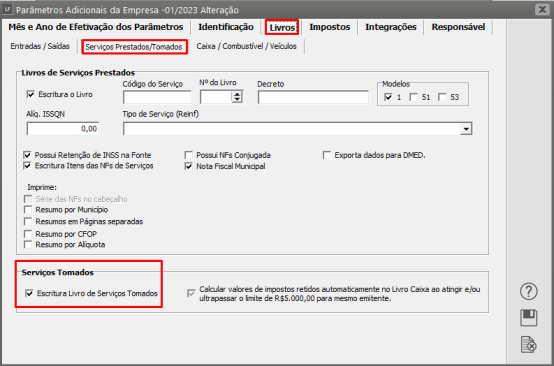

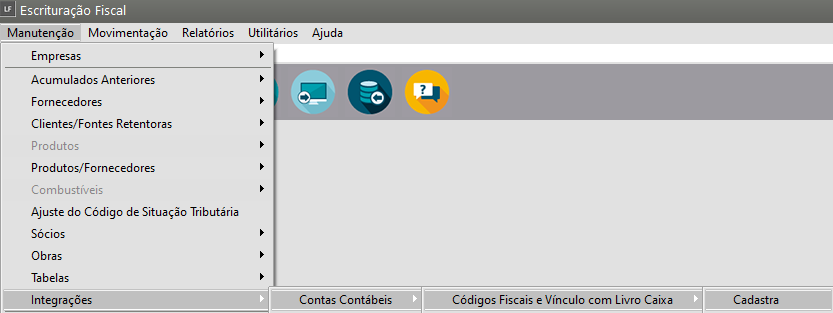

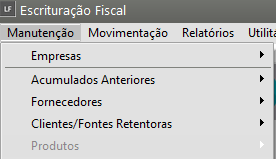

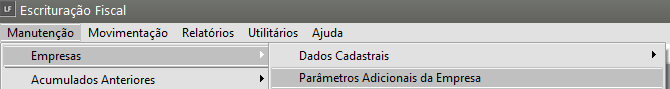

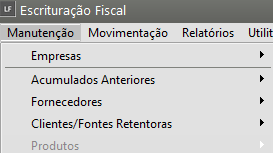

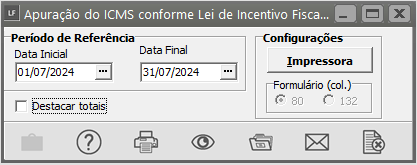

Escrituração Fiscal

- Help

- Configurando o Sistema

- Cadastrando Empresas

- Incluindo valores acumulados ICMS, ICMS ST, IPI, PIS não cumulativo e COFINS não cumulativo

- Cadastrando Fornecedores

- Cadastrando Clientes

- Cadastrando Sócios

- Cadastrando Centros de Custo

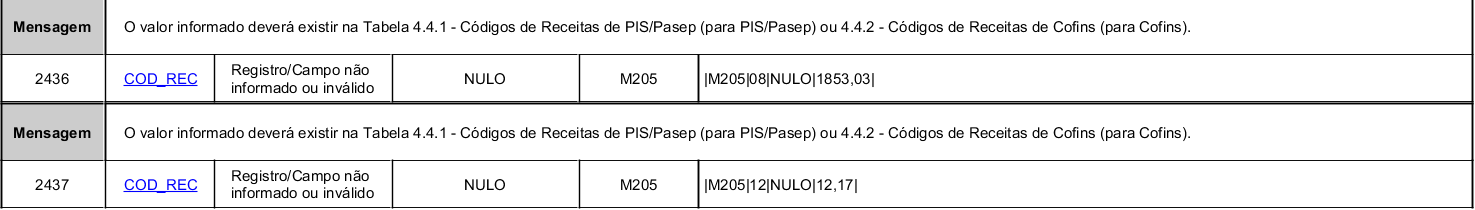

- Cadastrando os Produtos

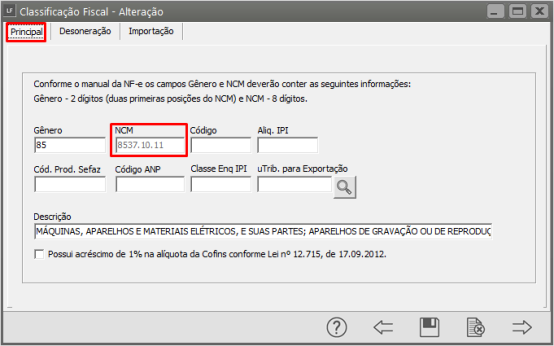

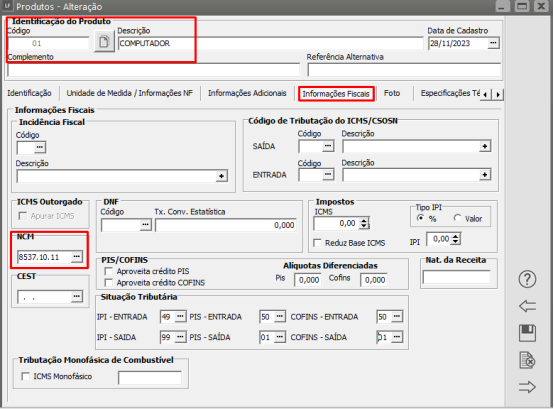

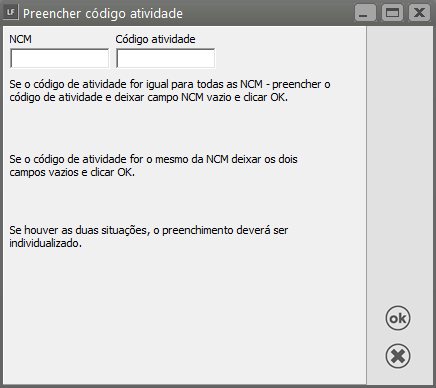

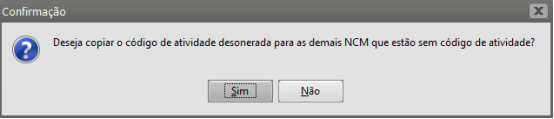

- Cadastrando Atividades Desoneradas (Lei 12.546/2011)

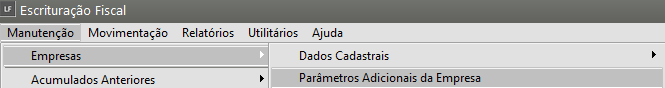

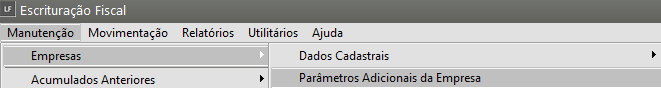

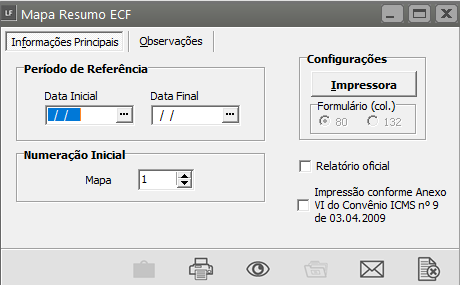

- Parametrizando a Empresa

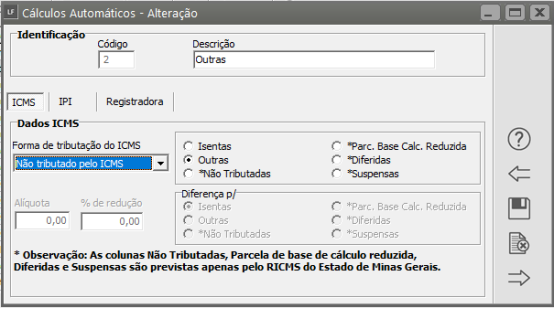

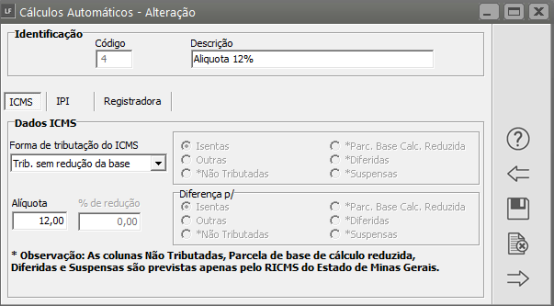

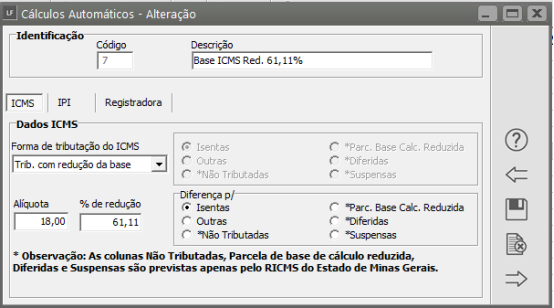

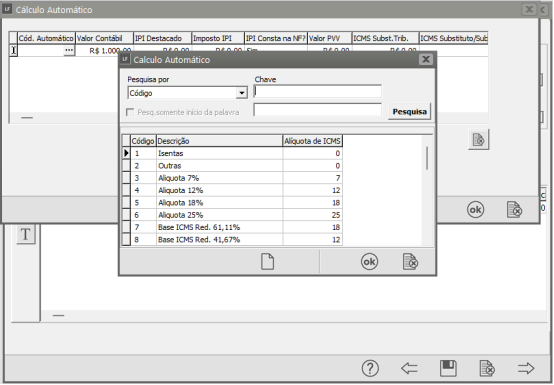

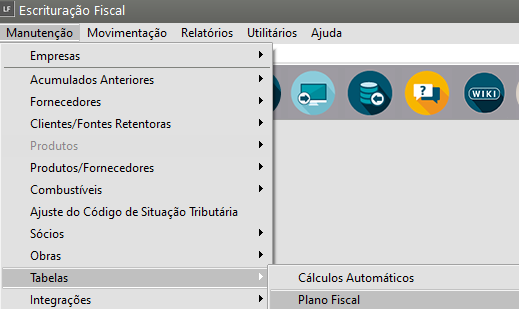

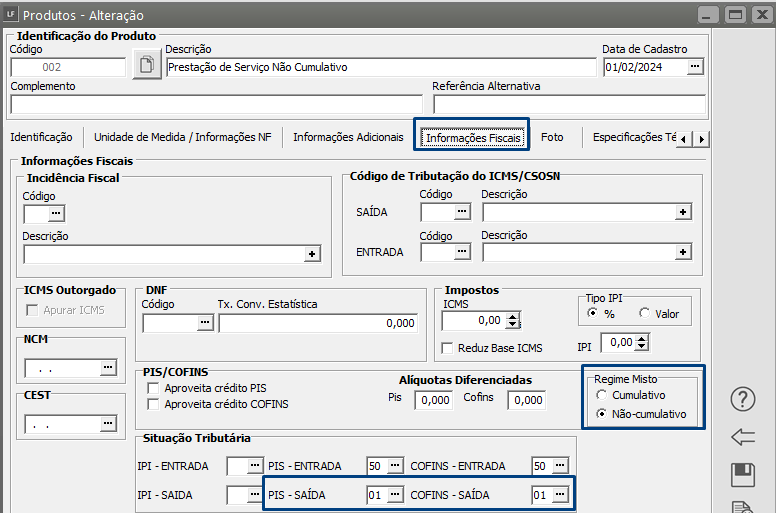

- Cadastrando Cálculos Automáticos

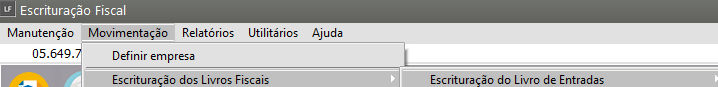

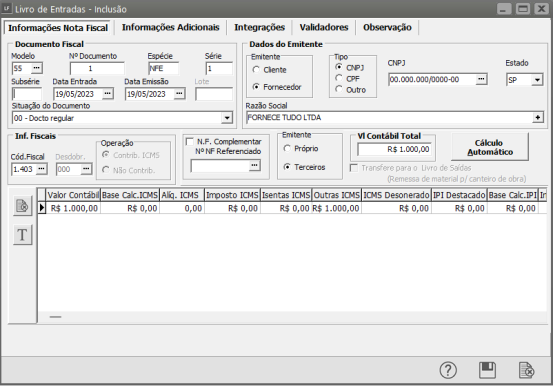

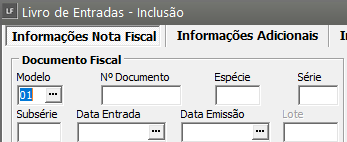

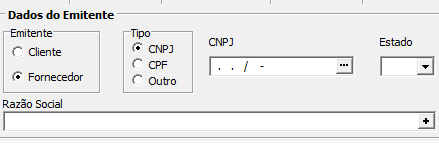

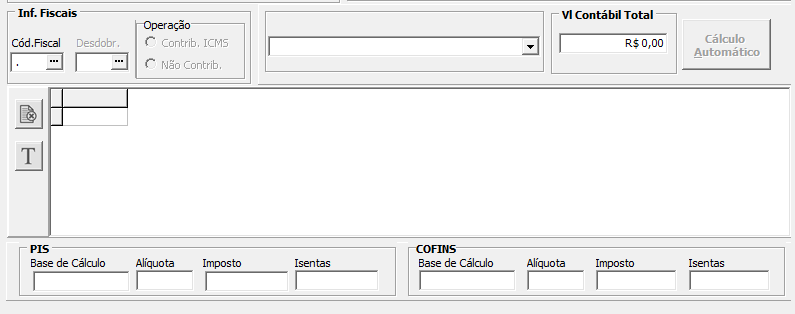

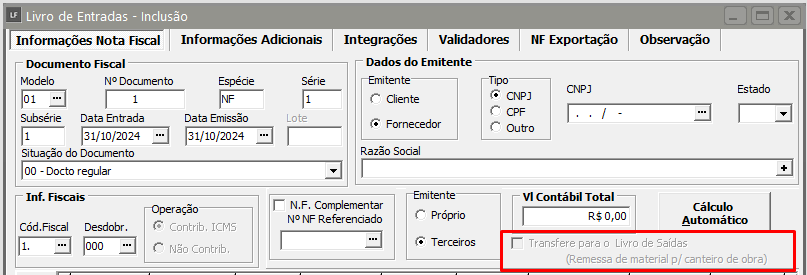

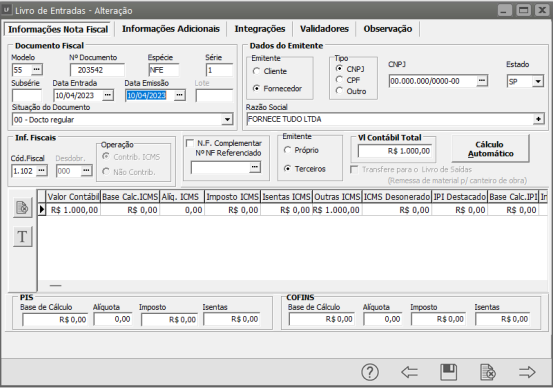

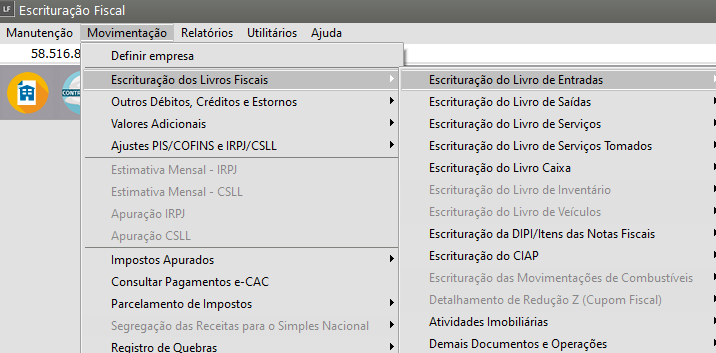

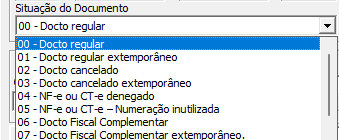

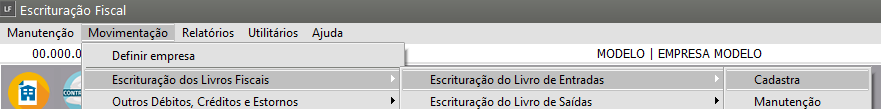

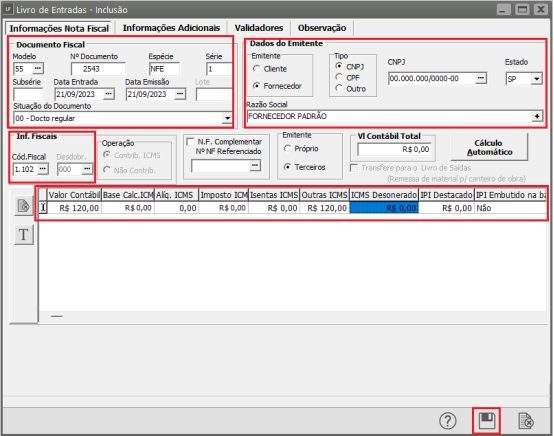

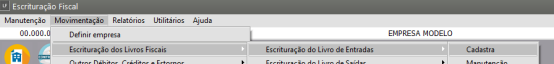

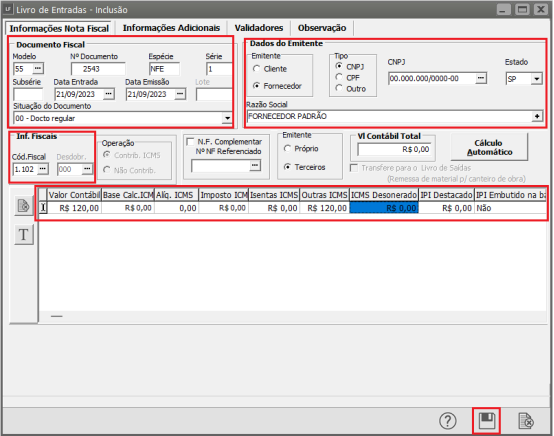

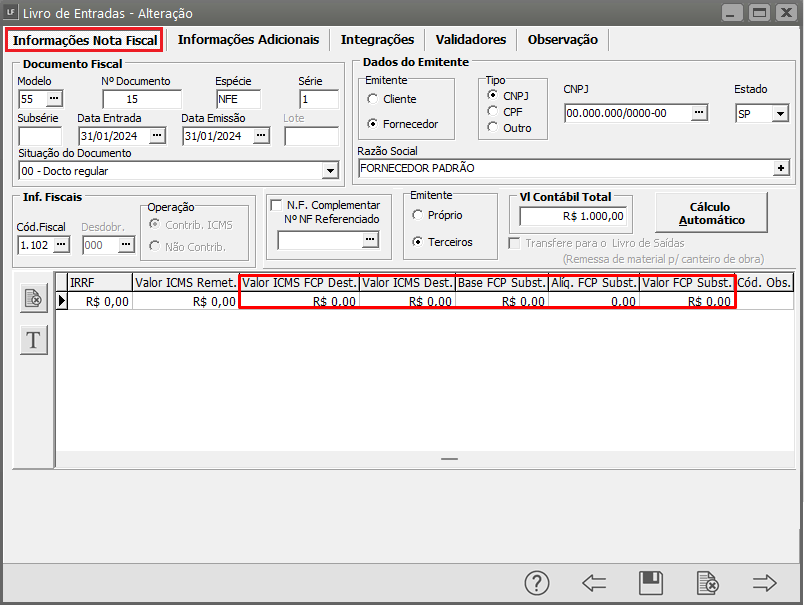

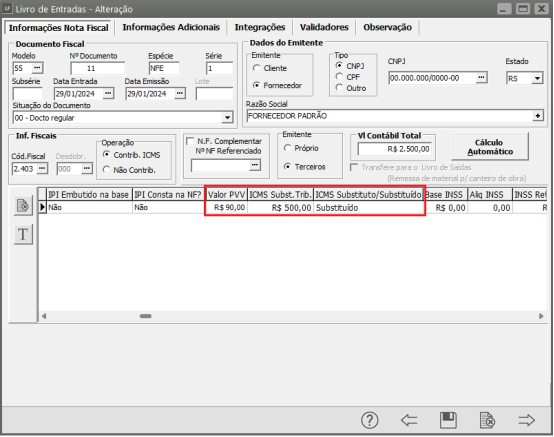

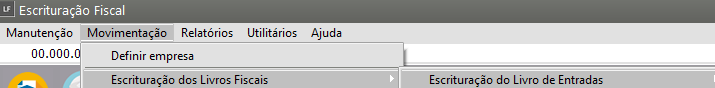

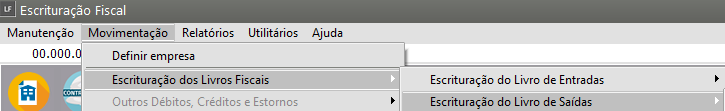

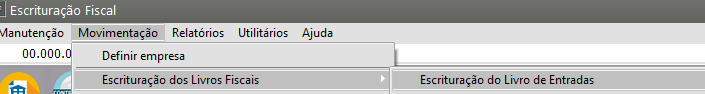

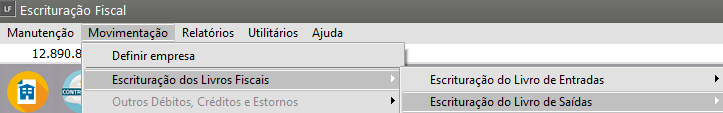

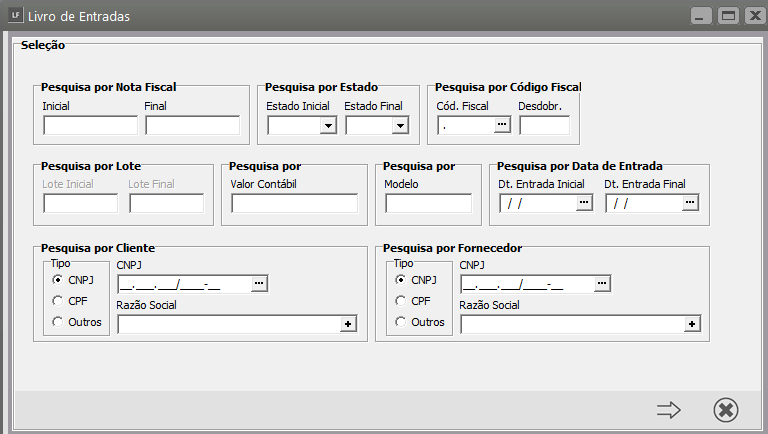

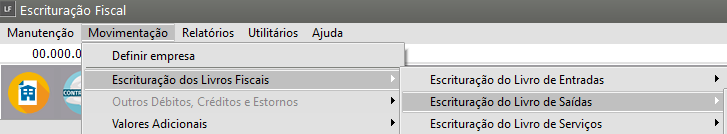

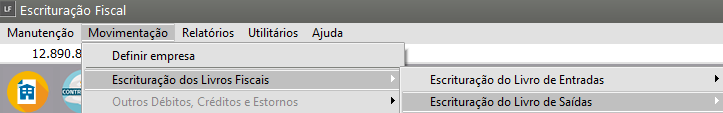

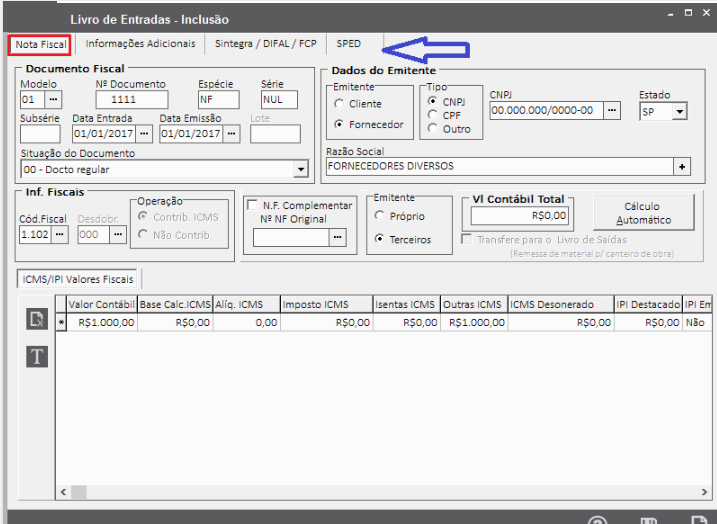

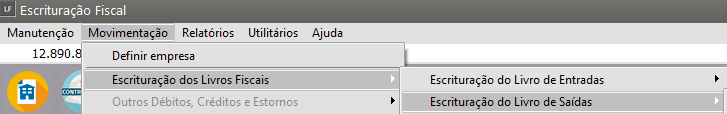

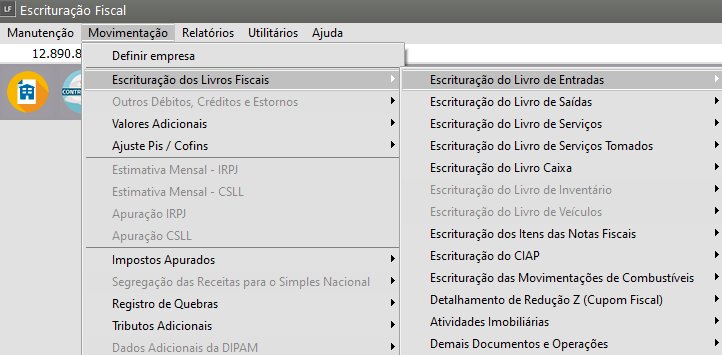

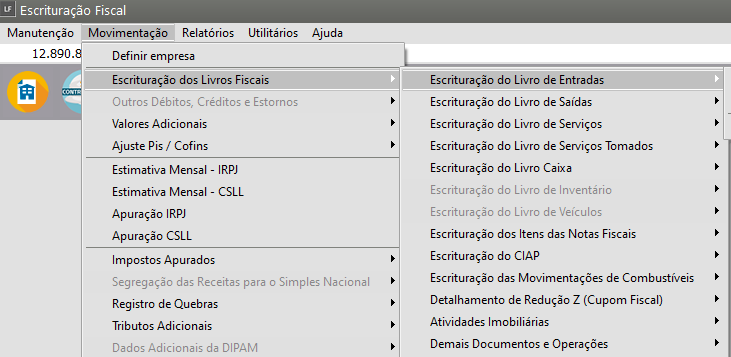

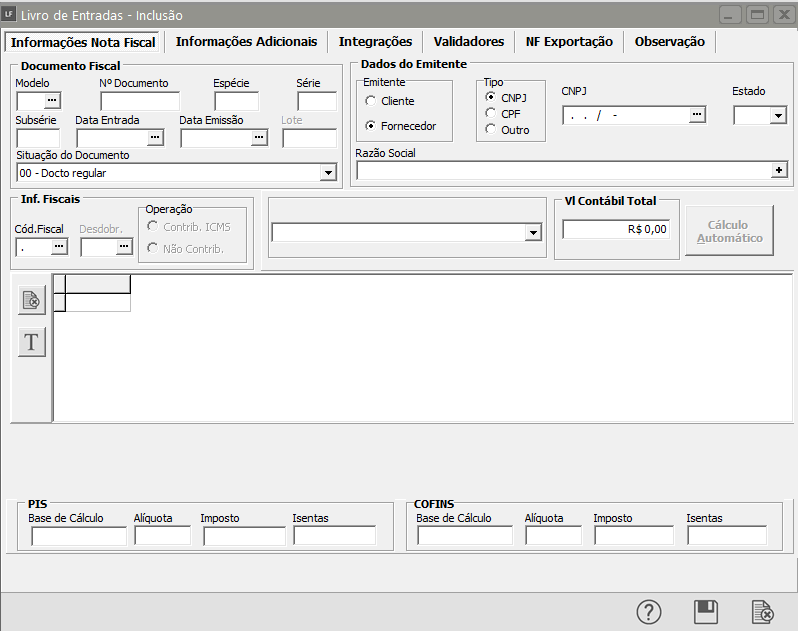

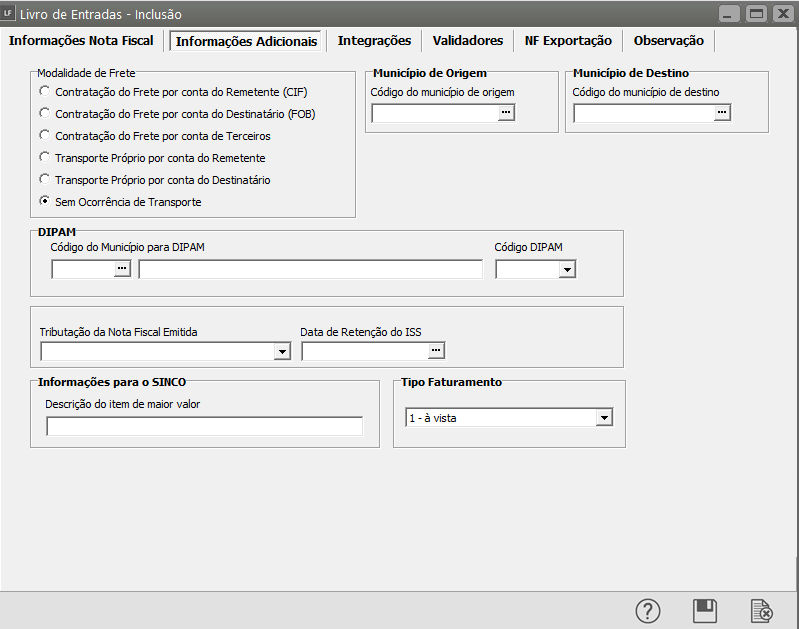

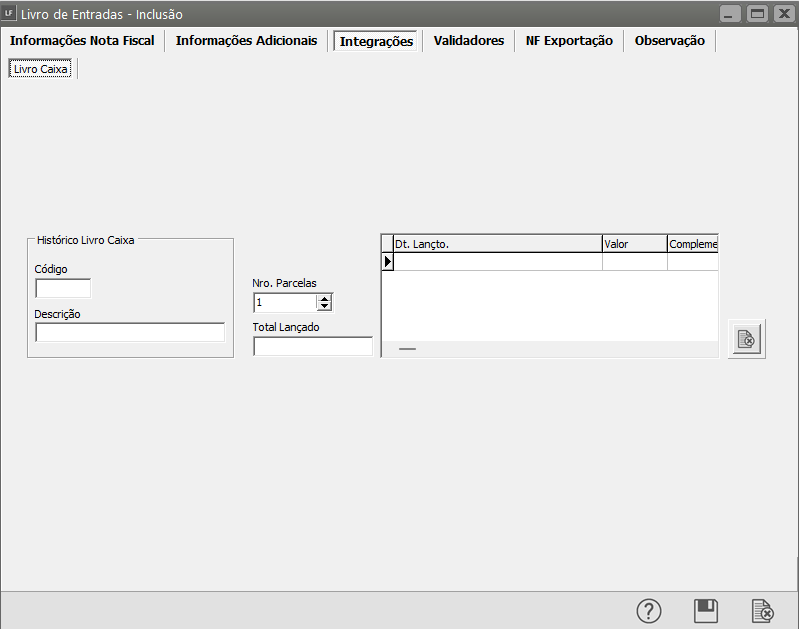

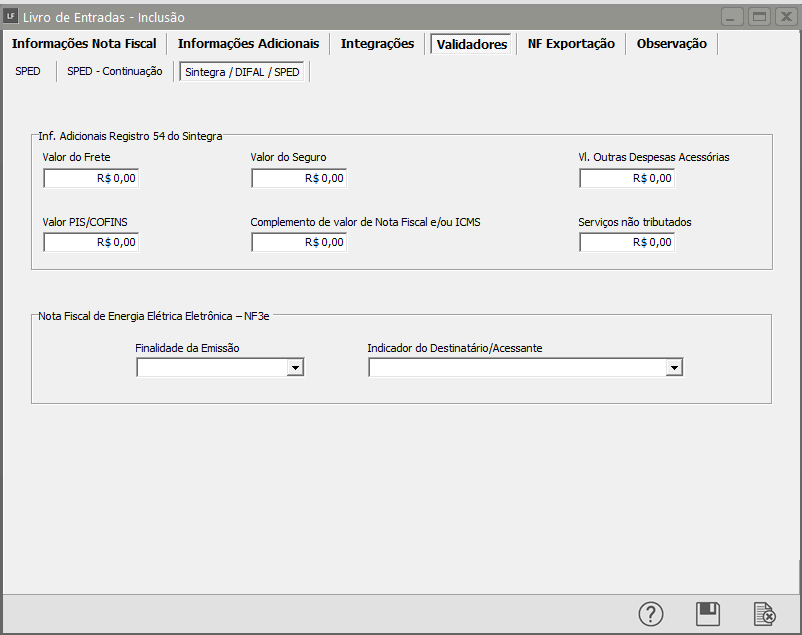

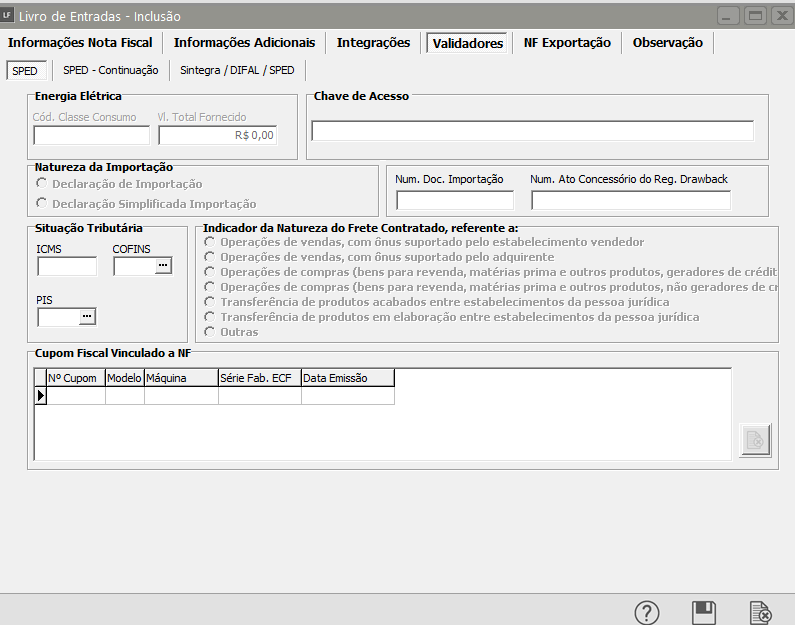

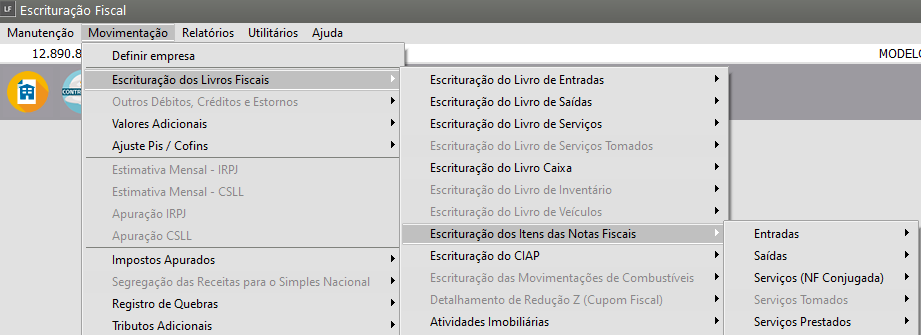

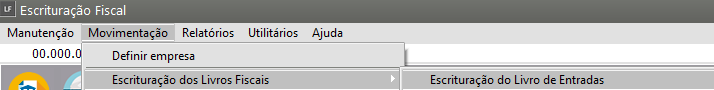

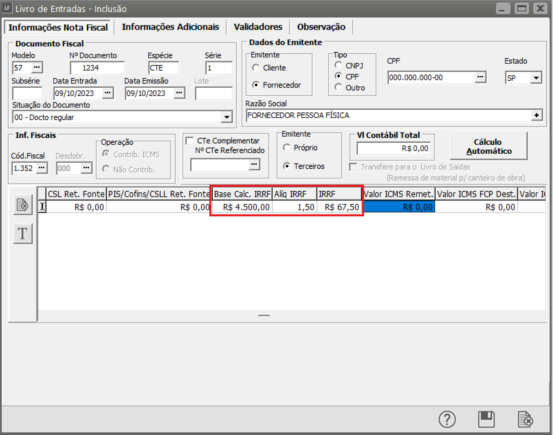

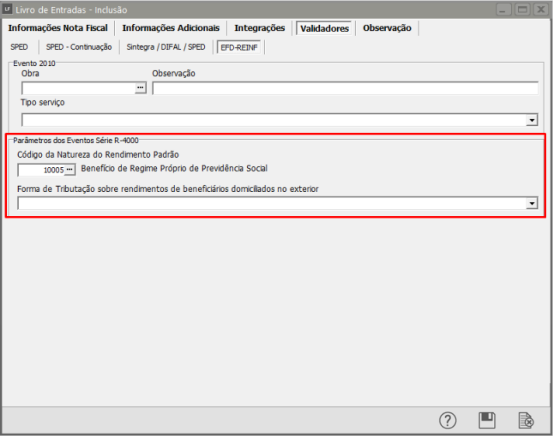

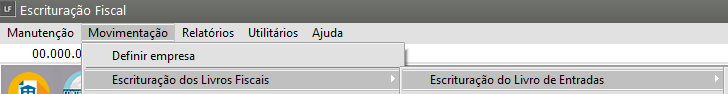

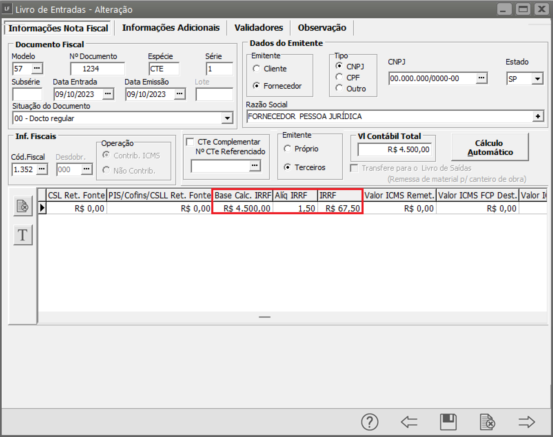

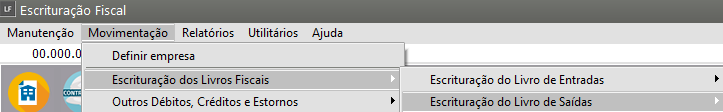

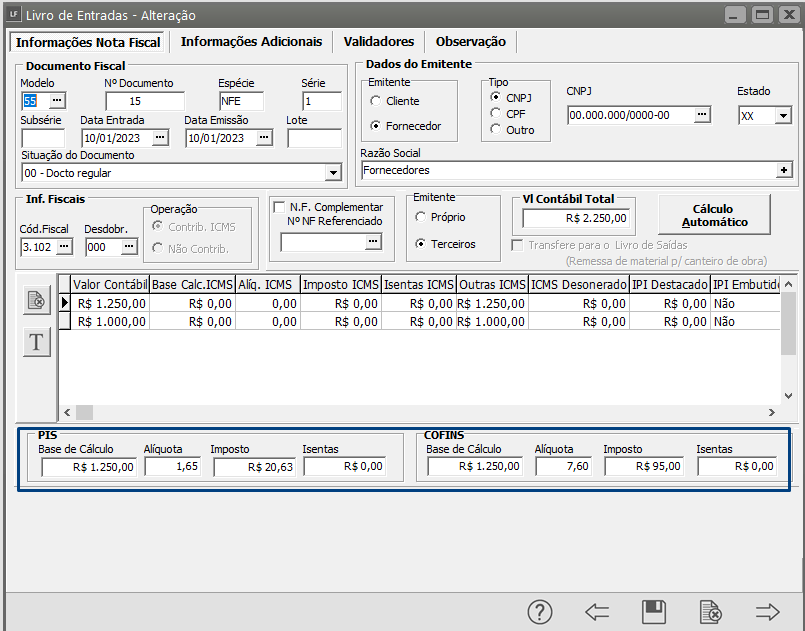

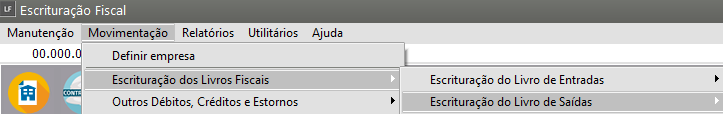

- Escriturando Livro de Entradas

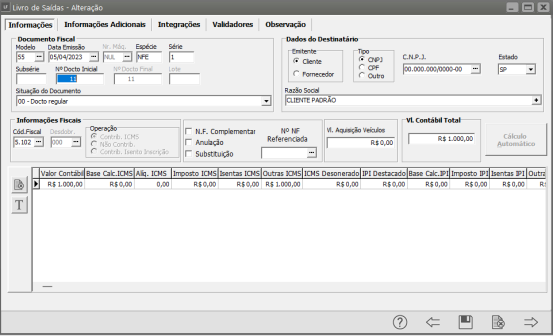

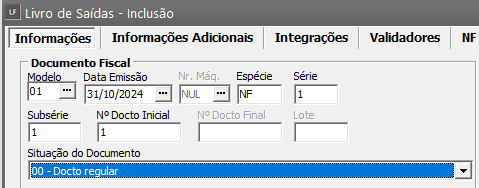

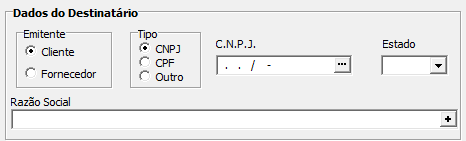

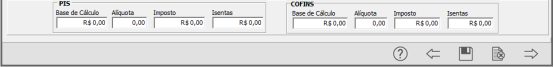

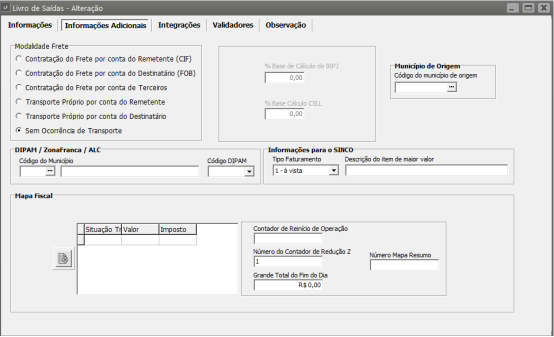

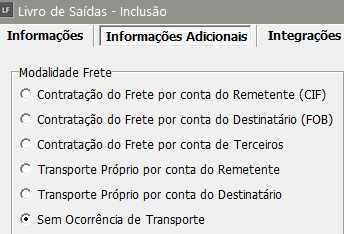

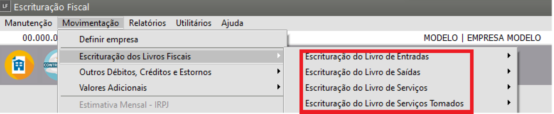

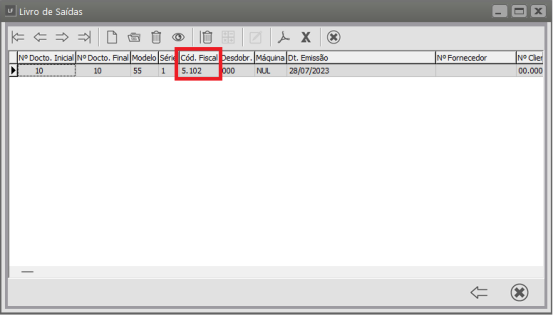

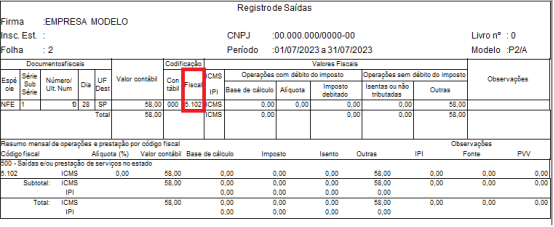

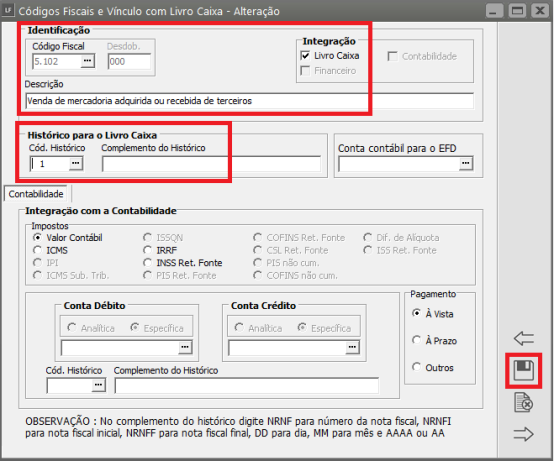

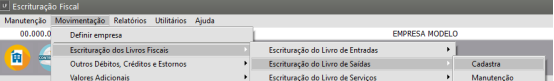

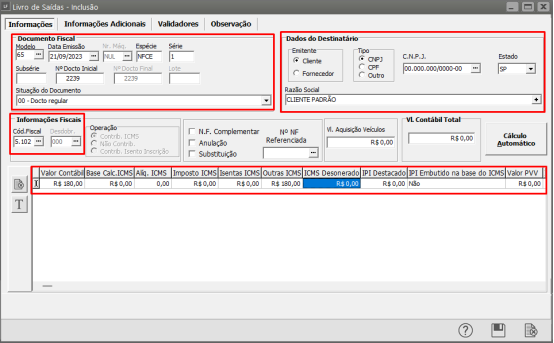

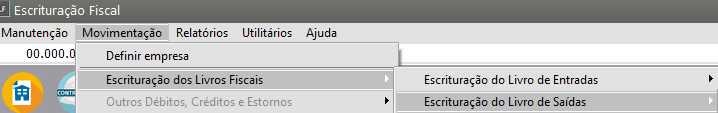

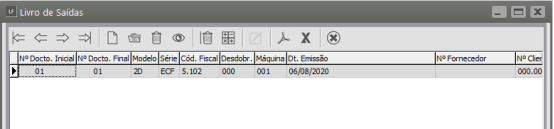

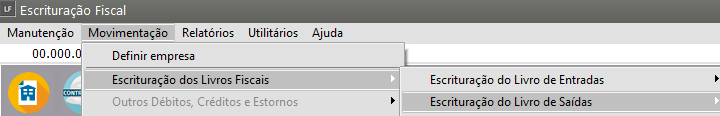

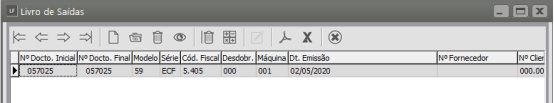

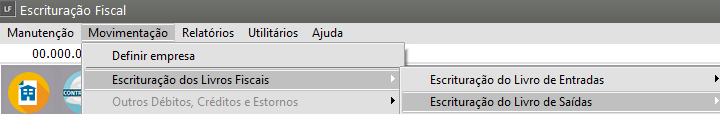

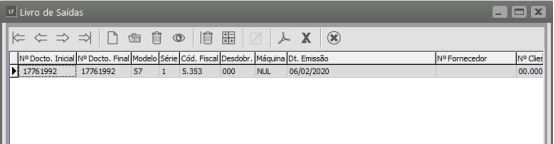

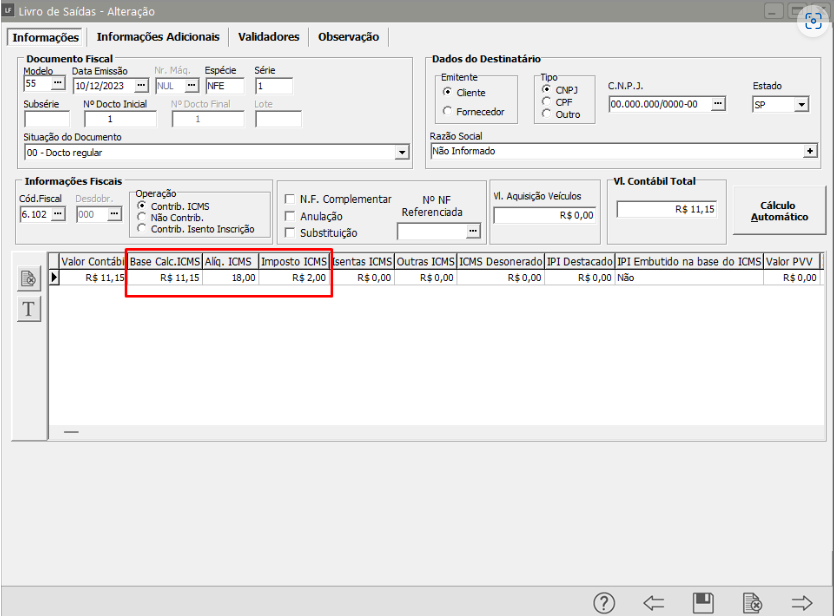

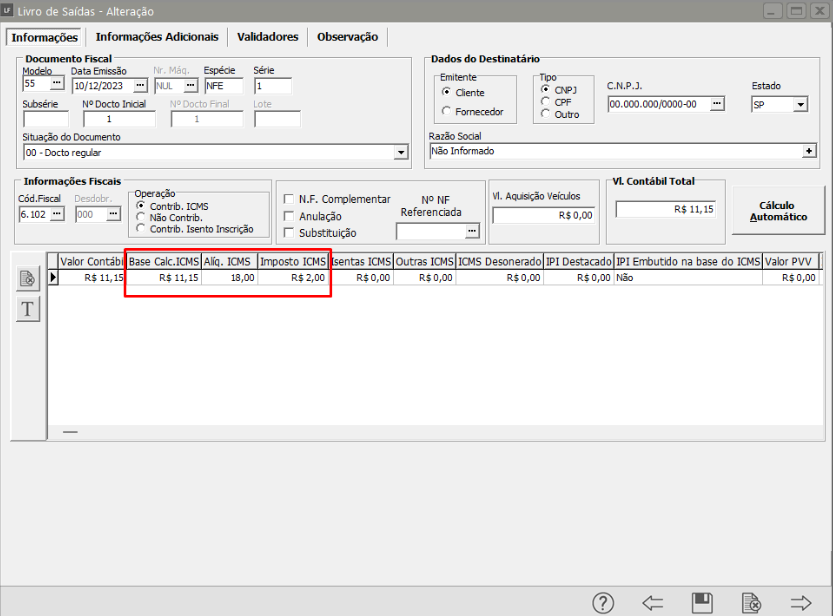

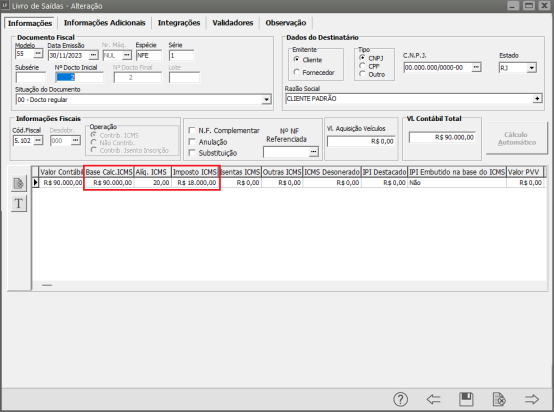

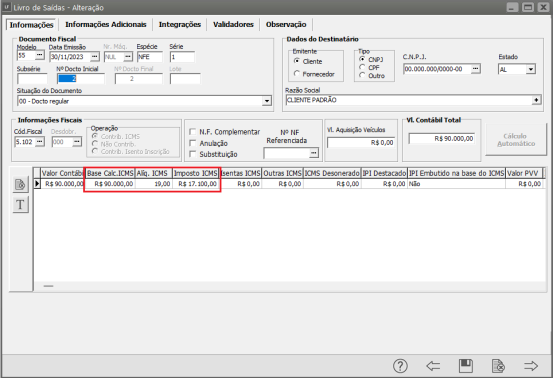

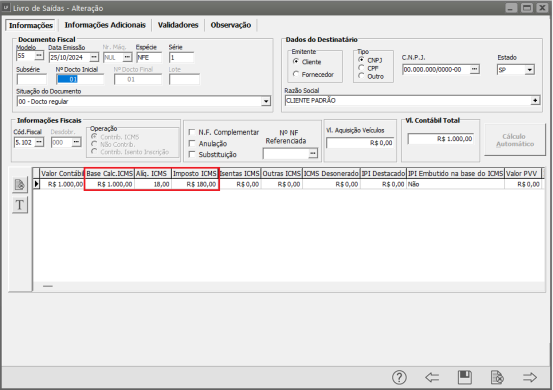

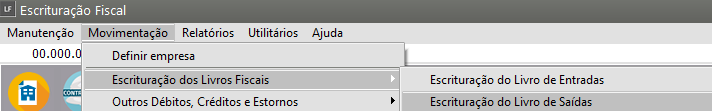

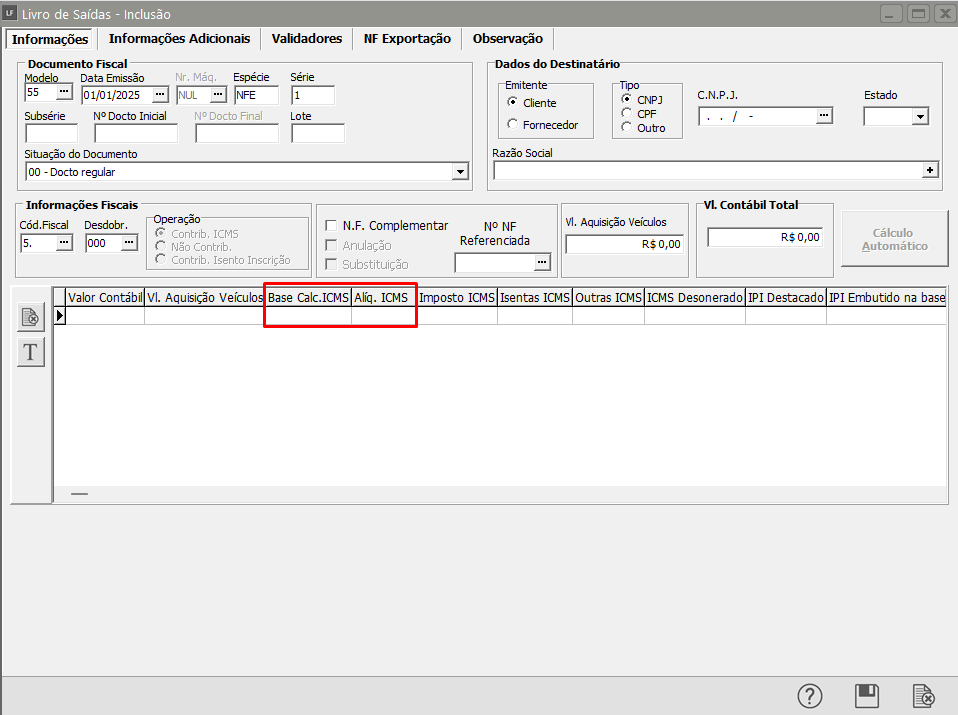

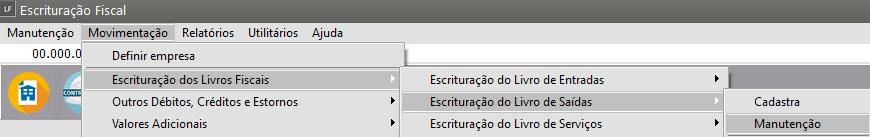

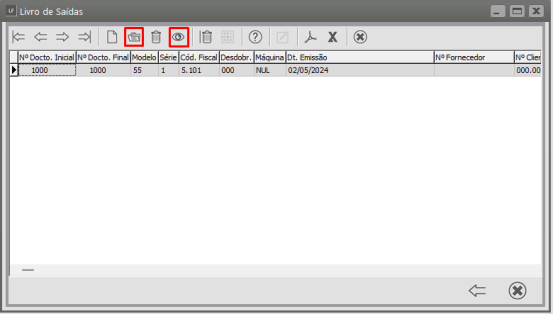

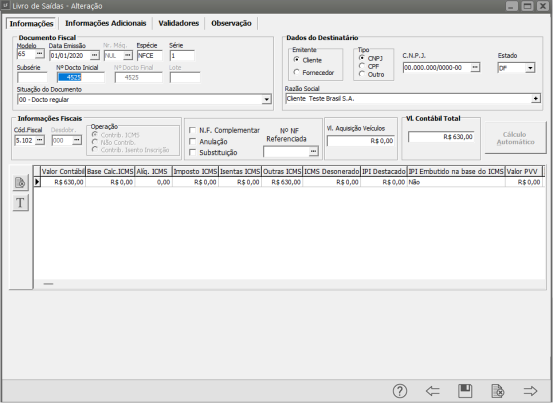

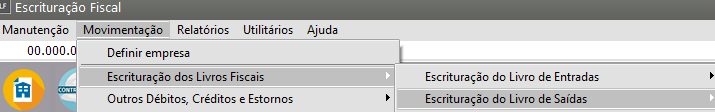

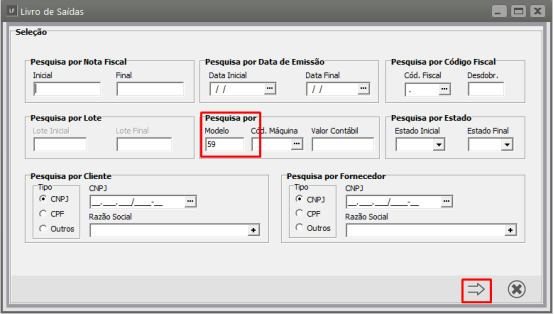

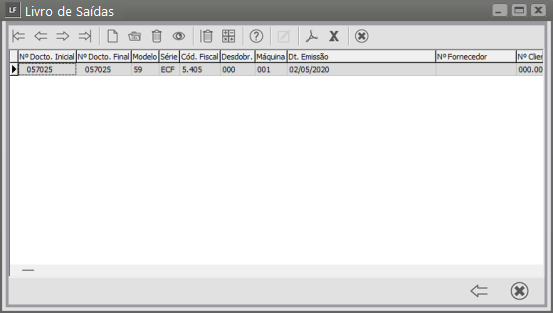

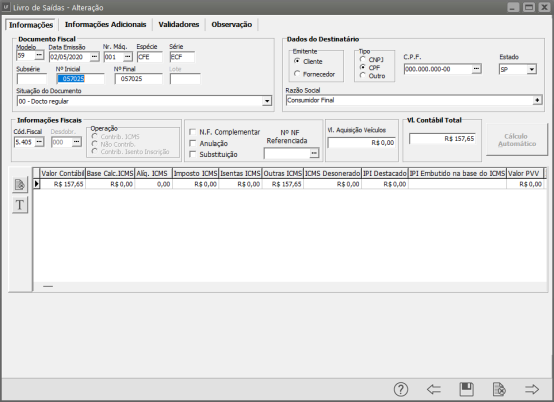

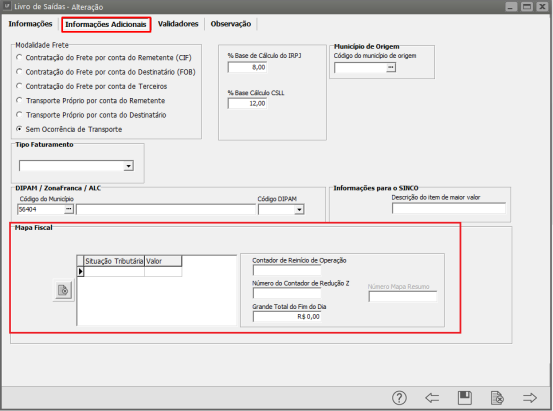

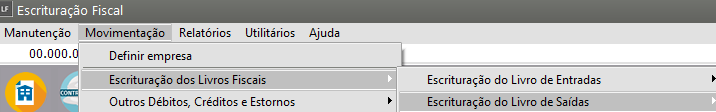

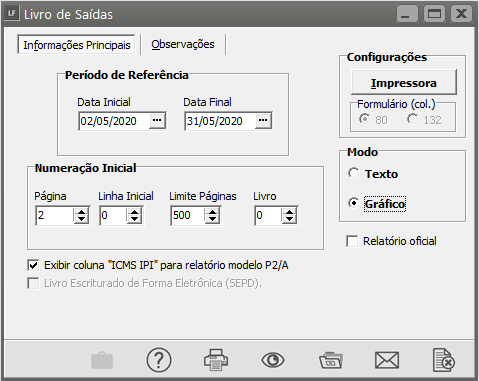

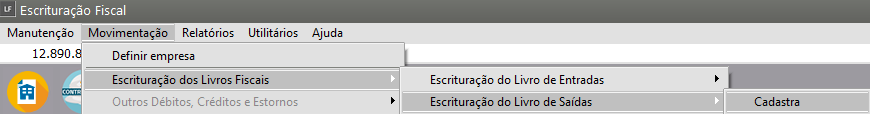

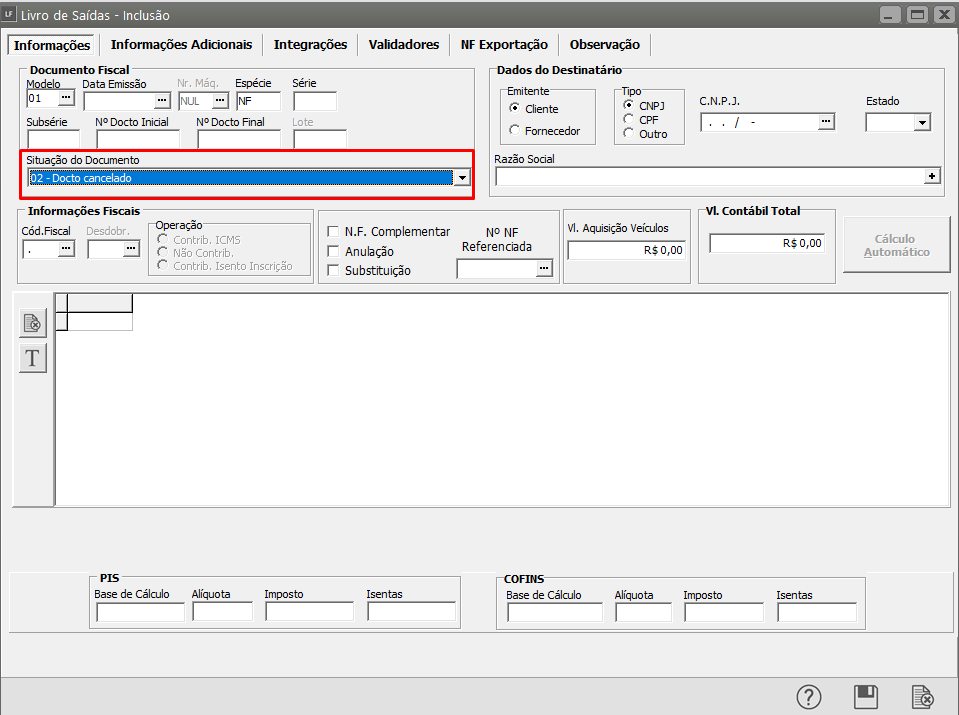

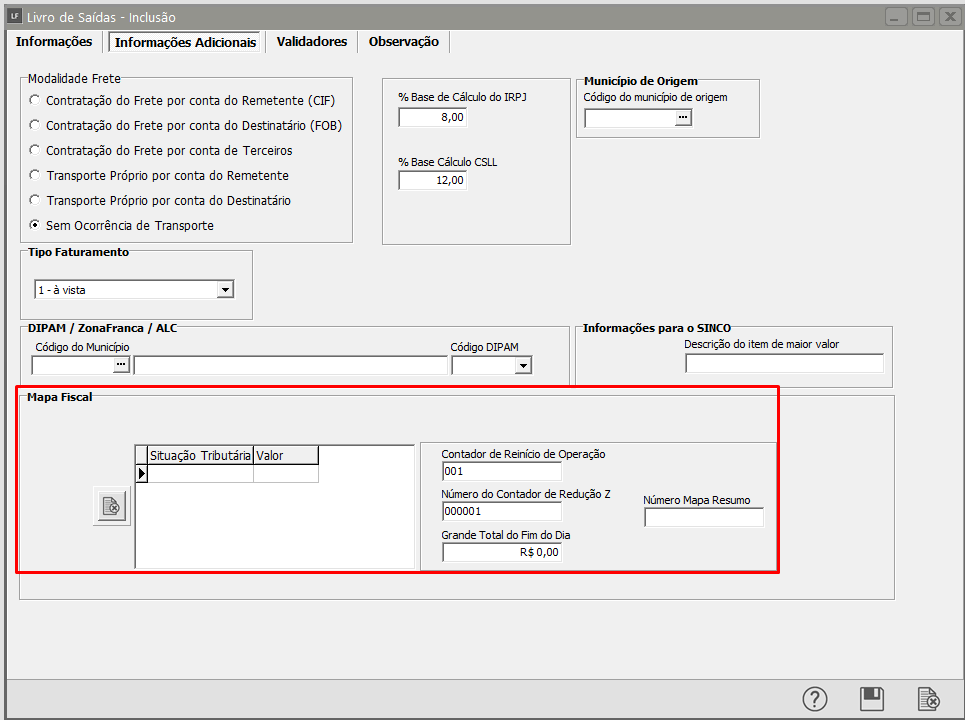

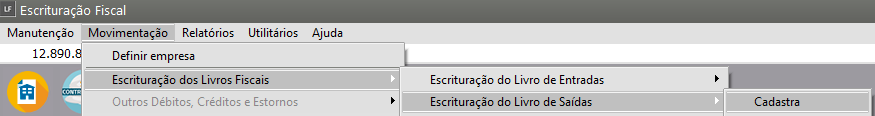

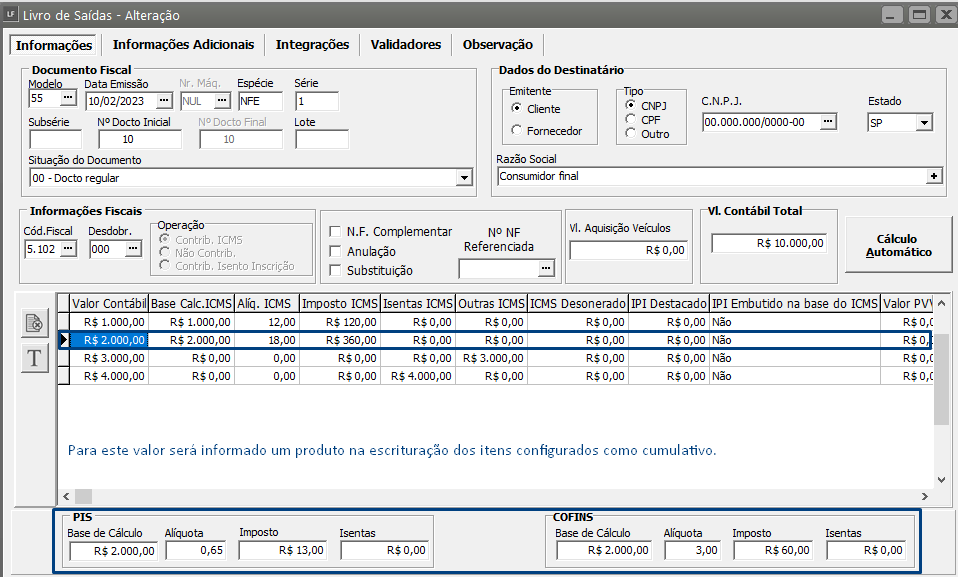

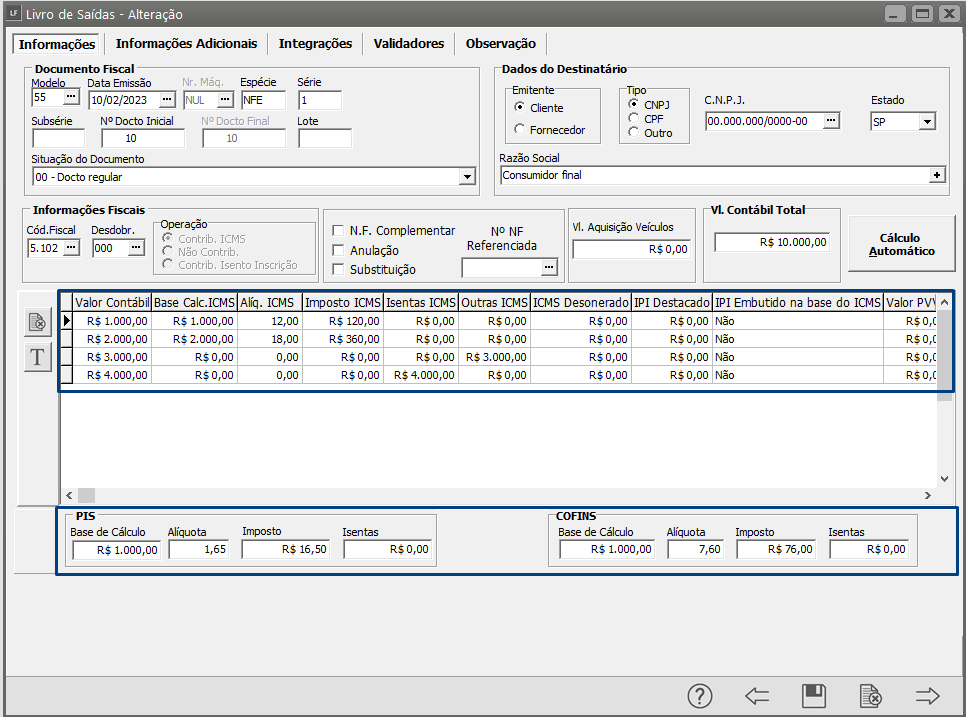

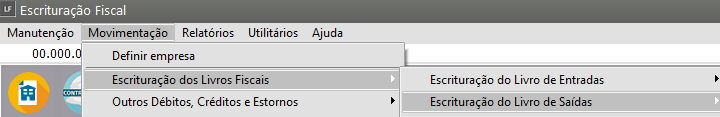

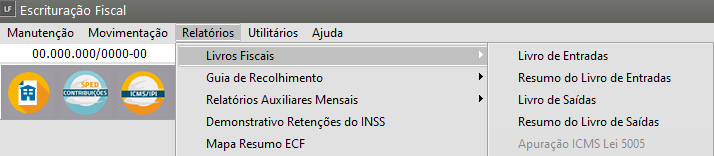

- Escriturando Livro de Saídas

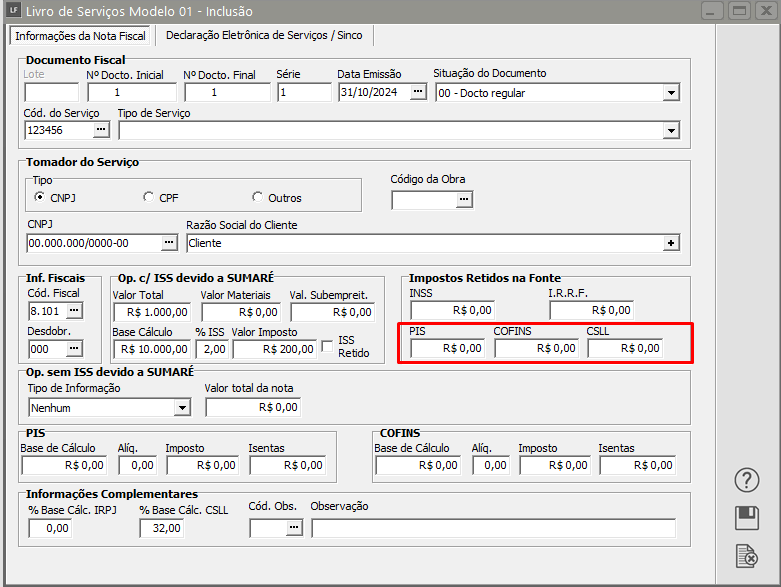

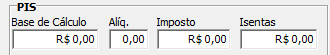

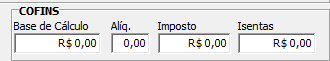

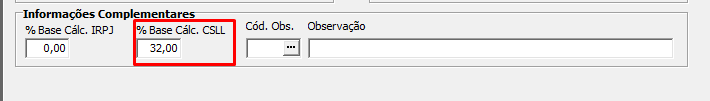

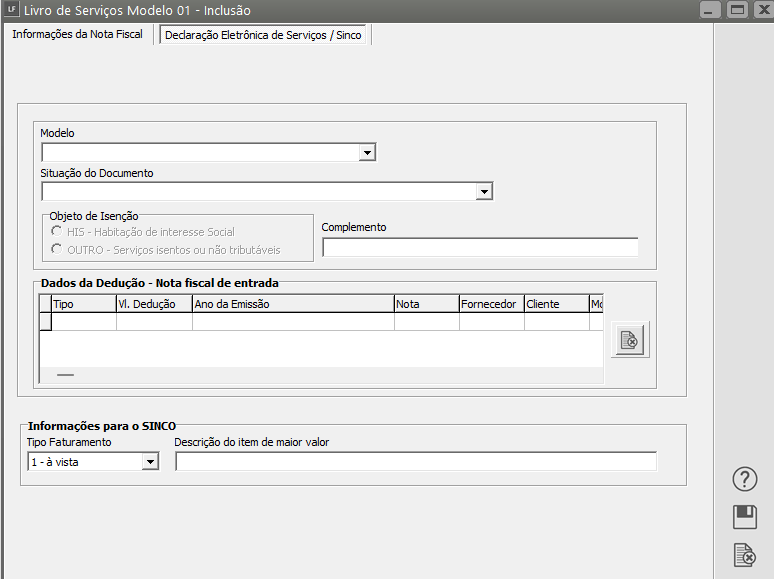

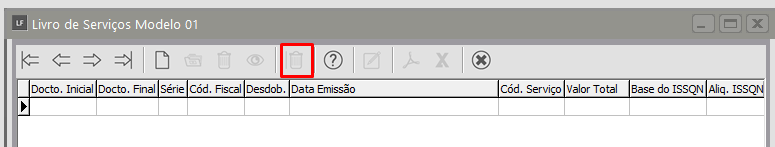

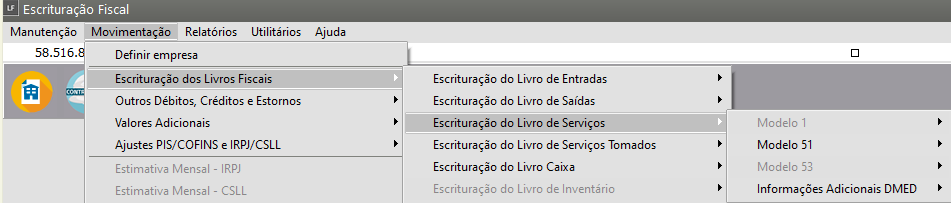

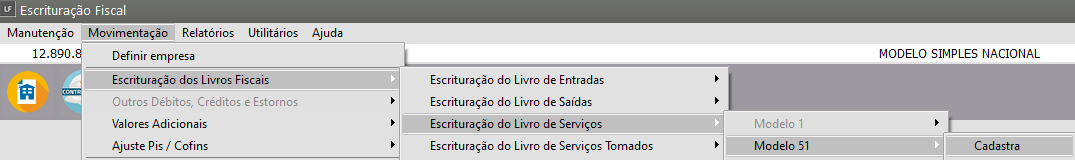

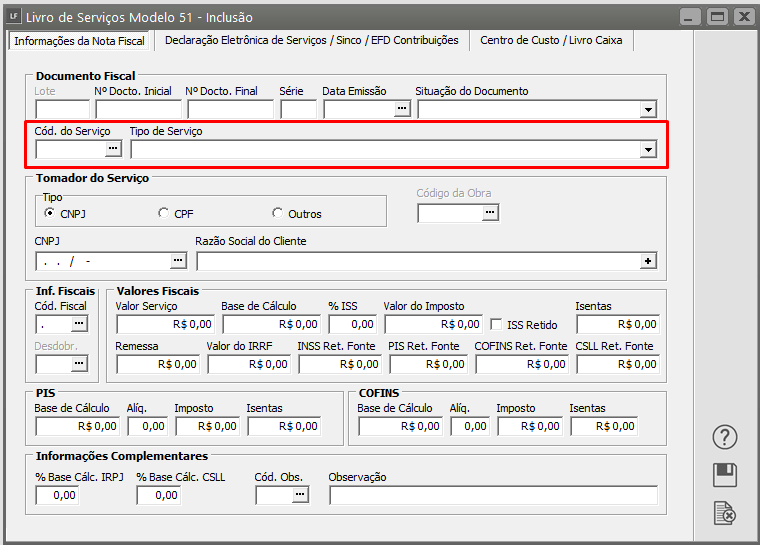

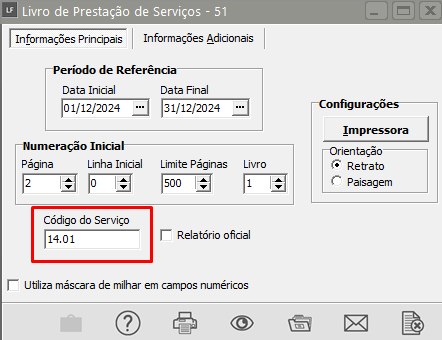

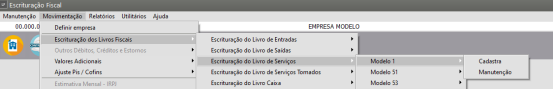

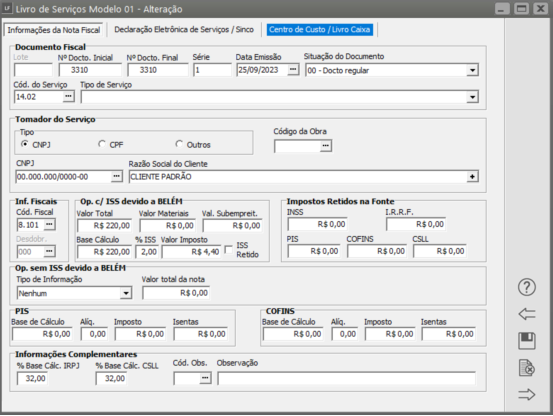

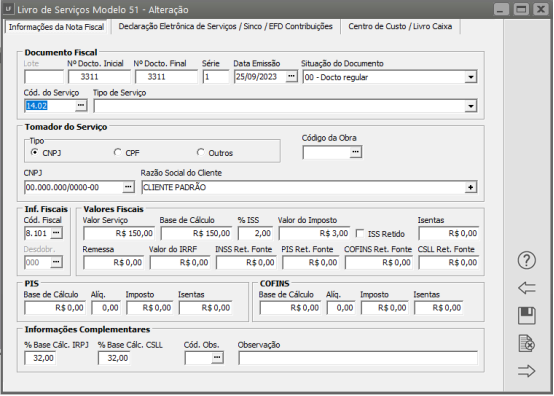

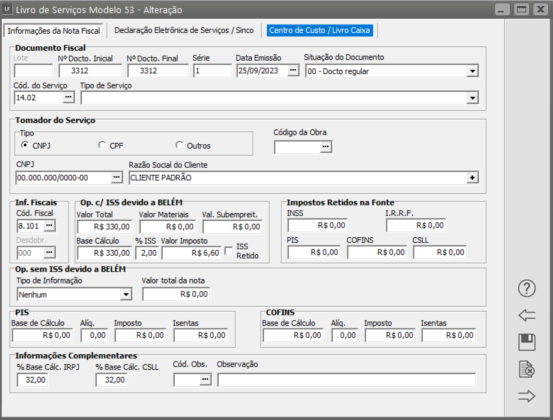

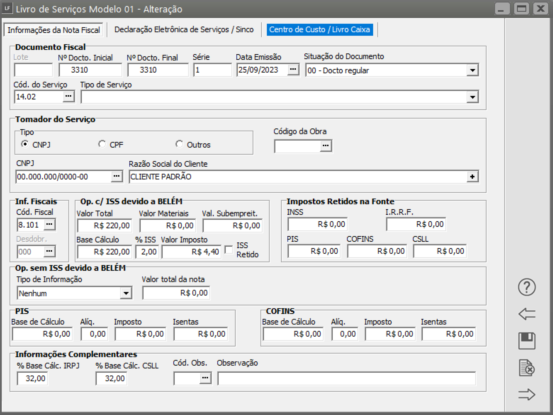

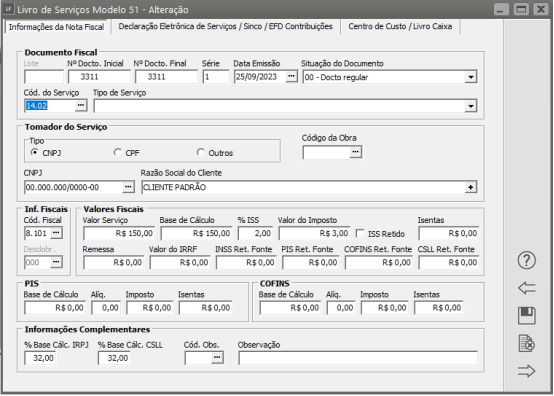

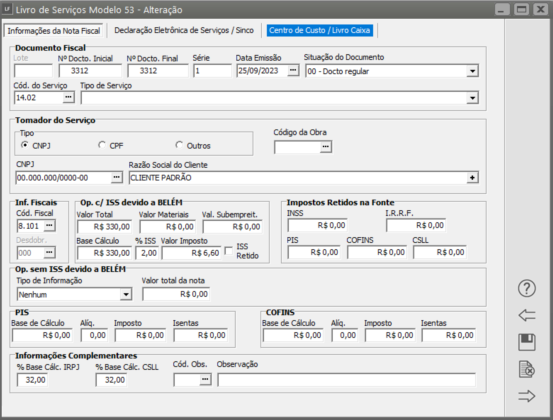

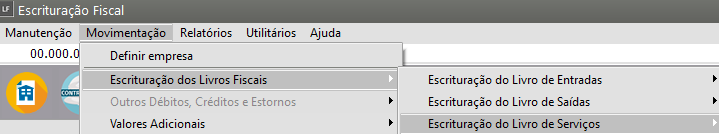

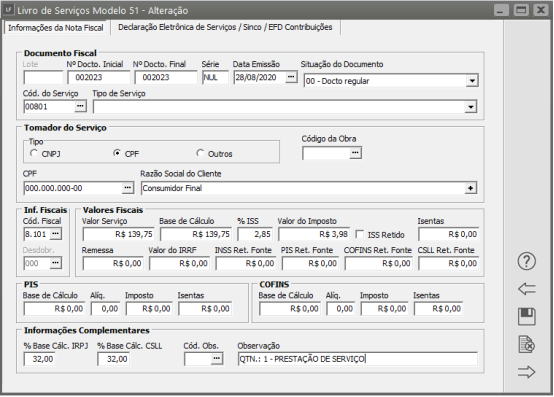

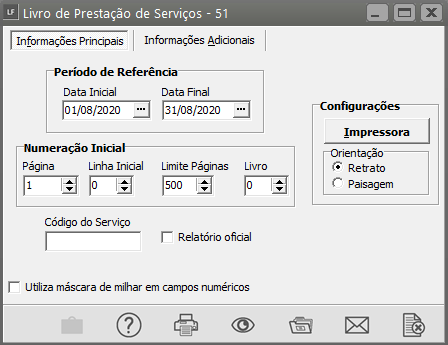

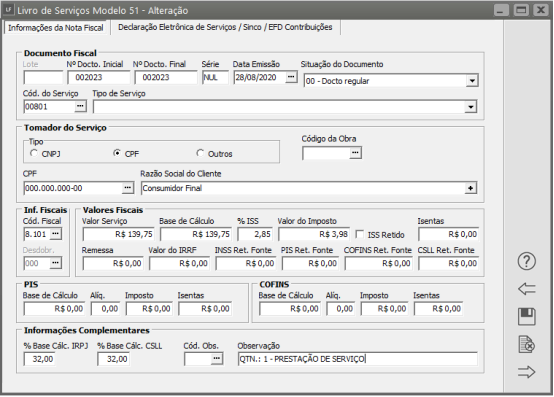

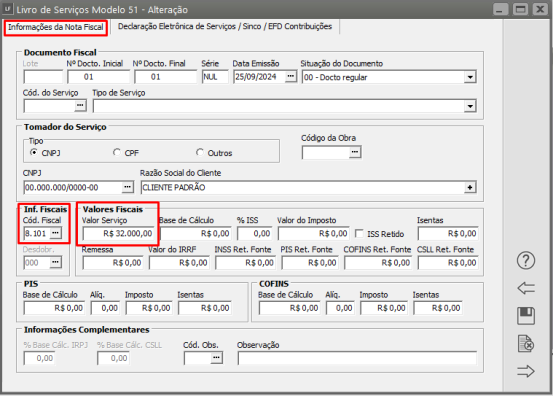

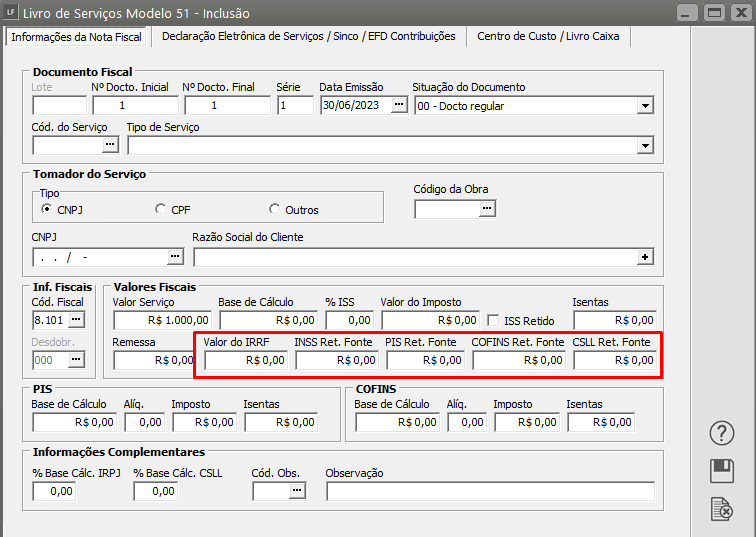

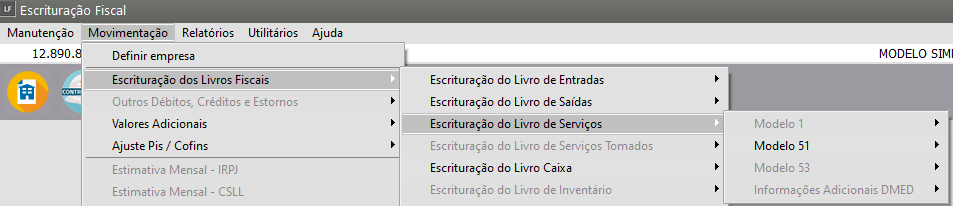

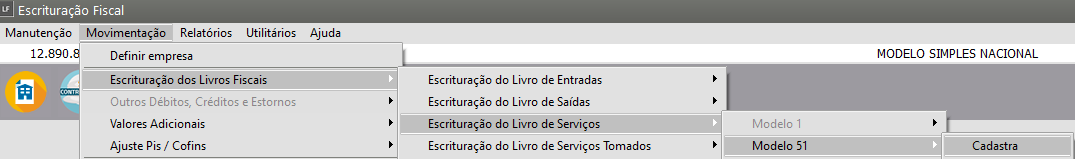

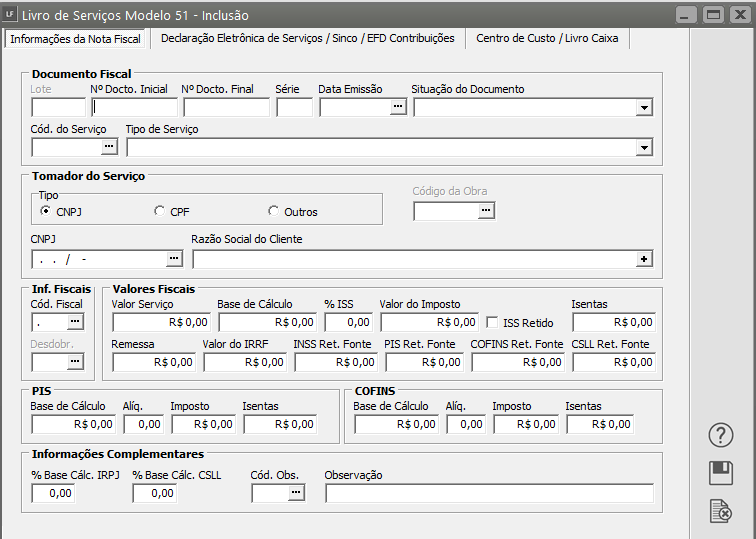

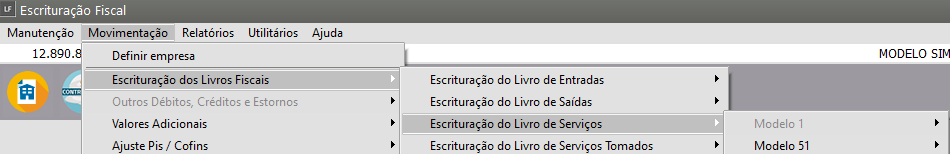

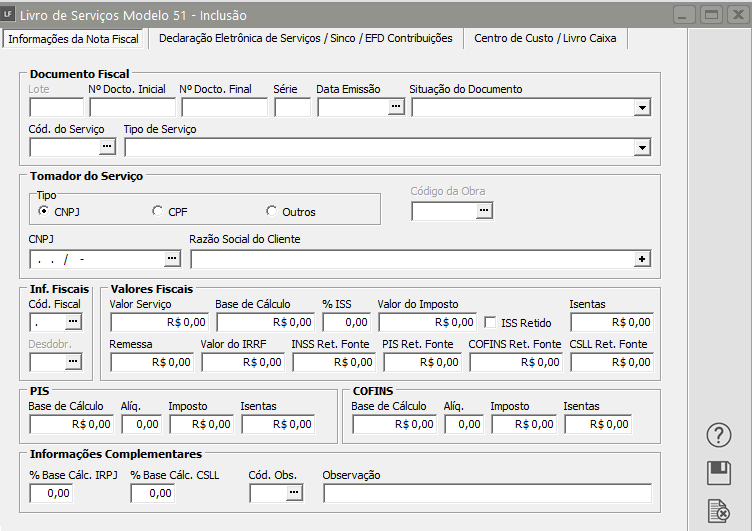

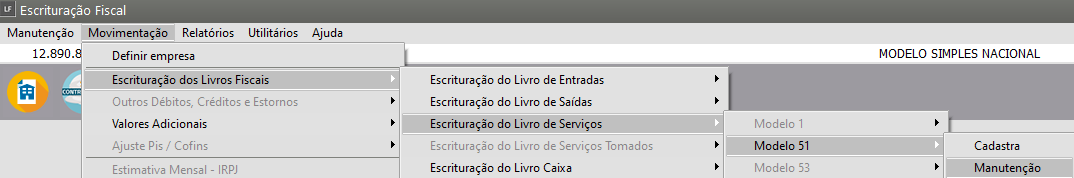

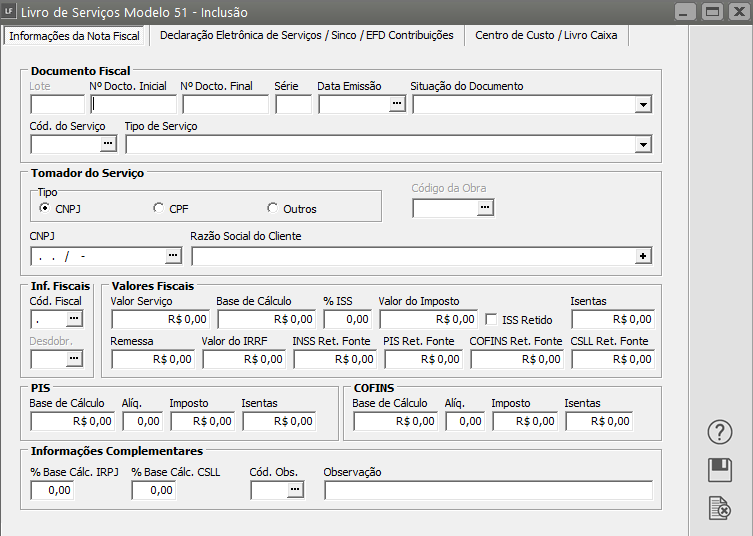

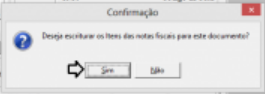

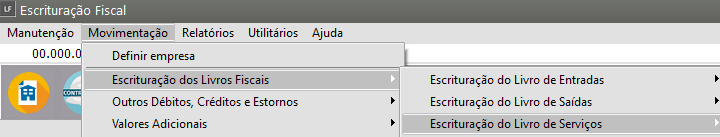

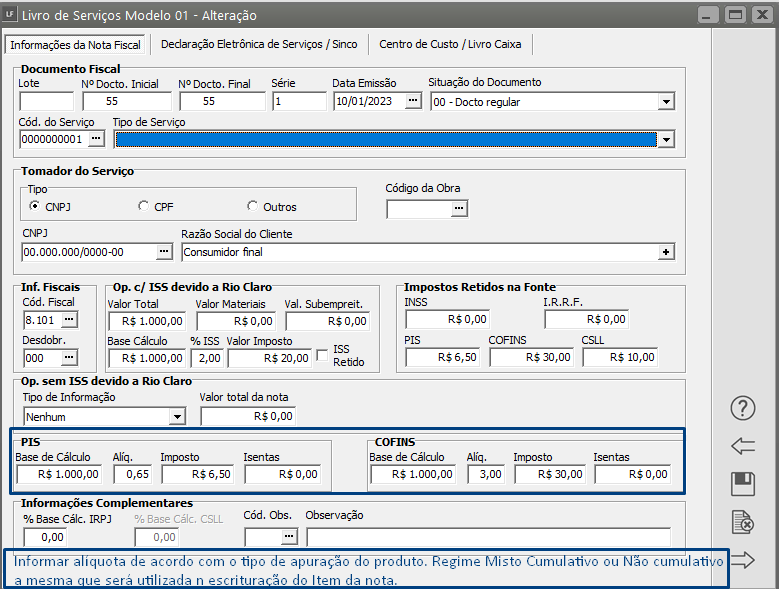

- Escriturando Livro de Prestação de Serviços

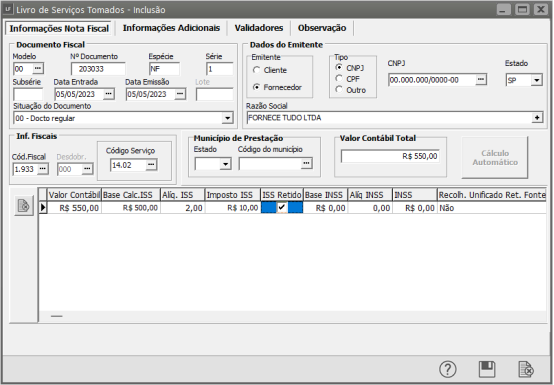

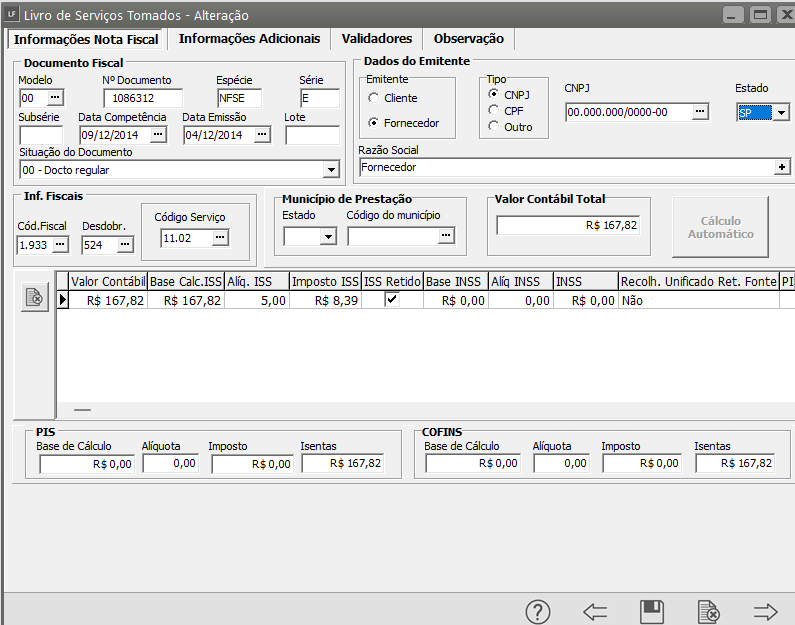

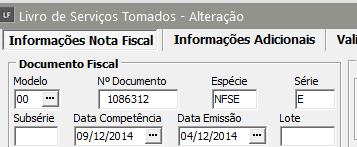

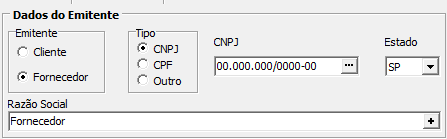

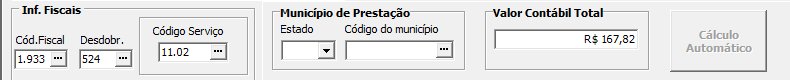

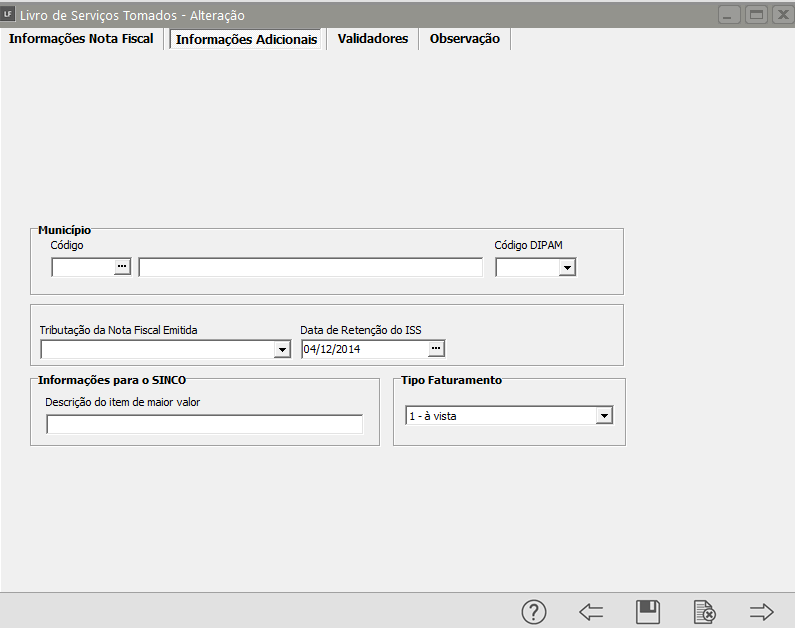

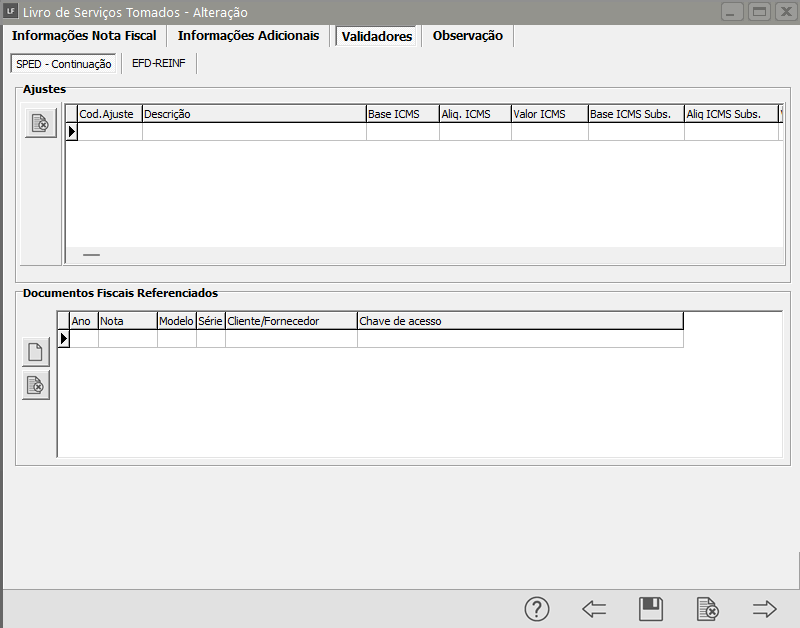

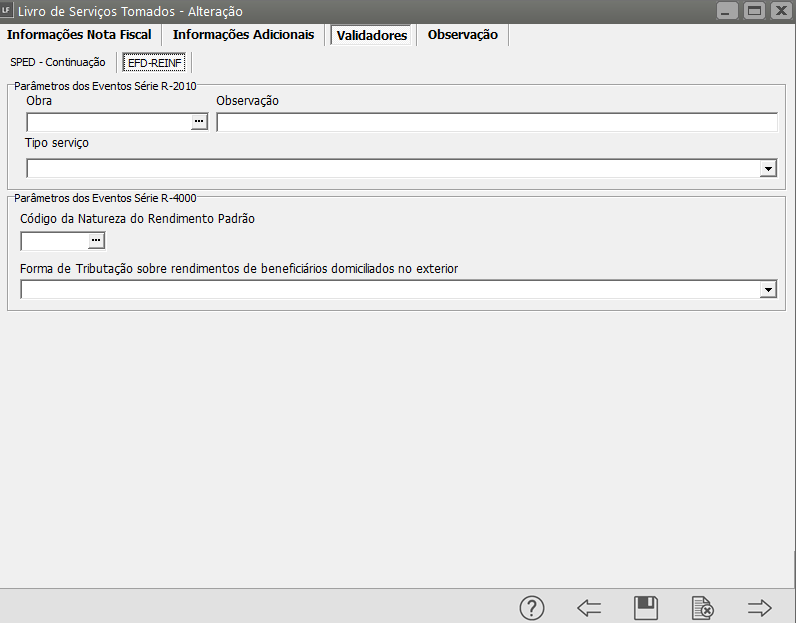

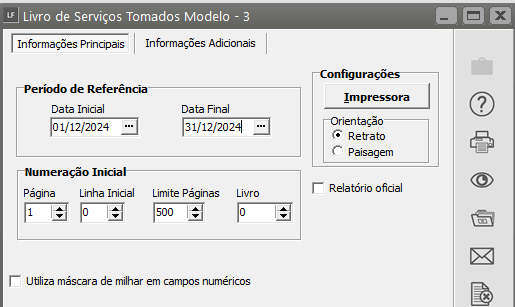

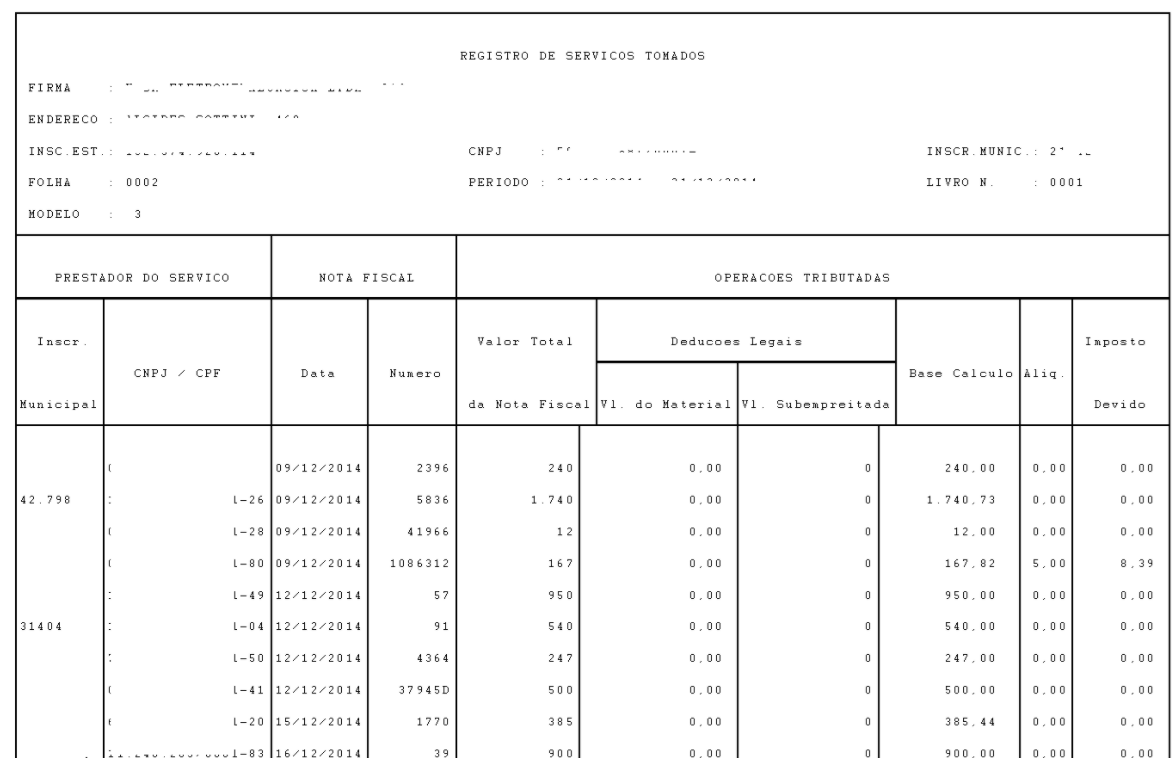

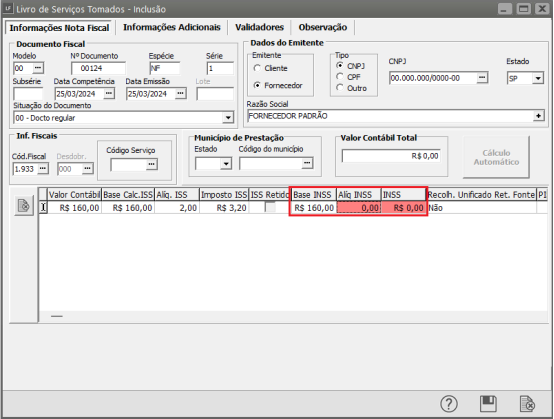

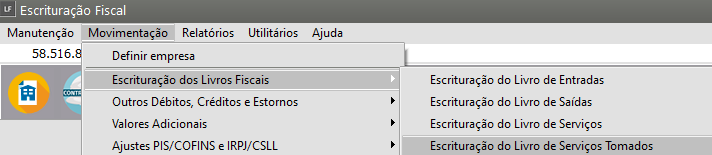

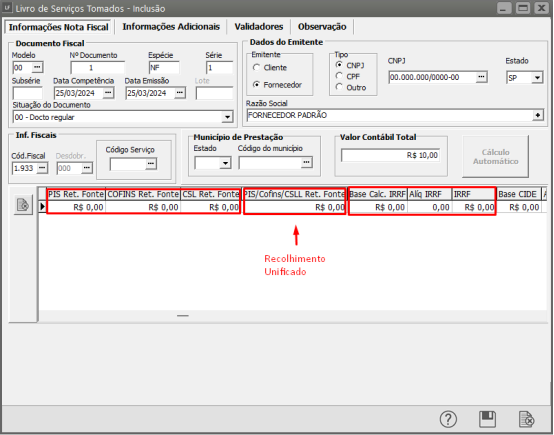

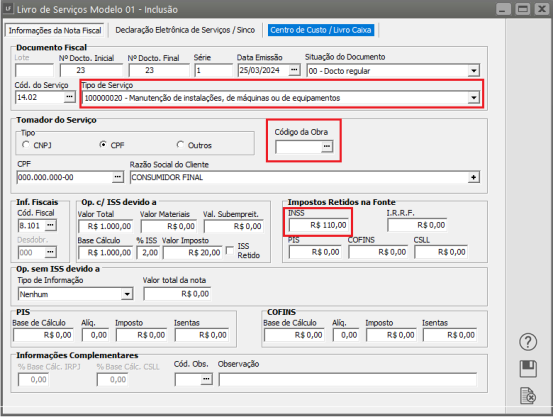

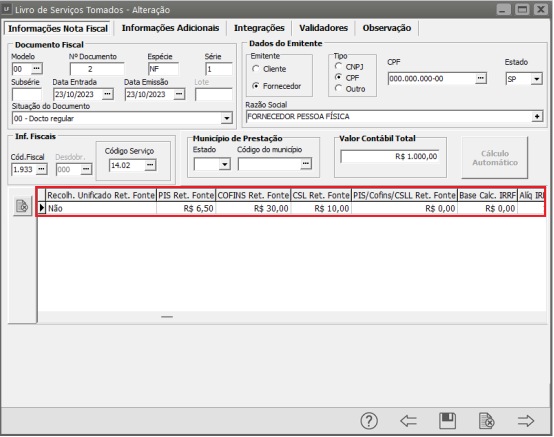

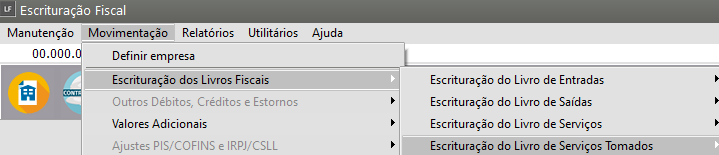

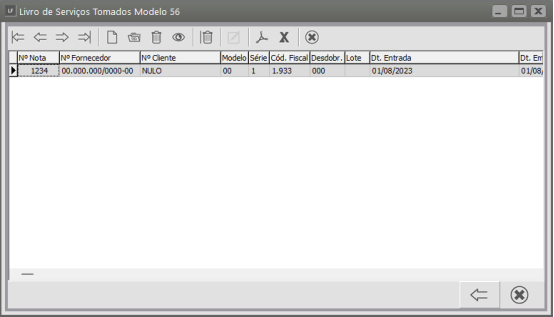

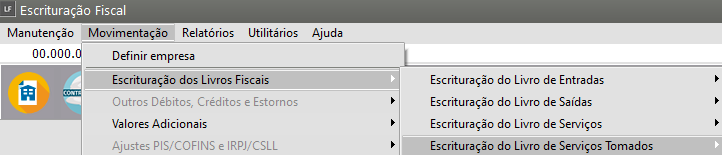

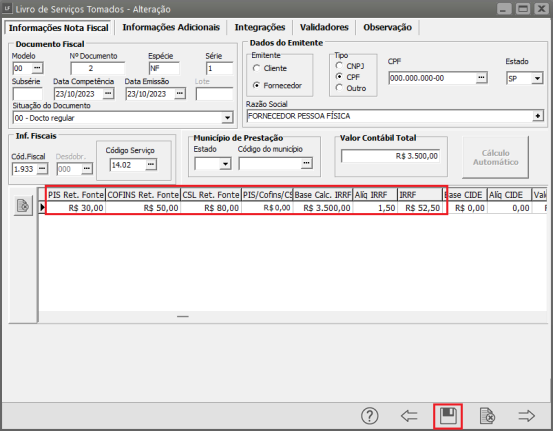

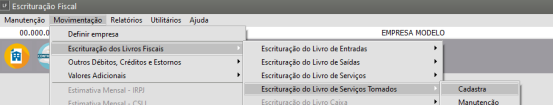

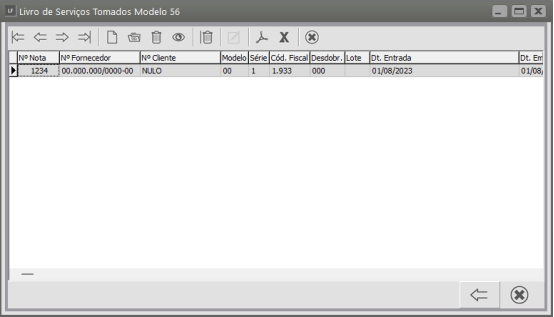

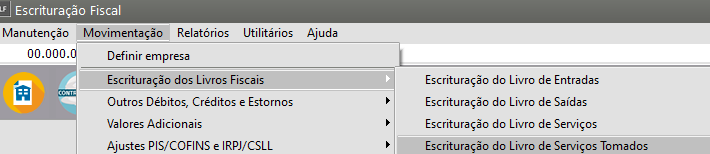

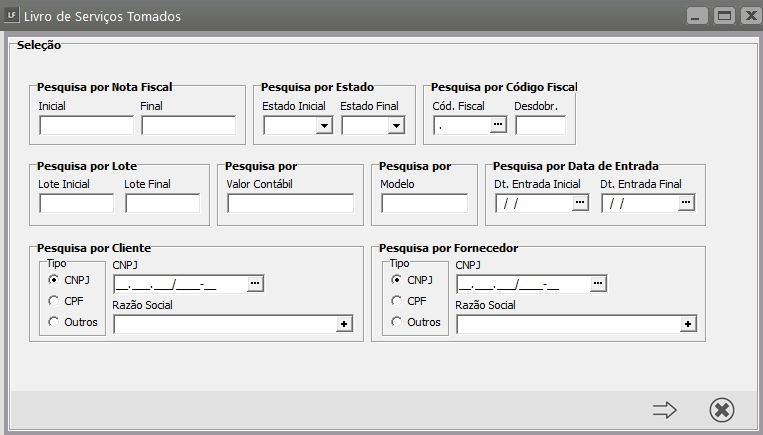

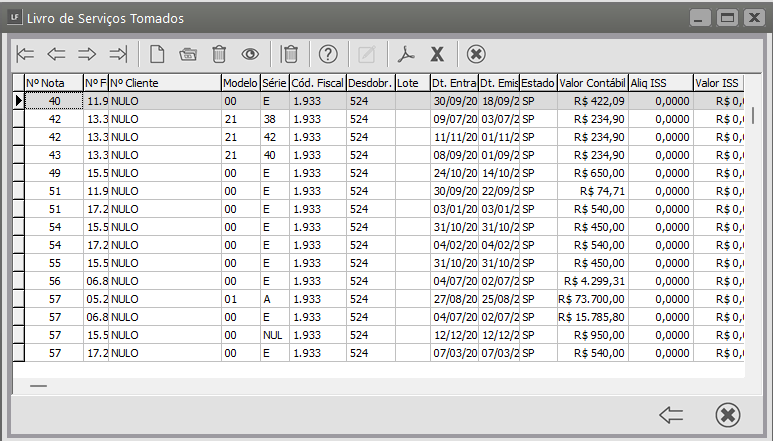

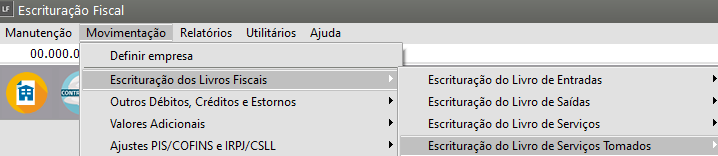

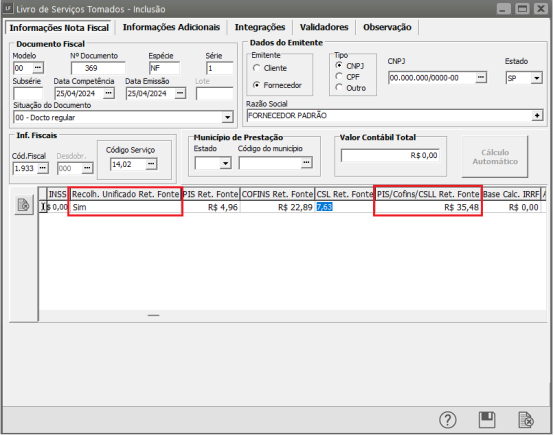

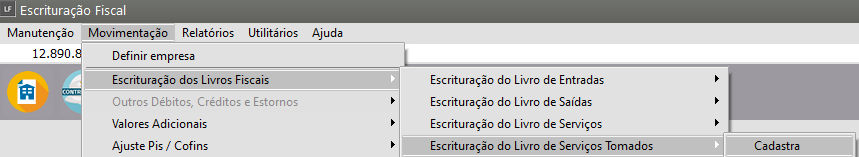

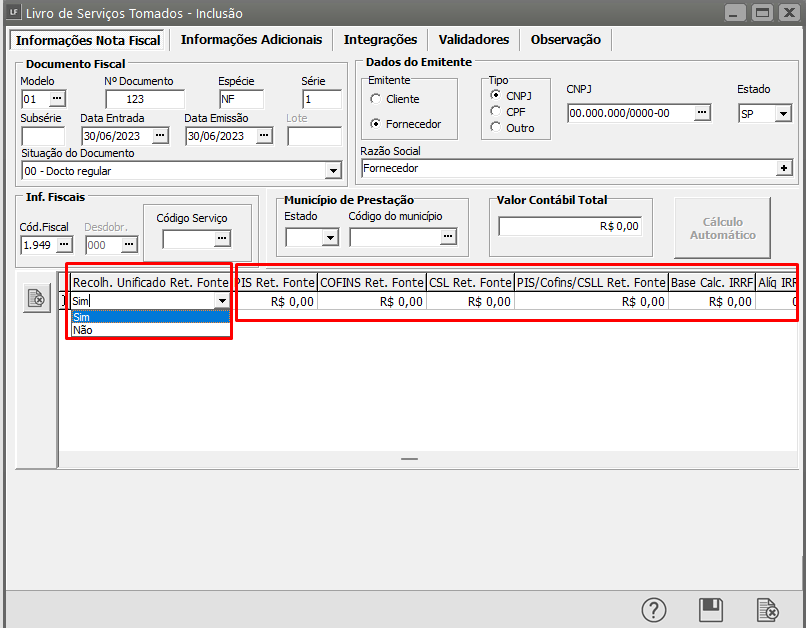

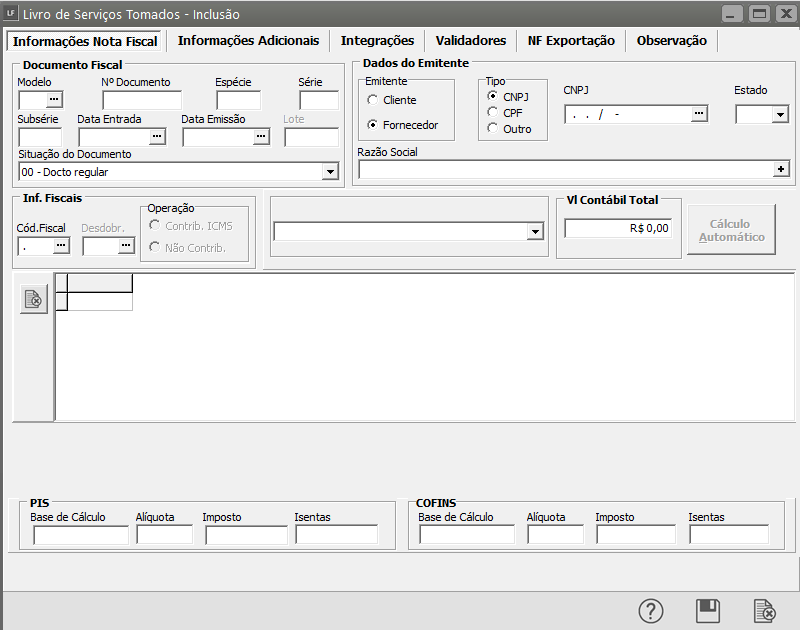

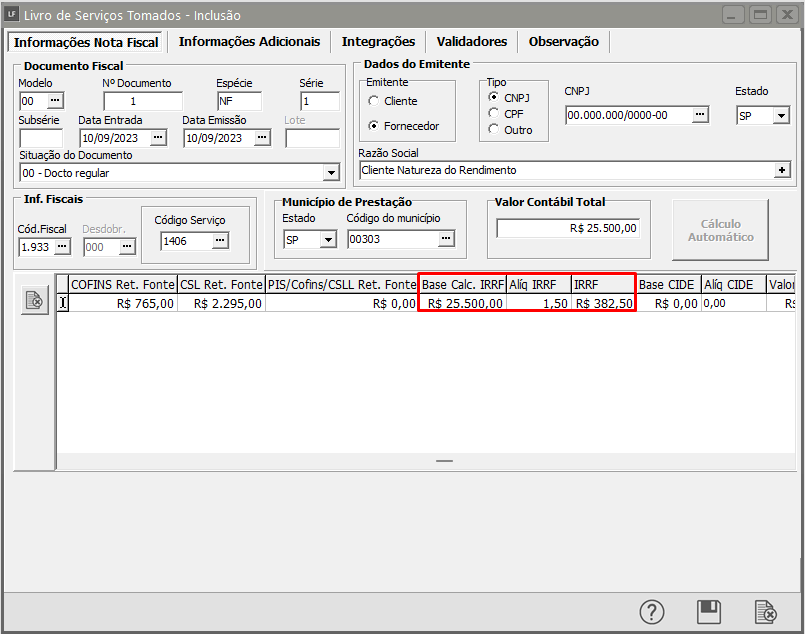

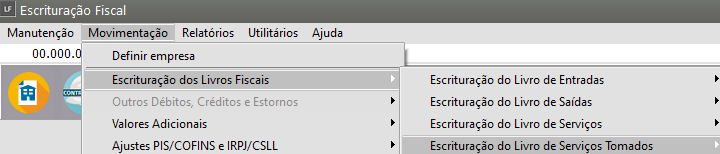

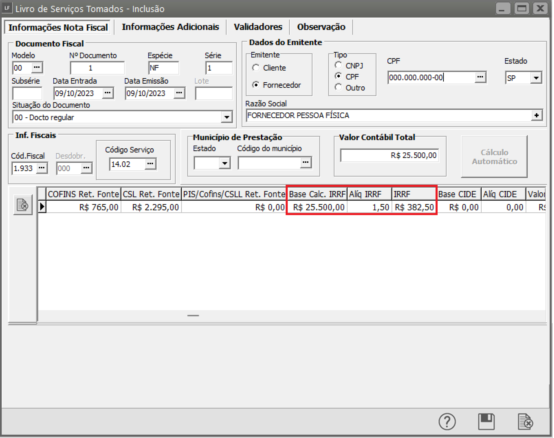

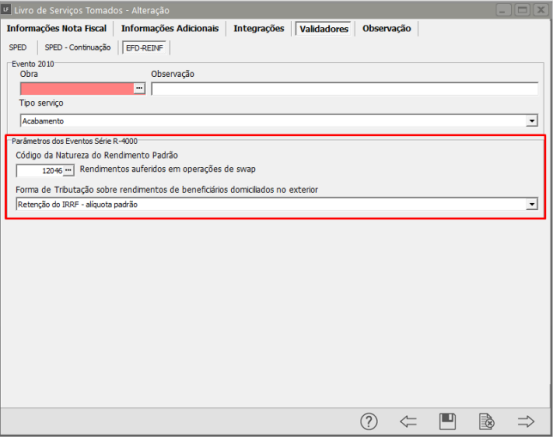

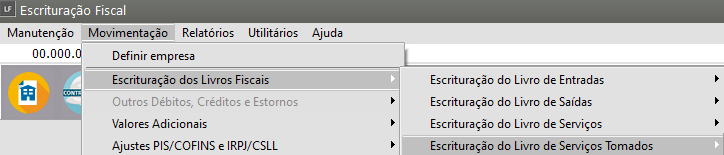

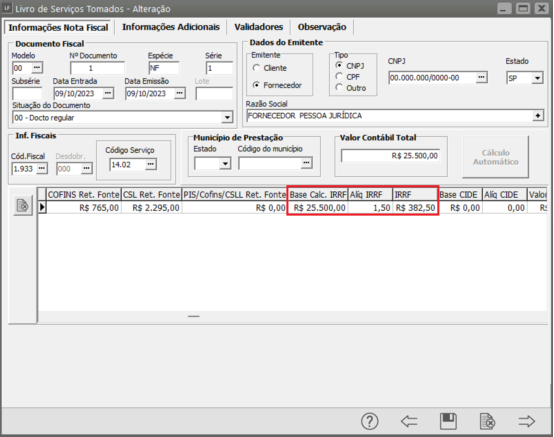

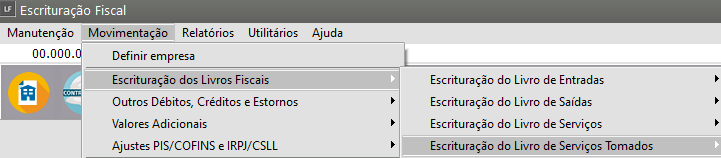

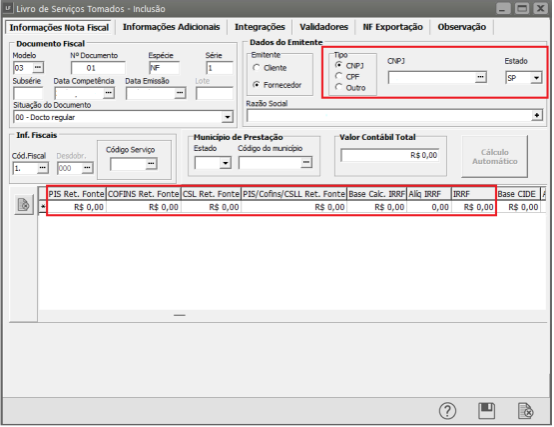

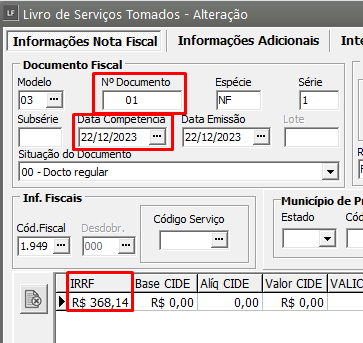

- Escriturando Livro de Serviços Tomados

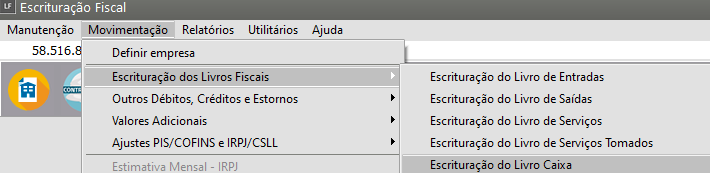

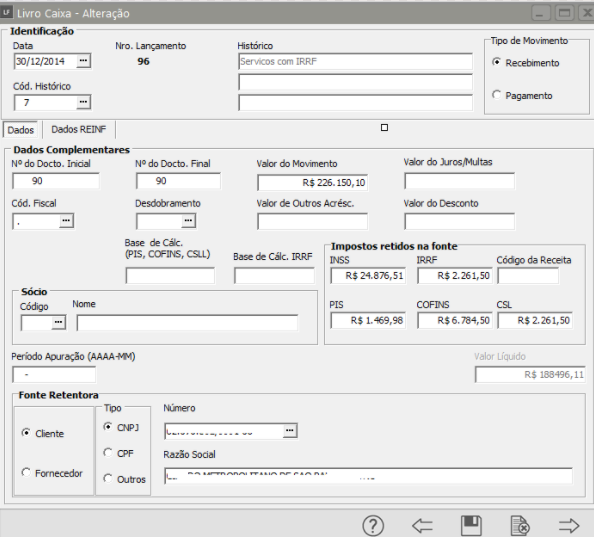

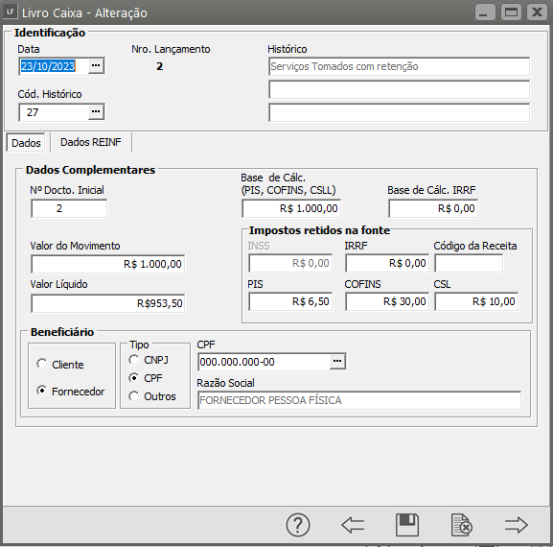

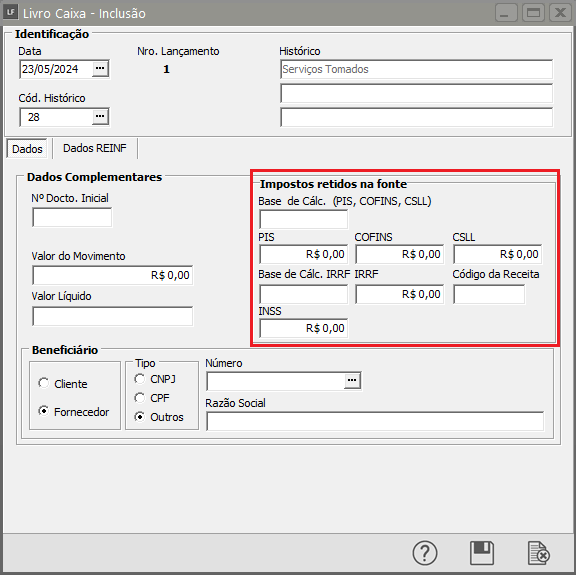

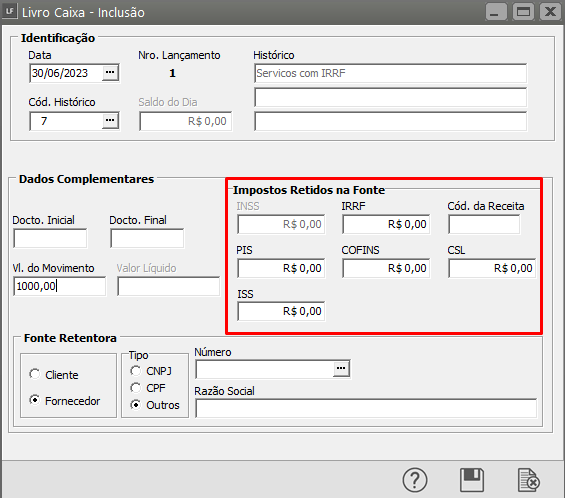

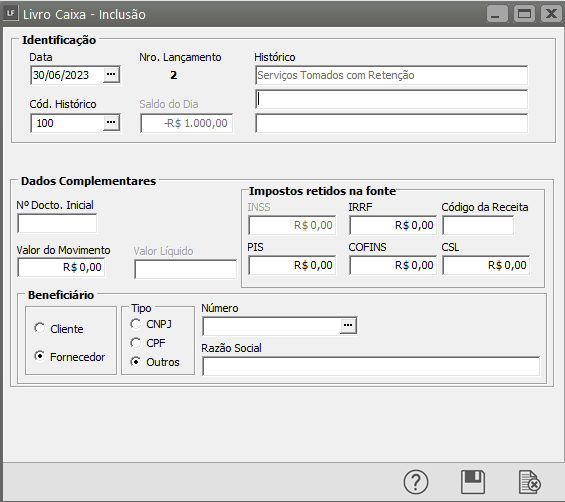

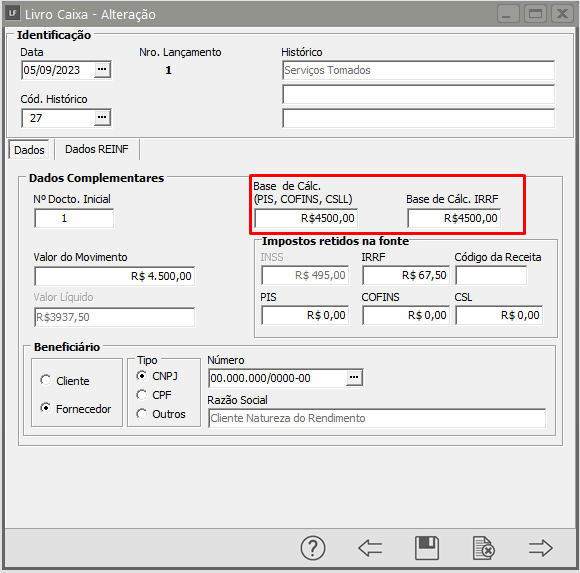

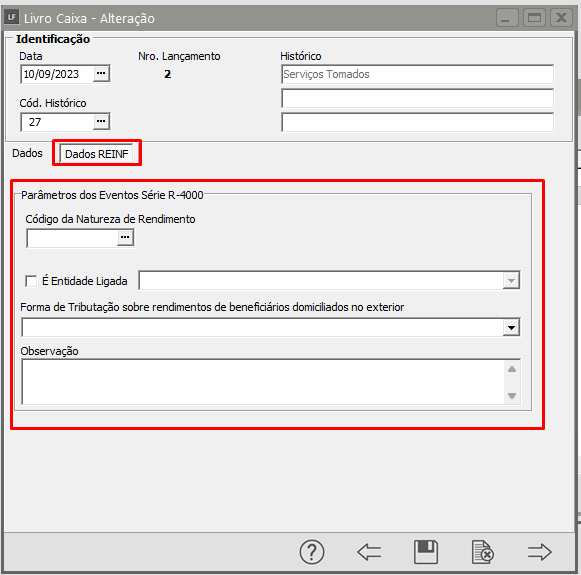

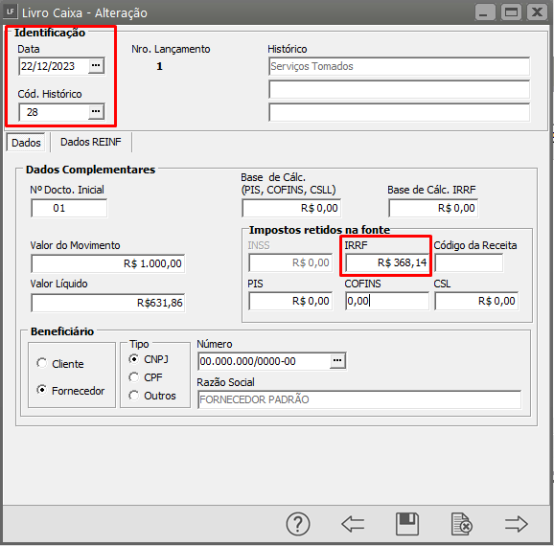

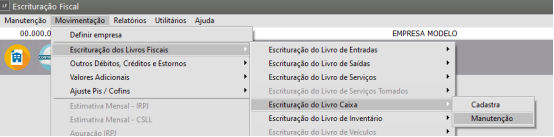

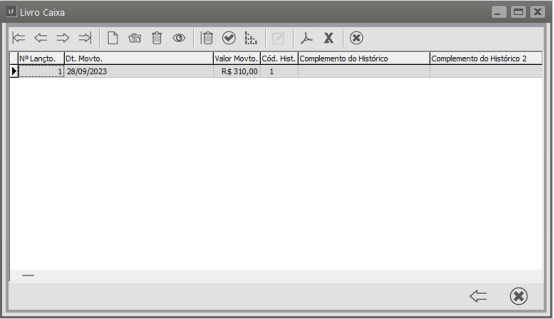

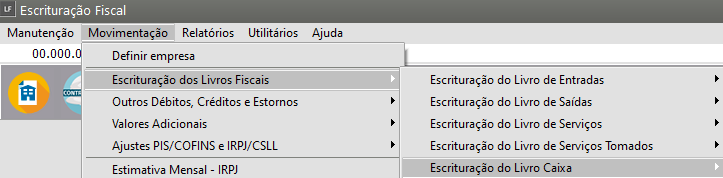

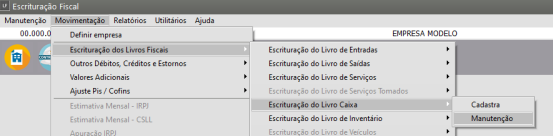

- Escriturando Livro Caixa

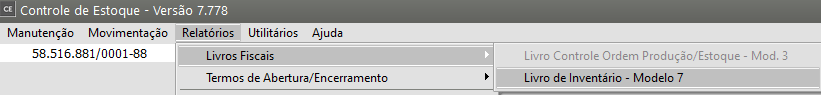

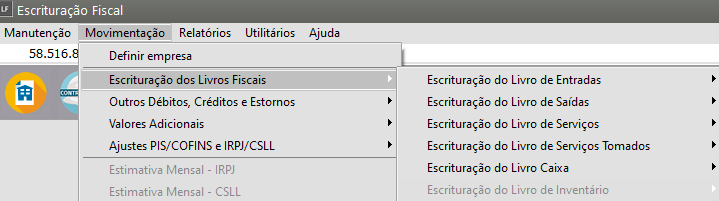

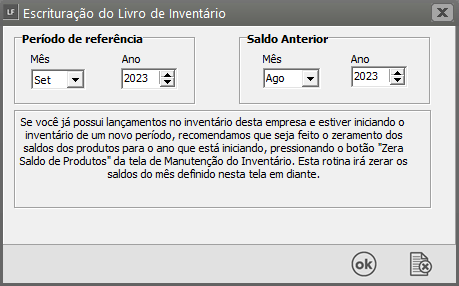

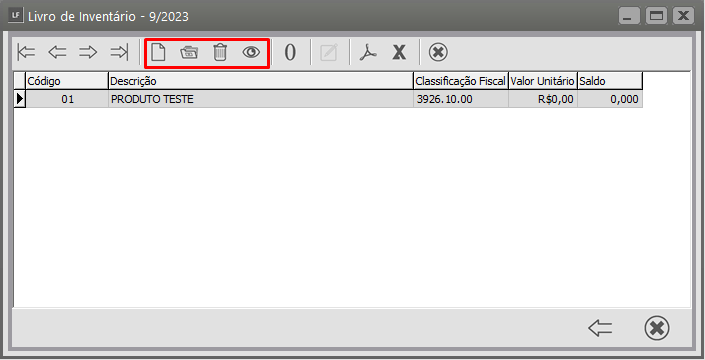

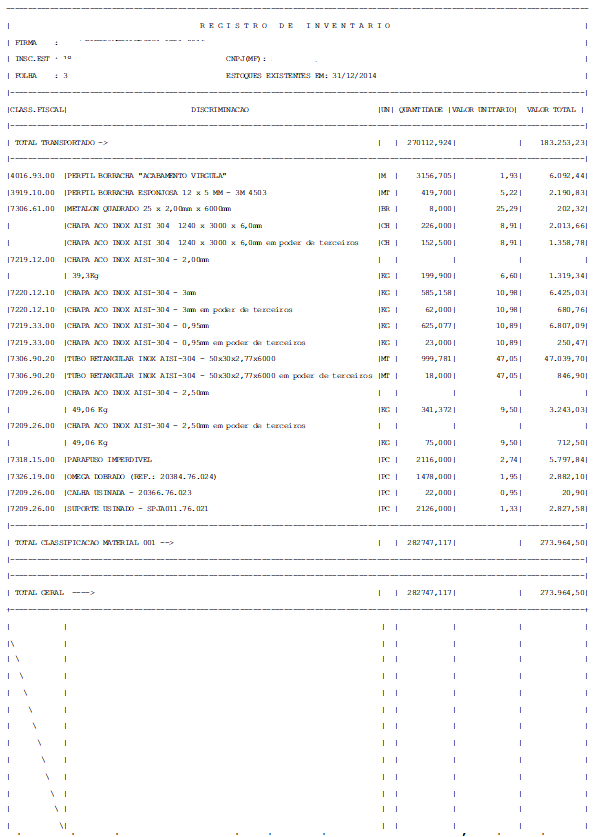

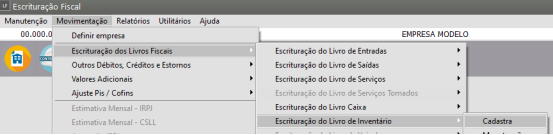

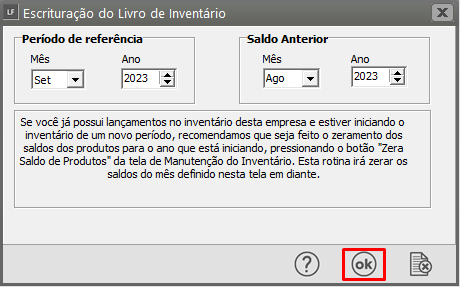

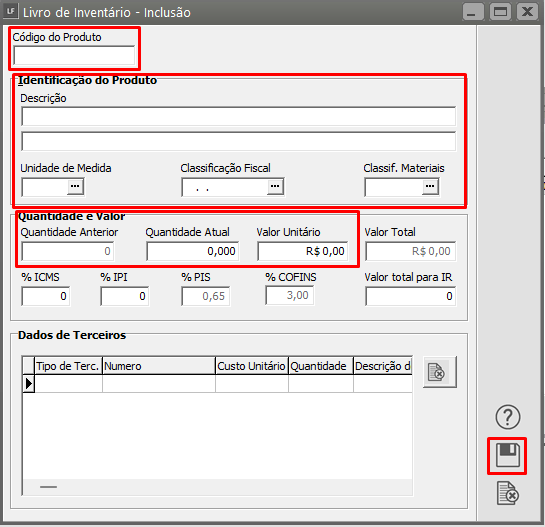

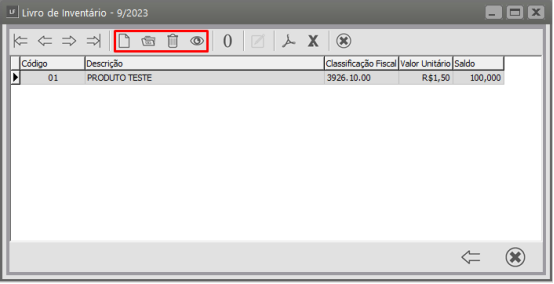

- Escriturando Livro de inventário

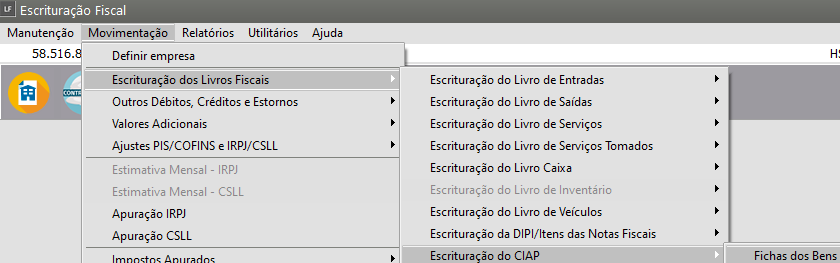

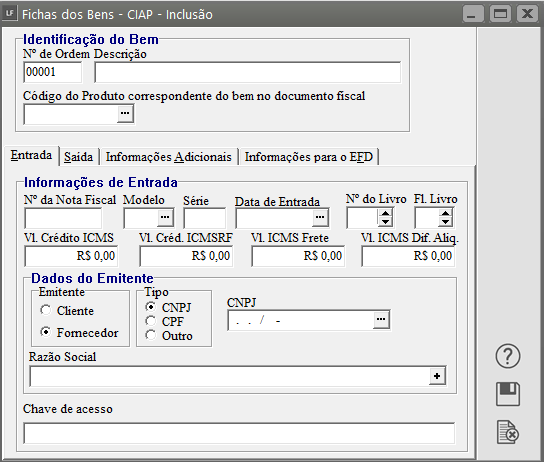

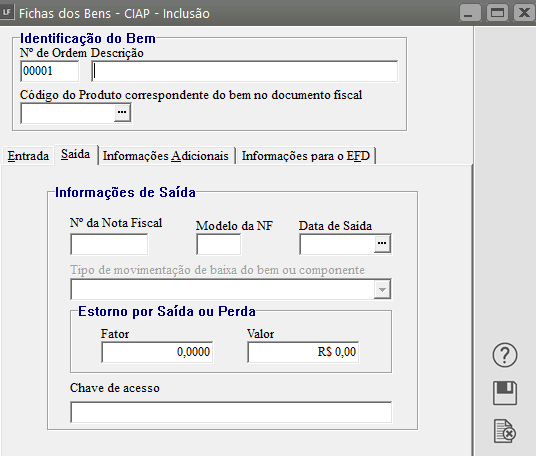

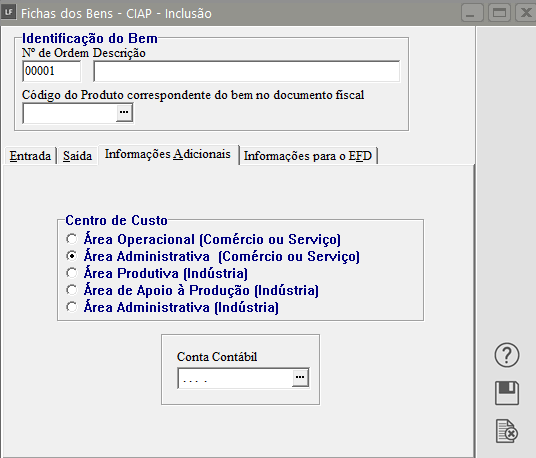

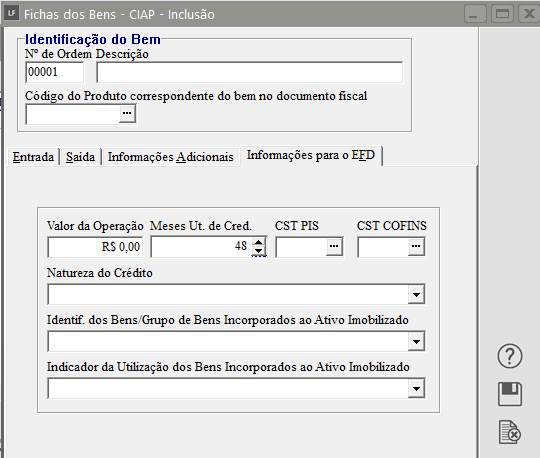

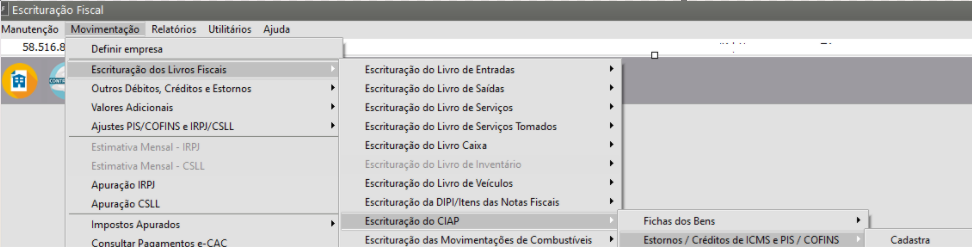

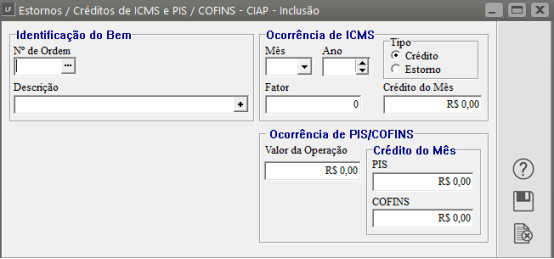

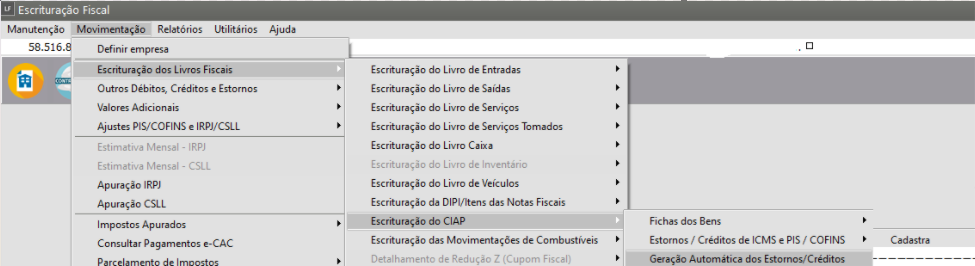

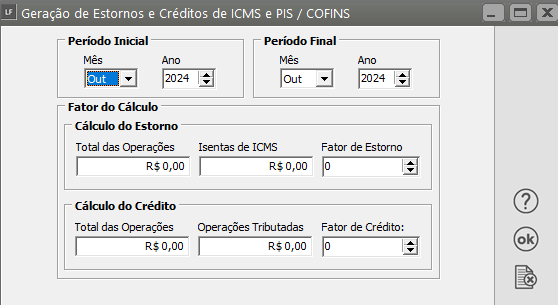

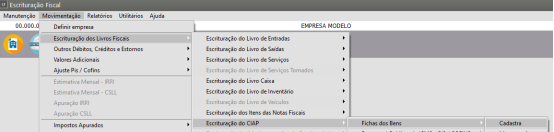

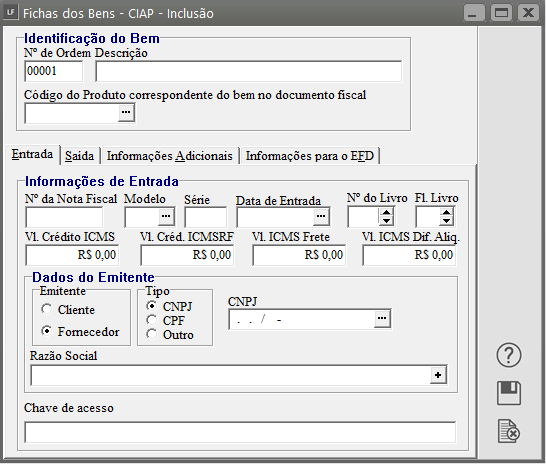

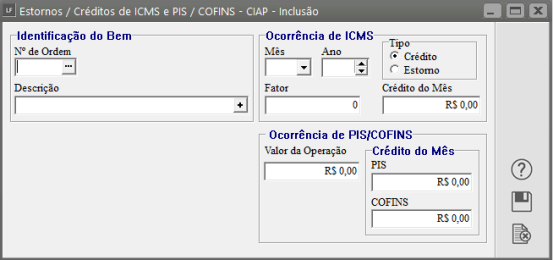

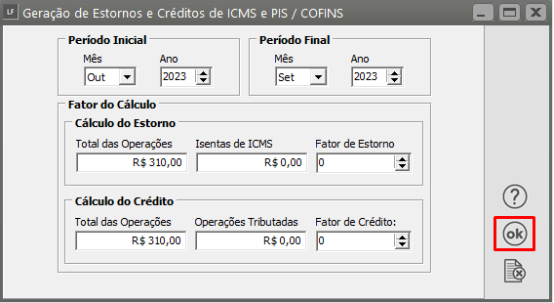

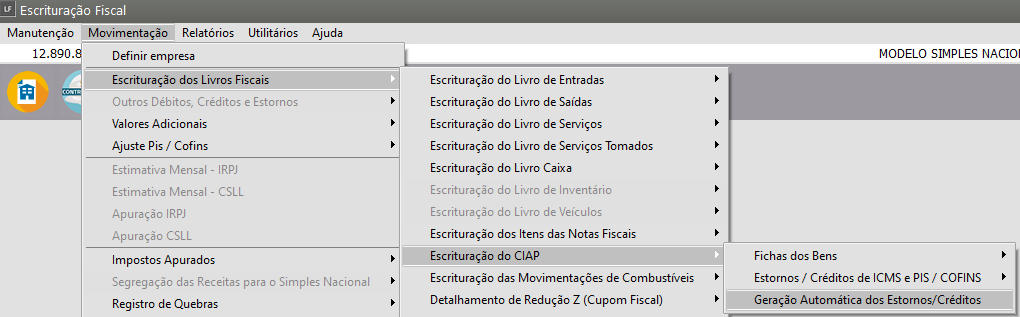

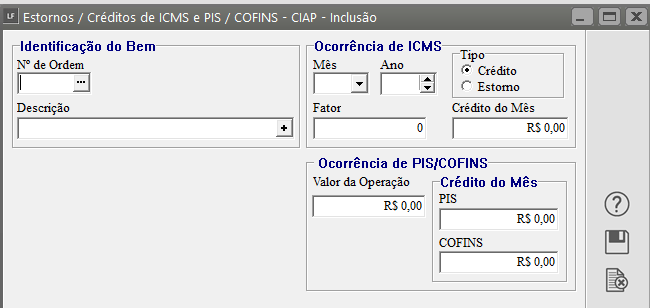

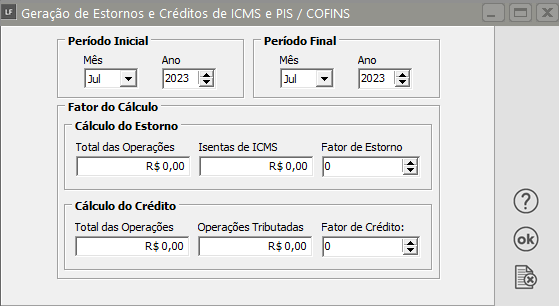

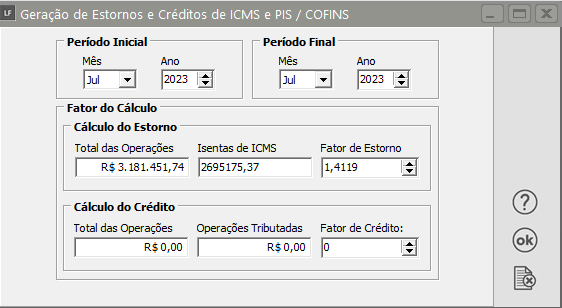

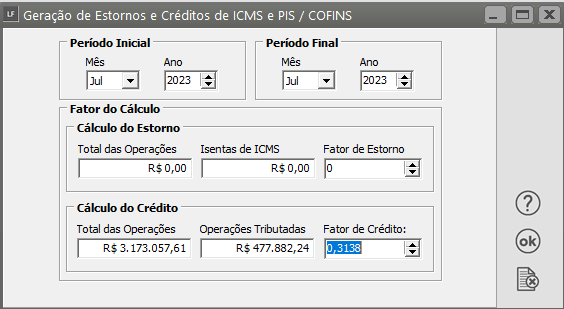

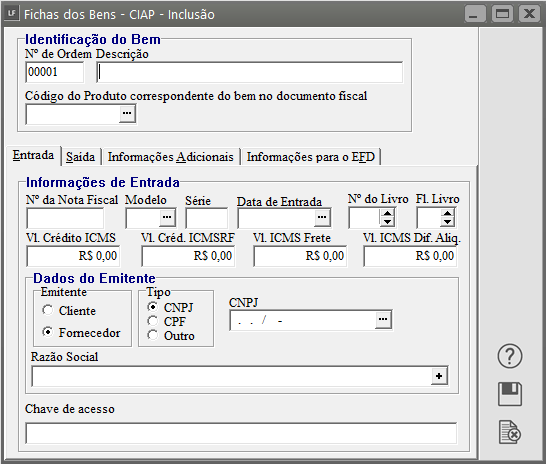

- Escriturando o CIAP (Controle de Crédito de ICMS do Ativo Permanente)

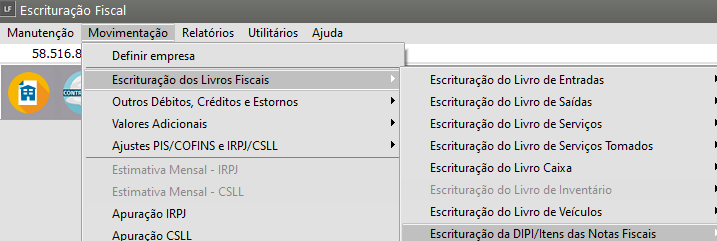

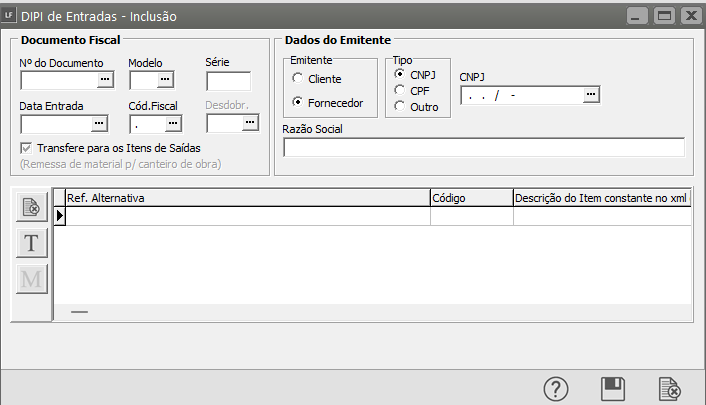

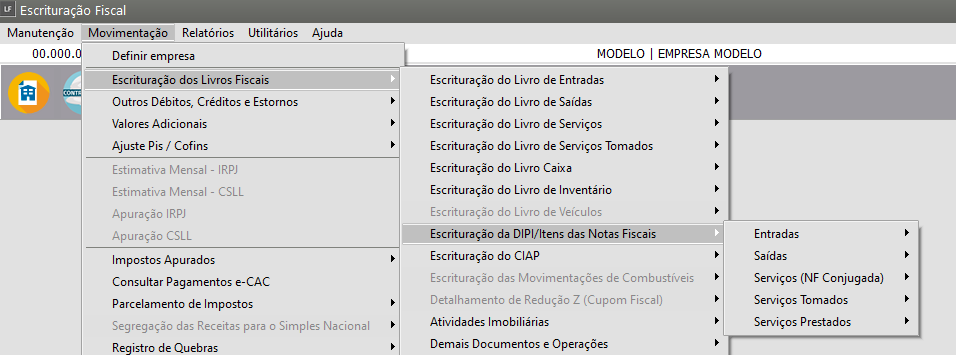

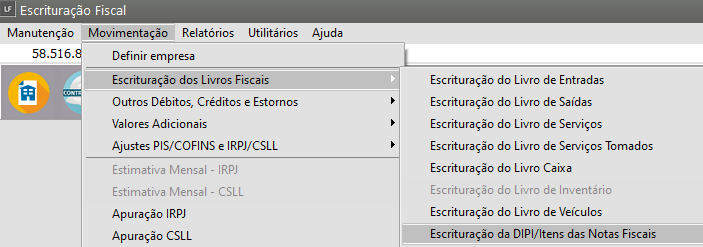

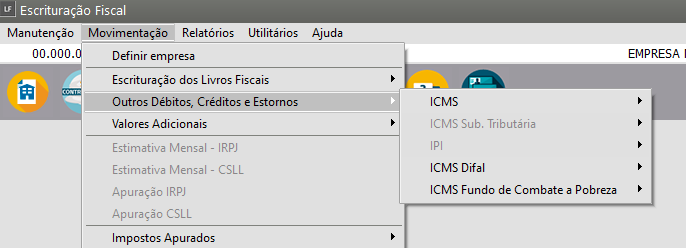

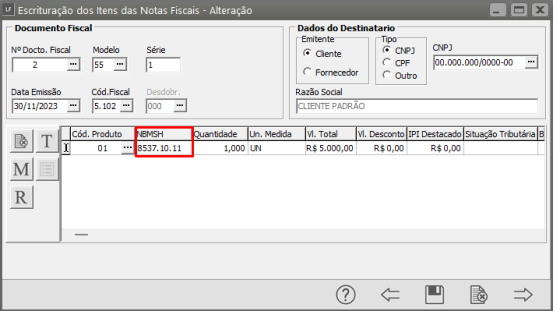

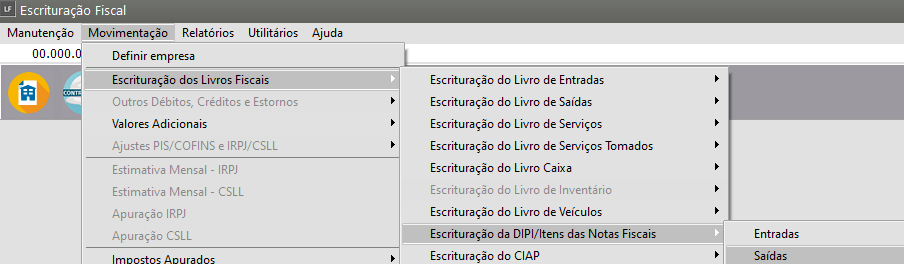

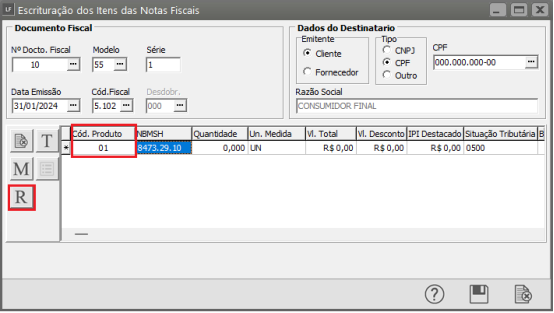

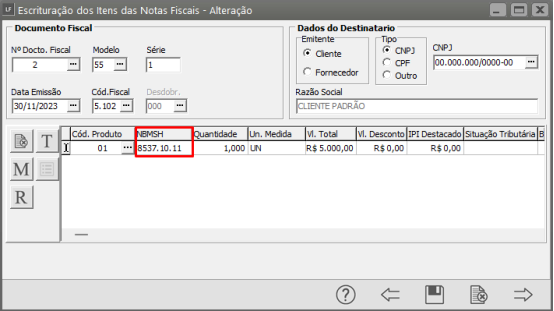

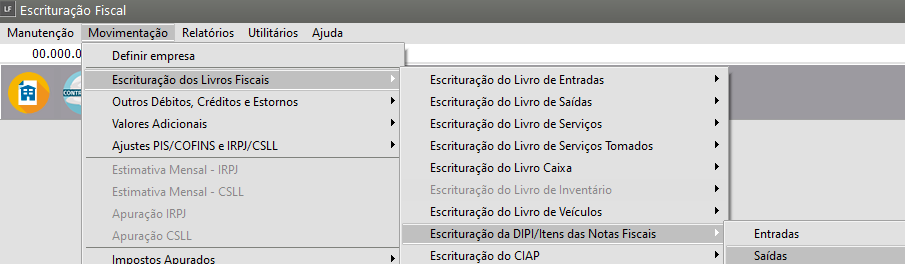

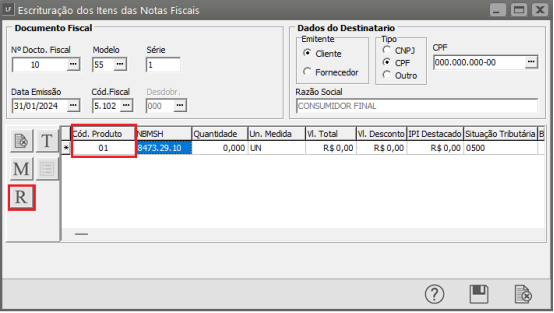

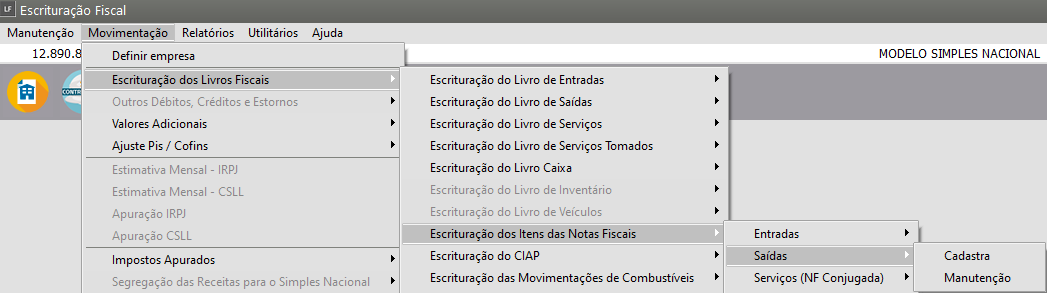

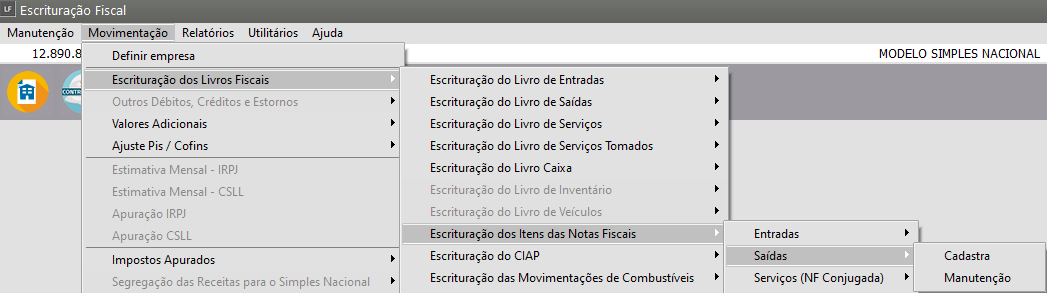

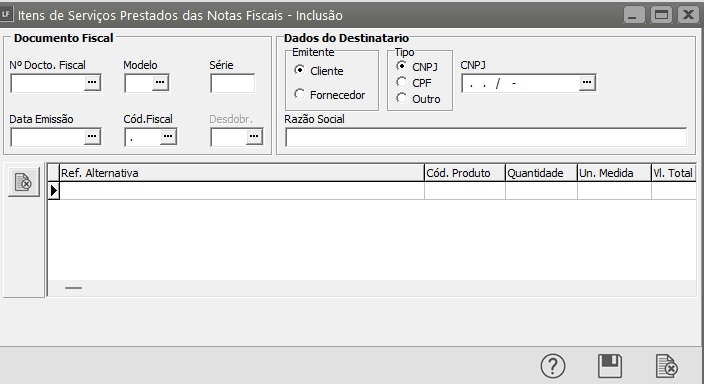

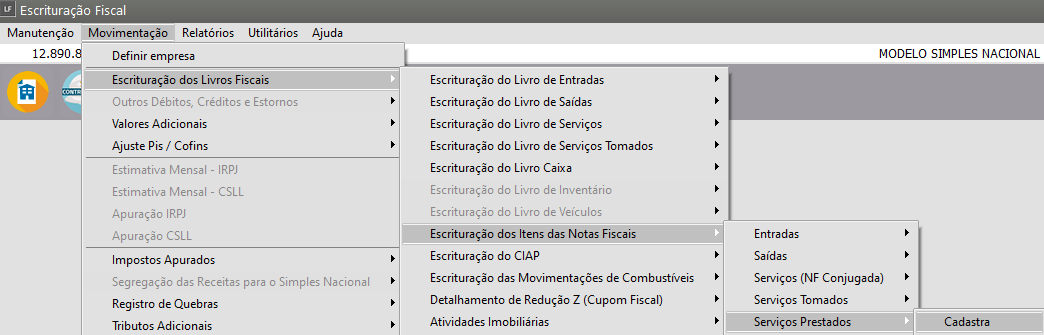

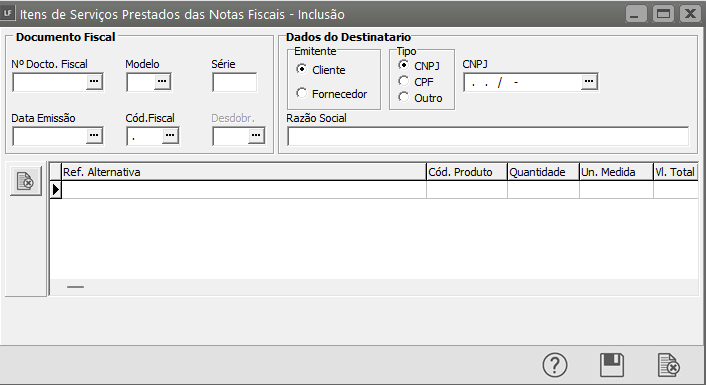

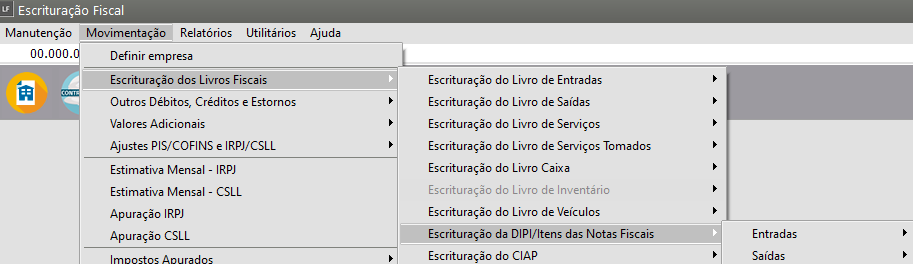

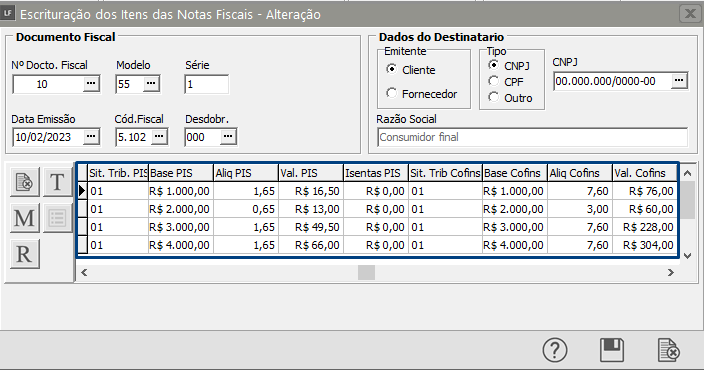

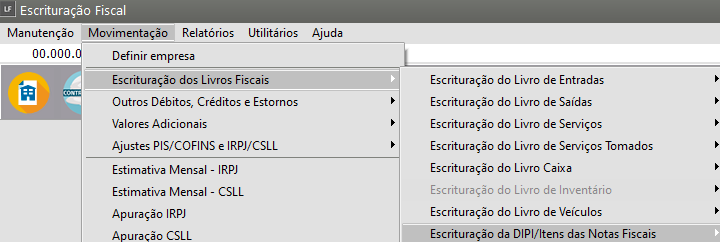

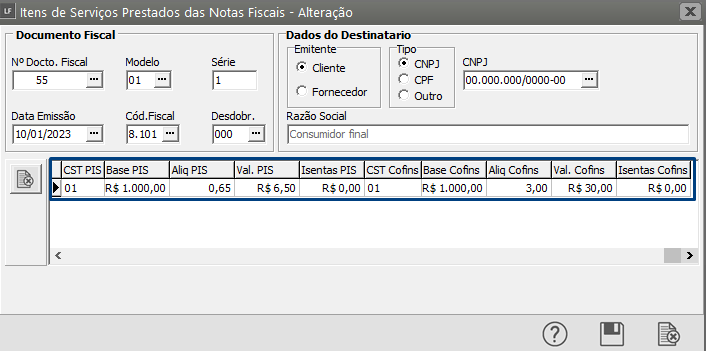

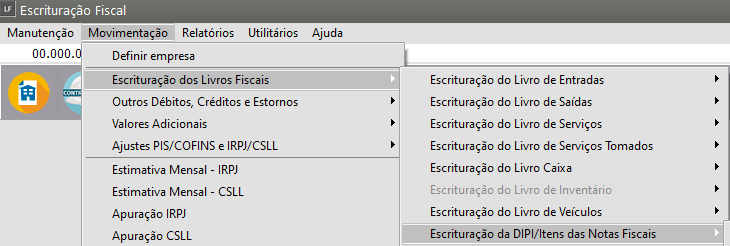

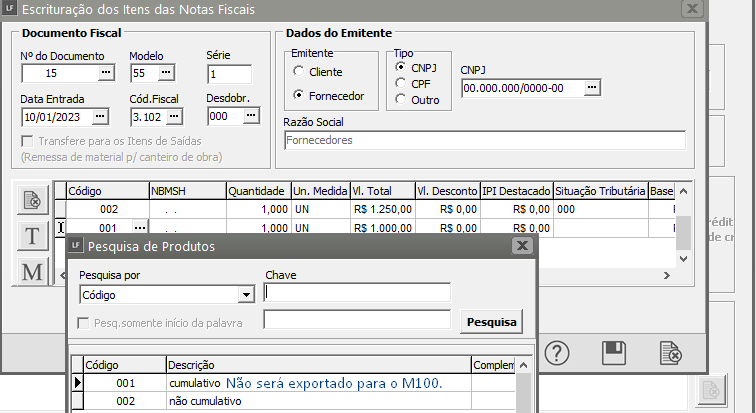

- Escriturando os itens das notas fiscais (entrada e saídas)

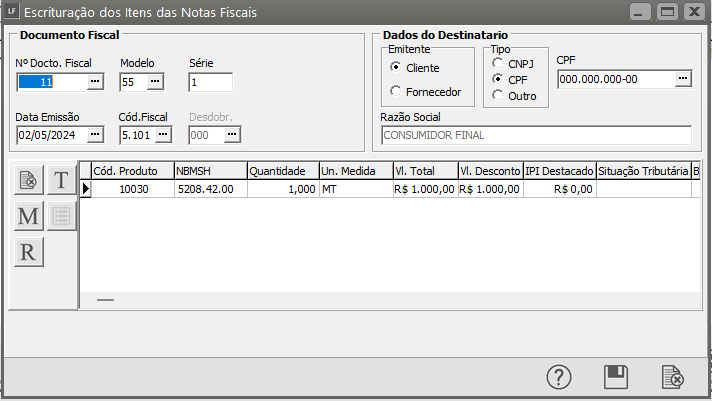

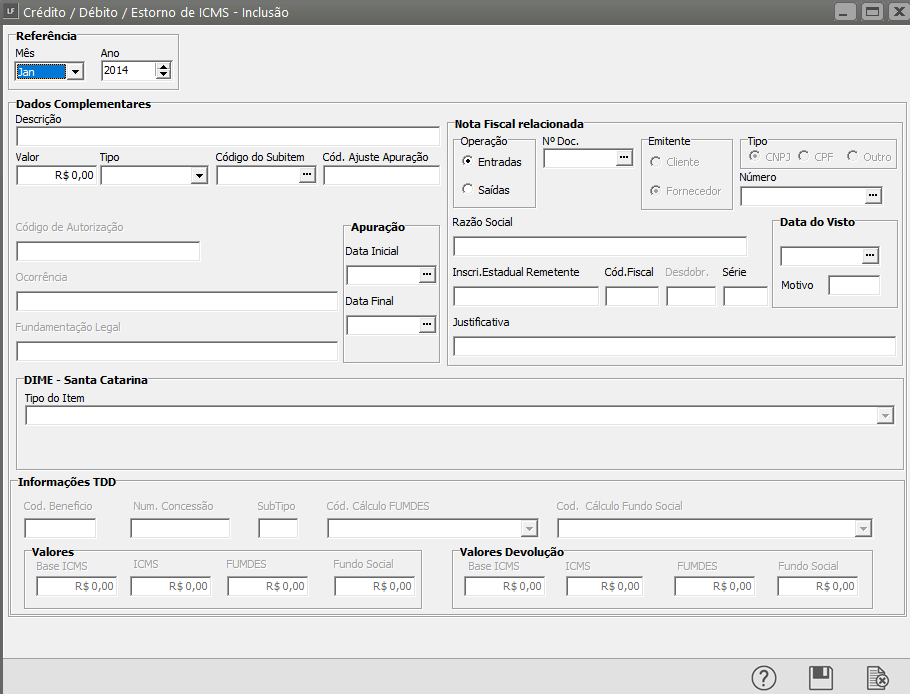

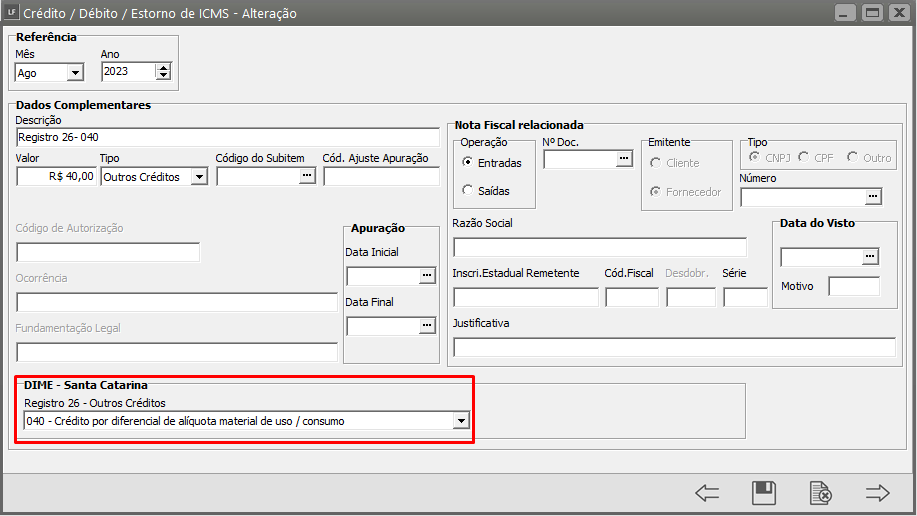

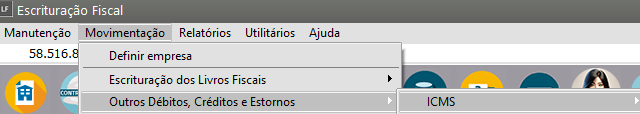

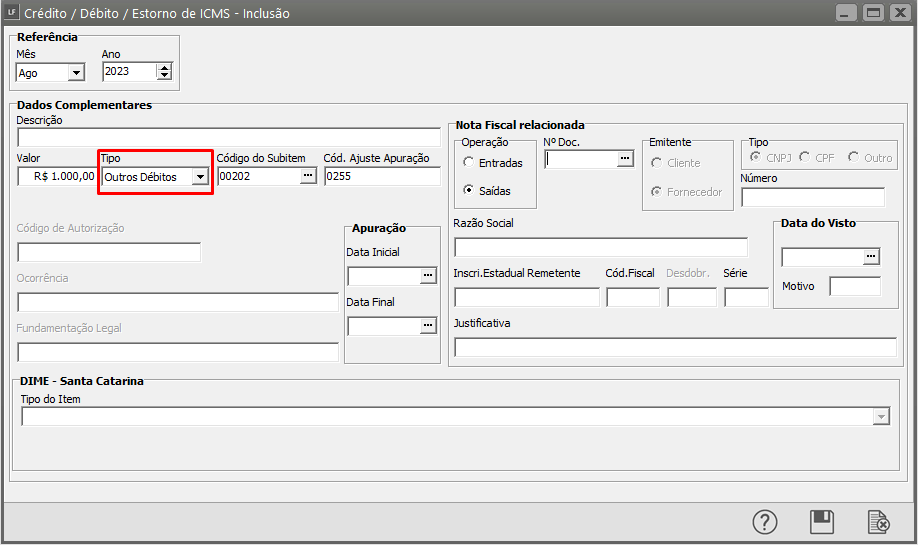

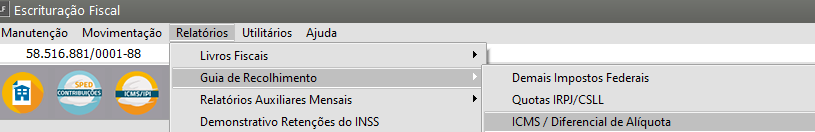

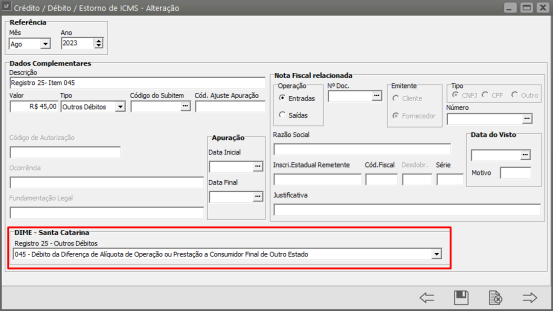

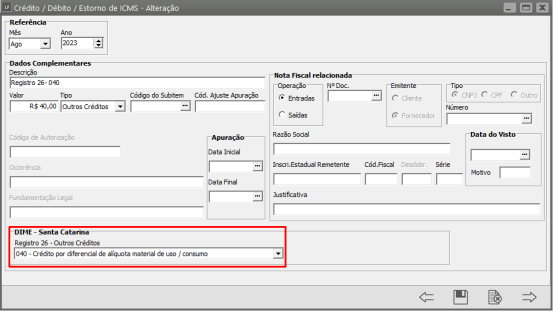

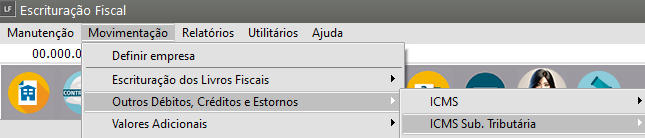

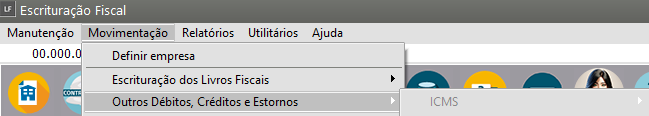

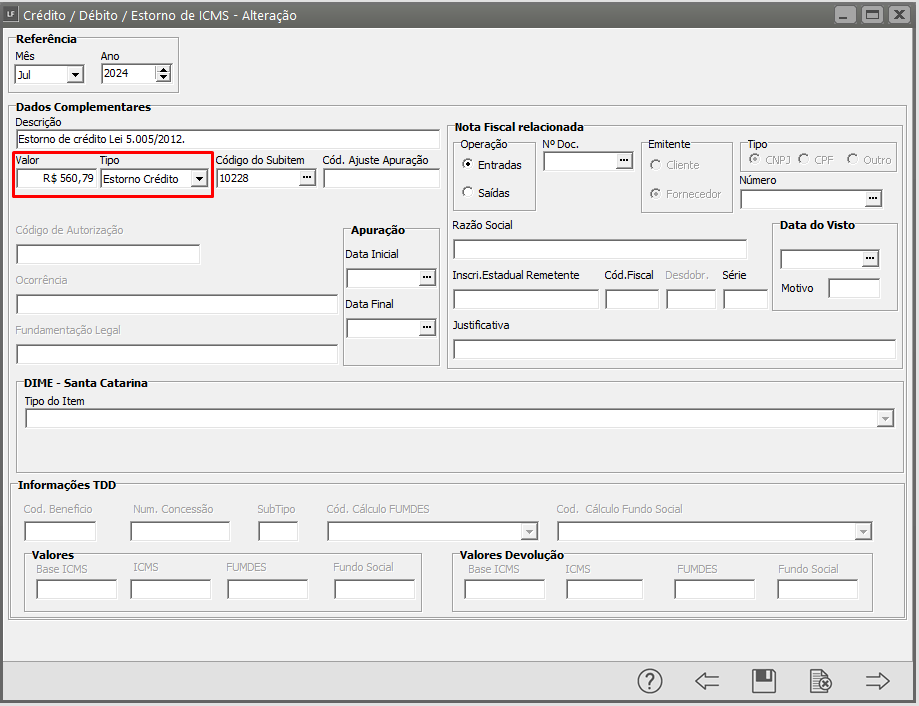

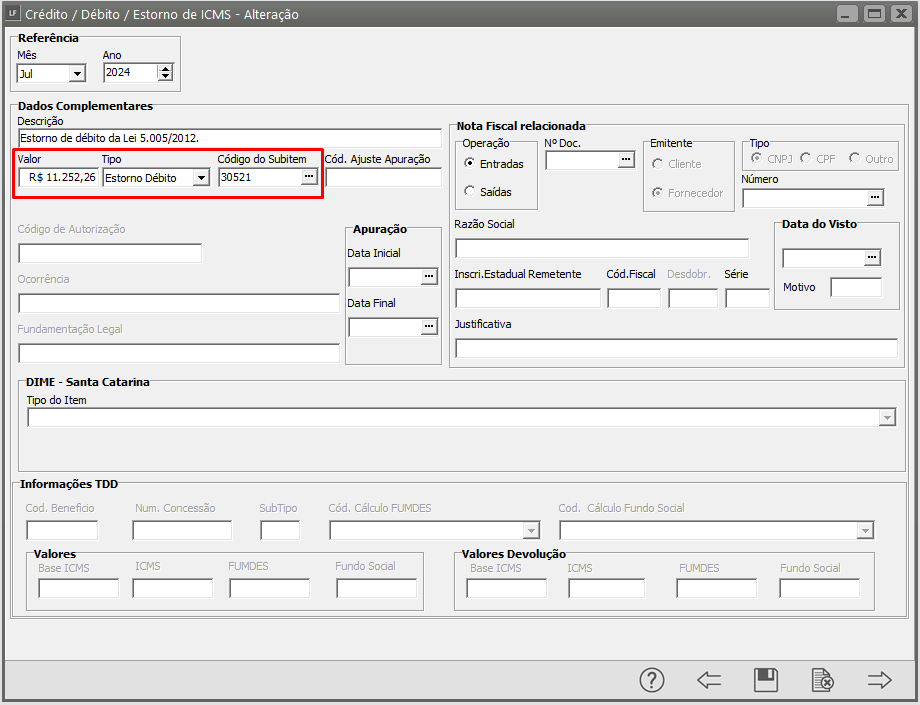

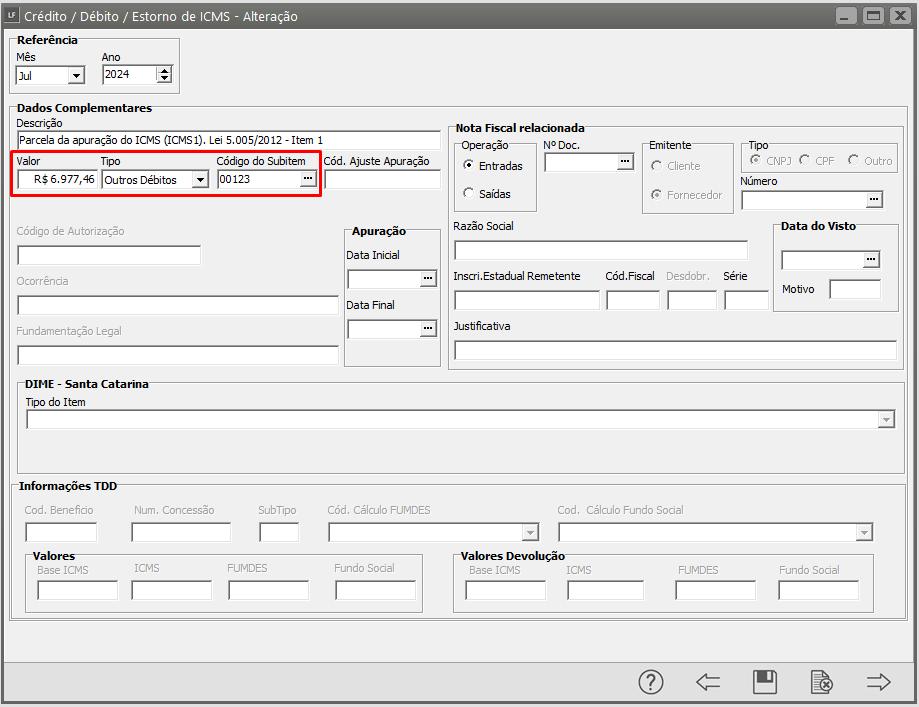

- Incluindo valores de estornos de ICMS, ICMS ST, ICMS Difal, ICMS FCP e IPI

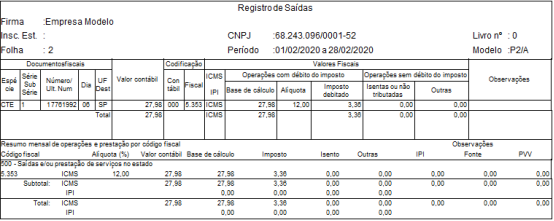

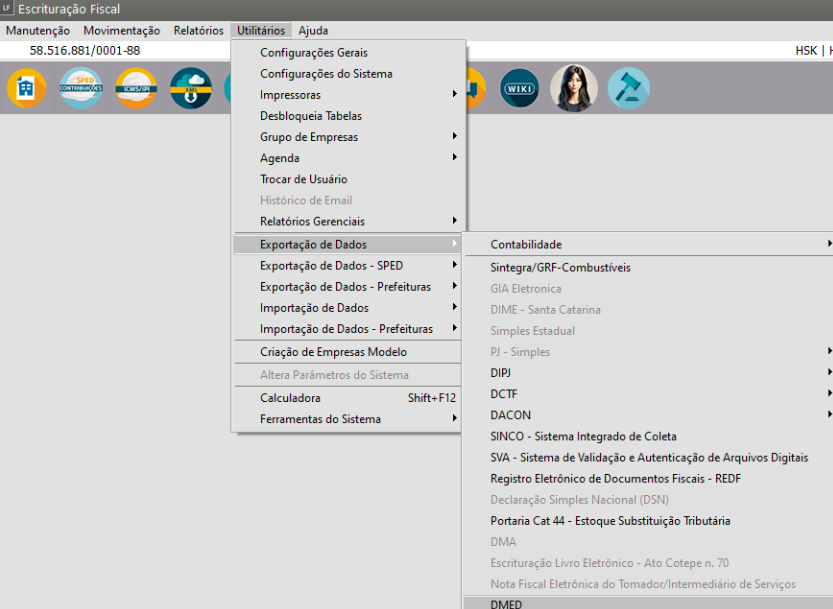

- Exportando dados para o Convênio ICMS - SINTEGRA

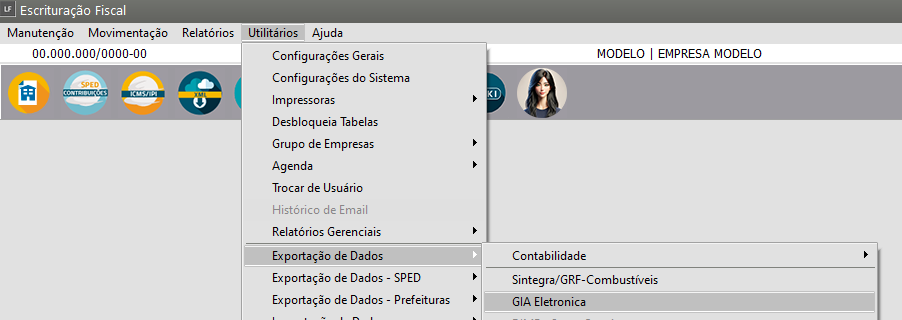

- Exportando dados para a GIA Eletrônica

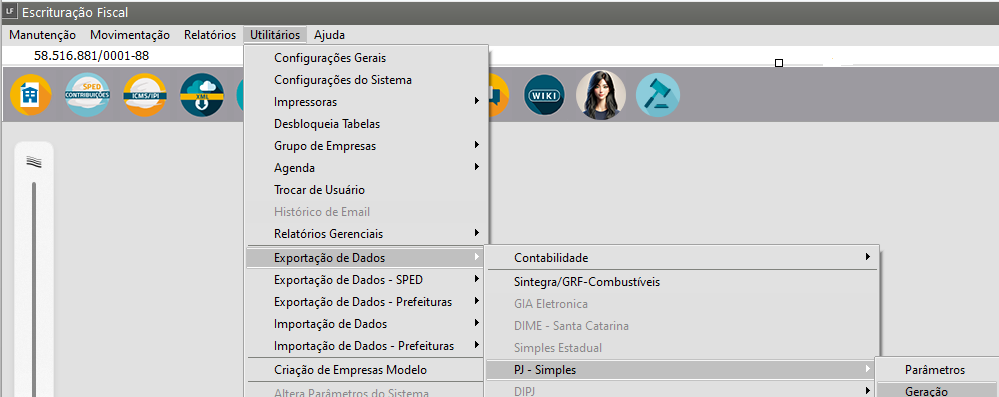

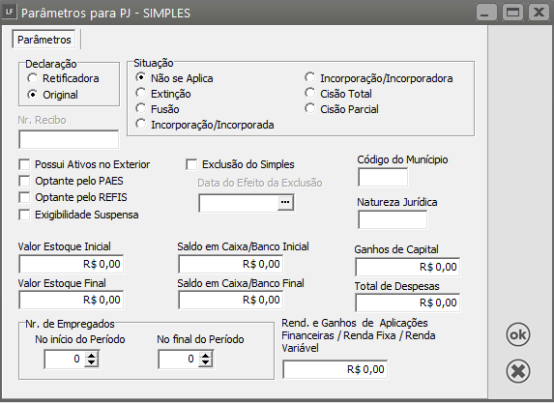

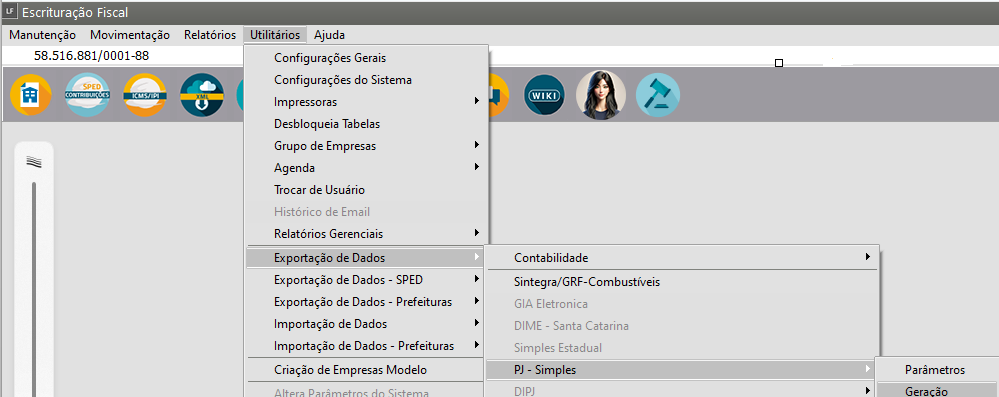

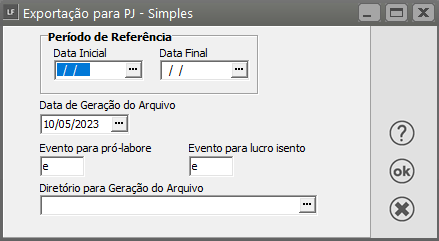

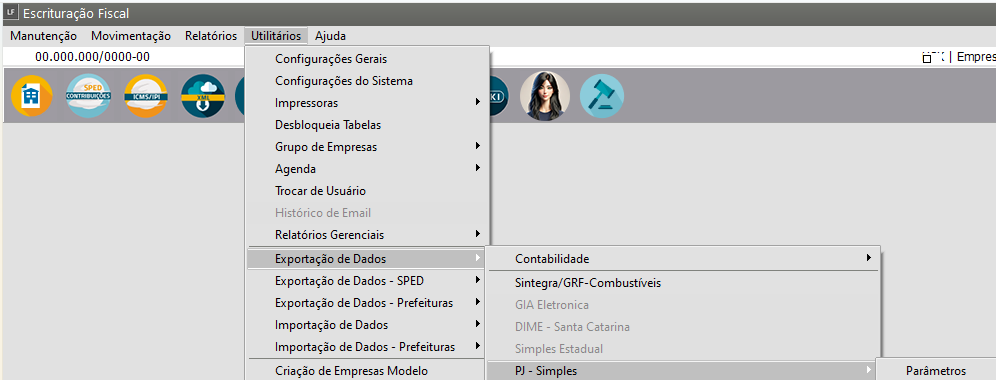

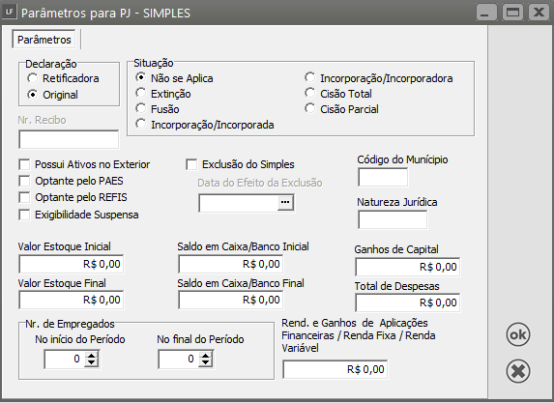

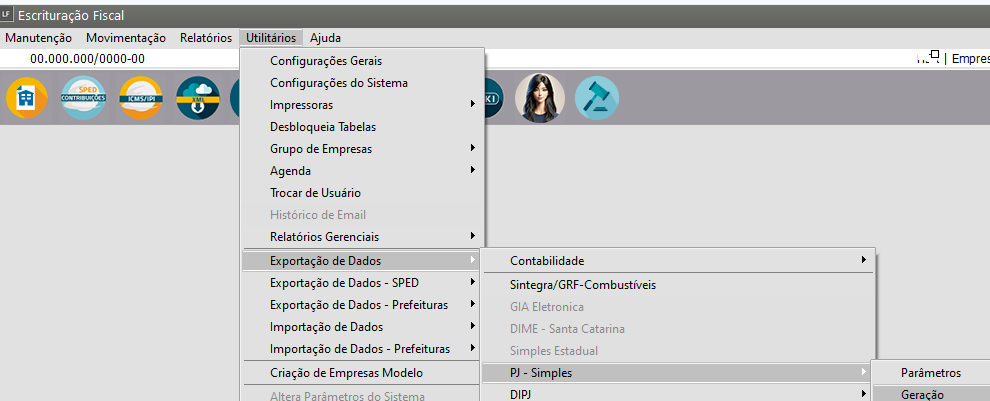

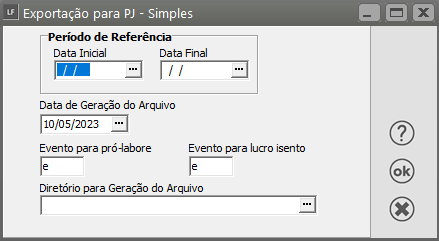

- Exportando dados para o PJ - Simples

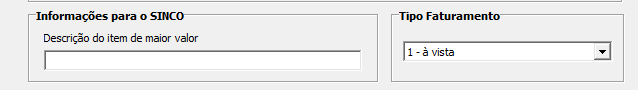

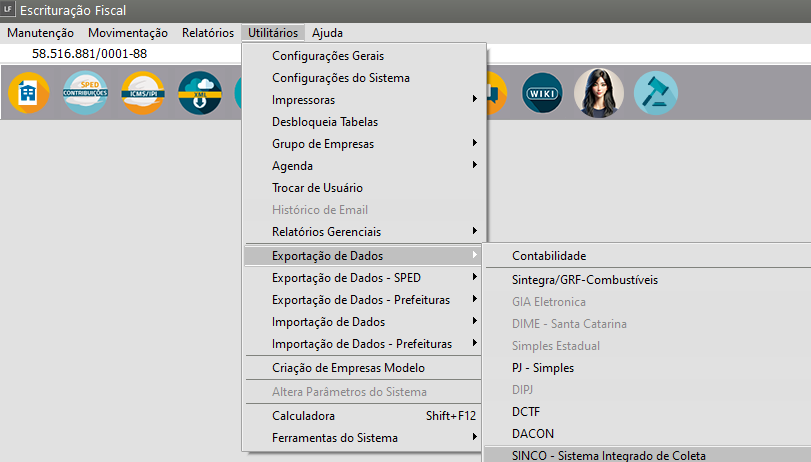

- Exportando dados para o SINCO - Arquivo Simplificado (Sistema Integrado de Coleta)

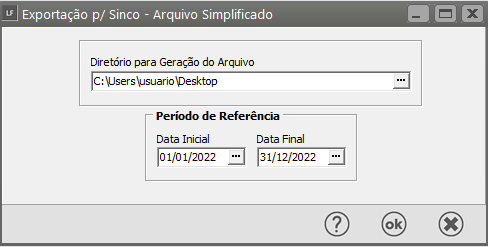

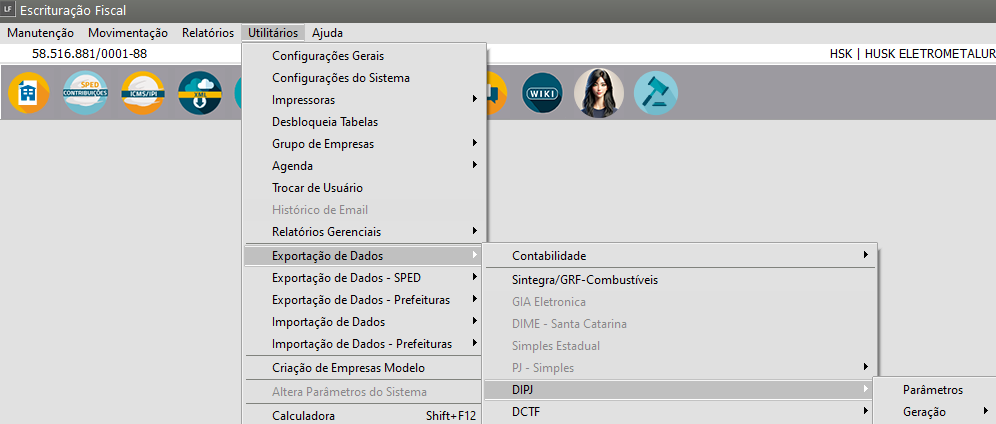

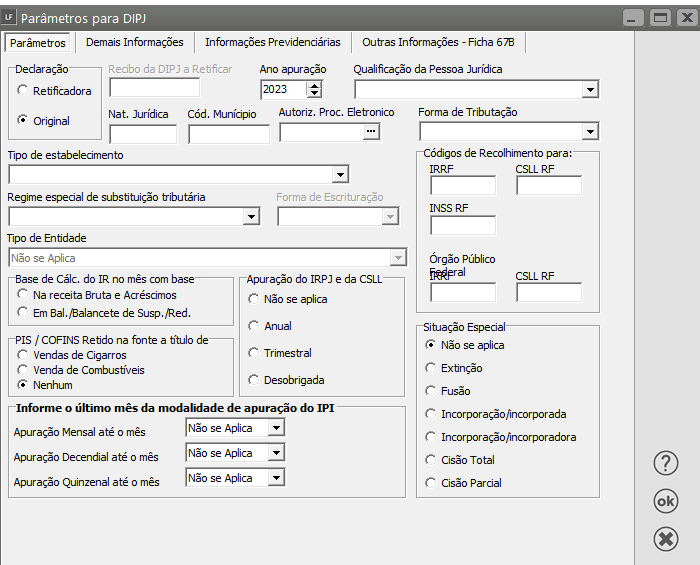

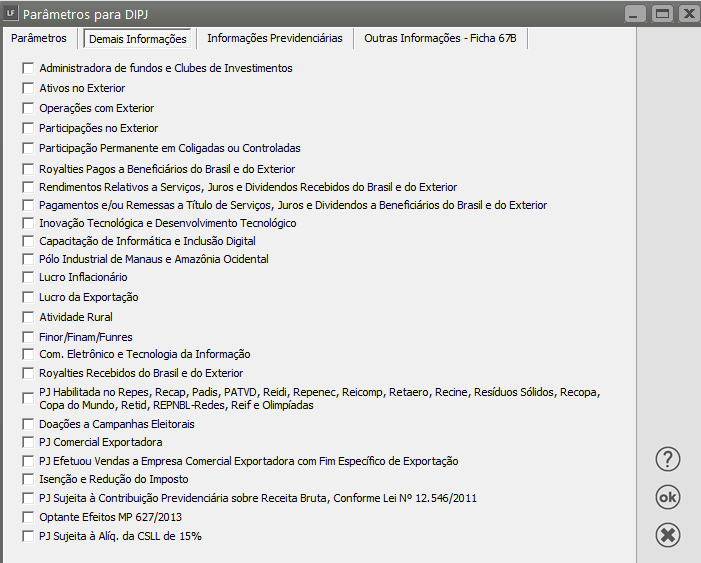

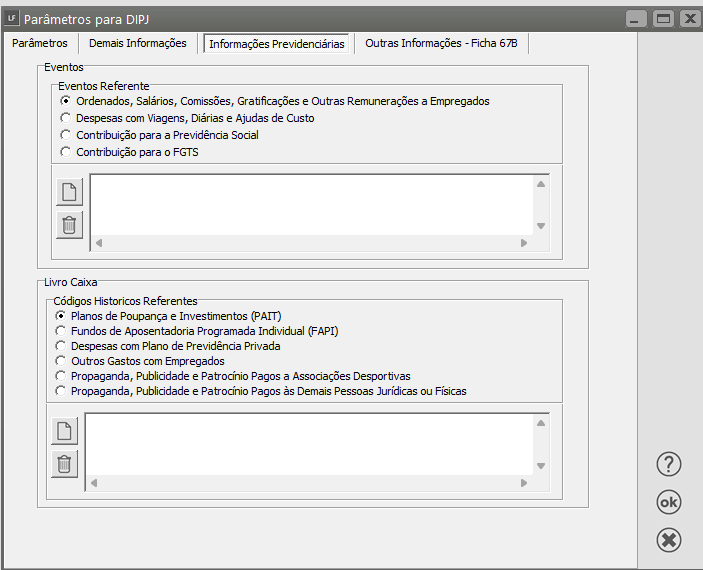

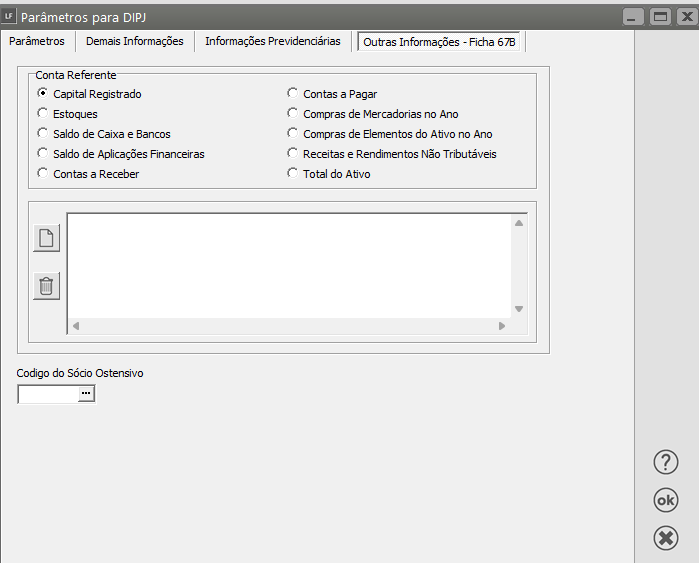

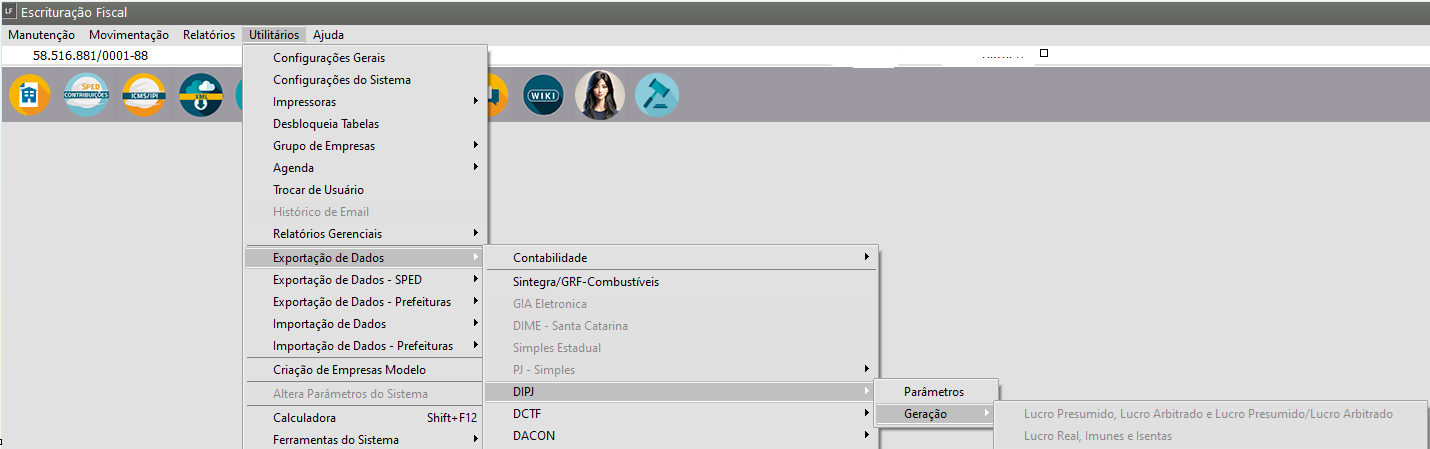

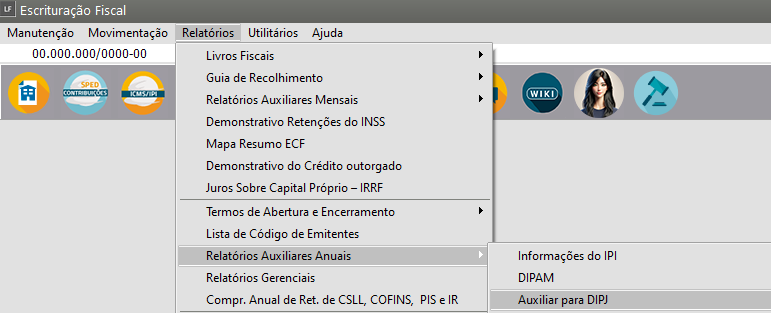

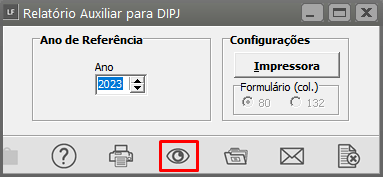

- Exportando dados para o DIPJ

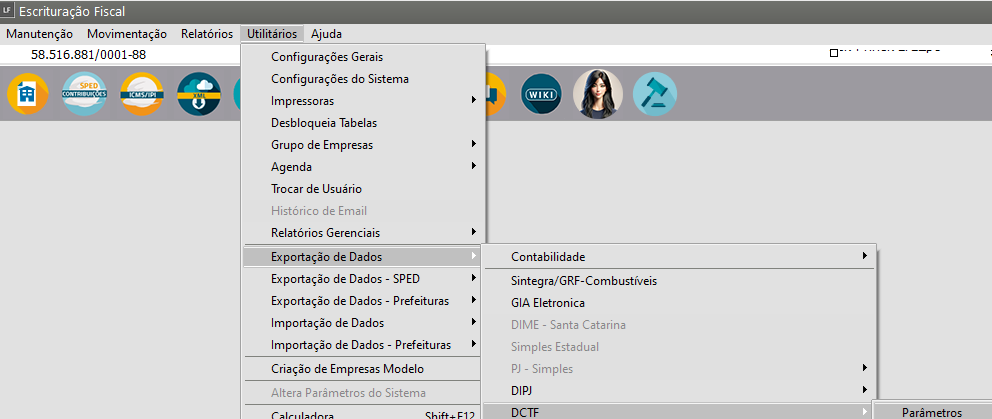

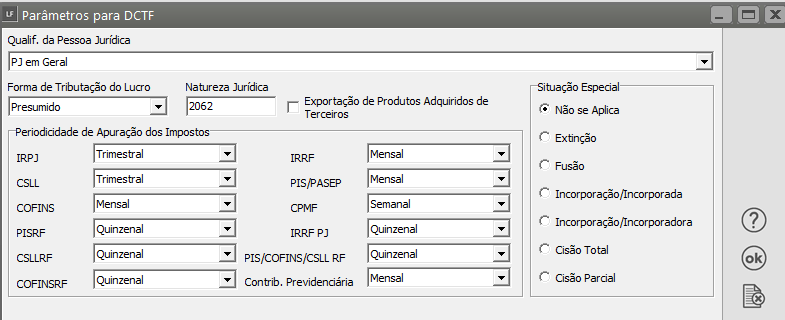

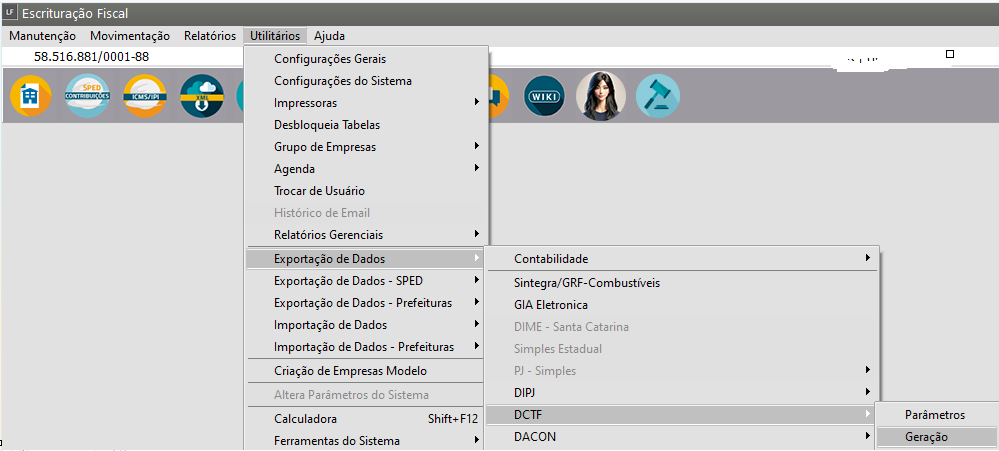

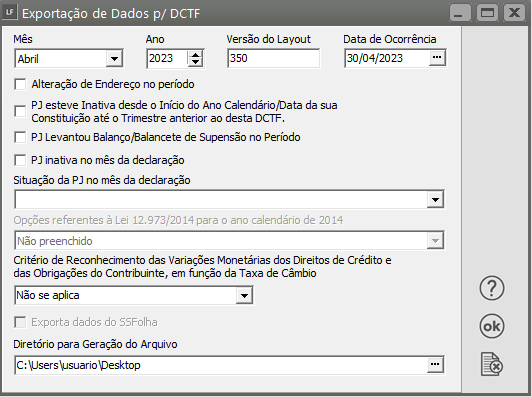

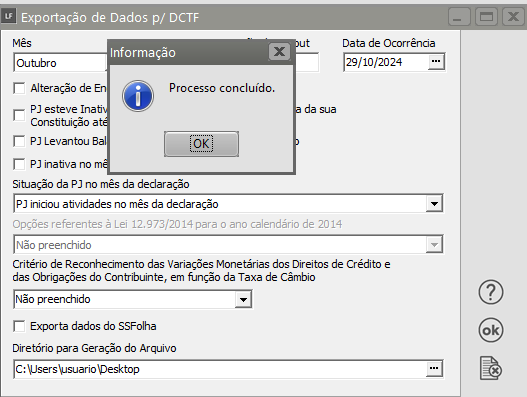

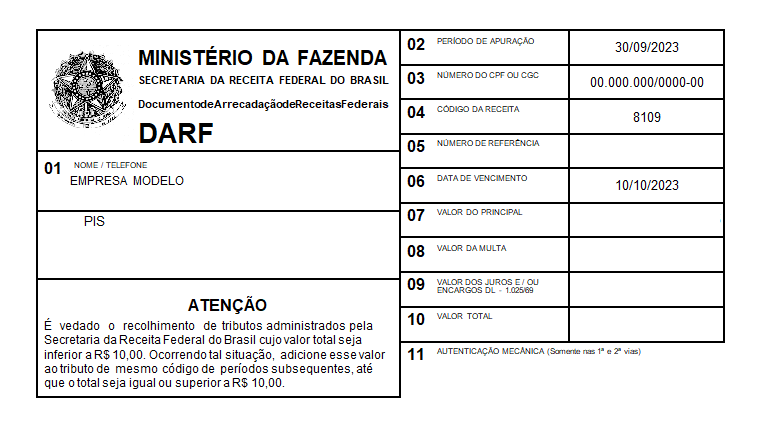

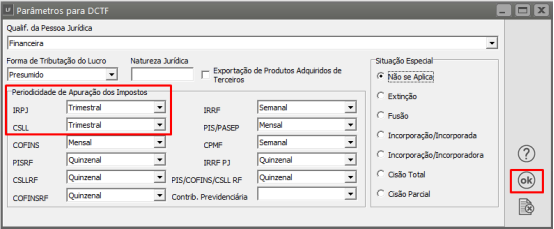

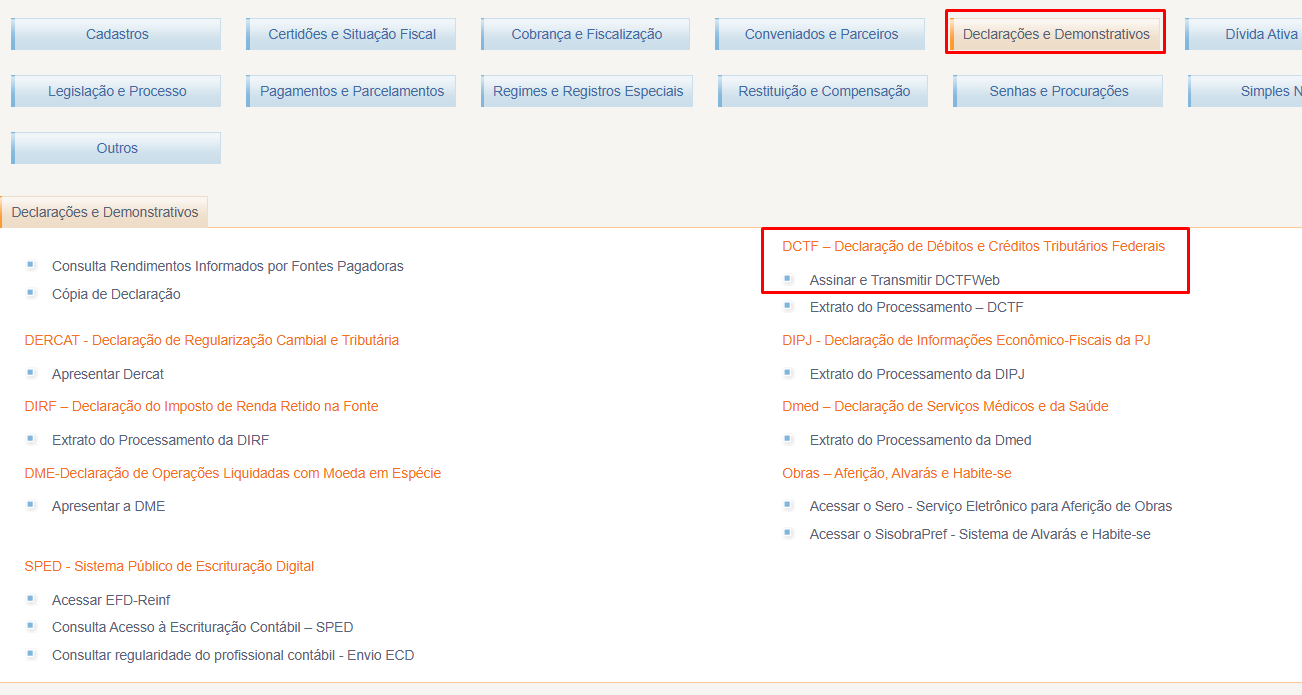

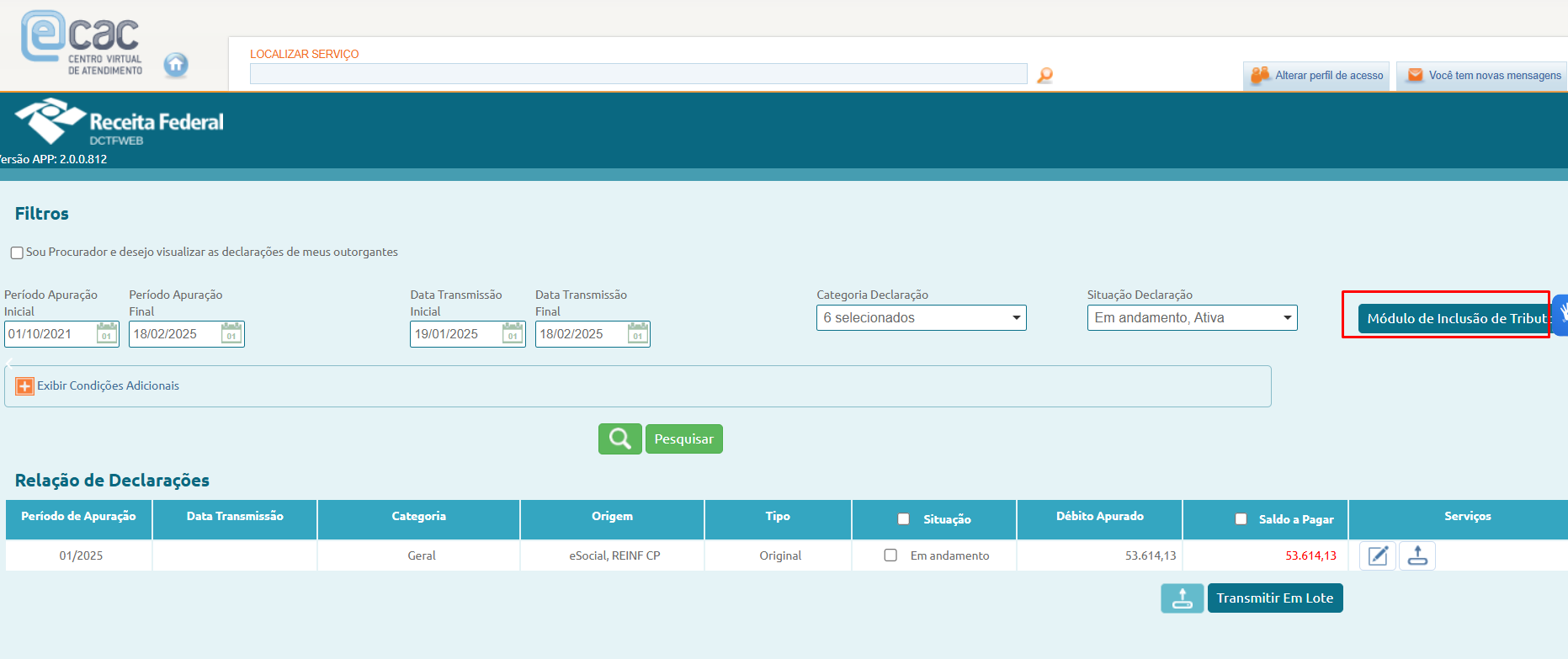

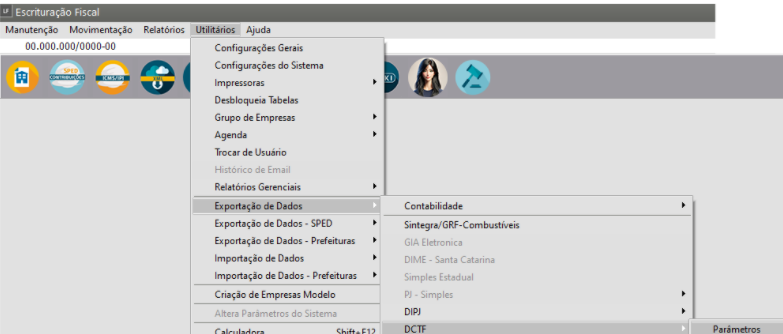

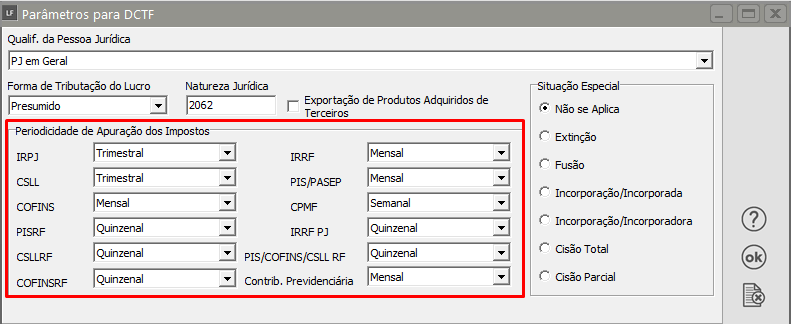

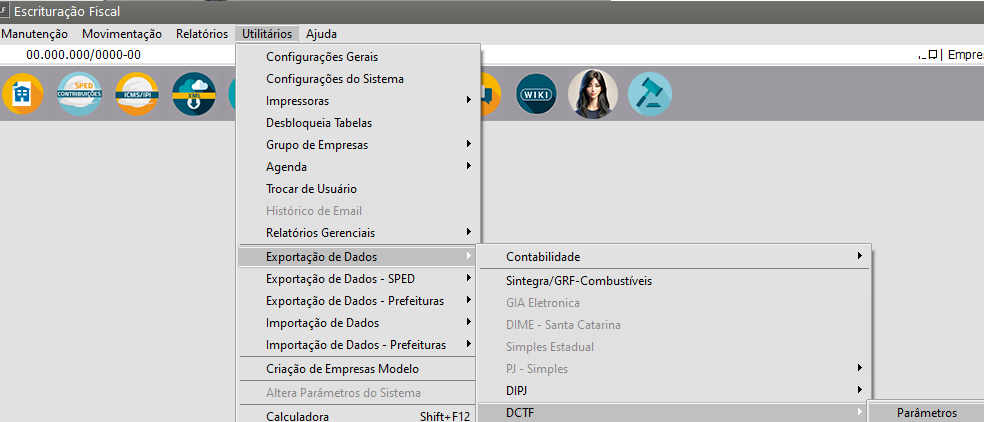

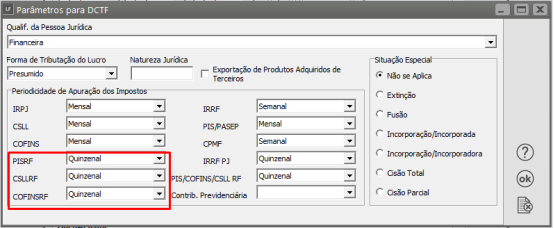

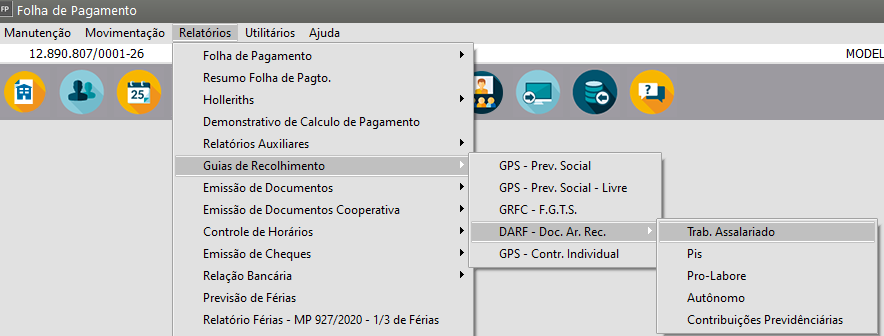

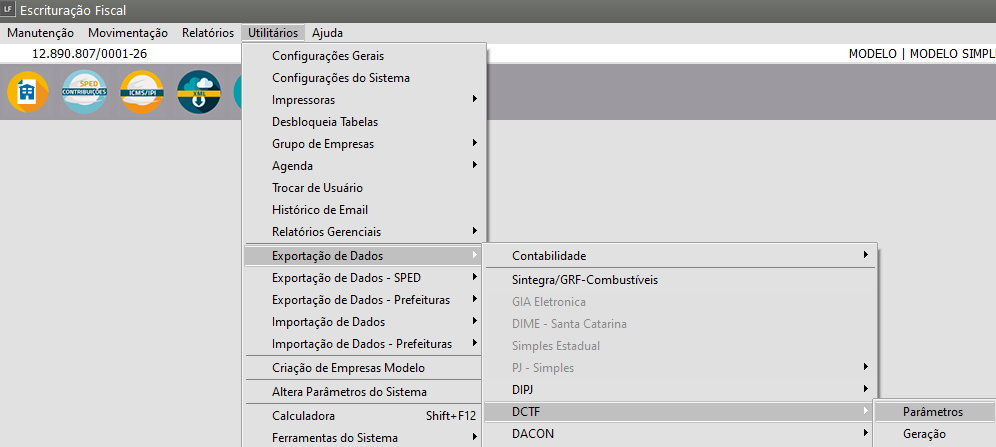

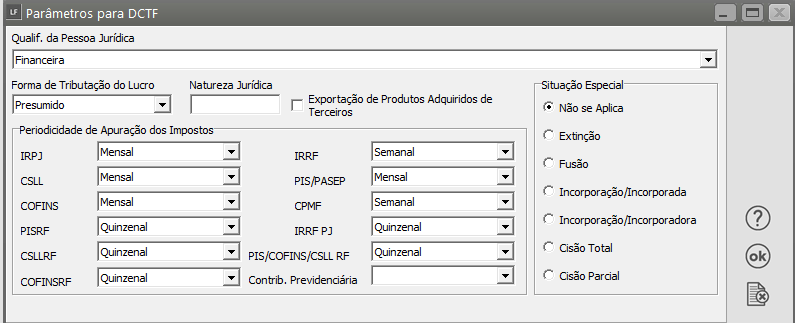

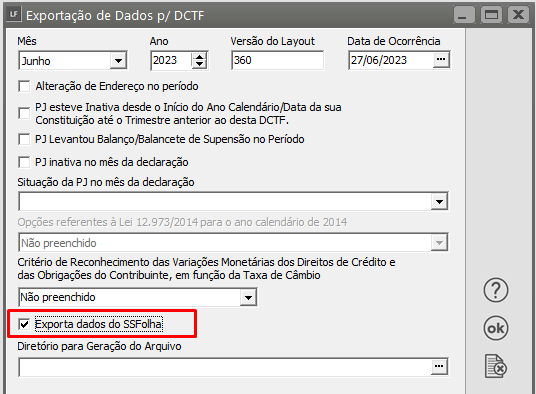

- Exportando dados para DCTF (Declaração de Débitos e Créditos Tributários Federais)

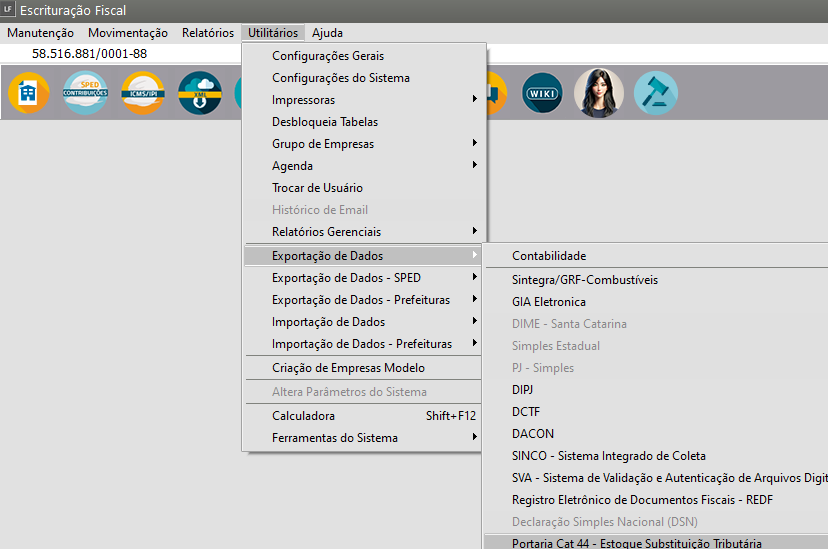

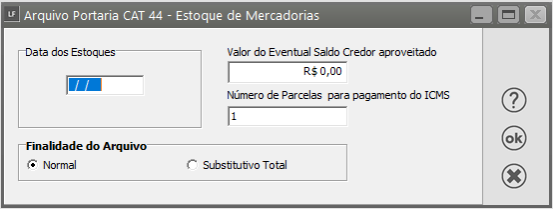

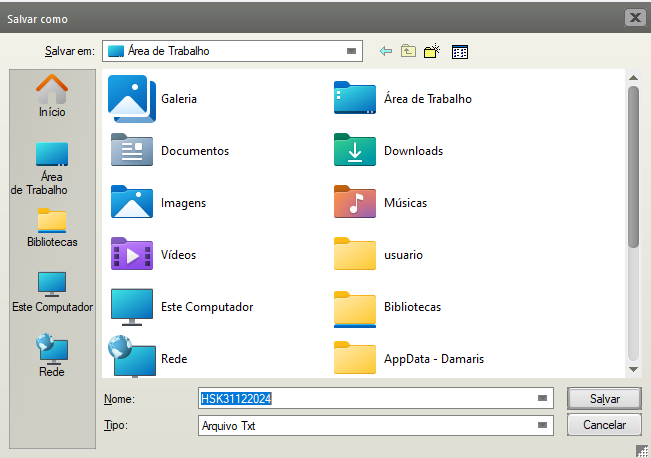

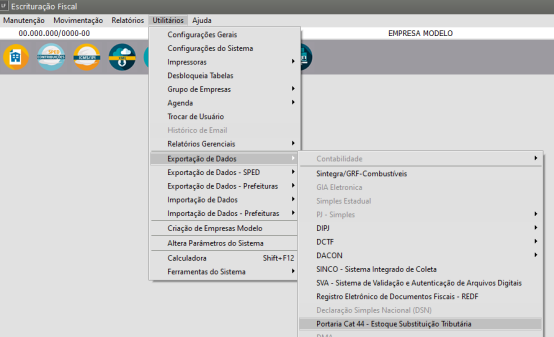

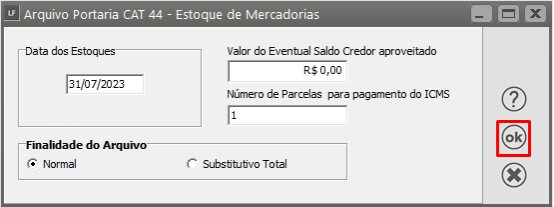

- Exportando dados para Portaria CAT 44/2008 - Relação das Mercadorias em Estoque

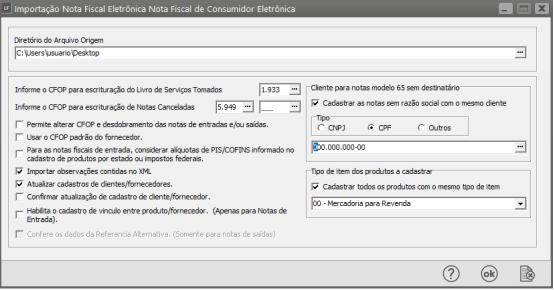

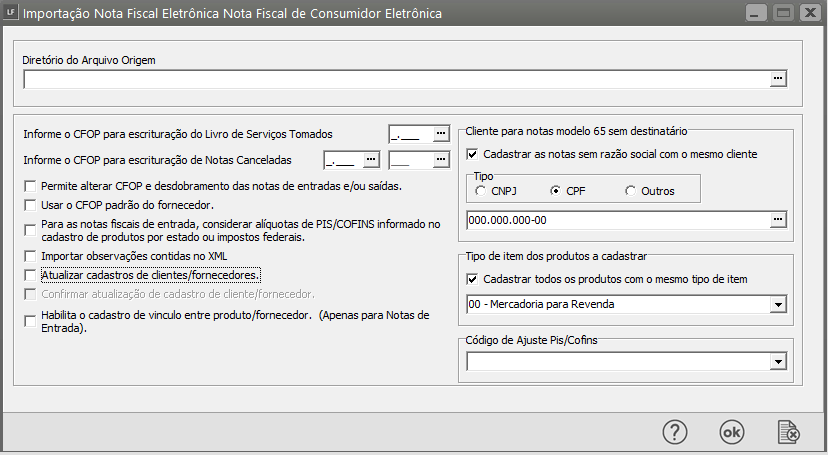

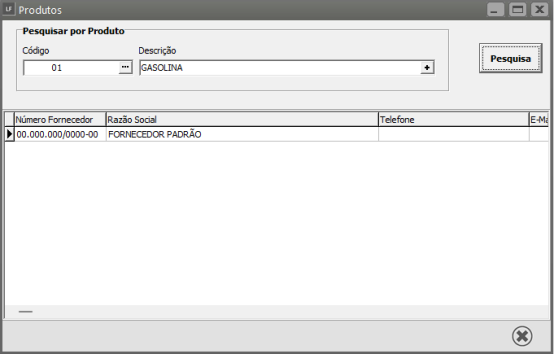

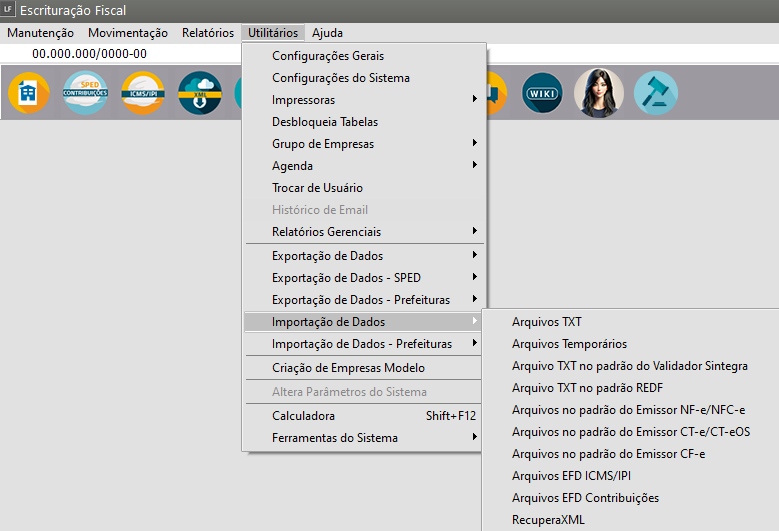

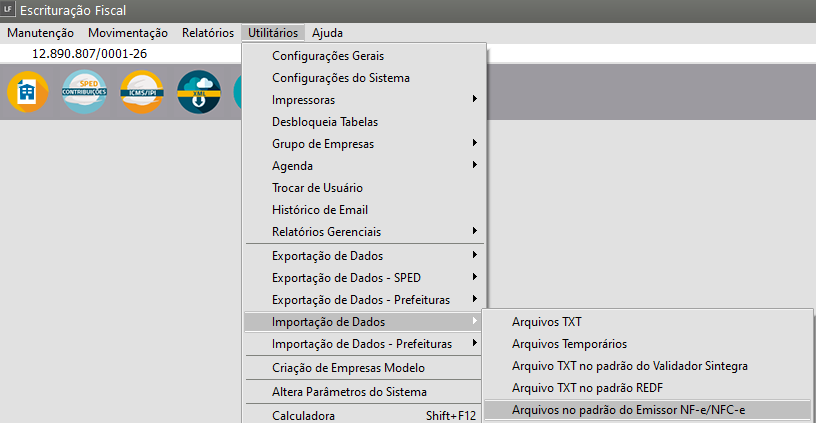

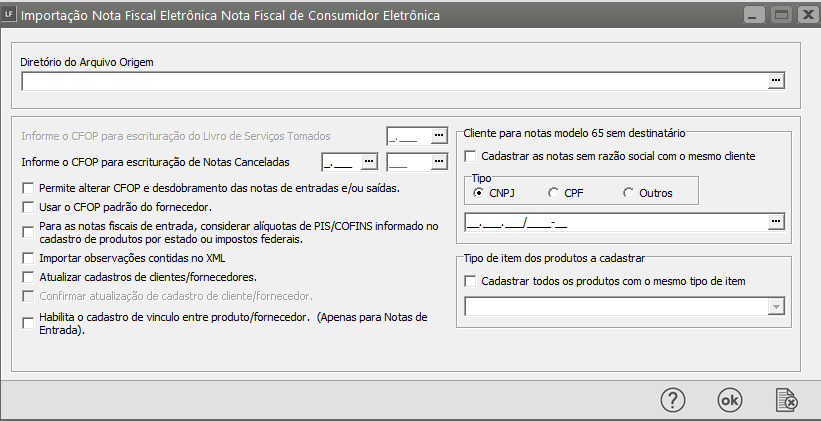

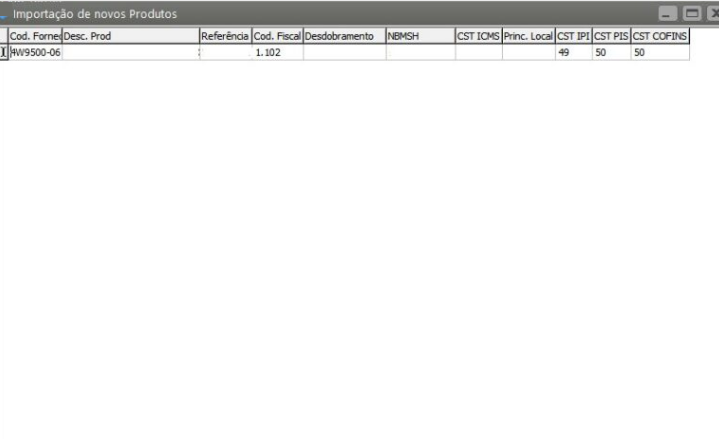

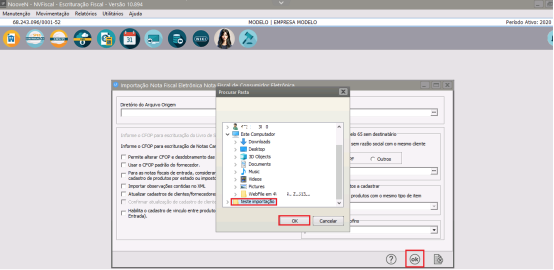

- Importando Nota Fiscal Eletrônica

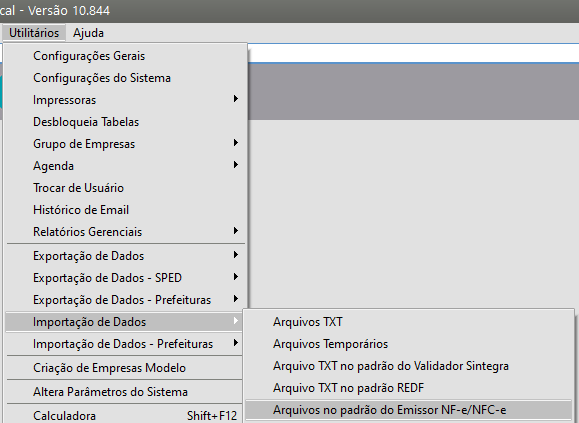

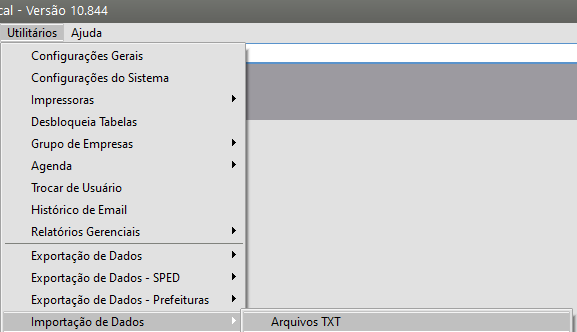

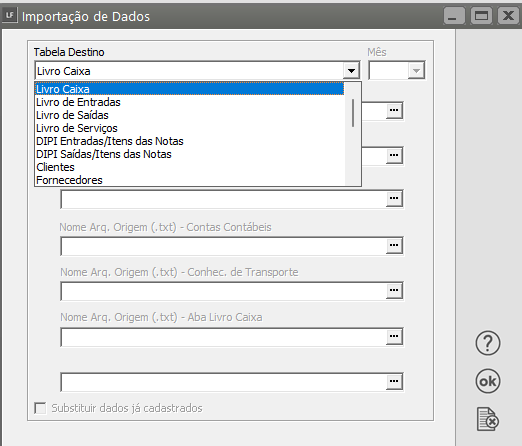

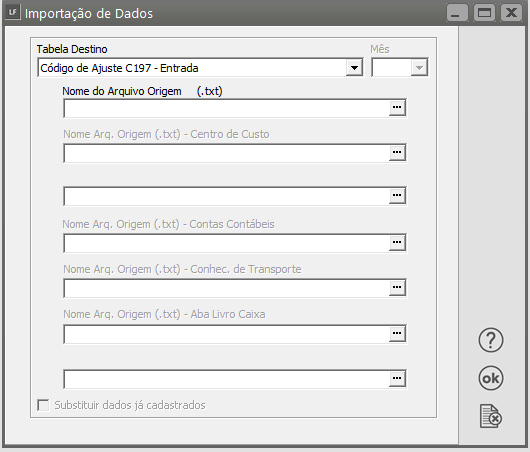

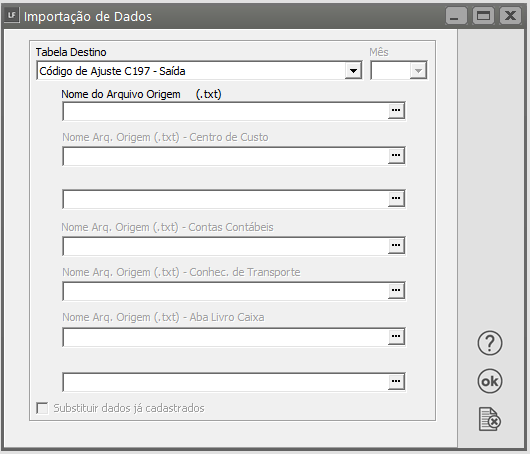

- Importando Arquivos TXT

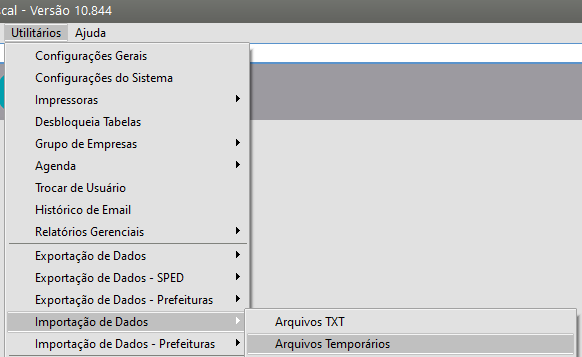

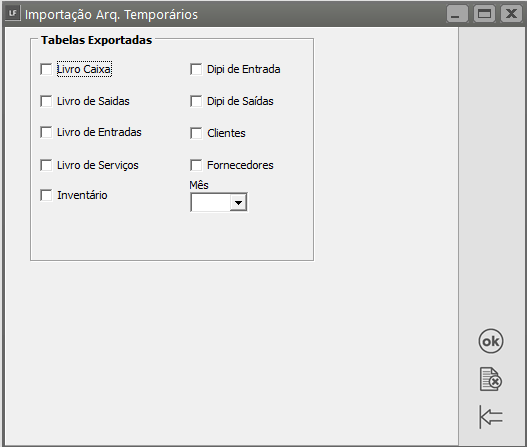

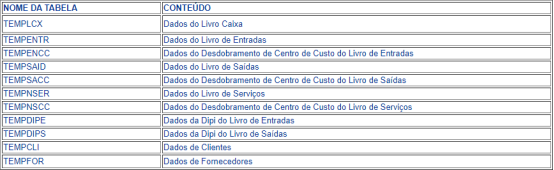

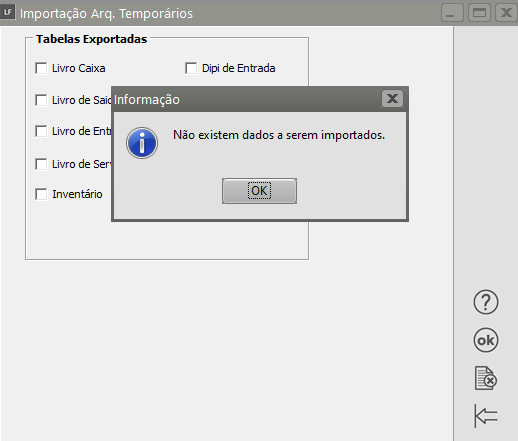

- Importando Arquivos Temporários

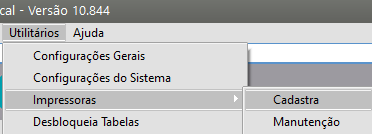

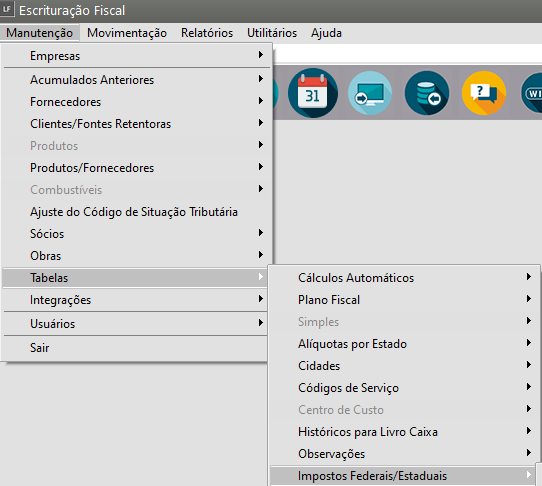

- Cadastrando Impressora

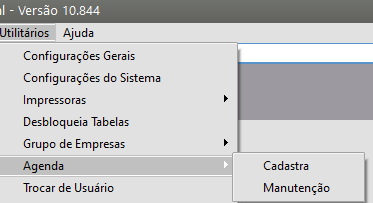

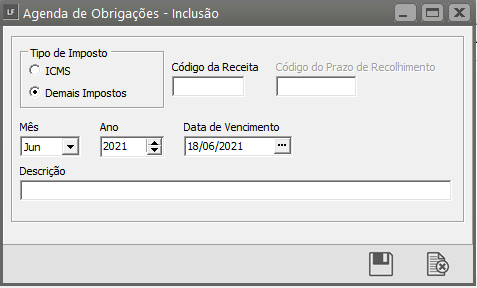

- Utilizando a agenda de obrigações

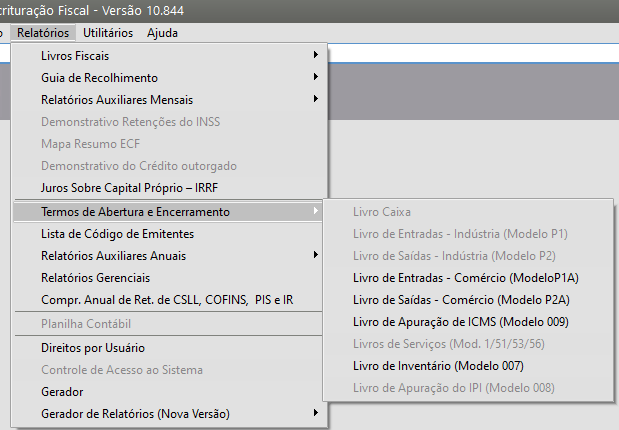

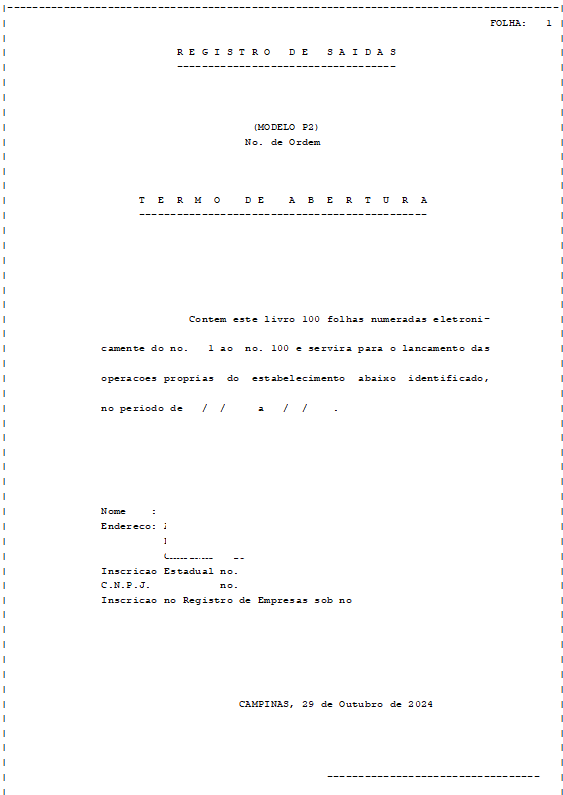

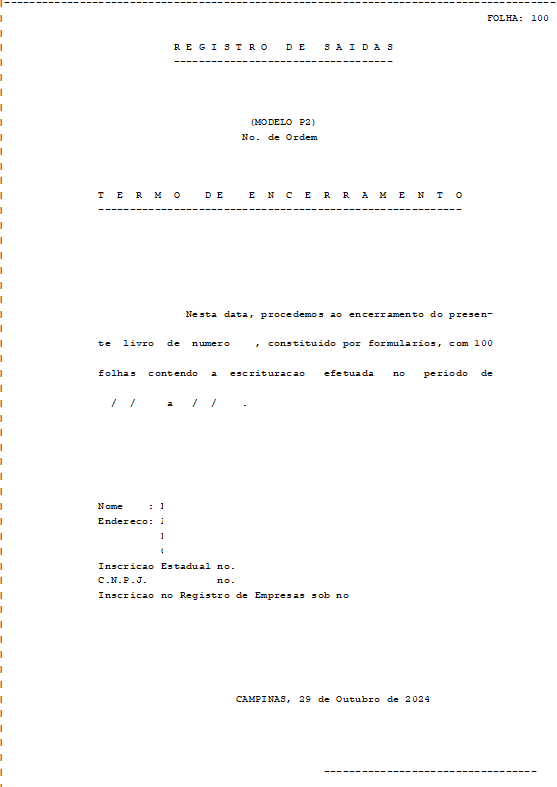

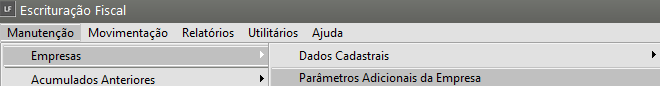

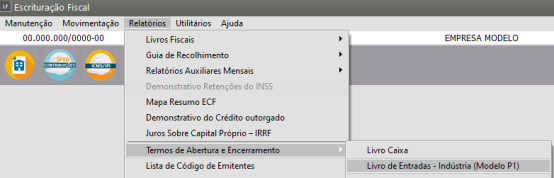

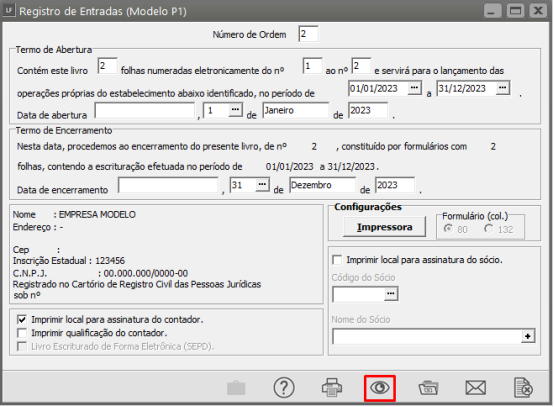

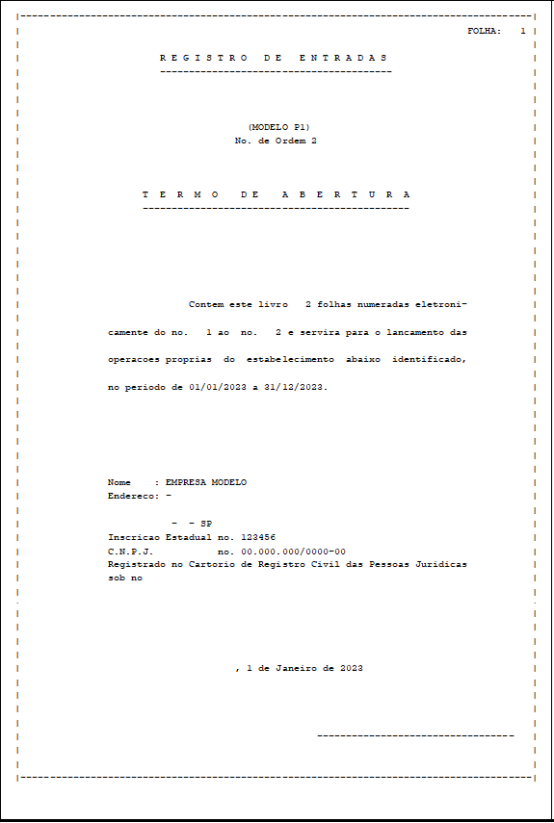

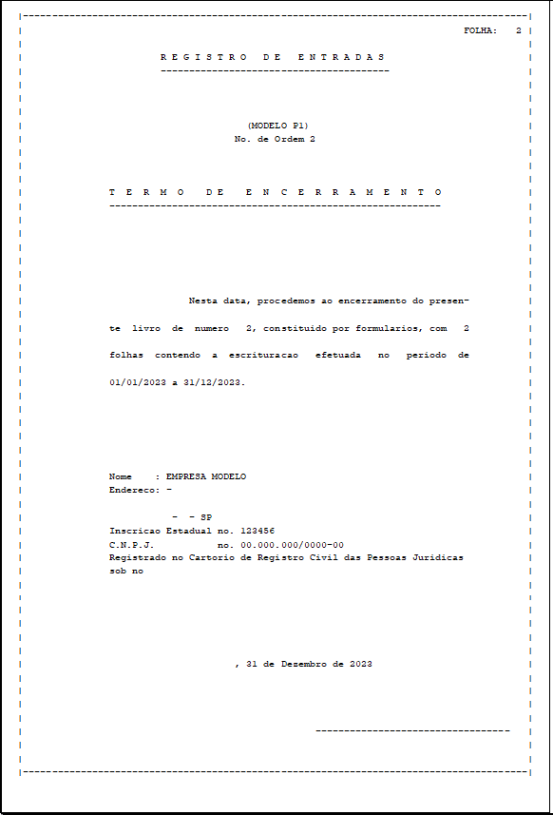

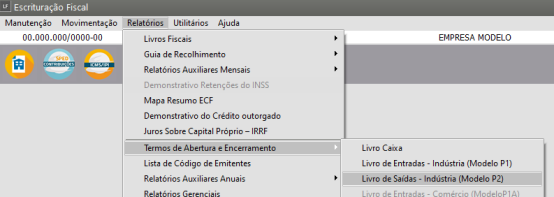

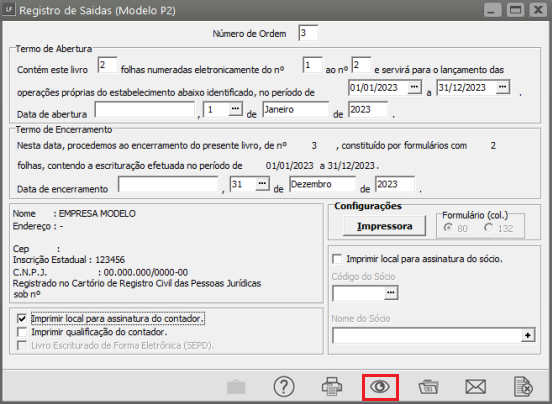

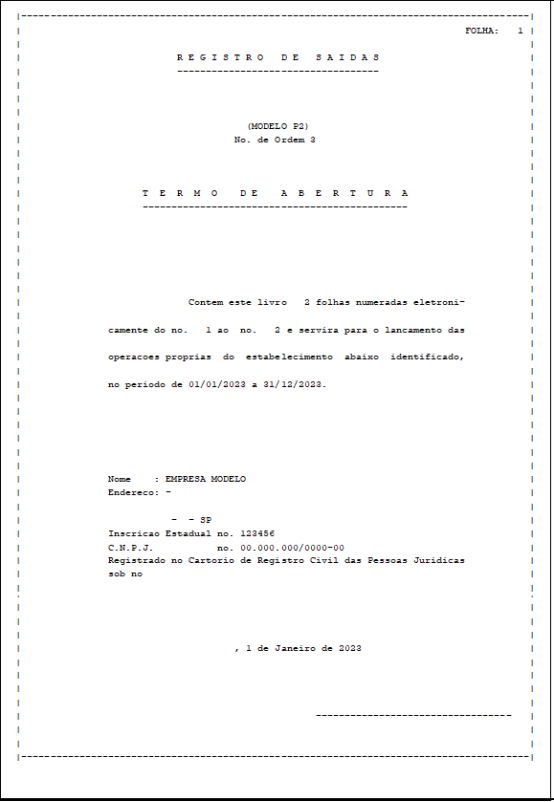

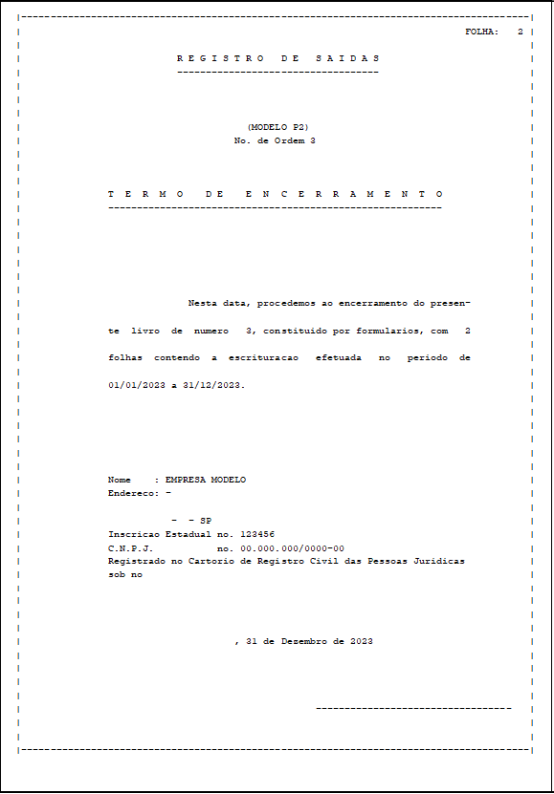

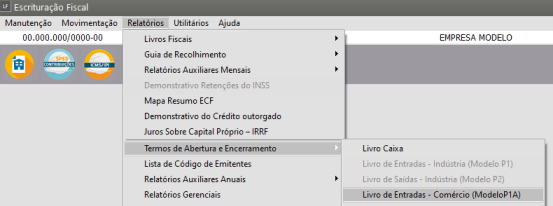

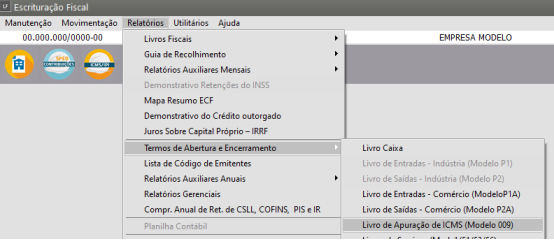

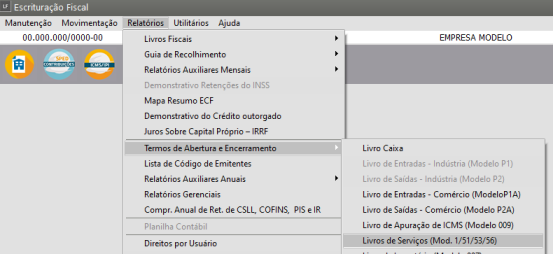

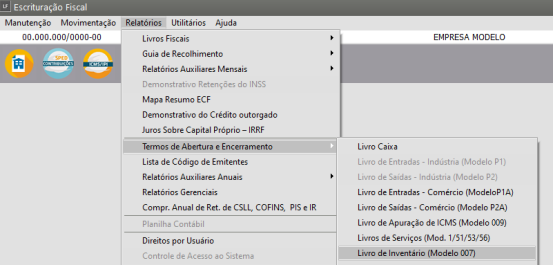

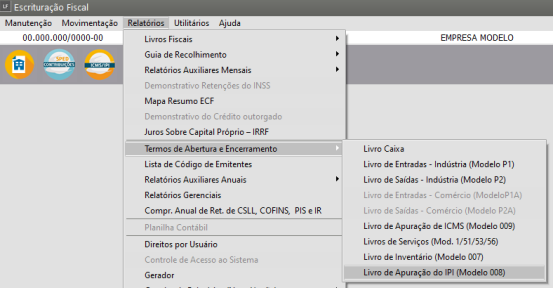

- Imprimindo Termos de Abertura e Encerramento

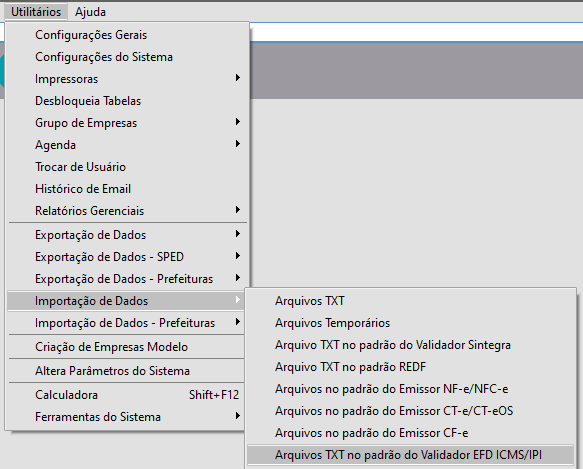

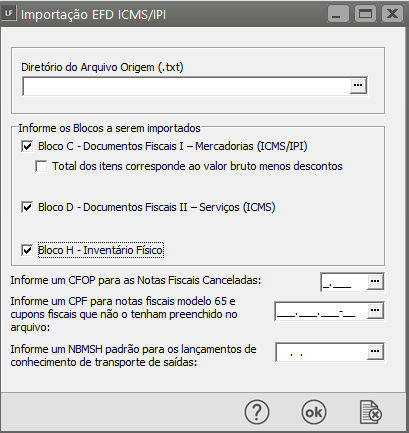

- Importando Arquivos no Padrão do Validador EFD ICMS/IPI

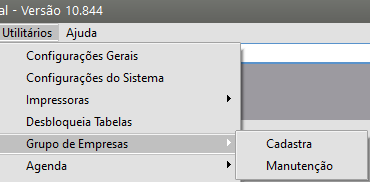

- Realizando operações por Grupo de empresas

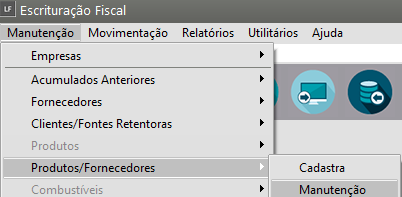

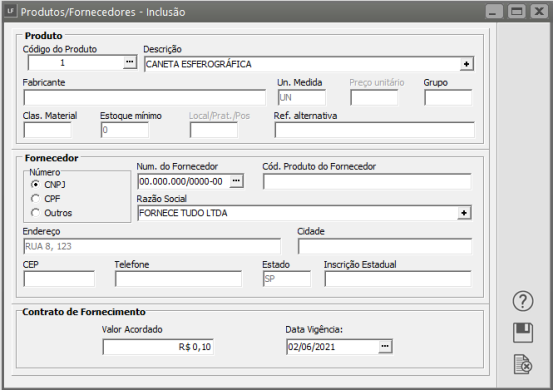

- Relacionamento entre Produtos e Fornecedores

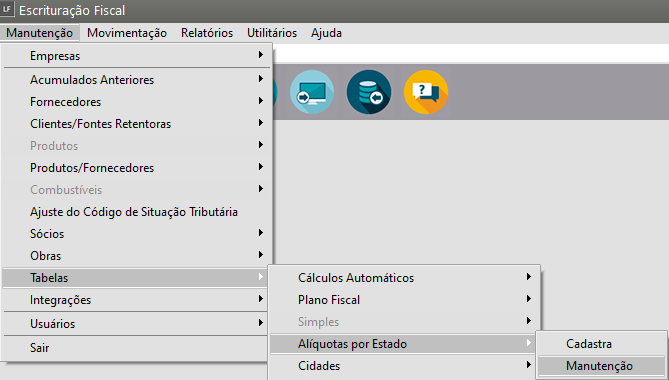

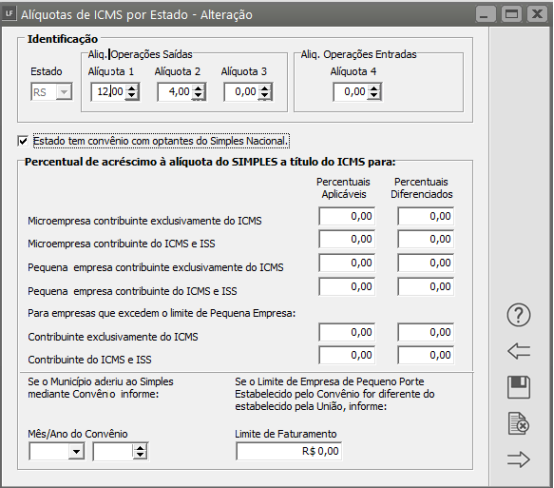

- Cadastrando Alíquotas por Estado

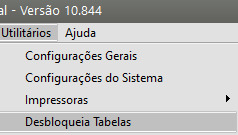

- Desbloqueando Tabelas

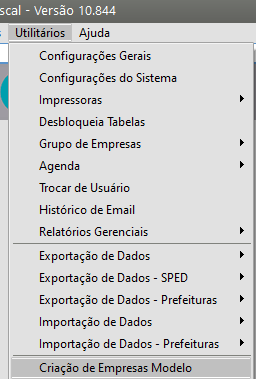

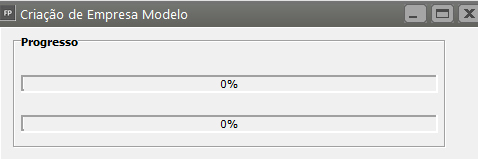

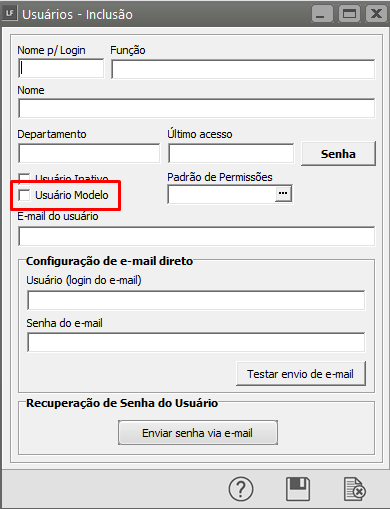

- Criando Empresas Modelo

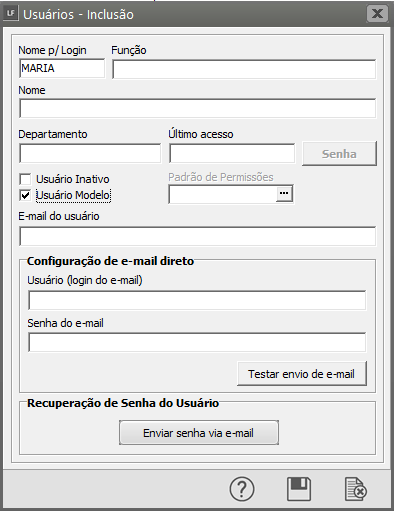

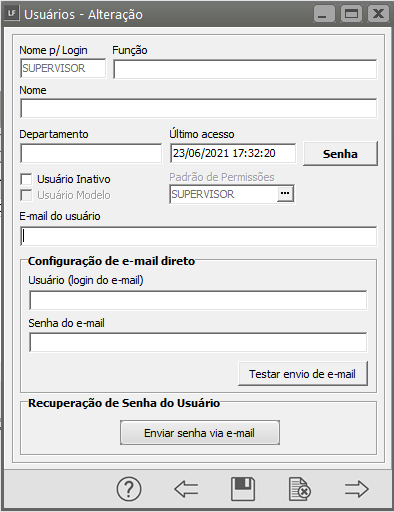

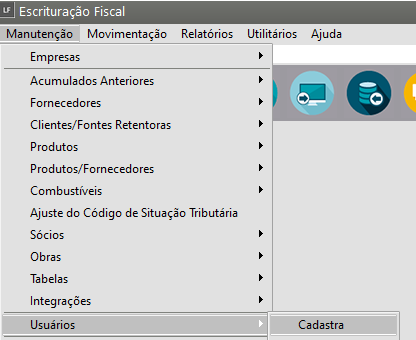

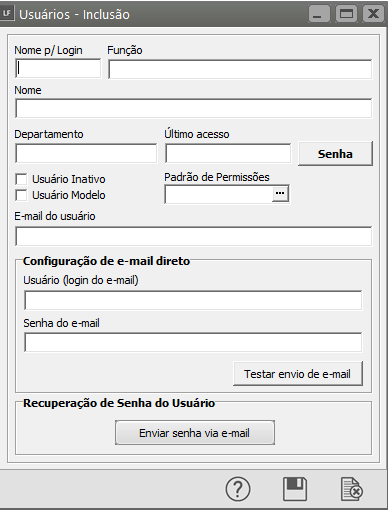

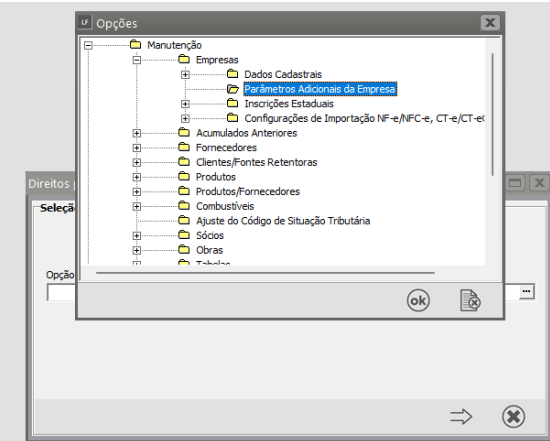

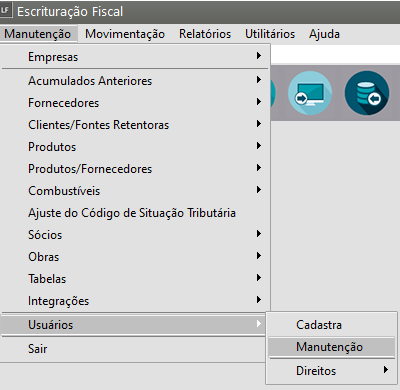

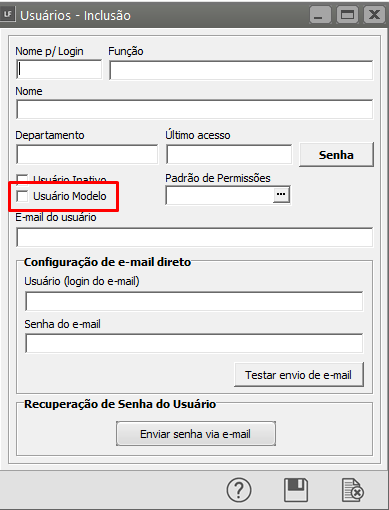

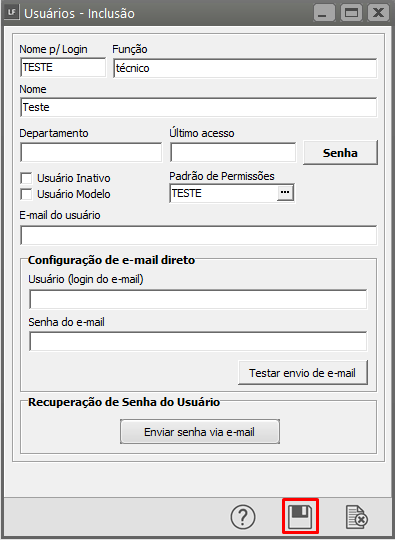

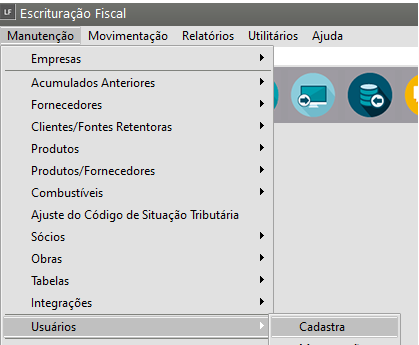

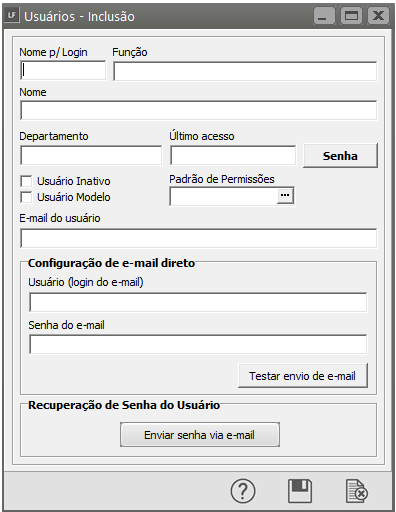

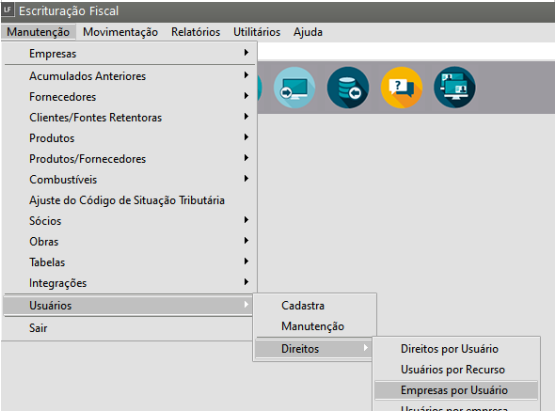

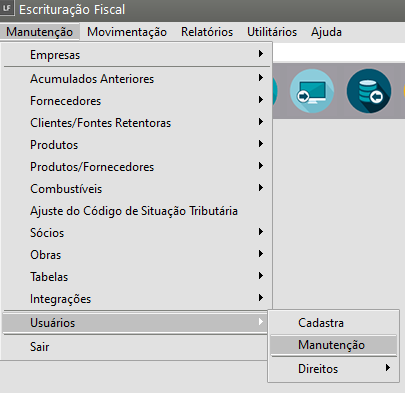

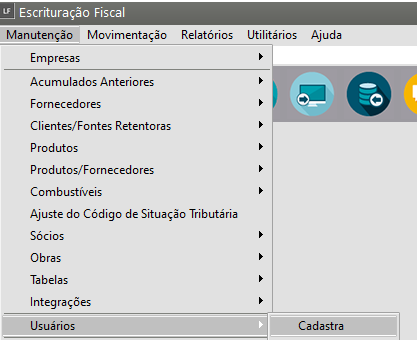

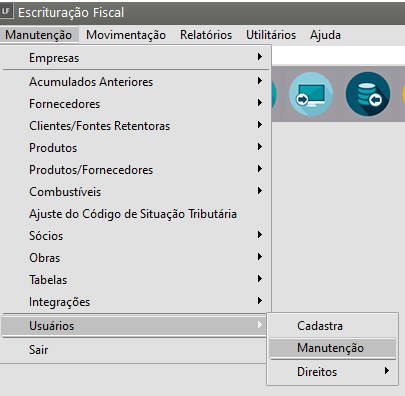

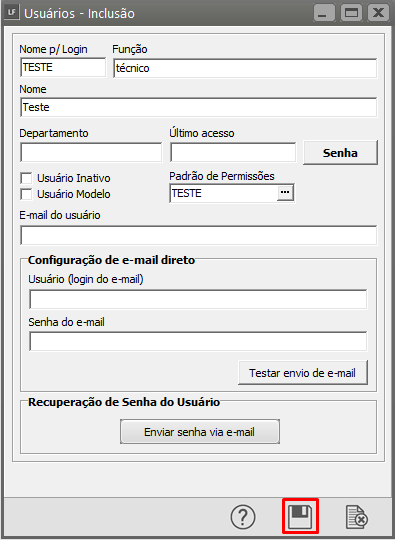

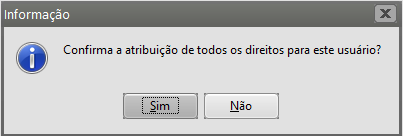

- Controlando os usuários do Sistema

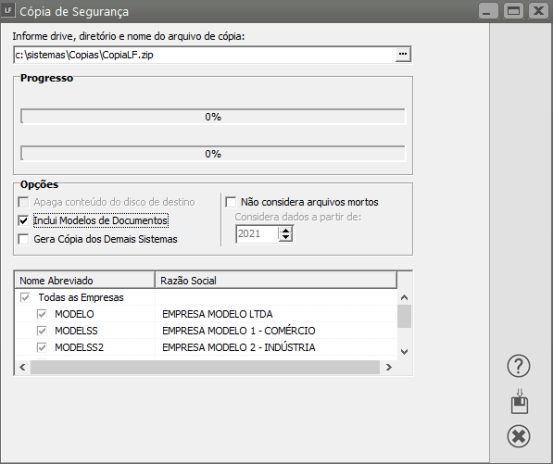

- Mantendo a segurança do Sistema - Cópia de Segurança

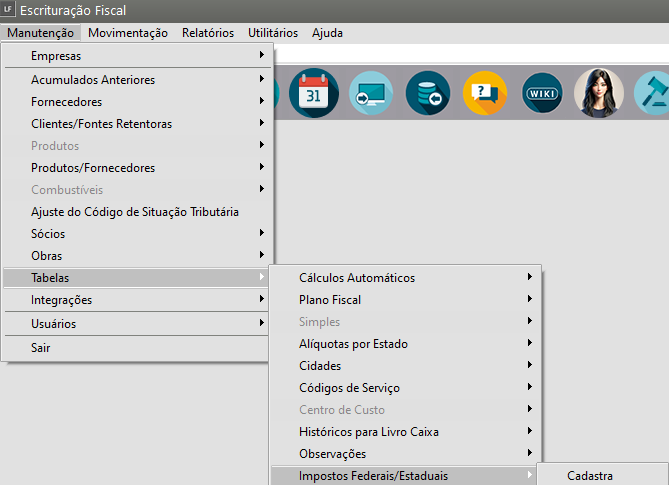

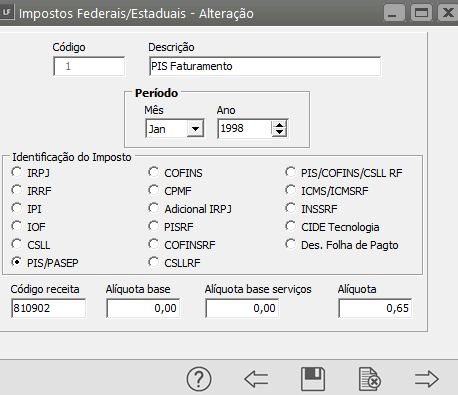

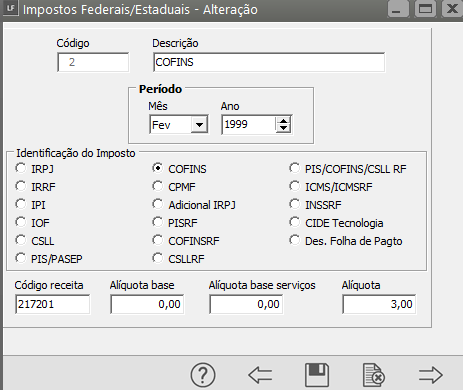

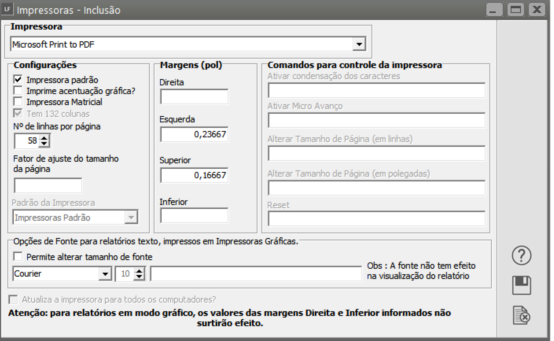

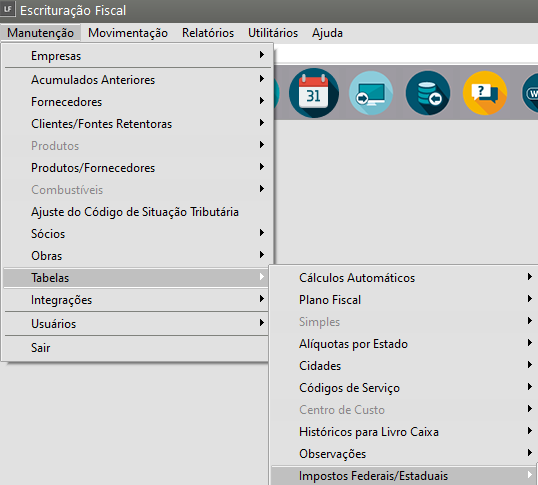

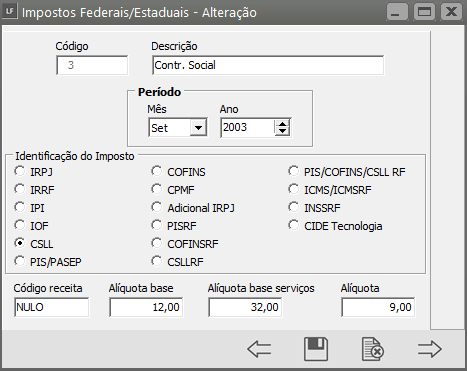

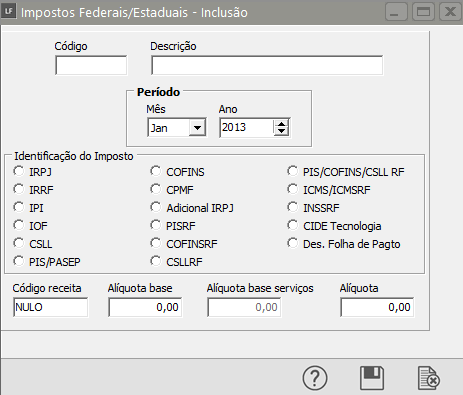

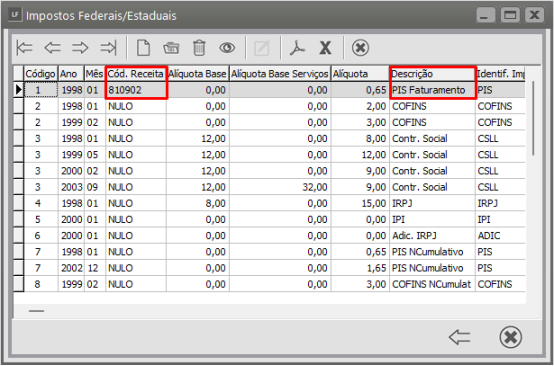

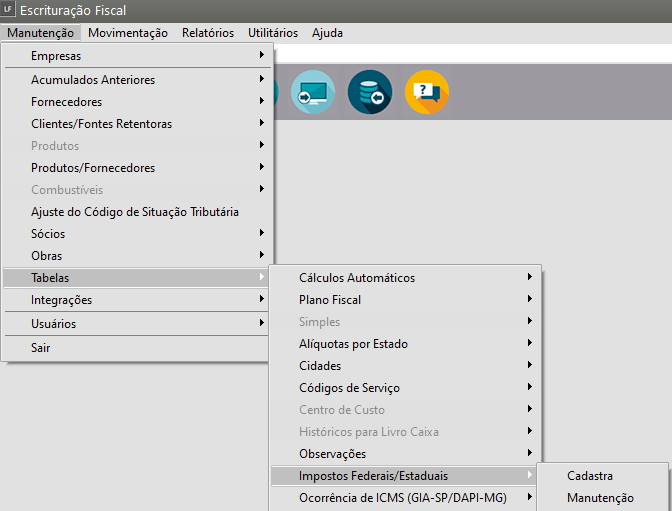

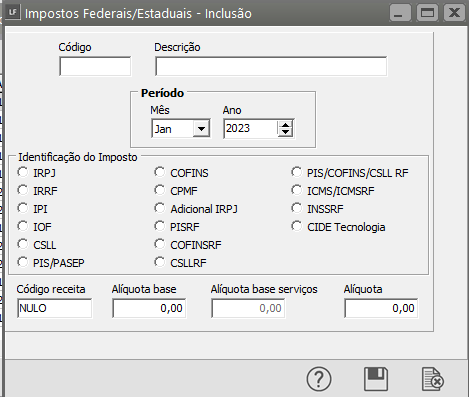

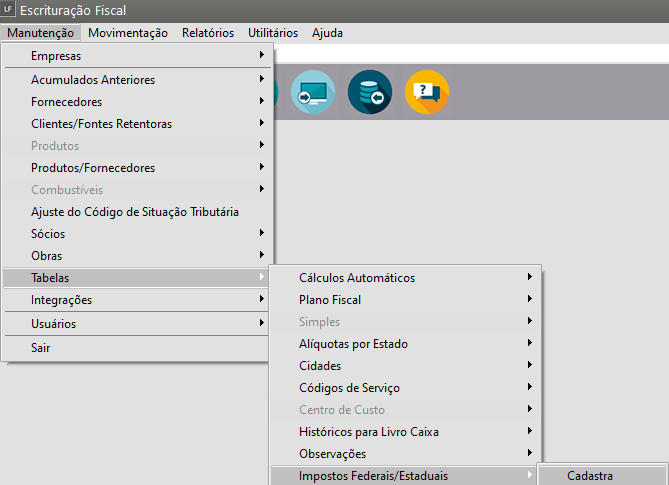

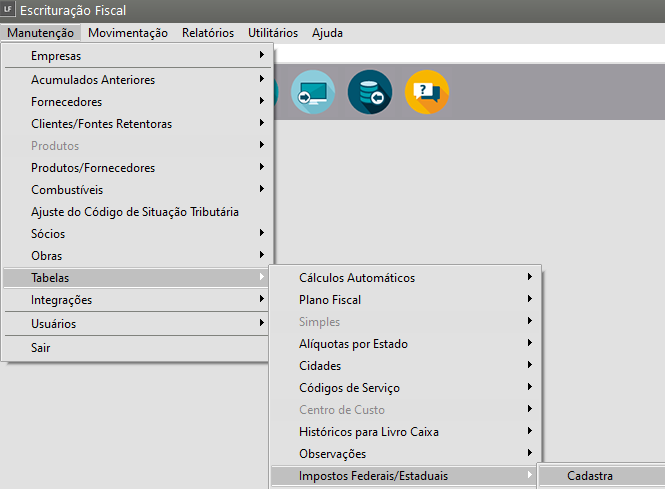

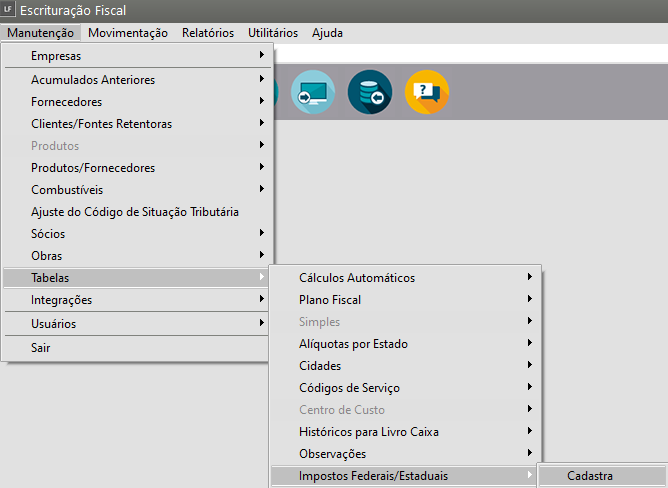

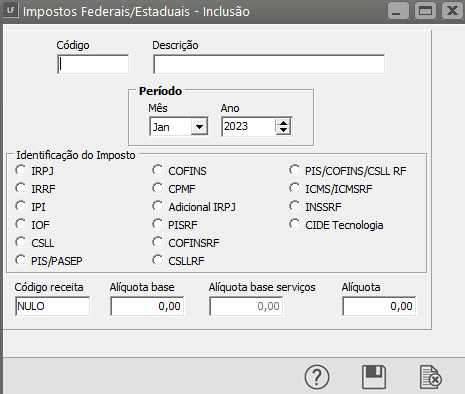

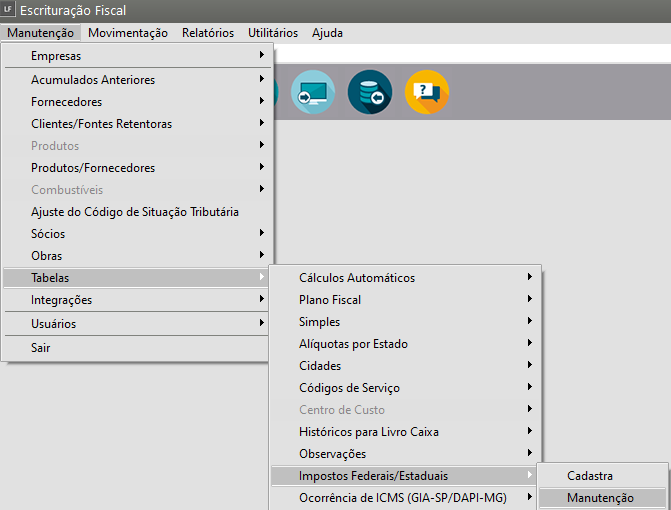

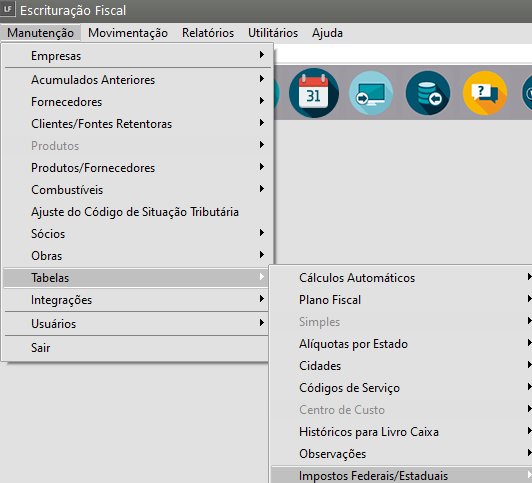

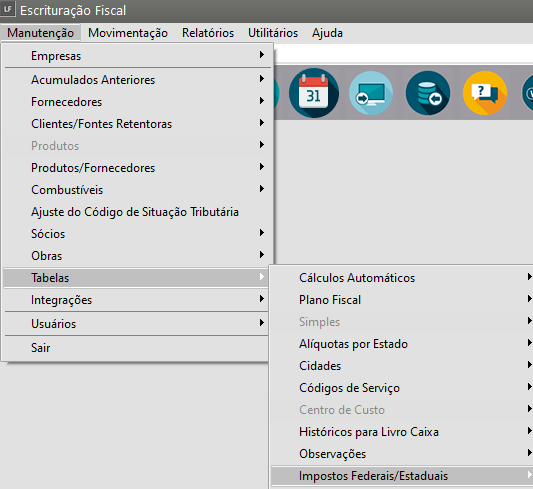

- Manutenção dos Impostos Federais

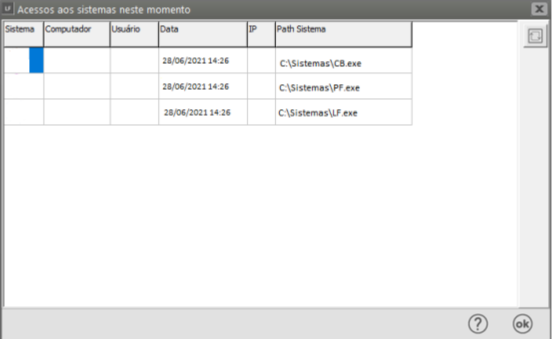

- Visualizando os acessos aos Sistemas

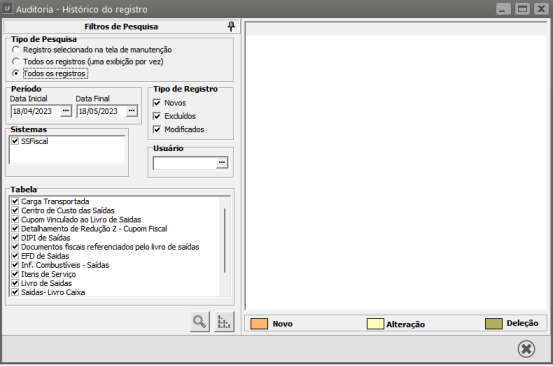

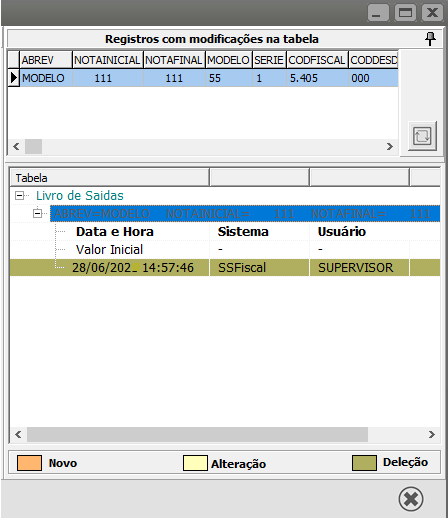

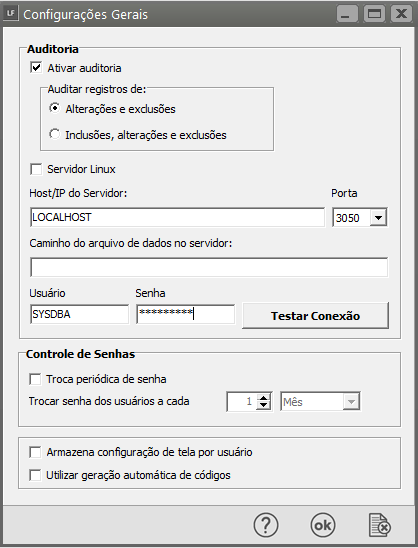

- Configurando Auditoria do Sistema

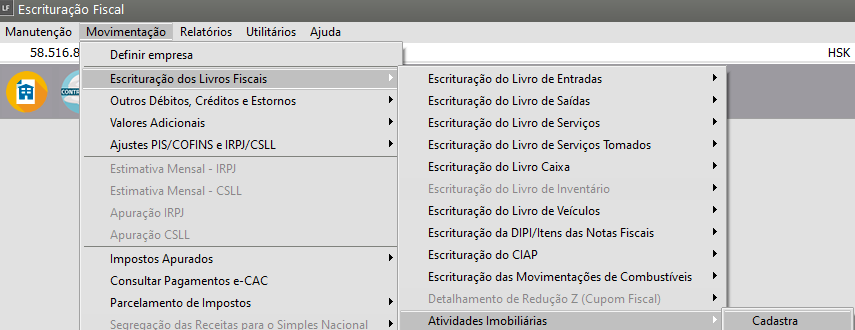

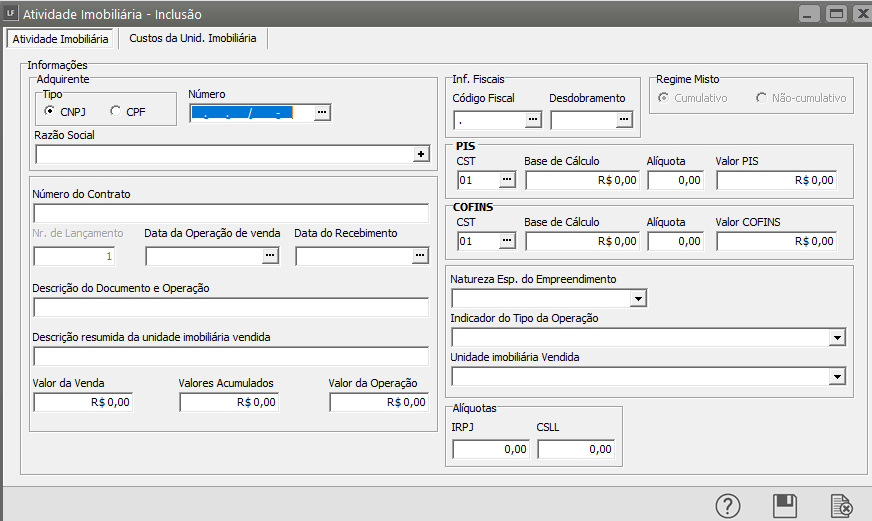

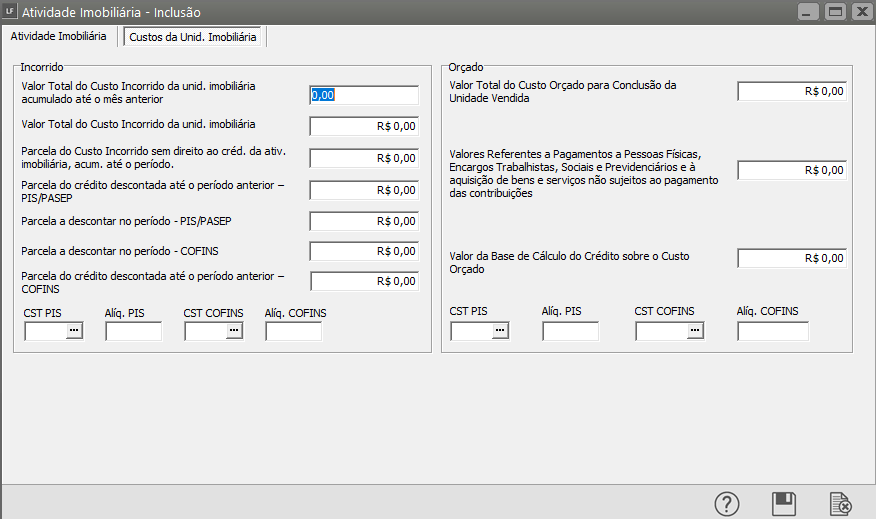

- Escriturando Atividades Imobiliárias

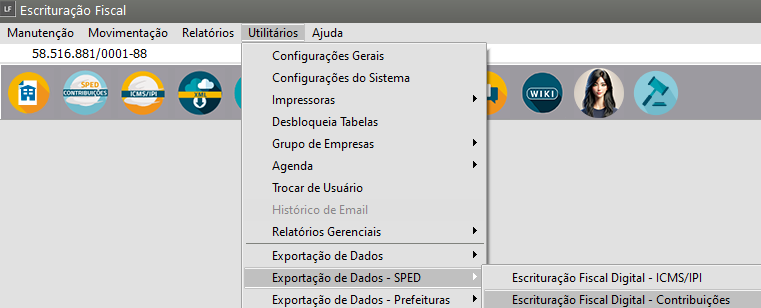

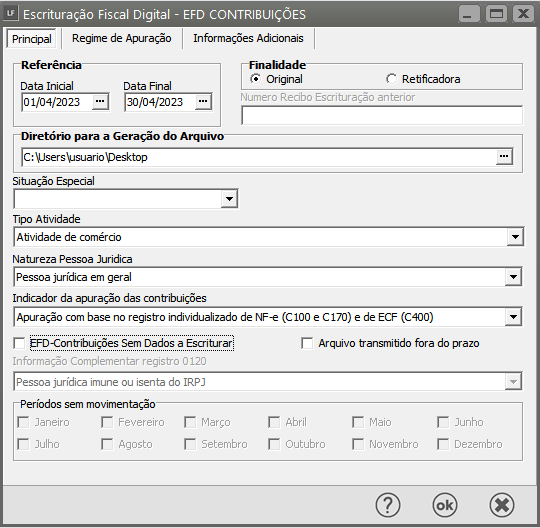

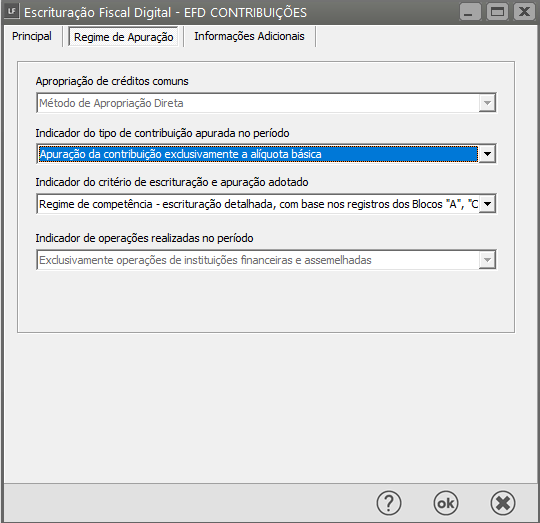

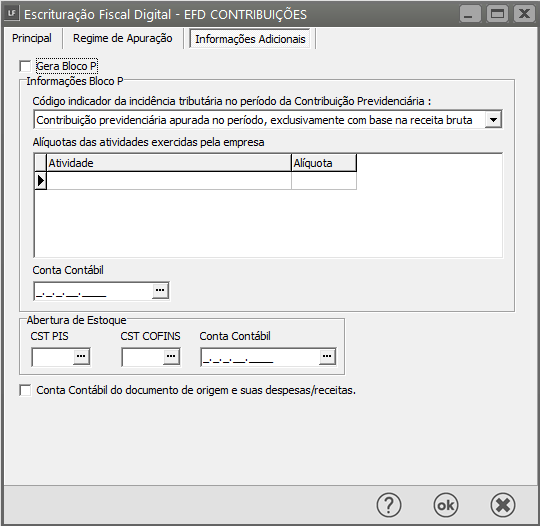

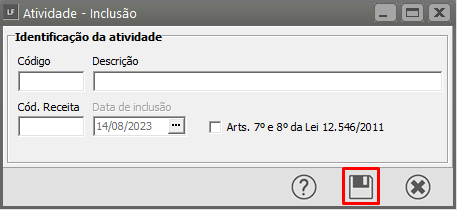

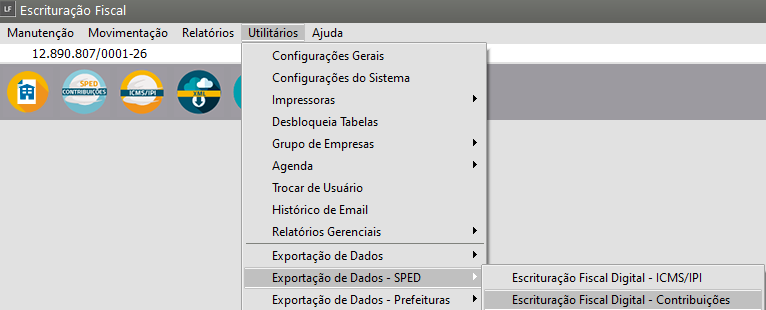

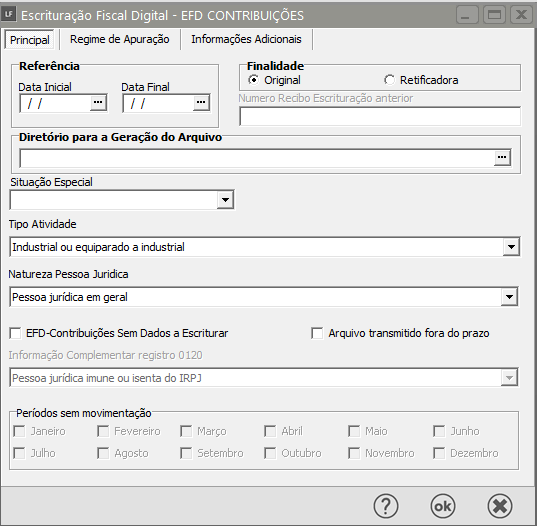

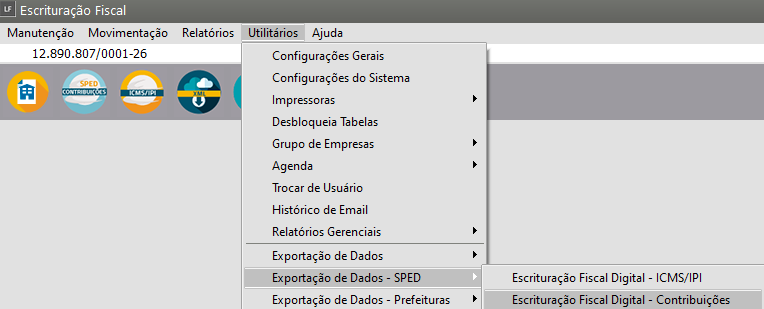

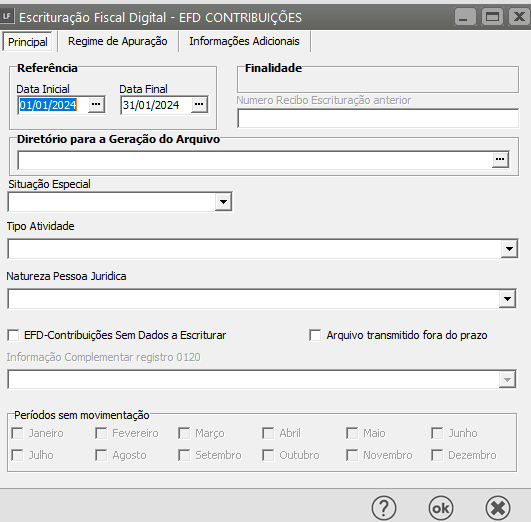

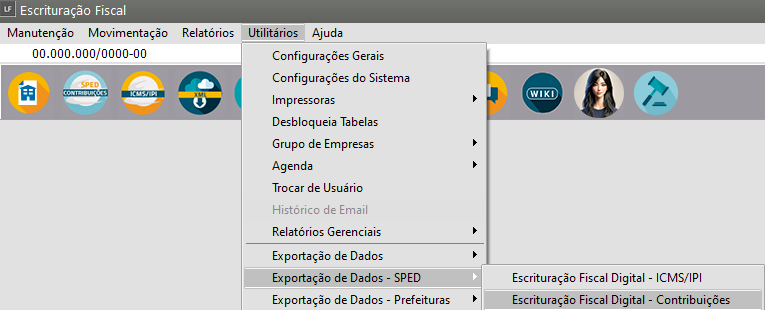

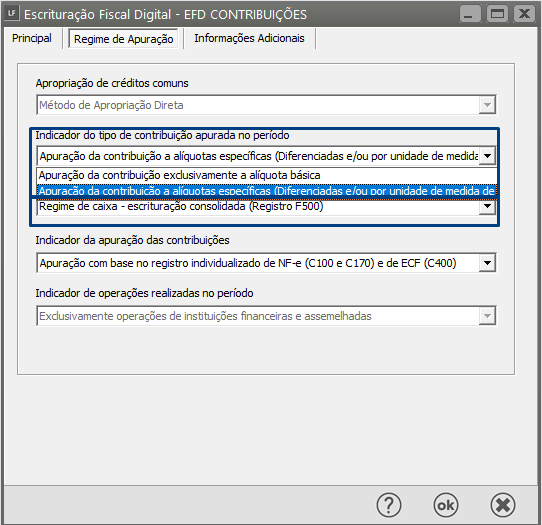

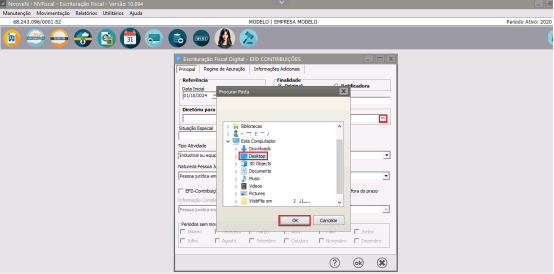

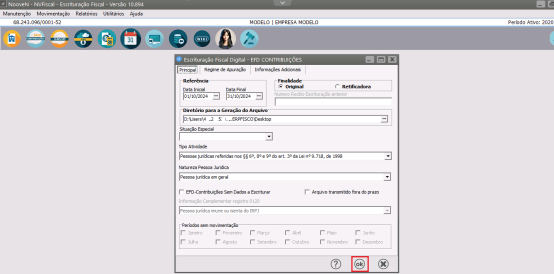

- Escrituração Fiscal Digital - EFD Contribuições

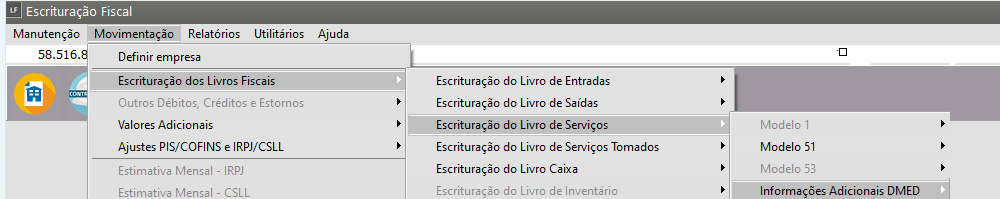

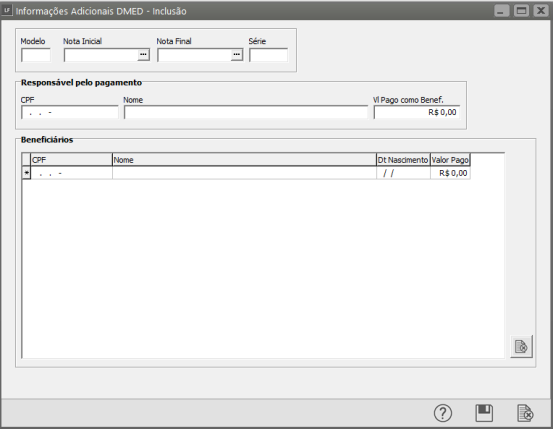

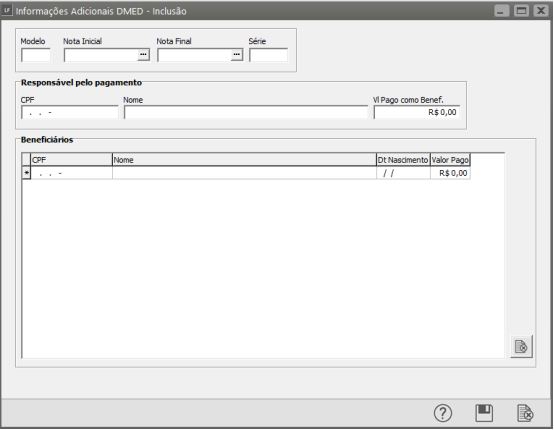

- Escrituração e Exportação DMED (Declaração de Serviços Médicos e de Saúde)

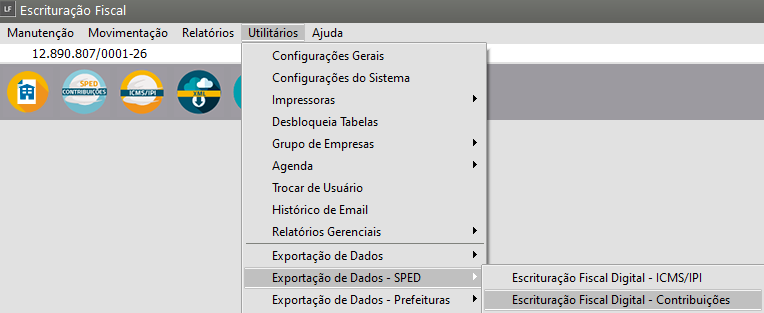

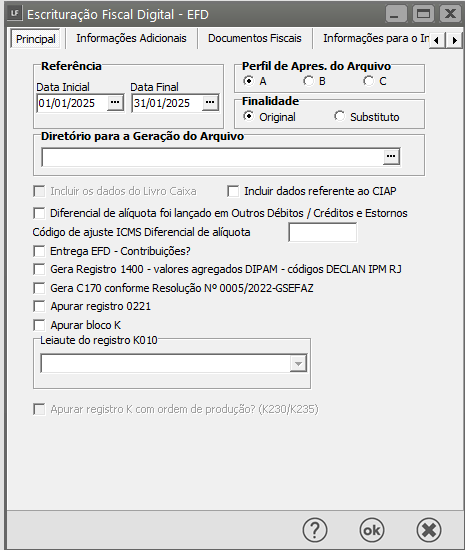

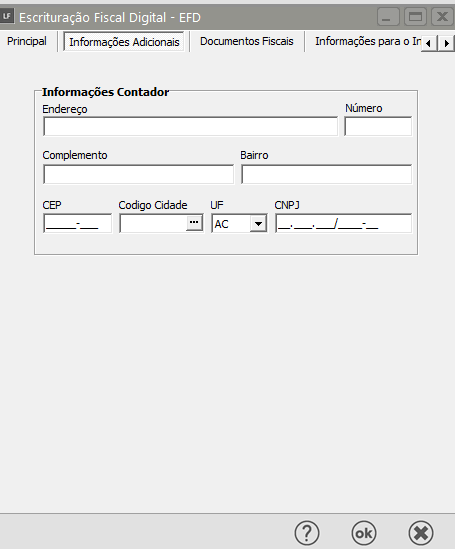

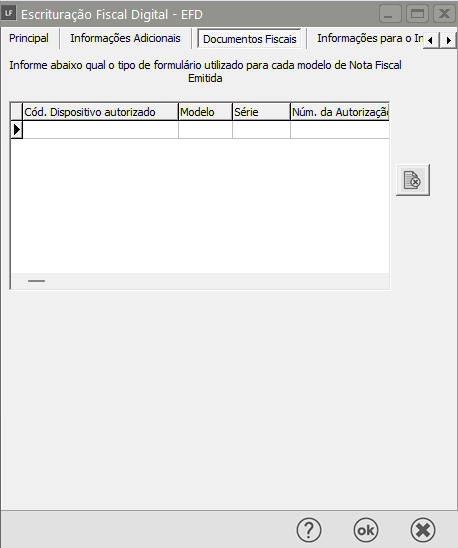

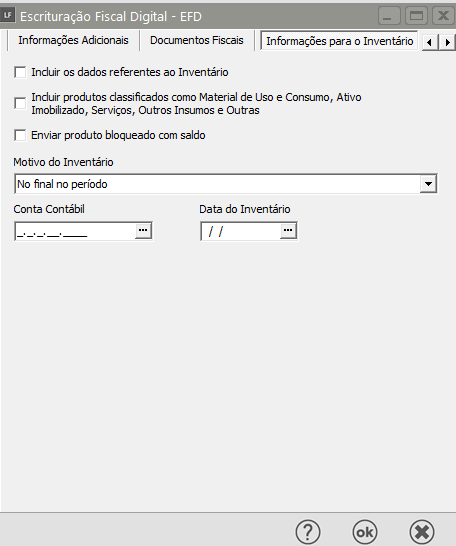

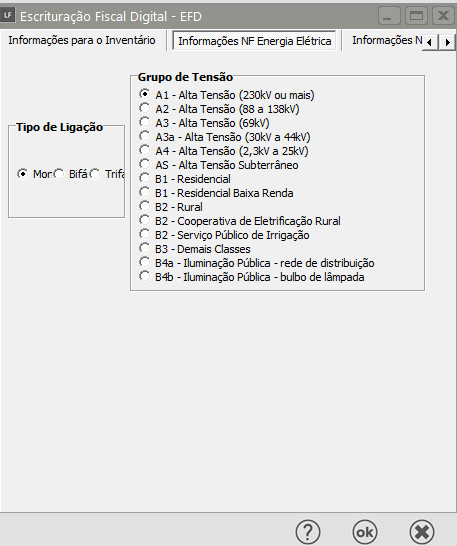

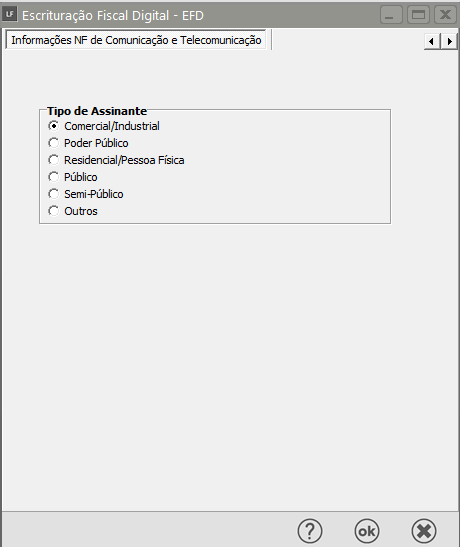

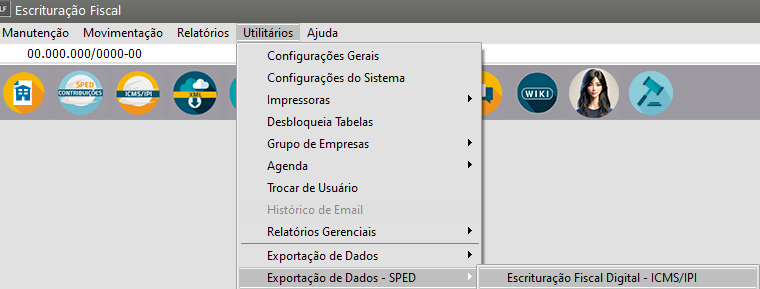

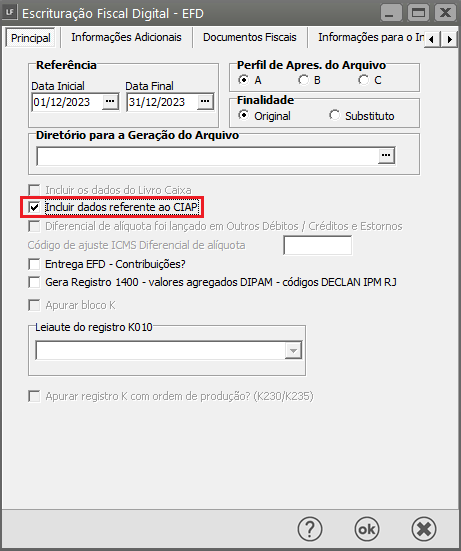

- Escrituração Fiscal Digital - ICMS/IPI

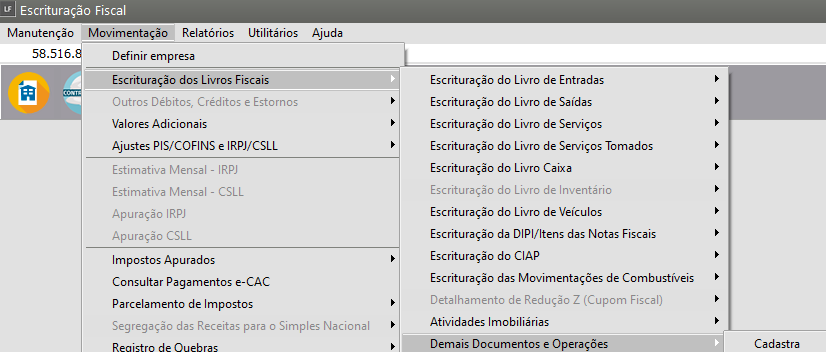

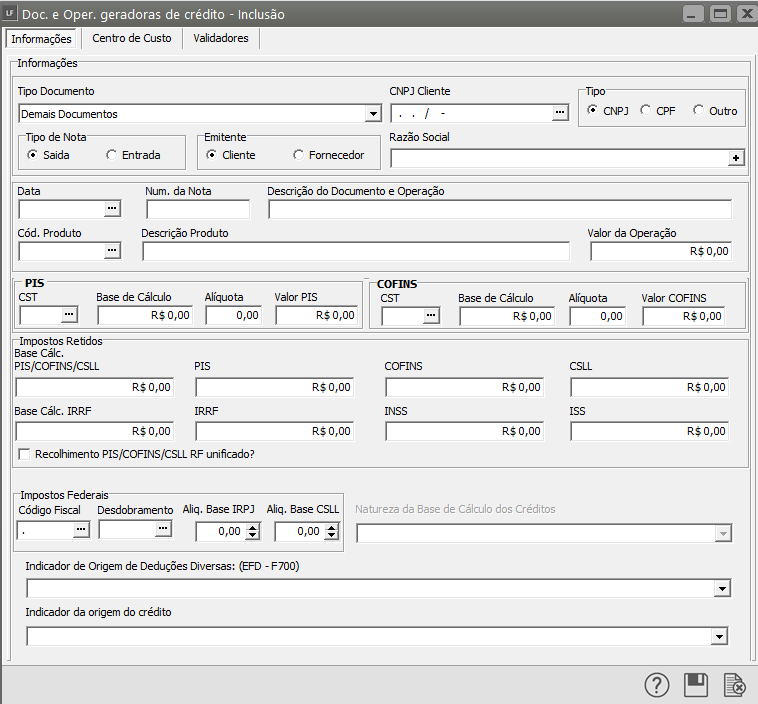

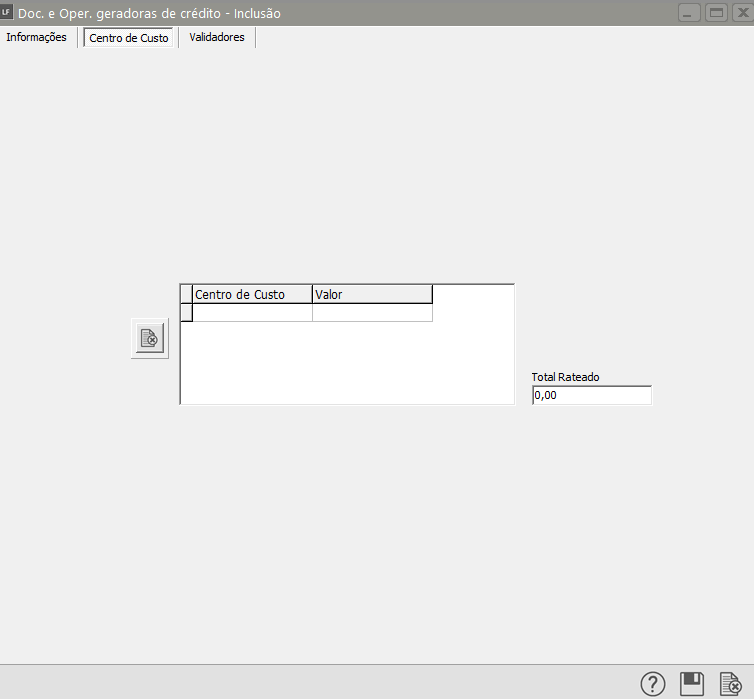

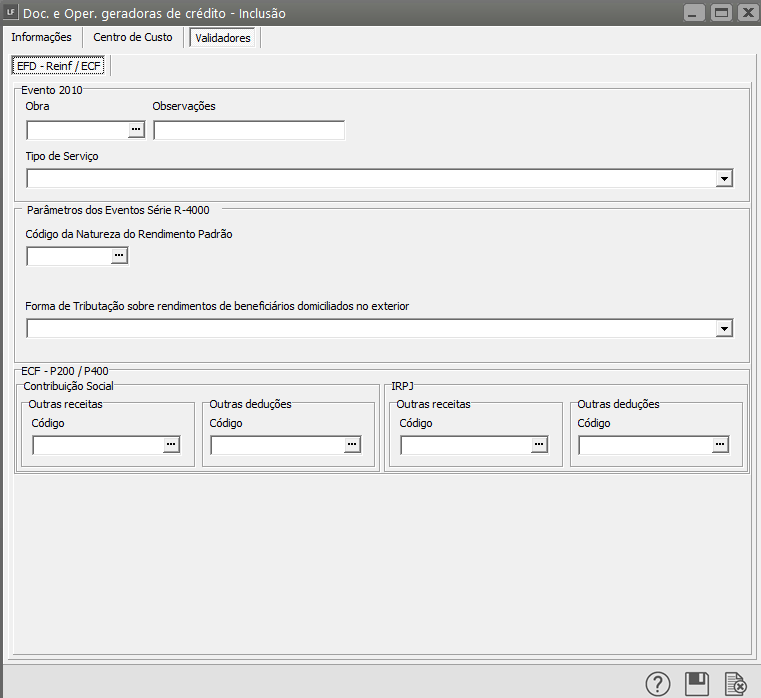

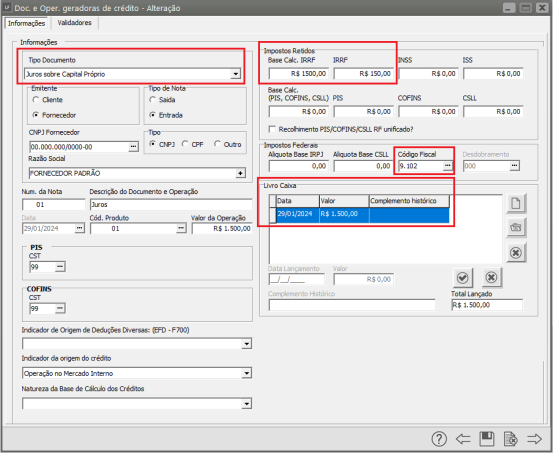

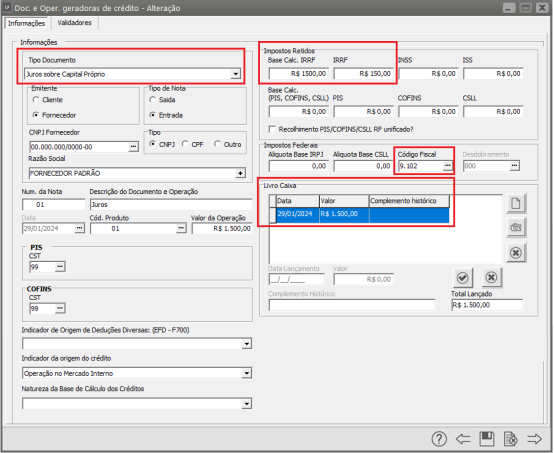

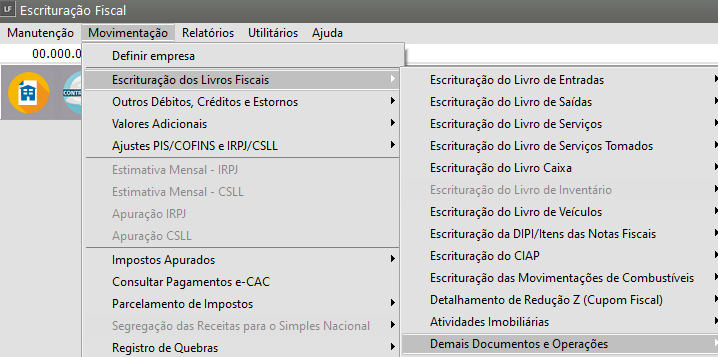

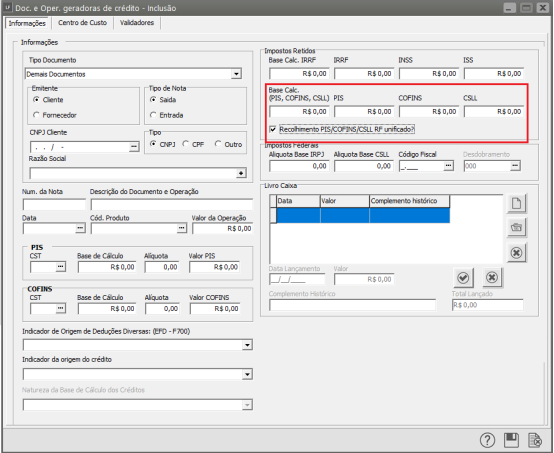

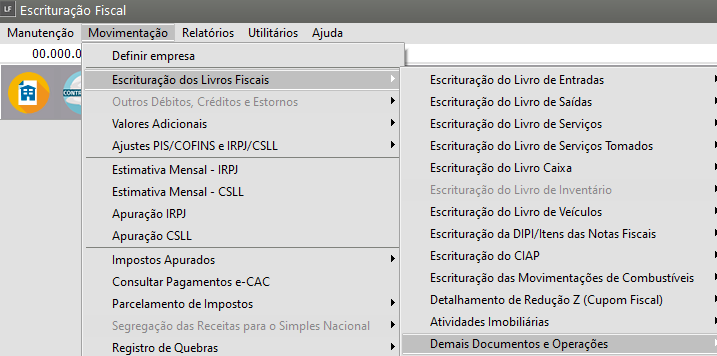

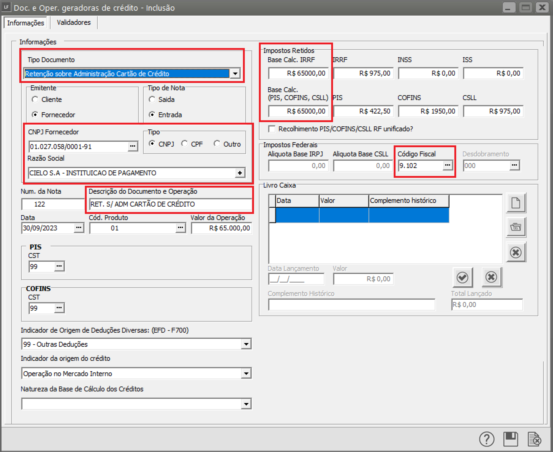

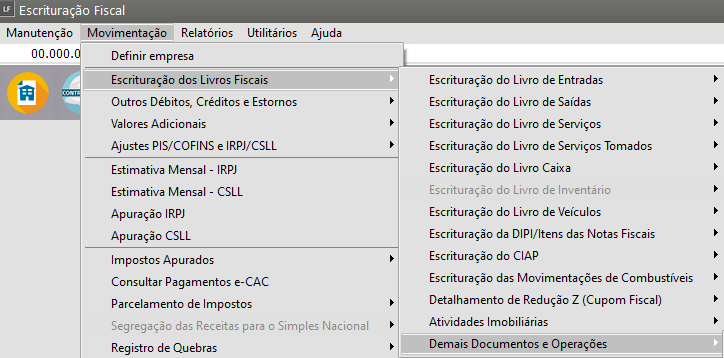

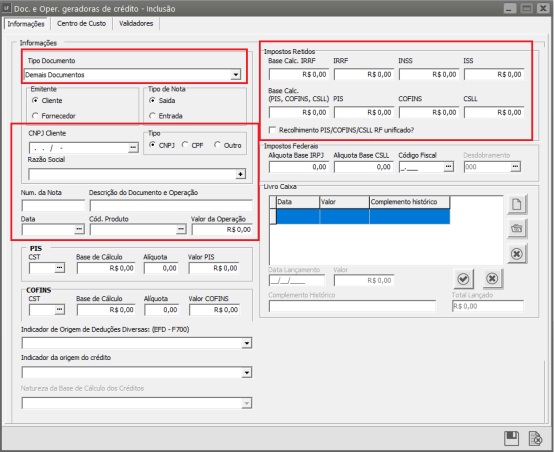

- Escriturando Documentos e Operações Geradoras de Contribuições e Créditos

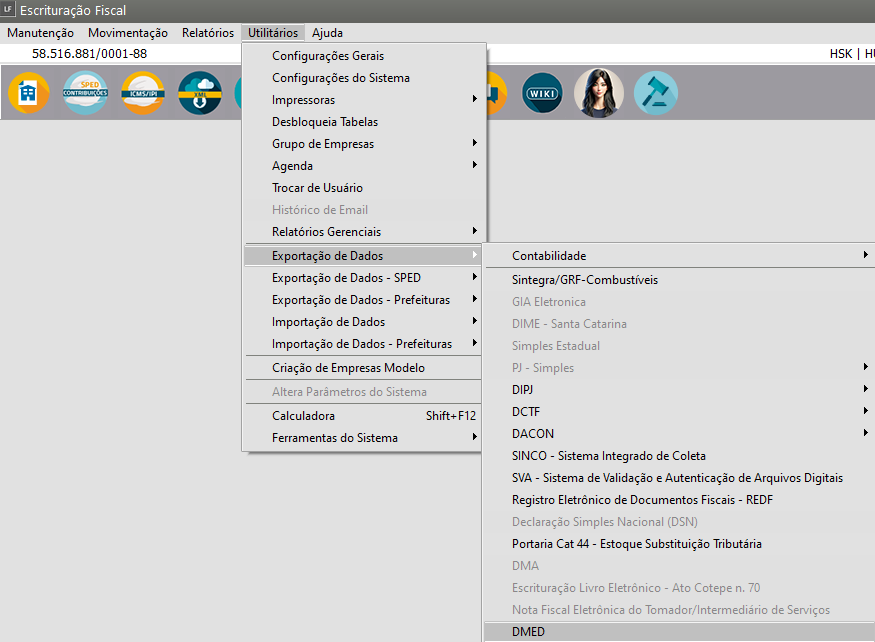

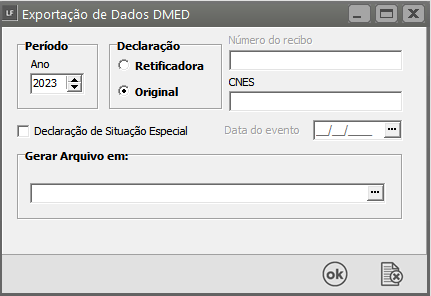

- Exportando dados DMED (Declaração de Serviços Médicos e de Saúde)

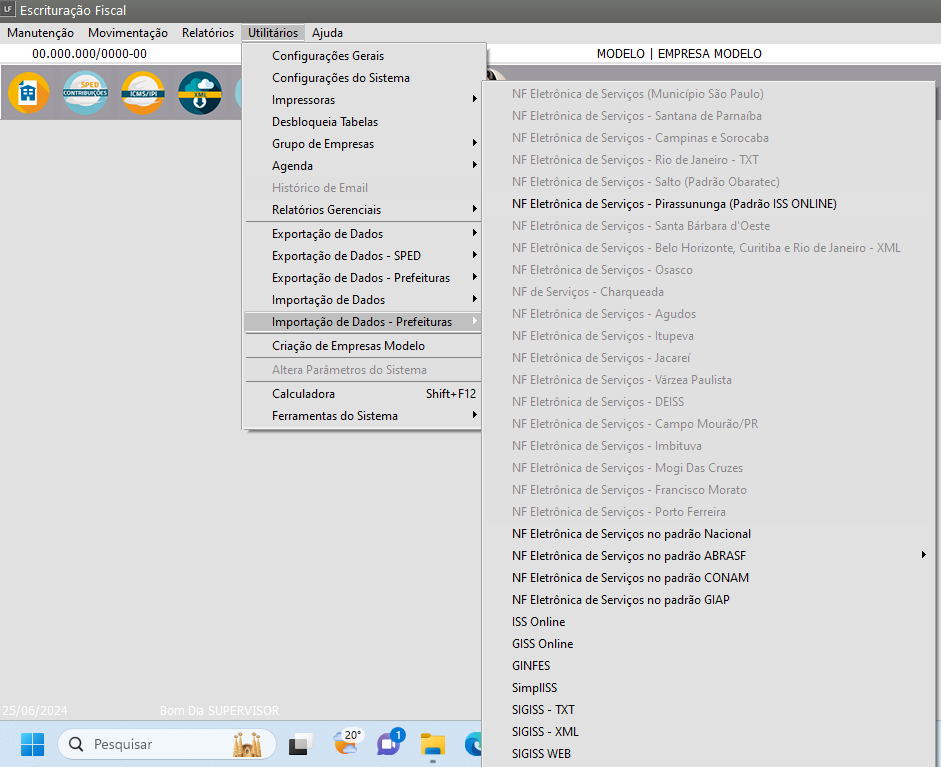

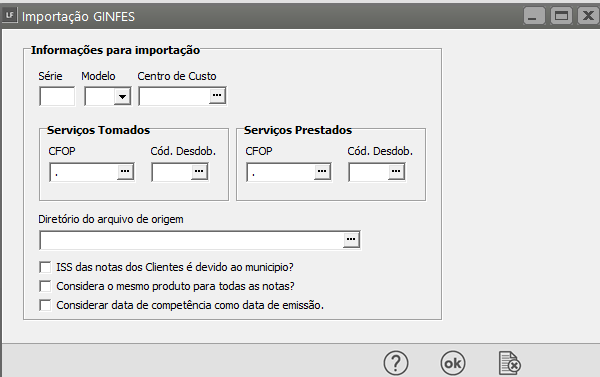

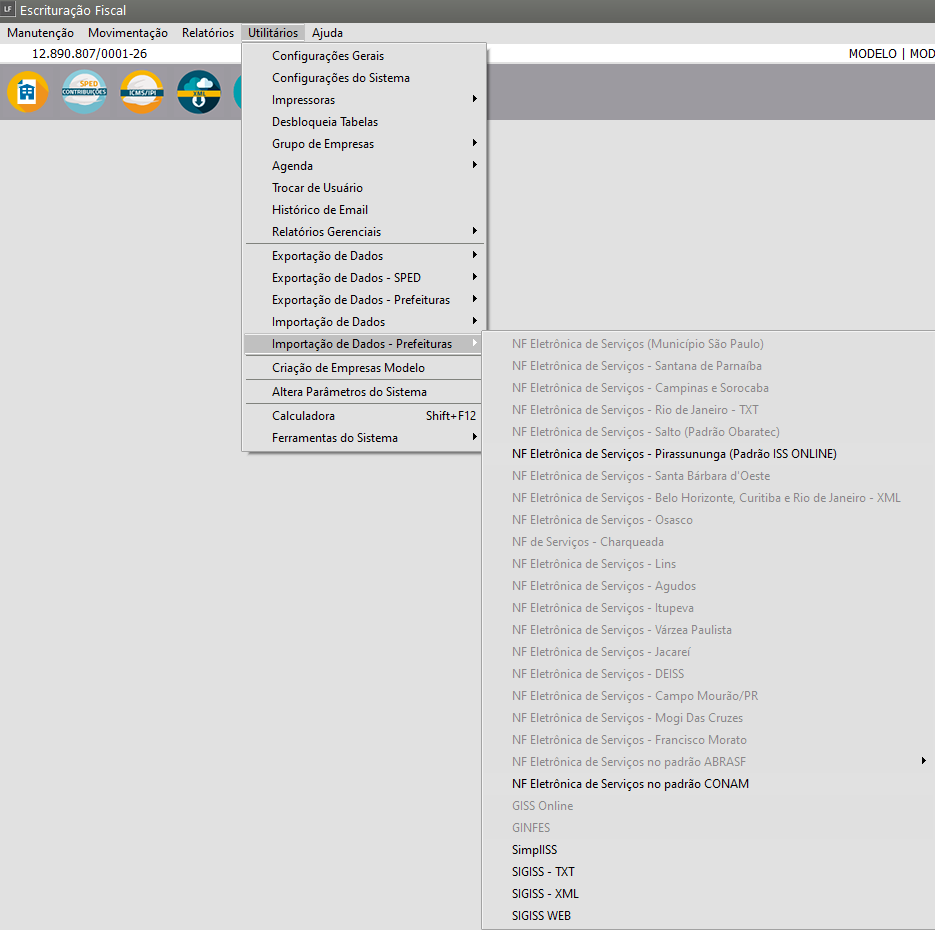

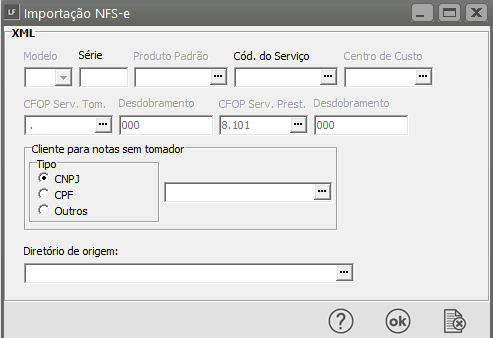

- Importações Notas Fiscais de Serviço

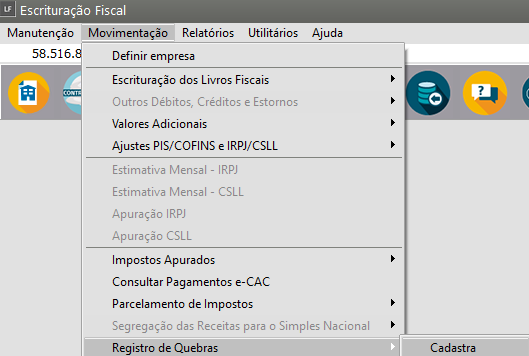

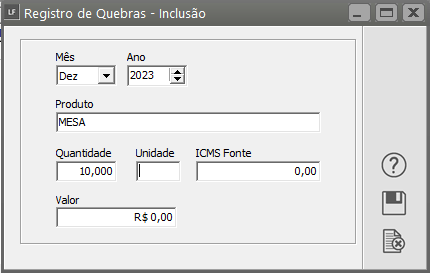

- Escriturando Registro de Quebras

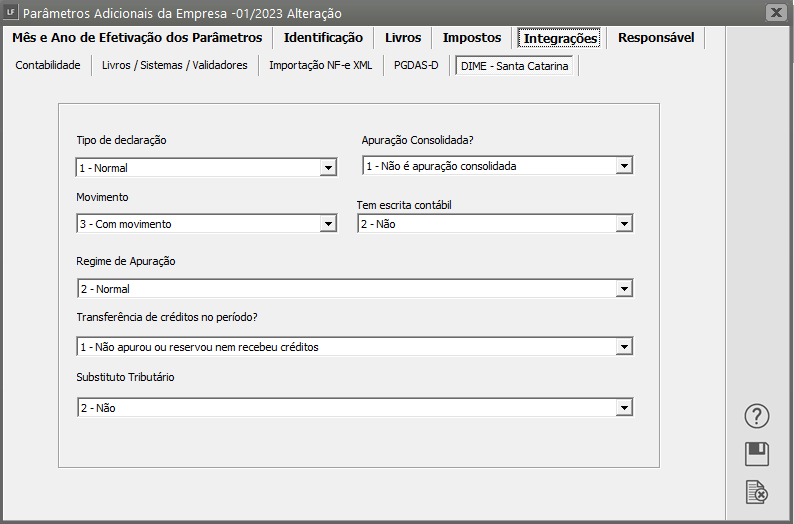

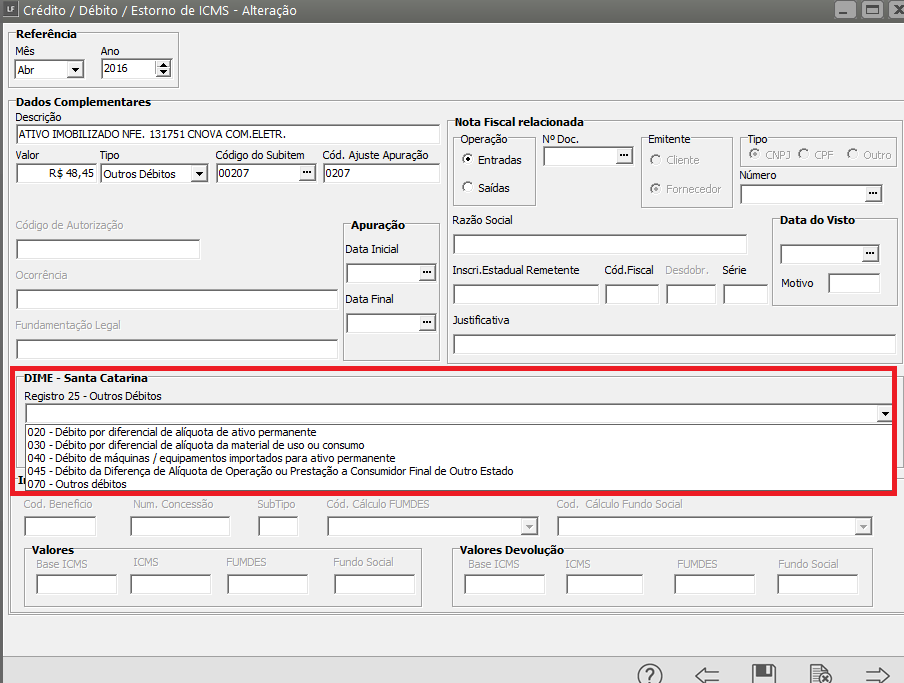

- DIME (Declaração de Informações do ICMS e Movimento Econômico) - SC

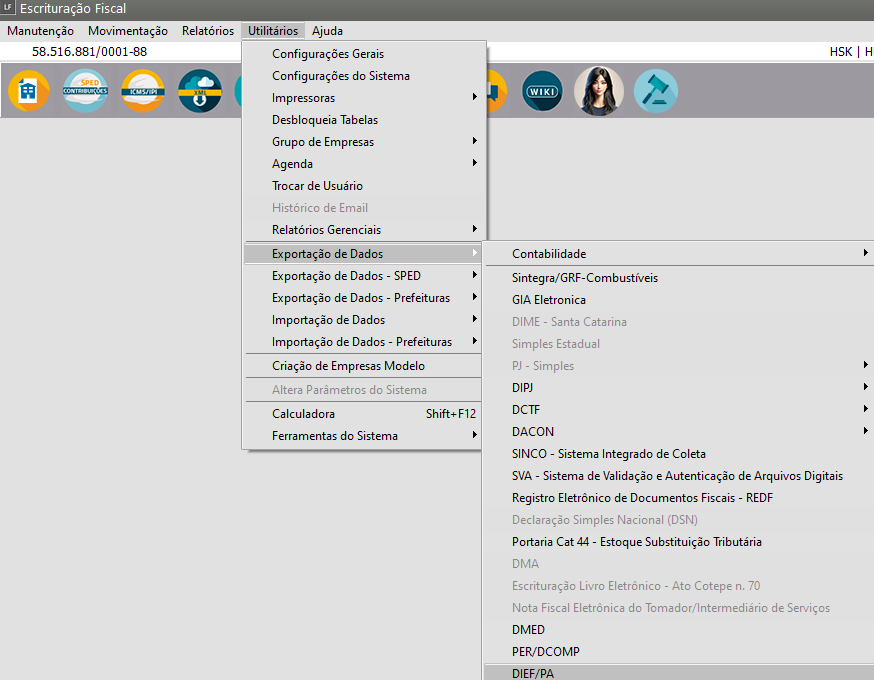

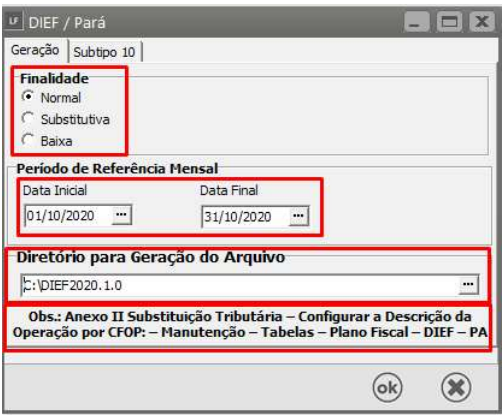

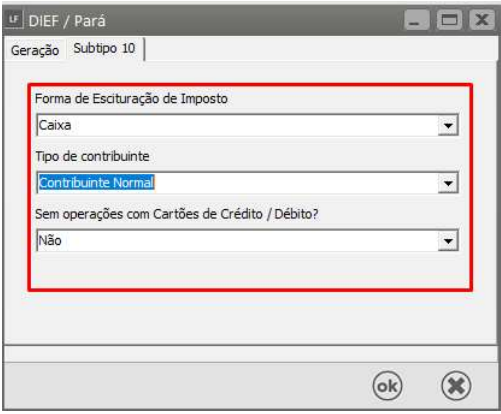

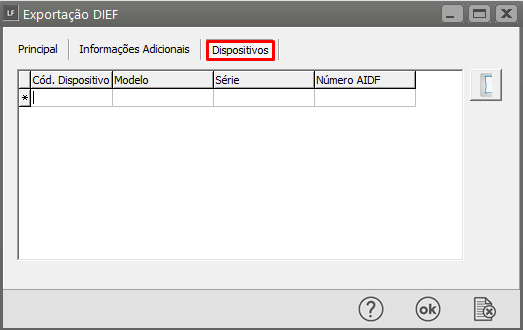

- DIEF (Declaração de Informações Econômico-Fiscais ) - PARÁ (PA)

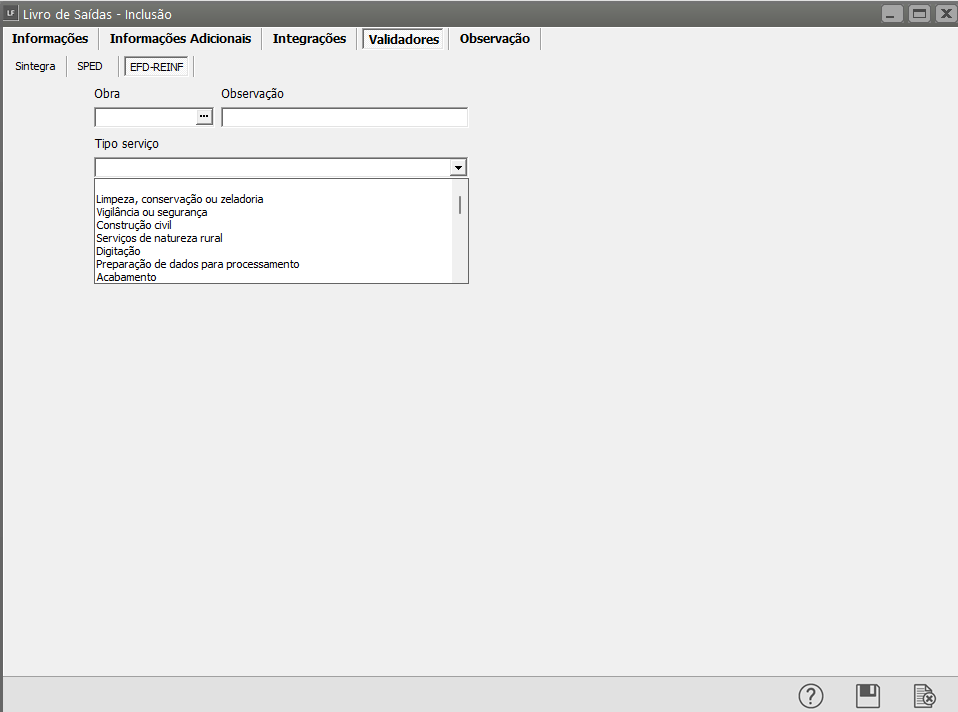

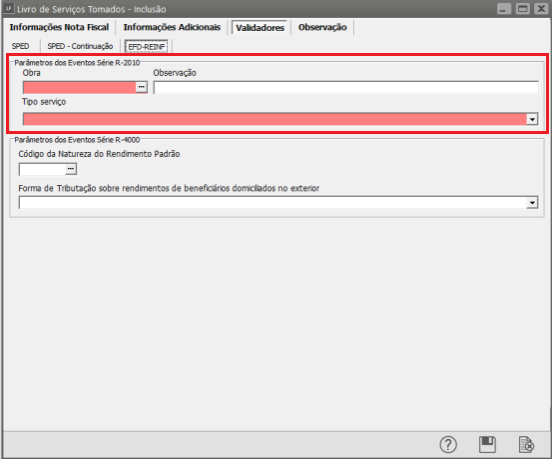

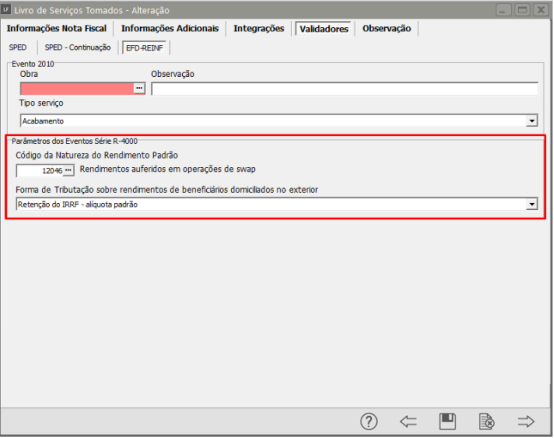

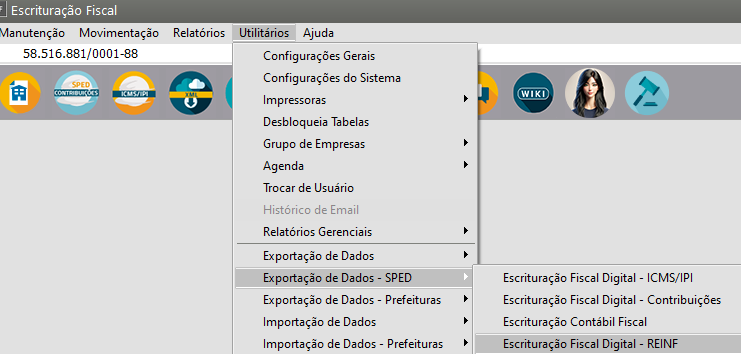

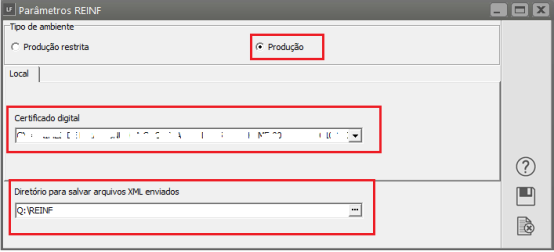

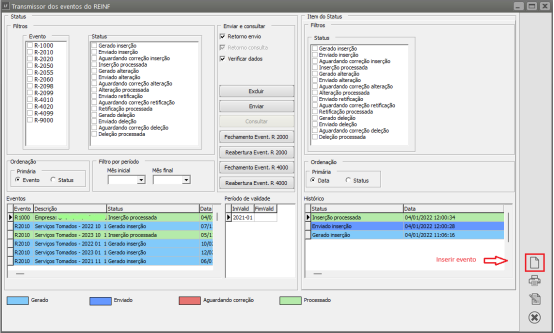

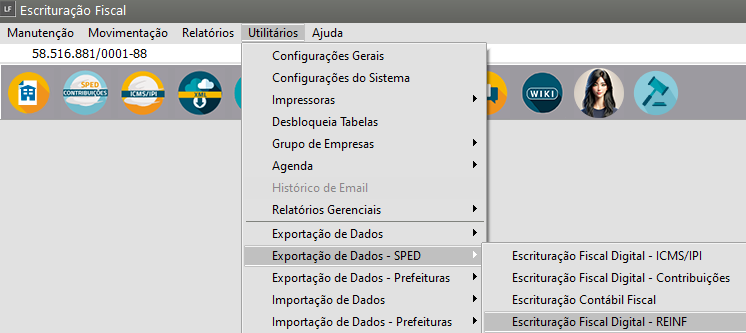

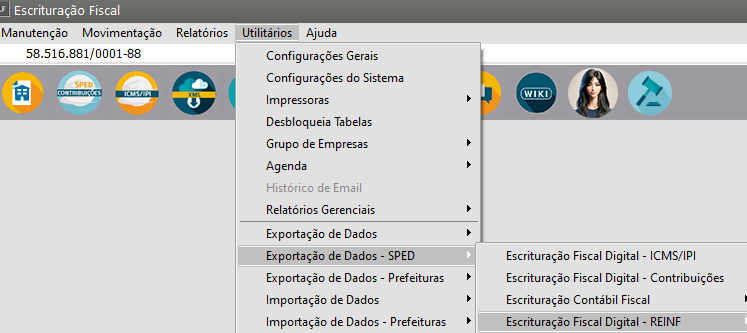

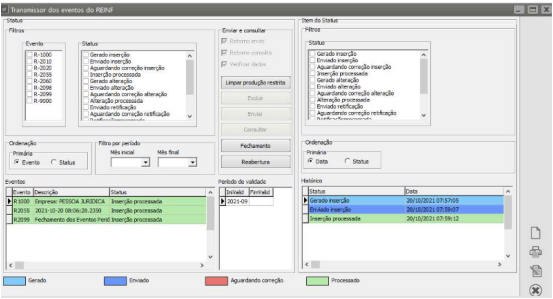

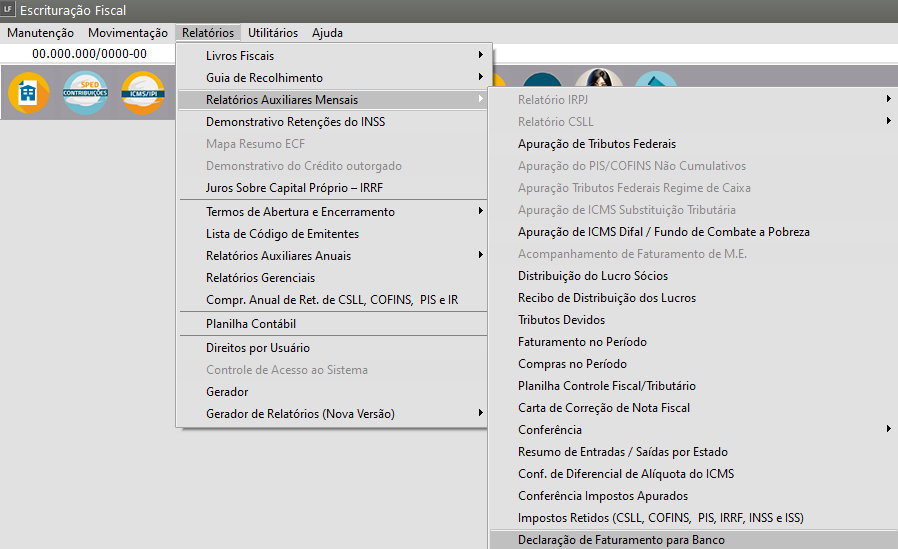

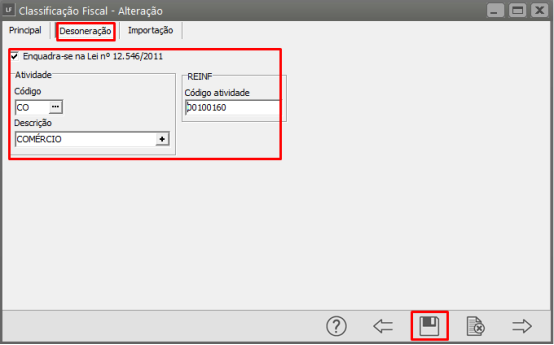

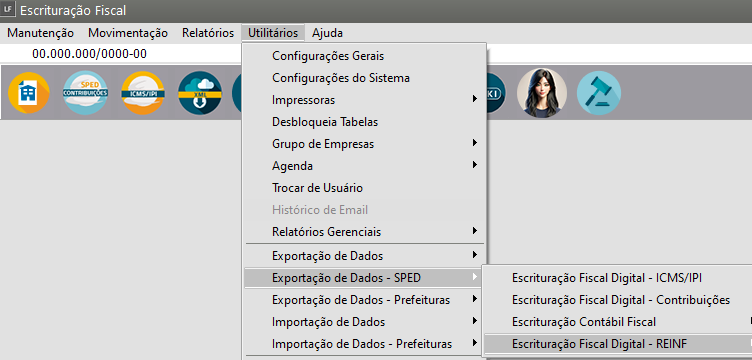

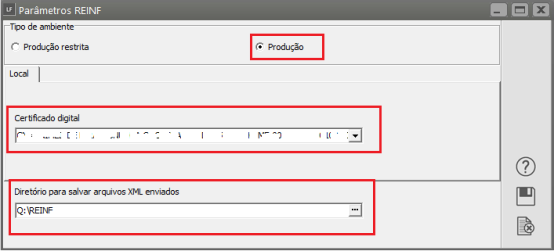

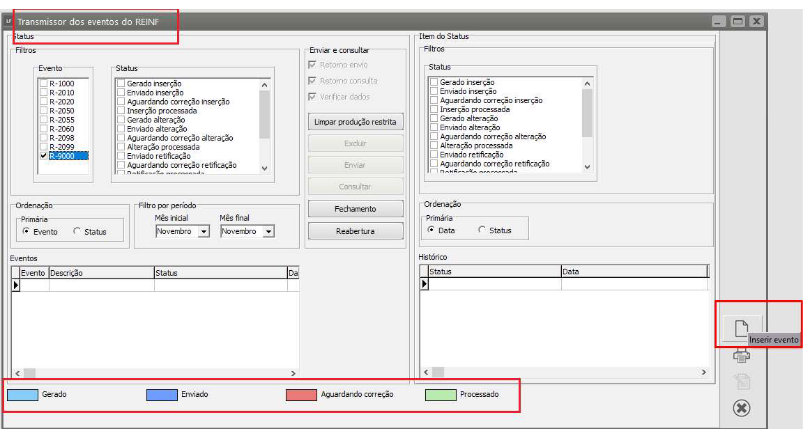

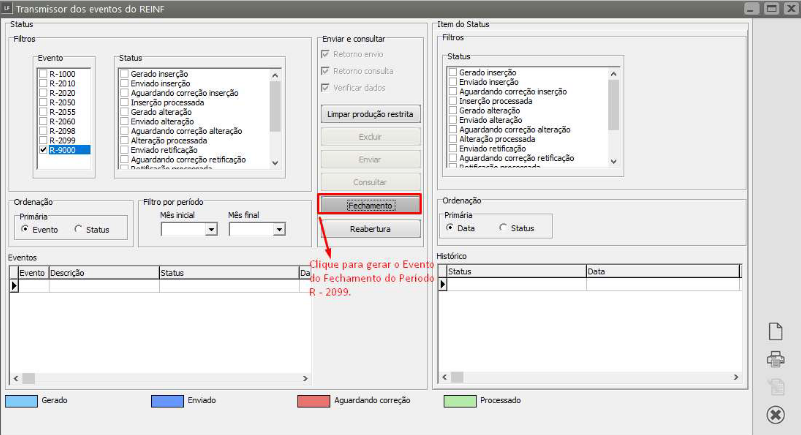

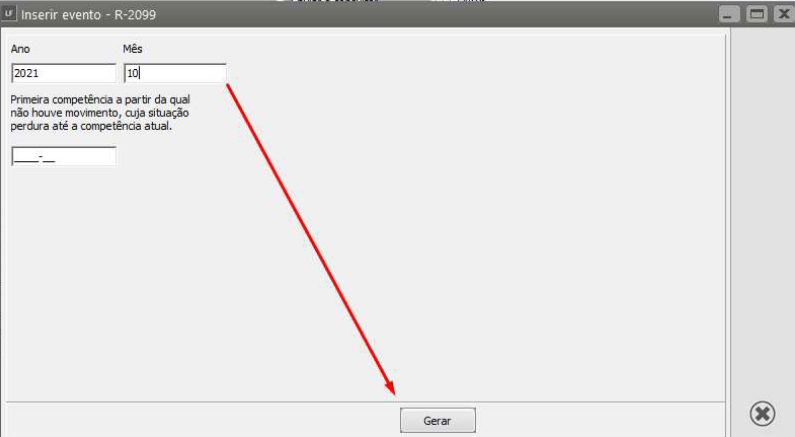

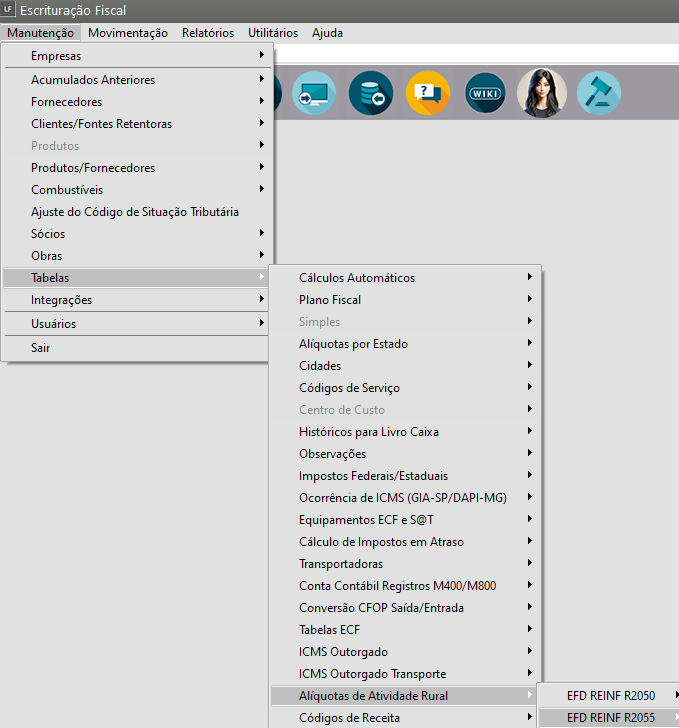

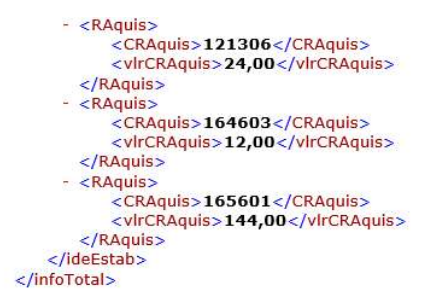

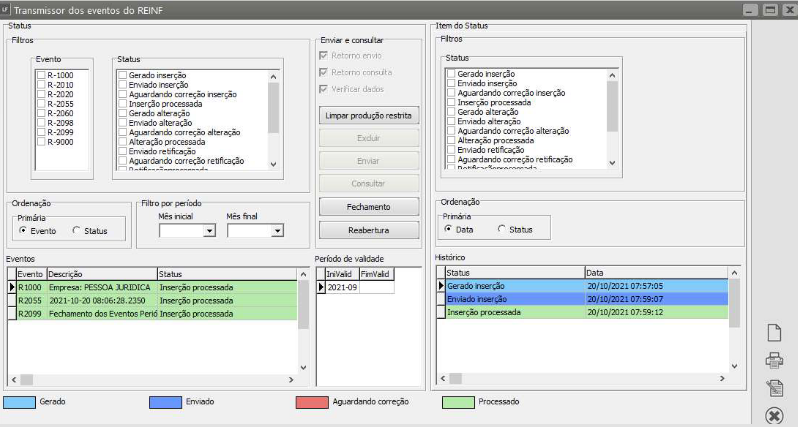

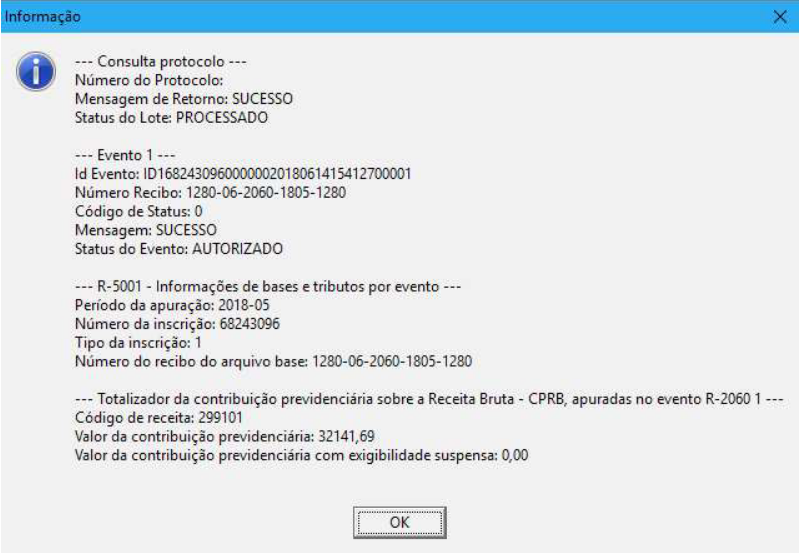

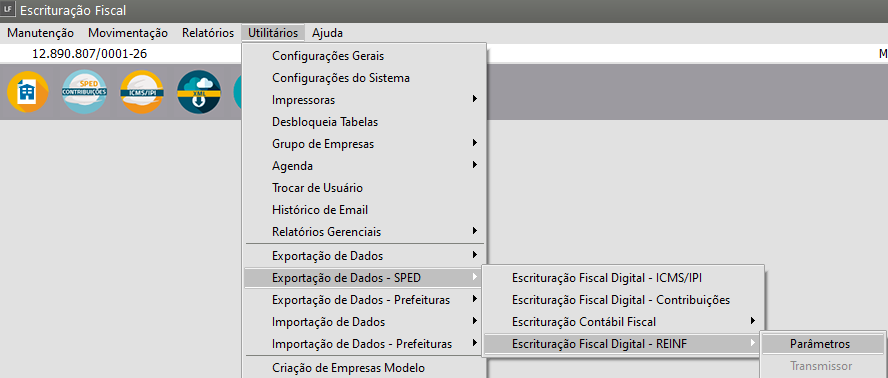

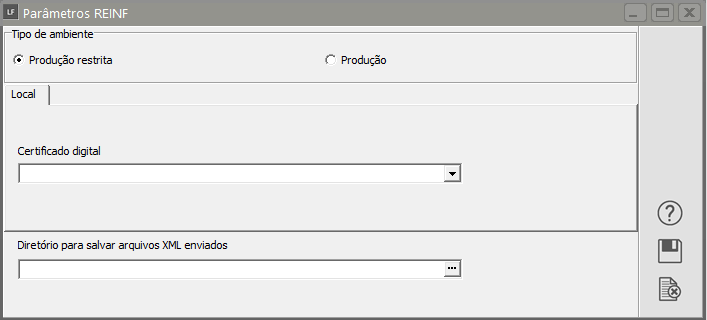

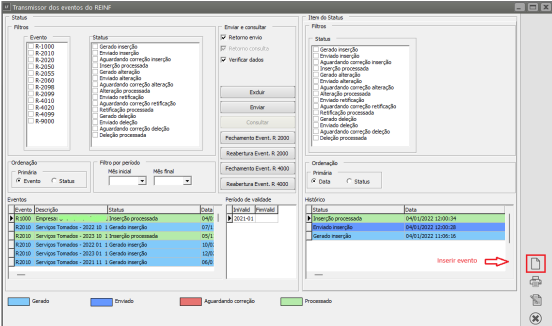

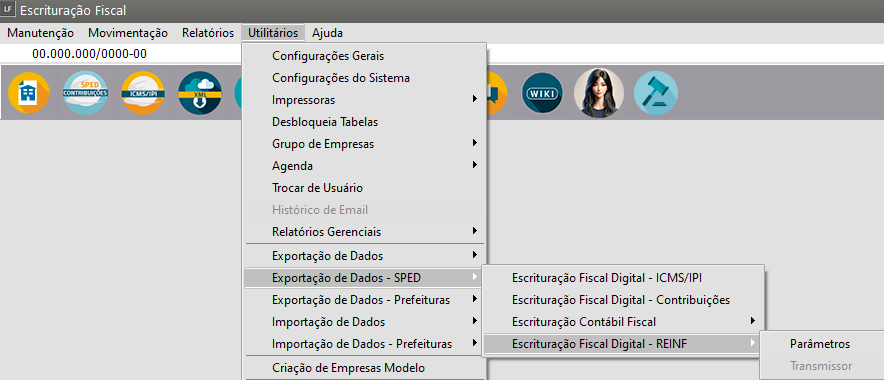

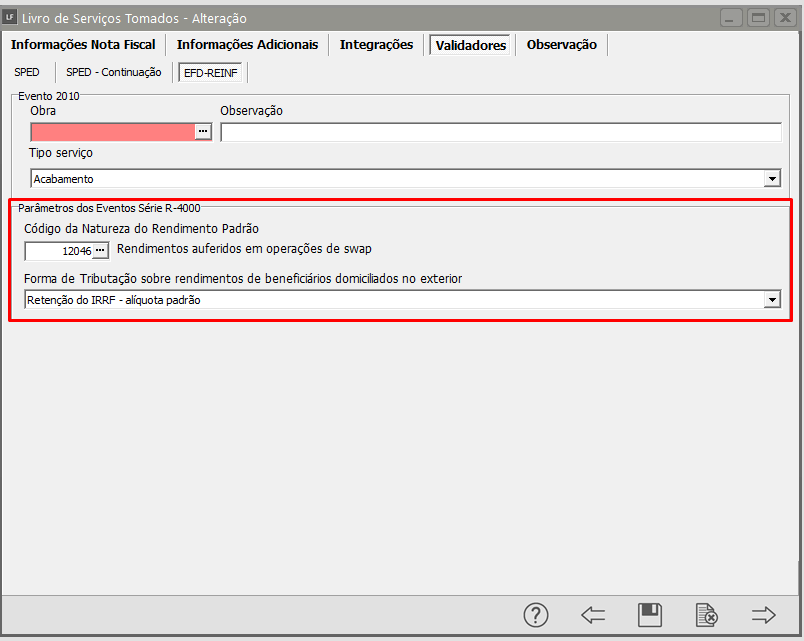

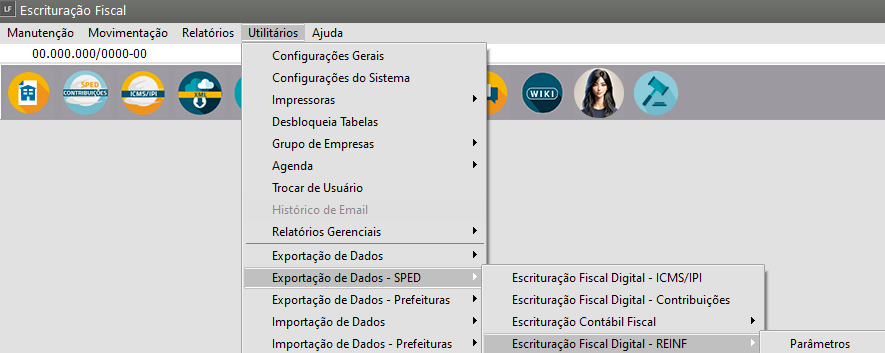

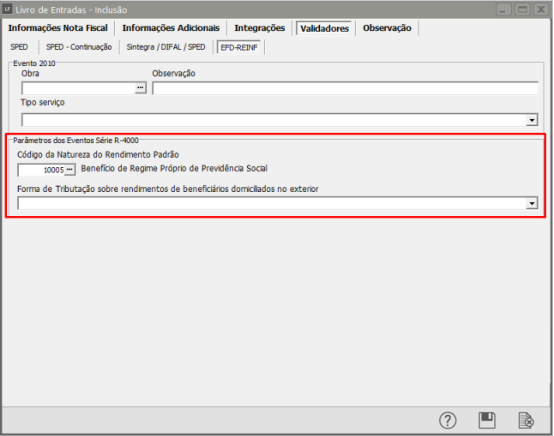

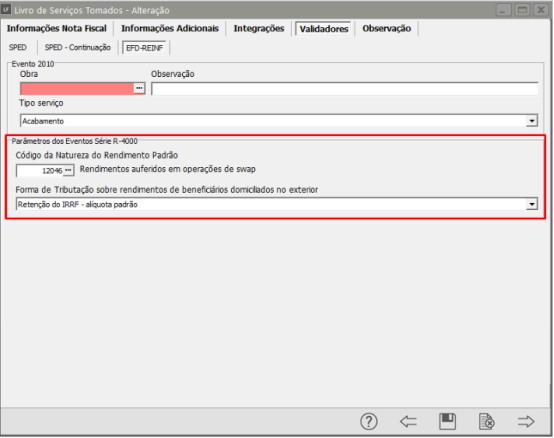

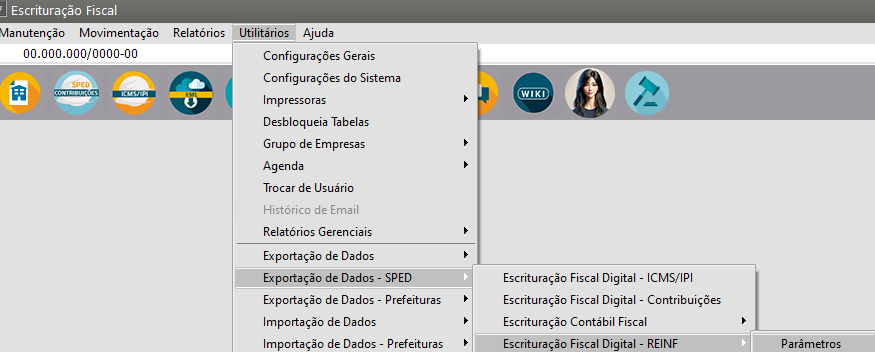

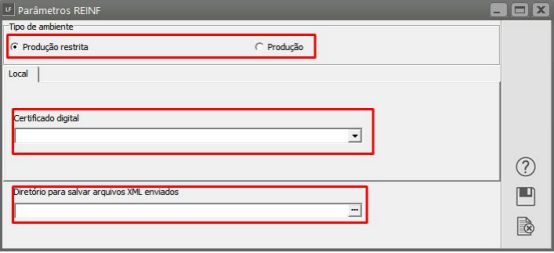

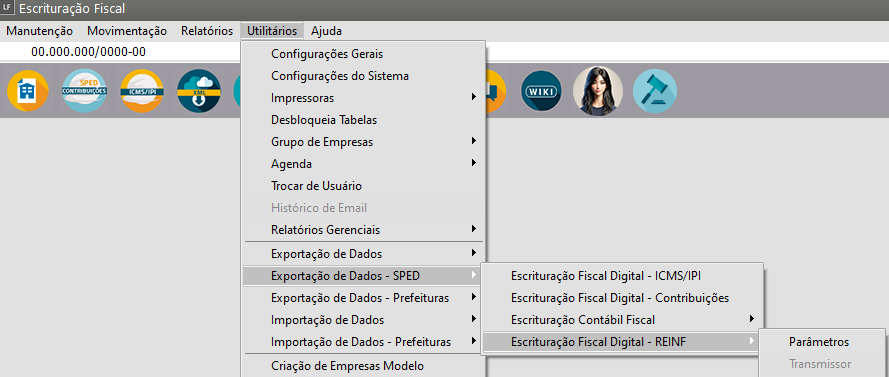

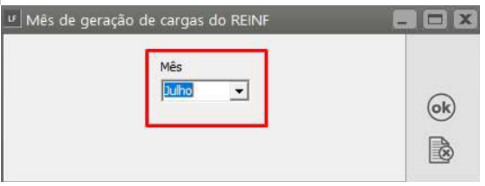

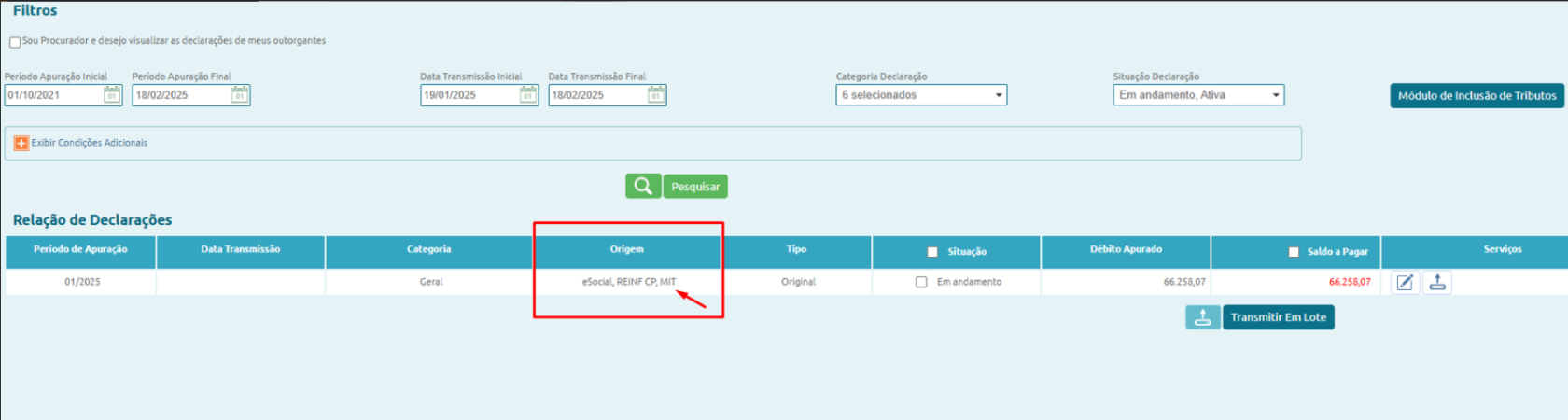

- EFD - REINF - Escrituração Fiscal Digital de Retenções e Outras Informações Fiscais.

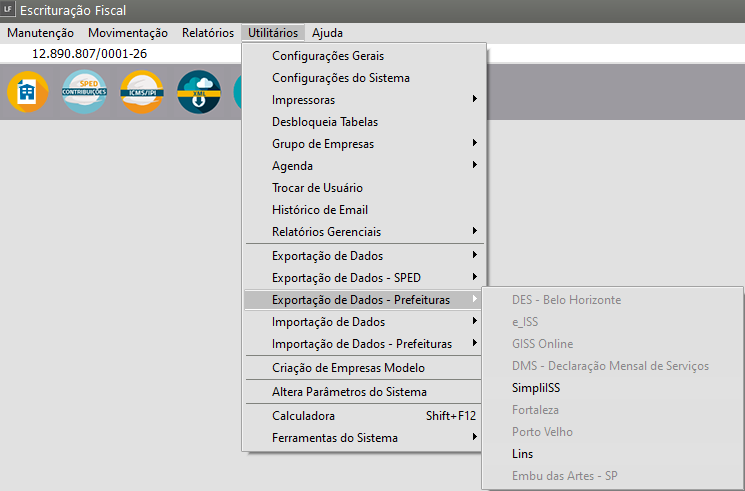

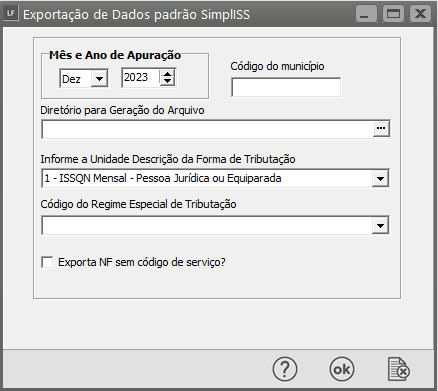

- Exportação de Dados - Prefeituras

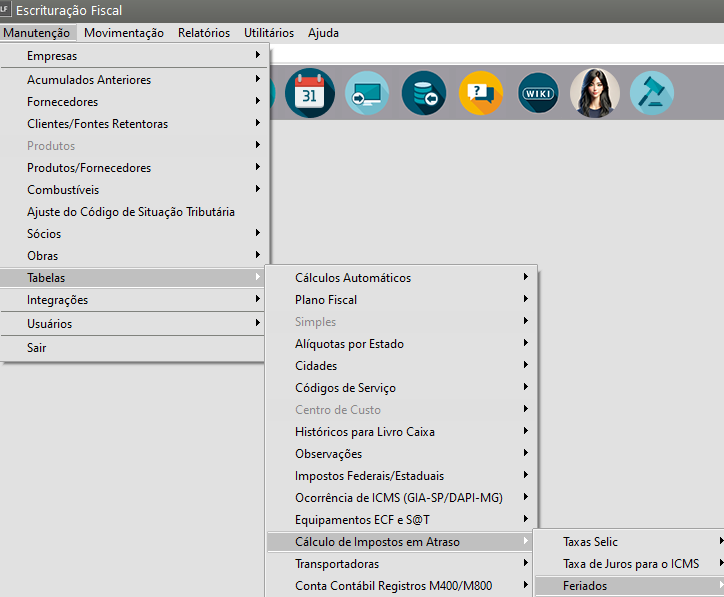

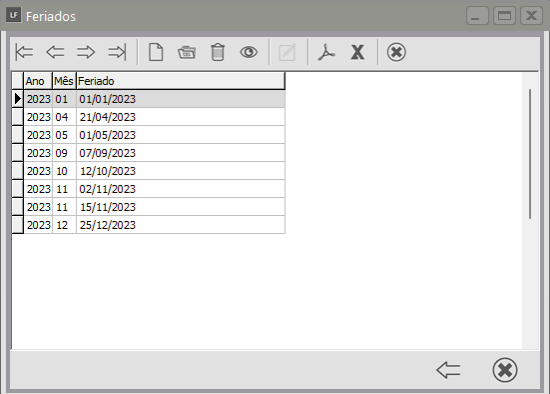

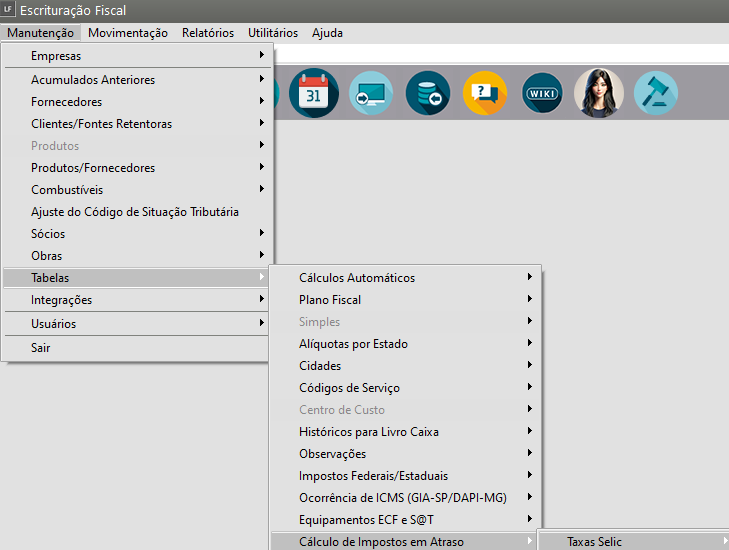

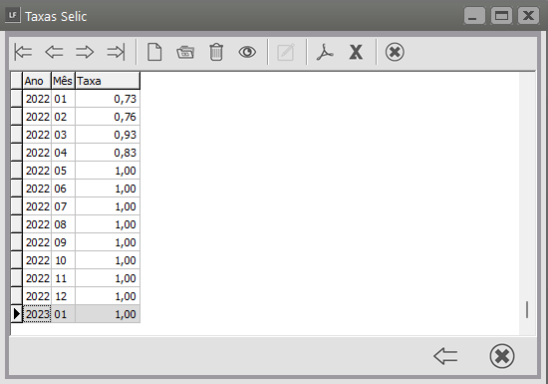

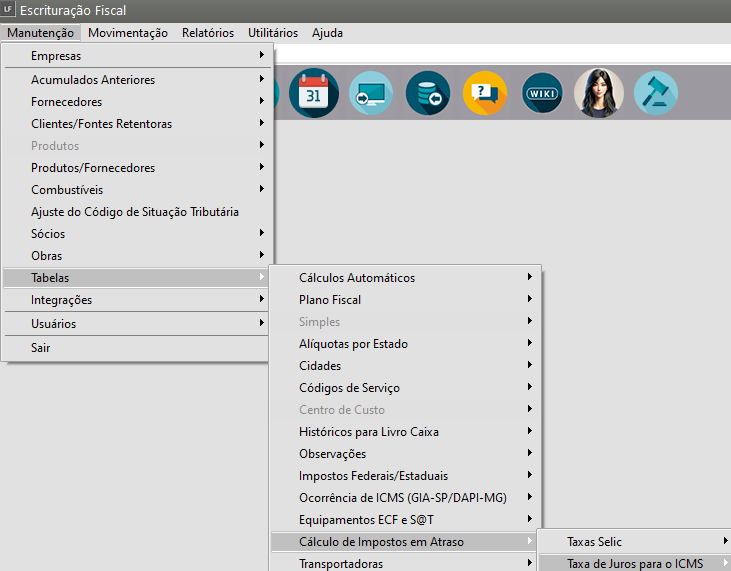

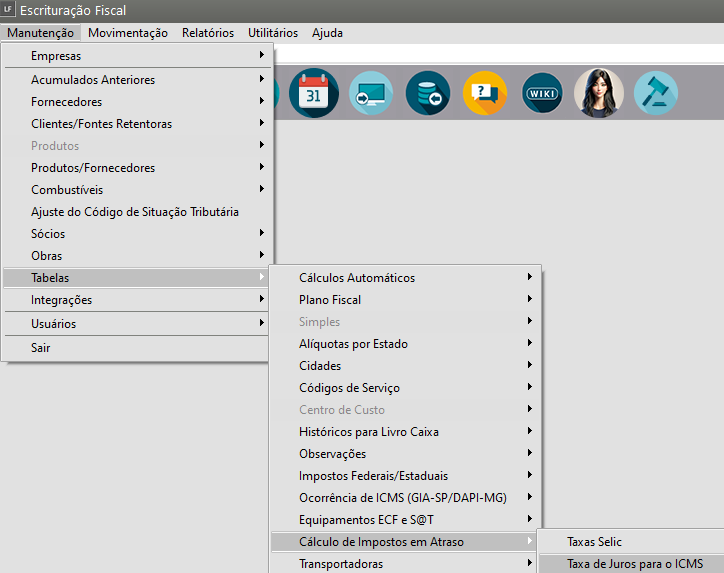

- Calculando Impostos em Atraso

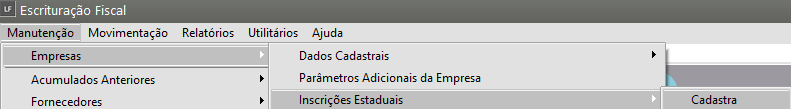

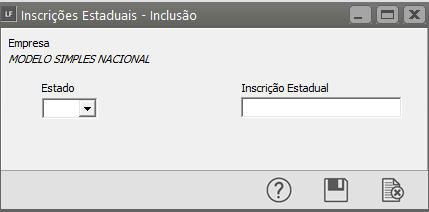

- Inscrições Estaduais (da Empresa definida, para outros Estados)

- Importação de Arquivos XML

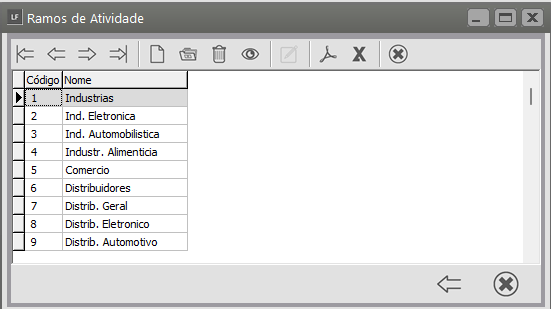

- Ramos de Atividades dos Clientes

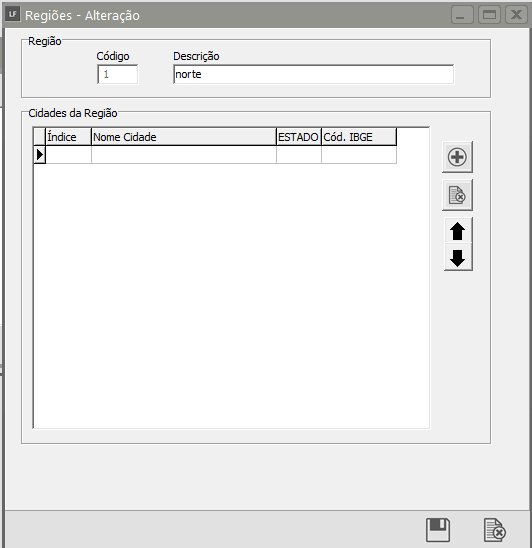

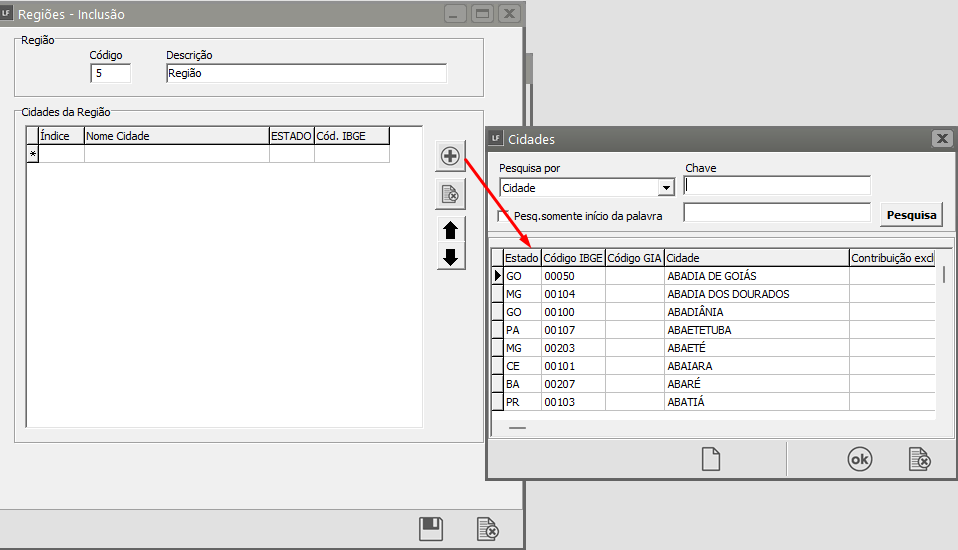

- Regiões dos Clientes

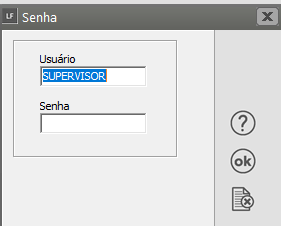

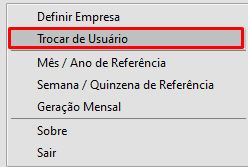

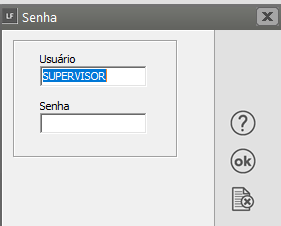

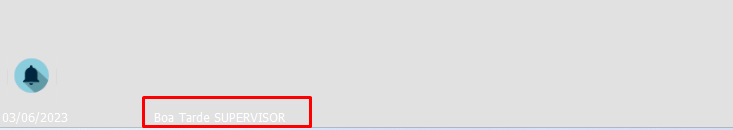

- Trocar de Usuário

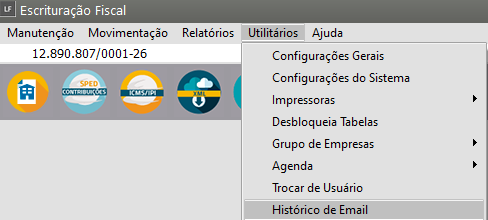

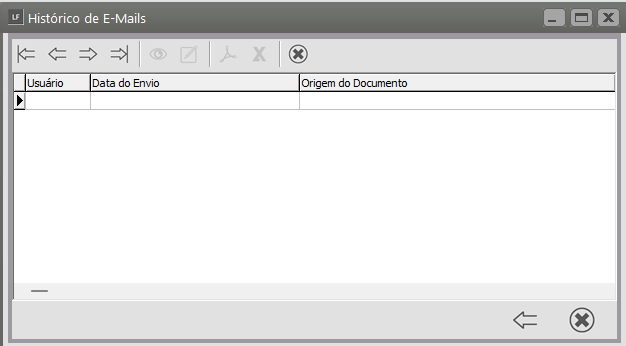

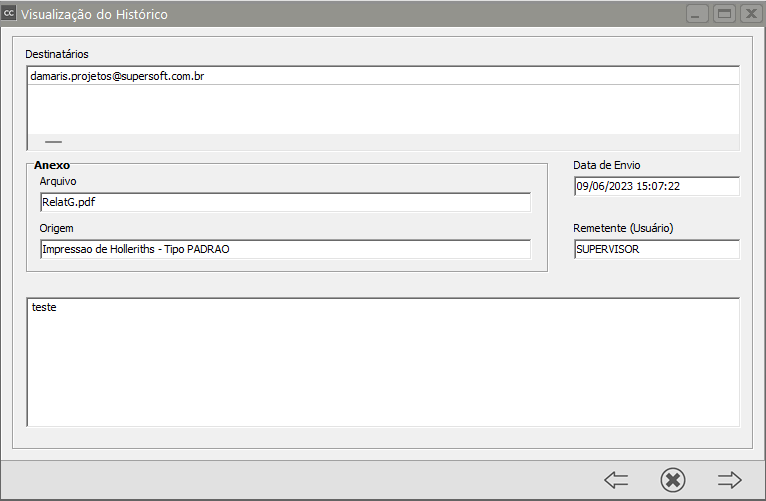

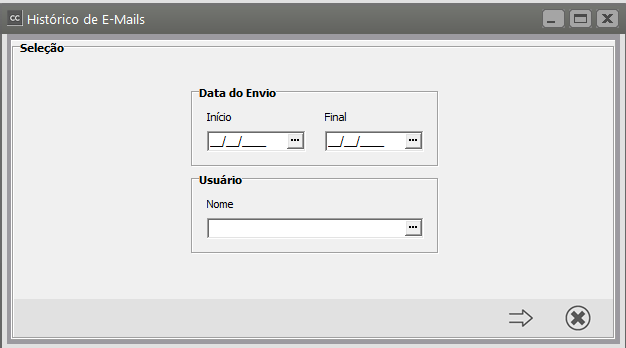

- Histórico de email enviados através do Sistema

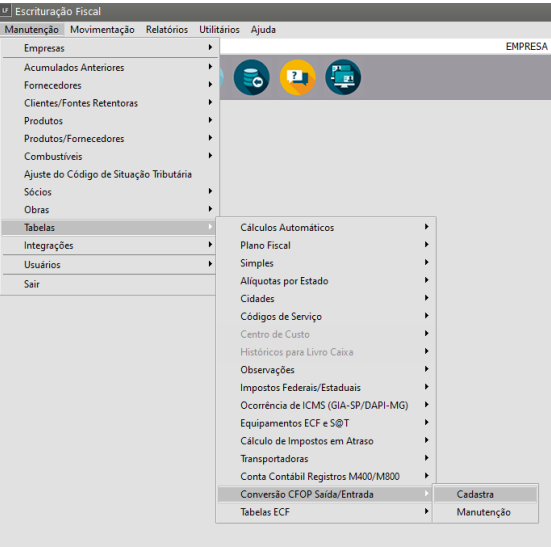

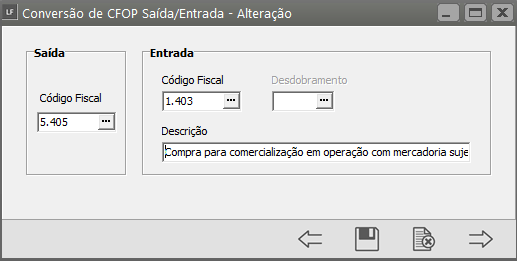

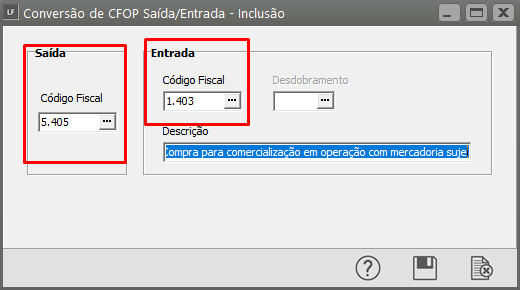

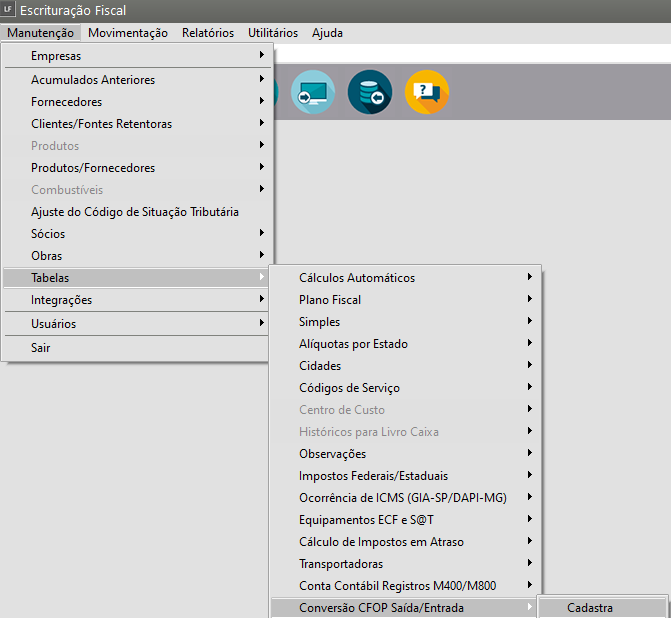

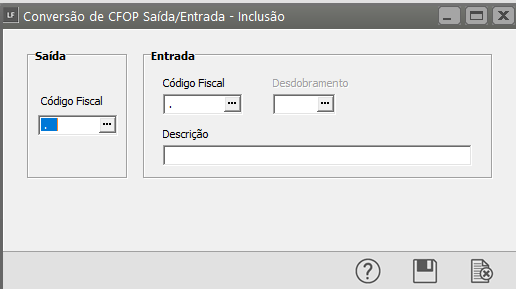

- Conversão do CFOP de Saída para o CFOP de Entrada

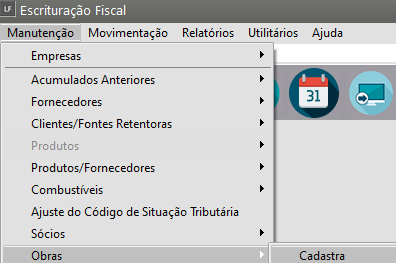

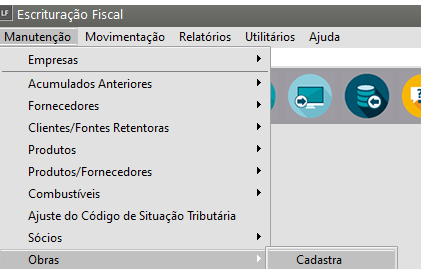

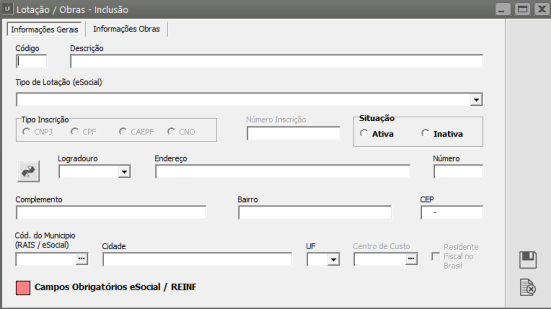

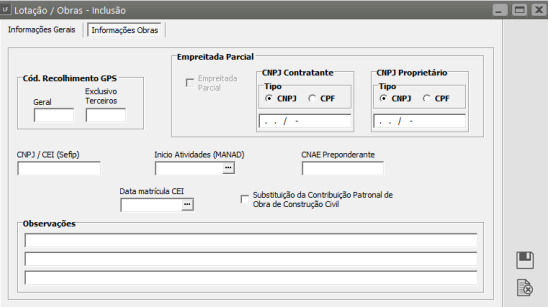

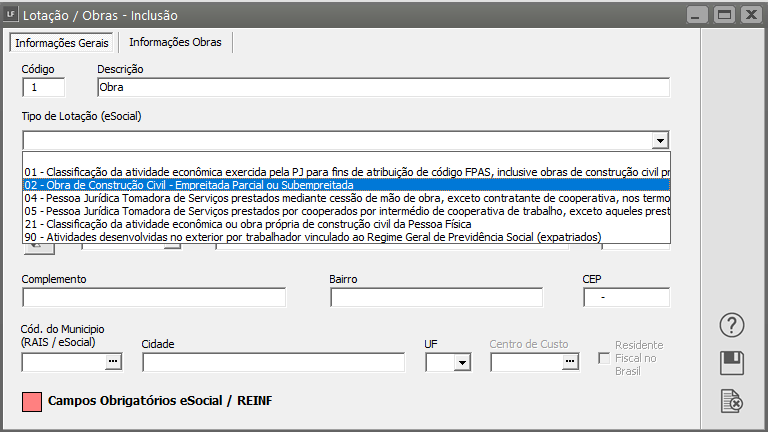

- Cadastro de Obras

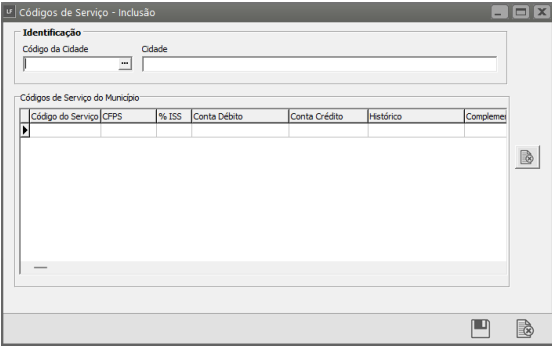

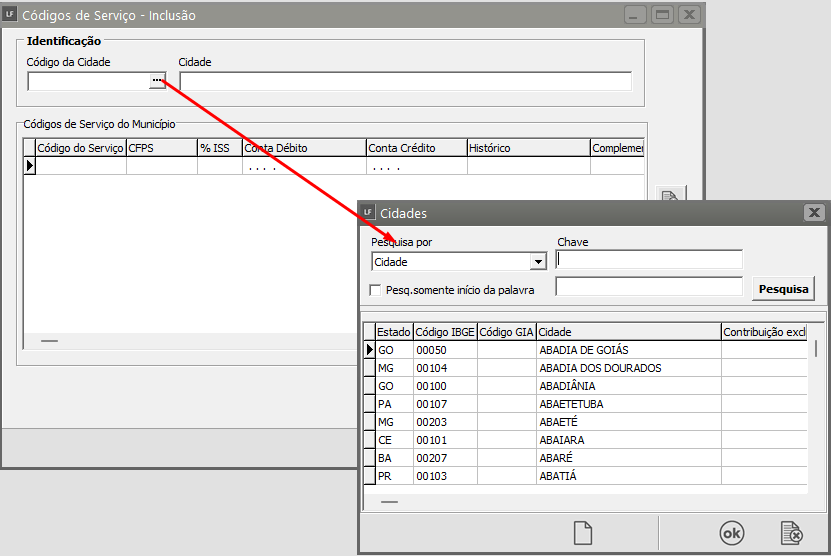

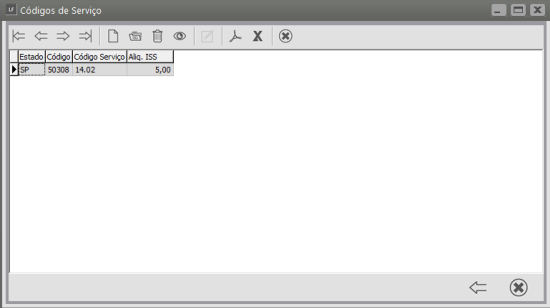

- Cadastro de Códigos de Serviço (Prefeitura Municipal)

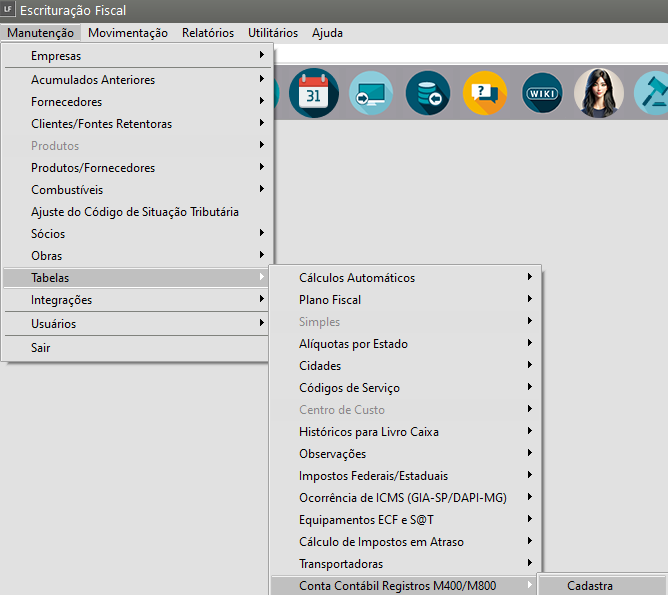

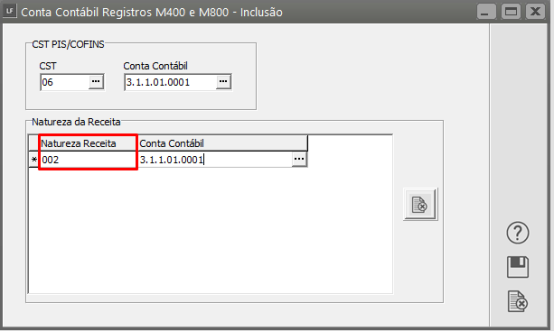

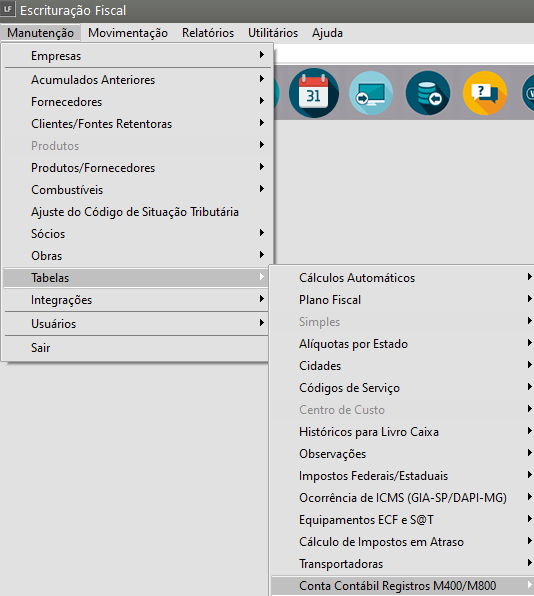

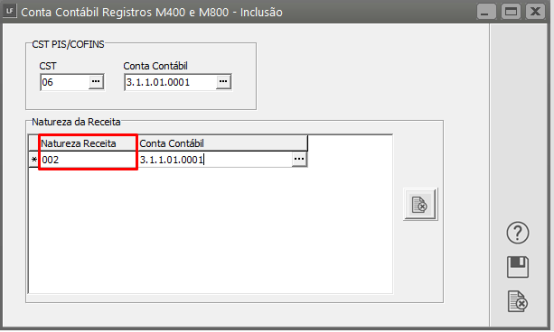

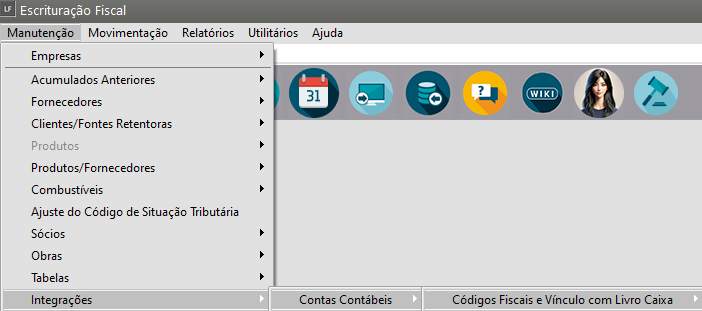

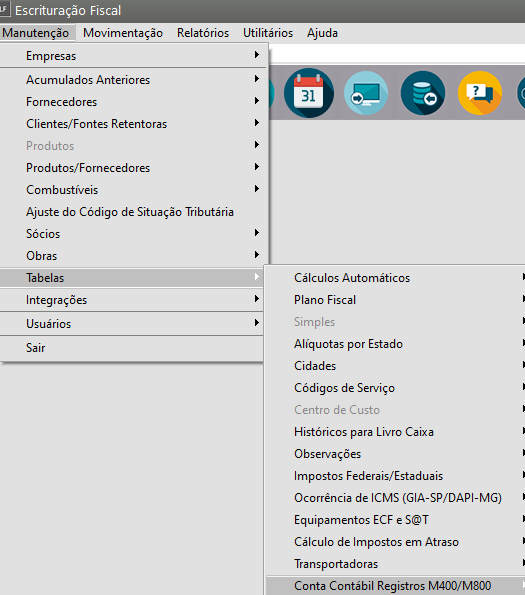

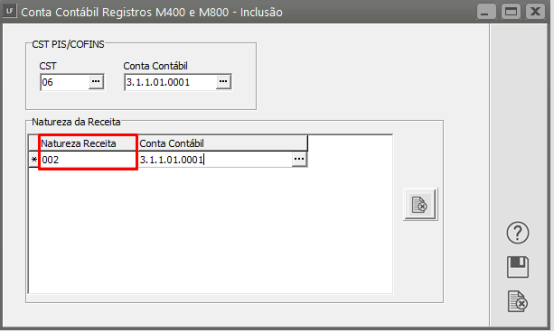

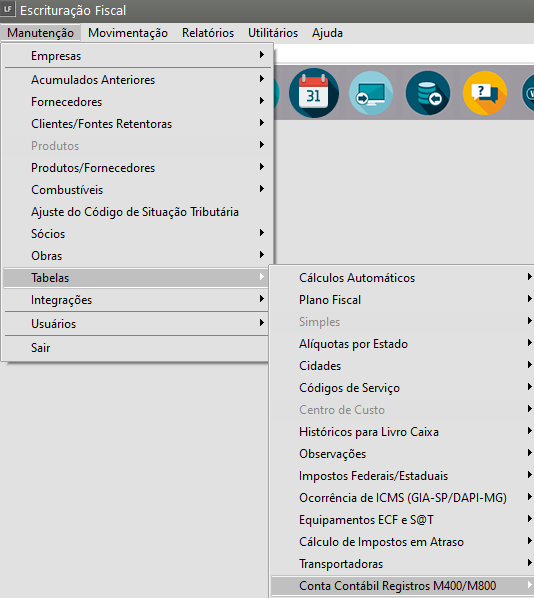

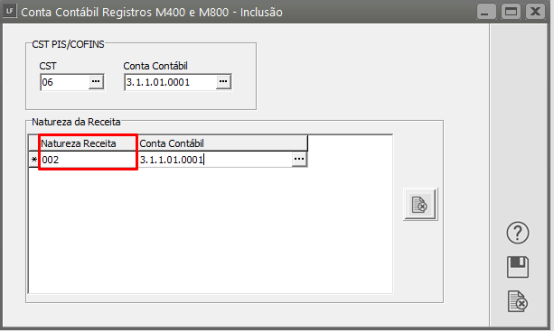

- Conta Contábil para os Registros M400 e M800 (EFD Contribuições)

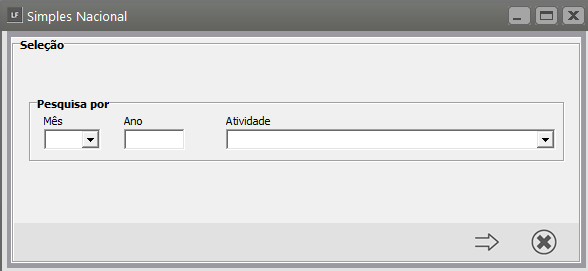

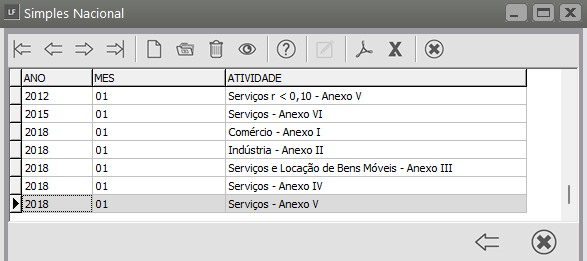

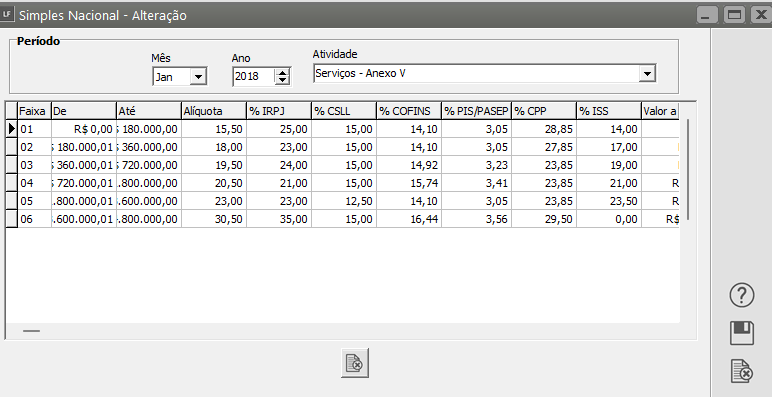

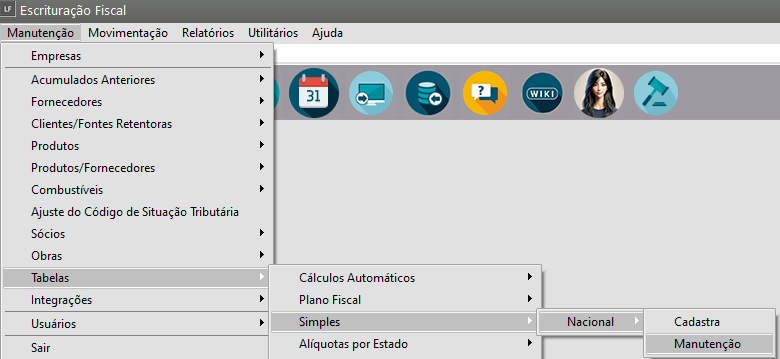

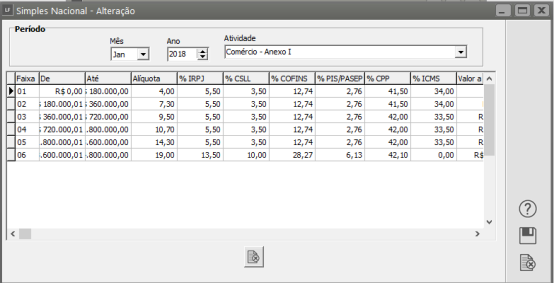

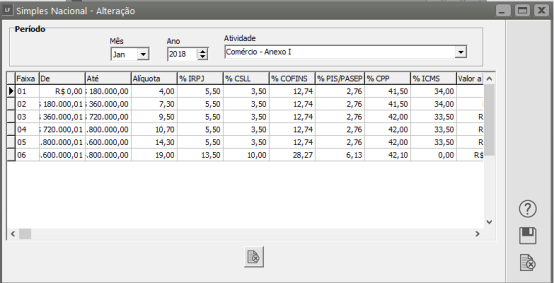

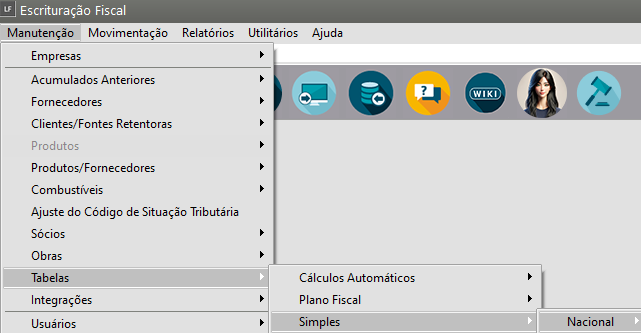

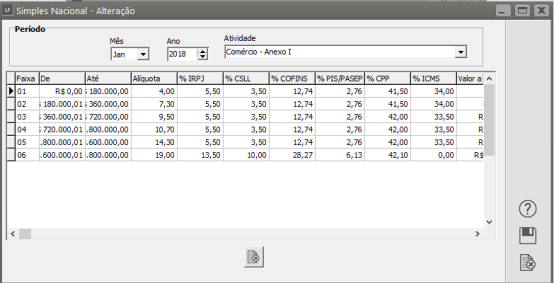

- Tabela do Simples Nacional

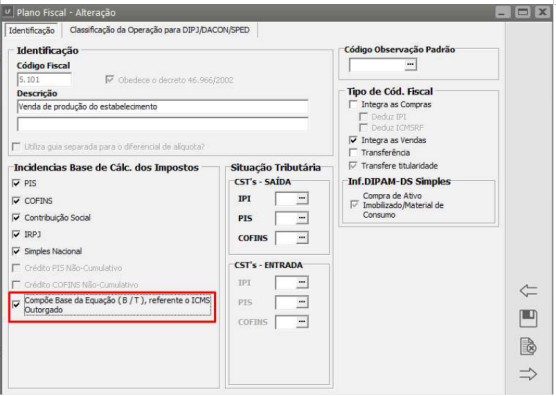

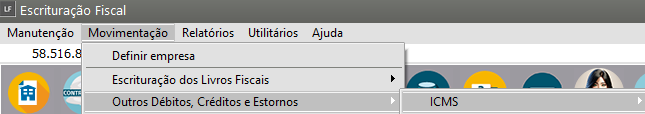

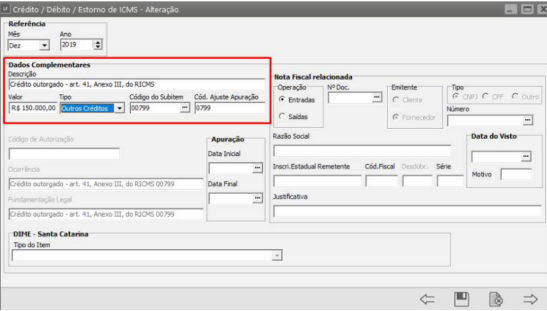

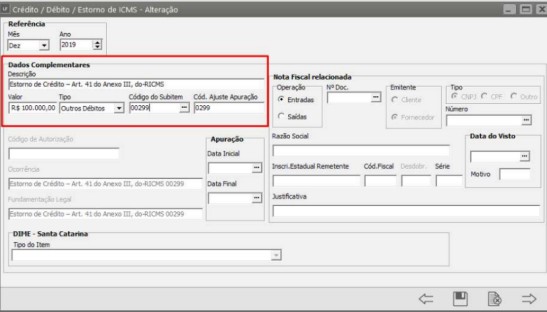

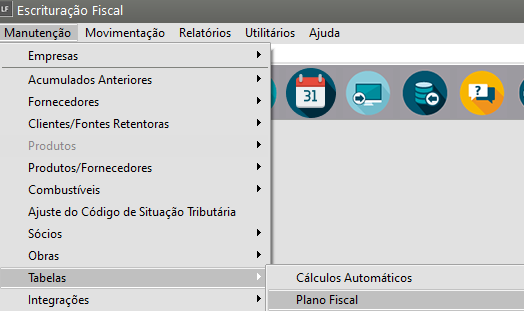

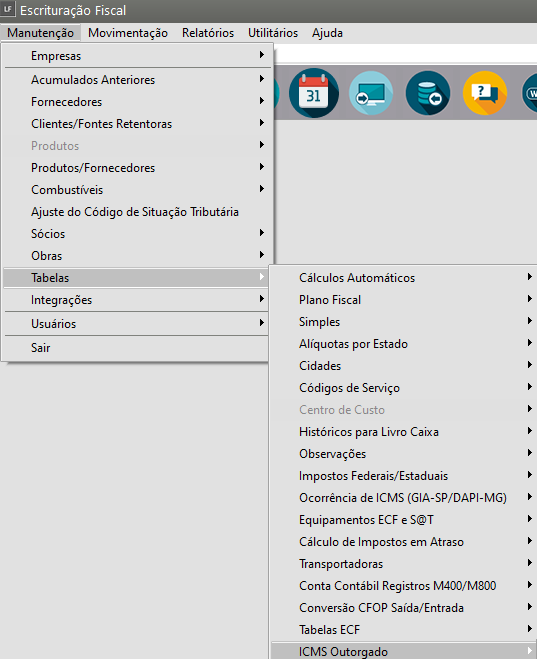

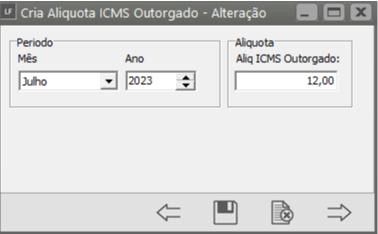

- ICMS Outorgado (Anexo III do RICMS/Produtos Têxteis)

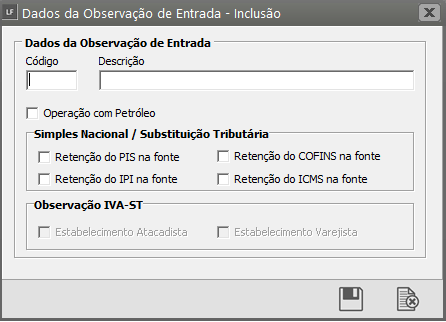

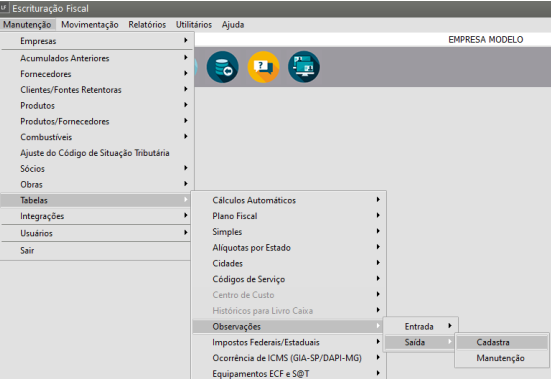

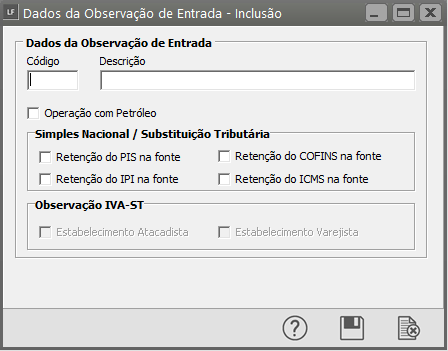

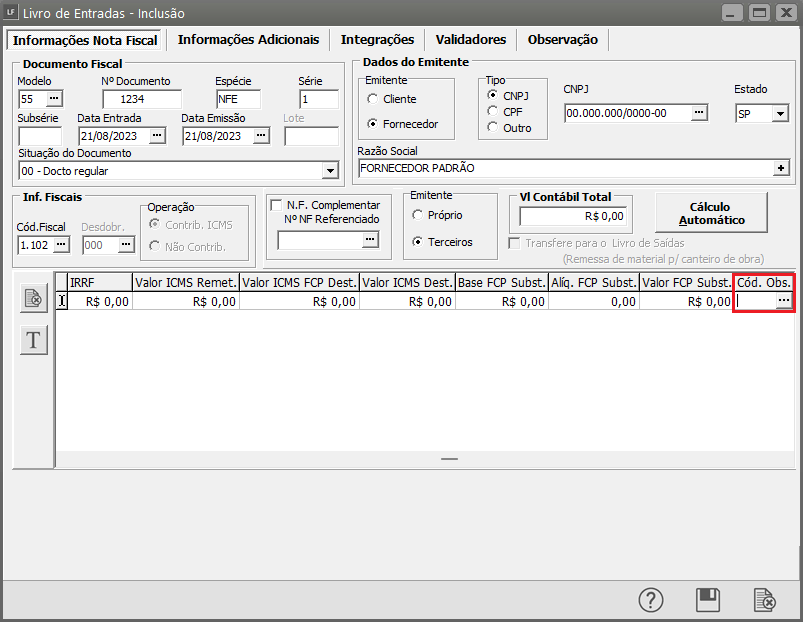

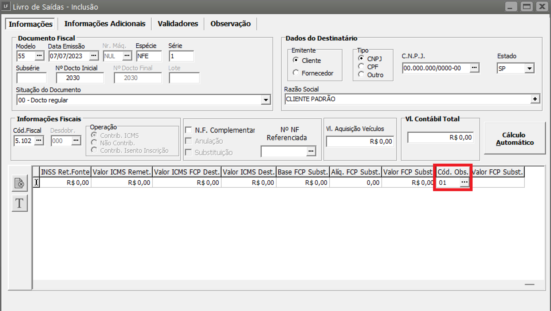

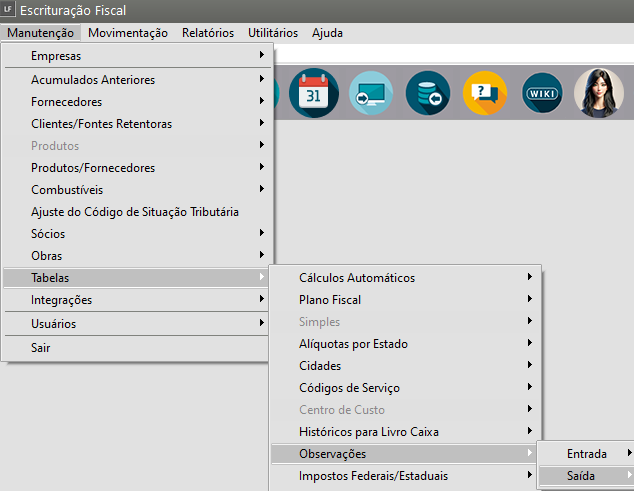

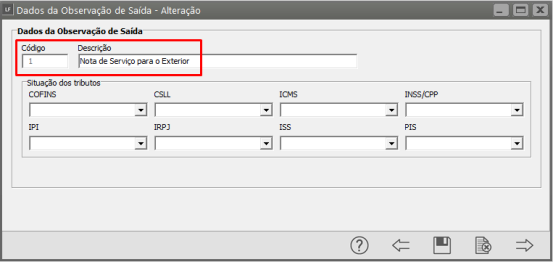

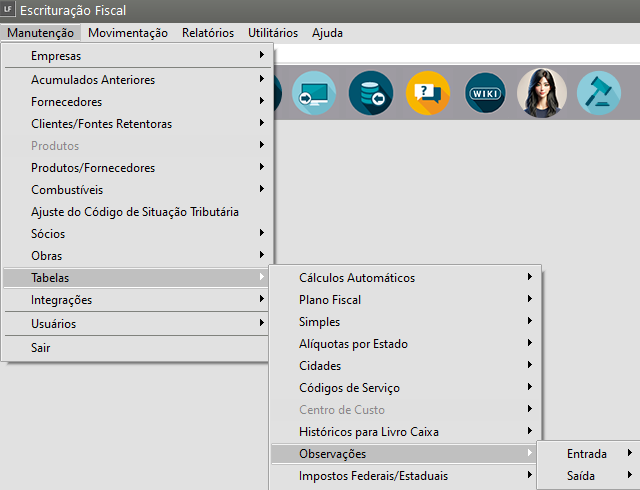

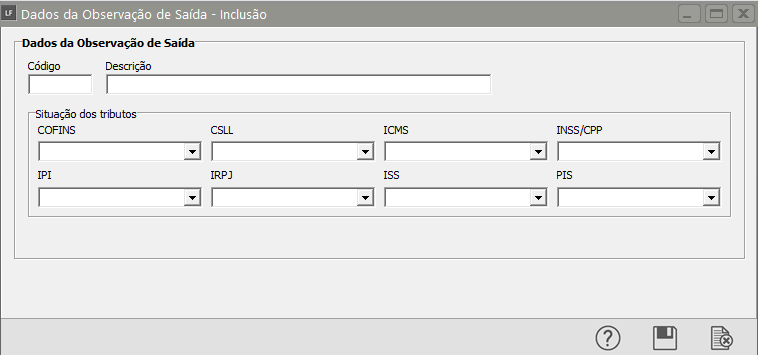

- Cadastrando Observações dos Impostos nas Notas de Entradas e Saídas

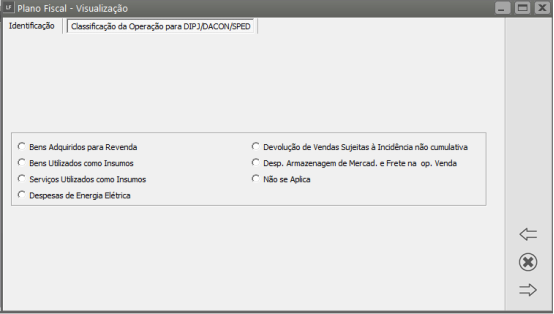

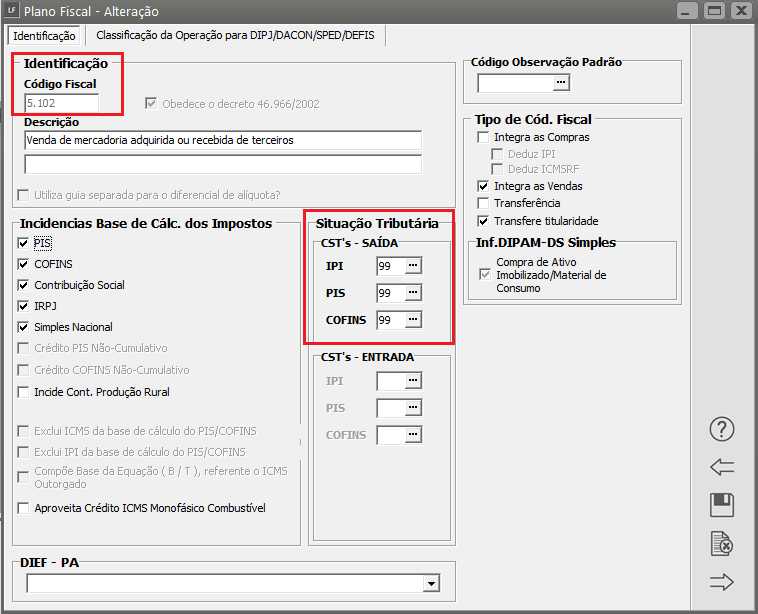

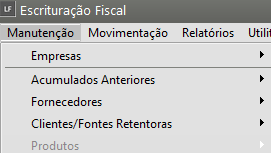

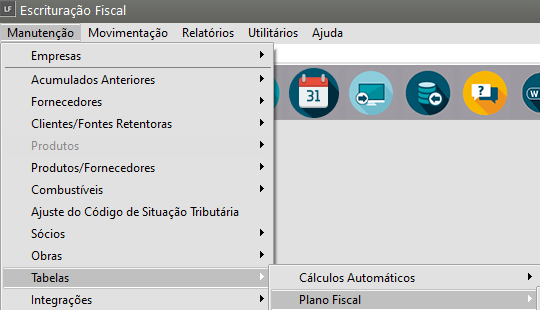

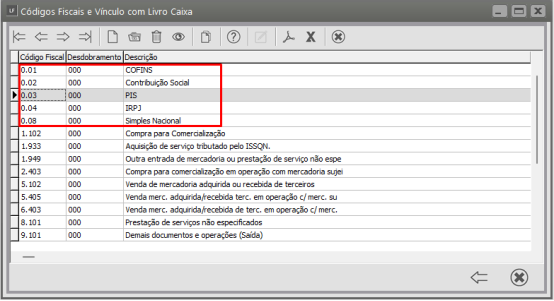

- CFOP - Código Fiscal de Operações (Plano Fiscal)

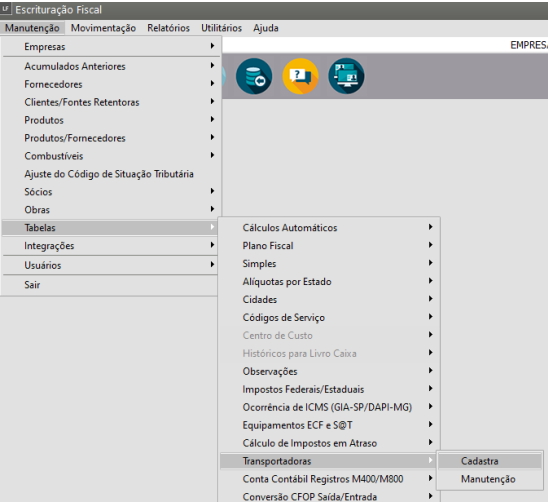

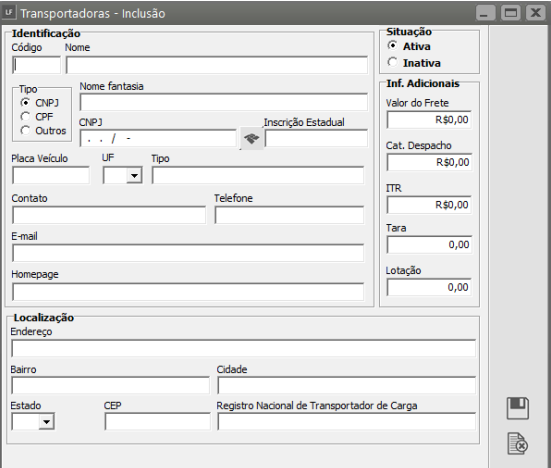

- Cadastro de Transportadoras

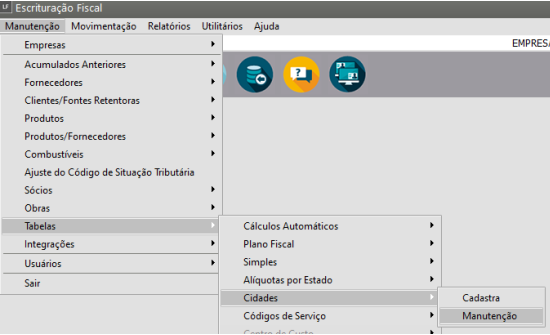

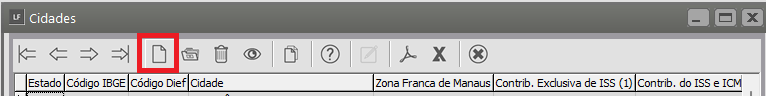

- Cadastro de Cidades (Código IBGE - Instituto Brasileiro de Geografia e Estatística)

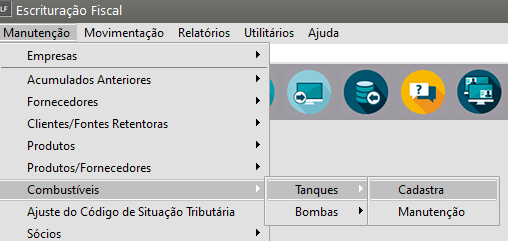

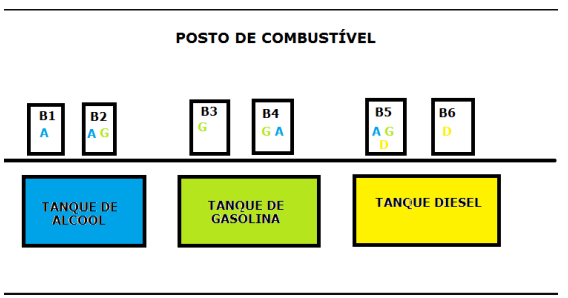

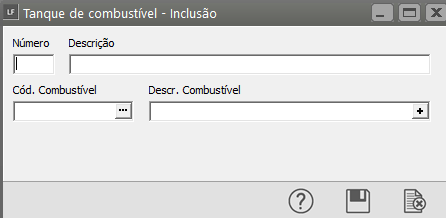

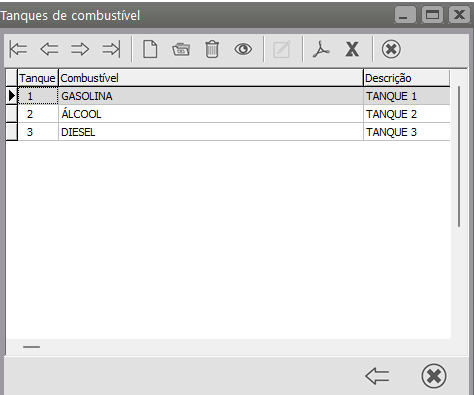

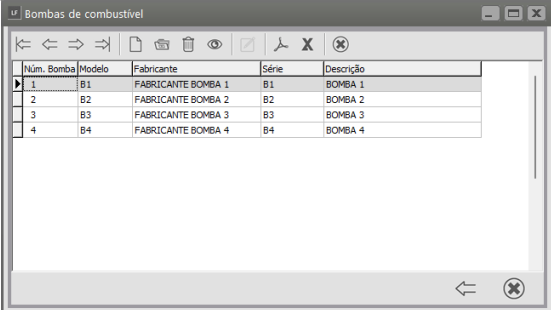

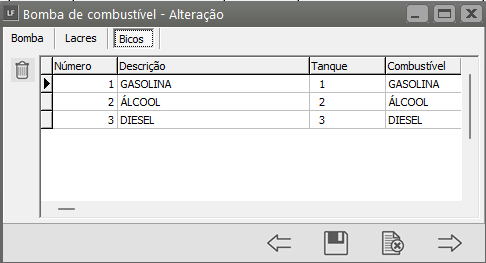

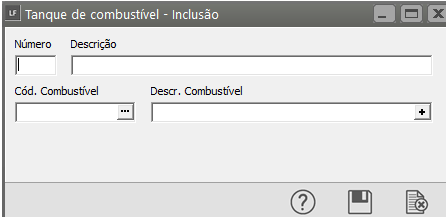

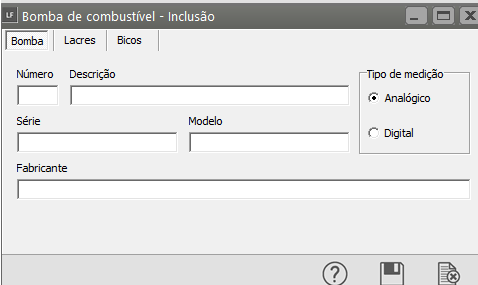

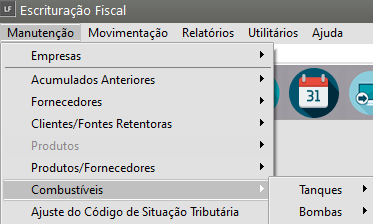

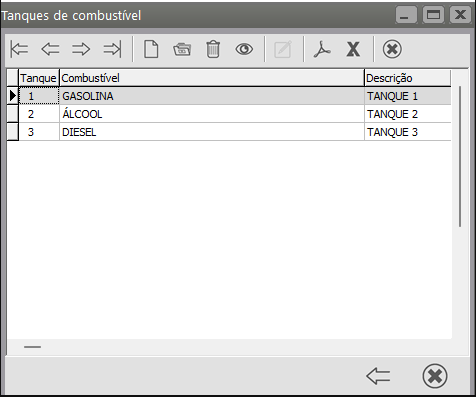

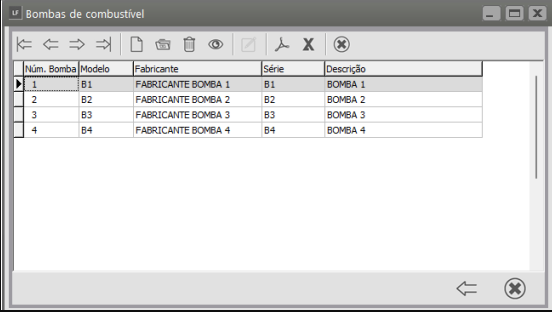

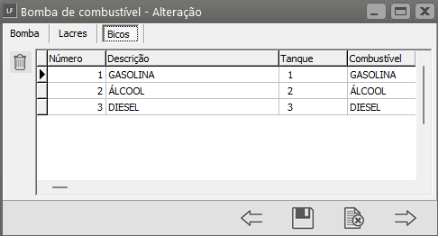

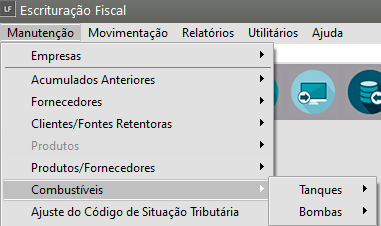

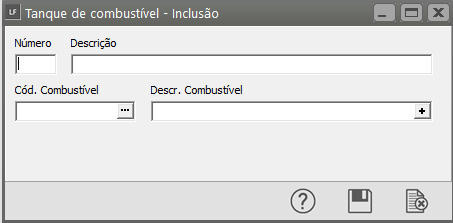

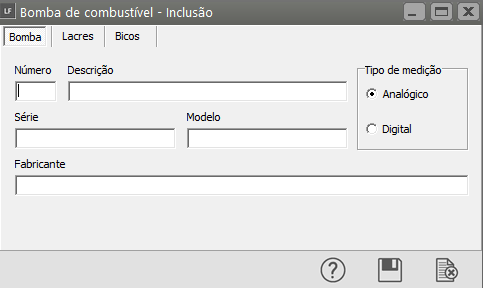

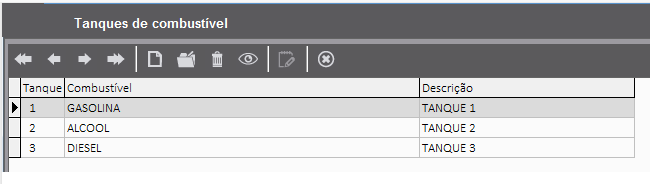

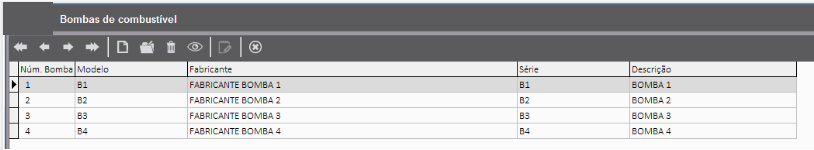

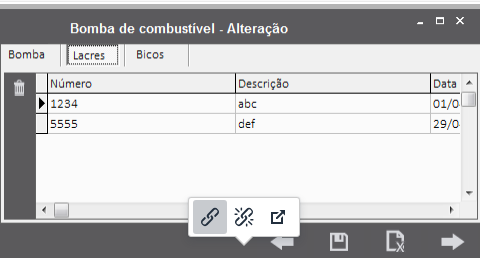

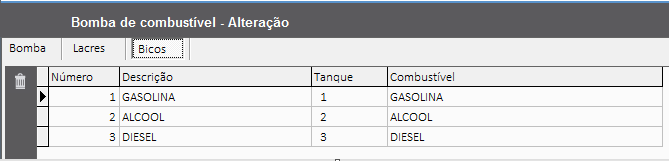

- Cadastro de Tanques e Bombas de Combustíveis

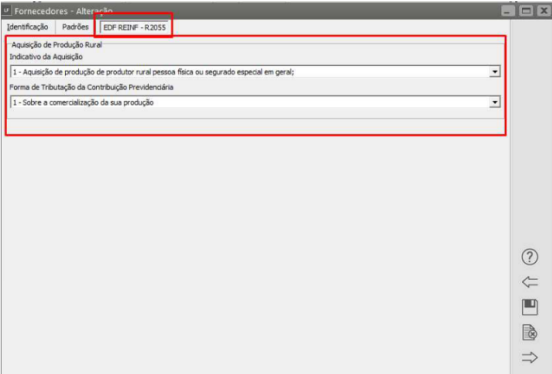

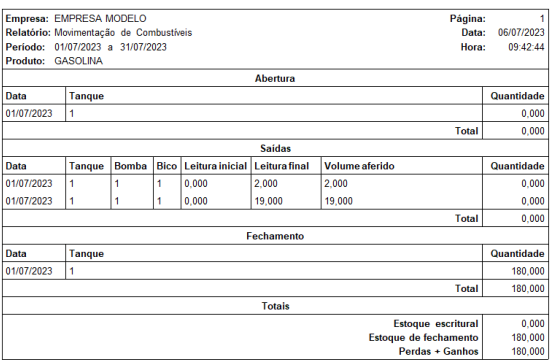

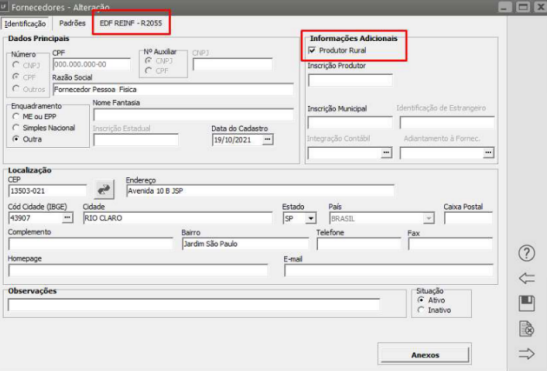

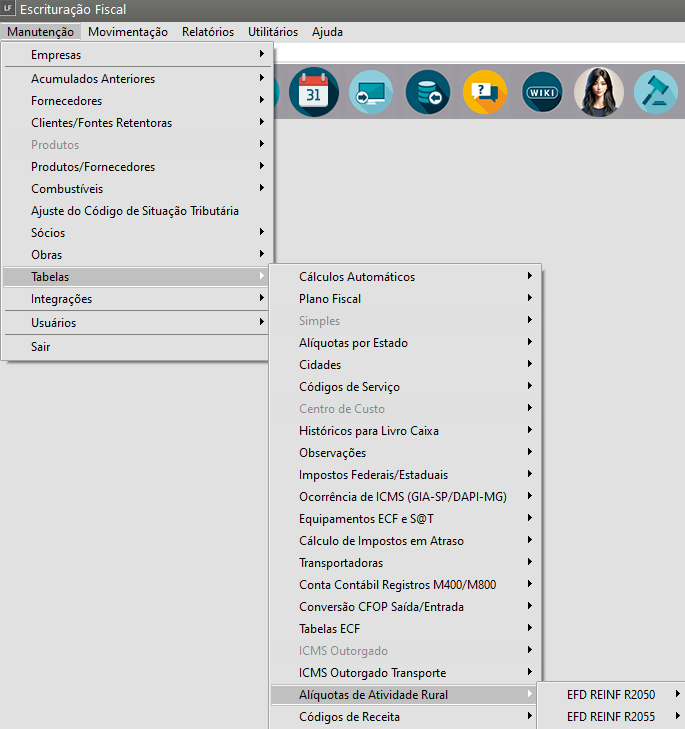

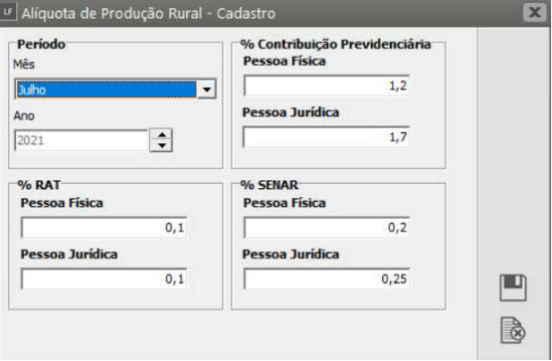

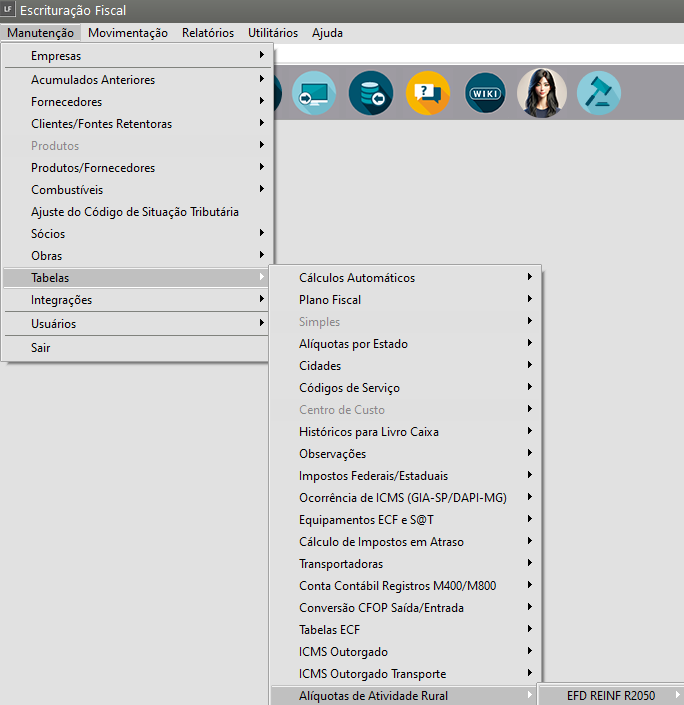

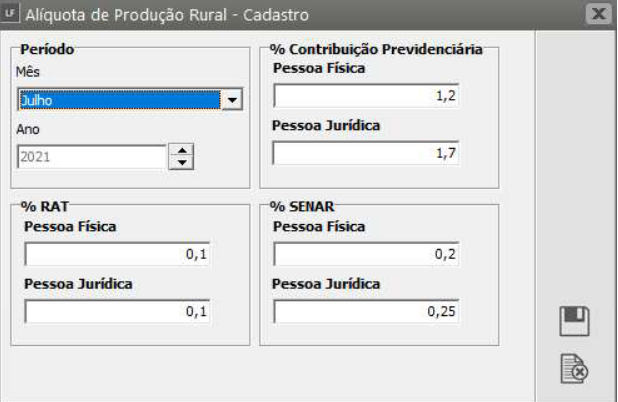

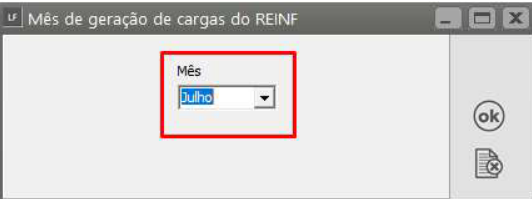

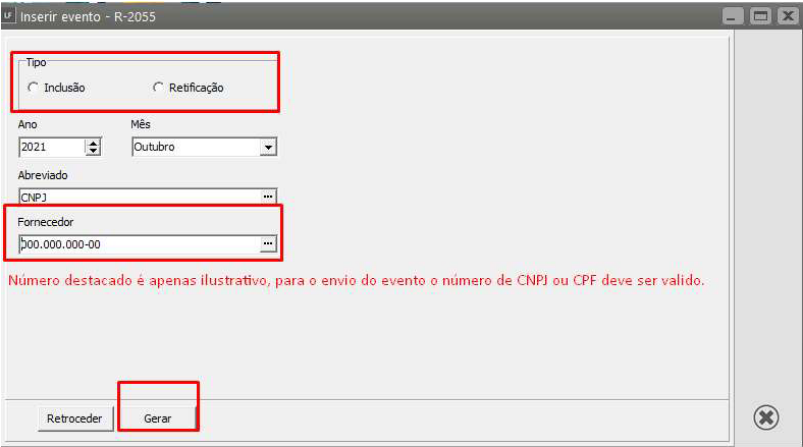

- Alíquotas da Atividade Rural/EFD REINF R-2055

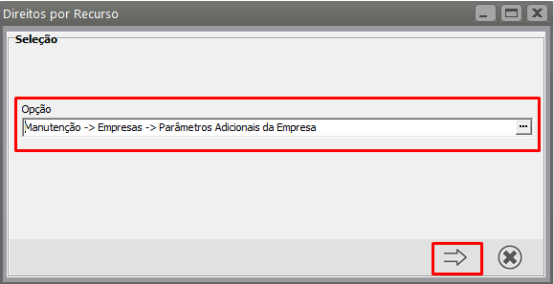

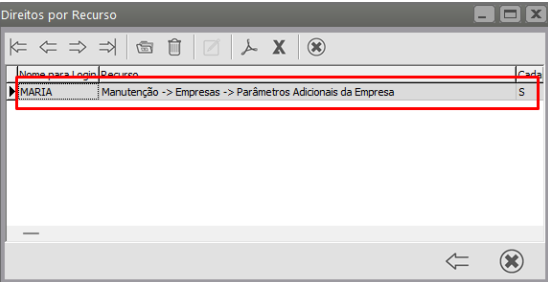

- Direitos de Usuários por recurso

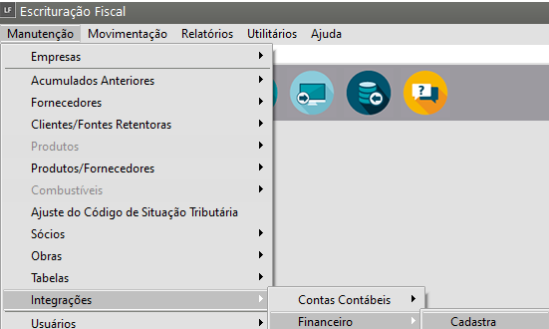

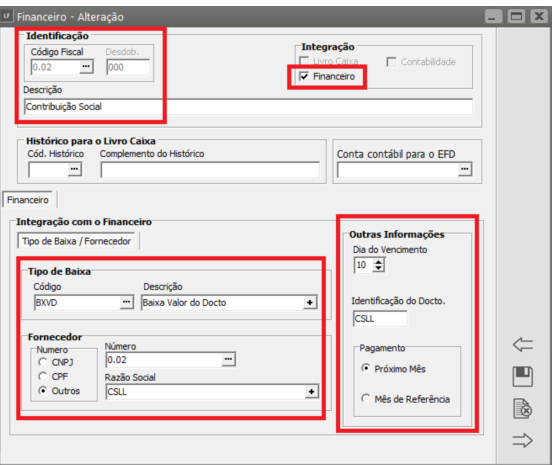

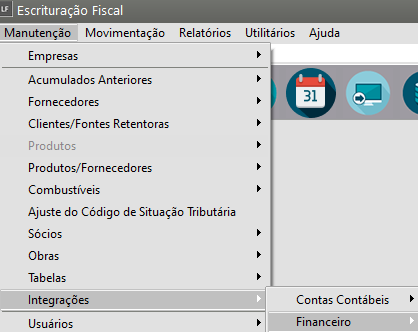

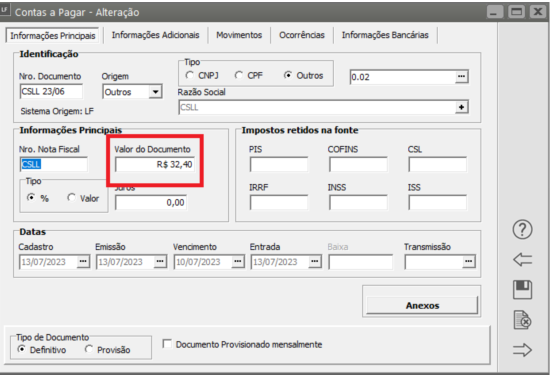

- Integração do Sistema Livros Fiscais com o Sistema Financeiro

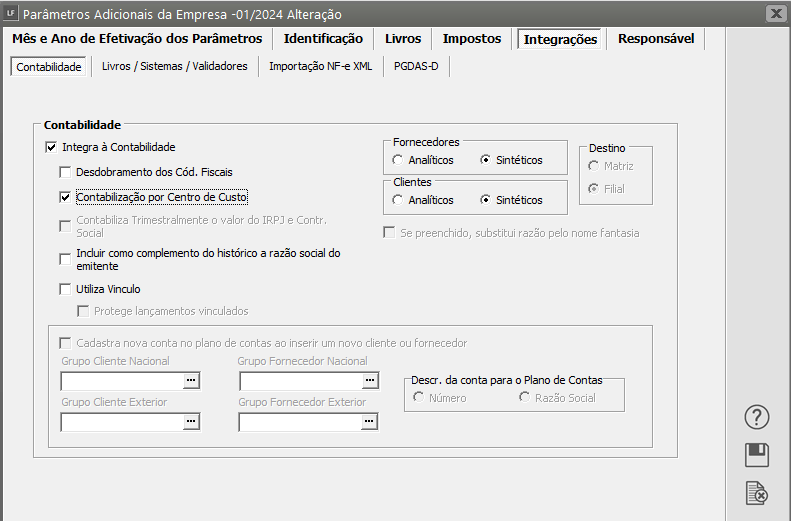

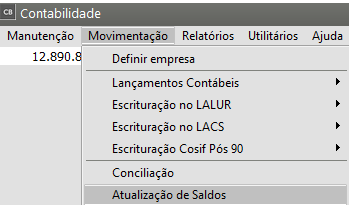

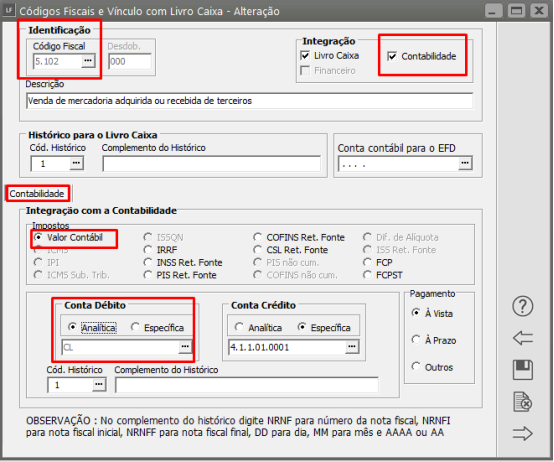

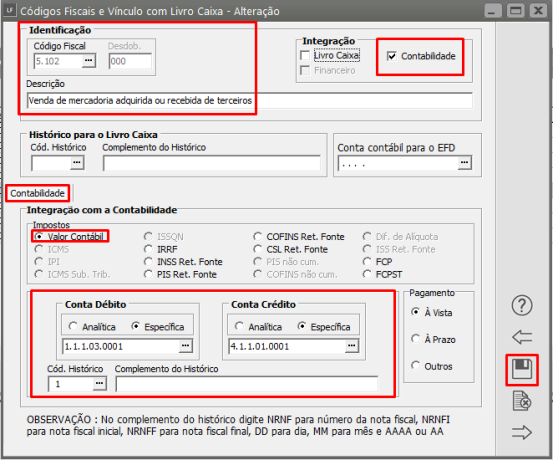

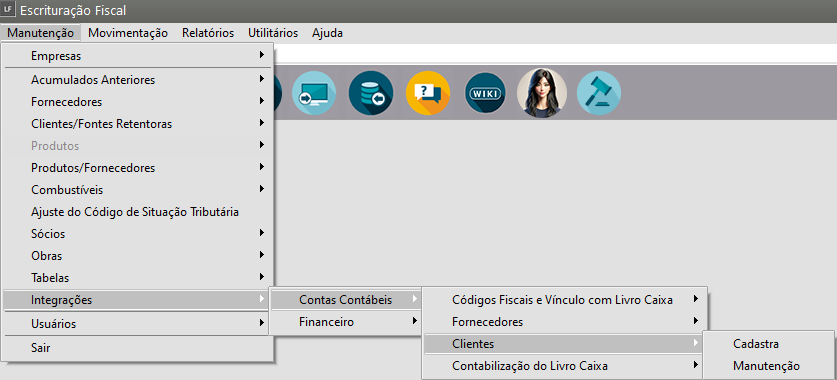

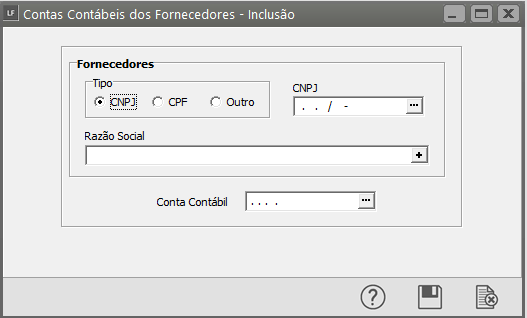

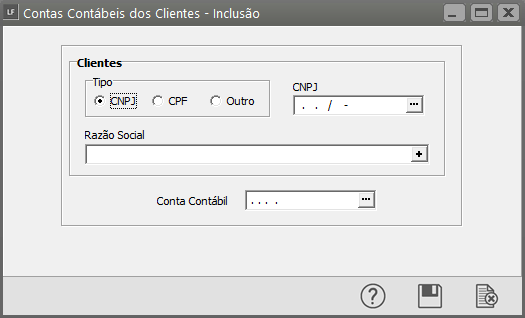

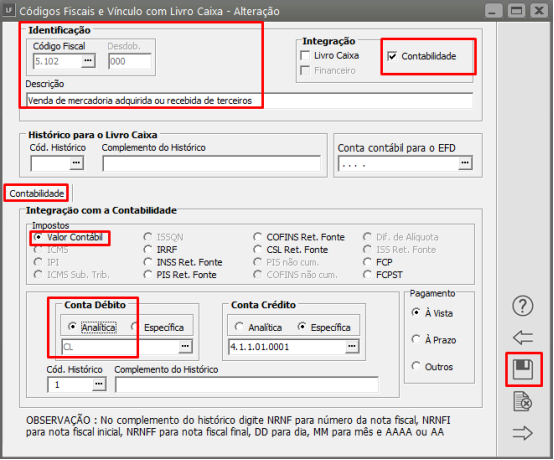

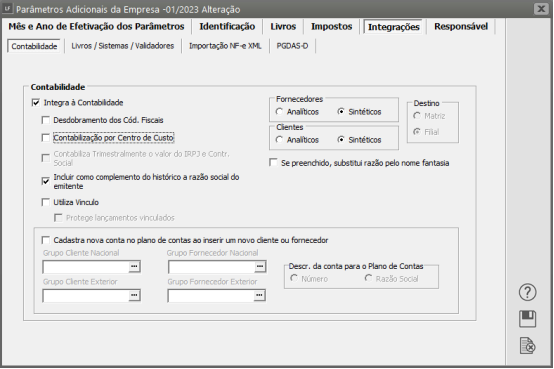

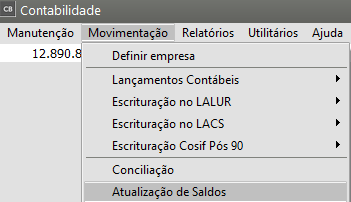

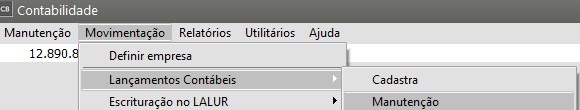

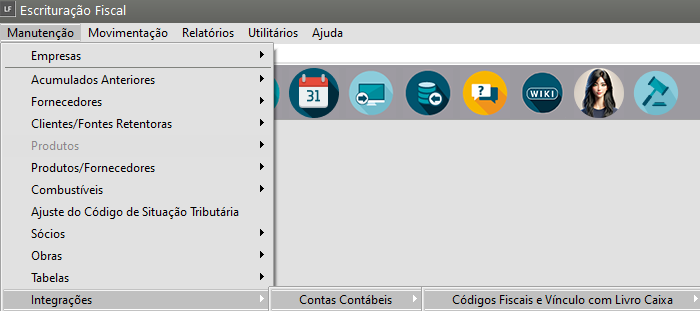

- Integração do Sistema Livros Fiscais com a Contabilidade

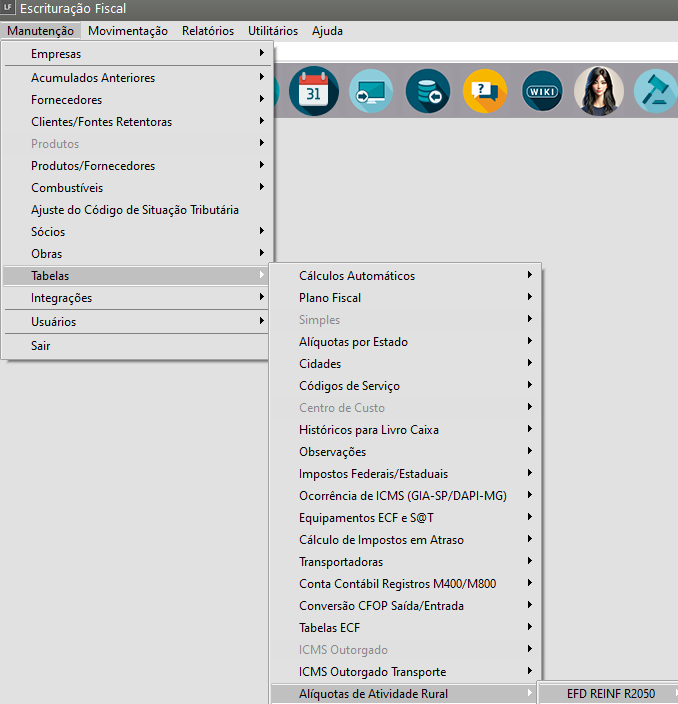

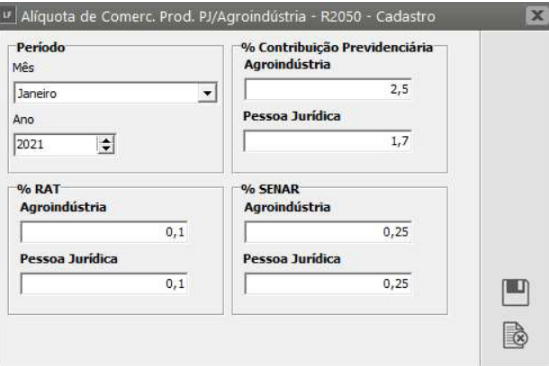

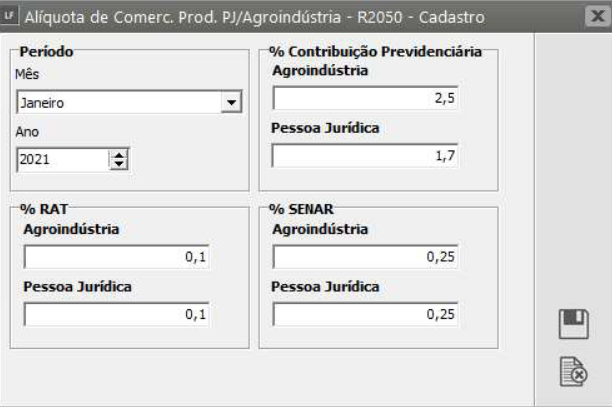

- Alíquotas da Atividade Rural - EFD REINF R-2050

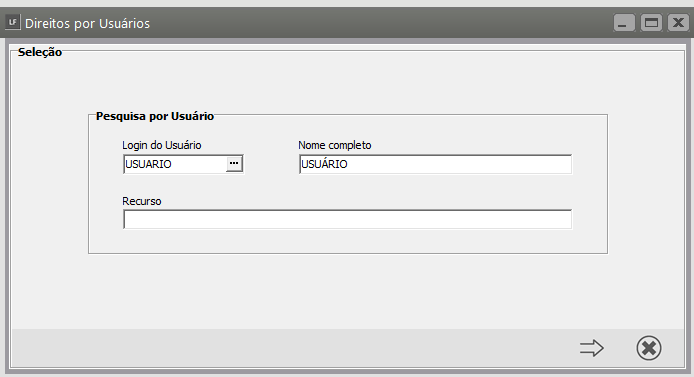

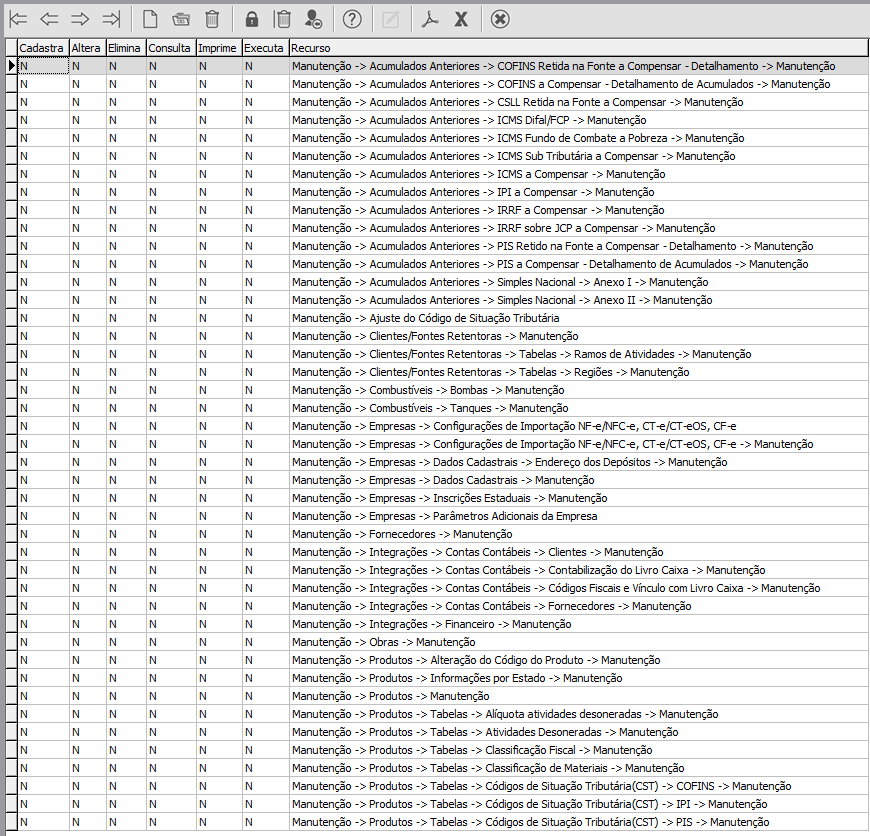

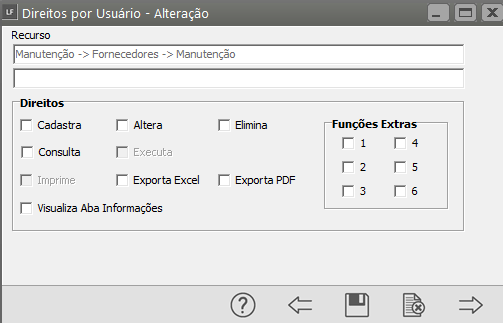

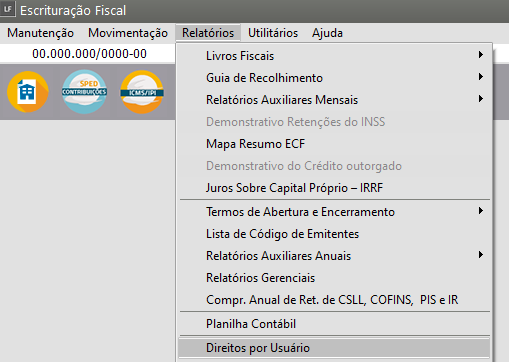

- Direitos por Usuário

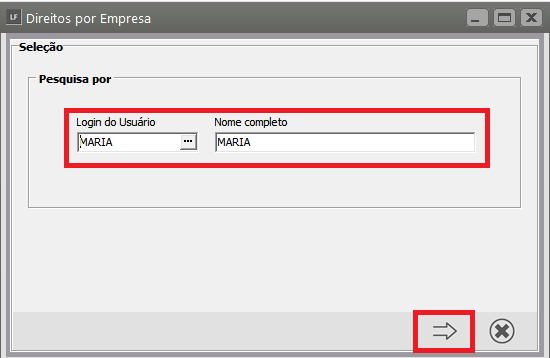

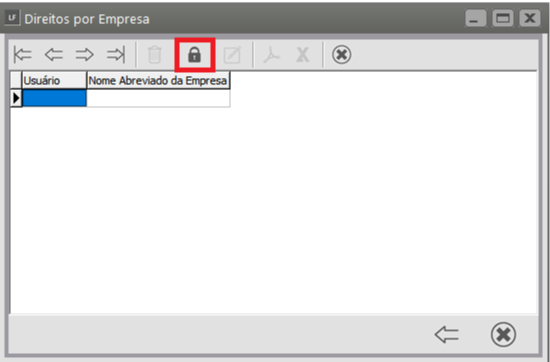

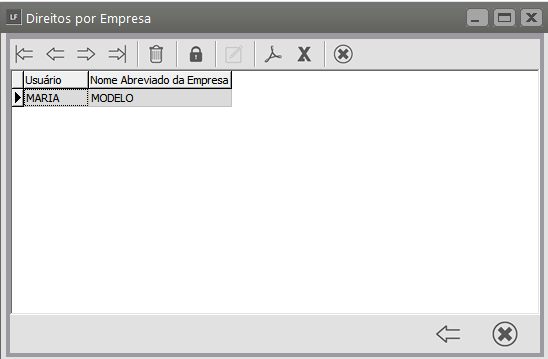

- Direitos de Empresa por Usuário

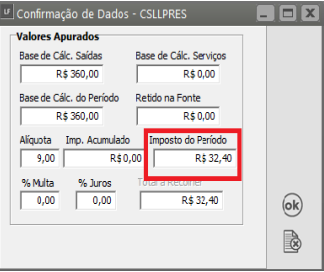

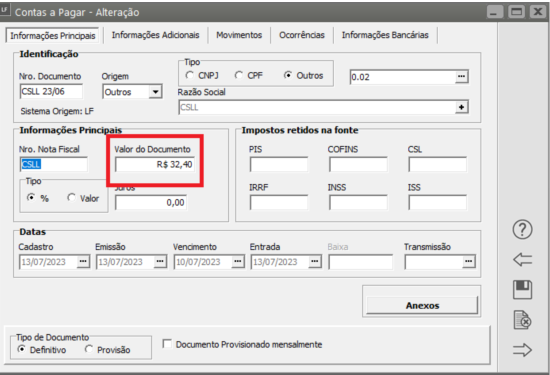

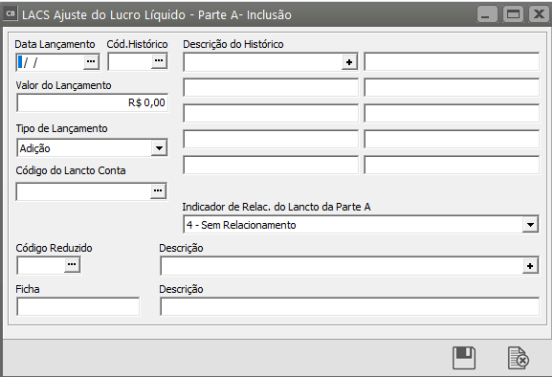

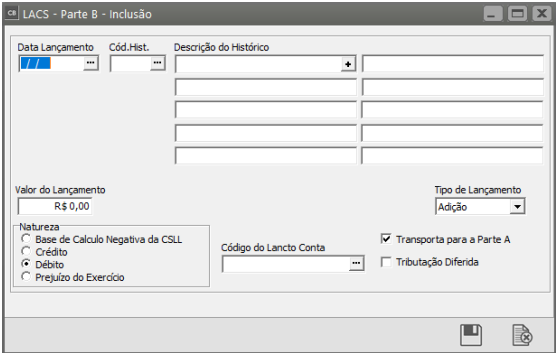

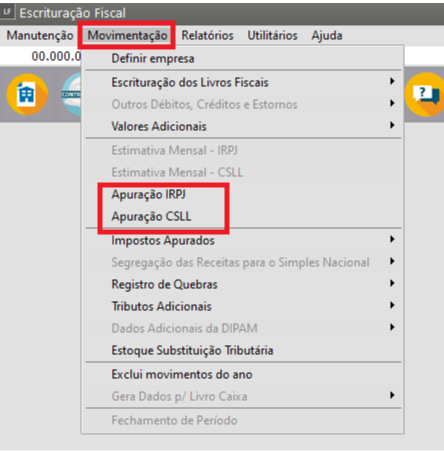

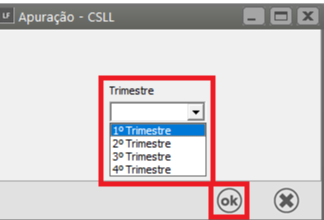

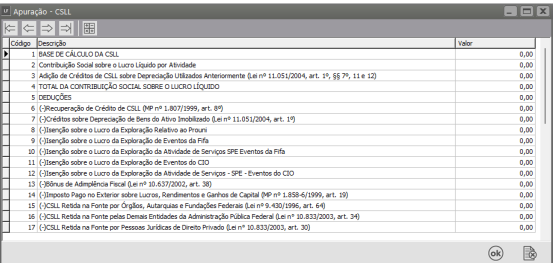

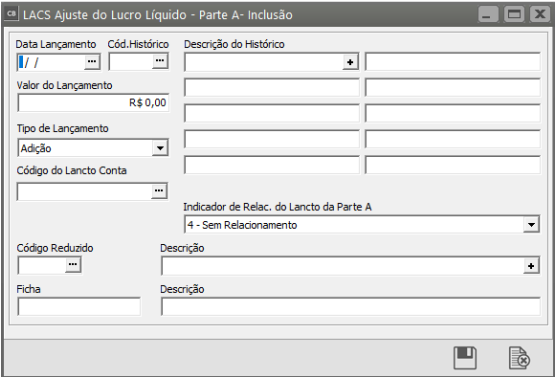

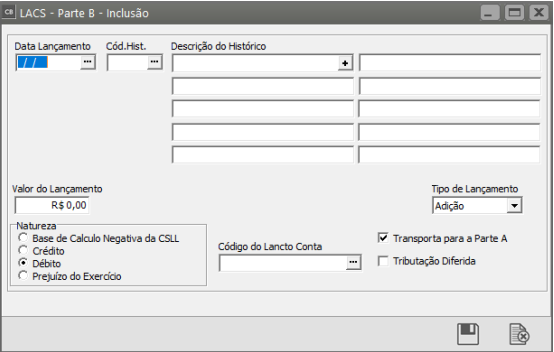

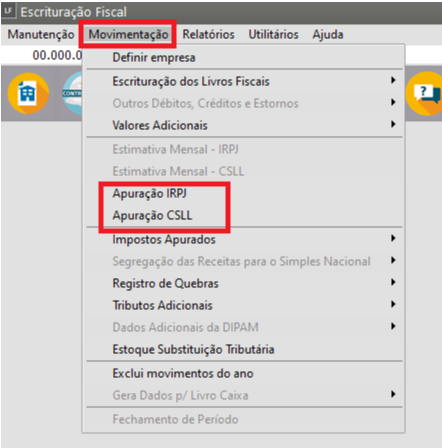

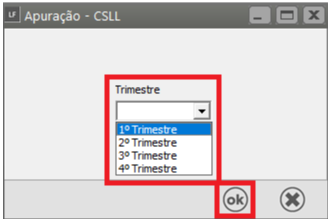

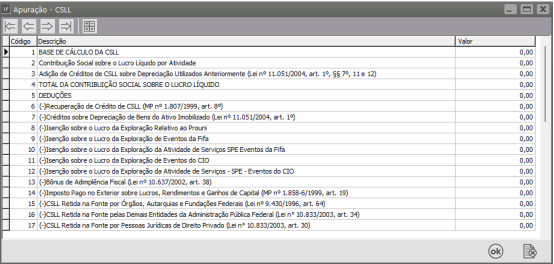

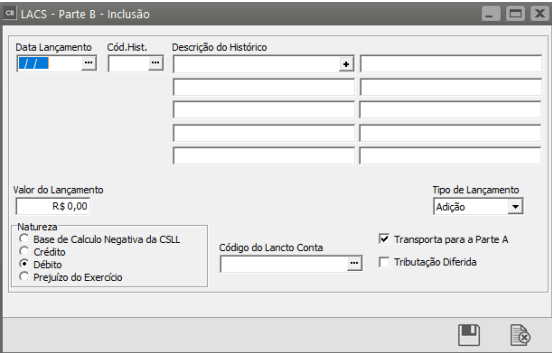

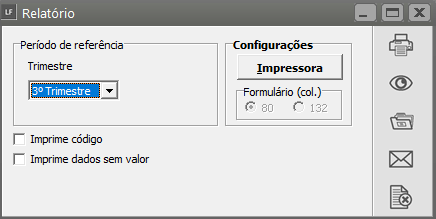

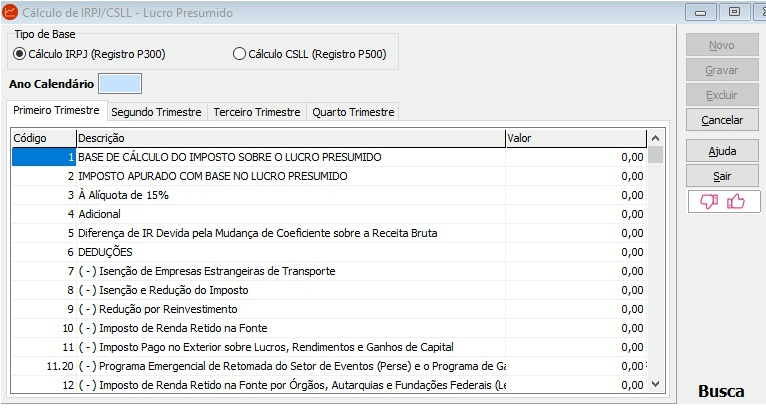

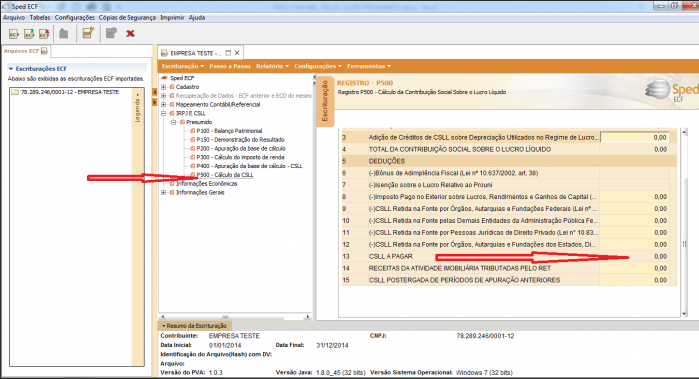

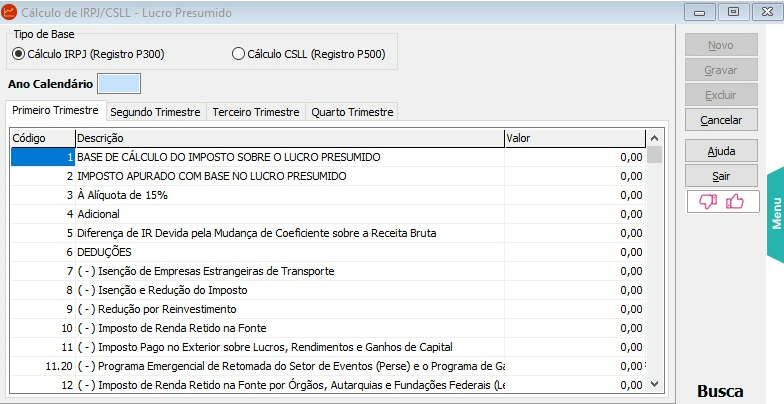

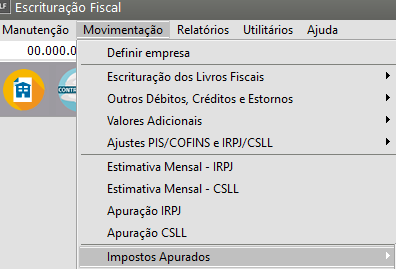

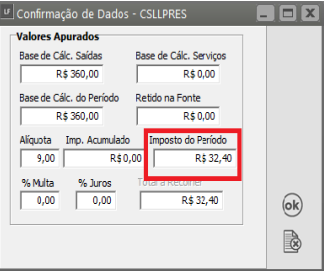

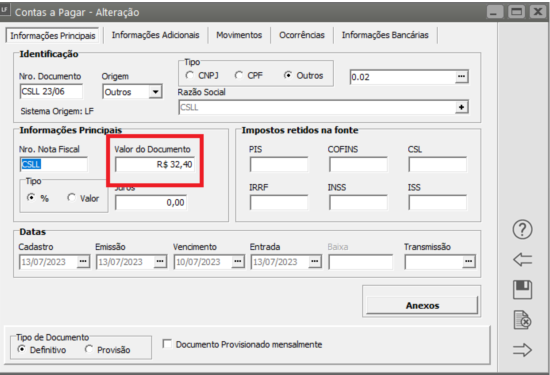

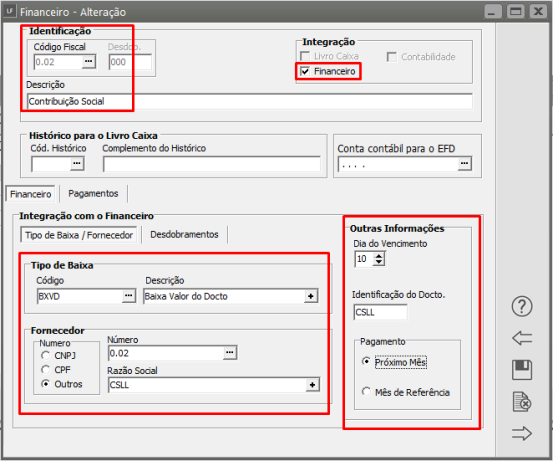

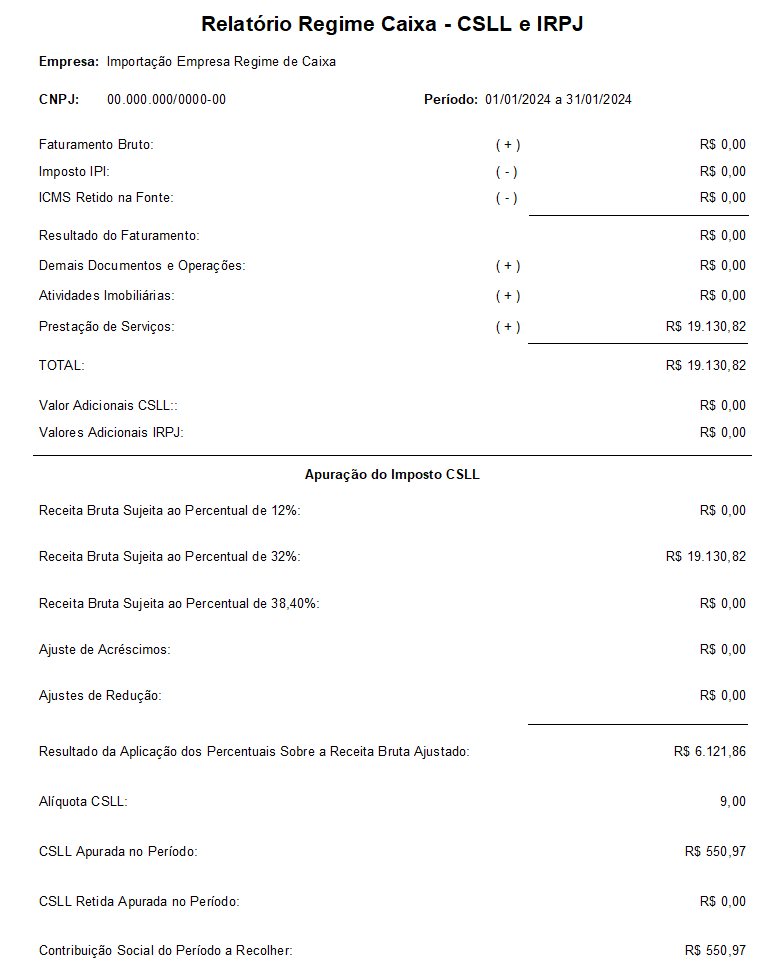

- Apuração da Contribuição Social sobre o Lucro Líquido (CSLL)

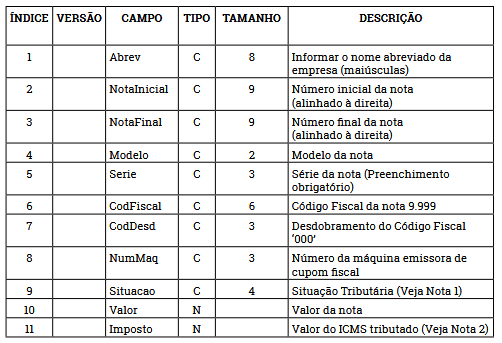

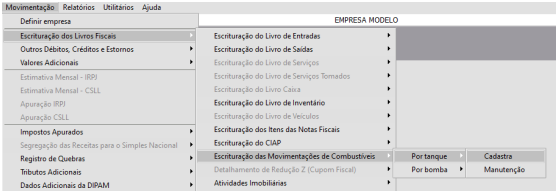

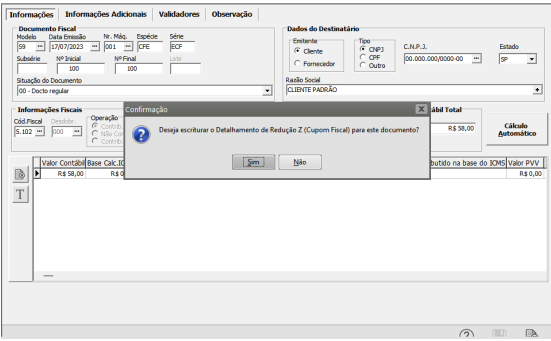

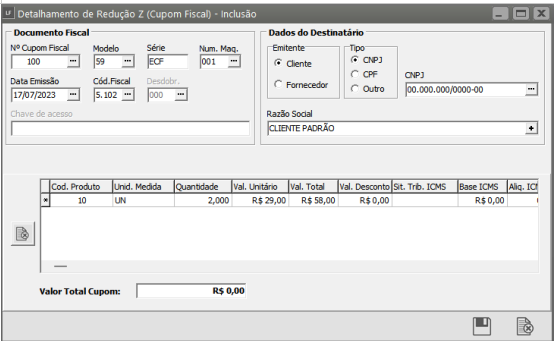

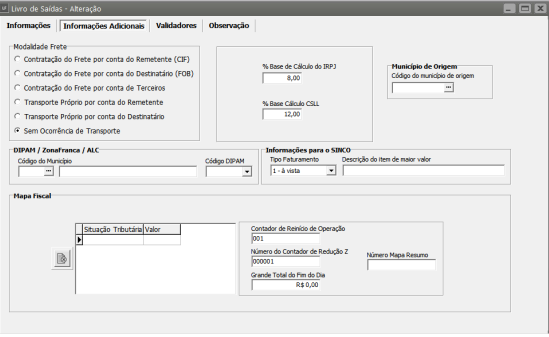

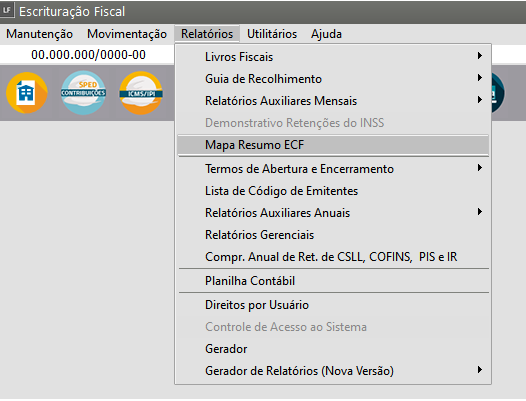

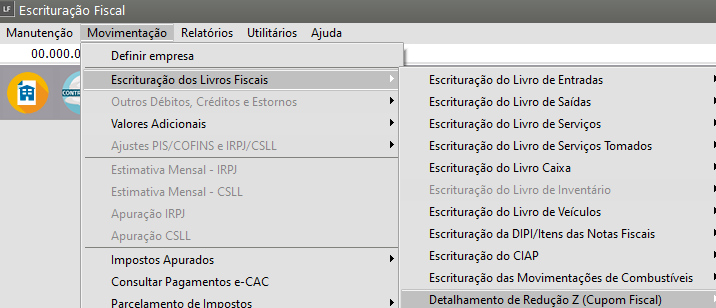

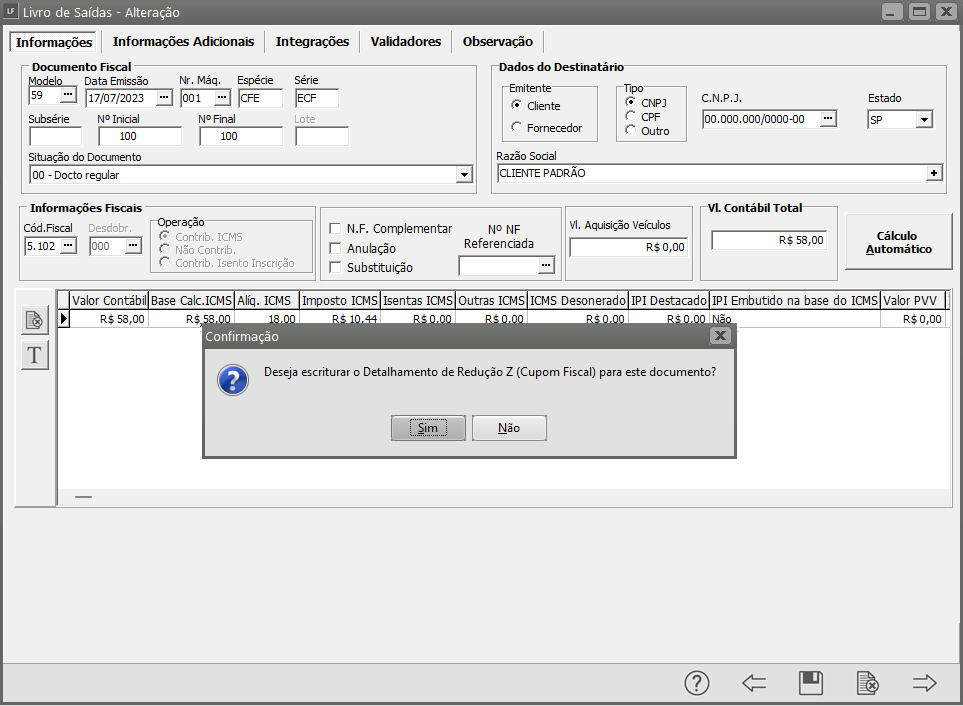

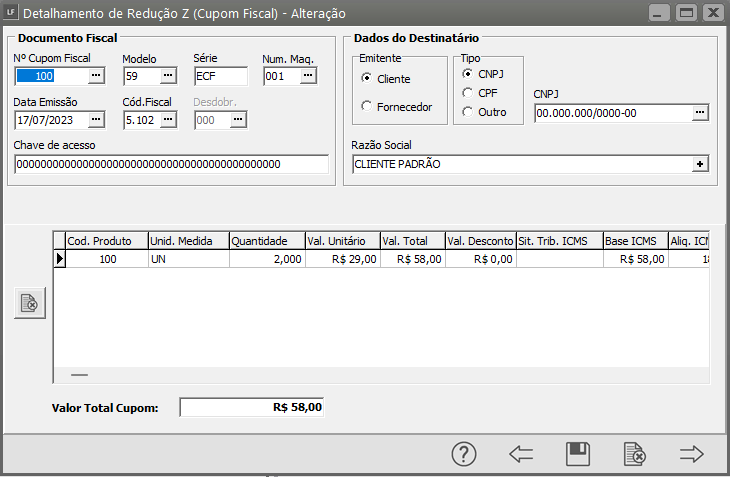

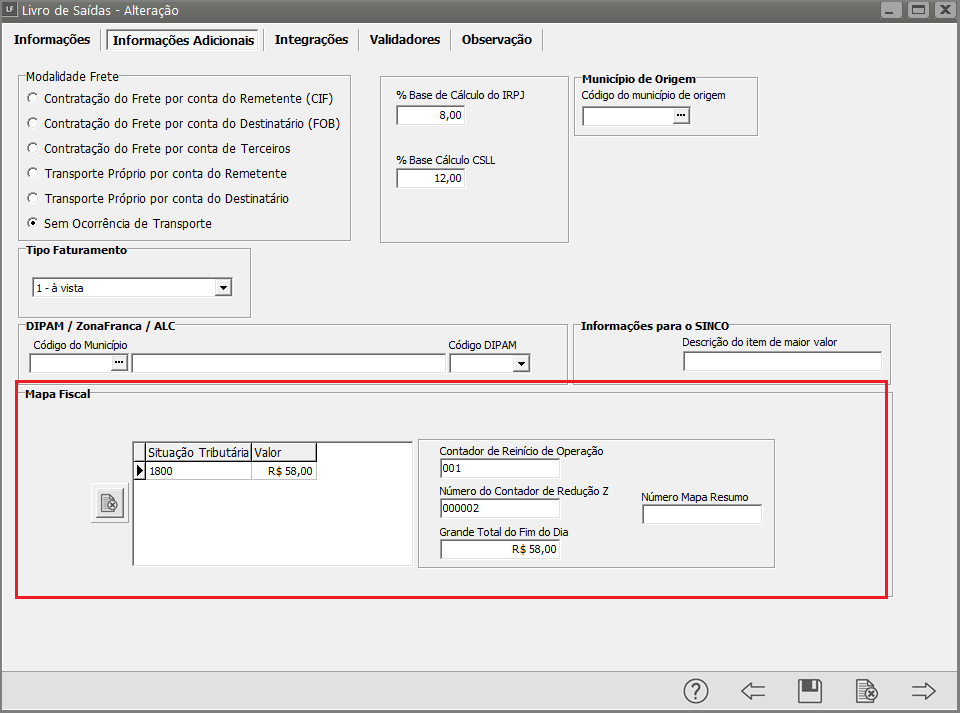

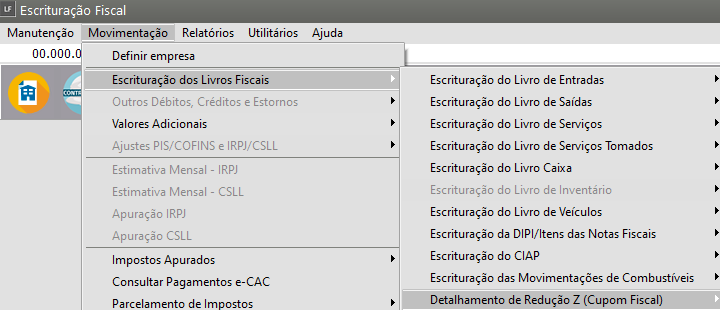

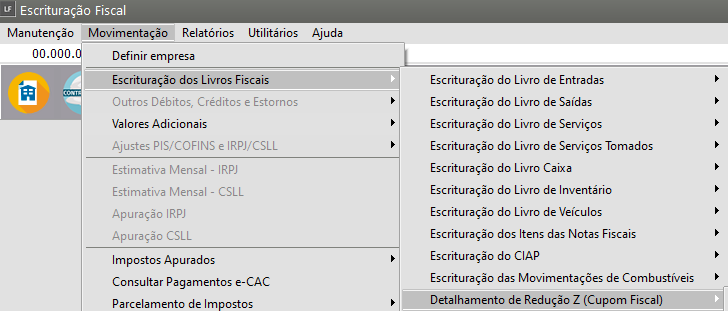

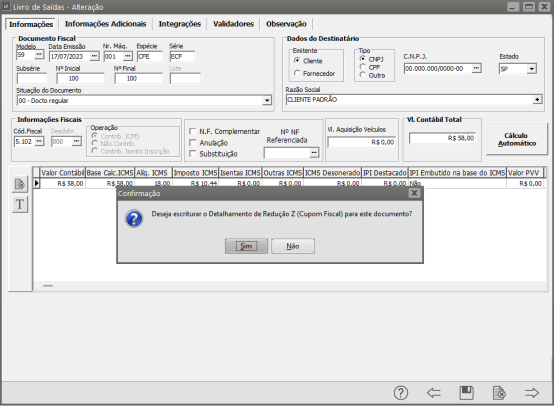

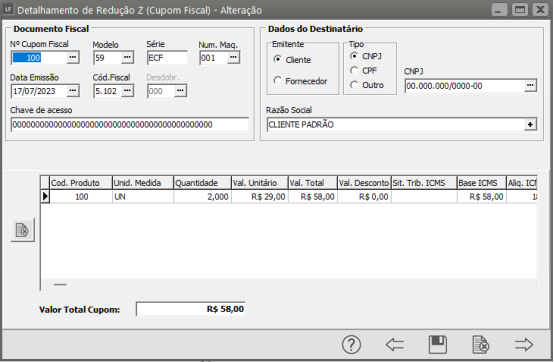

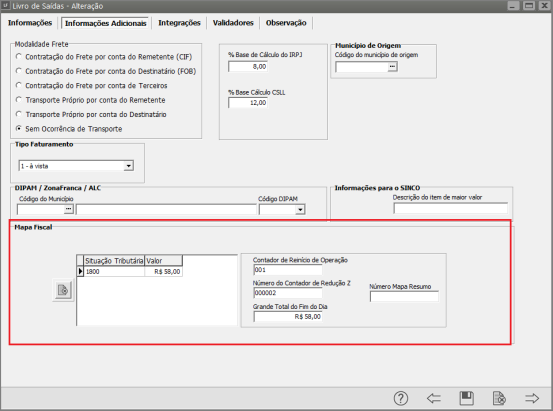

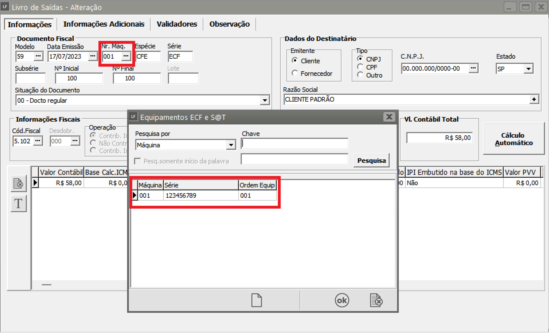

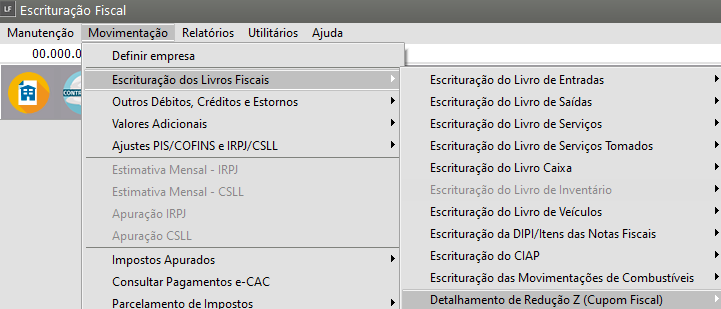

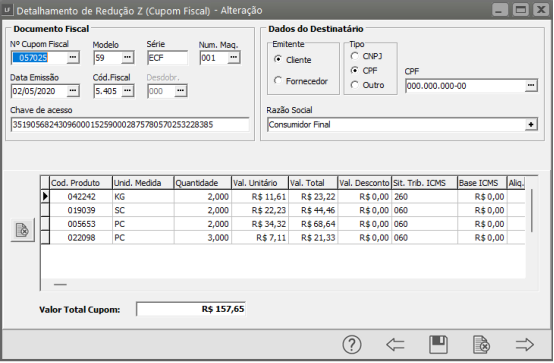

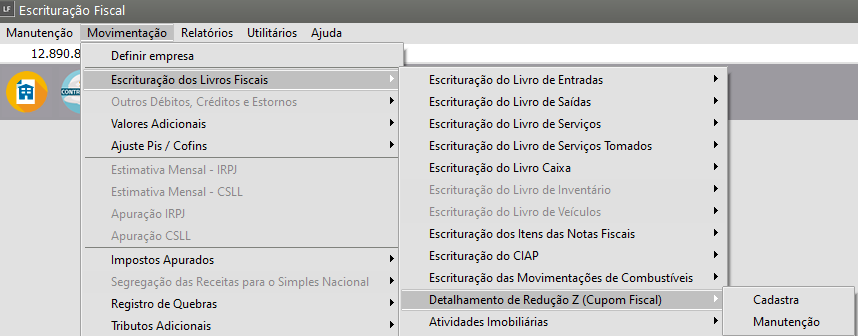

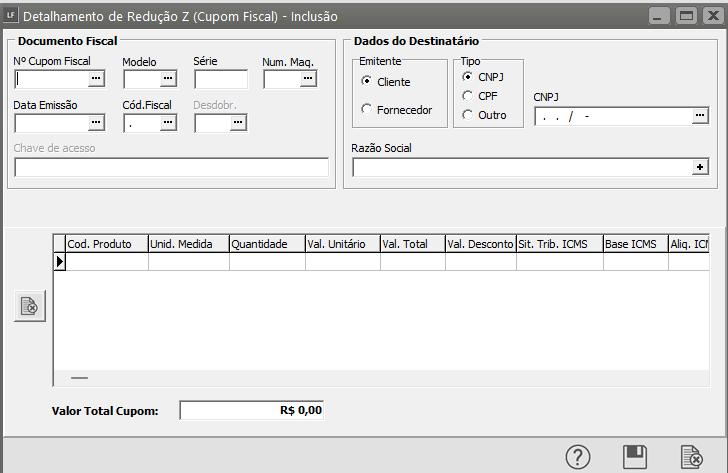

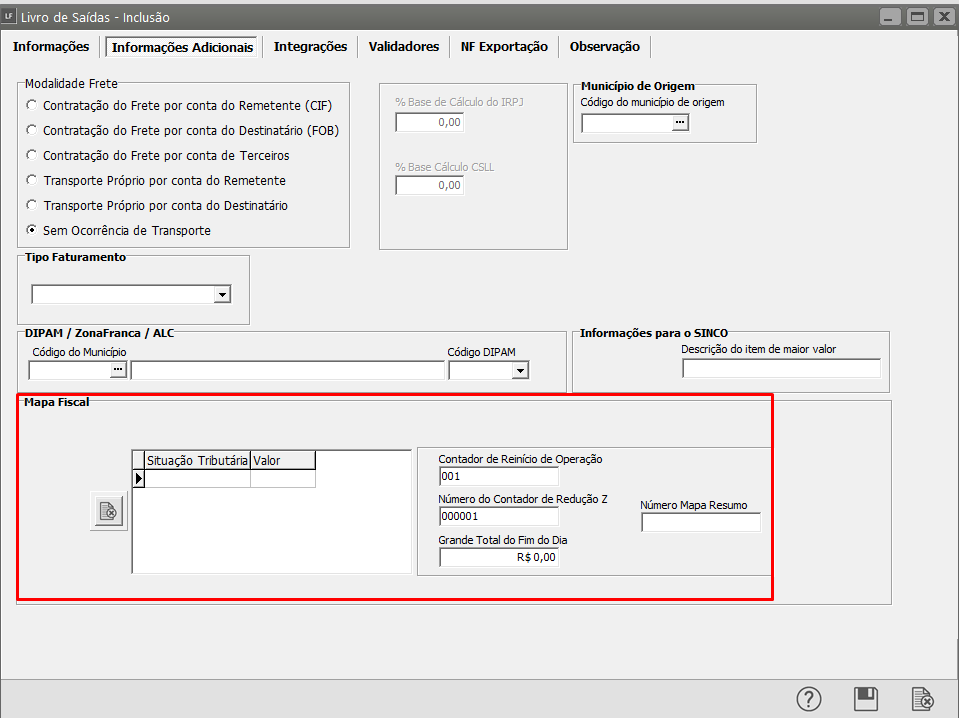

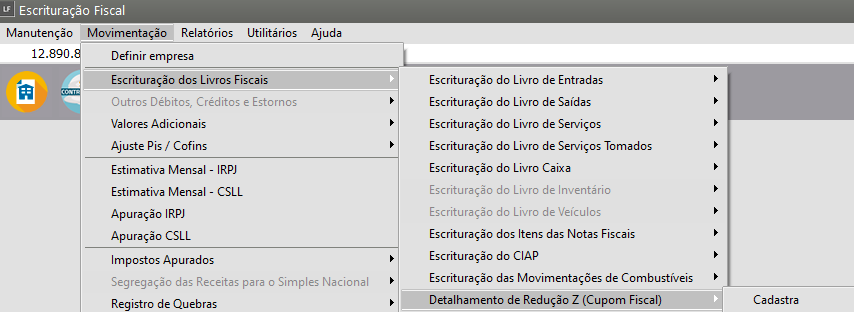

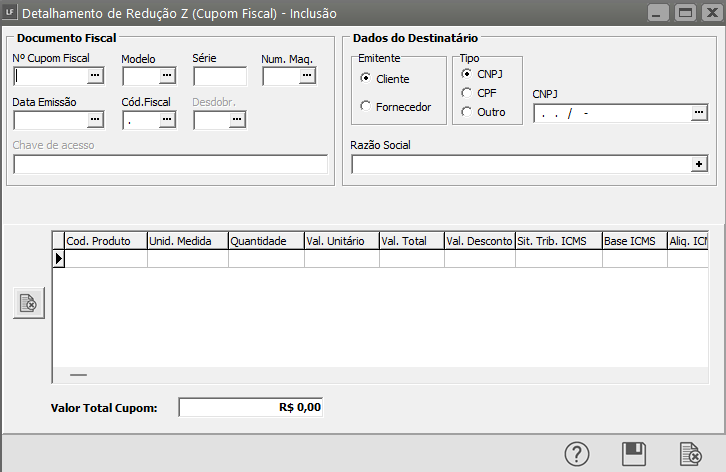

- Escrituração da Redução Z (Cupom Fiscal)

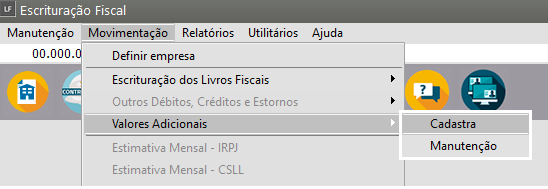

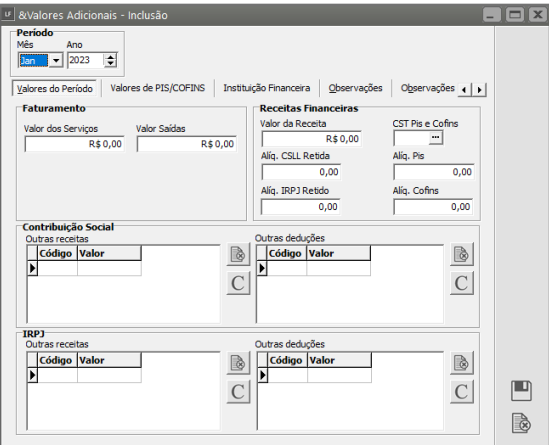

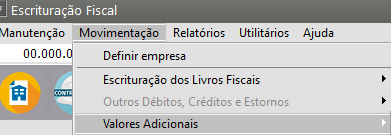

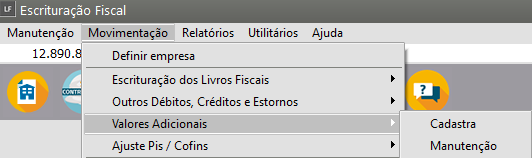

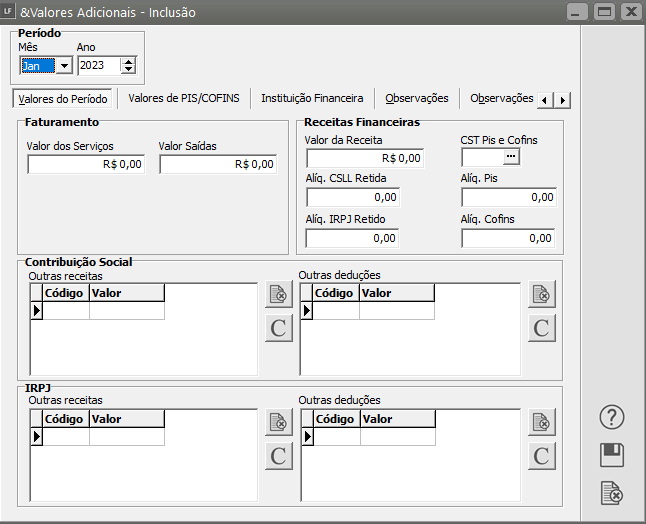

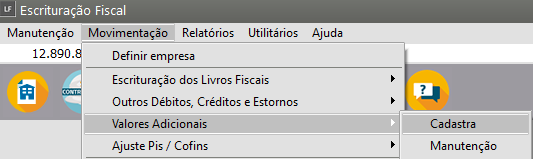

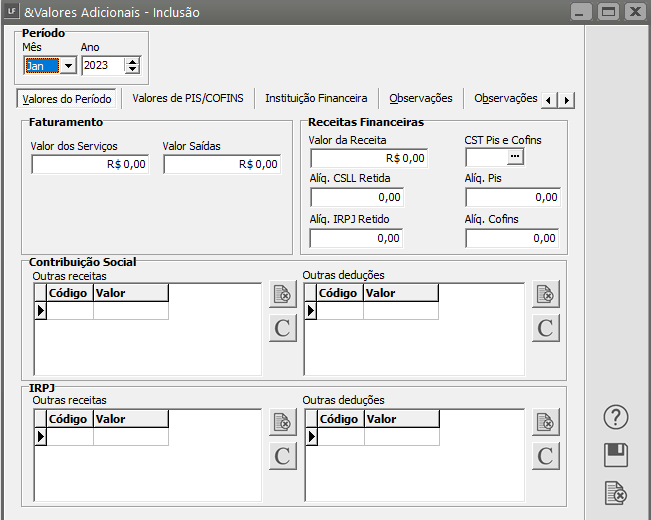

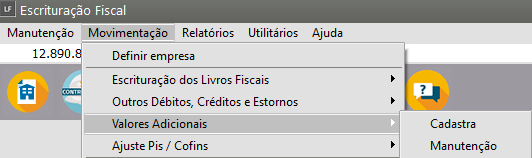

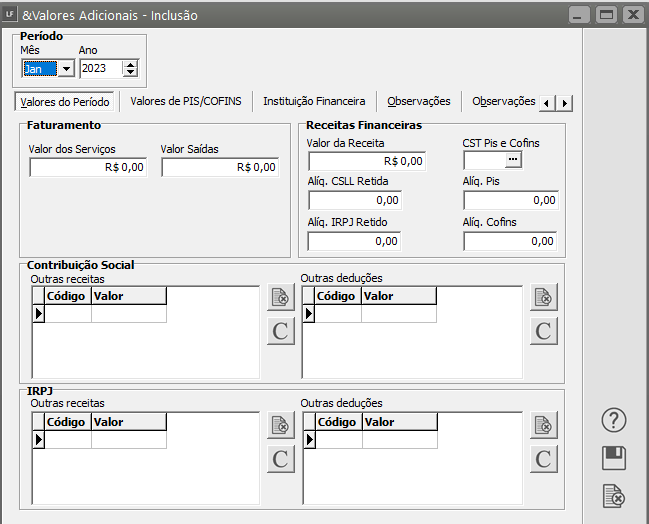

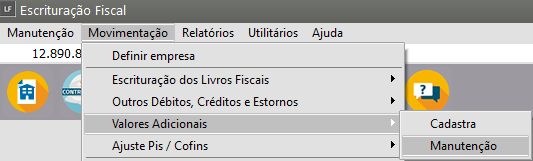

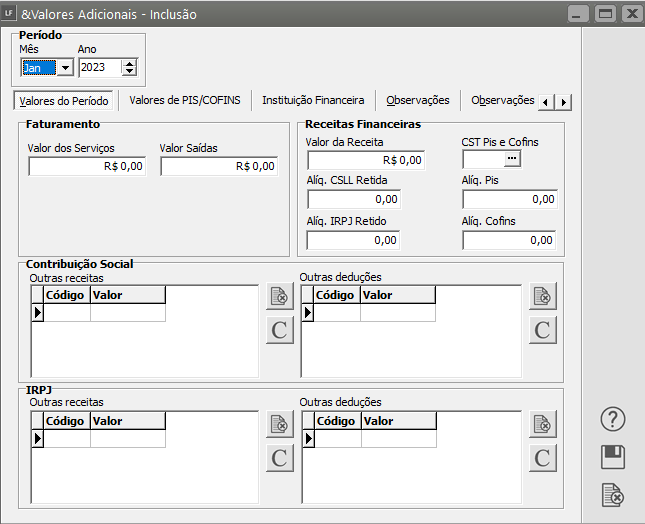

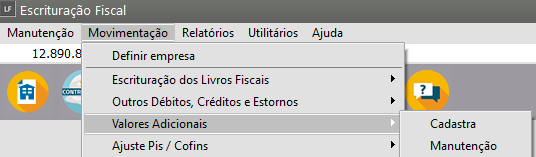

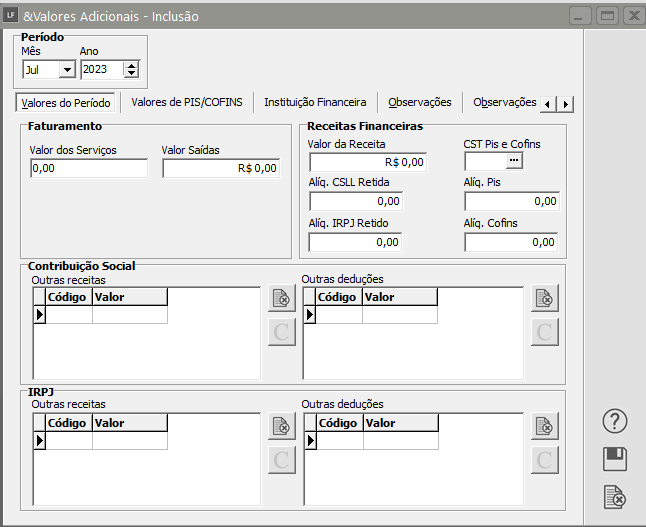

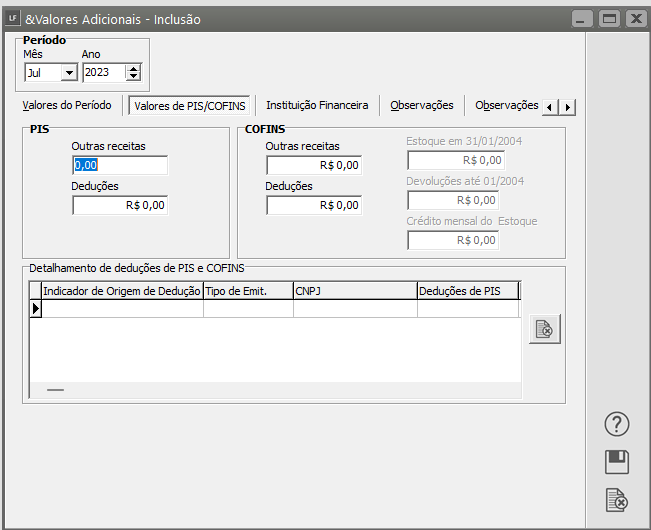

- Cadastrando Valores Adicionais

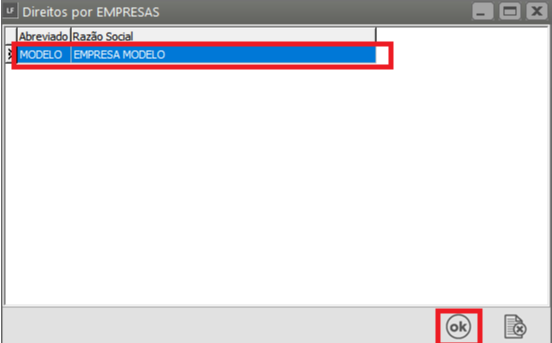

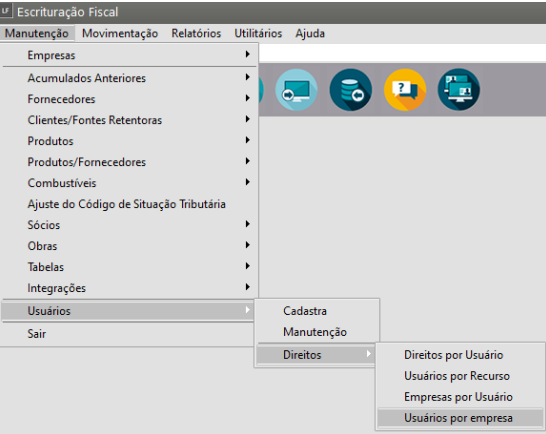

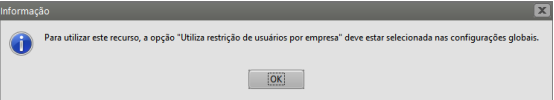

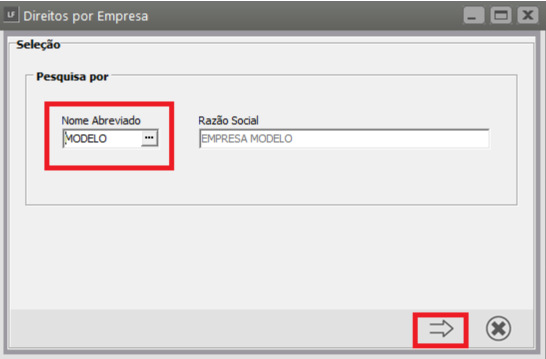

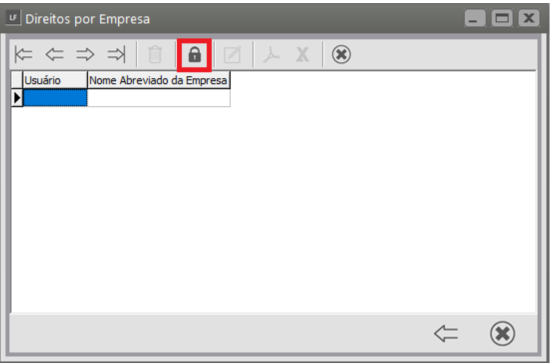

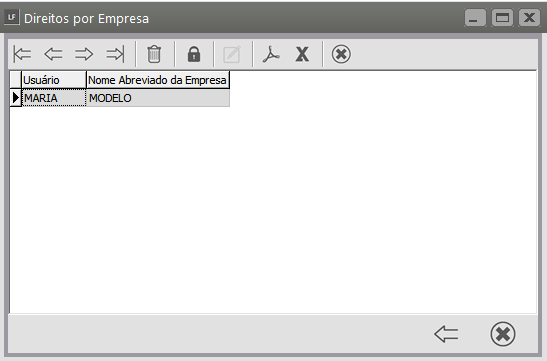

- Direitos de usuário por empresa

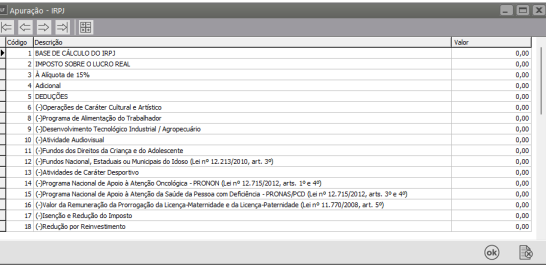

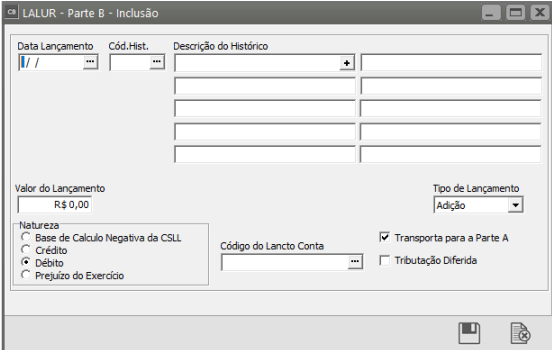

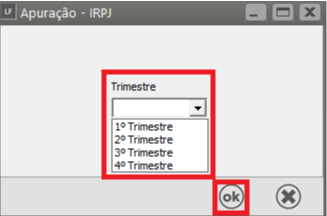

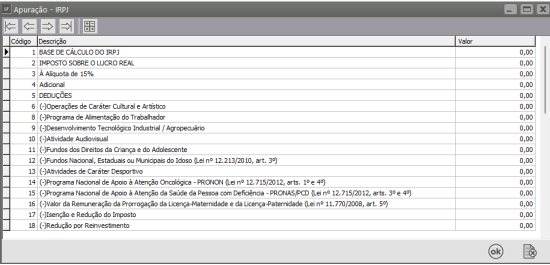

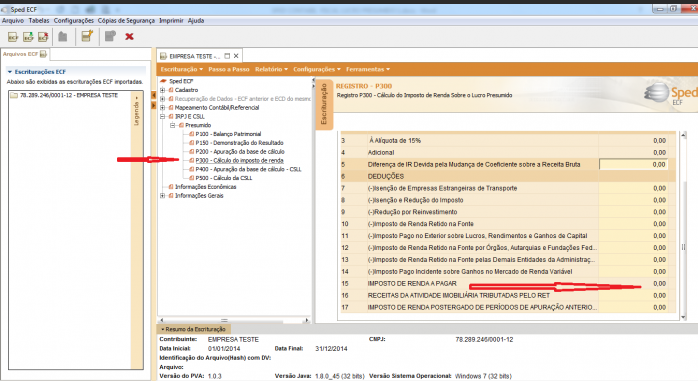

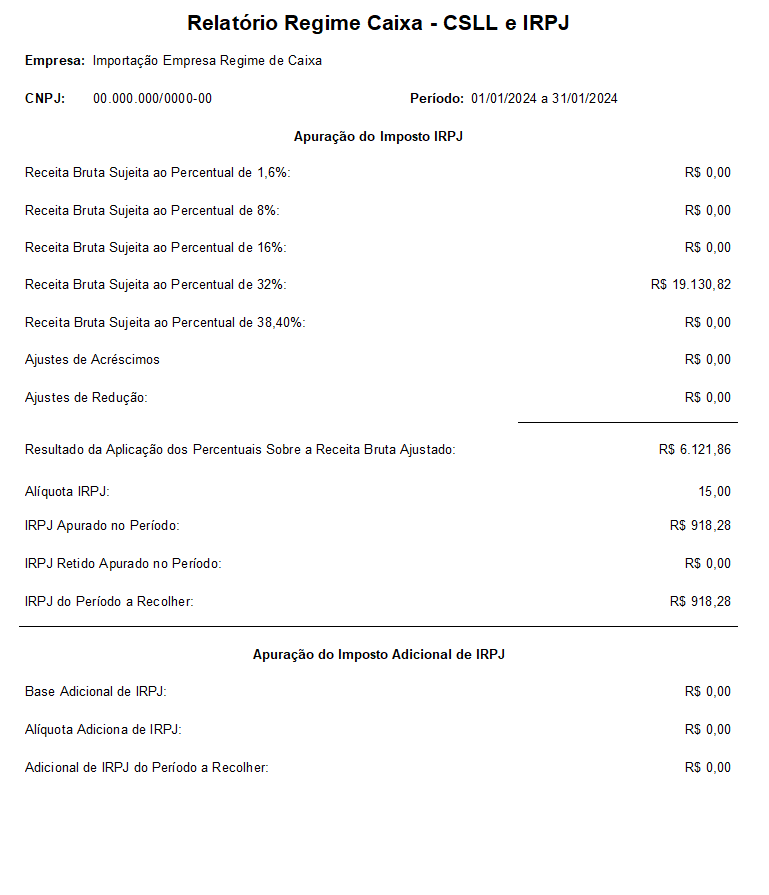

- Apuração do Imposto de Renda Pessoa Jurídica (IRPJ)

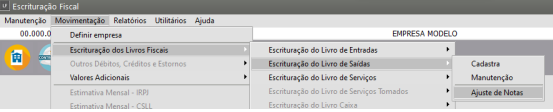

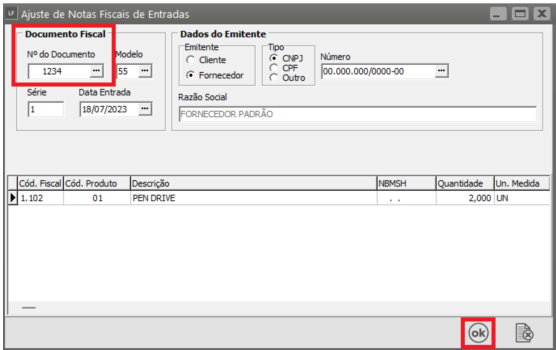

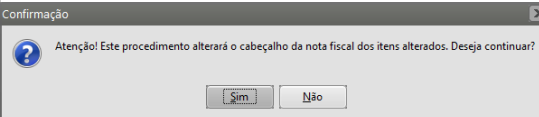

- Escrituração de Ajustes de Notas de Entrada e Saída

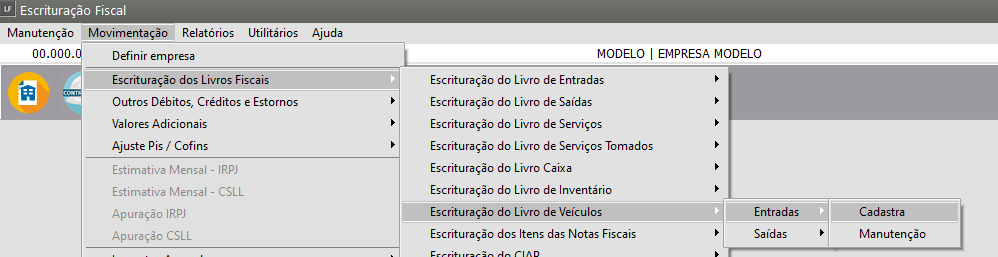

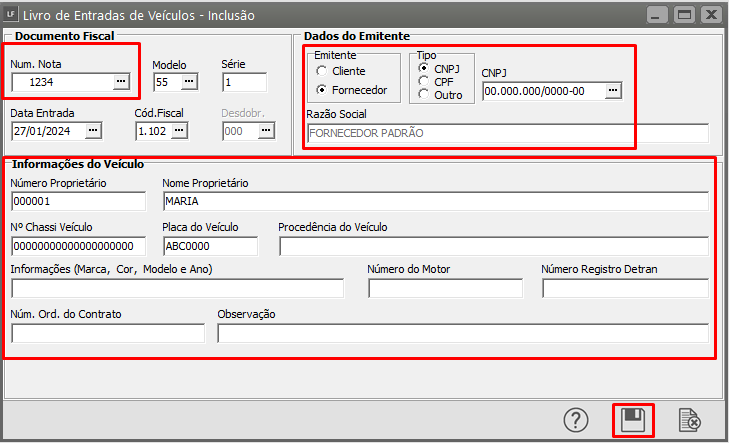

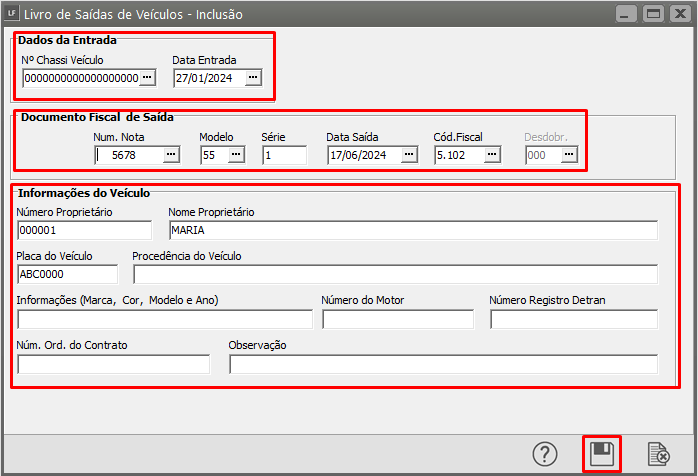

- Escrituração do Livro de Veículos

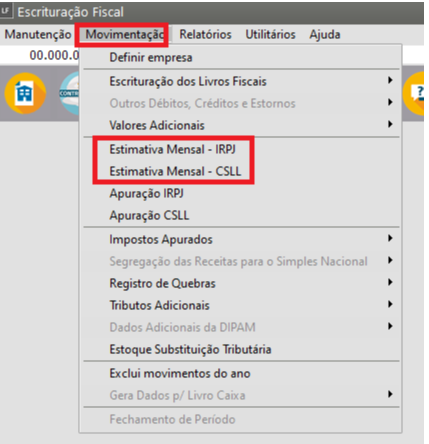

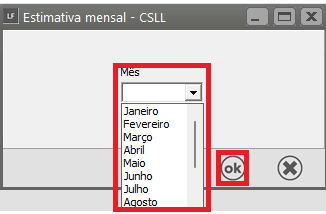

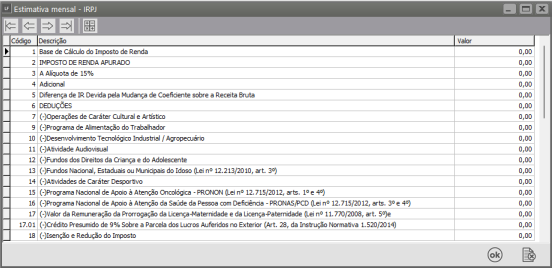

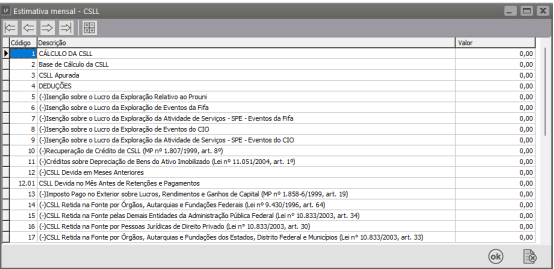

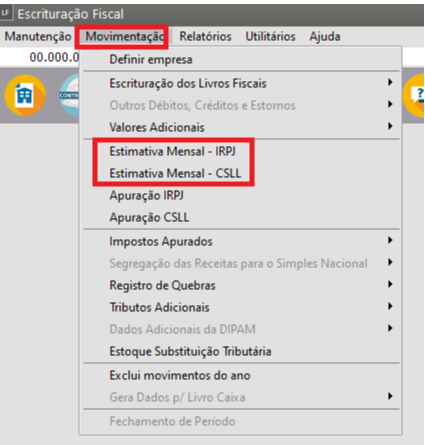

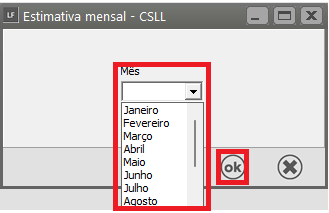

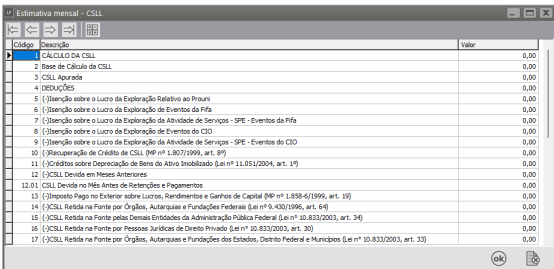

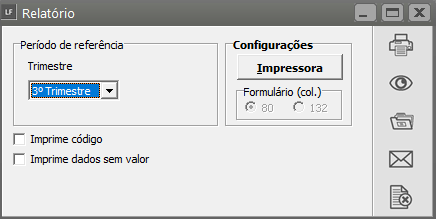

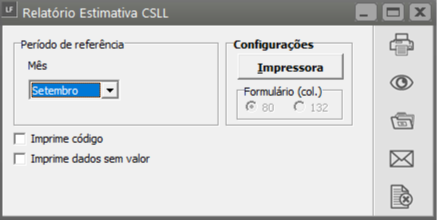

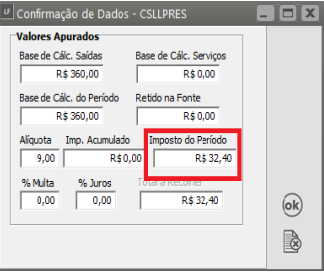

- Estimativa Mensal de Contribuição Social de Lucro Líquido (C.S.L.L.)

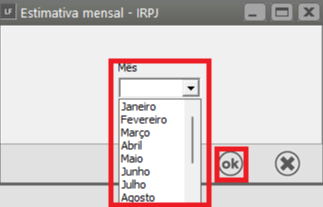

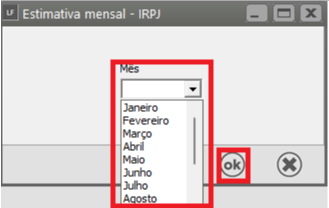

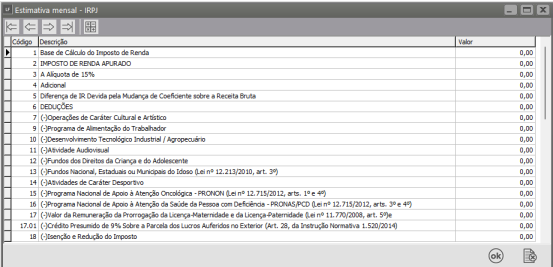

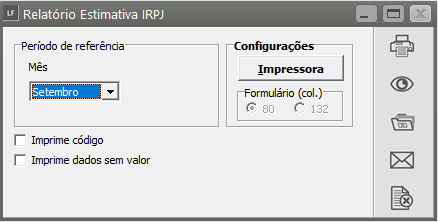

- Estimativa Mensal do Imposto de Renda Pessoa Jurídica (I.R.P.J.)

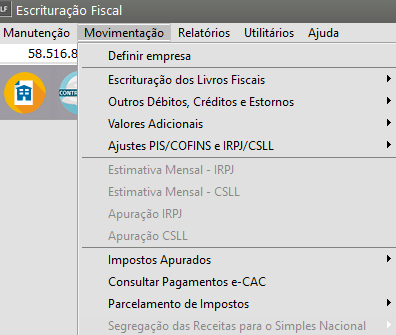

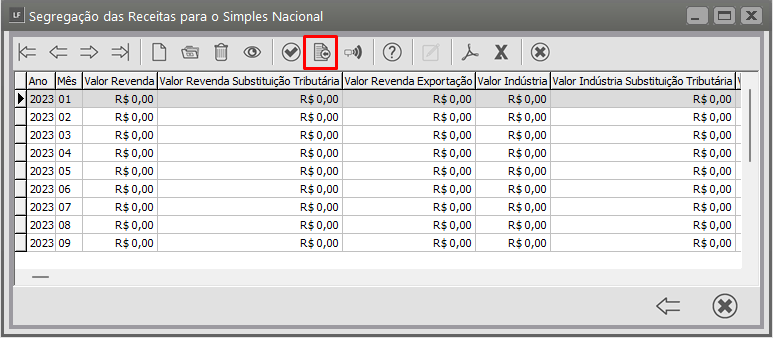

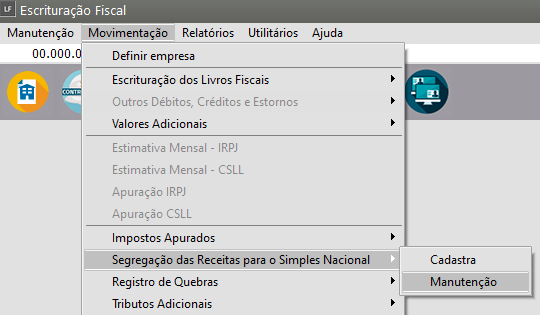

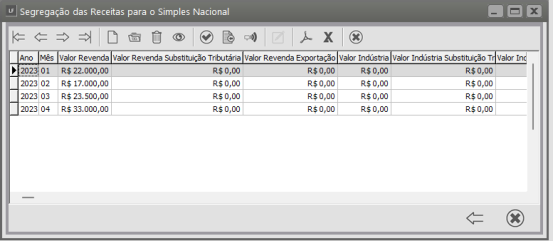

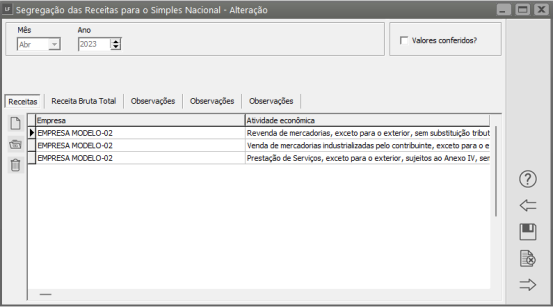

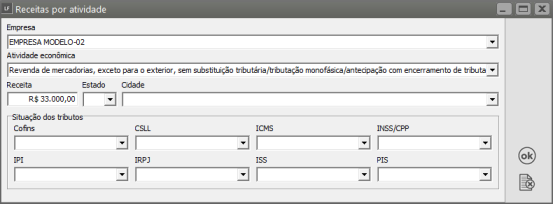

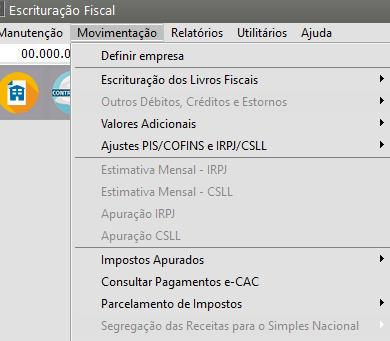

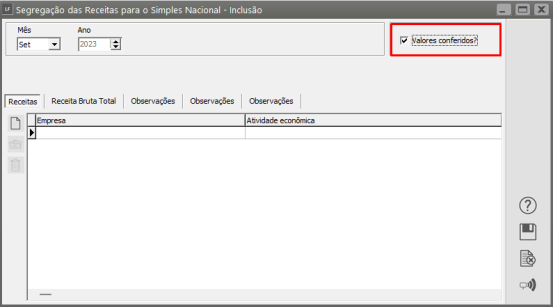

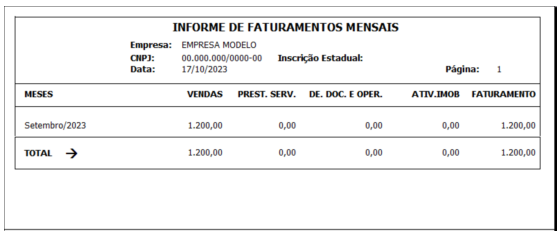

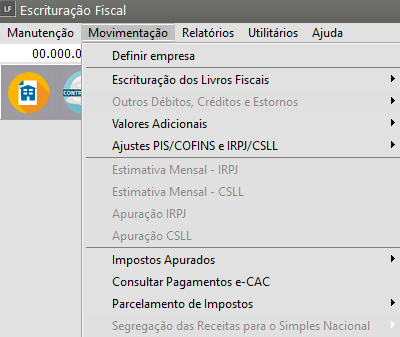

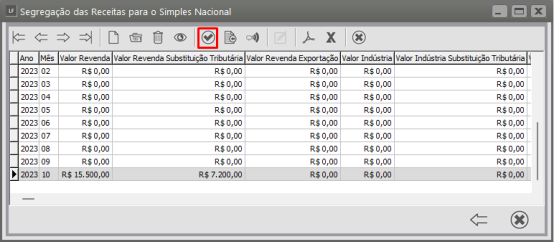

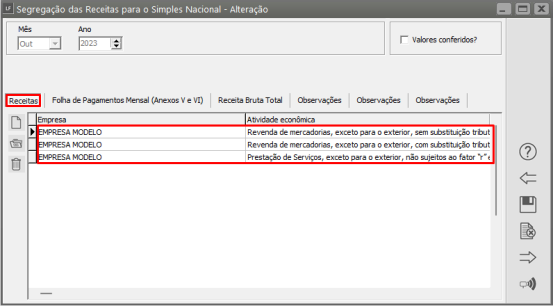

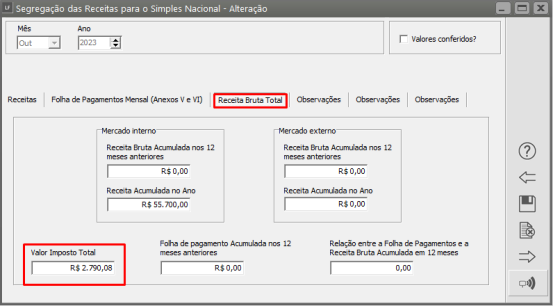

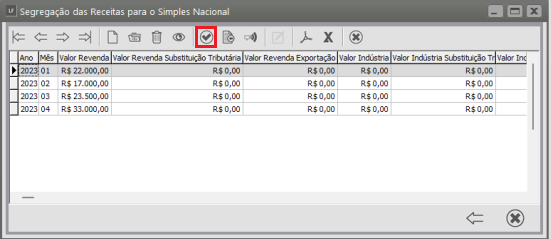

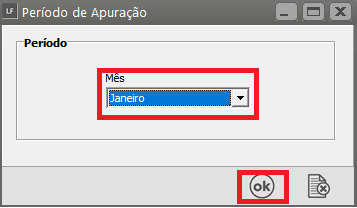

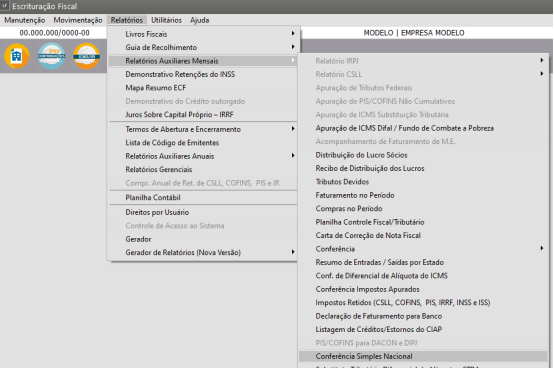

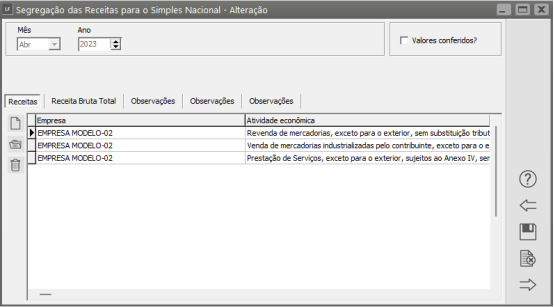

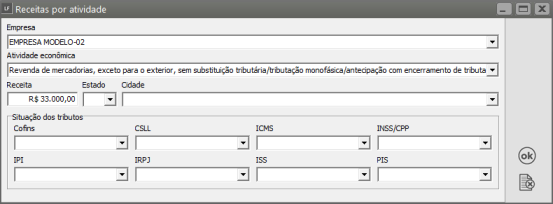

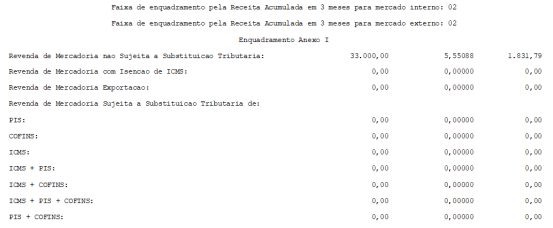

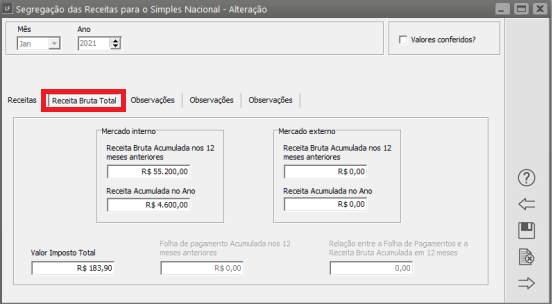

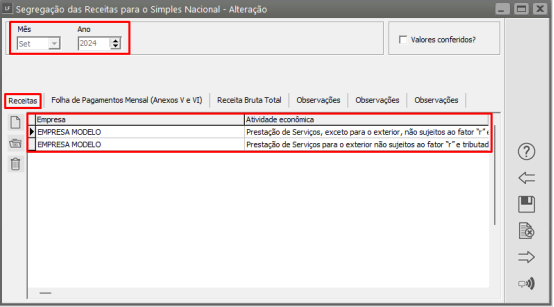

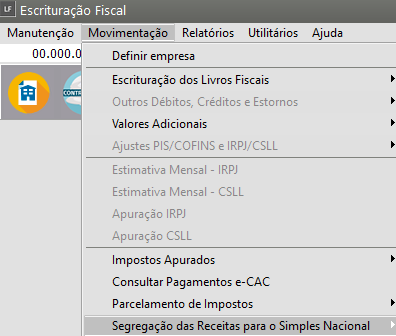

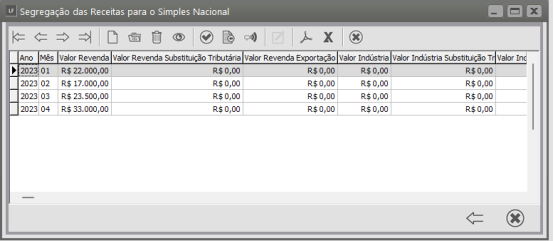

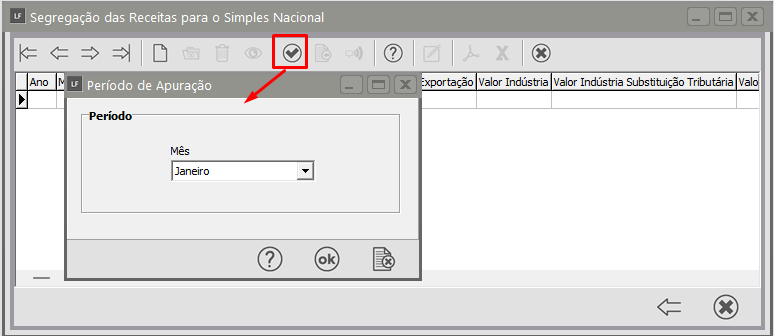

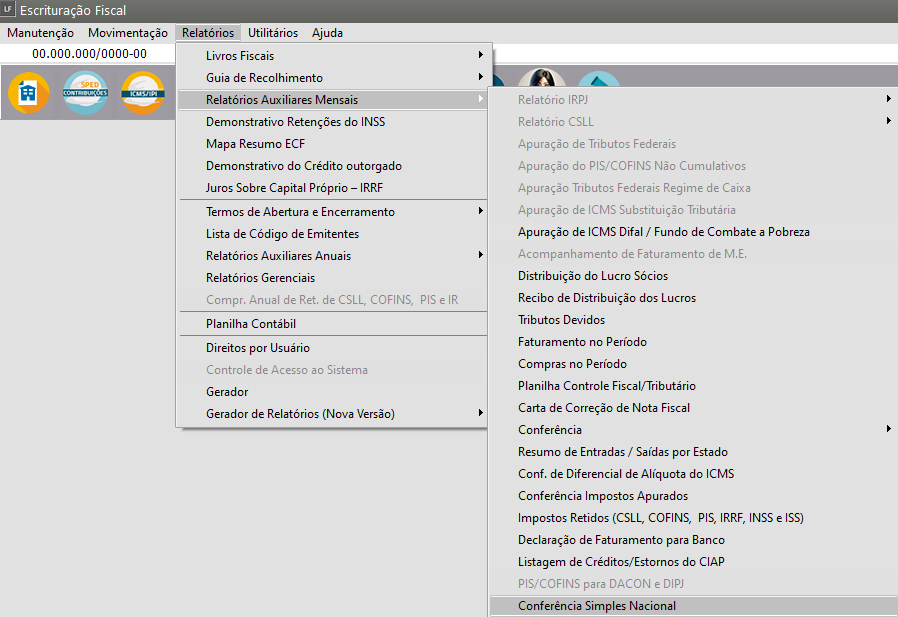

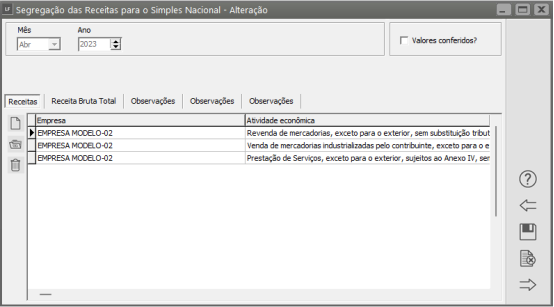

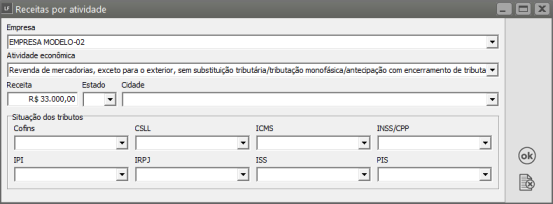

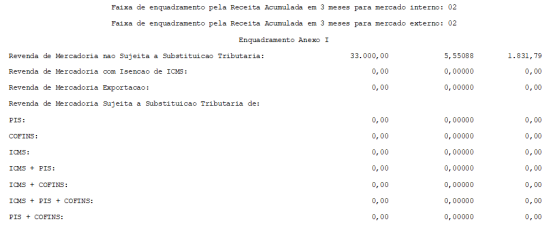

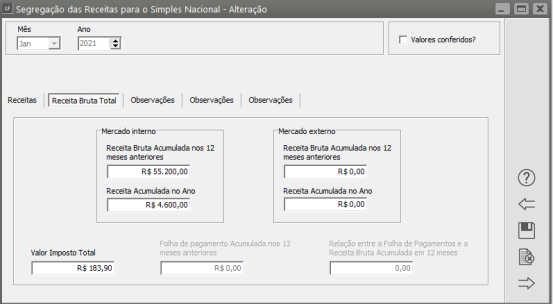

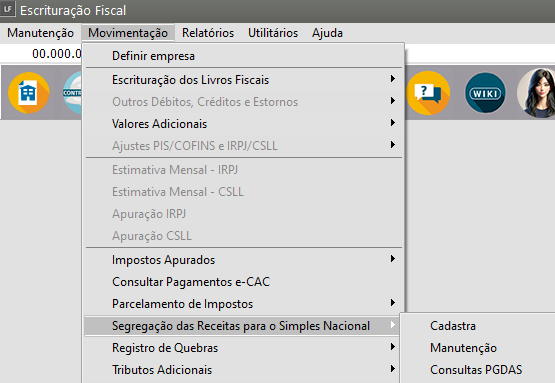

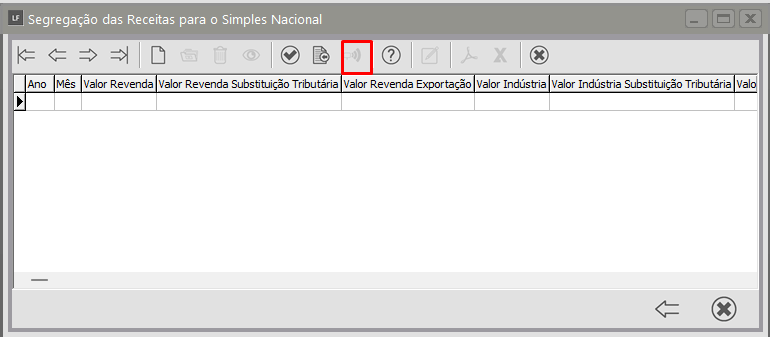

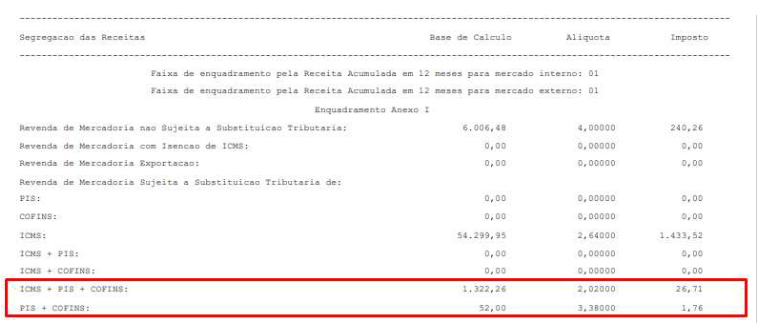

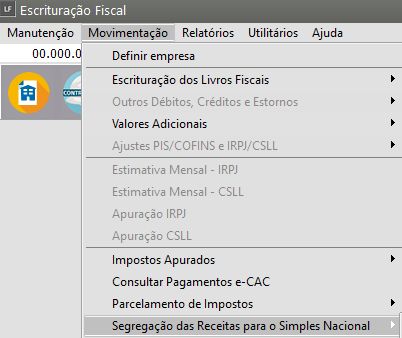

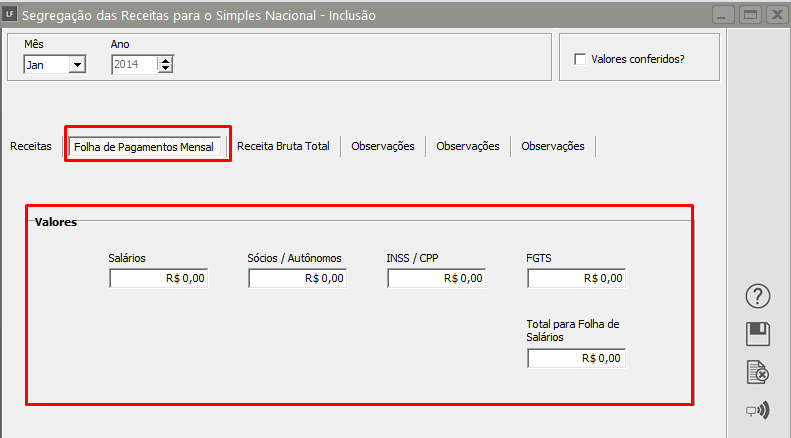

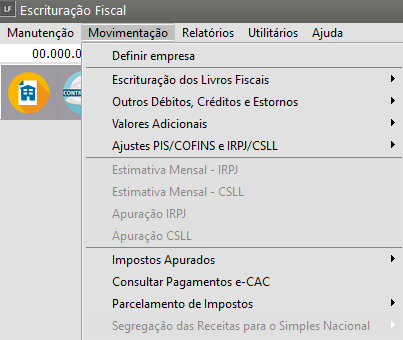

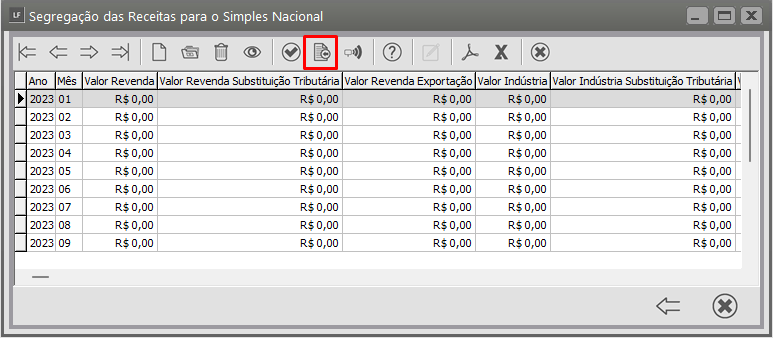

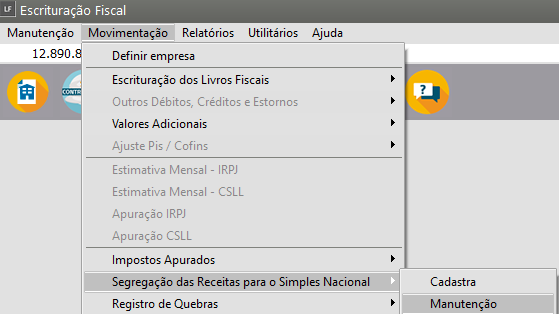

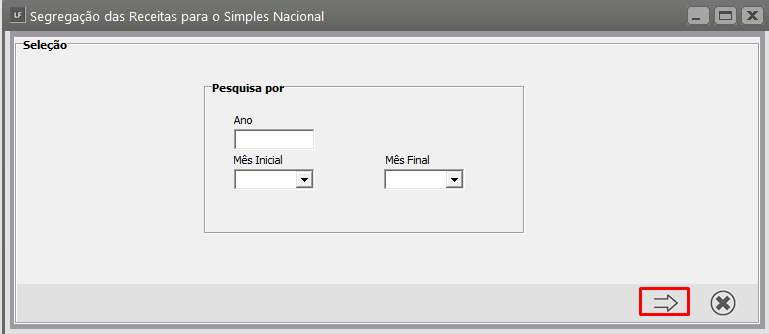

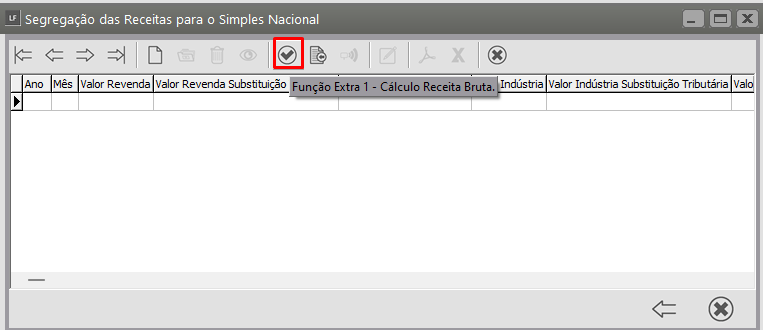

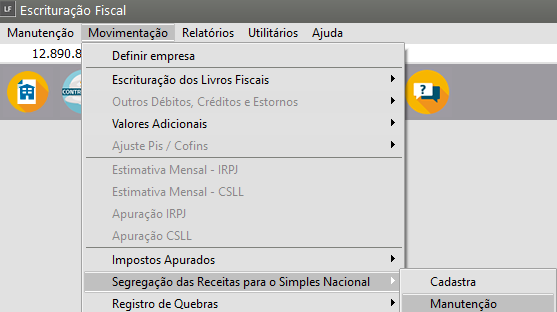

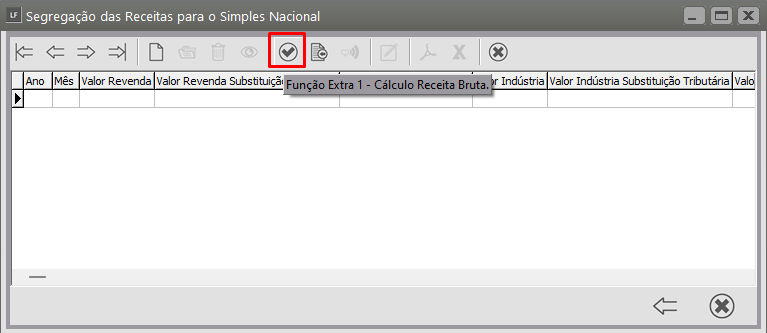

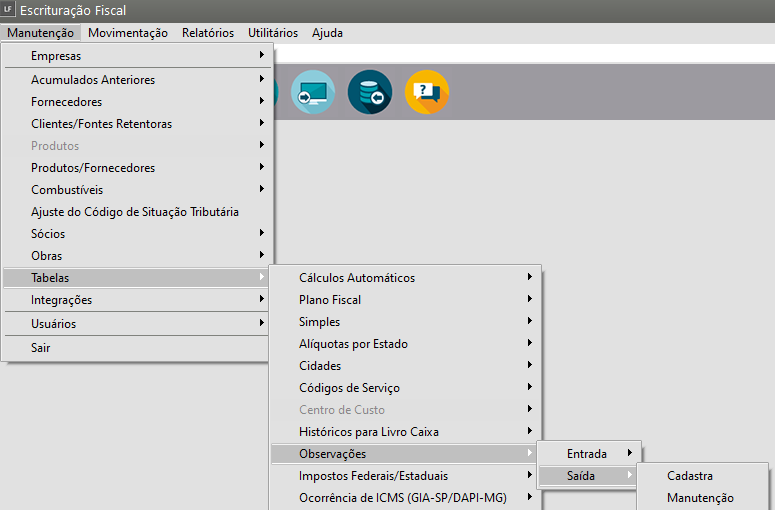

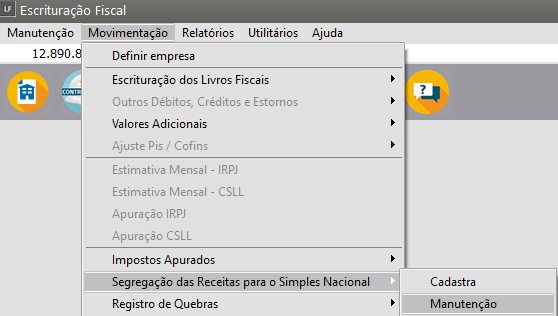

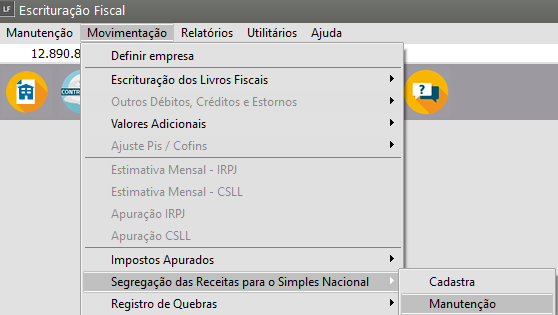

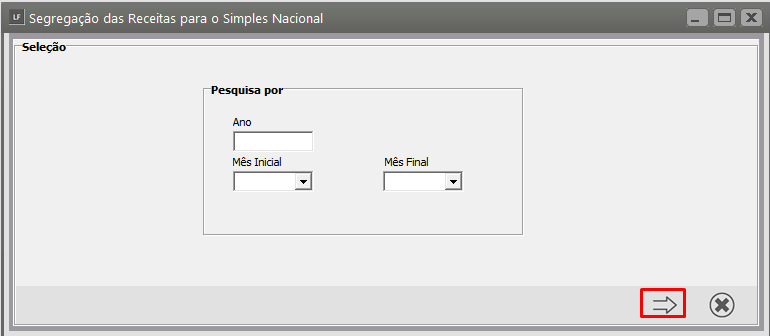

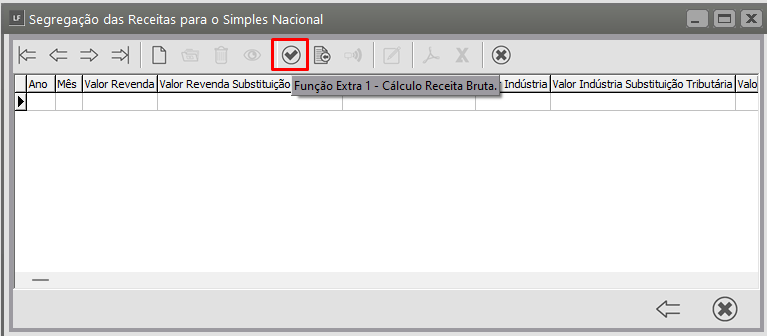

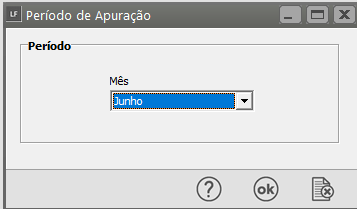

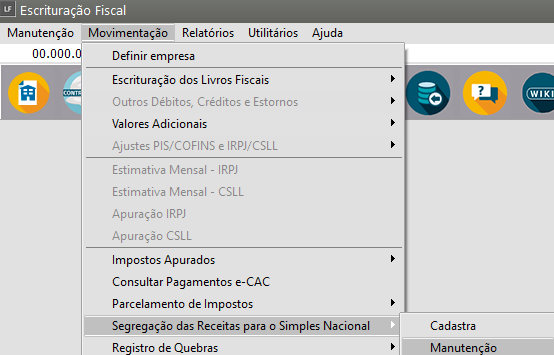

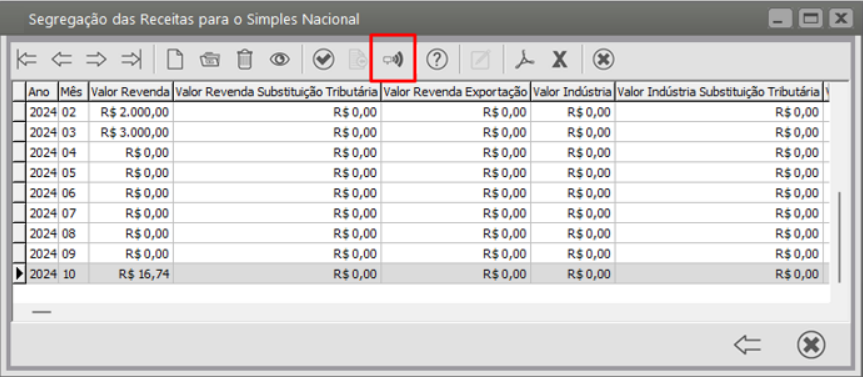

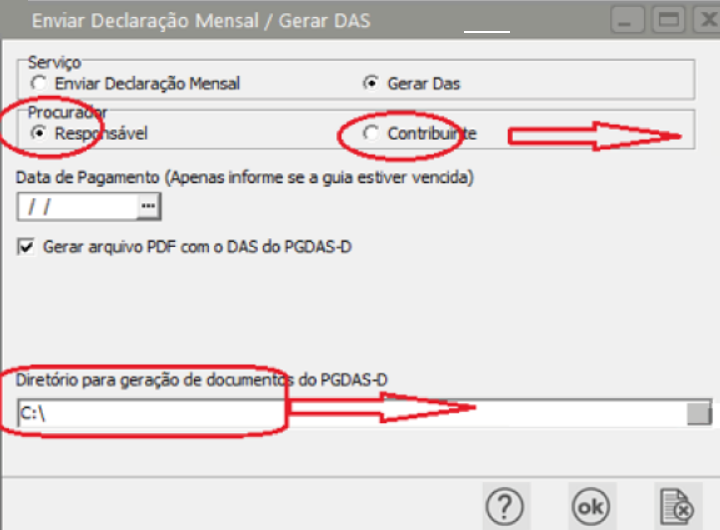

- Realizando a Segregação das Receitas para o Simples Nacional

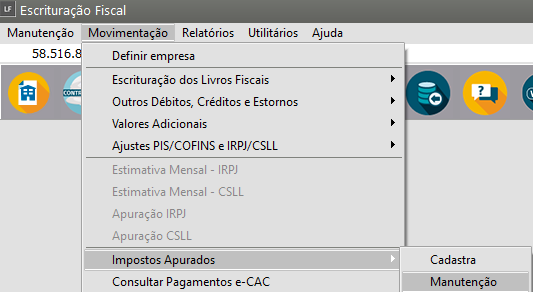

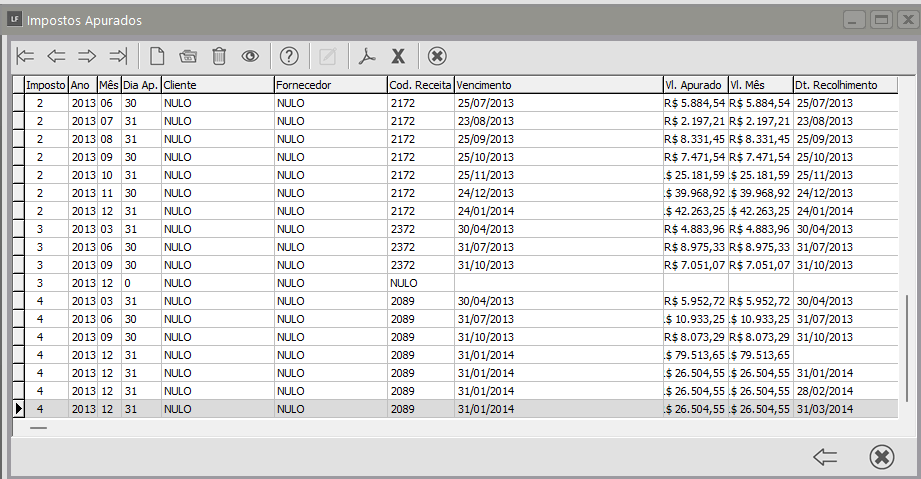

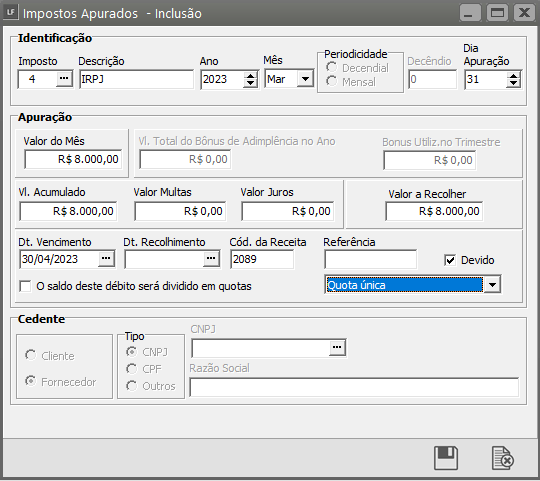

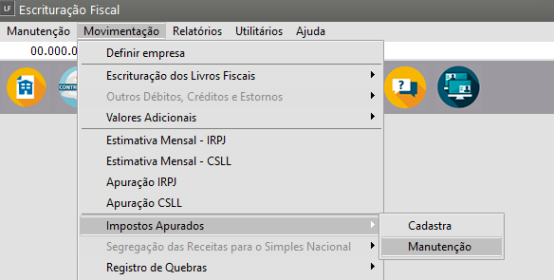

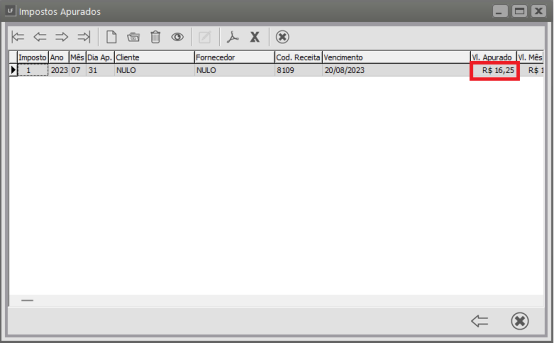

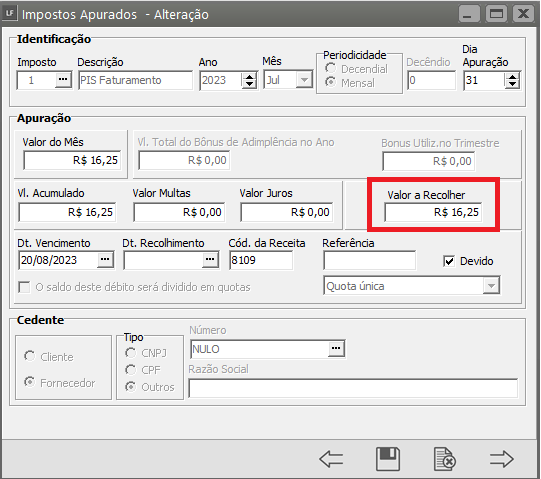

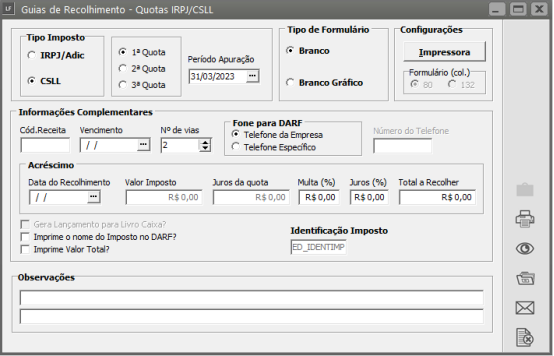

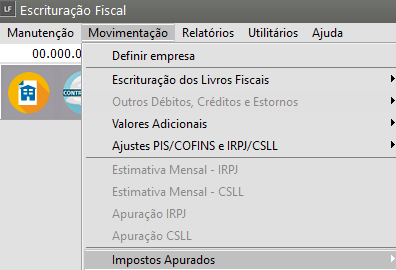

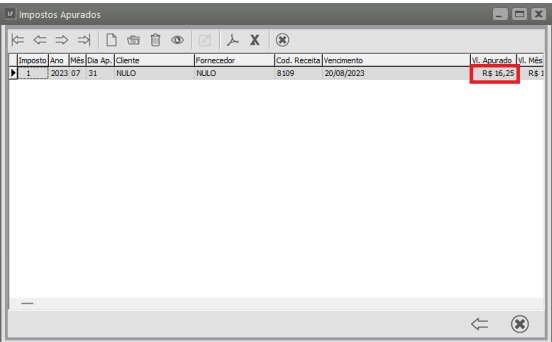

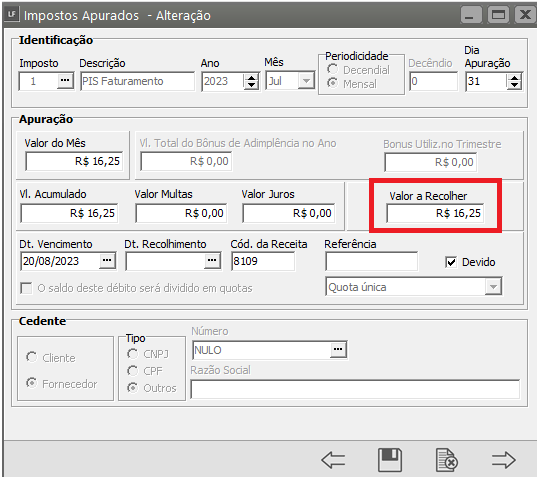

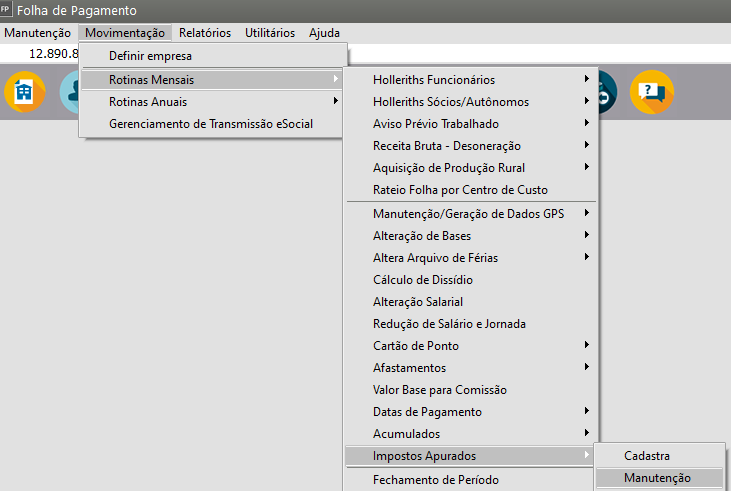

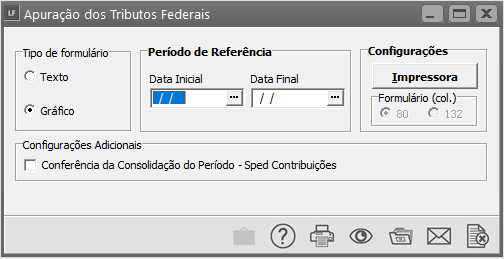

- Impostos Apurados

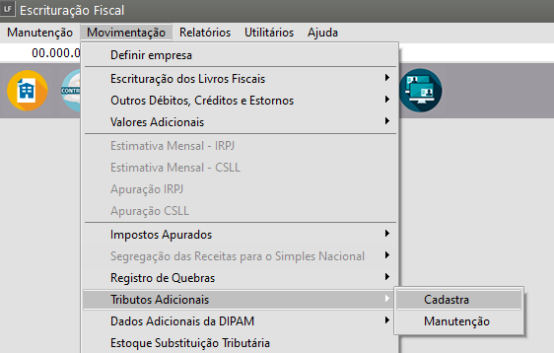

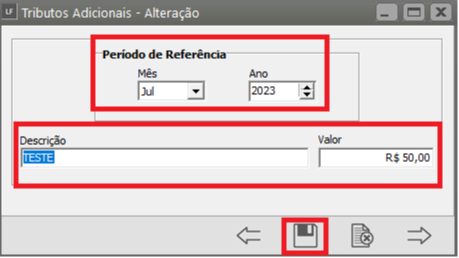

- Lançamento de Tributos Adicionais

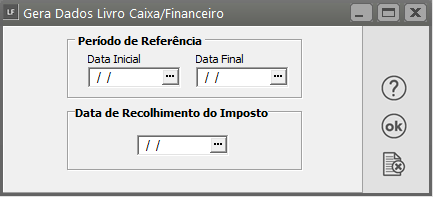

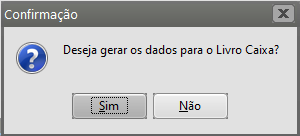

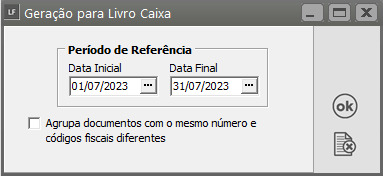

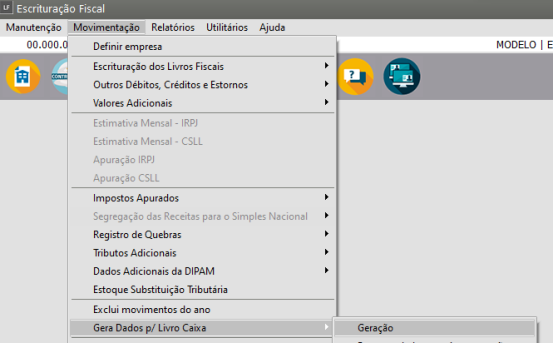

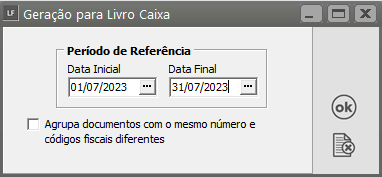

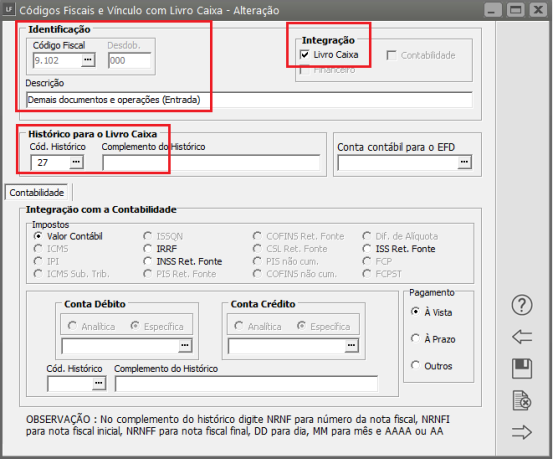

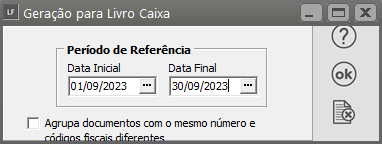

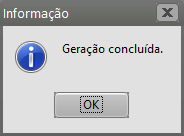

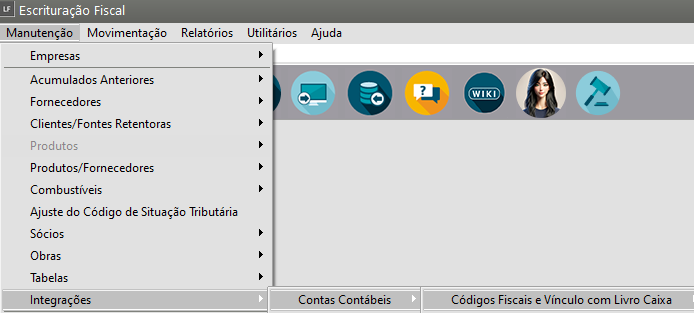

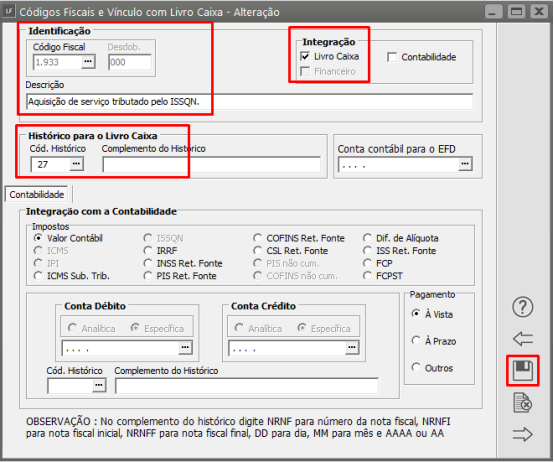

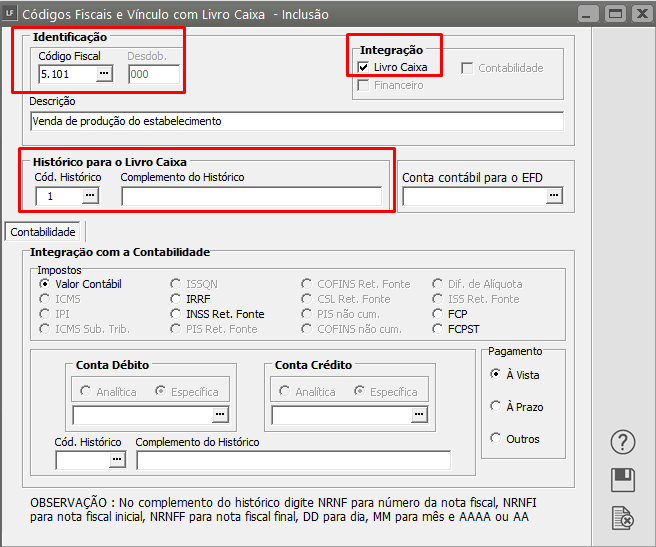

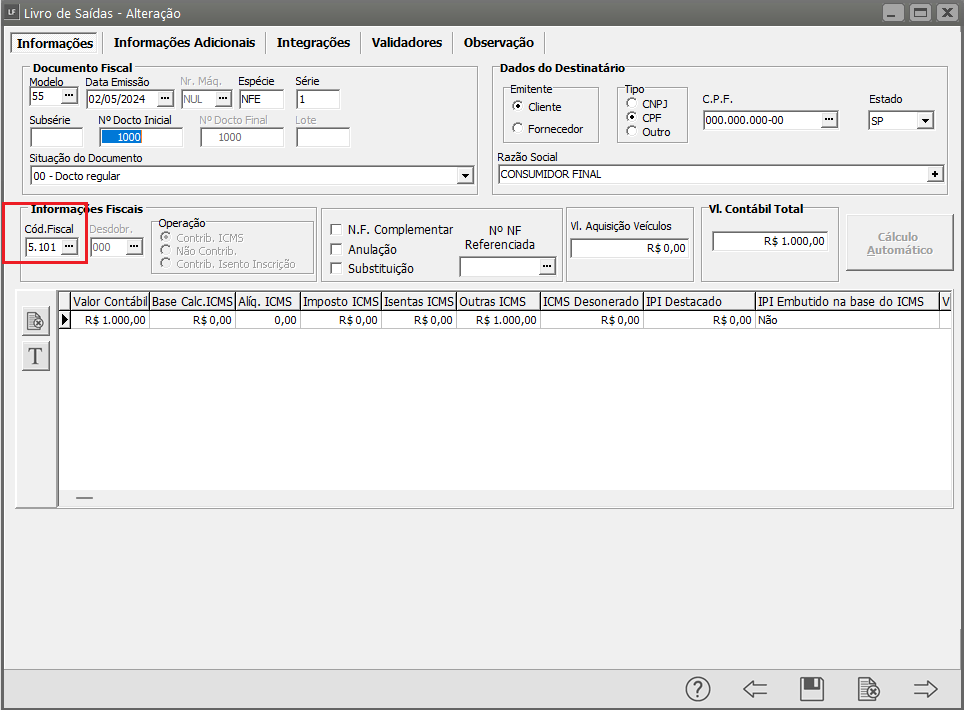

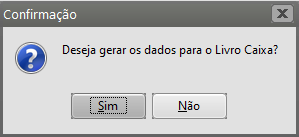

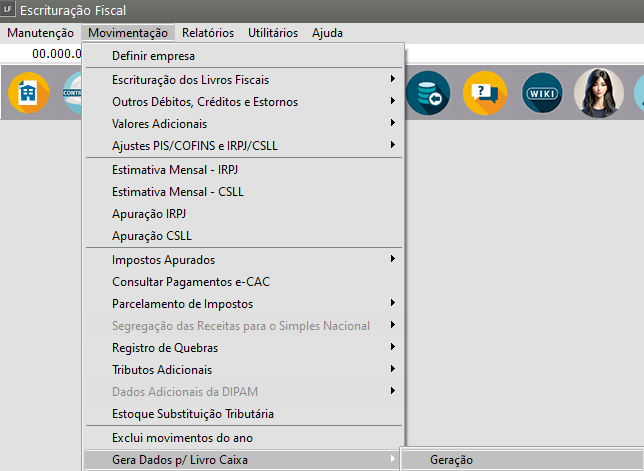

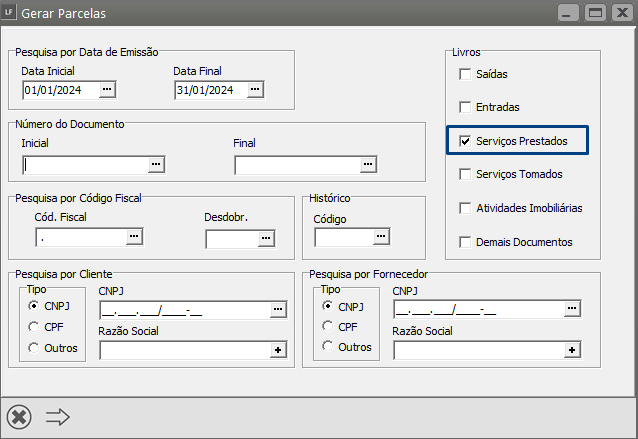

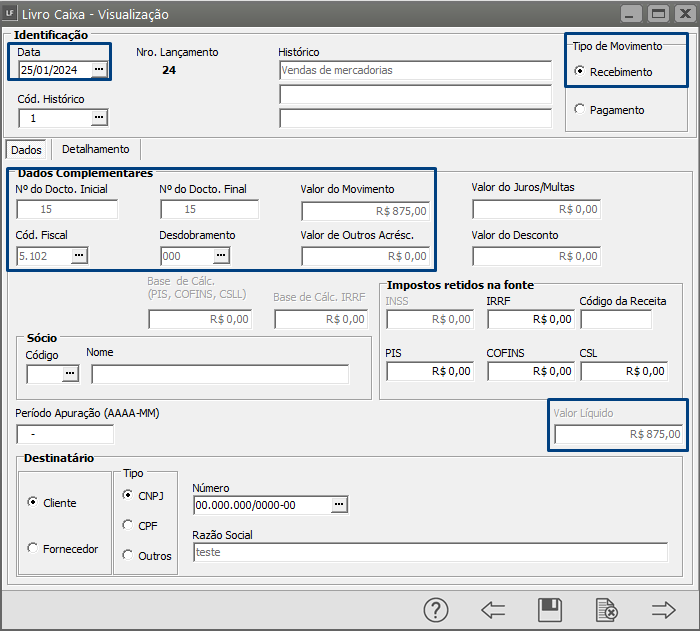

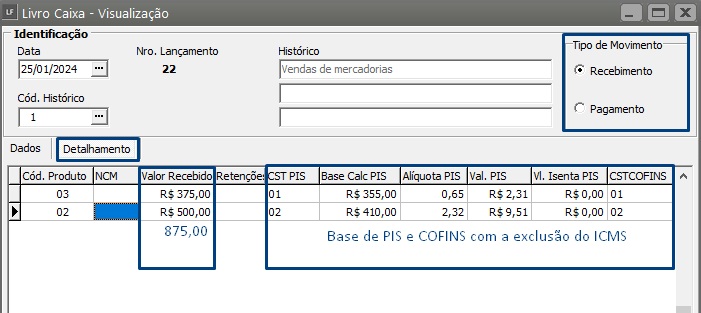

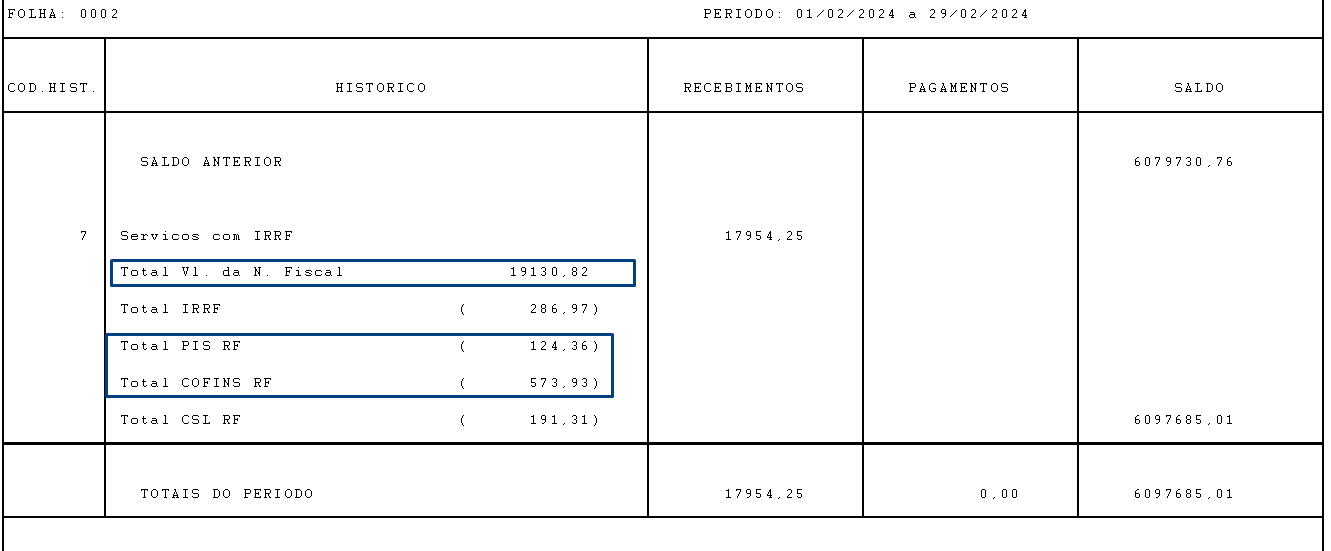

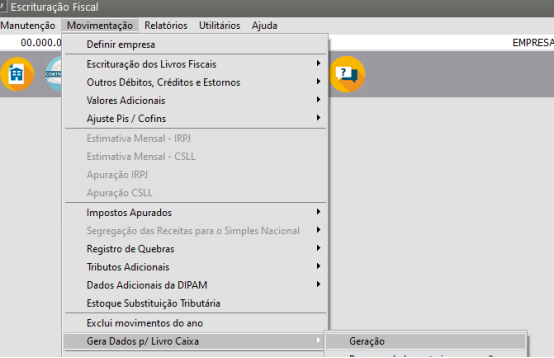

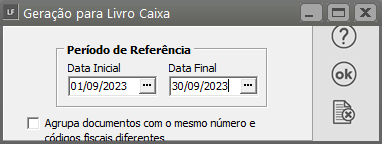

- Geração de dados para Livro Caixa

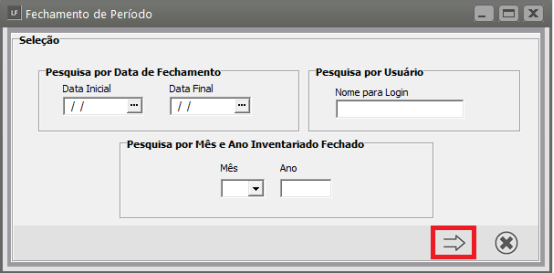

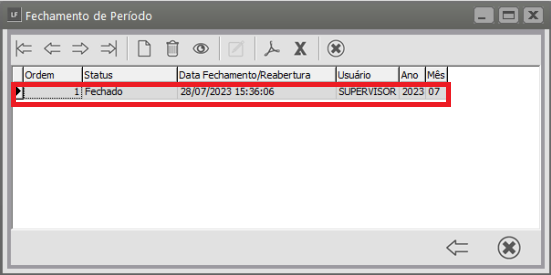

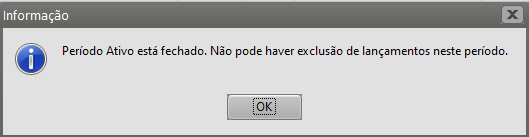

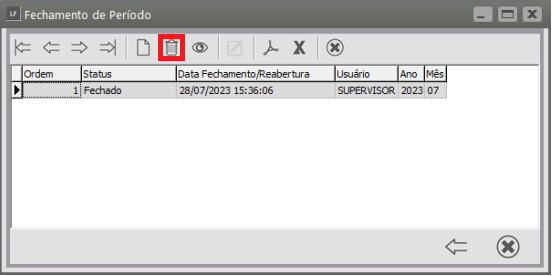

- Trabalhando com Fechamento de Período

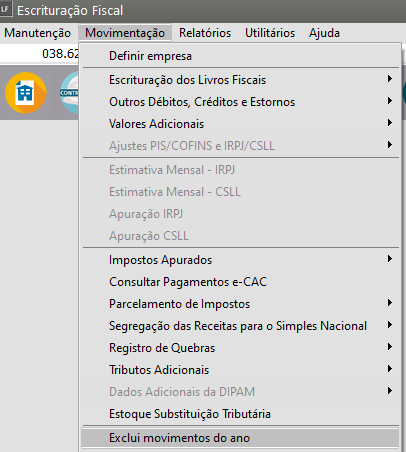

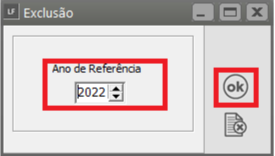

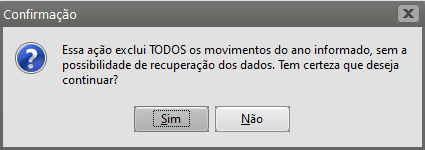

- Excluindo os movimentos do ano

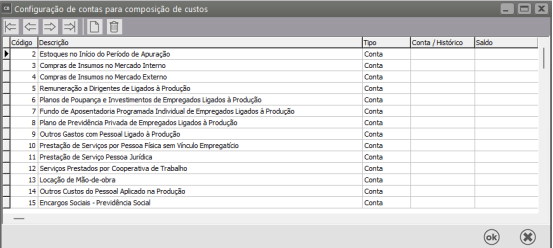

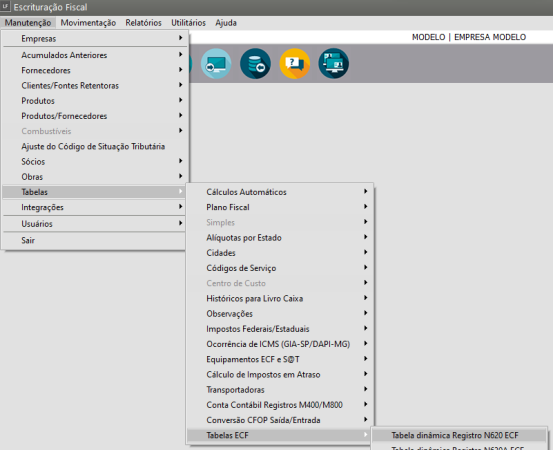

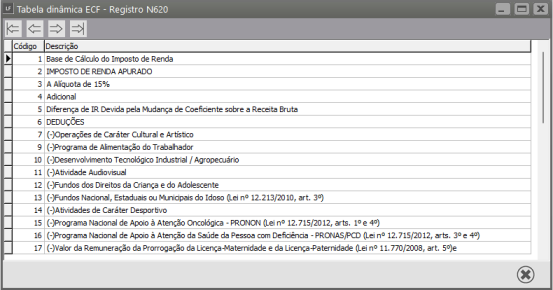

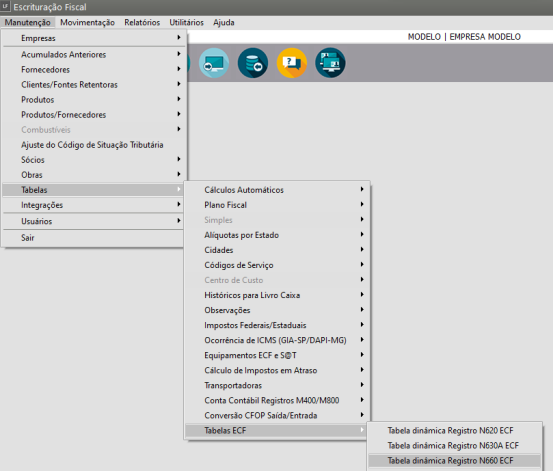

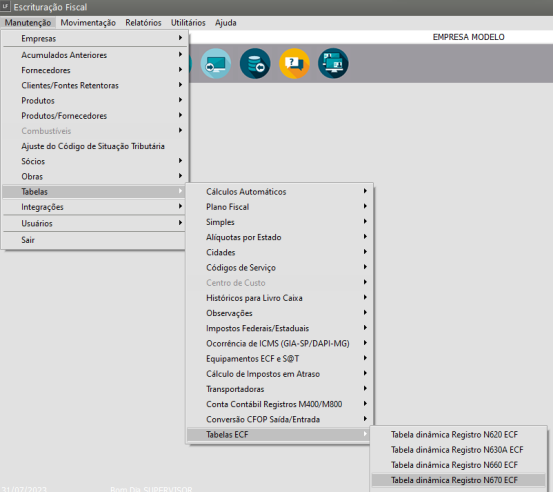

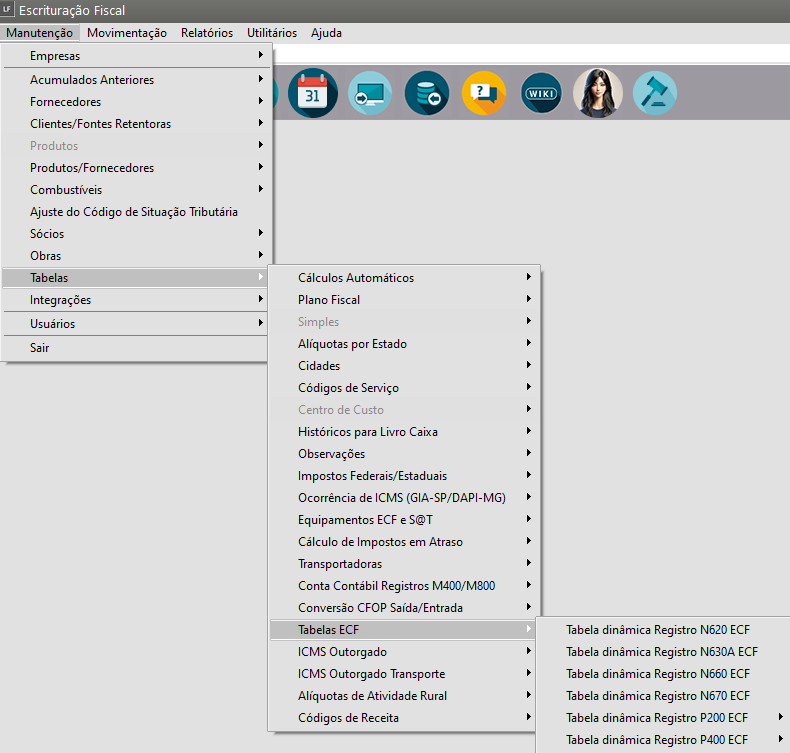

- Tabelas ECF - Tabela dinâmica Registro N620 ECF

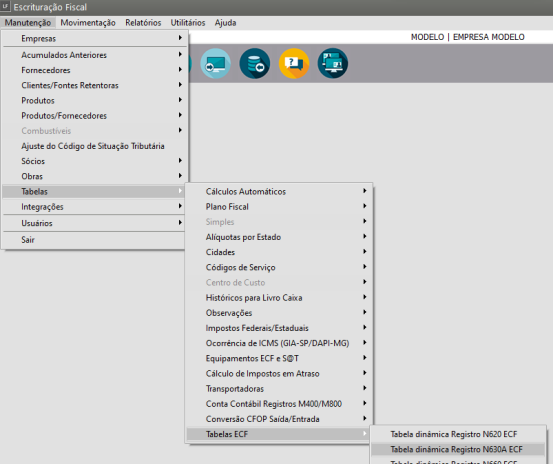

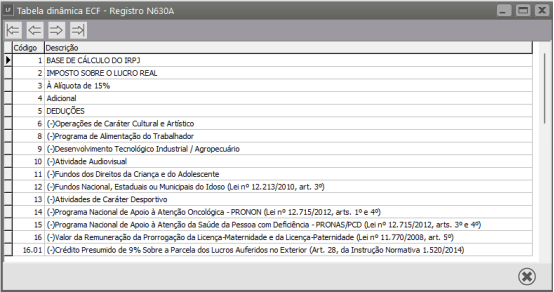

- Tabelas ECF - Tabela dinâmica Registro N630A ECF

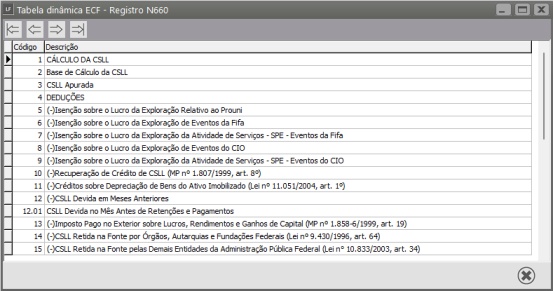

- Tabelas ECF - Tabela dinâmica Registro N660 ECF

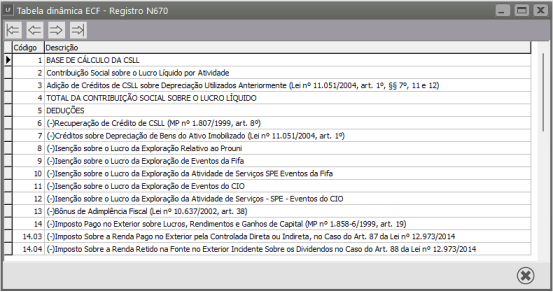

- Tabelas ECF - Tabela dinâmica Registro N670 ECF

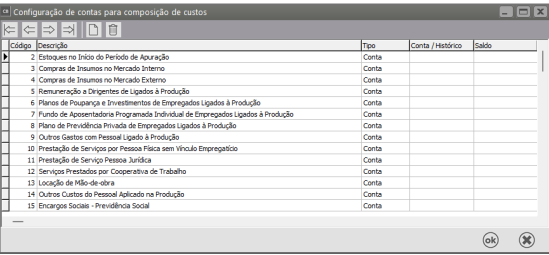

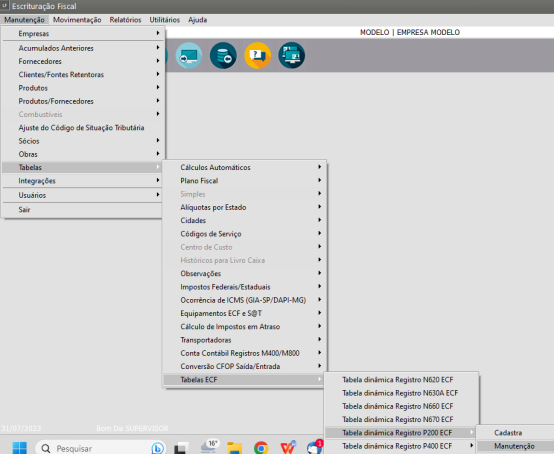

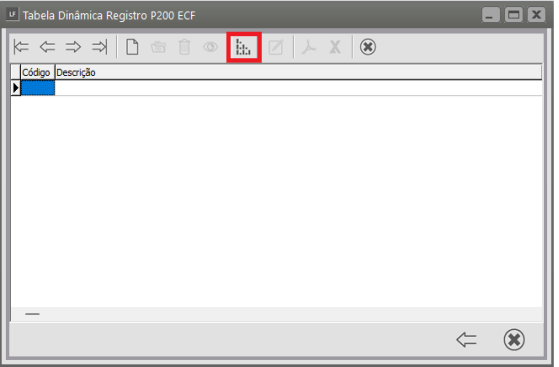

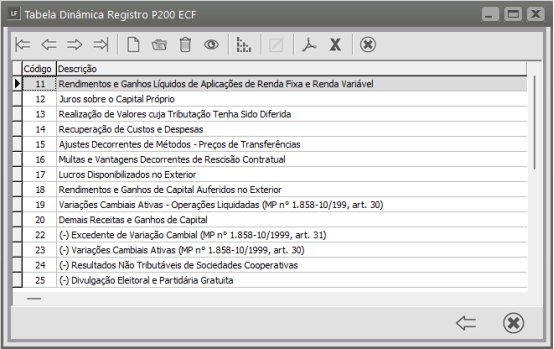

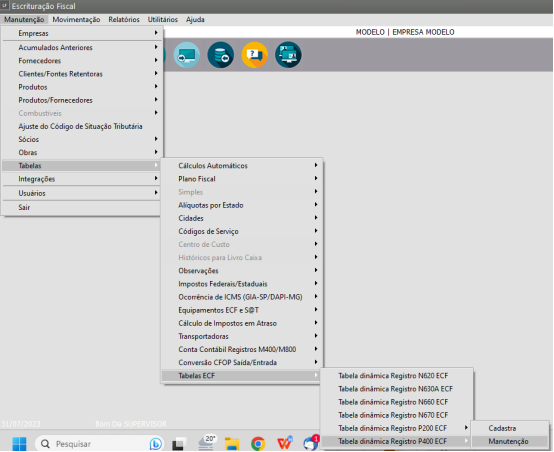

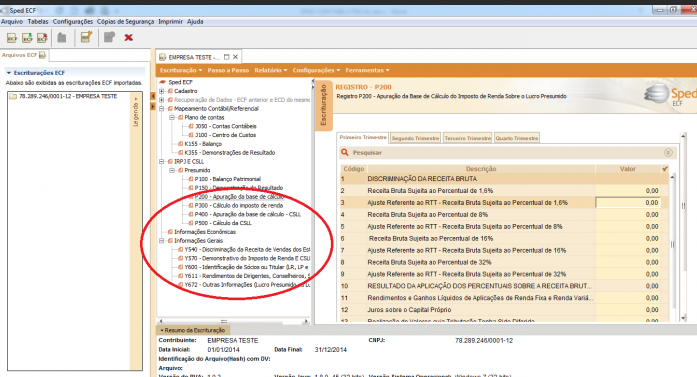

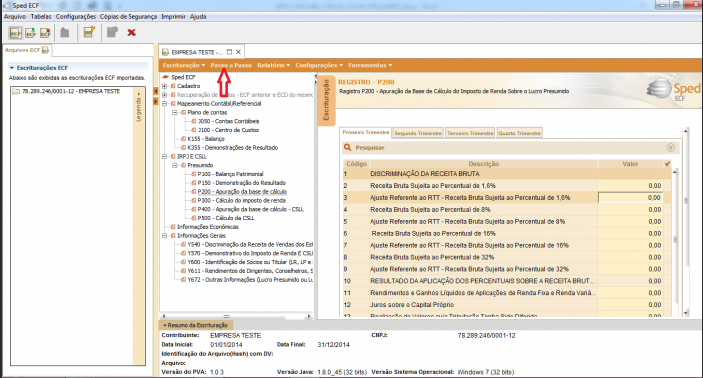

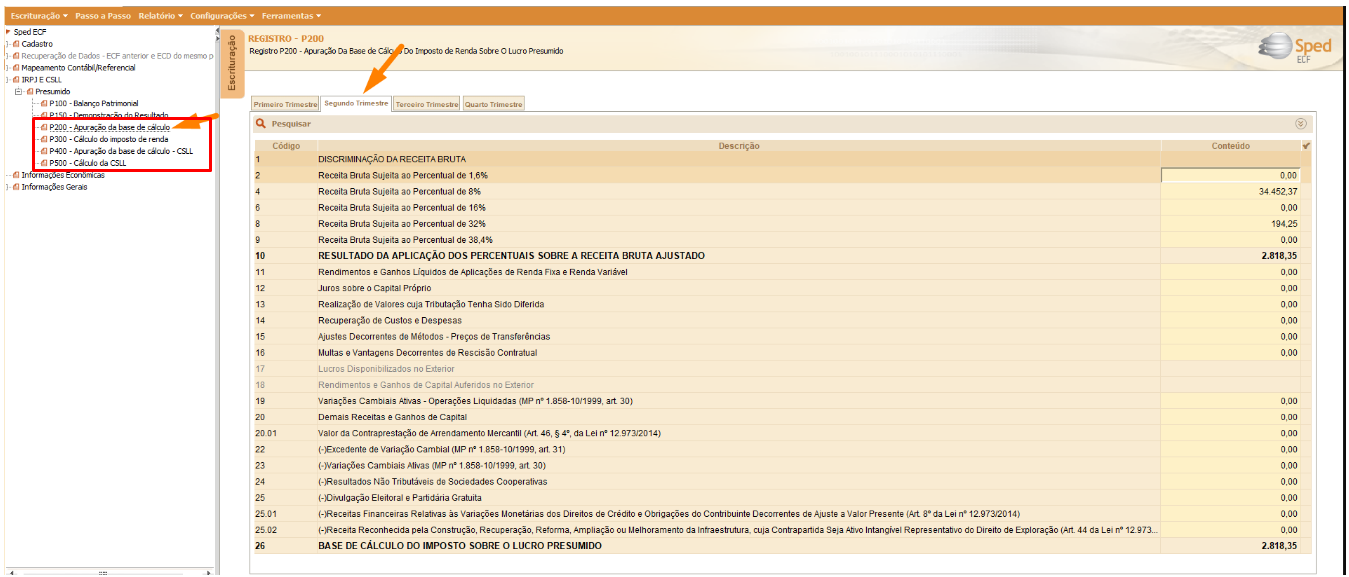

- Tabelas ECF - Tabela dinâmica Registro P200 ECF

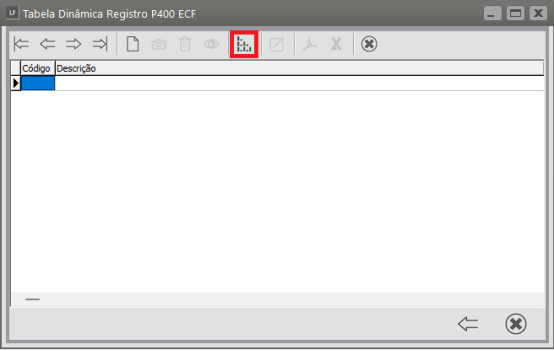

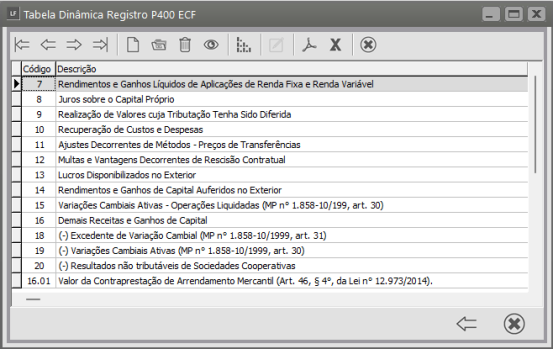

- Tabelas ECF - Tabela dinâmica Registro P400 ECF

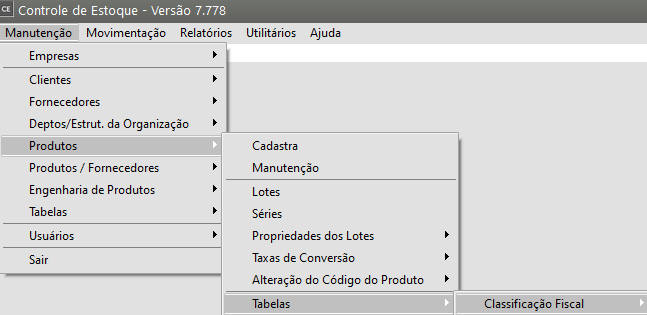

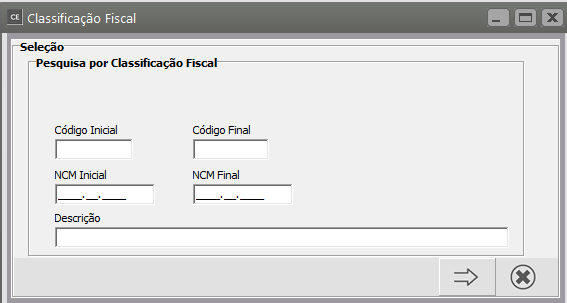

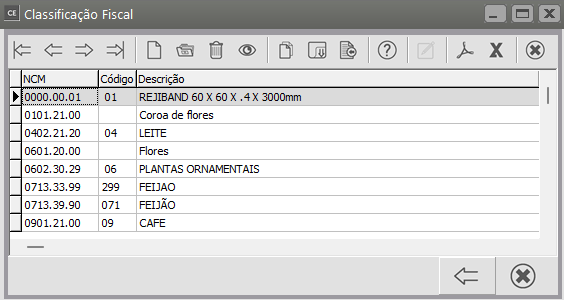

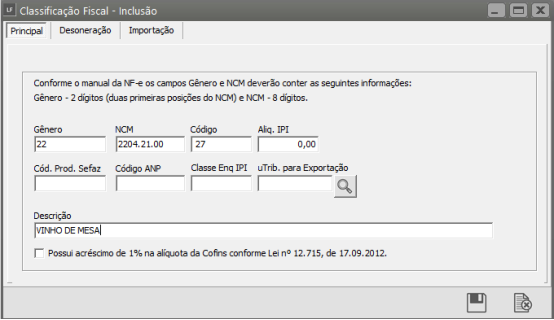

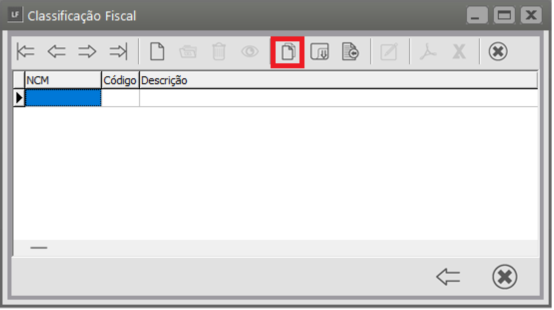

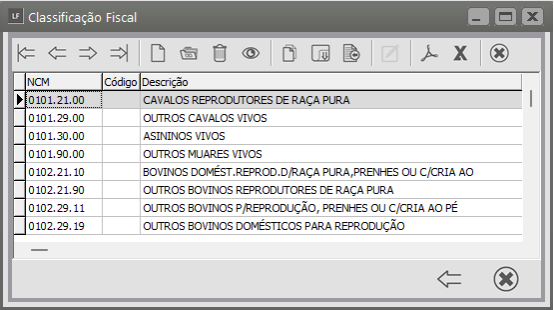

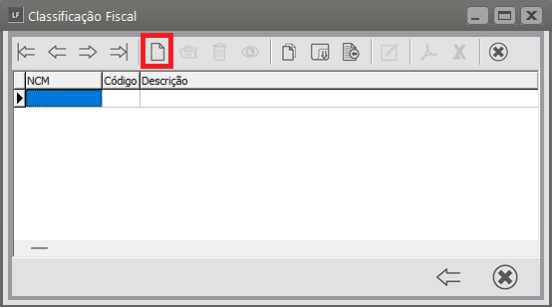

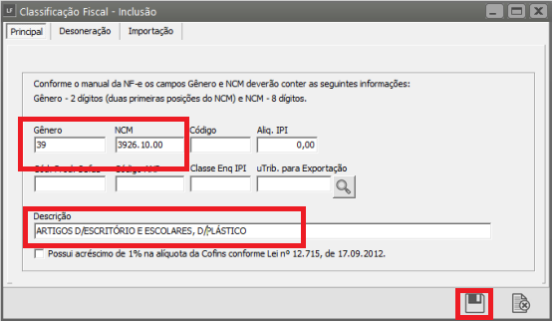

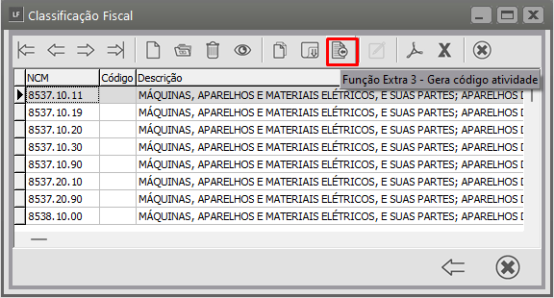

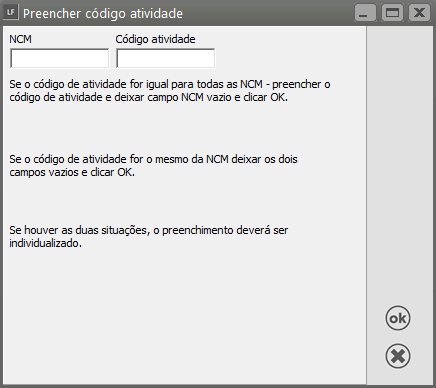

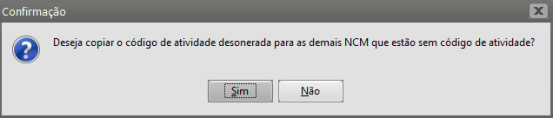

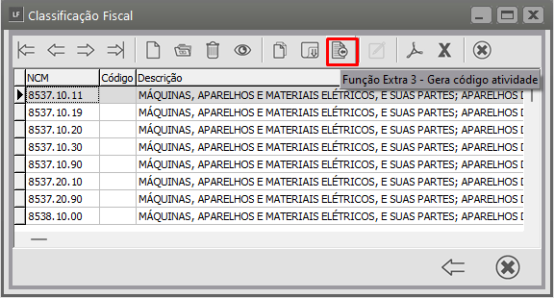

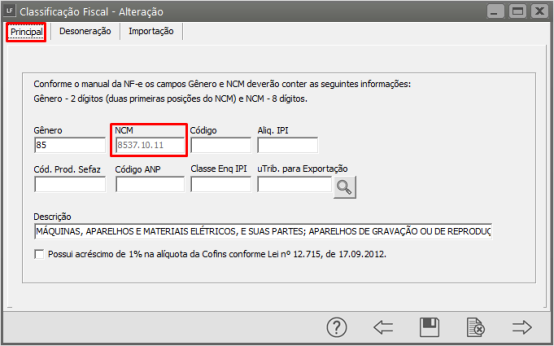

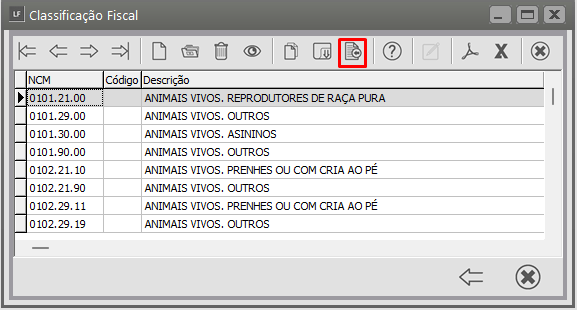

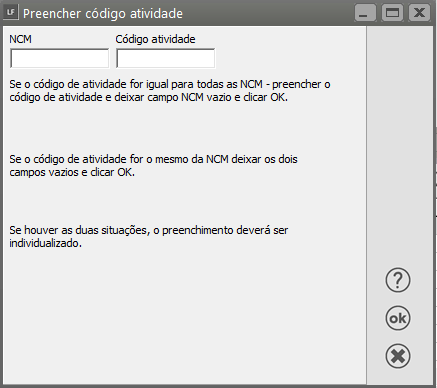

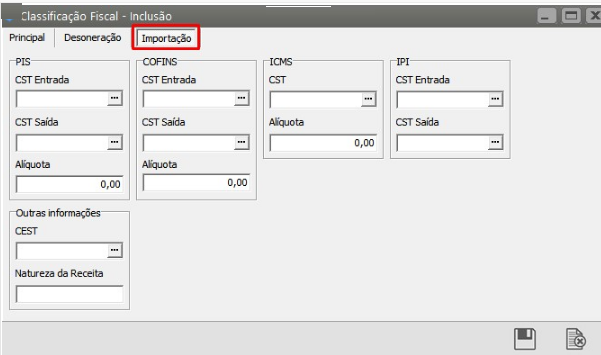

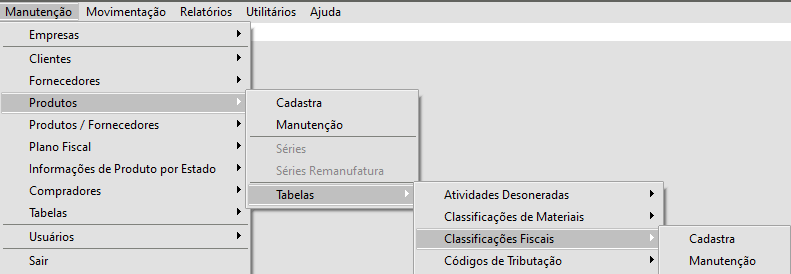

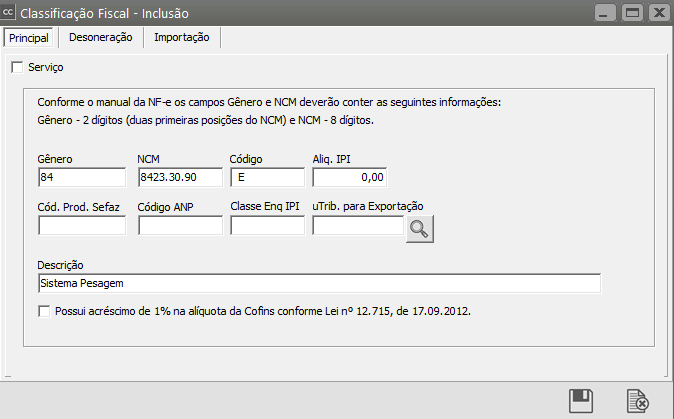

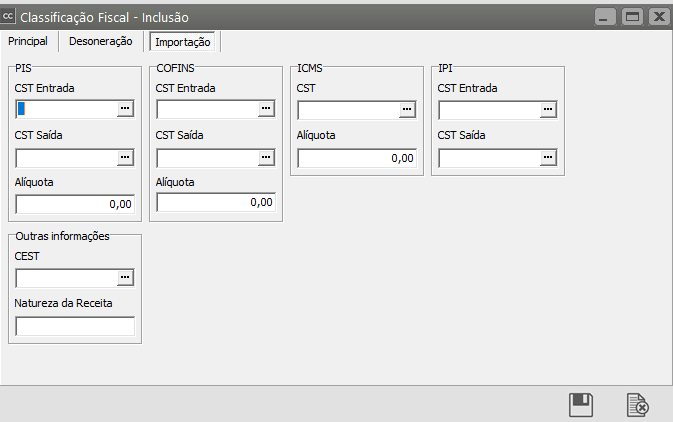

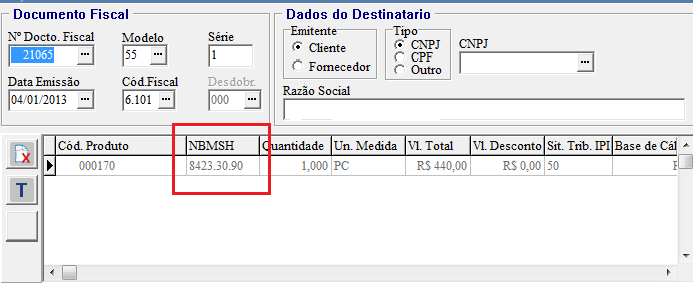

- Cadastro de Classificação Fiscal (NCM - Nomenclatura Comum do Mercosul)

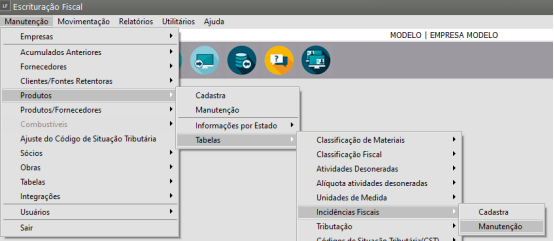

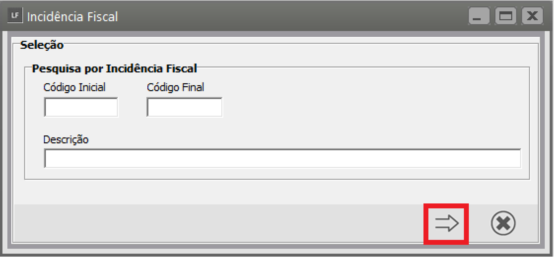

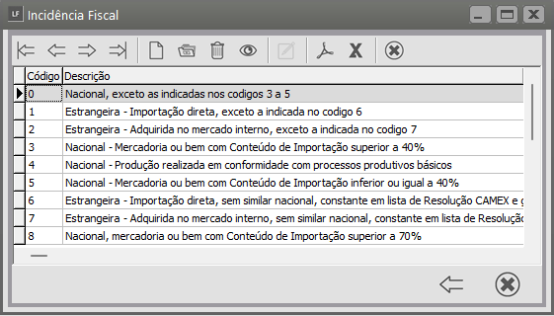

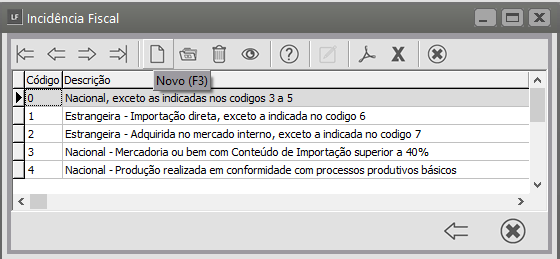

- Cadastro de Incidências Fiscais

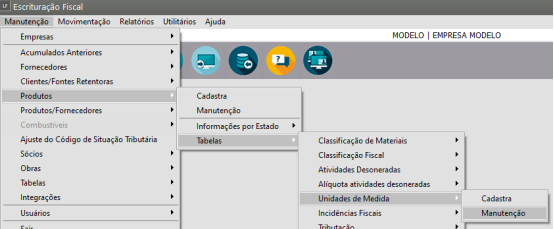

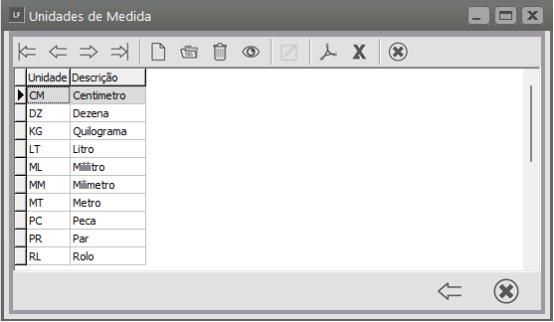

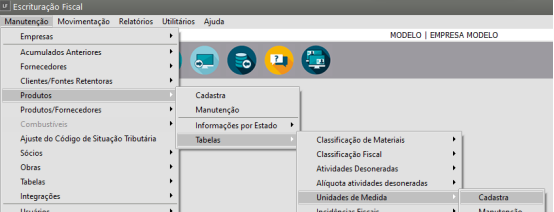

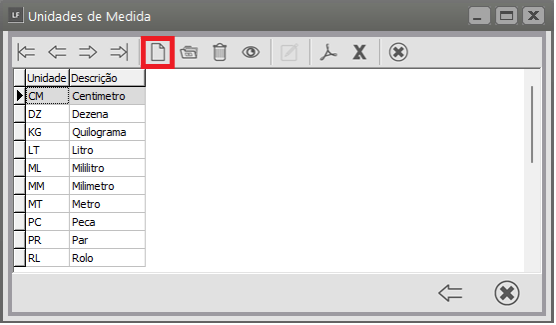

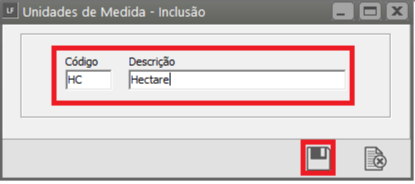

- Cadastro de Unidades de Medida

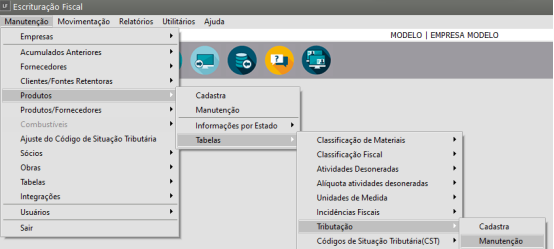

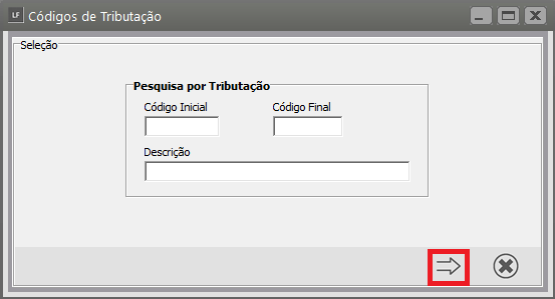

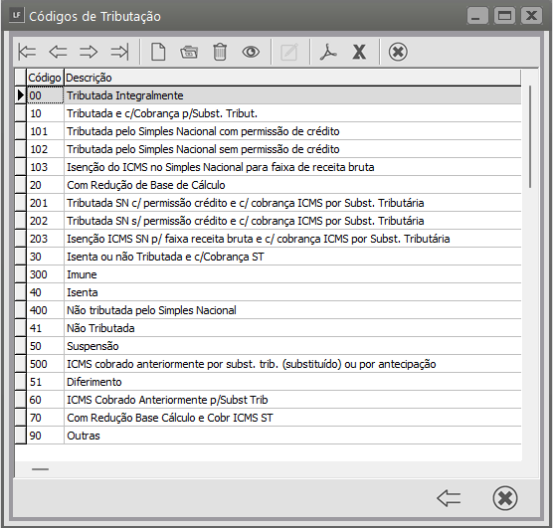

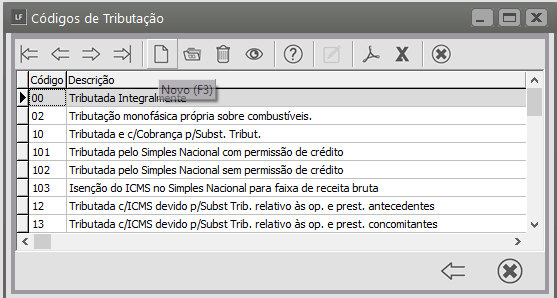

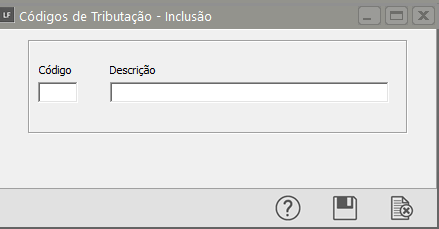

- Cadastro dos Códigos de Tributação

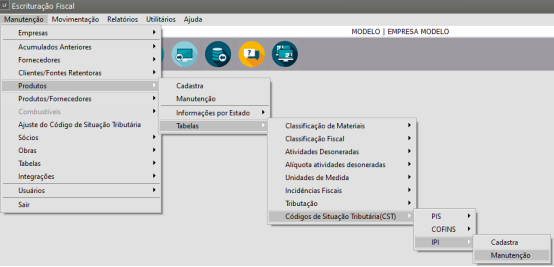

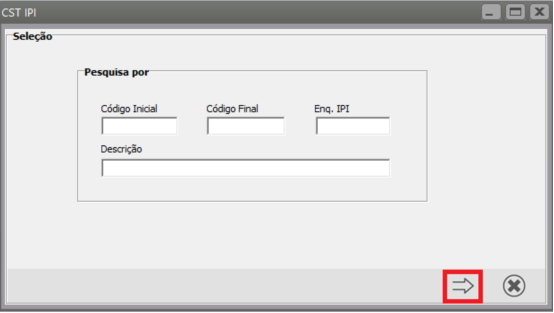

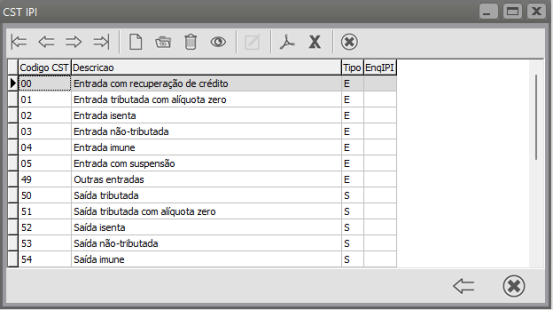

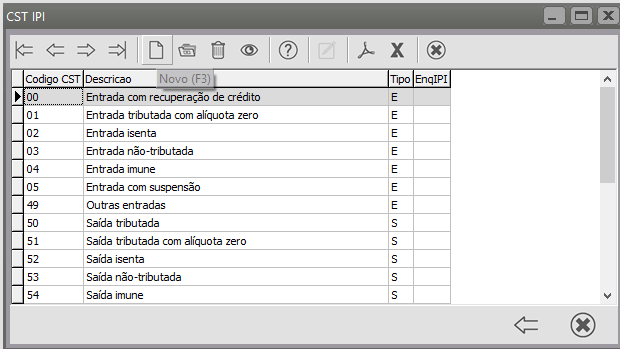

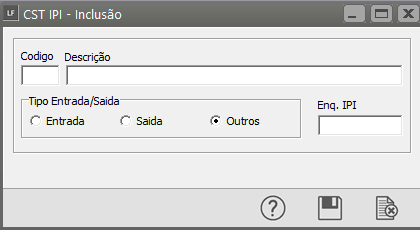

- Cadastro dos Códigos de Situação Tributária - IPI (Imposto Sobre Produtos Industrializados)

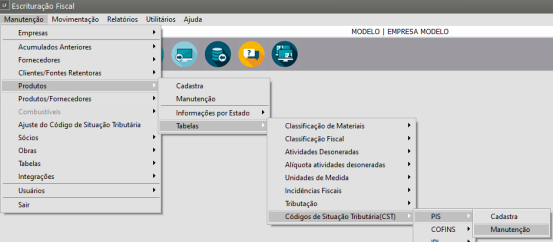

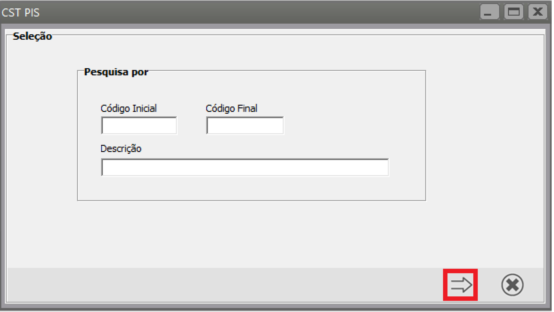

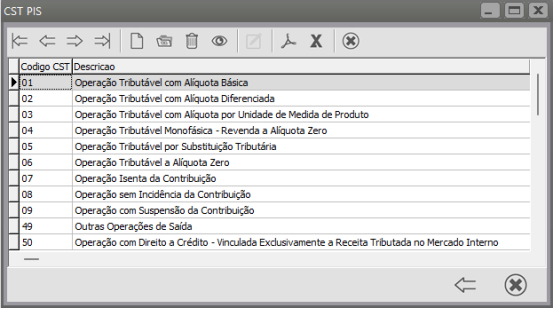

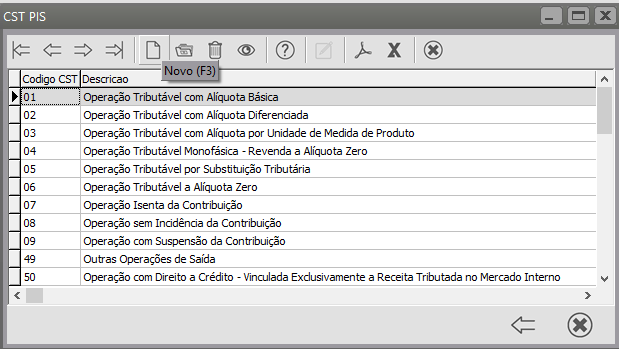

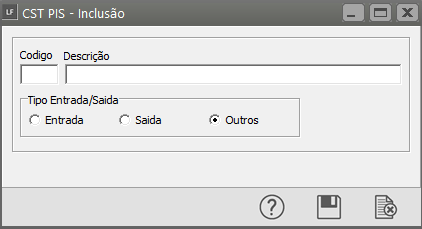

- Cadastro dos Códigos de Situação Tributária - PIS (Programa de Integração Social)

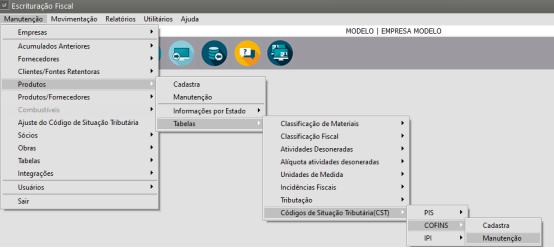

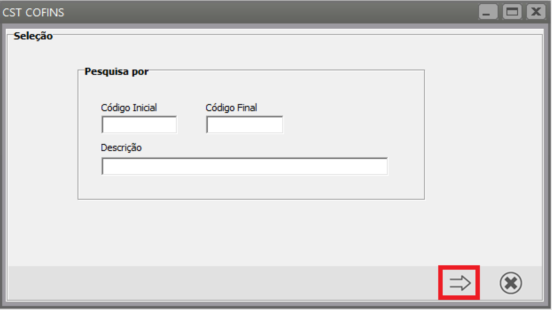

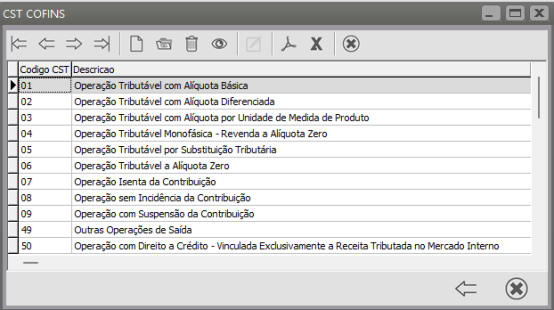

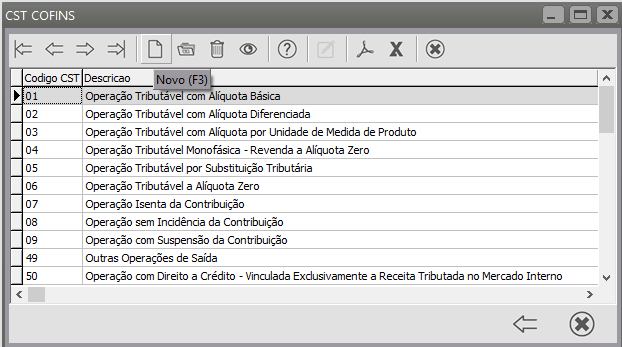

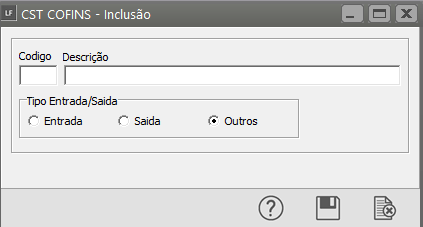

- Cadastro dos Códigos de Situação Tributária - COFINS (Contribuição para Financiamento da Seguridade Social)

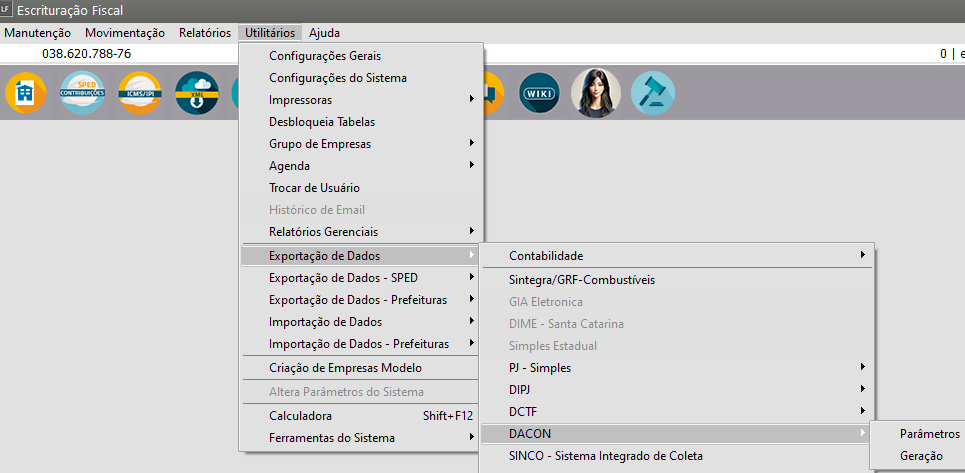

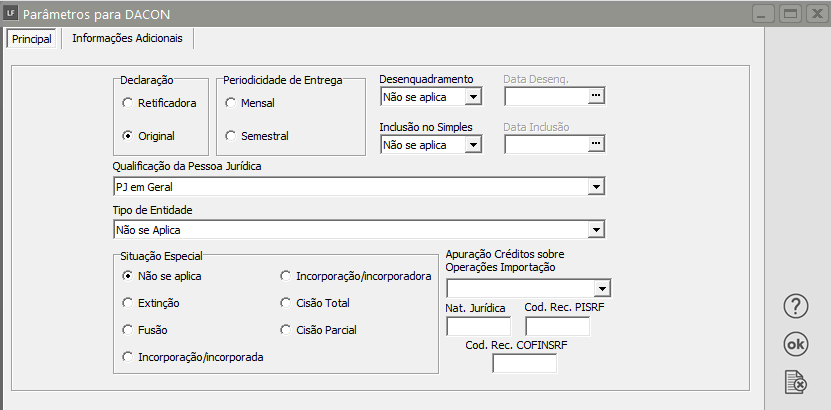

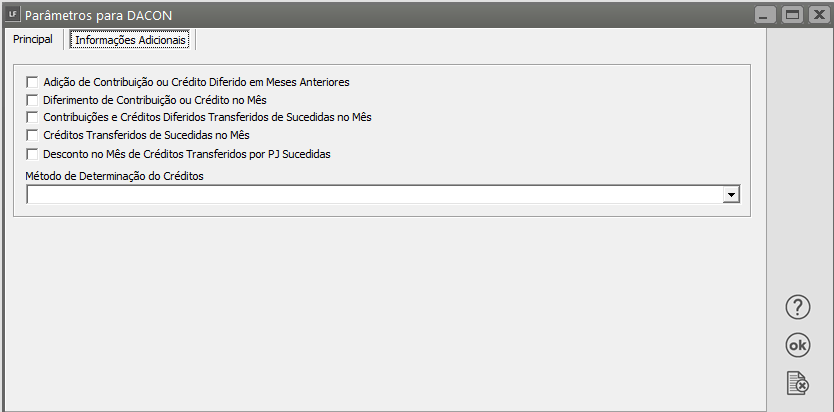

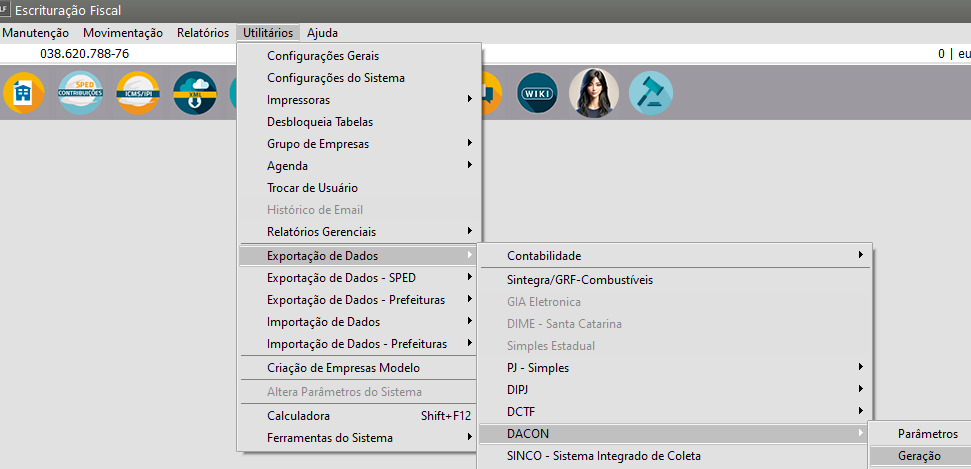

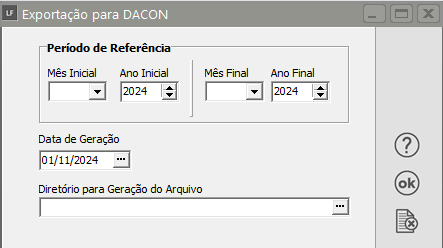

- Exportação de Dados - DACON (DEMONSTRATIVO DE APURAÇÃO DE CONTRIBUIÇÕES SOCIAIS)

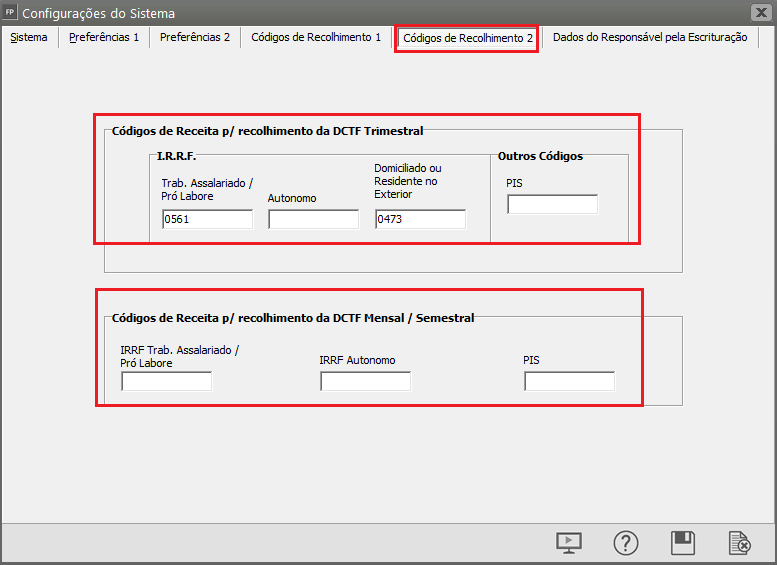

- Configurações do sistema

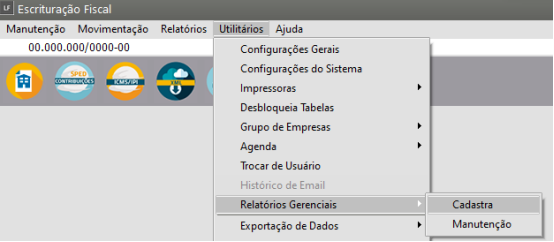

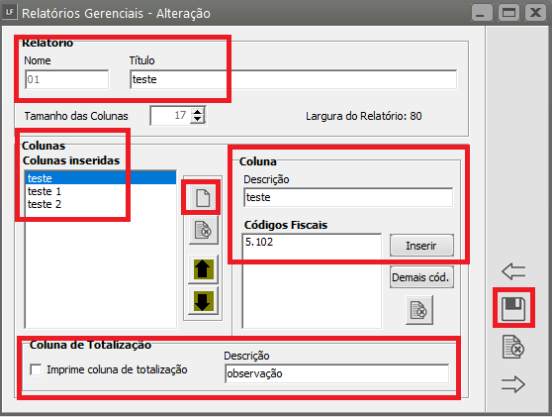

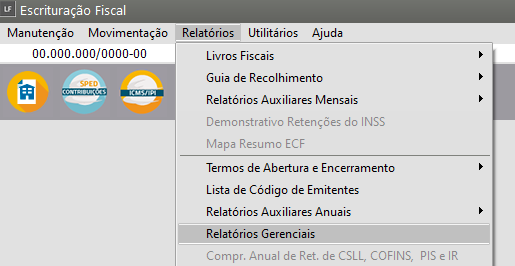

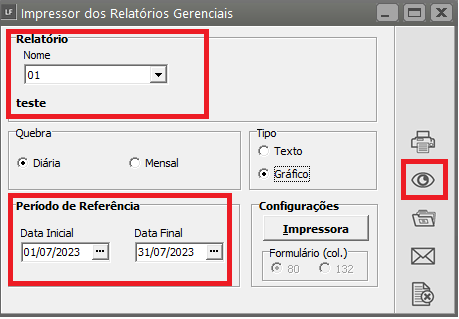

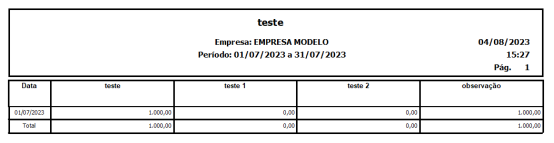

- Impressão dos Relatórios Gerenciais

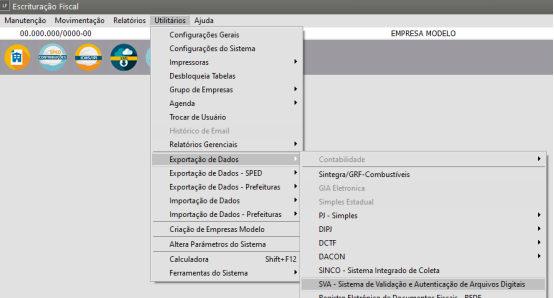

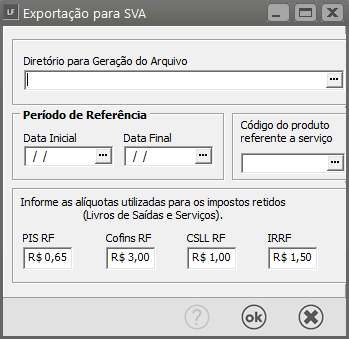

- Exportação de dados - SVA (Serviço de Valor Agregado)

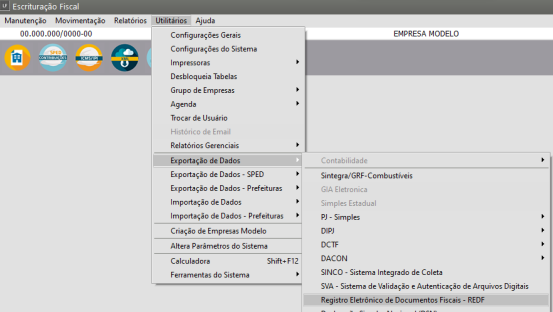

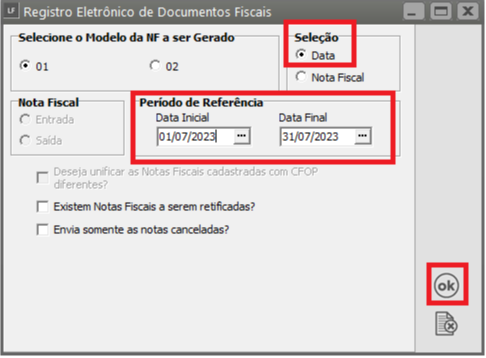

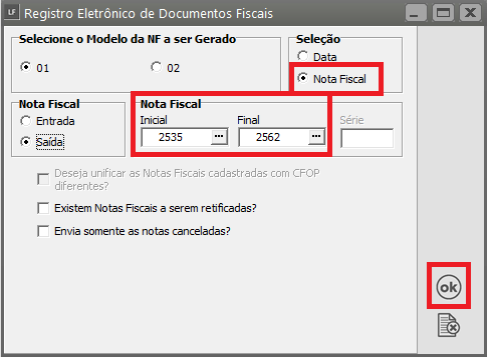

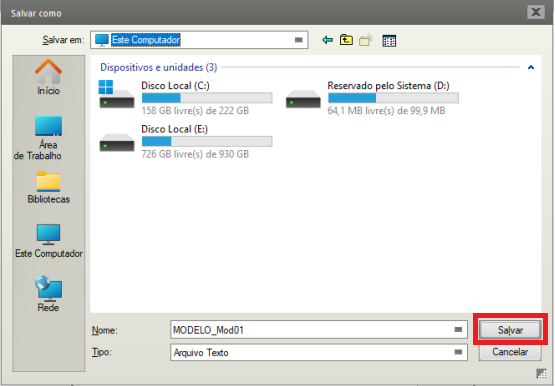

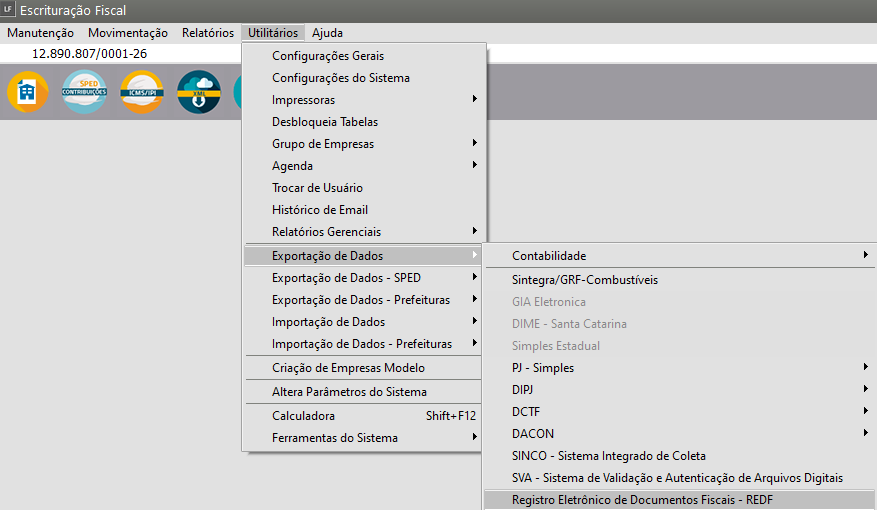

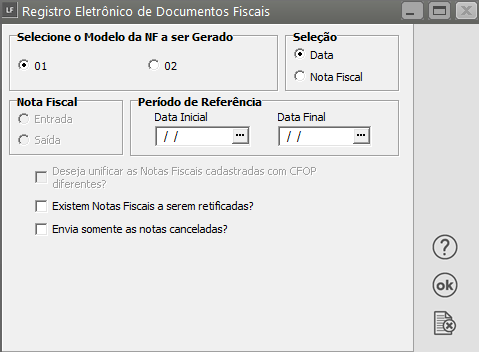

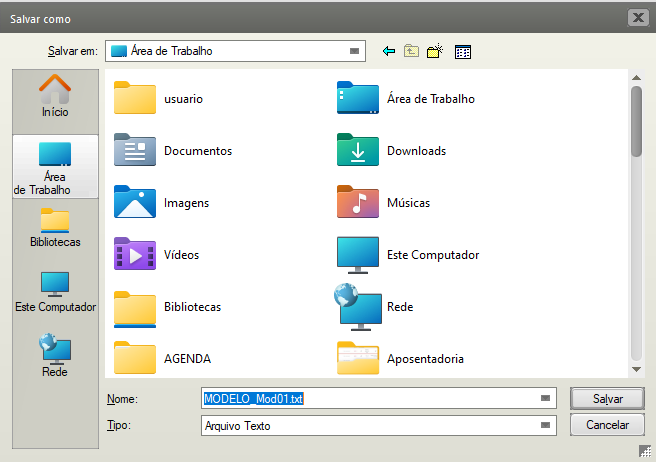

- Exportação de Dados - Registro Eletrônico Documentos Fiscais - REDF

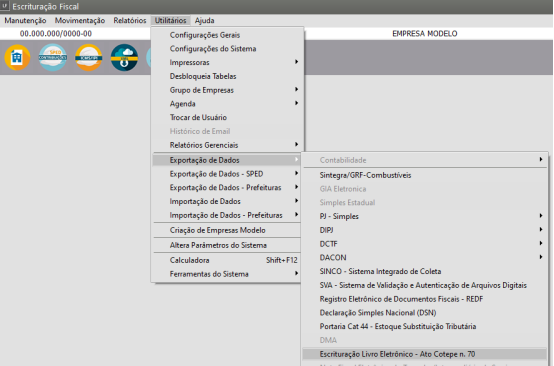

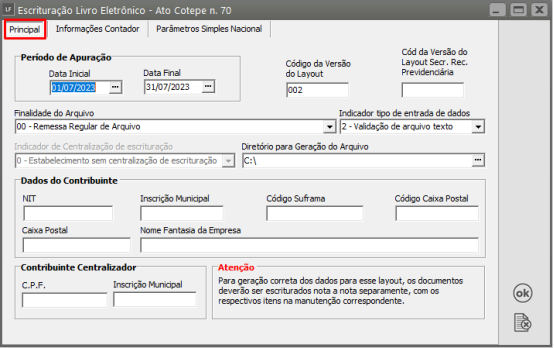

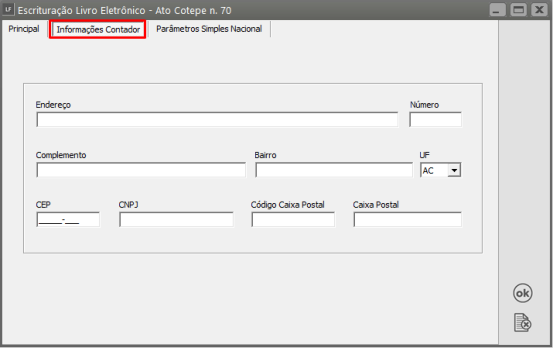

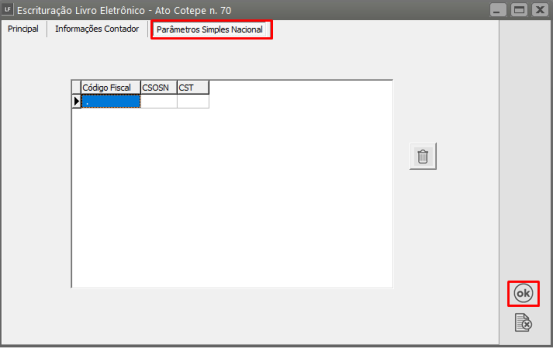

- Exportação de Dados - Escrituração Livro Eletrônico - Ato Cotepe n. 70

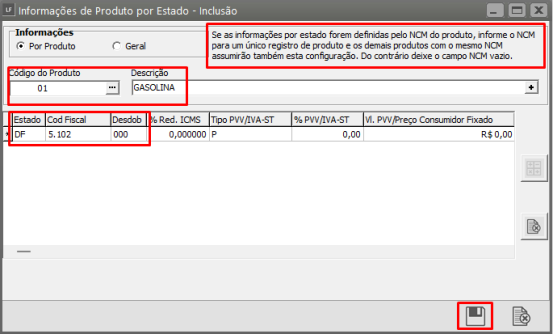

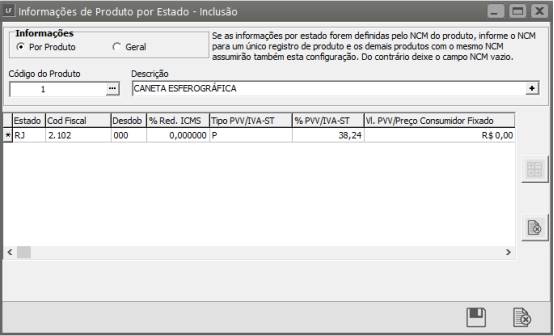

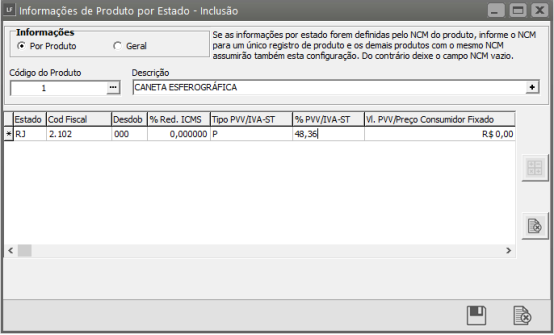

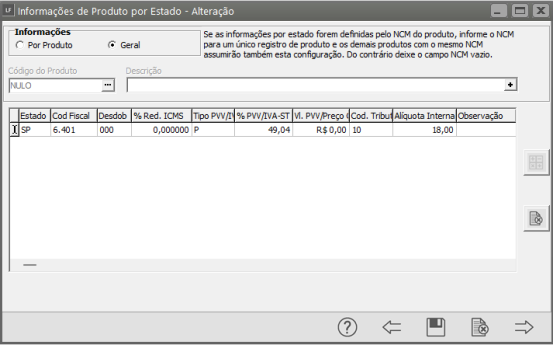

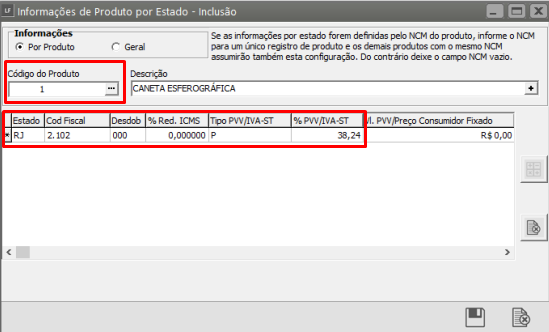

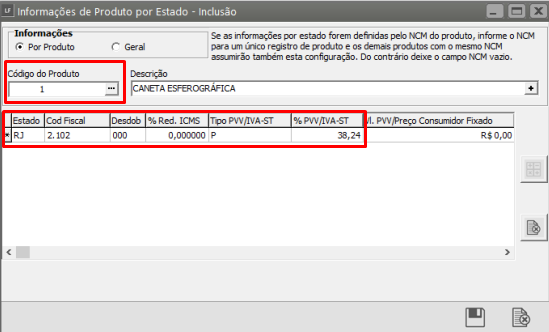

- Informações por Estado dos Produtos (ICMS)

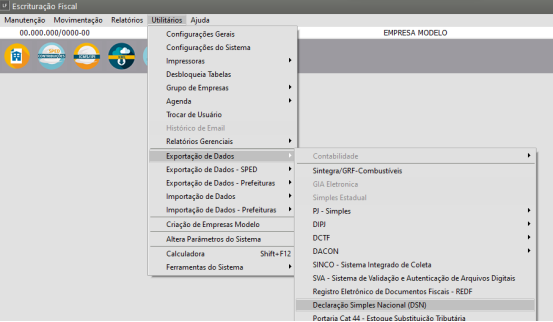

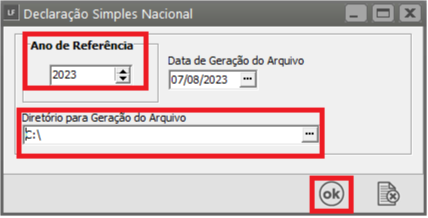

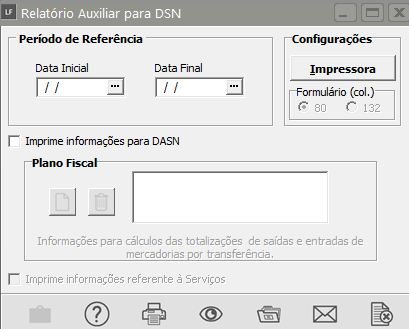

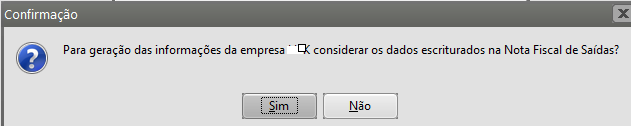

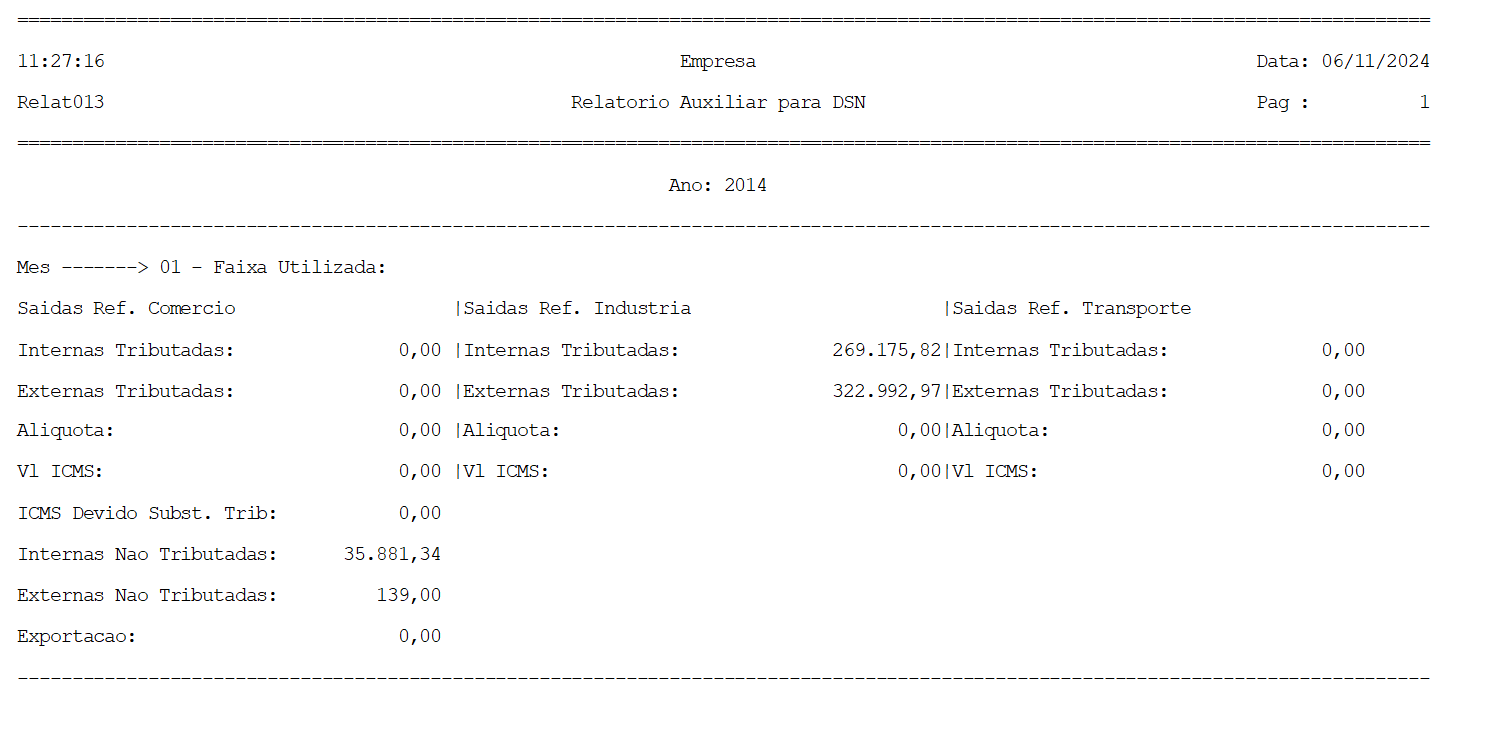

- Exportação de dados - Declaração Simples Nacional (DSN)

- Cadastrando Informações do ICMS por Estado

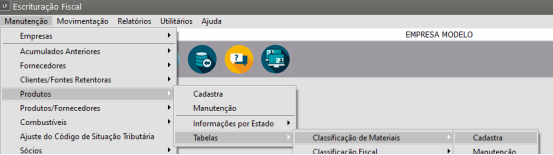

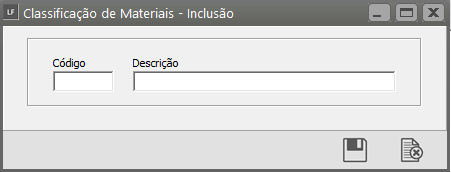

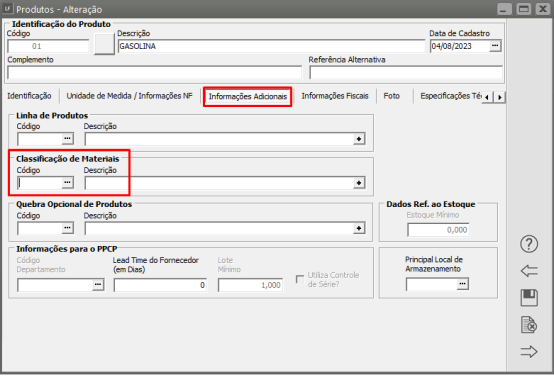

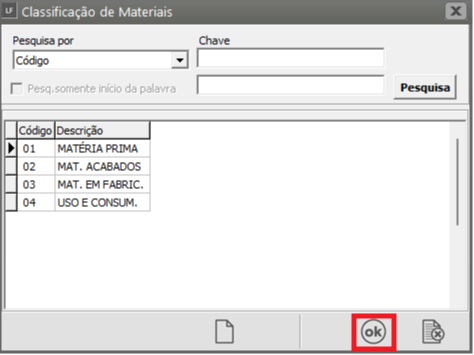

- Cadastrando Classificação de Materiais (para os produtos)

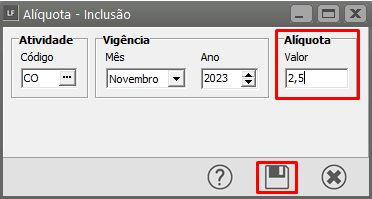

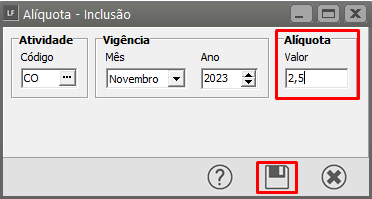

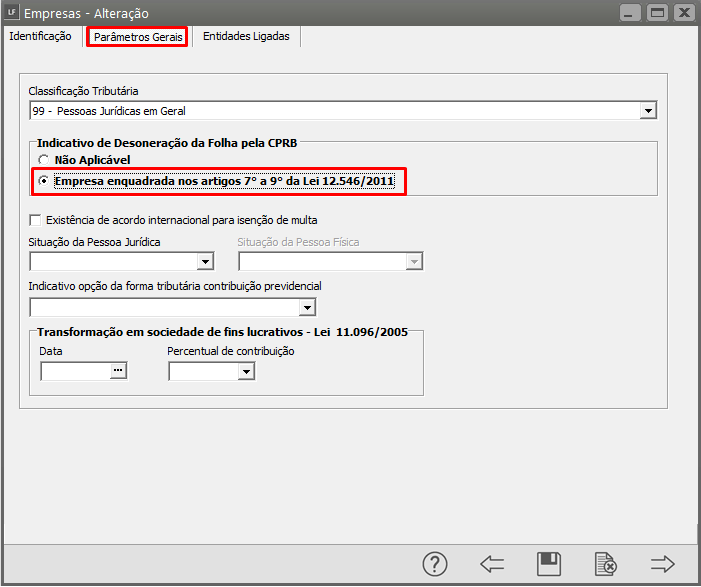

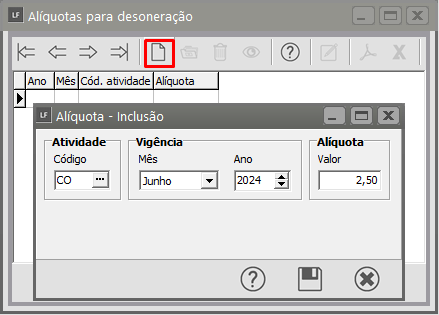

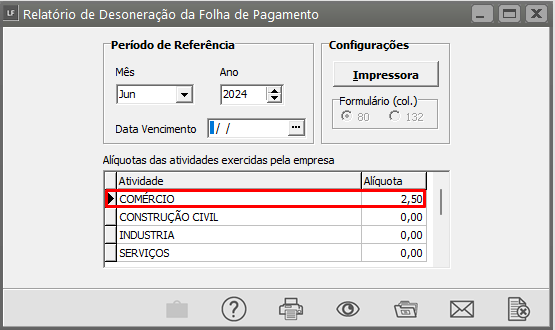

- Cadastro das Alíquotas das Atividades Desoneradas (Lei 12.546/2011)

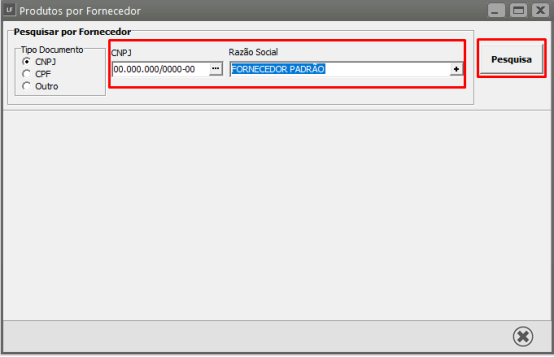

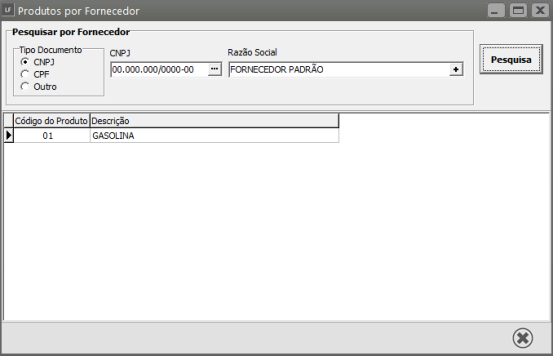

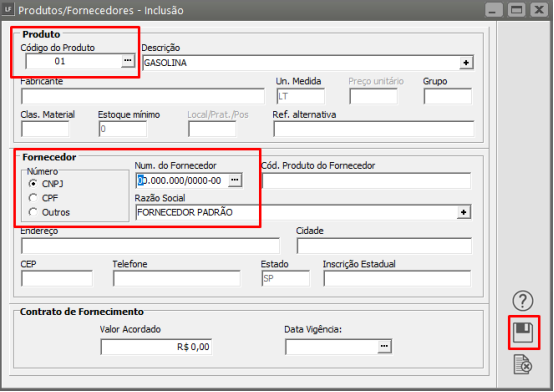

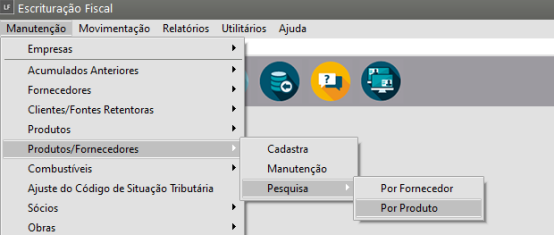

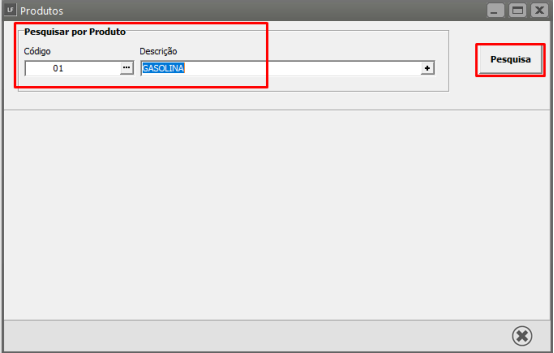

- Pesquisando Produtos dos Clientes através dos Fornecedores

- Pesquisando os Produtos por Produto

- Cadastrando Combustíveis

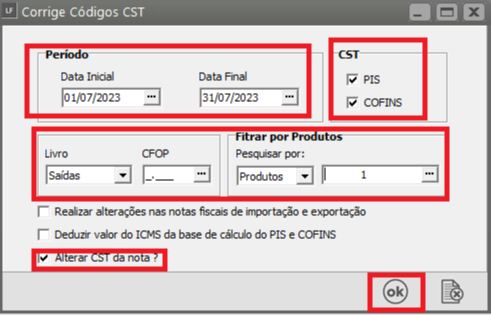

- Cadastro de Ajuste do Código de Situação Tributária

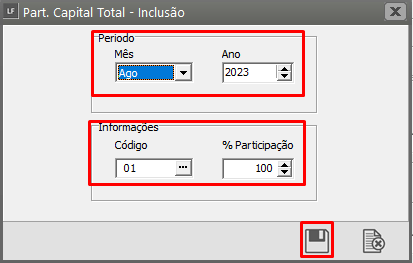

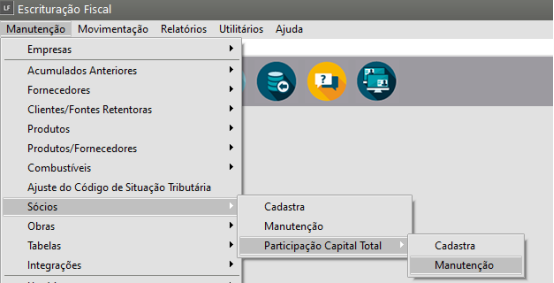

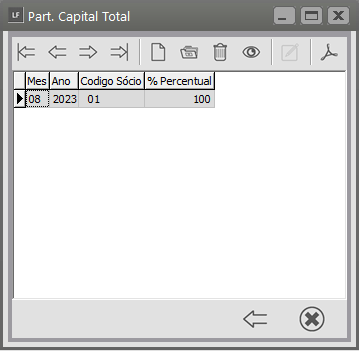

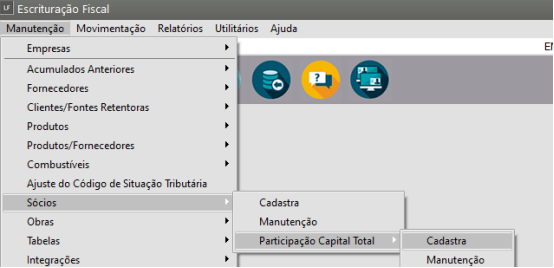

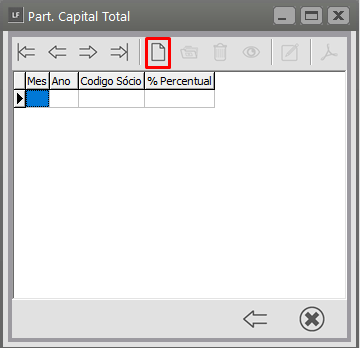

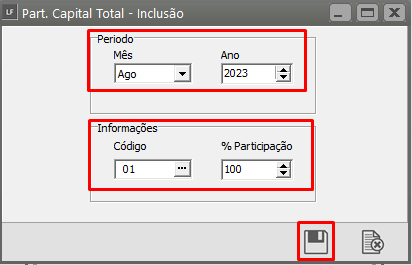

- Cadastro da Participação no Capital Total da Empresa

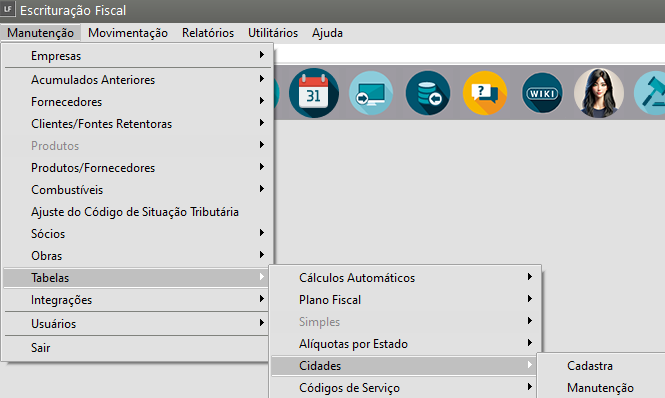

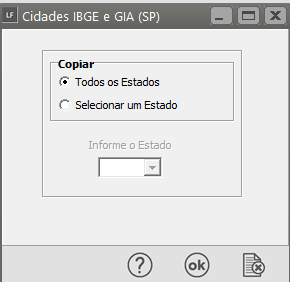

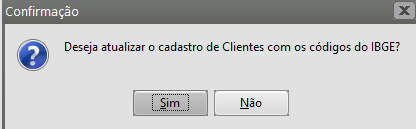

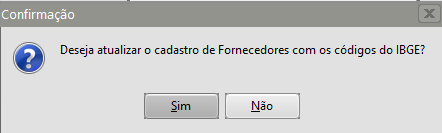

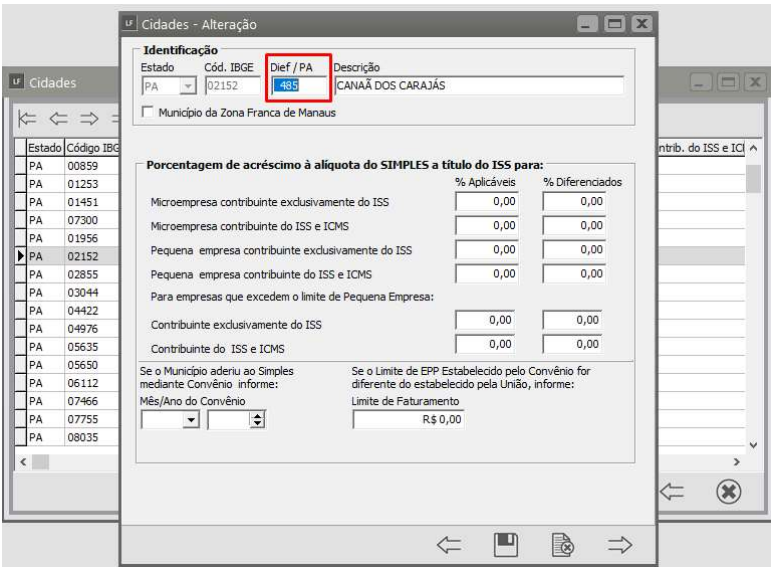

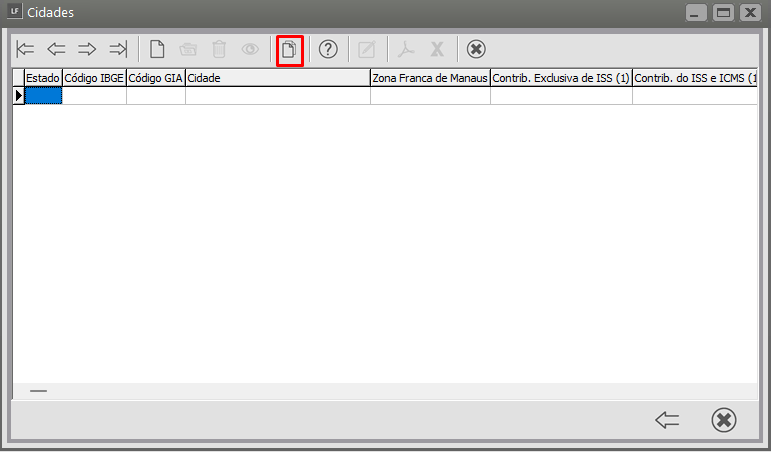

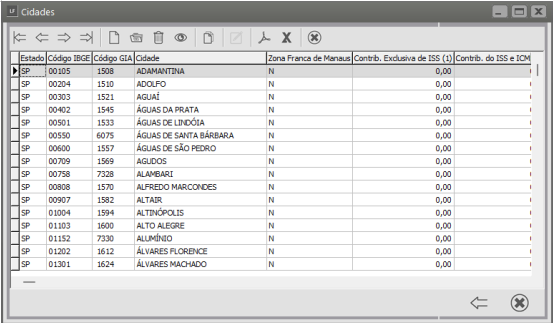

- Cadastro das Cidades (IBGE - Instituto Brasileiro de Geografia e Estatística)

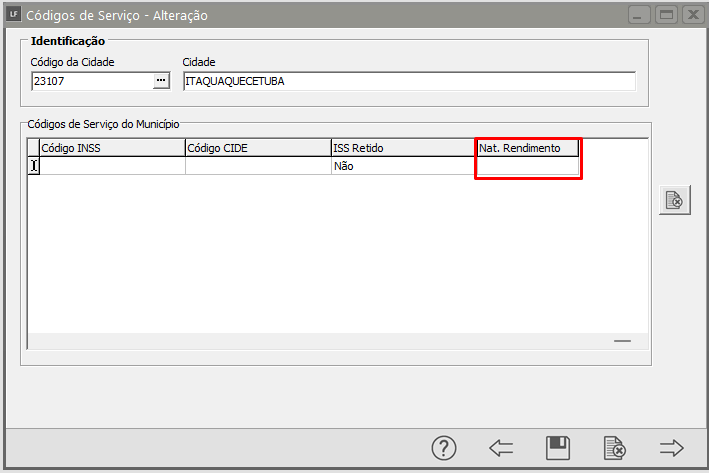

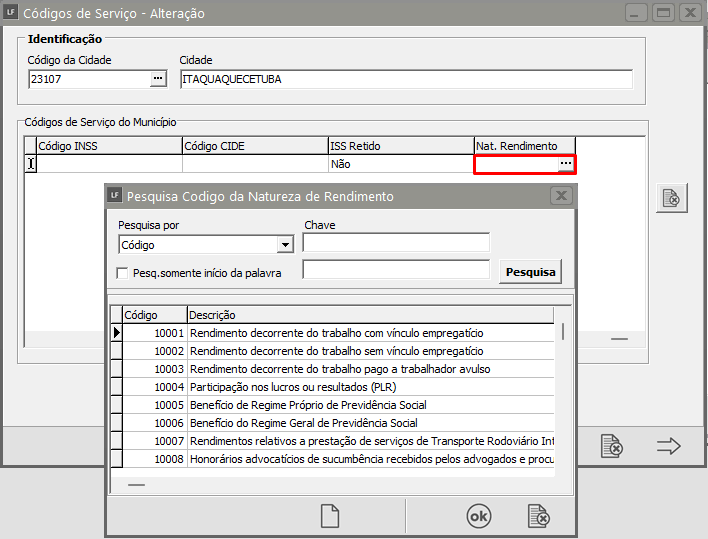

- Cadastrando Códigos de Serviço (Prefeitura Municipal)

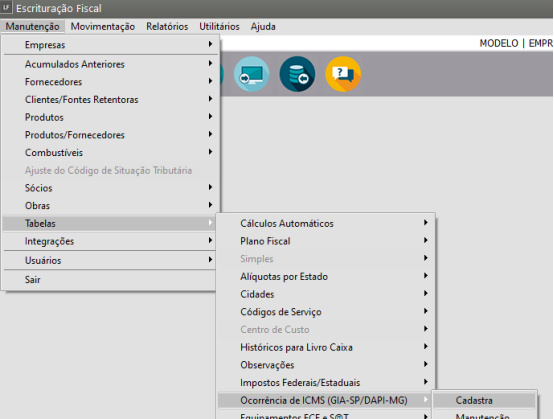

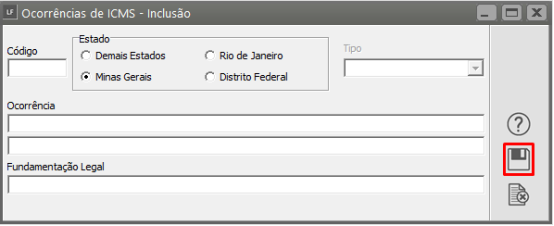

- Cadastro de Ocorrências de ICMS (GIA SP e DAPI MG)

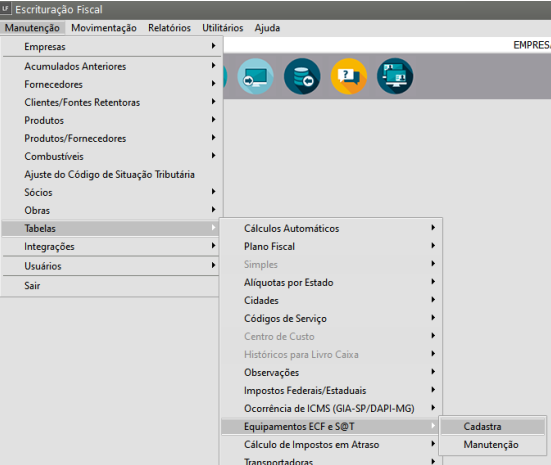

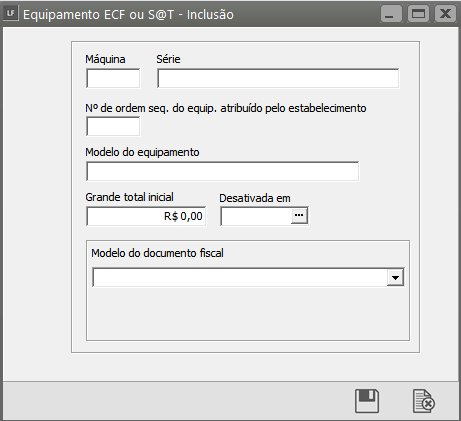

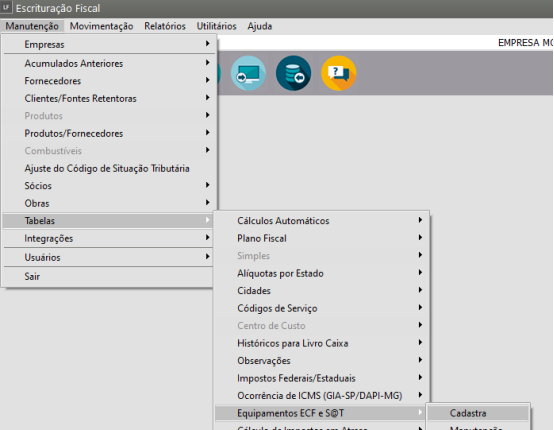

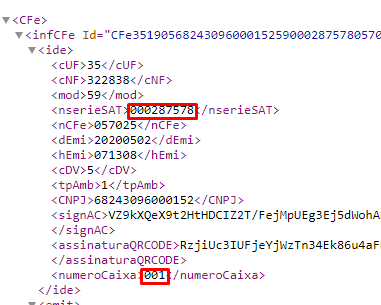

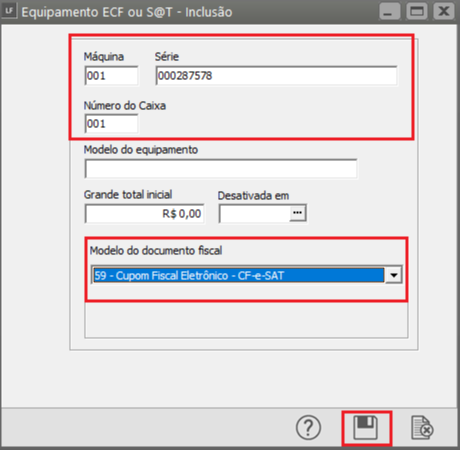

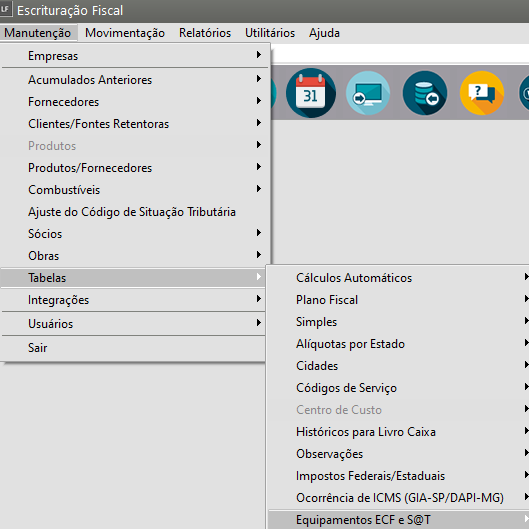

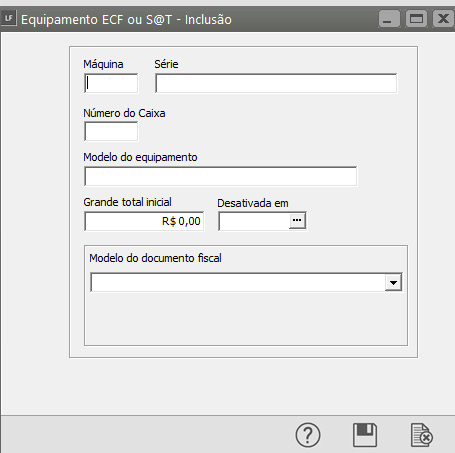

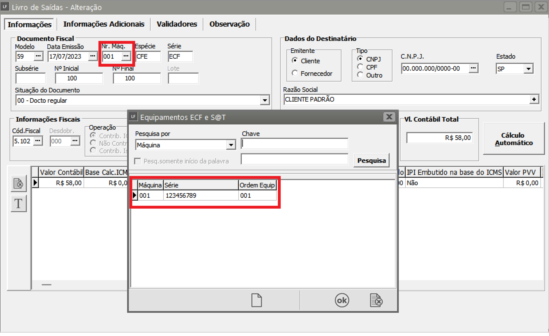

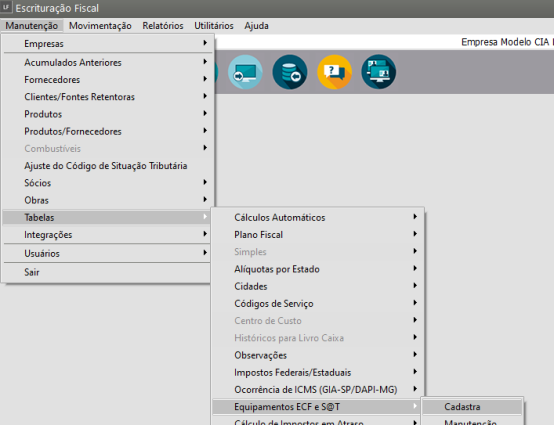

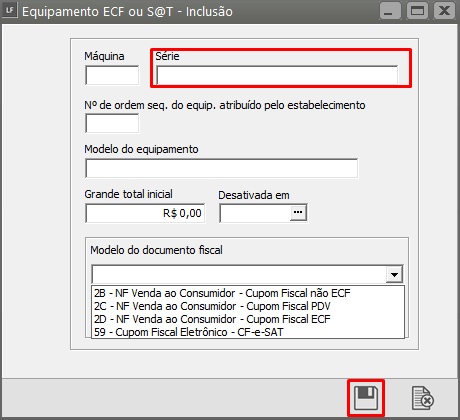

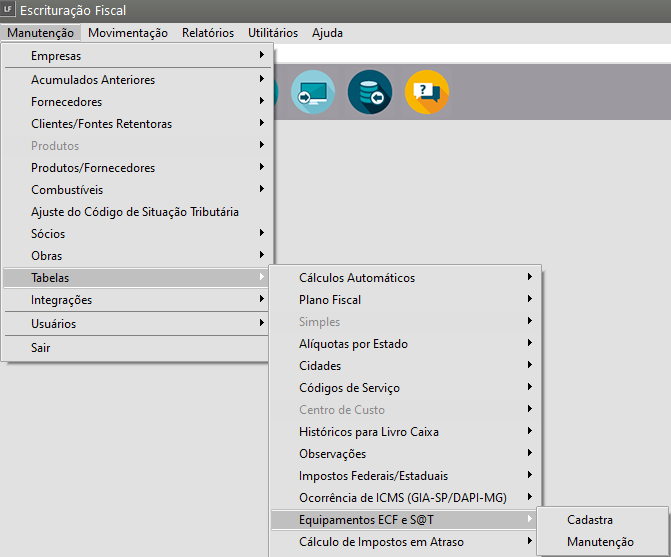

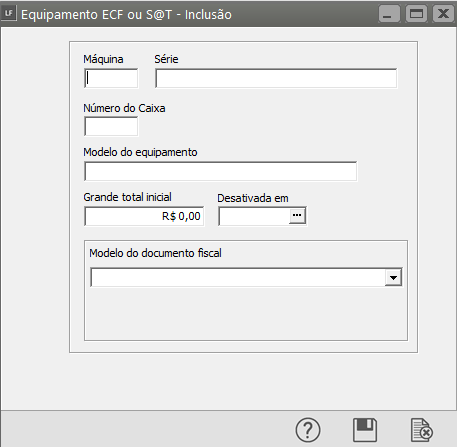

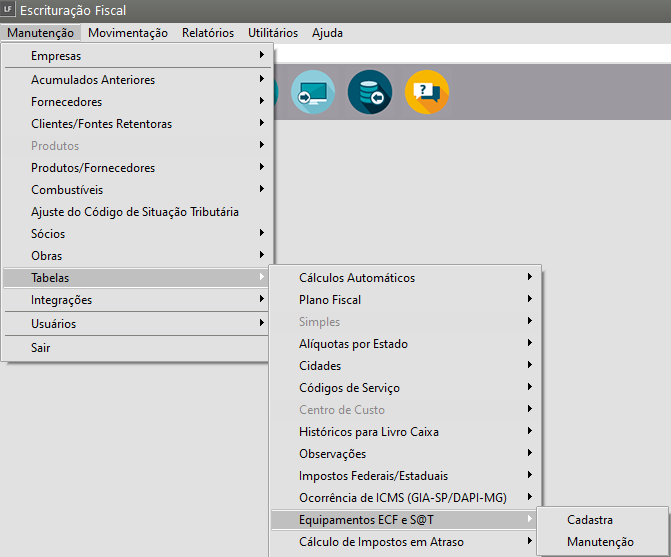

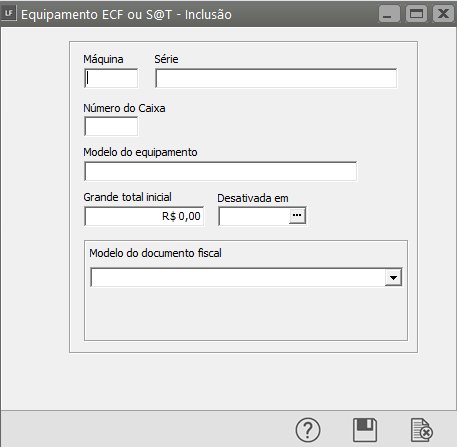

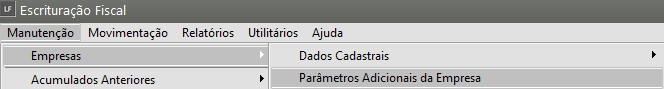

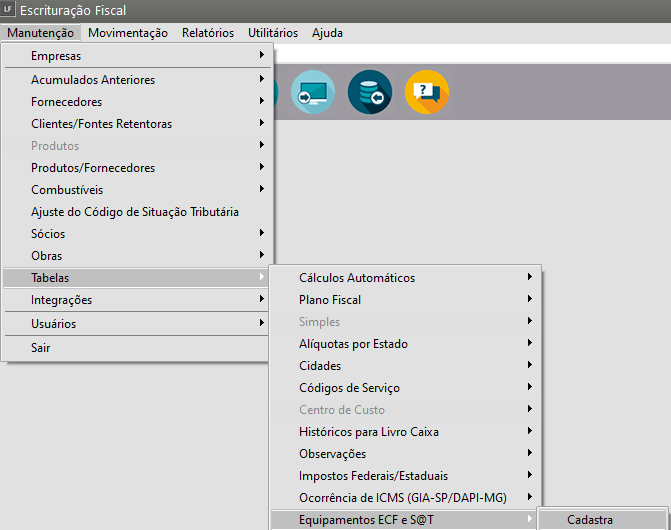

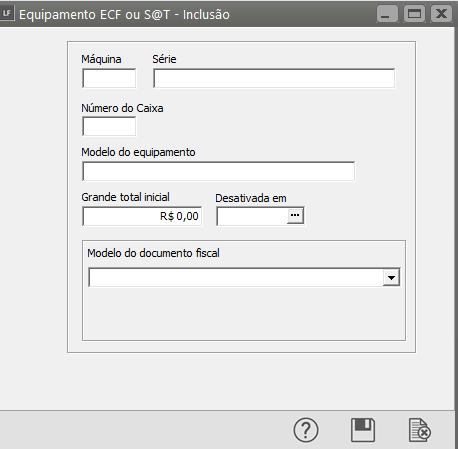

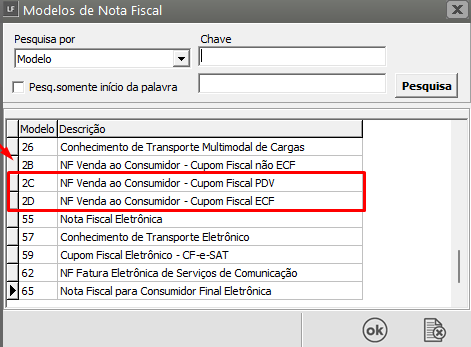

- Cadastro de Equipamentos ECF (Escrituração de Cupom Fiscal) e SAT (Sistema Autenticador e Transmissor de Cupons Fiscais Eletrônicos)

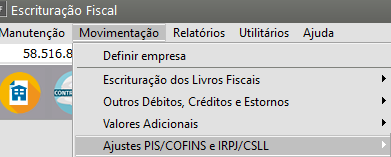

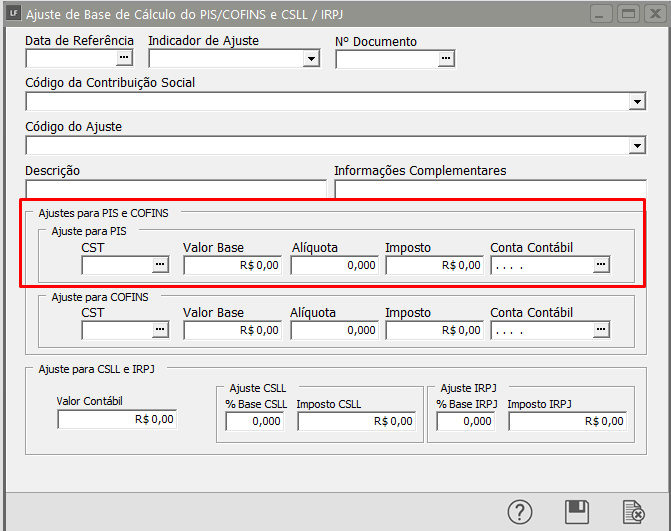

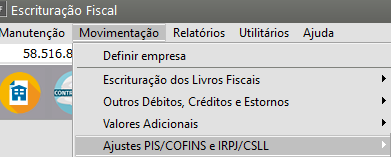

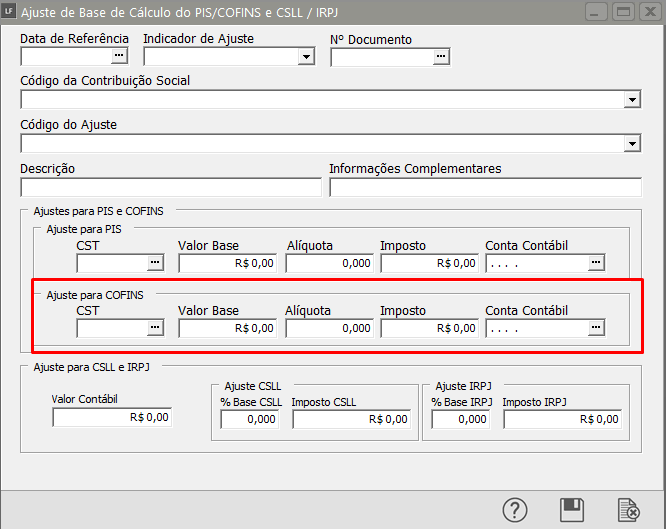

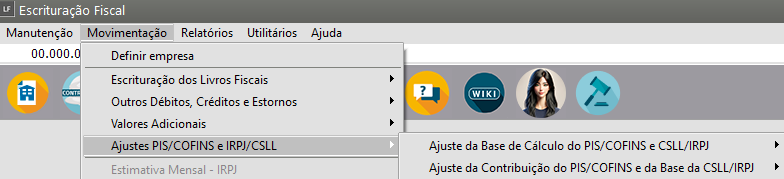

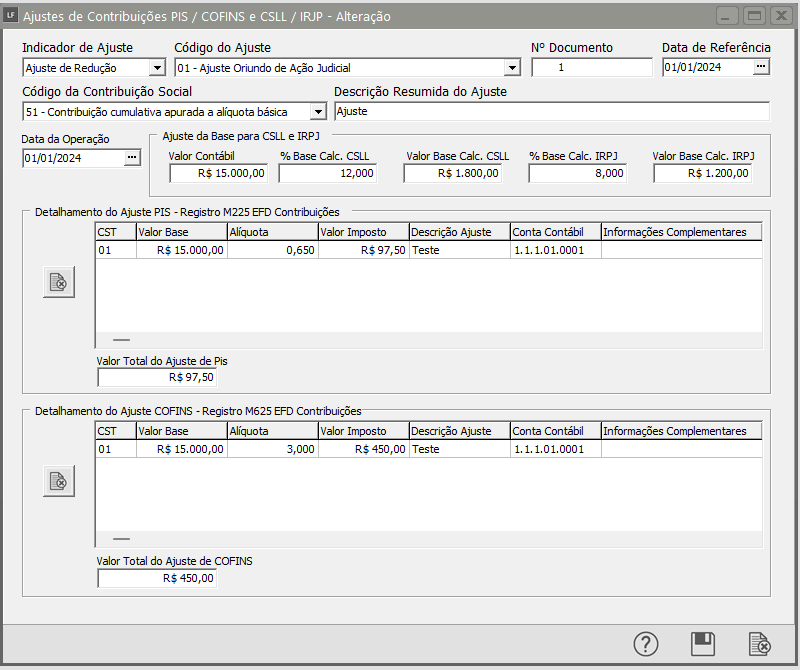

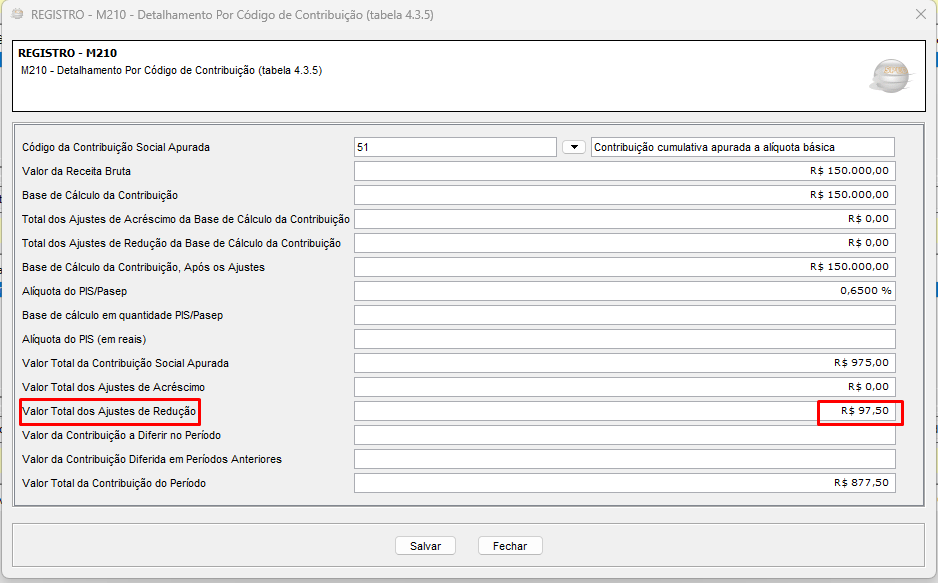

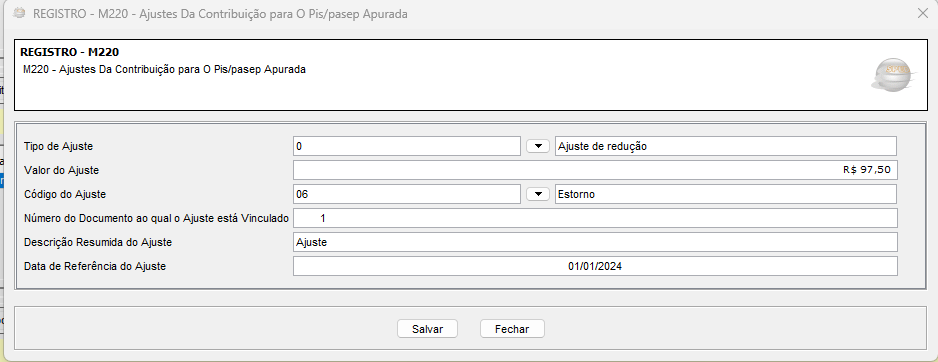

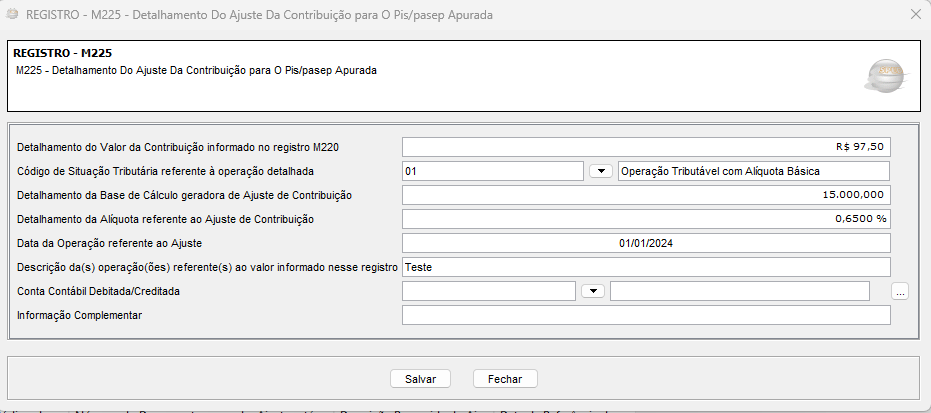

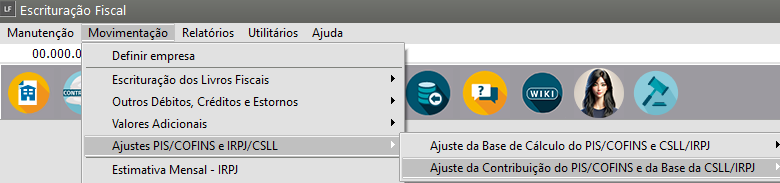

- Realizando Ajustes de PIS (Programa de Integração Social)

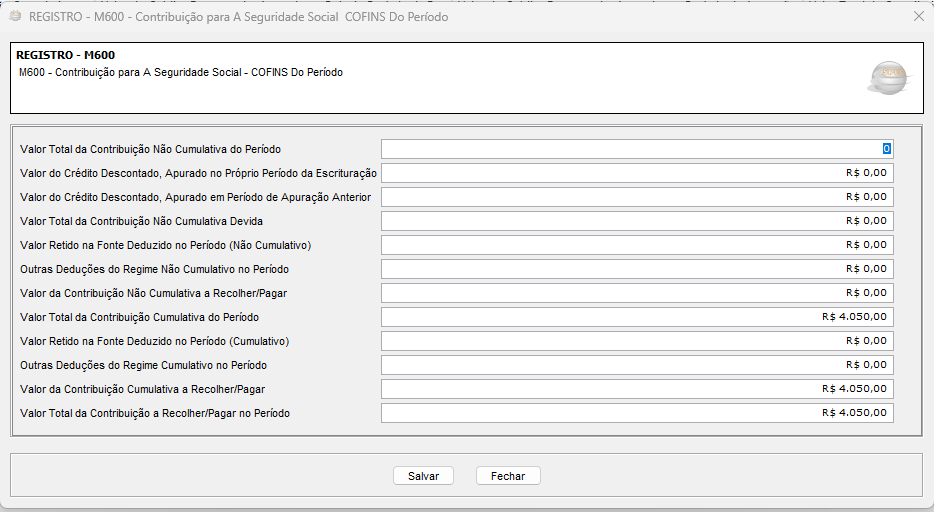

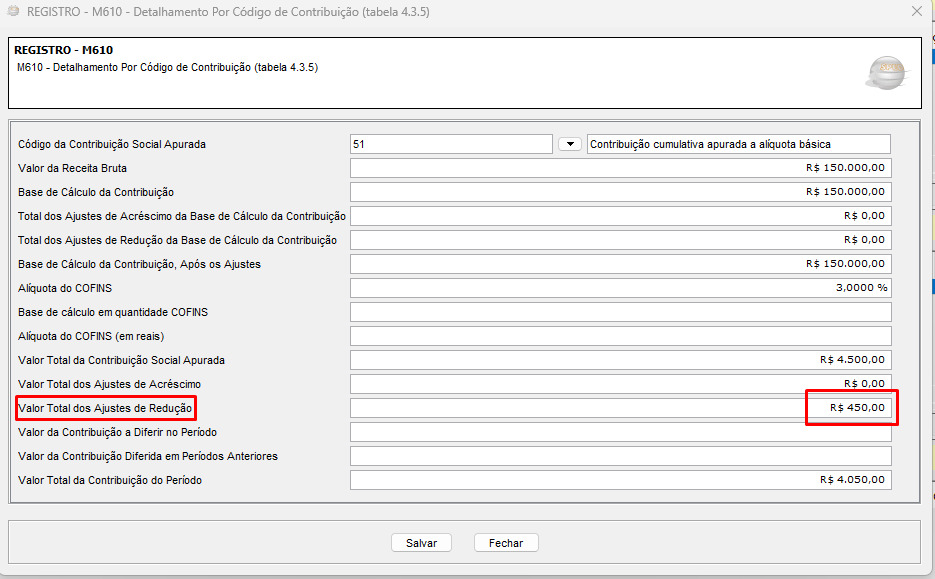

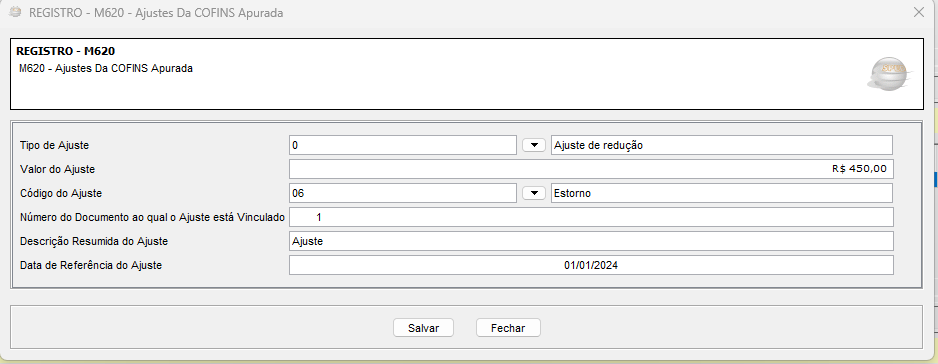

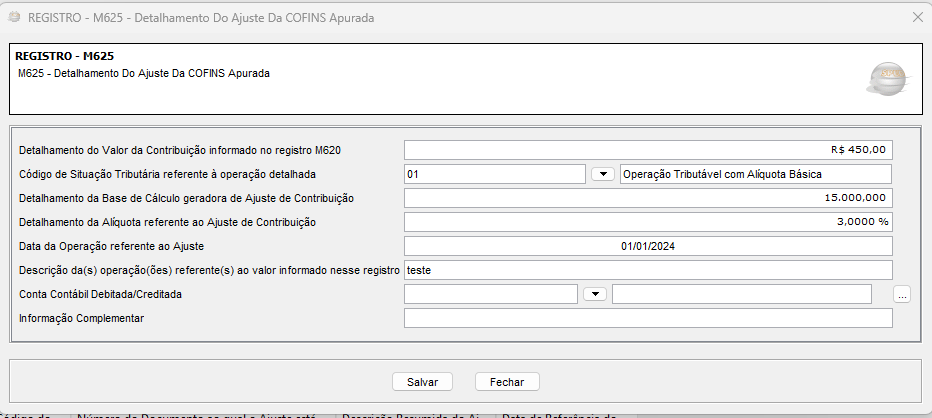

- Realizando ajustes de COFINS (Contribuição para o Financiamento da Seguridade Social)

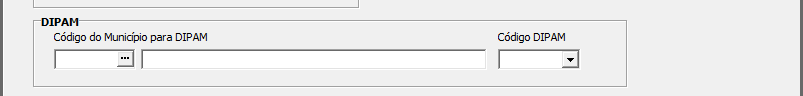

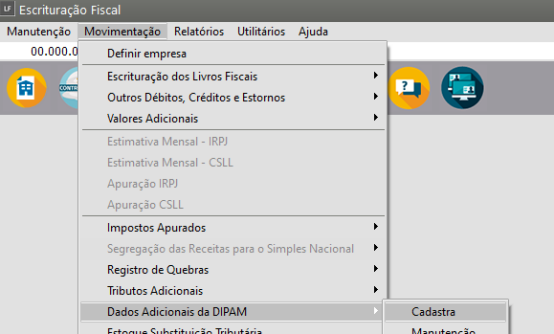

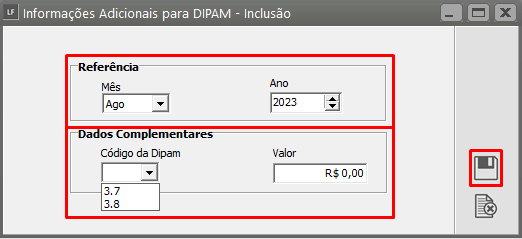

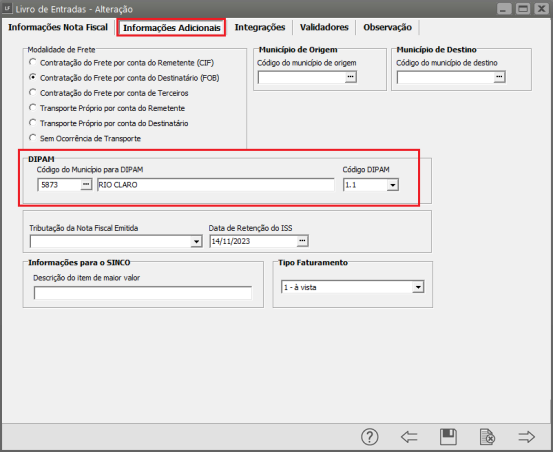

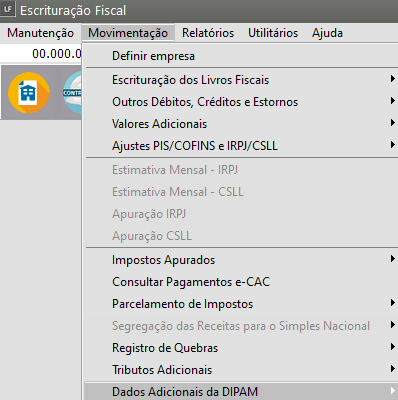

- Informando Dados Adicionais da DIPAM (Declaração Para o Índice de Participação dos Municípios no ICMS)

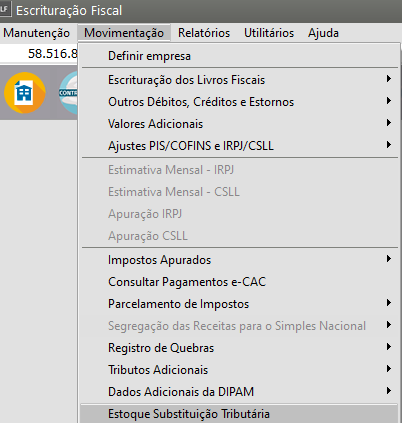

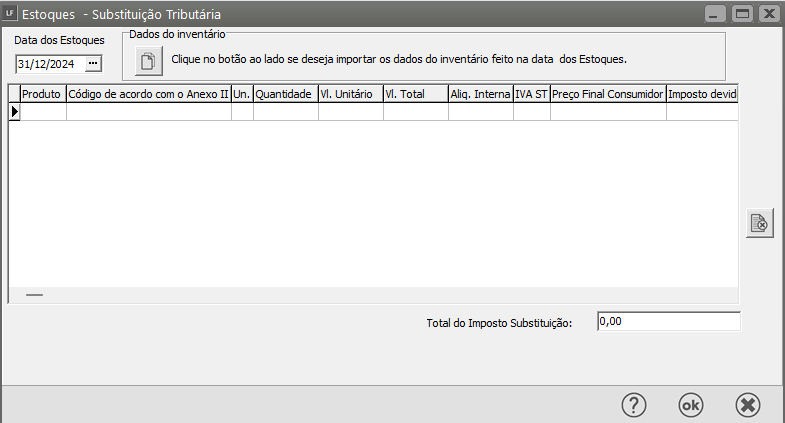

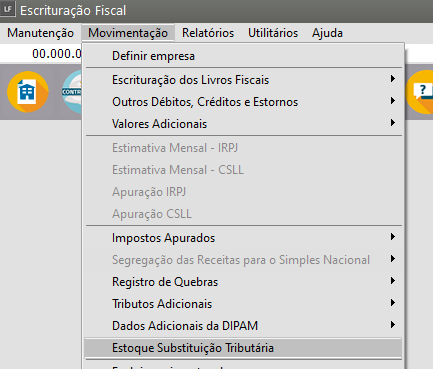

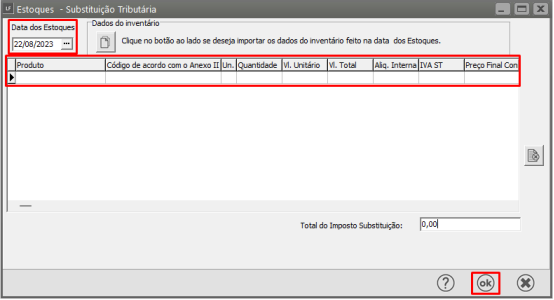

- Cadastrando Estoque Substituição Tributária (ST)

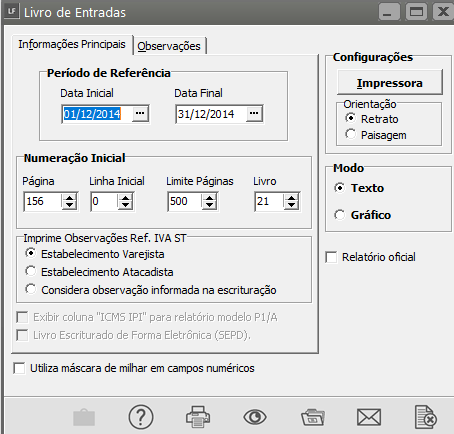

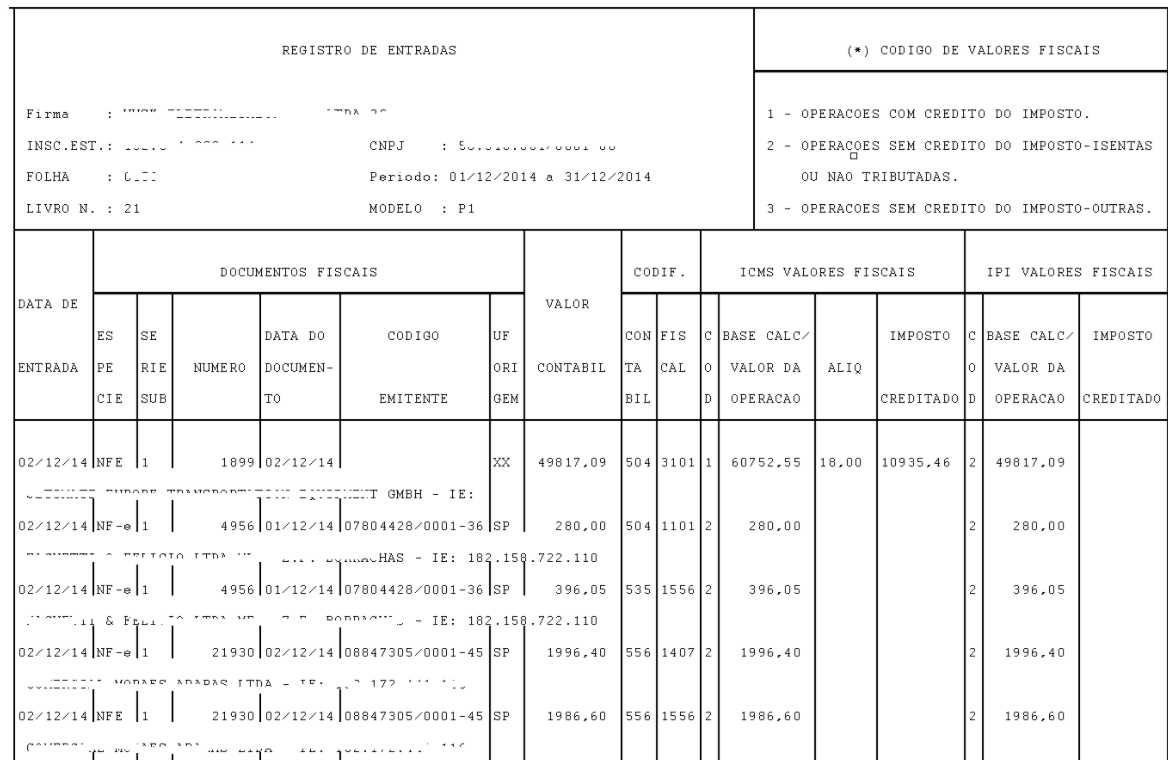

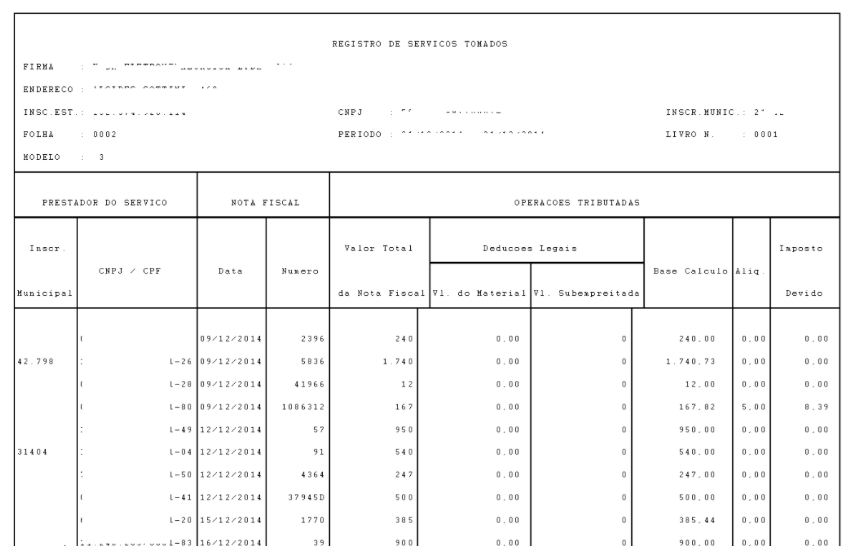

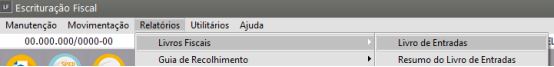

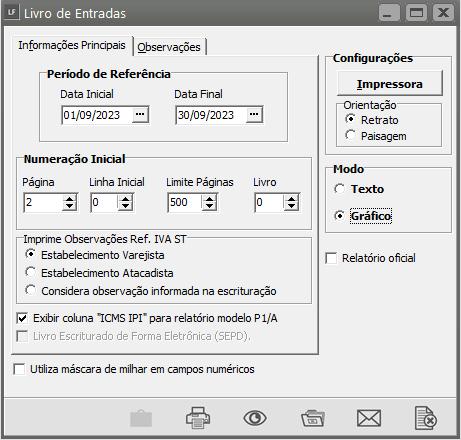

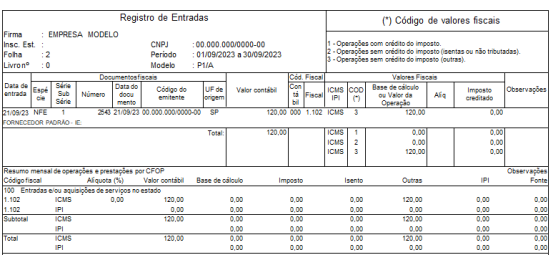

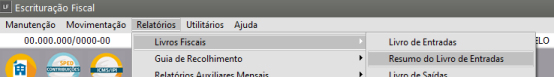

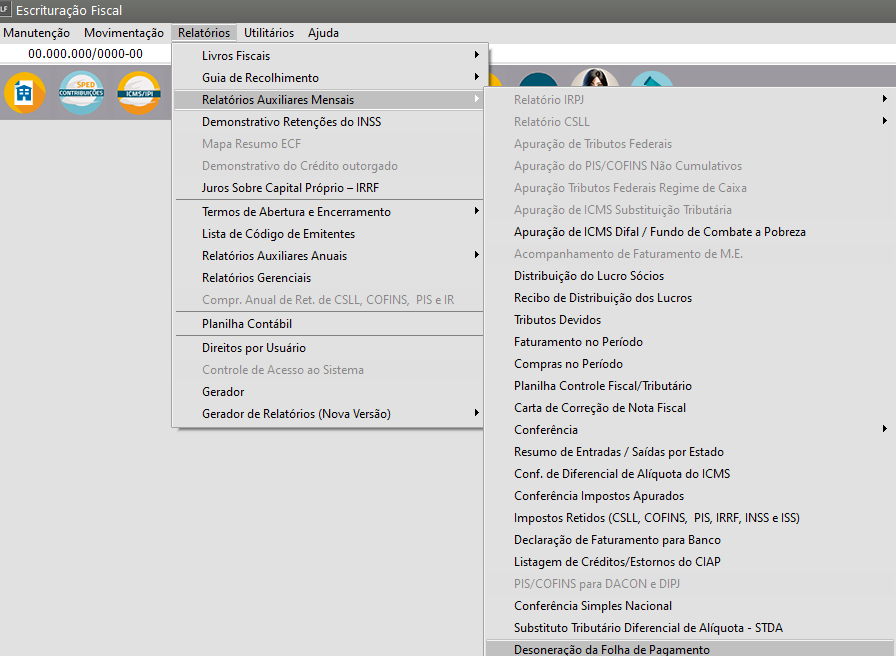

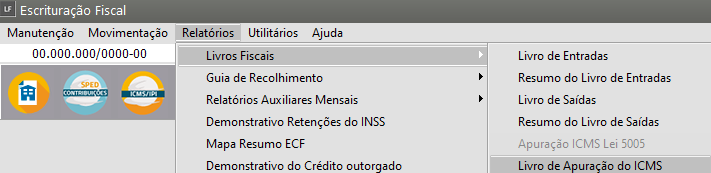

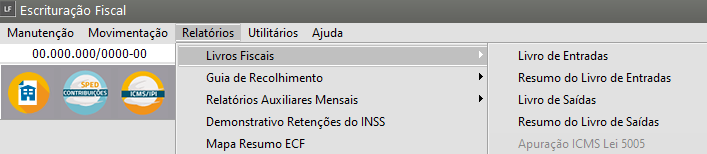

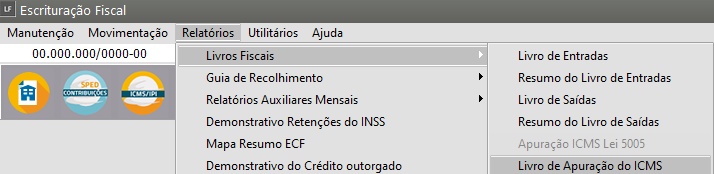

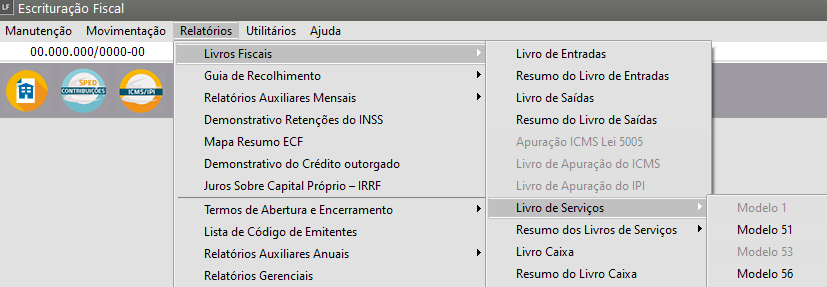

- Relatório da Escrituração do Livro de Entrada

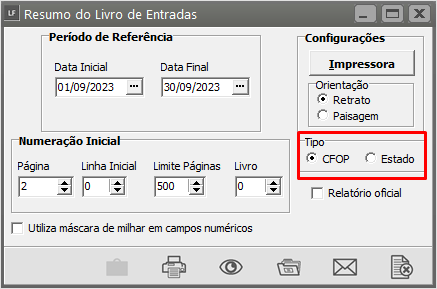

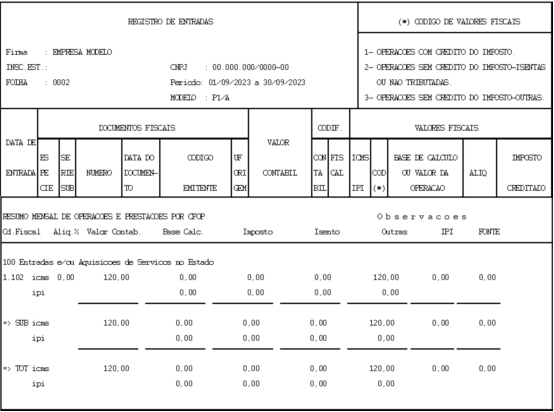

- Relatório da Escrituração do Resumo do Livro de Entrada

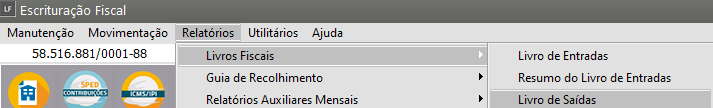

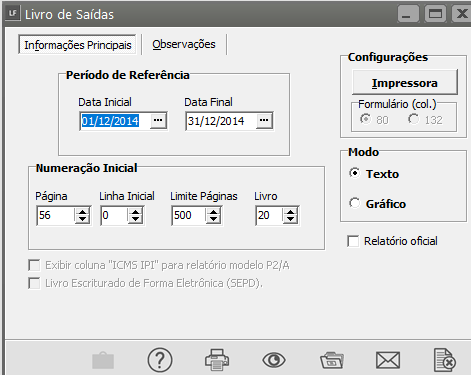

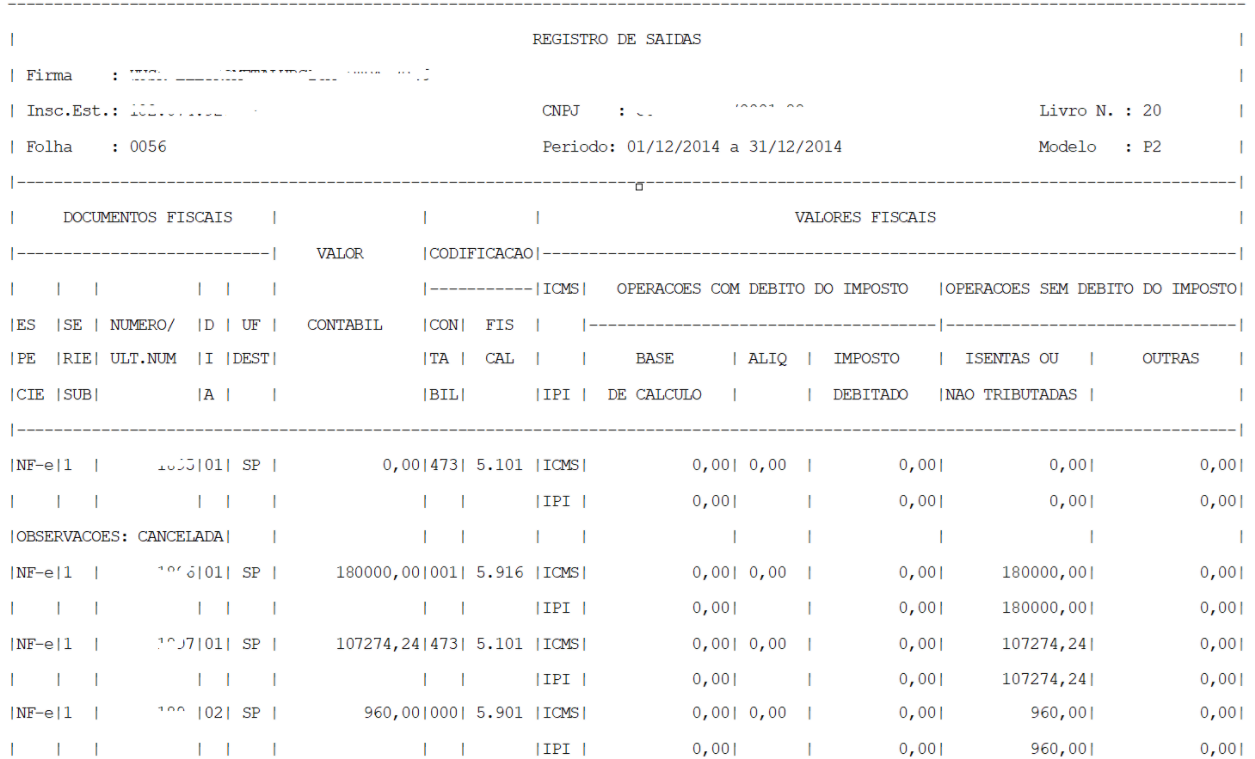

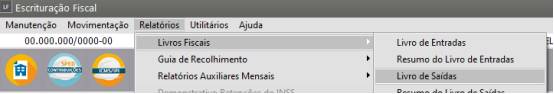

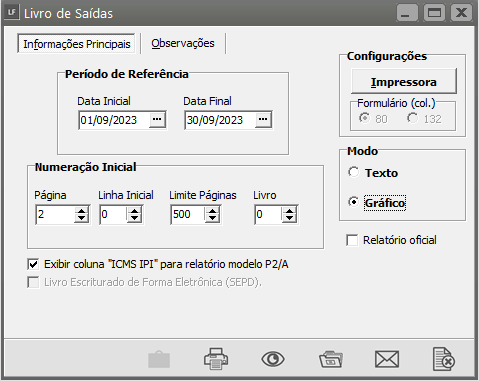

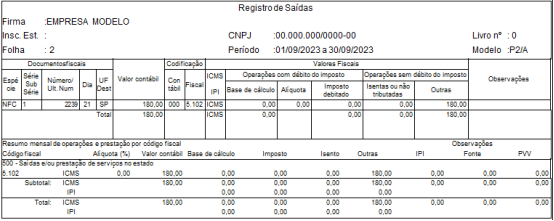

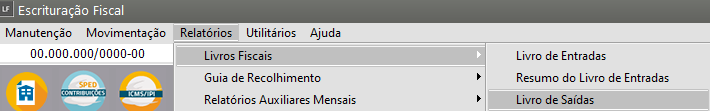

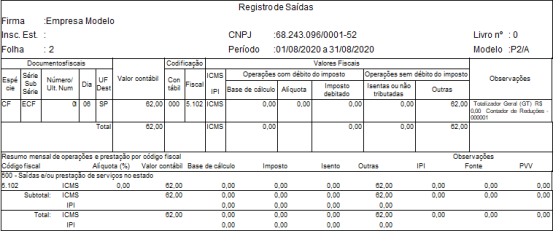

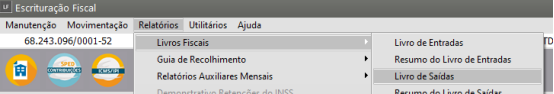

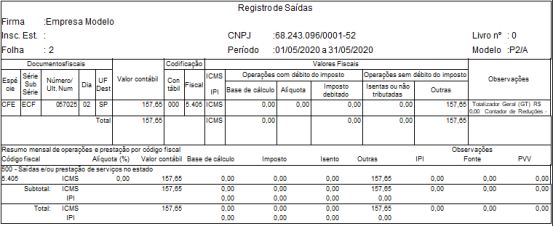

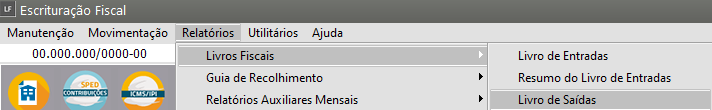

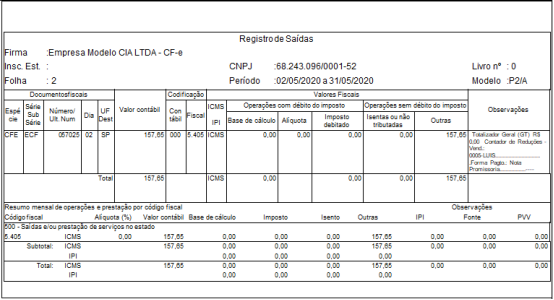

- Relatório da Escrituração do Livro de Saída

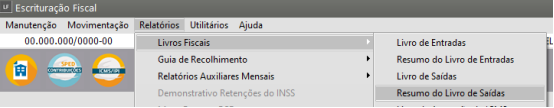

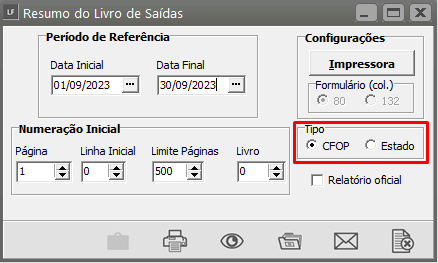

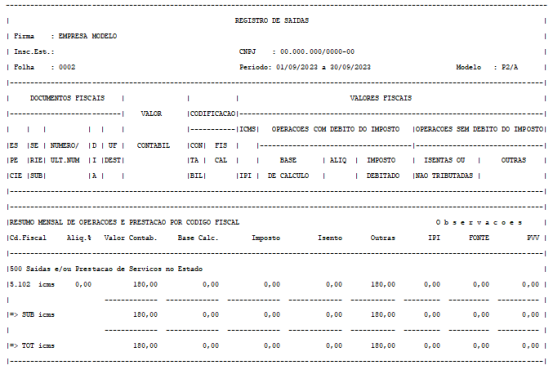

- Relatório da Escrituração do Resumo do Livro de Saída

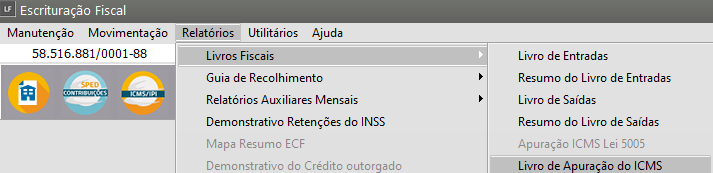

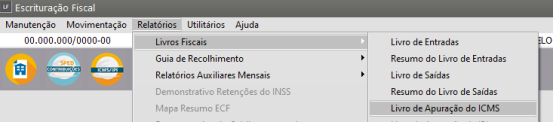

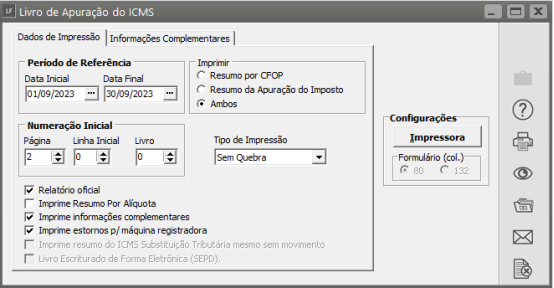

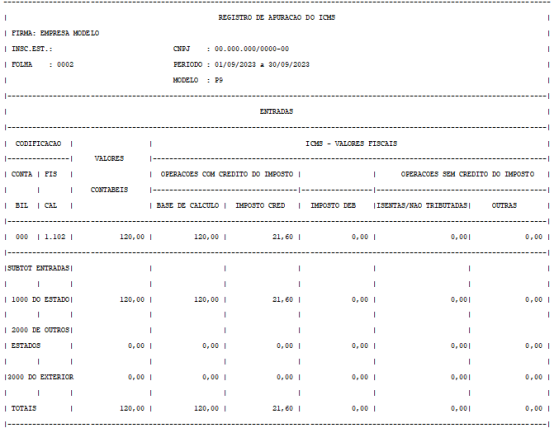

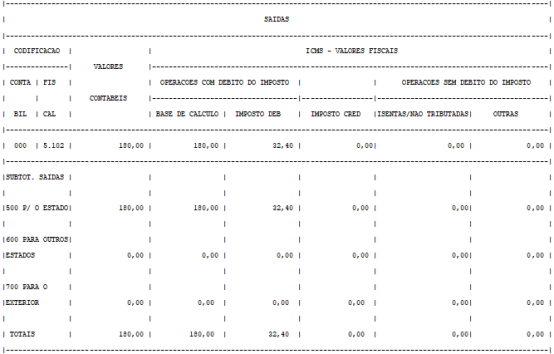

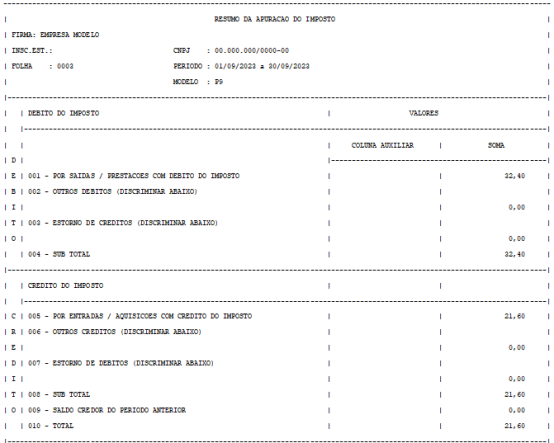

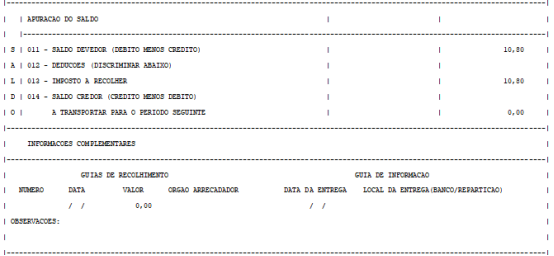

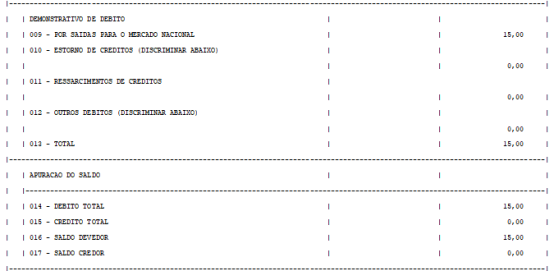

- Relatório do Livro de Apuração do ICMS (Imposto Sobre Circulação de Mercadorias e Serviços)

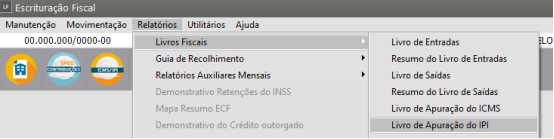

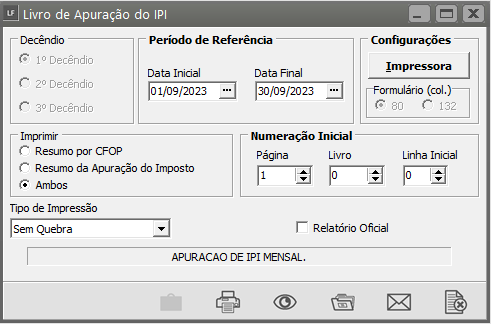

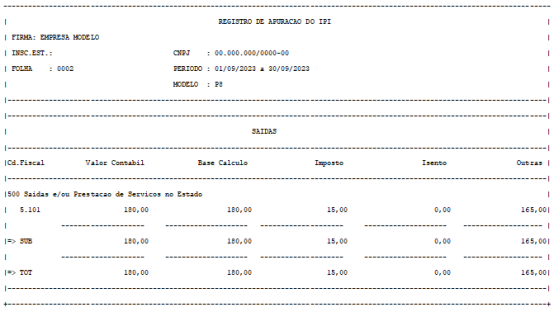

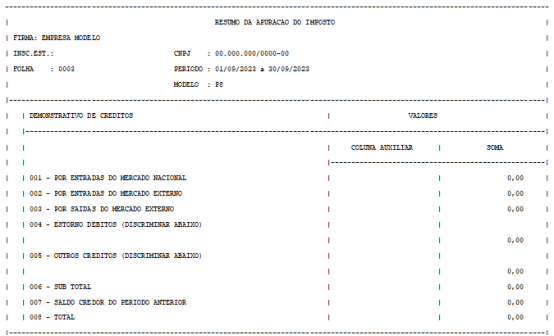

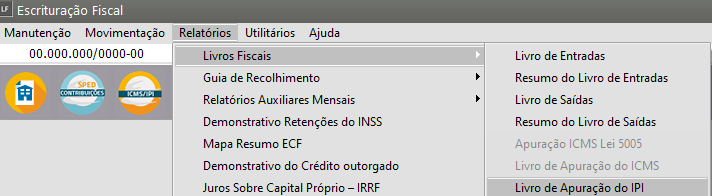

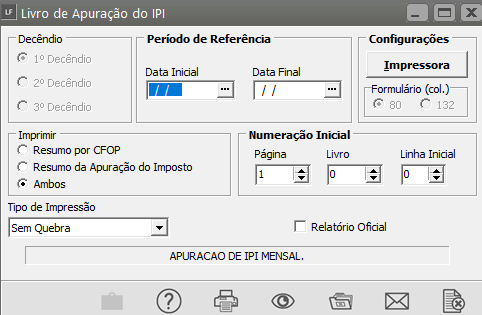

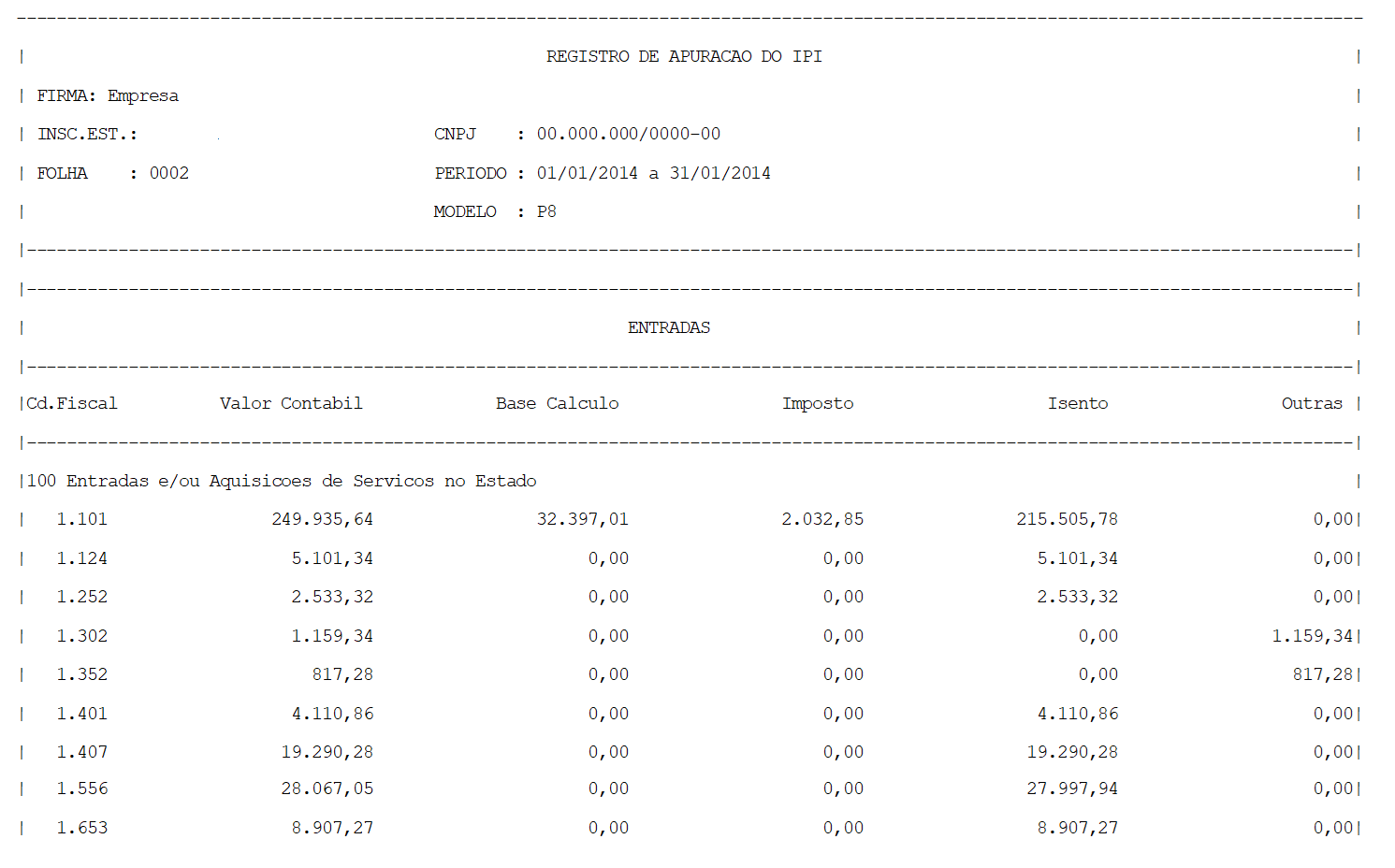

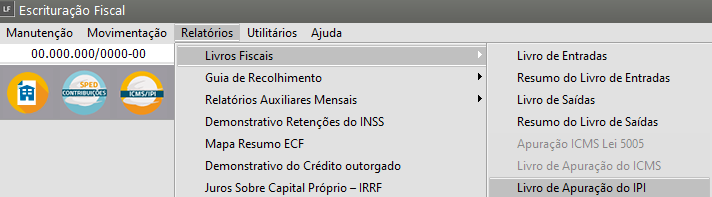

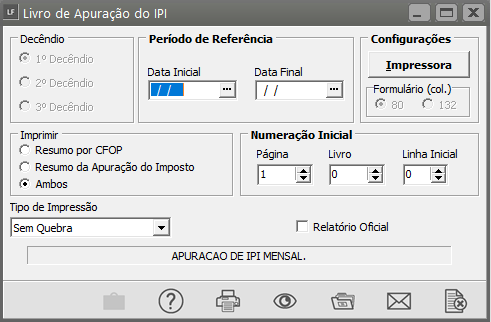

- Relatório do Livro de Apuração do IPI (Imposto sobre Produtos Industrializados)

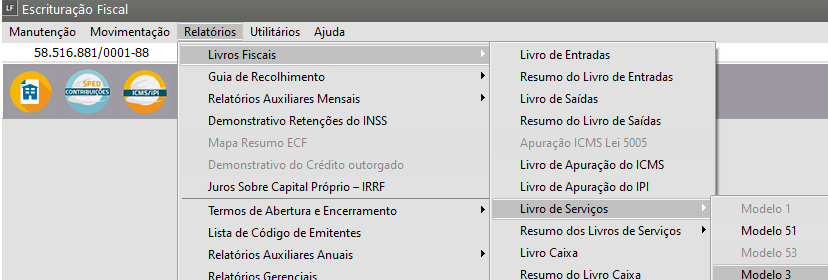

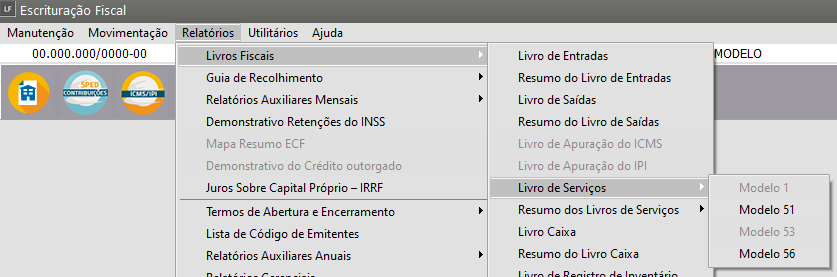

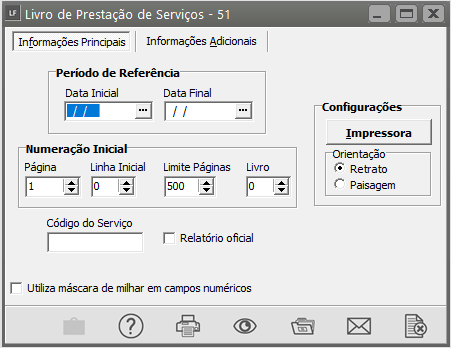

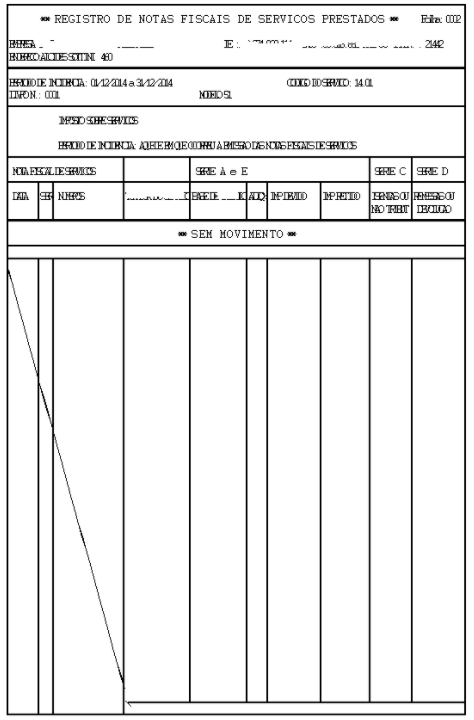

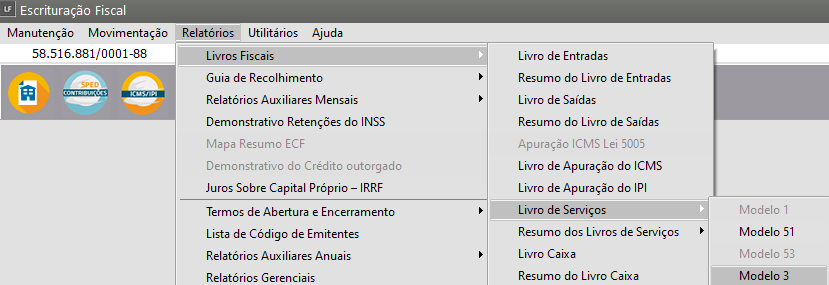

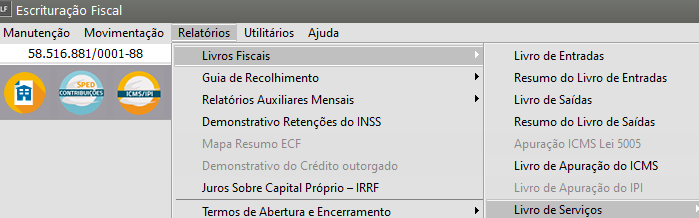

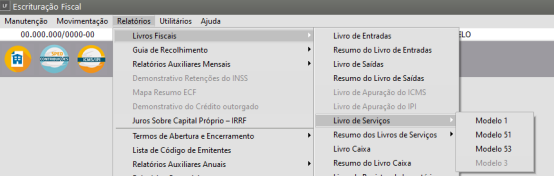

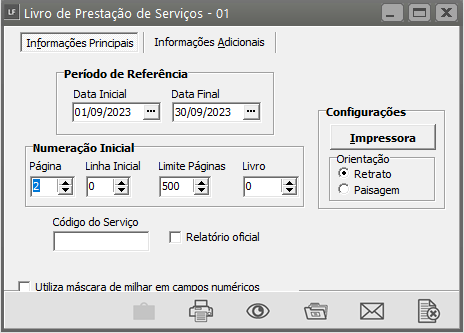

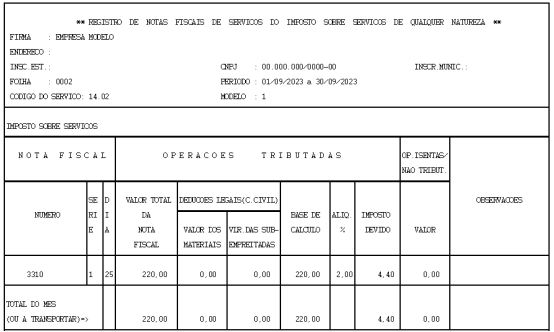

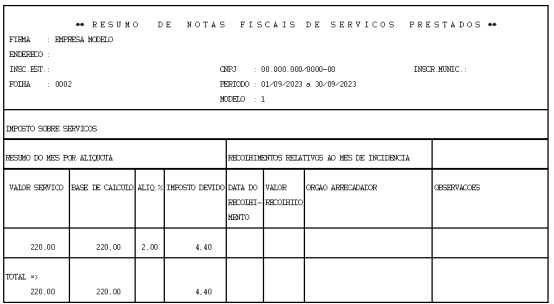

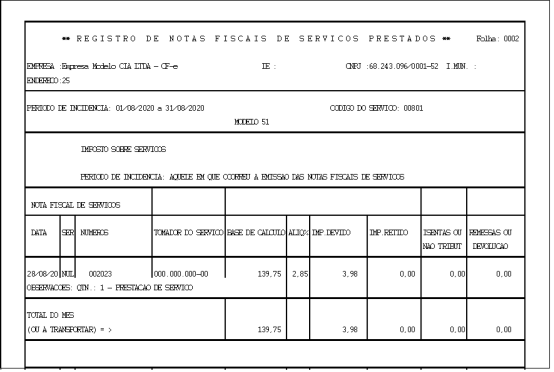

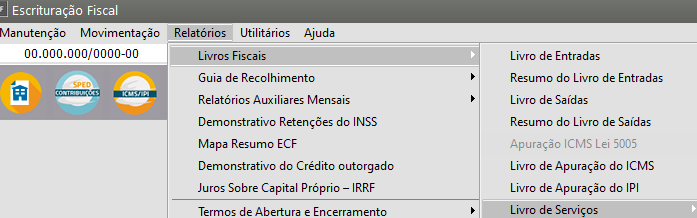

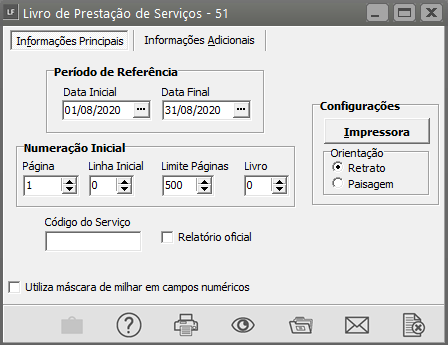

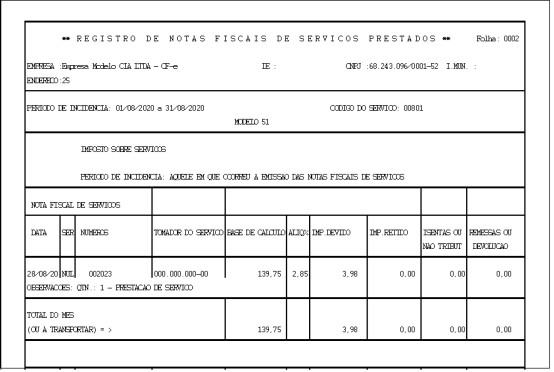

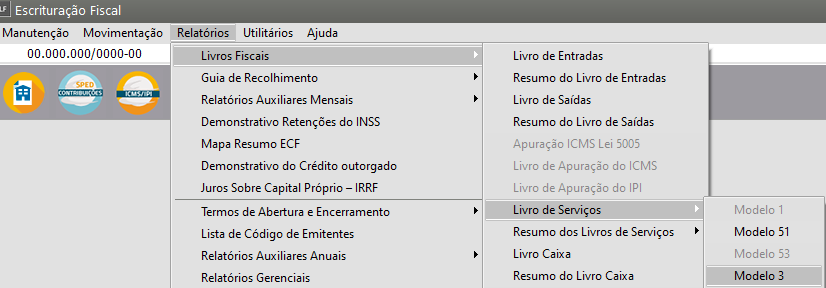

- Relatório de Escrituração do Livro de Serviço

- Relatório do Resumo do Livro de Serviço

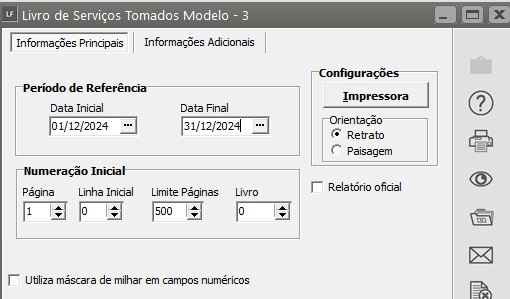

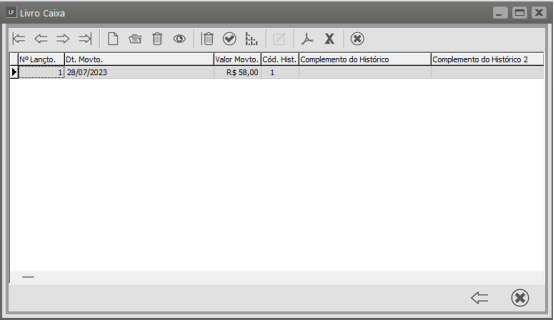

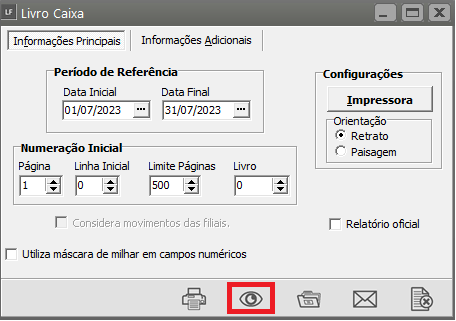

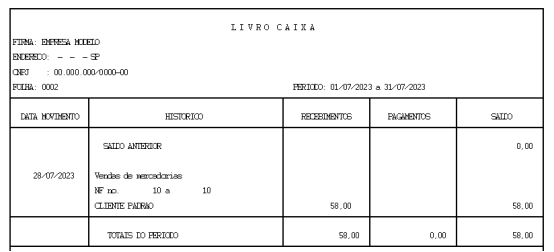

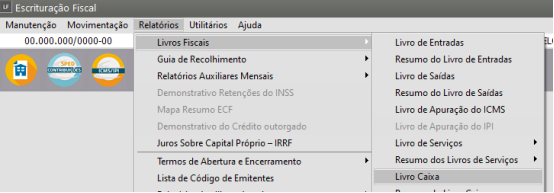

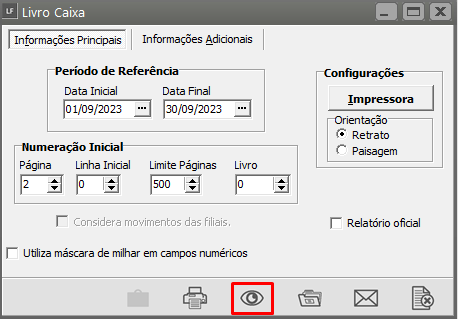

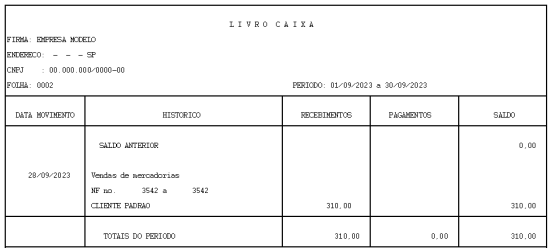

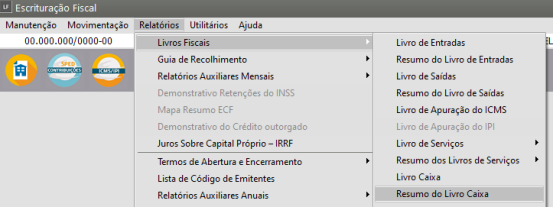

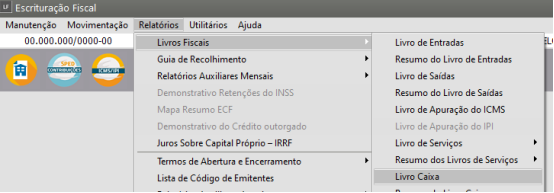

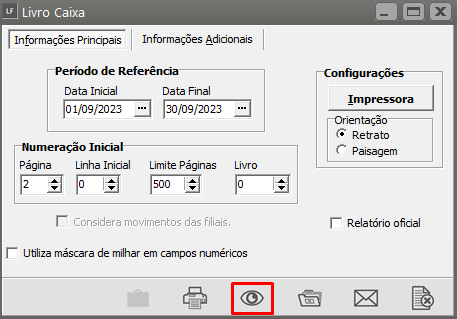

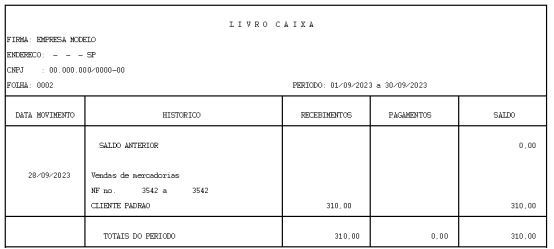

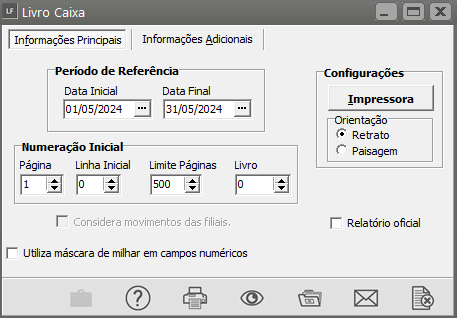

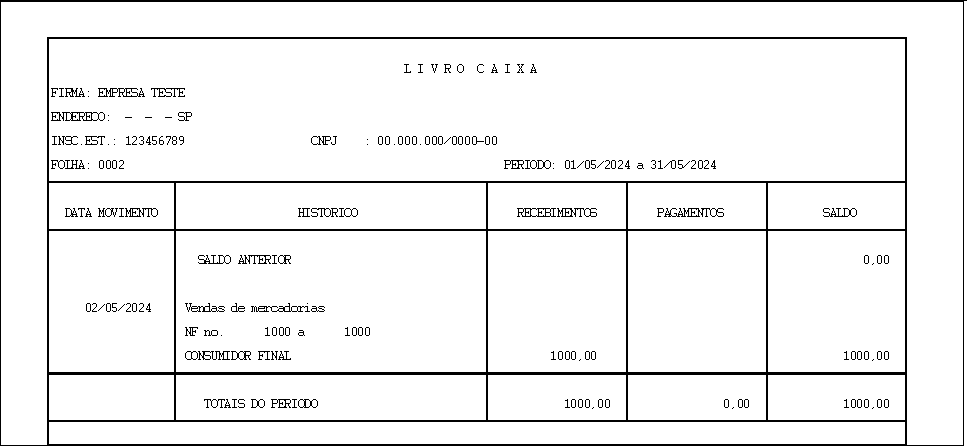

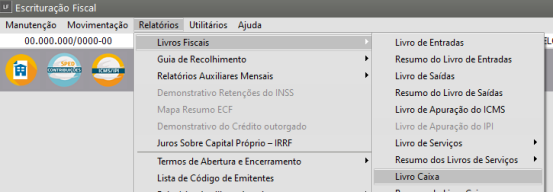

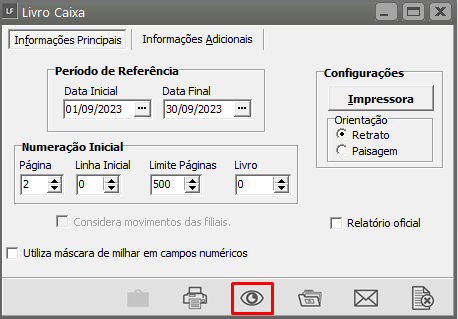

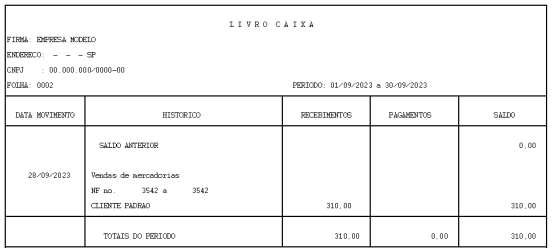

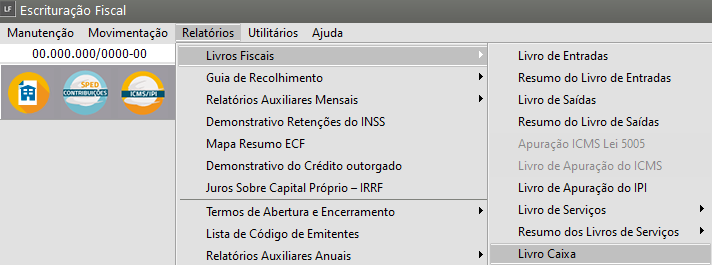

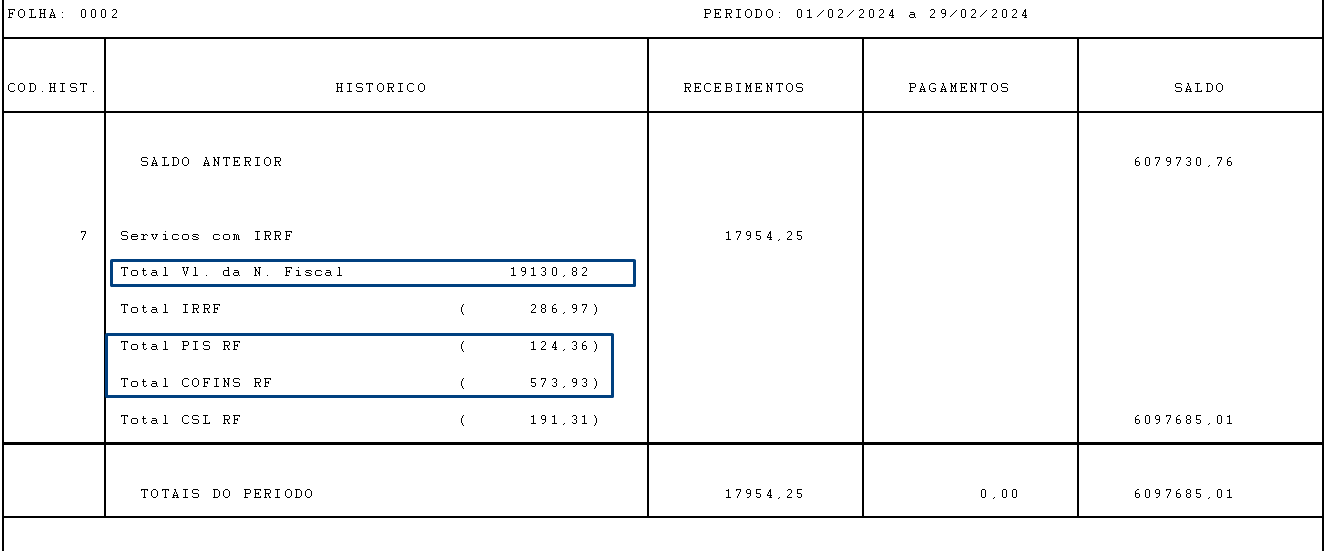

- Relatório do Livro Caixa

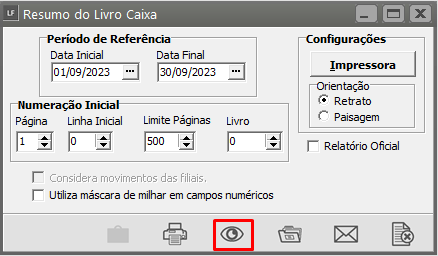

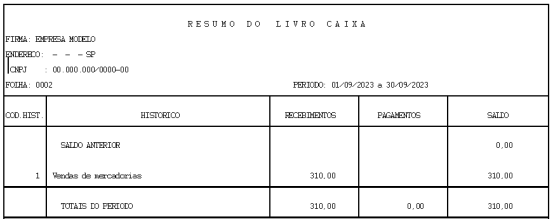

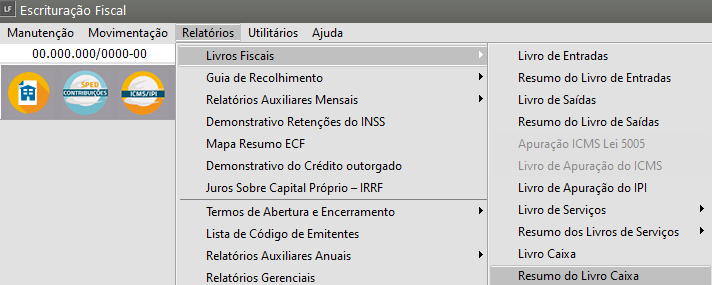

- Relatório do Resumo do Livro Caixa

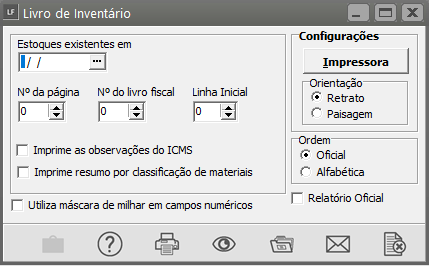

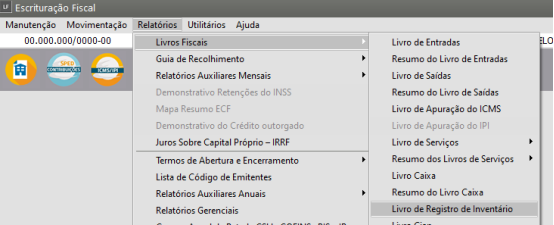

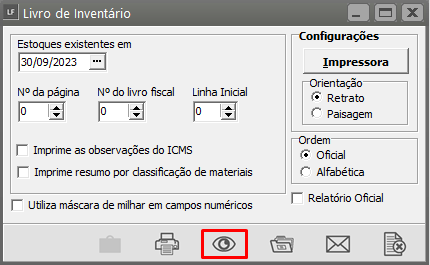

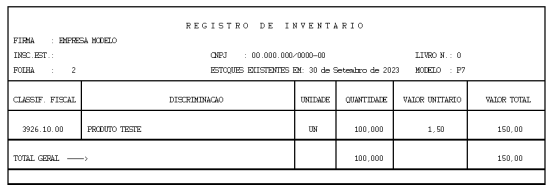

- Relatório do Livro de Registro de Inventário

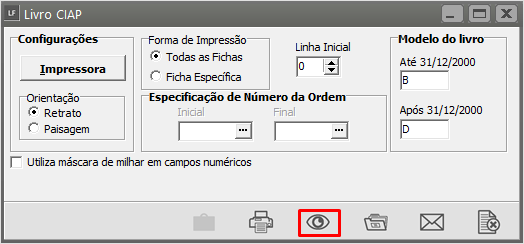

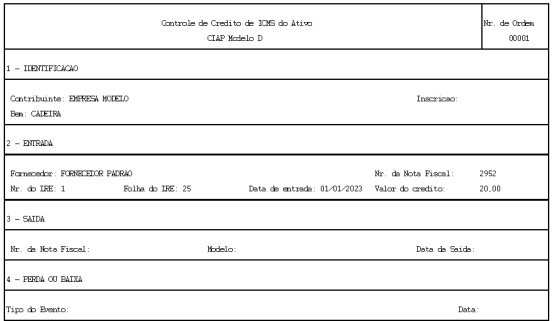

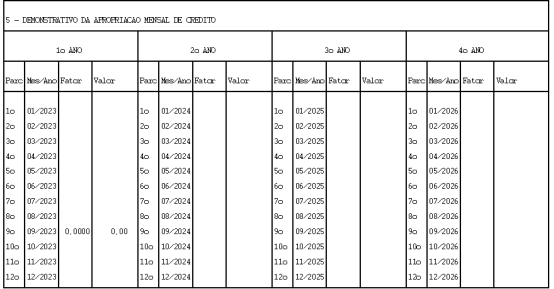

- Relatório do Livro CIAP (Controle de Crédito do ICMS do Ativo Permanente)

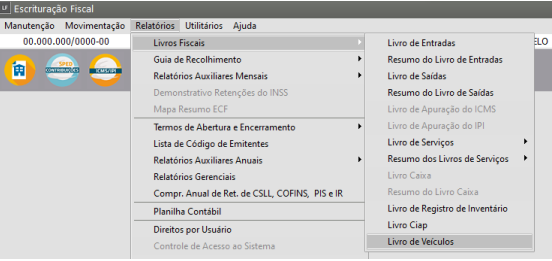

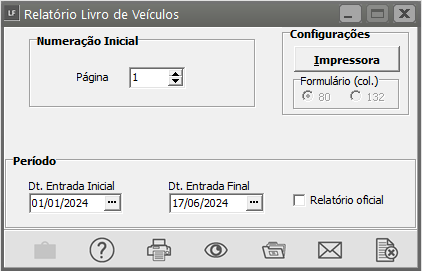

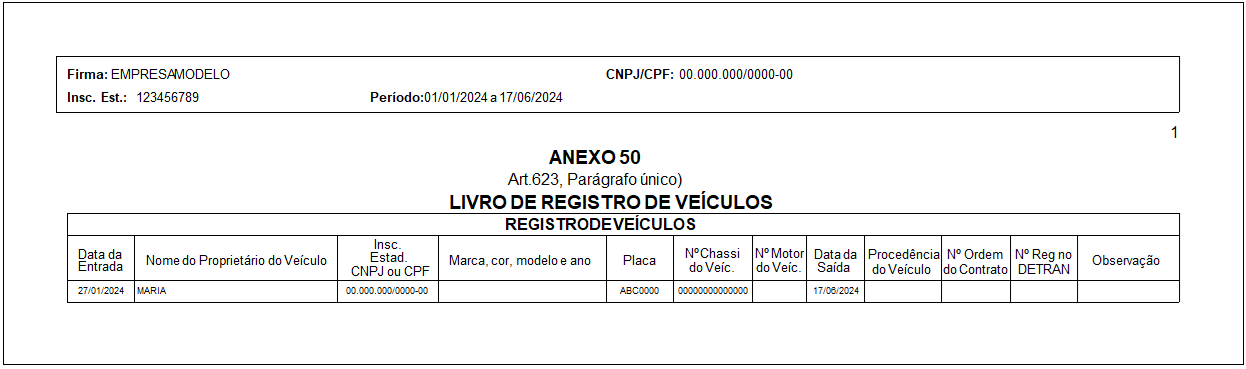

- Relatório do Livro de Veículos

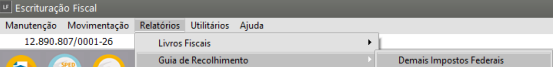

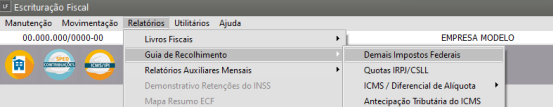

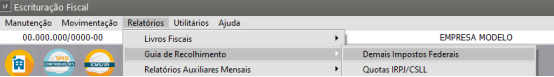

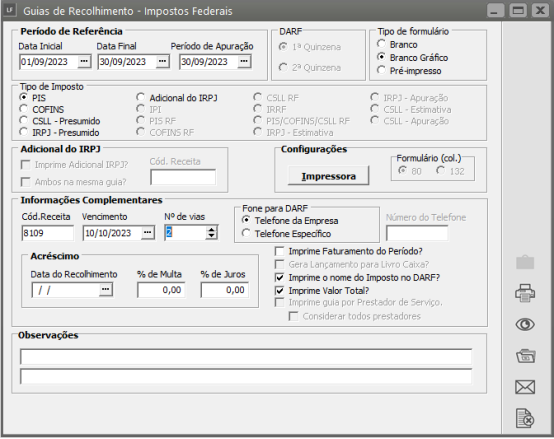

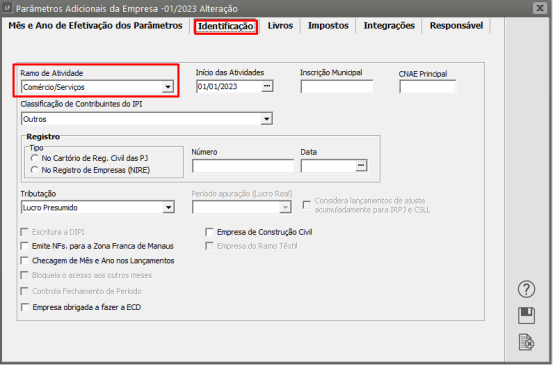

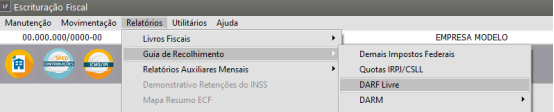

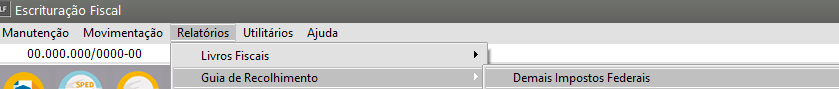

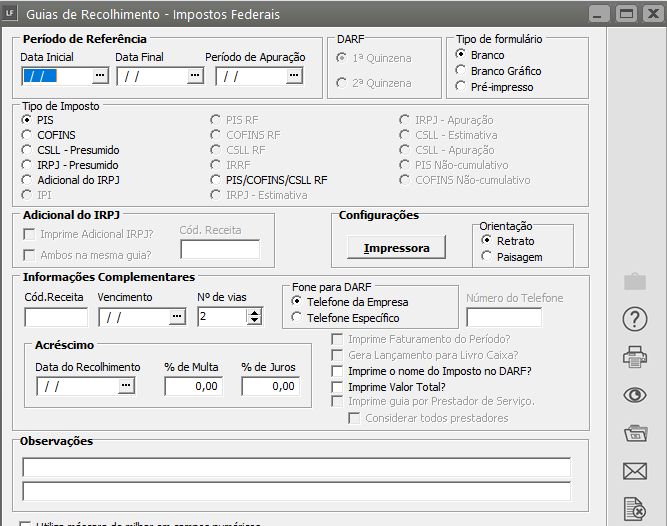

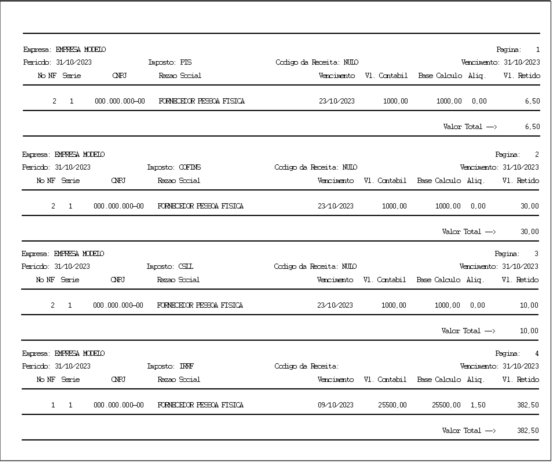

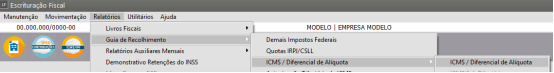

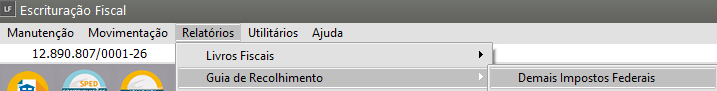

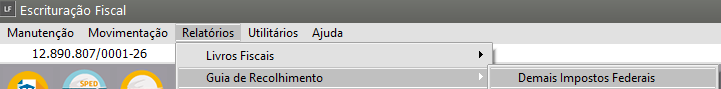

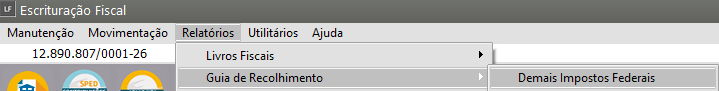

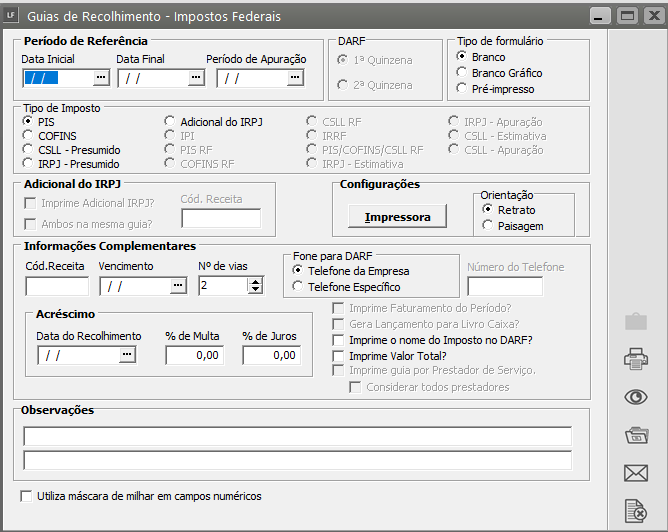

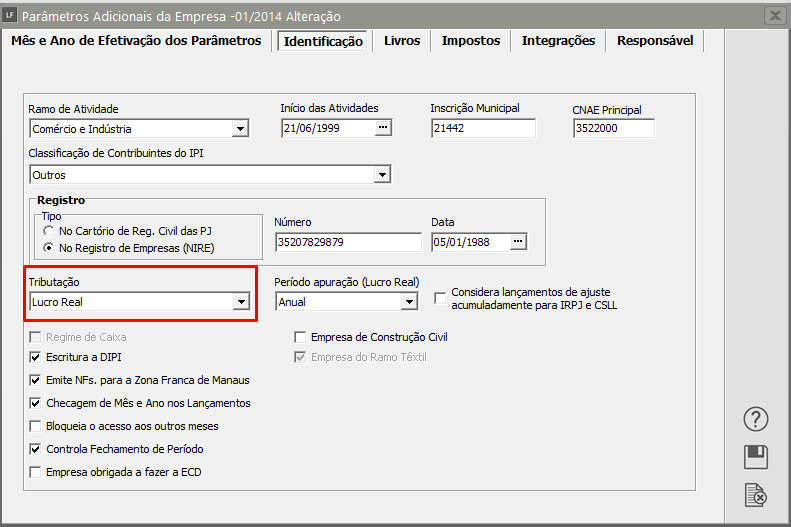

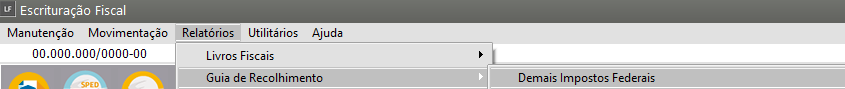

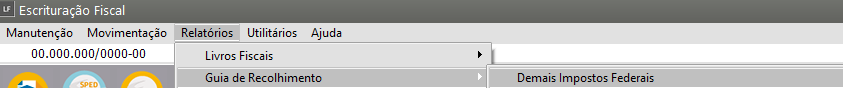

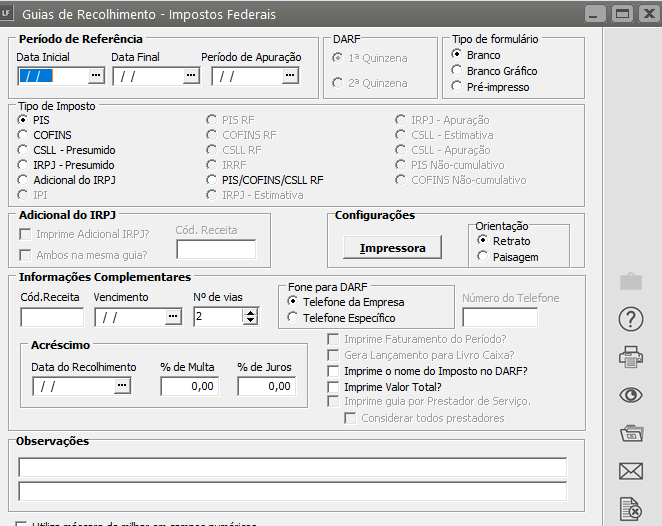

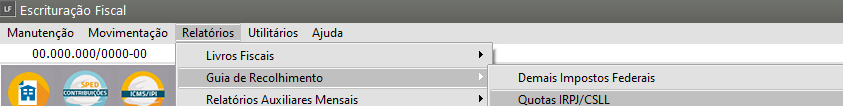

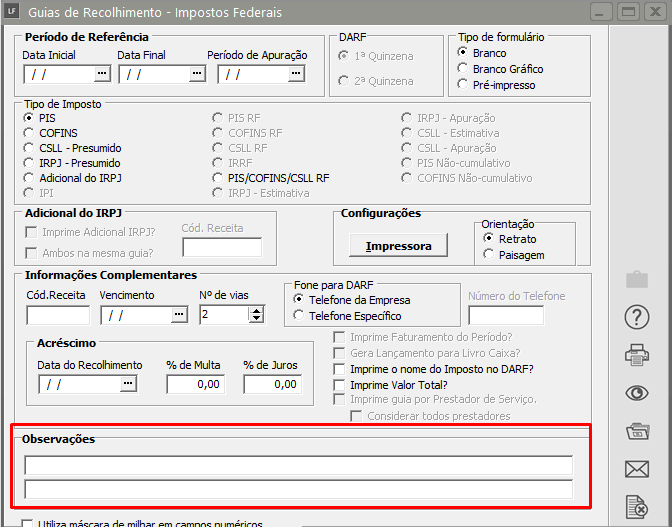

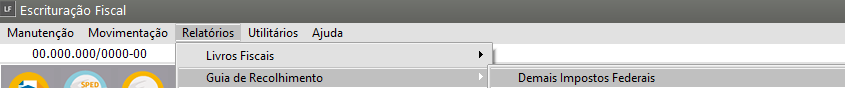

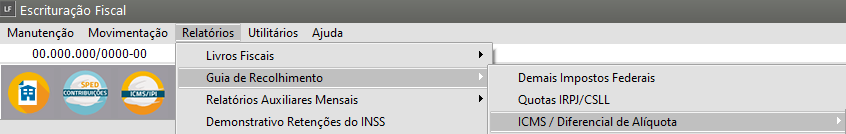

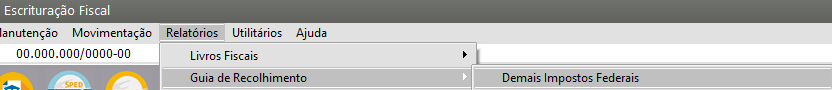

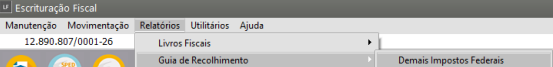

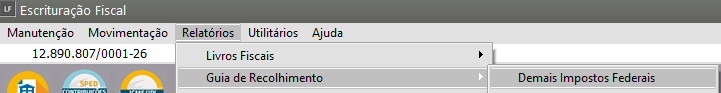

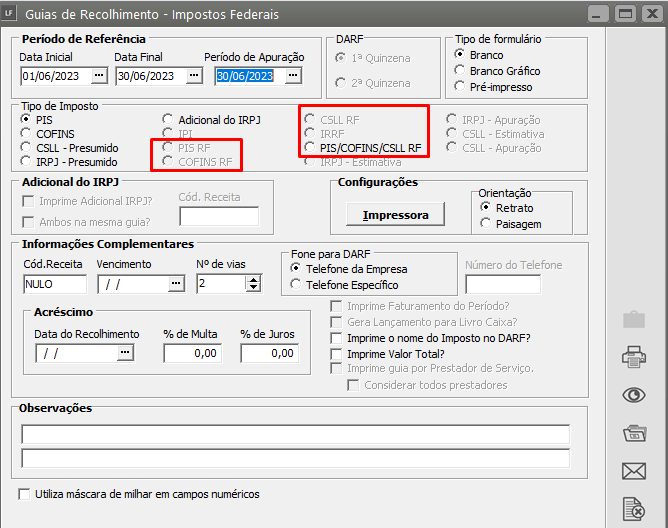

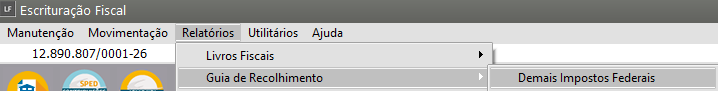

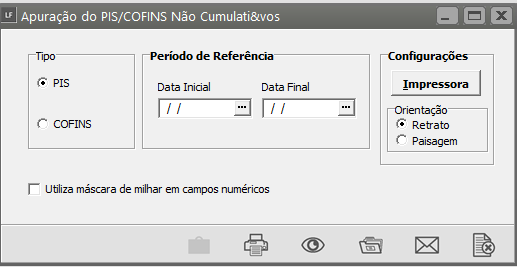

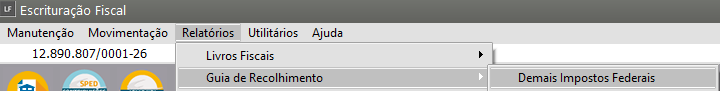

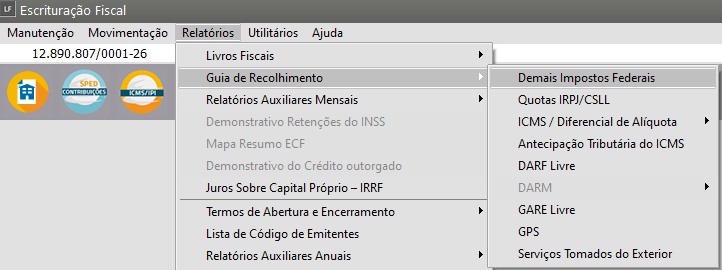

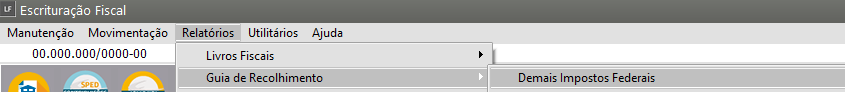

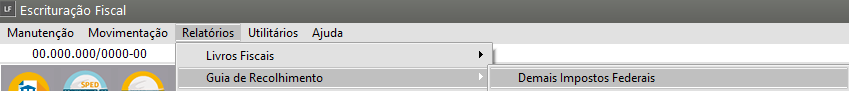

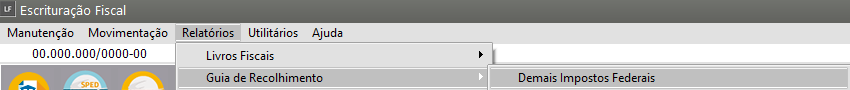

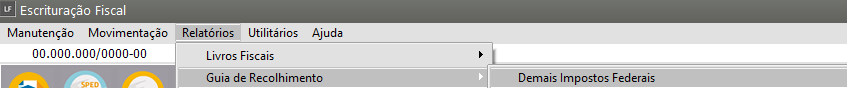

- Relatório de Demais Impostos Federais (Guias de Recolhimento)

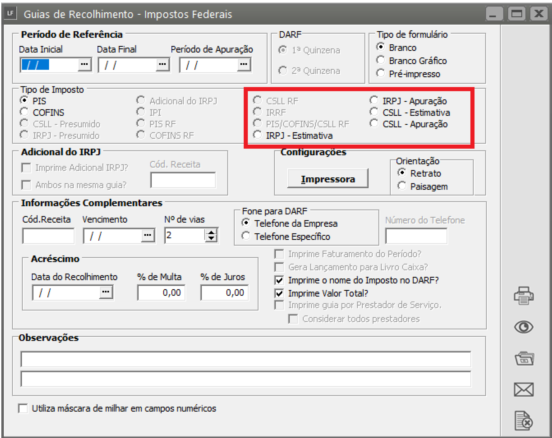

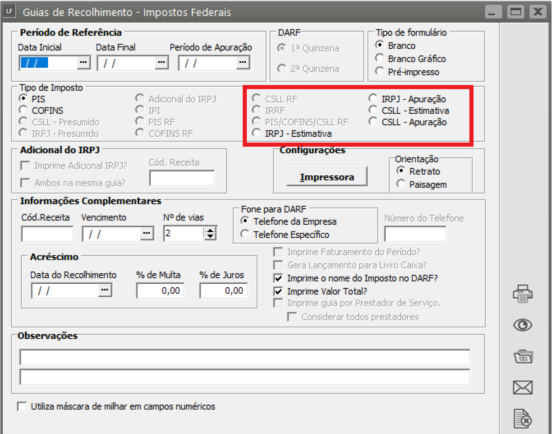

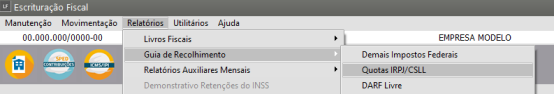

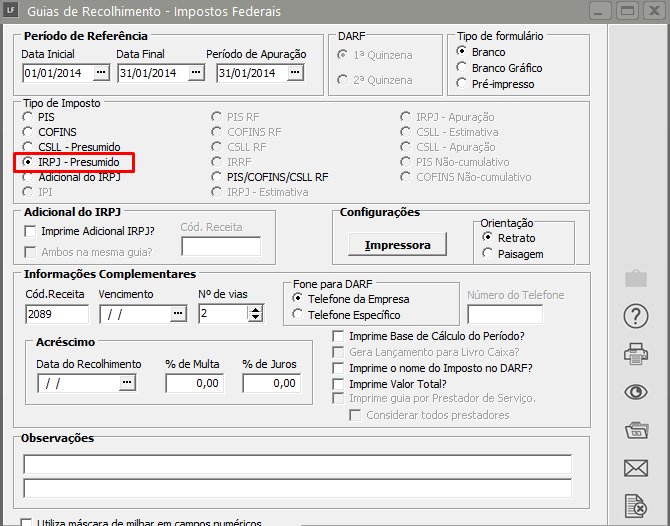

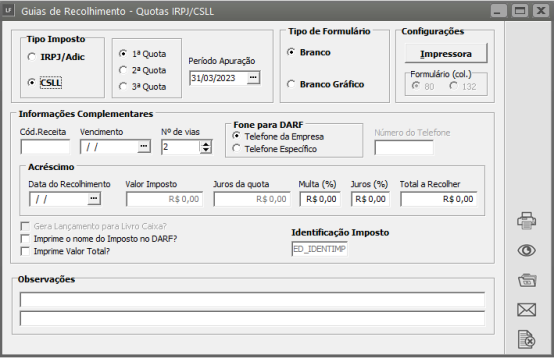

- Guia de Recolhimento IRPJ (Imposto de Renda Pessoa Jurídica) e CSLL (Contribuição Social sobre o Lucro Líquido)

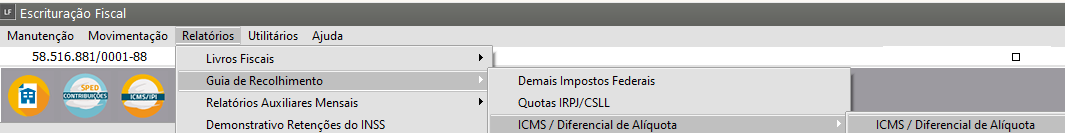

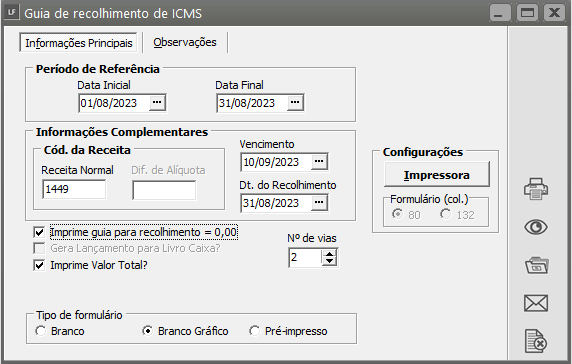

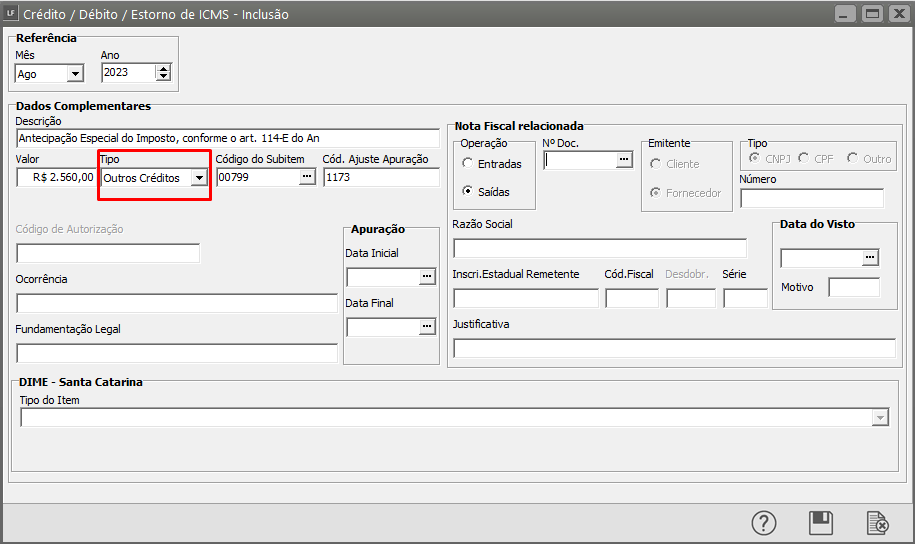

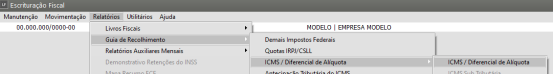

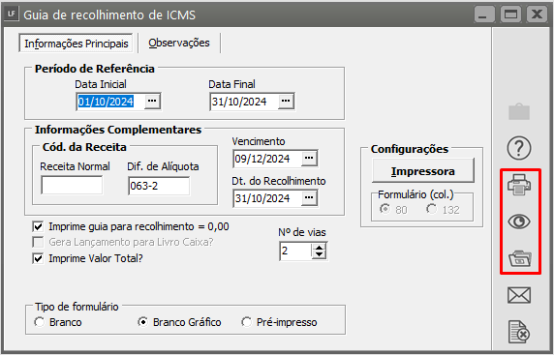

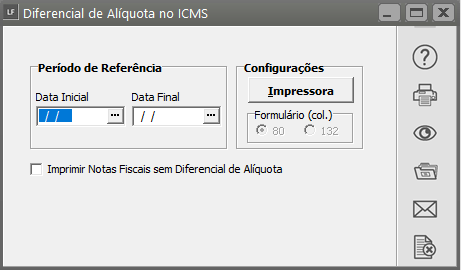

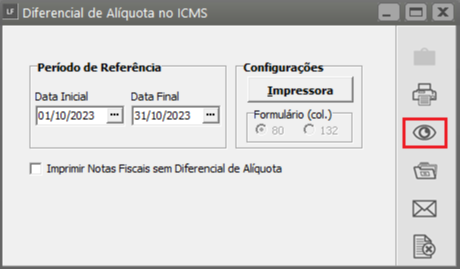

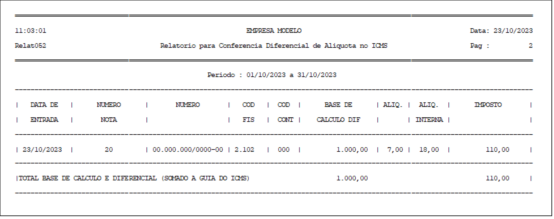

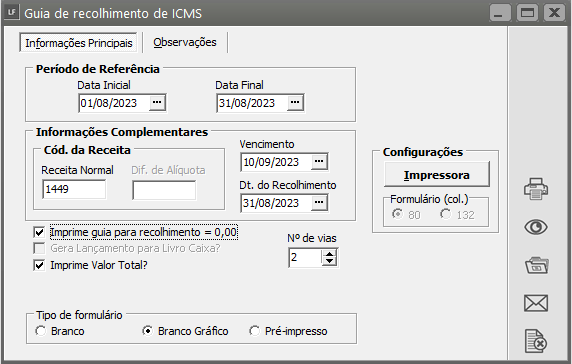

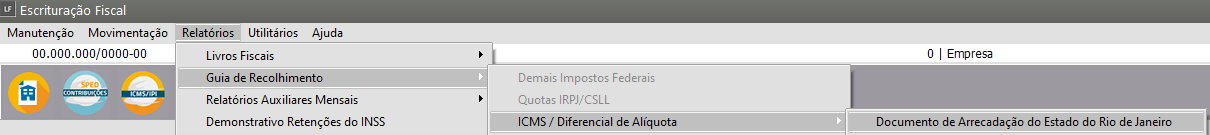

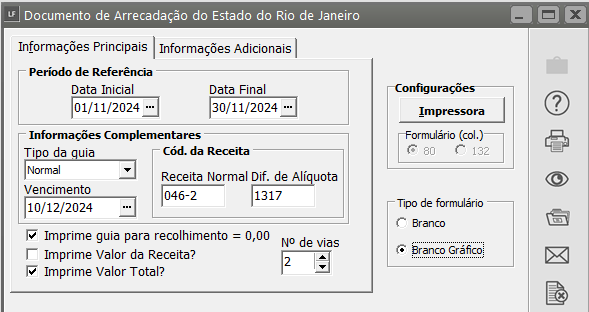

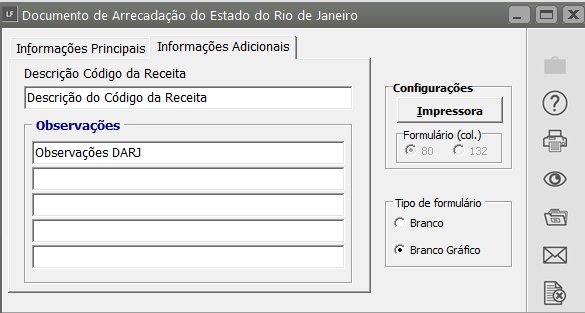

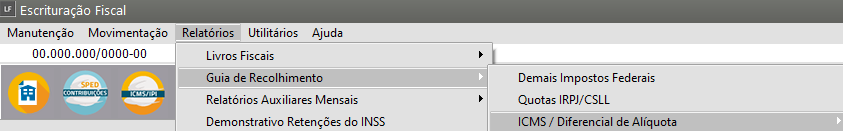

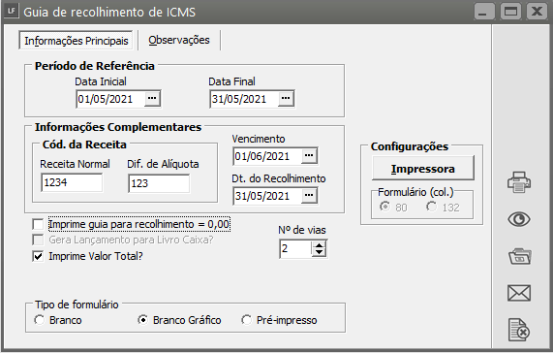

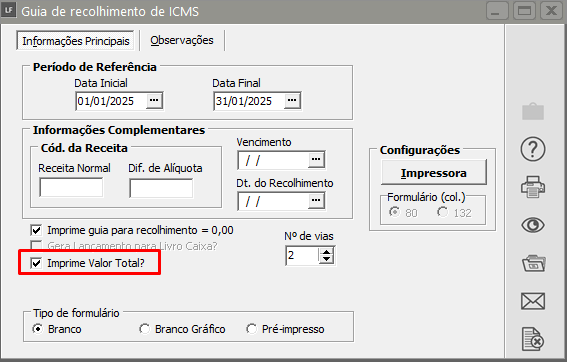

- Guia de Recolhimento do ICMS (Imposto sobre Circulação de Mercadorias e Serviços) Diferencial de Alíquota

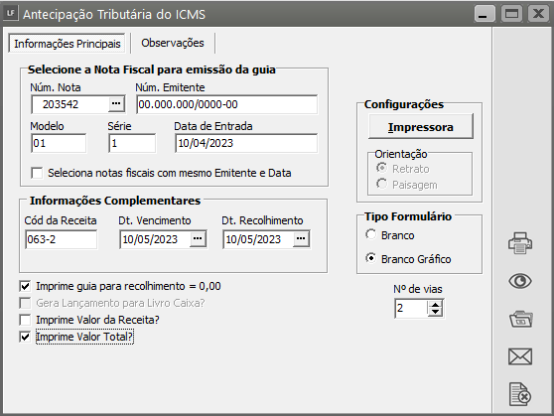

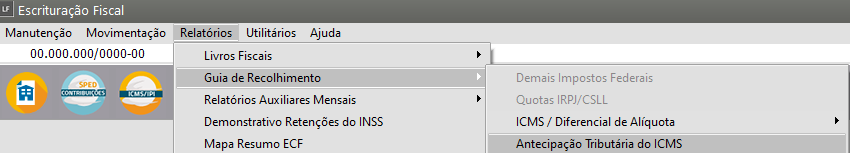

- Guia de Recolhimento de antecipação Tributária do ICMS (Impostos sobre Circulação de Mercadorias e Serviços)

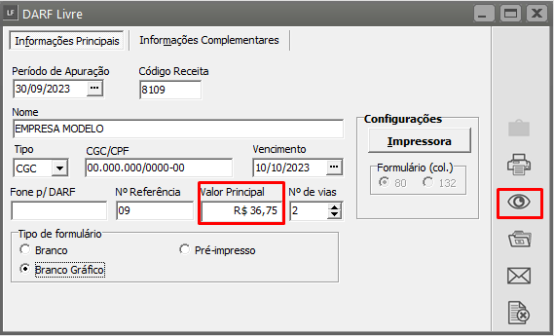

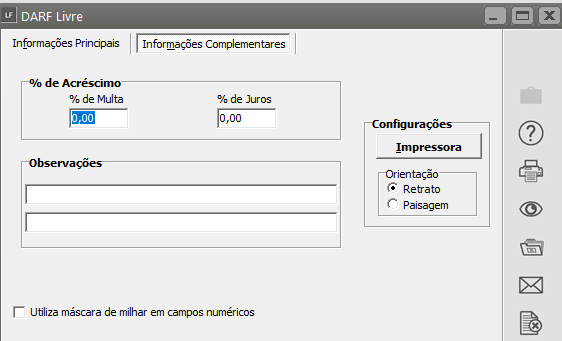

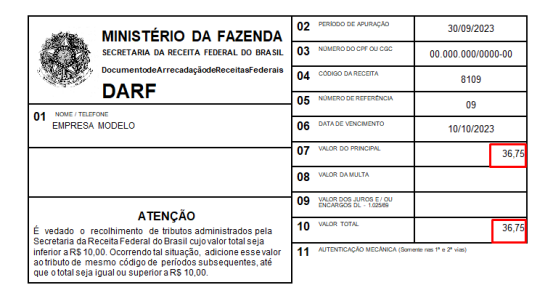

- Guia de Recolhimento DARF Livre

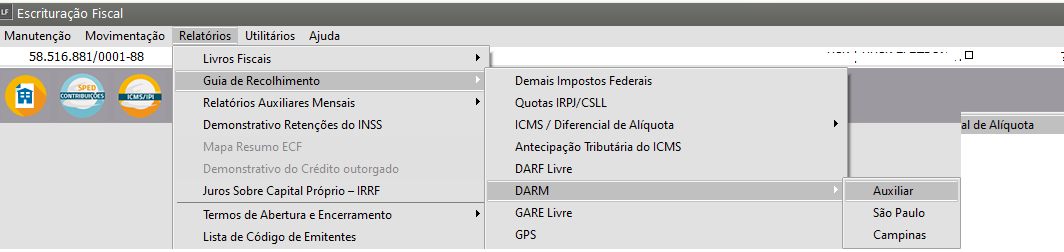

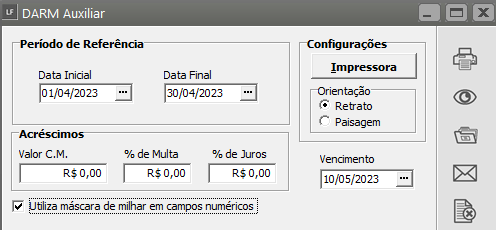

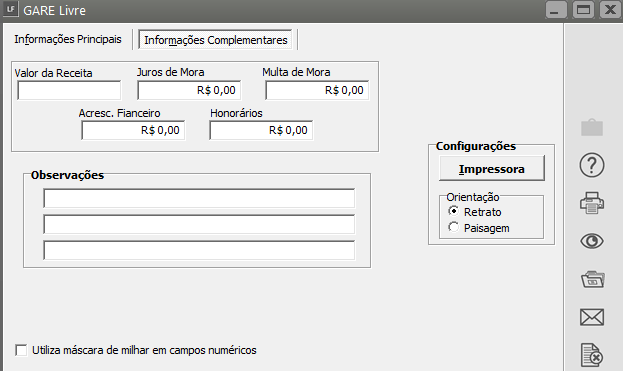

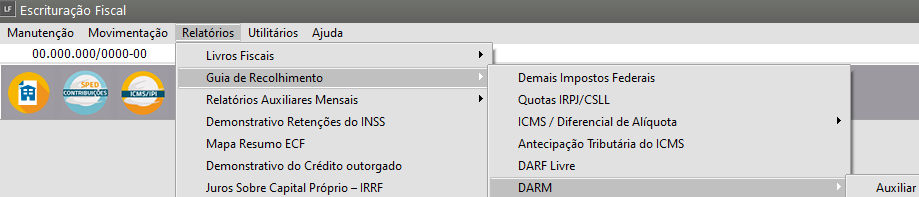

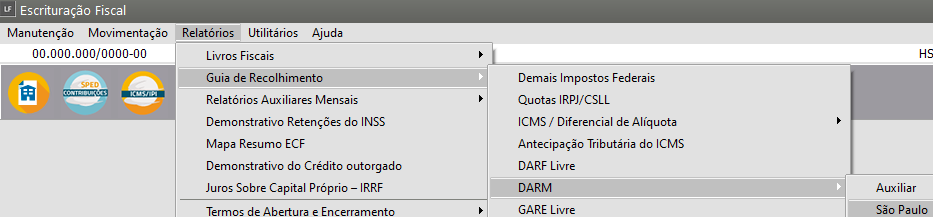

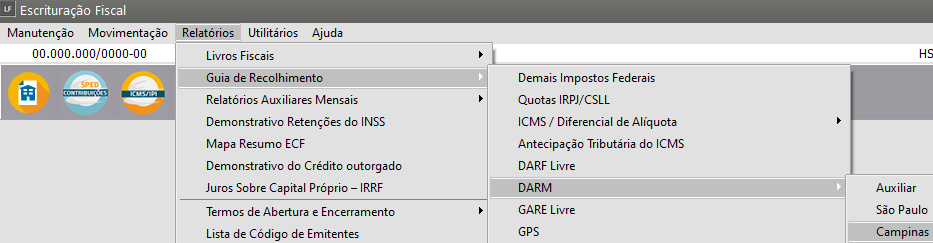

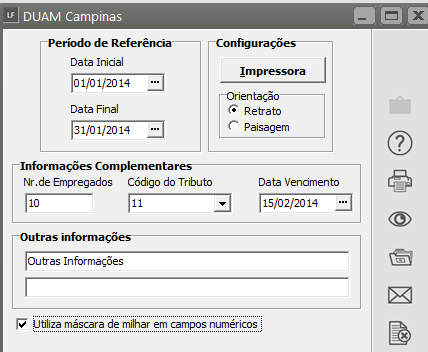

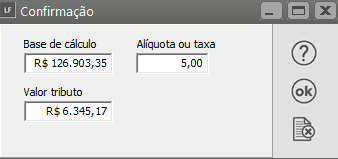

- Guia de Recolhimento DARM (Documento de Arrecadação Municipal)

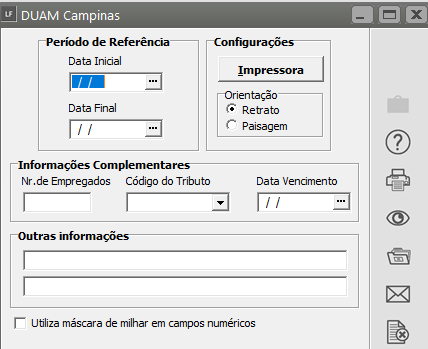

- Guia de Recolhimento GARE Livre

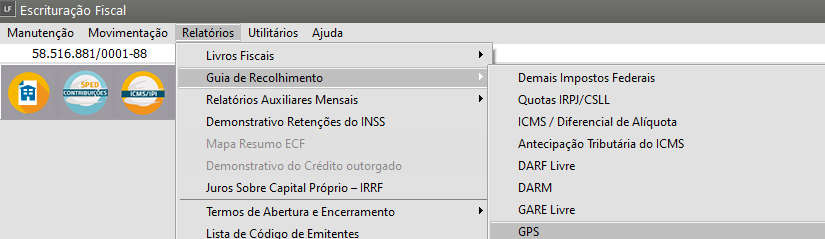

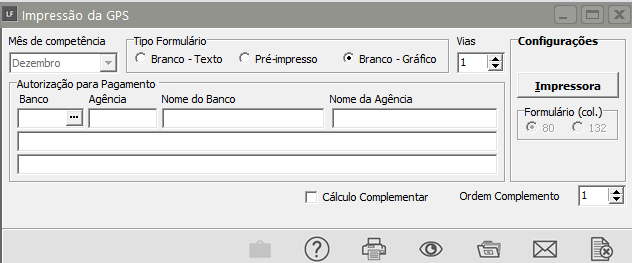

- Guia de Recolhimento GPS (Guia de Previdência Social)

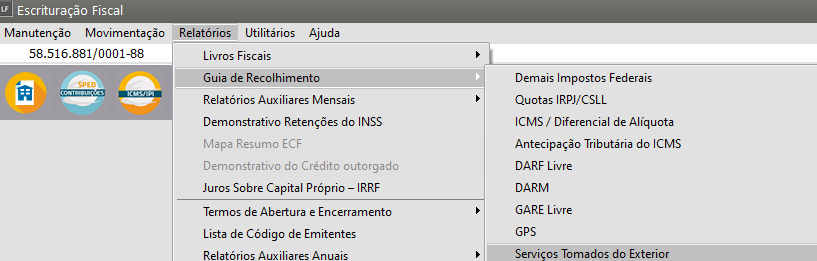

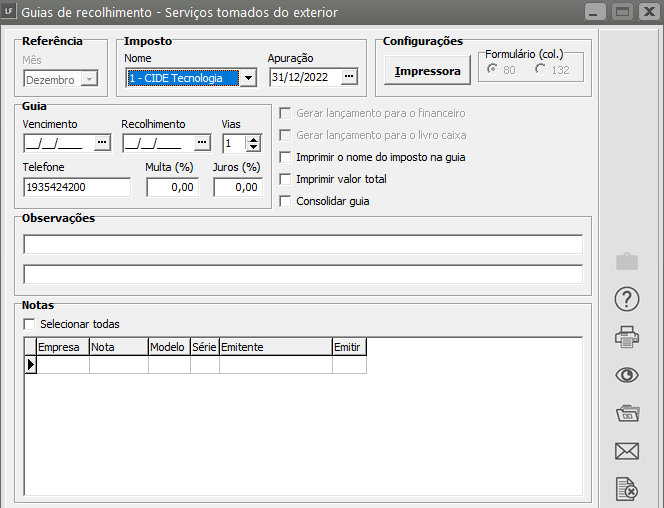

- Guia de Recolhimento de Serviços Tomados do Exterior

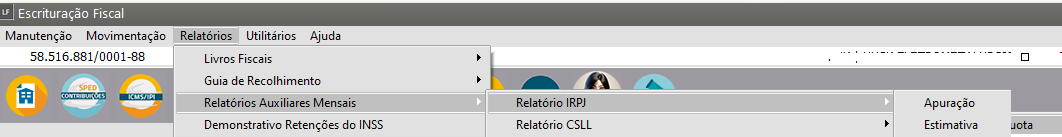

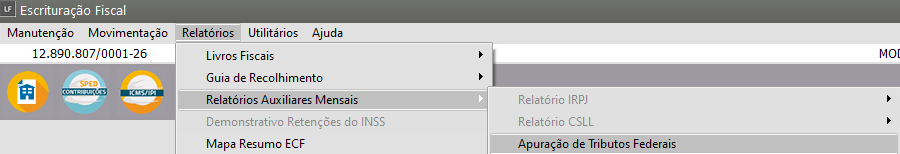

- Relatório de IRPJ (Imposto de Renda Pessoa Jurídica)

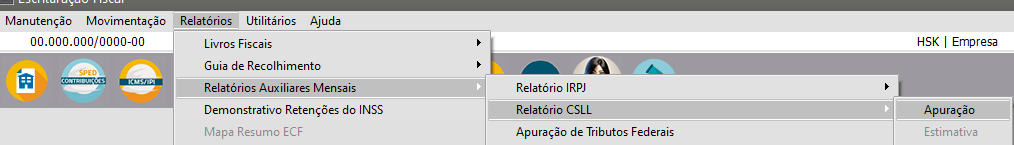

- Relatório de CSLL (Contribuição Social do Lucro Líquido)

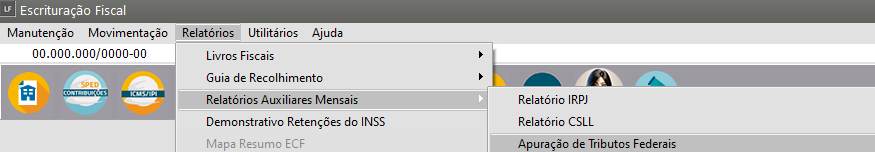

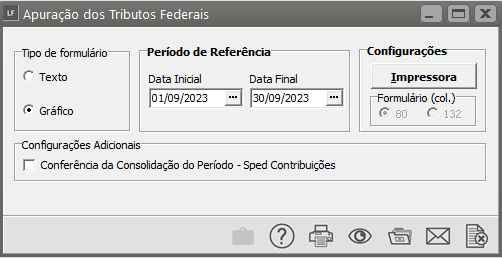

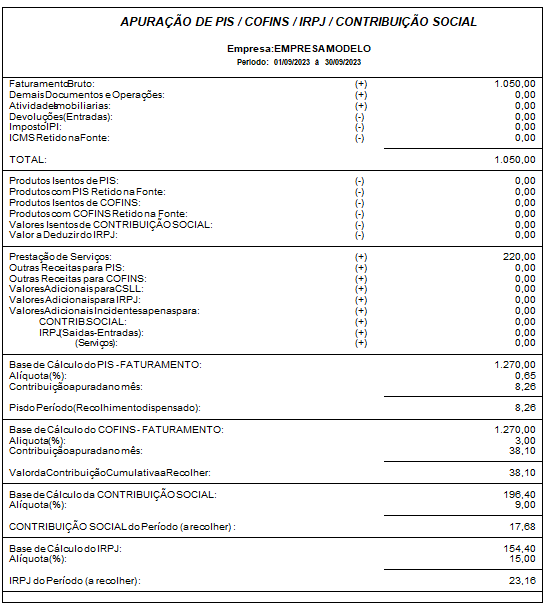

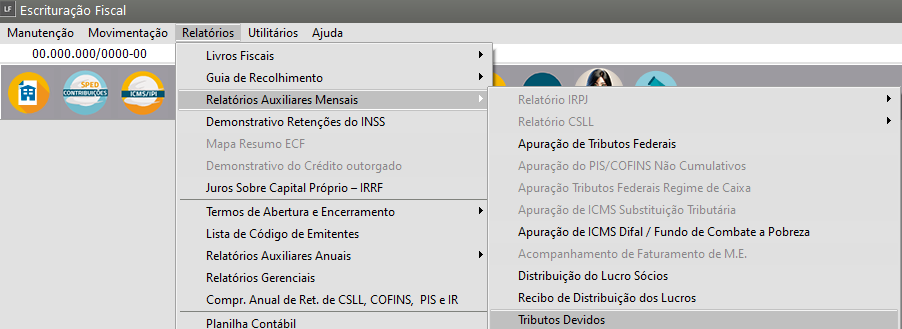

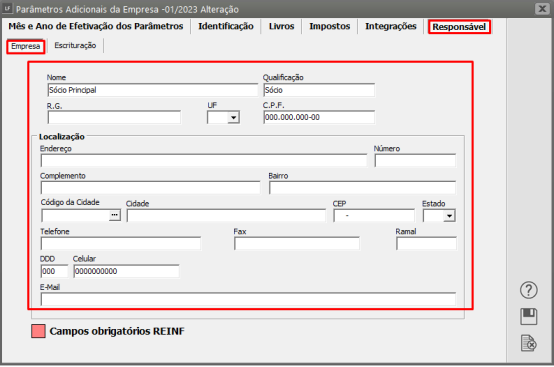

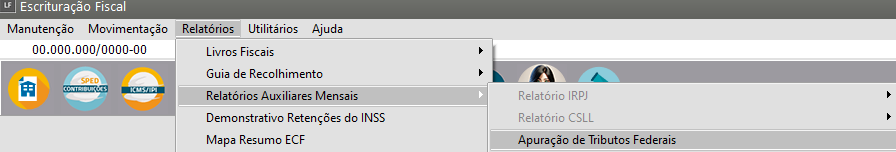

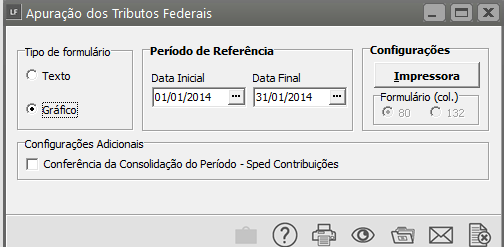

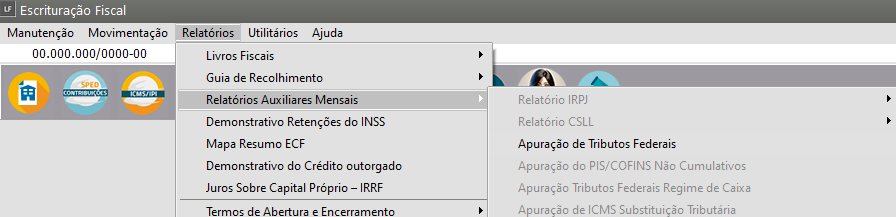

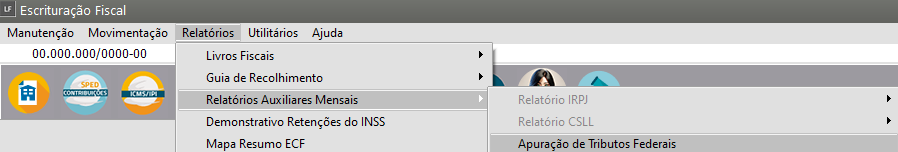

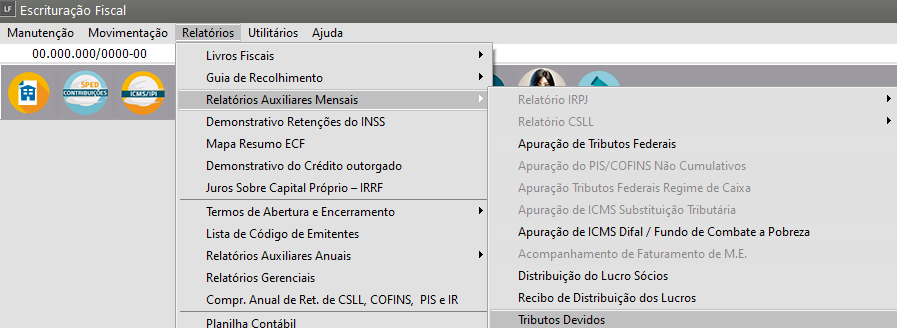

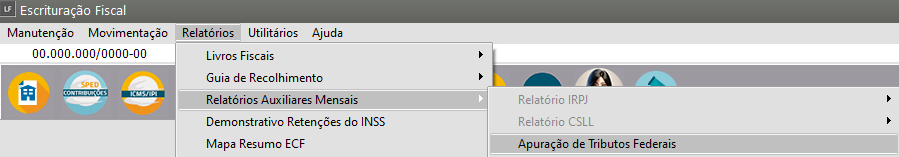

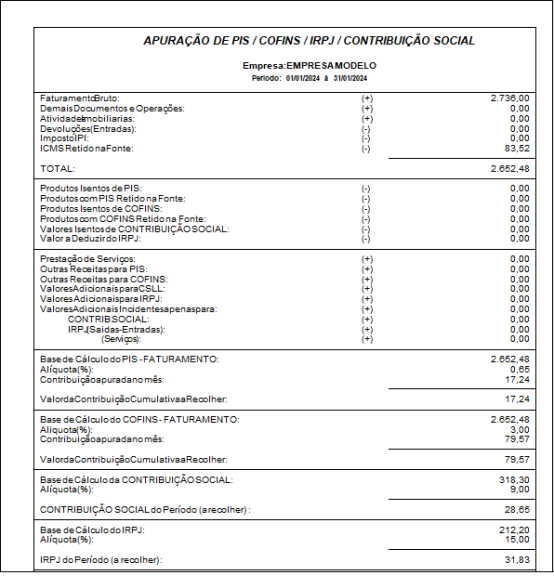

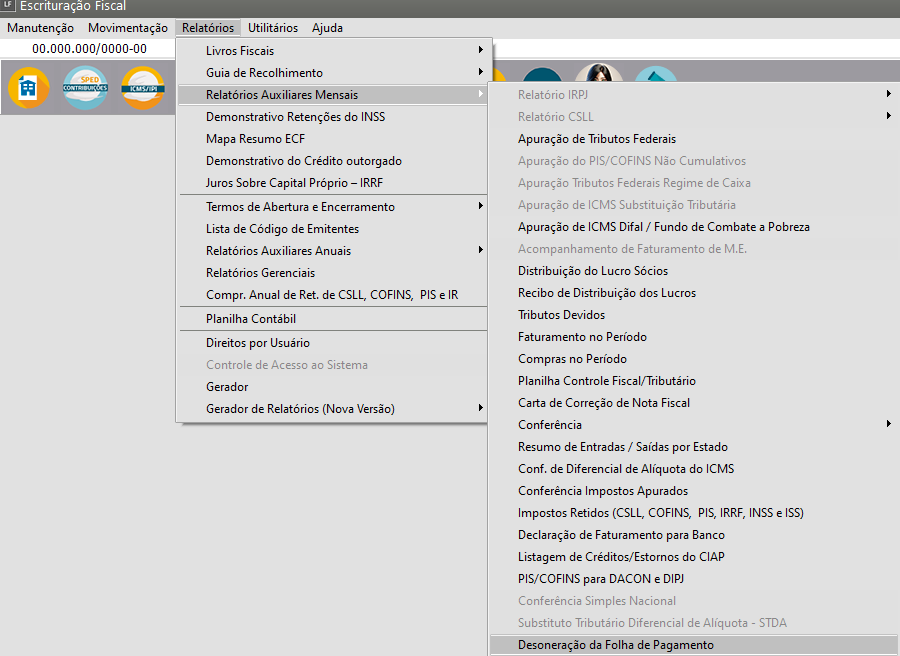

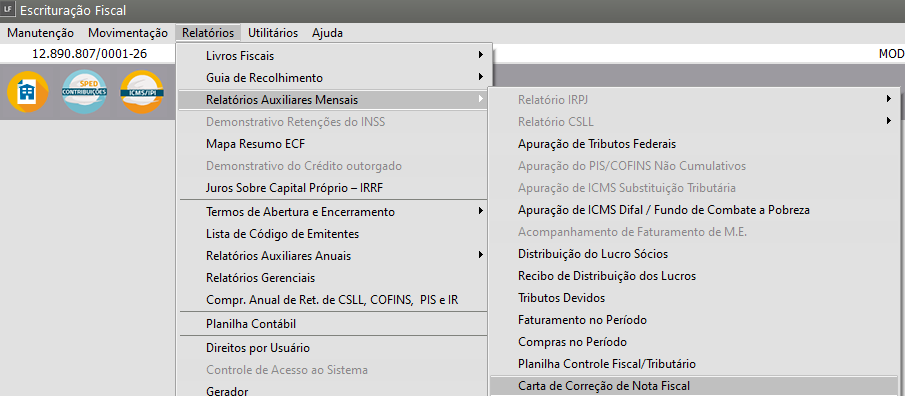

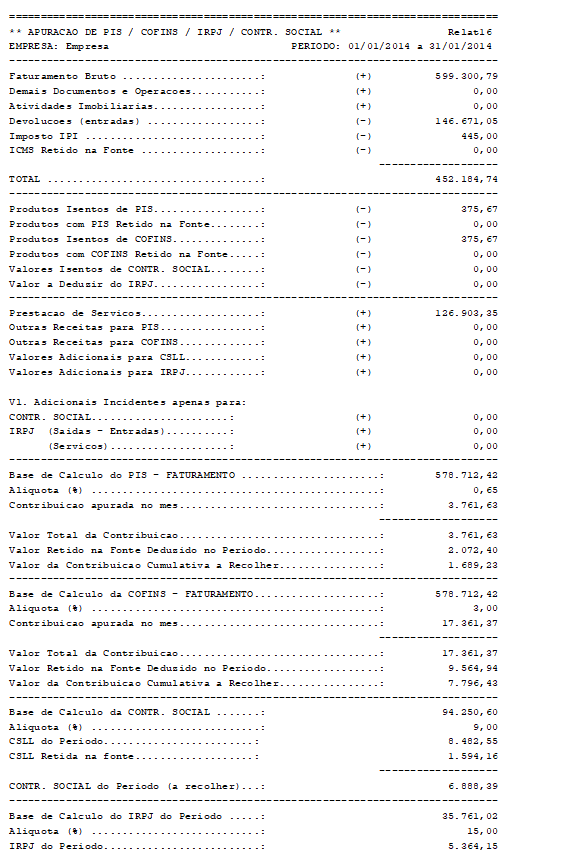

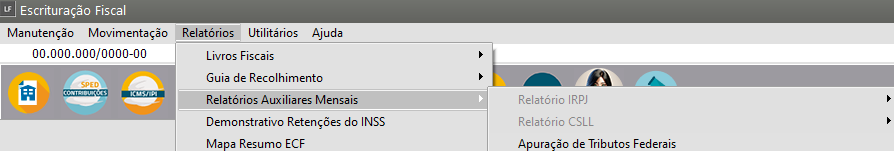

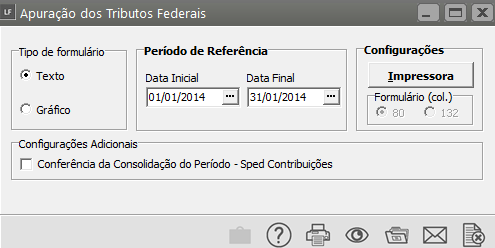

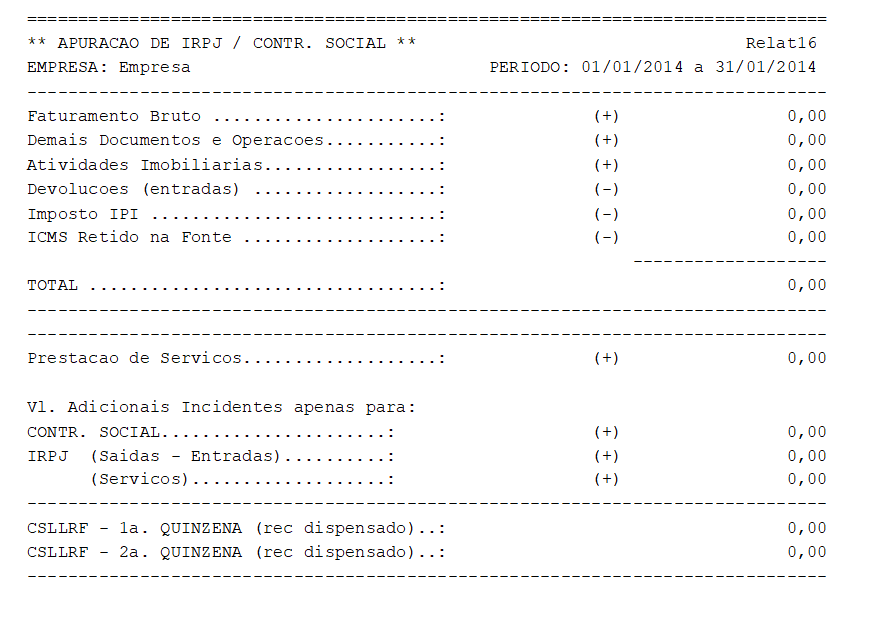

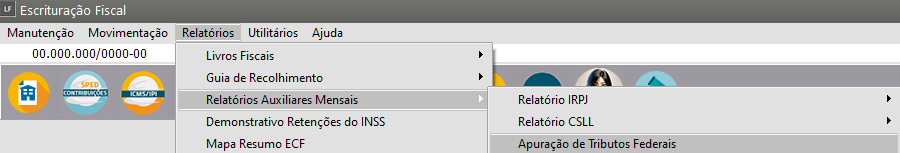

- Relatório de Apuração de Tributos Federais

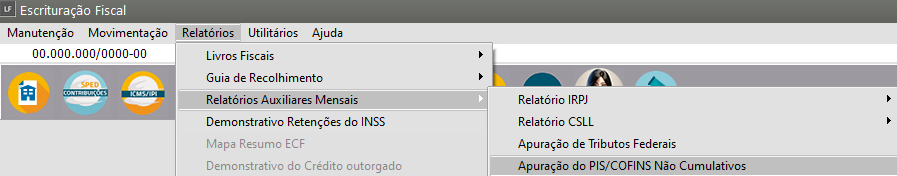

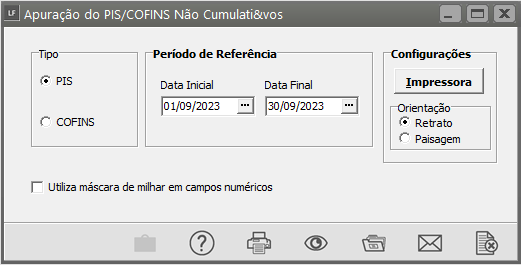

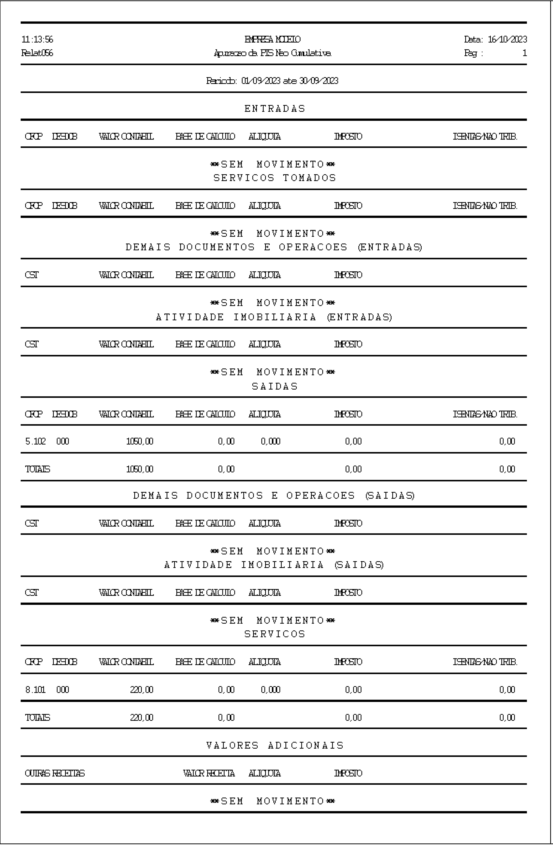

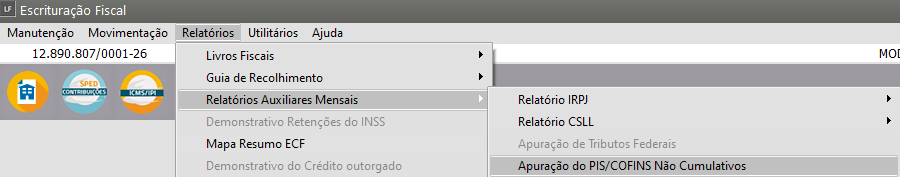

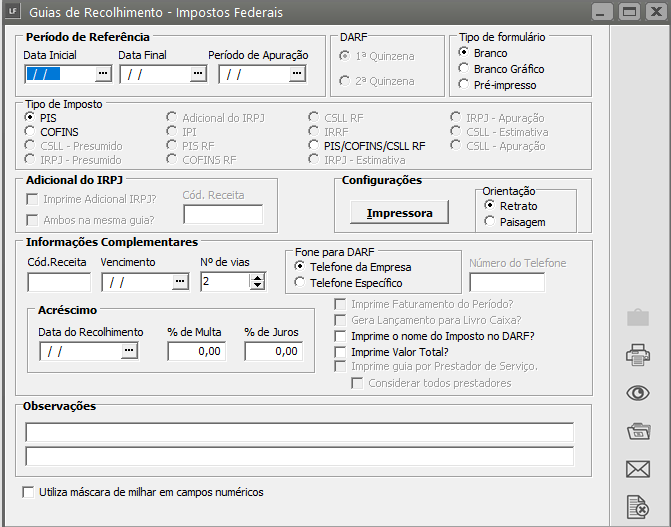

- Relatório de Apuração de PIS e COFINS não cumulativos

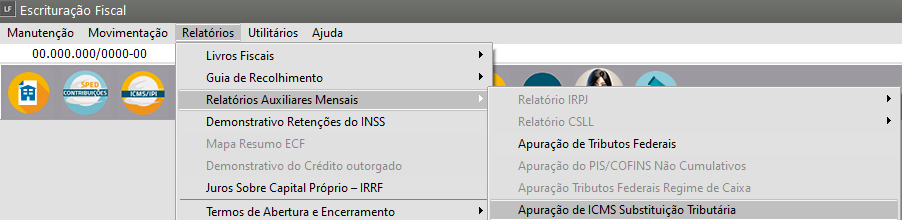

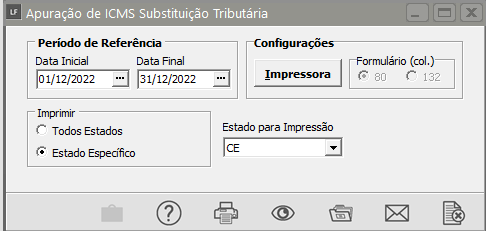

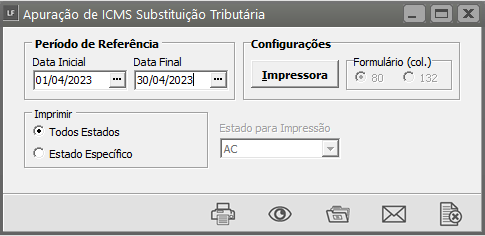

- Relatório de Apuração do ICMS Substituição Tributária (ST)

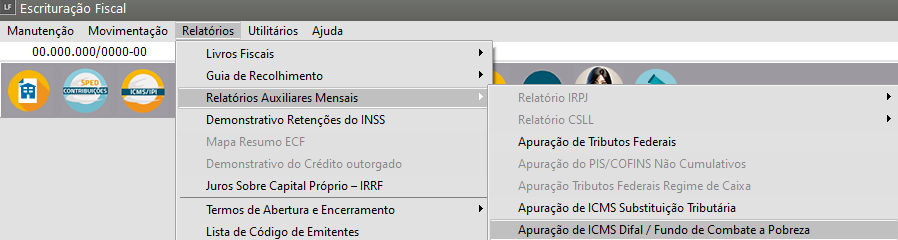

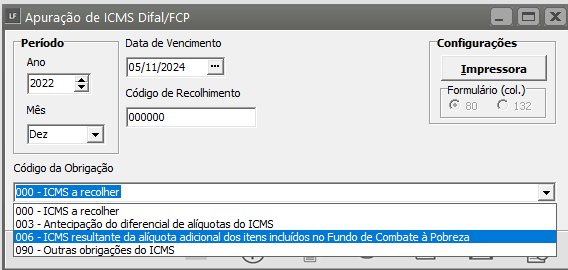

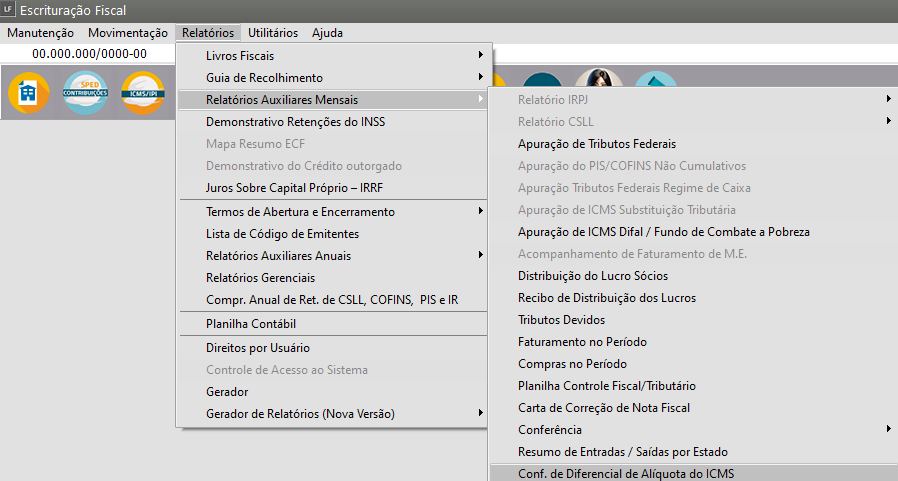

- Relatório de Apuração de ICMS - DIFAL - FCP

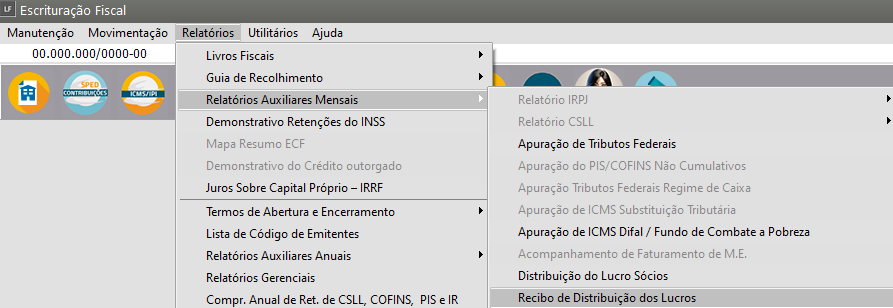

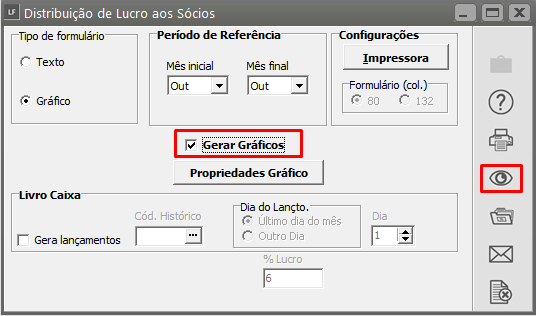

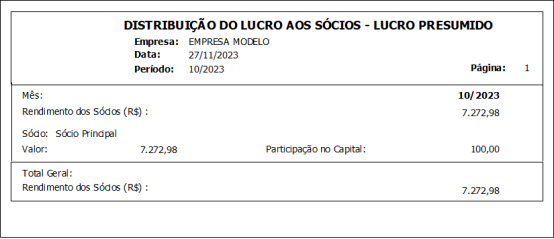

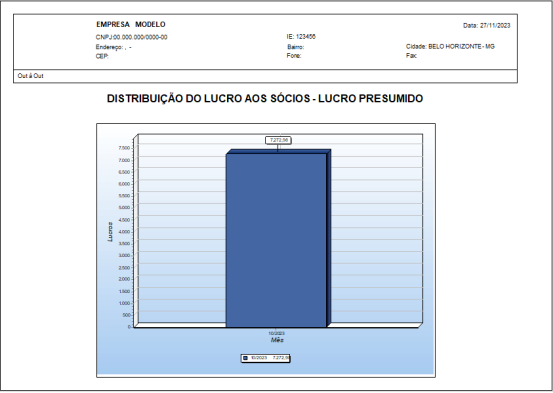

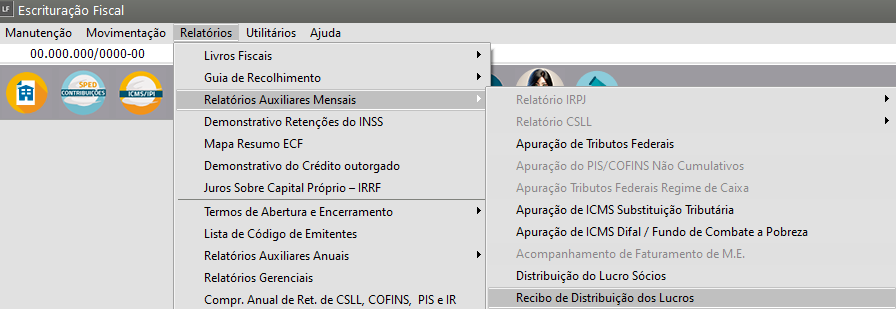

- Relatório de Distribuição de Lucros para Sócios

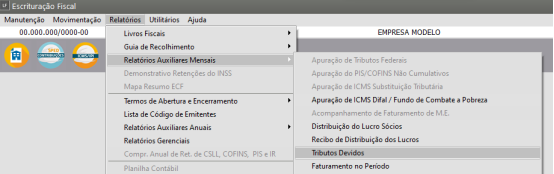

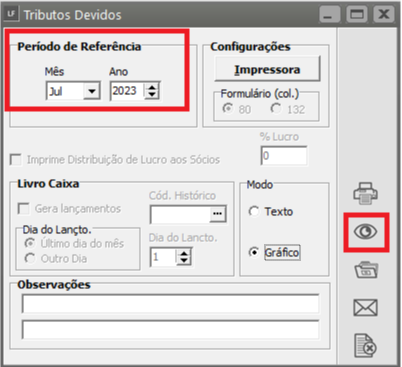

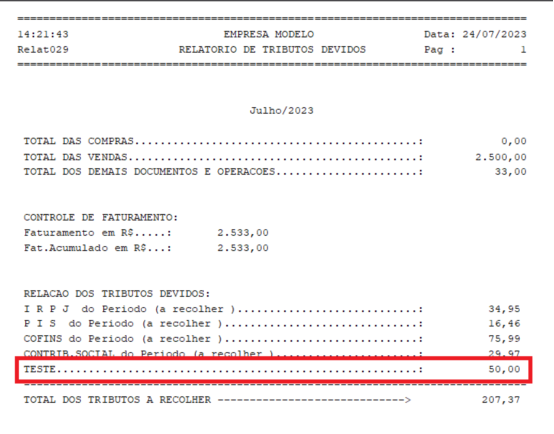

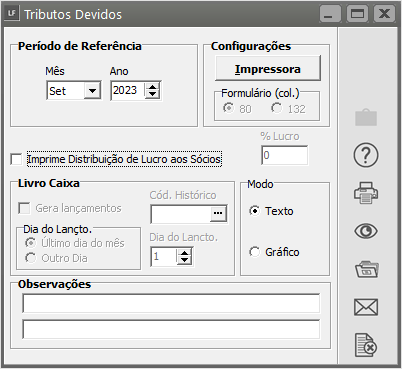

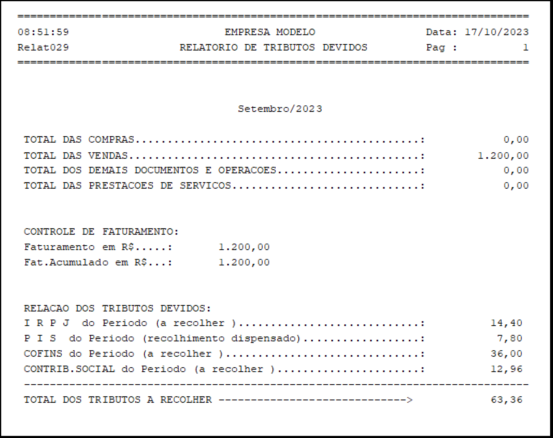

- Relatório de Tributos Devidos

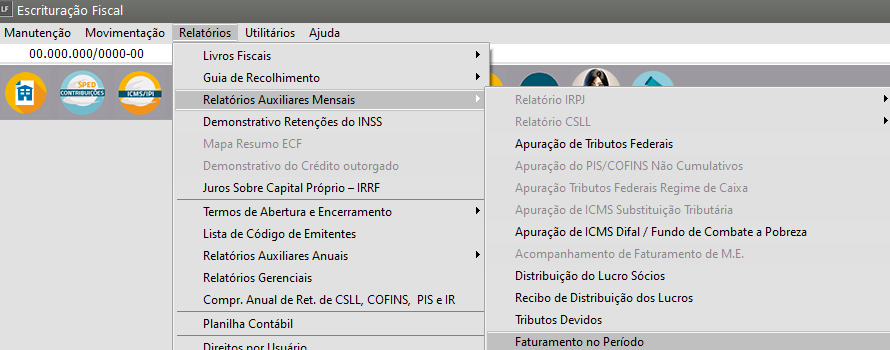

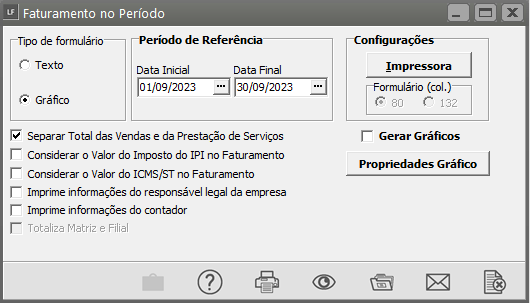

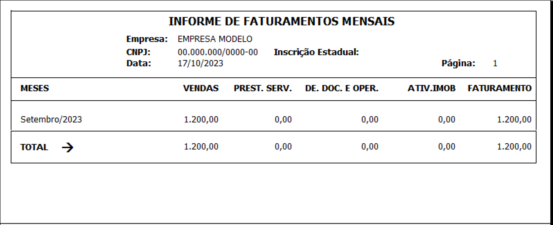

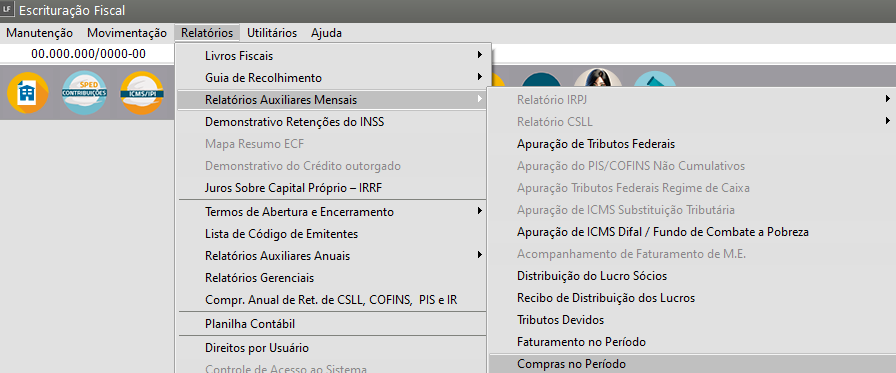

- Relatório de Faturamento no Período

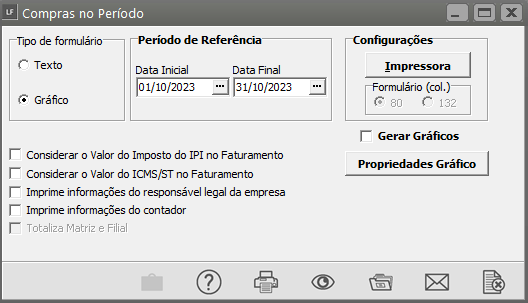

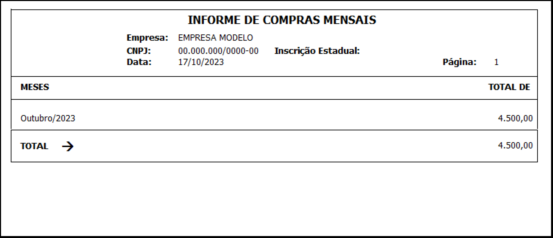

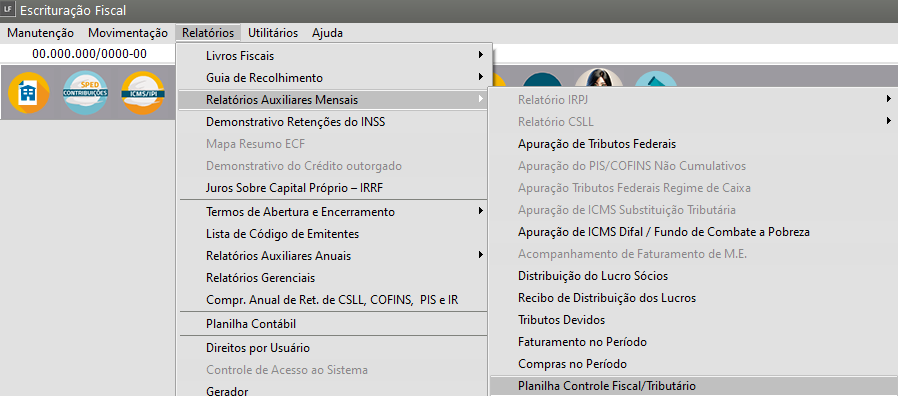

- Relatório de Compras no Período

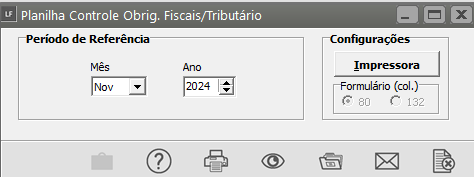

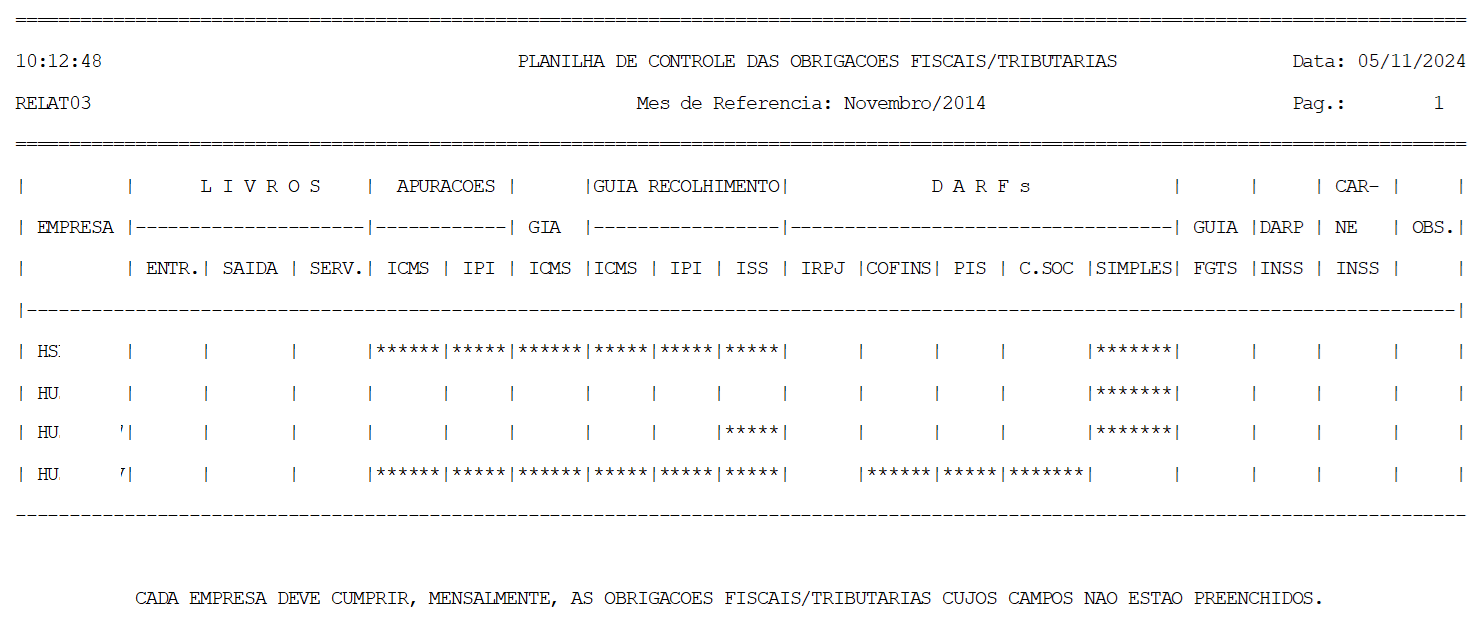

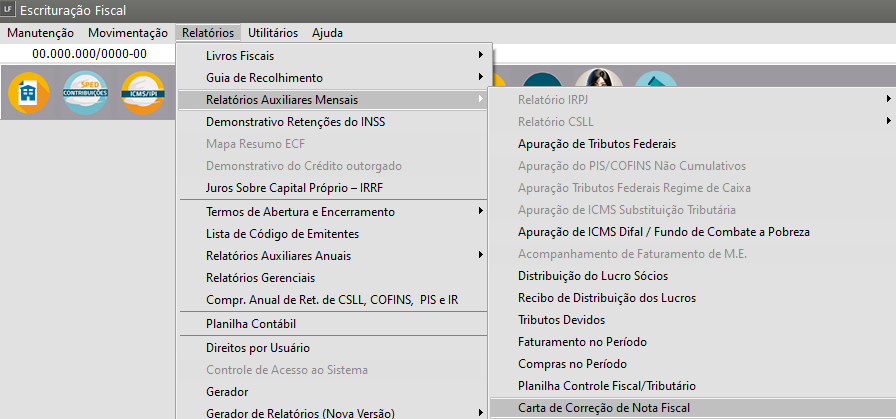

- Relatório da Planilha de Controle Fiscal Tributário

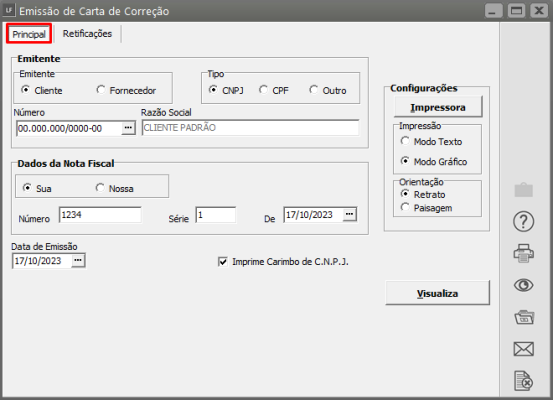

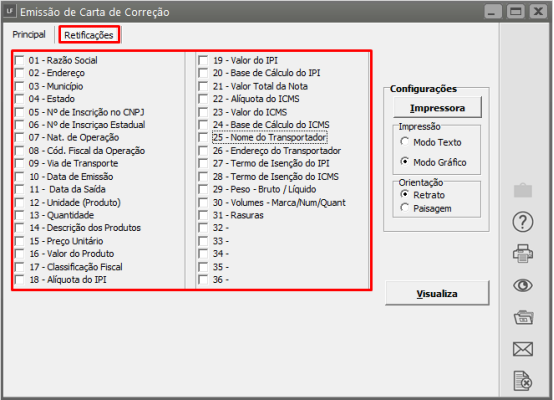

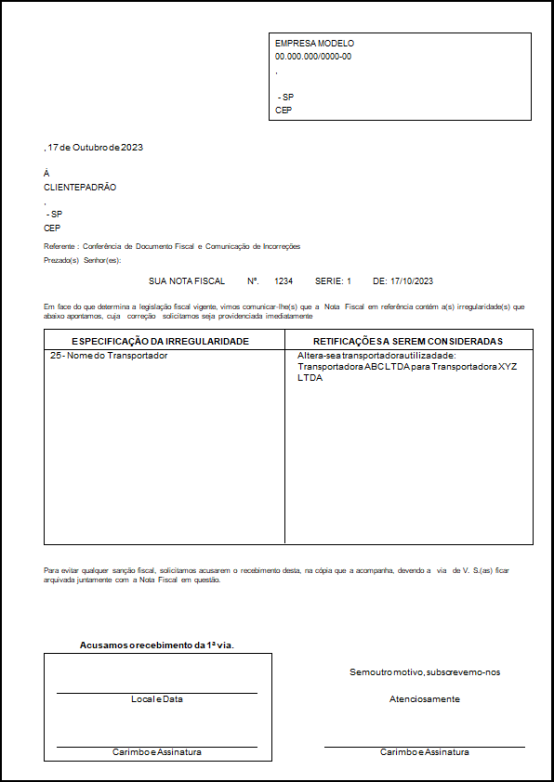

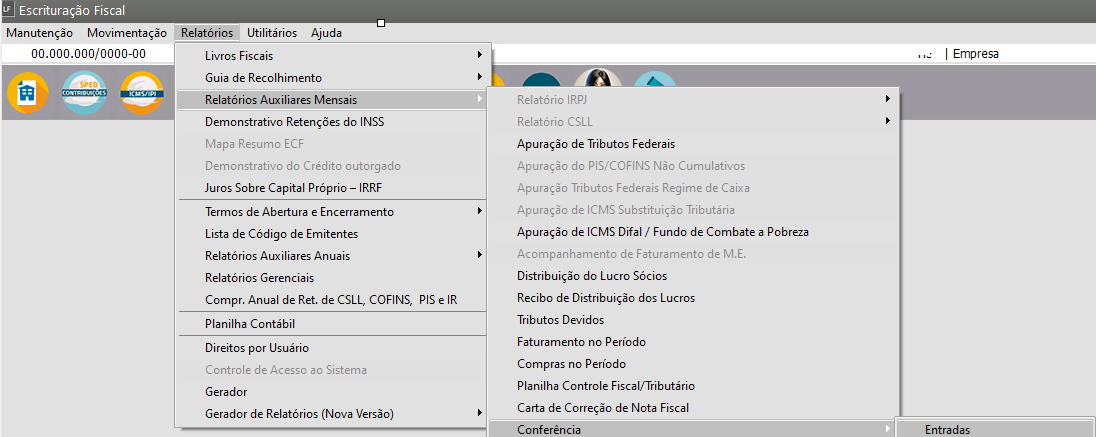

- Carta de Correção da Nota Fiscal (não eletrônica)

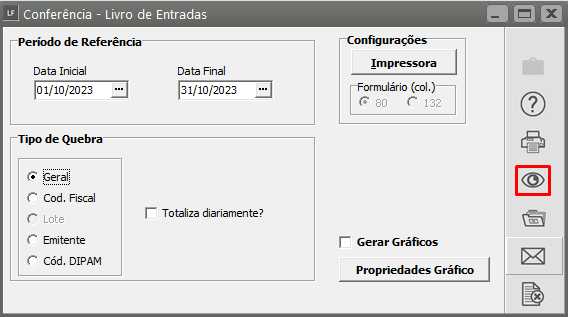

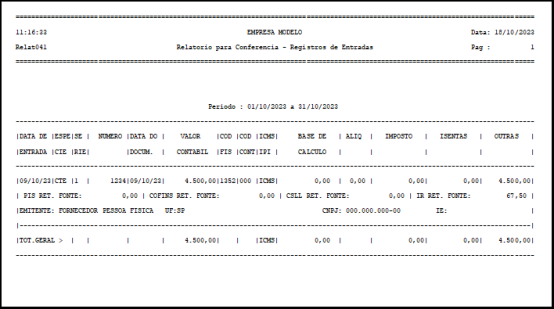

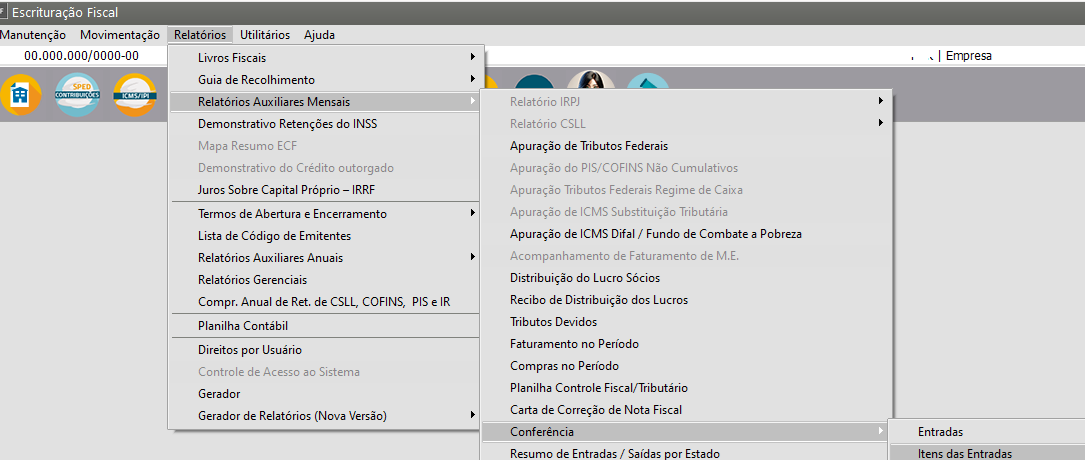

- Relatório de Conferência das Entradas

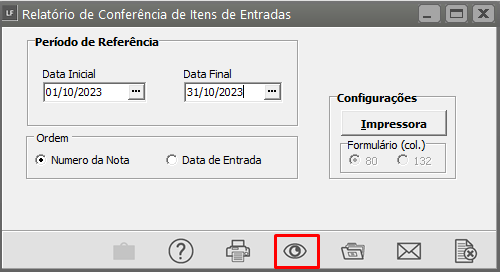

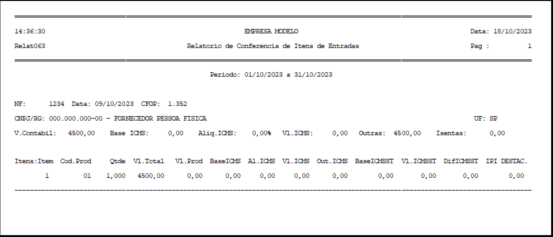

- Relatório de Conferência dos Itens das Entradas

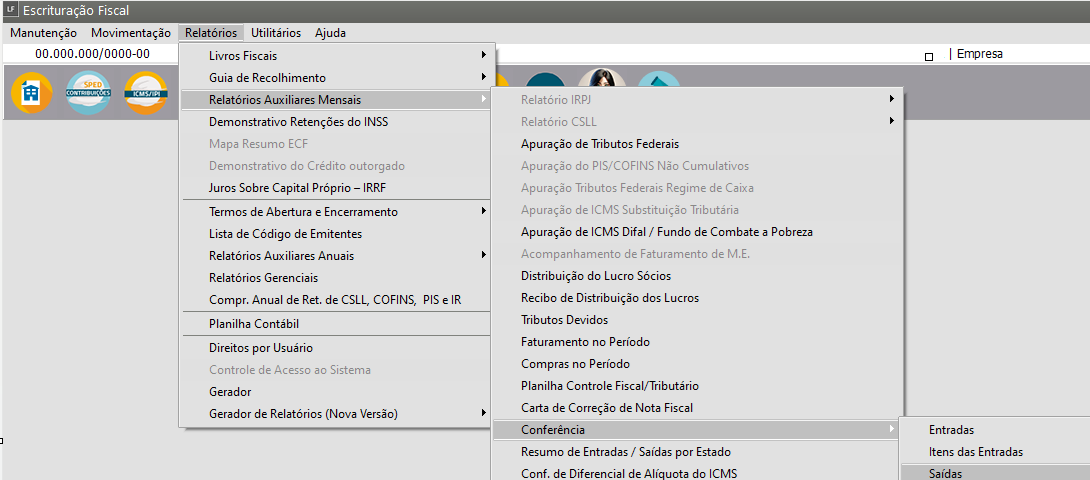

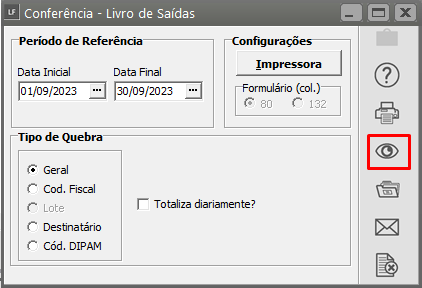

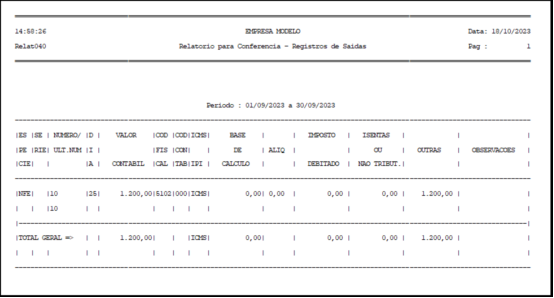

- Relatório de Conferência das Saídas

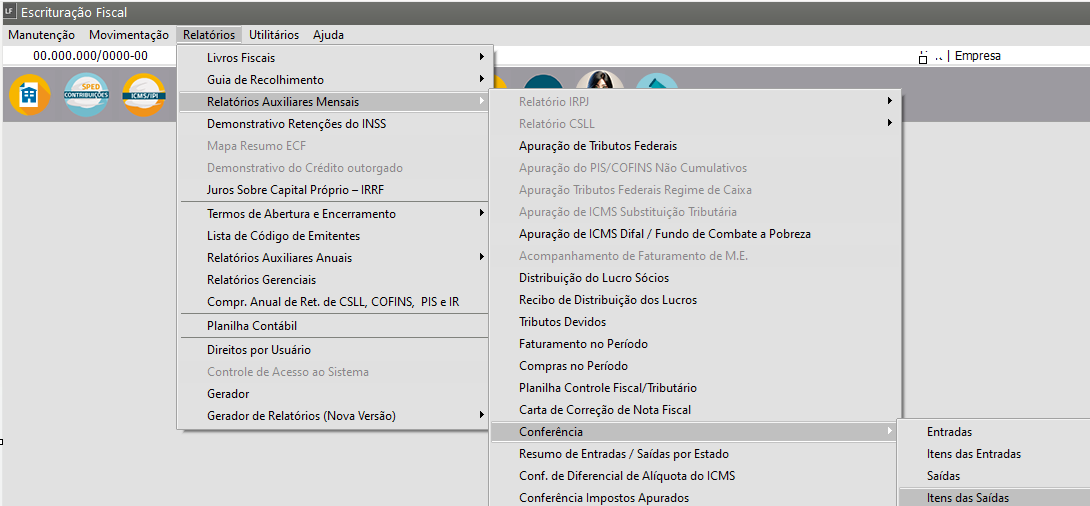

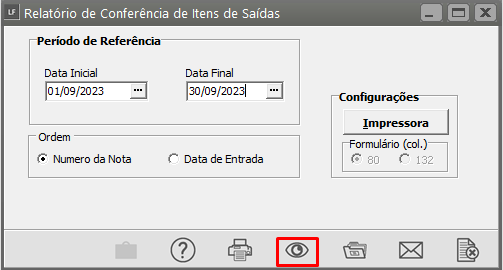

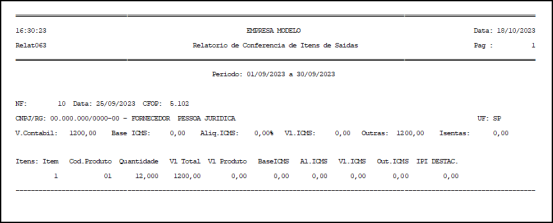

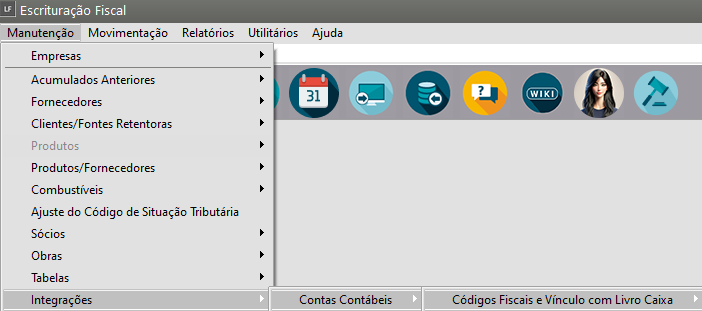

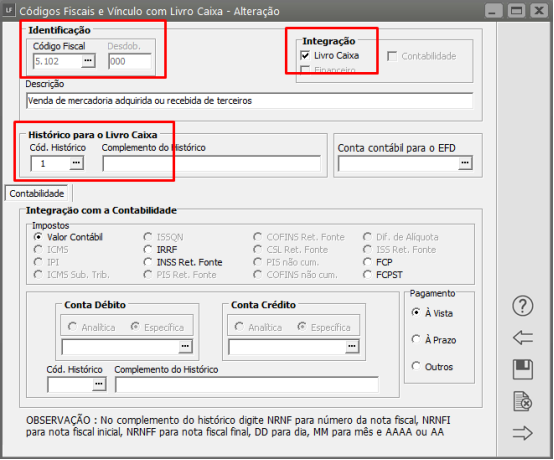

- Relatório de Conferência dos Itens das Saídas

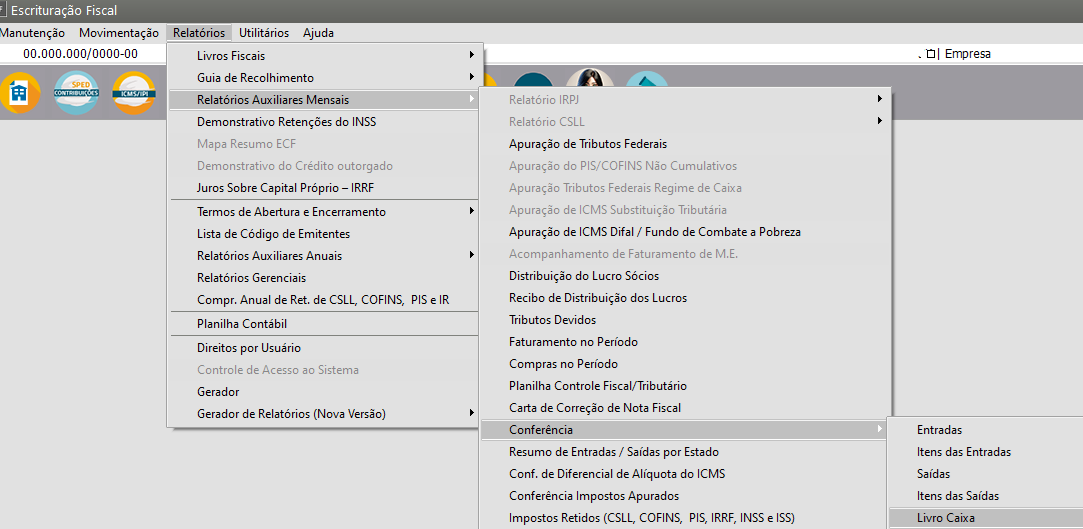

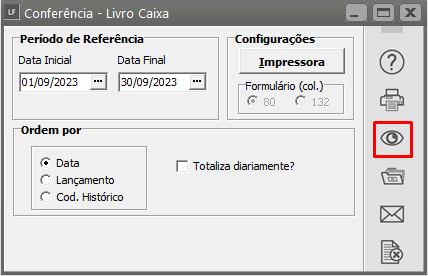

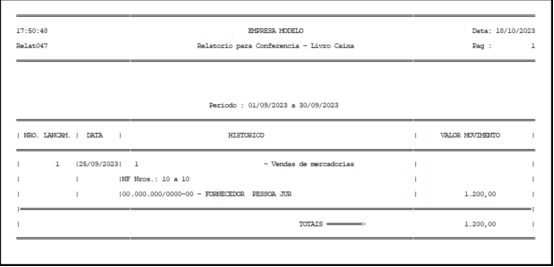

- Relatório de Conferência do Livro Caixa

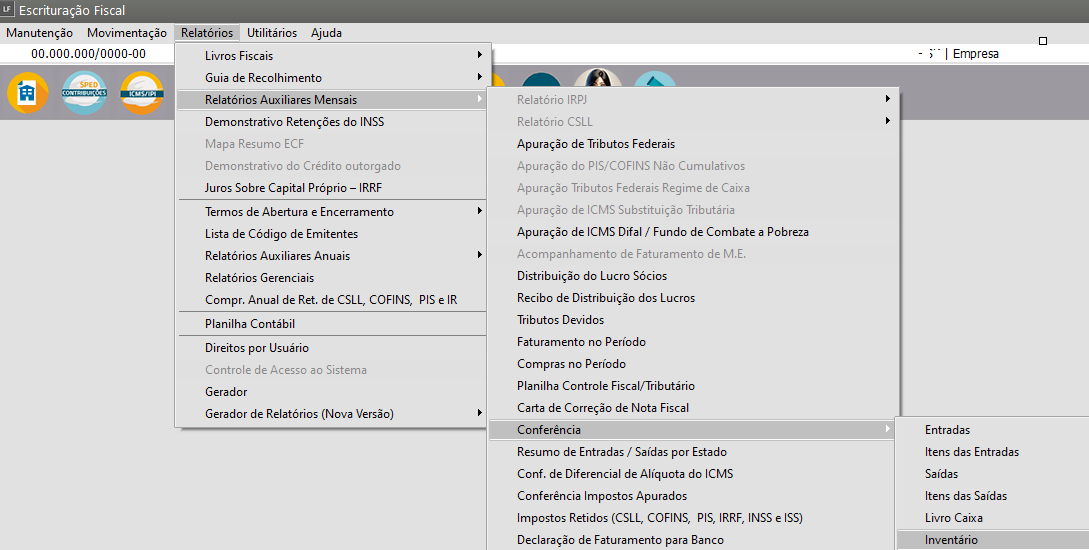

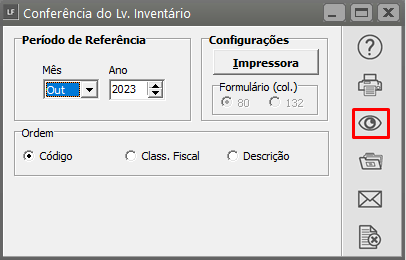

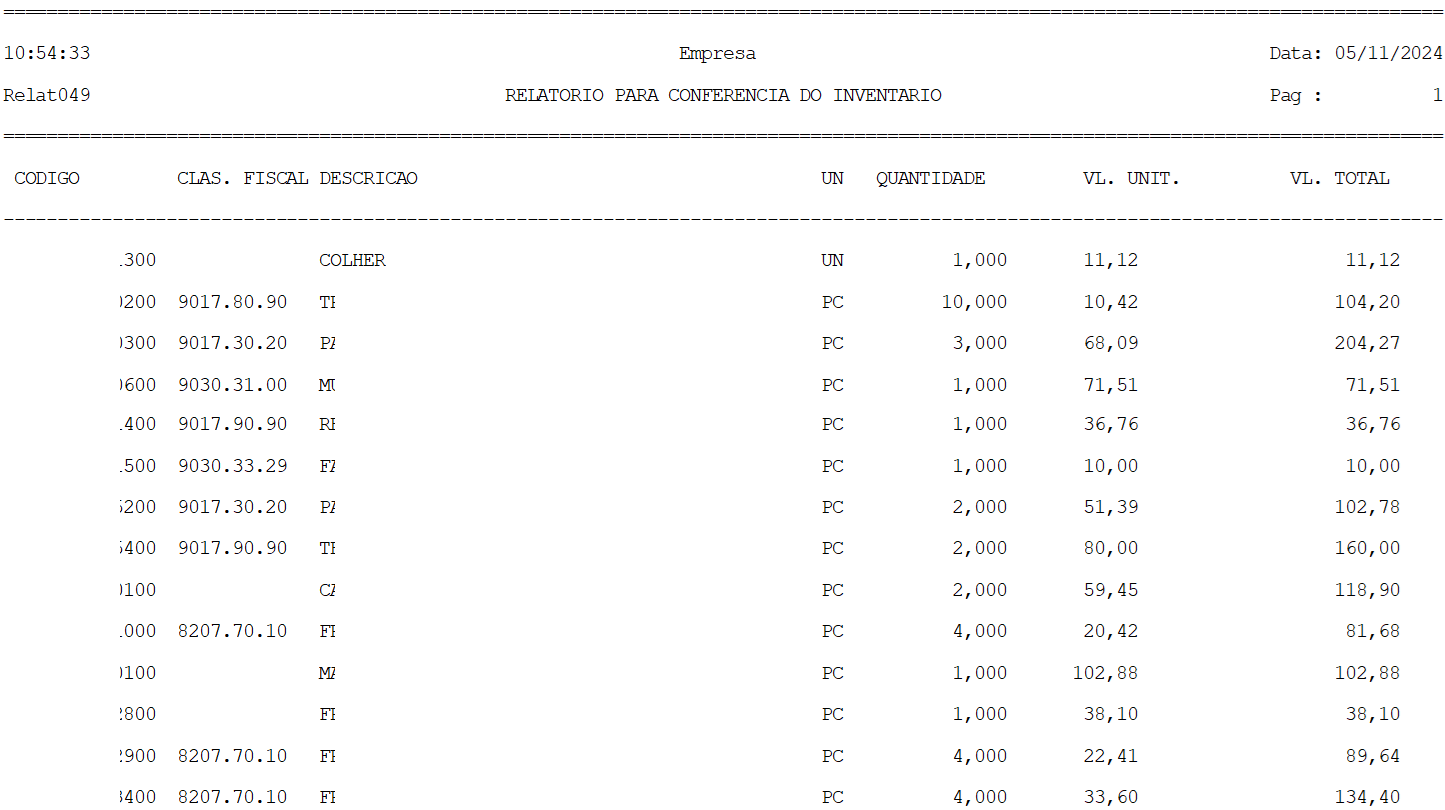

- Relatório de Conferência do Inventário

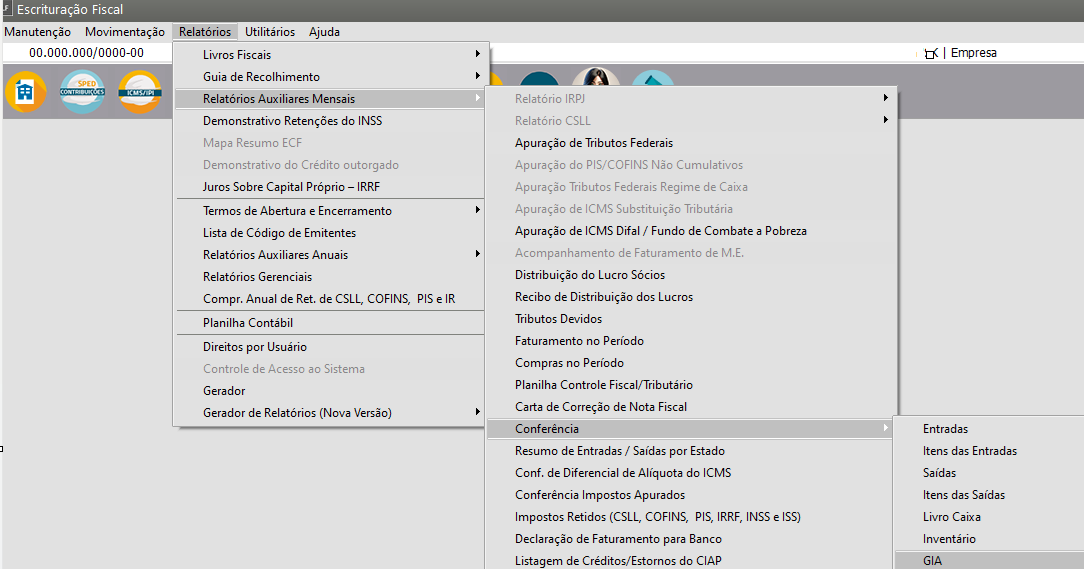

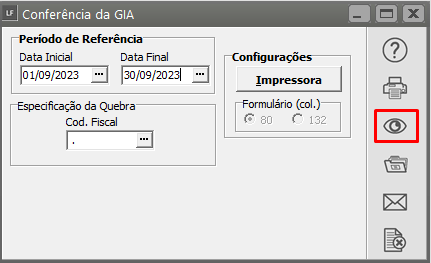

- Relatório de Conferência da GIA

- Relatório de Conferência dos Serviços Simples Federal

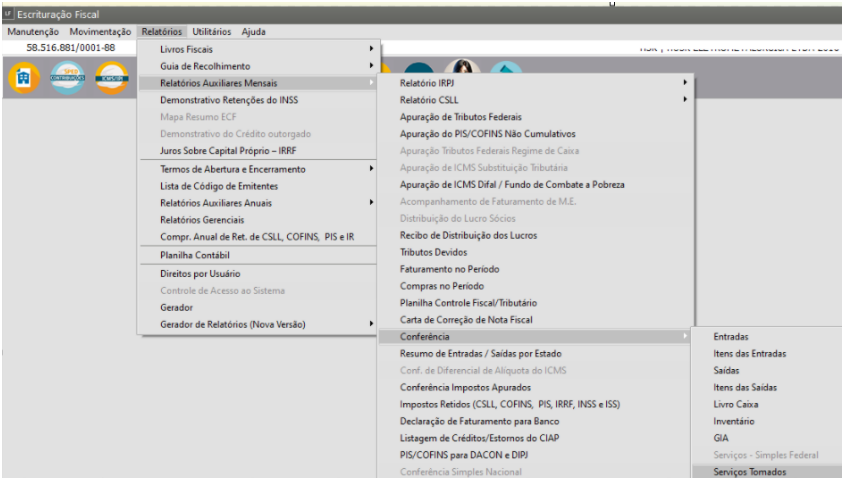

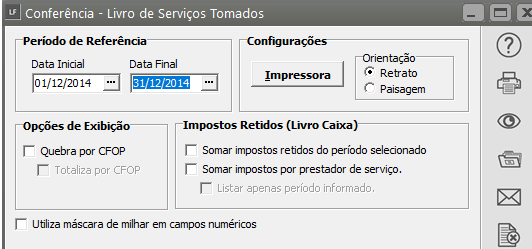

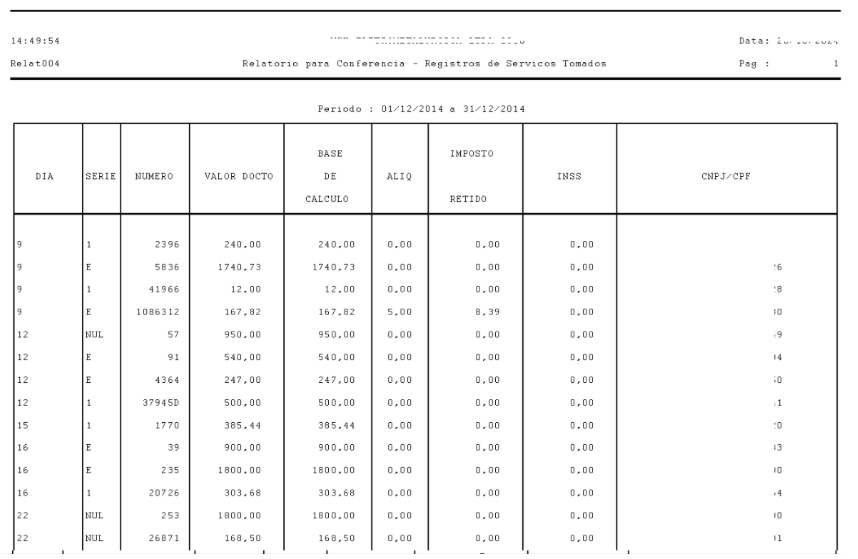

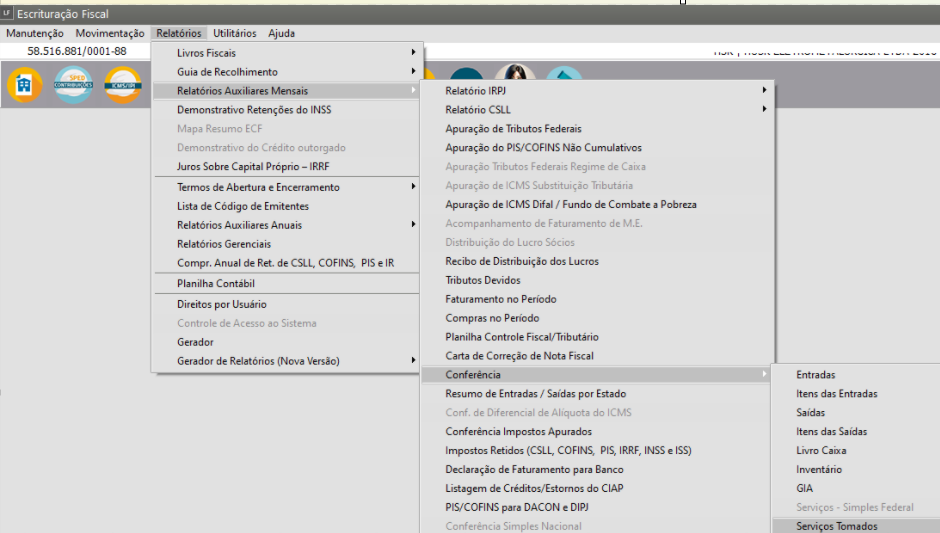

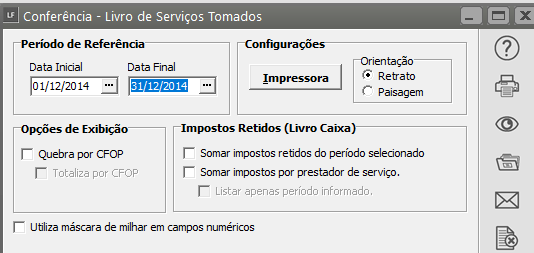

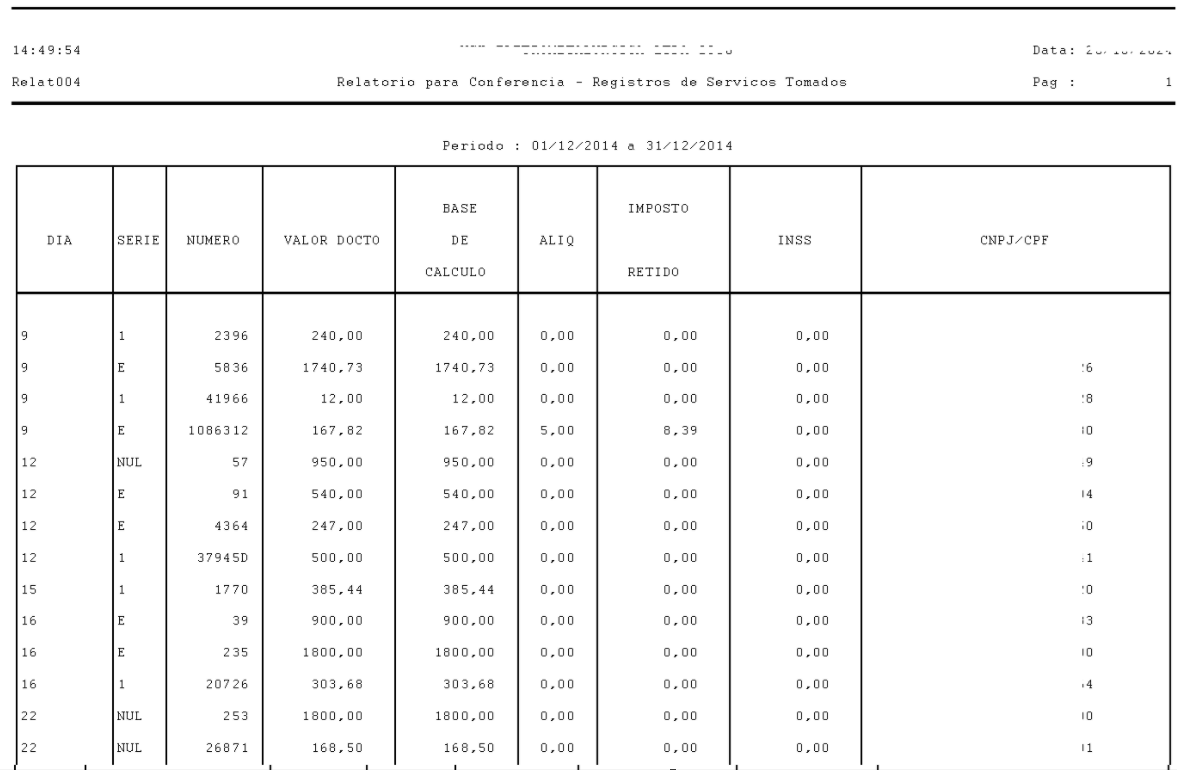

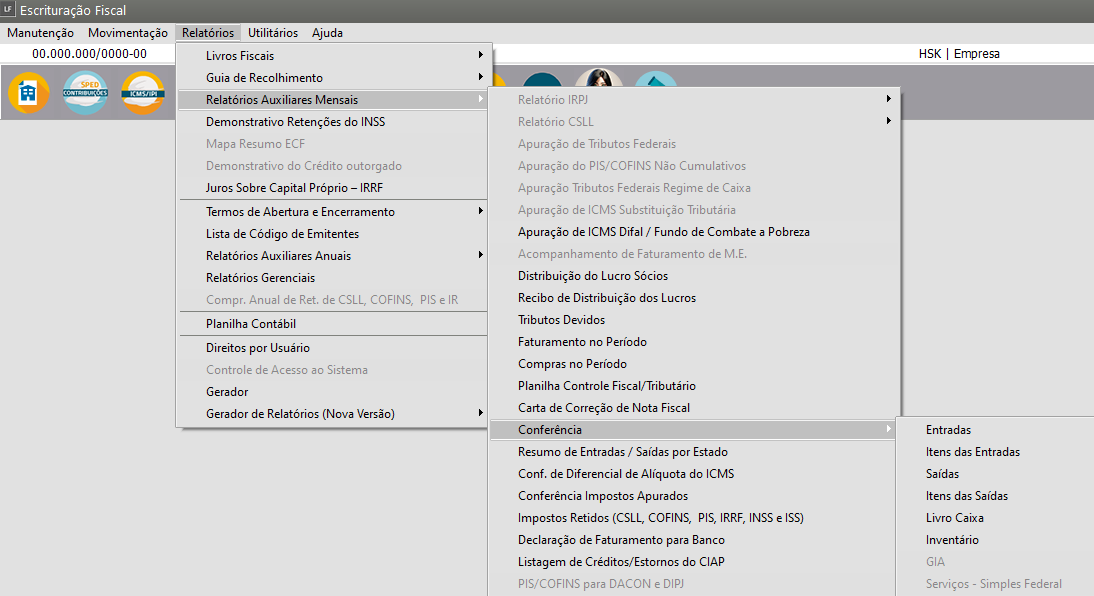

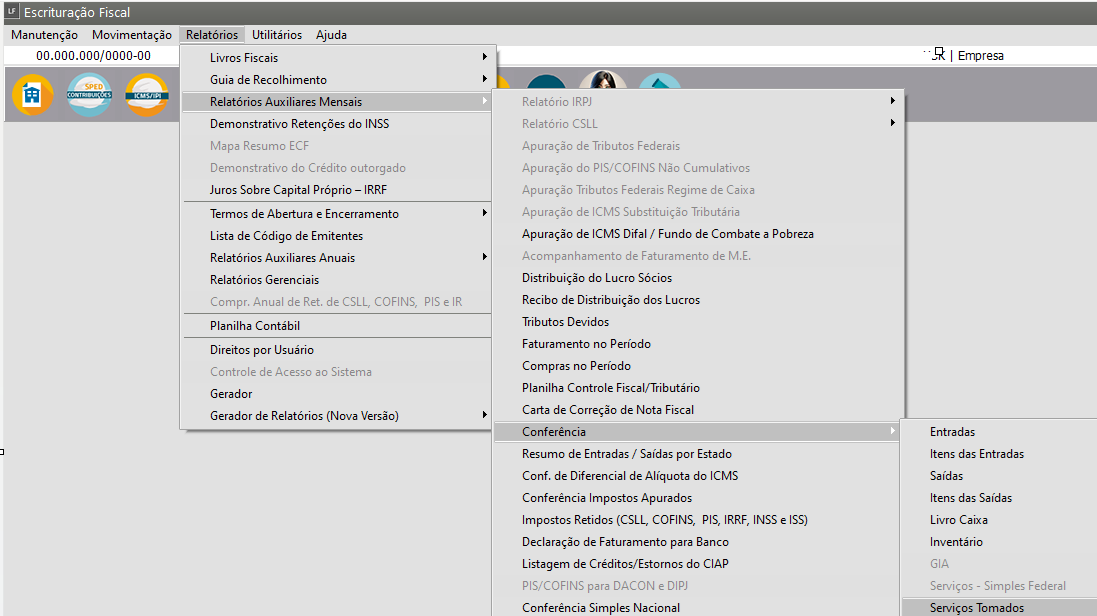

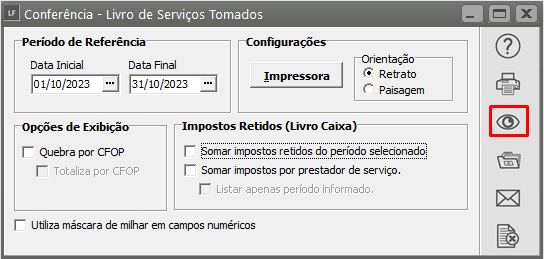

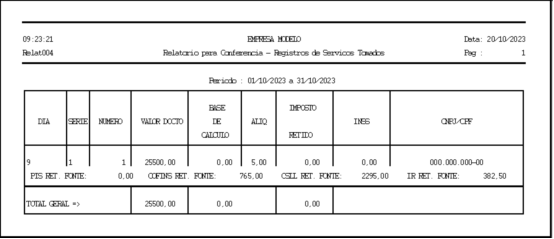

- Relatório de Conferência de Serviços Tomados

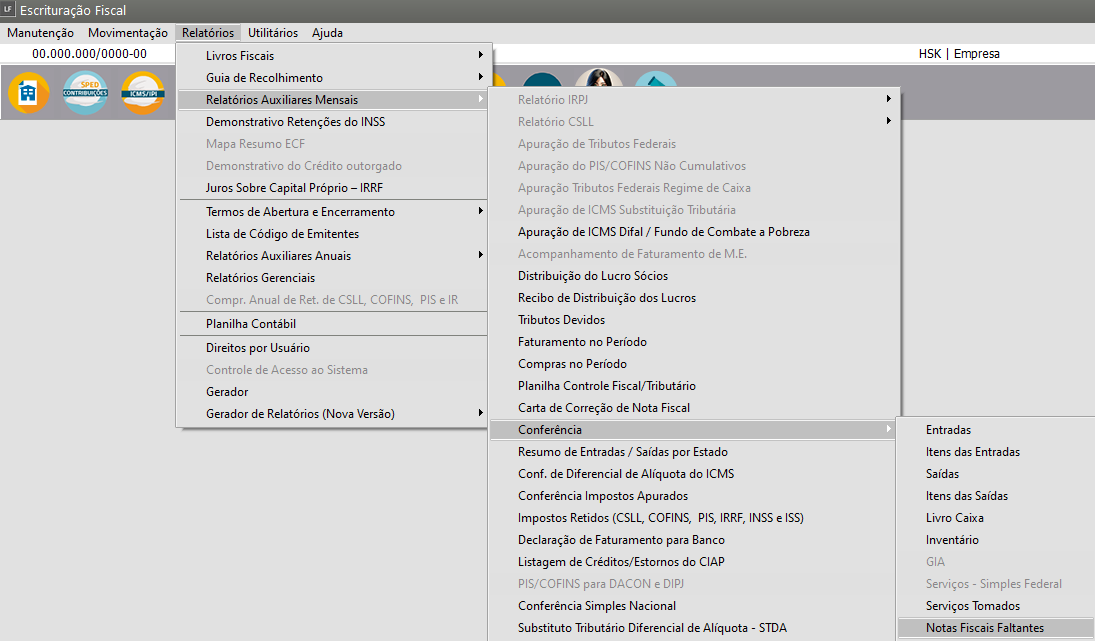

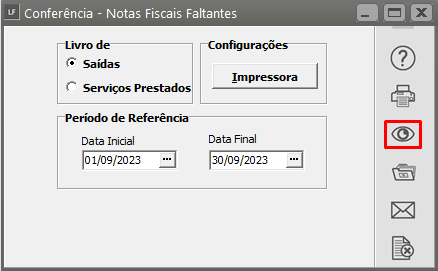

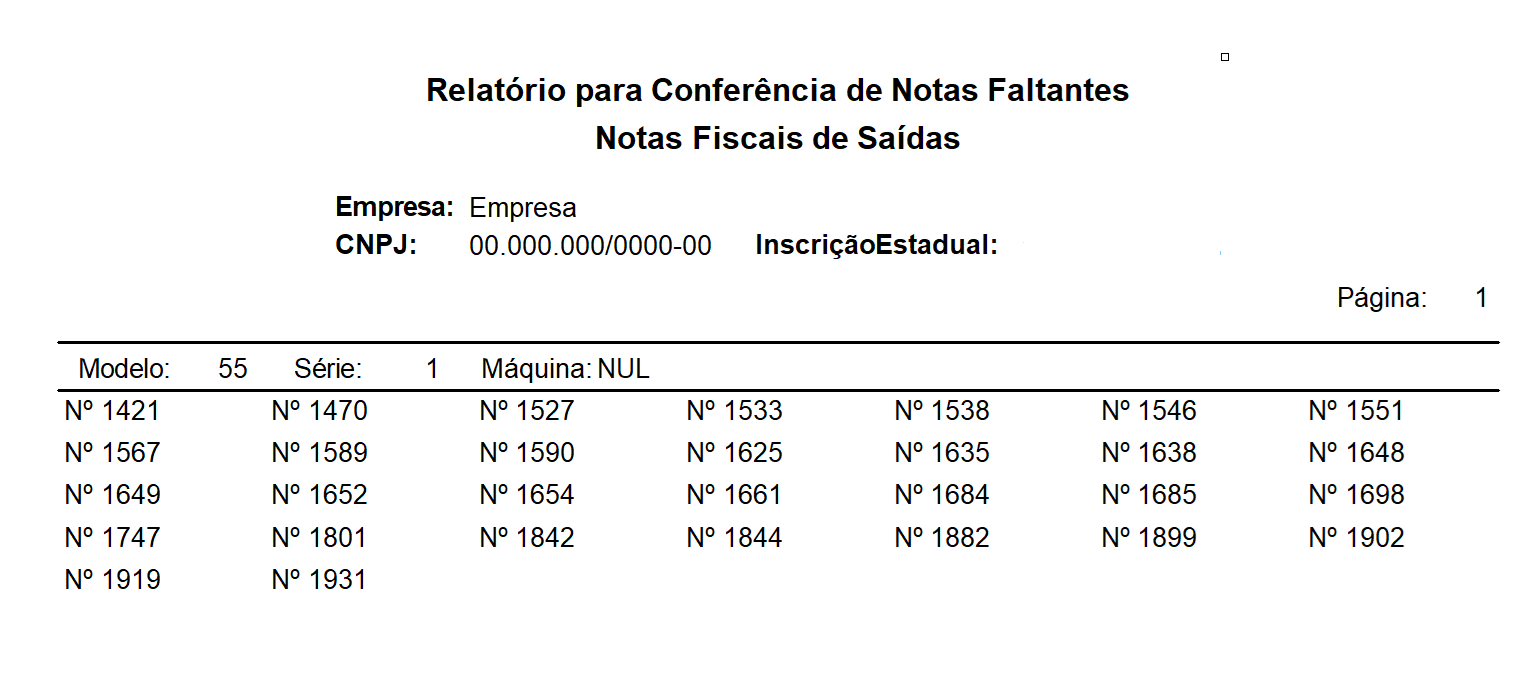

- Relatório de Conferência de Notas Fiscais de Saídas Faltantes no período

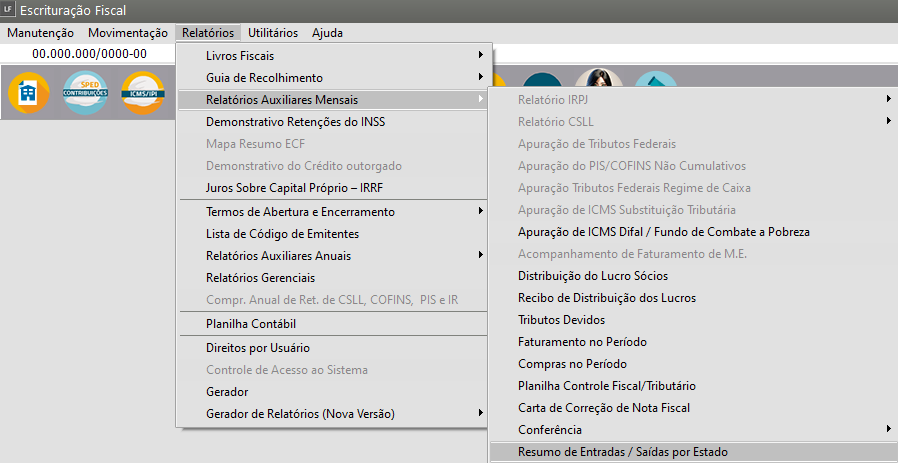

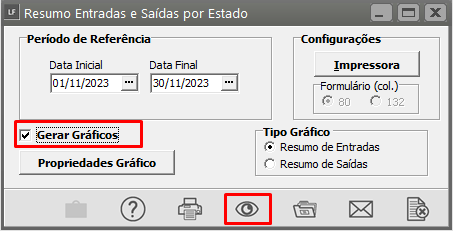

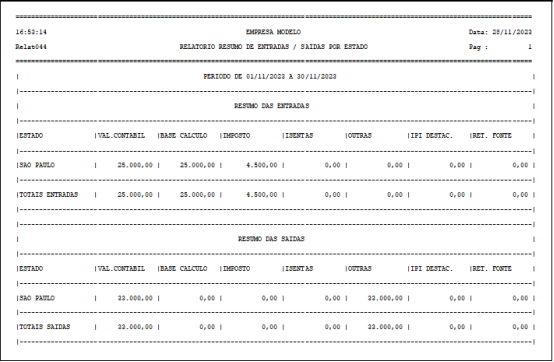

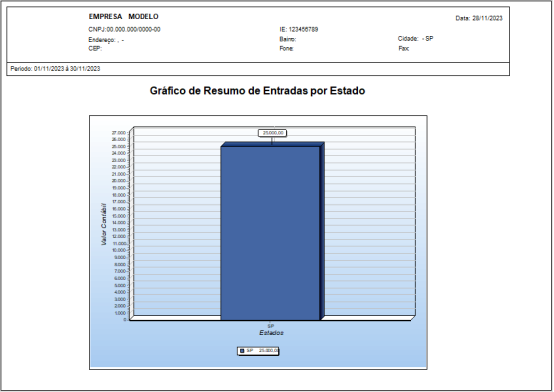

- Relatório Resumo de Entradas e Saídas por Estado

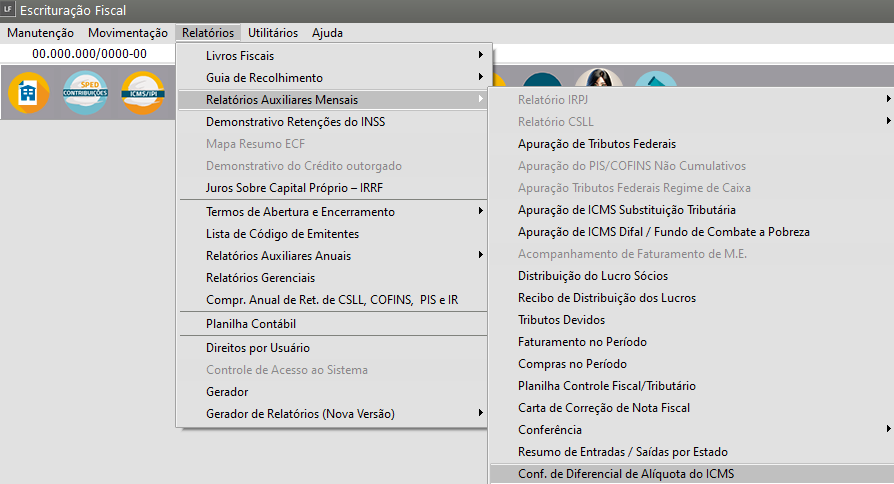

- Relatório de Conferência do Diferencial de Alíquota do ICMS

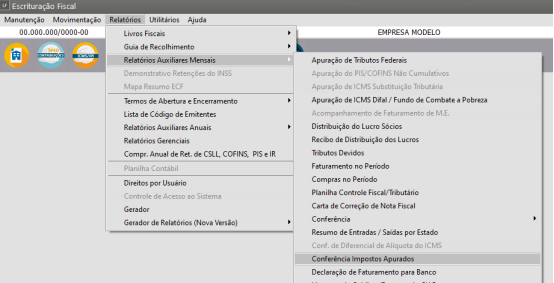

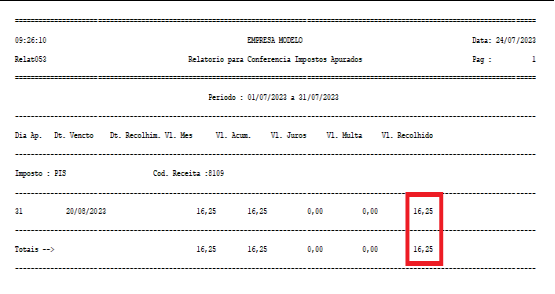

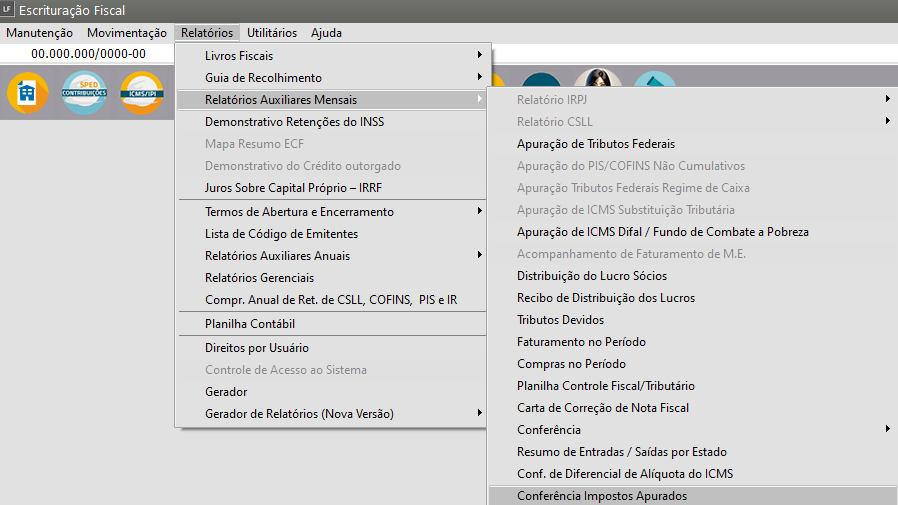

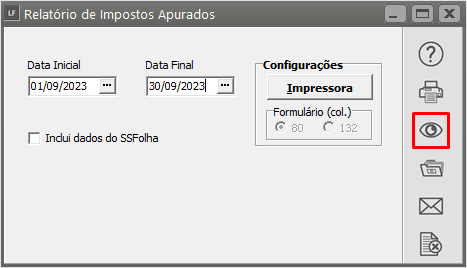

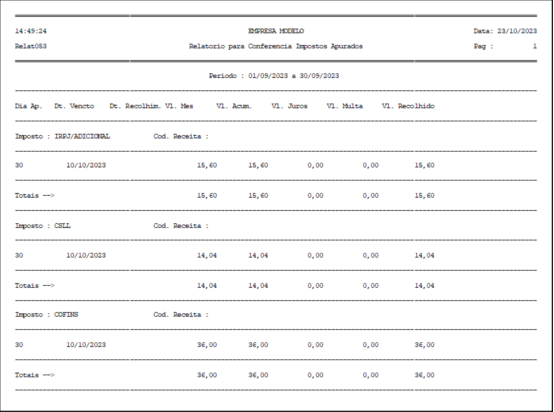

- Relatório de Conferência dos Impostos Apurados

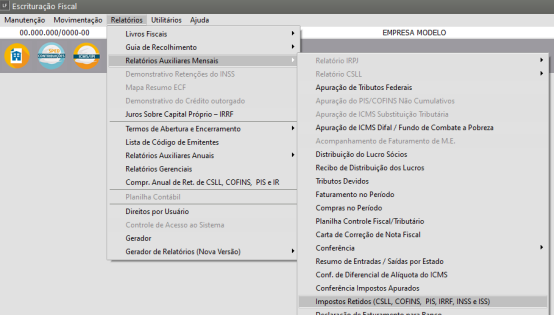

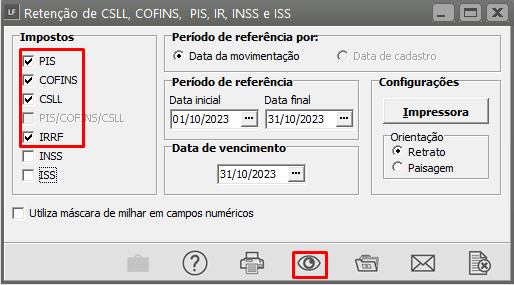

- Relatório de Impostos Retidos - CSLL, COFINS, PIS, IRRF, INSS e ISS

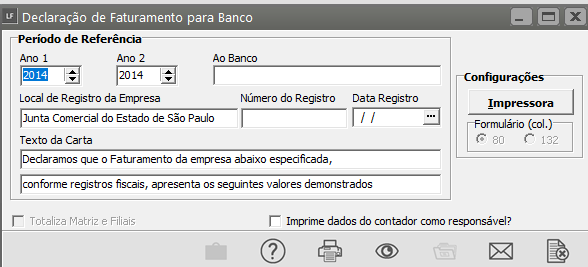

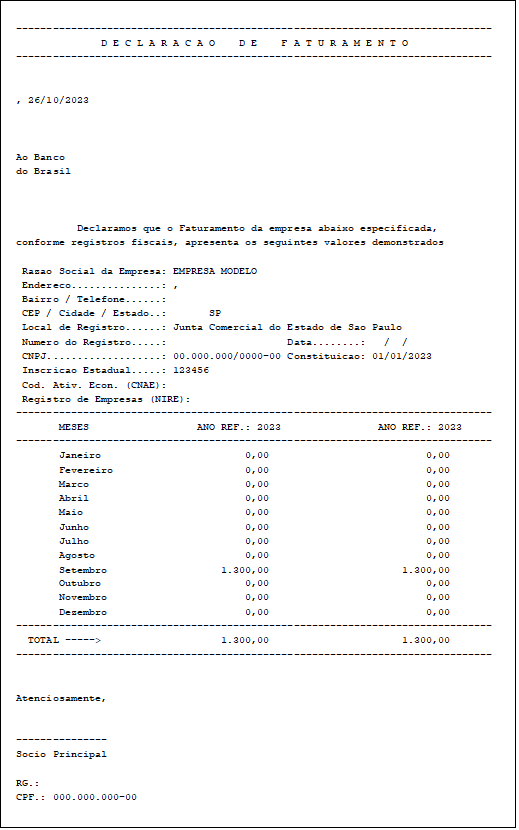

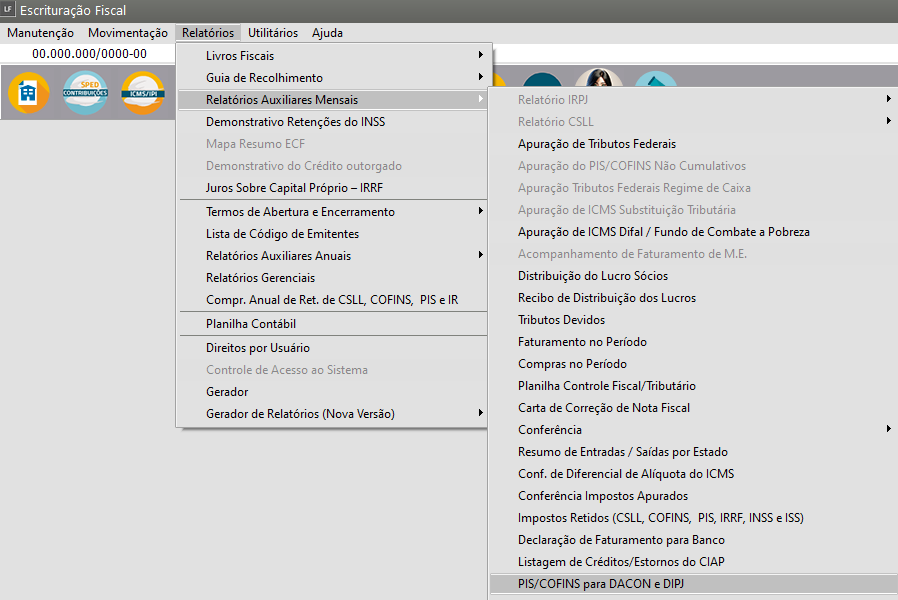

- Declaração de Faturamento para Banco

- Listagem de Créditos e Estornos do CIAP (Controle de Crédito do ICMS do Ativo Permanente)

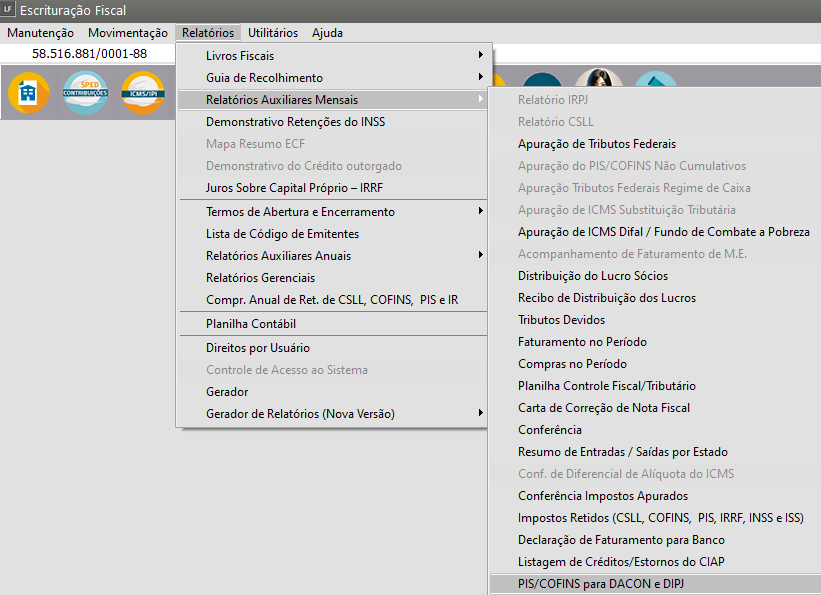

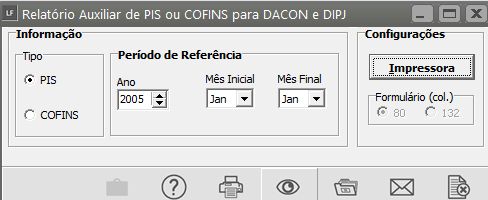

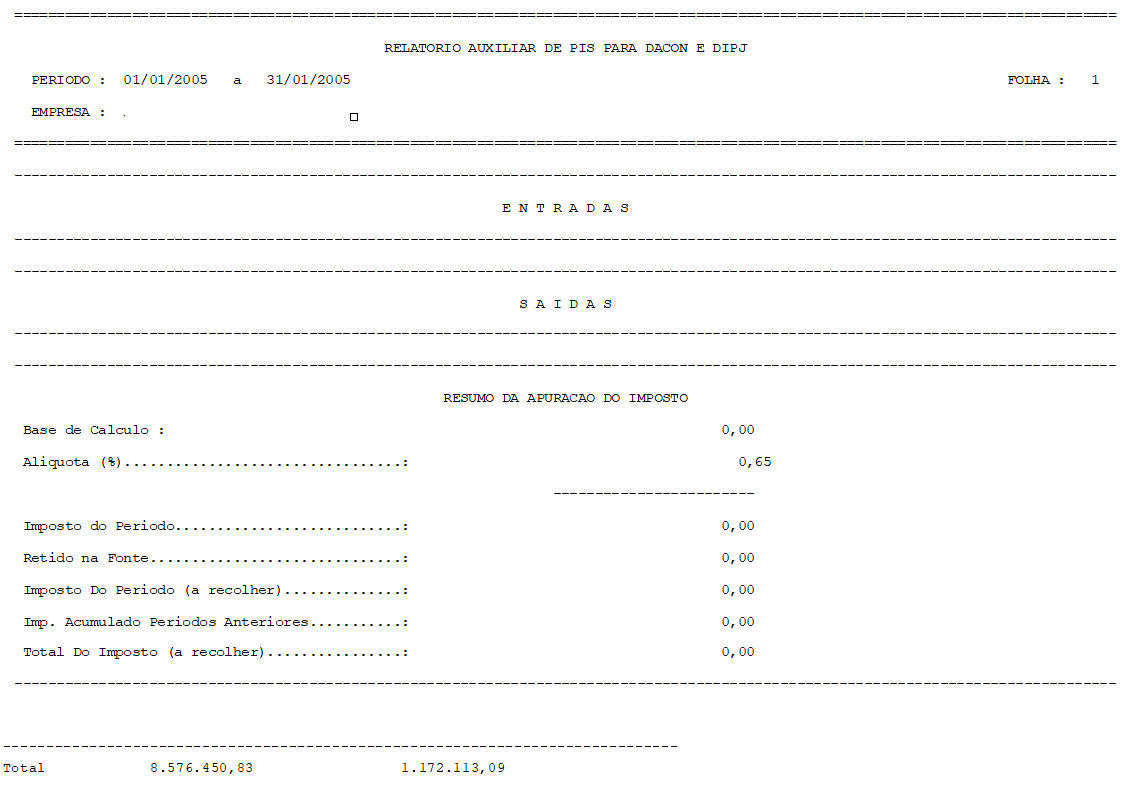

- Relatório de PIS e COFINS para DACON (Demonstrativo de Contribuições Sociais) e DIPJ (Declaração de Informações Econômicas Fiscais da Pessoa Jurídica)

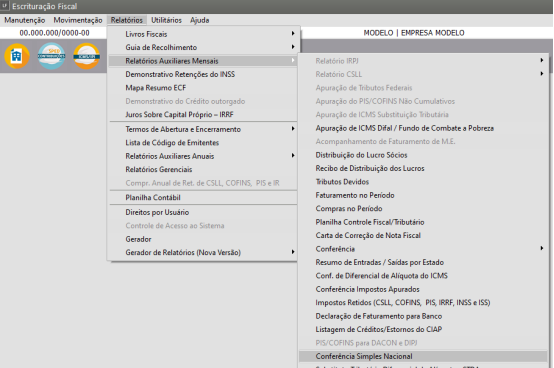

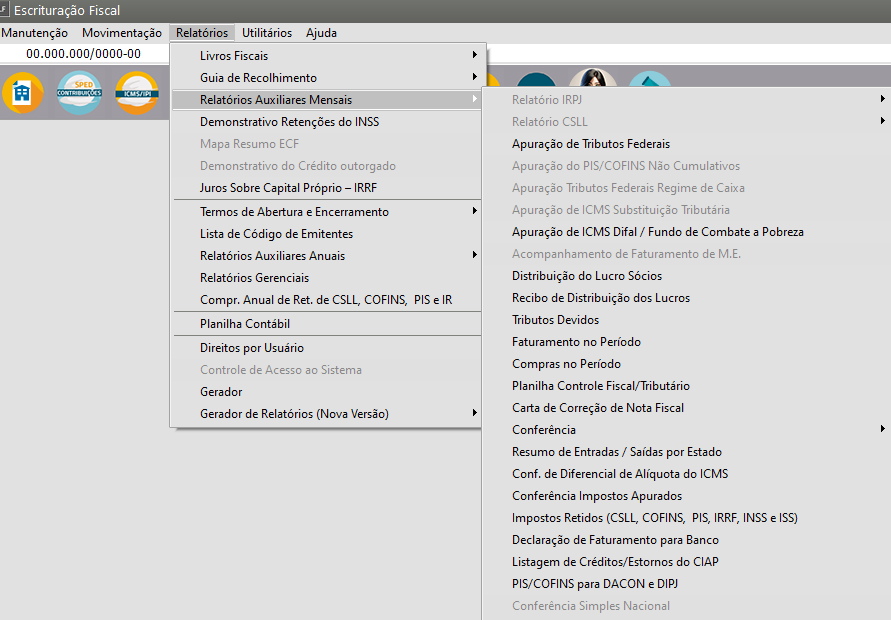

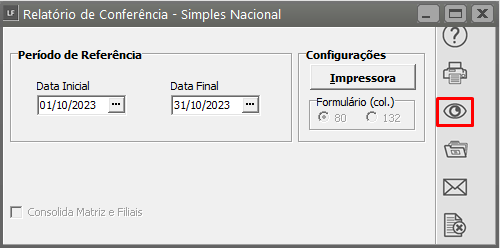

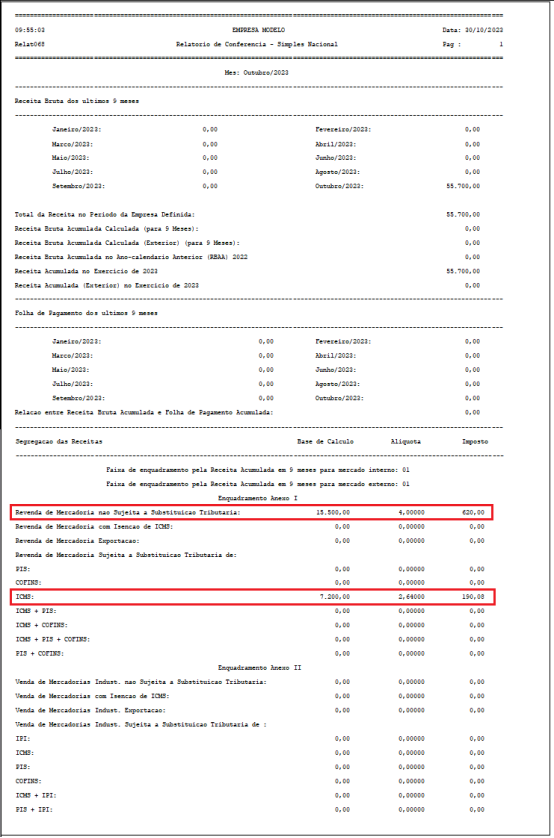

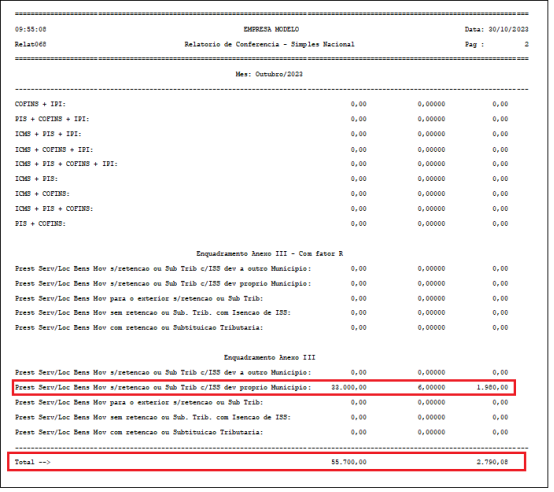

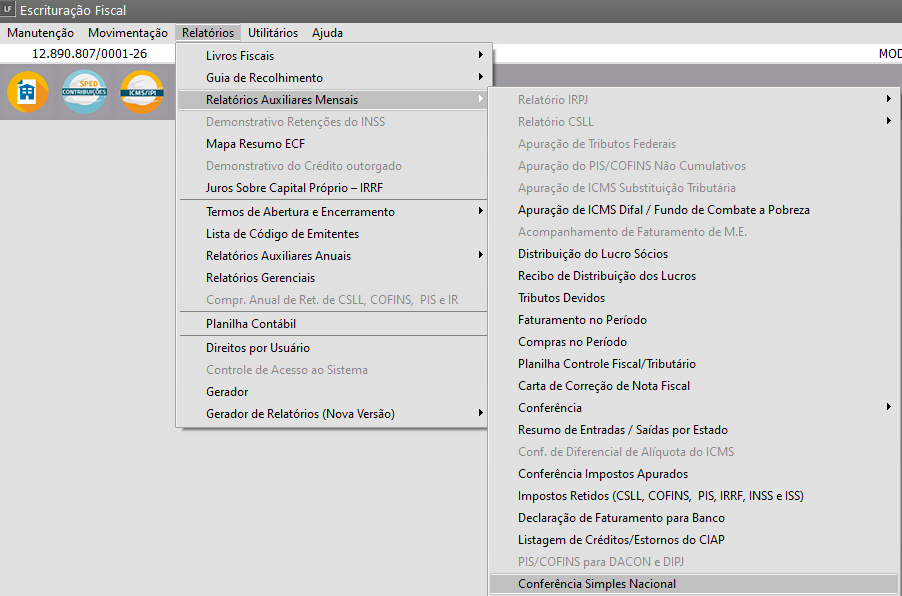

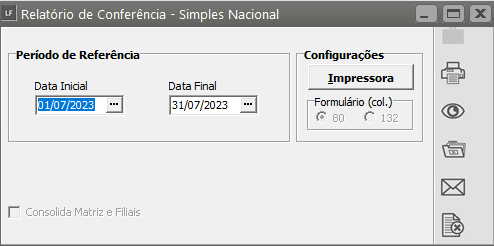

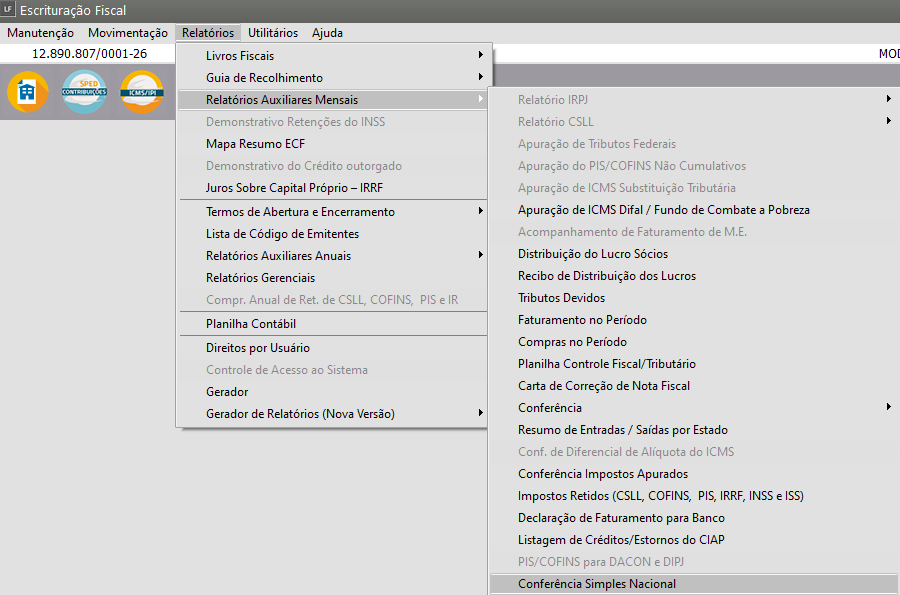

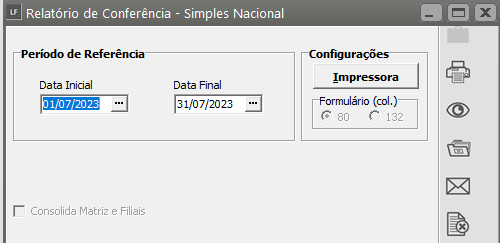

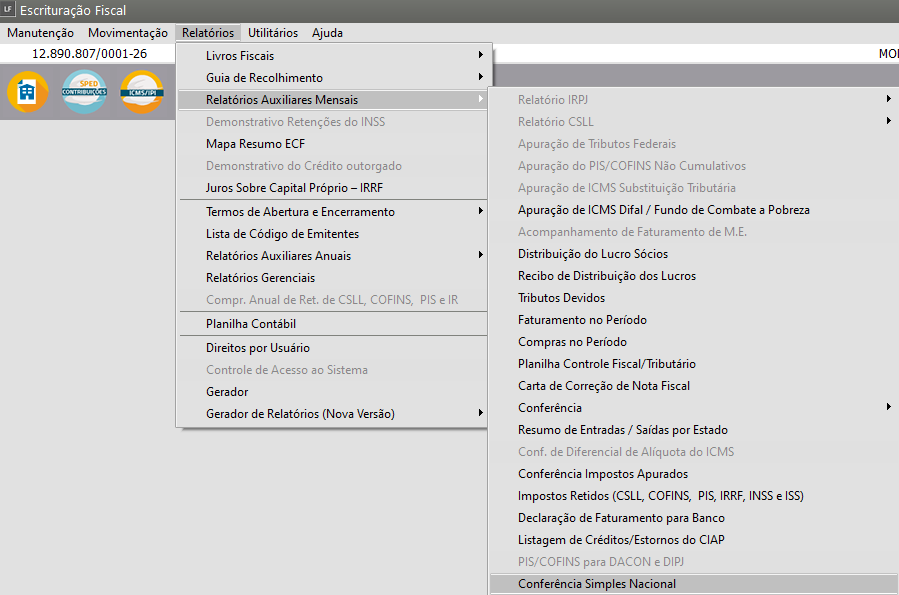

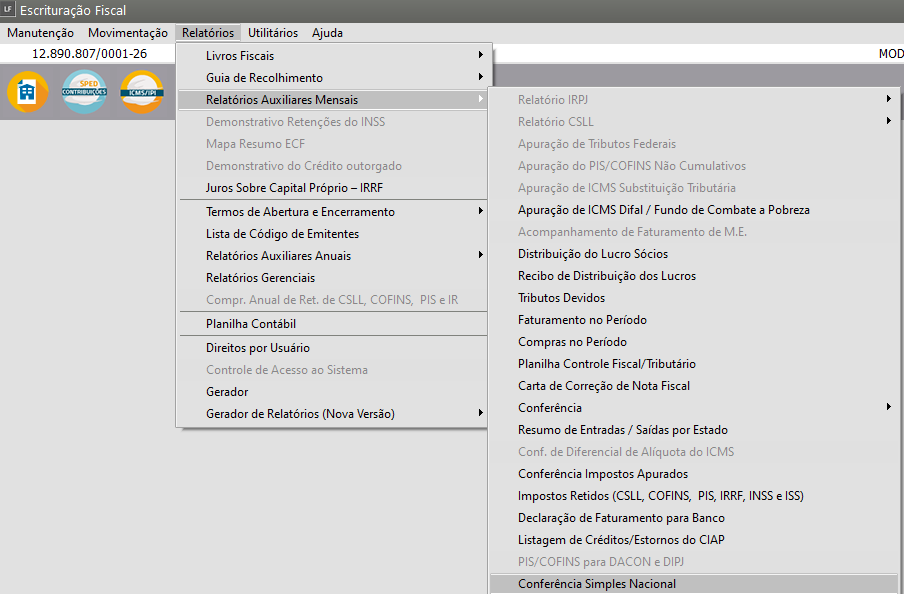

- Relatório de Conferência do Simples Nacional (SN)

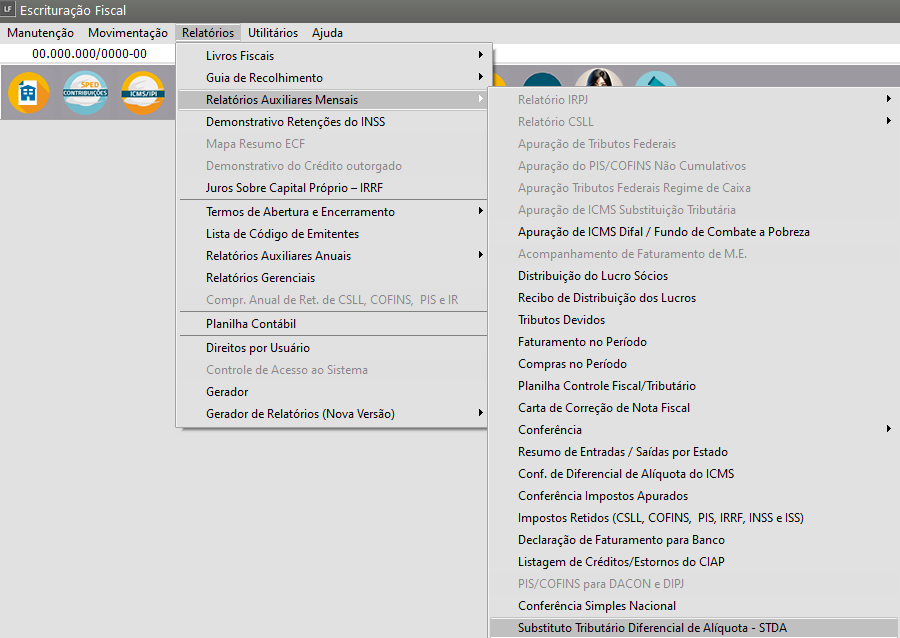

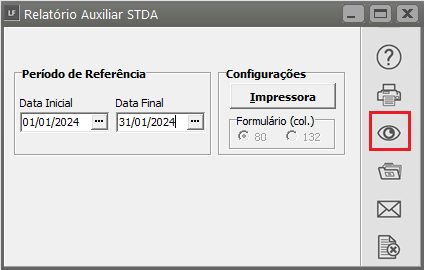

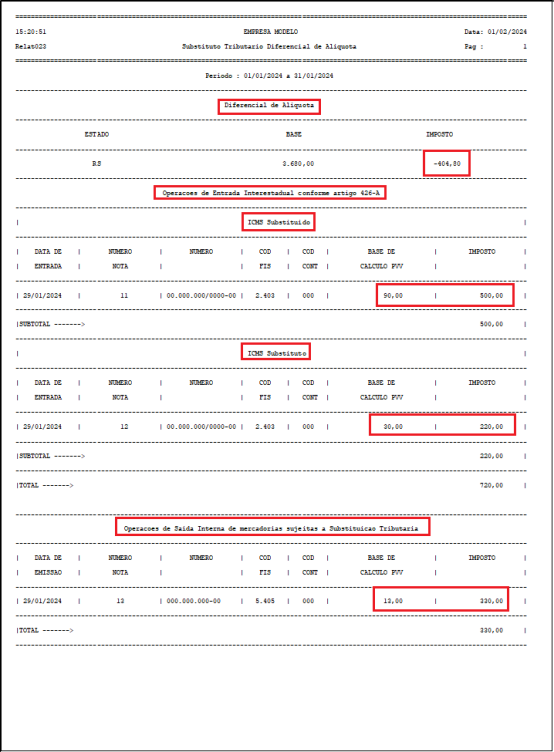

- Relatório de Substituto Tributário Diferencial de Alíquota STDA

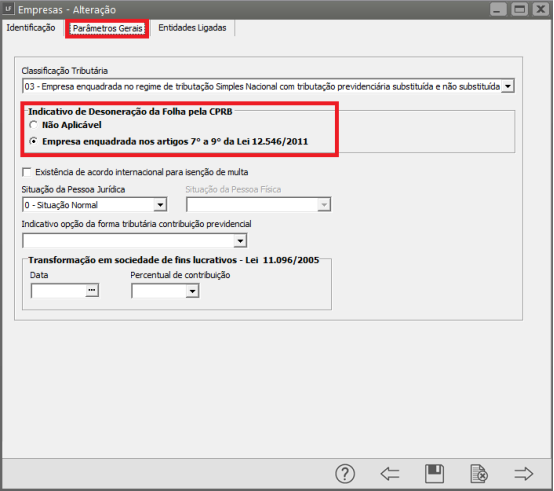

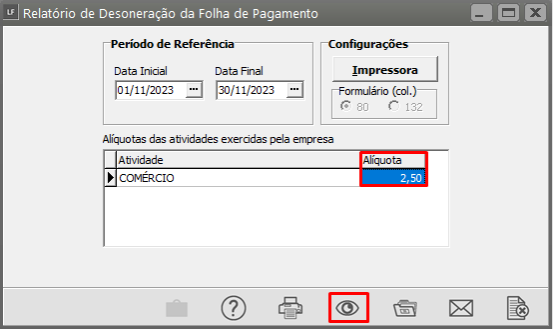

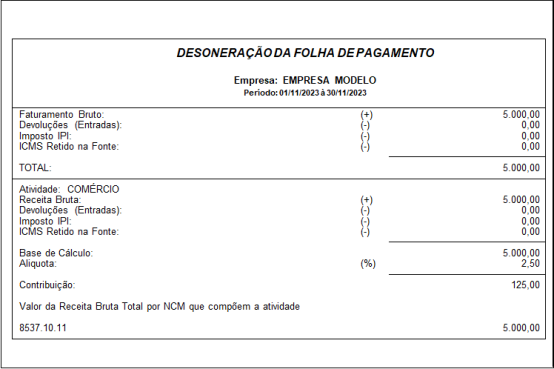

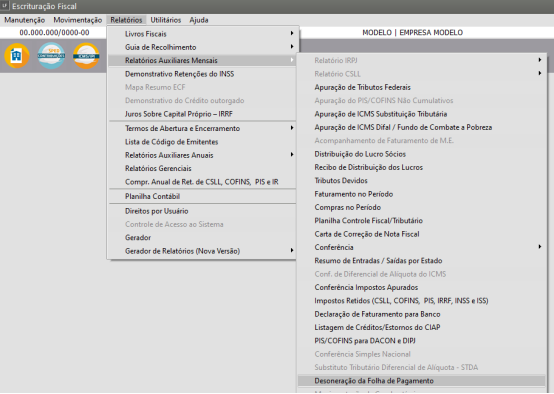

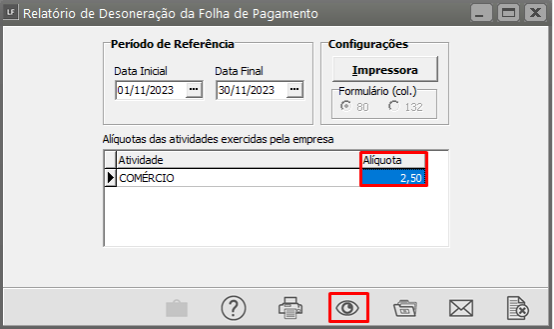

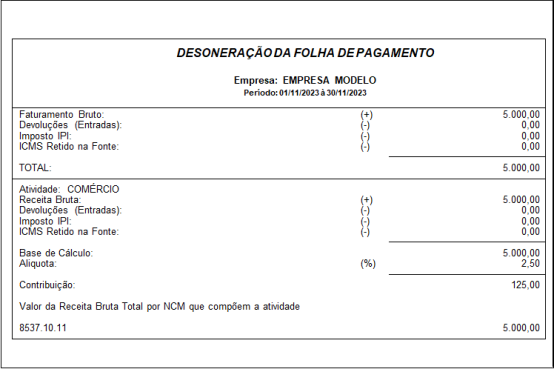

- Relatório de Desoneração da Folha de Pagamento (Lei 12.546/2011).

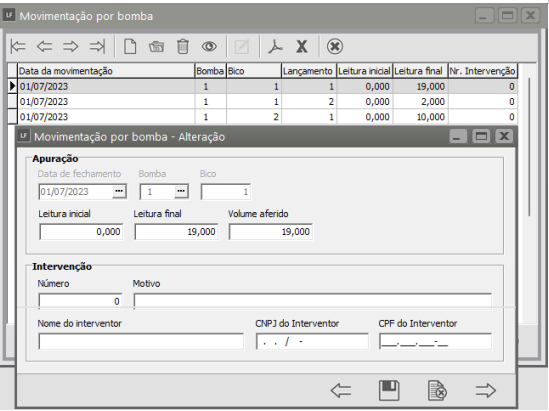

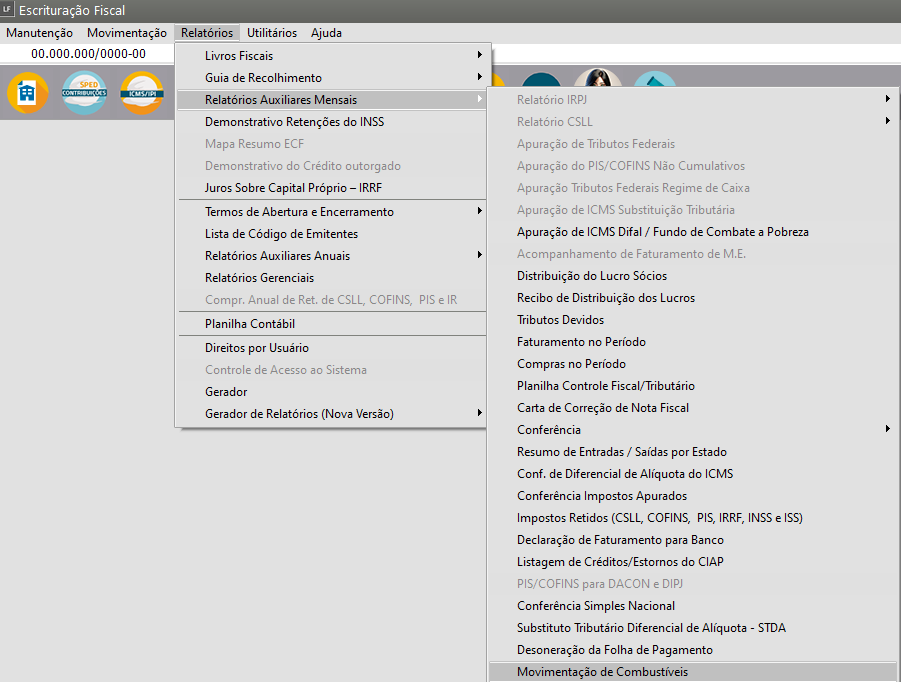

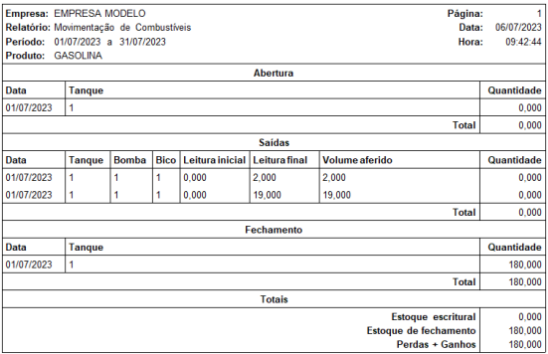

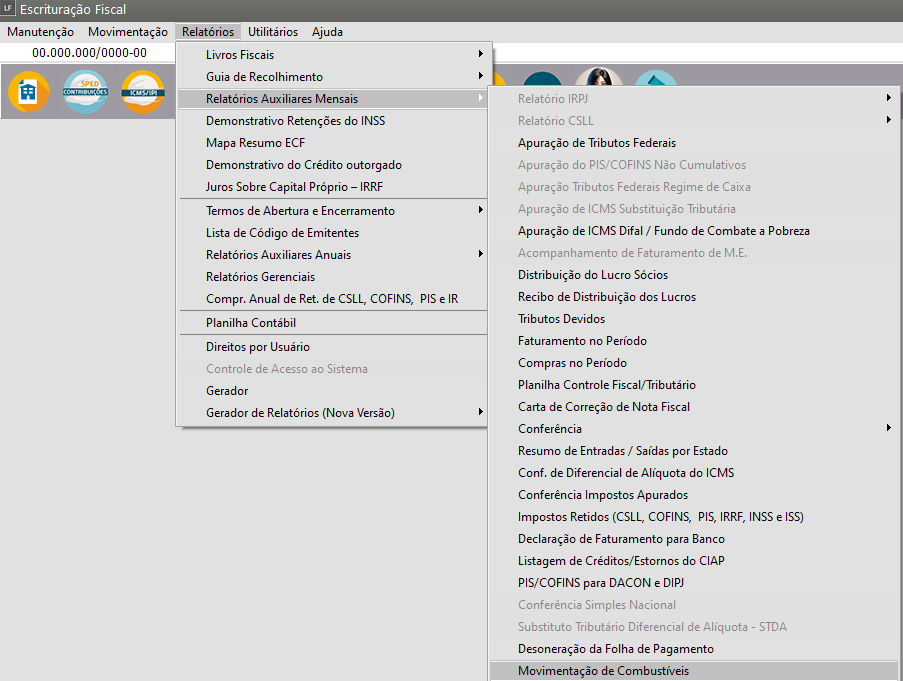

- Relatório de Movimentação de Combustíveis

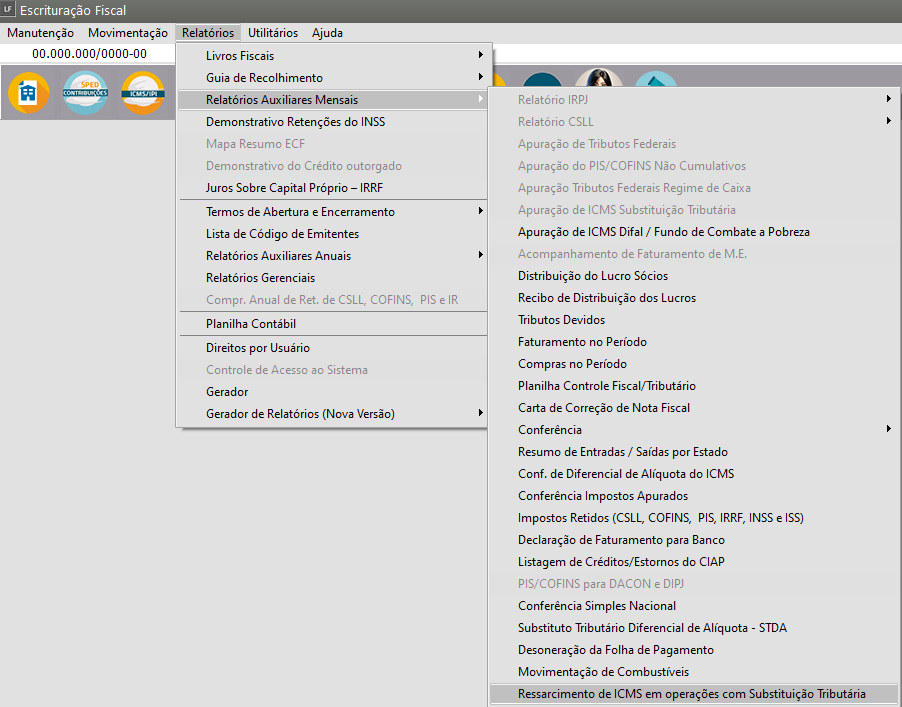

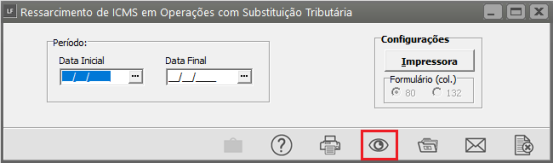

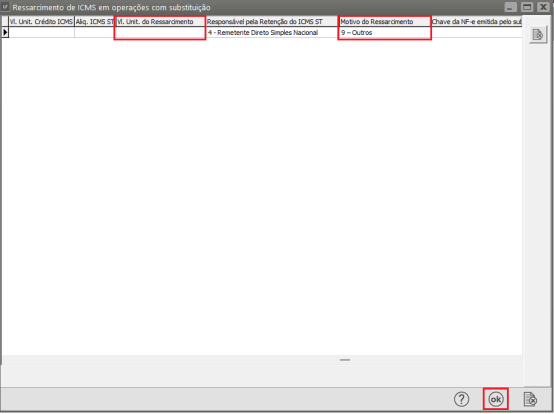

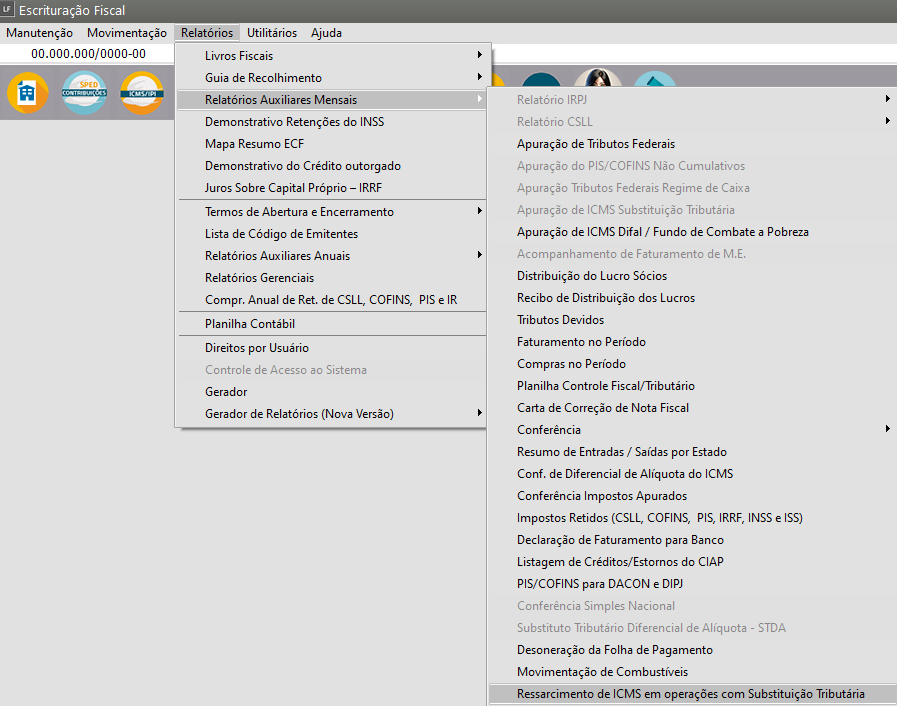

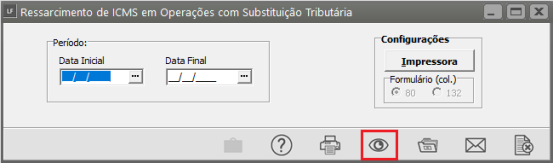

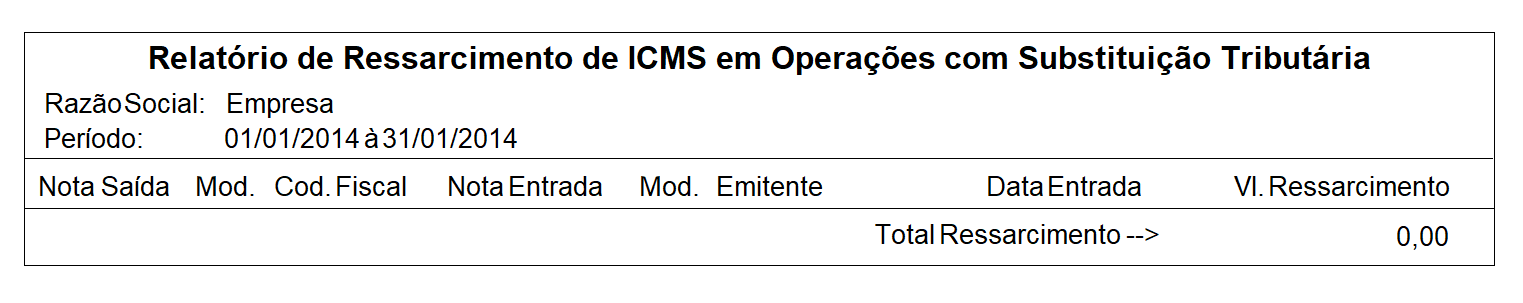

- Relatório de Ressarcimento do ICMS em Operações com Substituição Tributária (ST)

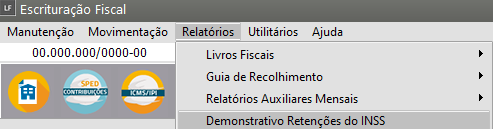

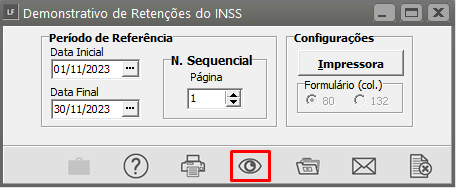

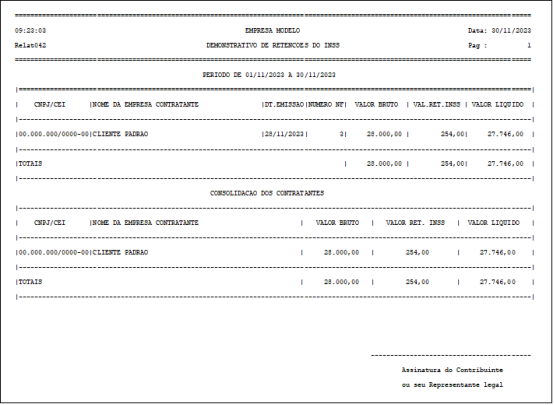

- Demonstrativo de Retenção do INSS

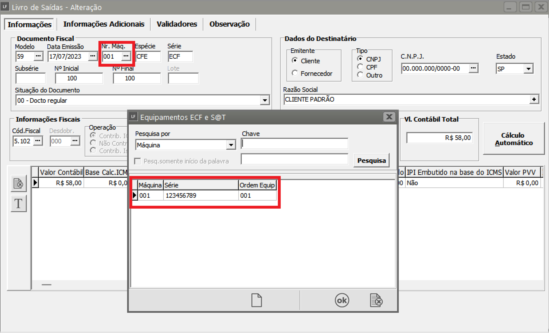

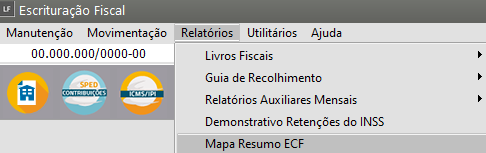

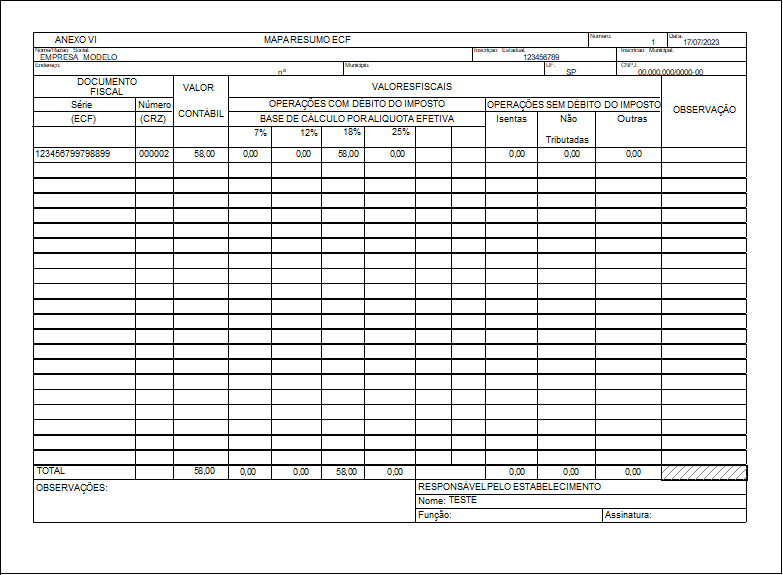

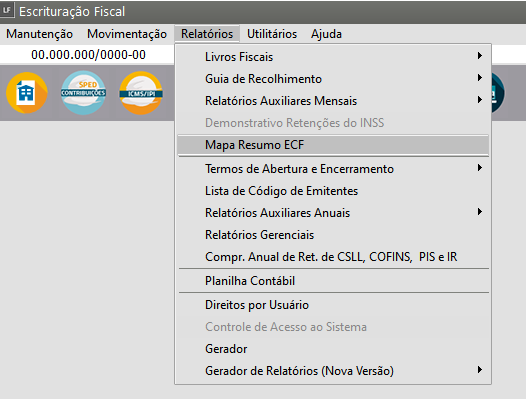

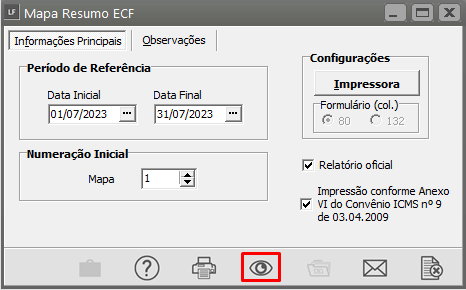

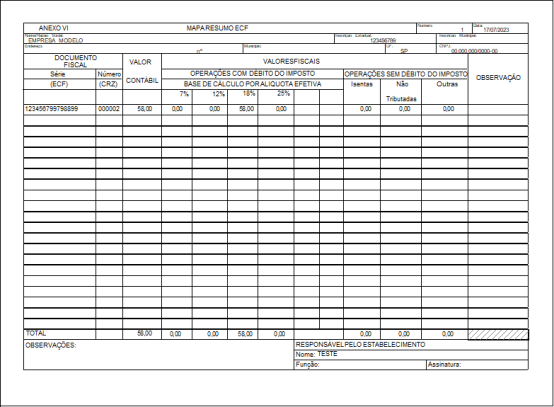

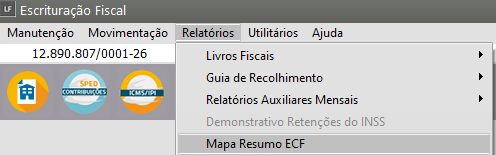

- Mapa Resumo ECF (Escrituração do Cupom Fiscal)

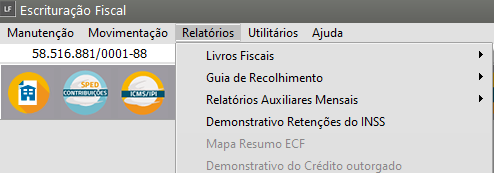

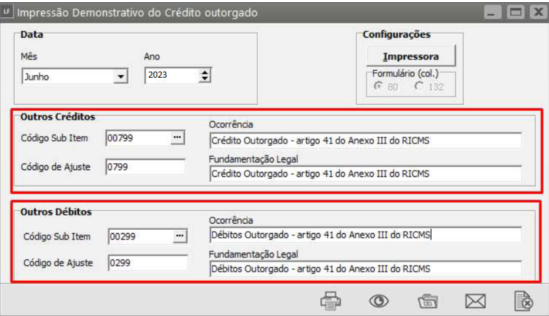

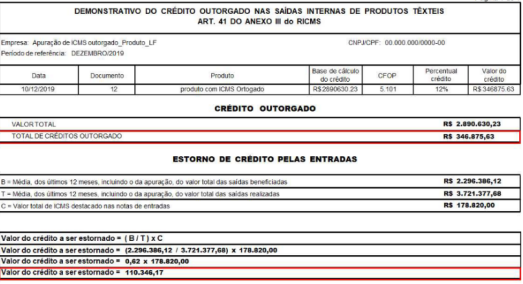

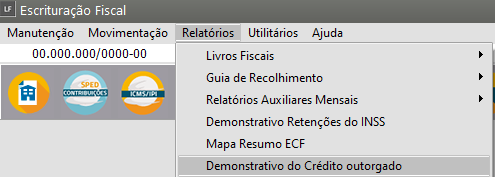

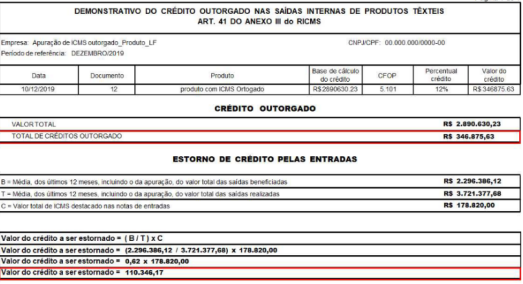

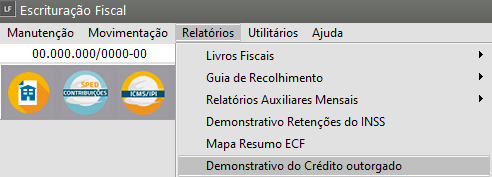

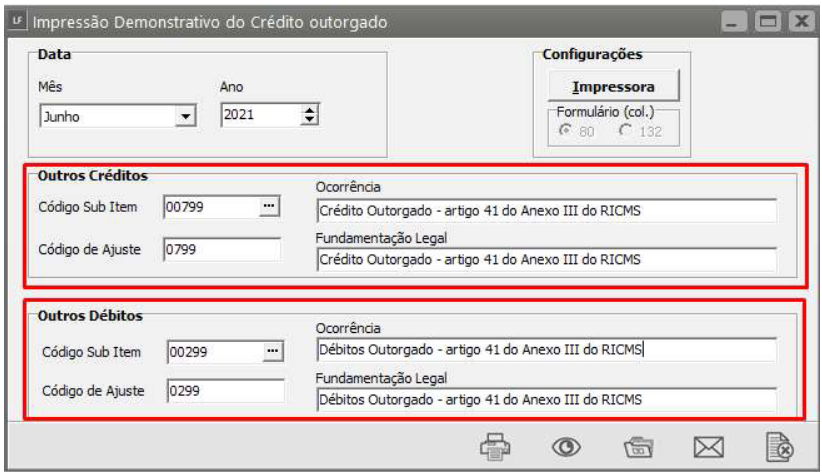

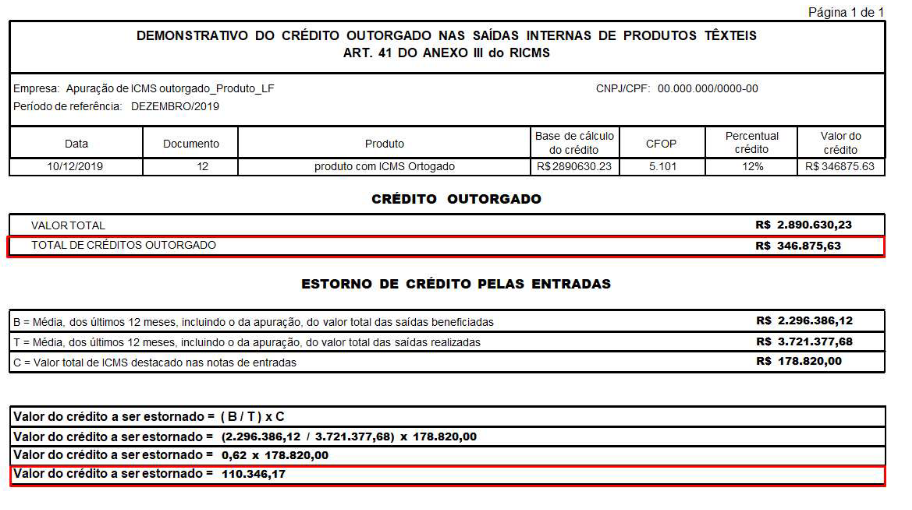

- Demonstrativo de Crédito Outorgado

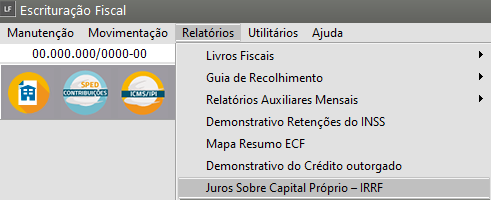

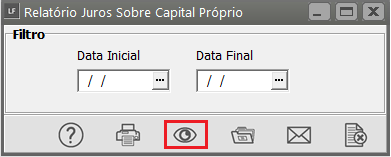

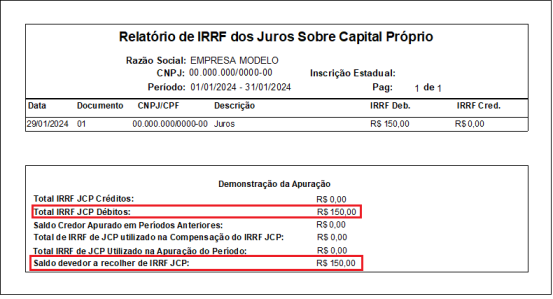

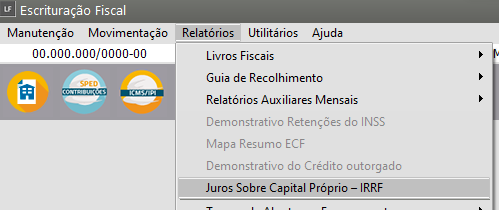

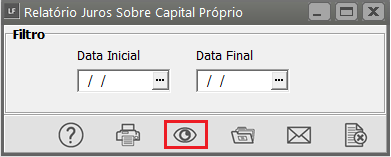

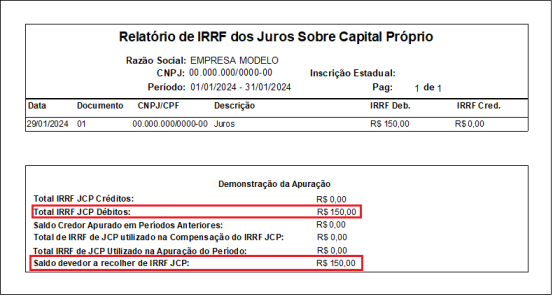

- Relatório de Juros sobre Capital Próprio - IRRF

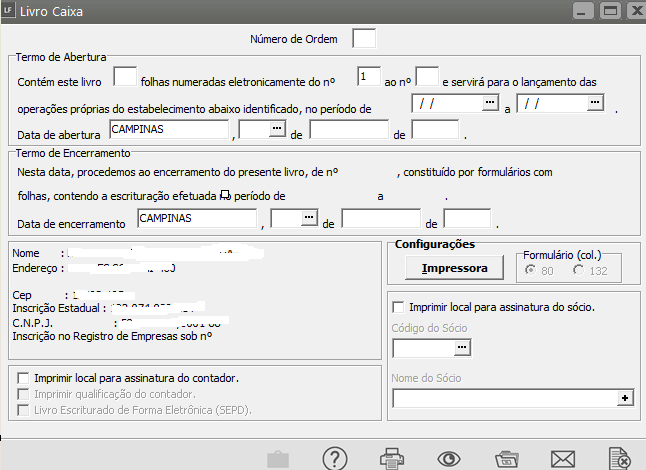

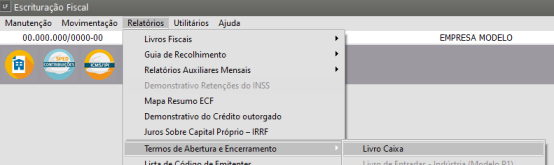

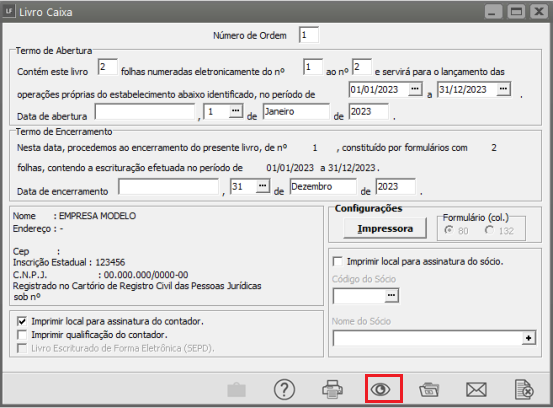

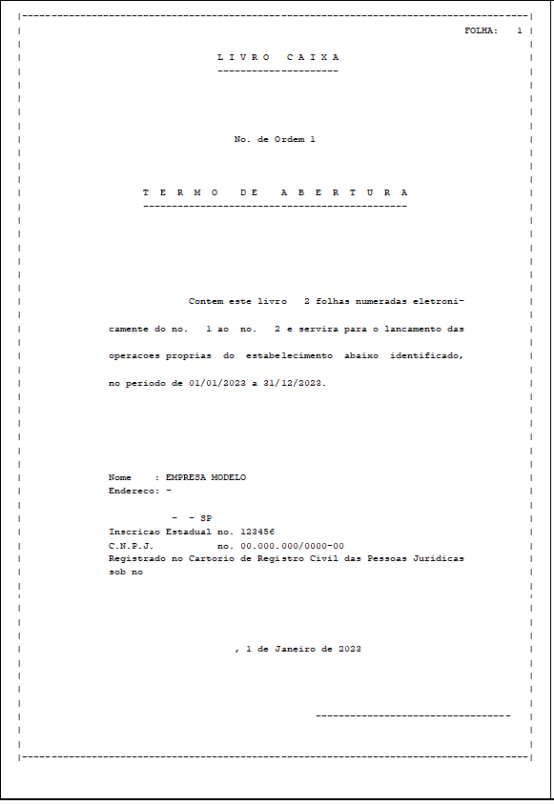

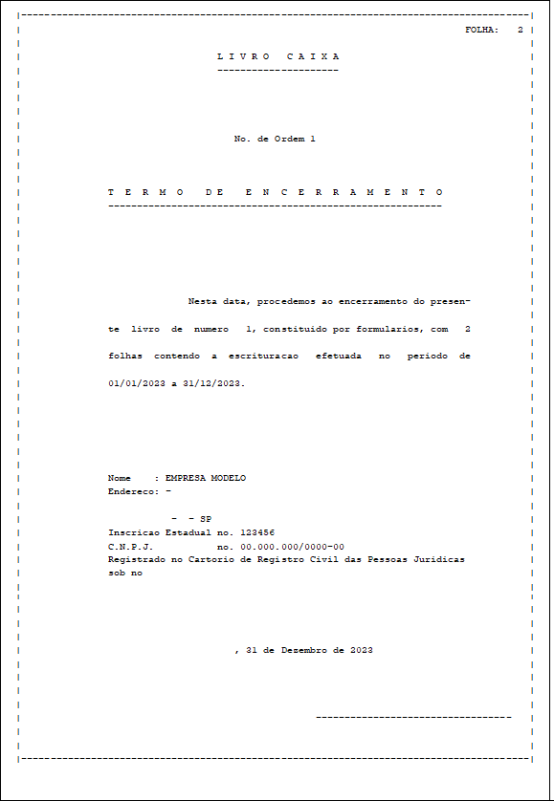

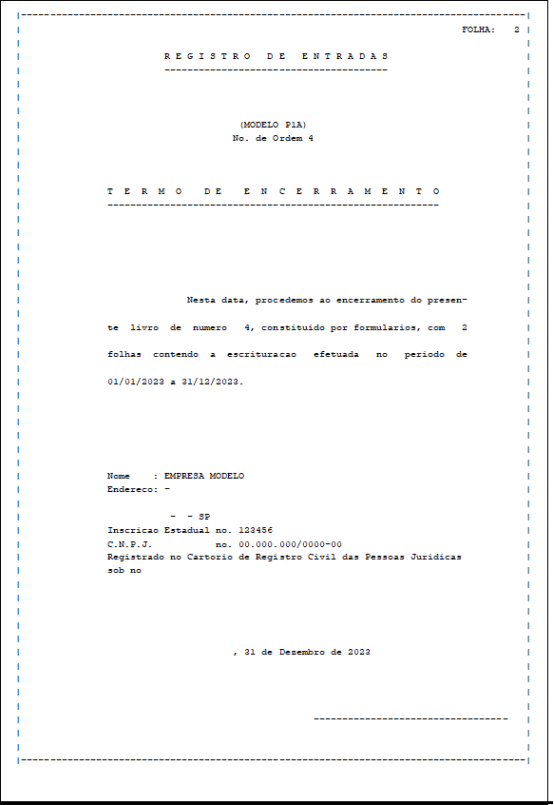

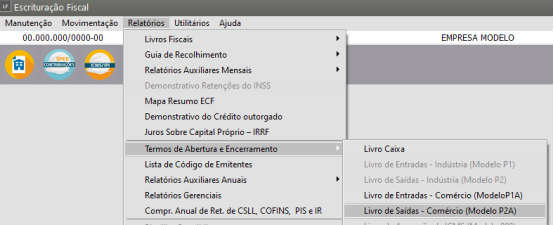

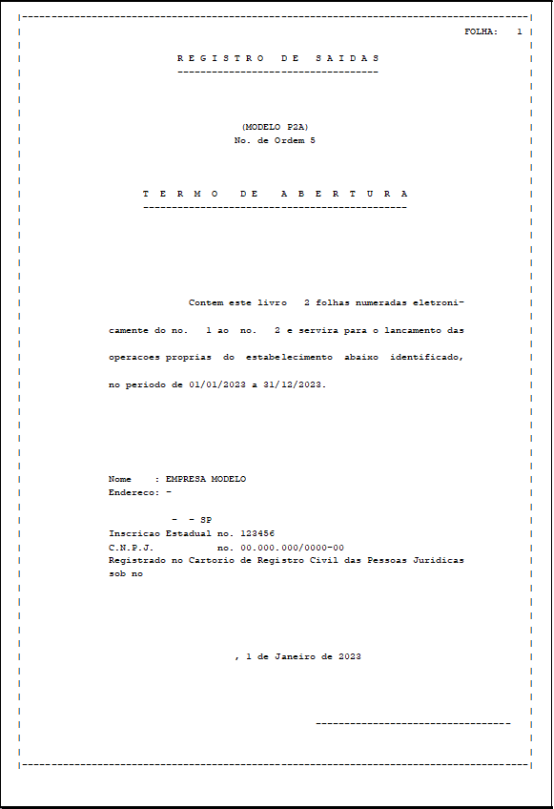

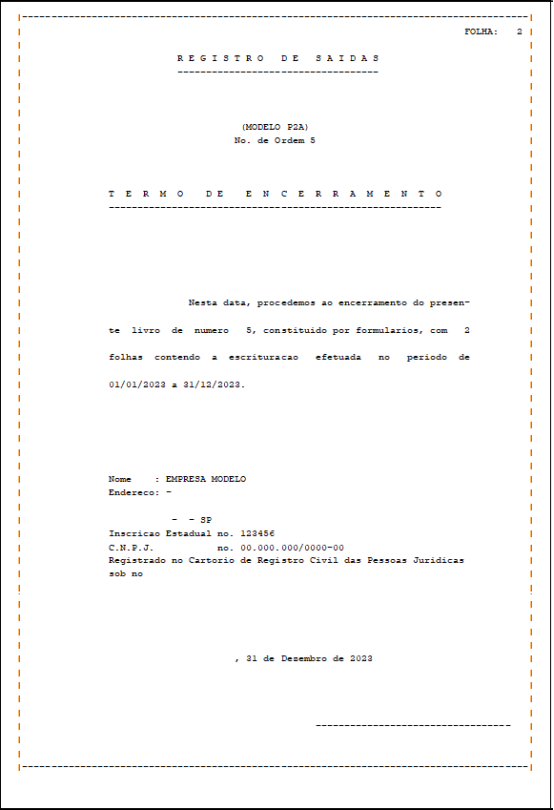

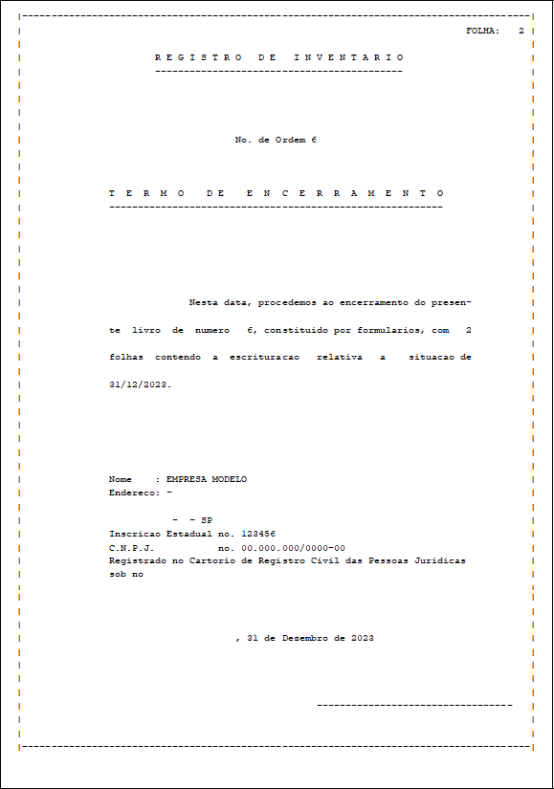

- Termo de Abertura e Encerramento do Livro Caixa

- Termo de Abertura e Encerramento do Livro de entrada (P1)

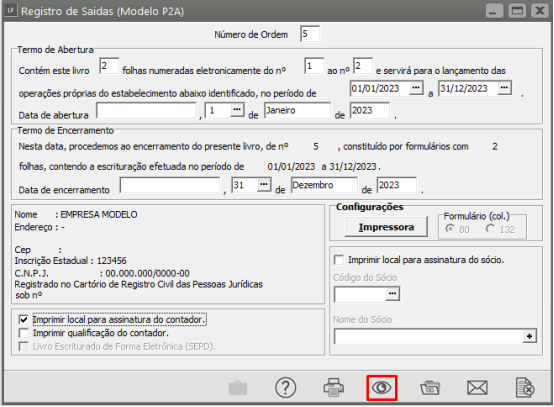

- Termo de Abertura e Encerramento do Livro de Saídas (P2)

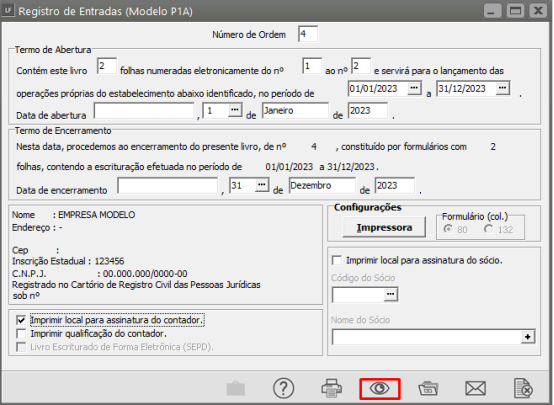

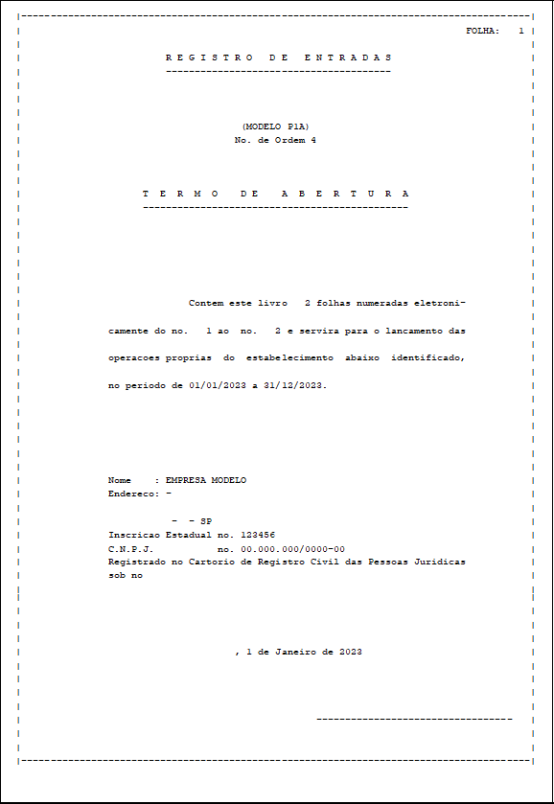

- Termo de Abertura e Encerramento do Livro Entrada (P1A)

- Termo de Abertura e Encerramento do Livro de Saída (P2A)

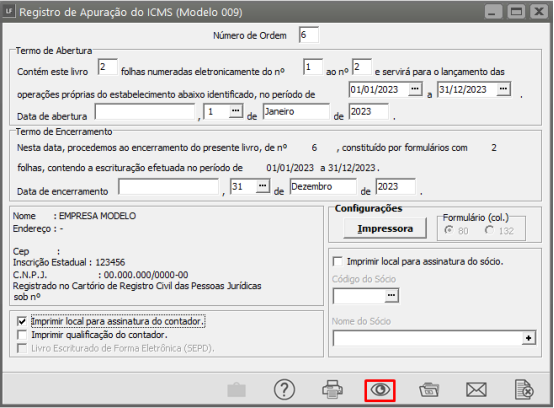

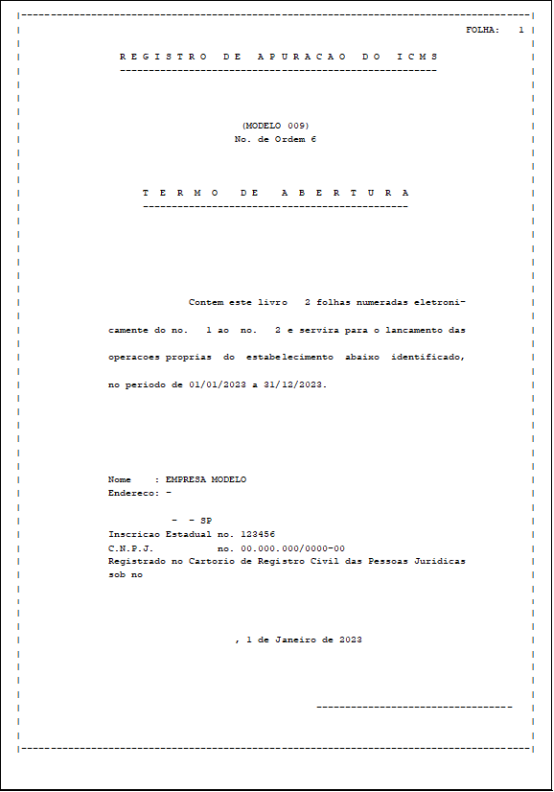

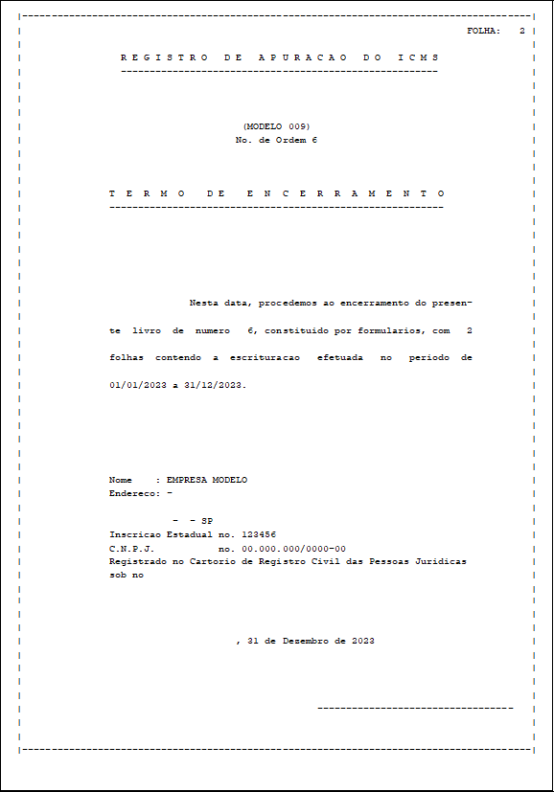

- Termo de Abertura e Encerramento do Livro de Apuração do ICMS (009)

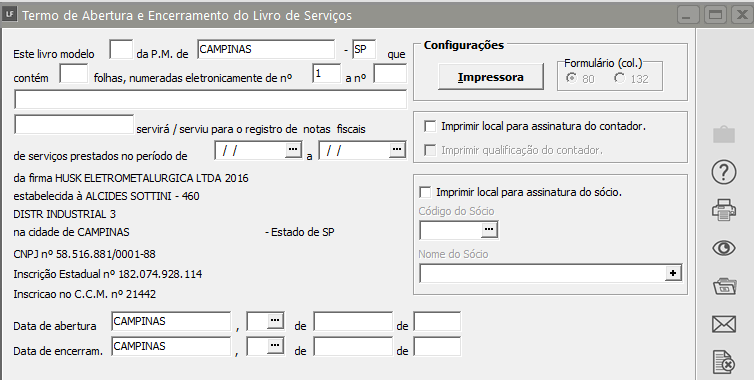

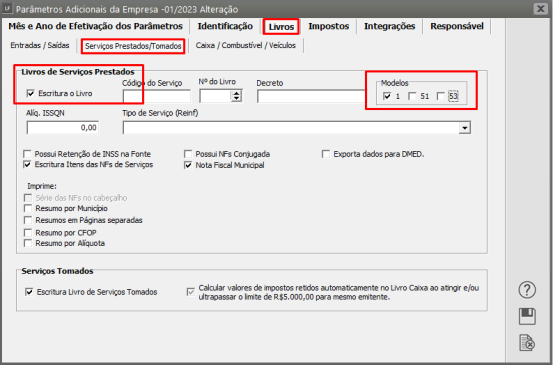

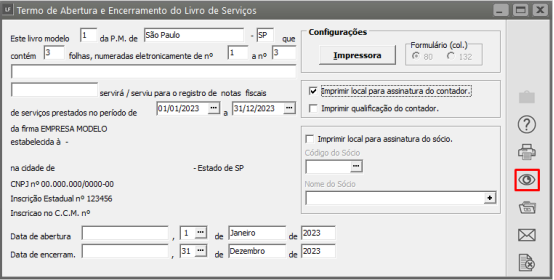

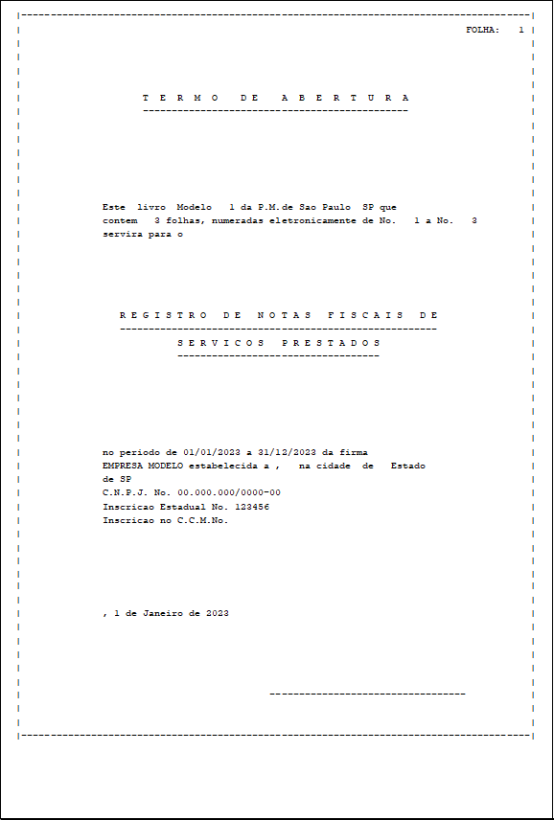

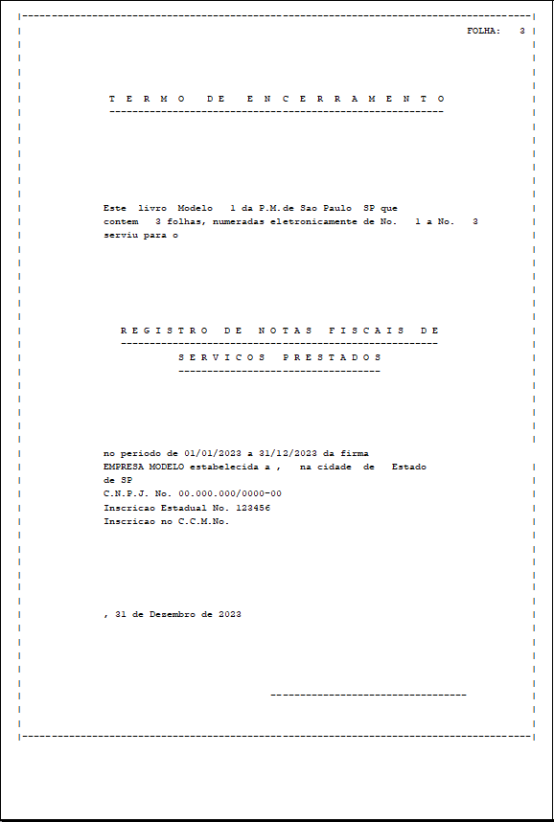

- Termo de Abertura e Encerramento do Livro de Serviços ( 1, 51, 53, 56)

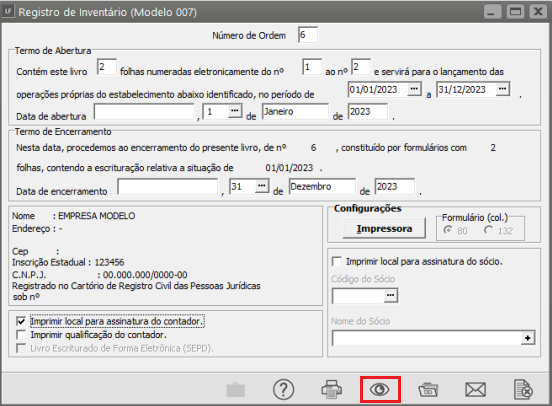

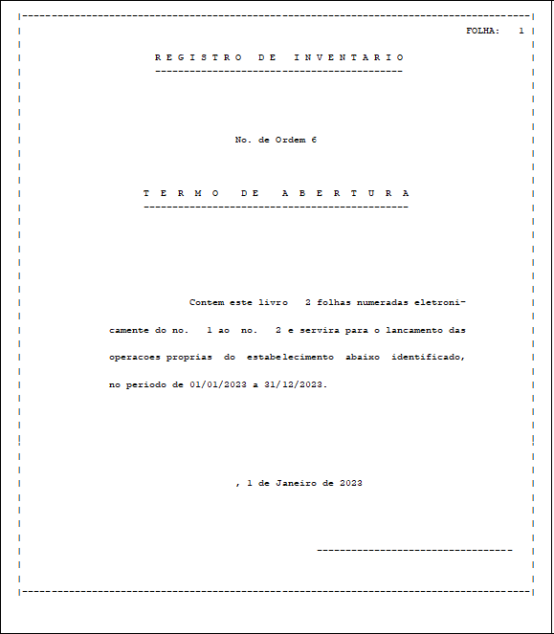

- Termo de Abertura e Encerramento do Livro de Inventário (007)

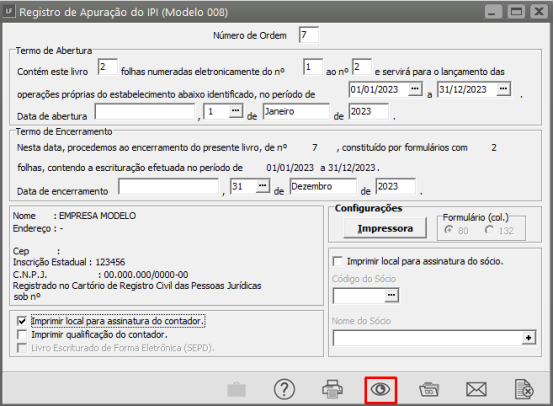

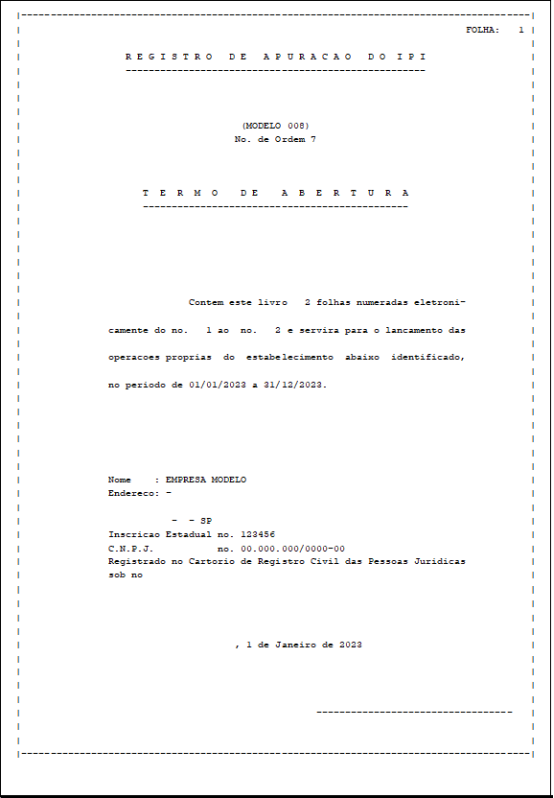

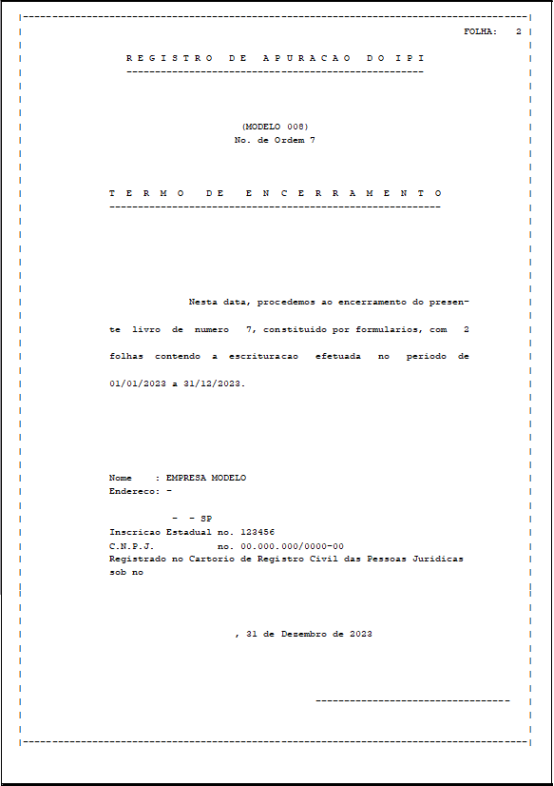

- Termo de Abertura e Encerramento do Livro de Apuração do IPI (008)

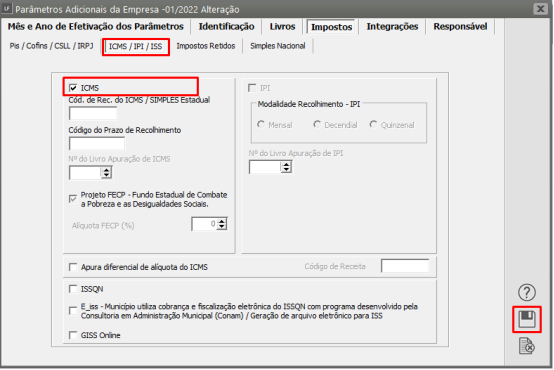

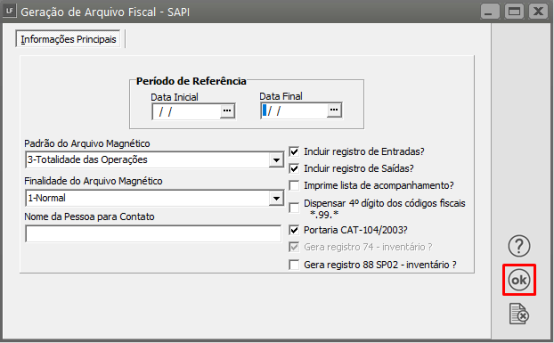

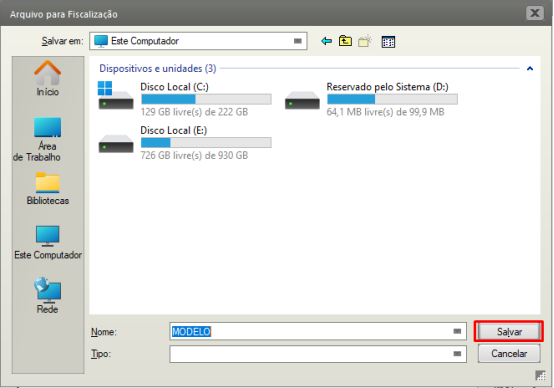

- Exportação de Dados - SAPI (Sistema de Apuração e Pagamento Informatizados do ICMS) - MG

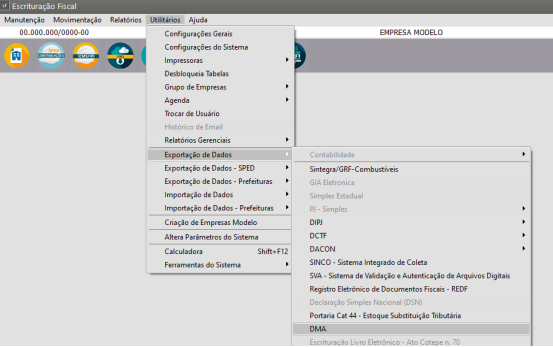

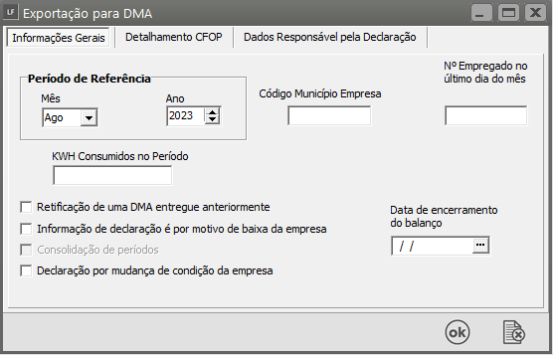

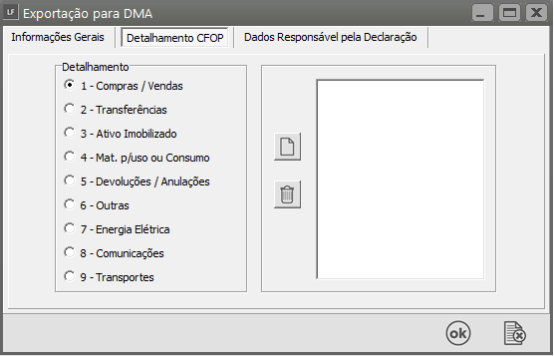

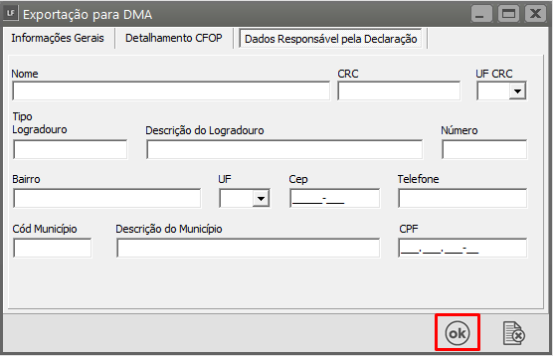

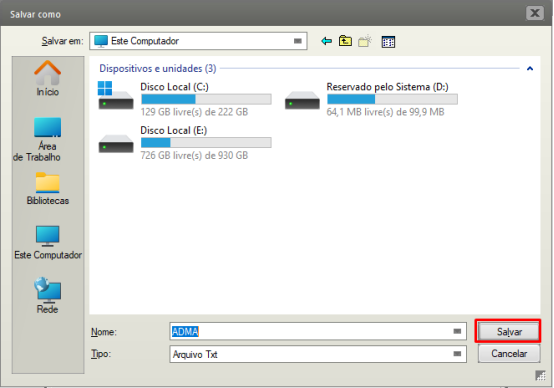

- Exportação dados - DMA (Declaração e Apuração Mensal do ICMS – Imposto sobre Circulação de Mercadorias e Serviços) - Estado da Bahia (BA)

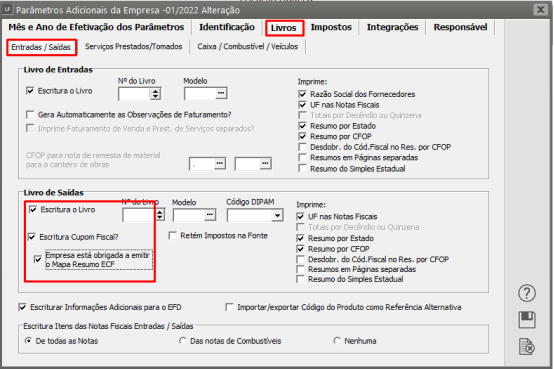

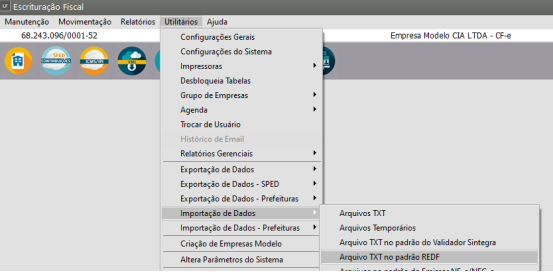

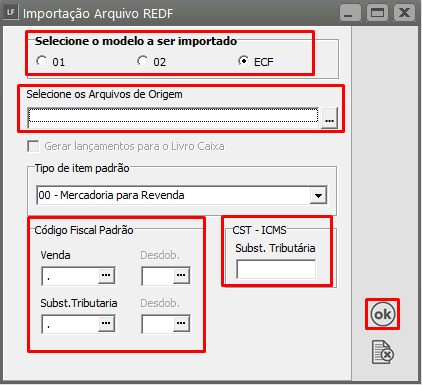

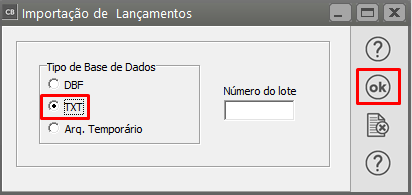

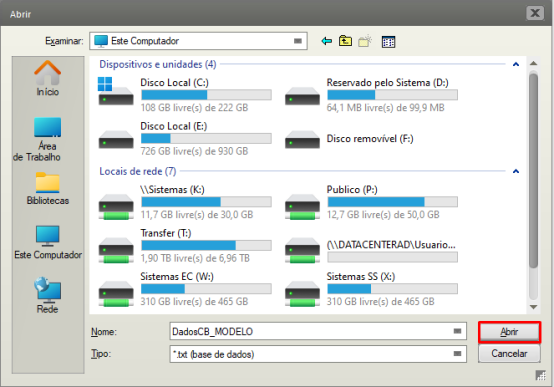

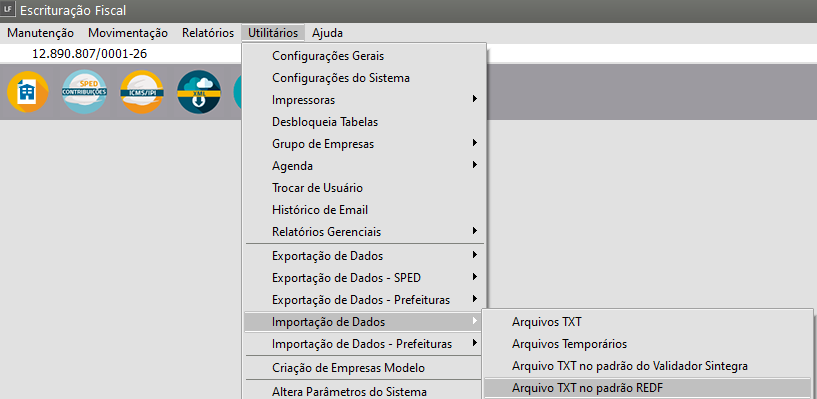

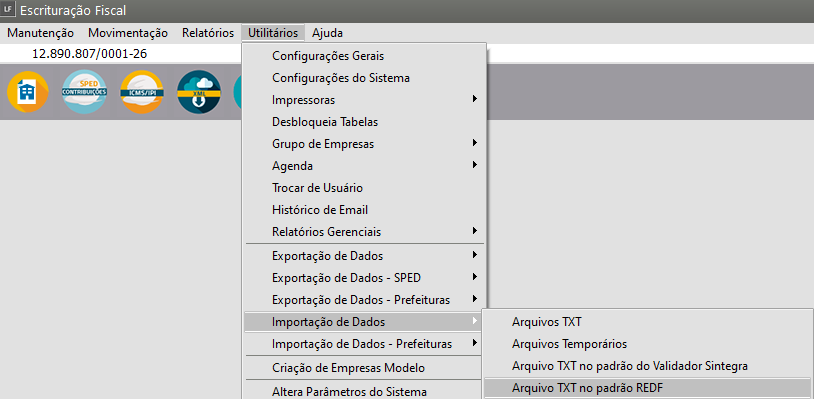

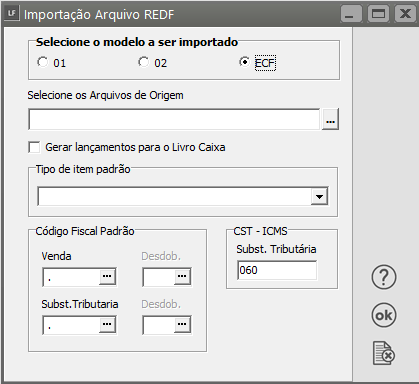

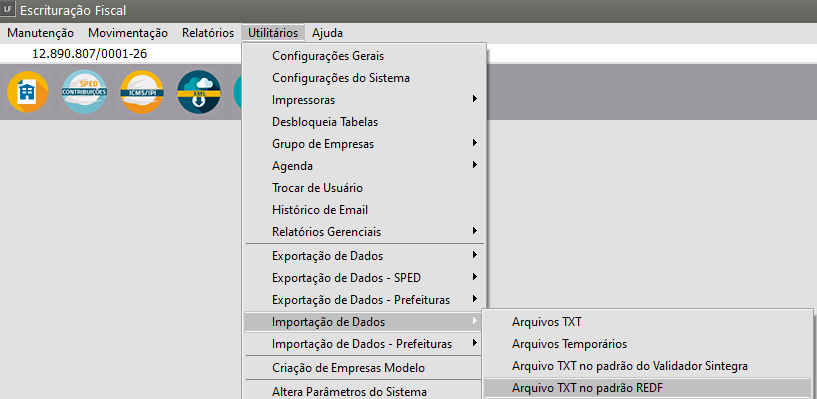

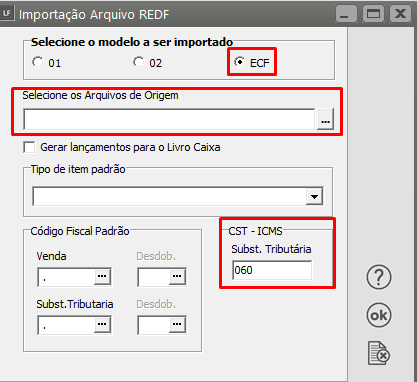

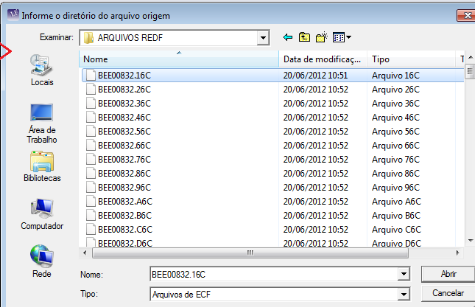

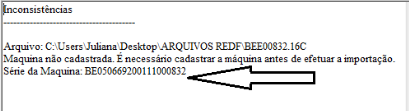

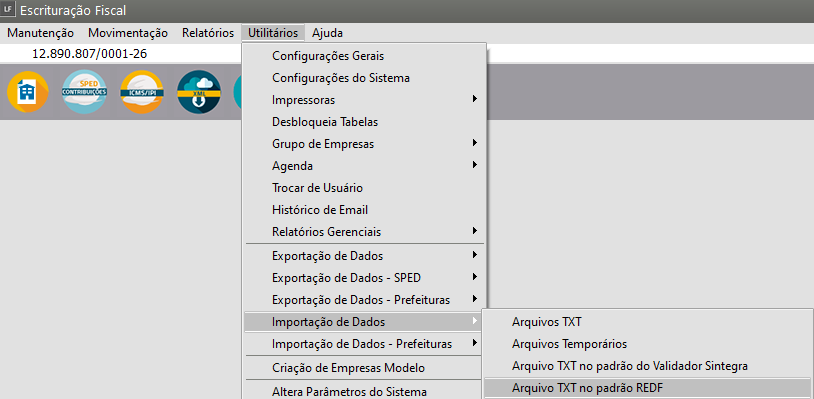

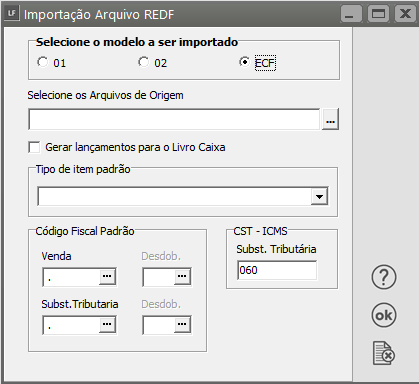

- Importação de dados - Arquivo TXT no padrão REDF (Registro Eletrônico de Documento Fiscal)

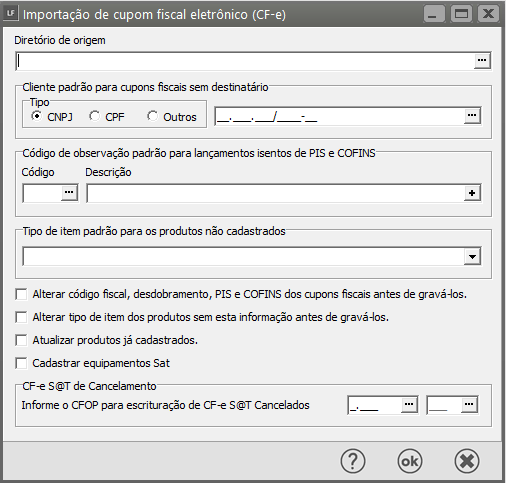

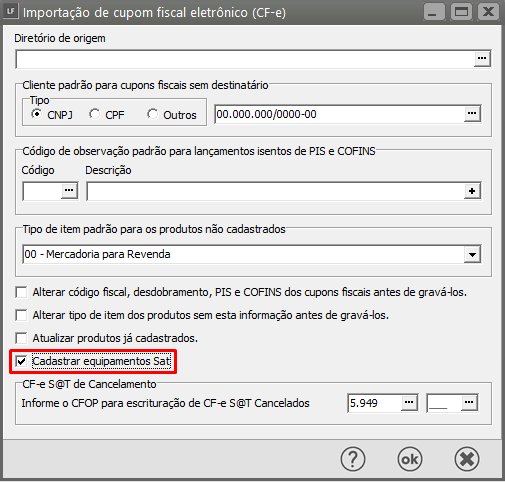

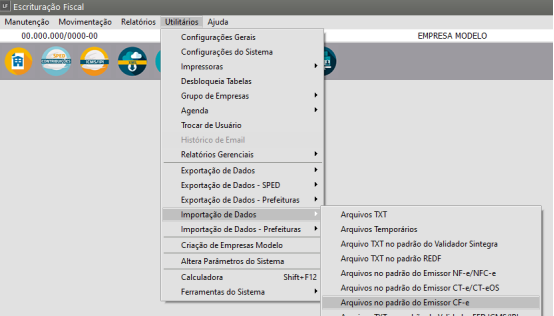

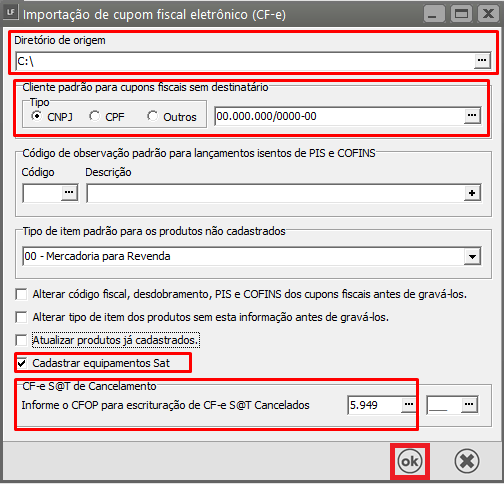

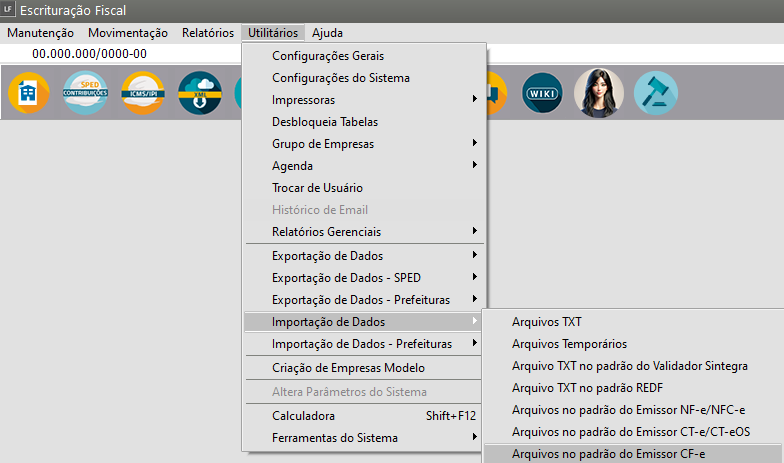

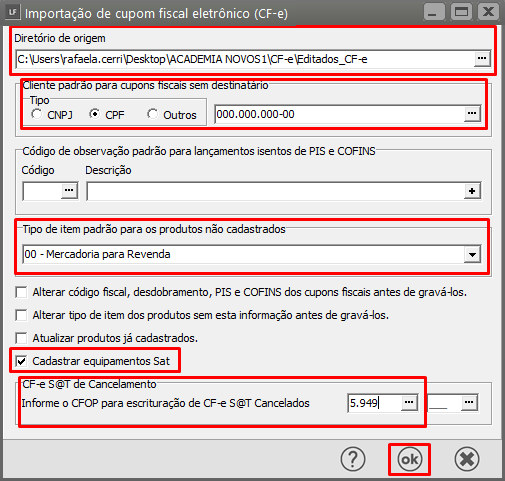

- Importação de dados - Arquivos padrão emissor CF-e (Cupom Fiscal Eletrônico)

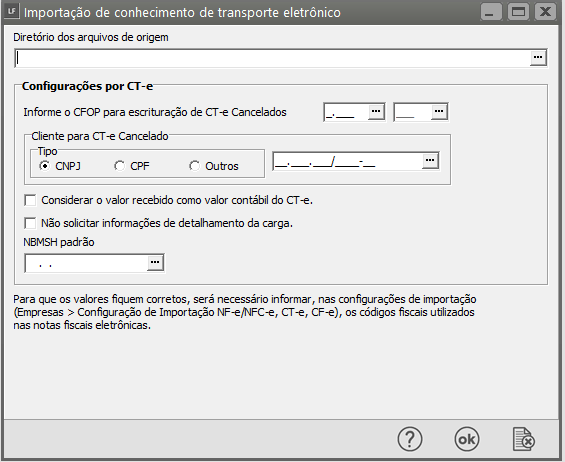

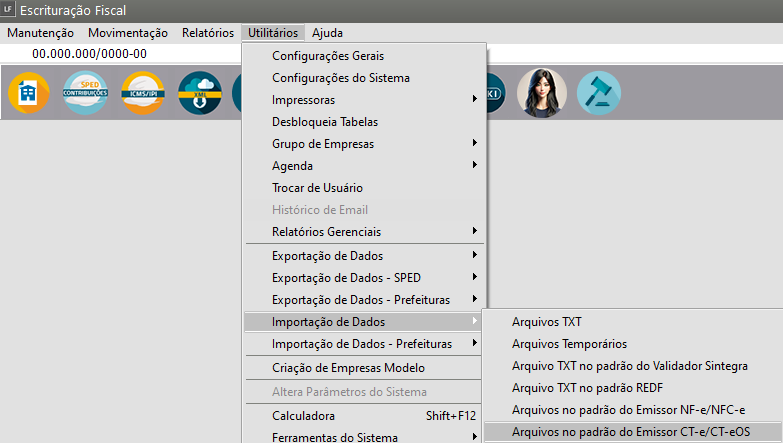

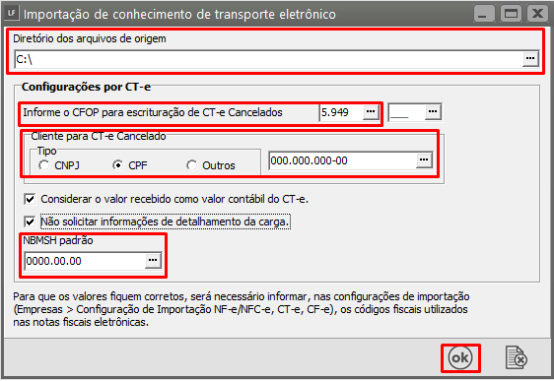

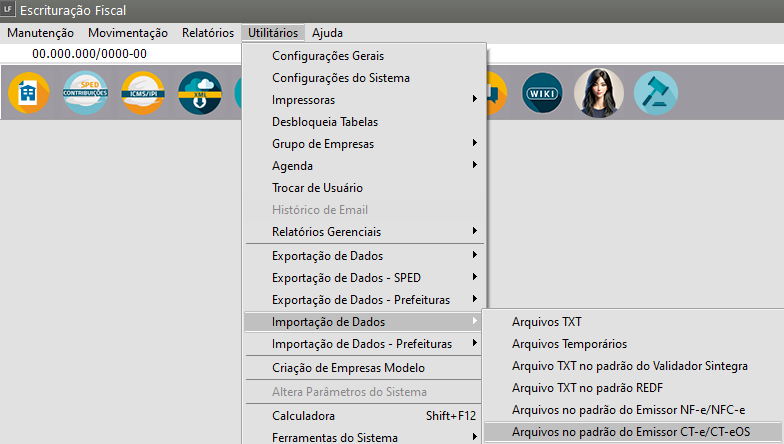

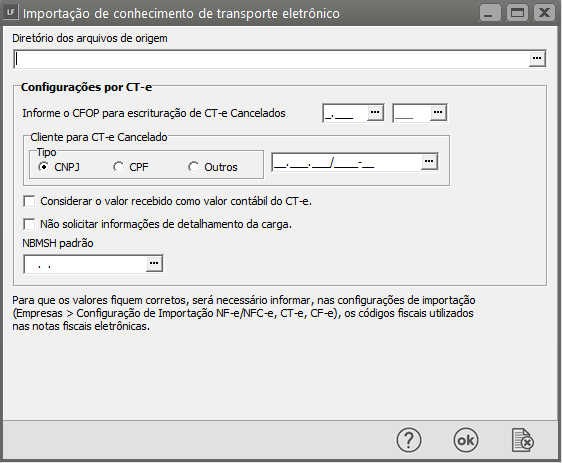

- Importação de dados - Arquivos no padrão emissor CT-e/CT-eOS (Conhecimento de Transporte)

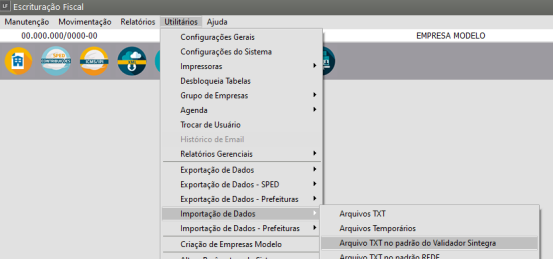

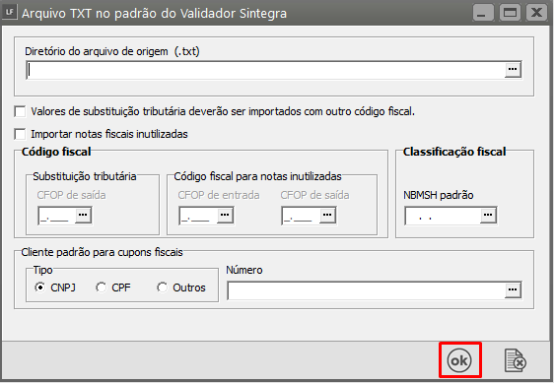

- Importação de dados - Arquivo TXT padrão validador Sintegra

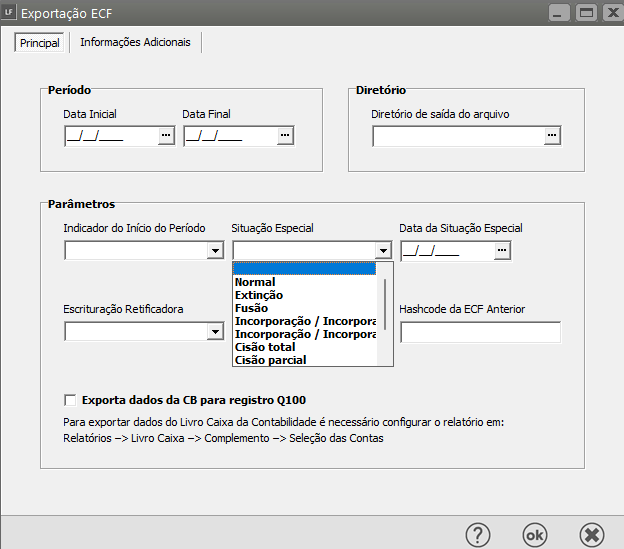

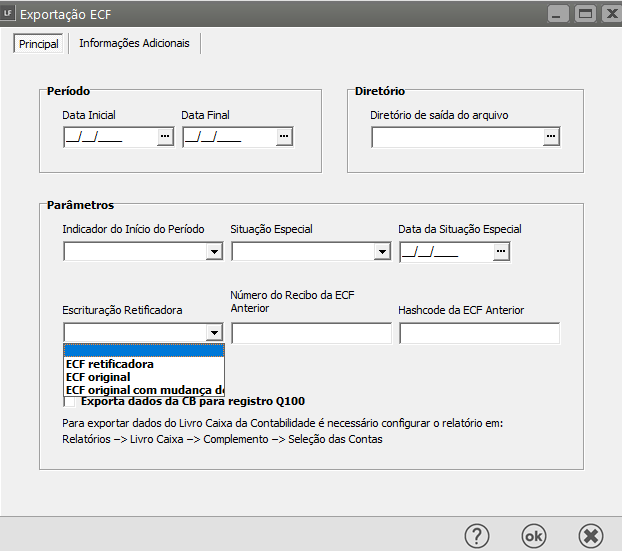

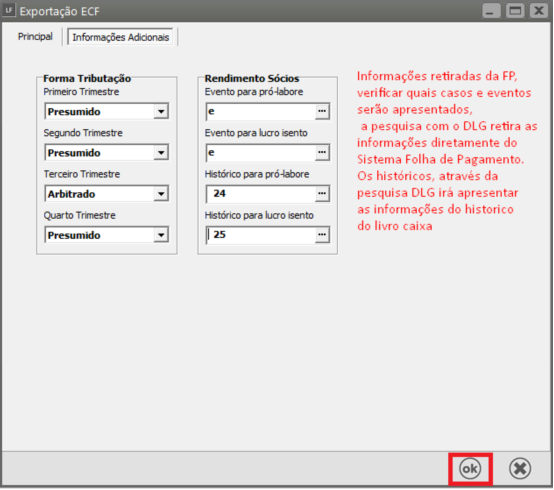

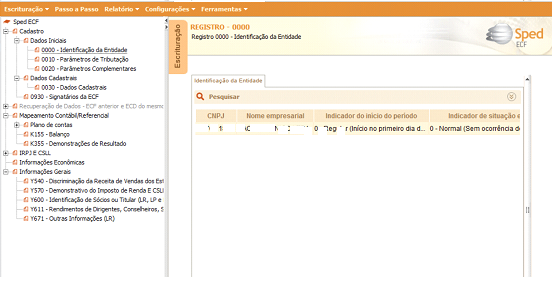

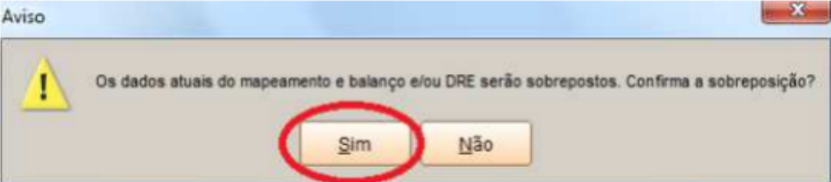

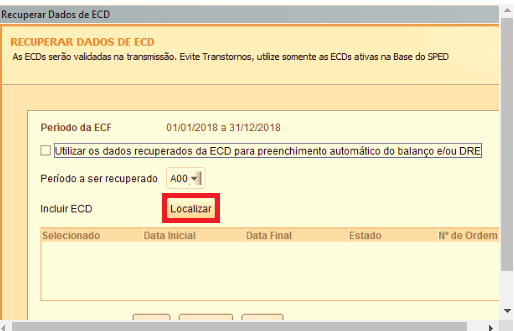

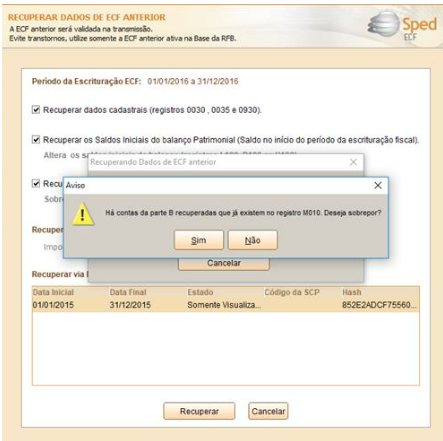

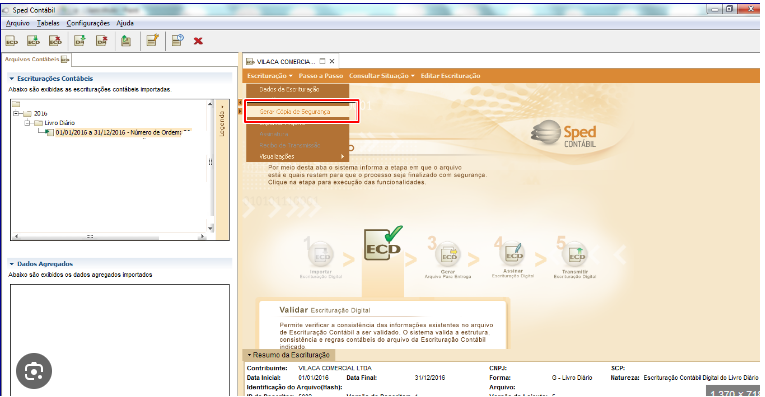

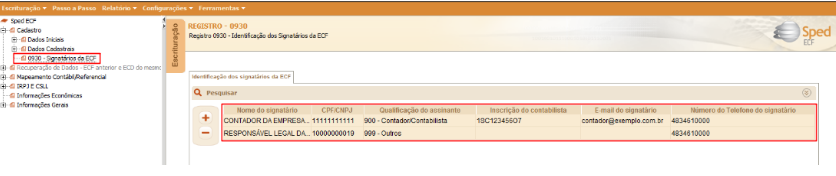

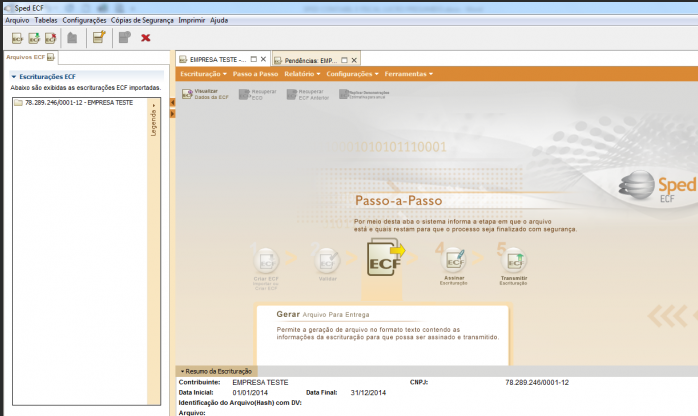

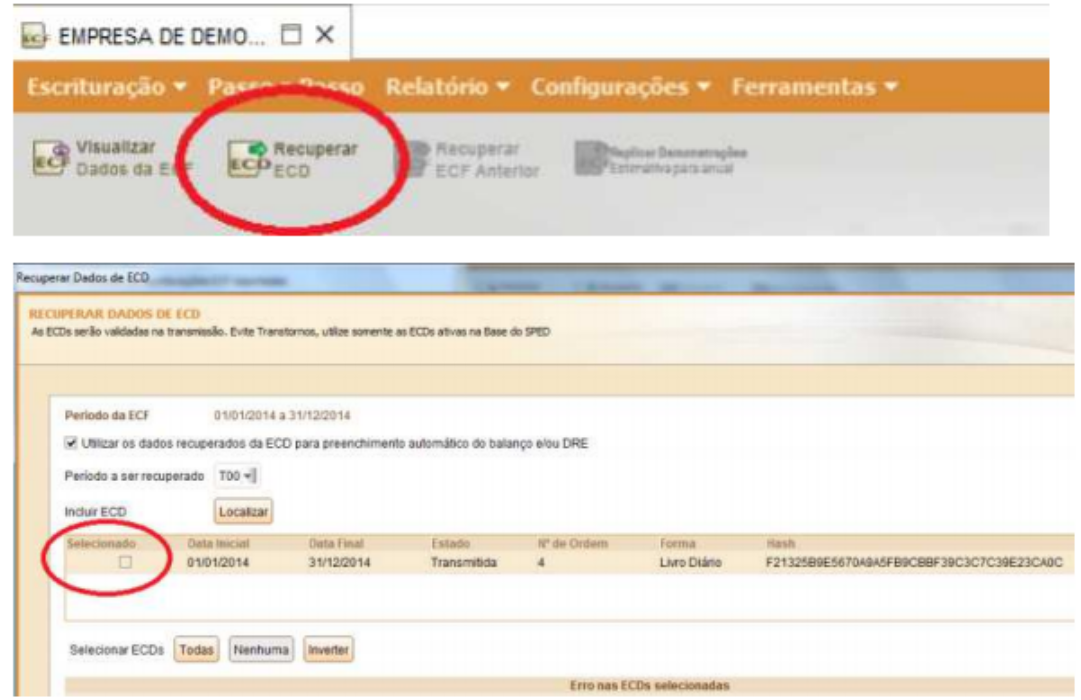

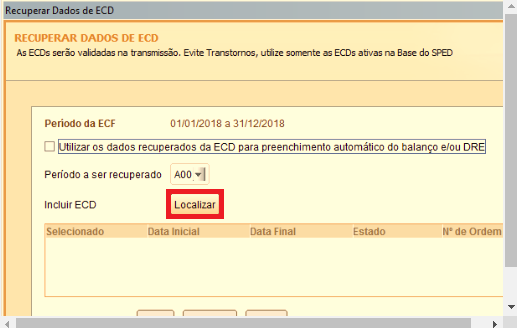

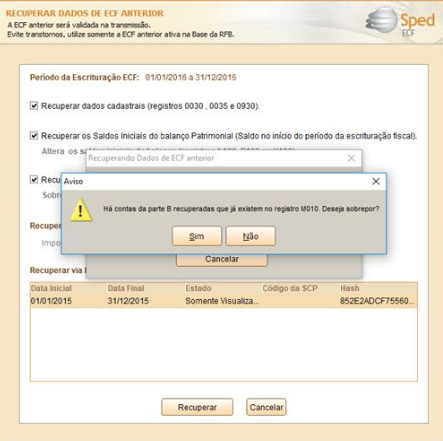

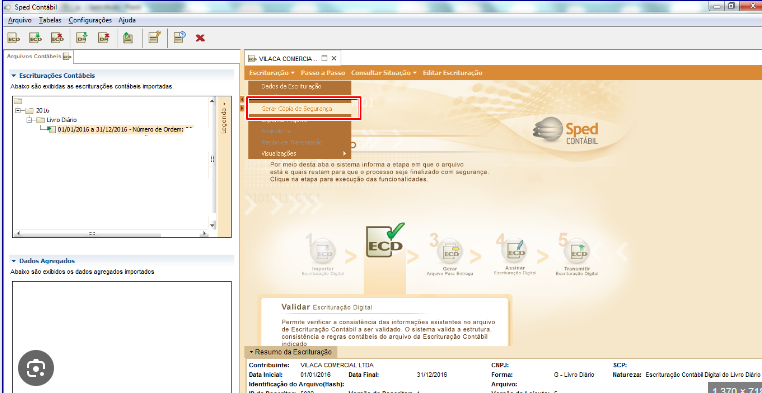

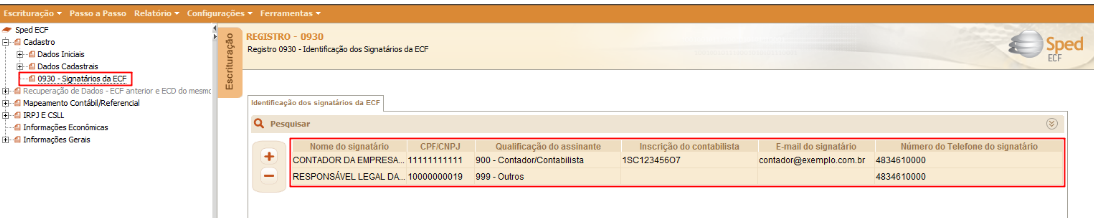

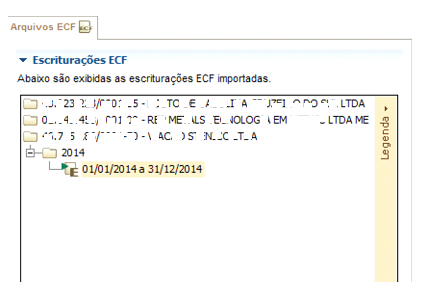

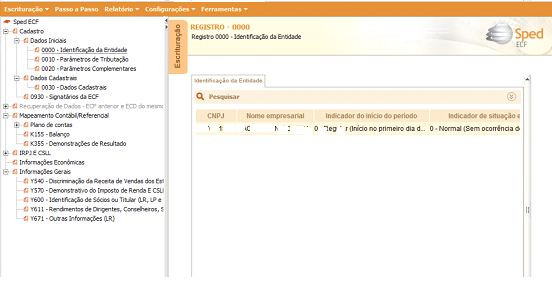

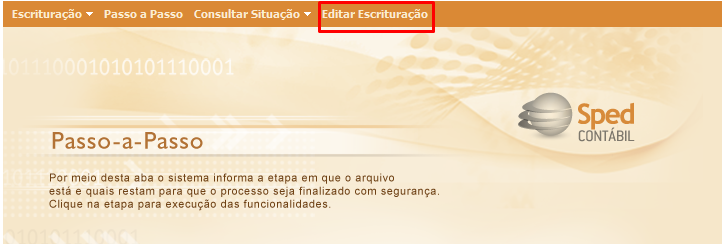

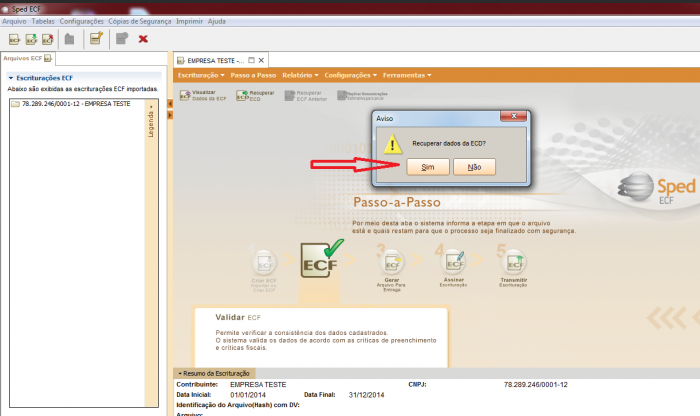

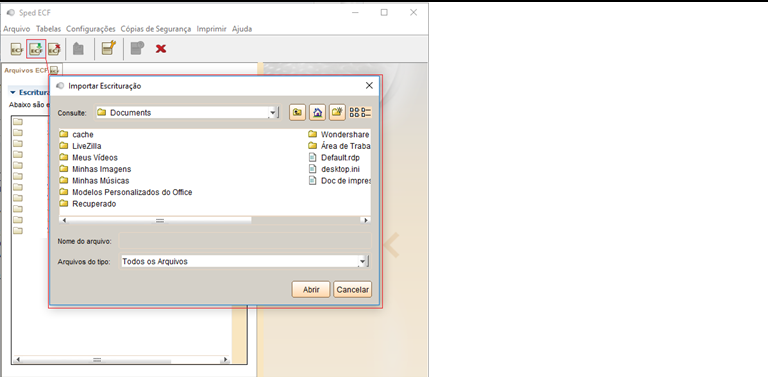

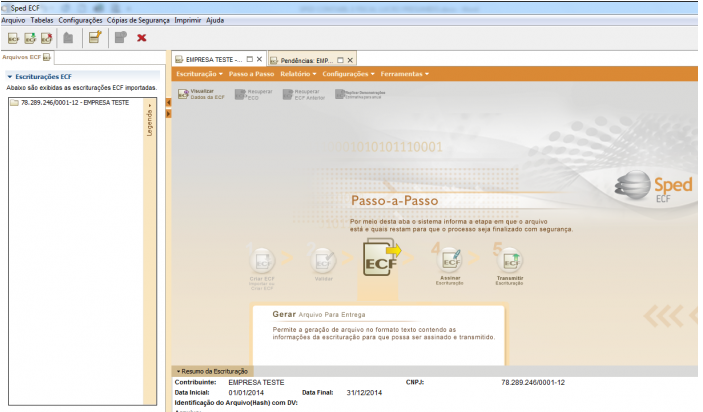

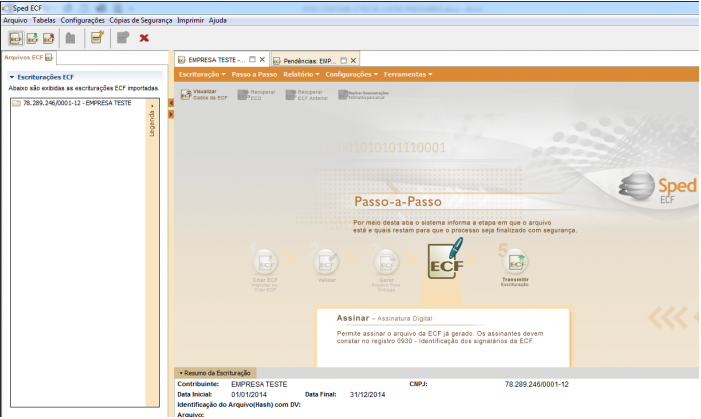

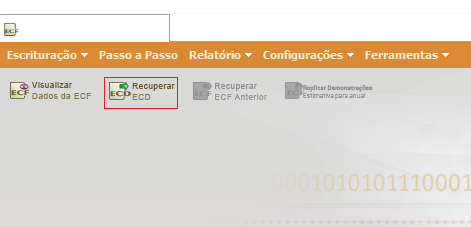

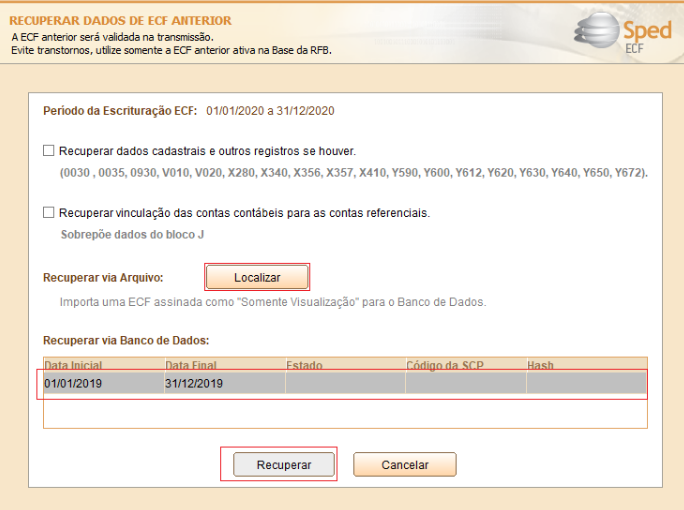

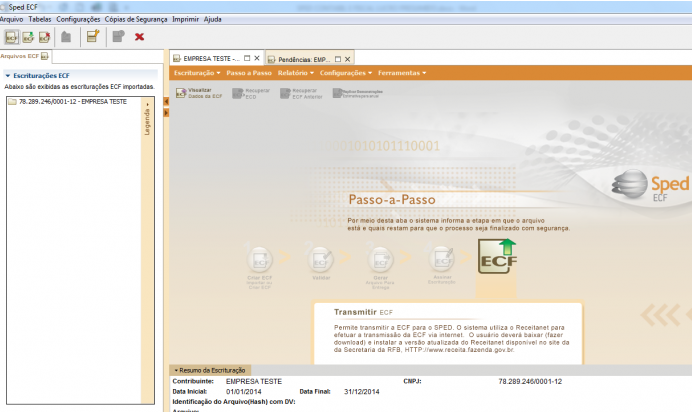

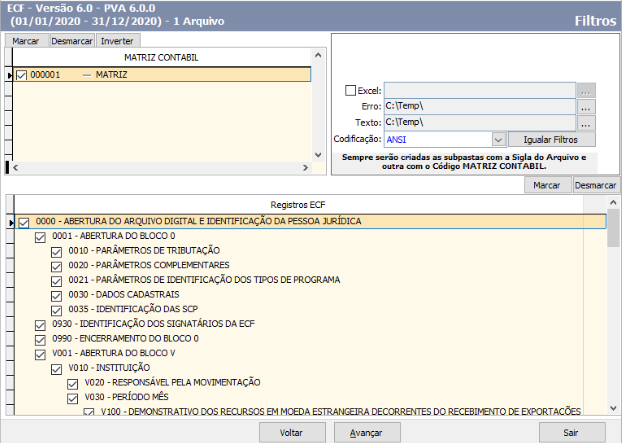

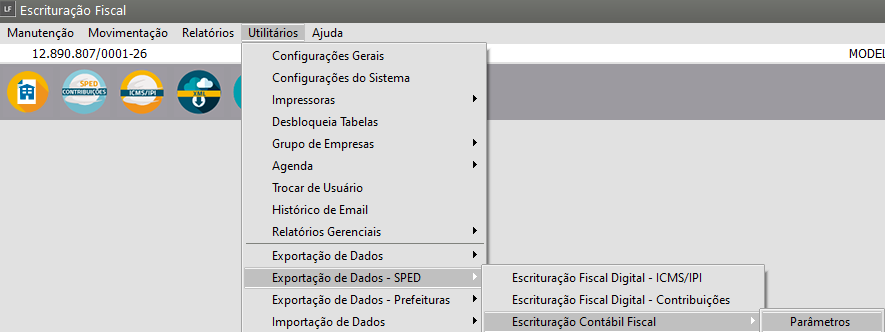

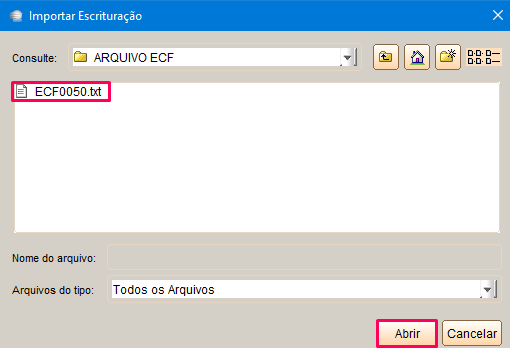

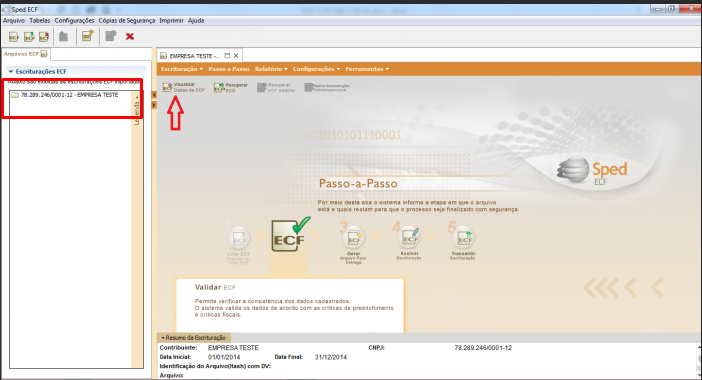

- Exportação de Dados - SPED - Escrituração Contábil Fiscal (ECF)

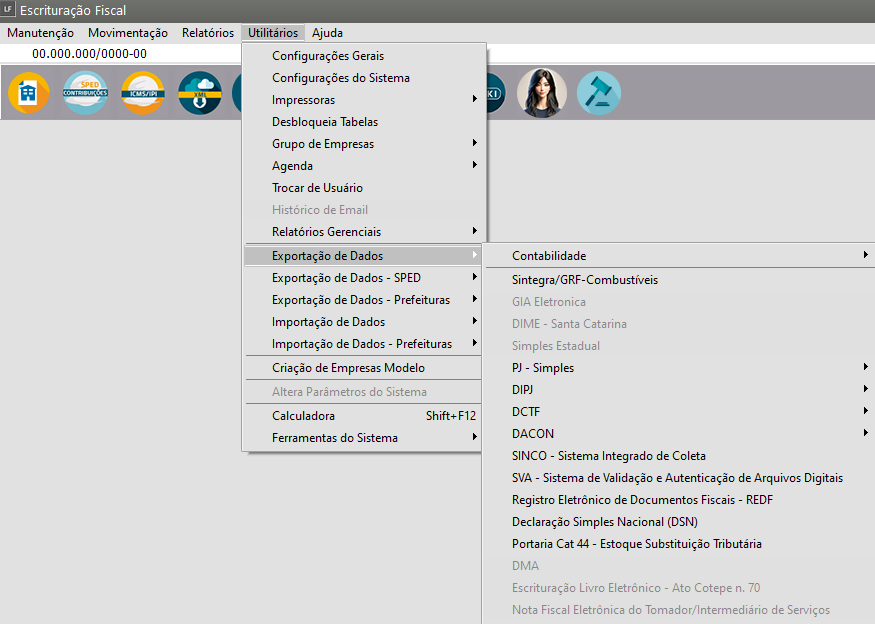

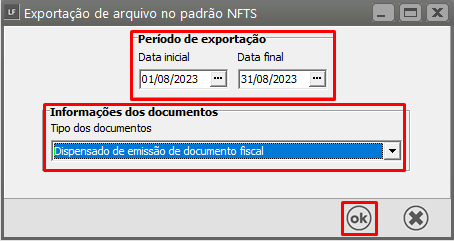

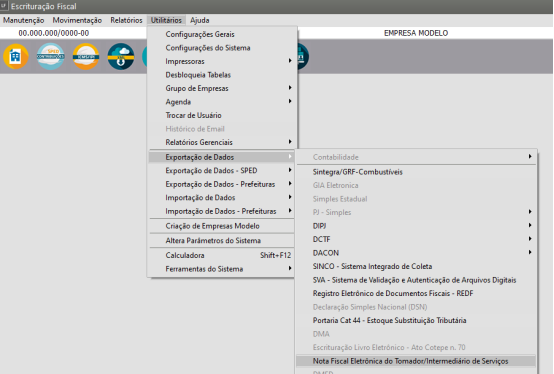

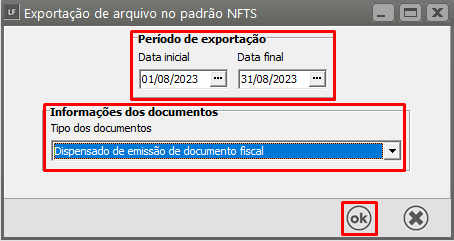

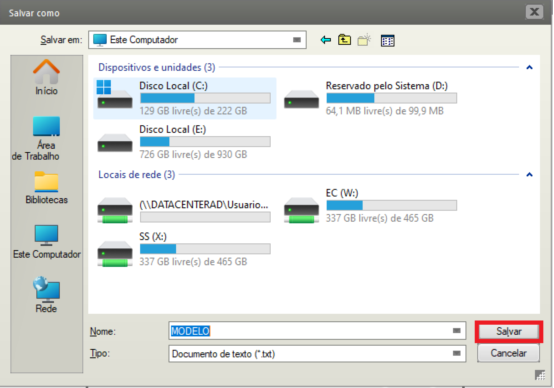

- Exportação dados - Nota fiscal Eletrônica do Tomador/Intermediário de Serviços (NFTS)

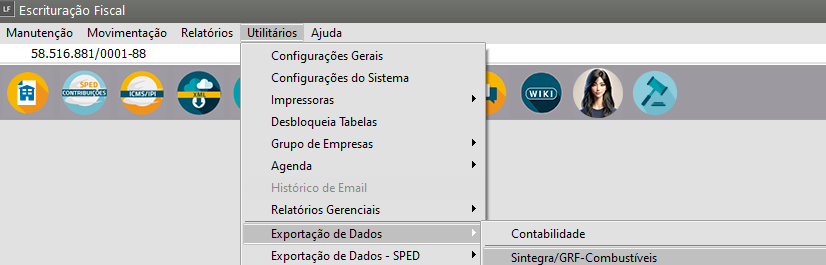

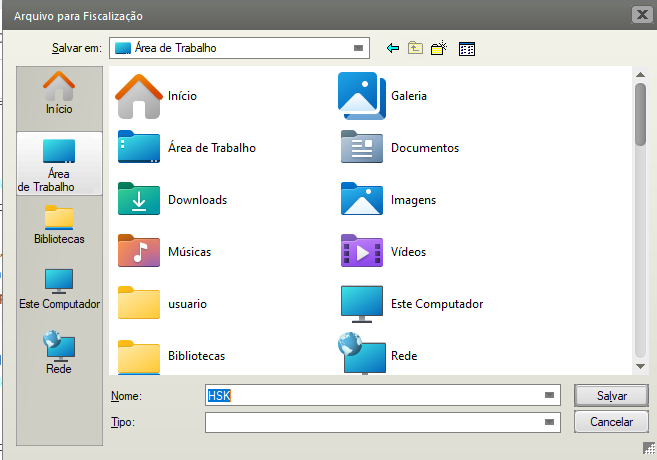

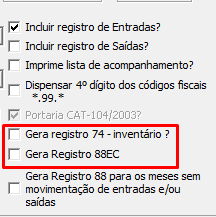

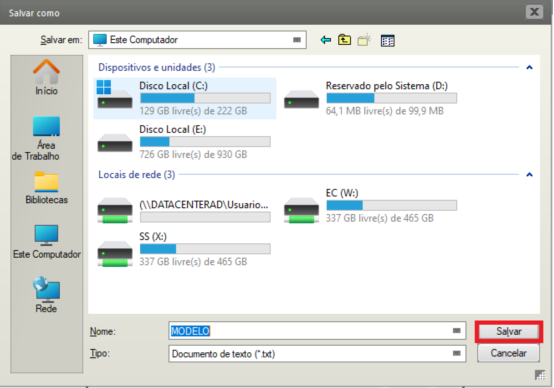

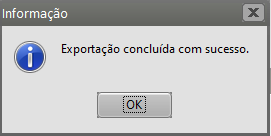

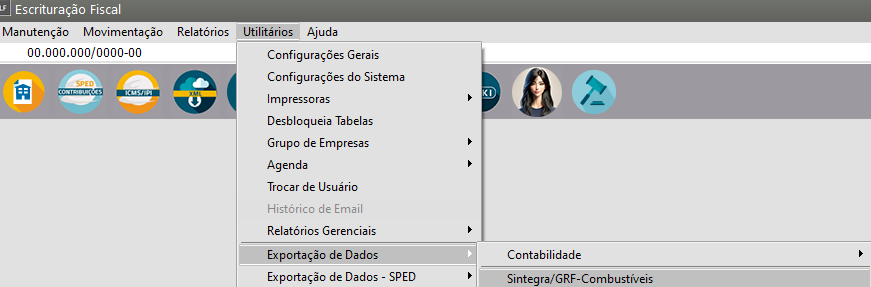

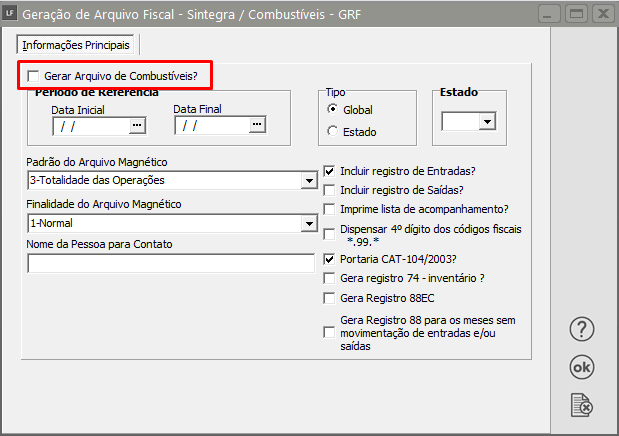

- Exportação de Dados - Sintegra/GRF - Combustíveis

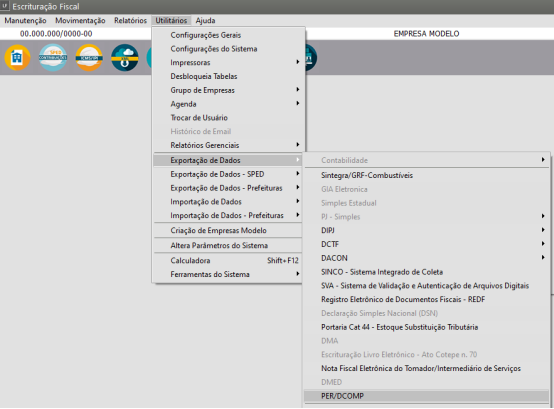

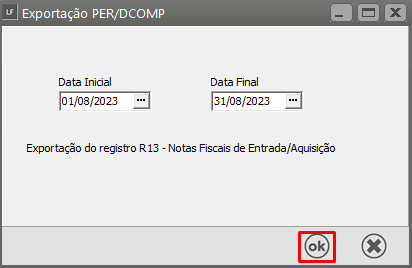

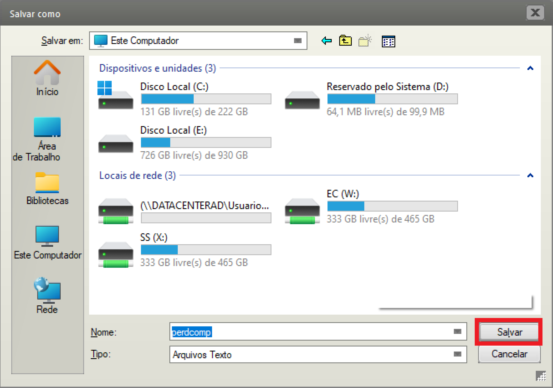

- Exportação de Dados PER/DCOMP

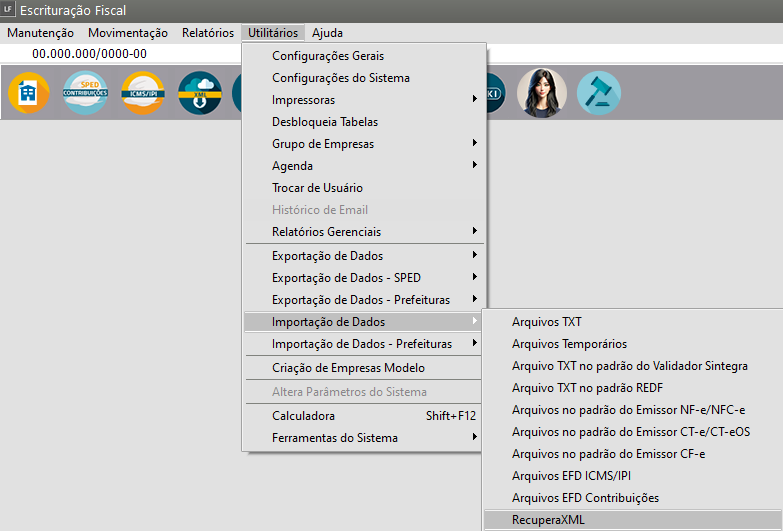

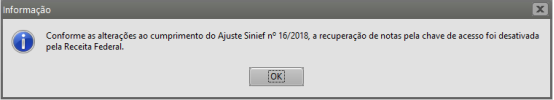

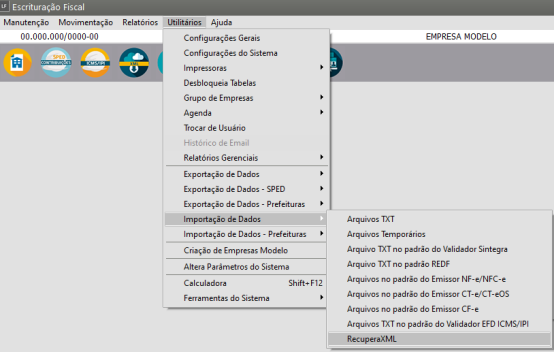

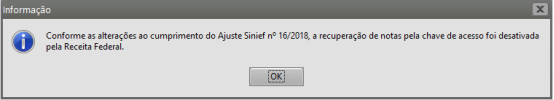

- Importação de dados - Recupera xml

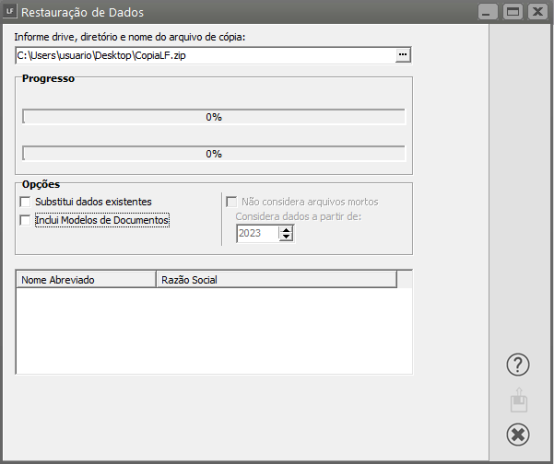

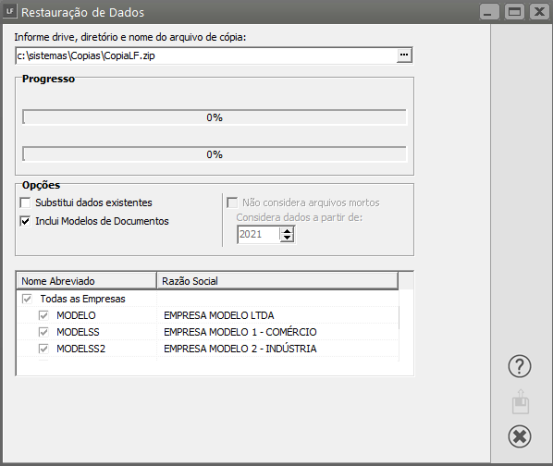

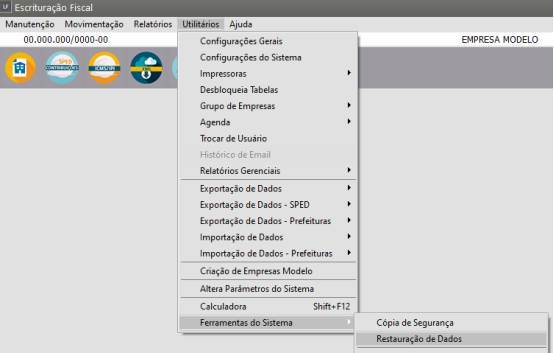

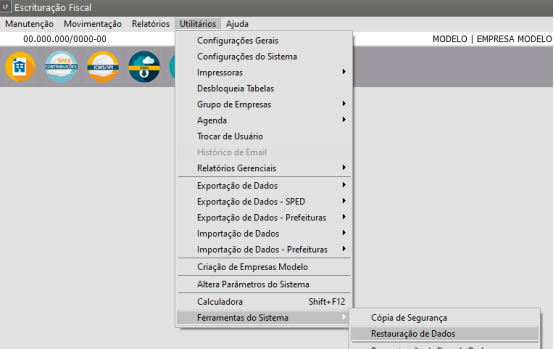

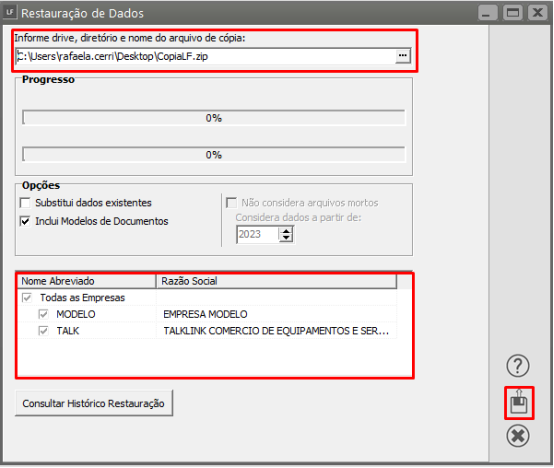

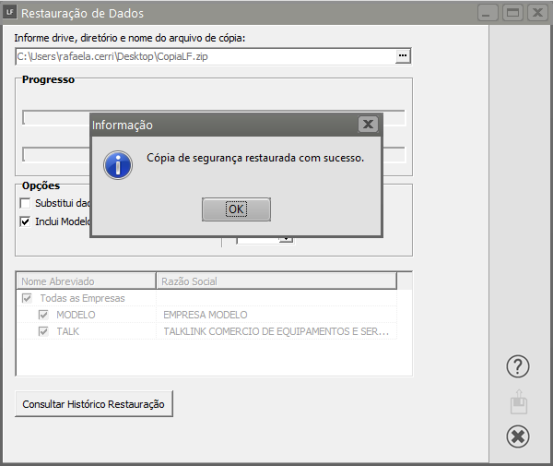

- Ferramentas do Sistema - Restauração de Dados

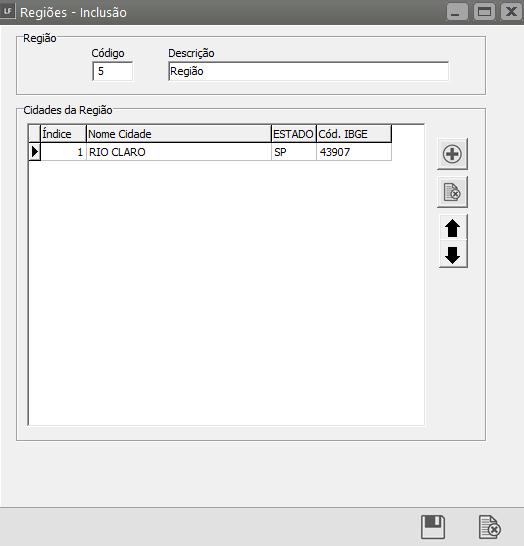

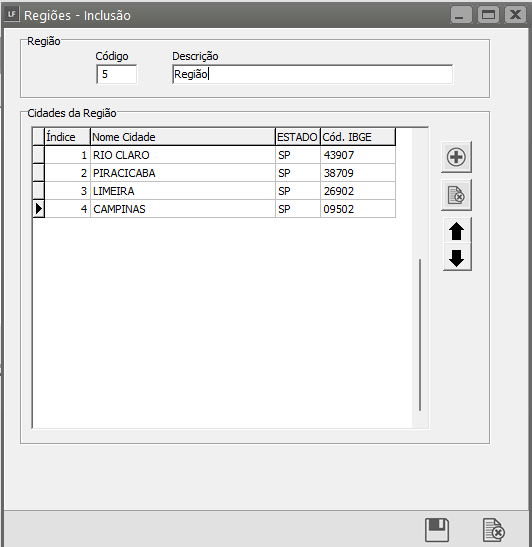

- Incluindo as Regiões dos Clientes

- Pesquisando Produtos dos Clientes por Produto

- Cadastrando Ajuste de Código de Substituição Tributária

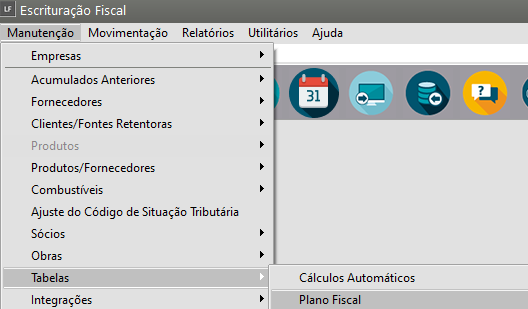

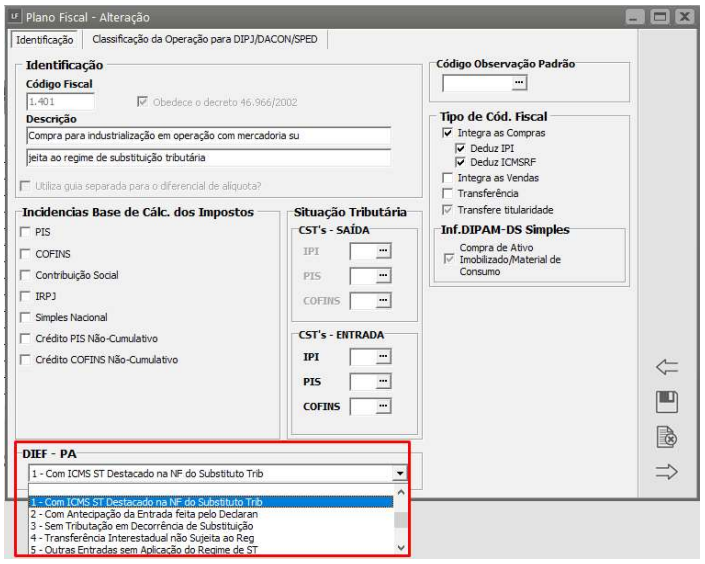

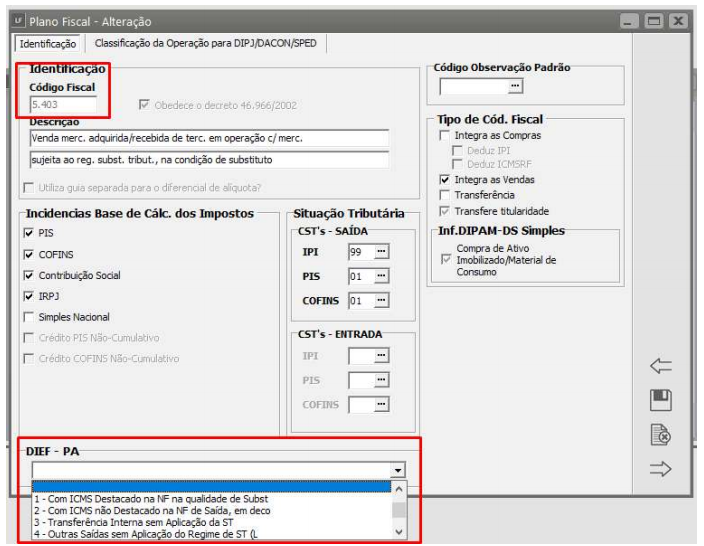

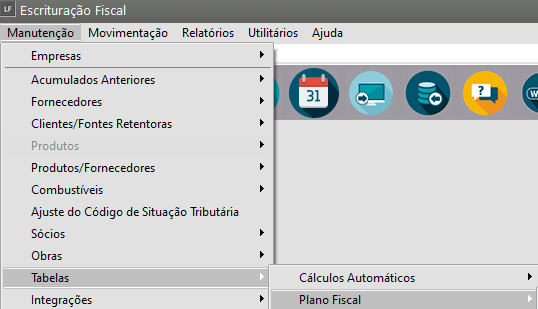

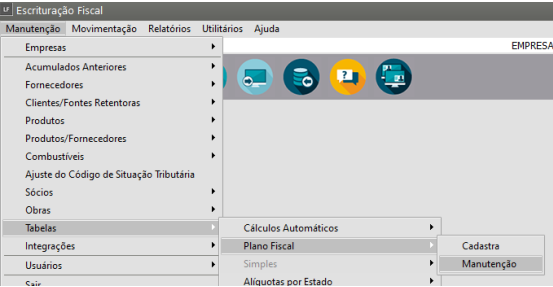

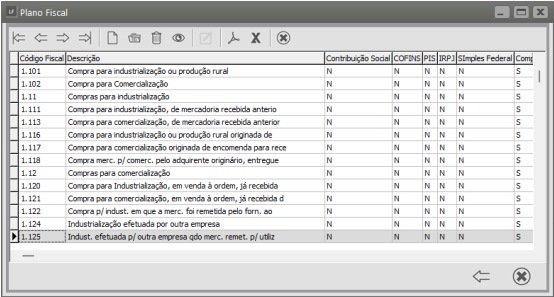

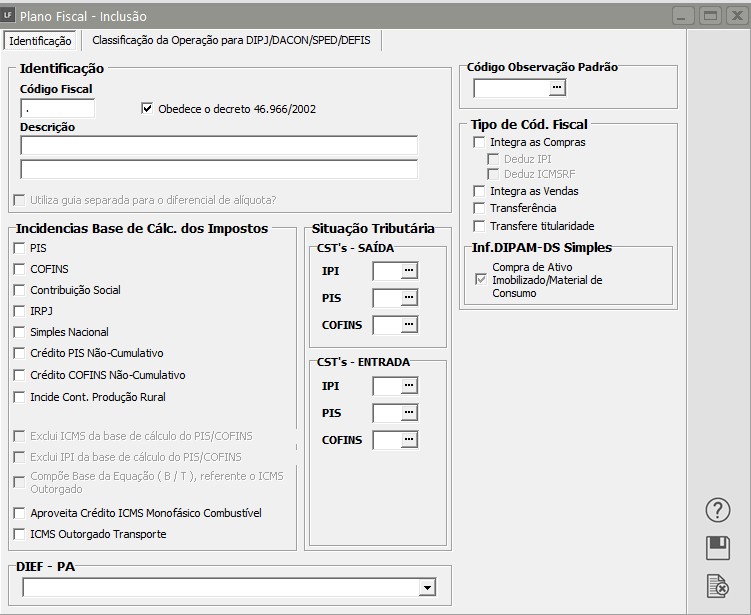

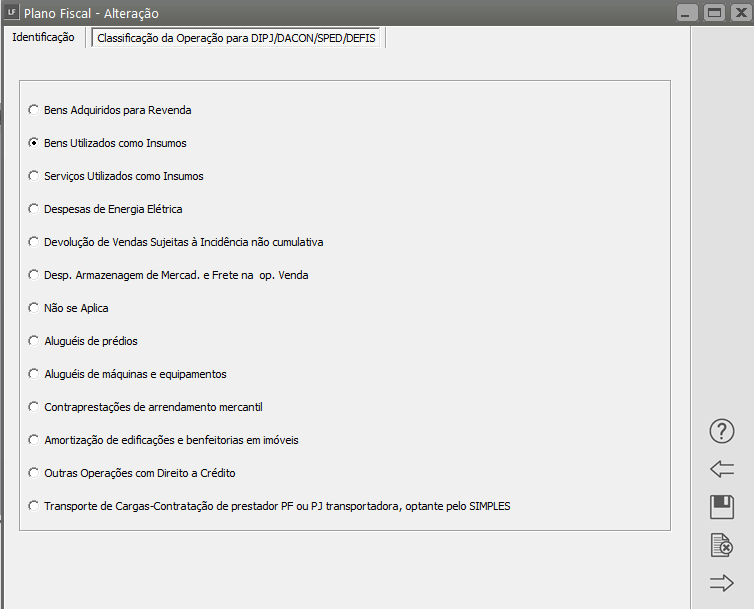

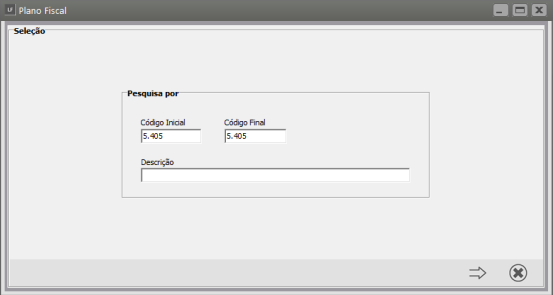

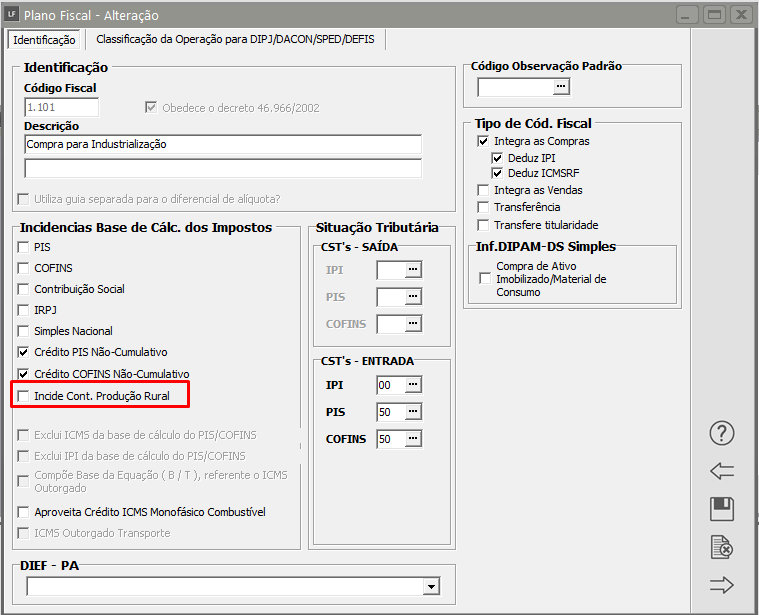

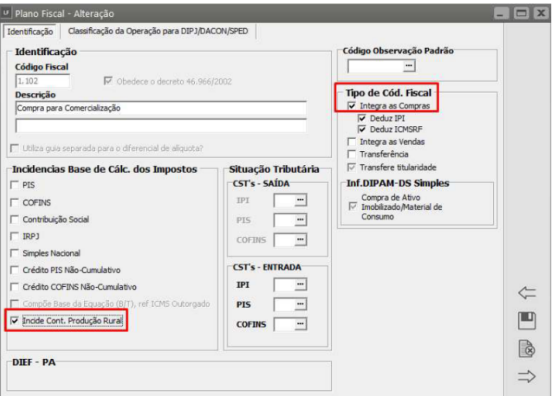

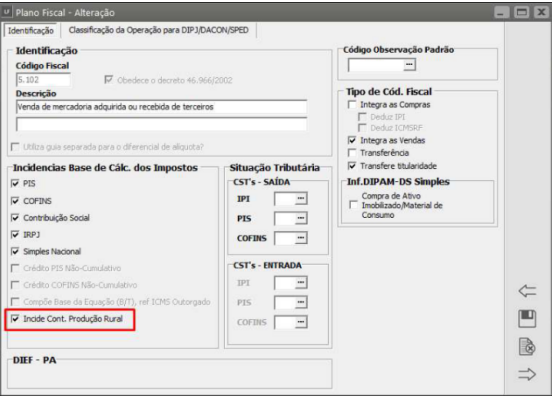

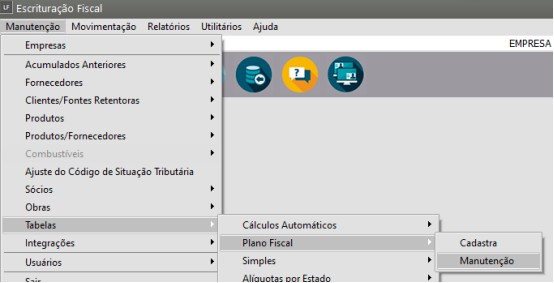

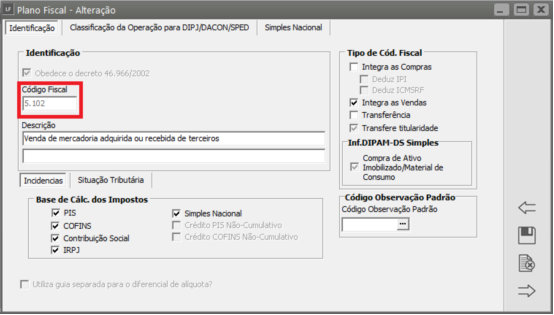

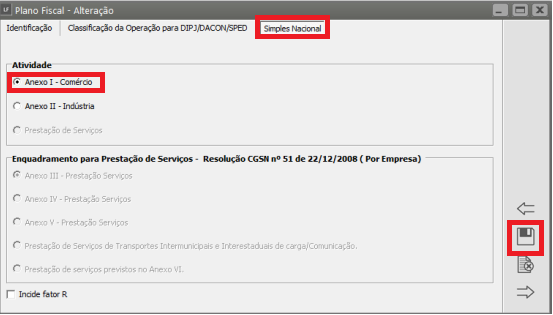

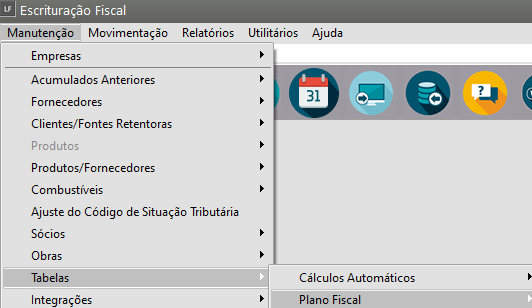

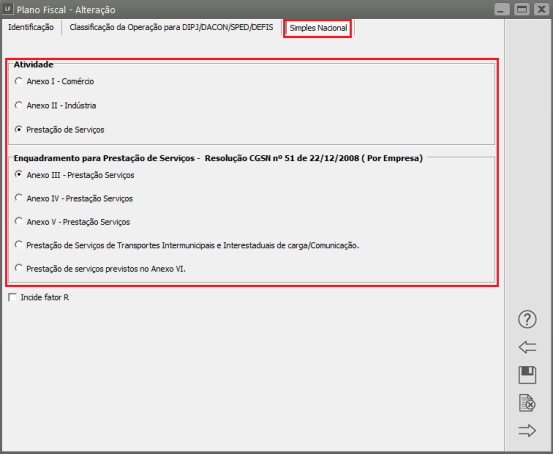

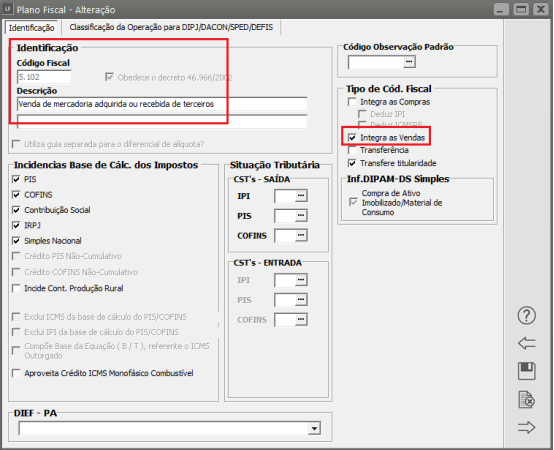

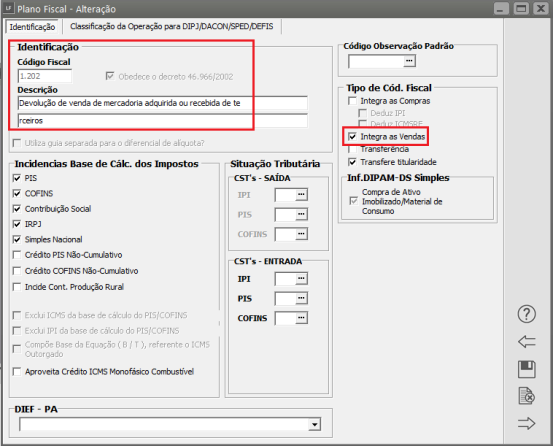

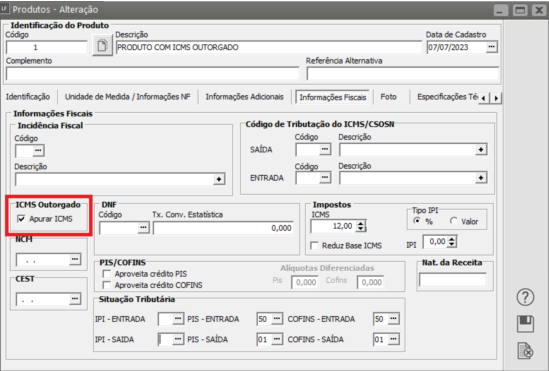

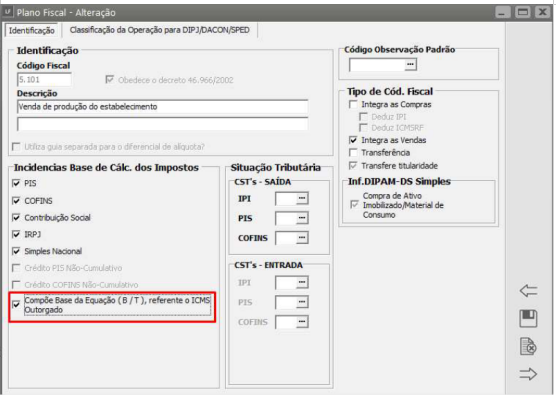

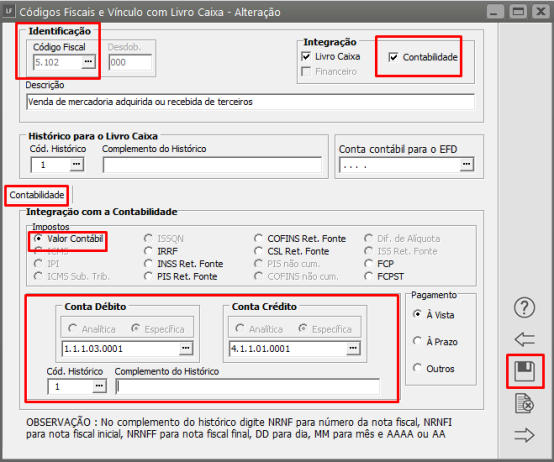

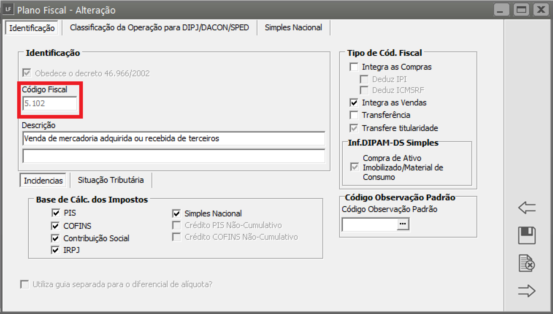

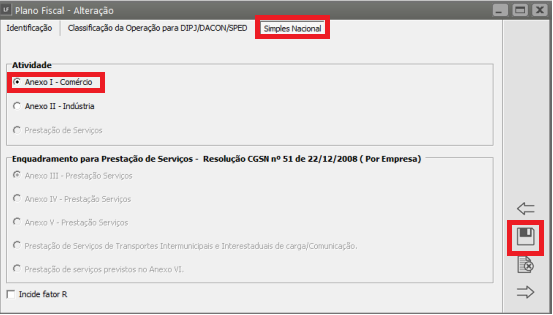

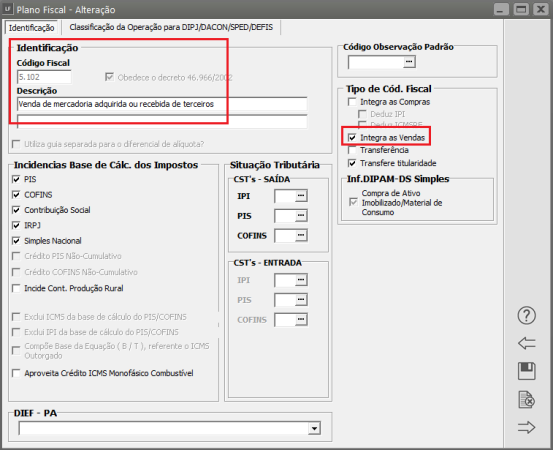

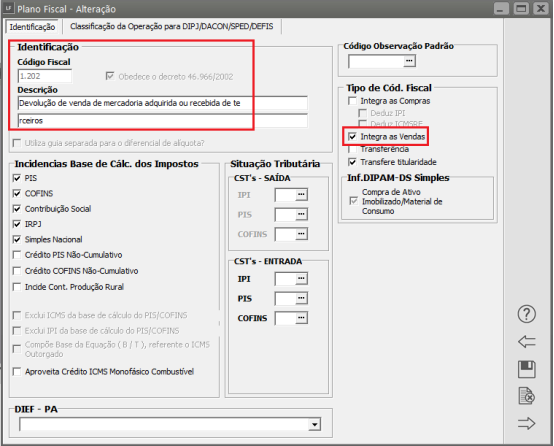

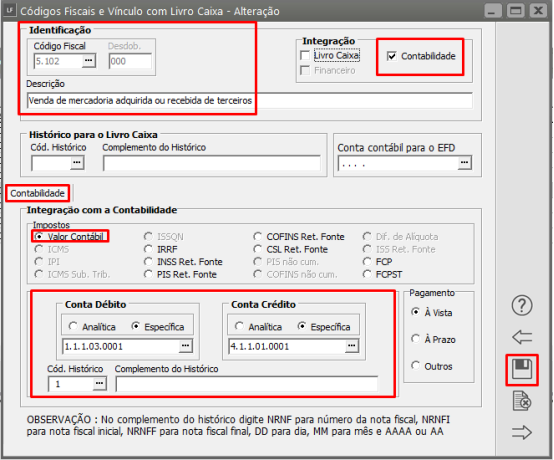

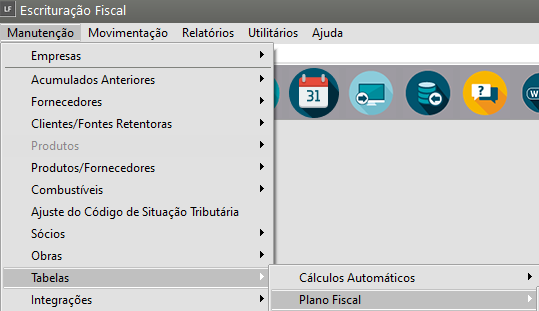

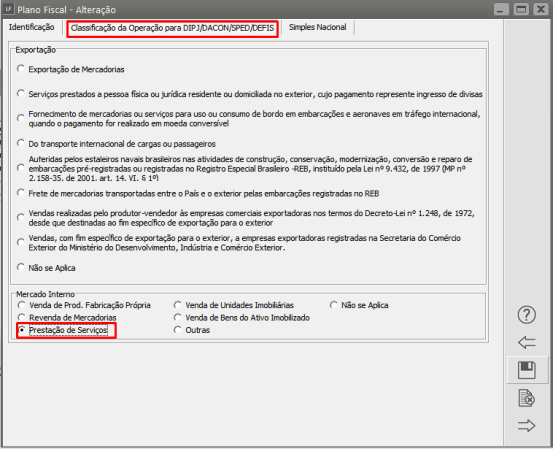

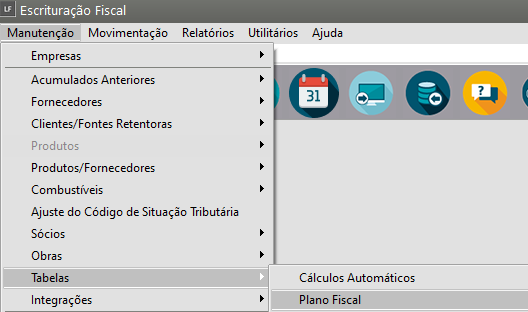

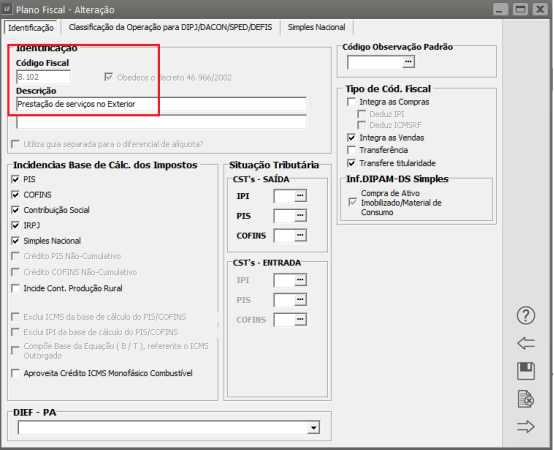

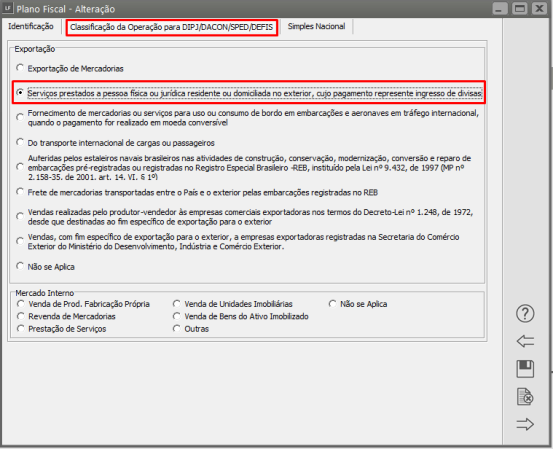

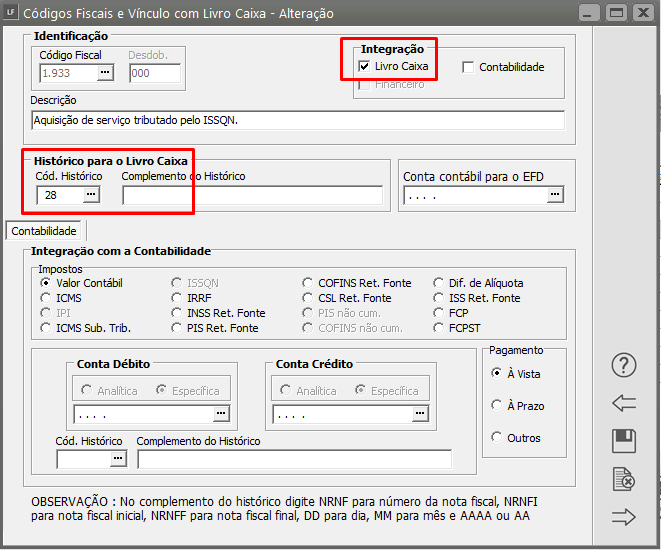

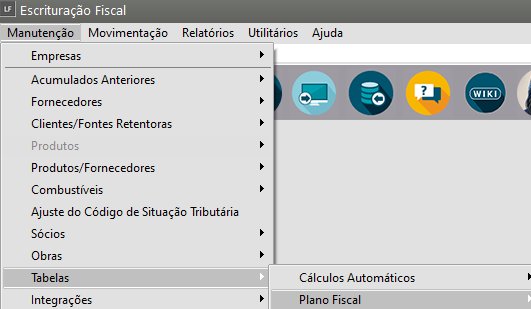

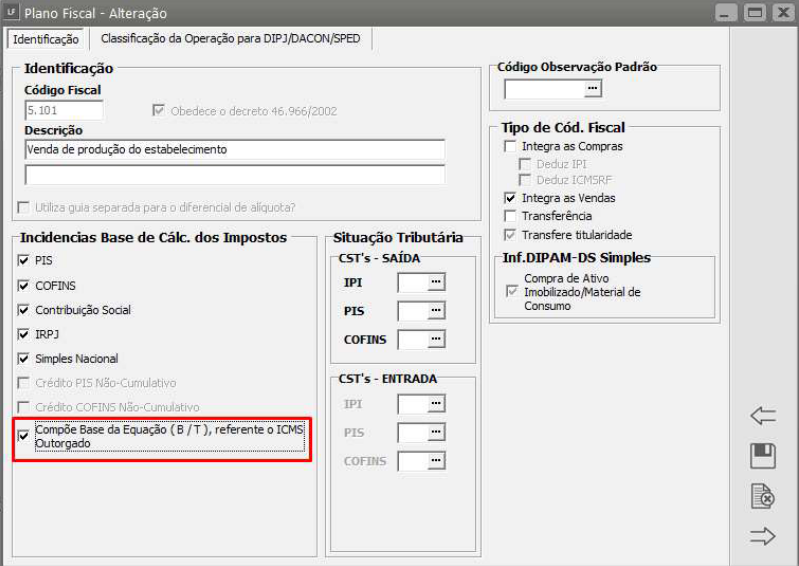

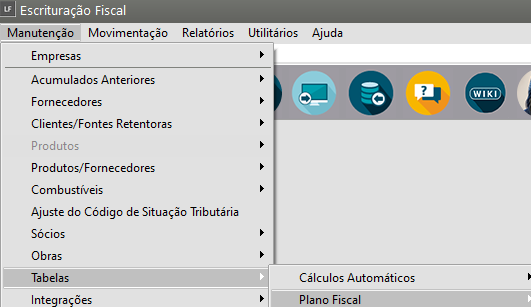

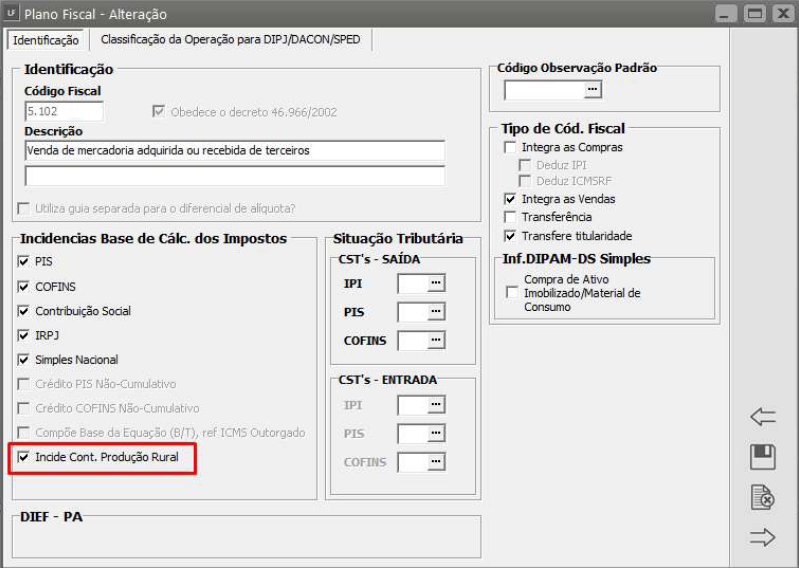

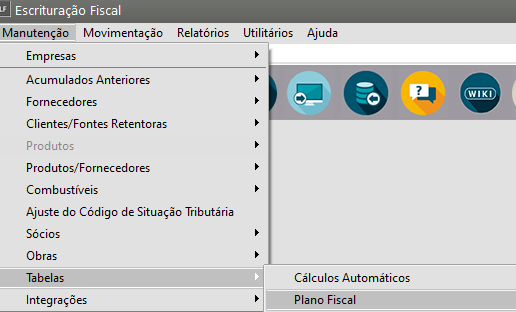

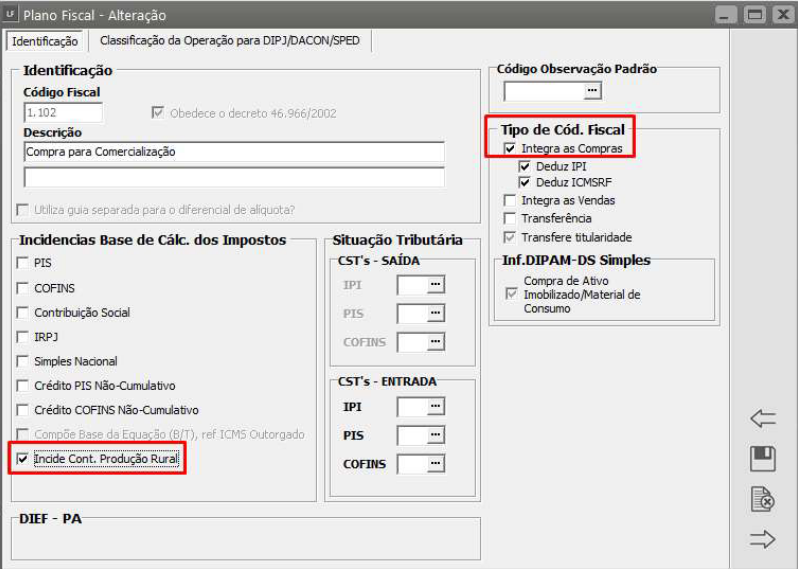

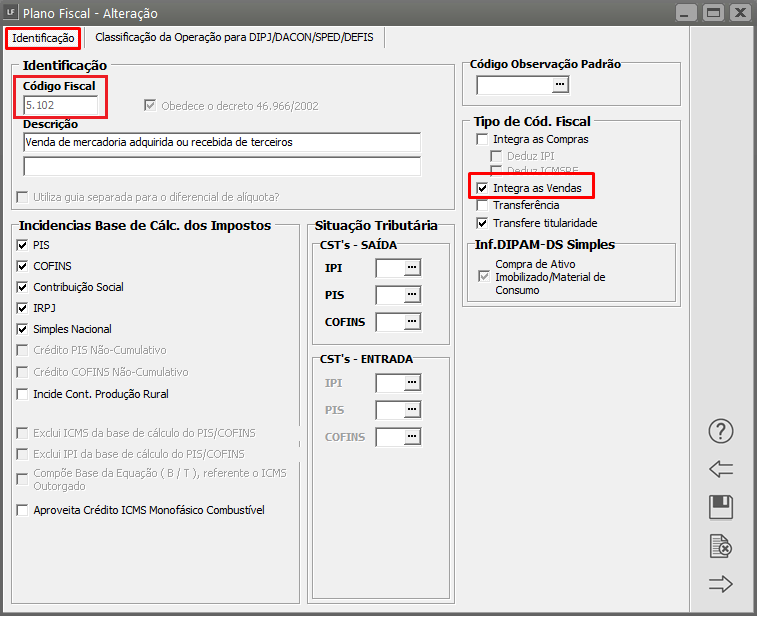

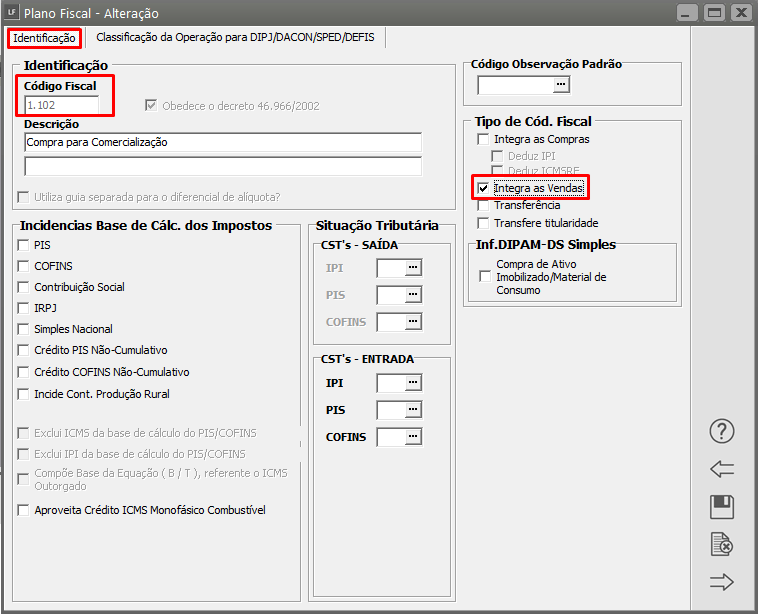

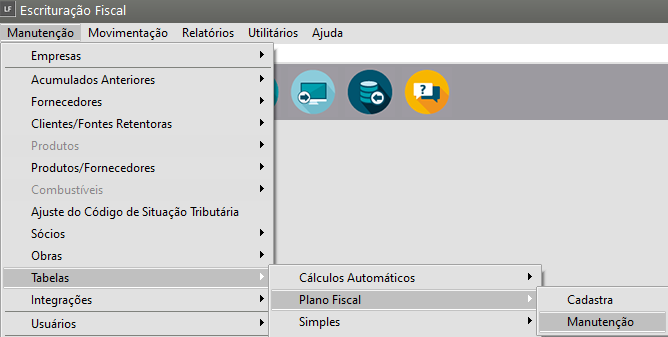

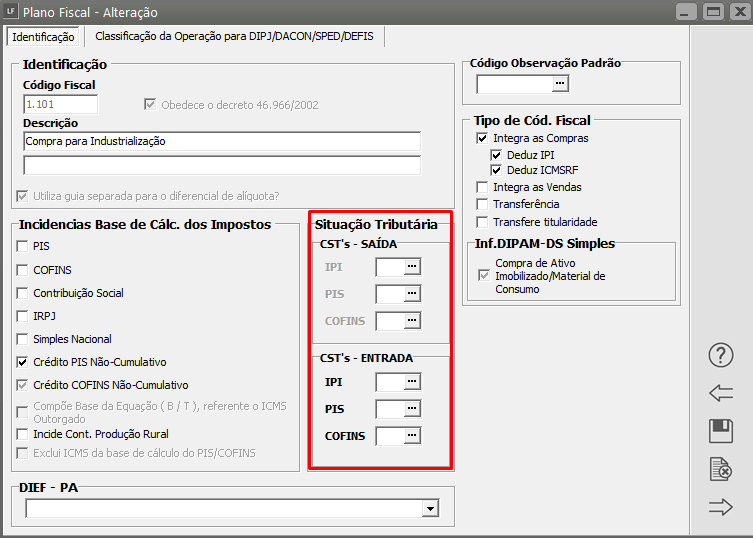

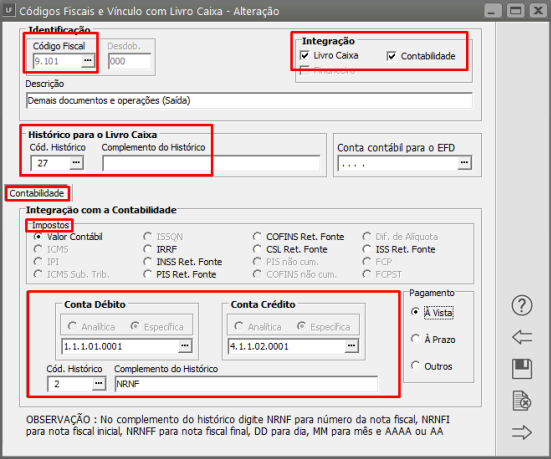

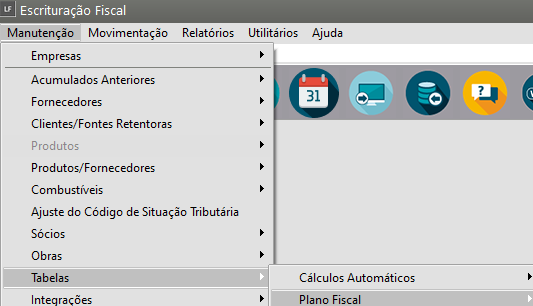

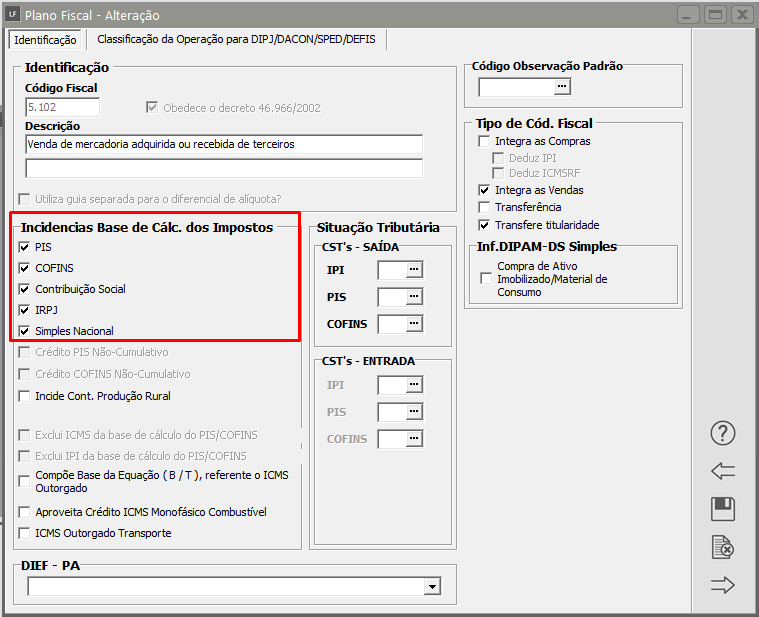

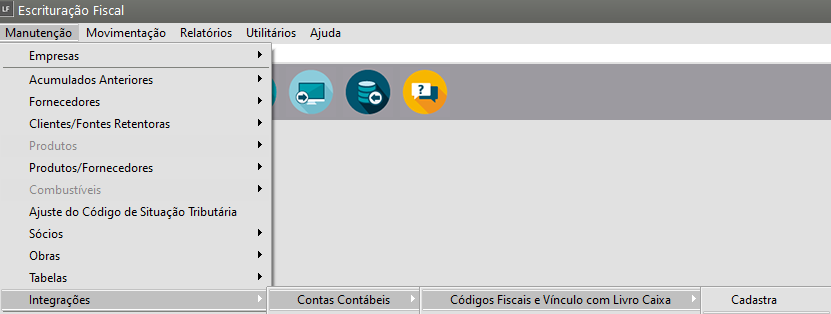

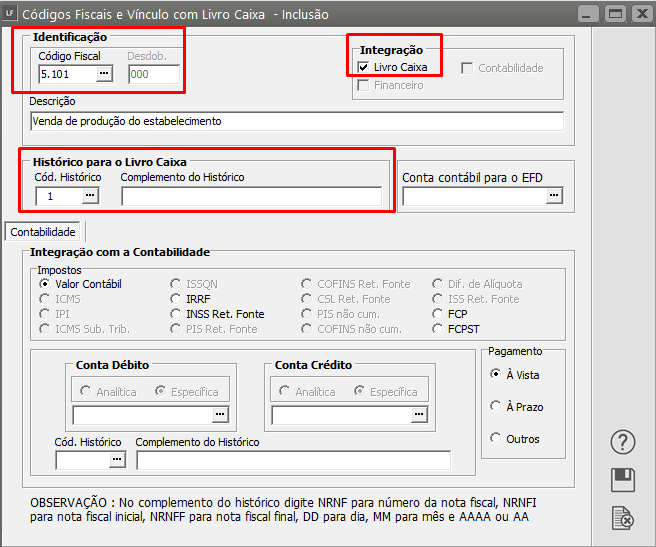

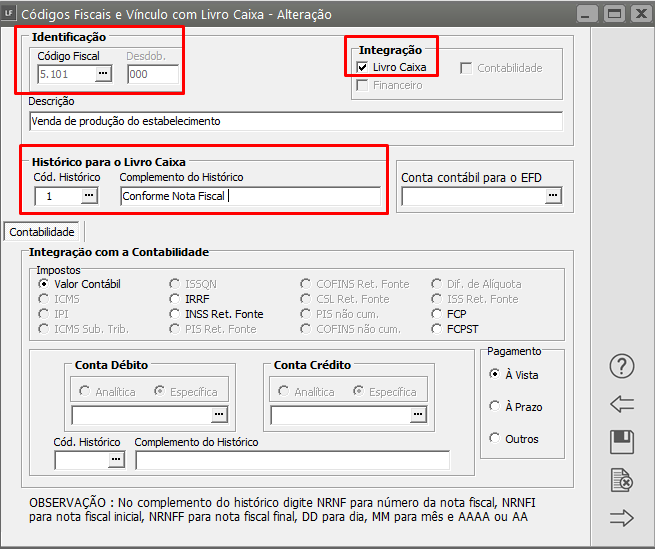

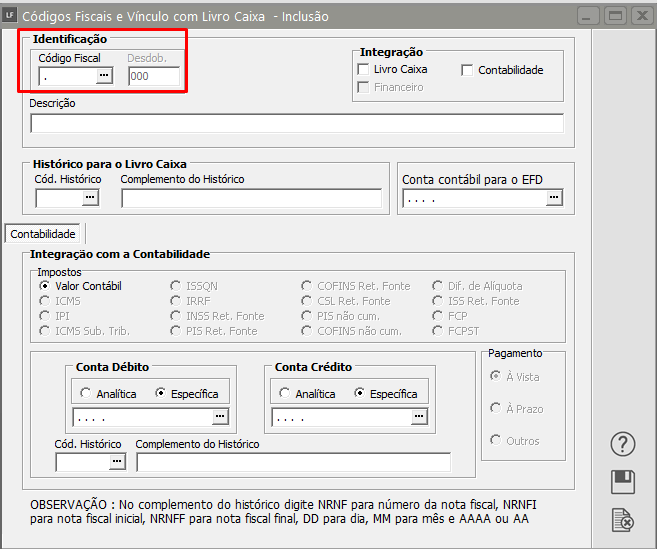

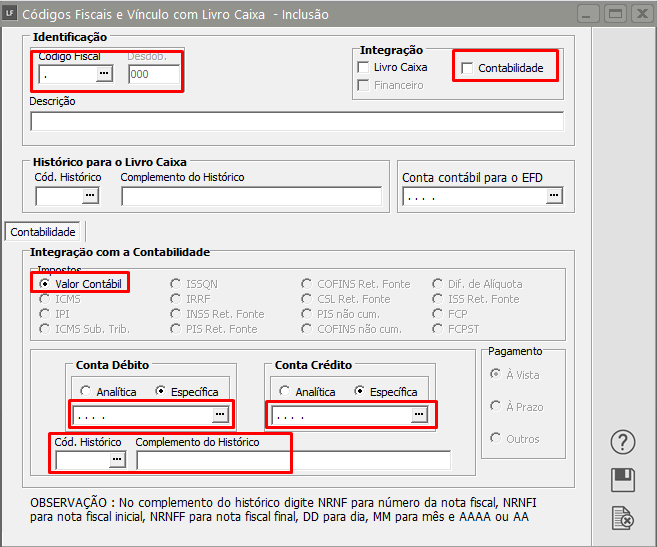

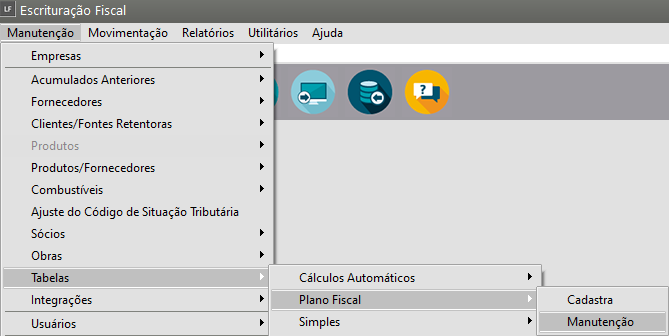

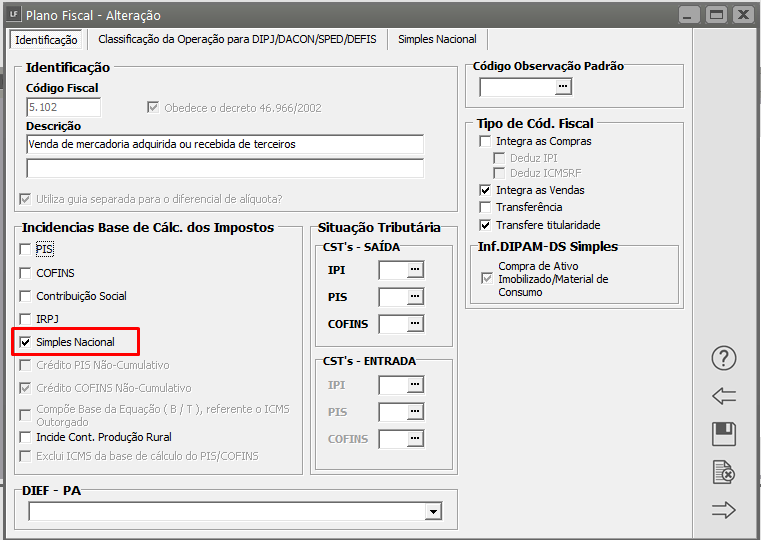

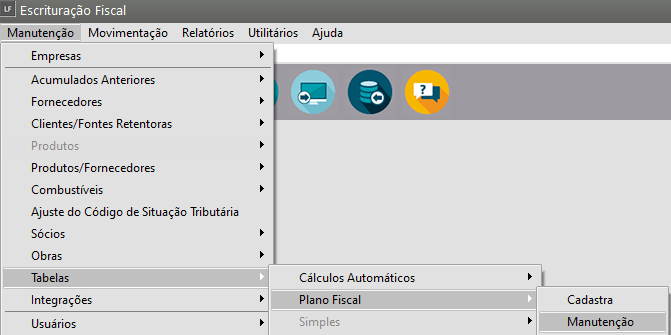

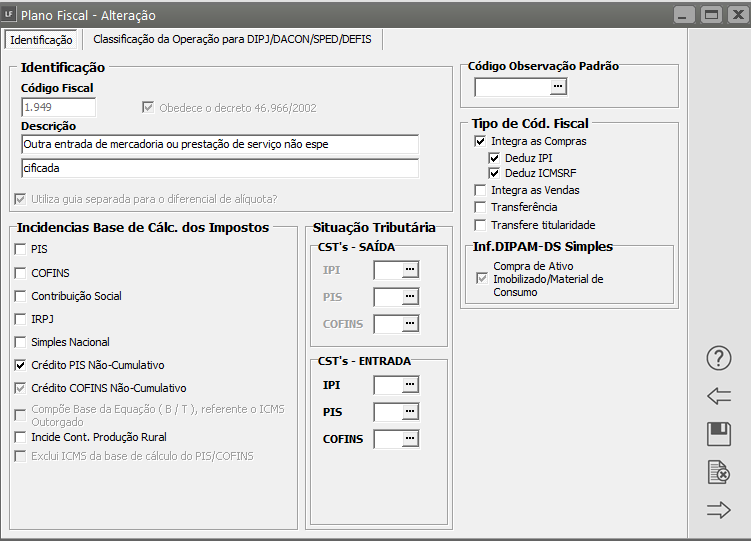

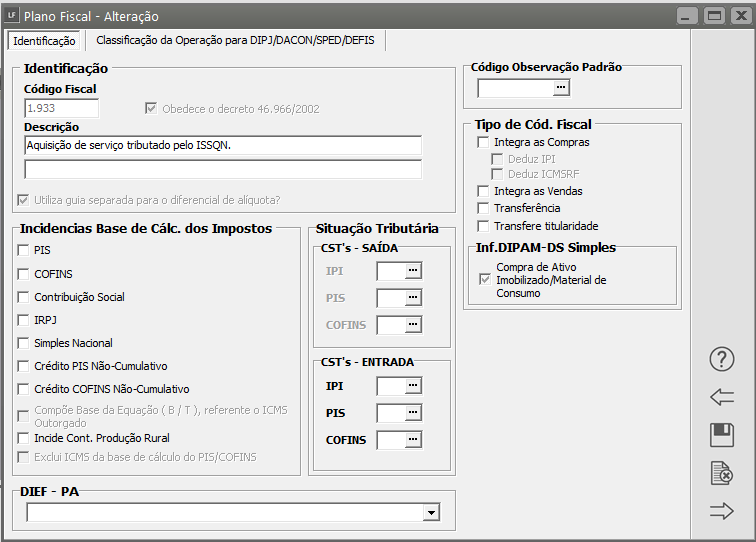

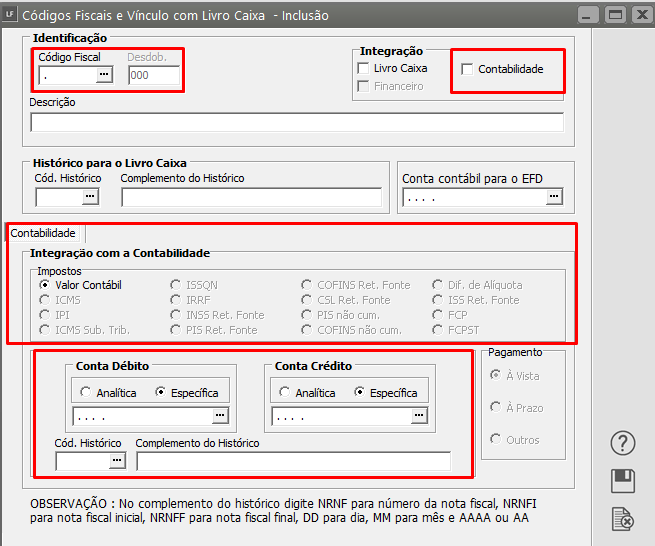

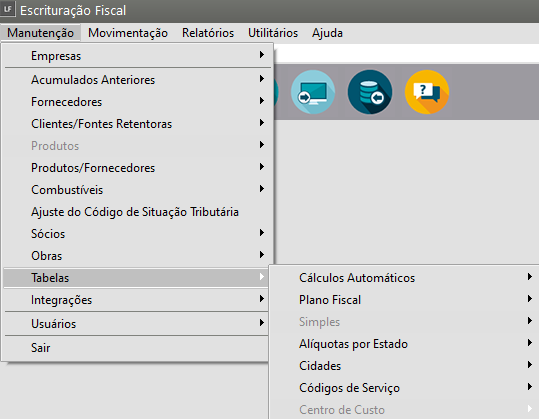

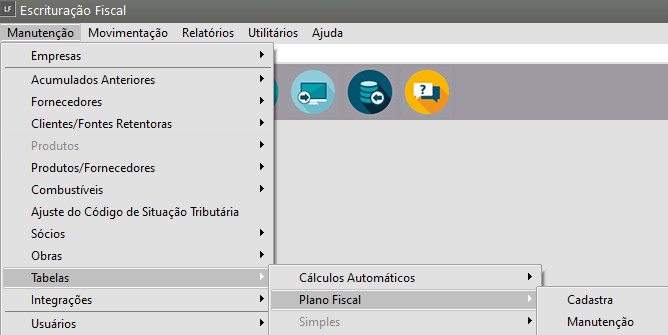

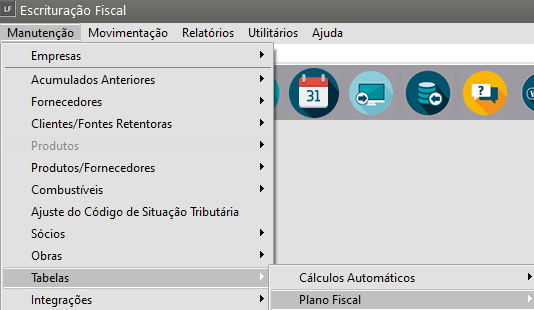

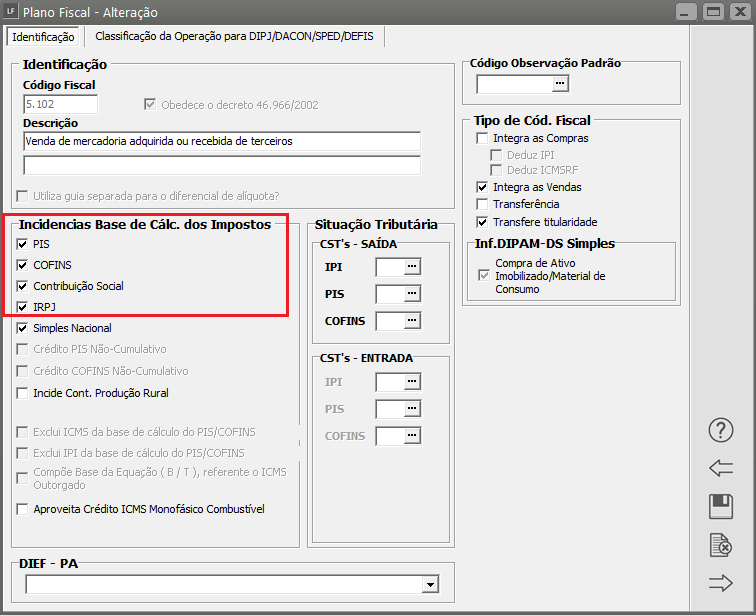

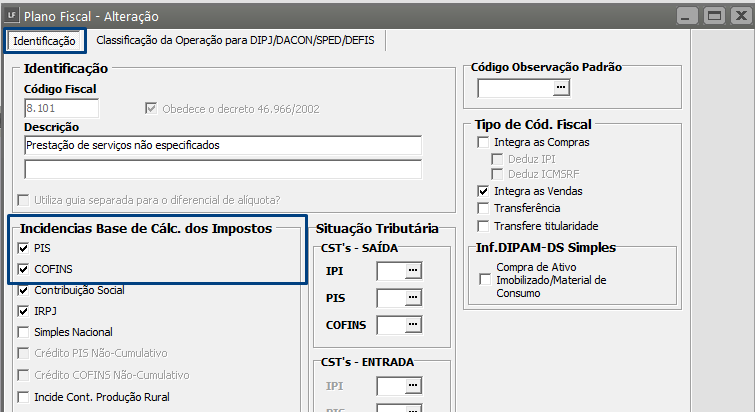

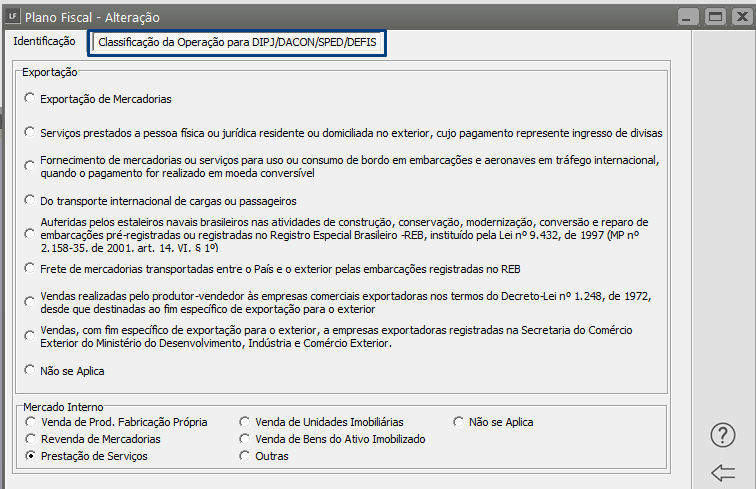

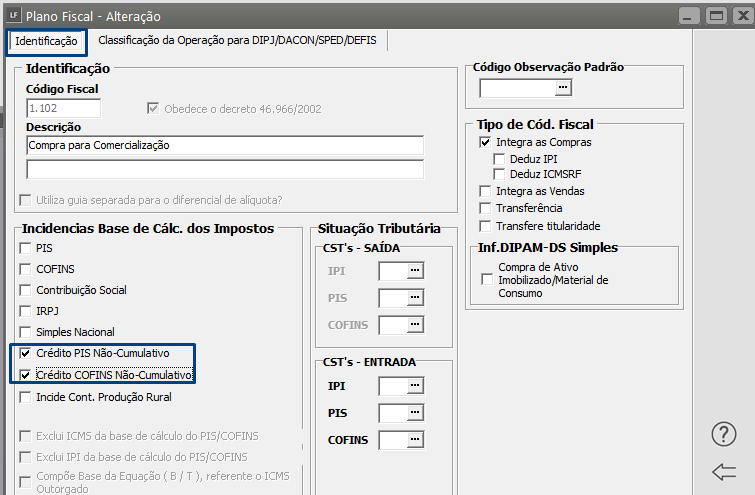

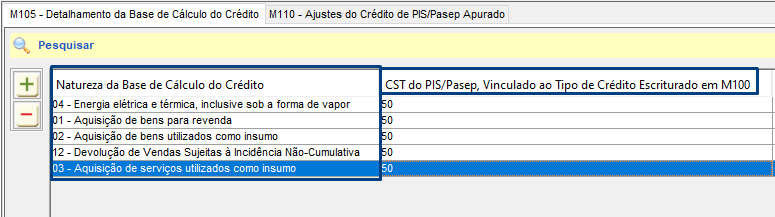

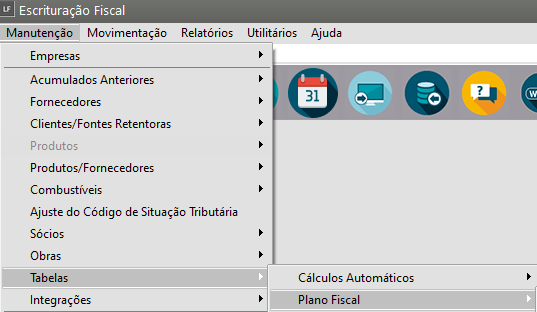

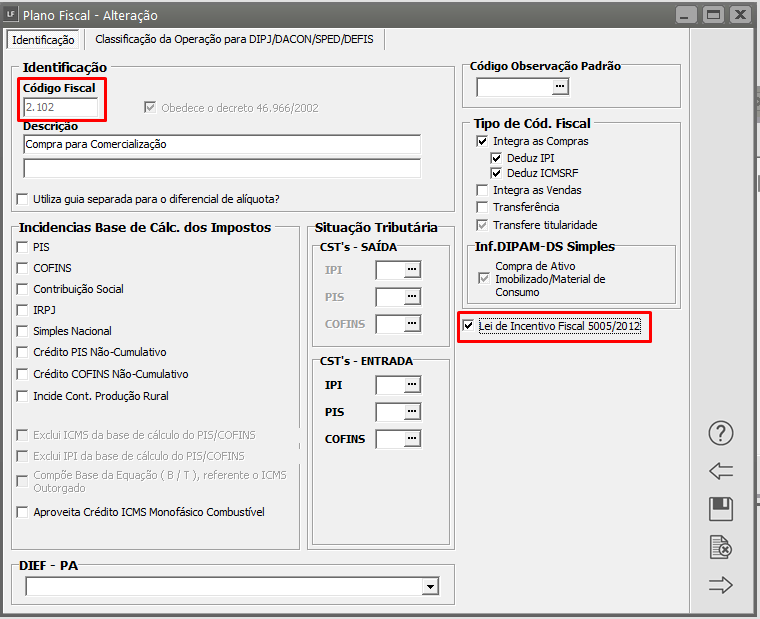

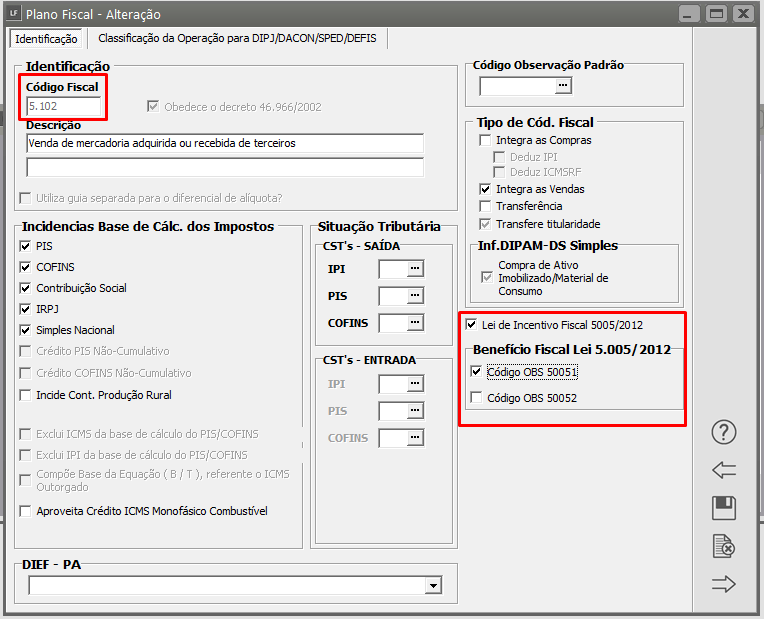

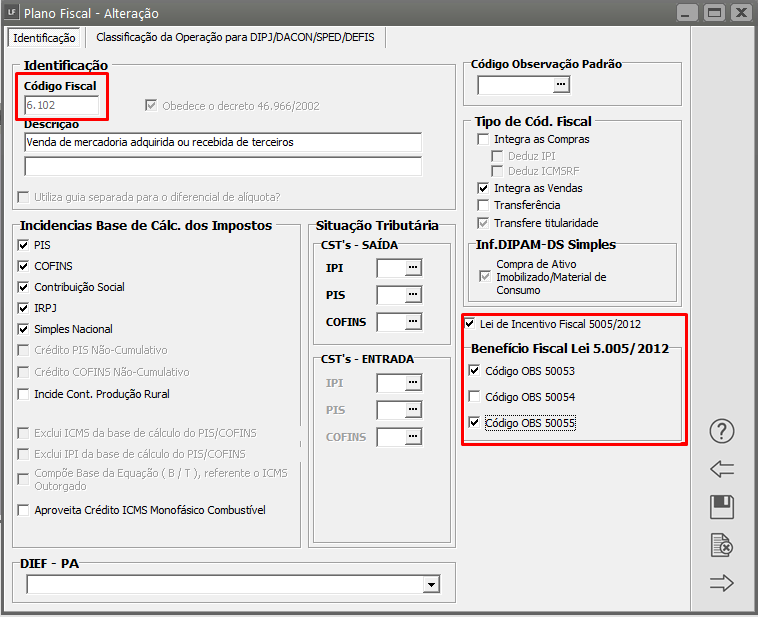

- Trabalhando com o Plano Fiscal (CFOP-Código Fiscal de Operações)

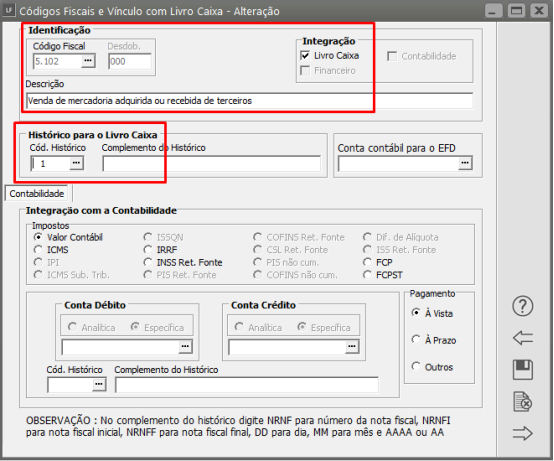

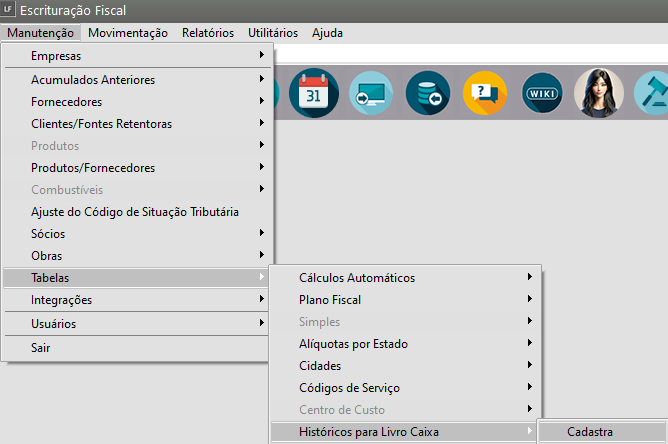

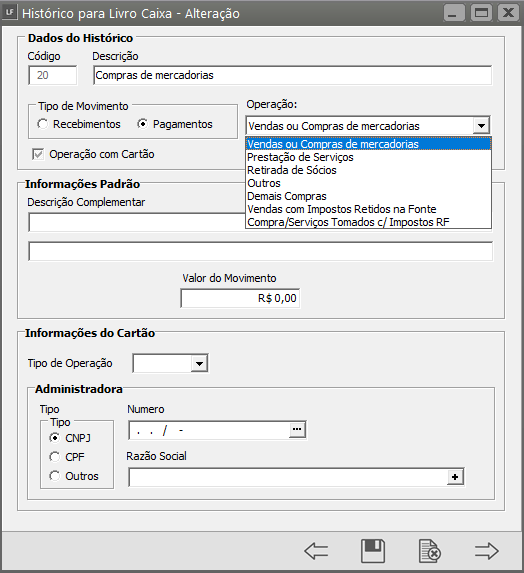

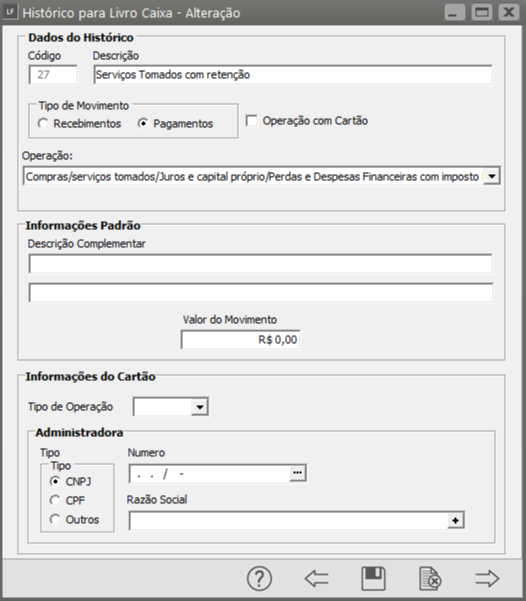

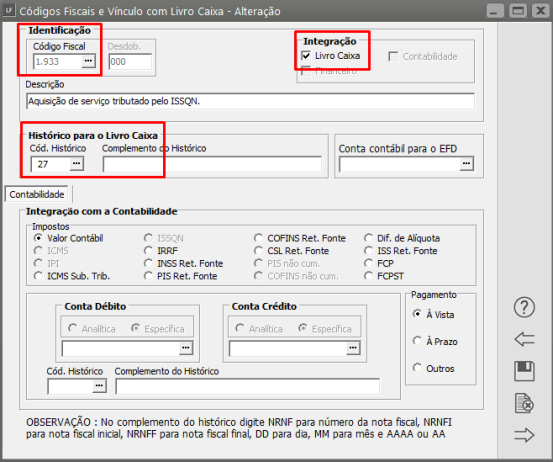

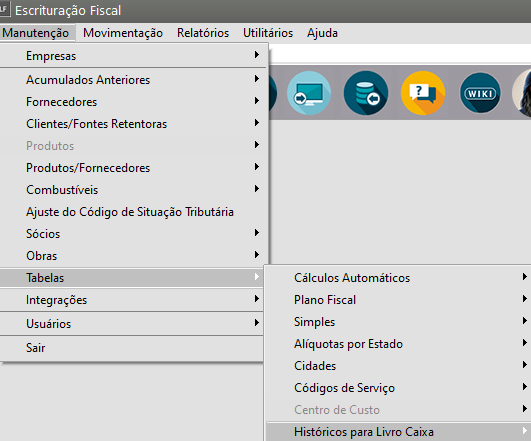

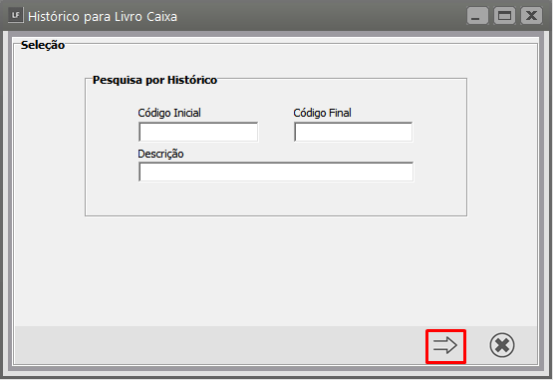

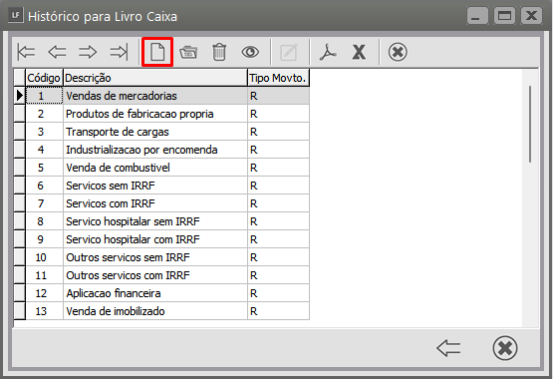

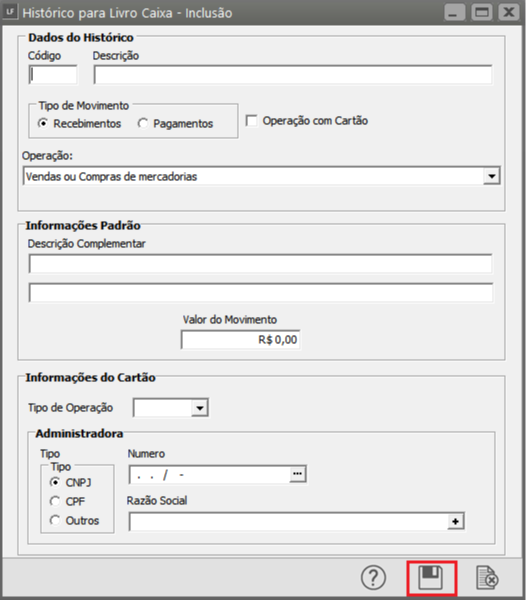

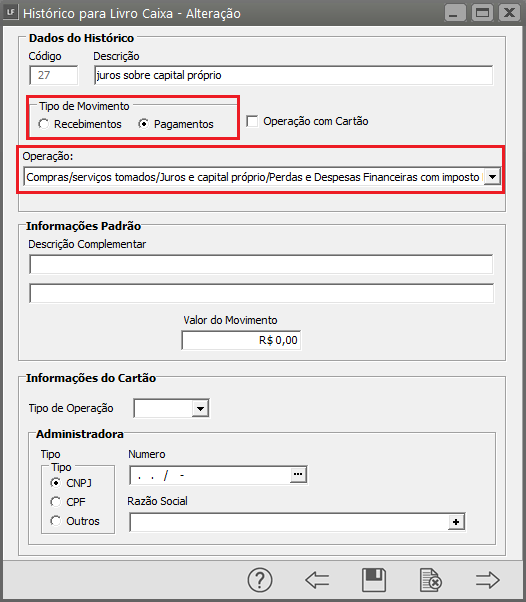

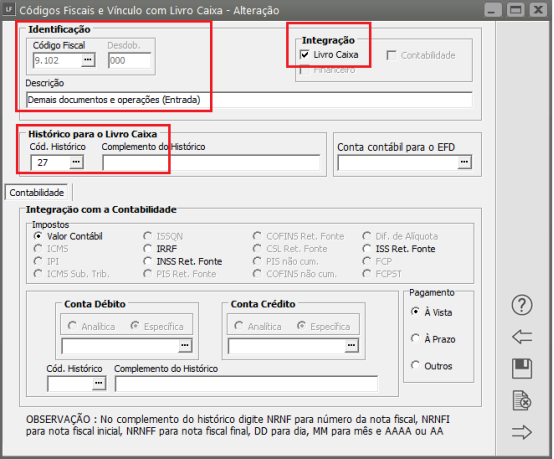

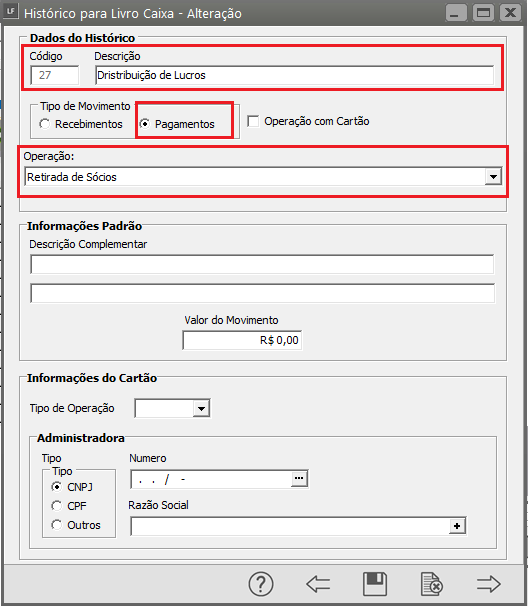

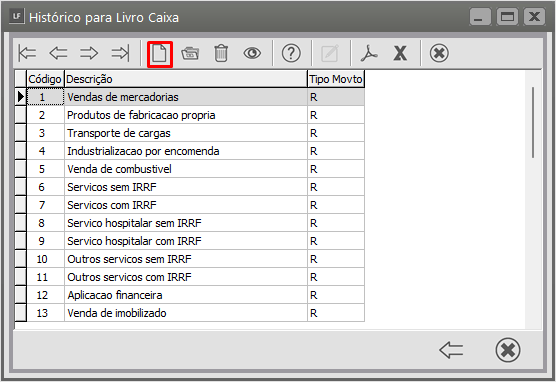

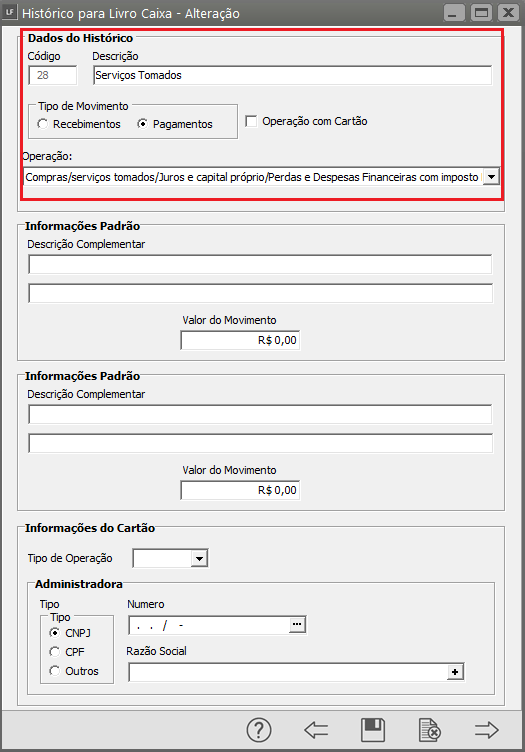

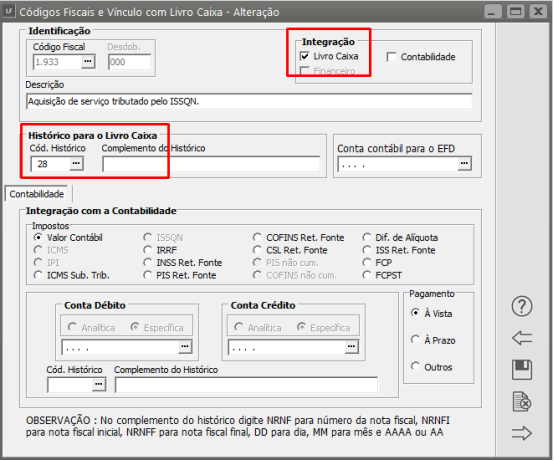

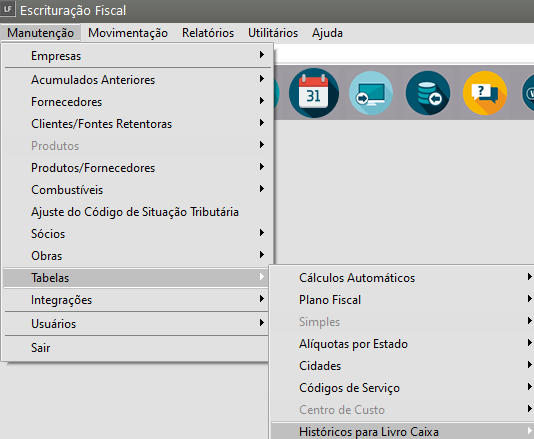

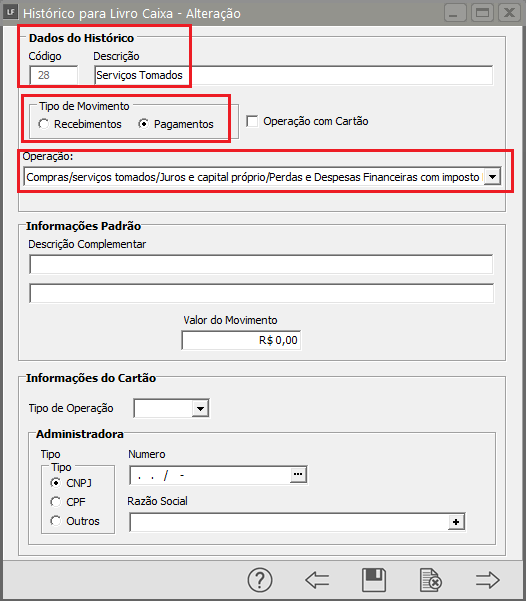

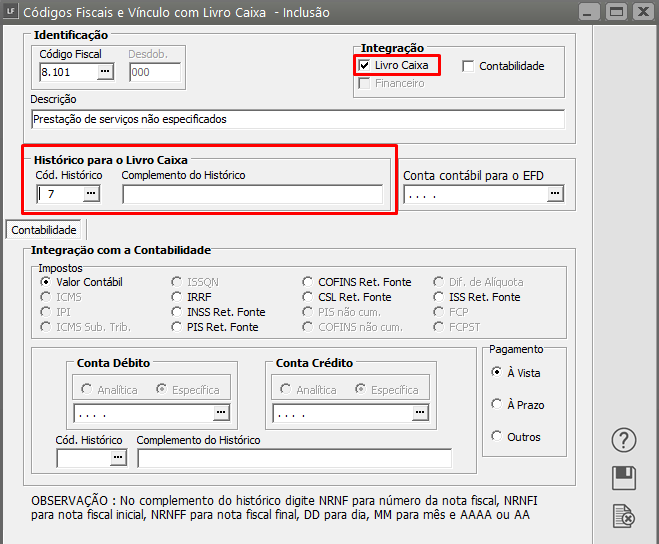

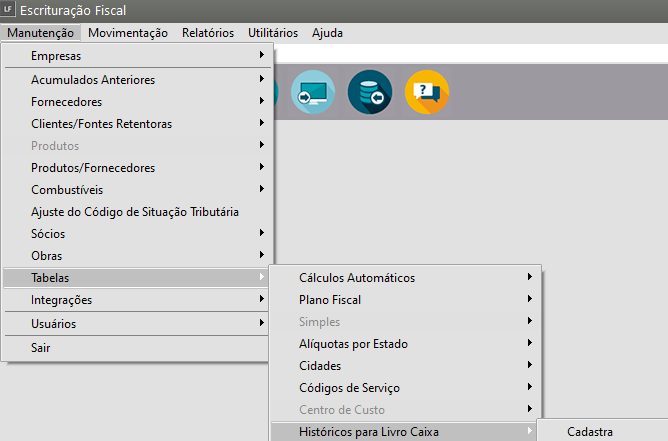

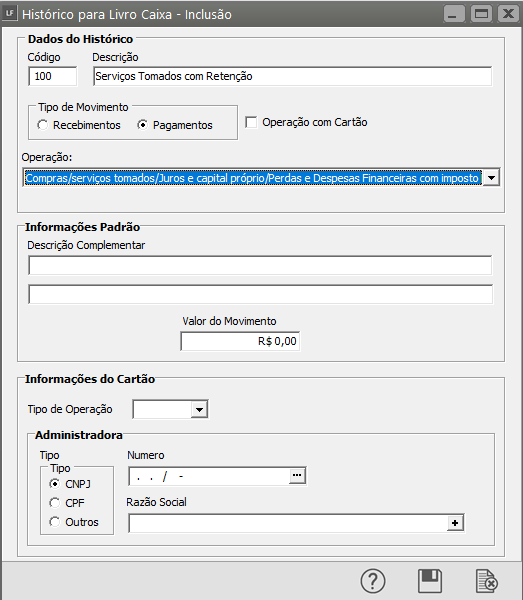

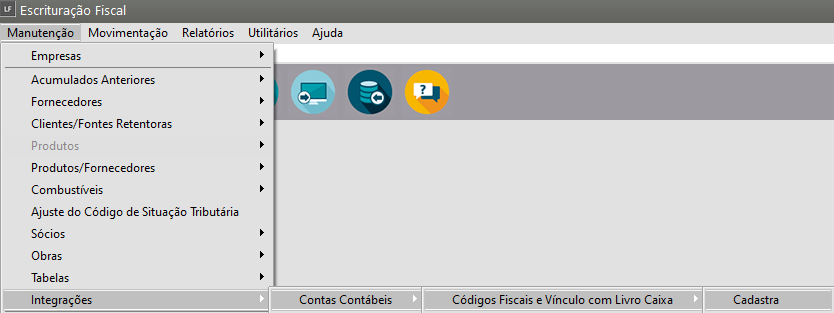

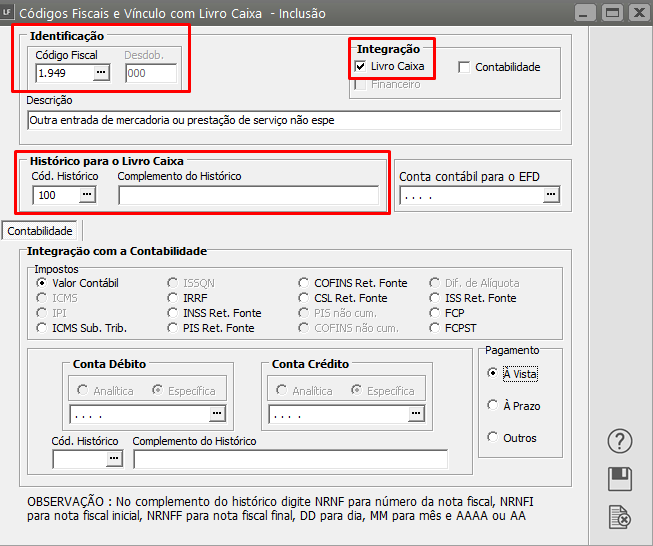

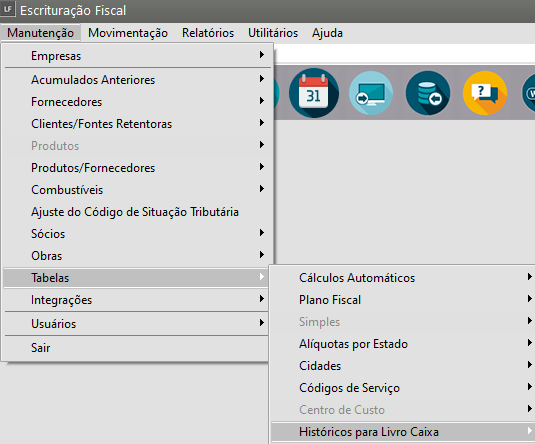

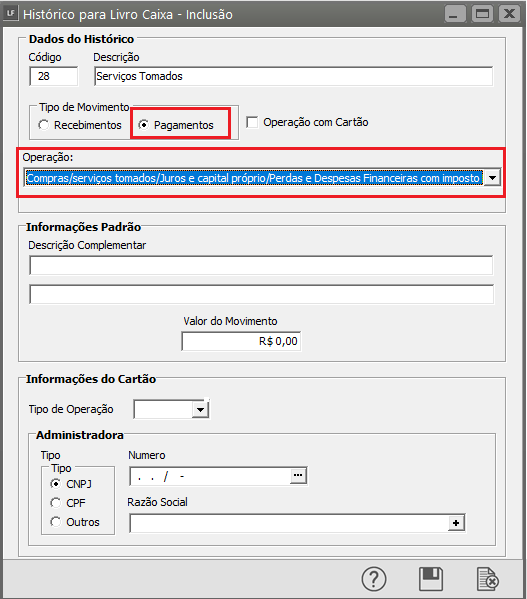

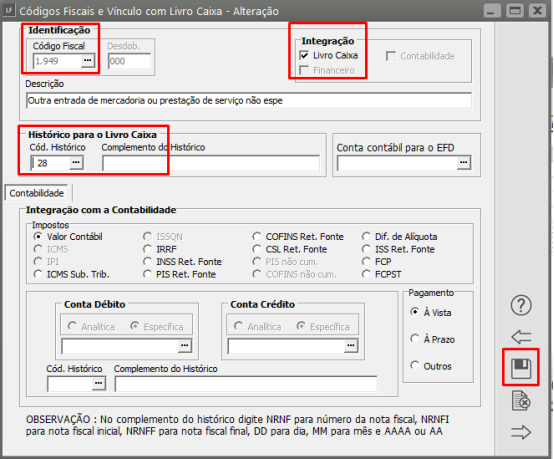

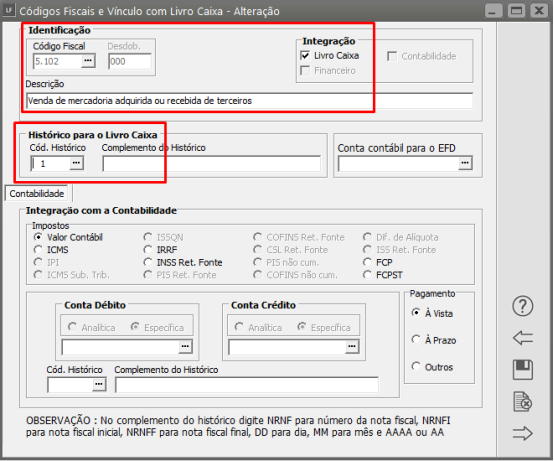

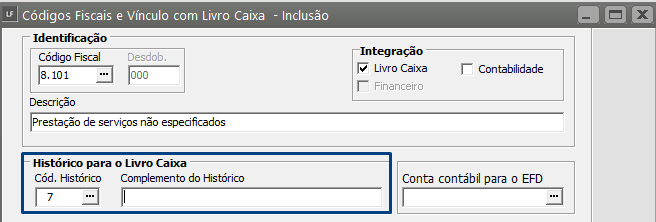

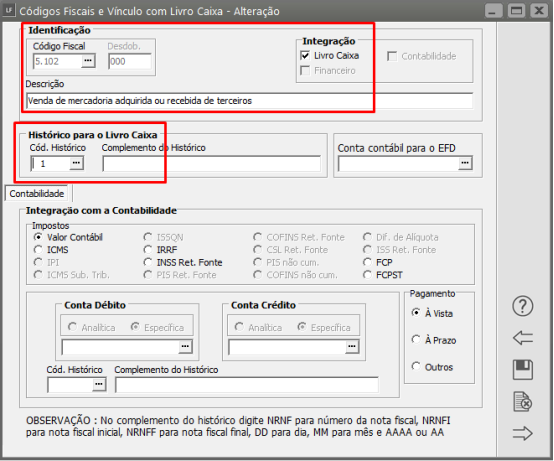

- Cadastrando Histórico para o Livro Caixa

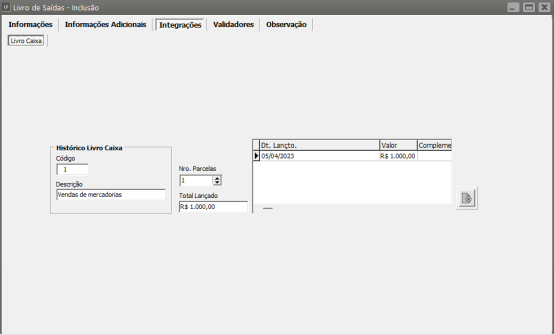

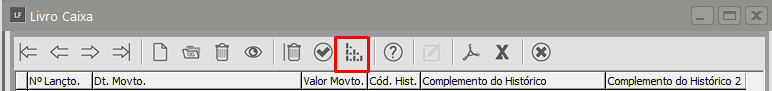

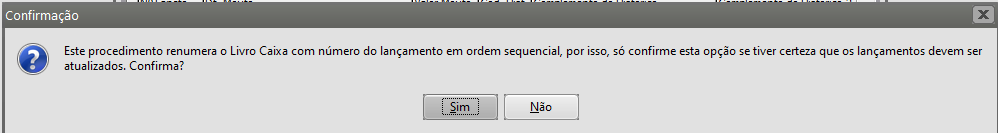

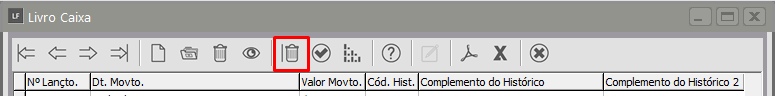

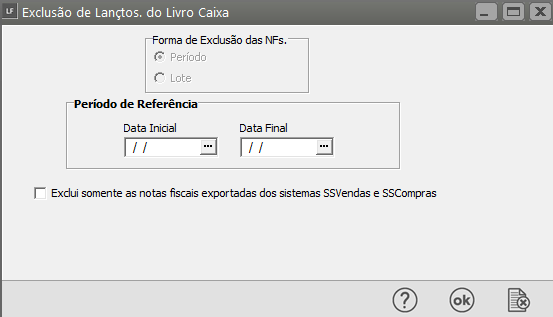

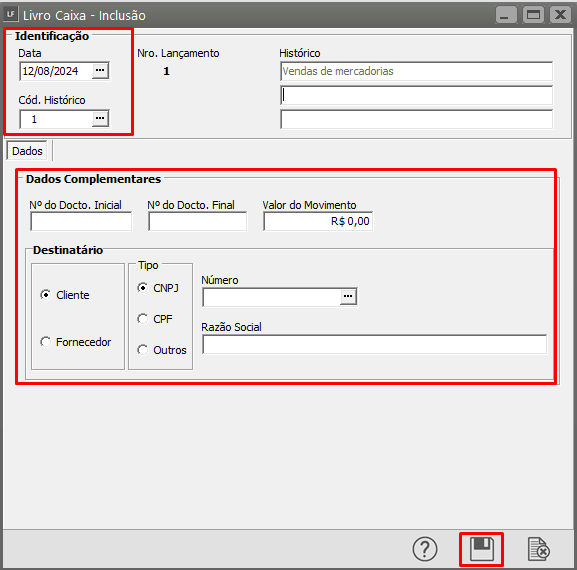

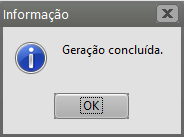

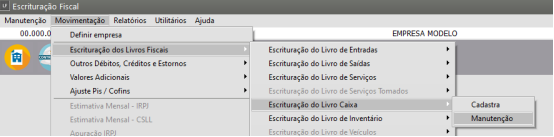

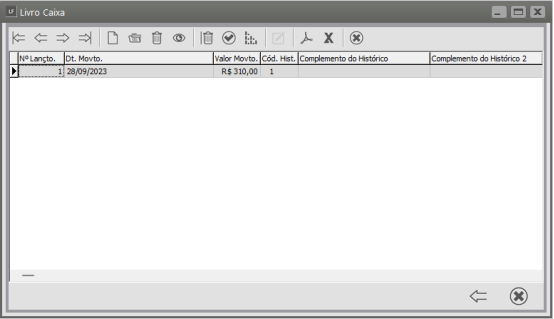

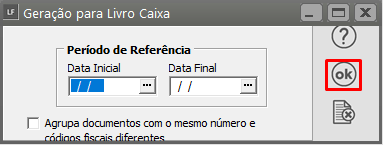

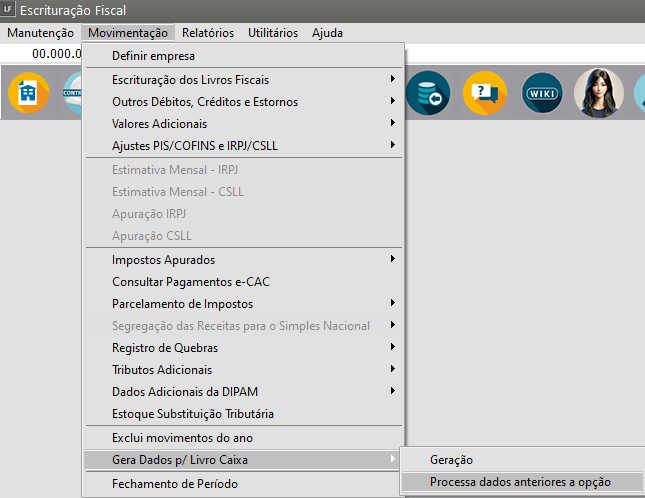

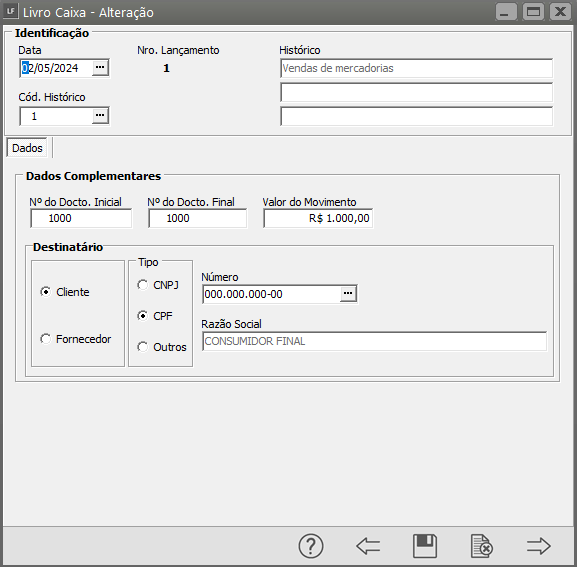

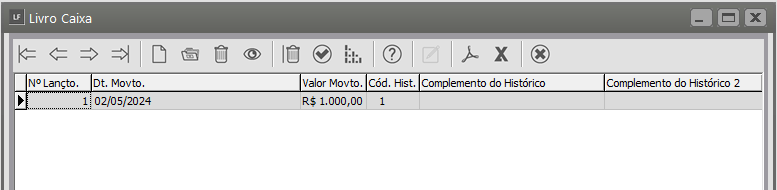

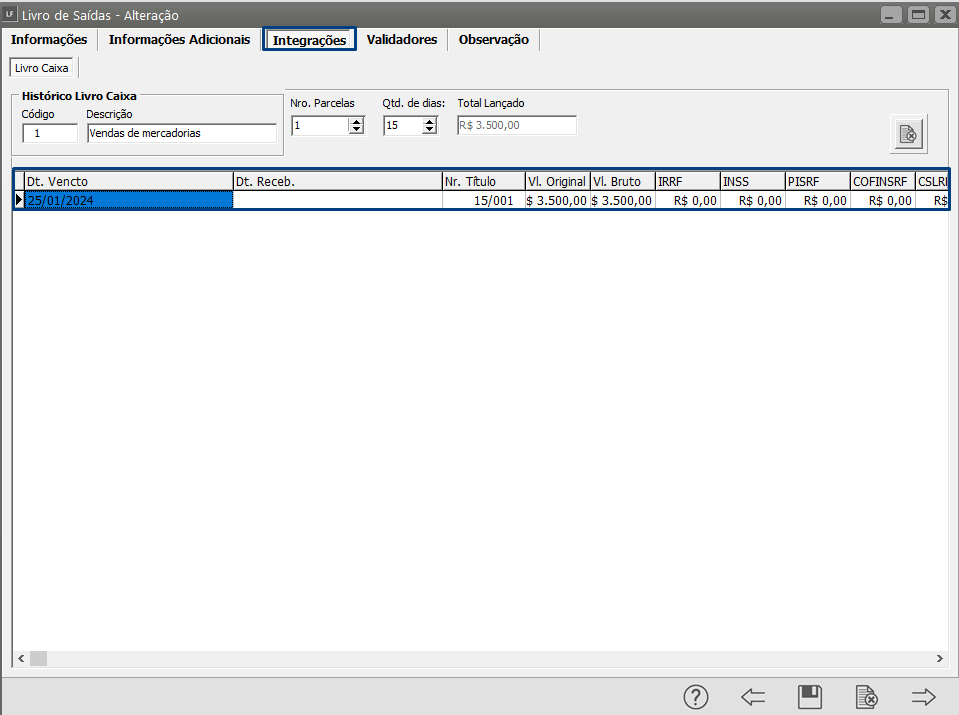

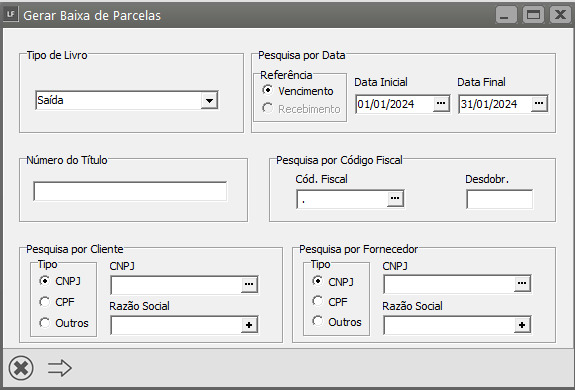

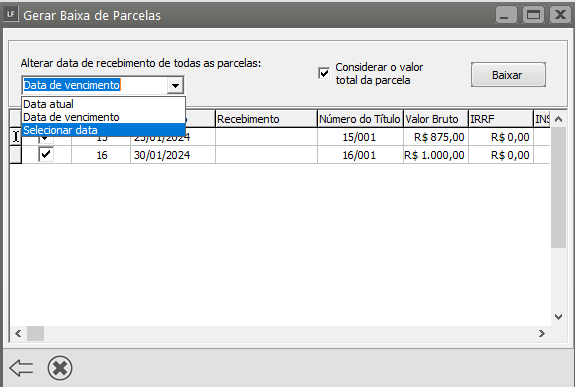

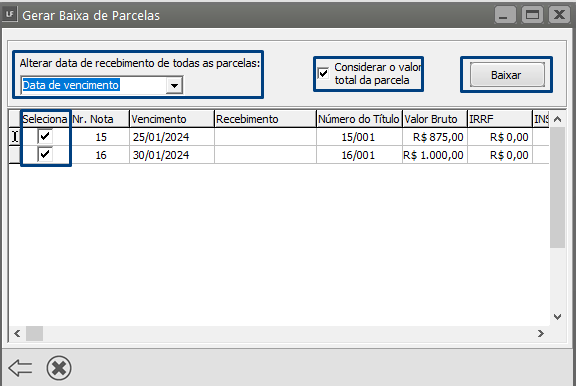

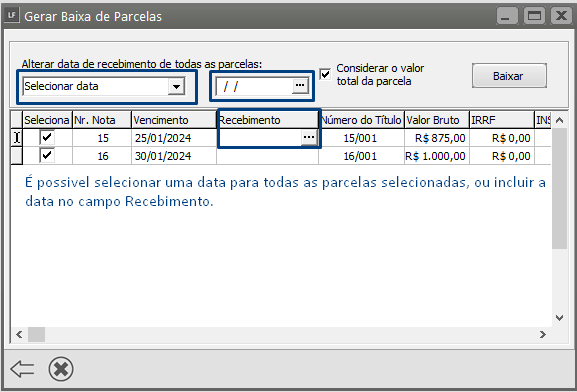

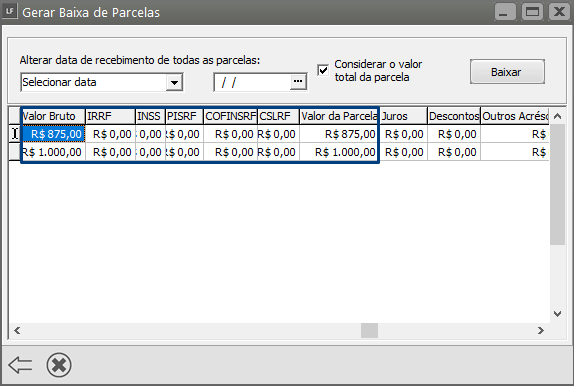

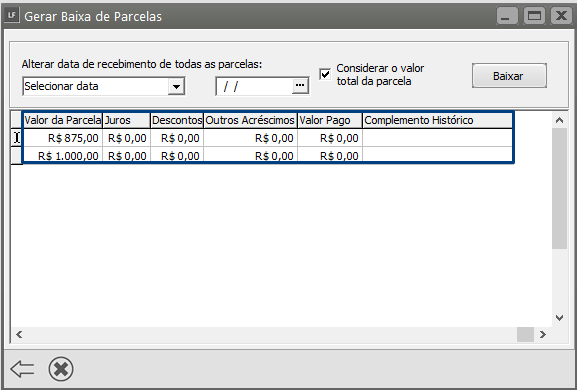

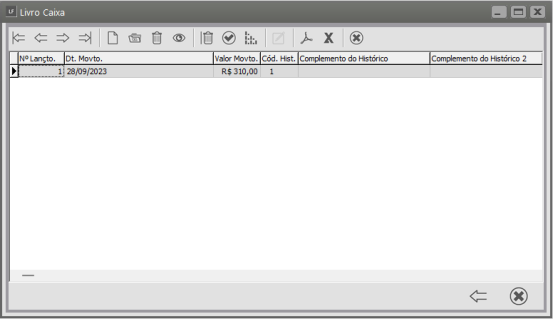

- Geração e Escrituração do Livro Caixa

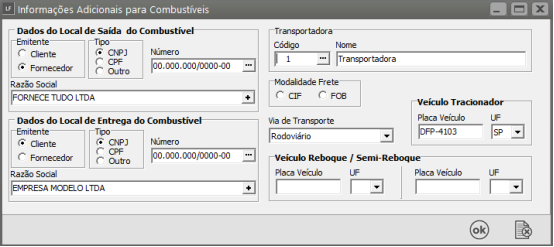

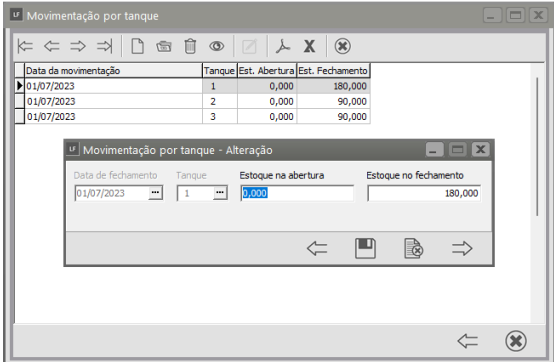

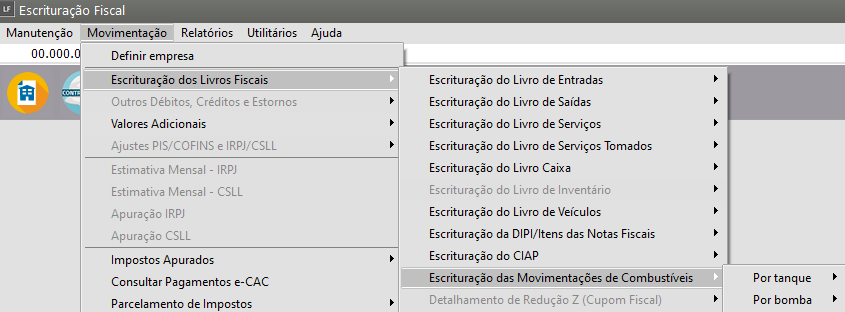

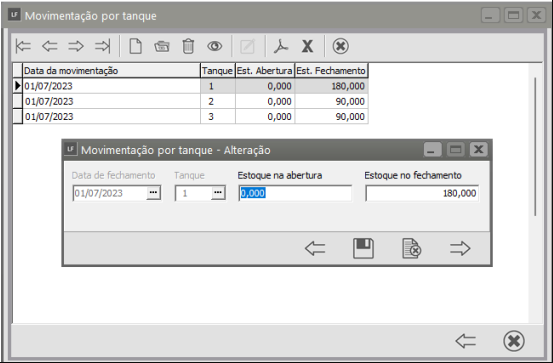

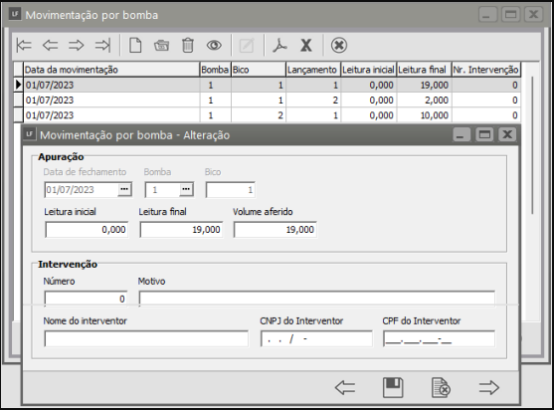

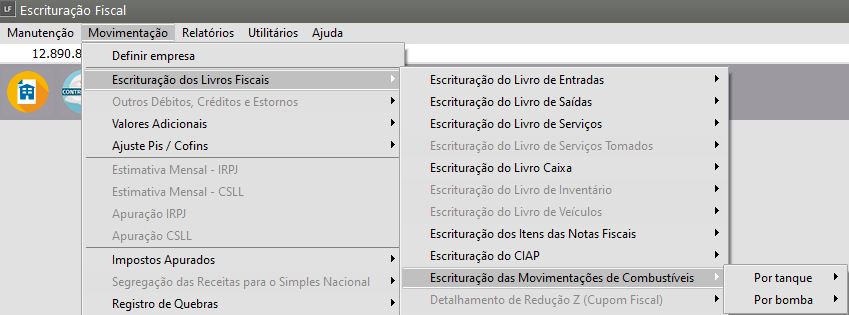

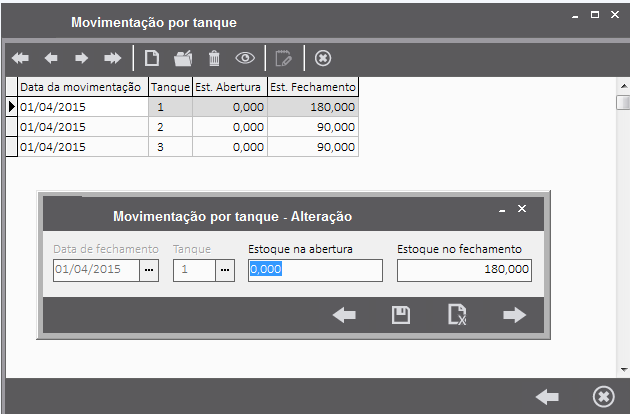

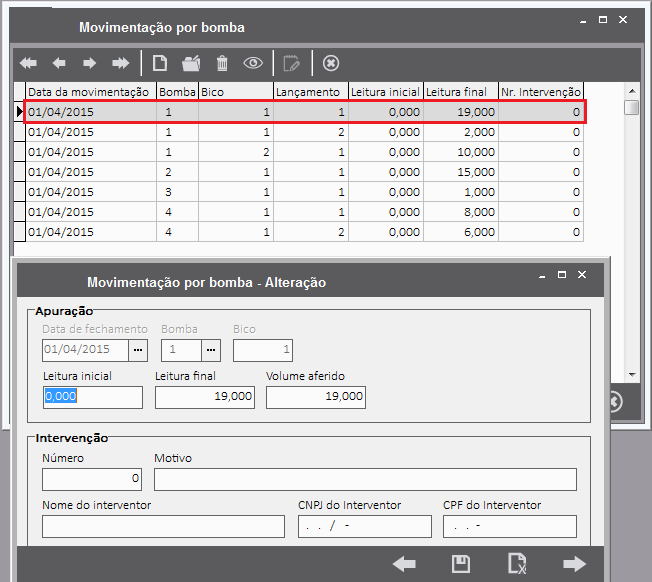

- Escrituração do Livro de Combustíveis - Tanque/Bomba

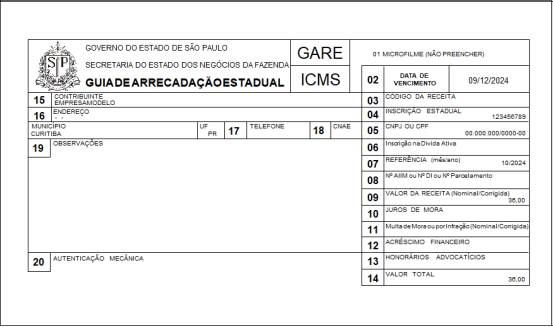

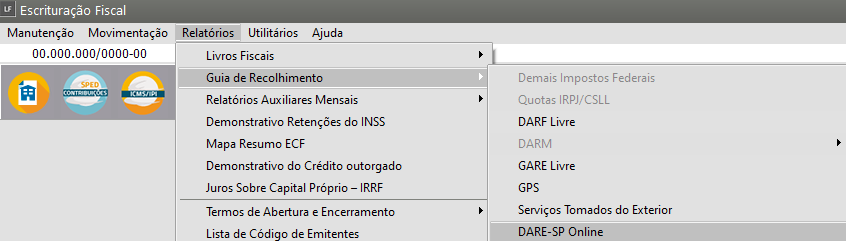

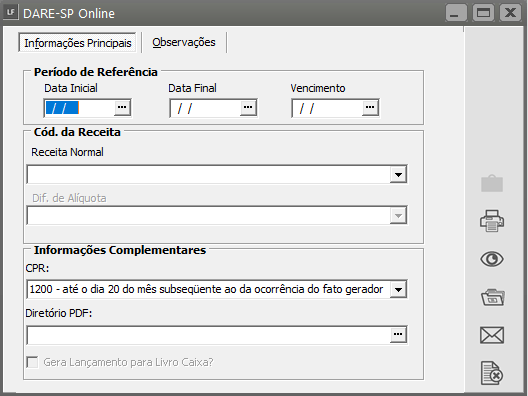

- Guia de Recolhimento DARE SP OnLine

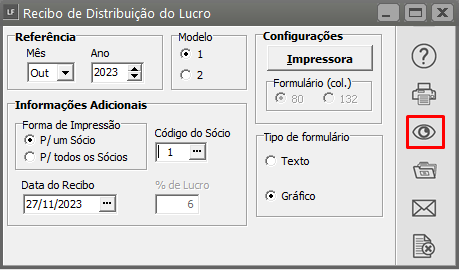

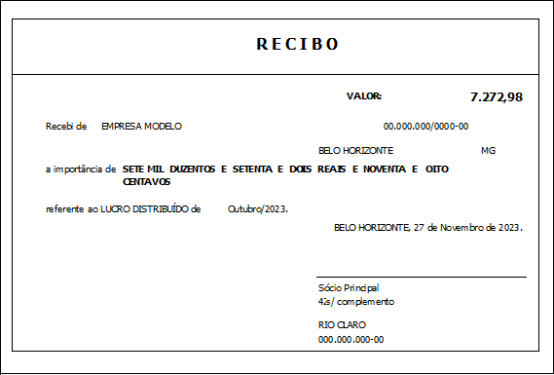

- Recibo de Distribuição de Lucros

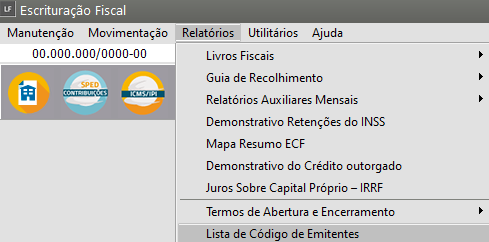

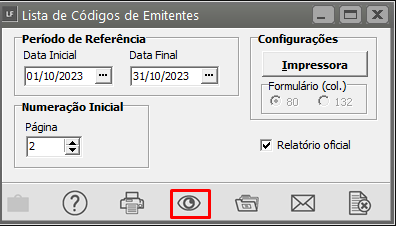

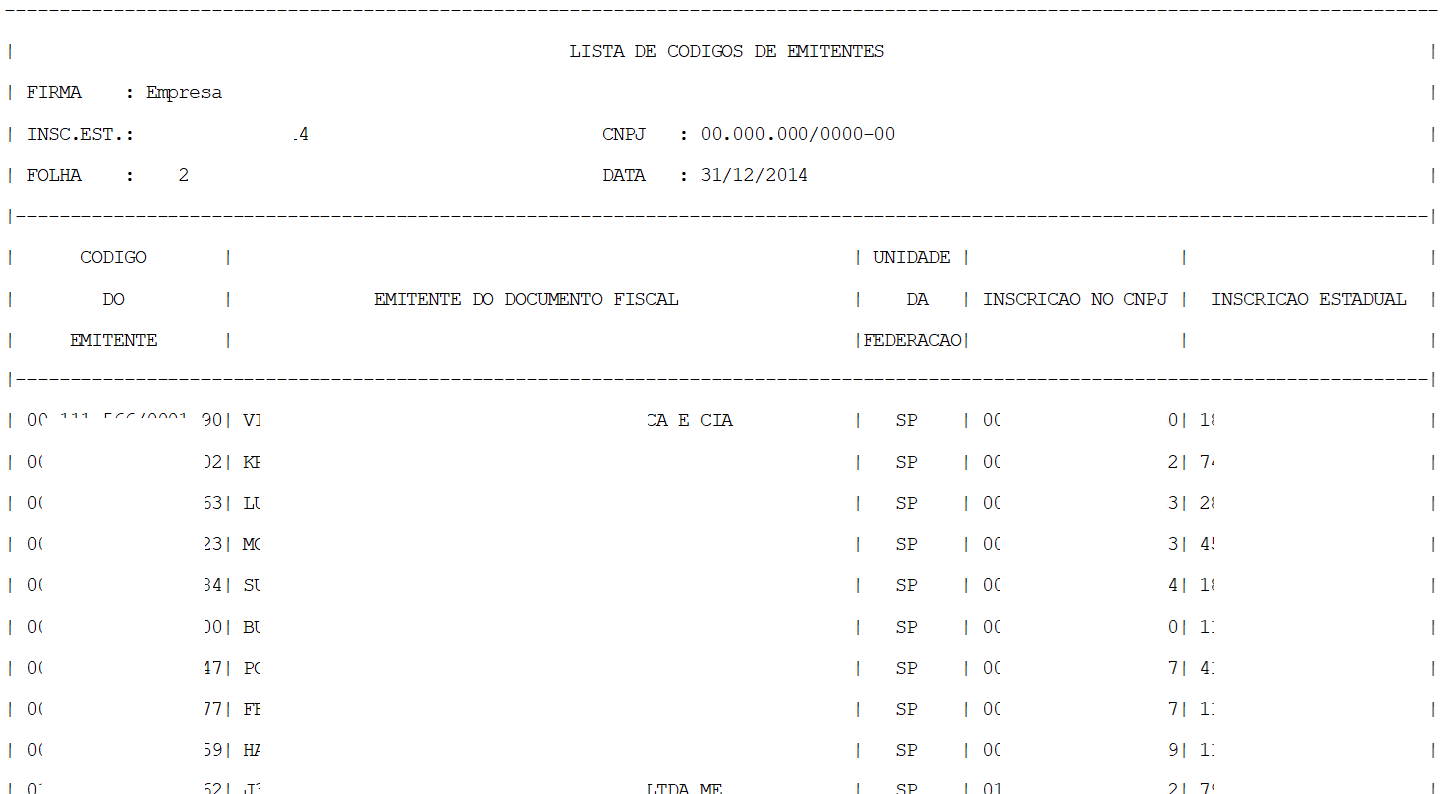

- Lista de Códigos (CNPJ/CPF/outros) de Emitentes

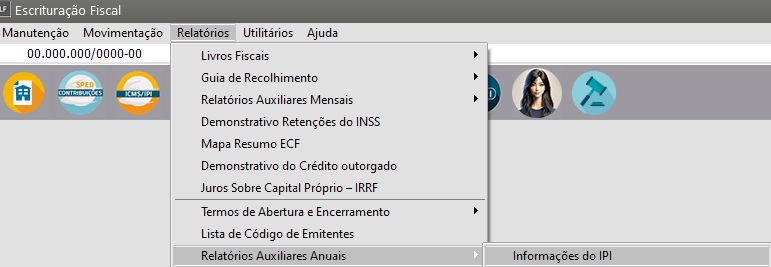

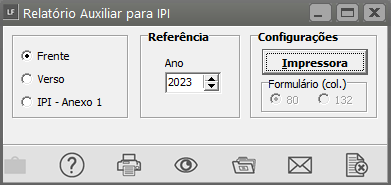

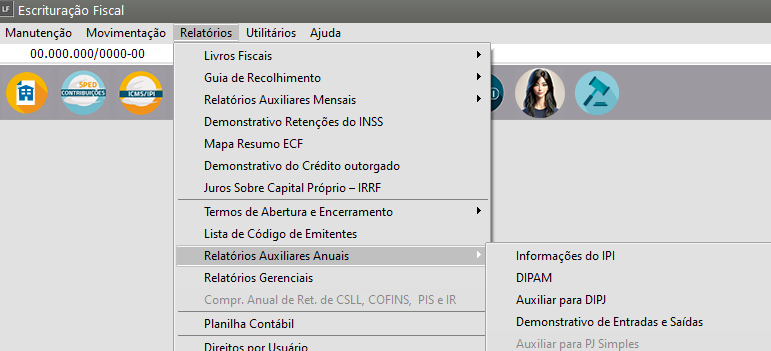

- Informações Anuais do IPI (Imposto sobre Produtos Industrializados)

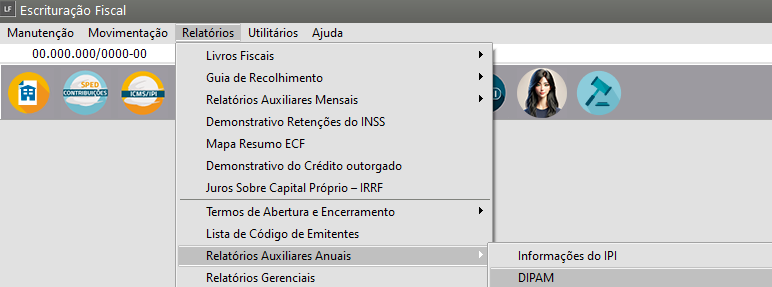

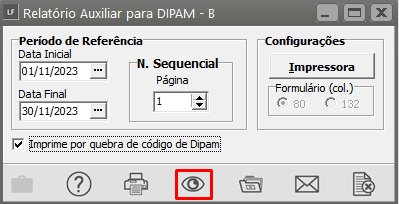

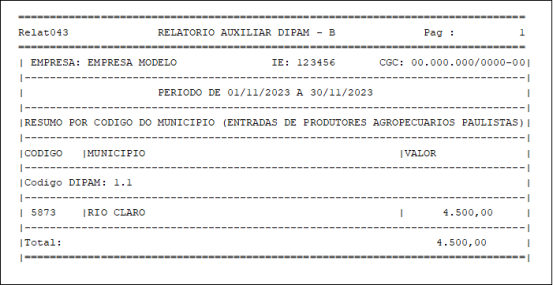

- Relatório Anual DIPAM

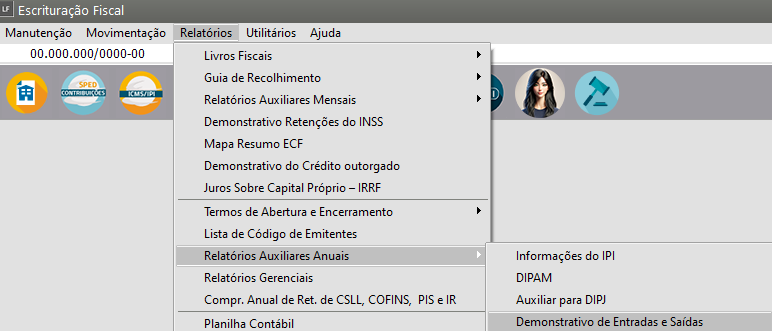

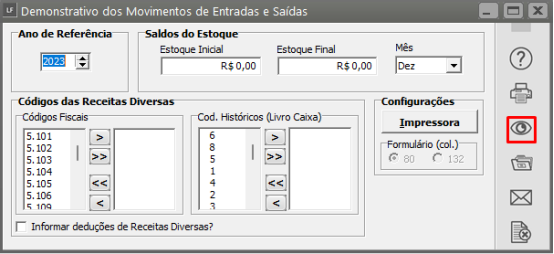

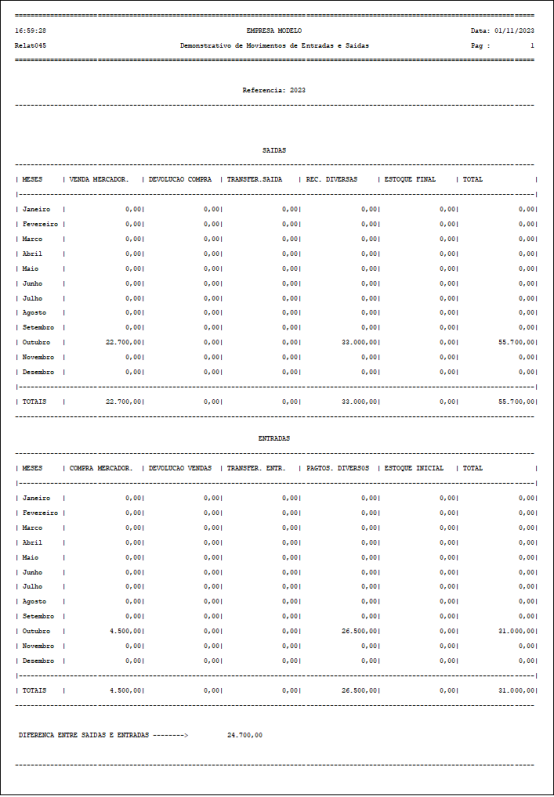

- Demonstrativo Anual de Entradas e Saídas

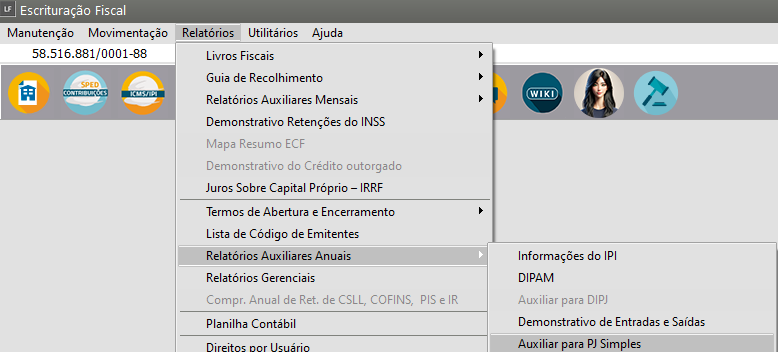

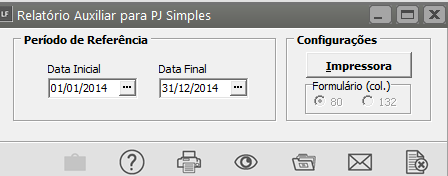

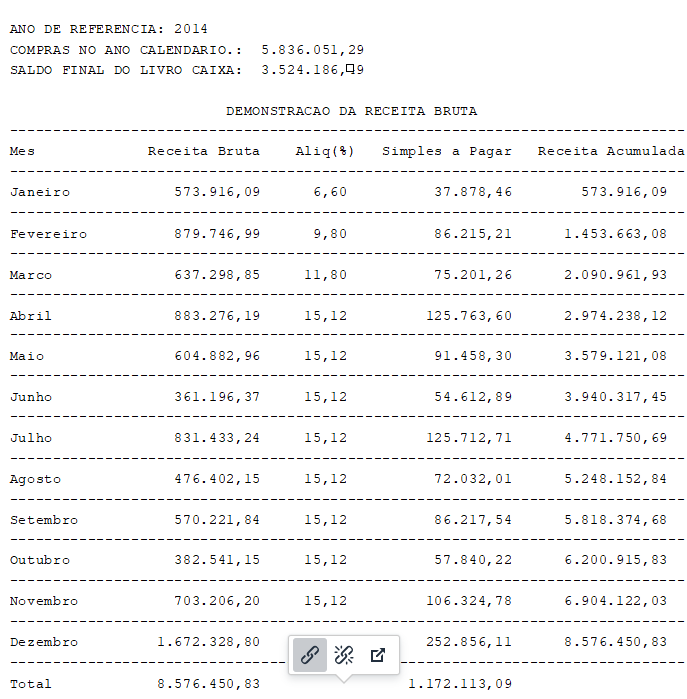

- Relatório Anual Auxiliar para PJ Simples

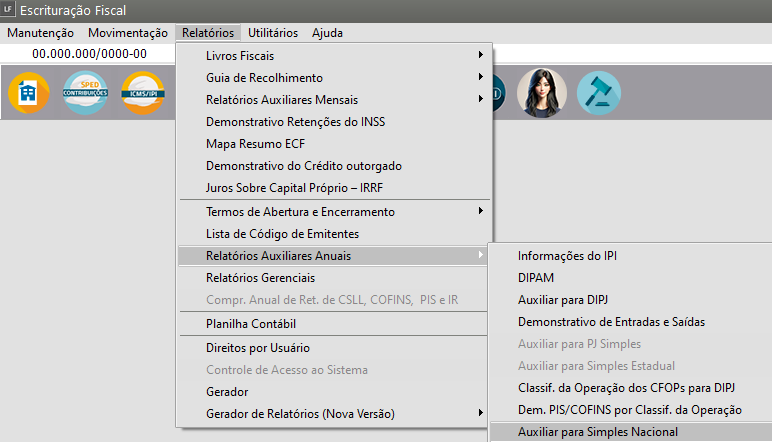

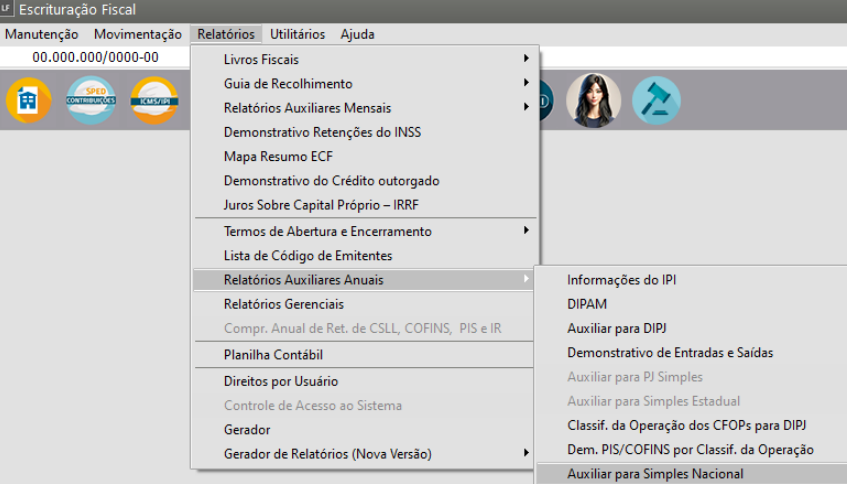

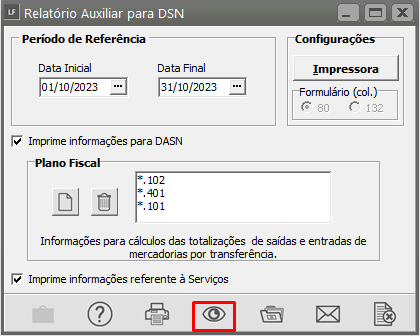

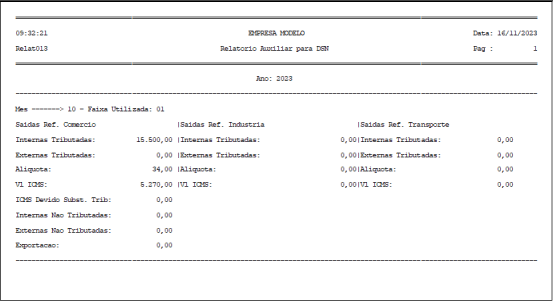

- Relatório Anual Auxiliar para o Simples Nacional

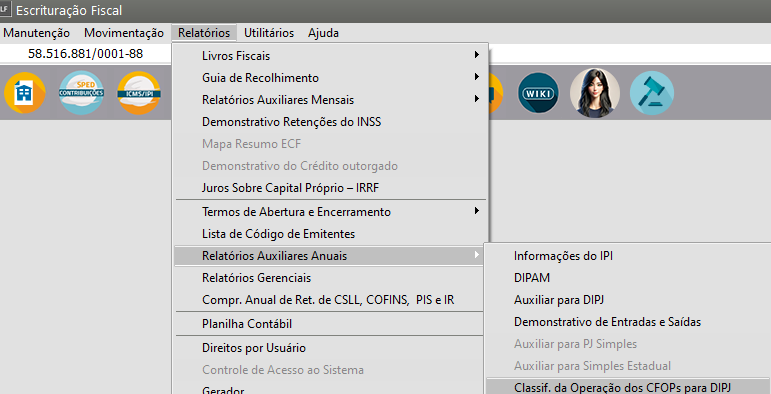

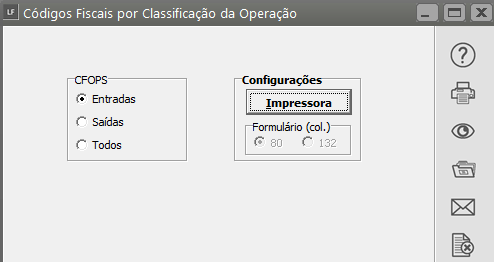

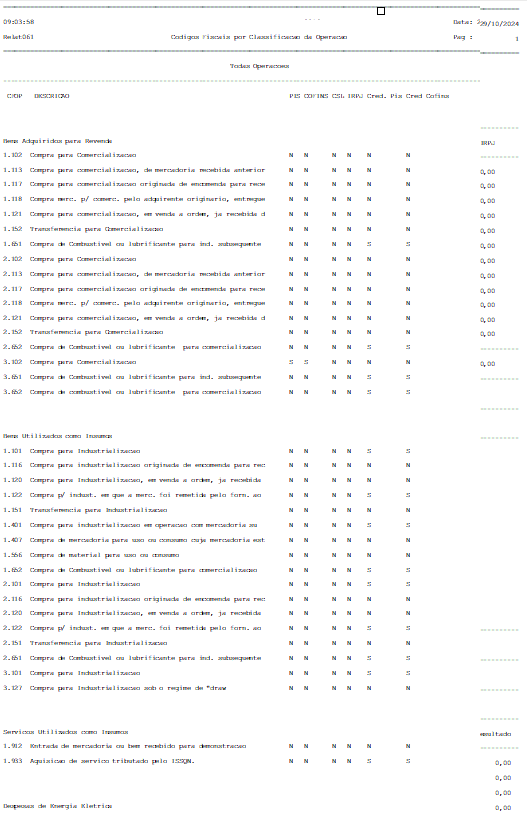

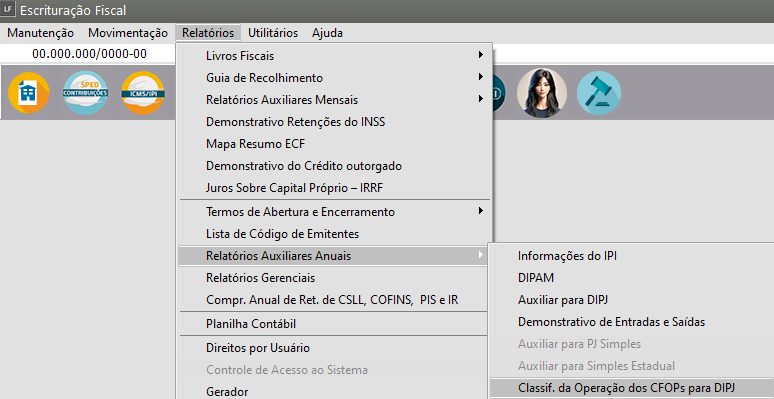

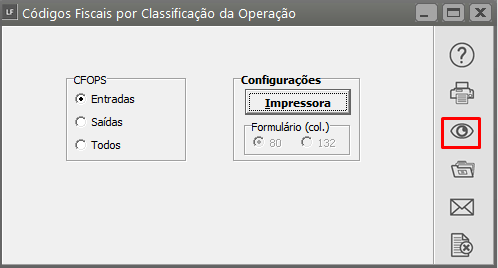

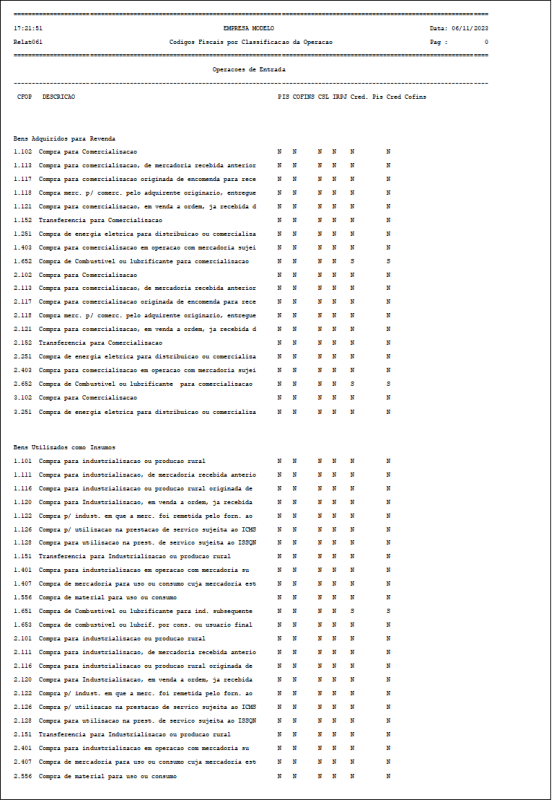

- Relatório de Classificação de Operações CFOP para DIPJ

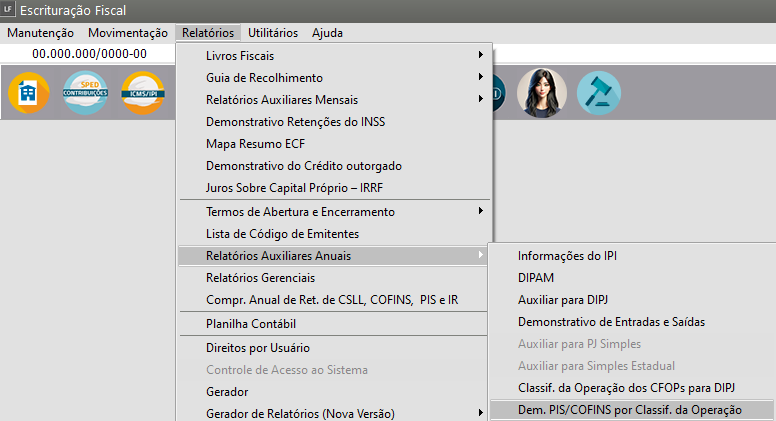

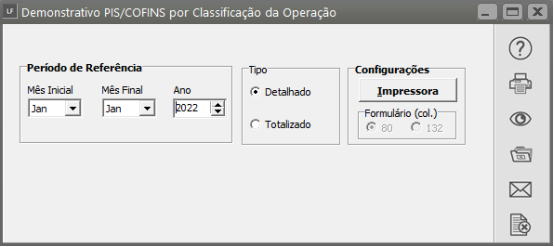

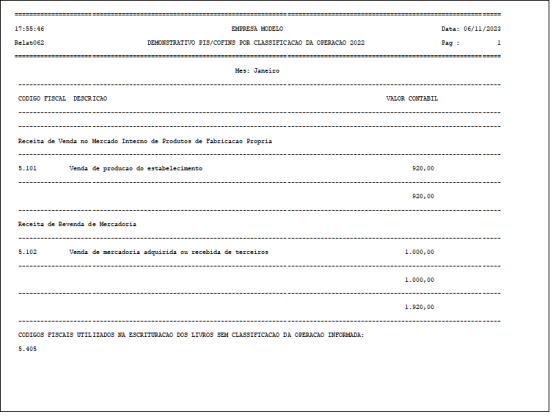

- Demonstrativo de PIS e COFINS por Classificação de Operações

- Relatório Anual Auxiliar para Simples Nacional

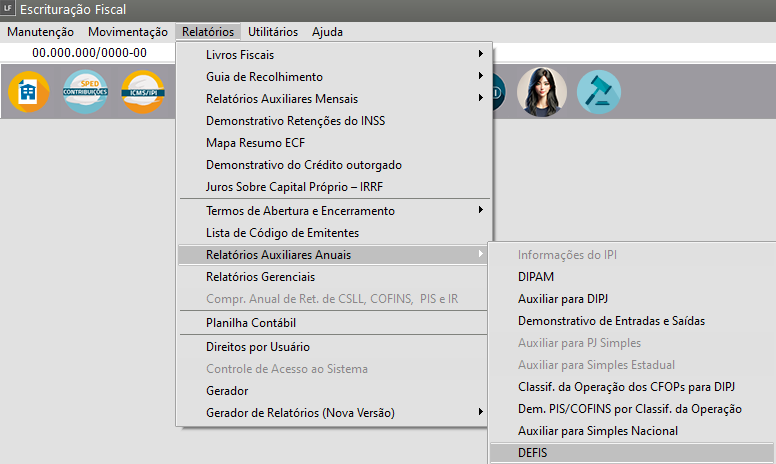

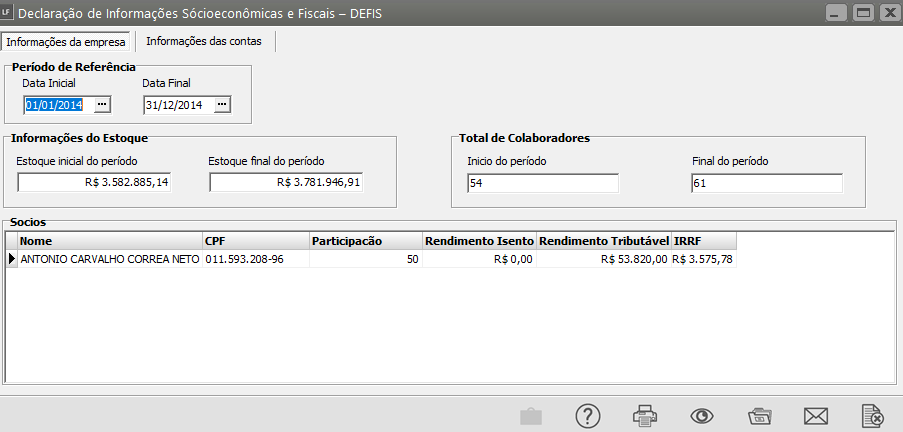

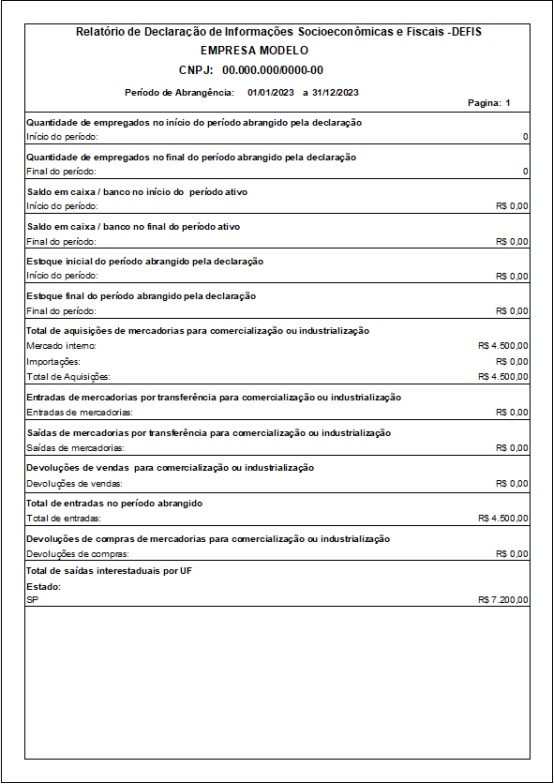

- Declaração de informações SócioEconômicas e Fiscais - DEFIS

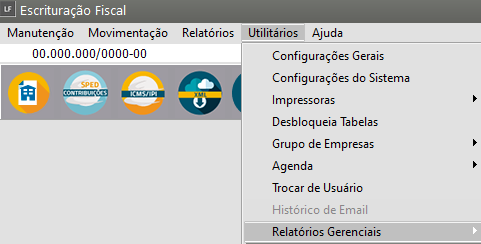

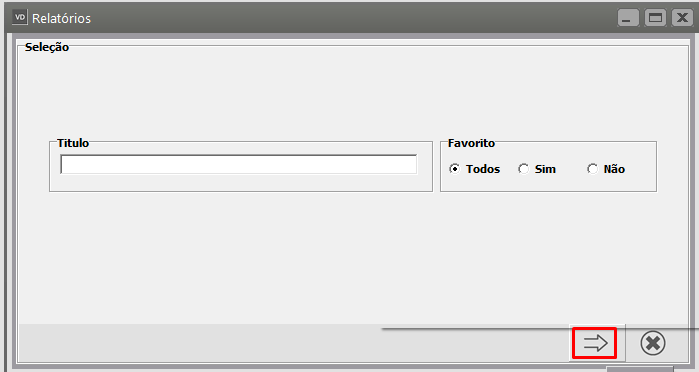

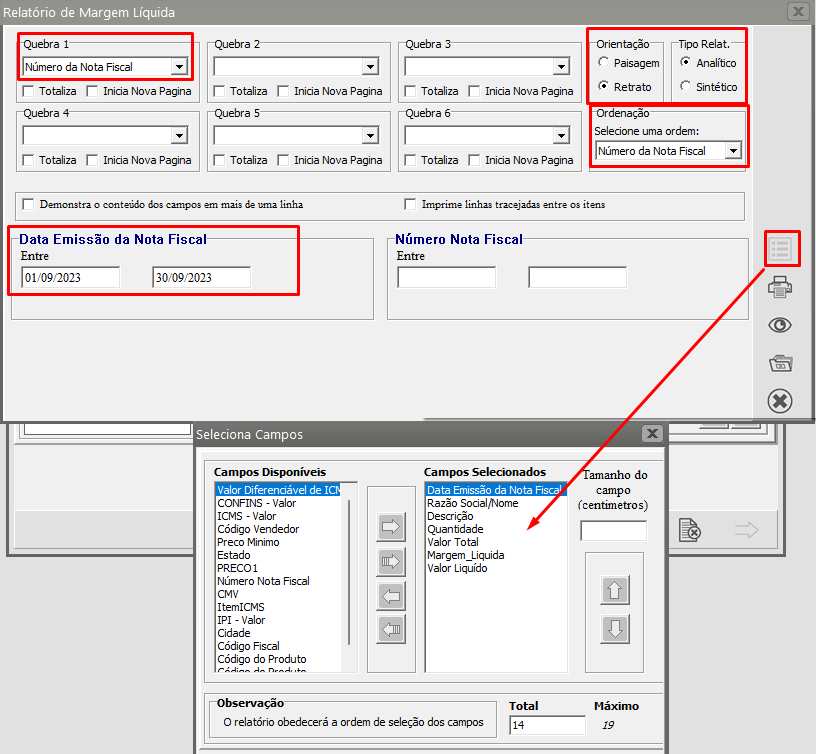

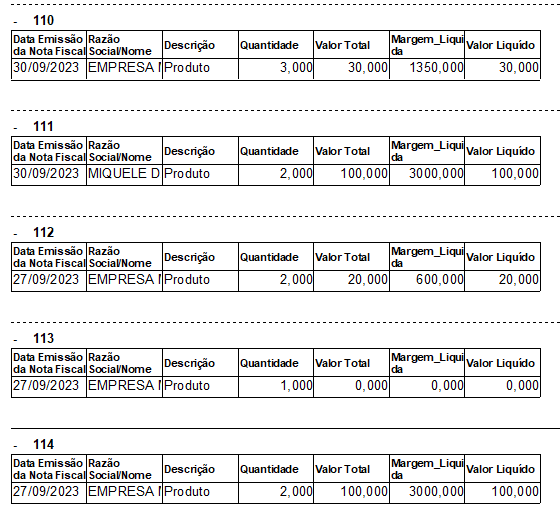

- Impressão de Relatórios Gerenciais

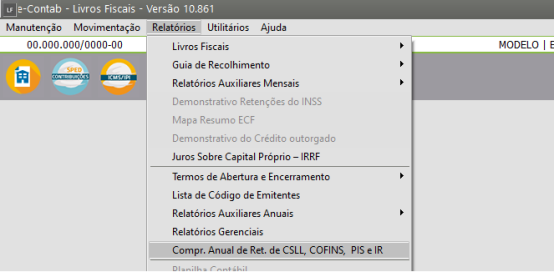

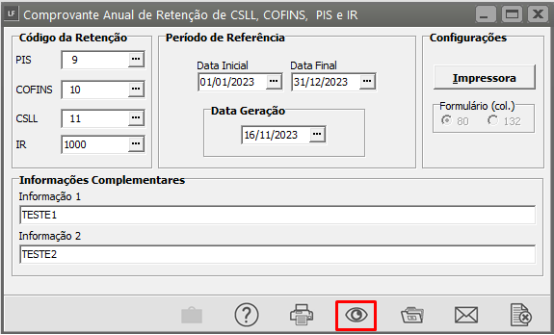

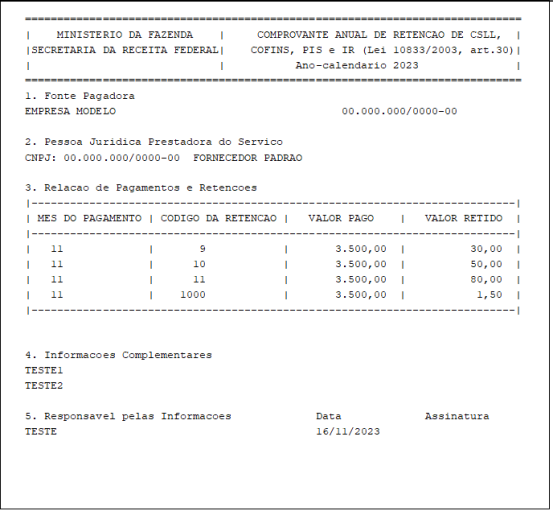

- Comprovante anual de retenção de CSLL, COFINS, PIS E IR

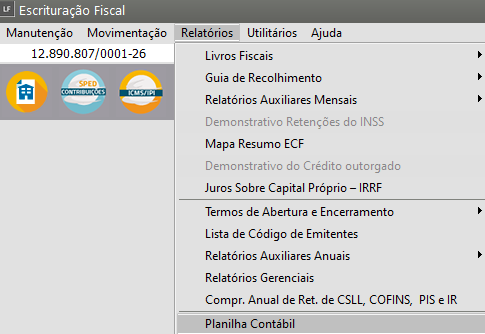

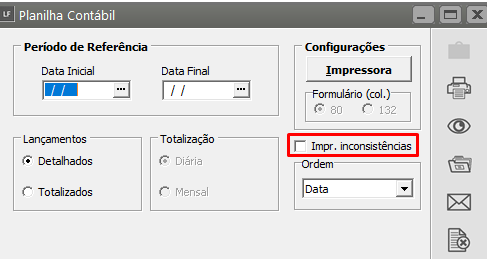

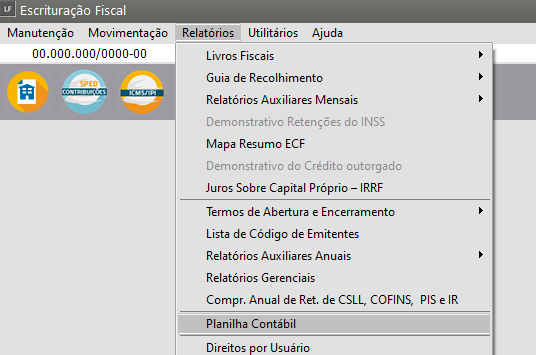

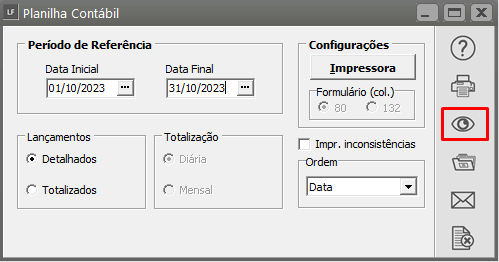

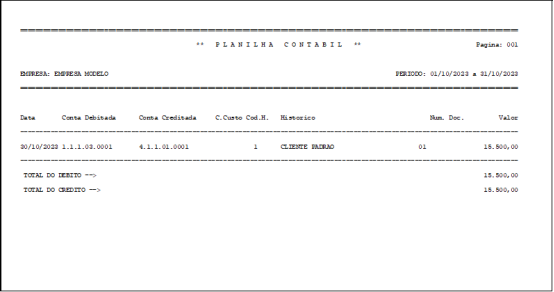

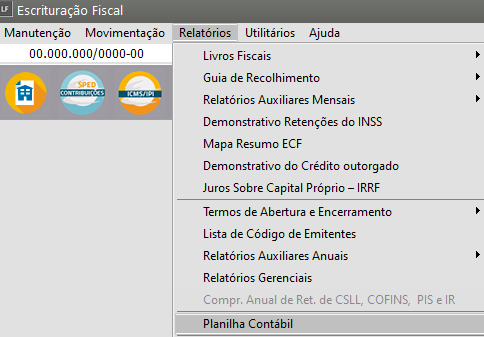

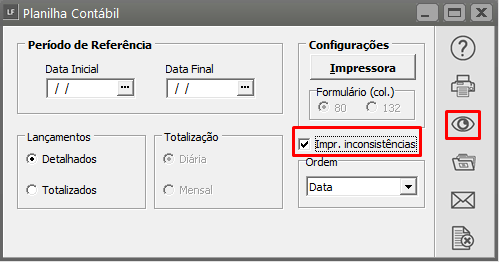

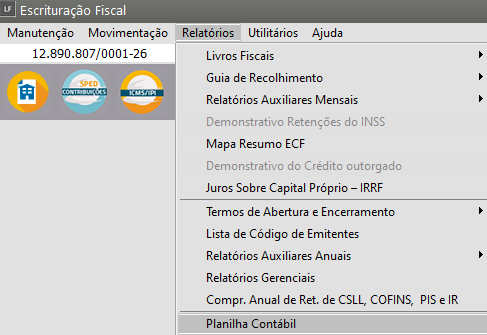

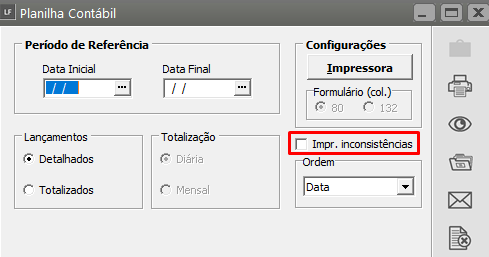

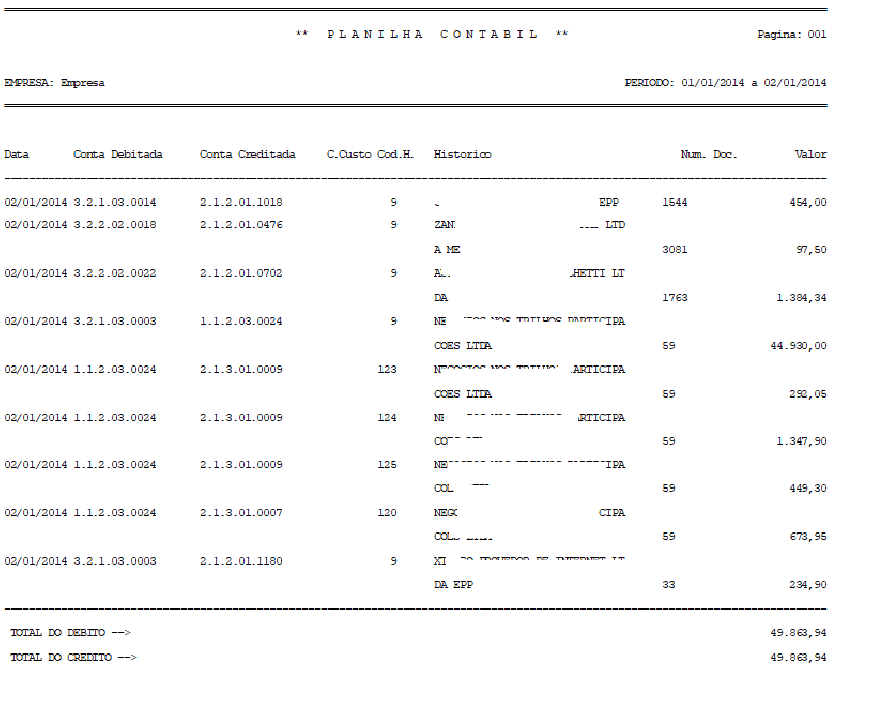

- Planilha Contábil

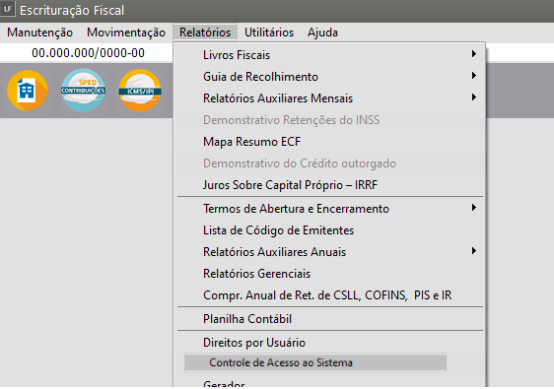

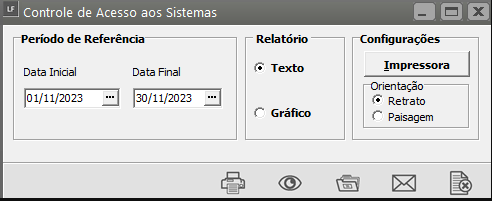

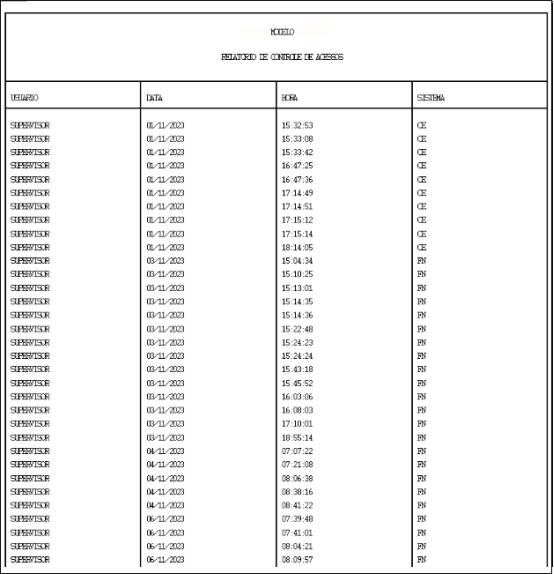

- Relatório de Acesso aos Sistemas

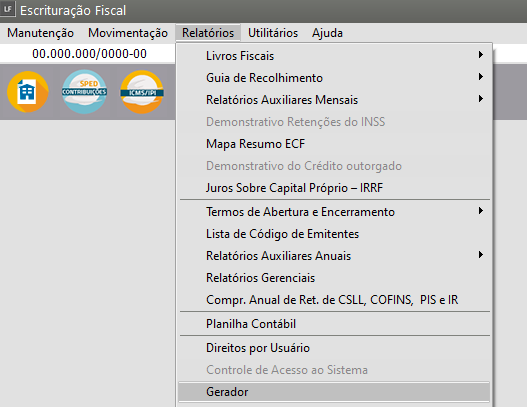

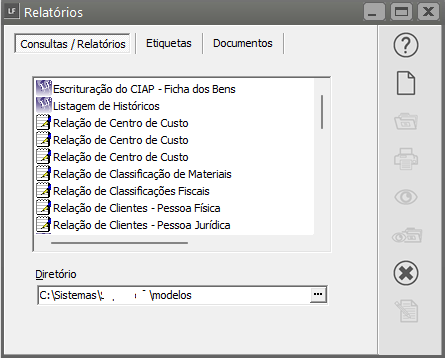

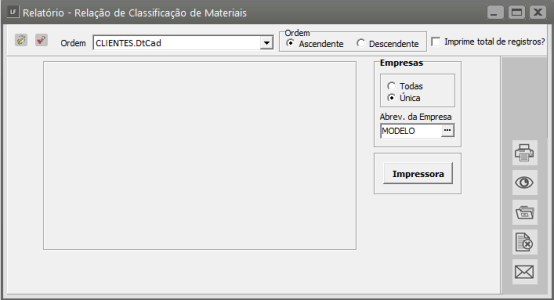

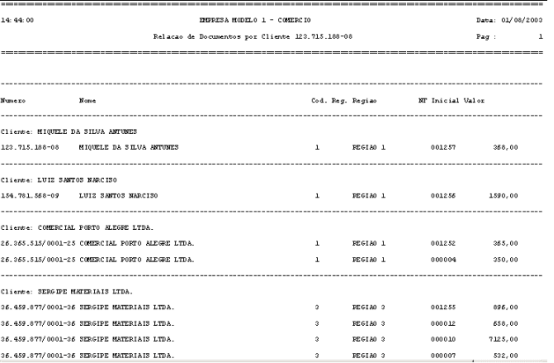

- Imprimindo Relatórios do Gerador de Relatórios

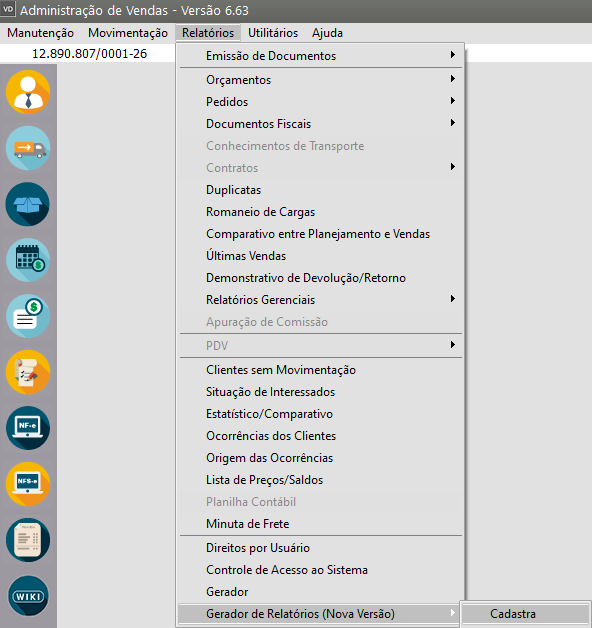

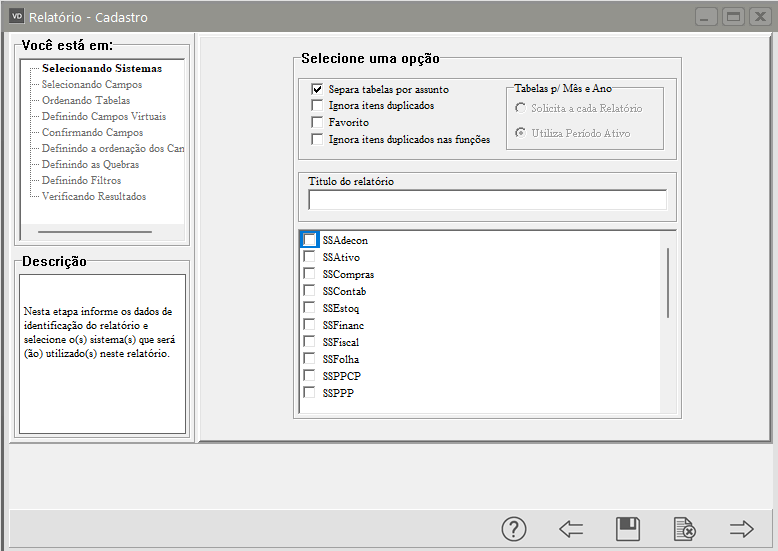

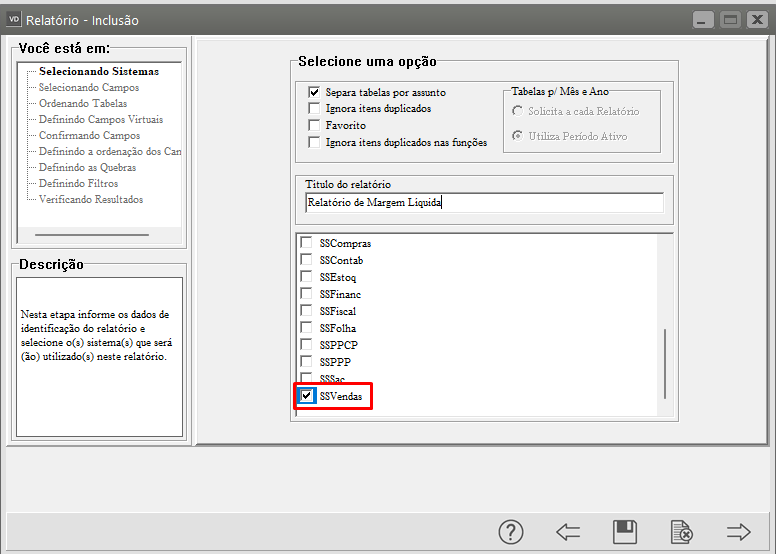

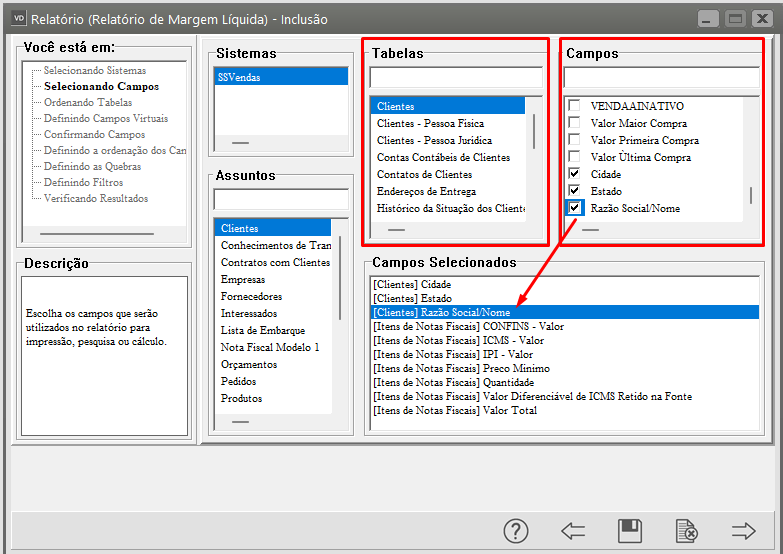

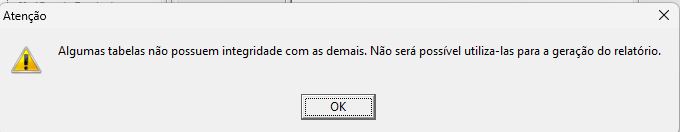

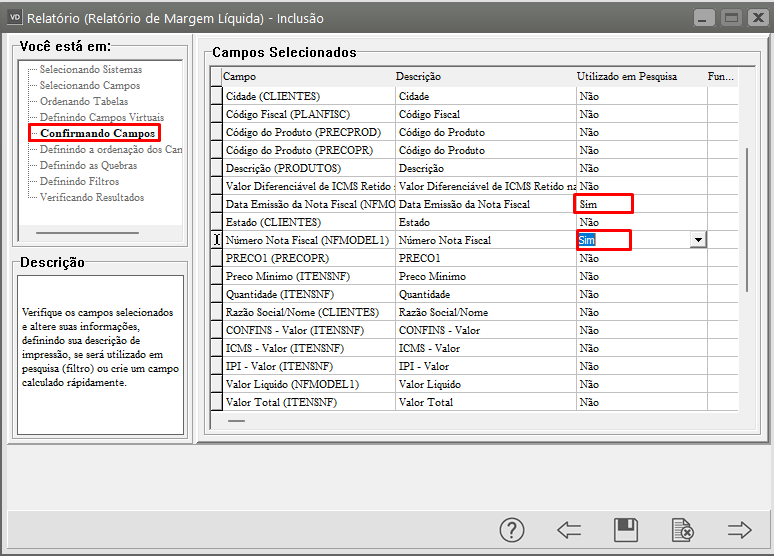

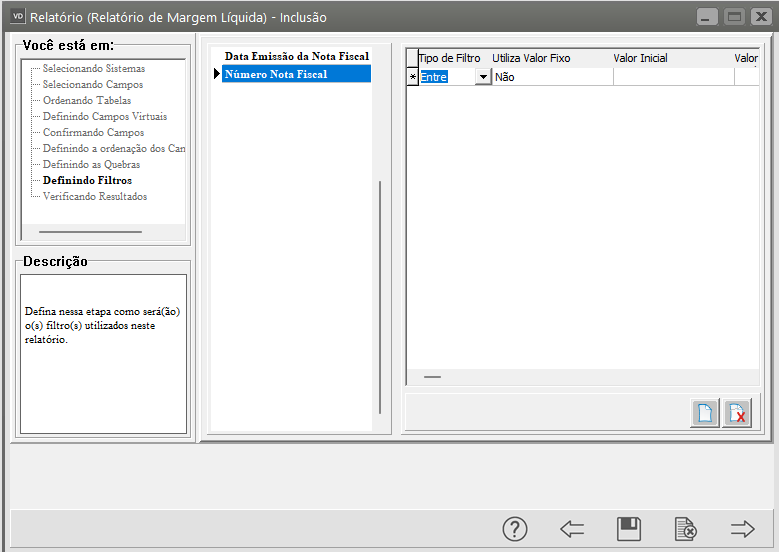

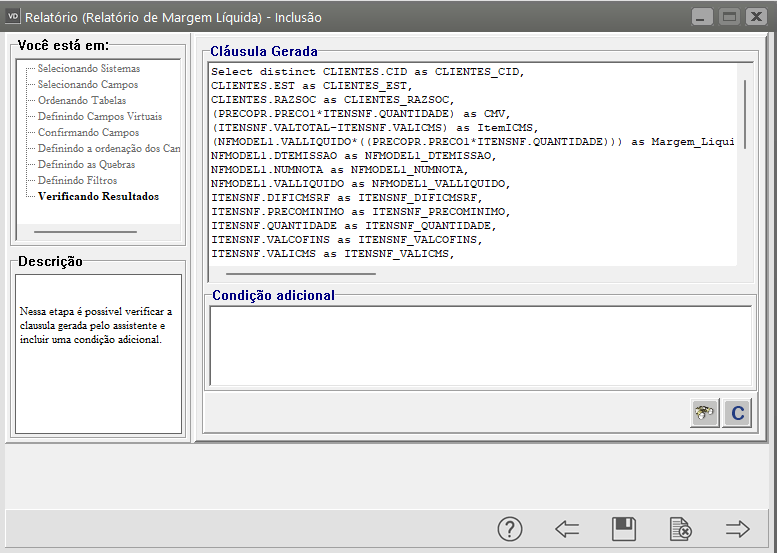

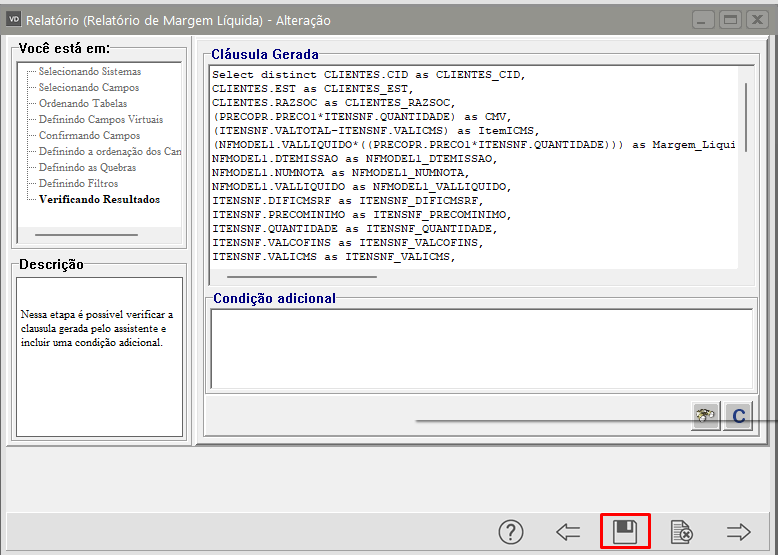

- Novo Gerador de Relatórios

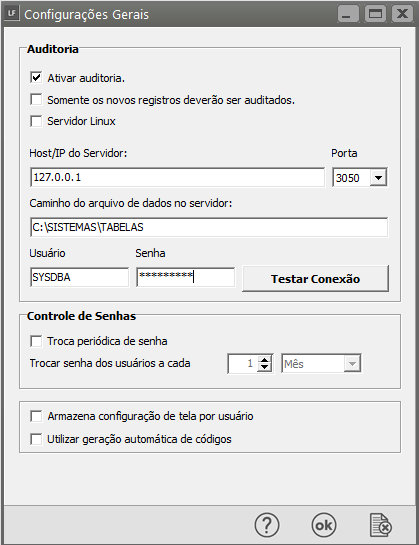

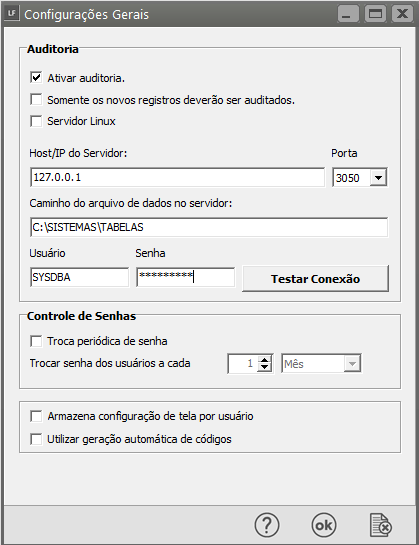

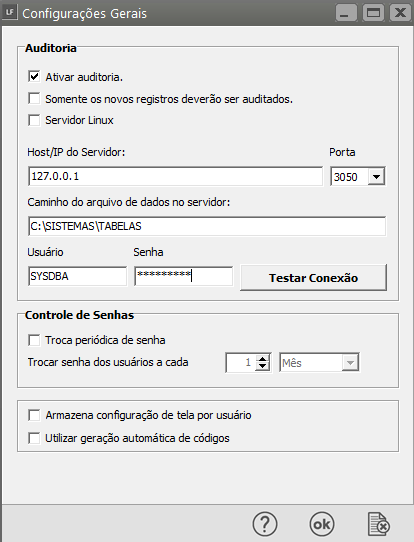

- Configurações Gerais do Sistema Livros Fiscais

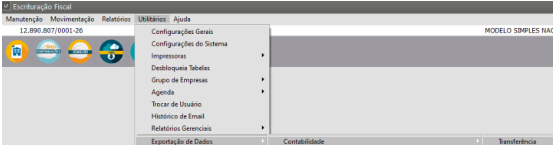

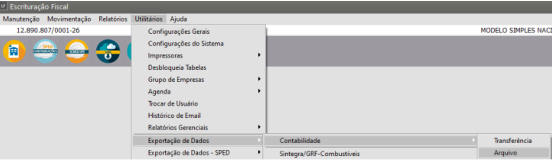

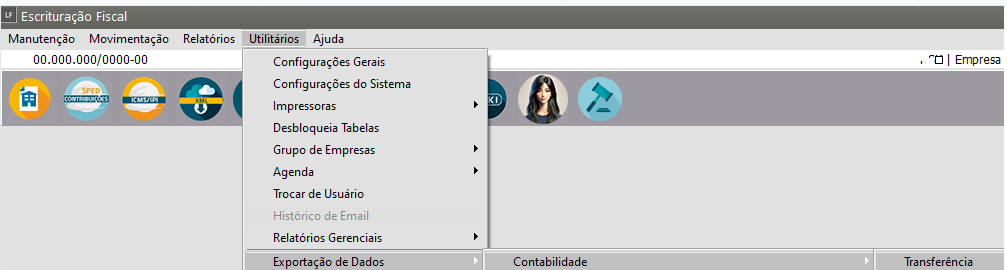

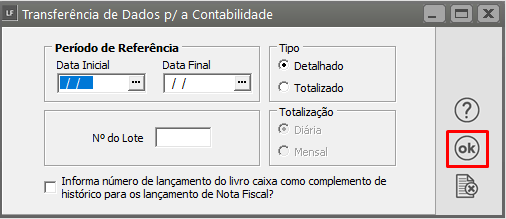

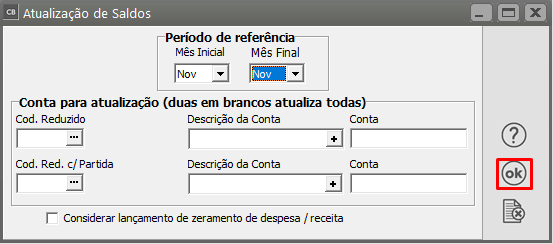

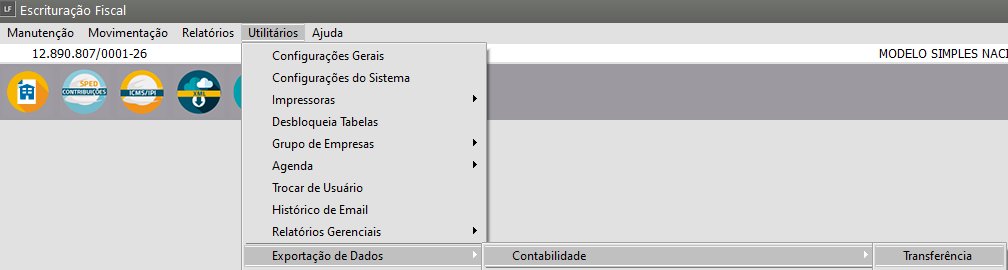

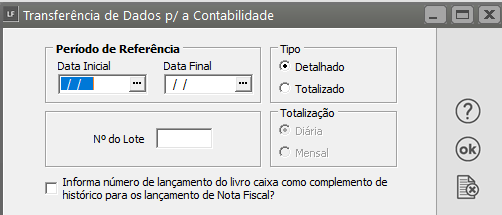

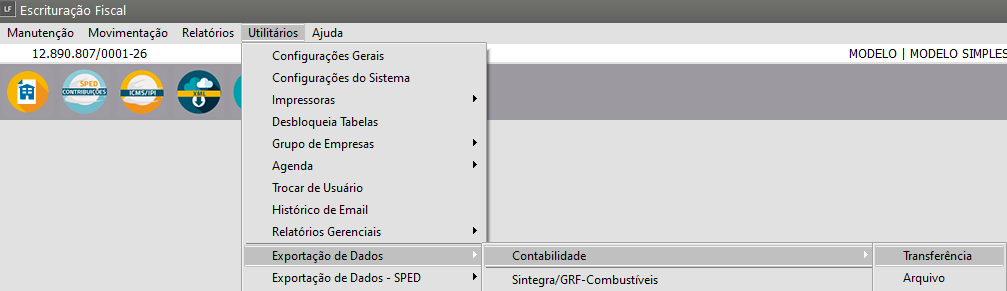

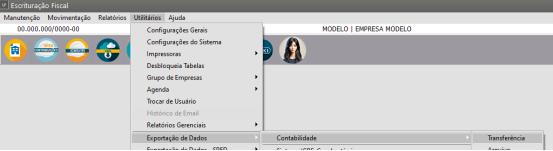

- Exportando informações para a Contabilidade

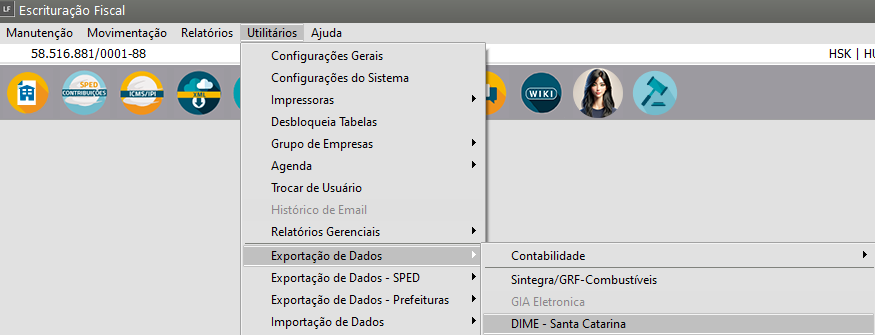

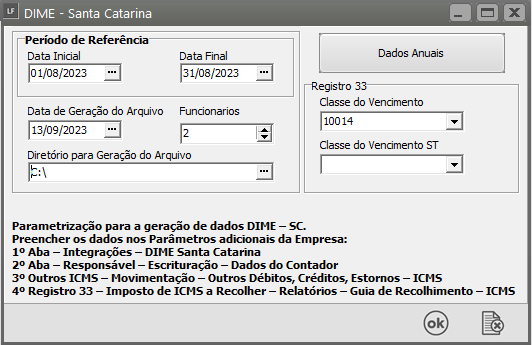

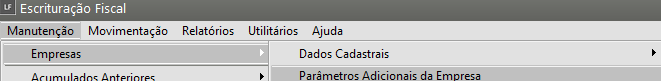

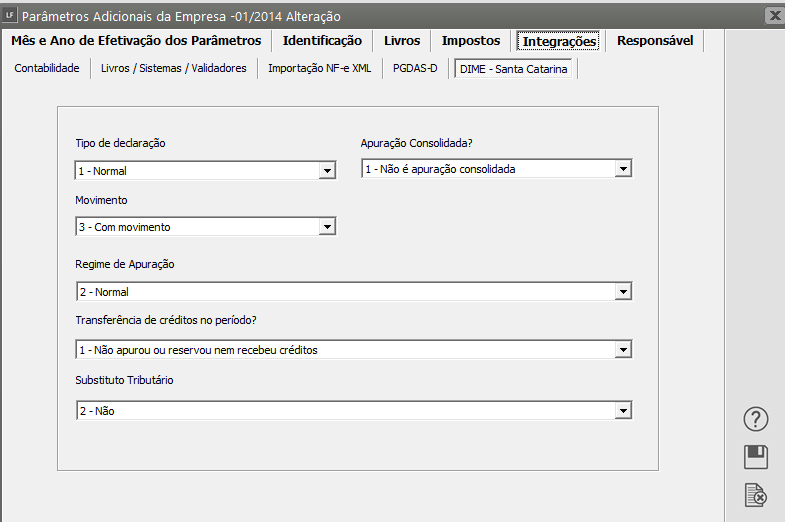

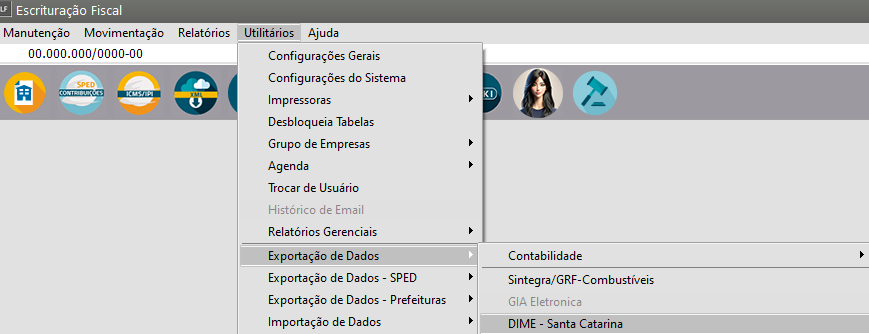

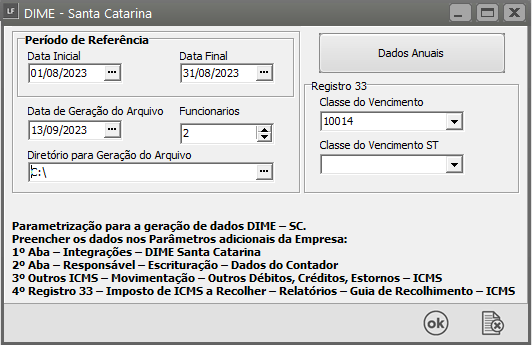

- Exportação DIME - Declaração de ICMS e Movimento Econômico (Santa Catarina)

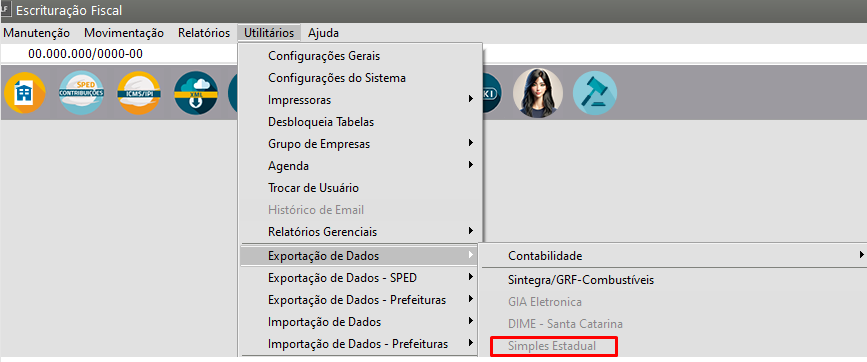

- Exportando Dados para o Simples Estadual

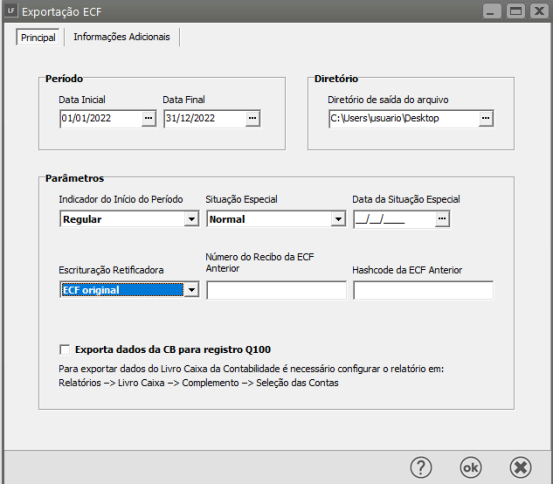

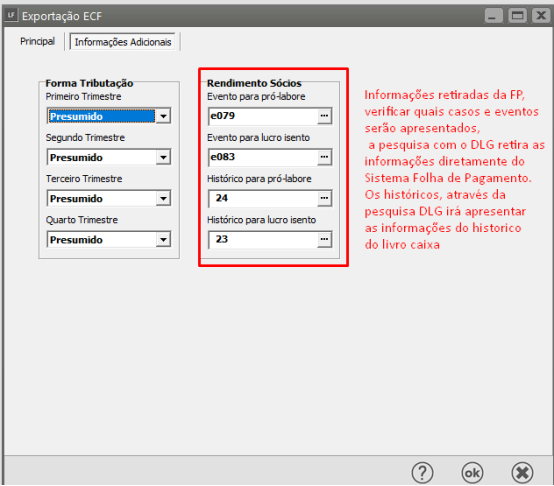

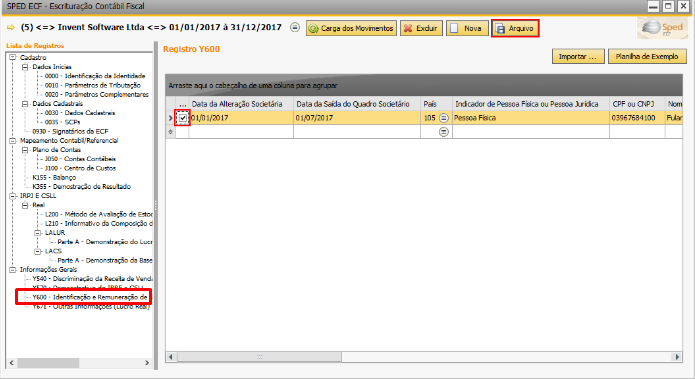

- Exportação de Dados para ECF (Escrituração Contábil Fiscal)

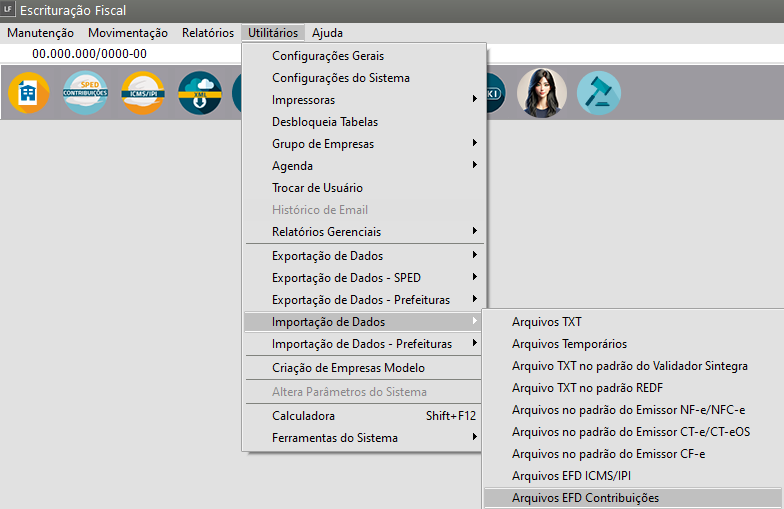

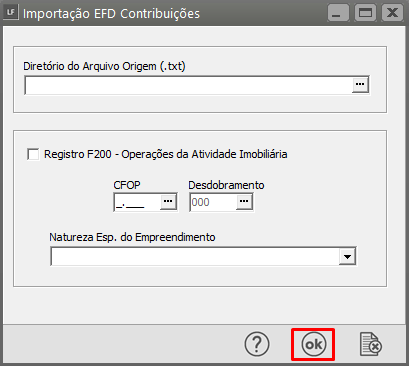

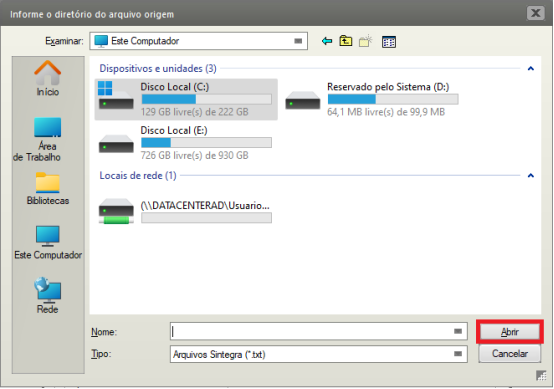

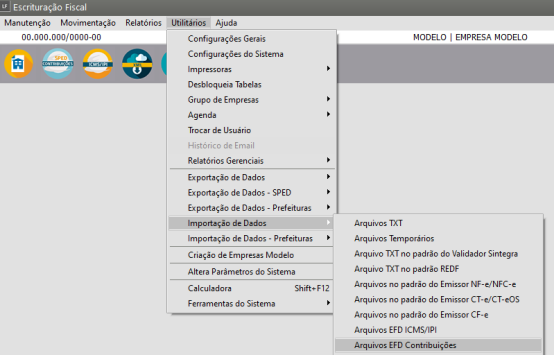

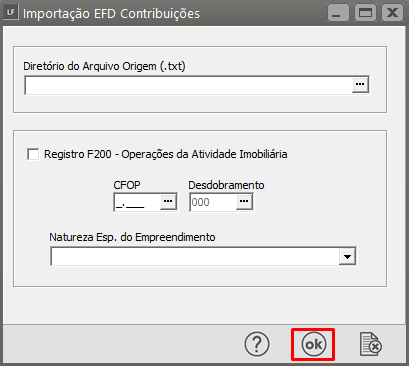

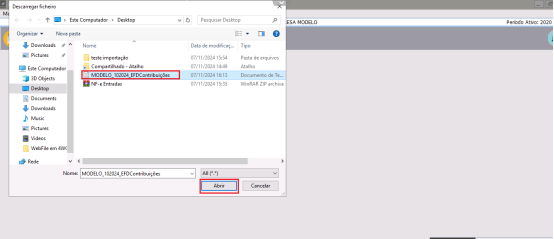

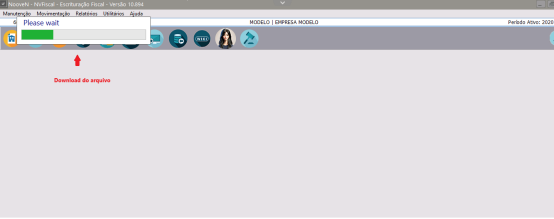

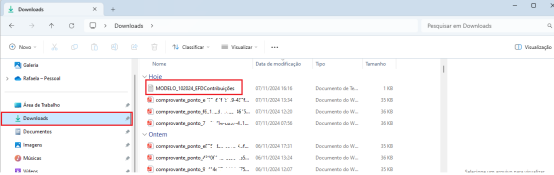

- Importação de dados do EFD Contribuições

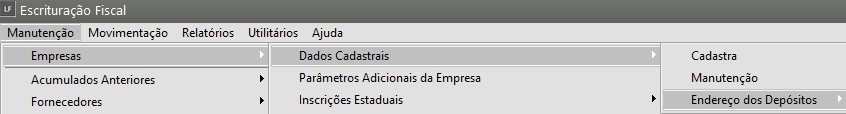

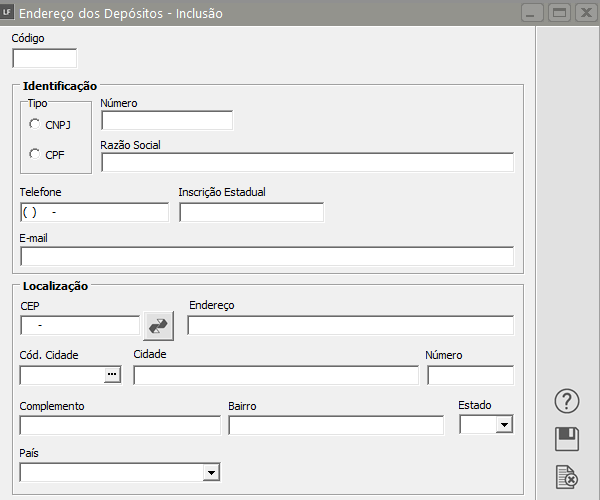

- Trabalhando com Endereços de Depósitos

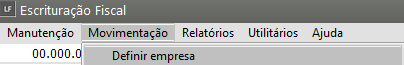

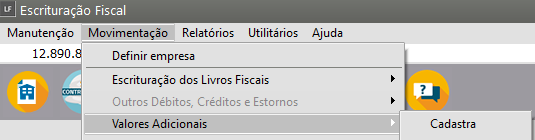

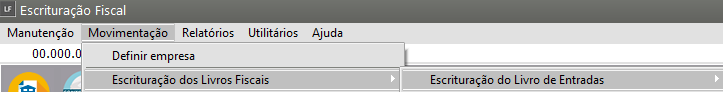

- Definindo Empresa

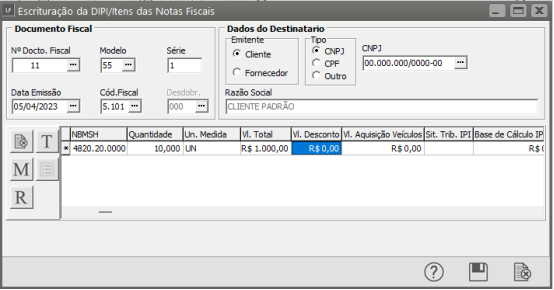

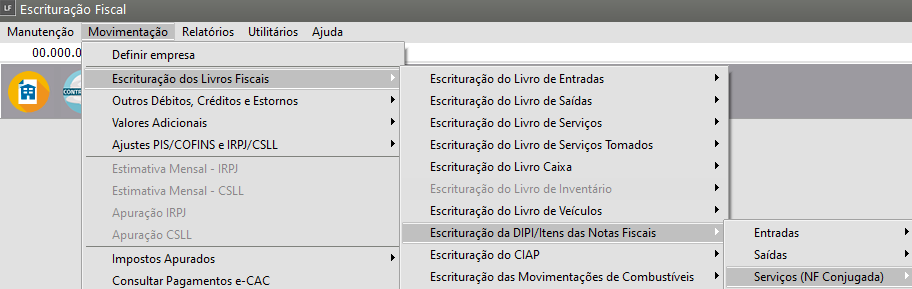

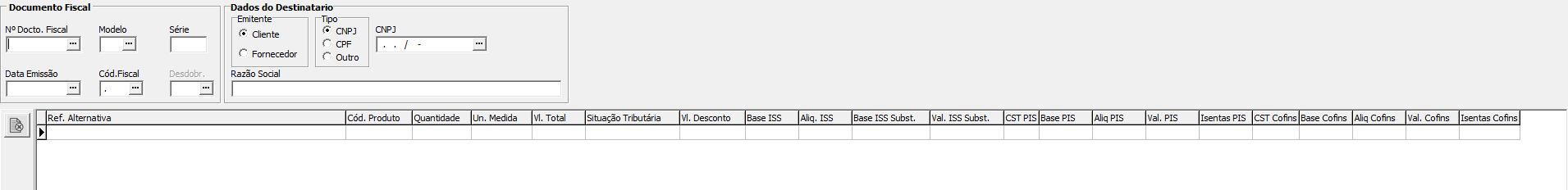

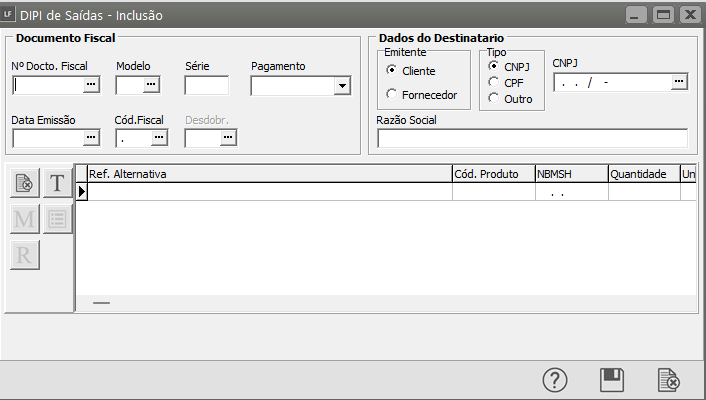

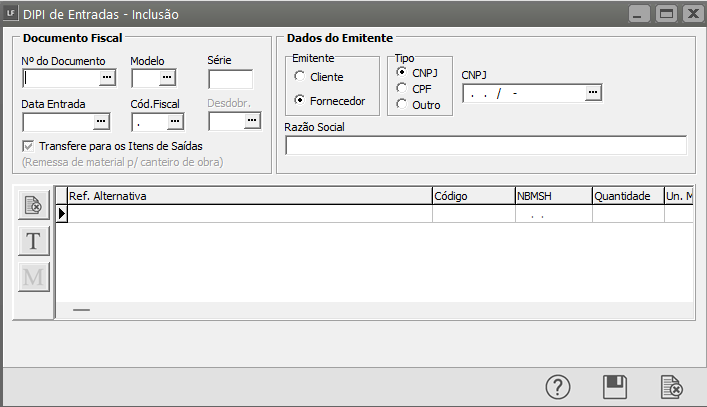

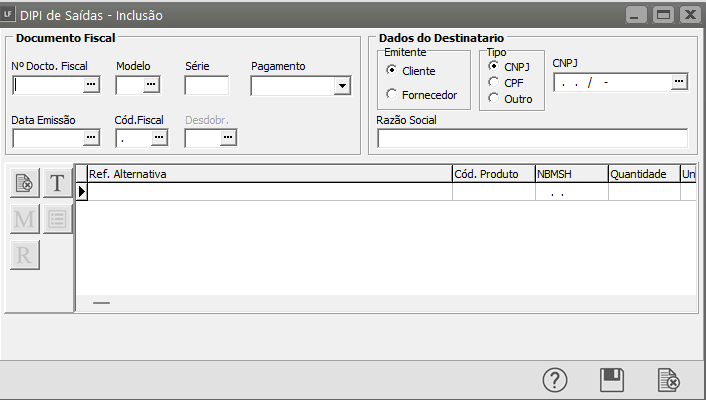

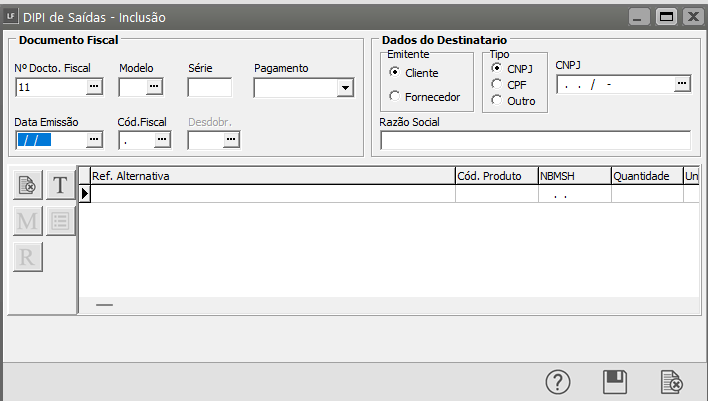

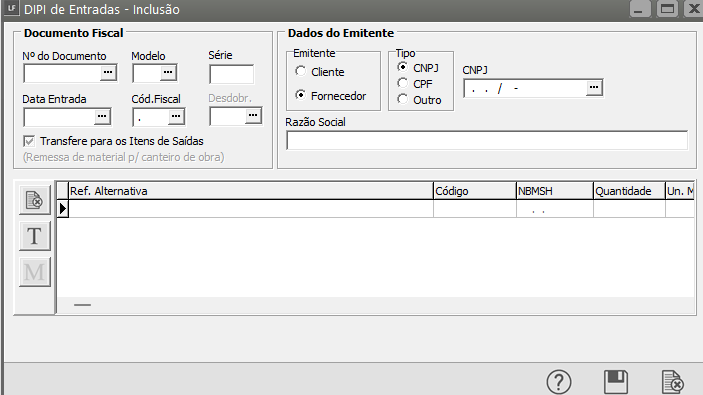

- Escrituração da DIPI/Serviços (NF Conjugada)

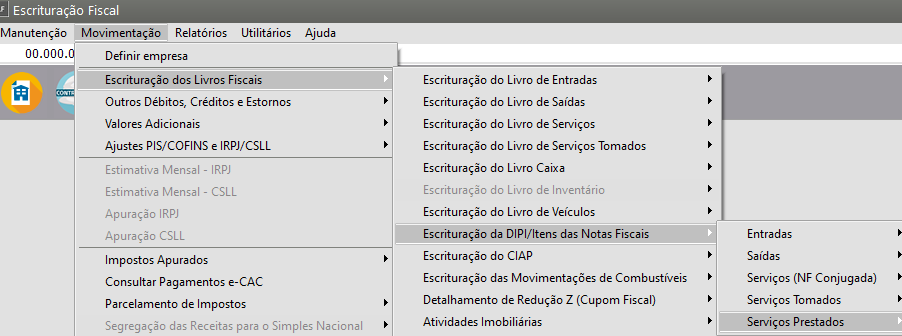

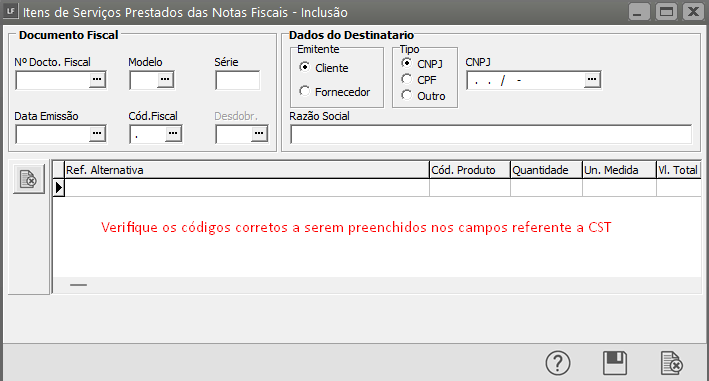

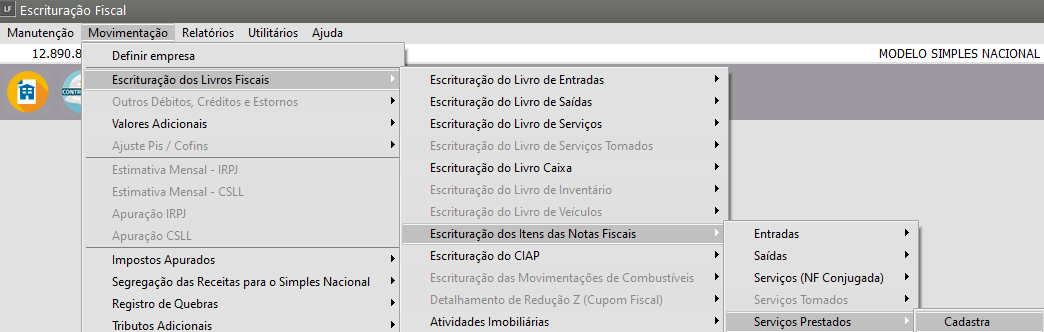

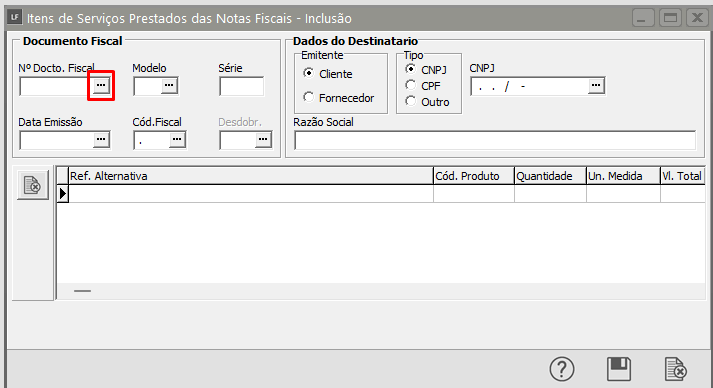

- Escrituração da DIPI - Serviços Prestados

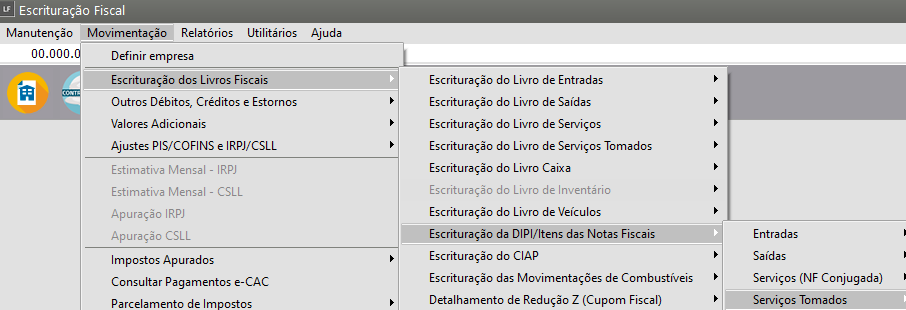

- Escrituração da DIPI - Serviços Tomados

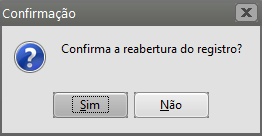

- Trabalhando com Fechamento de Período

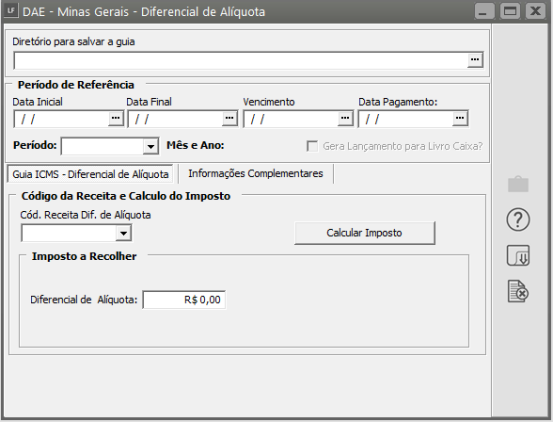

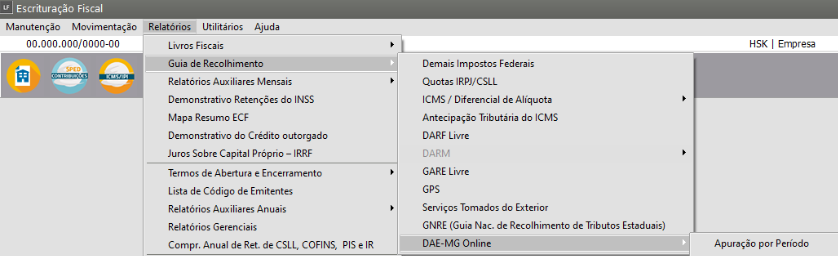

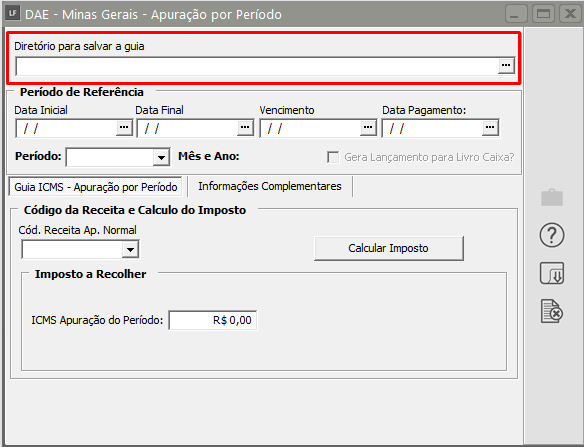

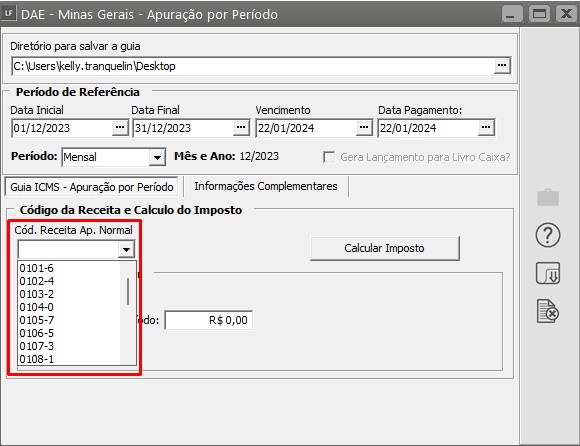

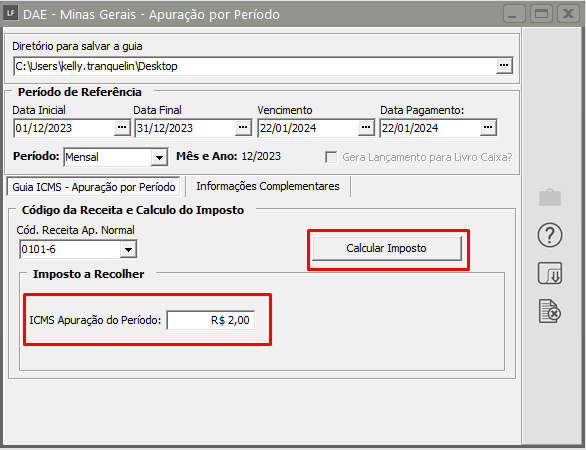

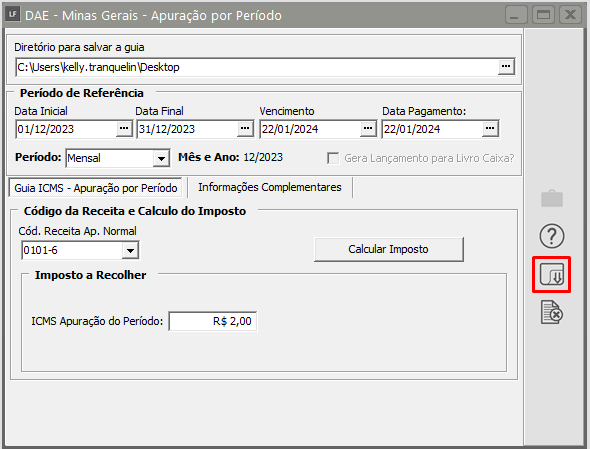

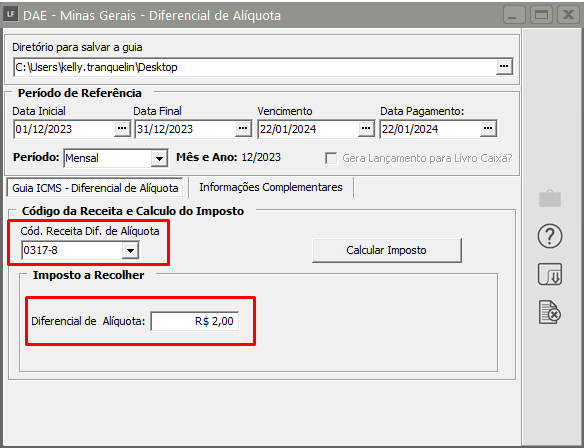

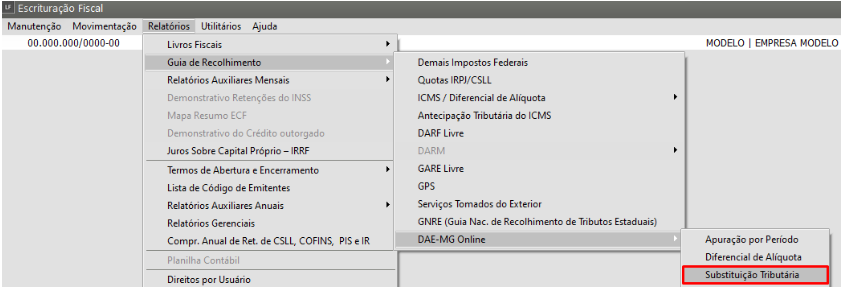

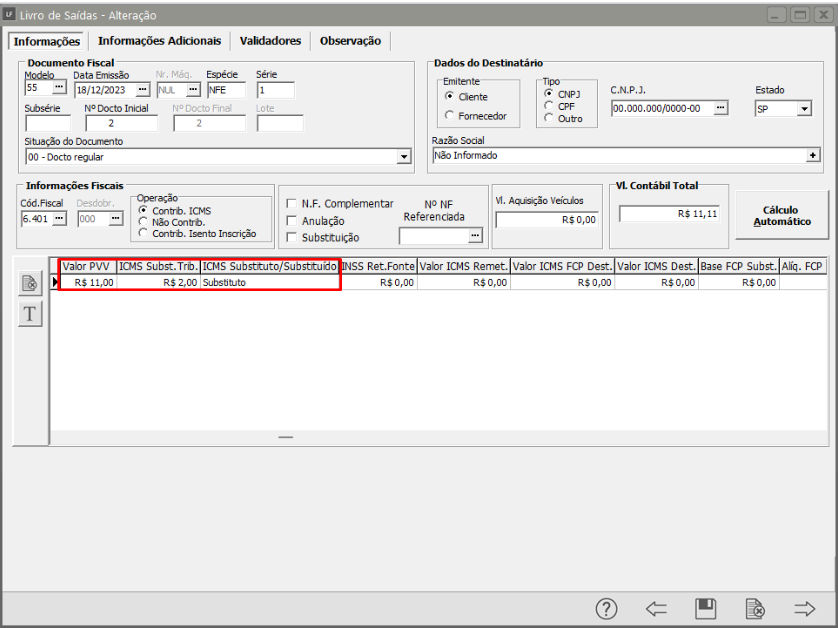

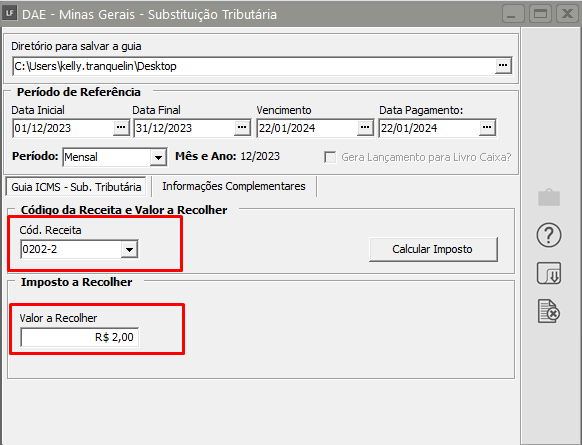

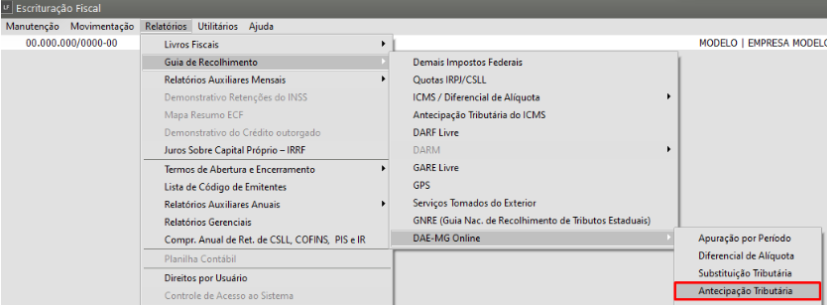

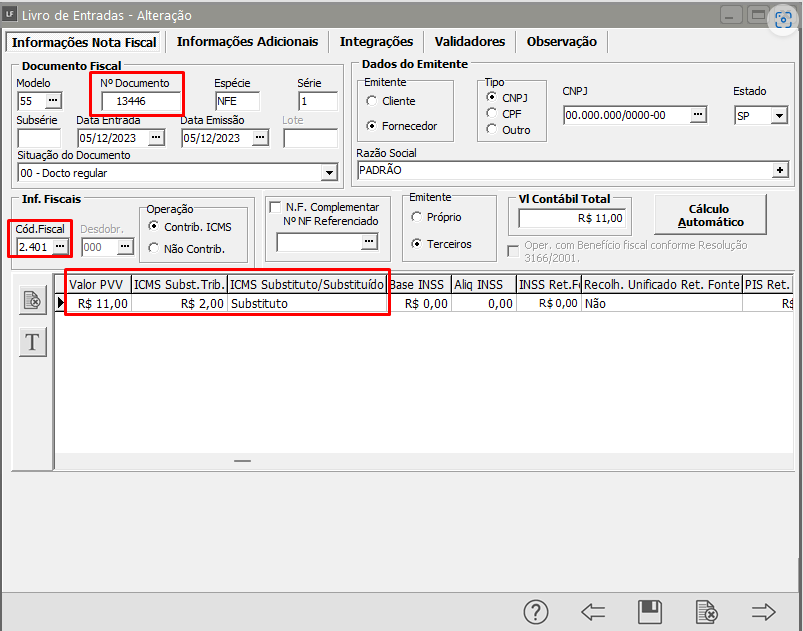

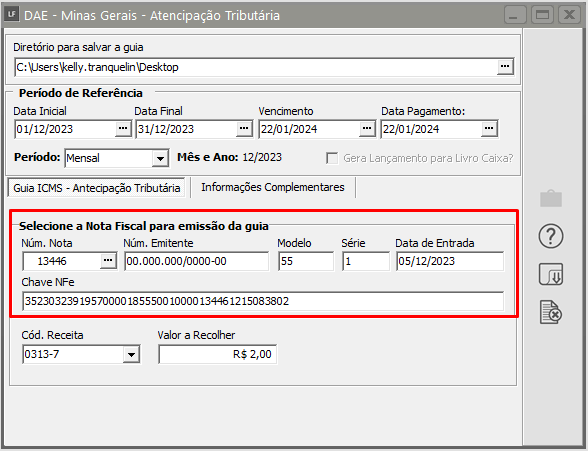

- DAE - Guias de Recolhimento - Documento de Arrecadação Estadual - Minas Gerais (MG)

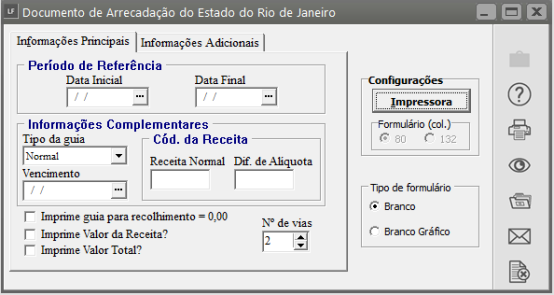

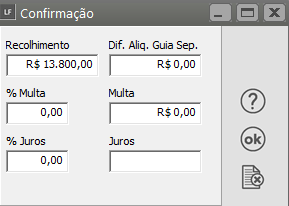

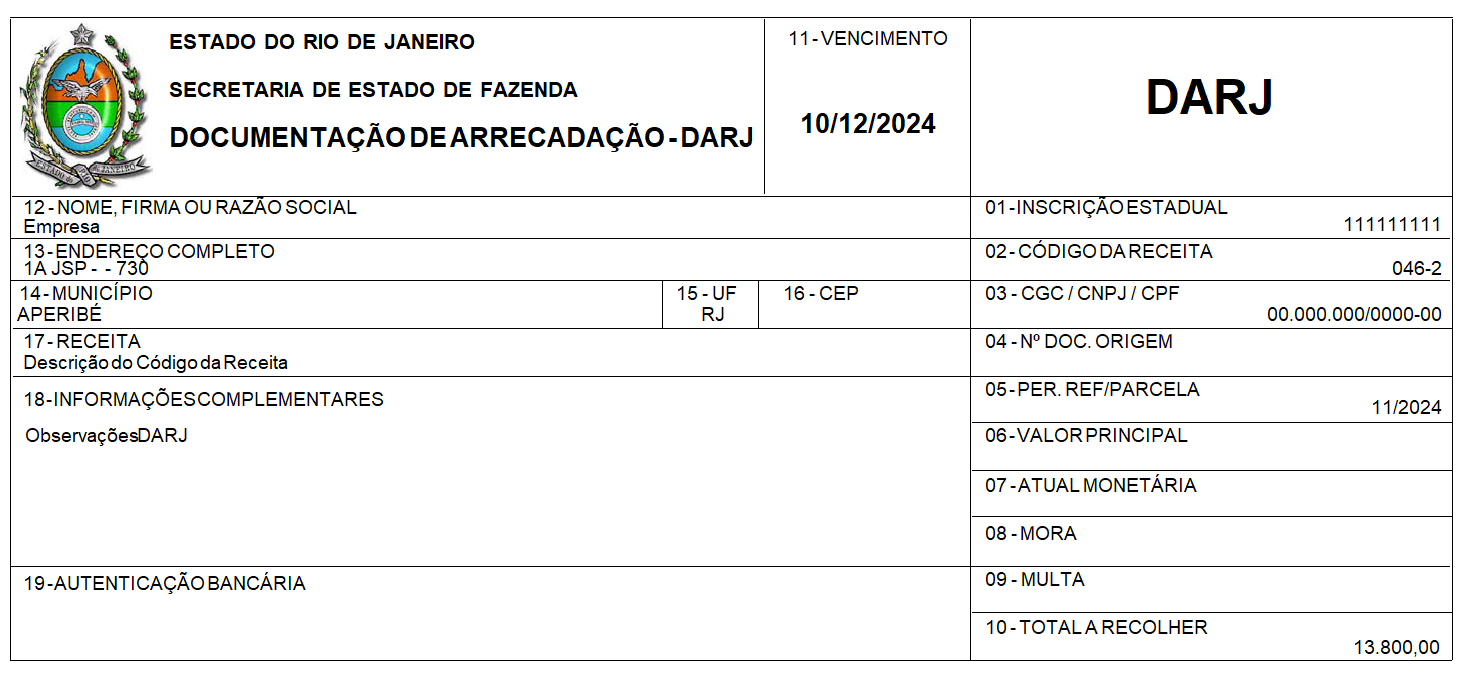

- DARJ - Relatório de Diferencial de Alíquota - Documento de Arrecadação do Estado do Rio de Janeiro

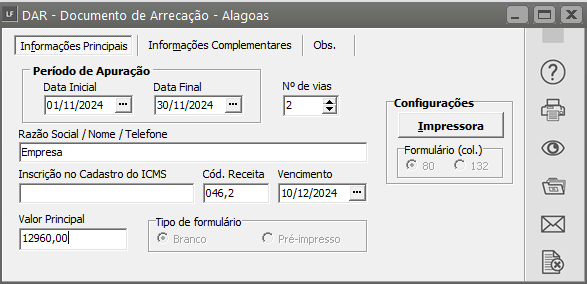

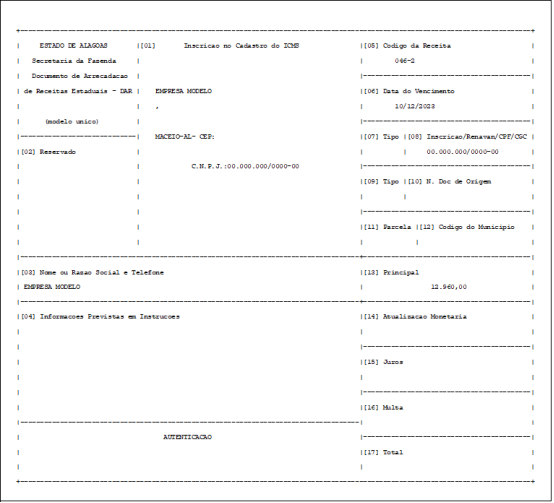

- DAR - Relatório de Diferencial de Alíquota - Alagoas

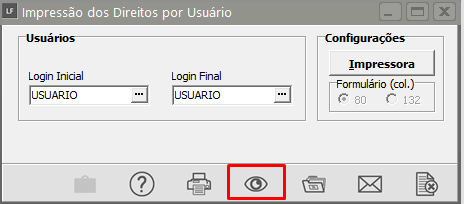

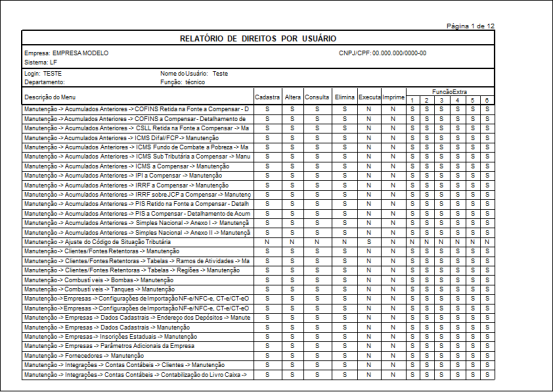

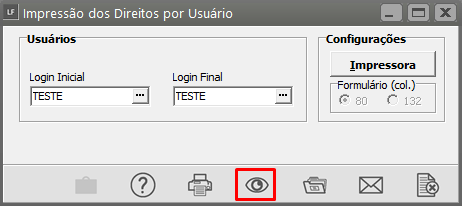

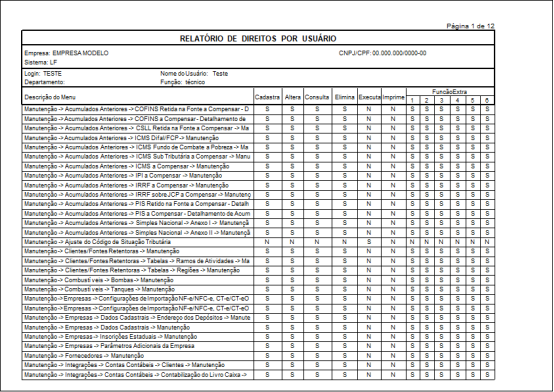

- Relatório de Direitos por Usuário

- Relatório de Juros sobre Capital Próprio - IRRF

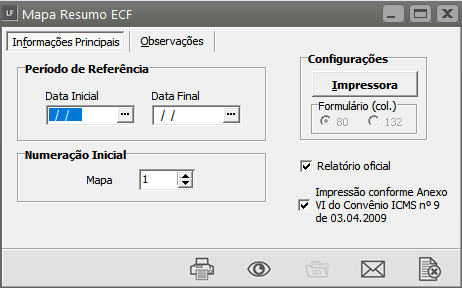

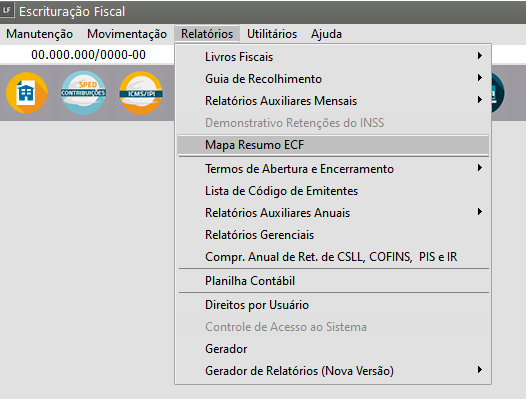

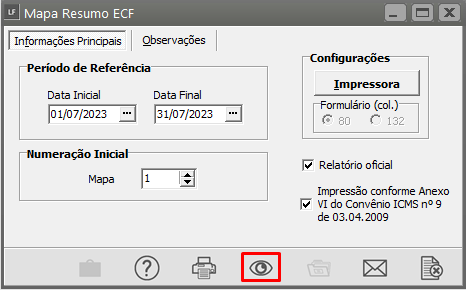

- Relatório Mapa Resumo ECF (Escrituração Cupom Fiscal)

- Relatório de Conferência do Simples Nacional

- Relatório da Desoneração da Folha de Pagamento (Lei 12.546/2011)

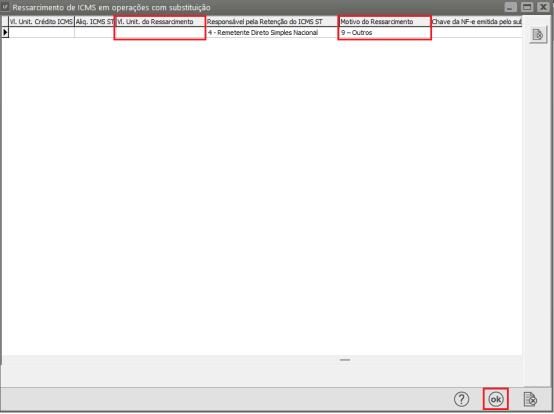

- Relatório de Ressarcimento de ICMS em Operações com Substituição Tributária

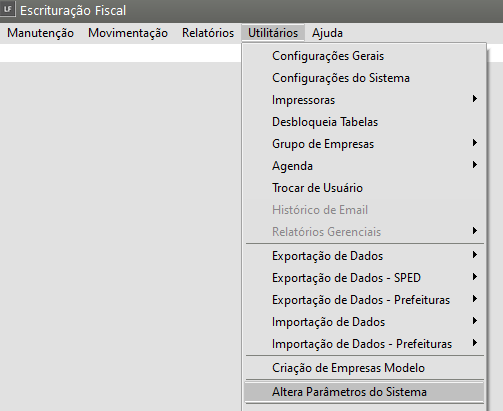

- Alterando Parâmetros do Sistema

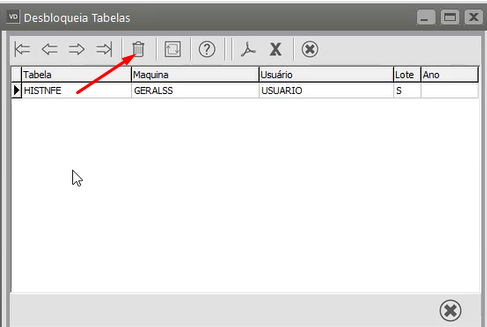

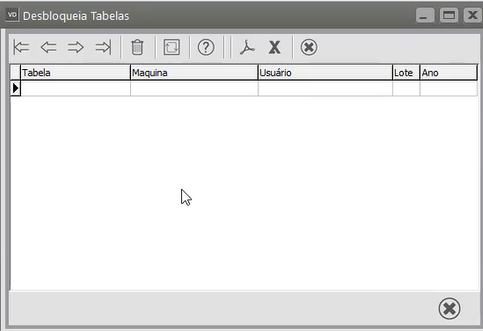

- Desbloqueando Tabelas

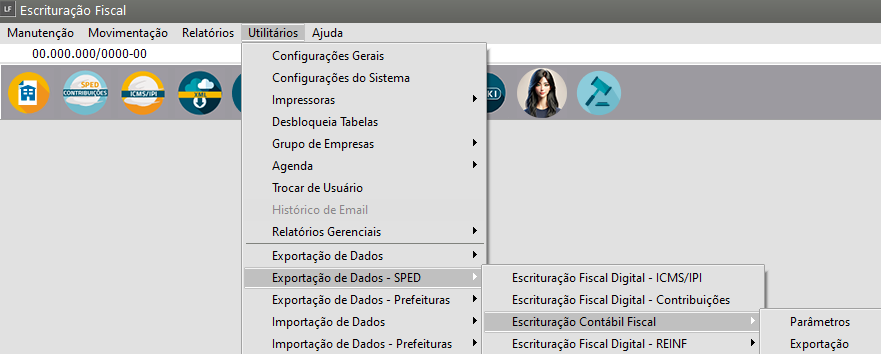

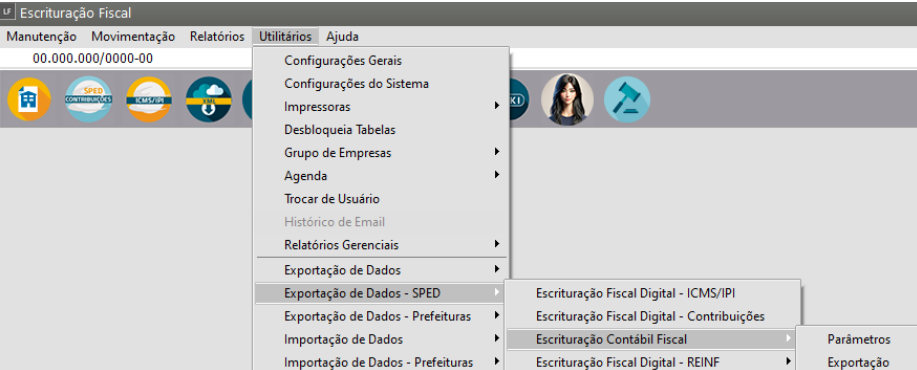

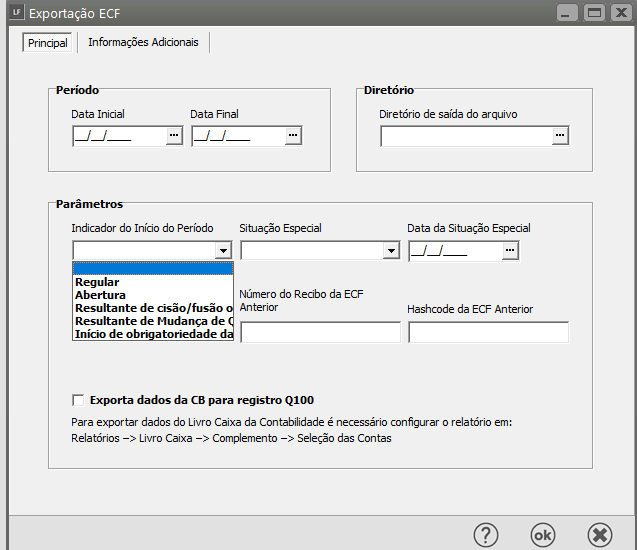

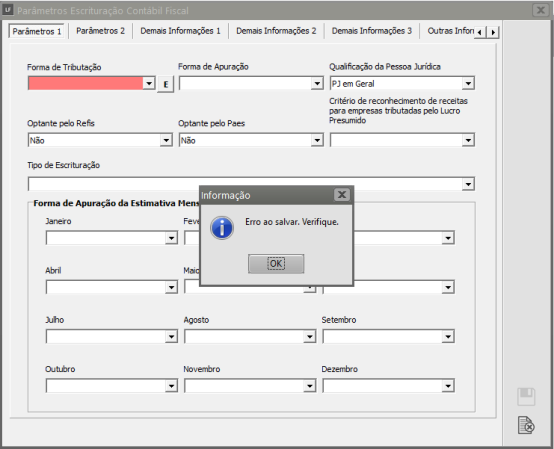

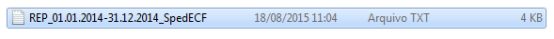

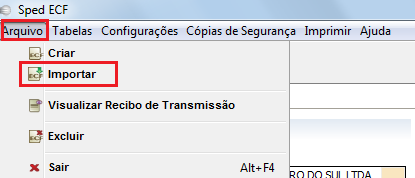

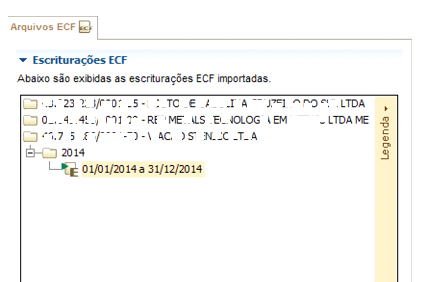

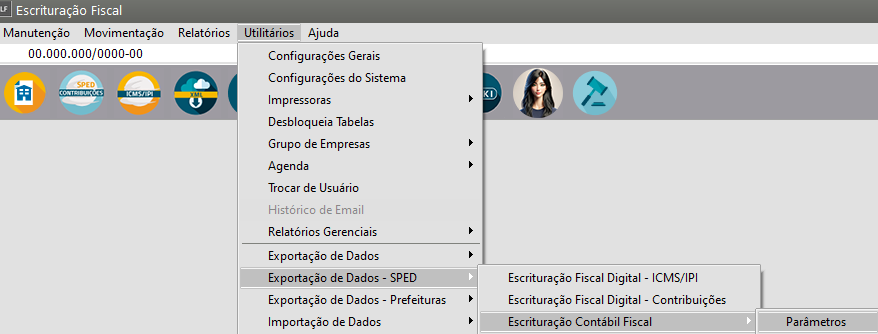

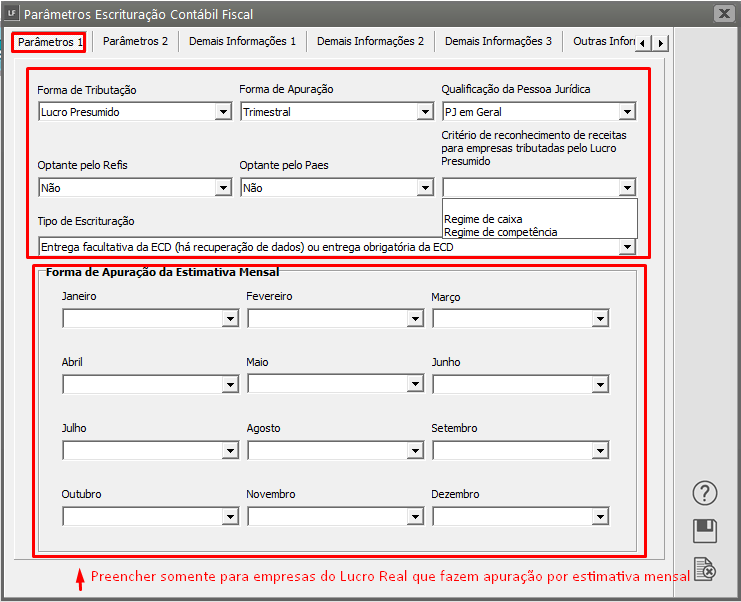

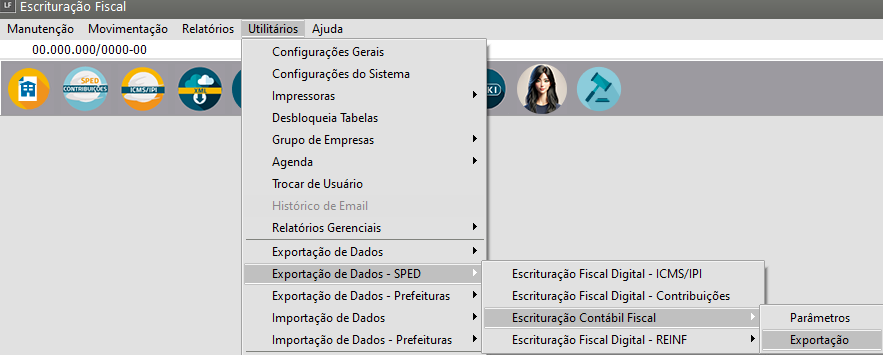

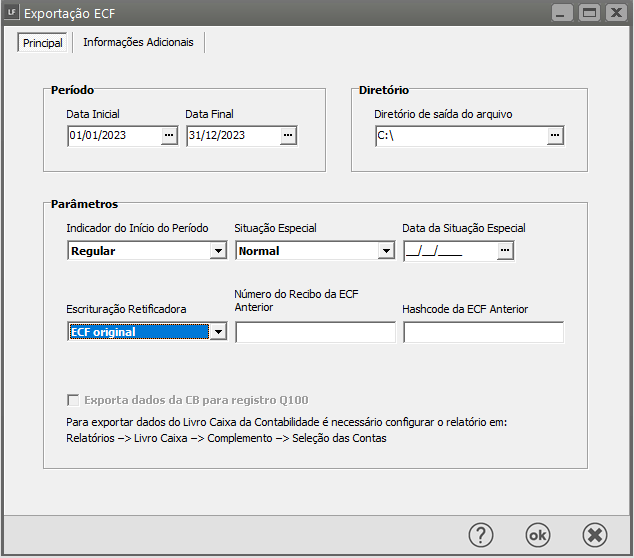

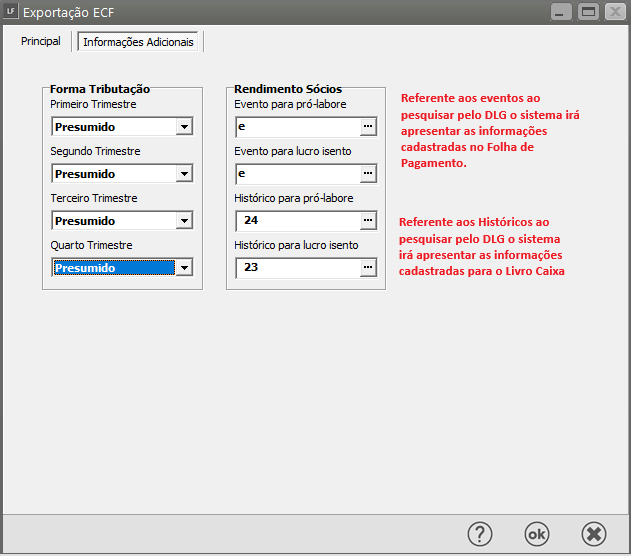

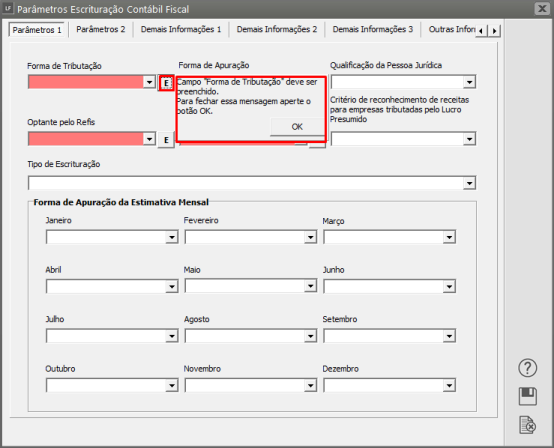

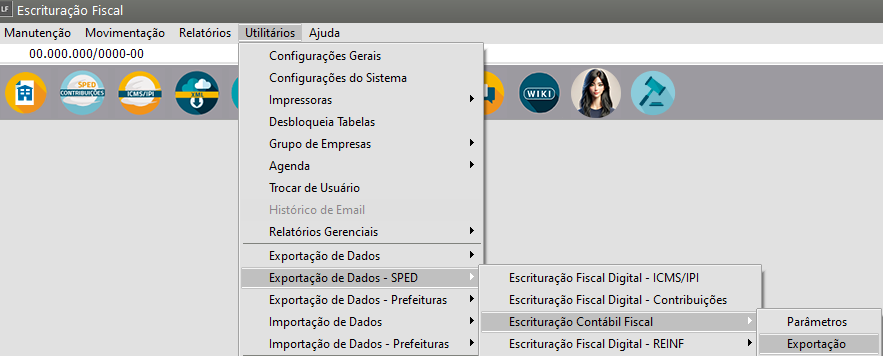

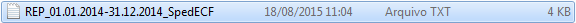

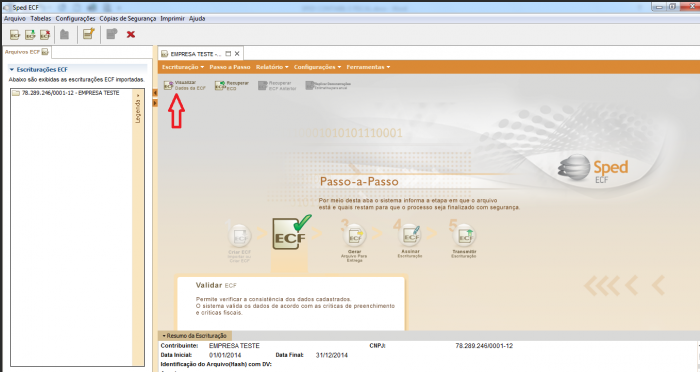

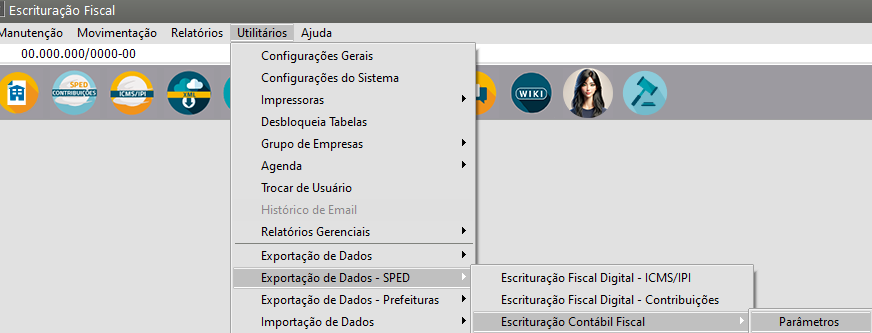

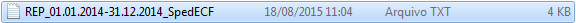

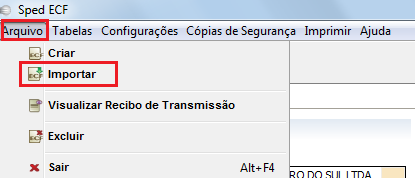

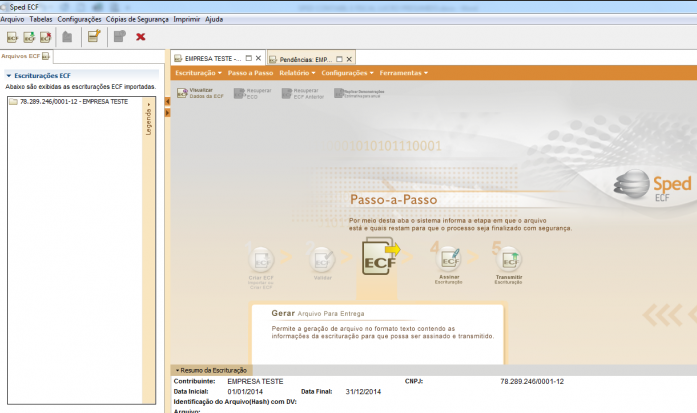

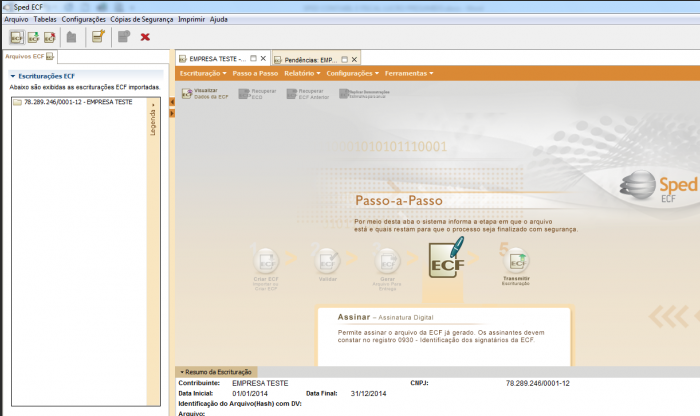

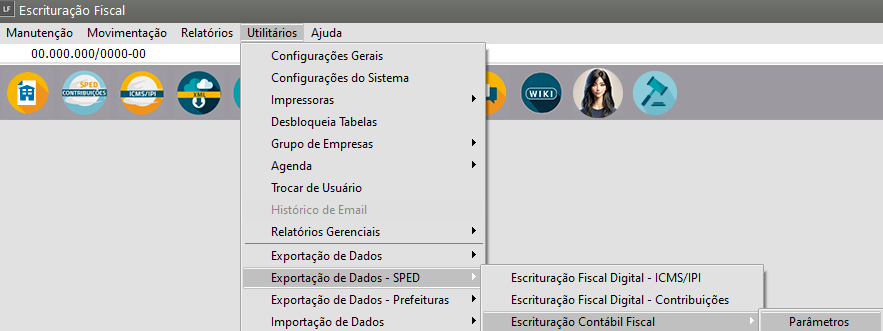

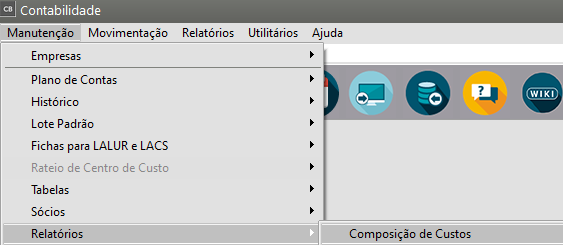

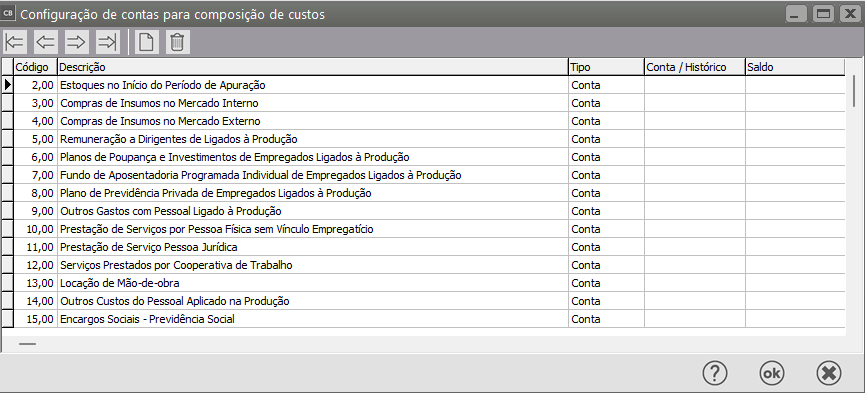

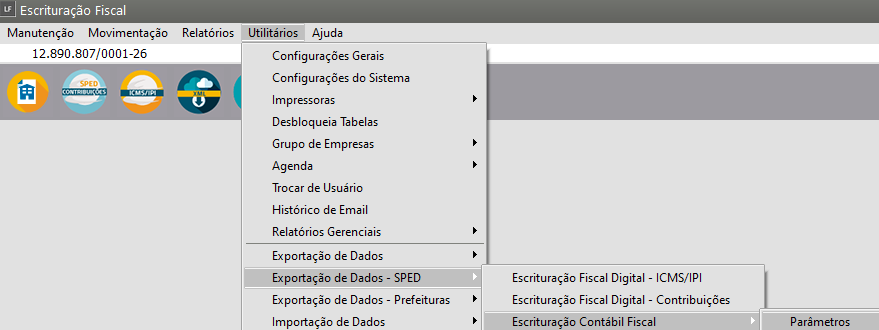

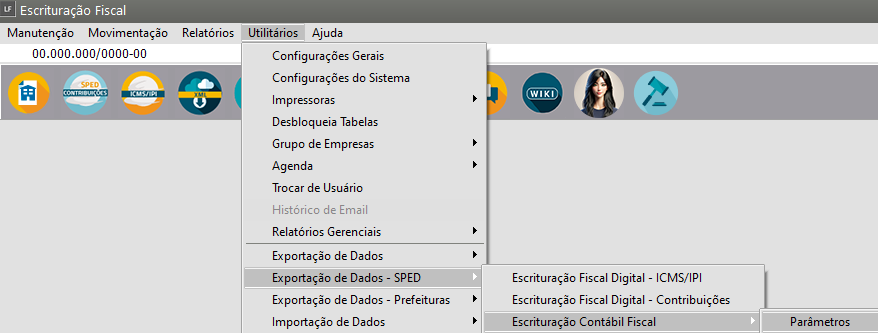

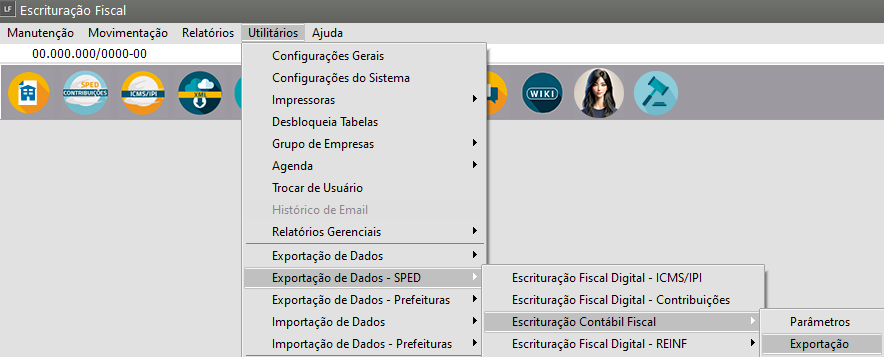

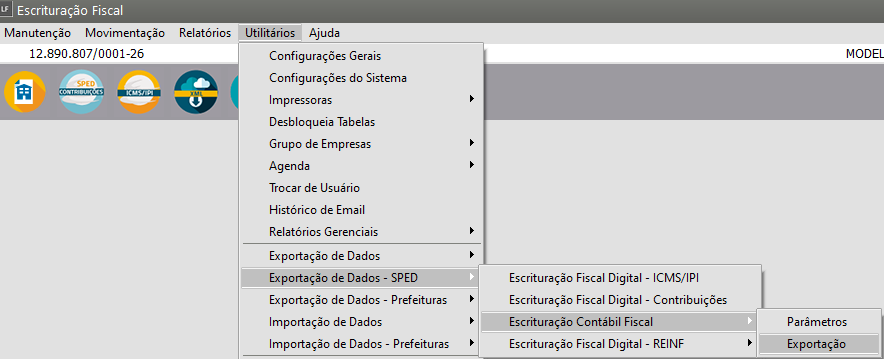

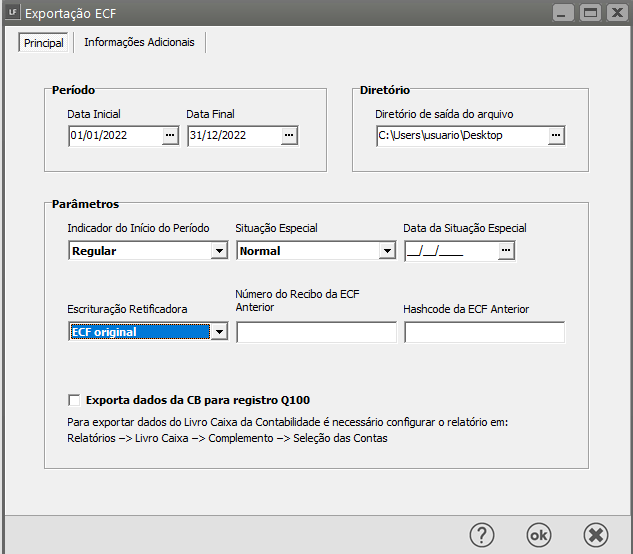

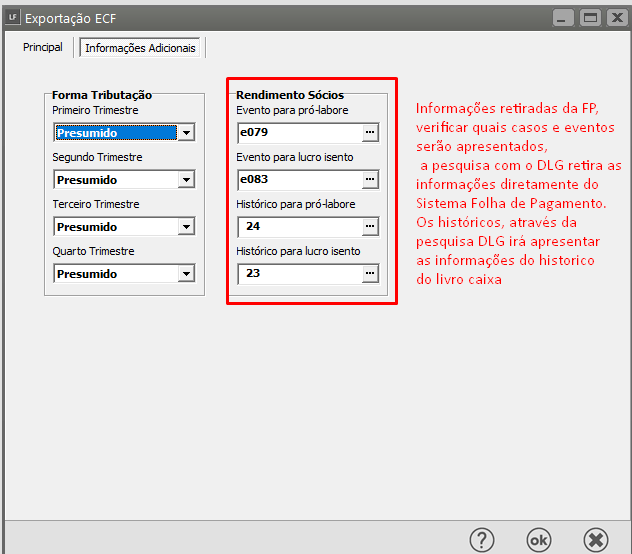

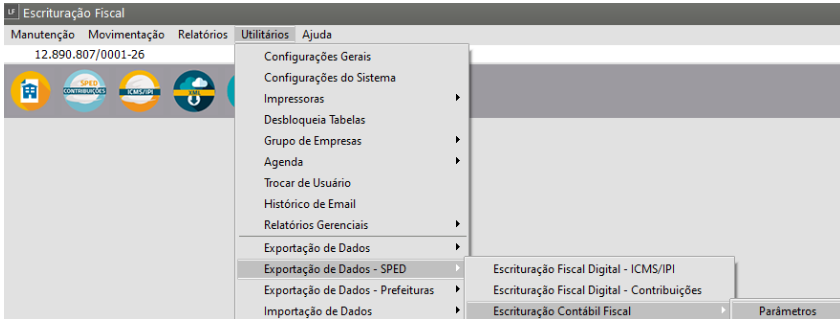

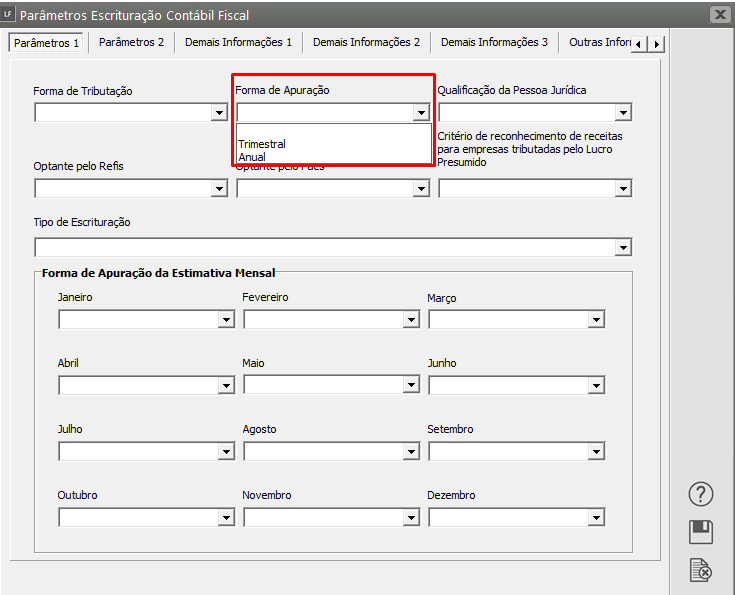

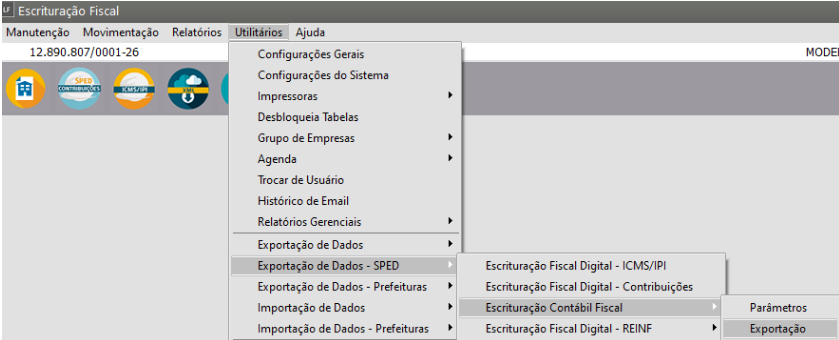

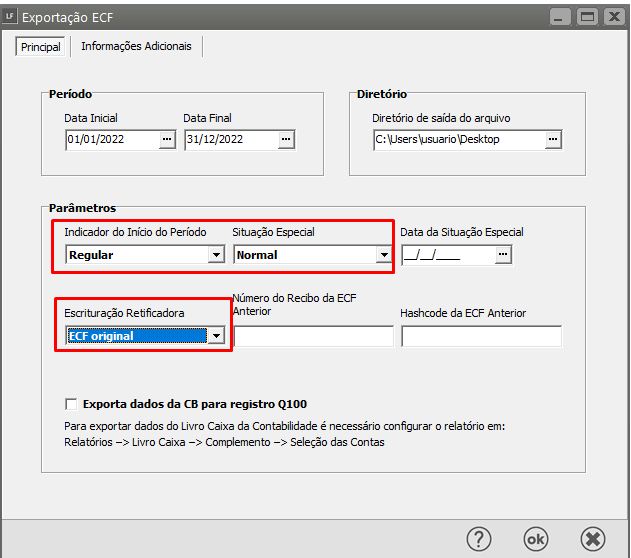

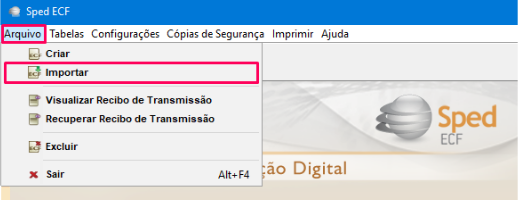

- Exportando dados do SPED (Escrituração Contábil Fiscal - ECF)

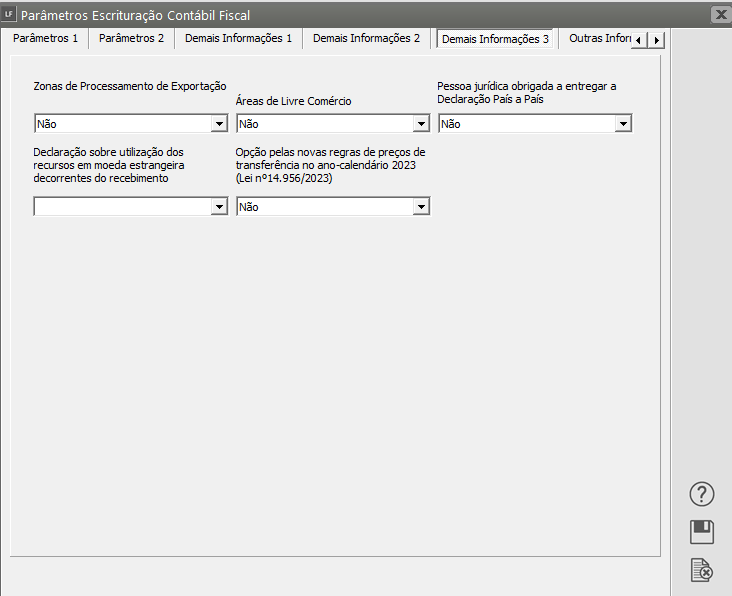

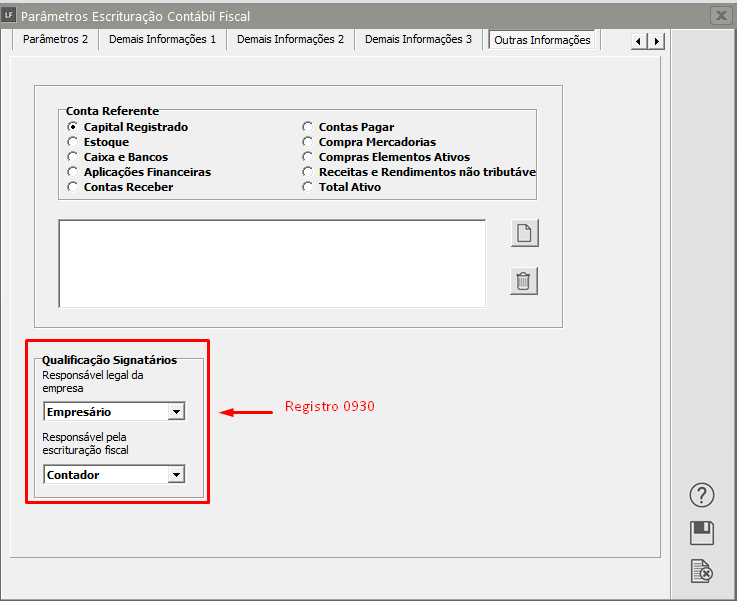

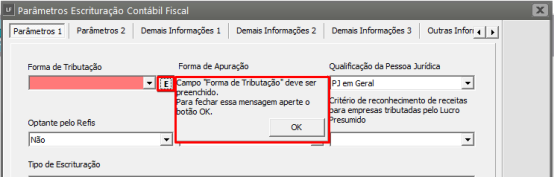

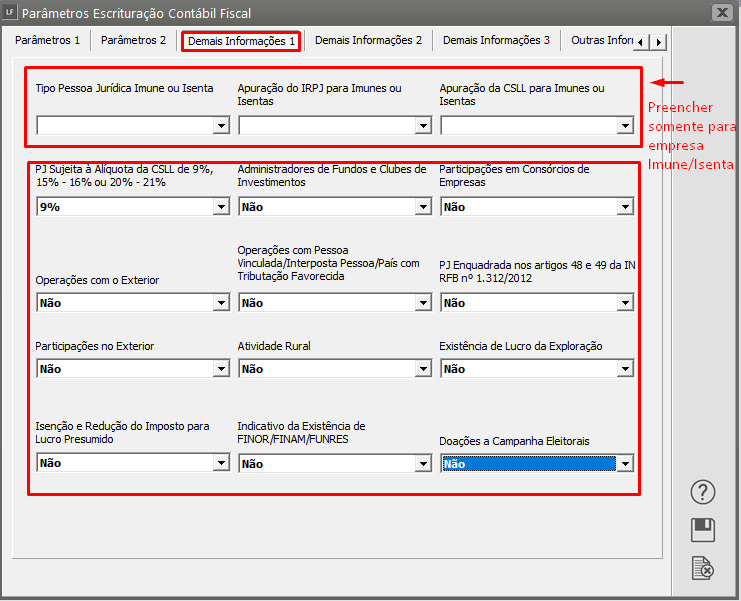

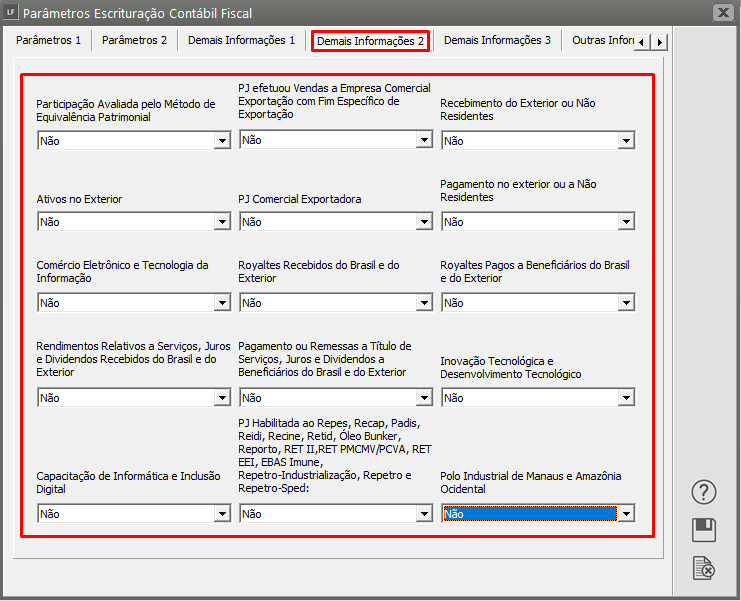

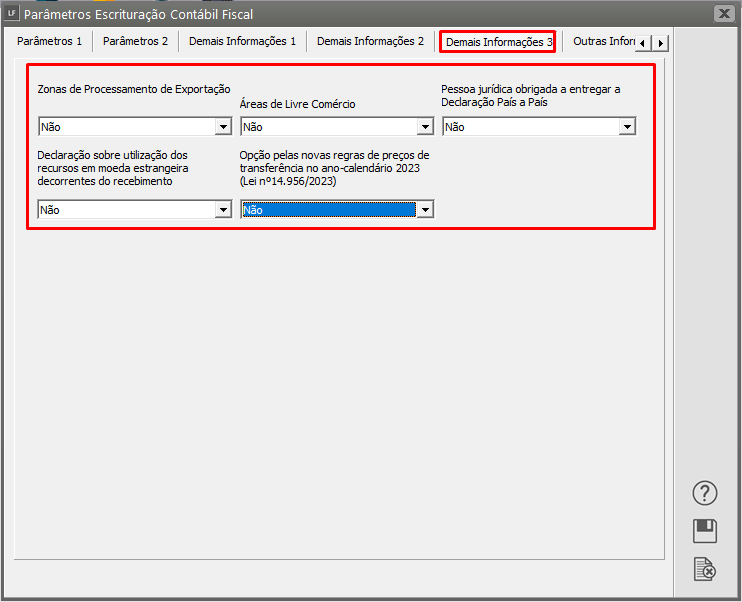

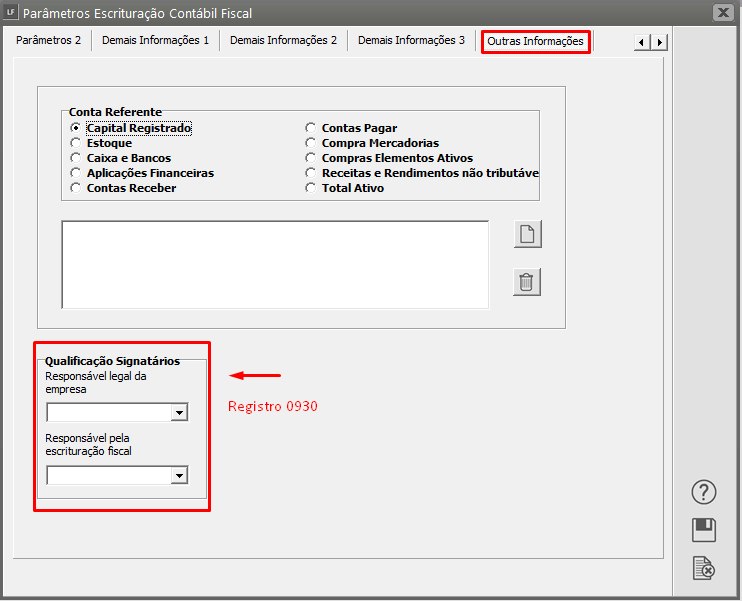

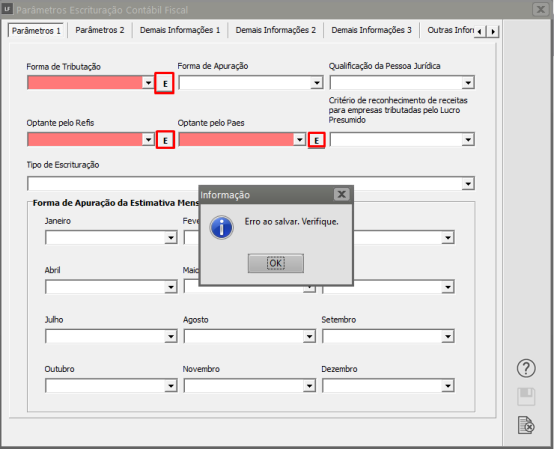

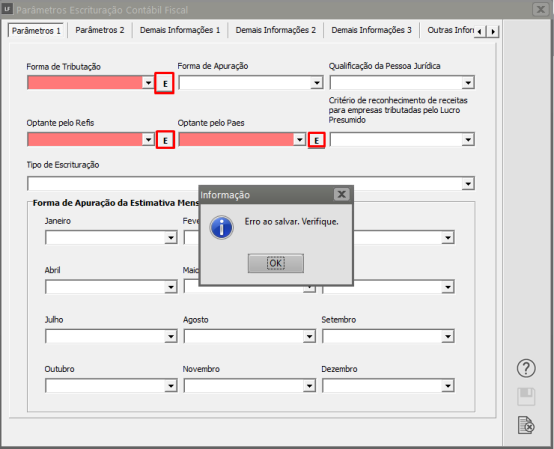

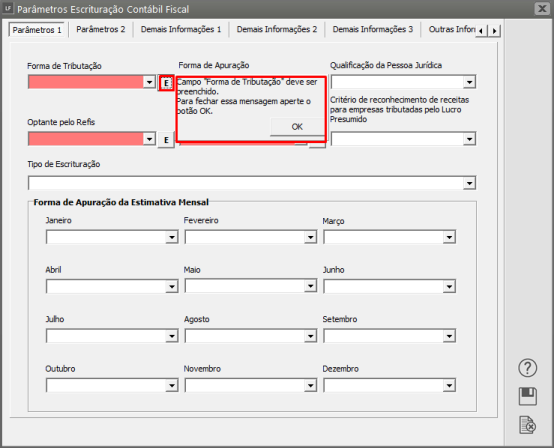

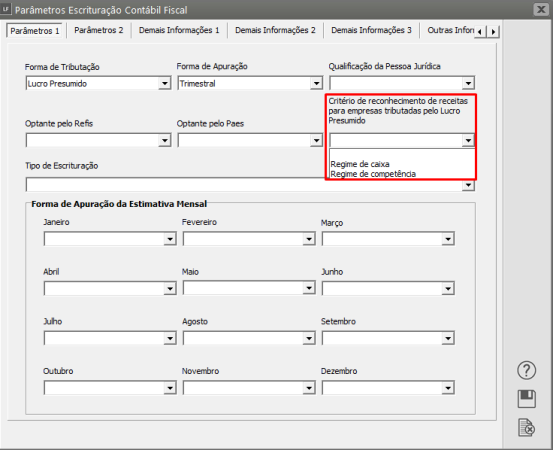

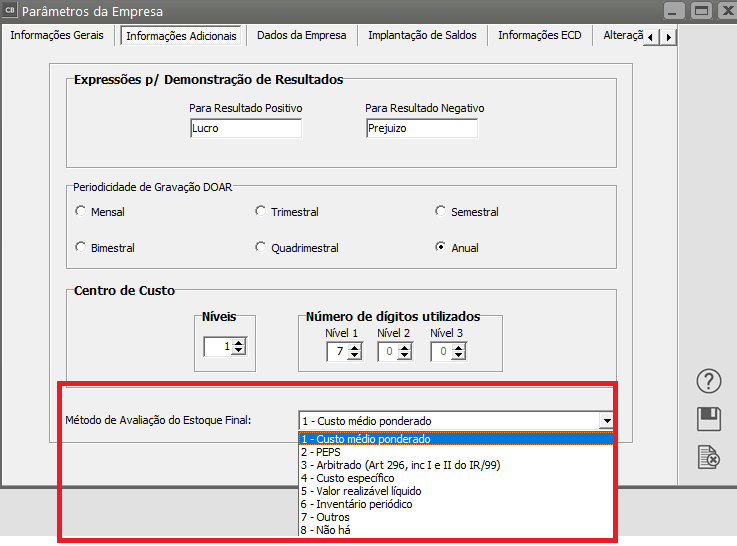

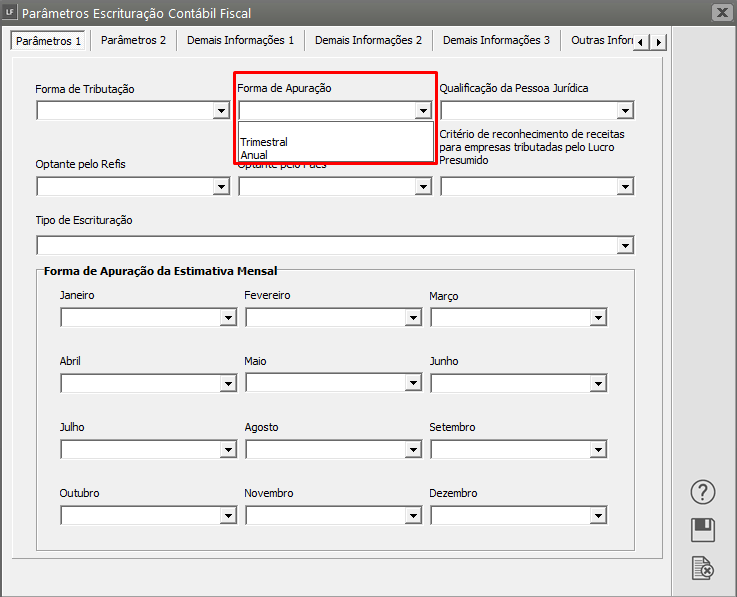

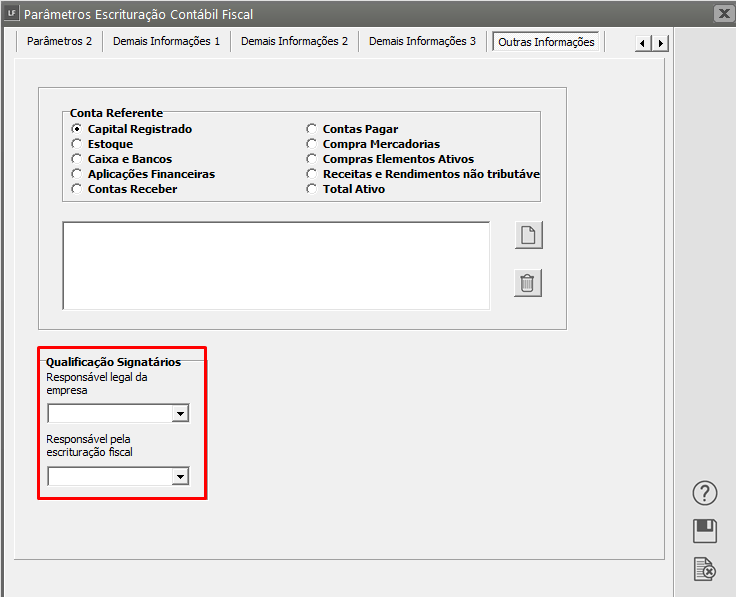

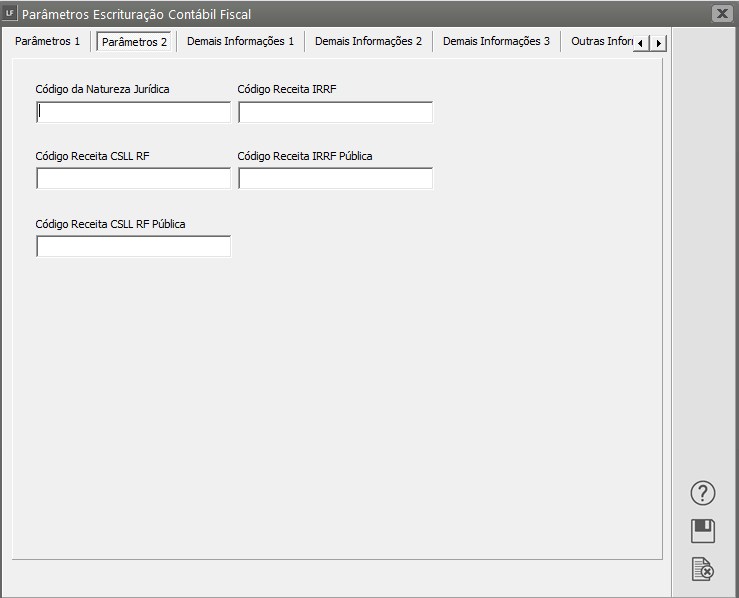

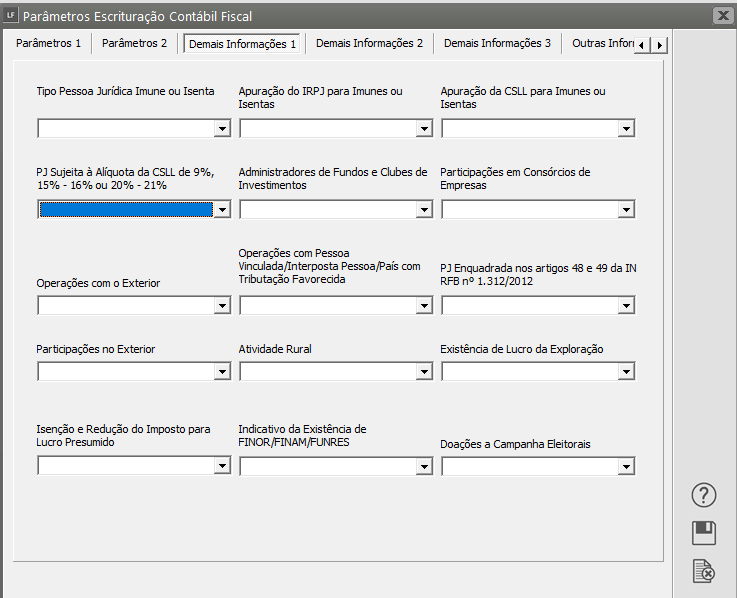

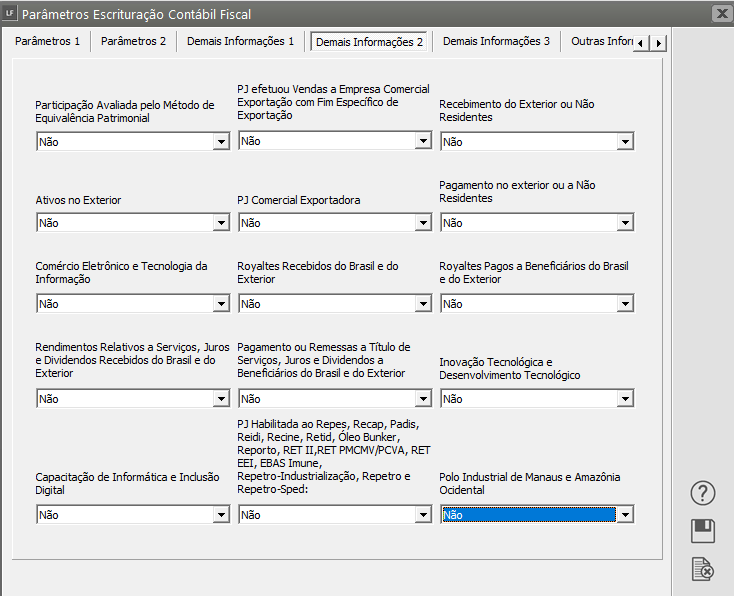

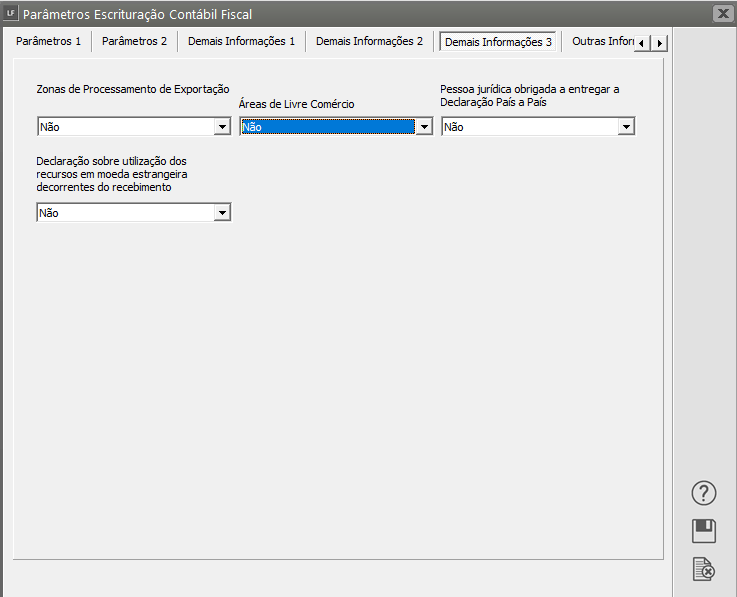

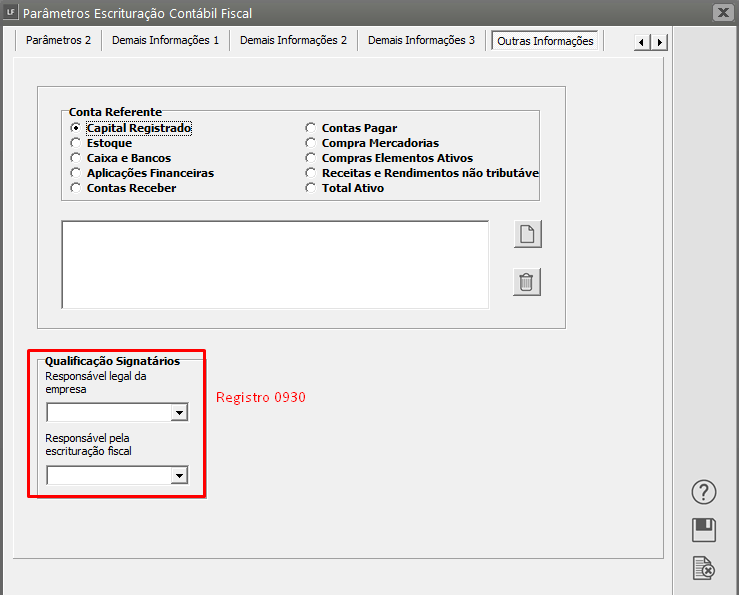

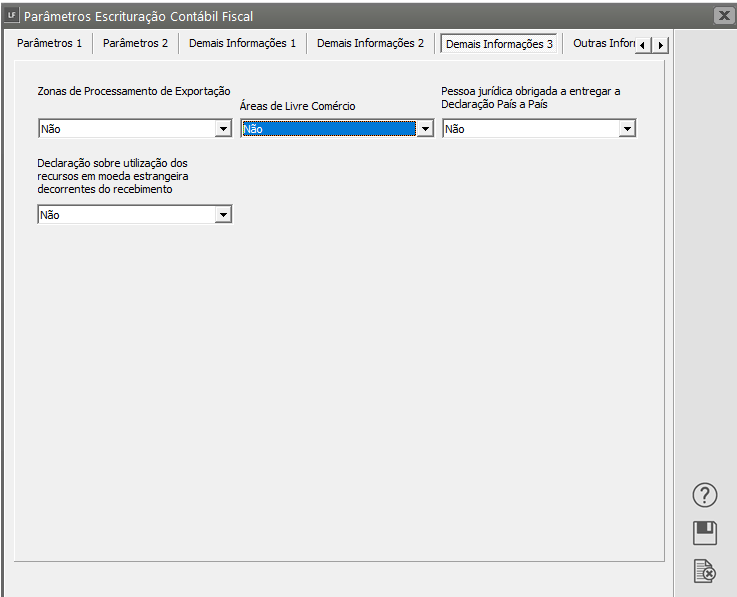

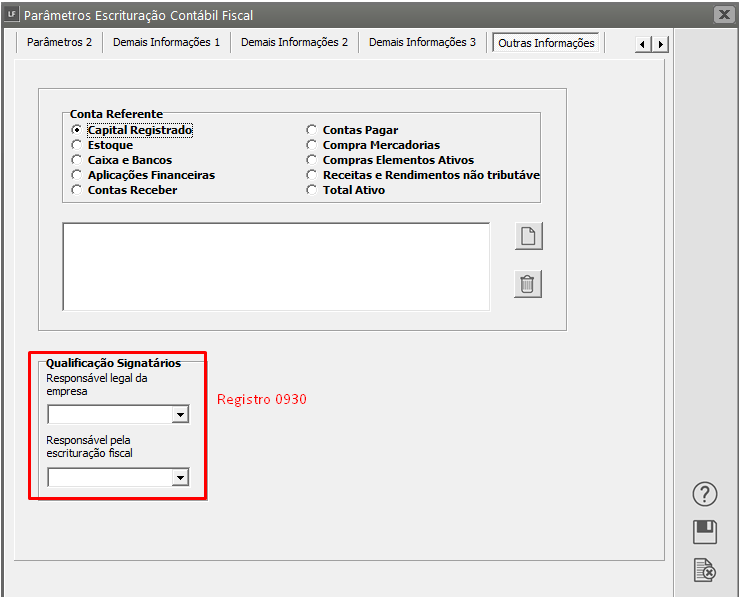

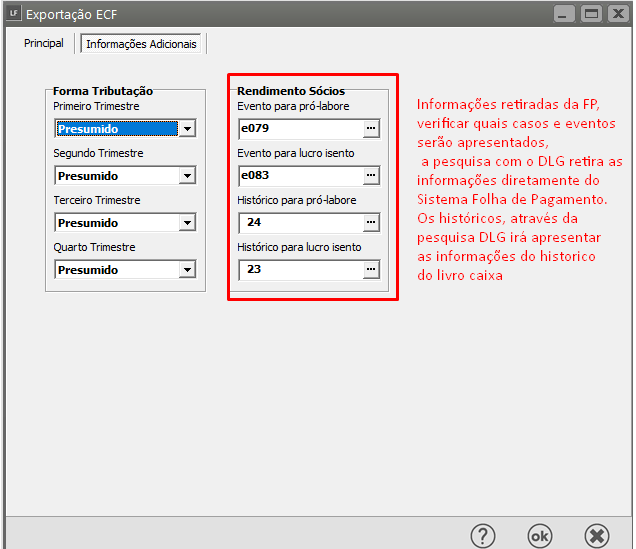

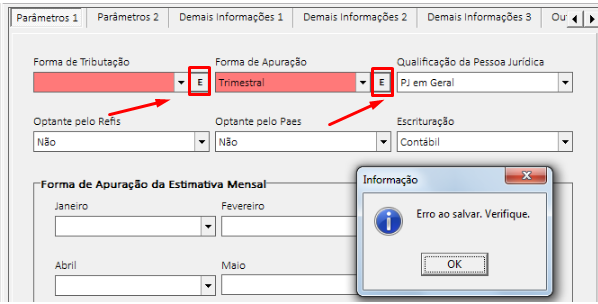

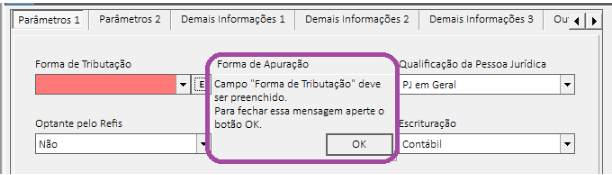

- Exportando dados SPED (Escrituração Contábil Fiscal) - Parâmetros

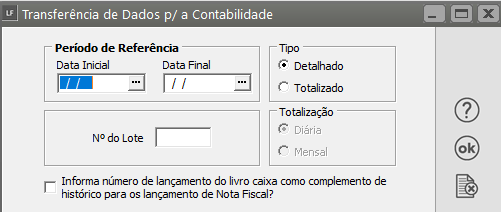

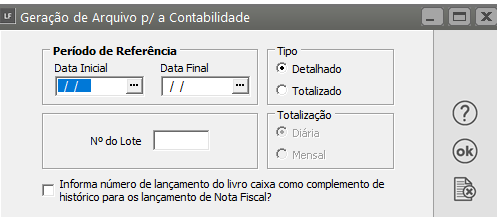

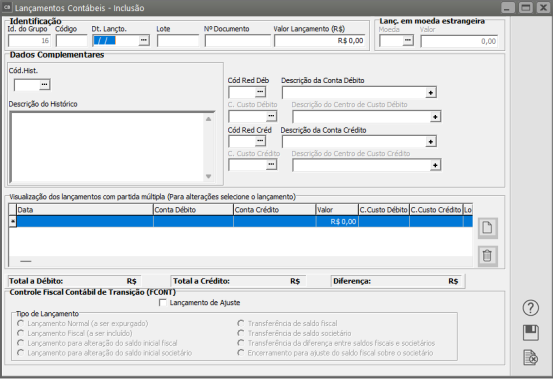

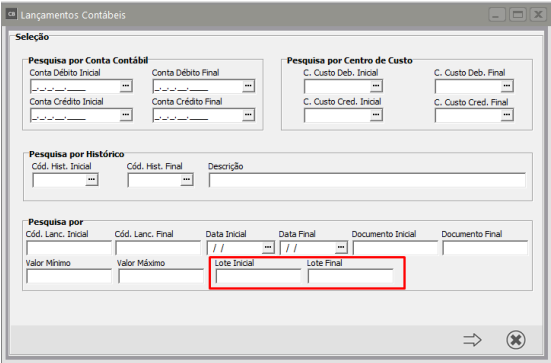

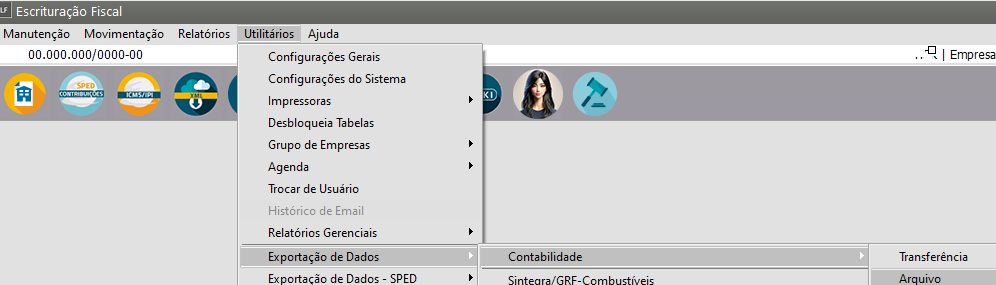

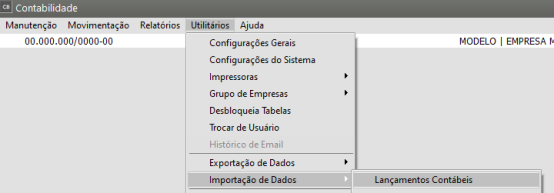

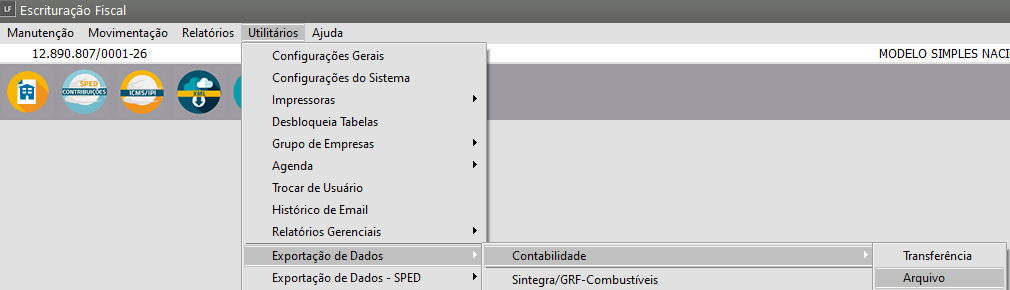

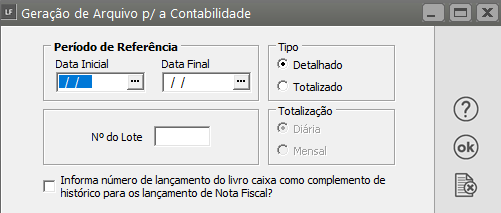

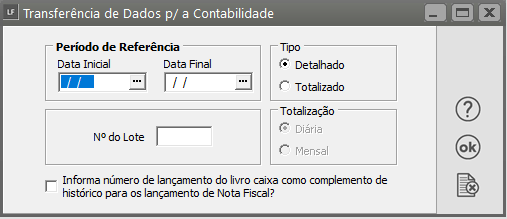

- Exportando dados para a Contabilidade através de Arquivo

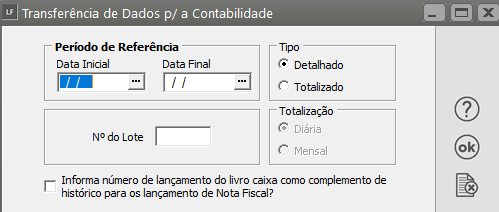

- Exportando dados para a Contabilidade através de Transferência

- Exportando dados Escritório Virtual - Solicitações

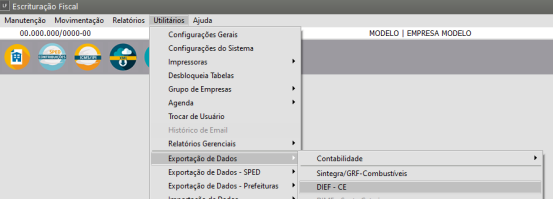

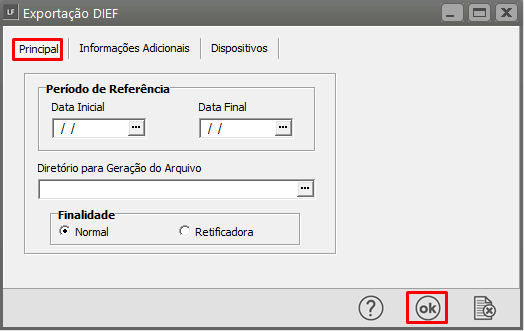

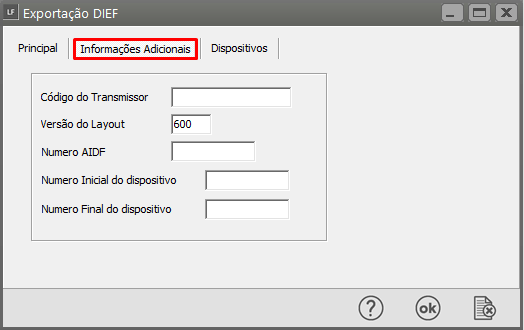

- Exportando dados para DIEF - CEARÁ (CE)

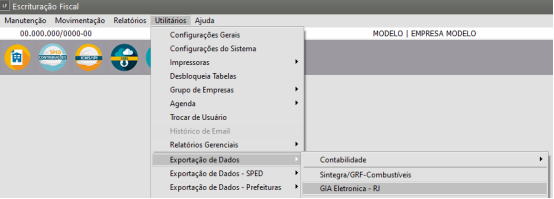

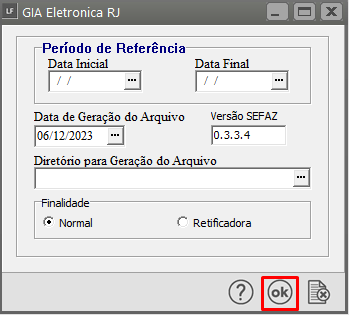

- Exportando dados para a GIA Eletrônica - Rio de Janeiro -RJ

- Exportando dados da Nota Fiscal Eletrônica do Tomador/Intermediário de Serviços - NFTS

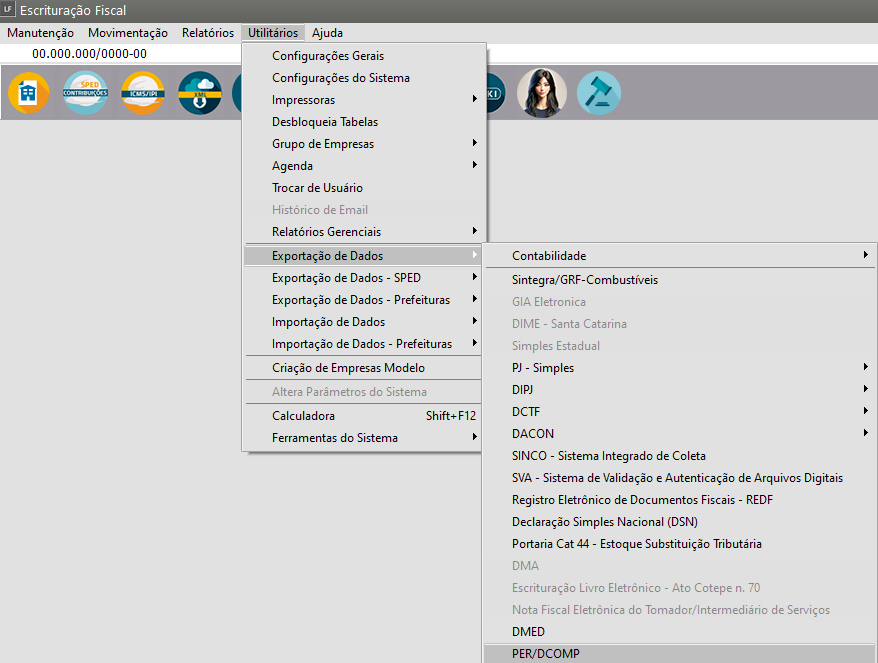

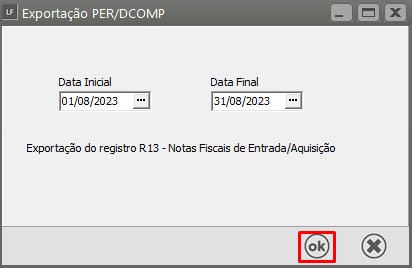

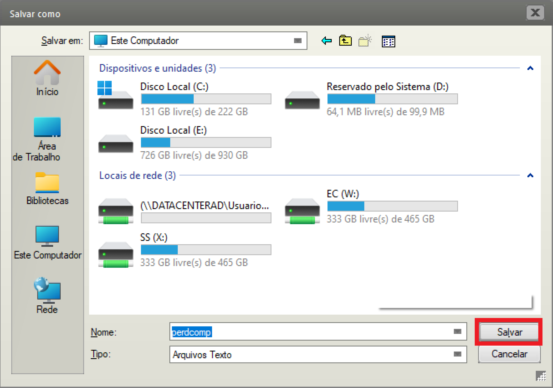

- Exportando dados do PER/DCOMP

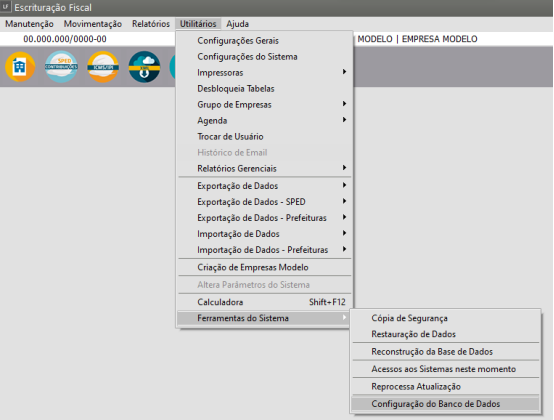

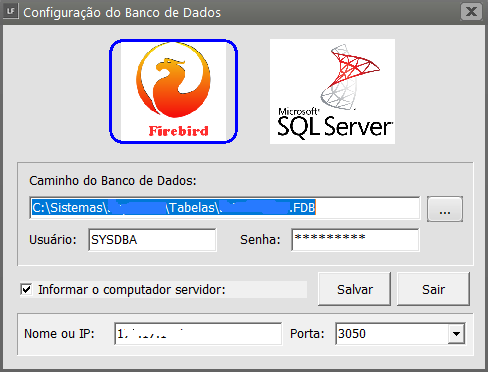

- Configurando Banco de Dados

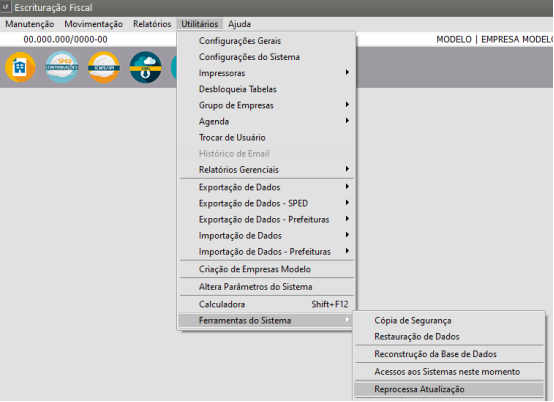

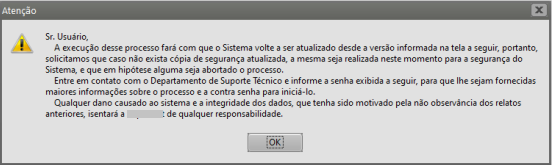

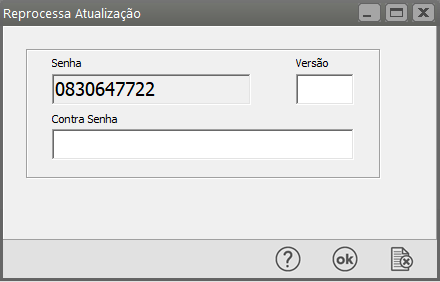

- Reprocessando a Atualização (versão)

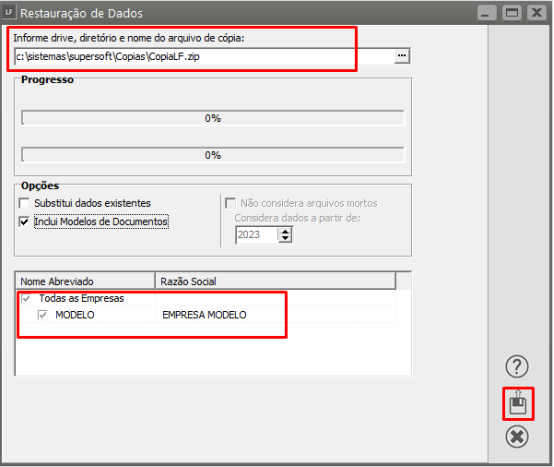

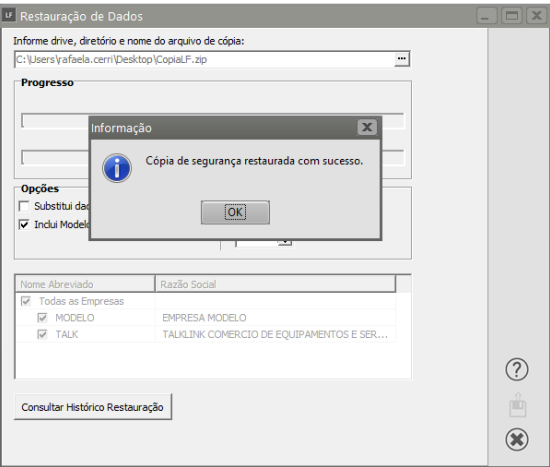

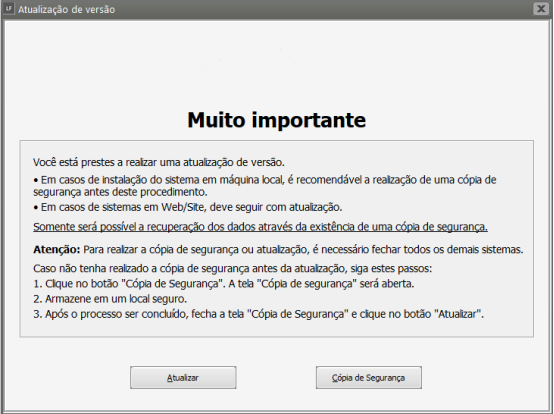

- Restaurando Dados (restauração de cópia de segurança)

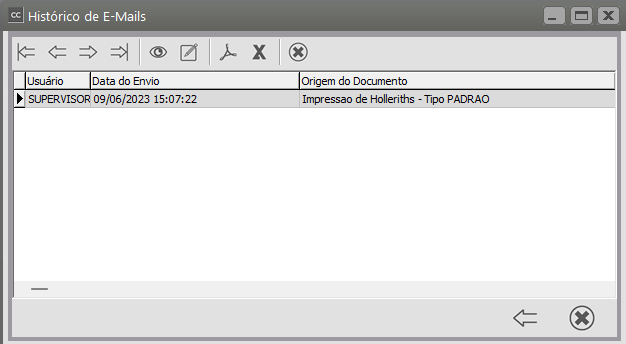

- Histórico de Emails

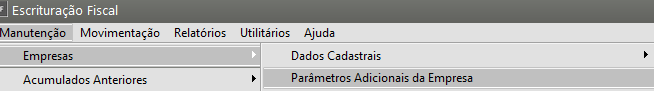

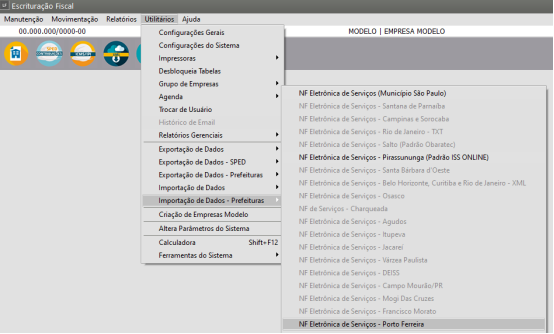

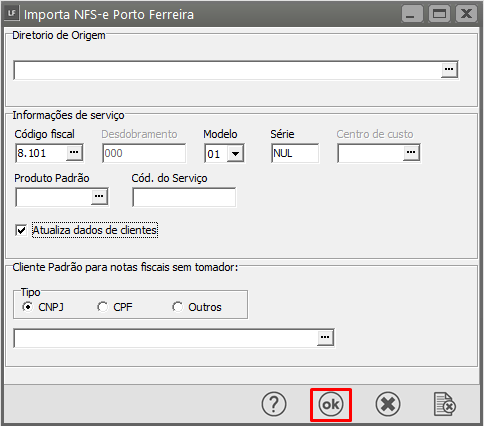

- Importando Nota Fiscal Eletrônica de Serviços de Porto Ferreira

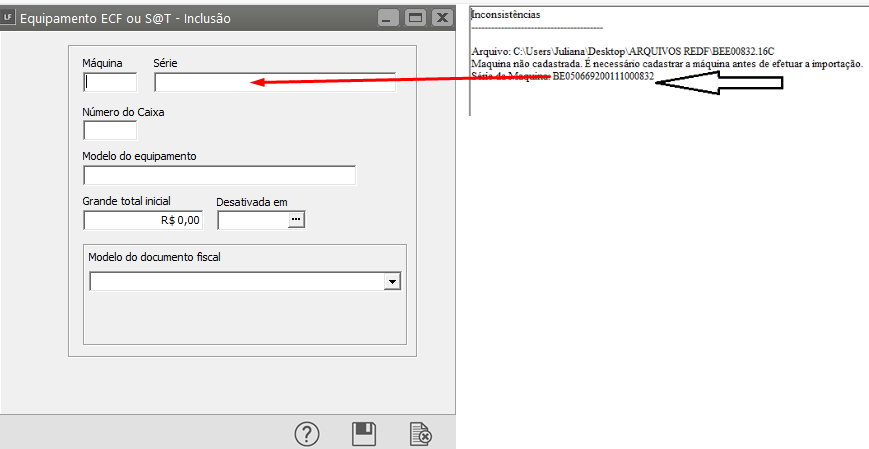

- Importando Arquivo TXT no padrão REDF

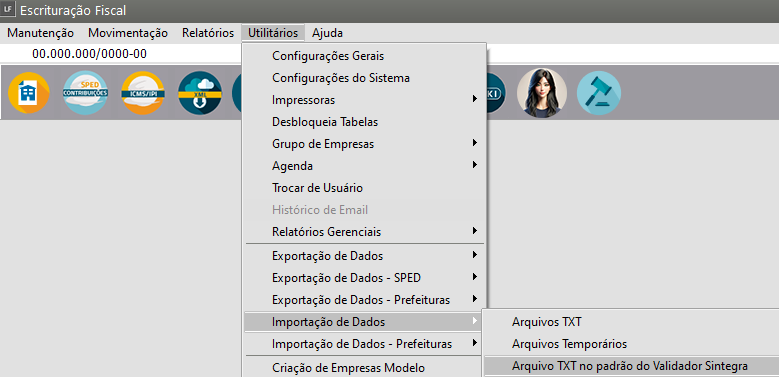

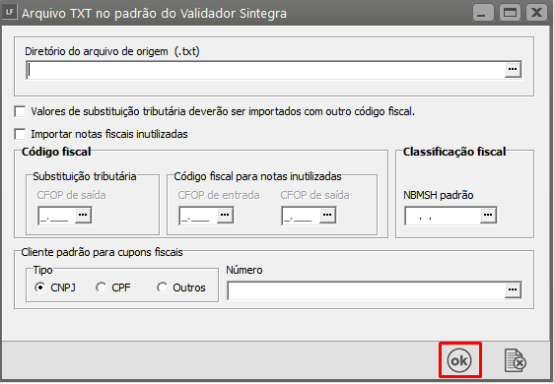

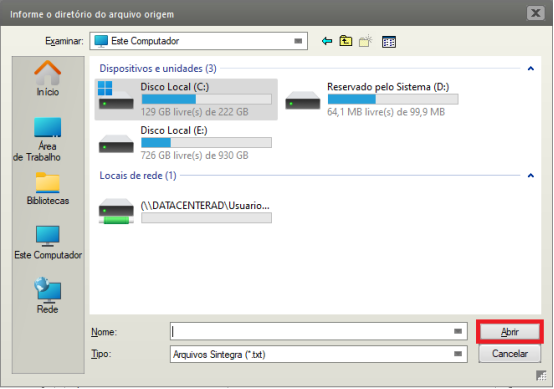

- Importando Arquivo TXT no padrão do Validador Sintegra

- Importando Arquivos EFD (Escrituração Fiscal Digital) - Contribuições

- Recuperação de XML

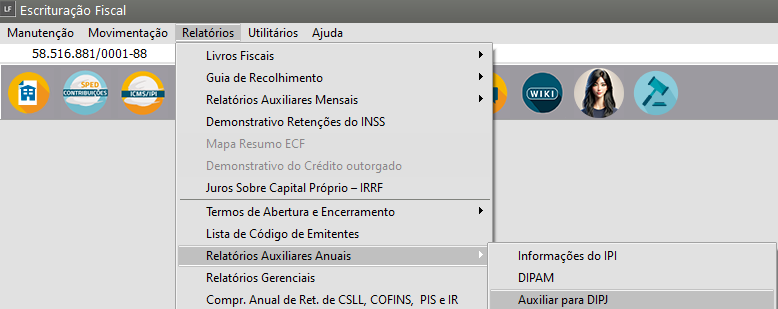

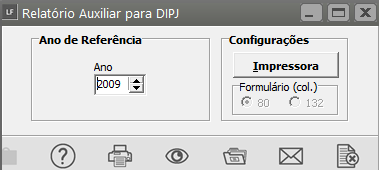

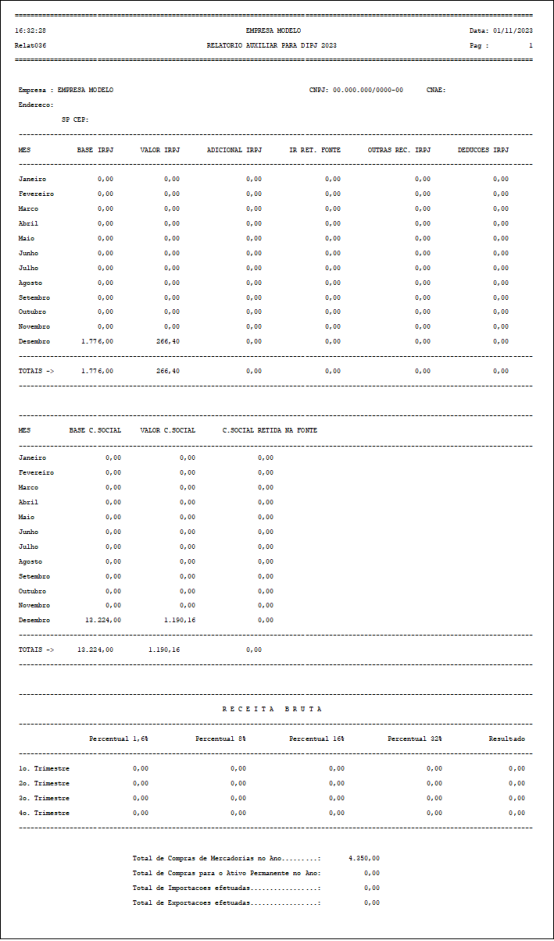

- Relatório auxiliar anual para a DIPJ

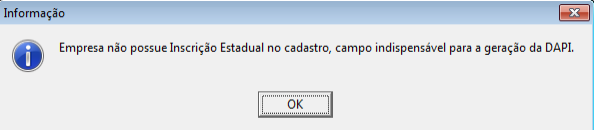

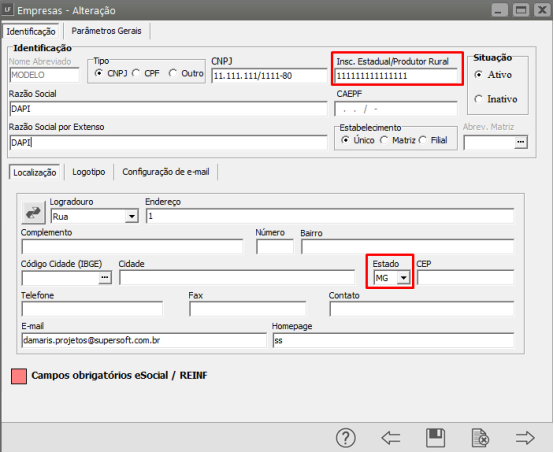

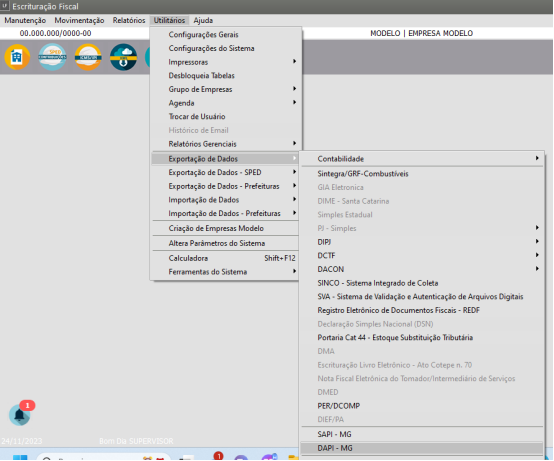

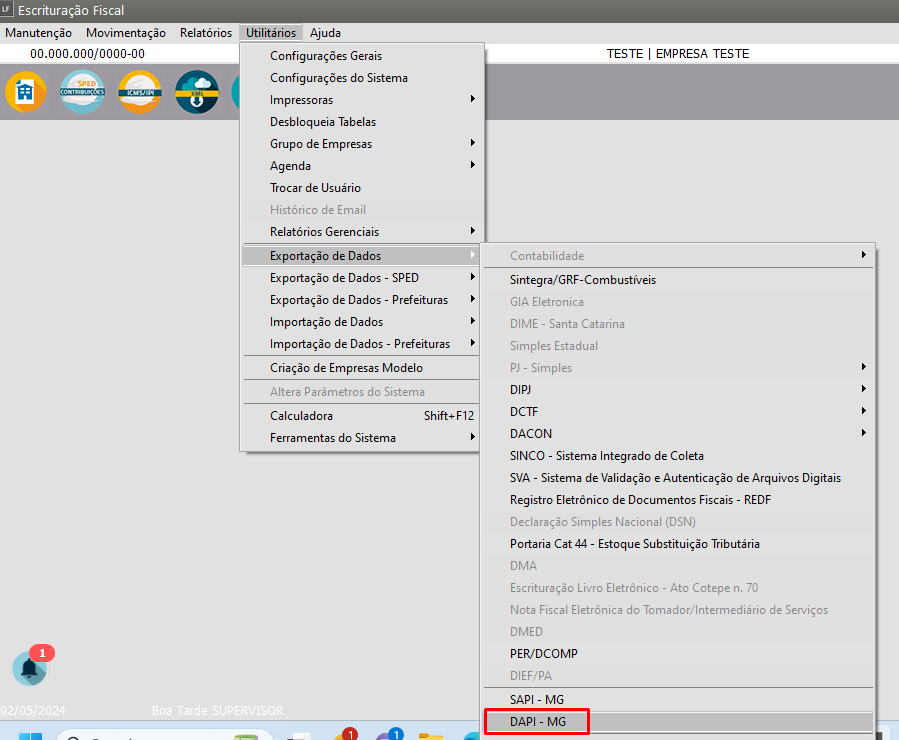

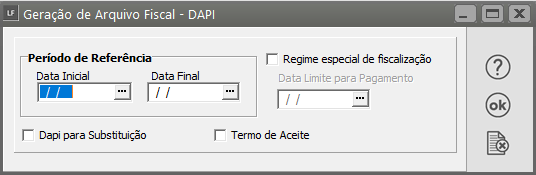

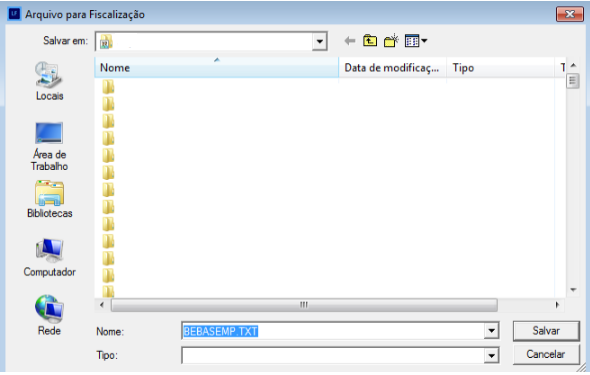

- Exportação de Dados DAPI MG (Declaração de Apuração e Informação do ICMS)

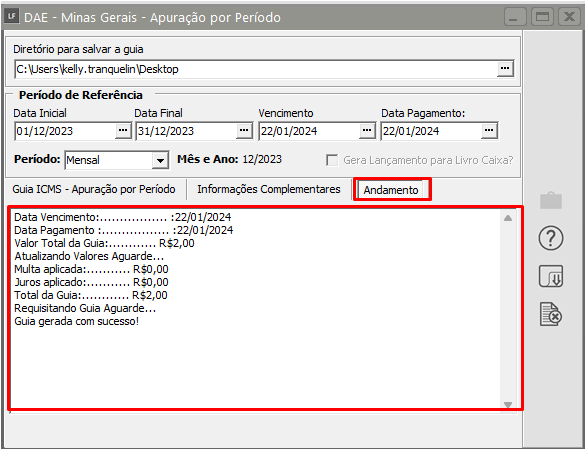

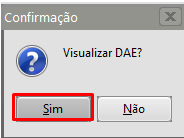

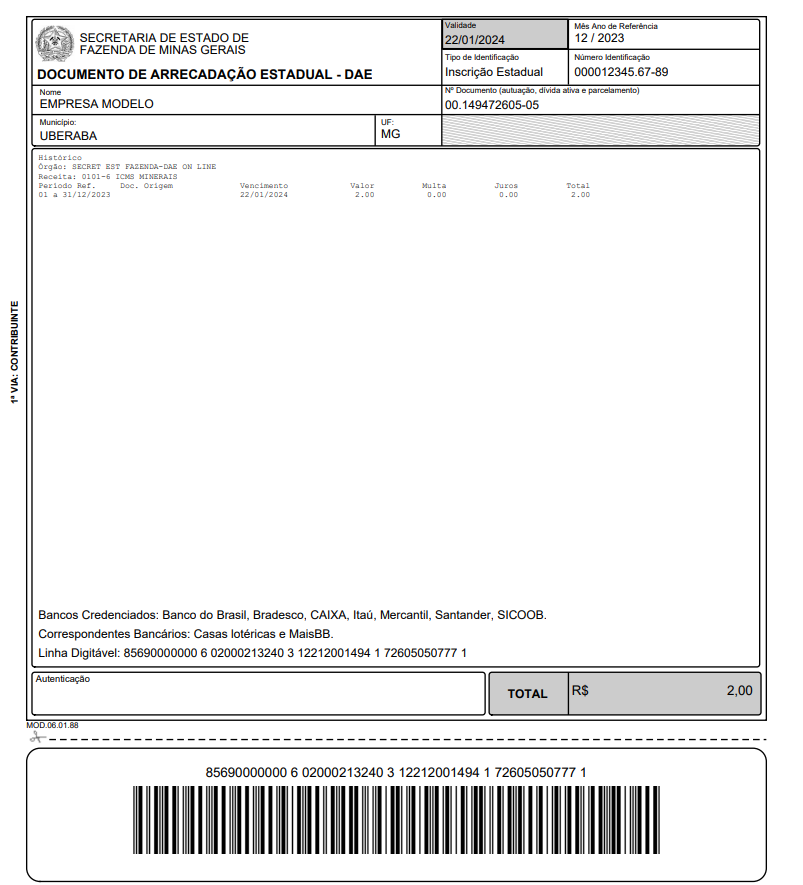

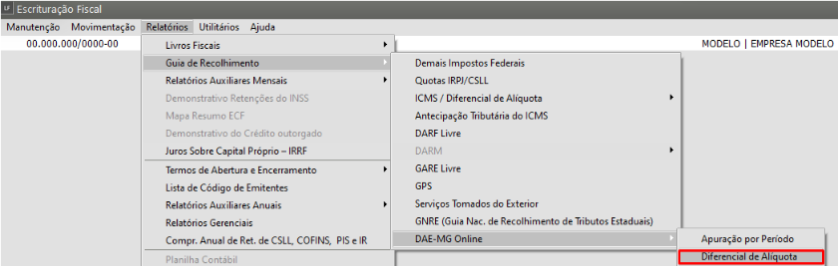

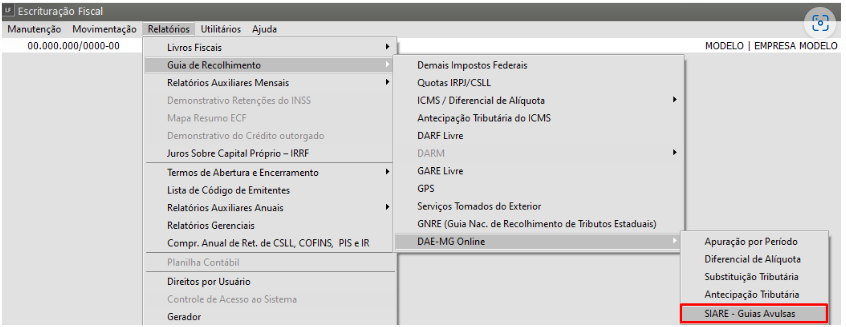

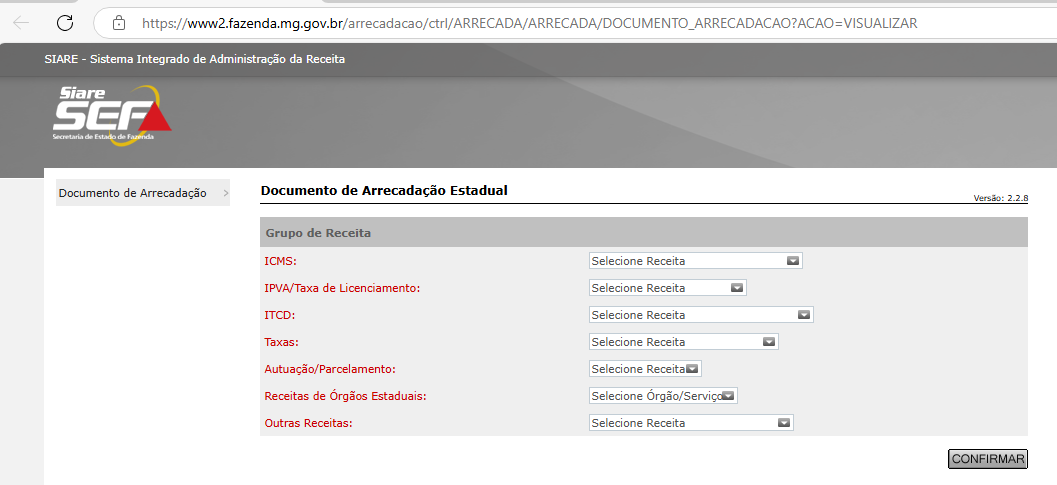

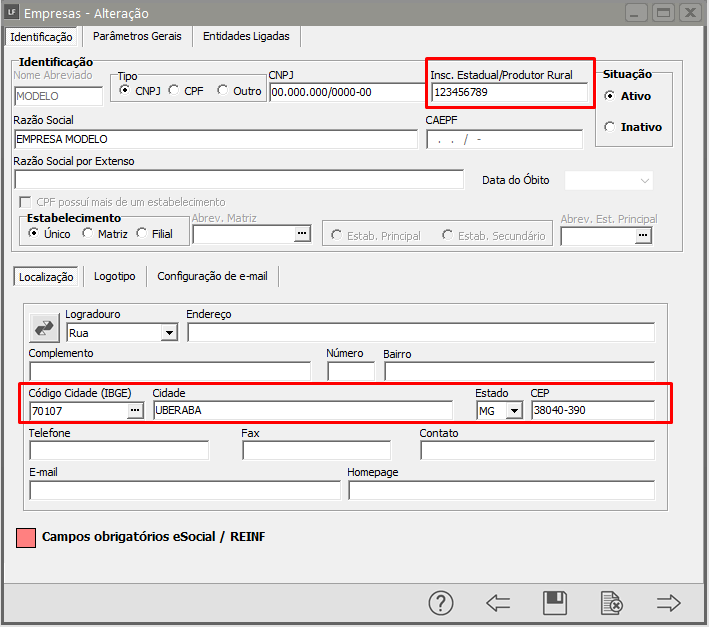

- Guia de Recolhimento – DAE – MG Online (Documento de Arrecadação Estadual)

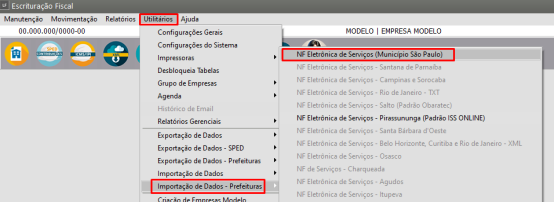

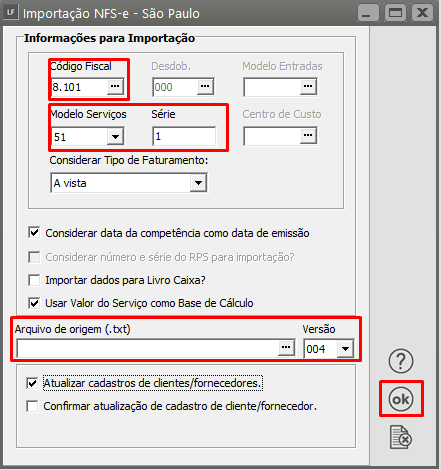

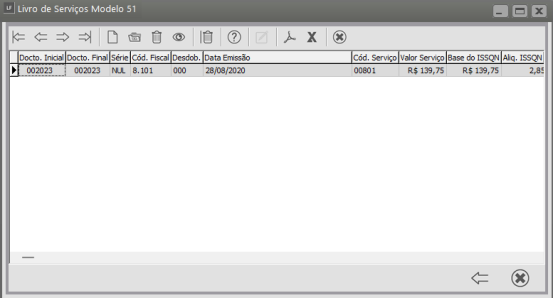

- Importação de Notas de Serviços Município de São Paulo

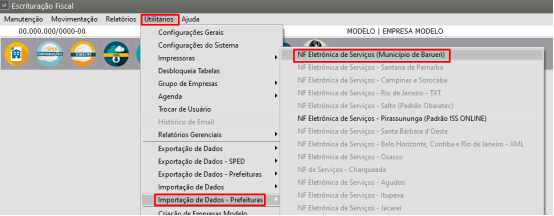

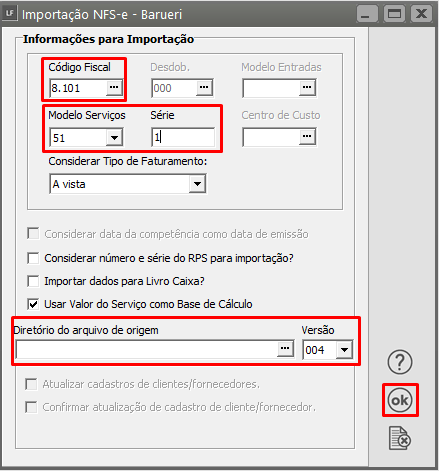

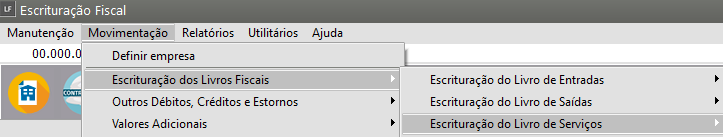

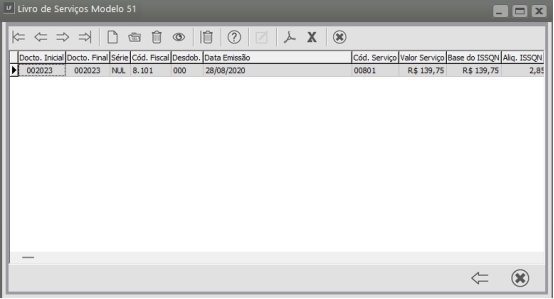

- Importação de Notas de Serviços Município de Barueri

- Importação de Conhecimento de Transporte- CT-e/ CT-e OS (modelo 57/67)

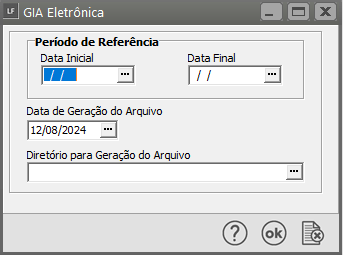

- Exportando dados para a GIA Eletrônica

- Alteração de CFOP do Xml

- Escrituração e Exportação DMED

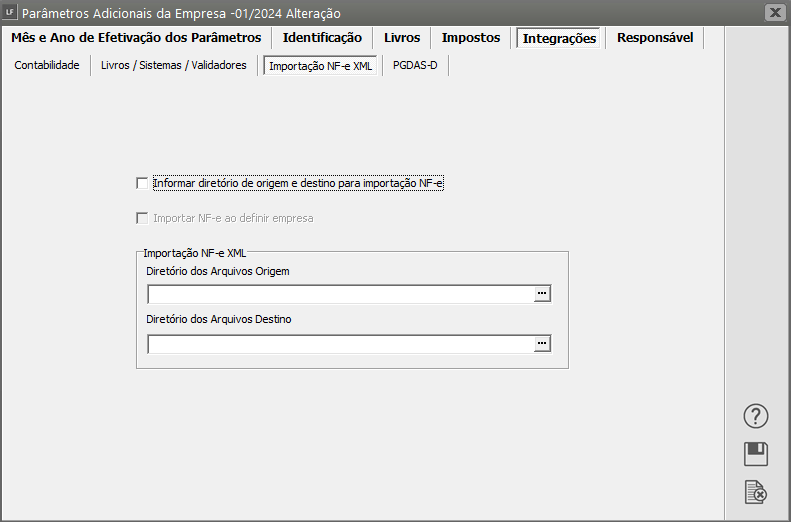

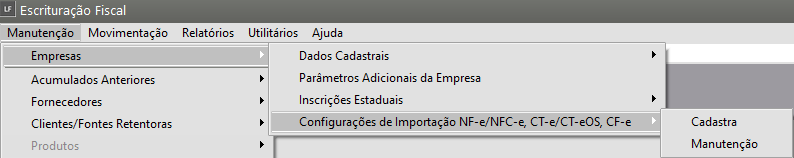

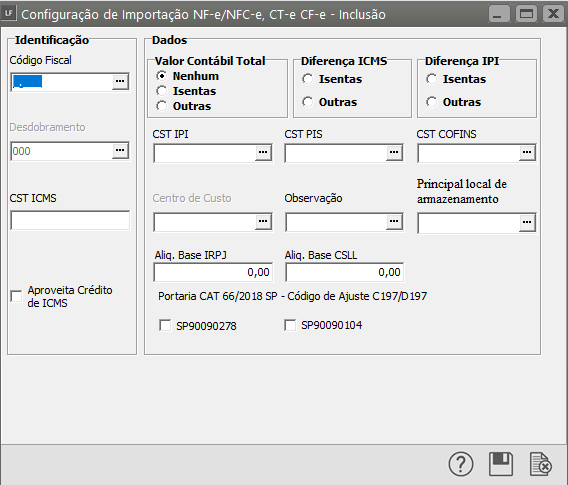

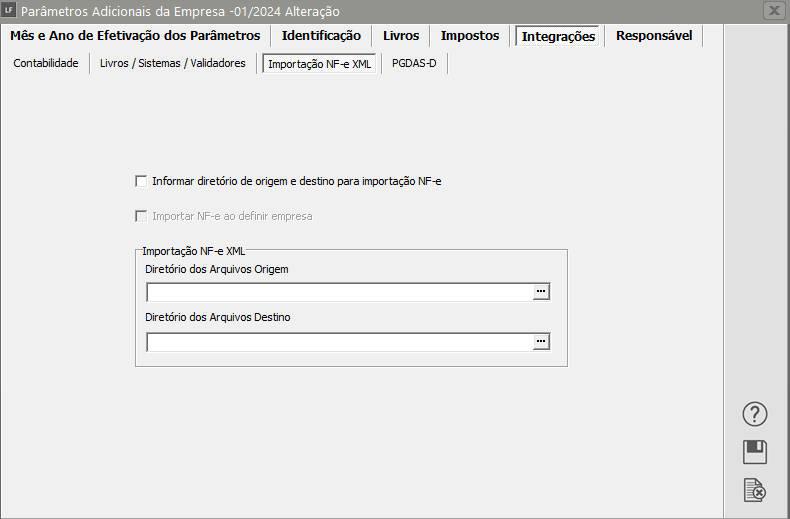

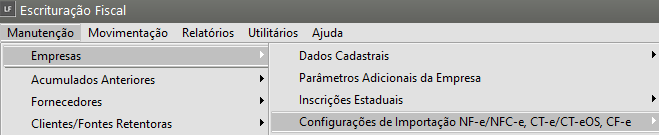

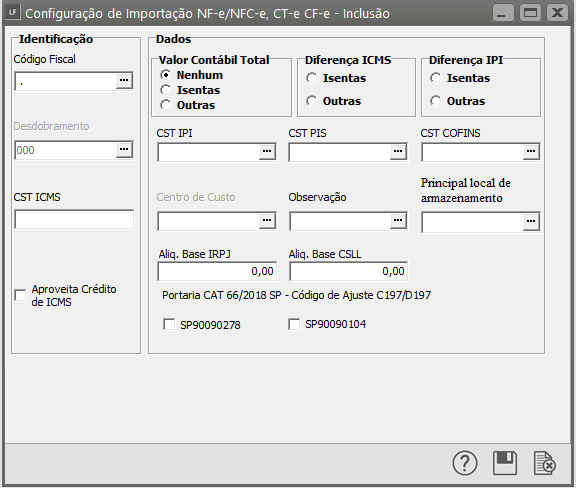

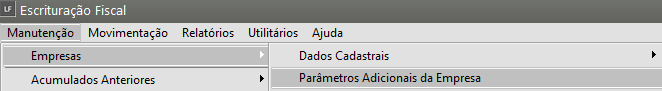

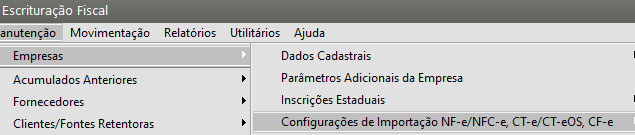

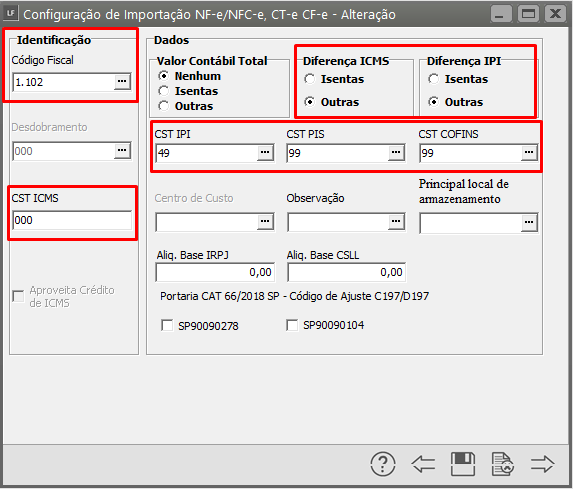

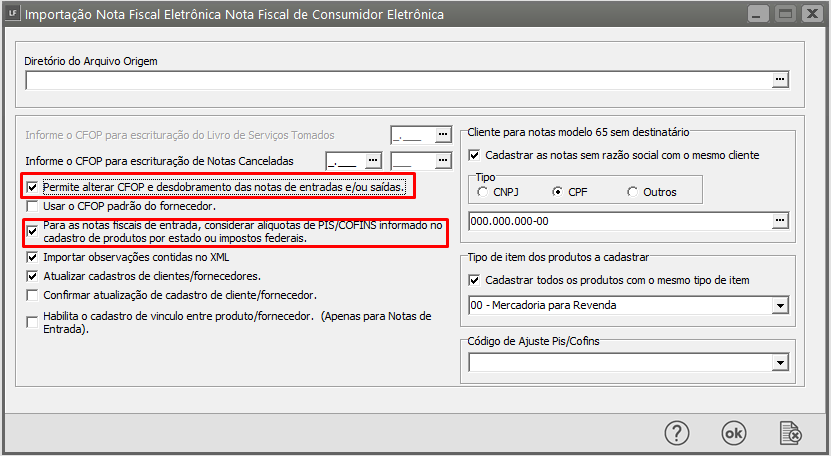

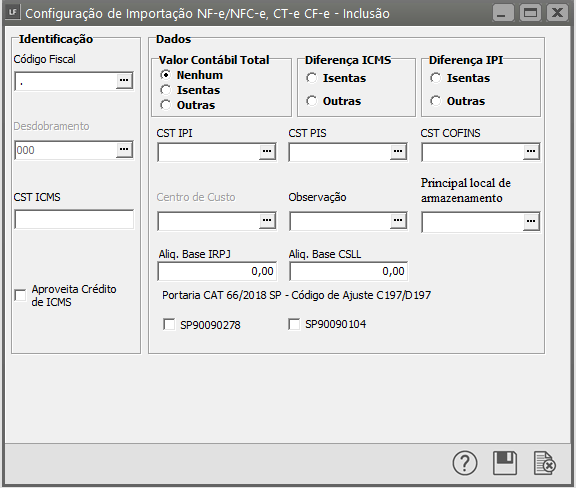

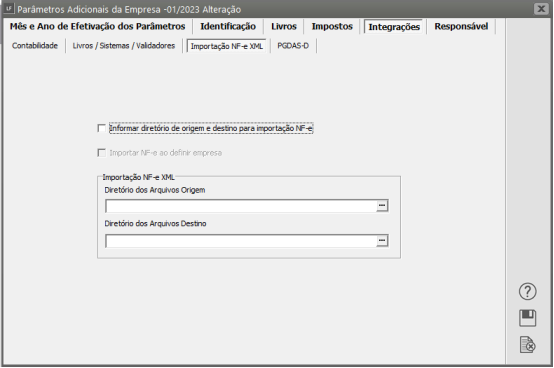

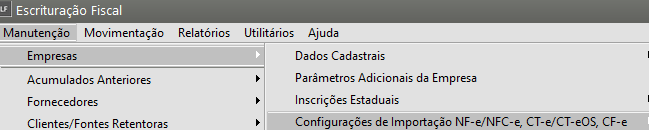

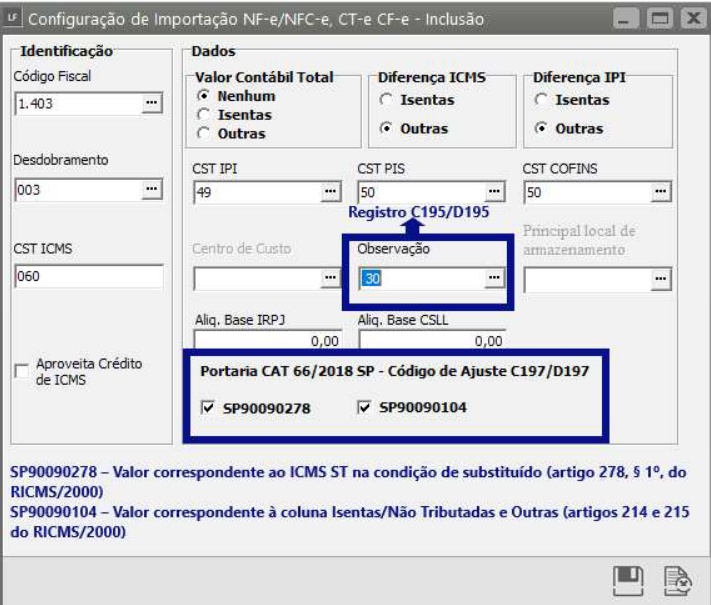

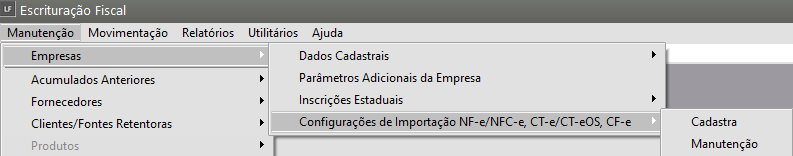

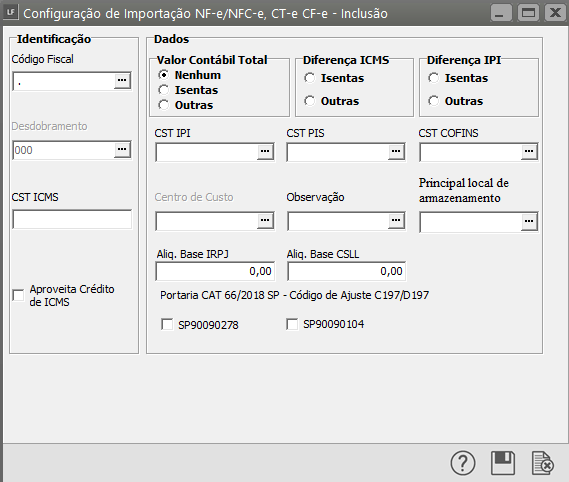

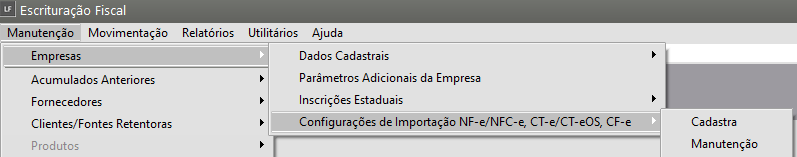

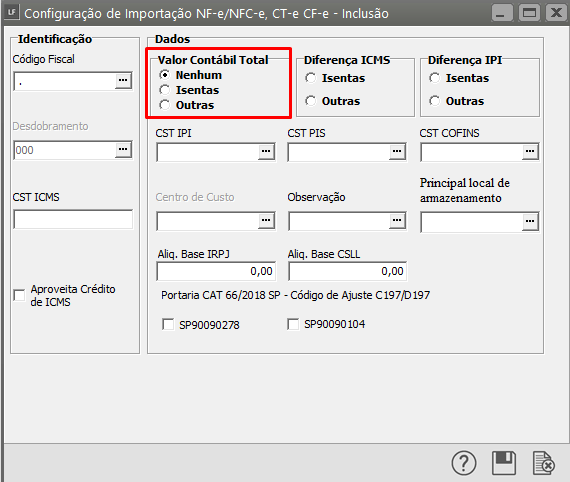

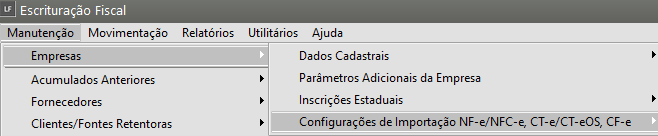

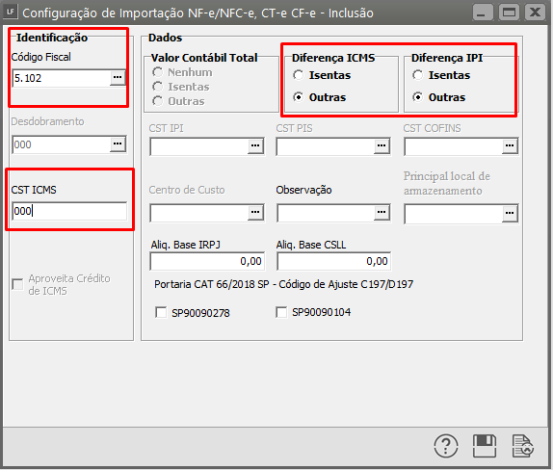

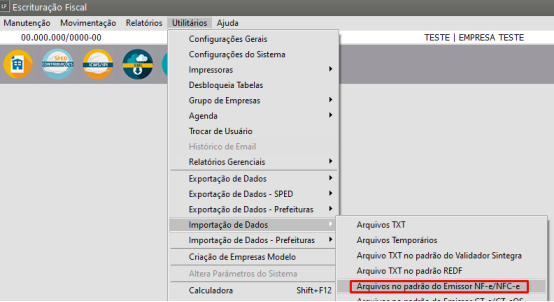

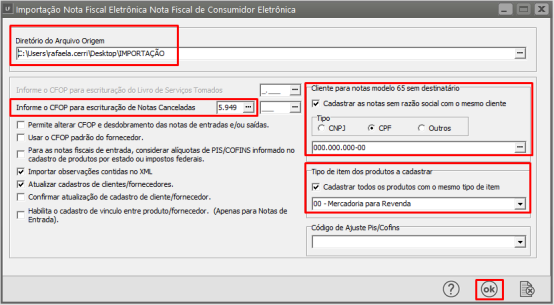

- Configurações de Importação NF-e/NFC-e, CT-e/CT-eOS, CF-e

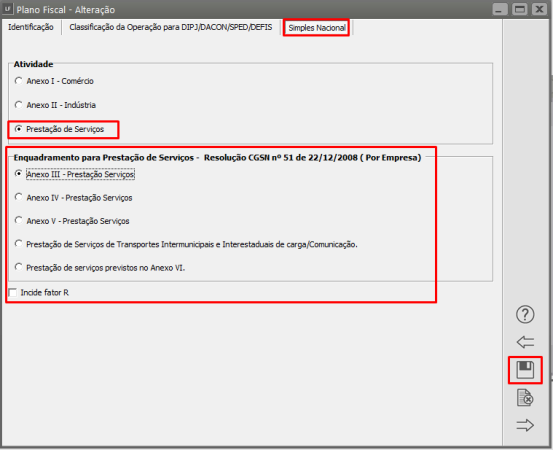

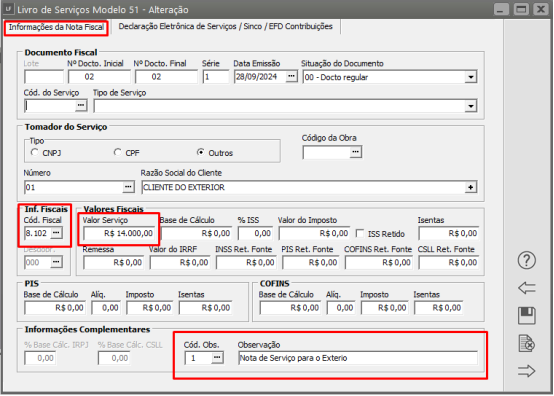

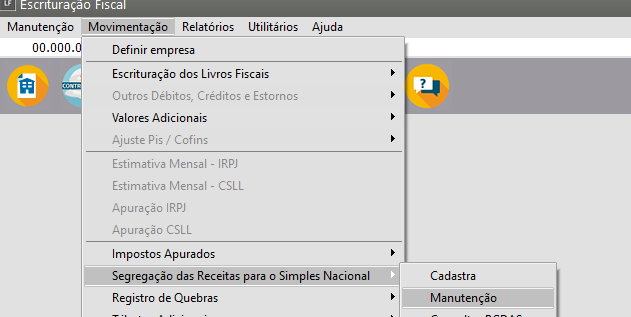

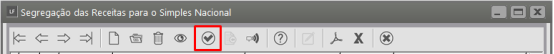

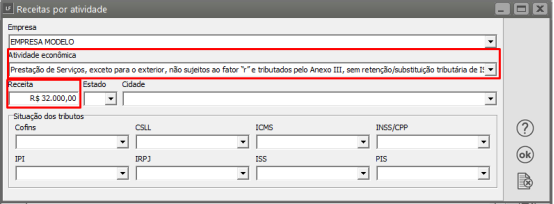

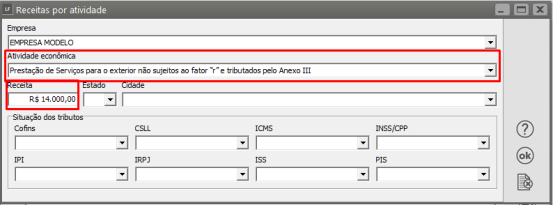

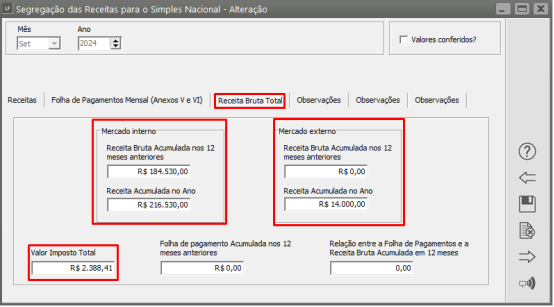

- Configuração e escrituração de Notas fiscais de Serviço de Exportação para Empresas do Simples Nacional.

- Escrituração e Apuração do ICMS

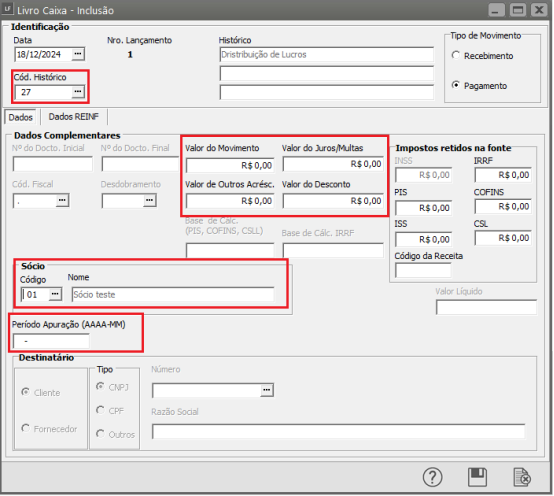

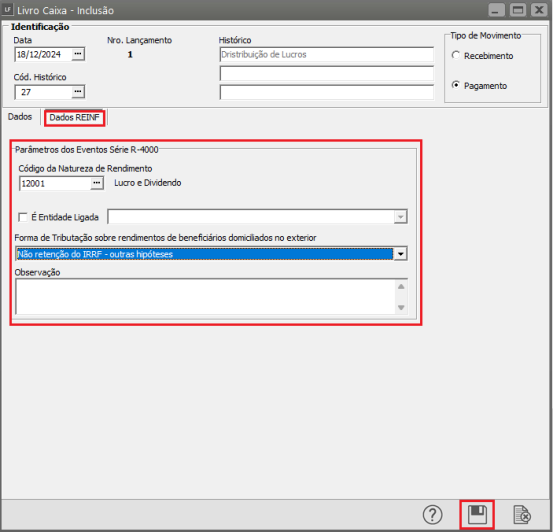

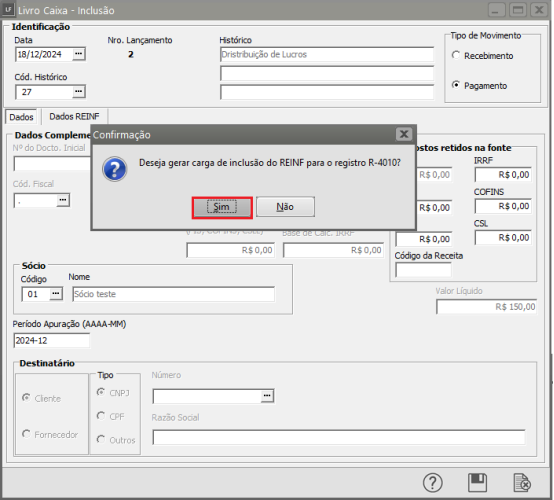

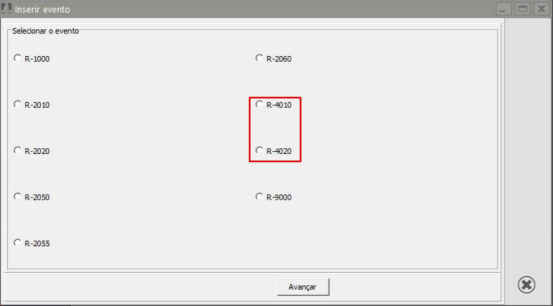

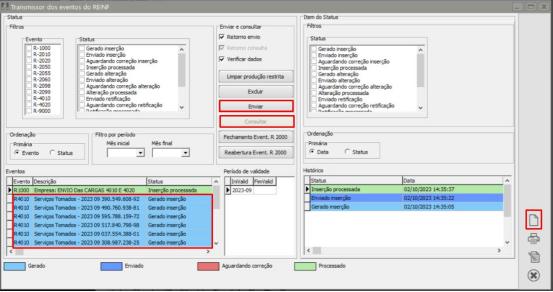

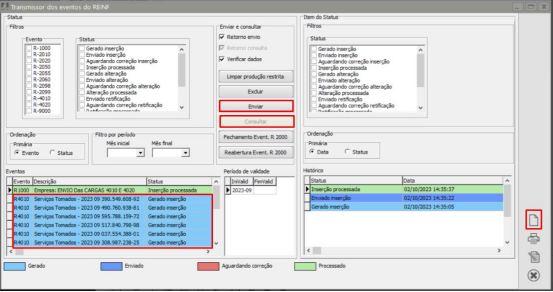

- Distribuição de Lucros e Dividendos - EFD- Reinf- R-4010/ R-4020

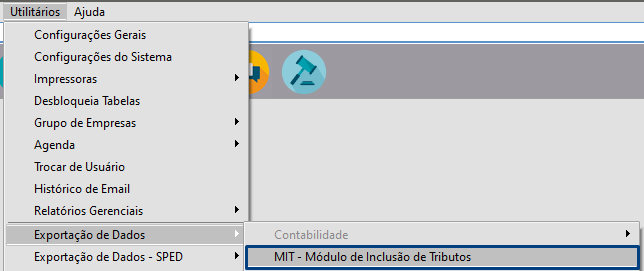

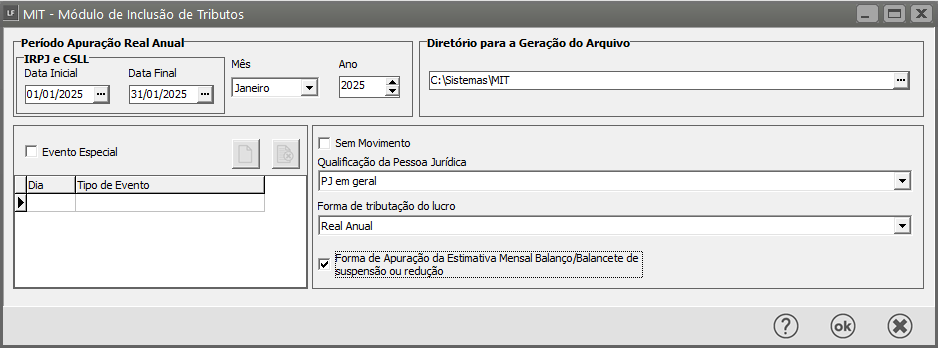

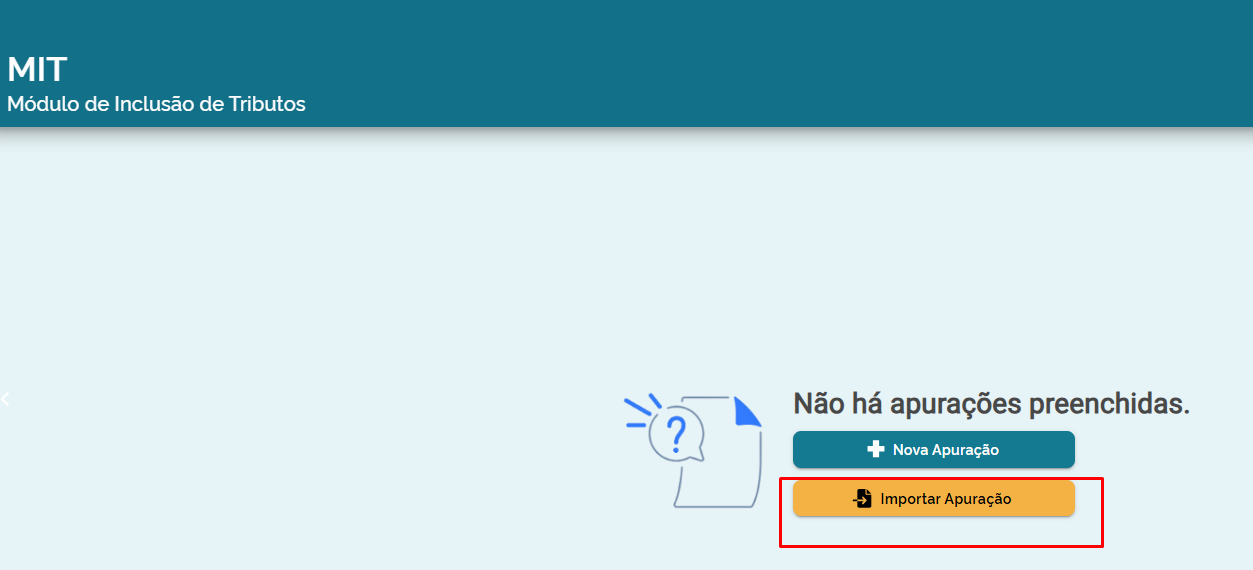

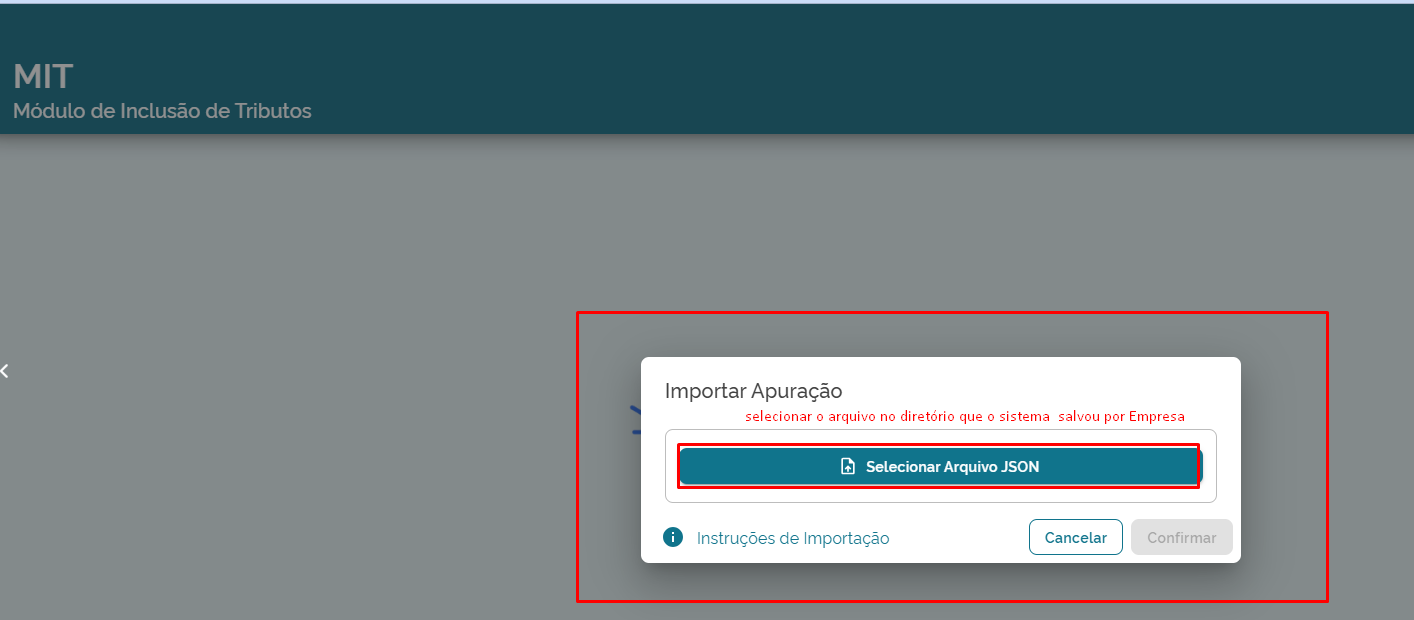

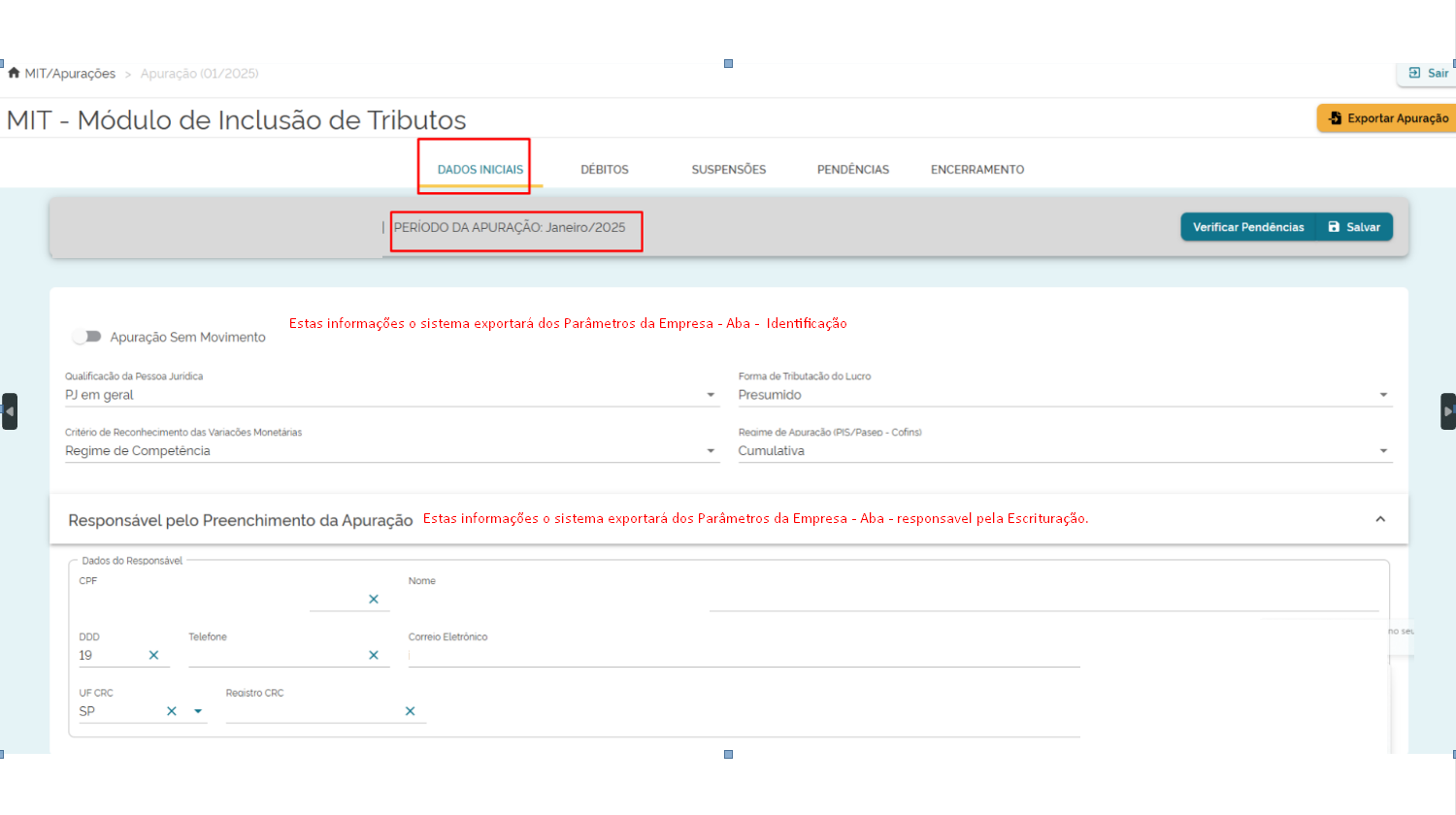

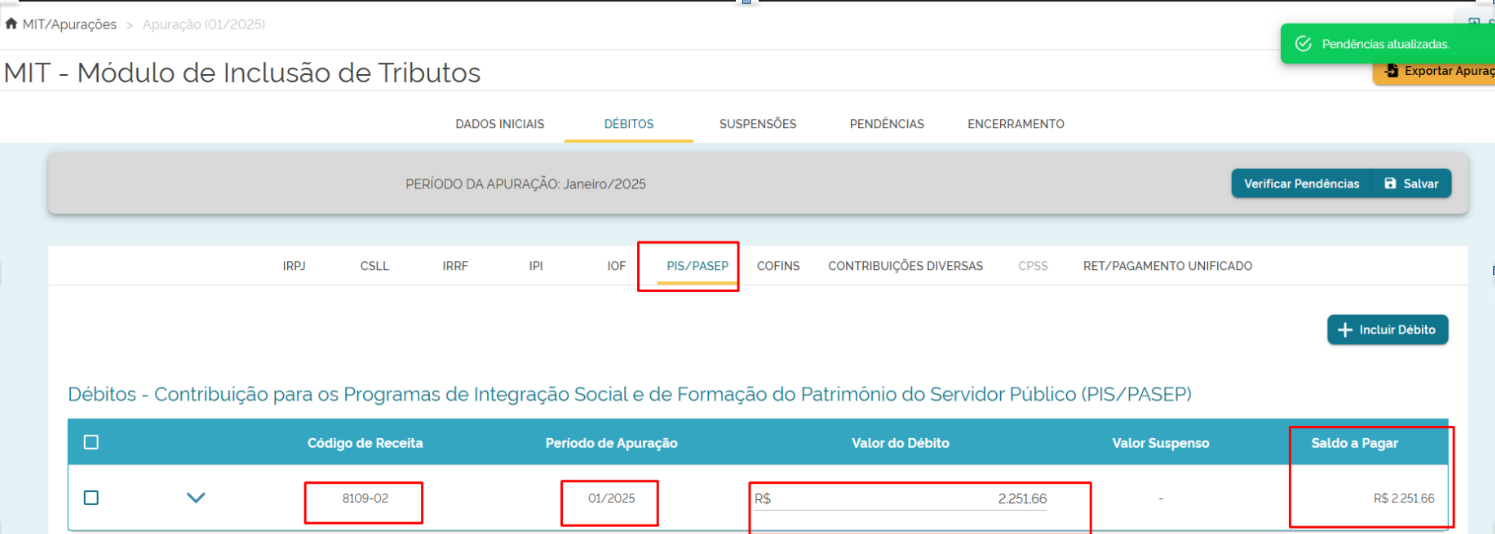

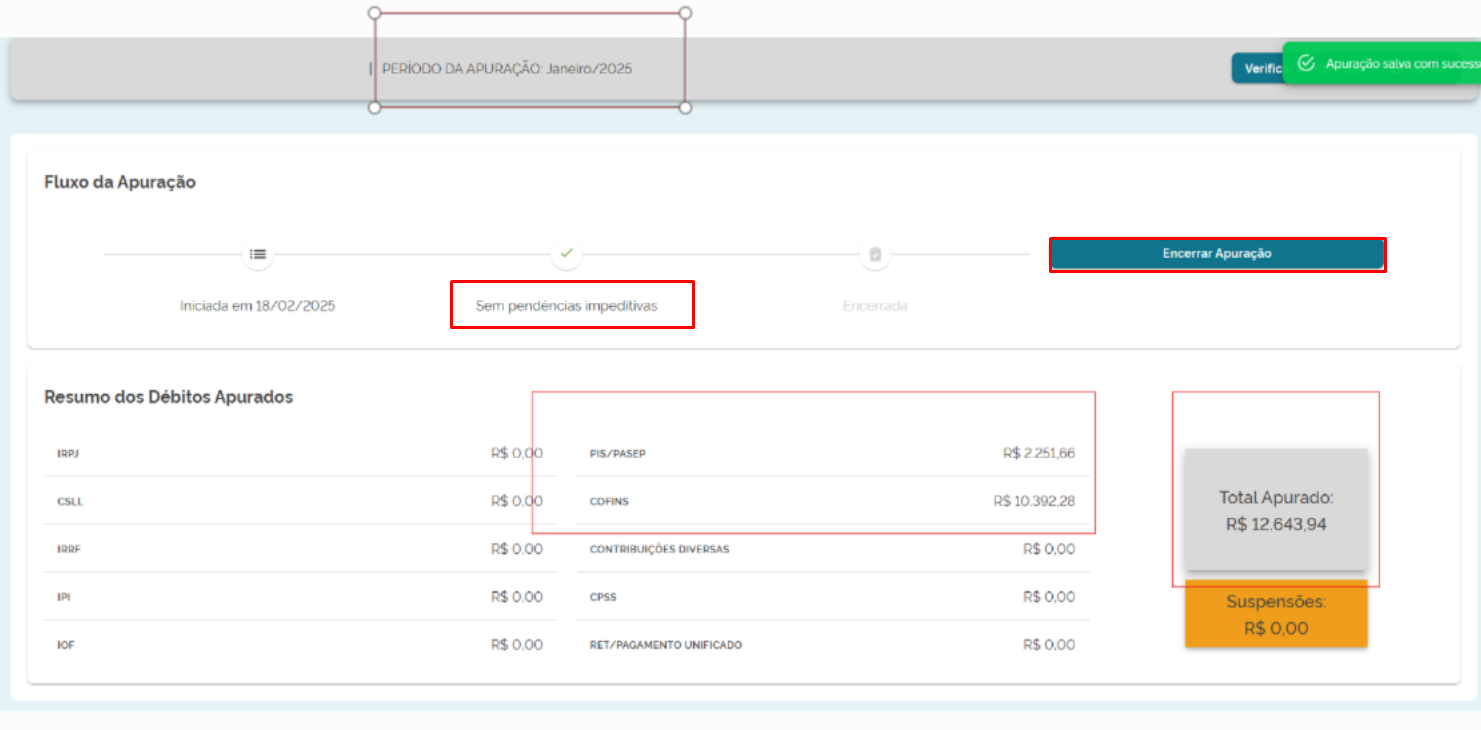

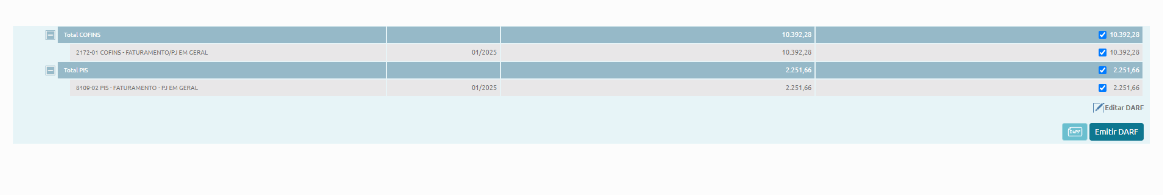

- Exportação Arquivo MIT – Módulo de Inclusão de Tributos

- Base de Conhecimento

- Atalhos do Sistema

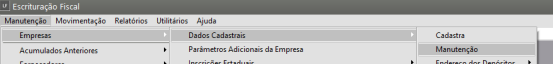

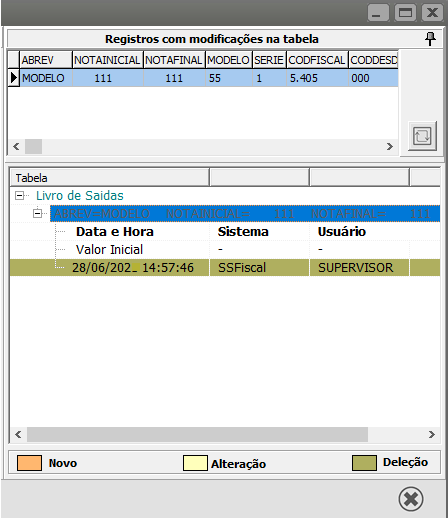

- Fazendo a Manutenção das Informações

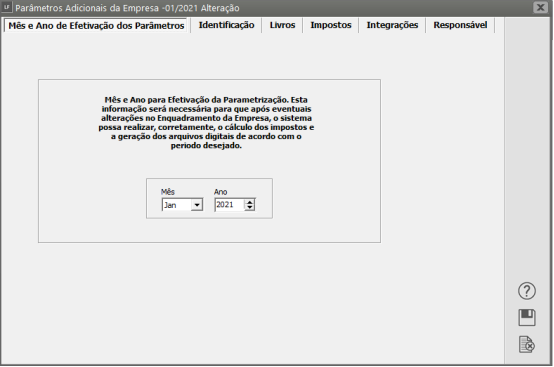

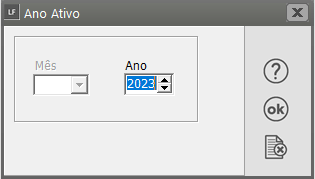

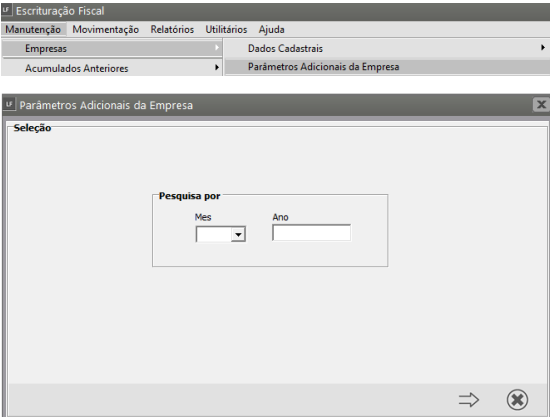

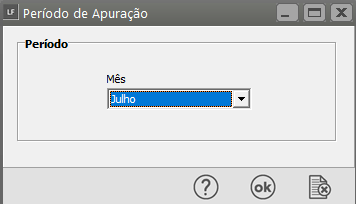

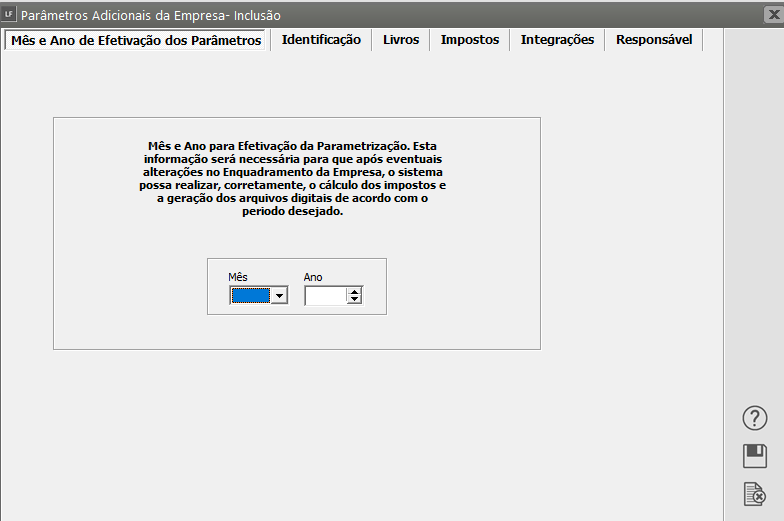

- Mês e Ano de Efetivação dos Parâmetros

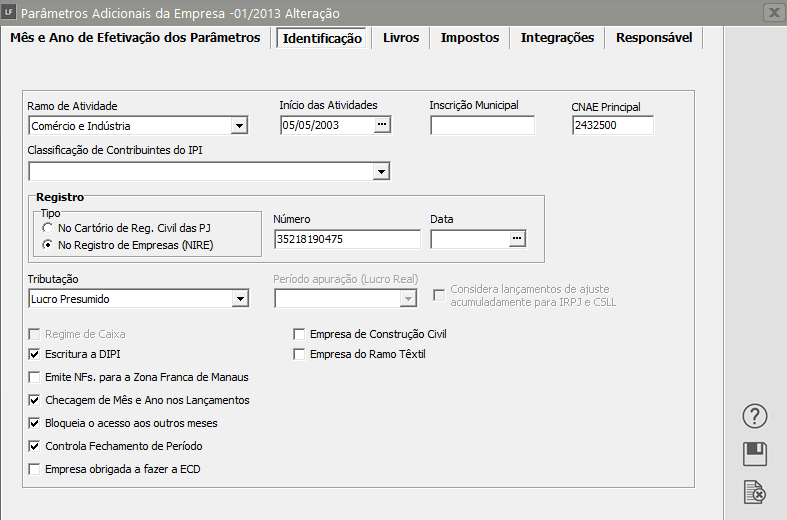

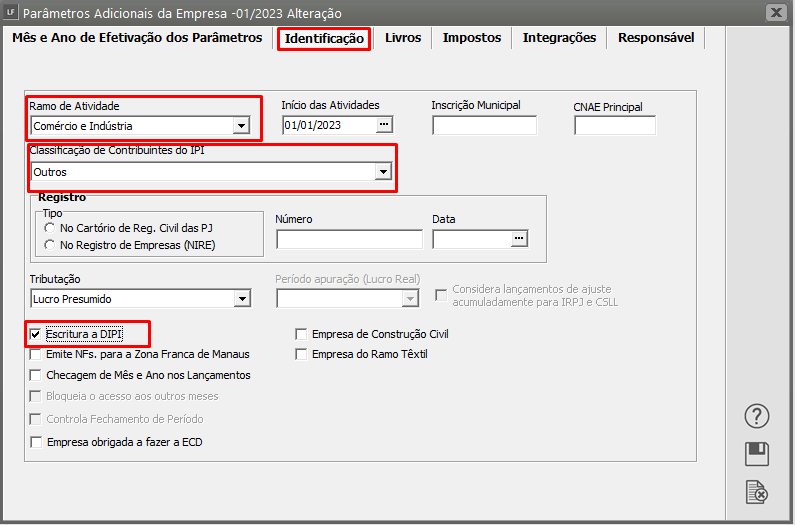

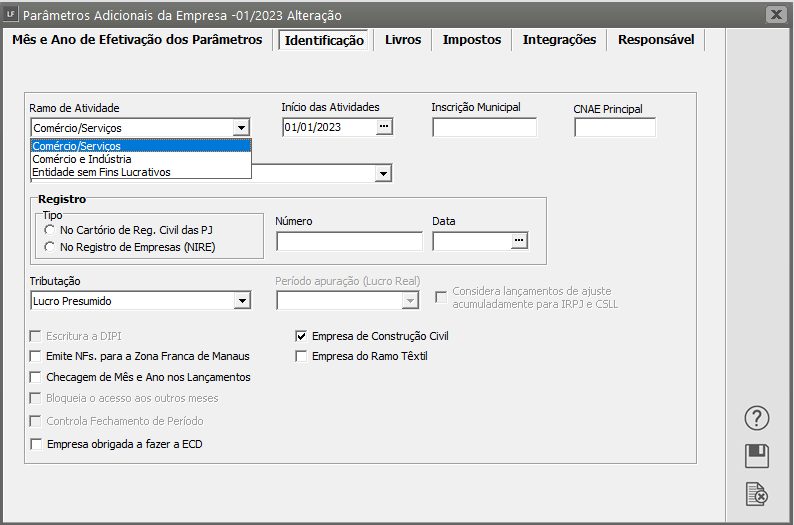

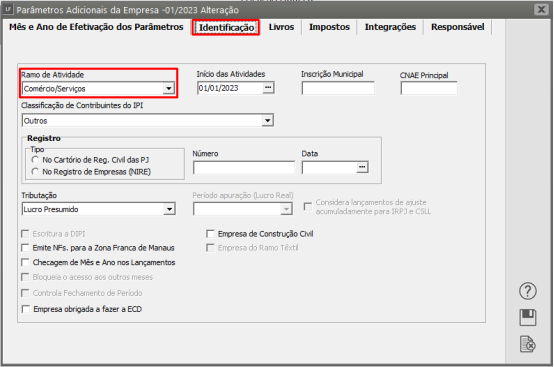

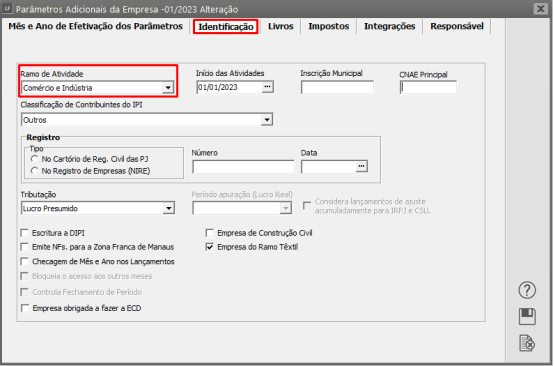

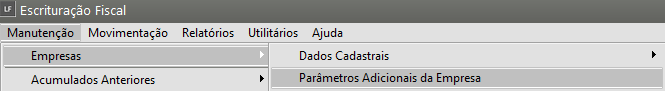

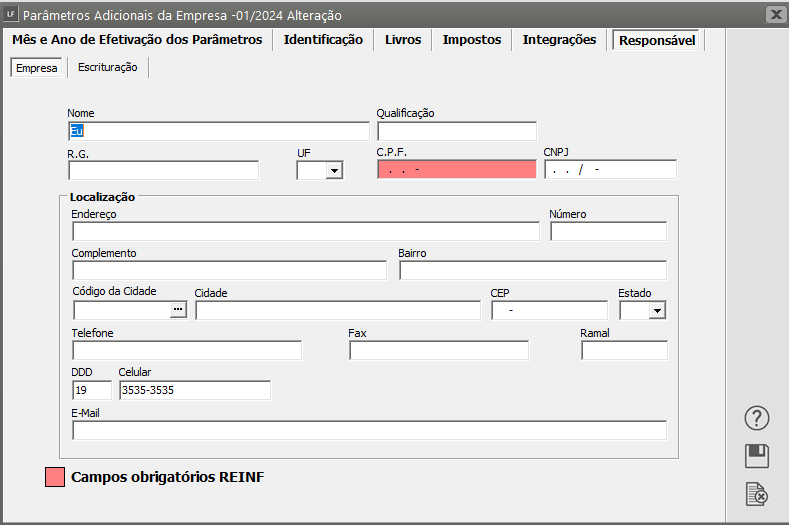

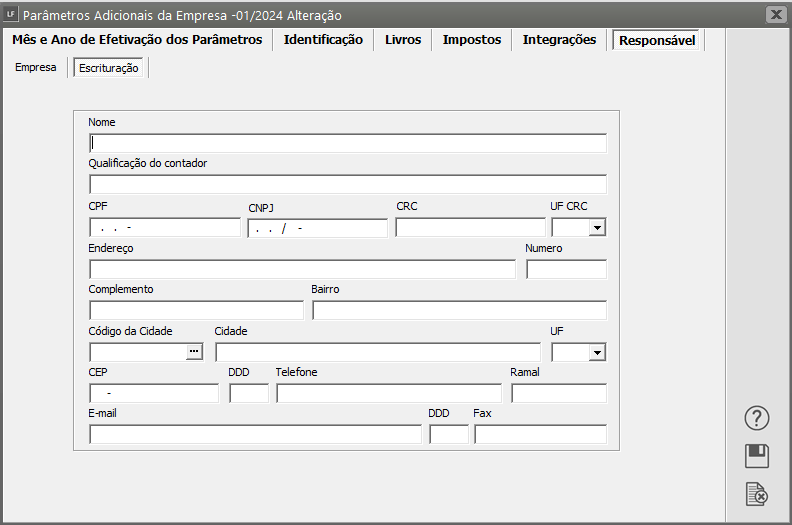

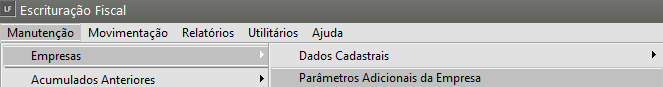

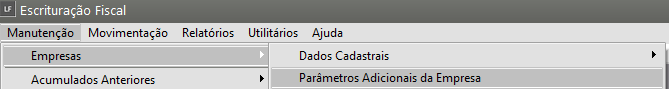

- Parametrizando o Sistema - Identificação

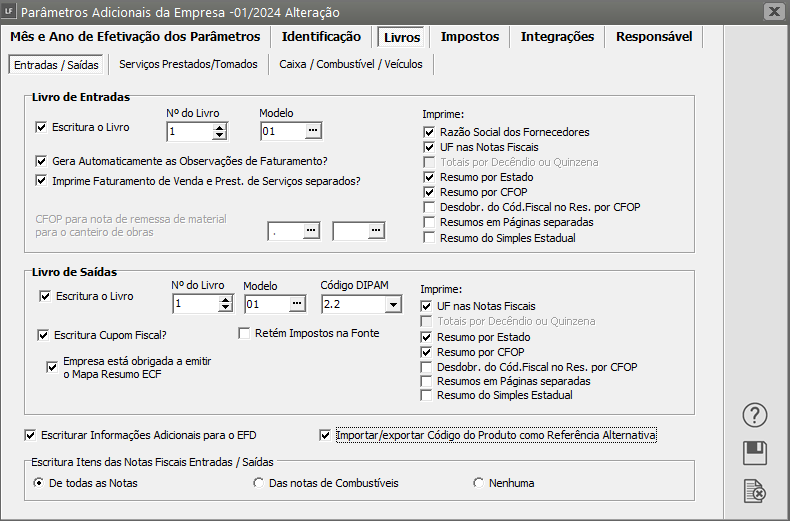

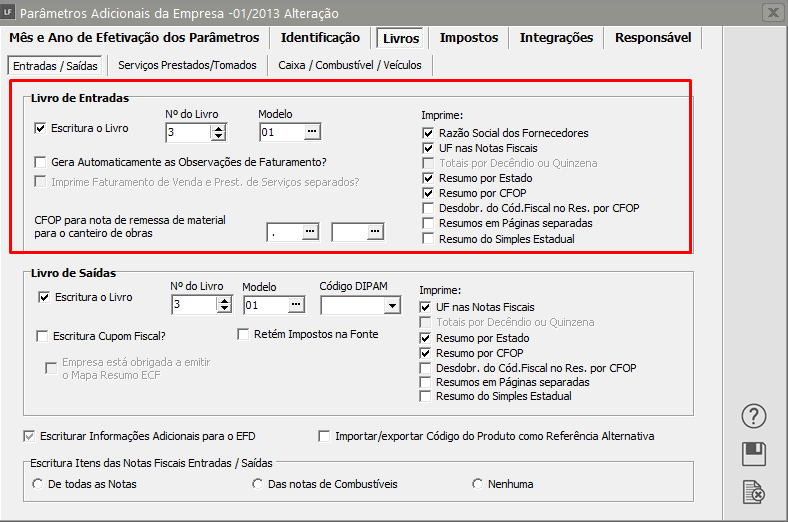

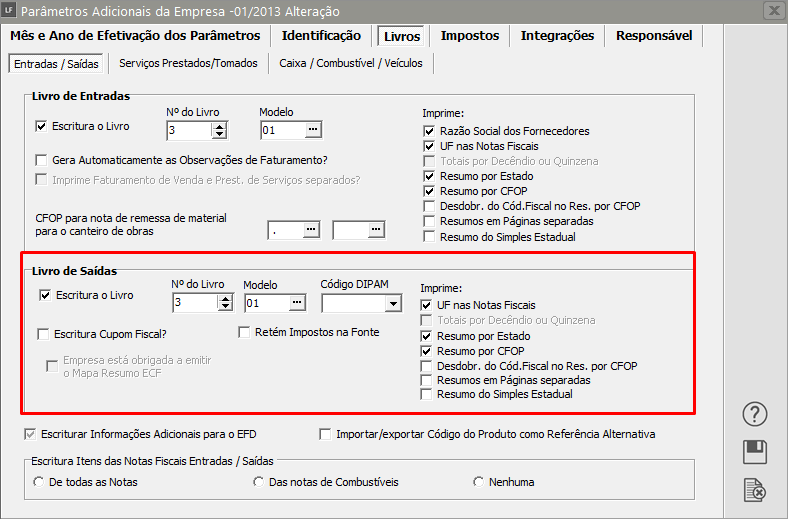

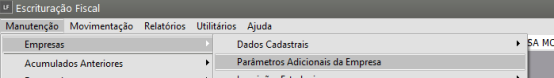

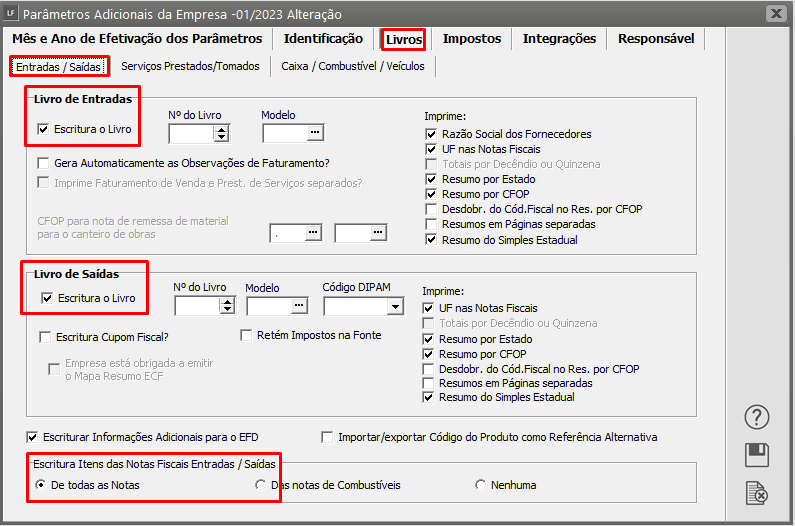

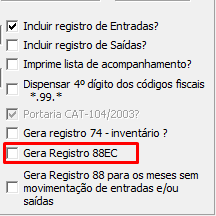

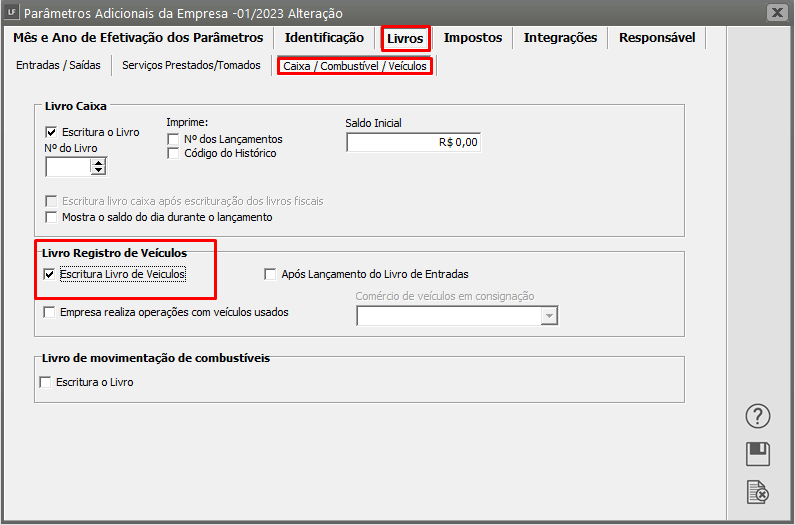

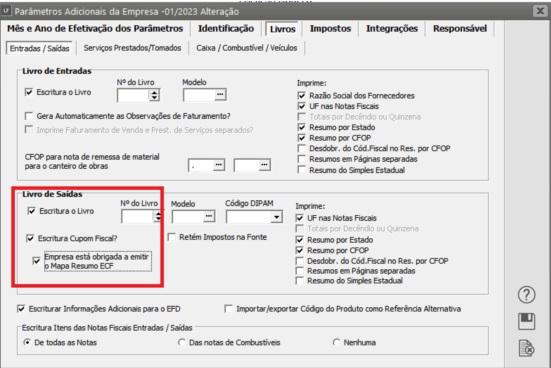

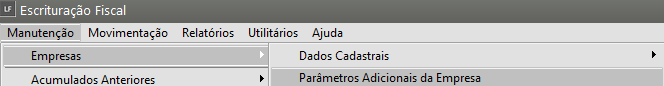

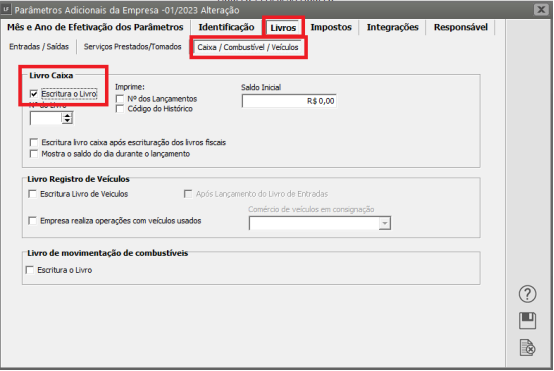

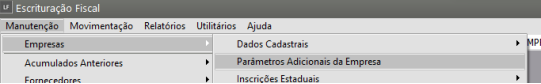

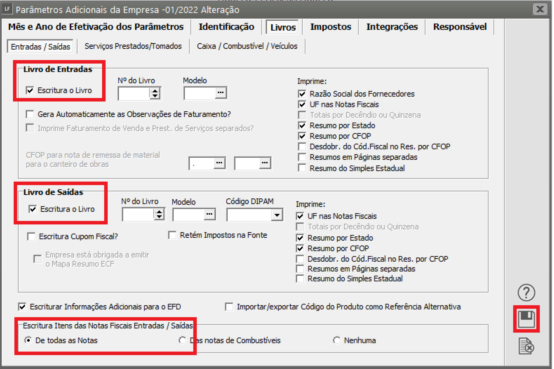

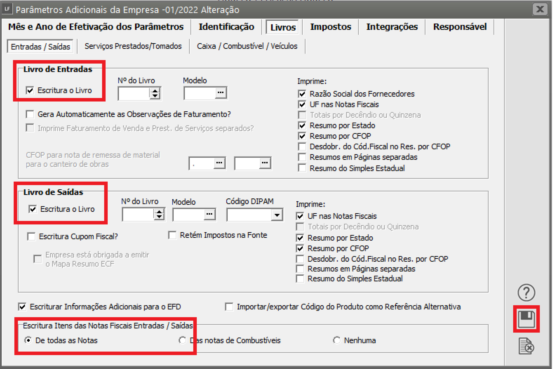

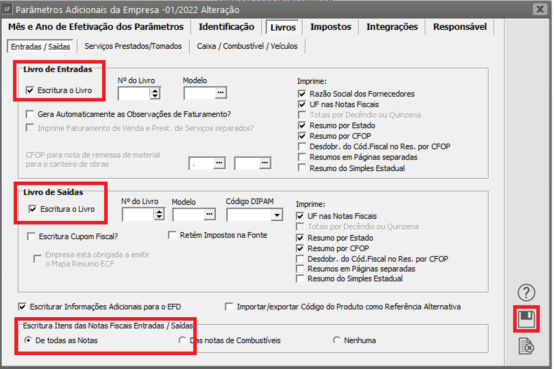

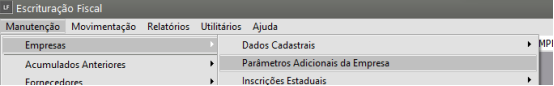

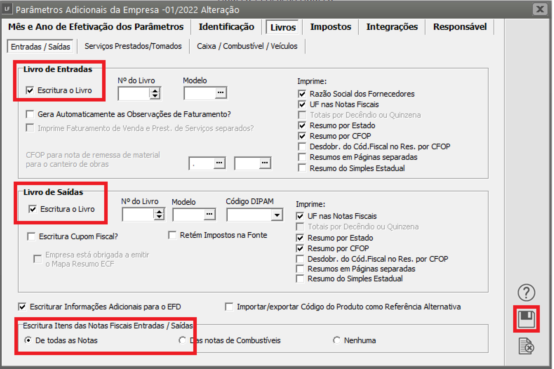

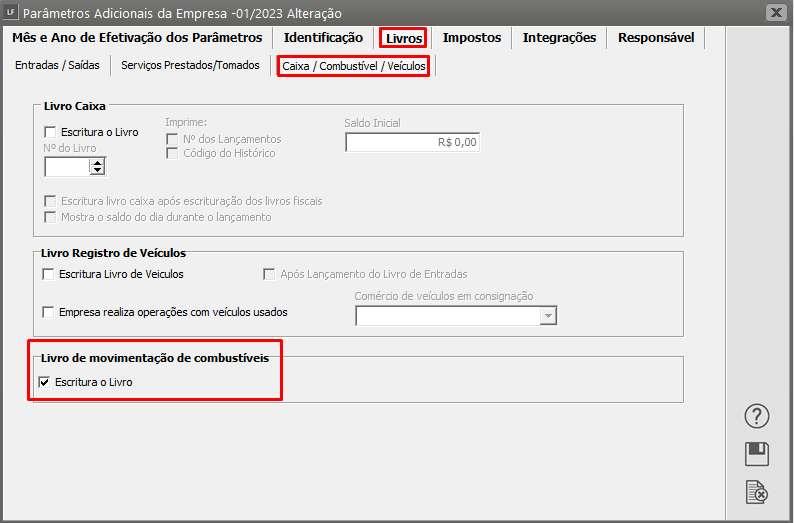

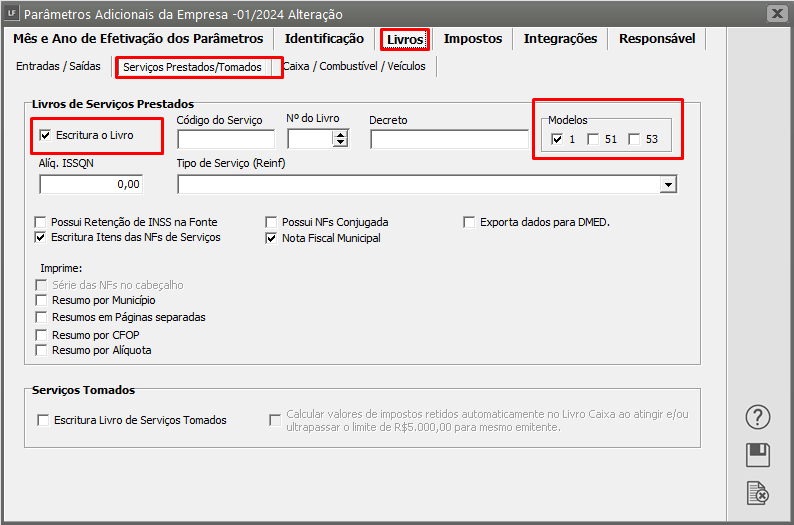

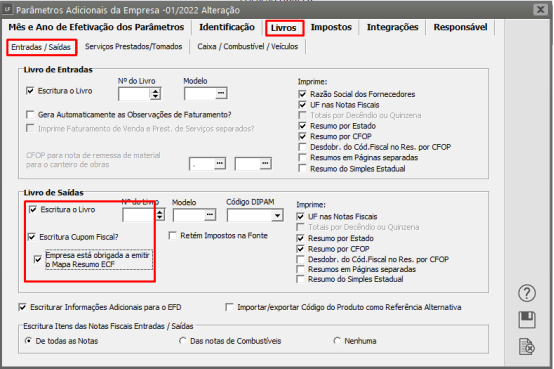

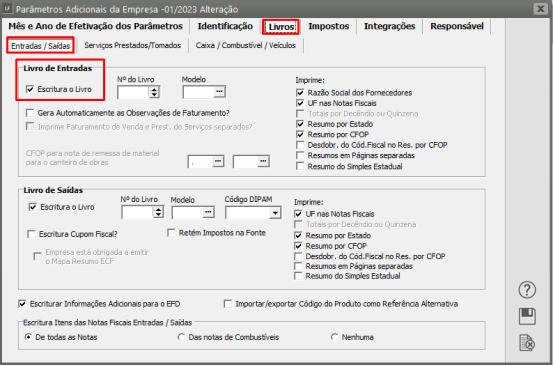

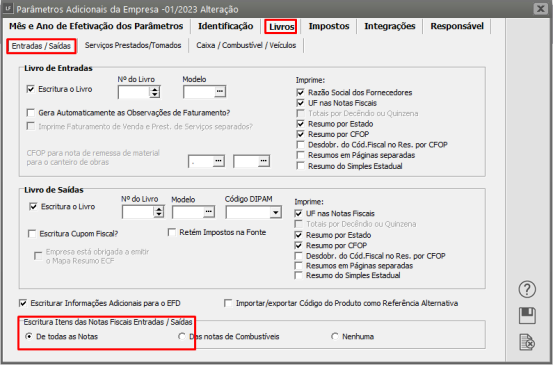

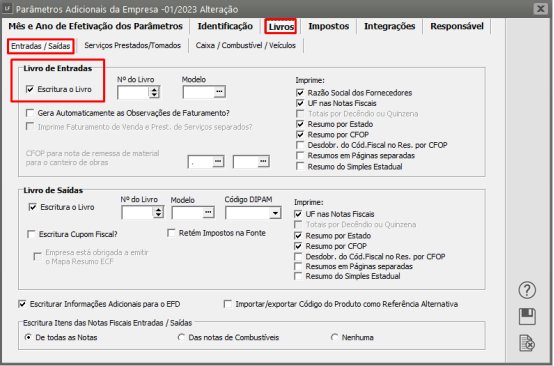

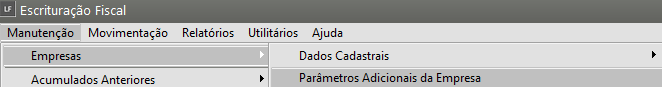

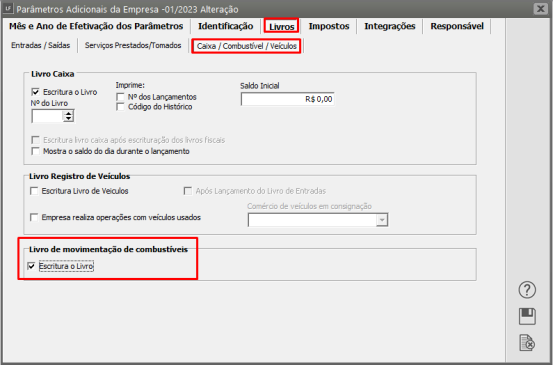

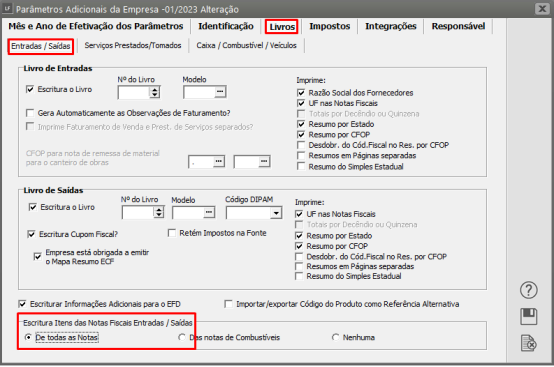

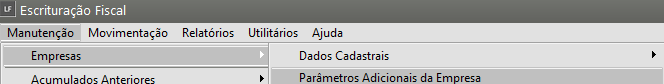

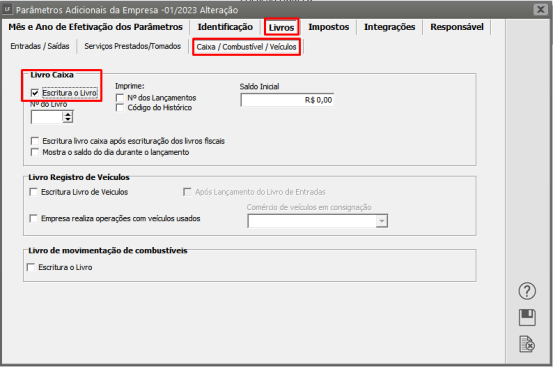

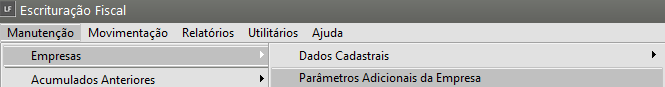

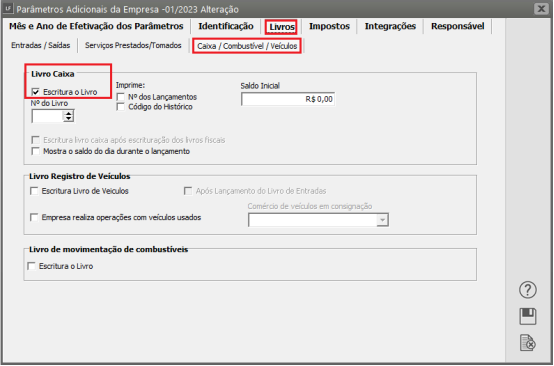

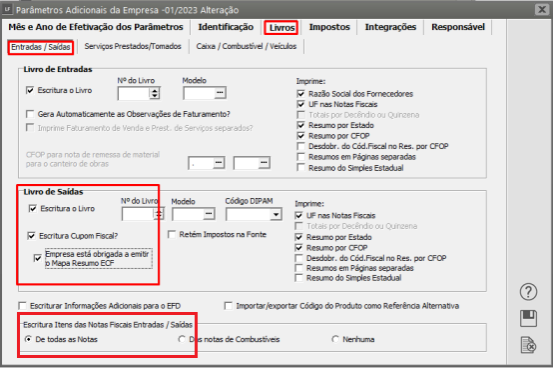

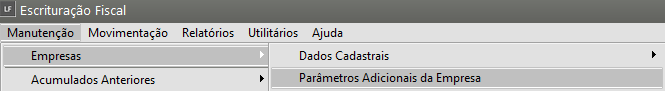

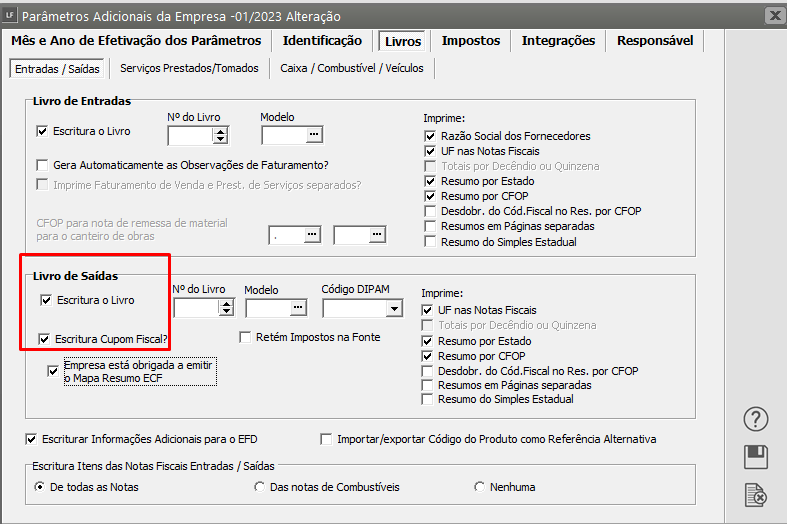

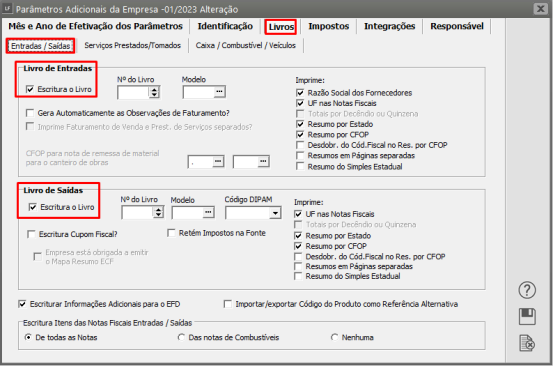

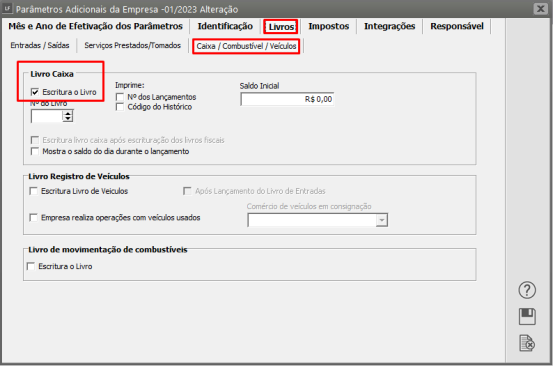

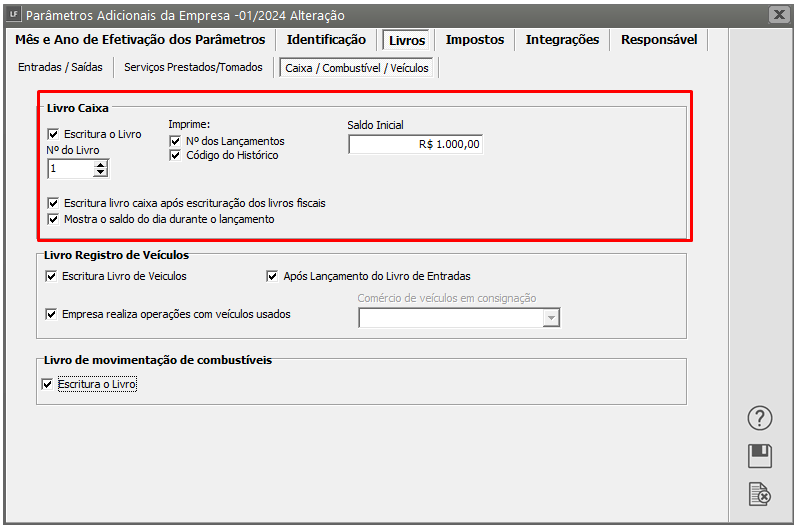

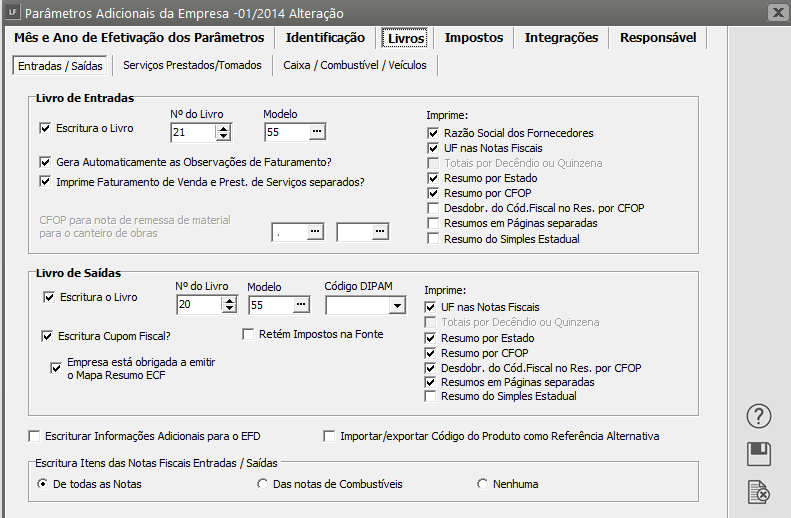

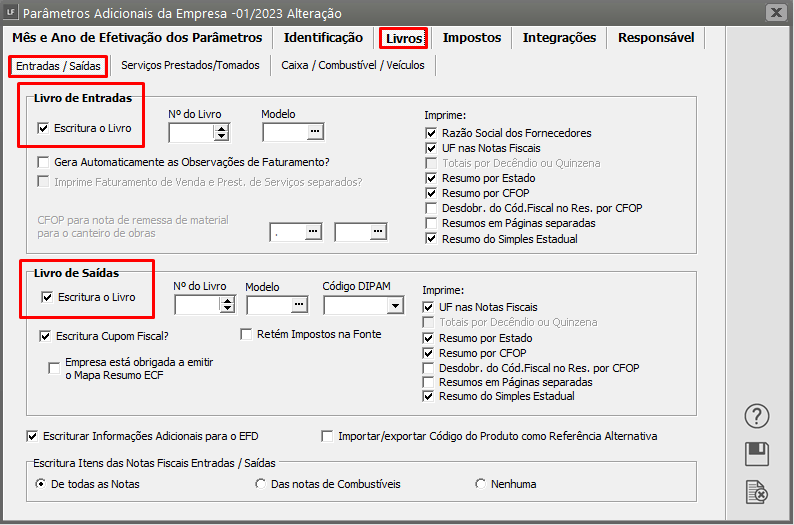

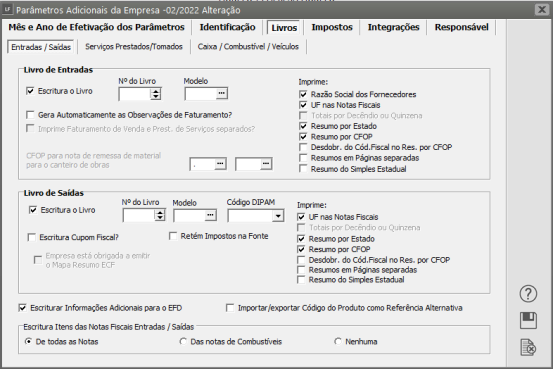

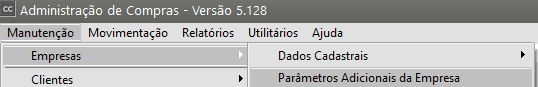

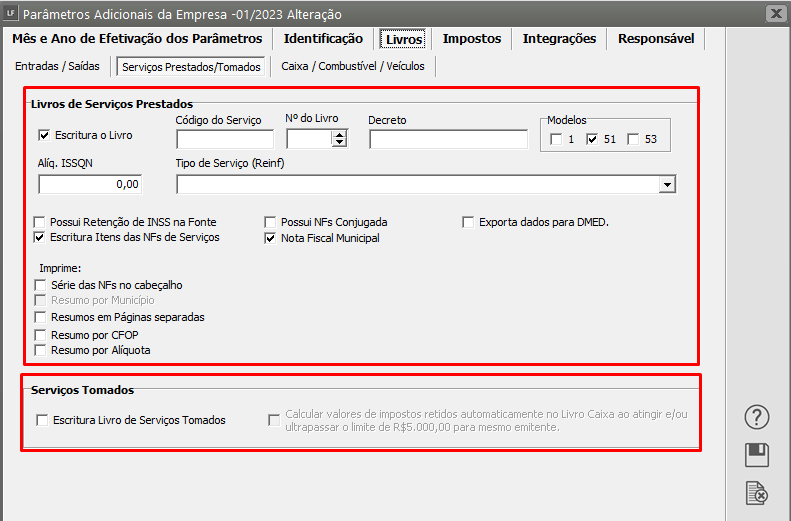

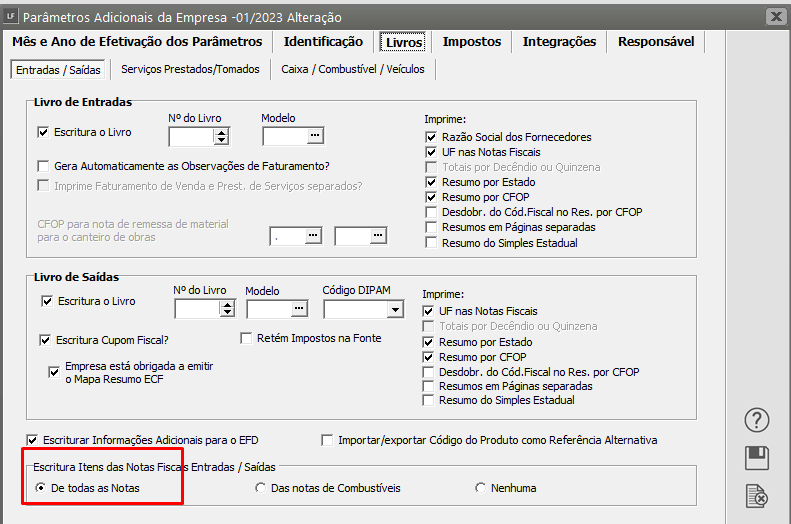

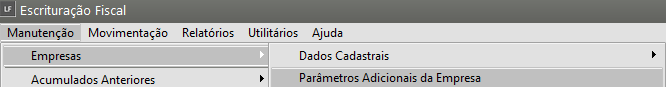

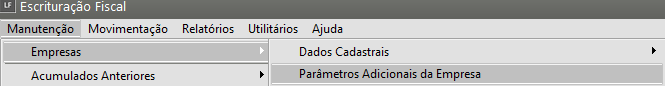

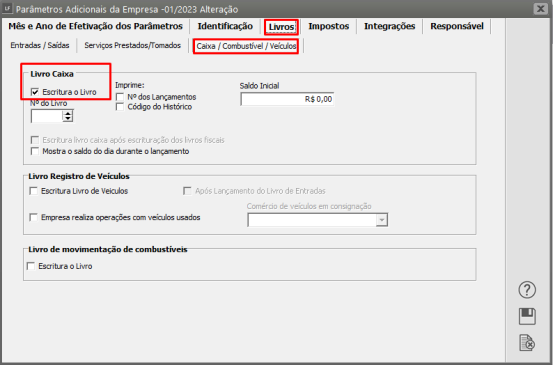

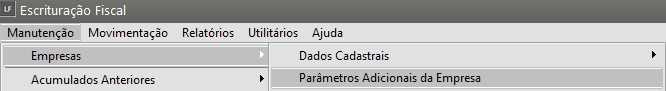

- Parametrizando o Sistema - Livros

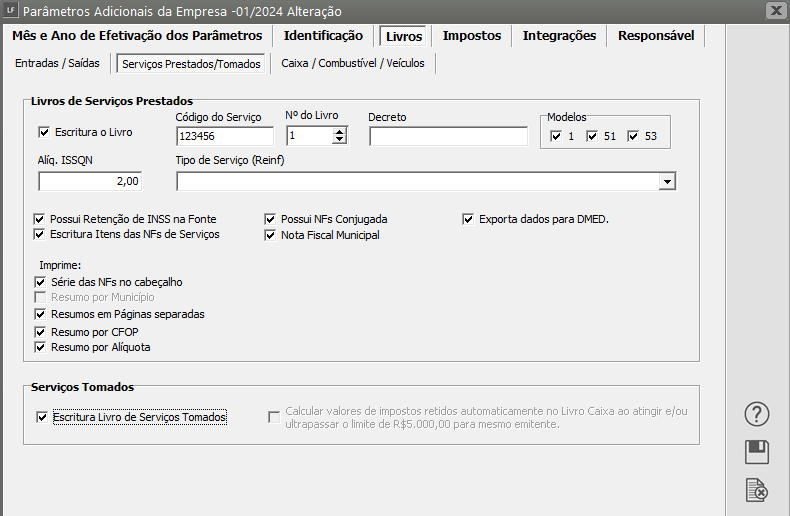

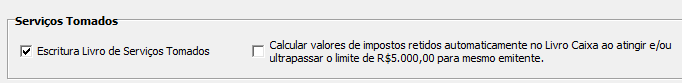

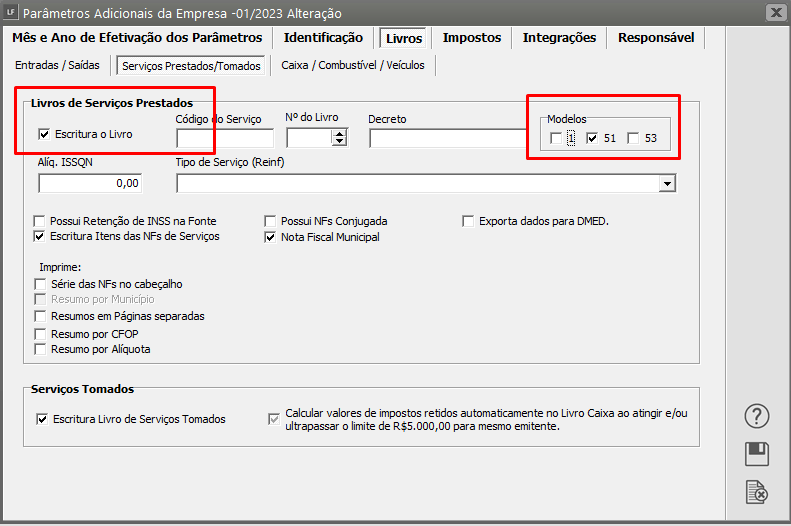

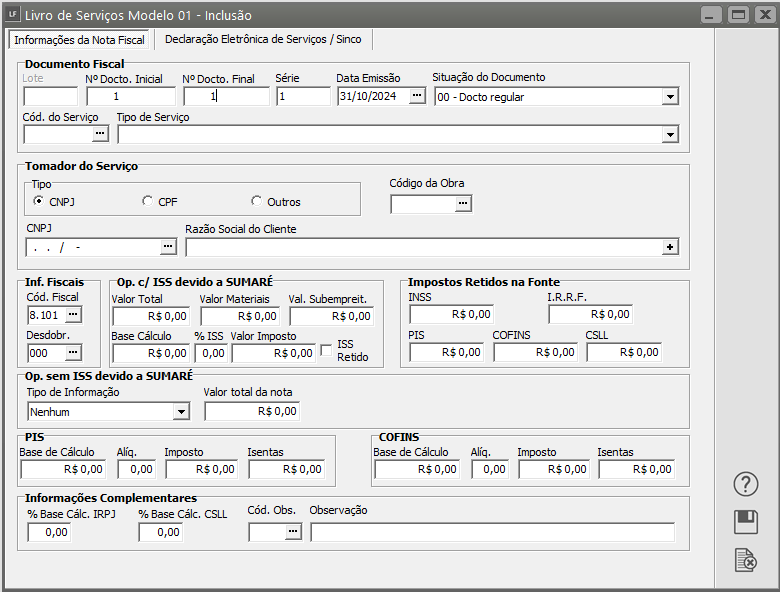

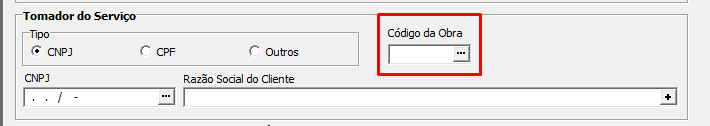

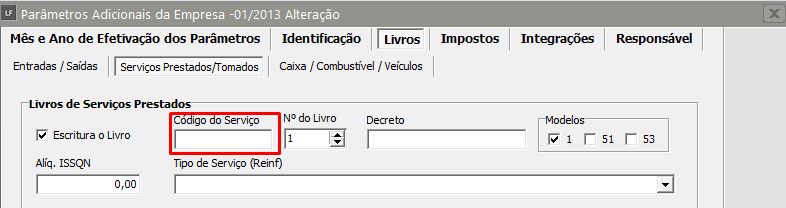

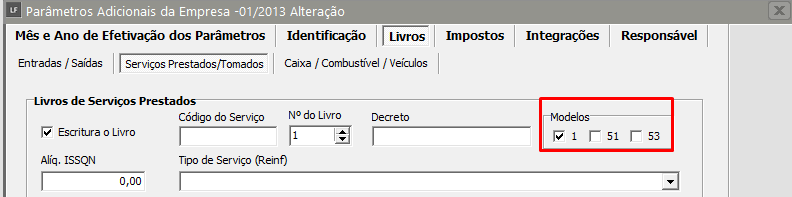

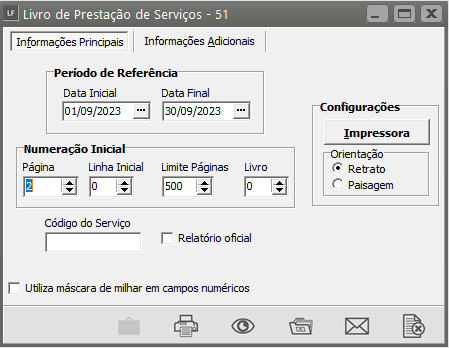

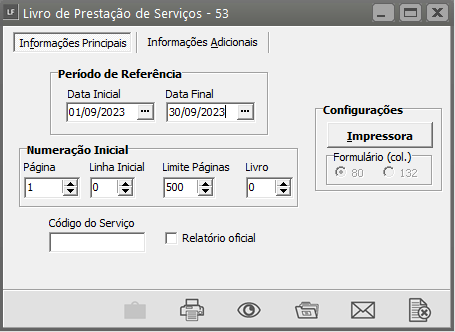

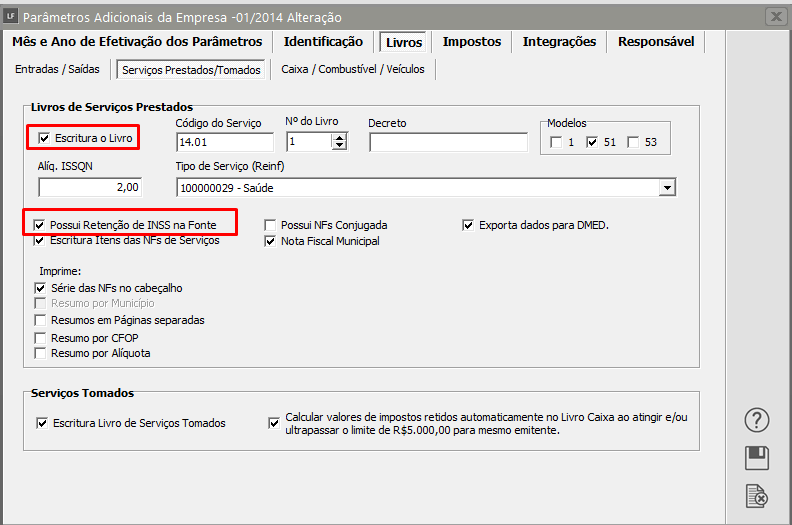

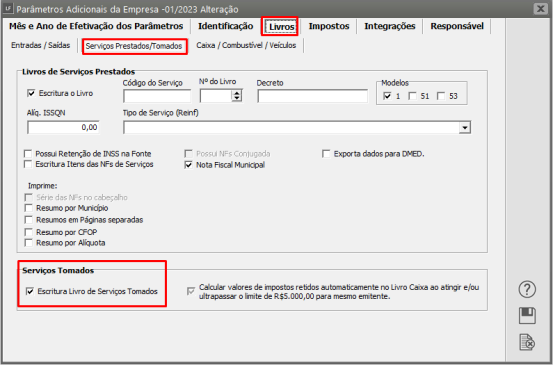

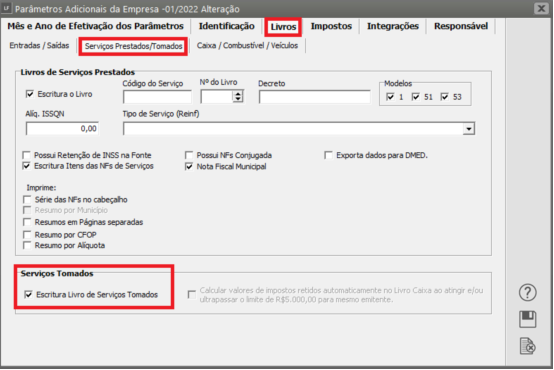

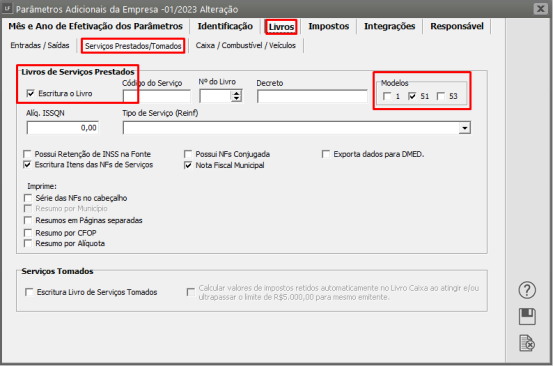

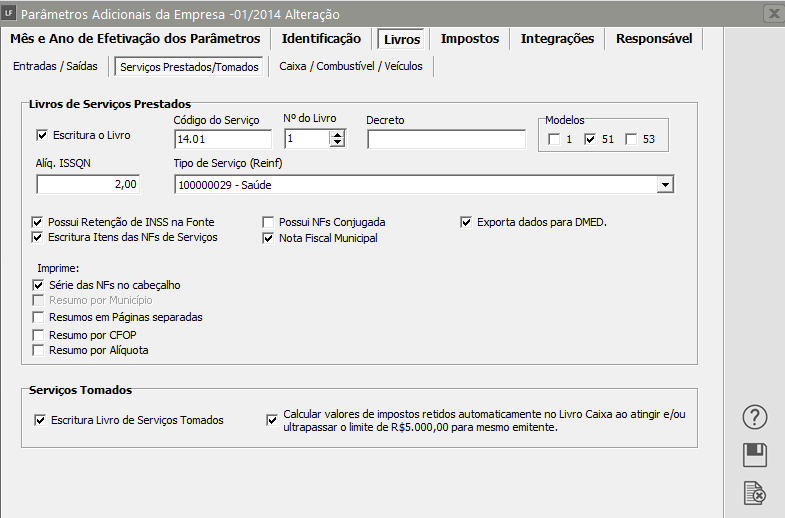

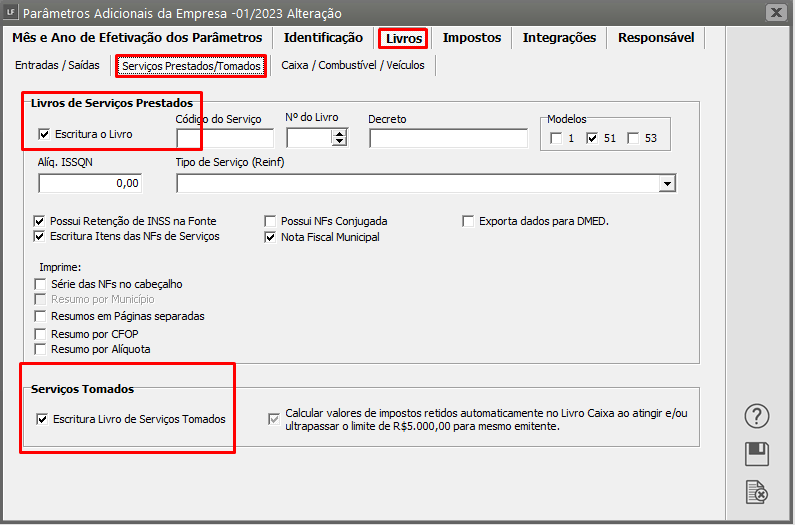

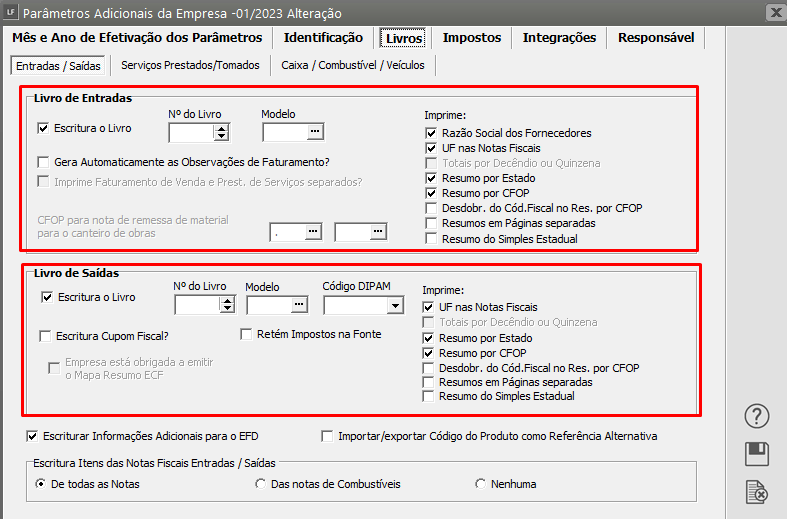

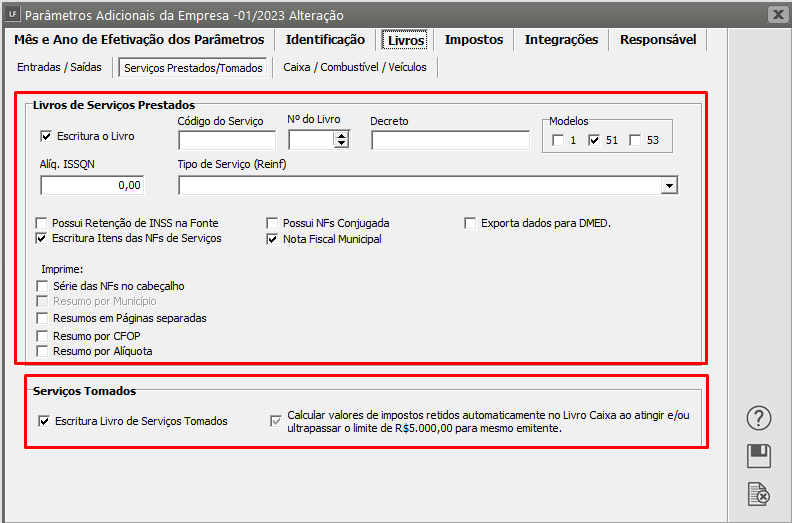

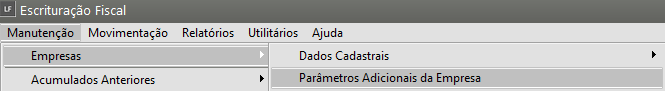

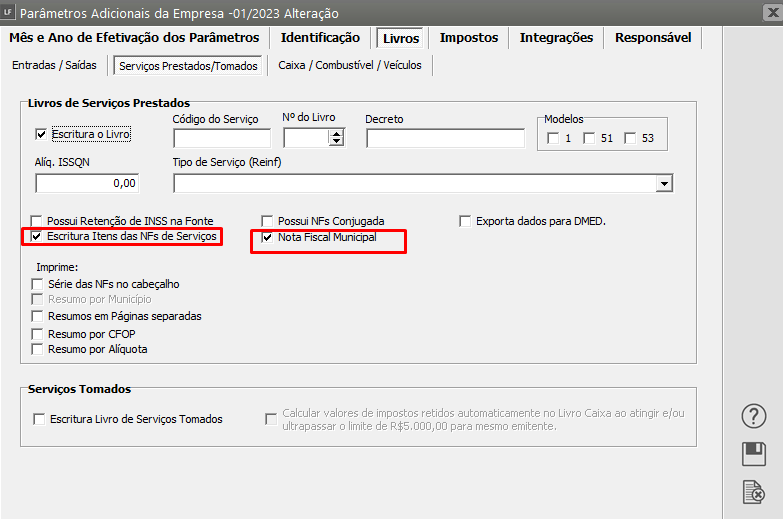

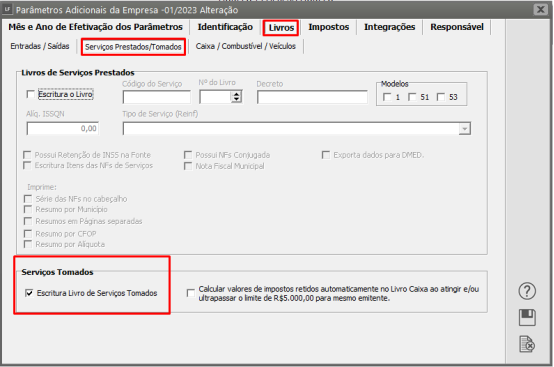

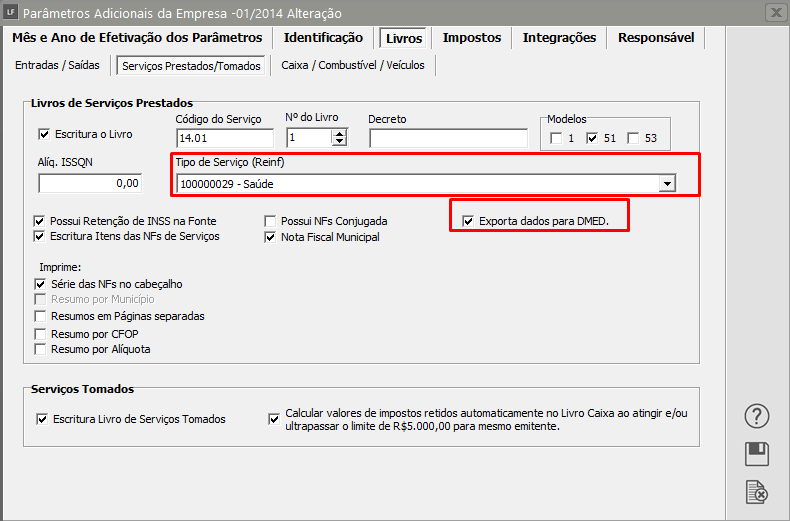

- Parametrizando o Sistema - Livros de Serviços

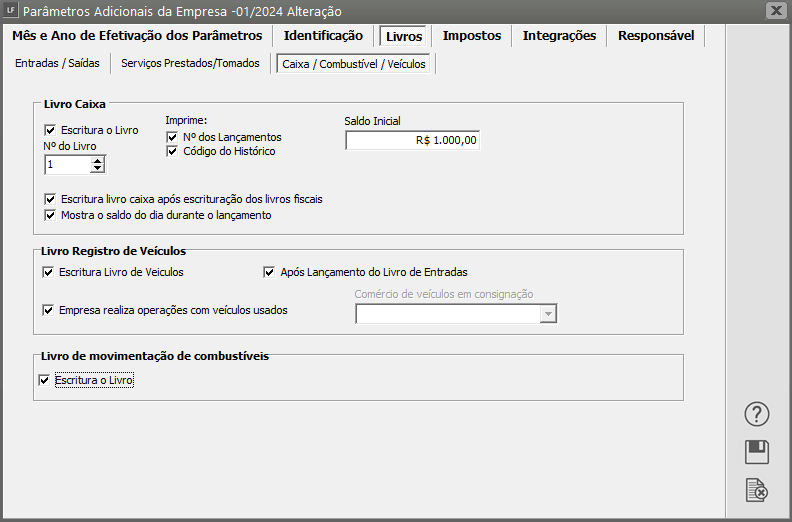

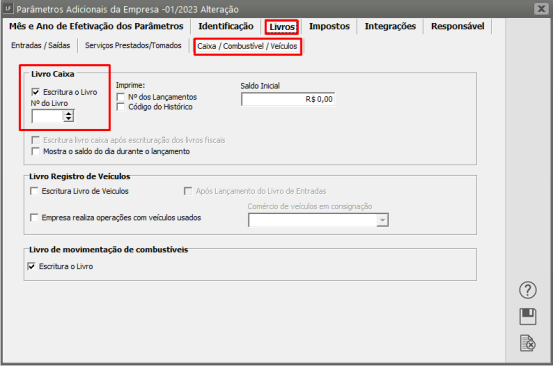

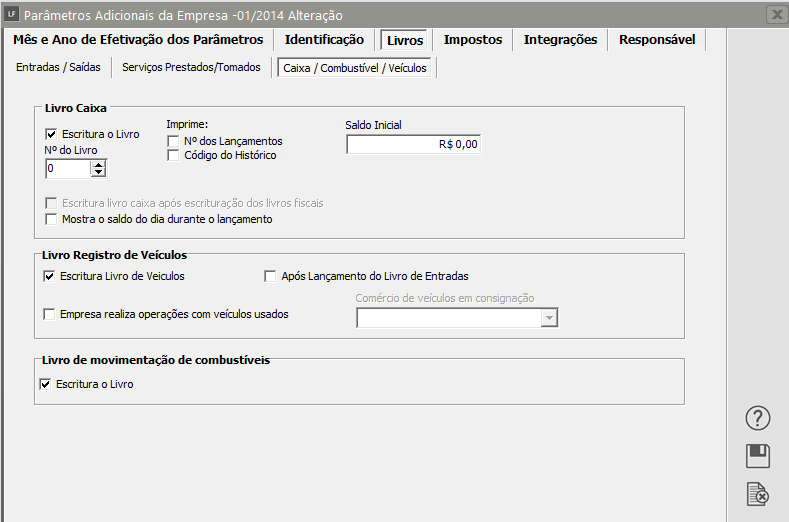

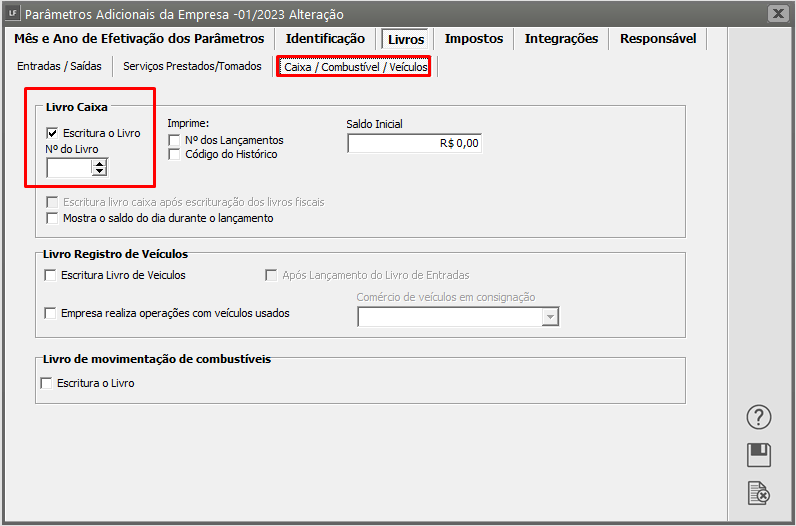

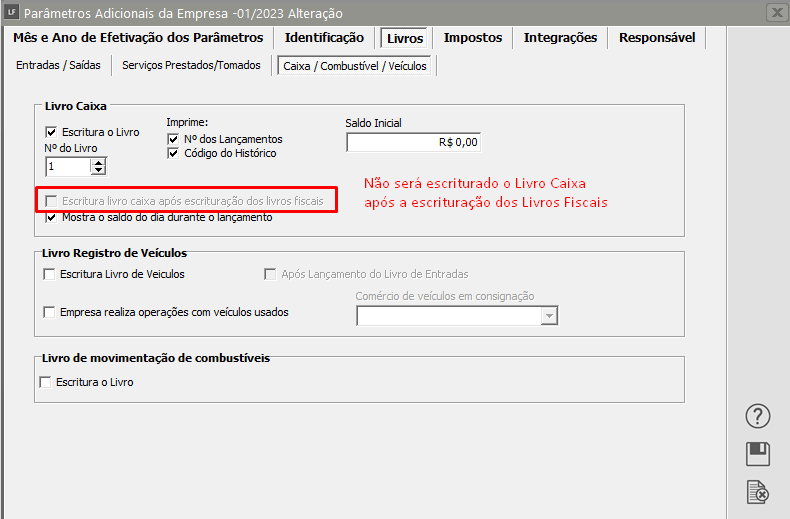

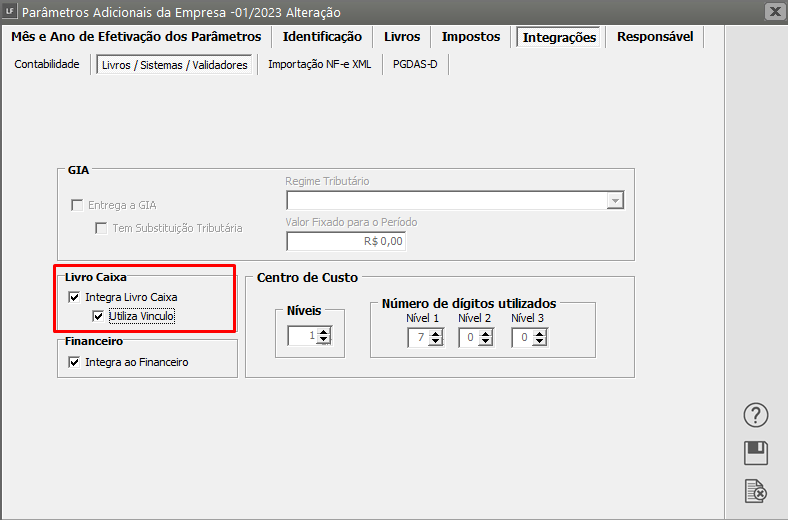

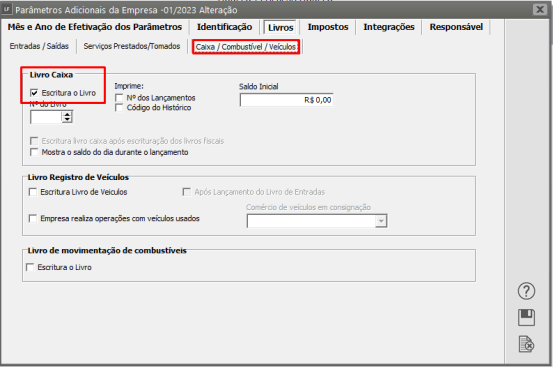

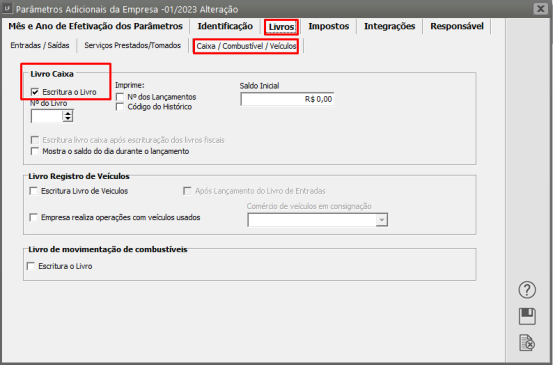

- Parametrizando o Sistema - Livro Caixa

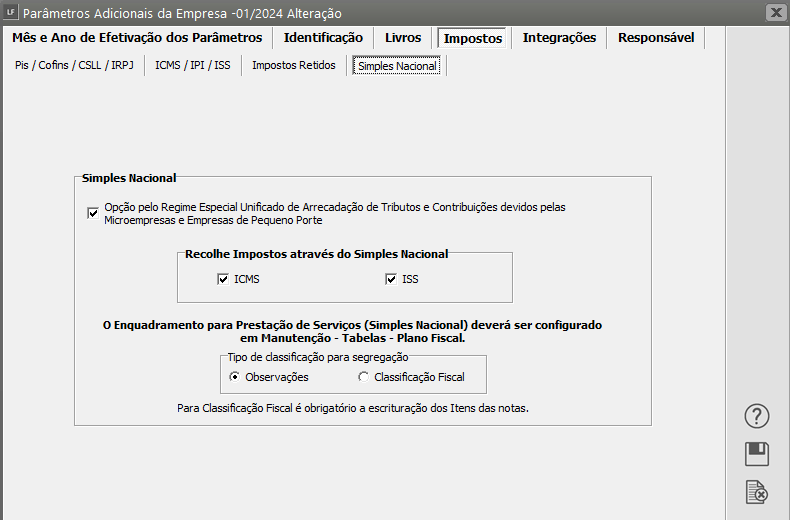

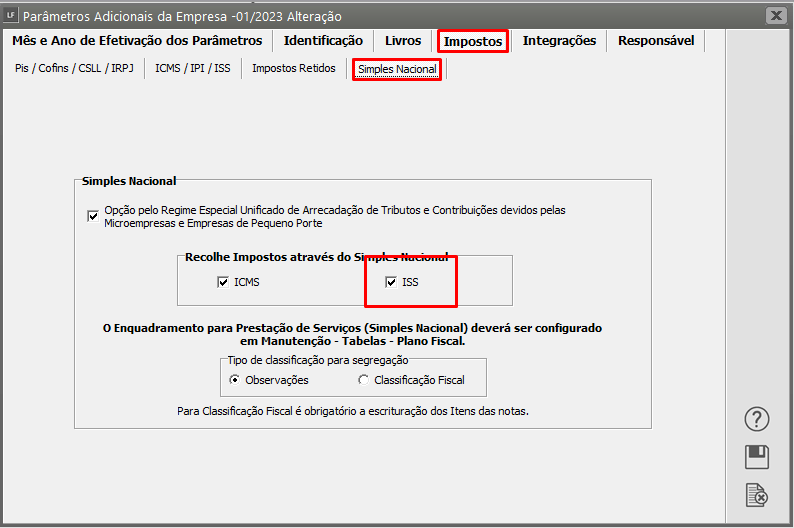

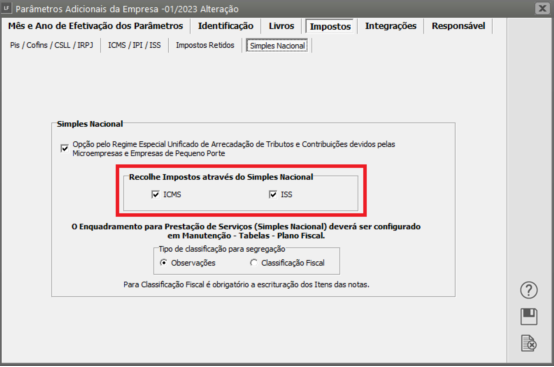

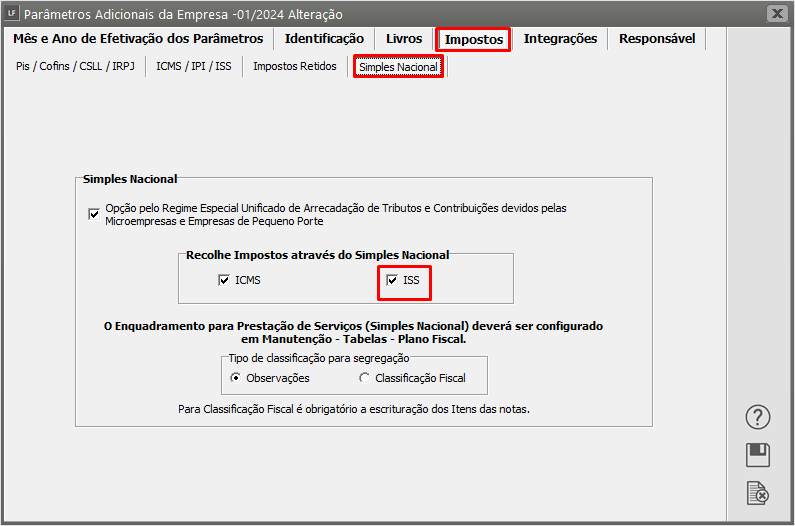

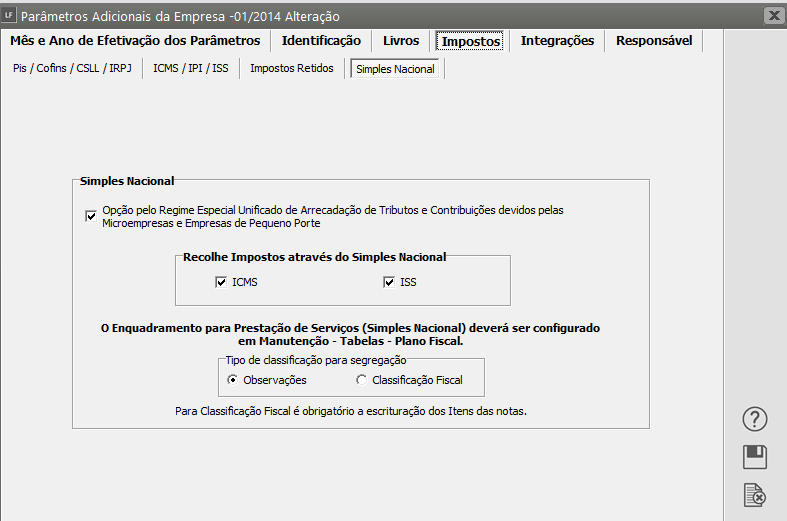

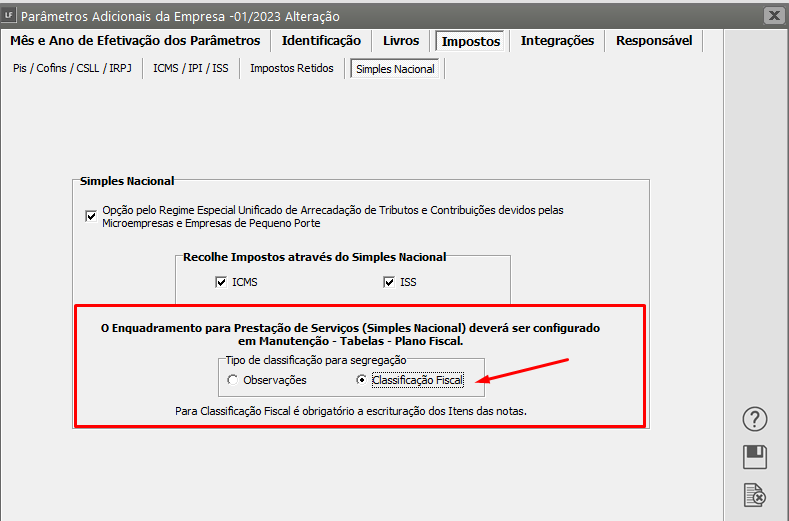

- Parametrizando o Sistema - Simples Nacional

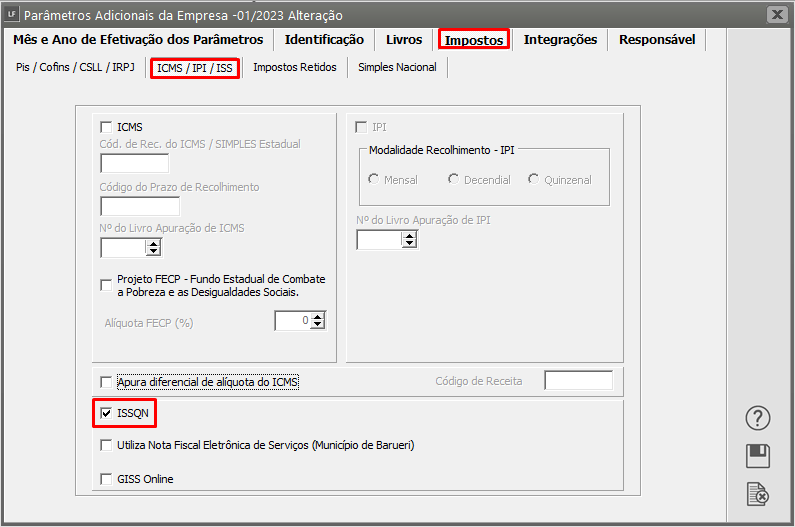

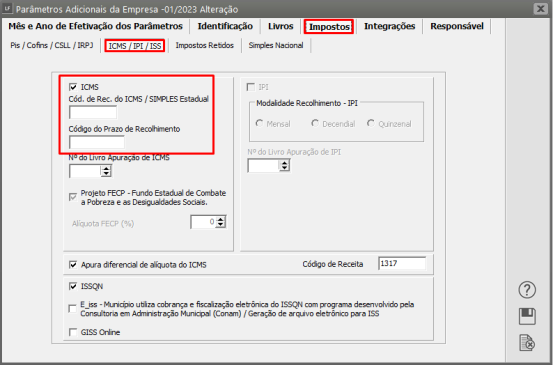

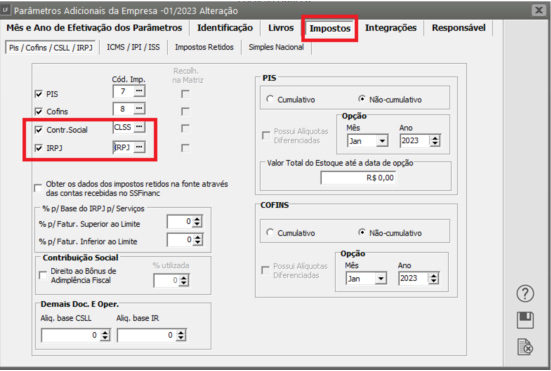

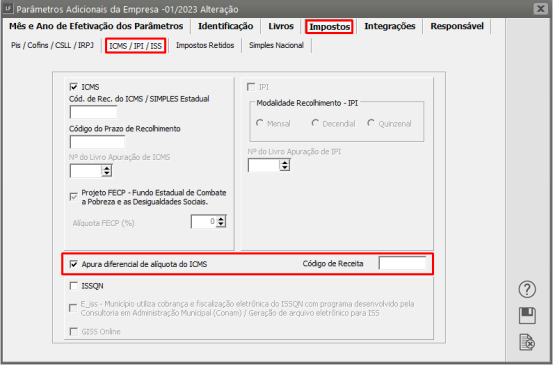

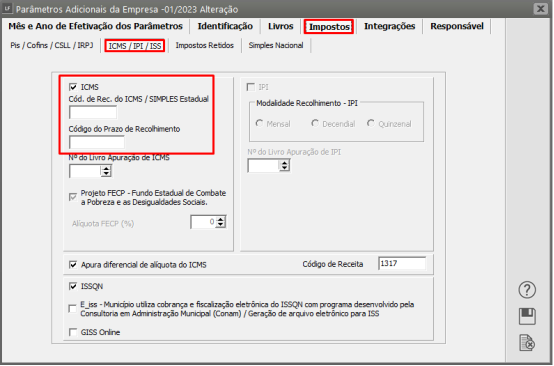

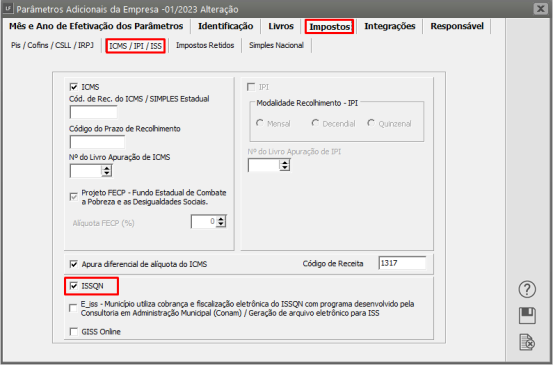

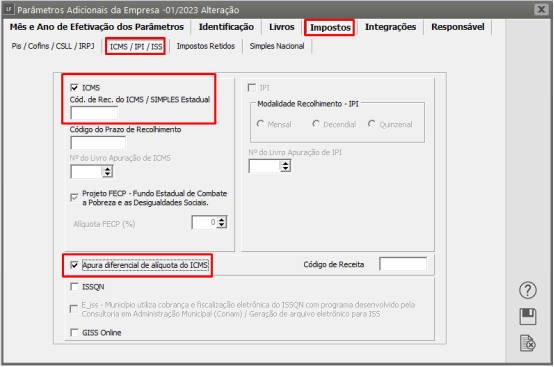

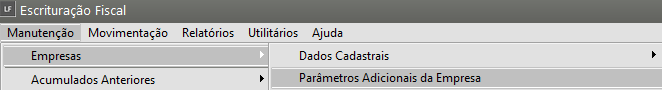

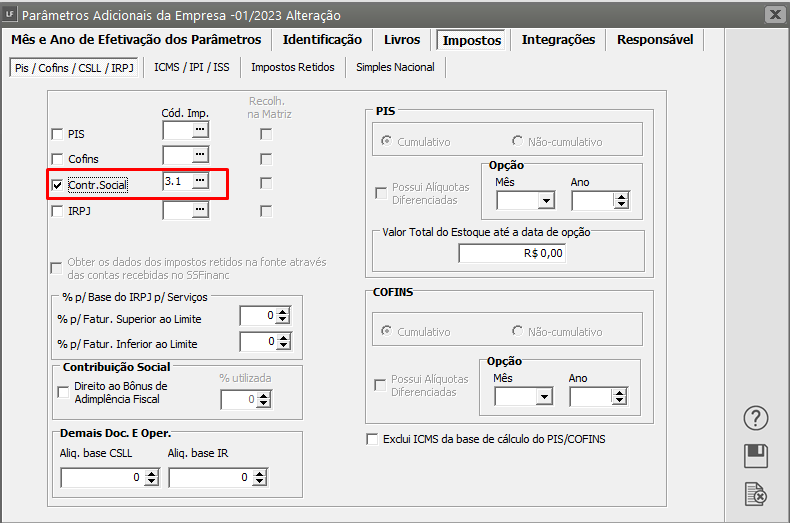

- Parametrizando o Sistema - Impostos

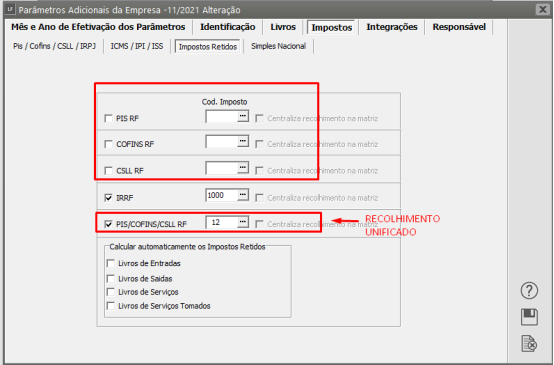

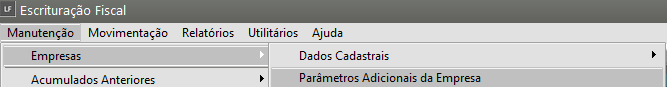

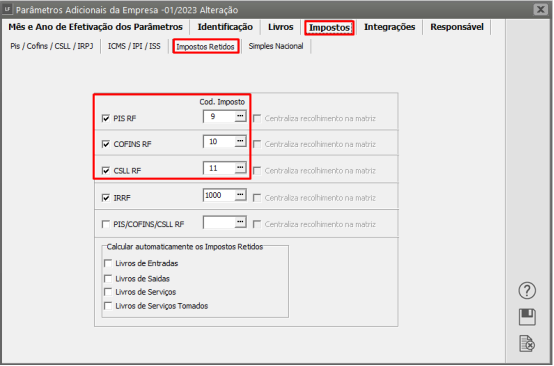

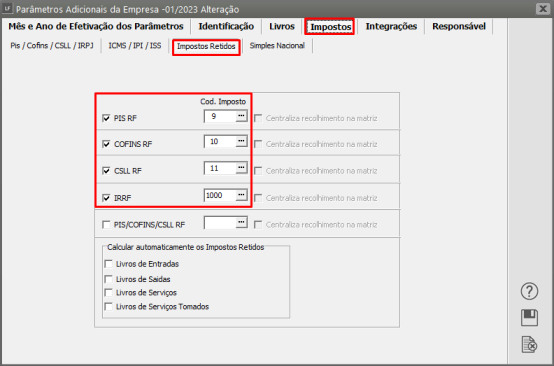

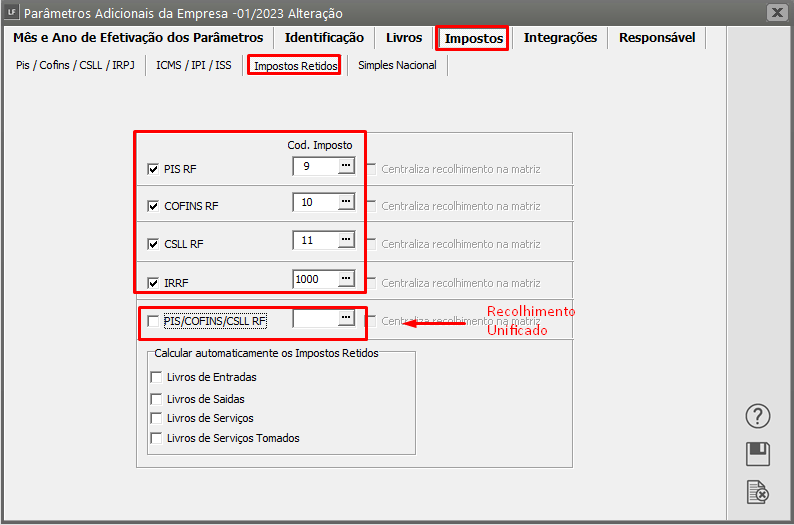

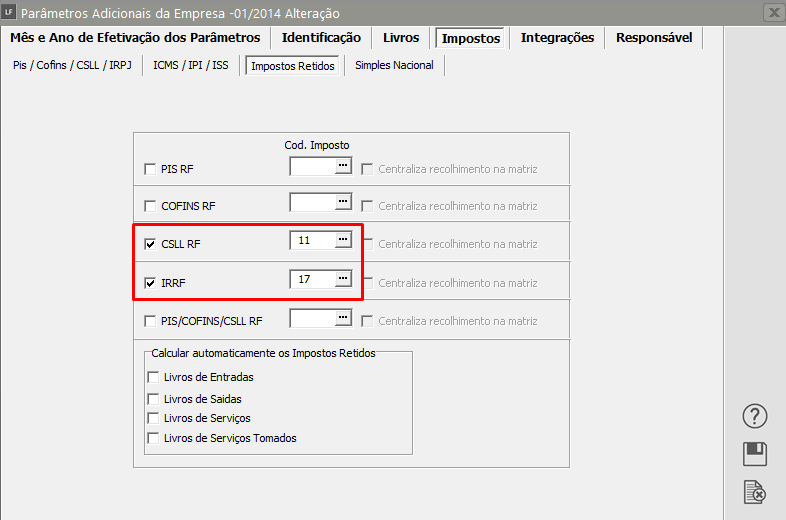

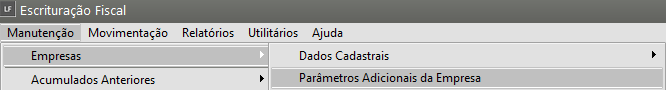

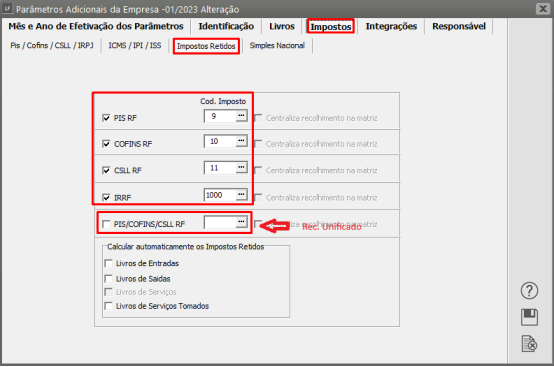

- Parametrizando o Sistema - Impostos Federais Retidos

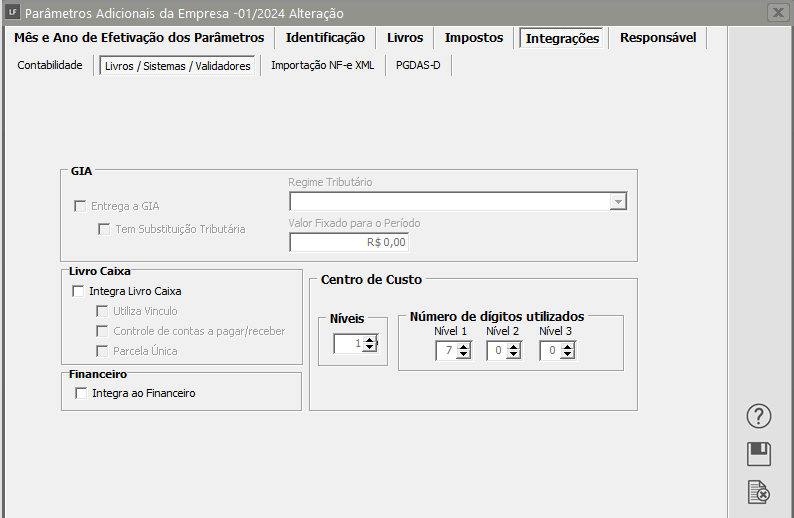

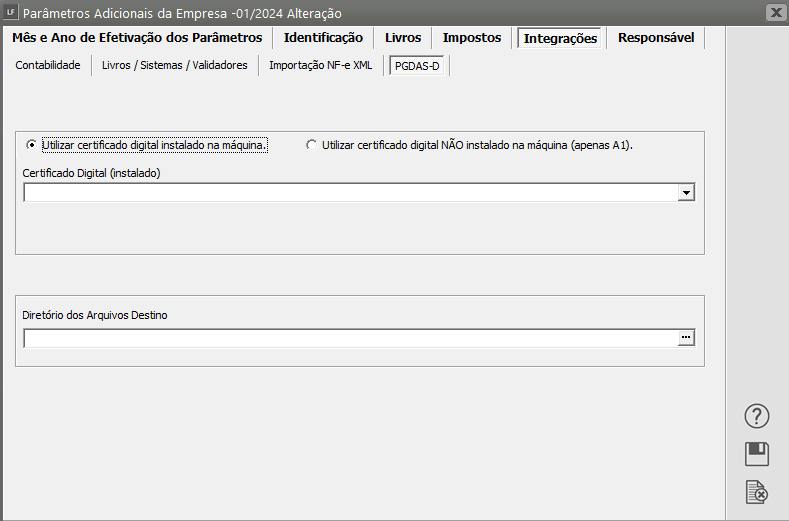

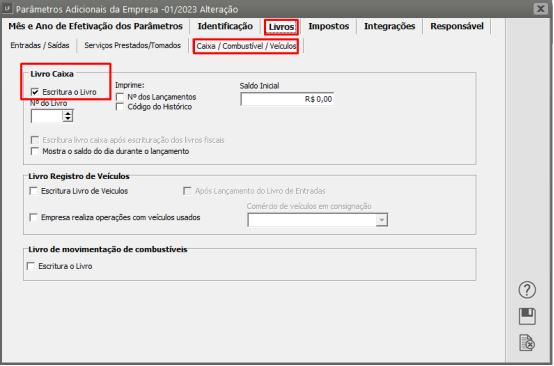

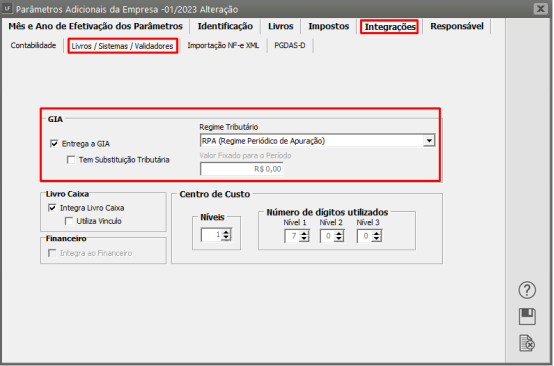

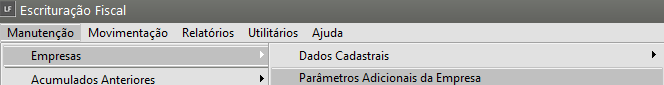

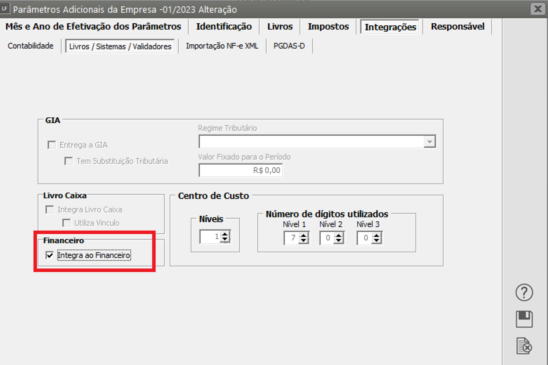

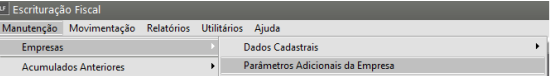

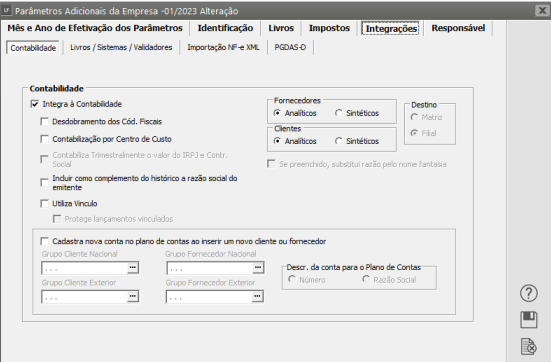

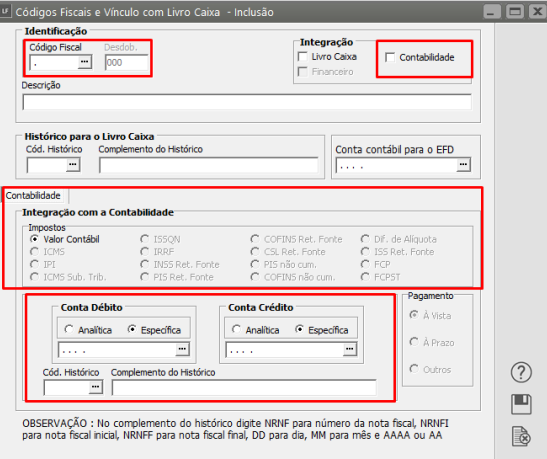

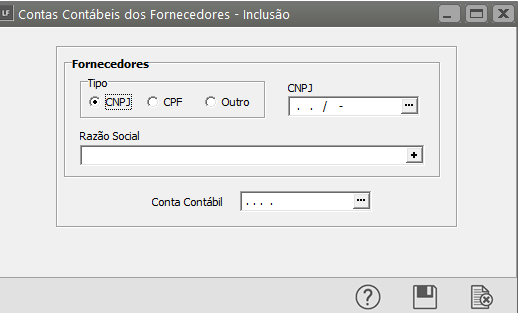

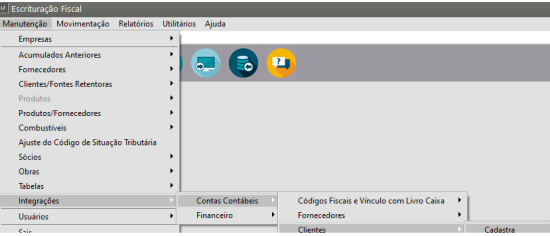

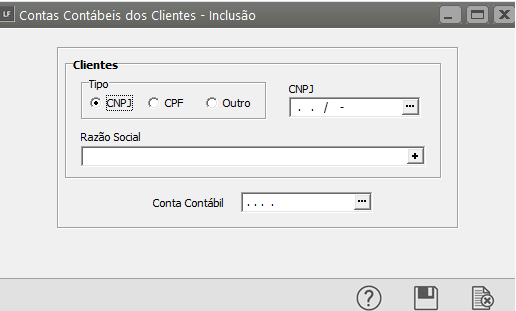

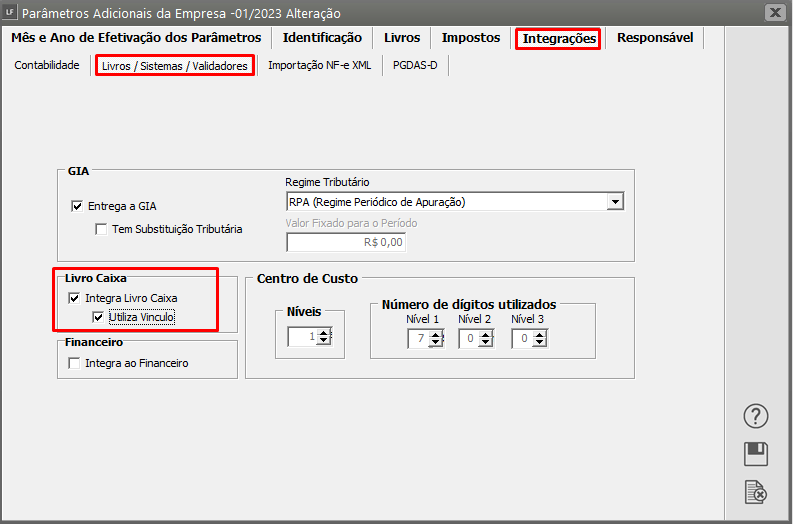

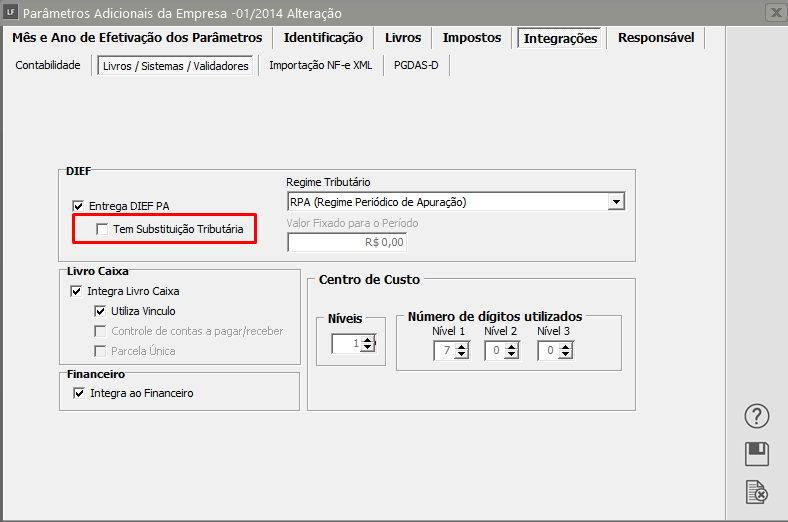

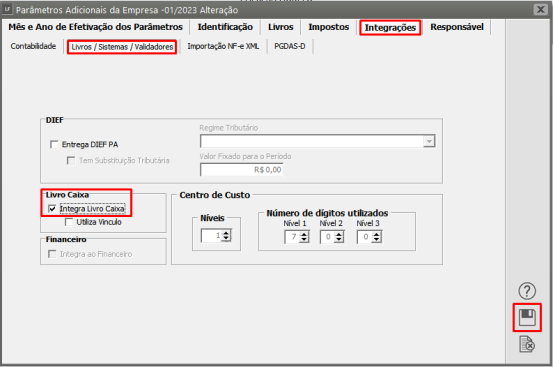

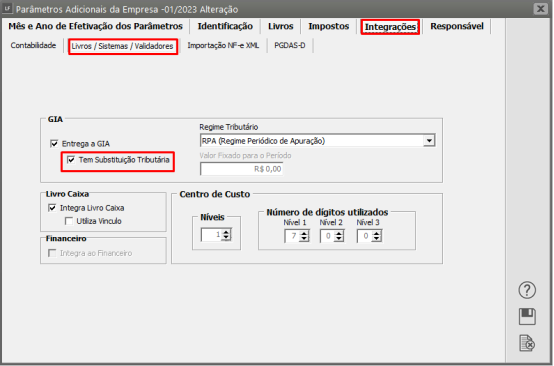

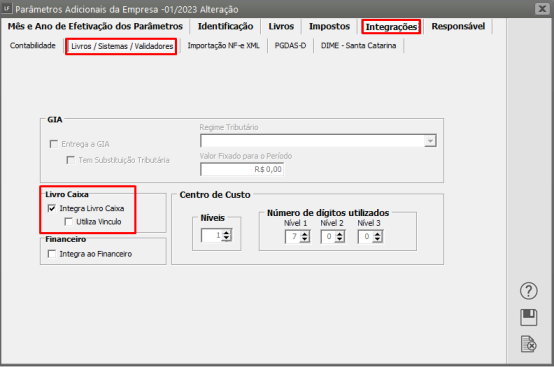

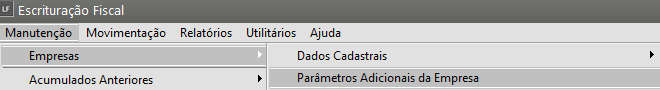

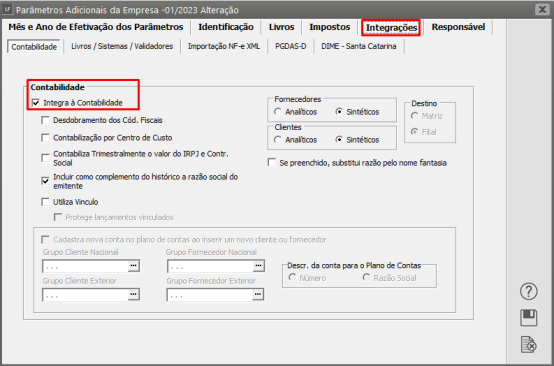

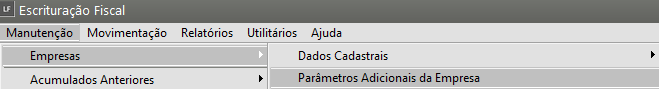

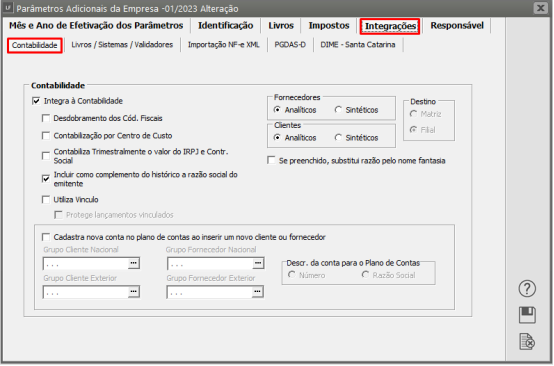

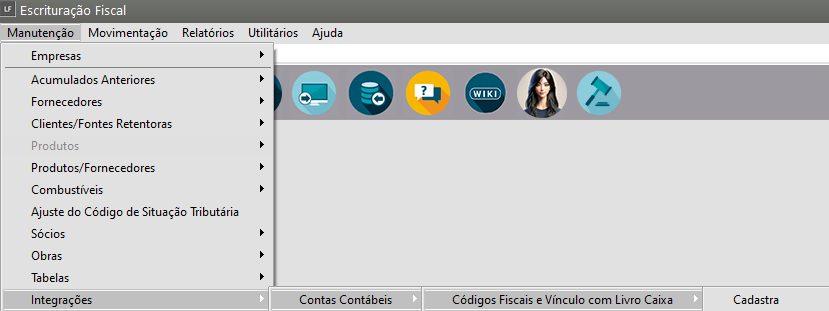

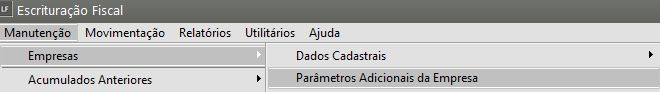

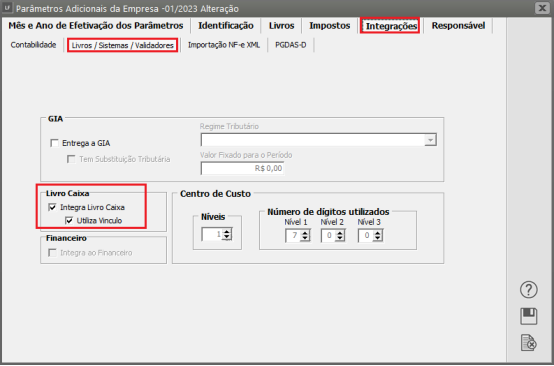

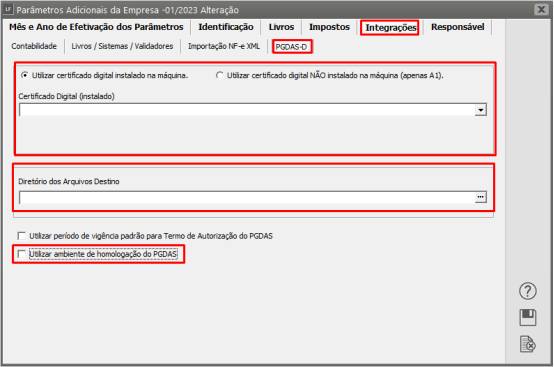

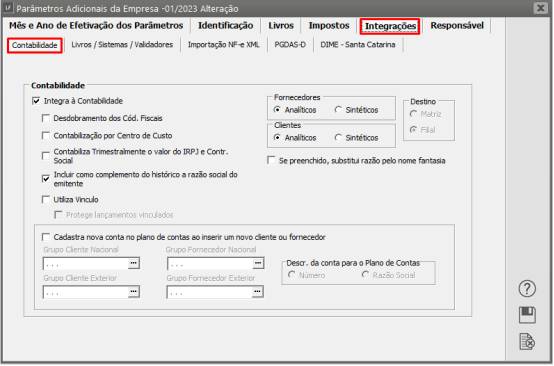

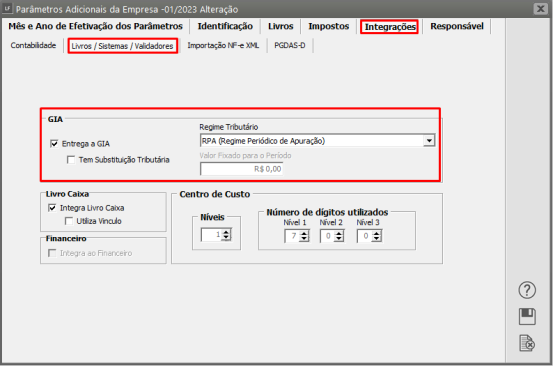

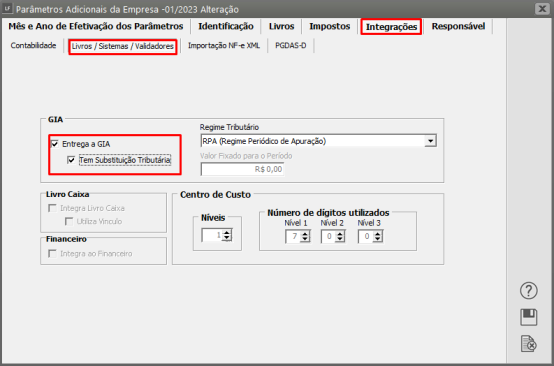

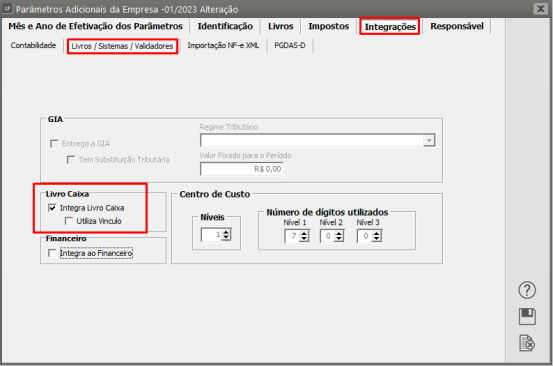

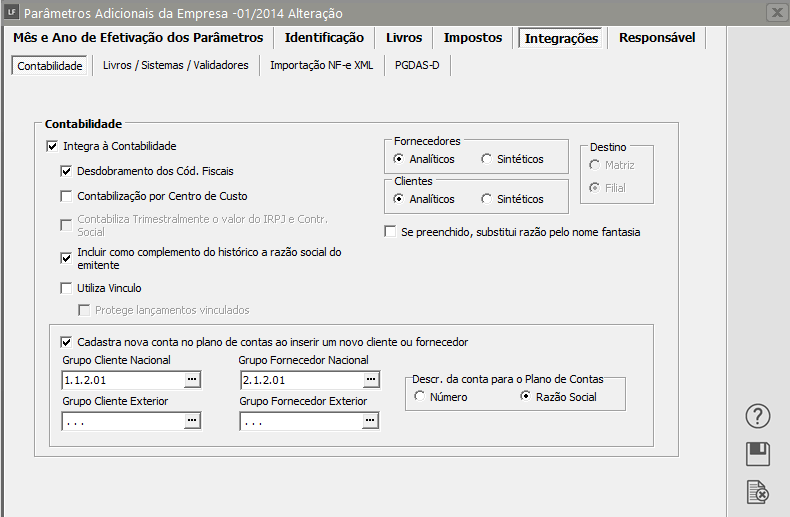

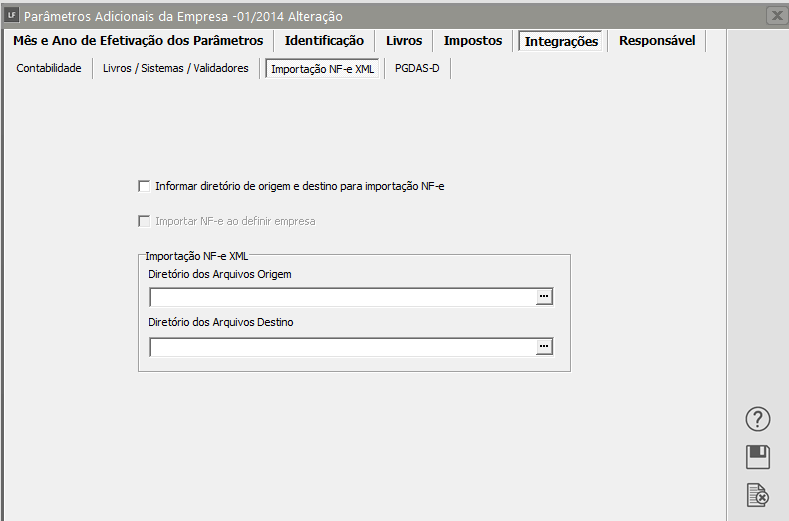

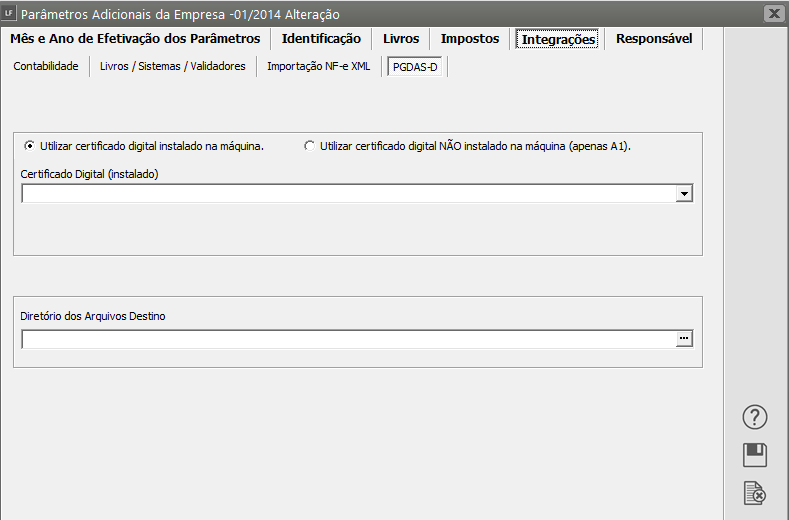

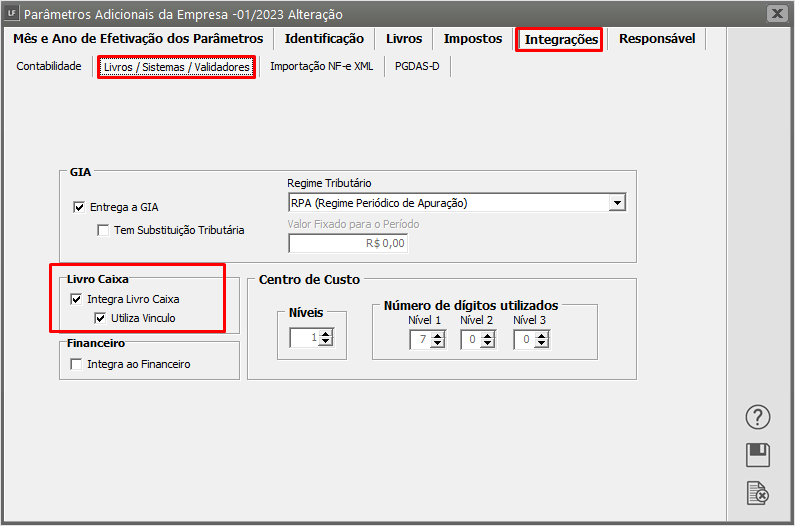

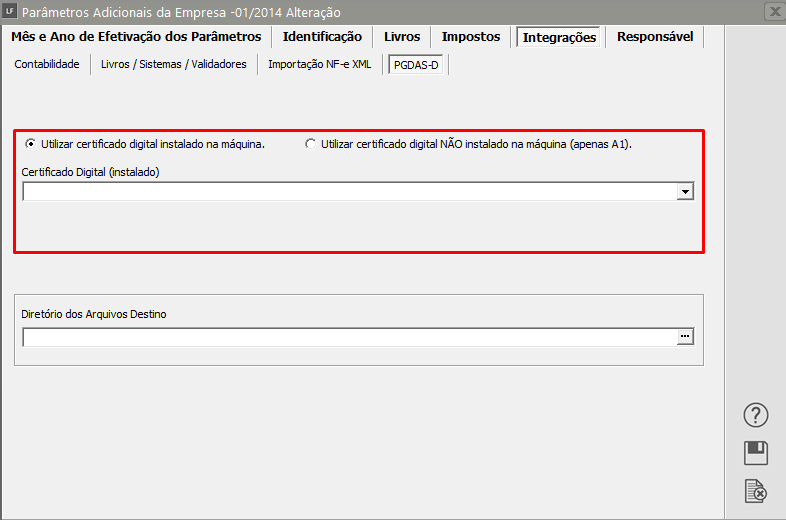

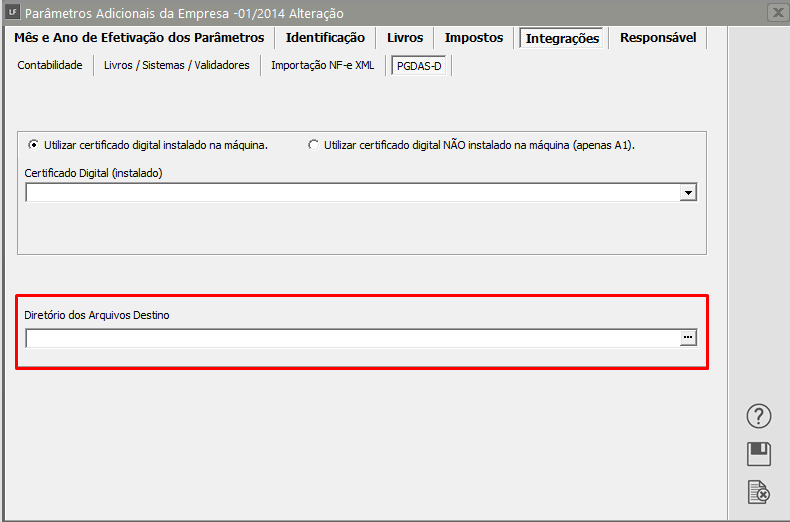

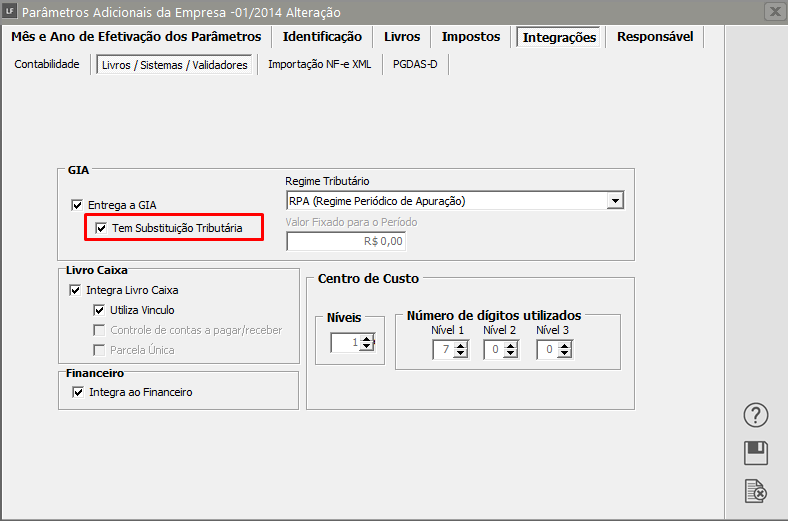

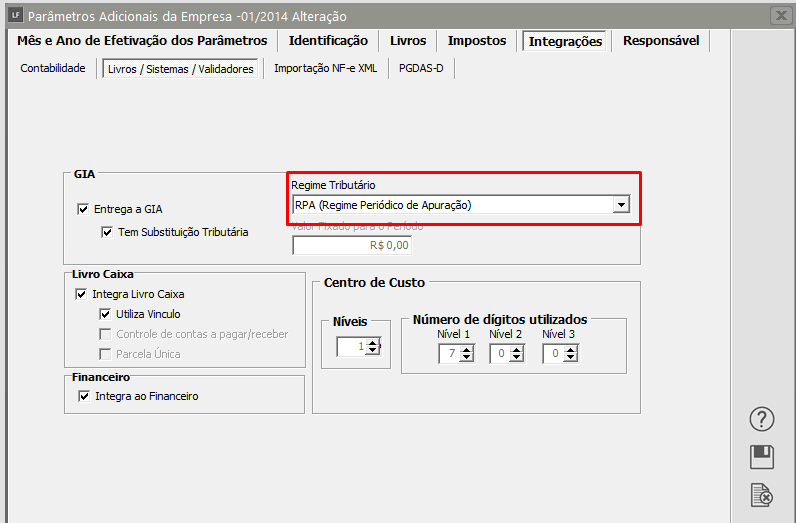

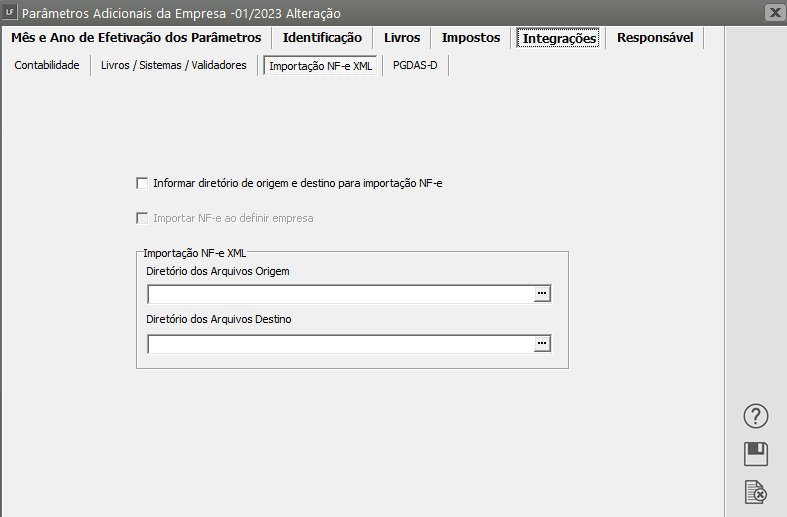

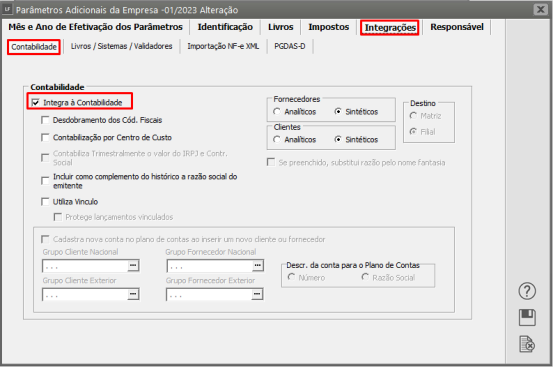

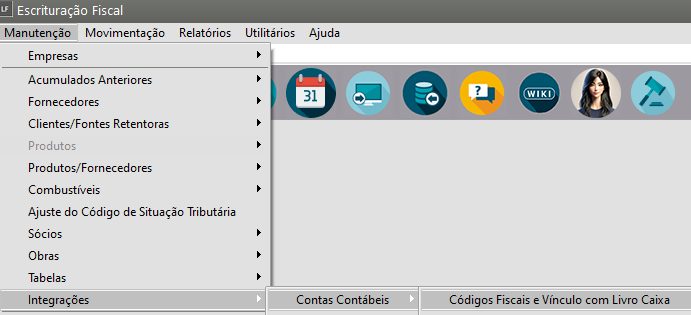

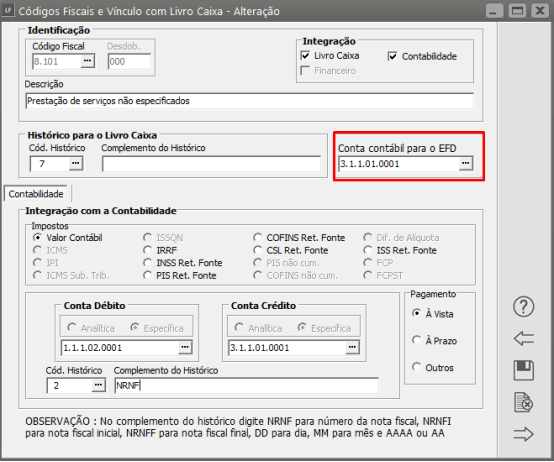

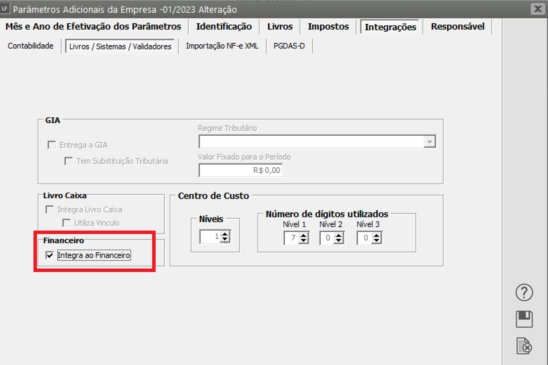

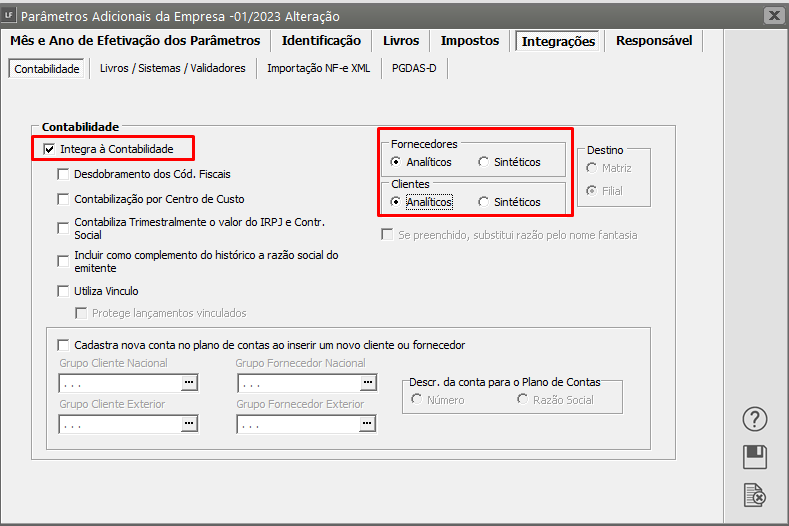

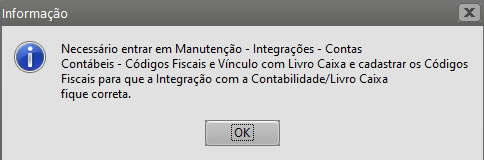

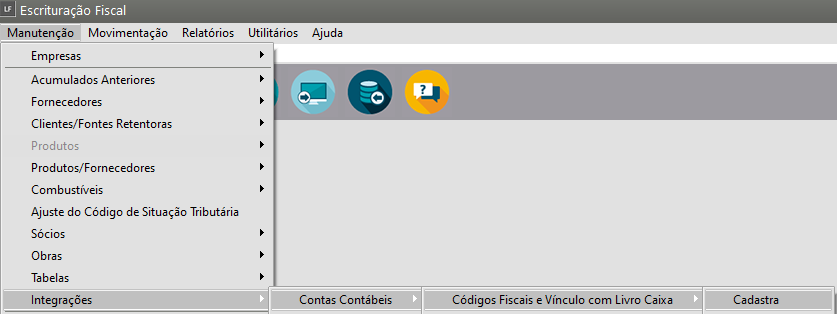

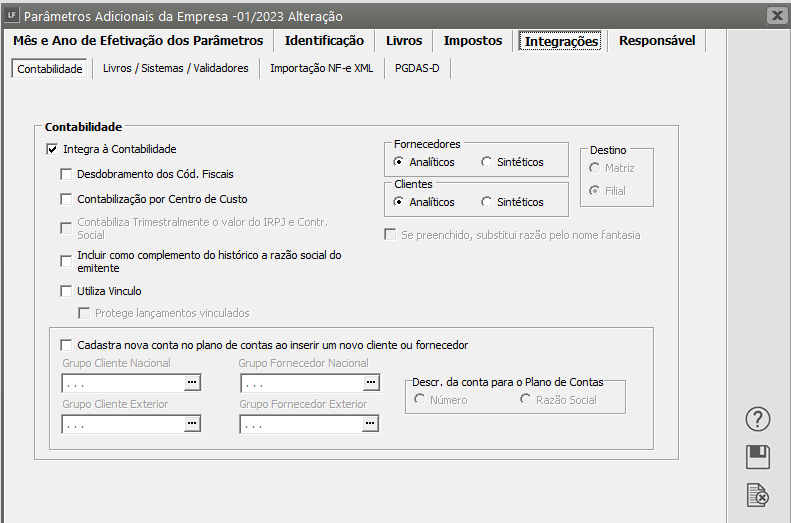

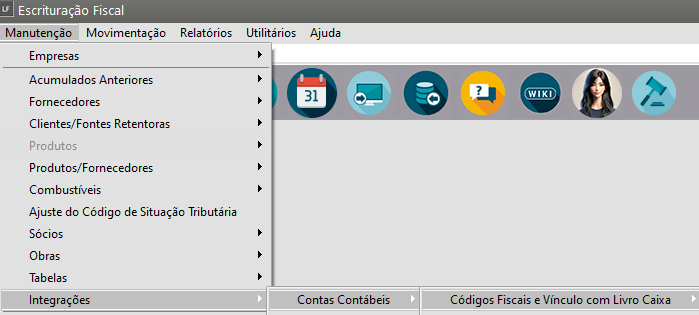

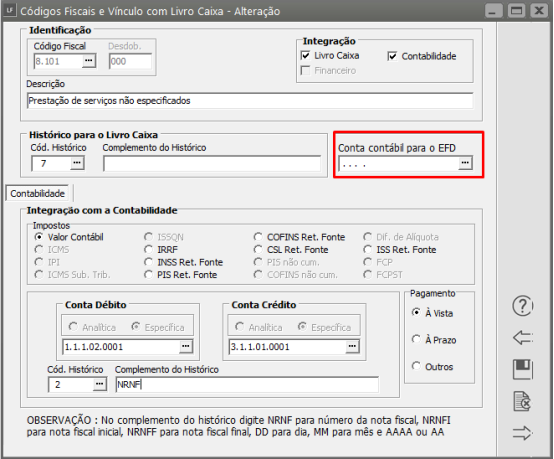

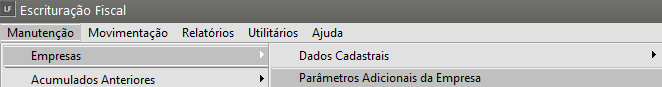

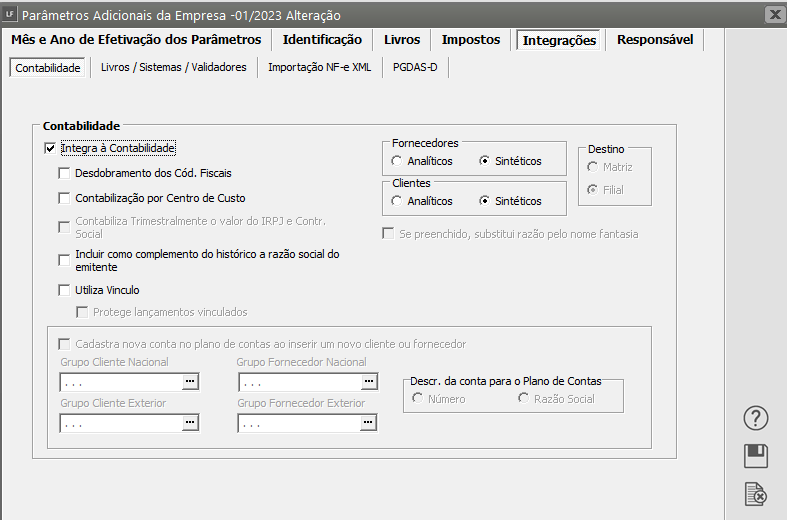

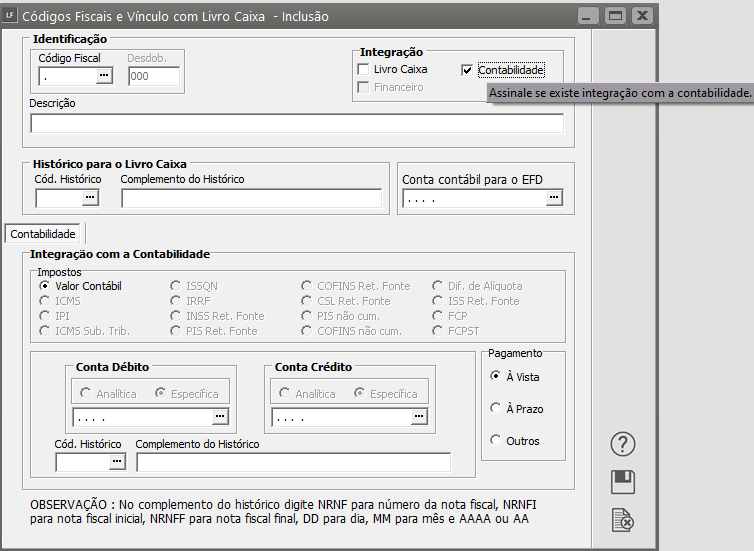

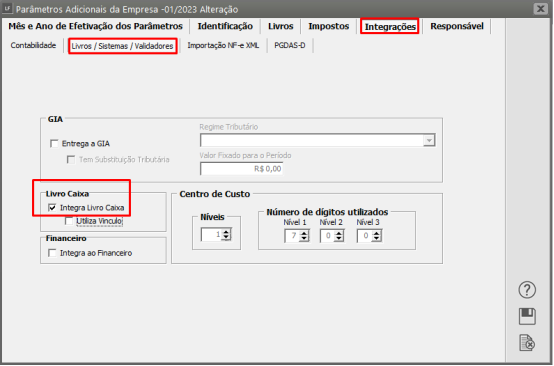

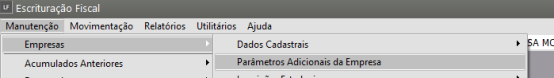

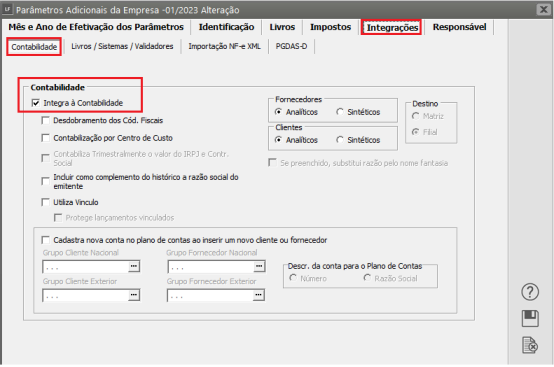

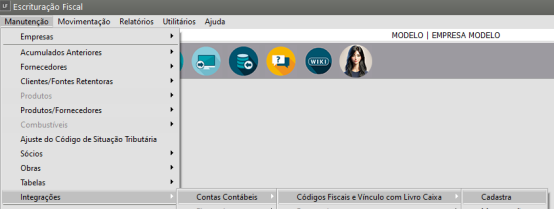

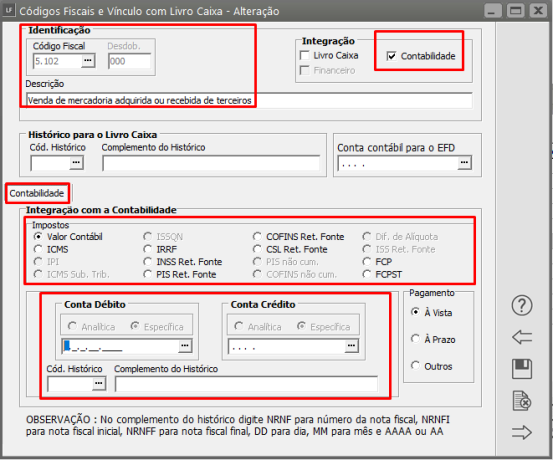

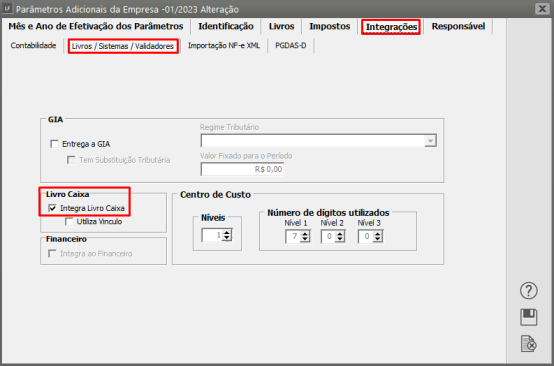

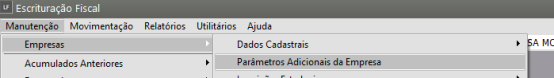

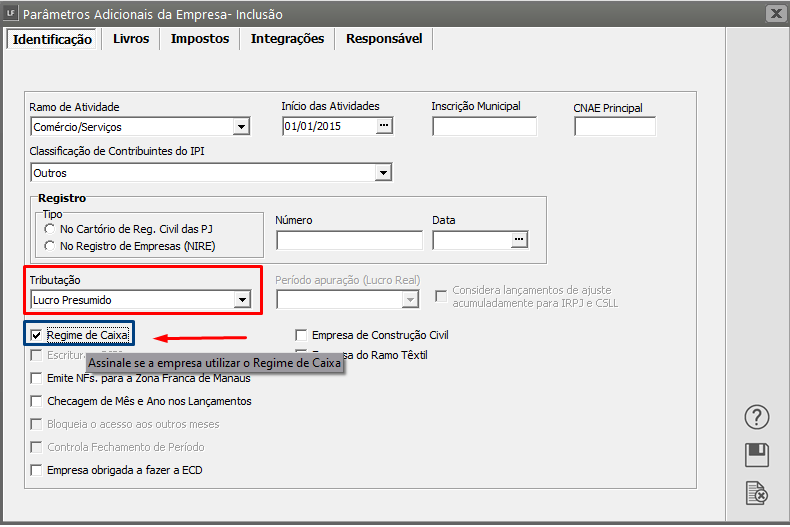

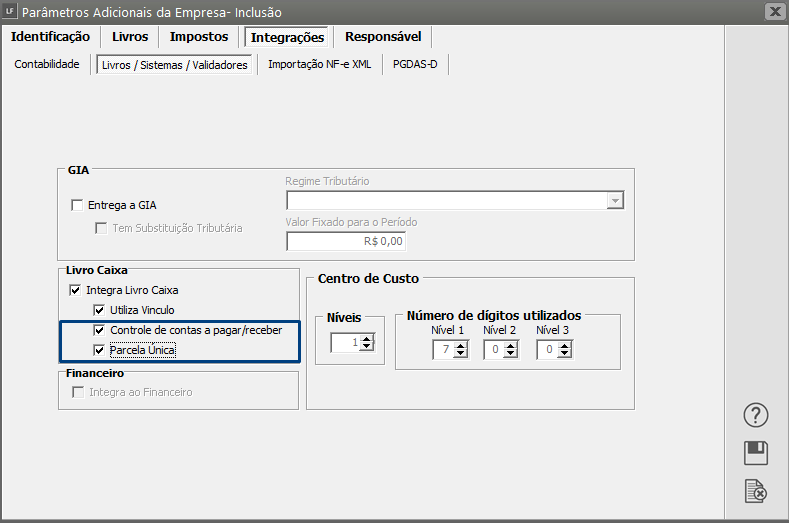

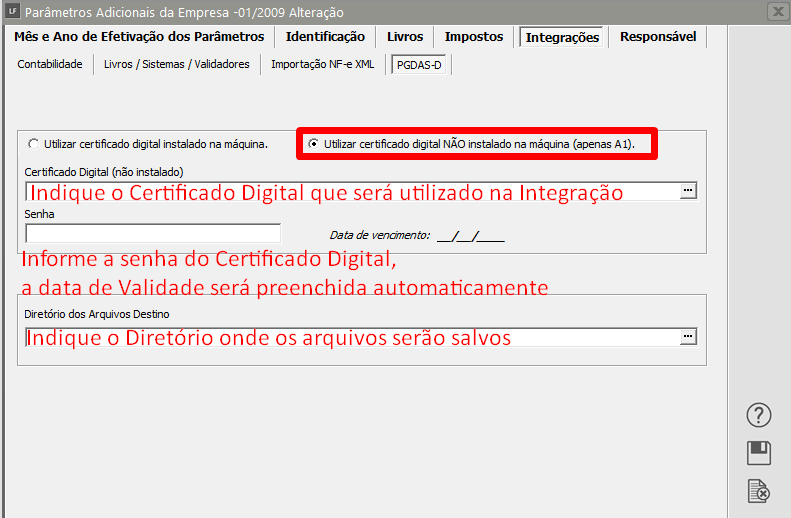

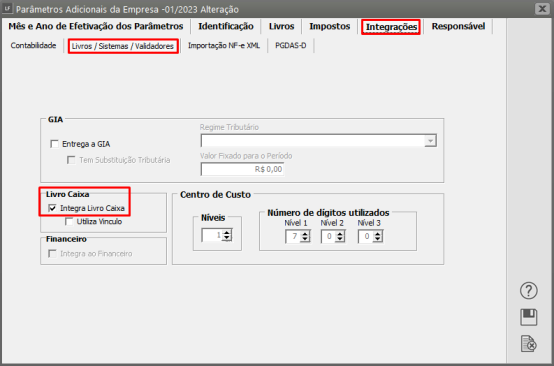

- Parametrizando a Empresa - Integrações

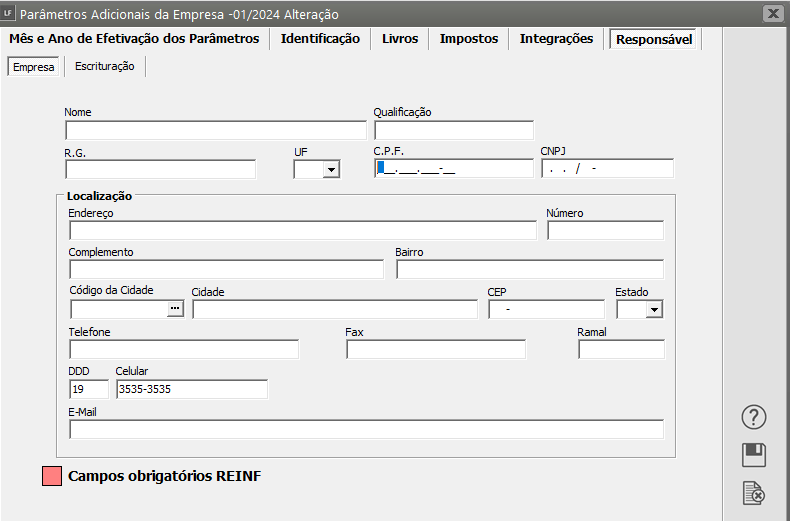

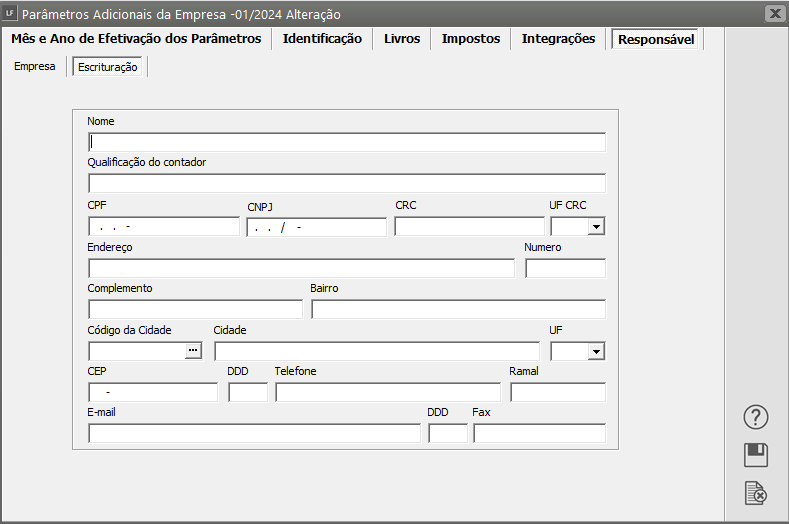

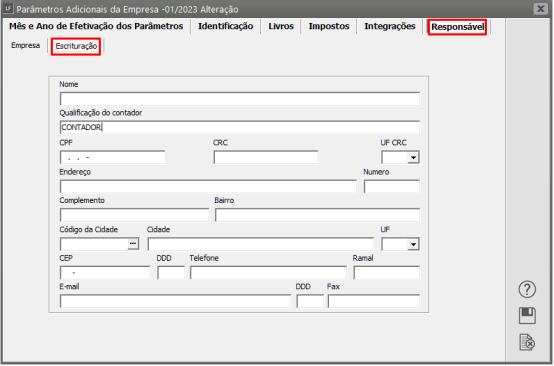

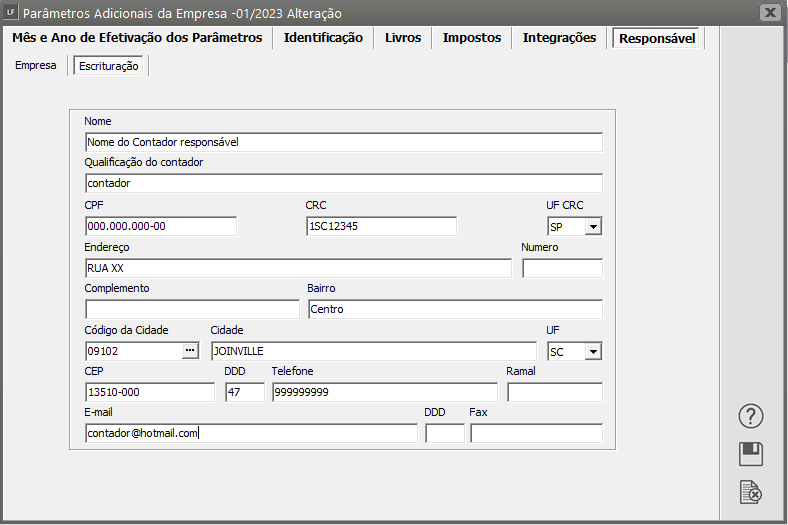

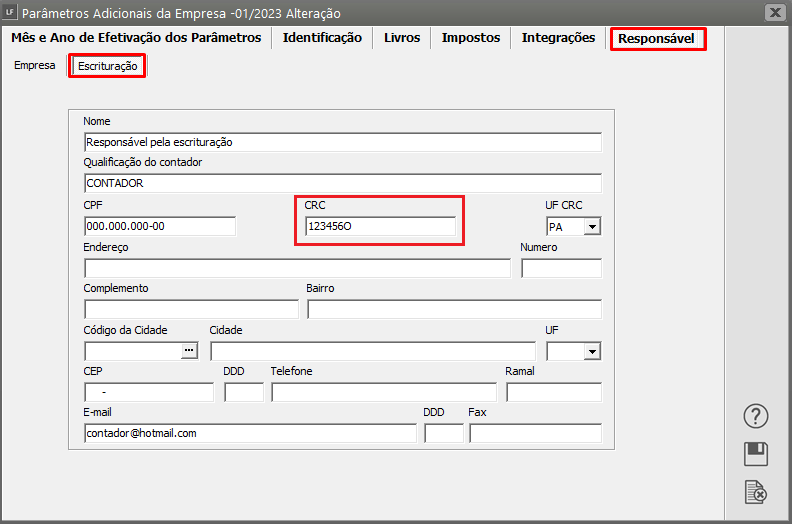

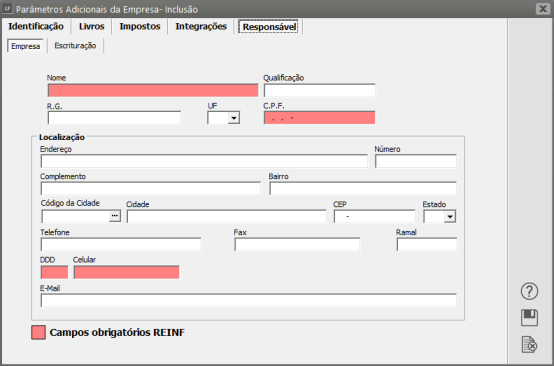

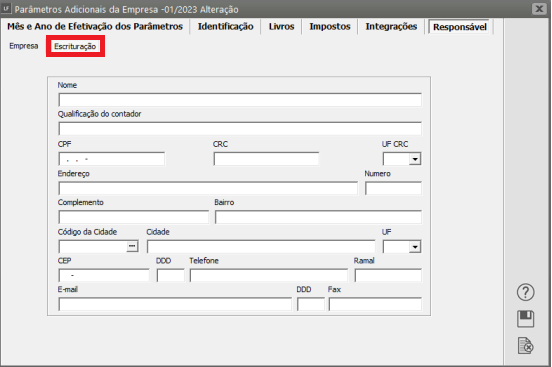

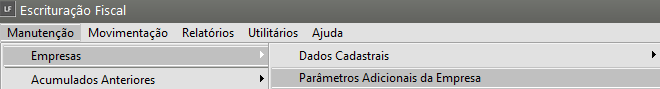

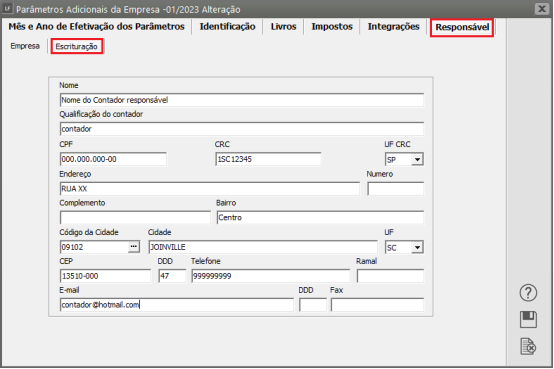

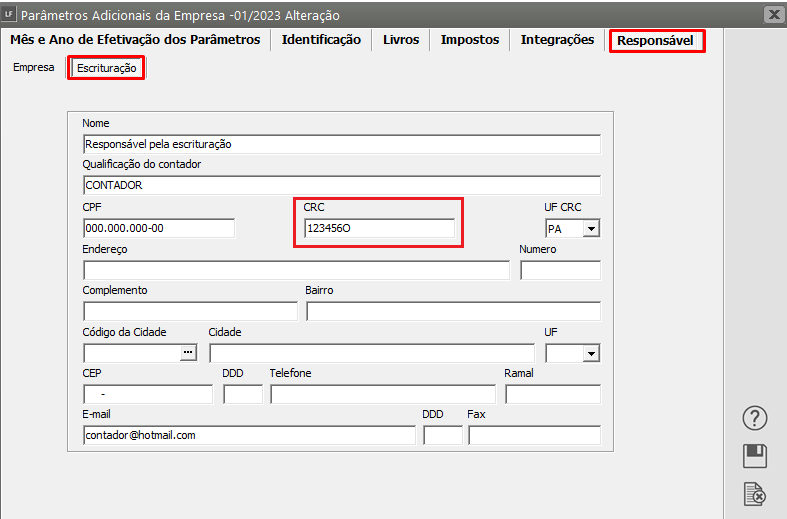

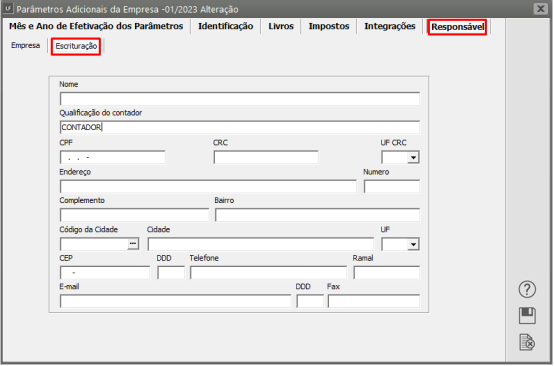

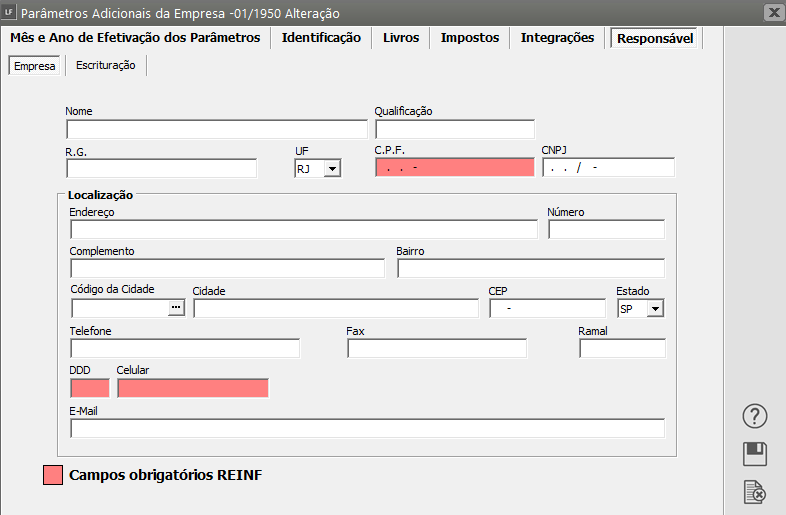

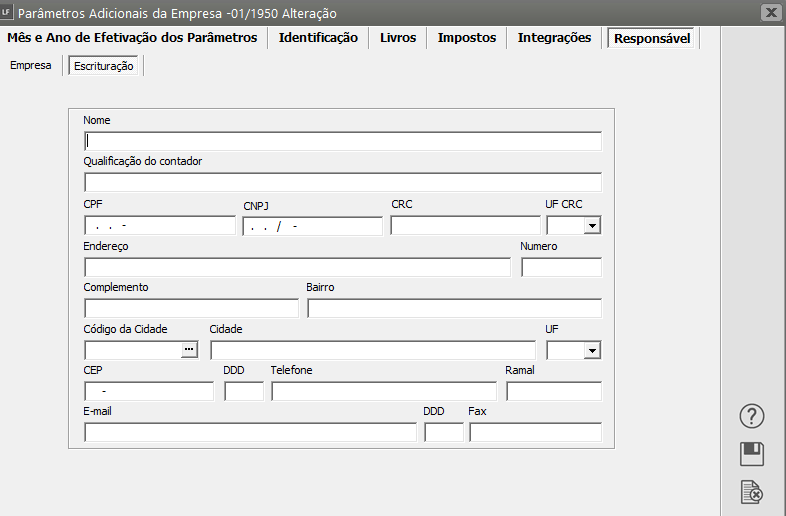

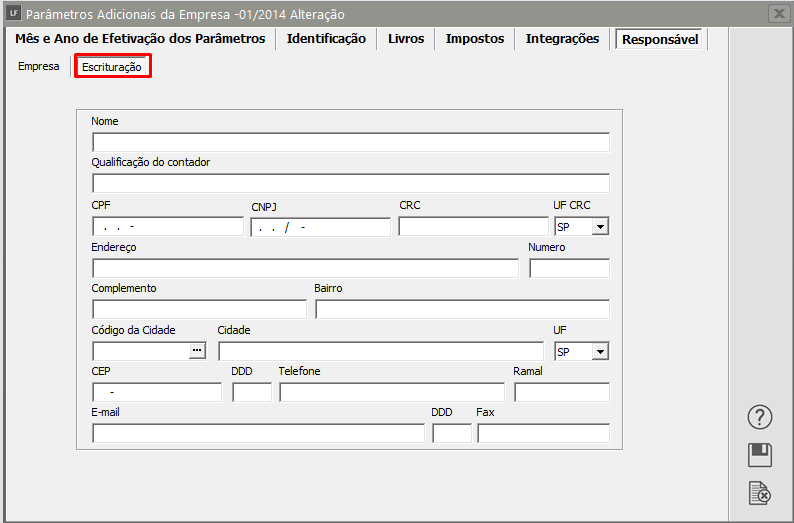

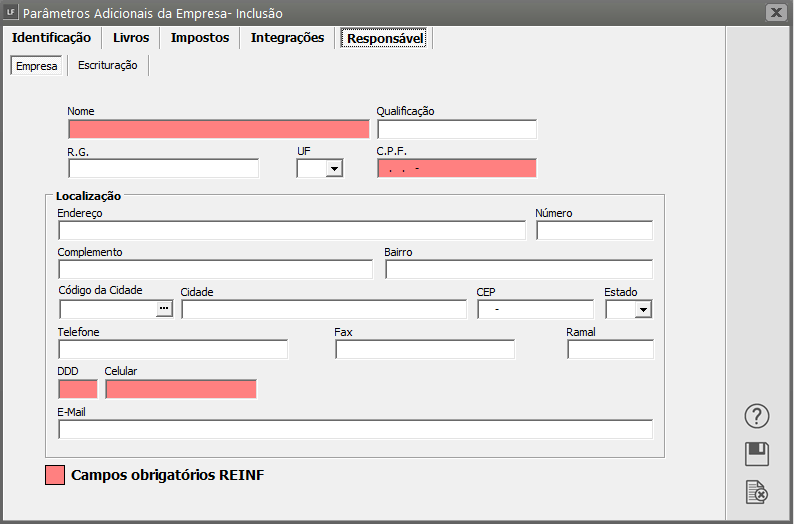

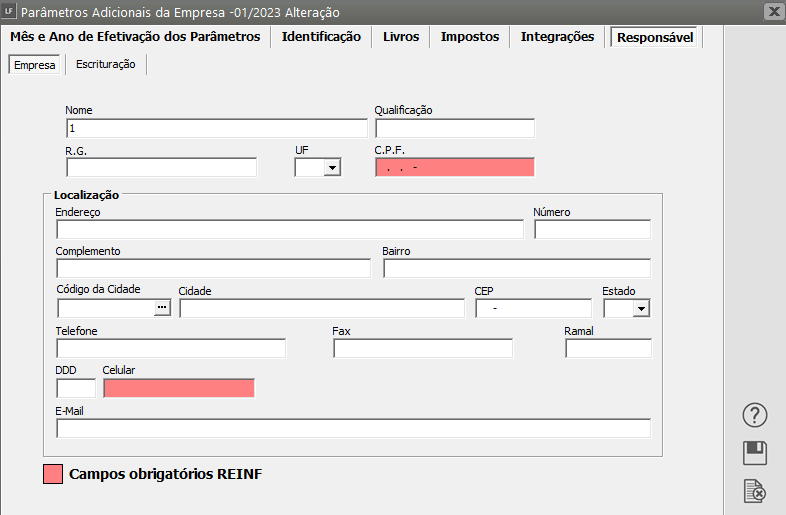

- Parametrizando o Sistema - Responsável

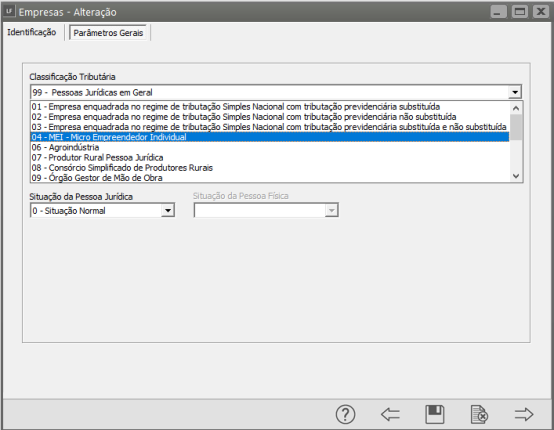

- Trabalhando com Micro Empresa

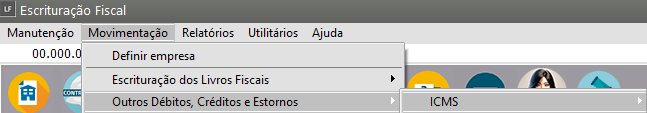

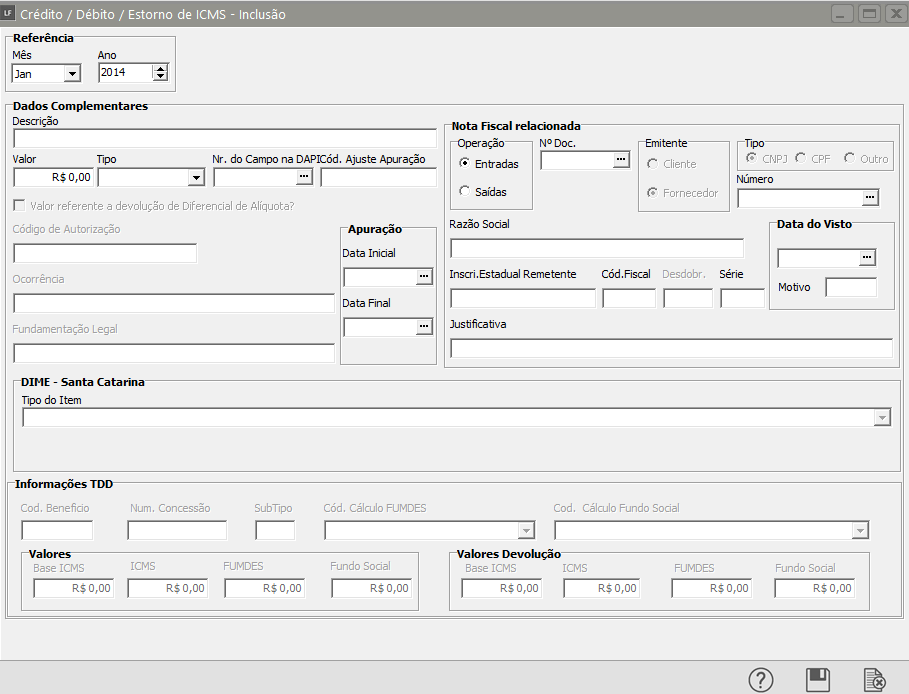

- Calculando antecipação Tributária do ICMS

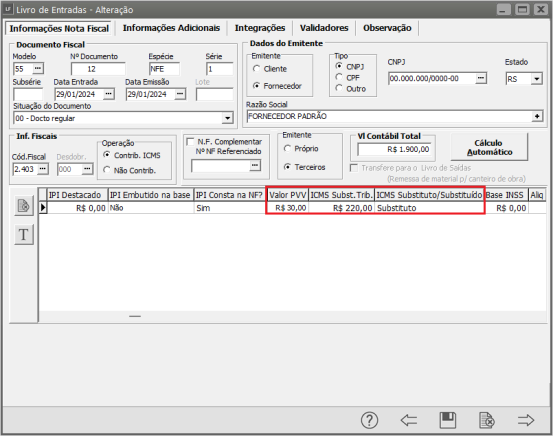

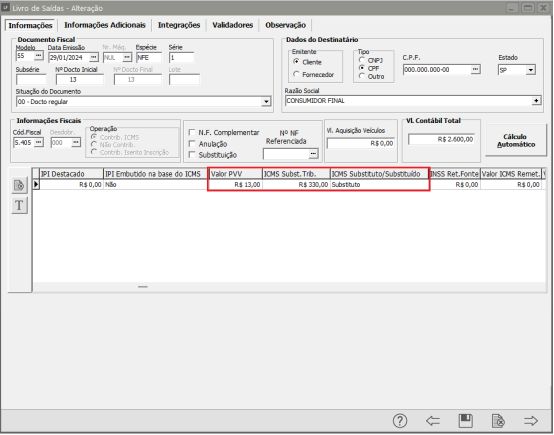

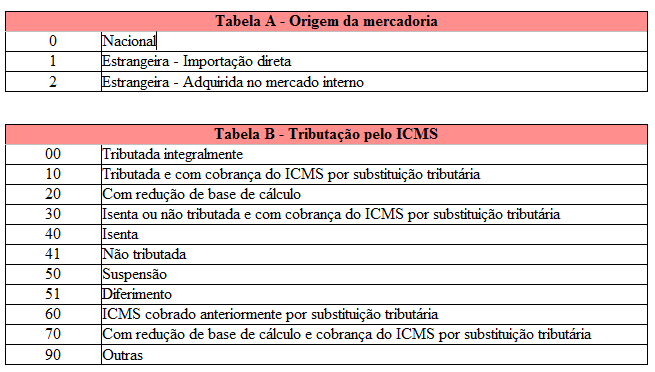

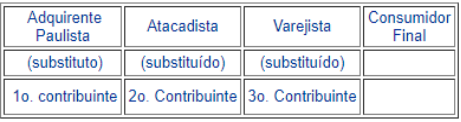

- Substituição Tributária Conceito

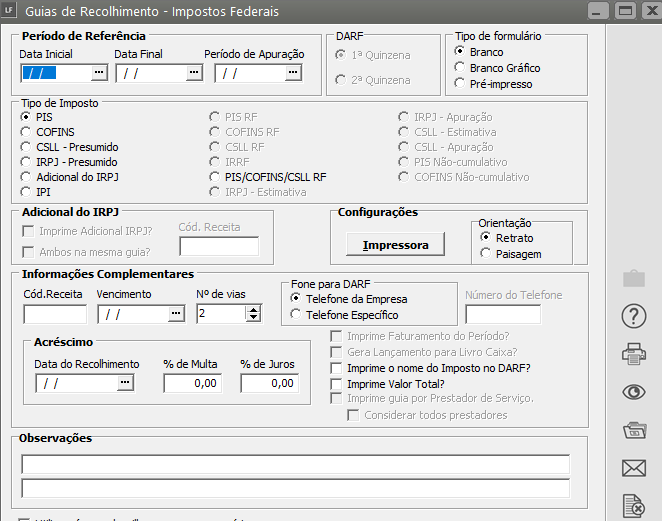

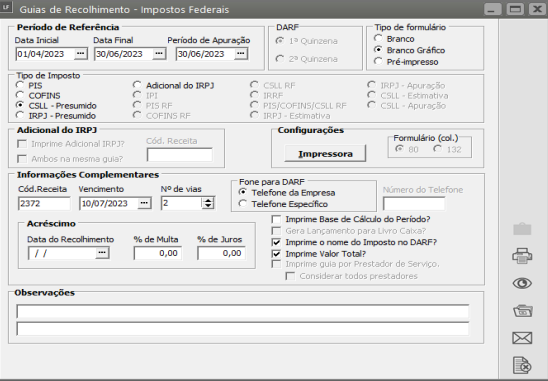

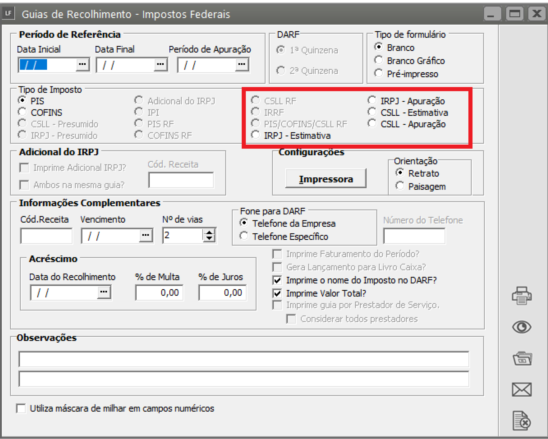

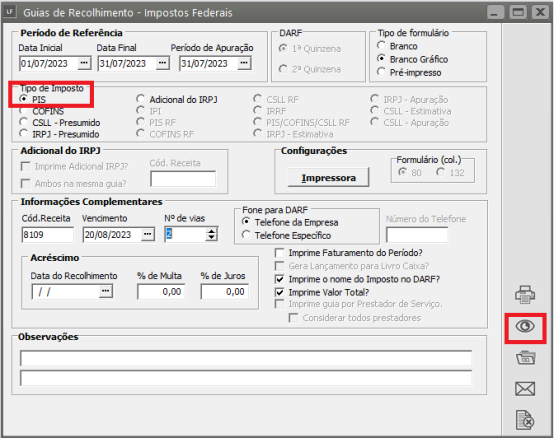

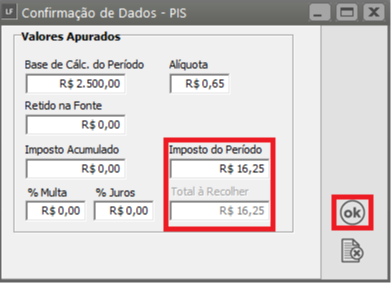

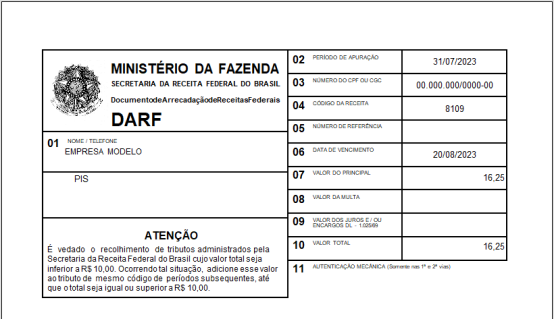

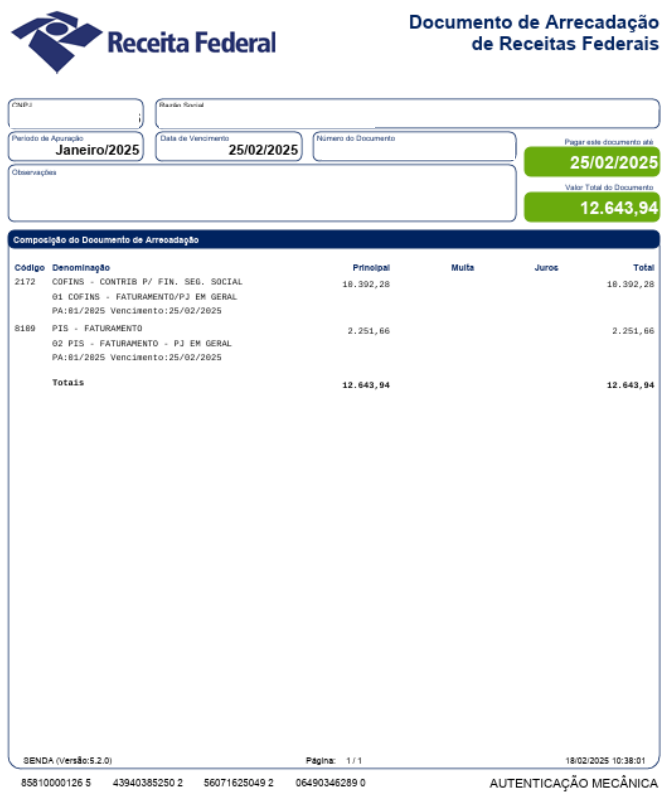

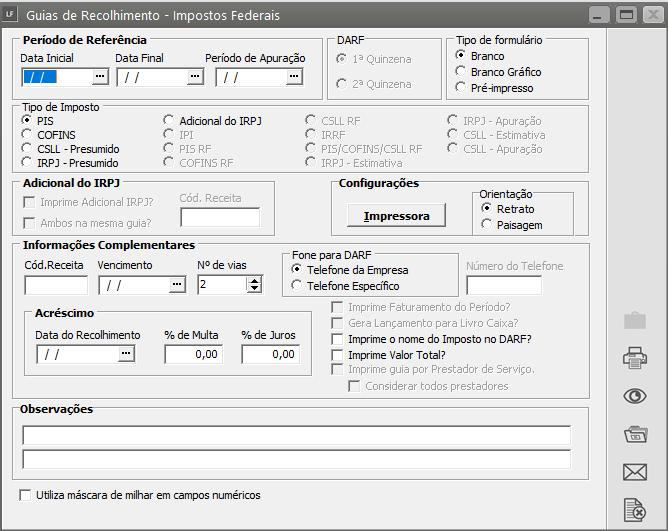

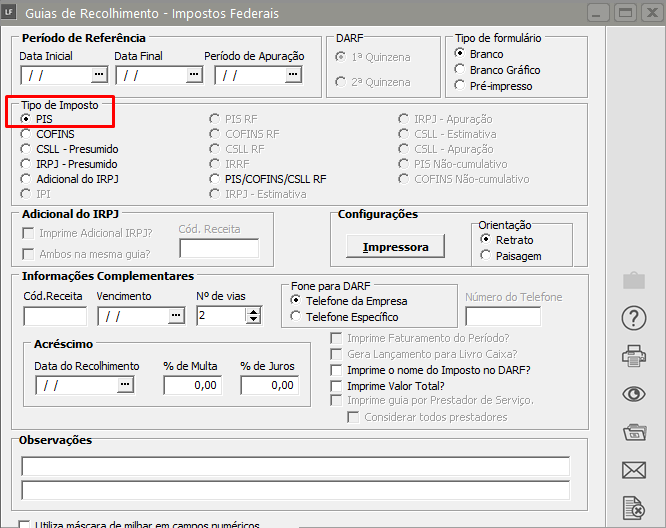

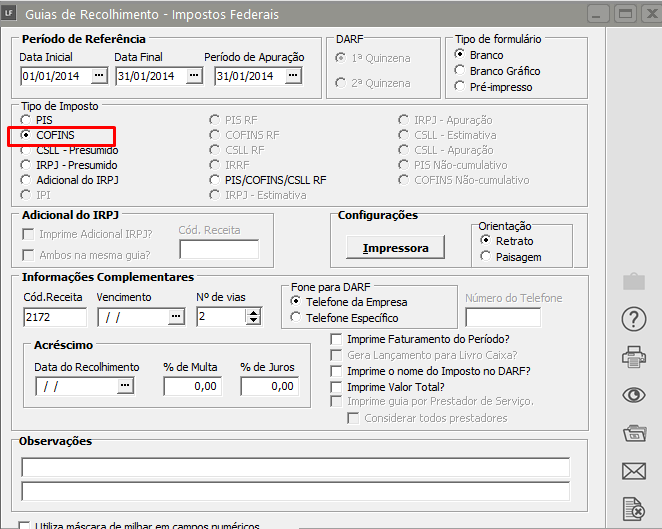

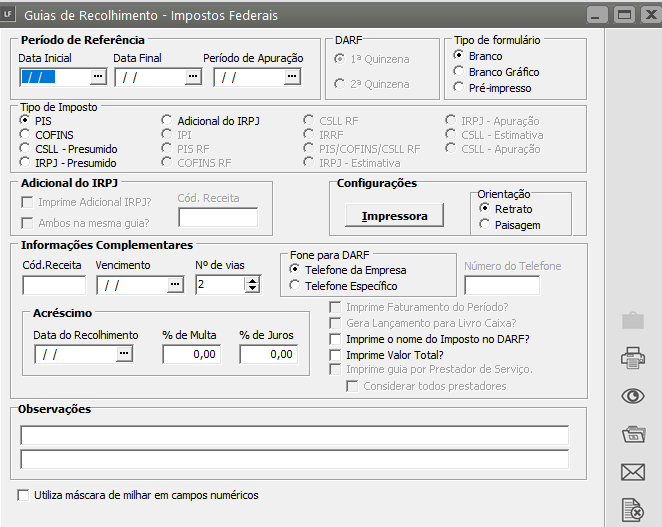

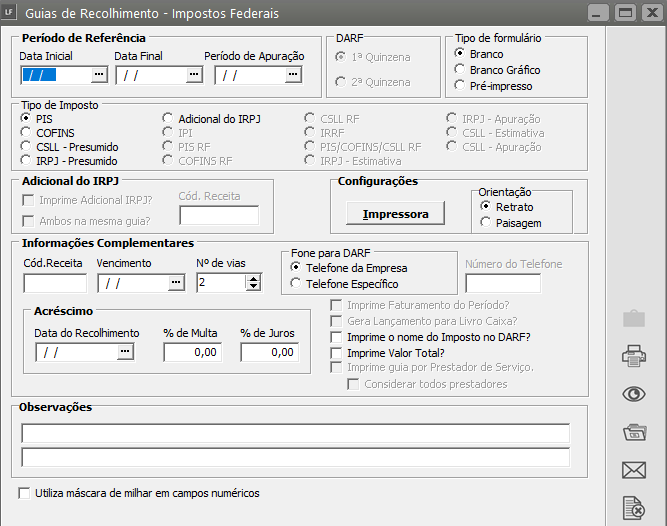

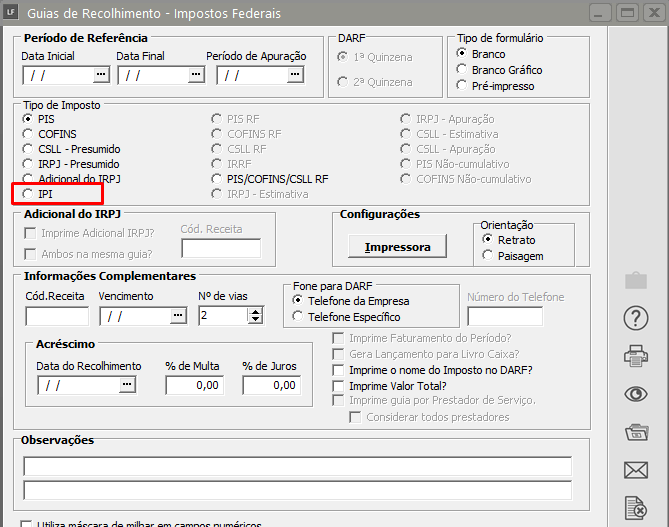

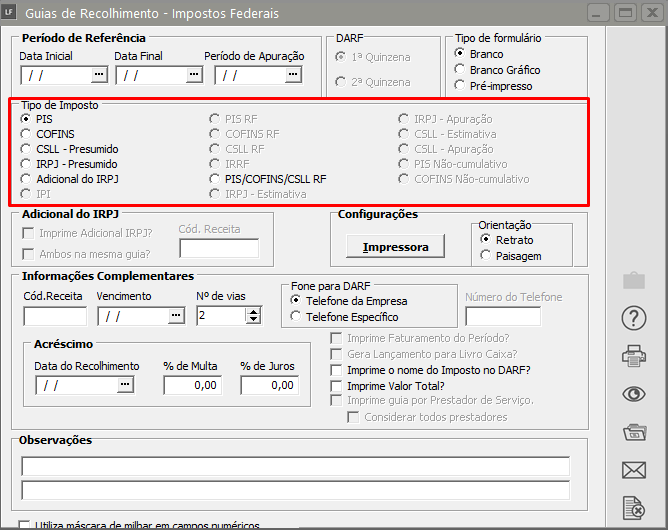

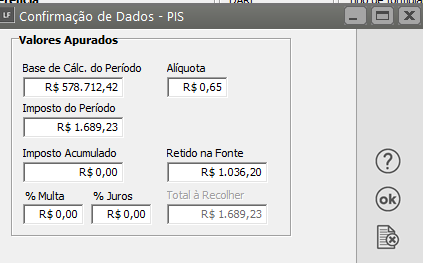

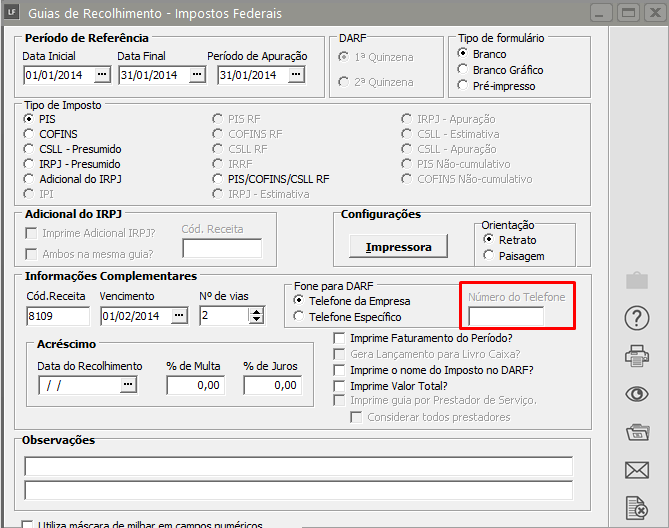

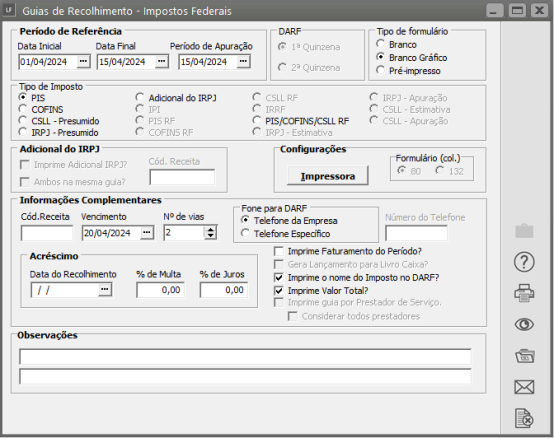

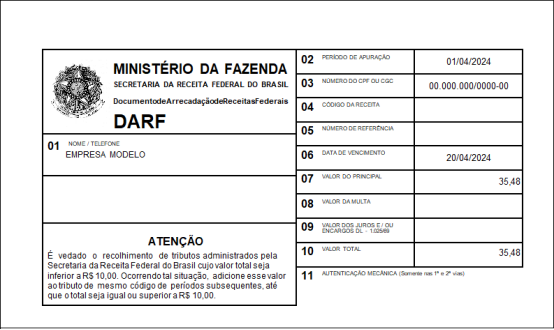

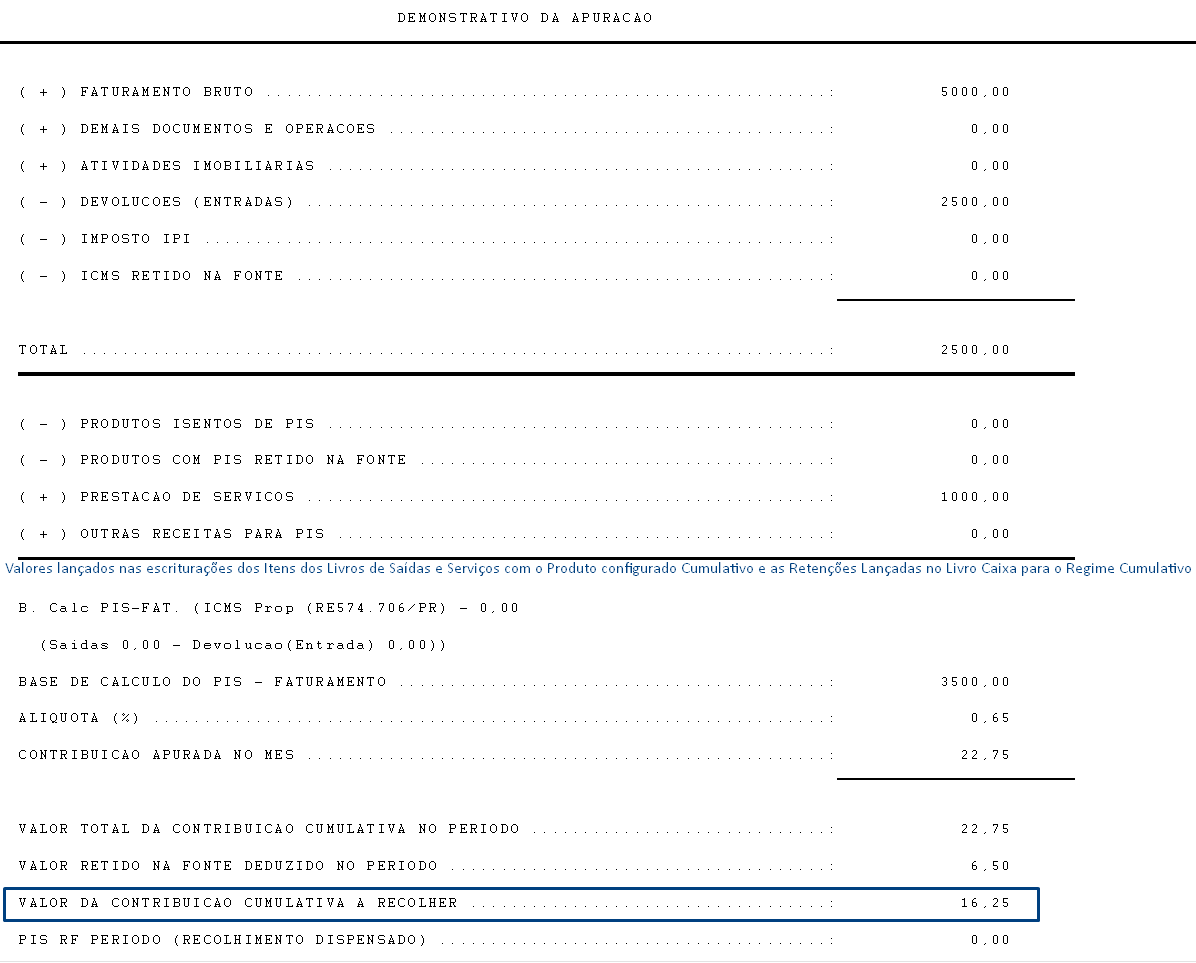

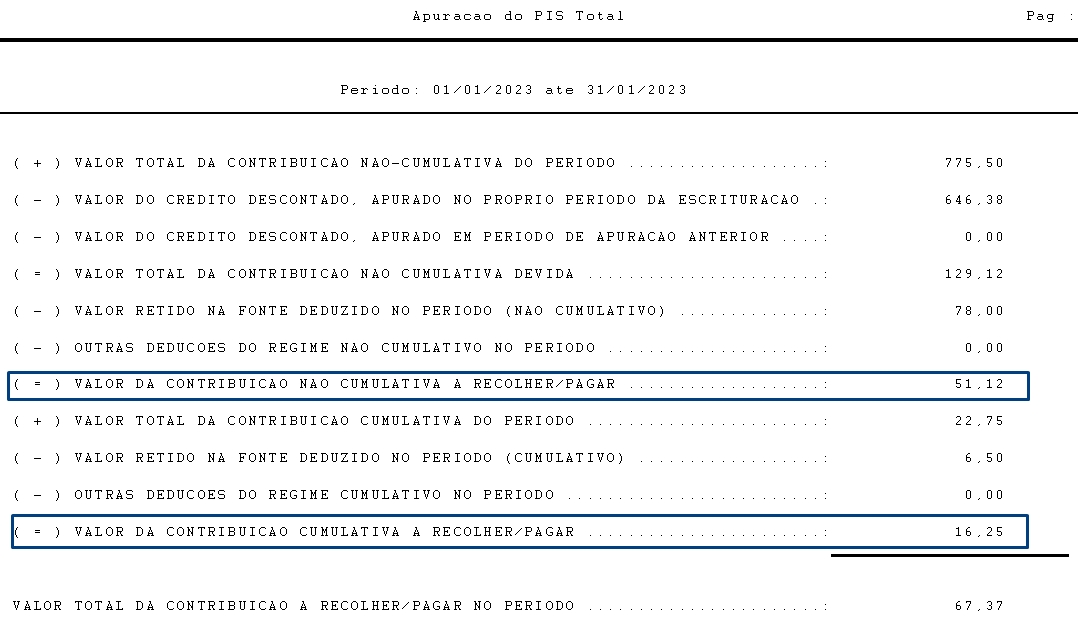

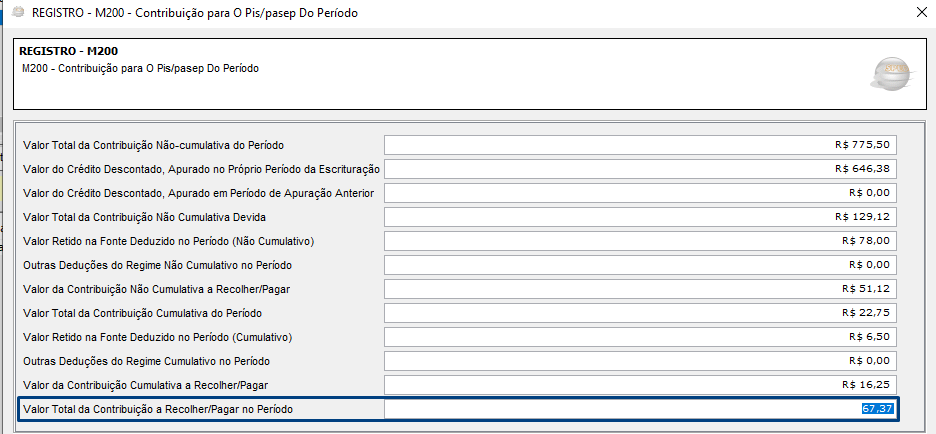

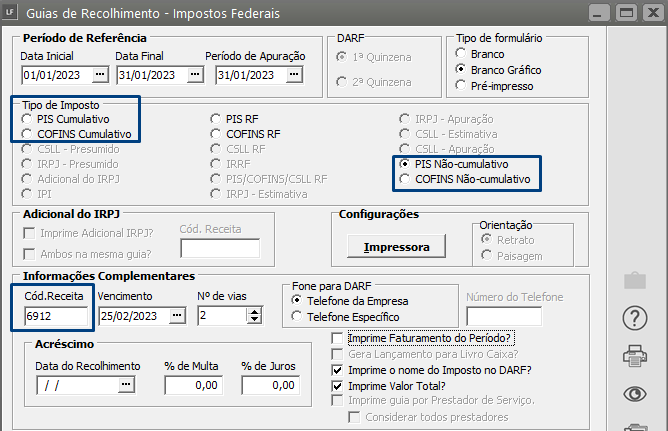

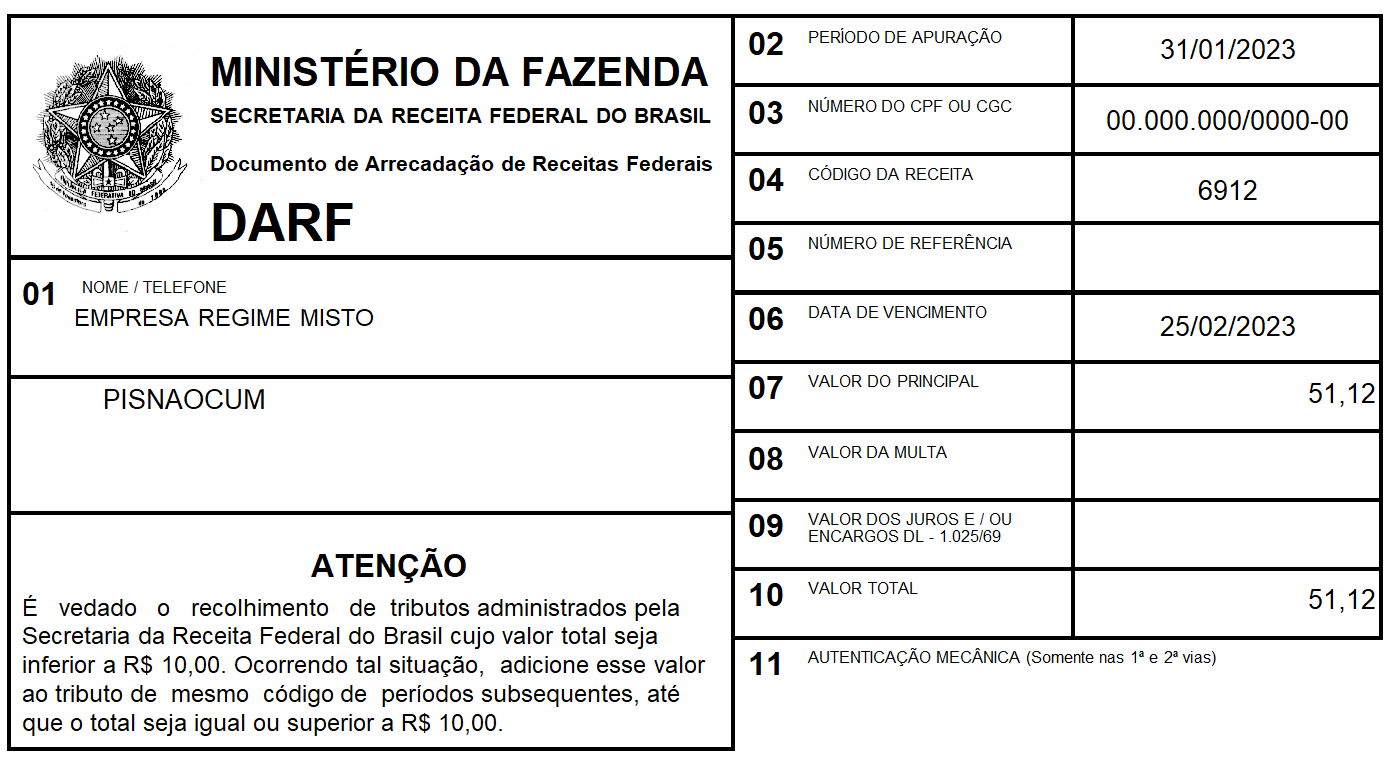

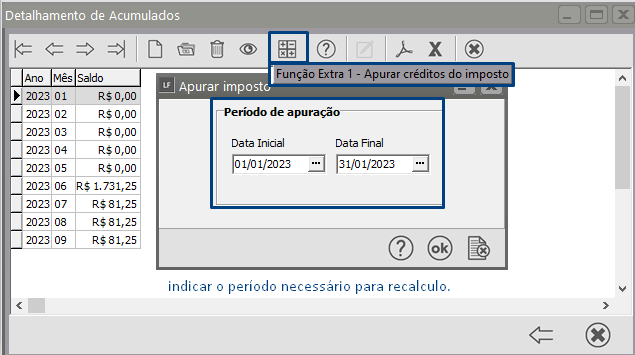

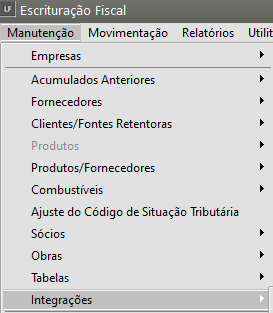

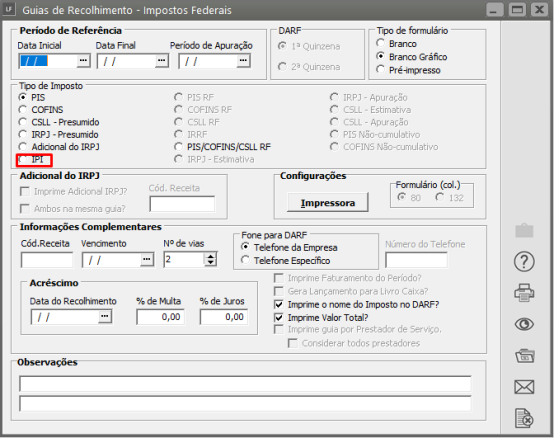

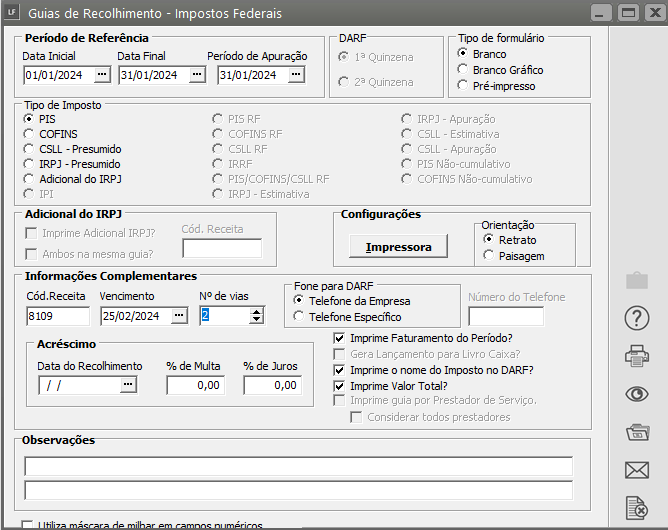

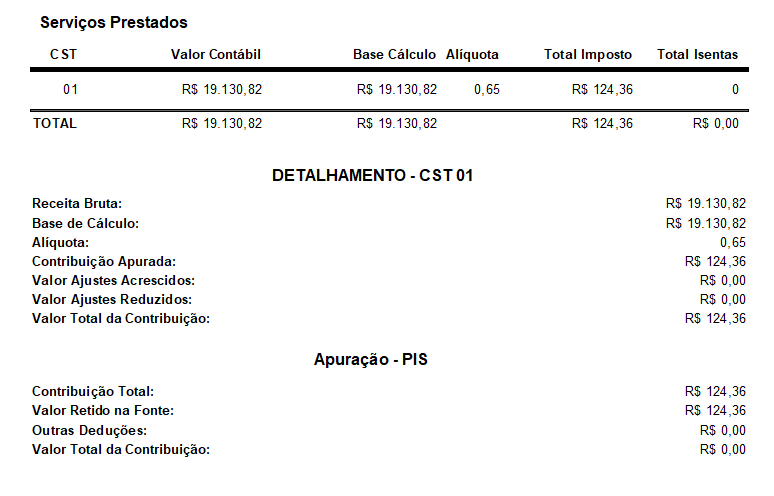

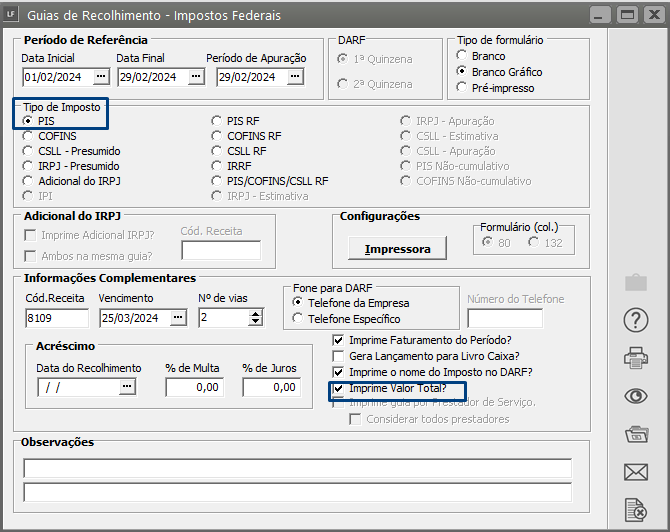

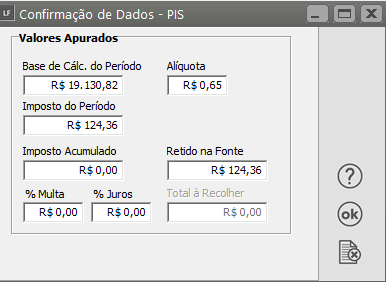

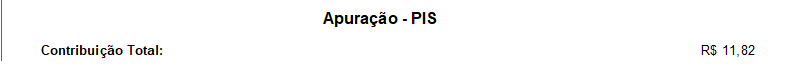

- Gerando a Guia de Recolhimento PIS (Cumulativo e Não Cumulativo)

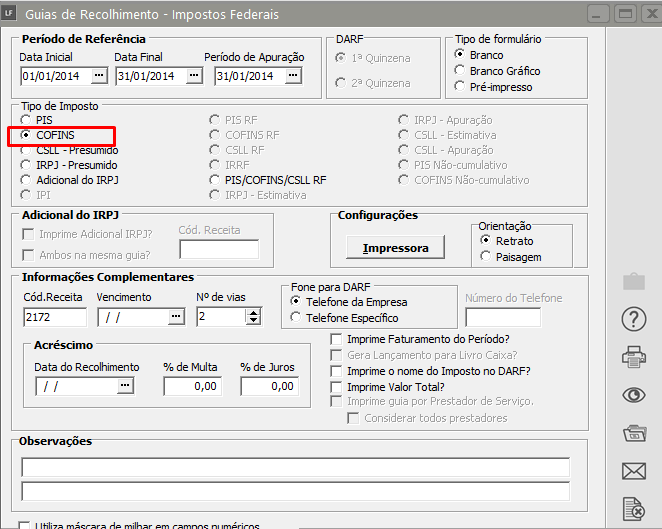

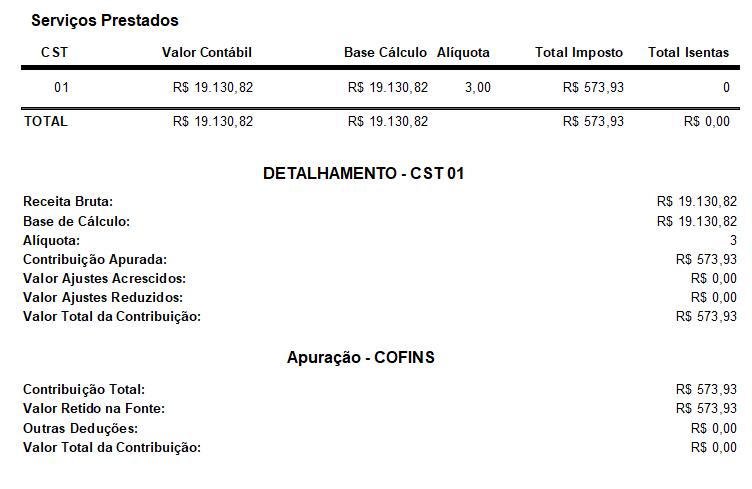

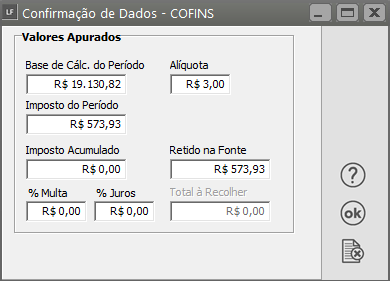

- Gerando a Guia de Recolhimento - COFINS NÃO CUMULATIVO

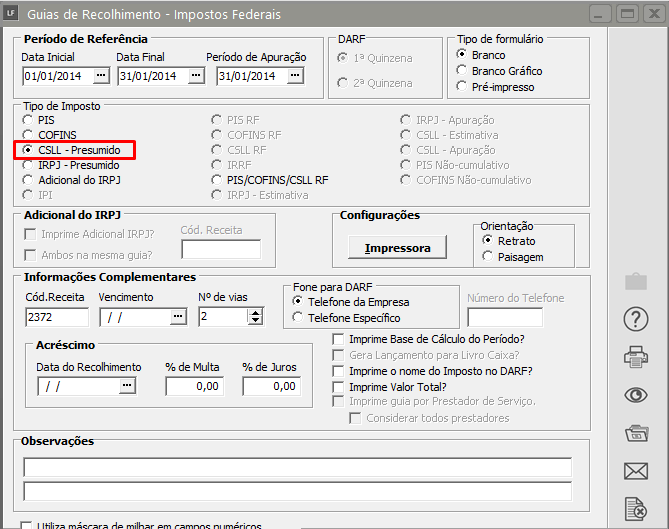

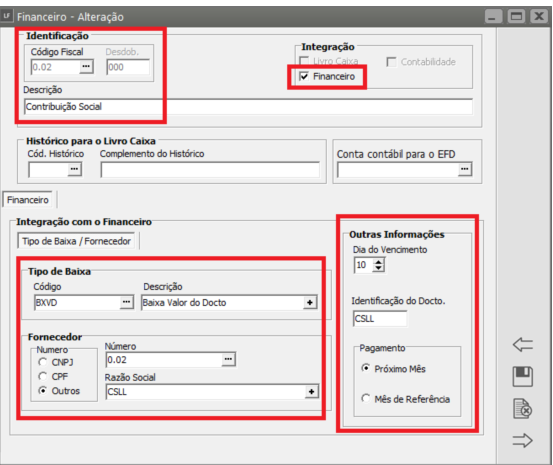

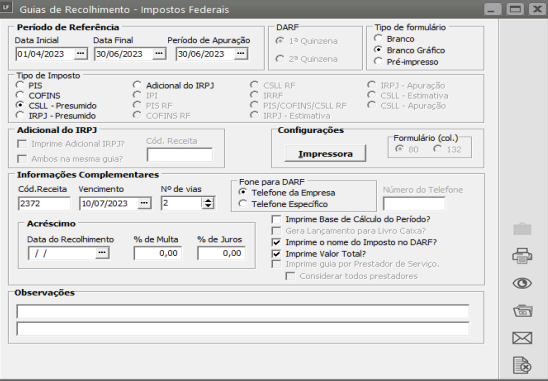

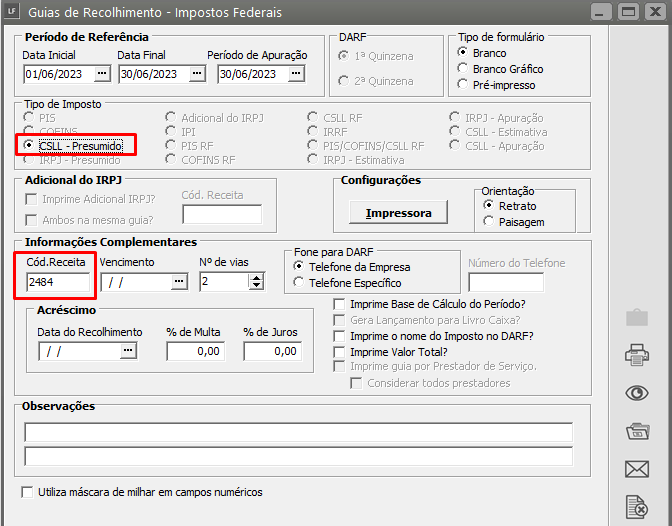

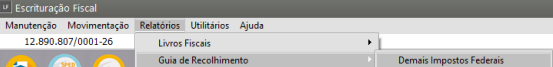

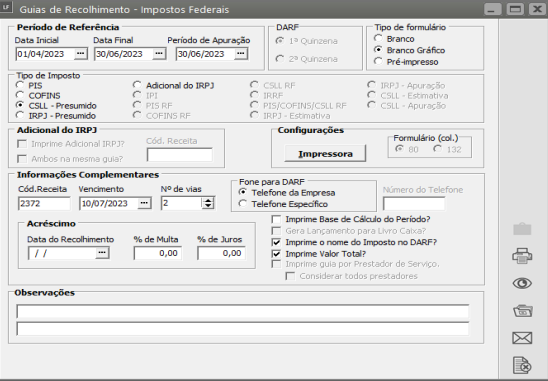

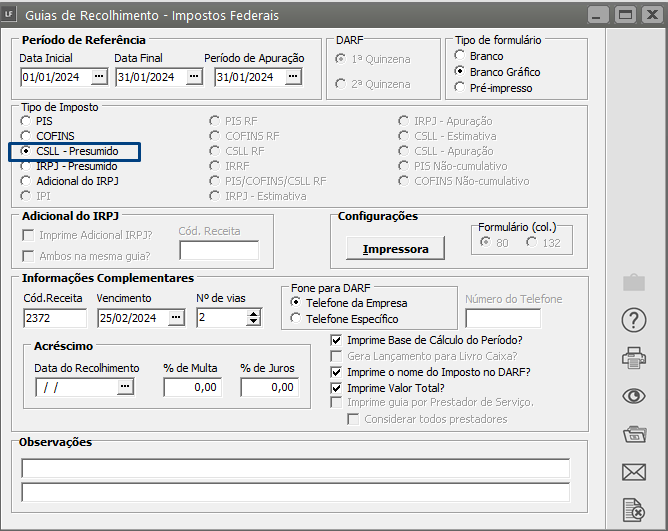

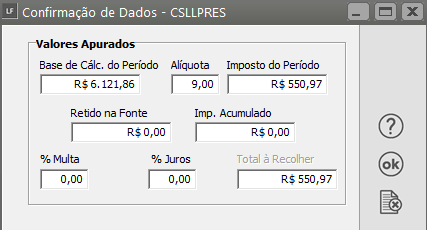

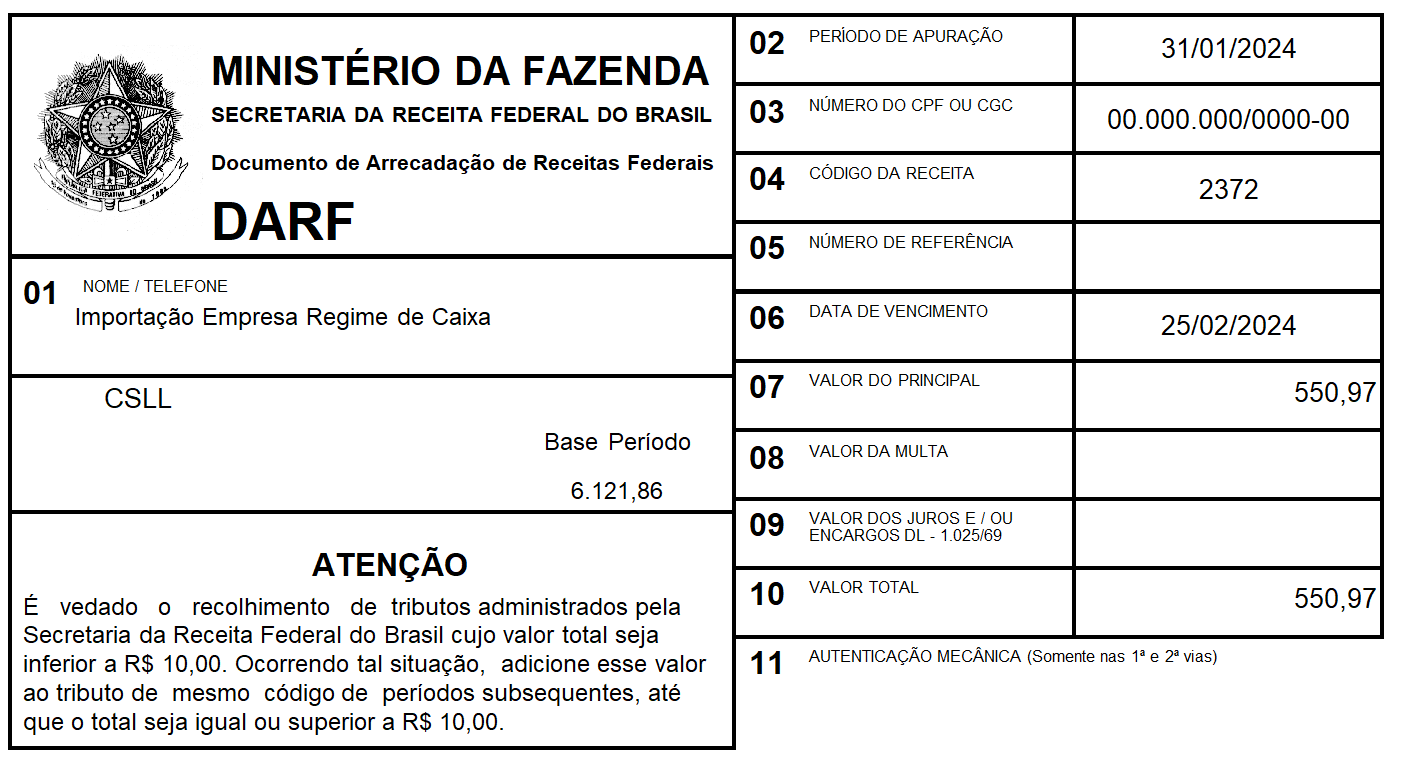

- Gerando a Guia de Recolhimento - Contribuição Social (CSLL)

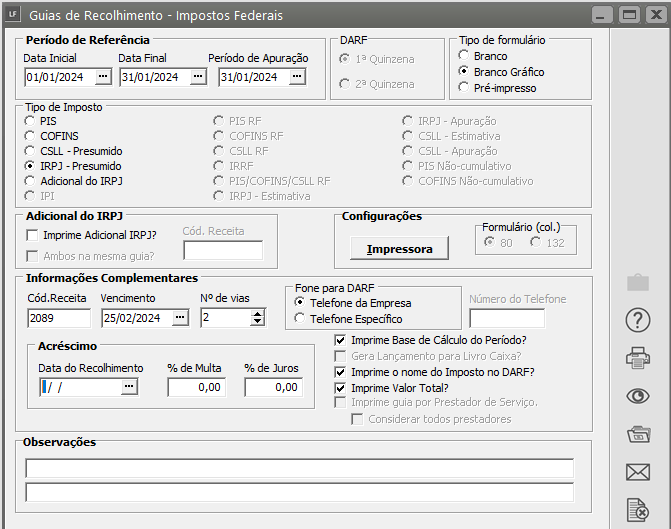

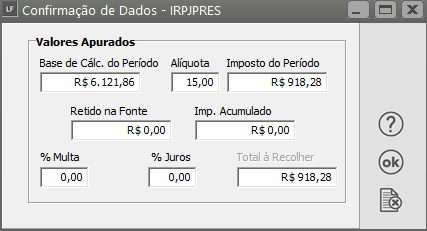

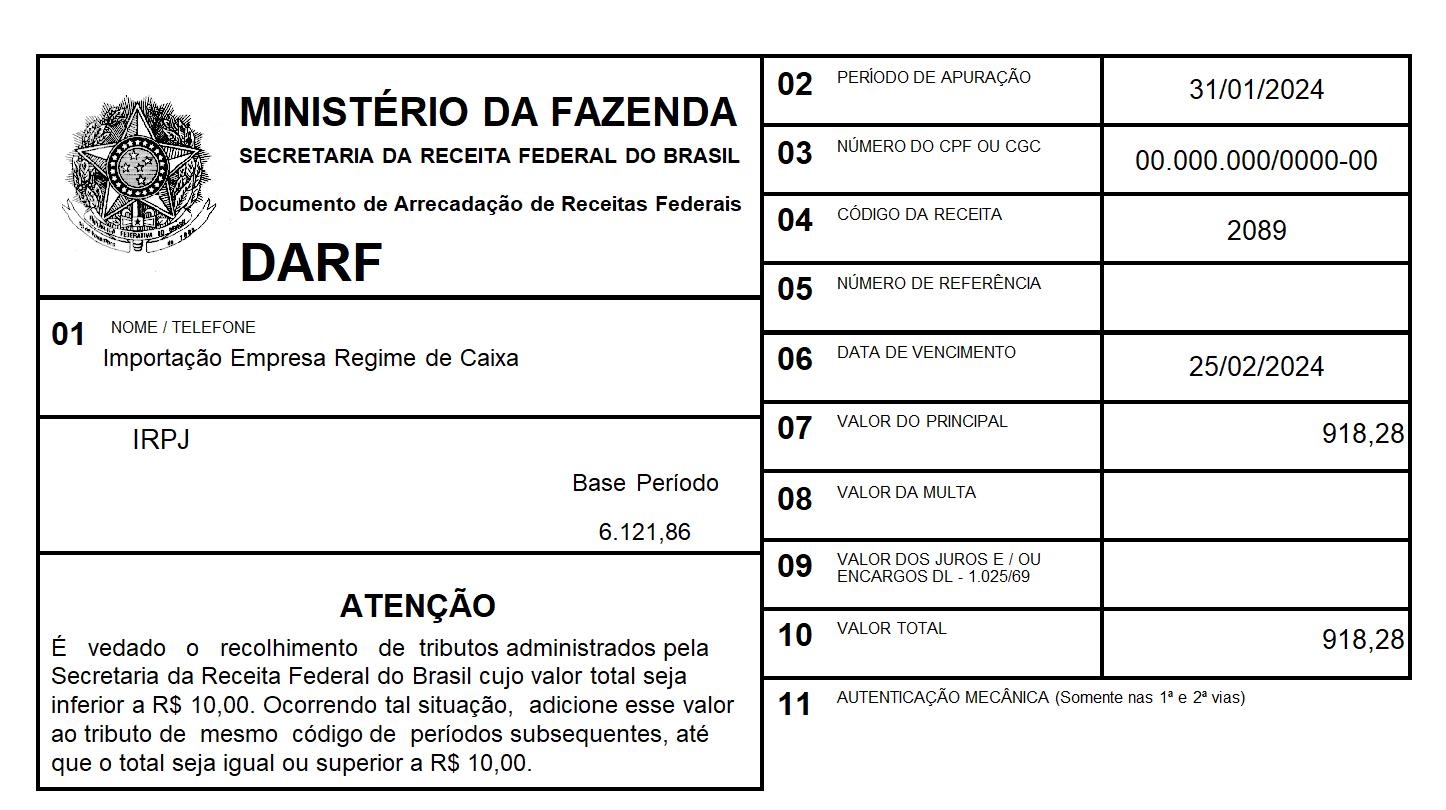

- Gerando a Guia de Recolhimento - IRPJ (Imposto de Renda Pessoa Jurídica)

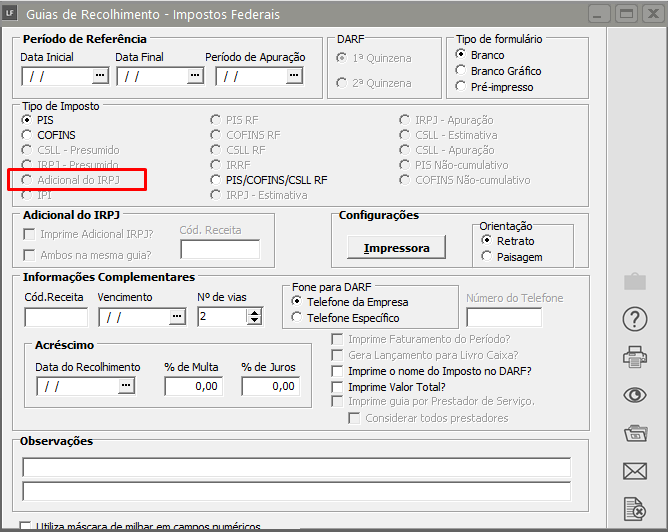

- Gerando a Guia de Recolhimento - Adicional do IRPJ (Imposto de Renda Pessoa Jurídica)

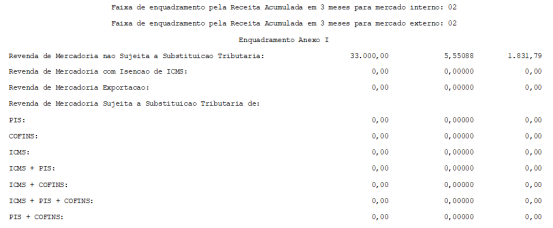

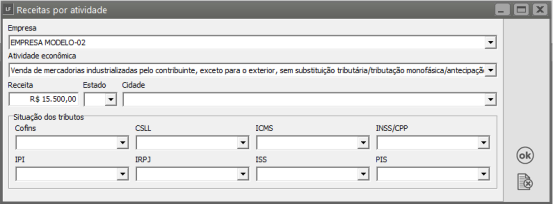

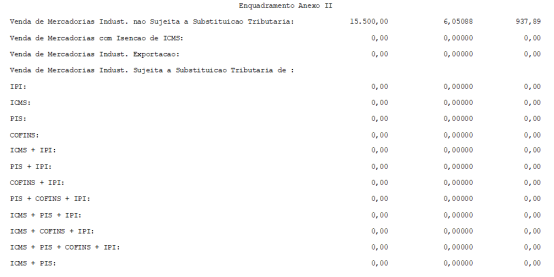

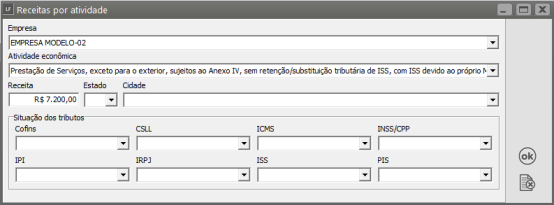

- Cálculo de Impostos para Empresas Enquadradas no Regime do Simples Nacional

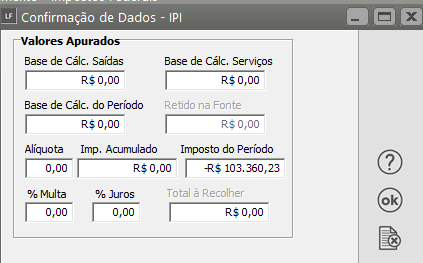

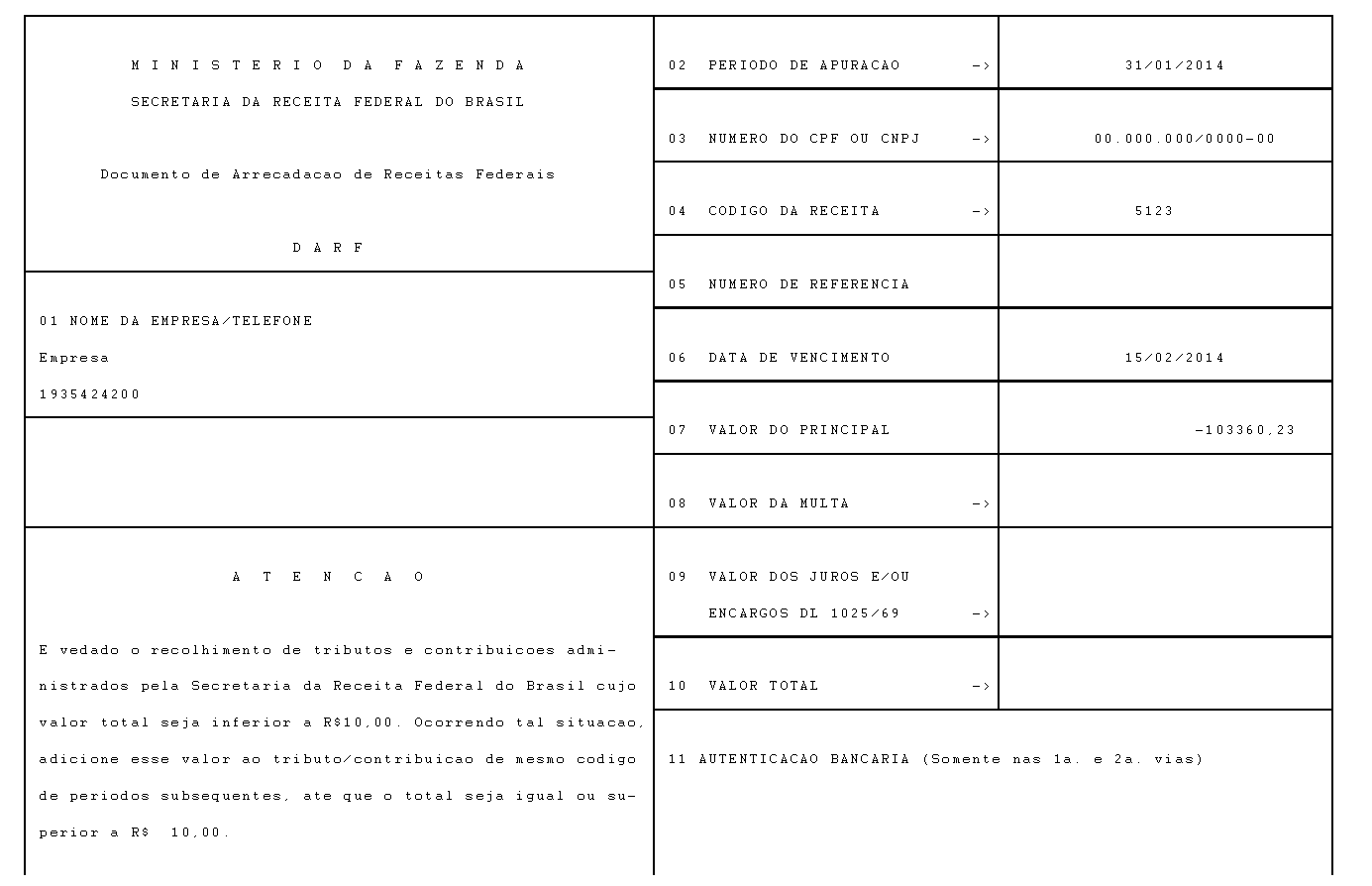

- Guia de Recolhimento de IPI (Imposto sobre Produtos Industrializados)

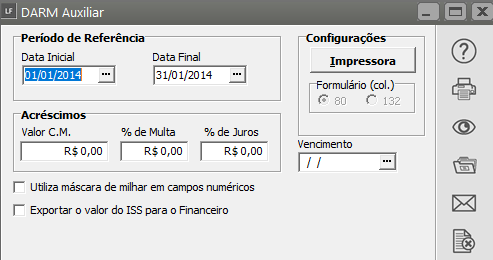

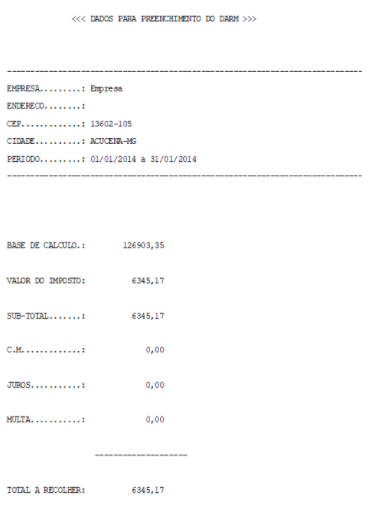

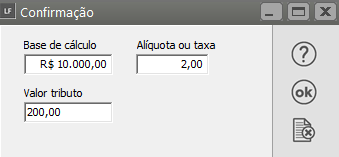

- Impressão da Guia de Recolhimento DARM (ISSQN)

- Centralizando o Recolhimento dos tributos na Matriz

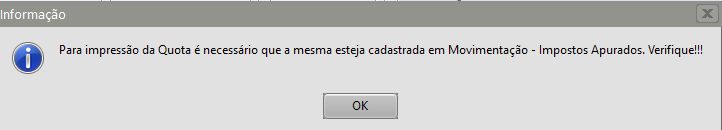

- Imprimindo Quotas - IRPJ e CSLL

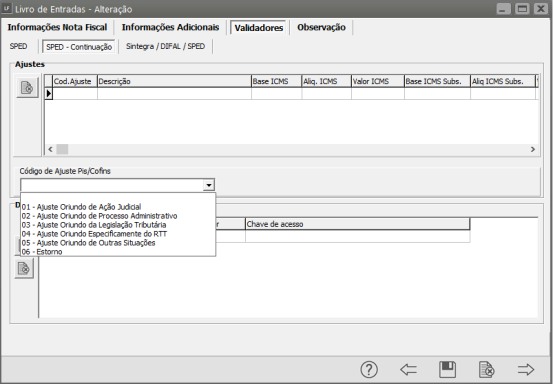

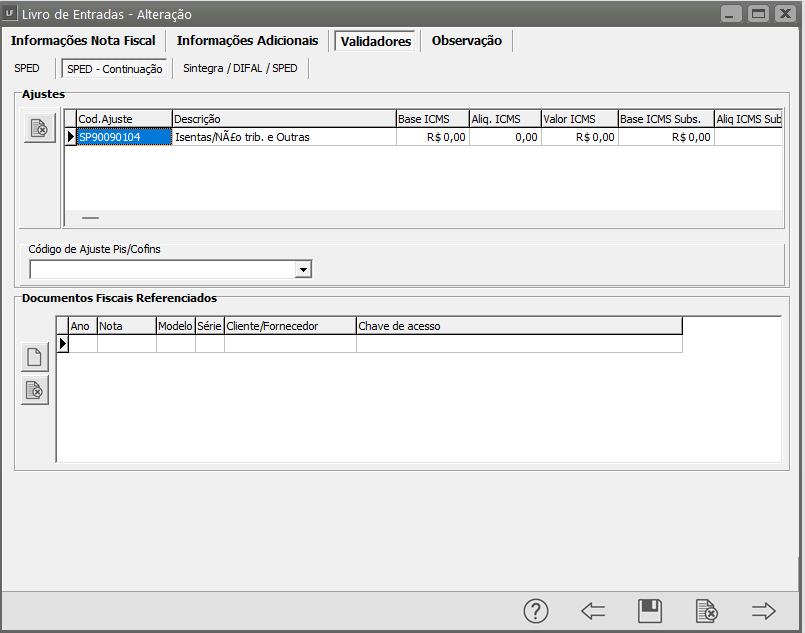

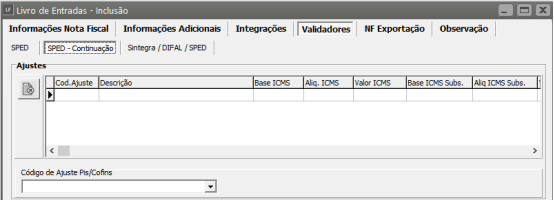

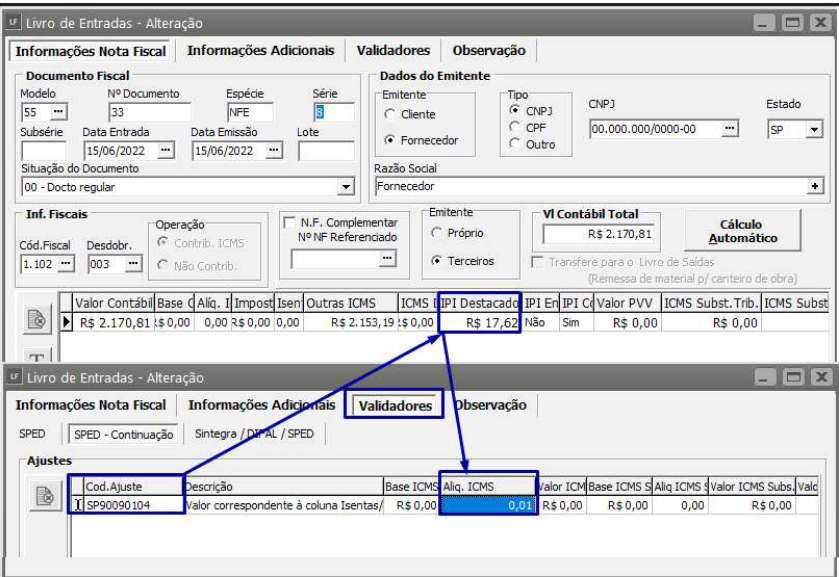

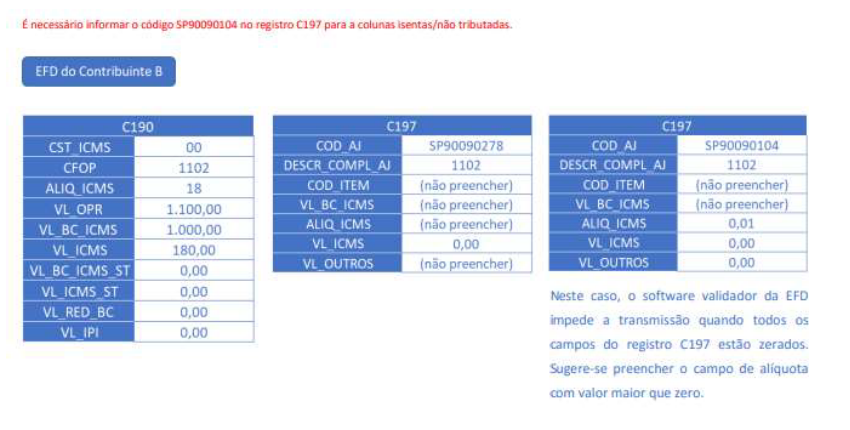

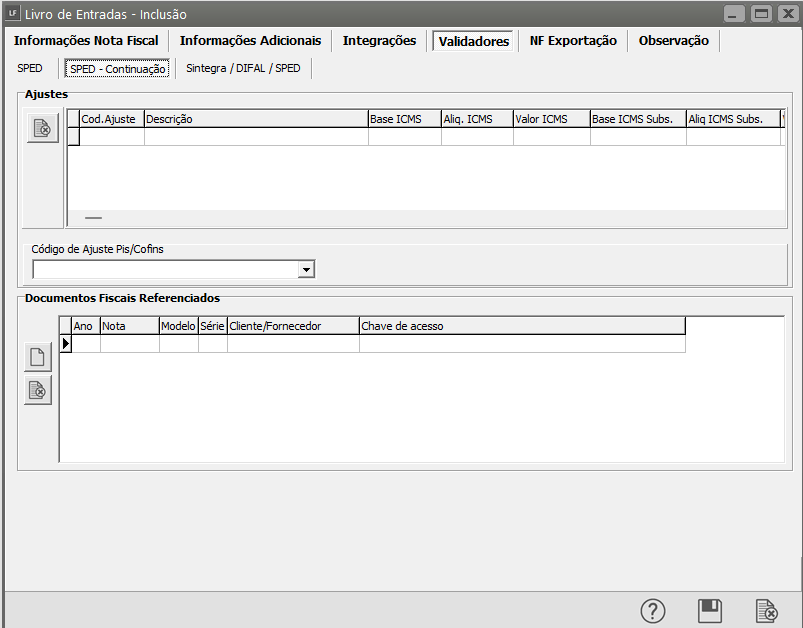

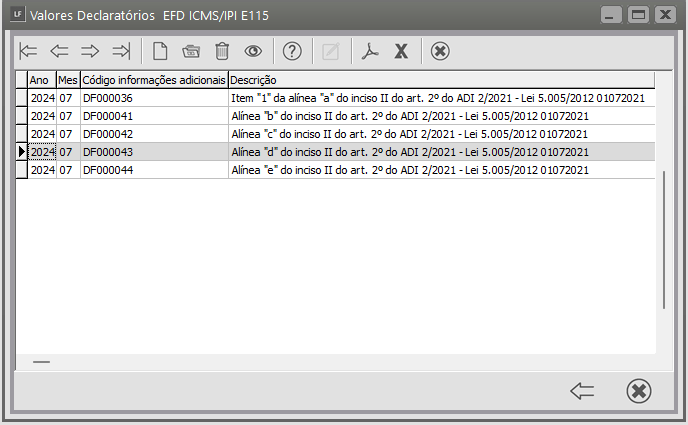

- Escriturando Informações Adicionais para o EFD ICMS-IPI (C197/Outras Obrigações Tributárias, Ajustes e Informações)

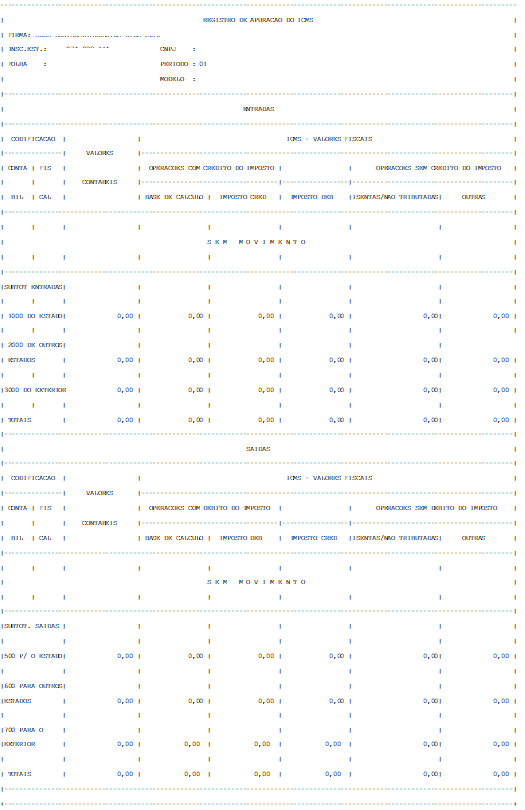

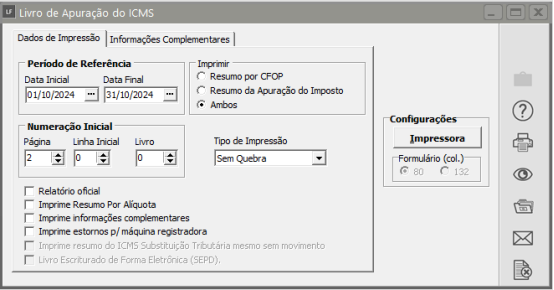

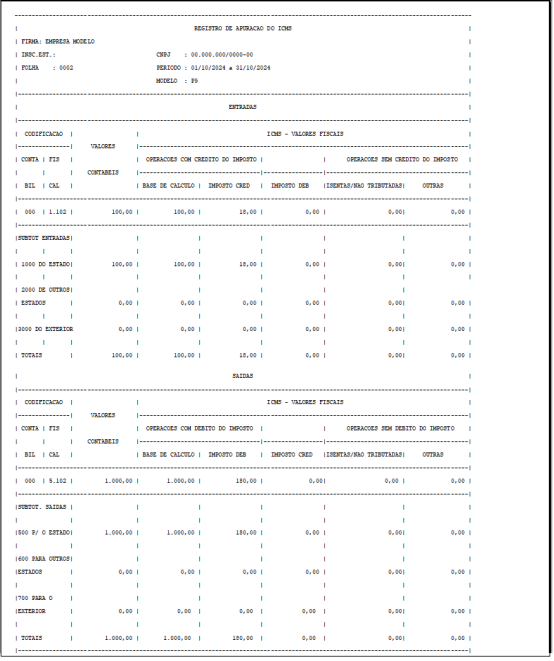

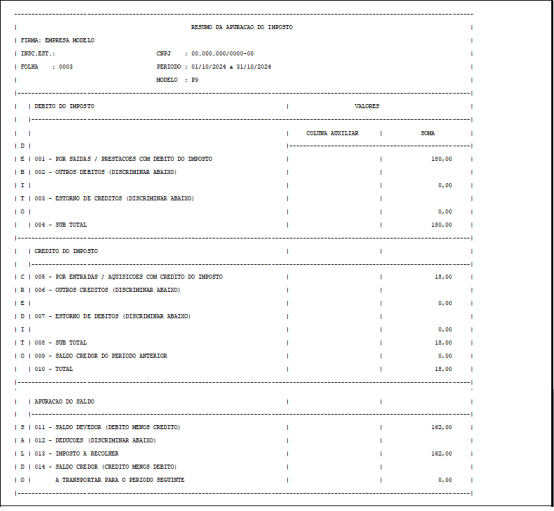

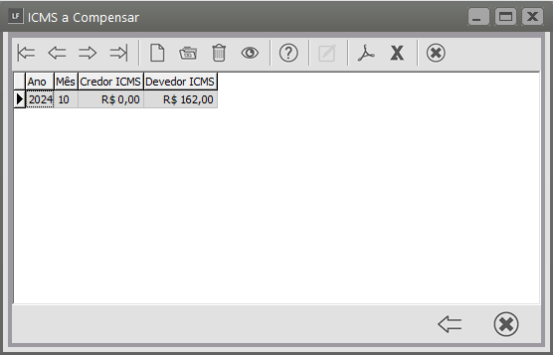

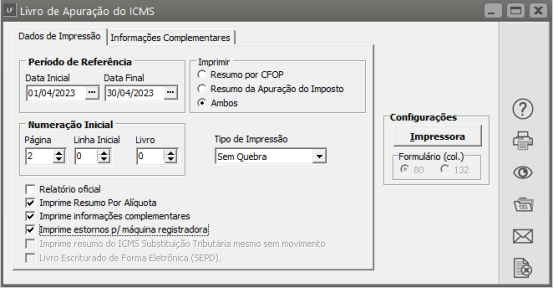

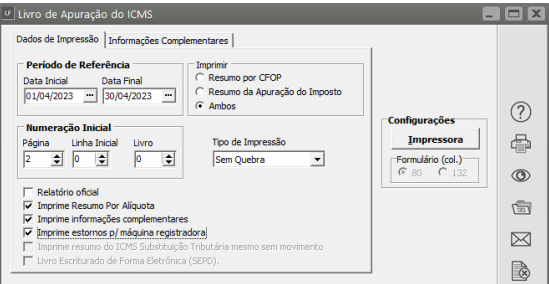

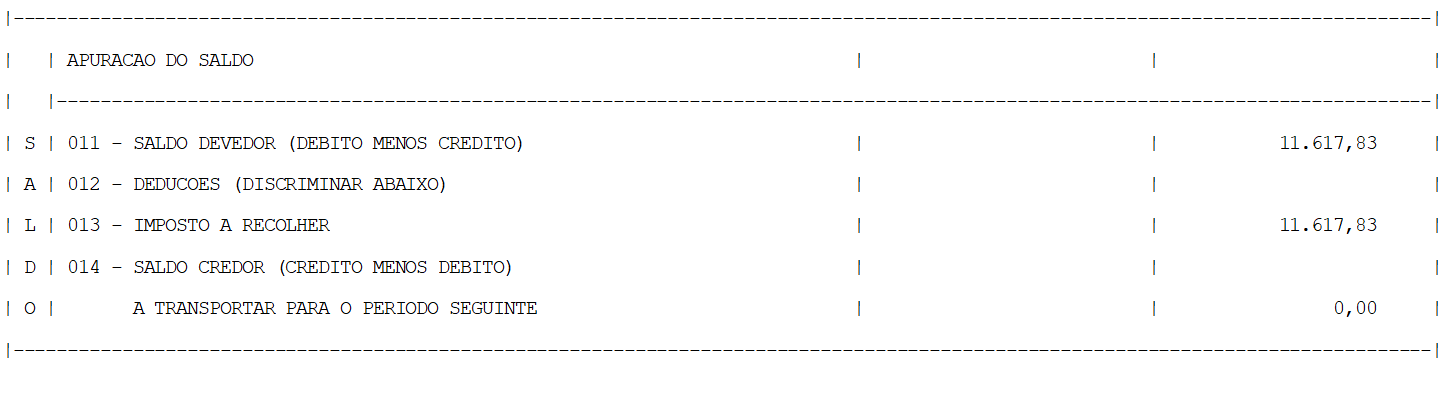

- Imprimindo o Livro de apuração do ICMS

- Relatório Auxiliar de Apuração do ICMS ST

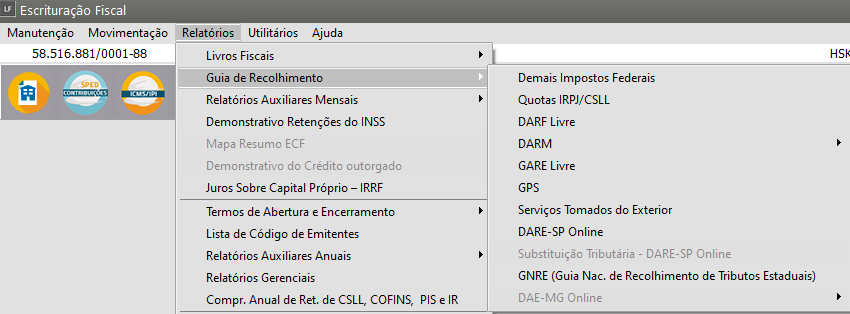

- Gerando as Guias de Recolhimento

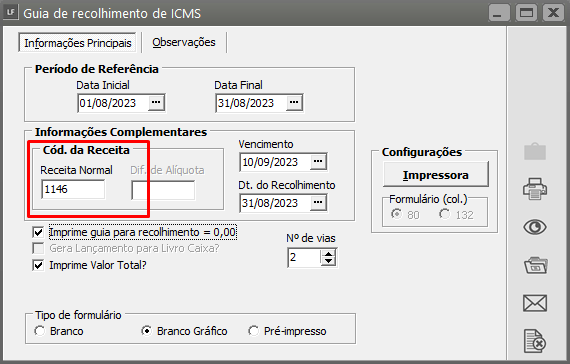

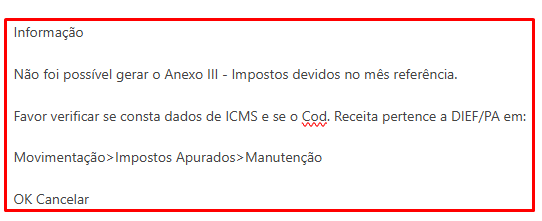

- Gerando a Guia de Recolhimento - ICMS

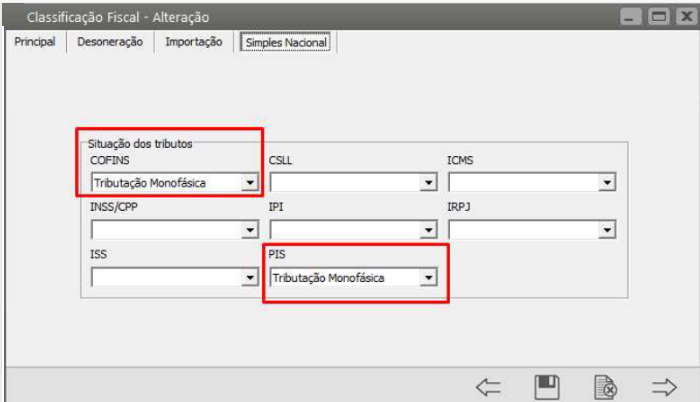

- Tributação Monofásica do PIS/COFINS para Simples Nacional

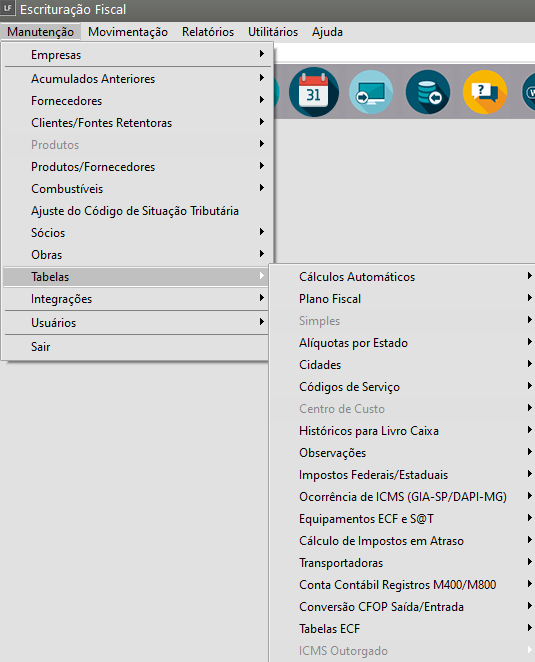

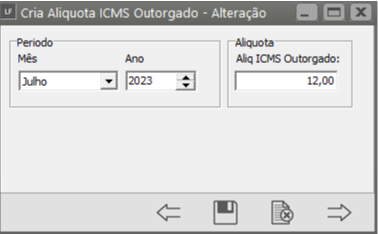

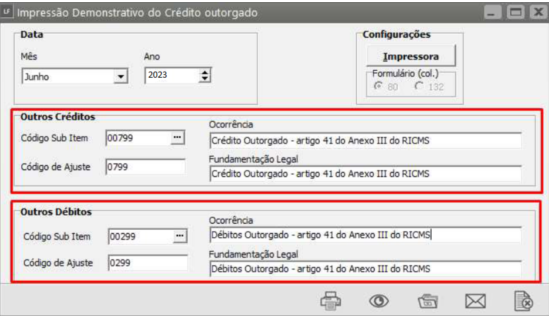

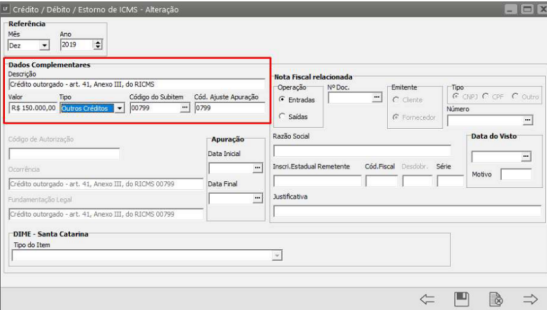

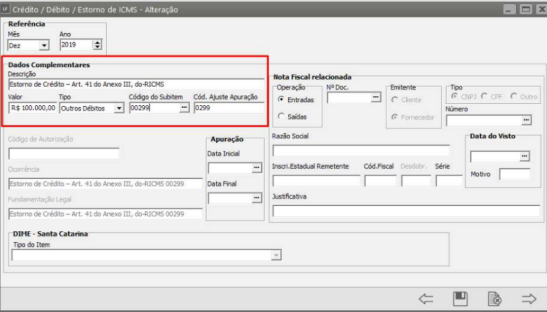

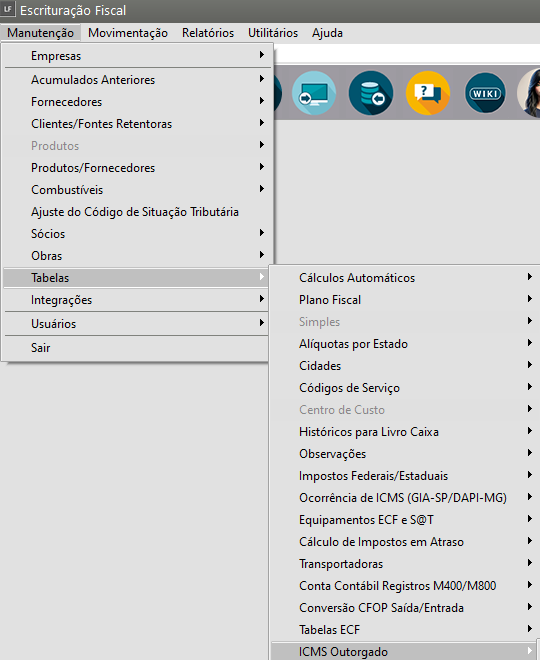

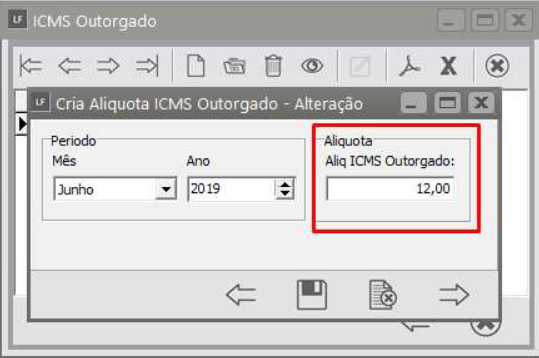

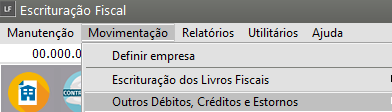

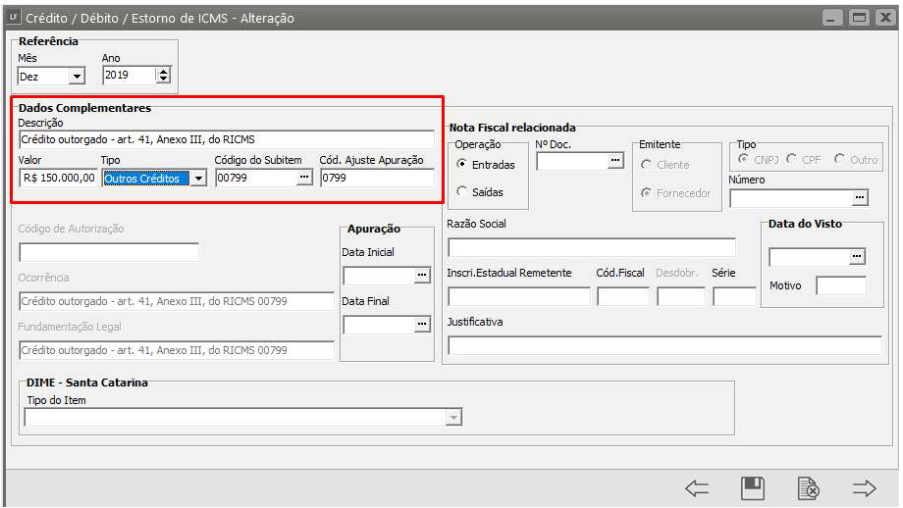

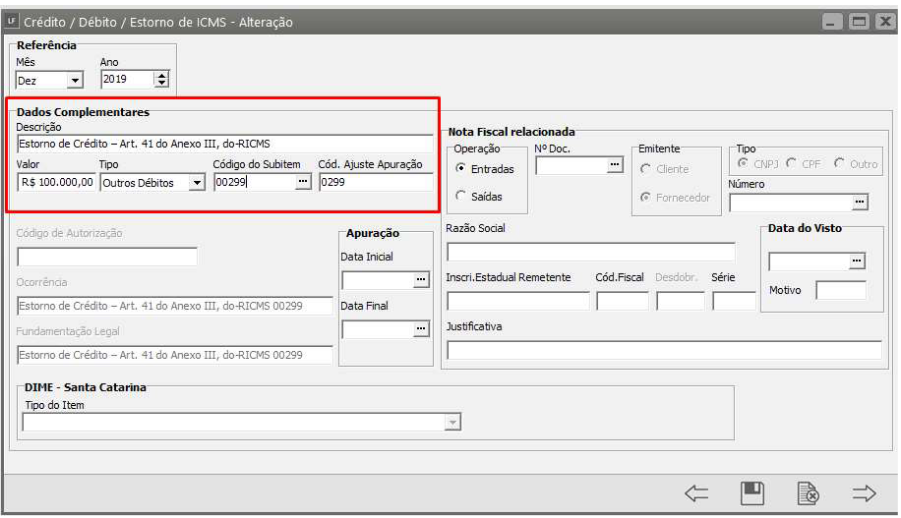

- ICMS OUTORGADO - SP

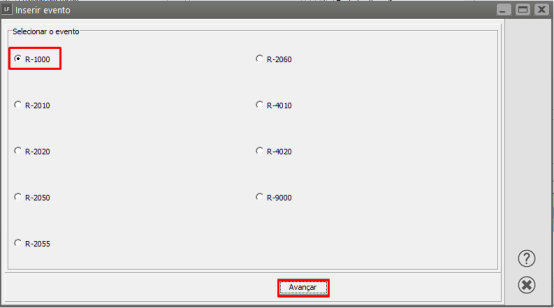

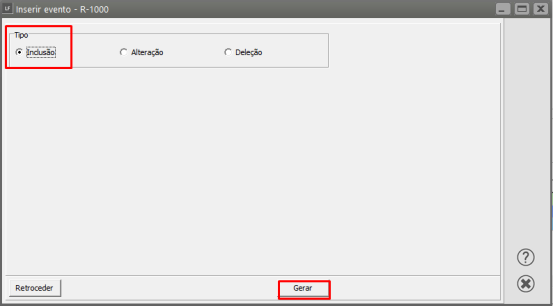

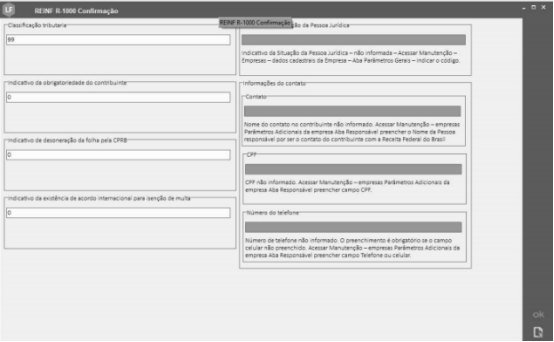

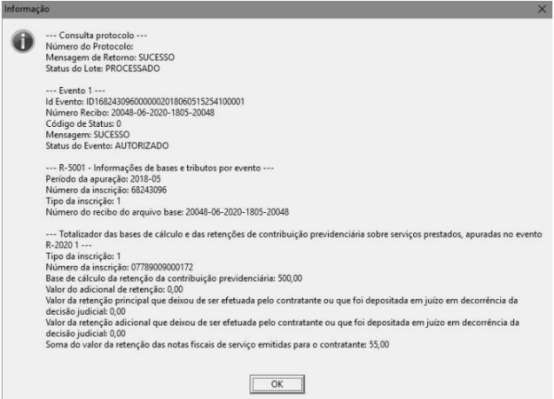

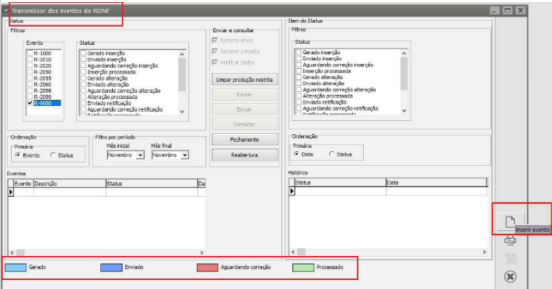

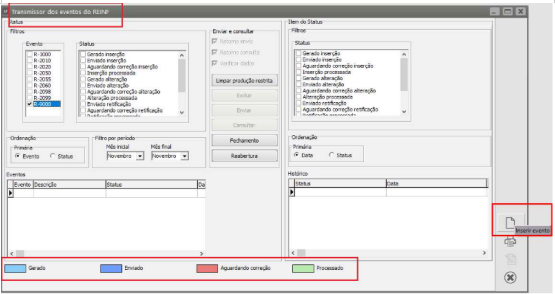

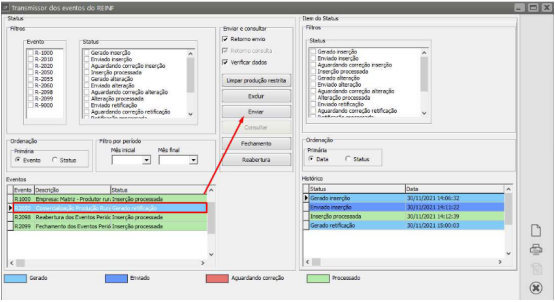

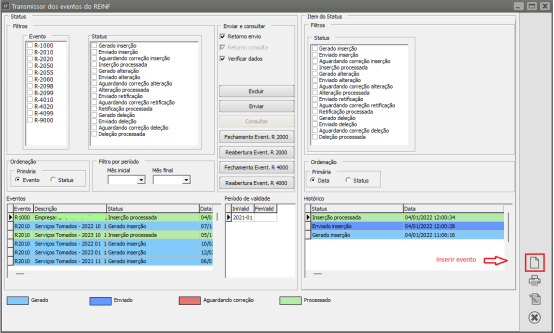

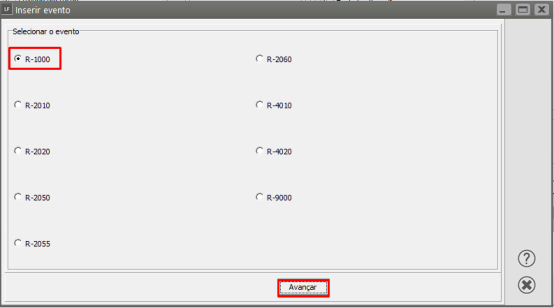

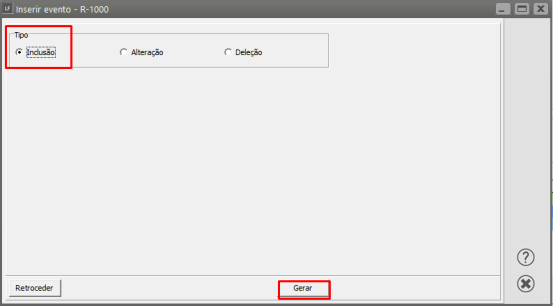

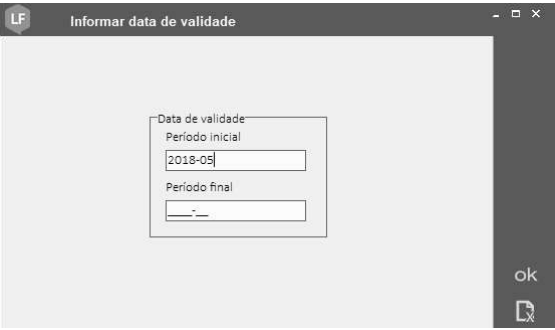

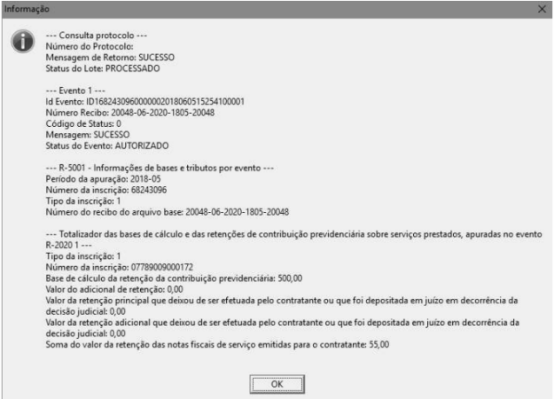

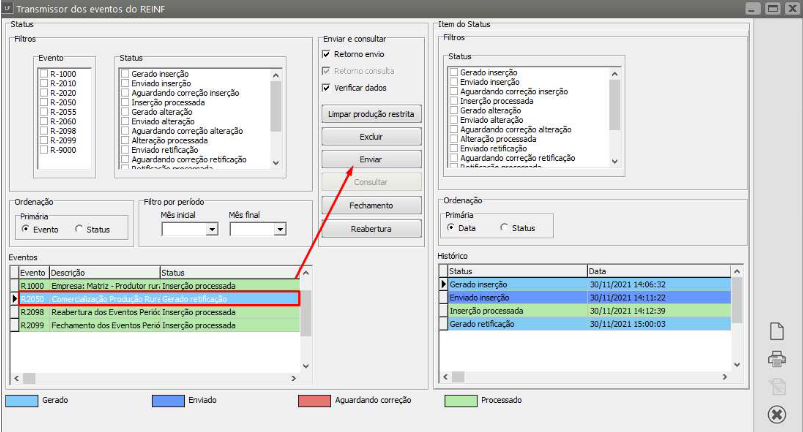

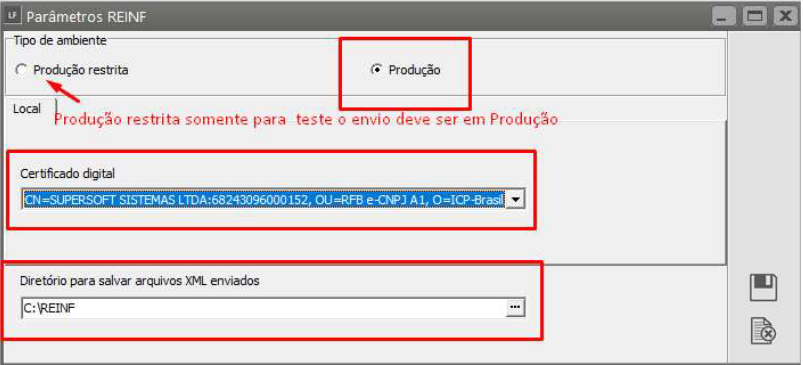

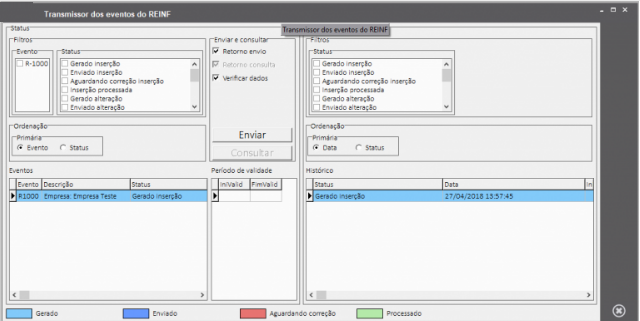

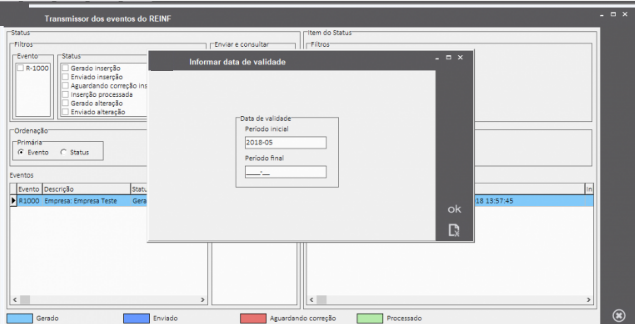

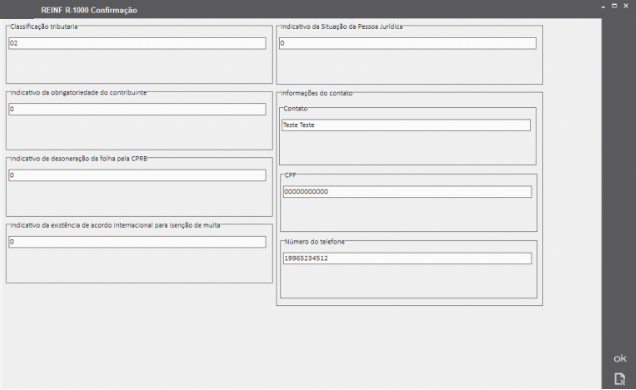

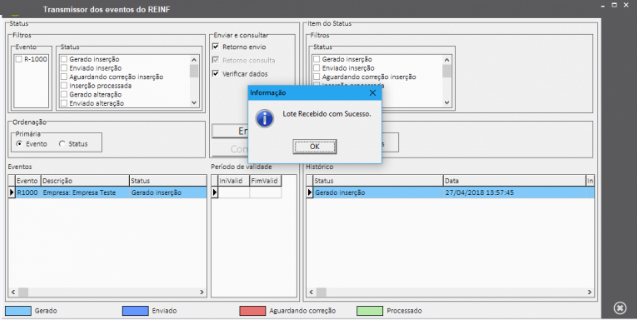

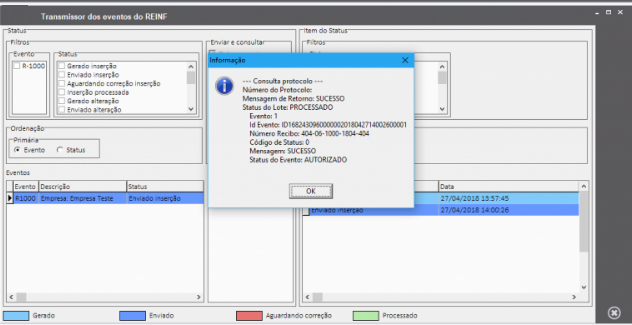

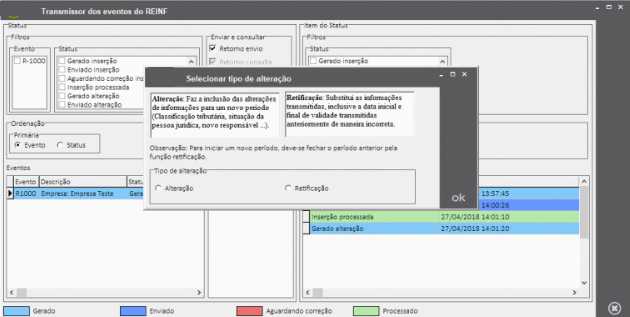

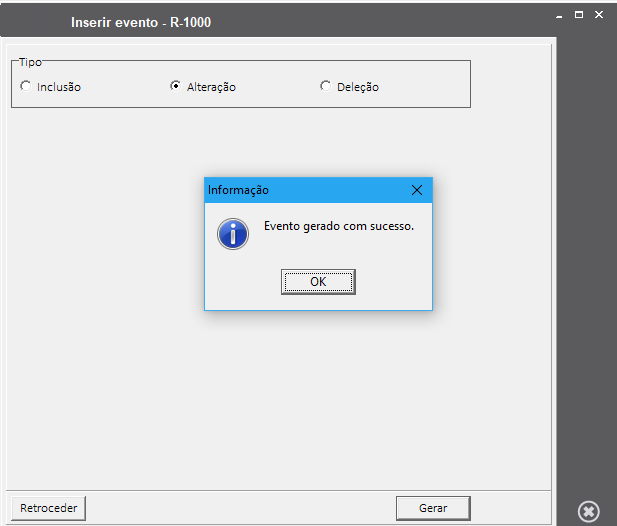

- REINF - Evento R-1000

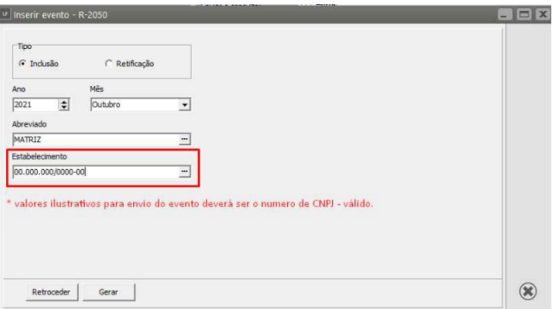

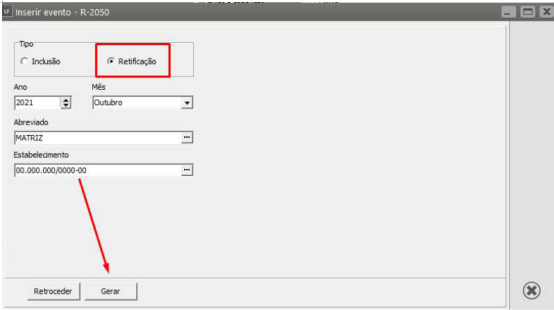

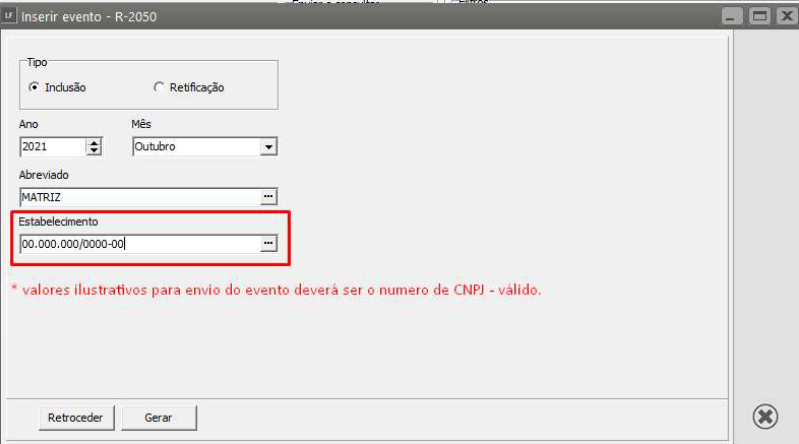

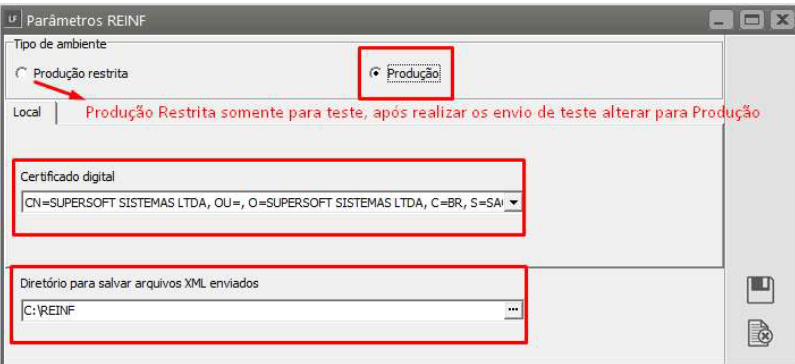

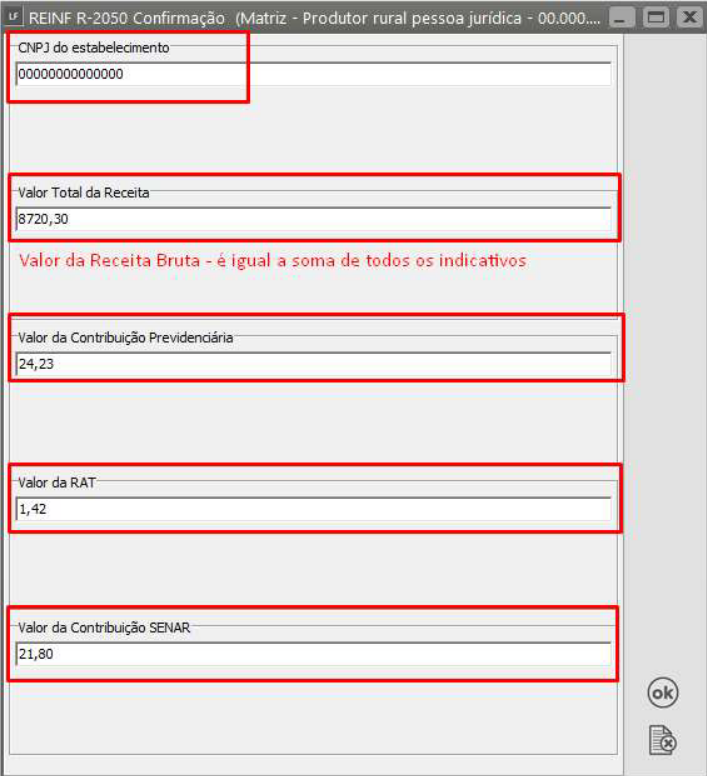

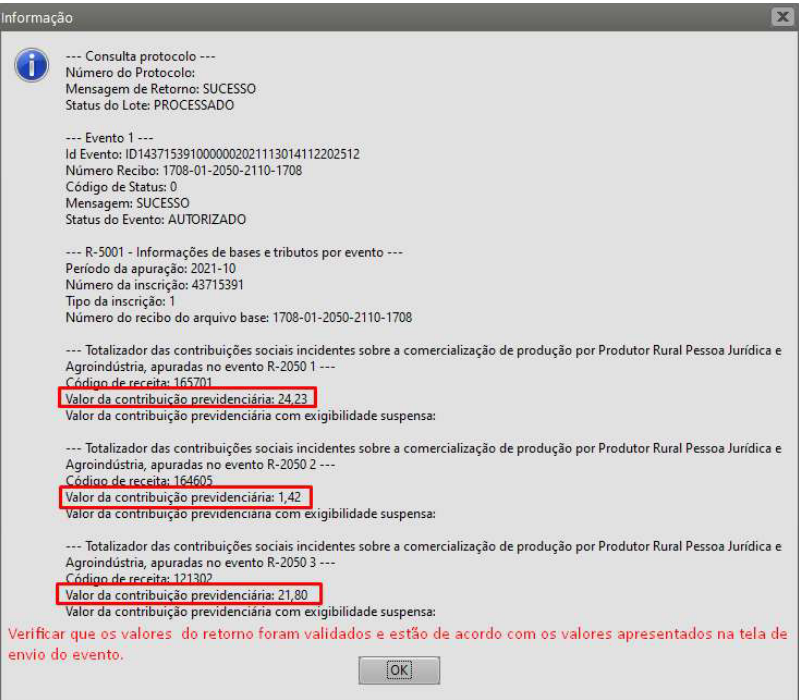

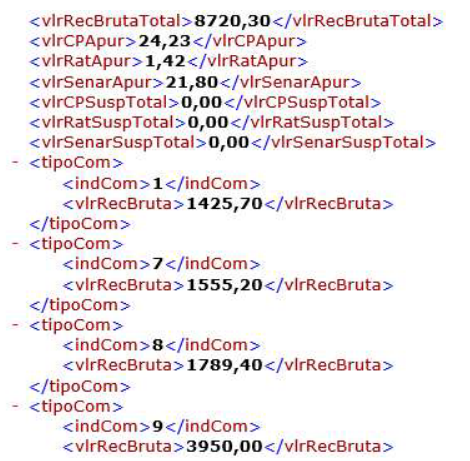

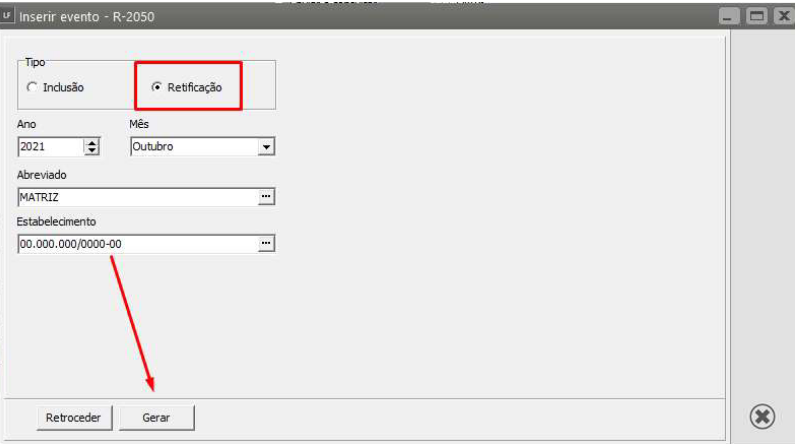

- REINF - Evento R-2050

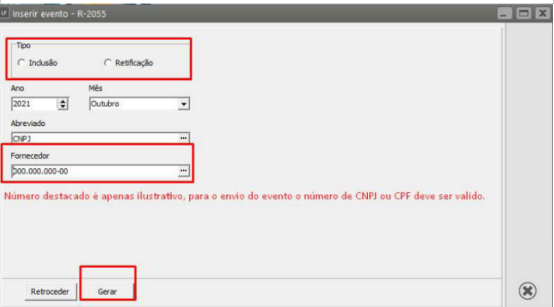

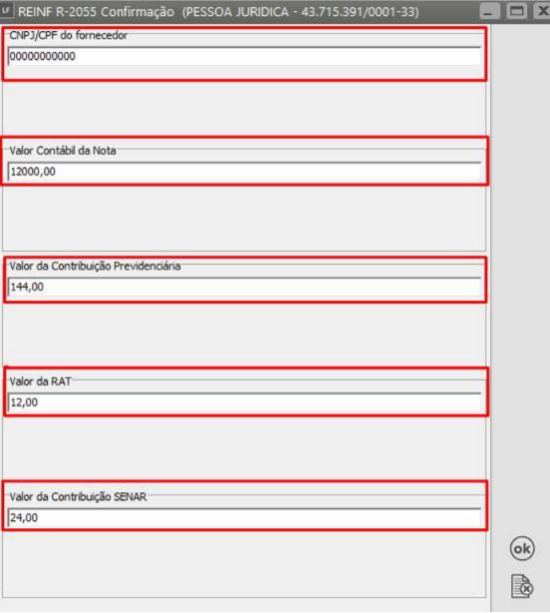

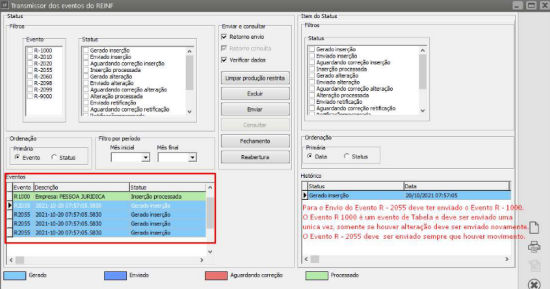

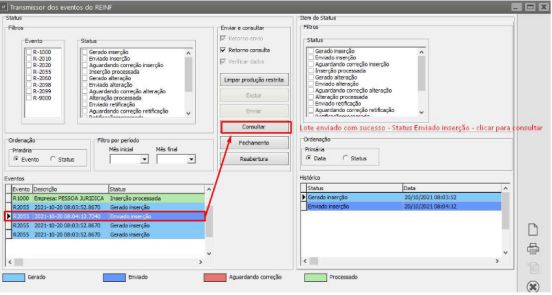

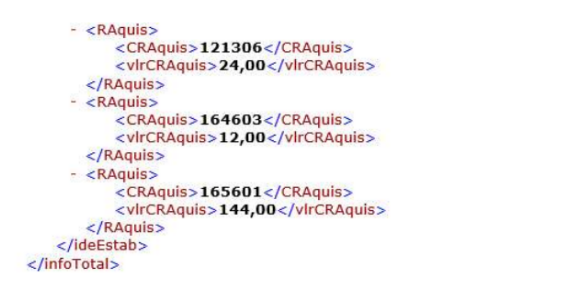

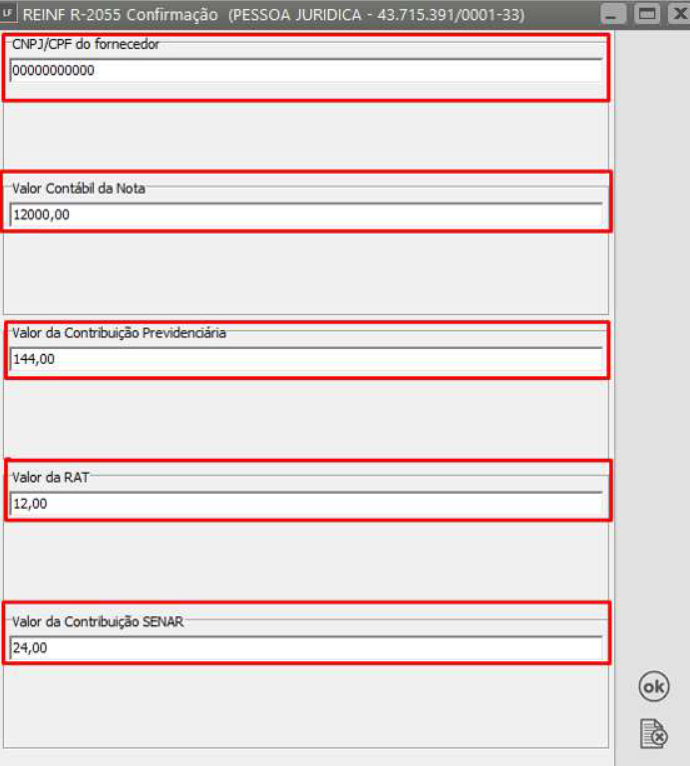

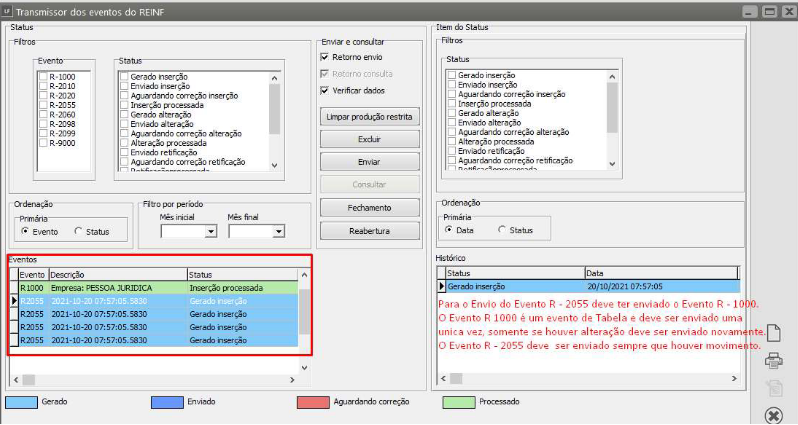

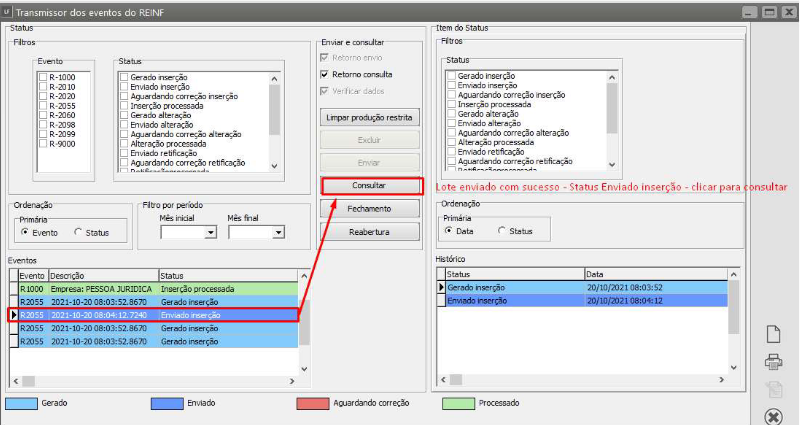

- REINF - Evento R-2055

- REINF - Evento R-2060

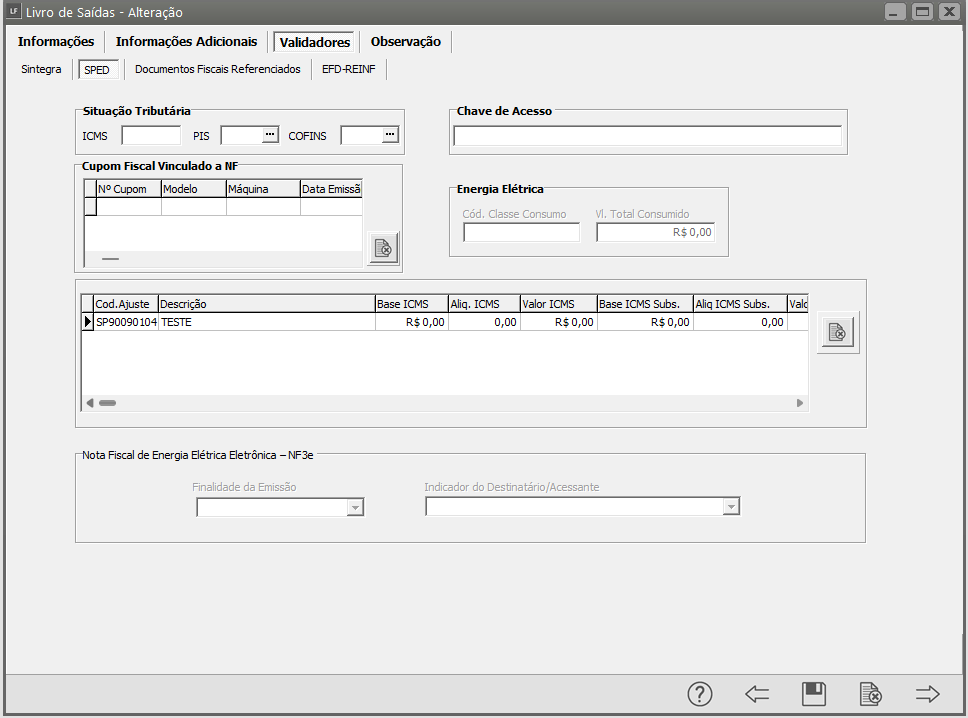

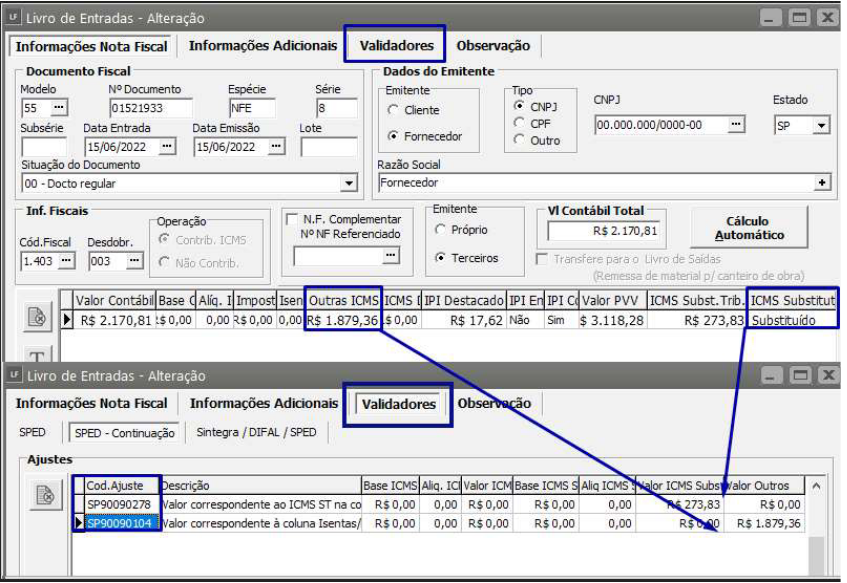

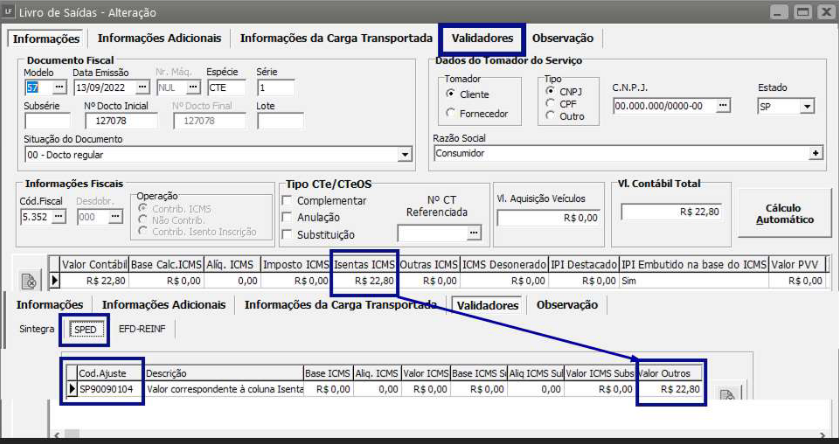

- Escrituração Códigos SP90090104 e SP90090278 Portaria CAT 66/2018

- Exclusão dos valores glosados (não recebidos ou recusados) do Faturamento Bruto

- Importação de XML NFe (Modelo 55)

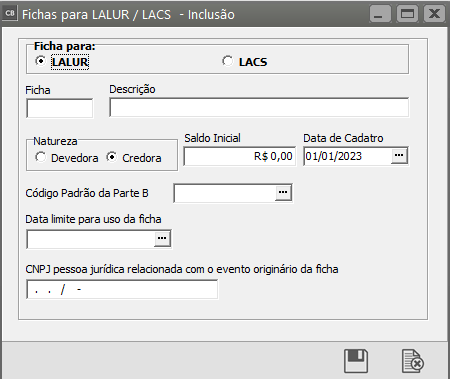

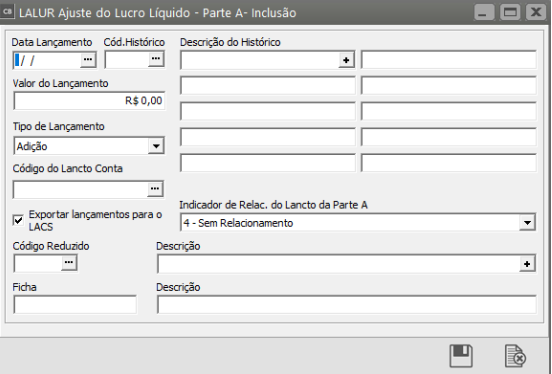

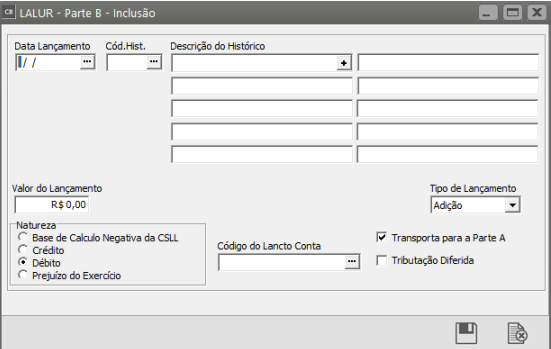

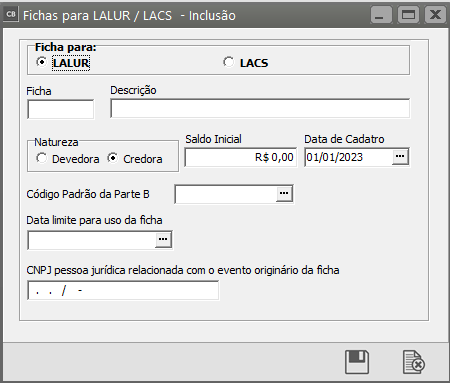

- Escrituração E-LALUR (Livro de Apuração do Lucro Real)

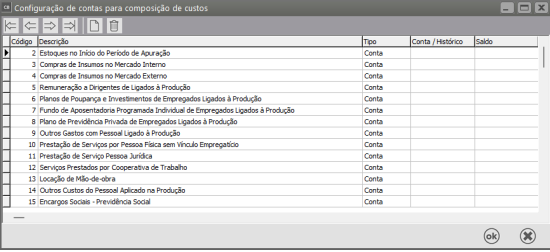

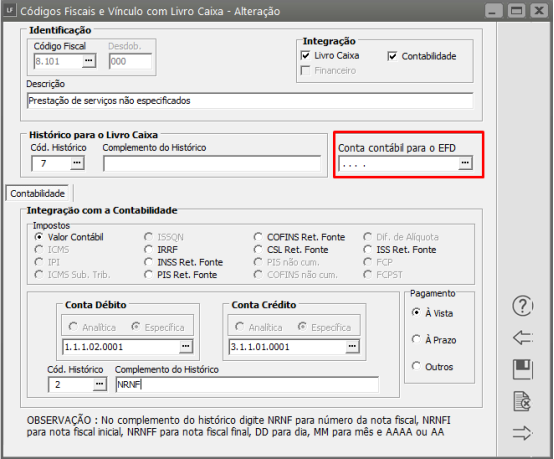

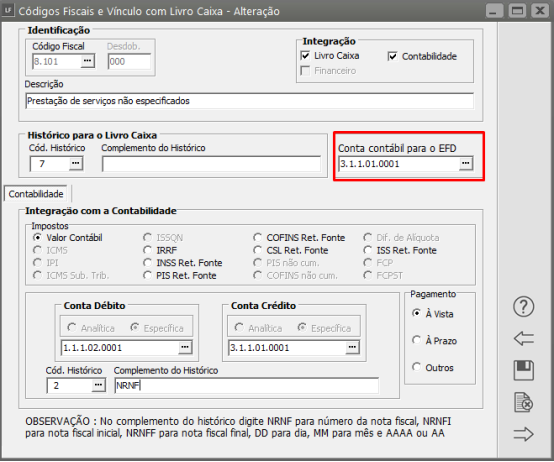

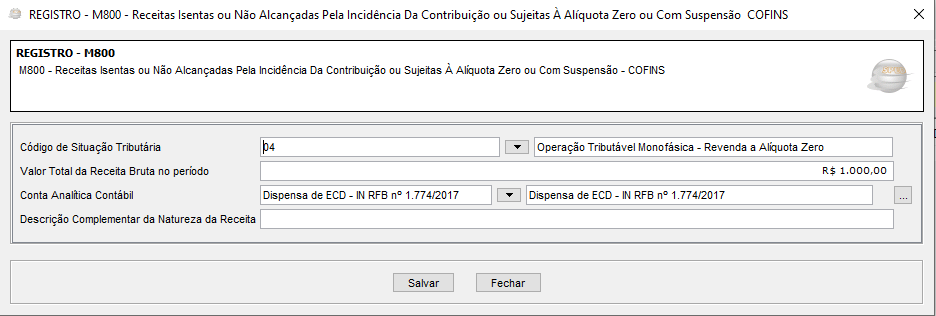

- Conta Contábil para o registro M400/M800 (EFD Contribuições)

- Configurações para as informações do Registro 0500 da EFD Contribuições

- Cálculo do Simples Nacional a partir de 2018

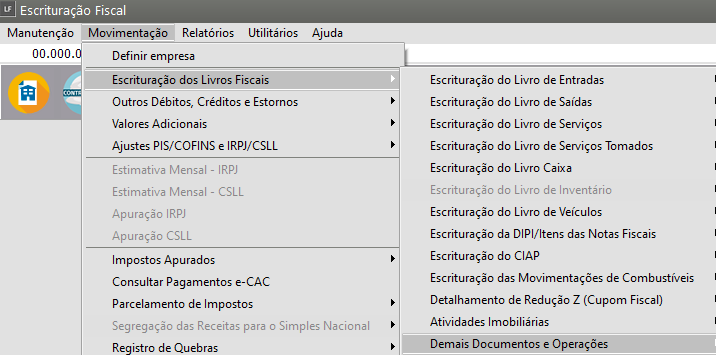

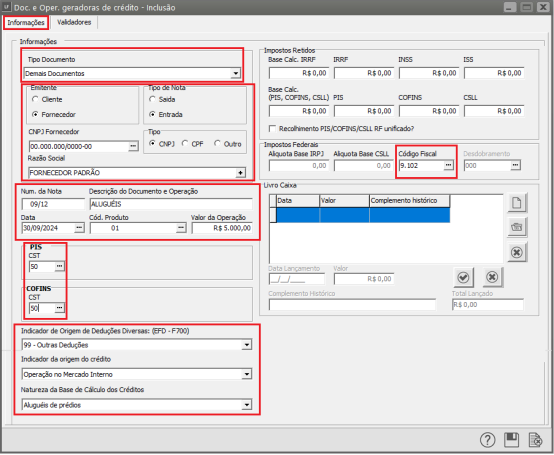

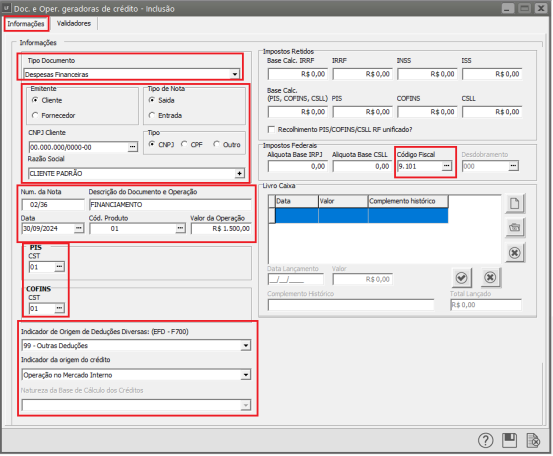

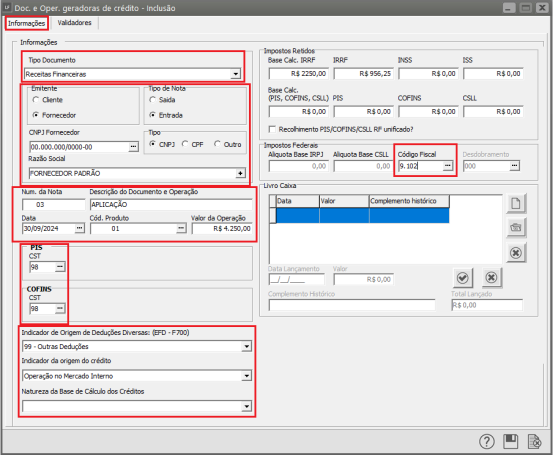

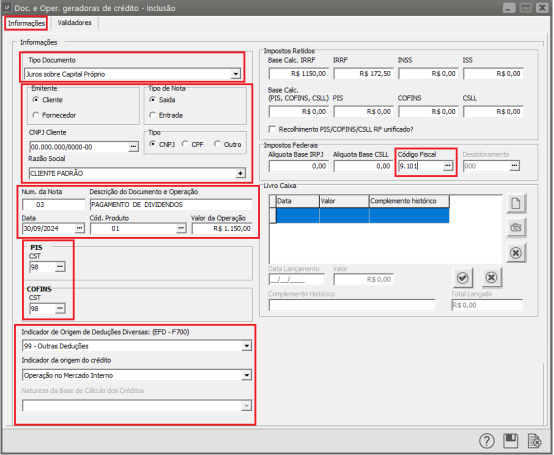

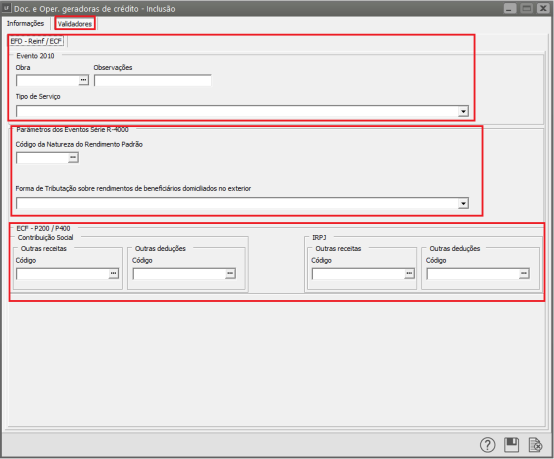

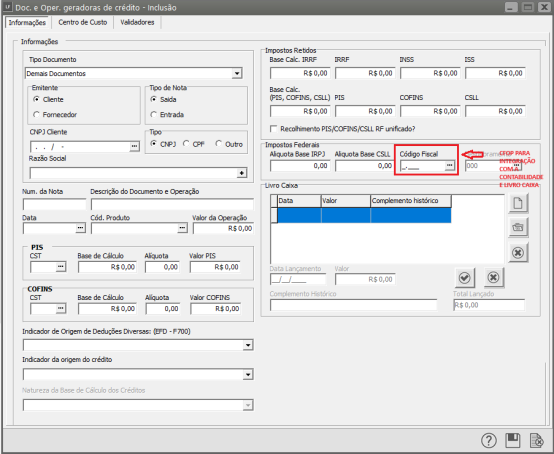

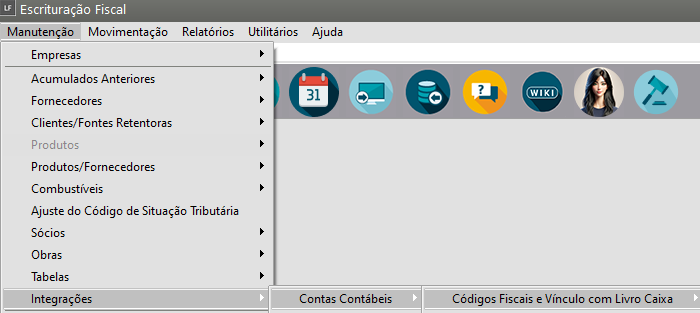

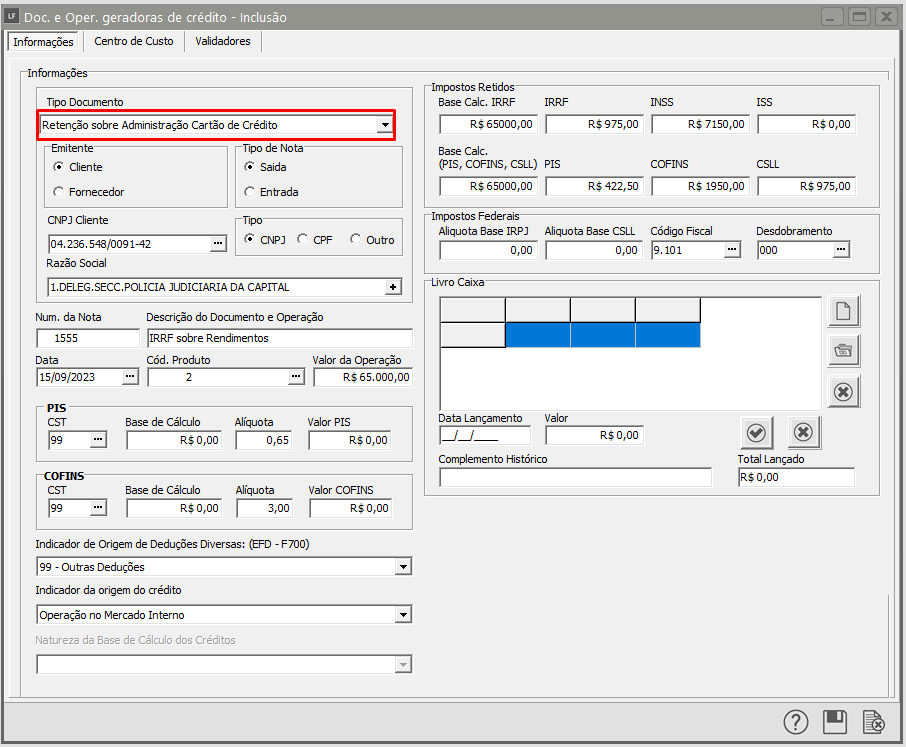

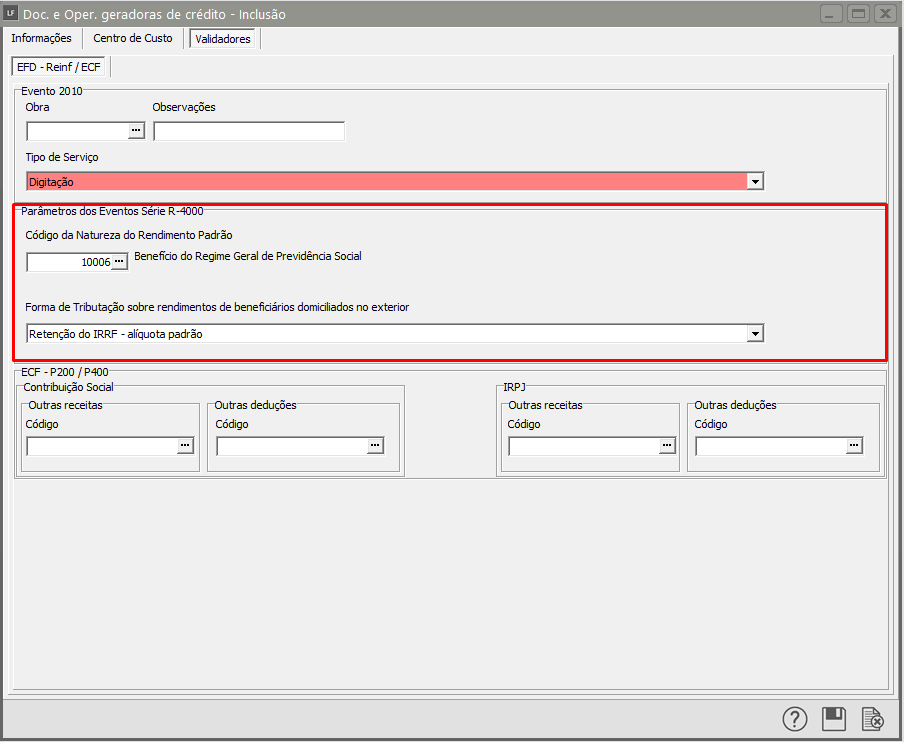

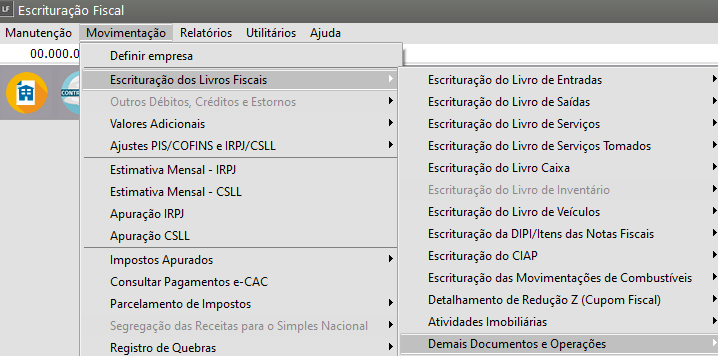

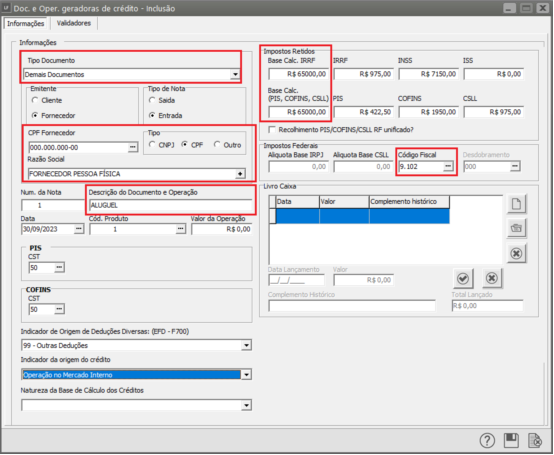

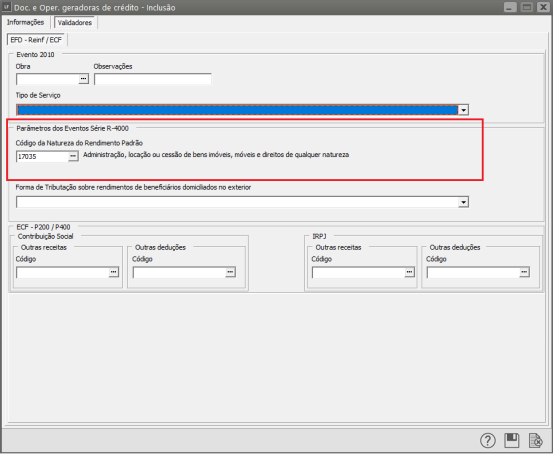

- Utilizando Demais Documentos e Operações (para Contribuições de Crédito fora dos Blocos A, C, D e F)

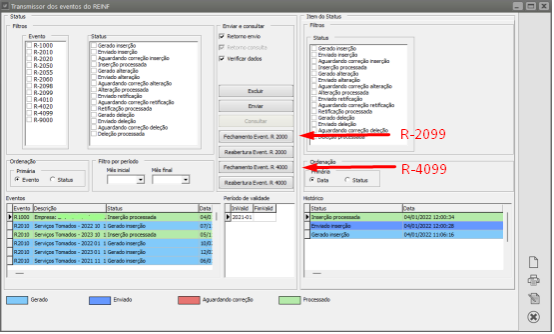

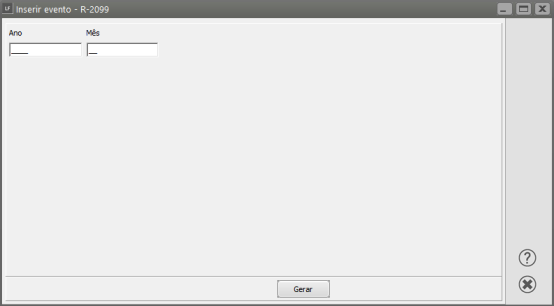

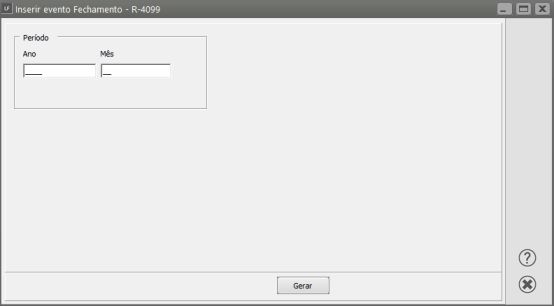

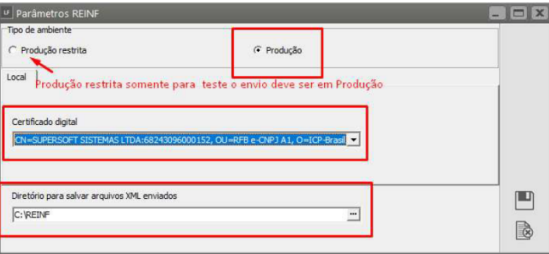

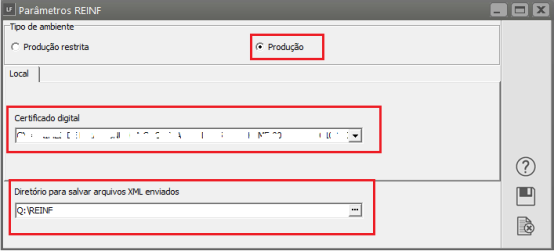

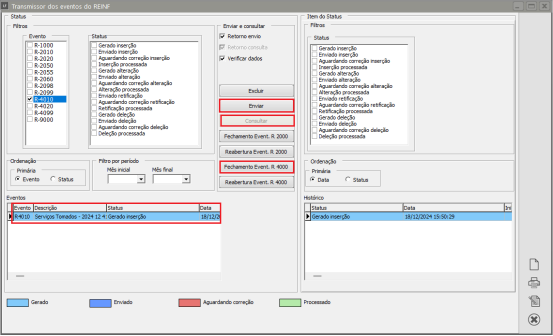

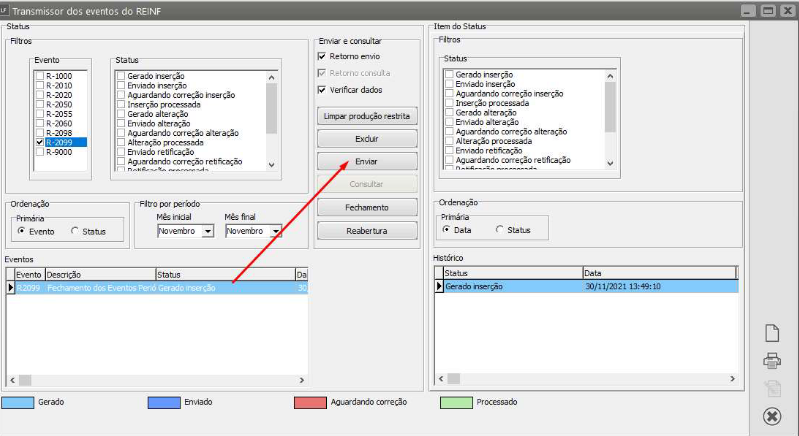

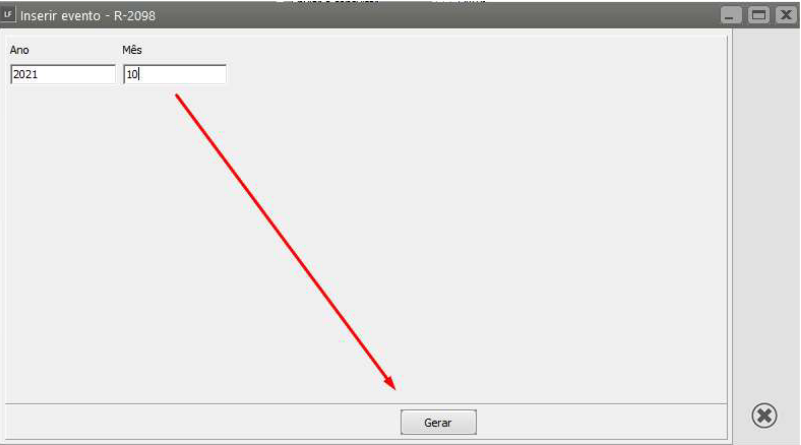

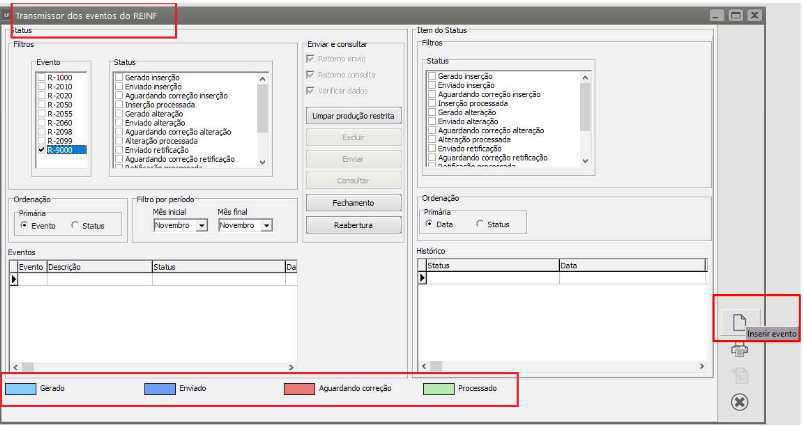

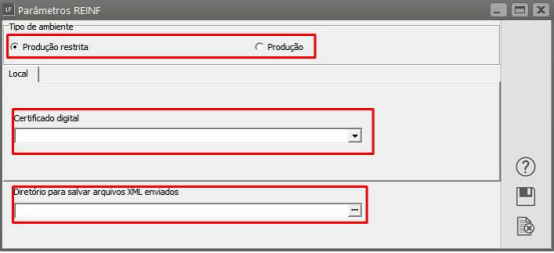

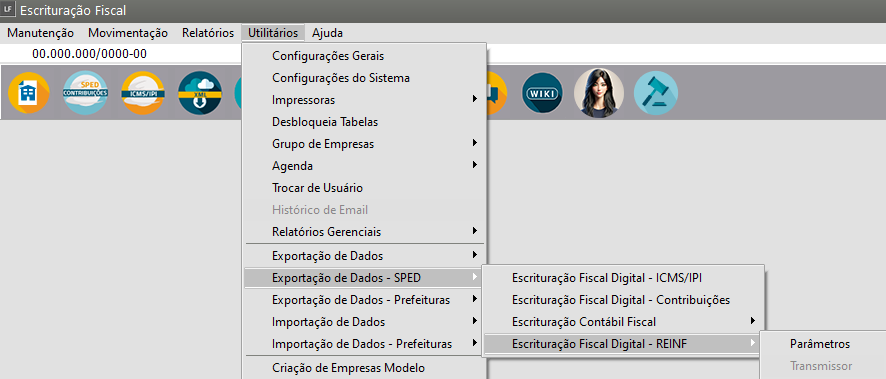

- Adequações para atendimento a EFD/REINF

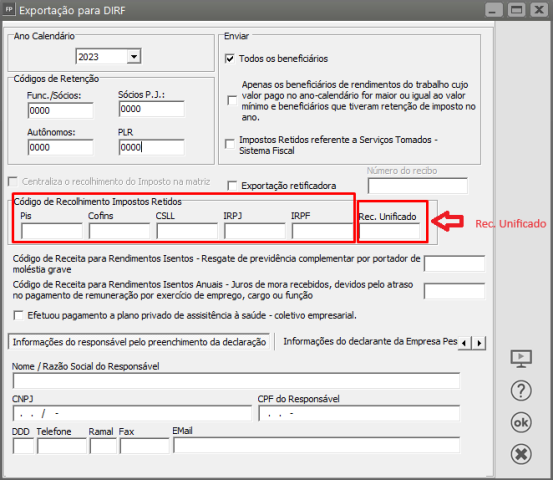

- Guia de Recolhimento Unificada para os Impostos Retidos

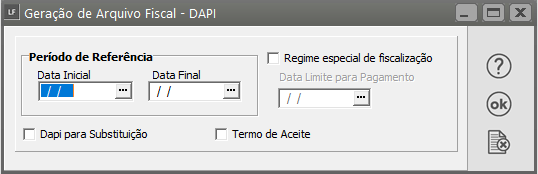

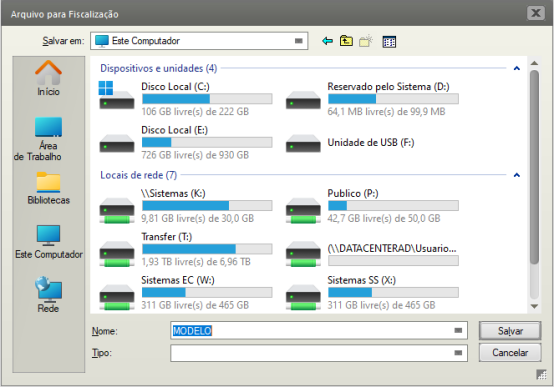

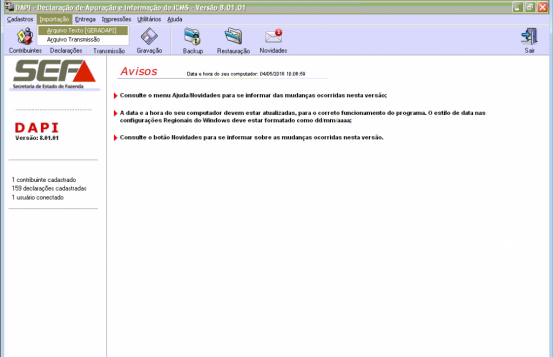

- DAPI - Declaração de Apuração e Informação do ICMS (Minas Gerais-MG)

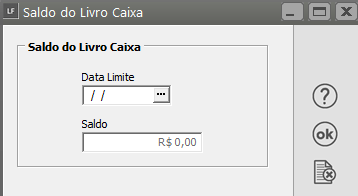

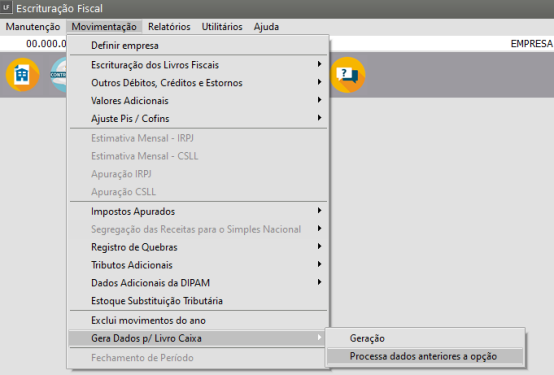

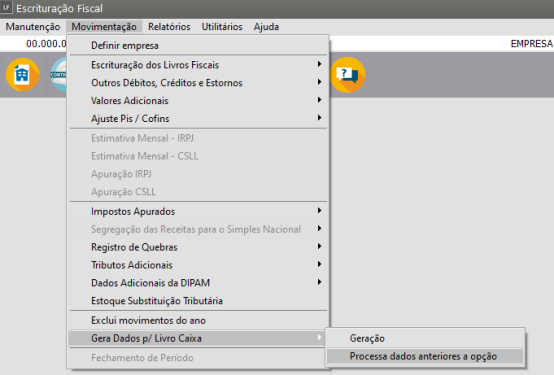

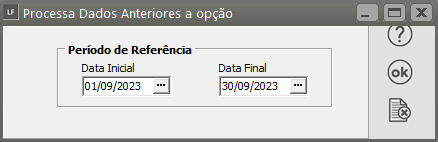

- Geração do Livro Caixa

- Importação da NFC-e (Nota Fiscal do Consumidor Eletrônica - Modelo 65)

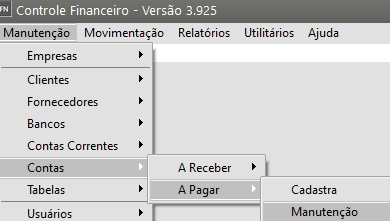

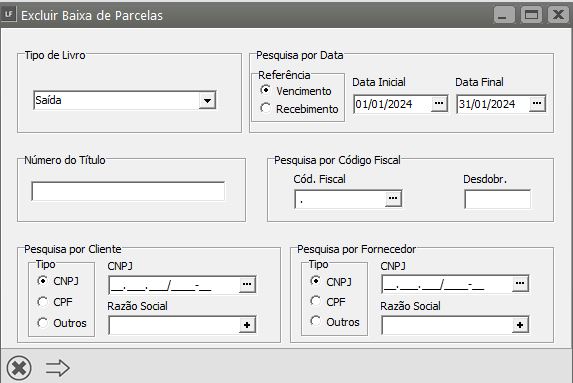

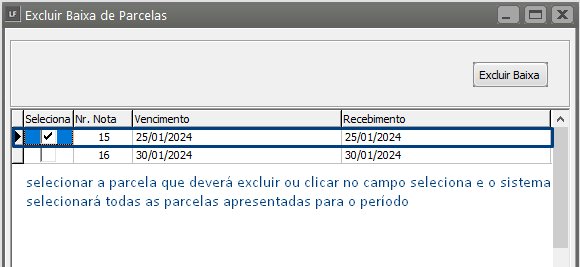

- Integração do Sistema Livros Fiscais com o Sistema financeiro

- Importação do CFe - SAT (Cupom Fiscal Eletrônico - Modelo 59)

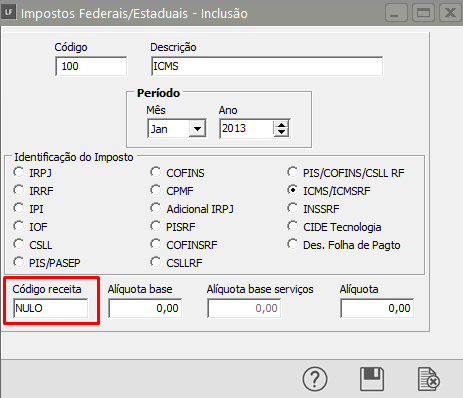

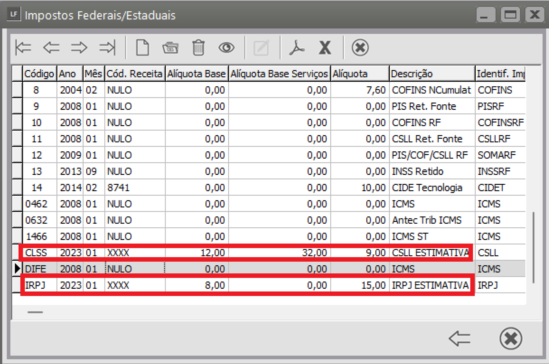

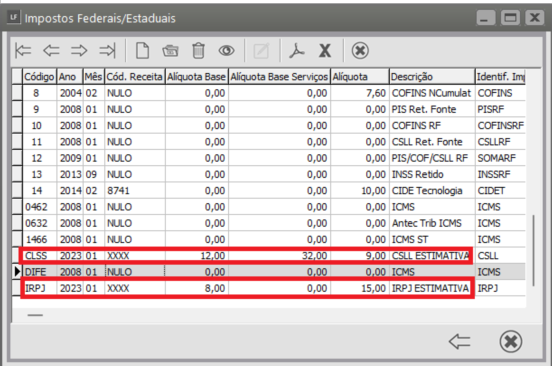

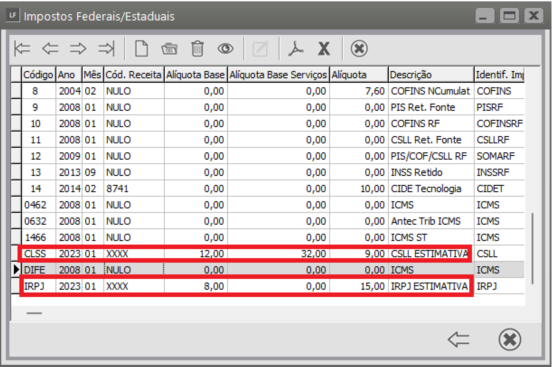

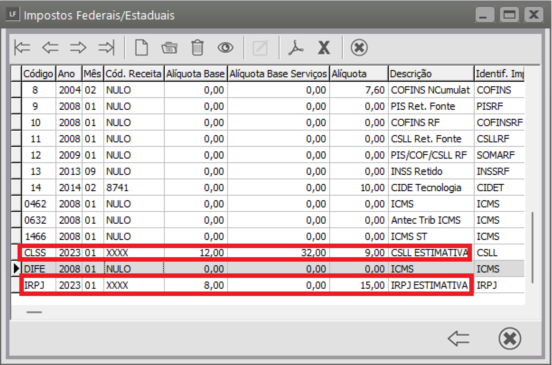

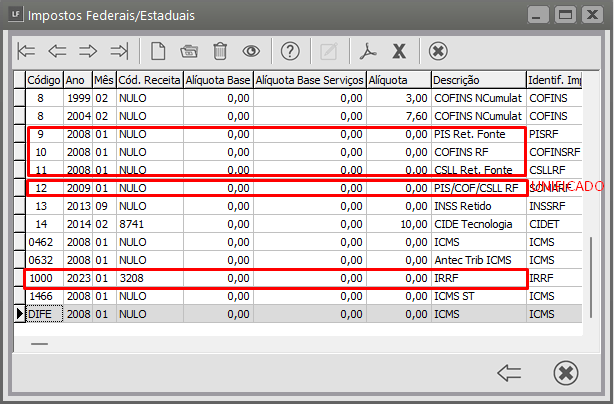

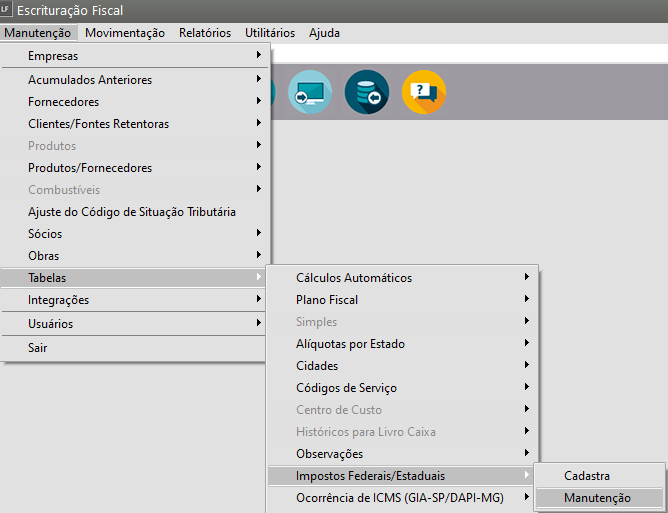

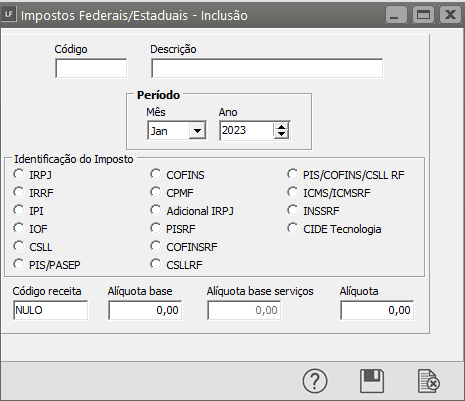

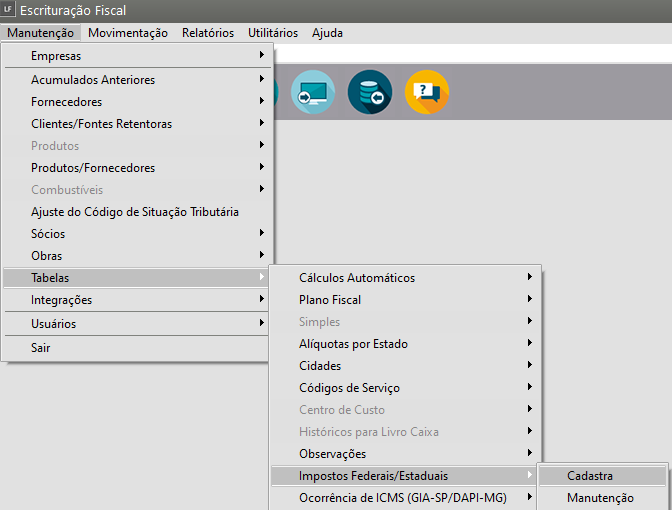

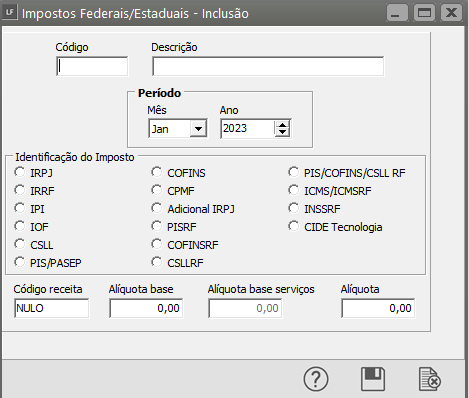

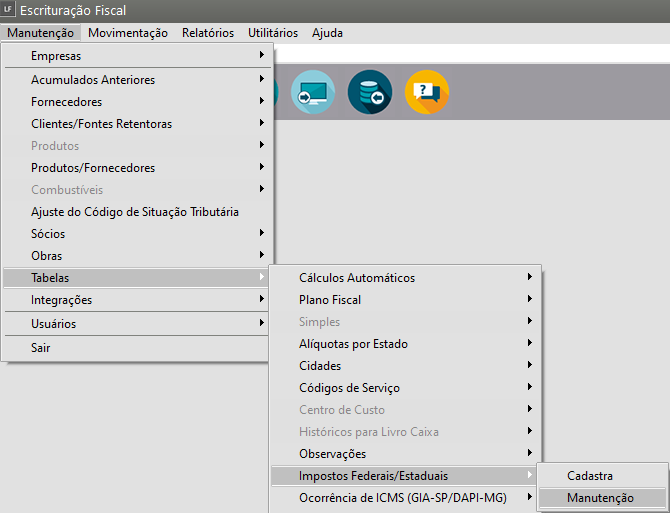

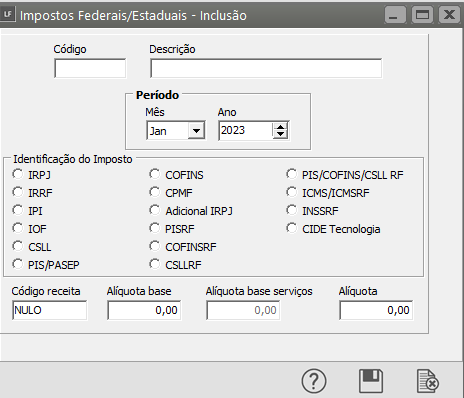

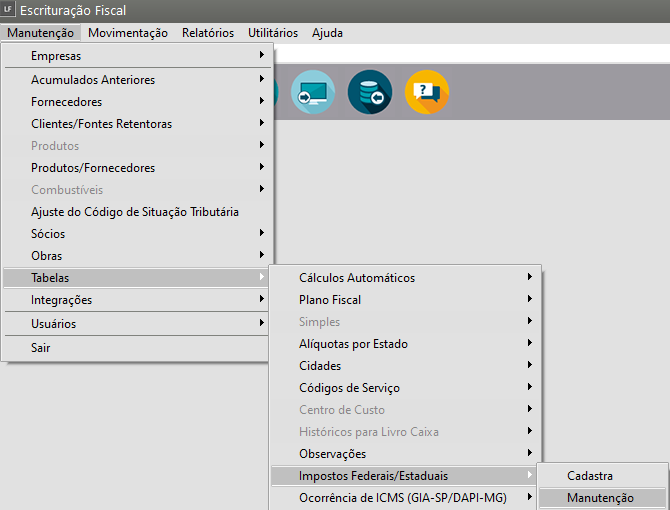

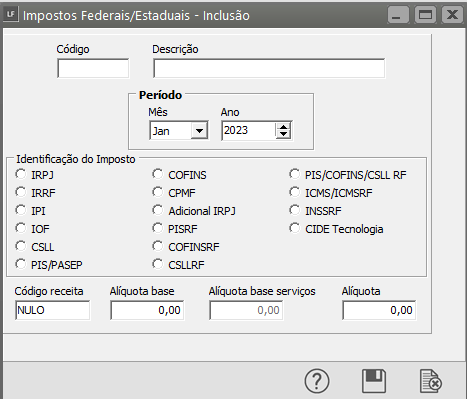

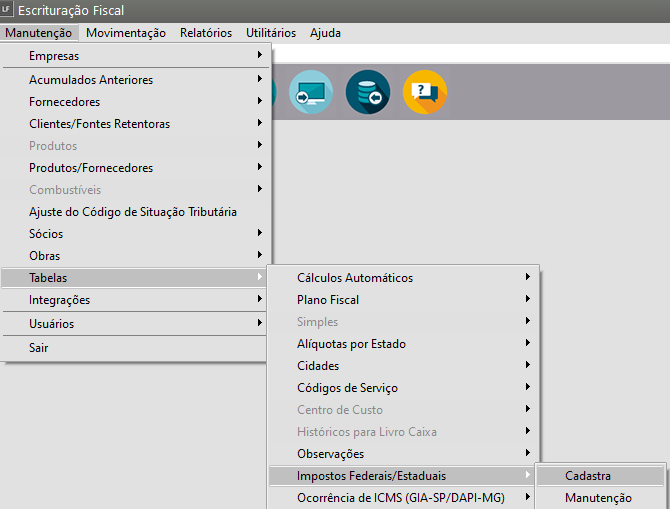

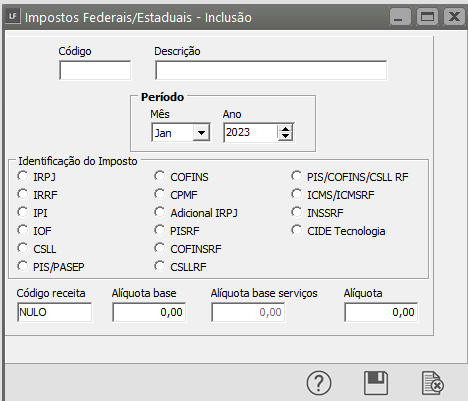

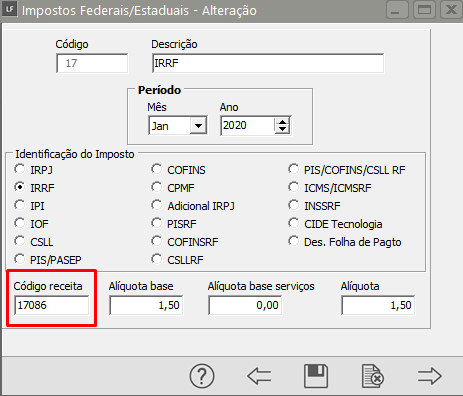

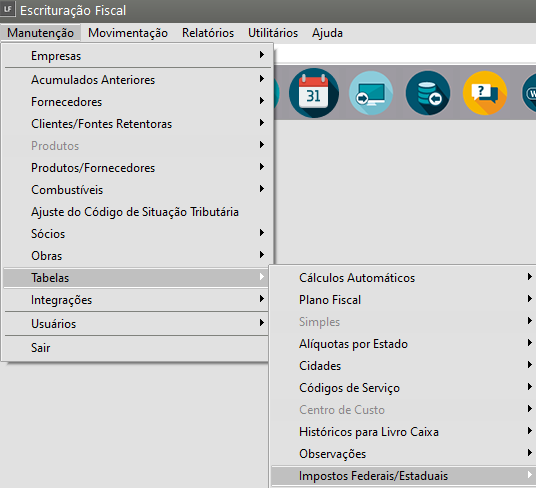

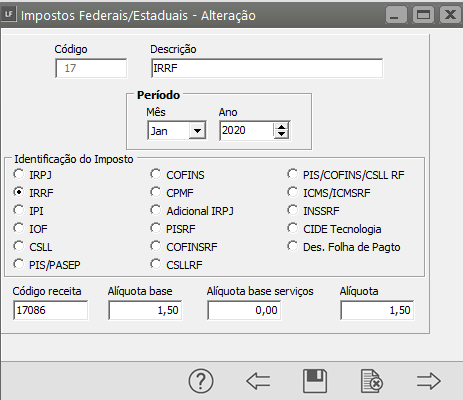

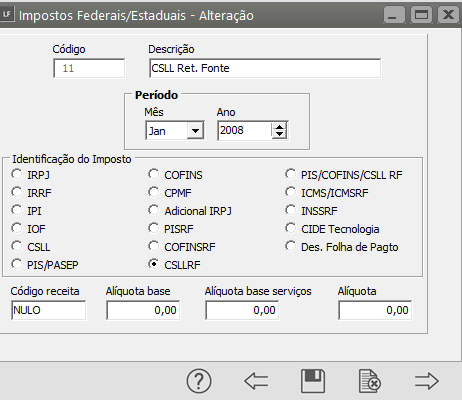

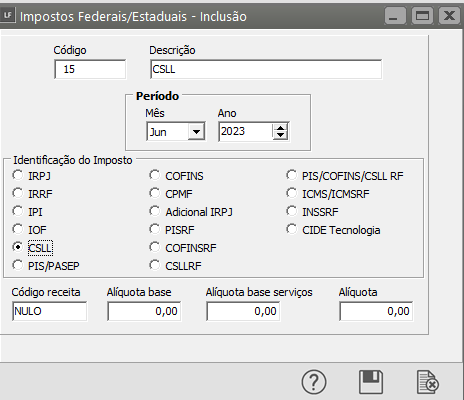

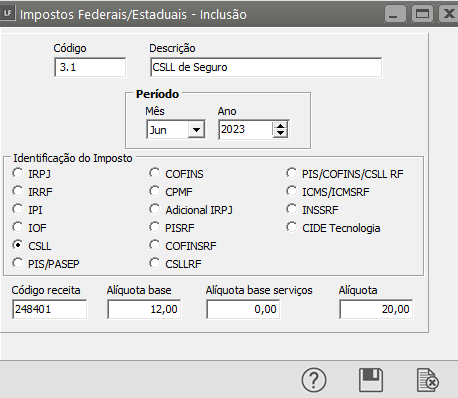

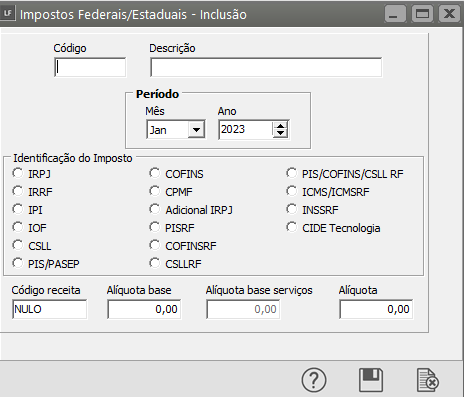

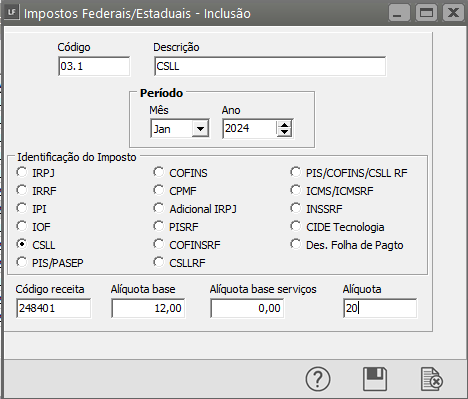

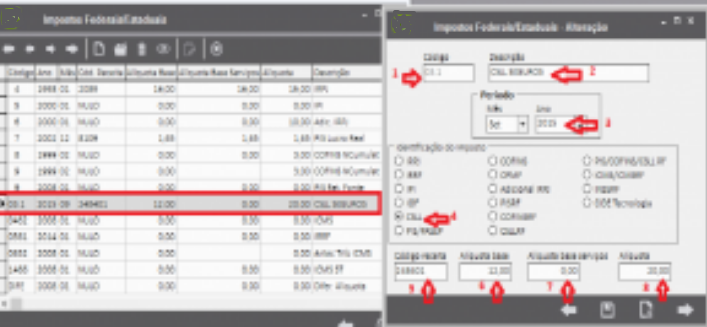

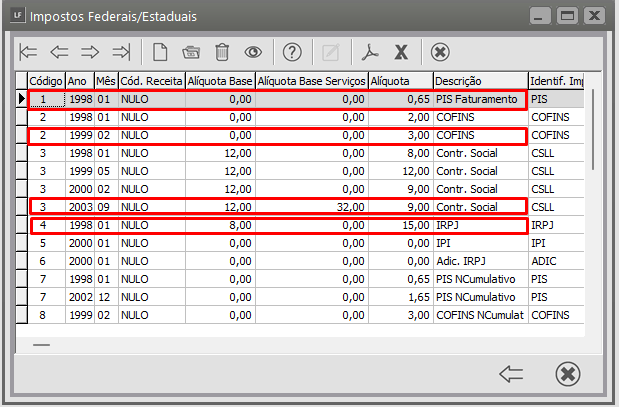

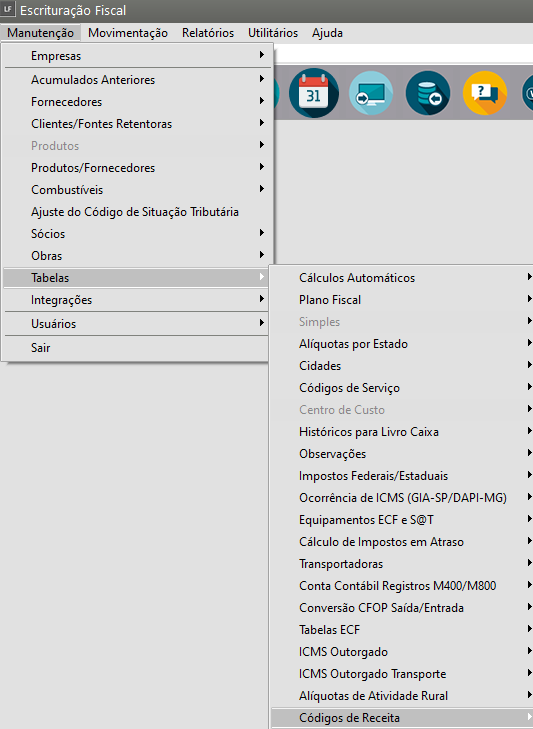

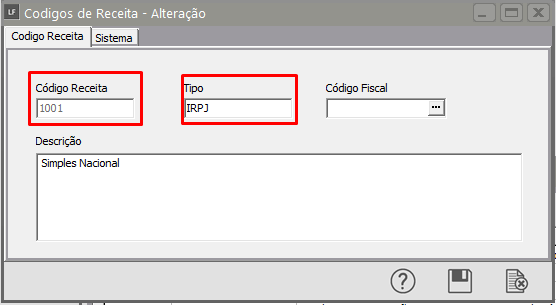

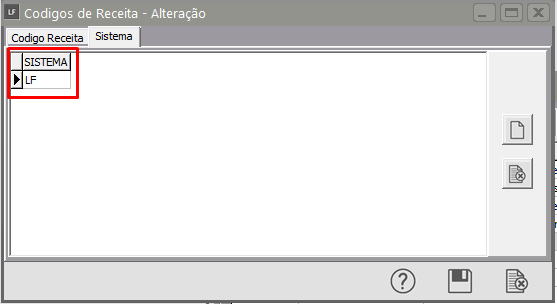

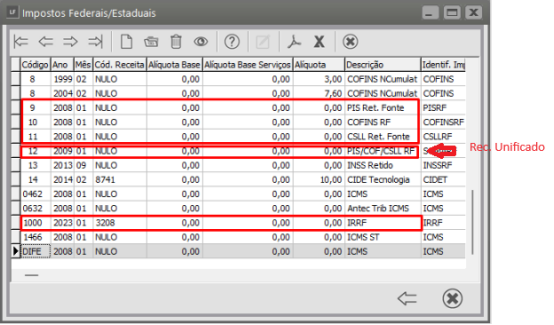

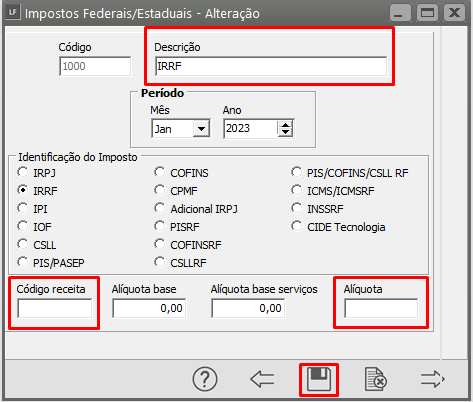

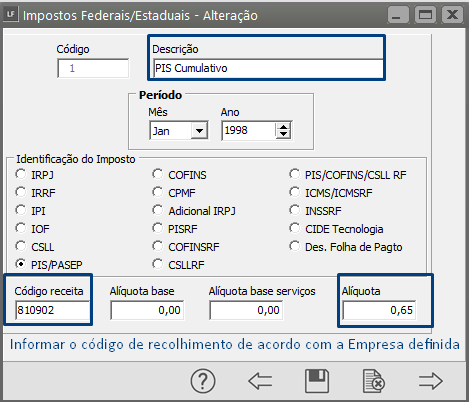

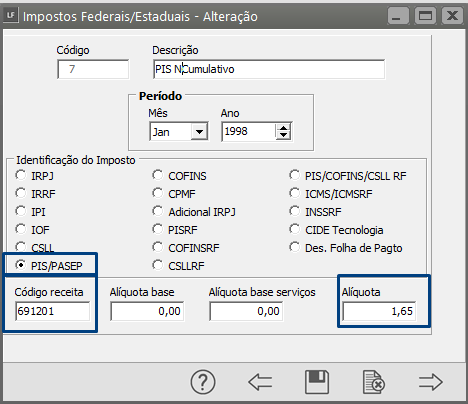

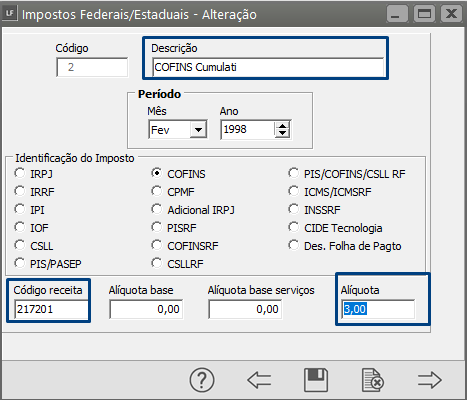

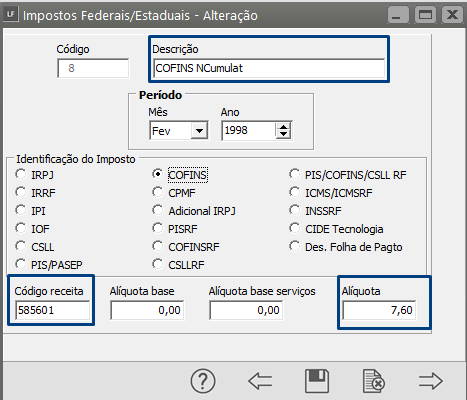

- Cadastro de Códigos de Impostos Federais/Estaduais

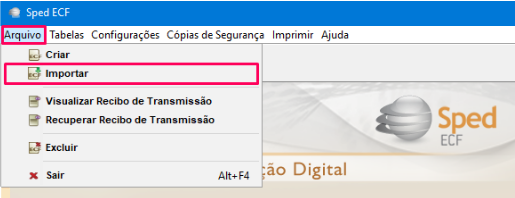

- ECF - Escrituração Contábil Fiscal

- Escrituração do Livro de Combustíveis - Registro 1300 do EFD ICMS/IPI

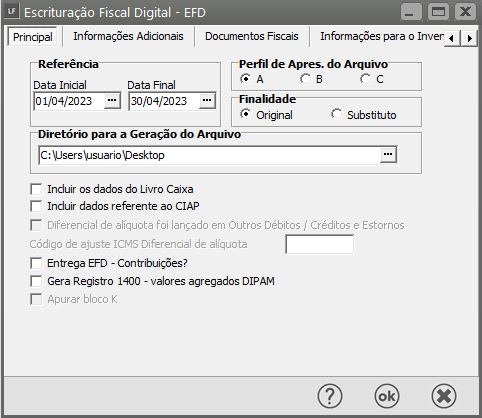

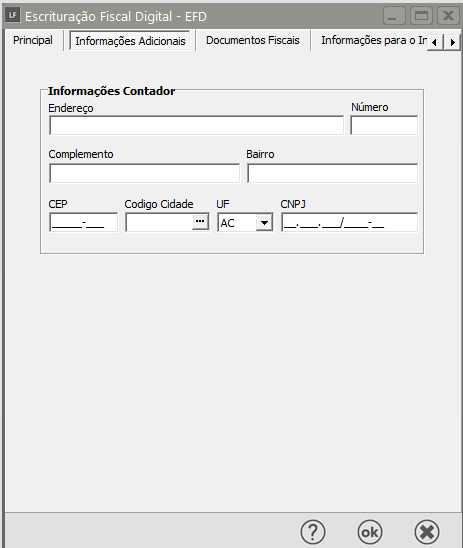

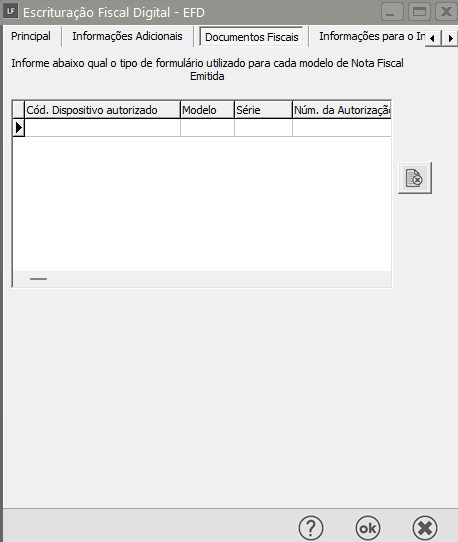

- Escrituração Fiscal Digital - EFD ICMS/IPI

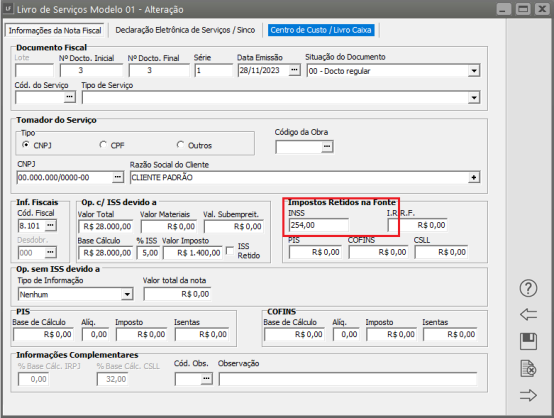

- Cálculo de Impostos Retidos - Serviços Prestados

- Cadastro de Produtos

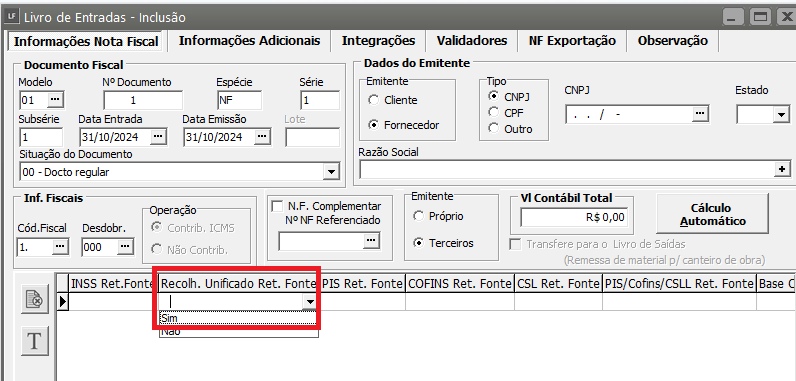

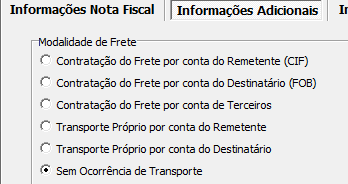

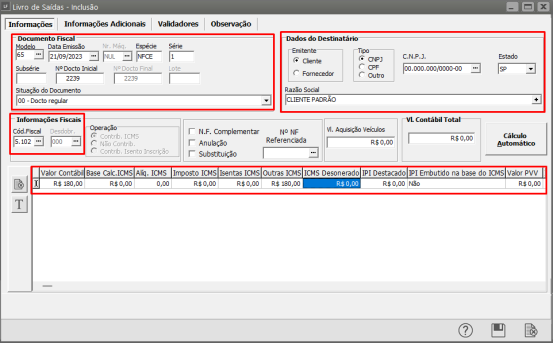

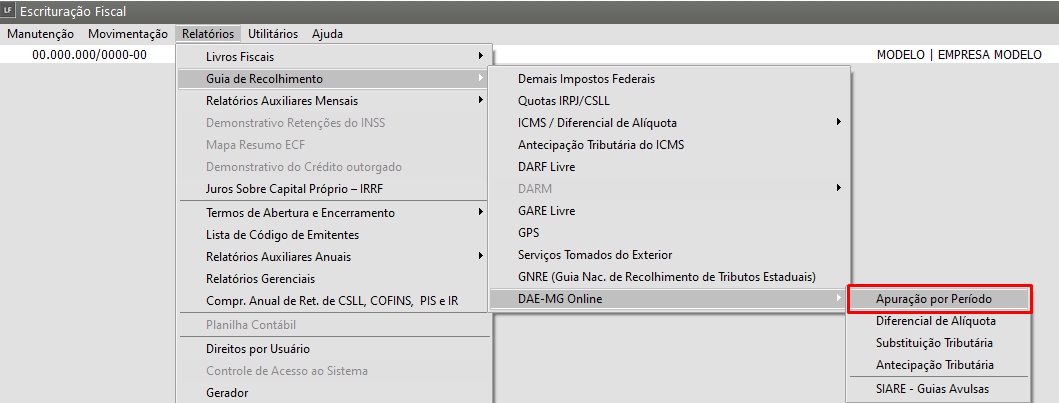

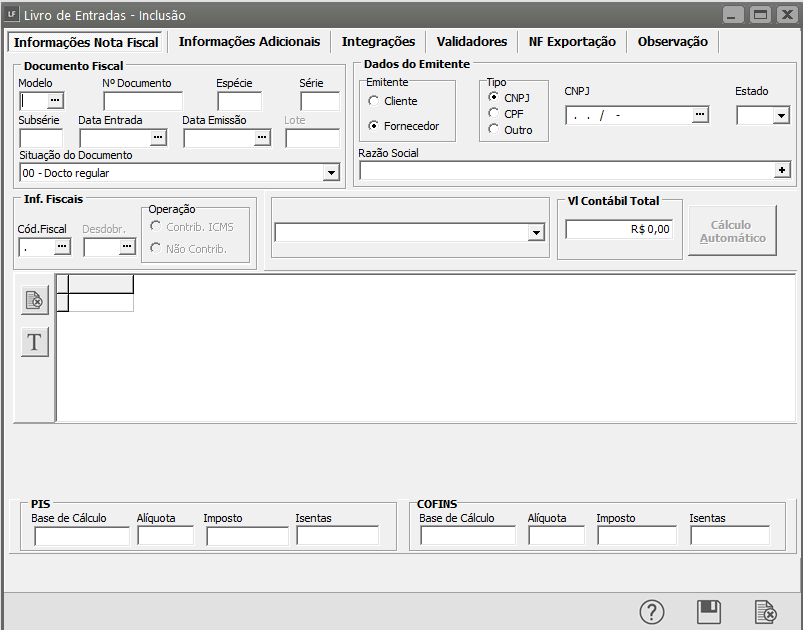

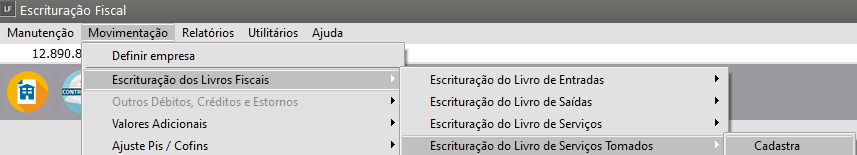

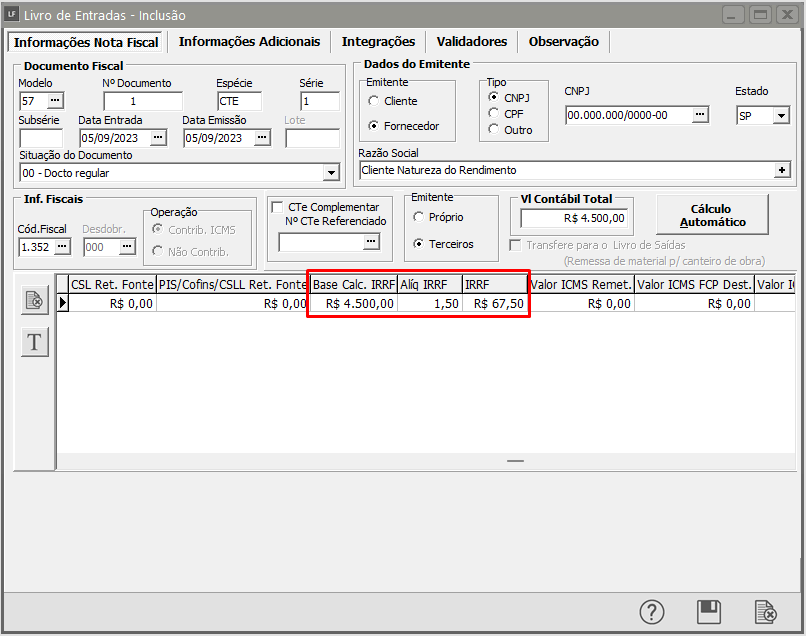

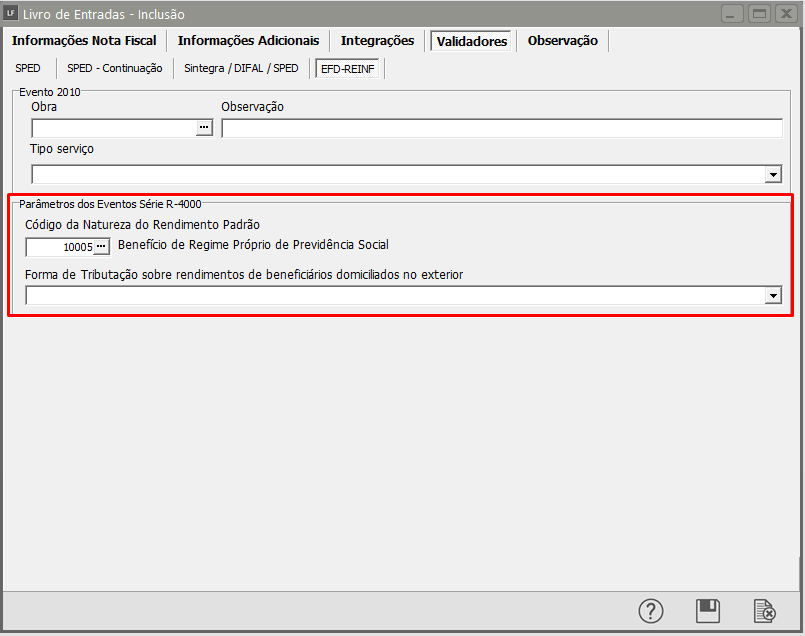

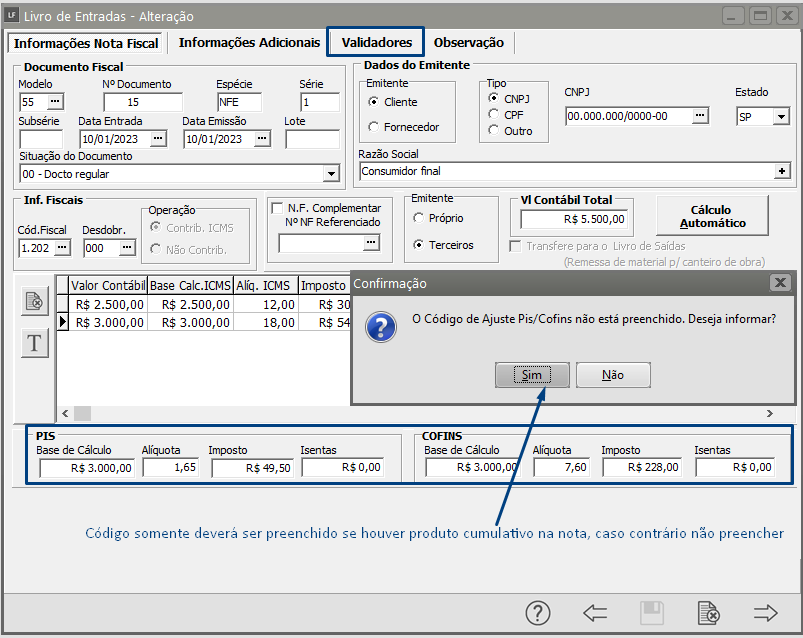

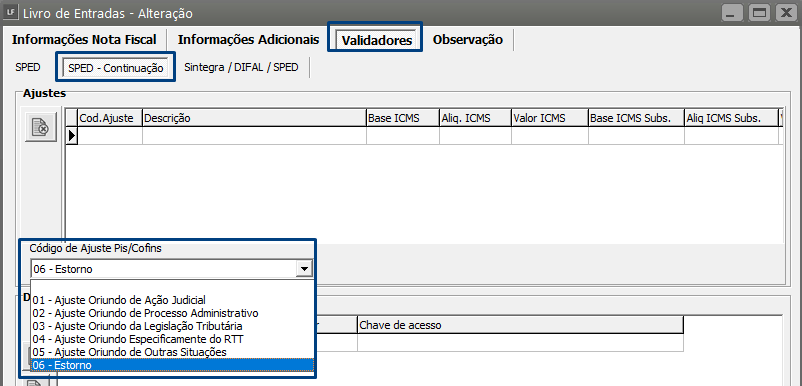

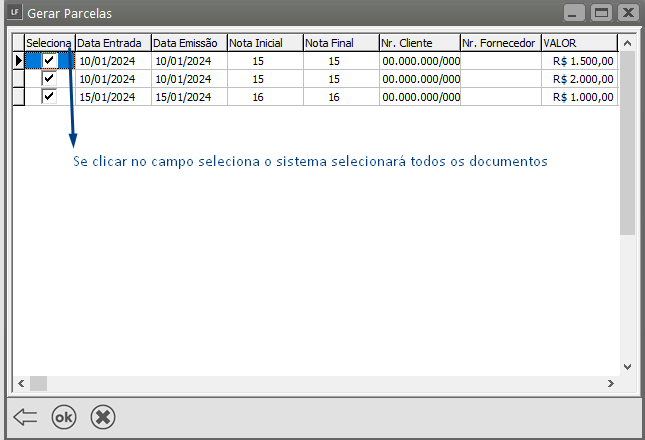

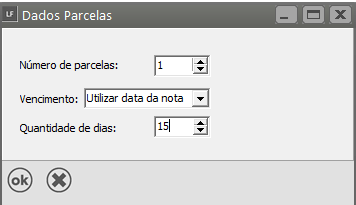

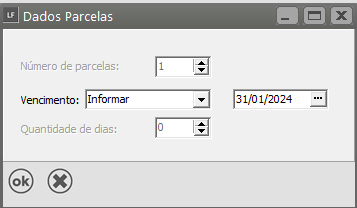

- Escrituração Livro de Entradas, Saídas e Serviços

- Cálculo de Imposto Retido - Serviços Tomados

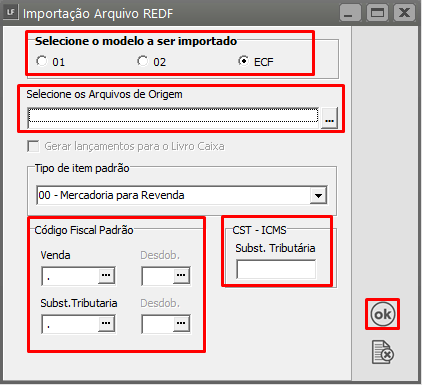

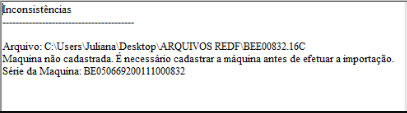

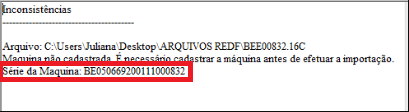

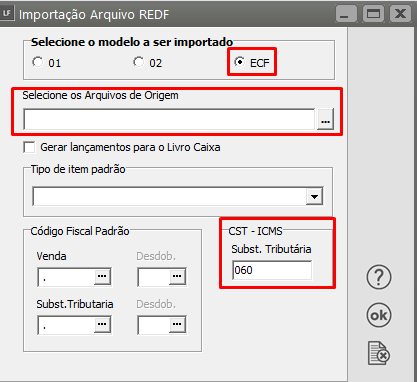

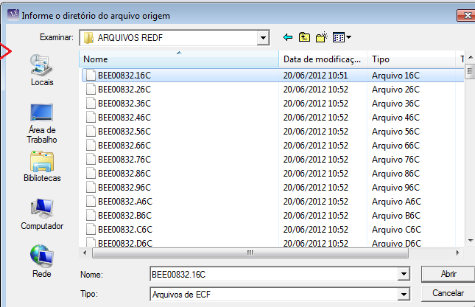

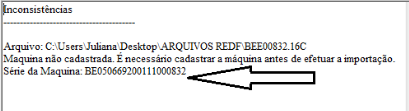

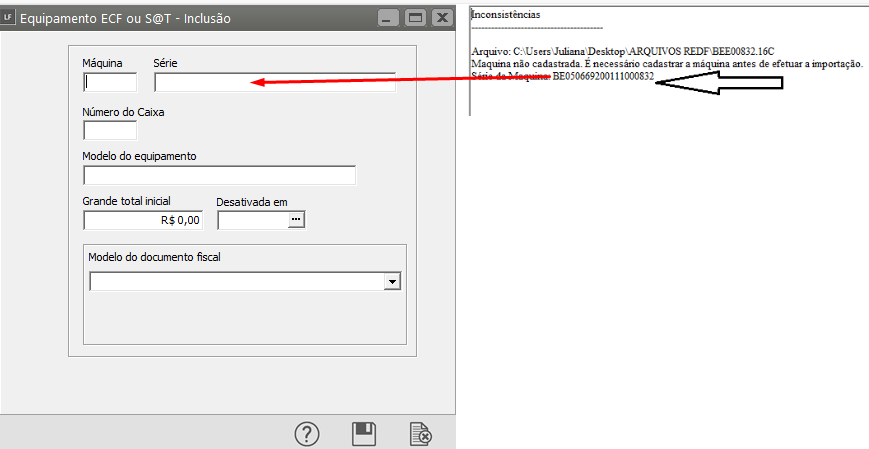

- Importação de Dados do Arquivo REDF

- Relatório para auxílio na conferência dos valores apurados sobre a Desoneração das Receitas (Lei 12.546/2011)

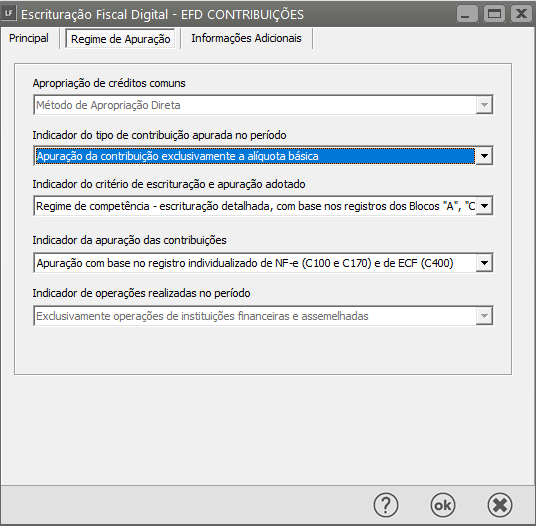

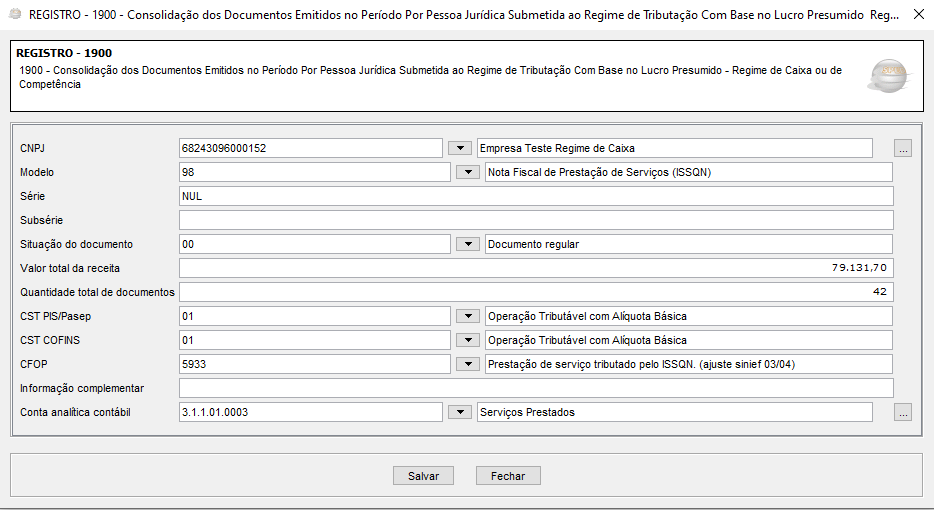

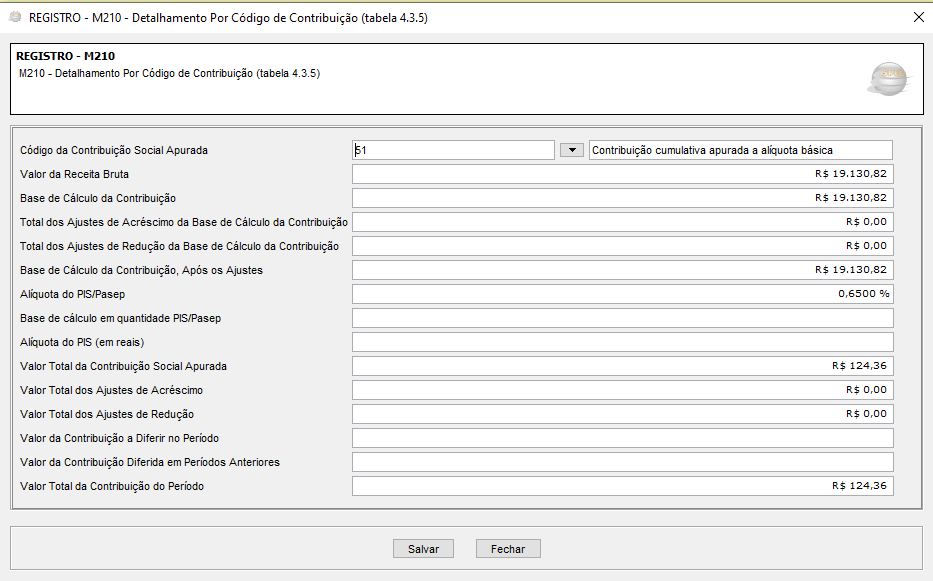

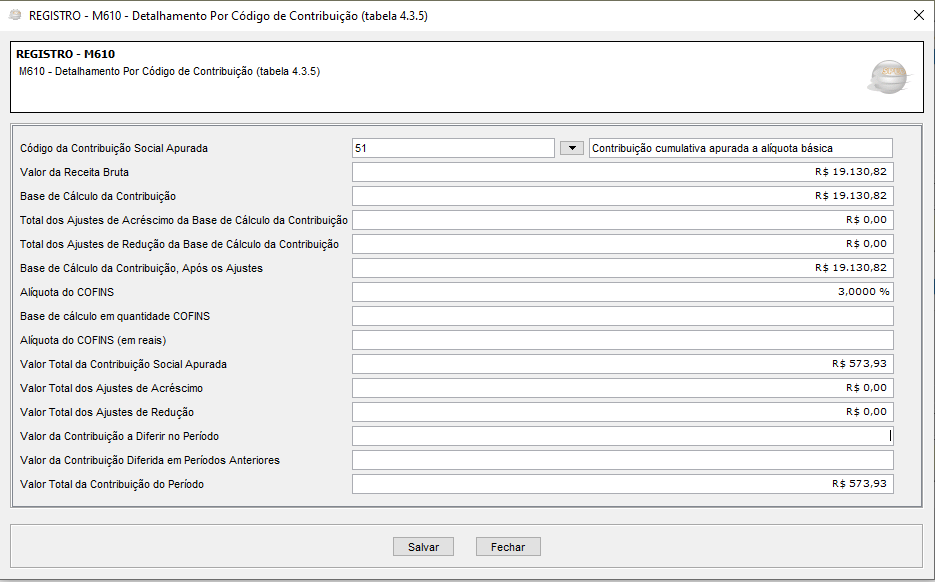

- Empresas Prestadoras de Serviços (Lucro Presumido) obrigadas a entrega da EFD Contribuições

- Calcular a receita bruta acumulada de uma empresa do Simples Nacional

- Lançamento de débito Pis/Cofins/Contribuição Social sobre Receita Financeira

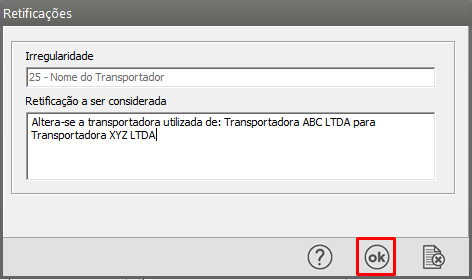

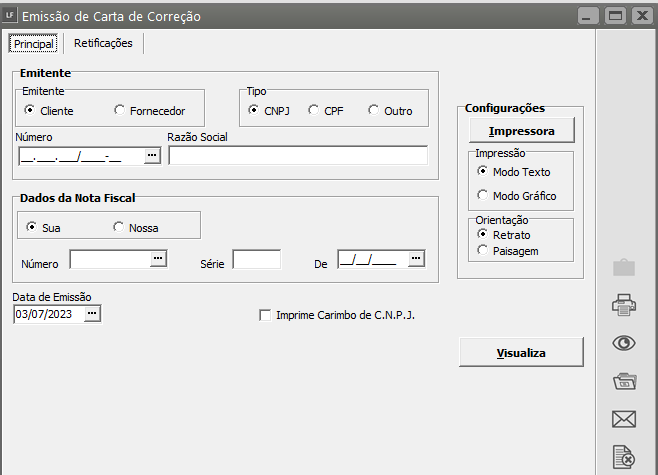

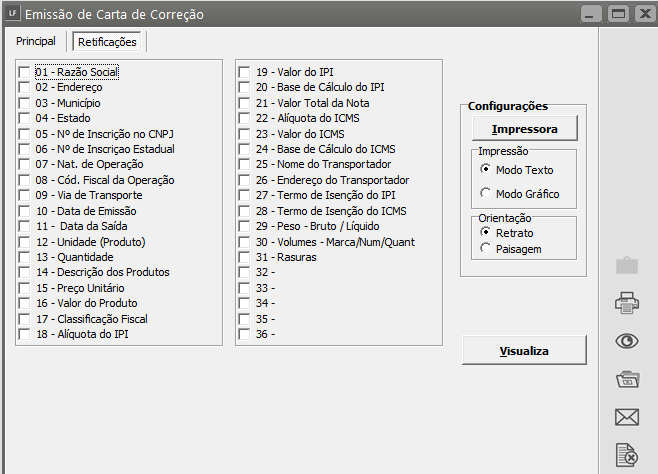

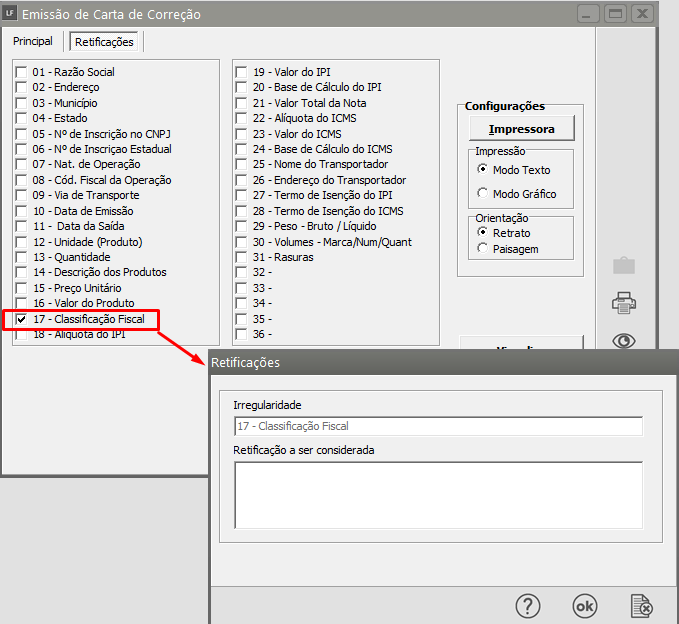

- Carta de Correção para Nota Fiscal Modelo 1, Modelo 2, etc

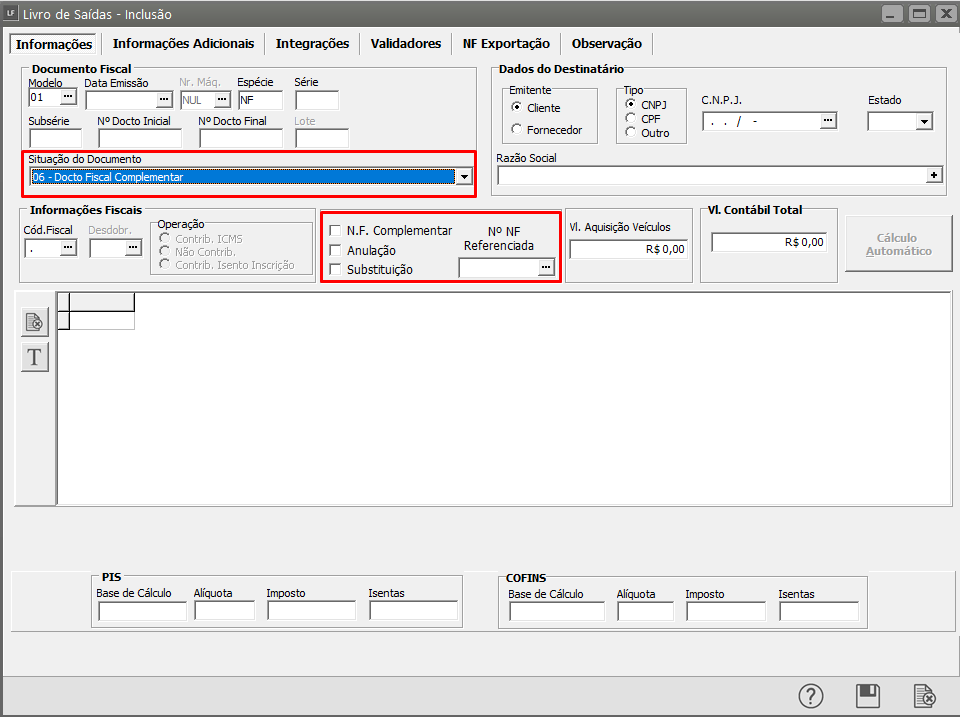

- Nota Fiscal de Complemento de ICMS

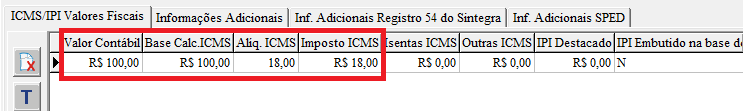

- Cancelamento de Nota Fiscal

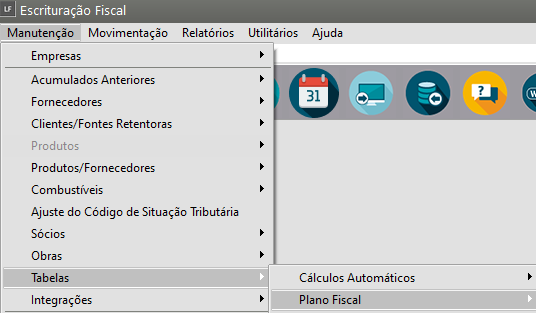

- EFD PIS/COFINS (Contribuições) – Regras para validação

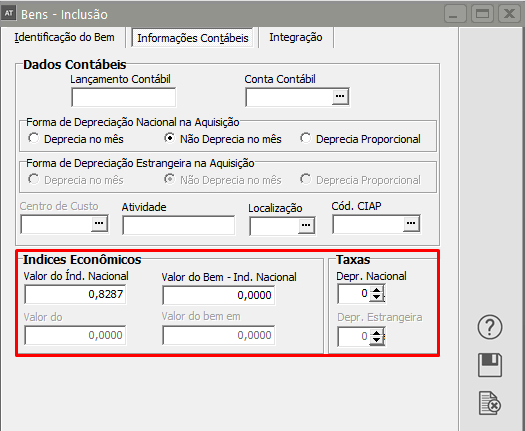

- Cálculo de bens CIAP (Controle de Crédito de ICMS do Ativo Permanente)

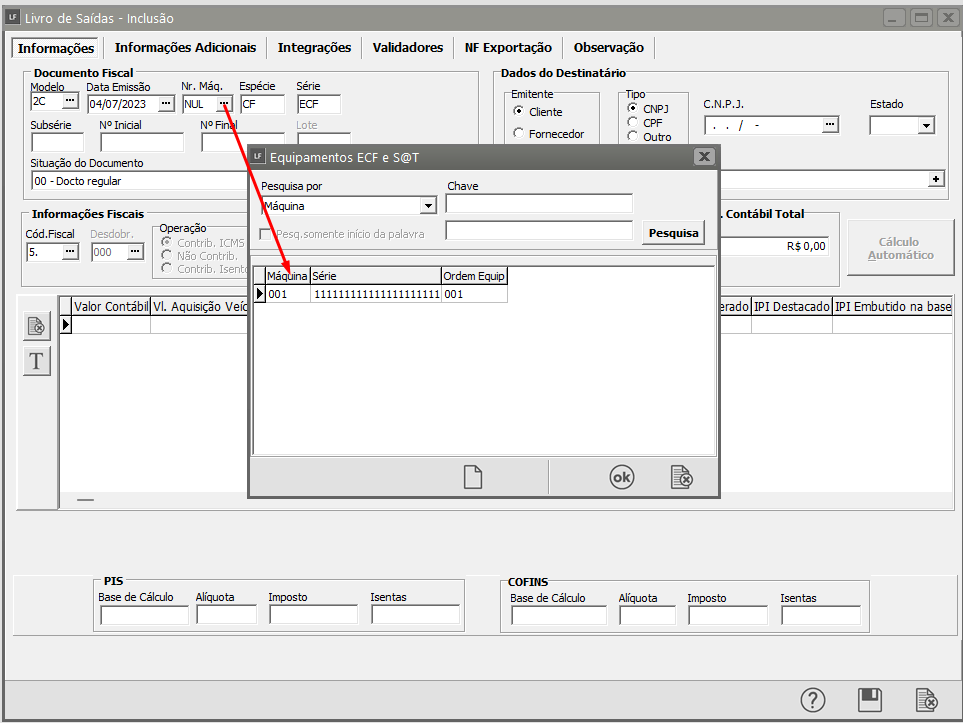

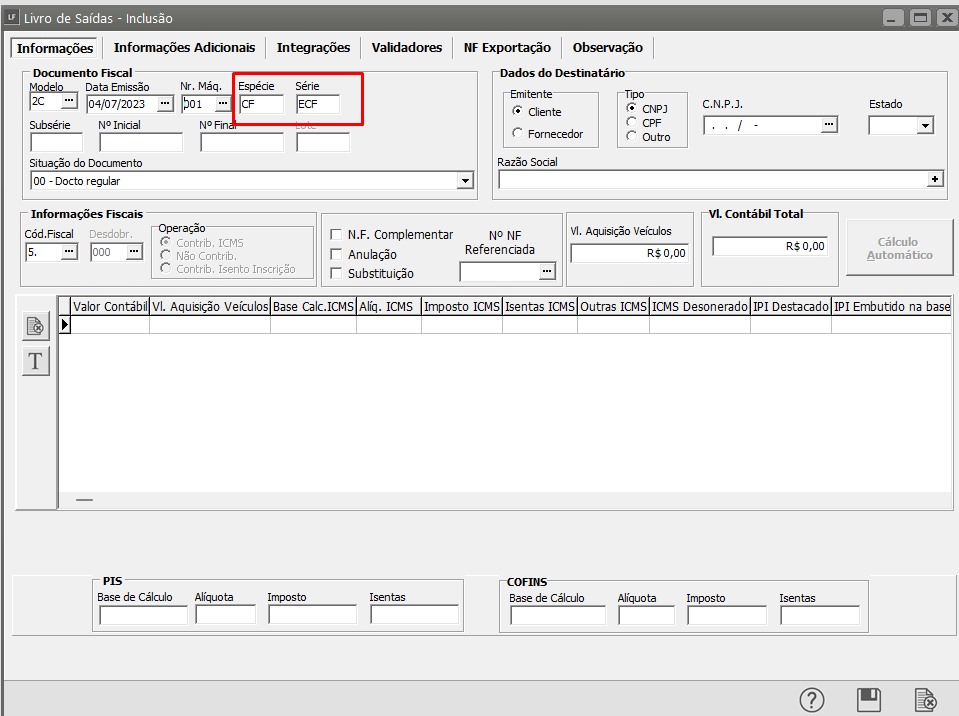

- Escrituração de Cupom Fiscal

- Exportação do SPED PIS/COFINS

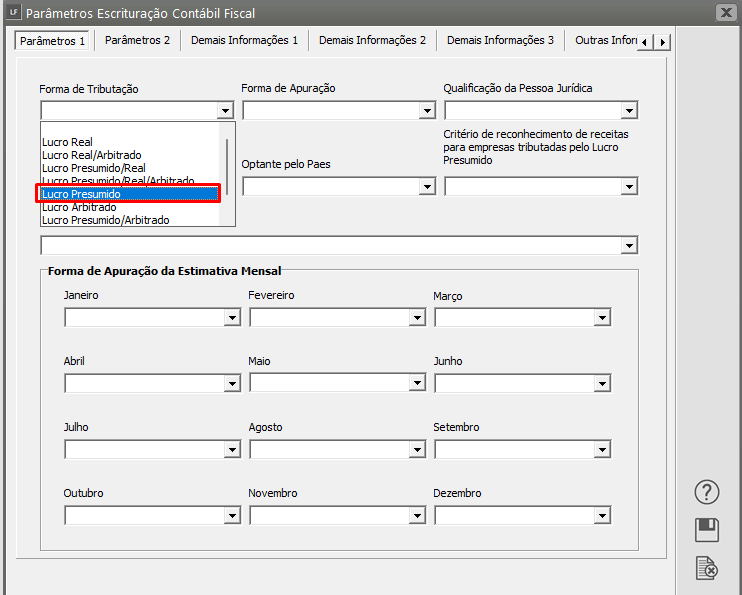

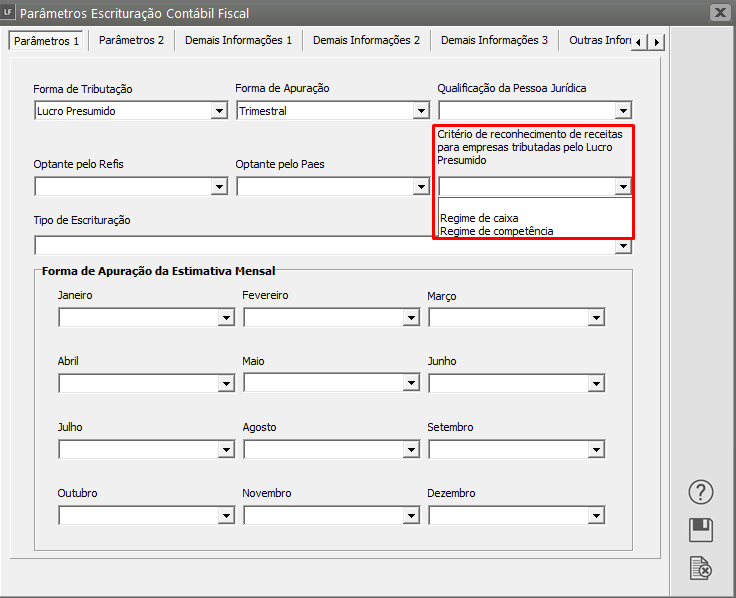

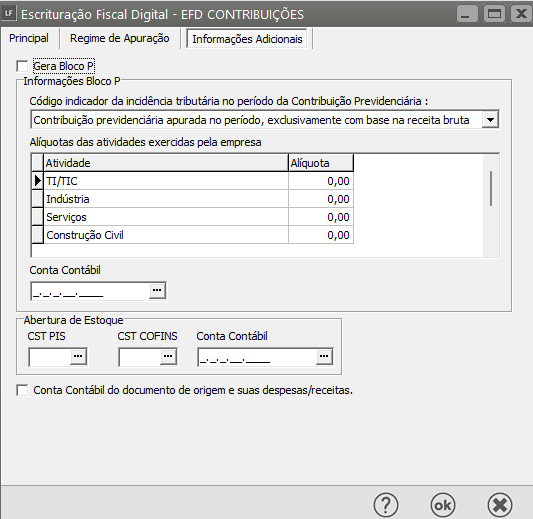

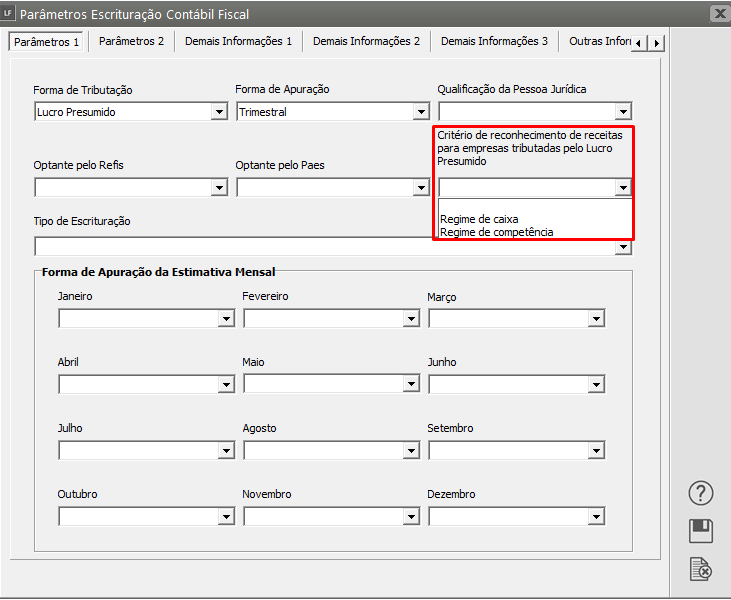

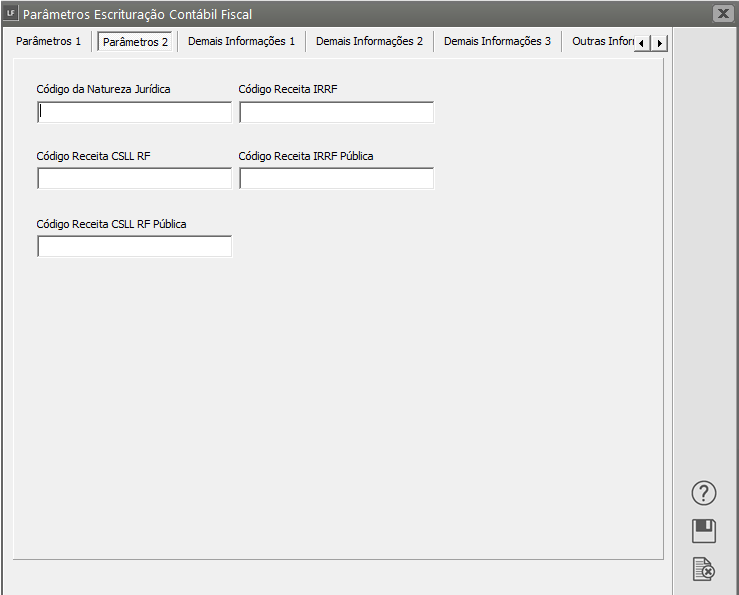

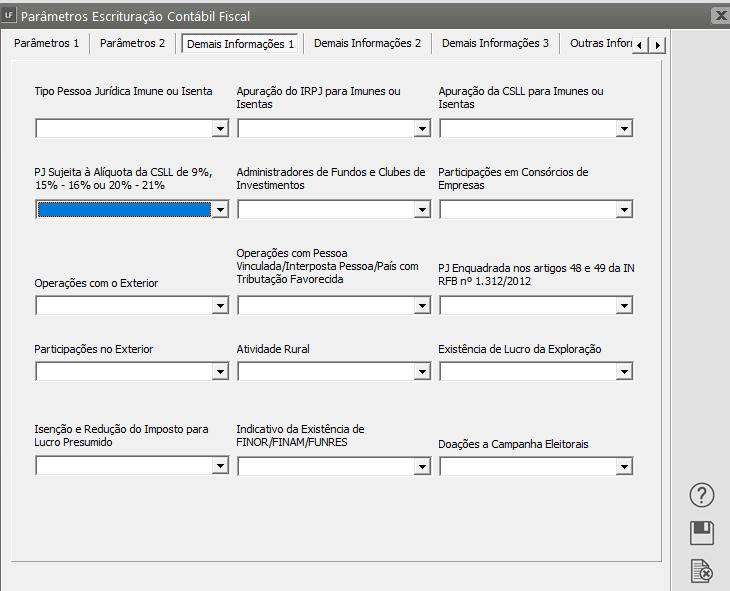

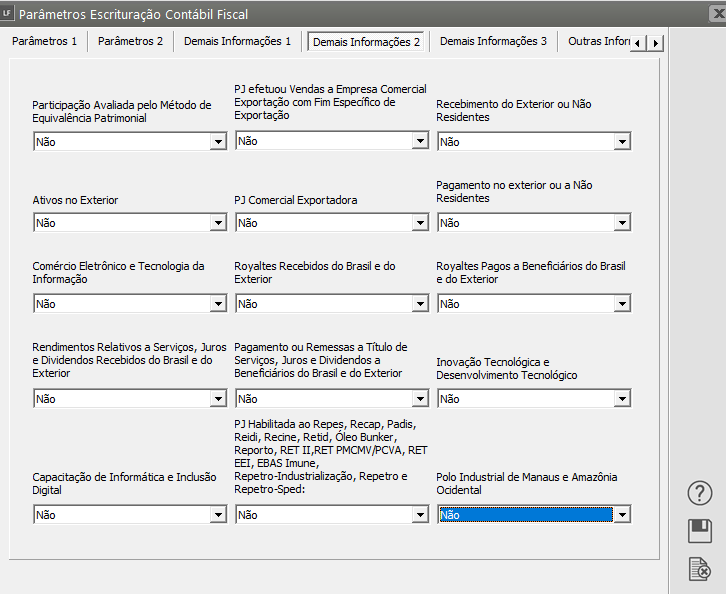

- Parâmetros para empresa optante pelo Lucro Presumido

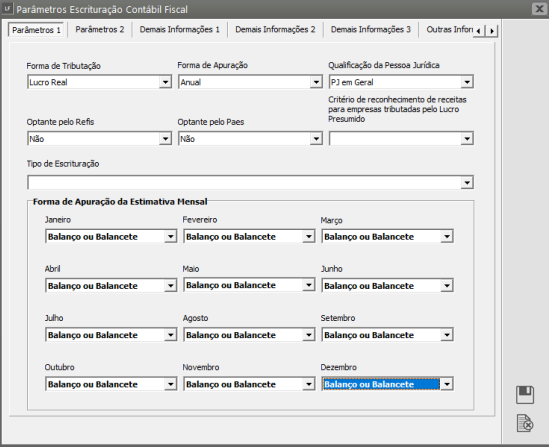

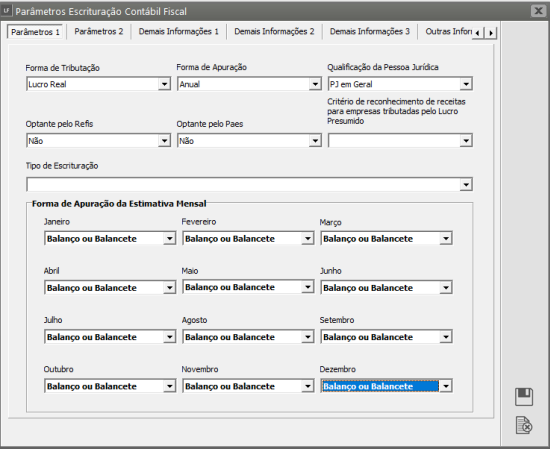

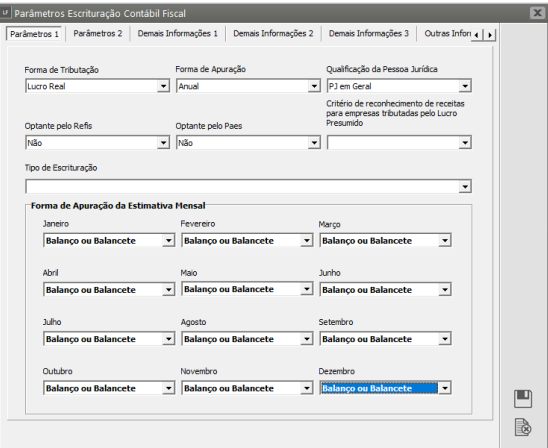

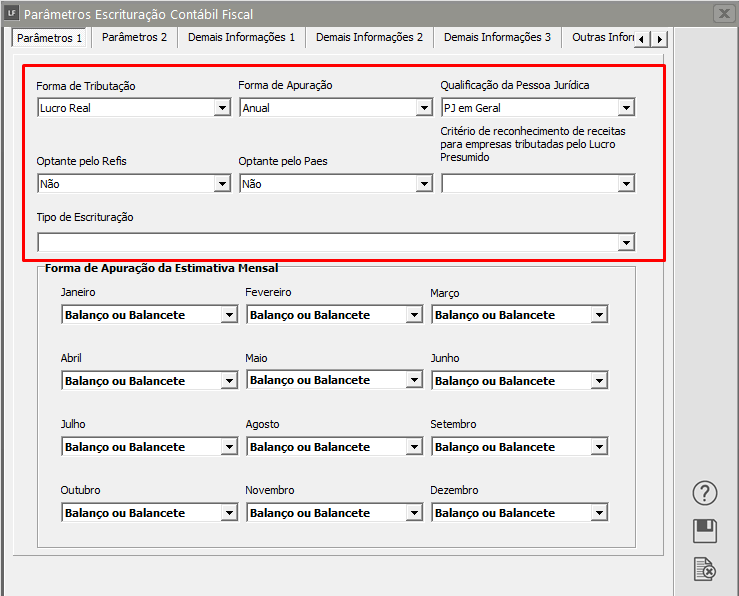

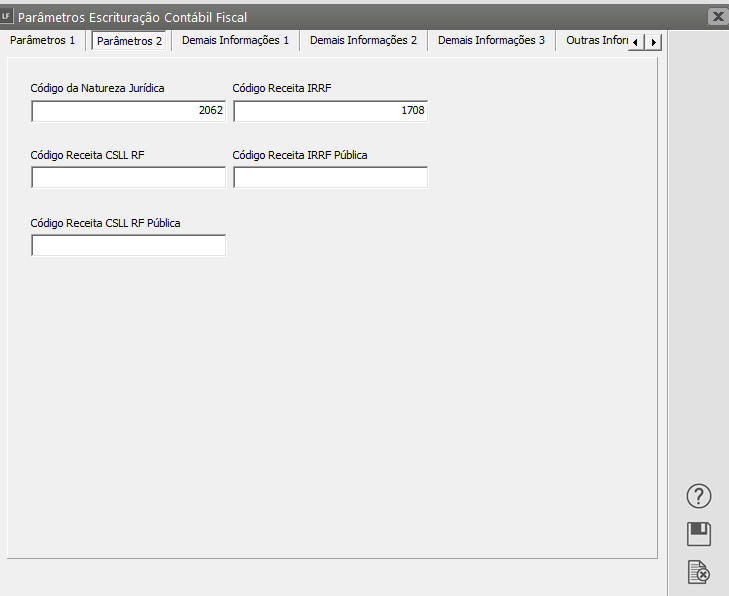

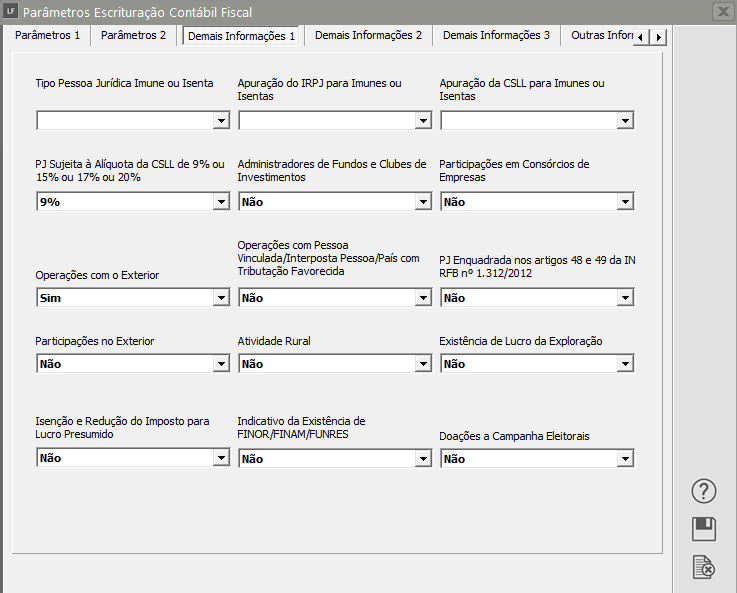

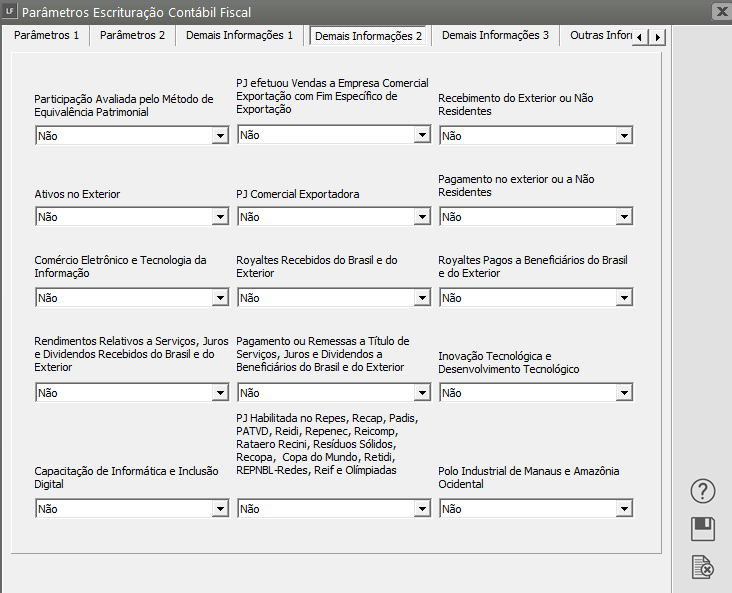

- Parâmetros para empresa do Lucro Real

- Escrituração de Livro de Serviços Prestados e Tomados (Campinas e São Paulo)

- Escrituração de Cupom Fiscal

- Integração do Sistema Livros Fiscais com o Sistema de Contabilidade

- Parametrização do Sistema Livros Fiscais para a apuração do Simples Nacional

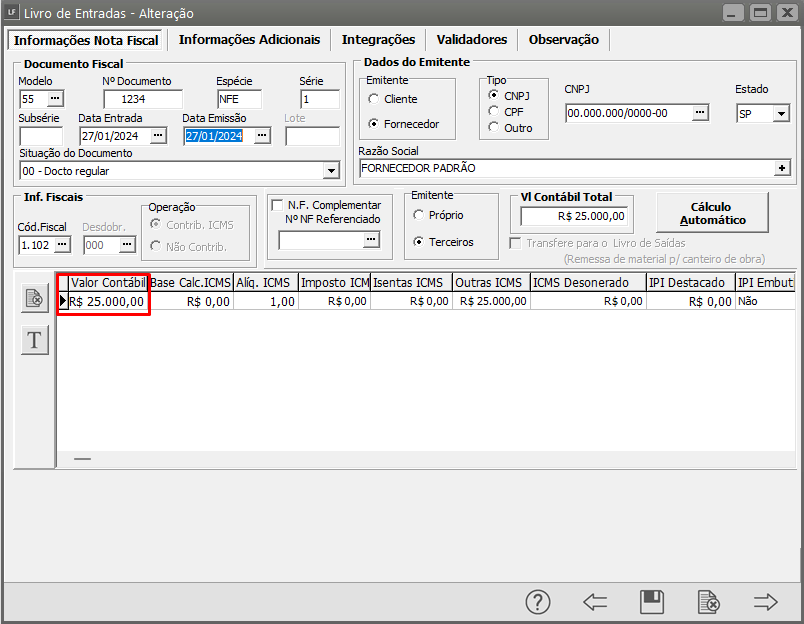

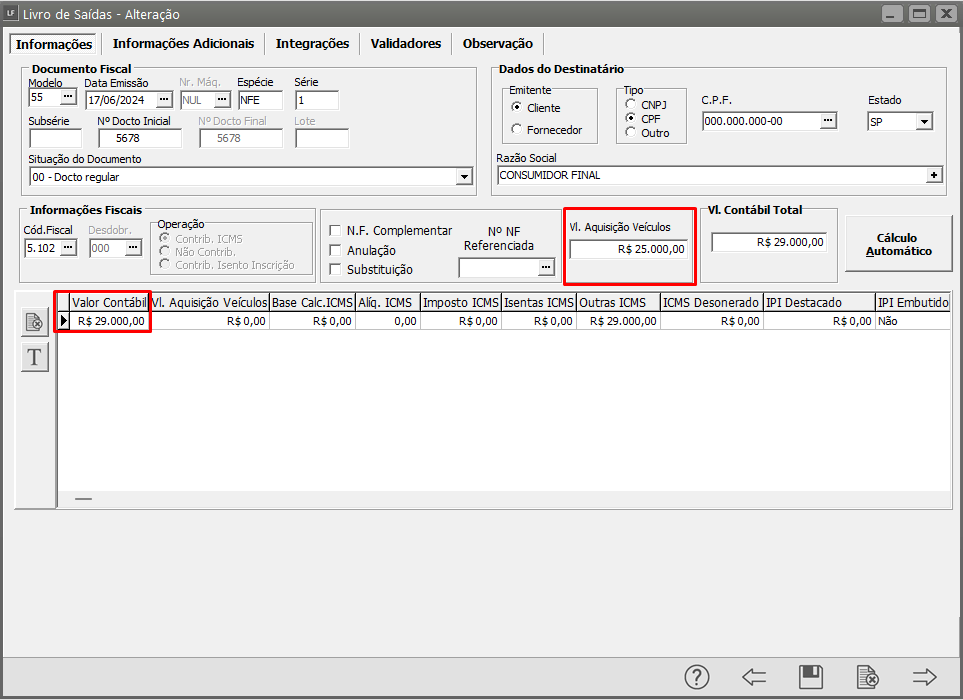

- Escrituração do Livro de Entradas no Sistema Livros Fiscais

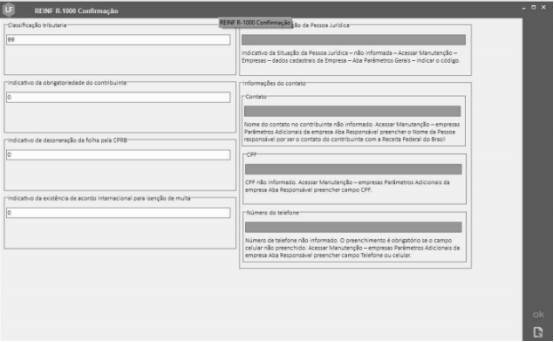

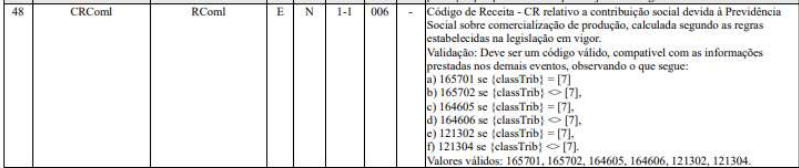

- REINF - Campos Obrigatórios

- Configurações para as informações do Registro 0500 do EFD Contribuições

- Conta contábil para o registro M400/M800

- Mudança de Alíquota para Impostos Federais

- ECF - Escrituração Contábil Fiscal

- Integração Sistema Livros Fiscais com a Contabilidade

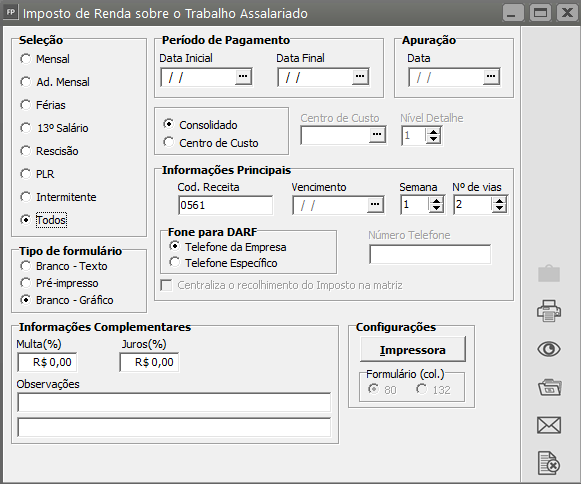

- Exportação dados da Folha de Pagamento para a DCTF

- Cálculo da receita bruta acumulada para empresas do Simples Nacional

- Exportação de dados para REDF (Nota Fiscal Paulista)

- Configuração Empresa Prestadora de Serviço Lucro Presumido para entrega da EFD

- Apuração de Impostos para Empresas do Lucro Presumido

- Configuração de Substituição Tributária

- Exportação do arquivo do SPED FISCAL PIS/COFINS

- Procedimentos a serem executados no sistema para a exportação da EFD

- Cadastro de um Serviço na tabela de Produtos

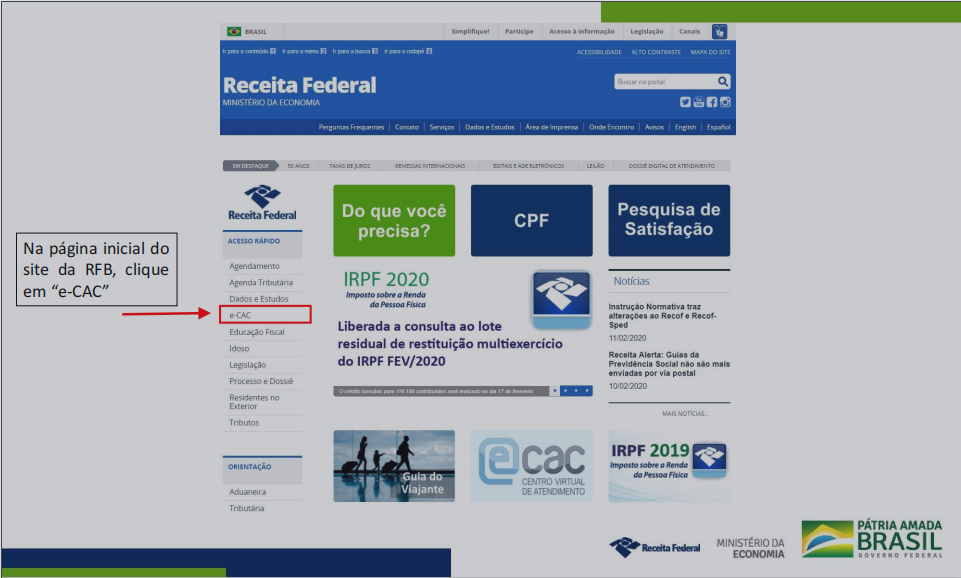

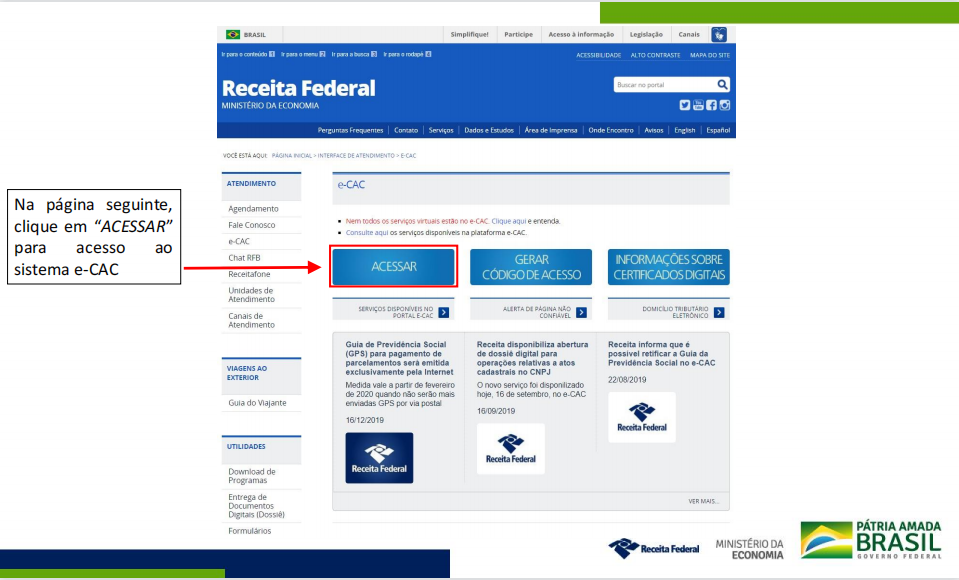

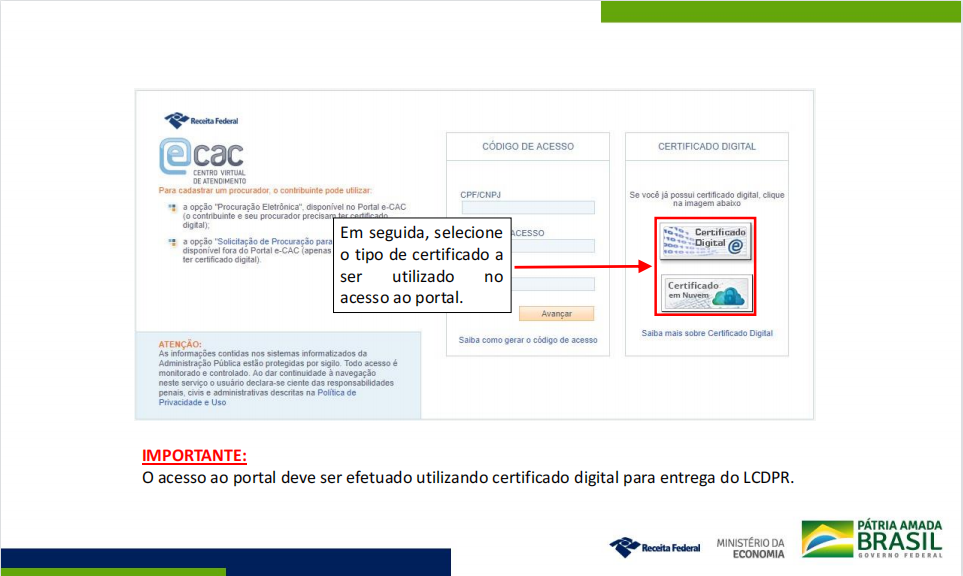

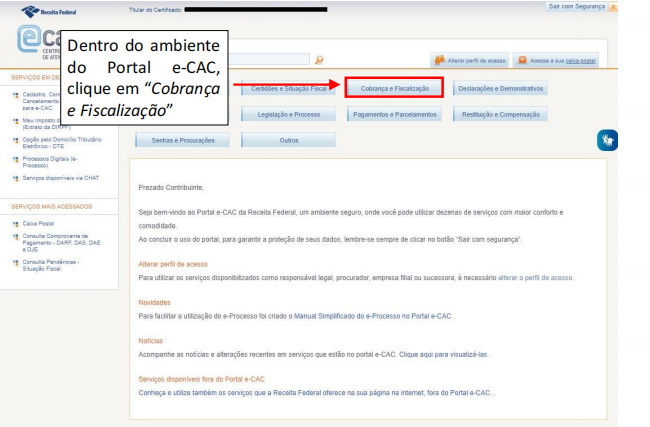

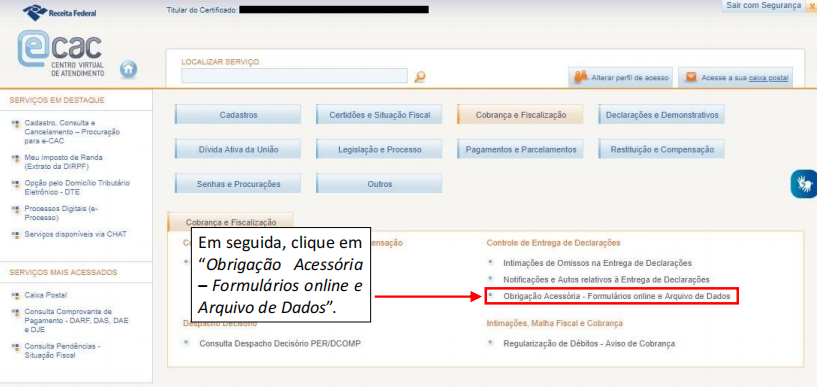

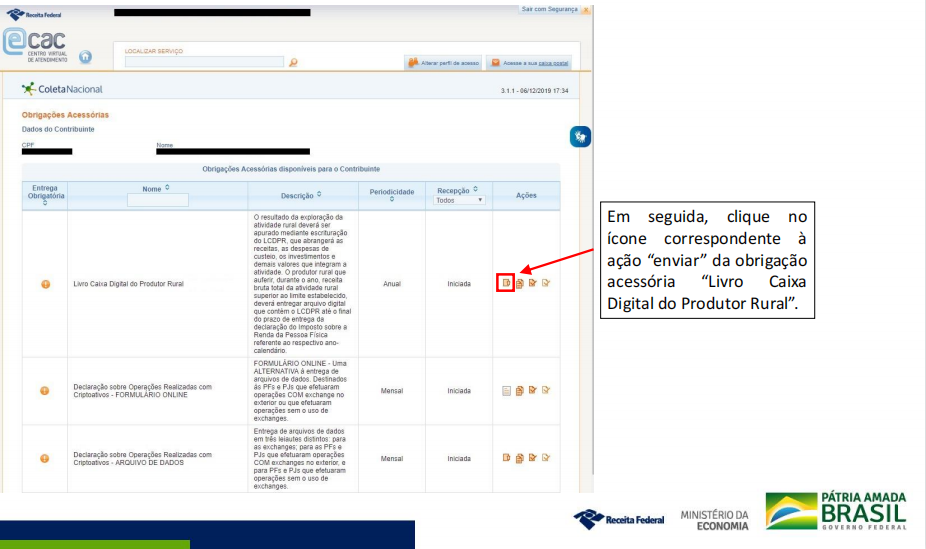

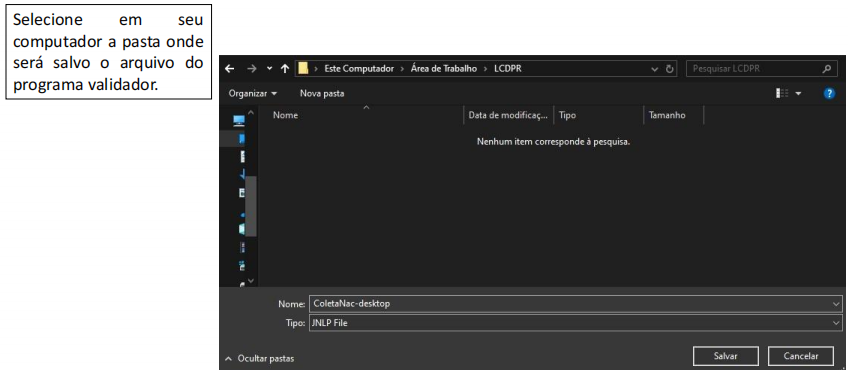

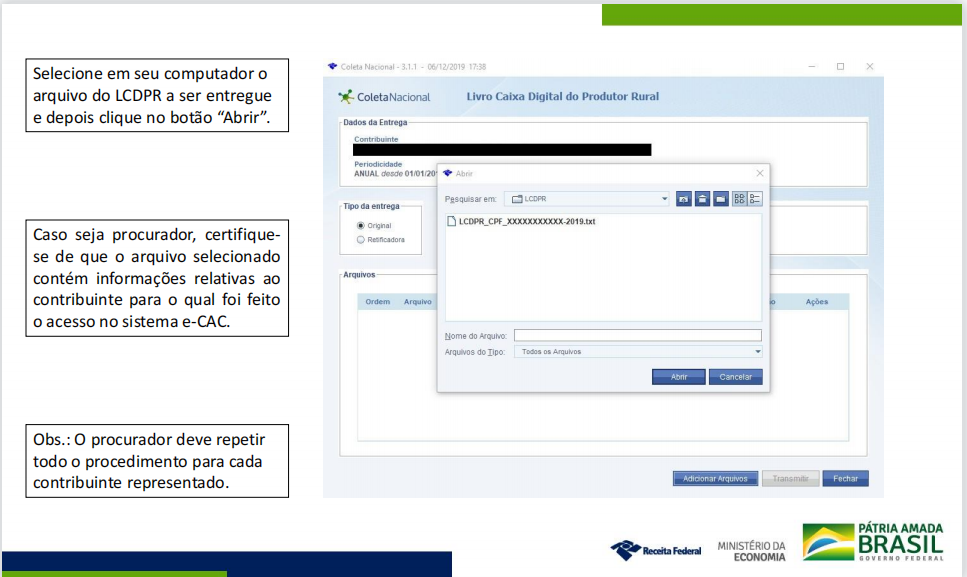

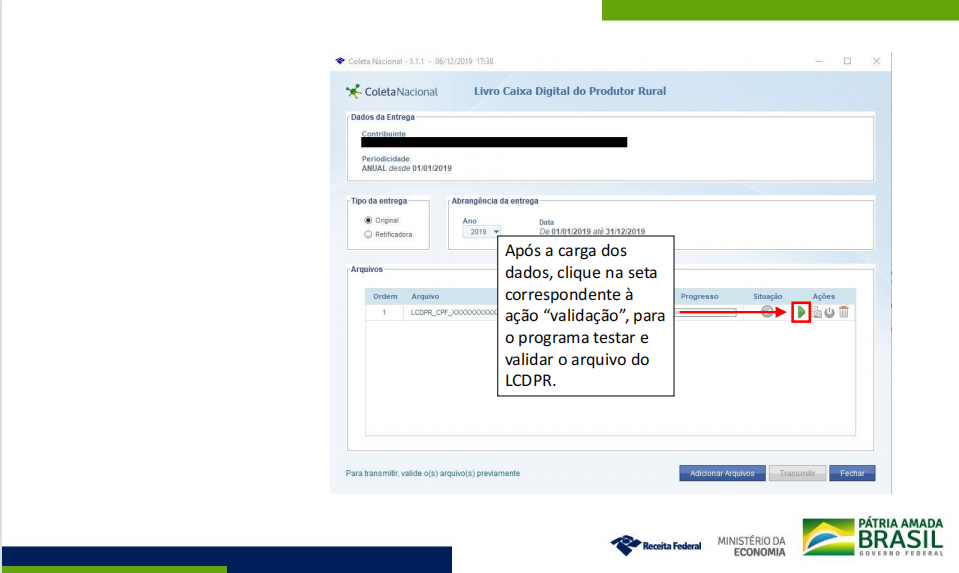

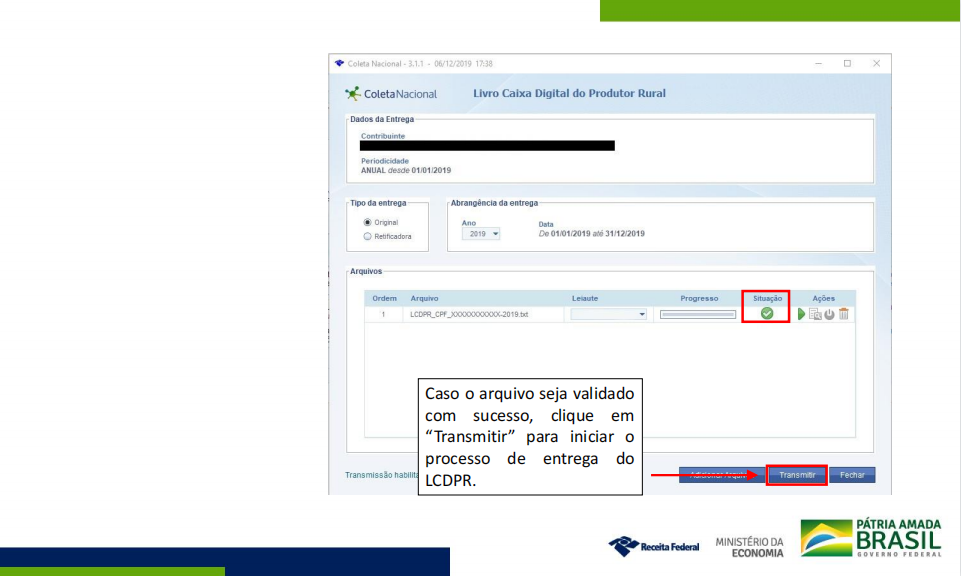

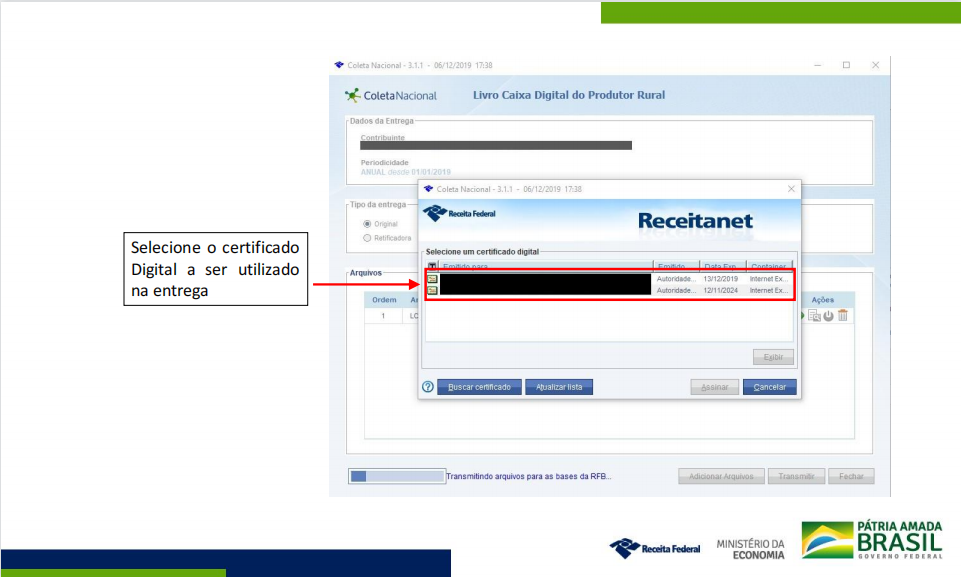

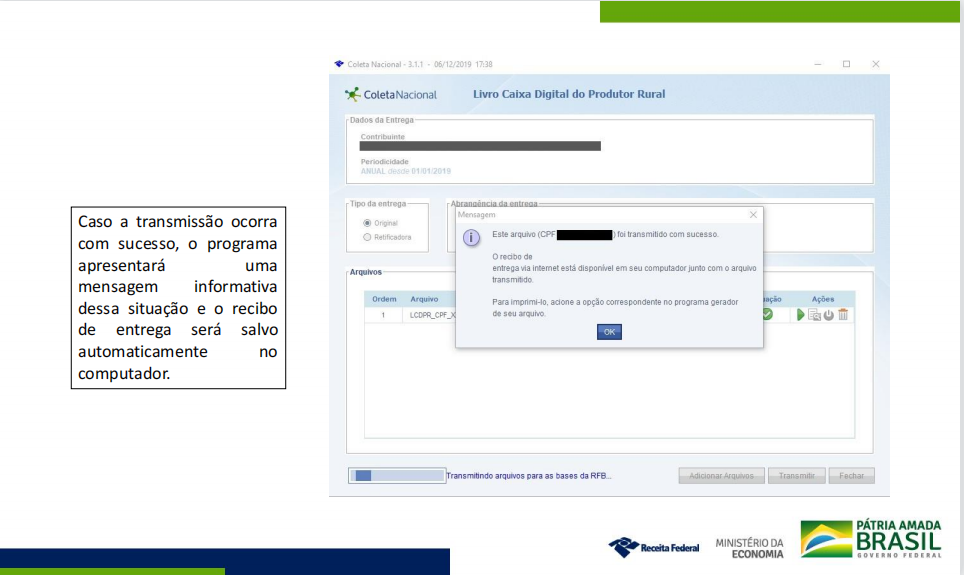

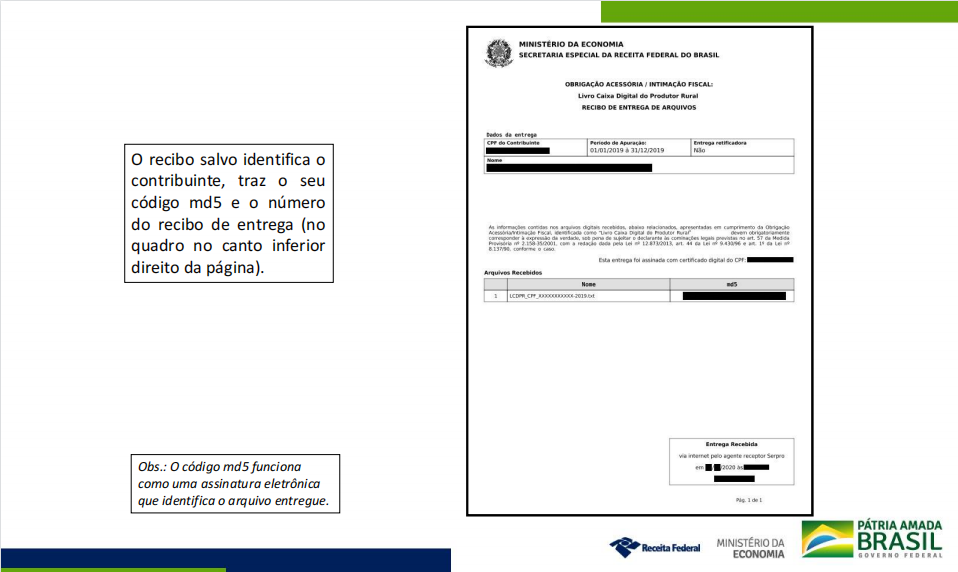

- Tutorial de entrega do Livro Caixa do Produtor Rural no eCAC

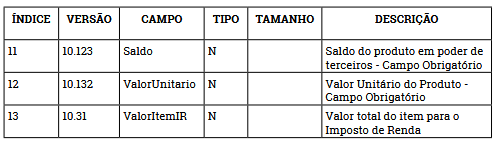

- Layout dos Arquivos Texto

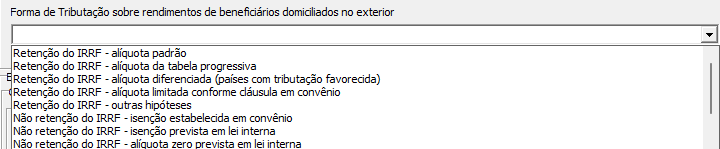

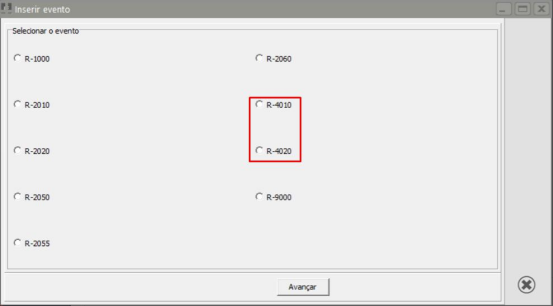

- REINF Série R-4000

- R-4010 – Pagamentos/Créditos a beneficiário pessoa física

- R-4020 – Pagamentos/Créditos a beneficiário pessoa jurídica.

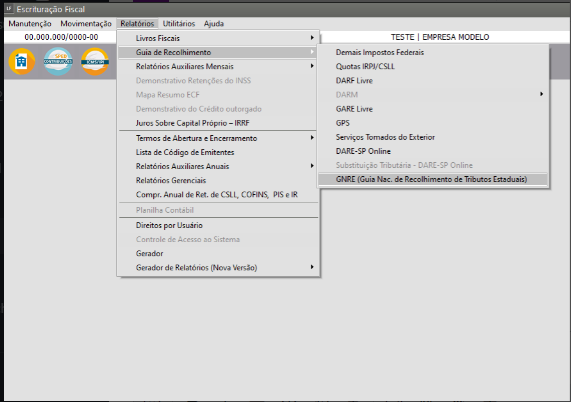

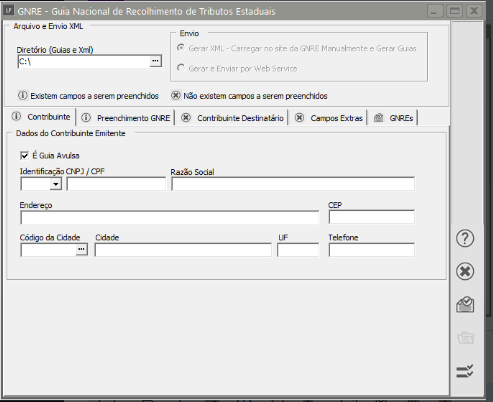

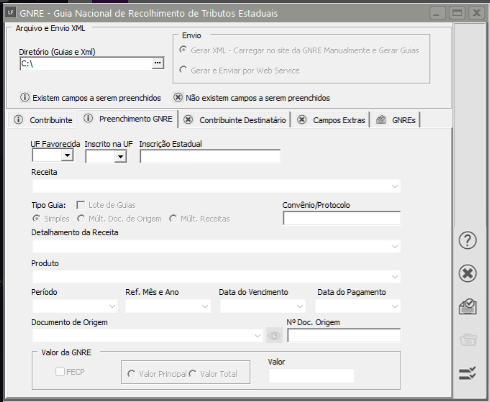

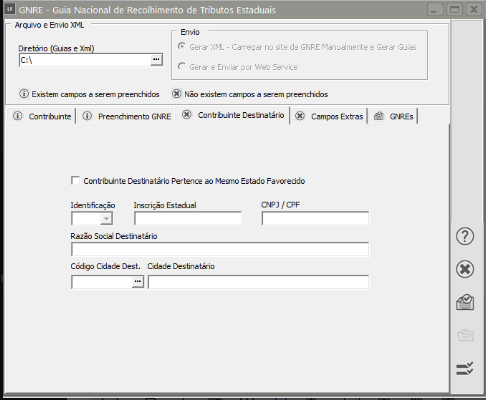

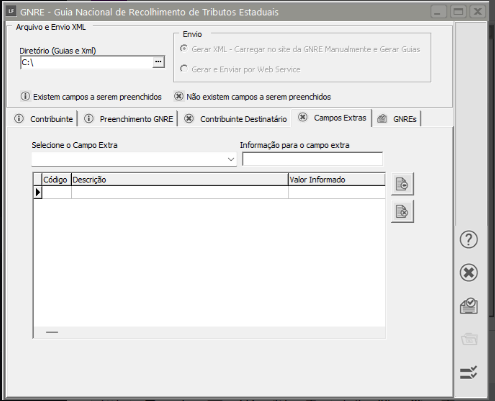

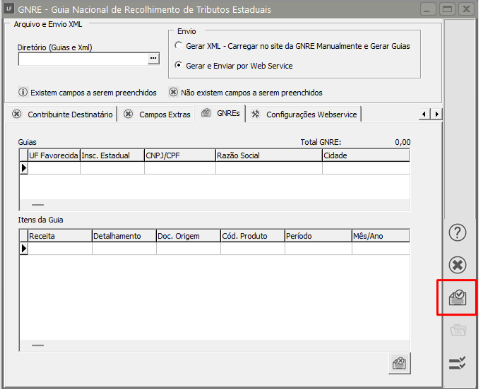

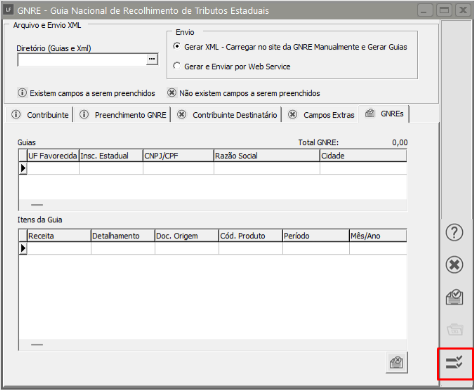

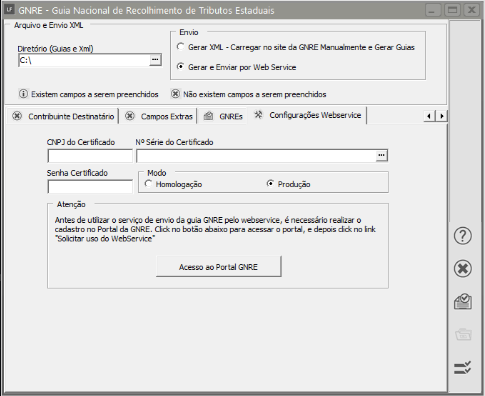

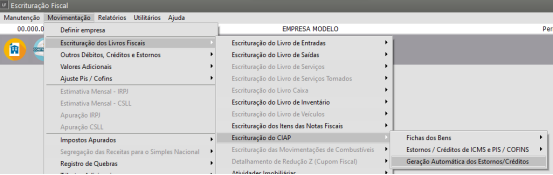

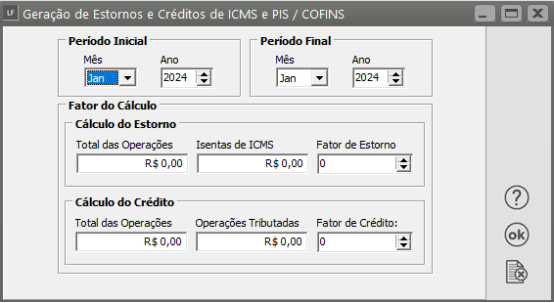

- Geração e envio da Guia GNRE (Guia Nacional de Recolhimento de Tributos Estaduais)

- Bloco G- EFD- ICMS/IPI (Controle de Crédito do Ativo Permanente (CIAP)

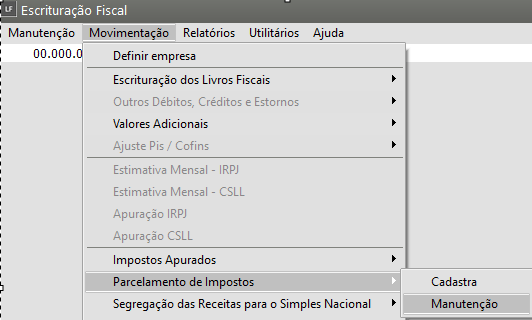

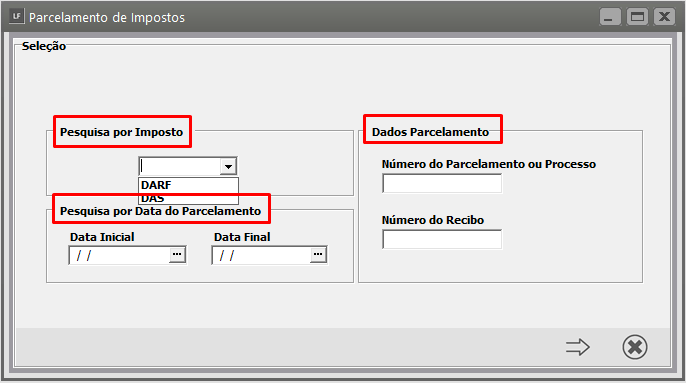

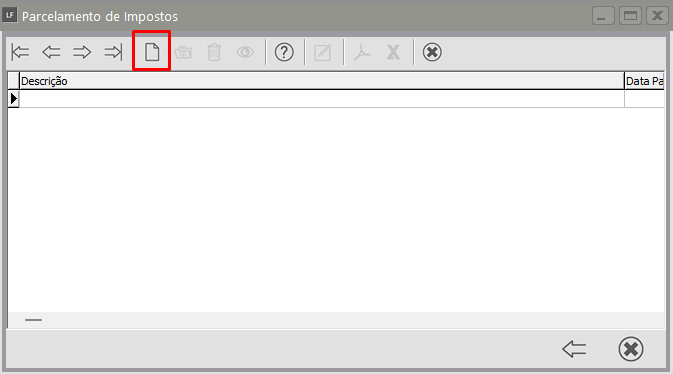

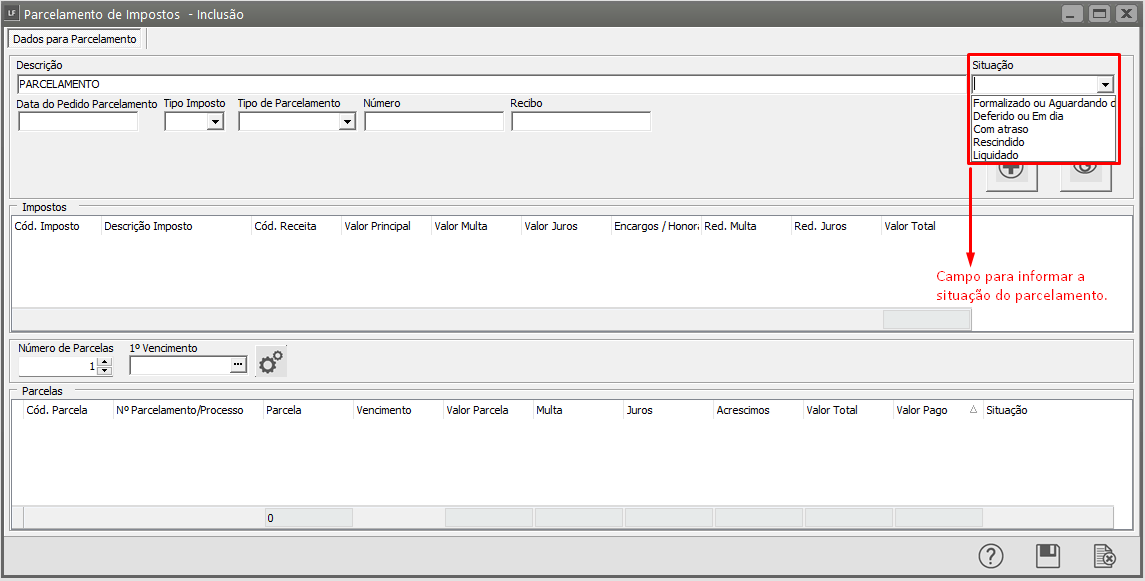

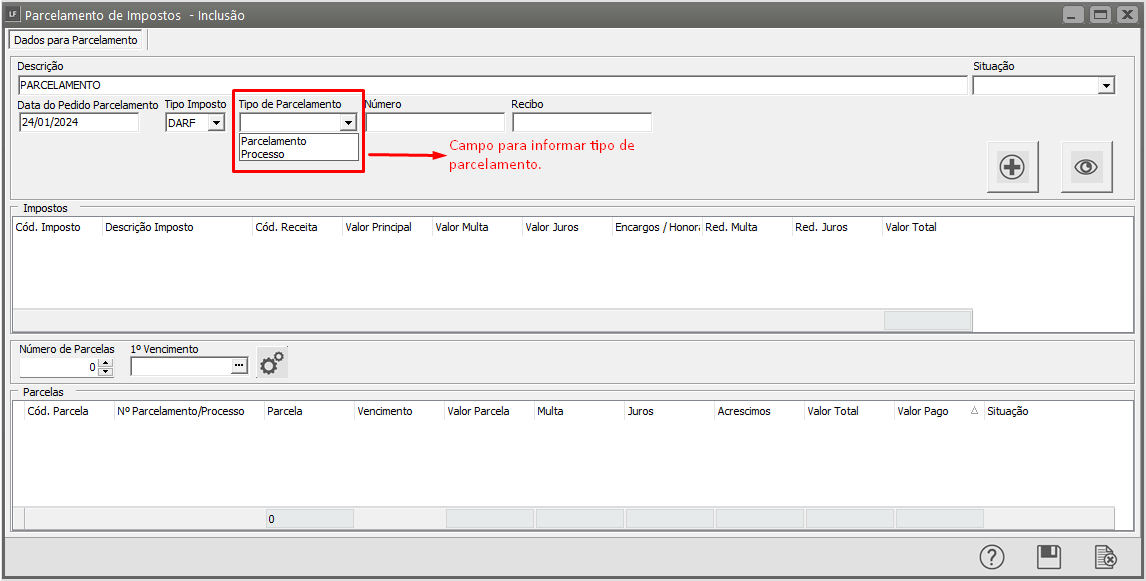

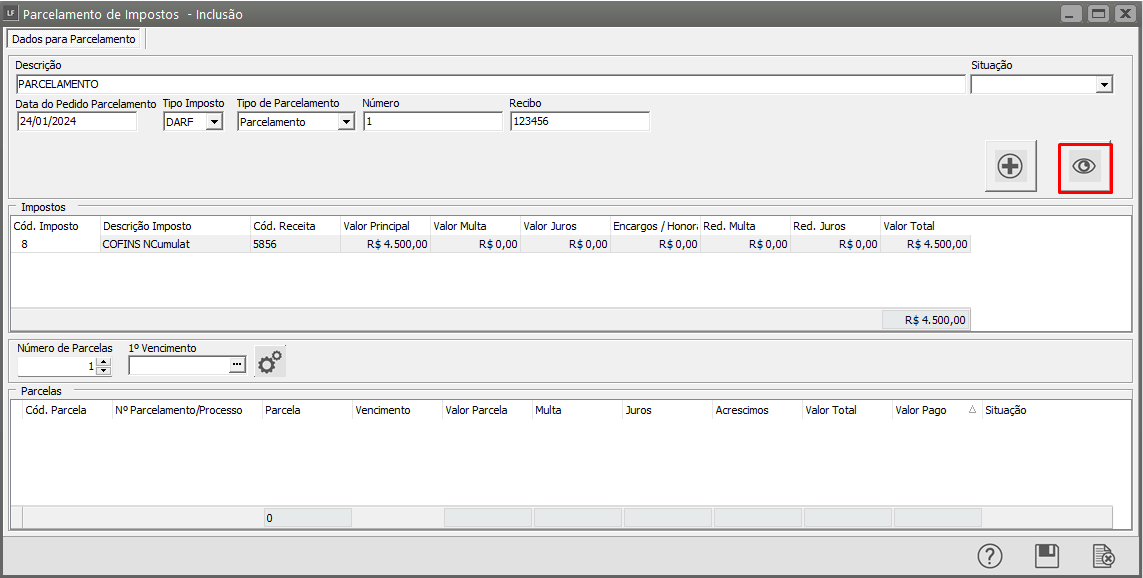

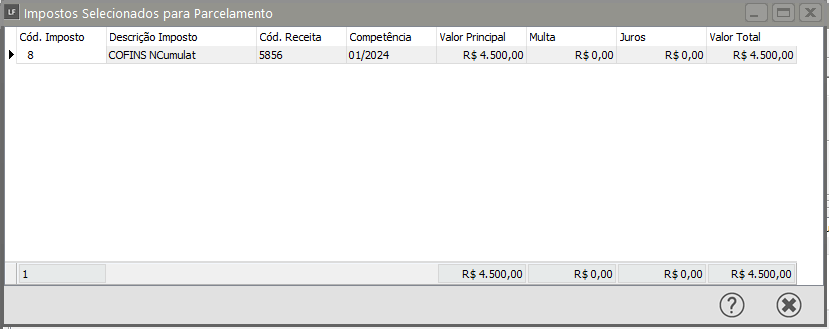

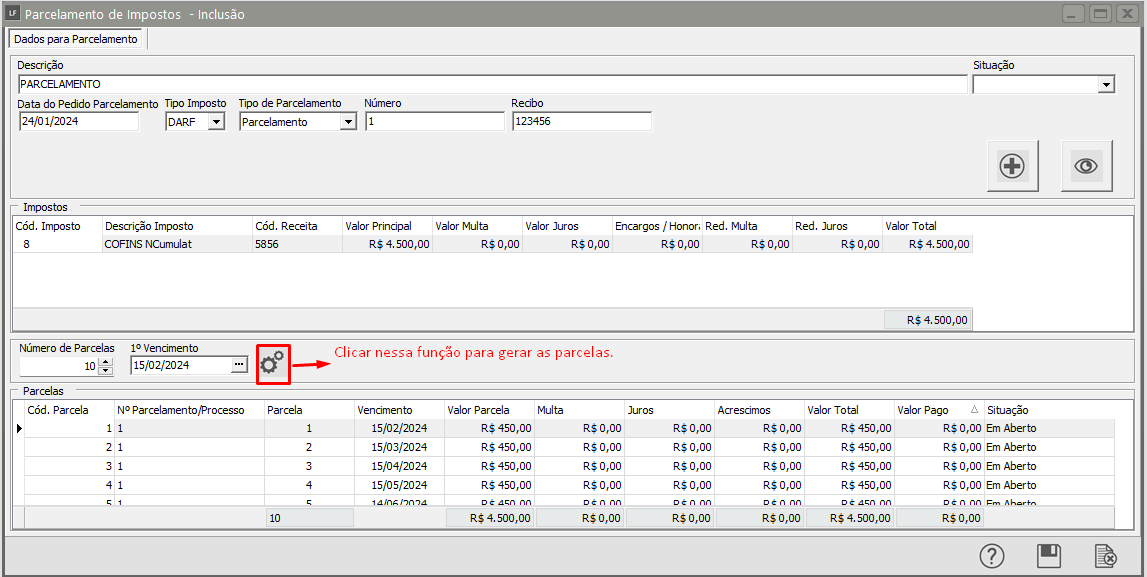

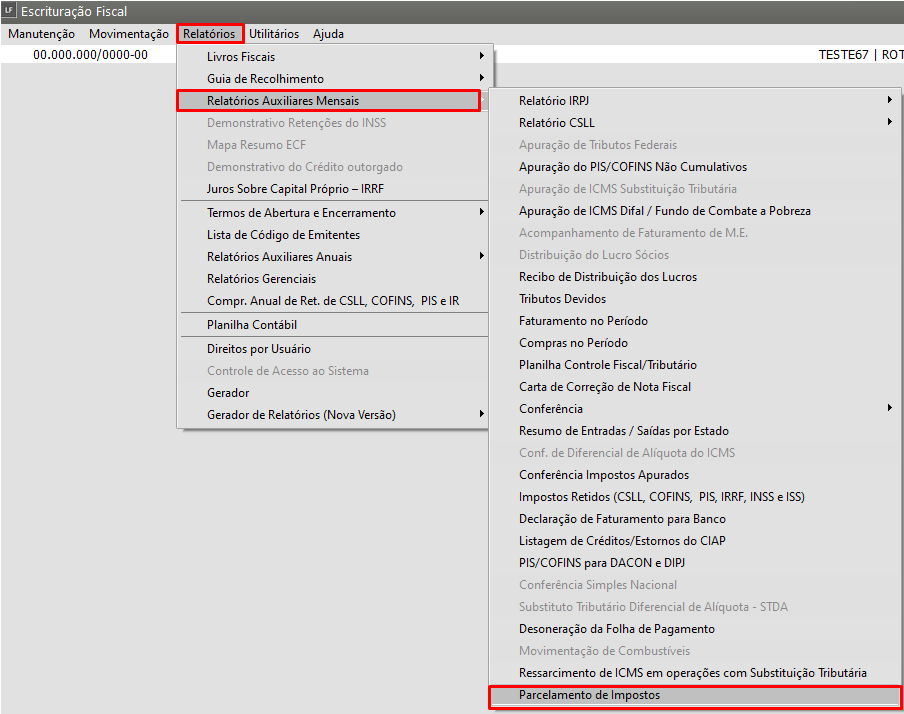

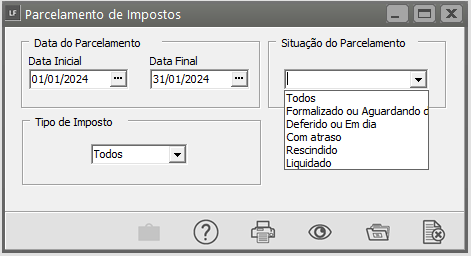

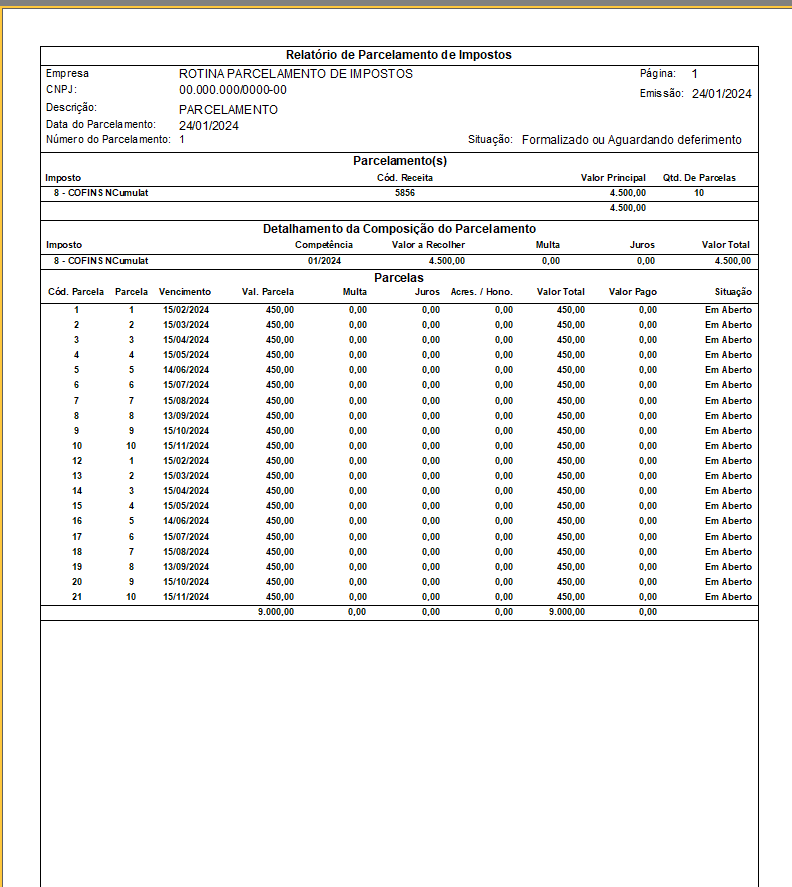

- Parcelamento de Impostos

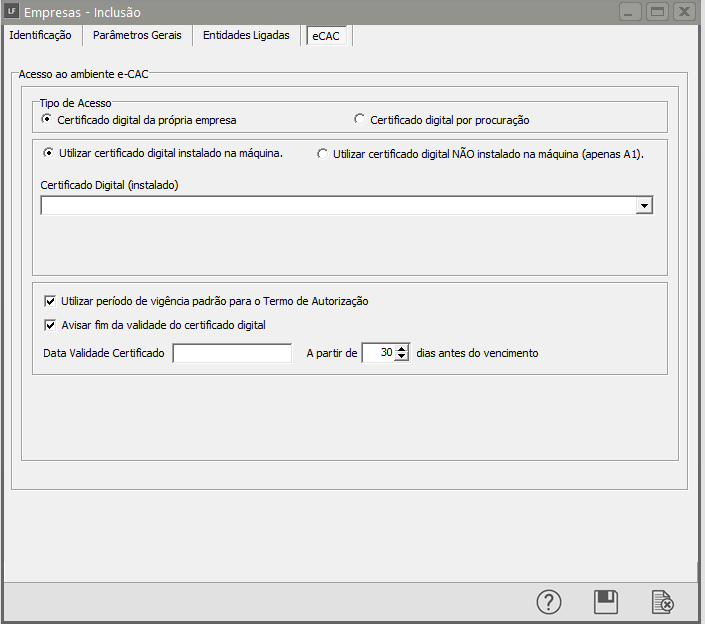

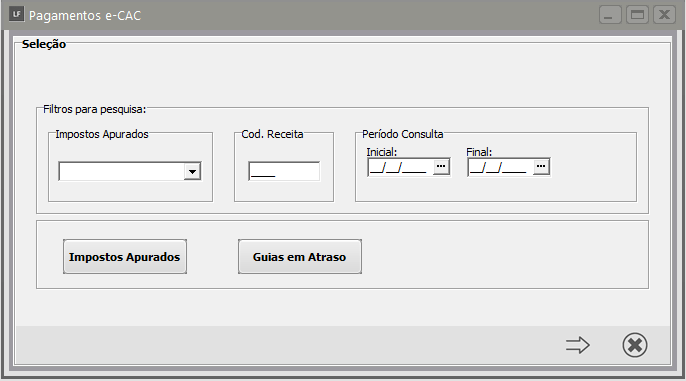

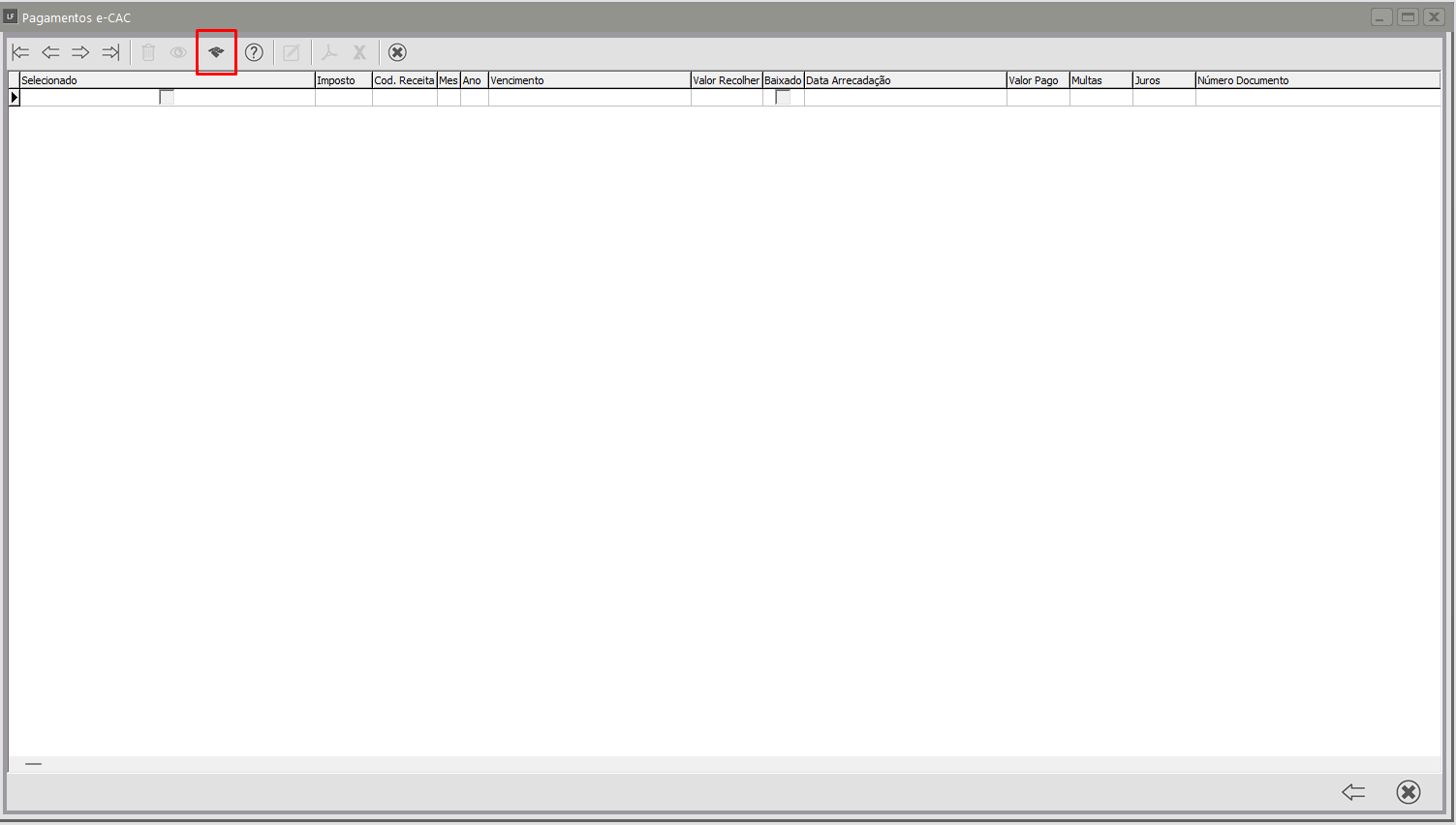

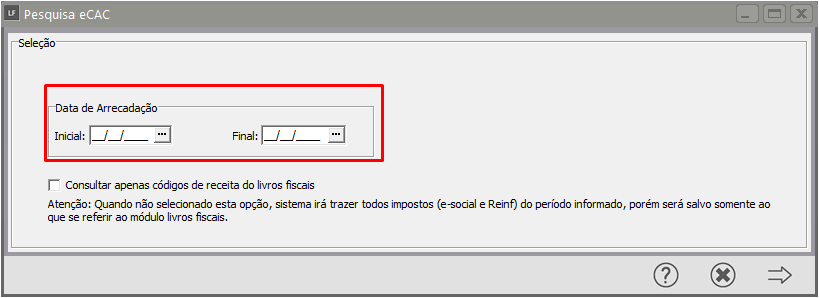

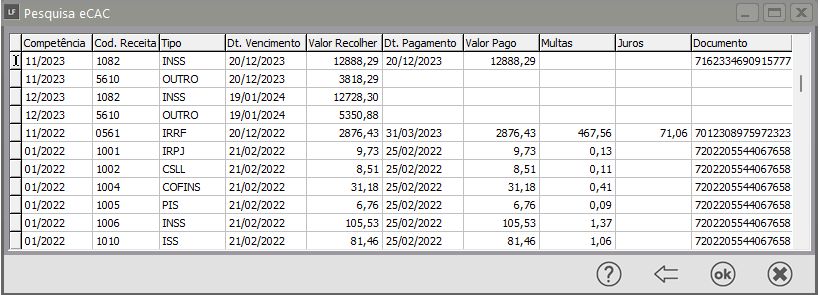

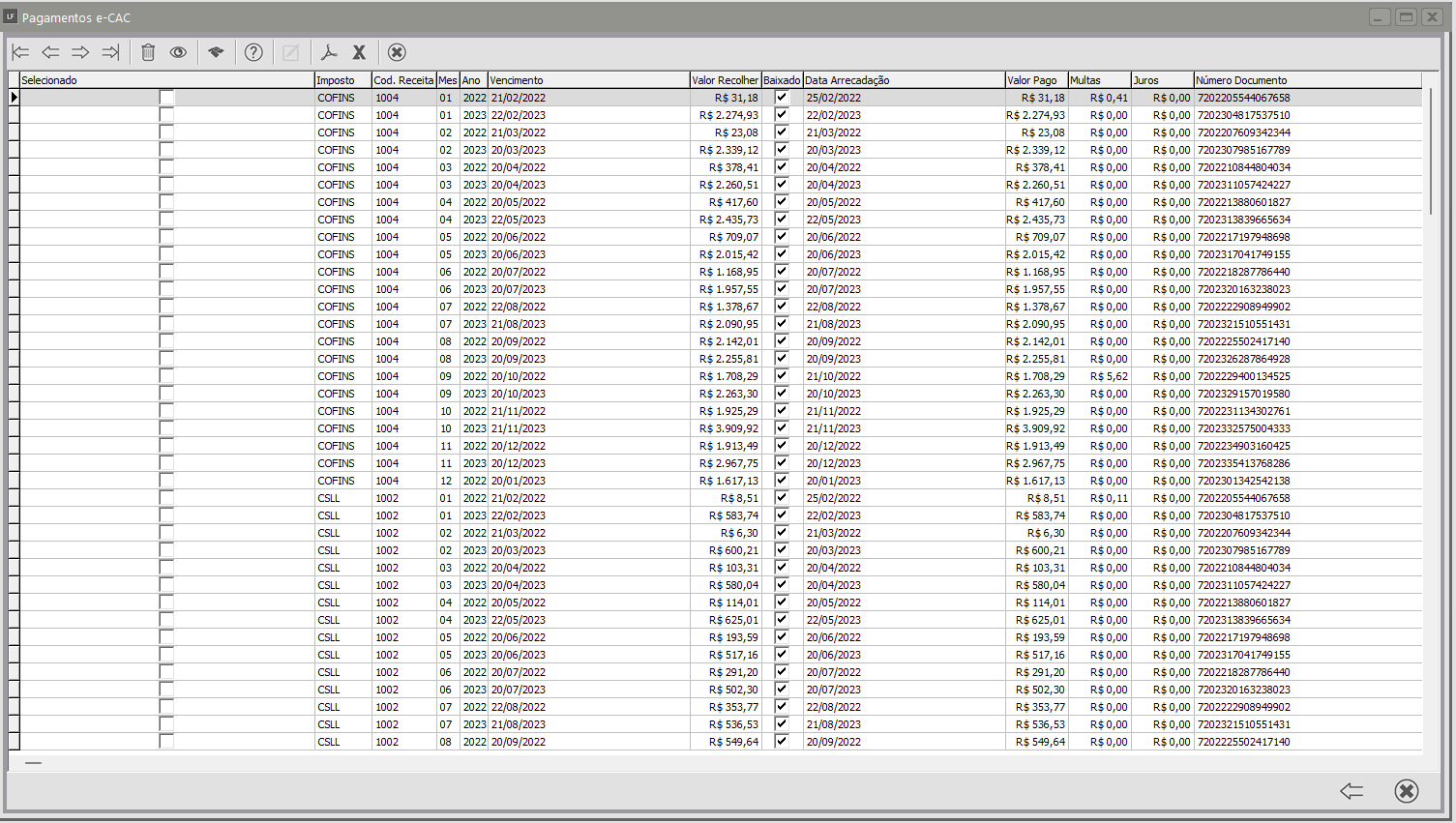

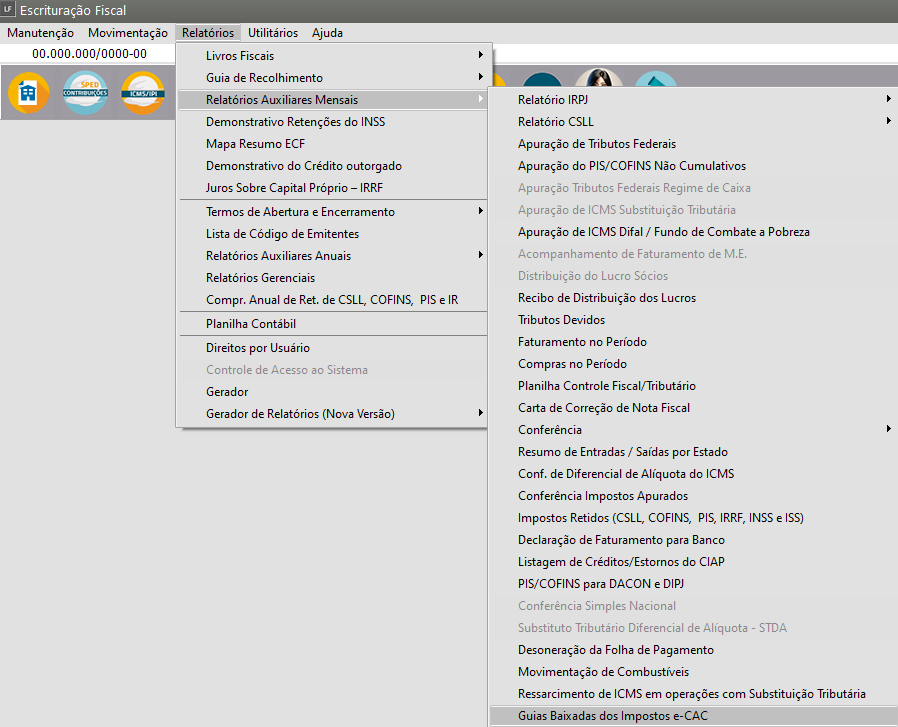

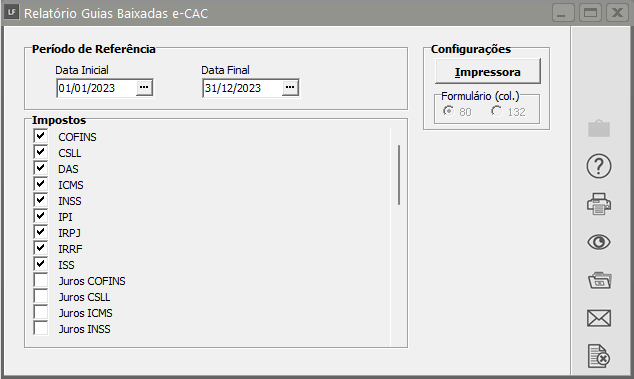

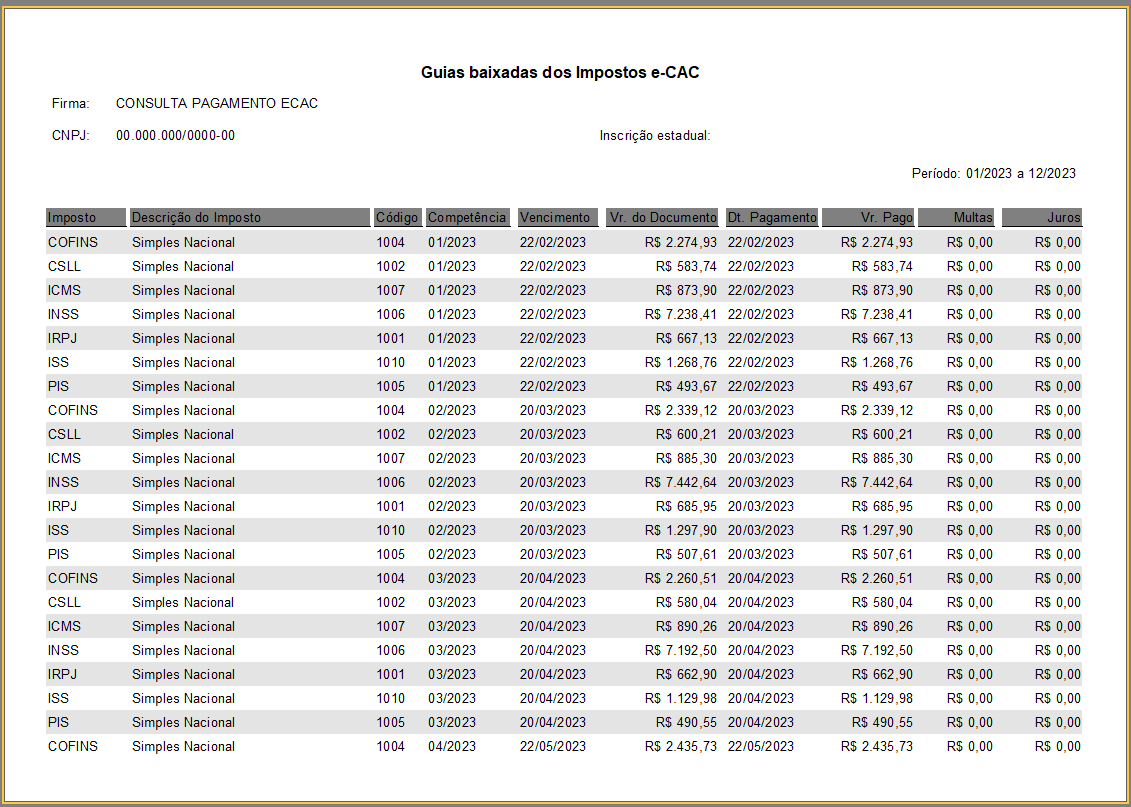

- Consulta de Pagamentos de Impostos no E-cac

- Valores retidos no Sistema Livros Fiscais para DIRF (Declaração do Imposto de Renda Retido na Fonte)

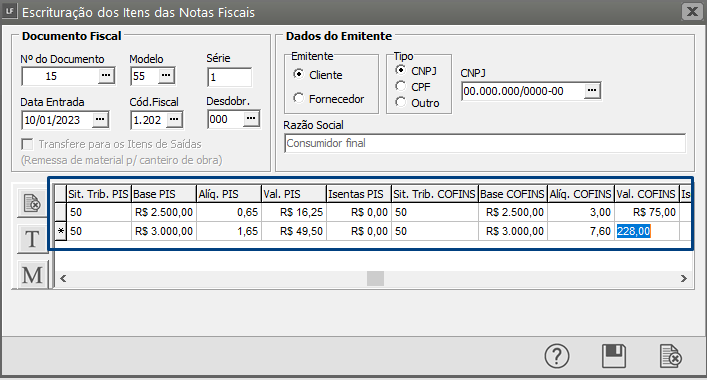

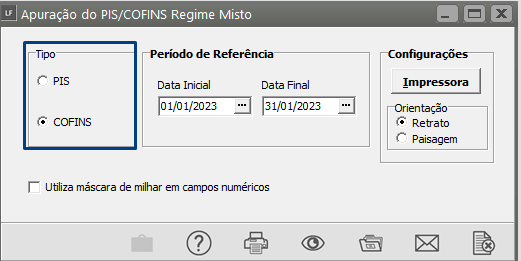

- Apuração do PIS/COFINS no Regime Misto

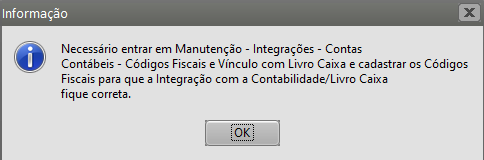

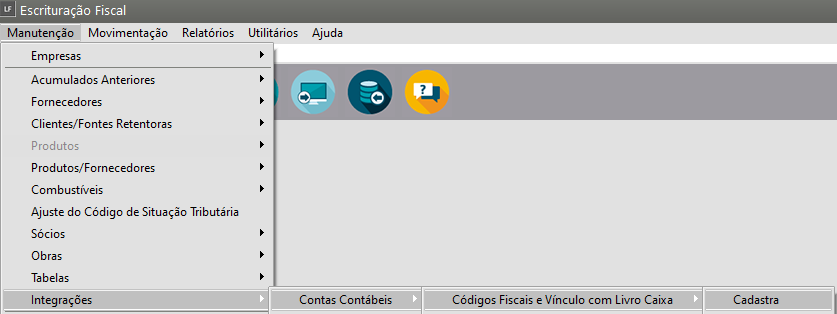

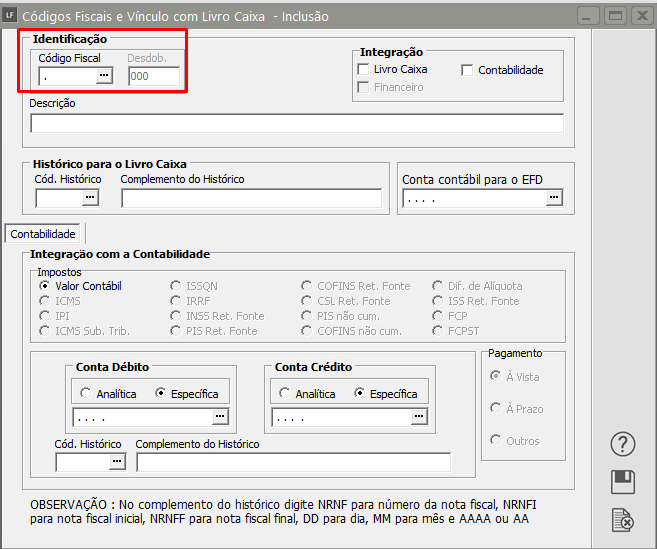

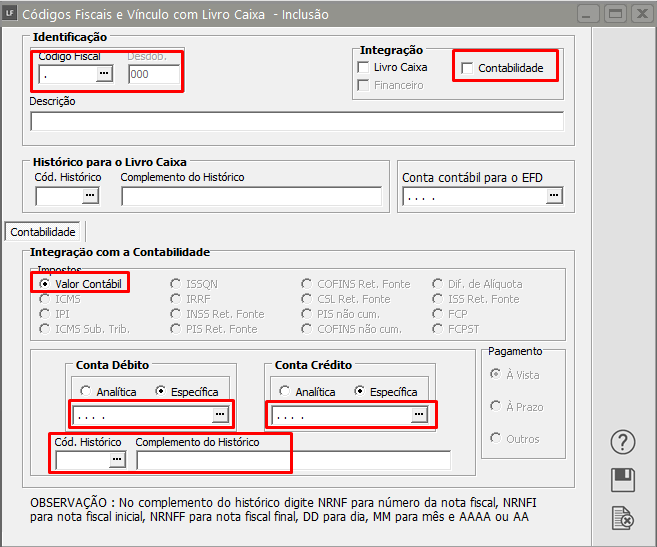

- Integrações do Sistema Livros Fiscais (Contabilização dos Livros Fiscais, Contabilização do Livro Caixa e Integração com Sistema Financeiro)

- Cadastro e Parametrização de empresas Imune/Isenta

- Parametrizando uma empresa Indústria

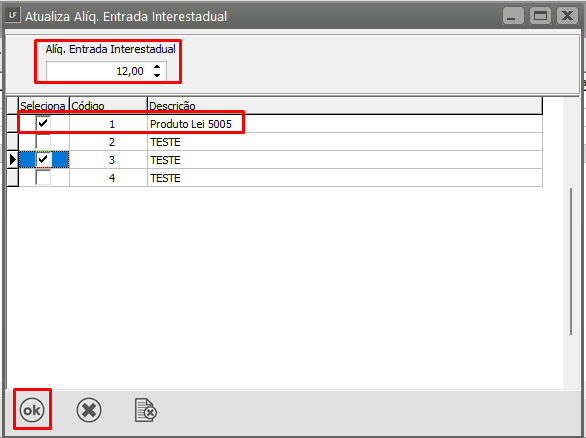

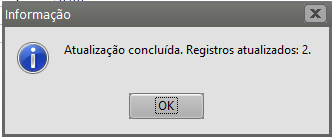

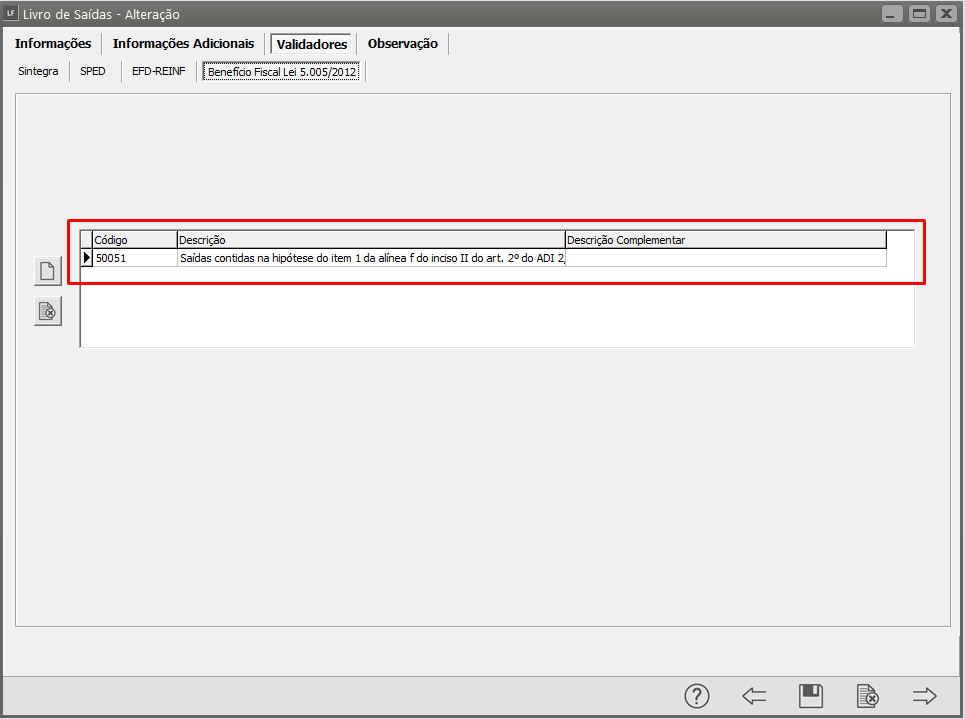

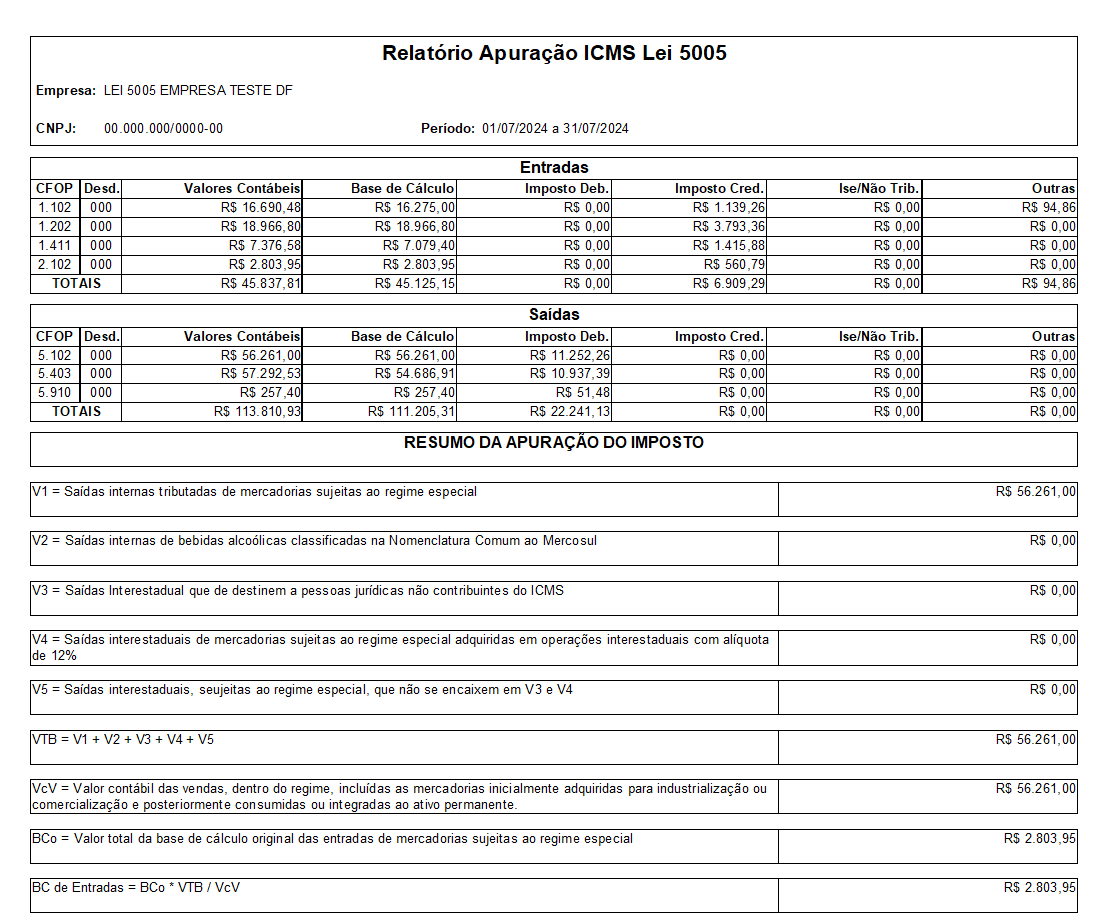

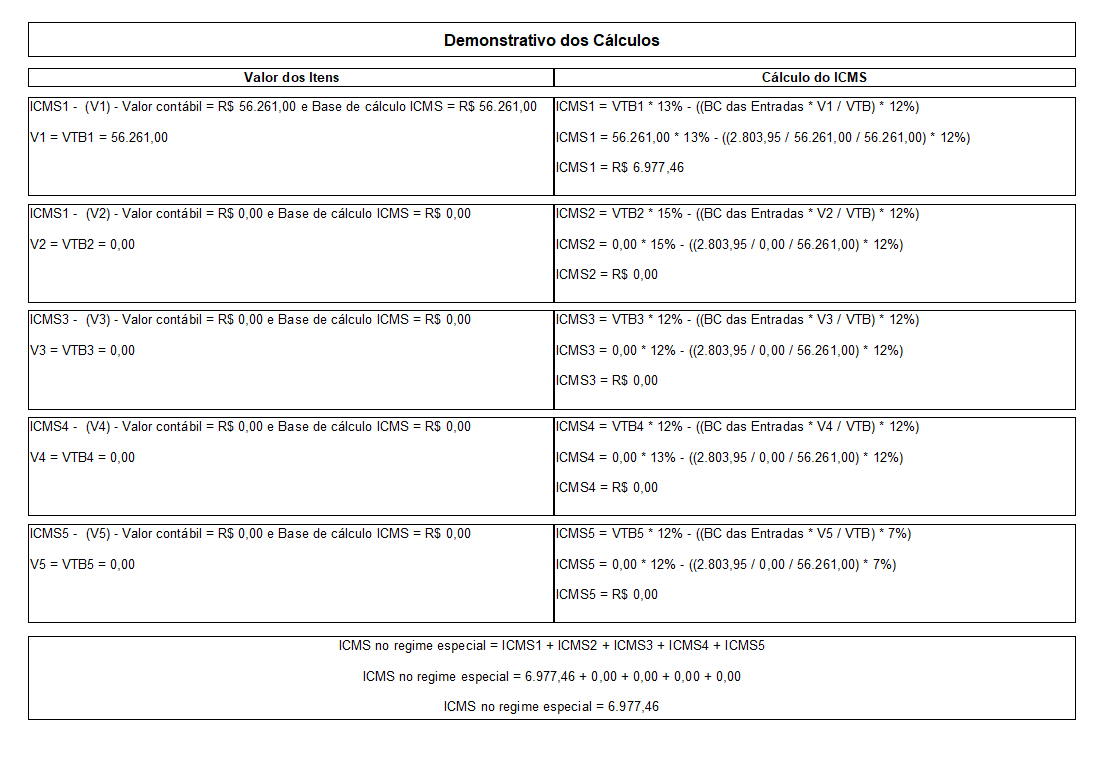

- Apuração ICMS Lei 5005/2012 no Distrito Federal (DF)

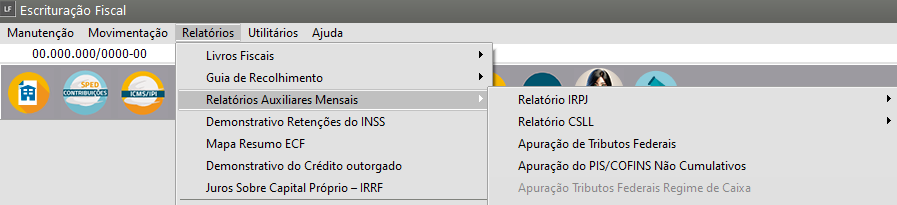

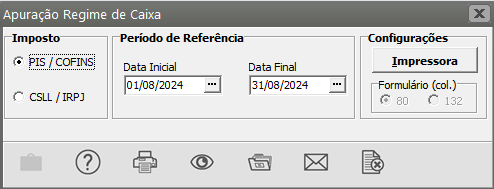

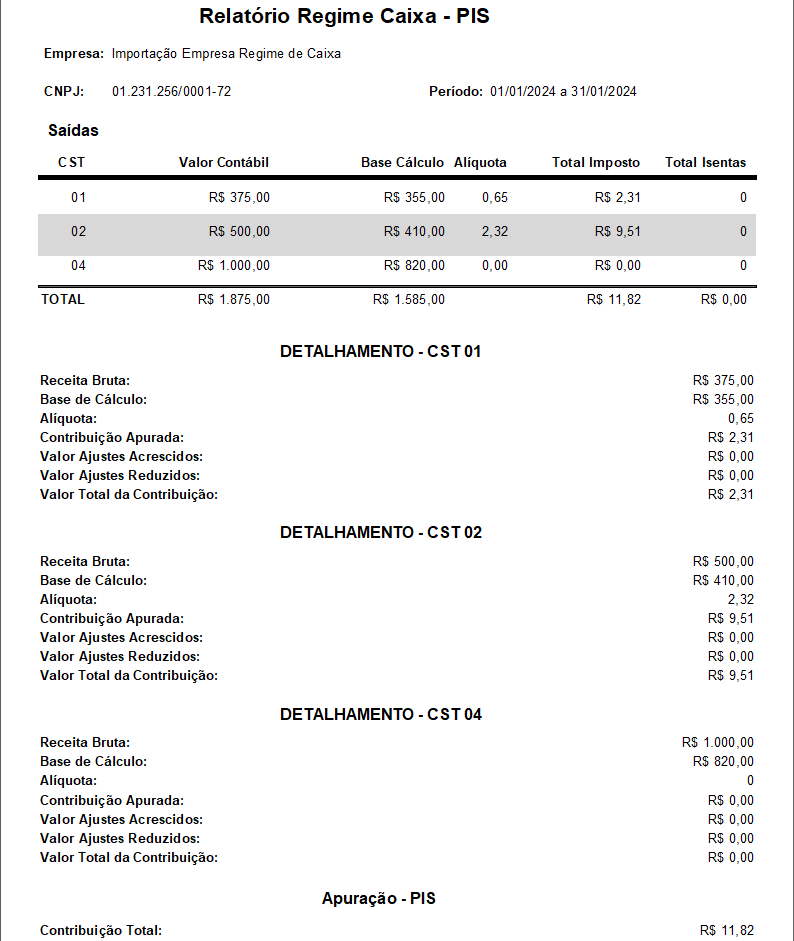

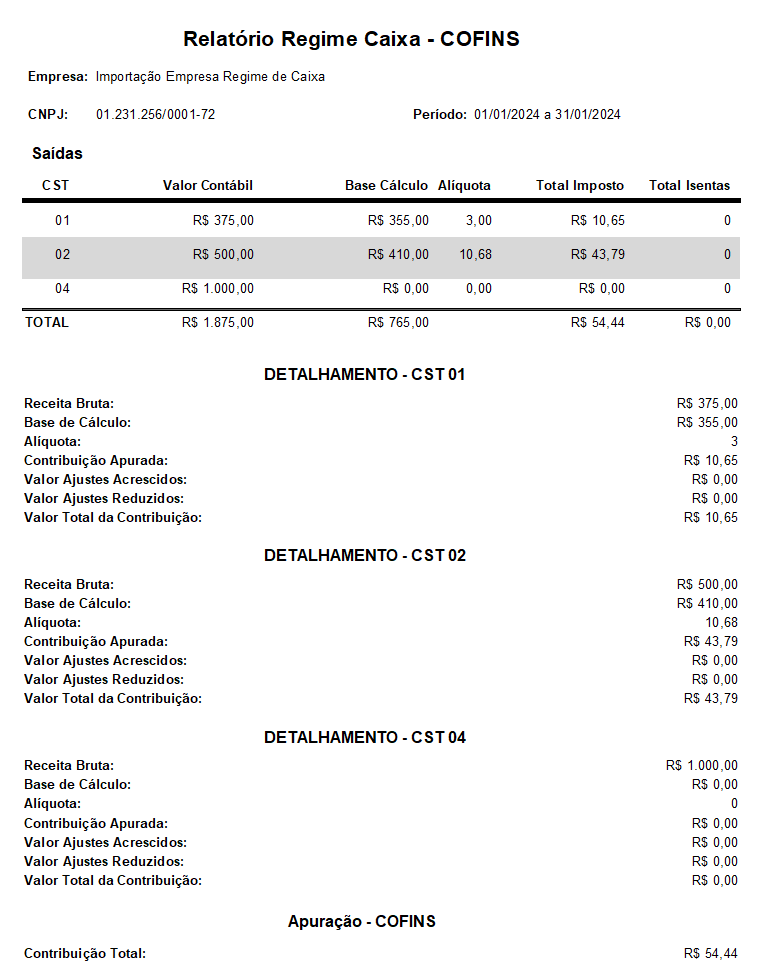

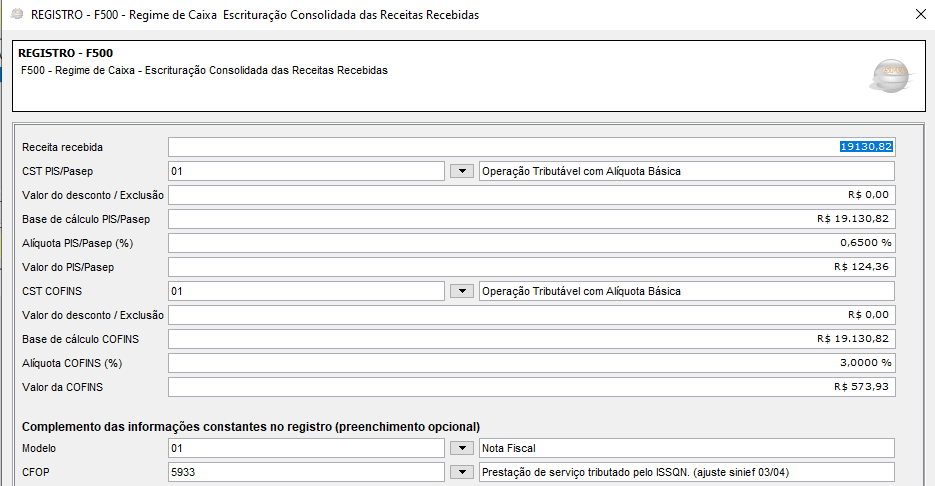

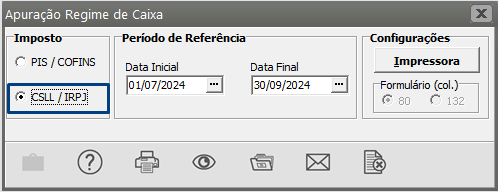

- Apuração por Regime de Caixa dos Impostos Federais PIS/COFINS e CSLL/IRPJ e Adicional de IRPJ

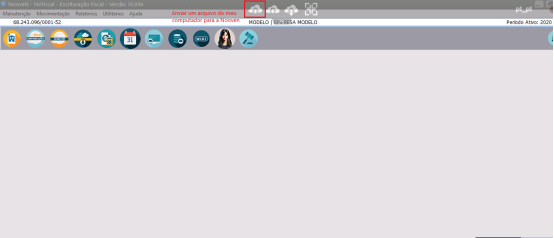

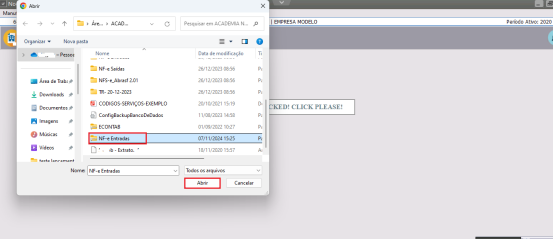

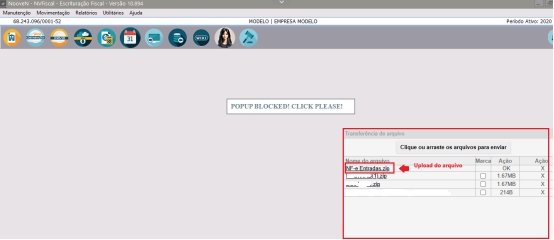

- Upload e Download de arquivos no Ambiente Nooven

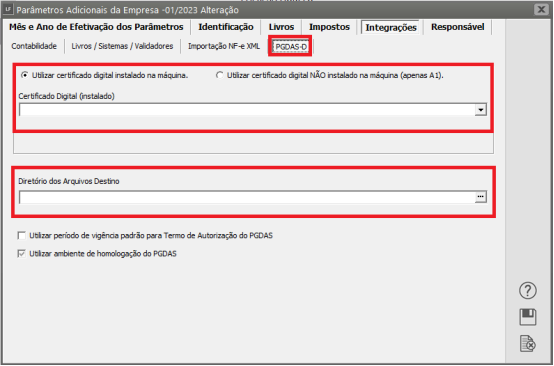

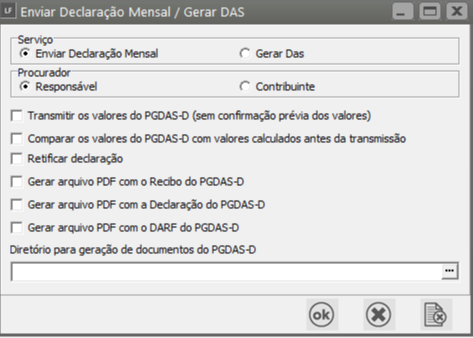

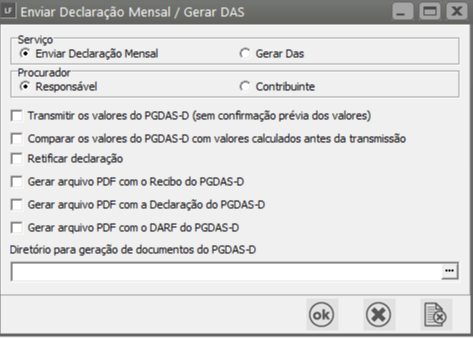

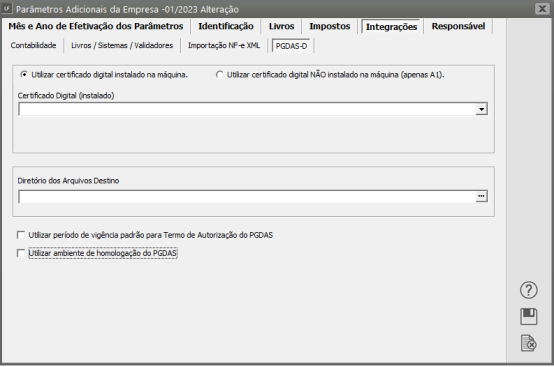

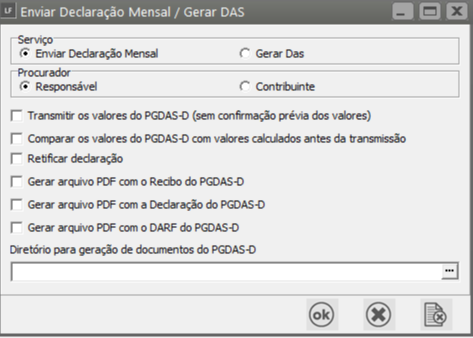

- Integração com o PGDAS (Simples Nacional)

- Procedimentos para Empresa que tenha Mudança de Tributação (Lucro Real, Lucro Presumido, Simples Nacional, Imune Isenta)

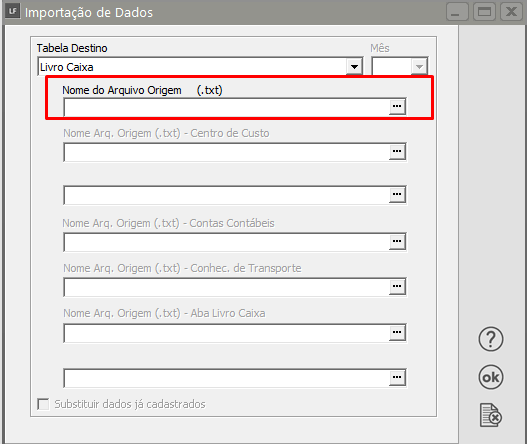

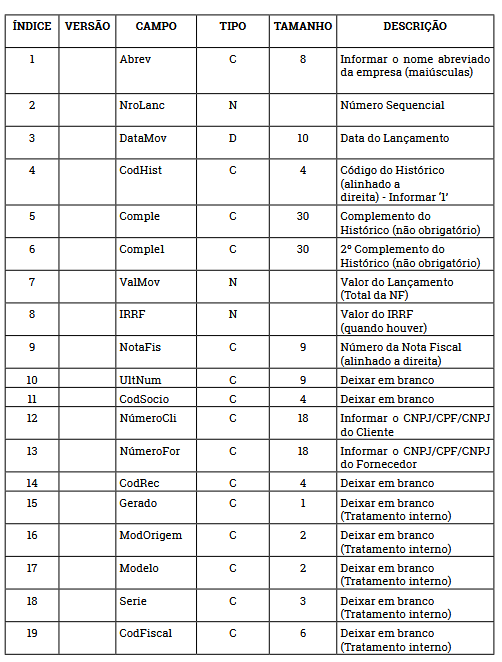

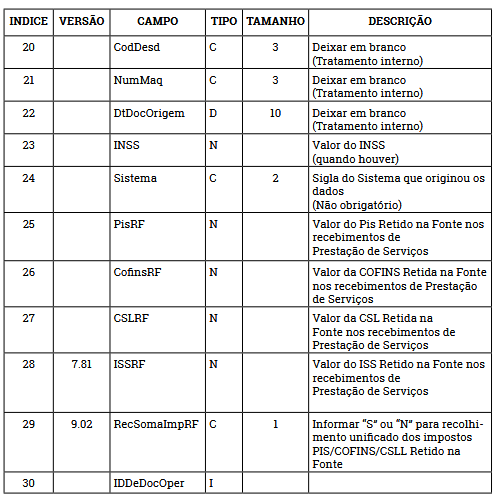

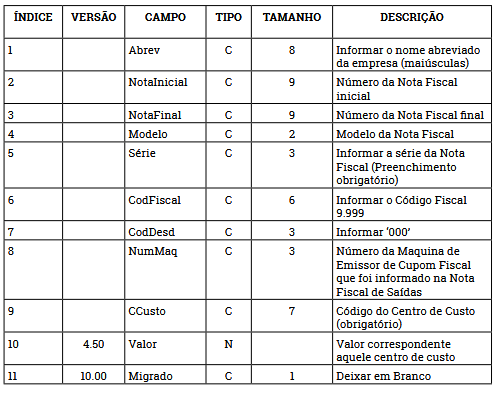

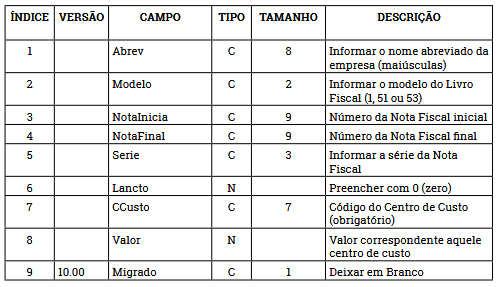

- Layout dos Arquivos Texto - Livro Caixa

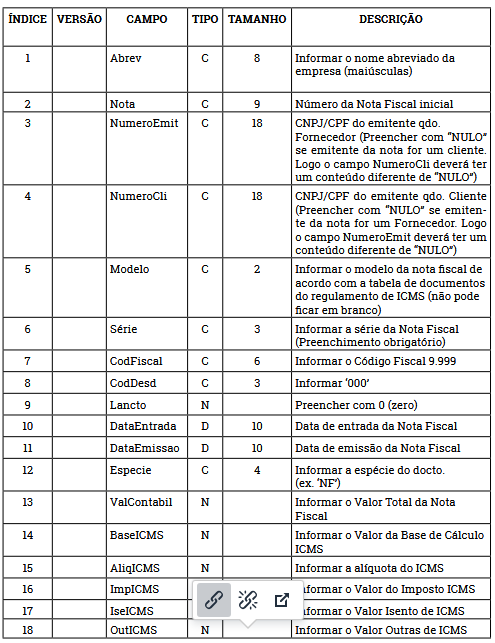

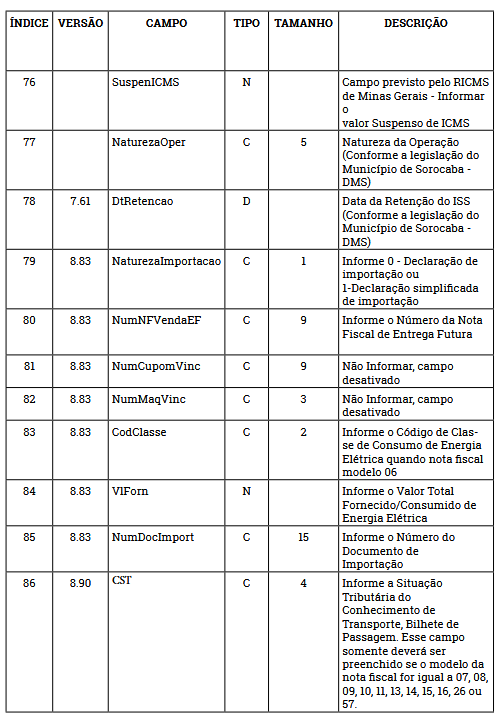

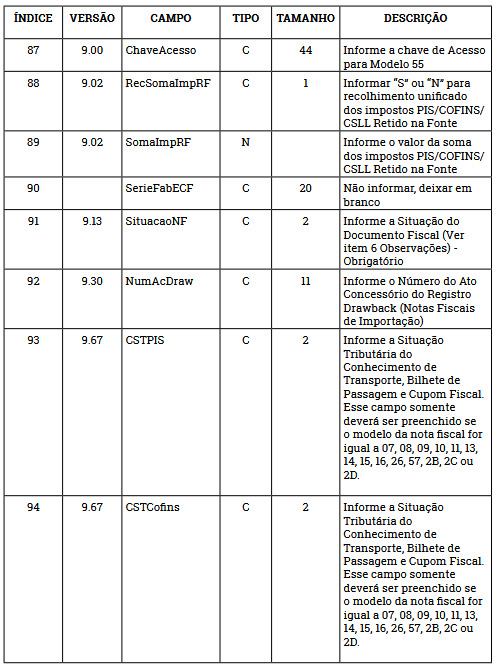

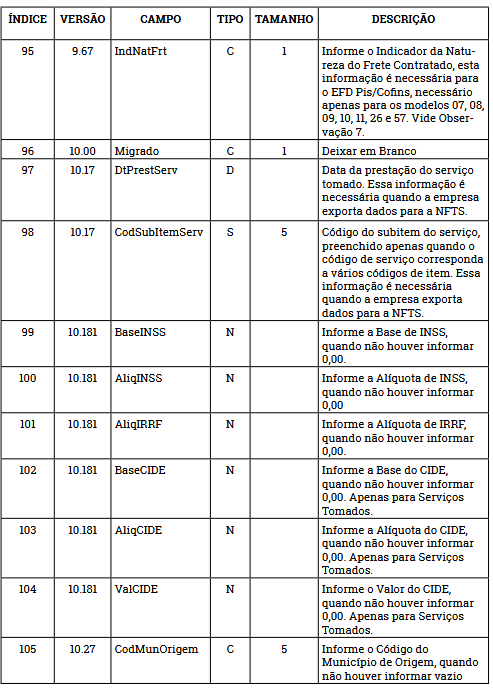

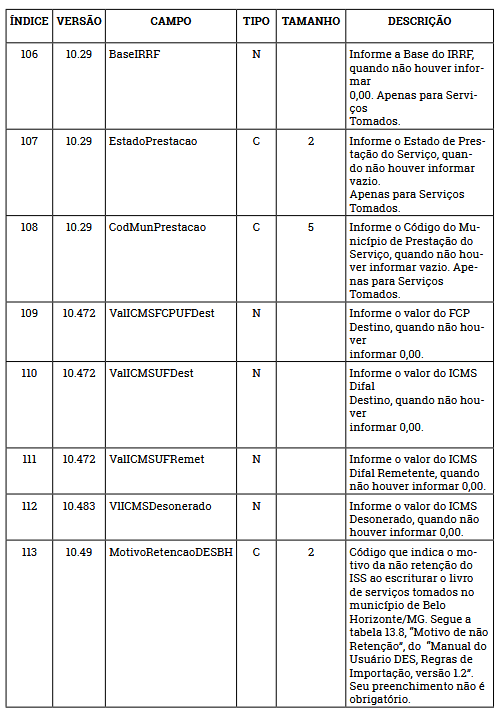

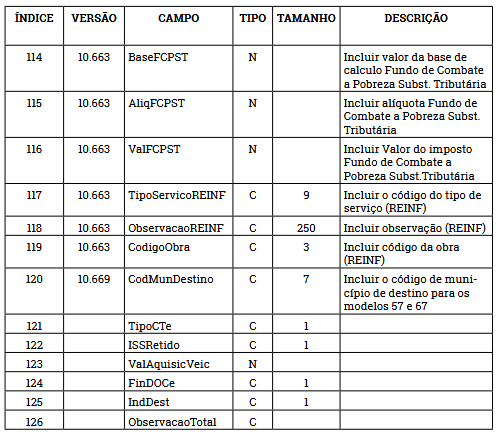

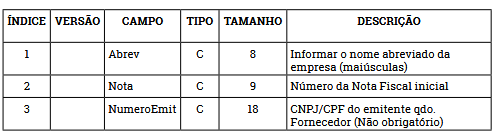

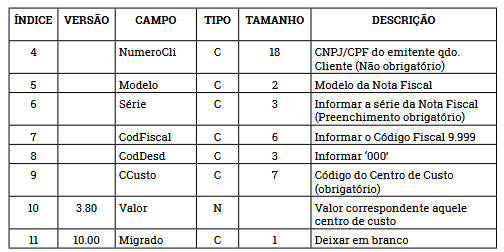

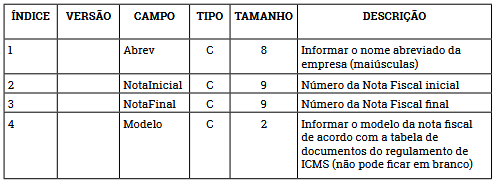

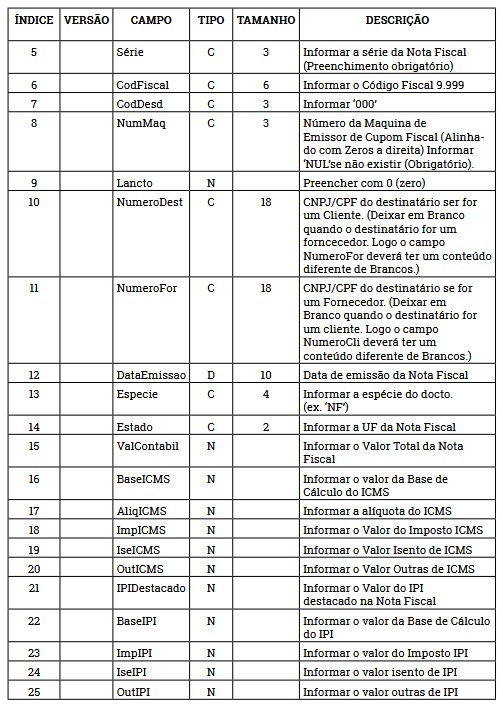

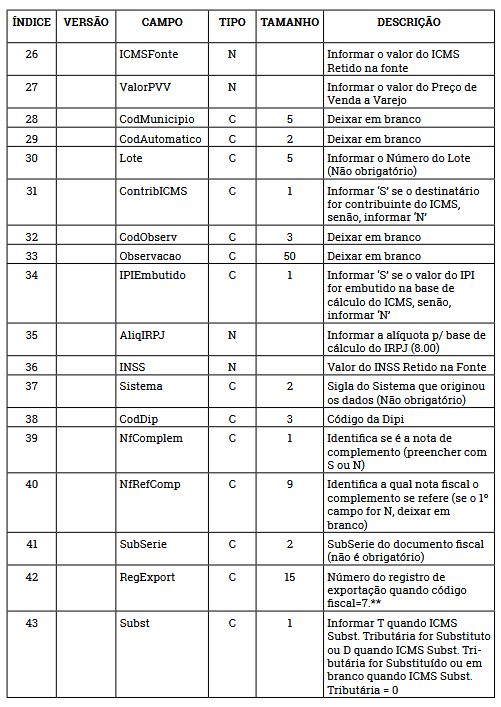

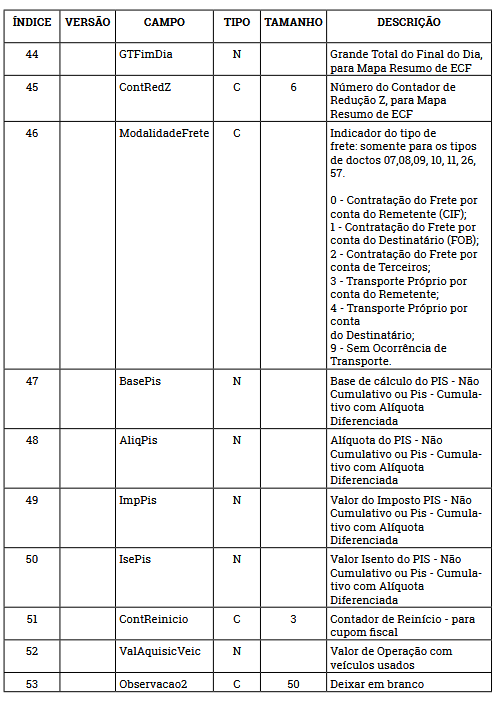

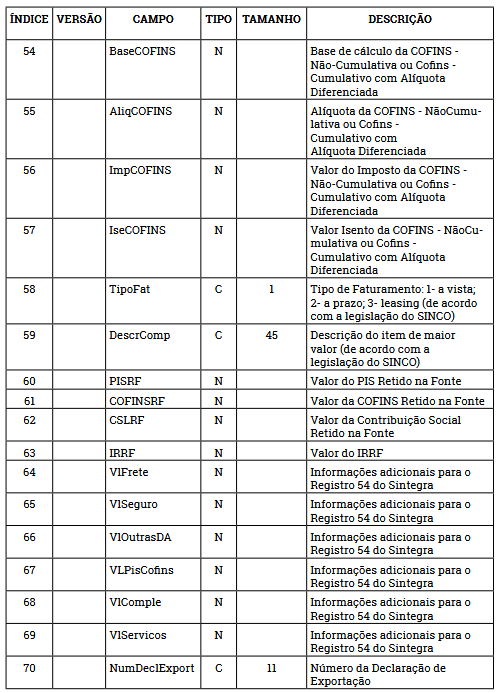

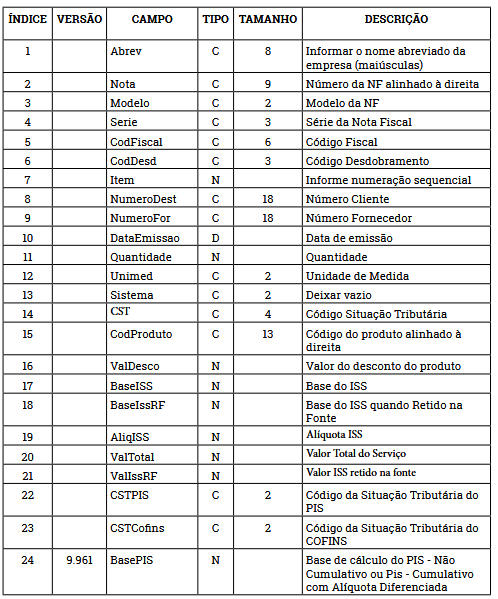

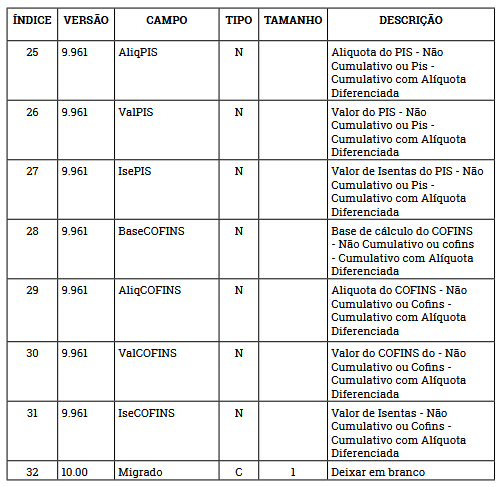

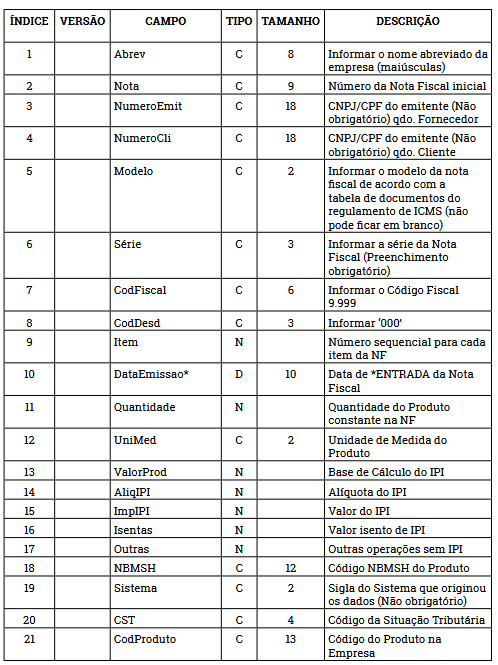

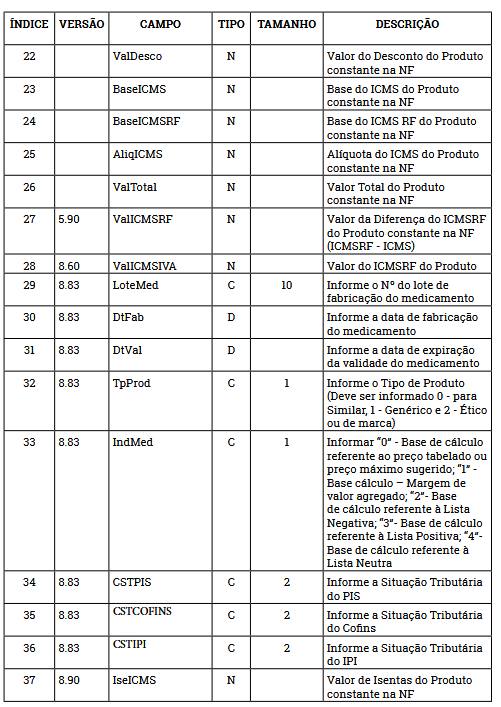

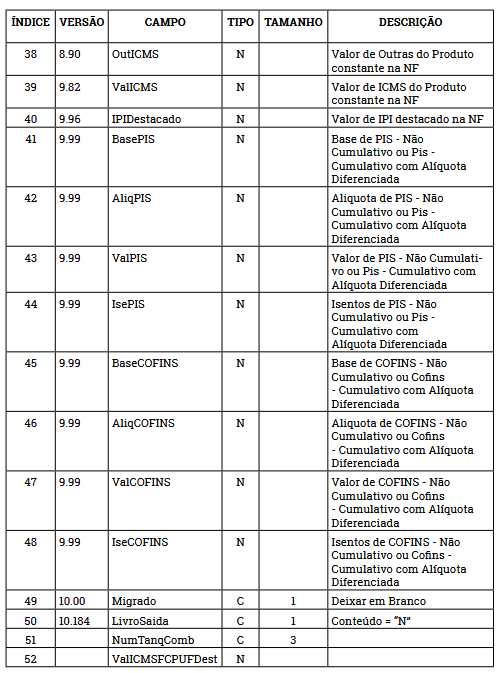

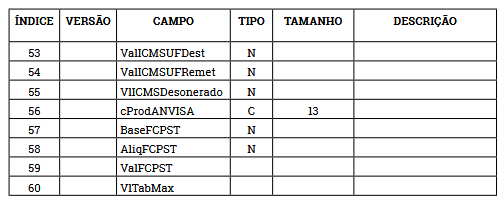

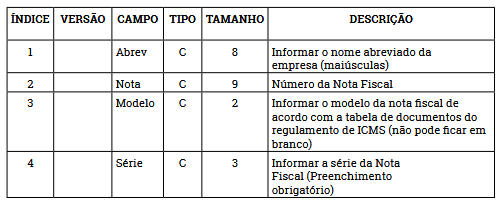

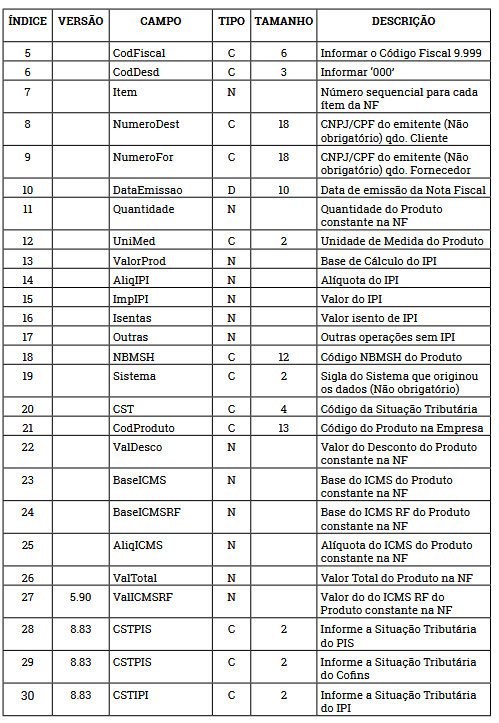

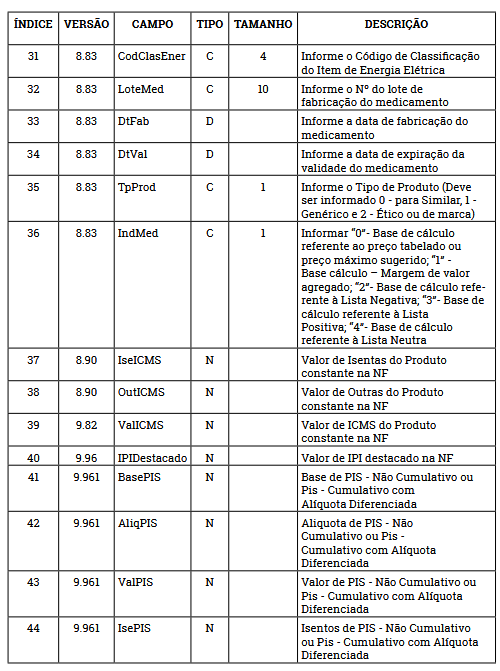

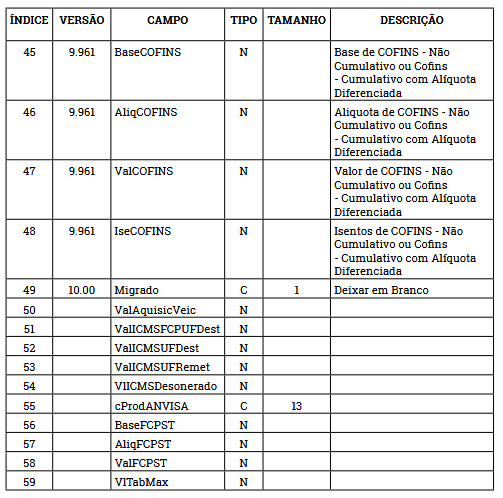

- Layout dos Arquivos Texto - Livro de Entradas e Livro de Entradas por Centro de Custo

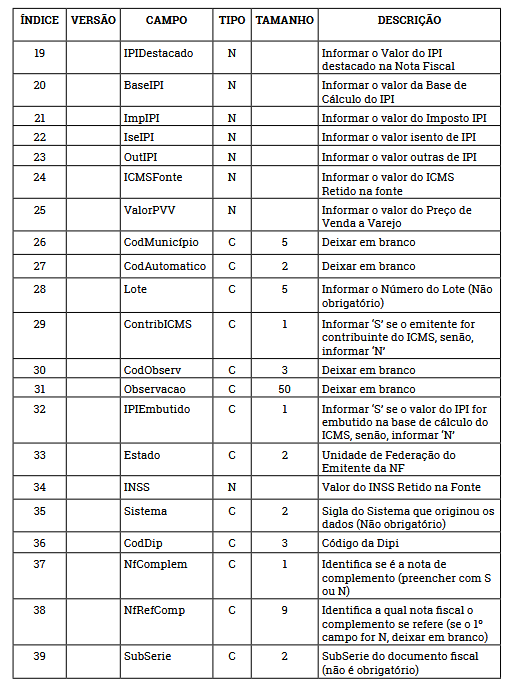

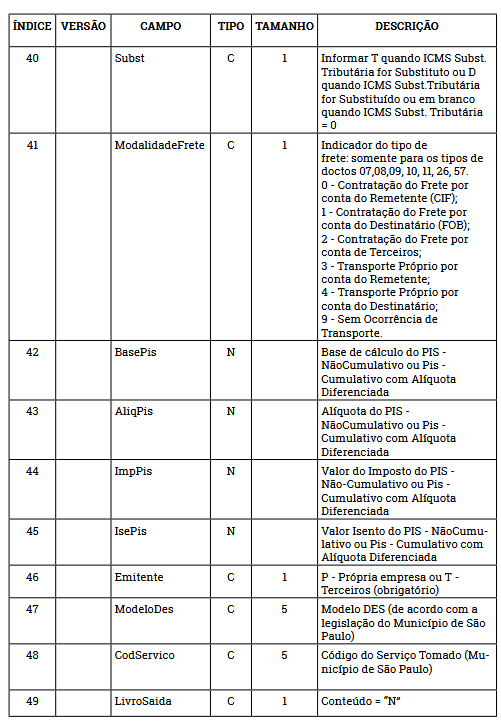

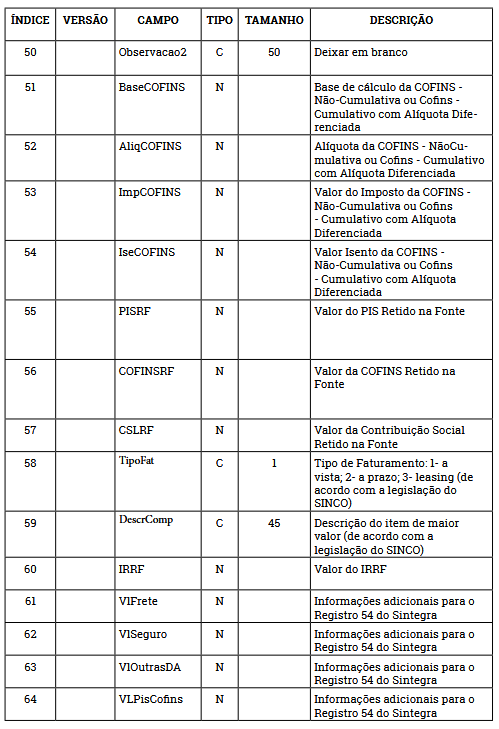

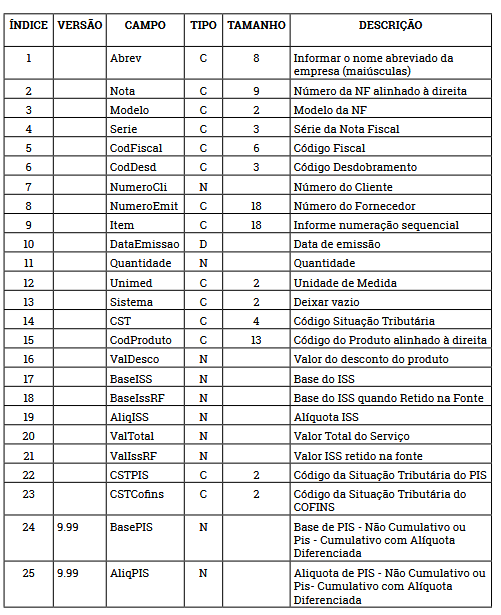

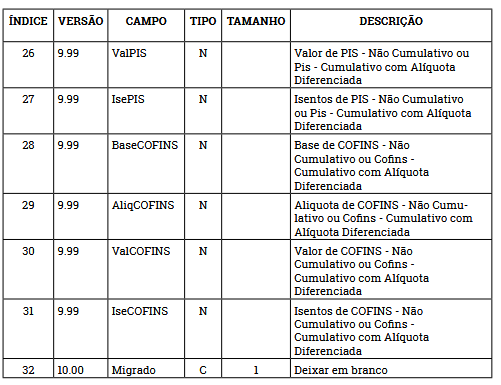

- Layout dos Arquivos Texto - Livro de Saídas e Livro de Saídas por Centro de Custo

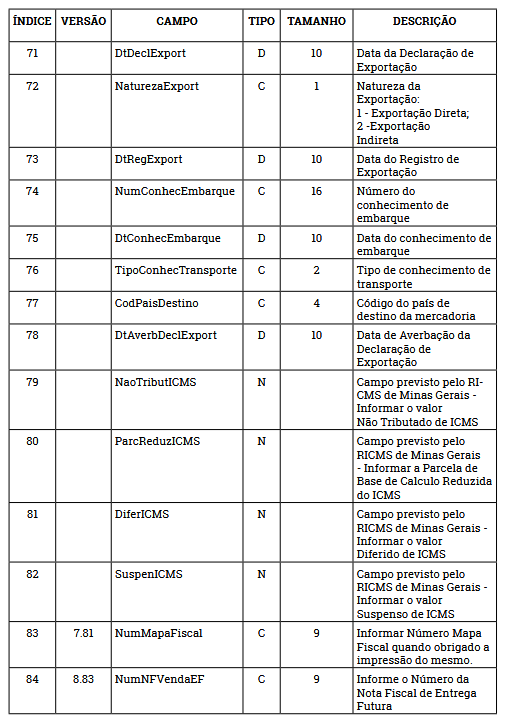

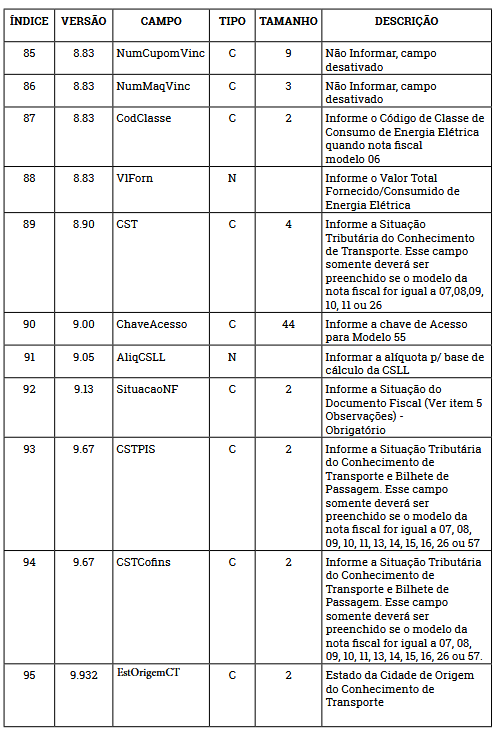

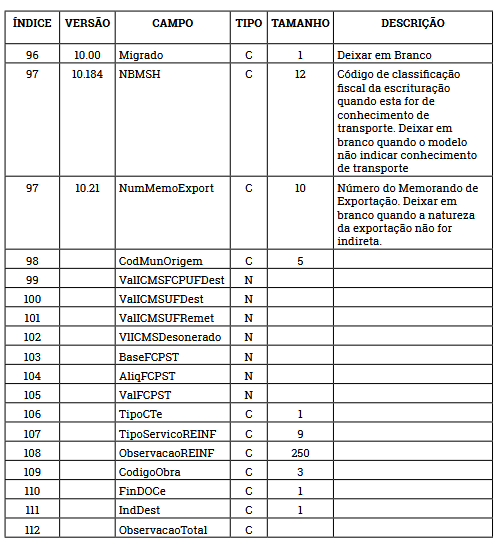

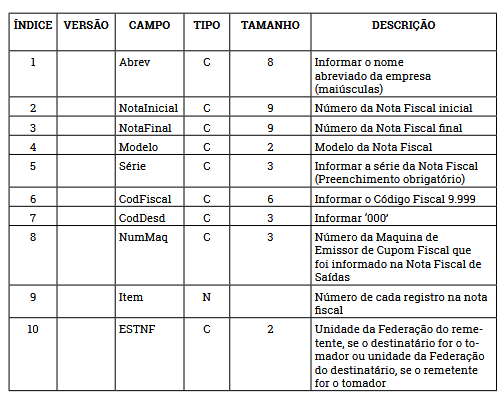

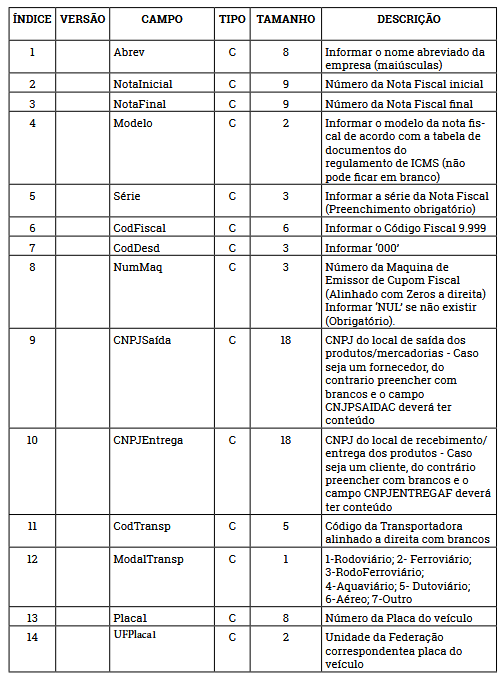

- Layout dos Arquivos Texto - Saídas e Conhecimento de Transporte

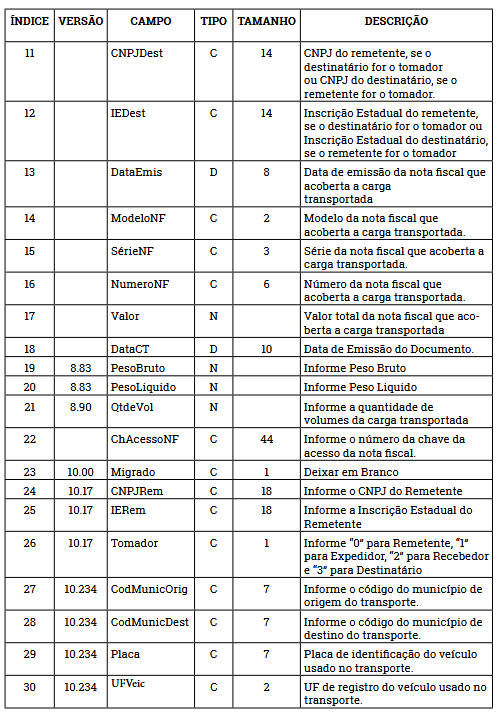

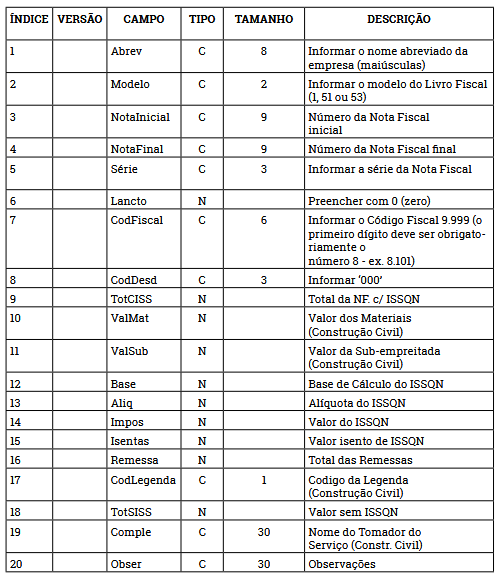

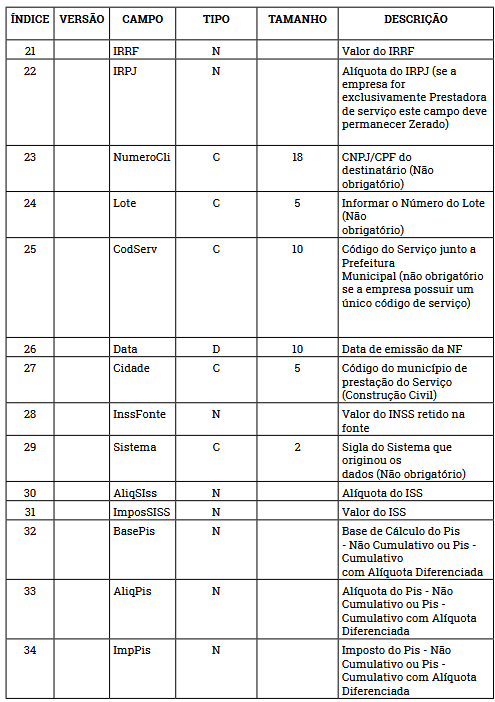

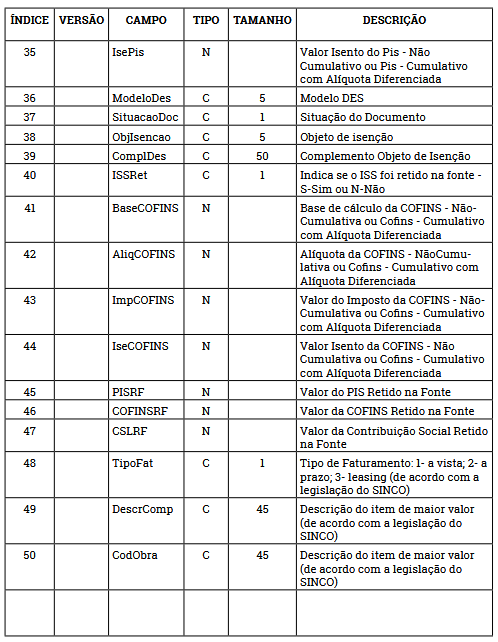

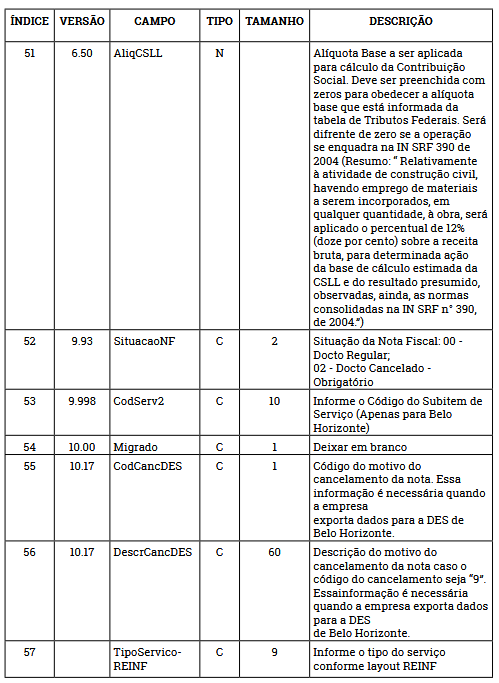

- Layout dos Arquivos Texto - Livro de Serviços, Livro de Serviço por Centro de Custo, Itens de Serviços Prestados (NF Conjugada) e Itens de Serviços Tomados (NF Conjugada)

- Layout dos Arquivos Texto - DIPI de Entradas e de Saídas

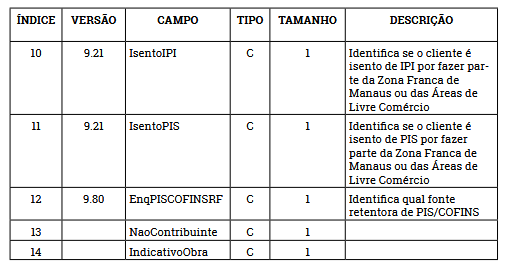

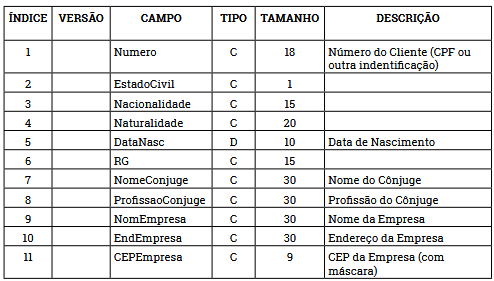

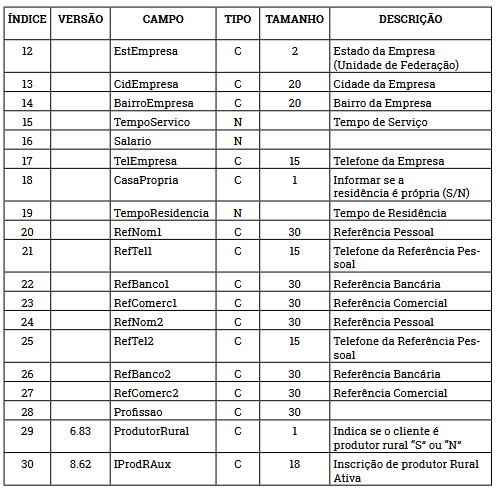

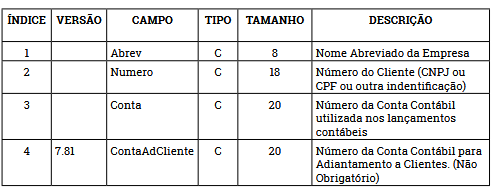

- Layout dos Arquivos Texto - Clientes, Clientes Pessoa Jurídica, Clientes Pessoa Física e Contas Contábeis de Clientes

- Layout dos Arquivos Texto - Fornecedores e Contas Contábeis de Fornecedores

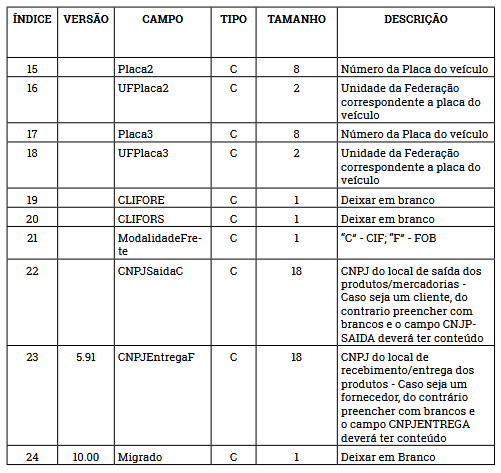

- Layout dos Arquivos Texto - Mapa Resumo ECF e Detalhamento de Redução Z (Cupom Fiscal) e Saída de Cupom Fiscal vinculado a Nota Fiscal

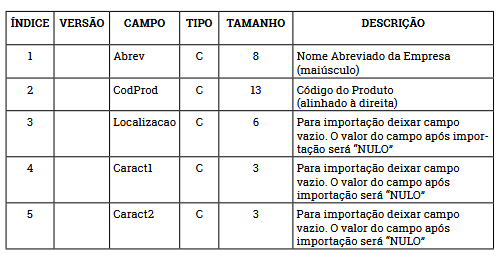

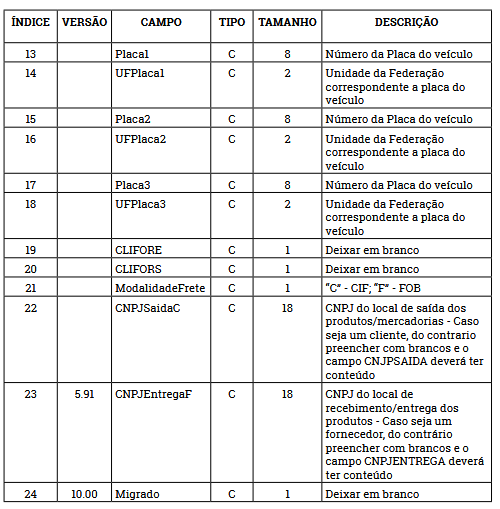

- Layout dos Arquivos Texto - Produtos, Detalhamento dos Produtos (PRODDET), Quantidade

- Layout dos Arquivo Texto - Combustíveis - Entrada e Saída

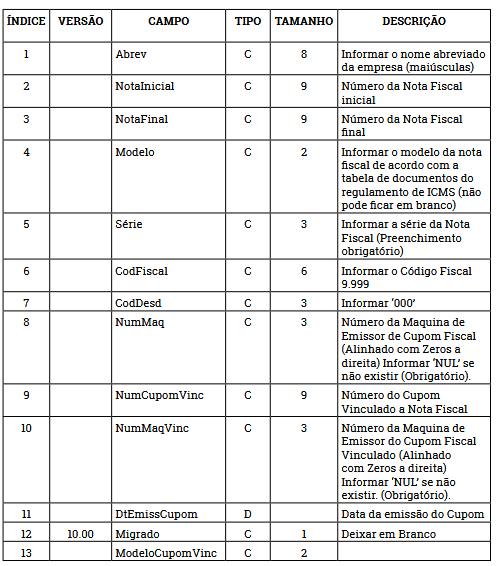

- Layout dos Arquivos Texto - TERC - Relação de posse do Estoque Envolvendo Terceiros

- Layout dos Arquivos Texto - Receitas e Despesas

- Layout dos Arquivos Texto - Contas a Pagar e Desdobramentos de Contas a Pagar

- Layout dos Arquivos Texto - Contas a Receber e Desdobramento do Contas a Receber

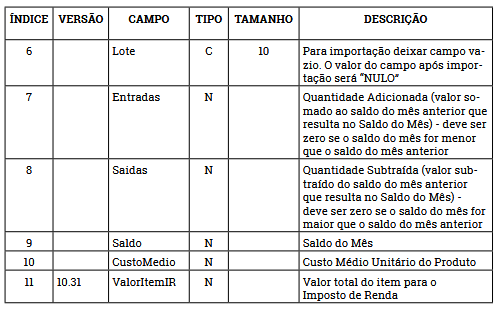

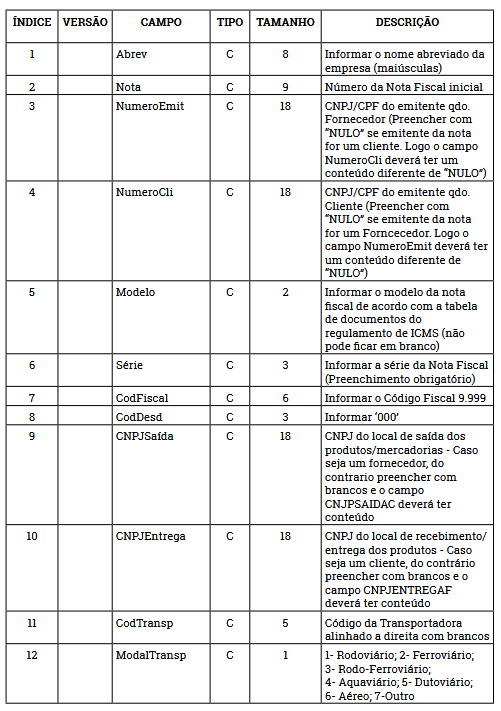

- Layout dos Arquivos Texto - Nota Fiscal e Itens da Nota Fiscal

- Layout dos Arquivos Texto - Pedidos e Itens do Pedido

- Layout dos Arquivos Texto - Movimentação (MOVICE) e Itens do Estoque (ITENSCE)

- Layout dos Arquivos Texto - Contagem de Cartões (CONTPROD)

- Layout dos Arquivos Texto - Funcionários, Rateio por Contratante/Obras e Cartão Ponto dos Funcionários

- Layout dos Arquivos - Hollerith Mensal do Funcionário

- Layout dos Arquivos Texto - INSS dos Funcionários

Help

Help do sistema Fiscal

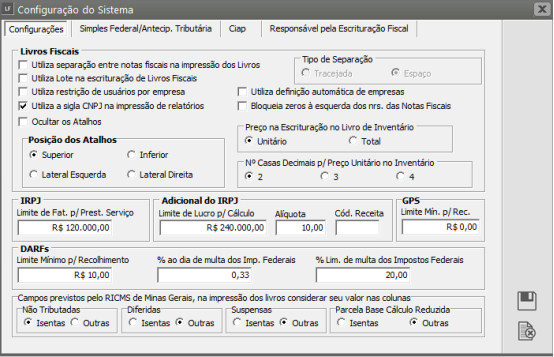

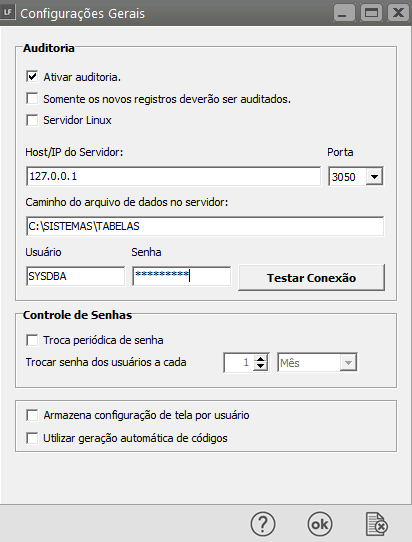

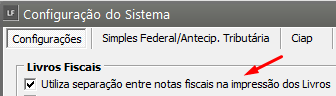

Configurando o Sistema

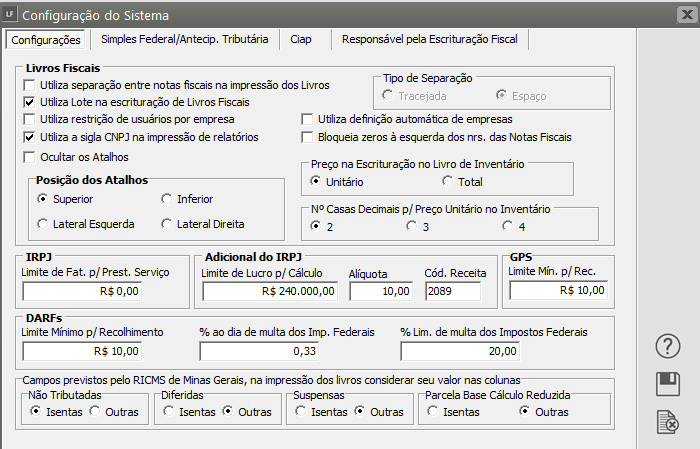

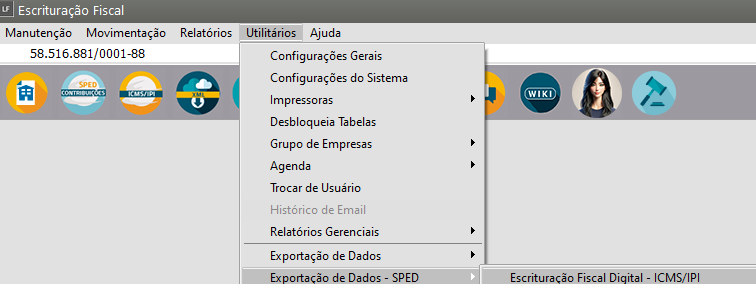

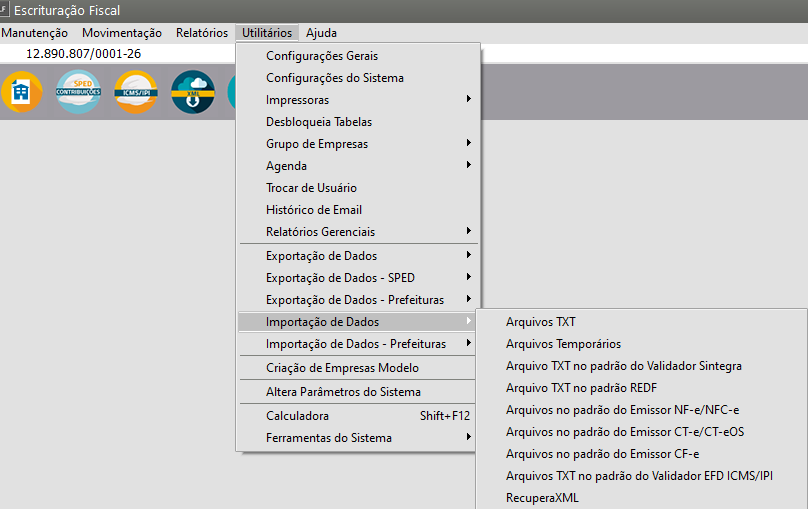

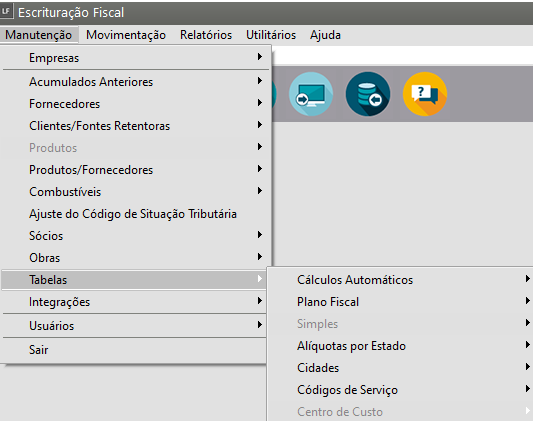

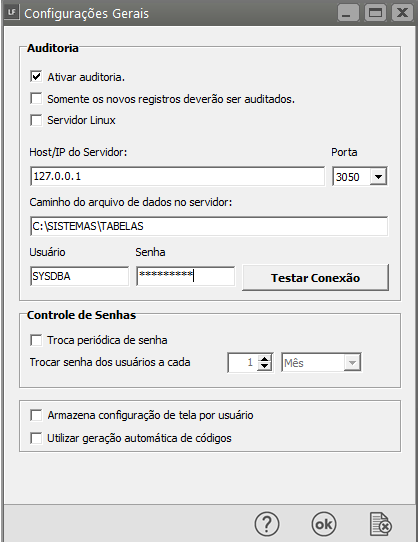

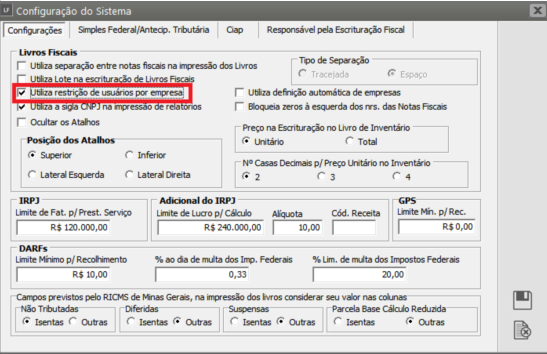

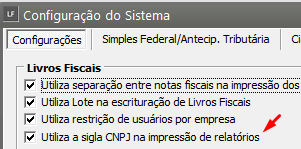

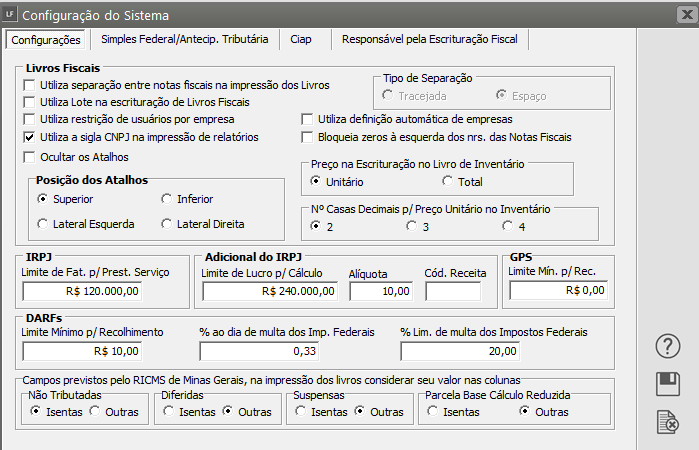

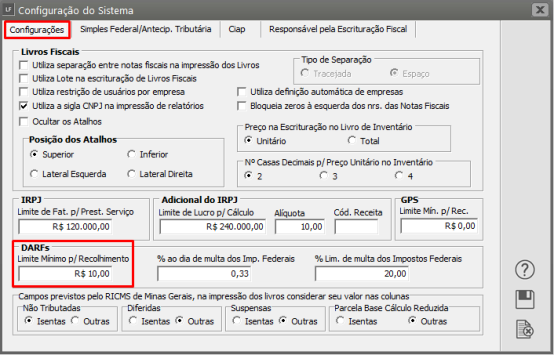

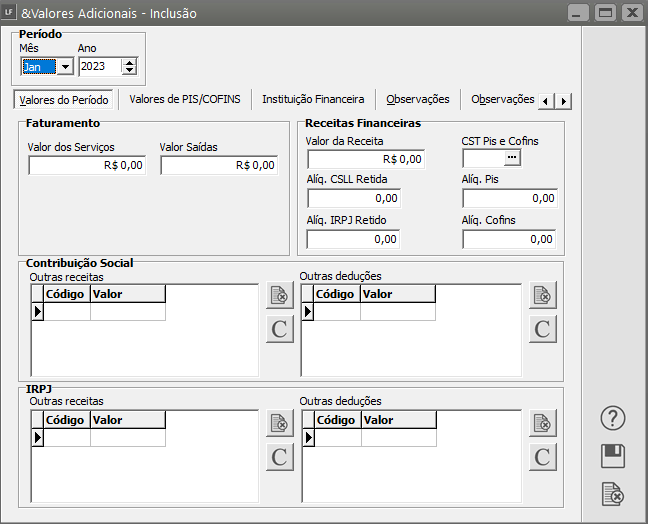

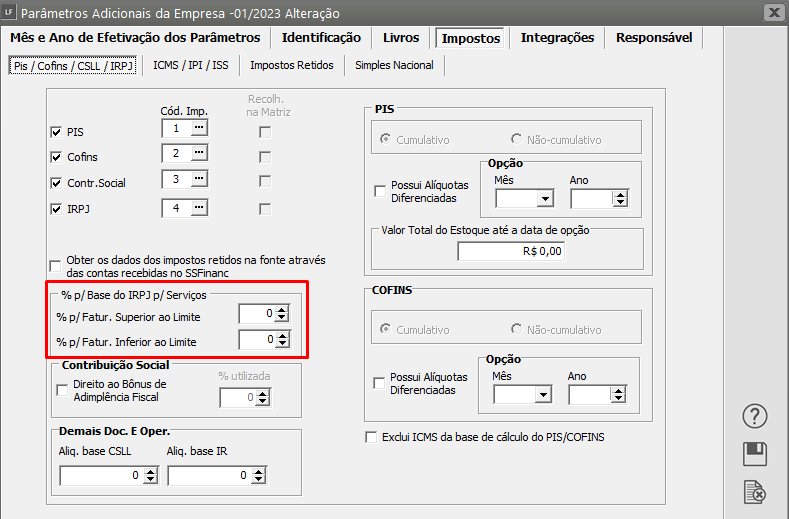

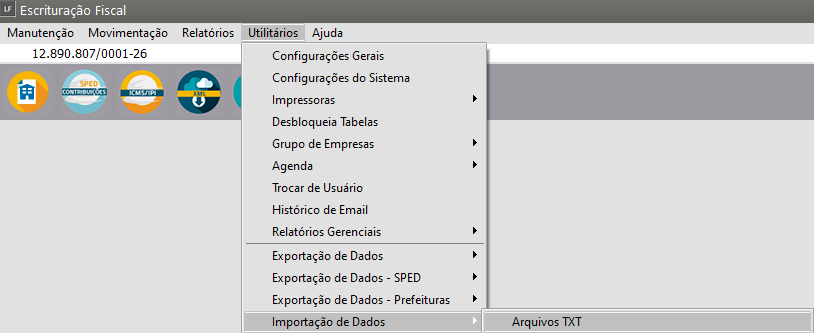

Neste menu você definirá o funcionamento do sistema com relação a diversos aspectos. Essas informações serão válidas para todas as suas empresas. Para isso, entre no menu Utilitários/Configurações do Sistema.

Aba Configurações

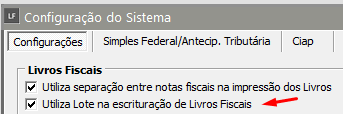

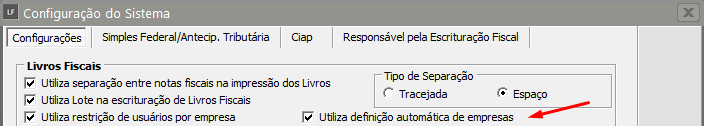

Se você deseja que, na impressão dos Livros Fiscais, haja separação entre as Notas Fiscais o sistema disponibiliza também o campo Tipo de Separação, para que você escolha entre tracejada ou espaçamento.

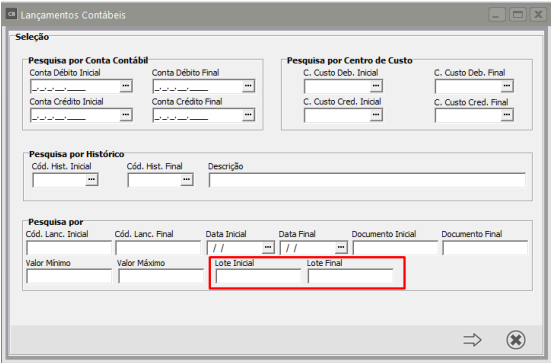

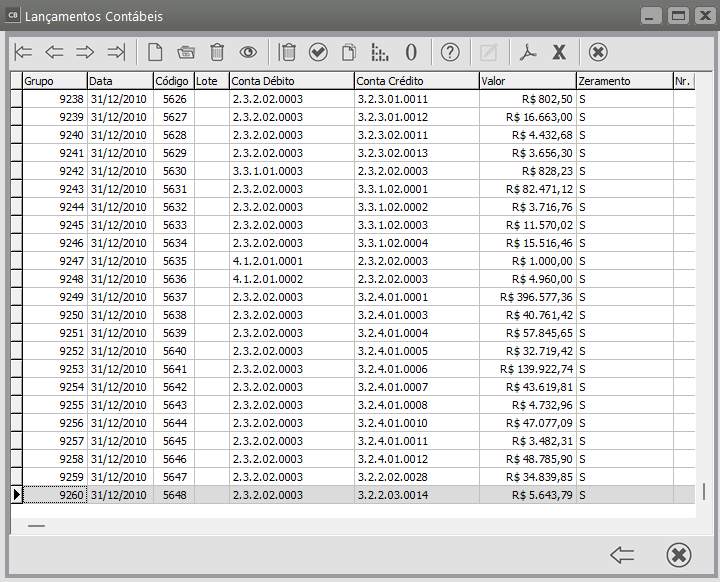

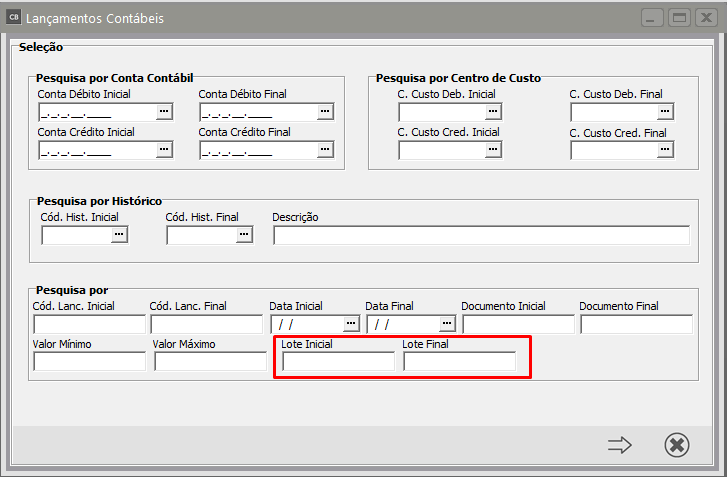

Se for utilizar lote na escrituração dos Livros fiscais. Quando entrar para fazer as Escriturações dos Livros de Entradas, Saídas ou Prestação de Serviços o campo referente ao Lote estará disponível e você deverá informar o lote ao qual pertence o lançamento que estará fazendo.

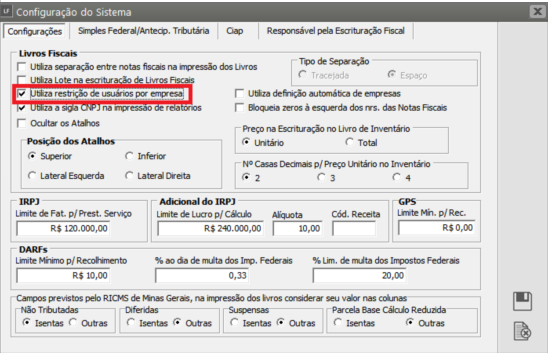

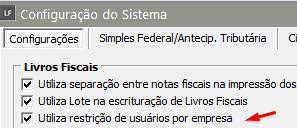

Se utilizar restrição de usuários por empresa. Isso significa que você poderá determinar a cada usuário a empresa a qual terá acesso (ver item Controlando os Usuários do Sistema).

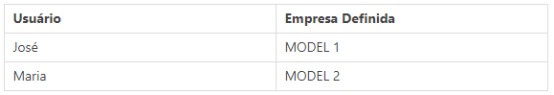

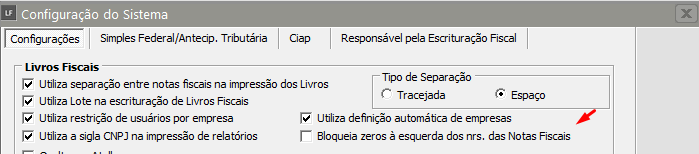

Se utiliza definição automática de empresas. Ao iniciar o sistema, ele sempre estará definido na última empresa que o usuário acessou. Por exemplo:

|

Usuário |

Empresa Definida |

|

José |

MODEL 1 |

|

Maria |

MODEL 2 |

Quando Maria entrar no sistema, a empresa MODEL 2 será definida automaticamente. Quando José entrar, será a MODEL 1. Caso essa opção não esteja assinalada, ao entrar no sistema eles deverão definir a empresa a ser utilizada, manualmente.

Se na impressão dos Livros Fiscais, deverá ser impresso a sigla CNPJ. Do contrário será impresso a sigla CGC.

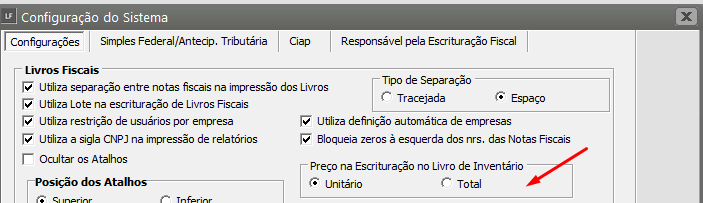

Se bloqueia zeros a esquerda das notas fiscais na escrituração dos livros fiscais, o sistema sempre alinhará o número das notas fiscais a esquerda com espaços em branco desprezando os zeros.

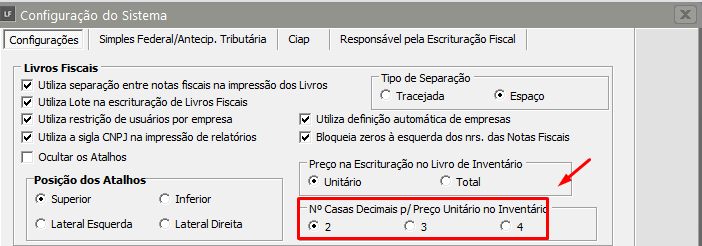

Se, na escrituração do Livro de Inventário, deseja informar o Valor Unitário ou Total. Você optará por informar "um" e o sistema, automaticamente, calculará o outro.

Defina, ainda, o nº de casas decimais que serão utilizadas para os Preços no Registro de Inventário.

PRESTE MUITA ATENÇÃO PARA FORNECER AS PRÓXIMAS INFORMAÇÕES POIS SÃO FUNDAMENTAIS PARA O CÁLCULO DO:

- IRPJ,

- DO ADICIONAL DO IRPJ E

- PARA A IMPRESSÃO DOS DARFs:

Informe o limite de Faturamento para prestação de Serviços. É com base nesse limite que o sistema calculará a base do IRPJ sobre a qual aplicará a alíquota do imposto para empresas prestadoras de serviços.

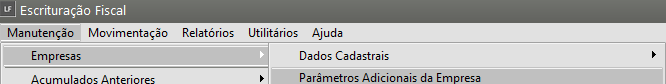

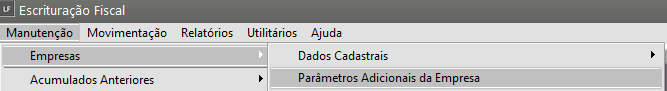

Essa informação é de máxima importância para empresas exclusivamente prestadoras de serviços que possuem o benefício da redução da alíquota para obtenção da base do IRPJ para 16% quando o Faturamento anual não exceder o limite informado neste campo, caso contrário a empresa passa a utilizar a alíquota de 32% para determinação da base do IRPJ. Essas duas alíquotas 16 e 32% serão informadas na opção Manutenção/Empresas/Parâmetros Adicionais da Empresa/ Impostos. O sistema obedecerá sempre as alíquotas informadas nos Parâmetros Adicionais da Empresa, mesmo que estas sejam diferentes dos exemplos acima citados.

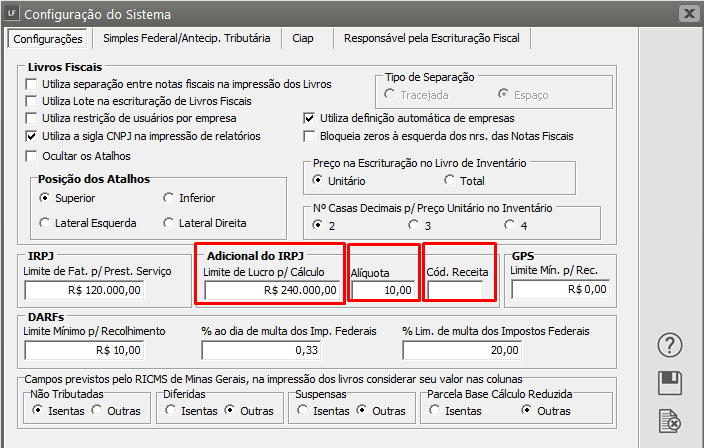

Informe o Limite de Lucro para Cálculo do Adicional do IRPJ. É de acordo com esse limite que o sistema calculará o Adicional do IRPJ e com base na informação dada em Manutenção/Empresas/Parâmetros Adicionais da Empresa/Identificação, sobre a forma de Apuração do Lucro da empresa:

a ) Se a empresa optar por Lucro Presumido o sistema calculará o Adicional trimestralmente, deduzindo da Base do IRPJ o valor permitido como limite de Lucro no Trimestre e aplicando sobre o valor restante (que será a base do Adicional do IRPJ) a alíquota informada aqui, na Configuração do Sistema.

b) Se a empresa tiver Apuração do Lucro Real o sistema calculará o Adicional mensalmente, deduzindo da Base do IRPJ o valor permitido como limite de Lucro no mês e aplicando sobre o valor restante (base do Adicional do IRPJ) a alíquota correspondente.

Importante : Para o sistema entender que a apuração é do Lucro Real, você deverá apenas não assinalar a opção Lucro Presumido, pois você verá que existe uma outra opção logo abaixo como Lucro Real. Esta opção é exclusivamente para determinar se a empresa se enquadra na apuração do PIS Lucro Real, não tendo qualquer ligação com o Adicional do Imposto de Renda. Veja mais informações em Parametrizando a Empresa

Informe, agora, a alíquota a ser aplicada sobre a Base do Adicional do IRPJ.

Informe o código da receita, definido pela Legislação, para o recolhimento do Adicional do IRPJ.

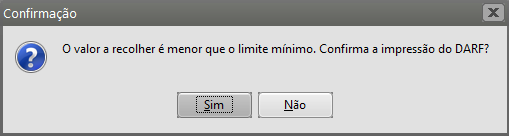

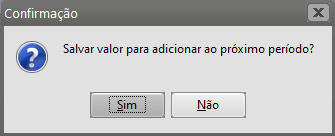

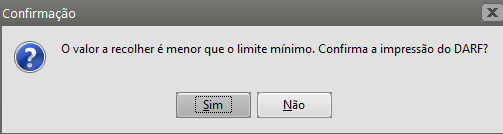

Informe o Limite mínimo para Emissão dos Darfs de Recolhimento dos Impostos. Se o valor do imposto for menor que o Limite mínimo informado o sistema avisará que o valor a recolher é menor que o limite mínimo e perguntará se você confirma a impressão do Darf. Mesmo que você imprima o Darf o sistema perguntará em seguida se salva o valor para o adicionar ao próximo período. Se você disser que "Sim"o sistema, automaticamente, controlará o pagamento desses impostos. Para certificar-se de que o imposto foi acumulado, entre no menu Movimentação/Valores Adicionais para Tributos Federais.

Mas, se você disser que "Não" e não recolher o imposto, deve controlar o recolhimento manualmente porque o sistema não estará controlando.

Esse critério será válido para todos os impostos Federais.

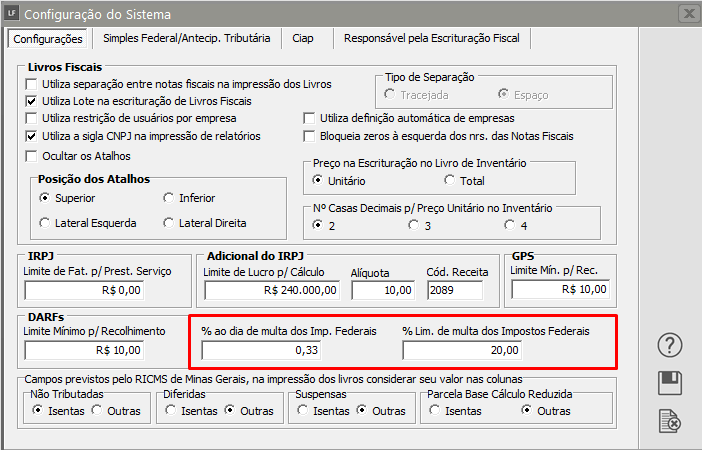

No momento da impressão do Darf, caso você informe a data de recolhimento do Darf posterior a data de vencimento do mesmo, o sistema automaticamente calculará os valores de multas e juros, a serem acrescidos ao imposto. Para que esta rotina funcione corretamente, informe o percentual ao dia de multa dos Impostos Federais e também o percentual limite de multa dos Impostos Federais. Veja mais informações em Cálculo de Impostos em Atraso.

Os campos previstos pelo RICMS do Estado de Minas Gerais - Não Tributadas, Diferidas, Parcela da Base de Cálculo Reduzida de ICMS e Suspensas - tem colunas próprias para escrituração nos livros fiscais porém, na impressão dos livros estes valores são agregados nas colunas Isentas ou Outras de ICMS. Com isso você deverá informar onde os valores deverão ser considerados. Lembrando que esta é uma particularidade do RICMS do Estado de Minas Gerais.

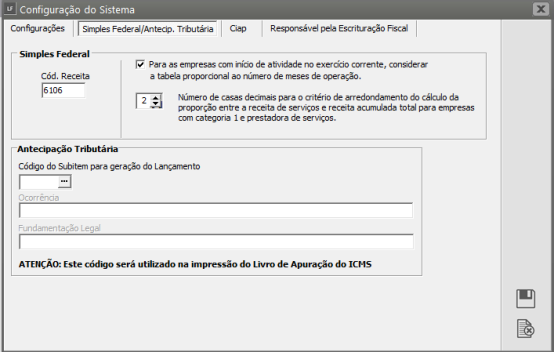

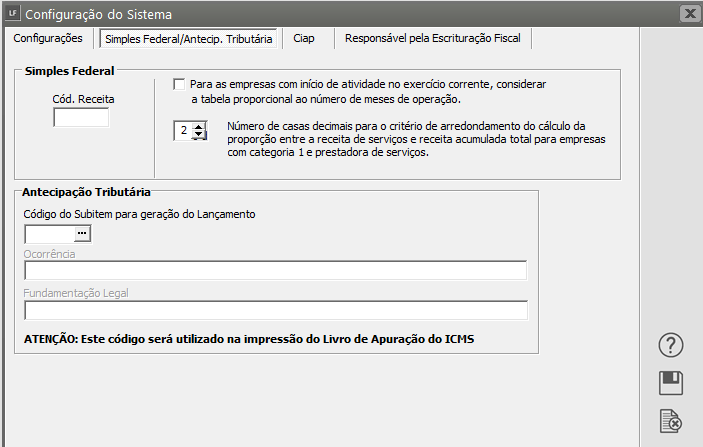

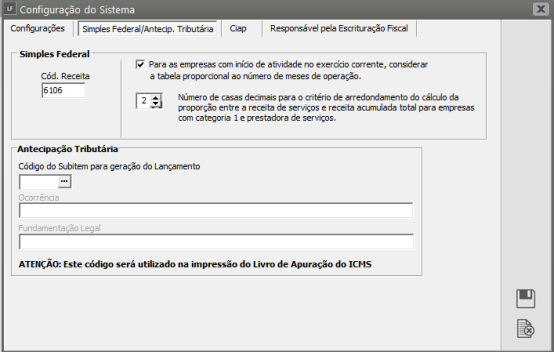

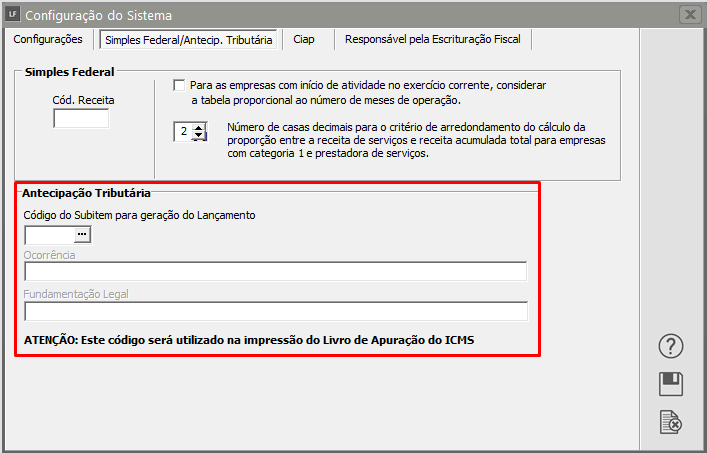

Aba Simples Federal/Ciap

Informe o código da receita definido pela Legislação para o recolhimento do Simples.

Para empresas que iniciaram suas atividades no exercício corrente, você optará pela forma que o sistema deverá fazer o seu enquadramento na tabela do simples: Se assinalar para considerar a tabela proporcional ao nº de meses de operação, o sistema fará o seguinte processo:

a) dividirá o limite de cada faixa por 12 e multiplicará o resultado pelo nº de meses de atividade da empresa;

b) acumulará os faturamentos mensais para o enquadramento nas faixas da tabela encontrada:

c) aplicará, a seguir, a alíquota correspondente à faixa sobre o faturamento mensal.

Se você entender que o cálculo do imposto não deve ser proporcional e não assinalar essa opção o sistema fará o cálculo considerando a tabela integral.

Quanto às informações sobre a empresa ser ou não optante do Simples Federal, você fornecerá no menu Manutenção/Empresas/Parâmetros Adicionais da Empresa (ver item Parametrizando a Empresa).

Se a empresa é optante do Simples Federal, se enquadra na tabela de Percentuais Aplicáveis e também é prestadora de serviços, você deverá informar nos Parâmetros adicionais da empresa se utiliza Percentuais Diferenciados (categoria 2) caso o valor acumulado de serviços representar 30 % ou mais do faturamento acumulado. Se afirmativo, informe o número de casas decimais que devem ser consideradas para o arredondamento desta proporção para correta aplicação dos percentuais.

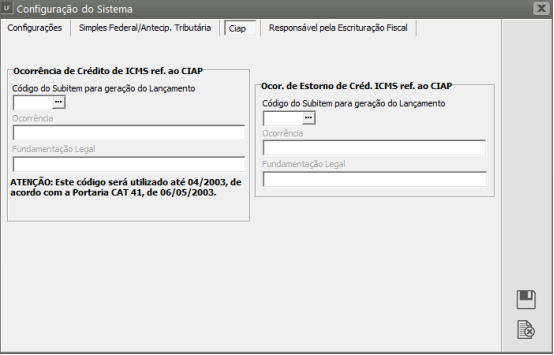

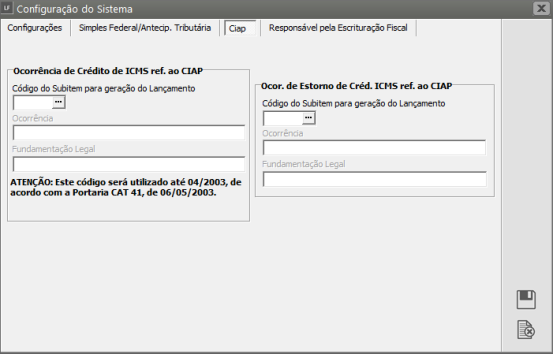

Caso você escriture o CIAP, deverá informar o código da Ocorrência de Estorno ou Crédito de ICMS em decorrência das informações do CIAP, para que o sistema gere, automaticamente, os lançamentos para o livro de Apuração do ICMS e para as informações da GIA Eletrônica. Esses valores serão gravados na tabela de Outros Débitos/Outros Créditos do ICMS. Porém, os lançamentos referentes aos créditos de ICMS gerados pelo CIAP, serão registrados no livro de Apuração do ICMS apenas até abril de 2003, atendendo à legislação do CIAP. A partir dessa data, a empresa que possuir créditos de ICMS gerados pelo CIAP deverá emitir uma nota fiscal de entrada com o valor do crédito do período

Ainda quanto ao CIAP, informe se para cálculo do fator de estorno e crédito, deverão ser consideradas as notas fiscais que não Integram as Vendas no total das operações.

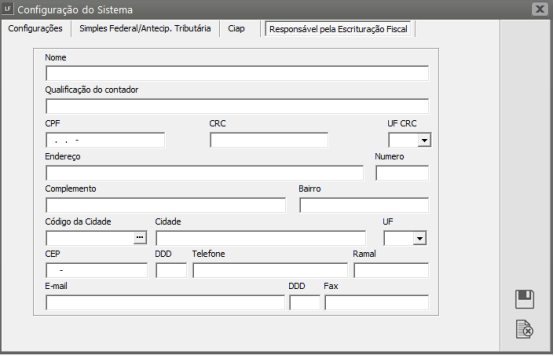

Aba Responsável pela Escrituração Fiscal

Nessa deverá ser preenchida com os dados do contador ou do responsável pela escrituração fiscal das empresas, essas informações serão utilizadas para geração de DIPJ,PJ, DCTF, impressão de relatórios.

Cadastrando Empresas

Veja também os Itens:

- Cadastrando Empresas

- Parametrizando a Empresa

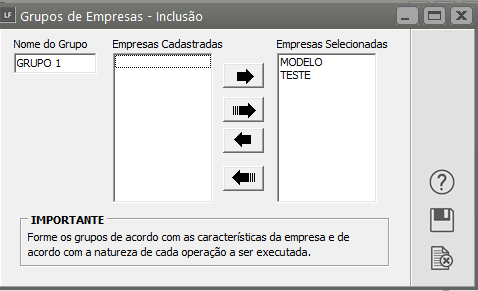

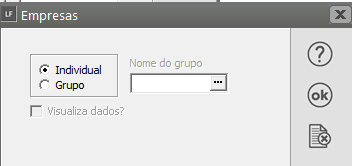

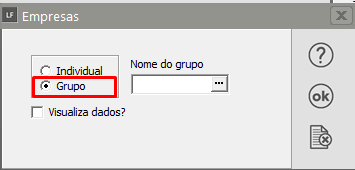

- Realizando Operações por Grupo de Empresas

- Criando Empresas Modelo

- Inscrições Estaduais (da Empresa definida, para Outros Estados)

- Cadastro da Participação no Capital Total da Empresa

- Definindo Empresa

- Parametrizando Empresa - Integrações

- Trabalhando com Micro Empresa

- Parametrizando Empresa - Responsável

- Empresas Prestadoras de Serviços (Lucro Presumido) obrigadas a entrega da EFD Contribuições

- Calculando a Receita Bruta Acumulada de uma Empresa Enquadrada no Regime Simples Nacional

- Parâmetros para Empresa Optante pelo Lucro Presumido

- Parâmetros para Empresa Optante pelo Lucro Real

- Configuração de Empresa Prestadora de Serviço, Lucro Presumido, para entrega da EFD

- Cadastro e Parametrização de Empresas Imune/Isenta

- Parametrizando Empresa Indústria

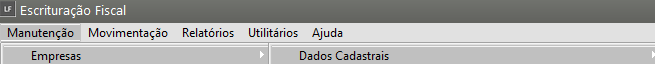

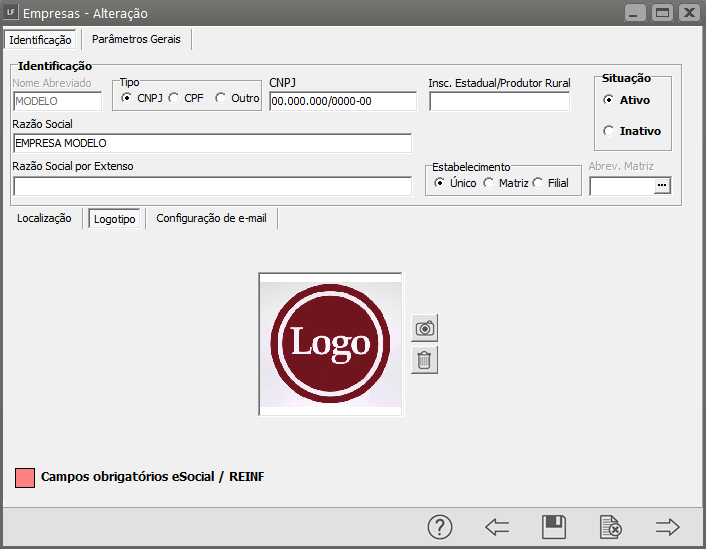

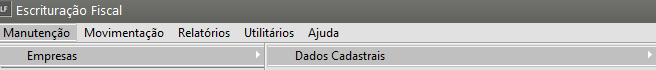

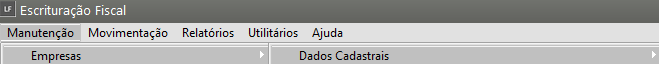

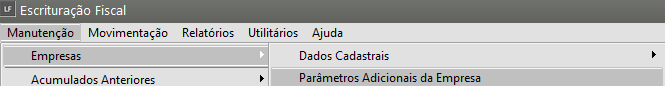

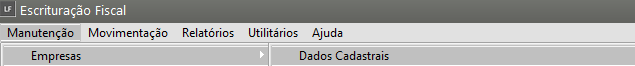

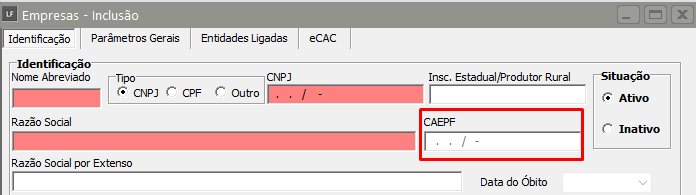

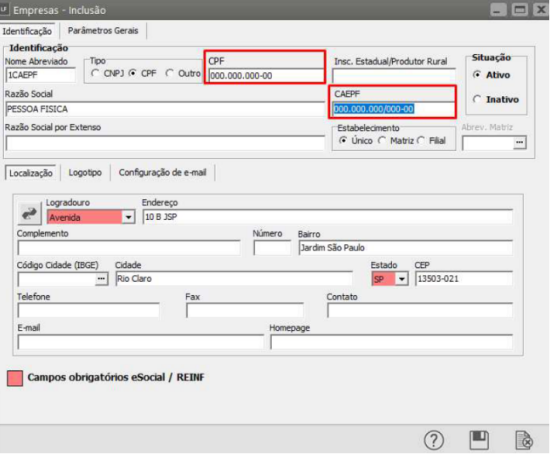

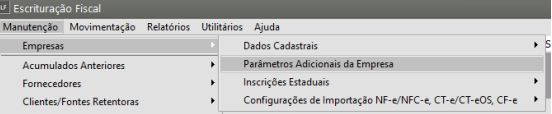

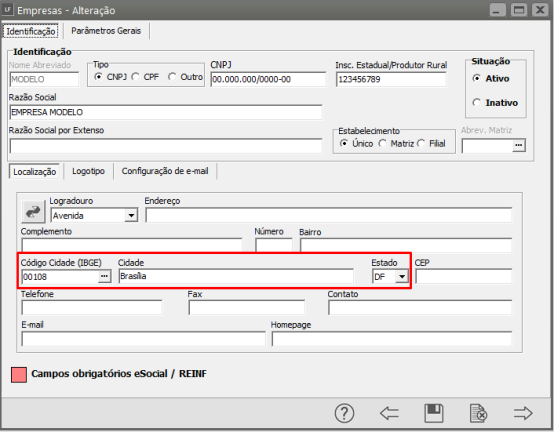

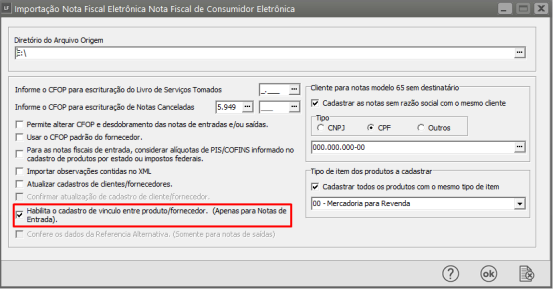

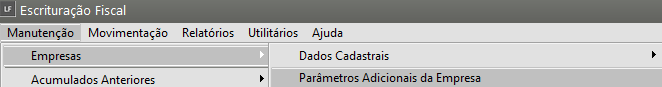

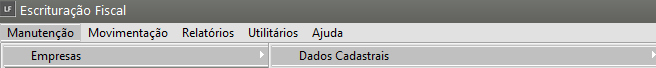

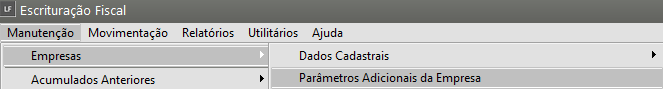

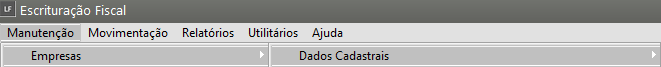

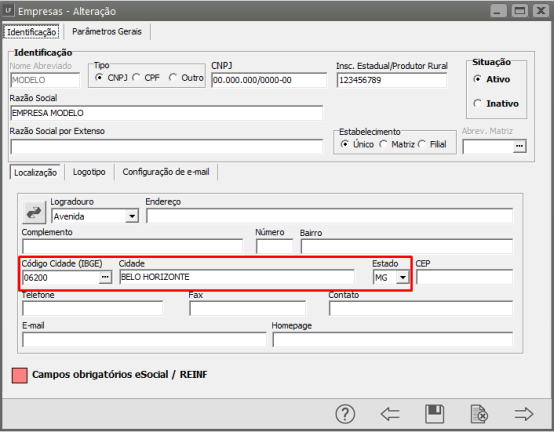

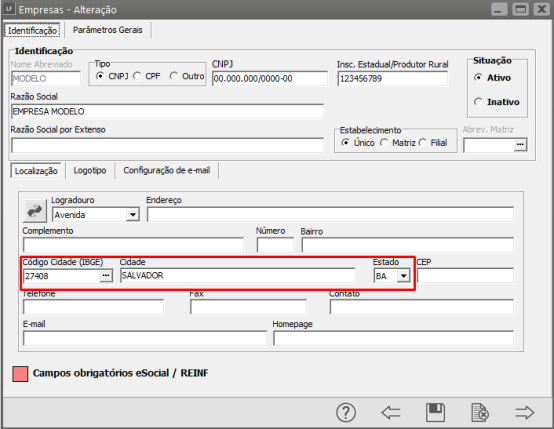

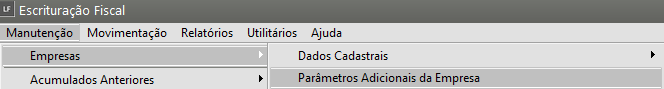

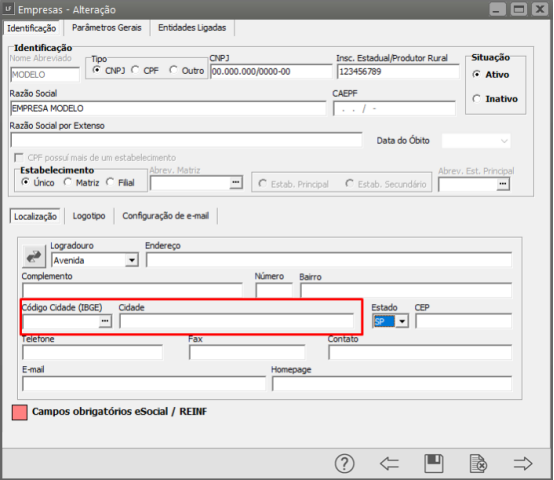

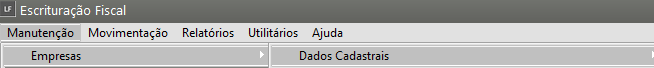

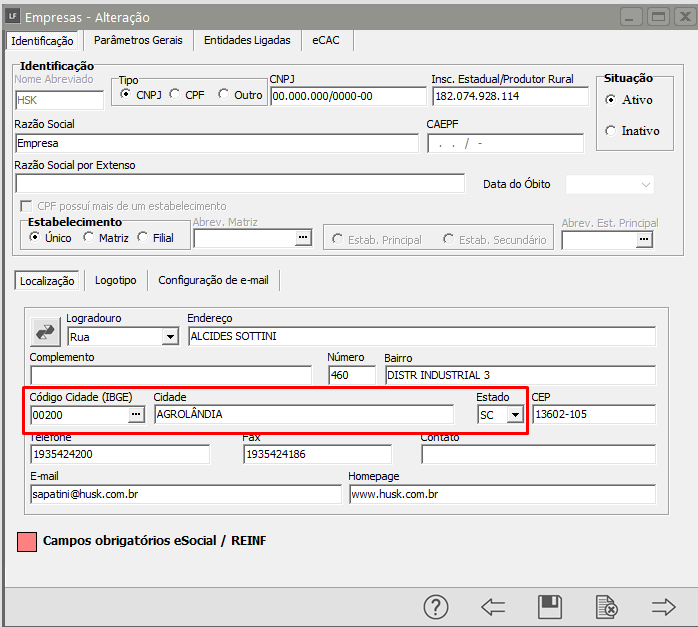

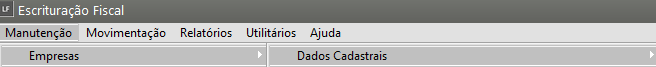

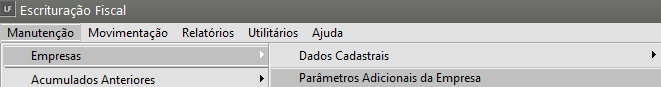

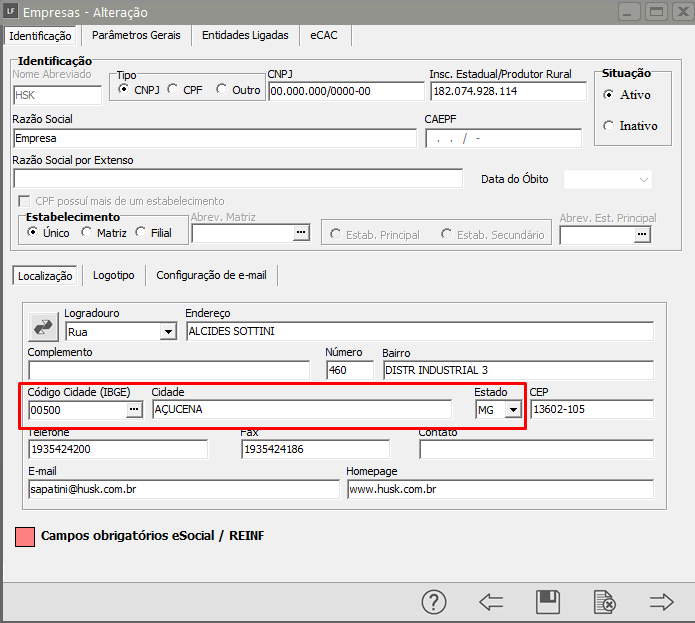

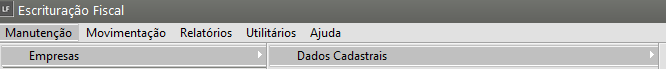

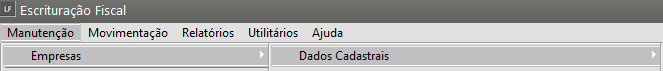

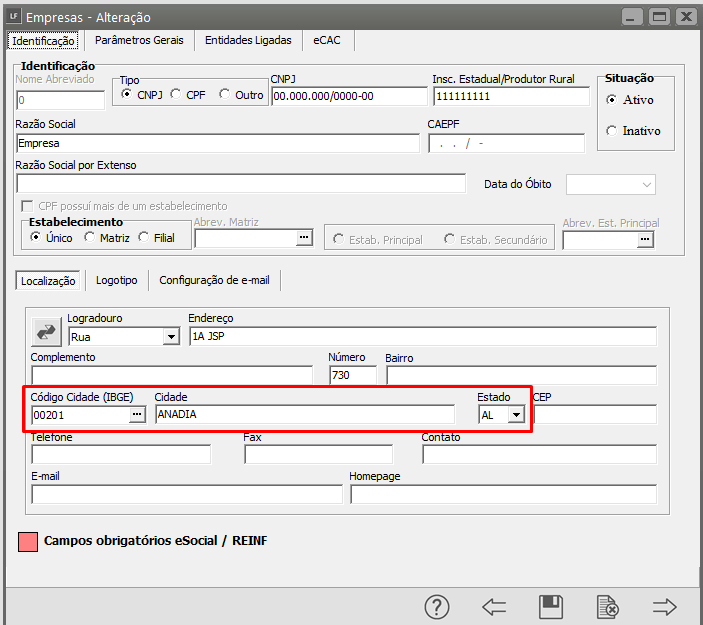

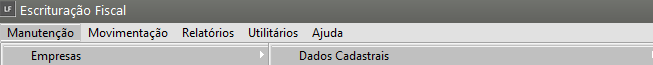

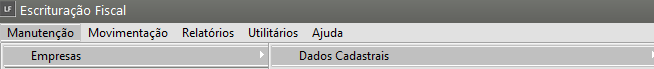

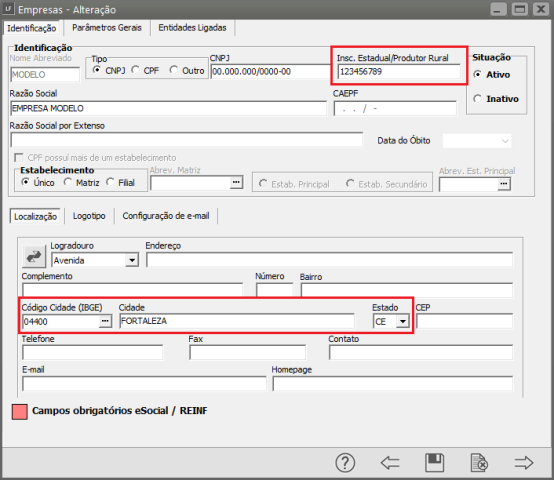

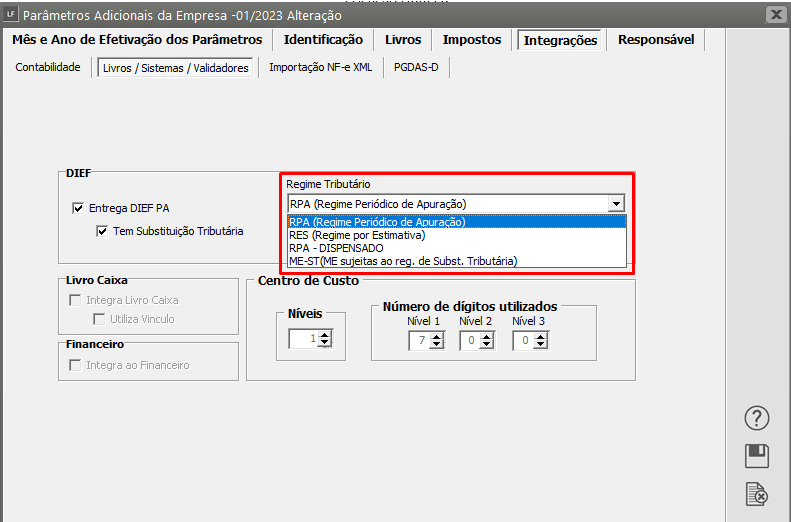

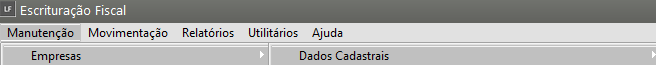

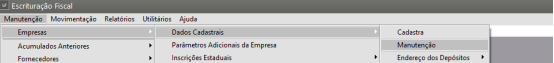

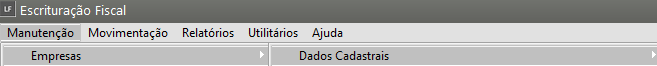

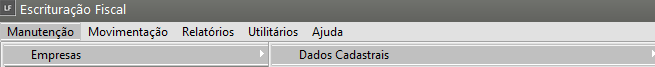

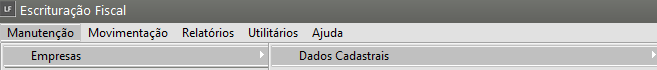

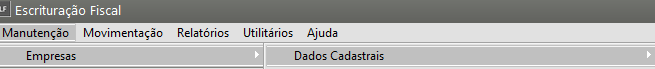

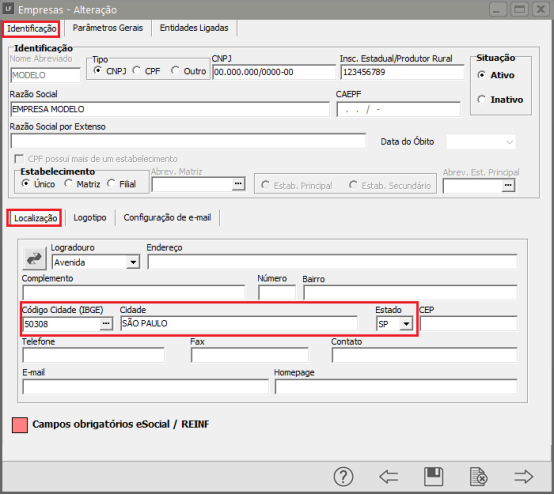

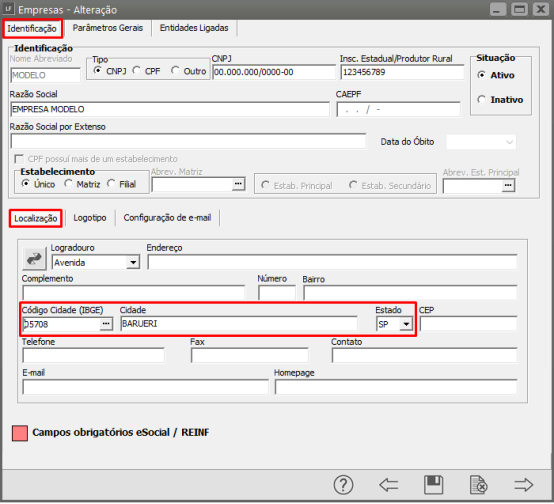

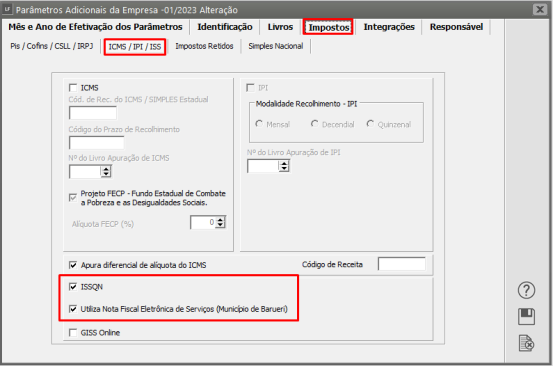

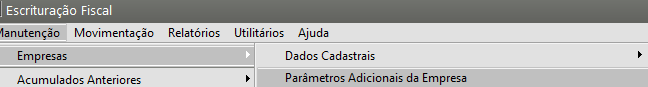

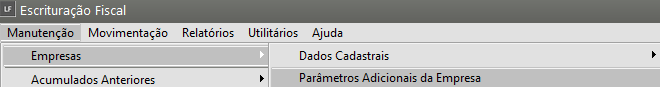

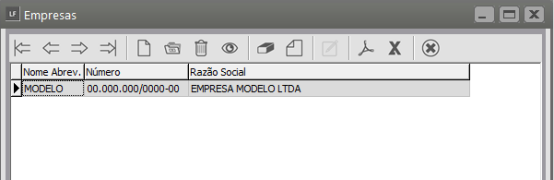

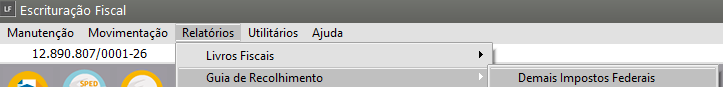

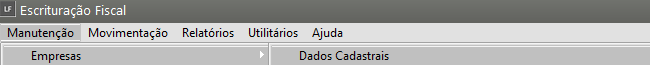

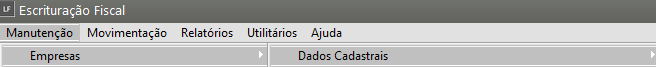

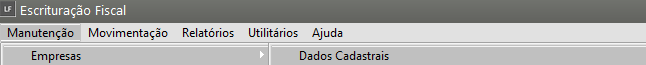

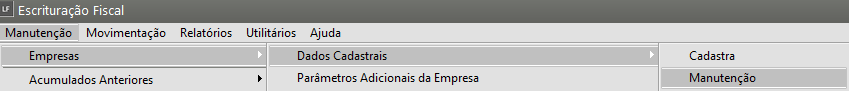

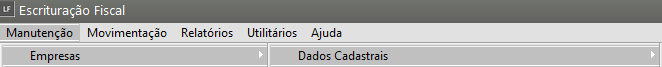

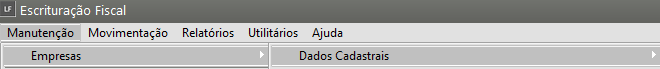

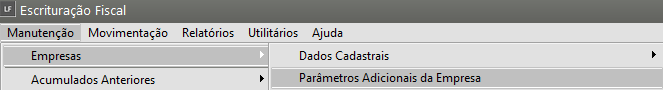

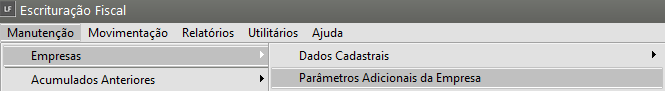

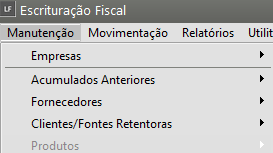

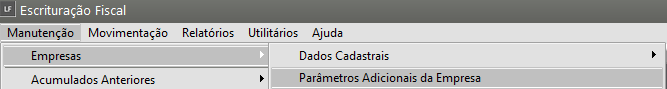

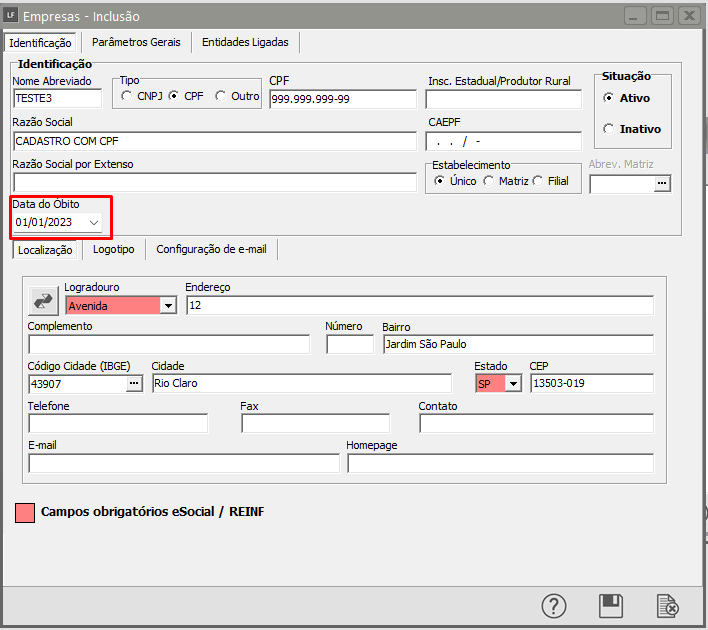

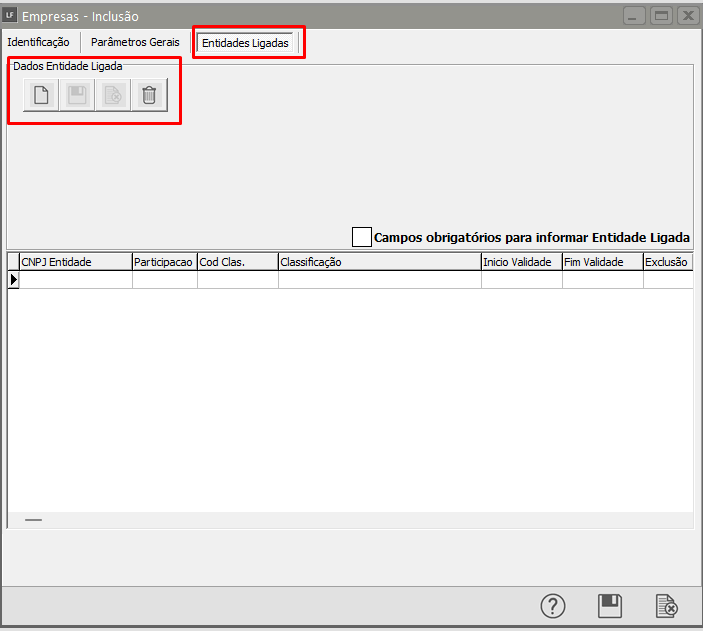

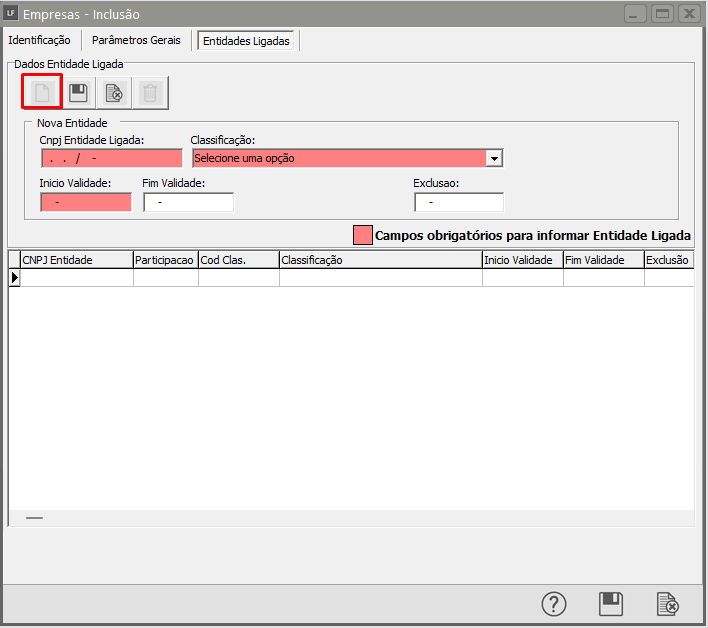

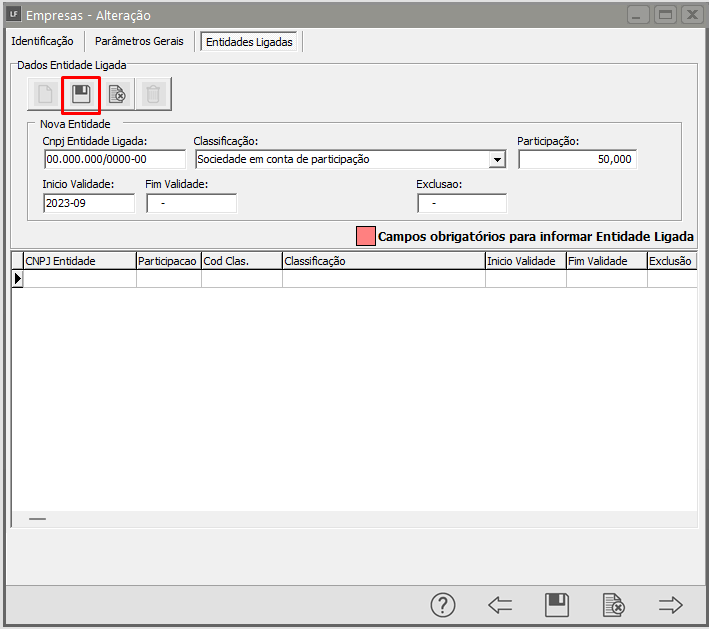

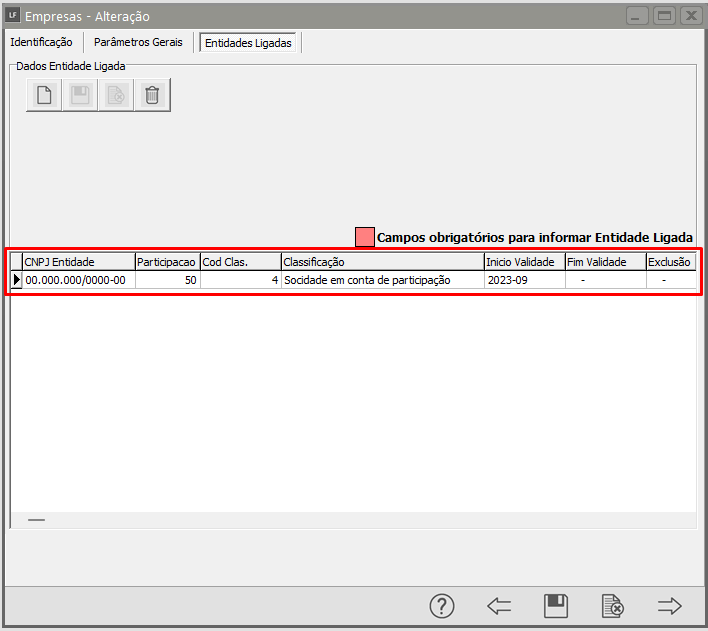

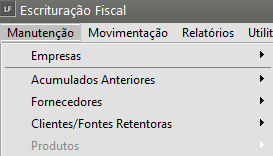

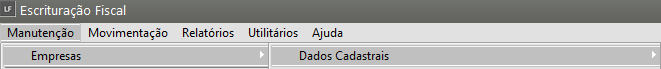

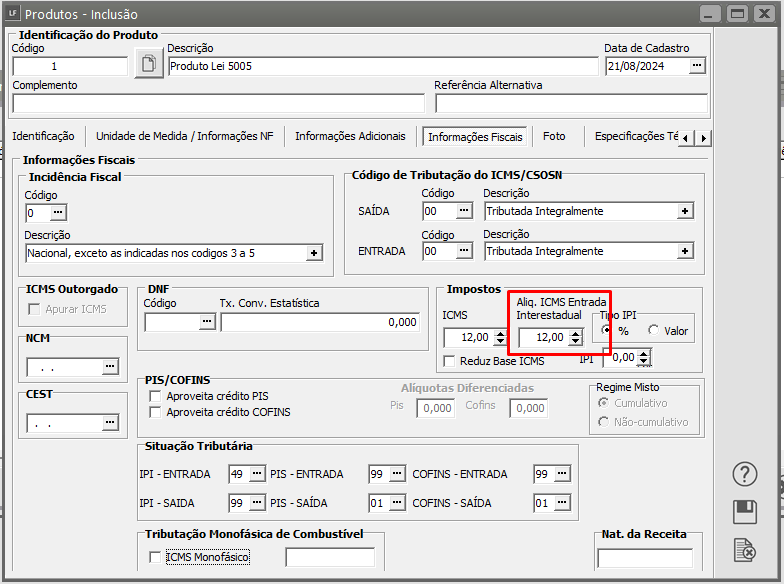

Se você já trabalha com qualquer outro sistema nosso, portanto, tendo cadastrado suas empresas, ao entrar no menu Manutenção/Empresas/Dados Cadastrais, encontrará aquelas empresas que cadastrou. Isso acontece porque o arquivo de empresas é comum a todos os nossos sistemas. Nesse caso, você precisará cadastrar apenas suas "novas empresas".

Se você está iniciando seu trabalho com nossos sistemas no módulo Fiscal, você deve entrar no menu Manutenção/Empresas/Dados Cadastrais.

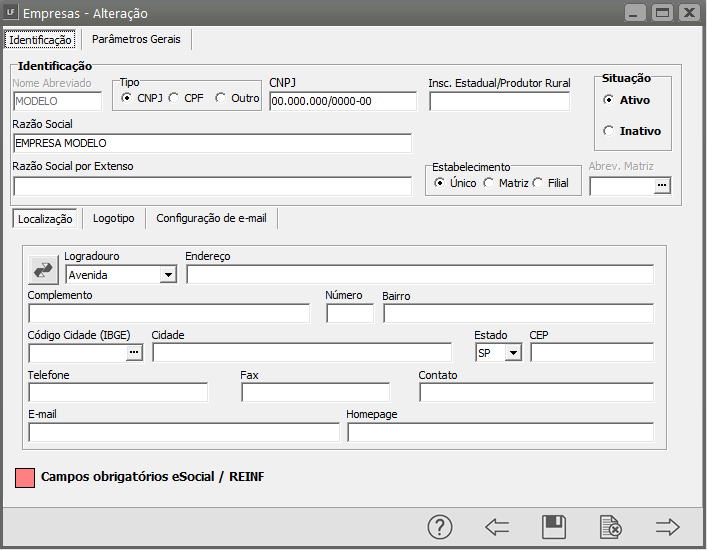

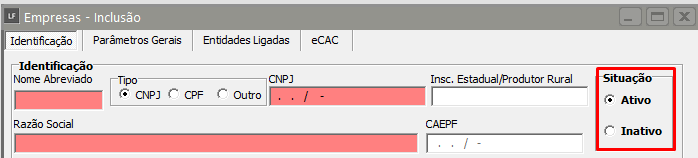

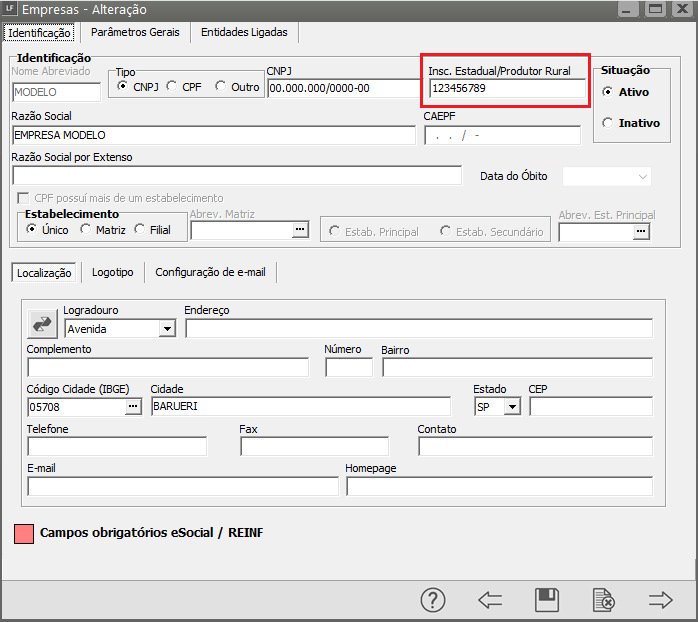

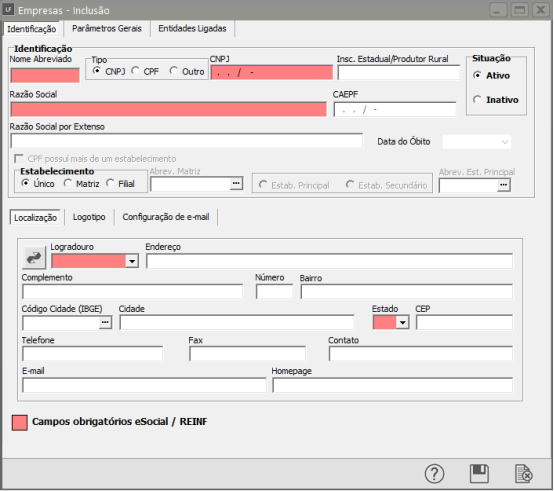

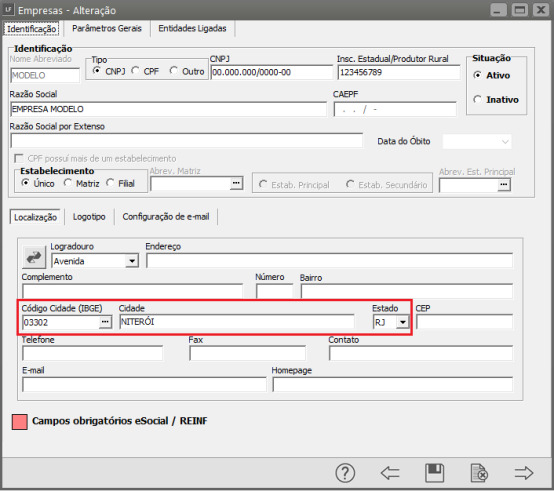

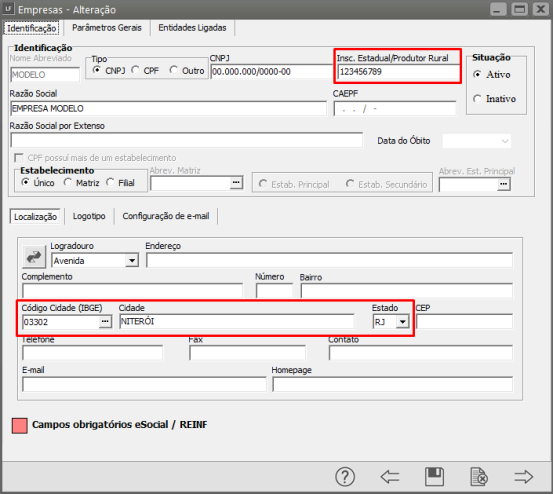

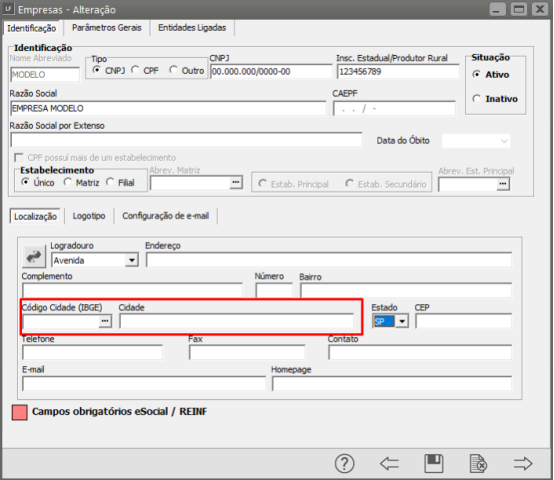

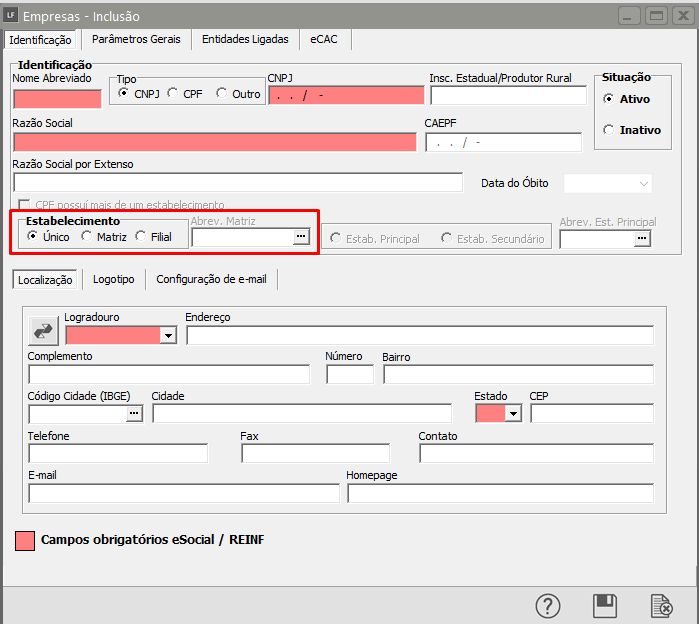

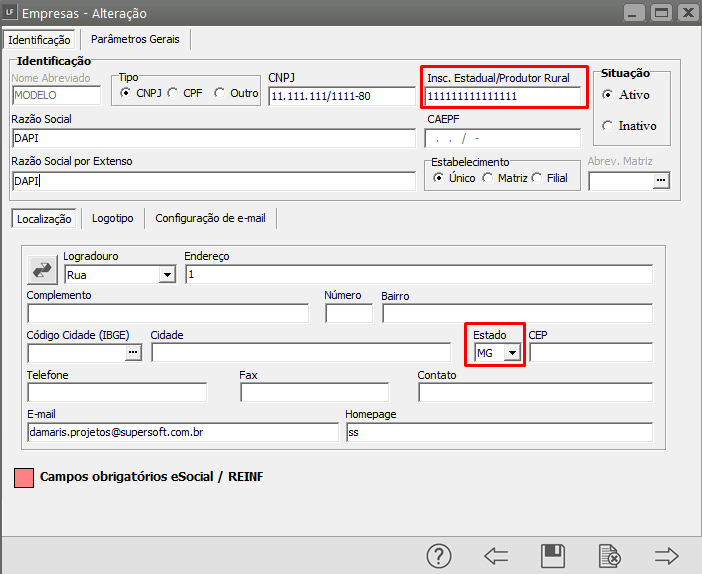

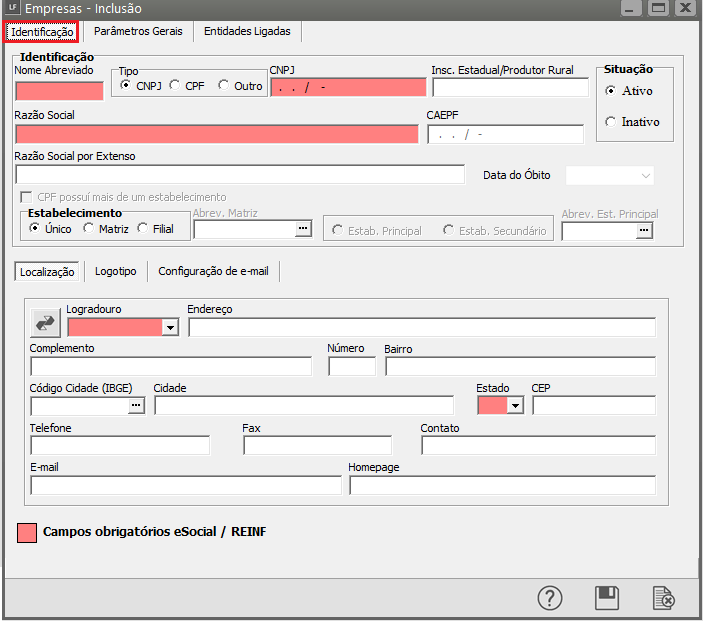

Para cadastrar suas empresas entre em Manutenção/Empresas/Dados Cadastrais/Cadastra ou em Manutenção/Empresas/Dados Cadastrais/Manutenção e clique no botão "Novo". Na tela que se abrir, forneça todas as informações.

E atenção para o seguinte: Depois de gravar as informações dos dados cadastrais da empresa, o nome abreviado NÃO poderá ser alterado, pois é através dele que as informações da empresa são identificadas dentro do banco de dados do sistema. Portanto, procure escolher um nome abreviado que realmente identifique a empresa que está sendo cadastrada.

É importante que você informe o tipo de estabelecimento: Único, Matriz ou Filial. Tratando-se de Matriz e filiais, o sistema oferece a opção de centralização da transferência para a contabilidade e do recolhimento dos tributos federais na Matriz. Esses critérios poderão ser descritos nos Parâmetros Adicionais da Empresa, descrito no item Parametrizando a Empresa.

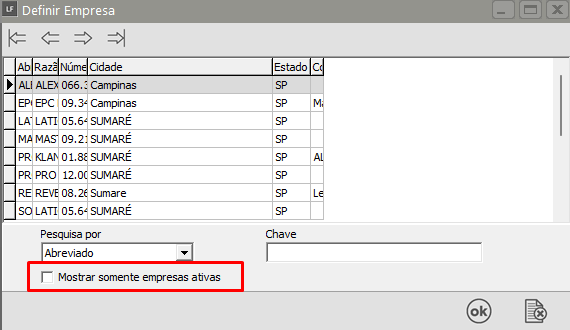

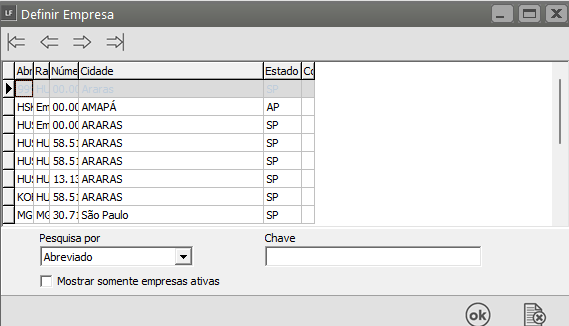

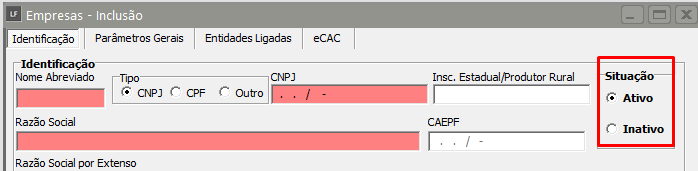

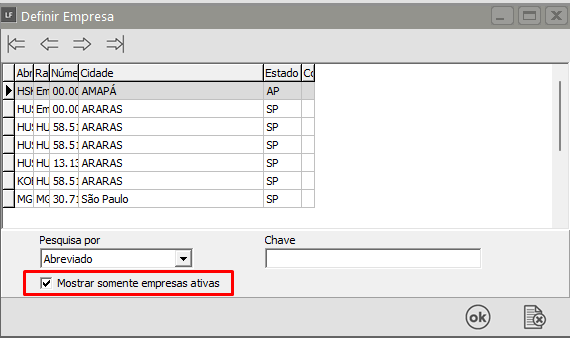

Devido a existência de empresas inativas no cadastro, para facilitar a identificação da empresa a ser definida, foi incluído a opção de mostrar apenas as empresas "ativas". Para este fim, o usuário deve marcar previamente para cada empresa a sua situação.

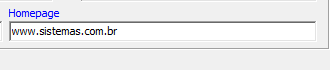

Se você informar o e-mail ou a home-page da empresa, o título desses campos ficarão na cor azul. Clicando sobre eles, o sistema abrirá o seu navegador da internet ou seu programa de e-mails, sem que você precise abrir outro aplicativo.

Você poderá inserir também, o logotipo da empresa, para que em determinados relatórios em modo Gráfico, ele seja impresso. Para isto, basta escanear o logotipo criando um arquivo com extensão BMP e abrir este arquivo através do botão - Máquina Fotográfica (levando o cursor até ele você lerá “Clique se desejar carregar uma foto”).

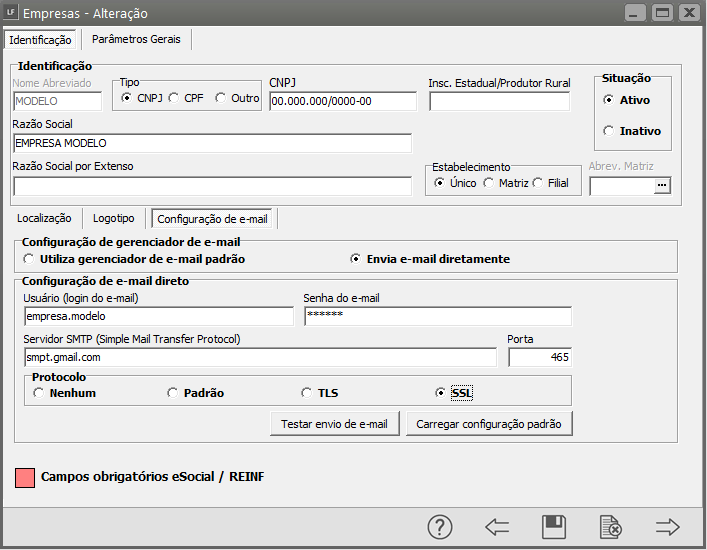

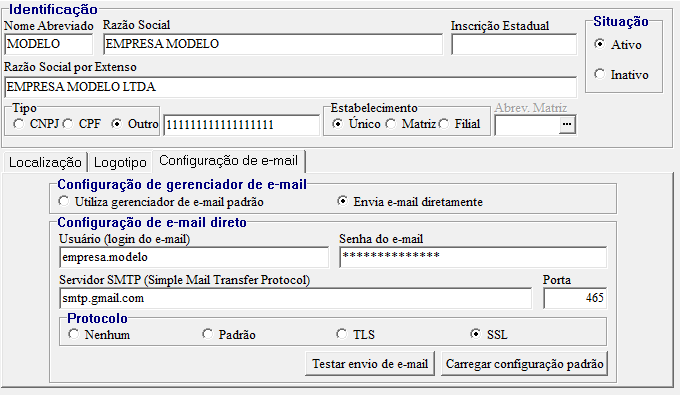

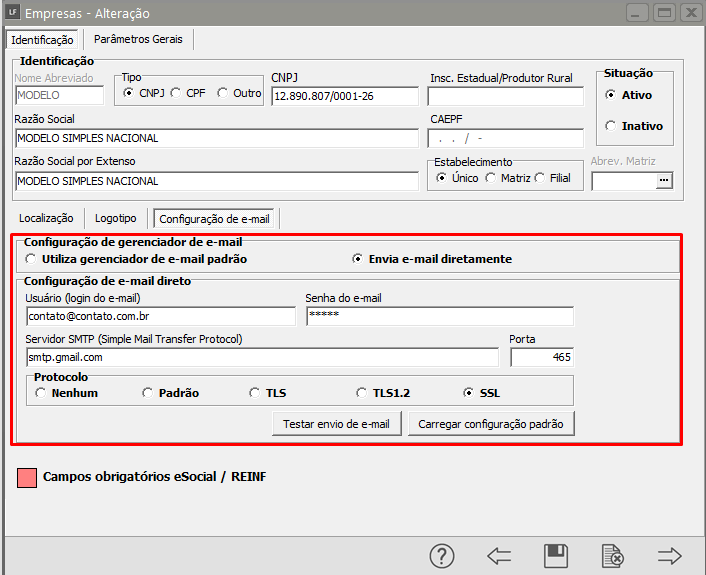

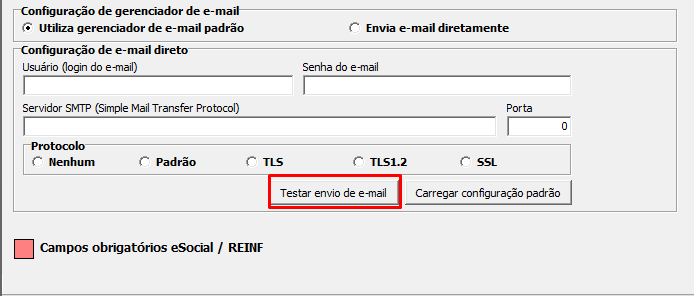

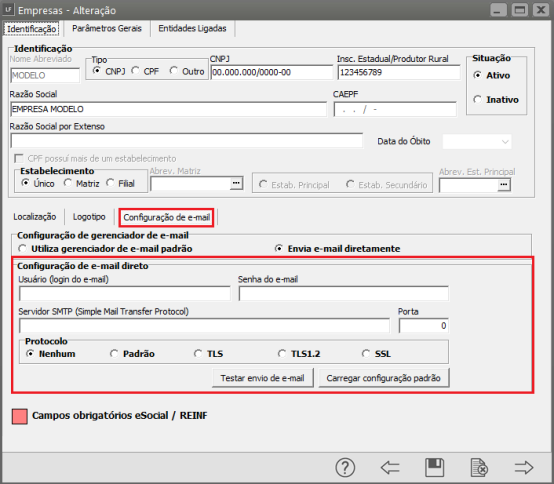

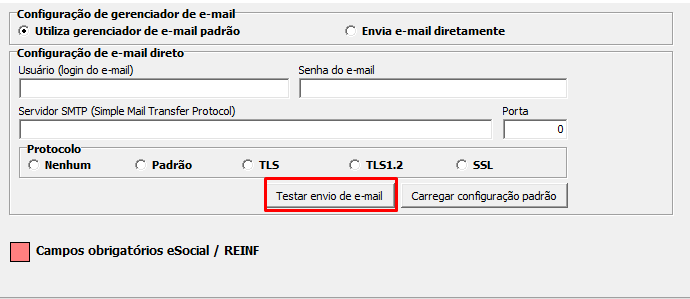

Você pode configurar também como os e-mails do sistema serão enviados: se será:

- utilizado o gerenciador de e-mail padrão instalado ou

- o próprio sistema se encarrega de enviar o e-mail diretamente (onde será necessário dados para autenticação).

Caso opte por usar o gerenciador de e-mail padrão o sistema trará a opção de Mostrar tela do gerenciador de e-mails disponível para seleção quando for efetuado algum envio de e-mail pelo sistema.

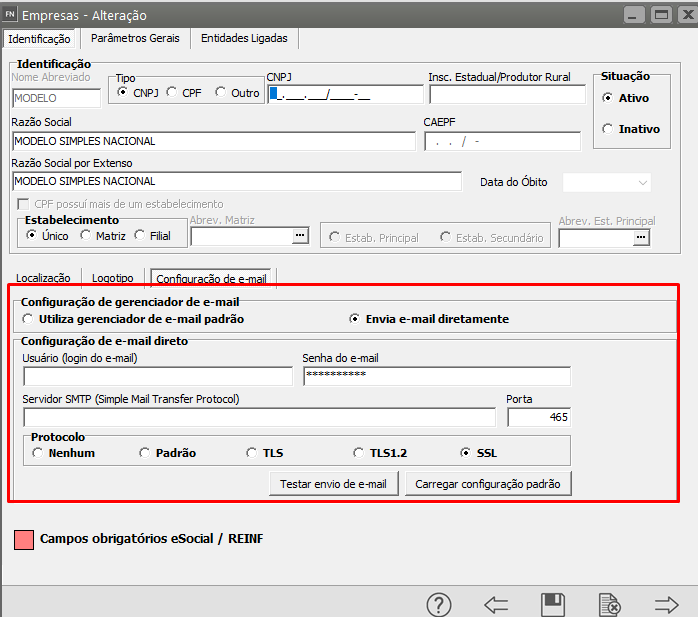

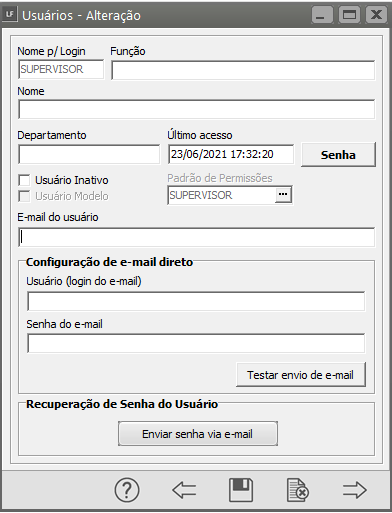

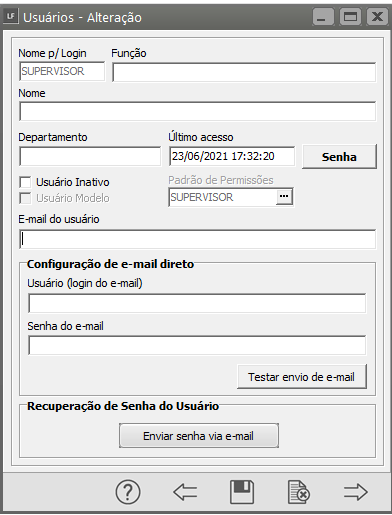

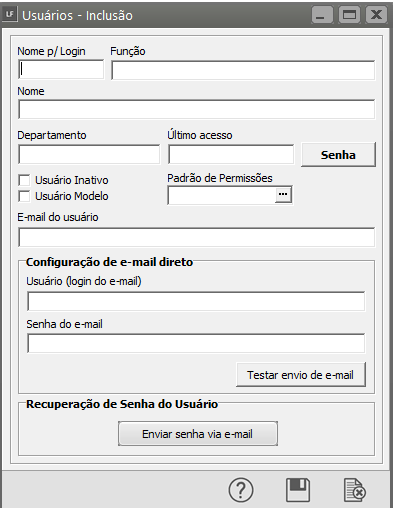

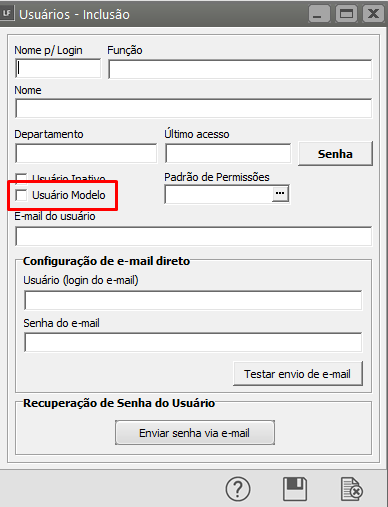

Caso opte por não usar o gerenciador de e-mail (ou seja, opte por Envia e-mail diretamente), o sistema irá requerer dados para efetuar a autenticação (as informações em Configuração de e-mail direto serão necessárias):

Obs.: Com a opção Envia e-mail diretamente selecionada, é obrigatório a informação do e-mail da empresa:

1) Usuário (login do e-mail): Usuário utilizado para efetuar logon na conta de e-mail, ou seja, o seu login.

2) Senha do e-mail: Senha do e-mail que está sendo configurado.

3) Servidor SMTP (Simple Mail Transfer Protocol): Servidor de envio SMTP (utilizado para enviar mensagens).

4) Porta: Porta do servidor SMTP.

5) Protocolo: Protocolo utilizado para segurança na comunicação e transmissão das mensagens.

A seguir um exemplo de configuração utilizando o GMail:

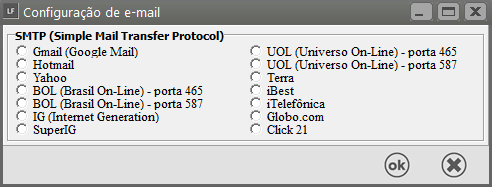

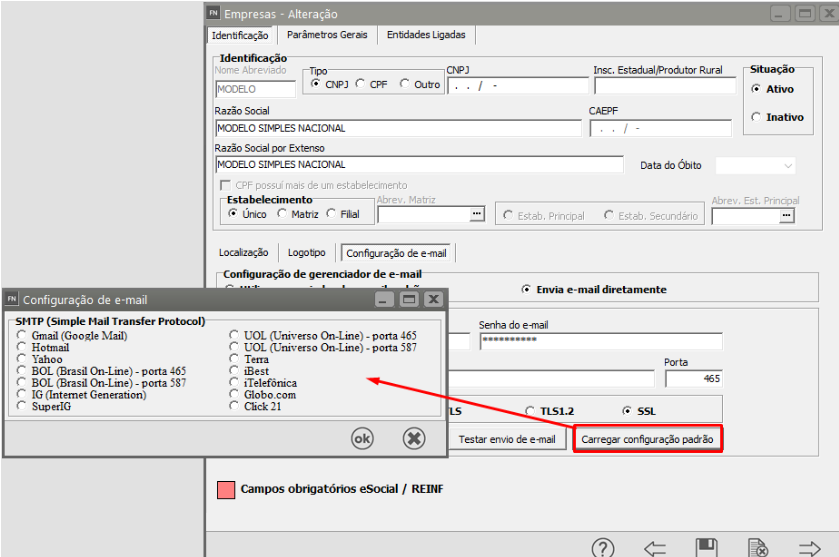

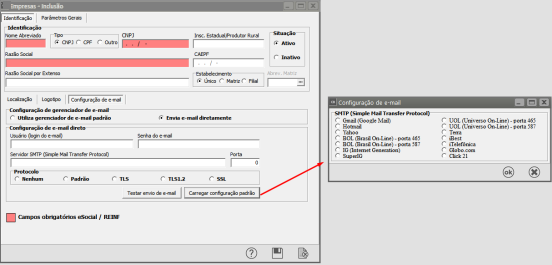

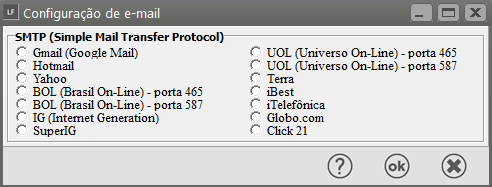

Caso o usuário utilize um provedor de e-mails comum (como GMail, Hotmail, Yahoo, etc), o sistema traz a opção de se carregar as informações do SMTP, Porta e Protocolo desses provedores. Para isso clique em Carregar configuração padrão. Irá aparecer a tela a seguir:

Caso seu provedor esteja na lista, selecione-o e clique em OK. O sistema irá preencher os campos SMTP, Porta e Protocolo conforme o tipo de provedor escolhido.

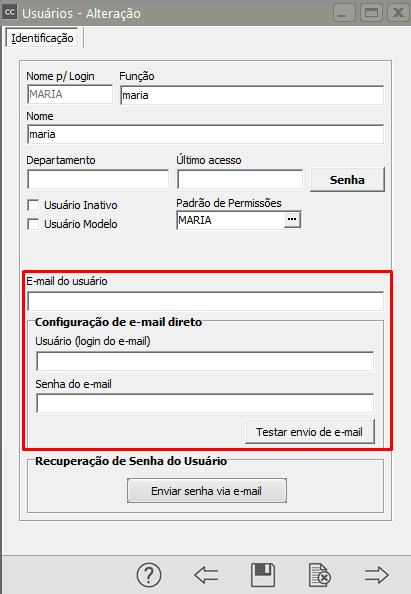

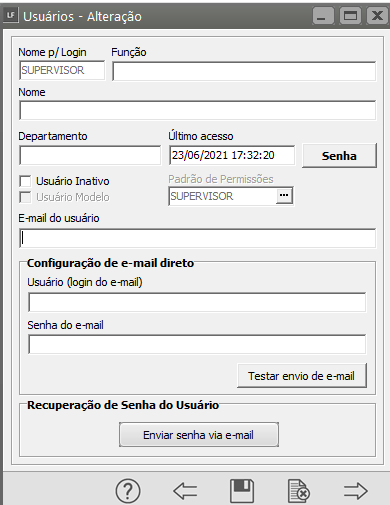

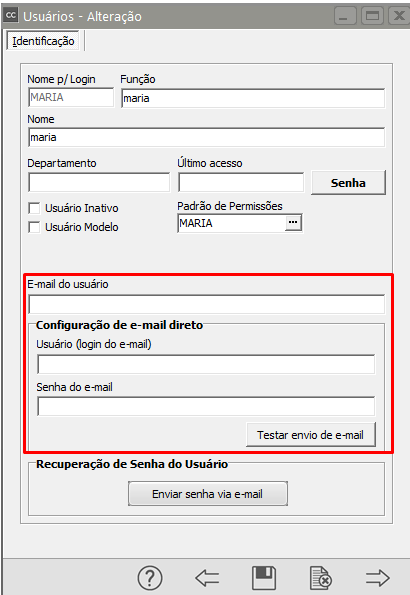

Importante: O sistema irá considerar como remetente dos e-mails o usuário logado, caso este possua os dados para o envio de e-mail informados, ou seja, os campos E-mail do usuário, Usuário (login do e-mail), Senha do e-mail. Caso contrário o sistema irá utilizar os dados informados no cadastro da empresa.

Ao término da configuração é possível enviar um e-mail teste a fim de se verificar se os dados informados são válidos. Para isso clique em Testar envio de e-mail. Caso os dados informados estejam corretos você receberá uma mensagem "E-mail de teste enviado com sucesso". Apenas neste caso, o remetente e o destinatário do e-mail serão ambos o e-mail cadastrado na aba Localização.

Em caso de dúvidas quanto aos dados a serem fornecidos para a opção Envia e-mail diretamente contate o técnico de TI de sua empresa ou outro profissional responsável pela configuração de sua conta no seu gerenciador de e-mails.

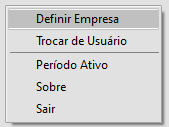

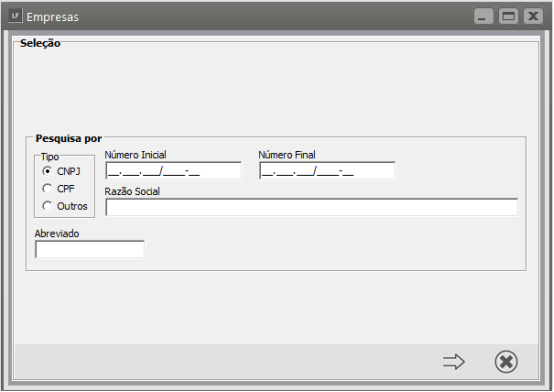

Após informar os dados da empresa, vá ao menu Movimentação/Definir Empresa, posicione o cursor sobre a empresa que cadastrou e clique no botão OK. O sistema dirá que a empresa não está inicializada e perguntará se você deseja inicializá-la. Informando que "Sim" o sistema abrirá a tela para você definir os Parâmetros Adicionais da empresa.

Quando você acessar o menu Manutenção/Empresas/Dados Cadastrais/Manutenção verá, além dos botões comuns de todas as telas como Novo, Edita, Visualiza, Elimina, o botão:

Esse botão elimina a Empresa de Todos os Sistemas A função desse botão é eliminar todos os dados referentes à empresa selecionada EM TODOS OS SISTEMAS. A diferença entre ele e o botão ELIMINA é que o botão elimina, apenas apaga os dados da empresa no sistema em questão portanto, se você executar a função desse botão, você verá que a empresa continuará no cadastro de empresas caso você possua dados dessa empresa em outro sistema.

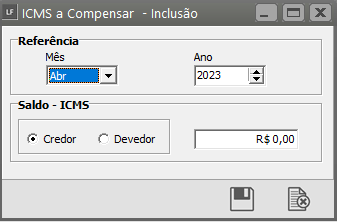

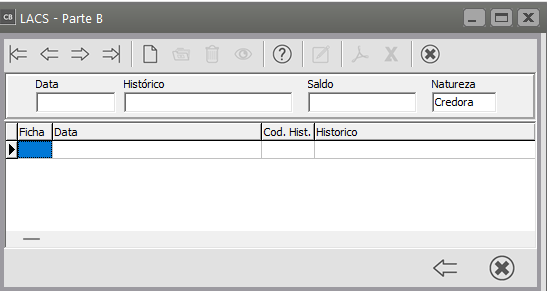

Incluindo valores acumulados ICMS, ICMS ST, IPI, PIS não cumulativo e COFINS não cumulativo

Veja também os Itens:

- Incluindo valores acumulados ICMS, ICMS ST, IPI, PIS não cumulativo e COFINS não cumulativo

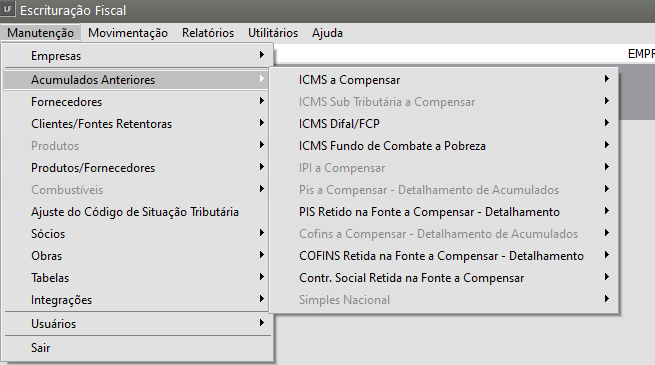

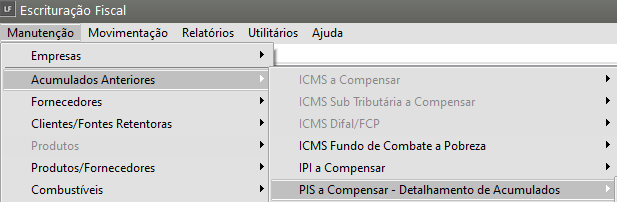

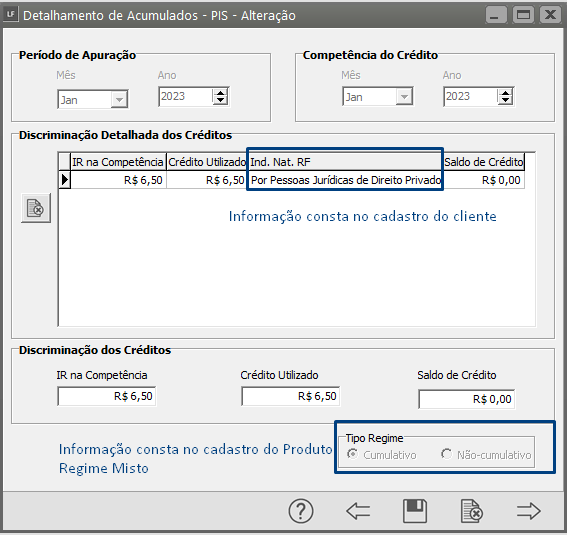

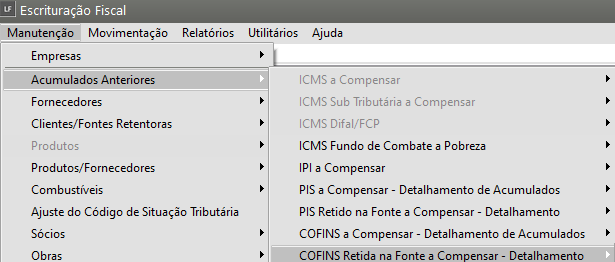

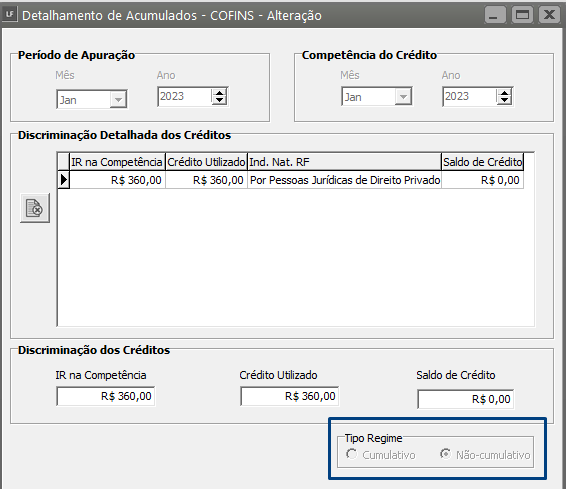

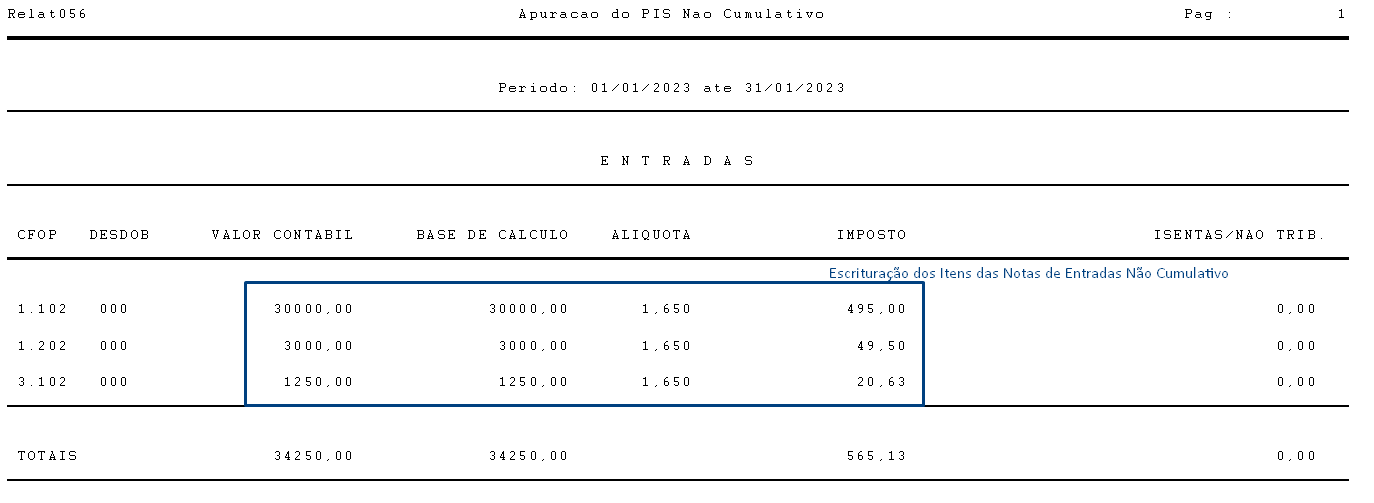

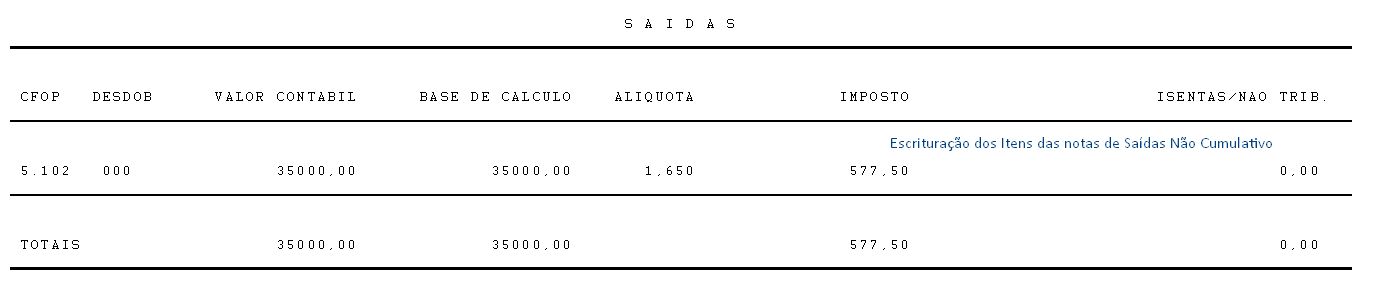

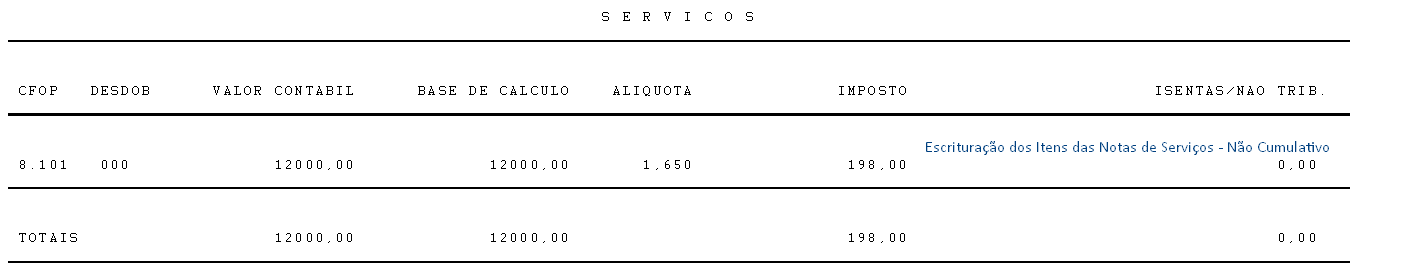

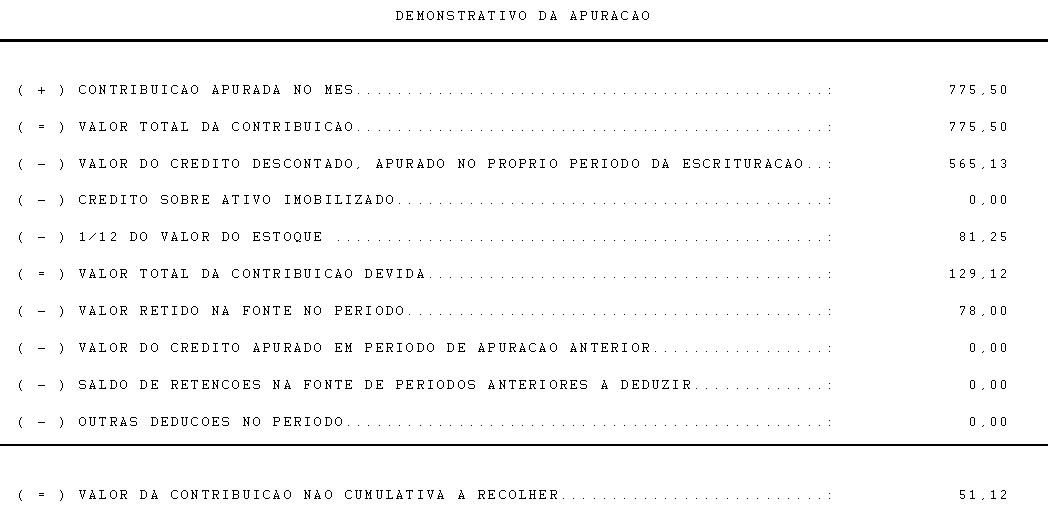

- Relatório de Apuração de PIS e COFINS não cumulativo

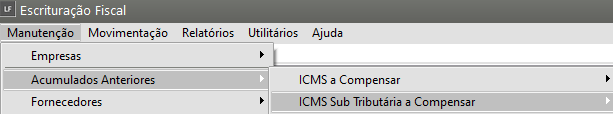

Para que o Sistema dê continuidade corretamente à sua escrituração fiscal, se sua empresa tiver saldos de ICMS, ICMS Sub. Tributária, ICMS Difal, ICMS FCP, IPI, PIS (Não Cumulativo) e COFINS (Não-Cumulativo), Contr. Social, Simples Nacional, você deve entrar no menu Manutenção/Acumulados Anteriores e informar para cada um deles: o período a que se referem, a sua natureza (devedor ou credor) e o seu valor. Assim, o sistema os compensará na apuração do período subsequente.

Esse procedimento somente precisa ocorrer no primeiro mês de processamento da empresa no Sistema Livros Fiscais, nos meses subsequentes, onde a apuração desses impostos ocorrer no próprio sistema, ele mesmo se encarregará de armazenar estas informações.

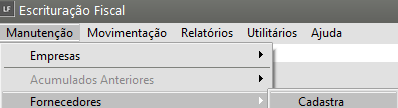

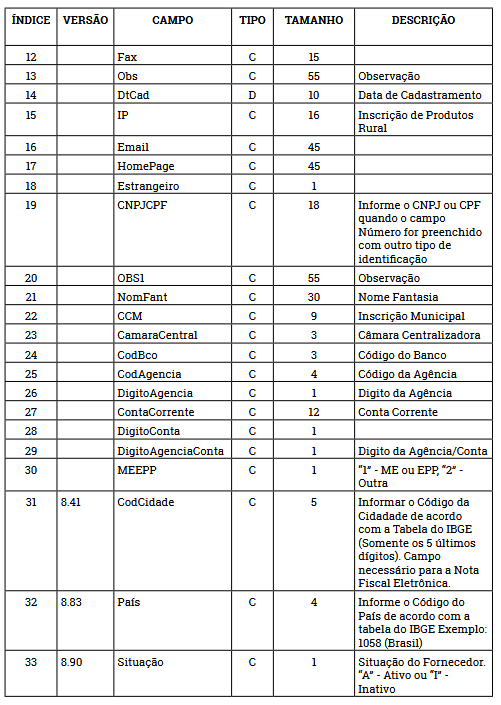

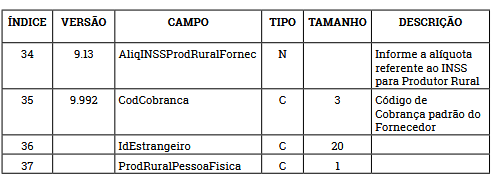

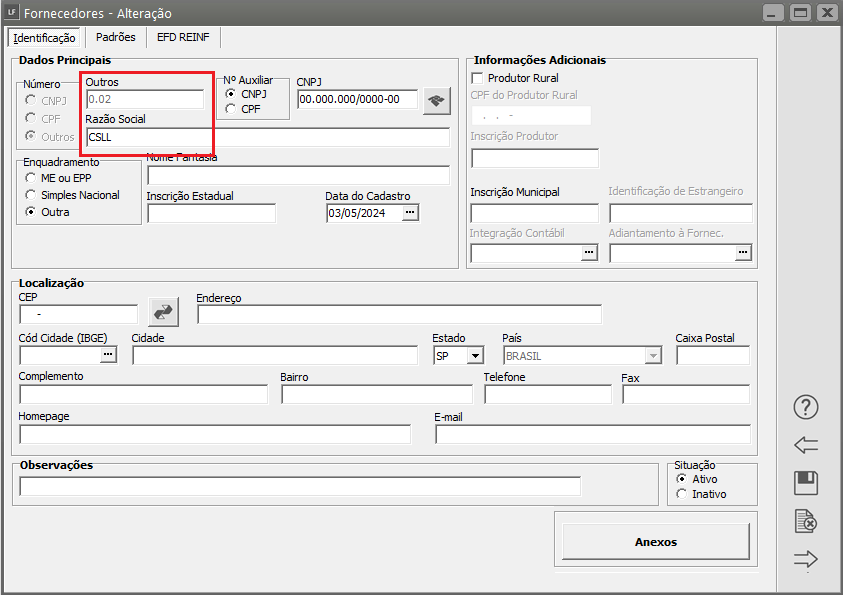

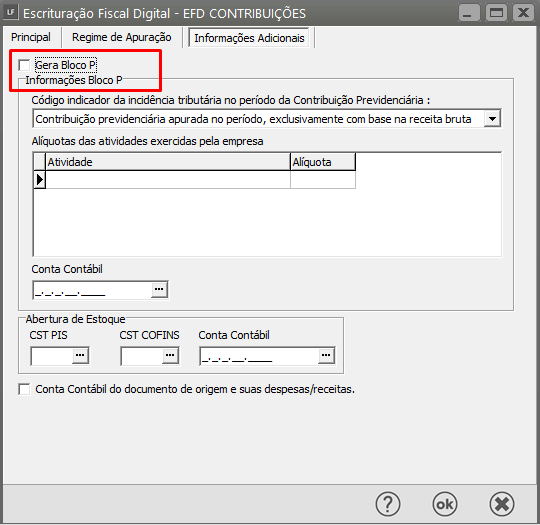

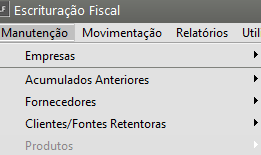

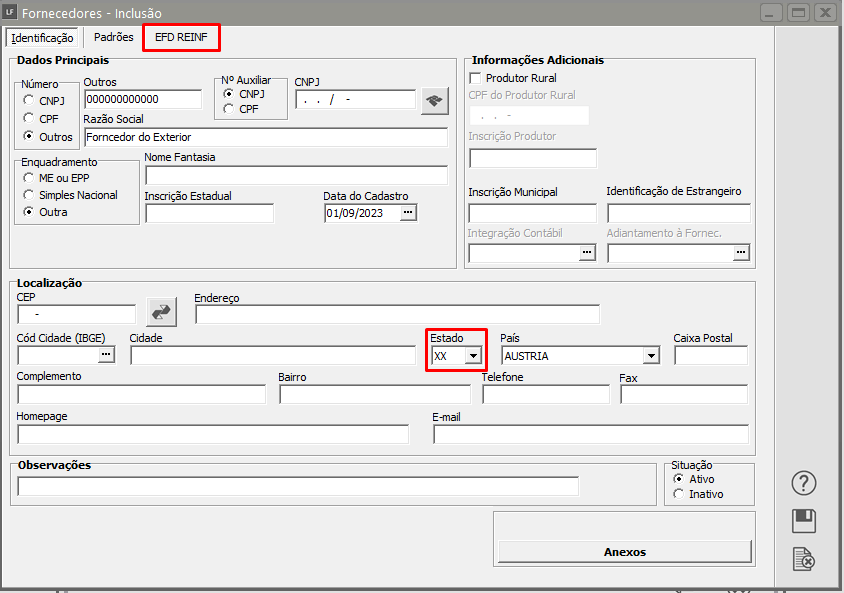

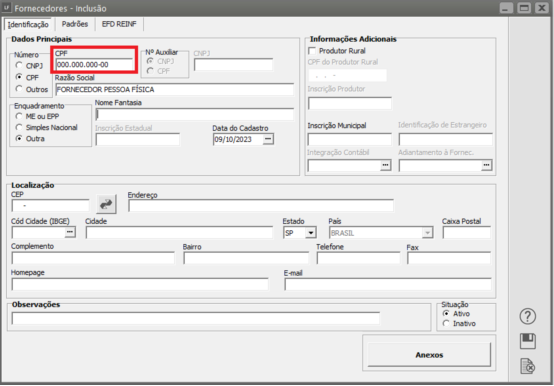

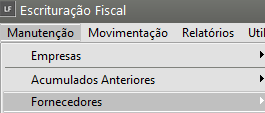

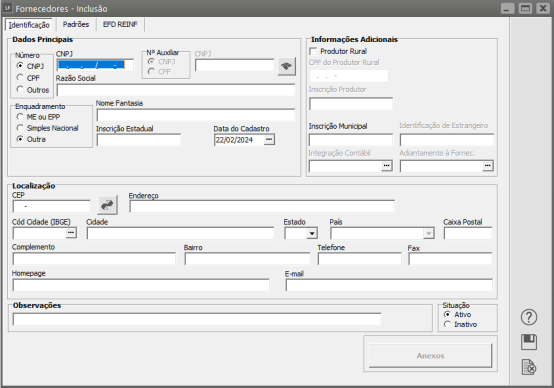

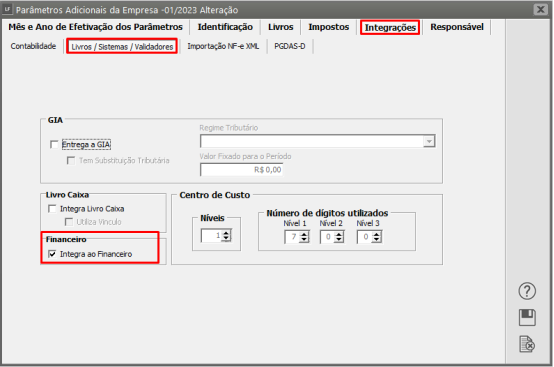

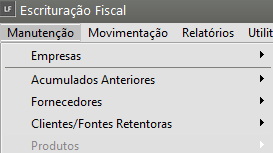

Cadastrando Fornecedores

Veja também os Itens:

- Cadastrando Fornecedores

- Relacionamento entre Produtos e Fornecedores

- Pesquisando Produtos dos Clientes através dos Fornecedores

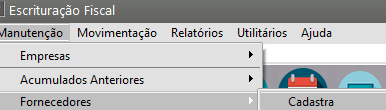

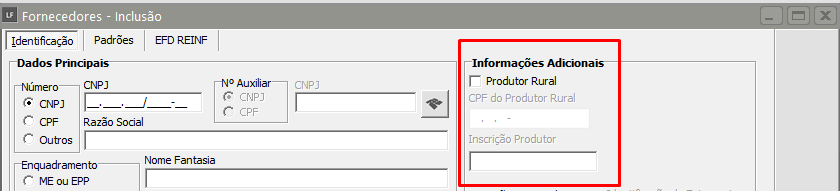

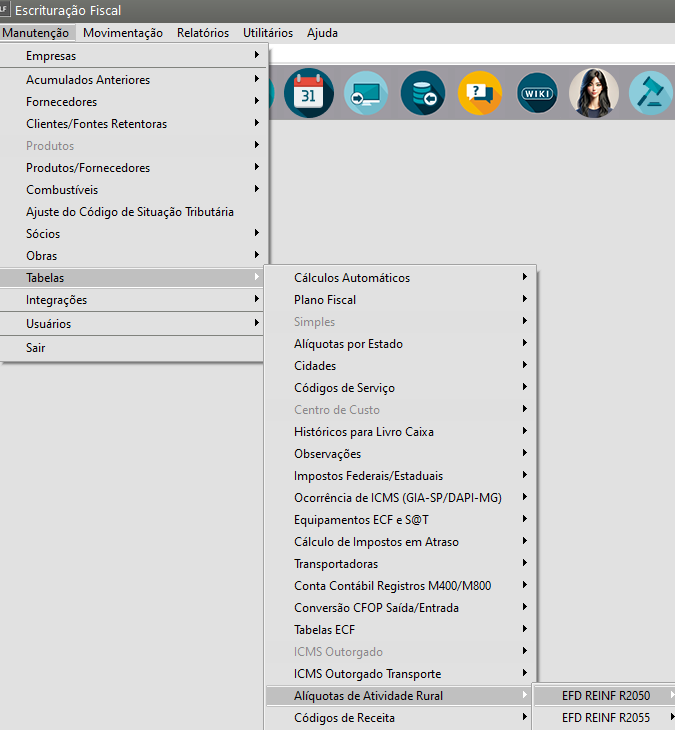

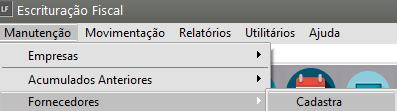

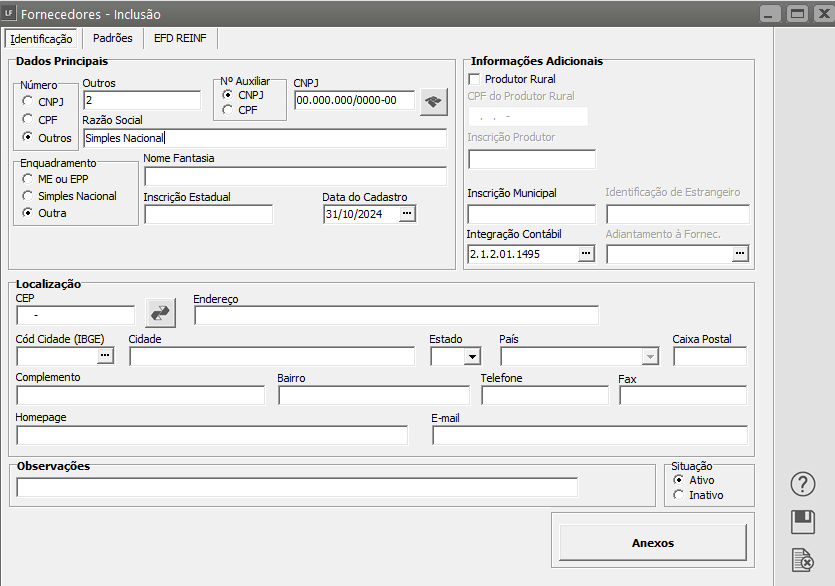

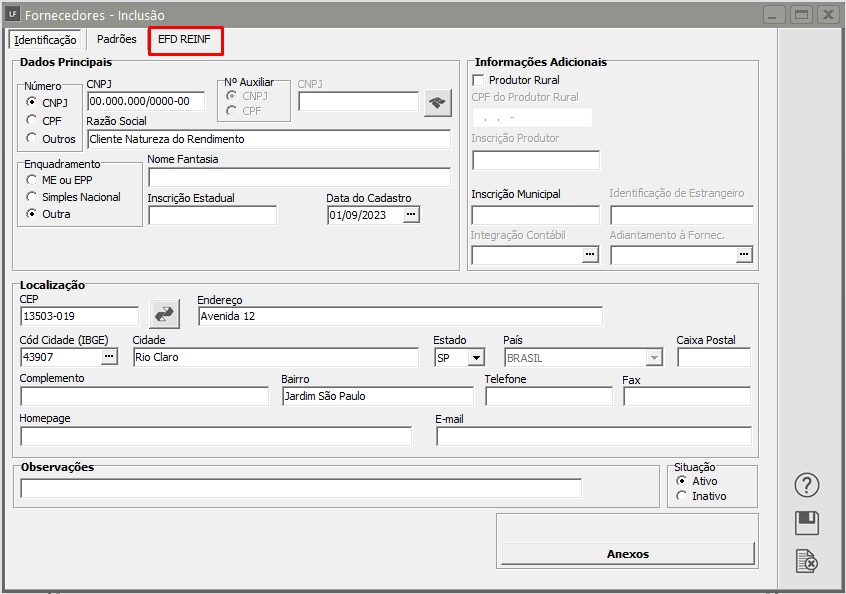

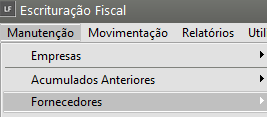

Para cadastrar um novo fornecedor você deverá acessar o menu Manutenção/Fornecedores/Cadastra:

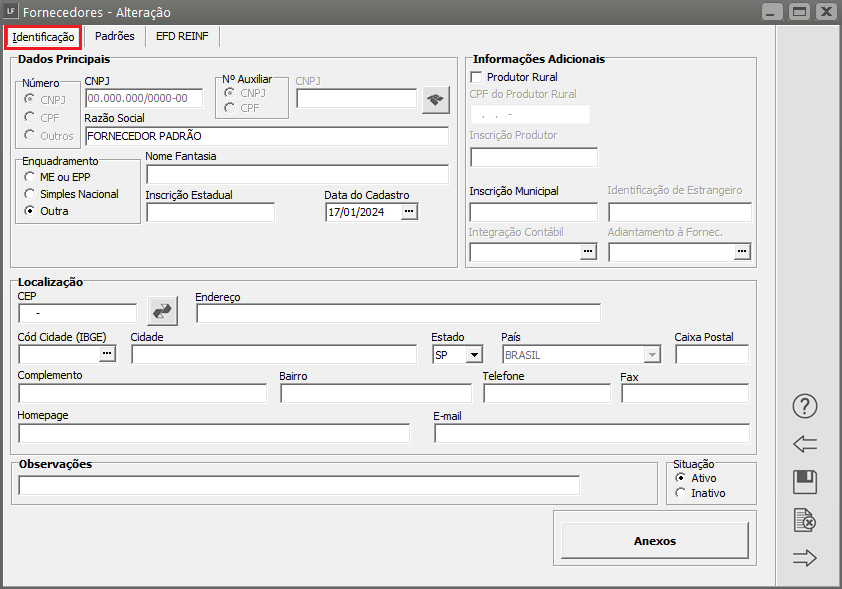

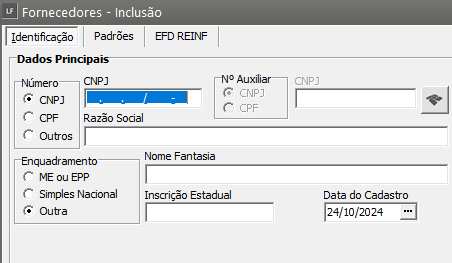

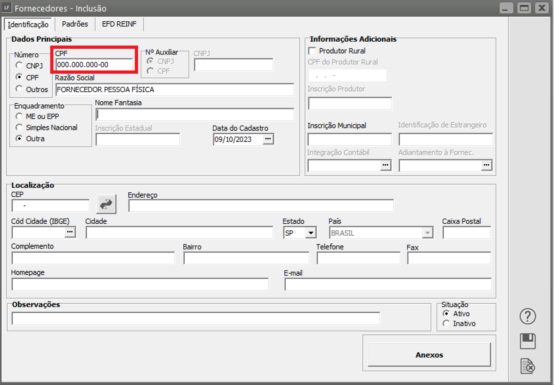

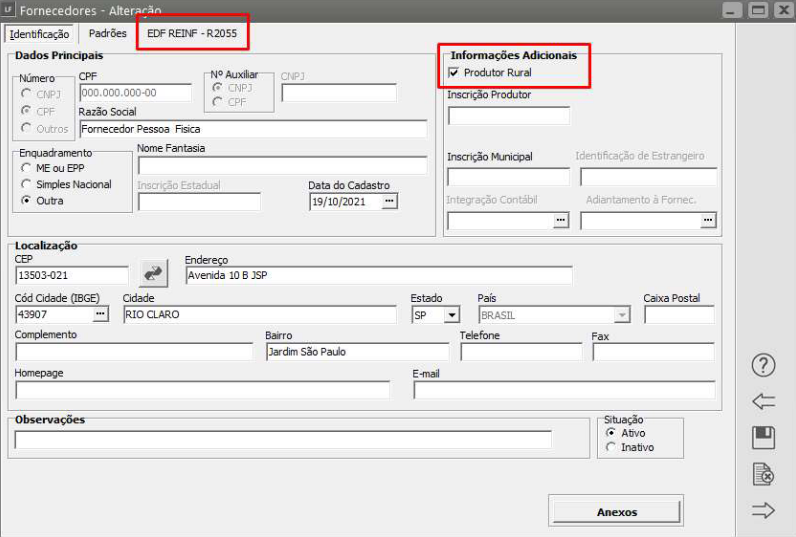

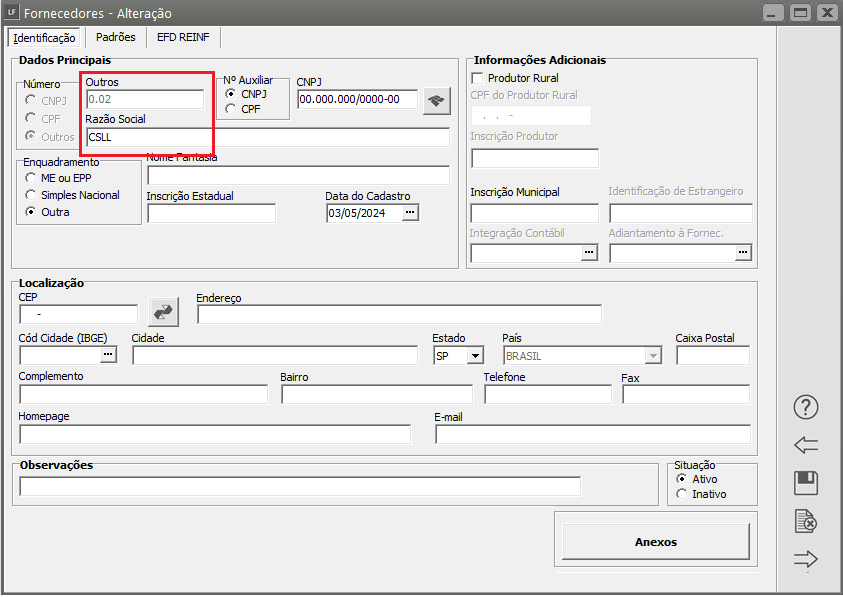

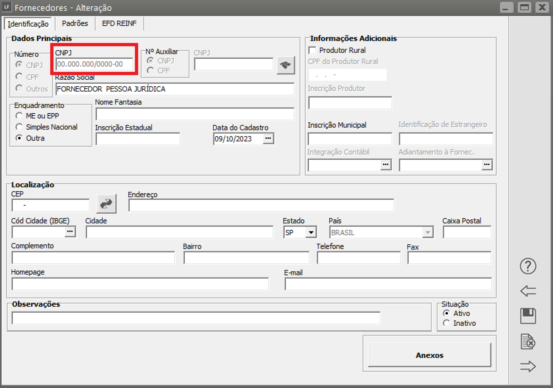

Aba Identificação

Dados Principais

Você deve informar os dados cadastrais do fornecedor.

O "Número Auxiliar" será disponibilizado somente quando o número principal informado for do tipo "Outros".

Preencha também os demais campos de identificação do fornecedor.

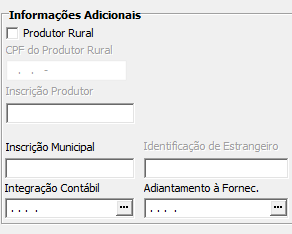

Informações Adicionais

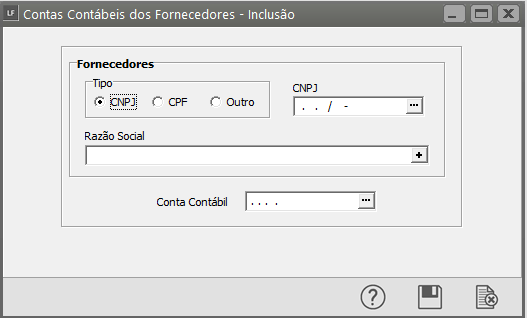

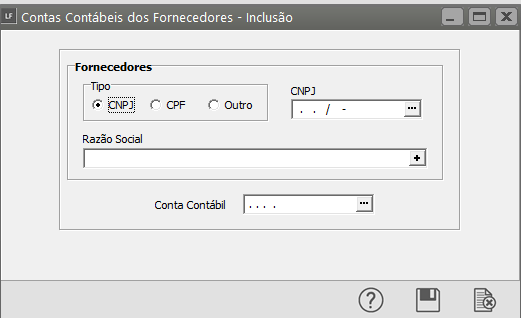

Assinale o campo "Produtor Rural" caso o fornecedor o seja e também informe a Conta Contábil para este fornecedor caso você tenha informado nos parâmetros adicionais da empresa que fará integração com a Contabilidade utilizando fornecedores analíticos.

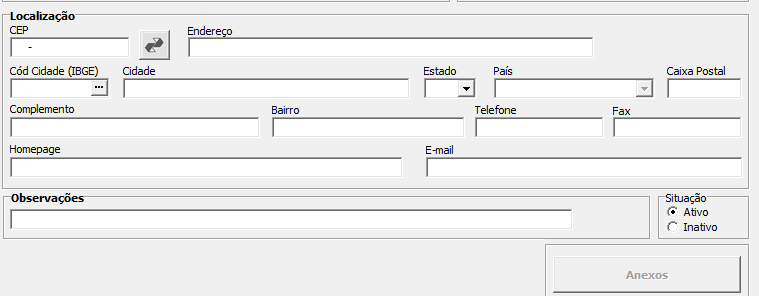

Localização

Informe o endereço completo do fornecedor, além de seu e-mail e homepage. Se você informar o e-mail ou a homepage do fornecedor, os títulos desses campos ficarão na cor azul. Clicando sobre eles, o sistema abrirá, automaticamente, o seu programa de e-mails ou o seu navegador da Internet, sem que você precise abrir outro aplicativo.

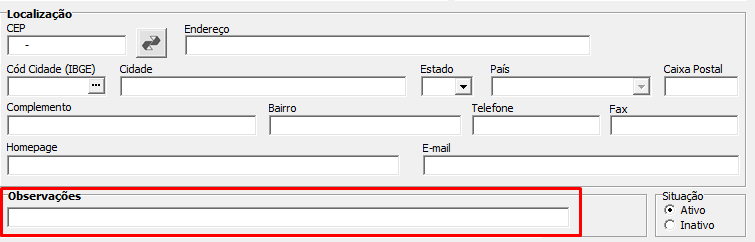

Observações

Você poderá incluir uma informação que achar relevante sobre esse fornecedor.

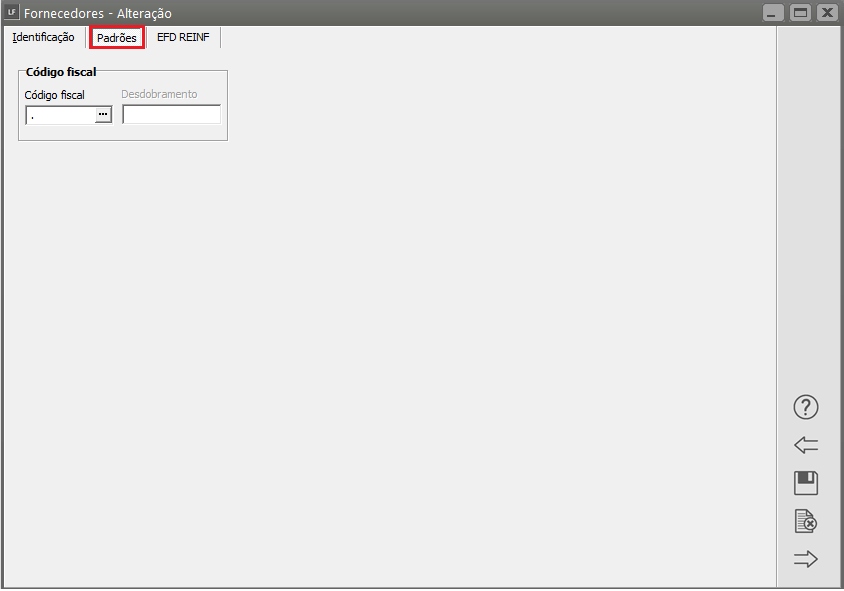

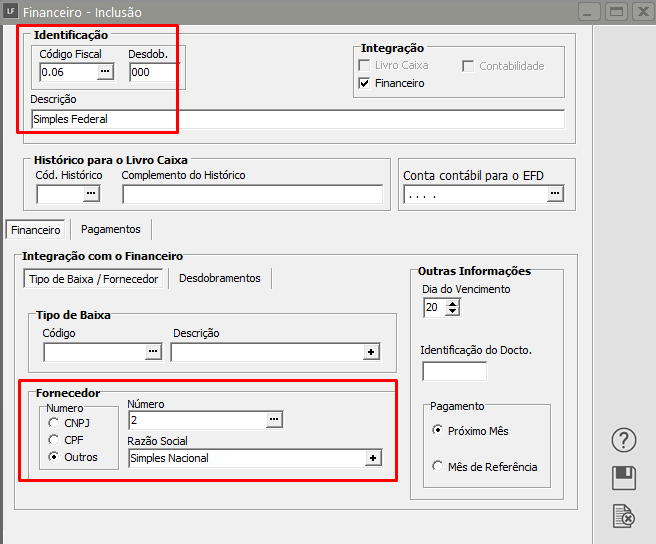

Aba Padrões

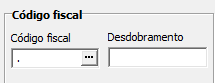

Código Fiscal

Será possível padronizar um CFOP para cada fornecedor. Neste caso, ao realizar uma escrituração de Livro Fiscal, após informar o Fornecedor, o Sistema preencherá o campo CFOP com o Código Fiscal cadastrado na aba Padrões.

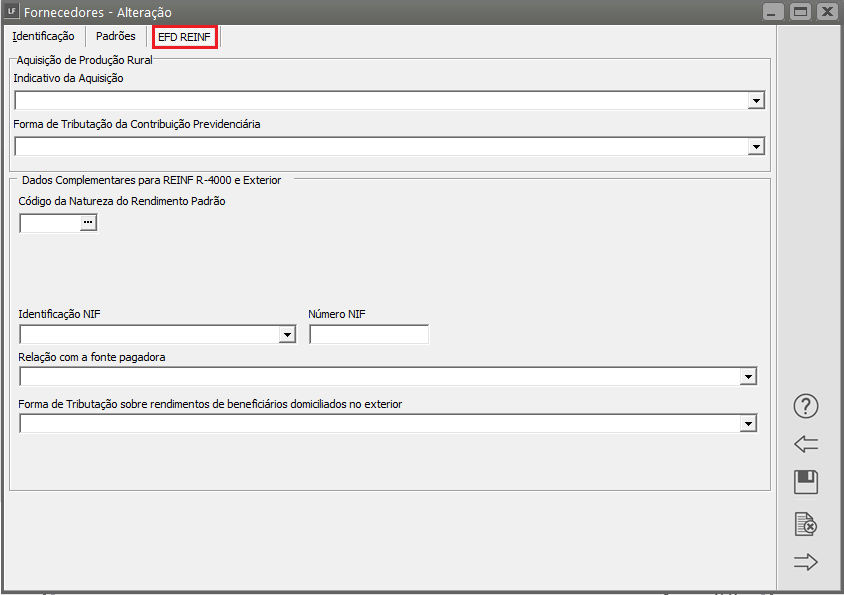

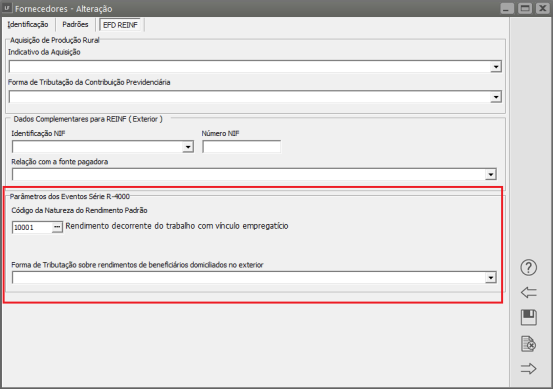

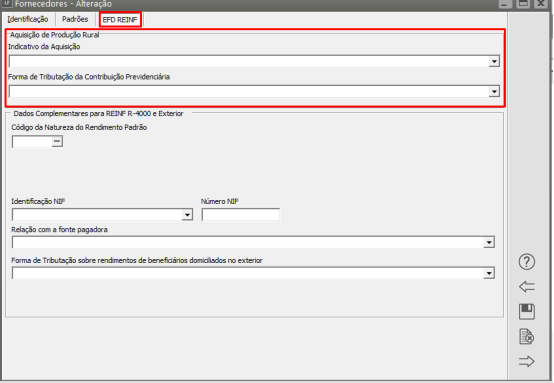

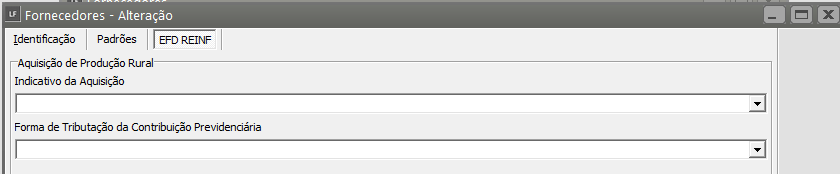

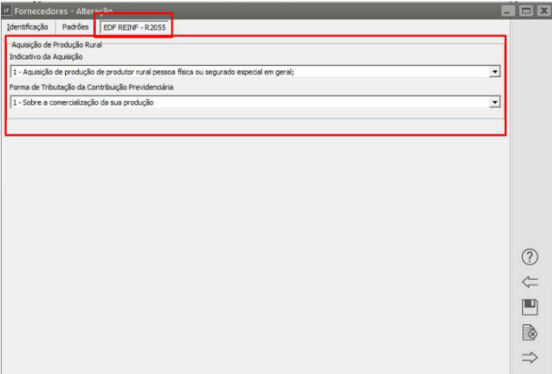

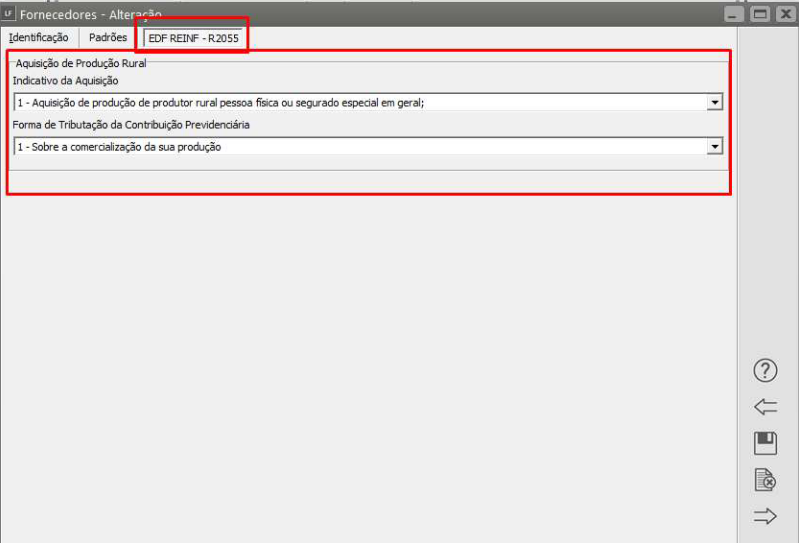

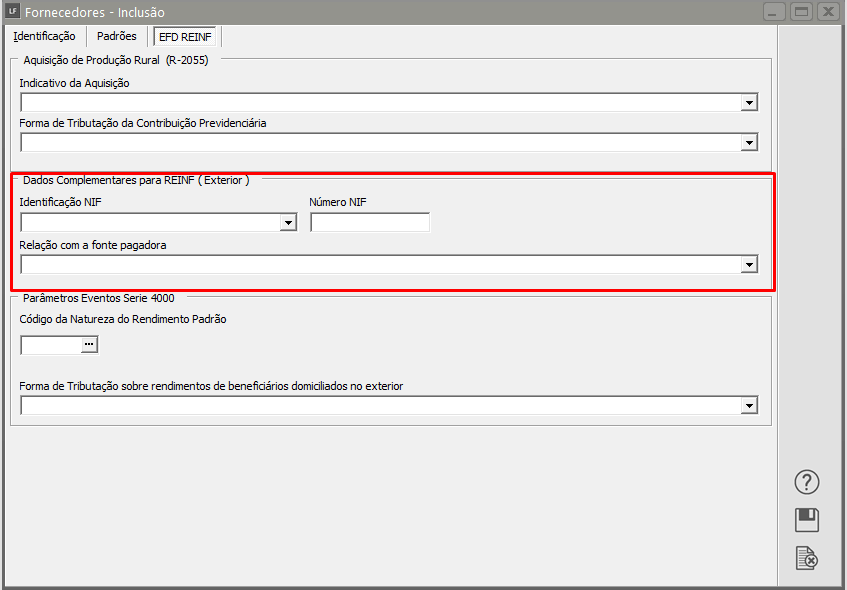

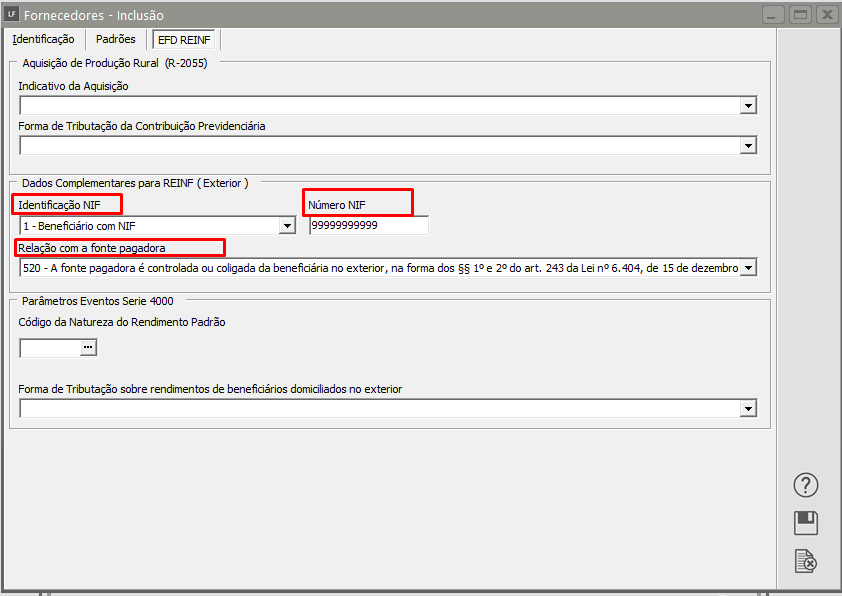

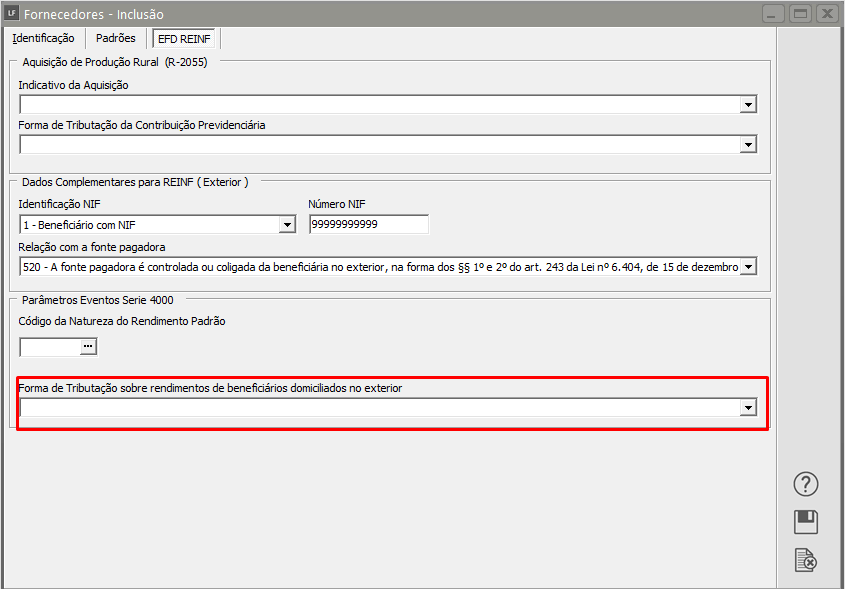

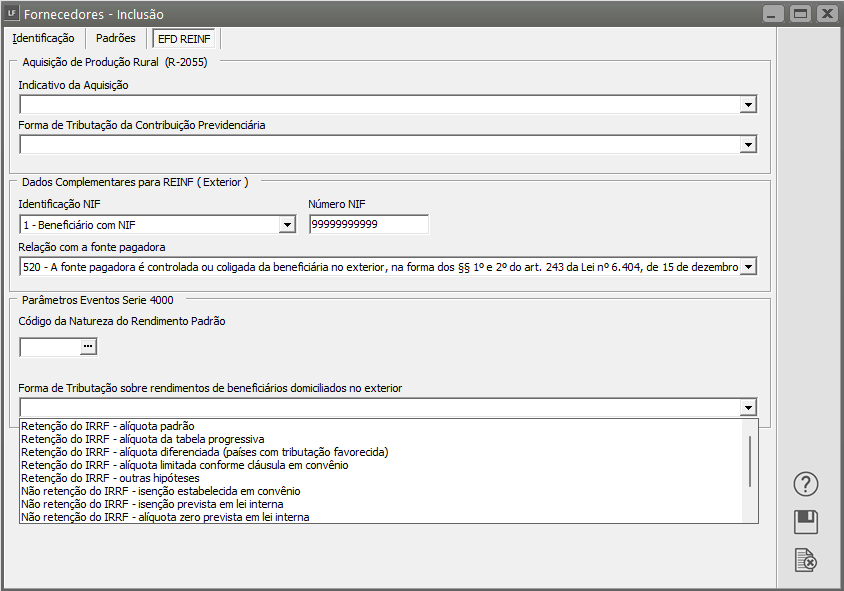

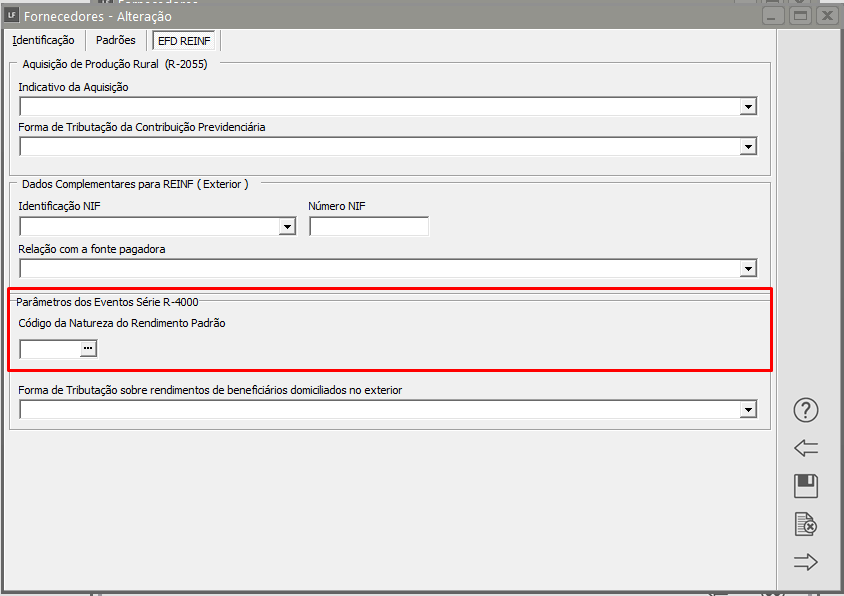

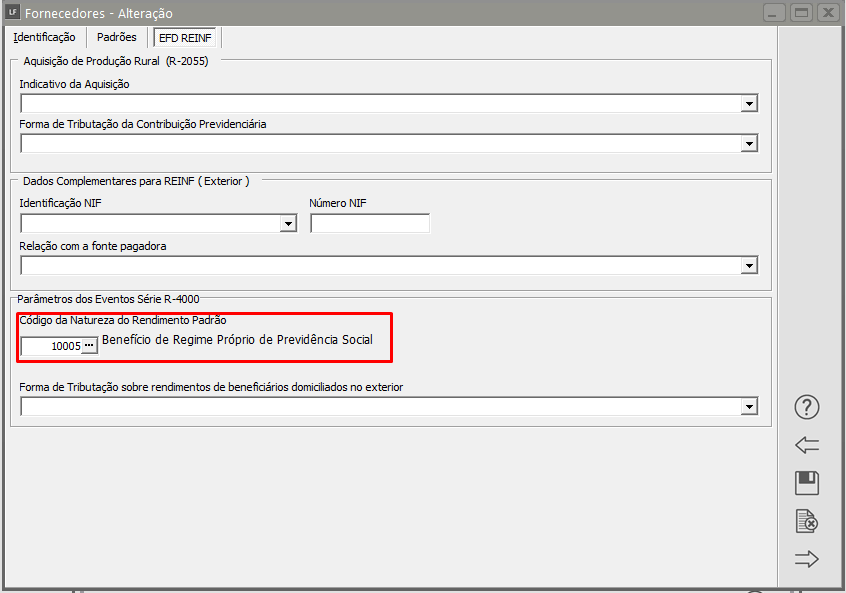

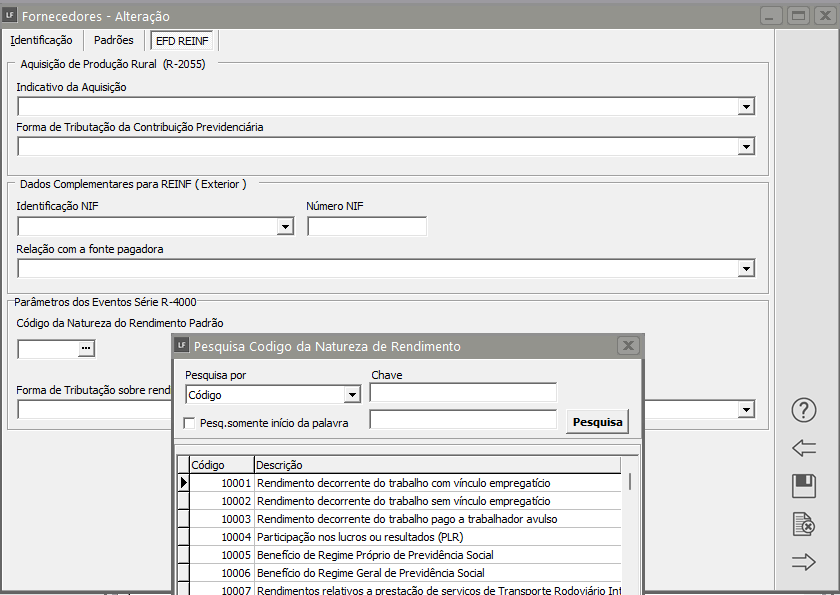

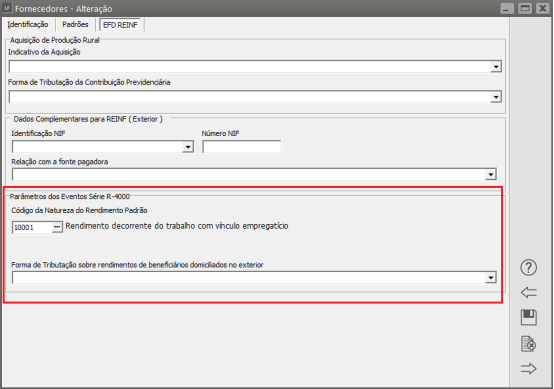

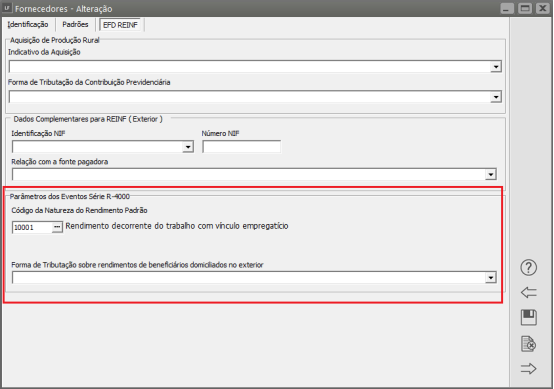

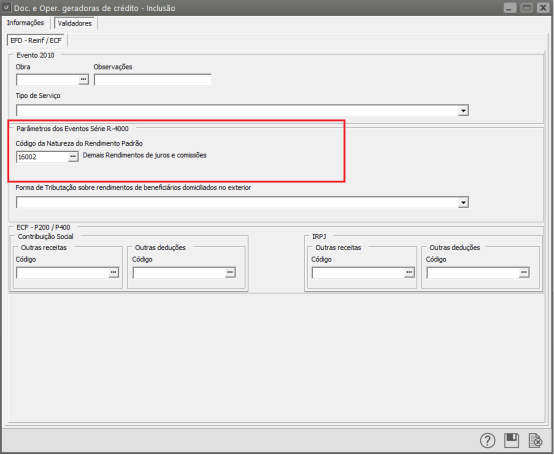

Aba EFD REINF

Preencha os campos conforme as cargas do Reinf que serão geradas para a empresa.

Aquisição de produção rural: Indicativo da aquisição, Forma de tributação da Contribuição Previdenciária.

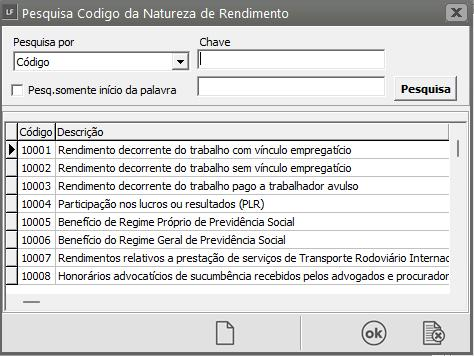

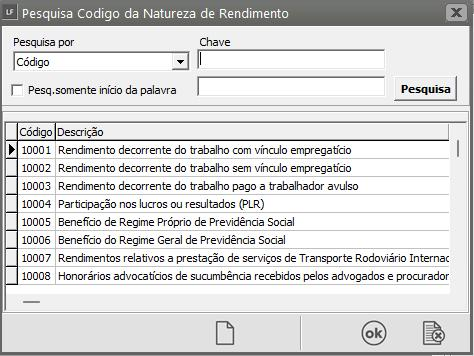

Parâmetros dos Eventos da Série R-4000: Código de Natureza do rendimento Padrão.

Dados Complementares para Reinf (Exterior): Identificação NIF, Número NIF, Relação com a fonte pagadora.

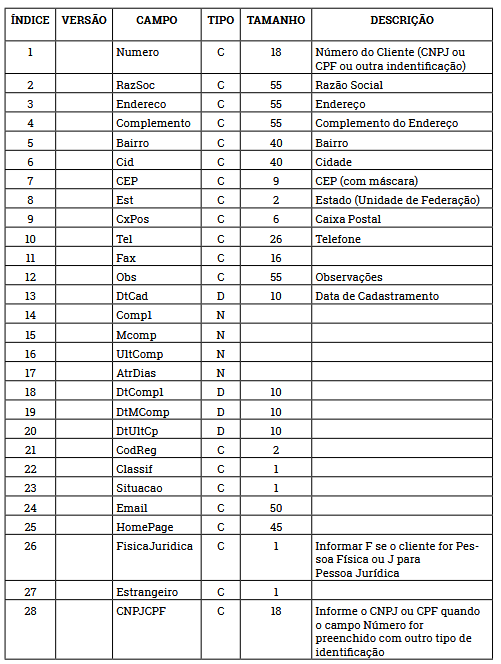

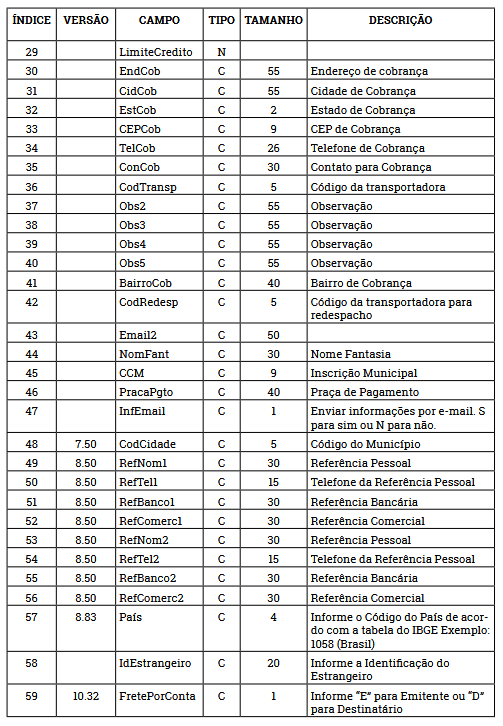

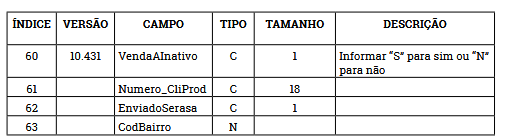

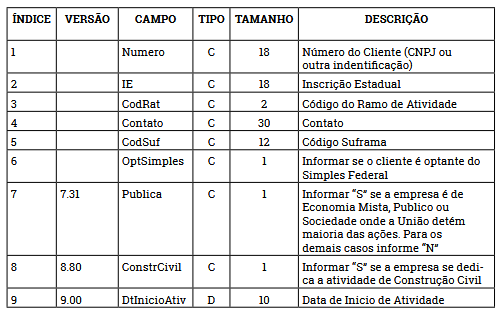

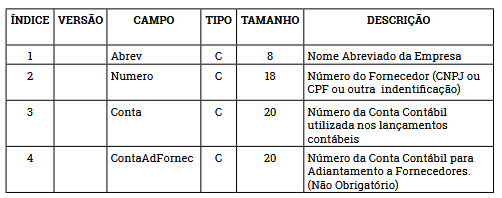

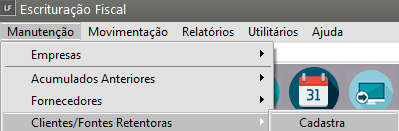

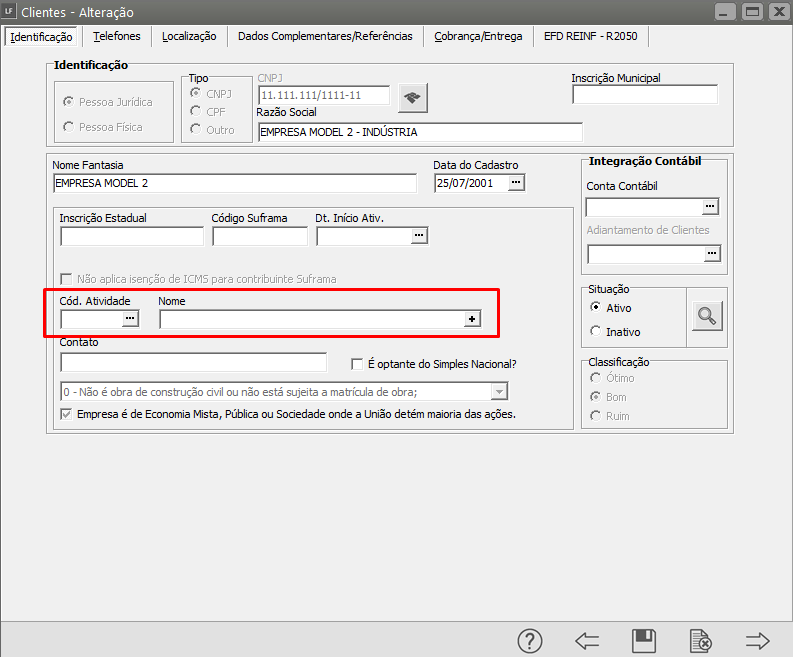

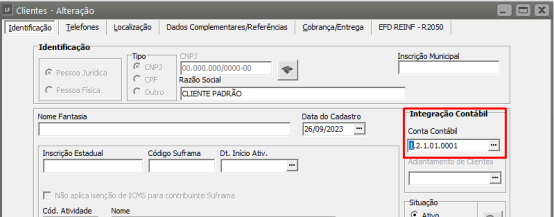

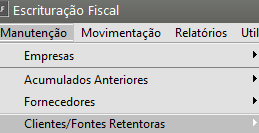

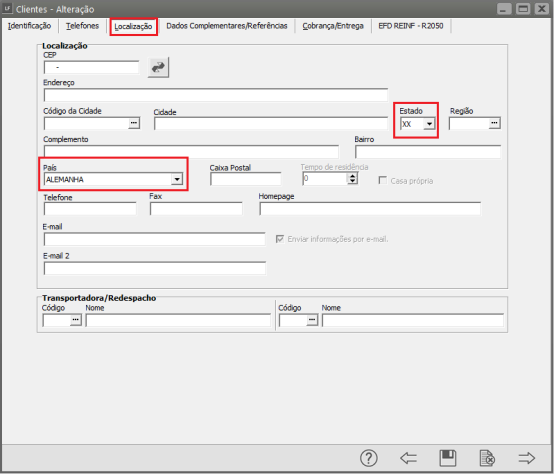

Cadastrando Clientes

Veja também os Itens:

- Cadastrando Clientes

- Ramos de Atividades dos Clientes

- Regiões dos Clientes

- Pesquisando Produtos dos Clientes através dos Fornecedores

- Incluindo as Regiões dos Clientes

- Pesquisando Produtos dos Clientes por Produto

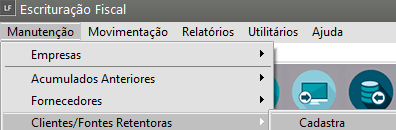

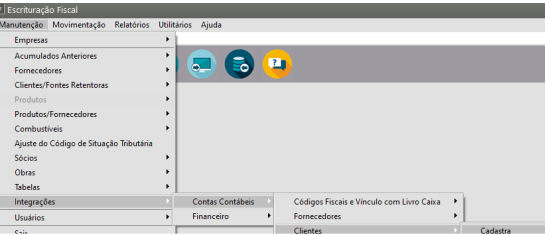

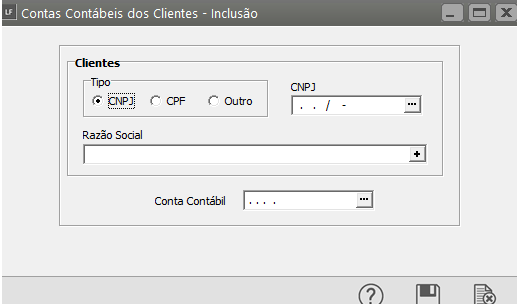

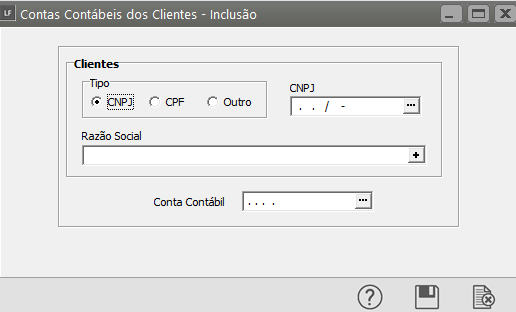

Para cadastrar clientes você acessará o menu Manutenção/Clientes/Fontes Retentoras/Cadastra.

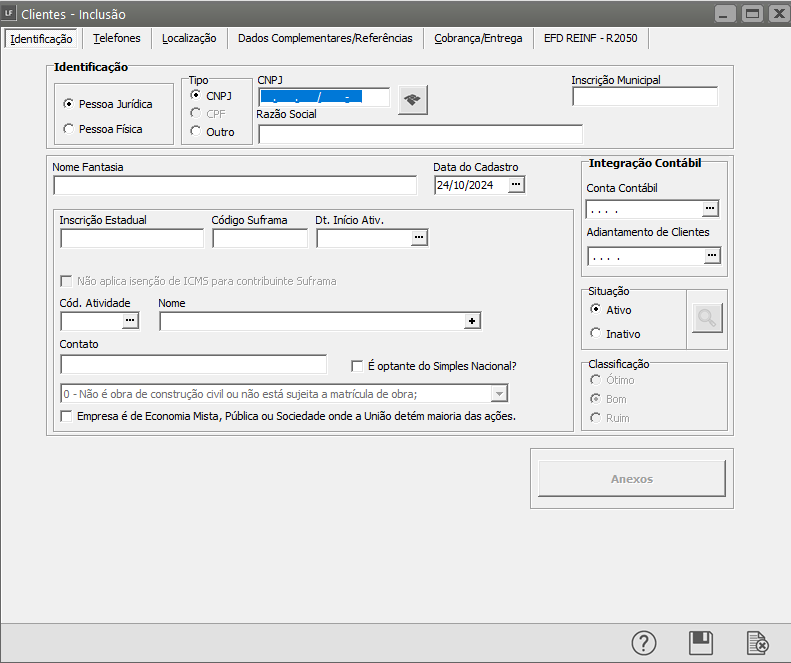

Você poderá cadastrar clientes Pessoa Física e Jurídica e as informações que irá fornecer serão pertinentes ao tipo de cliente que estiver cadastrando.

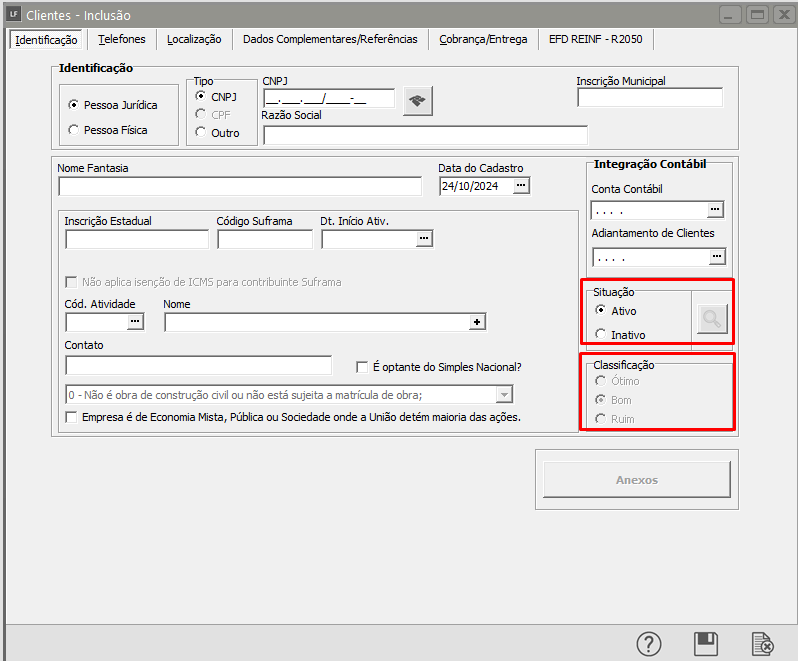

1) Aba Identificação

Na aba Identificação você deverá informar todos os dados cadastrais do cliente, sua situação (ativo/inativo) e classificação (bom/ruim).

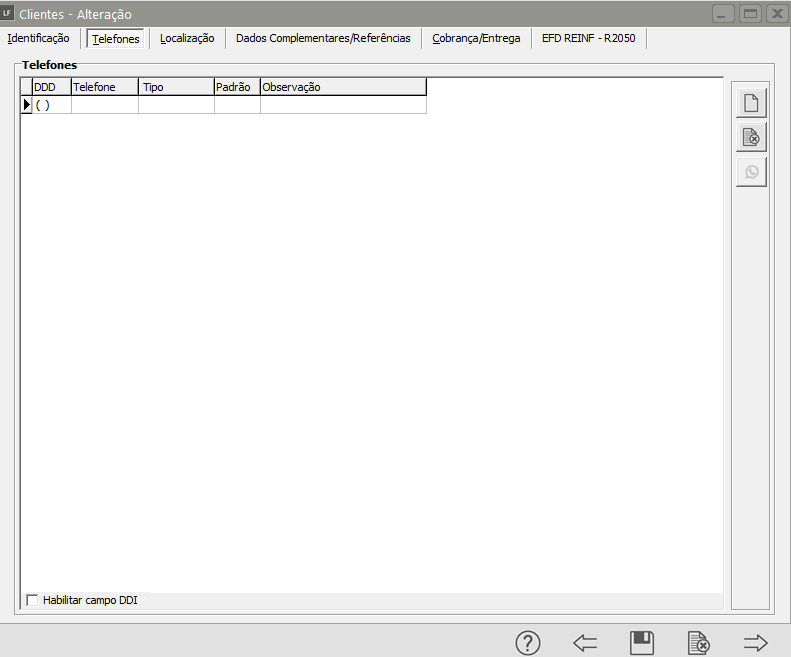

2) Aba Telefones

Informe os Telefones para Contato de seu Cliente, No campo Padrão defina corretamente qual o Telefone Padrão (principal) do mesmo

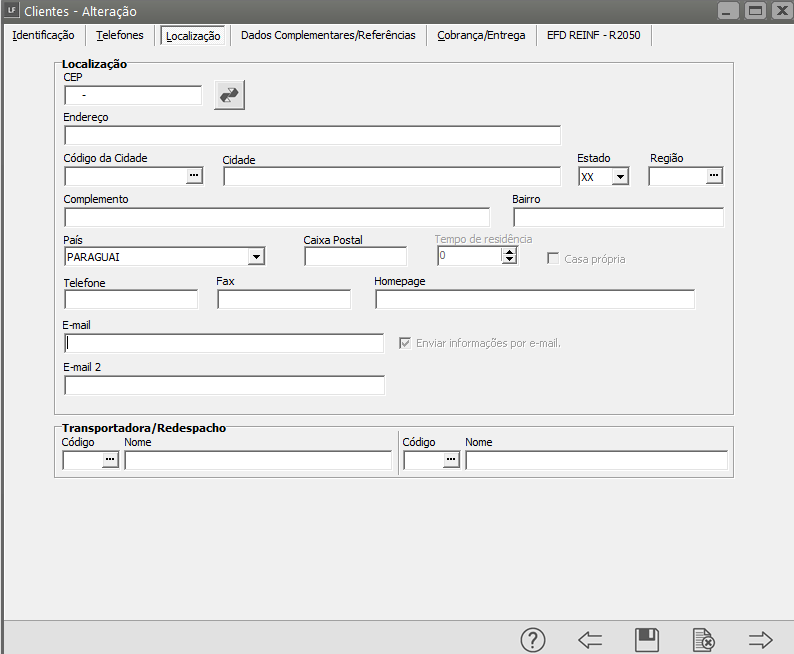

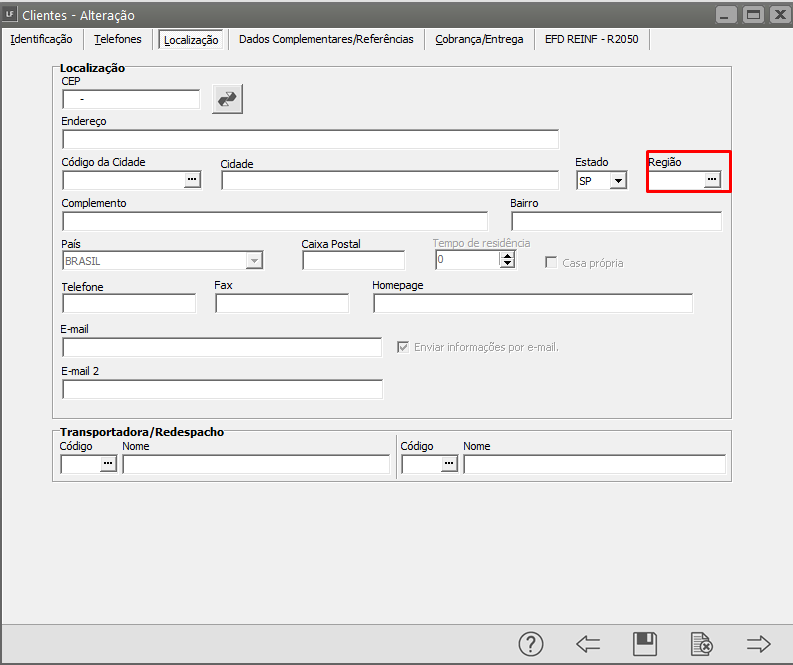

3) Aba Localização

Na aba Localização você deverá informar o endereço completo do cliente, além de seu E-mail e Homepage.

Se você informar o E-mail ou a Homepage do cliente, os títulos desses campos ficarão na cor azul. Clicando sobre eles, o sistema abrirá automaticamente o seu programa de e-mails ou o seu navegador da Internet, sem que você precise abrir outro aplicativo.

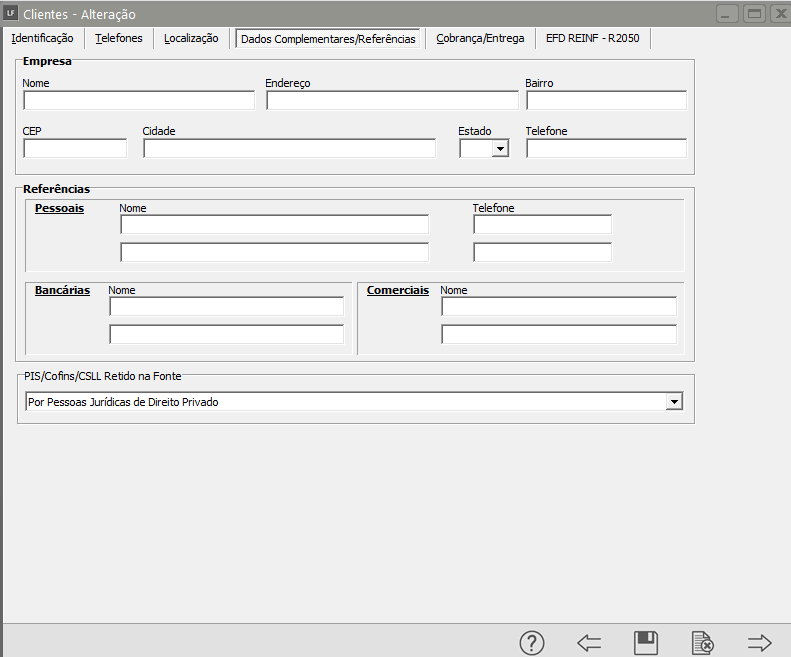

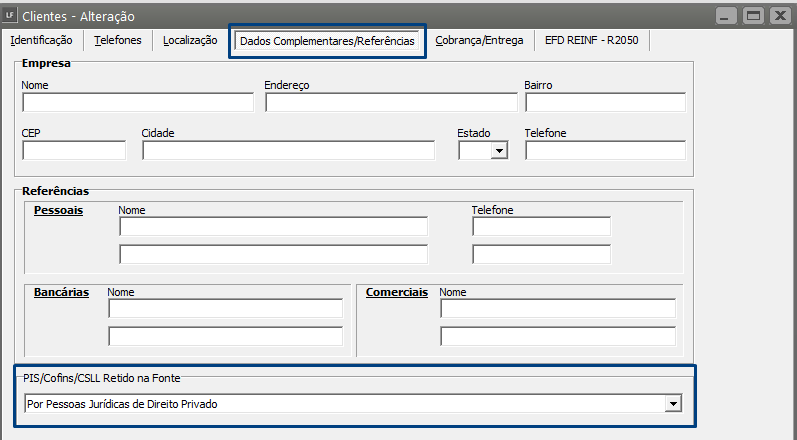

4) Aba Dados Complementares/Referências

Informe nesta aba informações complementares de seu cliente e referências Pessoais e Bancárias do mesmo

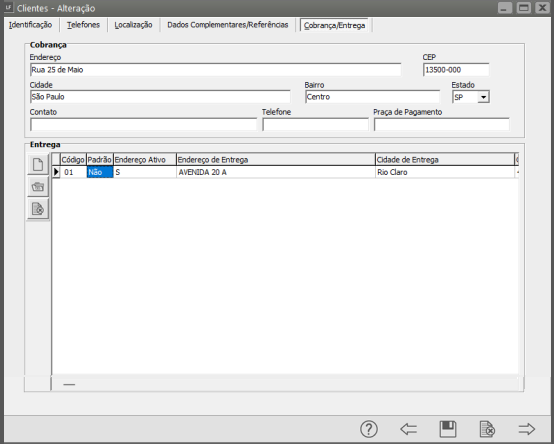

5) Aba Cobrança/Entrega

Na aba Cobrança/Entrega você deverá informar o endereço para cobrança e o endereço de entrega do cliente.

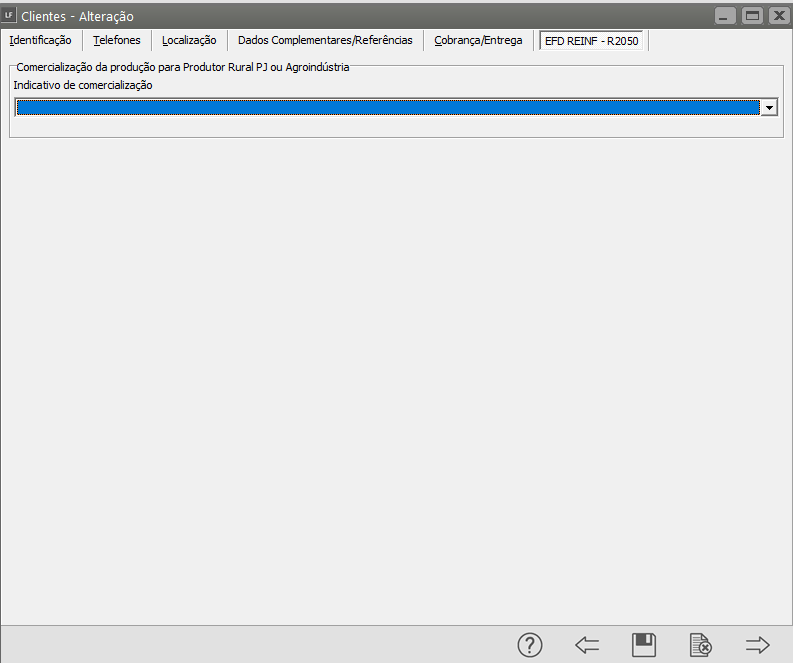

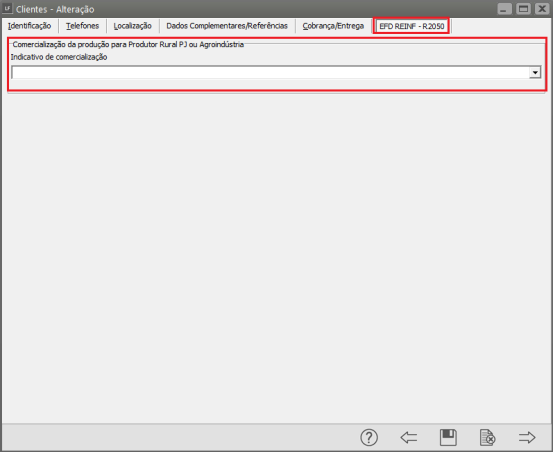

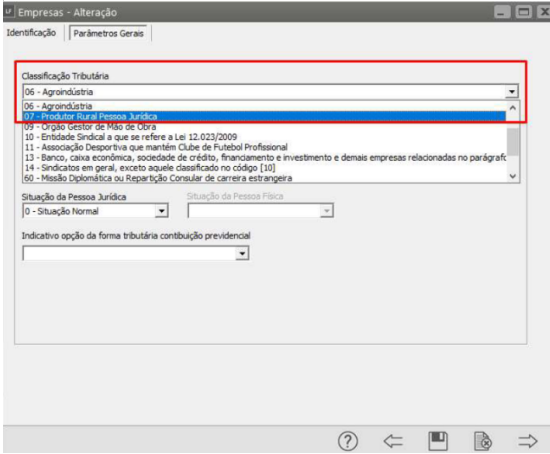

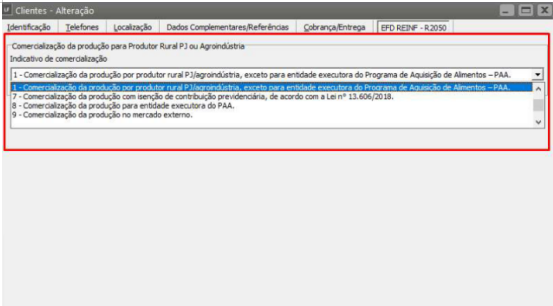

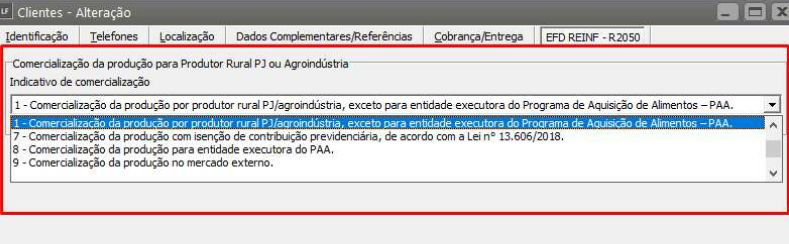

6) Aba EFD REINF - R2050

Informe o Indicativo de Comercialização da produção para Produtor Rural

Cadastrando Sócios

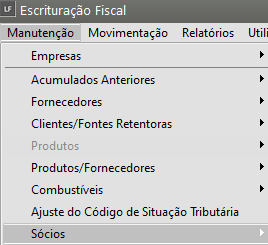

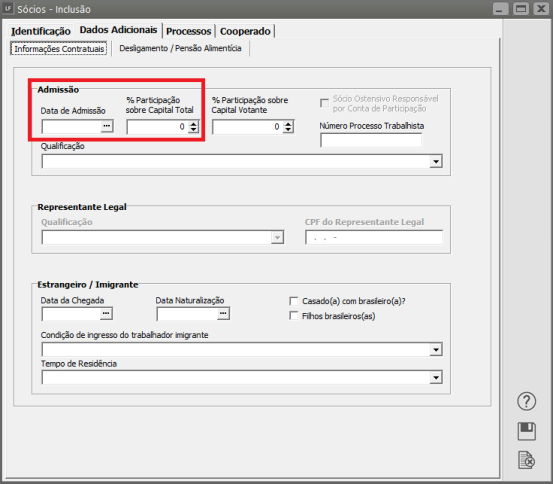

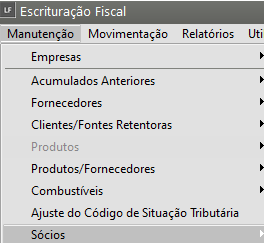

Para cadastrar os Sócios da Empresa, acesse o menu Manutenção>Sócios>Cadastra

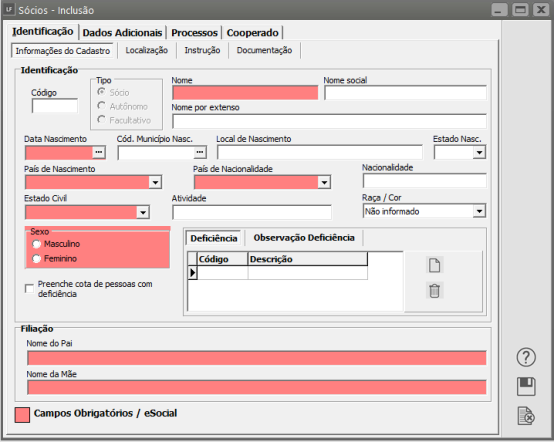

1) Aba Identificação

a) Sub Aba Informações do Cadastro

Defina primeiramente o tipo: Sócio, Autônomo ou Facultativo.

Complete com os dados do sócio:

- Nome,

- Nome por Extenso,

- dados referente a Nascimento e

- Nacionalidade,

- estado civil,

- raça,

- sexo,

- deficiência física e

- filiação.

Observação:

Campo Atividade: Se este campo estiver preenchido e na impressão do RPA estiver marcado "Considera como Tipo de Serviço a Atividade informada no cadastro do autônomo", o sistema irá buscar esta informação para a impressão do RPA, caso este campo esteja vazio, será impresso o tipo de serviço informado no momento da impressão.

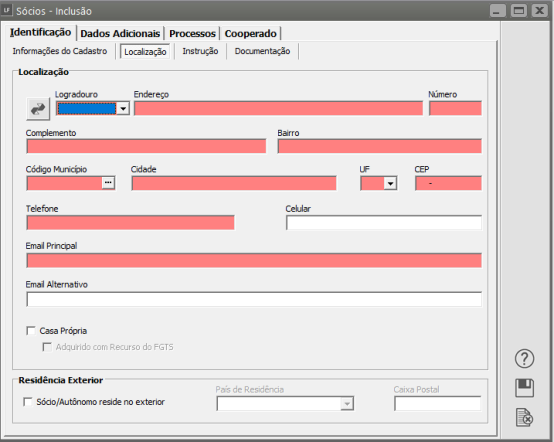

b) Sub Aba Localização

Informe os dados referente ao endereço completo do sócio / autônomo, assim como, telefones, emails e residência no exterior.

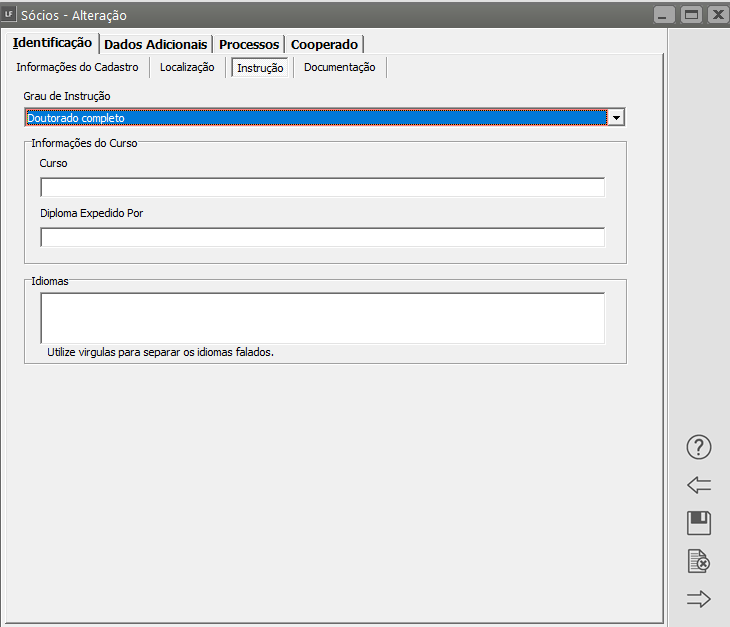

c) Instrução

Informe os dados referente

- Grau de Instrução

- Informações do Curso

- Diploma

- Idiomas

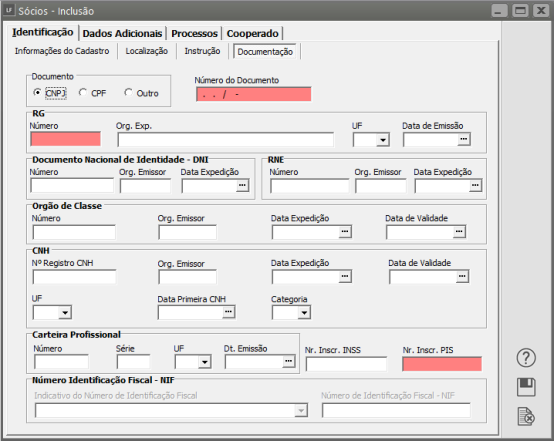

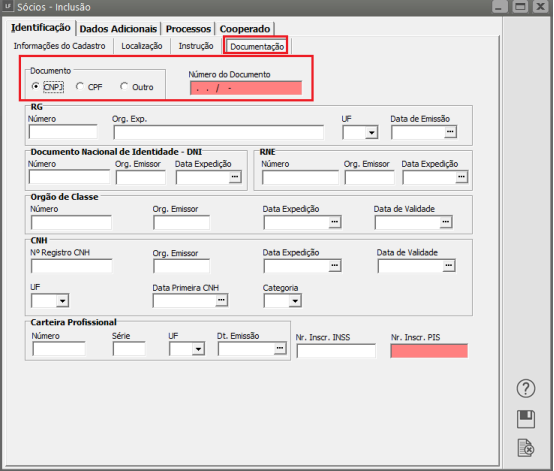

d) Documentação:

Informe os dados referente à documentação.

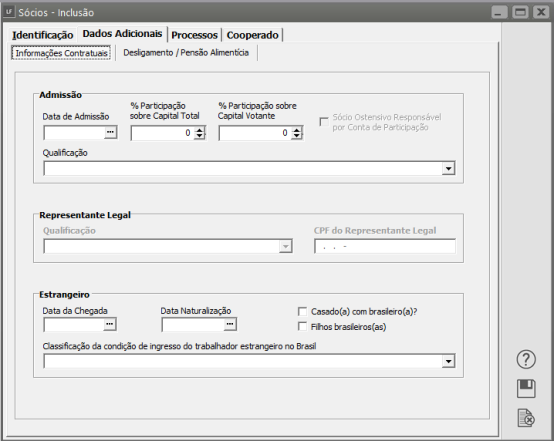

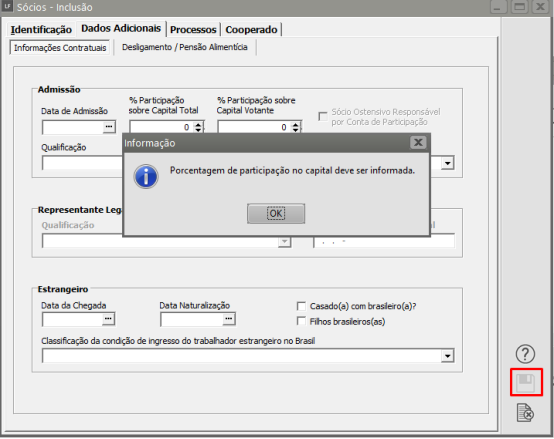

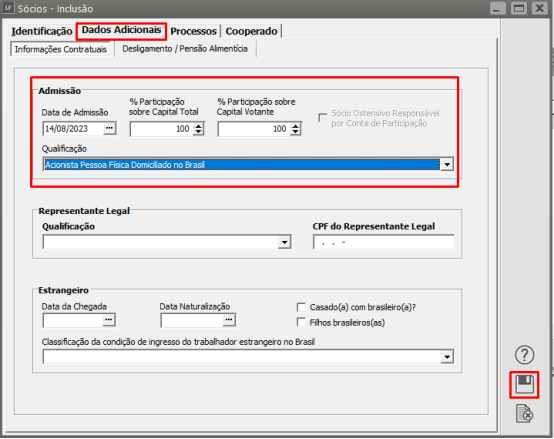

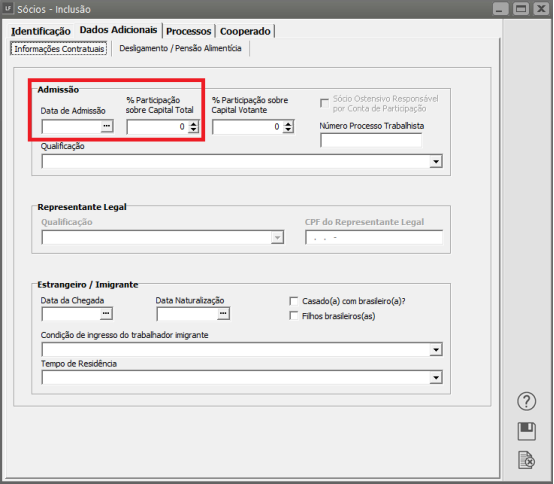

2) Aba Dados Adicionais

a) Aba Informações Contratuais

- As informações referentes a % Participação sobre Capital Total e Capital Votante,

- Qualificação, CPF do Representante Legal (caso sócio residente no exterior) e

- Qualificação do Representante Legal serão utilizados pelo módulo Fiscal na exportação para a DIPJ.

- A opção 'Sócio Ostensivo Responsável por Conta de Participação' será habilitado pelo Sistema Folha de Pagamento, para exportação de dados para a RAIS.

- informe todos os dados sobre Sócio / Autônomo estrangeiro.

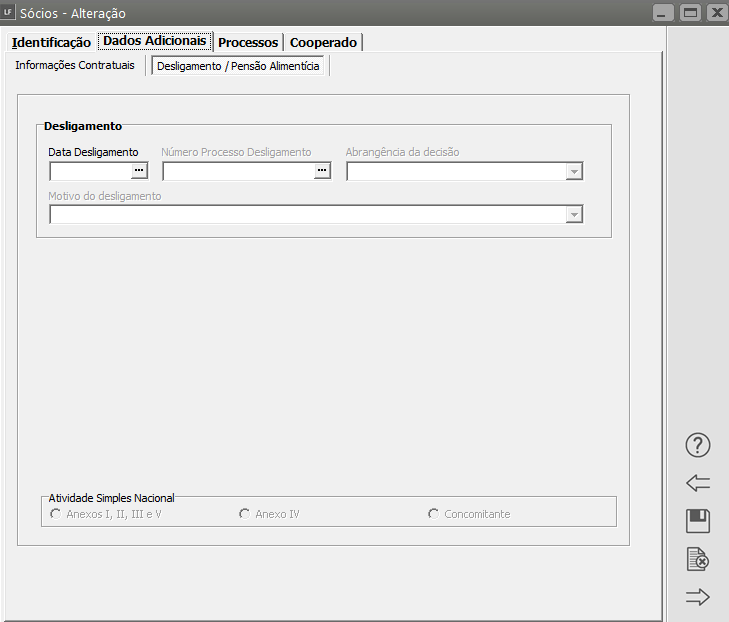

b) Sub Aba Desligamento/Pensão Alimentícia

Quando houver desligamento do Sócio da Empresa onde o mesmo está cadastrado, preencha os dados do desligamento

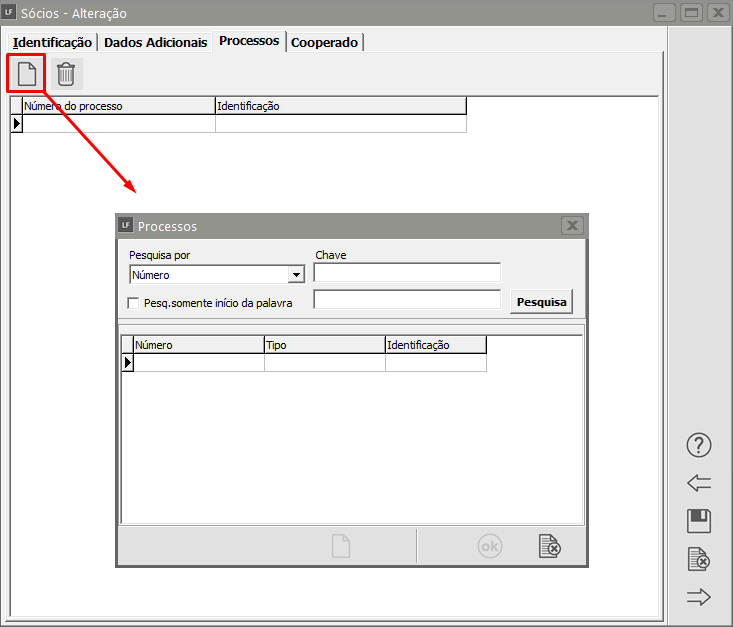

3) Aba Processos

Caso existam processos do Sócio, relativo a empresa em que o mesmo está cadastrado, preencha as informações na aba Processos

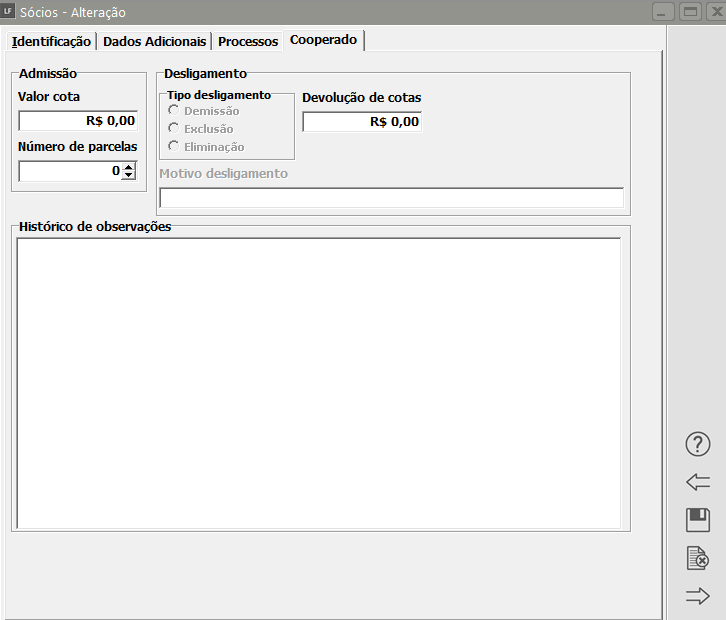

4) Aba Cooperado

Se o Sócio for Cooperado (quando a empresa é uma Cooperativa) você deverá informar os dados relativos a?

- Admissão

- Valor da Cota

- Número de Parcelas

- Desligamento (tipo de desligamento e devolução de cotas)

- Motivo do Desligamento

- Histórico de observações

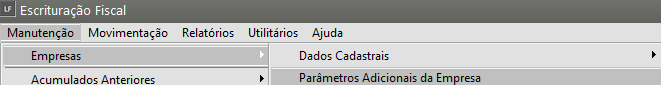

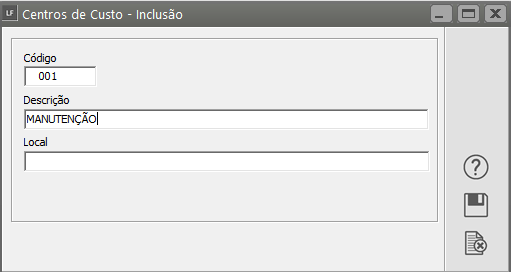

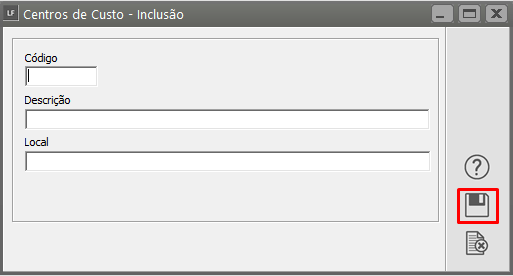

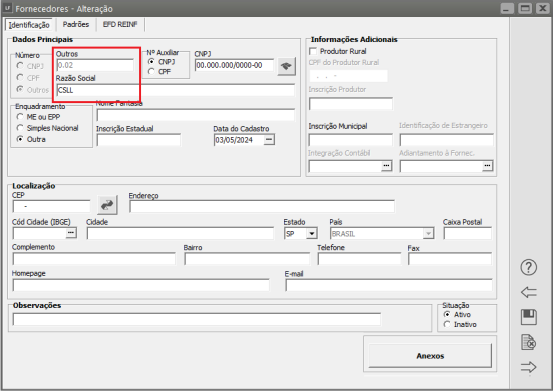

Cadastrando Centros de Custo

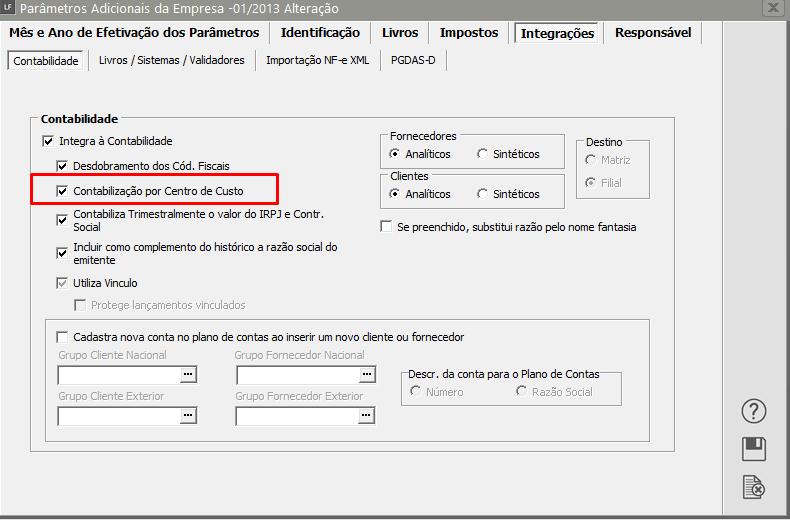

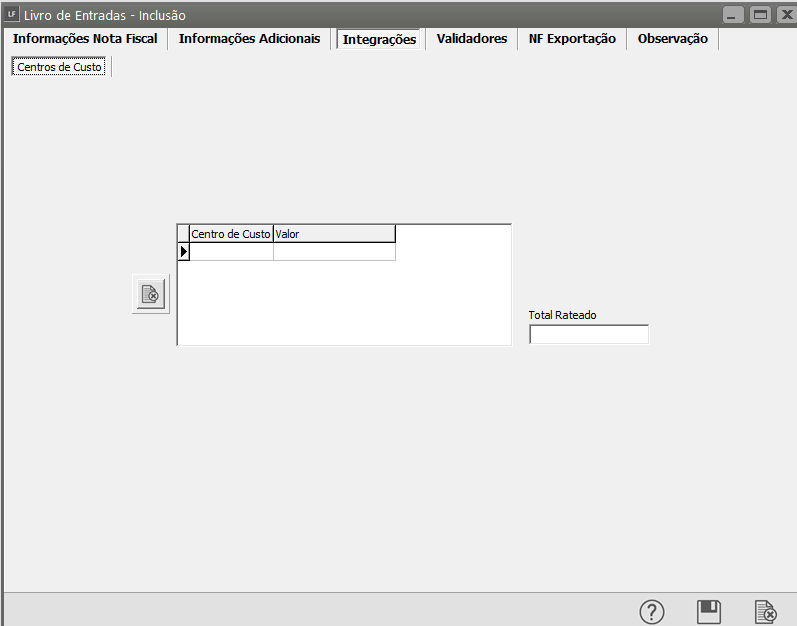

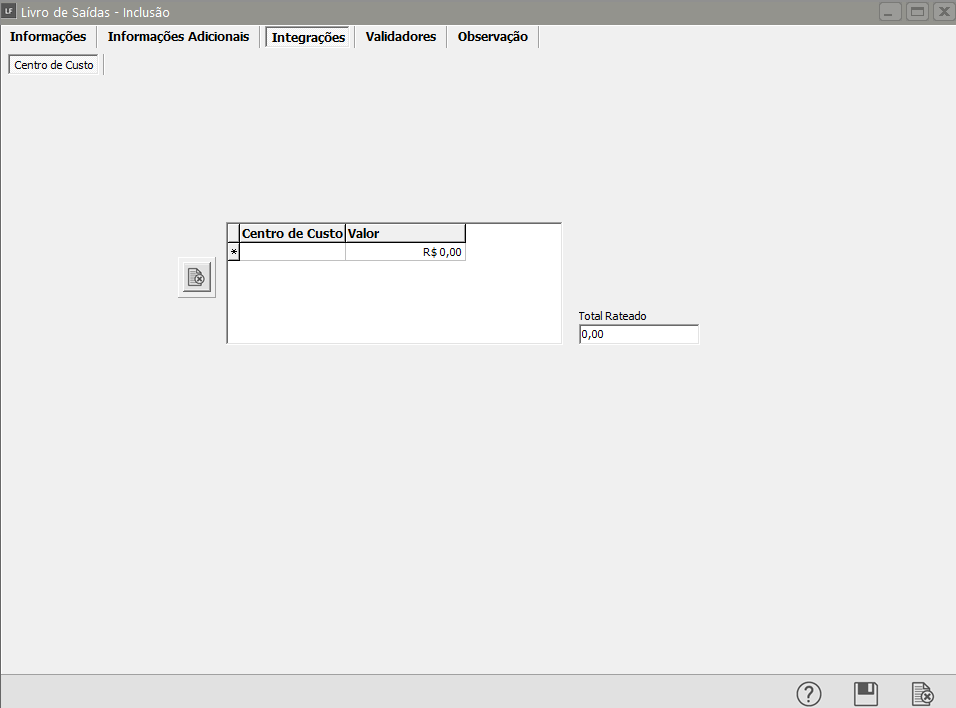

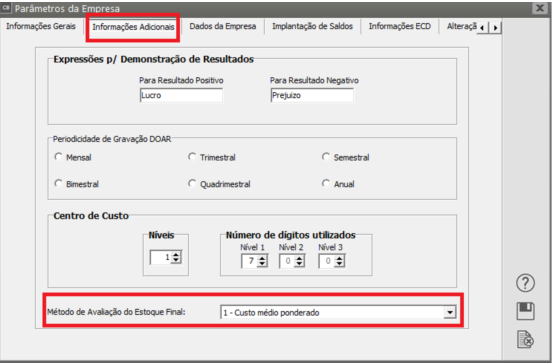

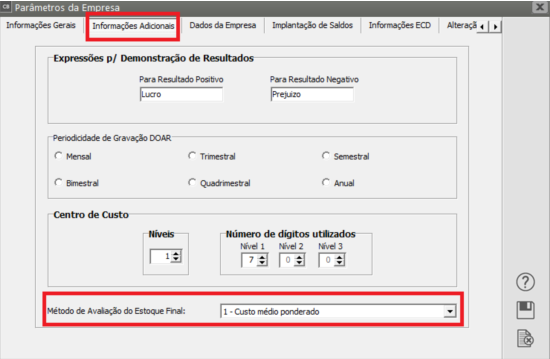

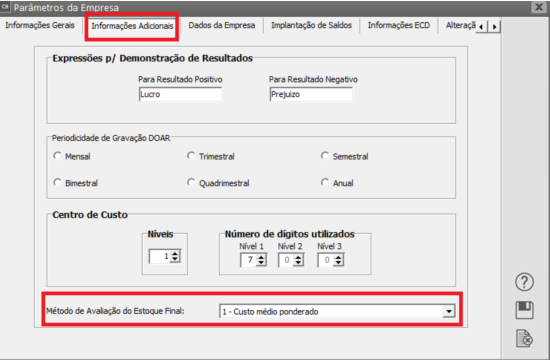

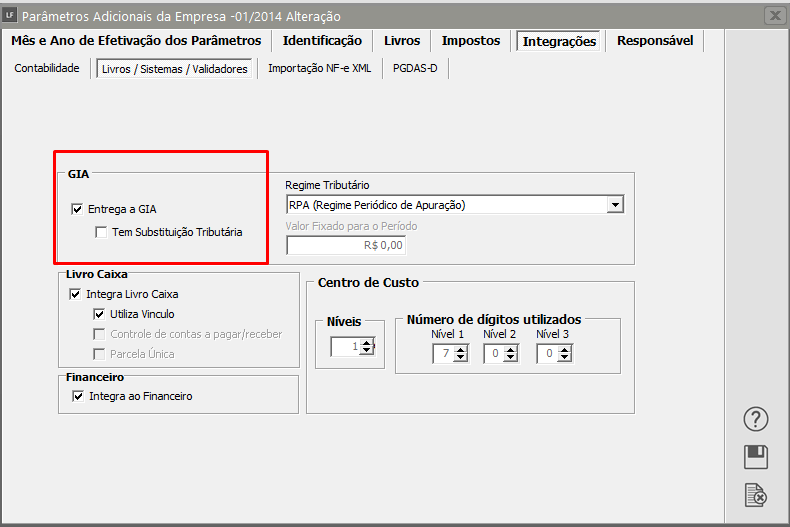

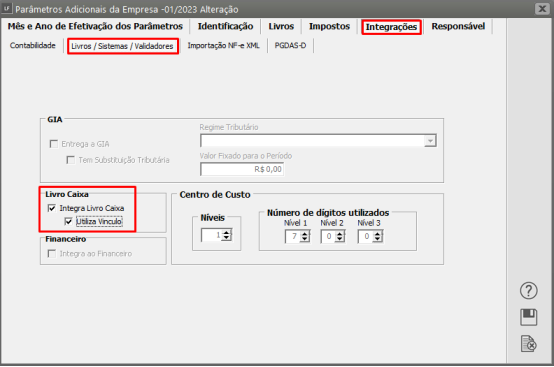

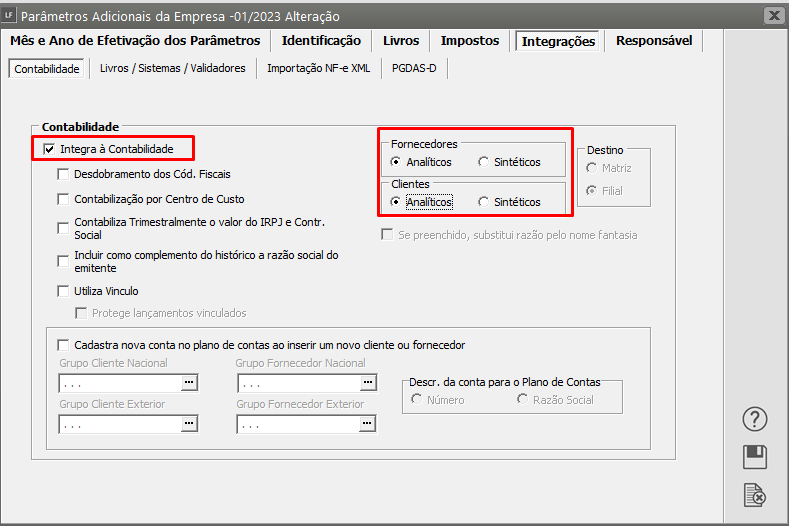

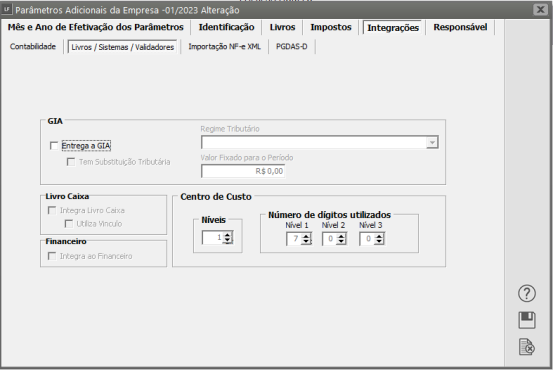

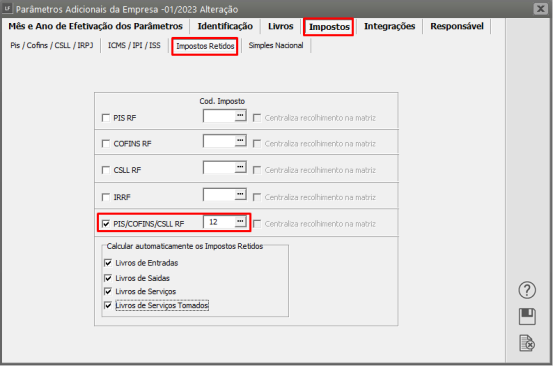

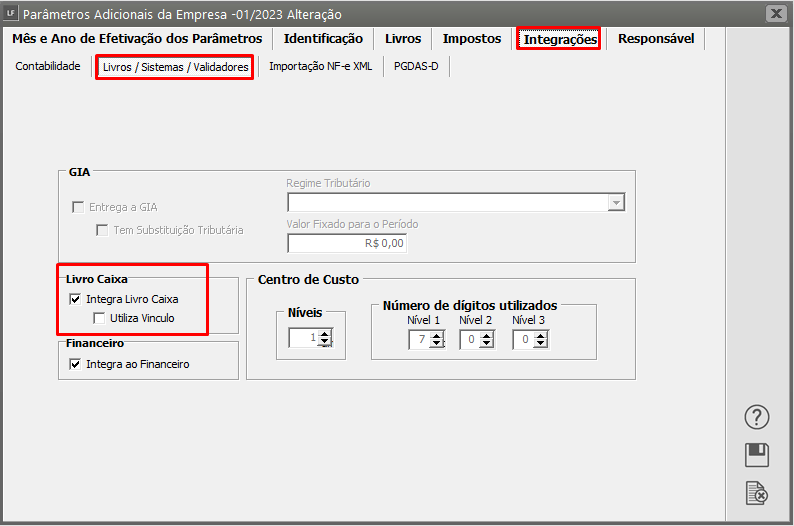

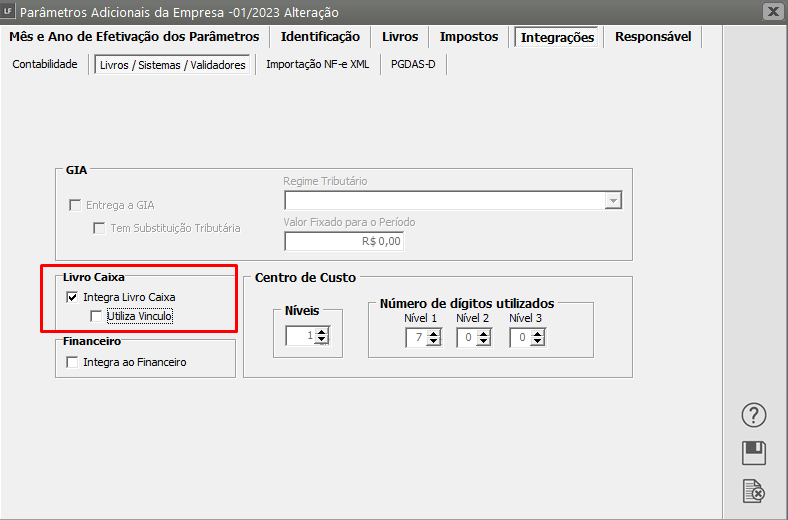

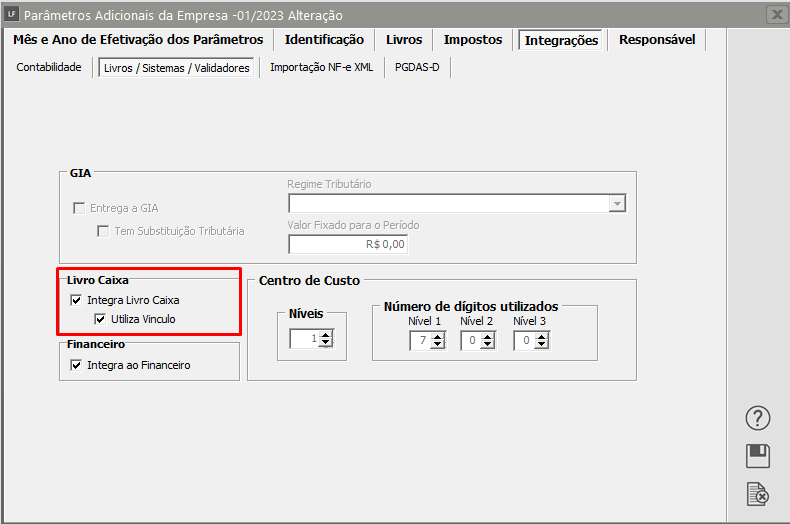

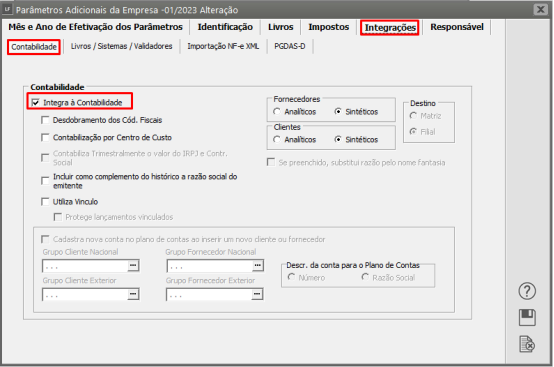

Para a utilização de Centro de Custo, será necessário que nos Parâmetros Adicionais da Empresa, menu Manutenção>Empresas>Parâmetros Adicionais da Empresa

Você deverá informar na aba Integrações, que a Contabilização é por Centro de Custo,

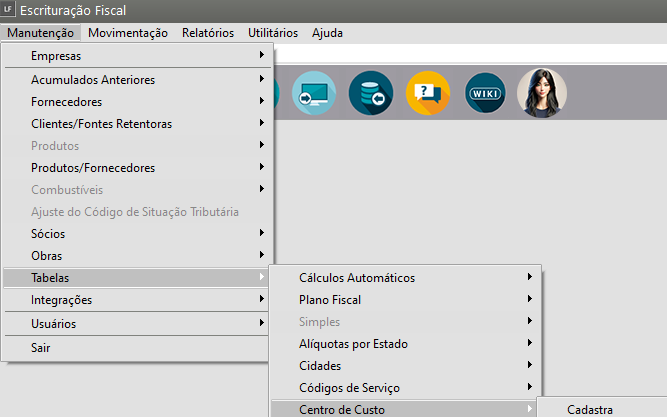

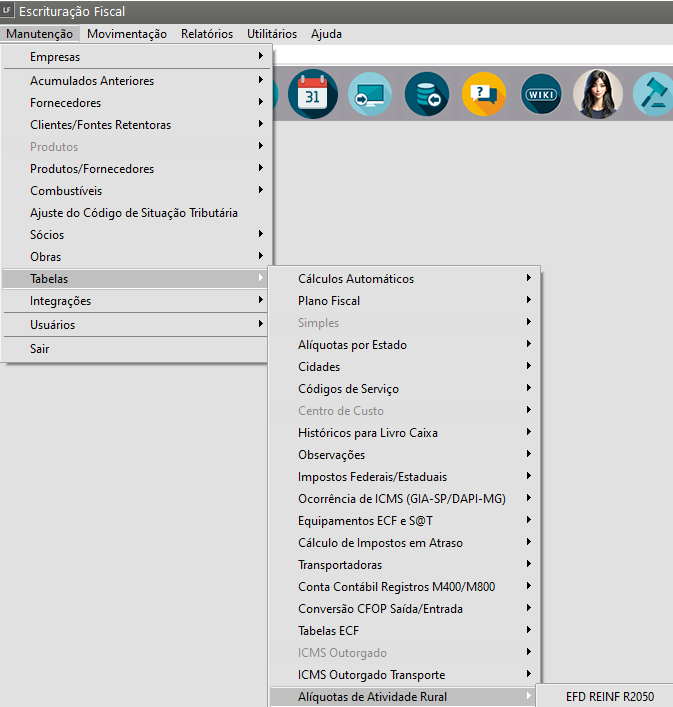

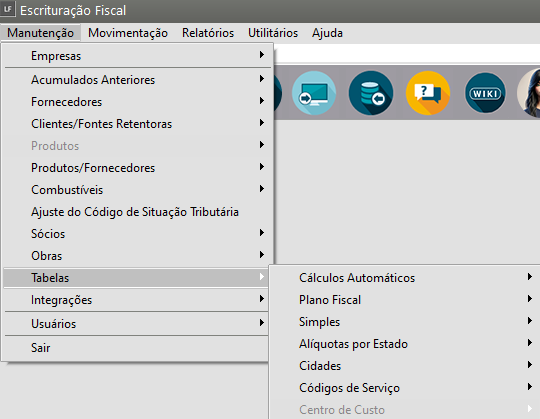

Quando essa parametrização é realizada o Sistema habilitará o menu para o Cadastro dos Centros de custo, acesse o menu Manutenção>Tabelas>Centro de Custo

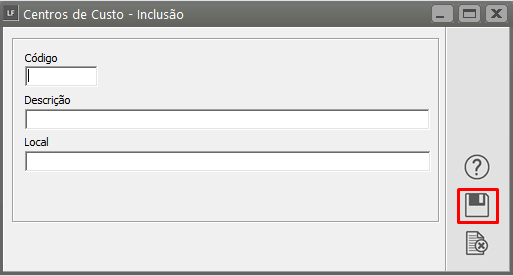

Cadastre todos os Centro de Custo da Empresa

Observação

Como esse cadastro é geral para todos os Sistemas, caso já tenha sido cadastrado anteriormente em outro Sistema, o cadastro estará pronto também no Sistema Livros Fiscais

Caso você tenha informado que trabalhará com o centro de custo em níveis, isto é, com mais de um nível, no momento do cadastro do centro de custo o sistema obedecerá a estrutura definida nos parâmetros da empresa, de acordo com os níveis que você especificou. Além disso bloqueará o cadastro de centro de custo que não tem o nível anterior cadastrado. Por exemplo:

Se a estrutura do centro de custo foi definida em 3 níveis, sendo que o primeiro nível tem 1 dígito, o segundo nível tem 1 dígito e o terceiro nível tem 3 dígitos, o cadastro ficaria da seguinte forma:

- A) 1. .

B) 1.1.

C) 1.1.001

D) 1.1.002

E você não conseguirá cadastrar a estrutura do centro de custo C antes do centro de custo B, e assim sucessivamente.

Importante: Caso você tenha optado por trabalhar com apenas um nível de centro de custo, não utilize qualquer separação entre os dígitos no momento do cadastro (como "/", "-", ".", etc), pois se for necessário, o correto é você optar pela utilização de níveis e cadastrá-los de acordo com a "máscara" que o sistema montará em função dos níveis informados nos parâmetros da empresa, como no exemplo acima.

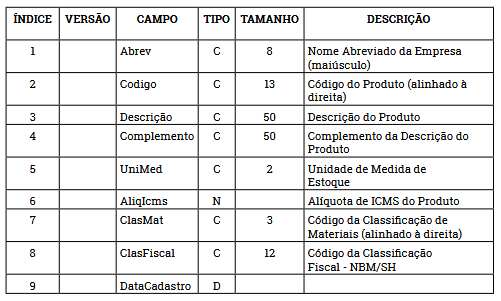

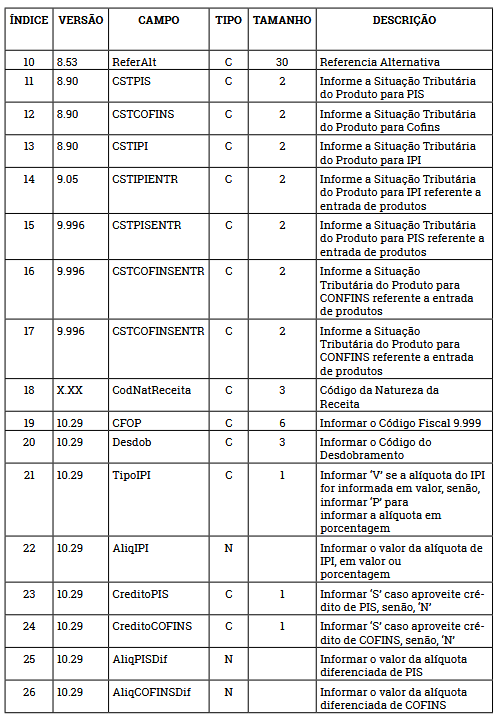

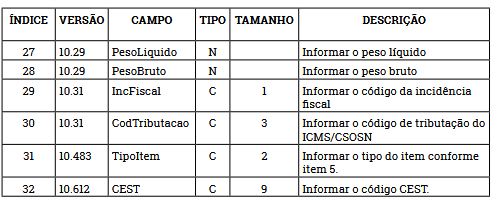

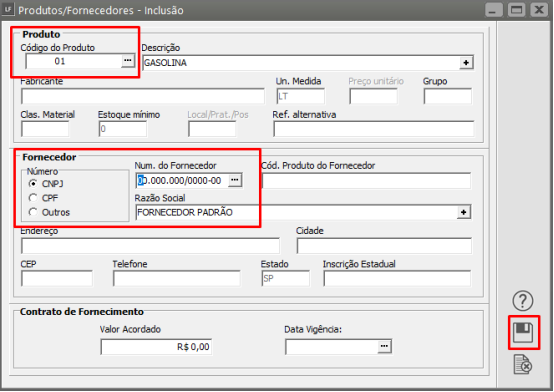

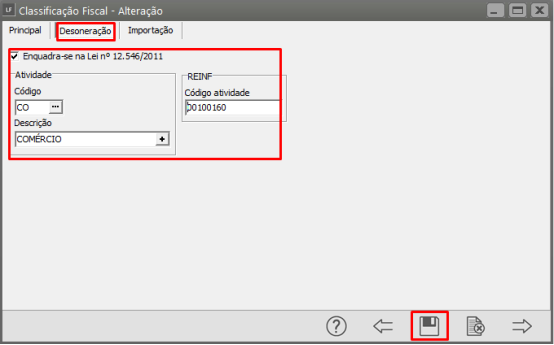

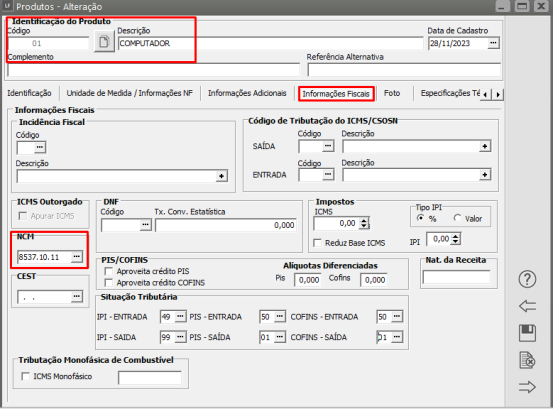

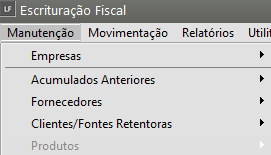

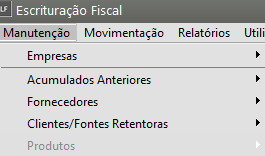

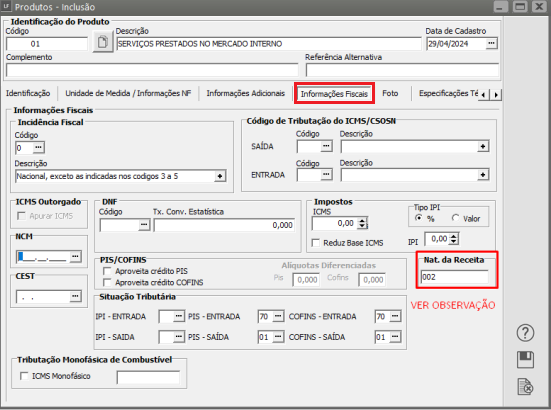

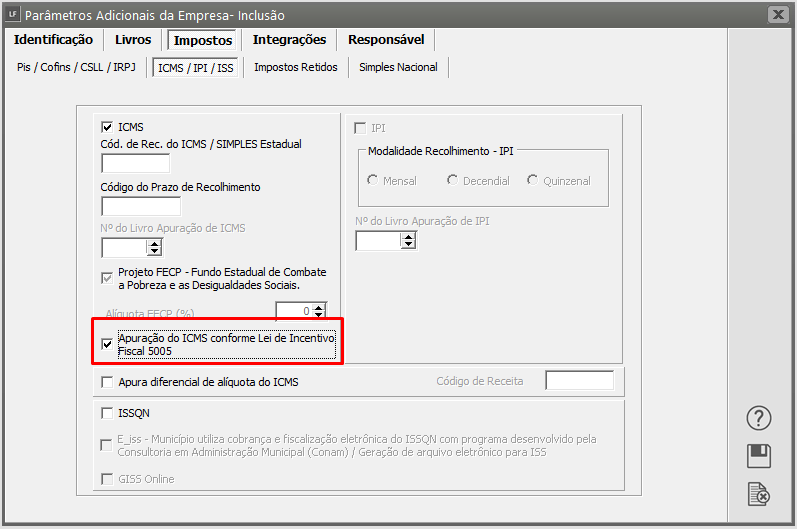

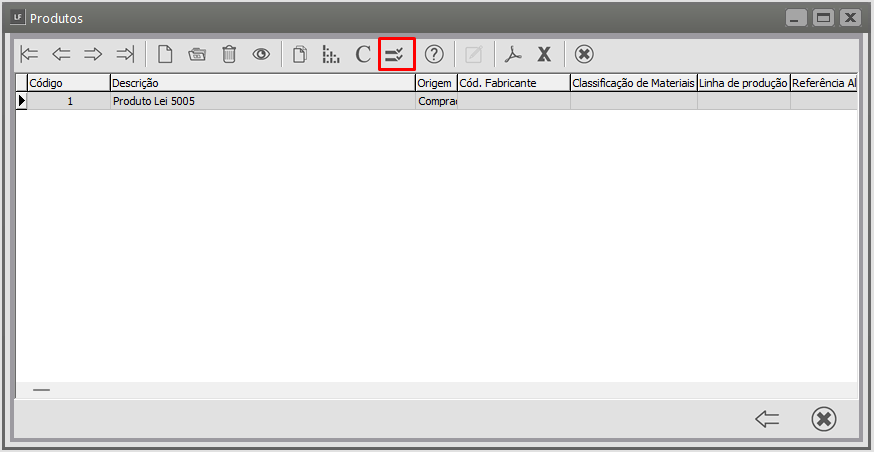

Cadastrando os Produtos

Veja também os Itens:

- Cadastrando os Produtos

- Relacionamento entre Produtos e Fornecedores

- Informações por Estado dos Produtos (ICMS)

- Cadastro dos Códigos de Situação Tributária - IPI (Imposto sobre Produtos Industrializados)

- Cadastrando Classificação de Materiais (para os Produtos)

- Pesquisando Produtos dos Clientes através dos Fornecedores

- Pesquisando os Produtos

- Pesquisando Produtos dos Clientes por Produto

- Cadastro de Produtos no Sistema Fiscal

- Cadastro de um Serviço na tabela de Produtos

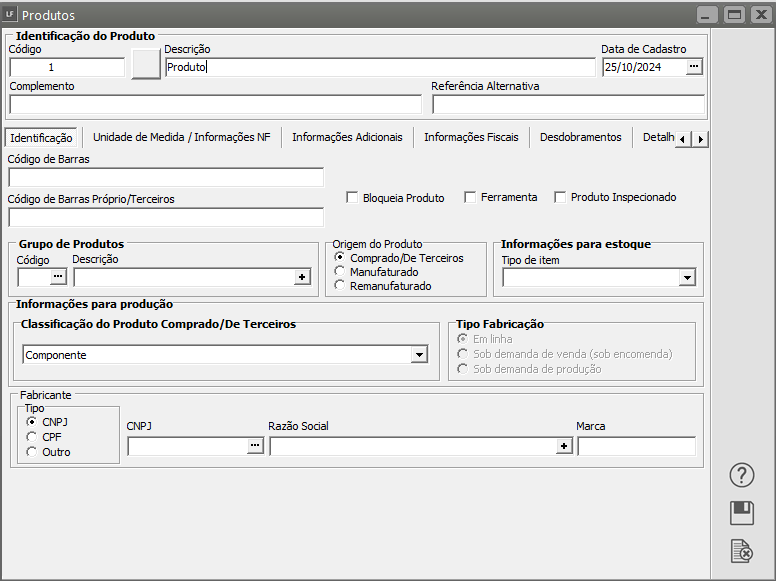

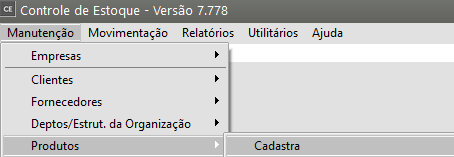

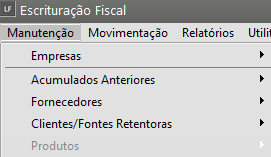

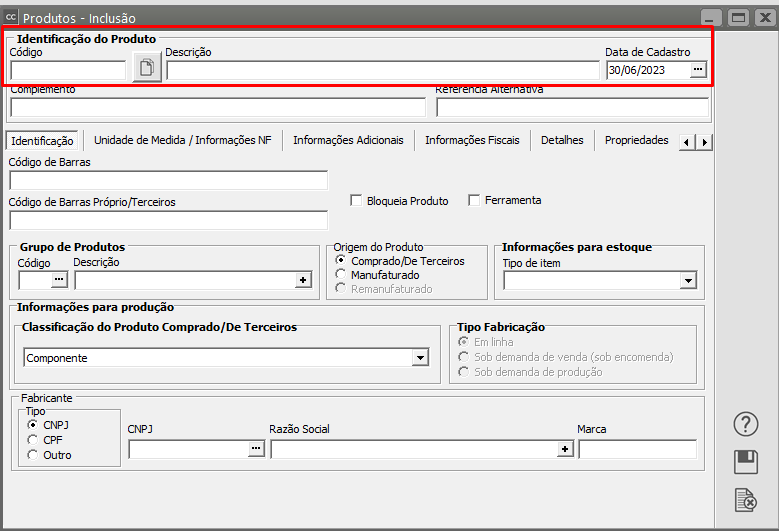

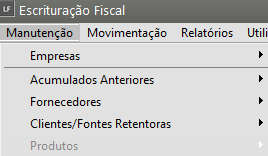

Para que você faça o cadastro dos Produtos da Empresa, acesse o menu Manutenção/ Produtos/Cadastra.

Observação

No Cadastro do Produto existem campos não obrigatórios para o preenchimento, desta forma, você conseguirá realizar o cadastro informando apenas o que será necessário para a sua Empresa.

Se você utilizar outros Sistemas que também possuem o Cadastro do Produto, e já tenha realizado o cadastro nesses outros Sistemas, ao acessar o Sistema Livros Fiscais, esses Produtos já estarão cadastrados, pois a Tabela de Cadastro de Produtos é comum entre todos os Sistemas.

Estarão disponíveis as seguintes informações para preenchimento:

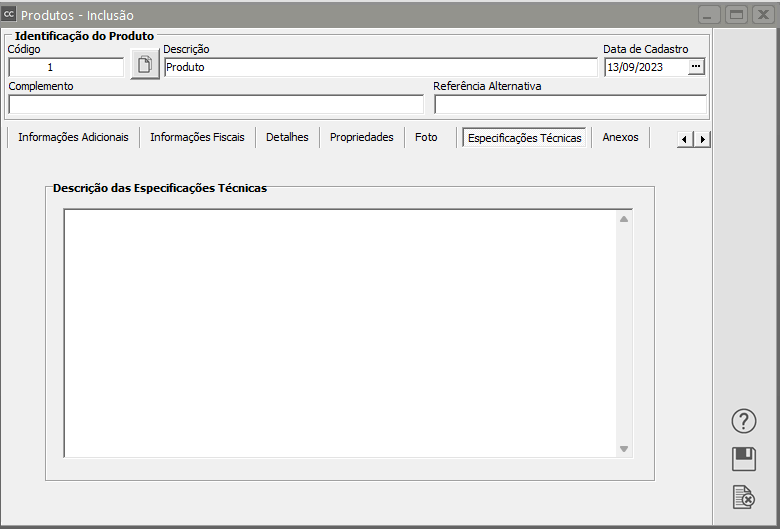

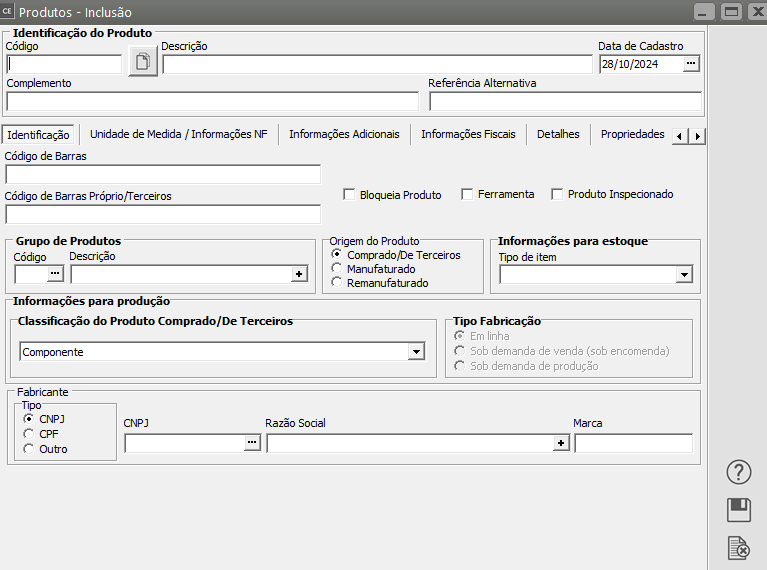

1) Aba Identificação

Na primeira Aba, Identificação do Produto, você deverá informar:

- o Código do Produto,

- a Descrição,

- Data de Cadastro,

- Complemento e

- Referência Alternativa.

O Complemento será utilizado como uma continuação da descrição do produto, e será impresso nos documentos abaixo da referida descrição.

A Referência Alternativa será utilizada como um identificador do produto, para facilitar pesquisas e permitir agrupamento de produtos semelhantes em relatórios.

Em Grupo de Produtos deverá ser informado o grupo ao qual o produto pertence. A manutenção dos Grupos de Produtos está disponível através do menu Manutenção/Produtos/Tabelas.

Existem duas classificações para os grupos de produtos:

- Disponíveis para Faturamento e

- Serviços Prestados ou Tomados pela Empresa.

Caso o grupo seja um serviço prestado ou tomado pela empresa, significa que não possui saldo em estoque. Além disso, as seguintes informações serão desabilitadas da tela de cadastro dos produtos pelo fato de não possuírem relação com serviços:

- Campos de Informações para Nota Fiscal;

2. Campos relacionados às Unidades de Medida;

3. NBM/SH;

4. DNF;

5. Impostos;

6. Informações da Grade;

Origem: Você deve selecionar se o produto que está sendo cadastrado é um:

- produto comprado/de terceiros,

- um produto manufaturado ou

- um produto remanufaturado pela sua empresa.

Se o produto for comprado/de terceiros você deverá informar também a sua Classificação para fins de relatórios gerenciais no Sistema Formação de Custos e controle do Beneficiamento Interno/Remanufatura. Neste caso você irá identificar que o produto é de um terceiro e para a fins de beneficiamento.

Ferramenta: Assinale esta opção se houver a necessidade de efetuar o controle de quais dos seus produtos são ferramentas.

Logo abaixo você poderá informar o Fabricante do produto, podendo utilizar a Razão Social.

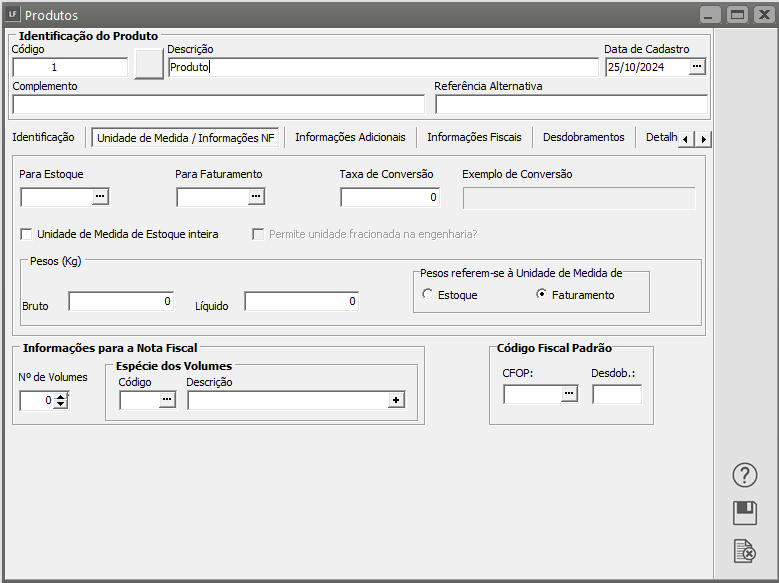

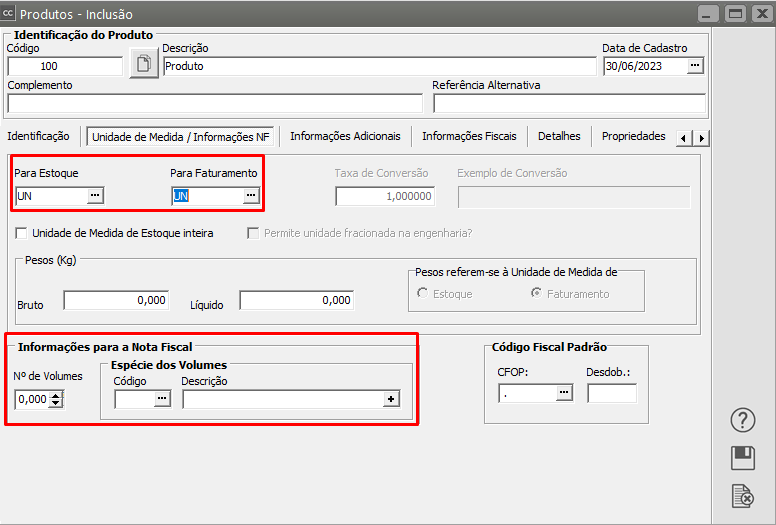

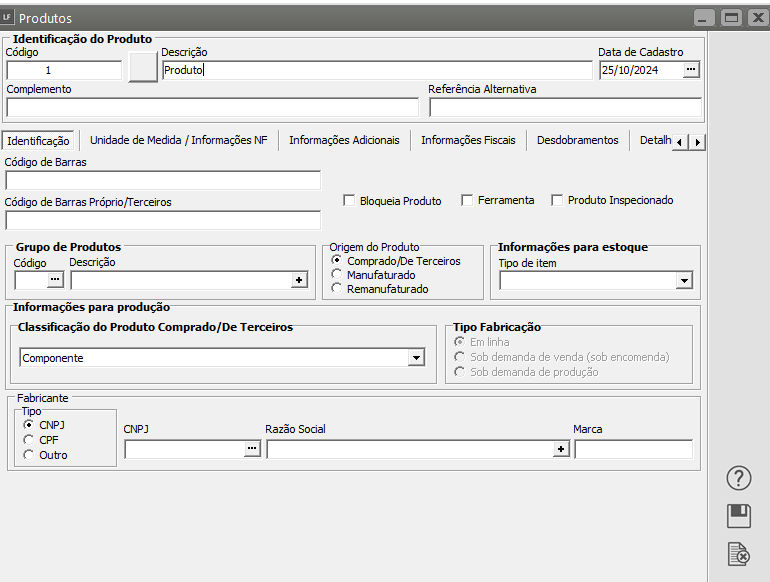

2) Aba Unidade de Medida/Informações NF

Em Unidades de Medidas você deverá informar a unidade de medida na qual o produto será armazenado em estoque e a unidade de medida na qual o produto será comercializado. Essas duas unidades podem ser diferentes. Nesse caso, você deverá informar a taxa de conversão que transformará a unidade de medida de faturamento na de estoque para atualização do saldo do produto, uma vez que o saldo do produto é controlado na unidade de medida do estoque.

Exemplo: Estocagem de óleo em caixas contendo 10 unidades e faturamento em unidades:

Unidade de Medida de Estoque : CX (Caixa)

Unidade de Medida de Faturamento : UN (Unidade)

Taxa de Conversão : 0,1 (O sistema irá baixar parcialmente no estoque, até que 10 latas sejam vendidas e a caixa seja baixada integralmente em 1 caixa.)

Caso a unidade de medida de estoque seja indivisível, você deverá assinalar Unidade de Medida de Estoque Inteira.

Em seguida você poderá informar o Peso Líquido e Peso Bruto do produto, e caso as unidades de medida do estoque e faturamento sejam diferentes, você deverá informar no item "Peso se refere à unidade de medida de" a qual delas os pesos se referem.

Em Informações para Nota Fiscal podem ser especificados o Nº de Volumes e a Espécie dos Volumes.

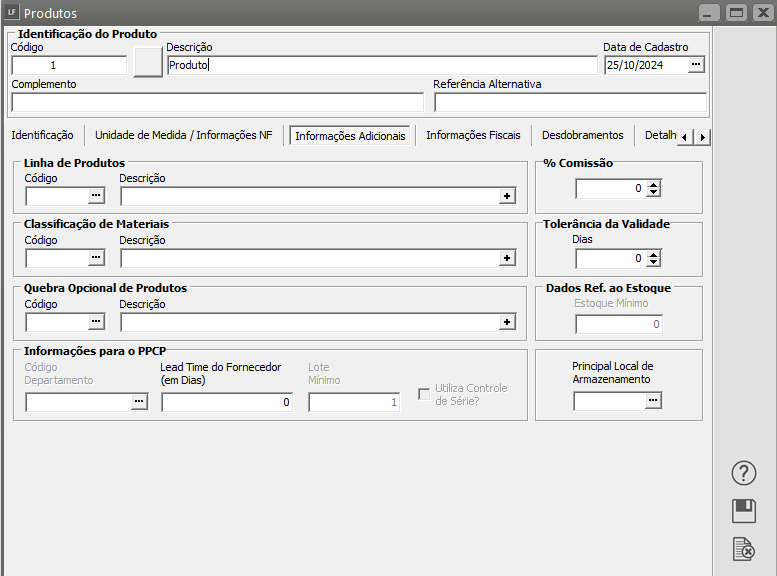

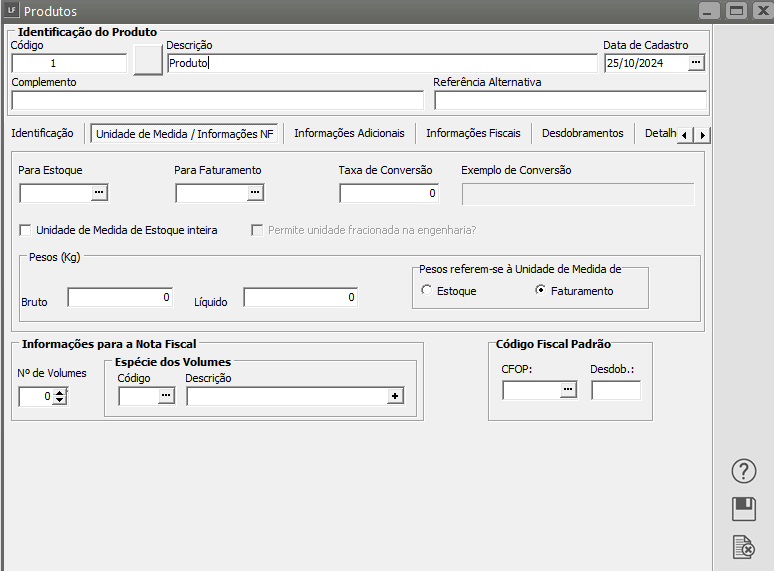

3) Aba Informações Adicionais

Deverá ser informada a classificação do produto quanto a:

- Linha de Produtos,

- Classificação de Materiais e

- Quebra Opcional de Produtos, caso esta última esteja definida nos parâmetros. A manutenção dessas informações está disponível através do menu Manutenção/Produtos/Tabelas nos demais Sistemas que possuírem o Cadastro de Produtos.

Principal local de armazenamento: Informe aqui qual é o principal local em que o produto permanece armazenado dentro da empresa. Exemplo: Disponível para Venda.

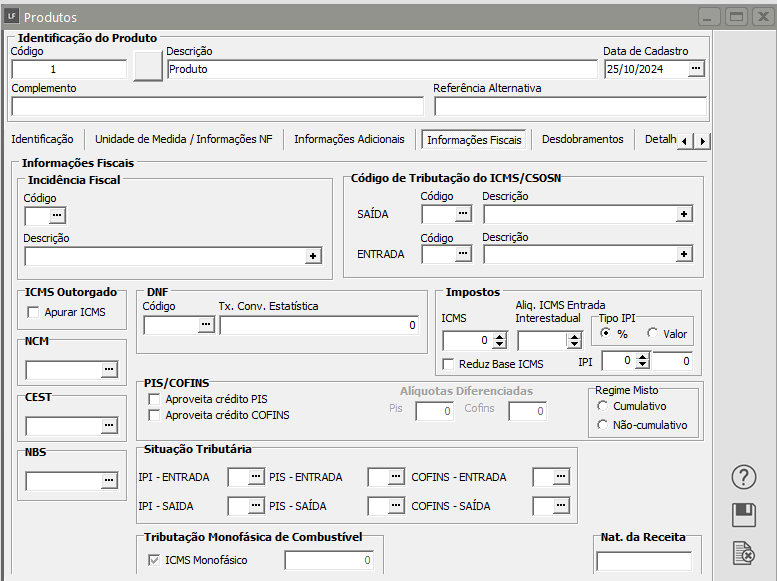

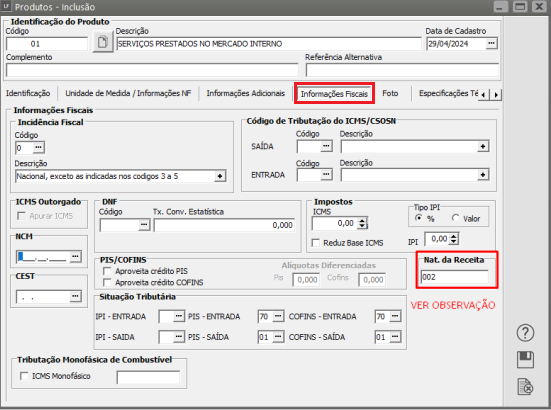

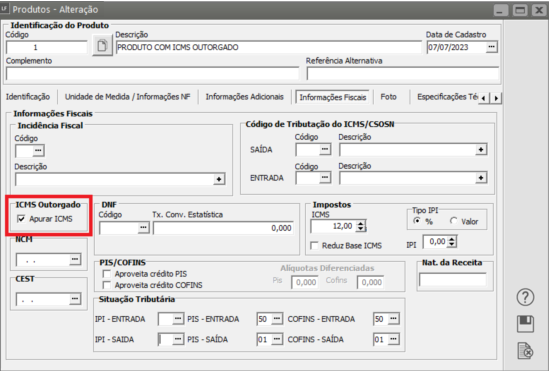

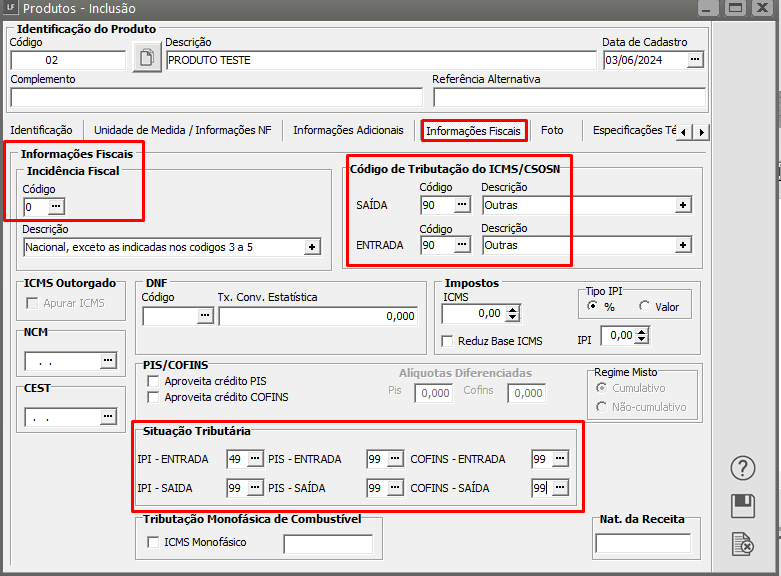

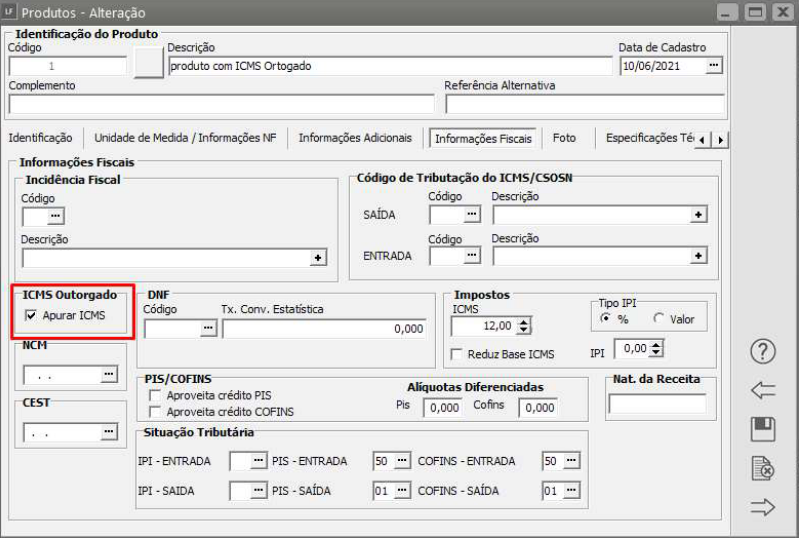

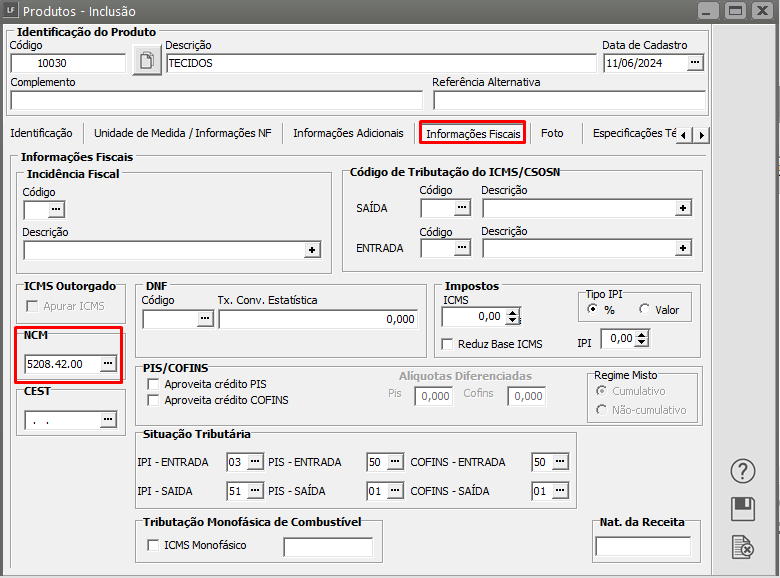

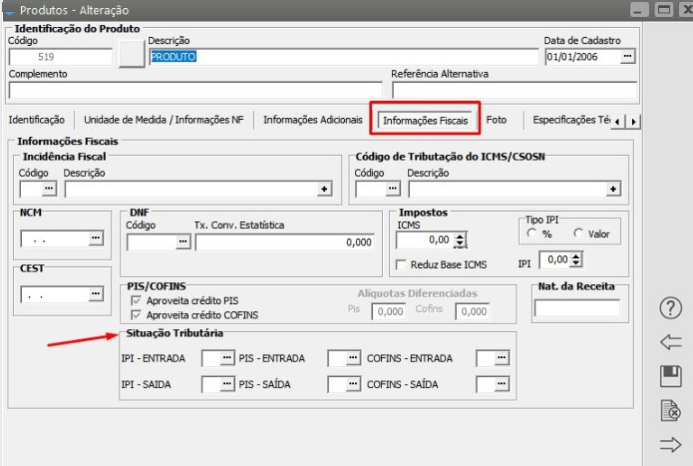

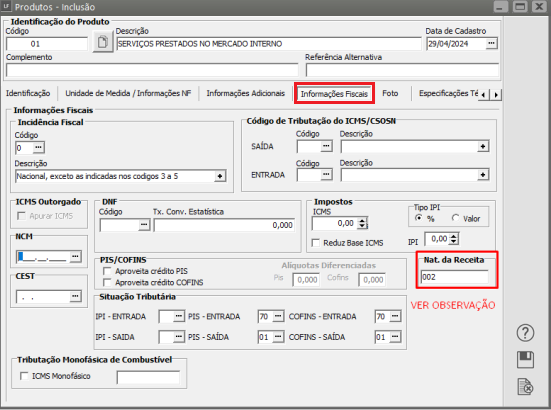

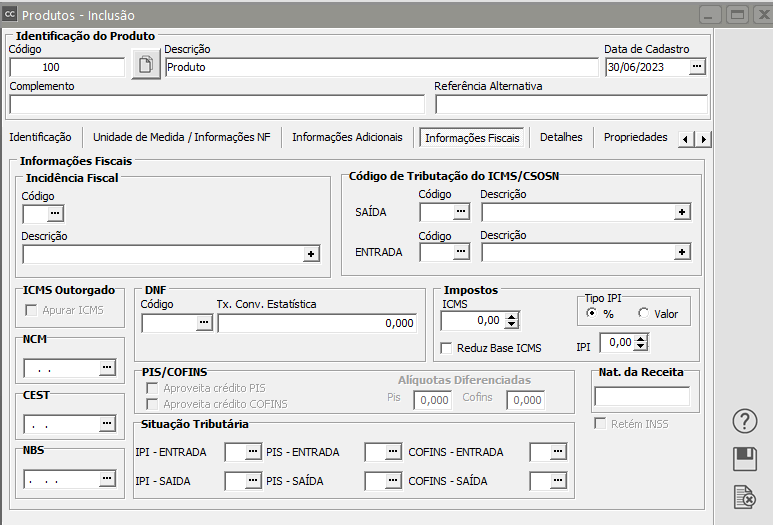

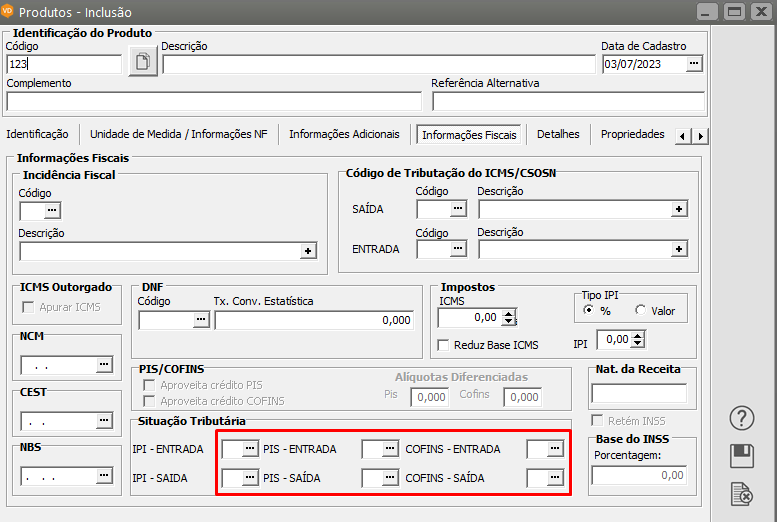

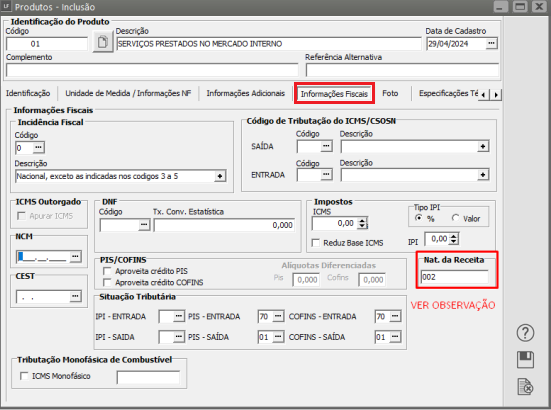

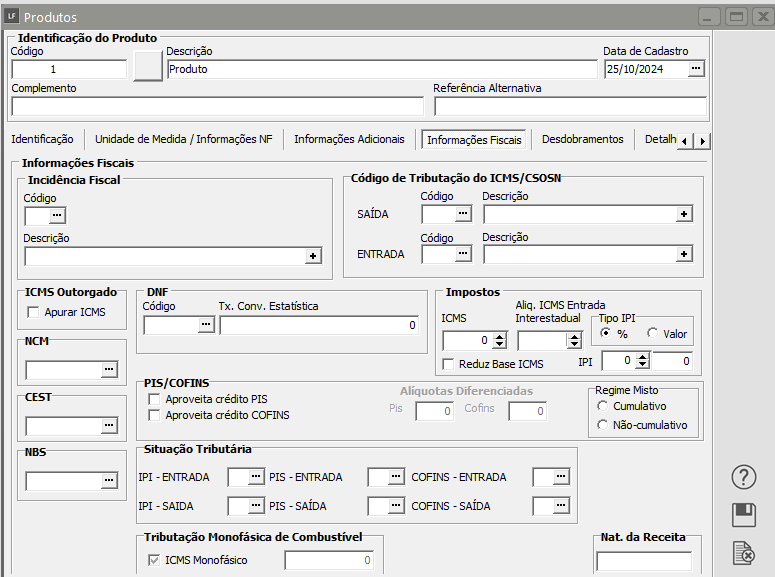

4) Aba Informações Fiscais

Informações Fiscais: Aqui devem ser informadas:

- Incidência Fiscal

- Código de Tributação de ICMS/CSOSN (Saída e Entrada)

- ICMS Outorgado

- DNF

- Impostos (Alíquota de ICMS, Tipo IPI, Reduz Base ICMS, percentual de IPI

- NCM

- CEST

- NBM/SH

- DNF

- PIS/COFINS (Aproveitamento de crédito) e Alíquota Diferenciada

- Regime Misto

- Código de Situação Tributária (IPI, PIS e COFINS - Entrada e Saída)

- Tributação Monofásica de Combustível

- Natureza da Receita

Impostos:

Deverão ser informadas as alíquotas de ICMS e IPI e se o produto Aproveita Crédito de PIS e Crédito de COFINS.

A alíquota de ICMS será utilizada para operações dentro do estado. Caso a operação seja interestadual, a alíquota utilizada será a cadastrada na tabela de "Alíquotas por Estado", acessível através do menu Manutenção/Tabelas/Alíquotas de ICMS por Estado.

O IPI pode ser informado como alíquota ou valor. No segundo caso, o valor informado será multiplicado pela quantidade informada no documento fiscal para definir o valor do imposto.

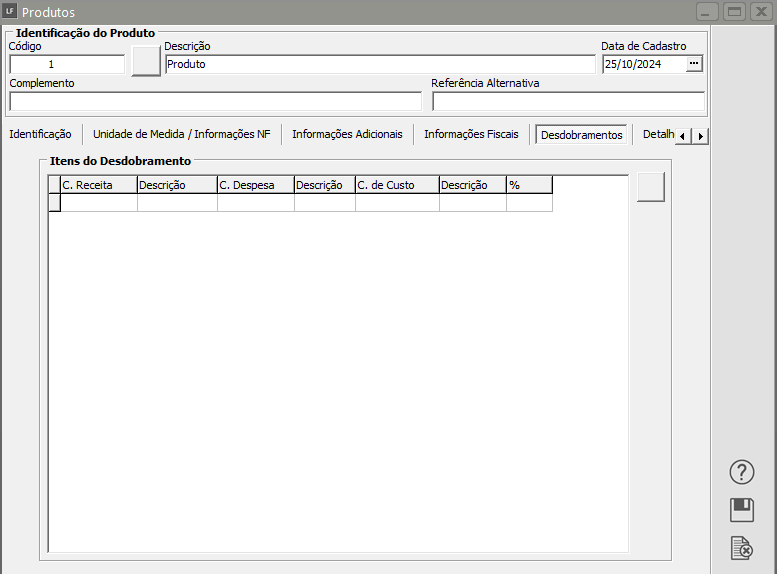

5) Aba Desdobramentos

Nesta aba, caso você utilize Receita e Despesas e Centro de Custo, e para o produto essas informações sejam sempre iguais (mesma apropriação de Receita, Despesa e Centro de Custo) para todos os documentos cadastrados, você conseguirá cadastrar a apropriação e ao realizar o cadastro de um documento fiscal, a aba desdobramento será preenchida automaticamente de acordo com a apropriação cadastrada para o produto.

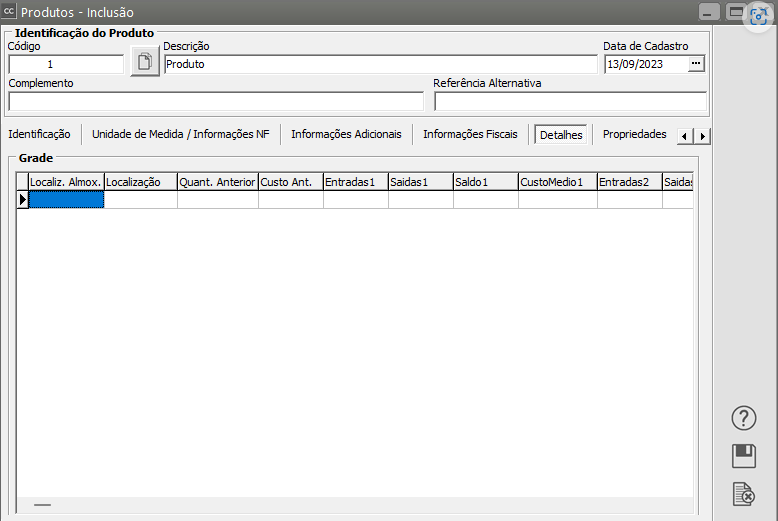

6) Aba Detalhes

Detalhamento do Produto: Esta grade de detalhamento somente ficará visível se você utilizar o Sistema Controle de Estoque e a empresa definida estiver inicializada nele. Além disso, nos parâmetros adicionais da empresa no Sistema Controle de Estoque deverá estar assinalado que controla estoque por sistema de grade. A exclusão de um detalhamento somente será possível se não existir nenhum registro na caixa Grade para o detalhe selecionado ou se todos os registros da caixa Grade possuam todos os campos zerados.

Grade: Será utilizada apenas para consulta das quantidades e saldos dos produtos. Somente a coluna Localiz. Almox. ficará disponível para que você altere. Nesta grade serão exibidas as colunas de Data do Lote, Número do Lote do Fornecedor e todas as propriedades que são controladas por lote (mais detalhes em Parametrizando os Produtos)

Agrupa todas as características numa única linha na impressão da NF: Se esta opção estiver assinalada, os itens com mesmo código serão agrupados em uma só linha, independente de característica ou lote. Esta opção funciona em conjunto com a opção "Agrupa produtos com o mesmo código em um só linha", dos Parâmetros de Documentos.

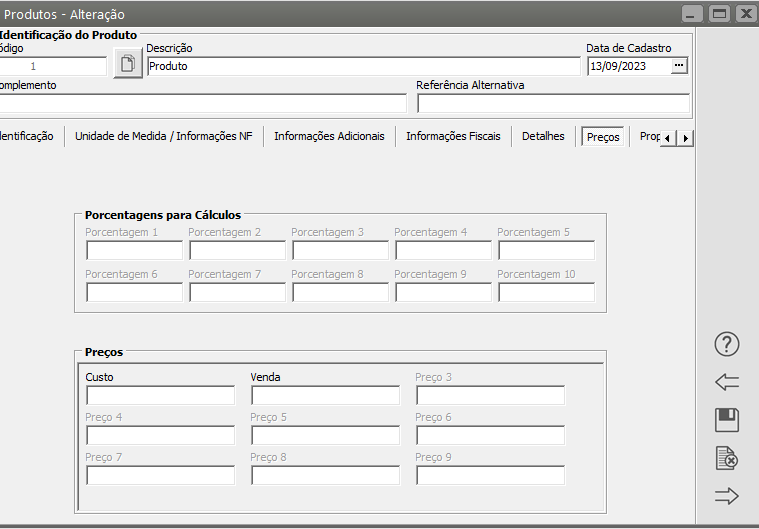

7) Aba Preços

Durante a edição ou visualização do produto, caso o usuário tenha direito à consulta de preços, eles estarão disponíveis para visualização:

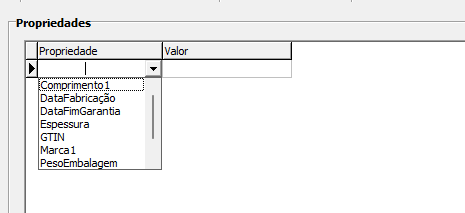

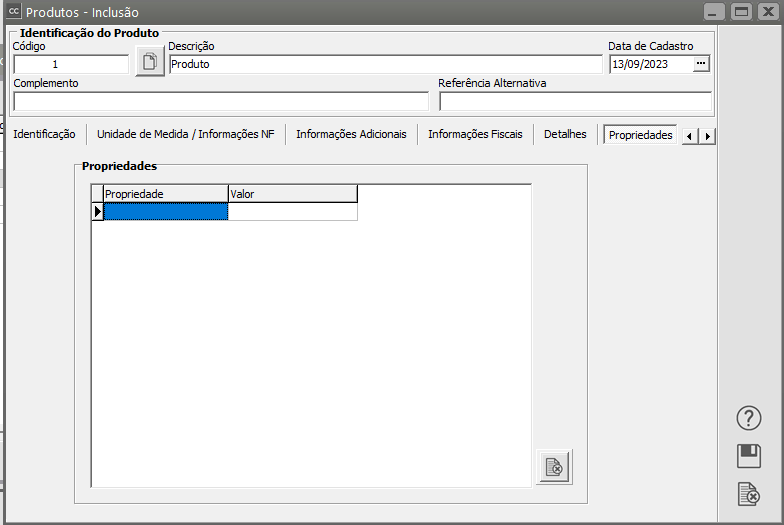

8) Aba Propriedades

Nesta aba você poderá informar as propriedades deste produto. (para cadastrar as propriedades, veja o item Parametrizando os Produtos).

Ao entrar na grade, na coluna propriedade, serão disponibilizadas todas as propriedades possíveis para o produto.

Você poderá escolher a propriedade desejada, de acordo com as necessidades do produto que está sendo cadastrado. Para cada uma das propriedades escolhidas você deverá informar seu valor padrão. Para propriedades Calculadas o valor não deverá ser informado, pois o cálculo será feito automaticamente.

O produto em questão pode utilizar todas as propriedades, apenas algumas ou nenhuma delas. Por exemplo, no caso da Caneta Esferográfica, é possível controlar a Marca e o Peso da Embalagem. No caso de um caderno, por exemplo, já não faria sentido o controle dessas duas propriedades.

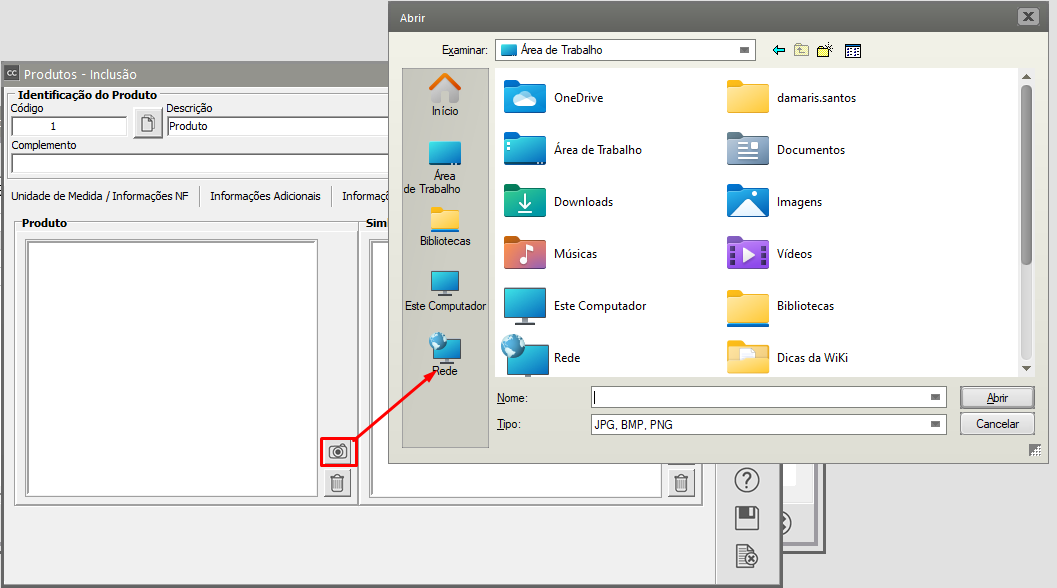

9) Aba Foto

Na aba Foto, você conseguir incluir a Foto do Produto e a Simbologia do mesmo, para isso clique no botão com o desenho da máquina fotográfica e o Sistema irá pedir para que você informe o caminho onde essa informação está salva. Caso o tamanho da foto exceda as proporções do quadro, a mesma será ajustada proporcionalmente, sem distorção. A extensão da foto deve ser .BMP. Para as empresas que utilizam o banco MS SQL Server, recomenda-se não utilizar imagens com tamanho de arquivo superior a 30 KB.

10 Especificações Técnicas

Informe nesta aba as especificações técnicas de seu produto

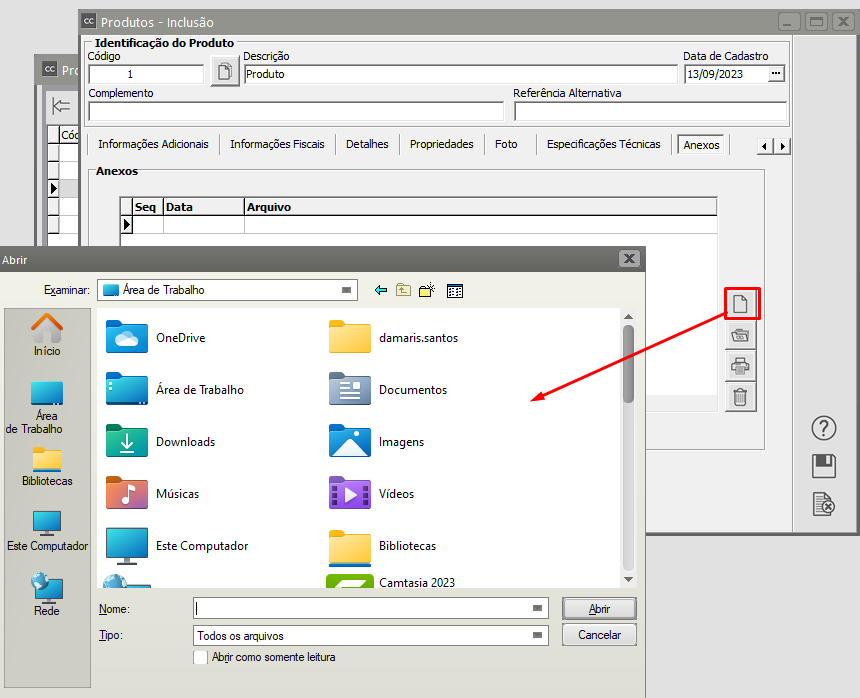

11) Aba Anexos

Na aba Anexos você conseguirá anexar informações sobre o produto, como por exemplo Bulas de Remédio, Informações Técnicas, Manuais de Procedimento, etc

Para isso clique no botão novo e informe o caminho onde o arquivo está salvo

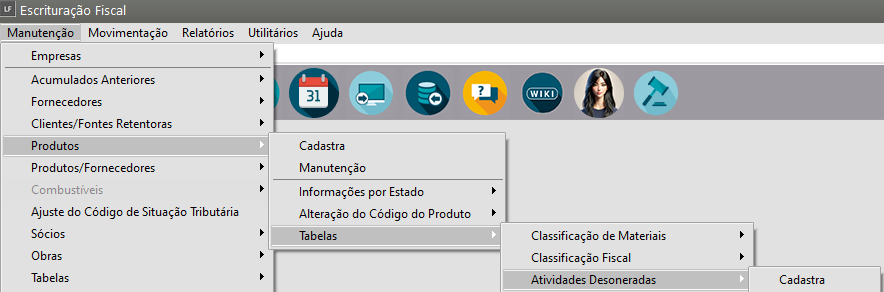

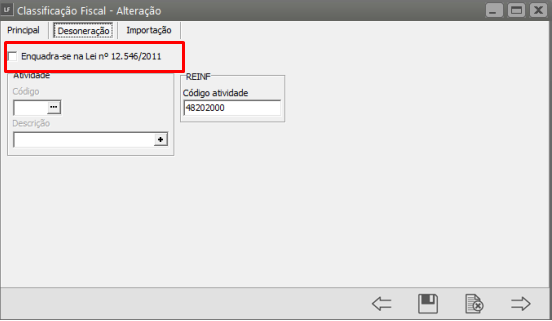

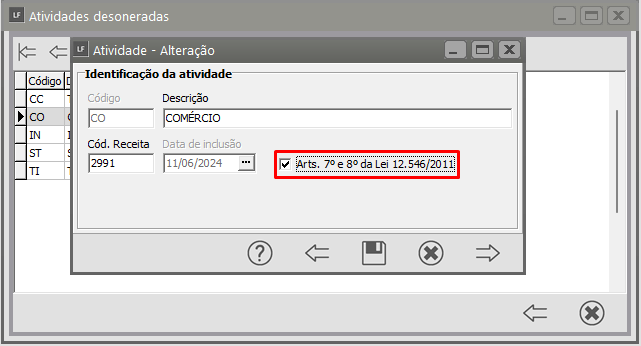

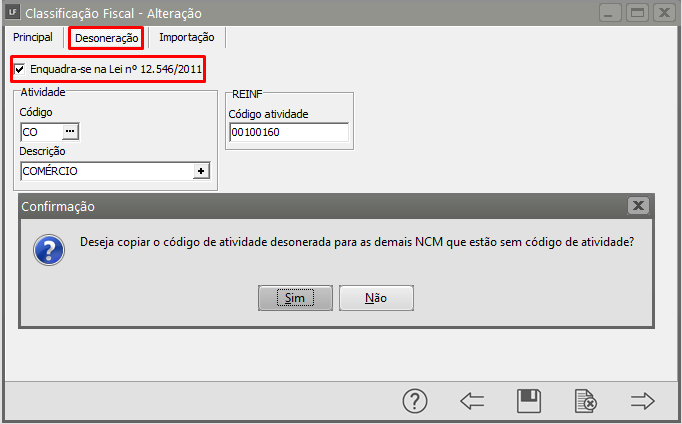

Cadastrando Atividades Desoneradas (Lei 12.546/2011)

Veja também os Itens:

- Cadastrando Atividades Desoneradas

- Cadastro das Alíquotas das Atividades Desoneradas

- Relatório de Desoneração da Folha de Pagamento

- Relatório para Auxílio na Conferência dos Valores apurados sobre a Desoneração das Receitas (Lei 12.546/2011)

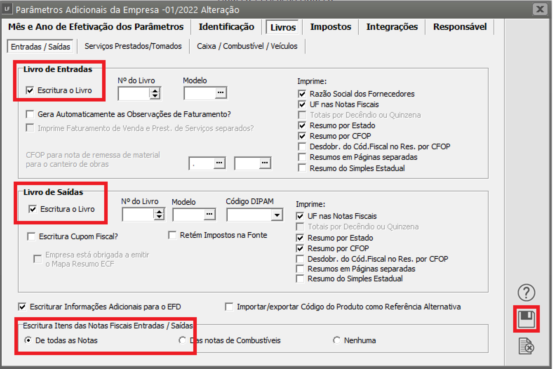

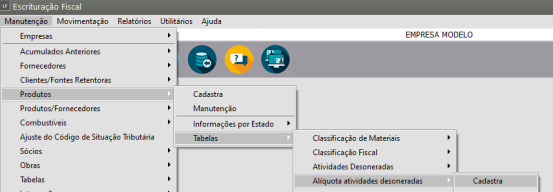

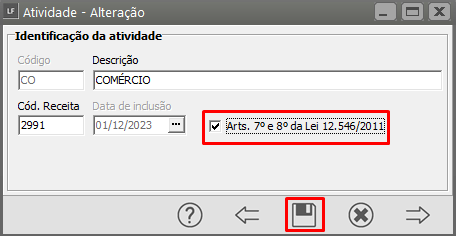

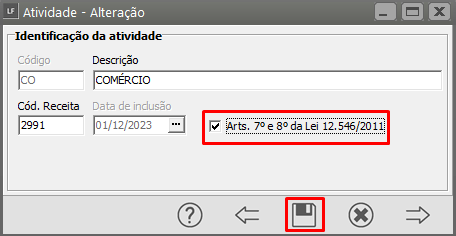

O cadastro das Atividades Desoneradas deverá ser realizado no menu Manutenção>Produtos>Tabelas>Atividades Desoneradas

O cadastro das Atividades Desoneradas deverá ser realizado no menu Manutenção>Produtos>Tabelas>Atividades Desoneradas

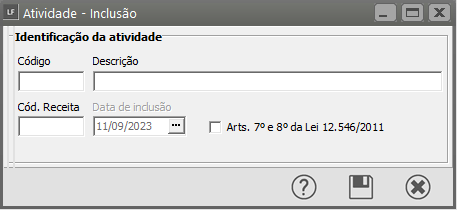

Através desta tela serão cadastradas as atividades incluídas na Lei 12.546/2011.

O campo Código representa um identificador único para a atividade, através do qual podem ser realizadas outras operações do sistema (como a geração do Bloco P do EFD Contribuições, no sistema fiscal, ou a desoneração da folha de pagamento na geração da GPS, no sistema de folha de pagamento).

O campo Descrição tem como finalidade nomear a atividade. O Cód. Receita indica o código de receita usado na guia DARF para recolher o valor correspondente a atividade e é usado na geração do Bloco P do EFD Contribuições.

O campo Data de inclusão é acessível apenas através do sistema de folha de pagamento. Ele indicará a data em que a Lei 12.546/2011 passou a abranger esta atividade.

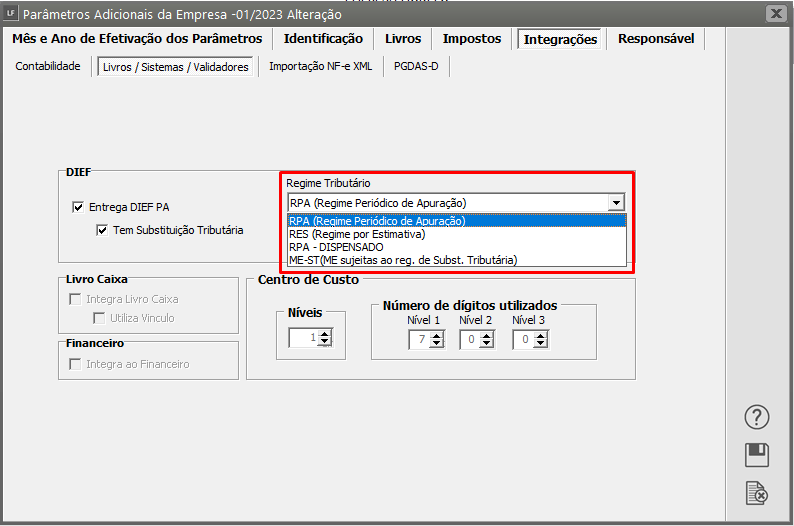

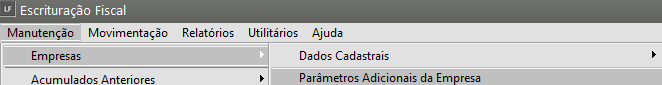

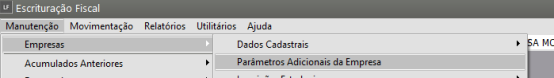

Parametrizando a Empresa

Veja também os Itens:

- Cadastrando Empresas

- Parametrizando a Empresa

- Realizando Operações por Grupo de Empresas

- Criando Empresas Modelo

- Inscrições Estaduais (da Empresa definida, para Outros Estados)

- Cadastro da Participação no Capital Total da Empresa

- Definindo Empresa

- Parametrizando Empresa - Integrações

- Trabalhando com Micro Empresa

- Parametrizando Empresa - Responsável

- Empresas Prestadoras de Serviços (Lucro Presumido) obrigadas a entrega da EFD Contribuições

- Calculando a Receita Bruta Acumulada de uma Empresa Enquadrada no Regime Simples Nacional

- Parâmetros para Empresa Optante pelo Lucro Presumido

- Parâmetros para Empresa Optante pelo Lucro Real

- Configuração de Empresa Prestadora de Serviço, Lucro Presumido, para entrega da EFD

- Cadastro e Parametrização de Empresas Imune/Isenta

- Parametrizando Empresa Indústria

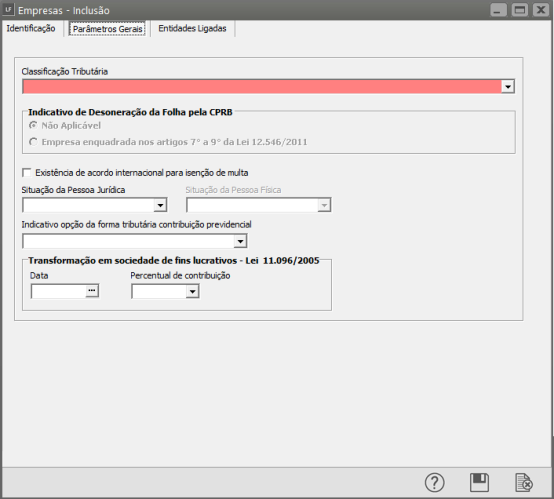

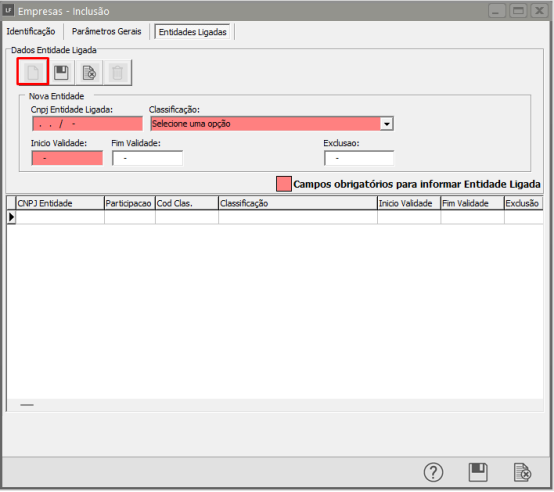

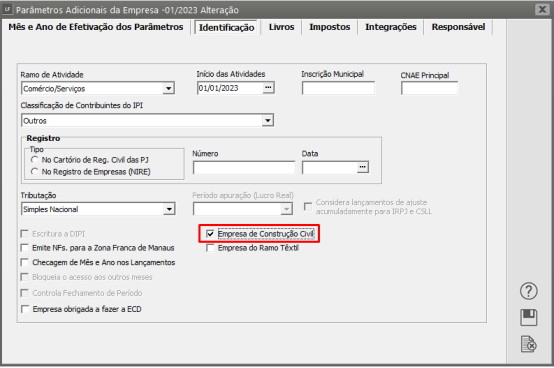

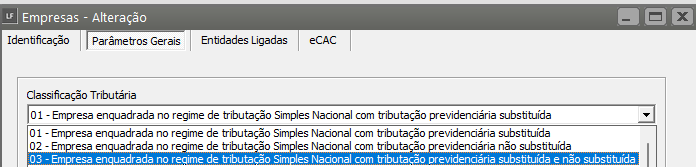

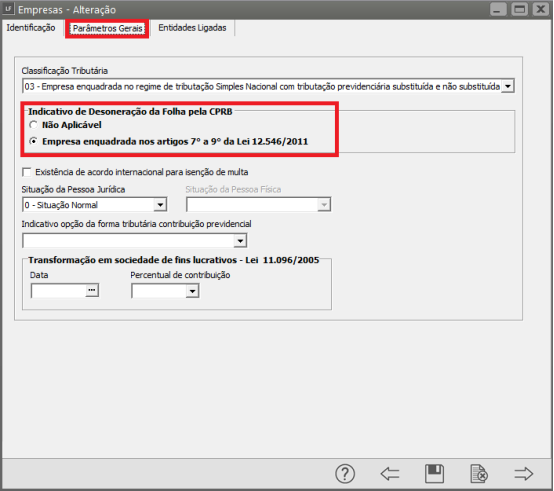

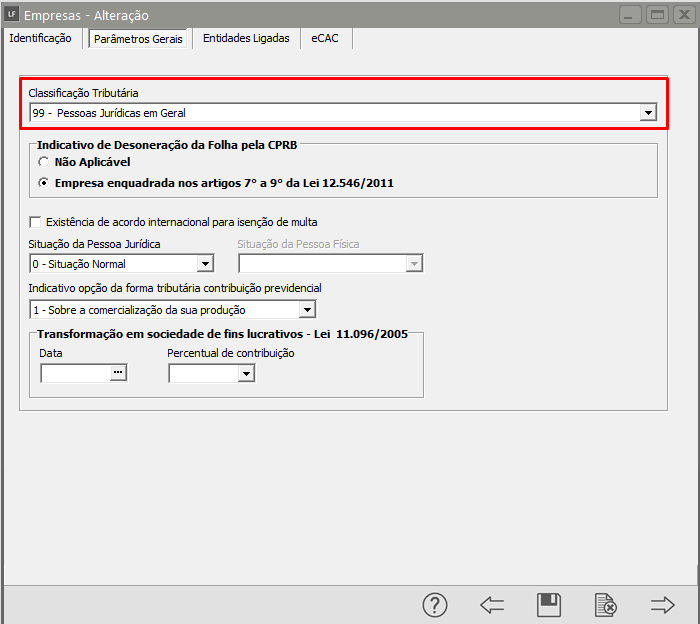

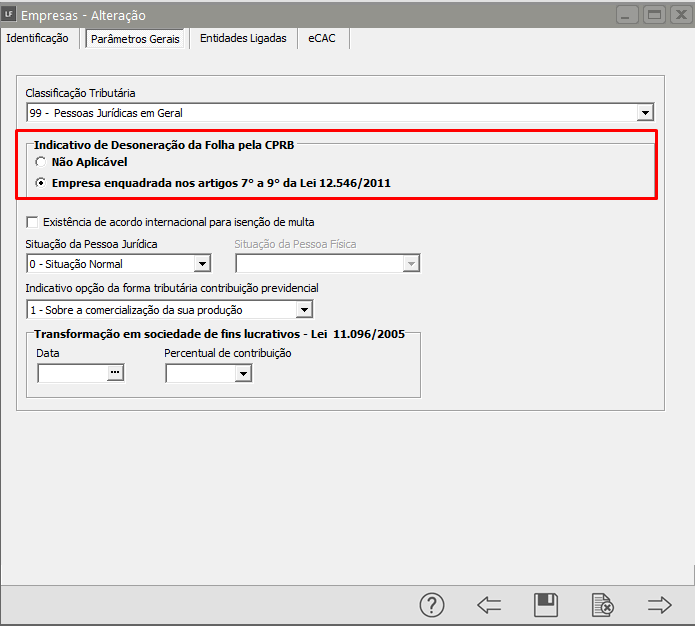

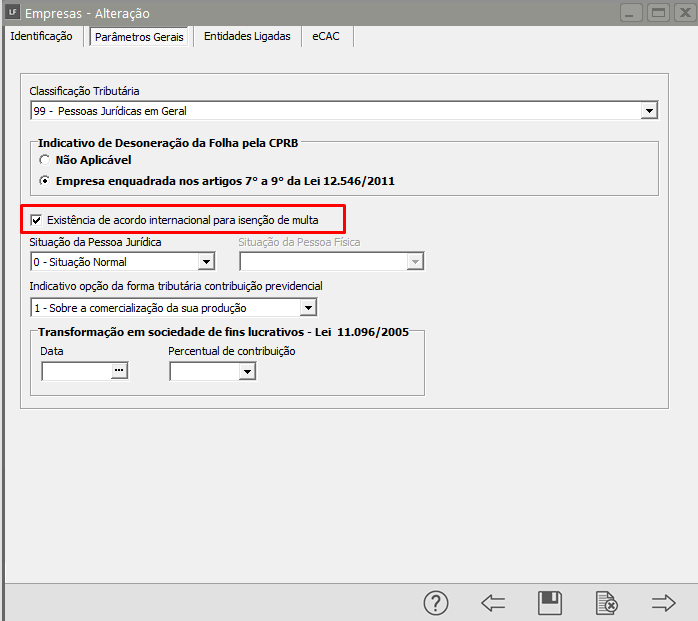

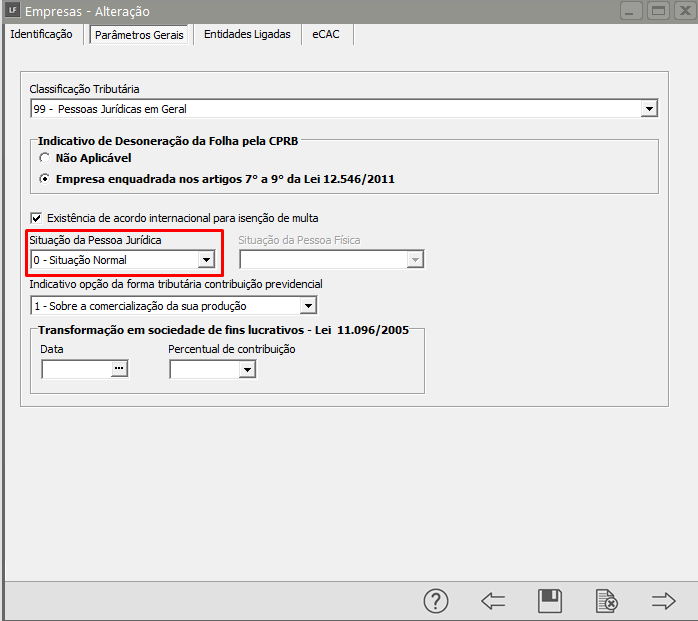

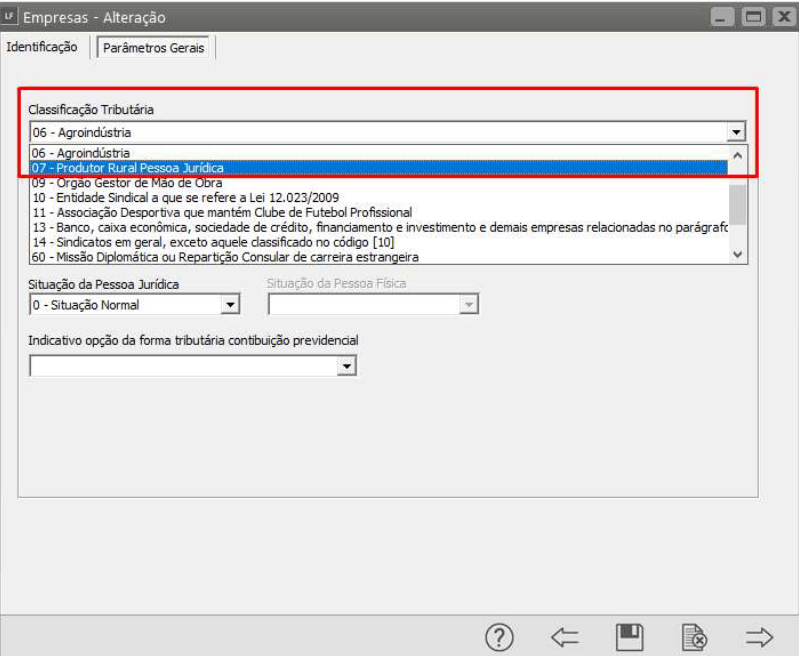

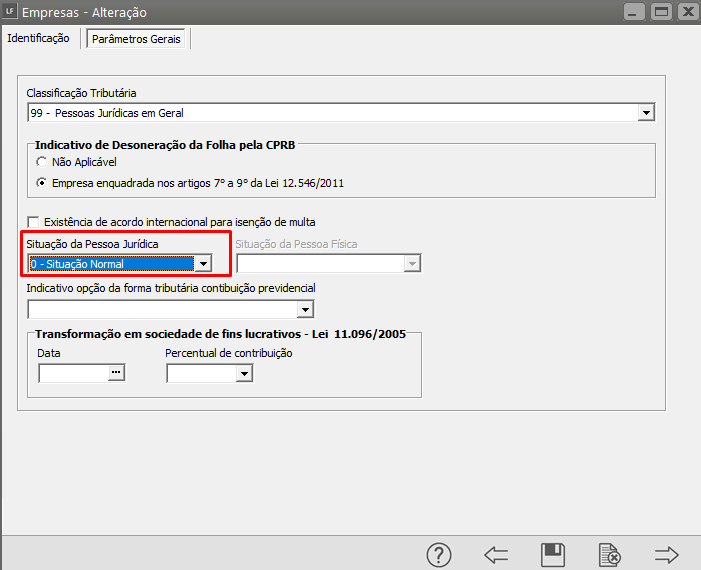

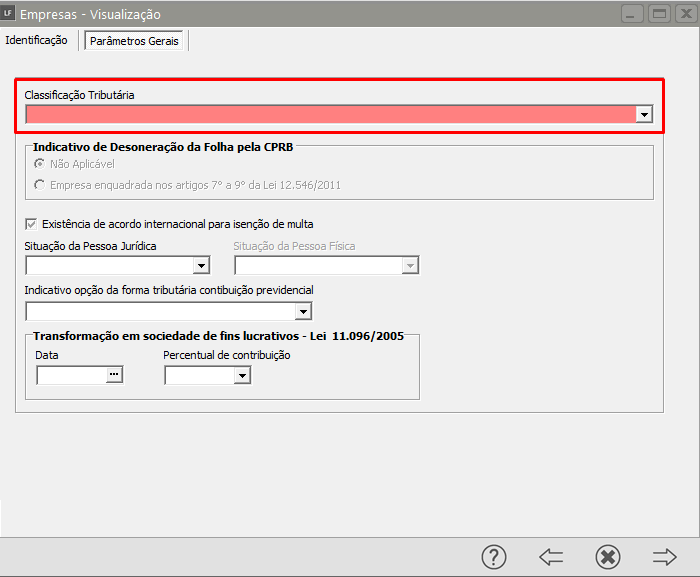

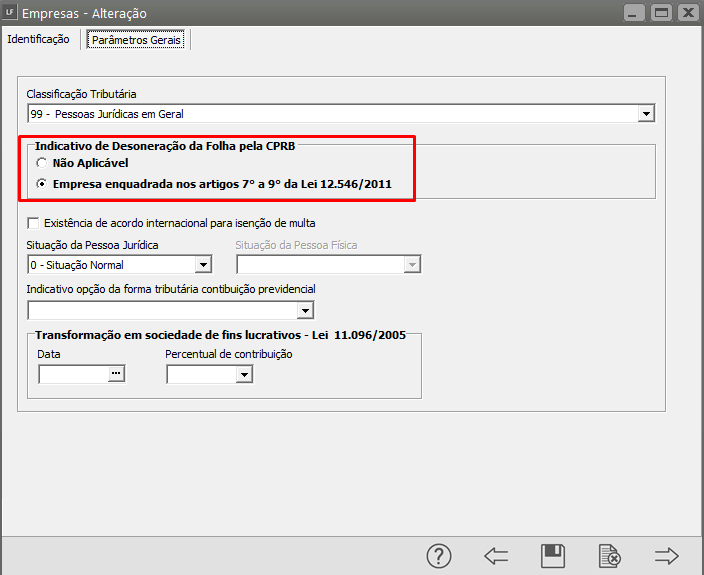

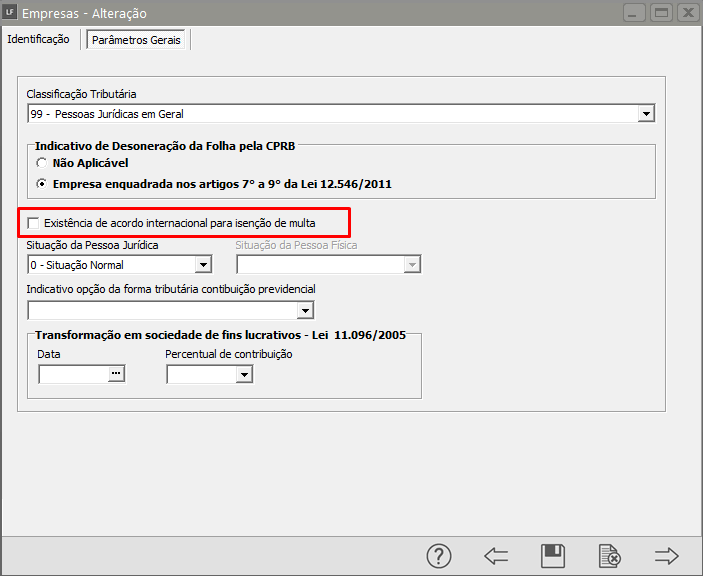

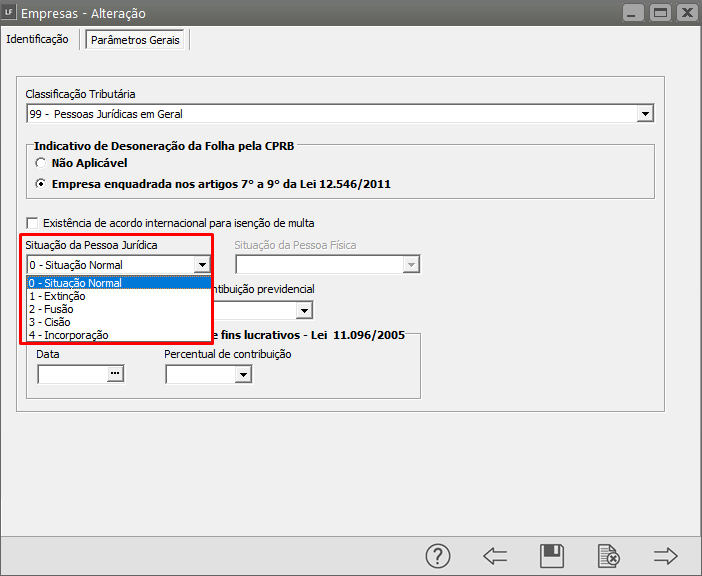

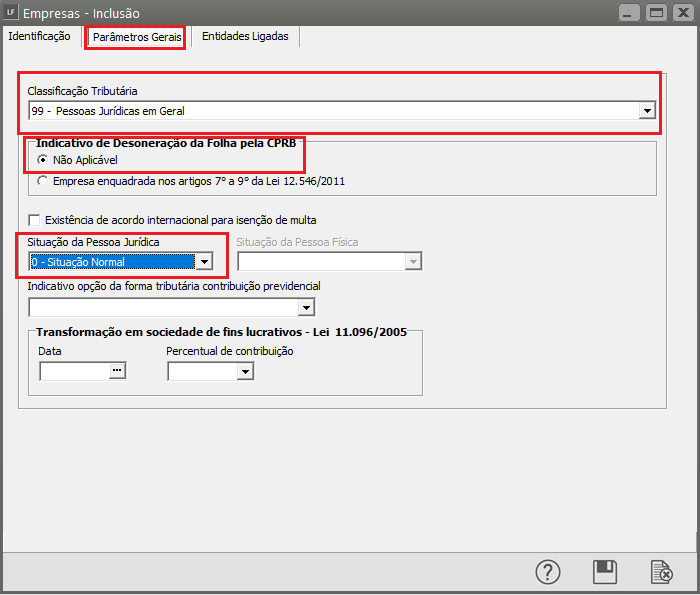

Essas informações são referentes somente à empresa que você está inicializando agora. Preste muita atenção porque são elas que determinarão a forma que o sistema funcionará com relação a essa empresa, inclusive, disponibilizando, ou não, alguns campos e recursos do sistema. Portanto, se você observar que determinada opção não está disponível é porque, de acordo com suas informações, a empresa não precisará dela. A tela para você fornecer essas informações é subdividida em abas.

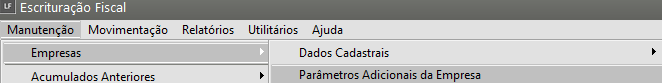

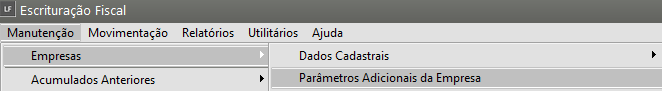

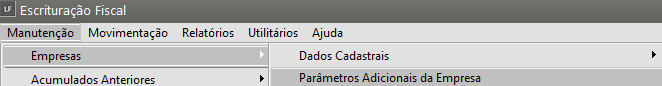

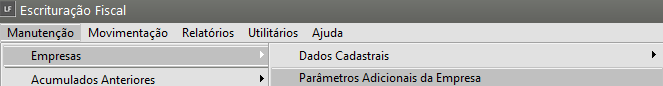

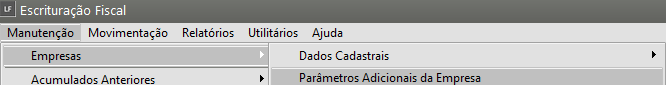

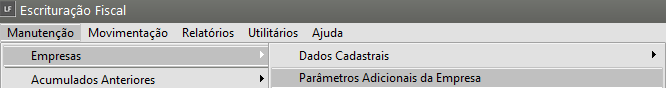

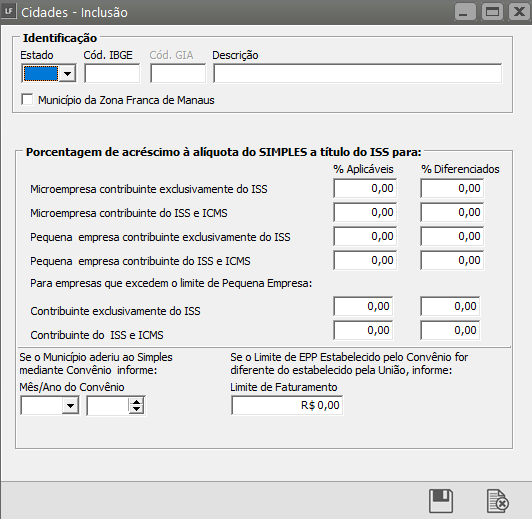

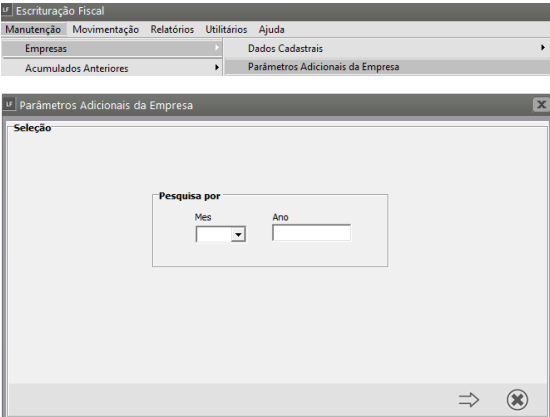

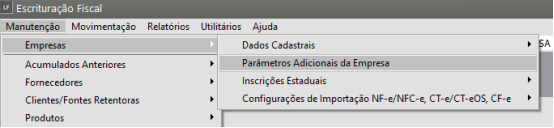

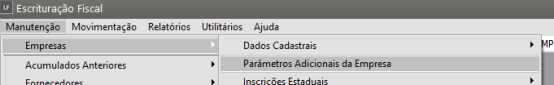

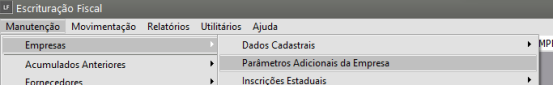

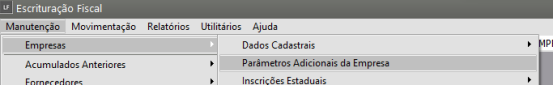

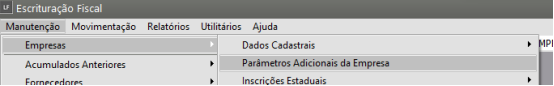

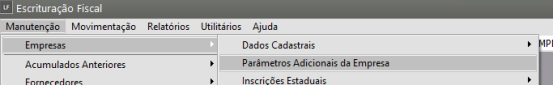

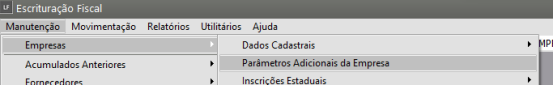

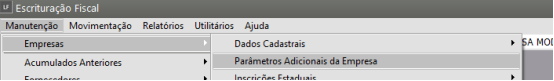

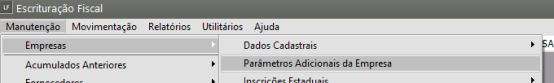

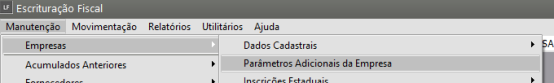

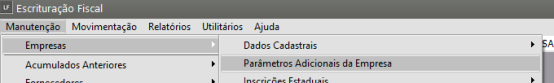

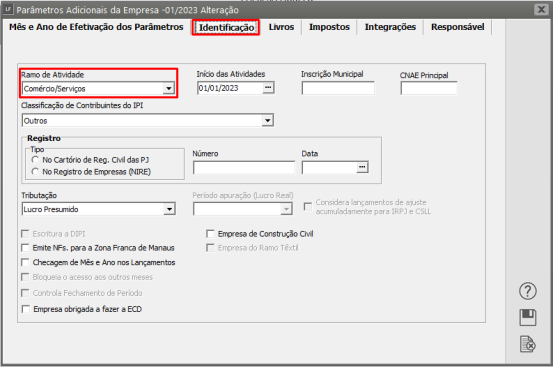

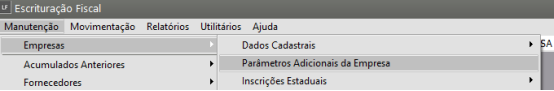

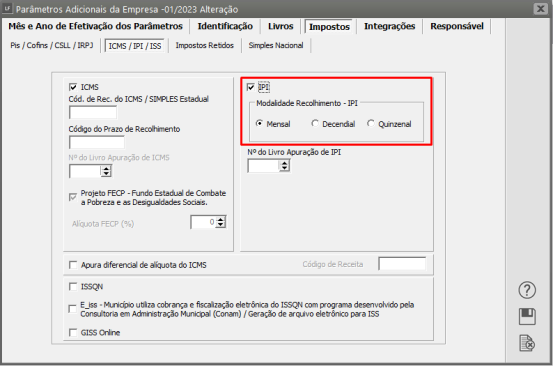

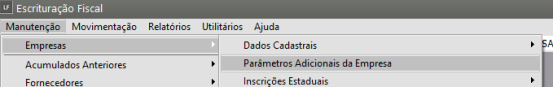

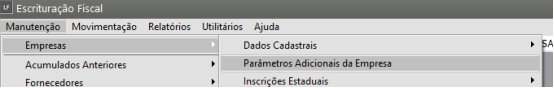

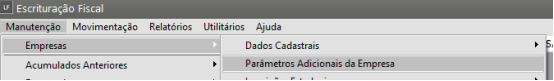

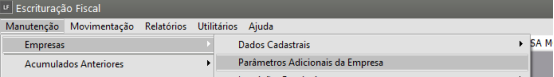

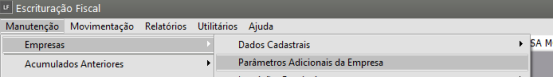

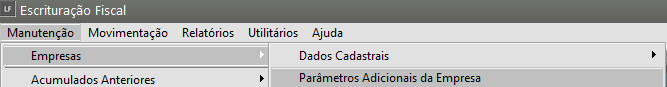

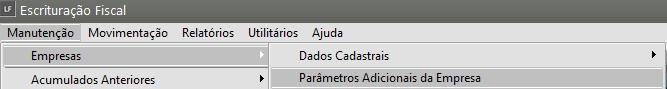

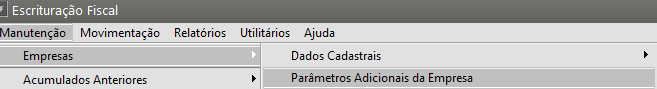

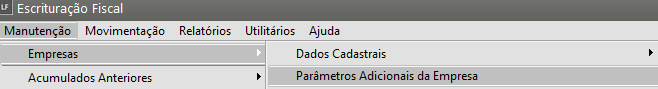

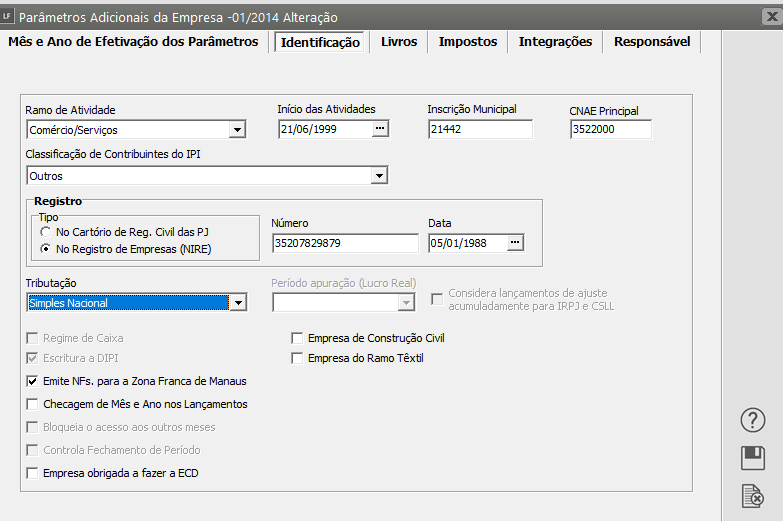

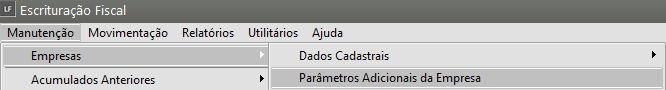

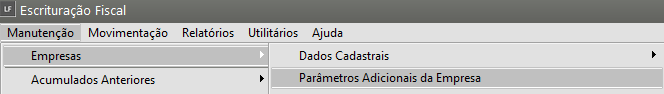

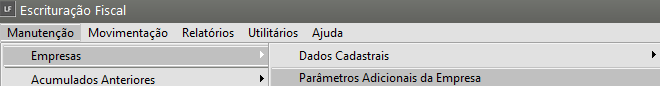

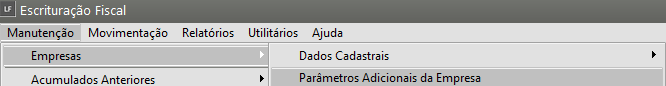

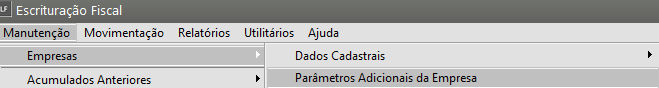

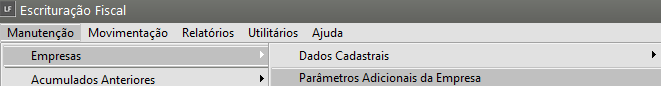

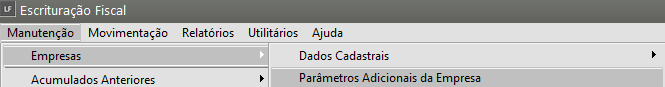

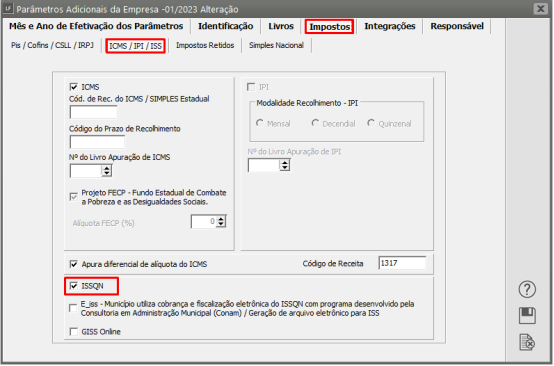

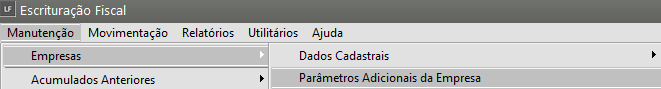

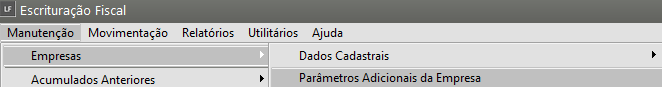

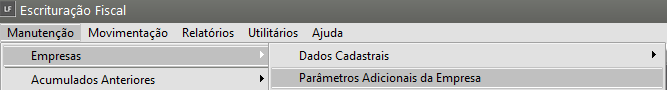

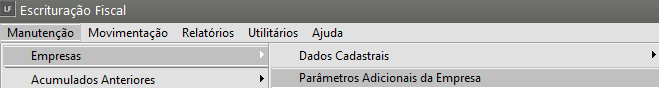

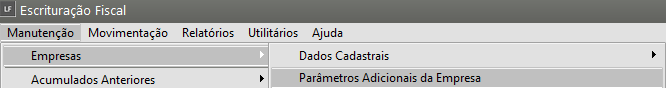

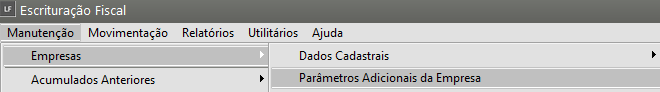

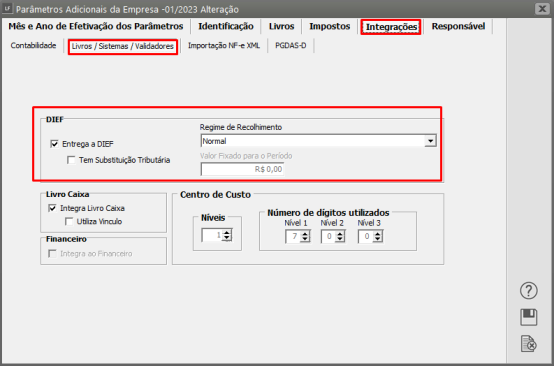

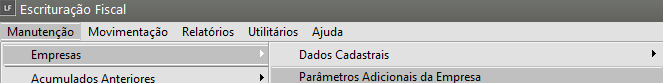

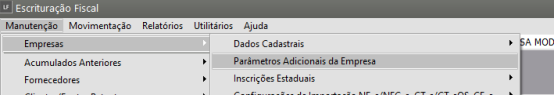

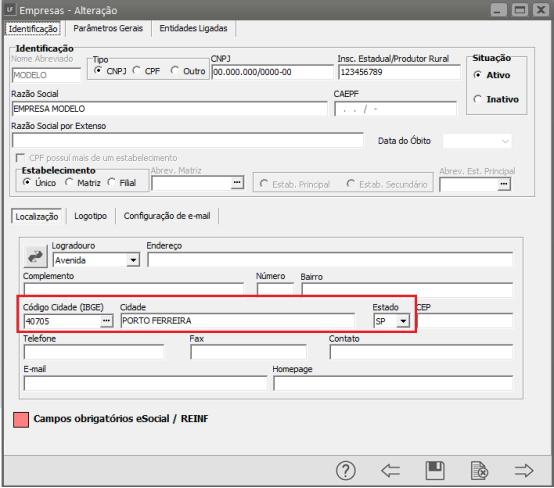

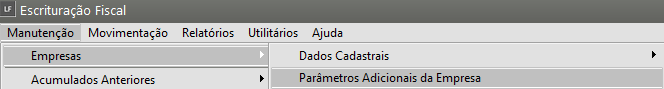

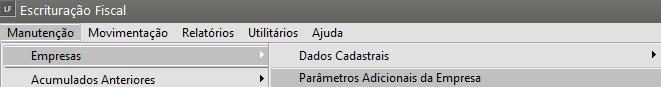

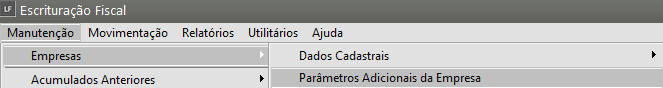

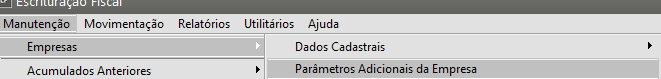

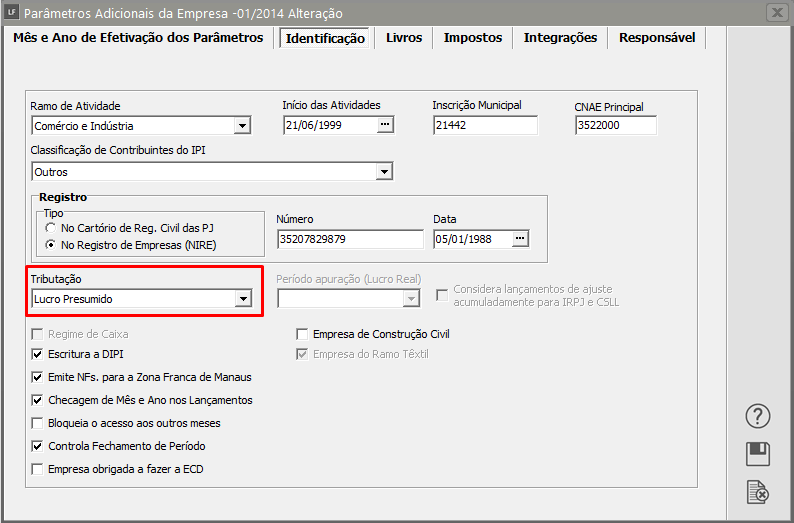

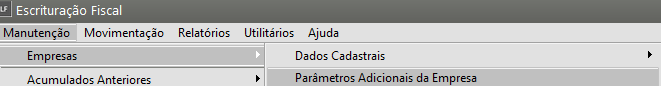

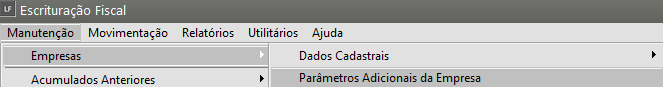

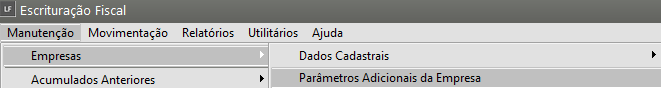

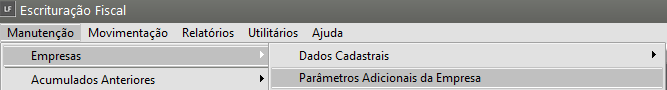

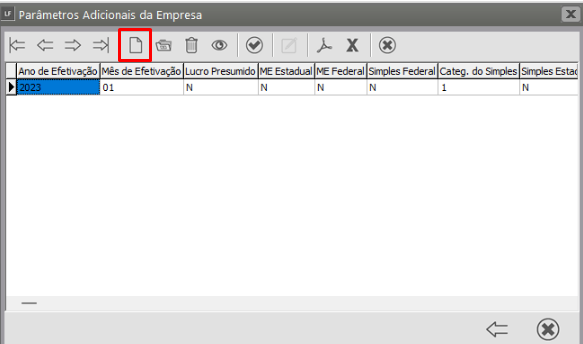

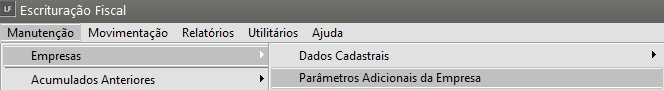

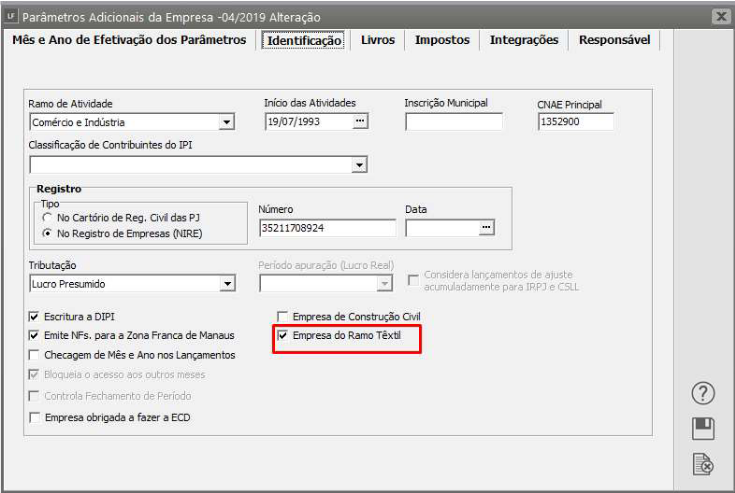

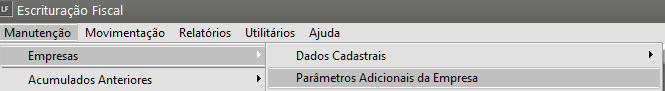

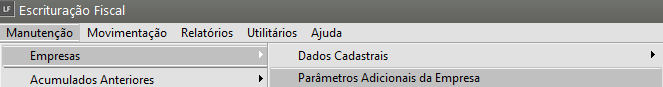

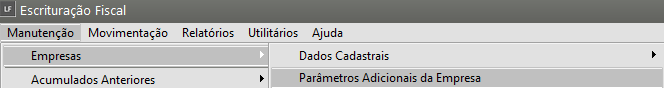

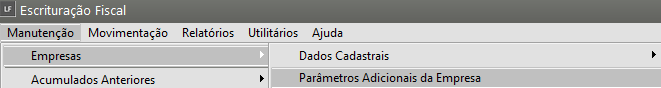

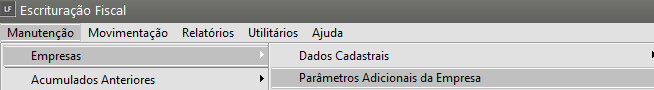

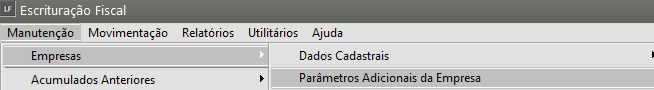

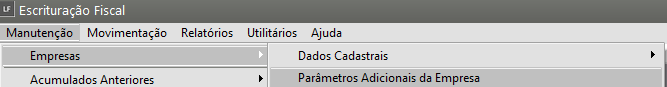

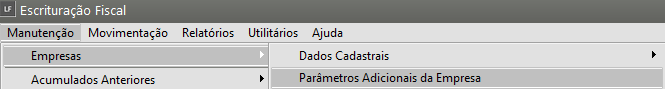

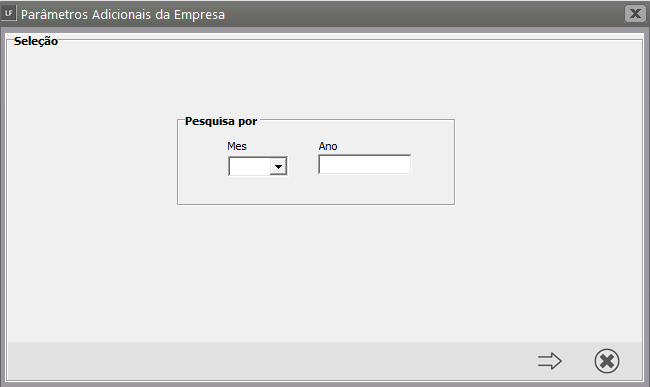

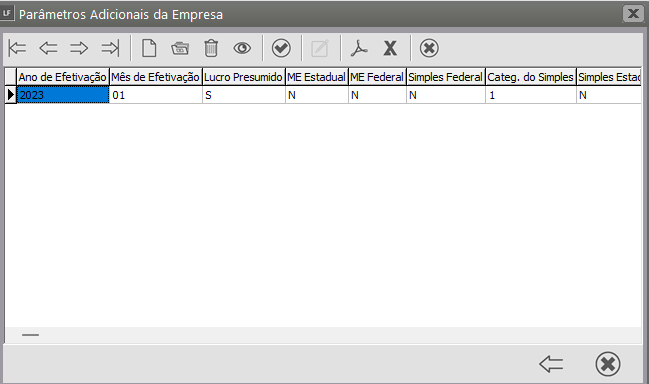

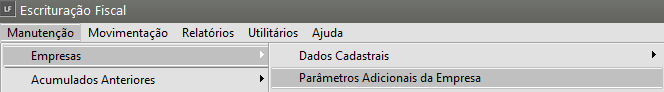

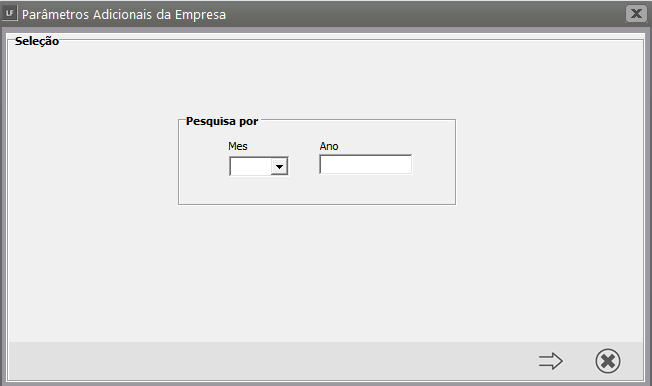

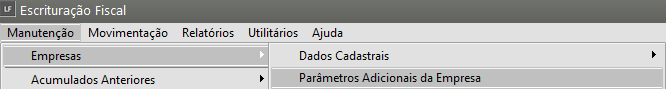

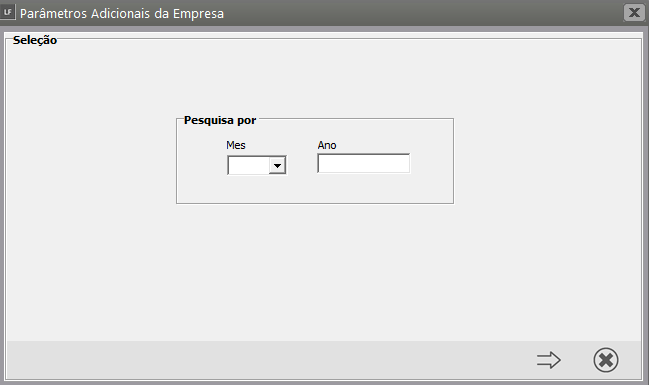

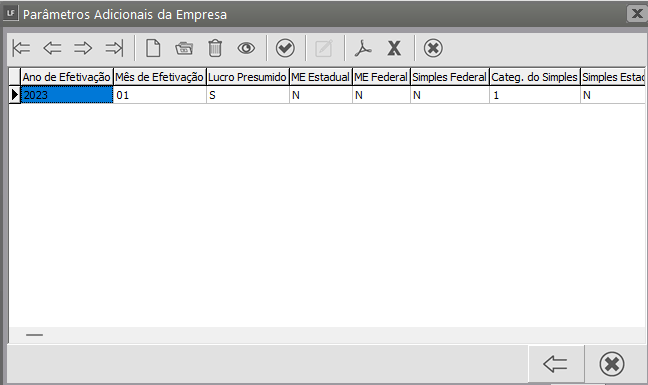

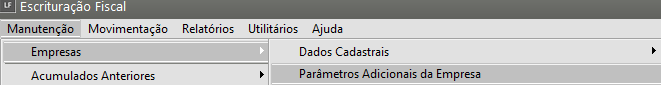

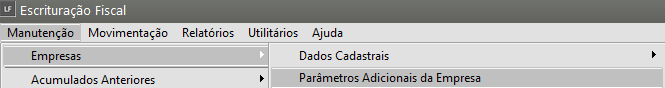

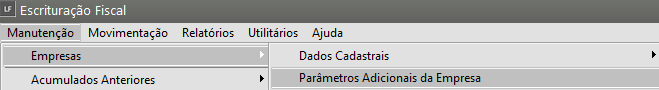

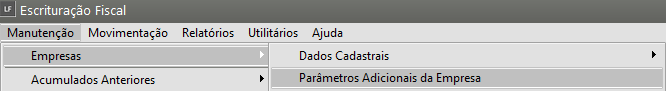

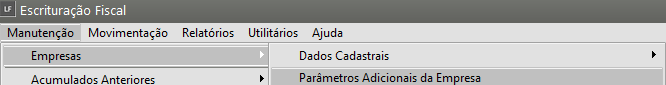

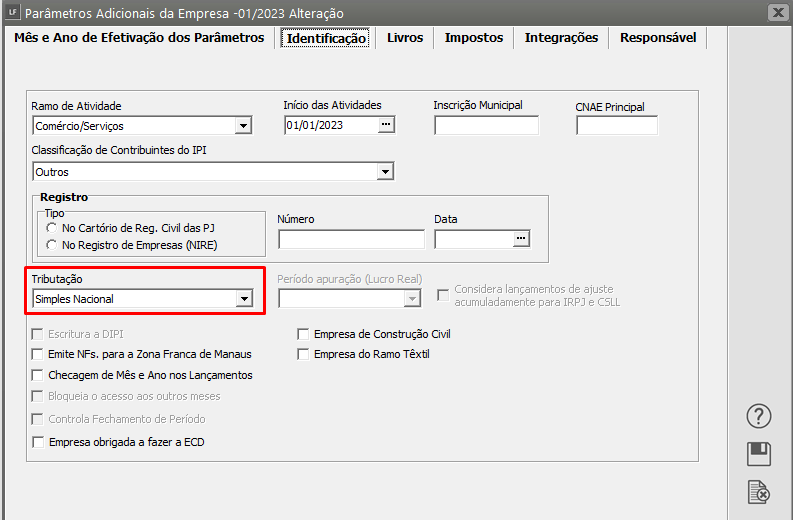

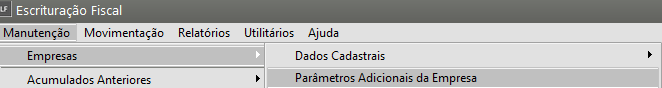

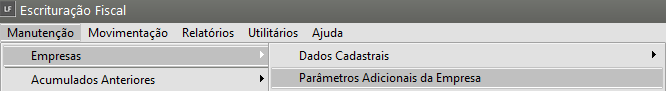

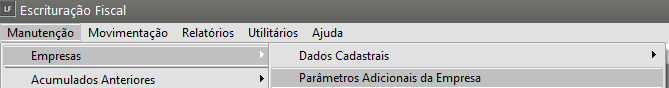

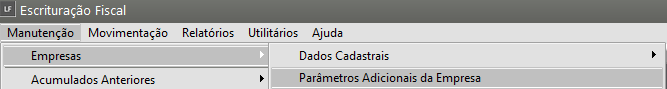

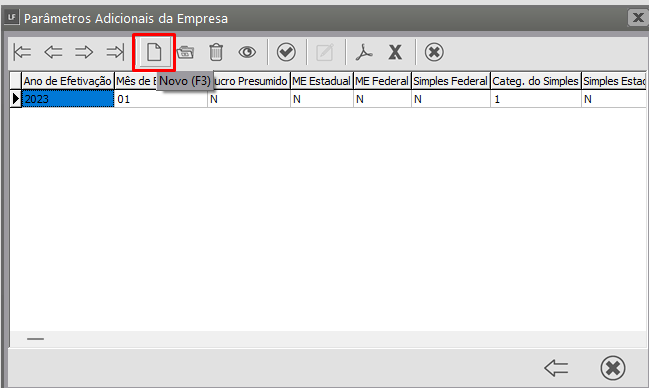

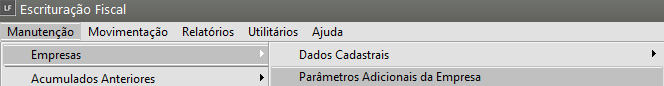

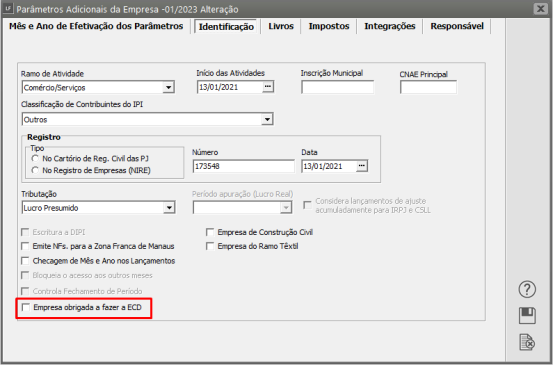

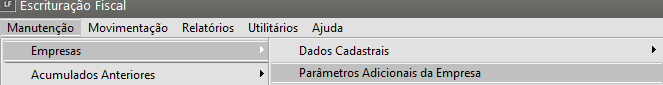

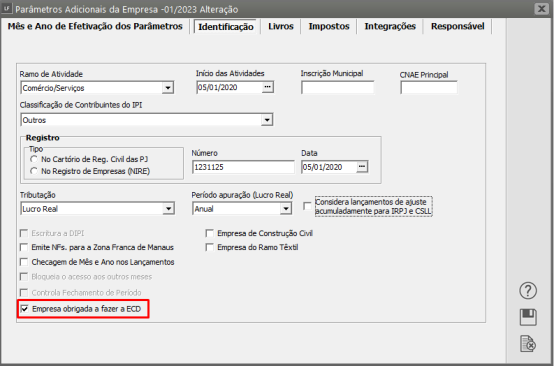

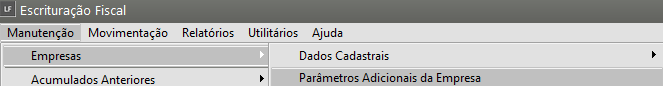

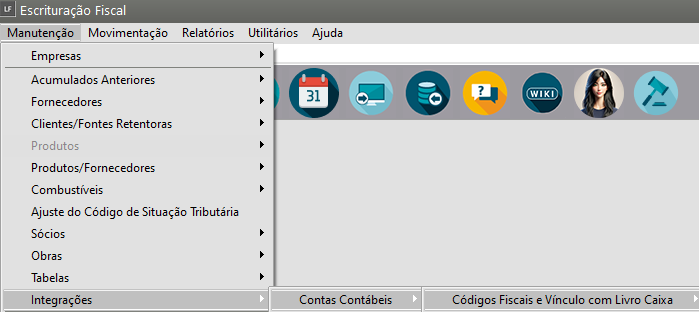

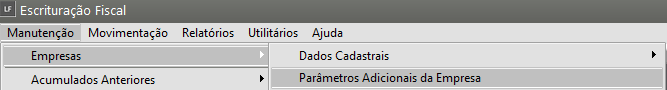

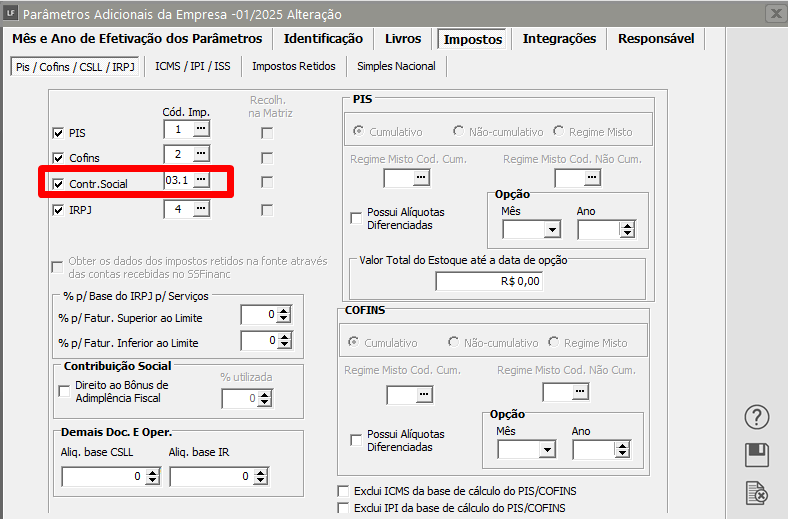

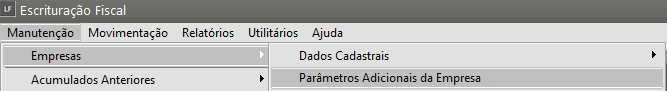

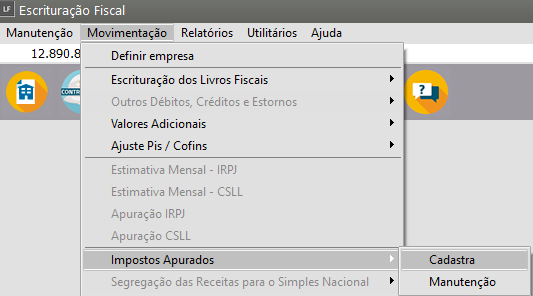

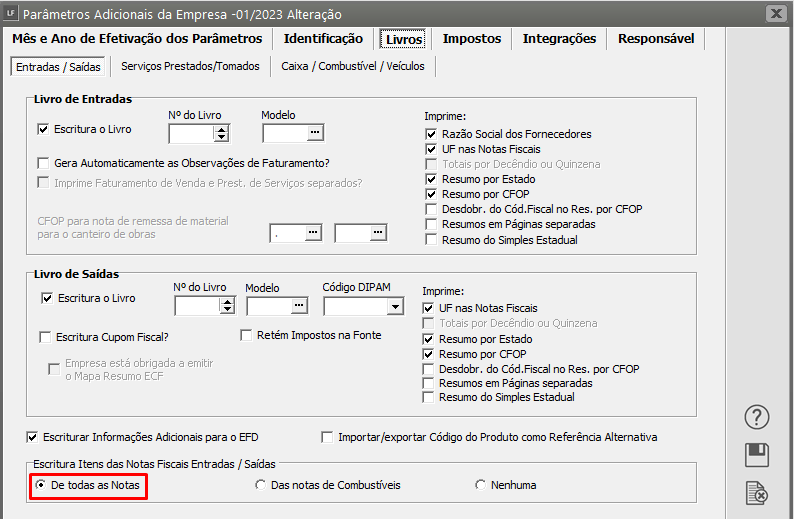

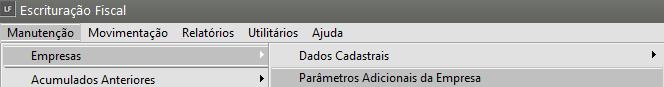

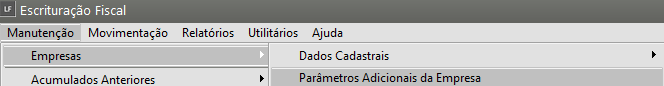

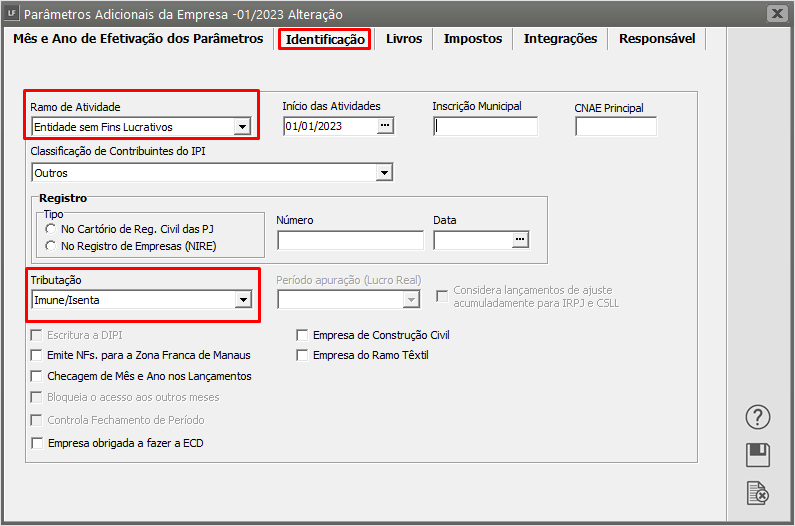

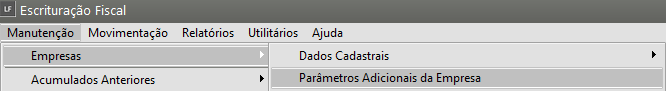

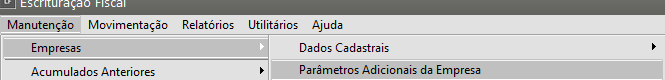

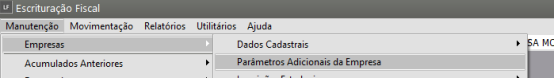

Para realizar a parametrização da Empresa, acesse o menu Manutenção>Empresas>Parâmetros Adicionais da Empresa

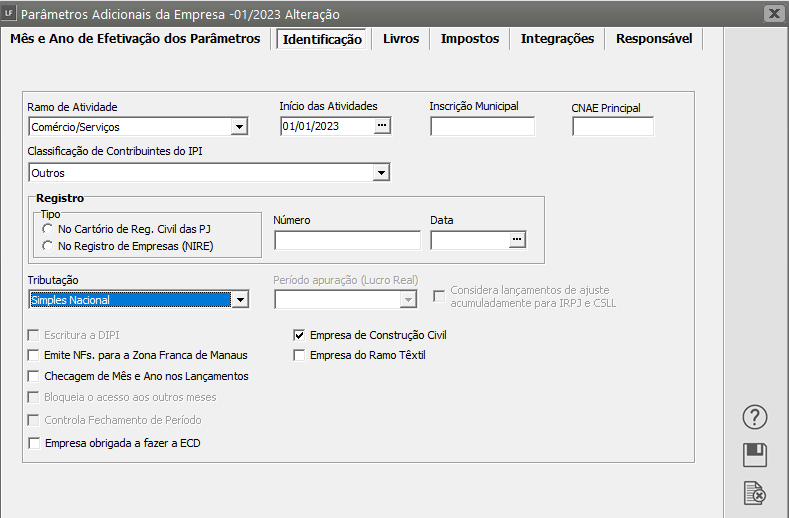

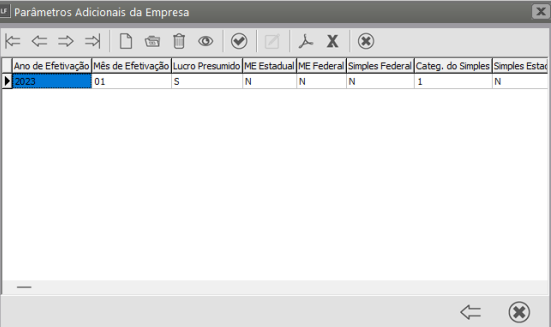

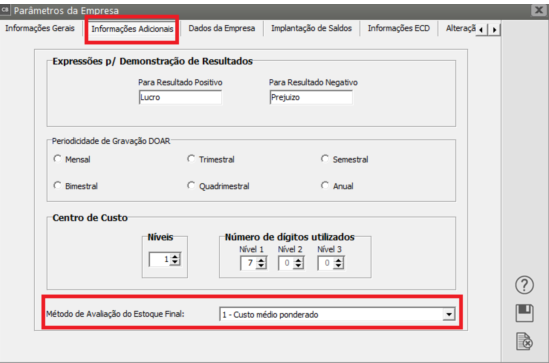

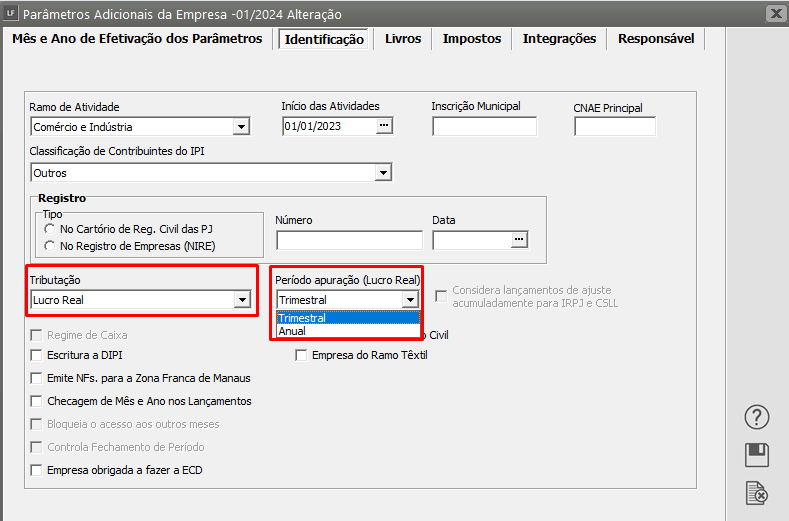

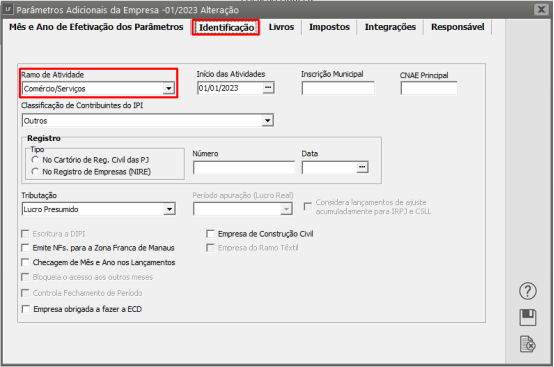

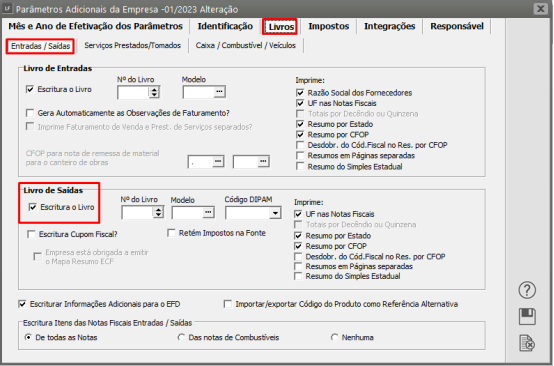

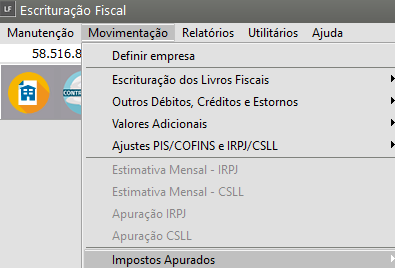

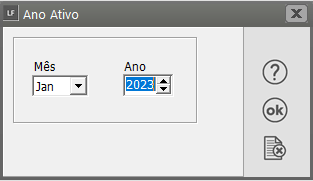

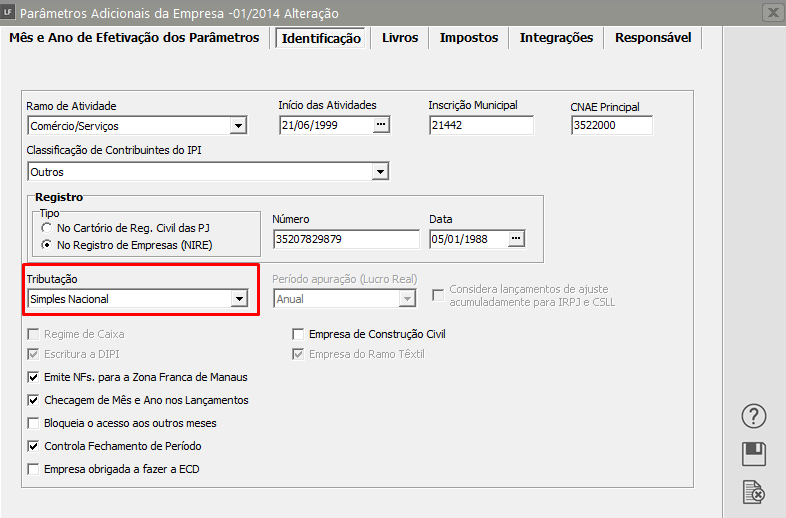

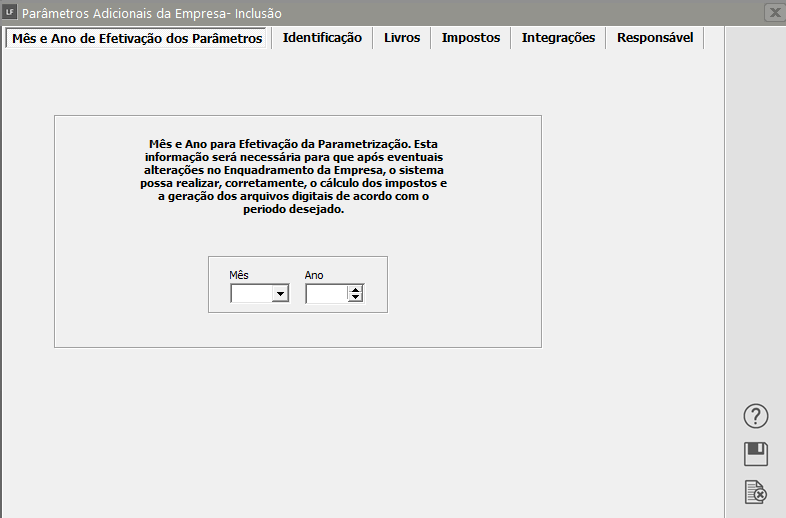

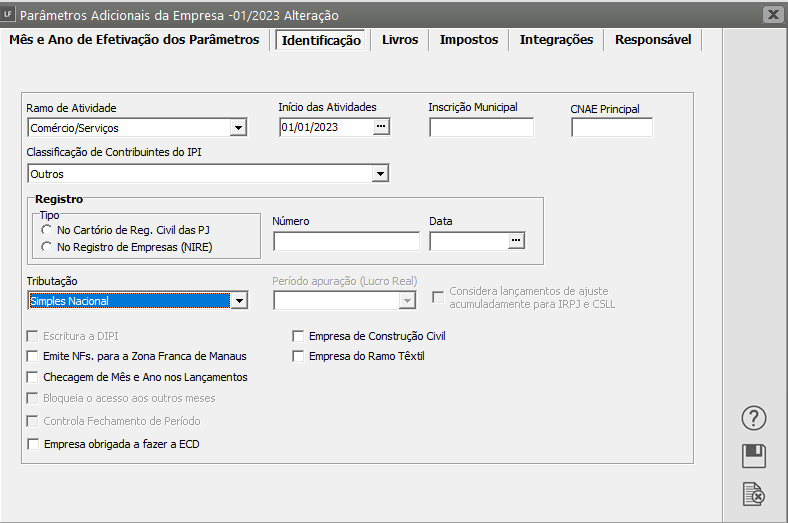

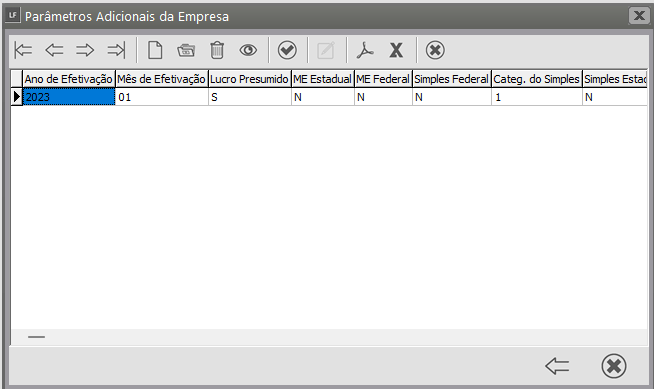

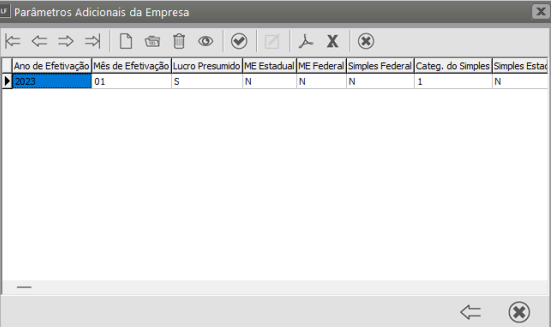

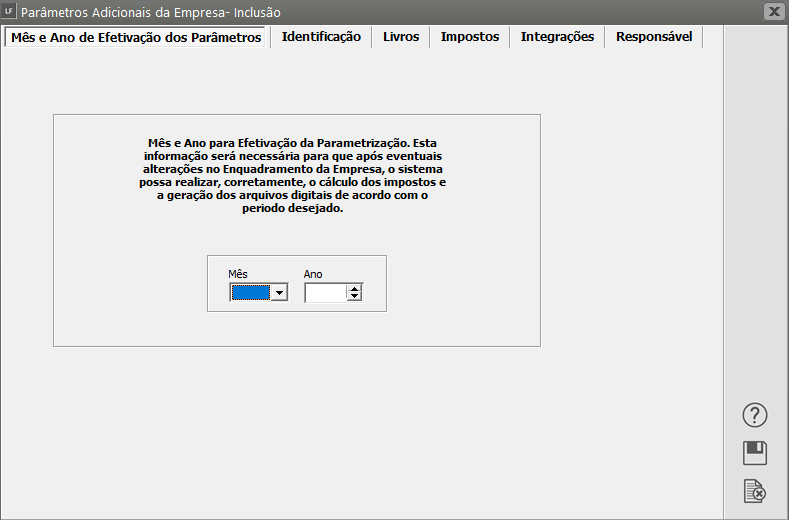

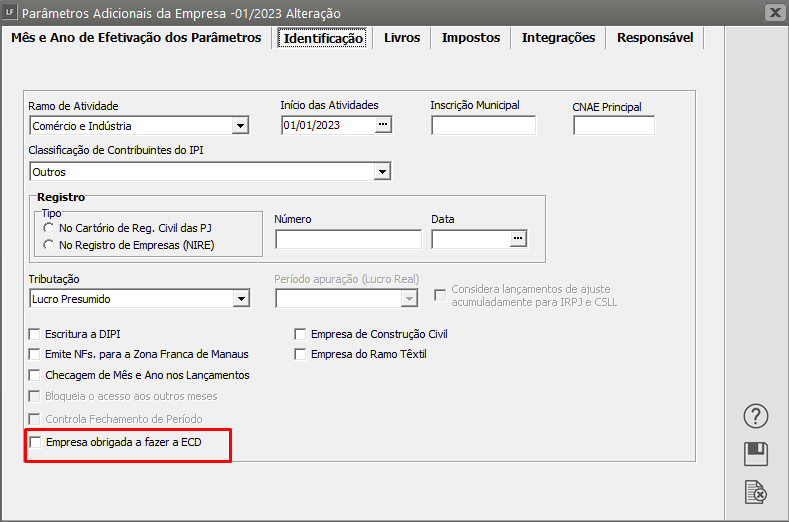

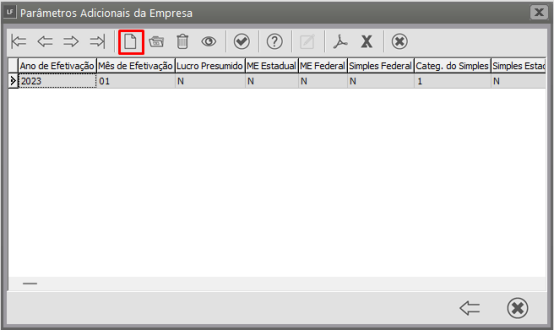

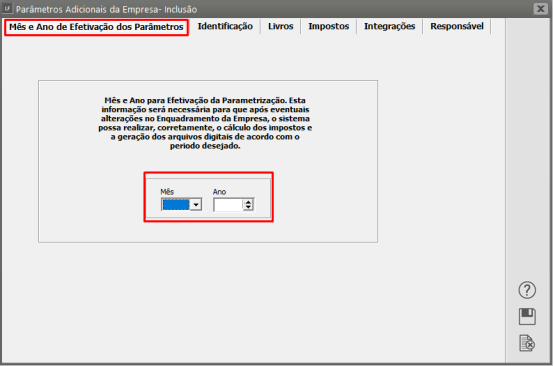

1) Aba MÊS E ANO DE EFETIVAÇÃO DOS PARÂMETROS

O cadastro de um novo parâmetro deve levar em consideração a alteração de enquadramento da empresa ou outra informação que seja relevante para que o sistema passe a considerar a parametrização a partir de uma determinada data. Esses parâmetros serão utilizados em todas as telas do sistema, levando em conta o período que você está escriturando, o relatório a ser emitido ou exportações para arquivos magnéticos. Isso faz com que você não precise ficar alterando os parâmetros da empresa para exportar algum arquivo de anos anteriores e cuja parametrização da época era outra (como a questão de enquadramento de micro empresa por exemplo), o sistema através do período informado para exportação irá selecionar os dados dos parâmetros da época, sendo que deverá estar cadastrado para o ano e mês que passou a fazer efeito para a escrita fiscal.

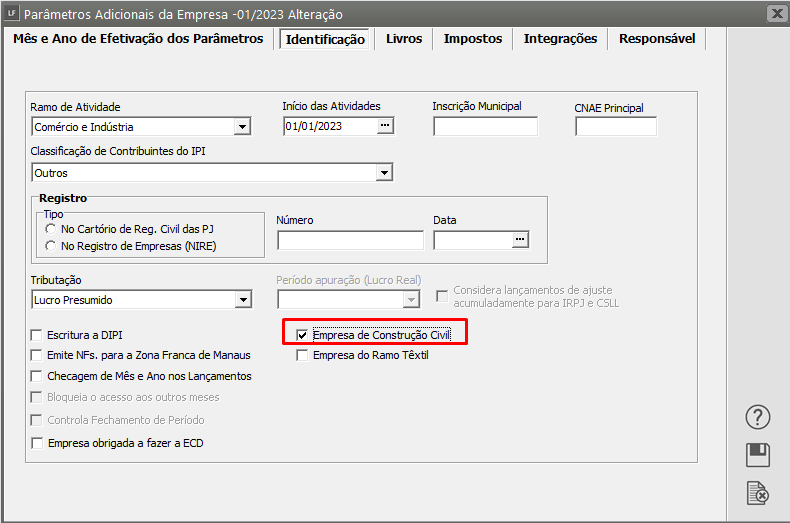

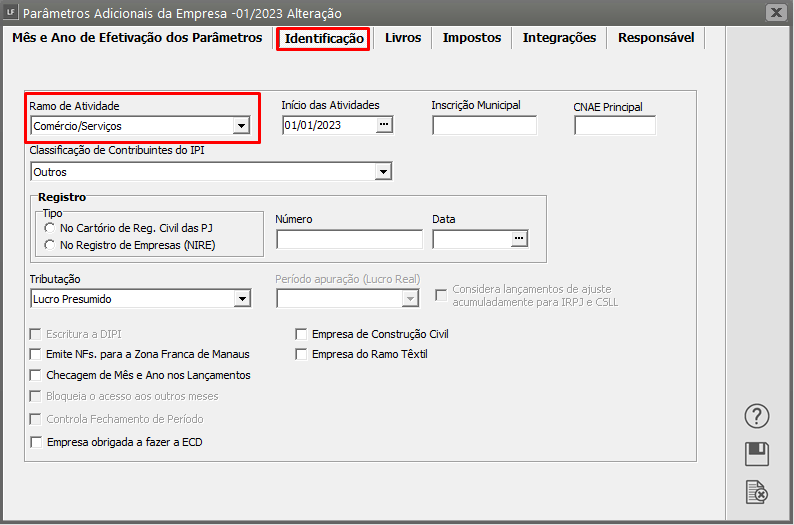

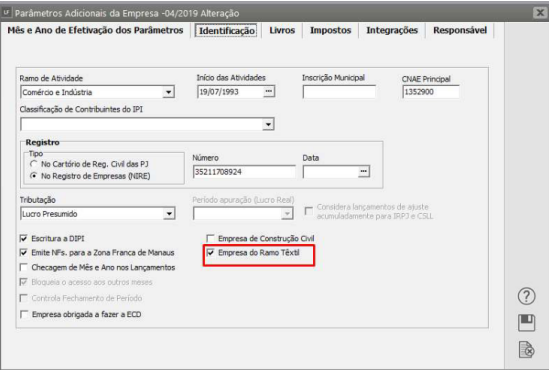

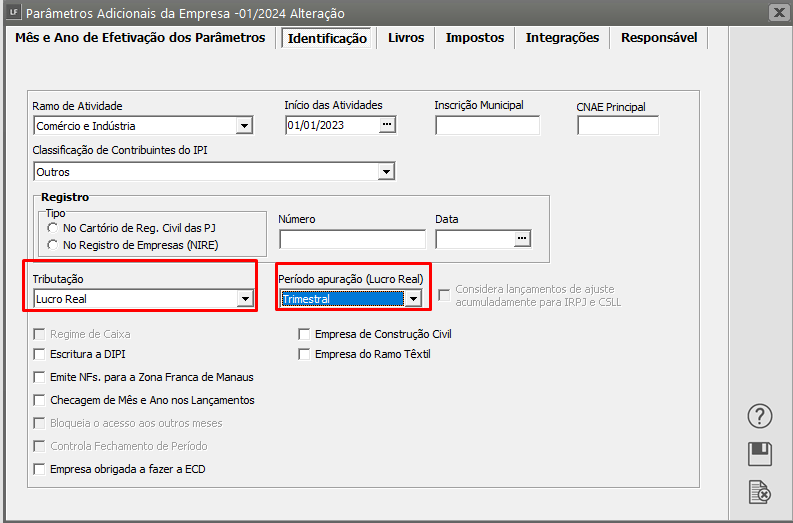

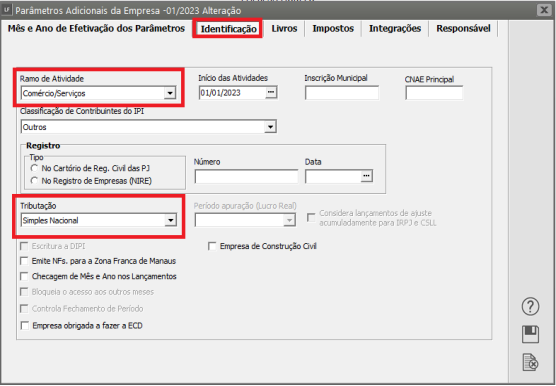

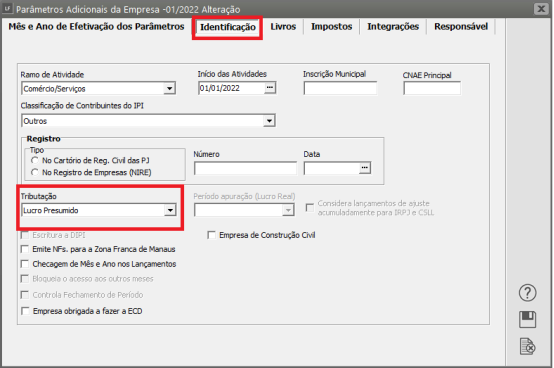

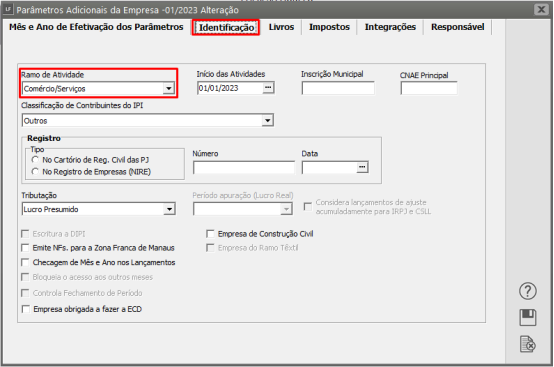

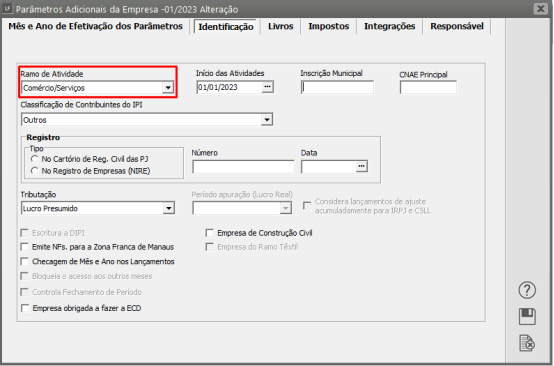

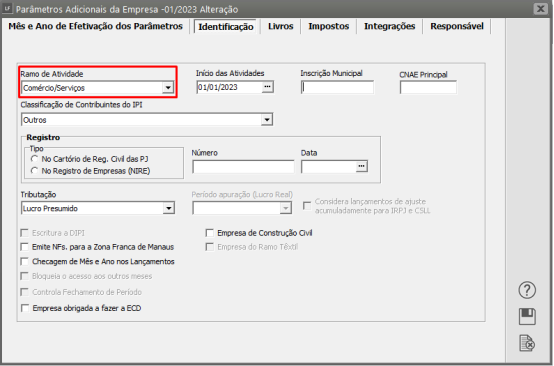

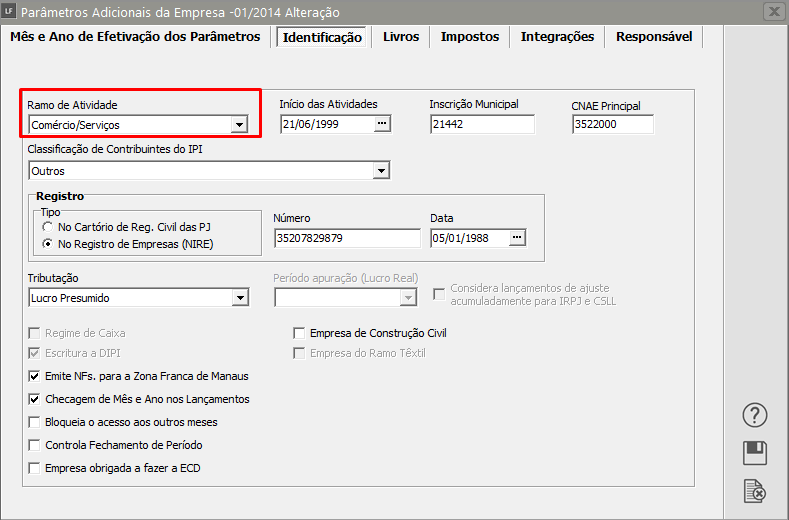

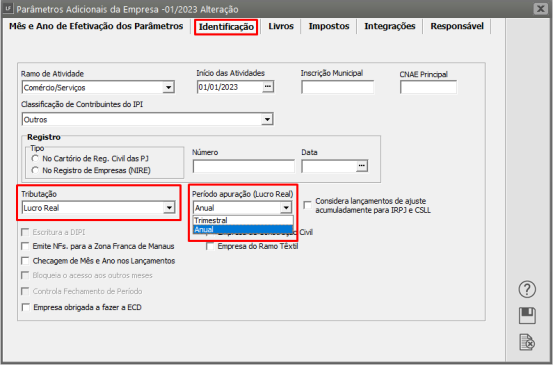

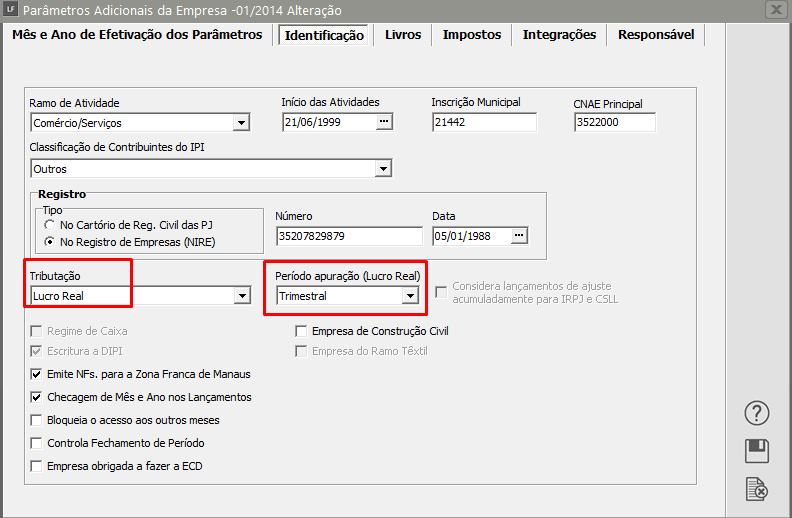

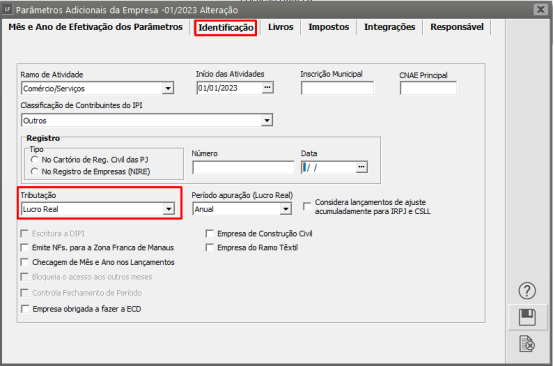

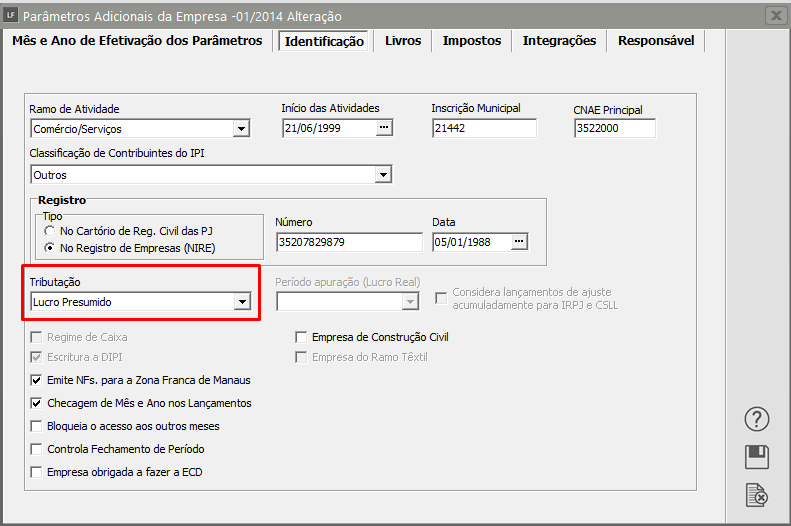

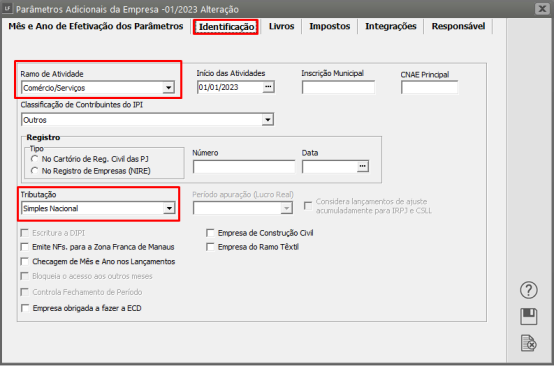

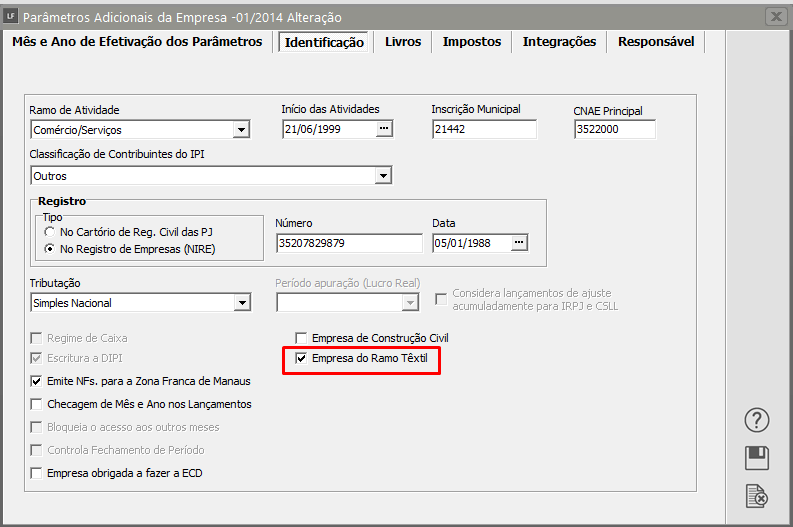

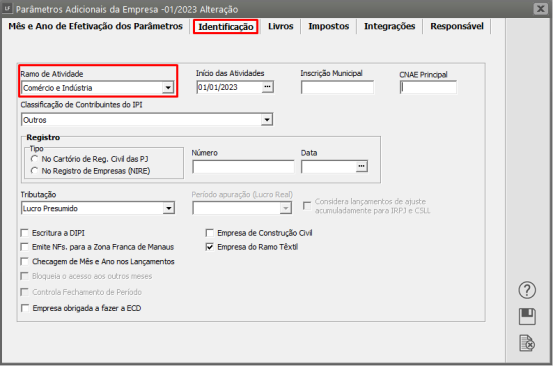

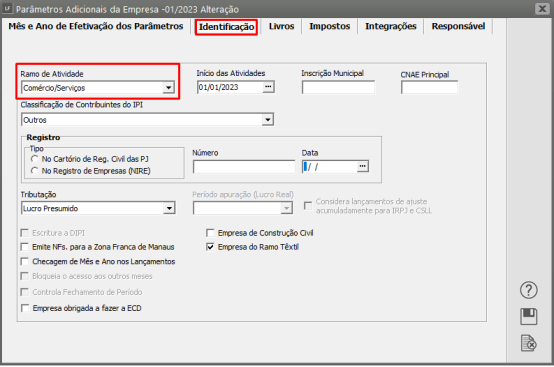

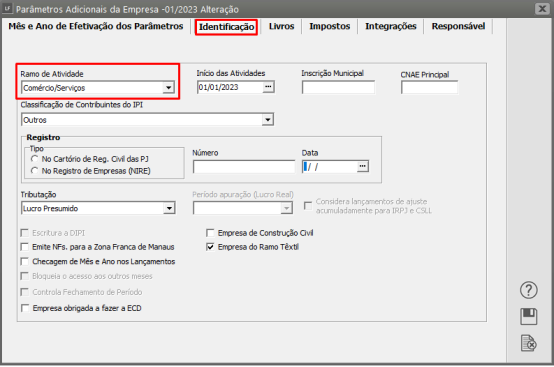

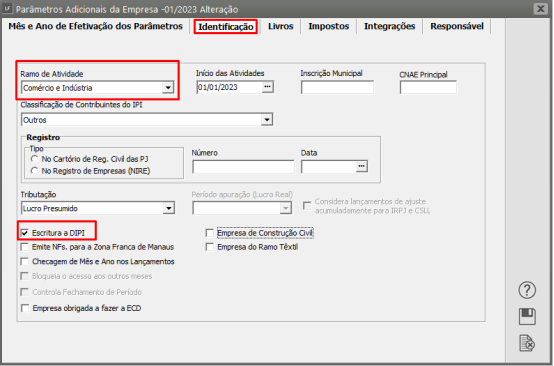

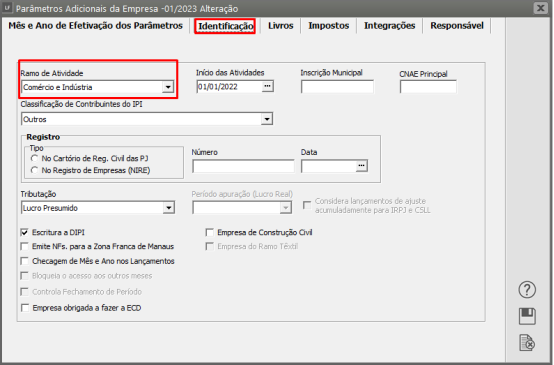

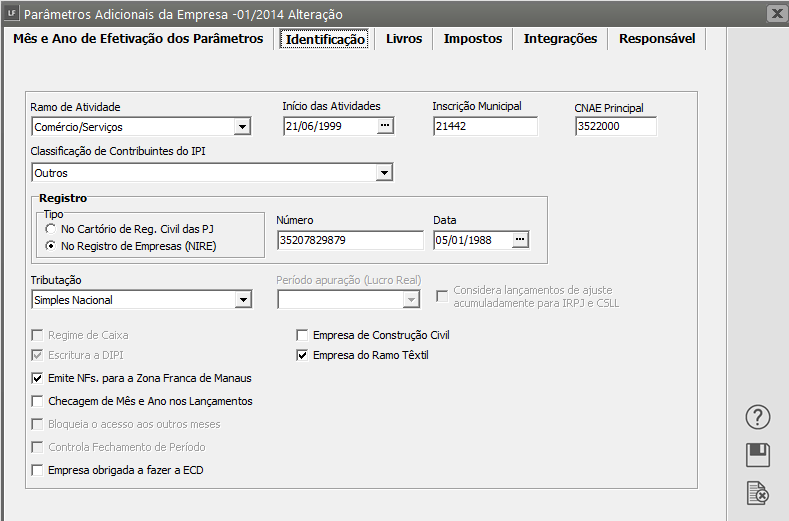

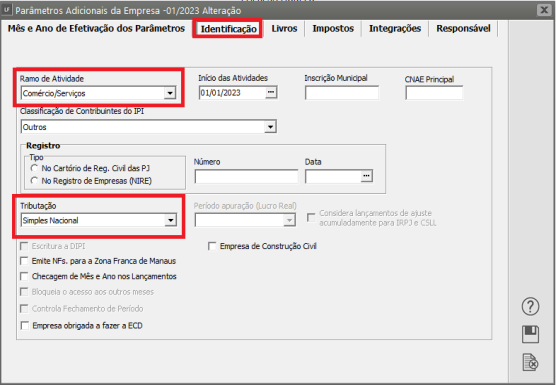

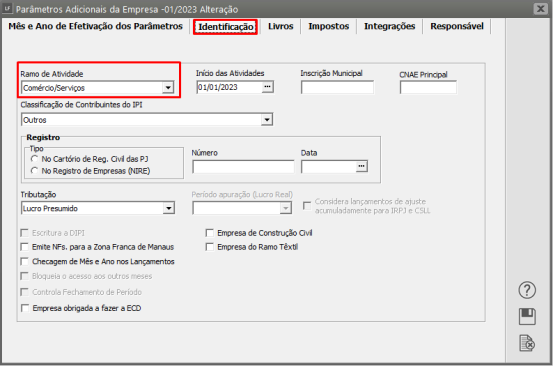

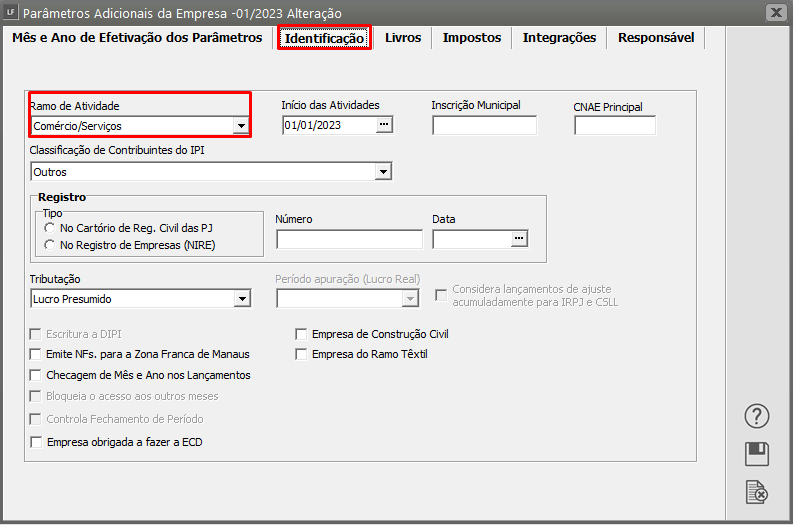

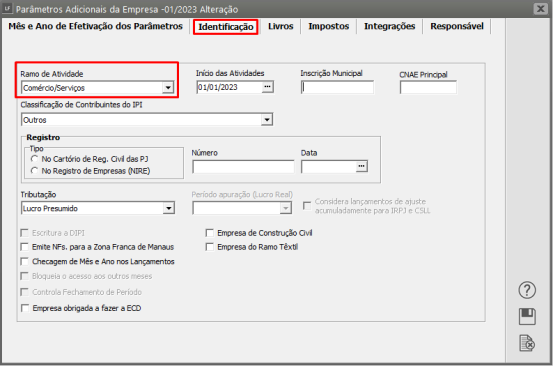

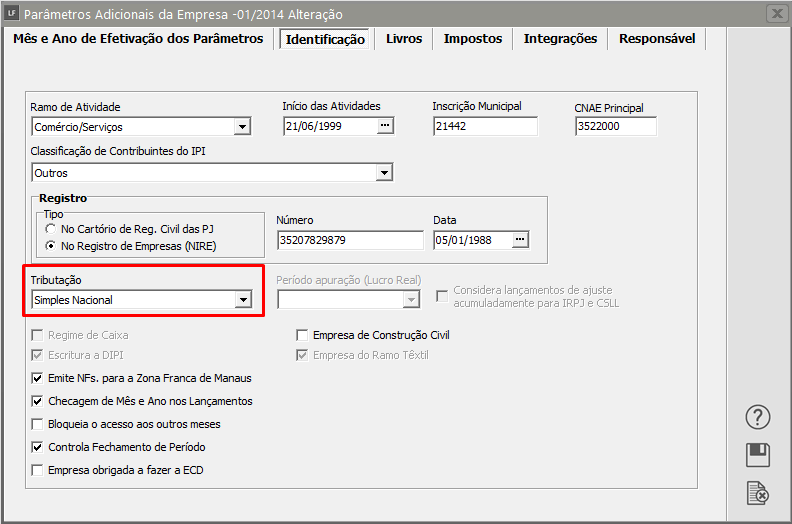

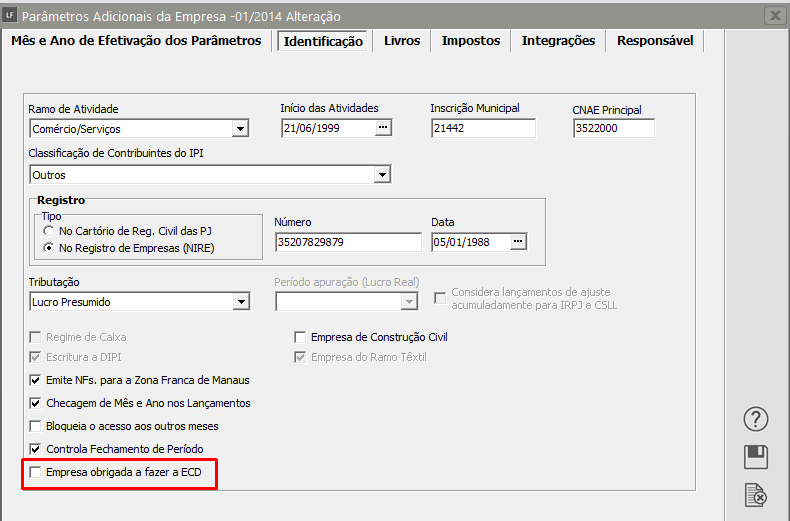

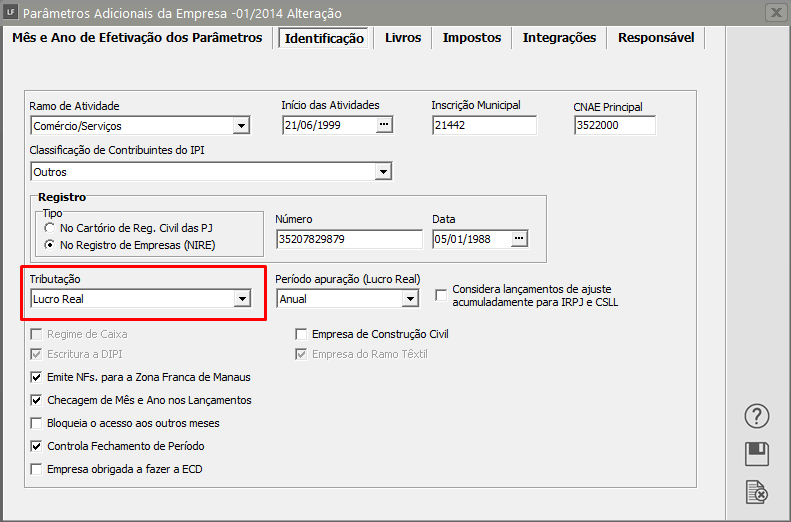

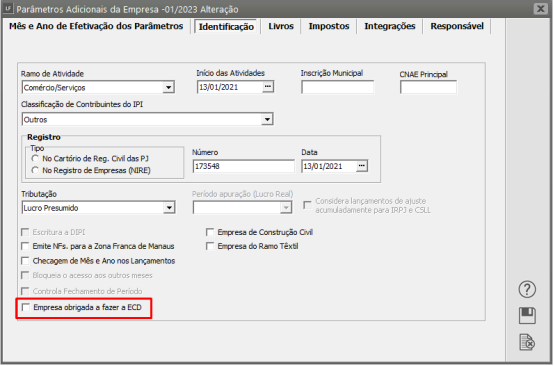

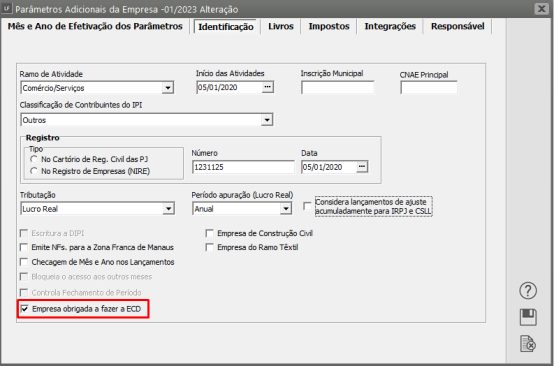

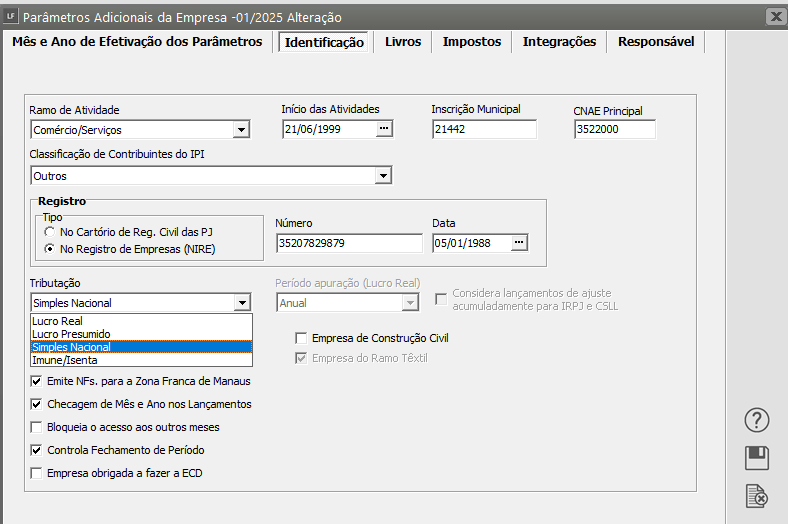

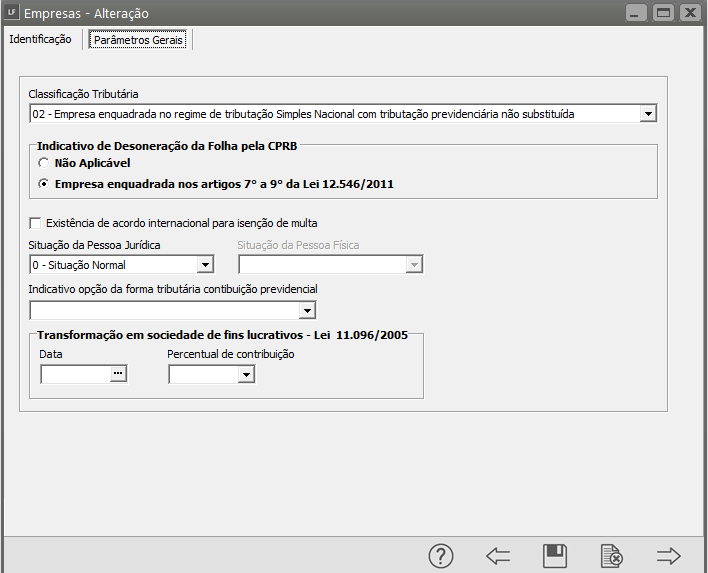

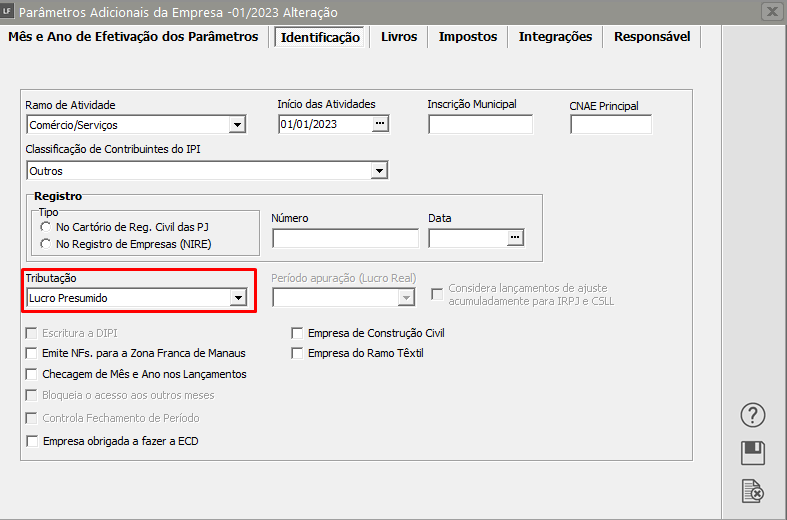

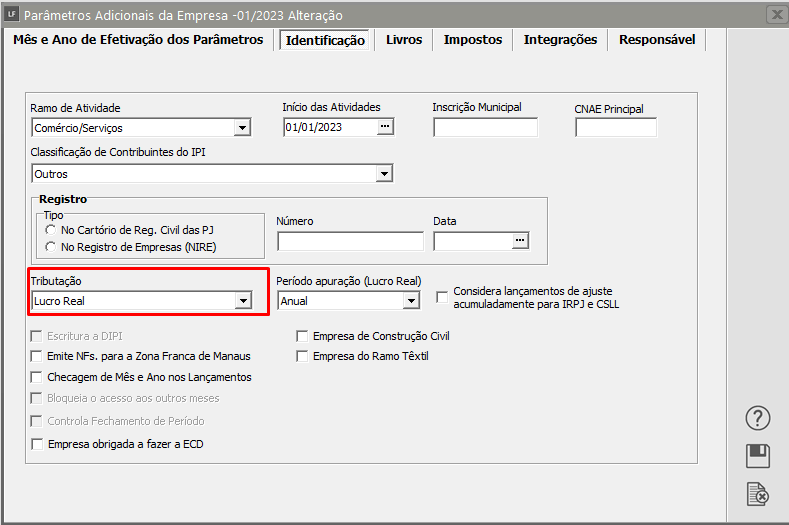

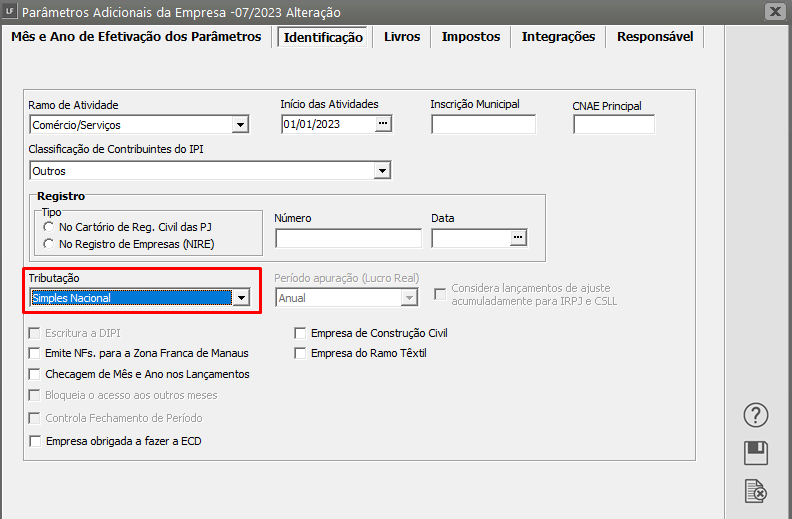

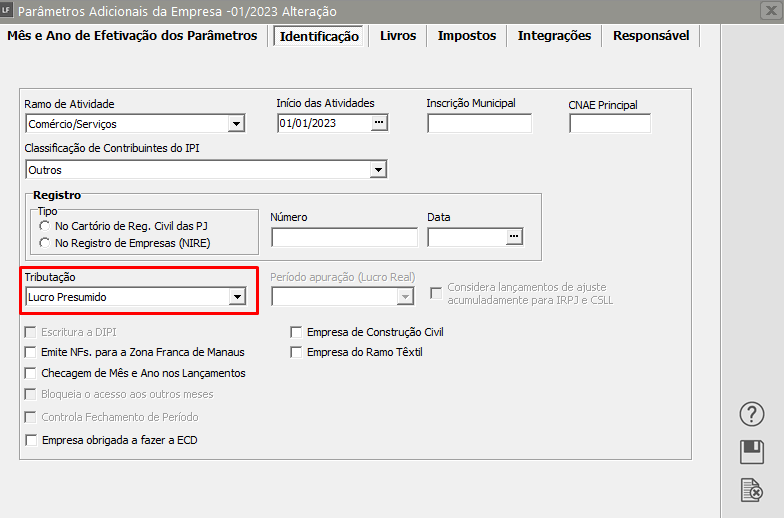

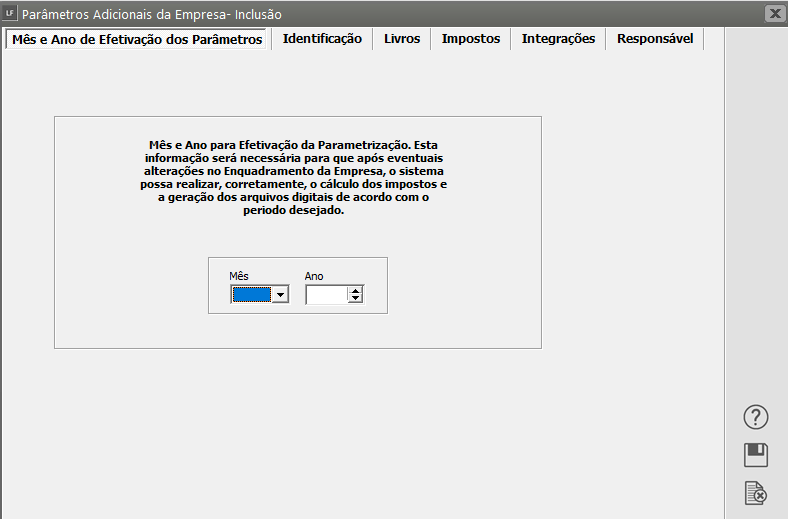

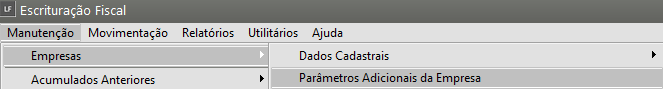

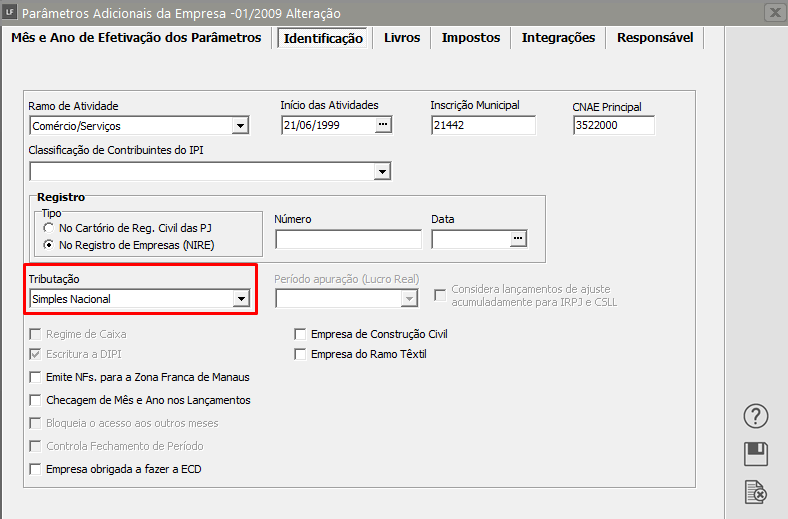

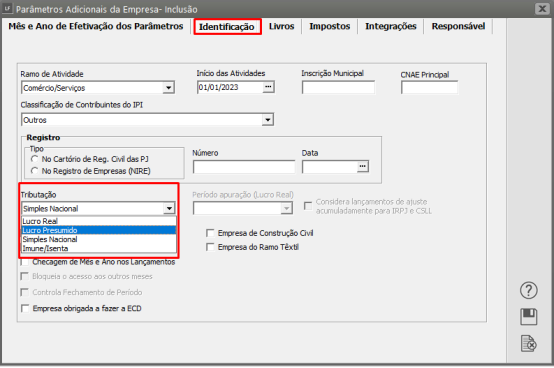

2) IDENTIFICAÇÃO

Ramo de Atividade

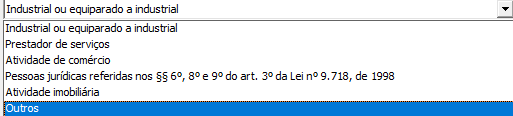

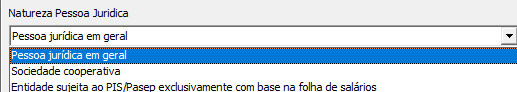

Indique o ramo de atividade da empresa:

- comércio/serviços,

- comércio com registradora ou comércio e

- indústria.

De acordo com o ramo de atividade definido o sistema já se apresentará com as características próprias para escrituração da empresa.

Se, por exemplo, o ramo de atividade de sua empresa for comércio e serviços, nos lançamentos de suas notas fiscais de entrada e saída os campos referentes aos valores fiscais do IPI não estarão disponíveis porque a empresa não fará a apuração desse imposto. Mas, tratando-se de empresa com ramo industrial, o sistema disponibilizará esses campos para que você forneça as informações.

Início das Atividades

Informe a data de inicio das atividades da sua empresa.

Inscrição Municipal - Informe a Inscrição Municipal da Empresa (A Inscrição Municipal é a identificação do contribuinte no Cadastro Tributário Municipal.

CNAE Principal - Informe o CNAE da Empresa (A Classificação Nacional de Atividades Econômicas é utilizada para determinar quais atividades são exercidas por uma empresa

Registro

Indique o órgão responsável pelo registro da empresa, o número de registro da empresa neste órgão e a data em que o registro foi efetuado.

- No Cartório de Registro Civil das Pessoas Jurídicas

- No Registro de Empresas (NIRE)

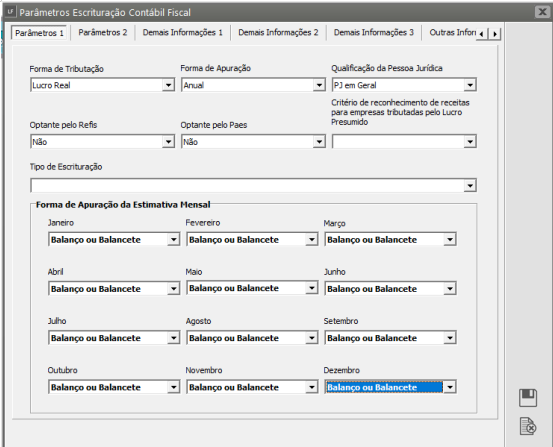

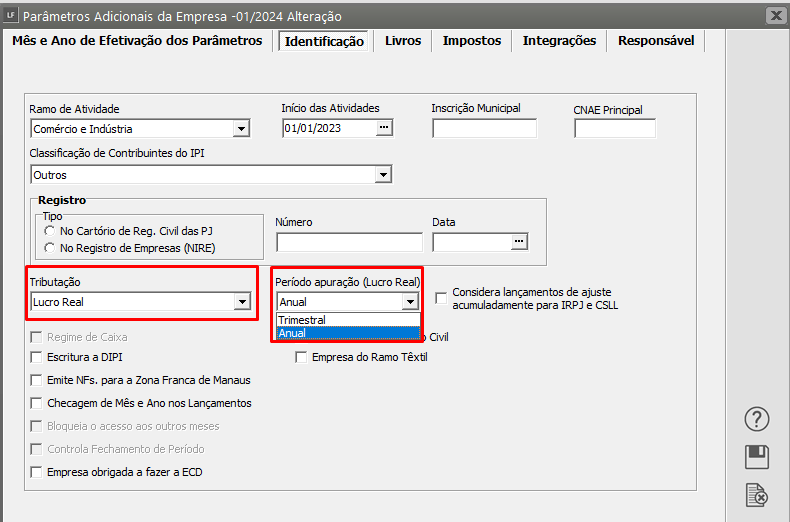

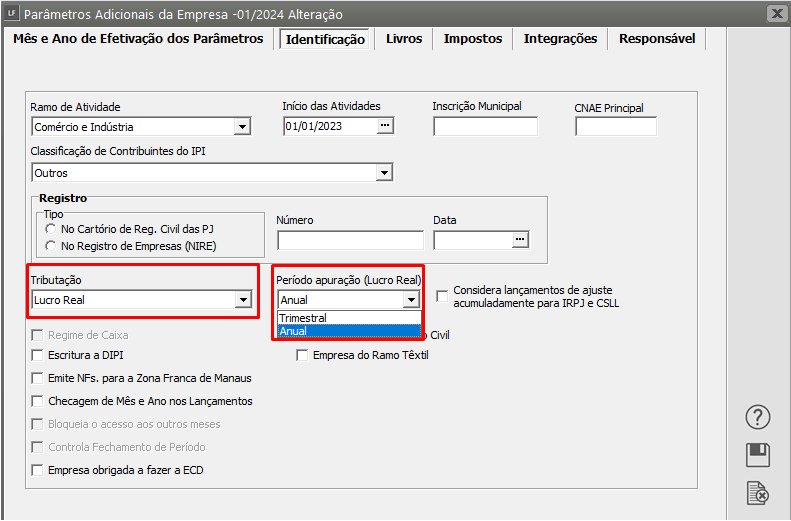

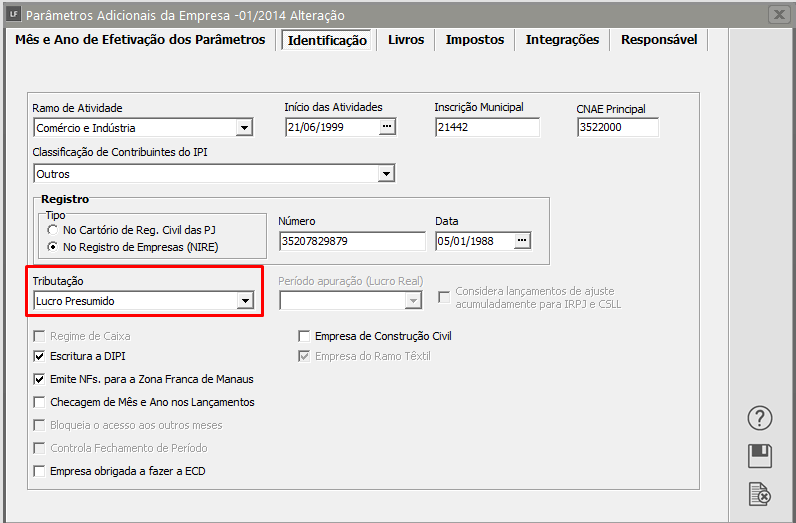

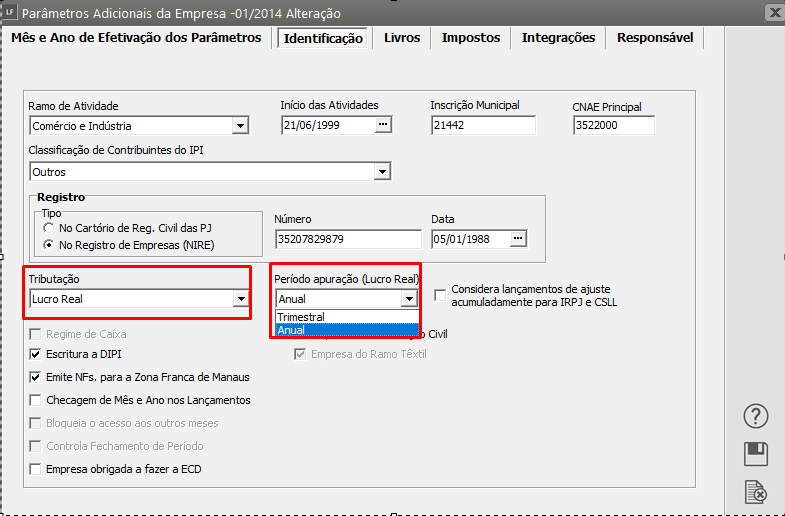

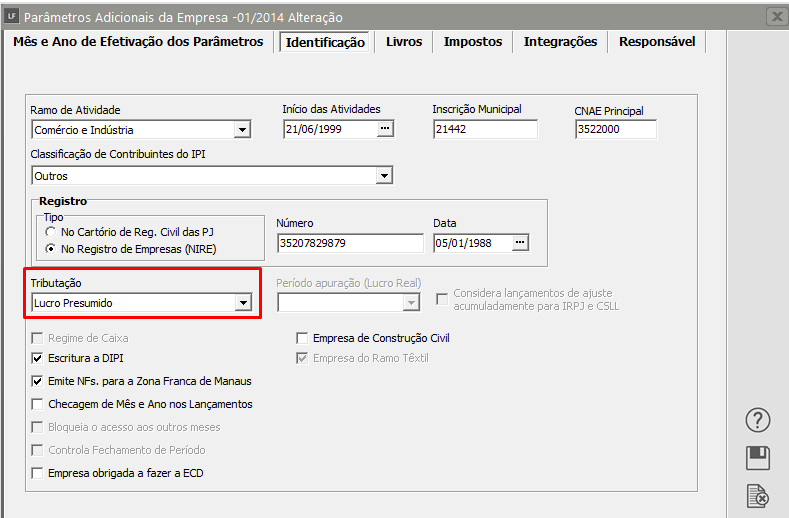

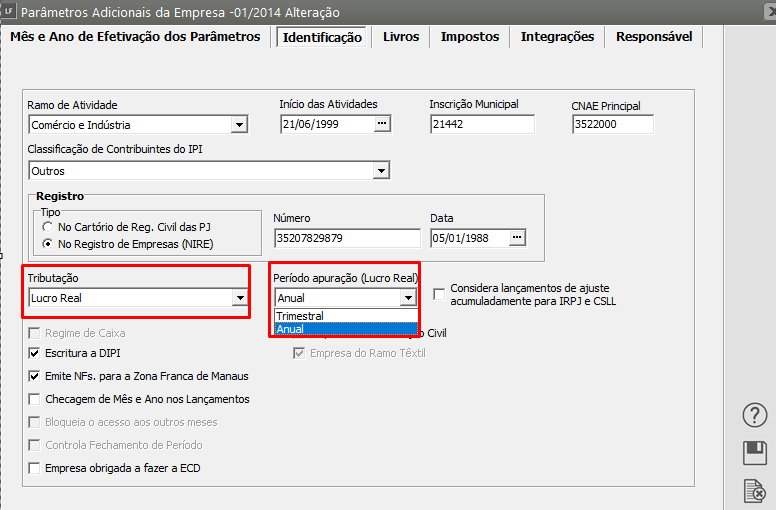

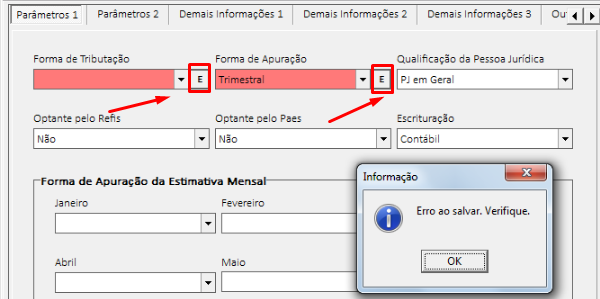

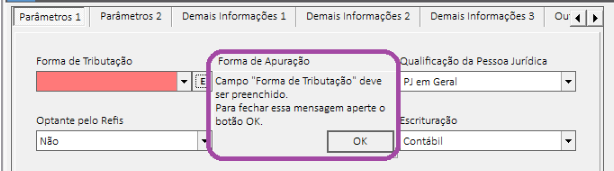

Tributação- Informe qual a tributação da Empresa

- Lucro Real - quando defino será habilitado o campo Período de Apuração (Lucro Real-Trimestral ou Anual e se Considera lançamentos de ajuste acumuladamente para IRPJ e CSLL

- Lucro Presumido

- Simples Nacional

- Imune e Isenta.

Veja também:

- Parametrização para Micro Empresa

- Parametrização para Empresas Prestadoras de Serviço (Lucro Presumido obrigadas a entrega da EFD Contribuições

- Parametrização para Empresas Imunes ou Isentas

- Parametrização para Empresa Indústria

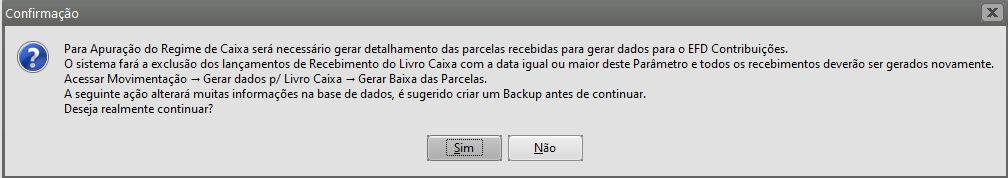

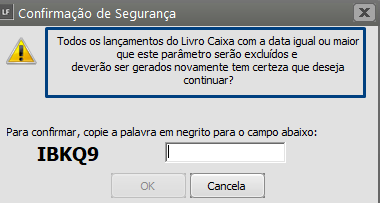

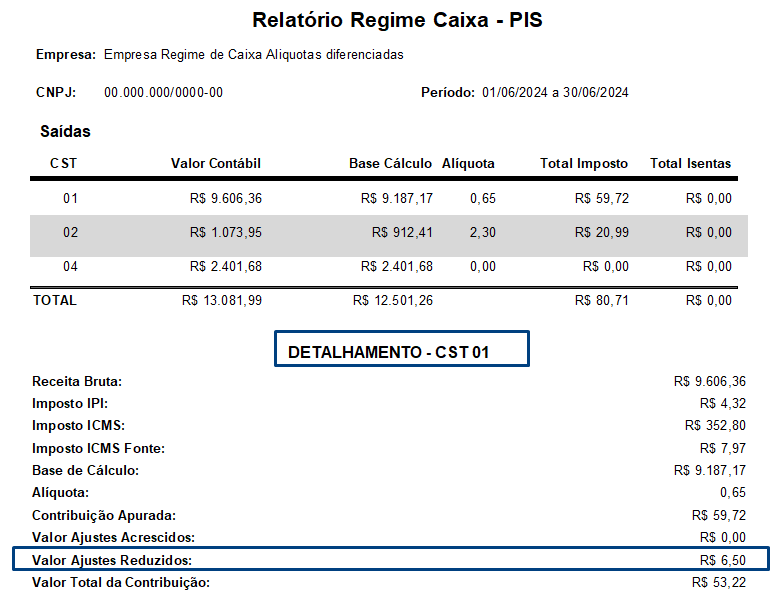

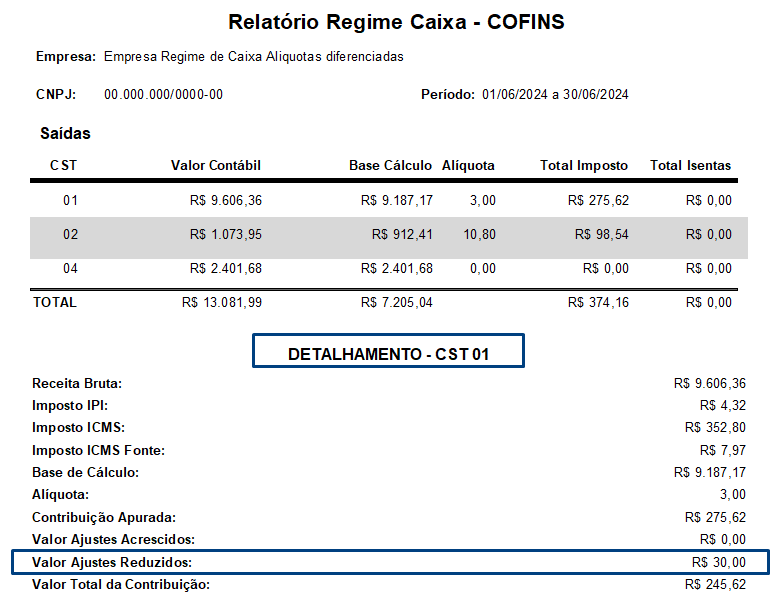

Regime de Caixa - Defina Regime de Caixa se a sua empresa está autorizada a calcular e recolher o seu tributo com base no que efetivamente recebeu pelas vendas efetuadas ou serviços prestados, invés de considerar o valor dos documentos fiscais emitidos.

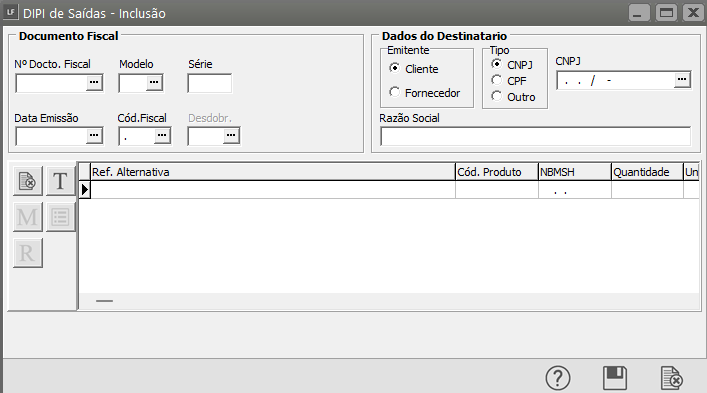

Escritura DIPI - Defina se sua empresa irá realizar a Escrituração da DIPI - Declaração de Informações do Imposto sobre Produtos Industrializados. Essa opção só estará disponível se o ramo de atividade da empresa estiver definido como Comércio e Indústria e, quando você fizer a escrituração de suas notas fiscais, o sistema perguntará se deseja escriturar a DIPI para o documento. Clicando em sim, automaticamente o sistema disponibiliza a tela para que forneça os dados para o lançamento (Ver item Escriturando a DIPI). Porém, se você preferir não escriturar a DIPI em seguida, lembre-se de entrar no menu Movimentação/Escrituração da DIPI e fazer o lançamento para esse documento. Aí, forneça os dados completos sobre o lançamento (Ver item Escriturando a DIPI).

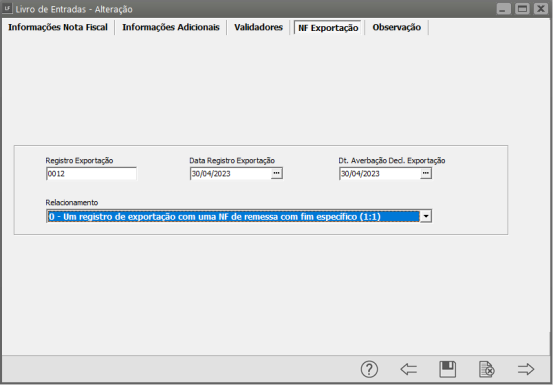

Emite NFs, para a Zona Franca de Manaus - Essa definição será feita para as Empresas que emitam Nota Fiscal com Destinatário da Zona Franca de Manaus. Se a empresa emite notas fiscais para a Zona Franca de Manaus, no lançamento de suas notas fiscais de saída, deverá informar o CNPJ, estado e Razão Social de seus clientes e o município de destino das mercadorias. Para que esses campos estejam disponíveis para suas informações, você deve clicar nessa opção.

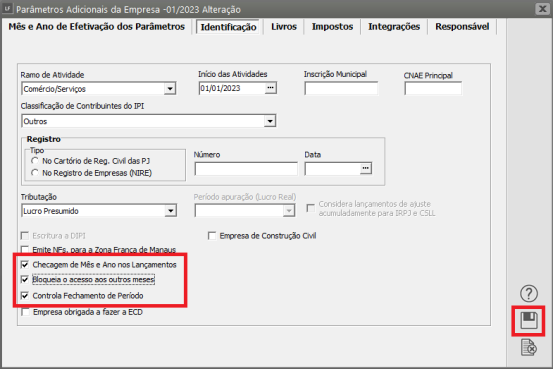

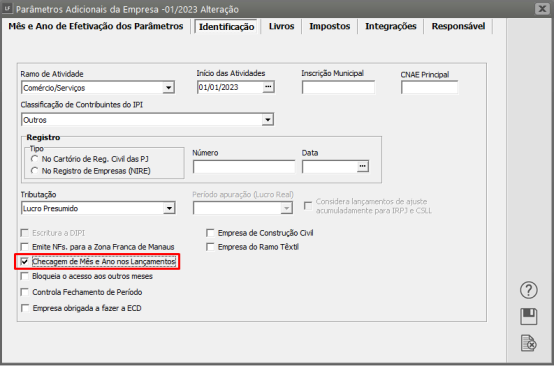

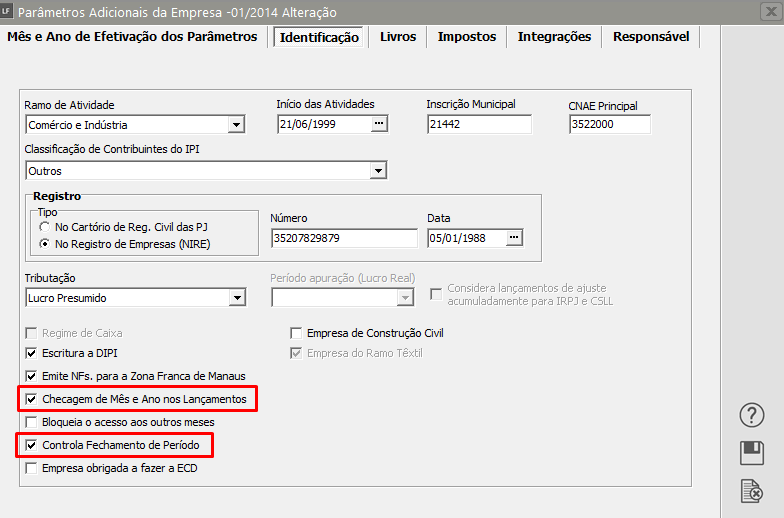

Checagem de mês e ano nos lançamentos contábeis -

Se desejar que o sistema faça a checagem das datas dos lançamentos clique nessa opção.

O sistema disponibilizará, então, o campo para você informar o Período Corrente. No momento em que você fizer seus lançamentos, ou seja, a escrituração dos livros fiscais, e informar a data o sistema checará e, se a data não estiver no período informado nos parâmetros, o avisará. Na mudança do Período Corrente aparecerá uma mensagem indicando que as tabelas de Entradas, Saídas, Serviços e etc. não foram encontradas e se deseja criá-las, responda que sim.

IMPORTANTE: A definição de um Período Corrente incorreto, acarretará em criação de tabelas indevidas no sistema, por isso, tome cuidado no momento da mudança do Período Corrente.

Bloqueia acesso aos outros meses

Além de emitir o aviso, como descrito acima, o sistema pode, ainda, bloquear o acesso aos outros meses. Então, informando uma data diferente do período definido nos parâmetros, o sistema o avisa e, se for no lançamento de uma nota fiscal, não permite que você continue o seu lançamento, retornando sempre ao campo da data para que seja corrigida. Mesmo se você tentar editar um lançamento para alterá-lo o sistema avisará que o lançamento não se refere ao período corrente.

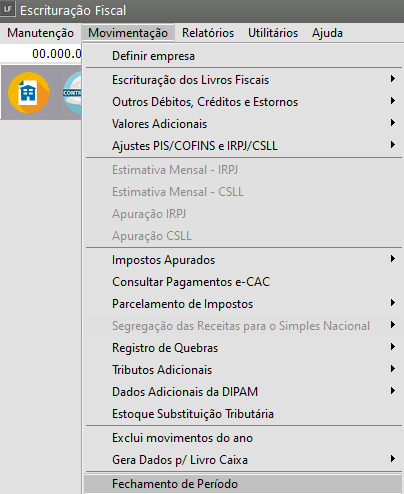

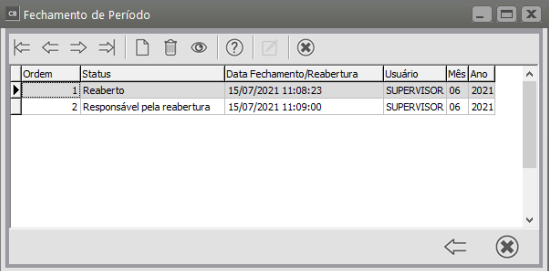

Controla Fechamento de Período - Esta opção deverá ser selecionada se você desejar que o Sistema bloqueie cadastro e edições de movimentações em períodos fechados, ou que por algum motivo não devem mais receber dados de escriturações.

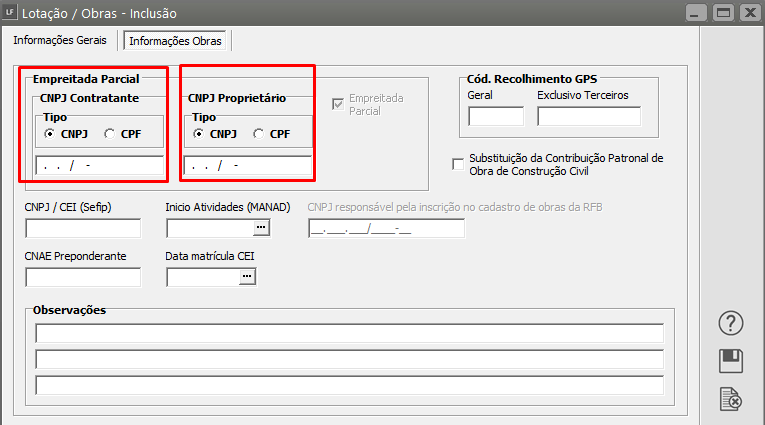

Empresa de Construção Civil- Selecione essa opção se sua Empresa for de Construção Civil e você faça o controle e cadastro das obras

Empresa do Ramo Têxtil- Selecione essa opção se sus Empresa for do Ramo Têxtil que tenha ICMS Outorgado

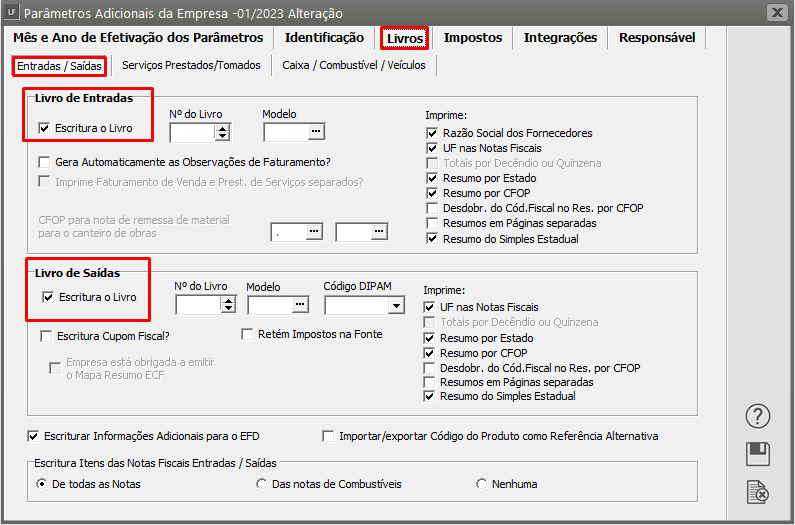

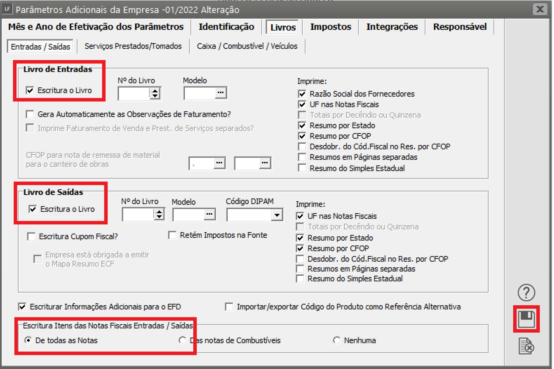

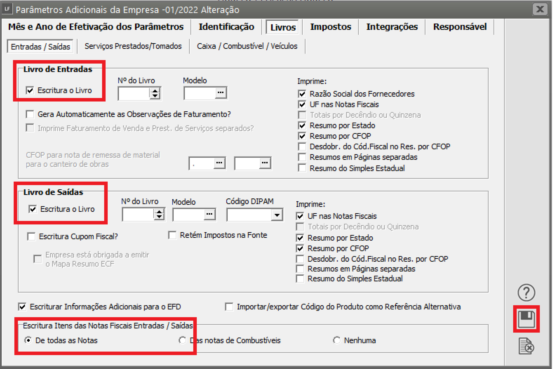

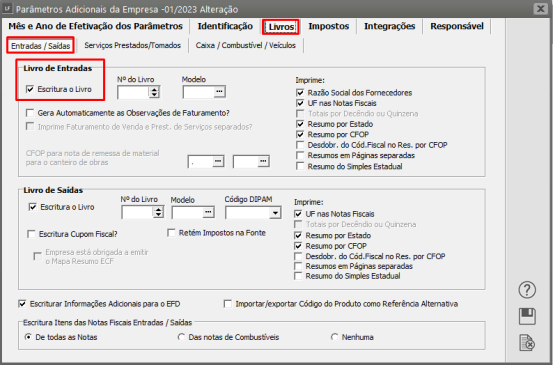

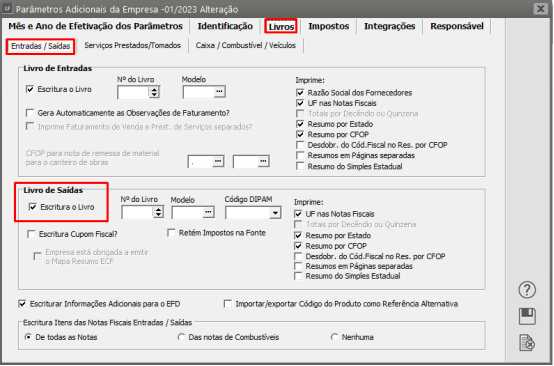

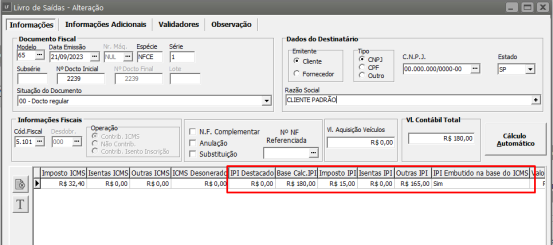

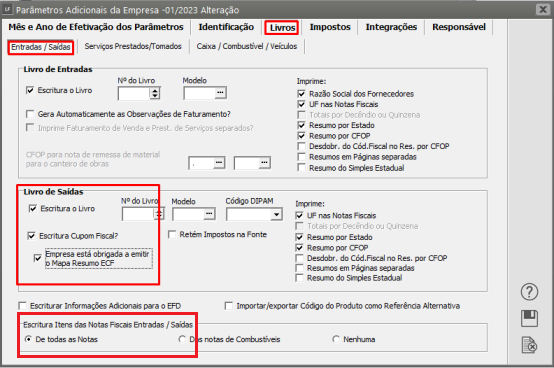

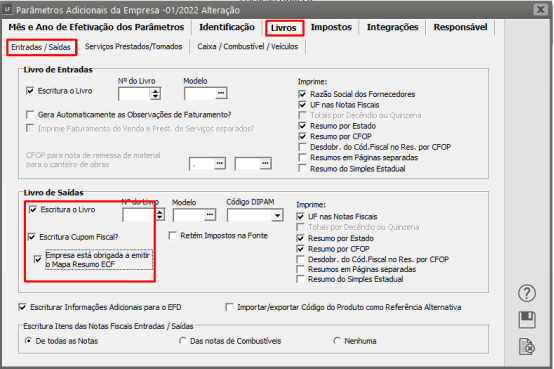

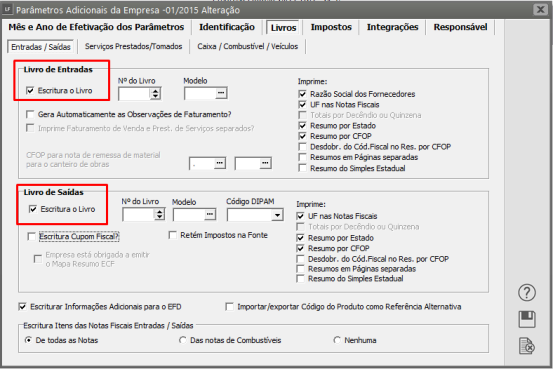

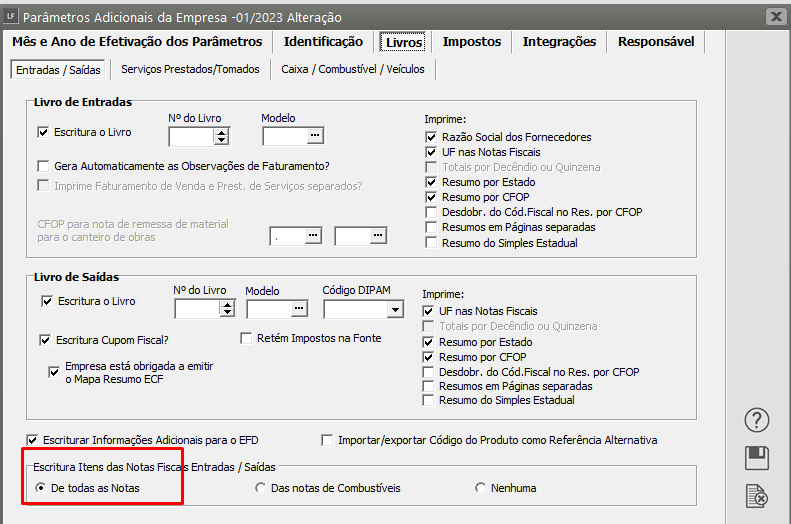

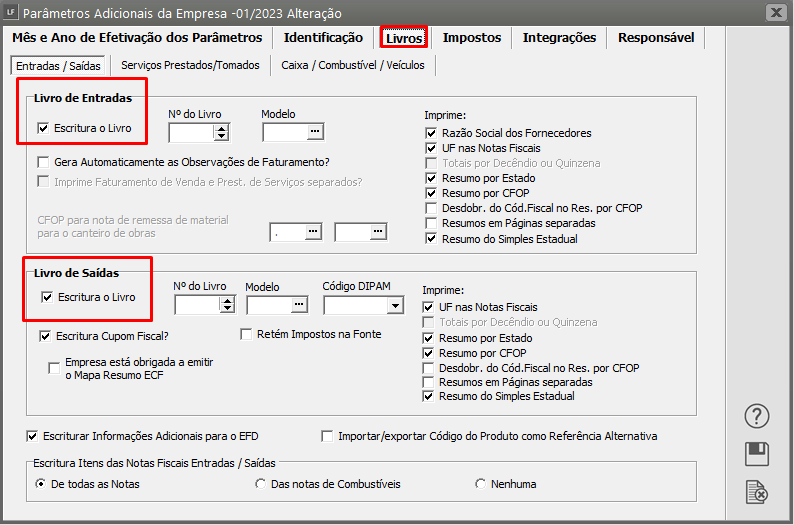

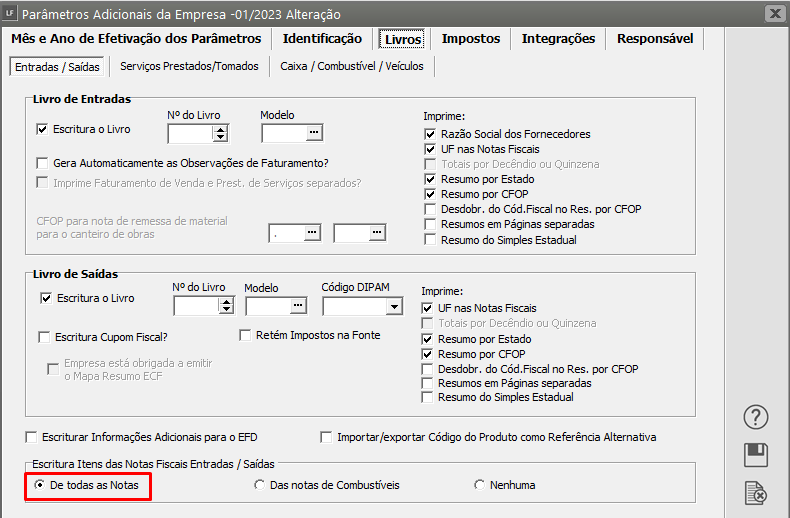

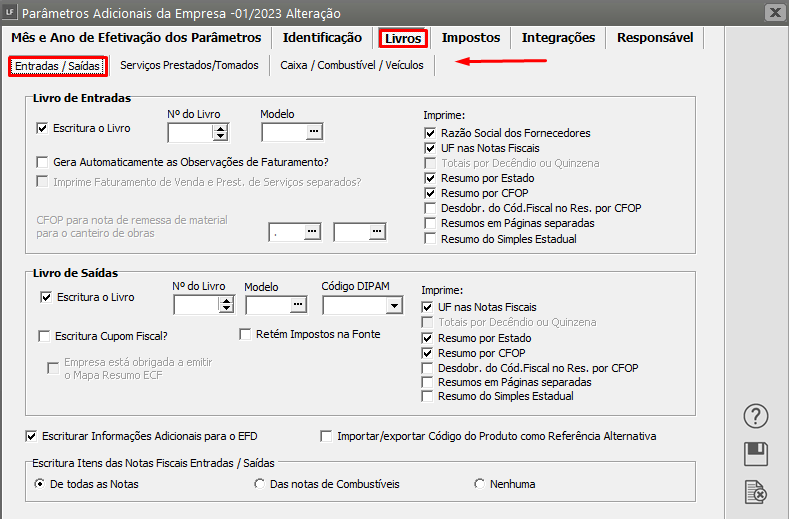

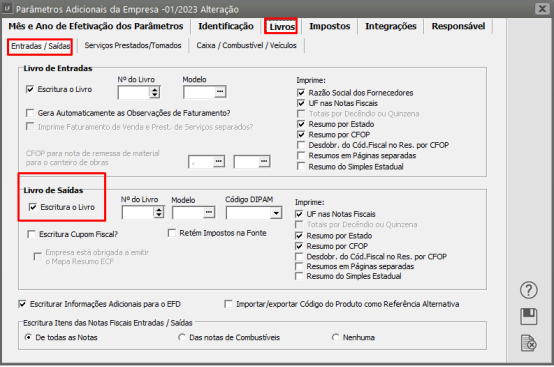

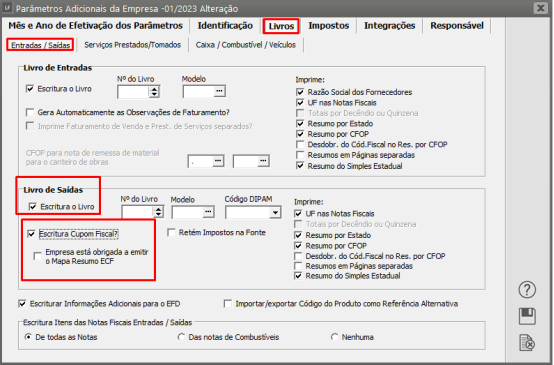

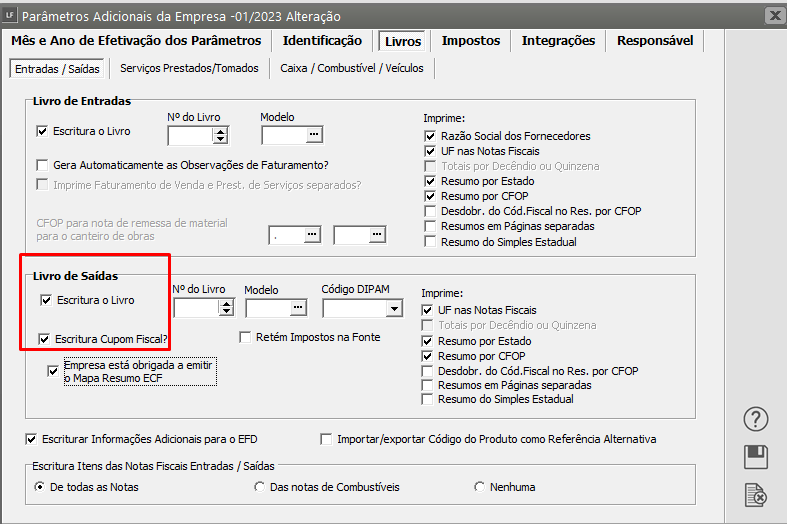

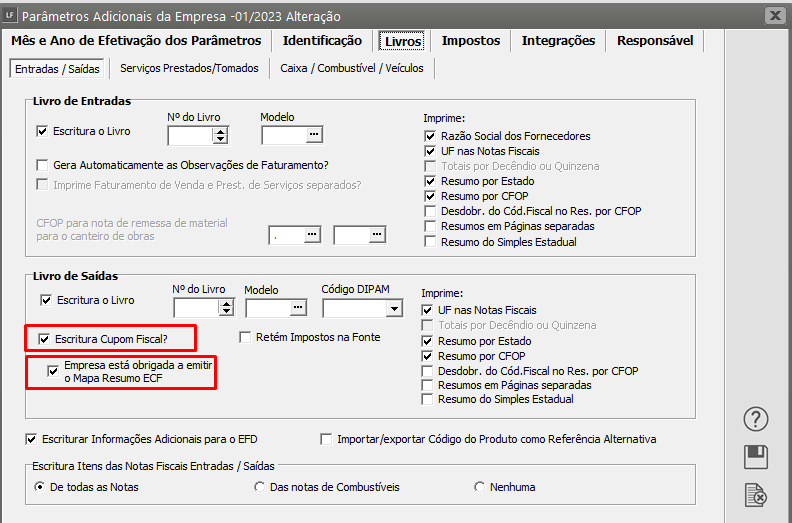

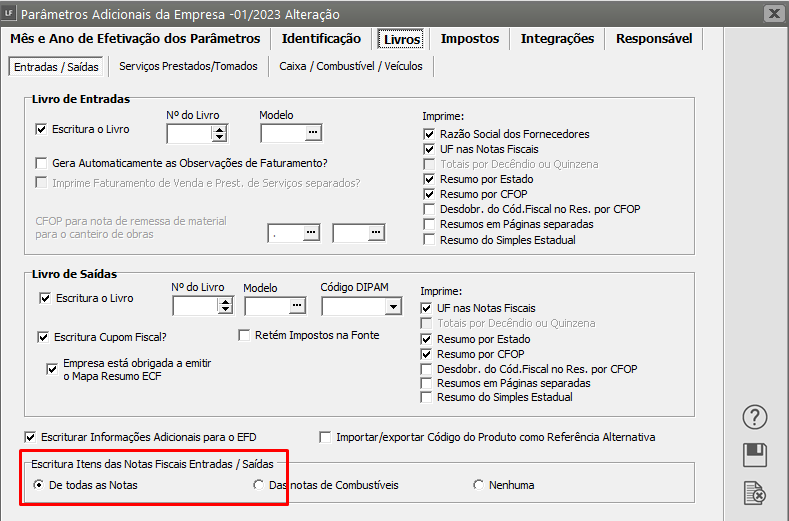

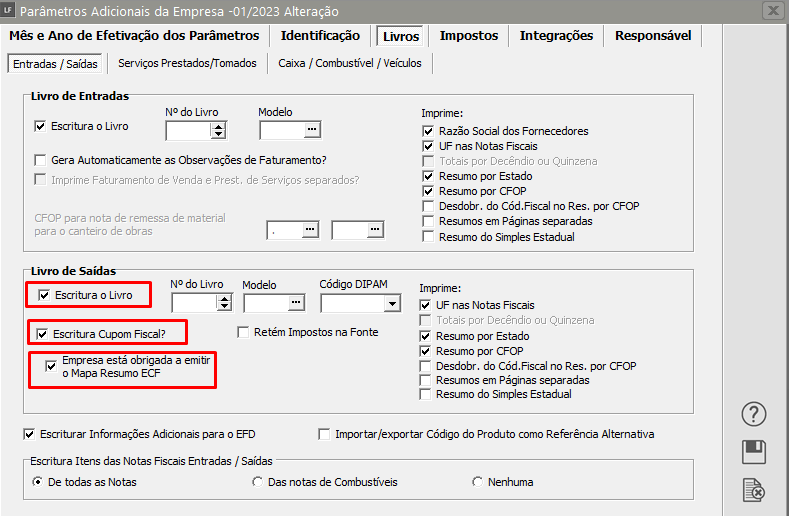

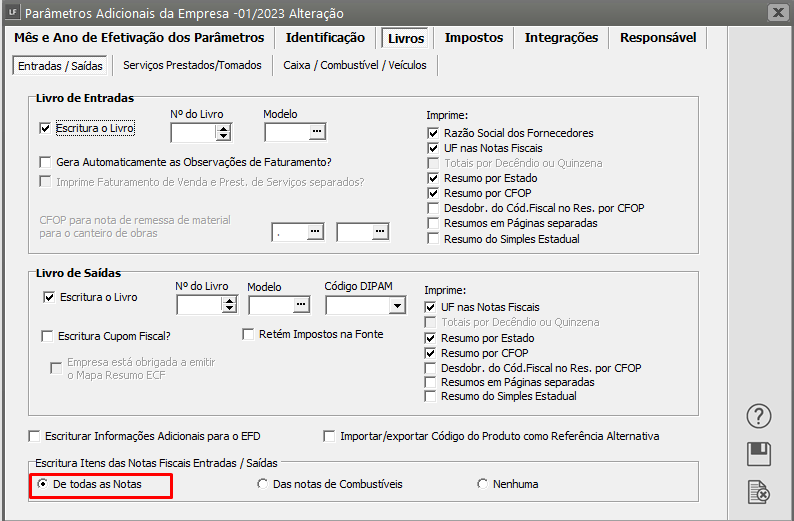

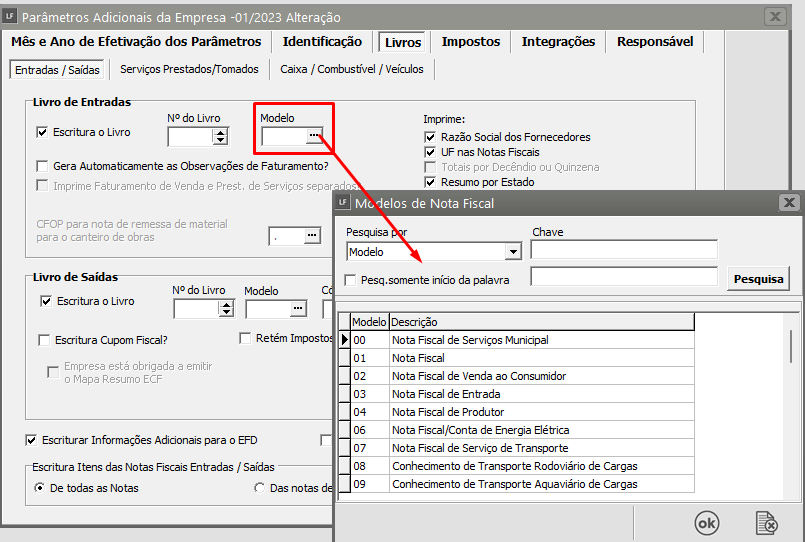

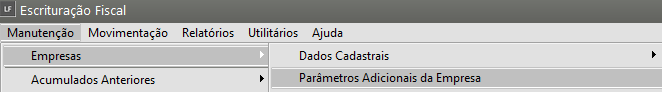

3) Aba LIVROS

Informe:

- se fará a escrituração dos Livros de Entradas,

- o número do livro

- o modelo a ser escriturado

- detalhes que deseja na impressão, como: se deseja impressão da Razão Social de fornecedores, da Unidade da Federação, se totaliza por decêndio e outros.

Gera Automaticamente as Observações de Faturamento: Esta opção estará disponível se a empresa for "Micro Empresa" (estadual e/ou federal) e se escriturar livro de saídas e/ou serviços. Quando esta opção for assinalada, na impressão do livro de entradas, será impressa uma observação com o faturamento bruto do período, juntamente com as notas de venda e serviço correspondentes.

Informe:

- se fará a escrituração dos Livros de Saídas,

- o número do livro

- o modelo a ser escriturado

- detalhes que deseja na impressão, como: se deseja impressão da Razão Social de fornecedores, da Unidade da Federação, se totaliza por decêndio e outros.

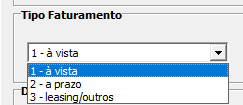

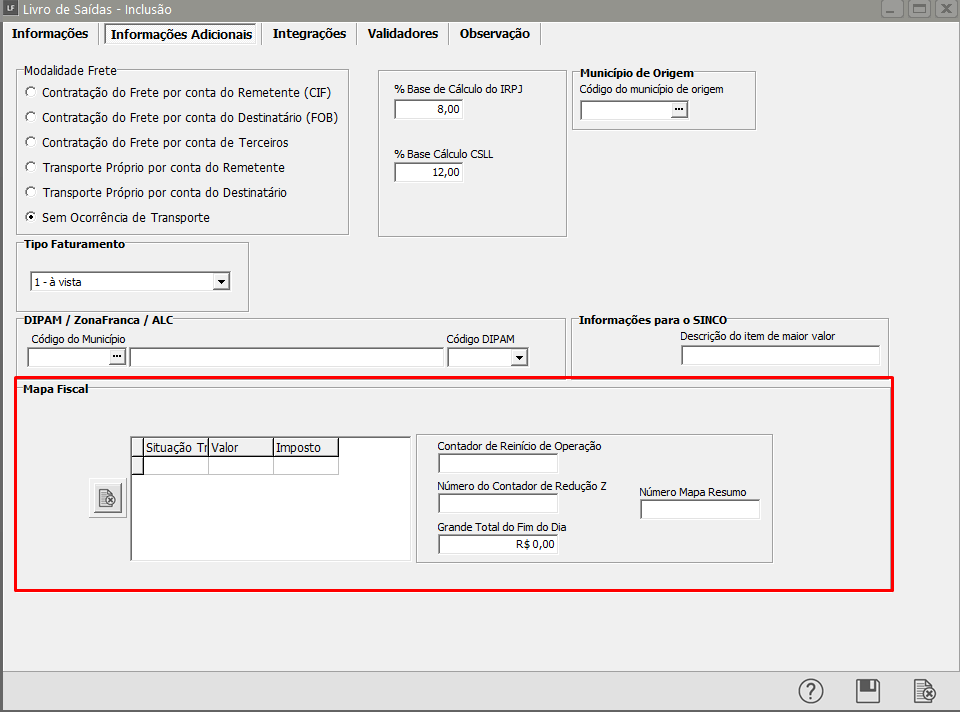

Nas informações do Livro de Saídas, você também poderá assinalar se Escritura Mapa Resumo de ECF.

No caso da escrituração de Cupom Fiscal, se a empresa estiver obrigada a emitir o Mapa Resumo ECF".

Caso você efetue operações de saídas para empresas de Economia Mista, Pública ou Sociedade onde a União detém maioria das ações, você deve assinalar que Retém Impostos na Fonte para que os campos de PIS, COFINS, CONTRIBUIÇÃO SOCIAL E IRRF retidos na fonte estejam habilitados no livro para devida escrituração.

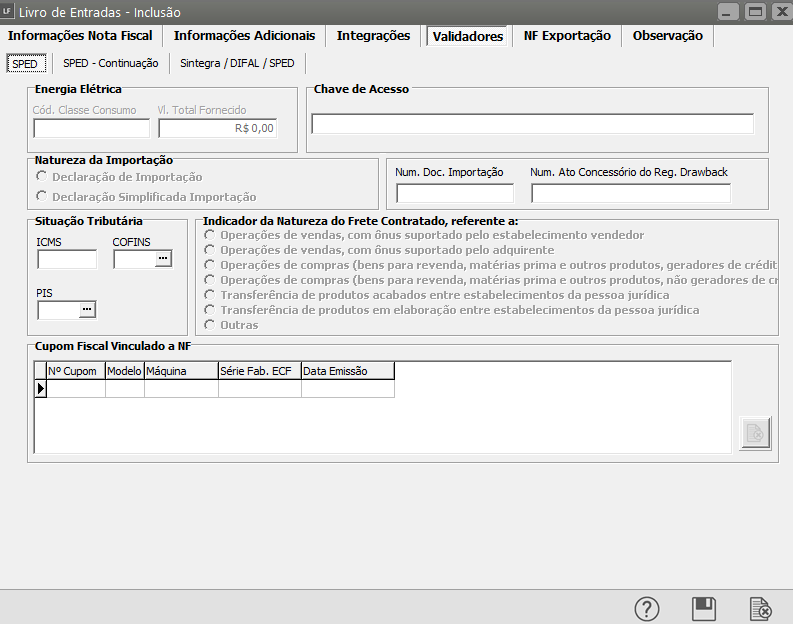

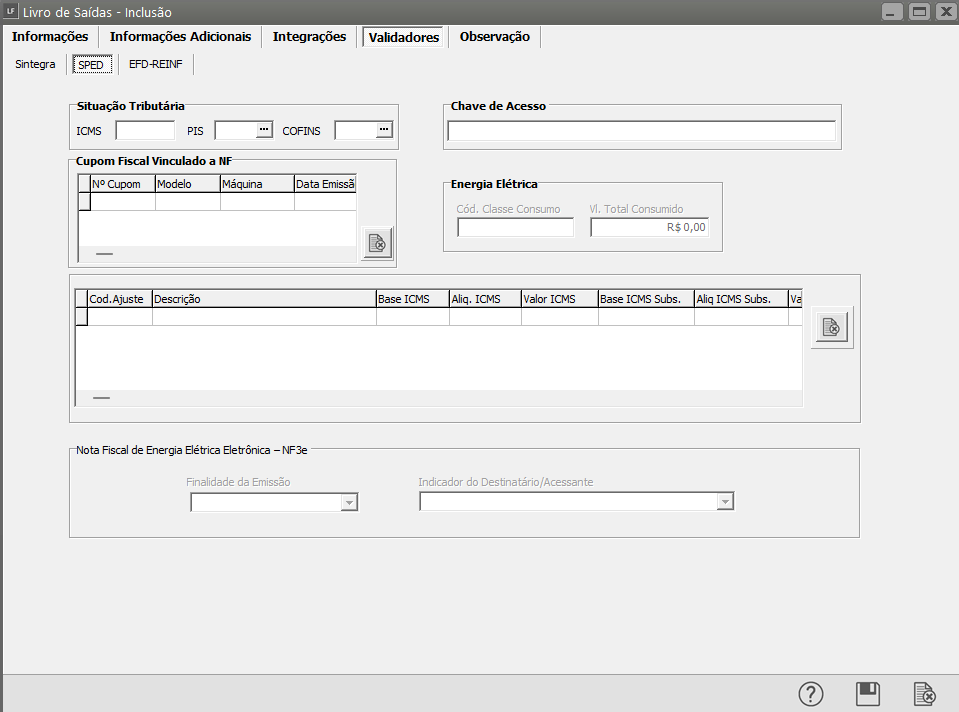

Escriturar Informações Adicionais para o EFD ICMS/IPI: Esta opção permite que você escriture as informações adicionais para o EFD ICMS/IPI ao final da escrituração dos livros de Entrada e Saída, permitindo a geração do registro C197 que se refere a outras obrigações tributárias, ajustes e informações de valores provenientes do documento fiscal.

Importar/Exportar Código do Produto como Referência Alternativa - Essa seleção fará com que o Sistema substitua o Código do Produto pela Referência Alternativa do mesmo

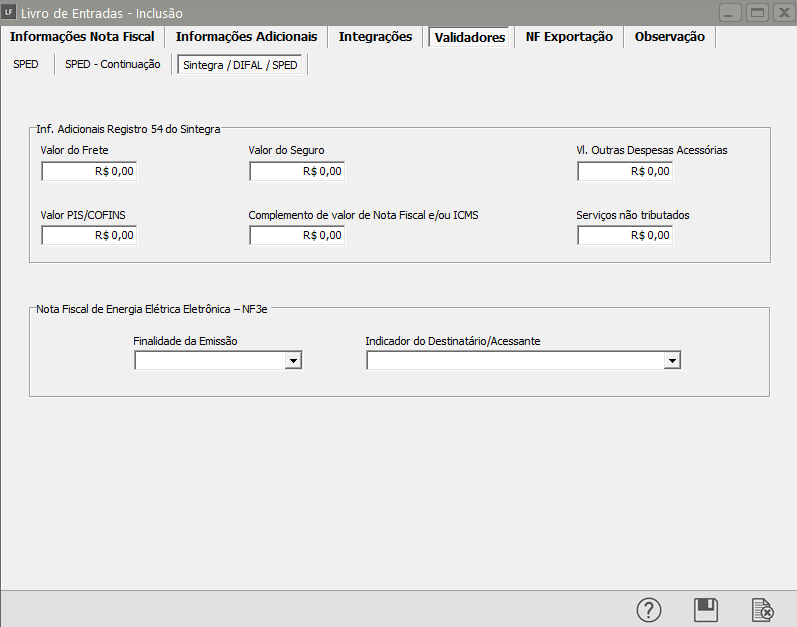

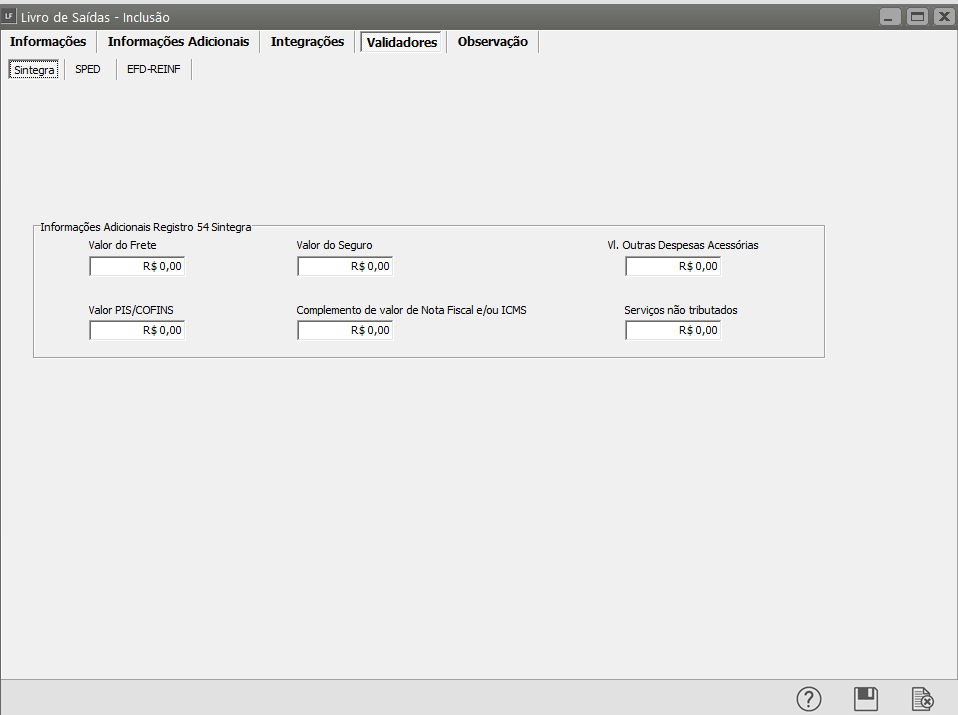

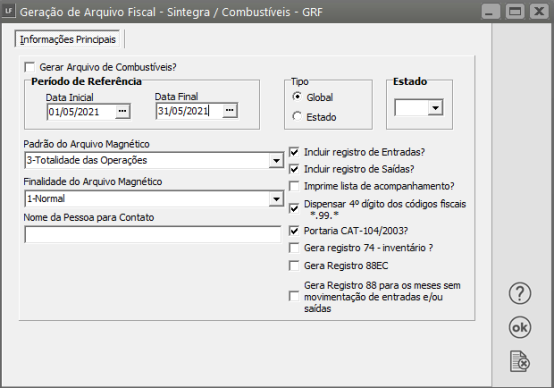

Escritura Itens das Notas Fiscais: Esta opção permite que você escriture os itens de produtos das notas fiscais de entradas e saídas, permitindo a geração dos registros 54 e 75 que se referem a itens de produtos para posterior exportação para o Sintegra, além da geração dos registros referentes a combustíveis para o Programa Gerador de Registros Fiscais de Combustíveis - GRF. Você poderá escriturar os itens de todas as notas fiscais ou apenas os itens das notas fiscais de combustíveis se desejar. Porém para a exportação para o Sintegra dos registros 54 e 75 será necessária a escrituração dos itens de todas as notas fiscais.

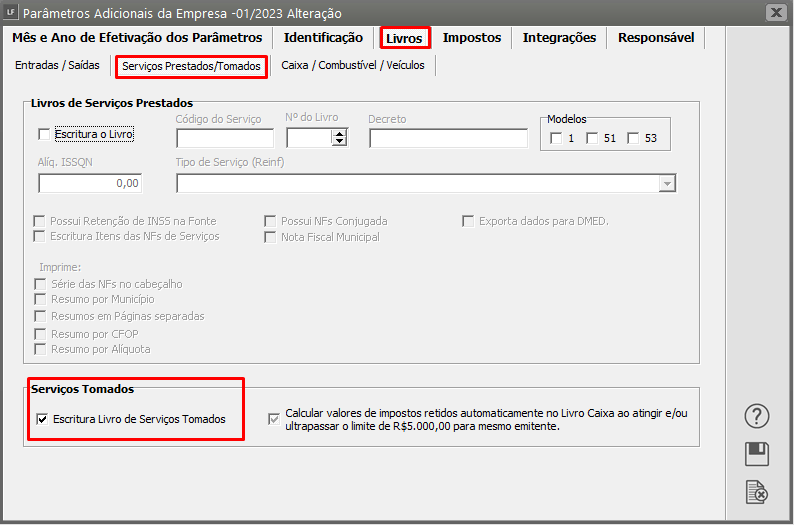

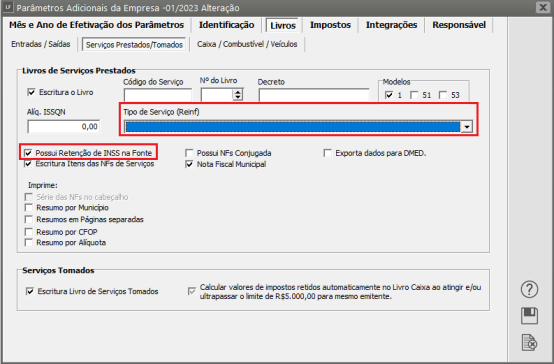

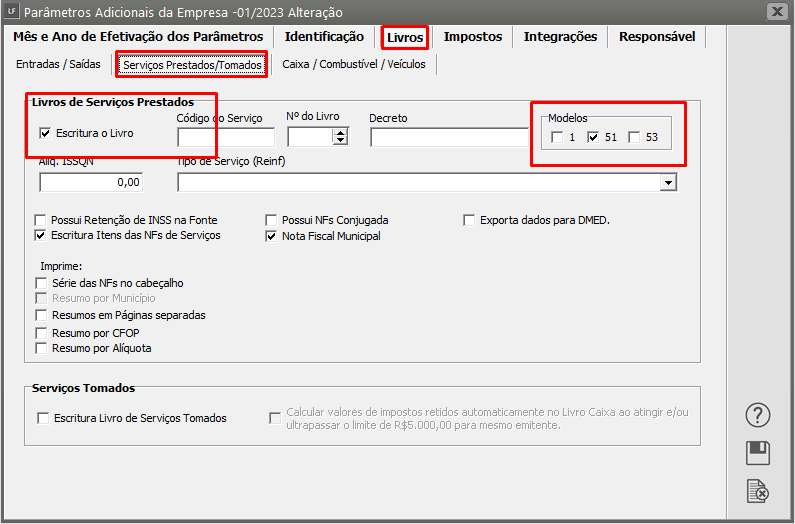

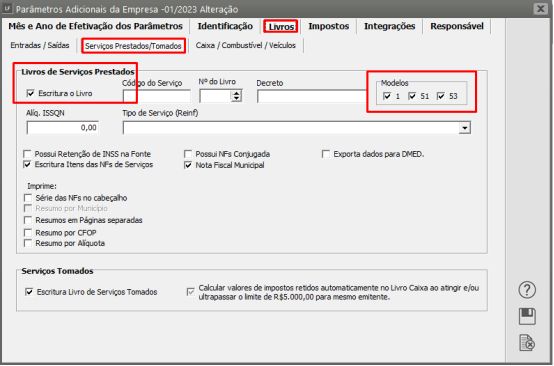

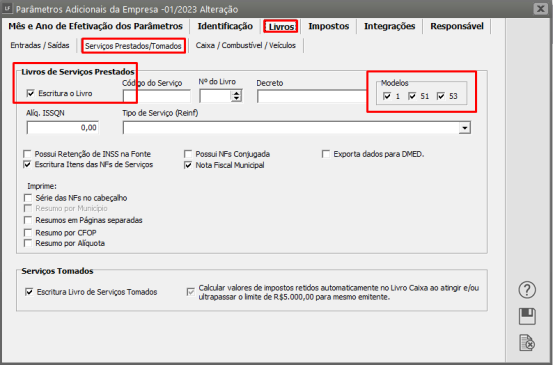

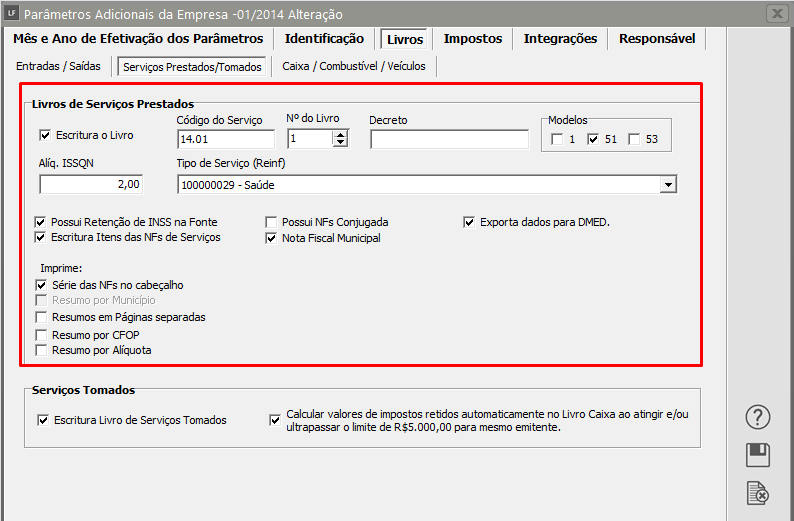

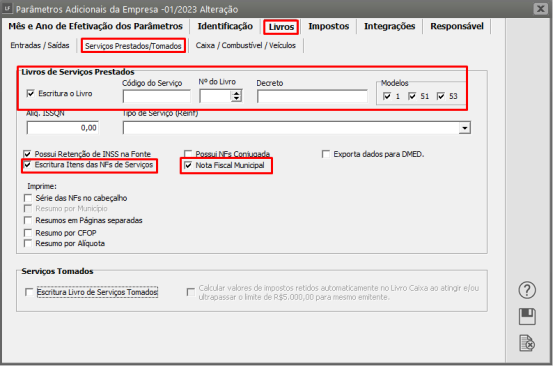

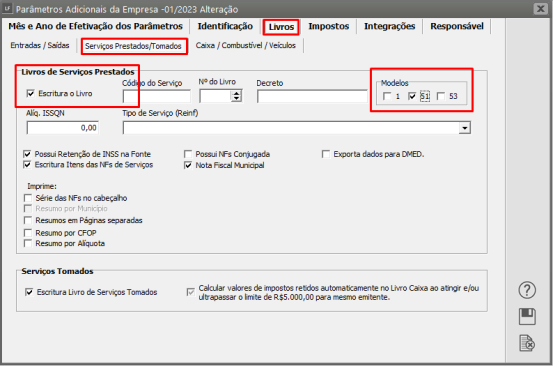

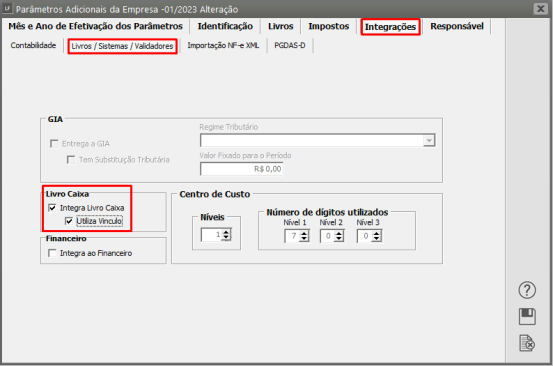

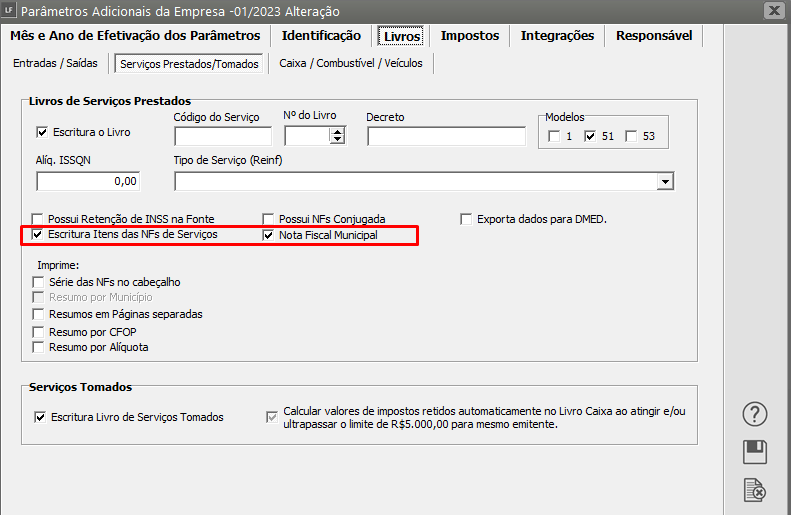

LIVROS SERVIÇOS PRESTADOS

Informe:

- se fará a escrituração do Livro de Serviços,

- o nº do livro e

- o modelo que será utilizado.

Uma vez definido o modelo não poderá haver alteração.

Informe o código do serviço que será prestado pela empresa. Caso a empresa possua mais de um código, esse campo deve permanecer vazio nos parâmetros e o código do serviço deve ser informado quando você fizer o lançamento de suas notas fiscais. Informe se a empresa possui retenção de INSS na fonte.

Se possuir, quando do lançamento de suas notas fiscais, deverá informar o tomador do serviço, indicando seu CNPJ e sua Razão Social. Caso a empresa seja do município de São Paulo, esta informação será necessária sempre, devido as informações para a DES - Declaração Eletrônica de Serviços.

Informe, ainda, os detalhes que você deseja na impressão do seu livro.

Informe se fará a escrituração do Livro de Serviços Tomados. Selecionando a opção você estará disponibilizando a escrituração.

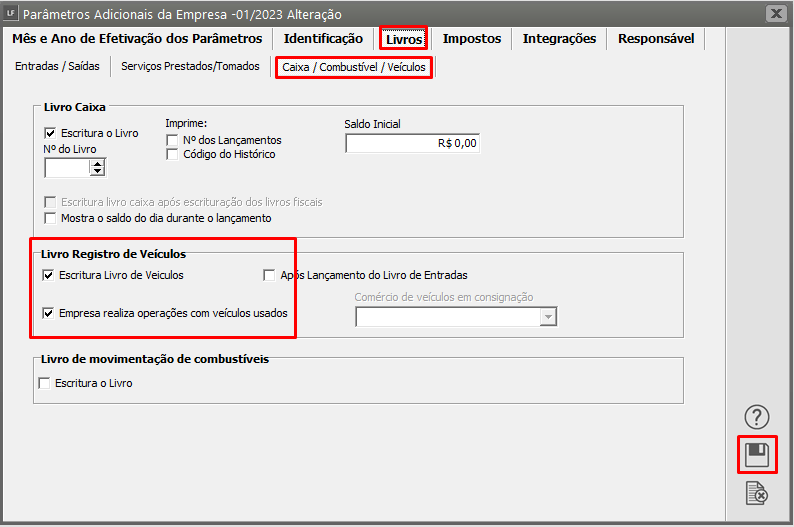

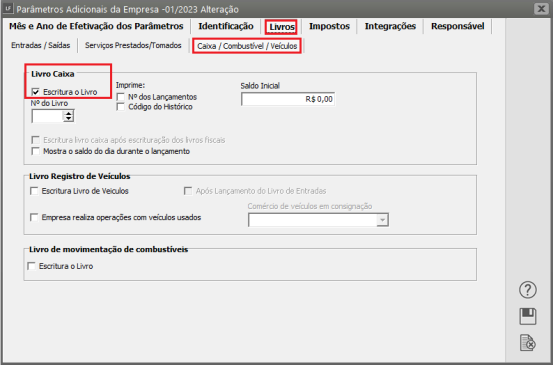

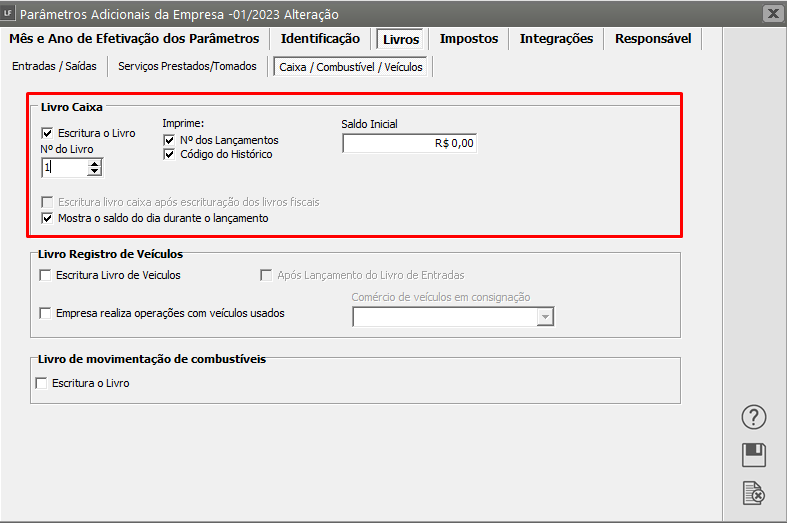

Informe se:

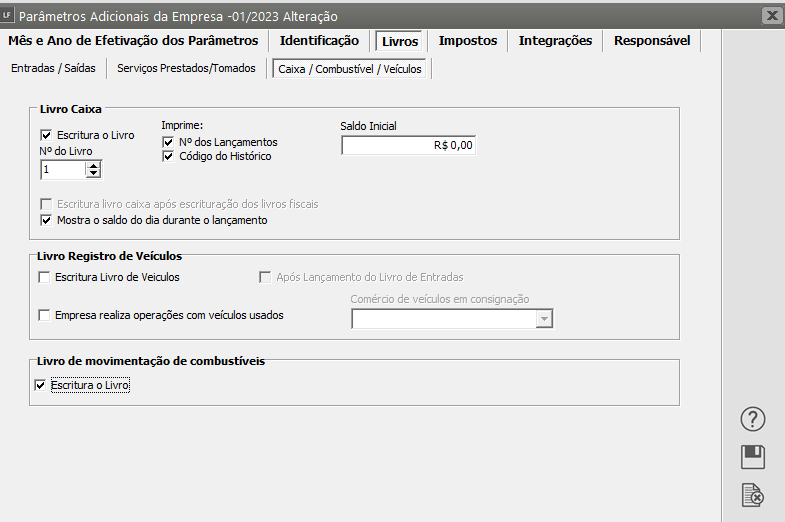

- fará a escrituração do Livro Caixa,

- o nº do livro a ser escriturado e

- se deseja impressão do nº dos lançamentos e o código dos históricos.

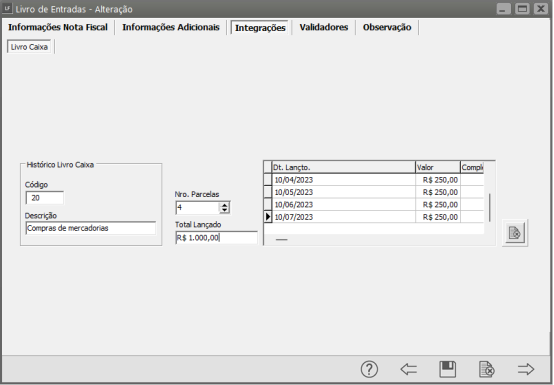

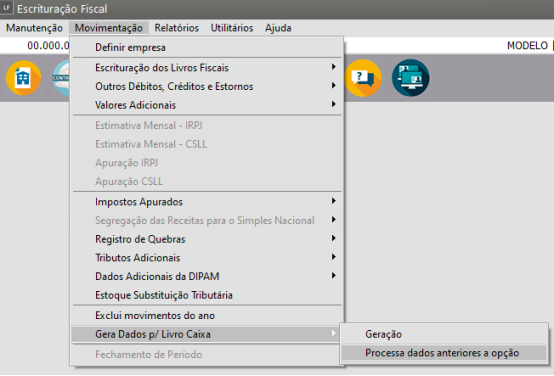

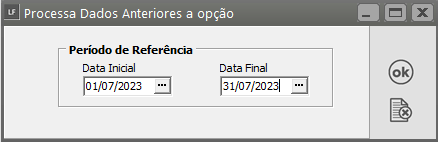

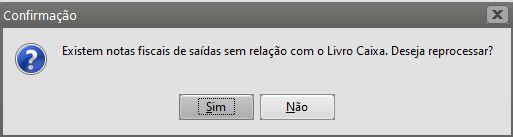

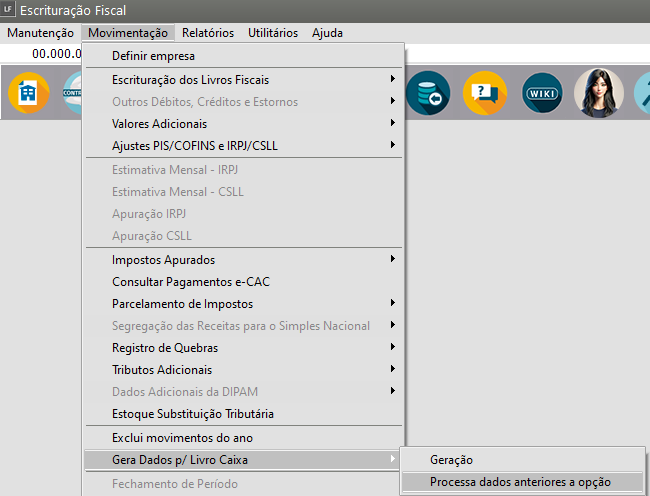

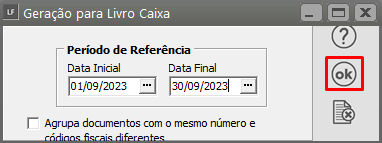

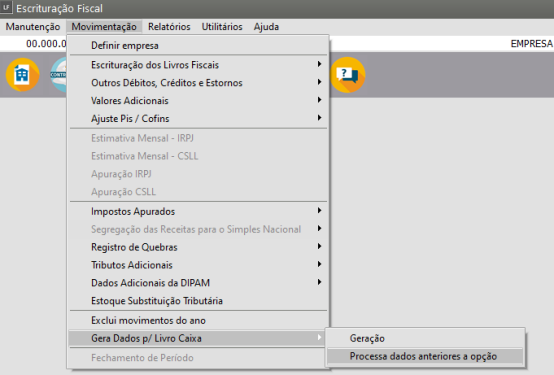

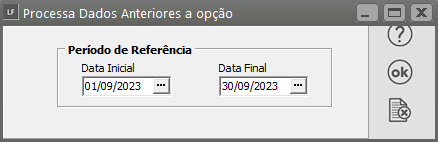

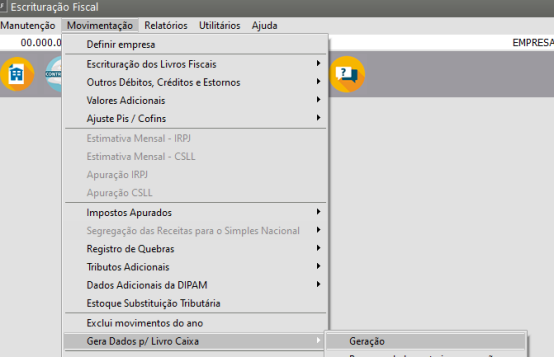

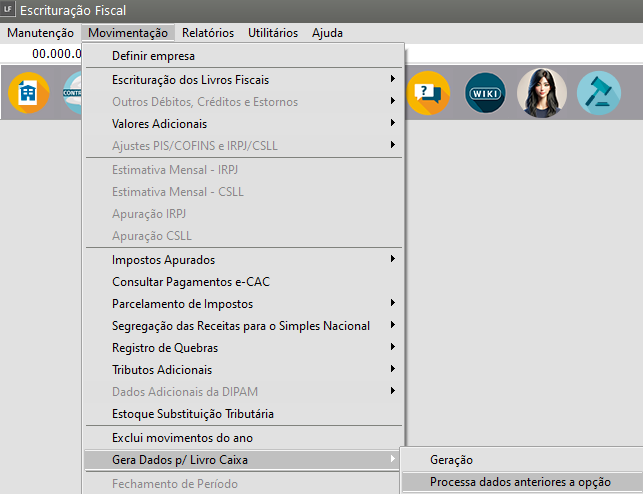

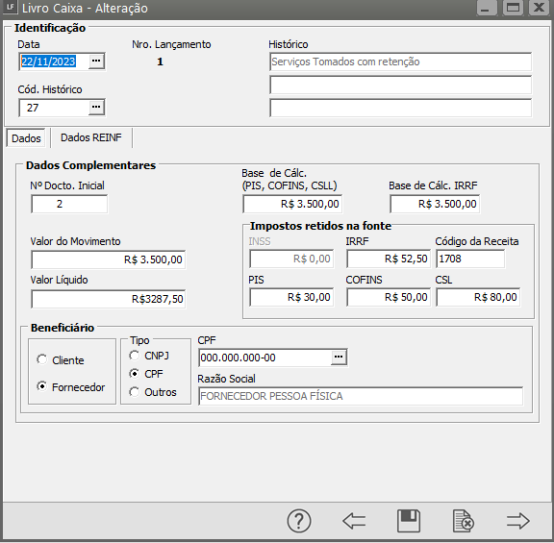

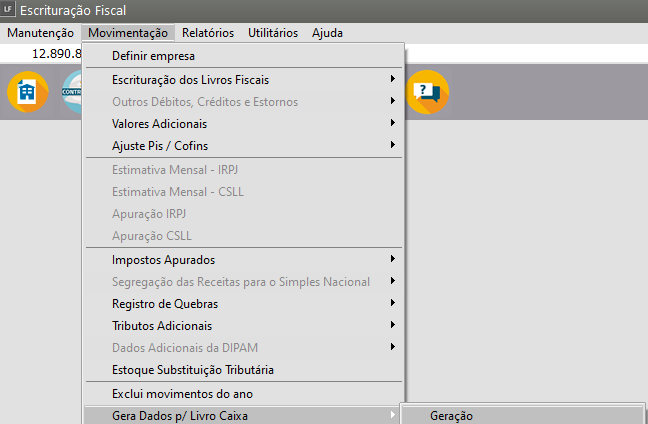

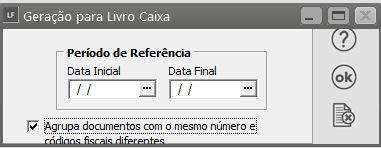

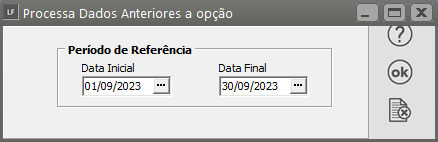

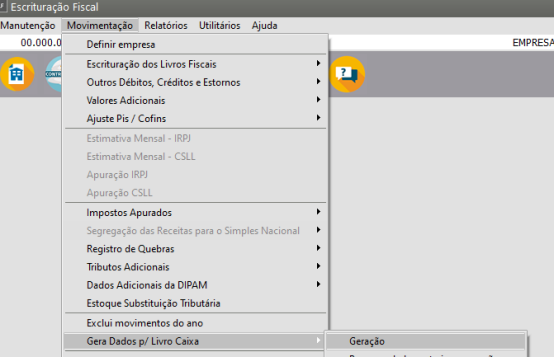

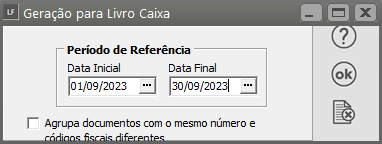

Acessar o menu Movimentação/Gera dados p/Livro Caixa/Processa dados anteriores a opção. Após fazer o processamento dos dados gerar os dados para o Livro Caixa através do Menu Movimentação/Gera dados p/Livro Caixa Geração.

Escrituração do Livro Caixa e fornecer todos os dados do lançamento. (Veja item Escriturando o Livro Caixa).

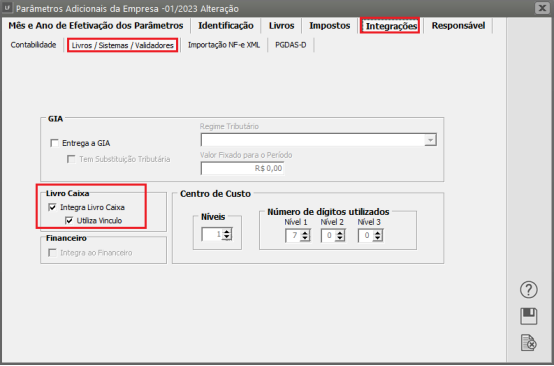

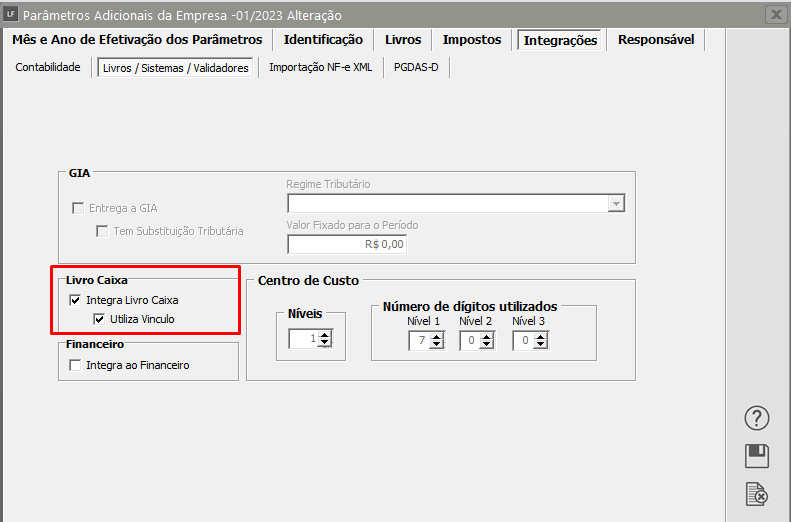

Você tem opção, ainda, de escriturar o livro caixa via vínculo na aba Integrações/ Livros/ Sistemas/ Validadores.

- Informe o saldo inicial a ser considerado no Livro Caixa, ou seja, o valor a ser considerado antes de haver qualquer lançamento para a empresa.

LIVRO DE MOVIMENTAÇÃO DE COMBUSTÍVEIS

Informe se a Empresa irá realizar a Escrituração do Livro de Movimentação de combustíveis

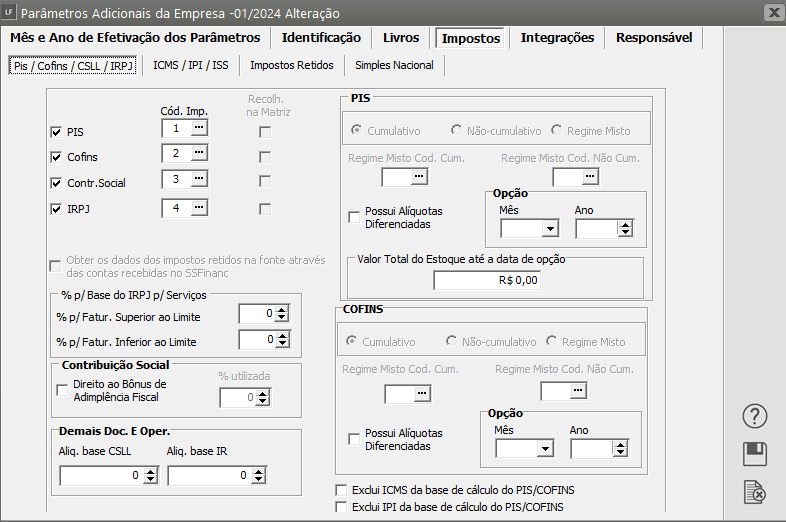

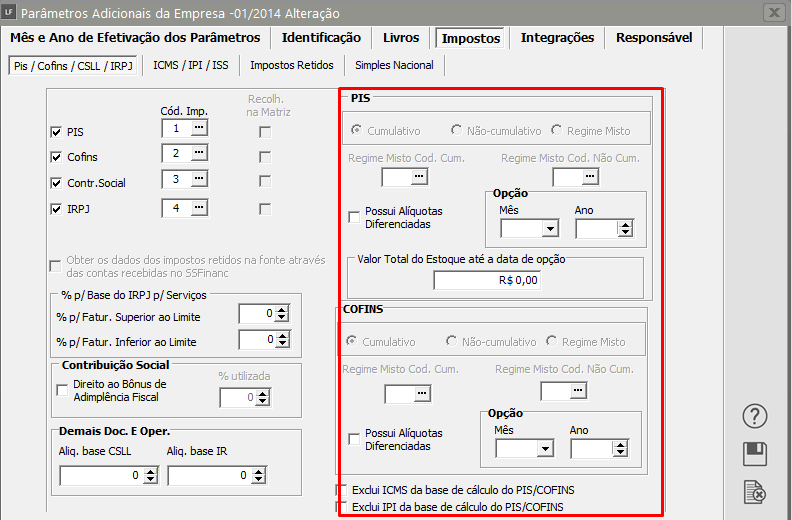

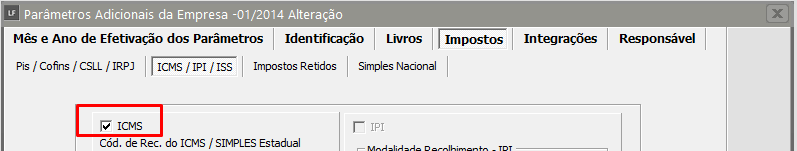

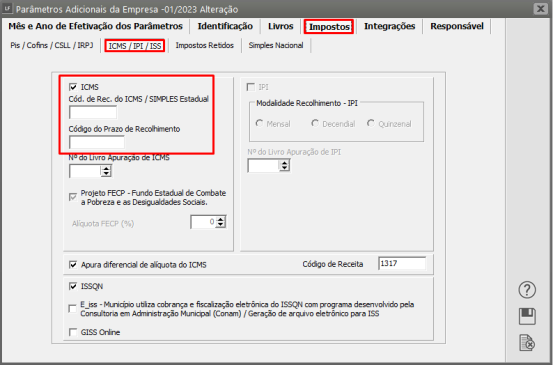

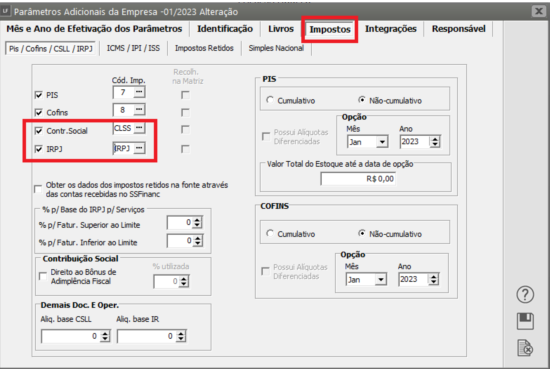

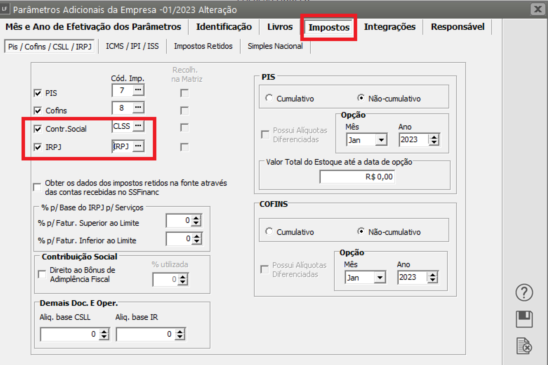

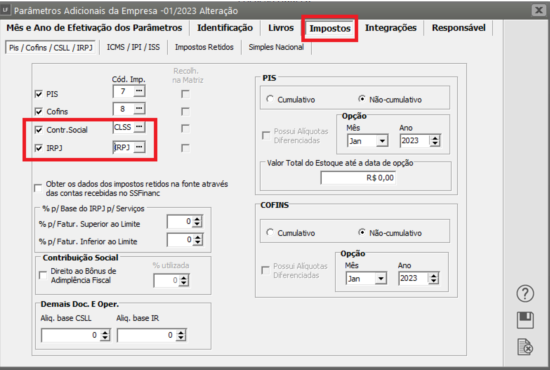

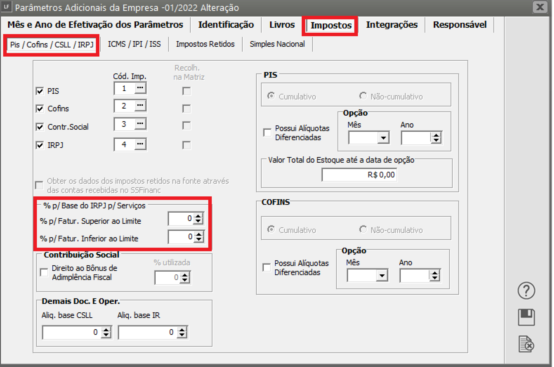

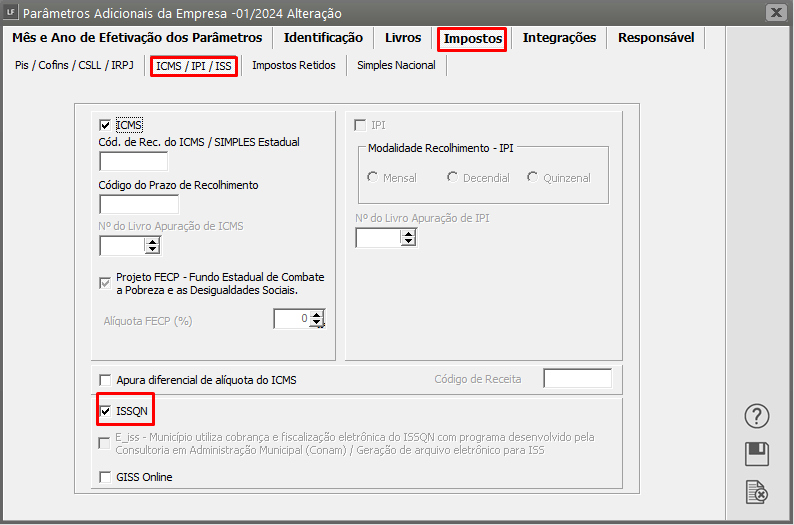

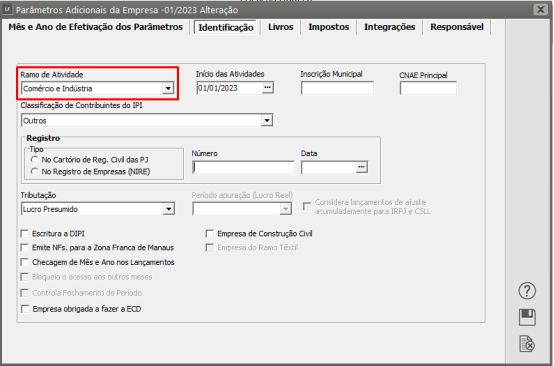

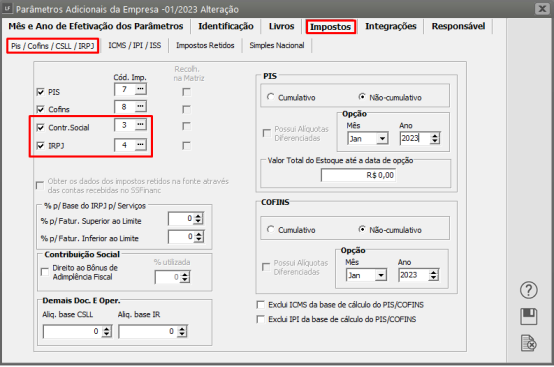

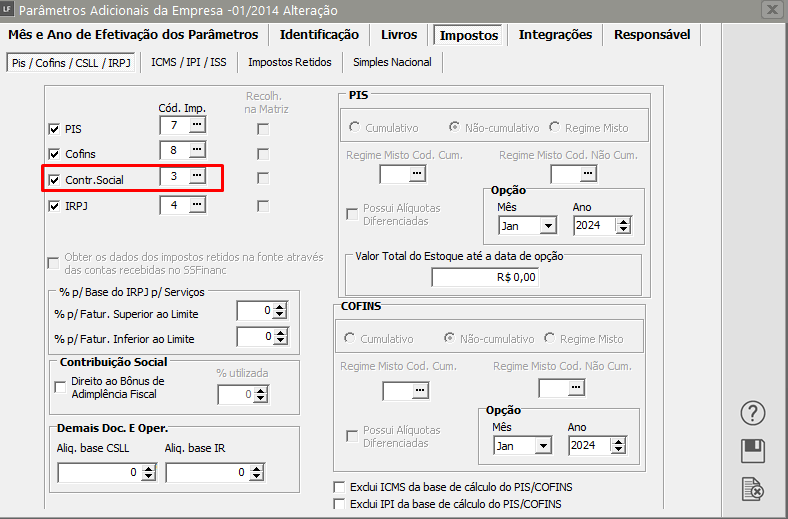

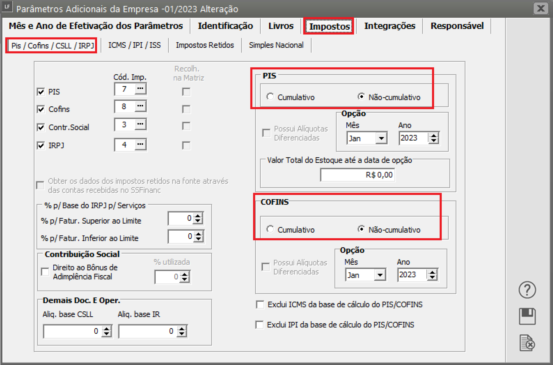

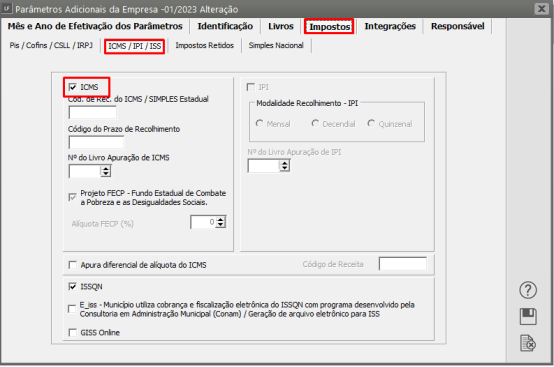

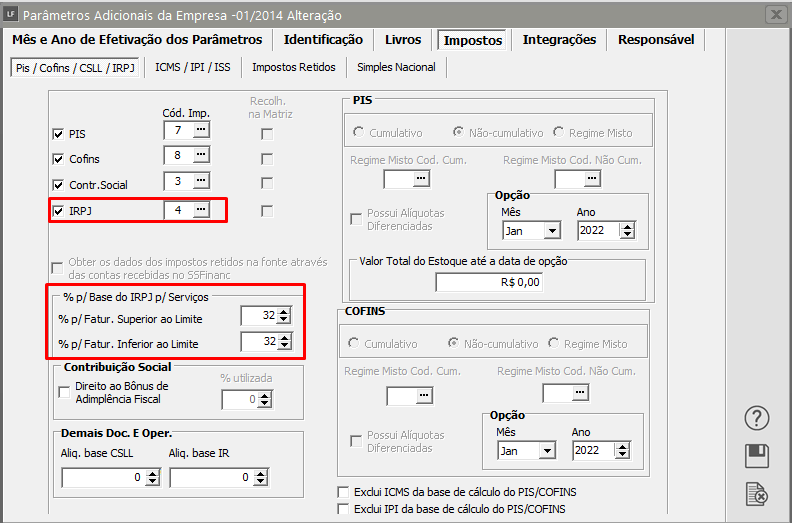

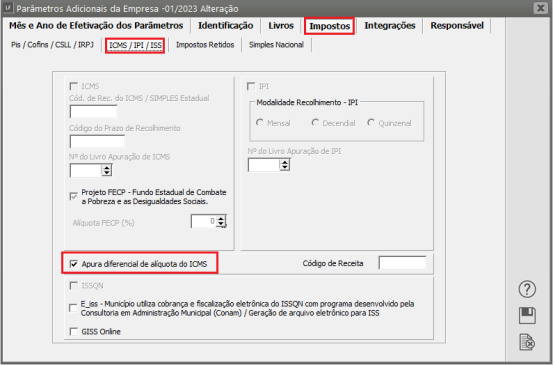

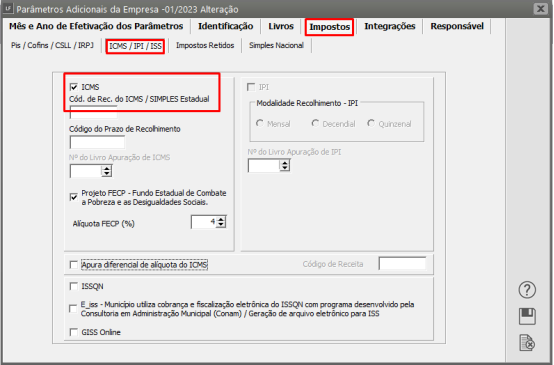

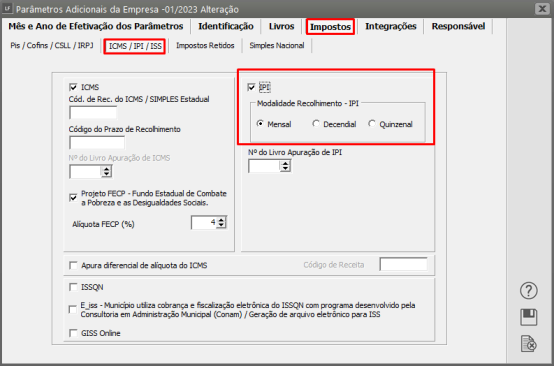

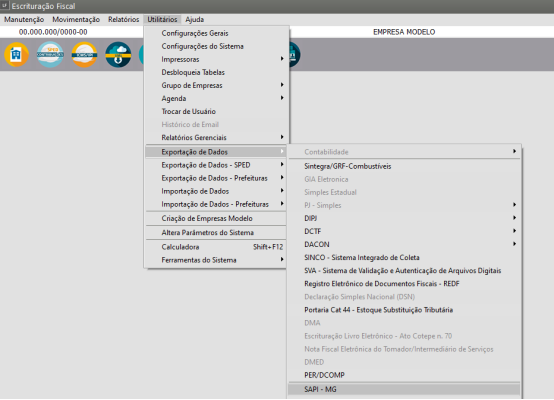

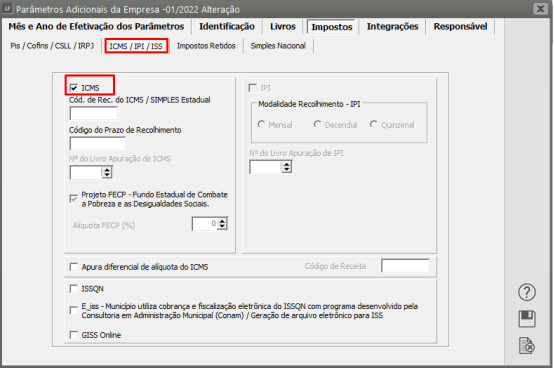

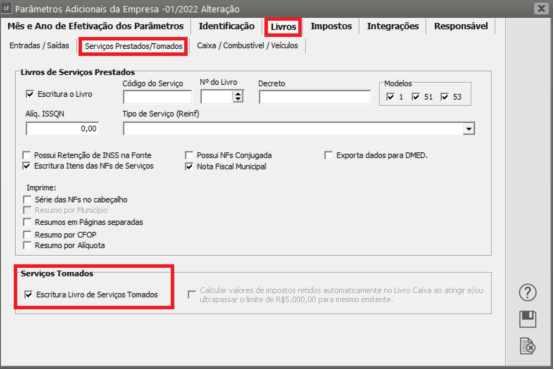

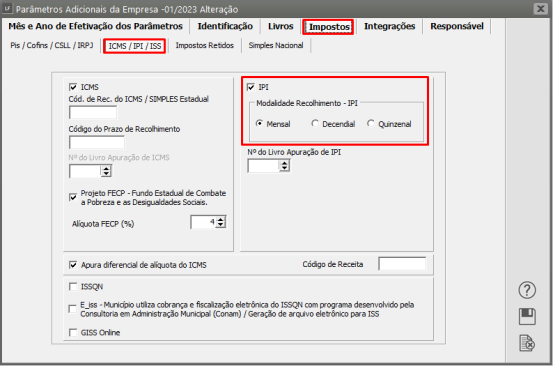

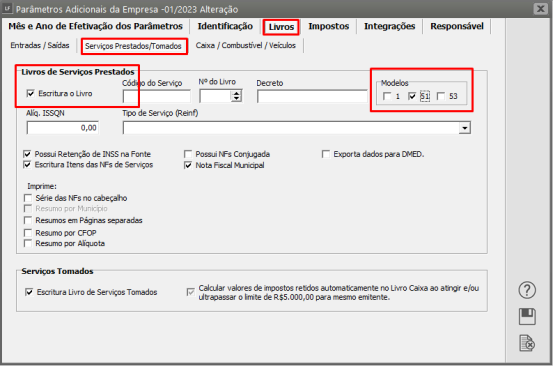

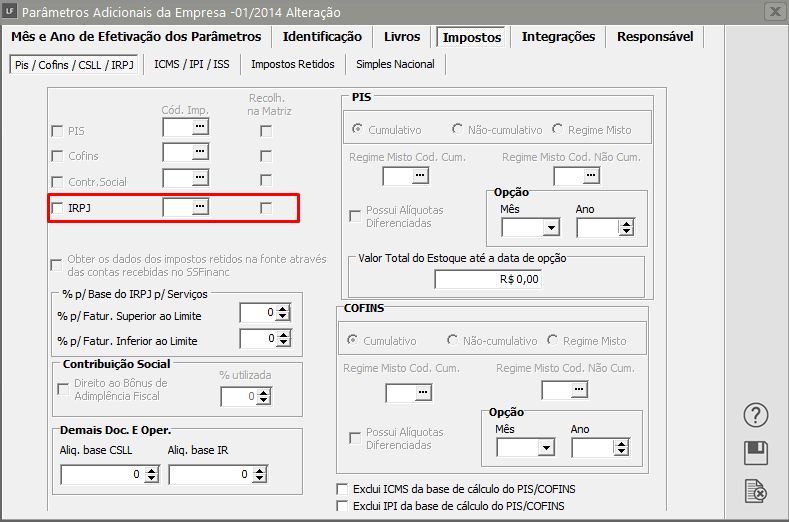

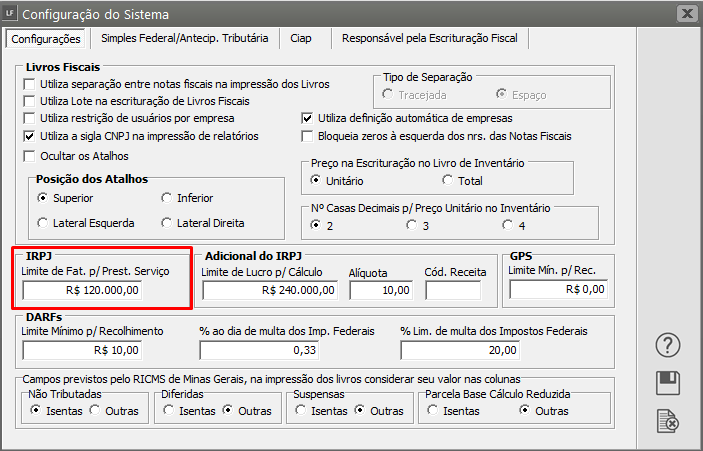

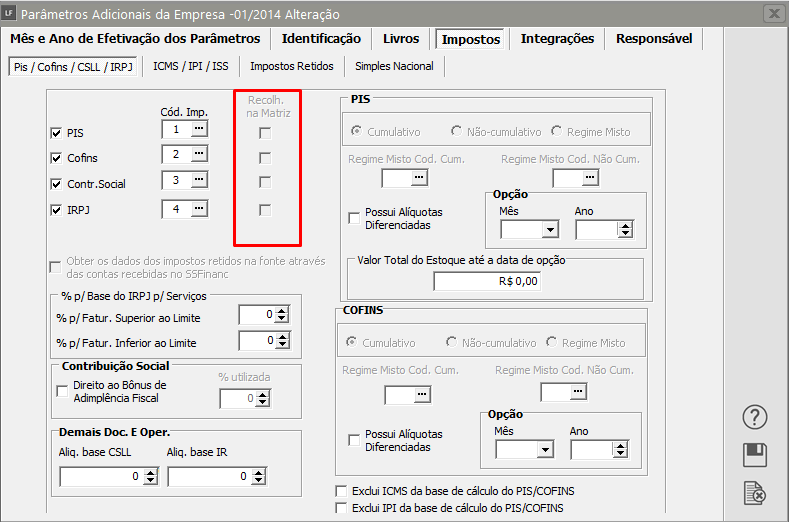

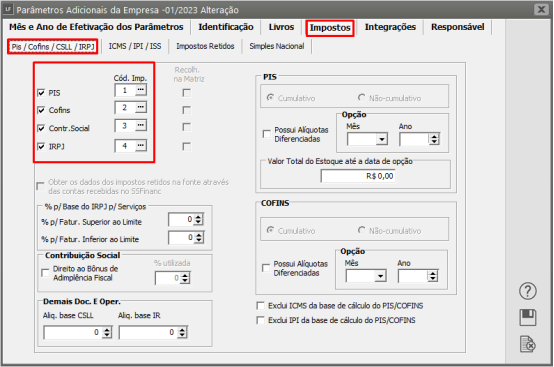

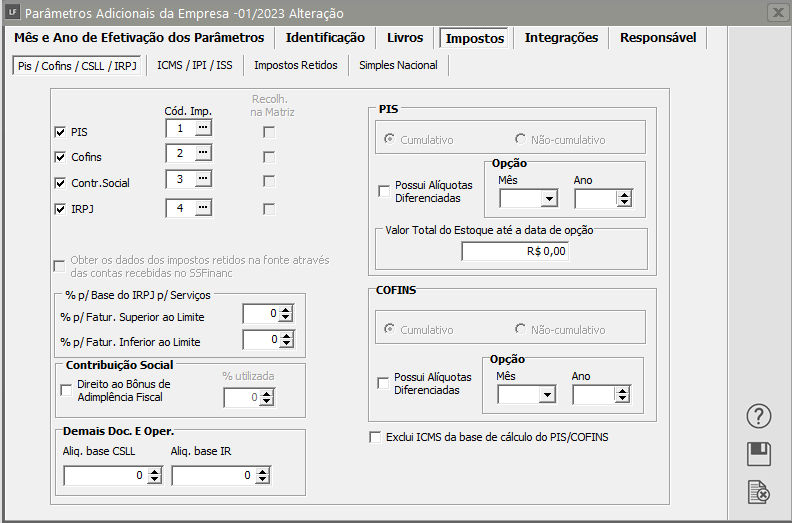

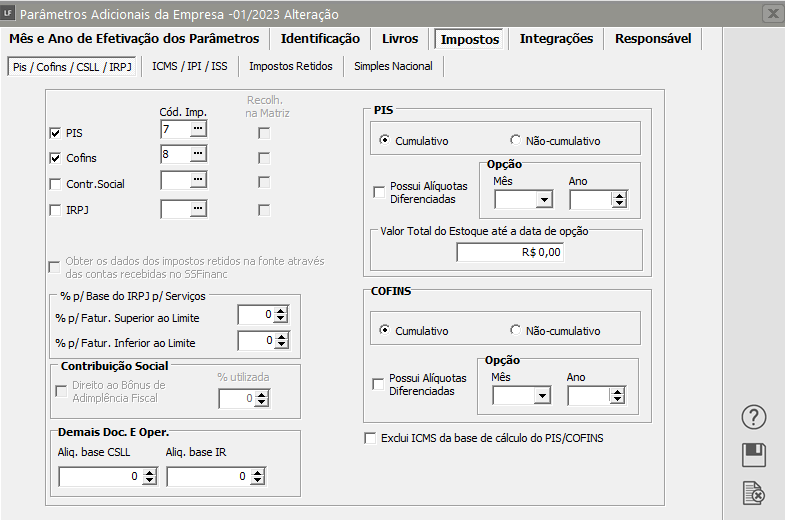

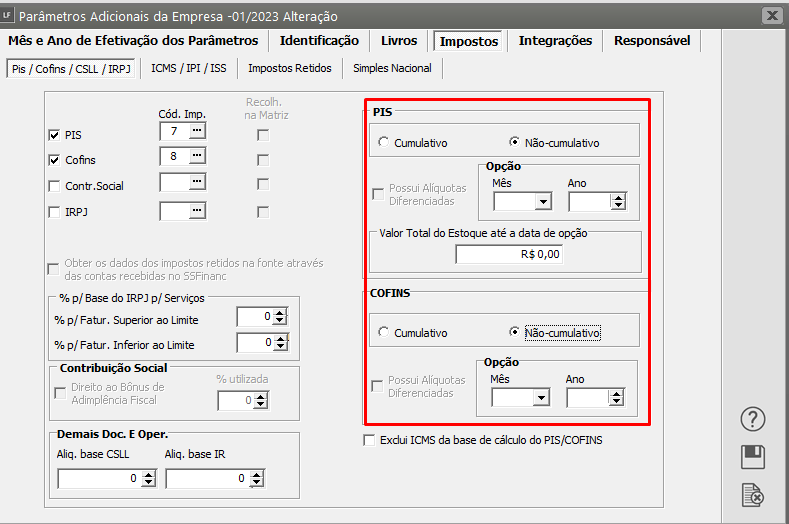

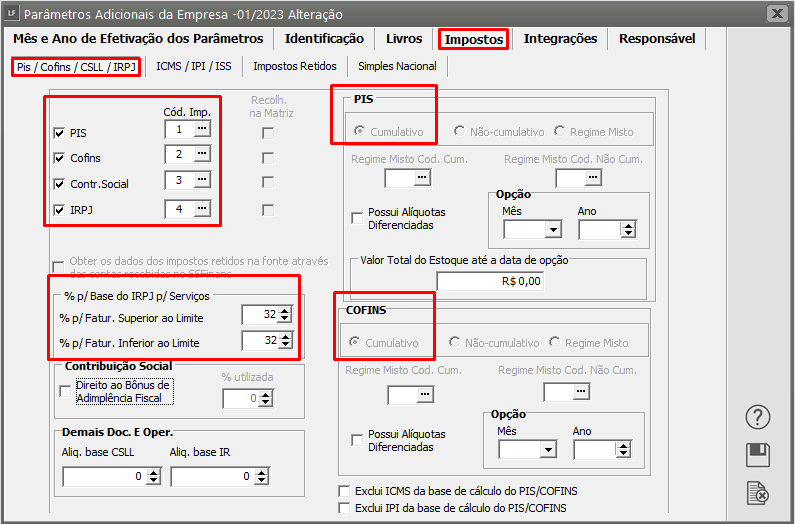

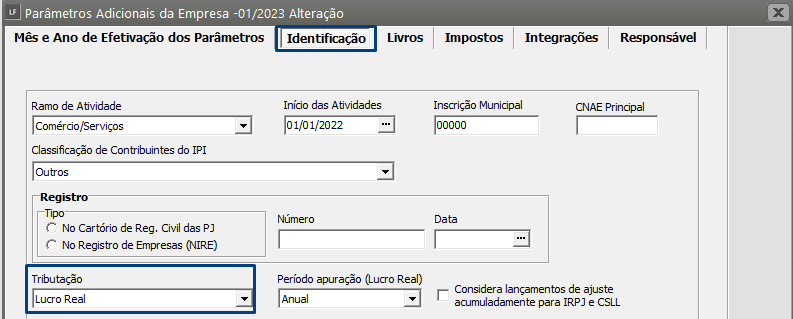

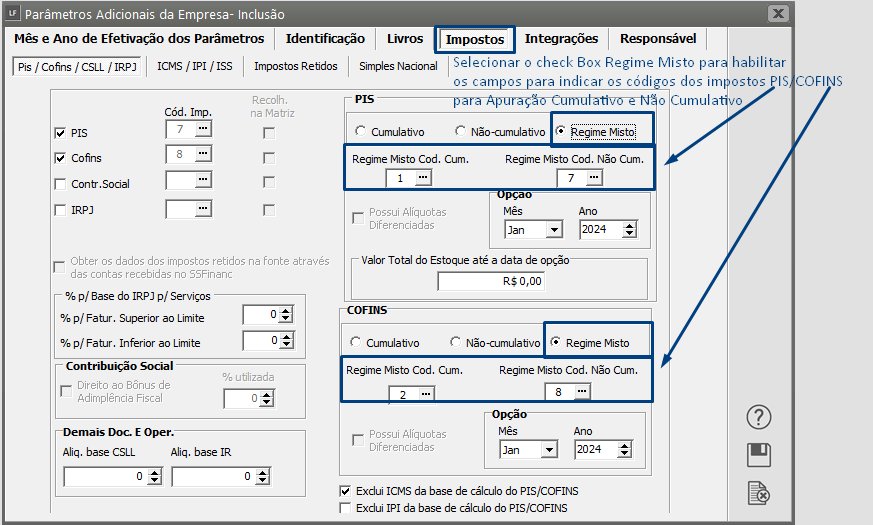

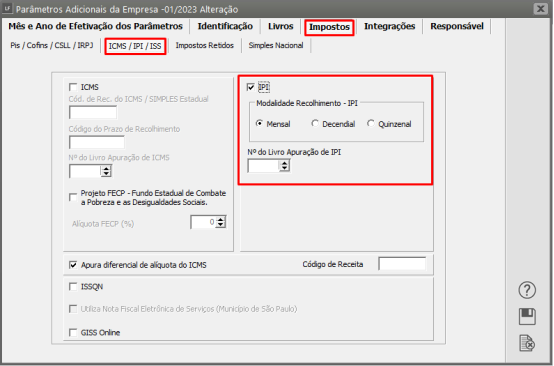

4) Aba IMPOSTOS

PIS/COFINS/CSLL/IRPJ

Se a empresa não é optante do Simples Nacional, ficará selecionado automaticamente que a empresa recolherá PIS, COFINS, CONTRIBUIÇÃO SOCIAL e IRPJ, demonstrando o código do imposto de acordo com a tabela de impostos federais. Veja mais informações em Manutenção dos Impostos Federais. Caso a empresa recolha o PIS e/ou COFINS e não seja Lucro Presumido, você deverá informar também a forma de recolhimento:

- cumulativa ou

- não-cumulativa para ambos os impostos federais. Se a opção for Não-cumulativa o sistema irá selecionar automaticamente essa opção que “Possui alíquotas diferenciadas” e deverá somente informar a data deste tipo de apuração do imposto.

Informar também se possuíra Alíquotas Diferenciadas no caso de a empresa ser Lucro Presumido colocando a partir de que período começará o recolhimento.

Ao informar que recolhe Contribuição Social, estará disponível o campo para informar se possui direito ao Bônus de Adimplência Fiscal para Contribuição Social, conforme Instrução Normativa SRF 390 de 30/01/04, e a porcentagem do Bônus que incidirá sobre a base de cálculo total do imposto apurada durante o ano. O valor do Bônus e o valor utilizado para o calculo do imposto será demonstrado no menu Movimentação/Impostos Apurados

Informe também, no caso de filiais, se o recolhimento será ou não feito através da matriz. Essa informação somente estará disponível se, nos Dados Cadastrais da empresa, você informou que se trata de uma filial.

Informe:

- os percentuais que deverão ser considerados para cálculo da Base do IRPJ

- para prestação de serviços: percentuais para faturamentos inferiores e superiores aos limites.

Para as empresas exclusivamente prestadoras de serviços deverá ser informado, por exemplo: 16% como base do IRPJ para faturamento inferior ao limite (informado em Utilitários/Configurações do Sistema) e 32% para faturamento superior ao limite. Para empresas com atividade mista, somente o campo para faturamento superior ao limite deverá ser preenchido. Para a venda de mercadorias o sistema terá como base a informação referente ao IRPJ cadastrada no menu Manutenção/Tabelas/Impostos Federais.

Atenção: Para emissão do relatório de distribuição de lucro para os sócios será necessário informar o código referente ao imposto IRPJ e a % para Faturamento Superior ao limite da Base do IRPJ para Serviços.

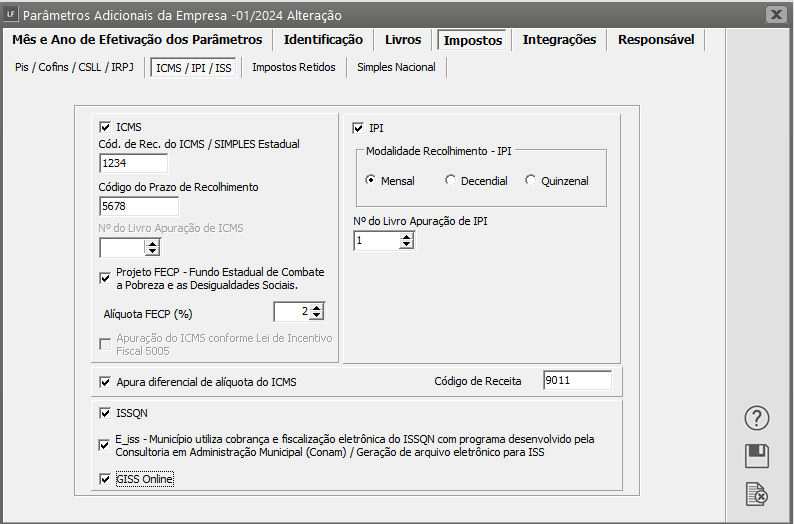

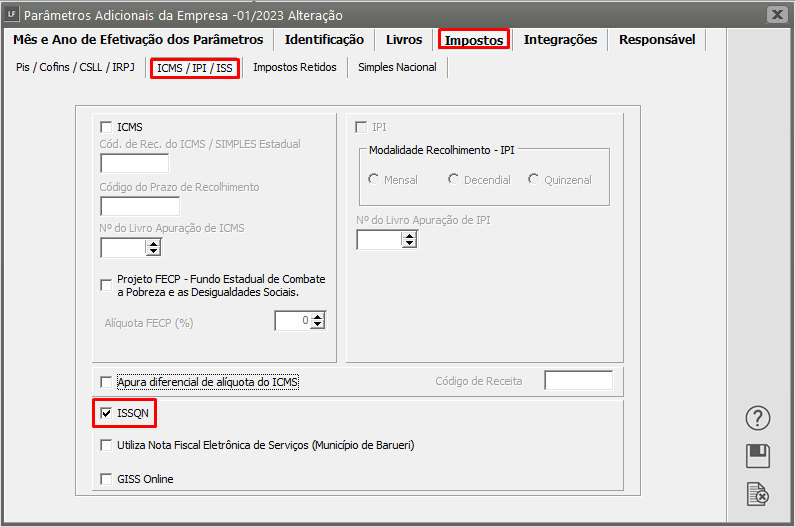

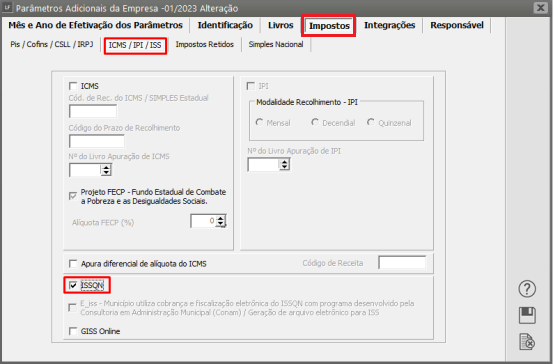

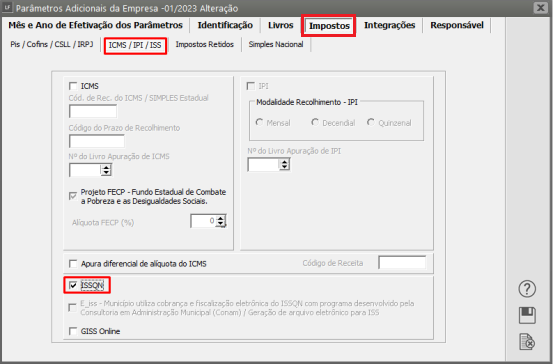

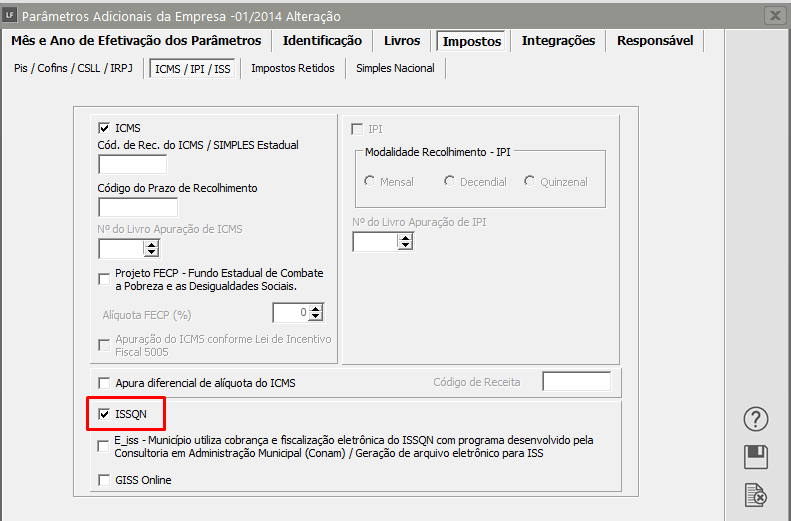

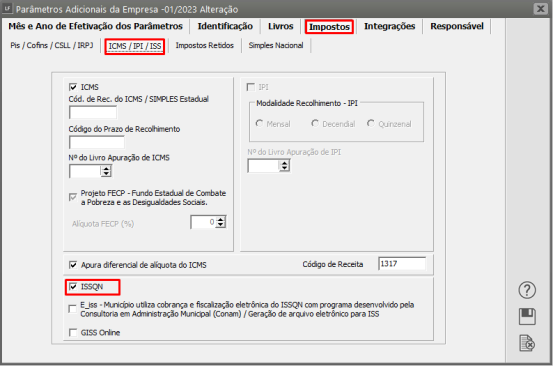

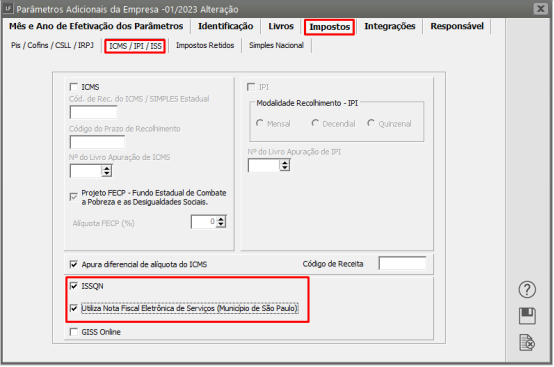

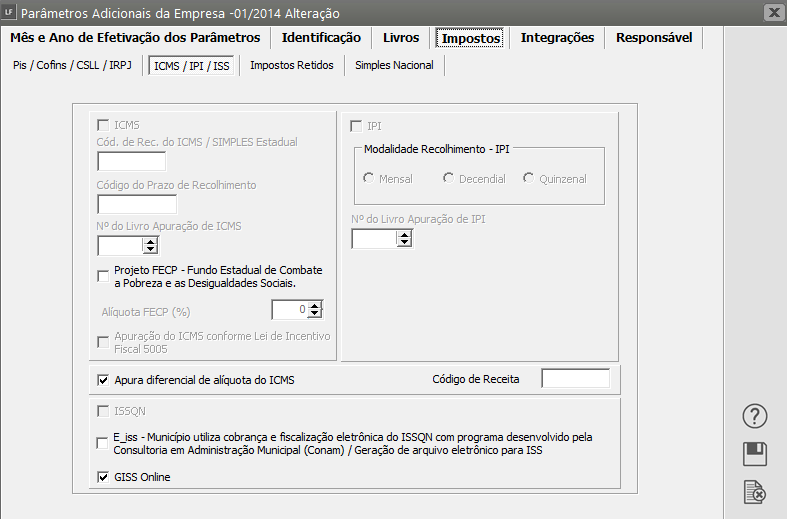

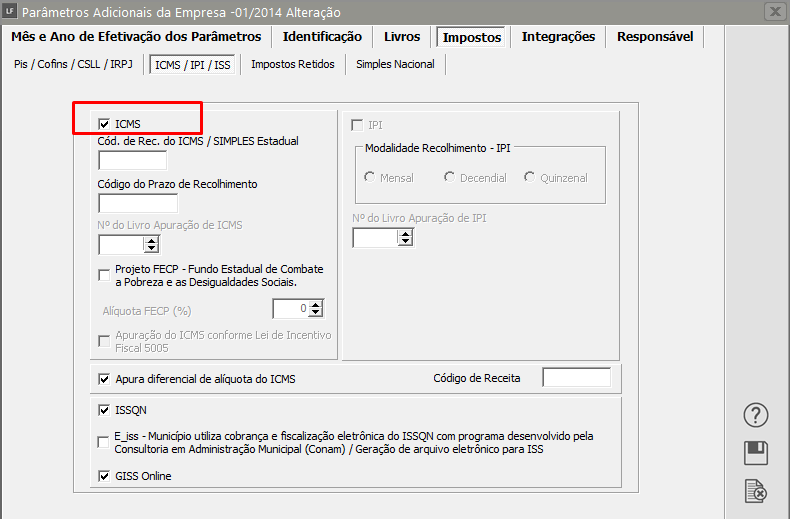

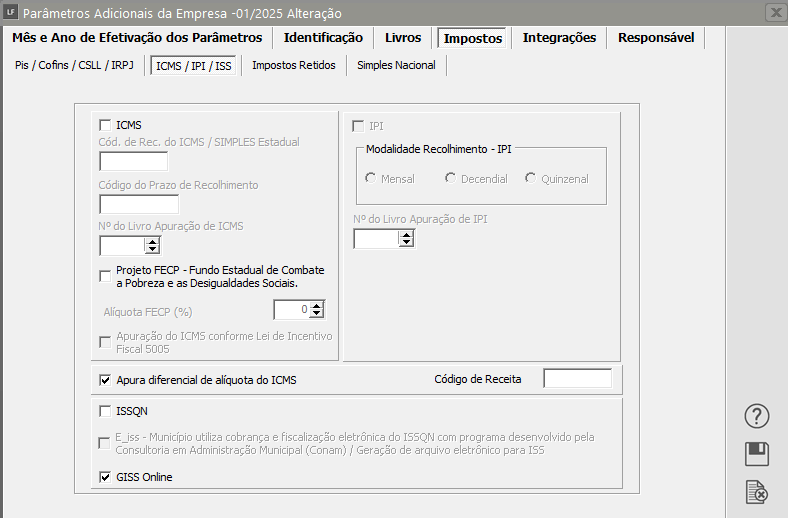

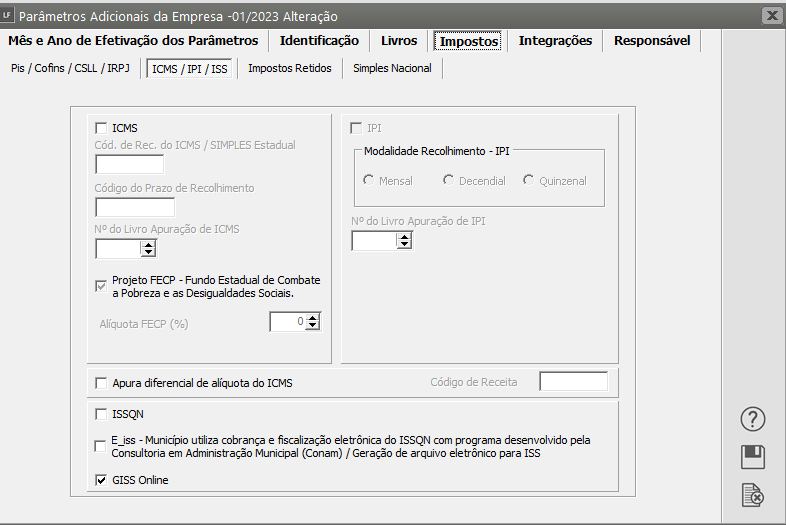

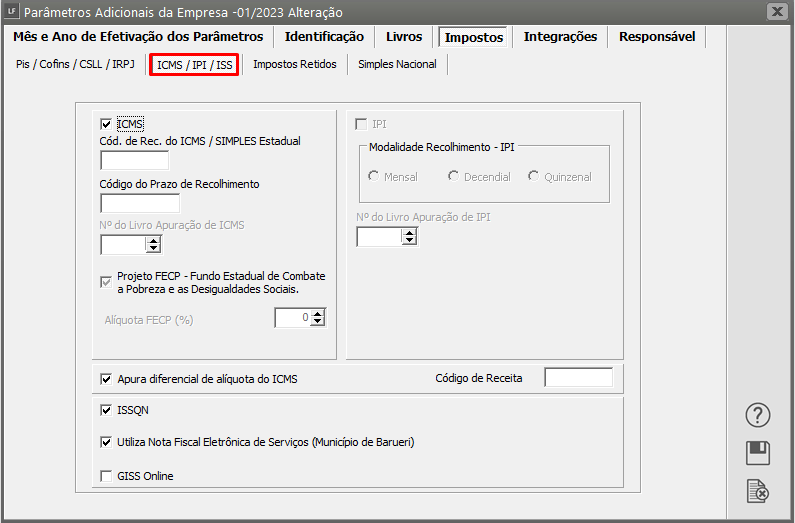

ICMS/IPI/ISS

A) No caso de estar assinalado que a empresa recolhe ICMS, você poderá informar:

- o Código do recolhimento e

- o Código do Prazo de Recolhimento.

O Código de recolhimento do ICMS será usado na impressão da GARE de ICMS e após esta impressão alimentará informações na tabela de Impostos Apurados, para exportação para a DCTF. Veja mais informações em Exportando Dados para a DCTF.

O Código do Prazo de Recolhimento será usado pela agenda de obrigações para que, quando você gere uma guia de recolhimento, o sistema traga a data de vencimento automaticamente, de acordo com a agenda.

O número do livro de Apuração do ICMS. Esta informação será utilizada na impressão do livro de Apuração do ICMS.

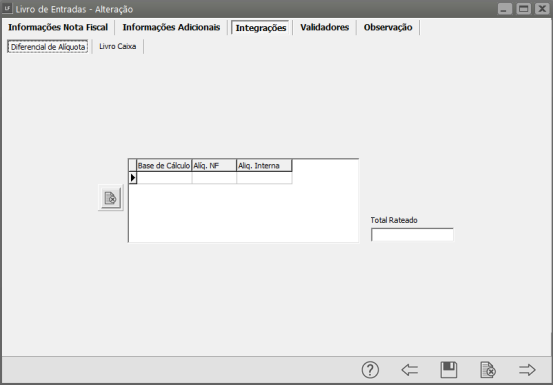

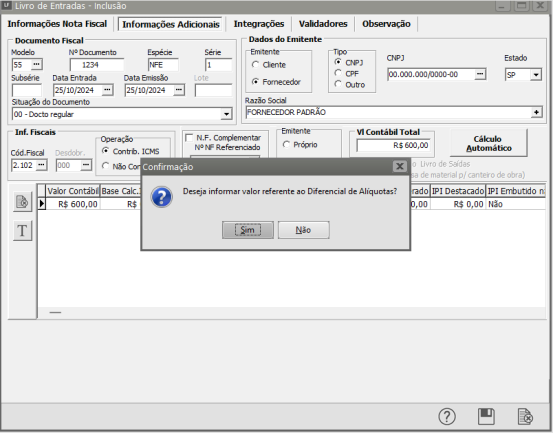

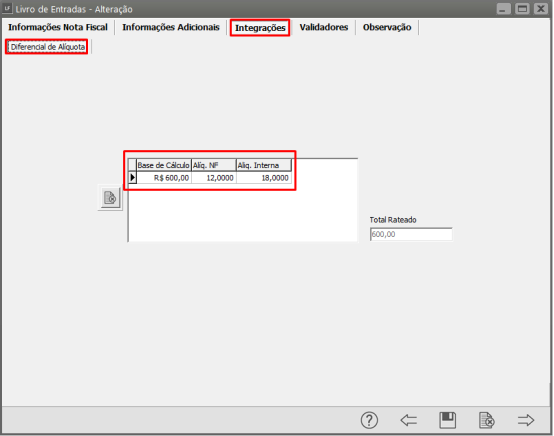

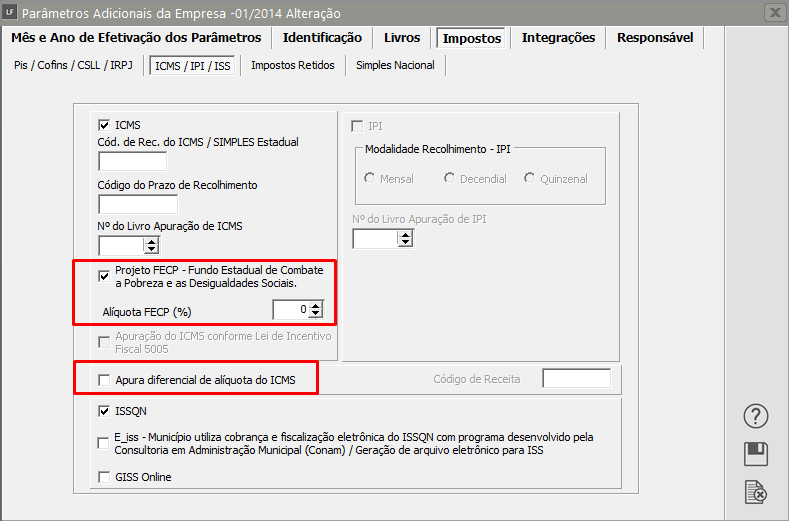

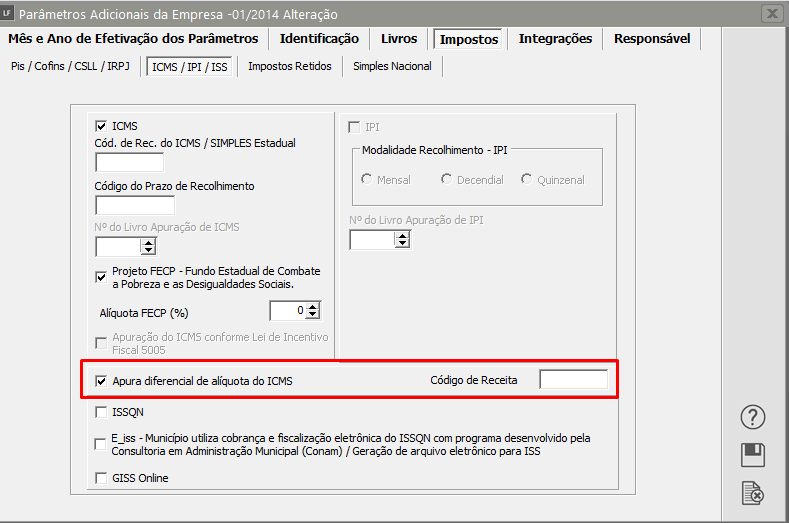

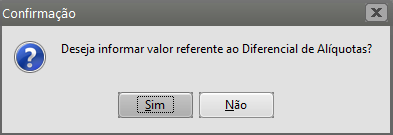

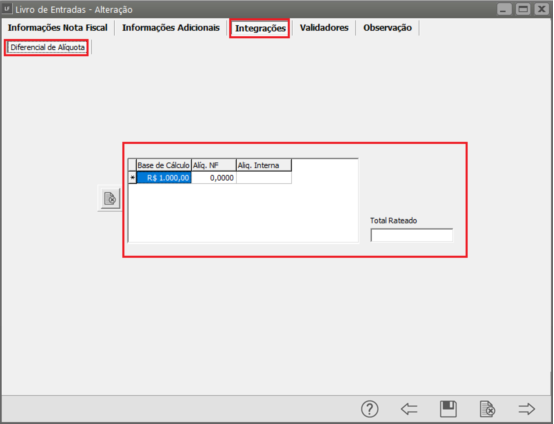

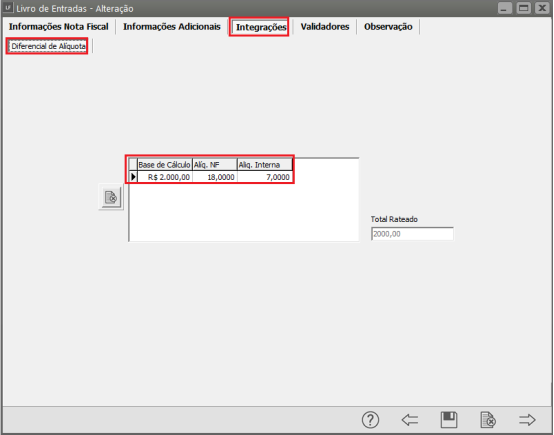

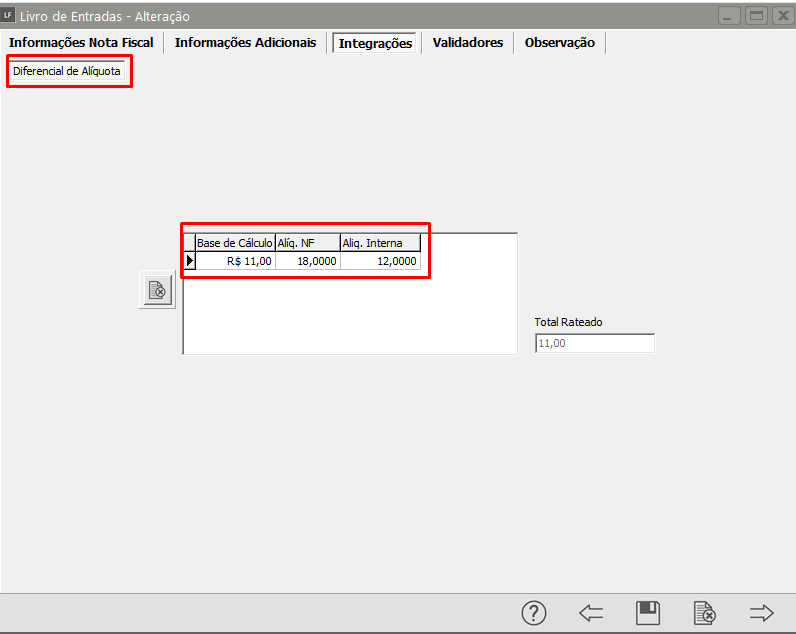

Se utiliza diferencial de alíquota do ICMS assinale esta opção, no momento da escrituração do livro de entradas, uma aba Diferencial de Alíquota, estará disponível para você registrar as informações.

A opção "Projeto FECP - Fundo Estadual de Combate a Pobreza e as Desigualdades Sociais." é visível apenas para empresas situadas no estado do Rio de Janeiro. Ao ser marcada, ela indica que a empresa fará recolhimento do FECP quando houver saldo devedor no período, ou seja, o subtotal relativo as saídas do Estado é maior que o sobtotal relativo as entradas do Estado. Preencher a porcentagem FECP nesse caso.

B) No caso de estar assinalado que a empresa recolhe IPI, você poderá informar:

- No caso de empresa industrial que não tenha optado pelo recolhimento do IPI através do Simples, informe também o modo de recolhimento, se mensal, decendial ou quinzenal.

- Número do Livro de Apuração de IPI

C) Poderá ainda ser selecionado que a Empresa:

- recolhe ISSQN

- E-ISS Município utiliza cobrança e fiscalização eletrônica do ISSQN

- GISS on line

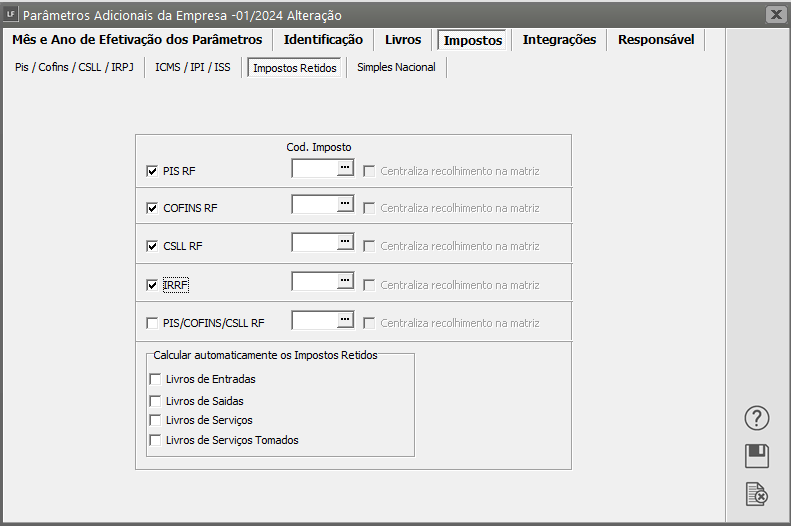

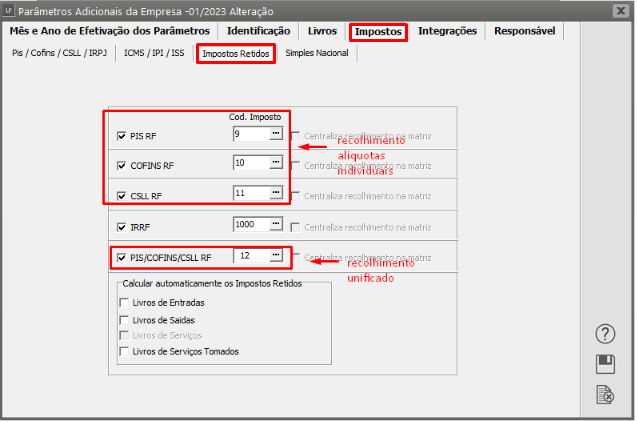

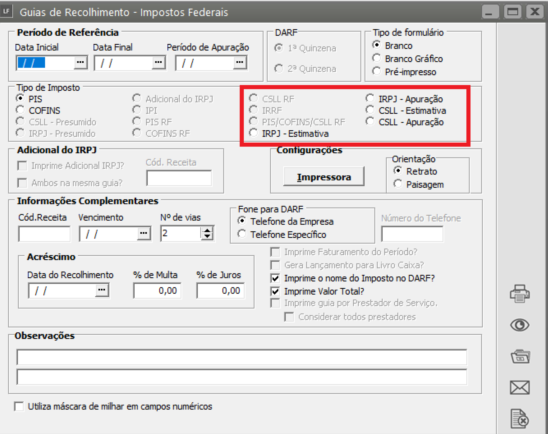

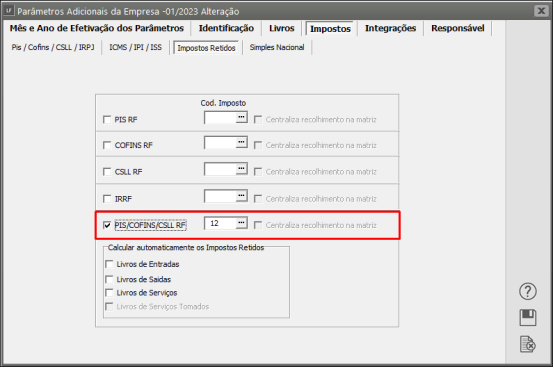

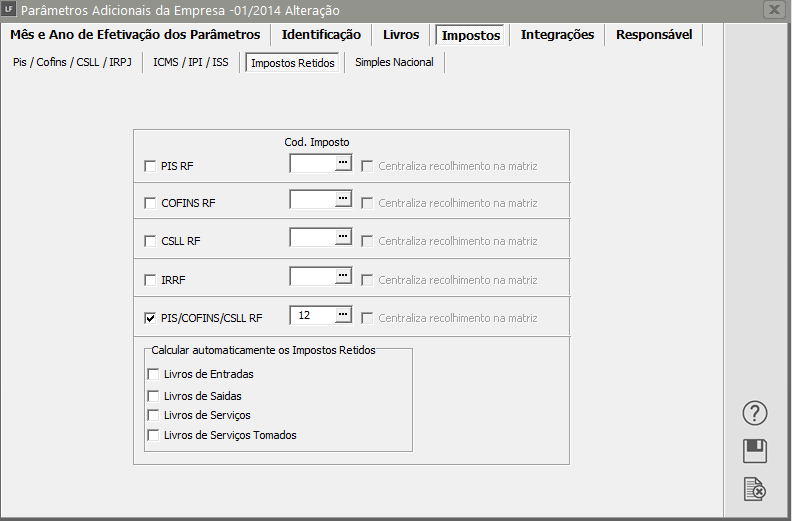

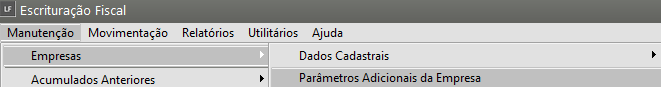

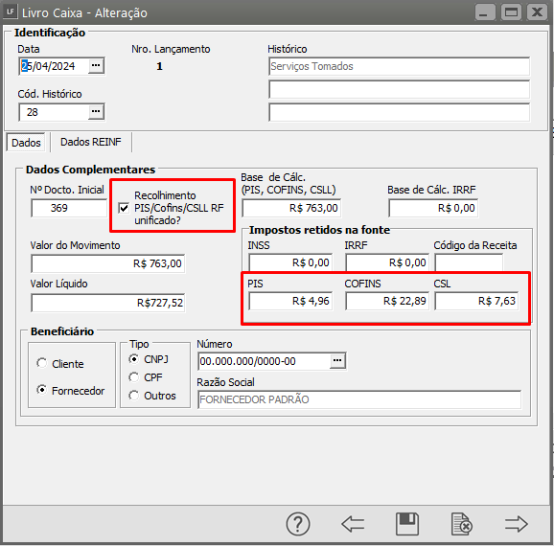

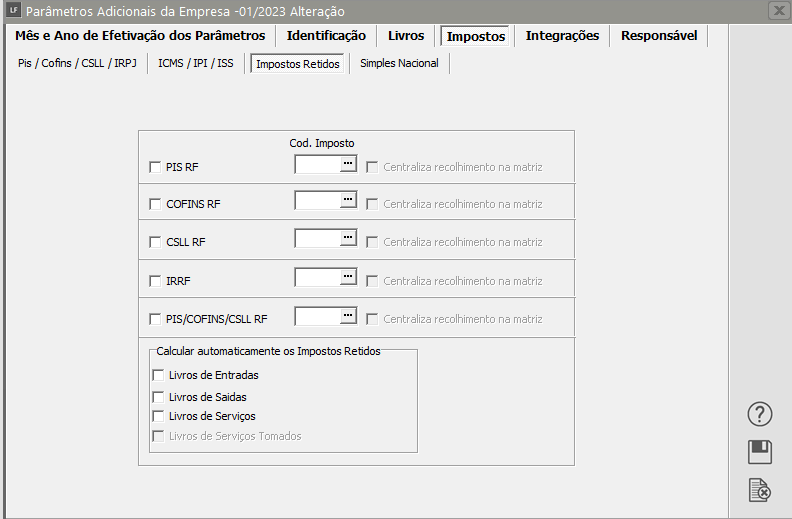

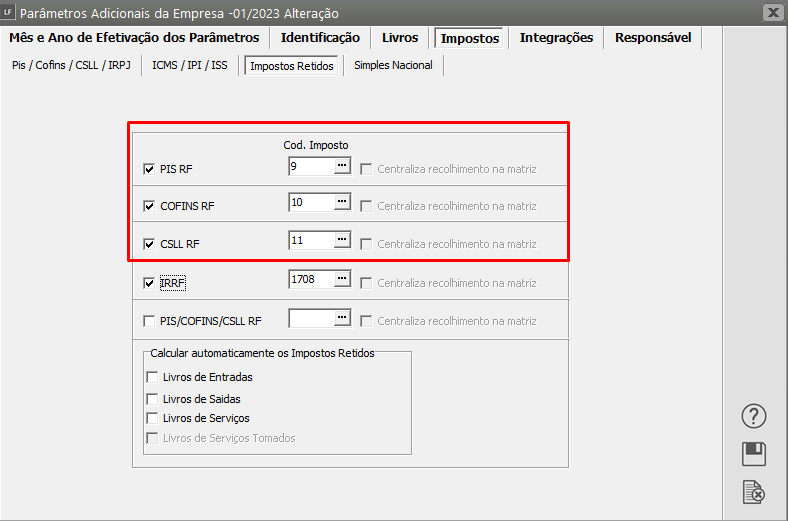

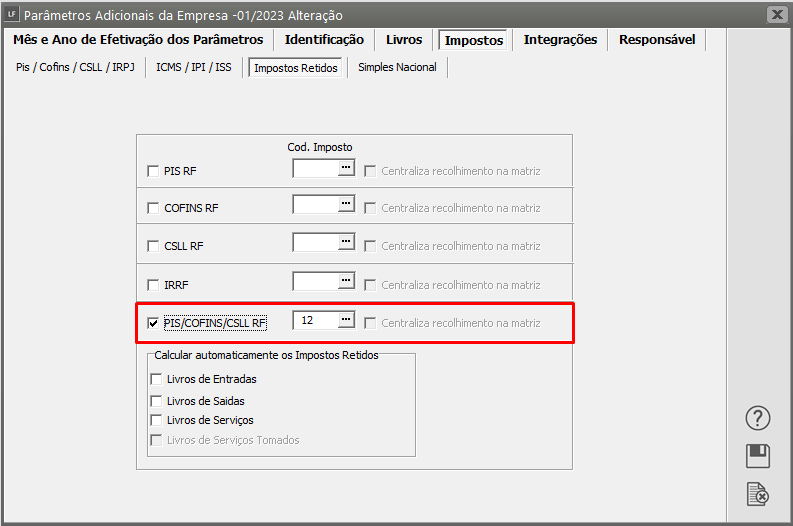

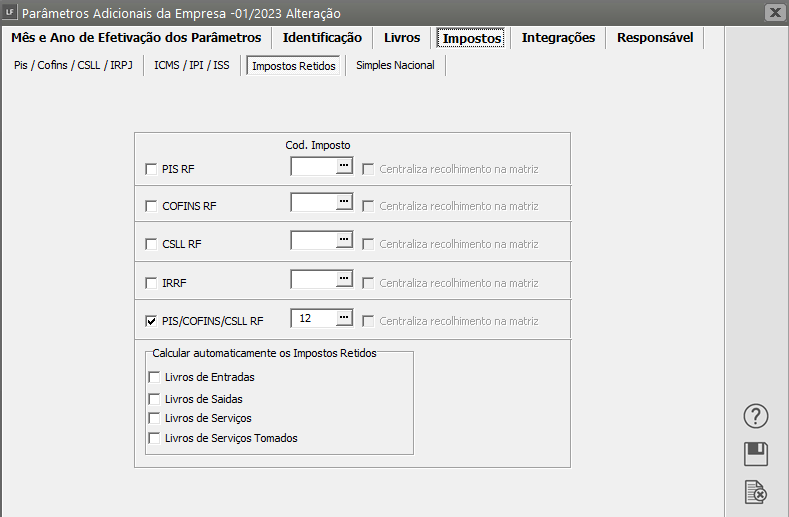

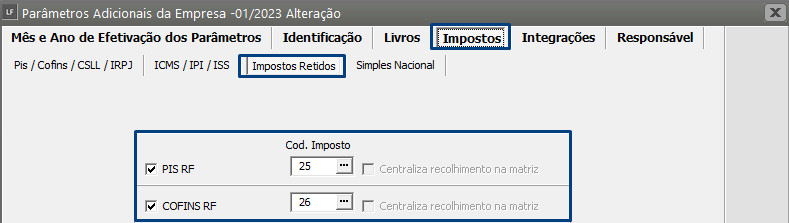

IMPOSTOS RETIDOS

Essas retenções são referente a SERVIÇOS TOMADOS

Ao assinalar as opções referente a:

- Código do Impostos PIS RF

- Código do Imposto COFINS RF

- Código do Imposto CSSLL RF

- IRRF

- PIS/COFINS/CSLL RF

Será disponibilizado a impressão das guias de recolhimento dos impostos retidos na fonte.

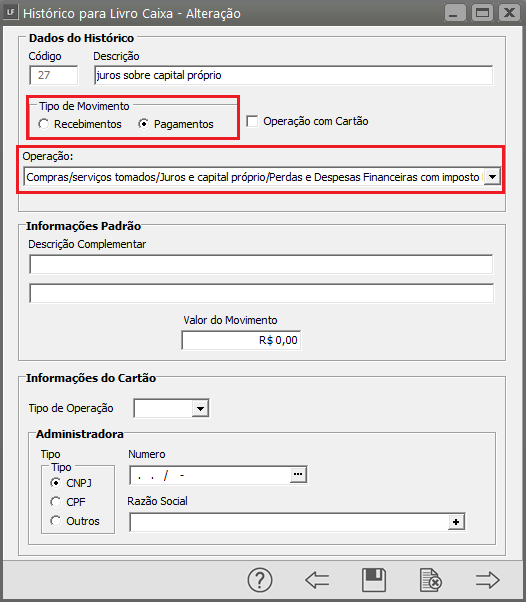

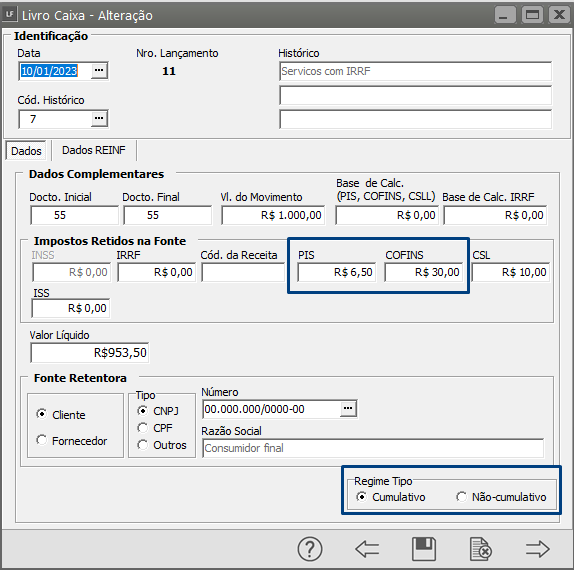

Para que a guia seja emitida corretamente é necessário que um código de histórico do livro caixa esteja informado que a operação é Compra/Serviços Tomados com Impostos Retido na Fonte. A emissão das guias terão como base os lançamentos do livro caixa.

Indique o código do imposto de acordo com a tabela de impostos federais.

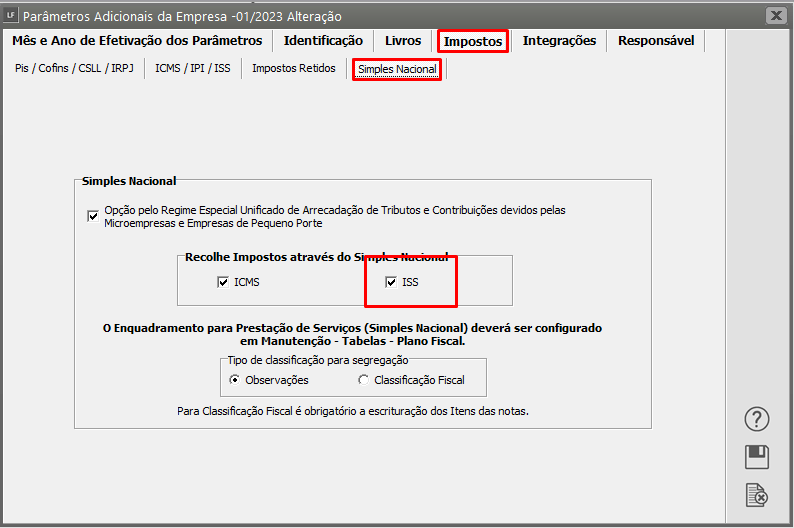

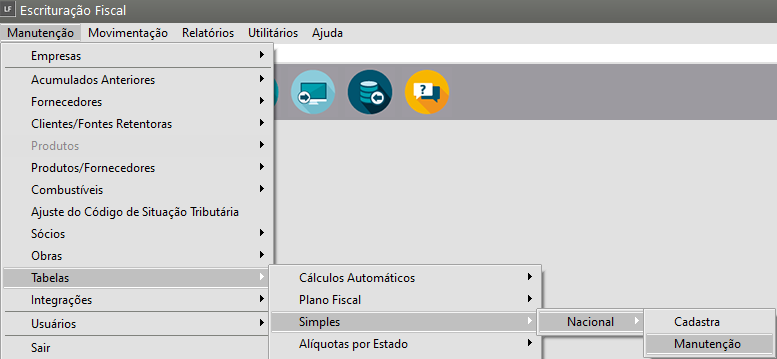

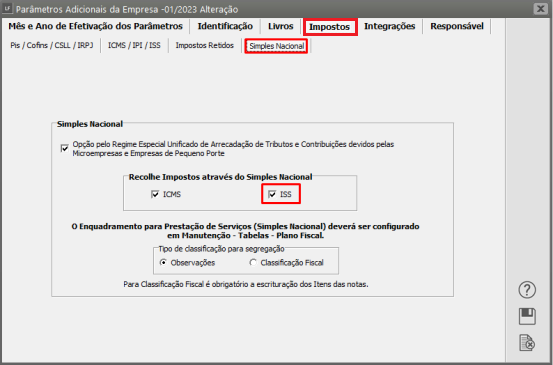

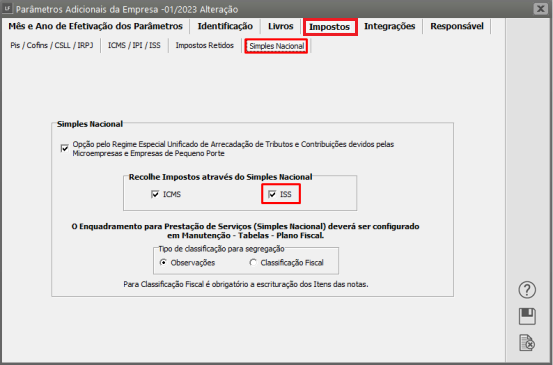

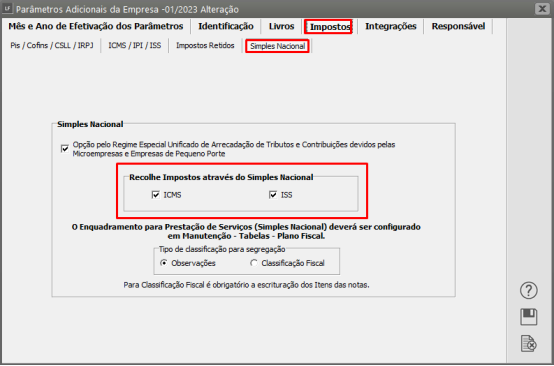

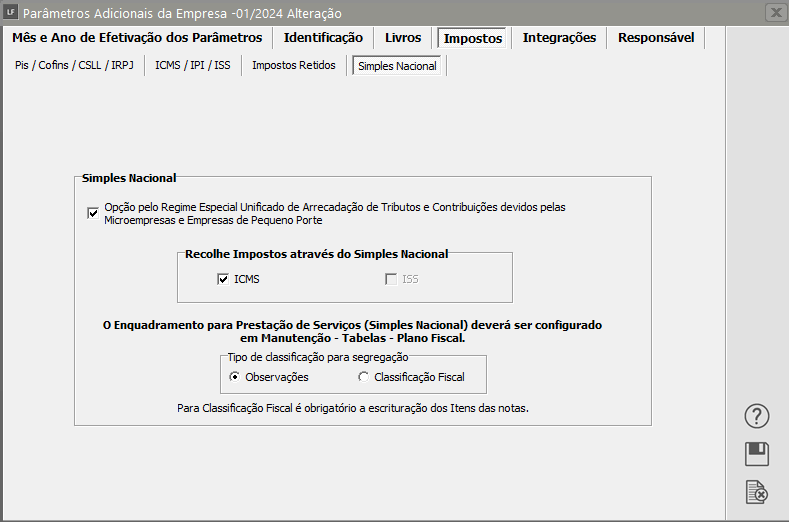

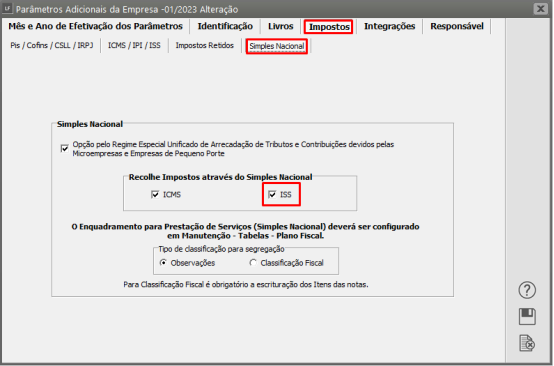

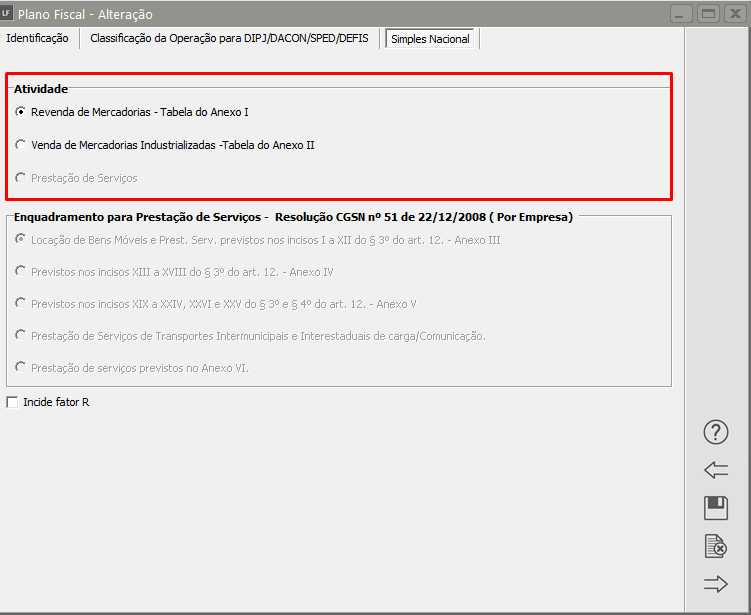

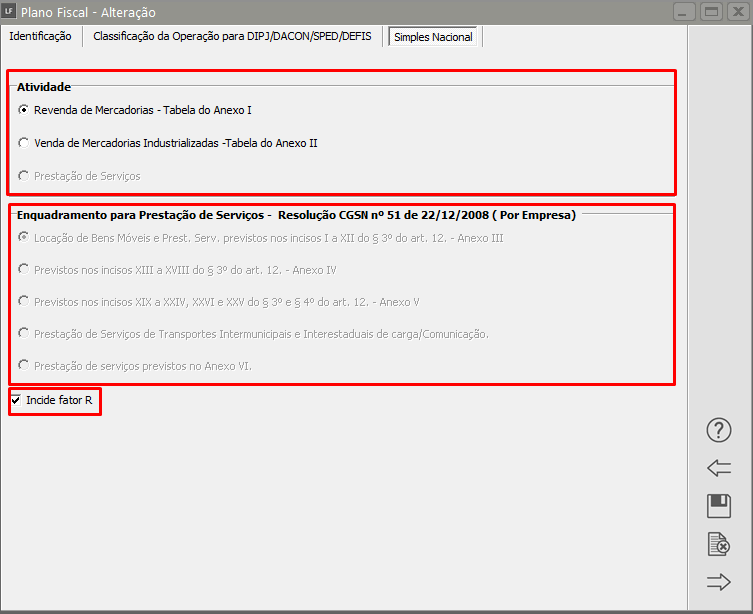

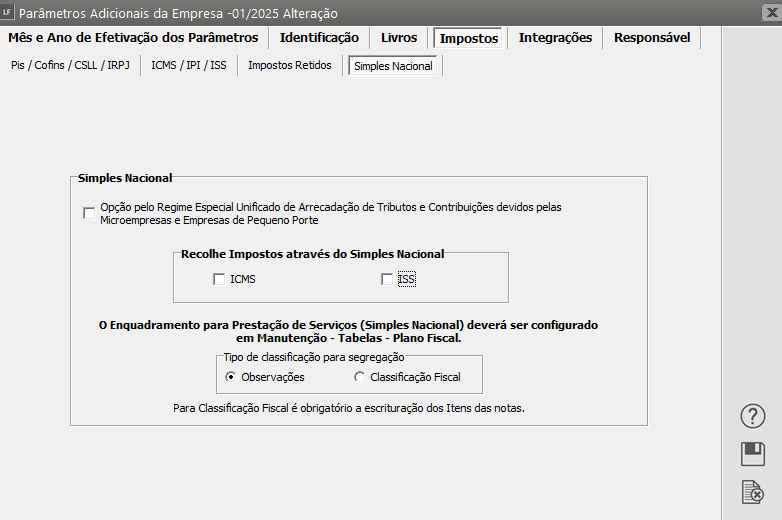

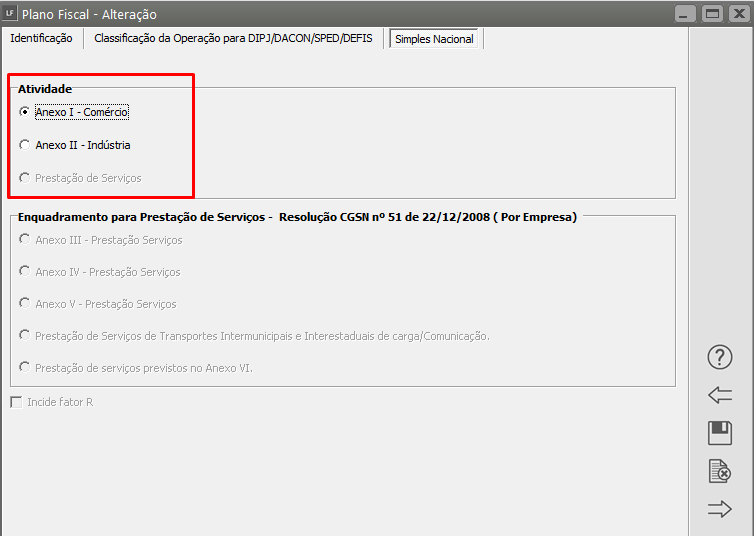

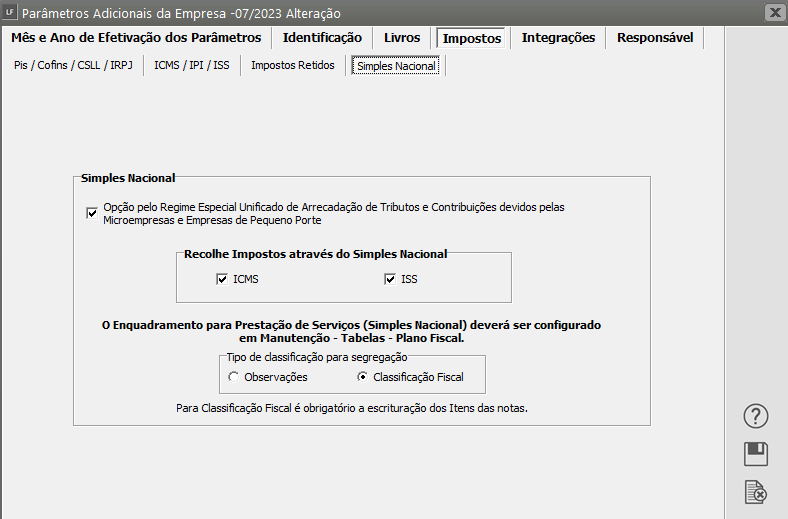

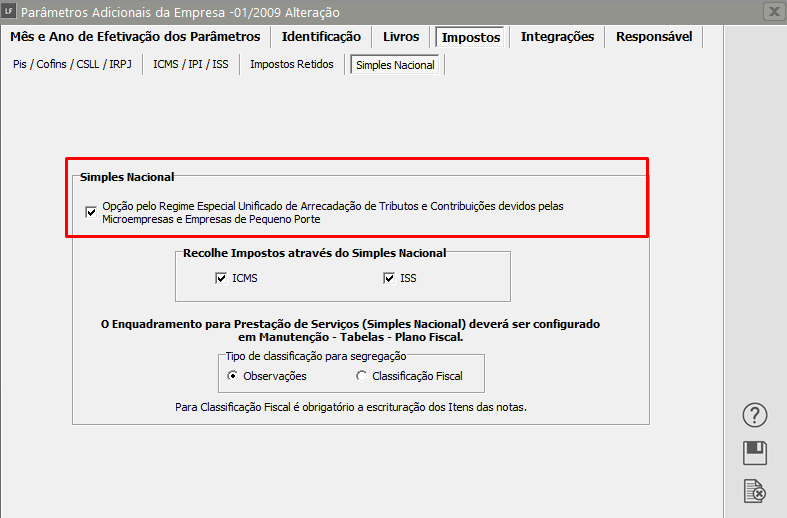

SIMPLES NACIONAL

Para que o Sistema habilite os campos da aba Simples Nacional, a aba Identificação, campo Tributação deverá estar definida como Simples Nacional