Base de Conhecimento

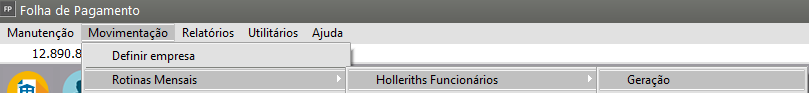

Realizando manutenção, movimentação e gerando relatórios no Sistema

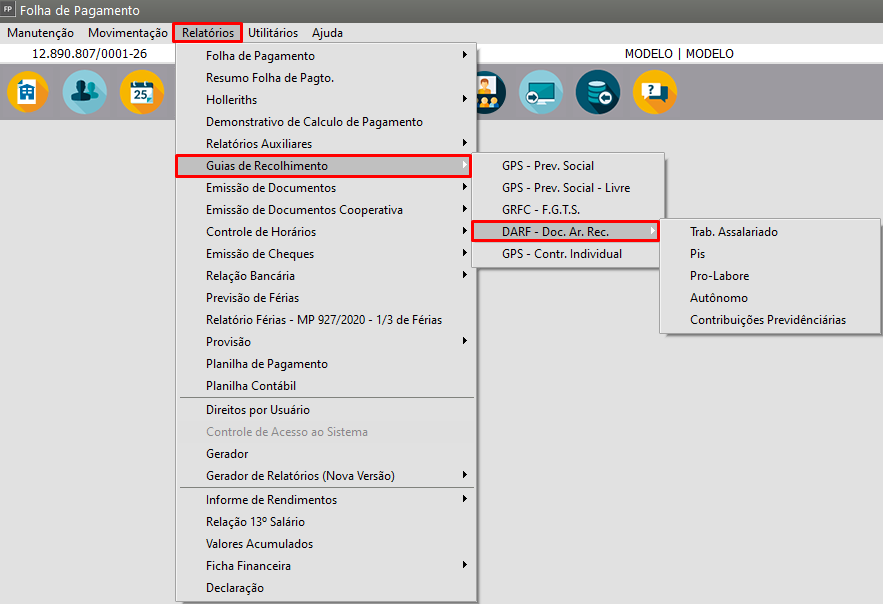

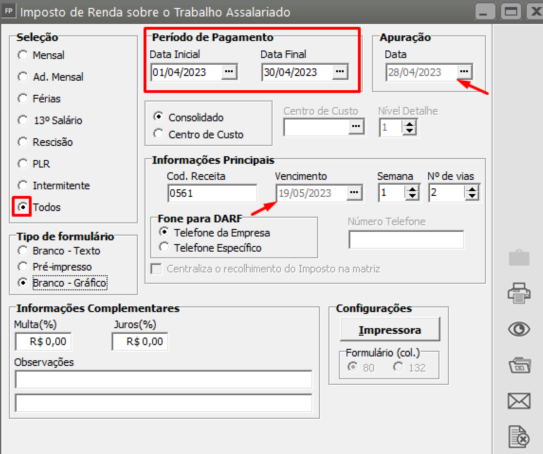

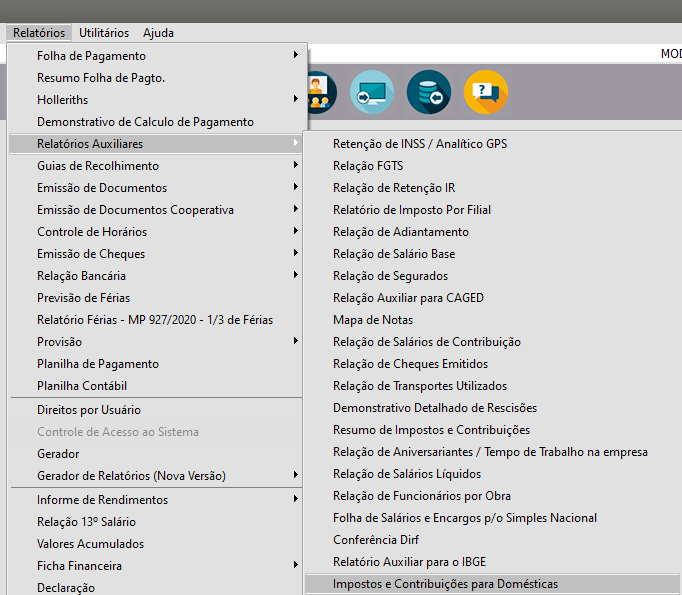

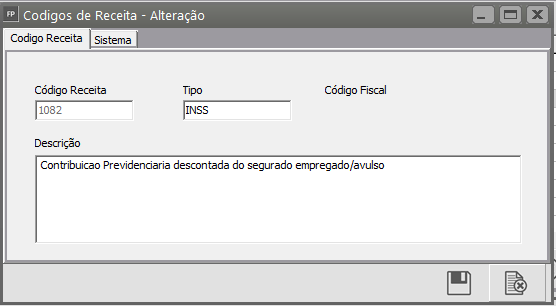

- Imprimindo Relatórios de Impostos e Contribuições

- Consulta Pagamentos e-Cac

- Férias em dobro a vencer

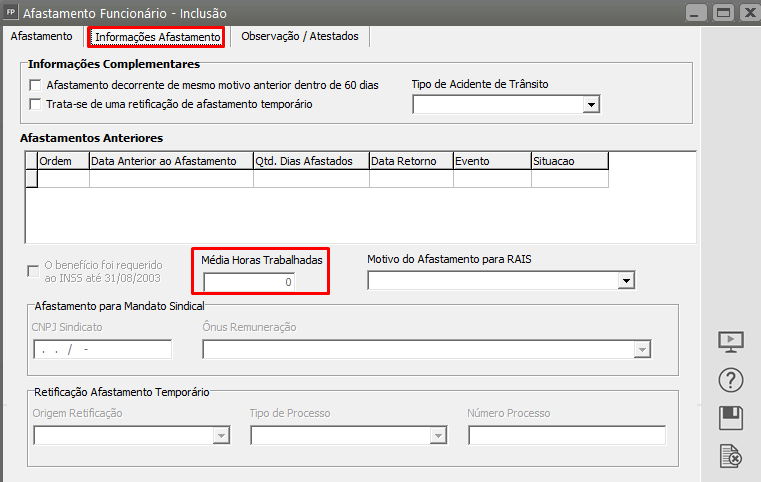

- Cálculos de Médias de Horas para 13º Salário, Férias, Salário Maternidade e Aviso Prévio

- Reajustando os Salários

- Layout dos Arquivos Texto

- Utilizando Variáveis (Exemplificando com Biênio)

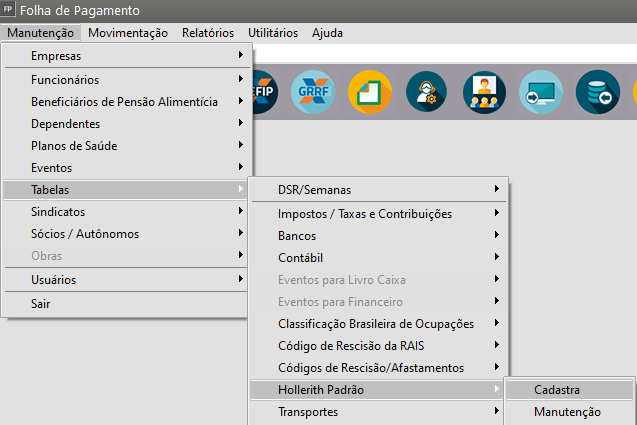

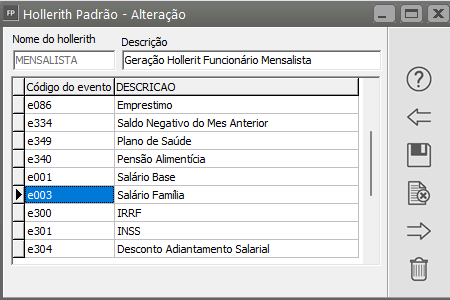

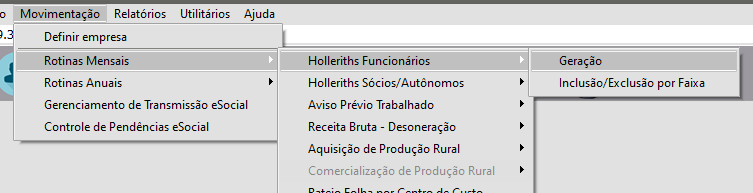

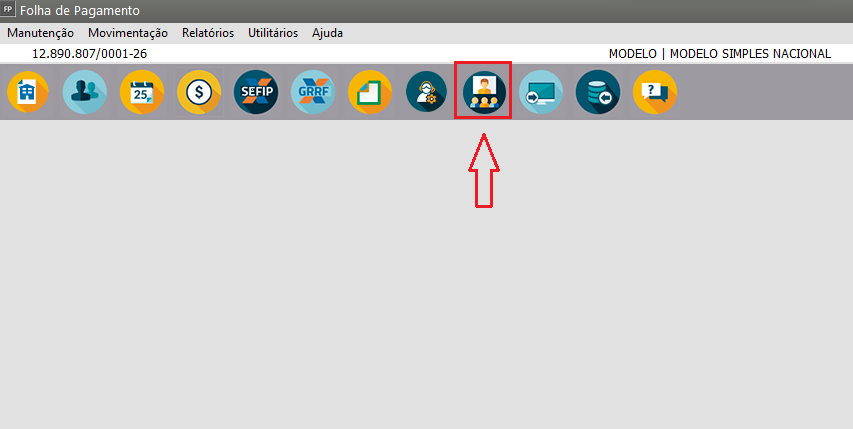

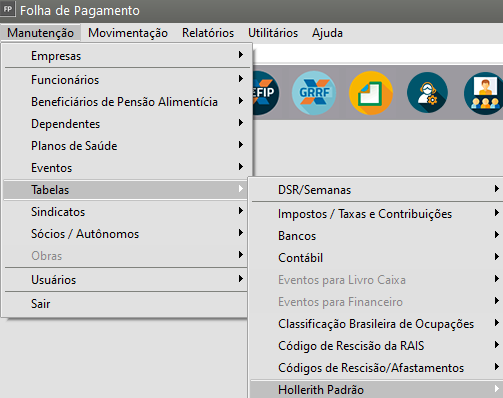

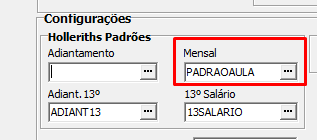

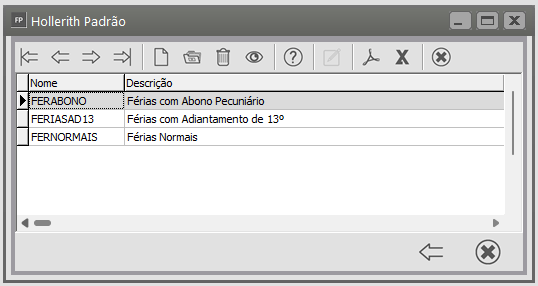

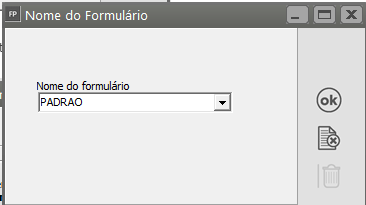

- Imprimindo Holleriths (Configuração para Hollerith Pré Impresso)

- Contabilizando Provisões para Férias e 13º Salário

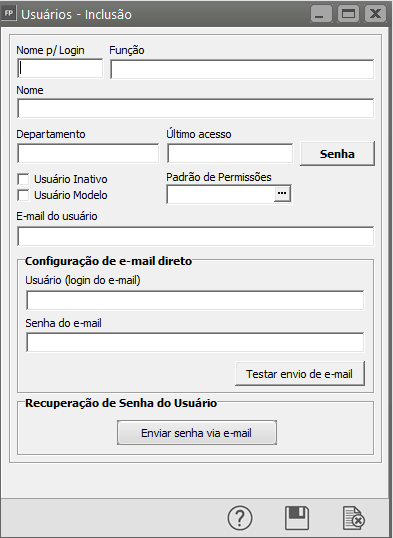

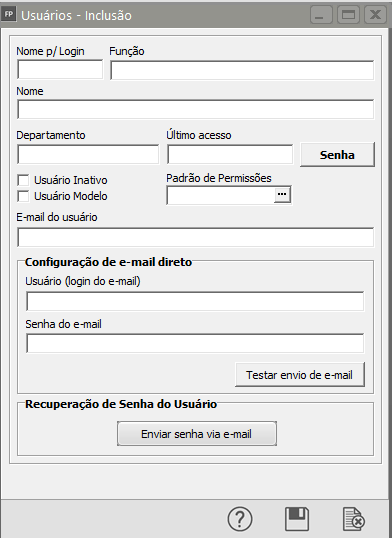

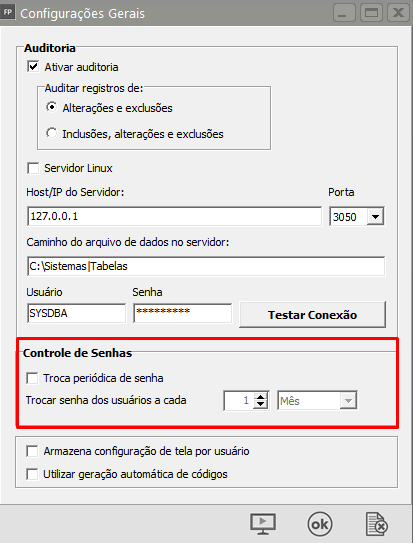

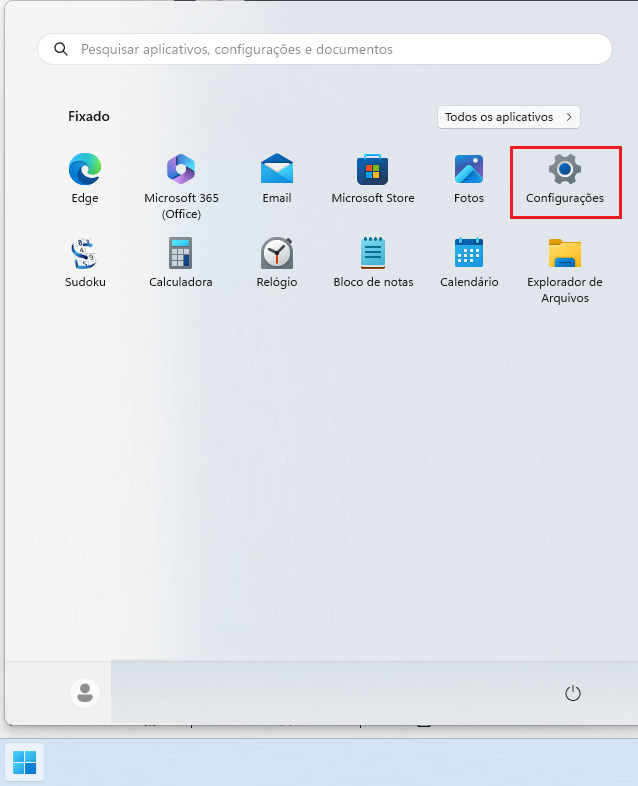

- Controlando os usuários do Sistema

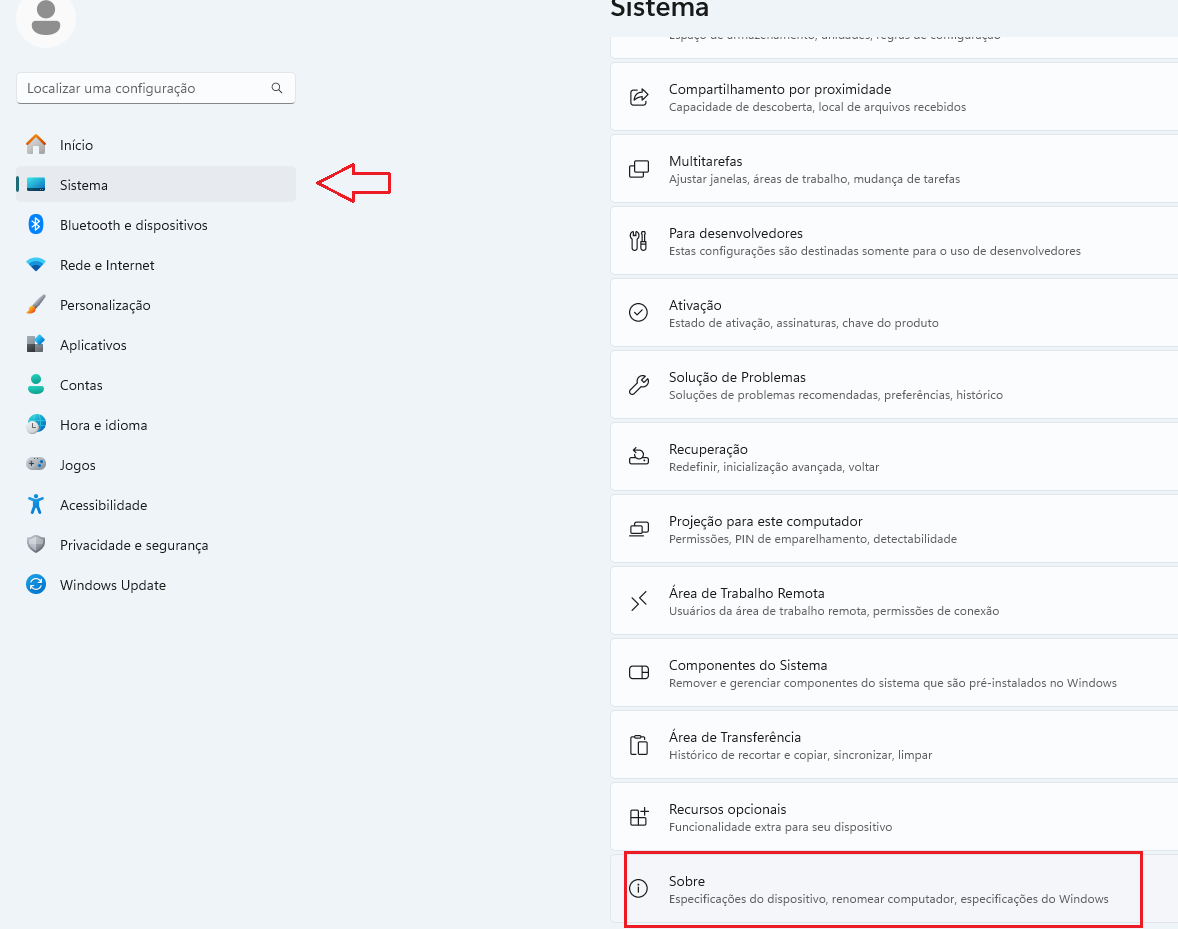

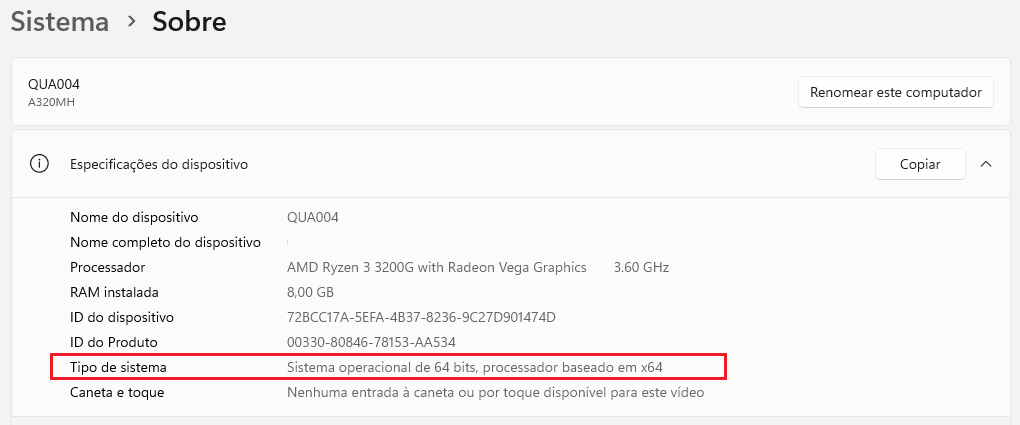

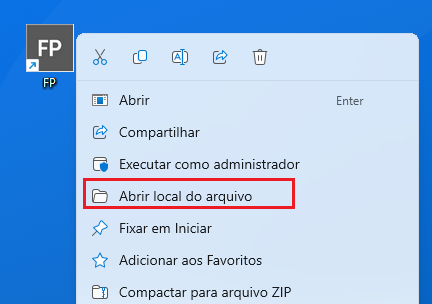

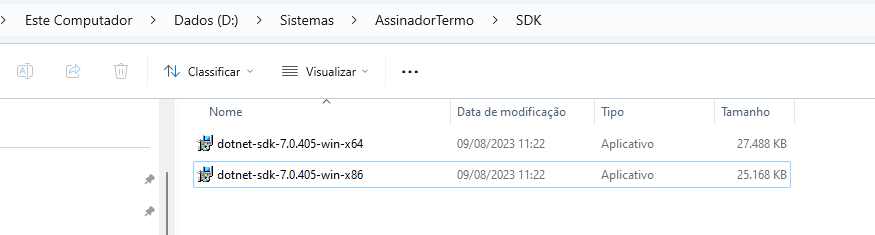

- Instalação SDK (Software Development Kit)- Consulta e-Cac

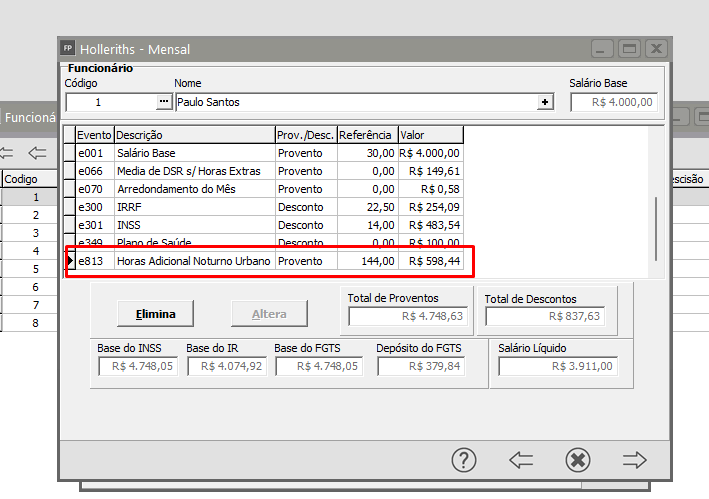

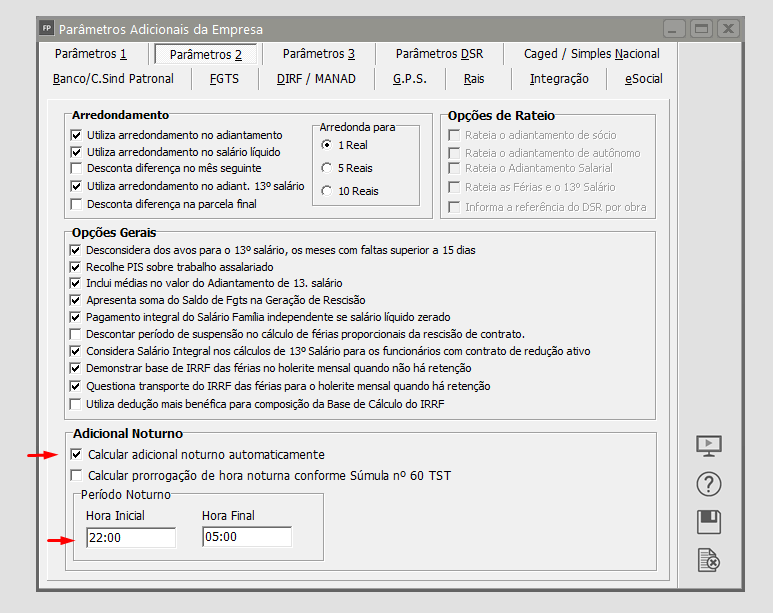

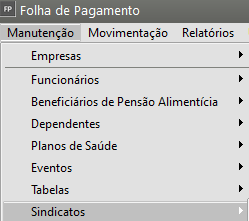

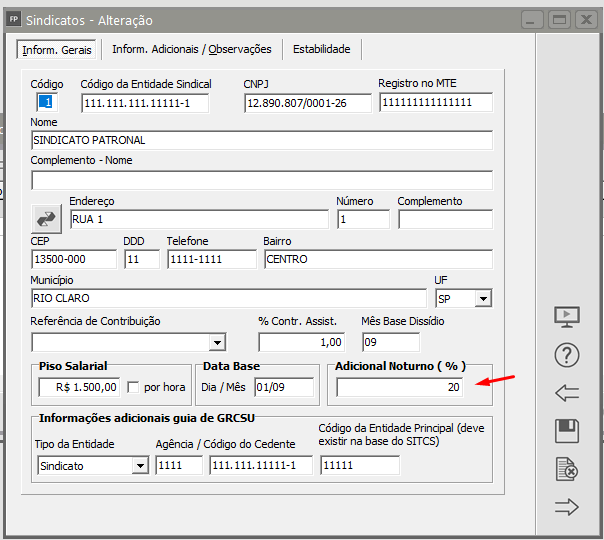

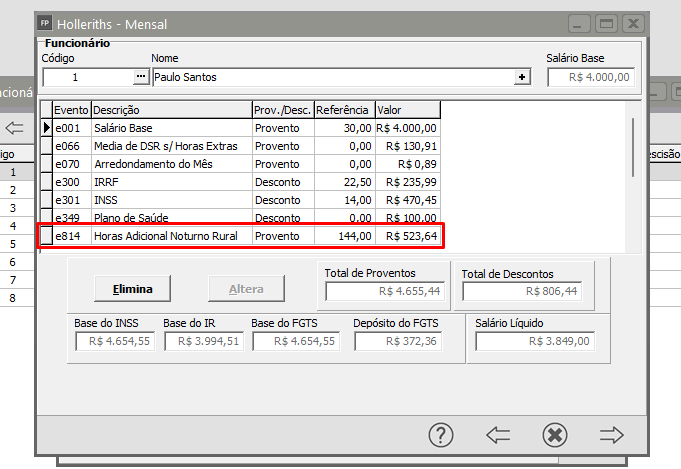

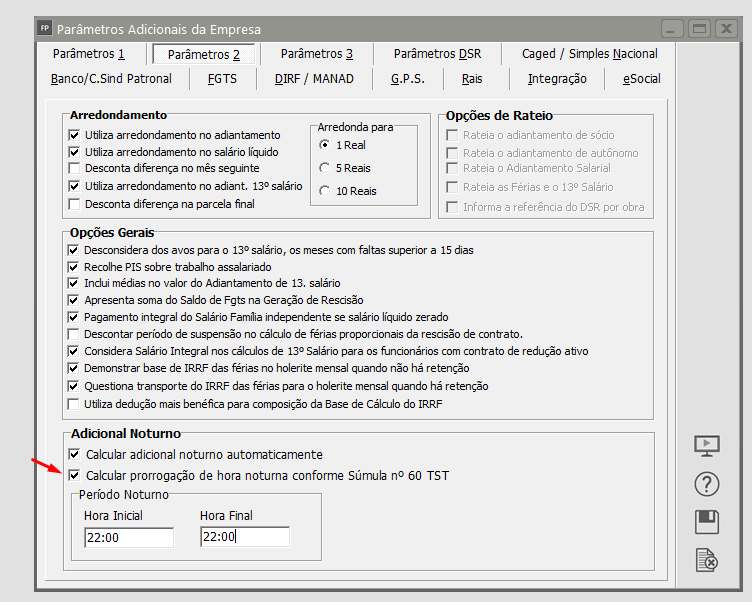

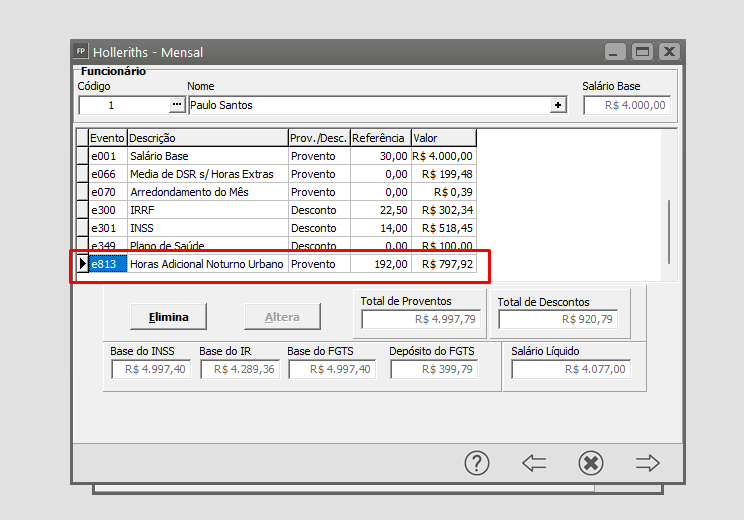

- Cálculo de Adicional Noturno Automático.

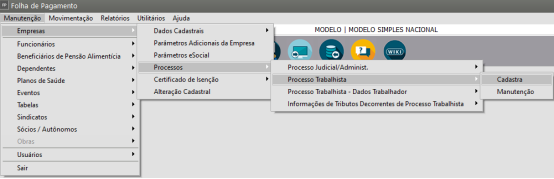

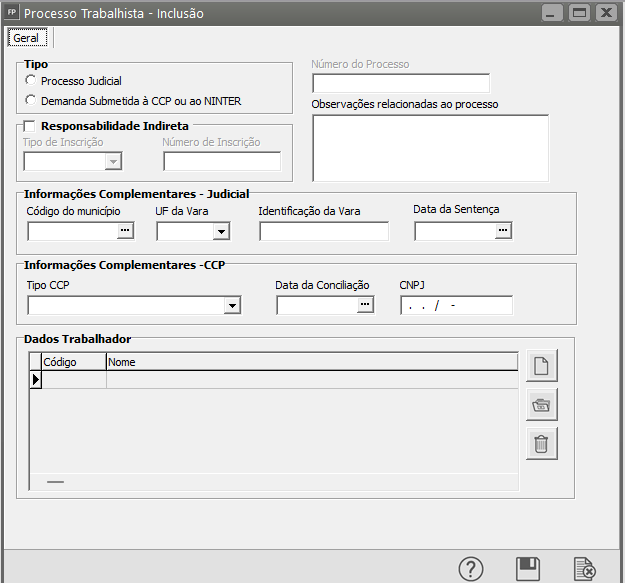

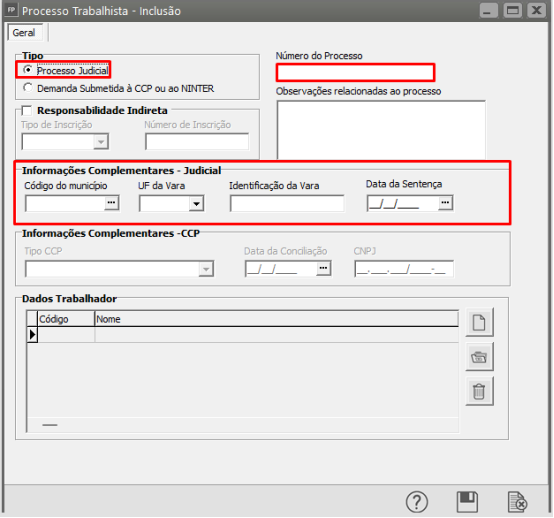

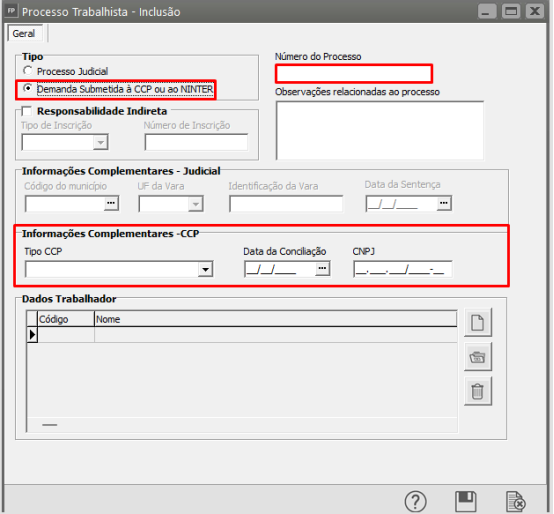

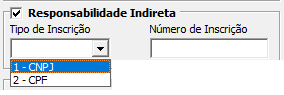

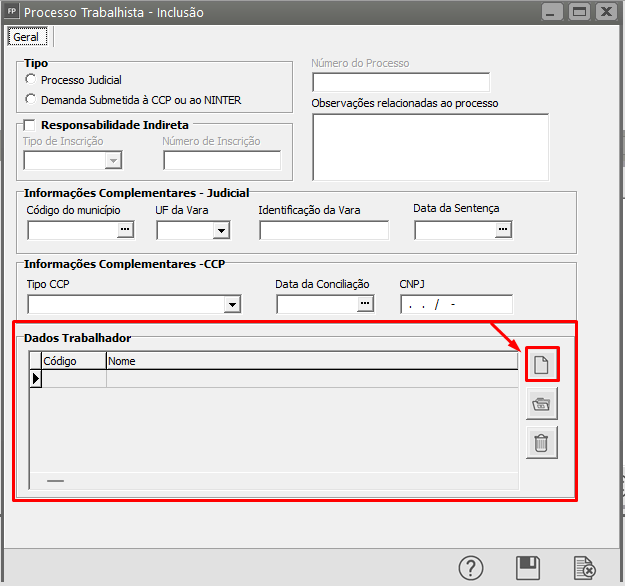

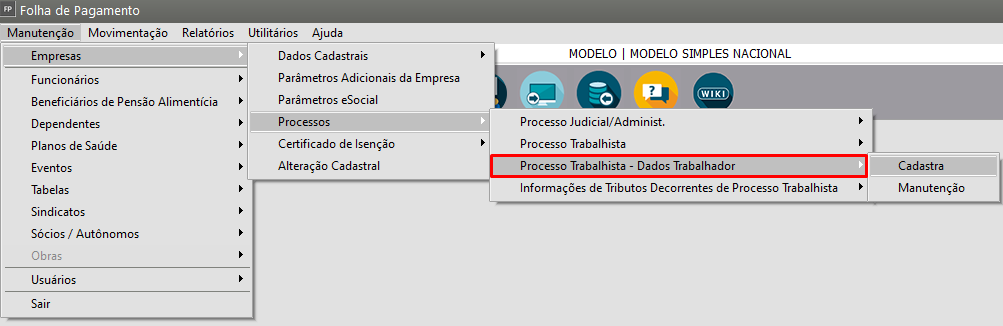

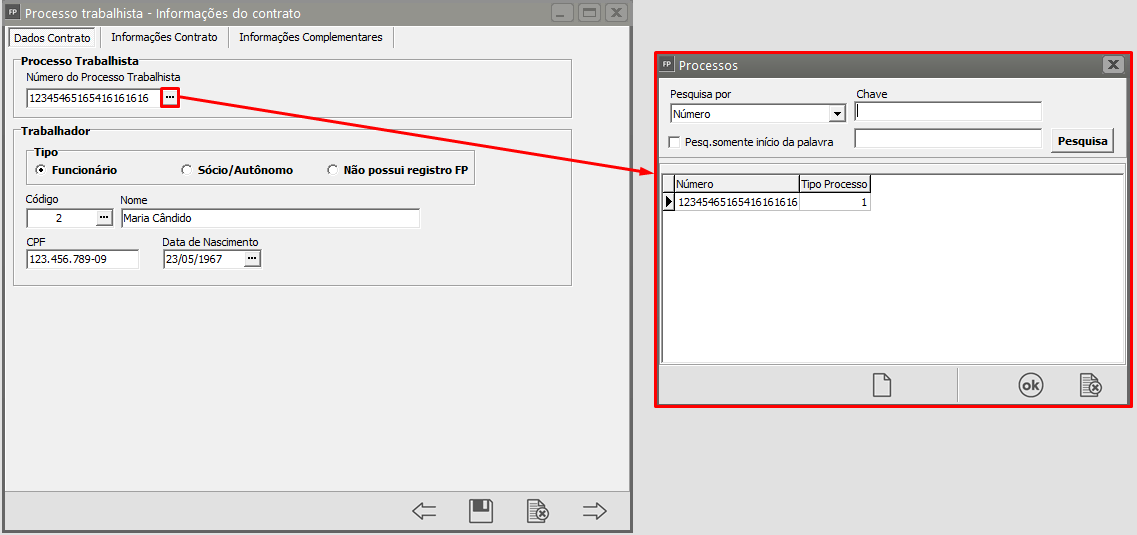

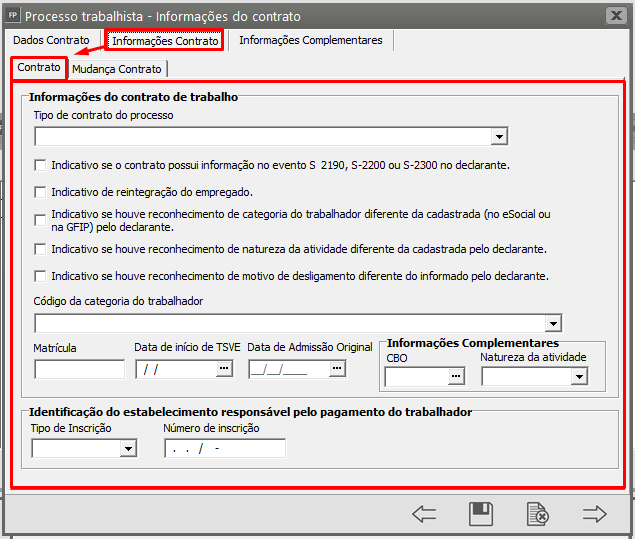

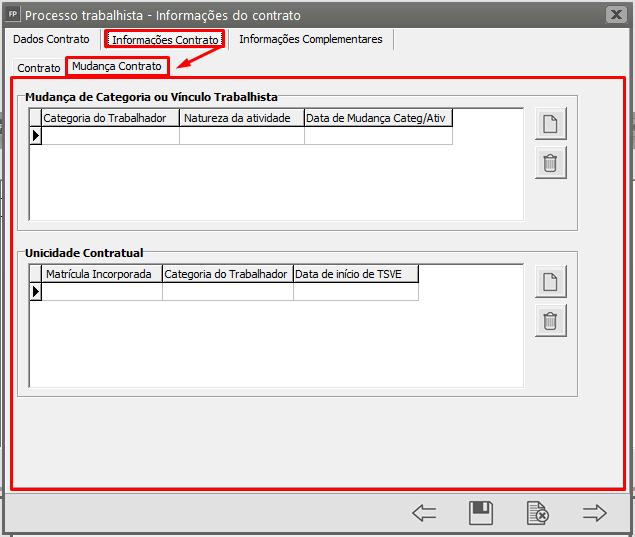

- S-2500 - Processo Trabalhista

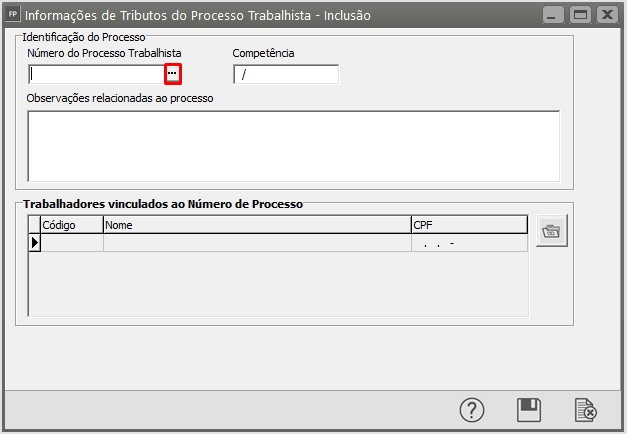

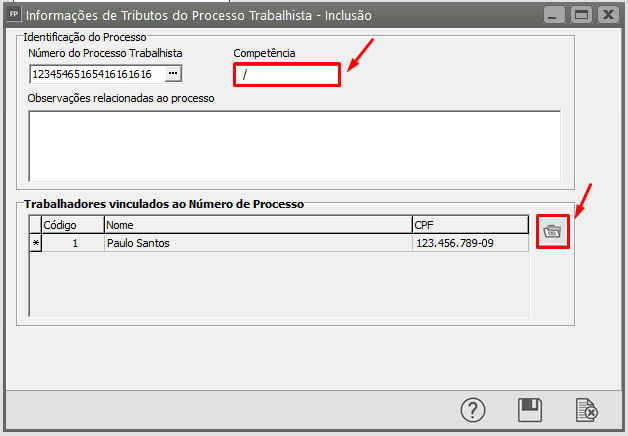

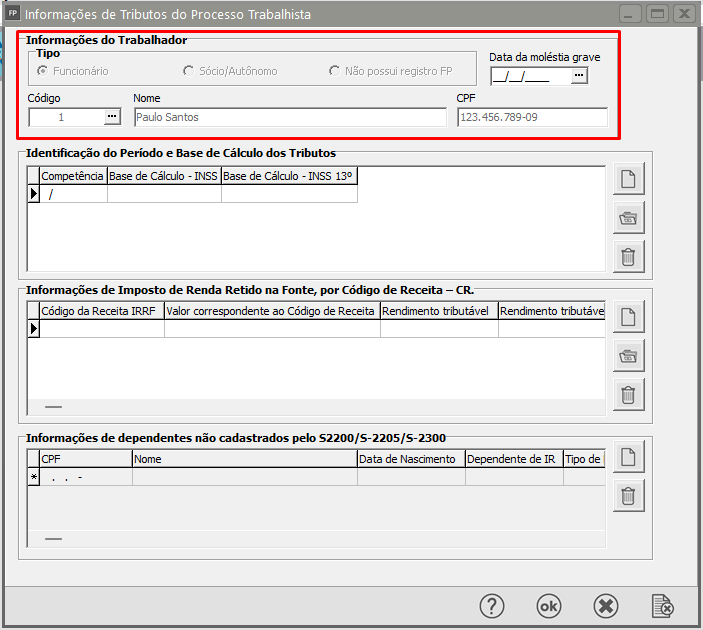

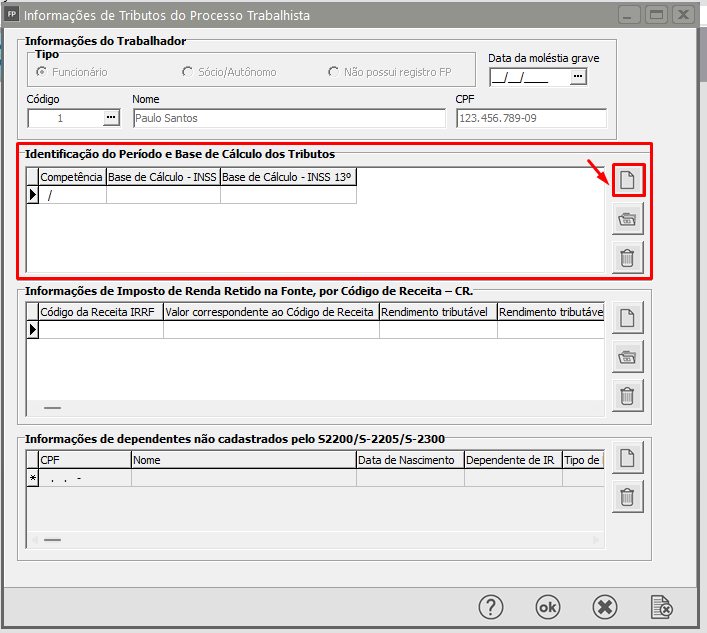

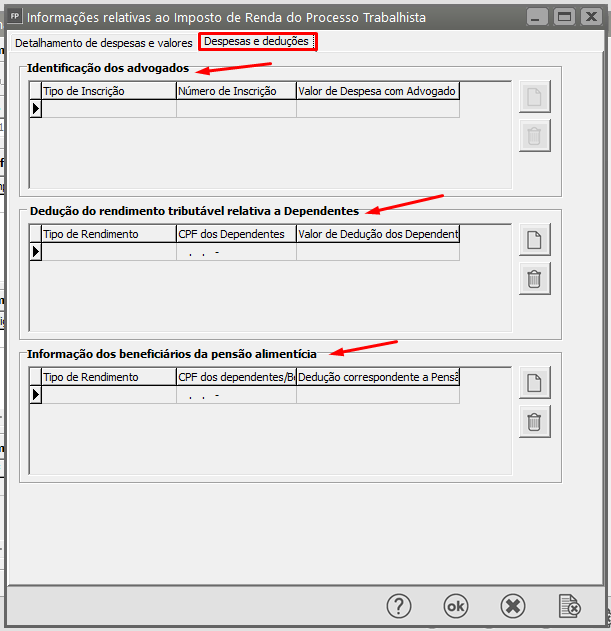

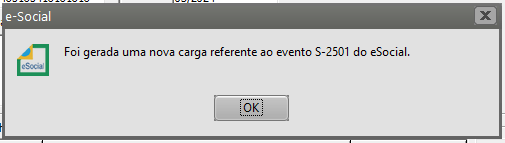

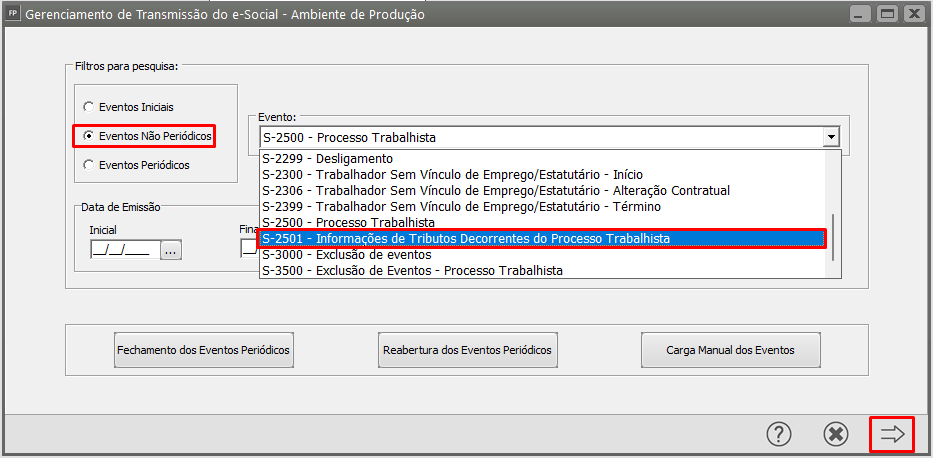

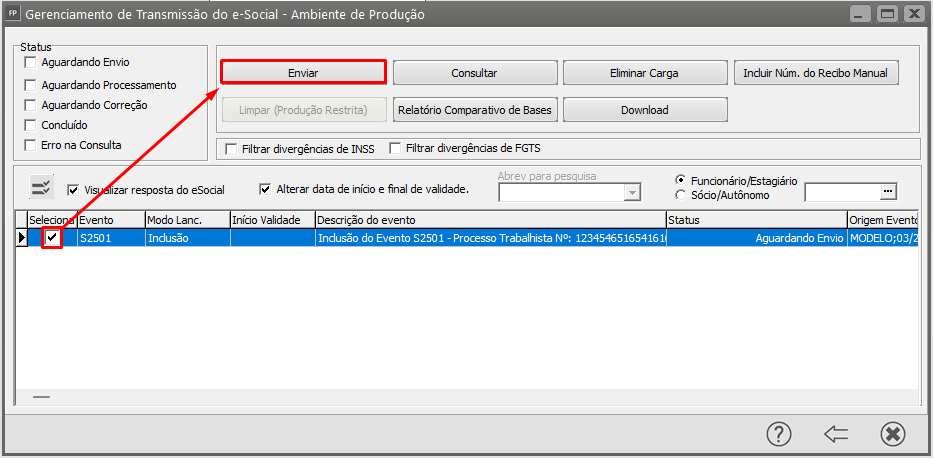

- S-2501 - Informações de Tributos do Processo Trabalhista

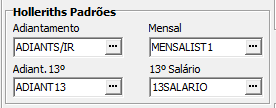

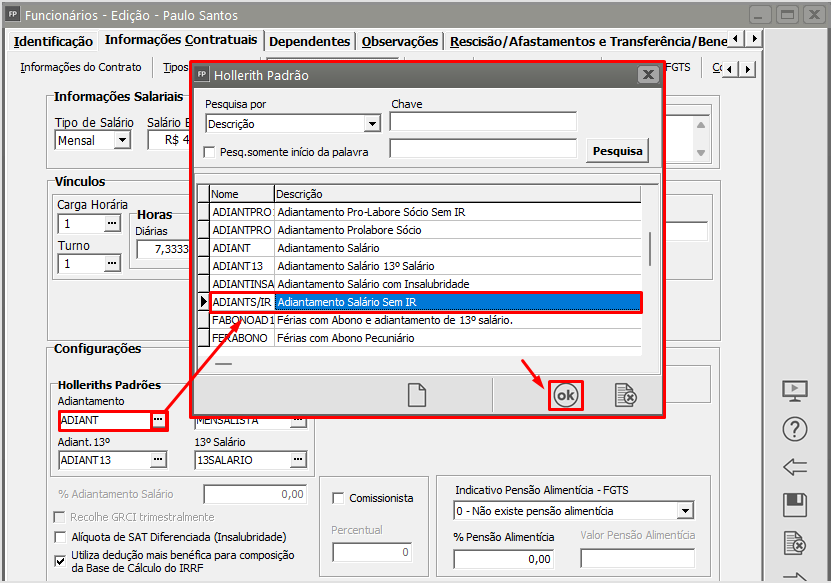

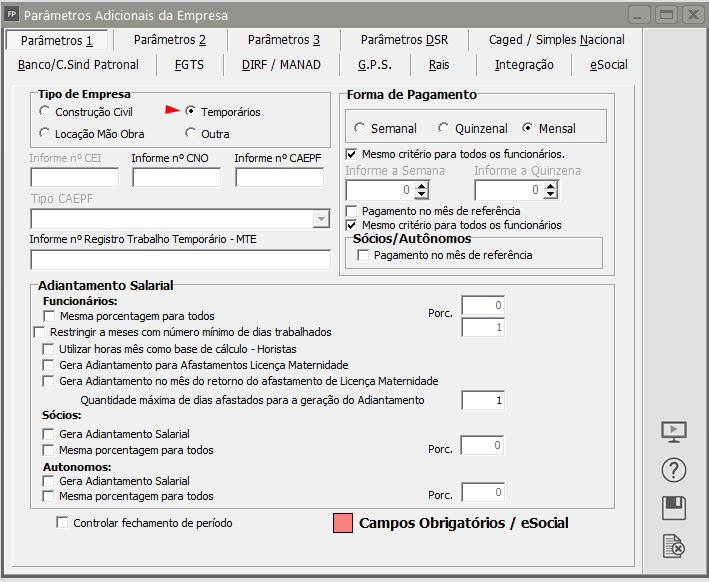

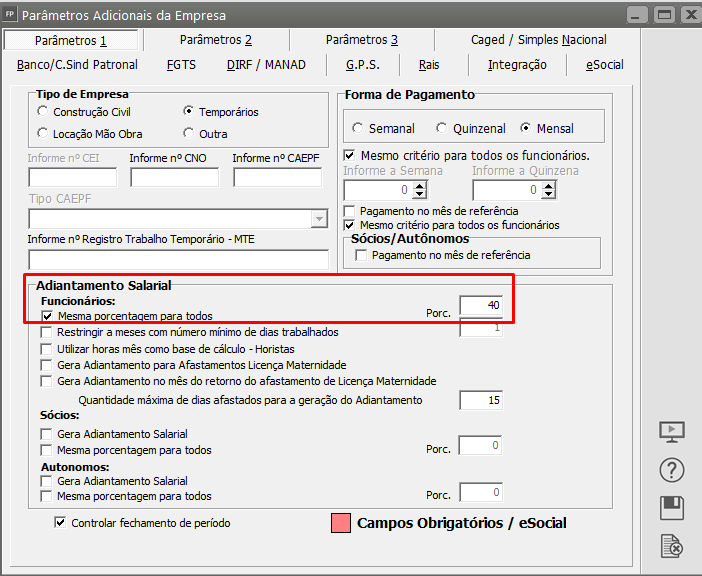

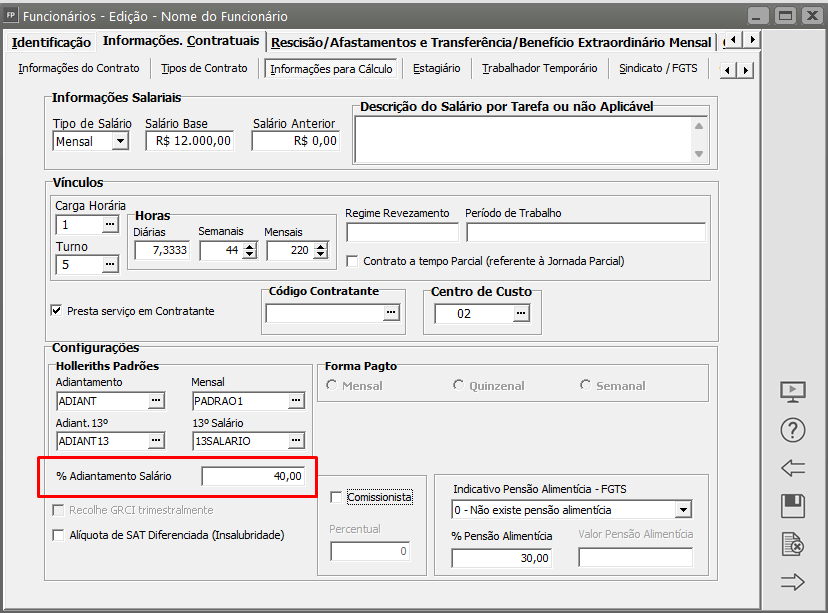

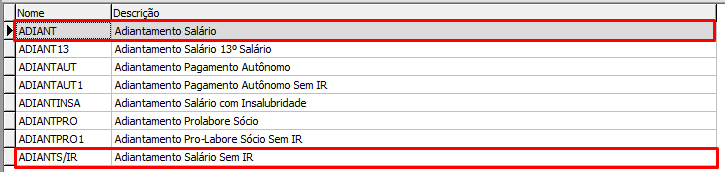

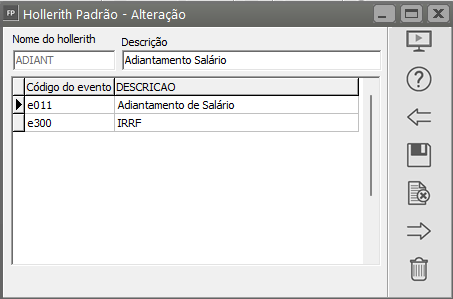

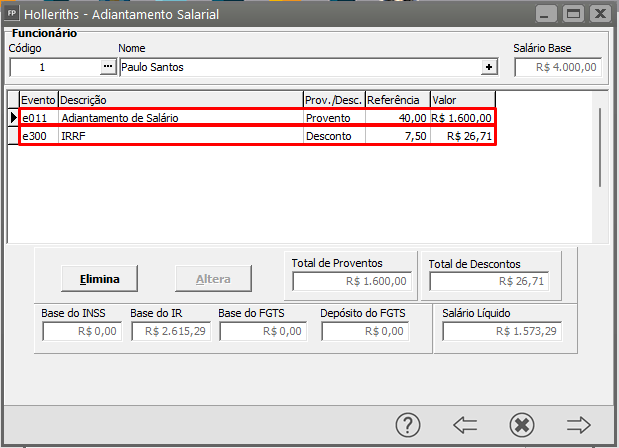

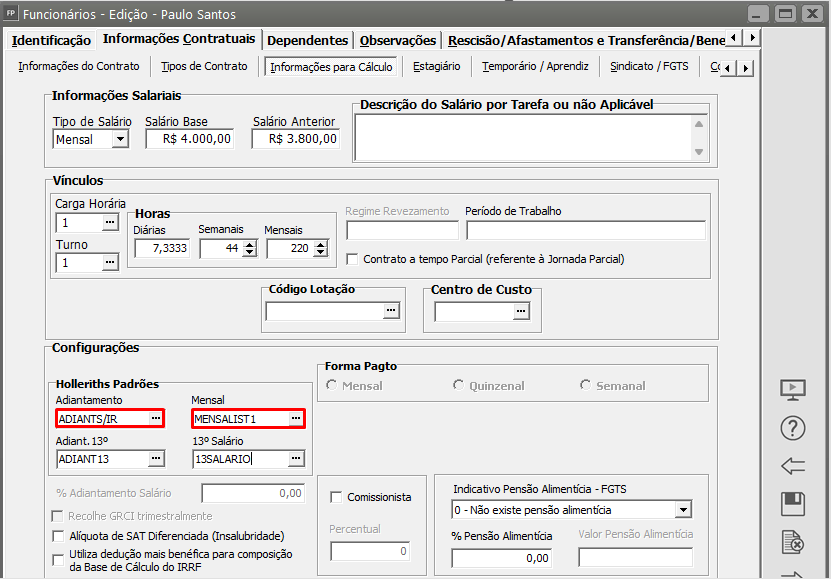

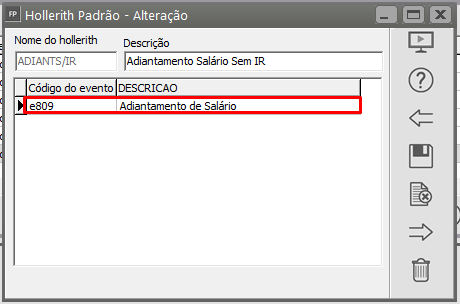

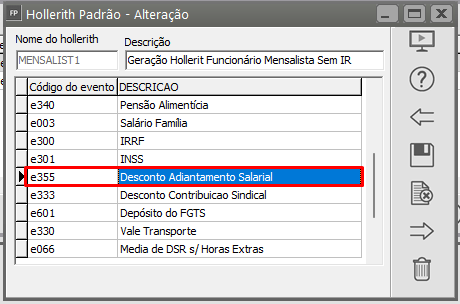

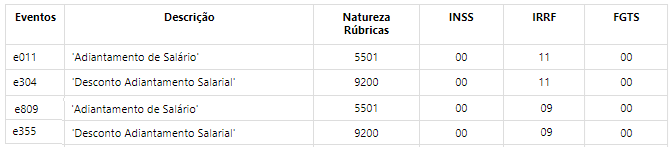

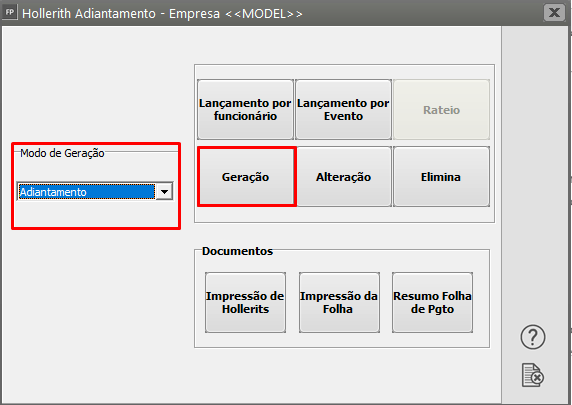

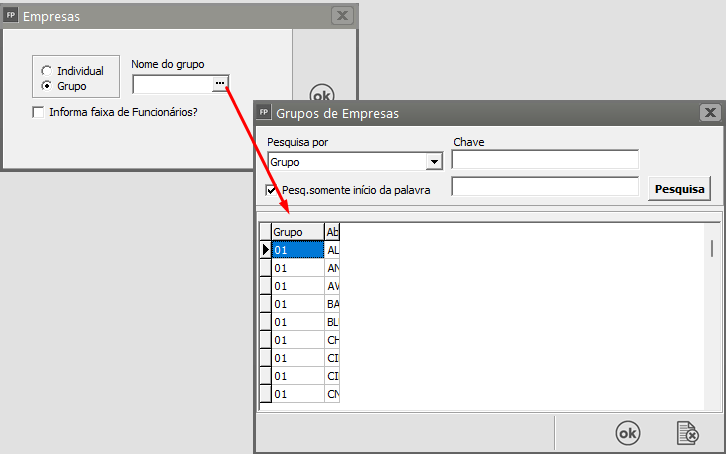

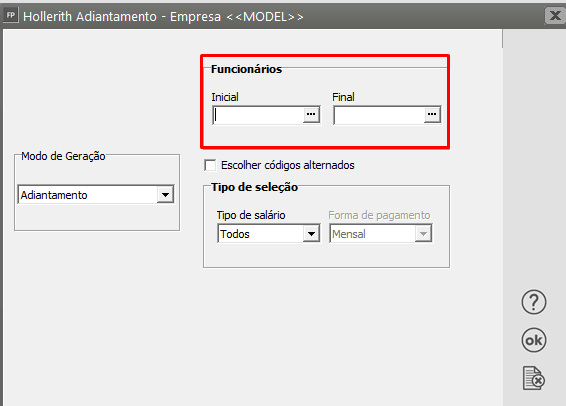

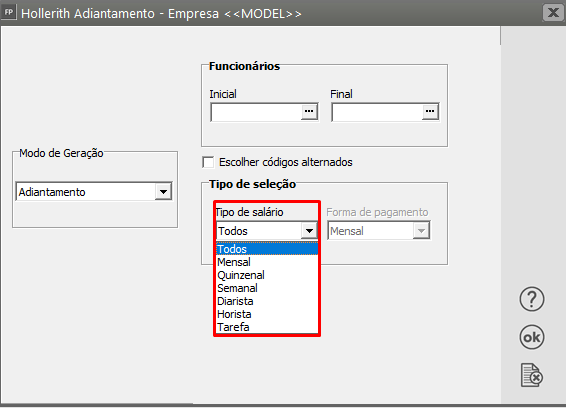

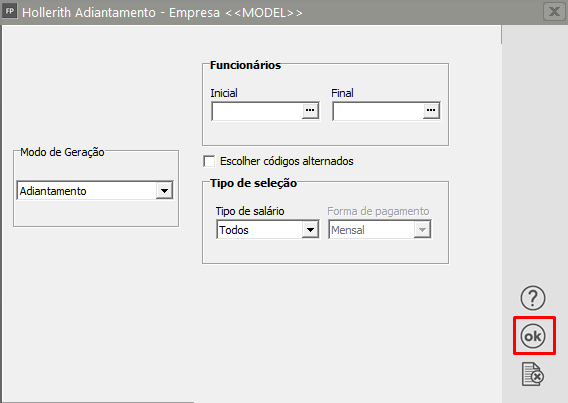

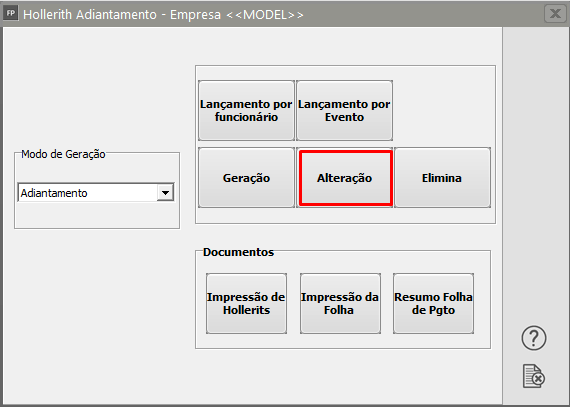

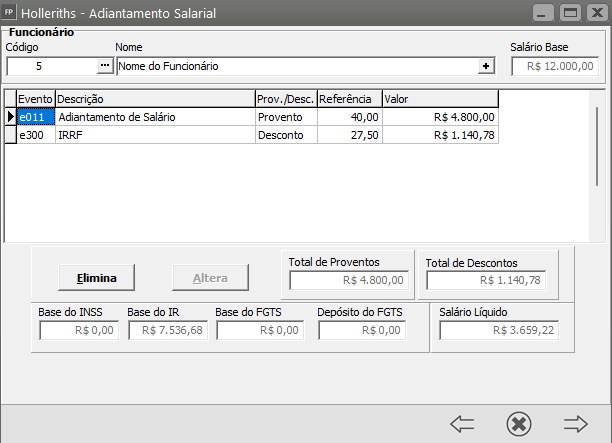

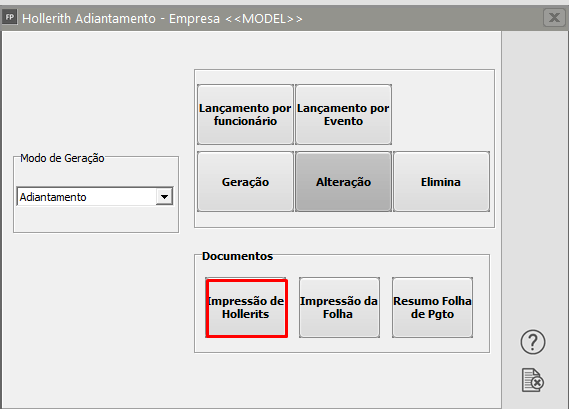

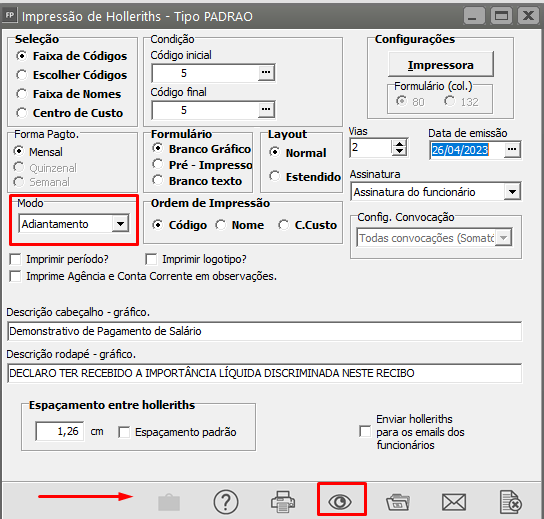

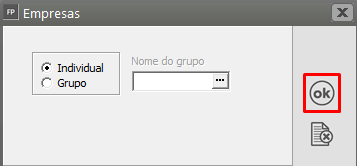

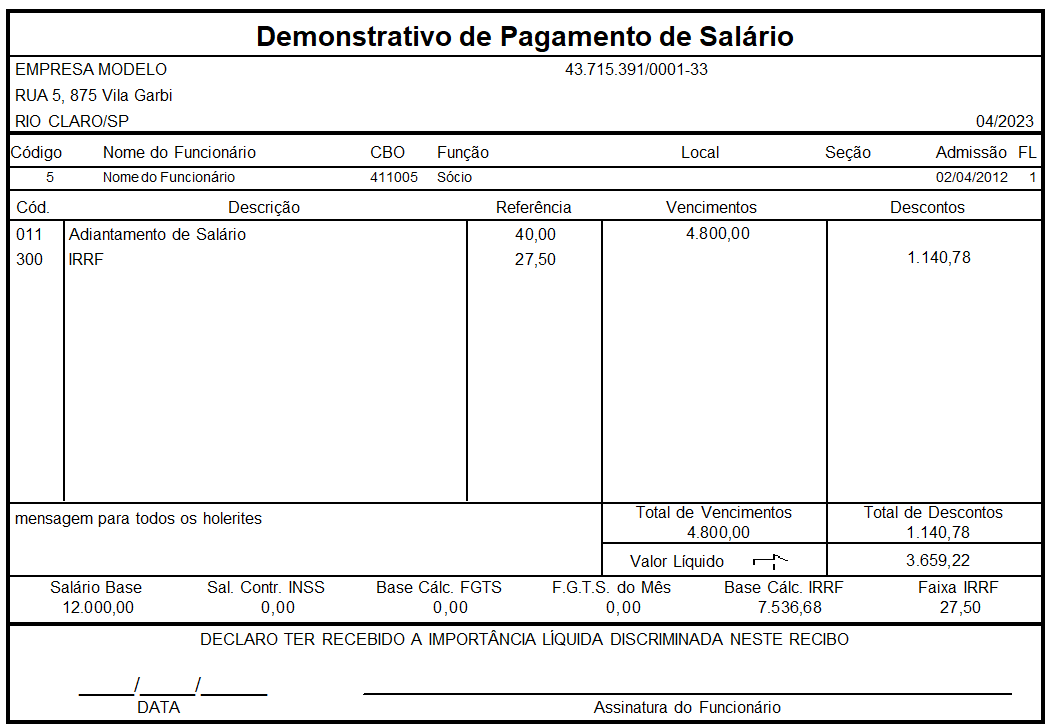

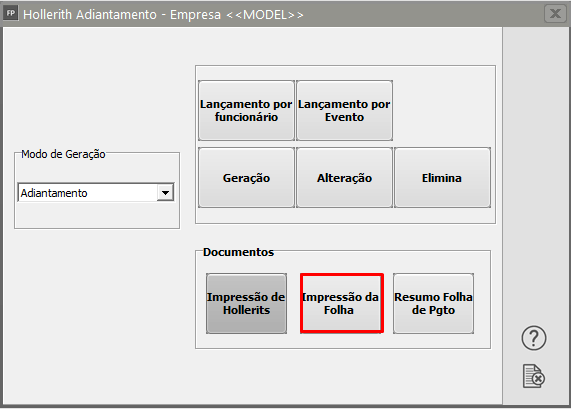

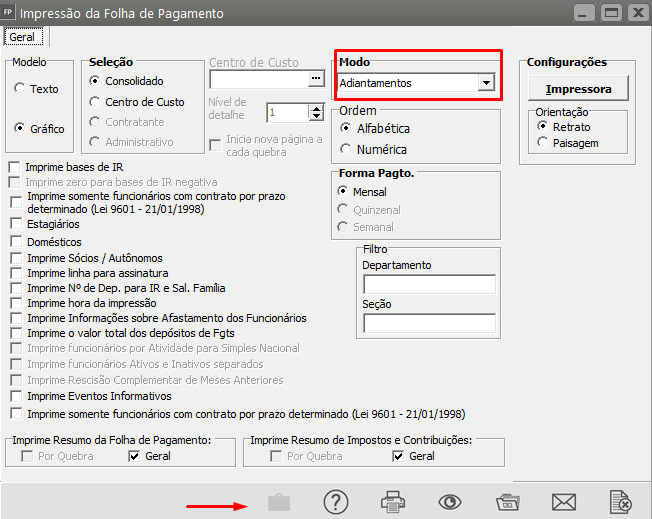

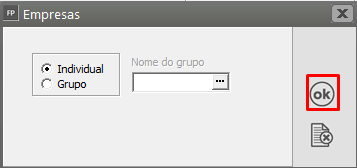

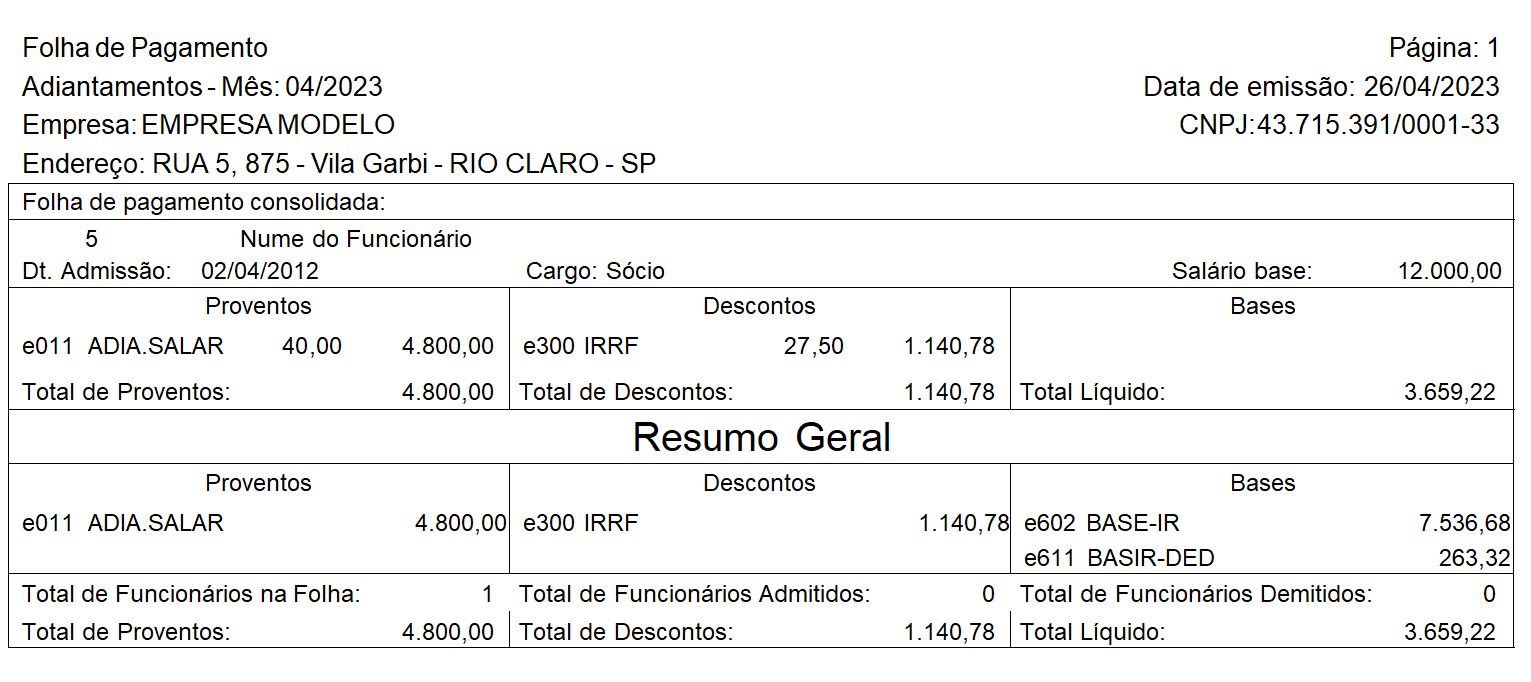

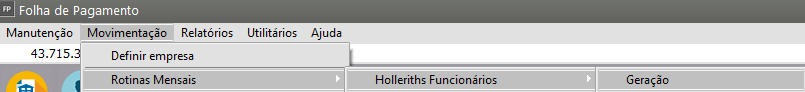

- Gerando Adiantamento Salarial dos Funcionários

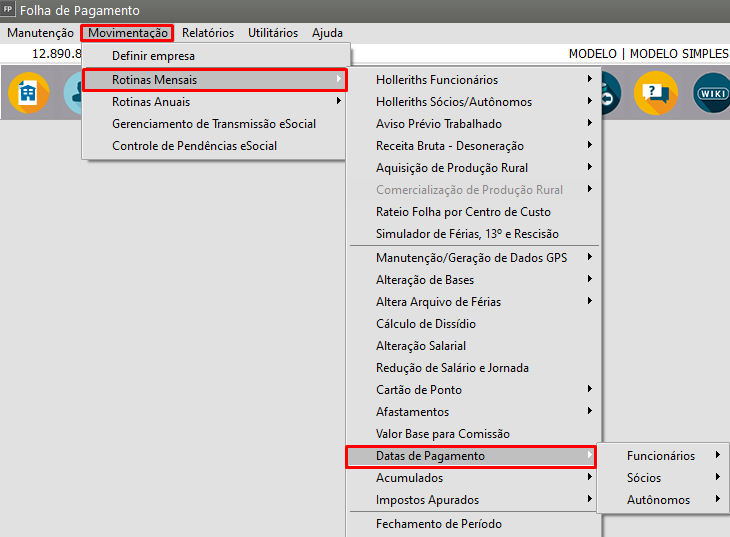

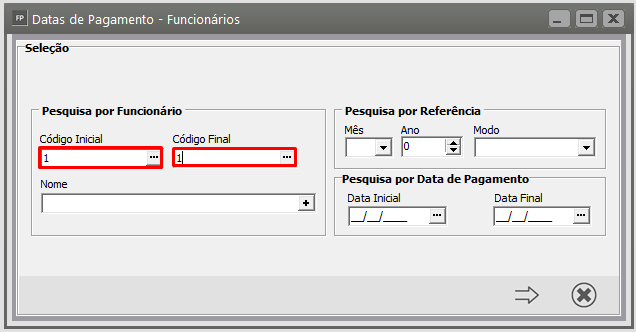

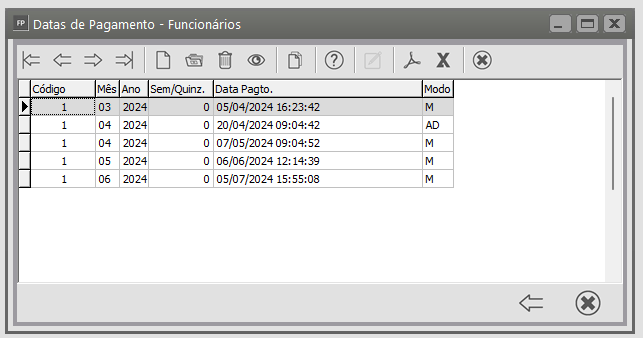

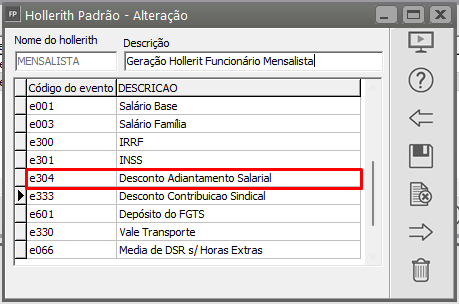

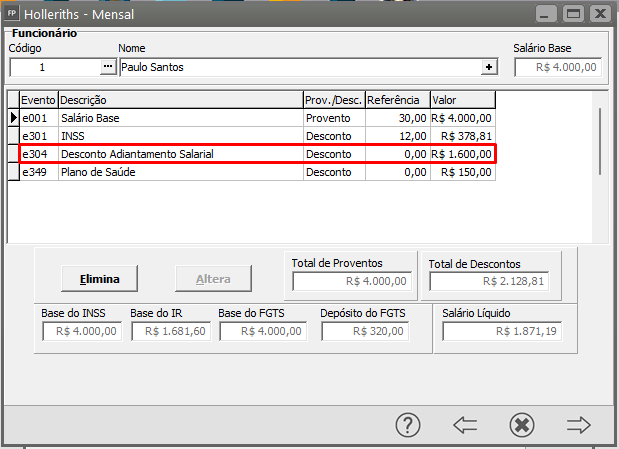

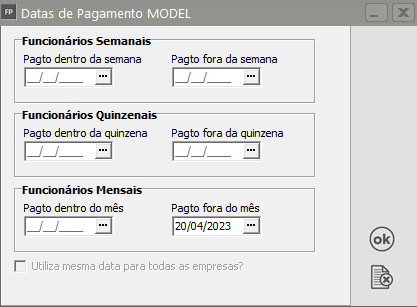

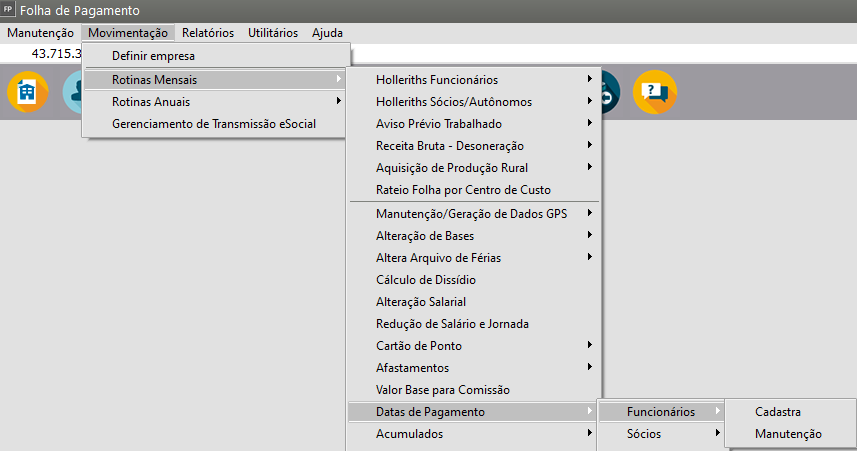

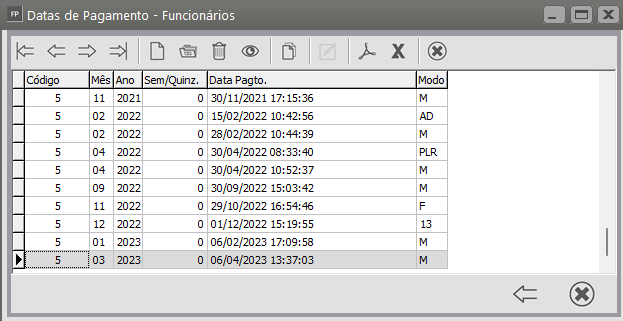

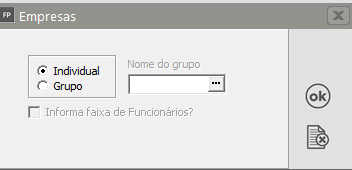

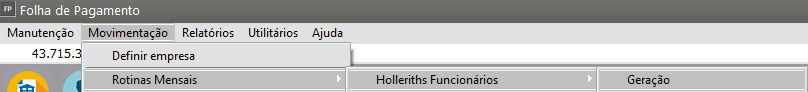

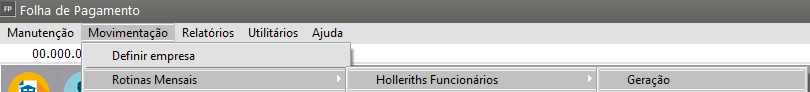

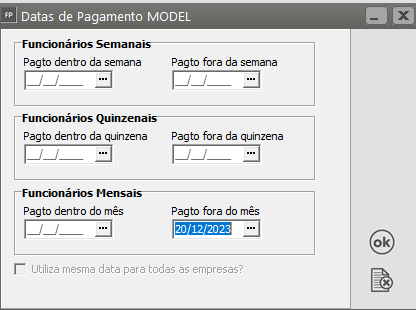

- Gerando Pagamento Mensal dos Funcionários

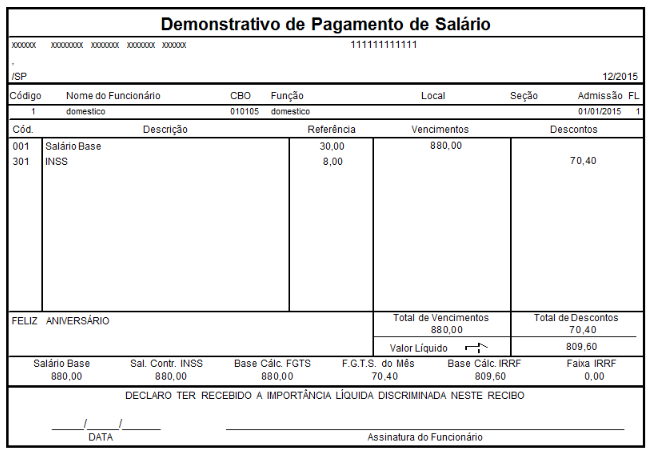

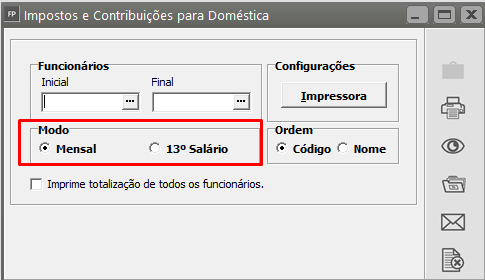

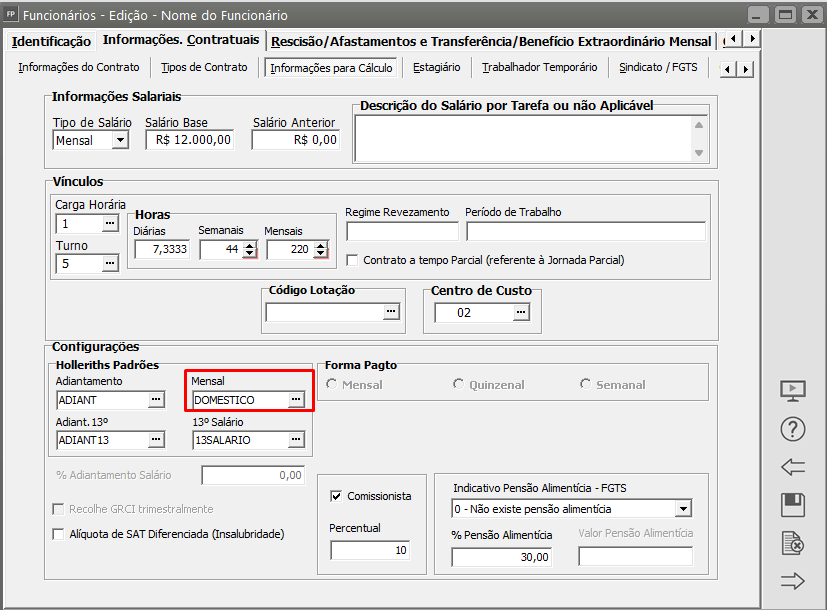

- Gerando pagamento mensal dos funcionários - Domésticos

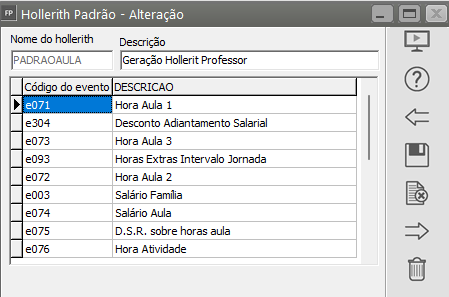

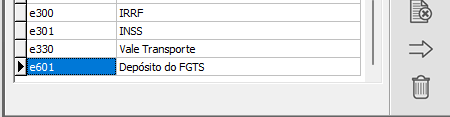

- Gerando pagamento mensal dos funcionários - Professores

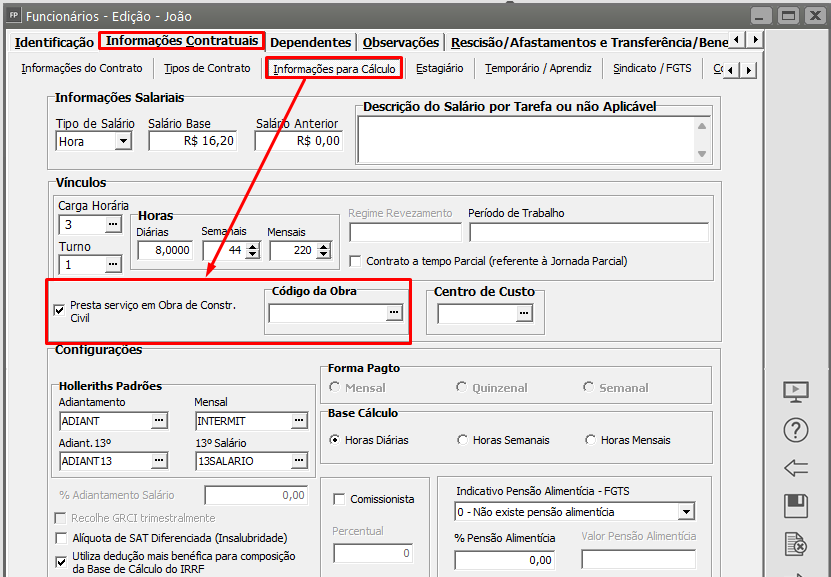

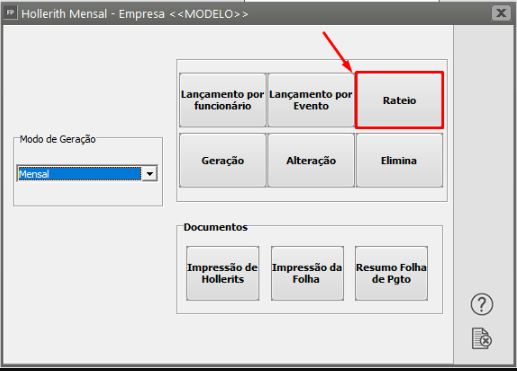

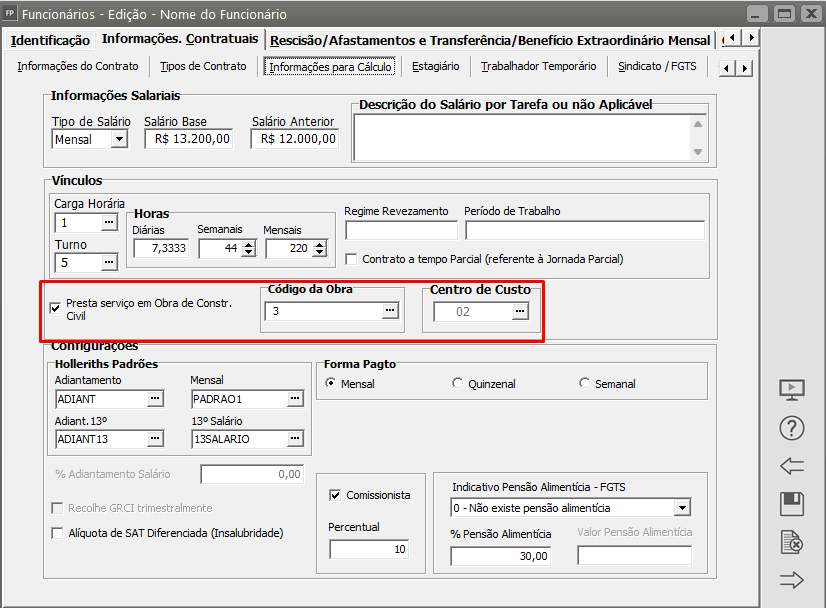

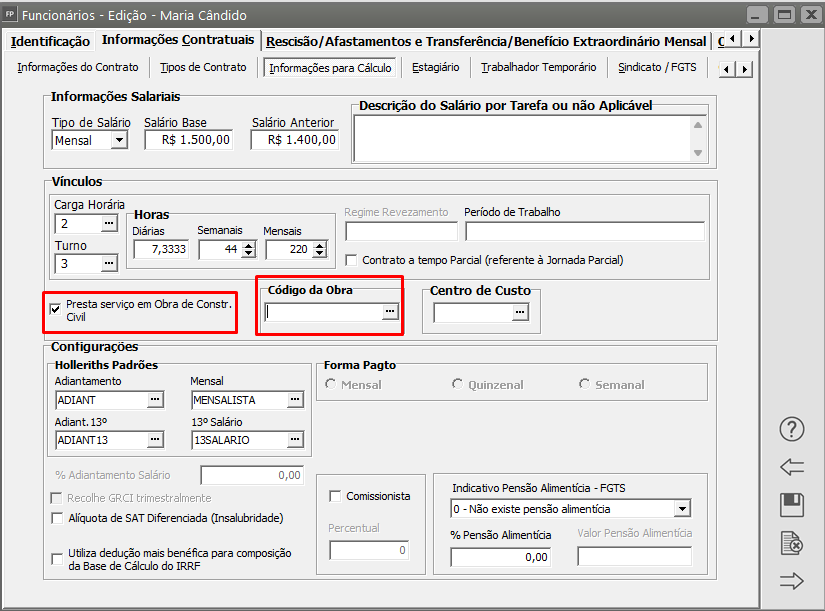

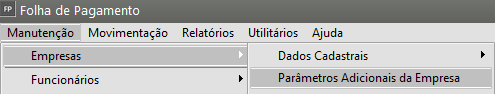

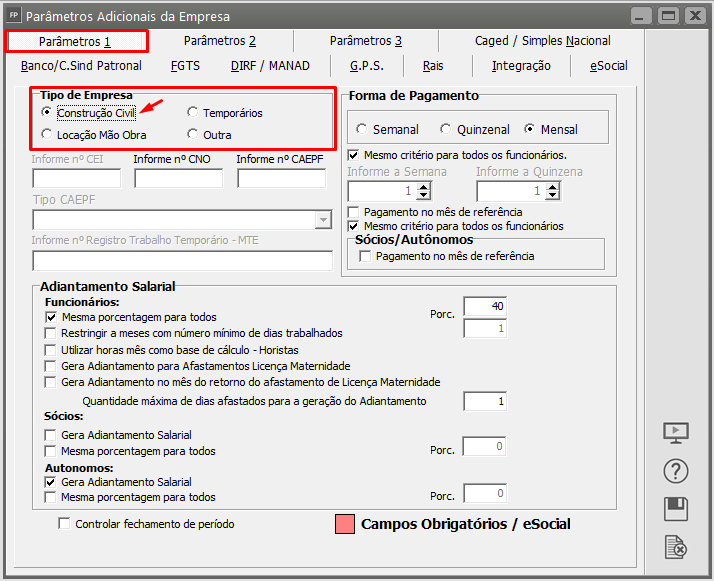

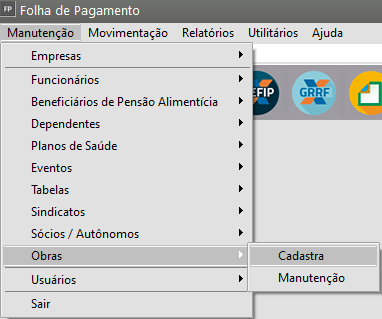

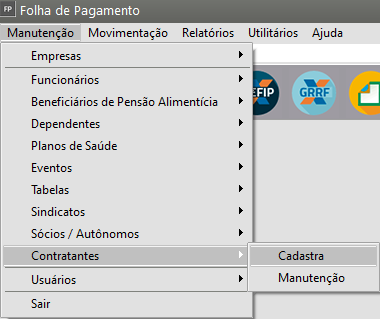

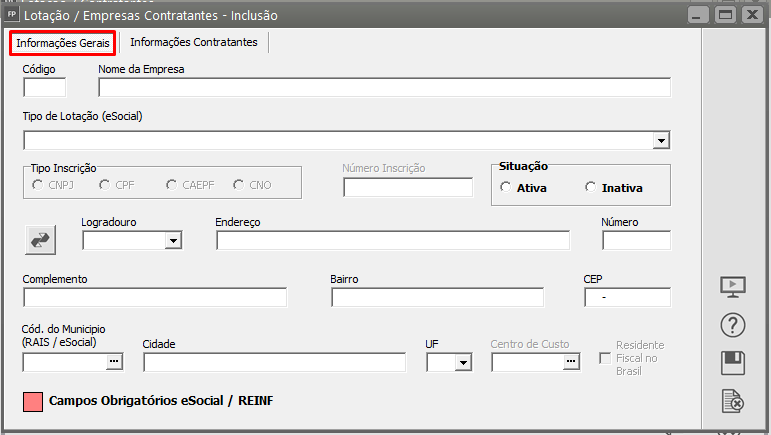

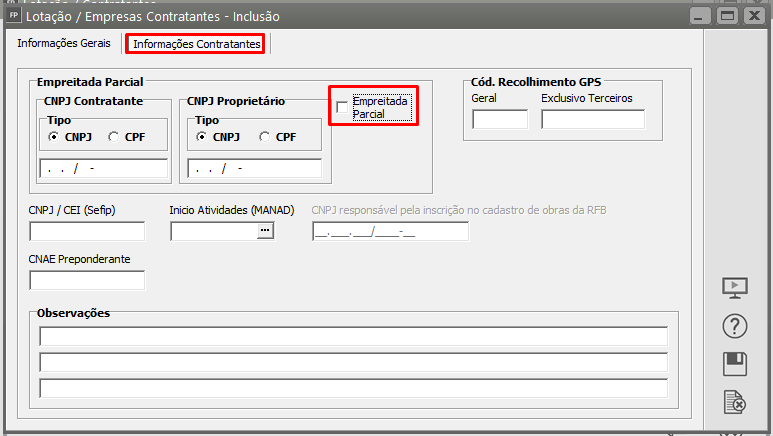

- Gerando pagamento dos funcionários - Locação de Mão de Obra e Construção Civil

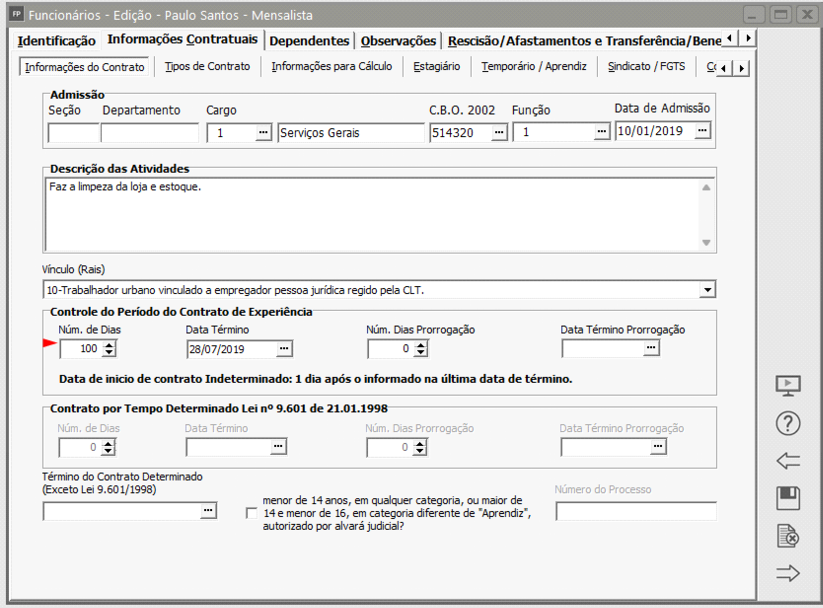

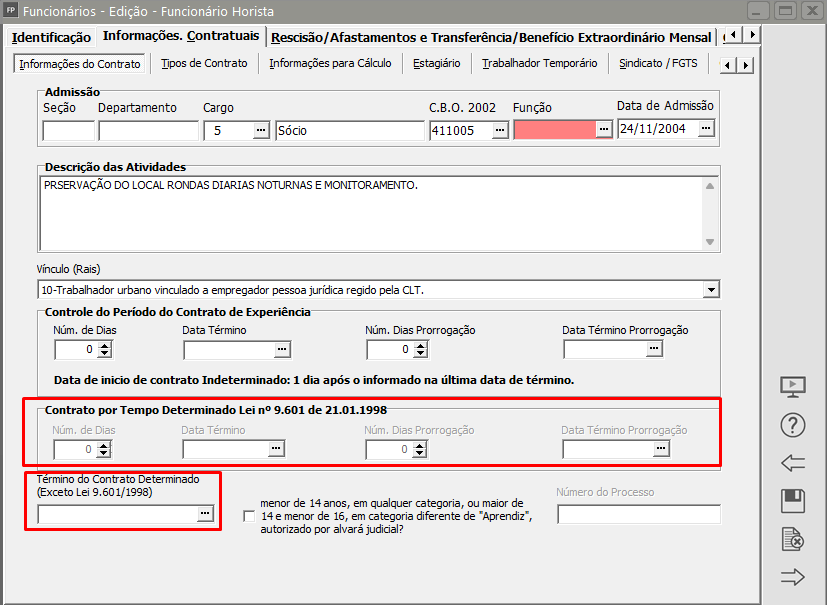

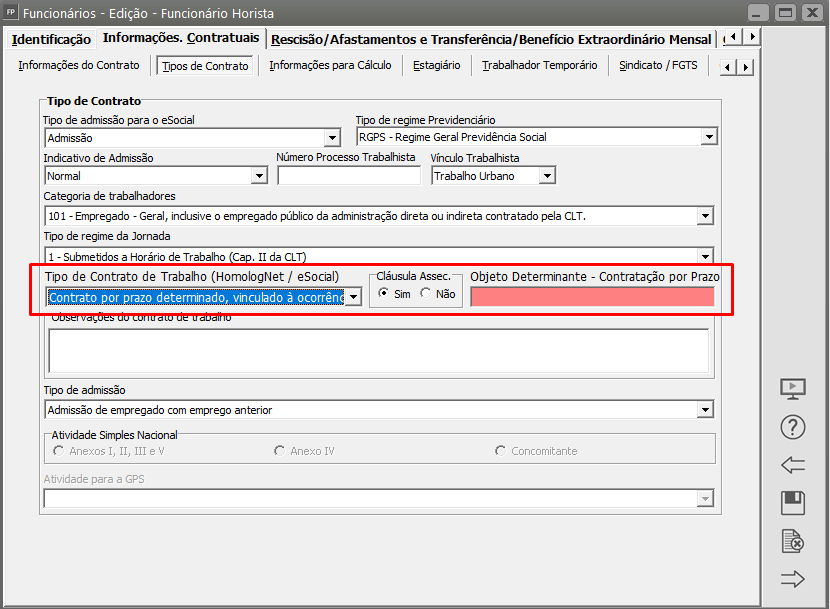

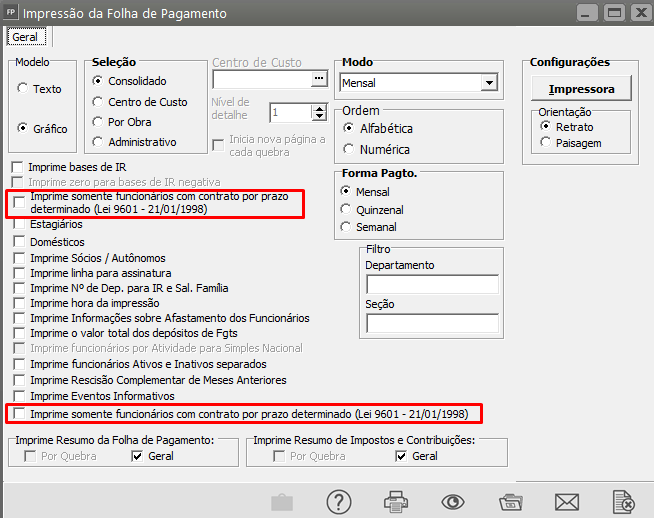

- Gerando pagamento mensal dos funcionários - Contrato Determinado

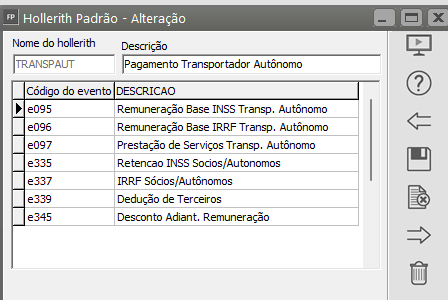

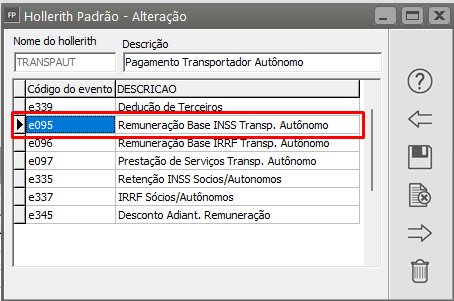

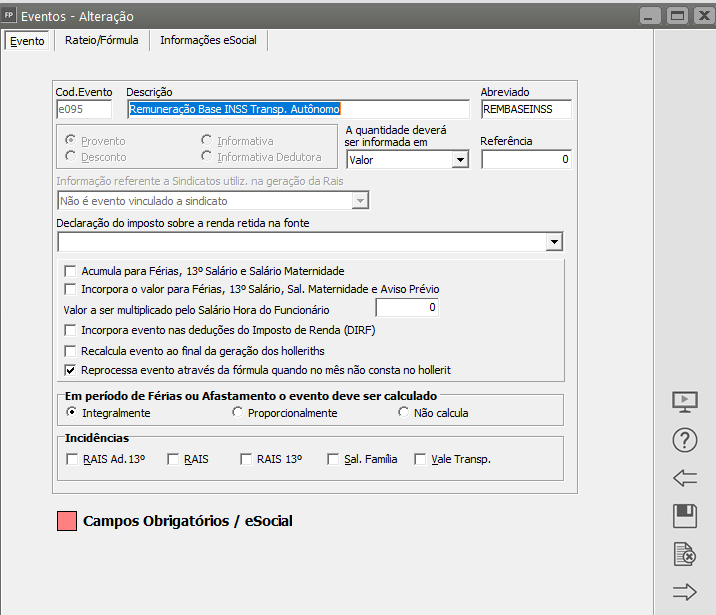

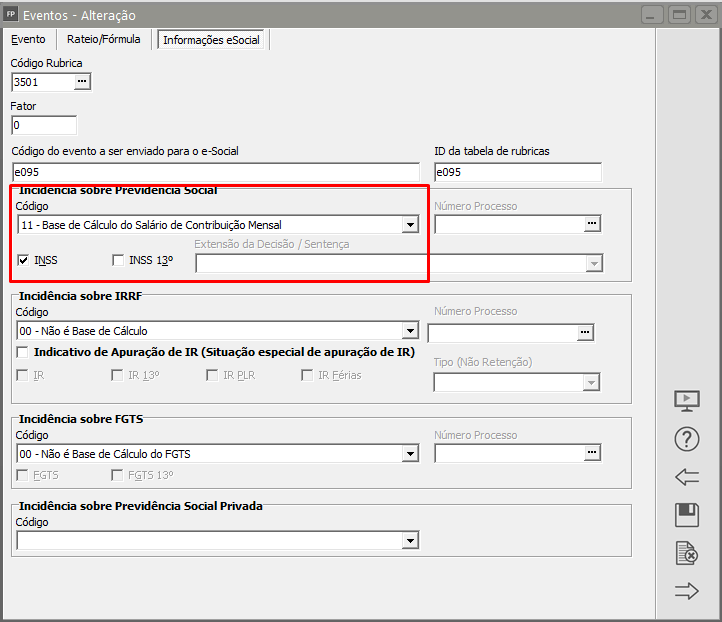

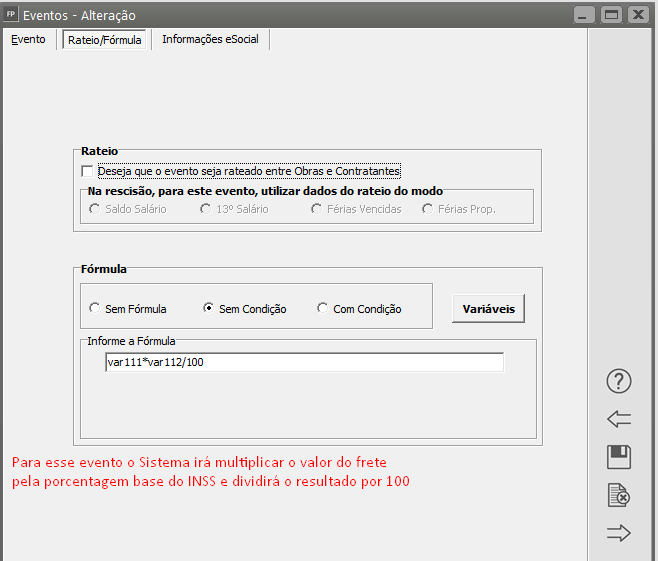

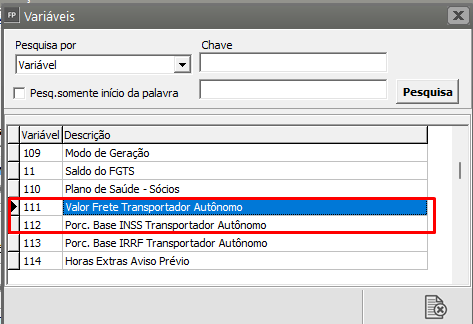

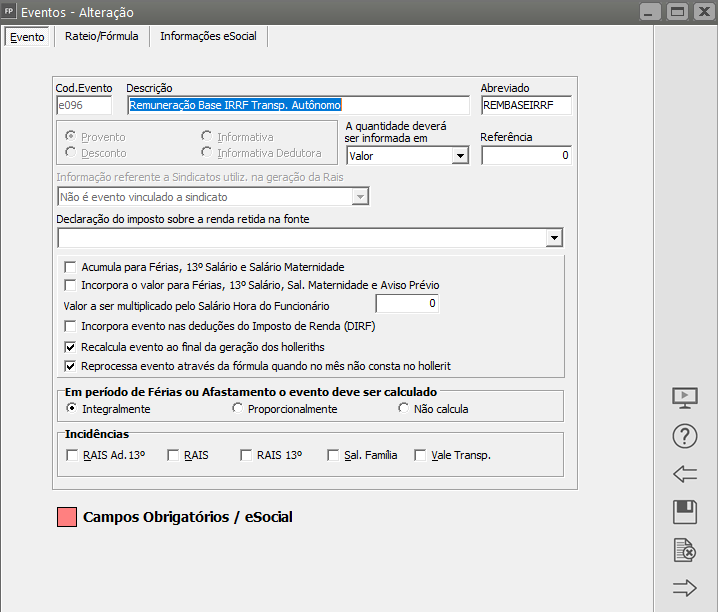

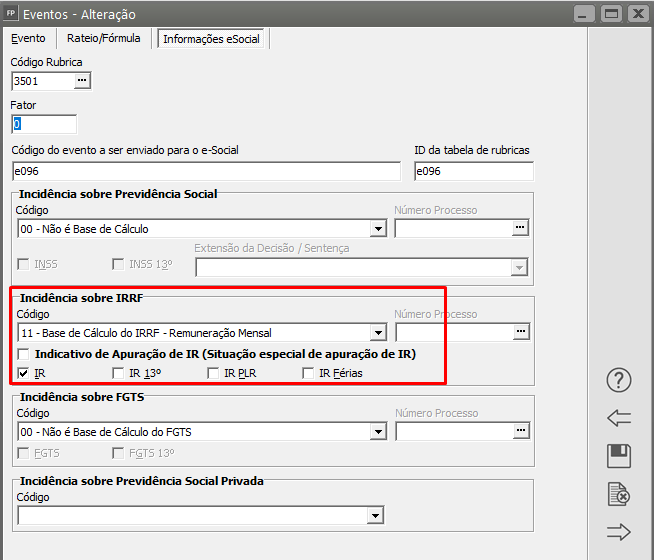

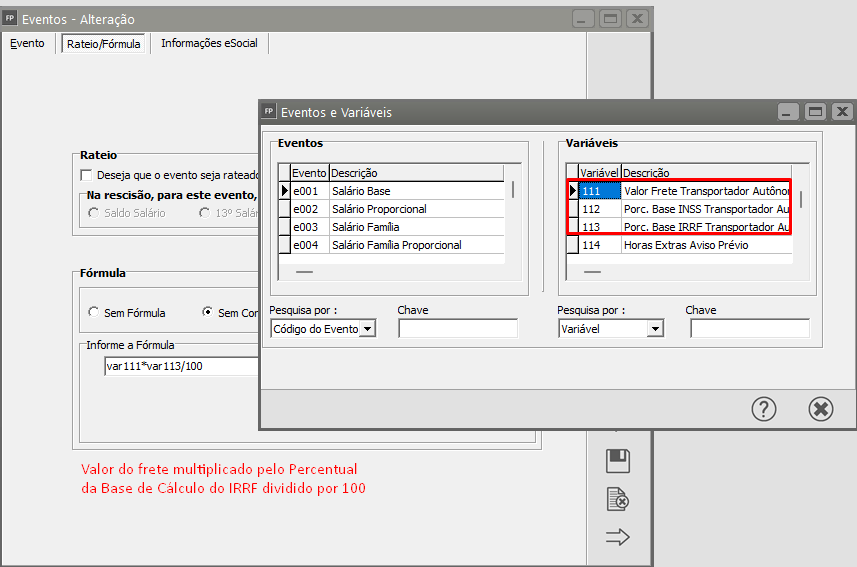

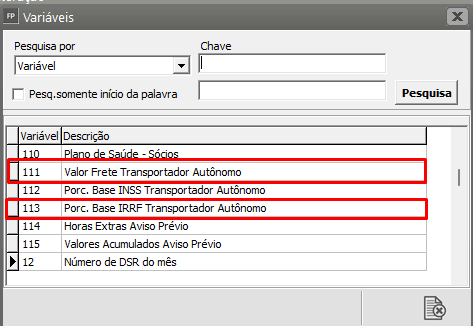

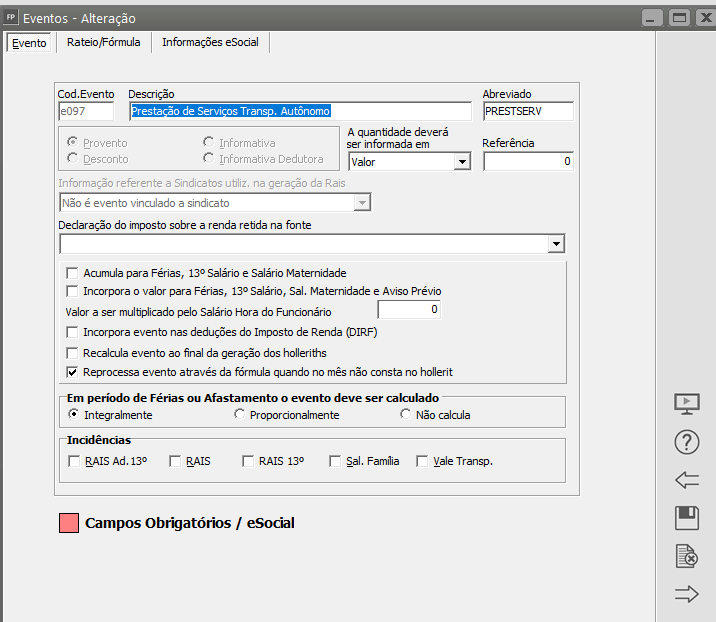

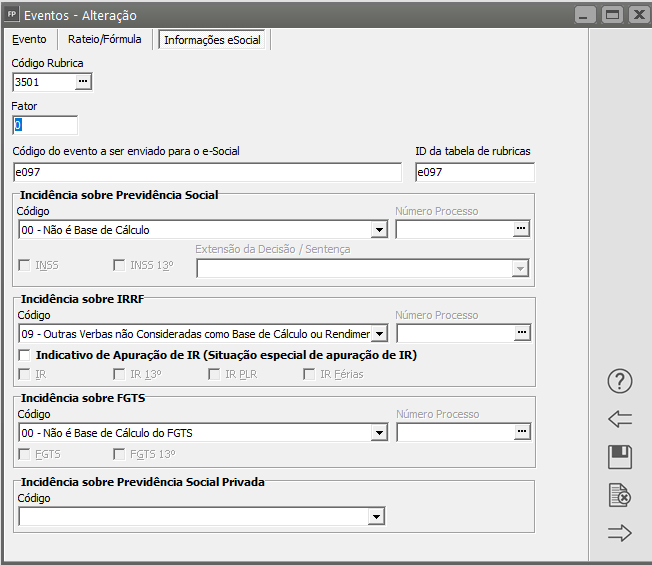

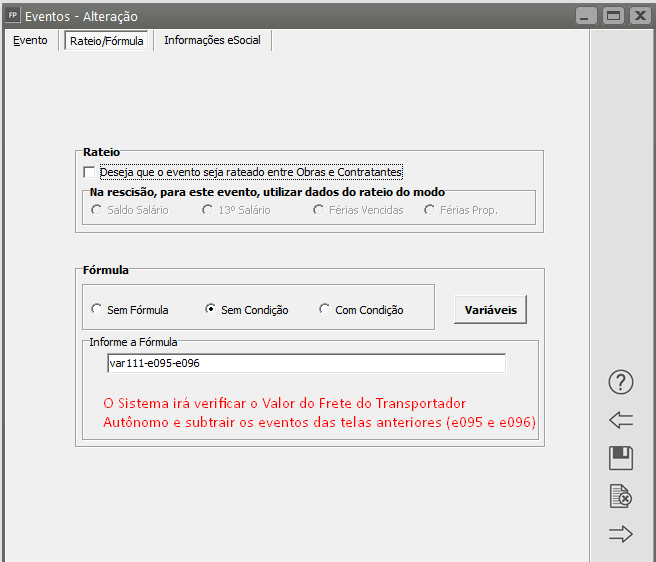

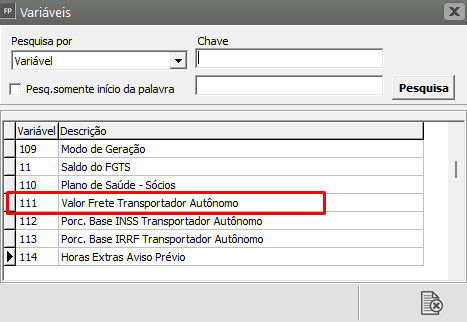

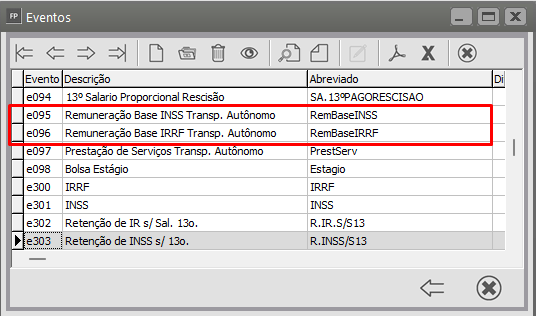

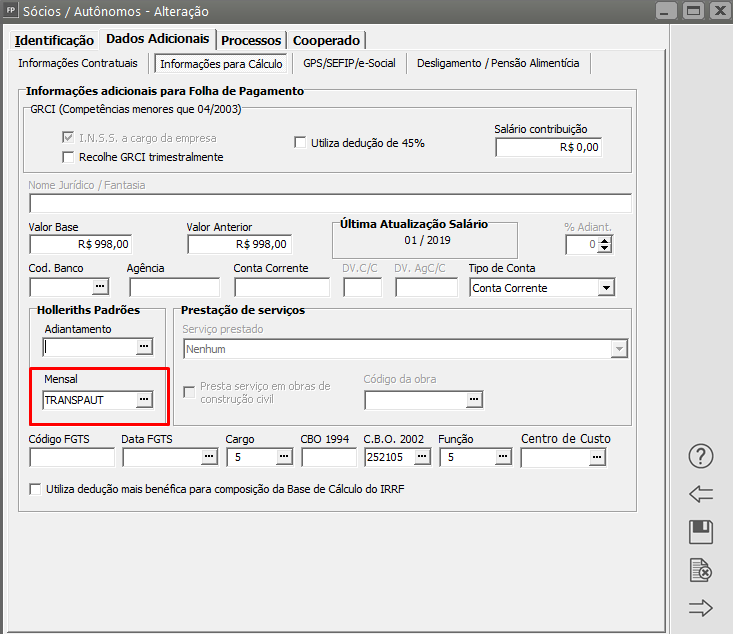

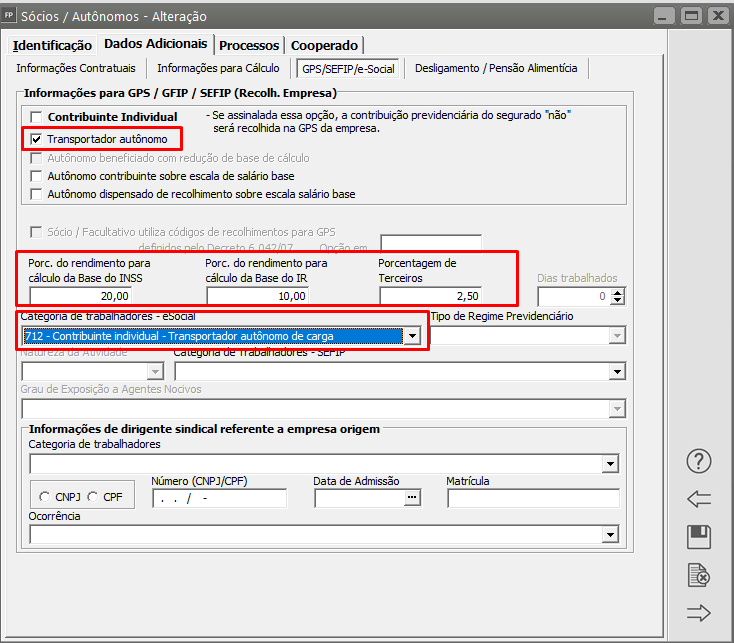

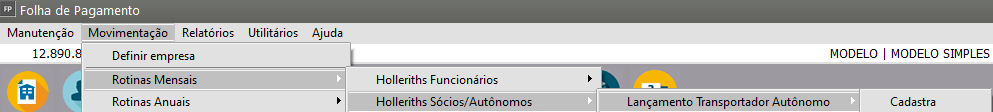

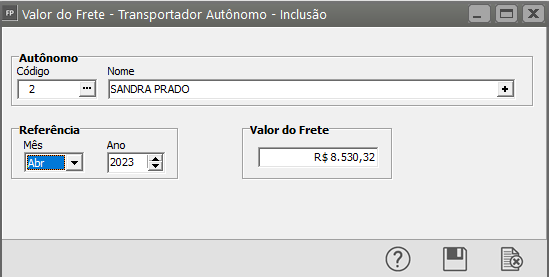

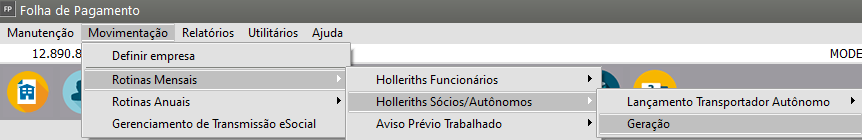

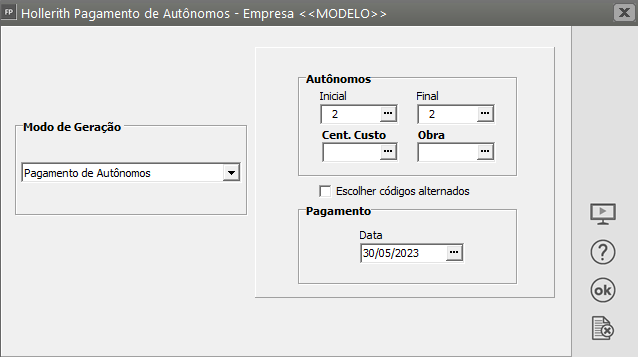

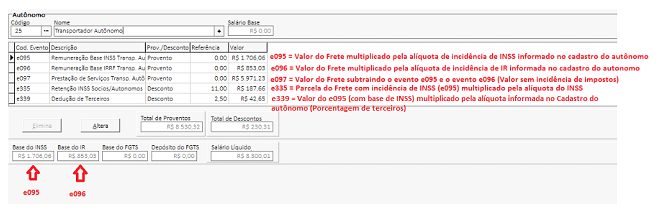

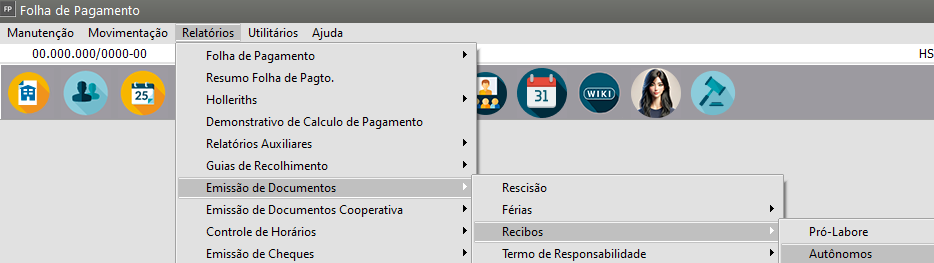

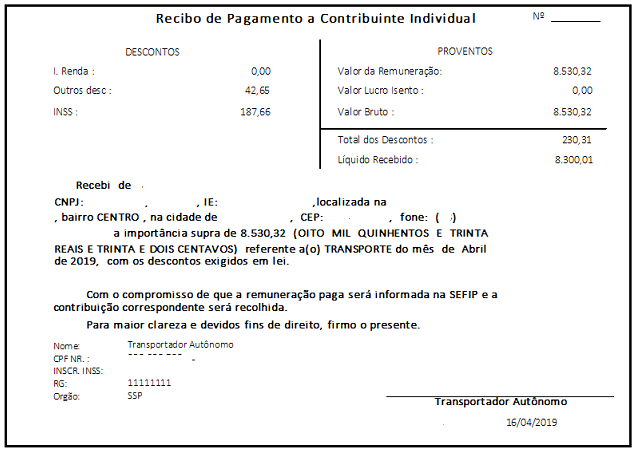

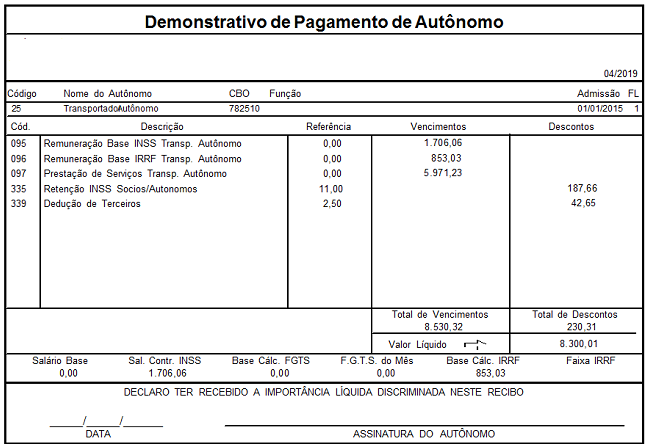

- Trabalhando com Transportador Autônomo (veículo próprio)

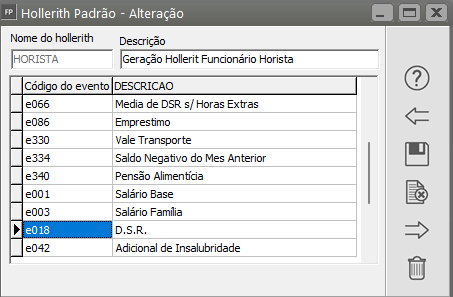

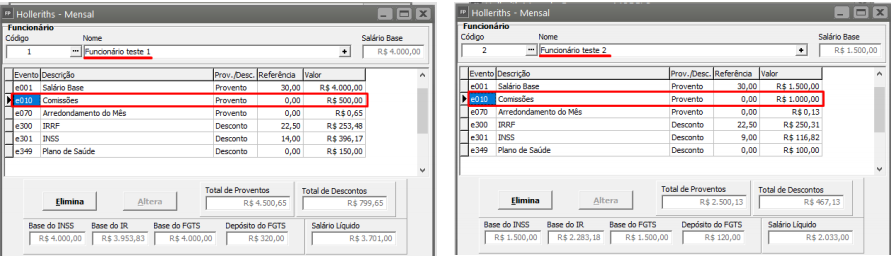

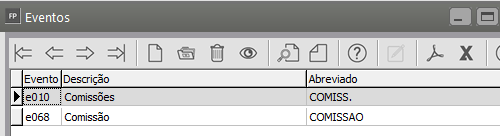

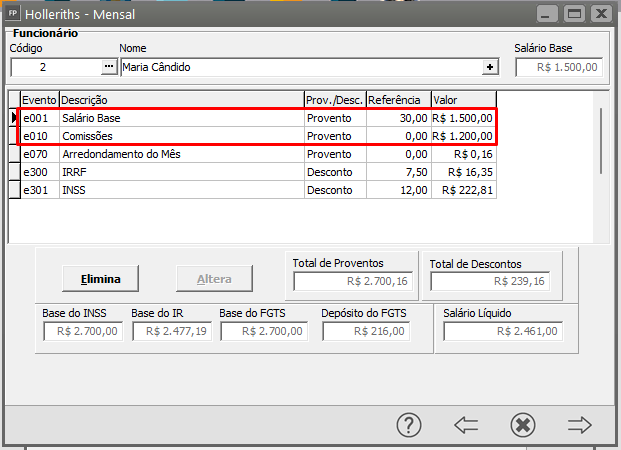

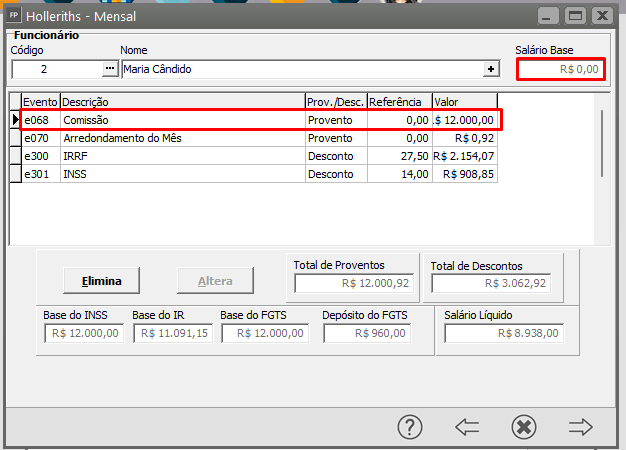

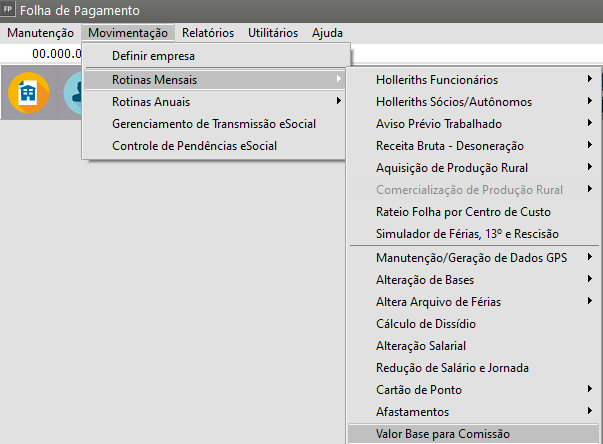

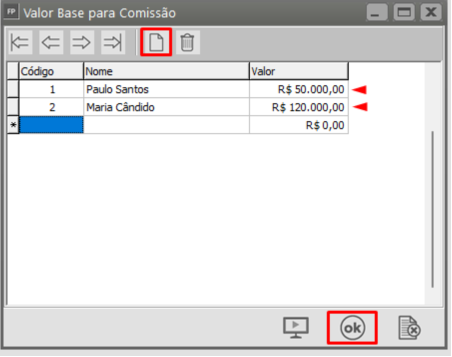

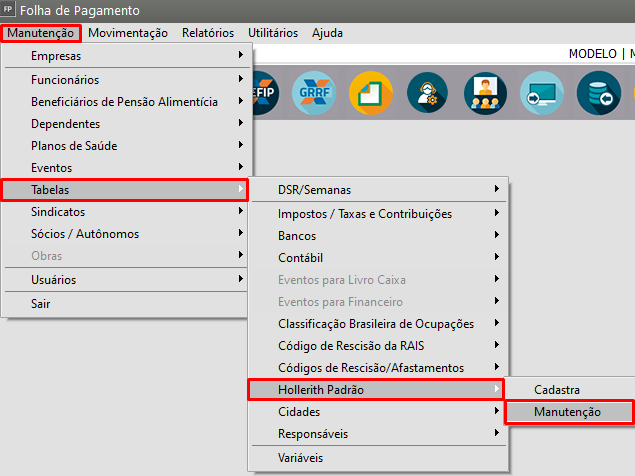

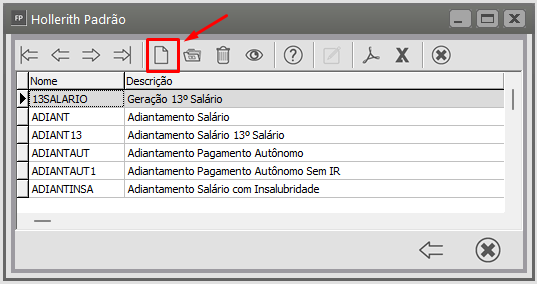

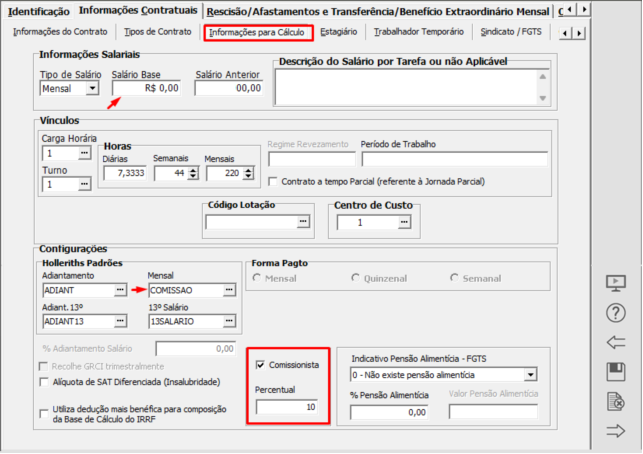

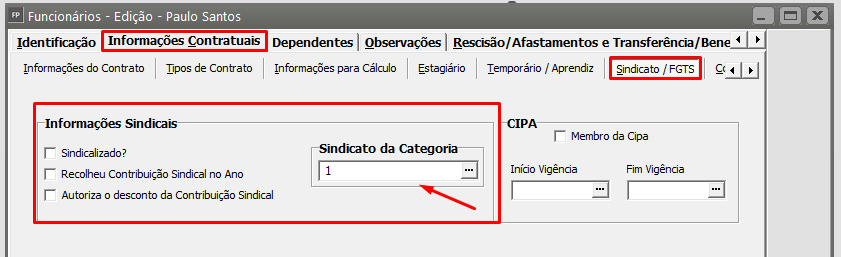

- Calculando Hollerith Funcionários Comissionistas

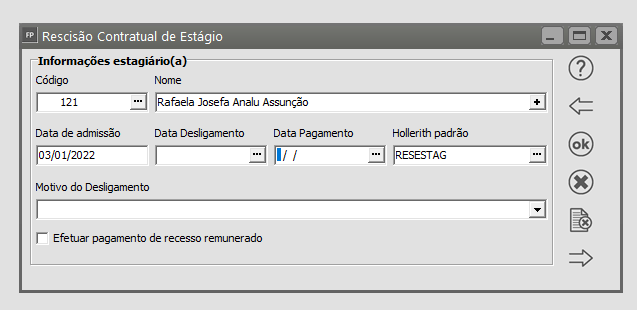

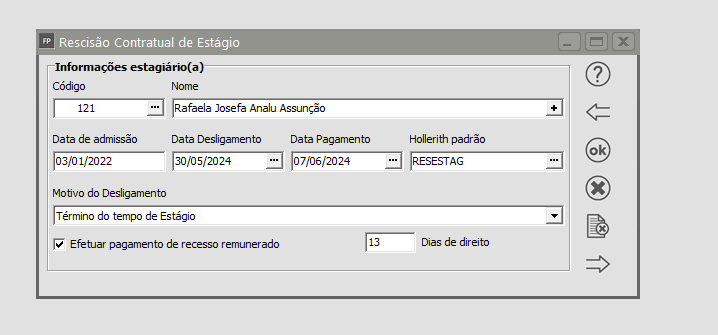

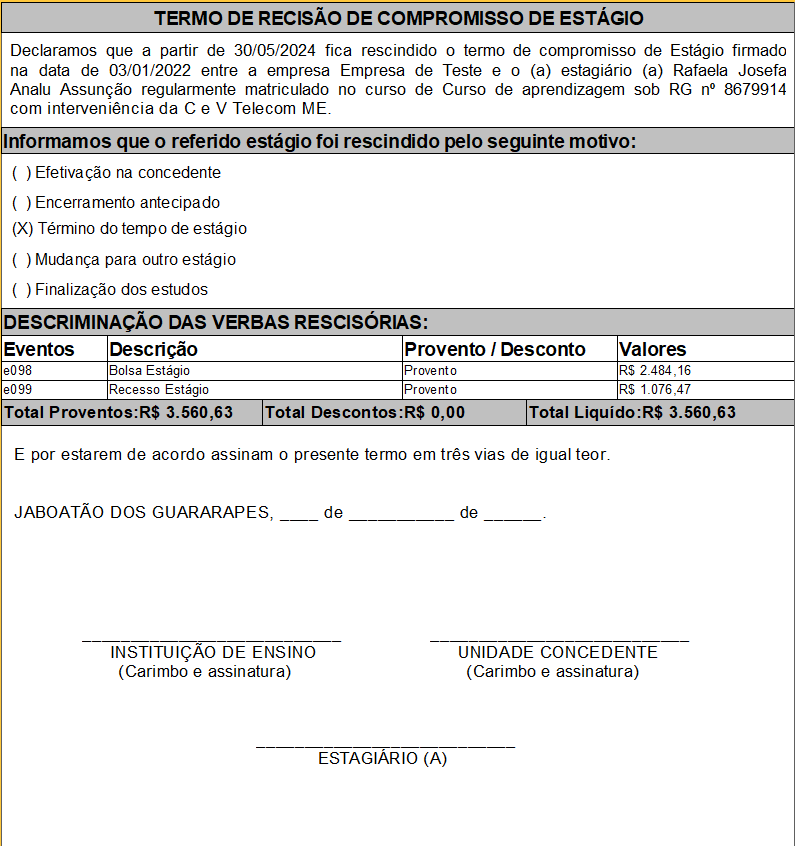

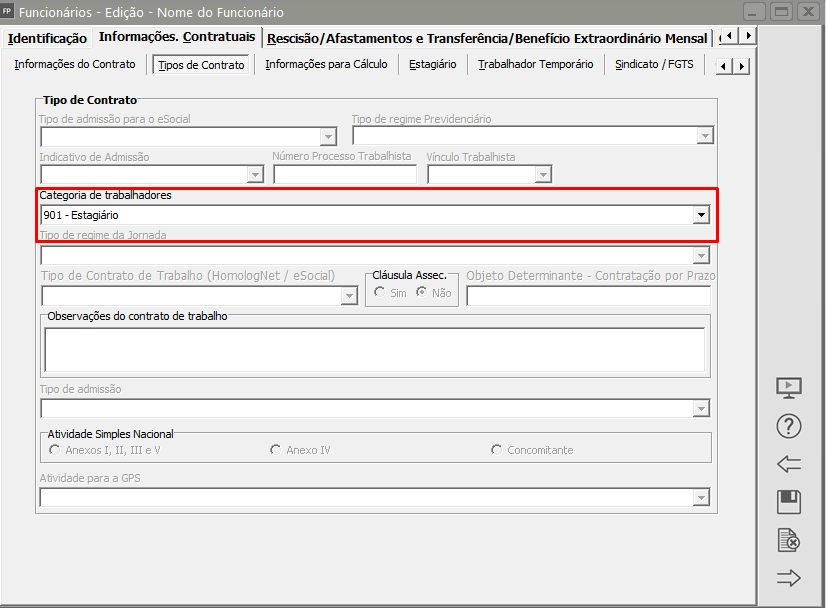

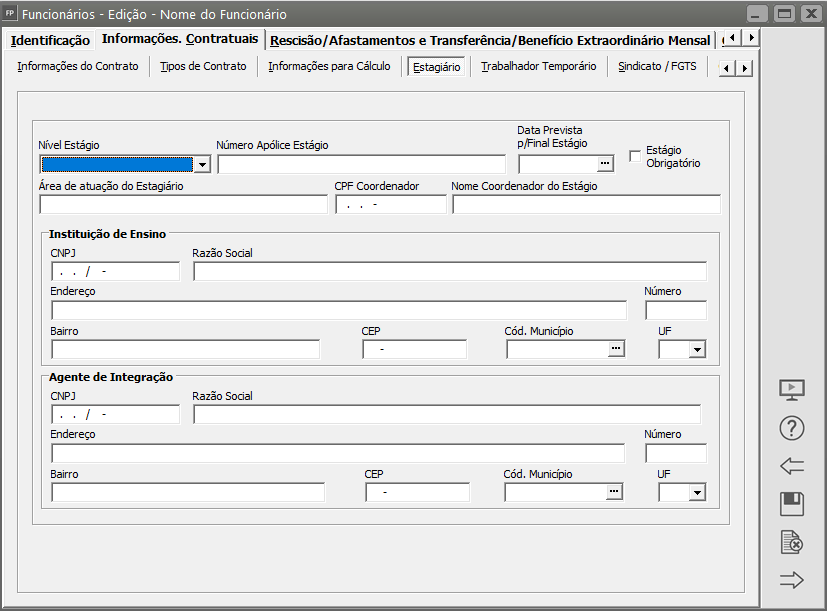

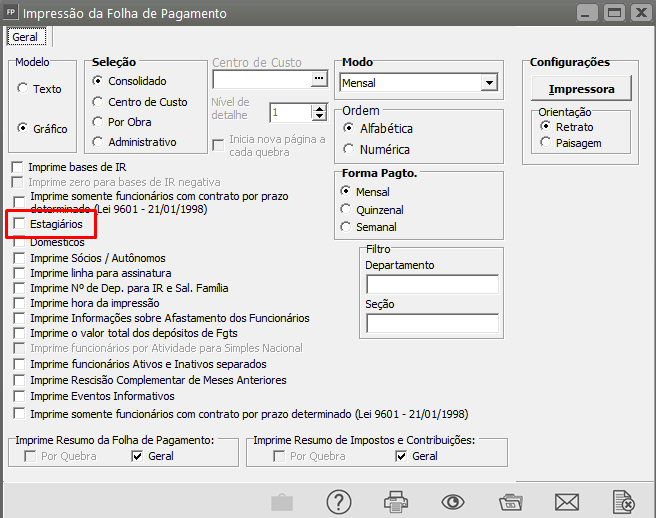

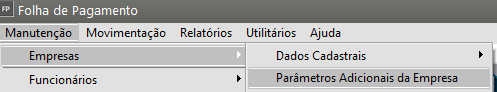

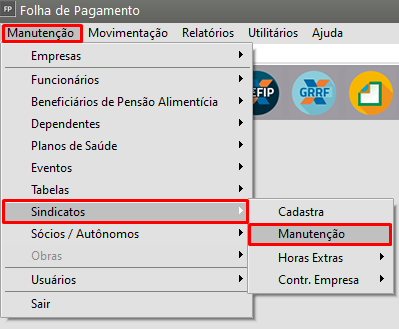

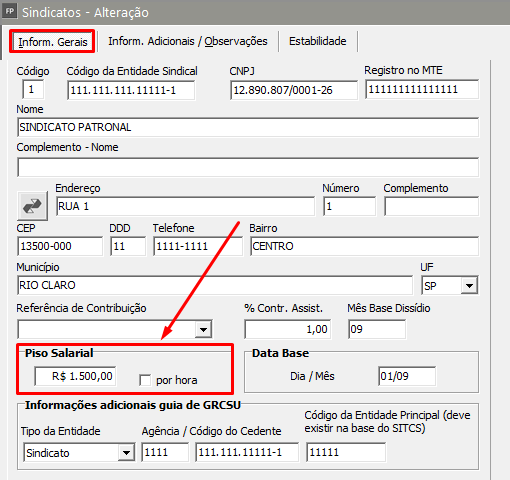

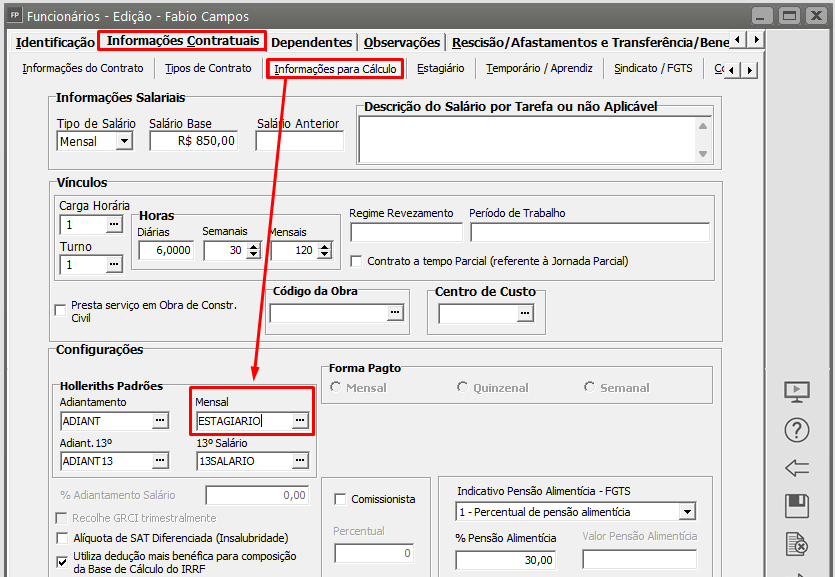

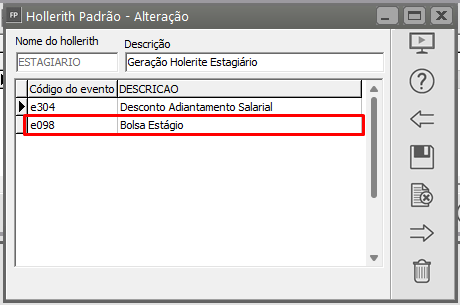

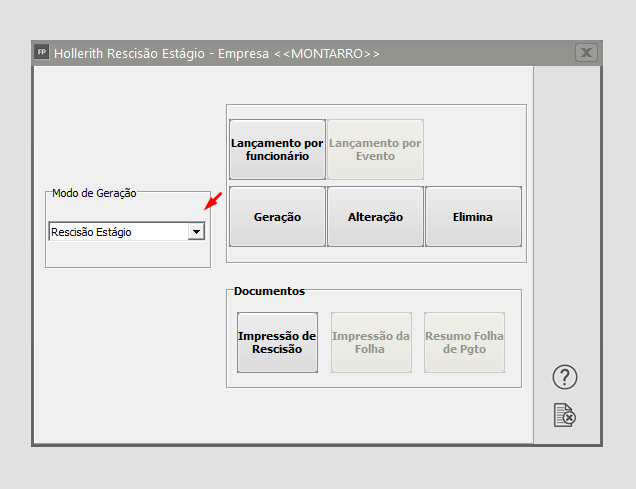

- Gerando pagamento dos funcionários - Estagiários

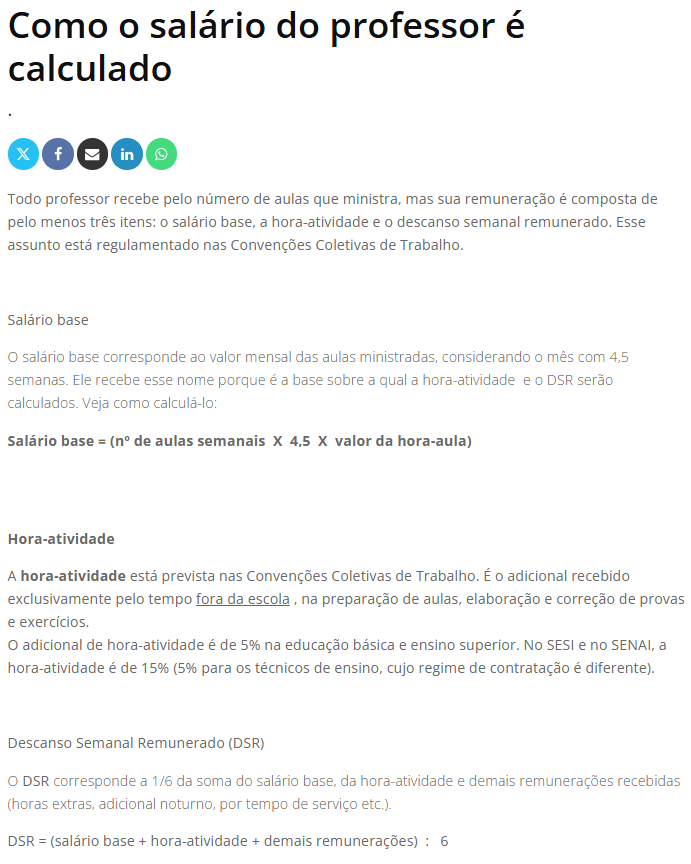

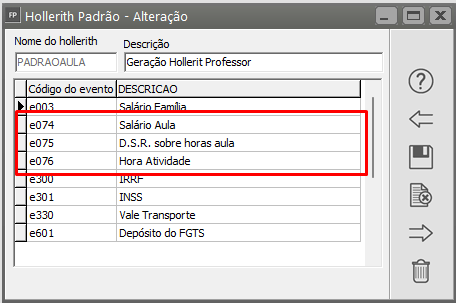

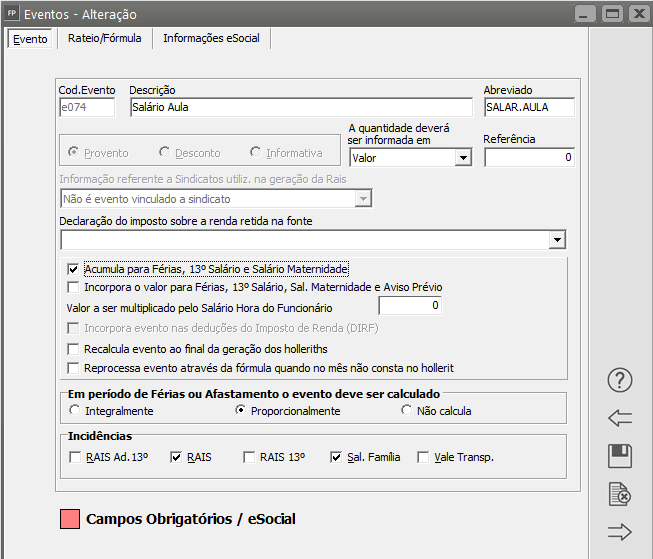

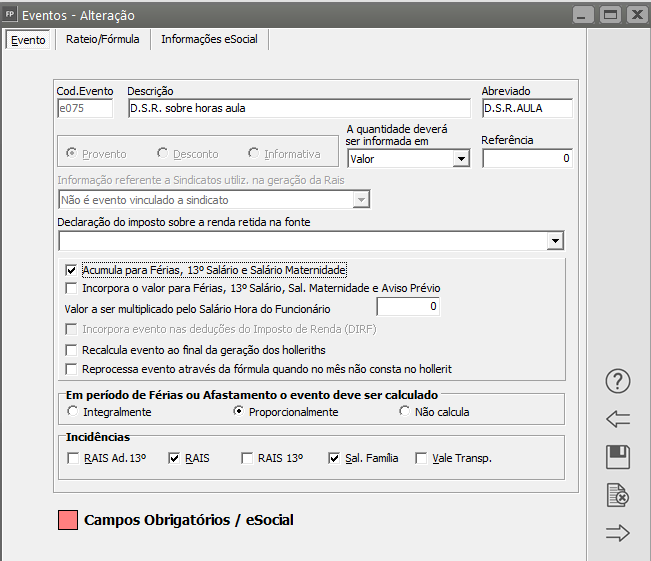

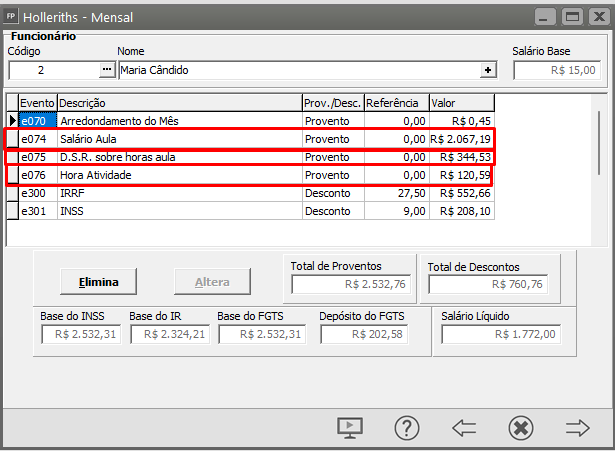

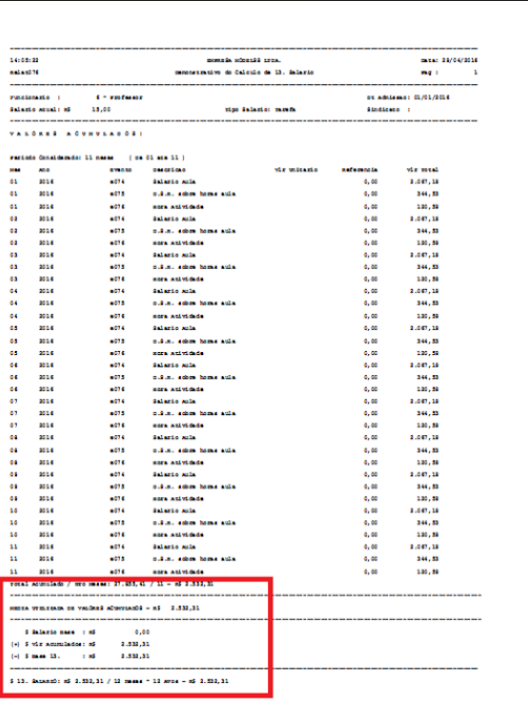

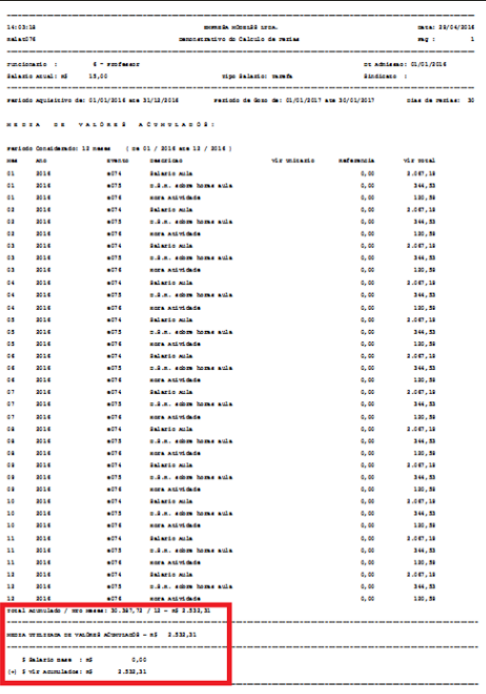

- Calculando hollerith de Professor

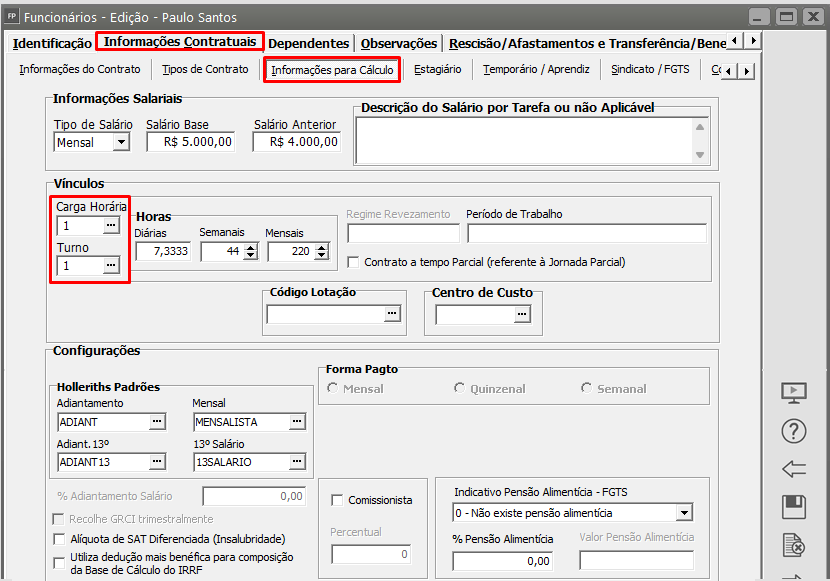

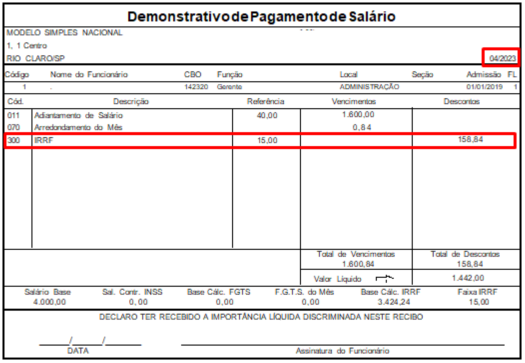

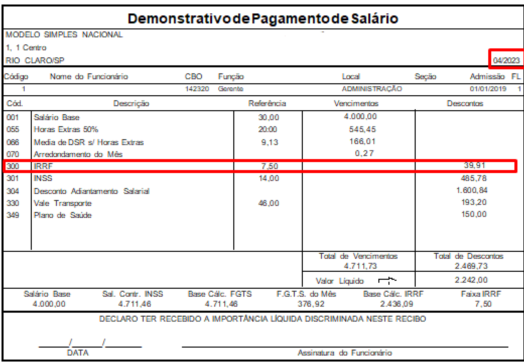

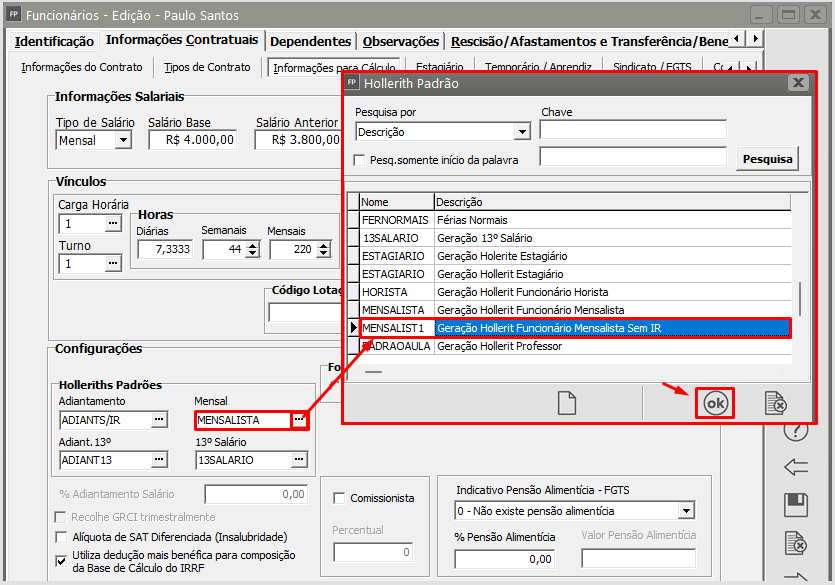

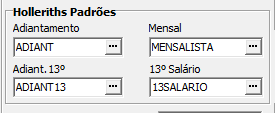

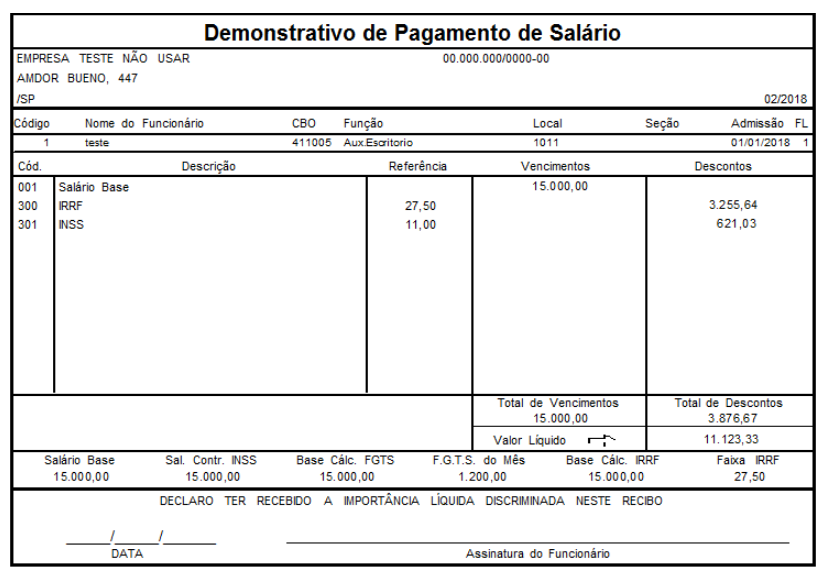

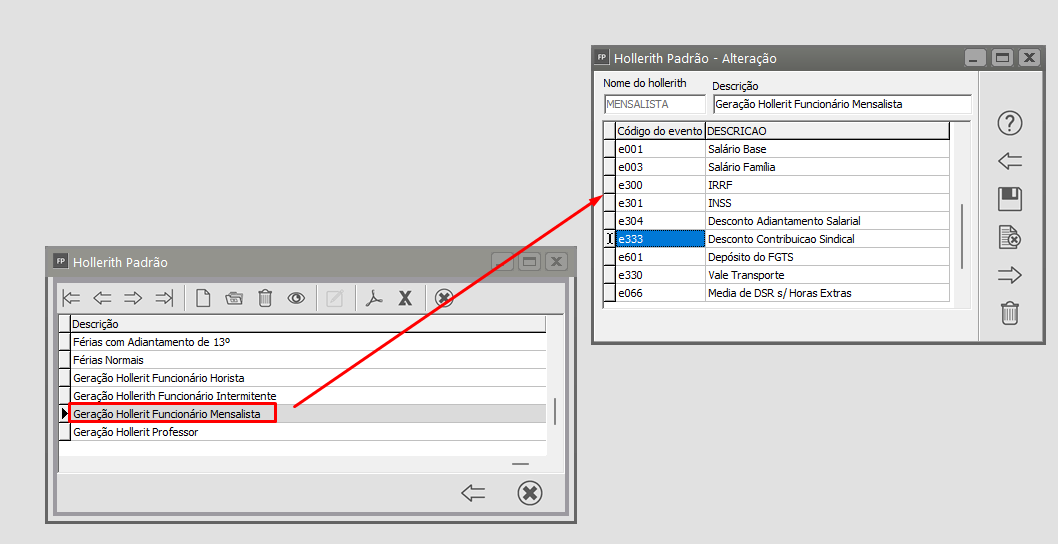

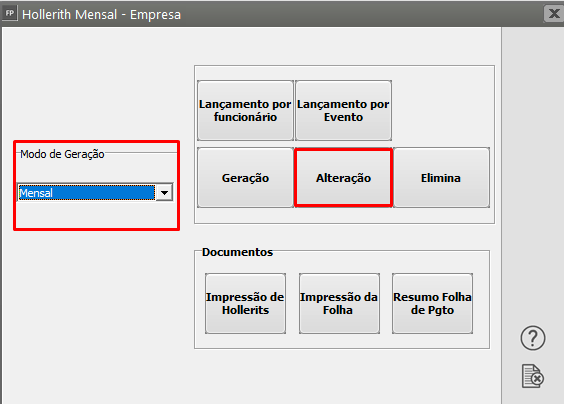

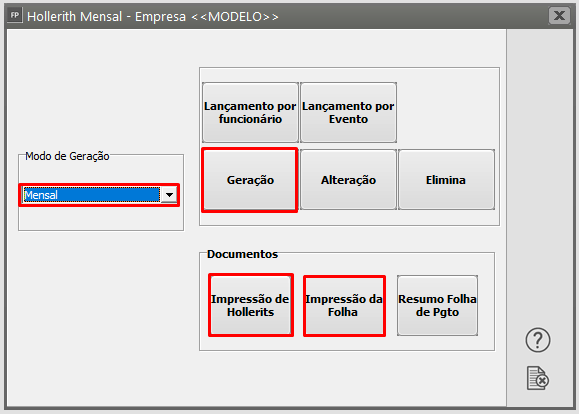

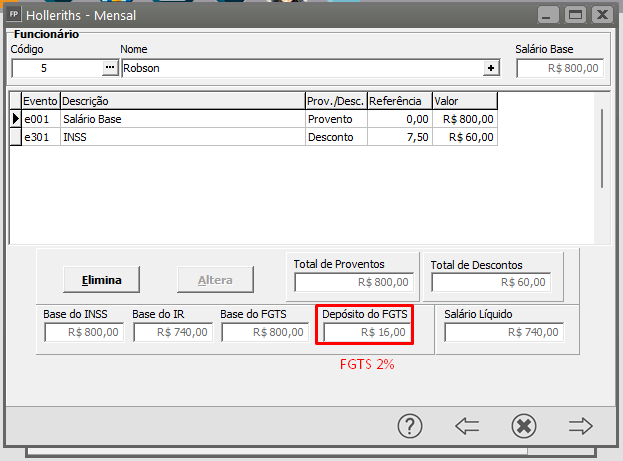

- Gerando Pagamento Mensal dos Funcionários - Mensalistas

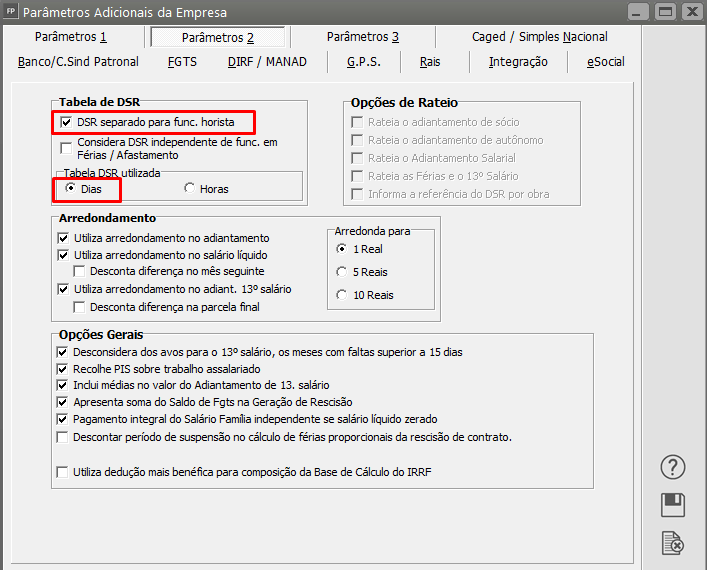

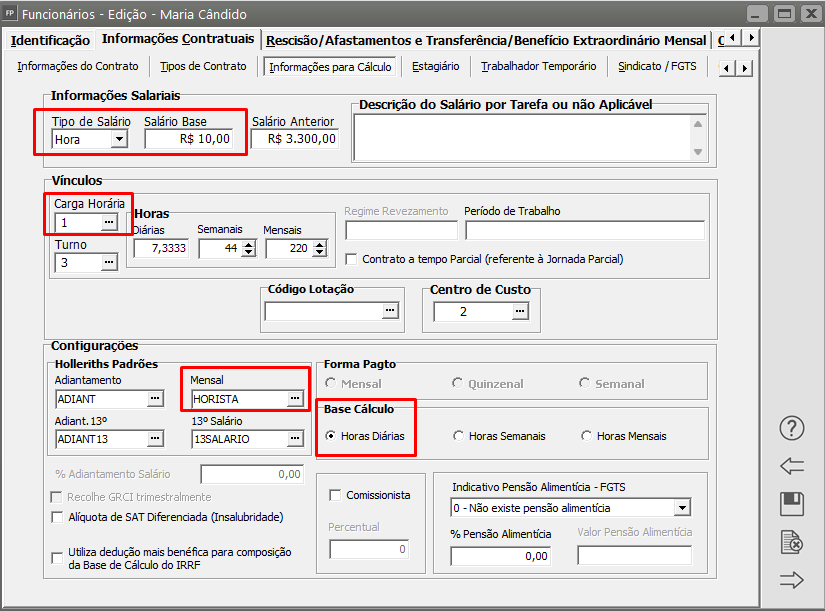

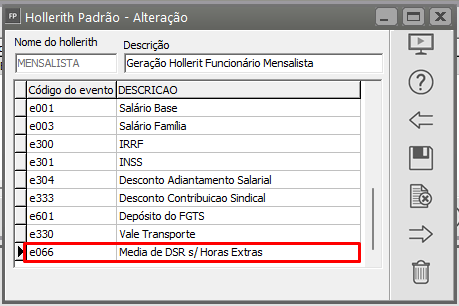

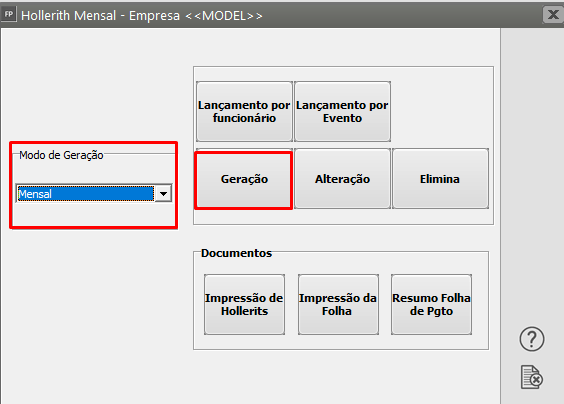

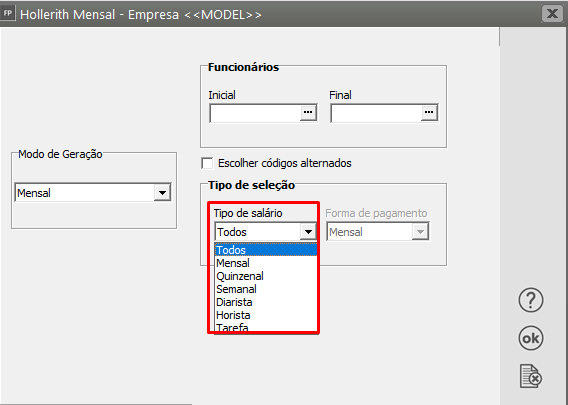

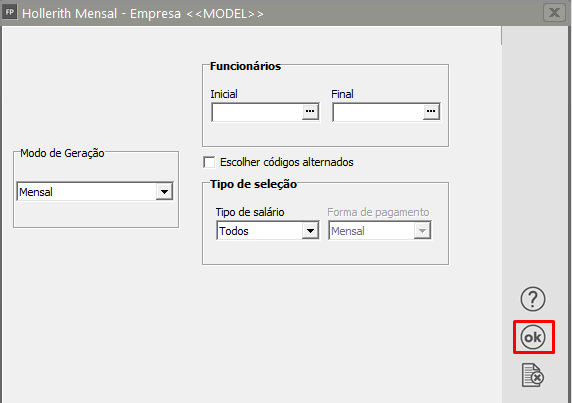

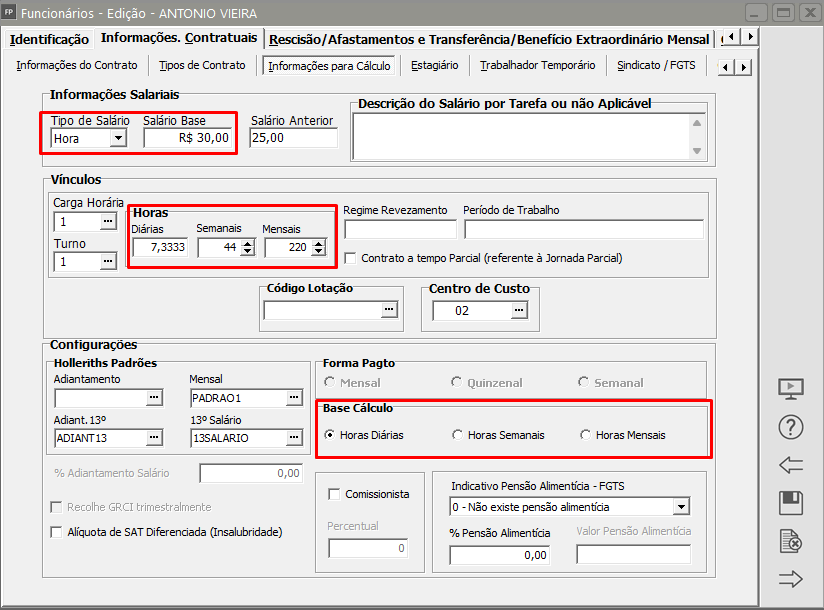

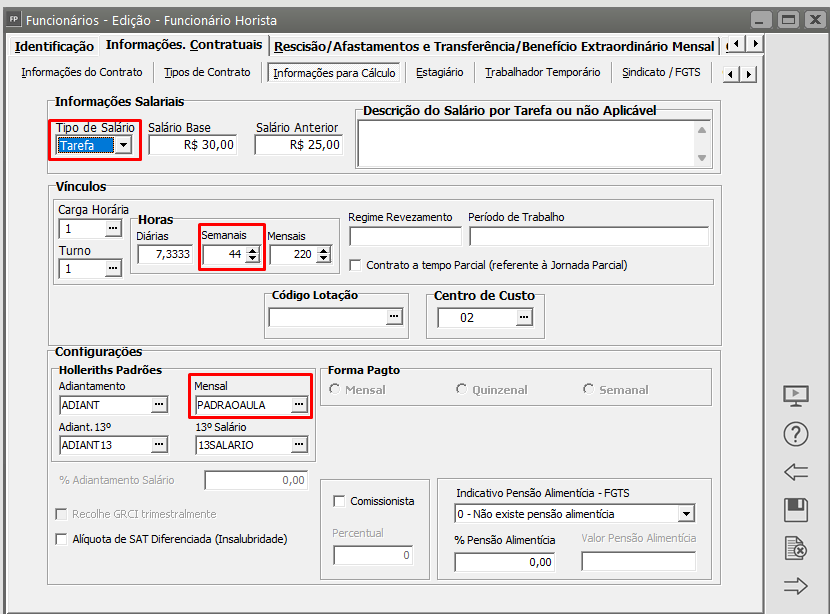

- Gerando pagamento mensal dos funcionários - Horistas

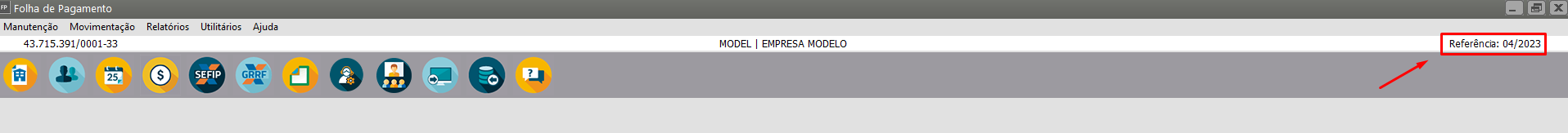

- Gerando Folha de Pagamento de meses anteriores

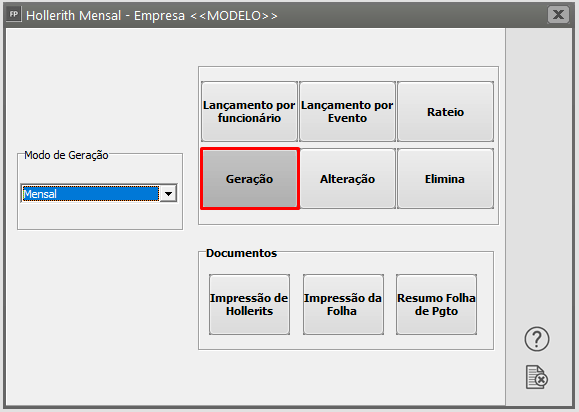

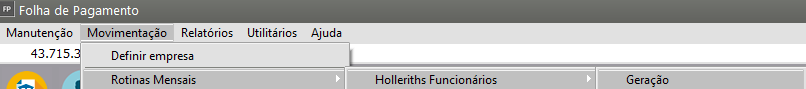

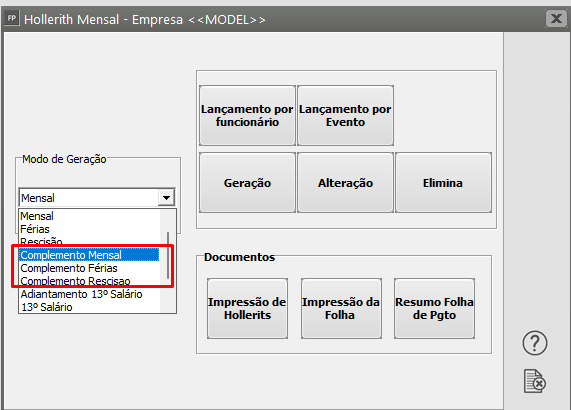

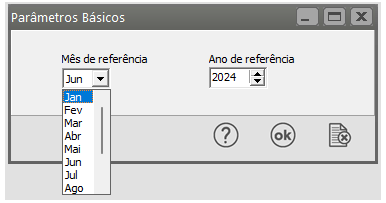

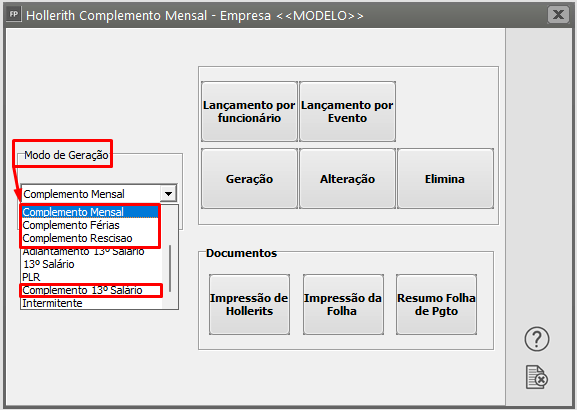

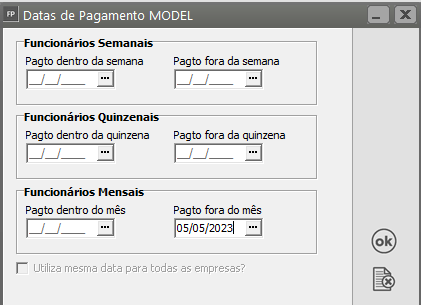

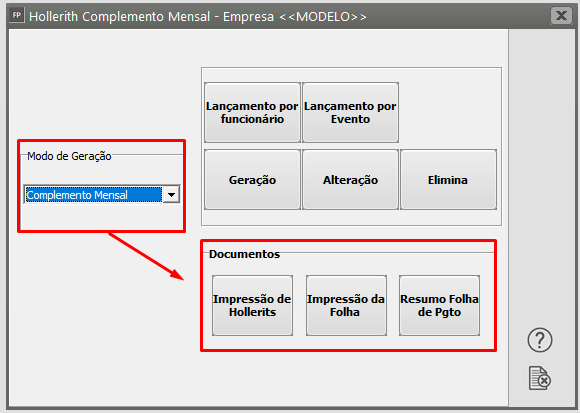

- Gerando Folha de Pagamento Complementar

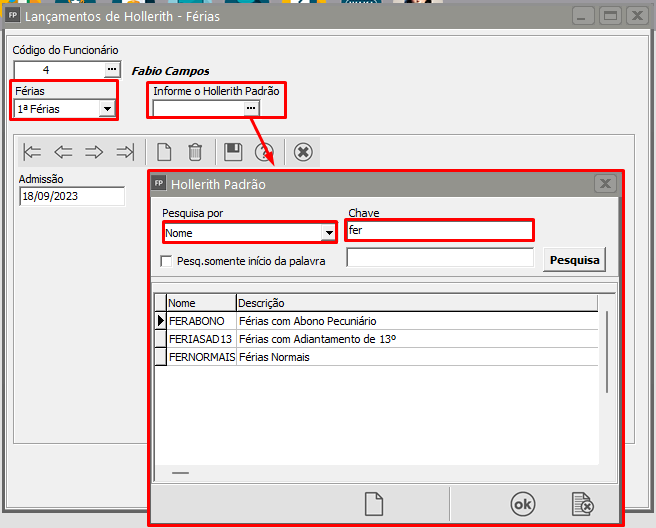

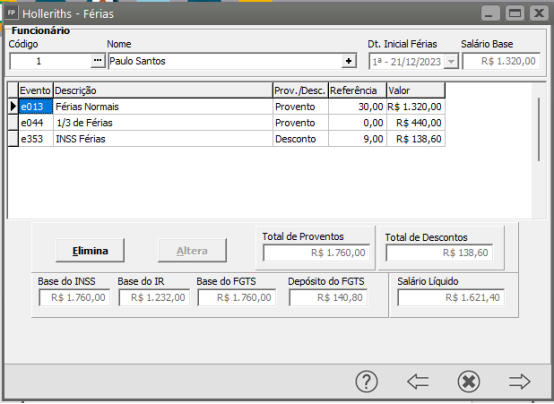

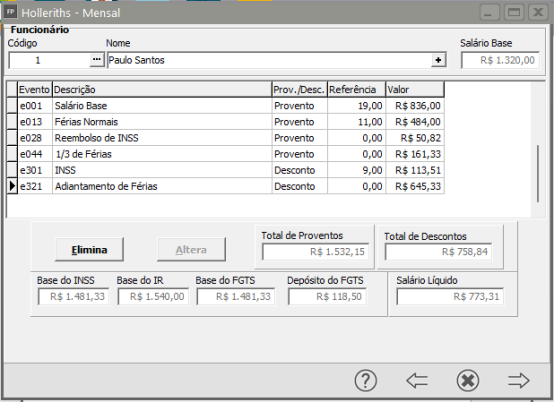

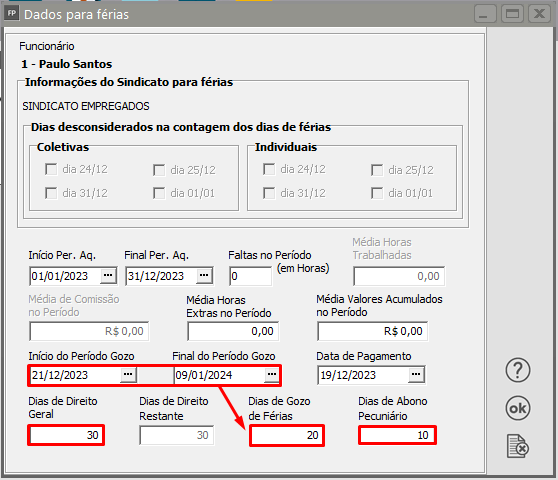

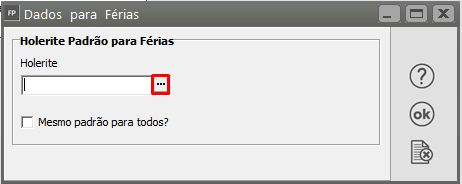

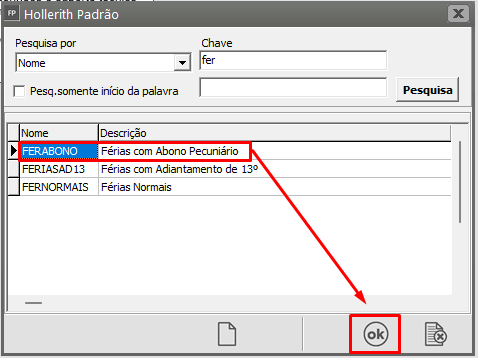

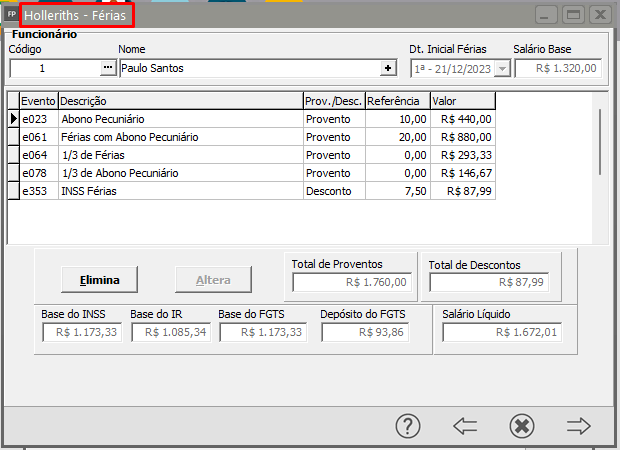

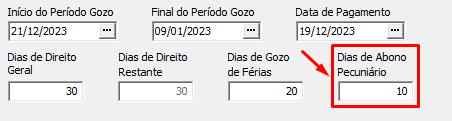

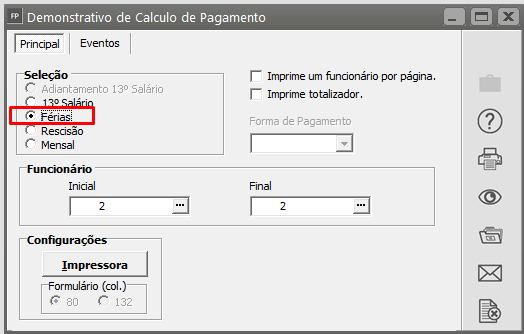

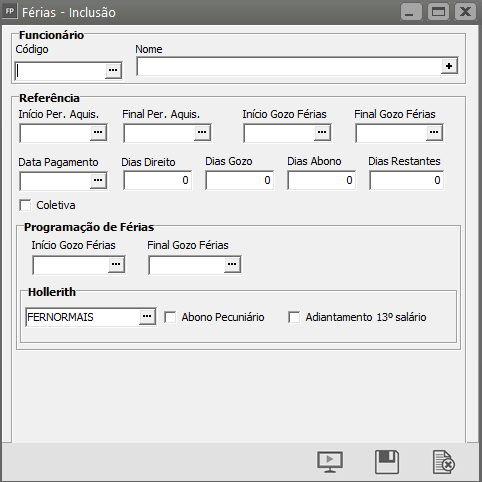

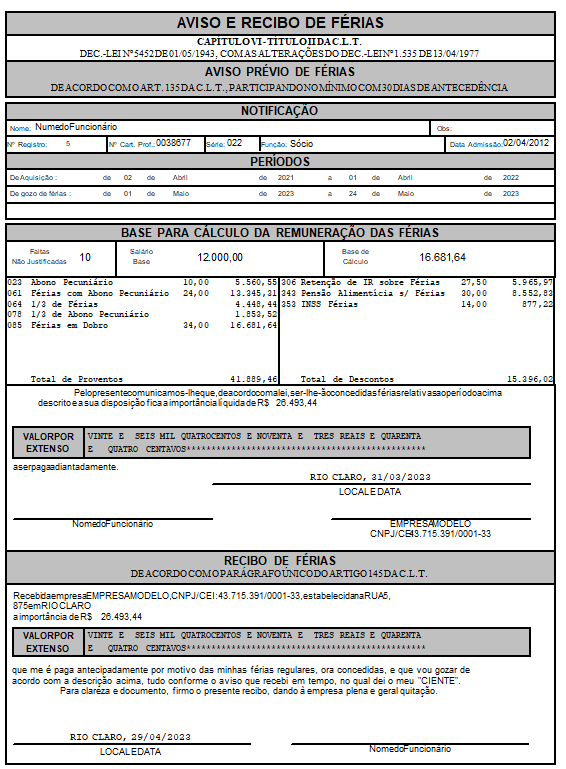

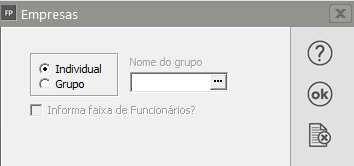

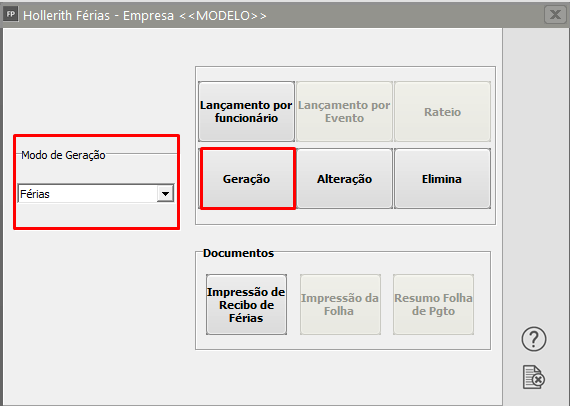

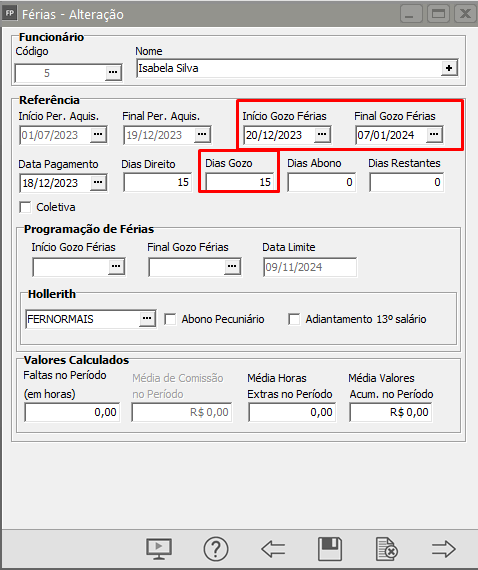

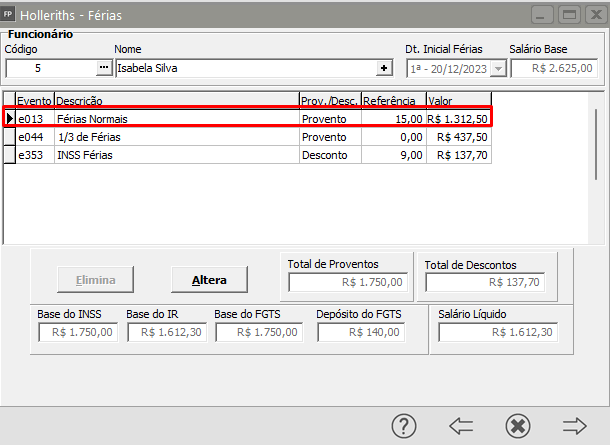

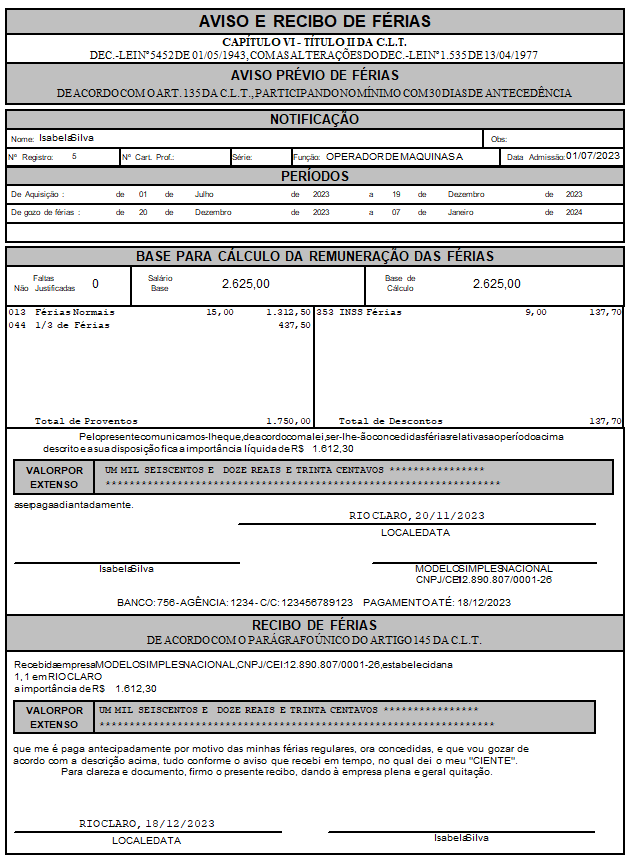

- Gerando Pagamento de Férias dos Funcionários

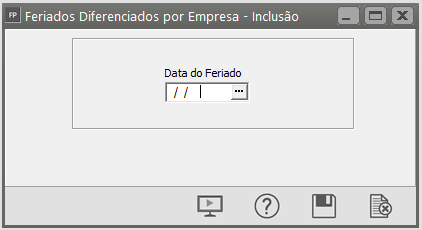

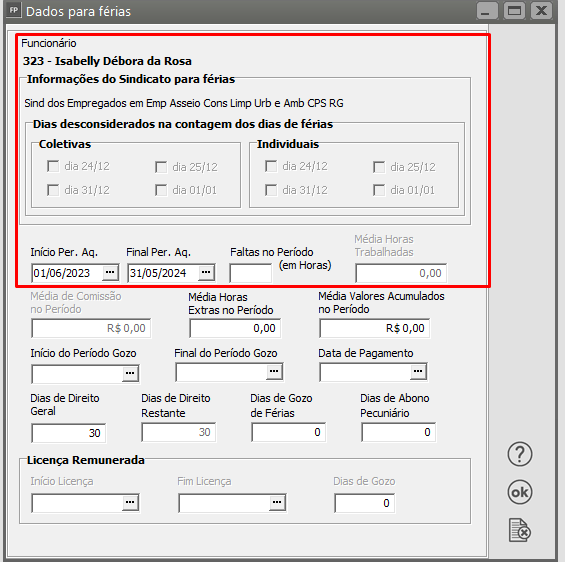

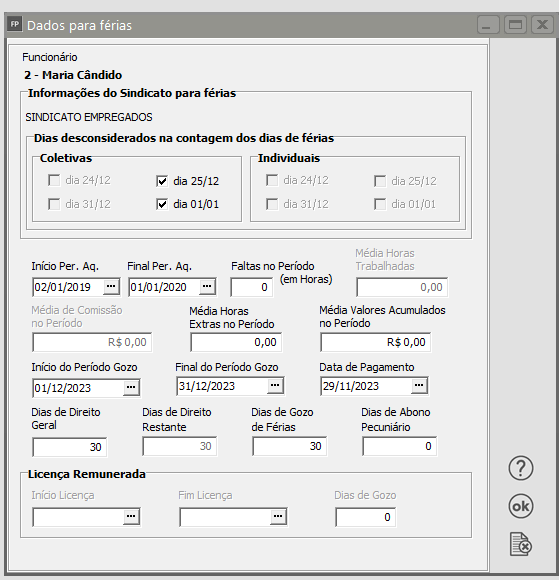

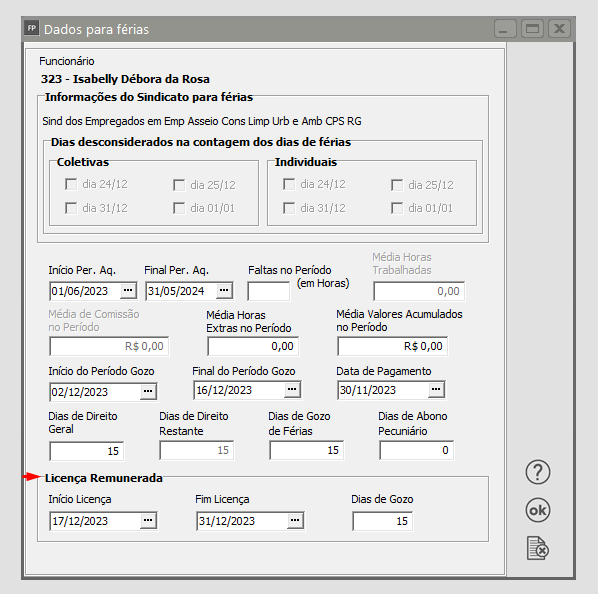

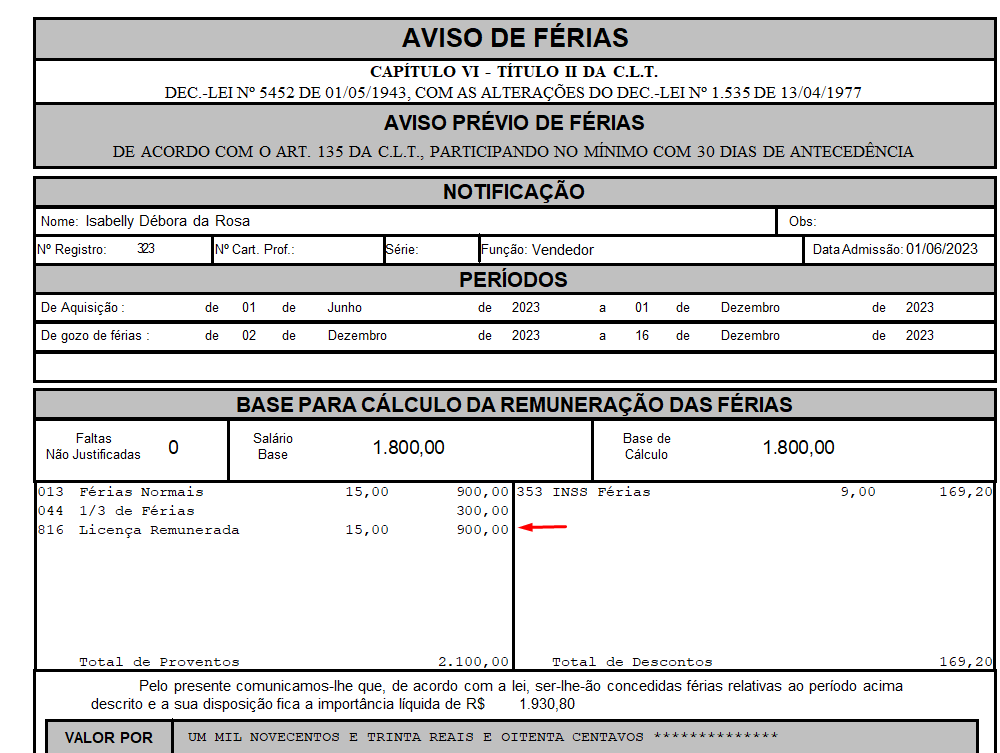

- Férias coletiva – Licença Remunerada.

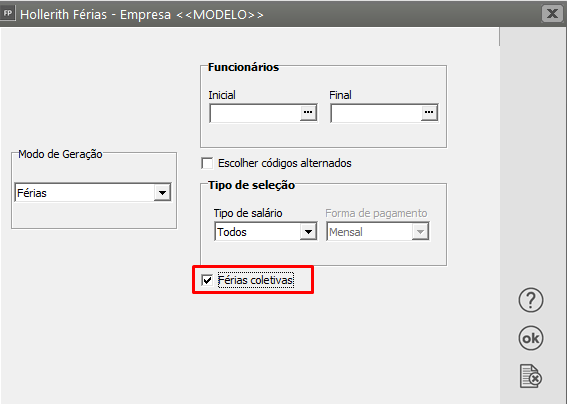

- Geração de Férias Coletivas

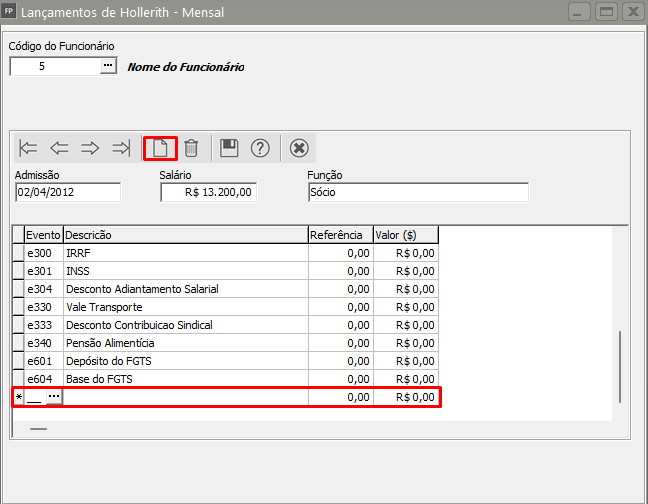

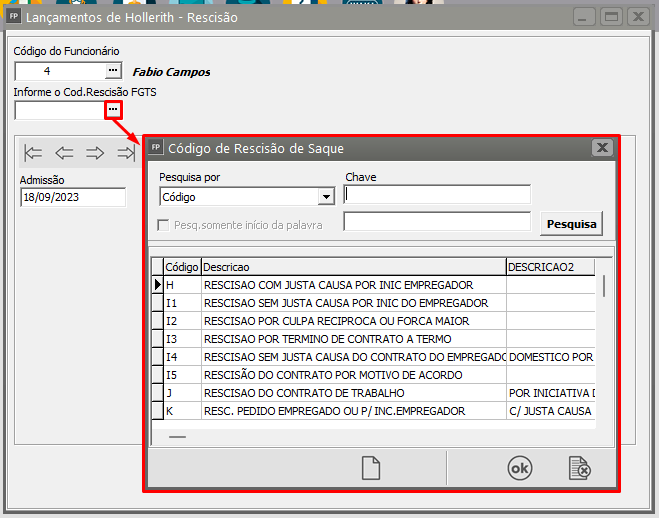

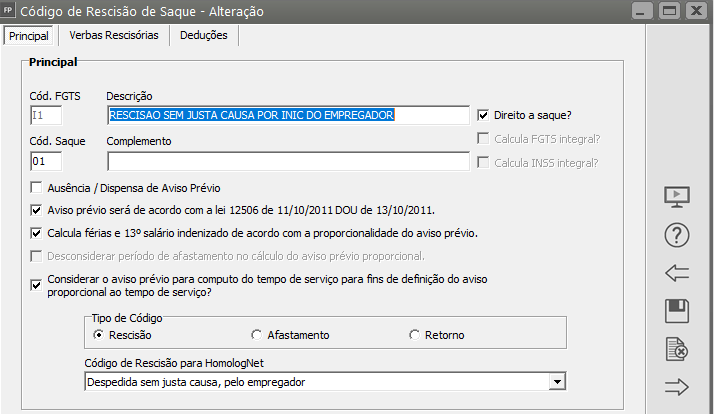

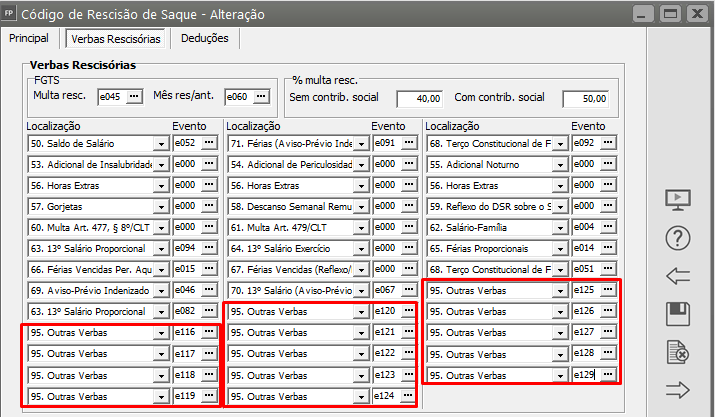

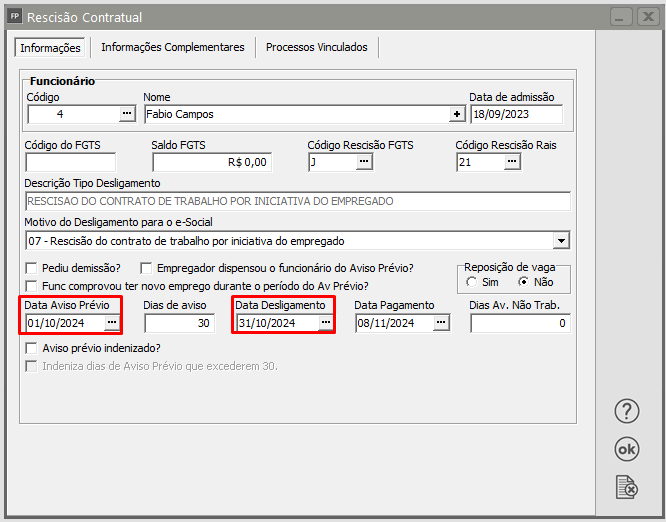

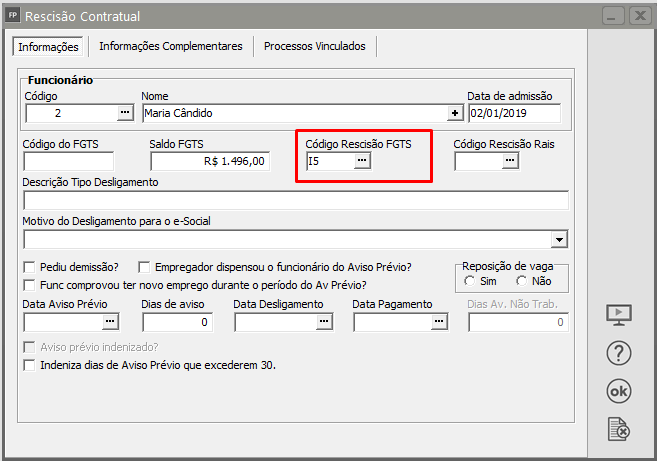

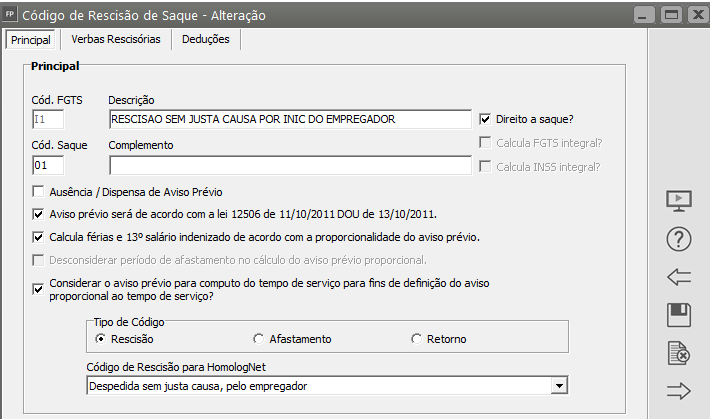

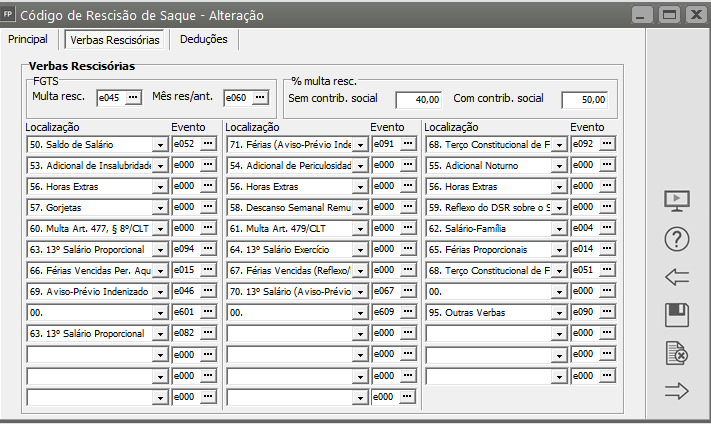

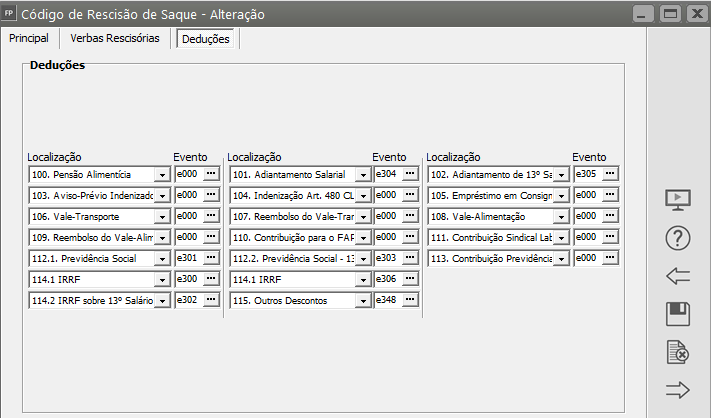

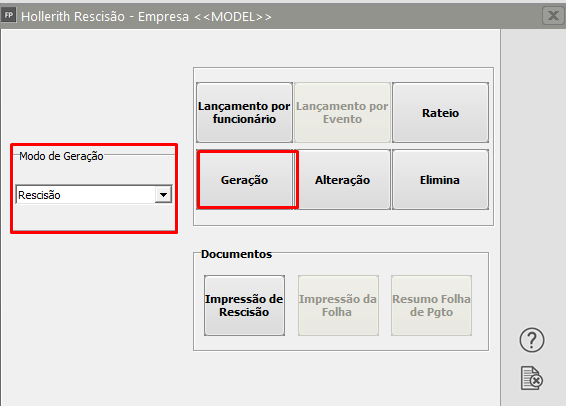

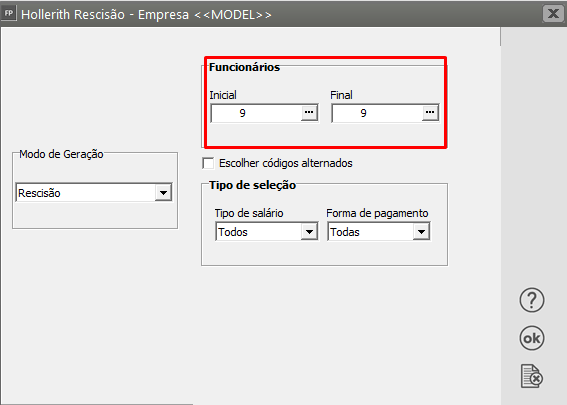

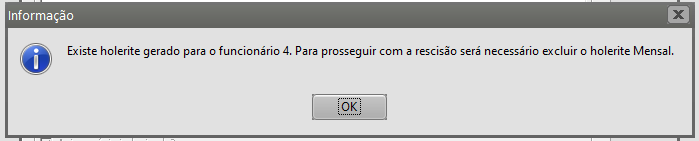

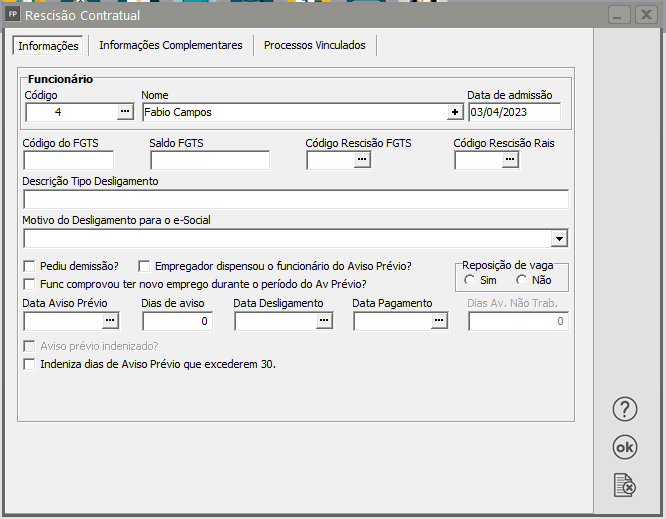

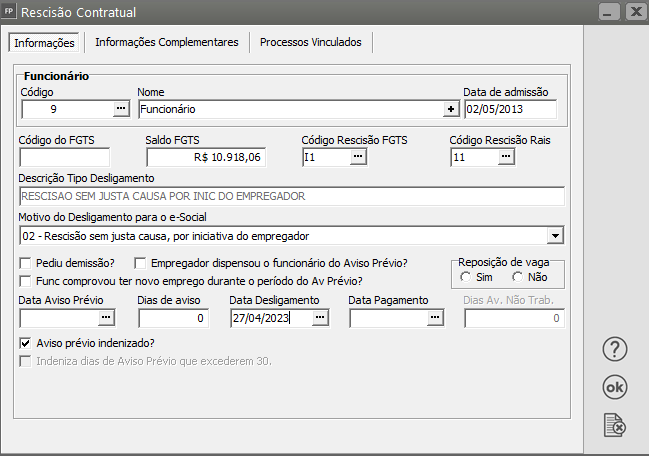

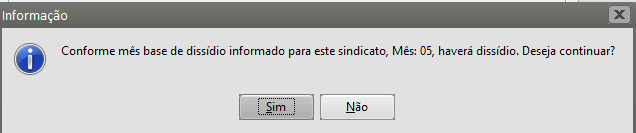

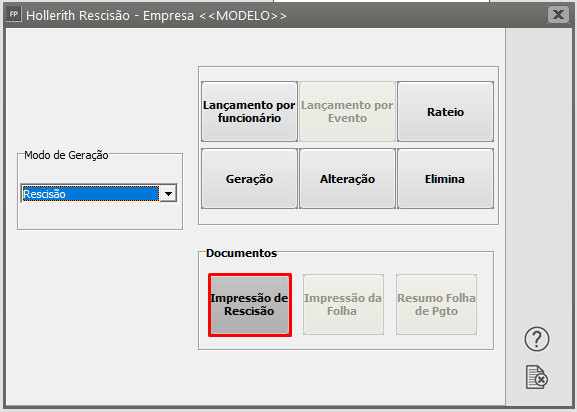

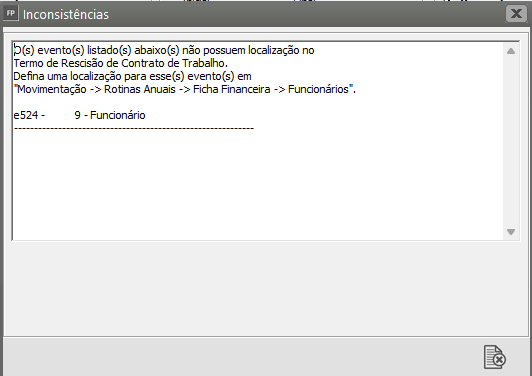

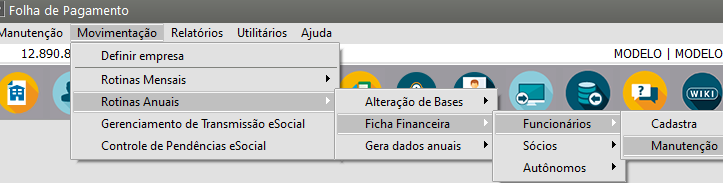

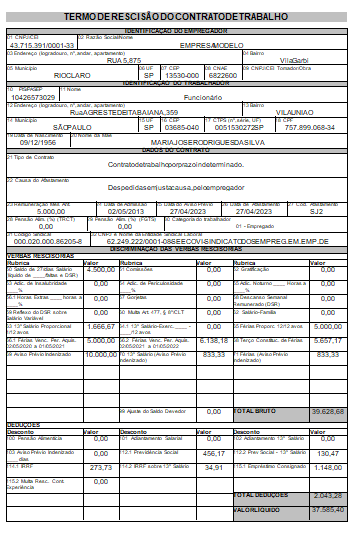

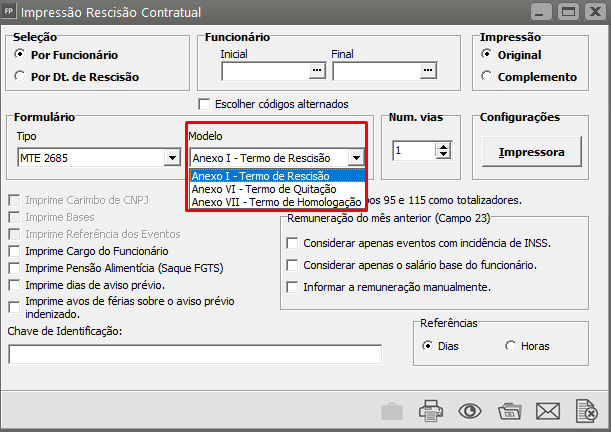

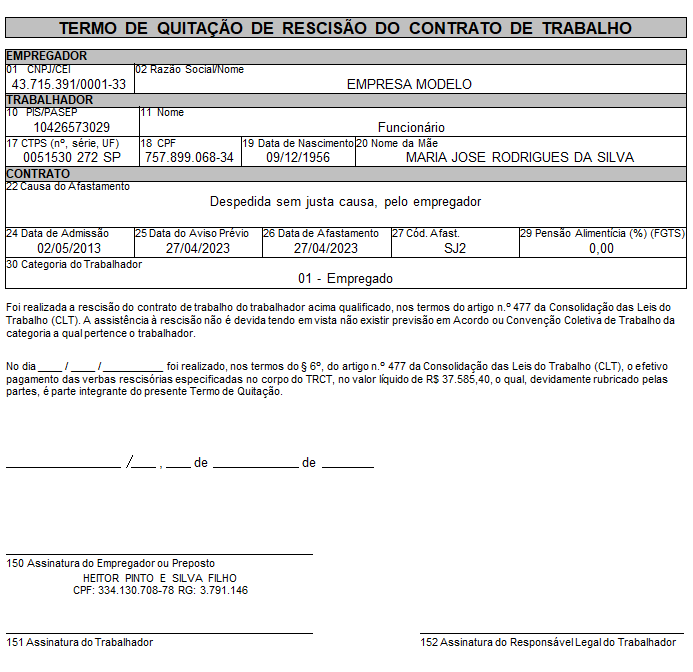

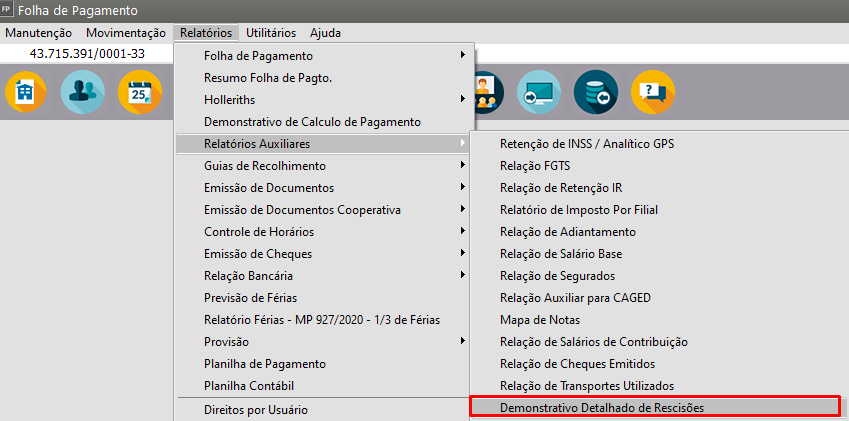

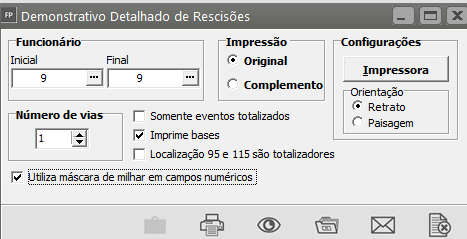

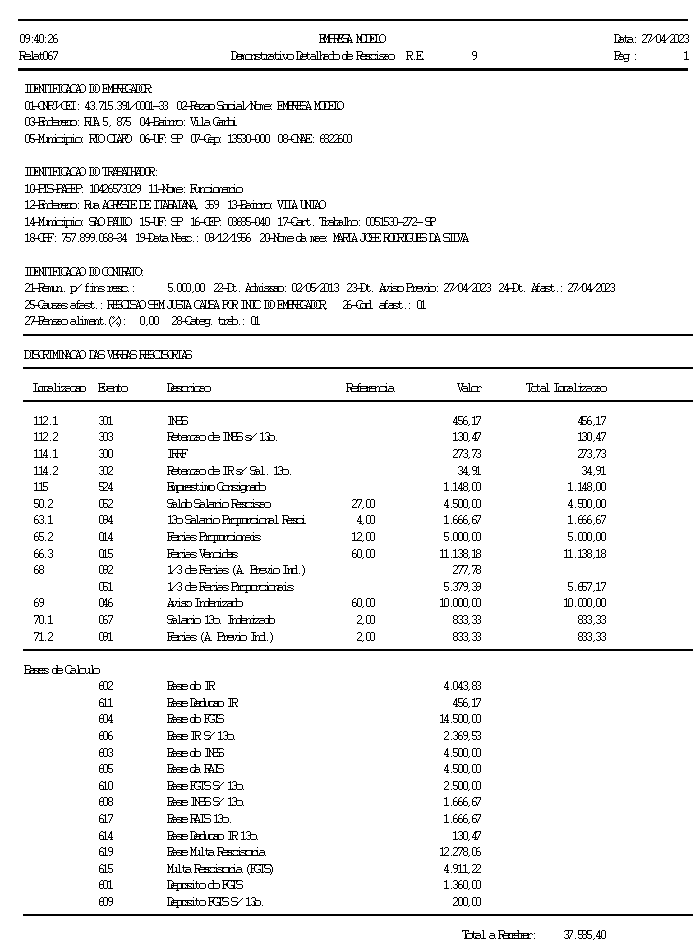

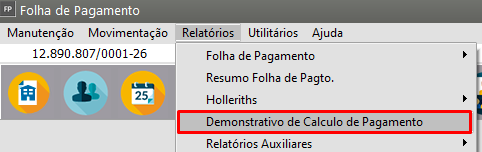

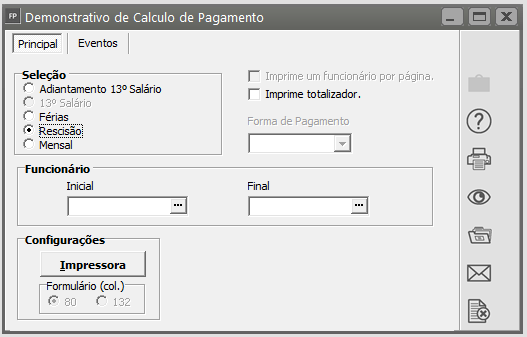

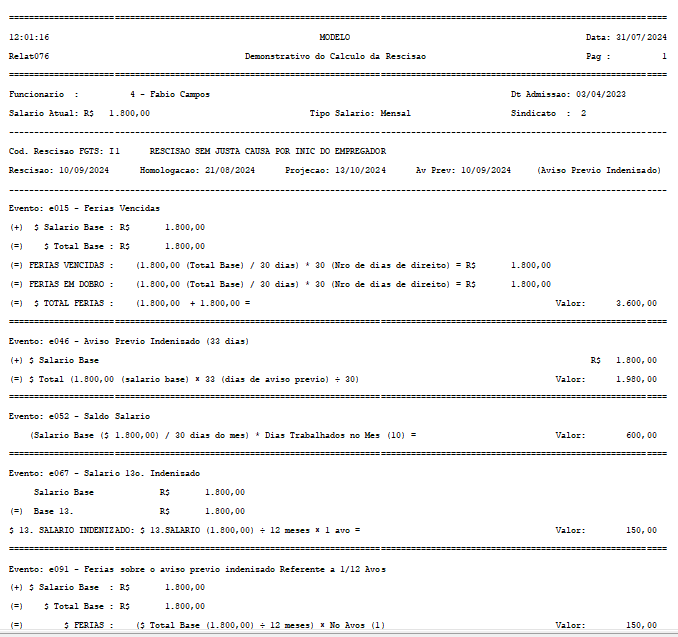

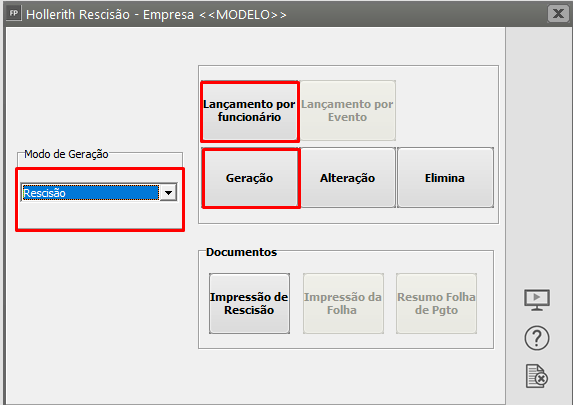

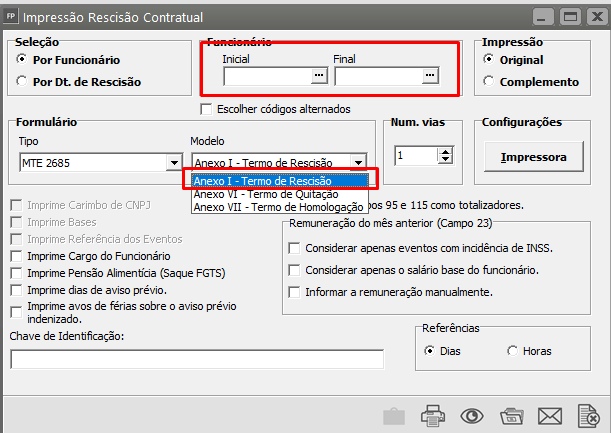

- Gerando Pagamento de Rescisão dos Funcionários

- Gerando rescisão por motivo de acordo

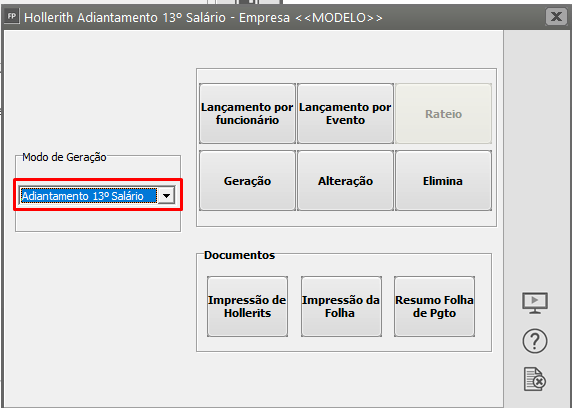

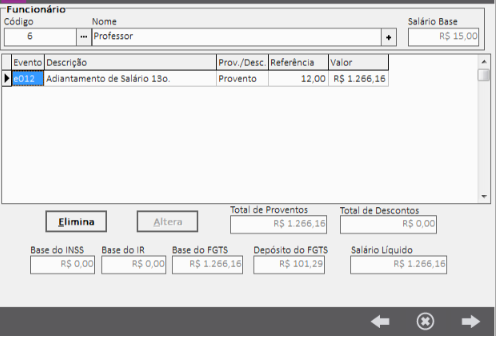

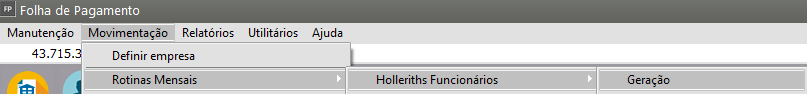

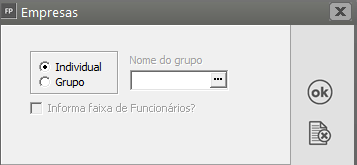

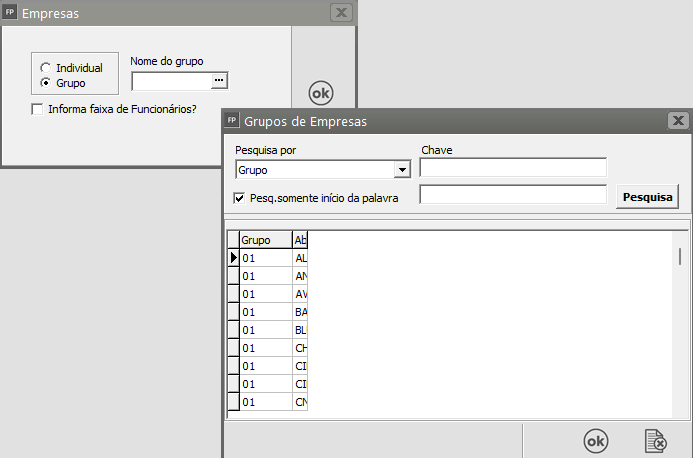

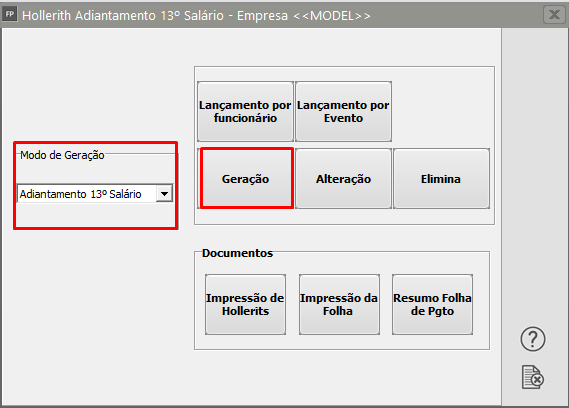

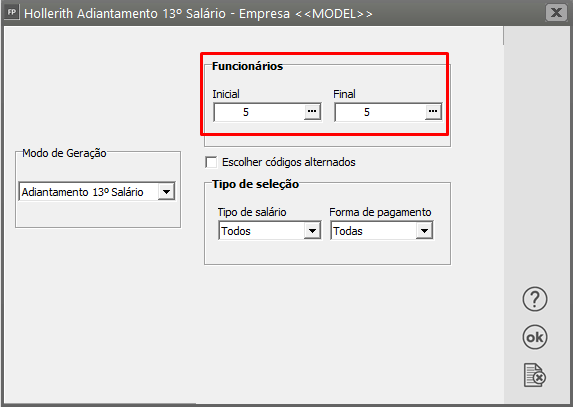

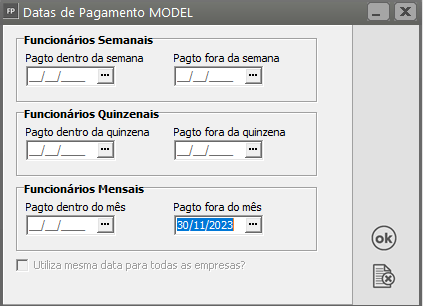

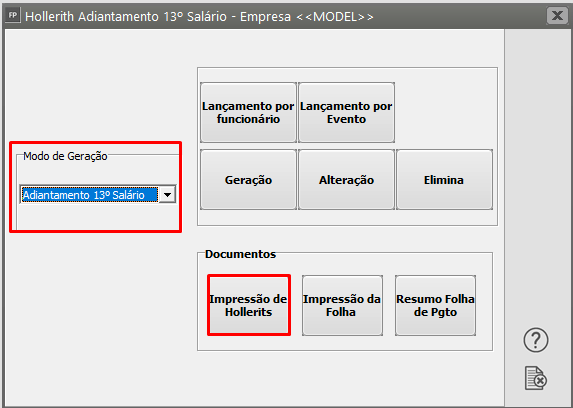

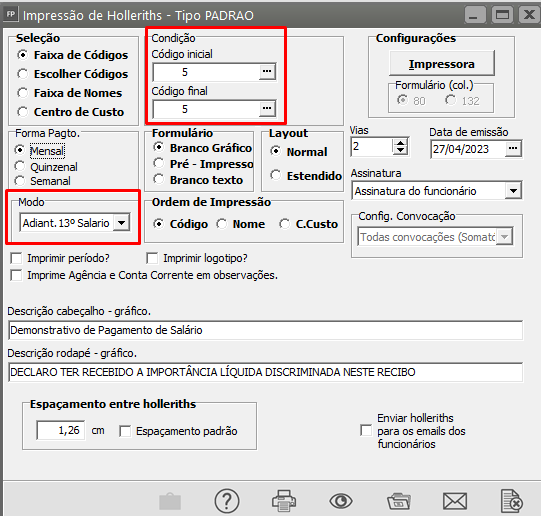

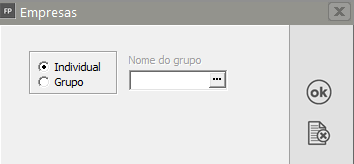

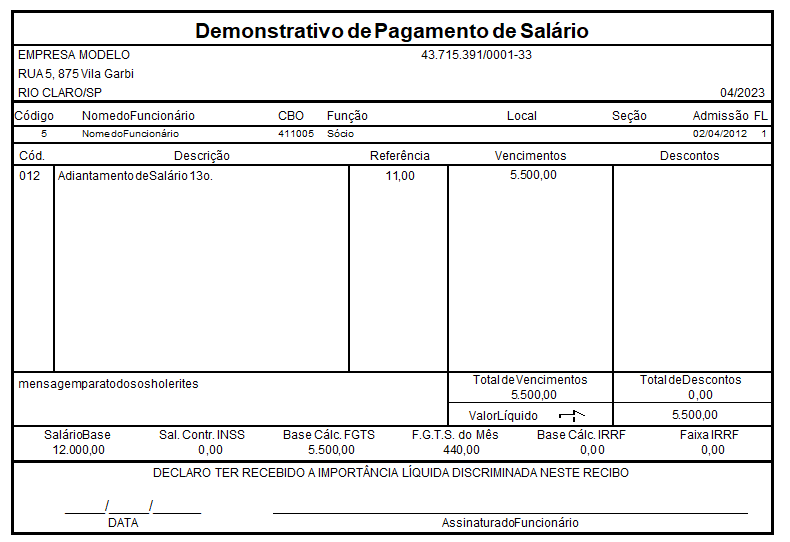

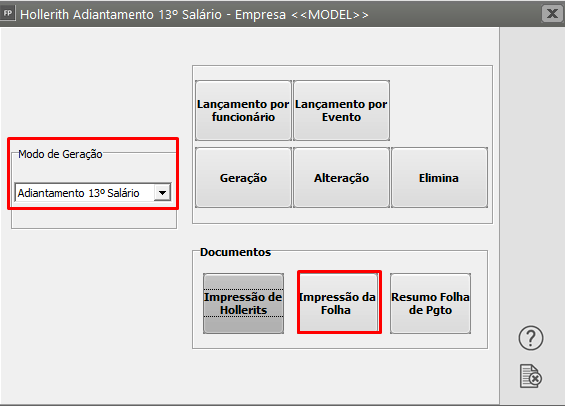

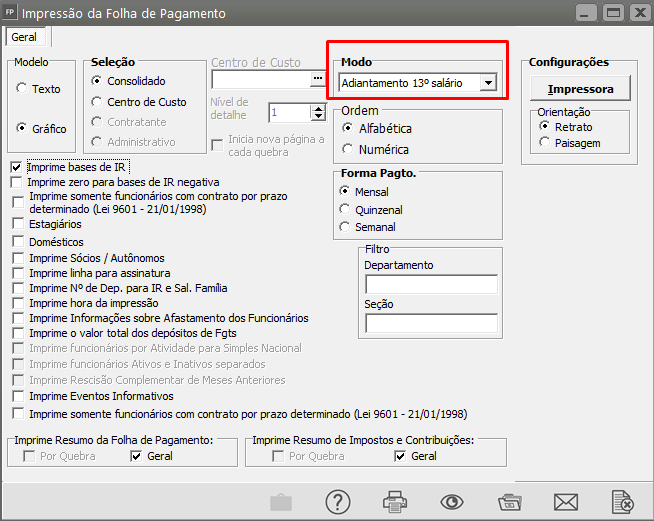

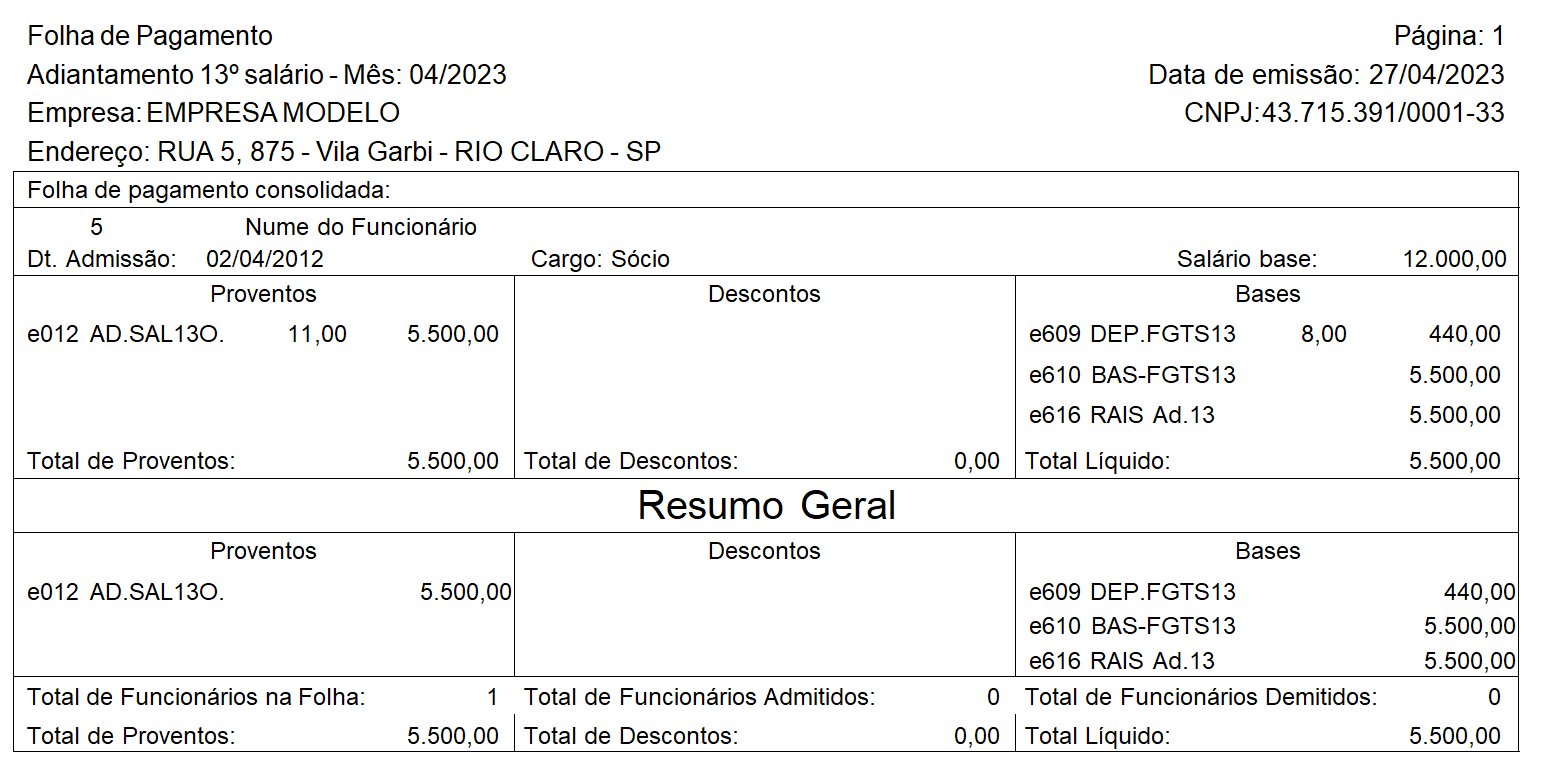

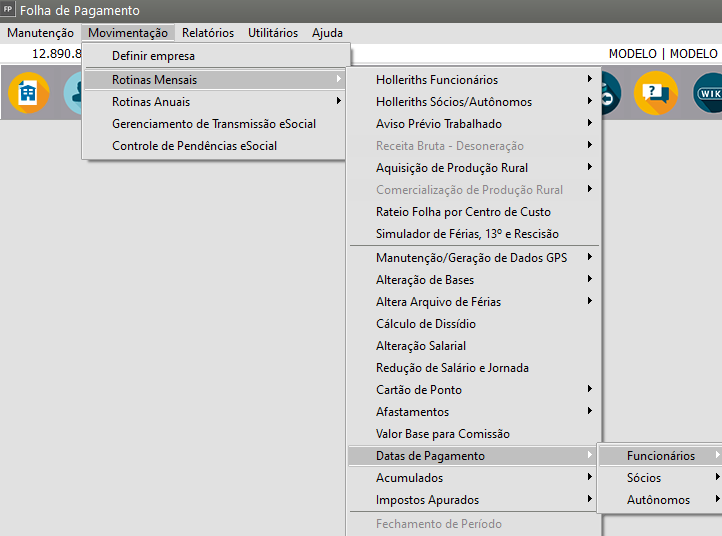

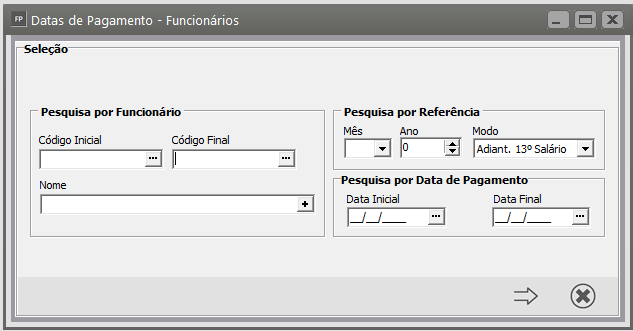

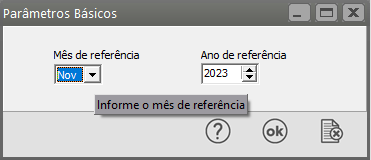

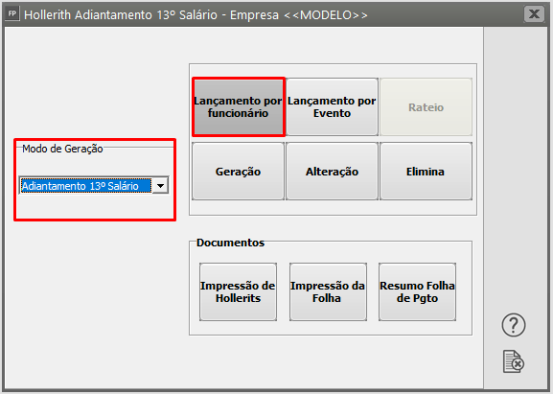

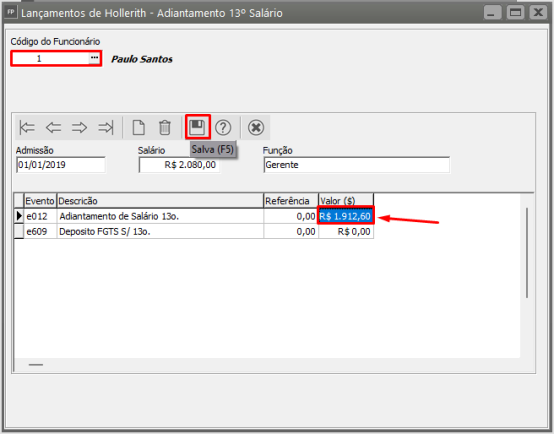

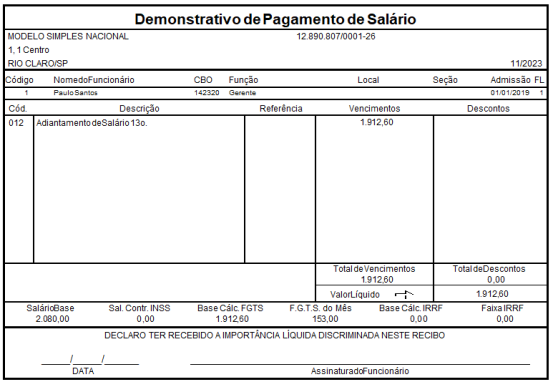

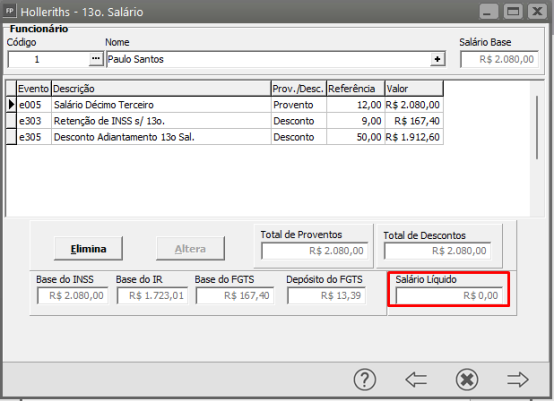

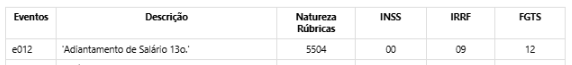

- Gerando Pagamento de Adiantamento de 13º Salário

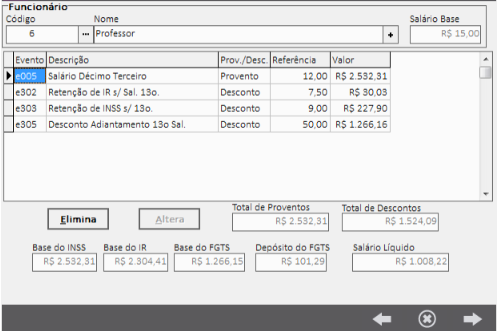

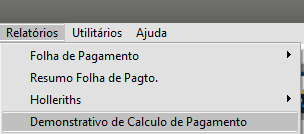

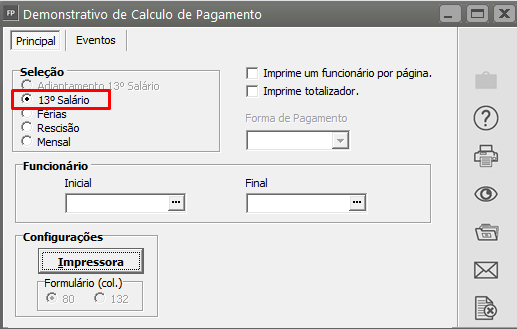

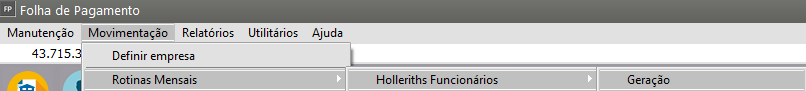

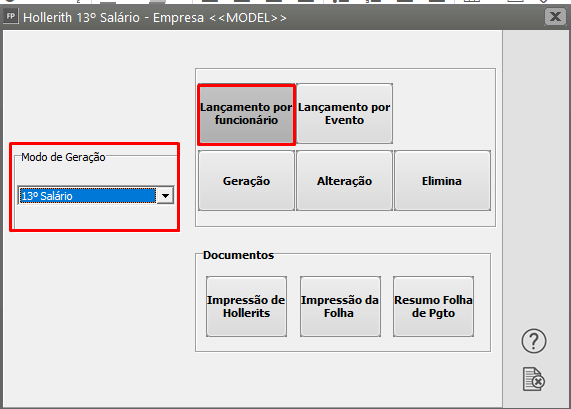

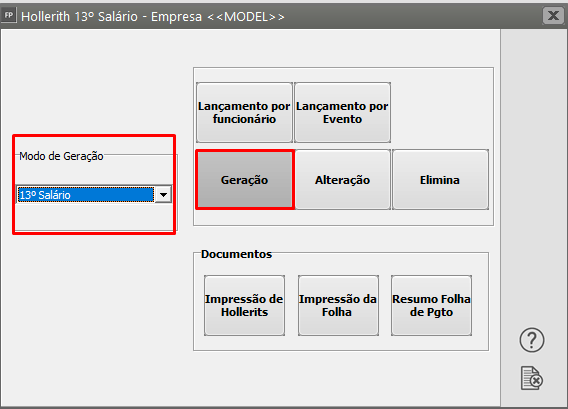

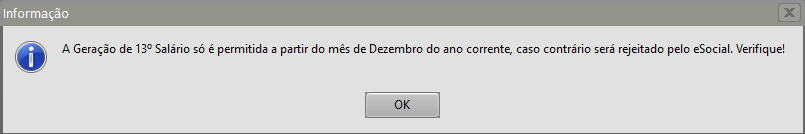

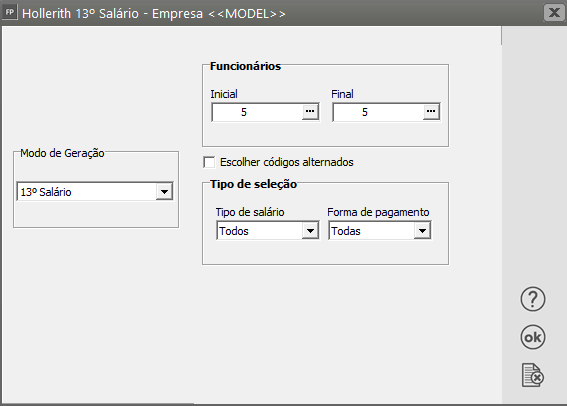

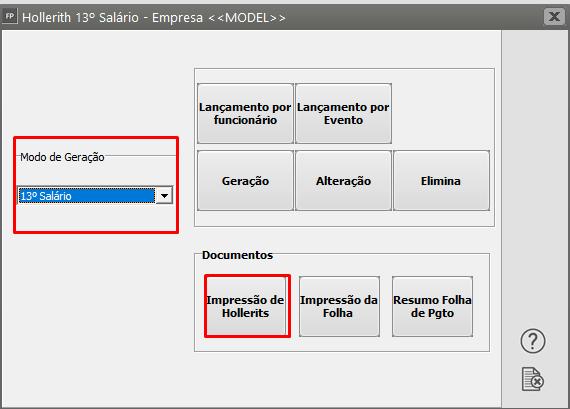

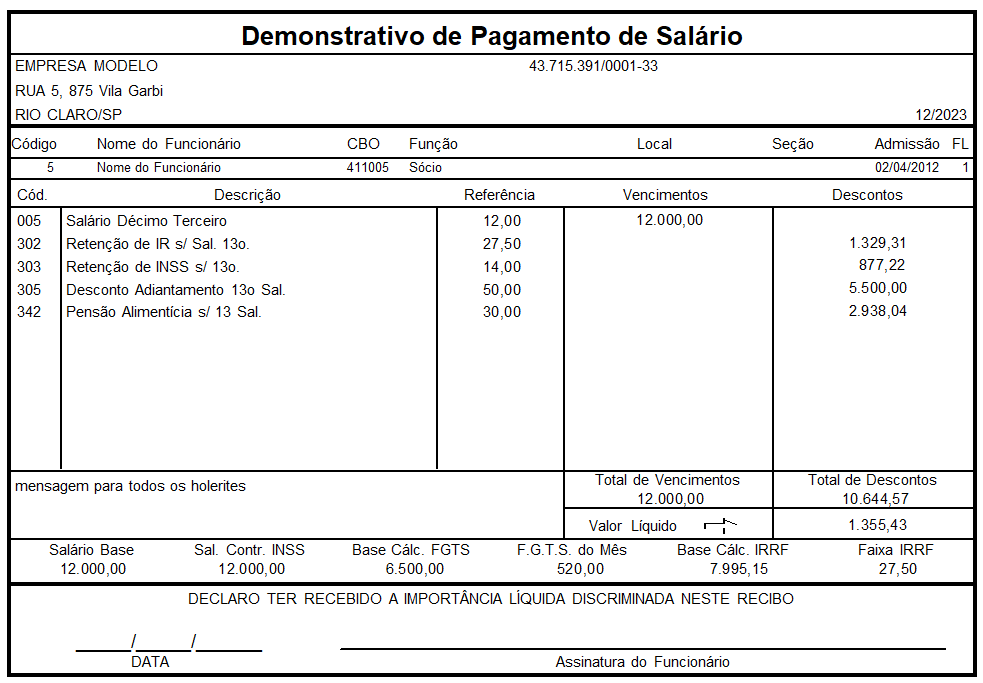

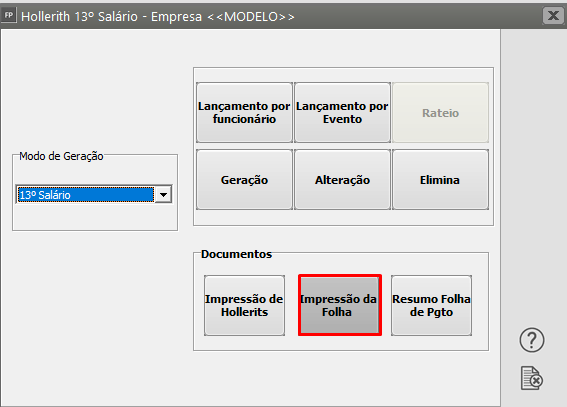

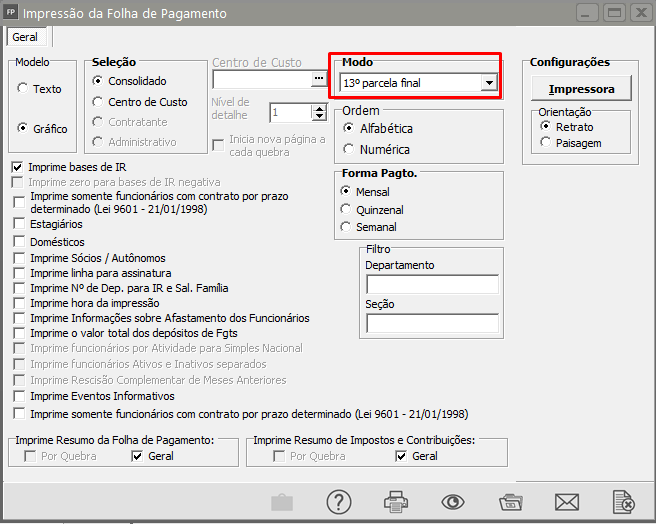

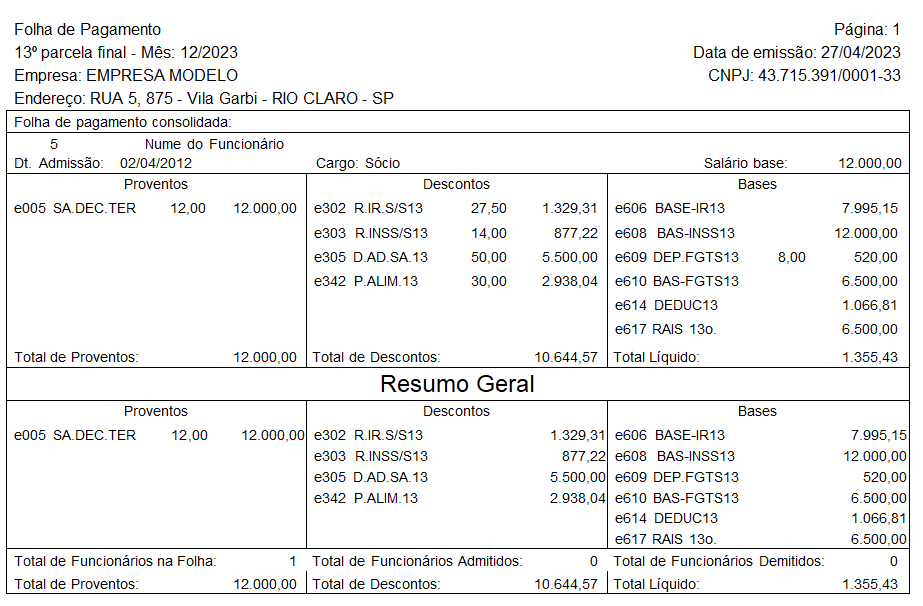

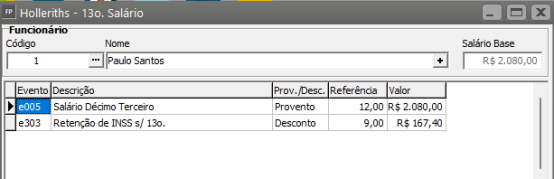

- Gerando pagamento de 13º Salário - Parcela Final

- Pagamento do 13º Salário (Parcela única) - entre os meses de janeiro e novembro do ano vigente

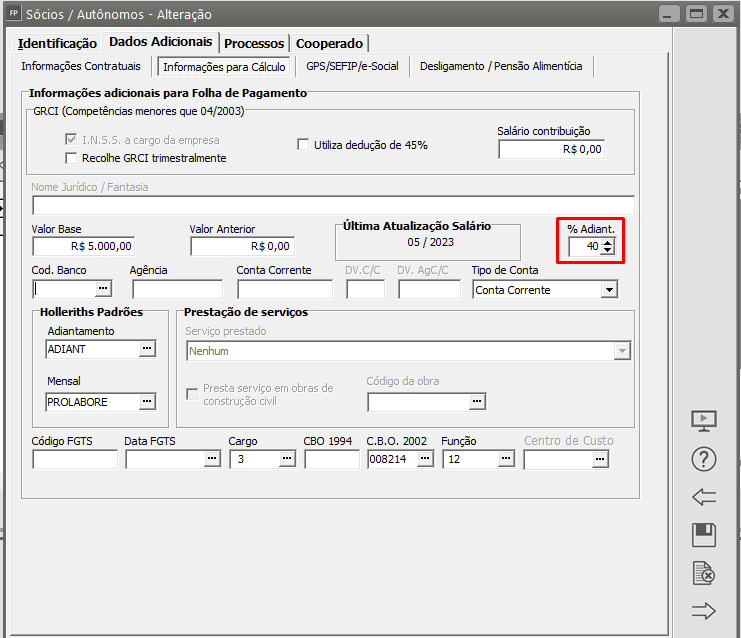

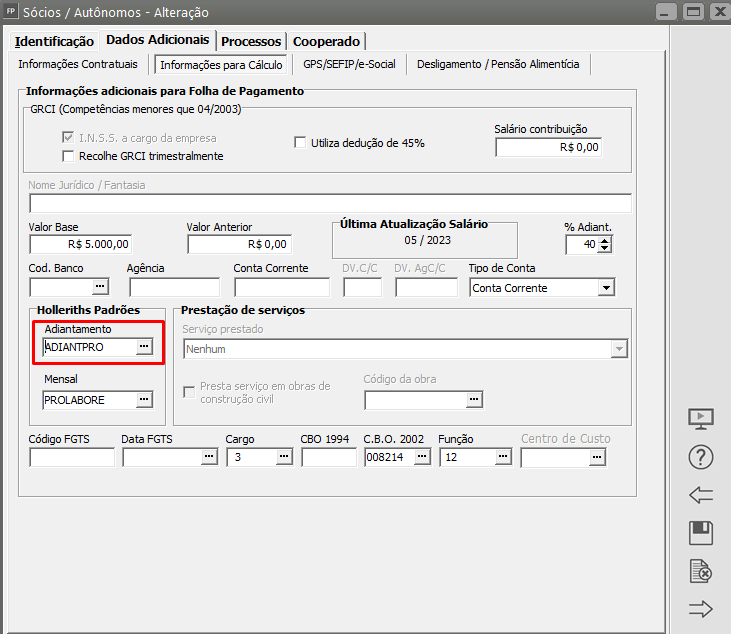

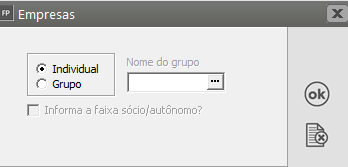

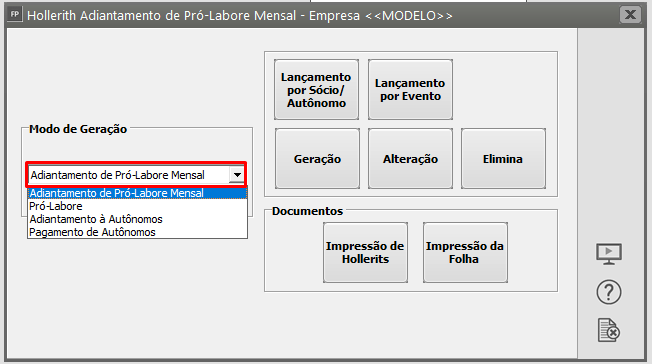

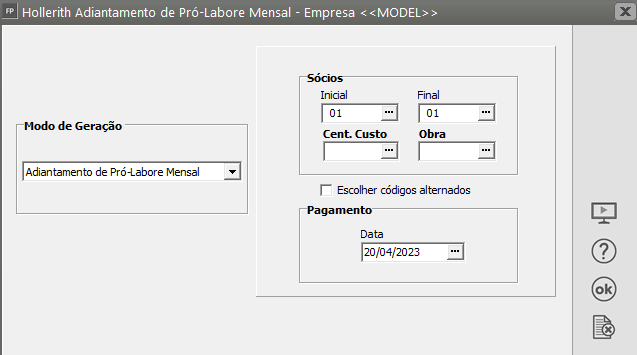

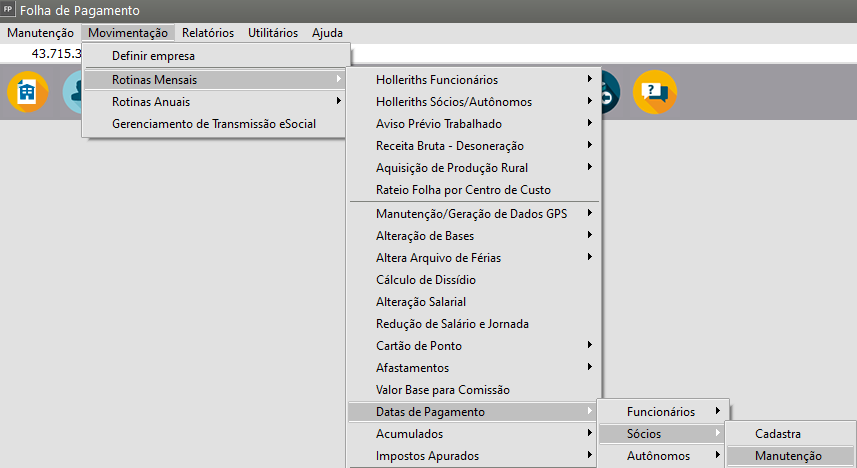

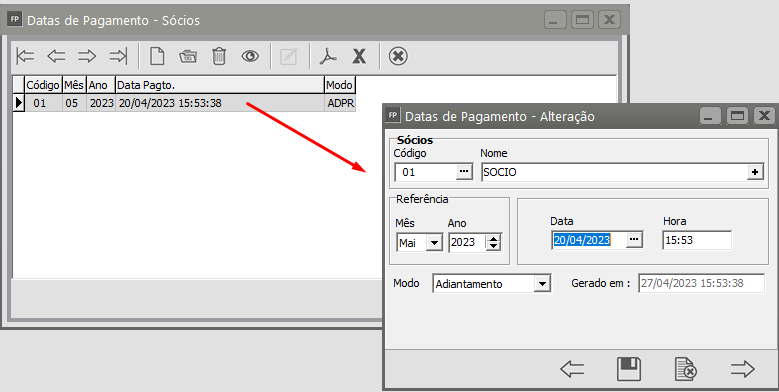

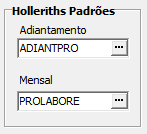

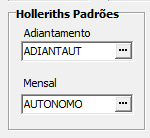

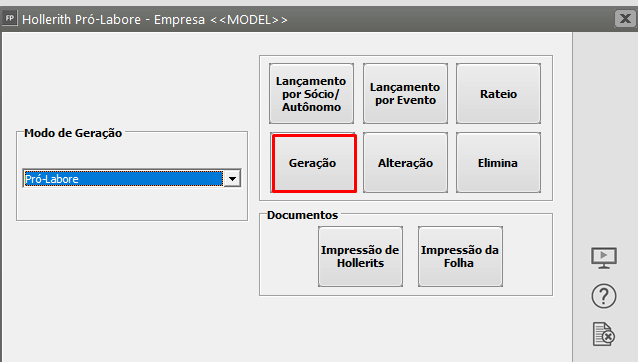

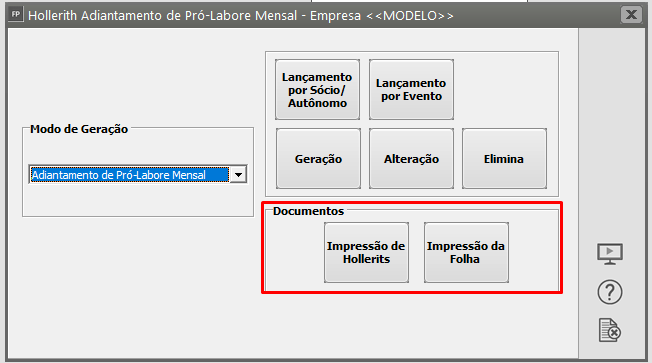

- Gerando Adiantamento de Pro Labore para Sócios

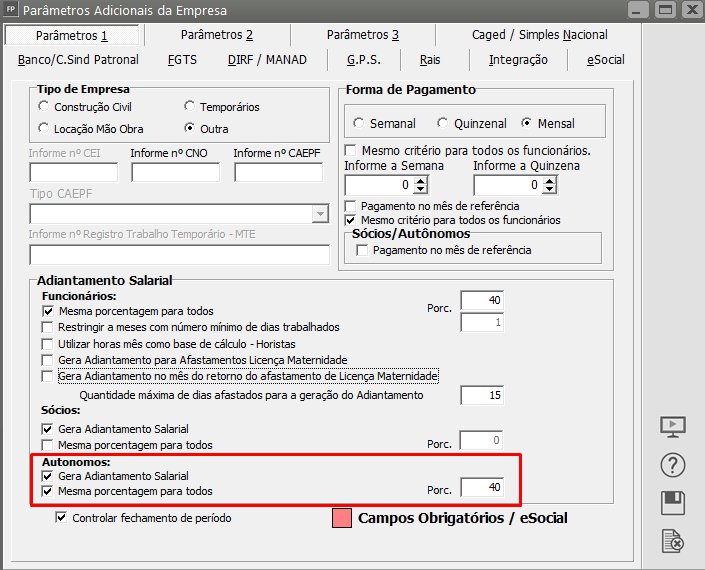

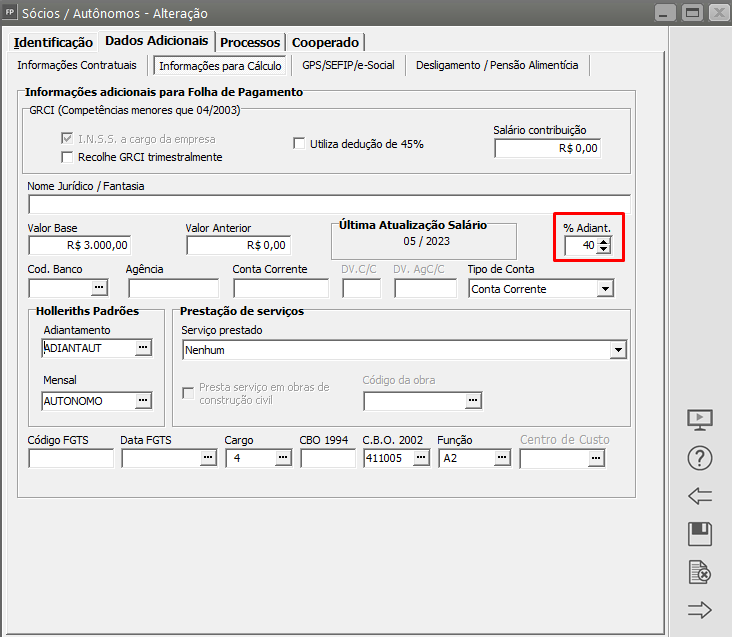

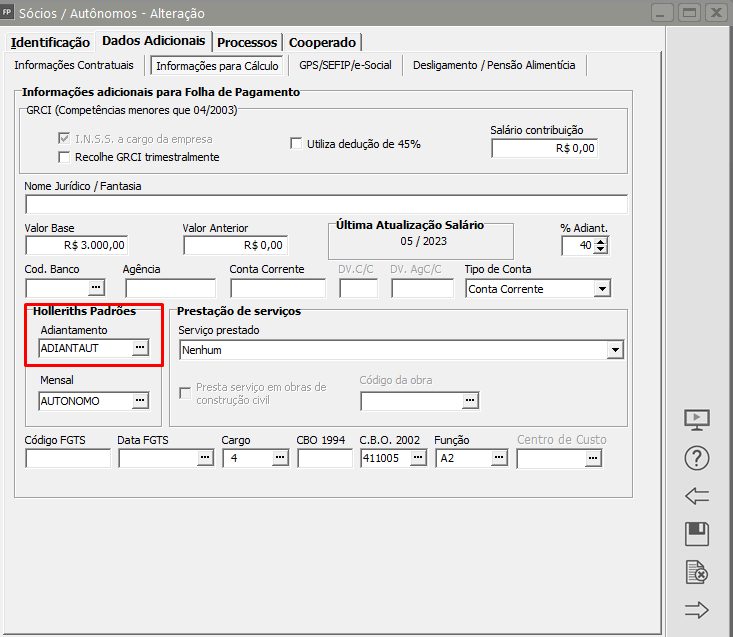

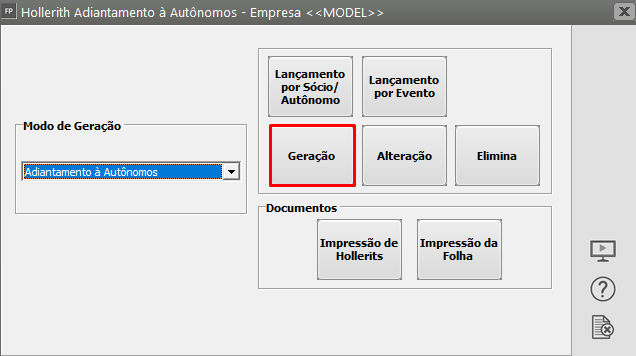

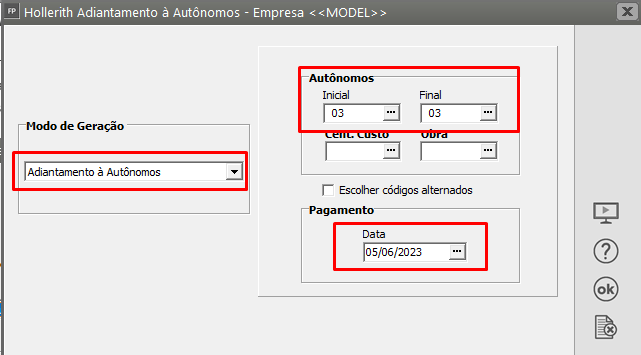

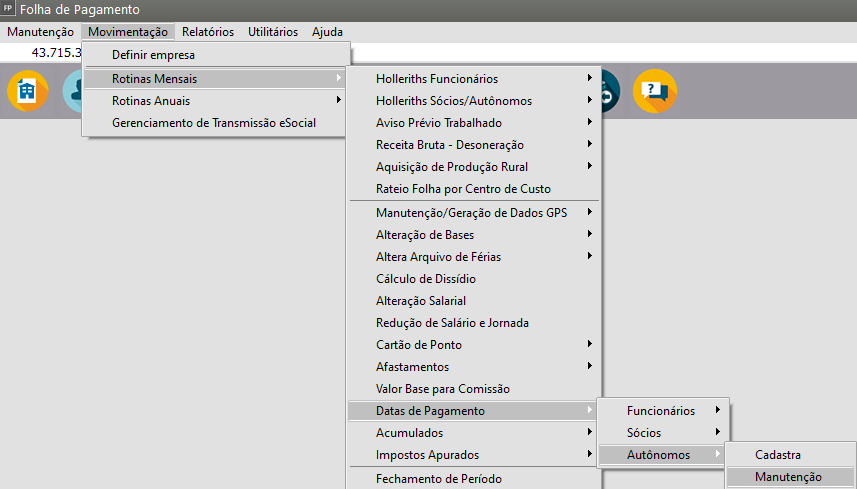

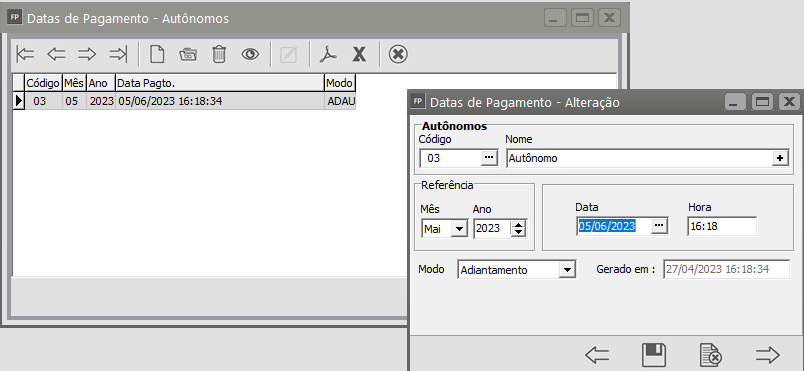

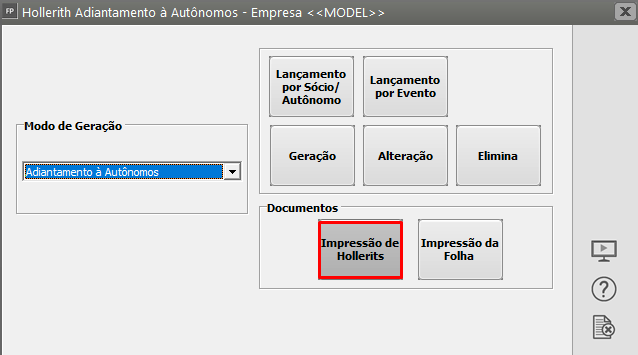

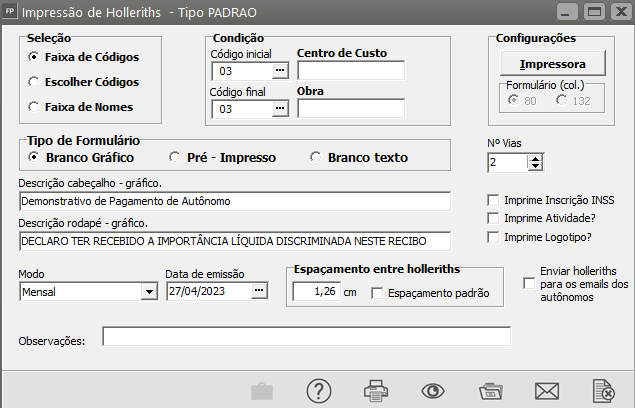

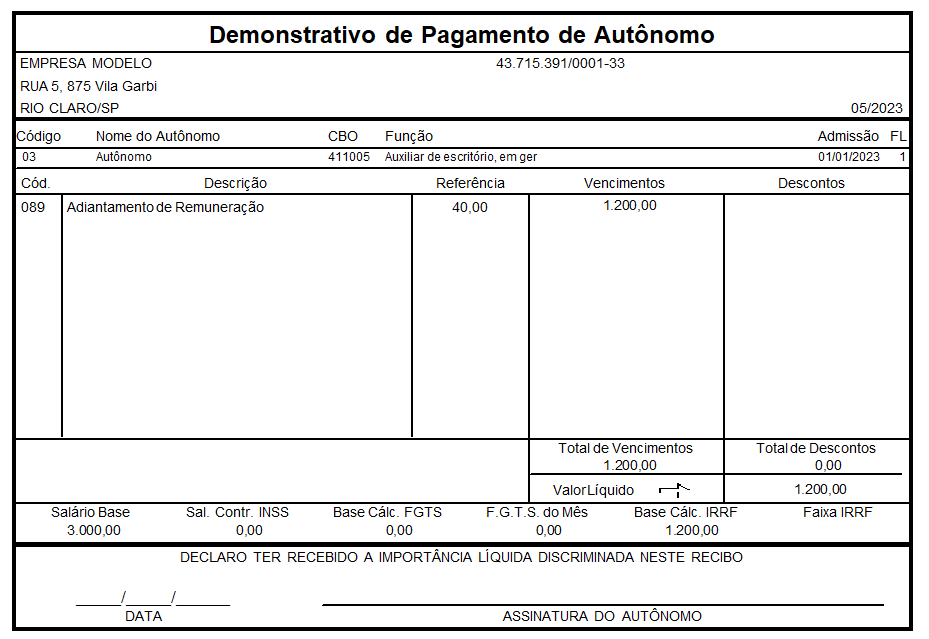

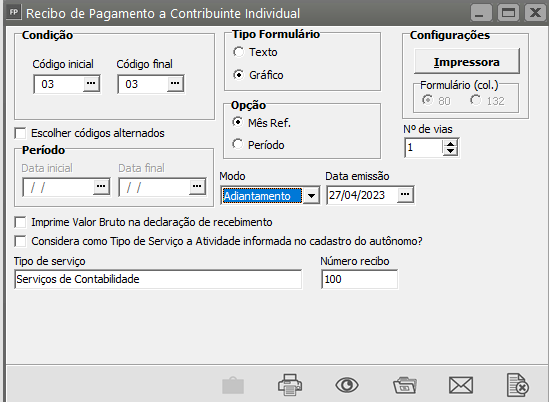

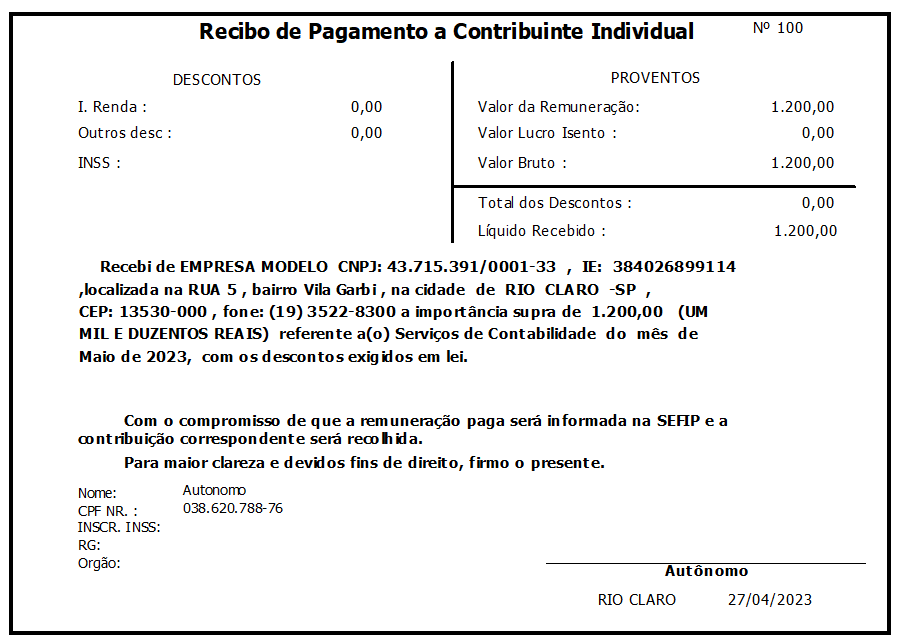

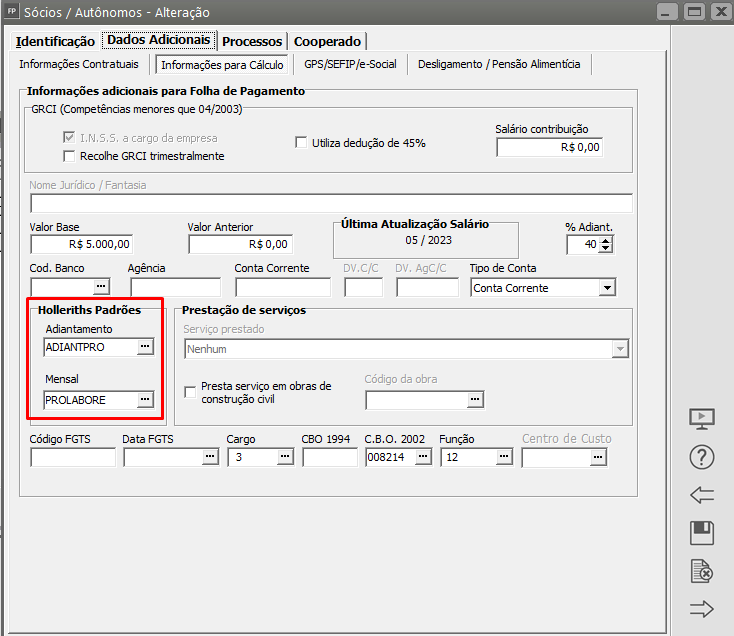

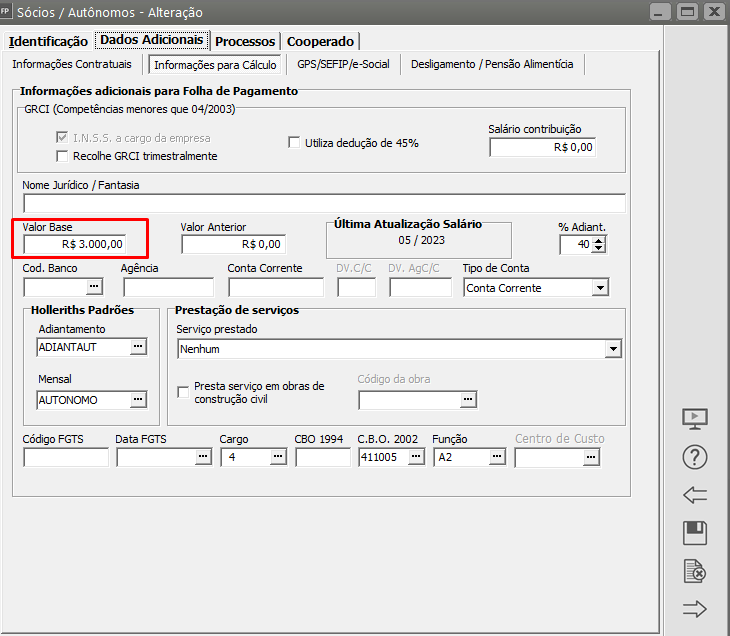

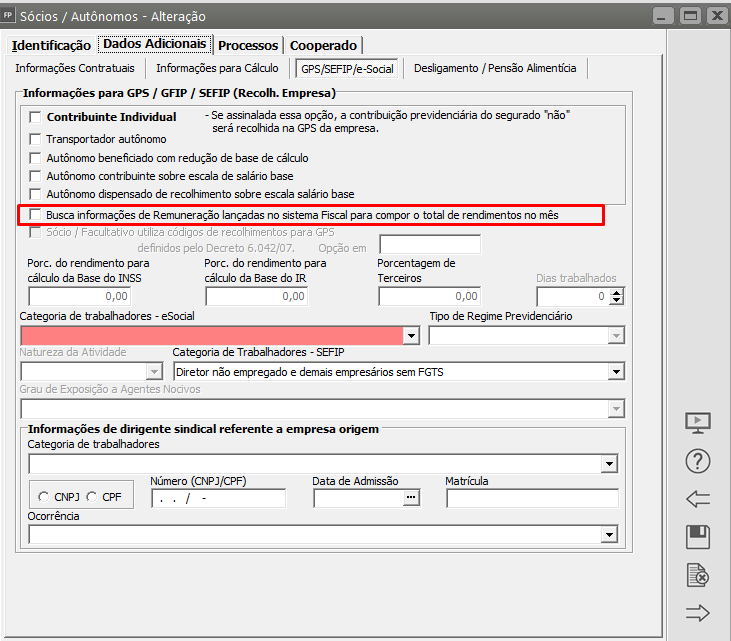

- Gerando Adiantamento Salarial para Autônomos

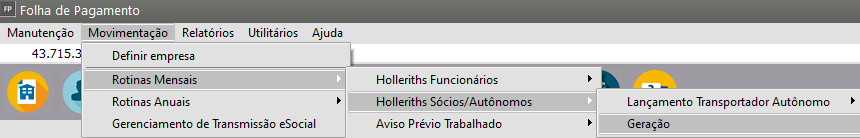

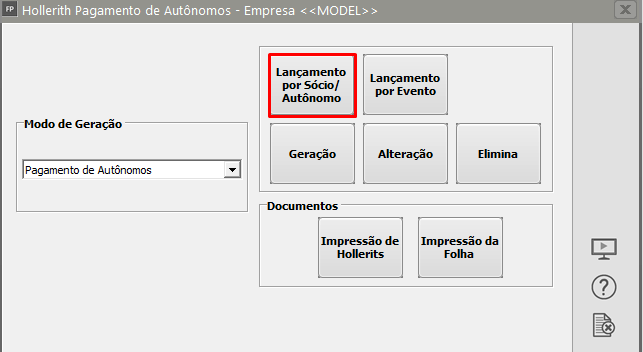

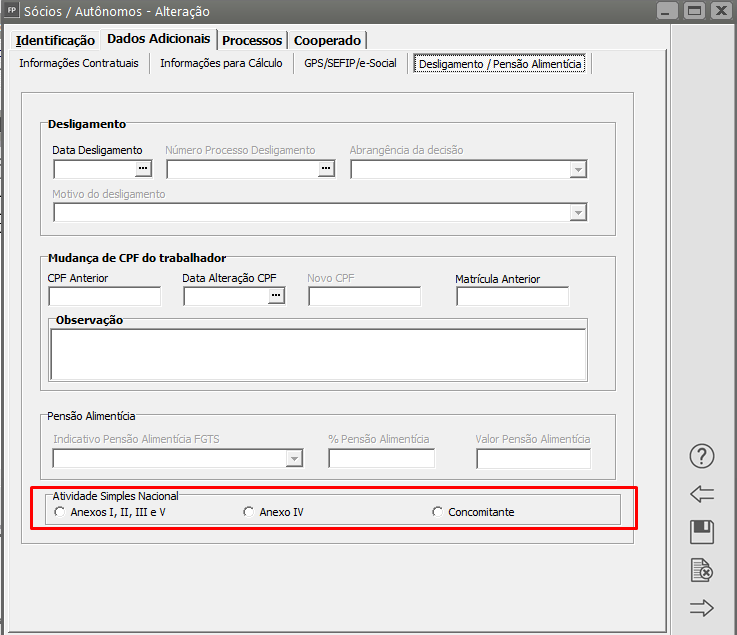

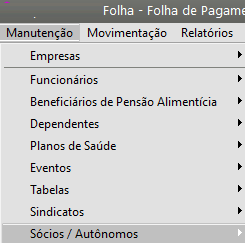

- Gerando Folha de Pagamento de Sócios e Autônomos

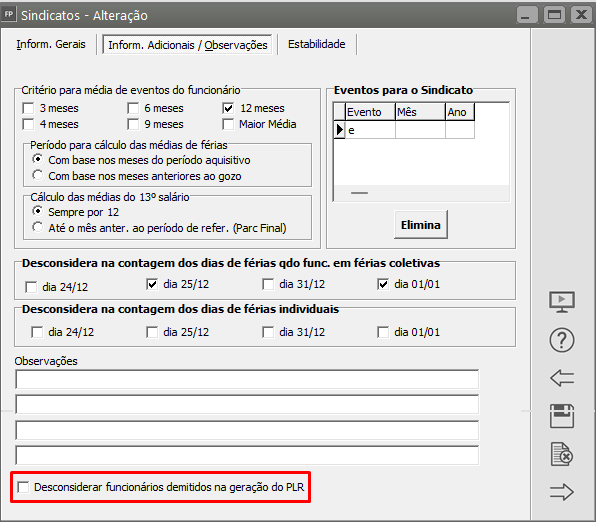

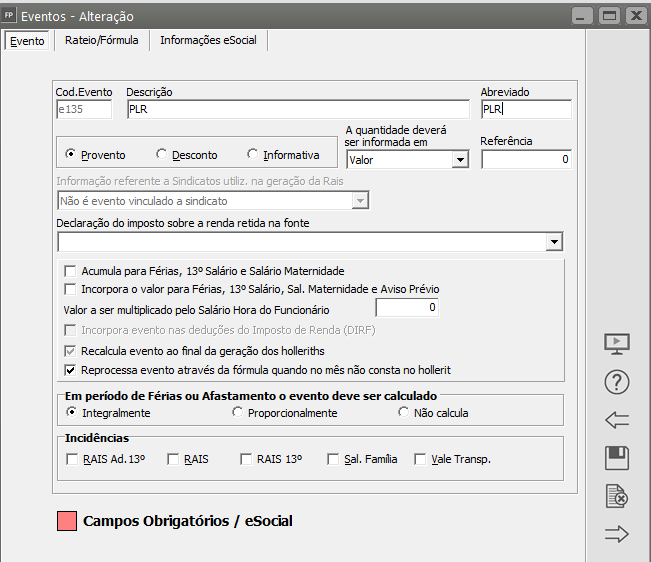

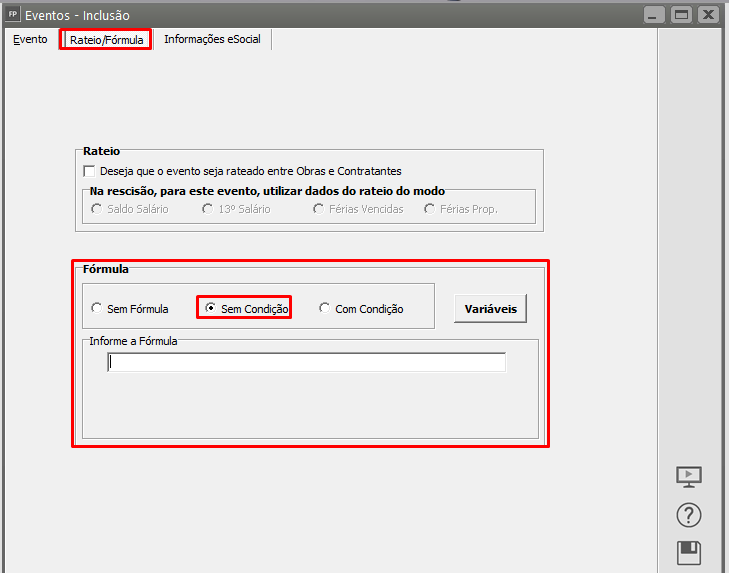

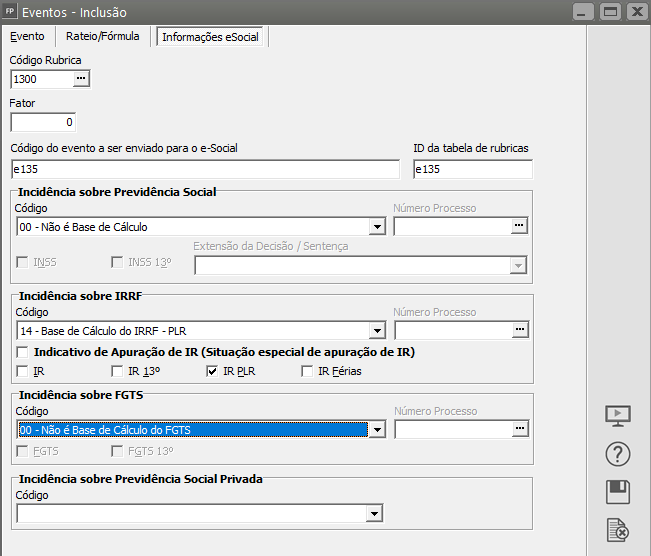

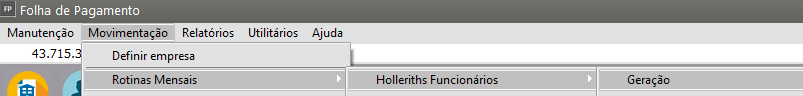

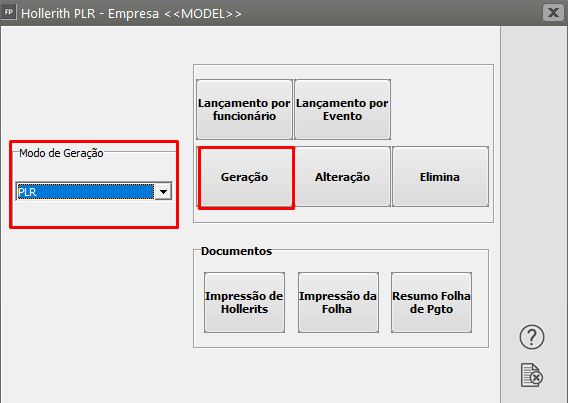

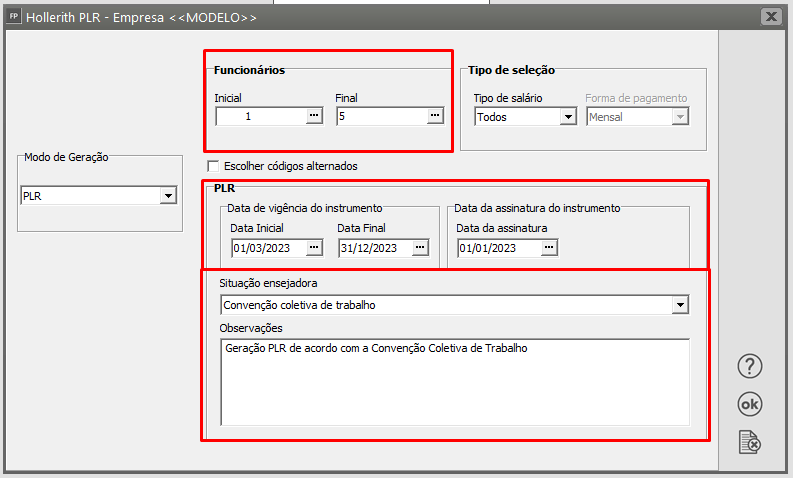

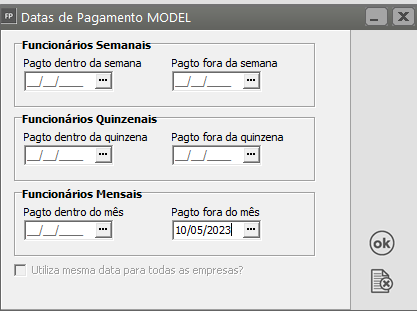

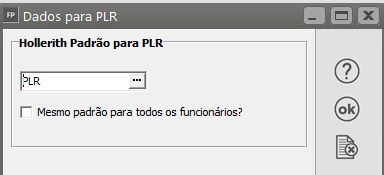

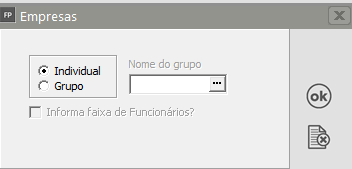

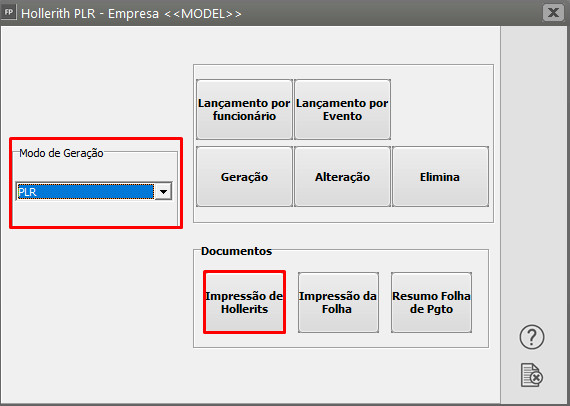

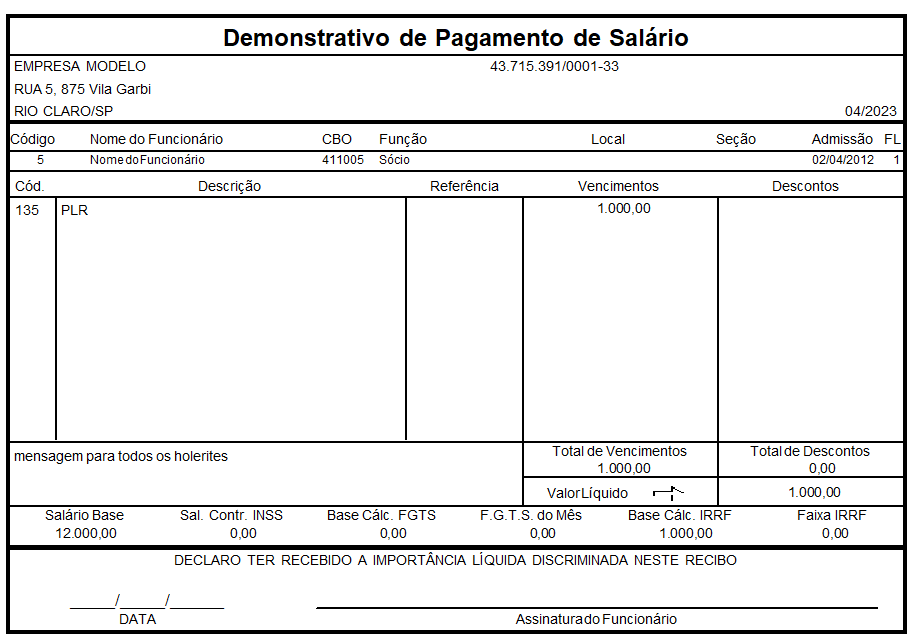

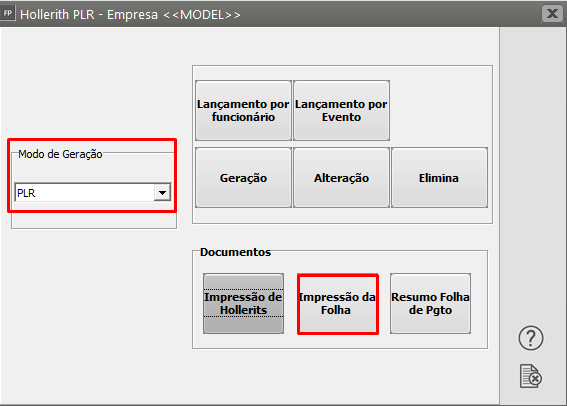

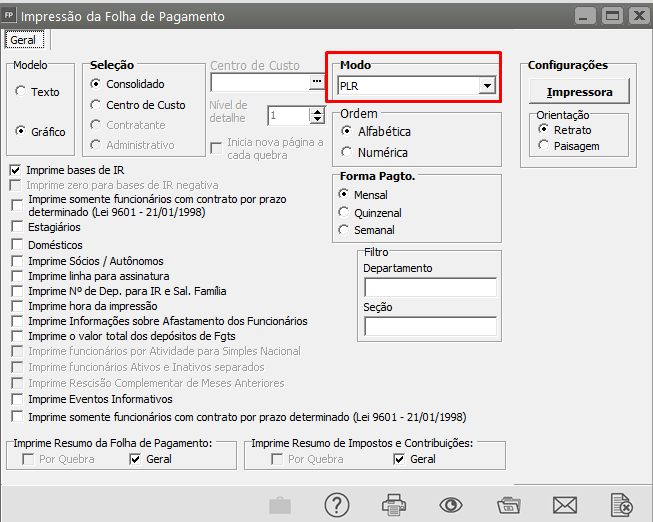

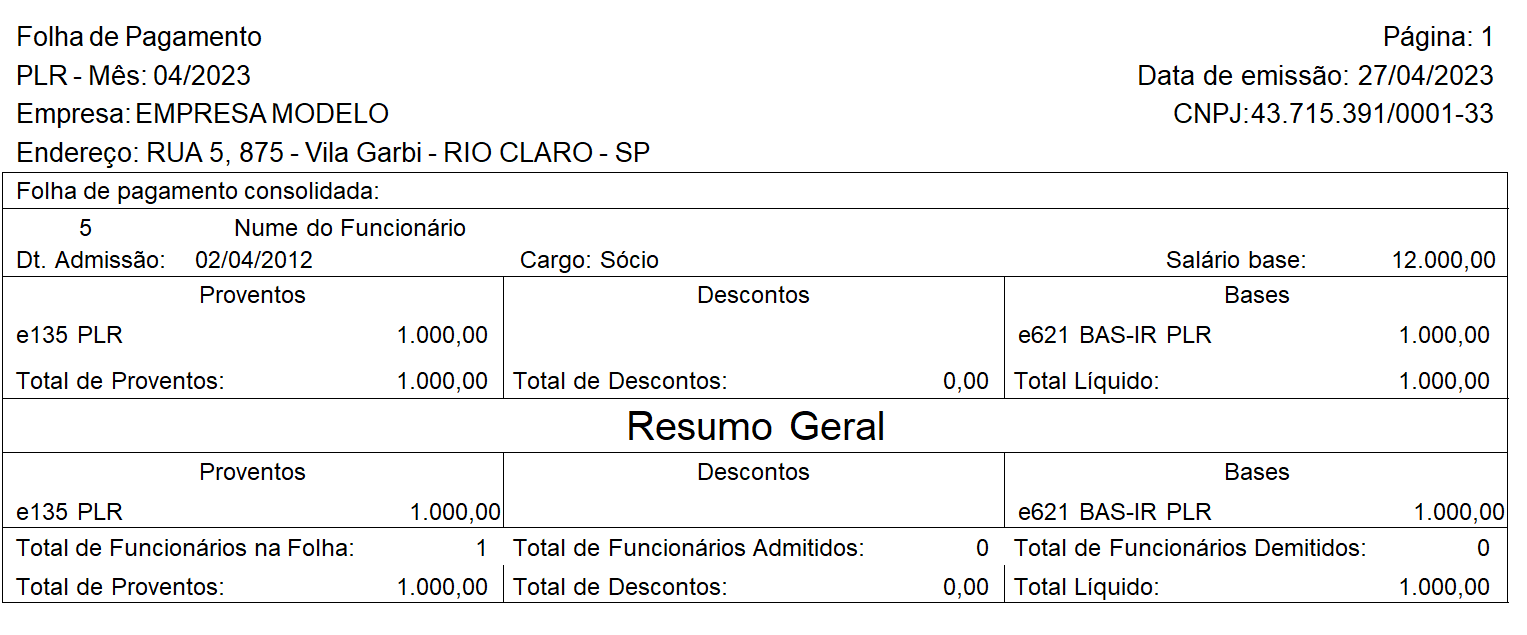

- Gerando PLR - Participação nos Lucros e Resultados

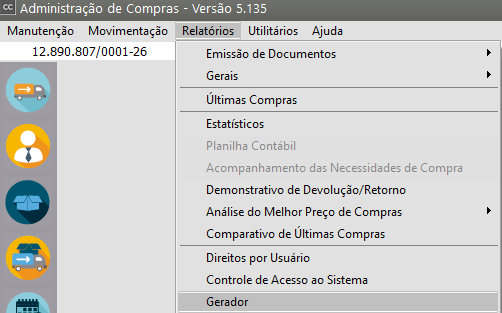

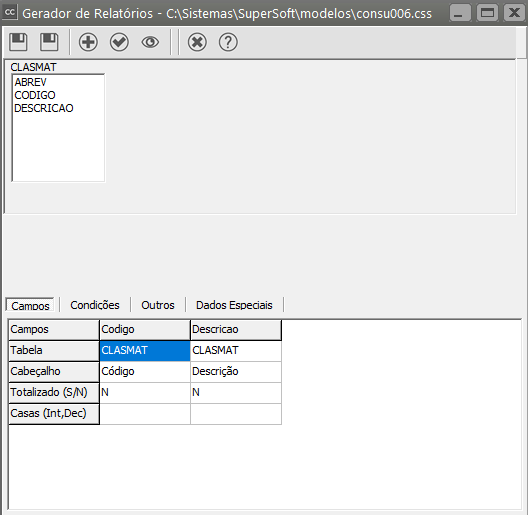

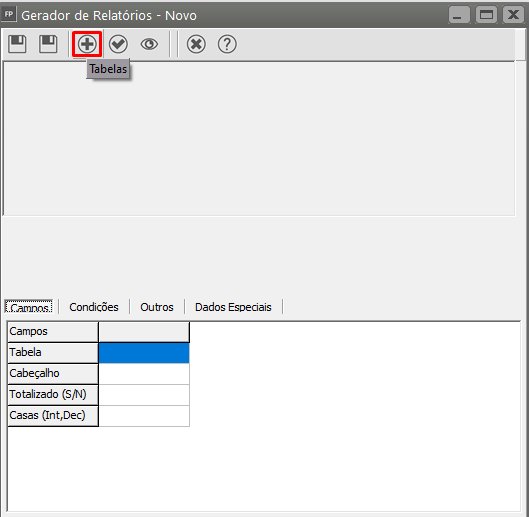

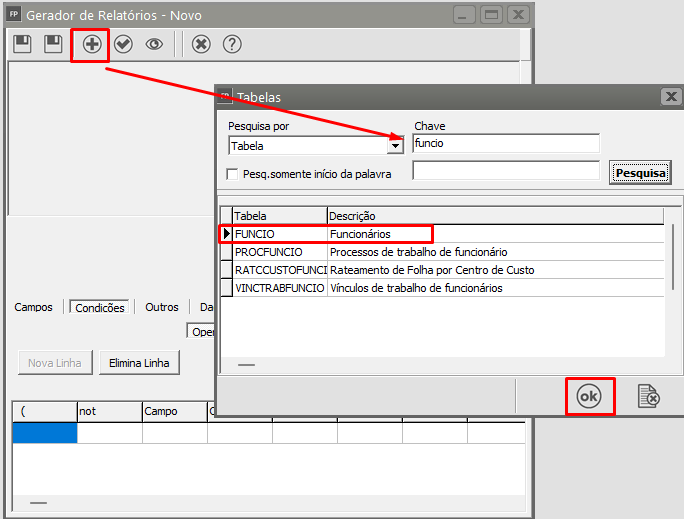

- Utilizando o Gerador de Relatórios - Tabelas

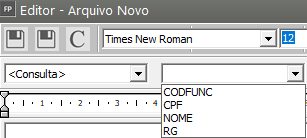

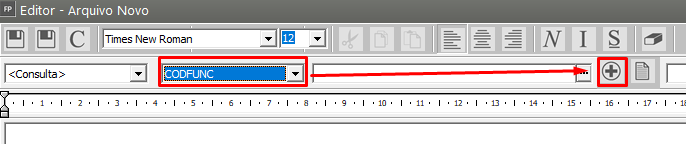

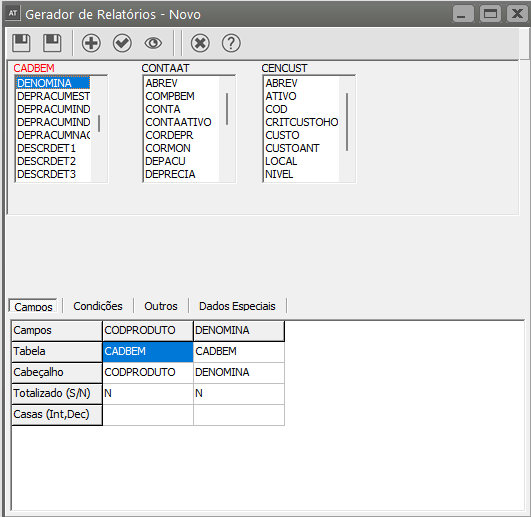

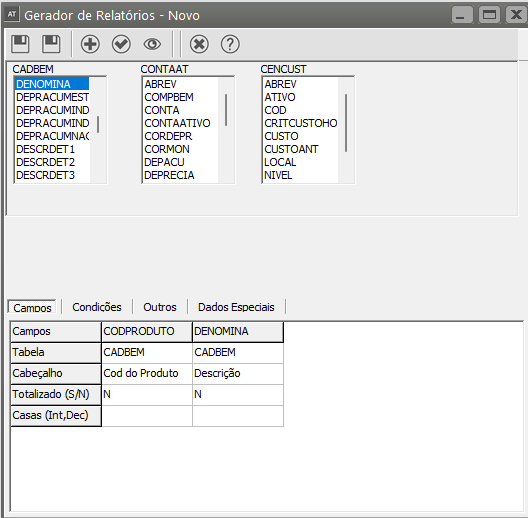

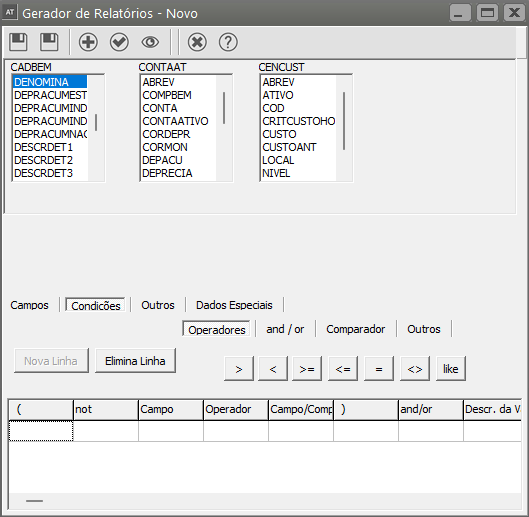

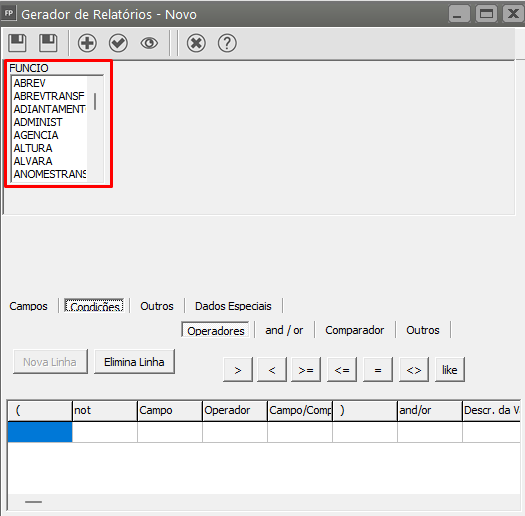

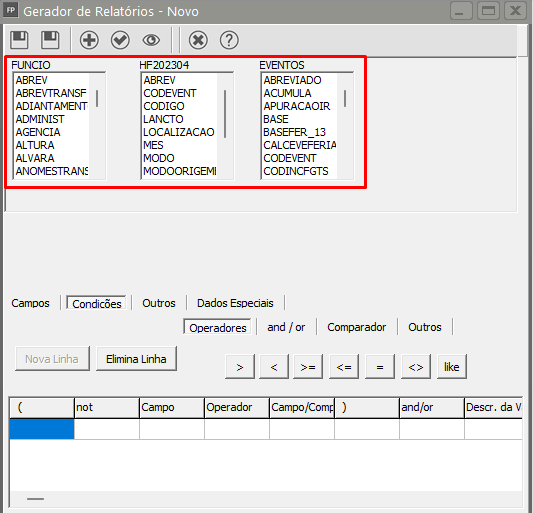

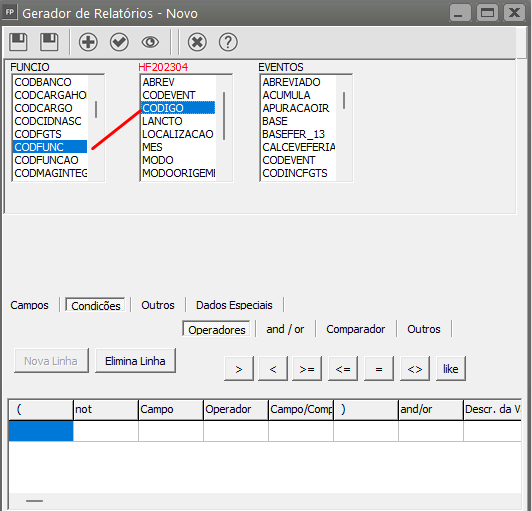

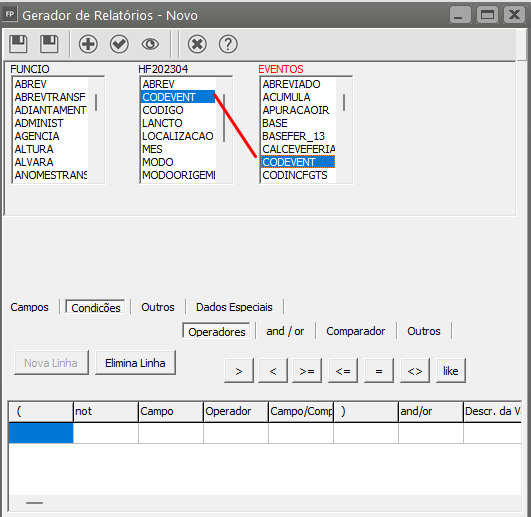

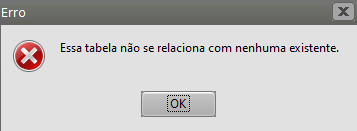

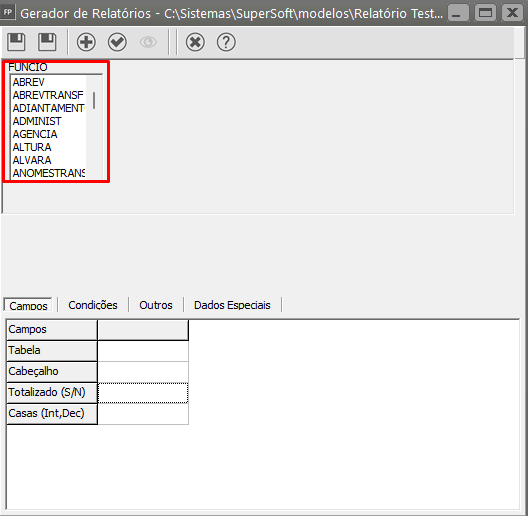

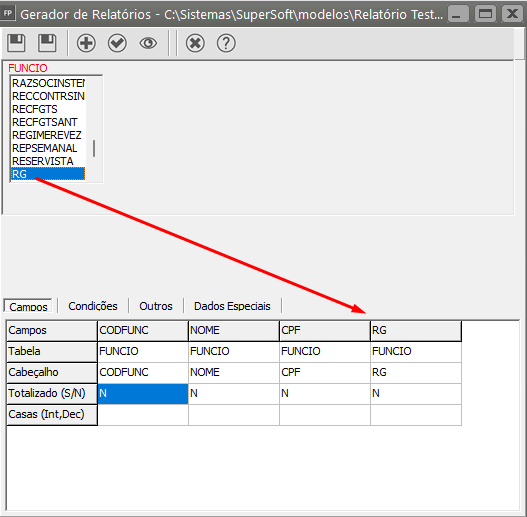

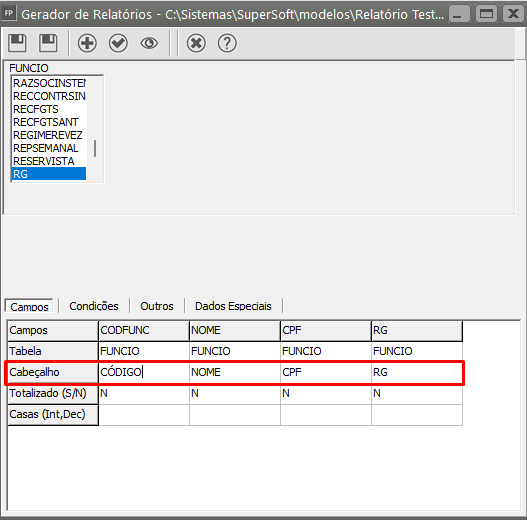

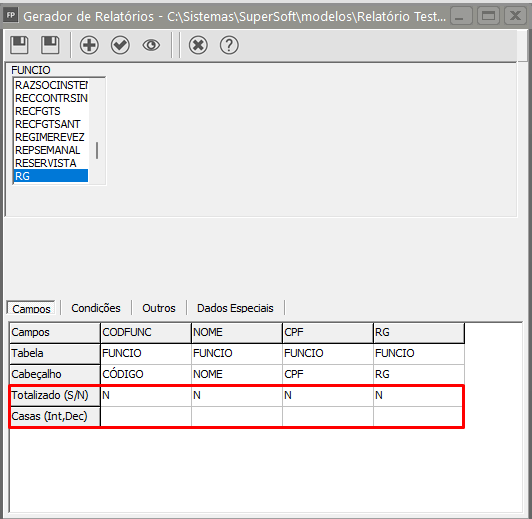

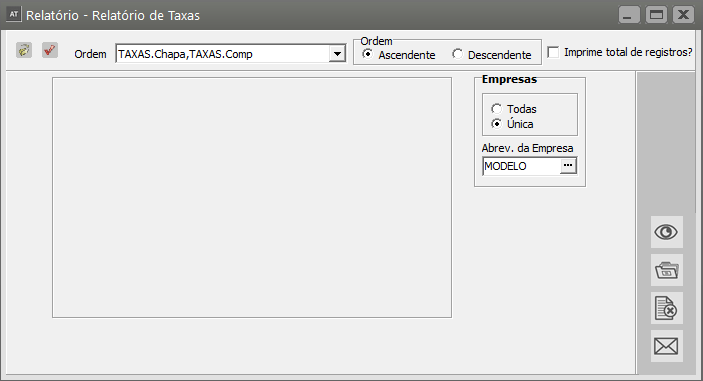

- Utilizando Gerador de Relatórios - Selecionando Tabelas e Campos

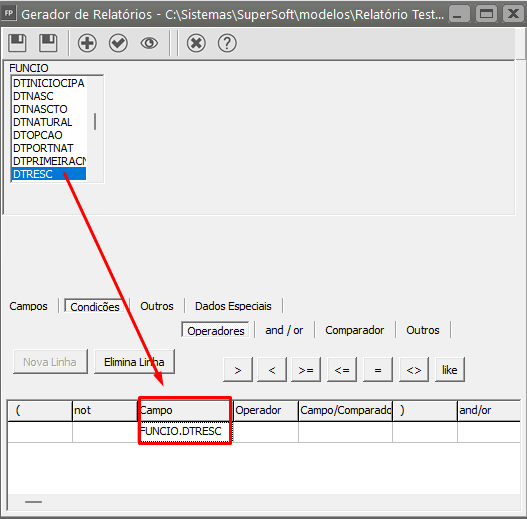

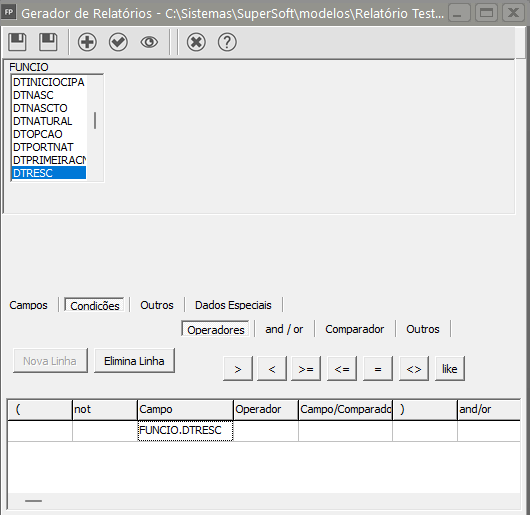

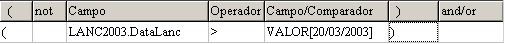

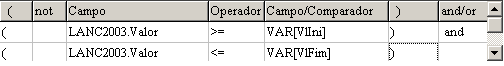

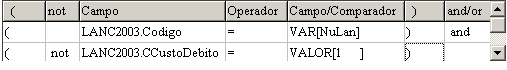

- Utilizando Gerador de Relatórios - Condições

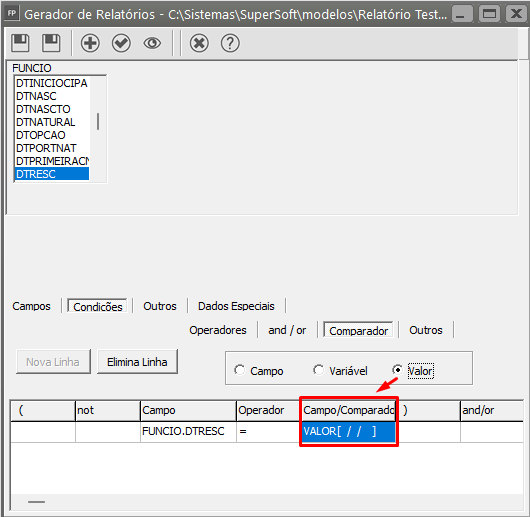

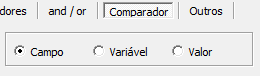

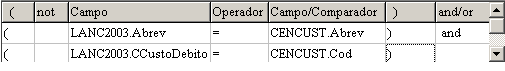

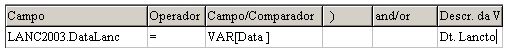

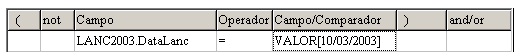

- Utilizando Gerador de Relatórios - Comparador

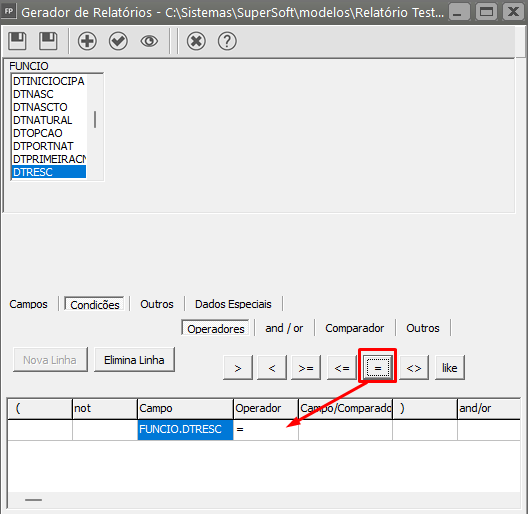

- Utilizando Gerador de Relatórios - Operadores

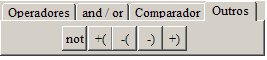

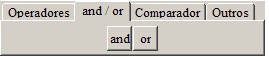

- Utilizando Gerador de Relatórios - Outros e AND/OR

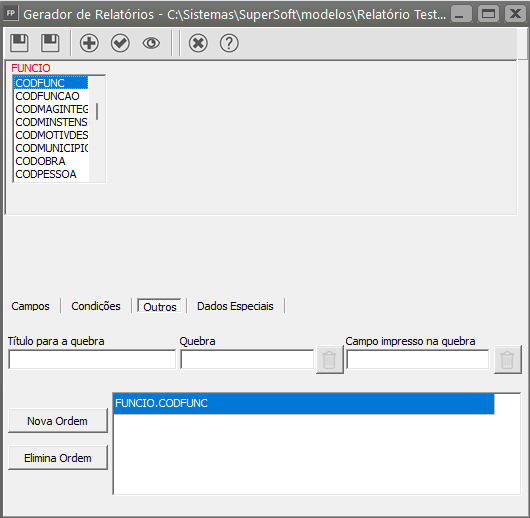

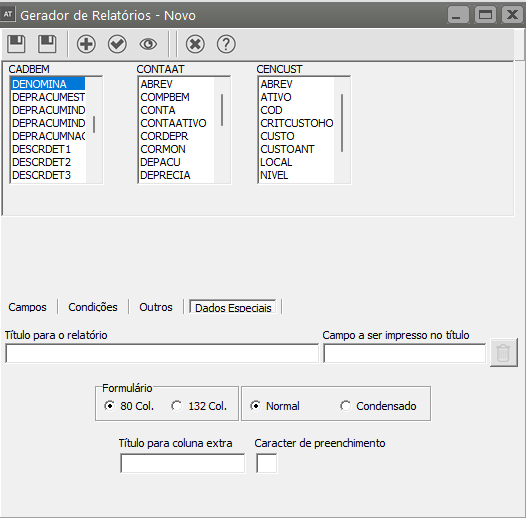

- Utilizando o Gerador de Relatórios - Quebras e Ordenação dos Relatórios

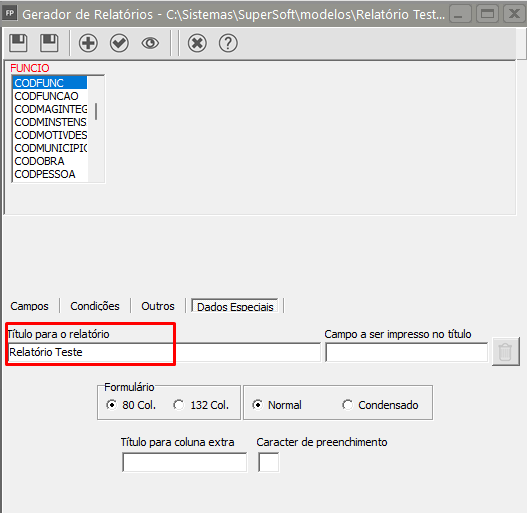

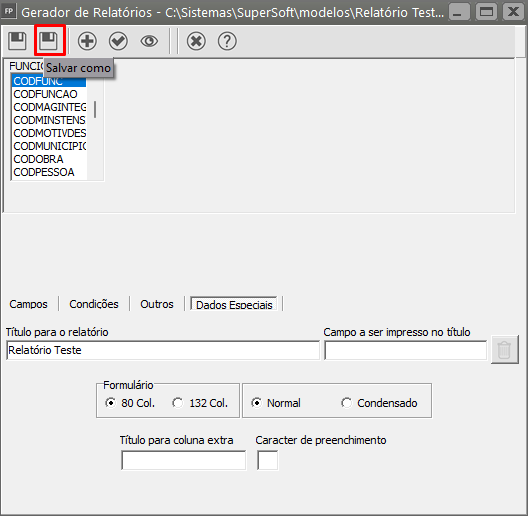

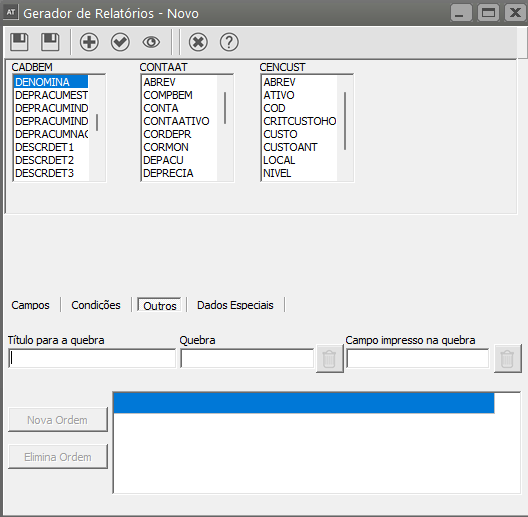

- Utilizando o Gerador de Relatórios - Título dos Relatórios

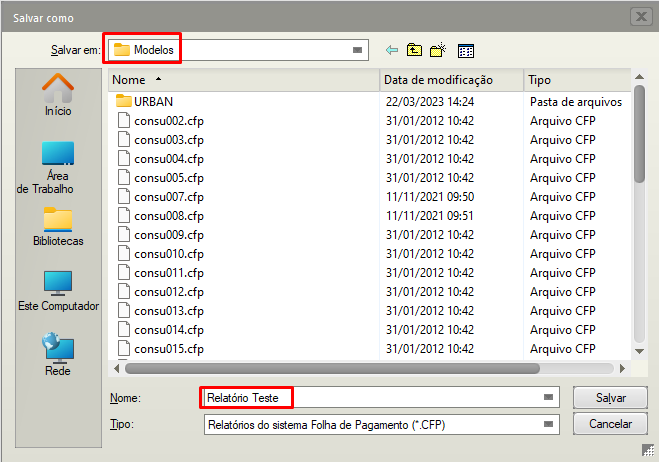

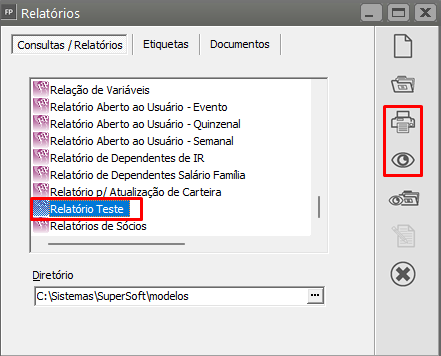

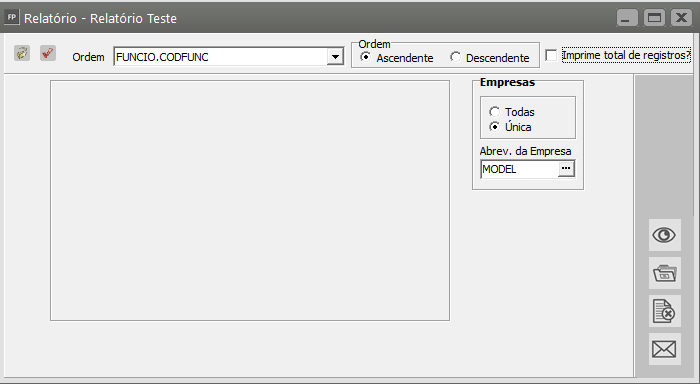

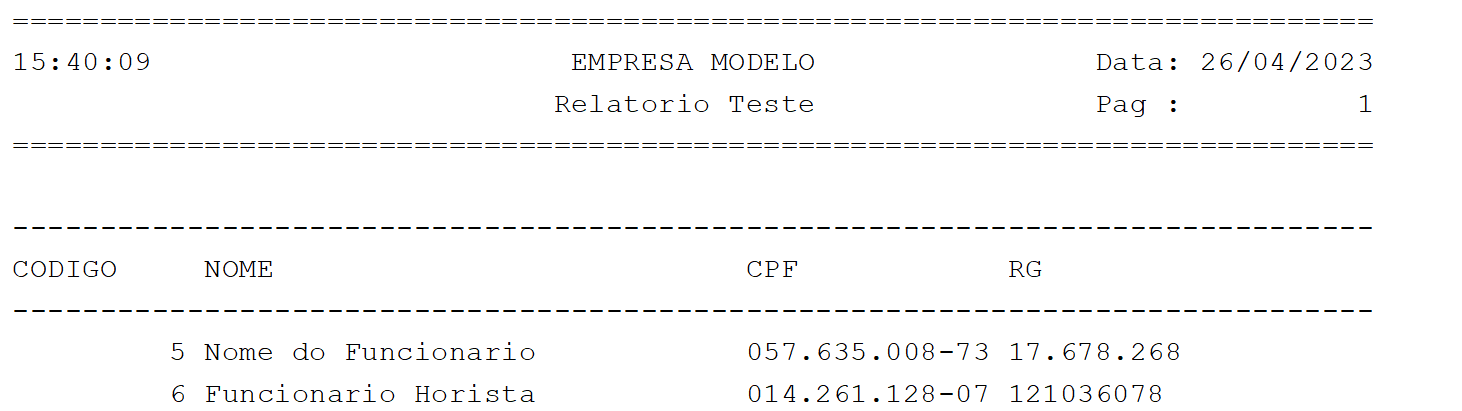

- Utilizando o Gerador de Relatórios - Impressão

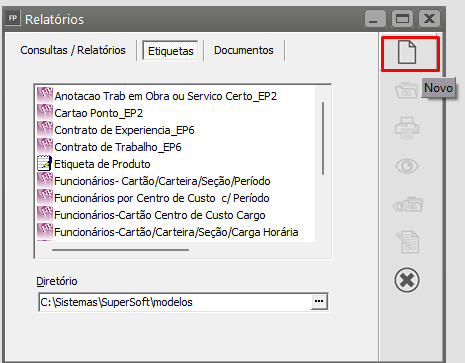

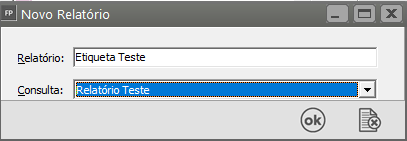

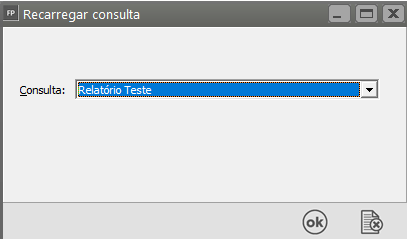

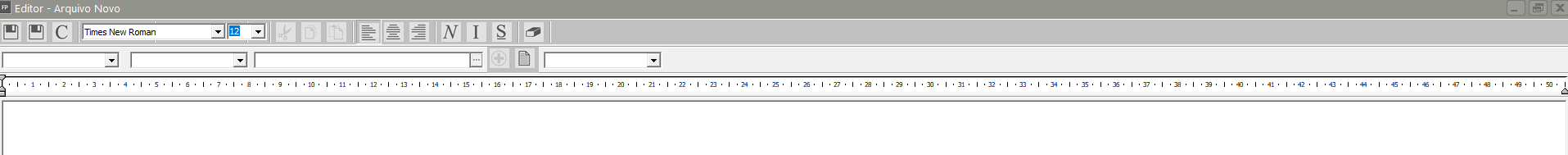

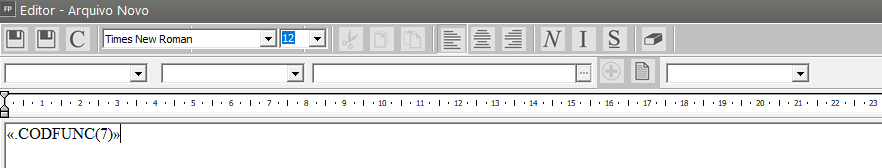

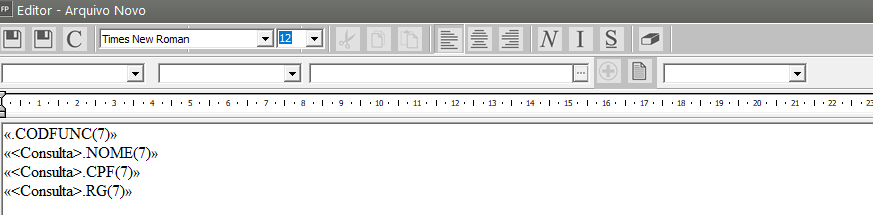

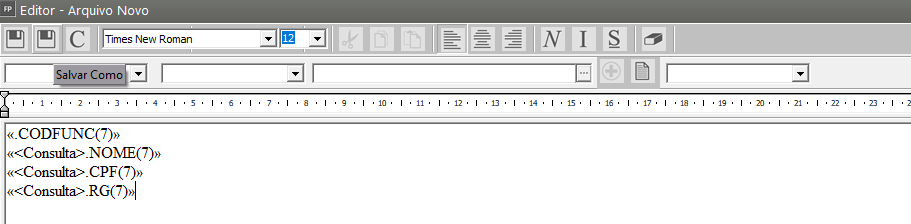

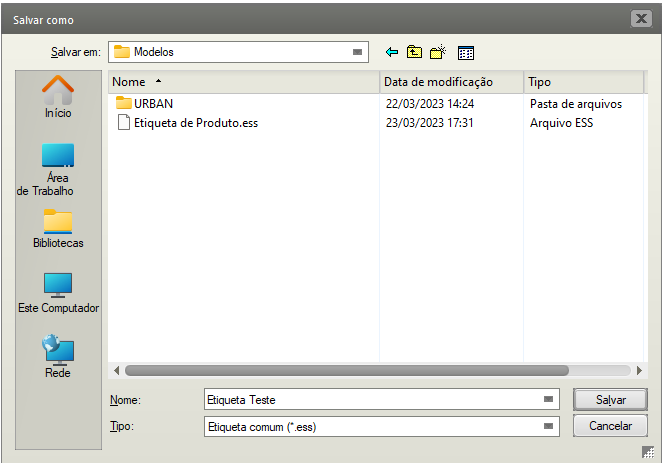

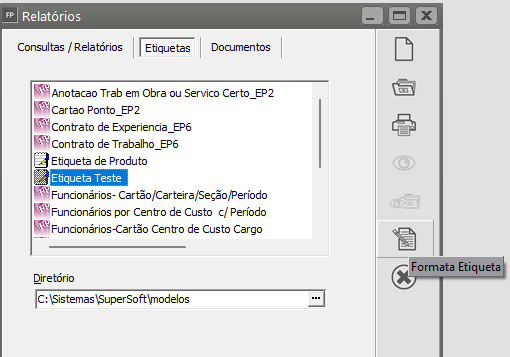

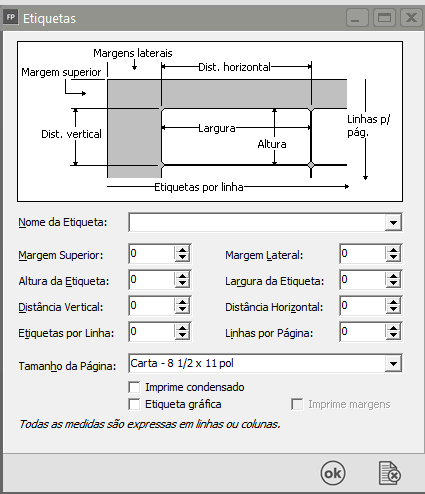

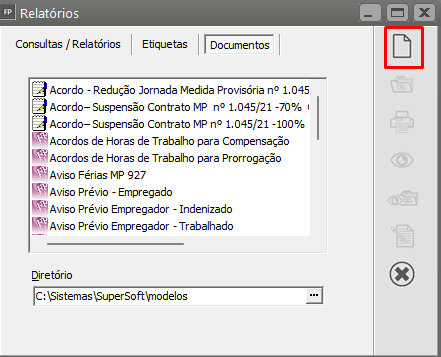

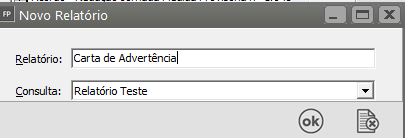

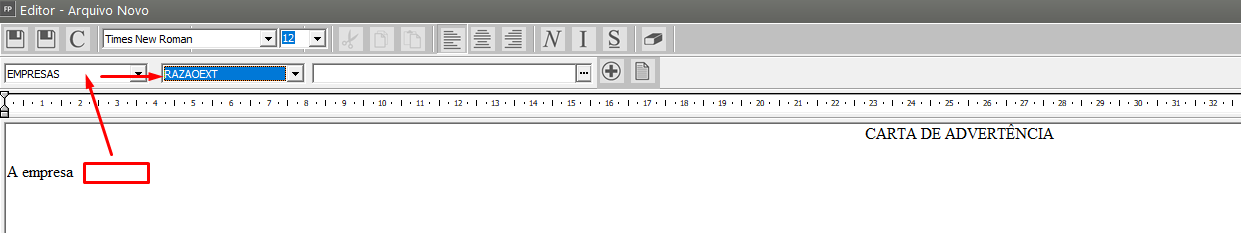

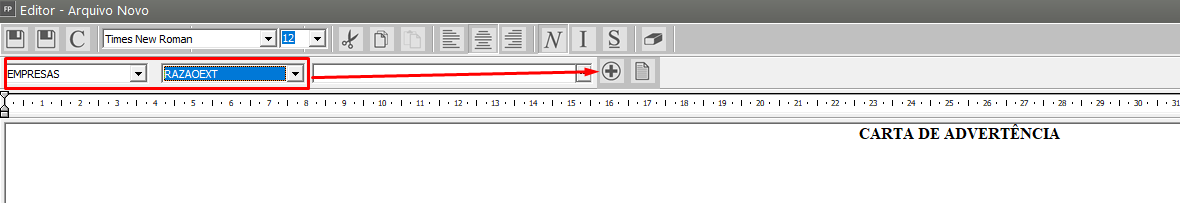

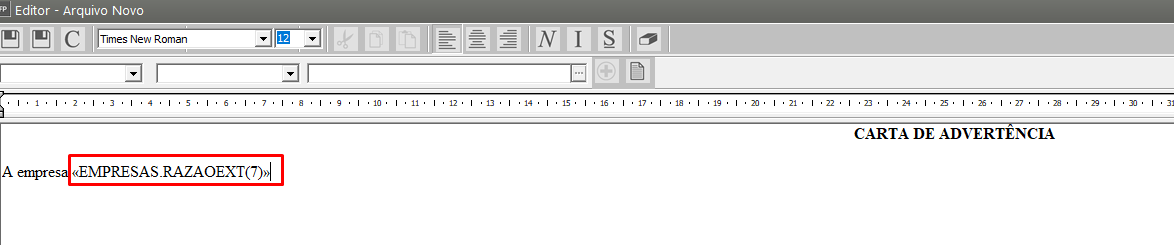

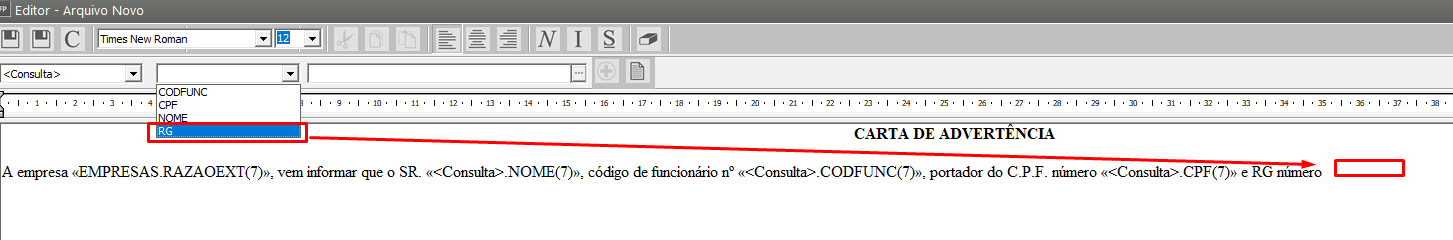

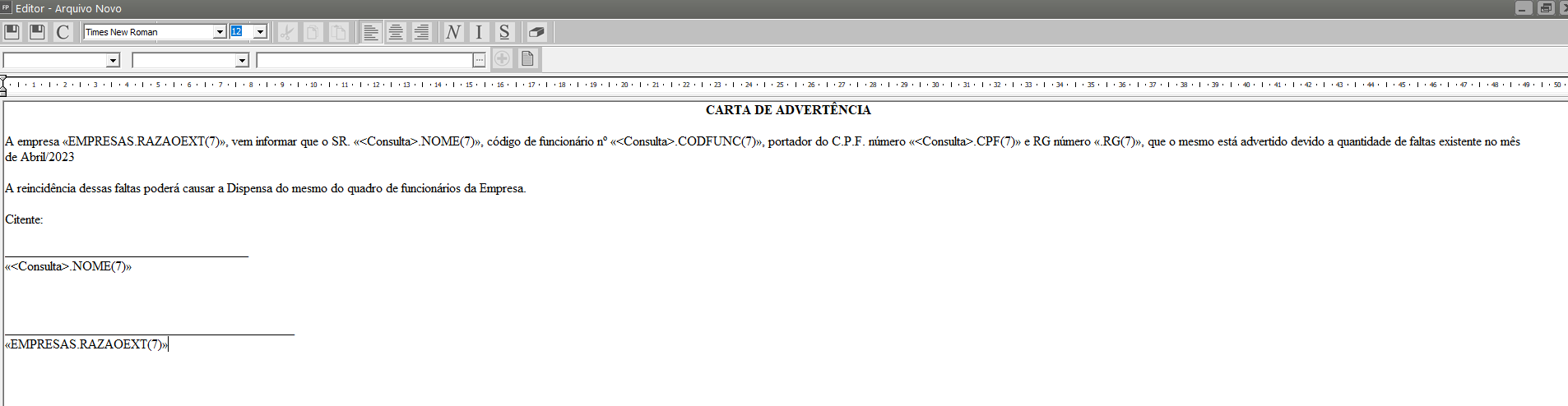

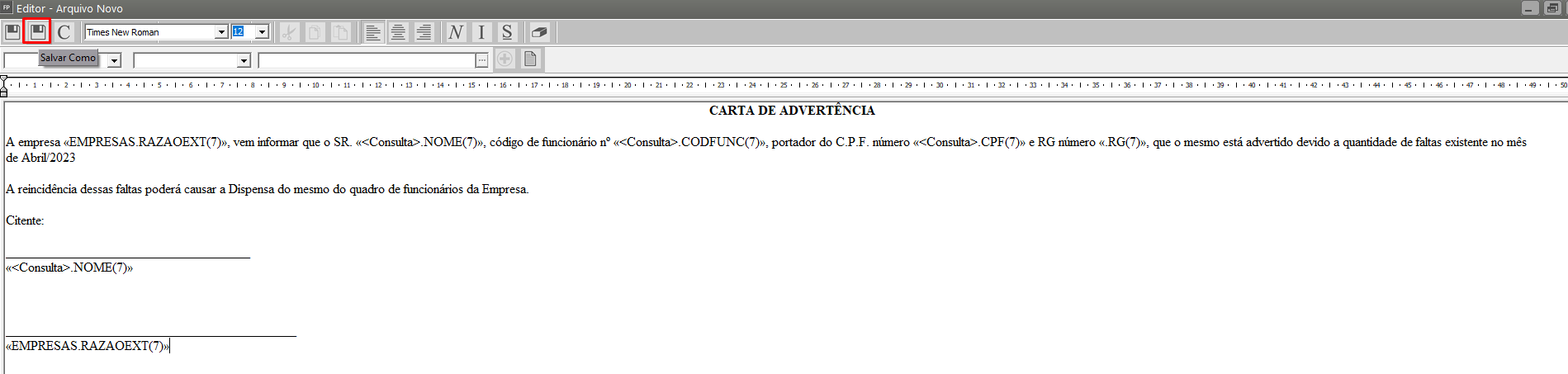

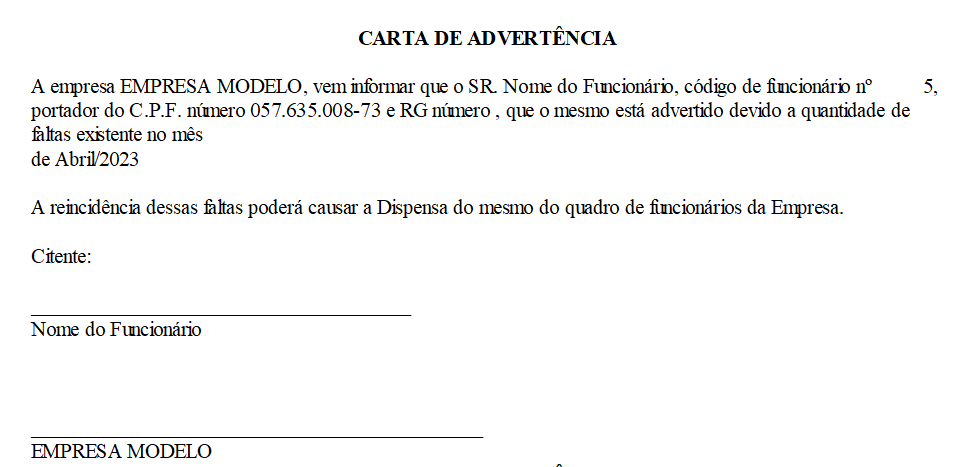

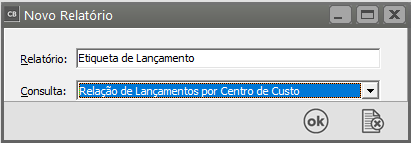

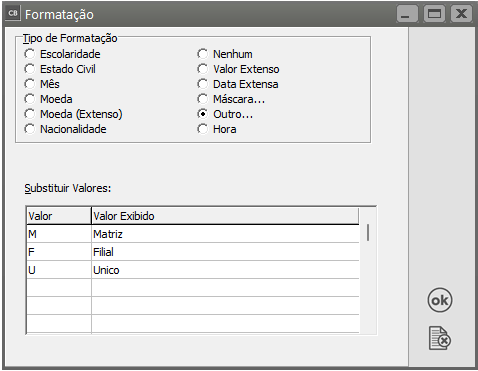

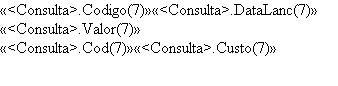

- Utilizando o Gerador de Relatórios - Gerando Etiquetas e Documentos

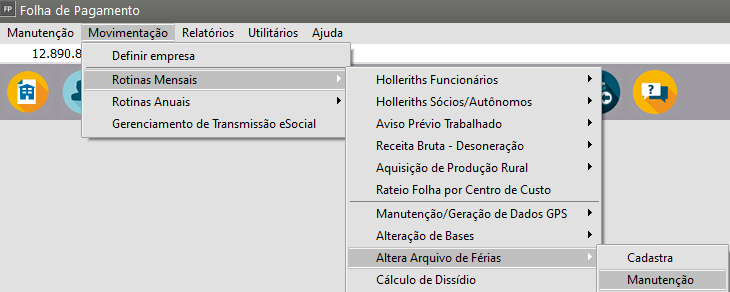

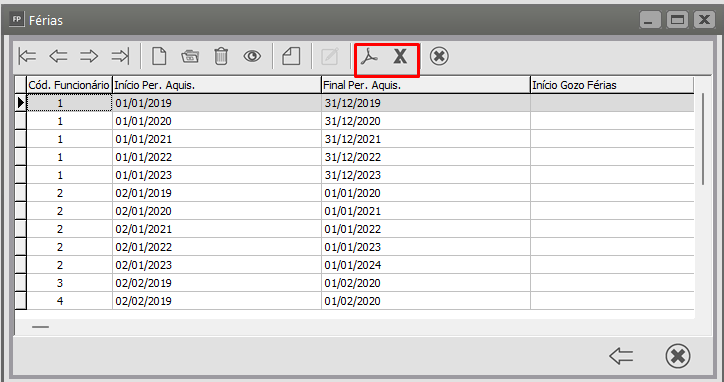

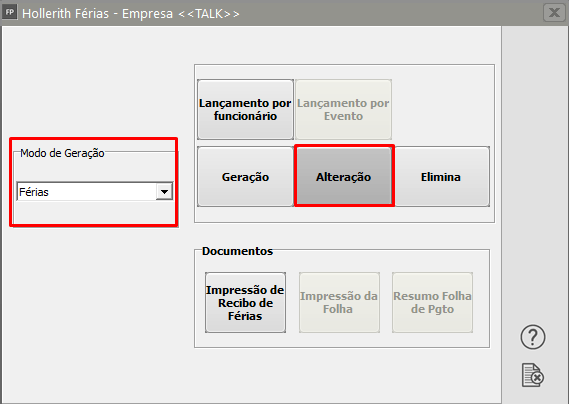

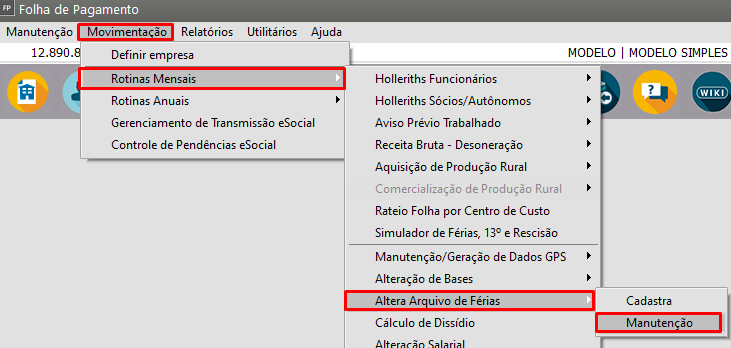

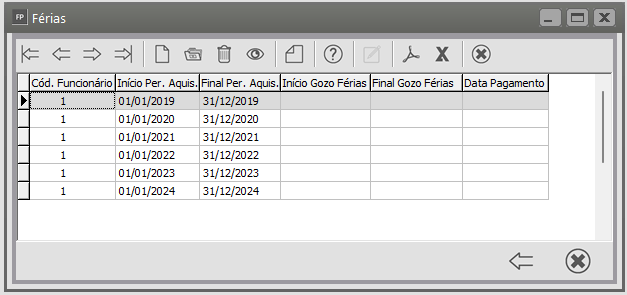

- Altera Arquivo de Férias

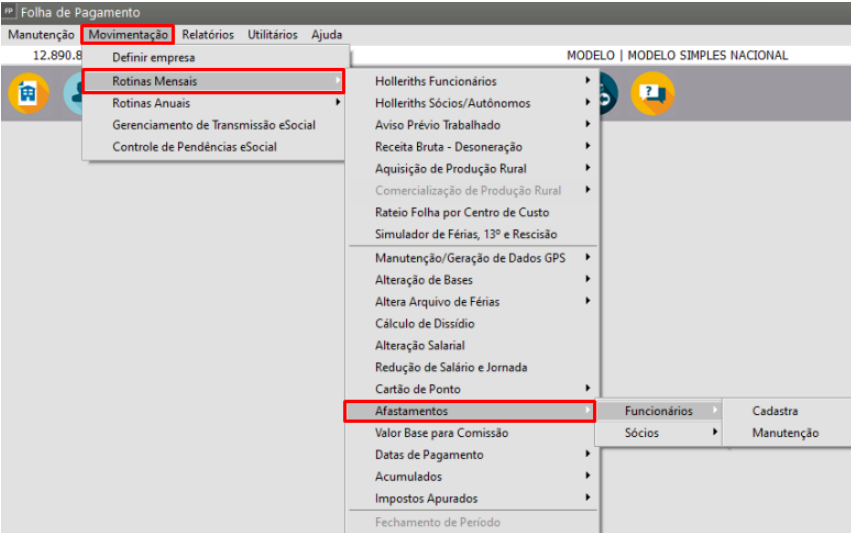

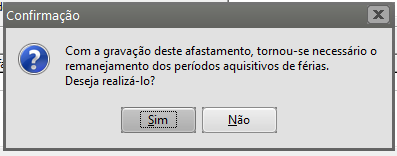

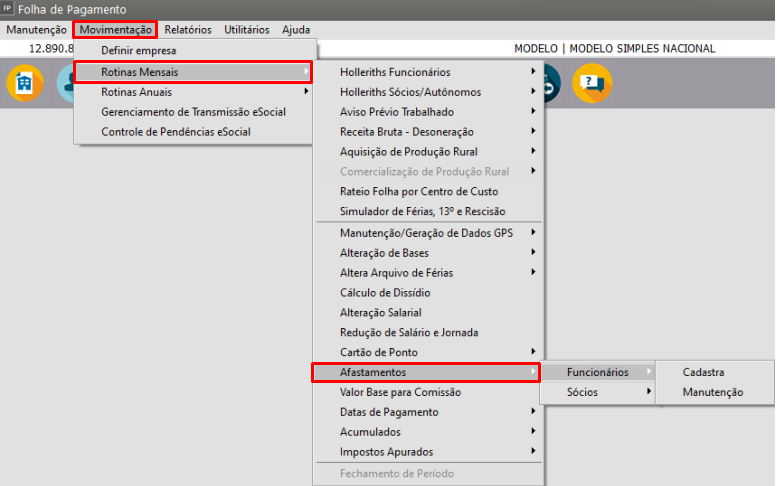

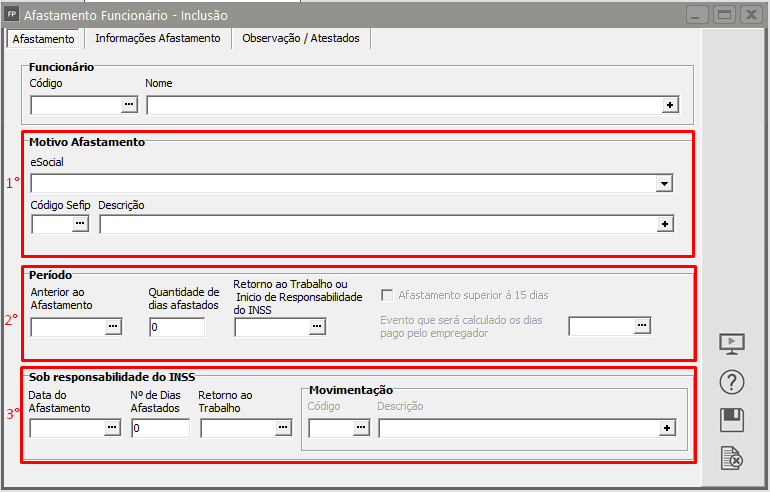

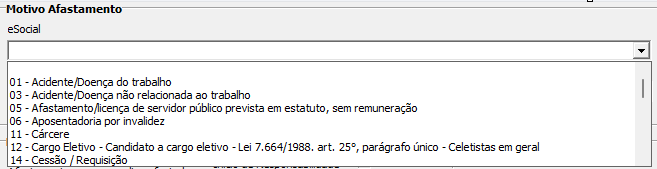

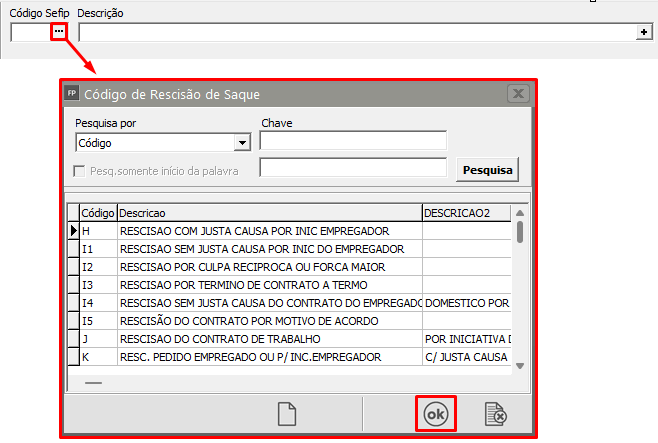

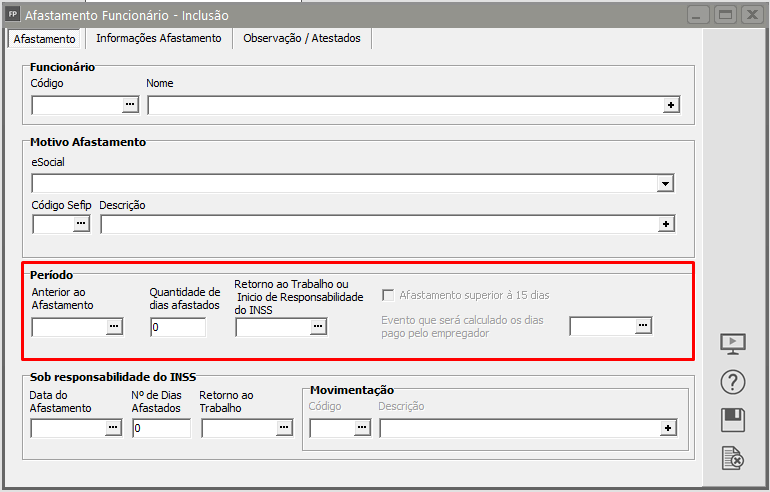

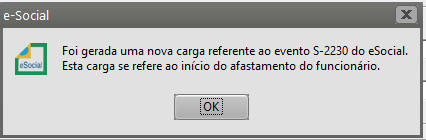

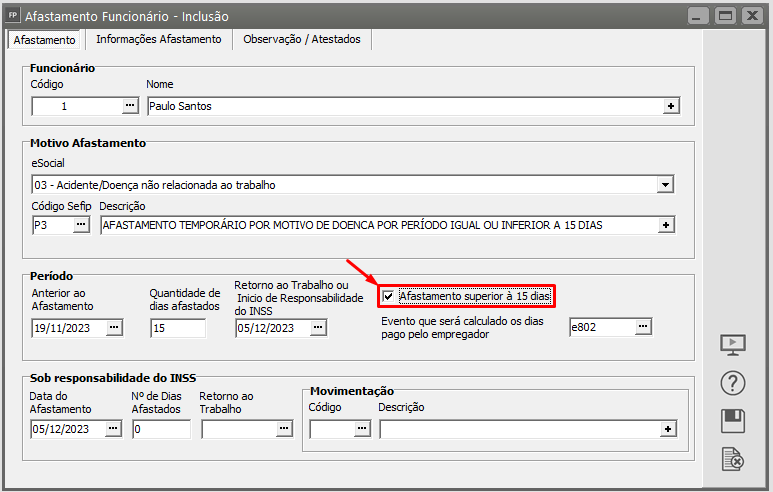

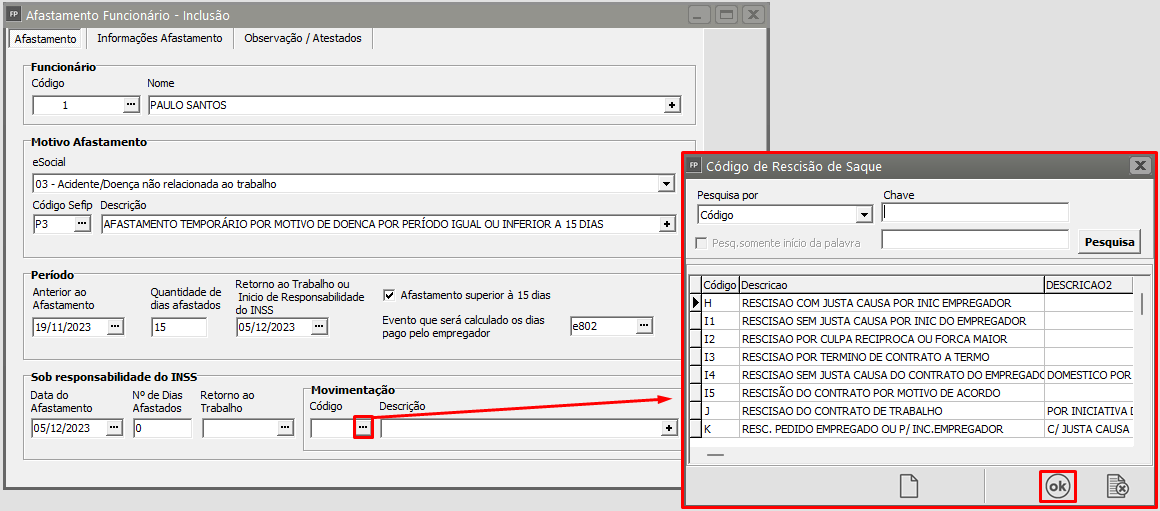

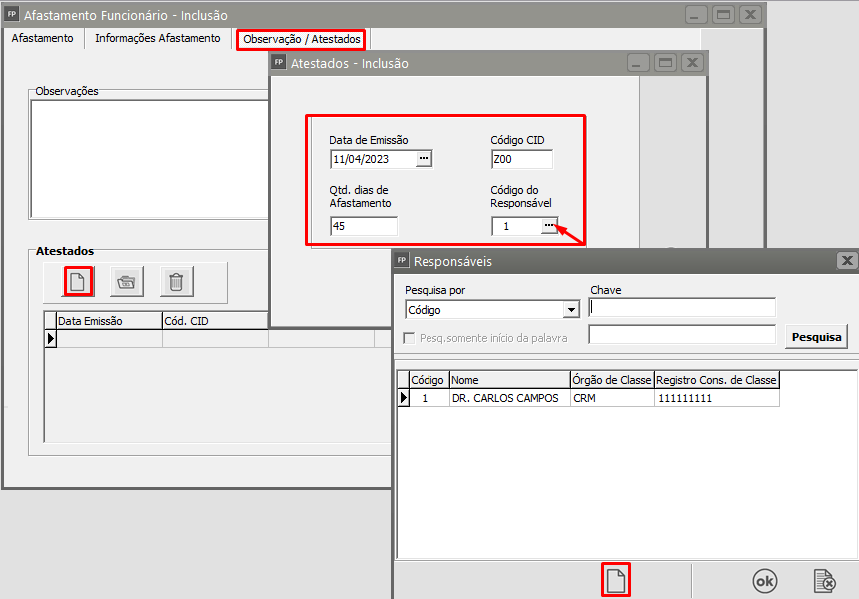

- Afastamento de Funcionários

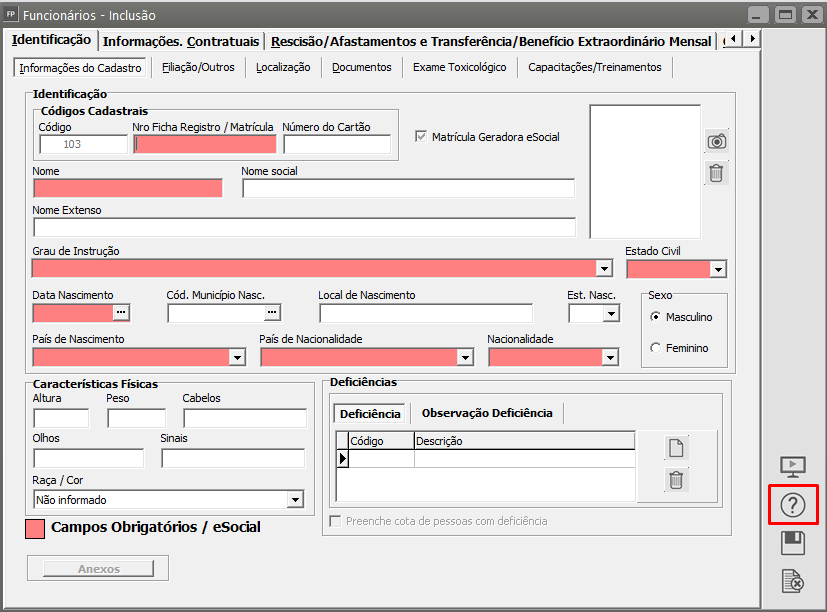

- Utilizando ajuda sensível ao contexto

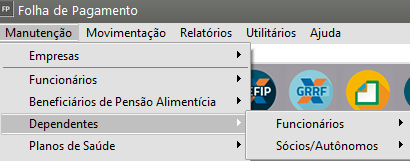

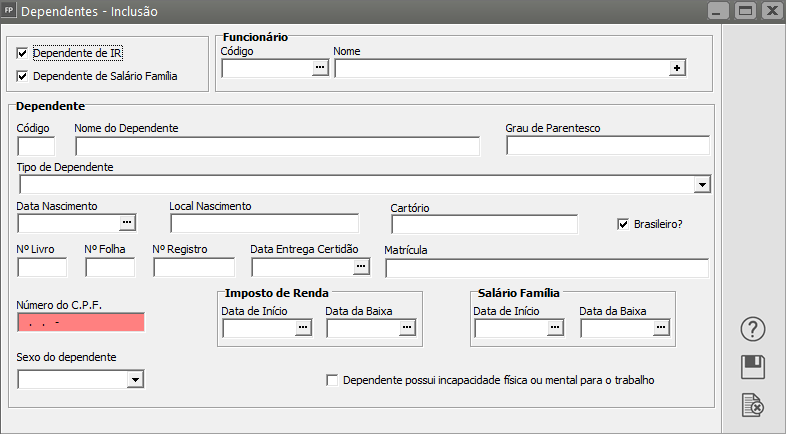

- Fazendo a Manutenção das Informações

- Atalhos do Sistema

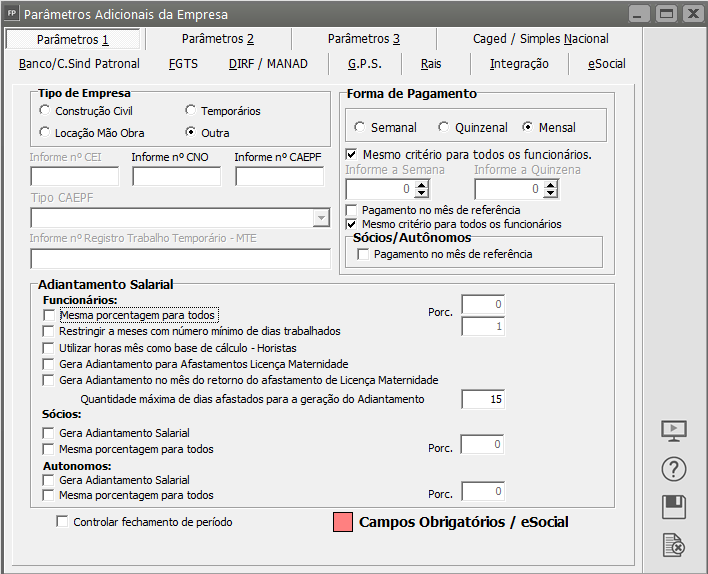

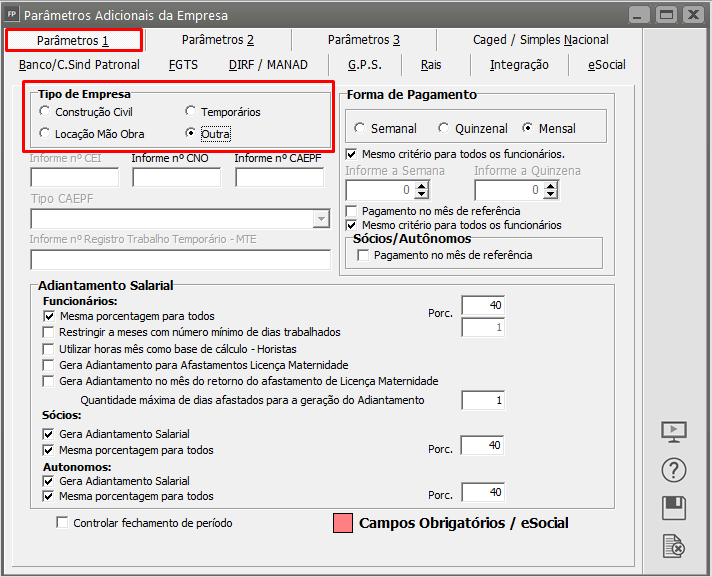

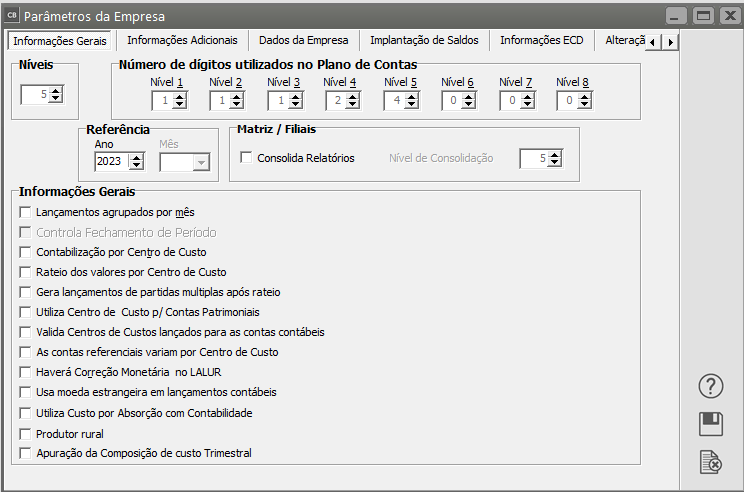

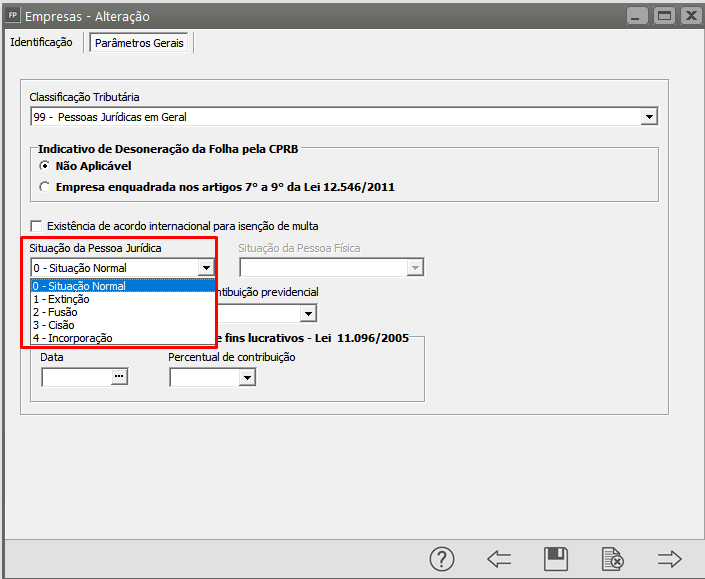

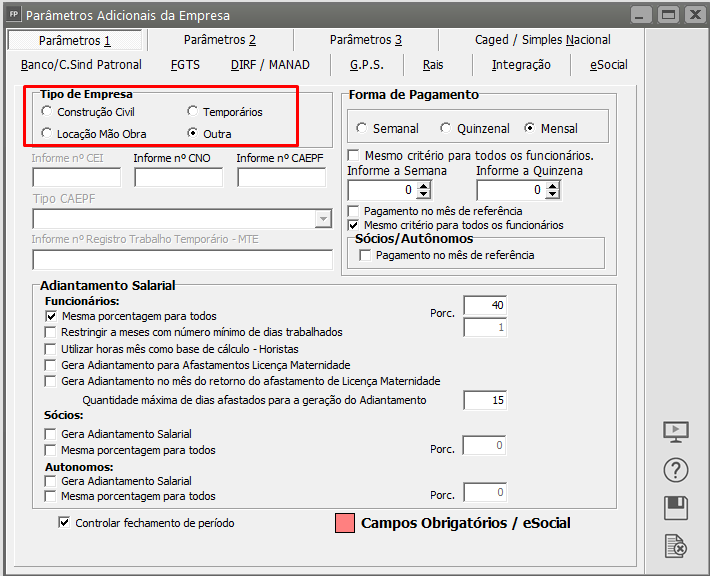

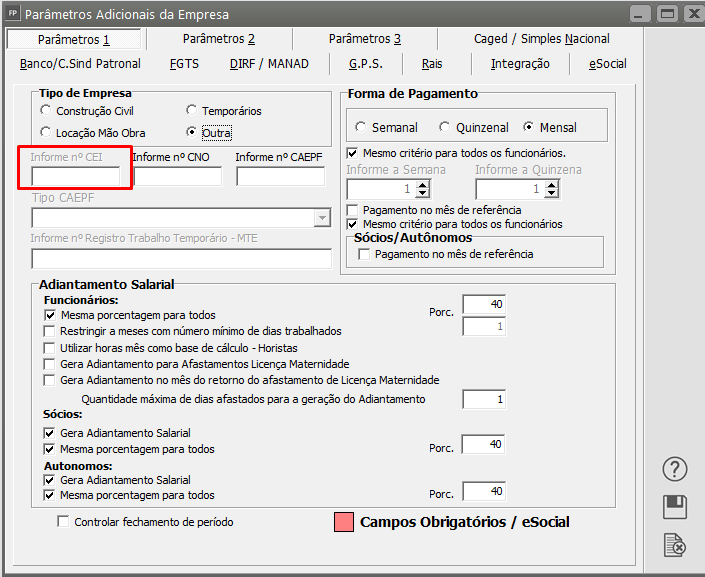

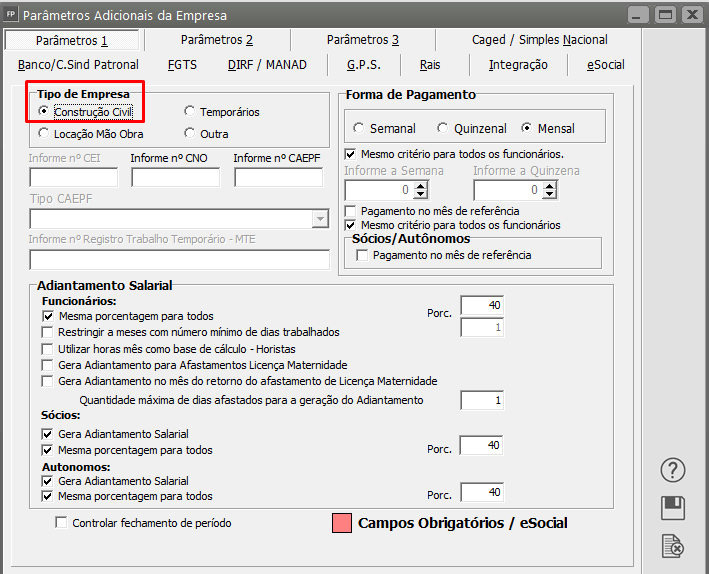

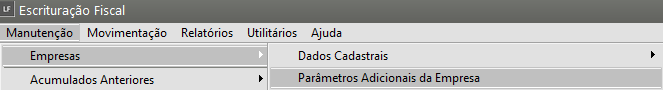

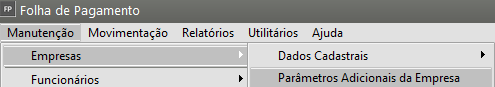

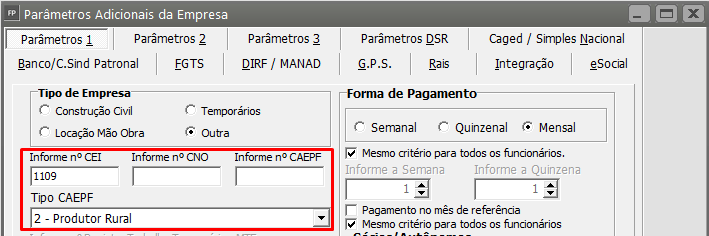

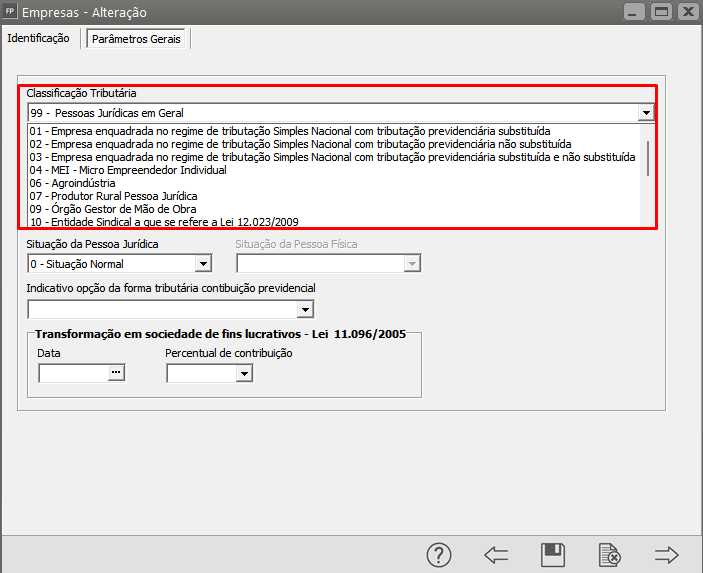

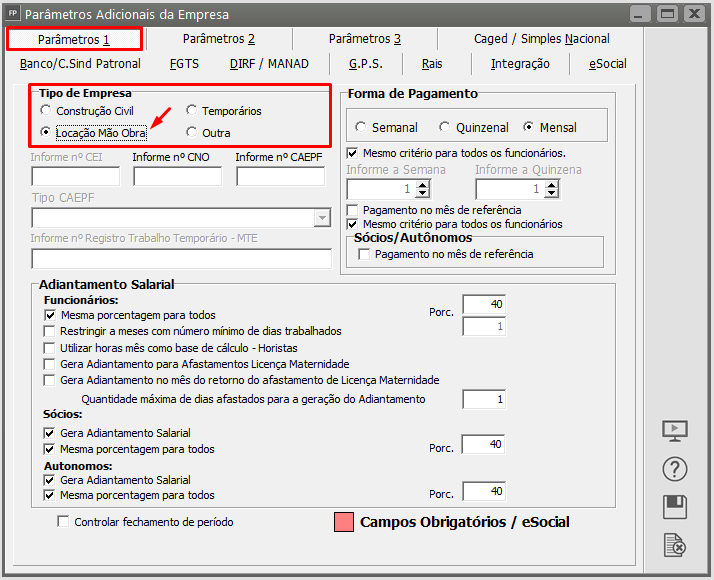

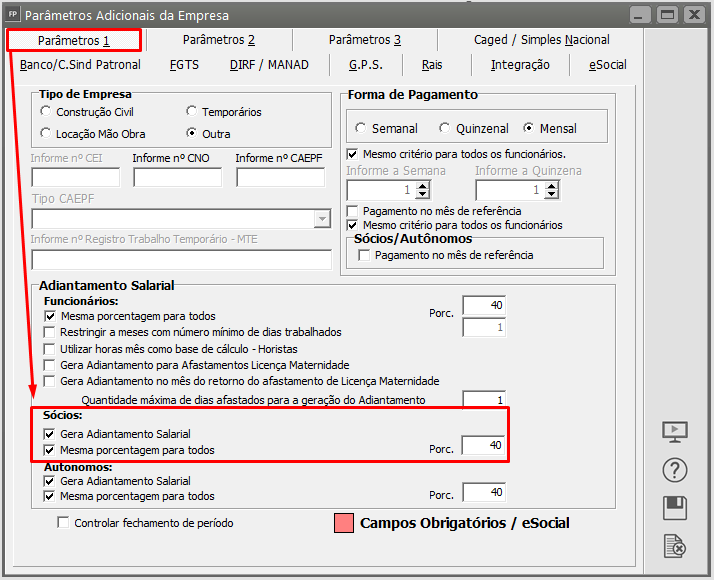

- Parametrizando a Empresa - Parâmetros 1

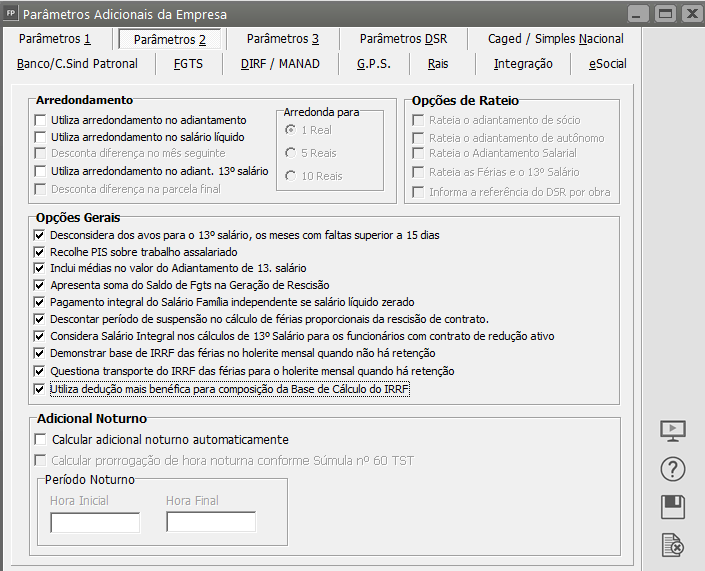

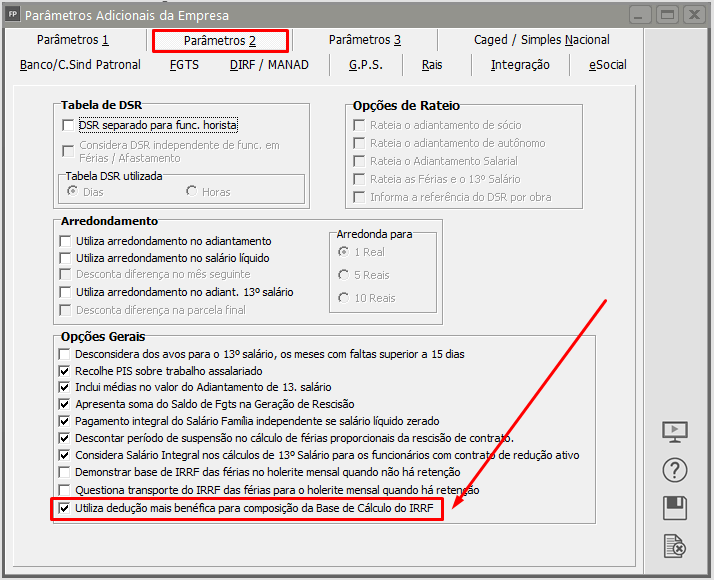

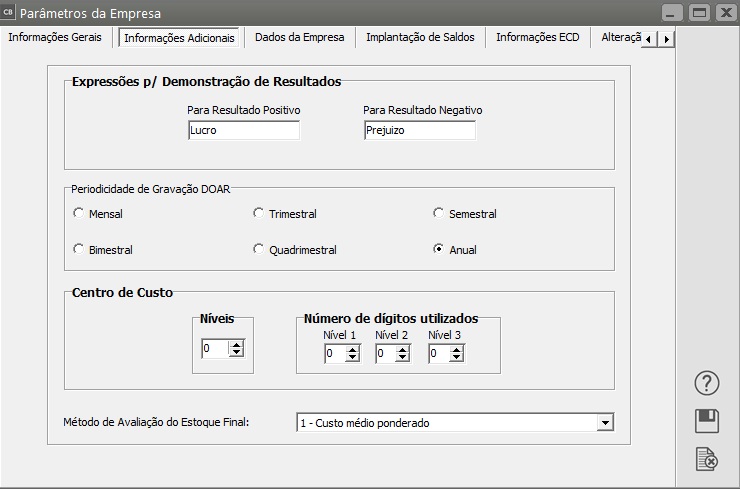

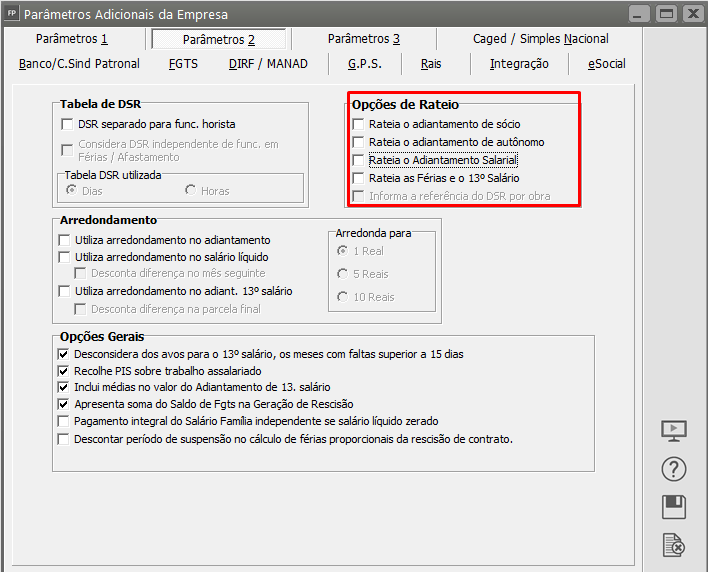

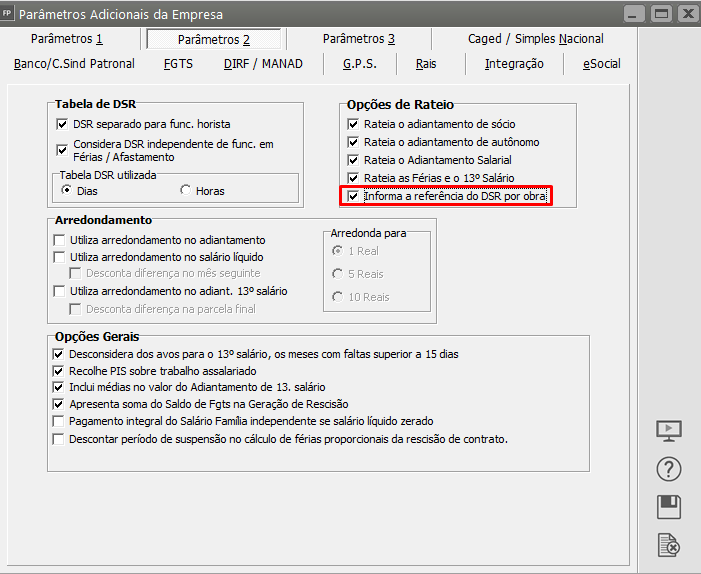

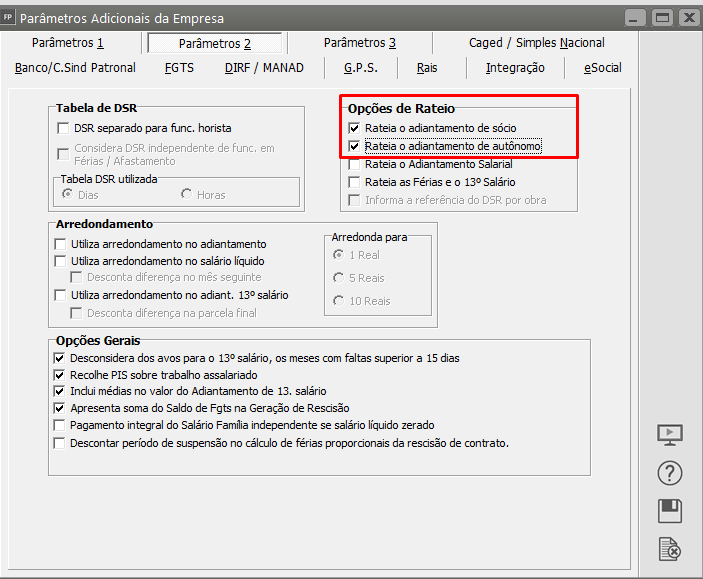

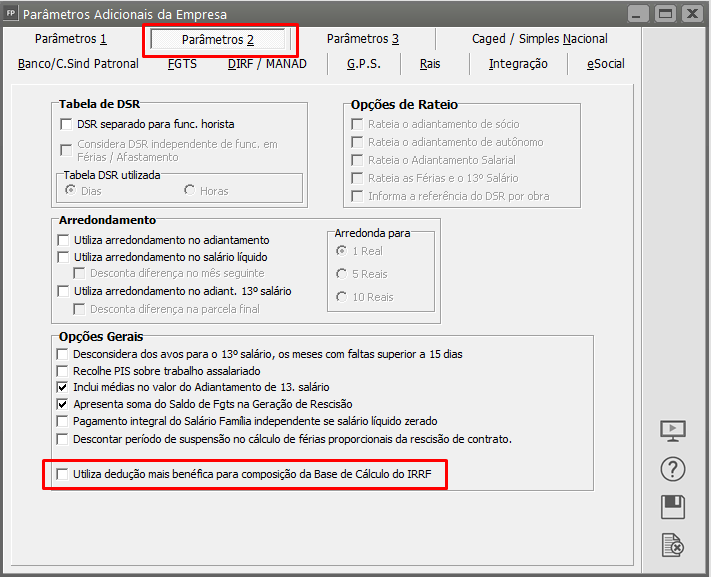

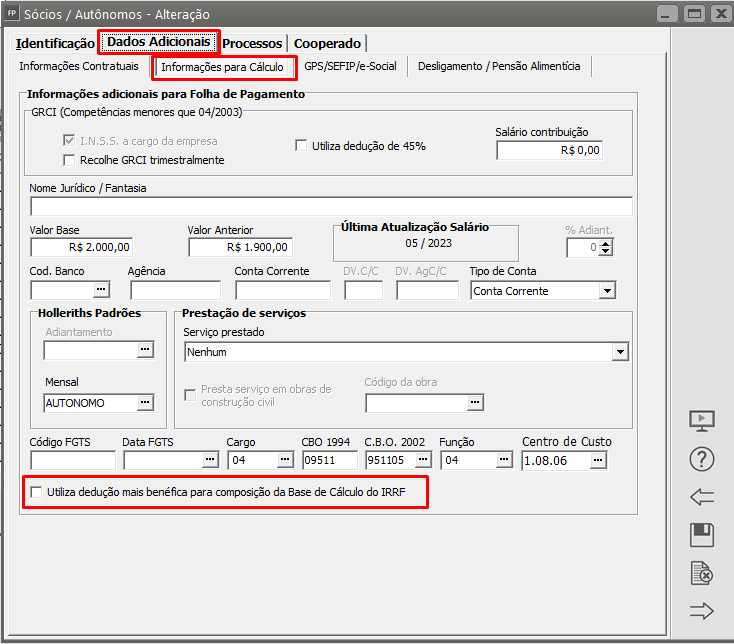

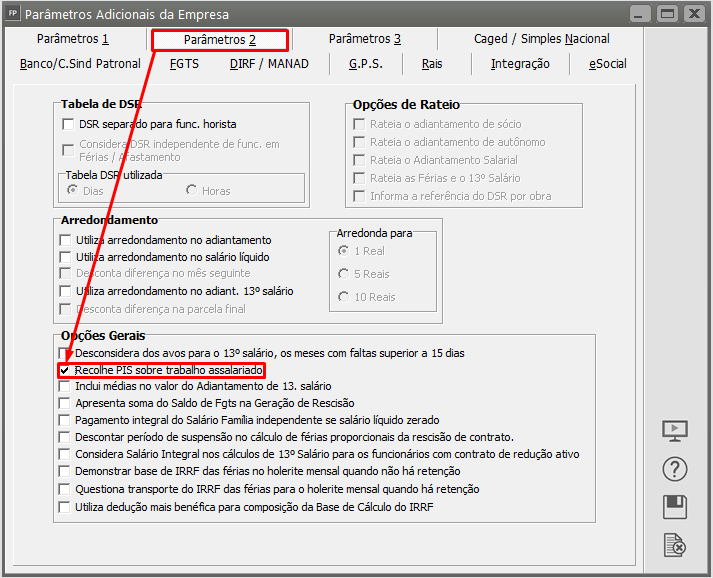

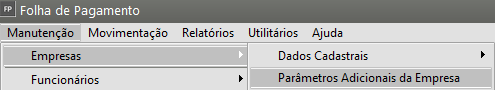

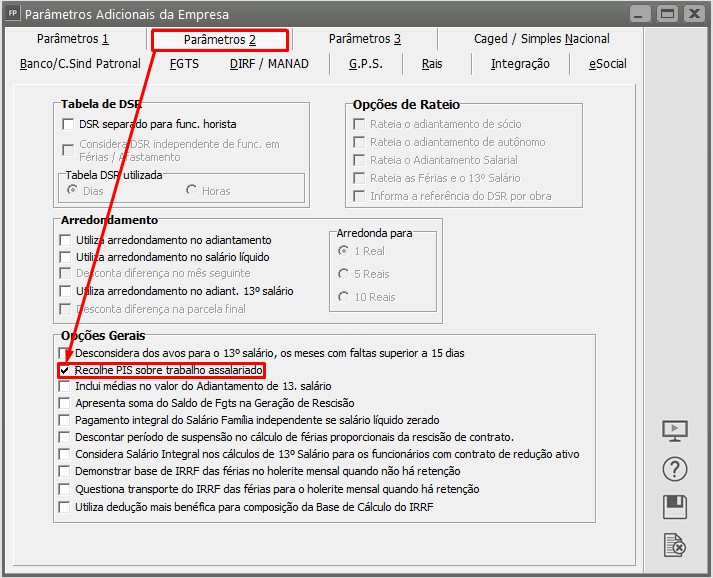

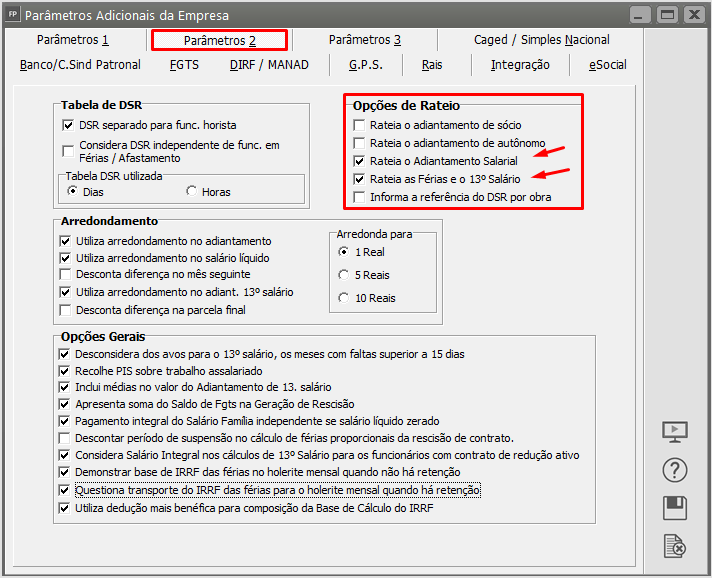

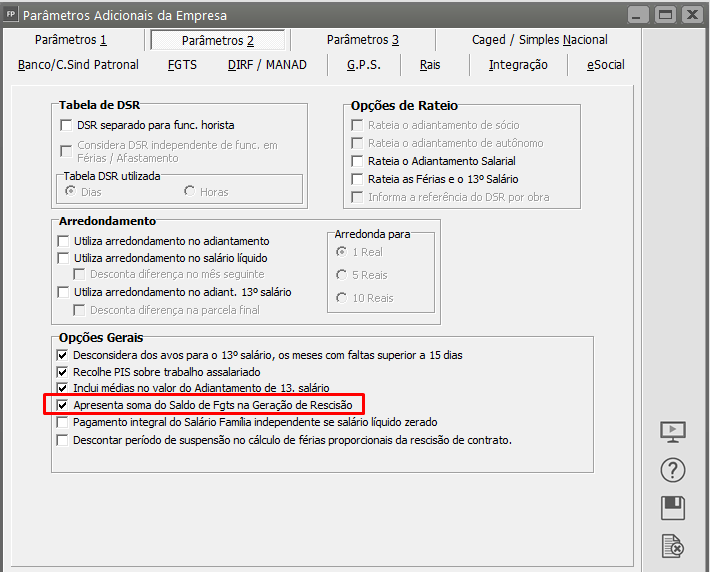

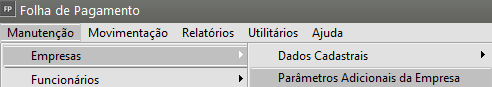

- Parametrizando a Empresa - Parâmetros 2

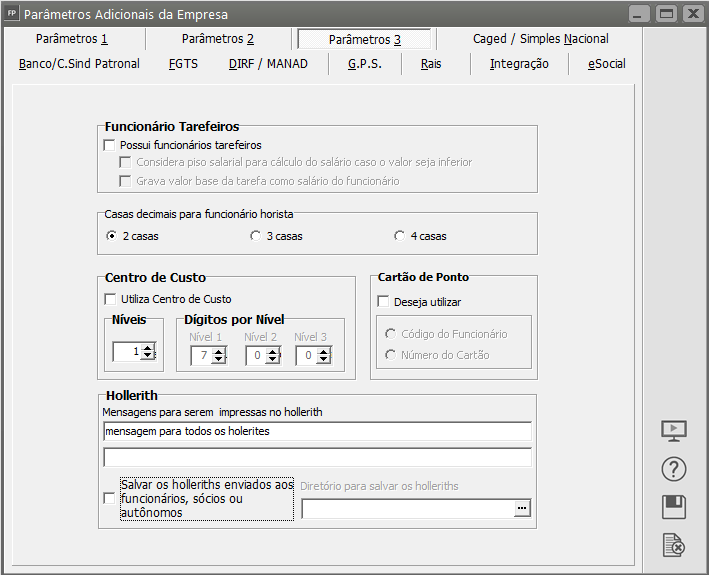

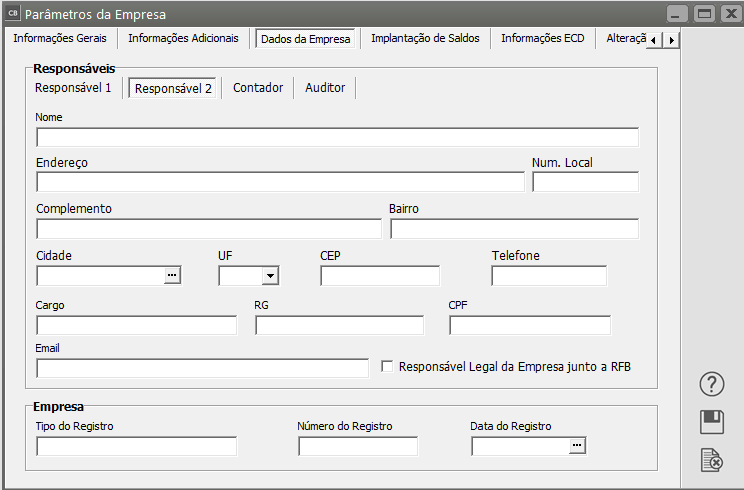

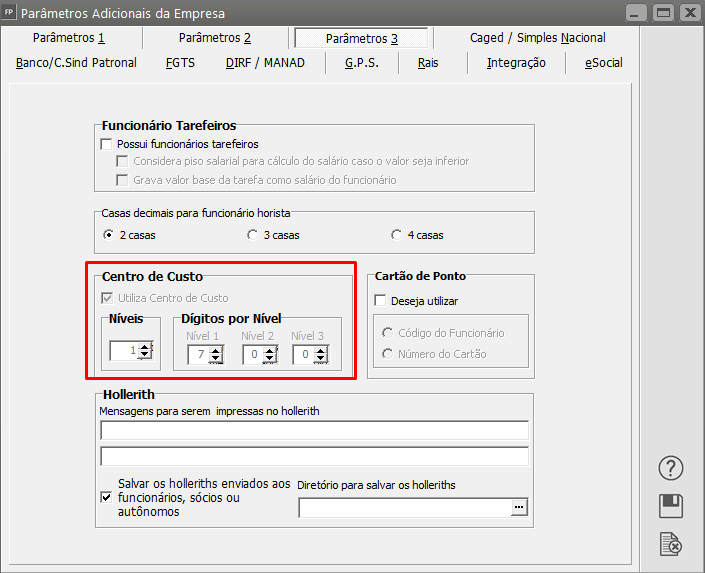

- Parametrizando a Empresa - Parâmetros 3

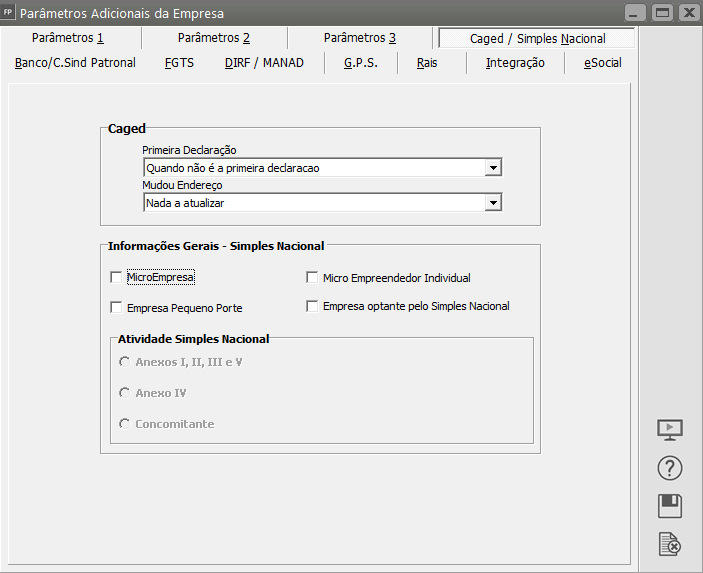

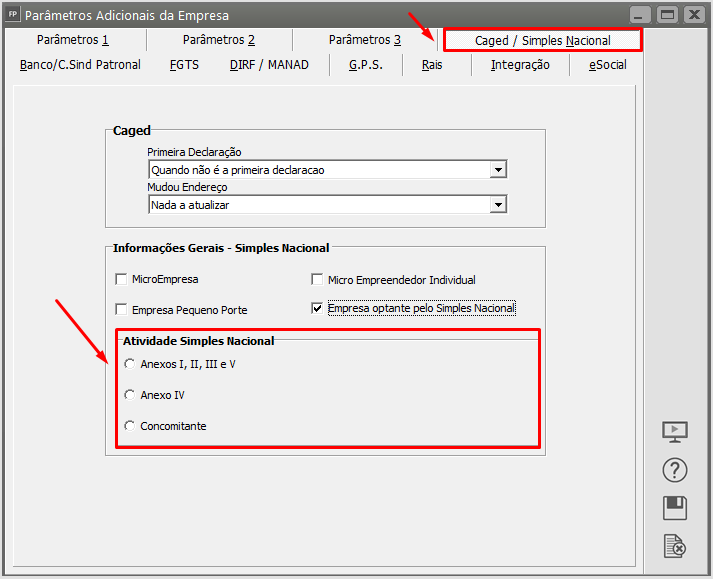

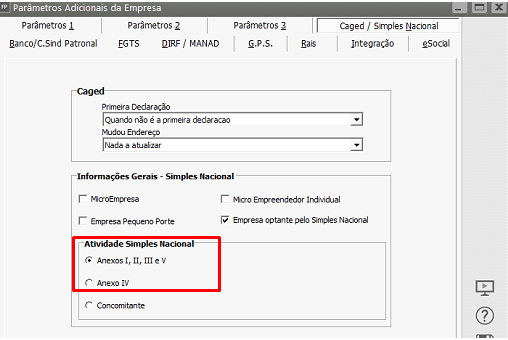

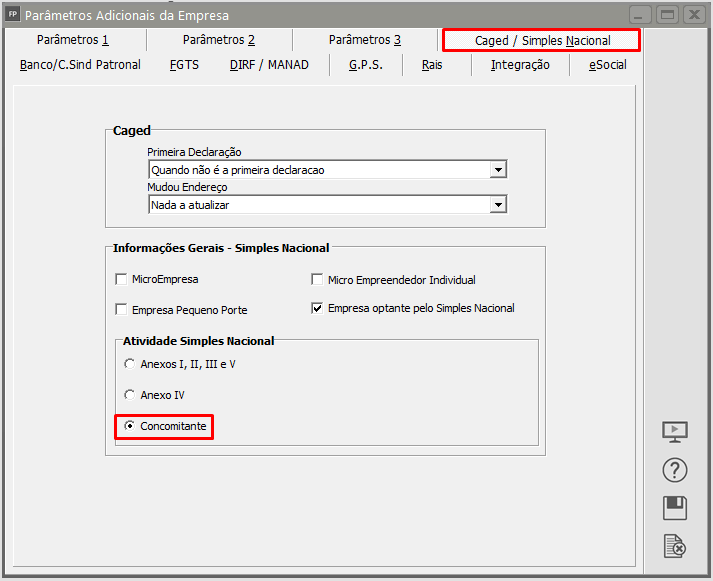

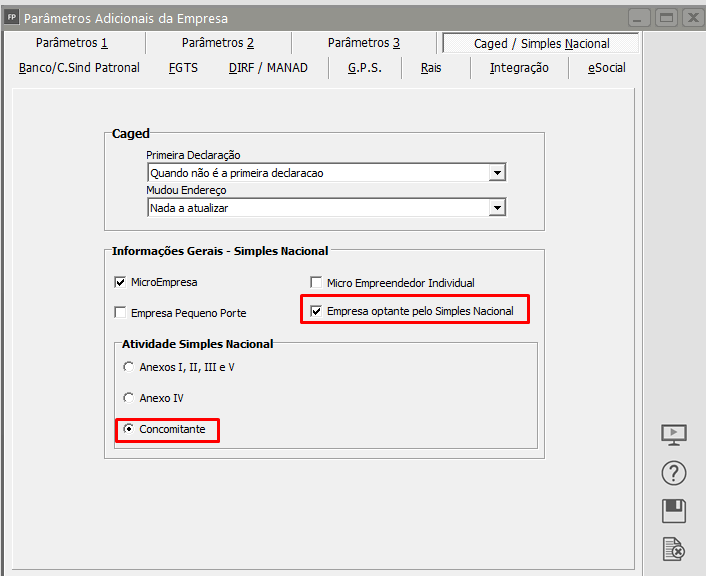

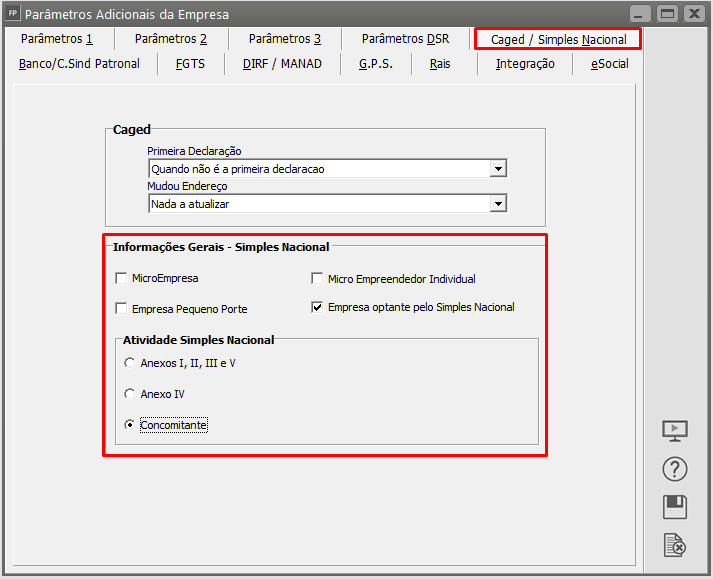

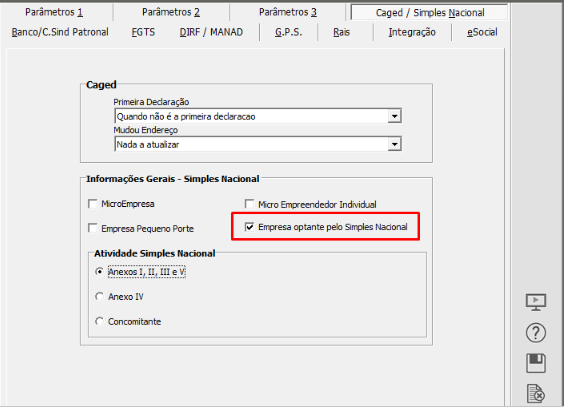

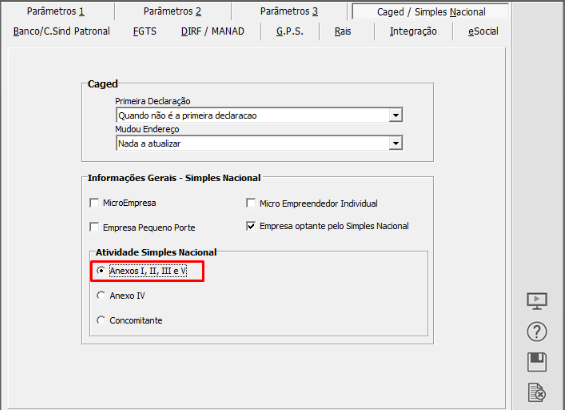

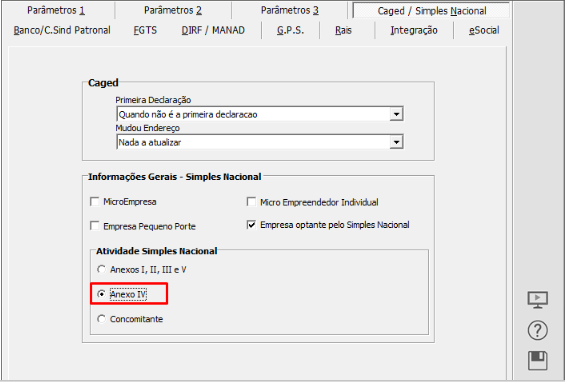

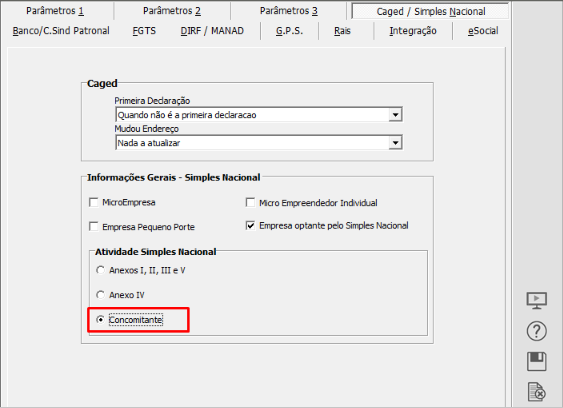

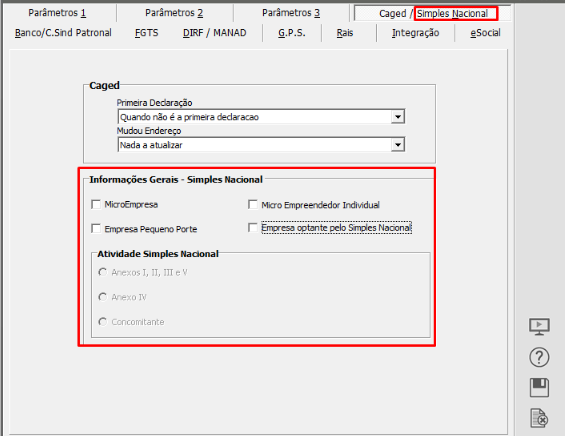

- Parametrizando a Empresa - CAGED e Simples Nacional

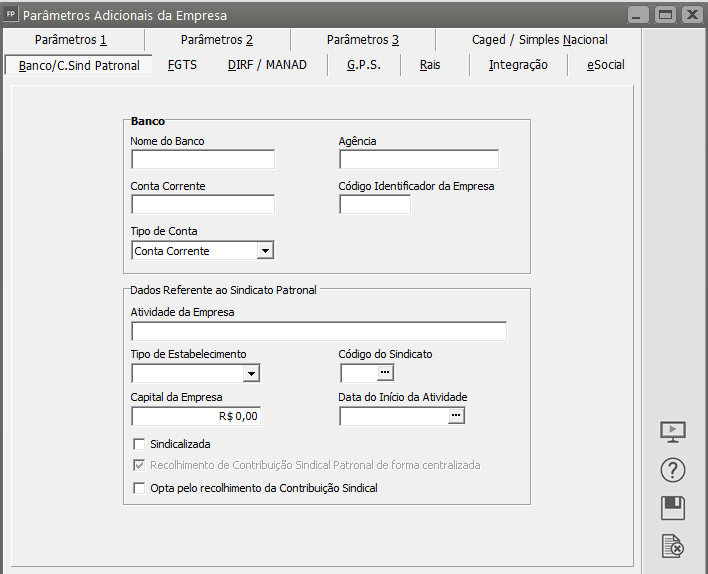

- Parametrizando a Empresa - Banco/Contribuição Sindical Patronal

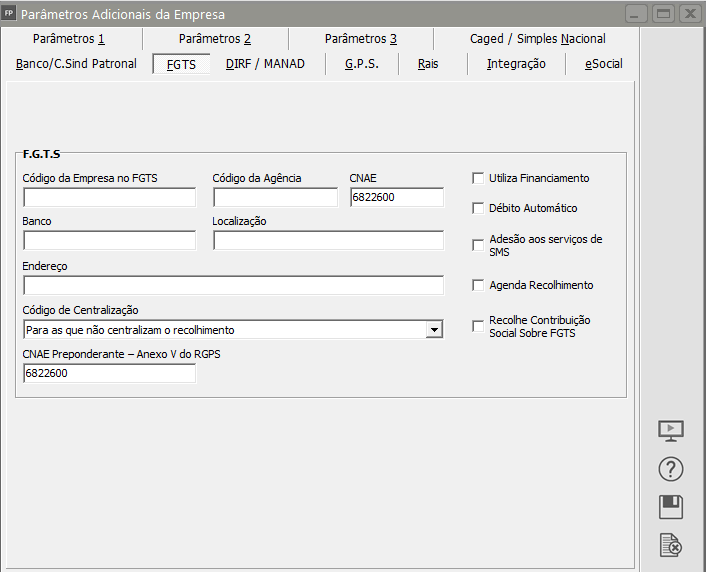

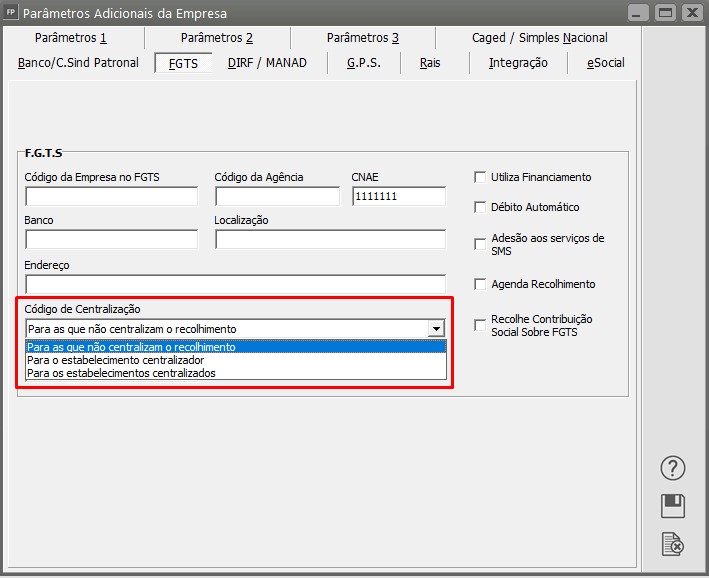

- Parametrizando a Empresa - FGTS

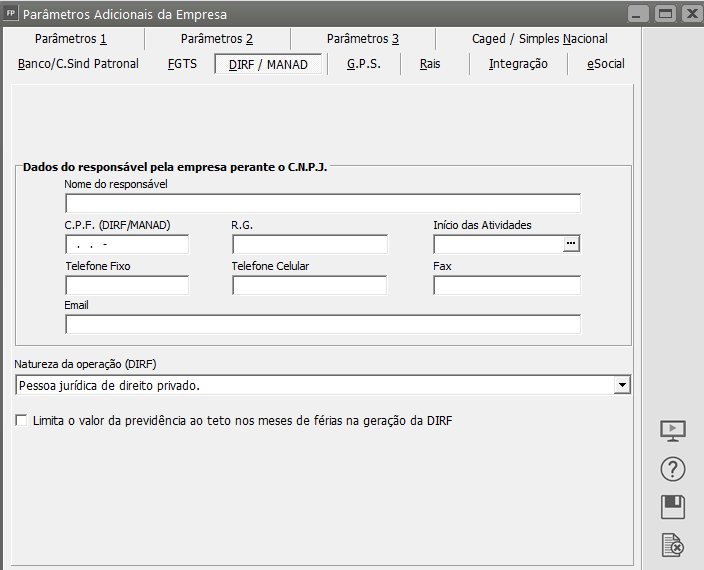

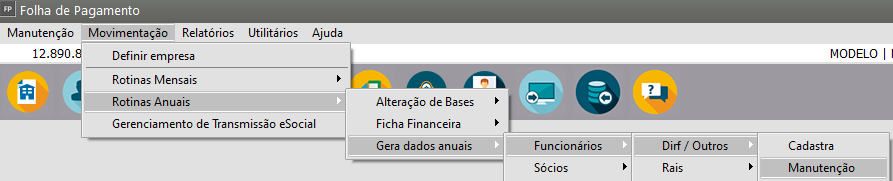

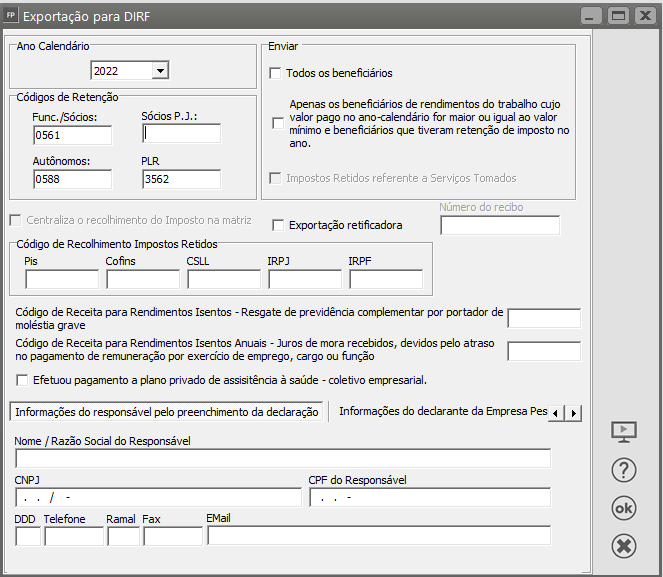

- Parametrizando a Empresa - DIRF/Manad

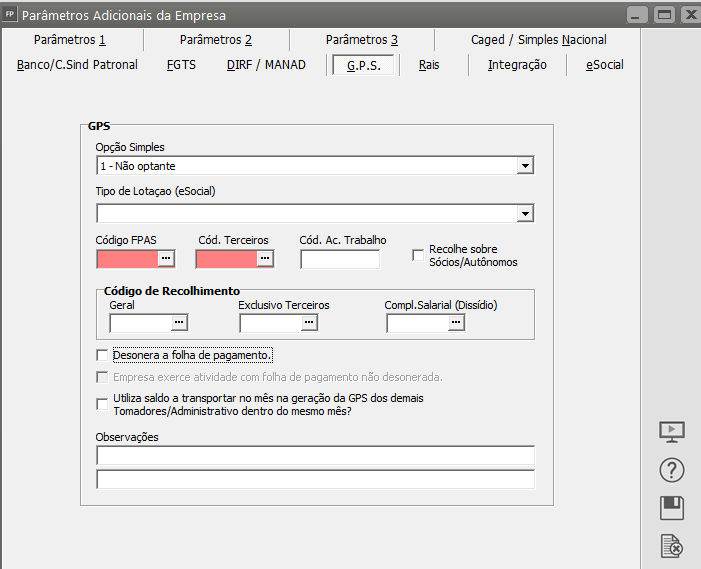

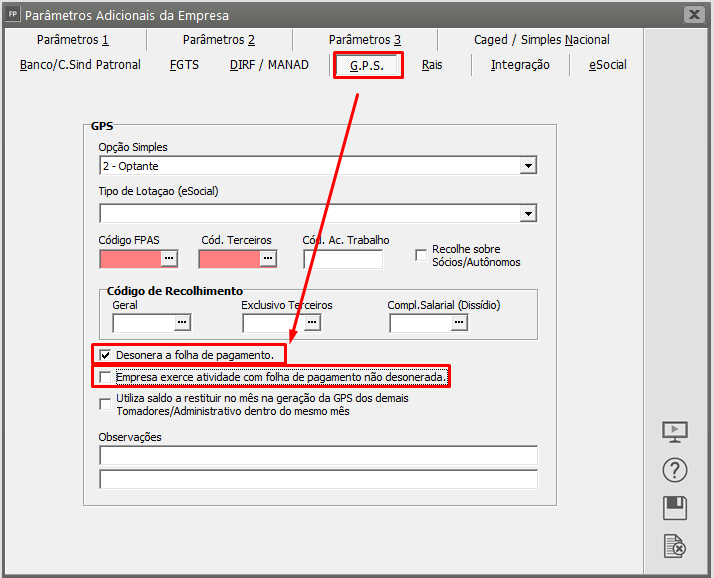

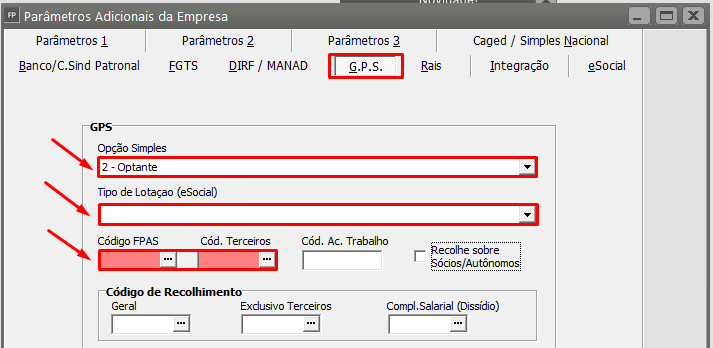

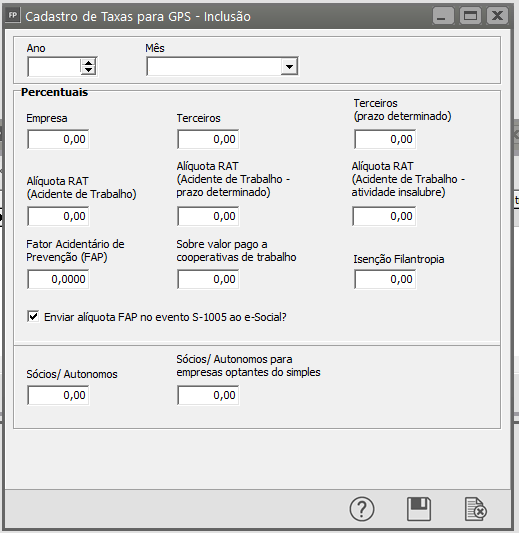

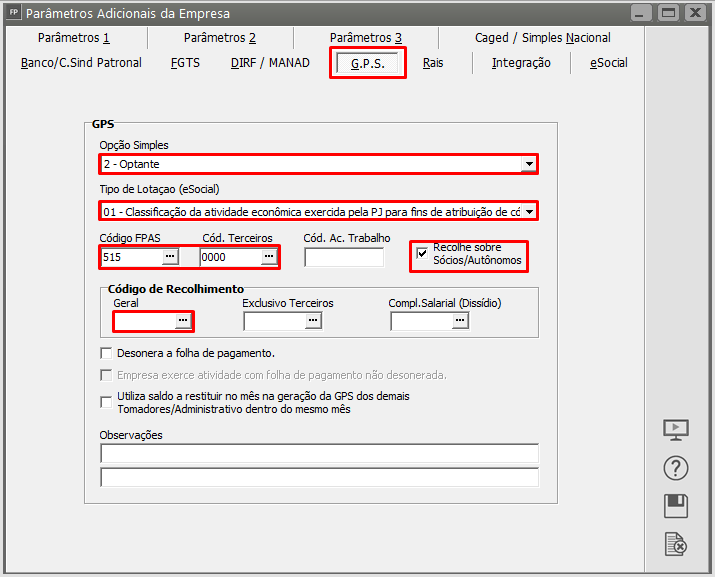

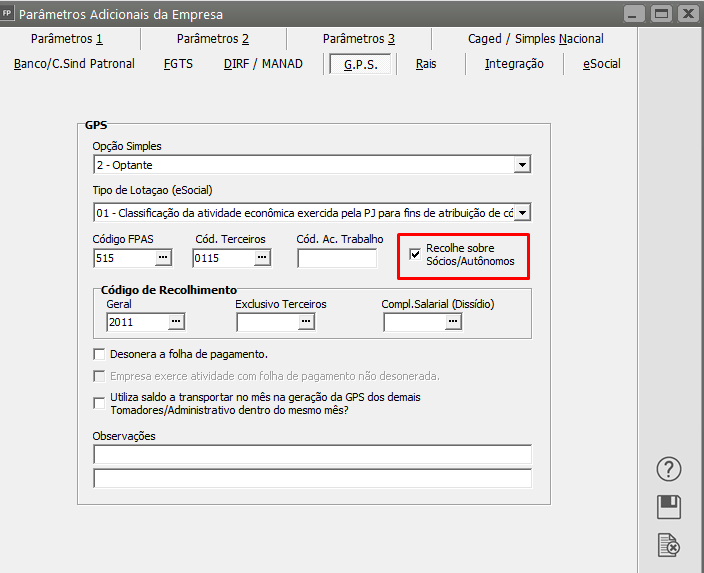

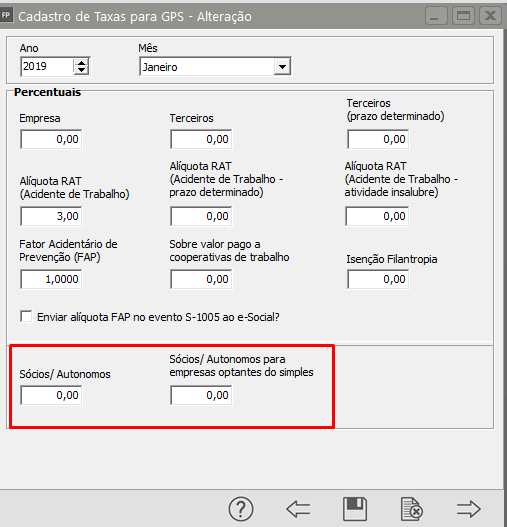

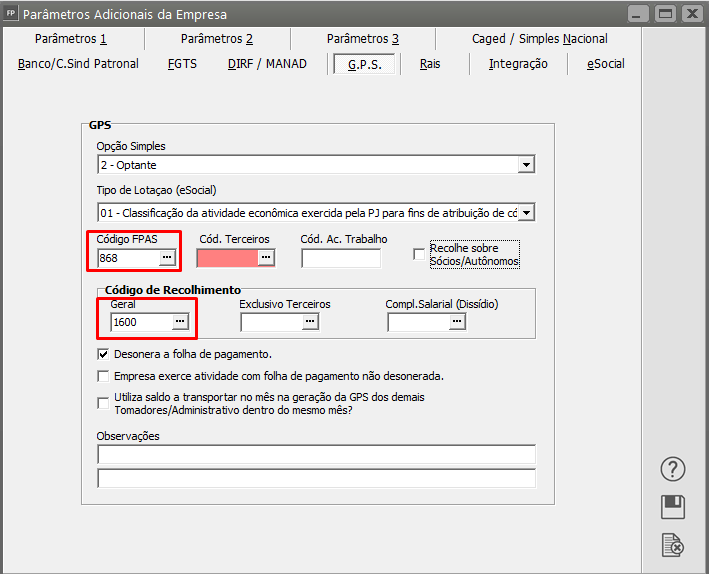

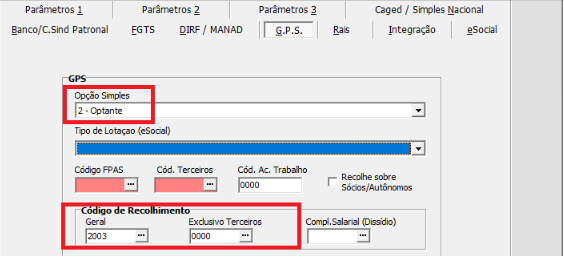

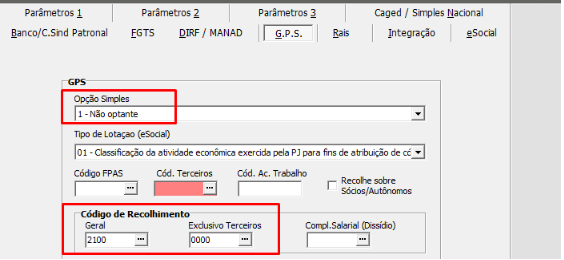

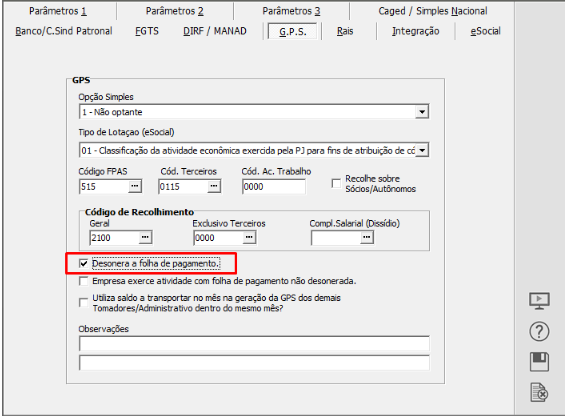

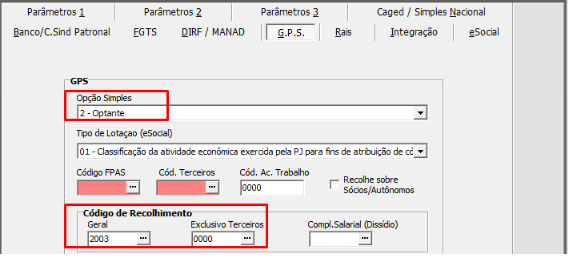

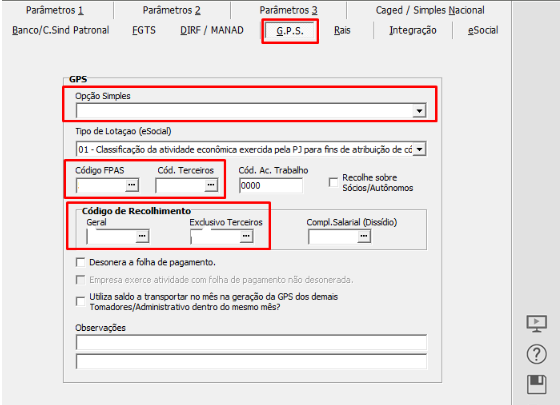

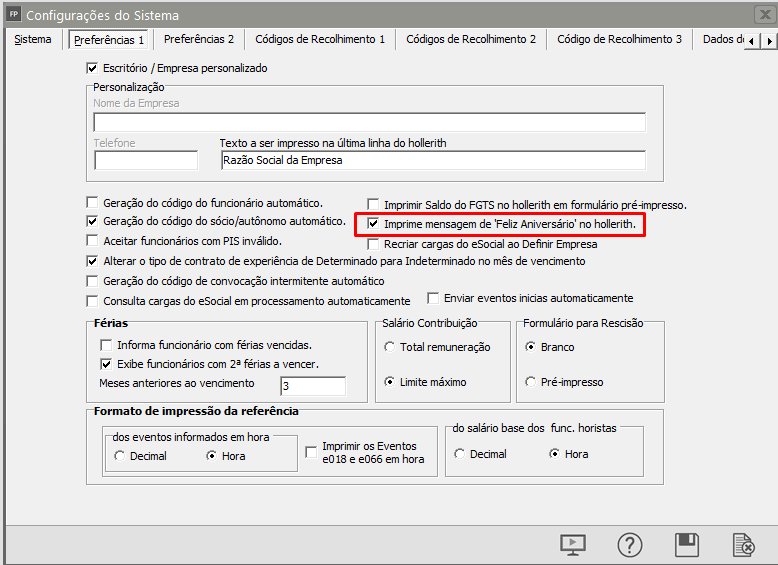

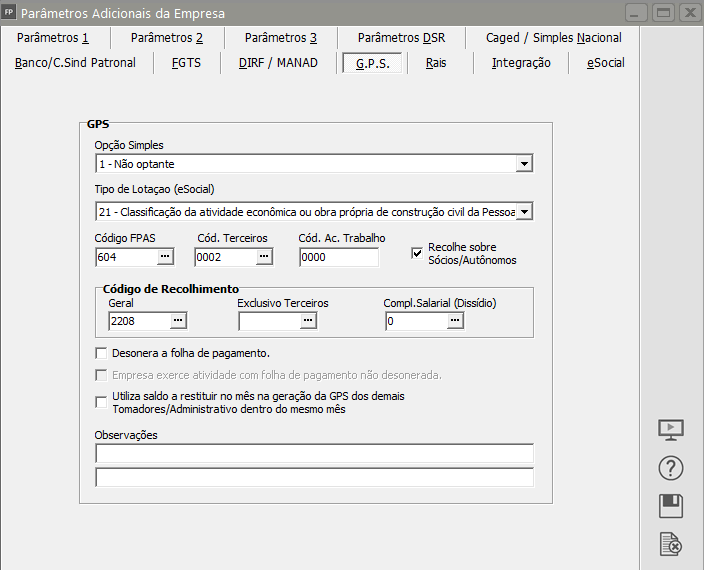

- Parametrizando a Empresa - GPS

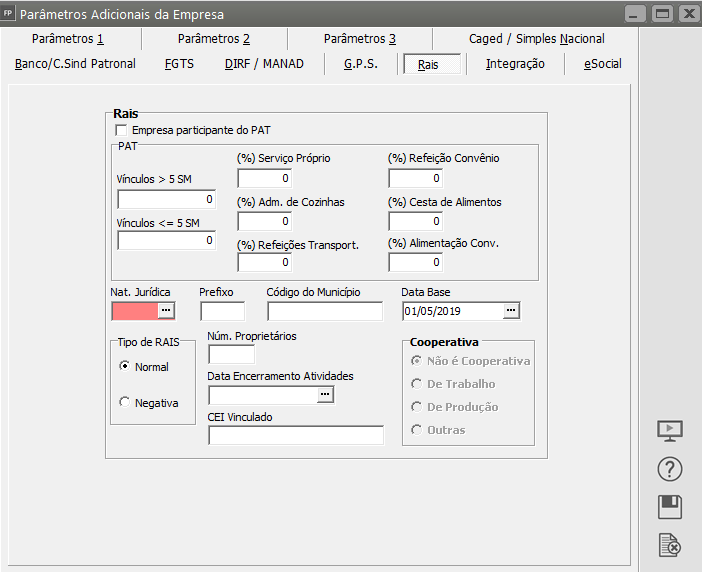

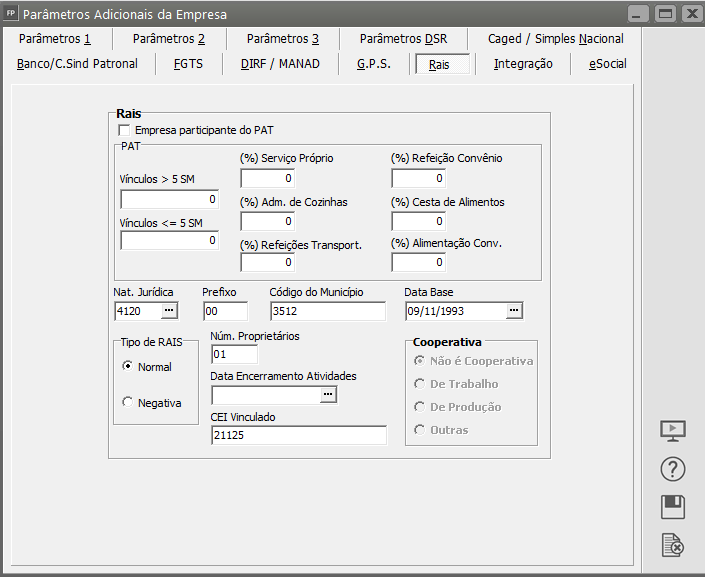

- Parametrizando a Empresa - RAIS (Relação Anual de Informações Sociais)

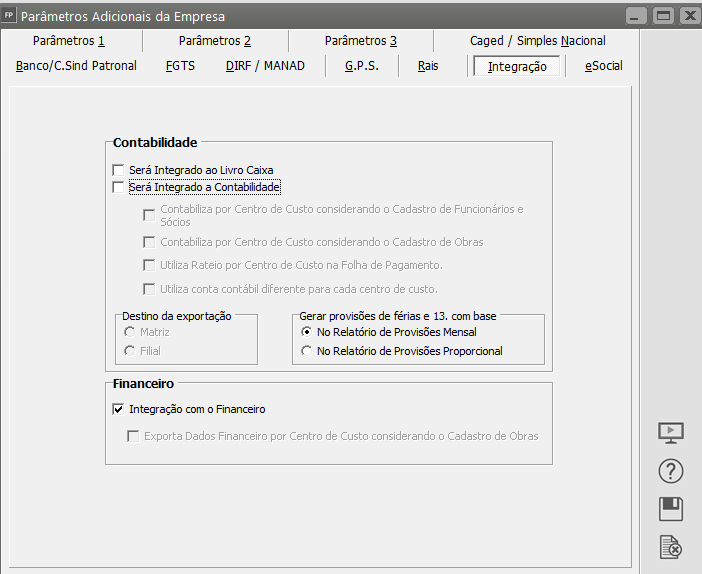

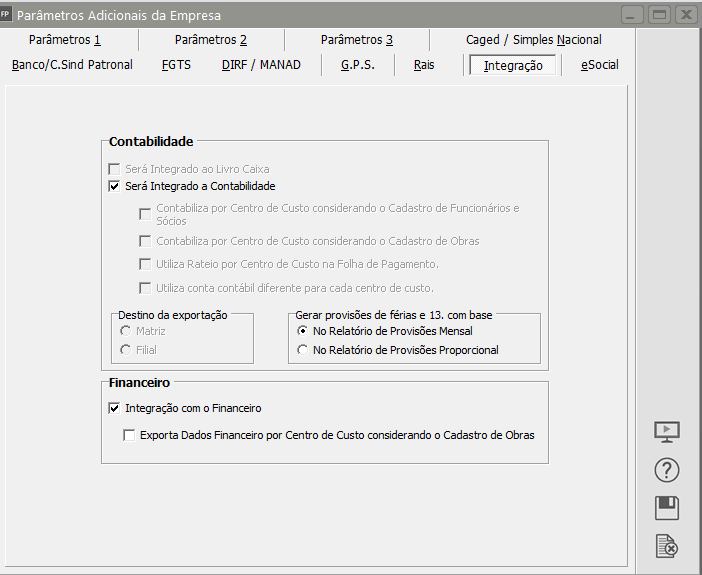

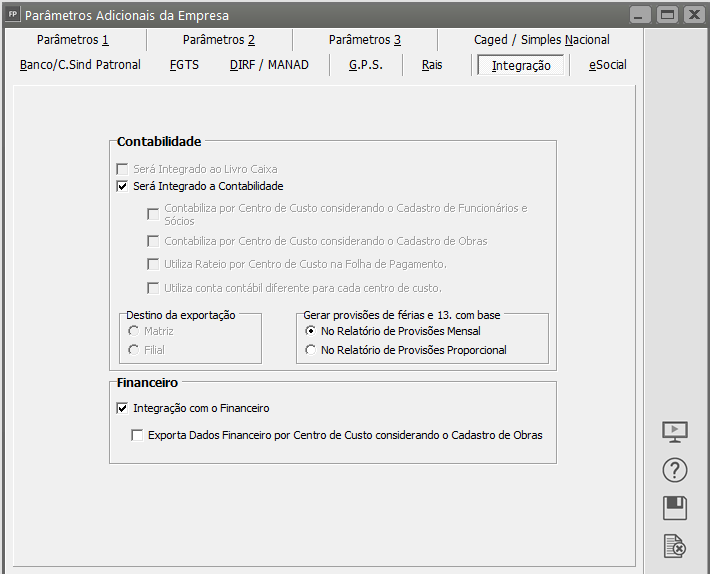

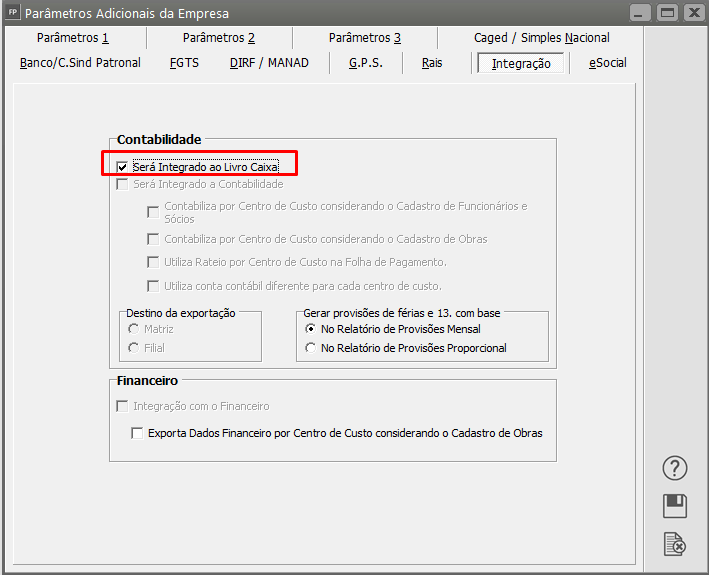

- Parametrizando a Empresa - Integrações

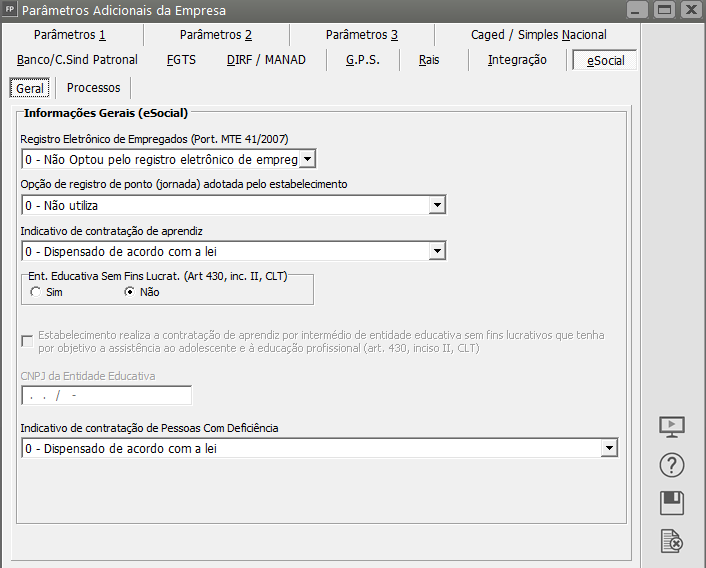

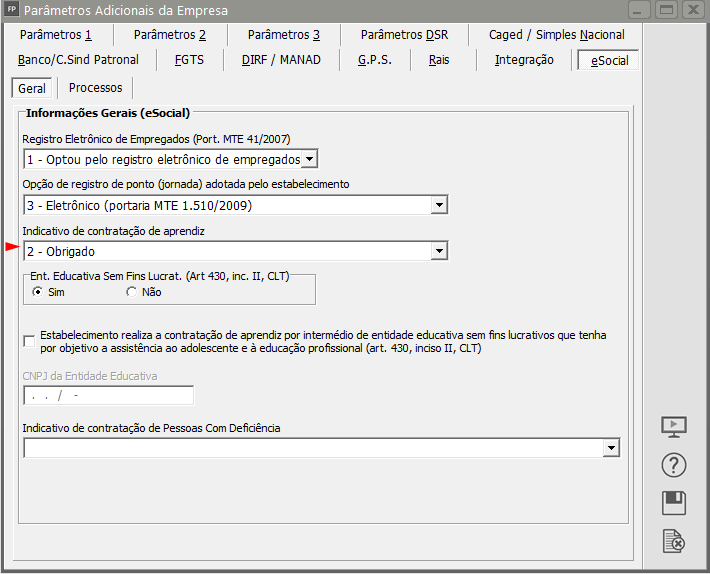

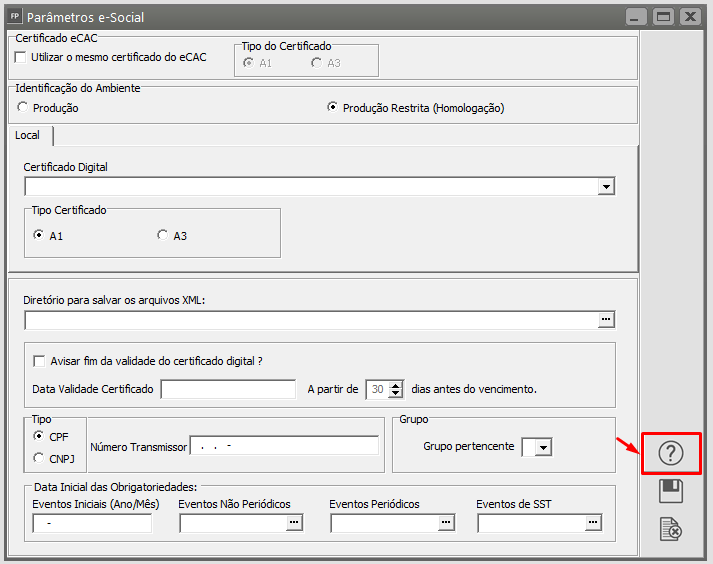

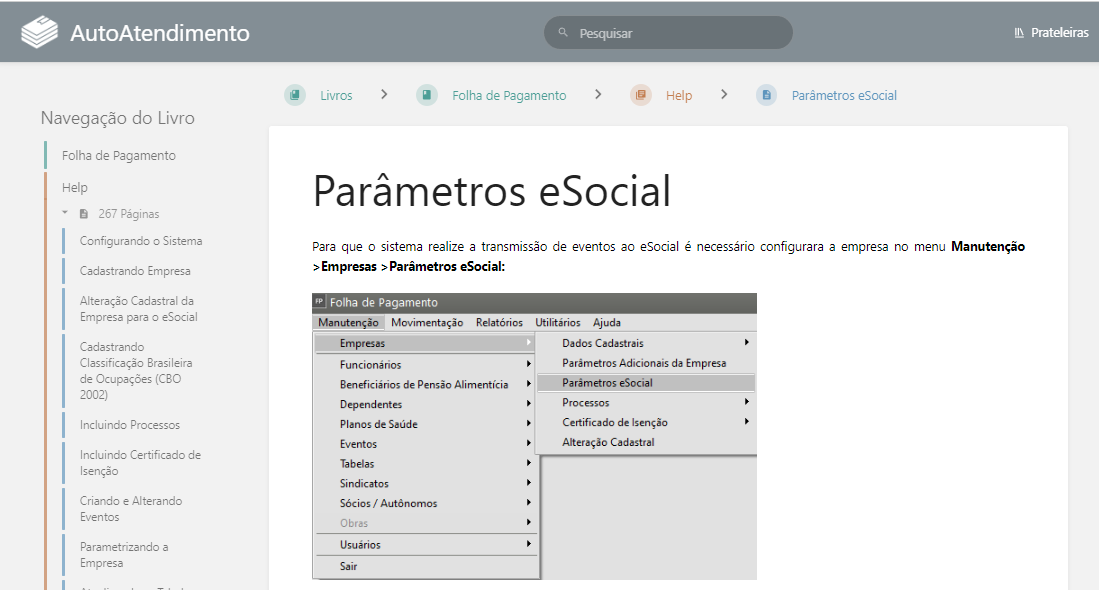

- Parametrizando a Empresa - eSocial

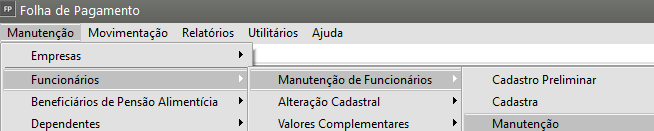

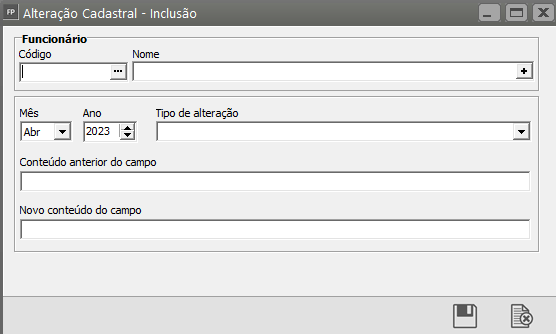

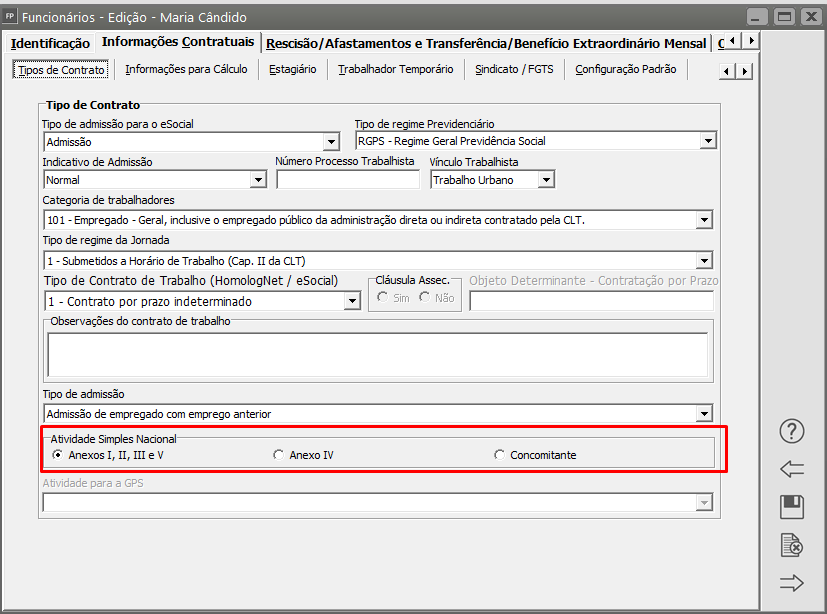

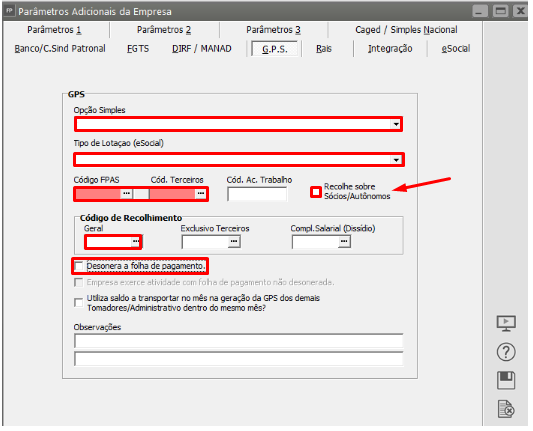

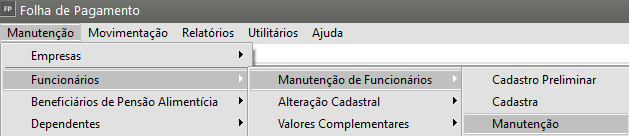

- Alterando Funcionários

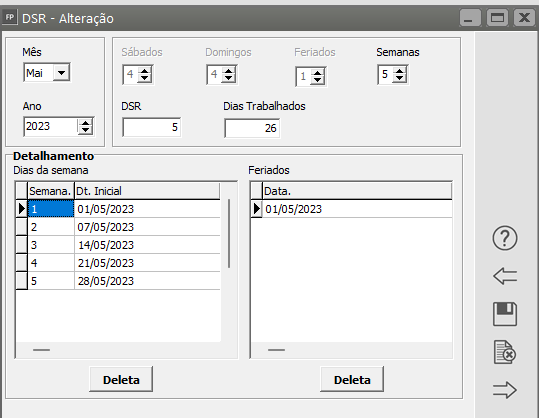

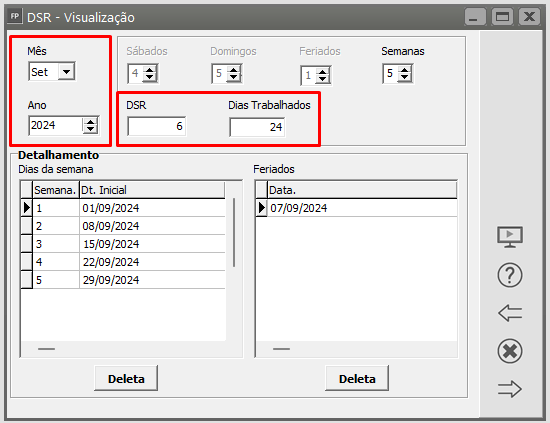

- Calculando DSR

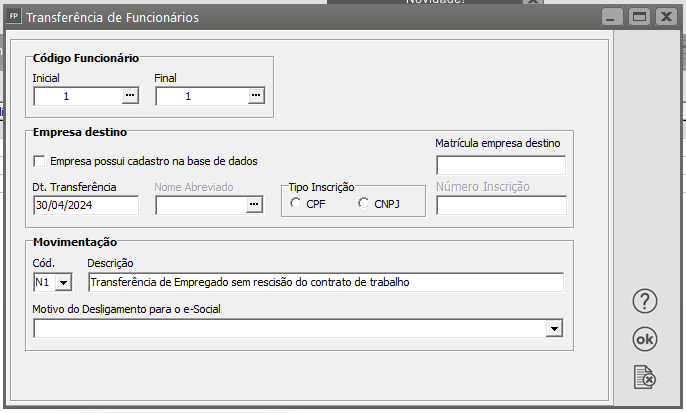

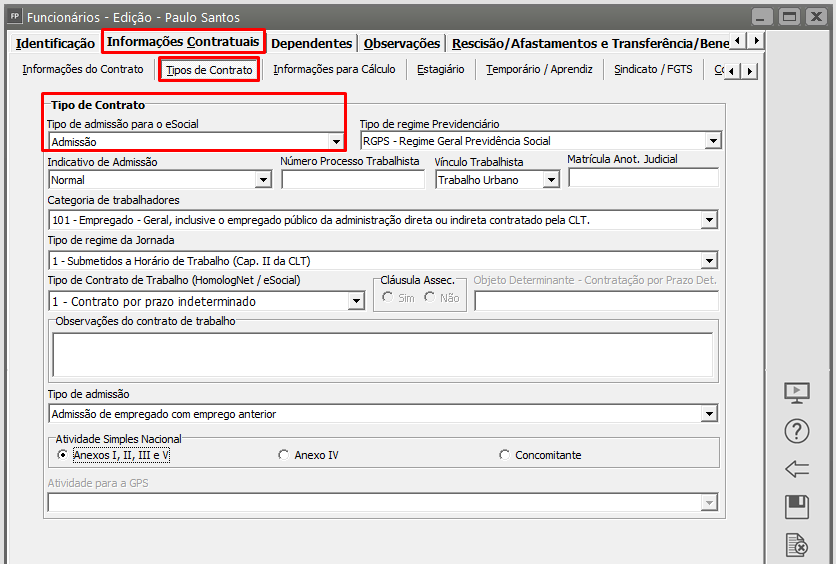

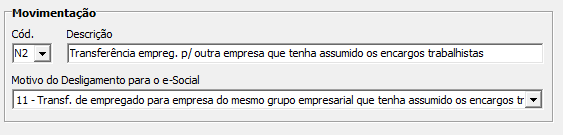

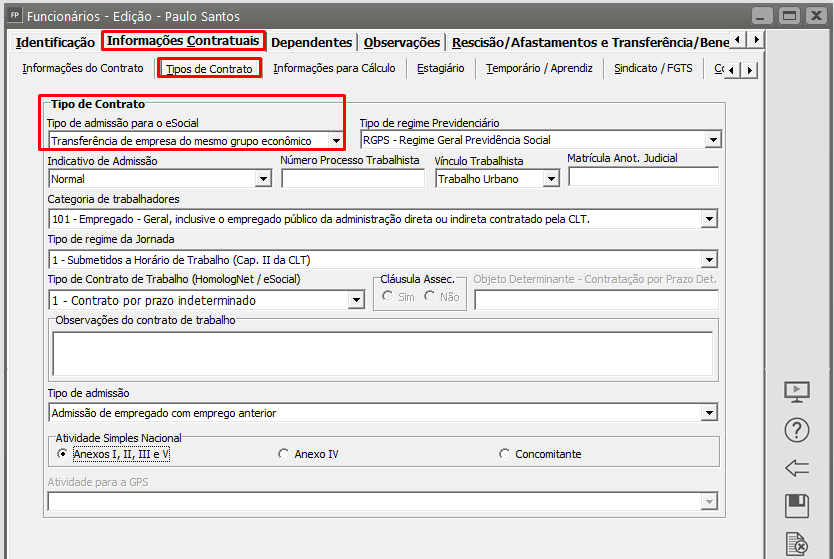

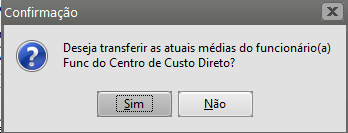

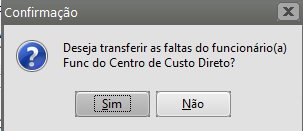

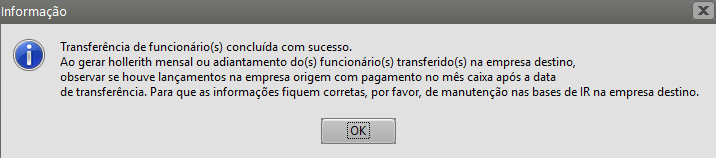

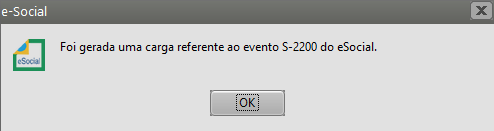

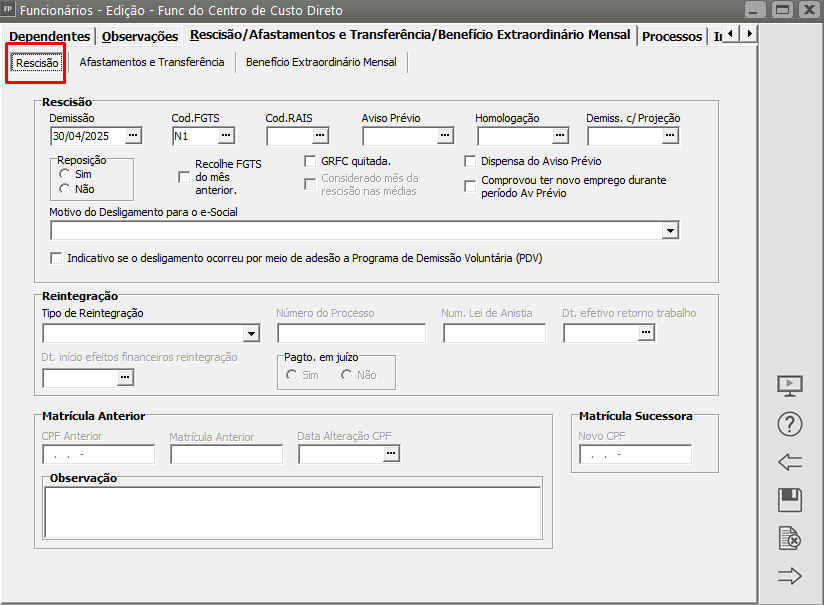

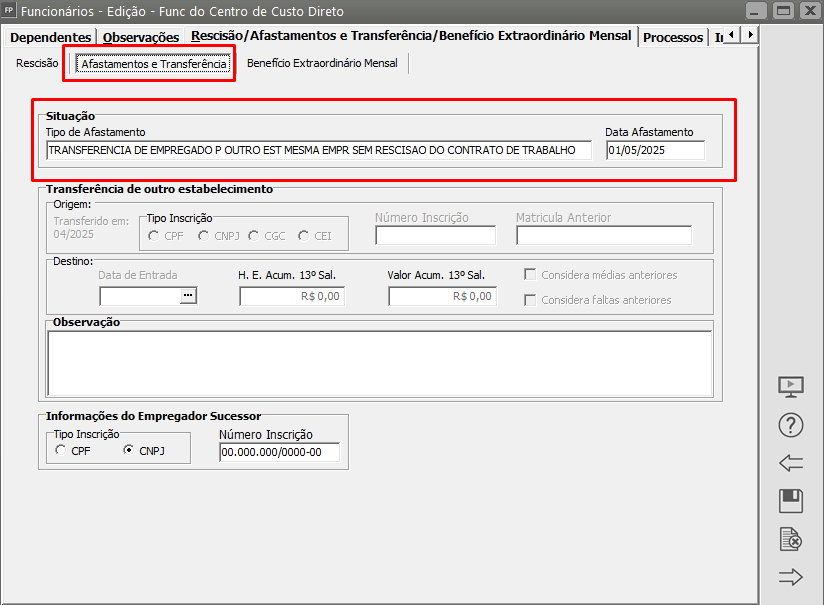

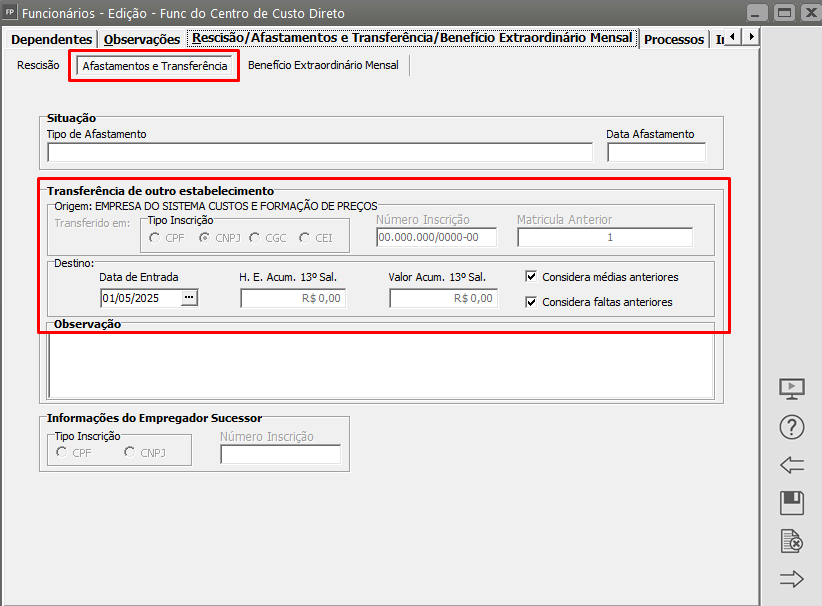

- Transferindo Funcionários

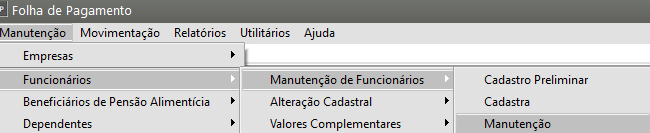

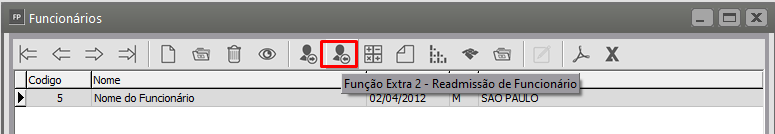

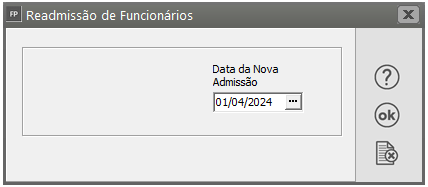

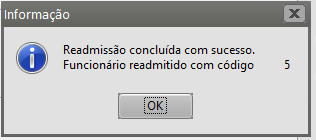

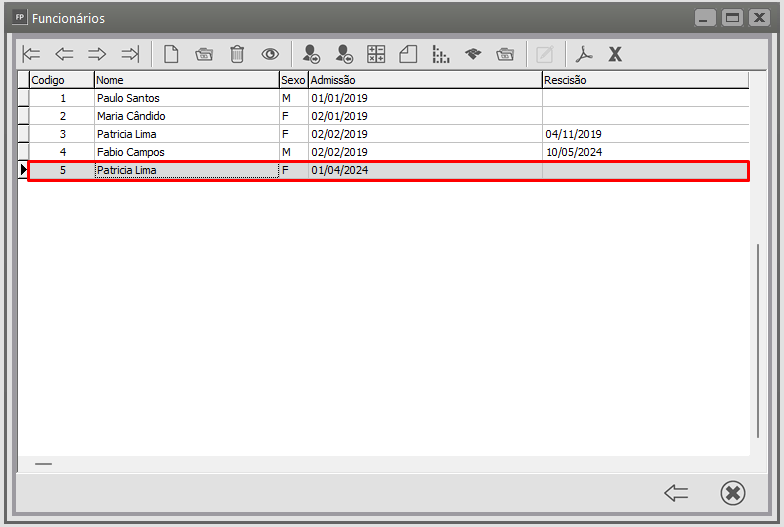

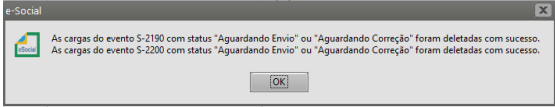

- Readmitindo Funcionário

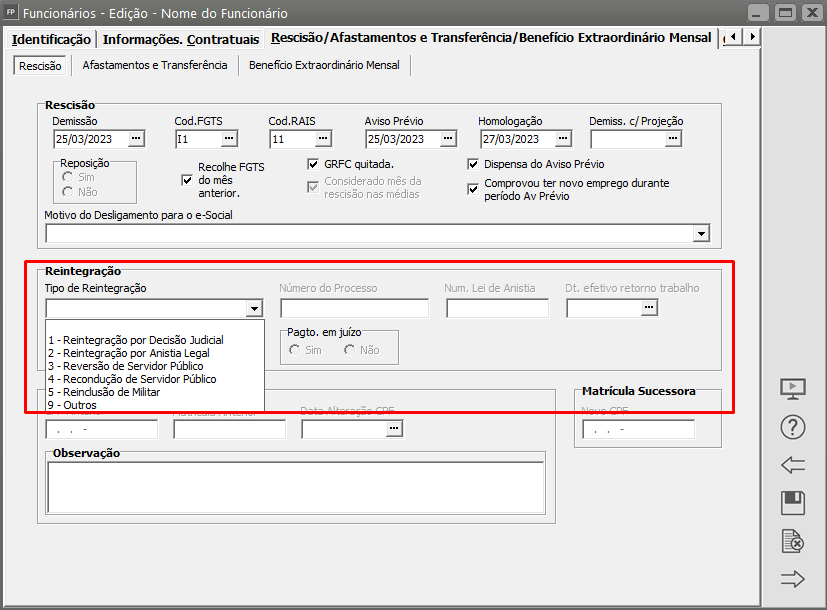

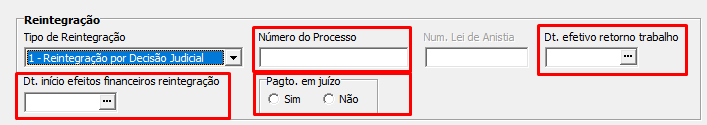

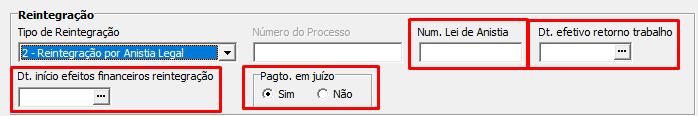

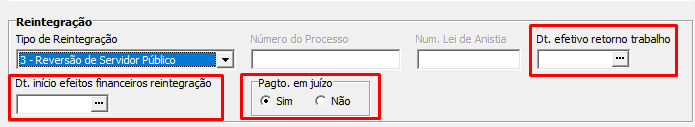

- Reintegrando Funcionário

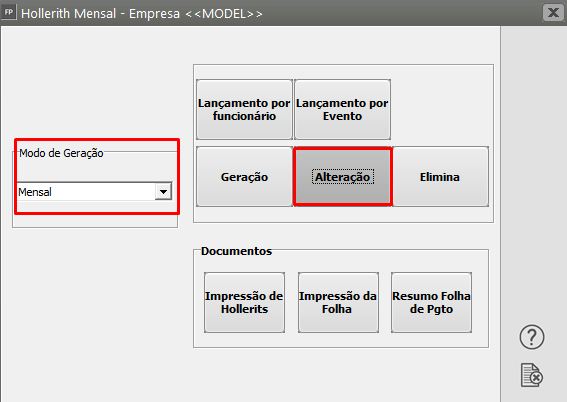

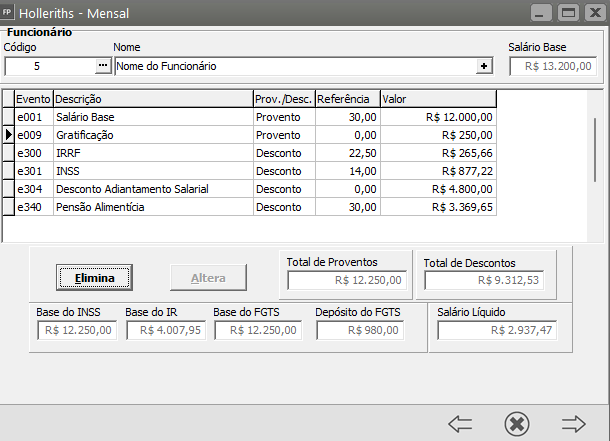

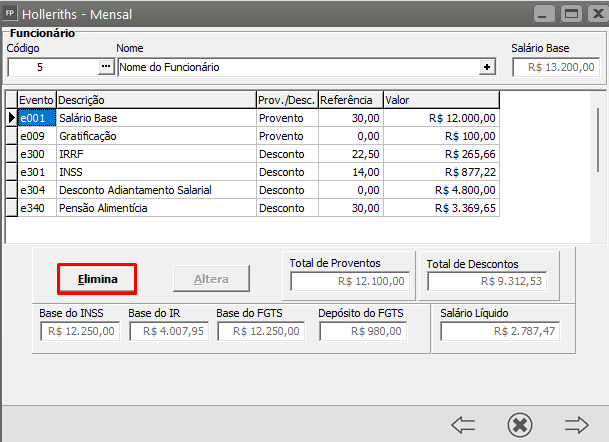

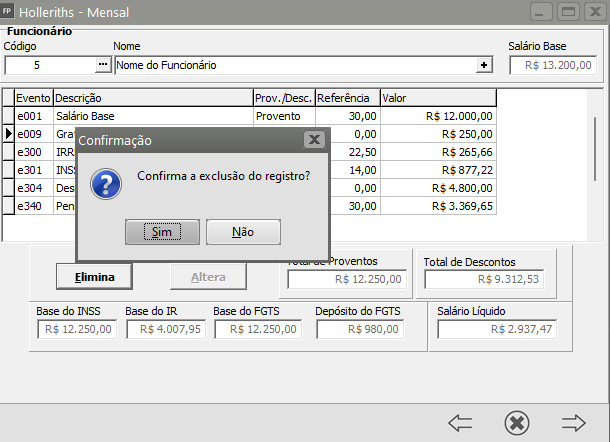

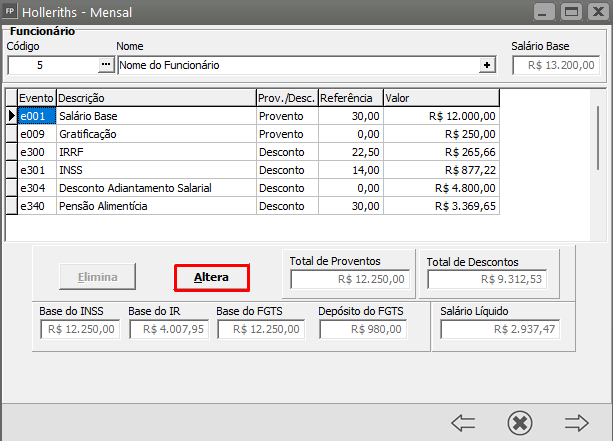

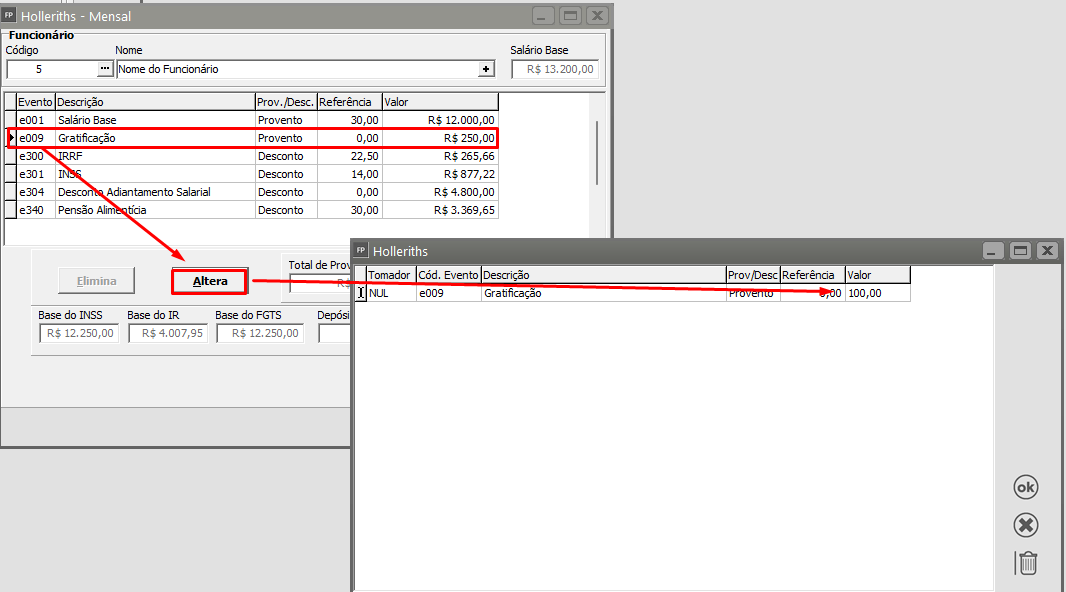

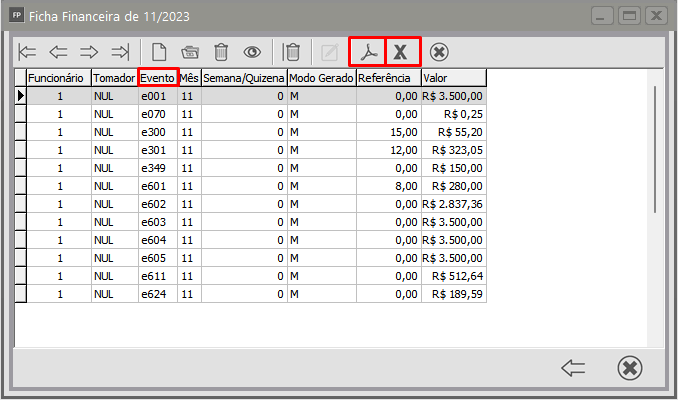

- Alterando os Valores Gerados nos Pagamentos

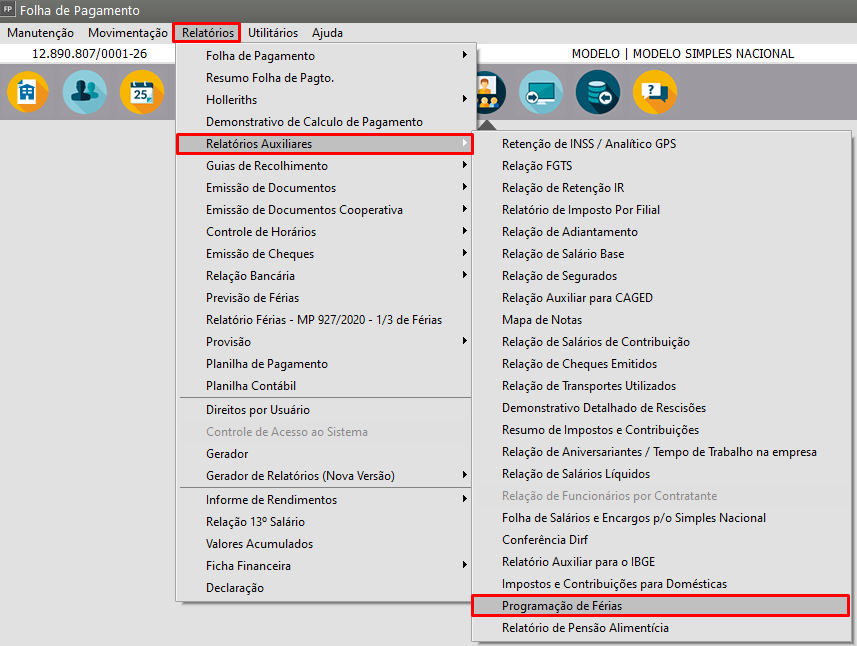

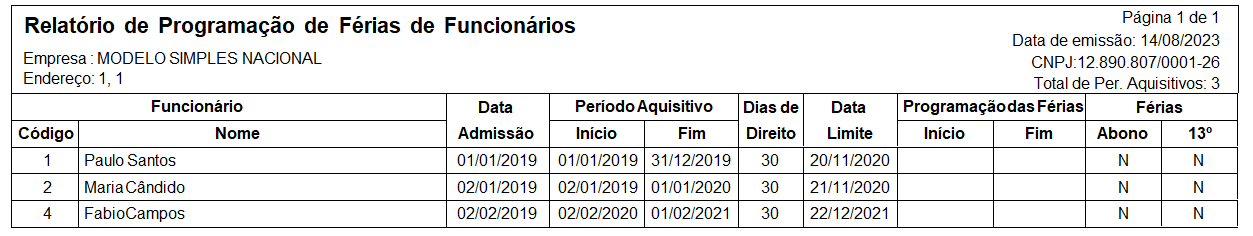

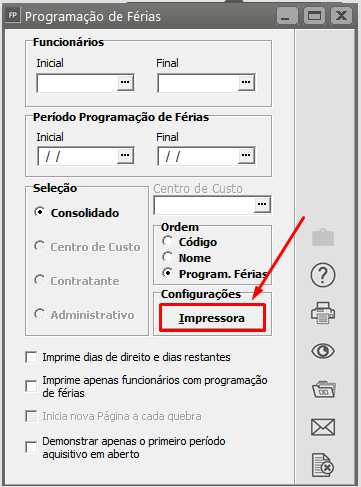

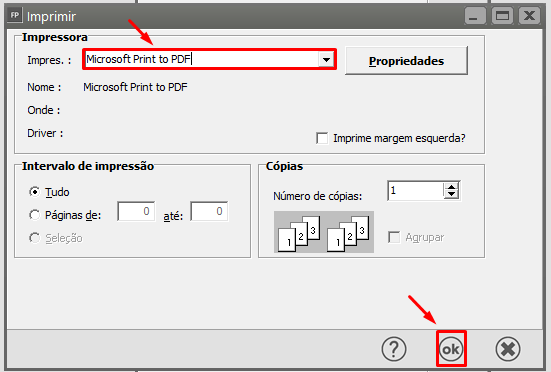

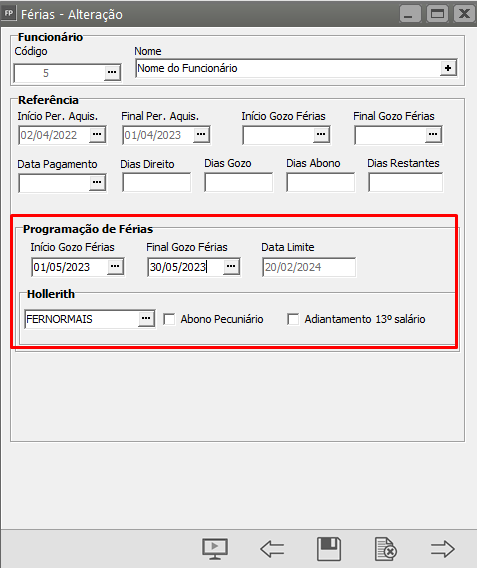

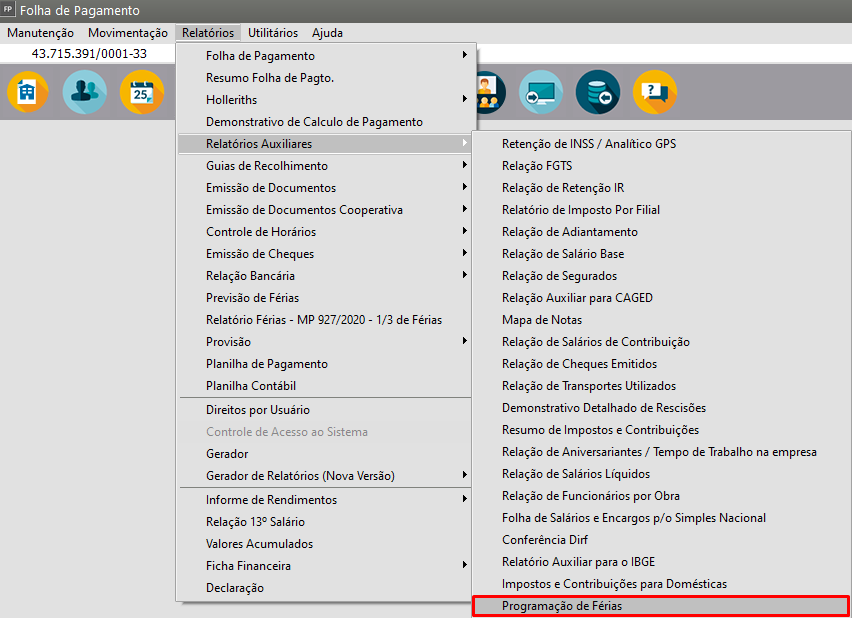

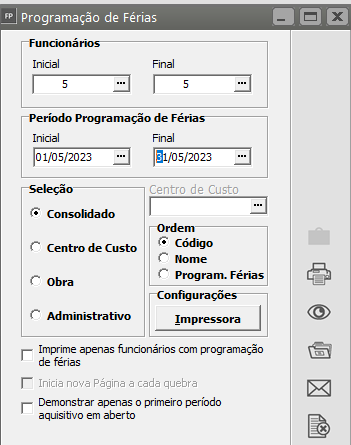

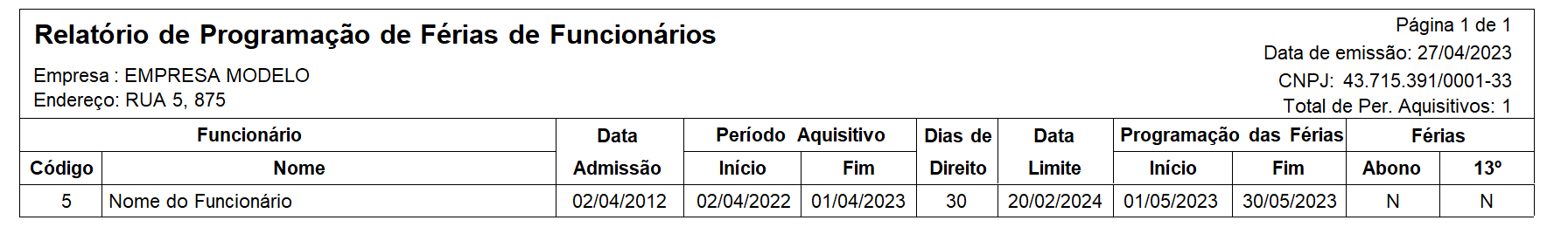

- Programação de Férias

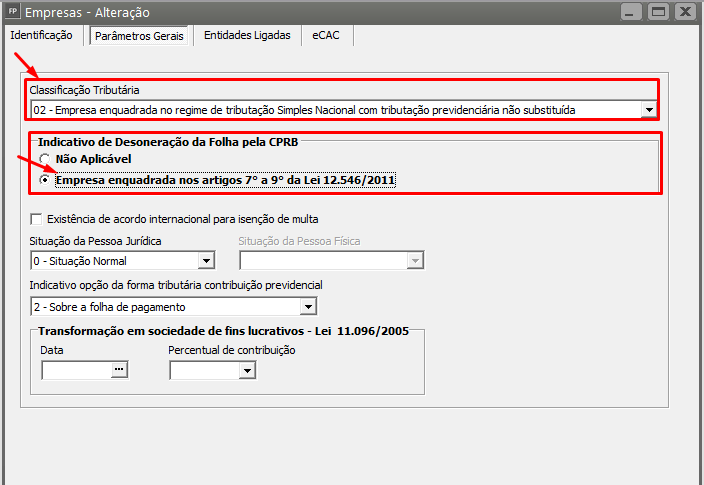

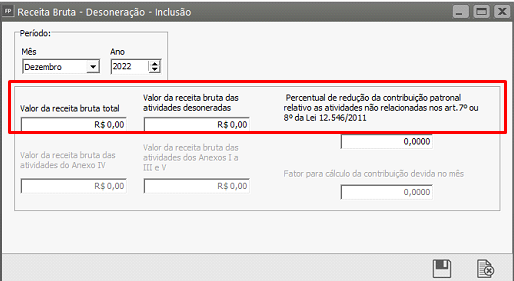

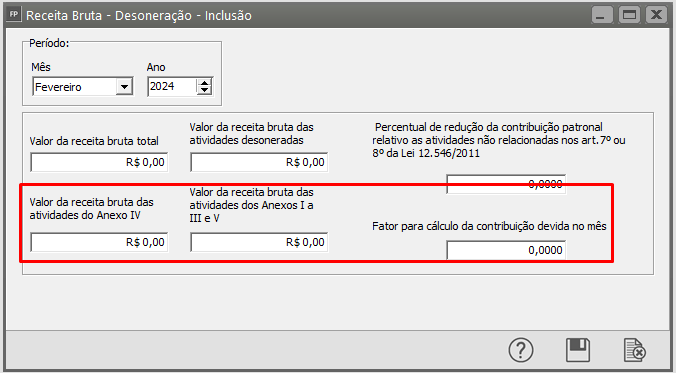

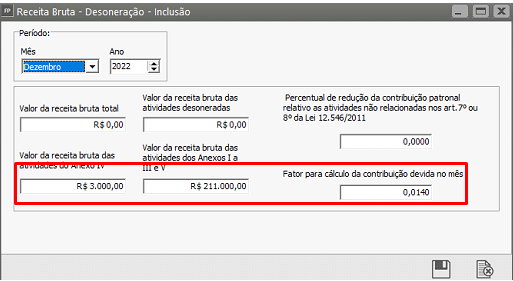

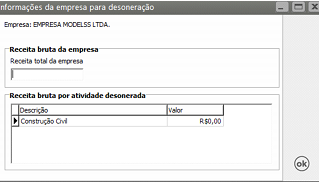

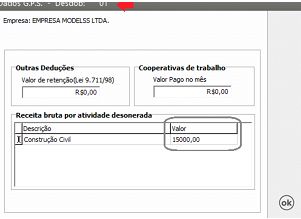

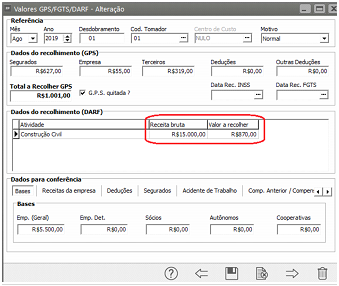

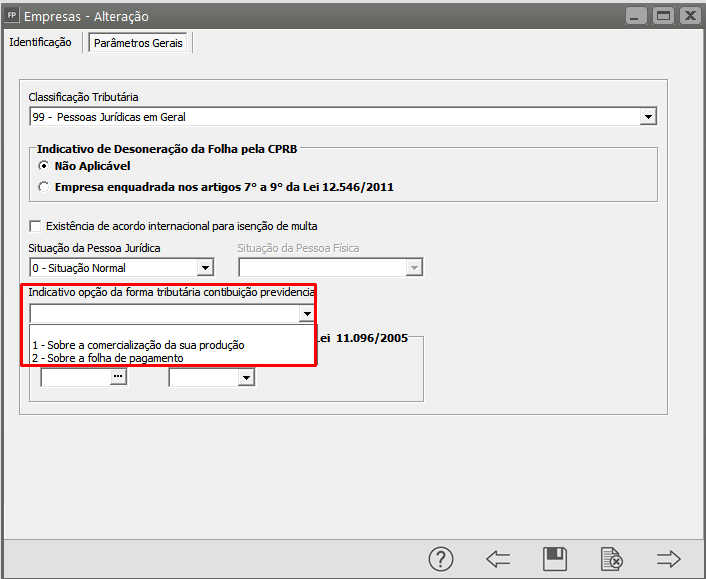

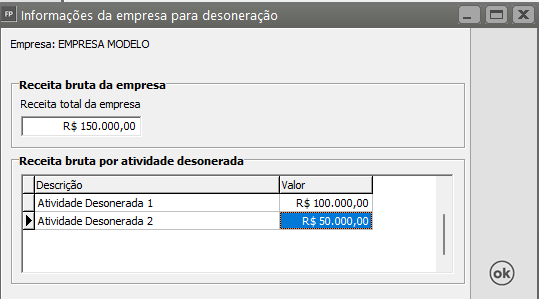

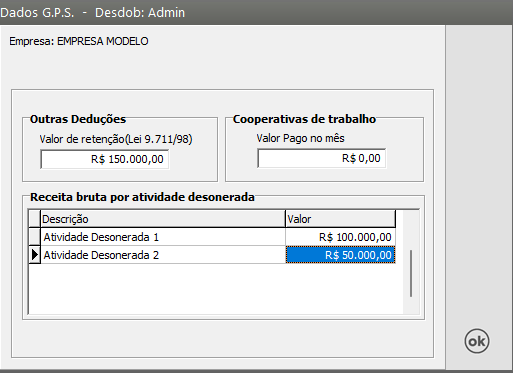

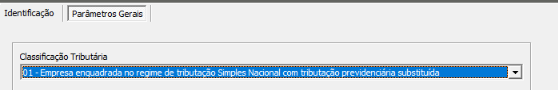

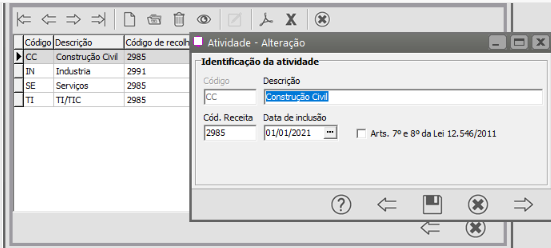

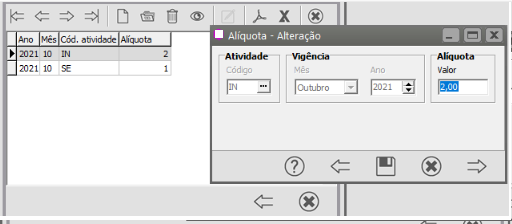

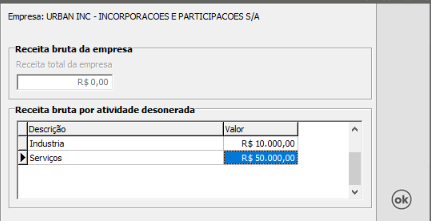

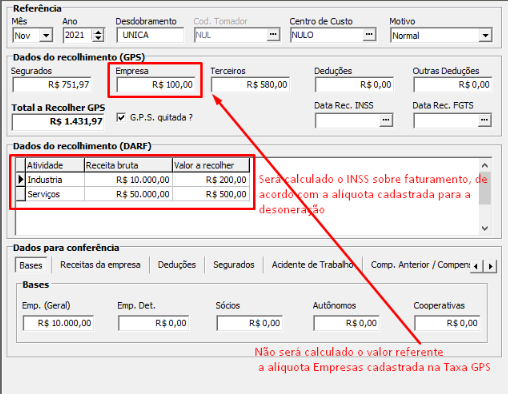

- Desoneração

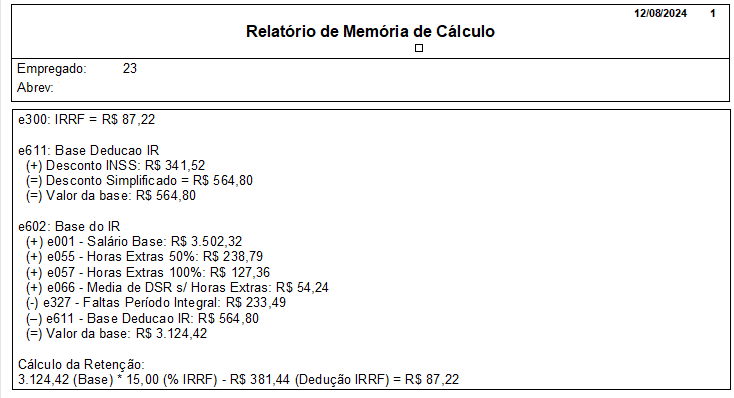

- Cálculo do IRRF dos funcionários

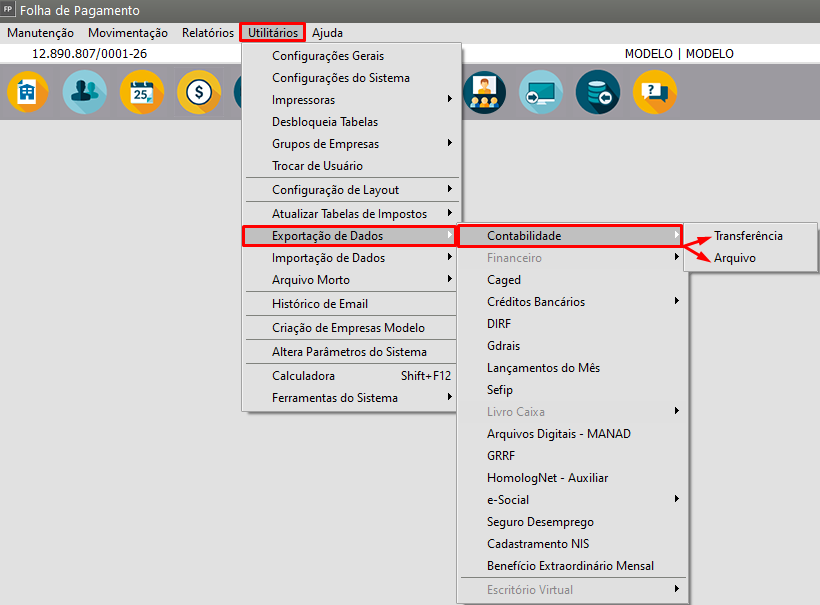

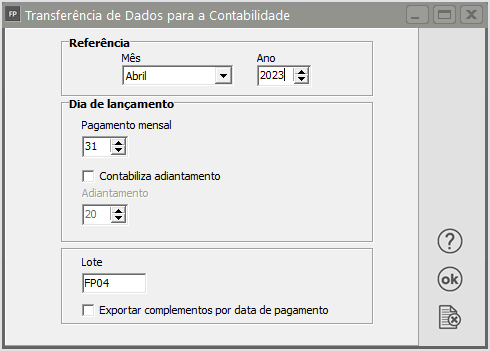

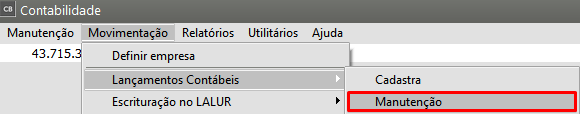

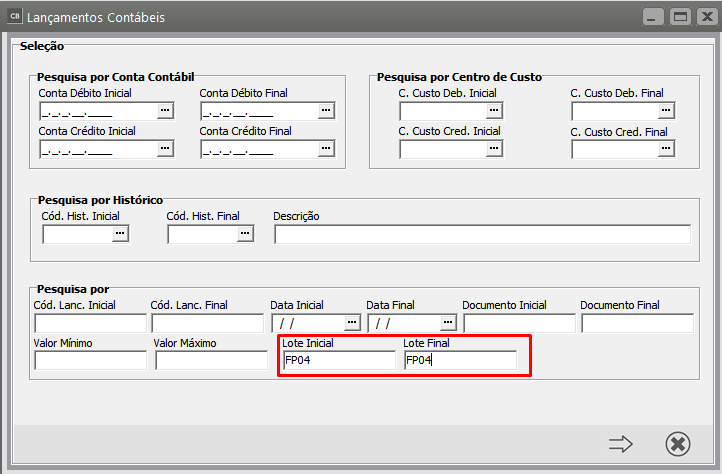

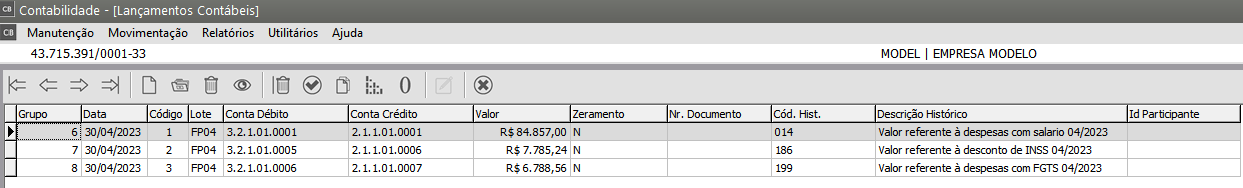

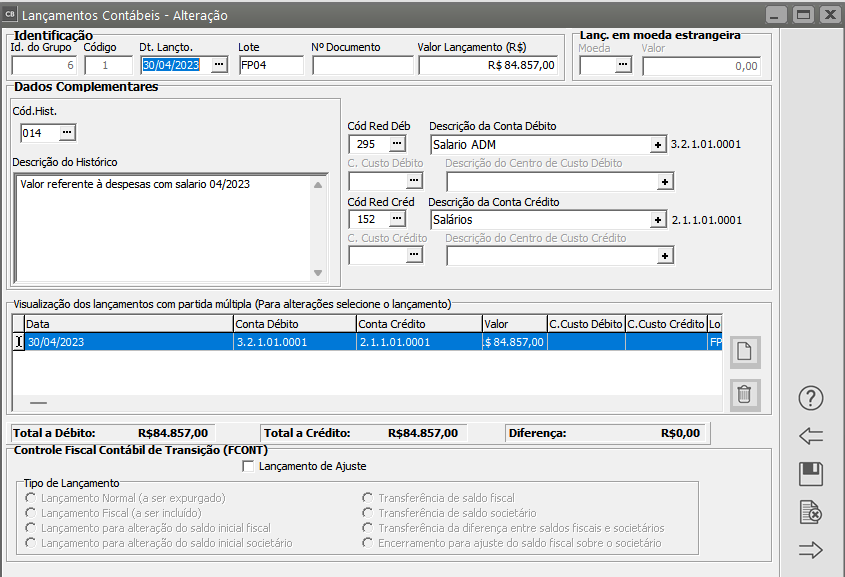

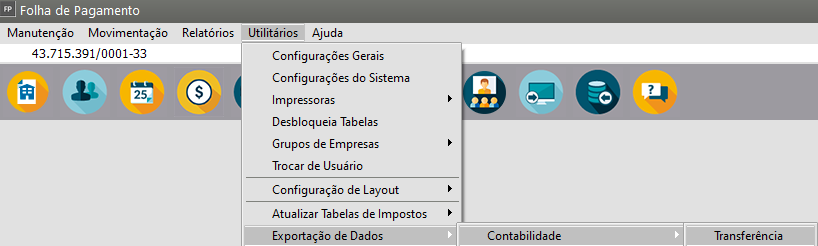

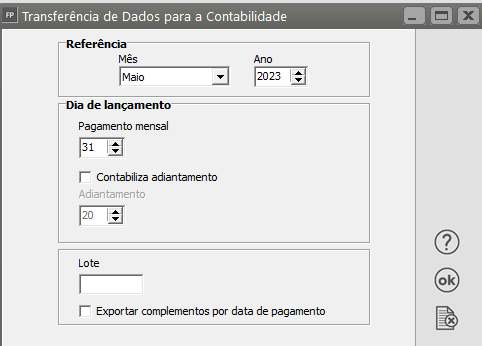

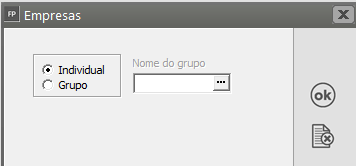

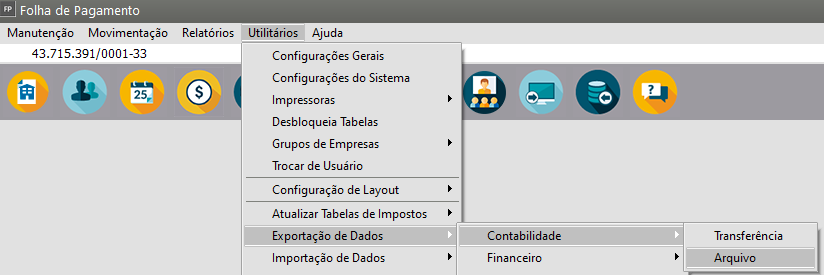

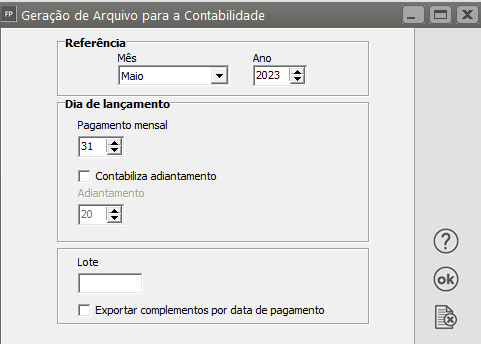

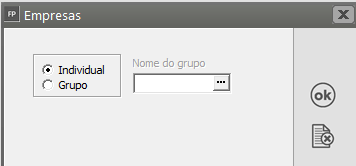

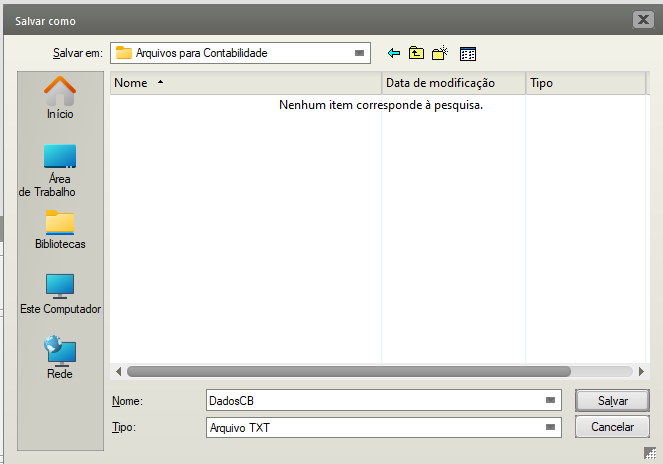

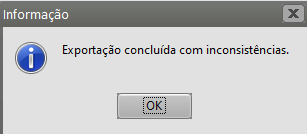

- Exportação para a Contabilidade

- Exportando para a Contabilidade (Eventos e7xx calculados na geração da GPS)

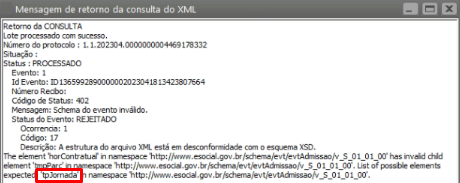

- Tipo de Jornada - TpJornada (inconsistência)

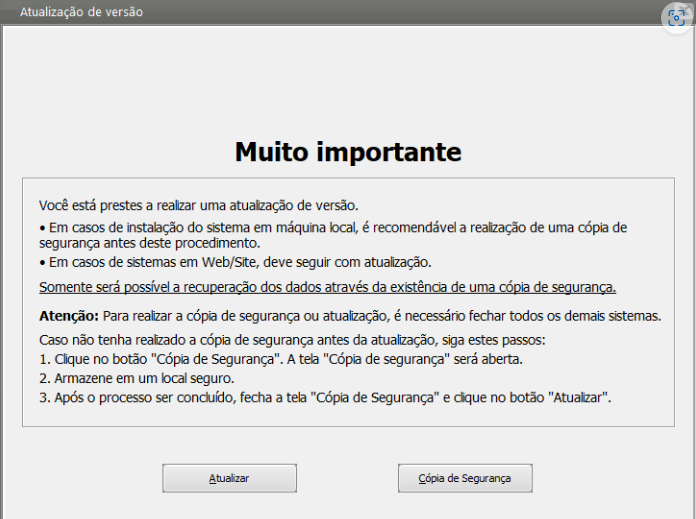

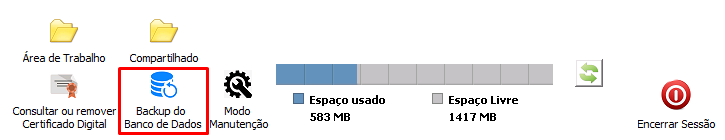

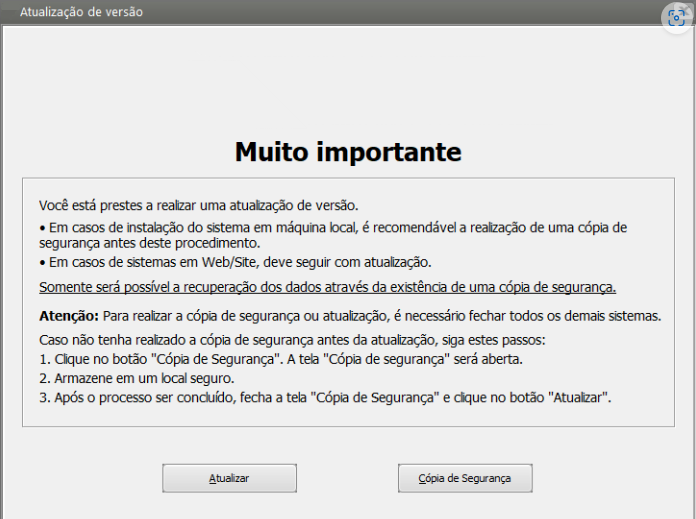

- Atualização dos Sistemas

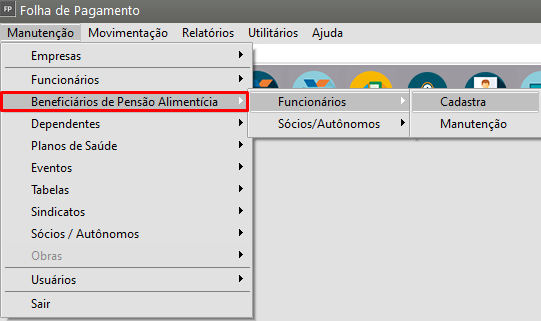

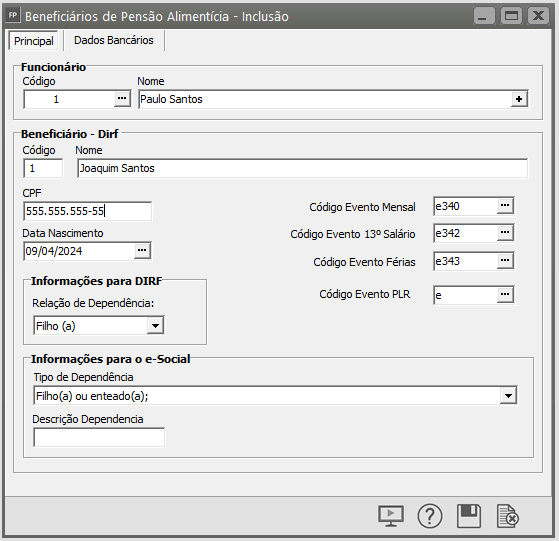

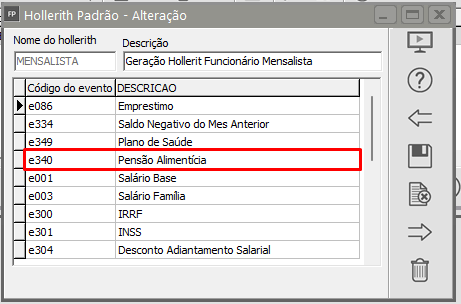

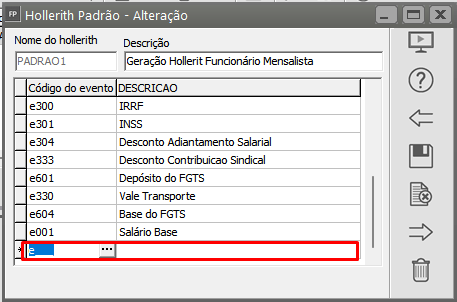

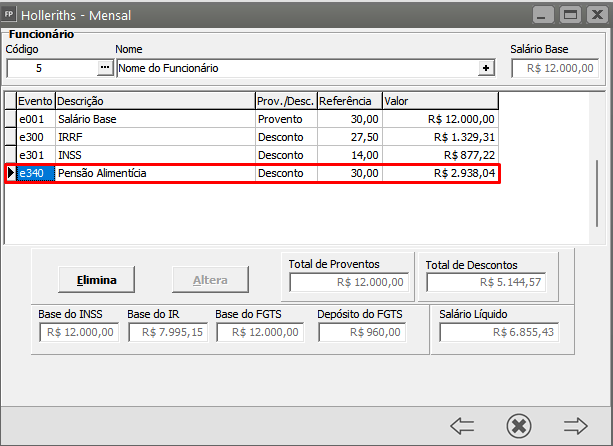

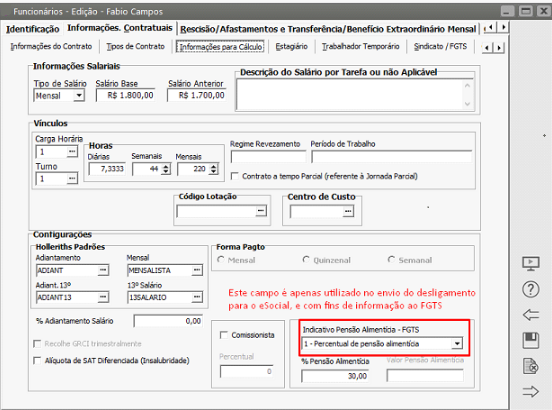

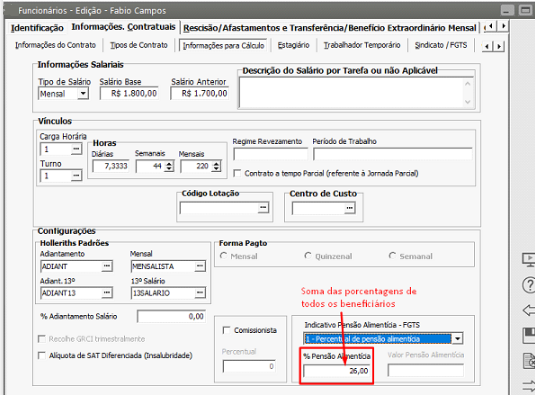

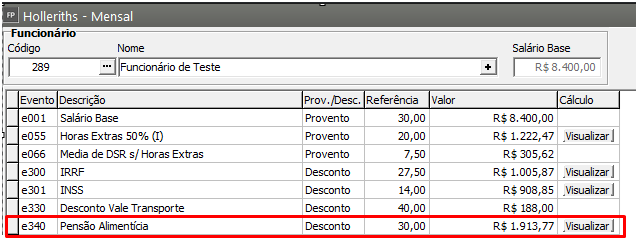

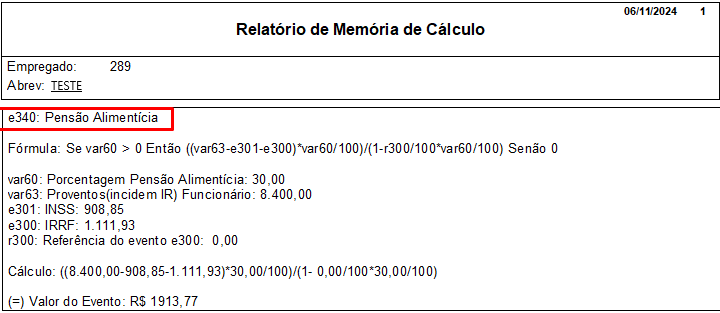

- Pensão Alimentícia

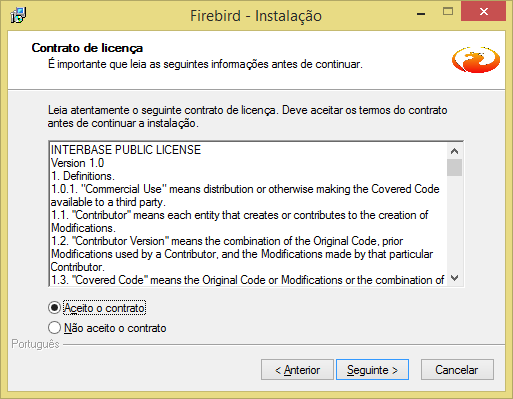

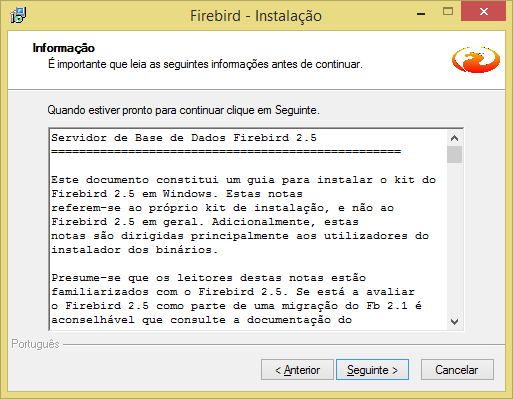

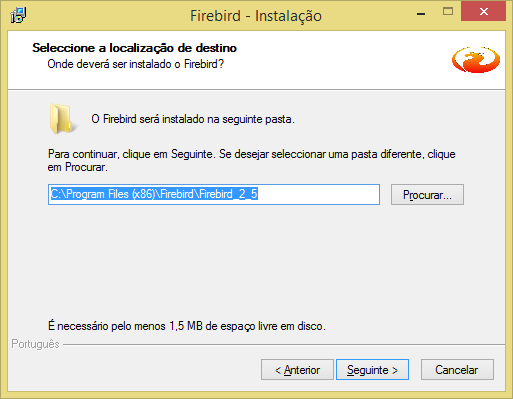

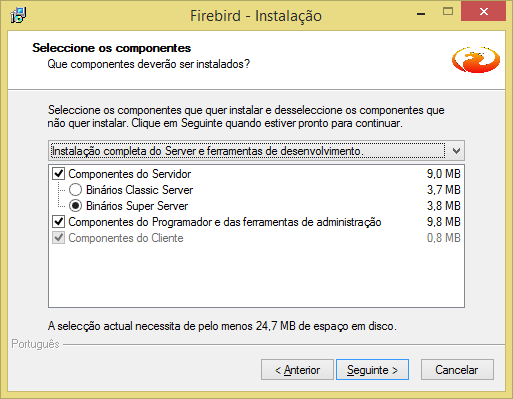

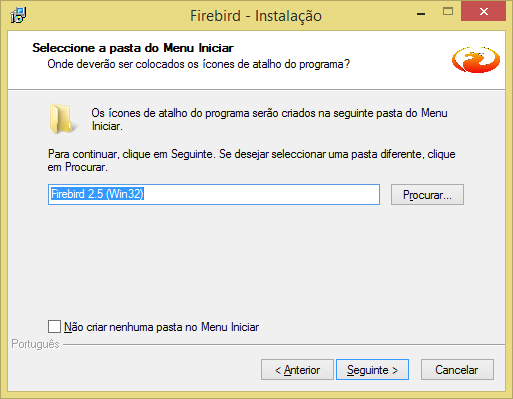

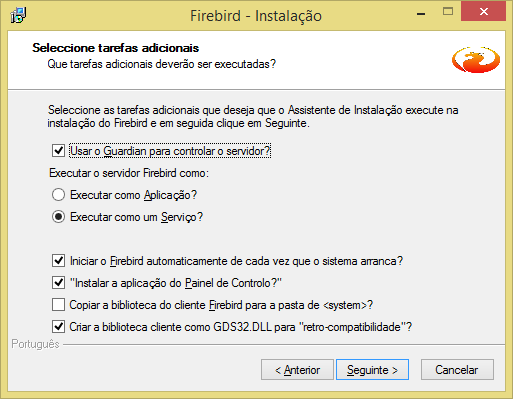

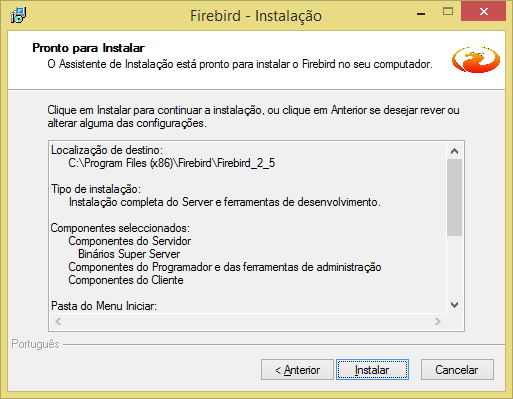

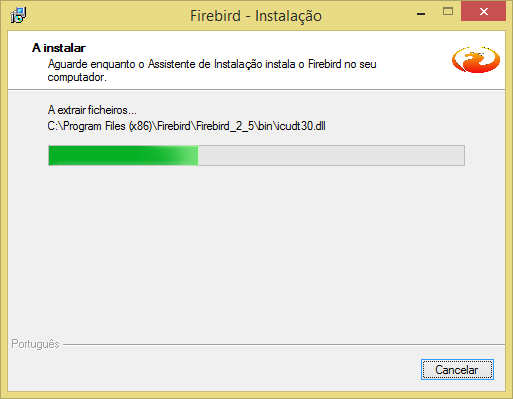

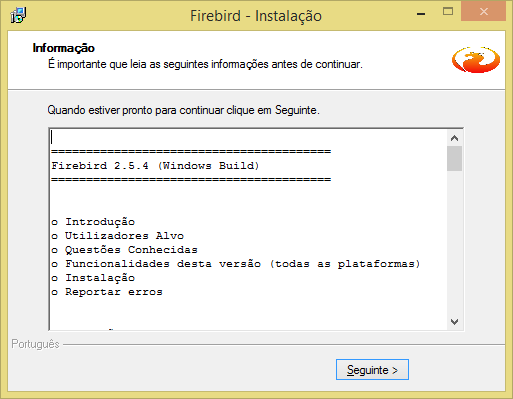

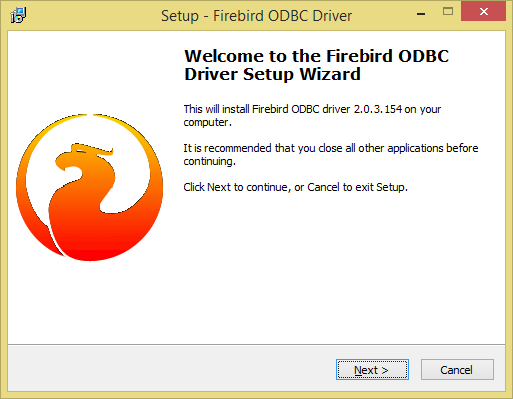

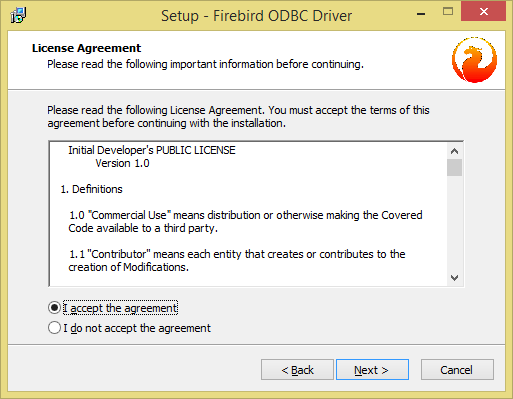

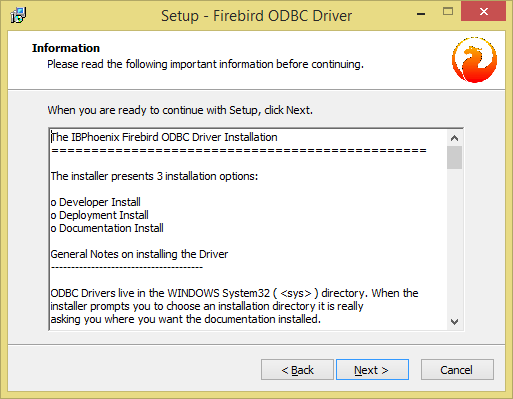

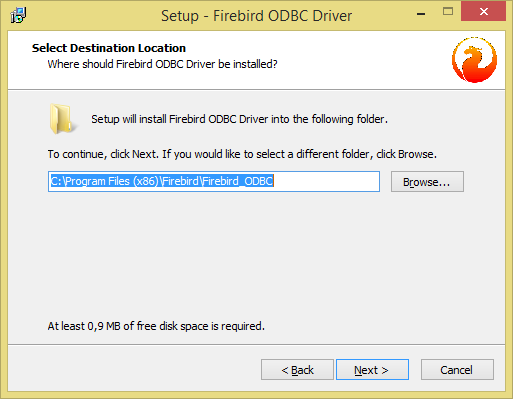

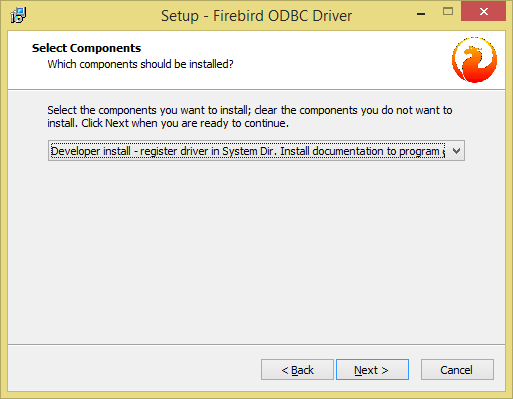

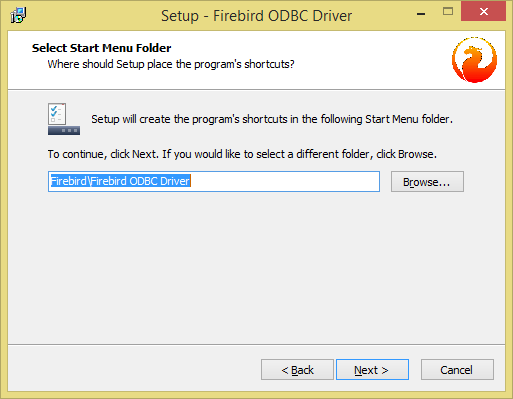

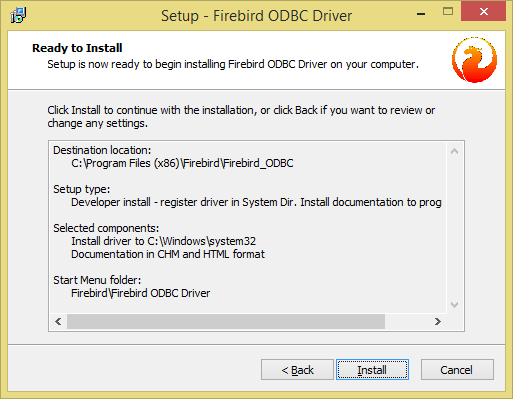

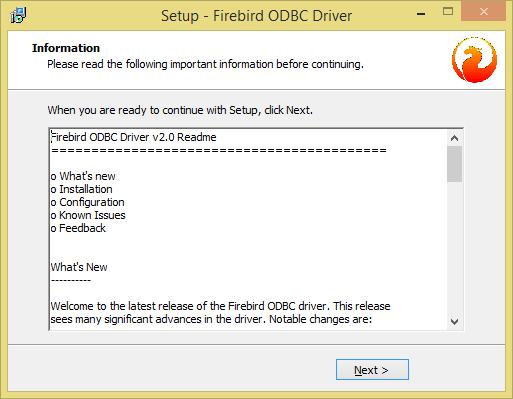

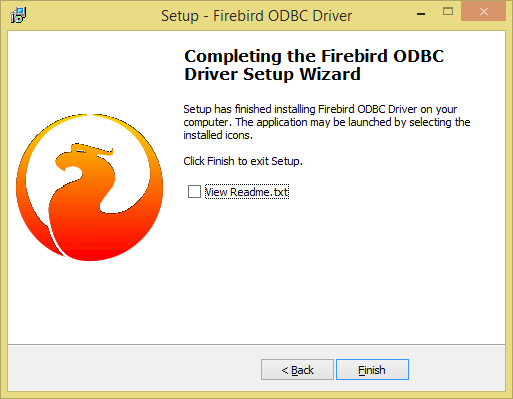

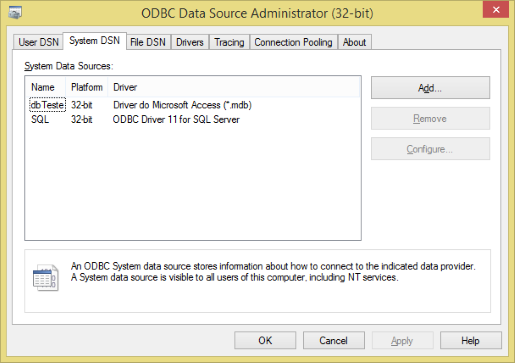

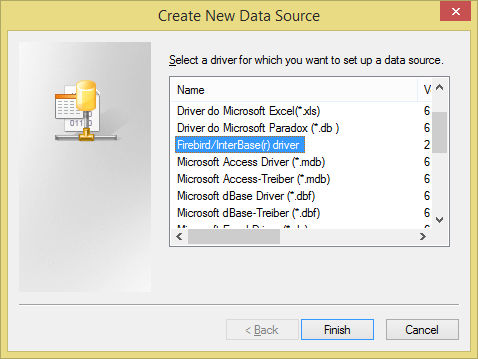

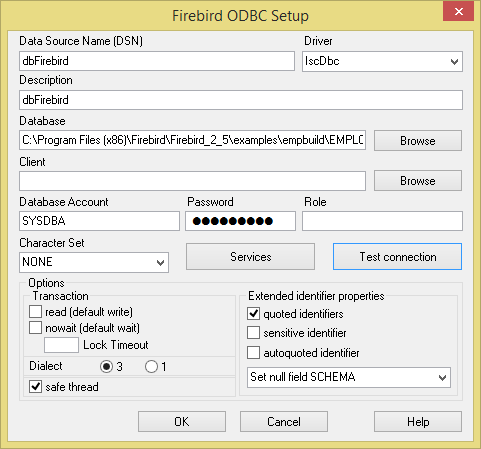

- Instalação e Configuração do Firebird e do ODBC

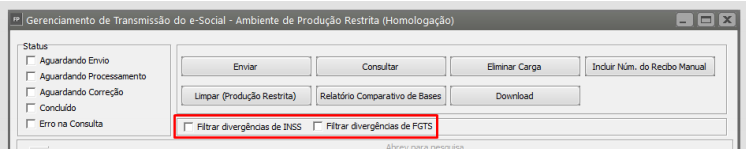

- Conferência do Totalizador - INSS Sistema x INSS eSocial (DCTF Web)

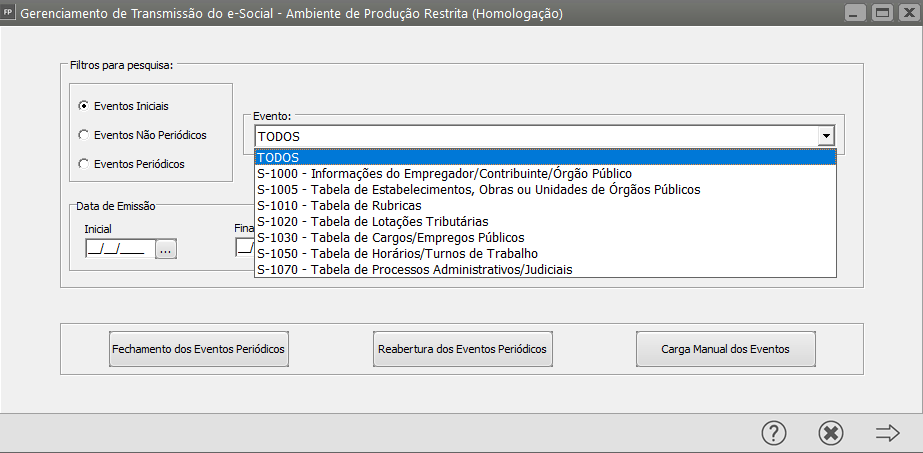

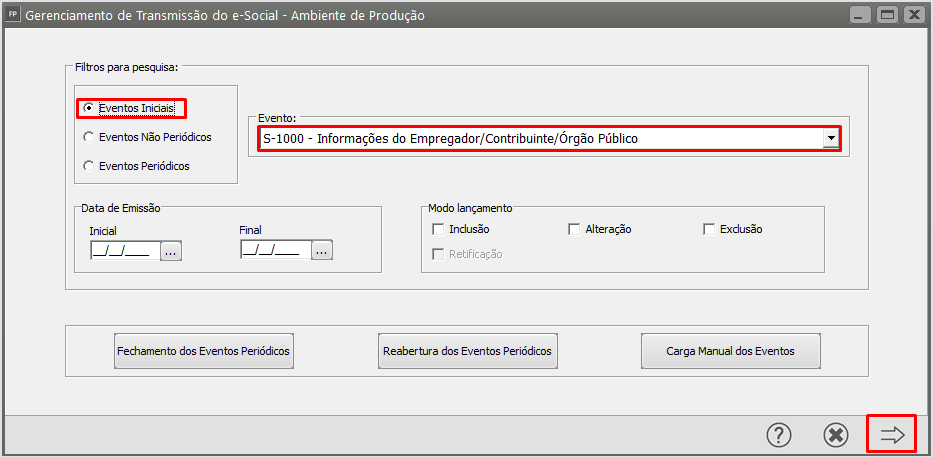

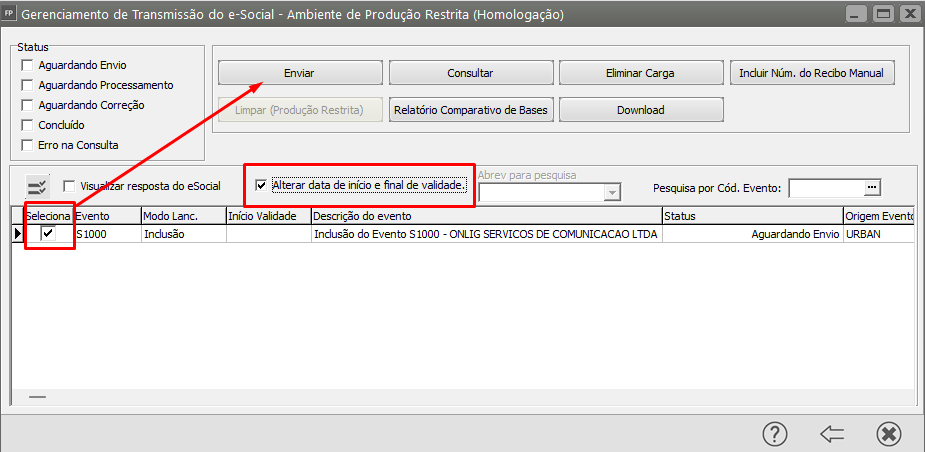

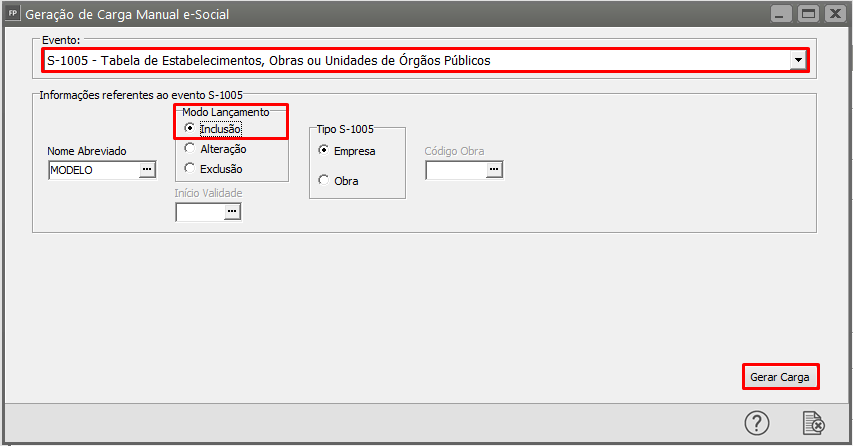

- Rotina de envio de eventos para o eSocial para Empresa que ainda não fez nenhum envio

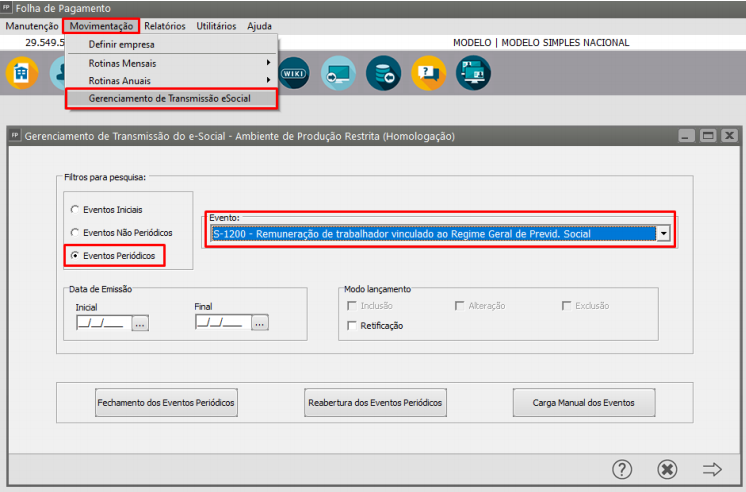

- Rotina de envio de eventos para o eSocial para Empresa que já fez envio dos Iniciais e Não Periódicos

- Lançamento de Eventos para vários funcionários

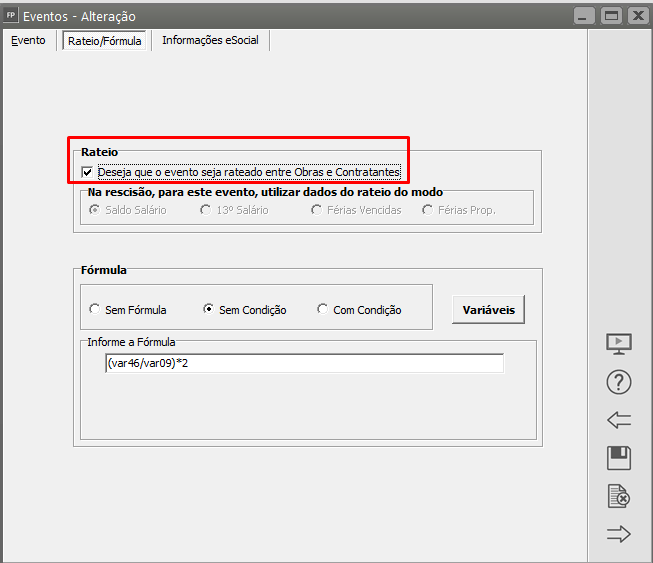

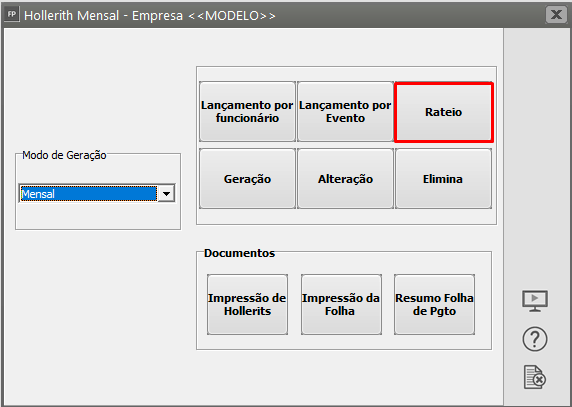

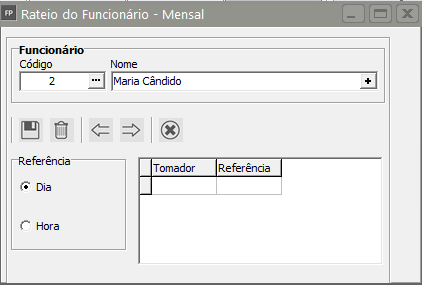

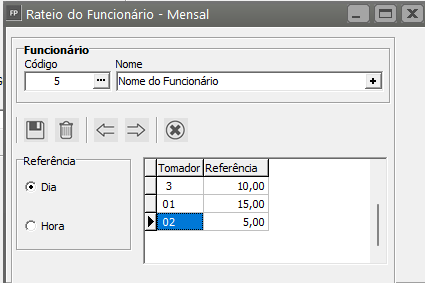

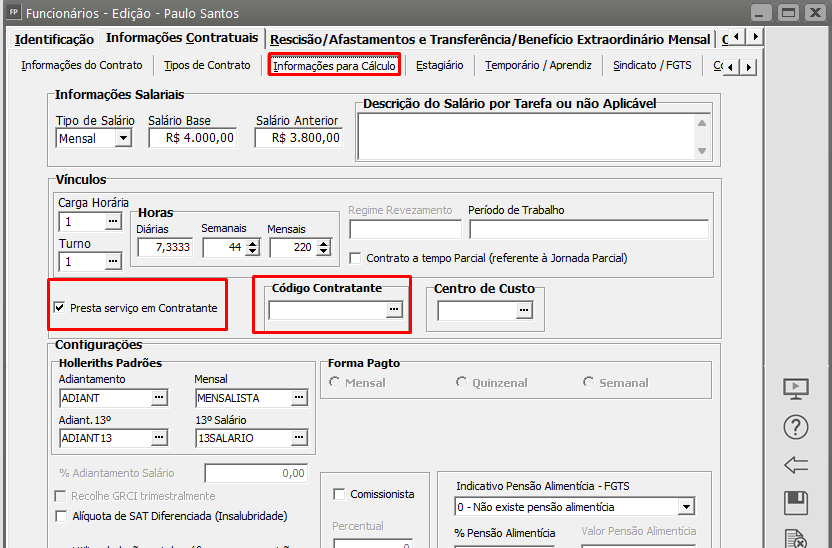

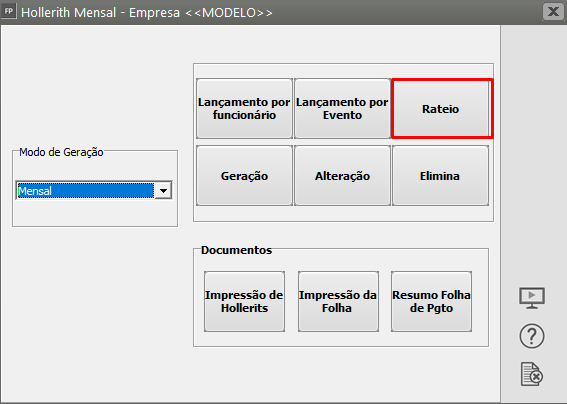

- Rateando Eventos para Diversos Tomadores (Funcionários)

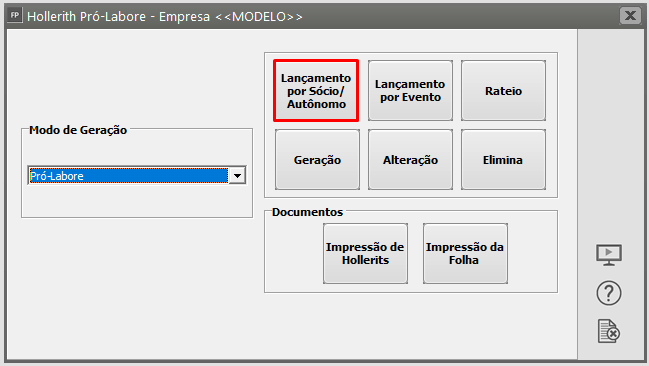

- Lançamento de Eventos Diversos para Sócios e Autônomos

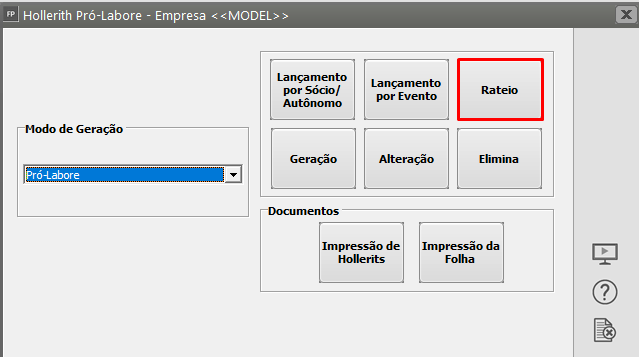

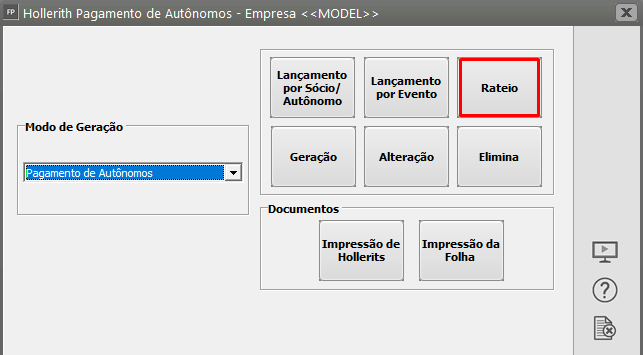

- Rateando Eventos para Diversos Tomadores (Sócios e Autônomos)

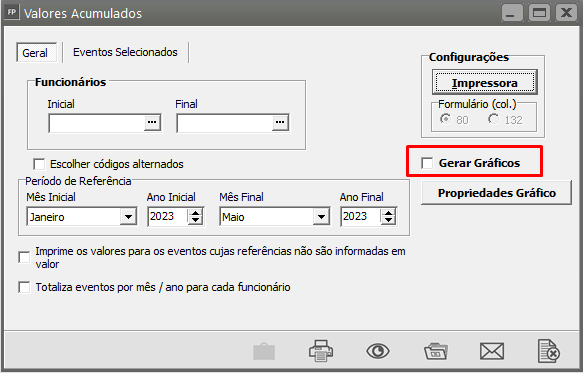

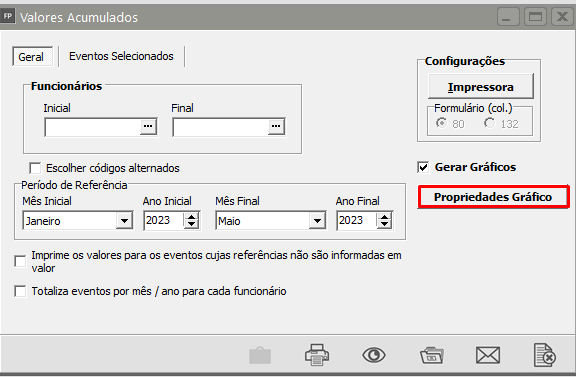

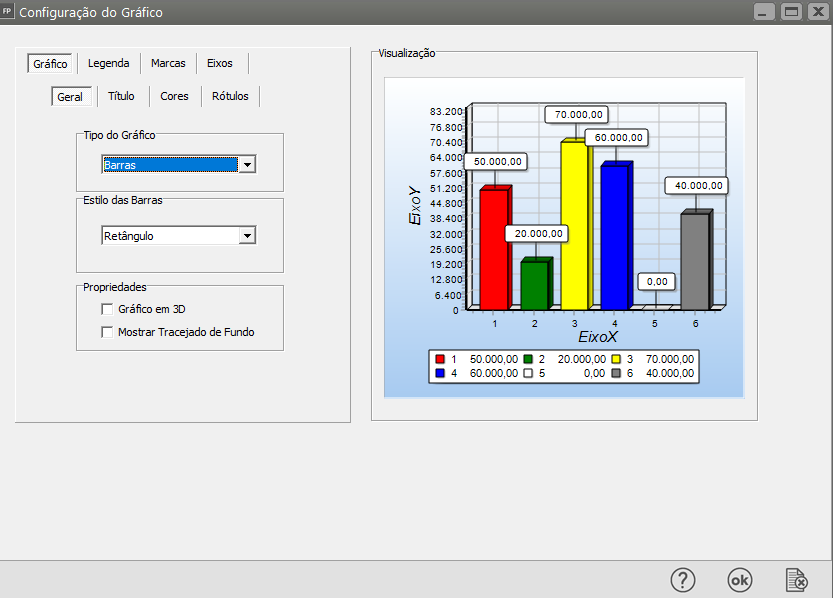

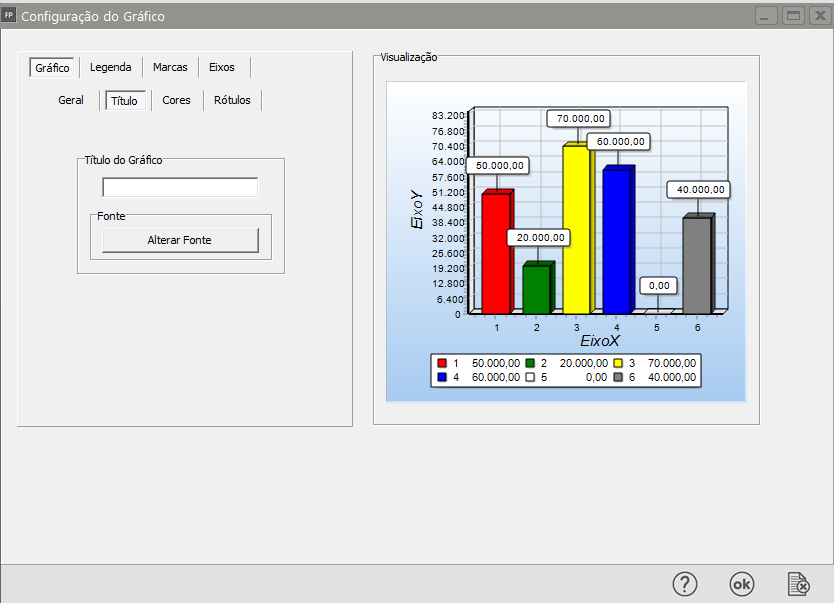

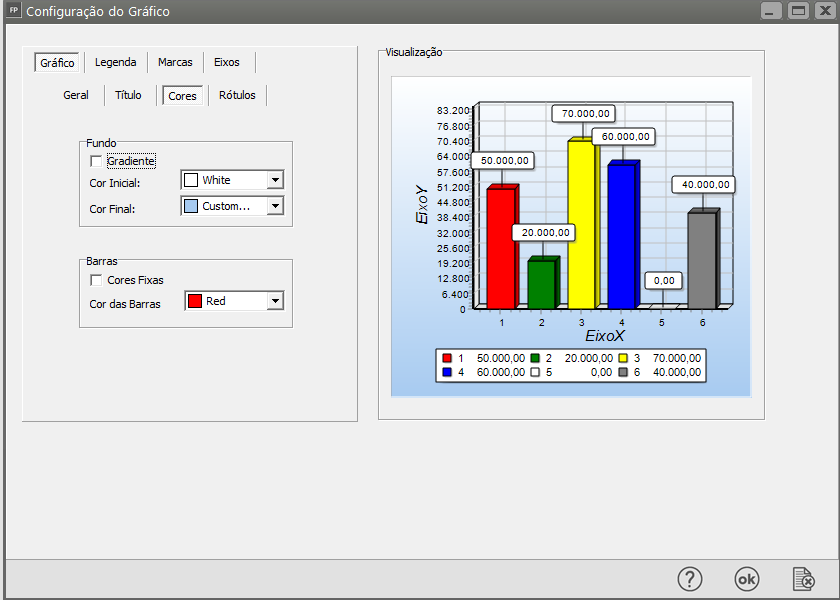

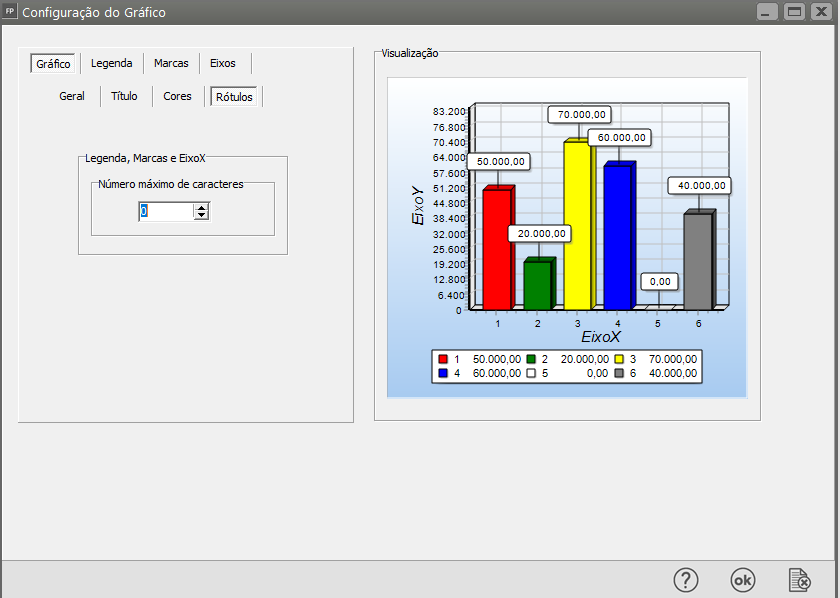

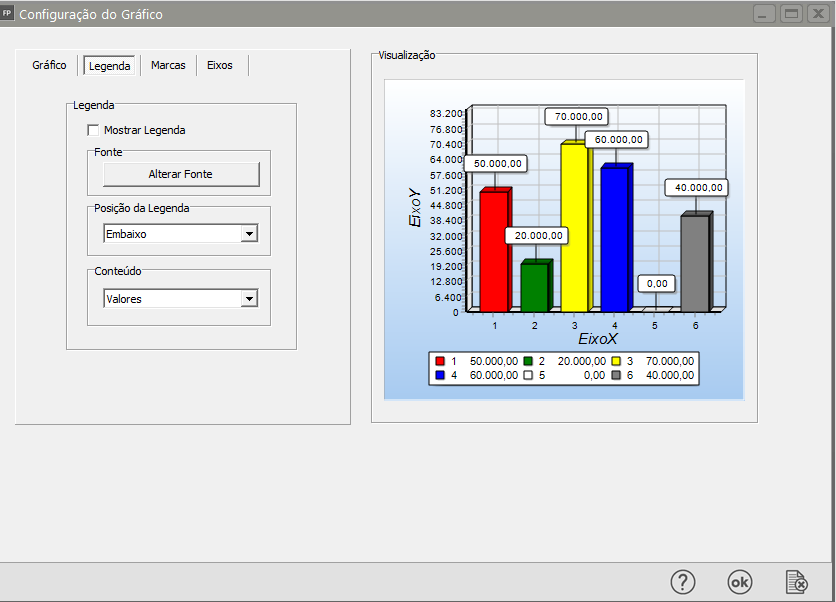

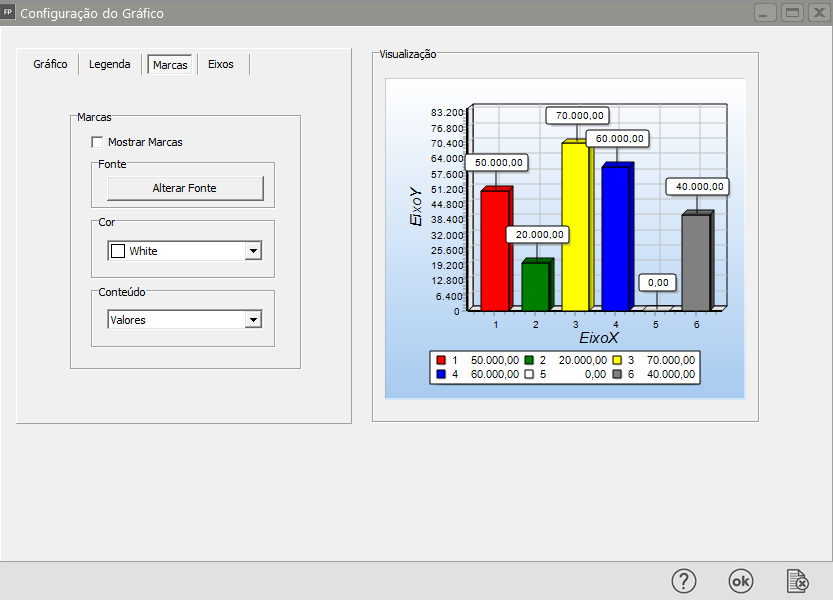

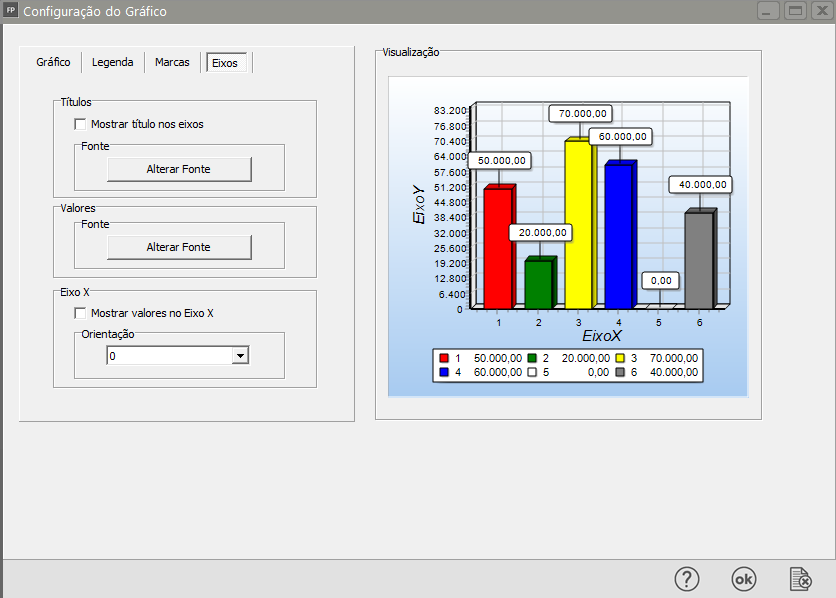

- Alterando as Propriedades dos Gráficos

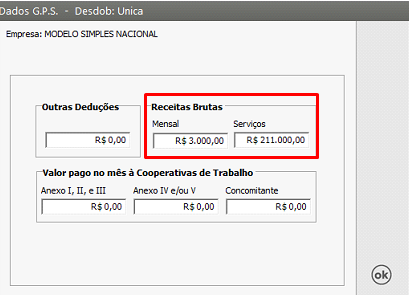

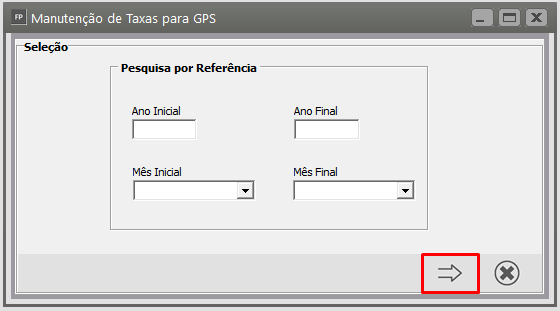

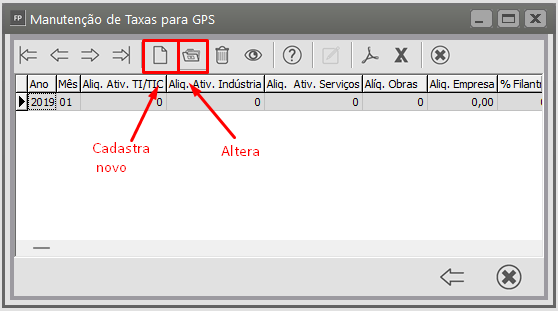

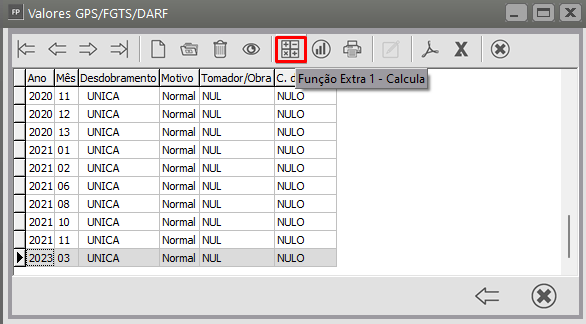

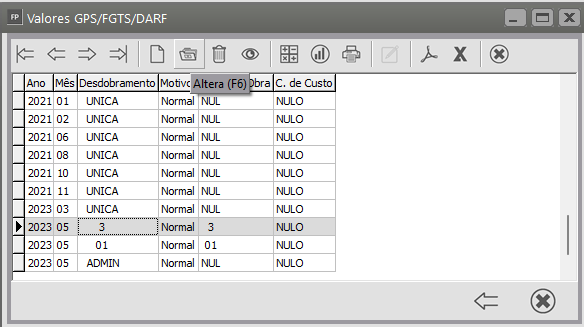

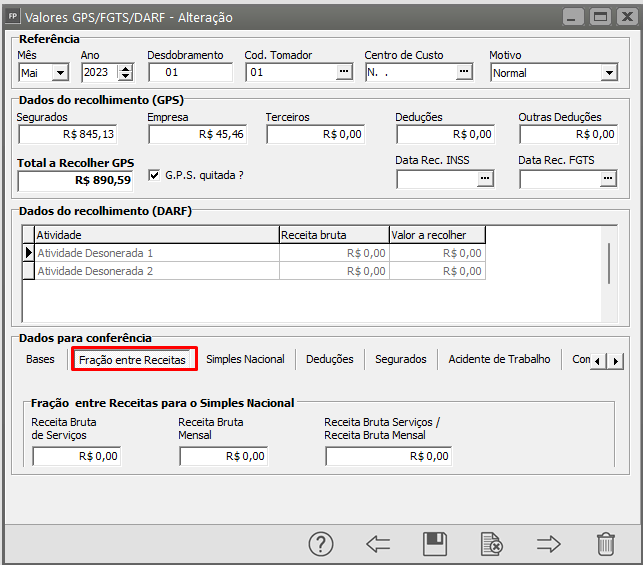

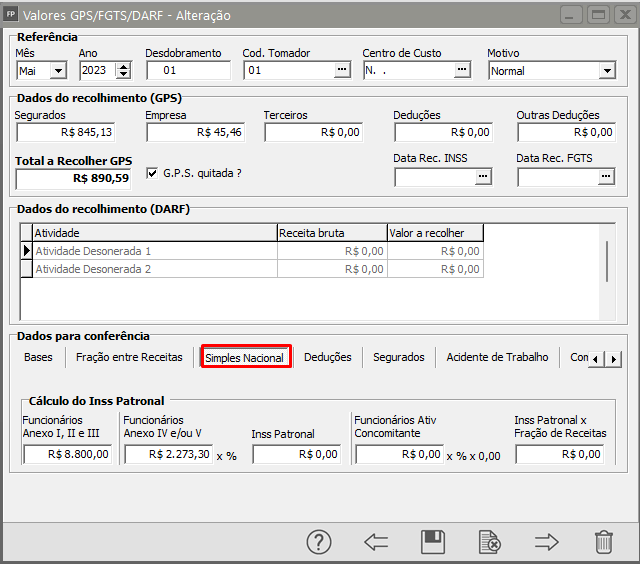

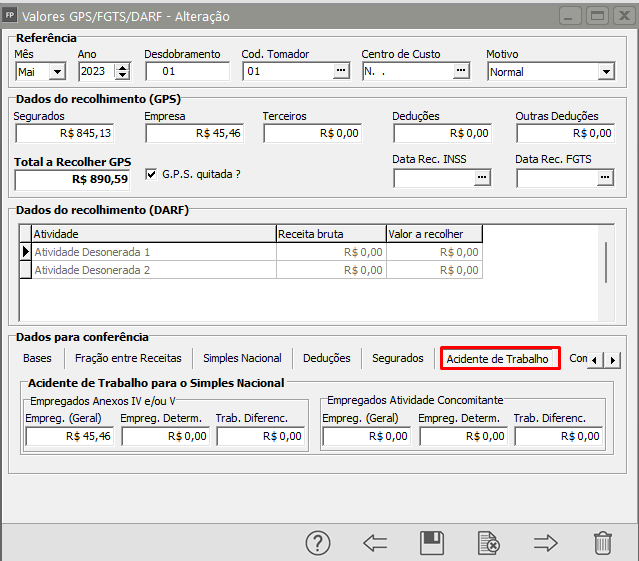

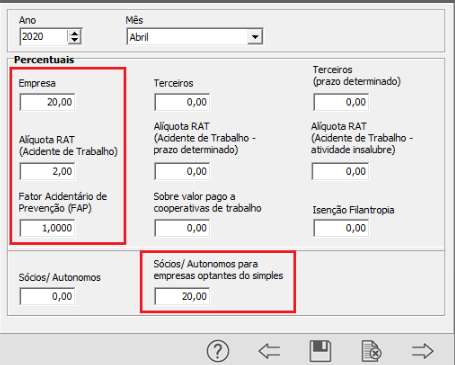

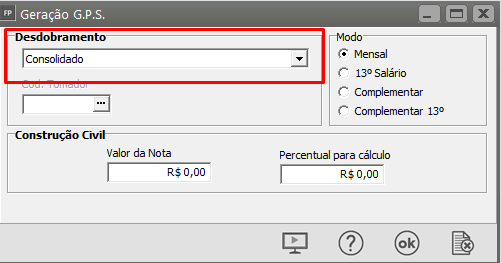

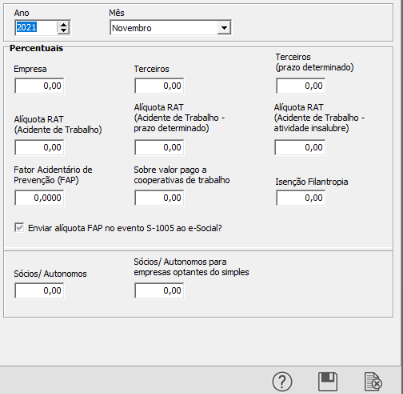

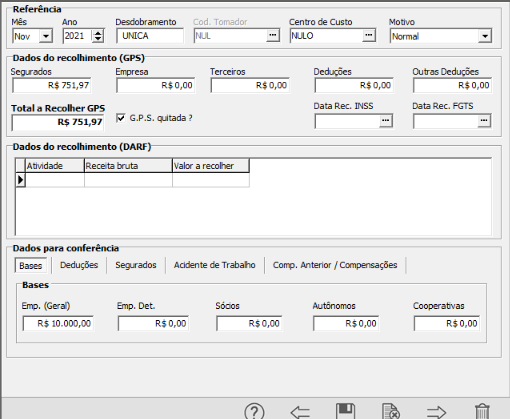

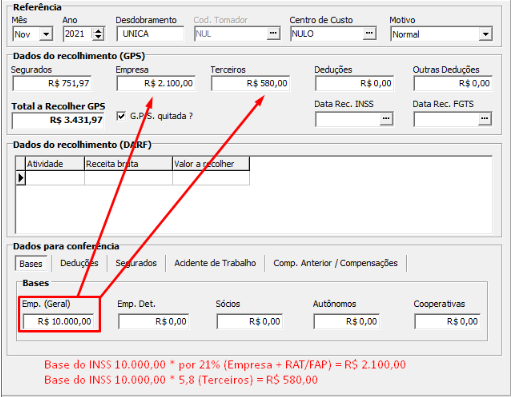

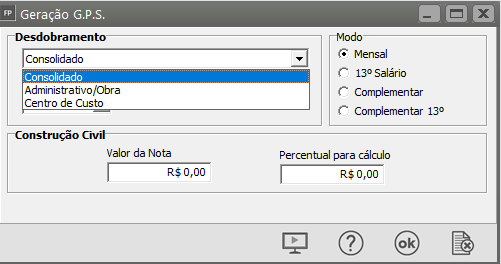

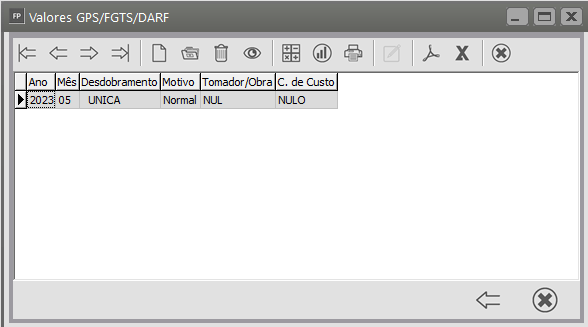

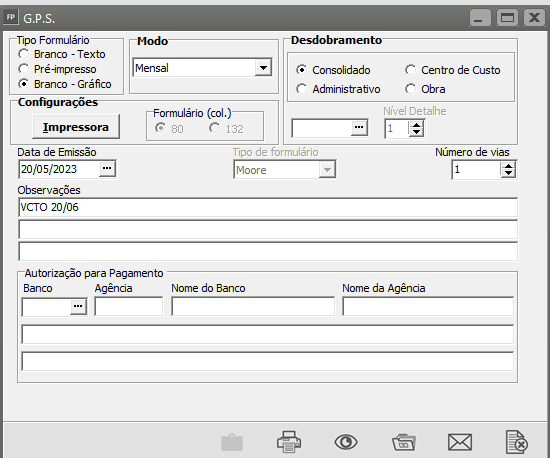

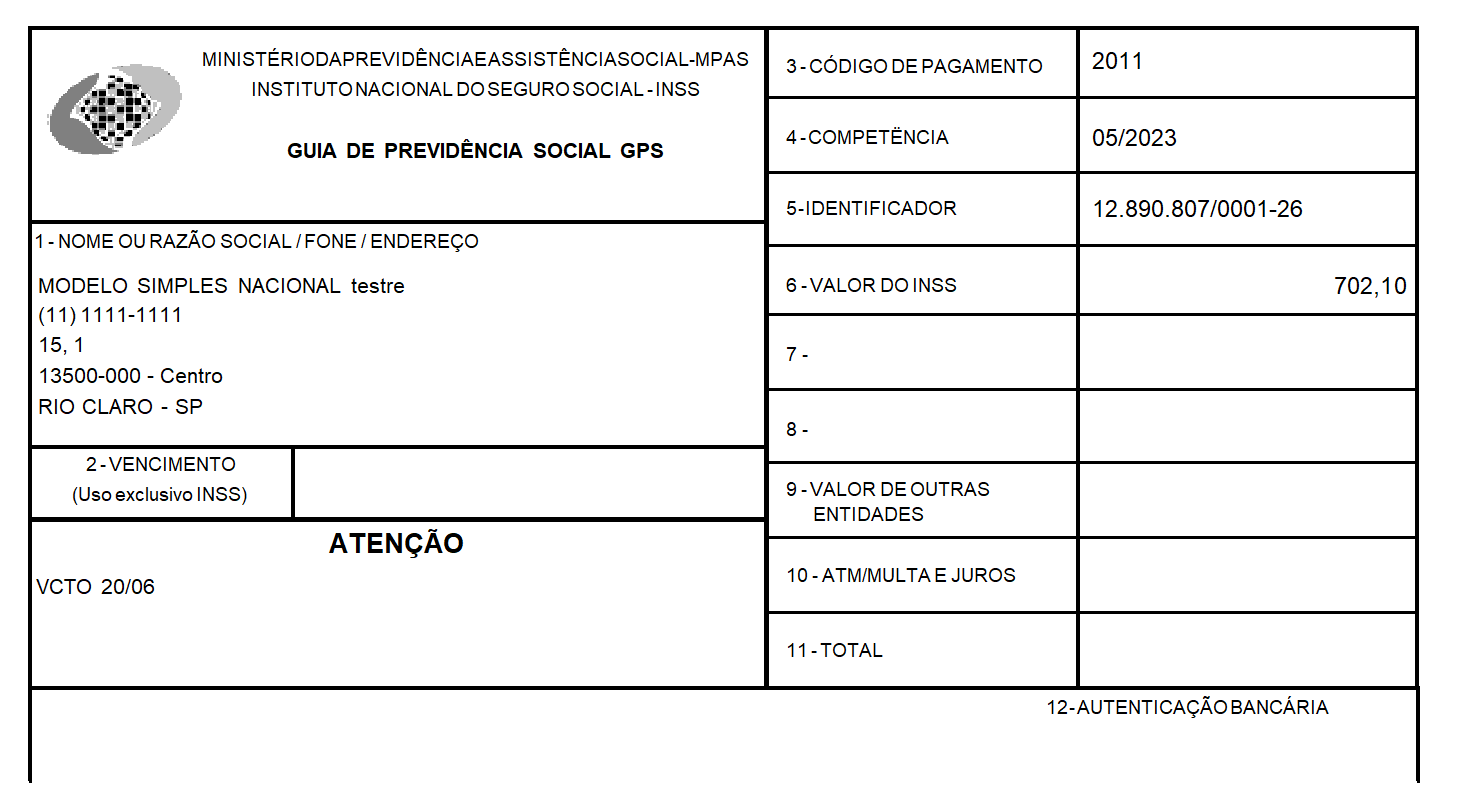

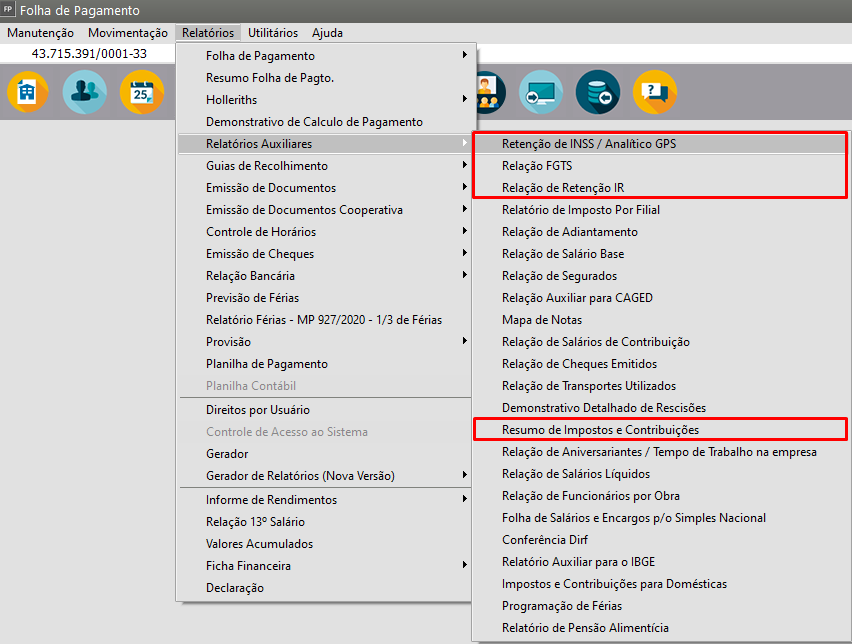

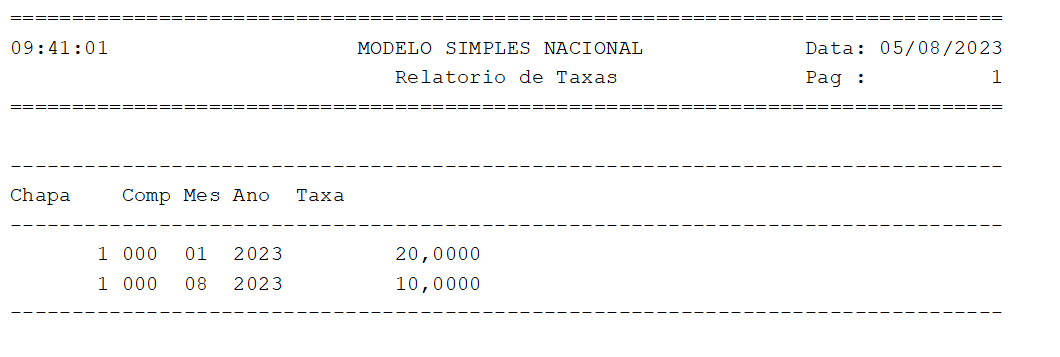

- Gerando GPS para empresas optantes do Simples Nacional

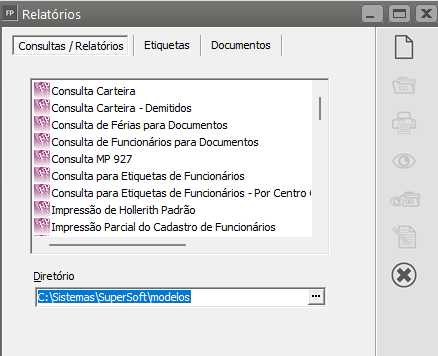

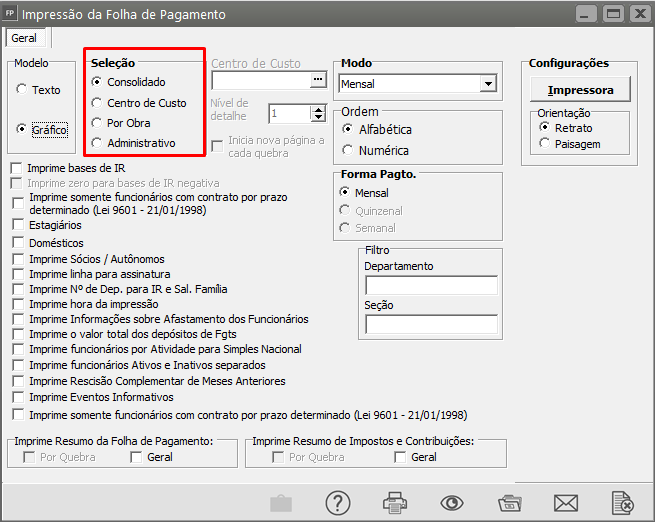

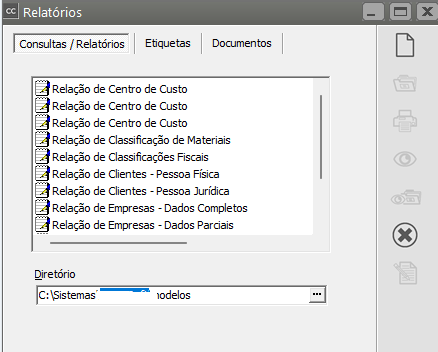

- Imprimindo Relatórios

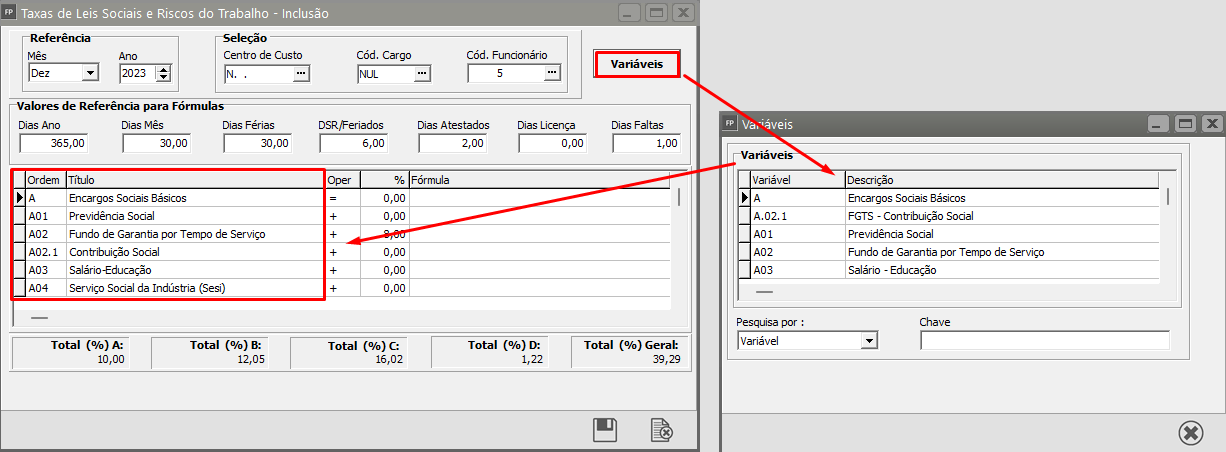

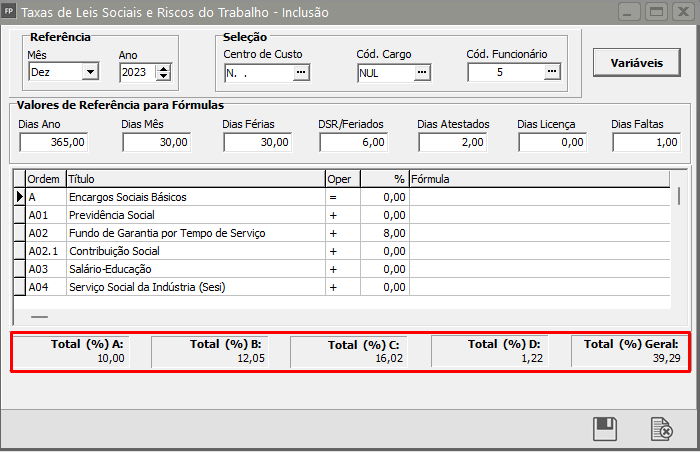

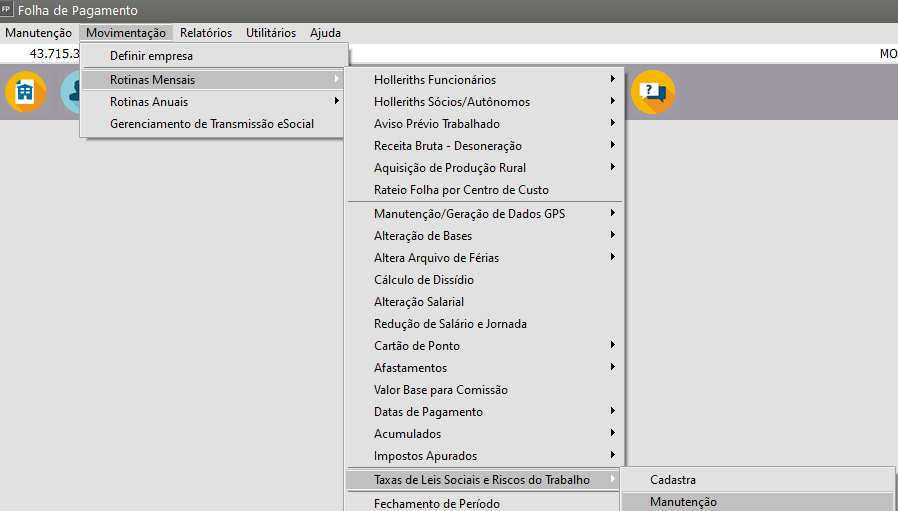

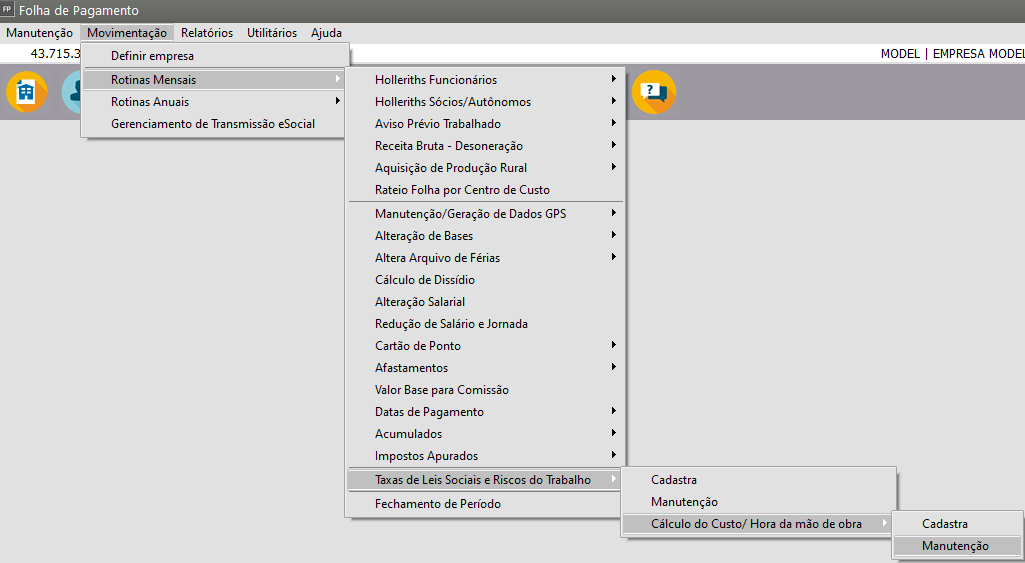

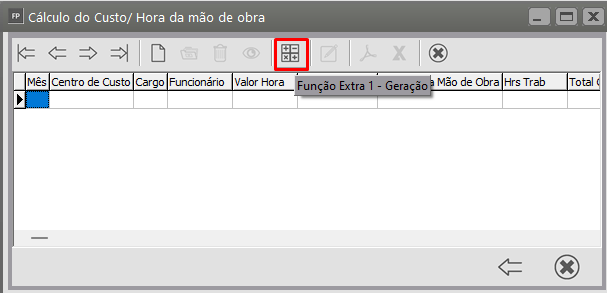

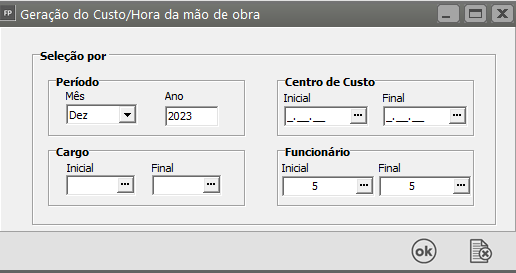

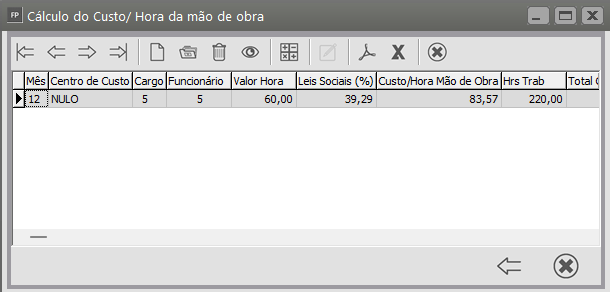

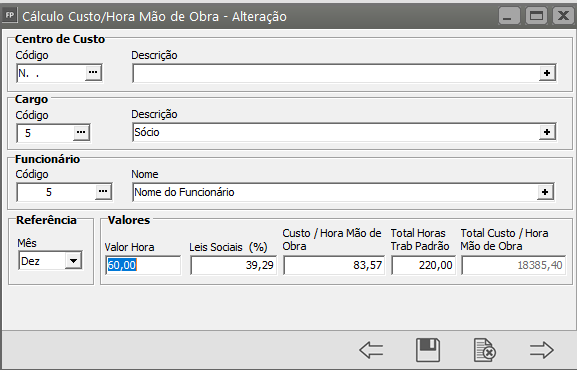

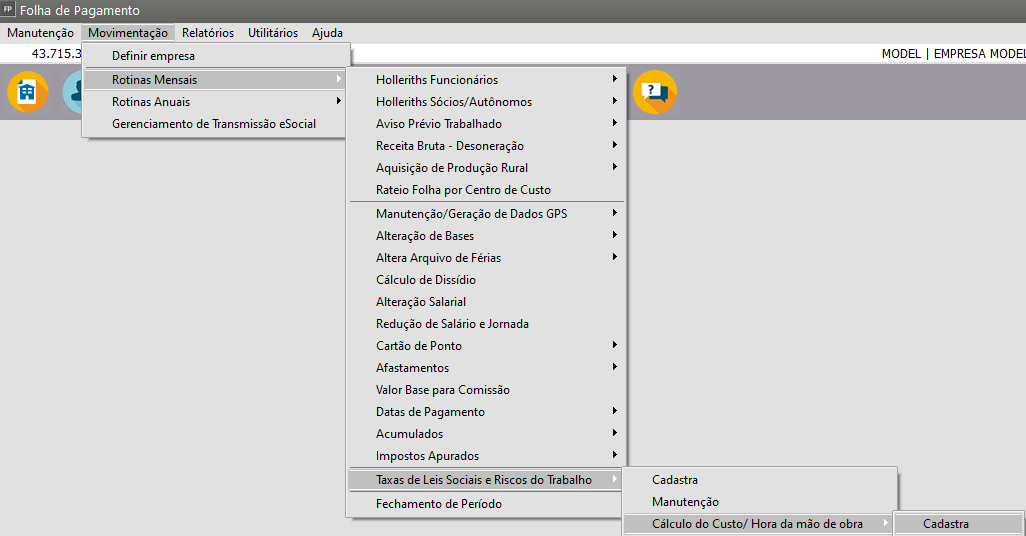

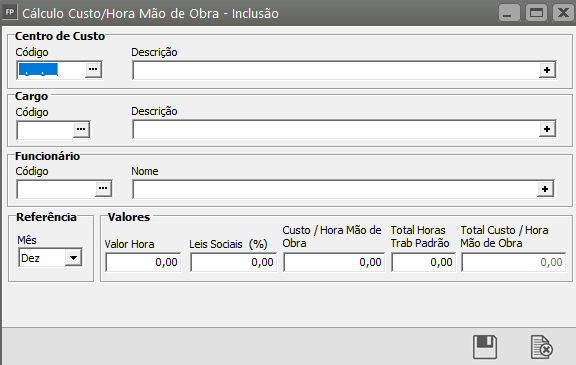

- Gerando valores de custo/hora para Mão de Obra de Funcionários

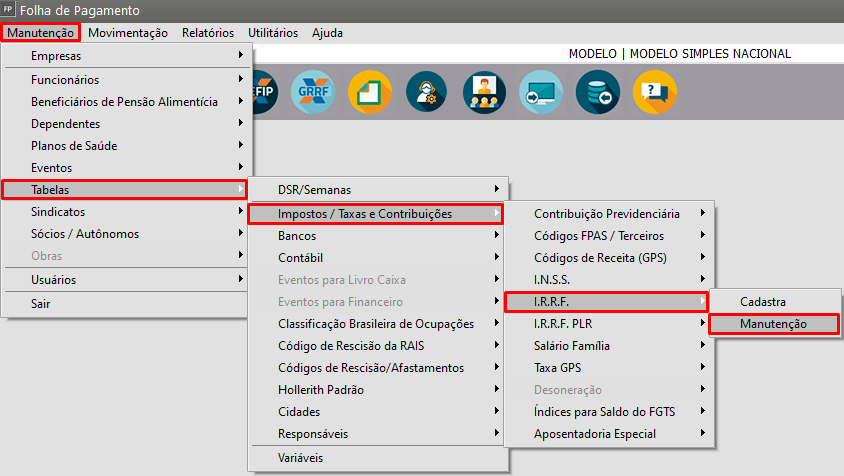

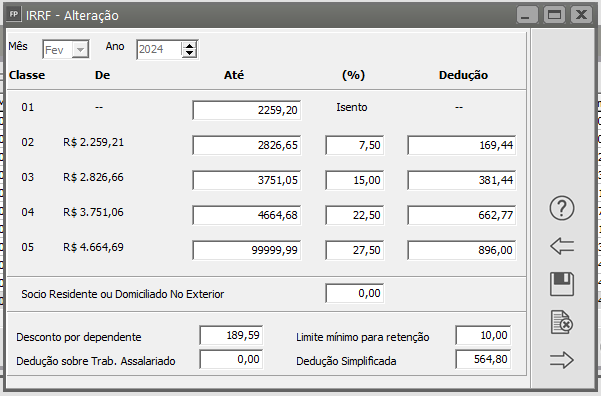

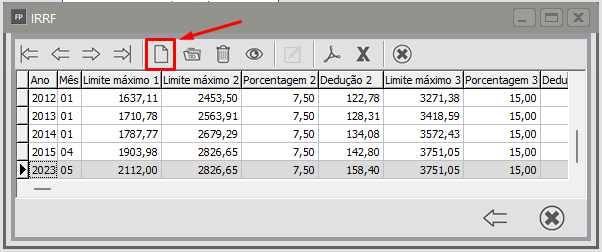

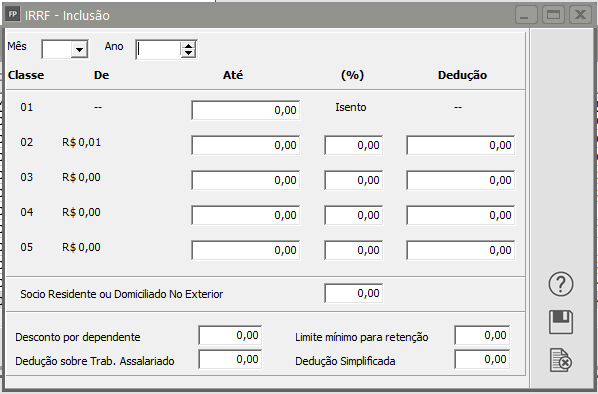

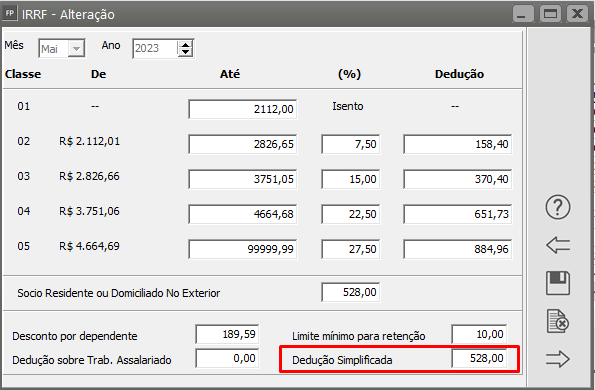

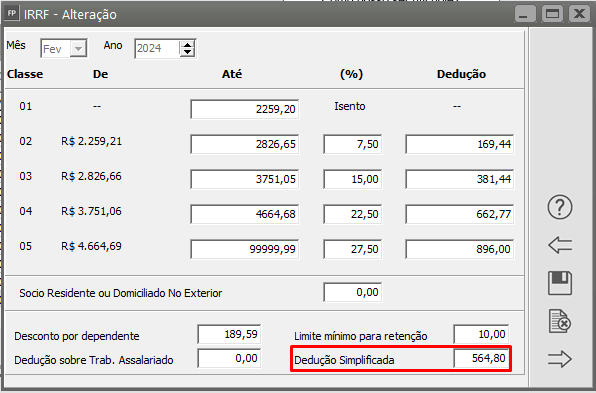

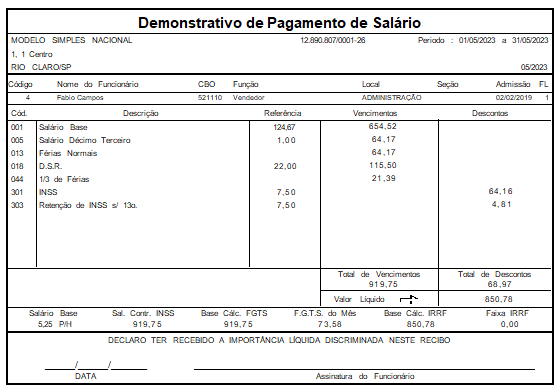

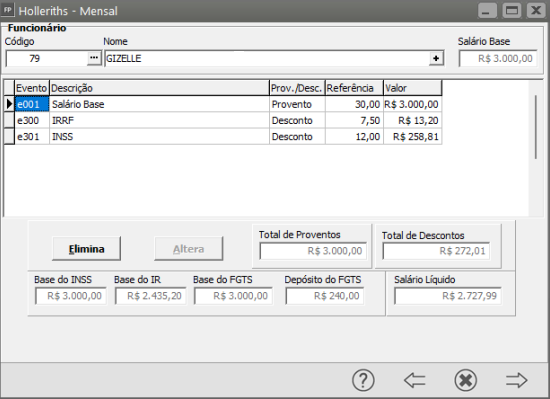

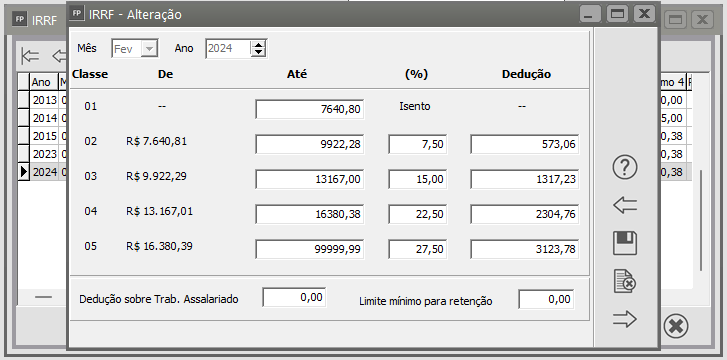

- Nova Tabela de Imposto de Renda (Período de Apuração a partir de Maio/2023, Pagamento a partir de 01/05/2023))

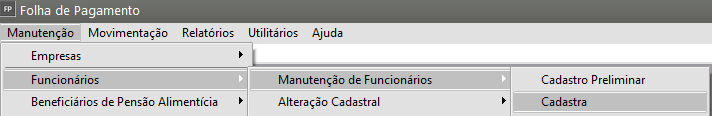

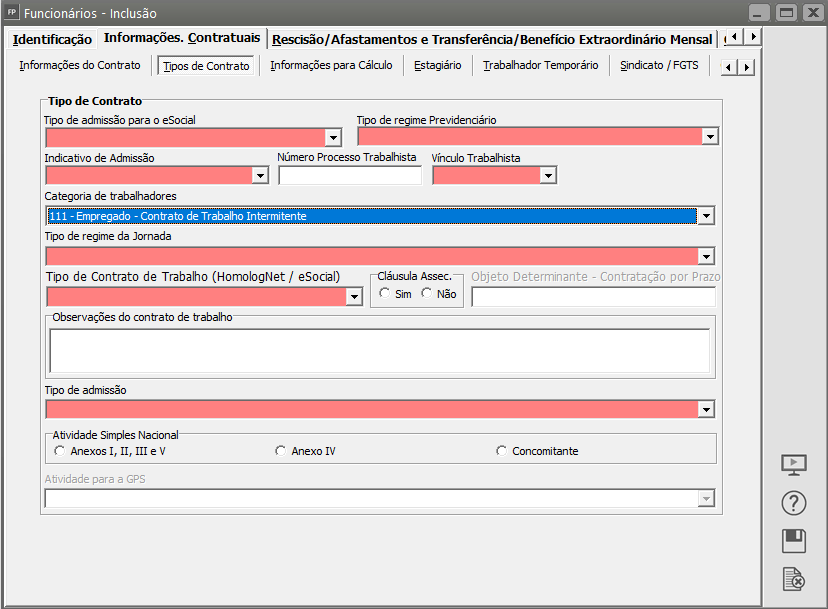

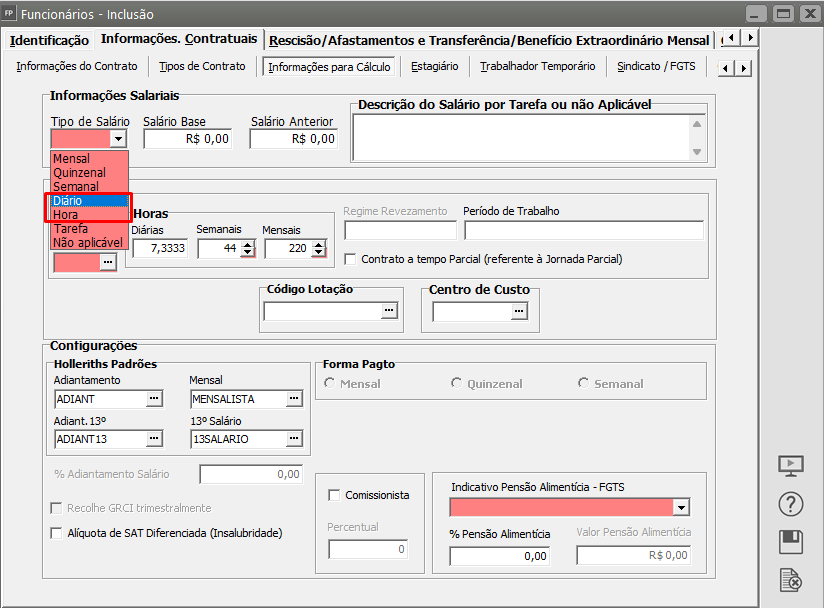

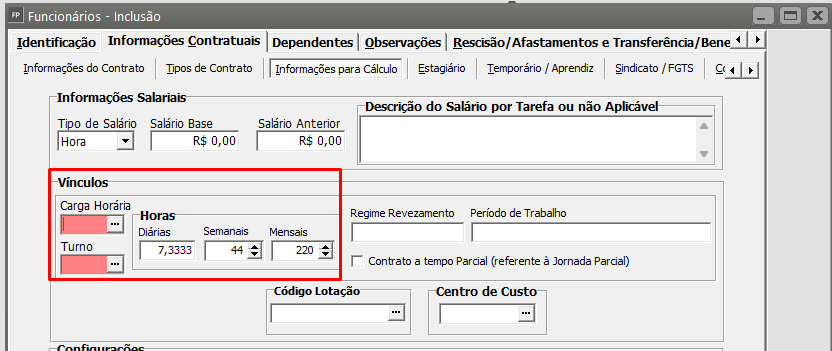

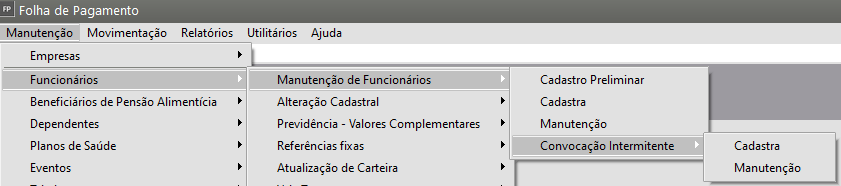

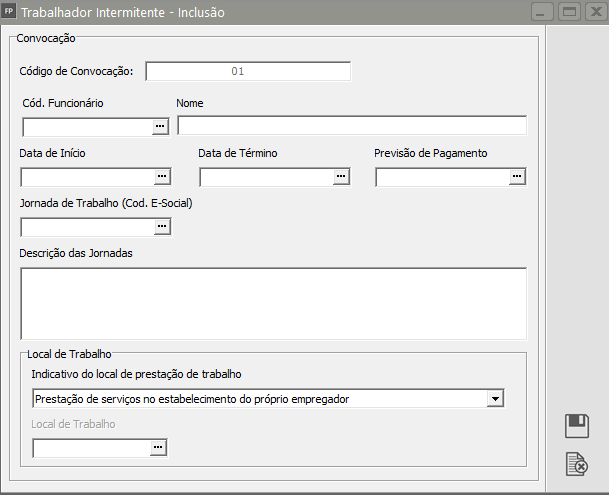

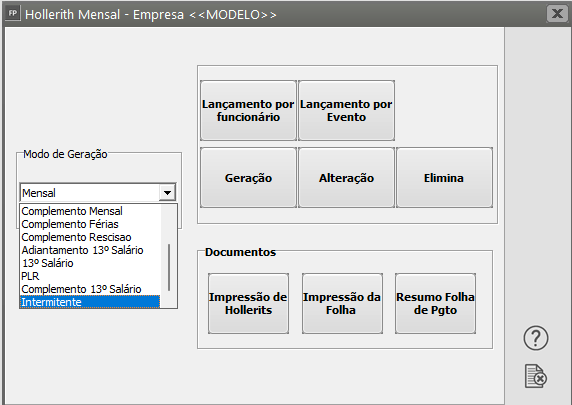

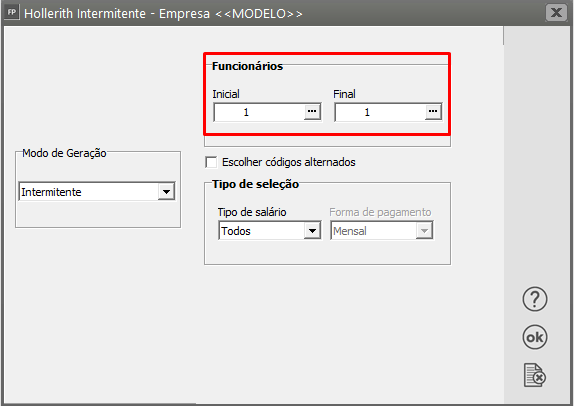

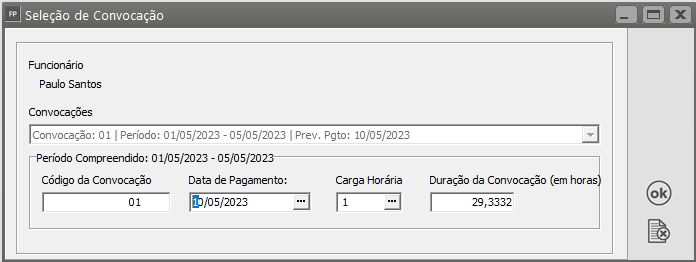

- Cadastro de Funcionário Intermitente

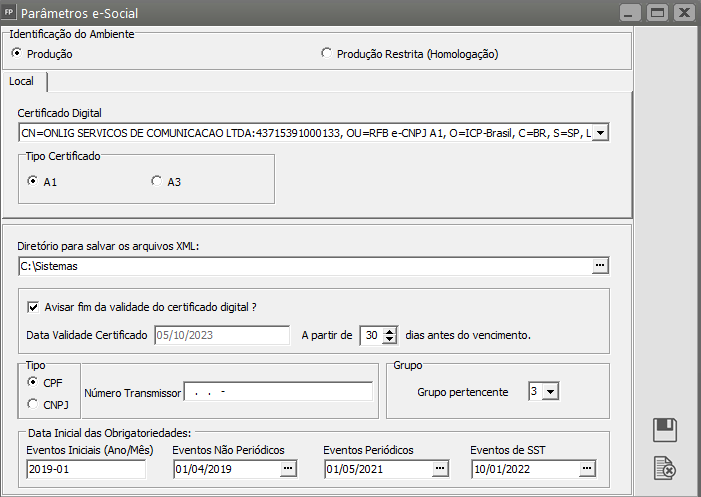

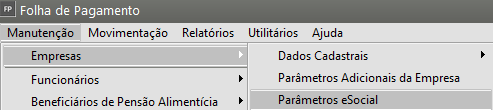

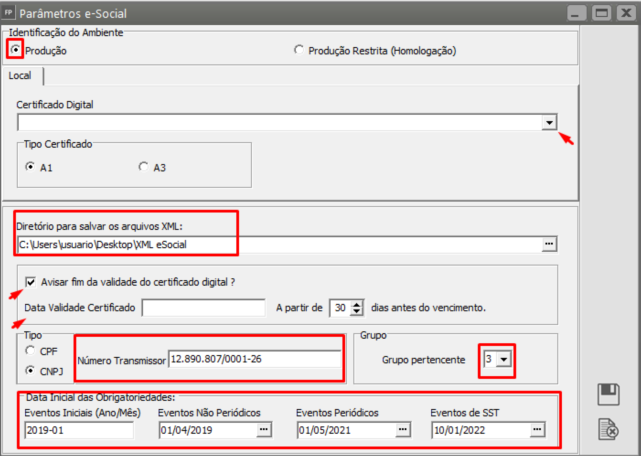

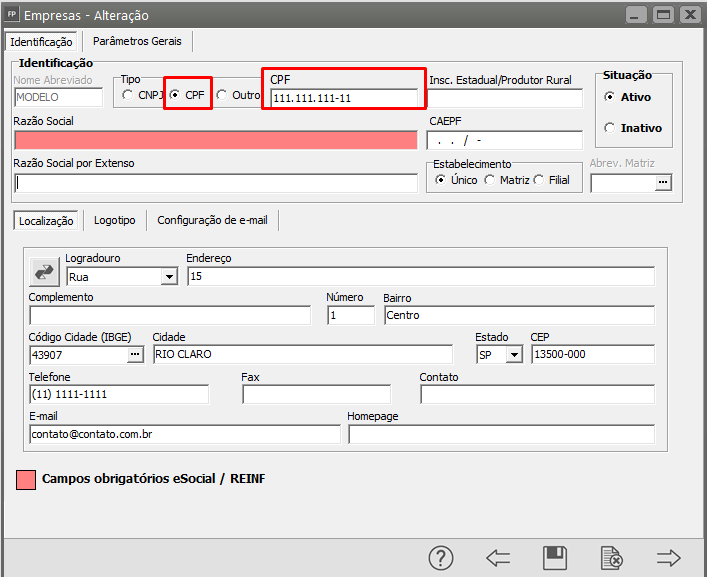

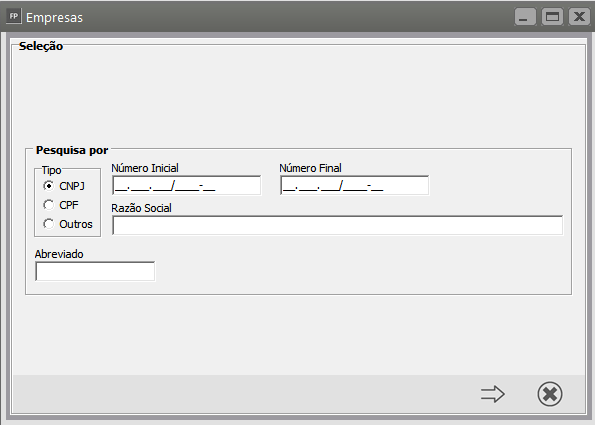

- Parametrizando o Sistema para o eSocial

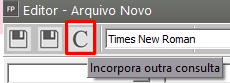

- Utilizando o Gerador de Relatórios

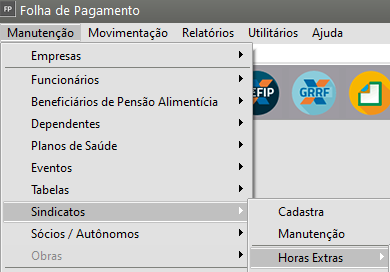

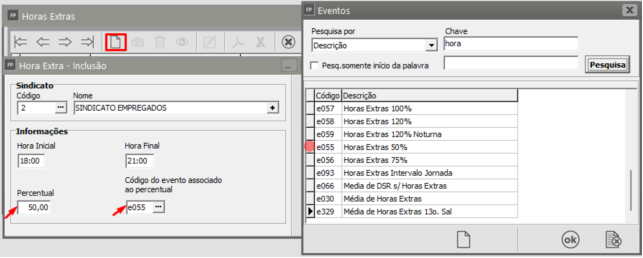

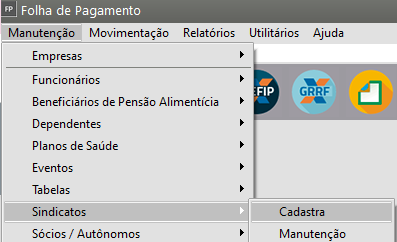

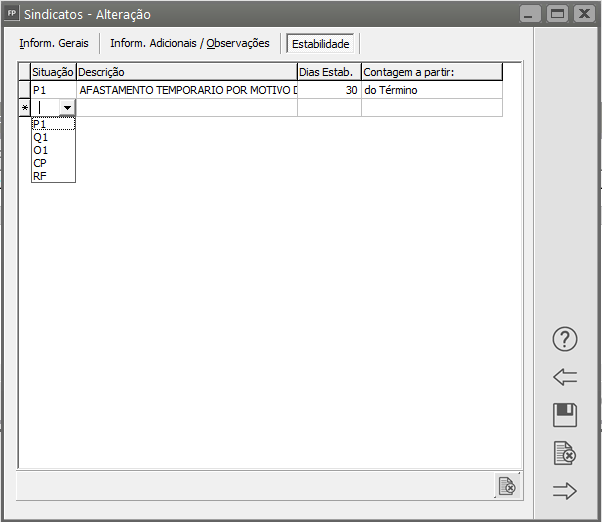

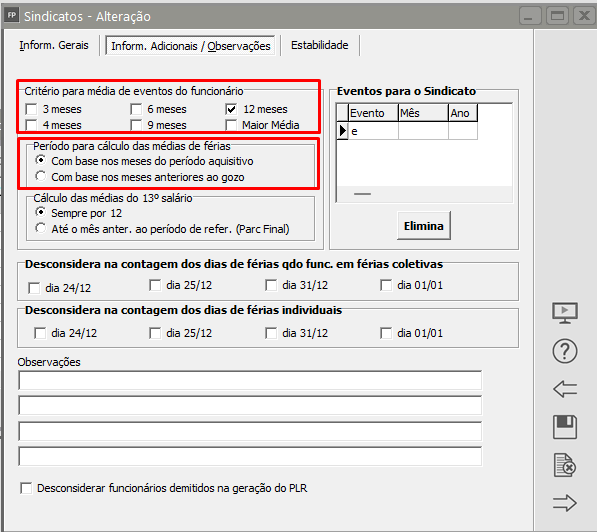

- Cadastrando Horas Extras no Sindicato

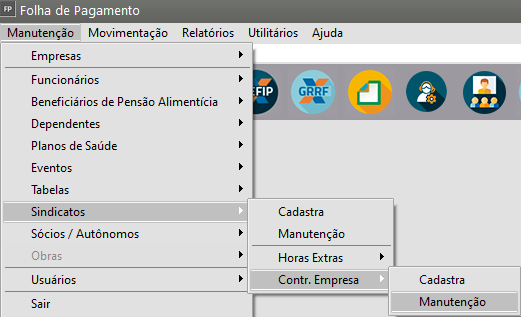

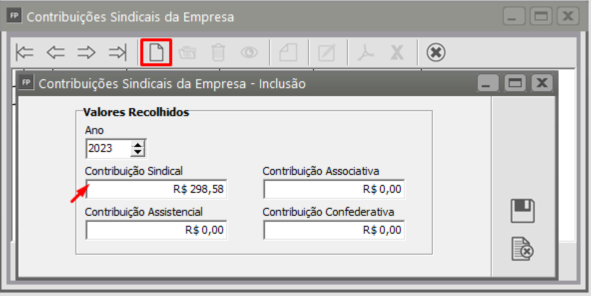

- Contribuição Sindical Patronal

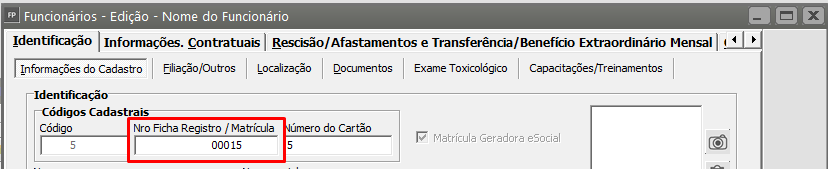

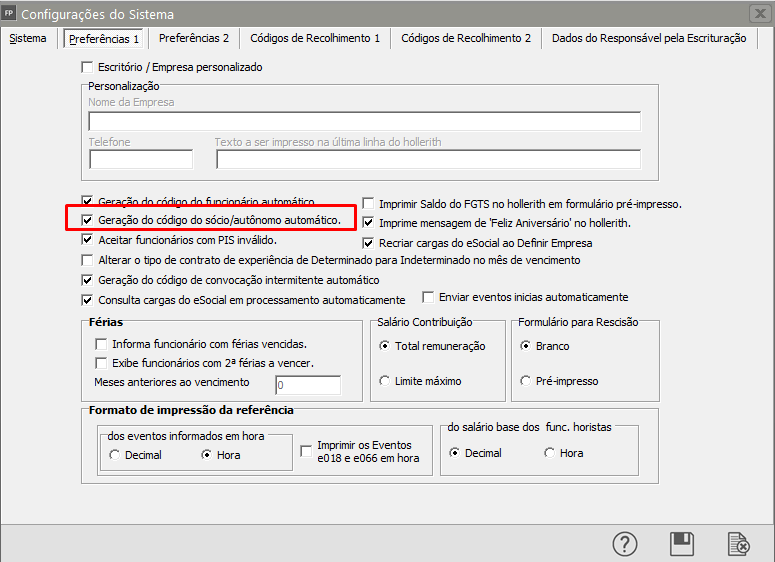

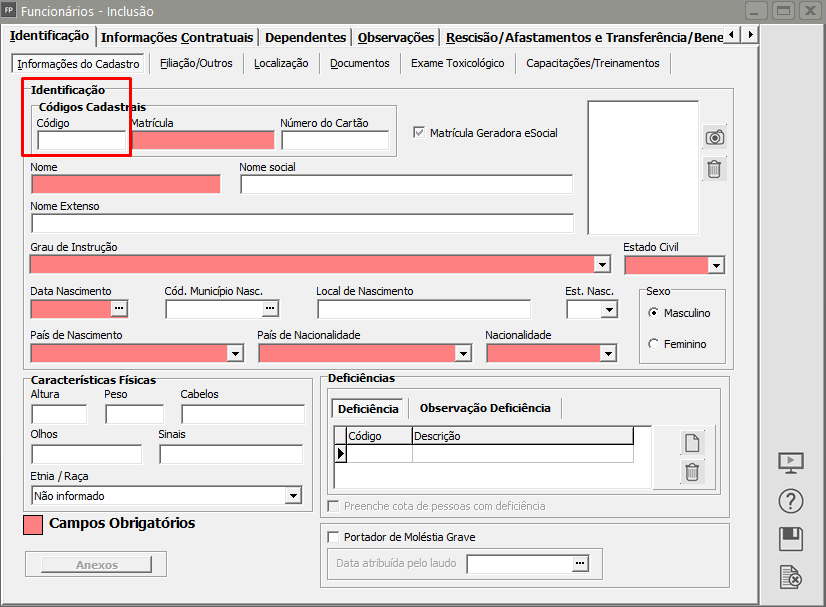

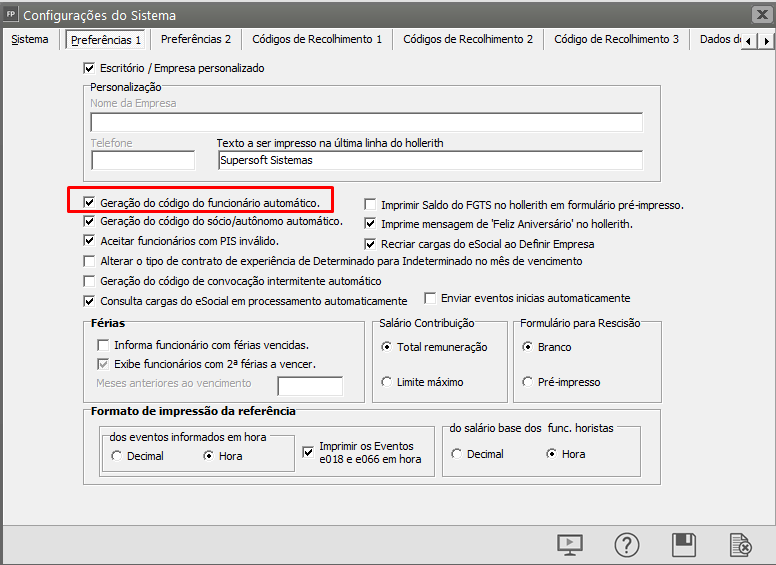

- Definindo o Código do funcionário no momento do cadastro

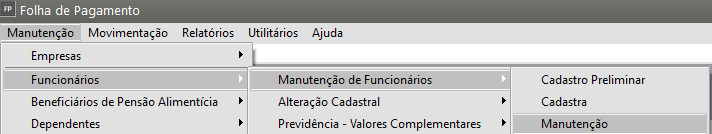

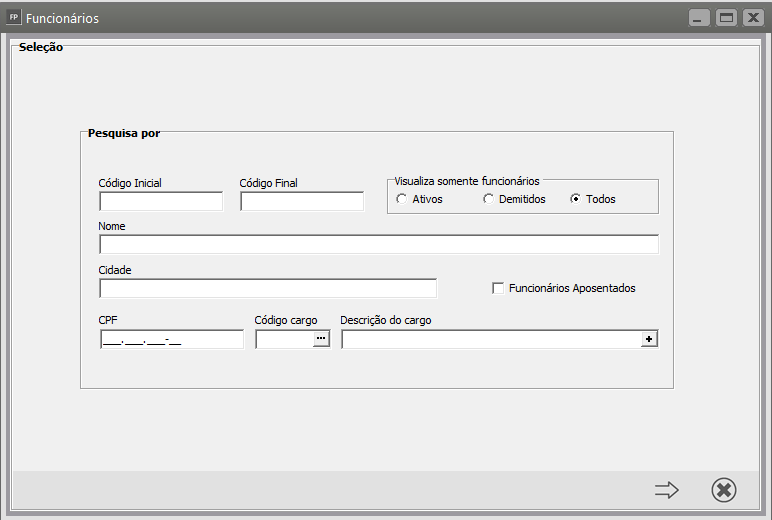

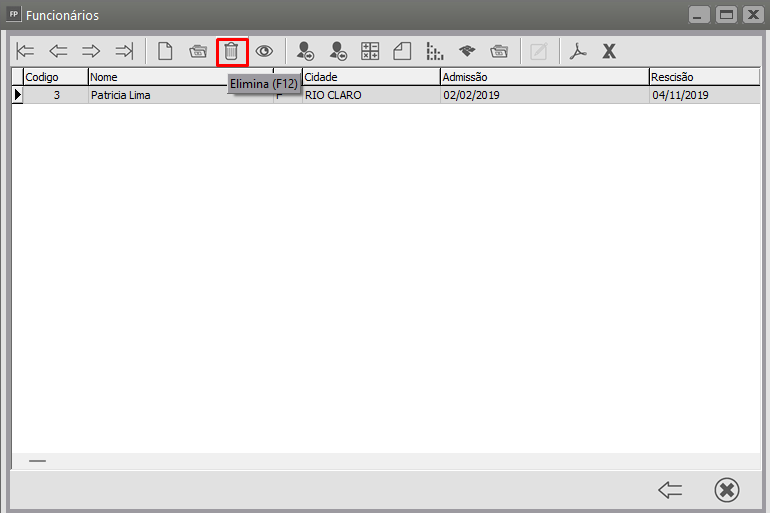

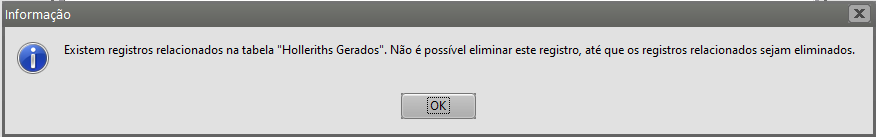

- Excluindo Funcionário

- Calculando o Evento para apenas um funcionário cadastrado

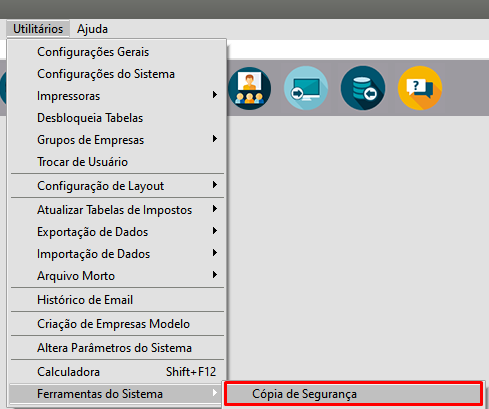

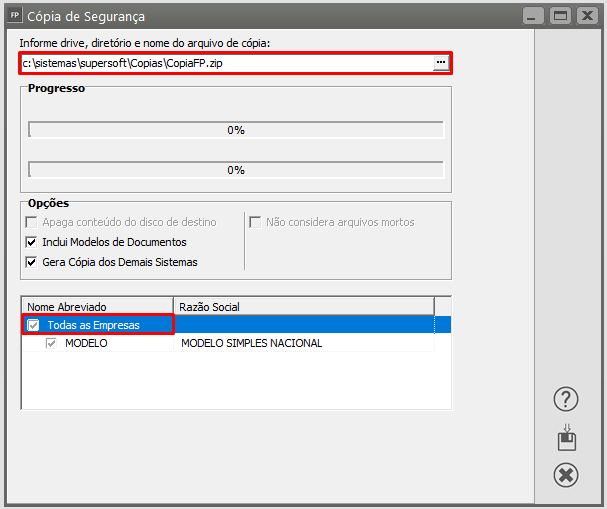

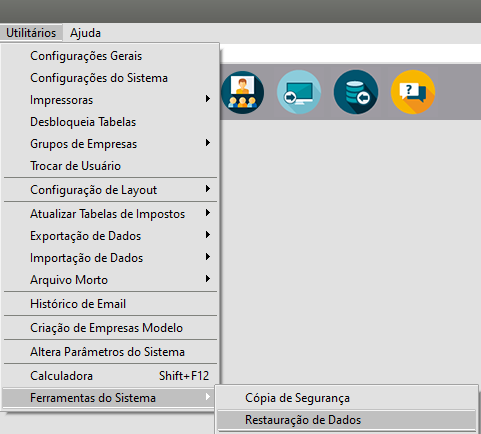

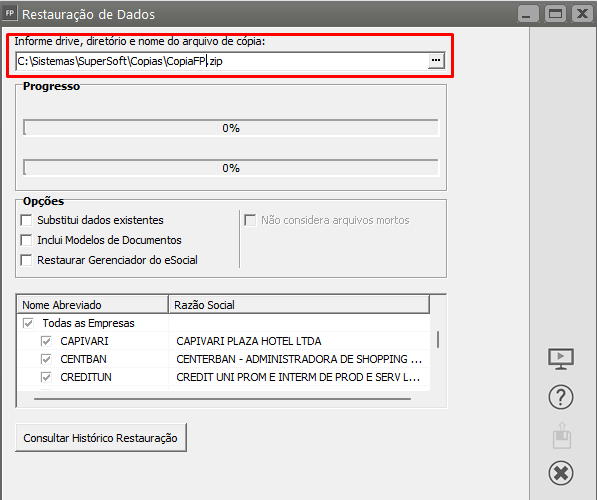

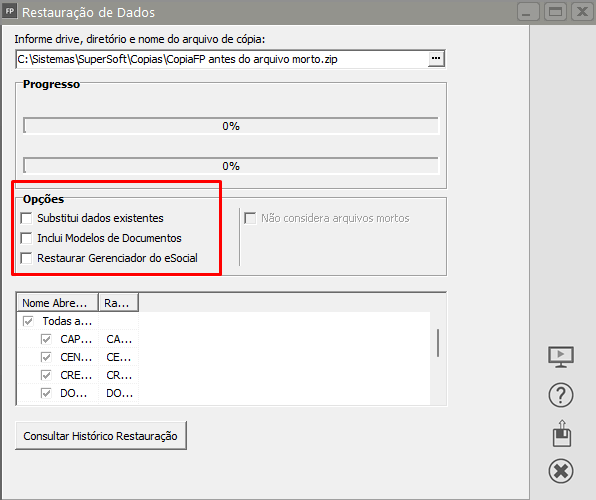

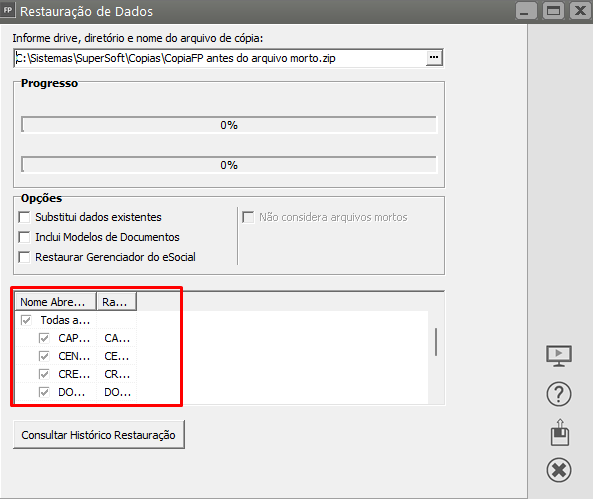

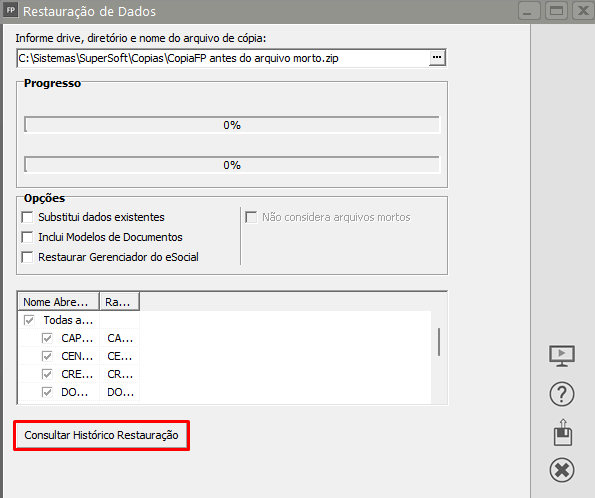

- Restaurando cópia de segurança

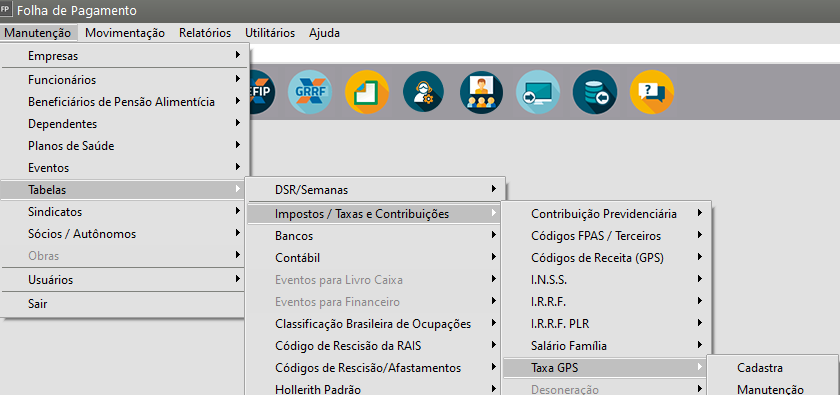

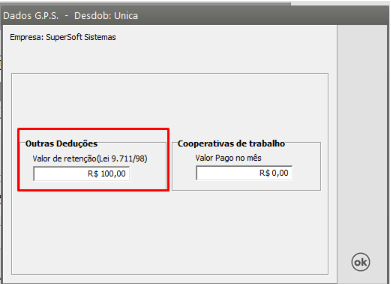

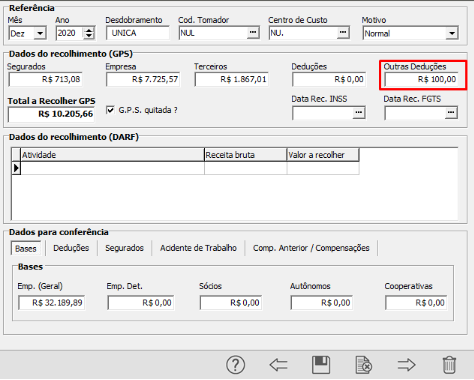

- Incluindo retenções de INSS de sócio e autônomo na GPS

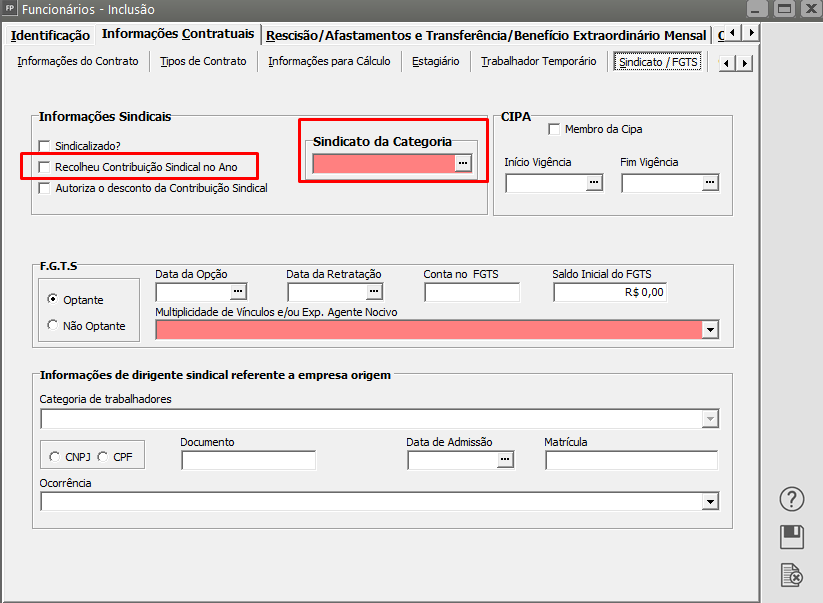

- Contribuição Sindical

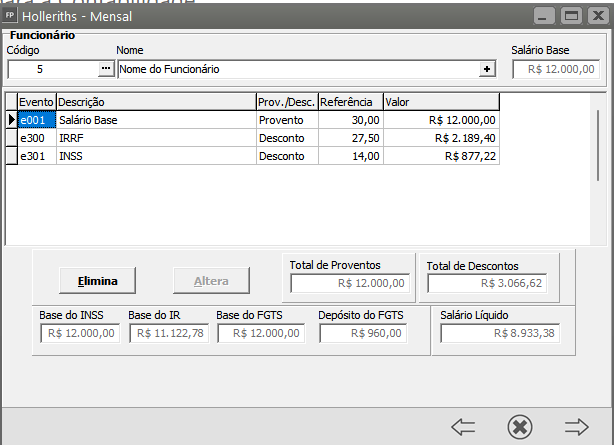

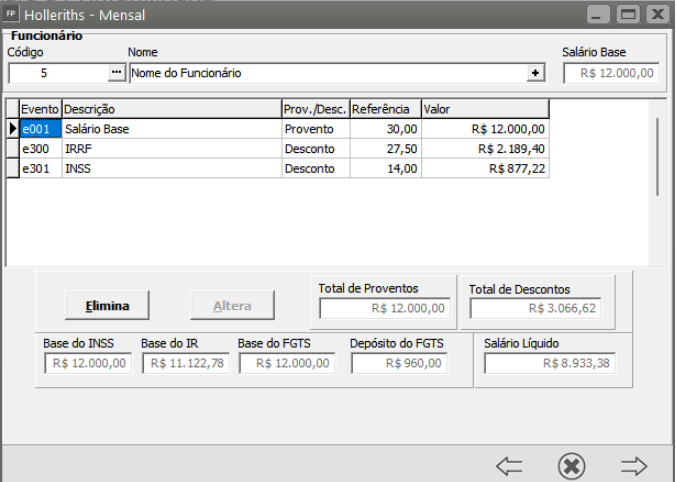

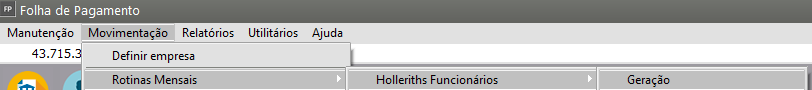

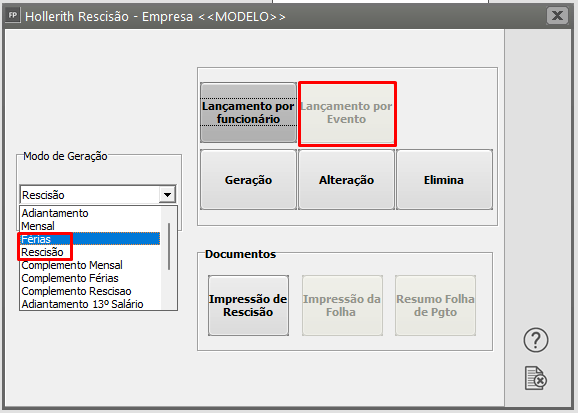

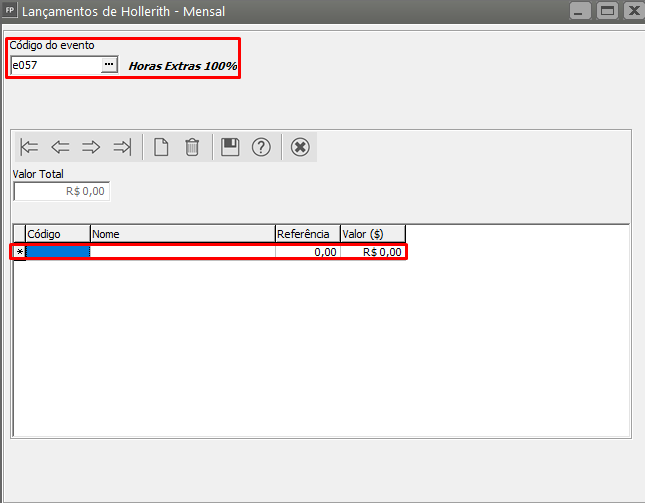

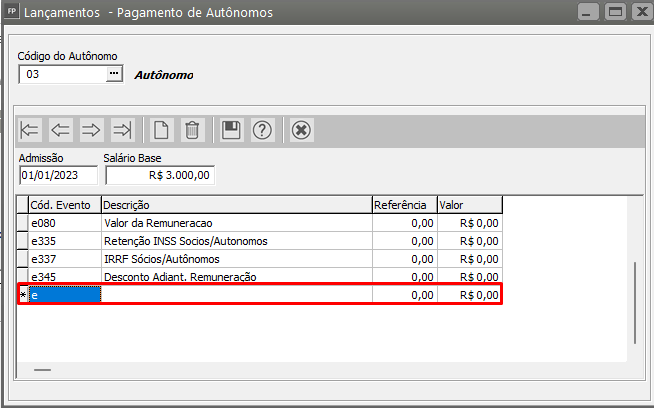

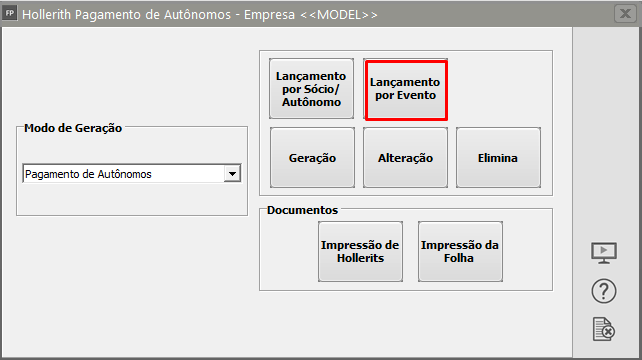

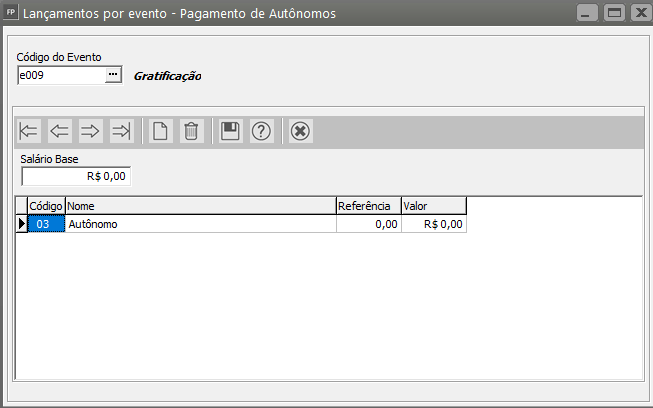

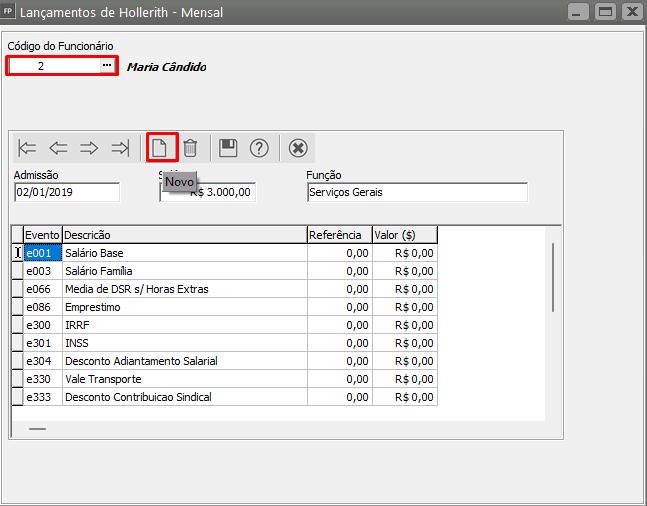

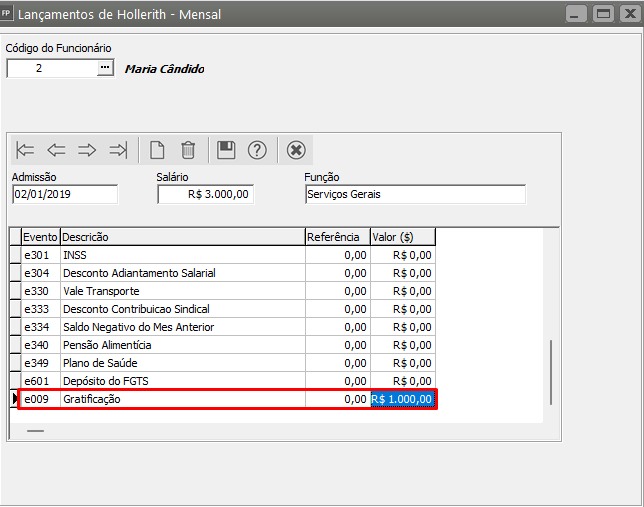

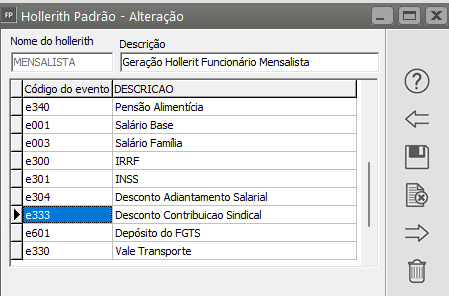

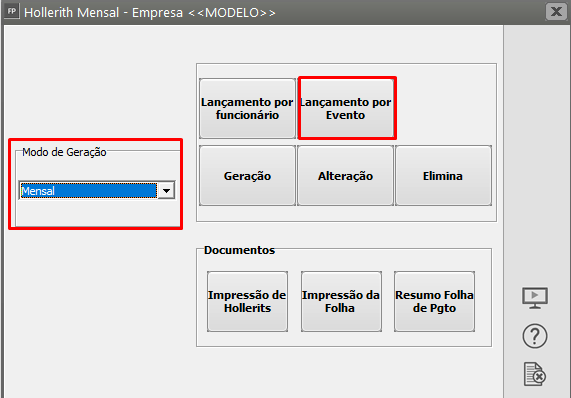

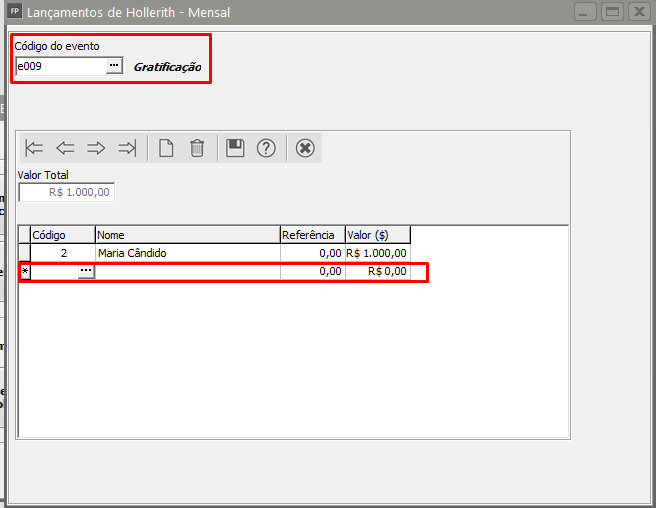

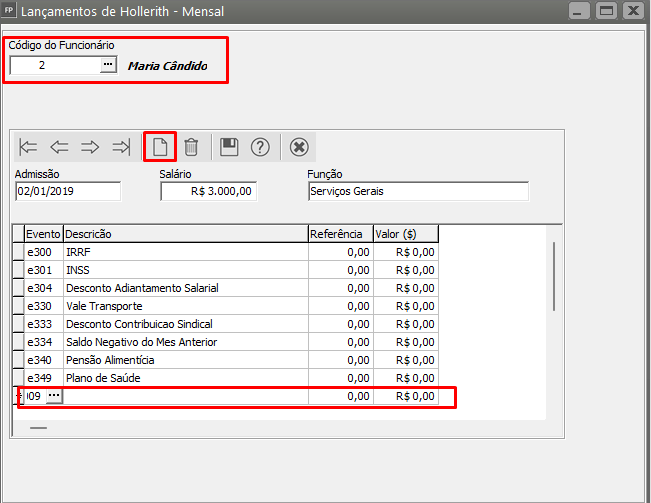

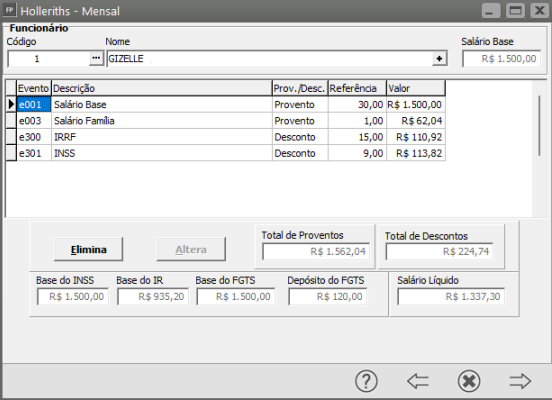

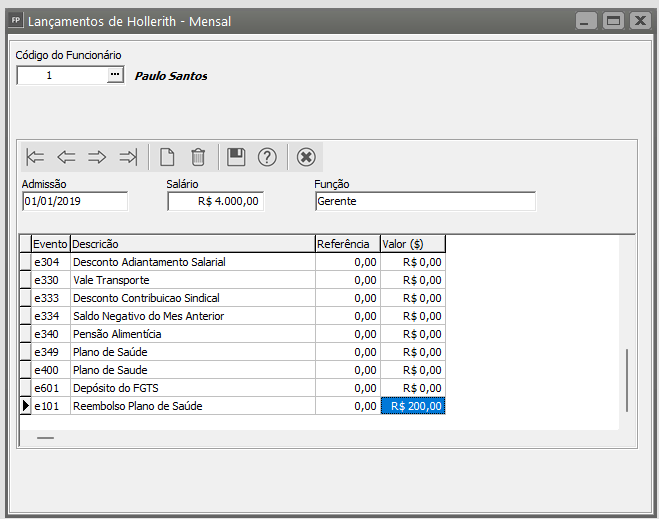

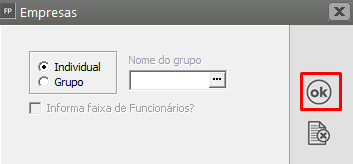

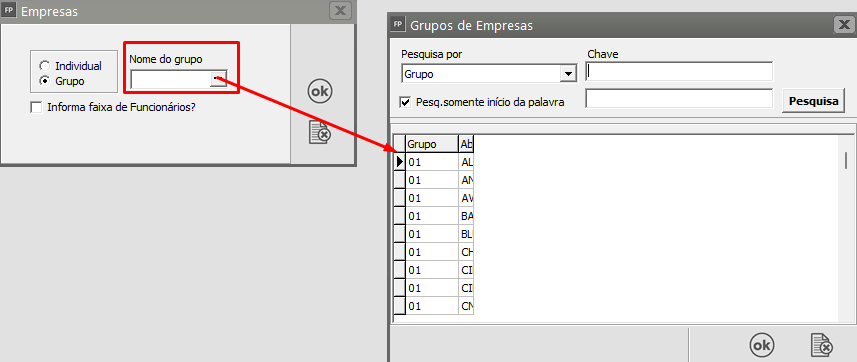

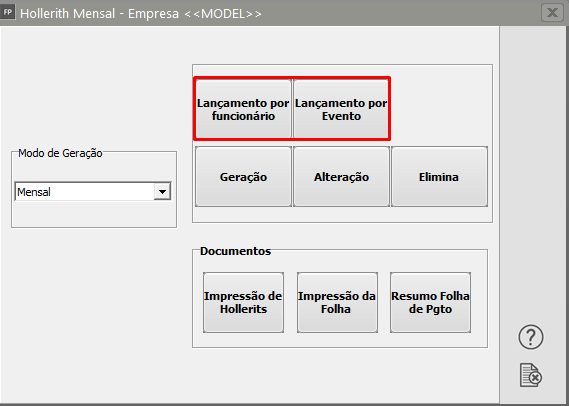

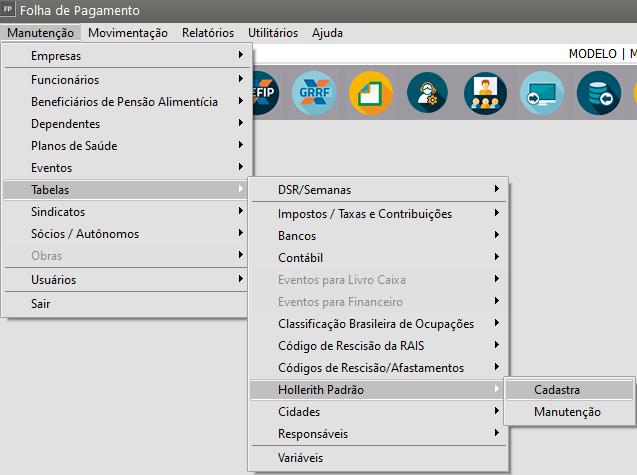

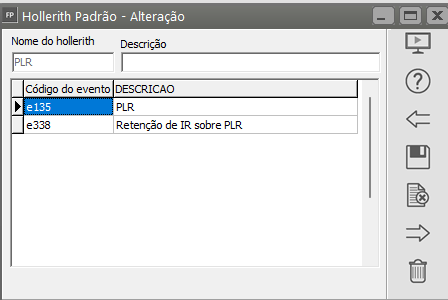

- Lançamento no Hollerith por evento

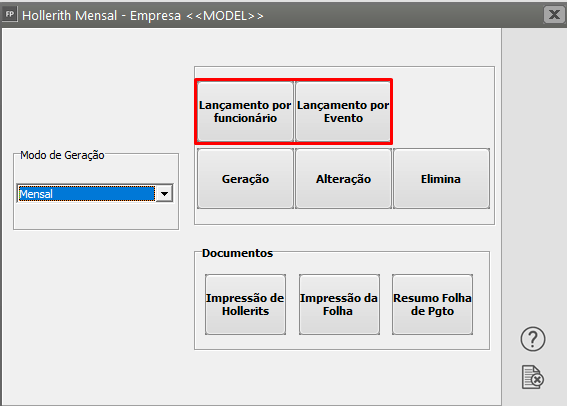

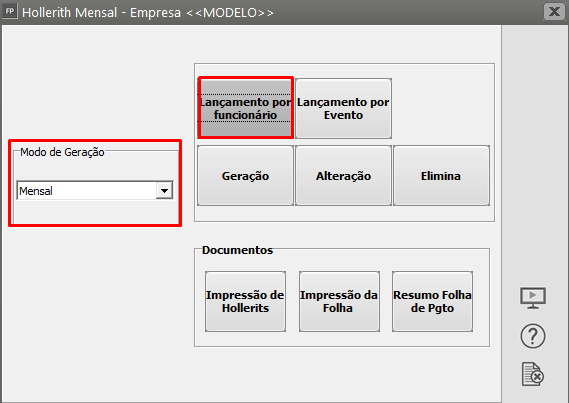

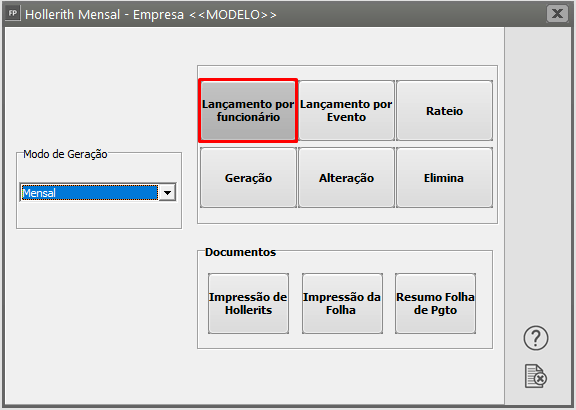

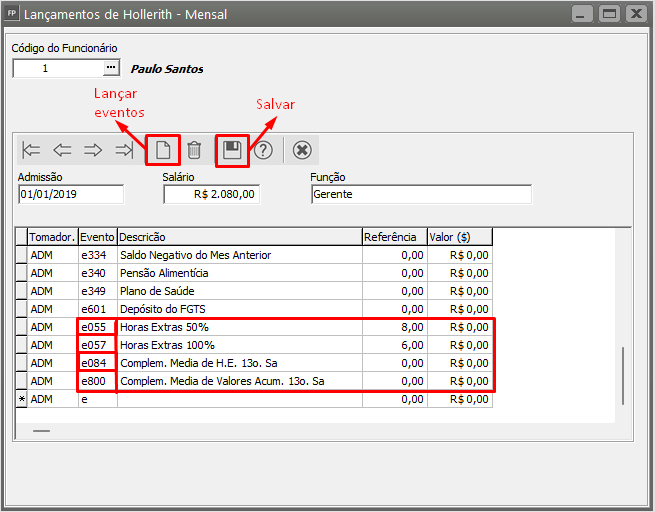

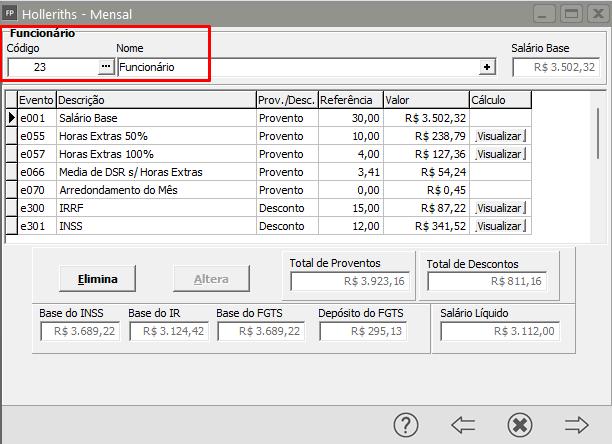

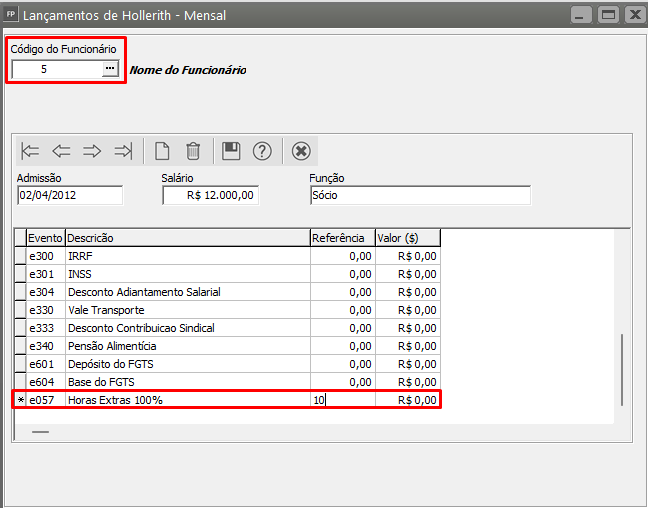

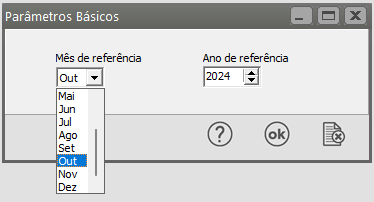

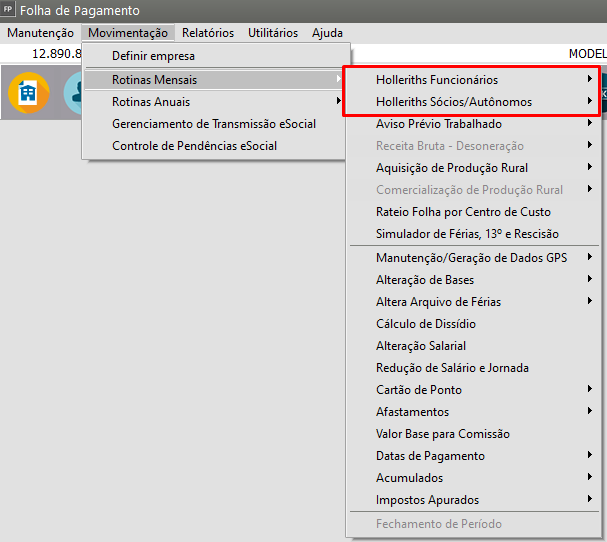

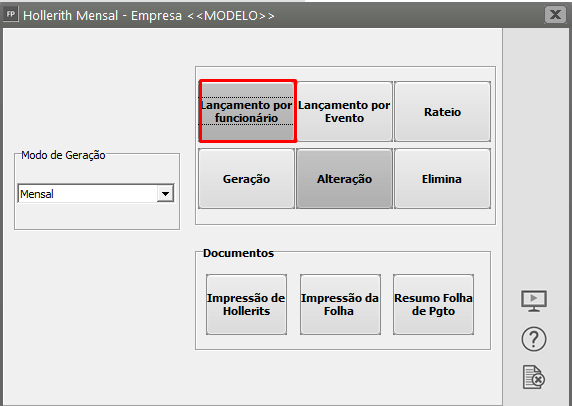

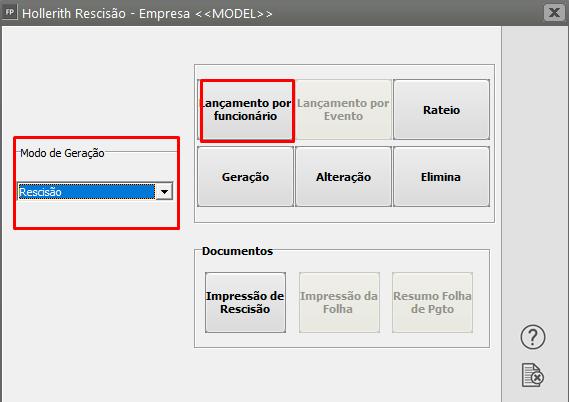

- Lançamento no Hollerith por funcionário

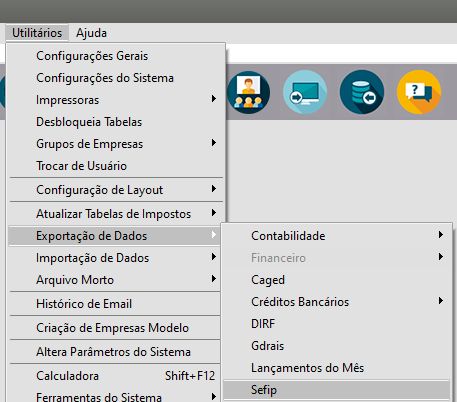

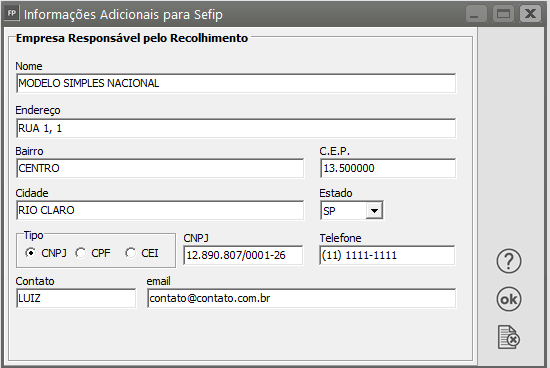

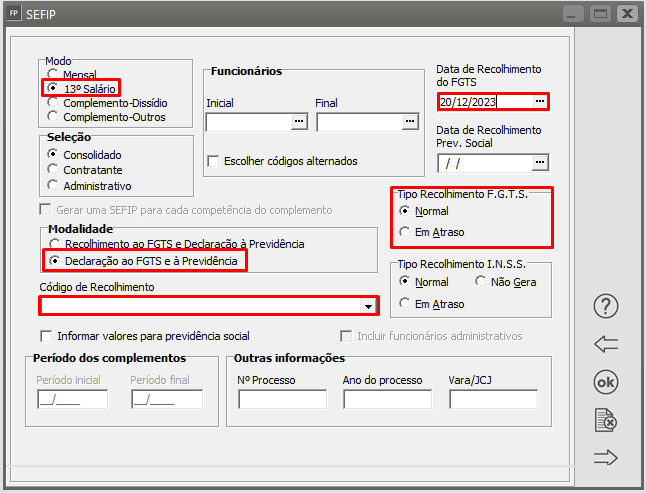

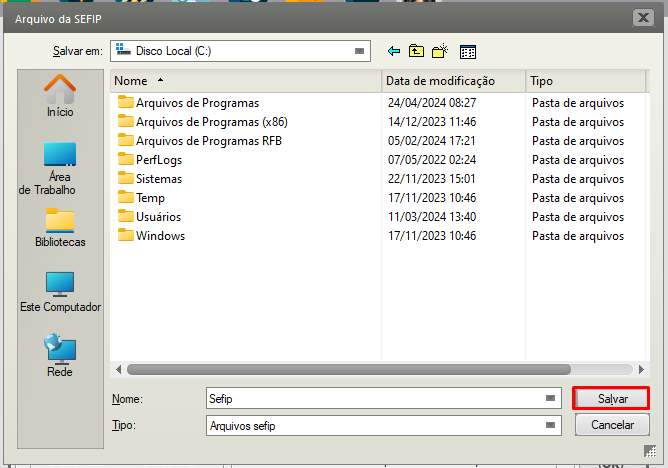

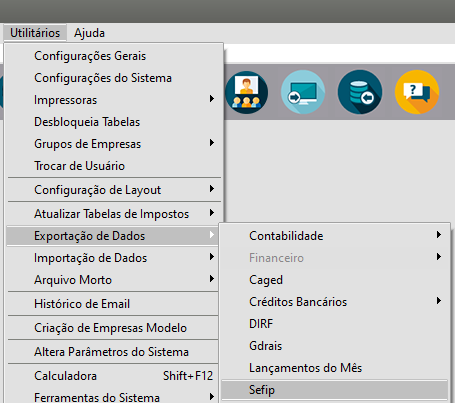

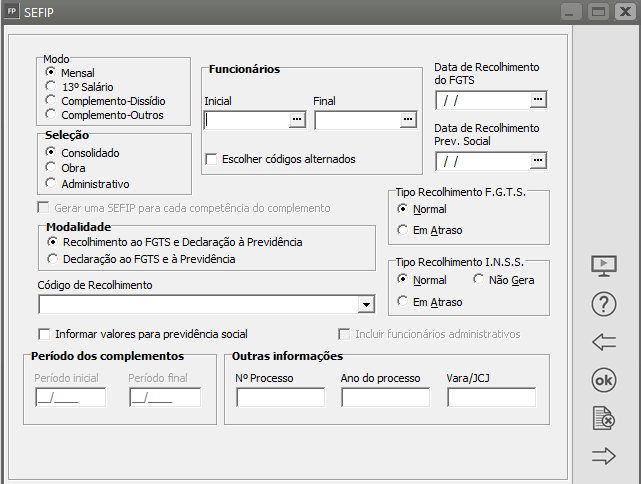

- Gerando SEFIP de 13º Salário

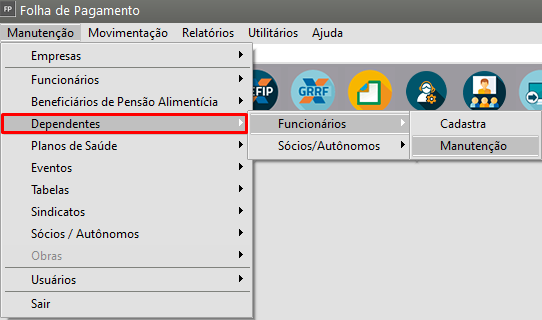

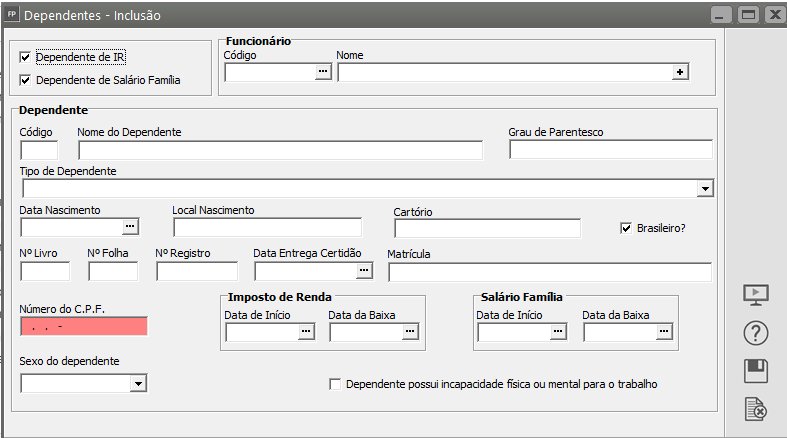

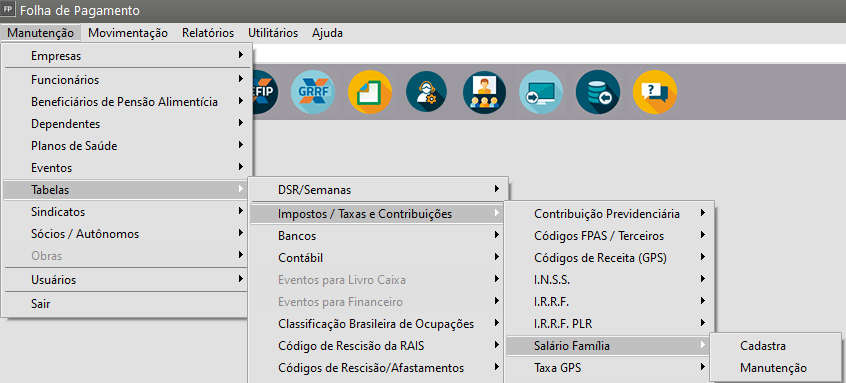

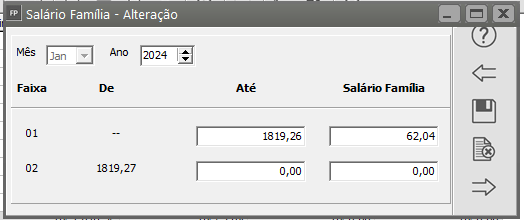

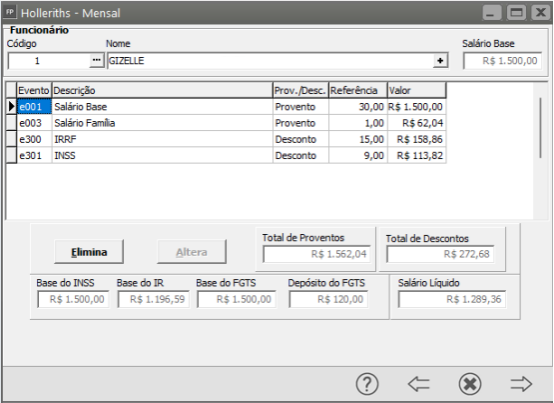

- Gerando cálculo de salário família

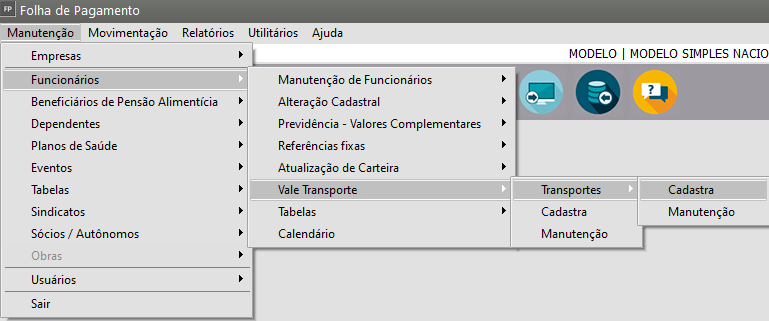

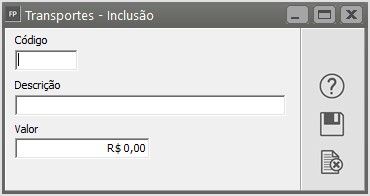

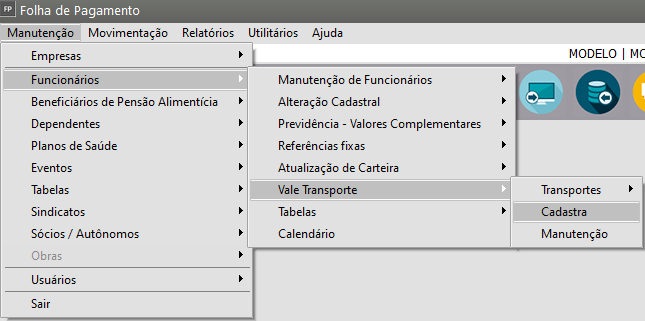

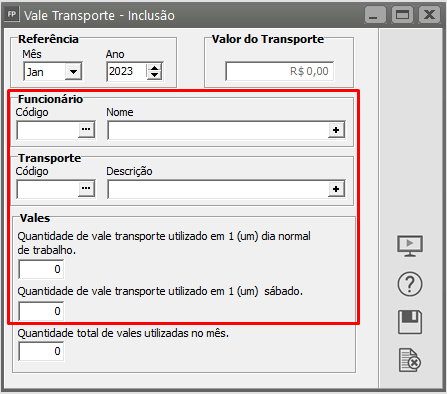

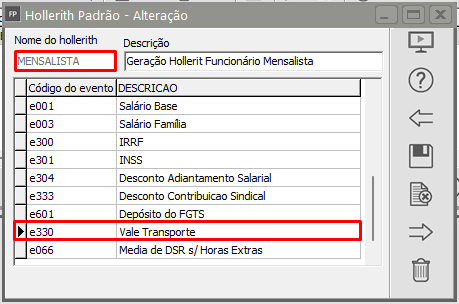

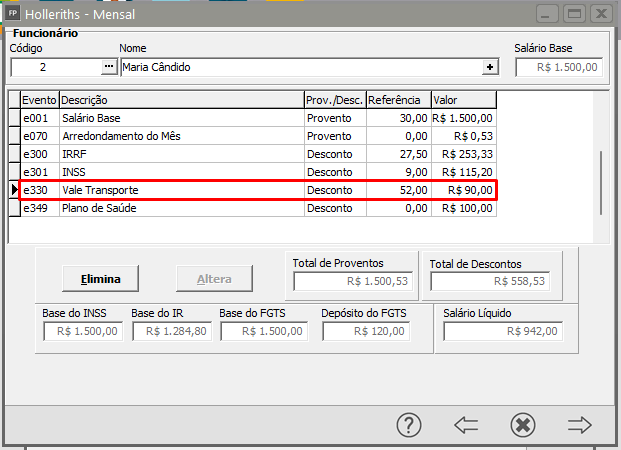

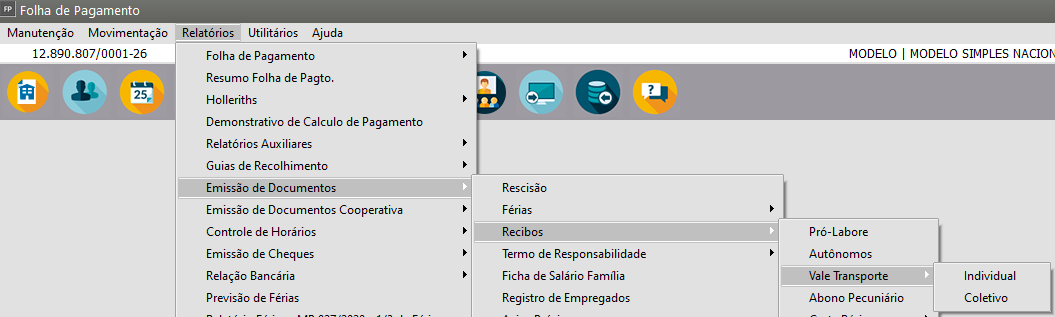

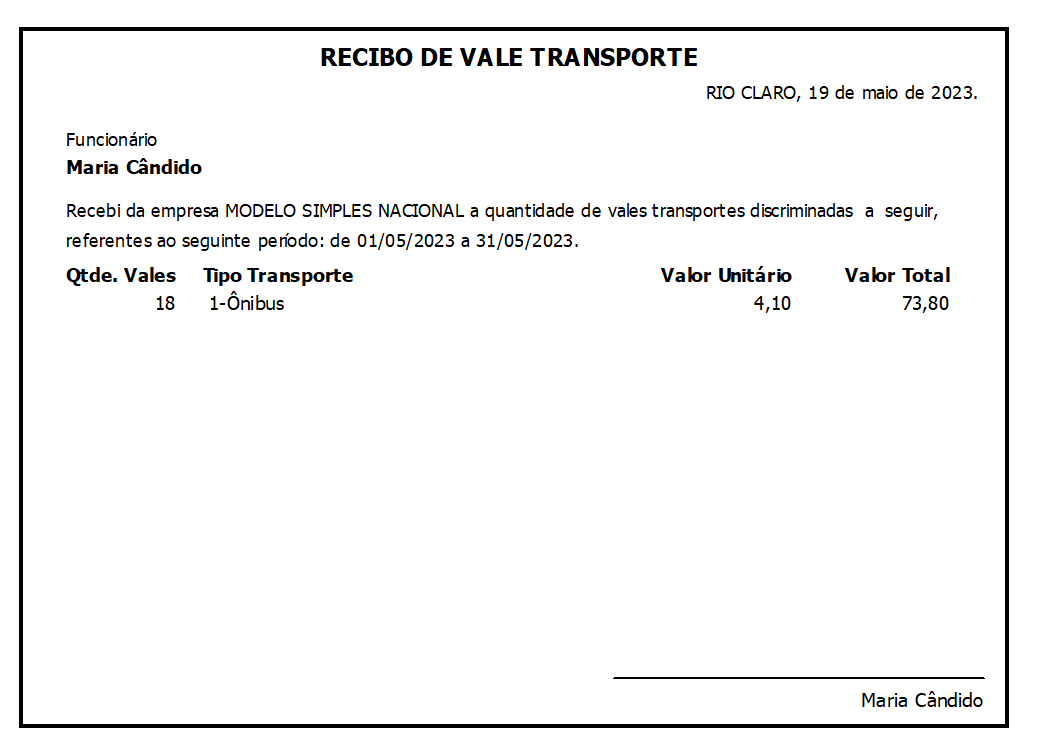

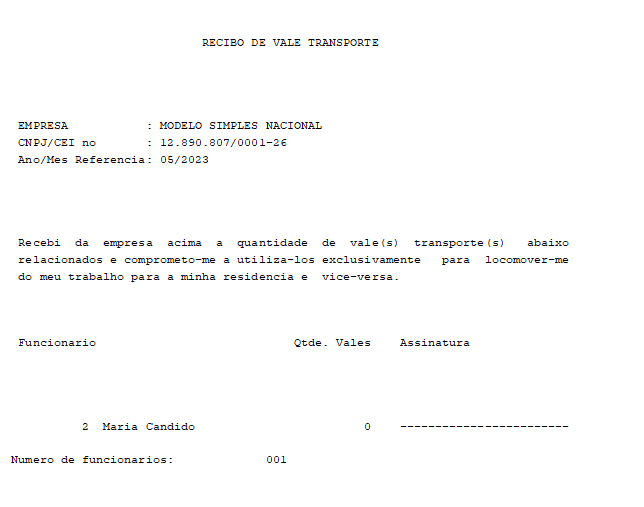

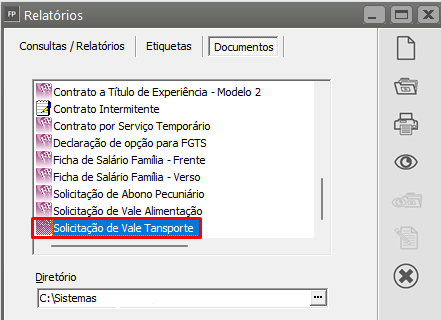

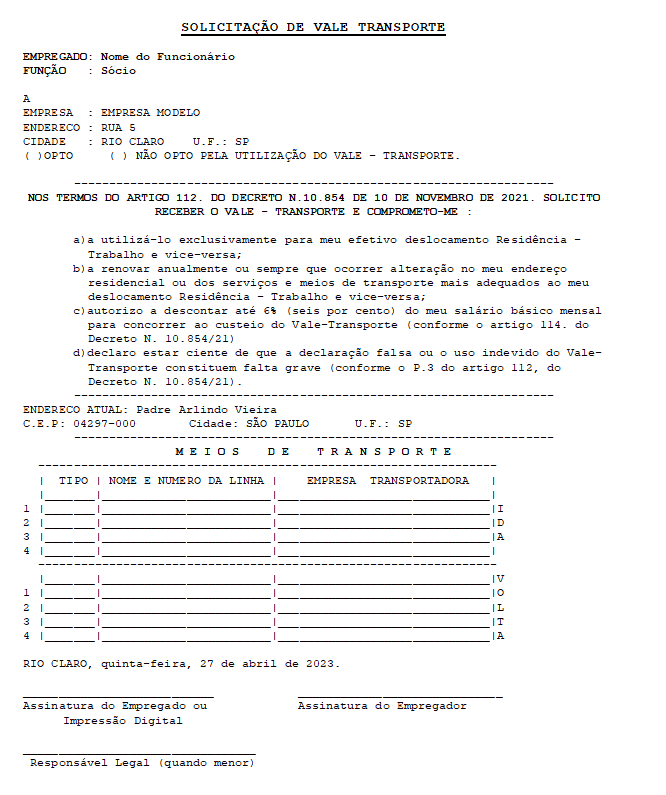

- Cadastrando e calculando Vale Transporte

- Realizando alteração salarial

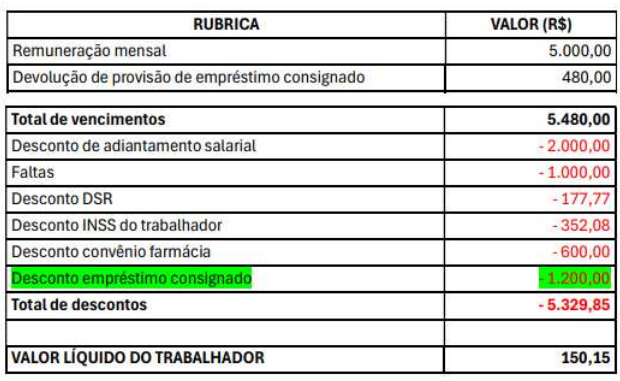

- Trabalhando com Salário Líquido negativo

- Alerta de Férias em dobro

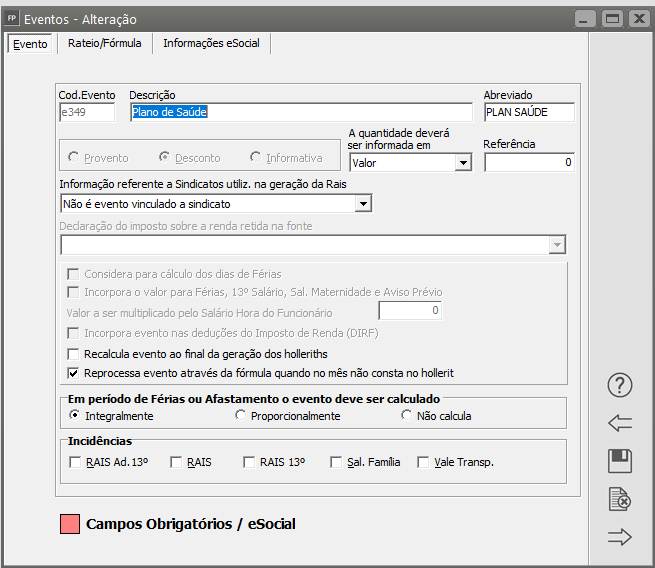

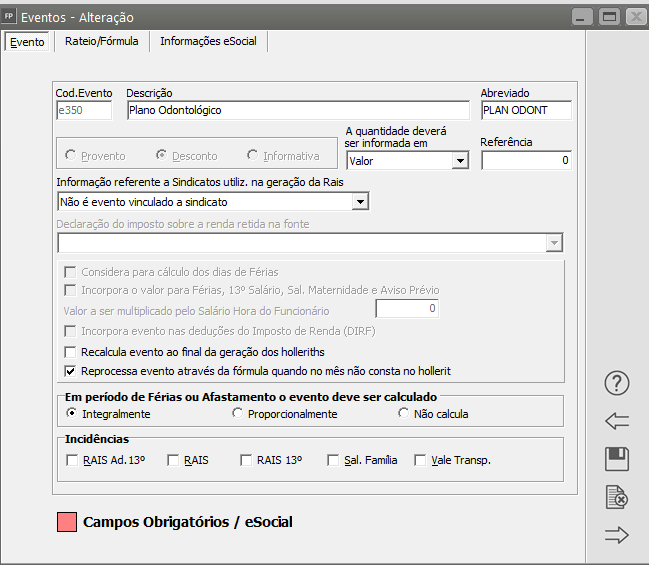

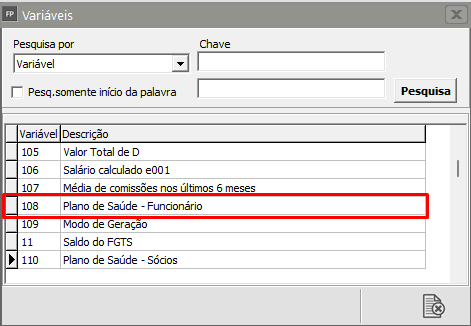

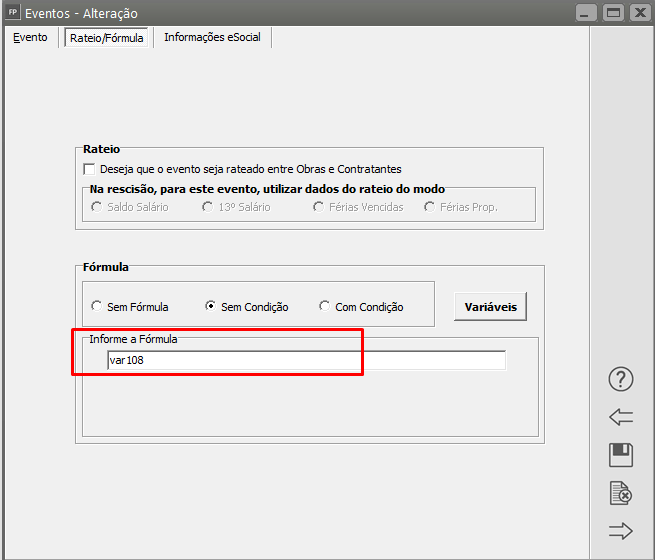

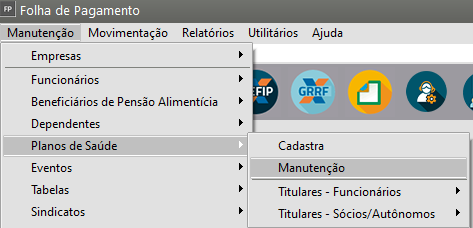

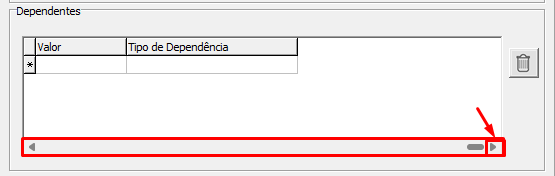

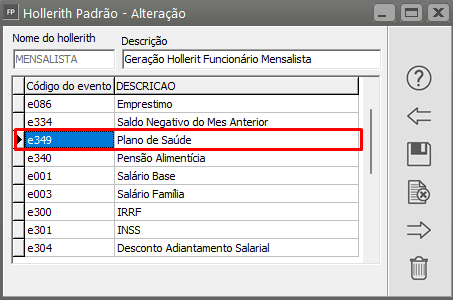

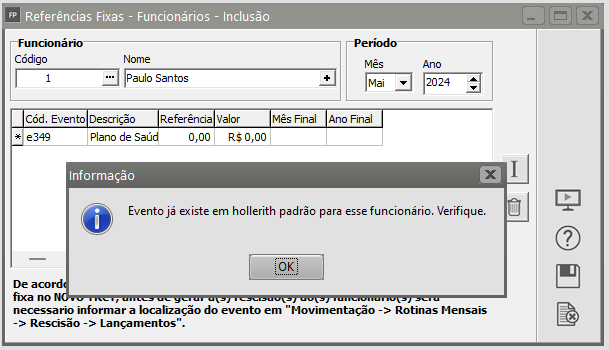

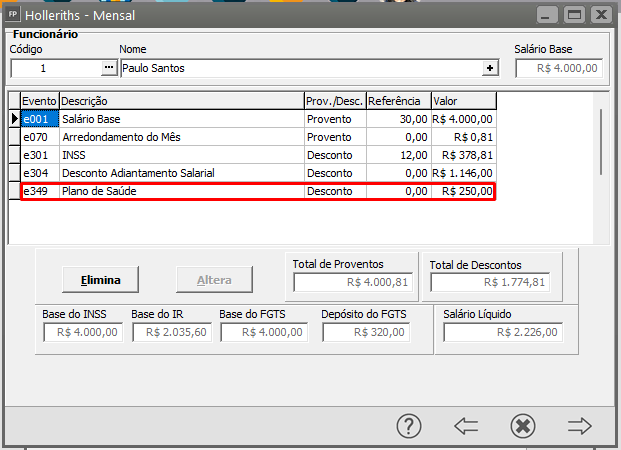

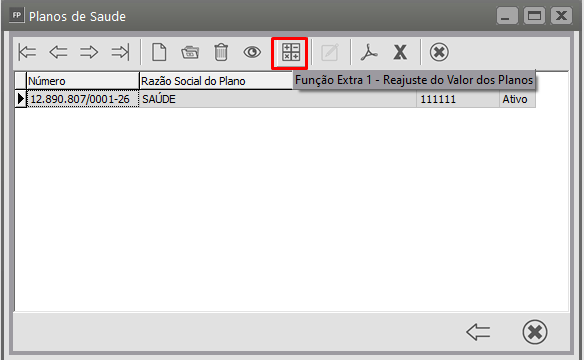

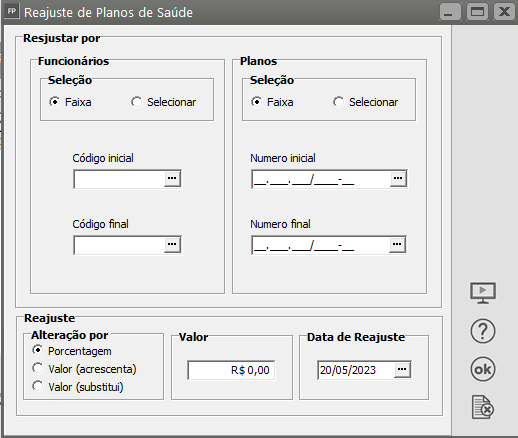

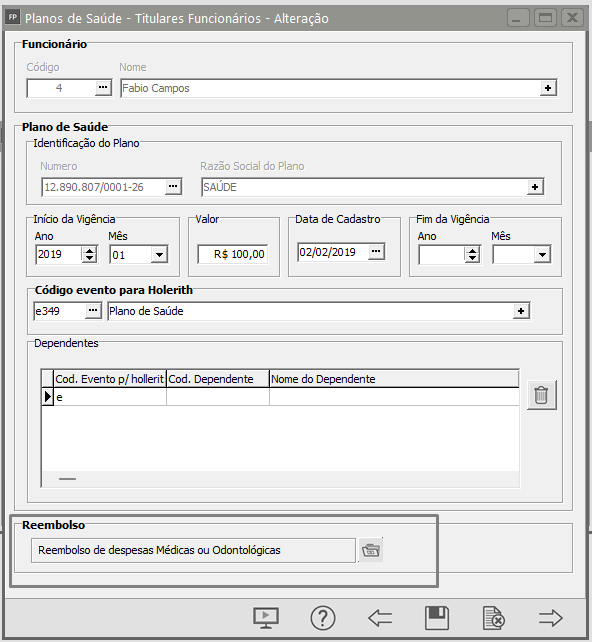

- Calculando desconto de Plano de Saúde

- Rateando a folha de pagamento

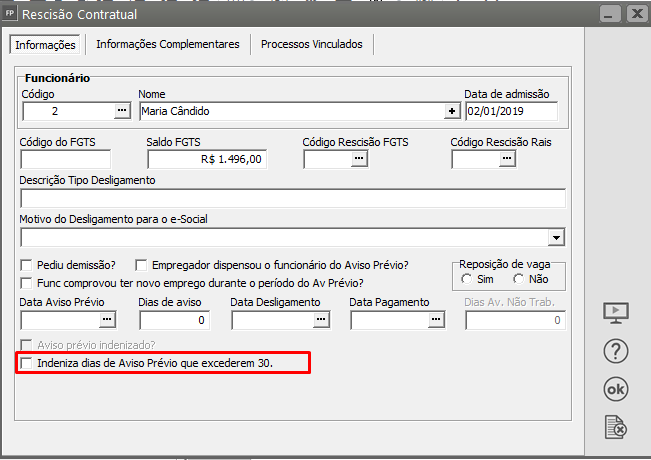

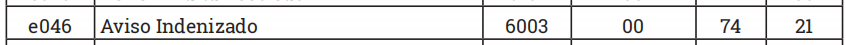

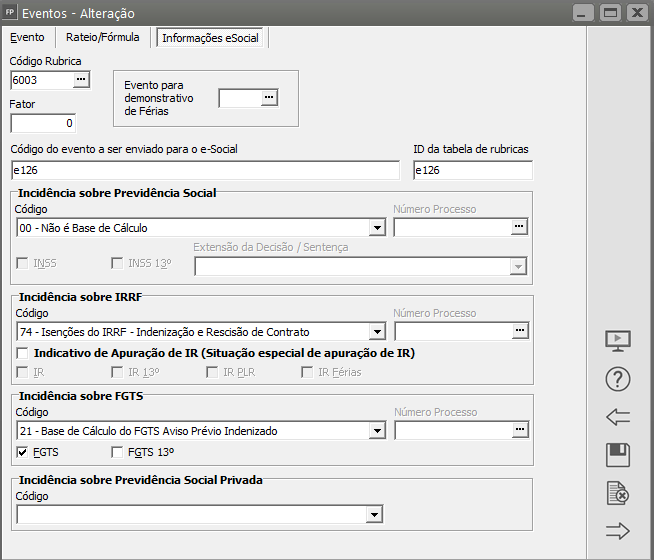

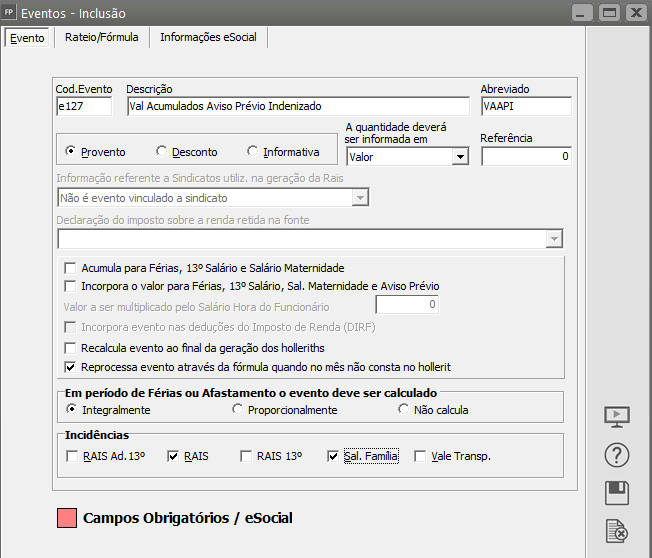

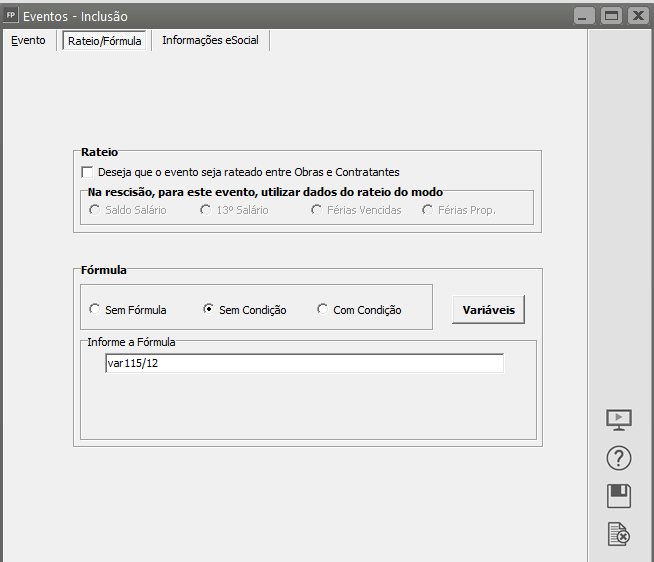

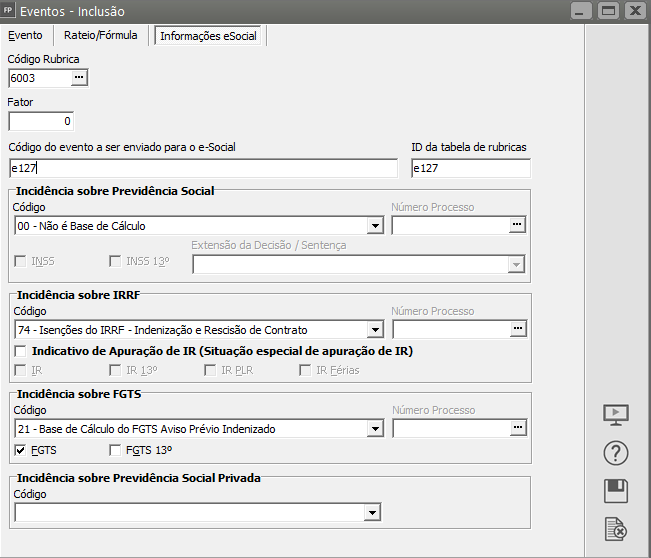

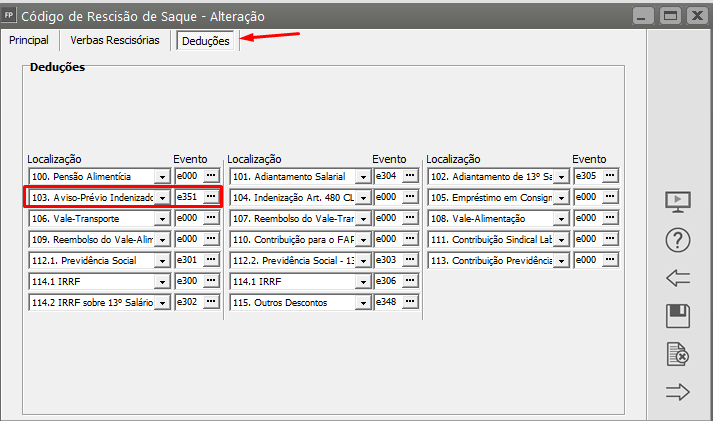

- Indenizando Aviso Prévio quando excede 30 dias

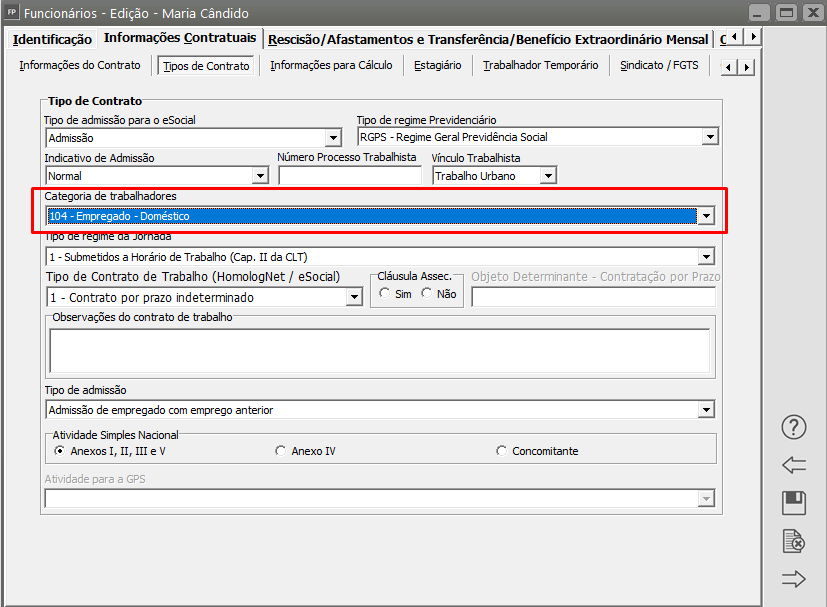

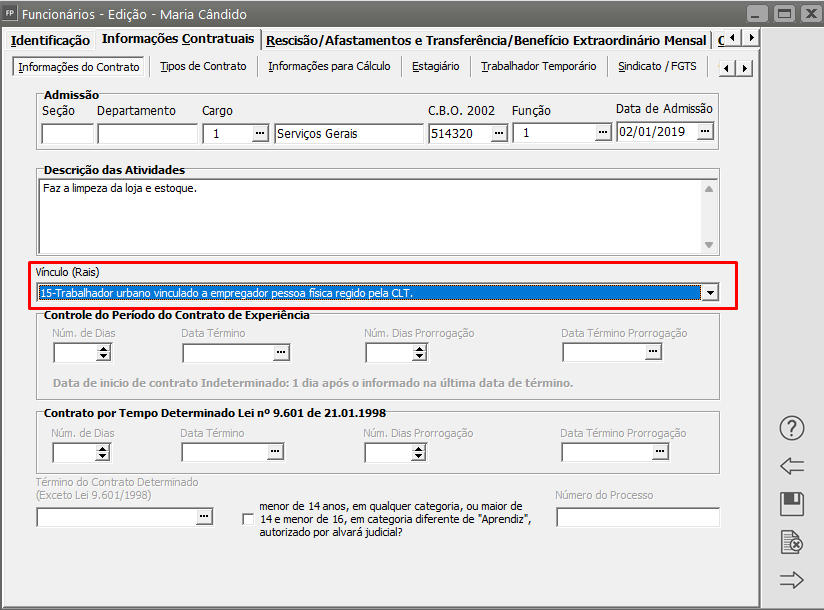

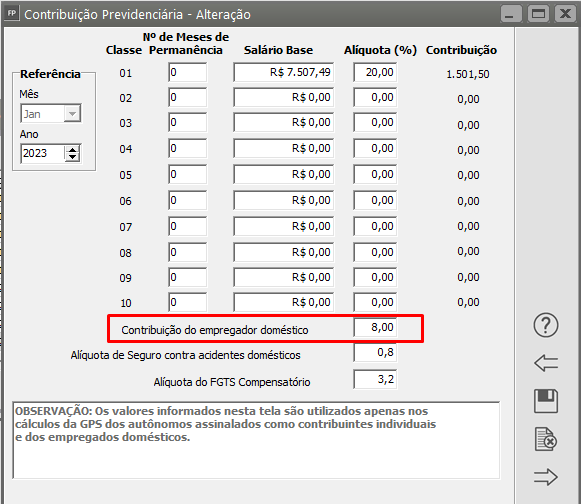

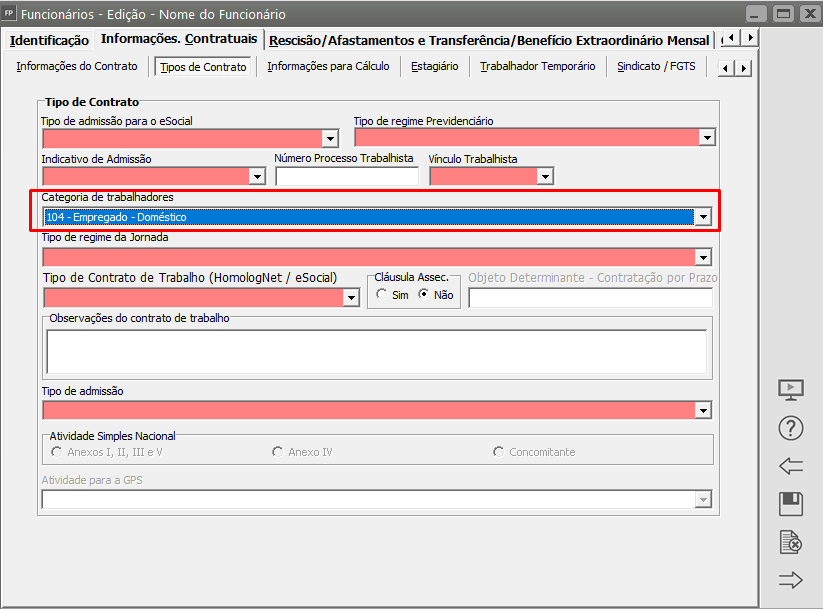

- Trabalhando com Empregado Doméstico

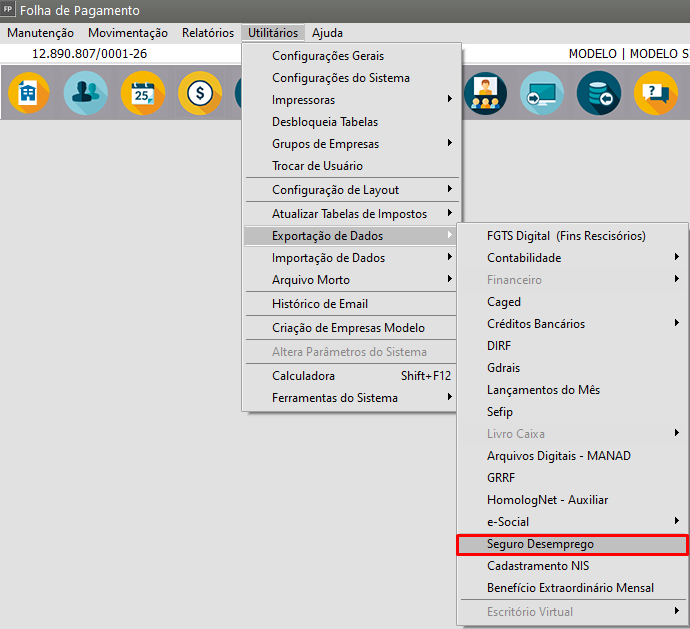

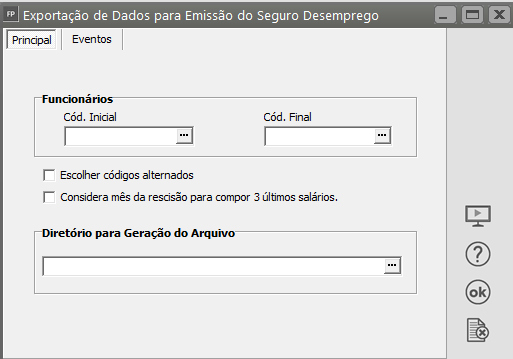

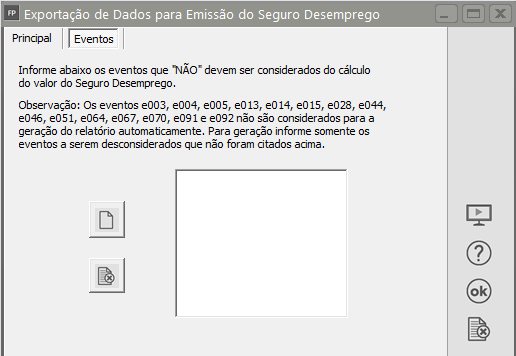

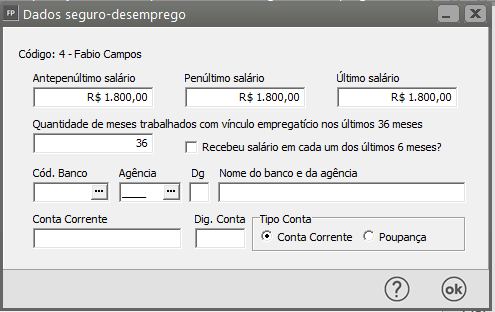

- Gerando Seguro Desemprego

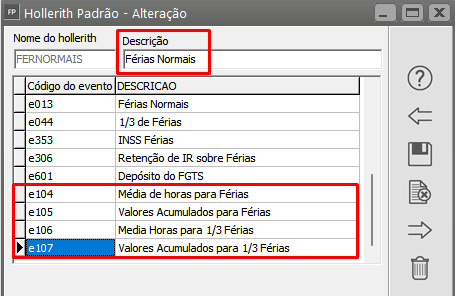

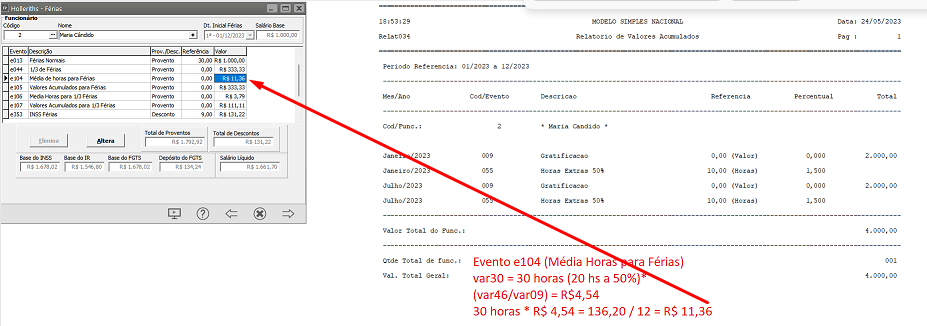

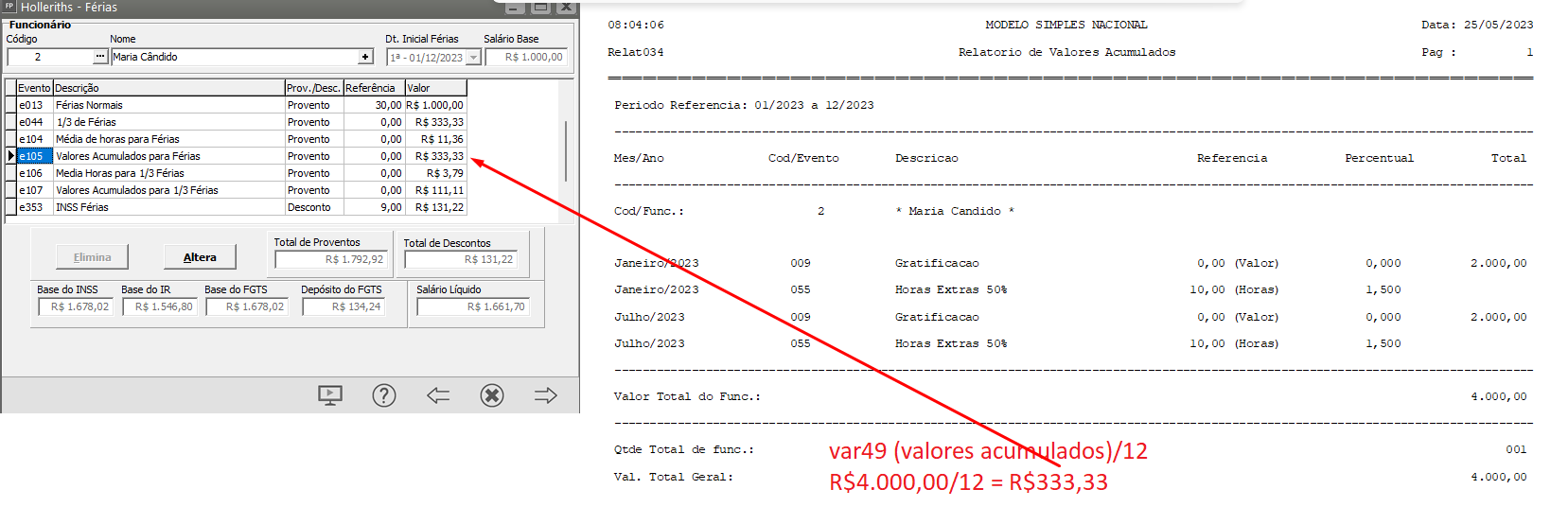

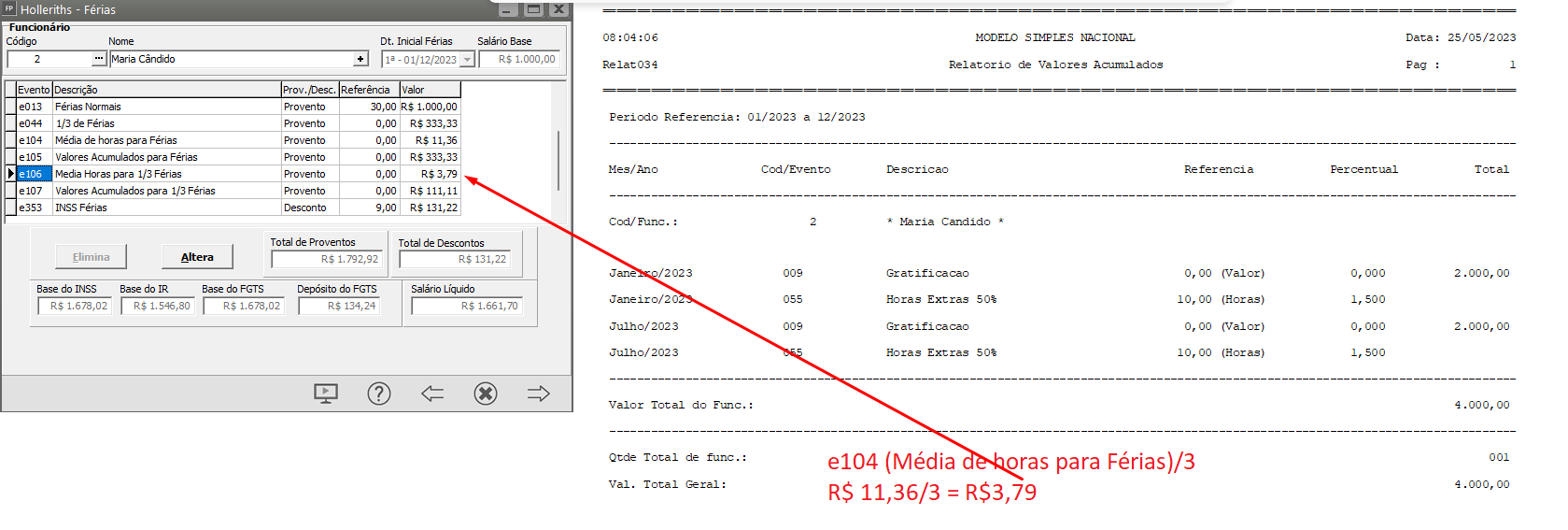

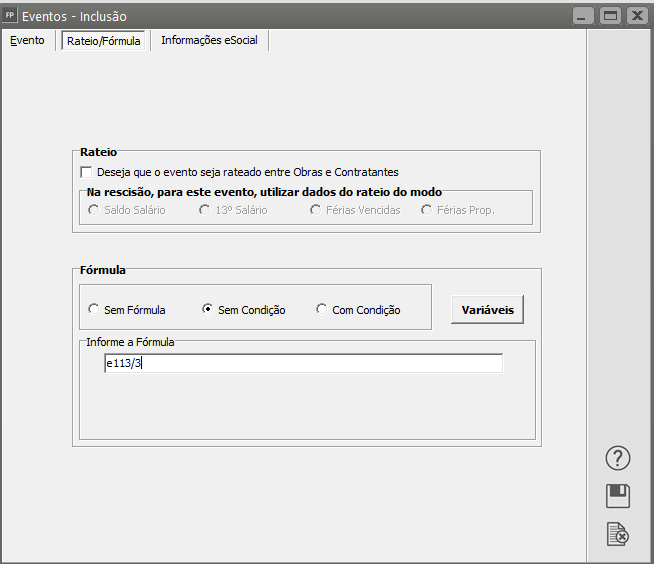

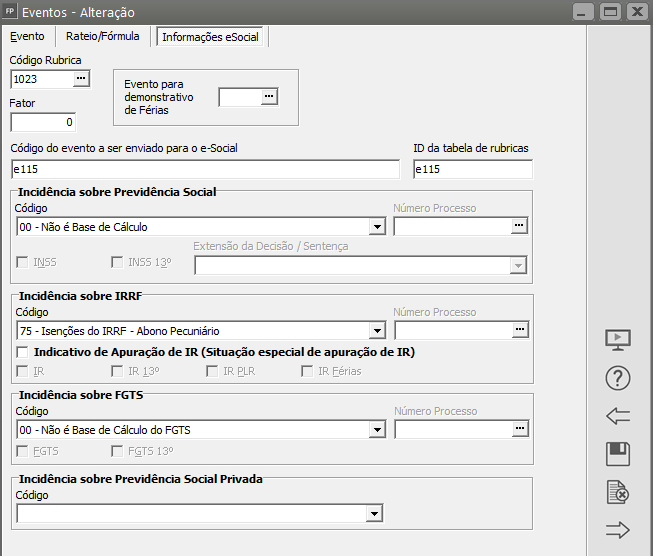

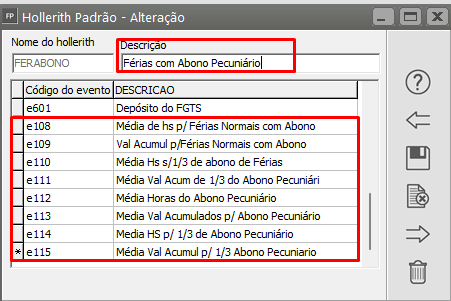

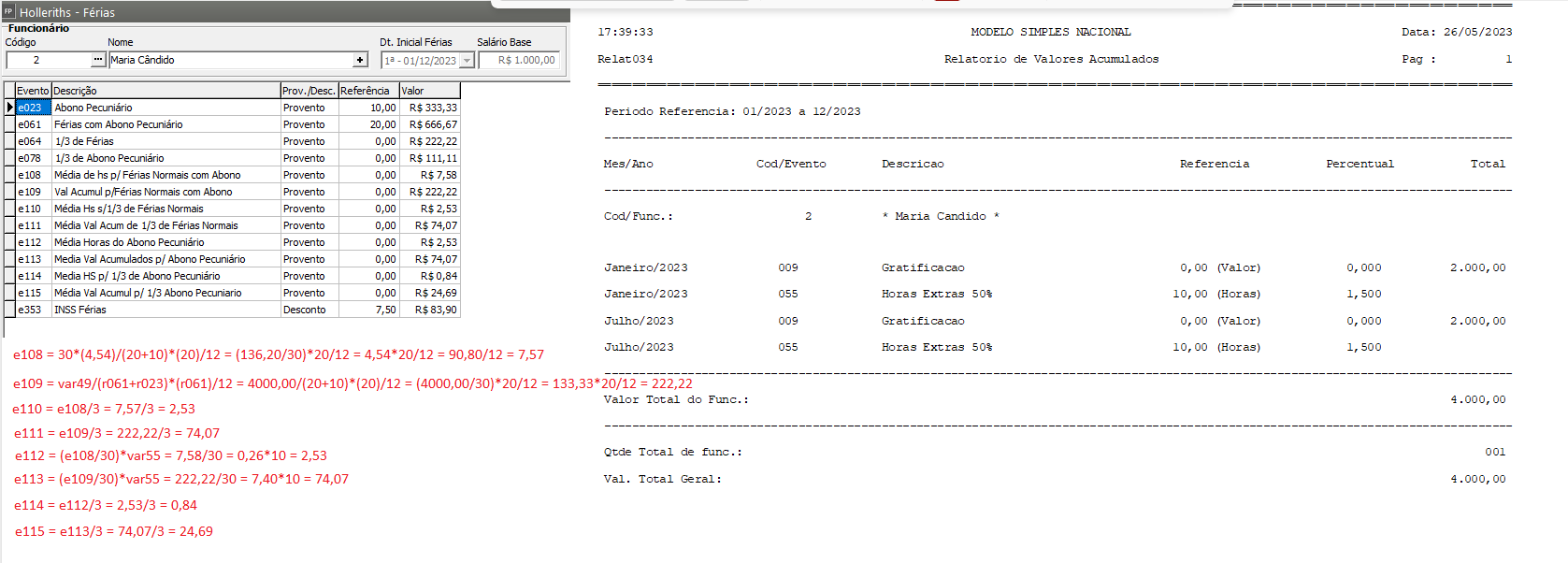

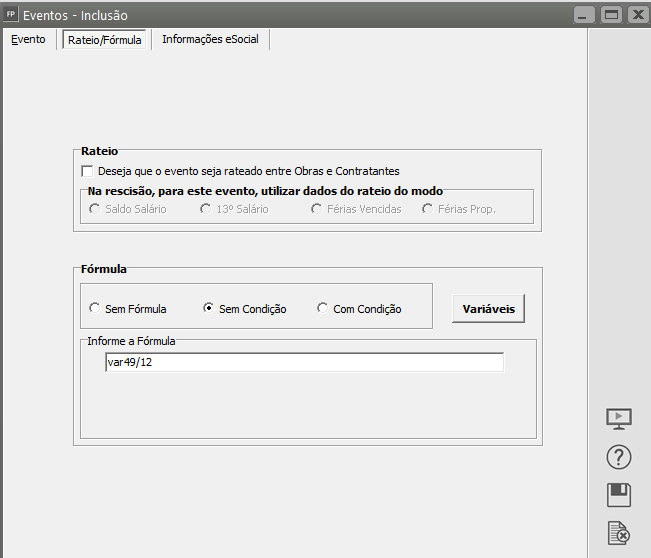

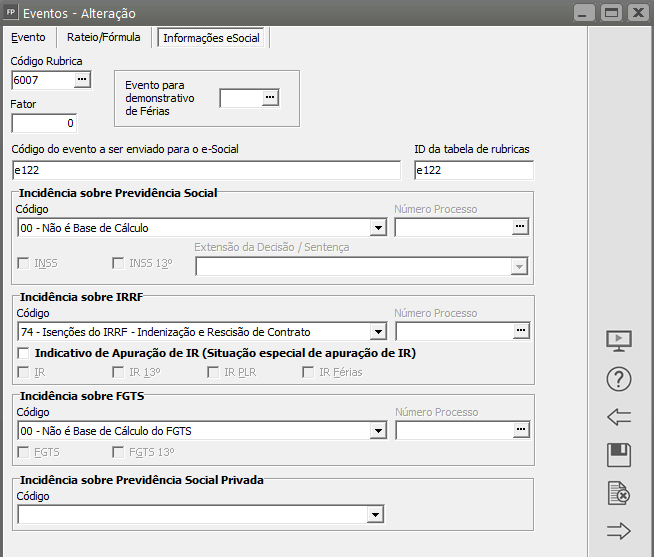

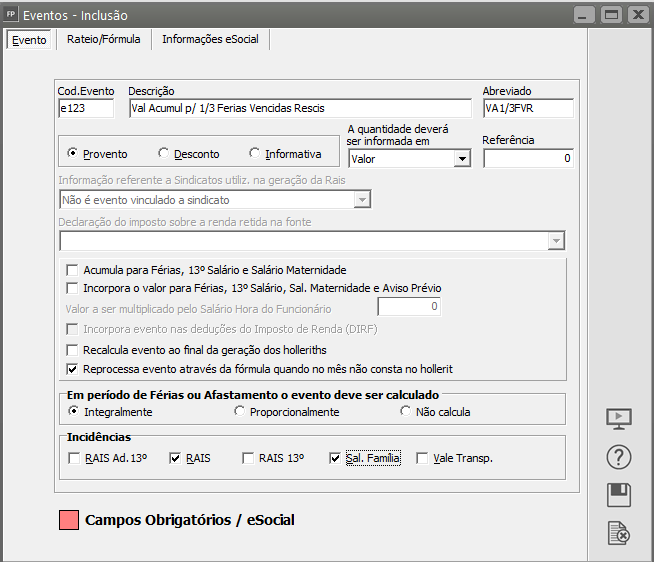

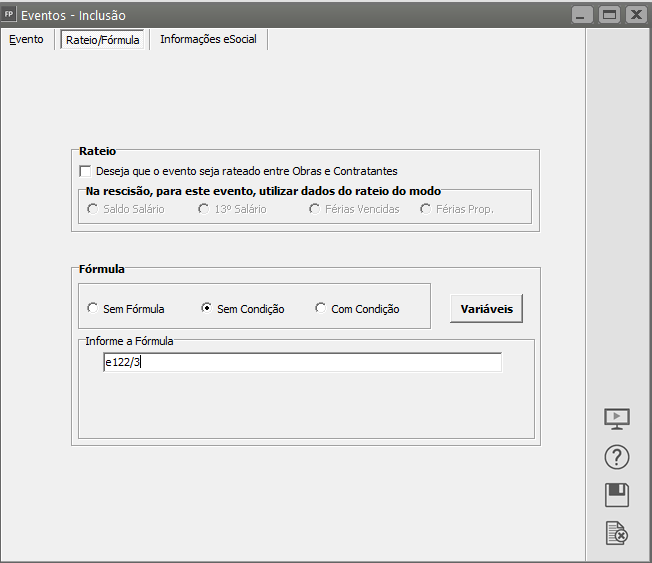

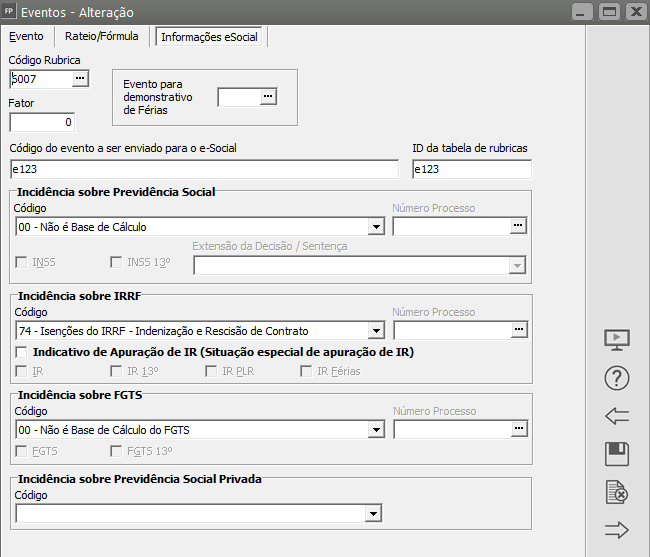

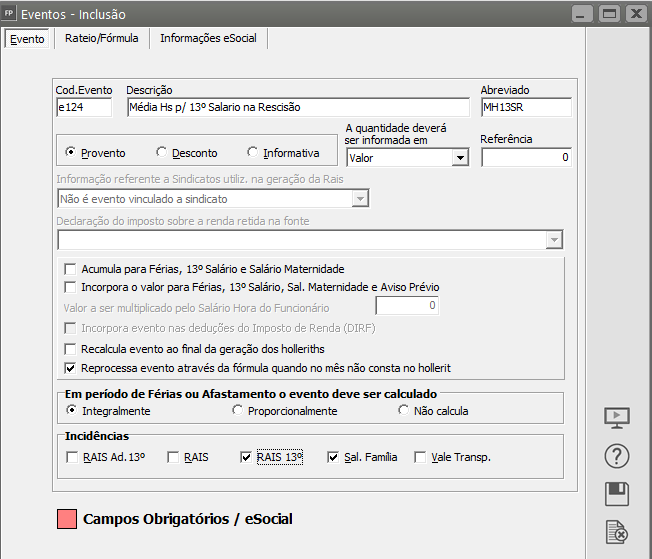

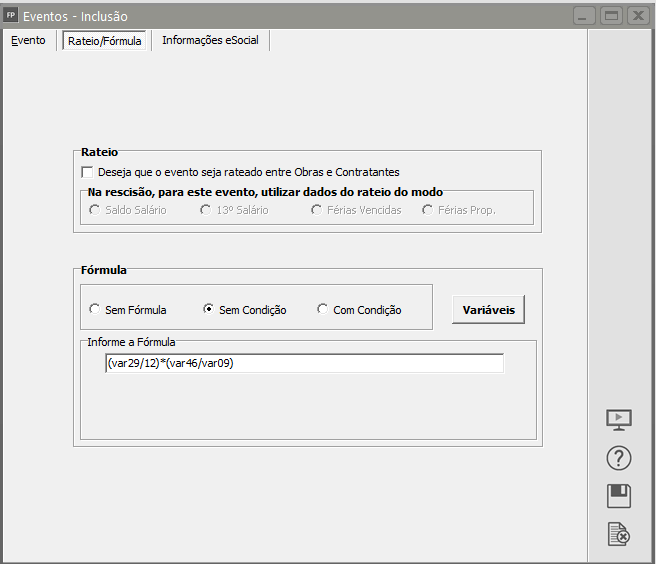

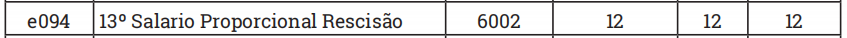

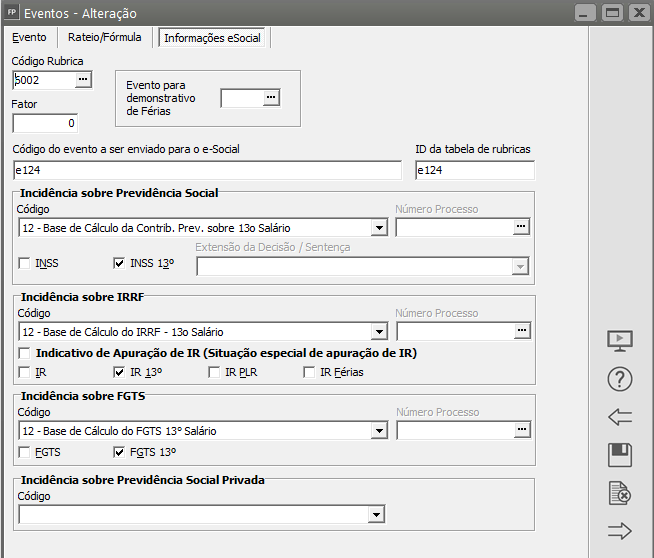

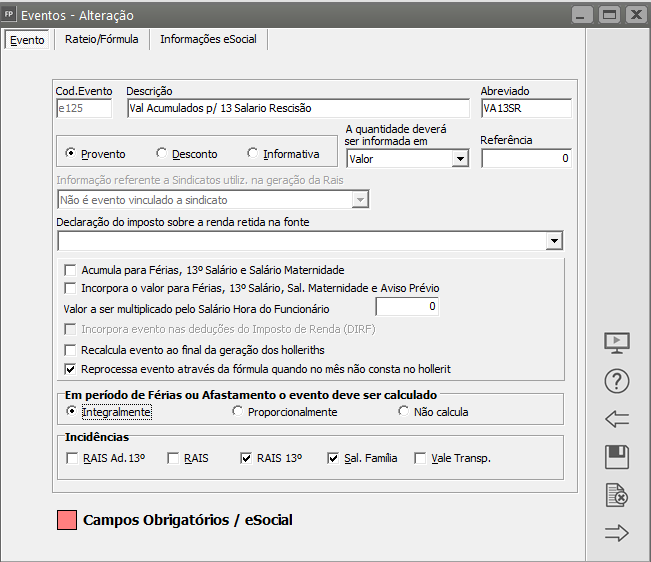

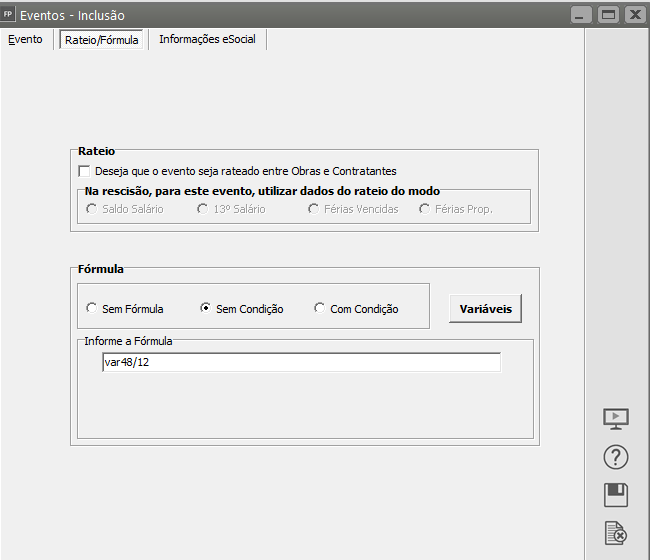

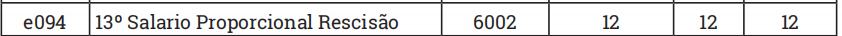

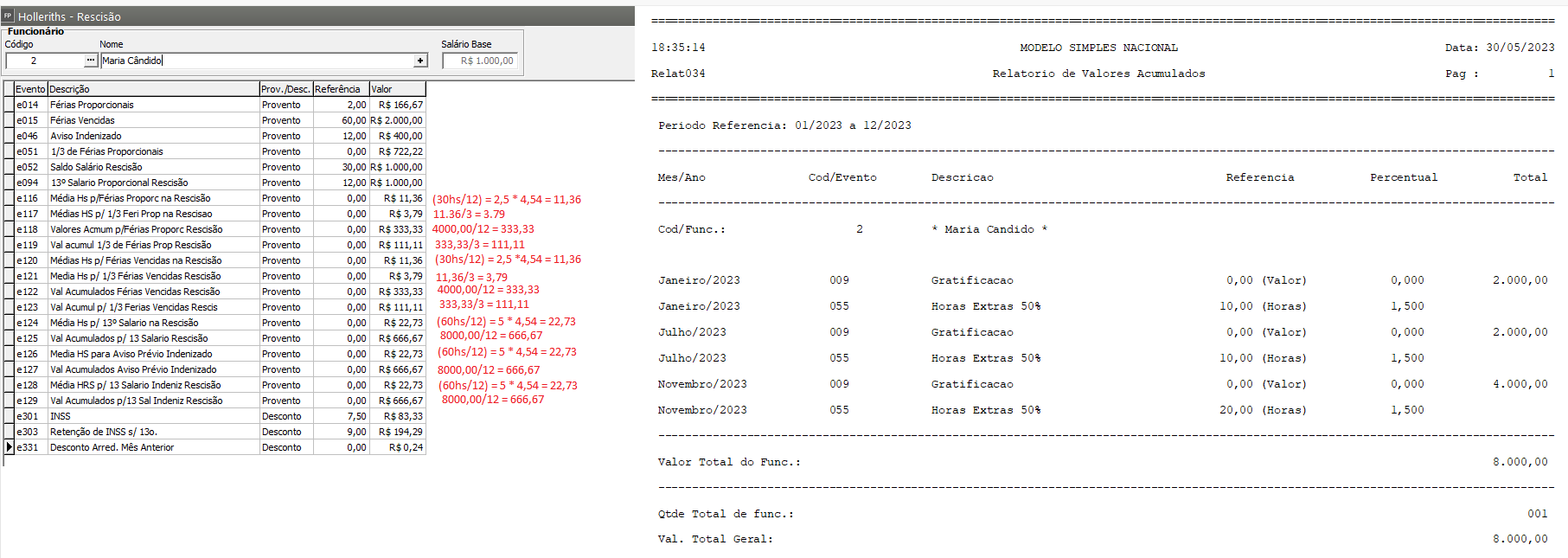

- Apresentando Médias para 13º salário, Férias e Rescisões em eventos separados

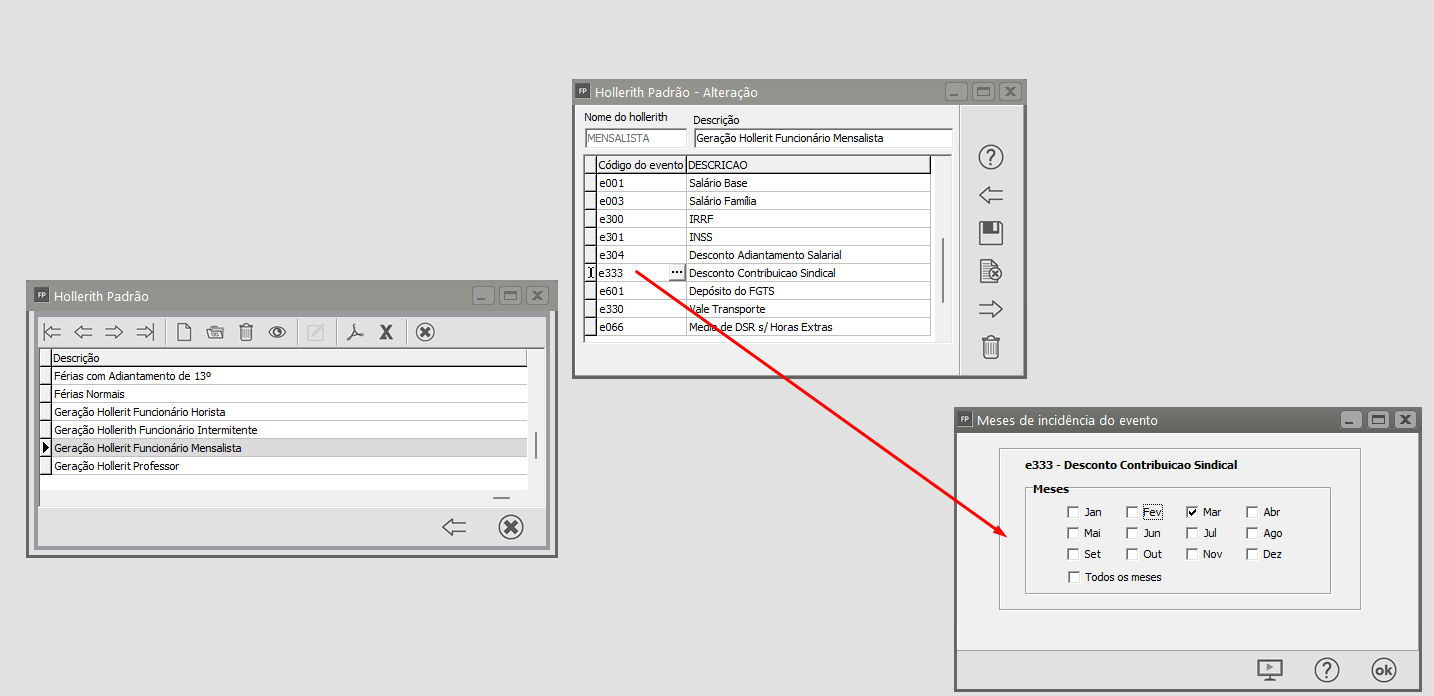

- Definindo meses específicos para cálculo de evento

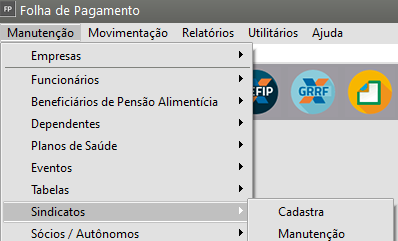

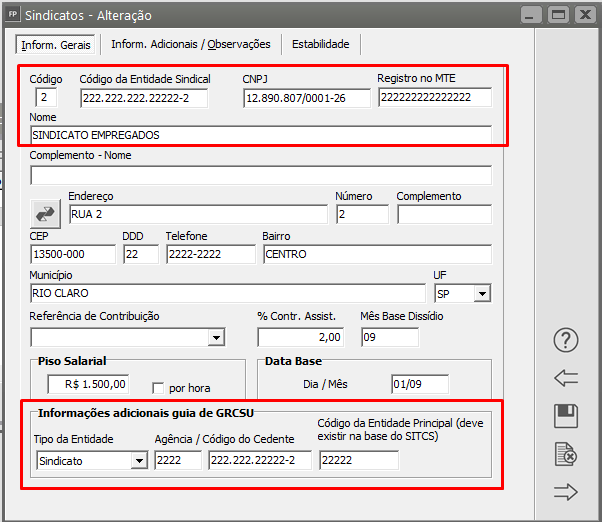

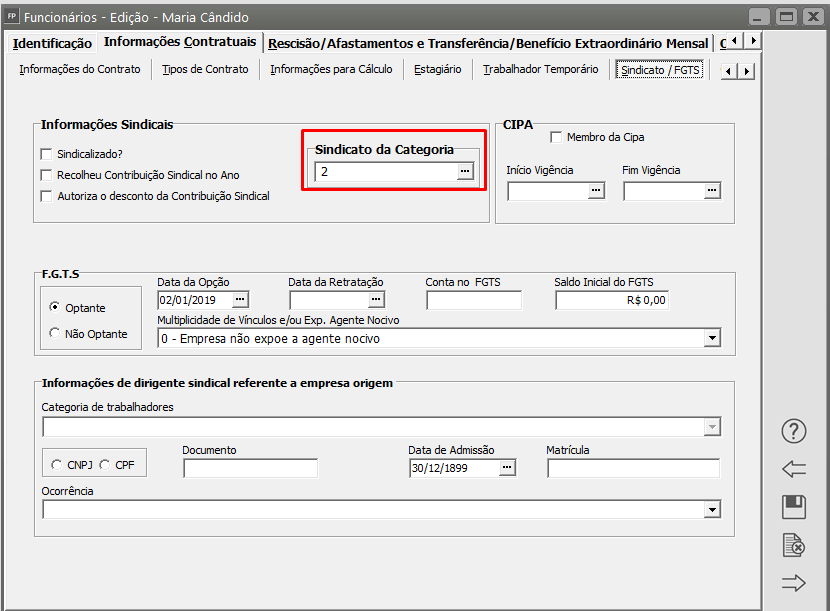

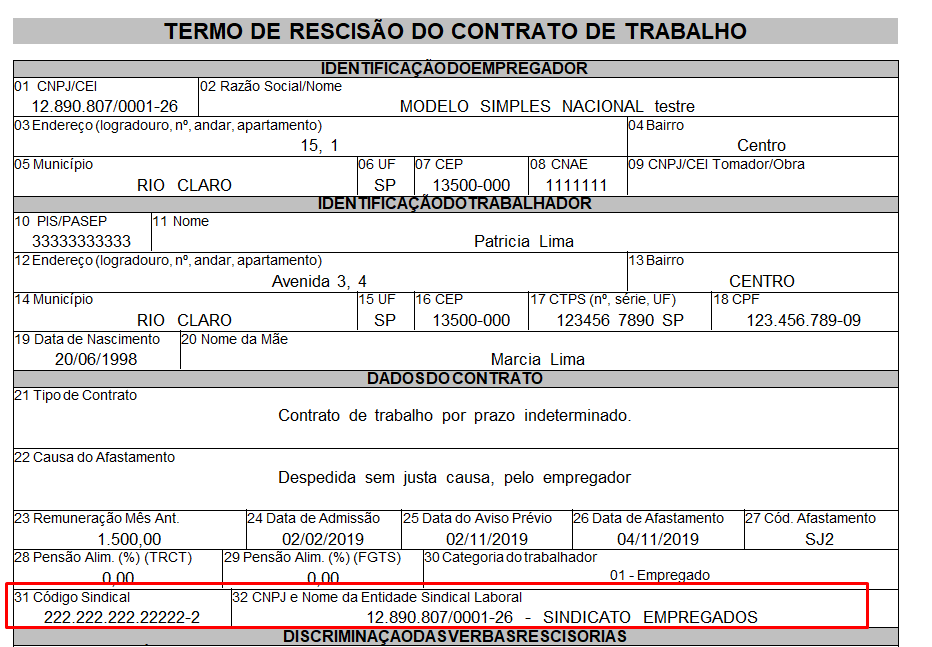

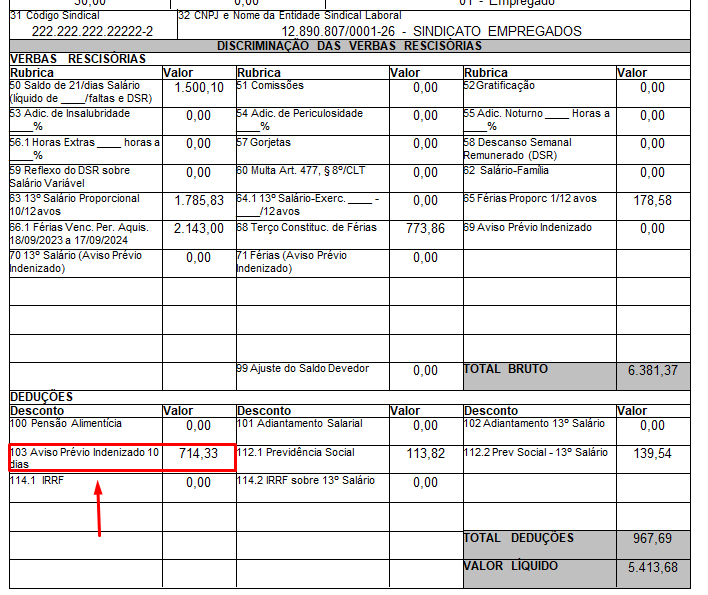

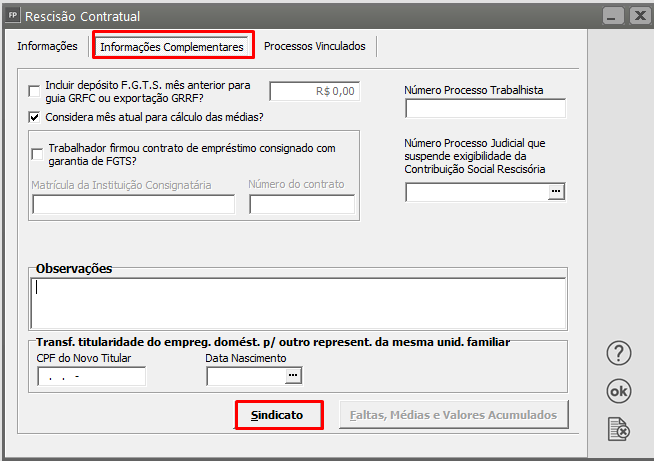

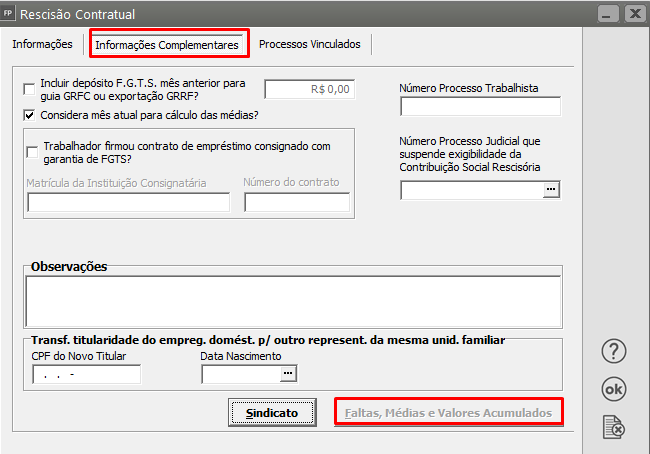

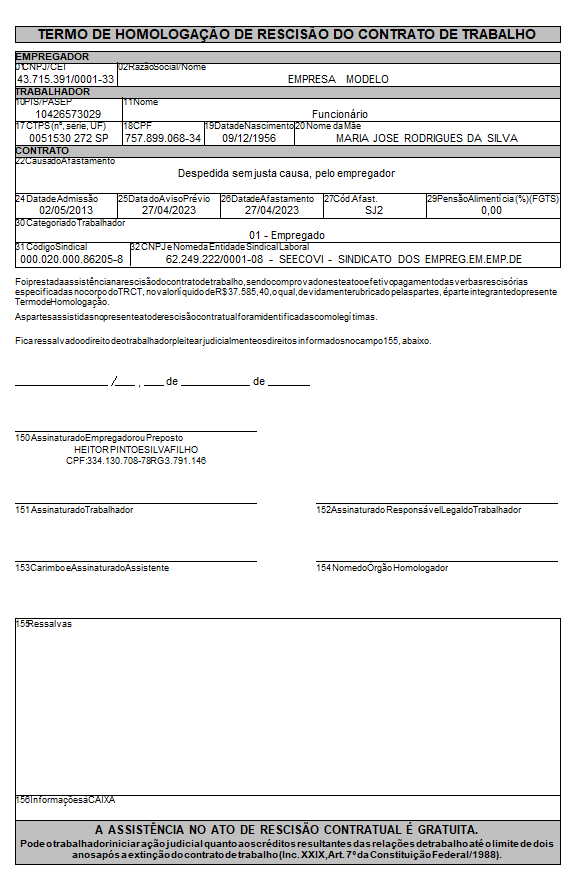

- Imprimindo dados do Sindicato campos 31 e 32 na Rescisão

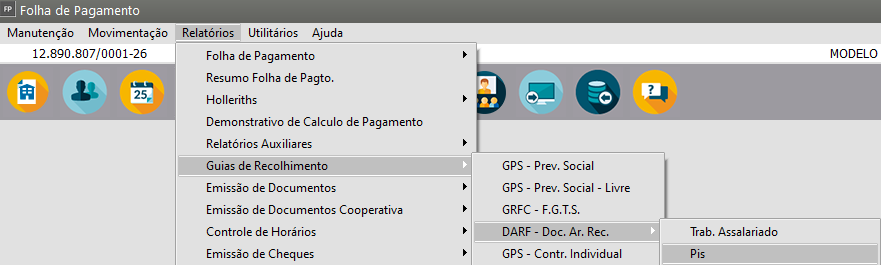

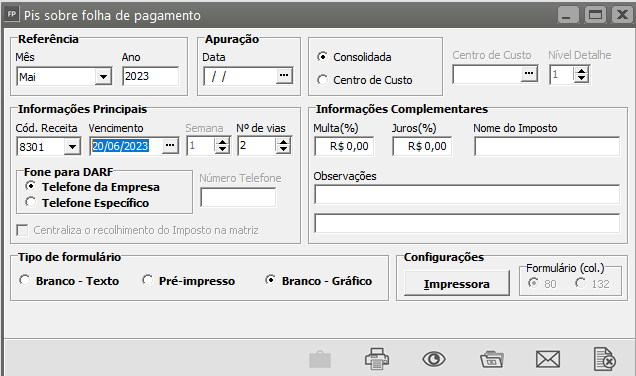

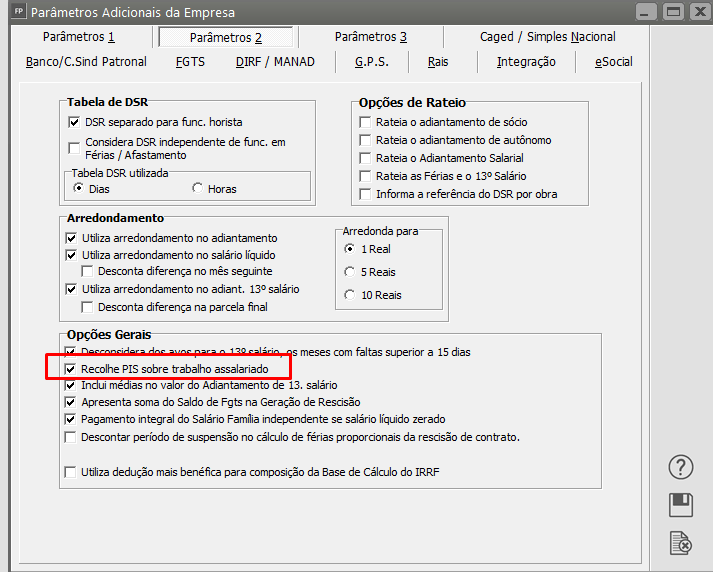

- Calculando PIS sobre Folha de Pagamento

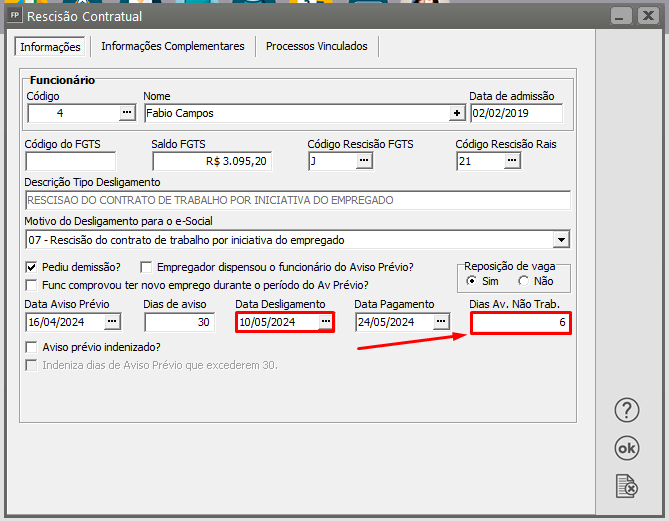

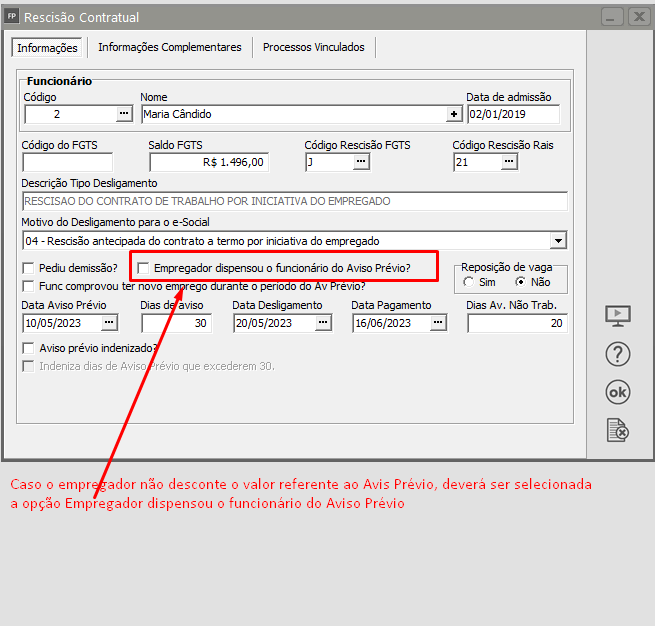

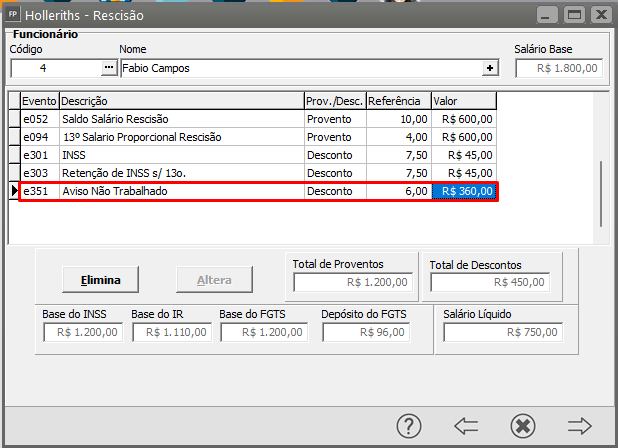

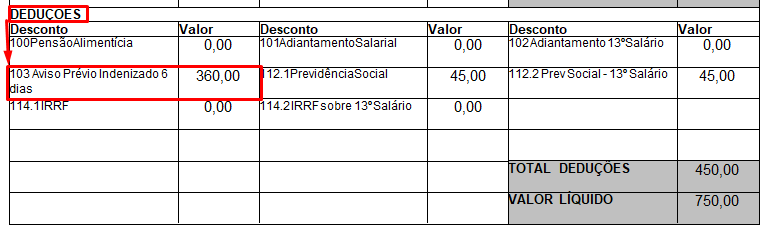

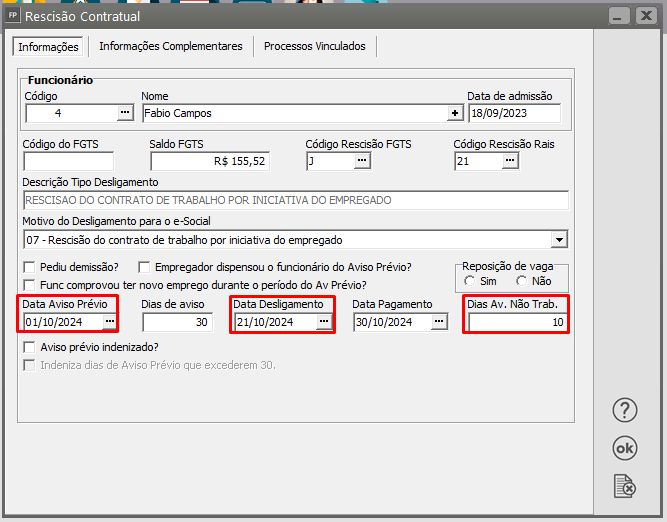

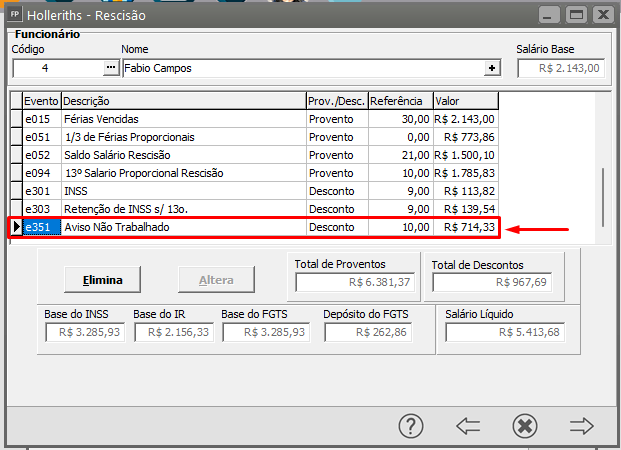

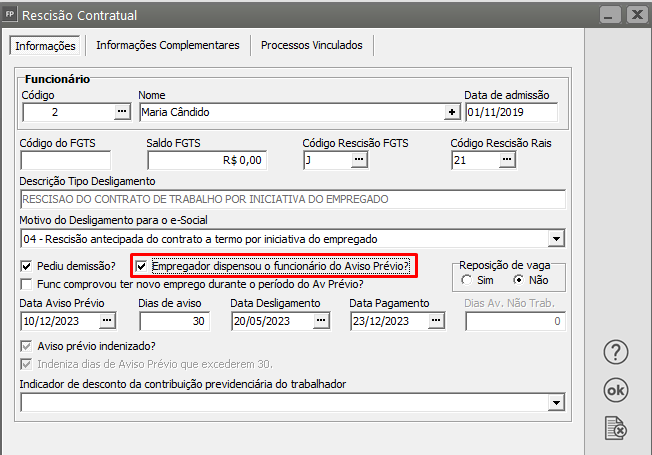

- Descontando aviso prévio do funcionário

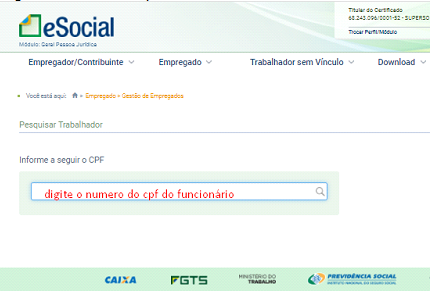

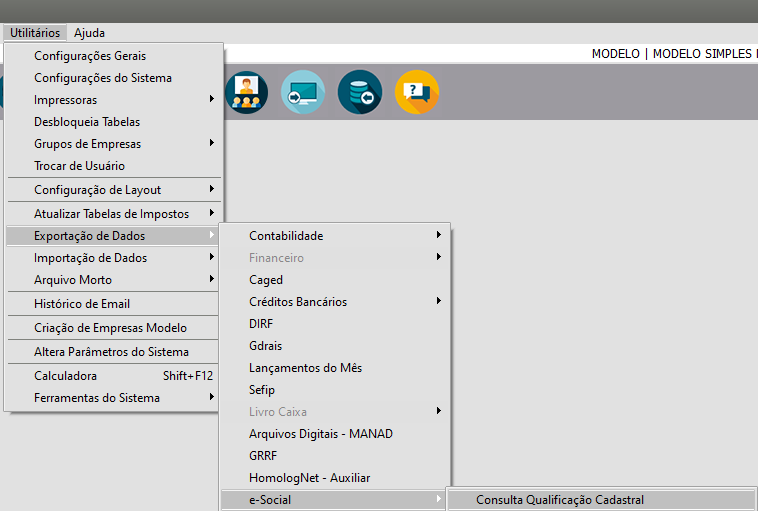

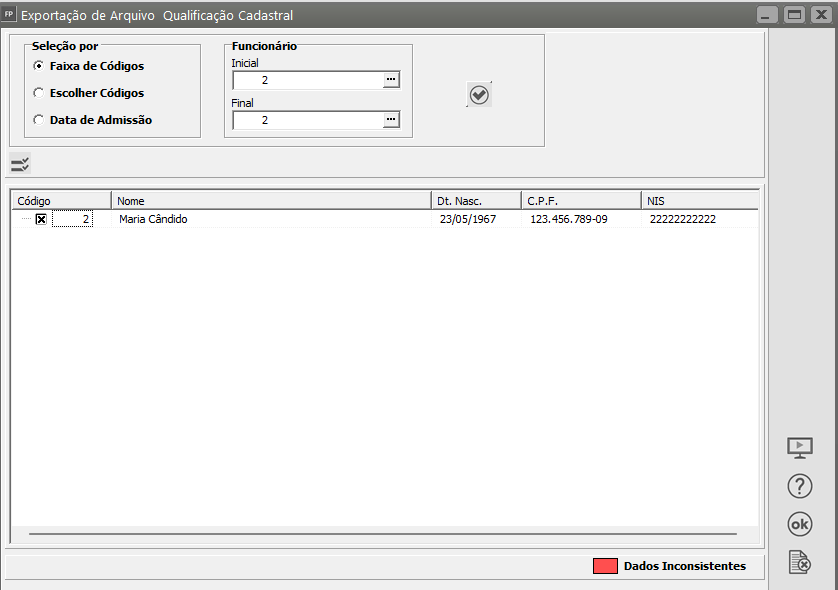

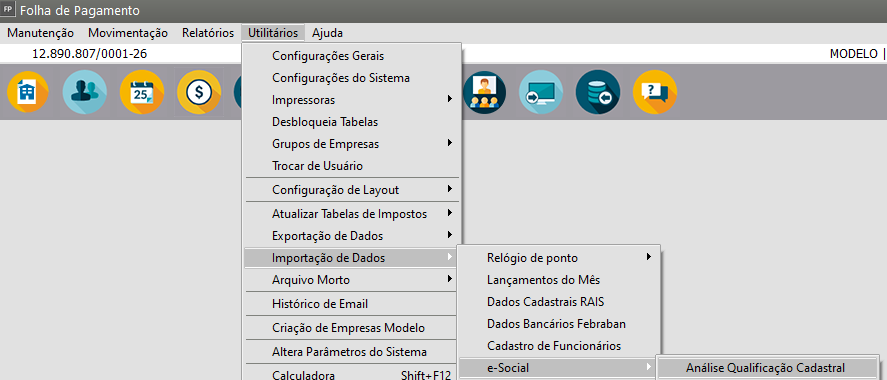

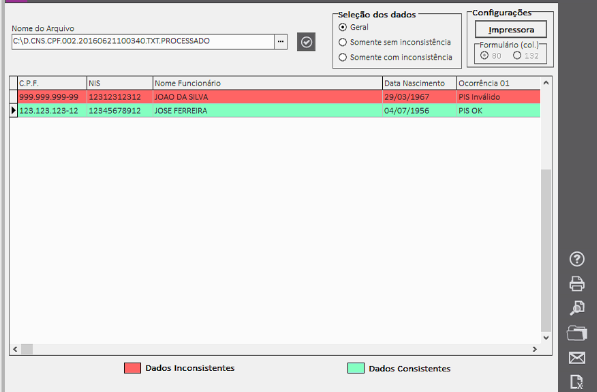

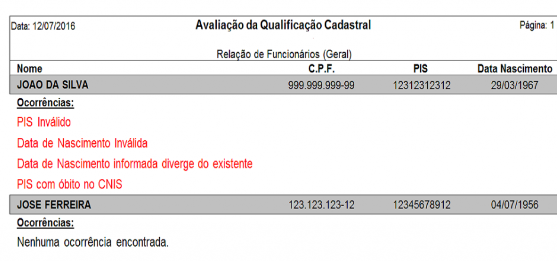

- Efetuando a consulta da Qualificação Cadastral

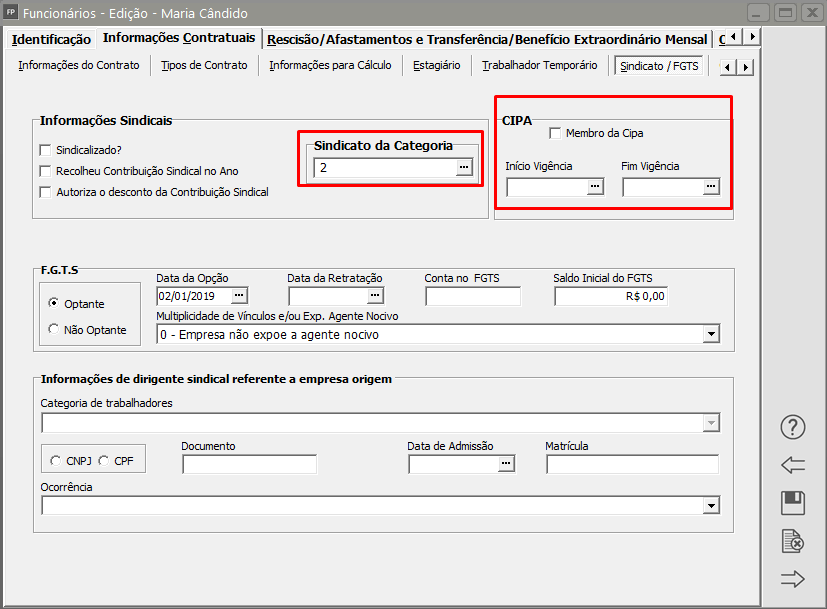

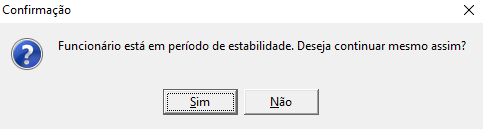

- Advertência de estabilidade na geração da rescisão

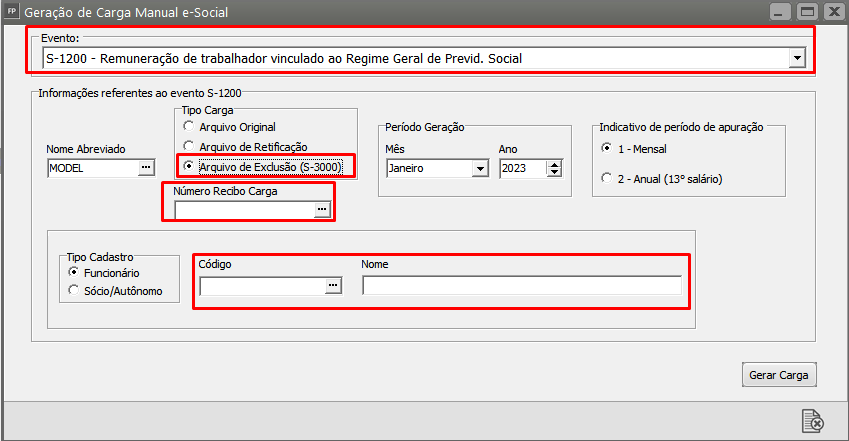

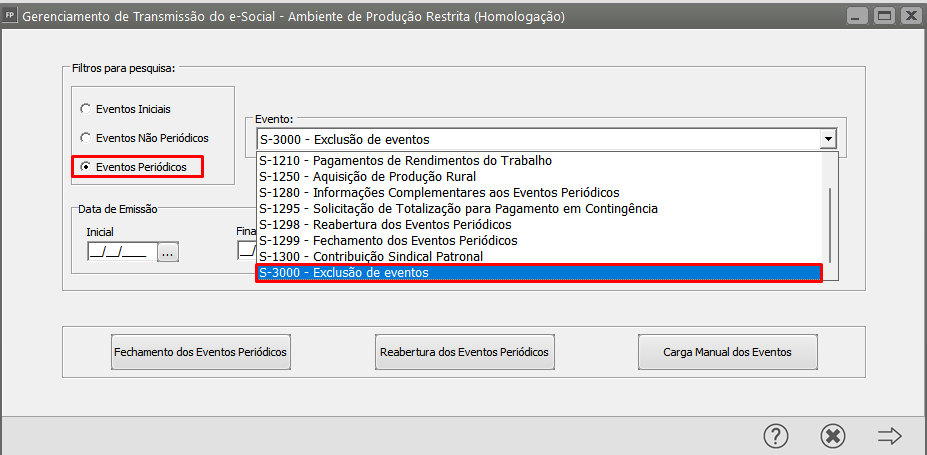

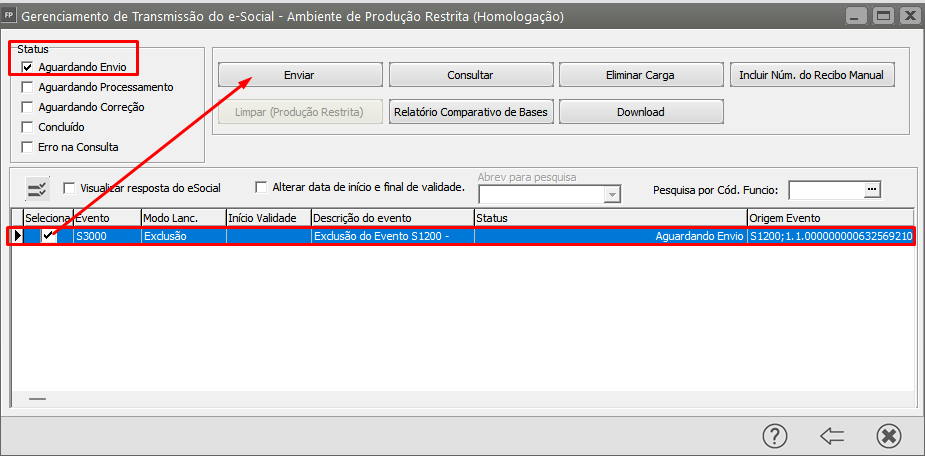

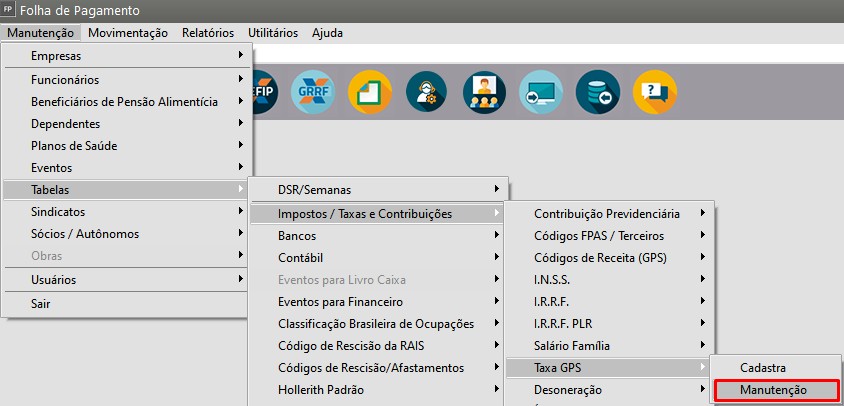

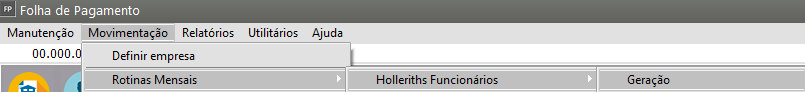

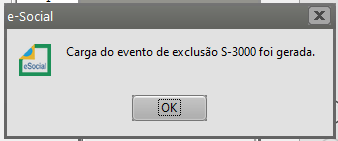

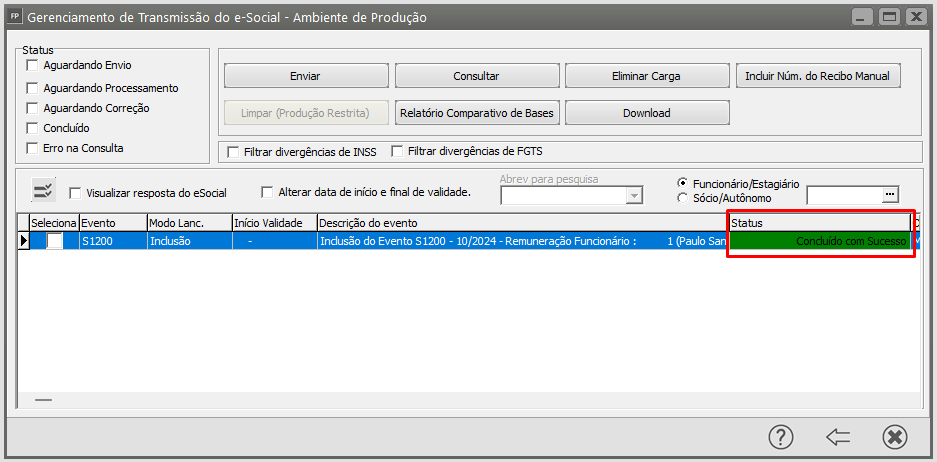

- Excluindo informações enviadas para o eSocial

- Diferença entre NIS, PIS, PASEP e NIT (cadastro do PIS)

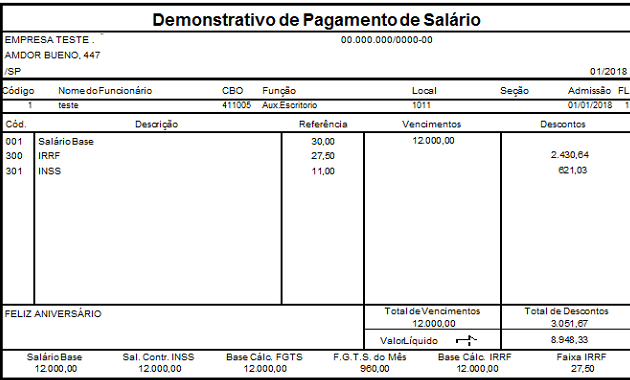

- Contabilizando Provisão de Férias Mensais

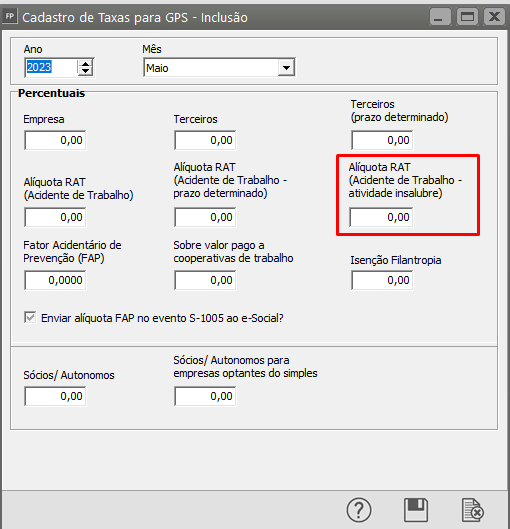

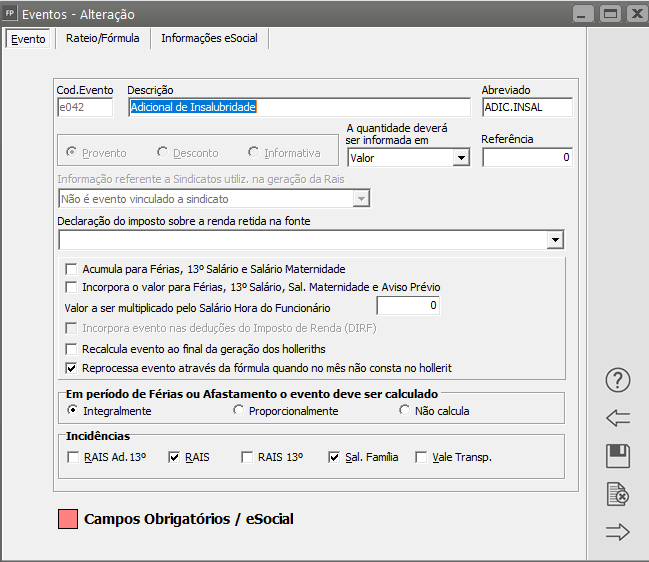

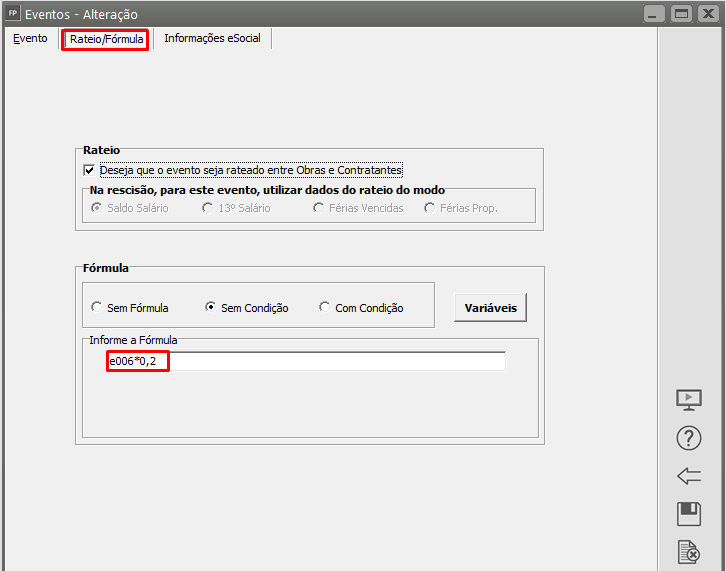

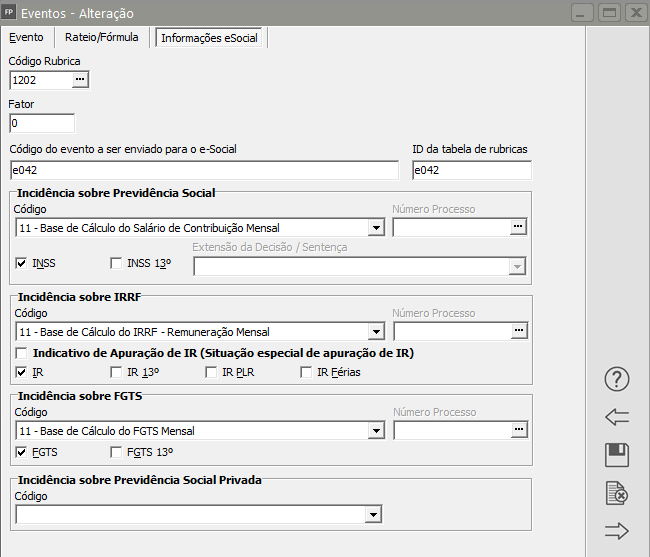

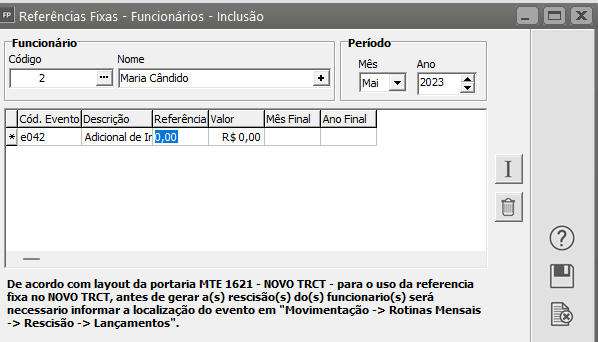

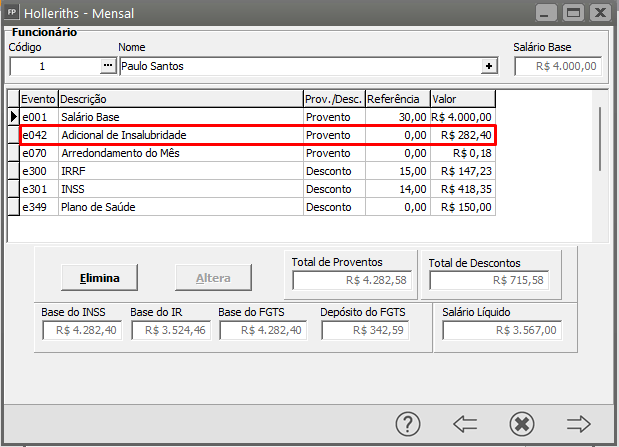

- Calculando Insalubridade

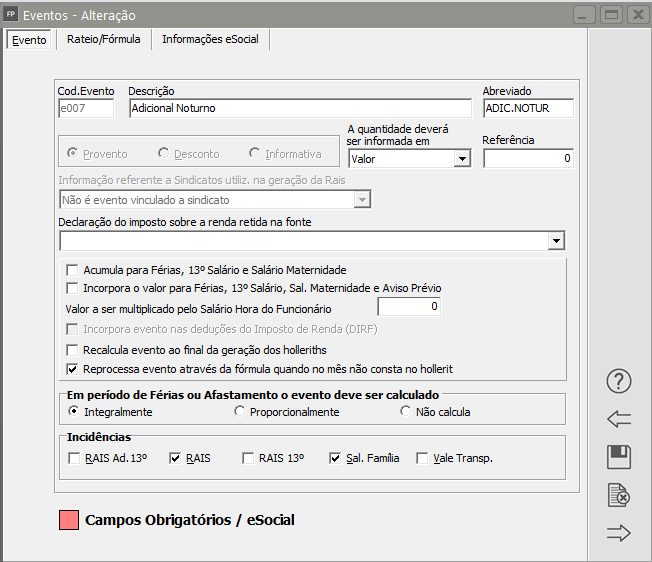

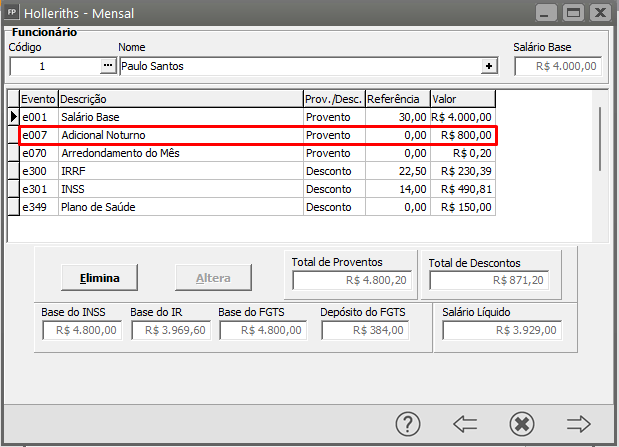

- Calculando Adicional Noturno

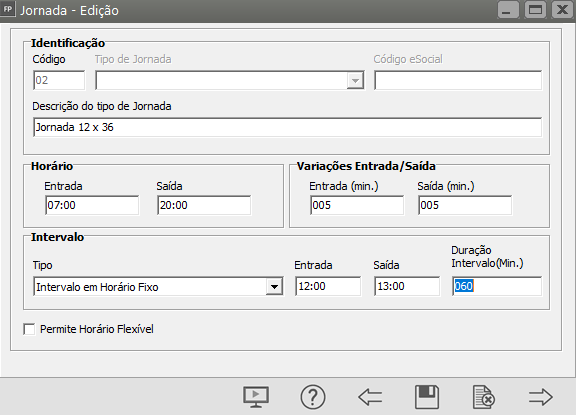

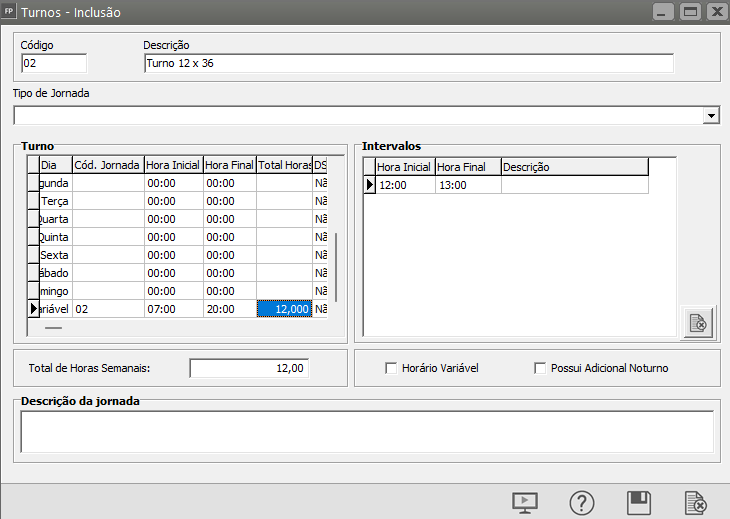

- Jornada de Trabalho 12 x 36

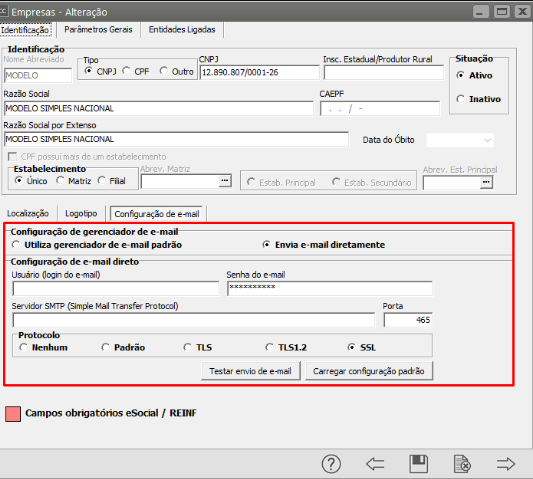

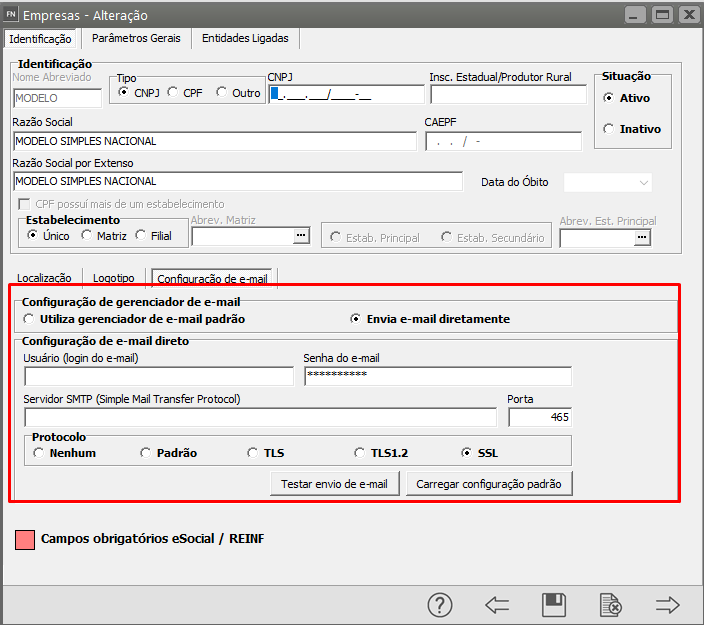

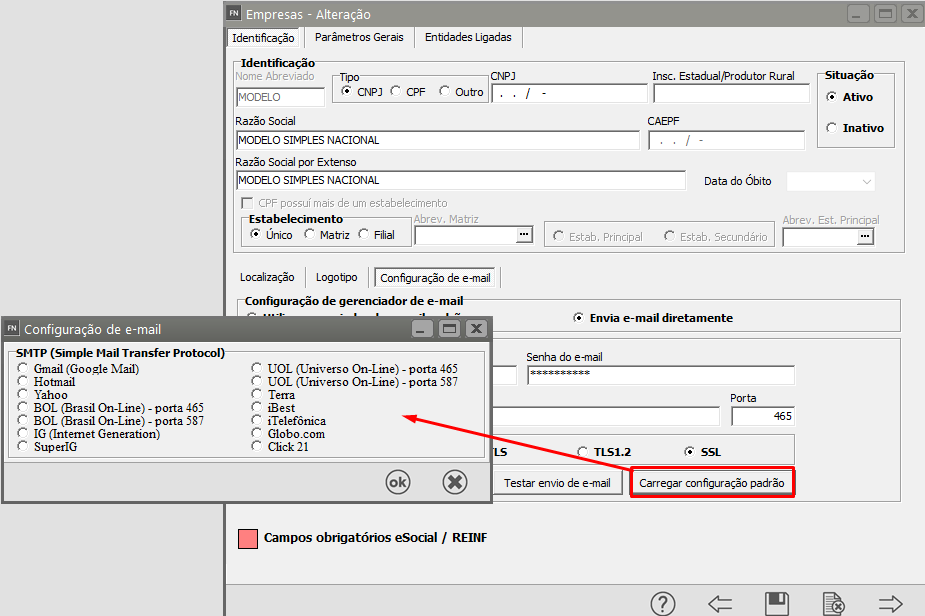

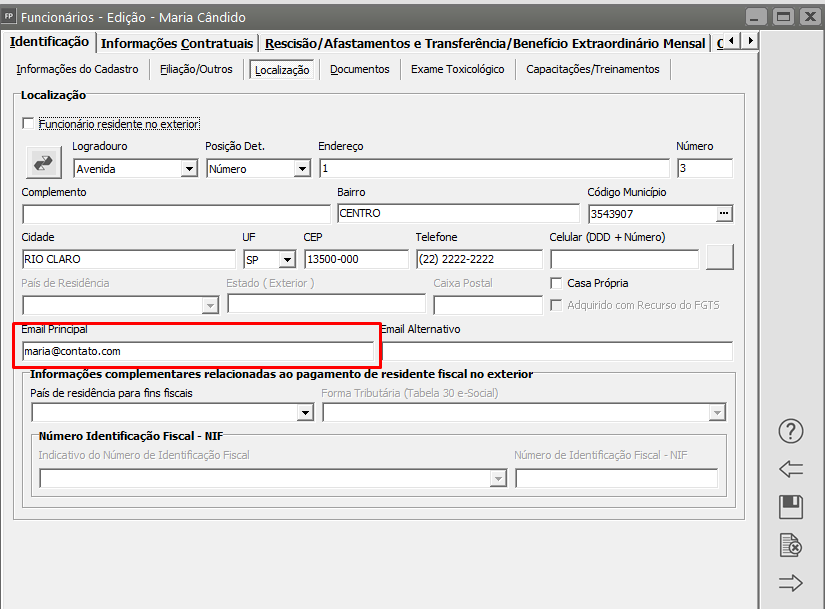

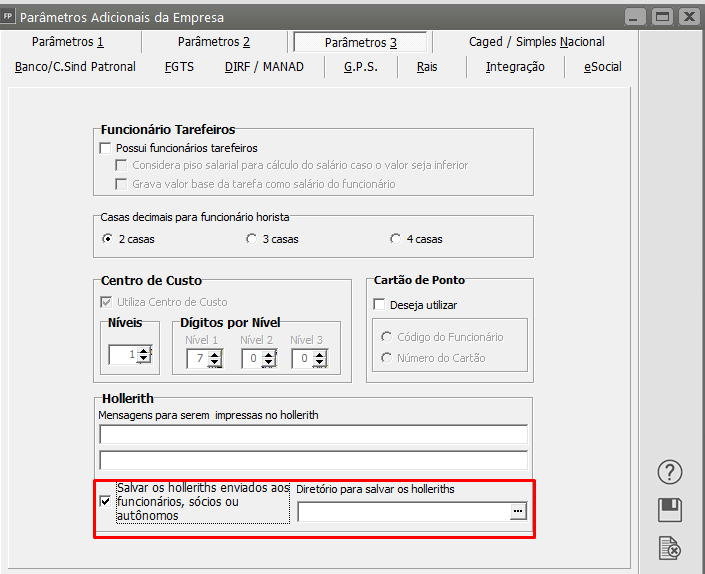

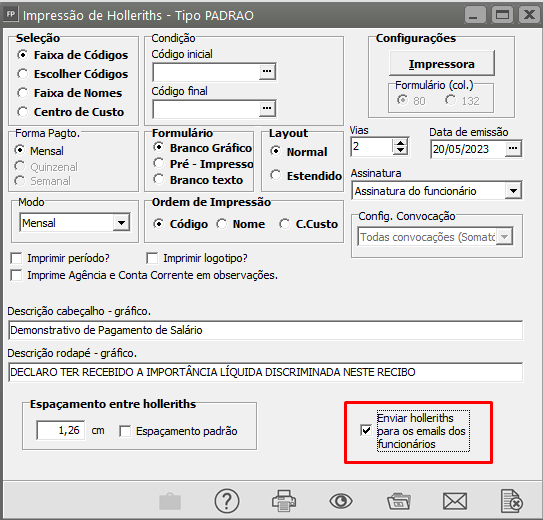

- Enviando Hollerith por email

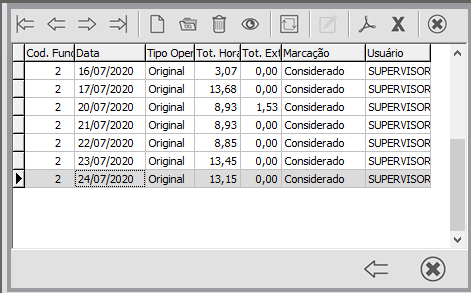

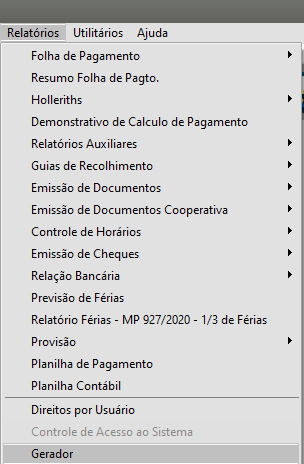

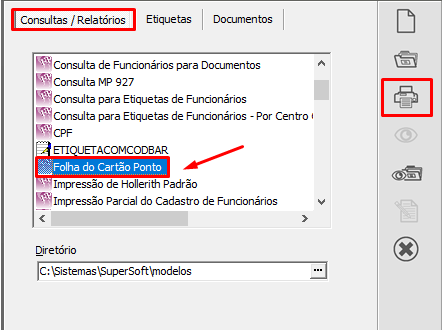

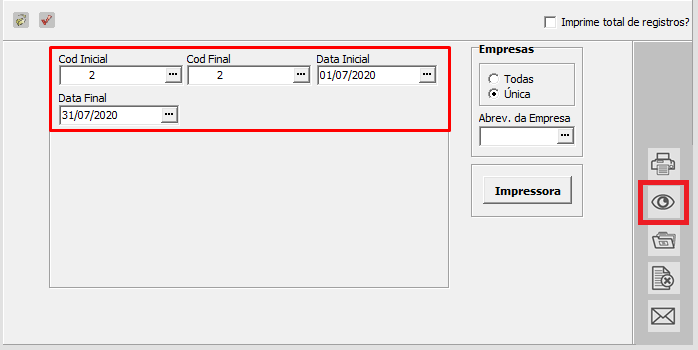

- Imprimindo Relatório com as Batidas do Cartão Ponto

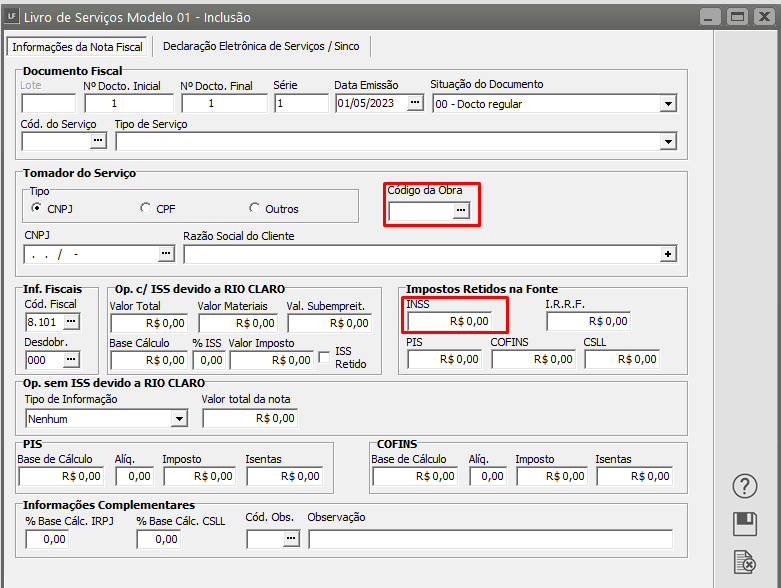

- Exportando INSS de Notas de Serviço para a Folha de Pagamento (GPS)

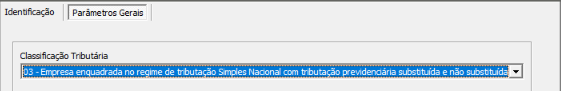

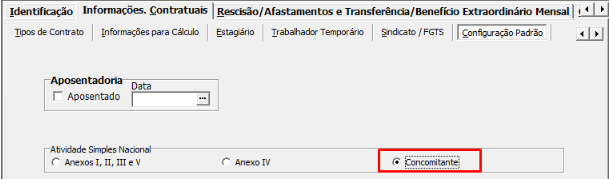

- Contribuição Previdenciária Patronal (CPP) - Simples Nacional anexo V (Concomitante)

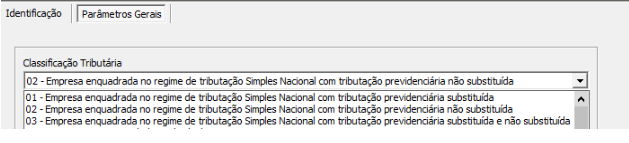

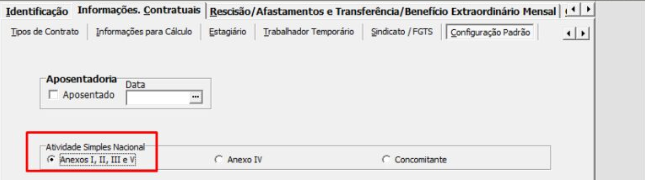

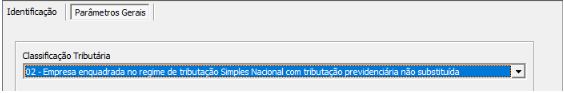

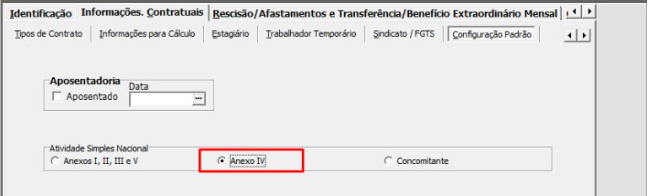

- INSS para Empresas enquadradas no Simples Nacional

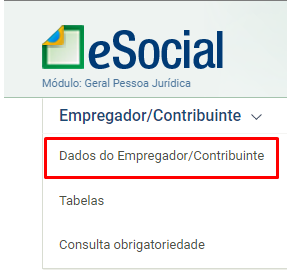

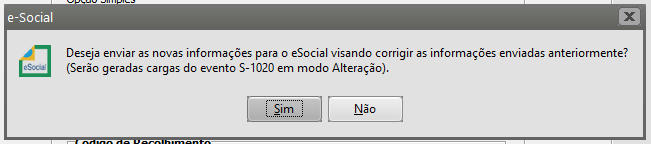

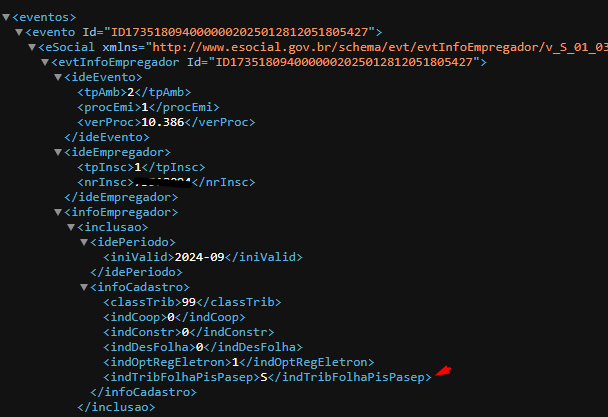

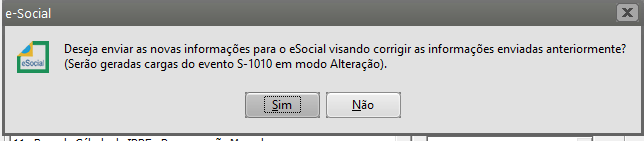

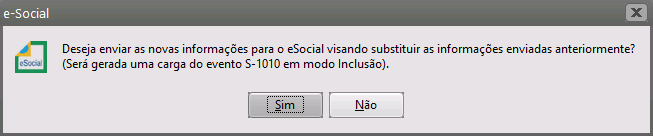

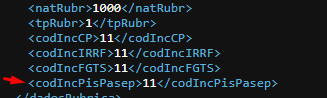

- Portal do eSocial - Empresa com alteração no Enquadramento Fiscal

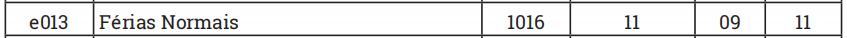

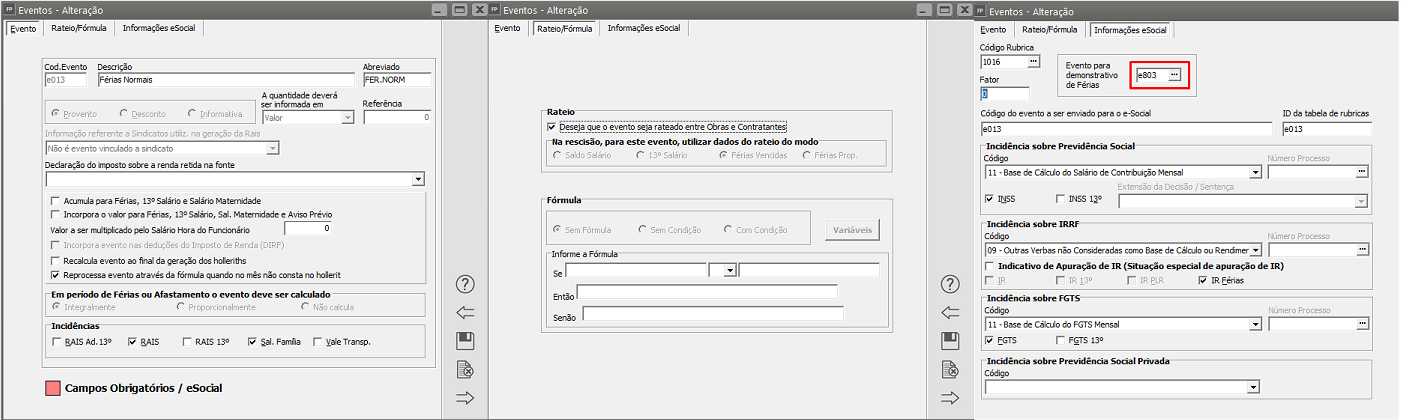

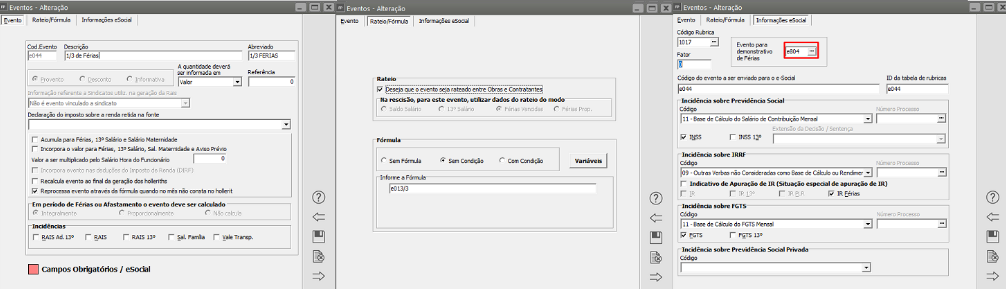

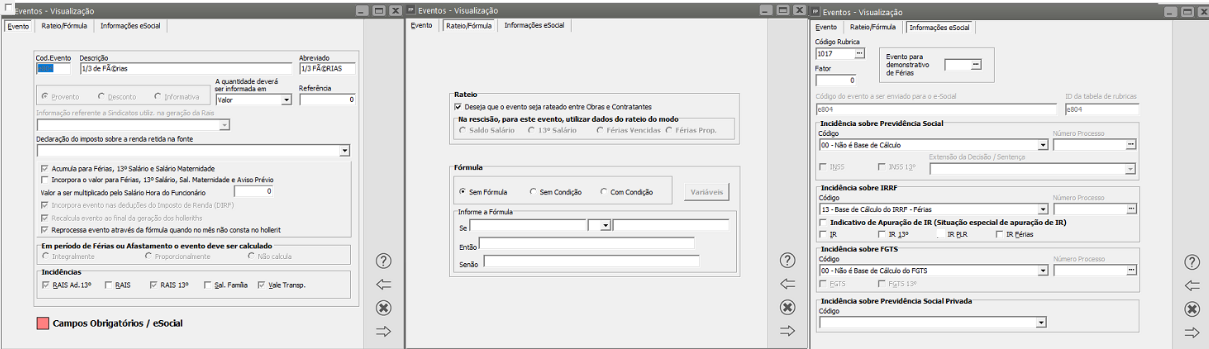

- Evento e803 e e804 - representando eventos e013 e e044

- Gerando Arquivo SEFIP sem movimento

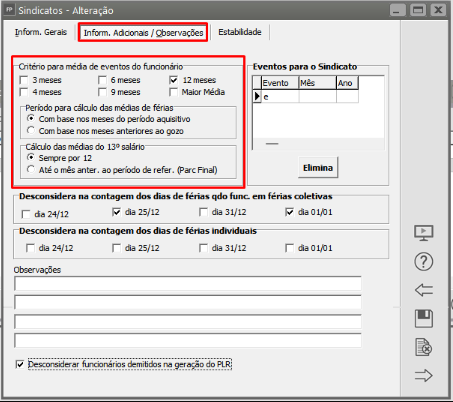

- Configurando Médias de Horas no Adiantamento do 13º Salário

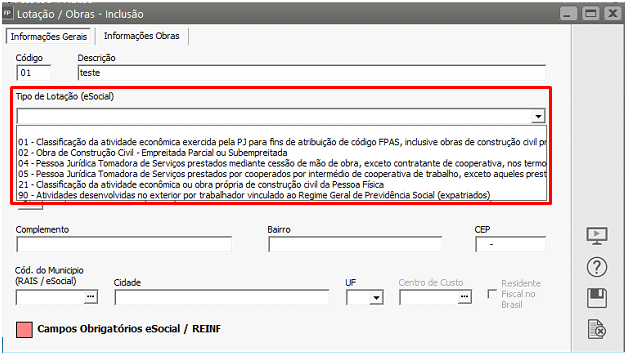

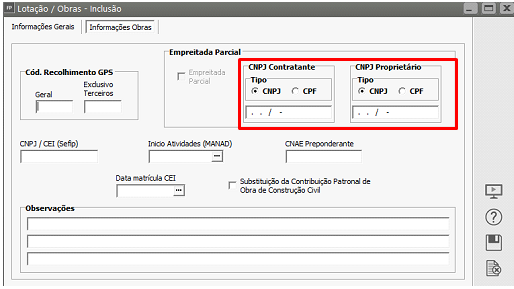

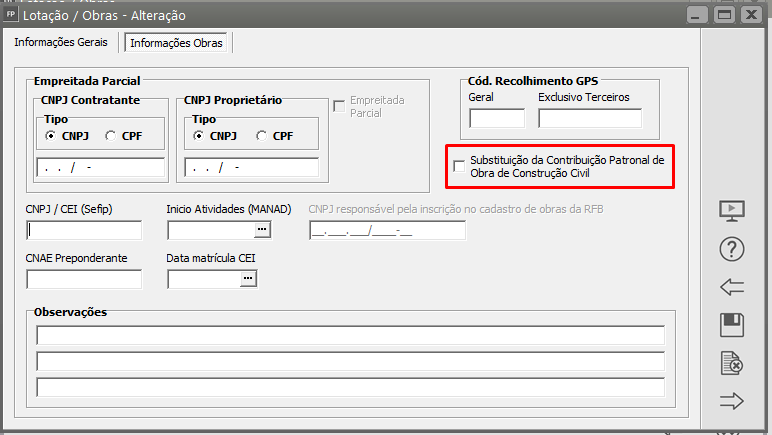

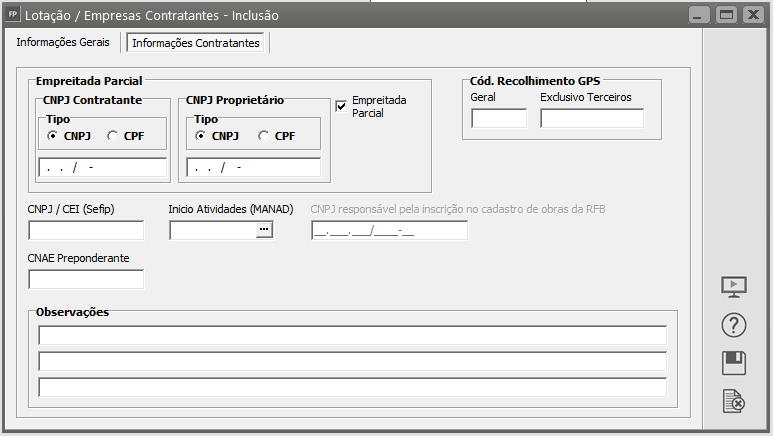

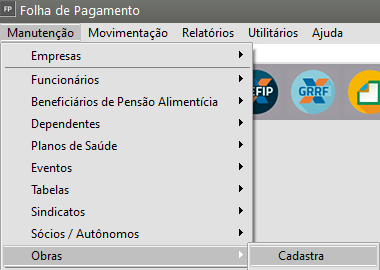

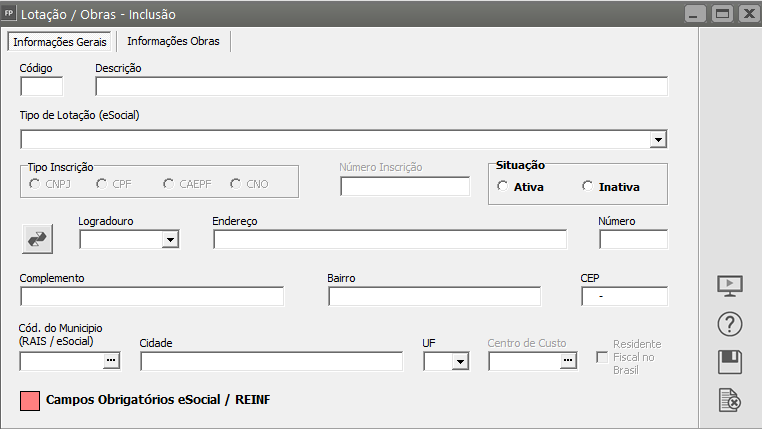

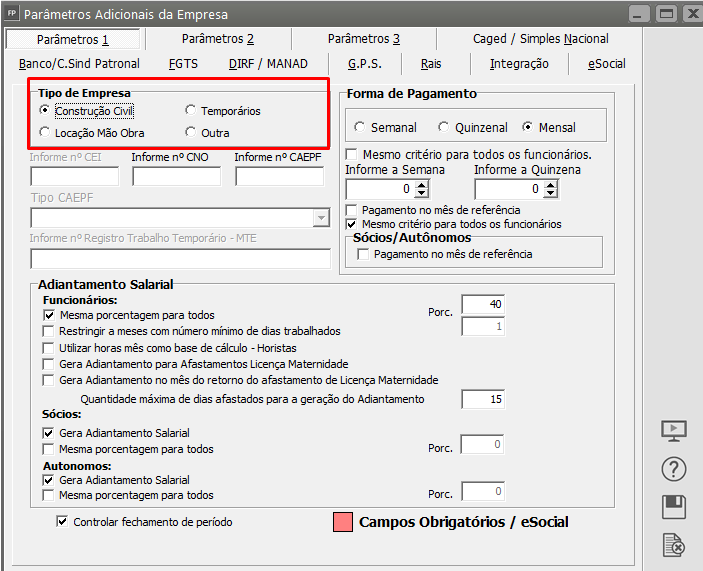

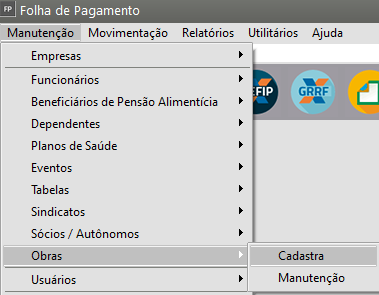

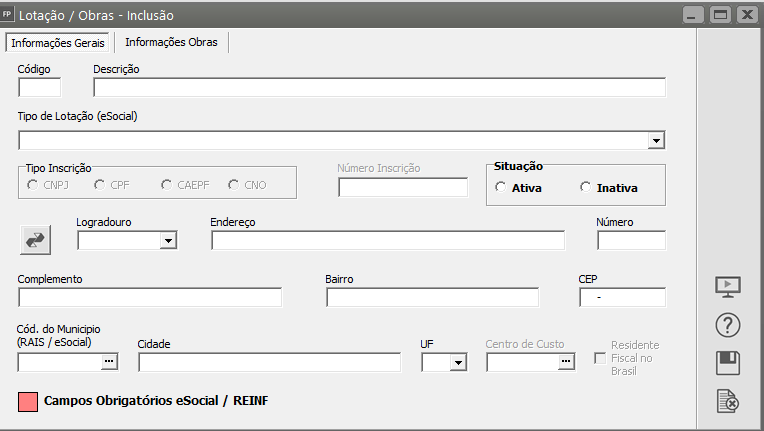

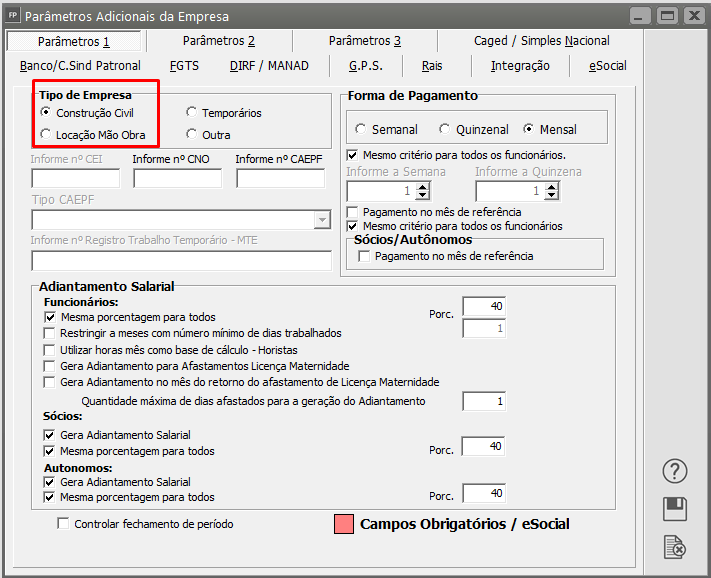

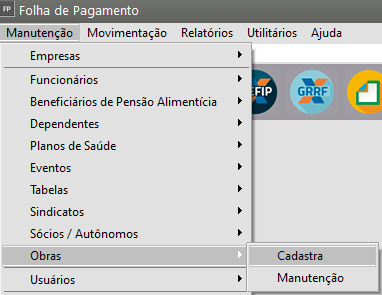

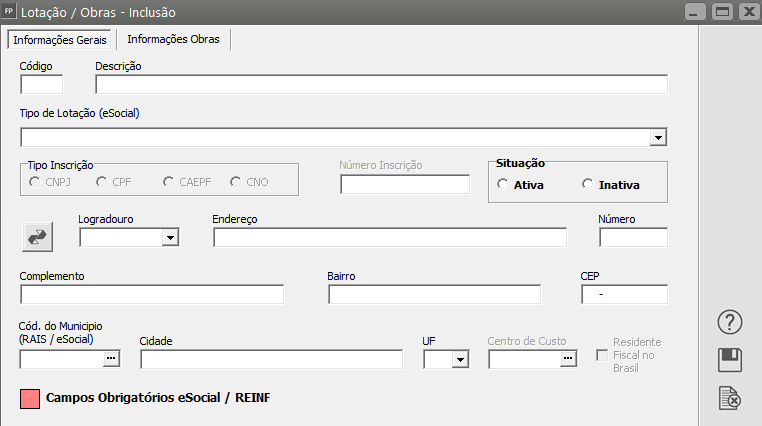

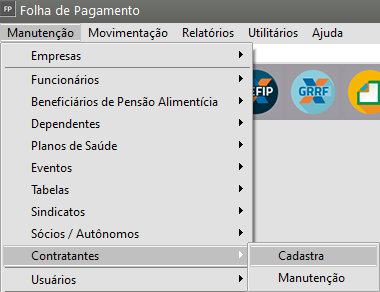

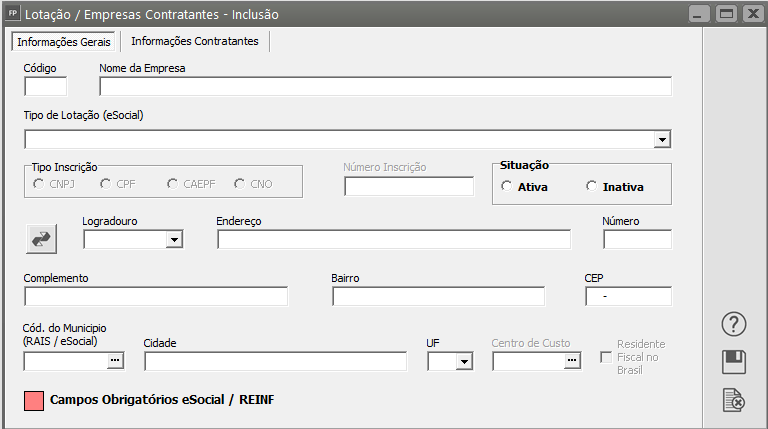

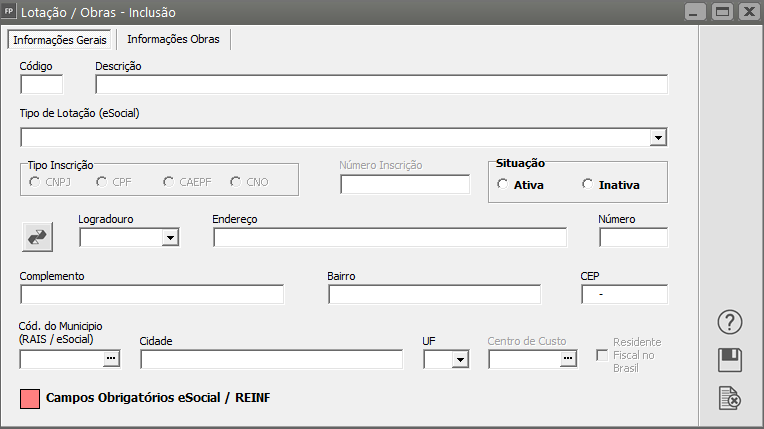

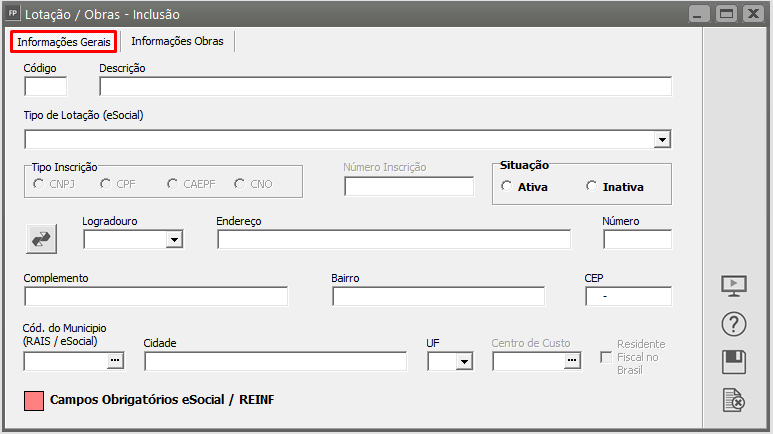

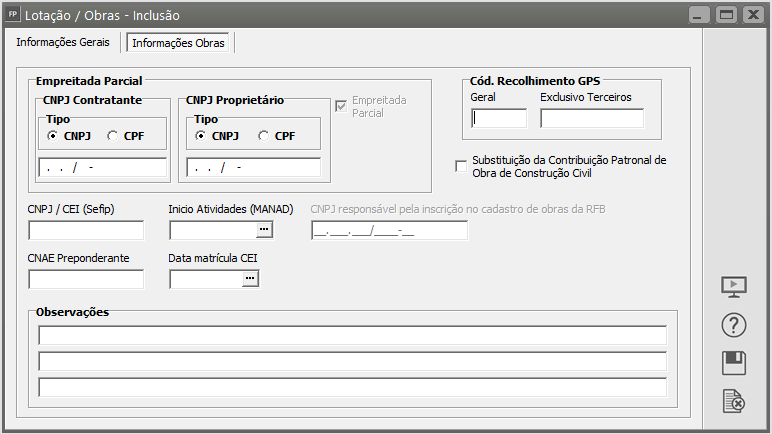

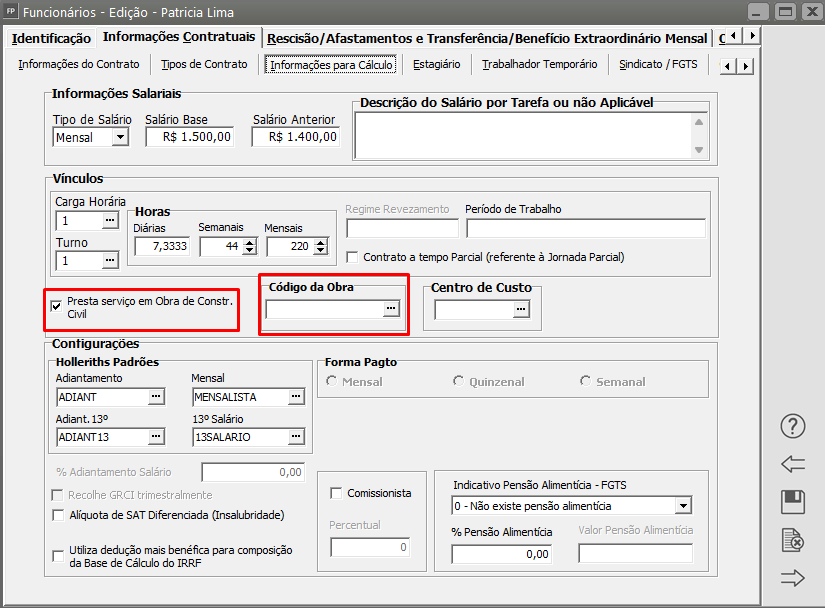

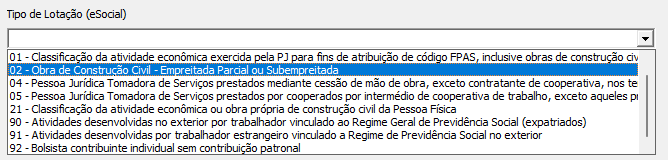

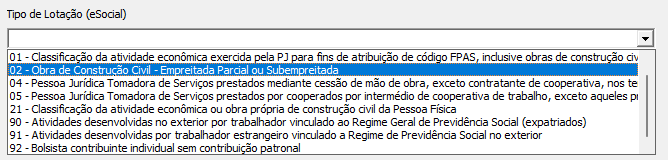

- Configurando Empresas de Construção Civil

- Cadastrando valor do Salário Mínimo

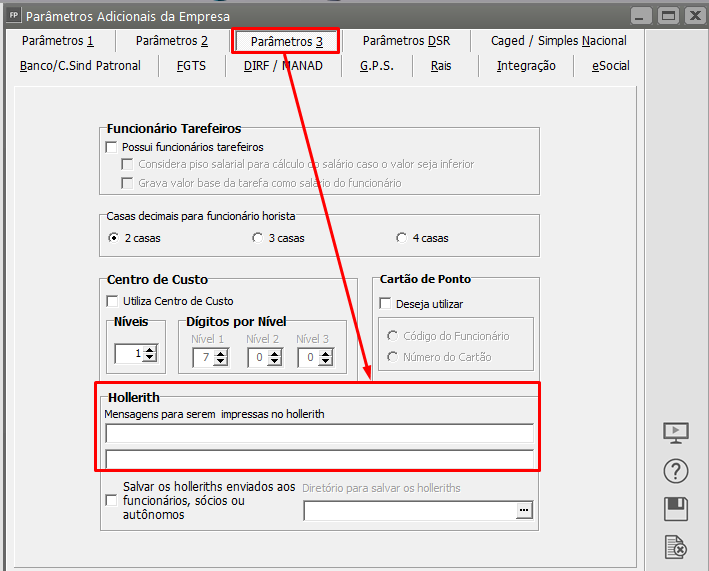

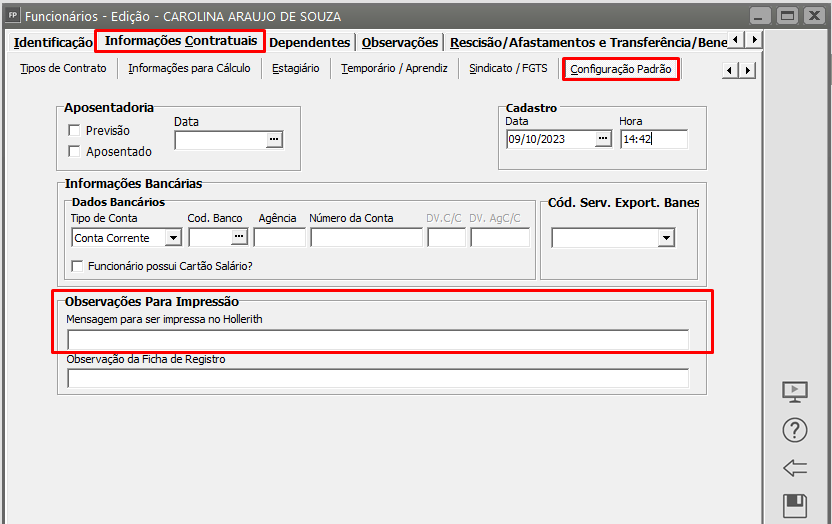

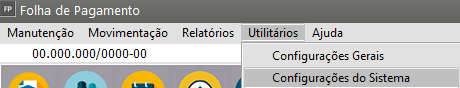

- Inserindo Mensagem nos holleriths

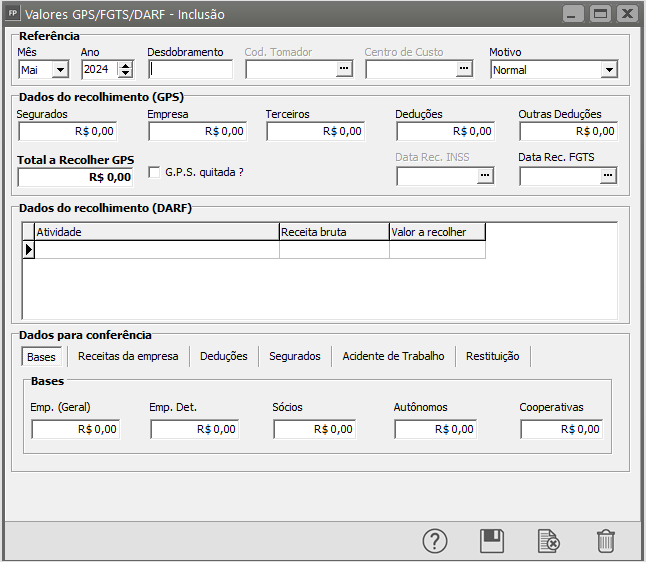

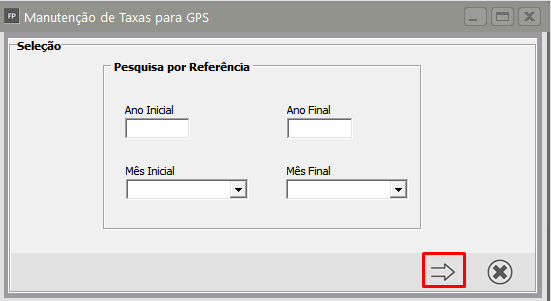

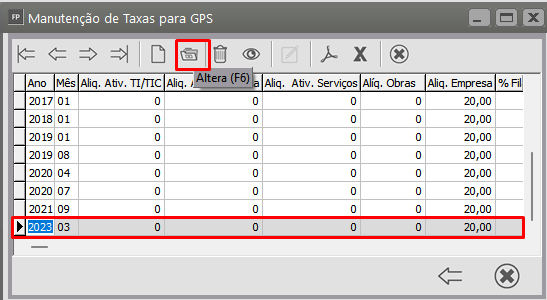

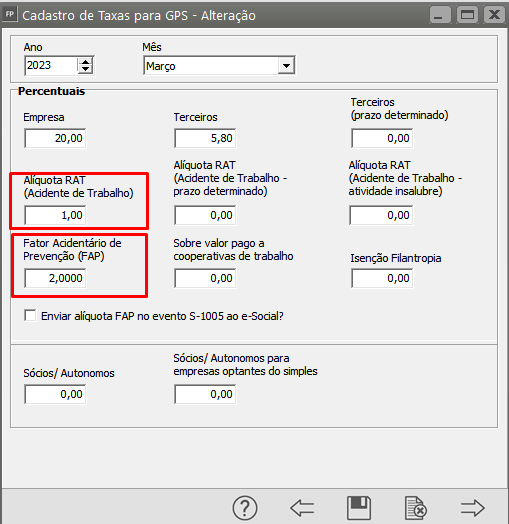

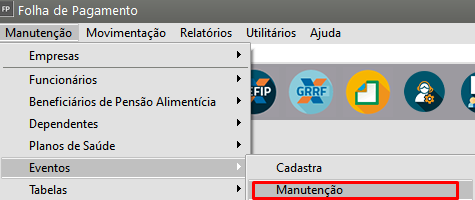

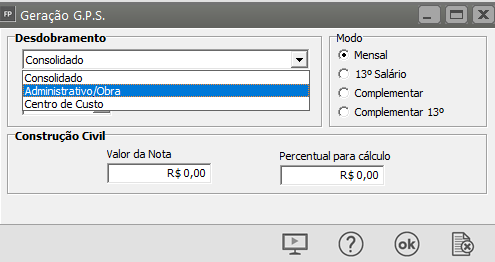

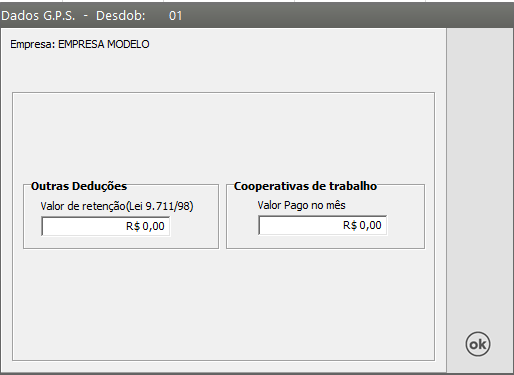

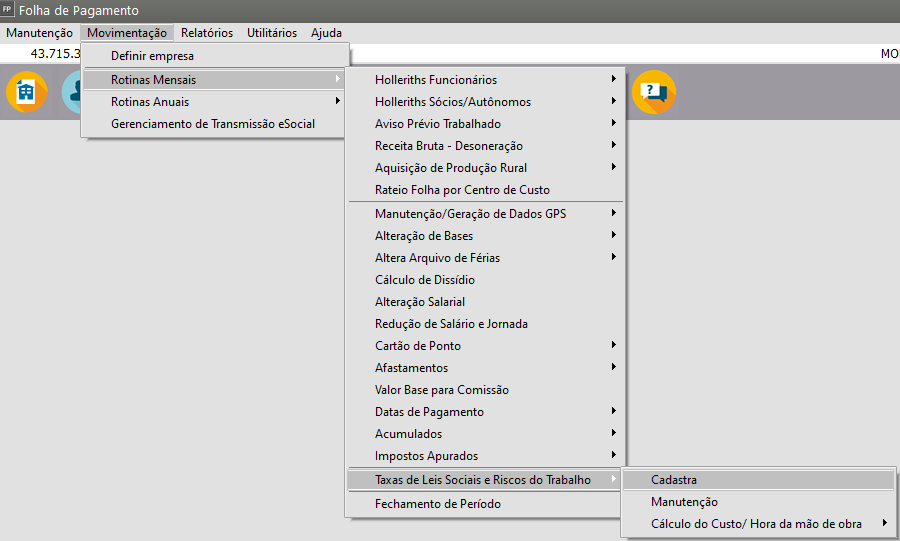

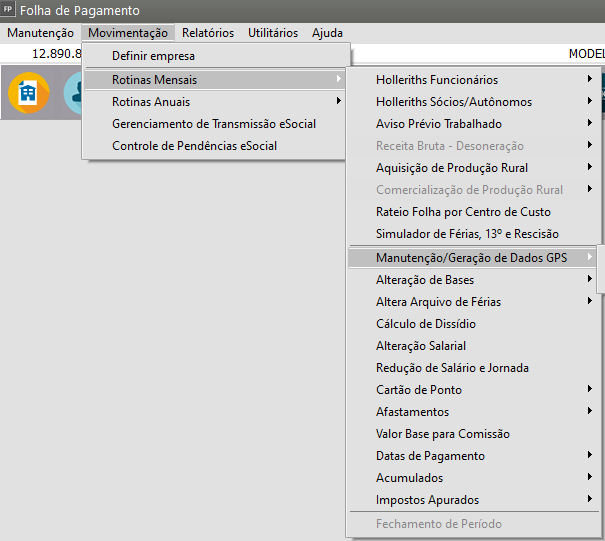

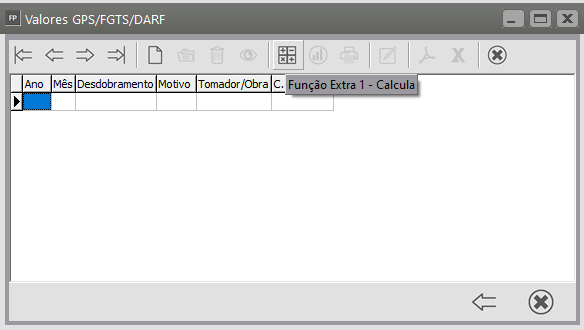

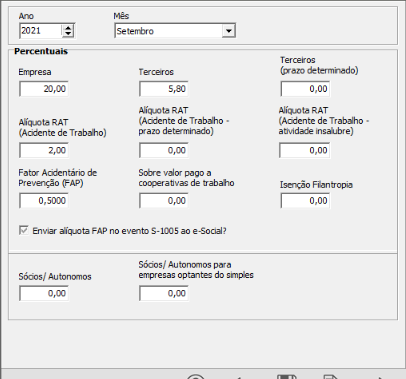

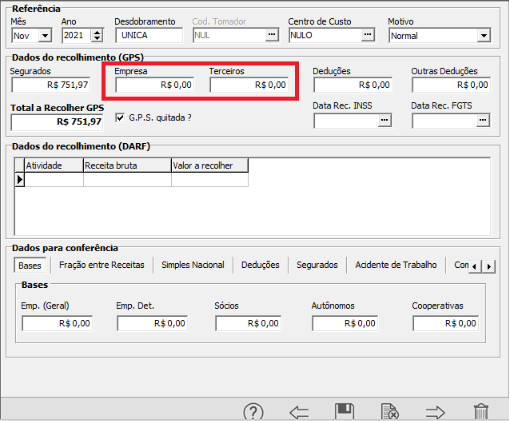

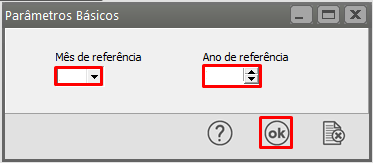

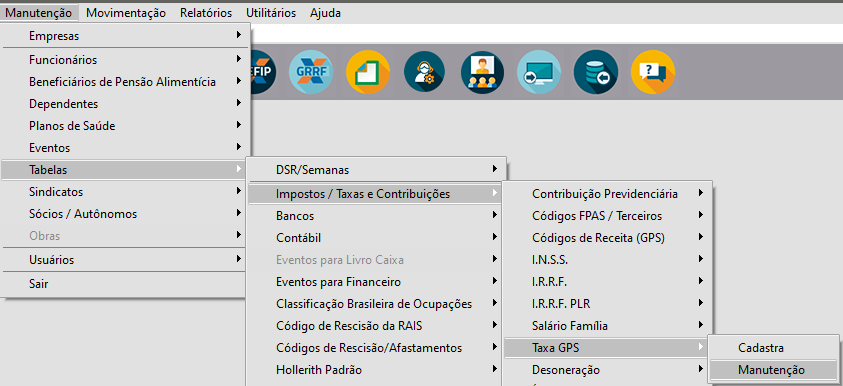

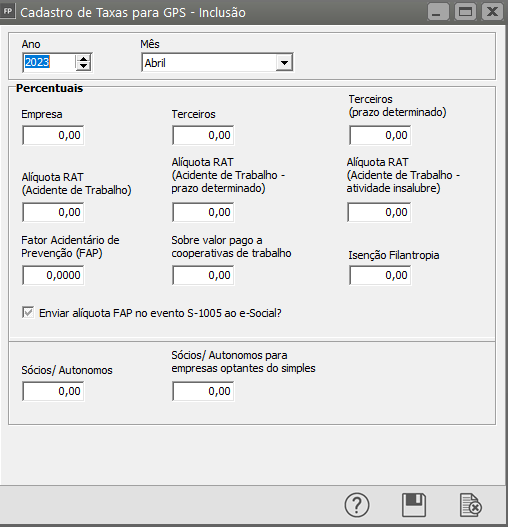

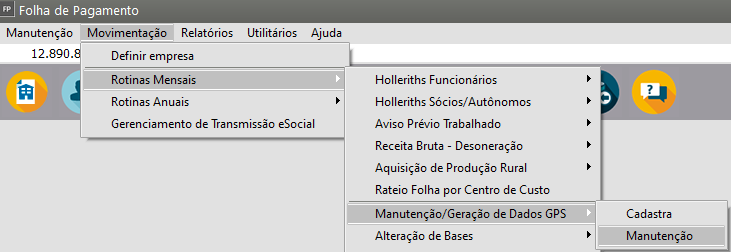

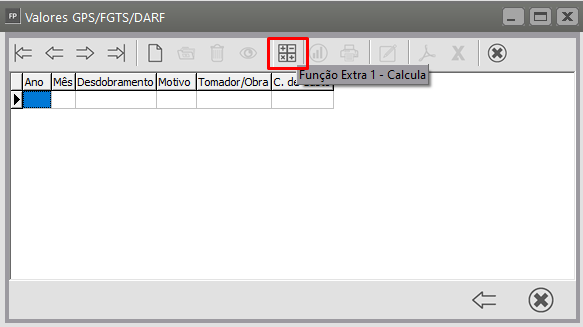

- Calculando GPS

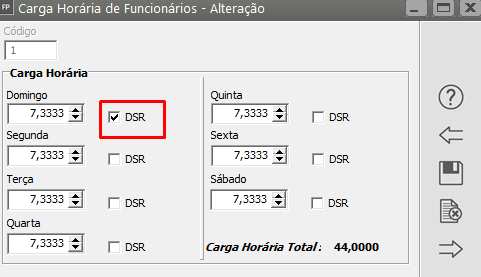

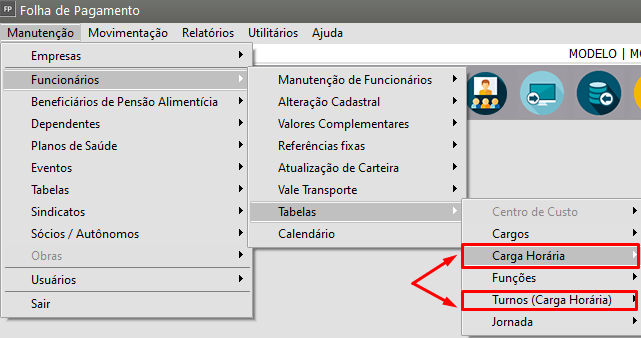

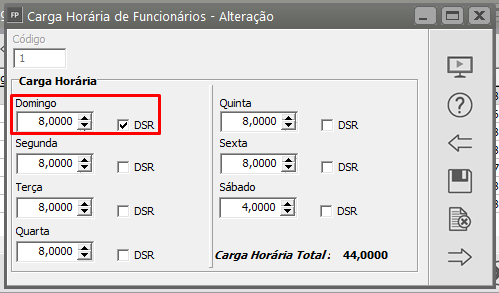

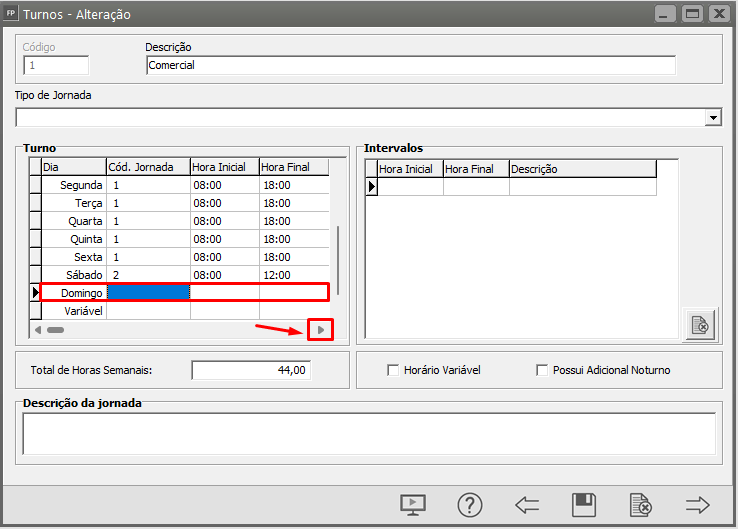

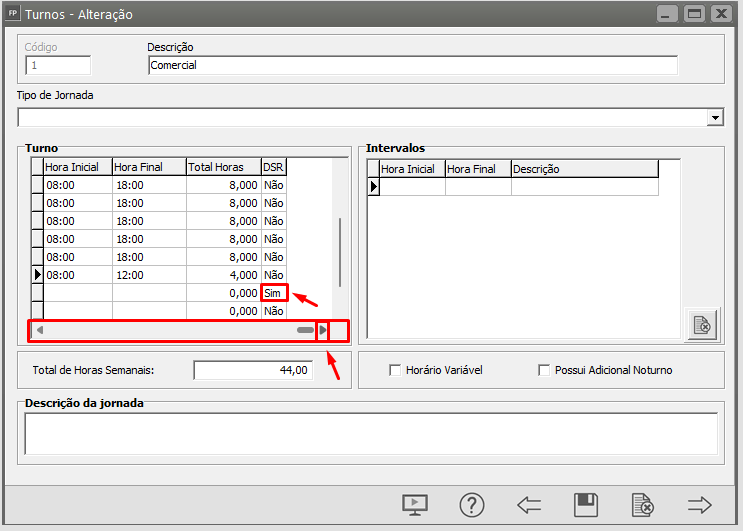

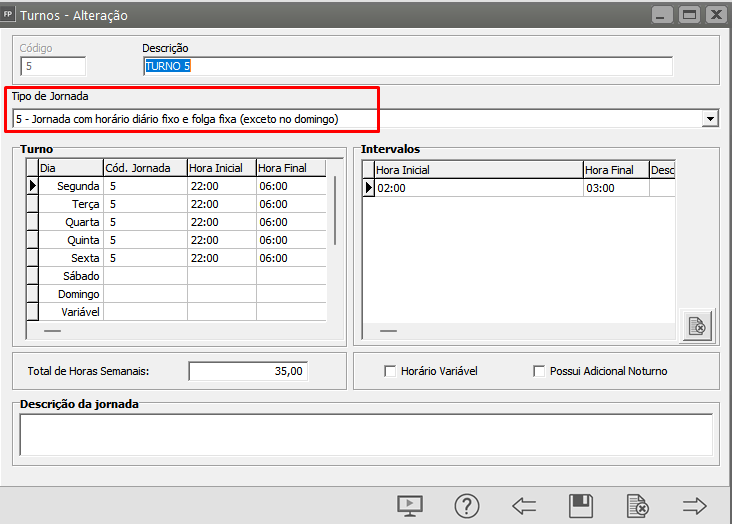

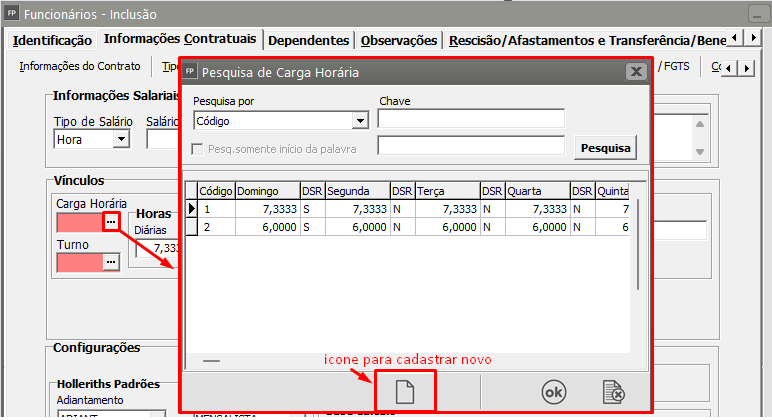

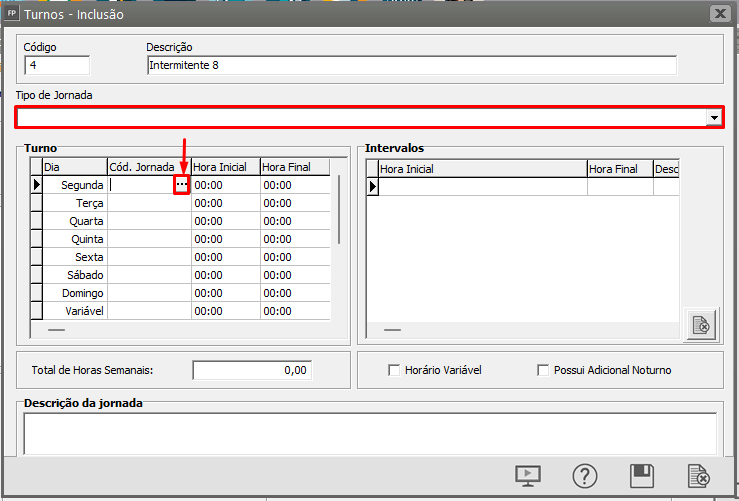

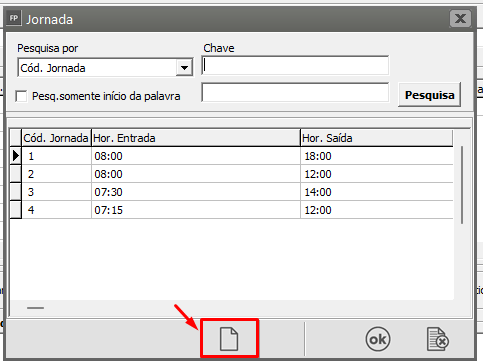

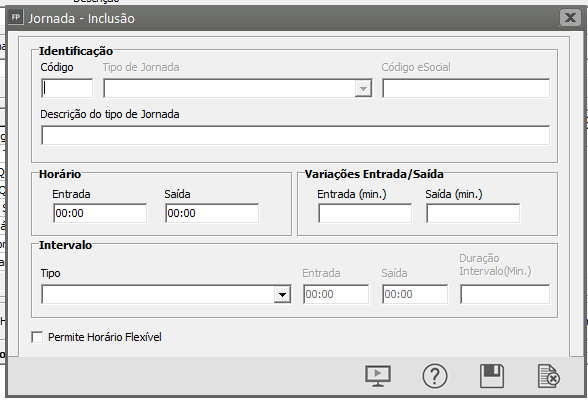

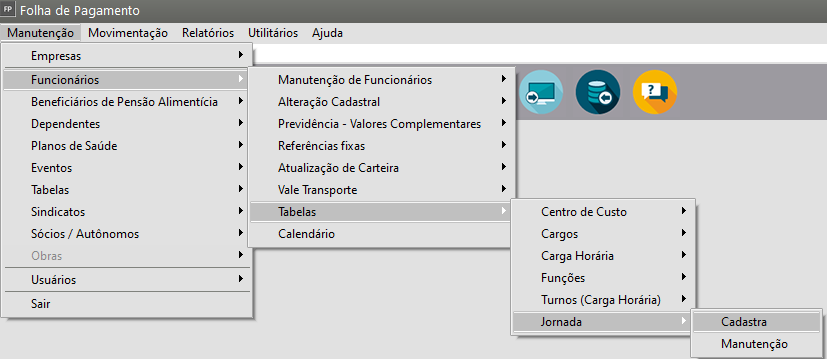

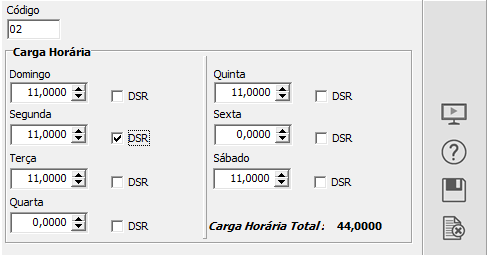

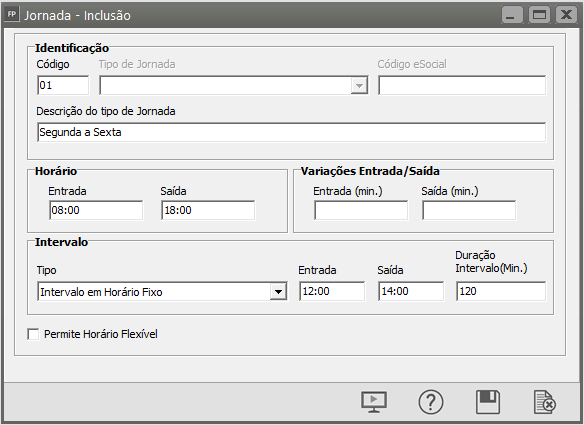

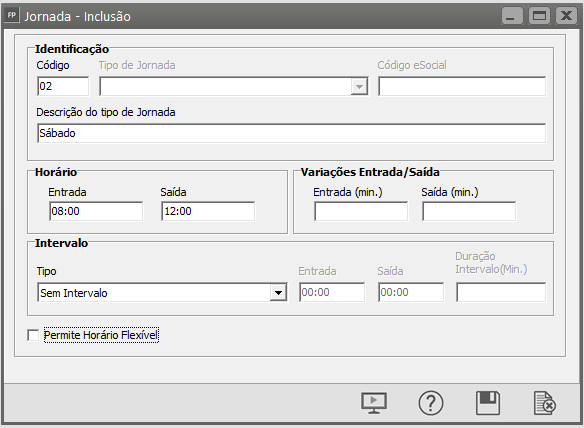

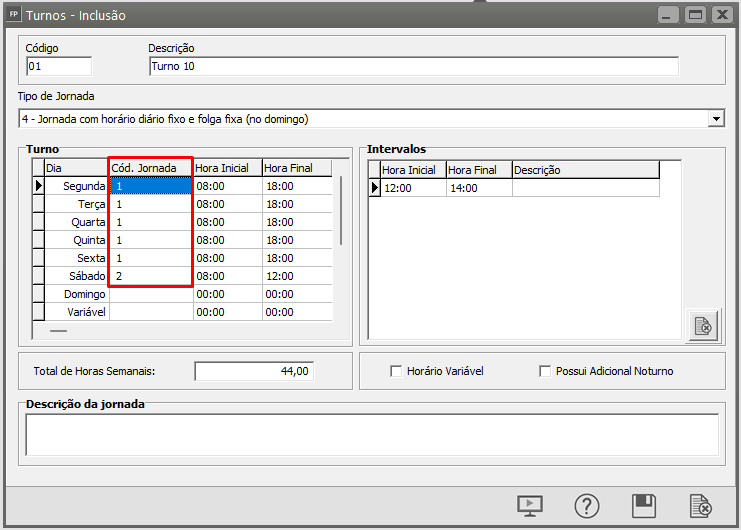

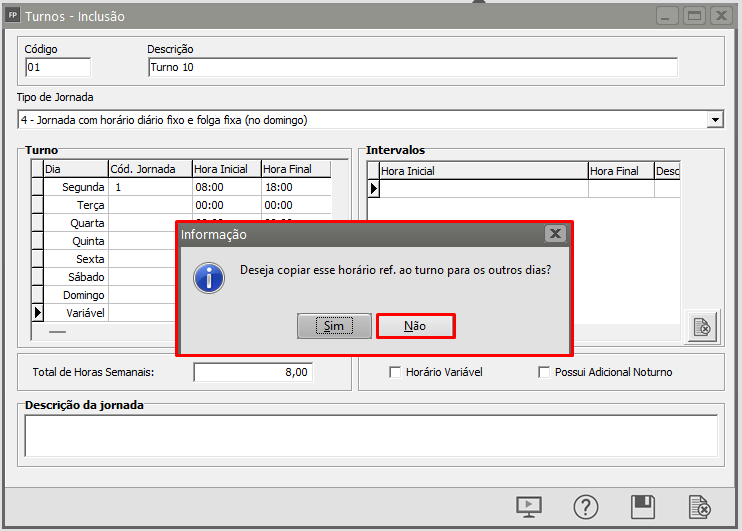

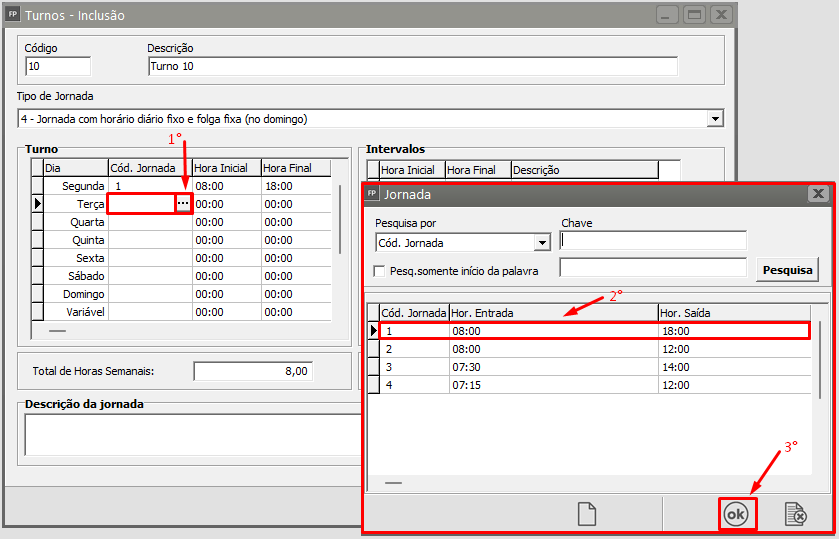

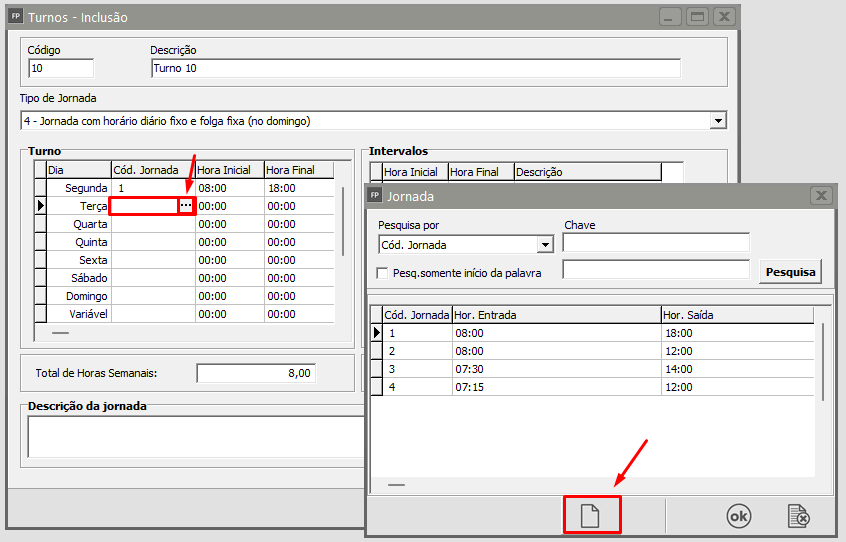

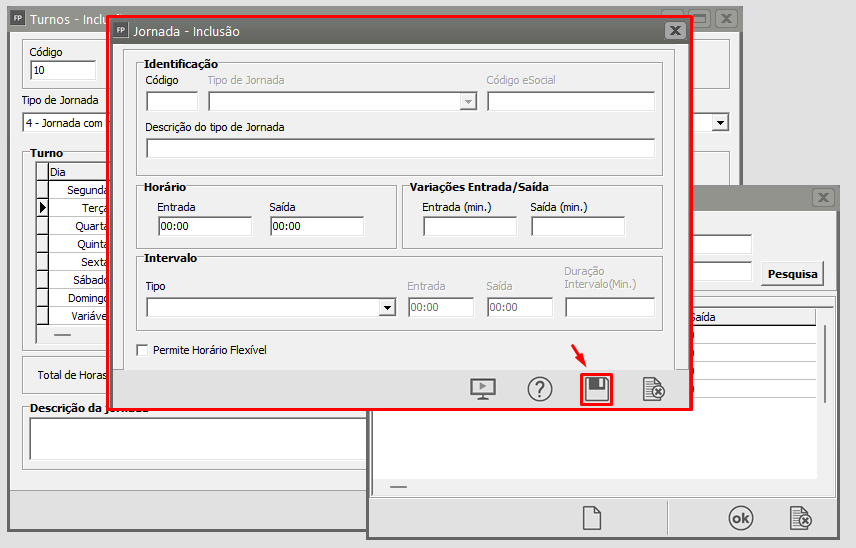

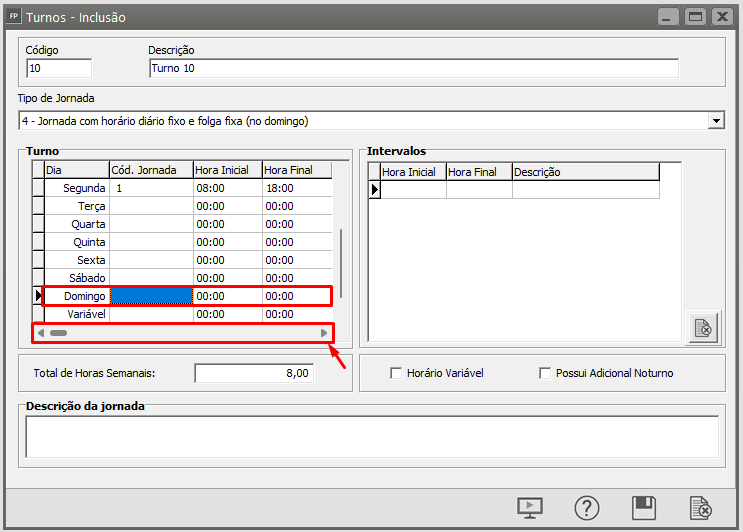

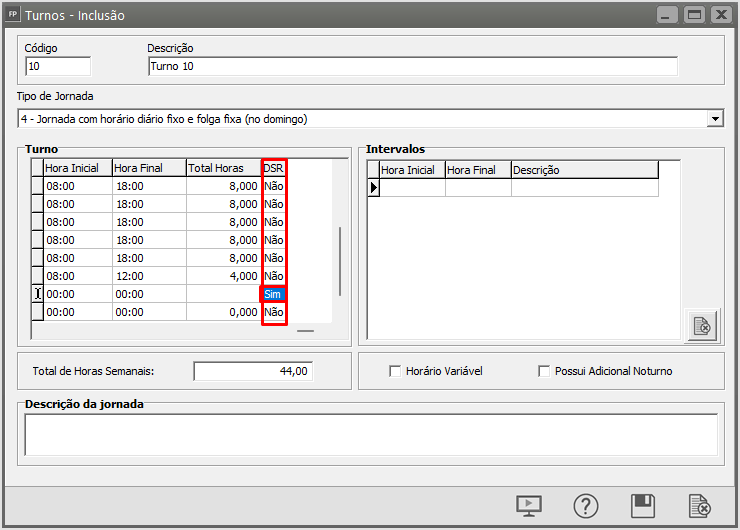

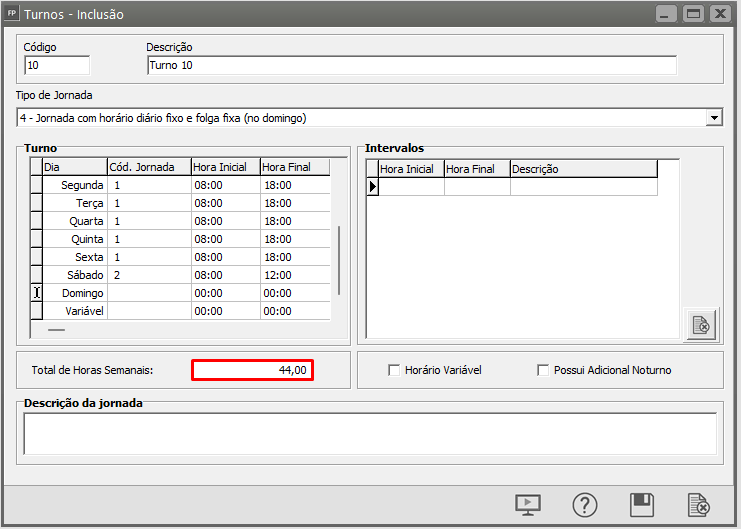

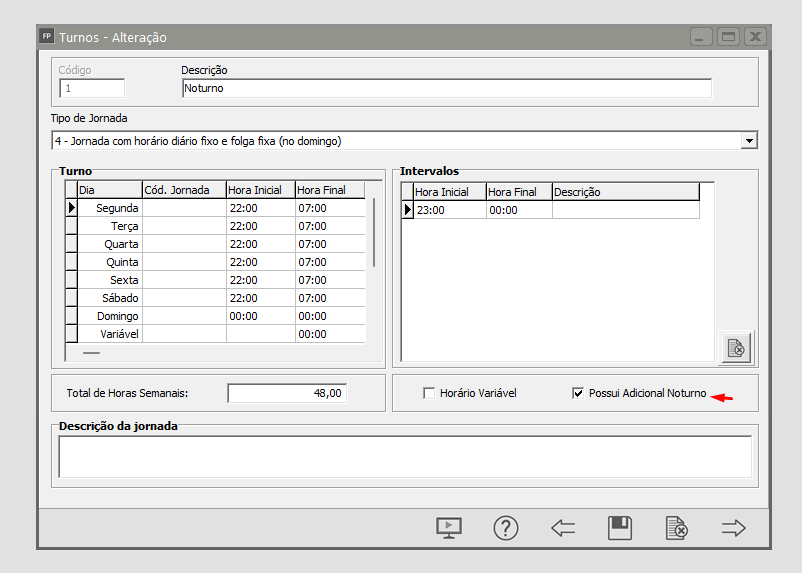

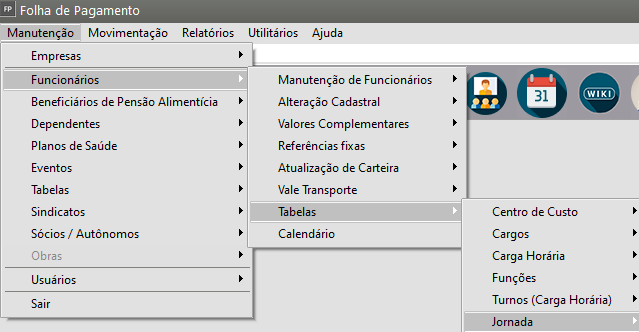

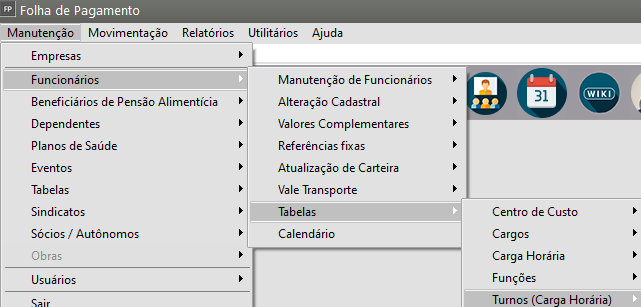

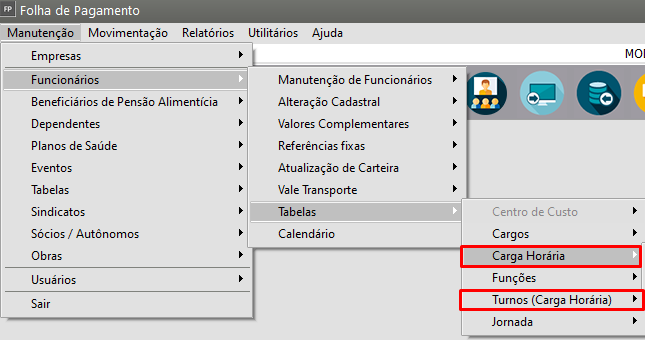

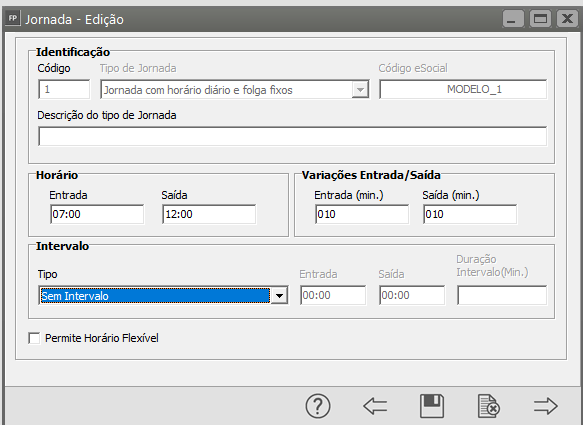

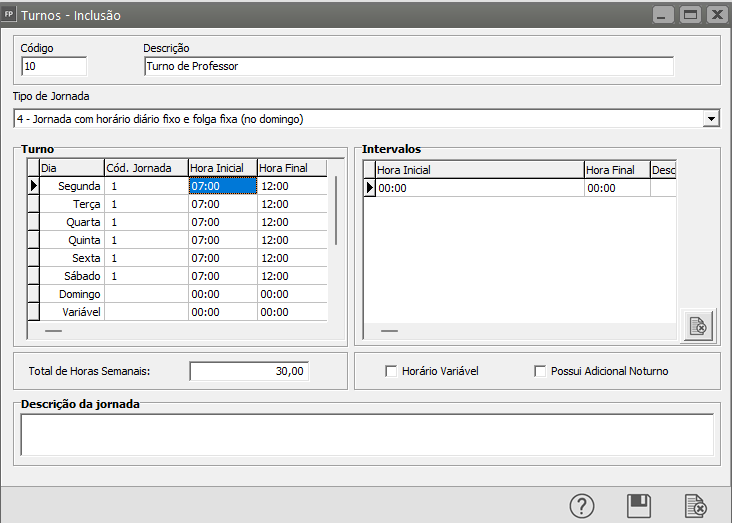

- Cadastrando Jornada e Turno

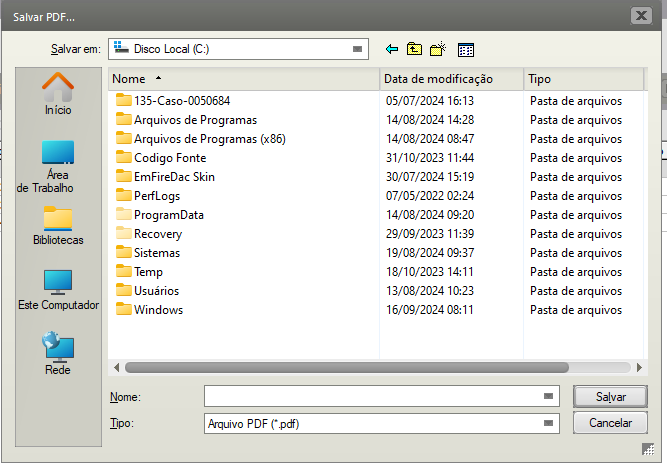

- Gerando Arquivos em PDF e Excel

- Descontando Aviso Prévio do Funcionário

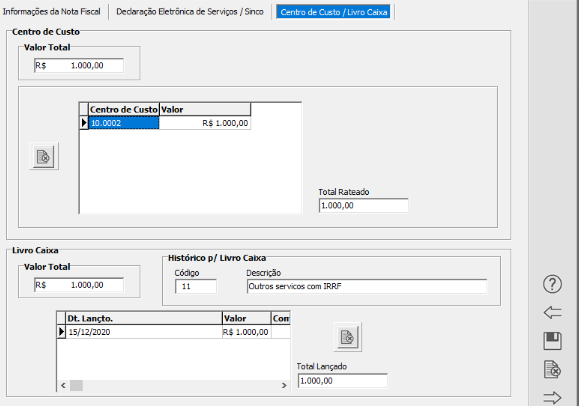

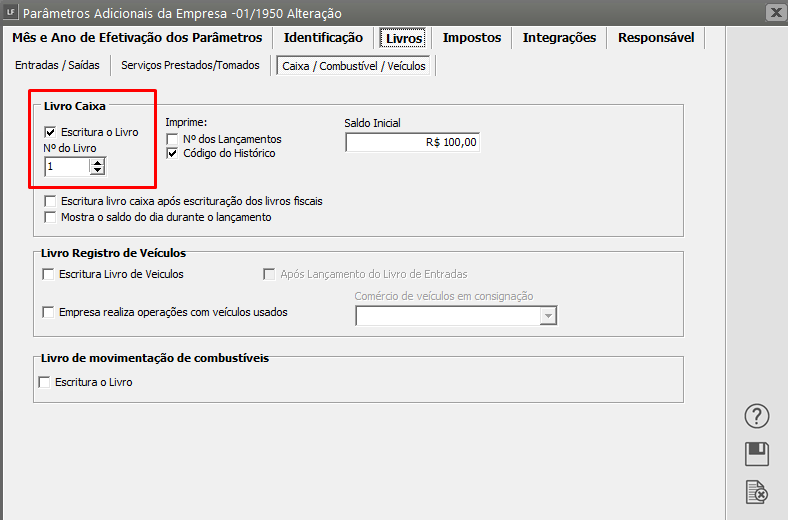

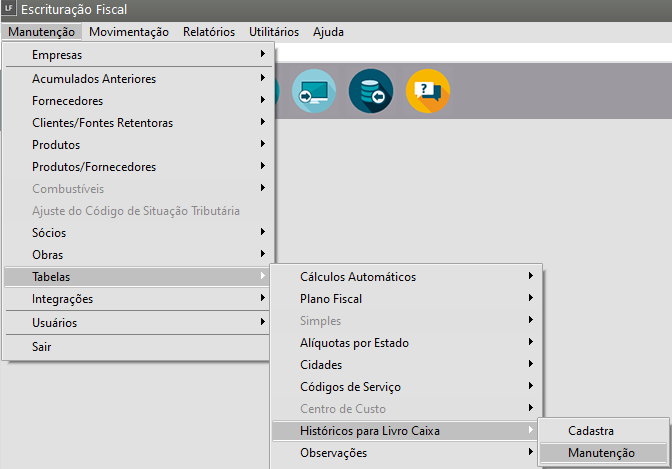

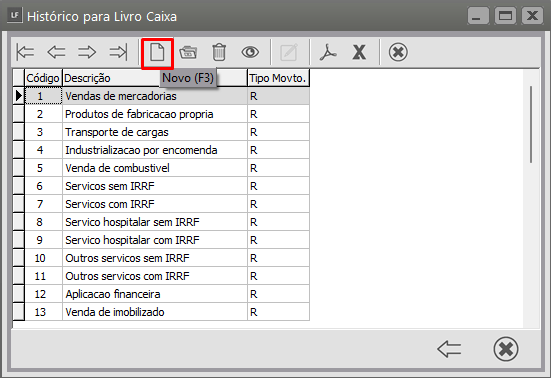

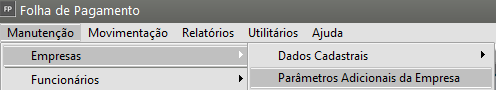

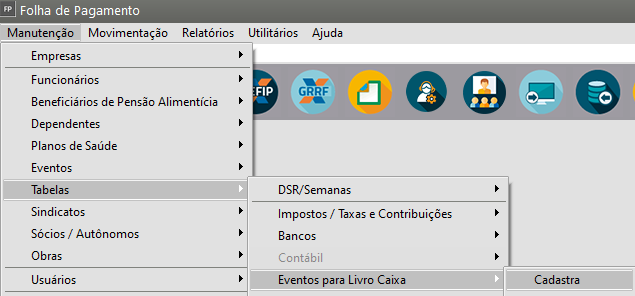

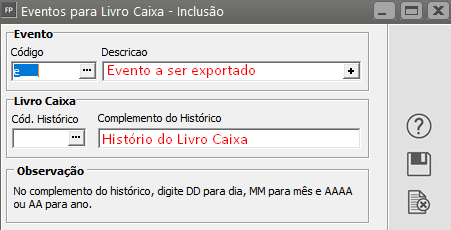

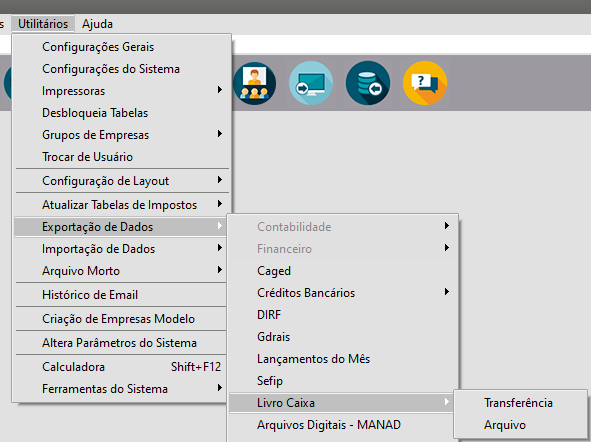

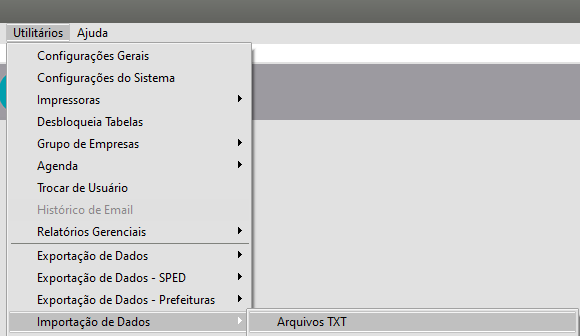

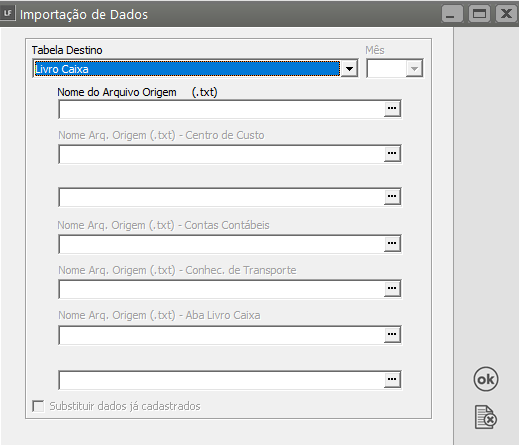

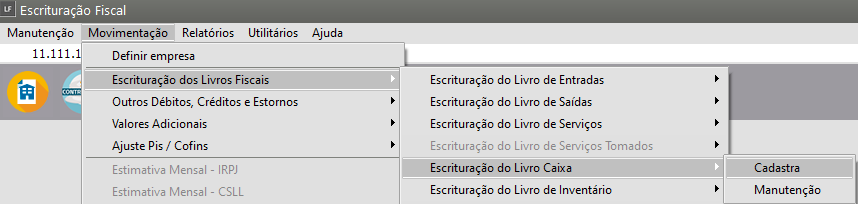

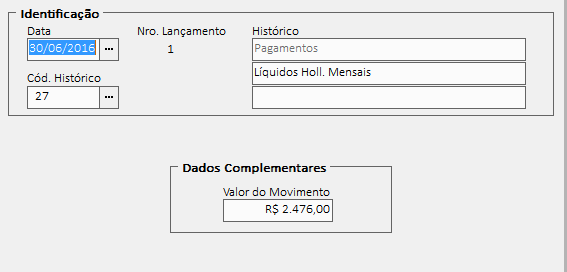

- Exportando Folha de Pagamento para o Livro Caixa

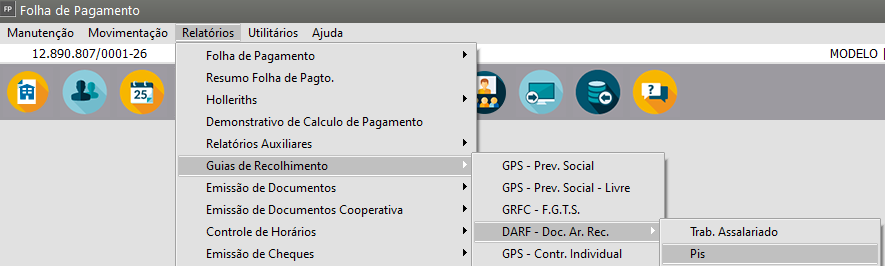

- Gerando Guia DARF do PIS (Centralizado - Matriz e Filiais)

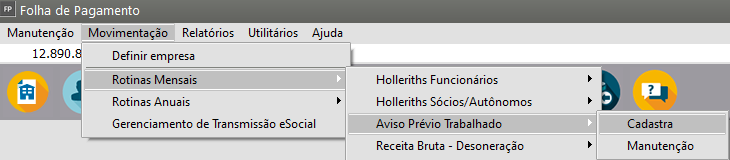

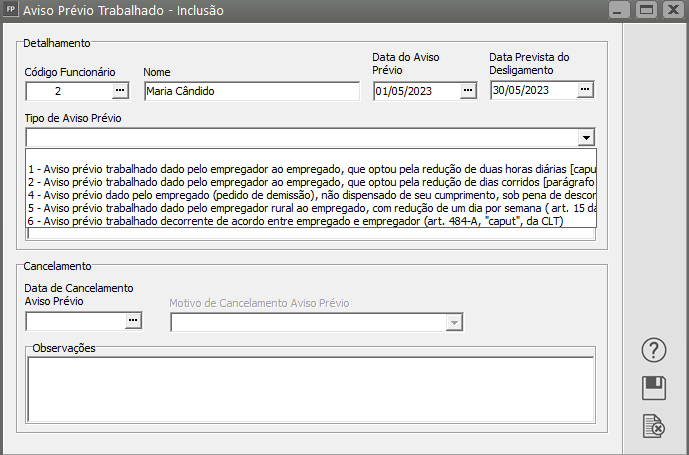

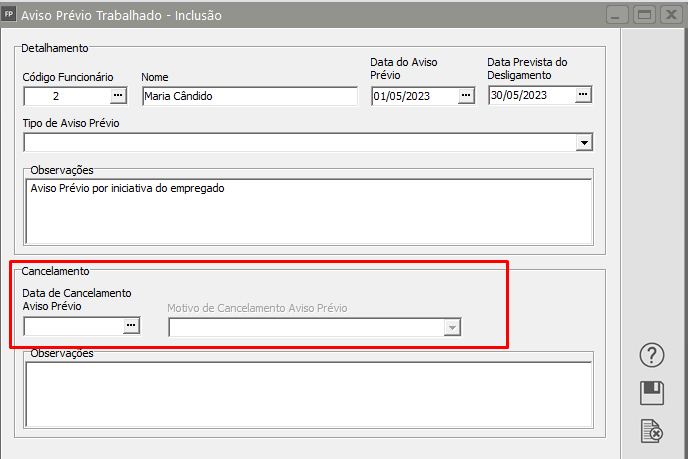

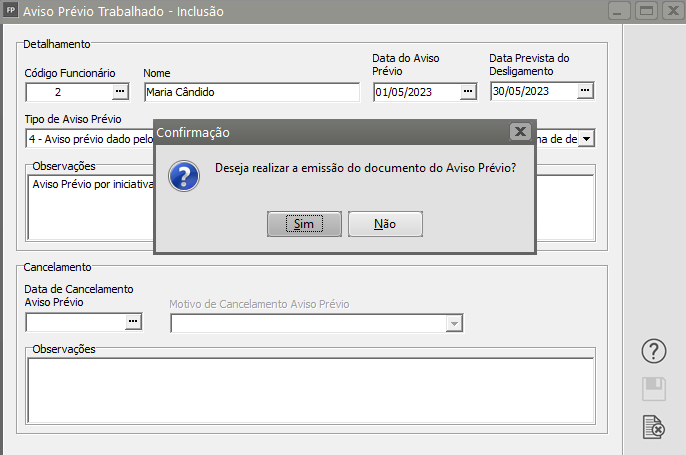

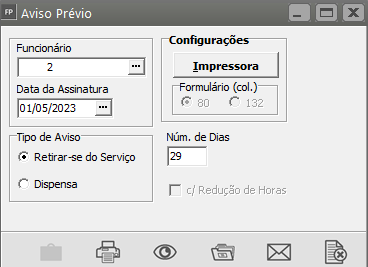

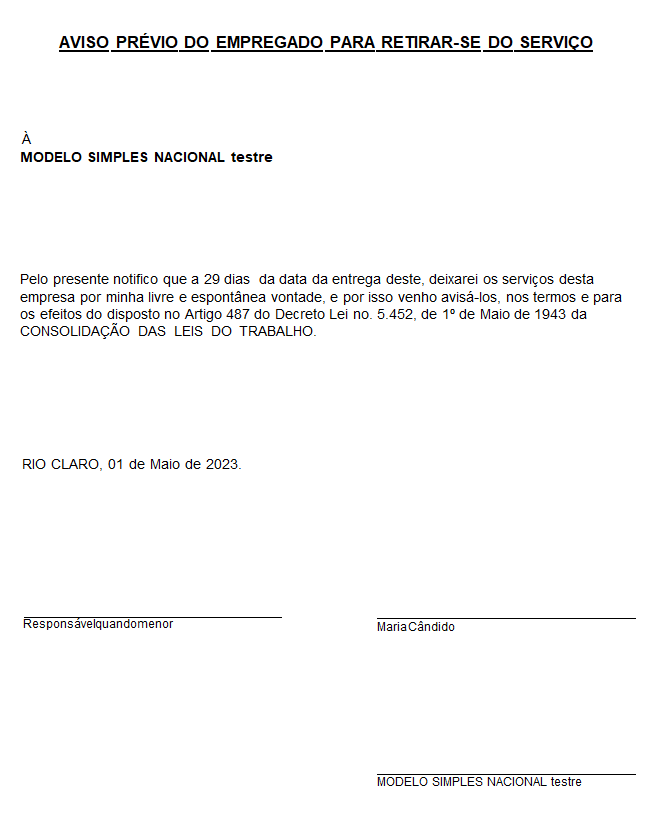

- Cadastrando Aviso Prévio

- Calculando Biênio

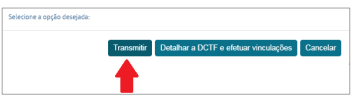

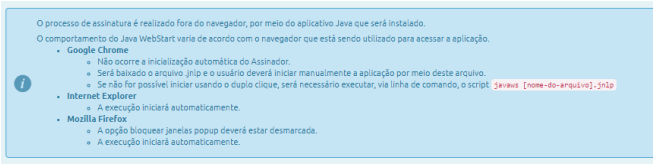

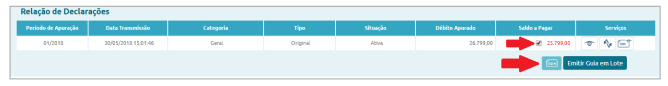

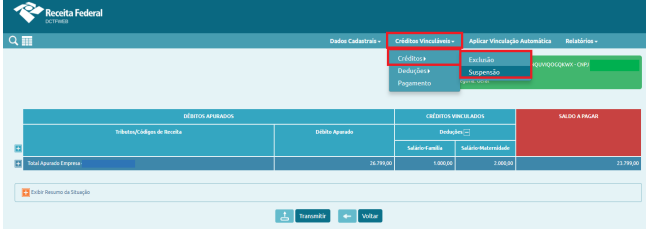

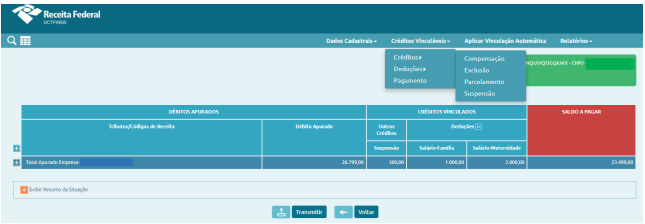

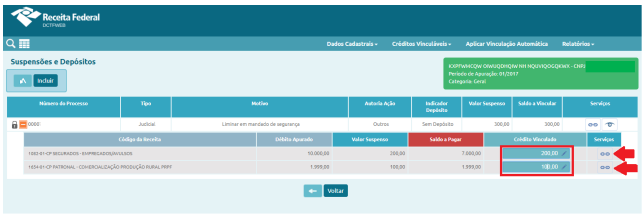

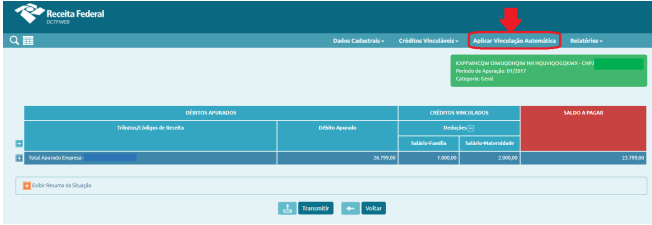

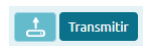

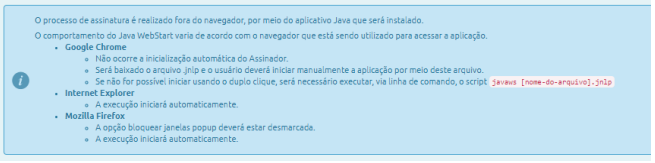

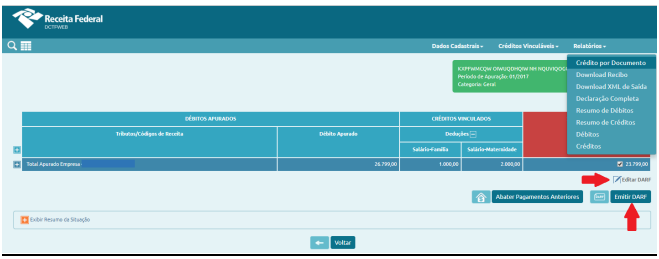

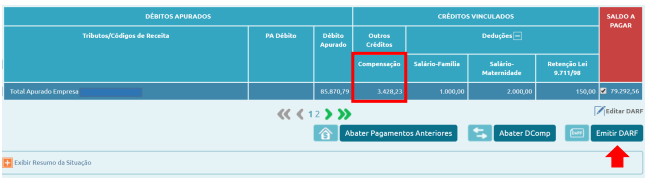

- Guia rápido da DCTFWEB

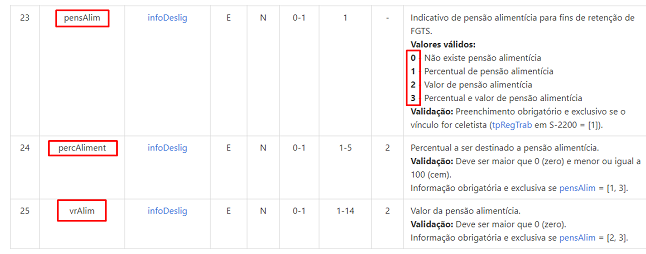

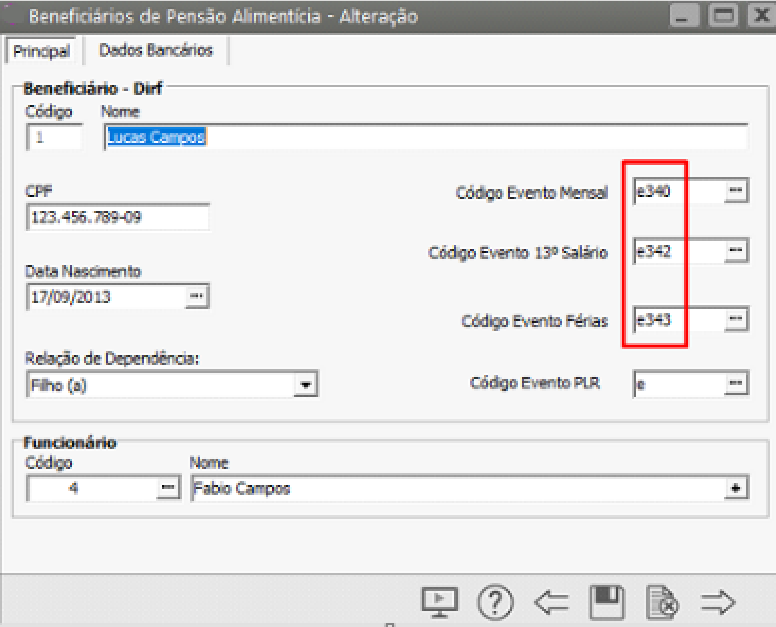

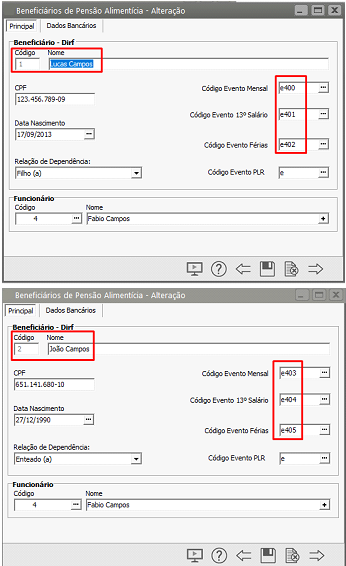

- Pensão Alimentícia - Evento var60 (vários beneficiários)

- Eventos S-5001 e S-5003

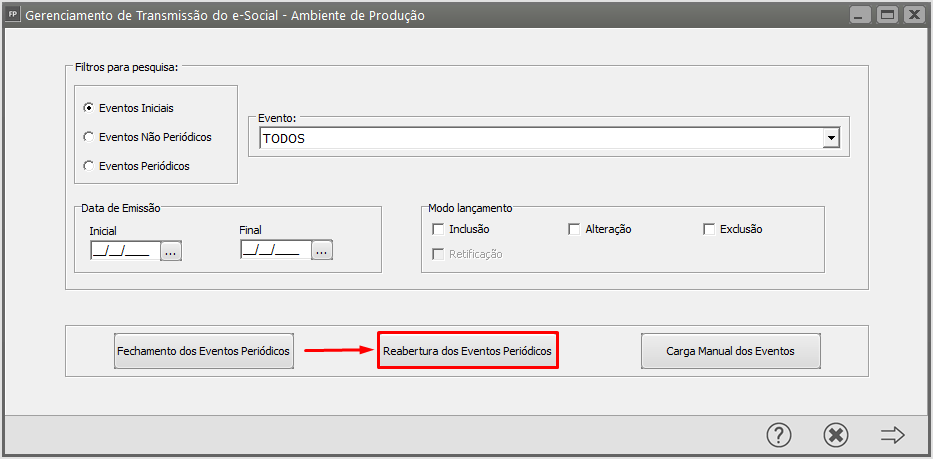

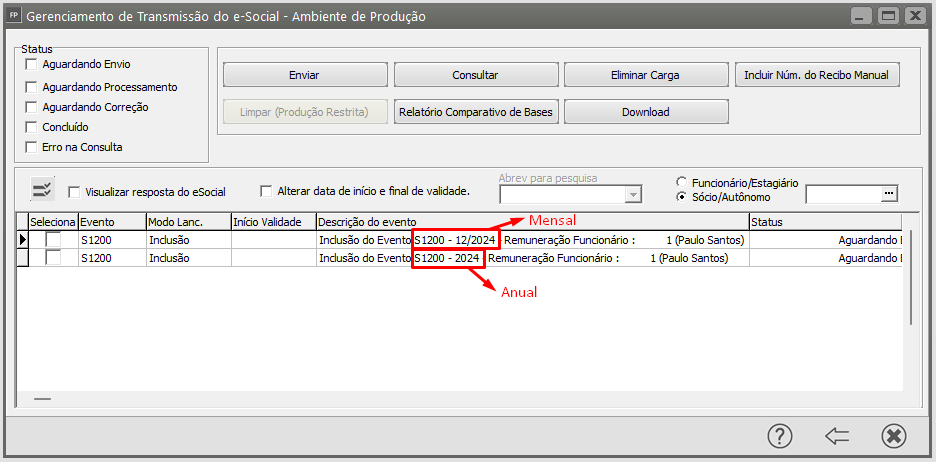

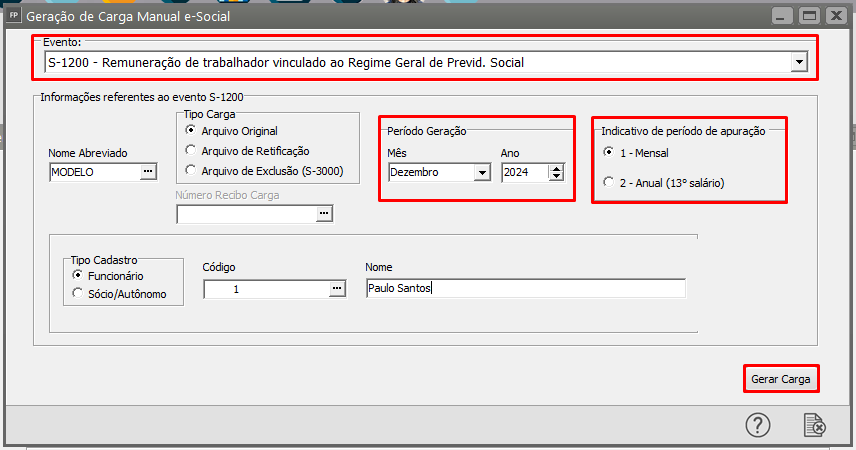

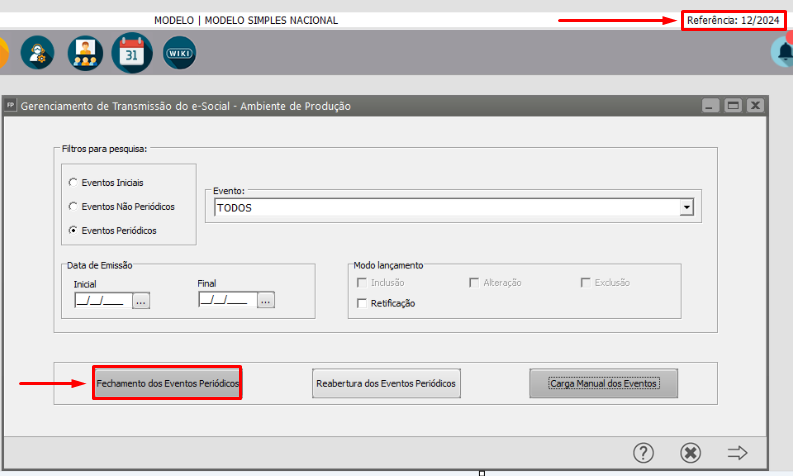

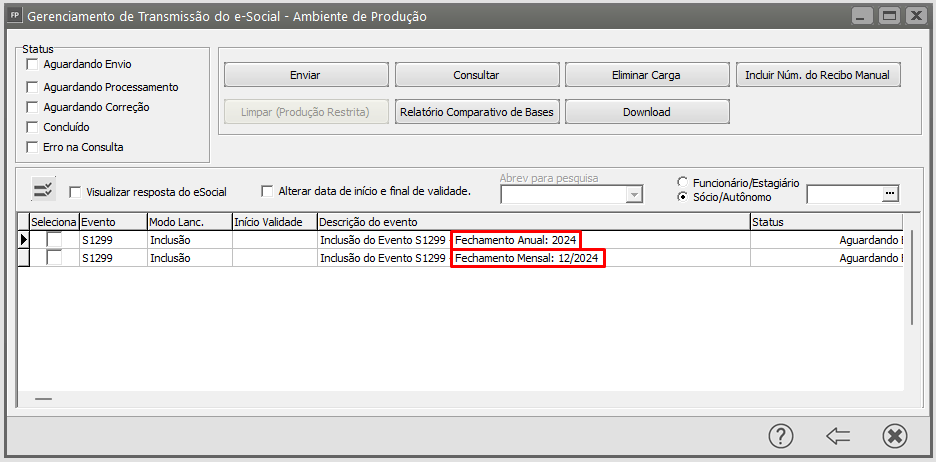

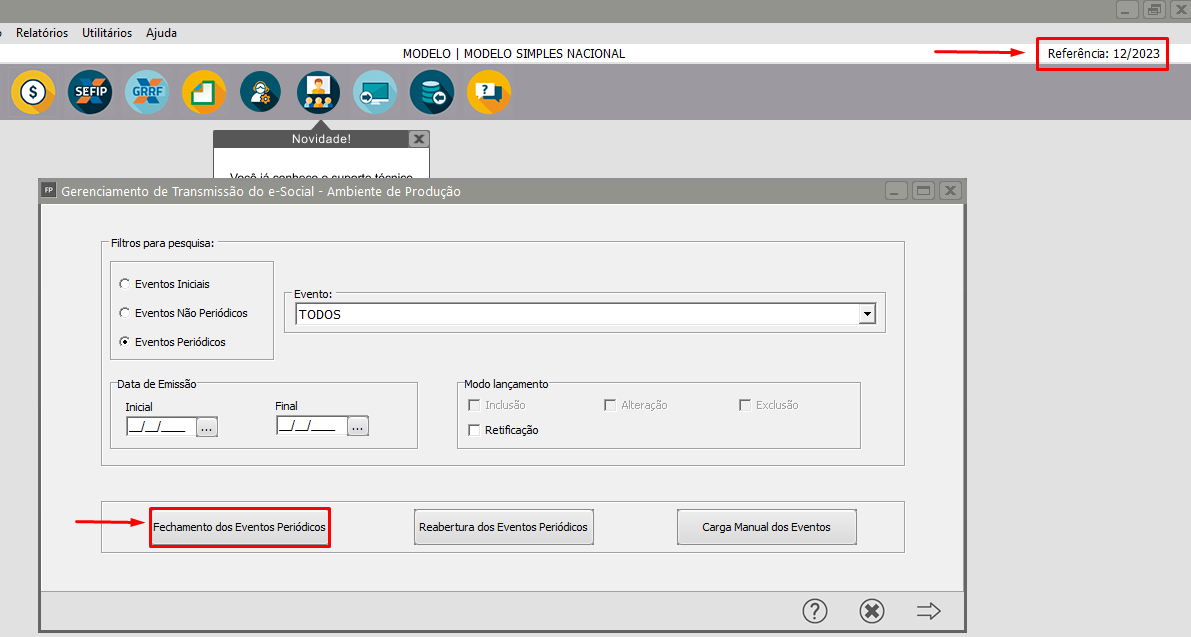

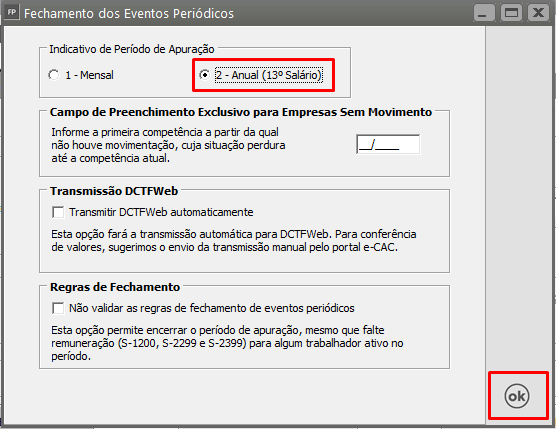

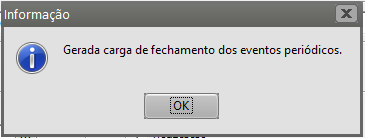

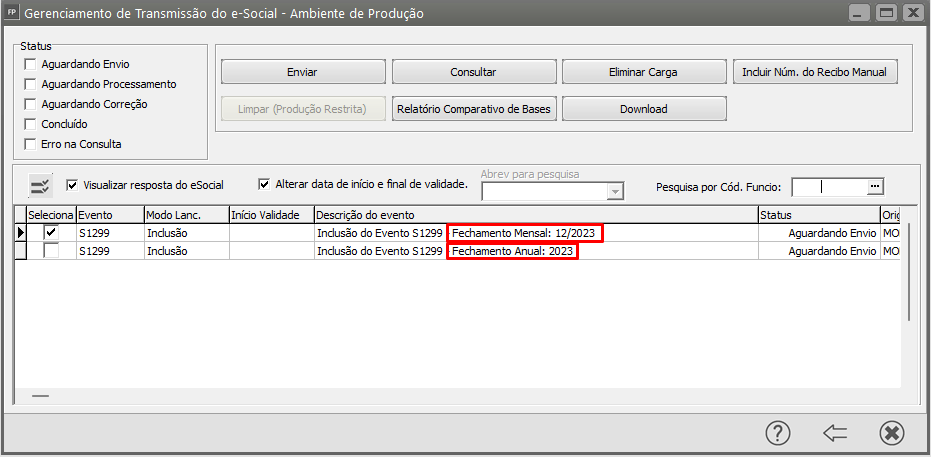

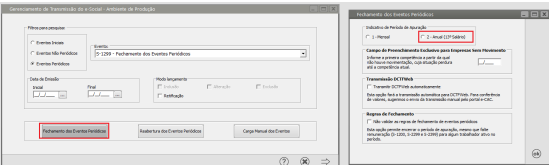

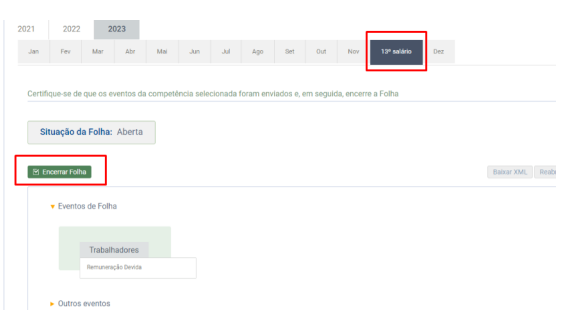

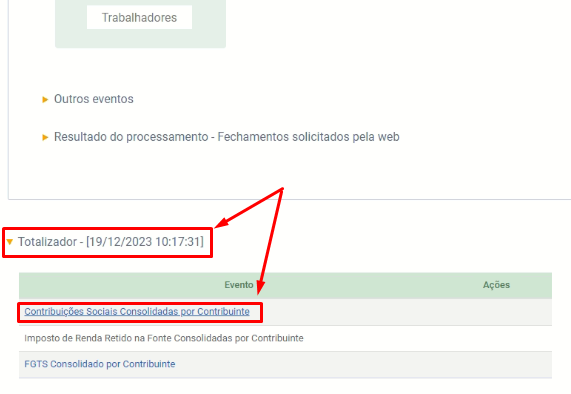

- Fechamento Anual e Fechamento Mensal no eSocial em Dezembro

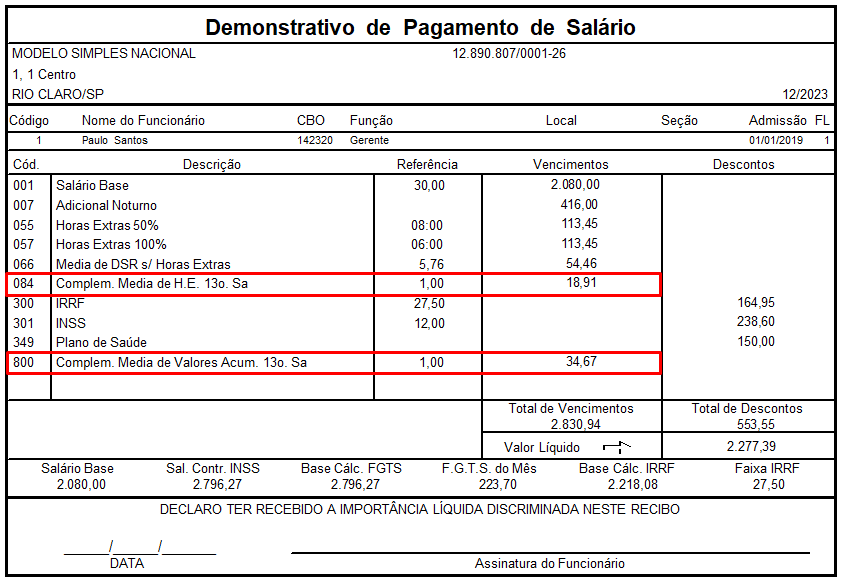

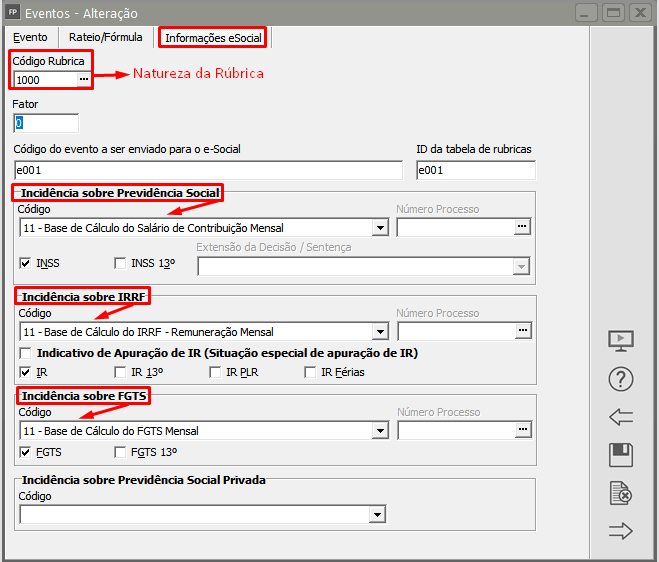

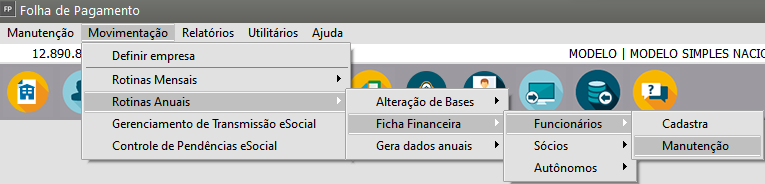

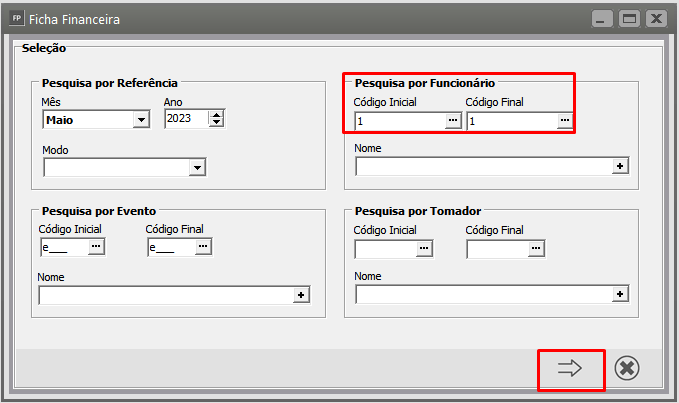

- Complemento Médias 13° Hora Extra e Valores Acumulados no Mensal Dezembro

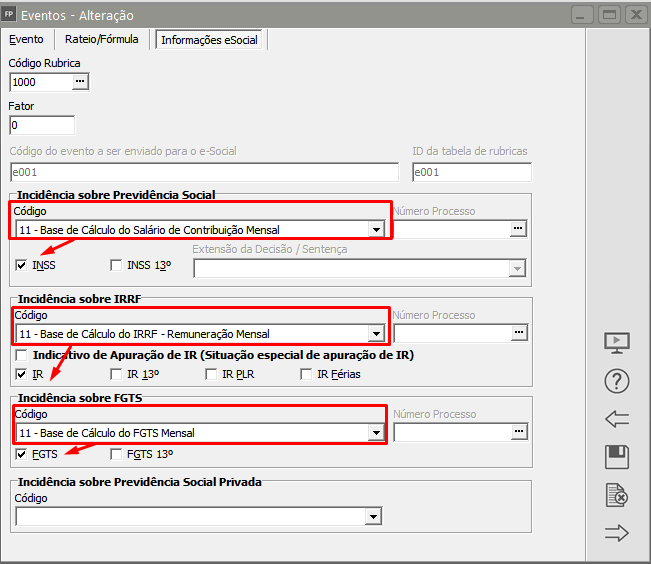

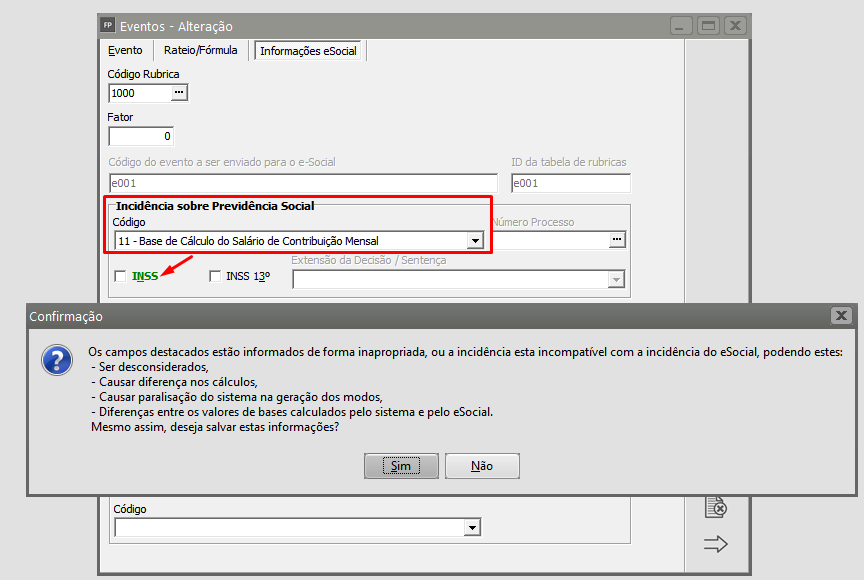

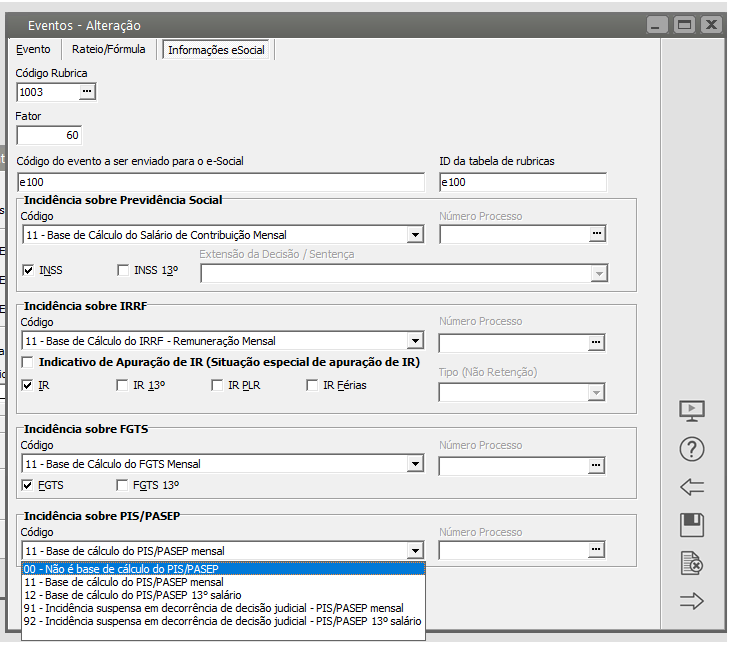

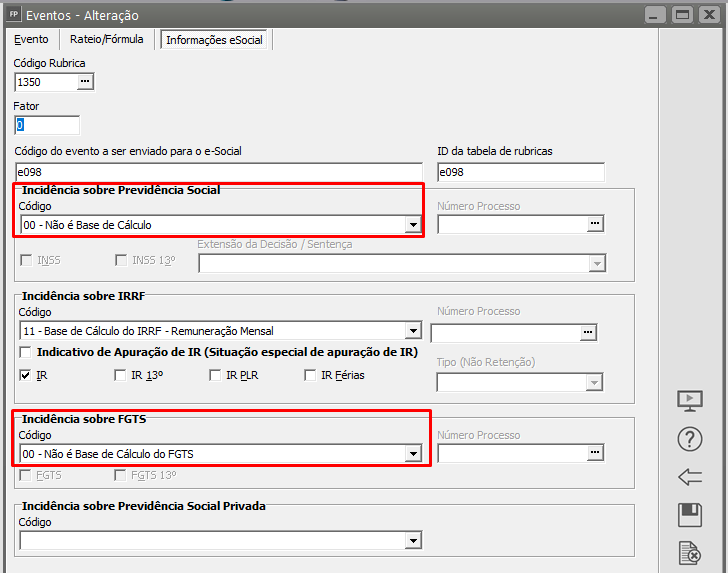

- Cartilha Eventos Padrão - Configuração eSocial

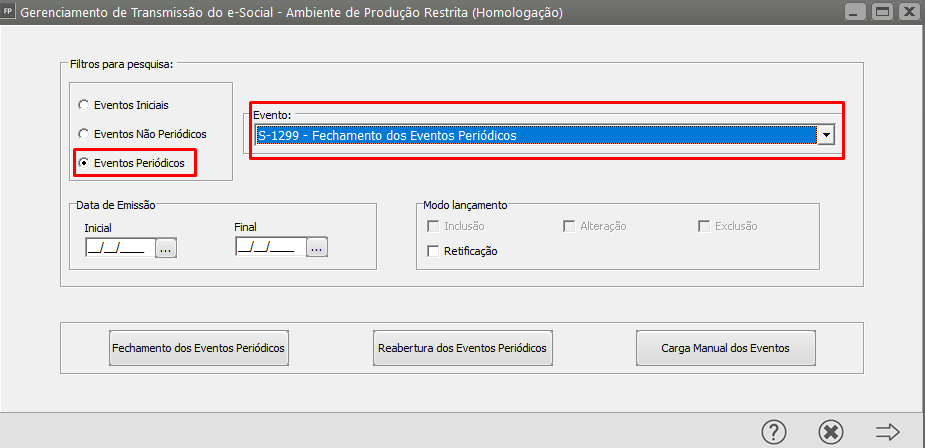

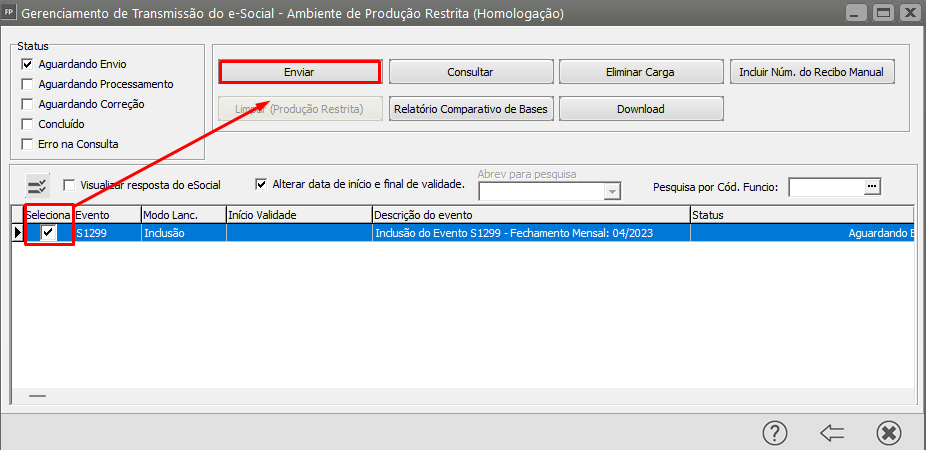

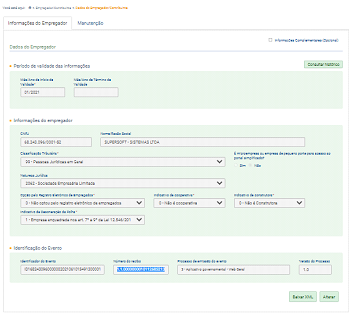

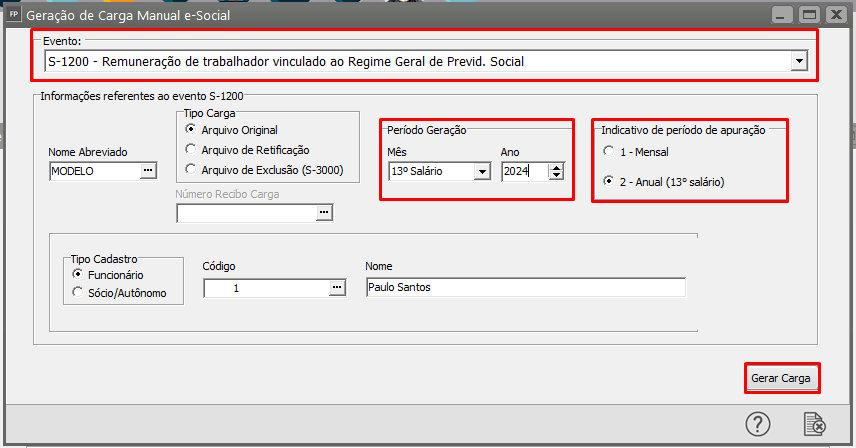

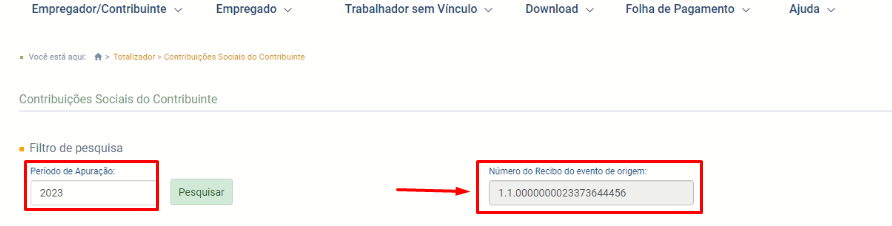

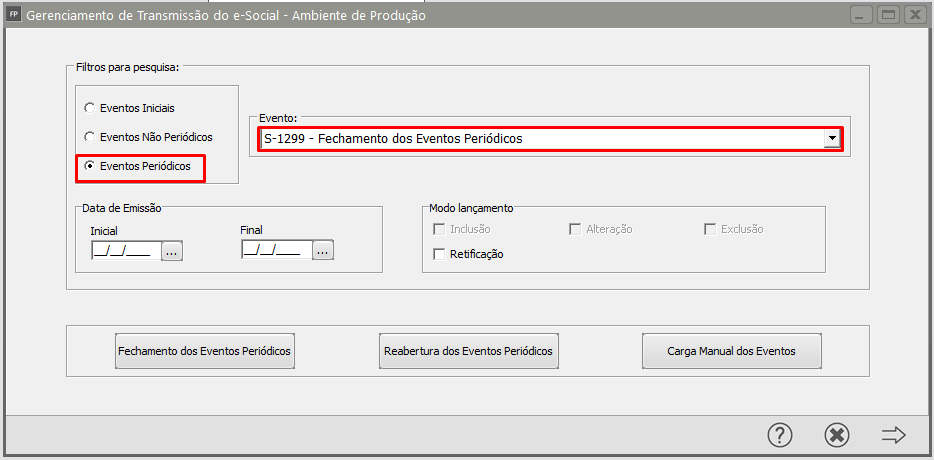

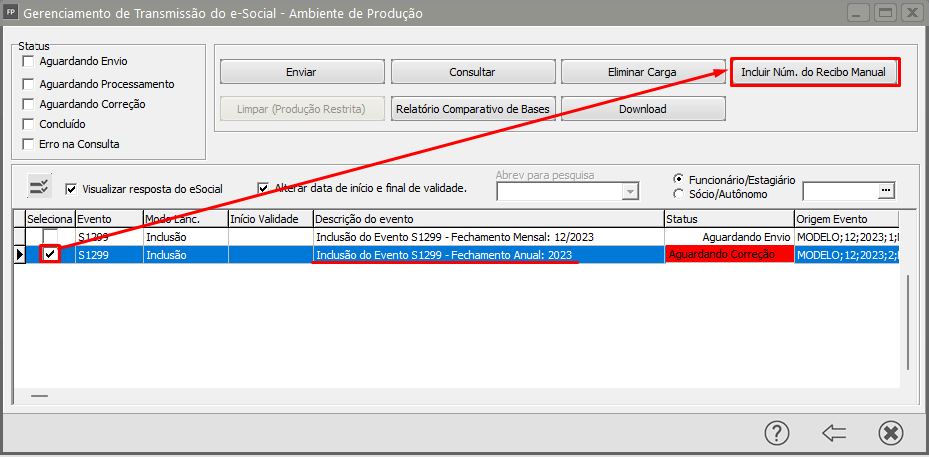

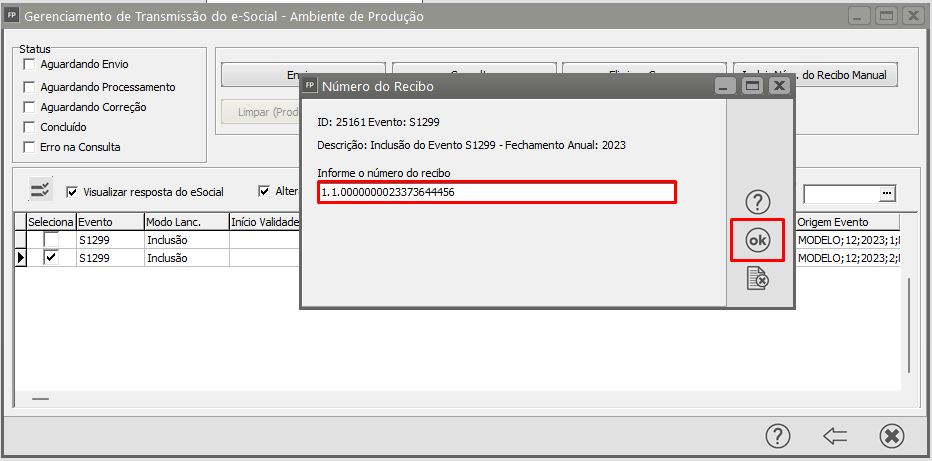

- 13º Salário - eSocial - Fechamento evento S-1299 Anual

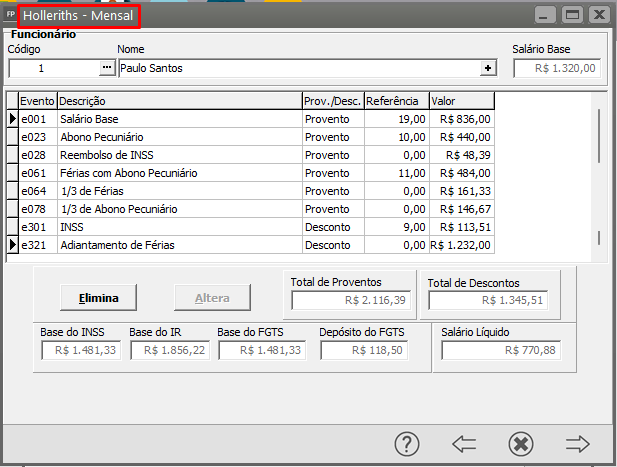

- e028 - Reembolso de INSS das Férias no Holerith Mensal

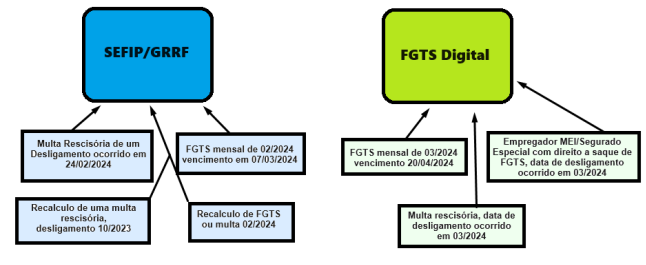

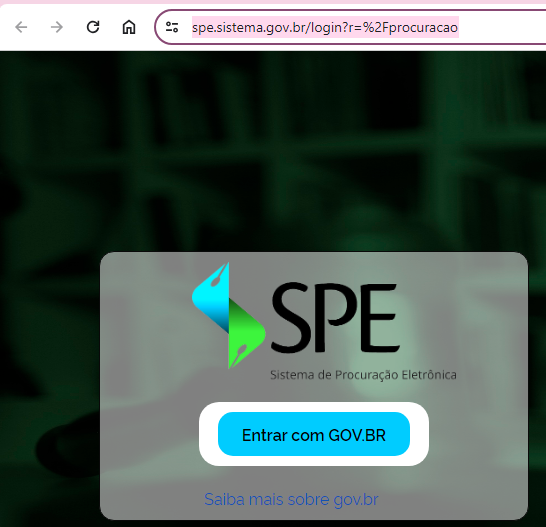

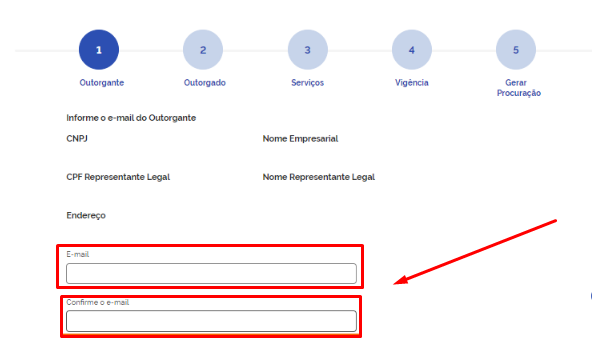

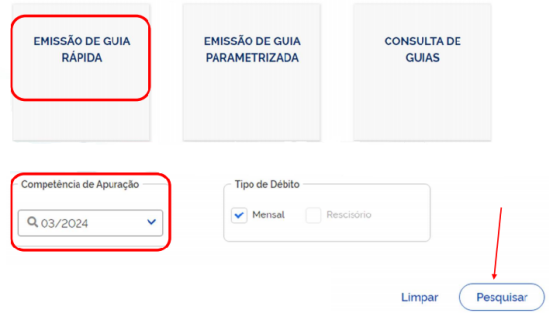

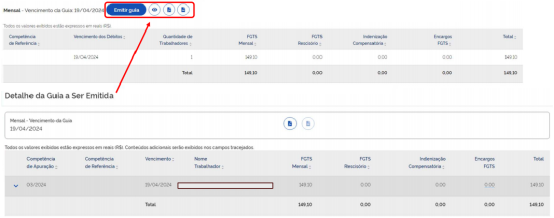

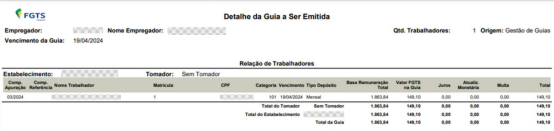

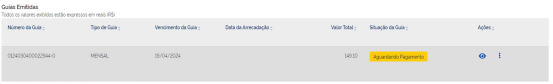

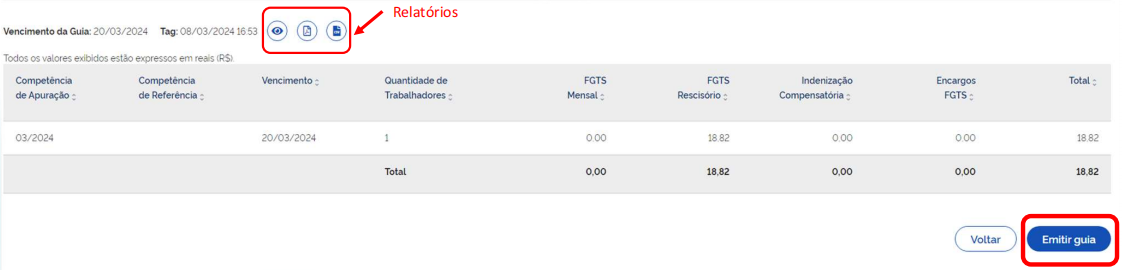

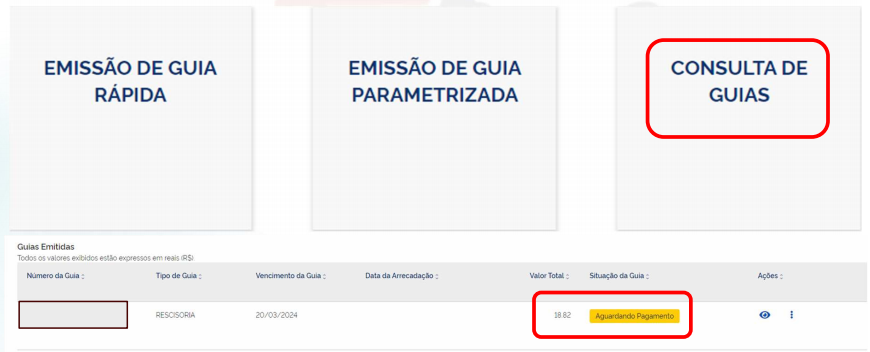

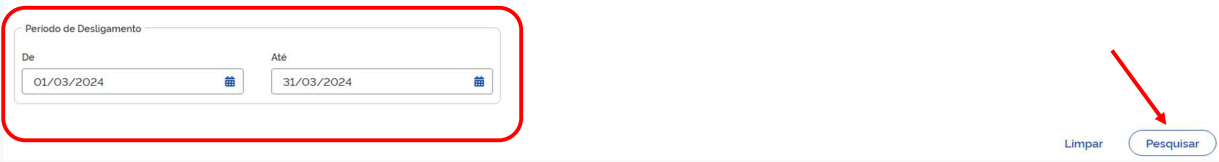

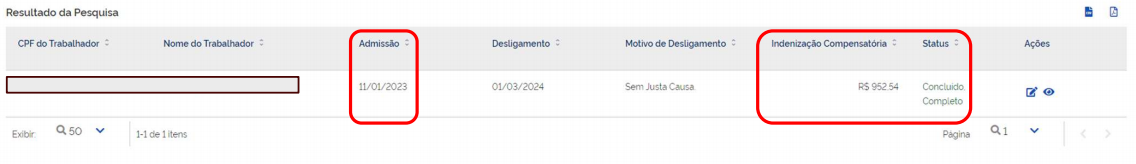

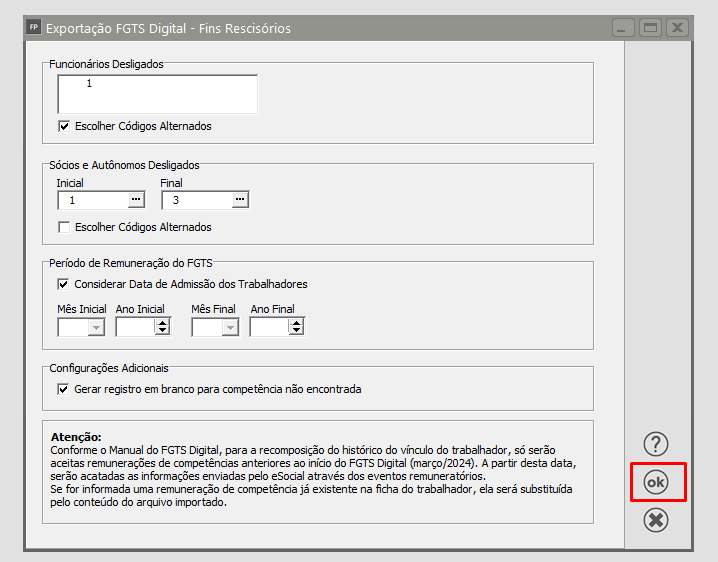

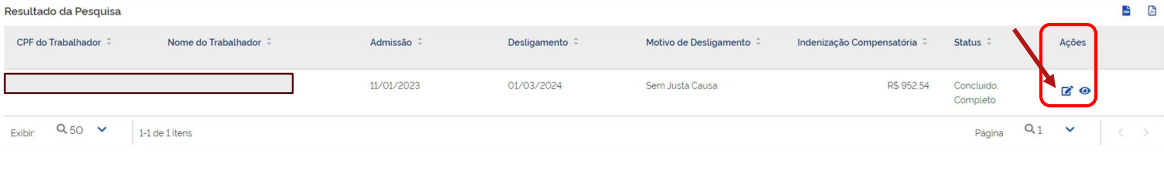

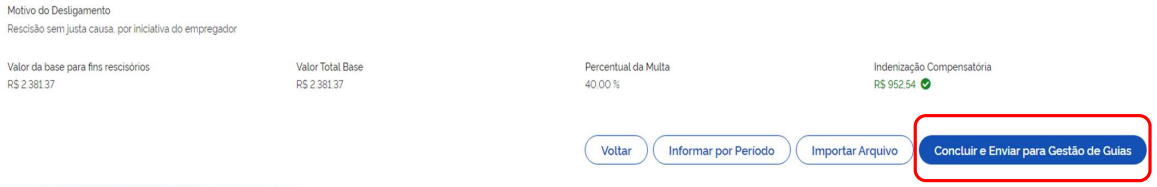

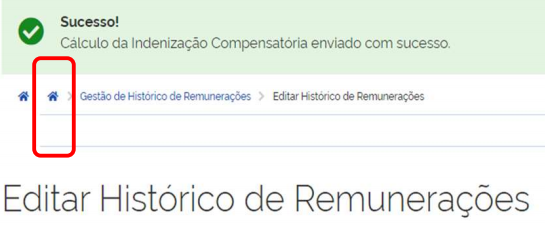

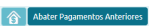

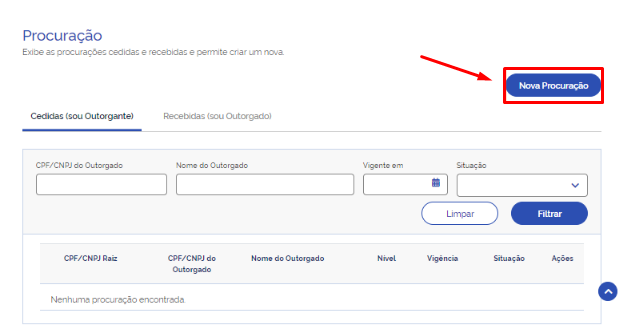

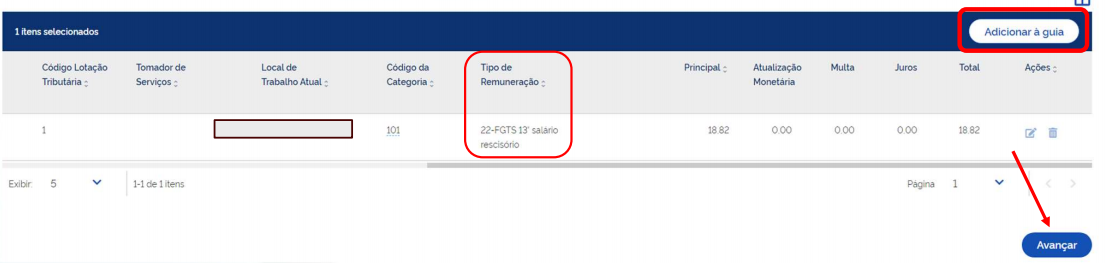

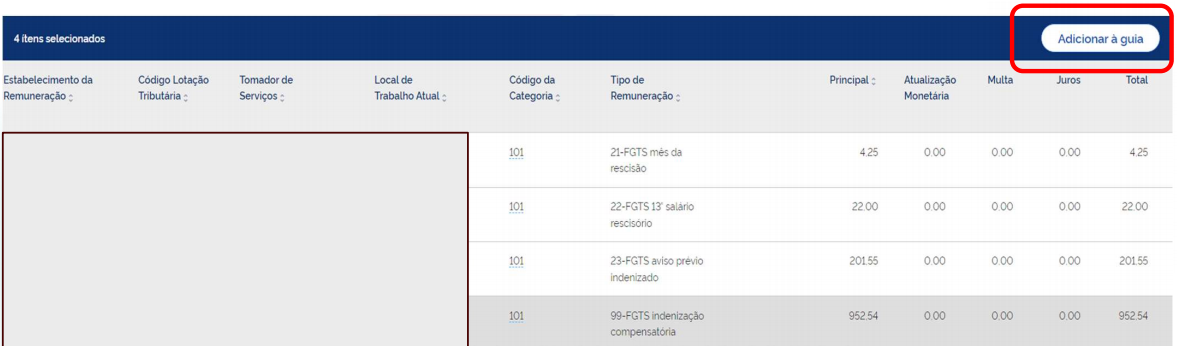

- FGTS Digital

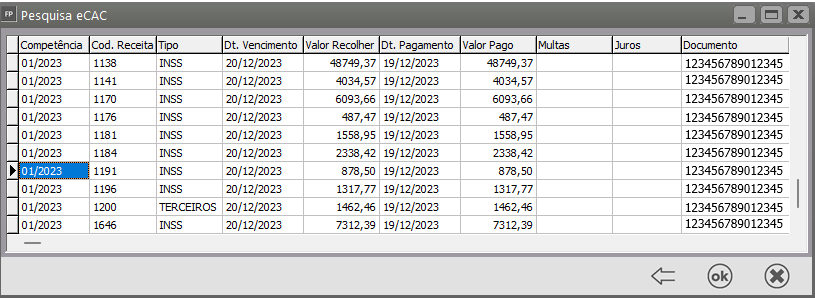

- Consulta de Pagamentos e-Cac

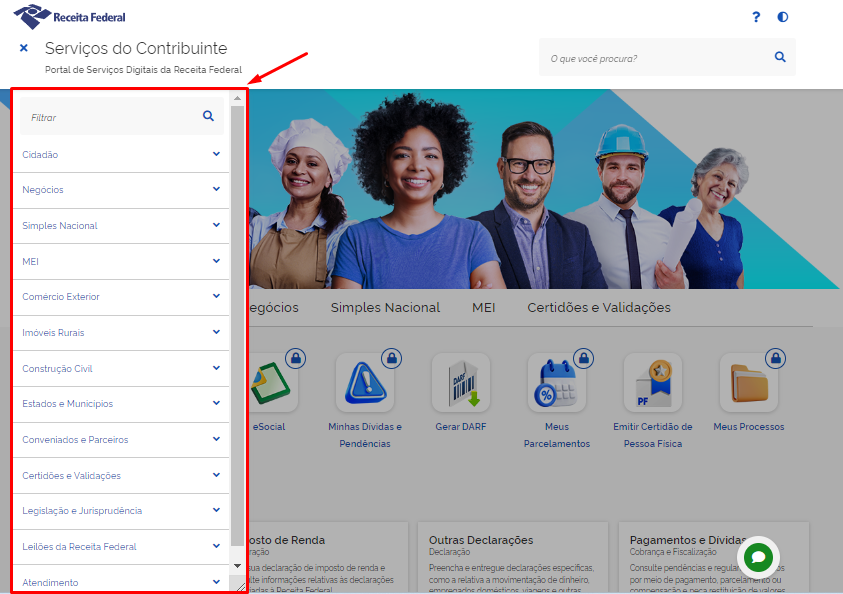

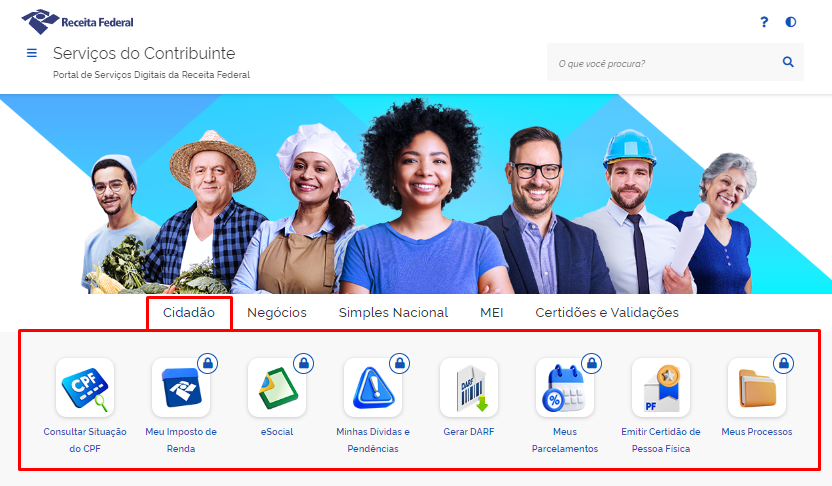

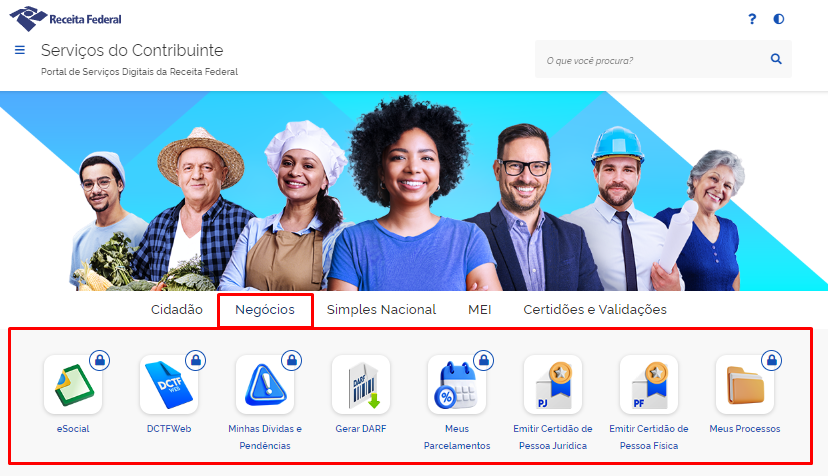

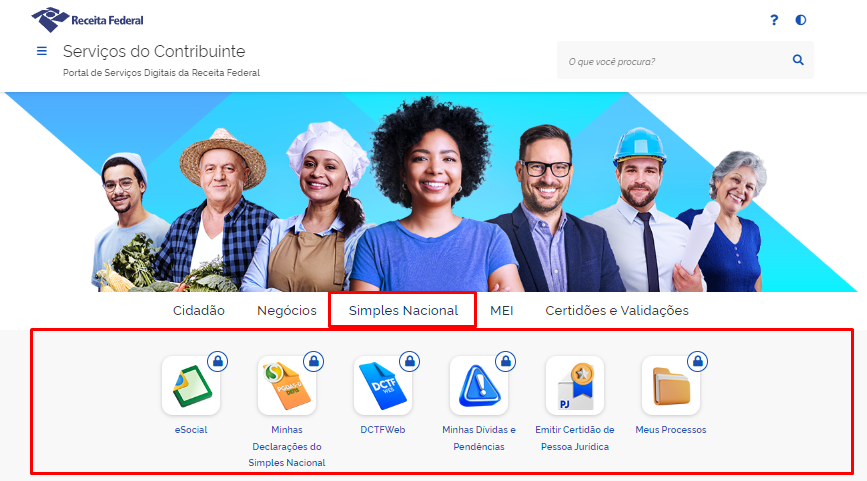

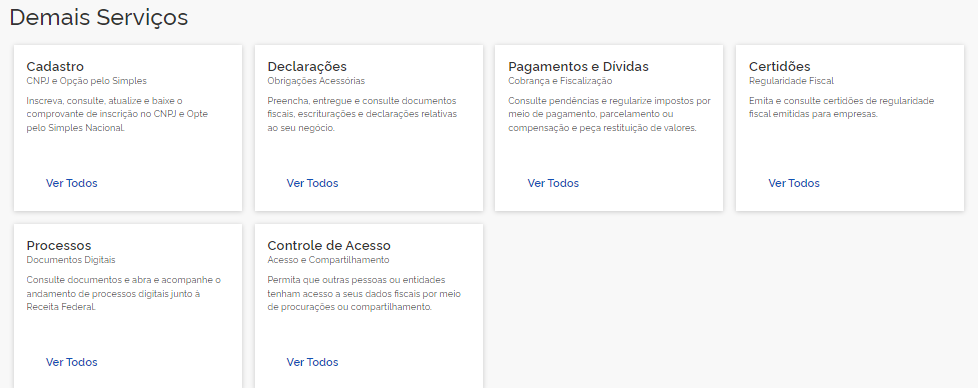

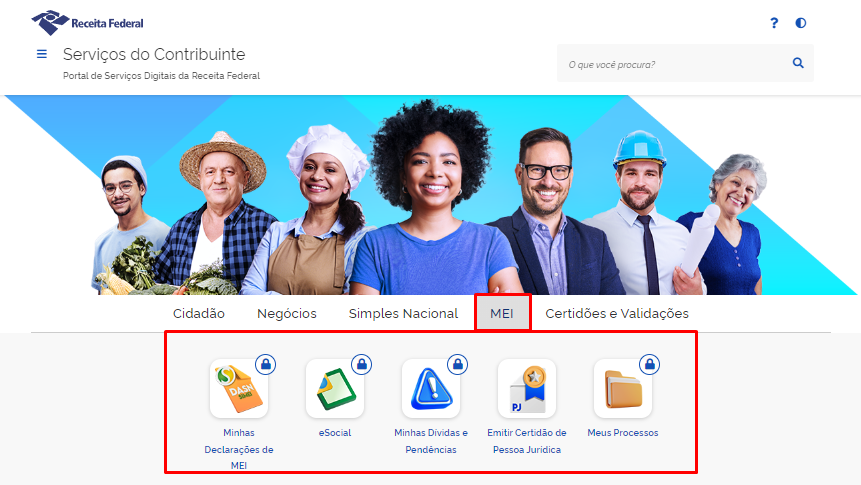

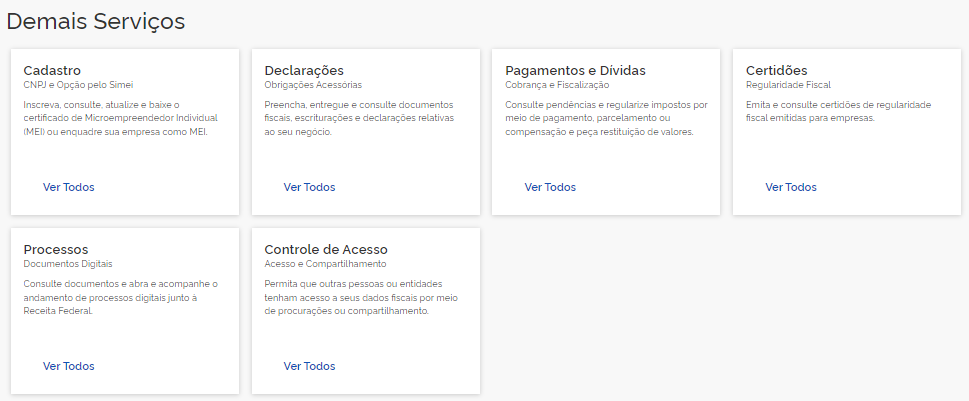

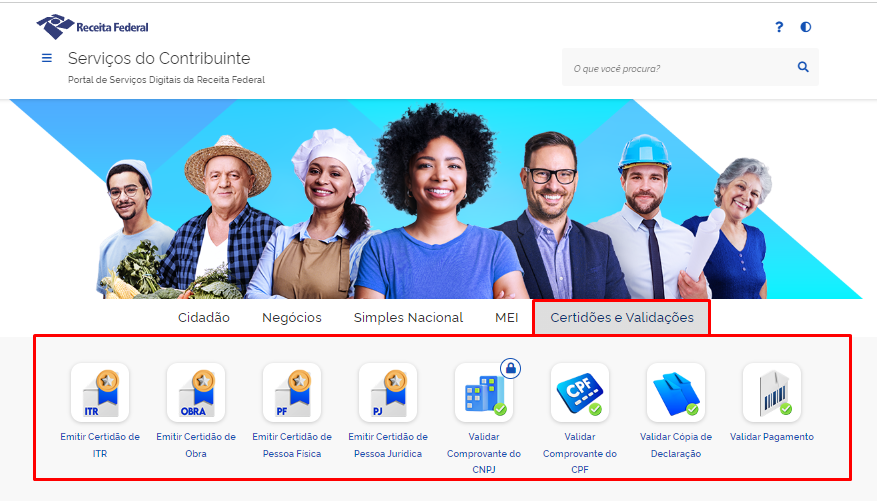

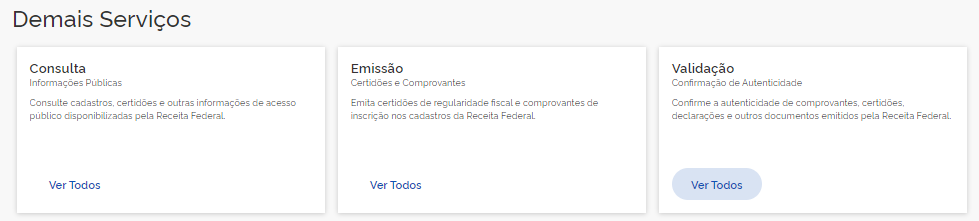

- Descontinuação eCac, Novo Portal RFB (Serviços do Contribuinte)

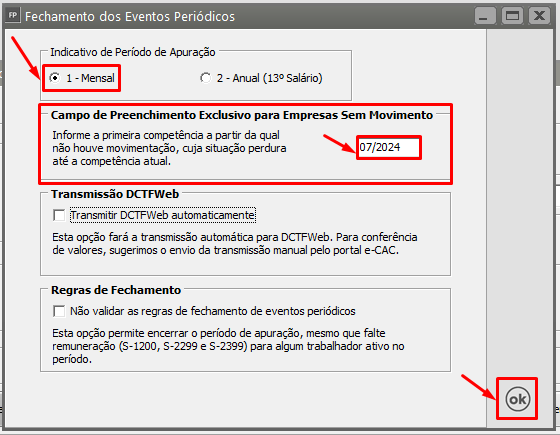

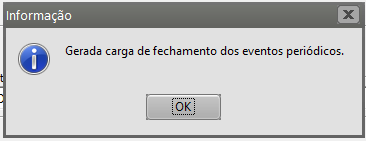

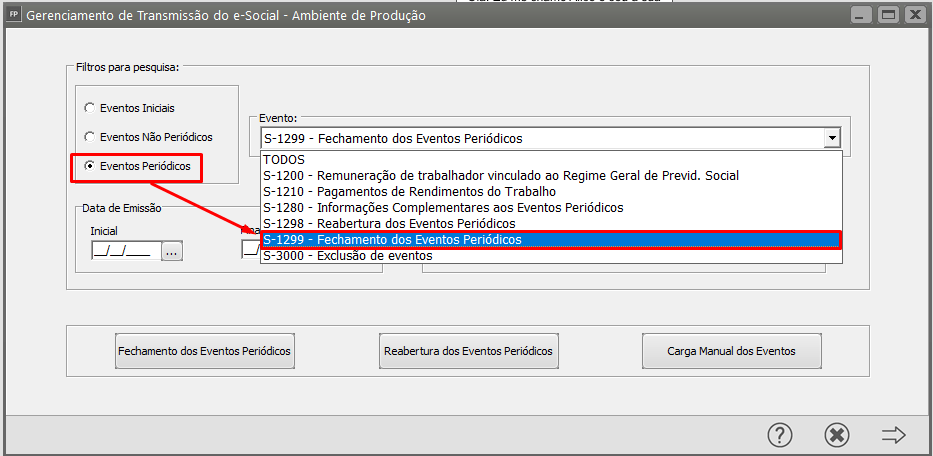

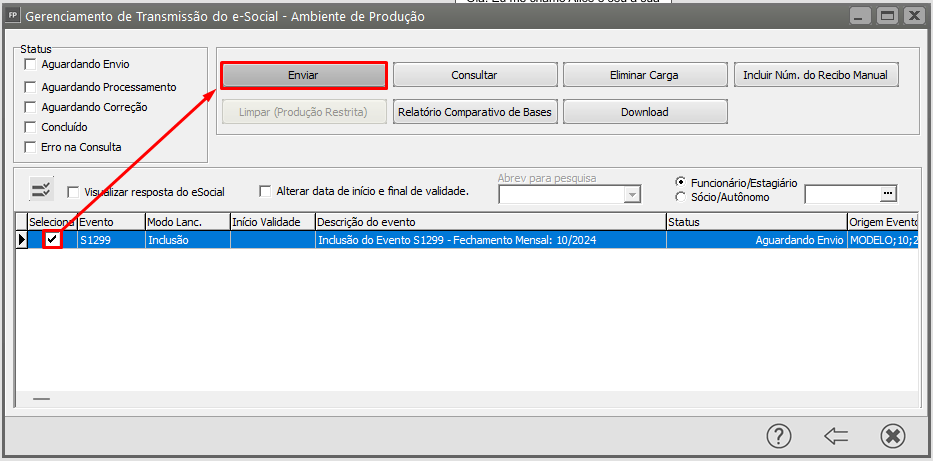

- S1299 - Fechamento Sem Movimento

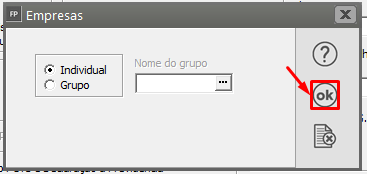

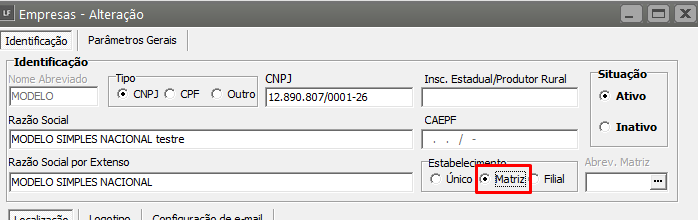

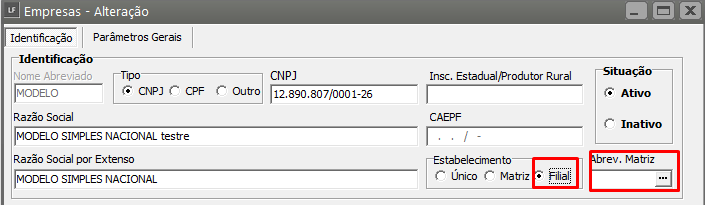

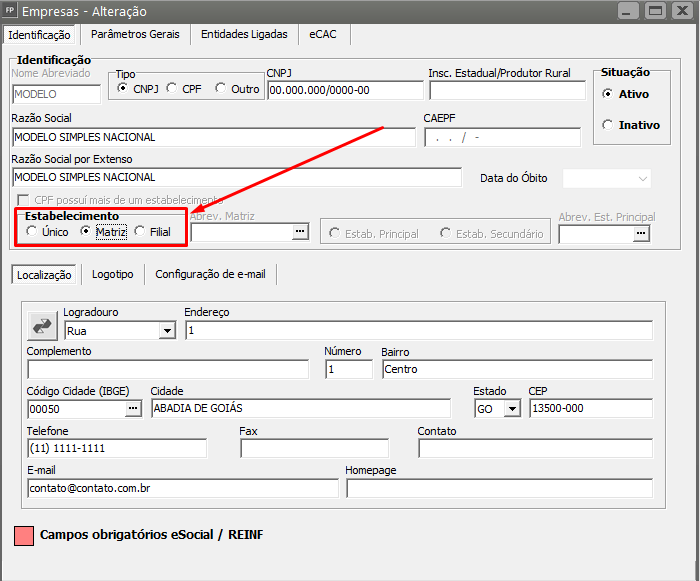

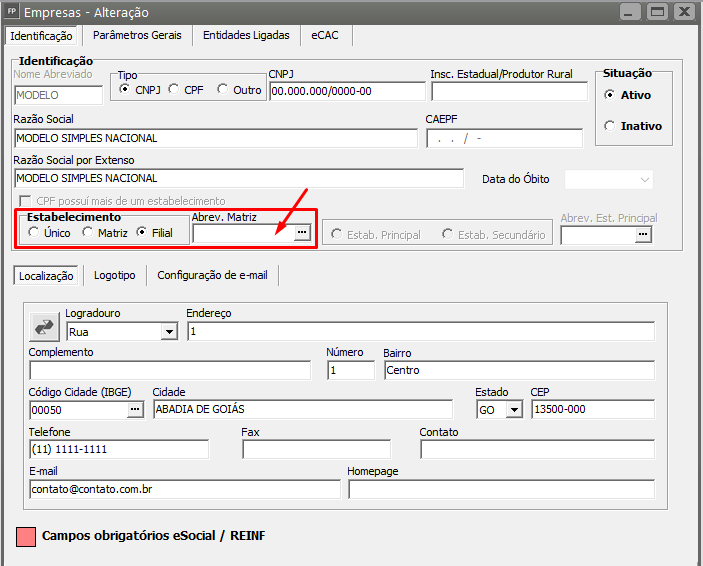

- Cadastro de Empresa Matriz e suas Filiais

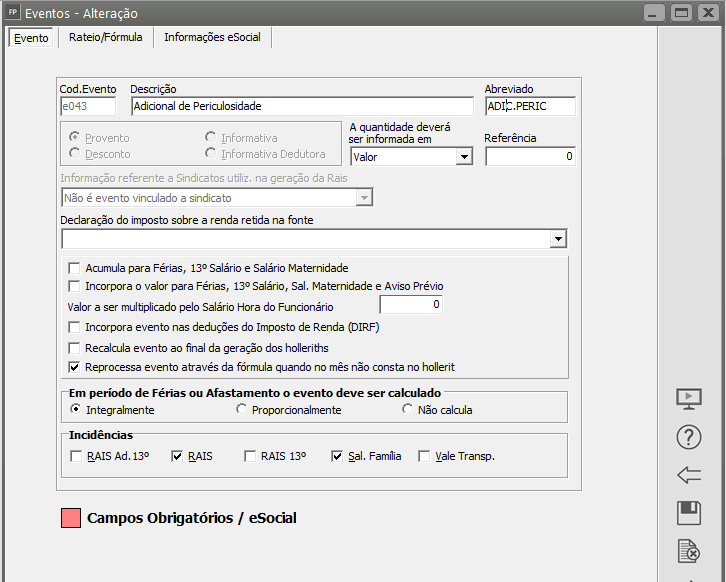

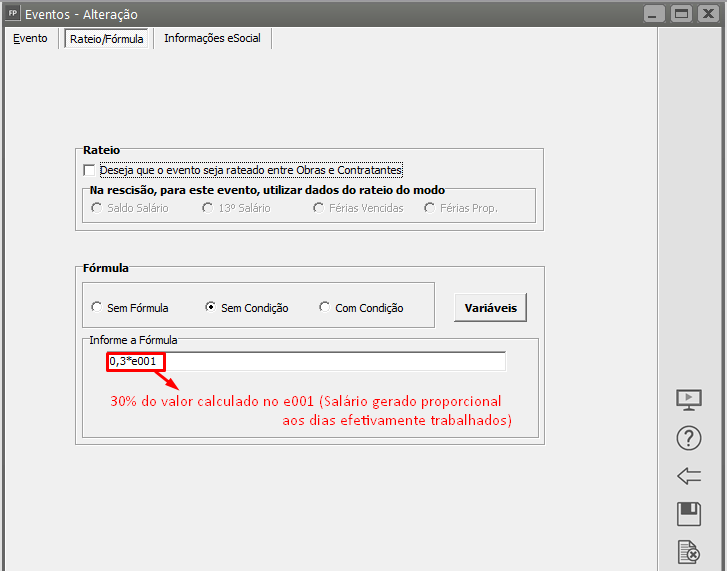

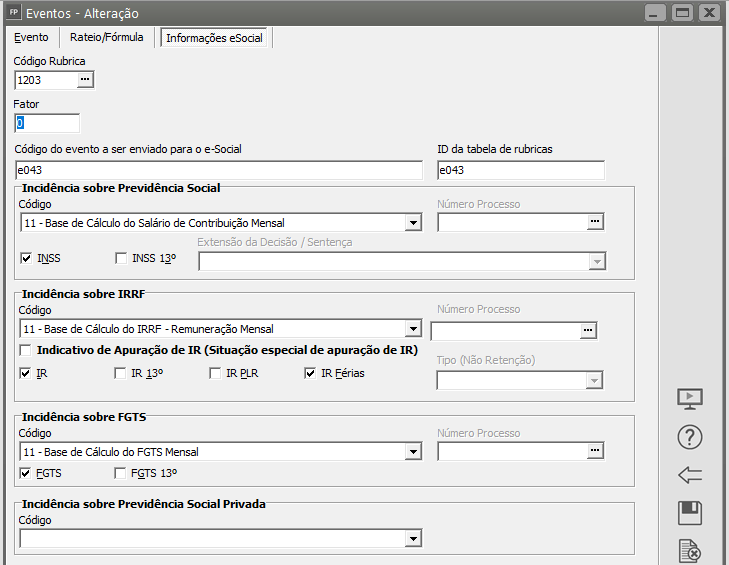

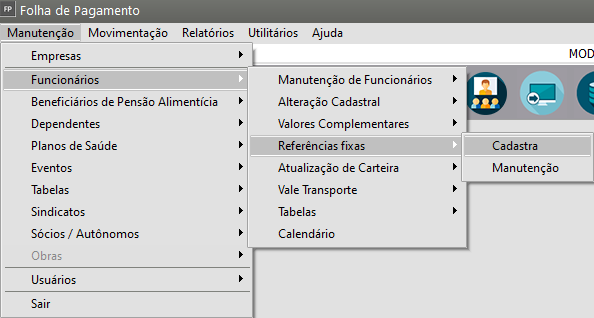

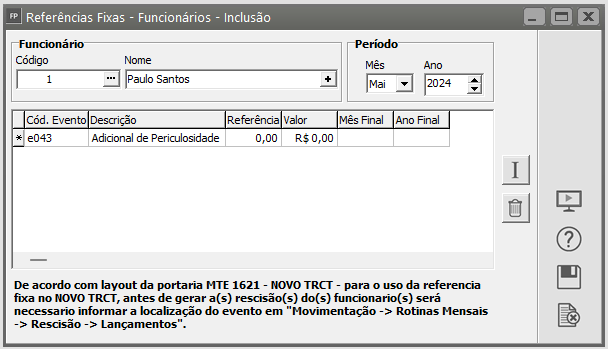

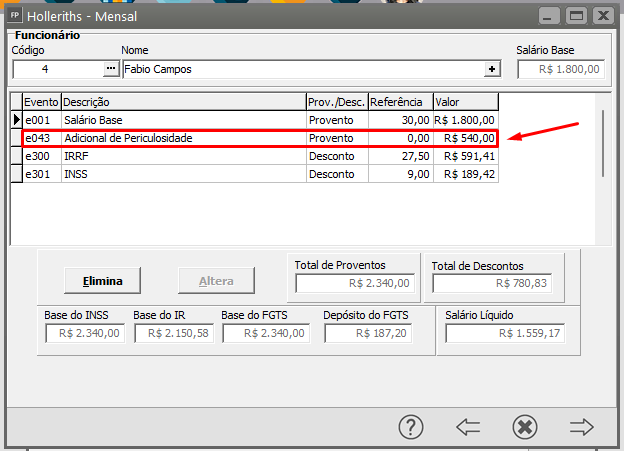

- Adicional de Periculosidade

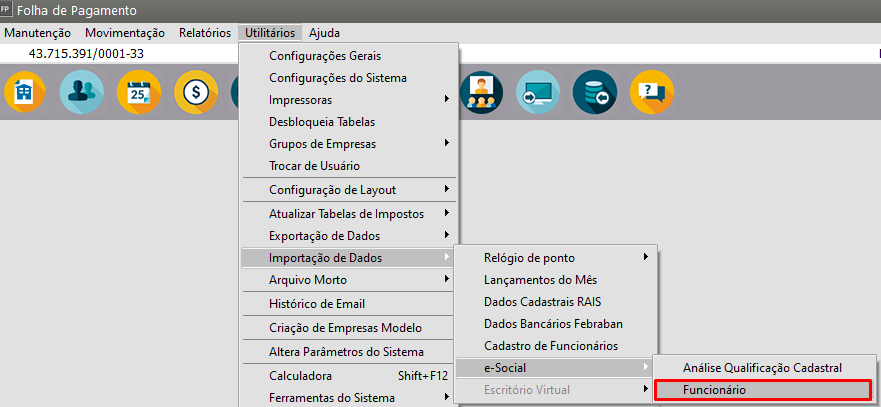

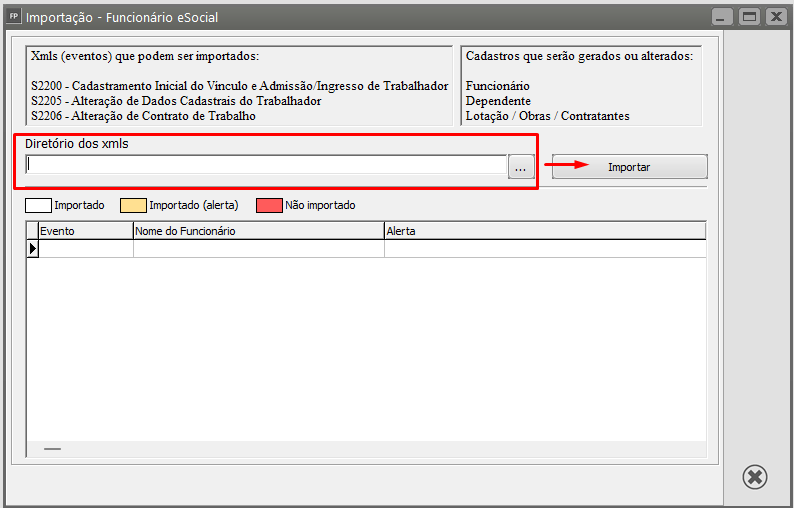

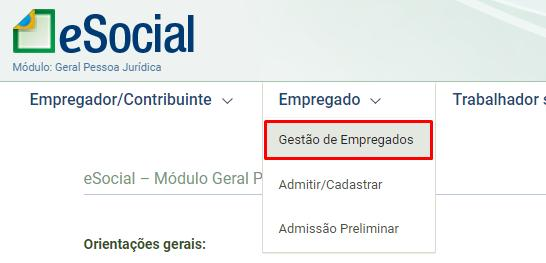

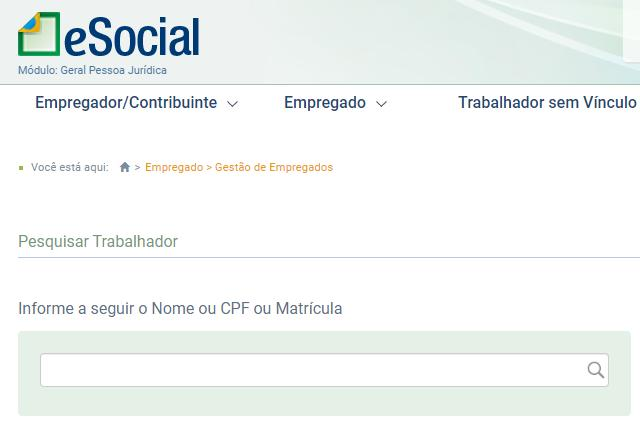

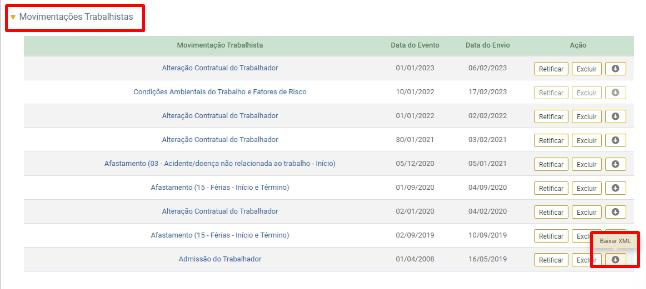

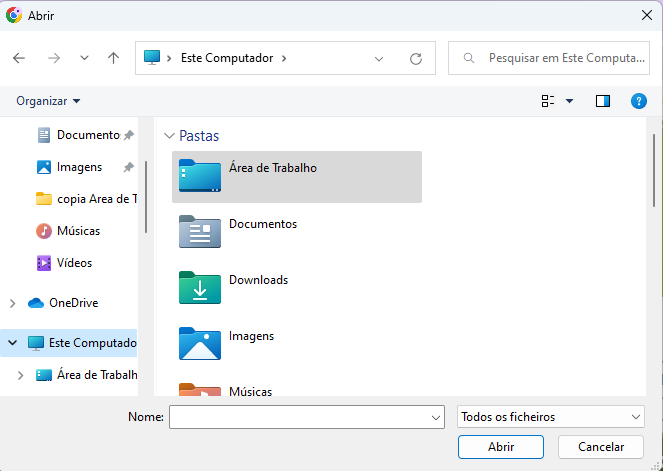

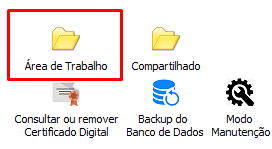

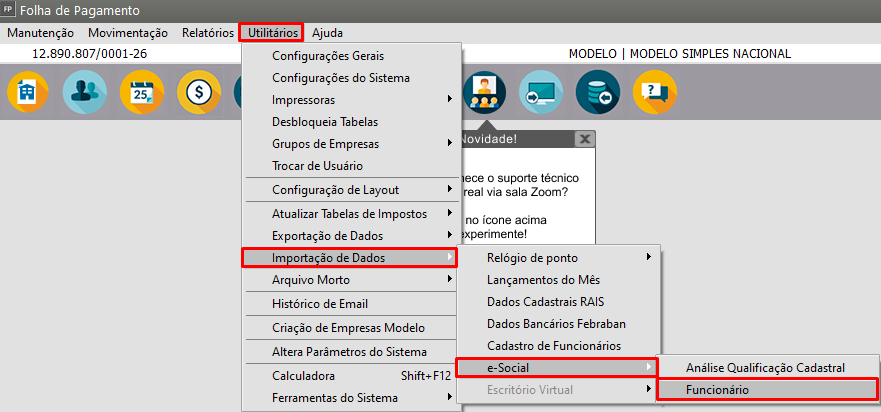

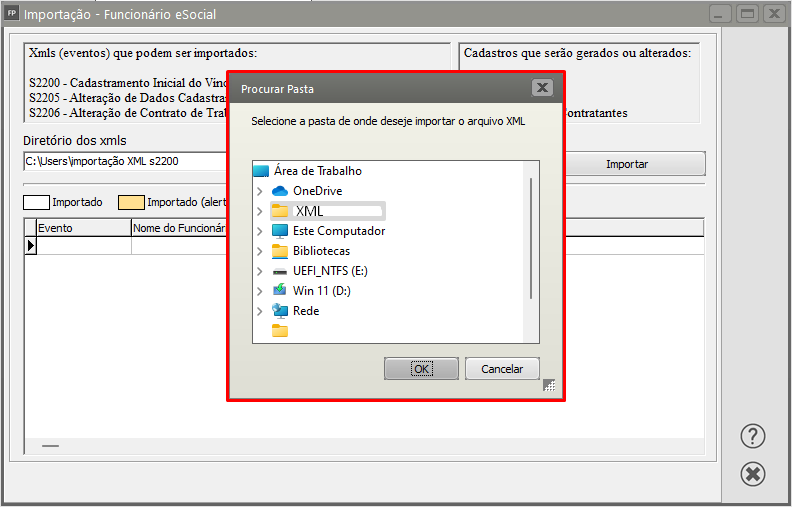

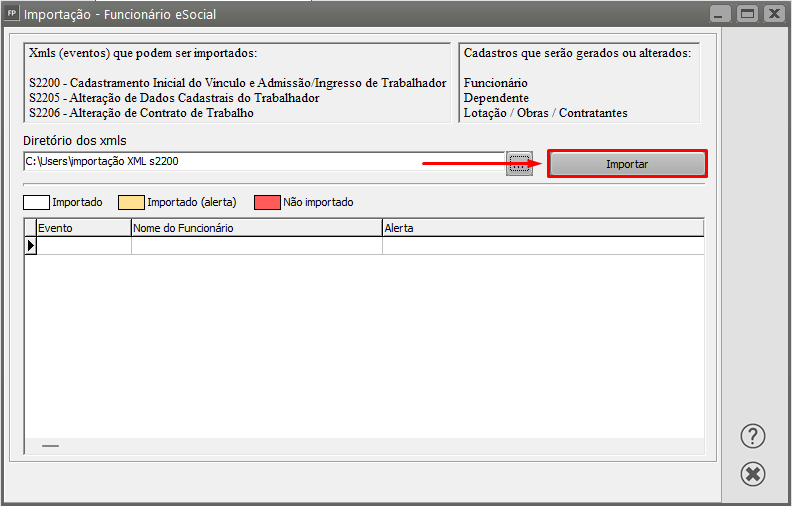

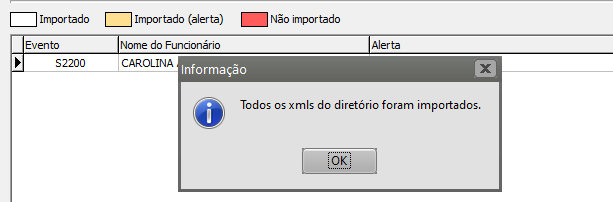

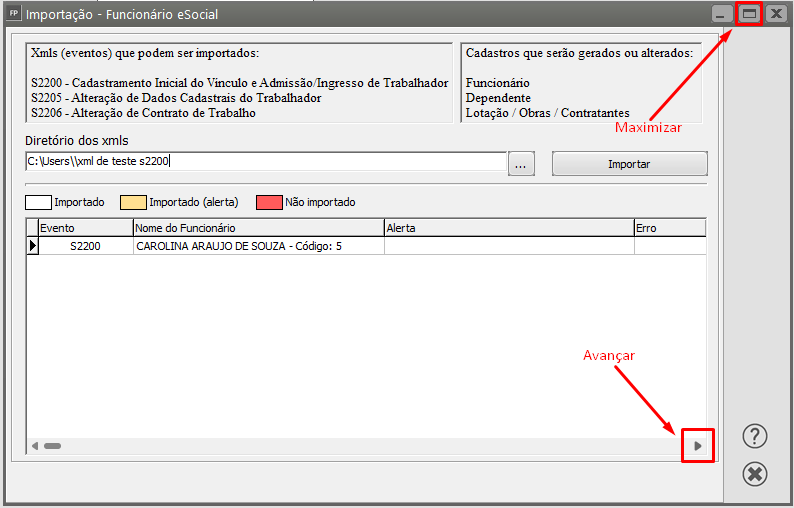

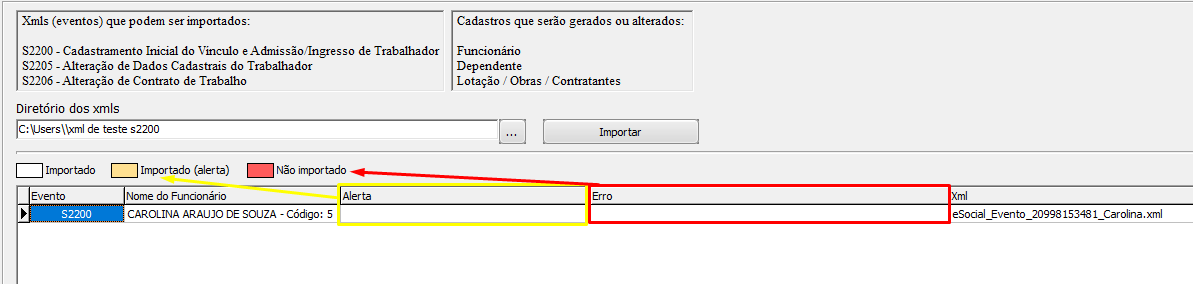

- Importação XML eSocial Funcionários

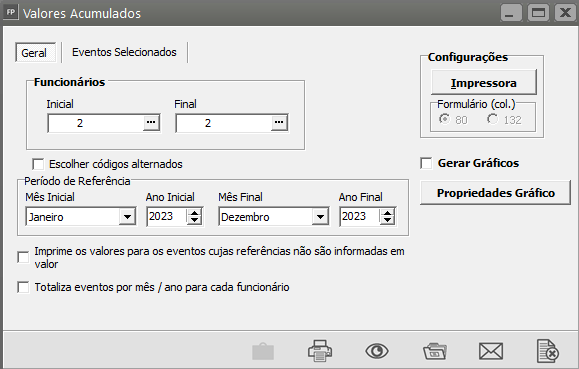

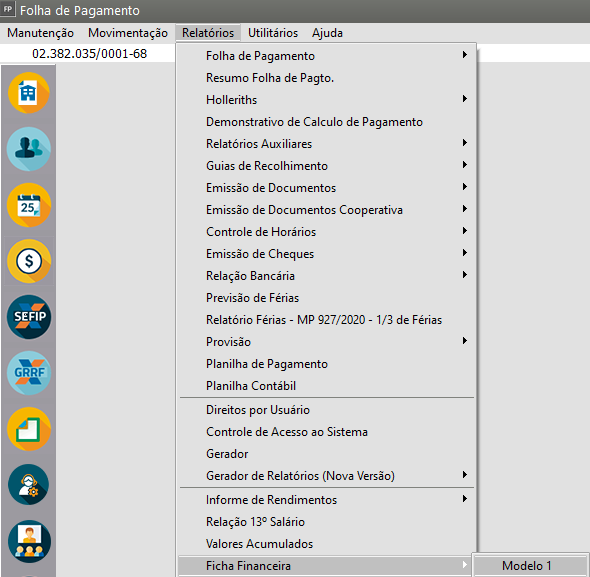

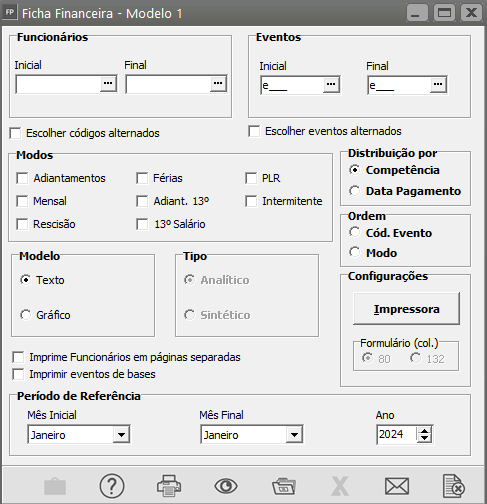

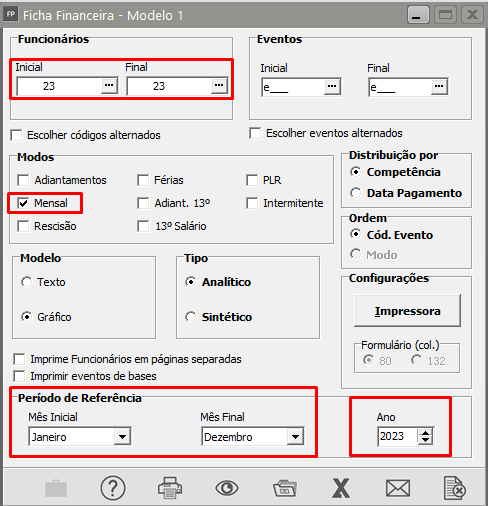

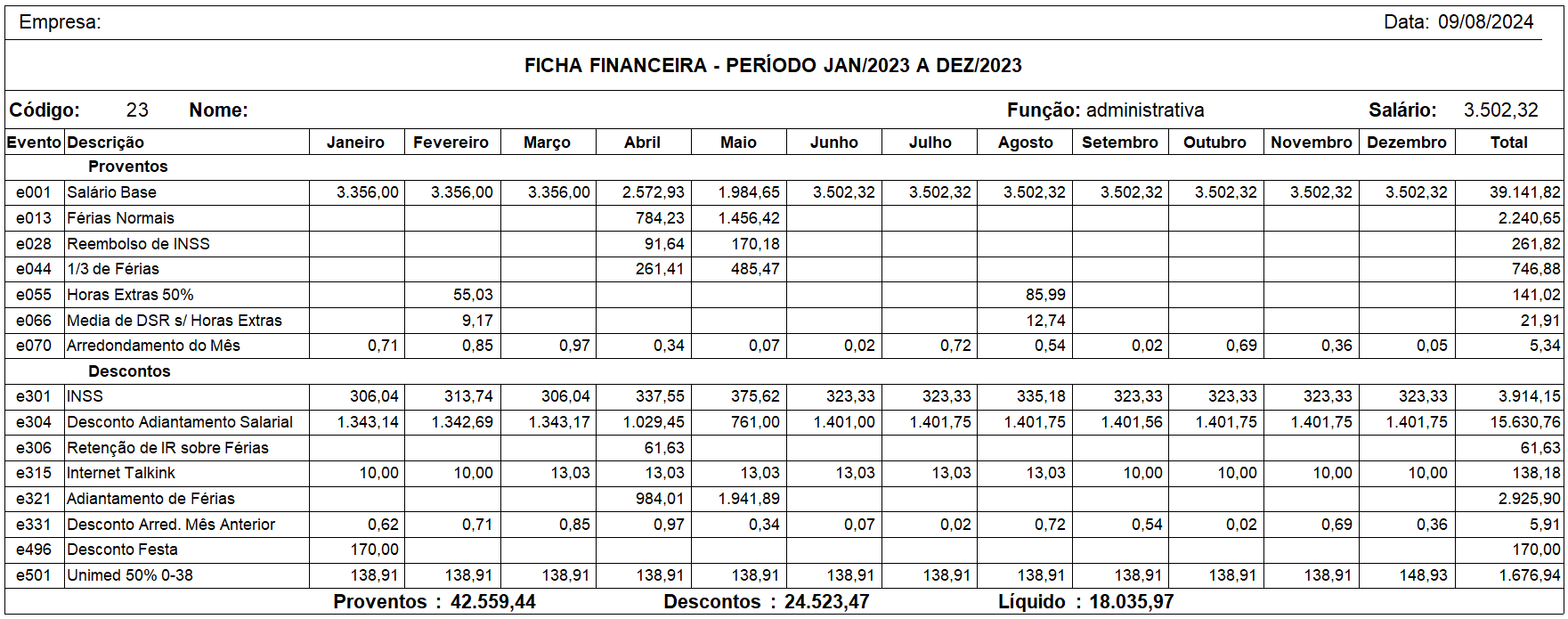

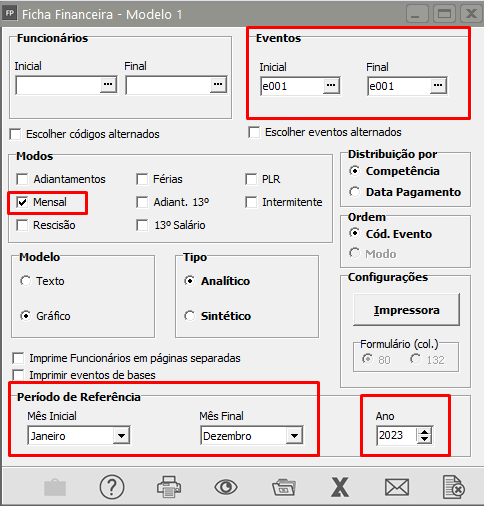

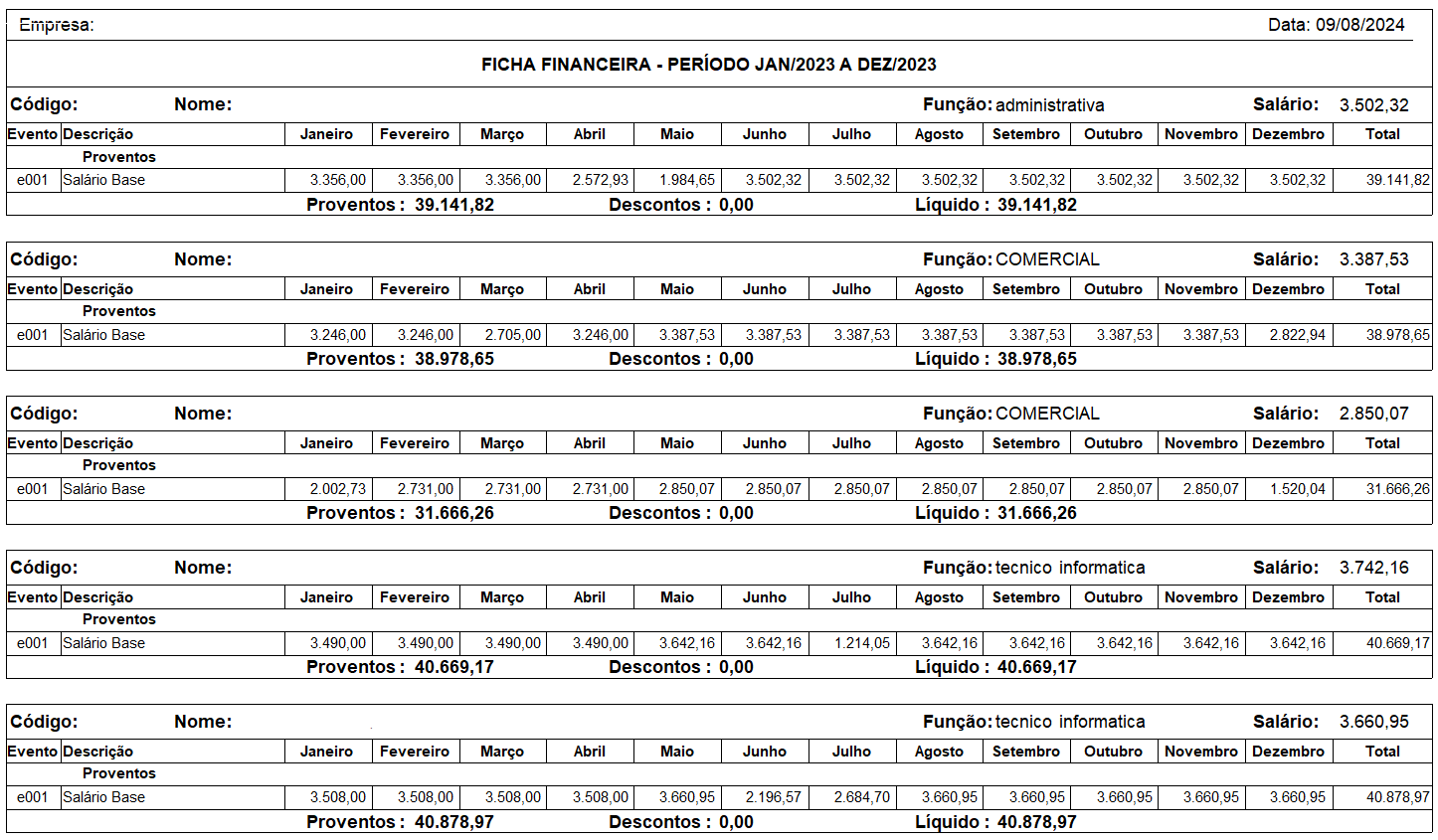

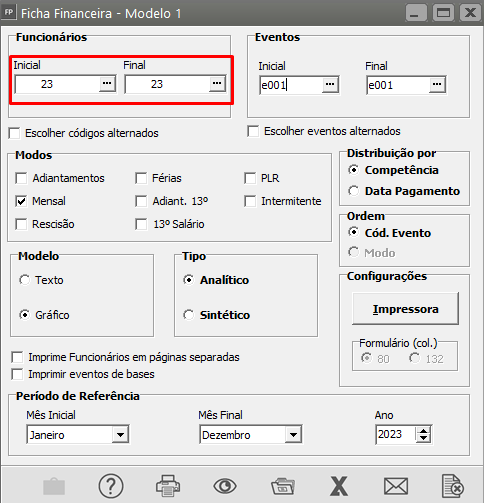

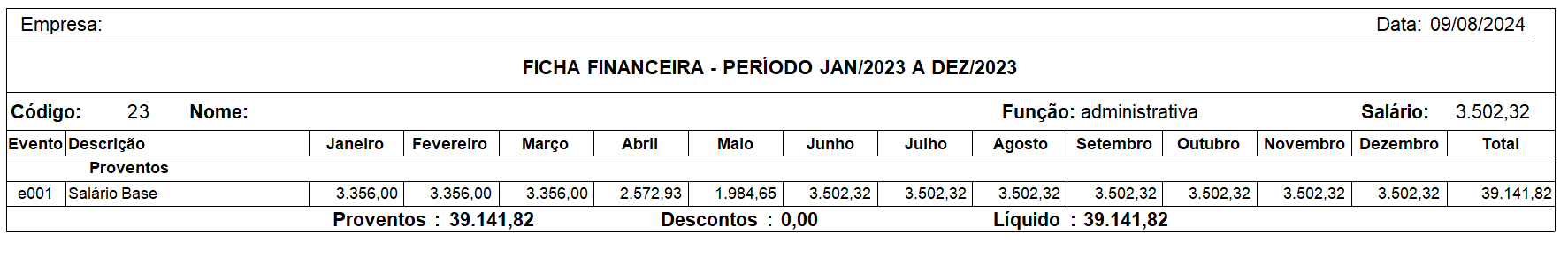

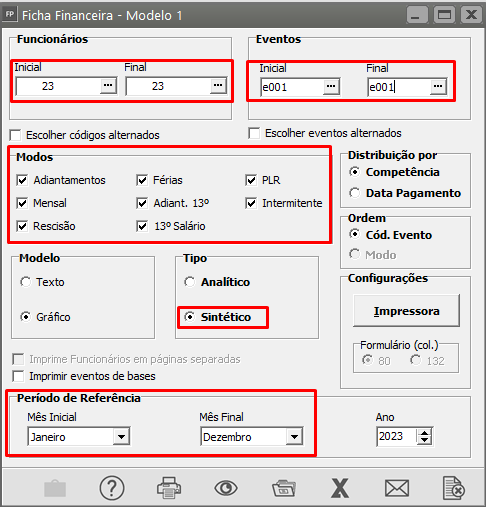

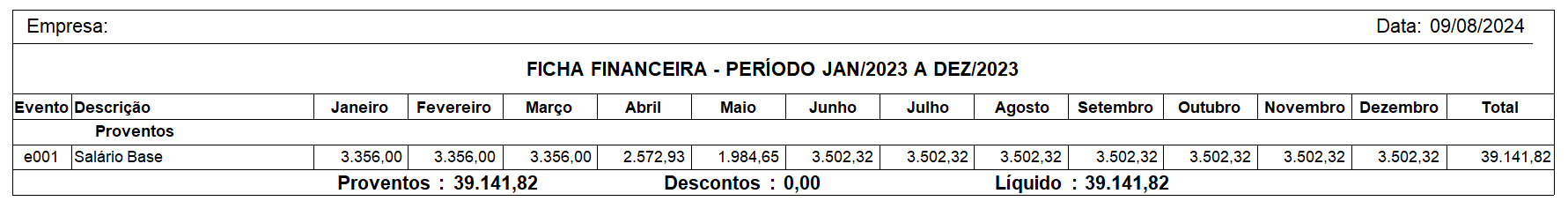

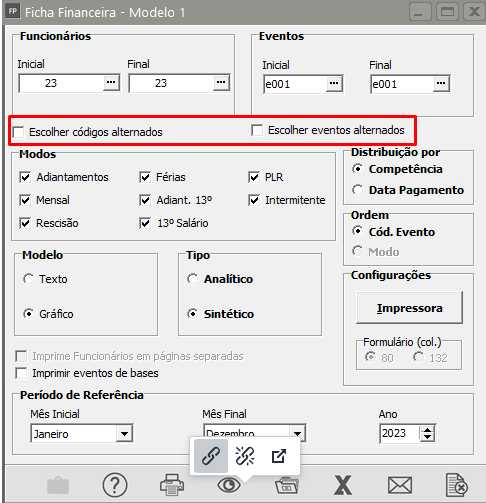

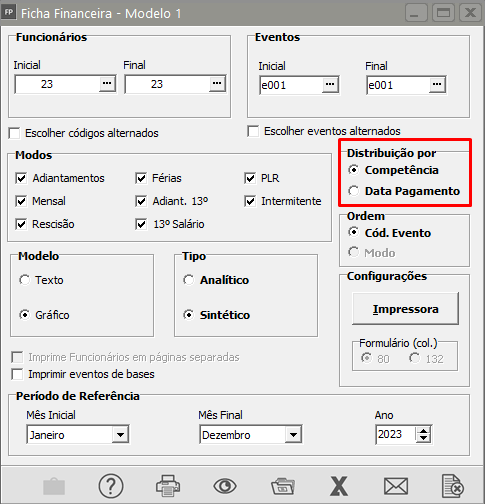

- Relatório da Folha de Pagamento de vários meses de um mesmo Ano

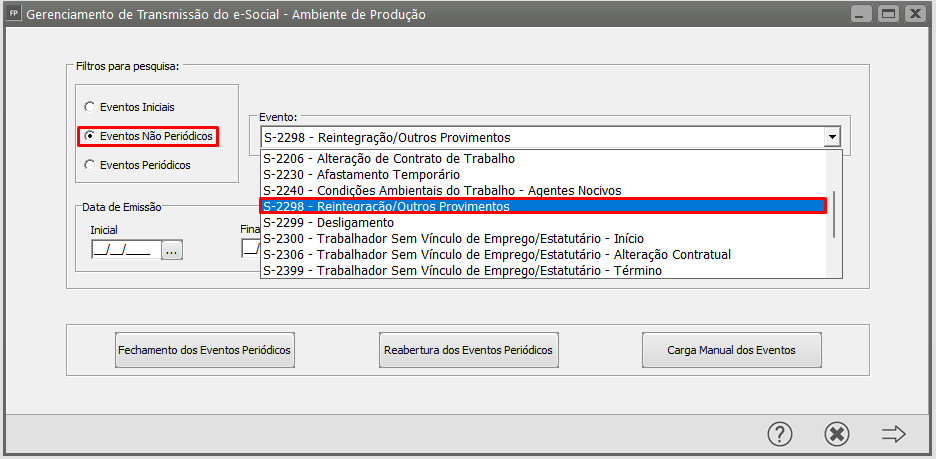

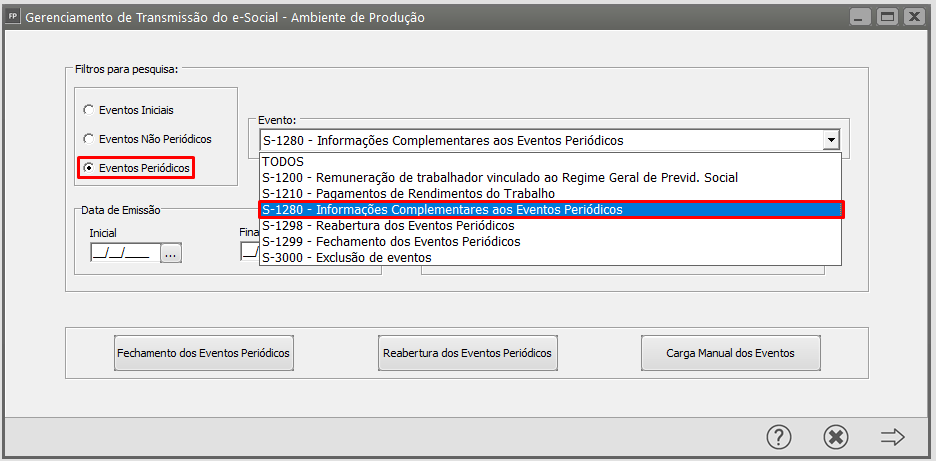

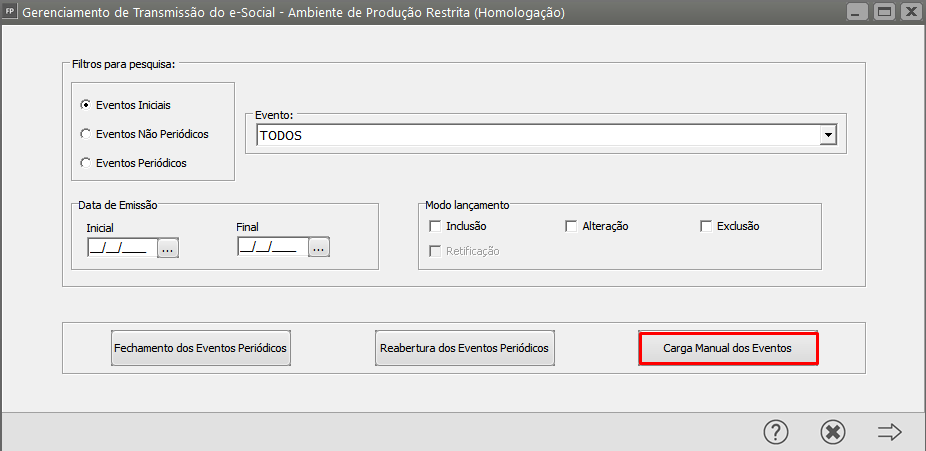

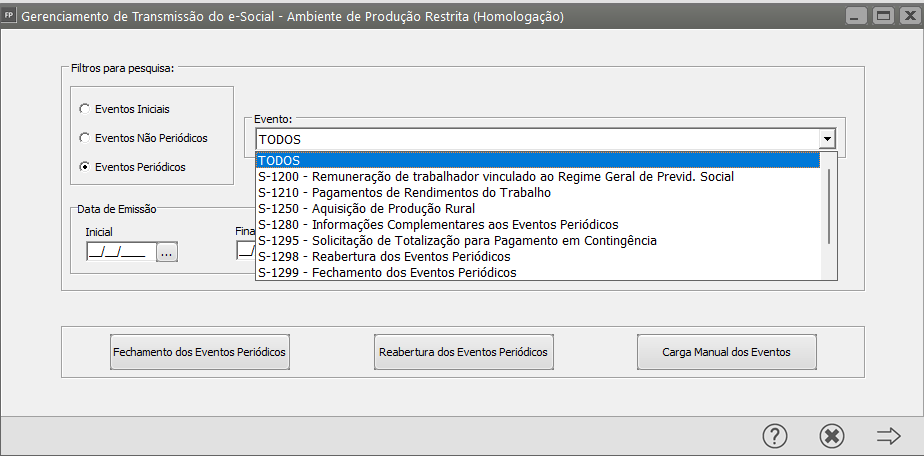

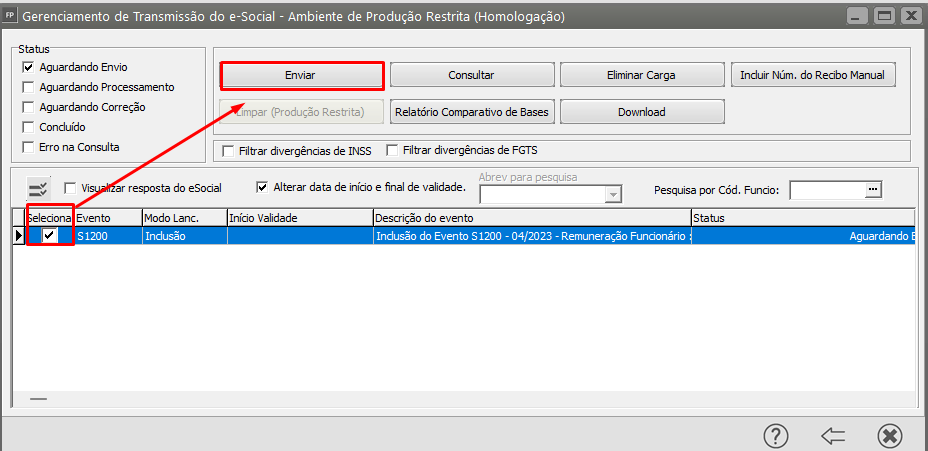

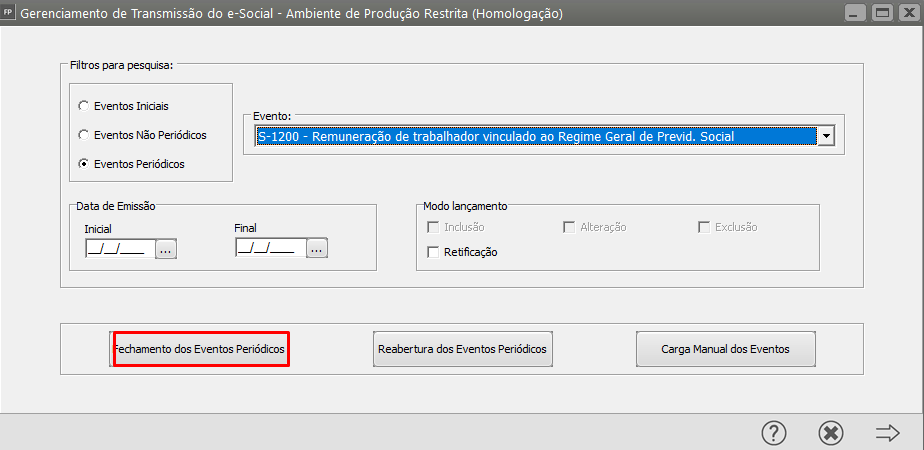

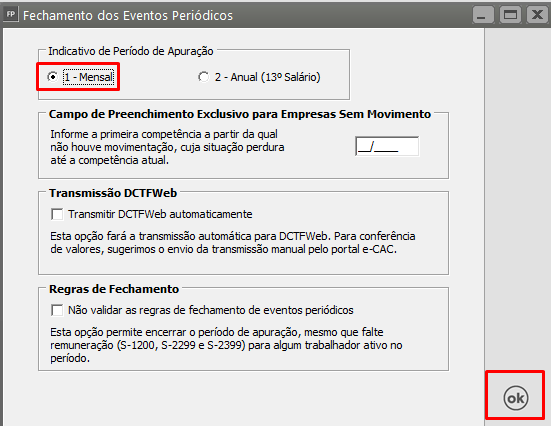

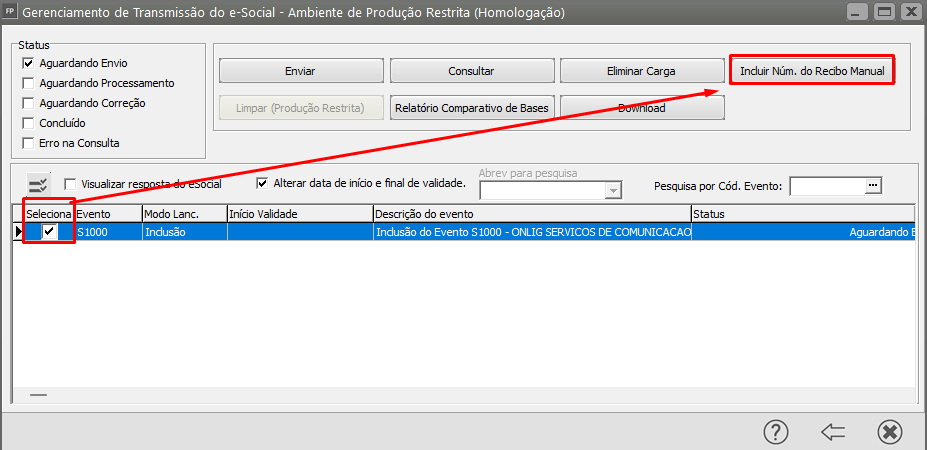

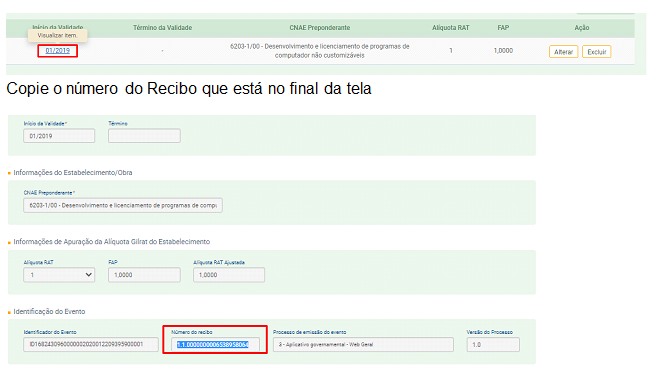

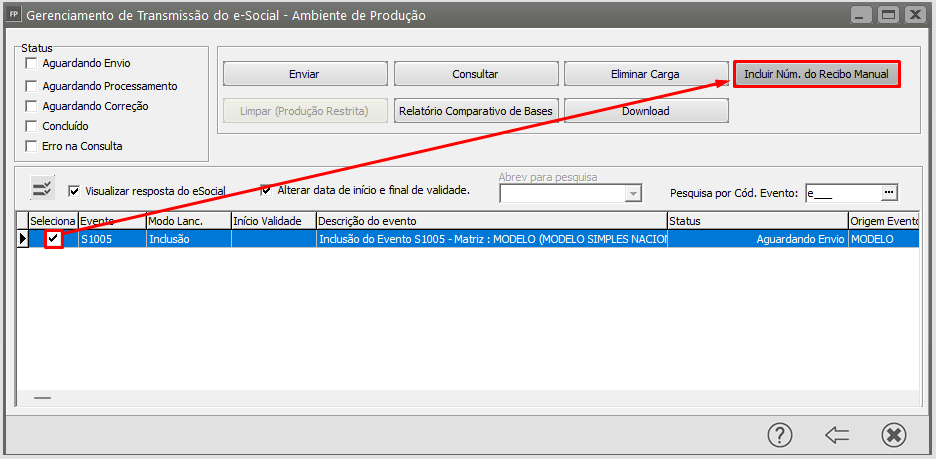

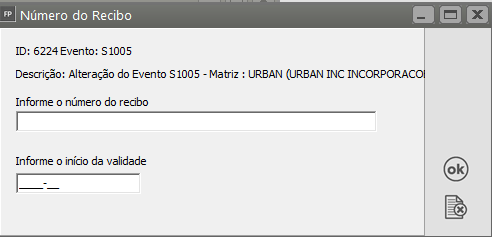

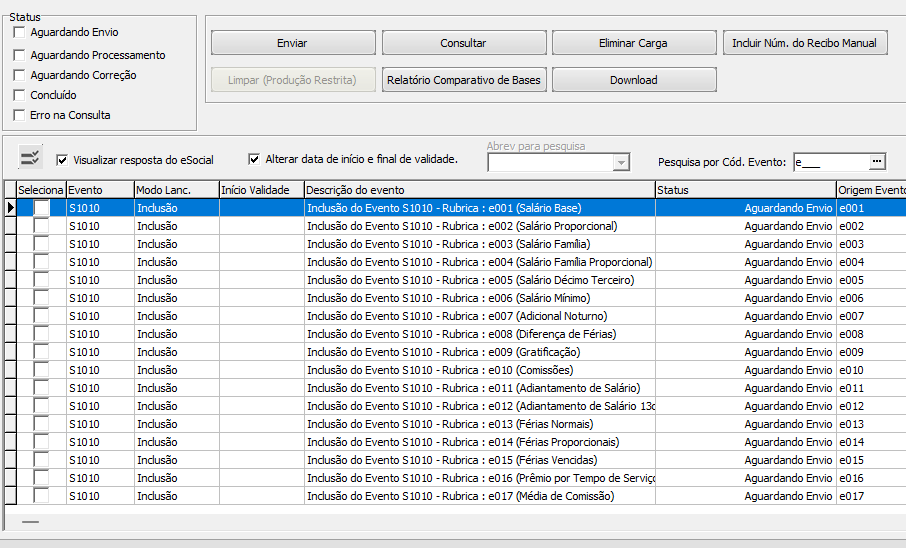

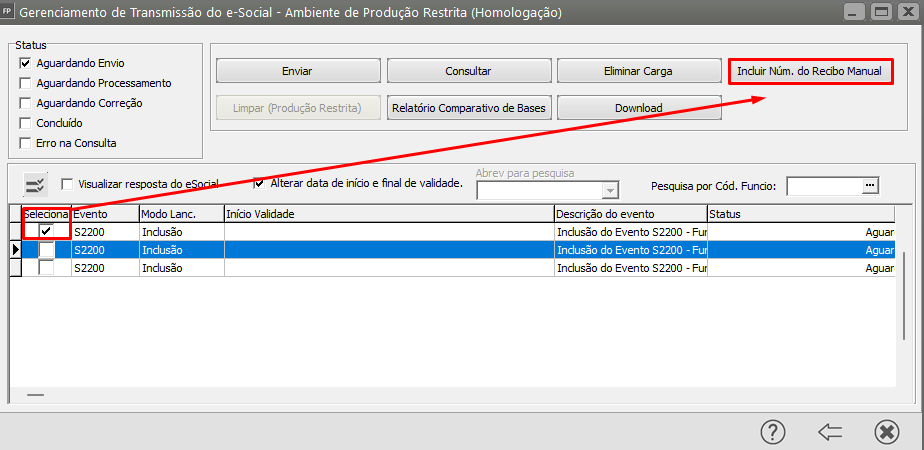

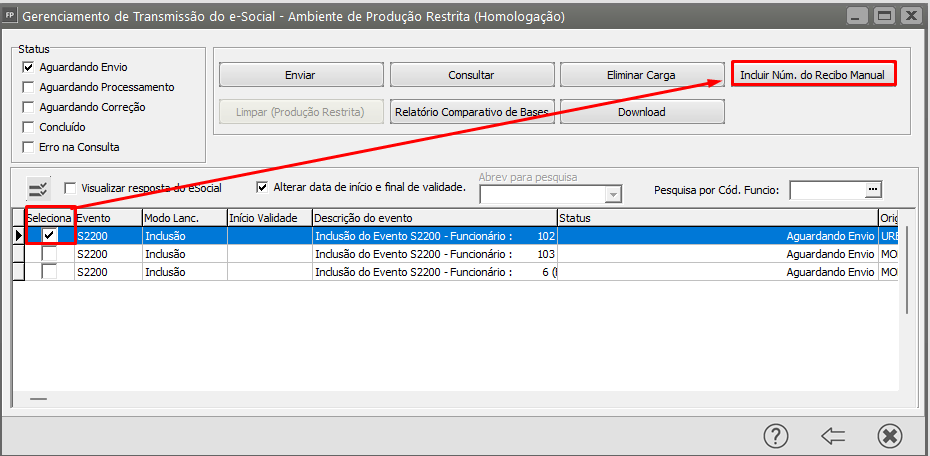

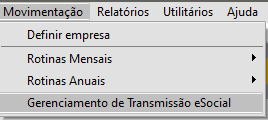

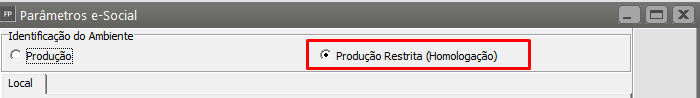

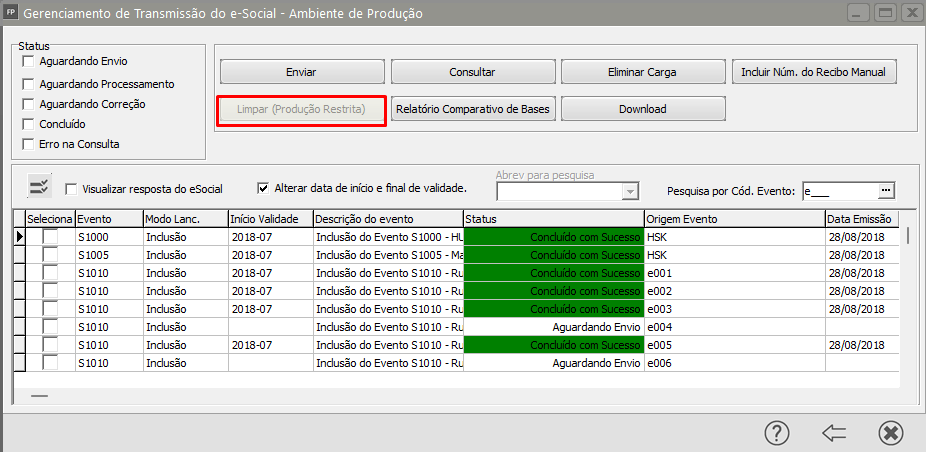

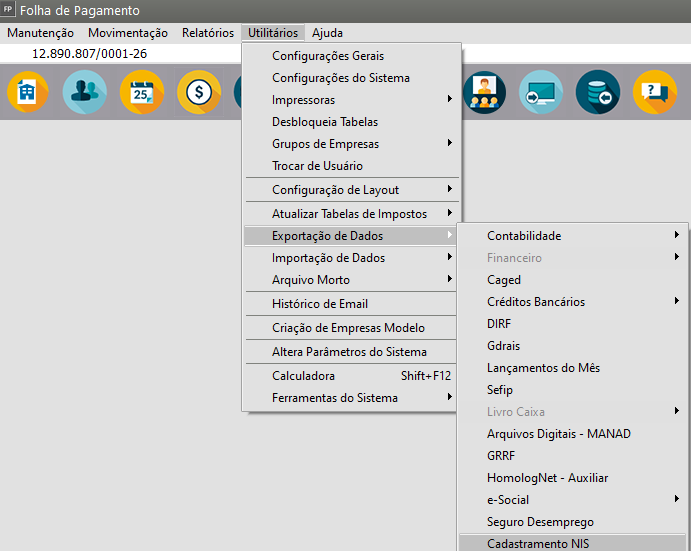

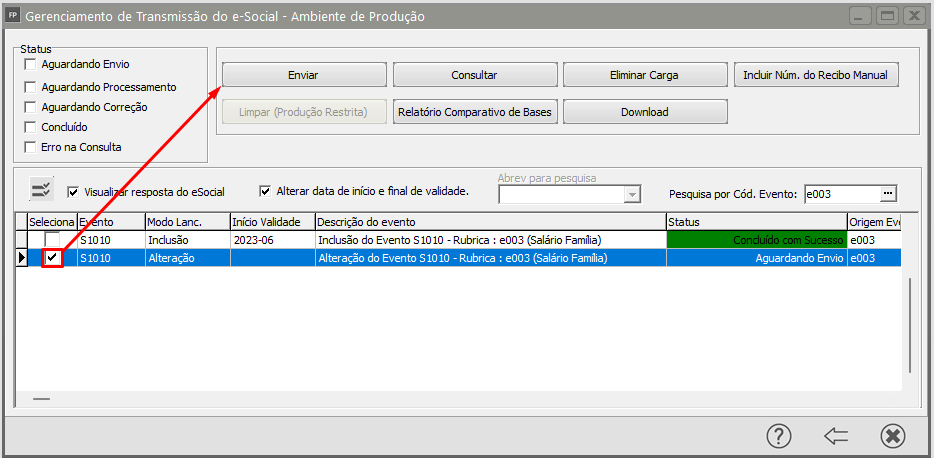

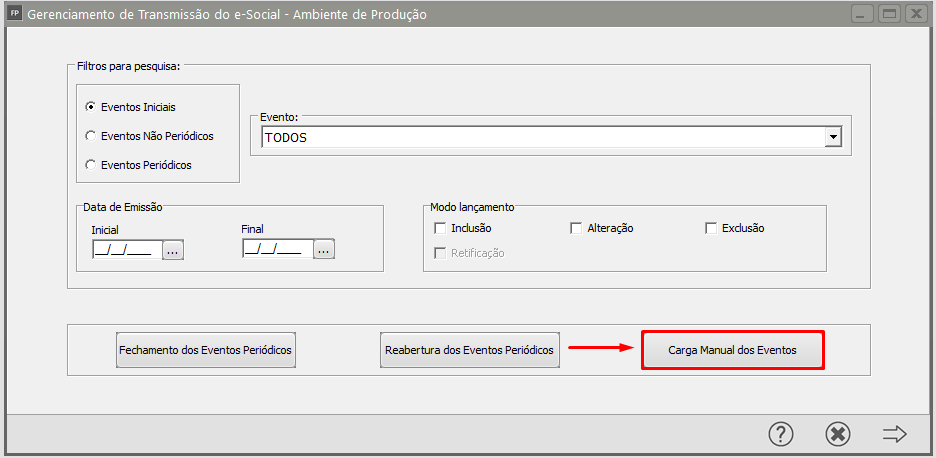

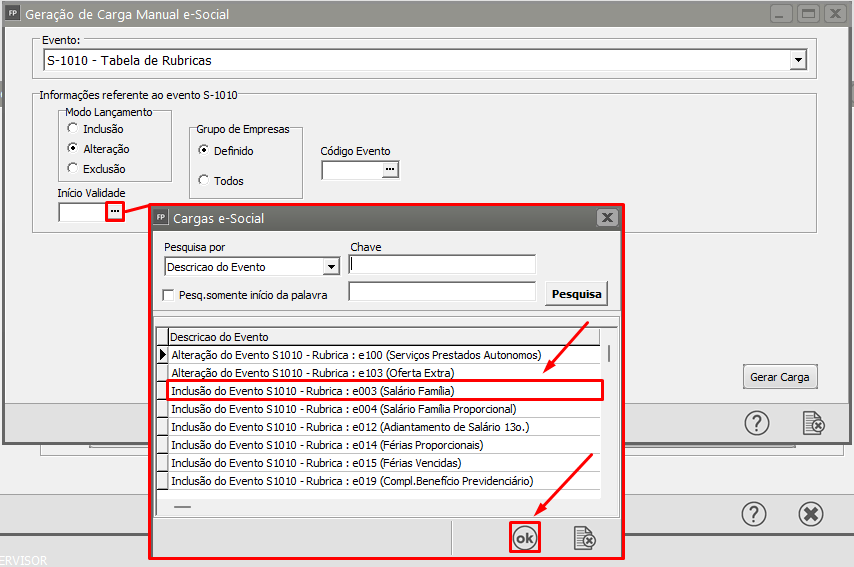

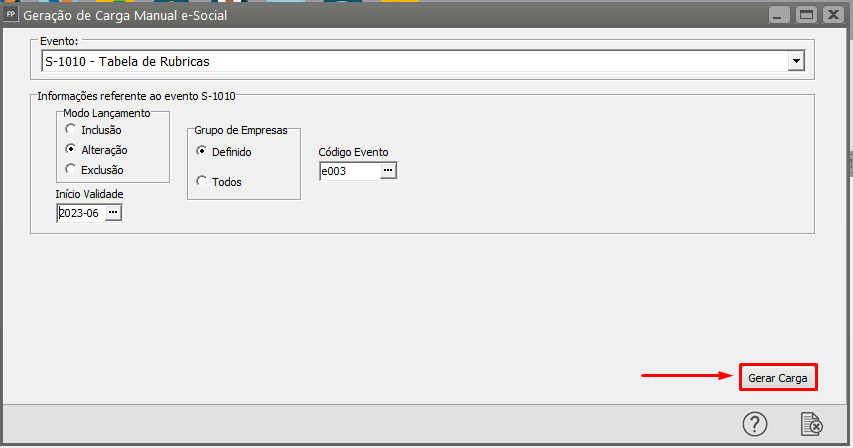

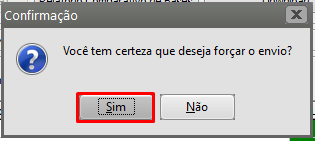

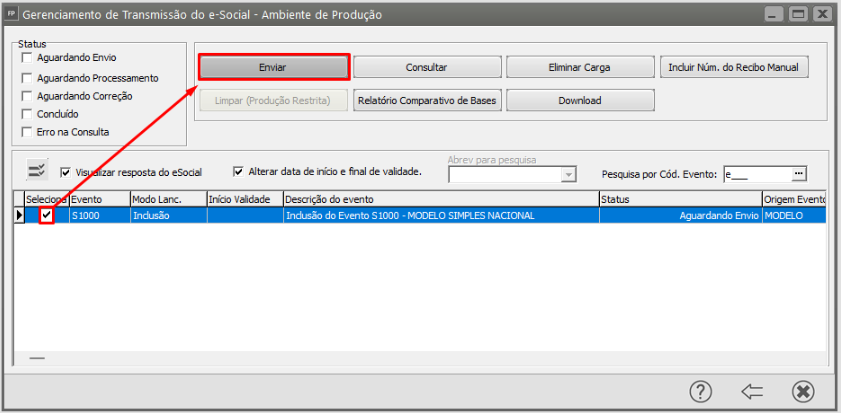

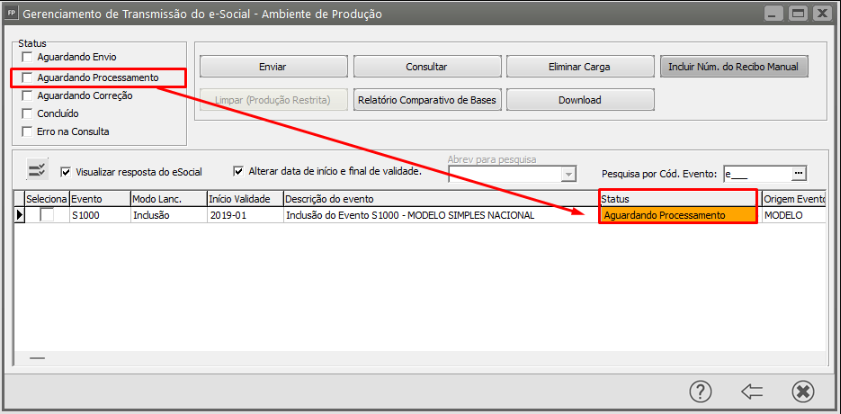

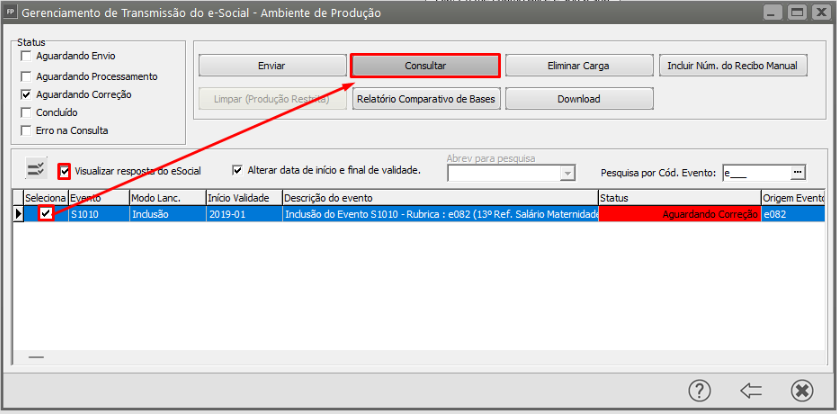

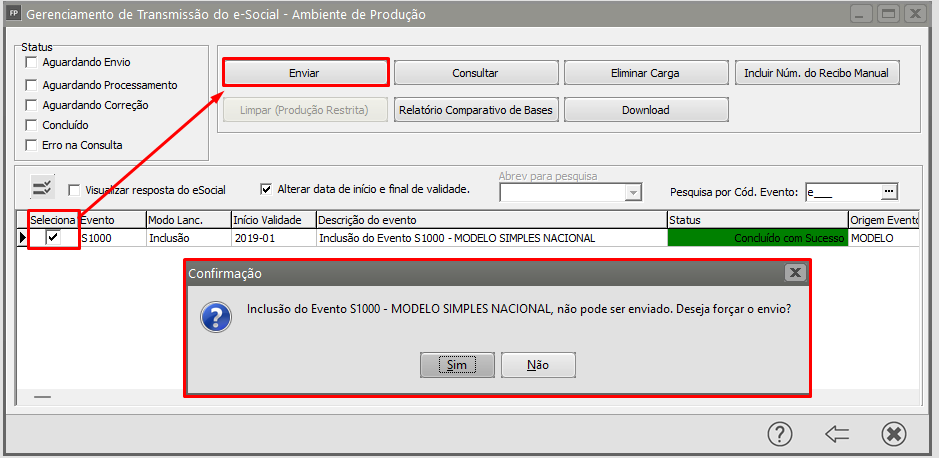

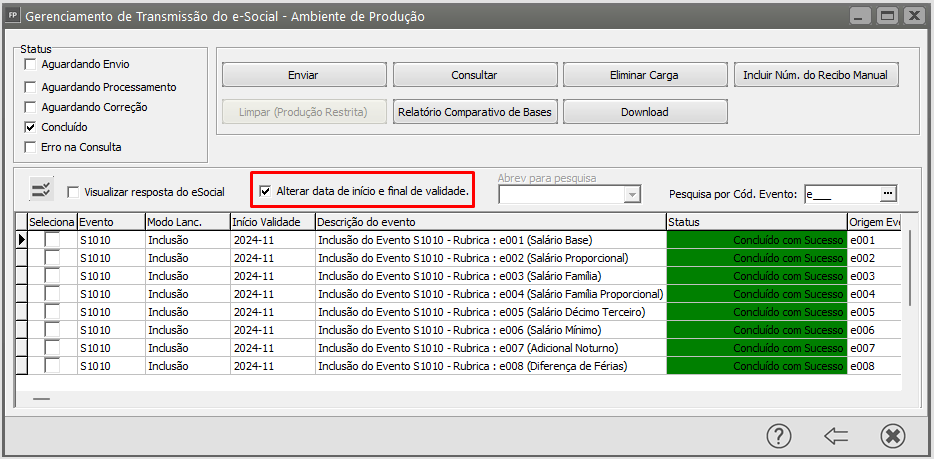

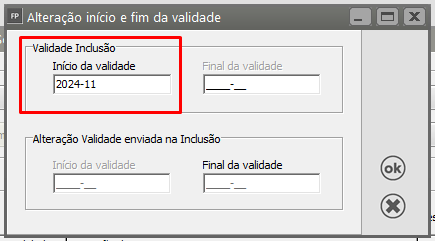

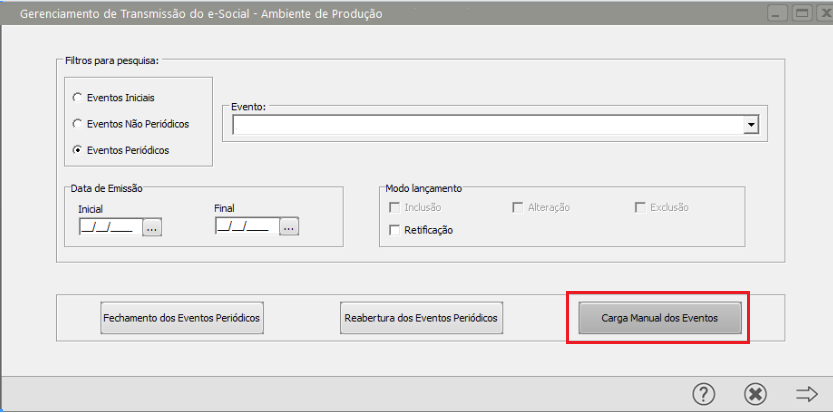

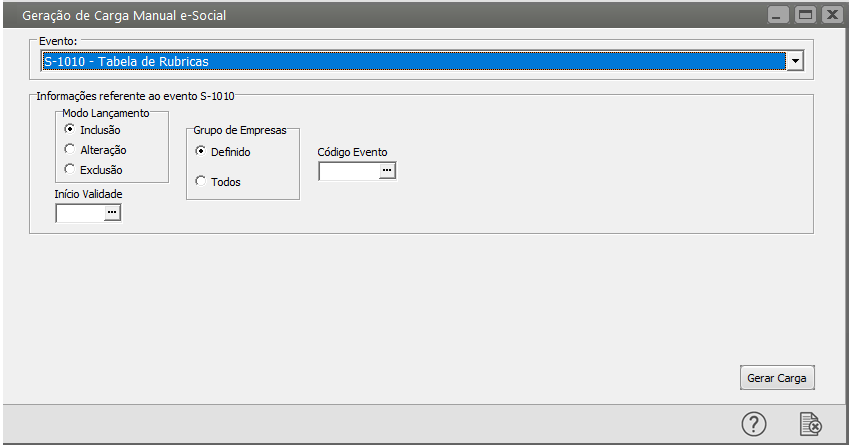

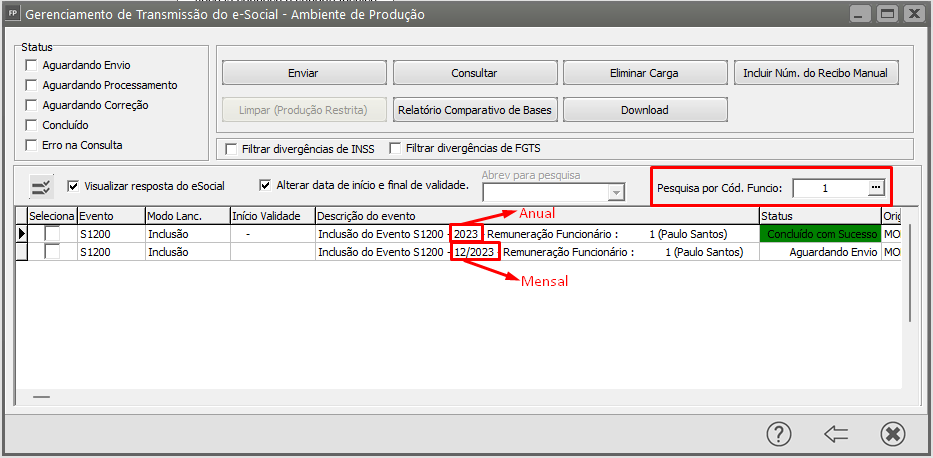

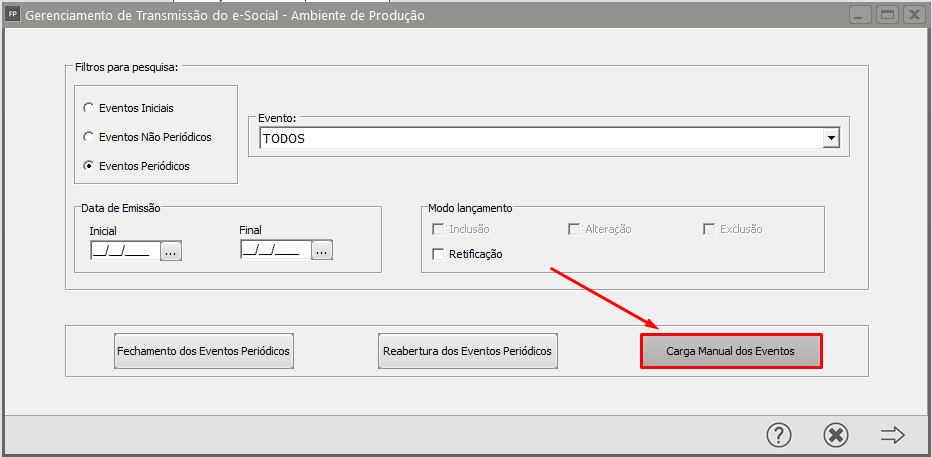

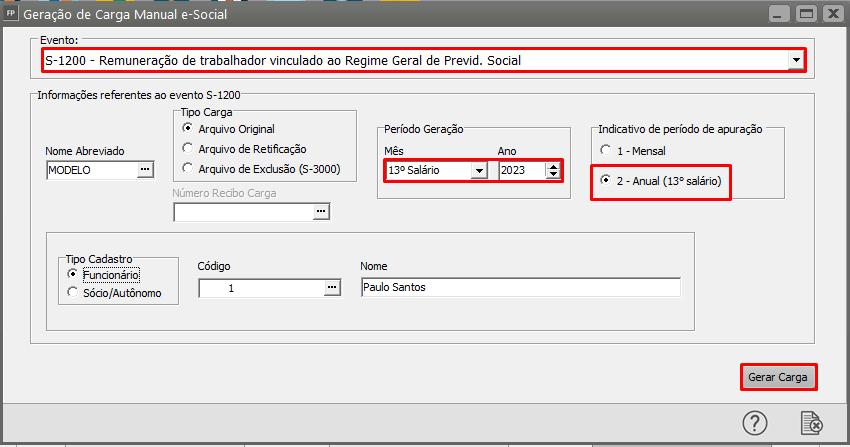

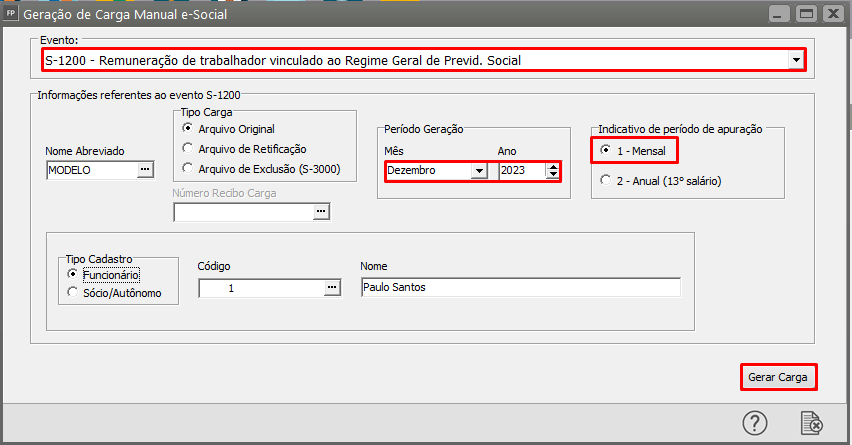

- Forçando Envios no Gerenciamento de Transmissão eSocial

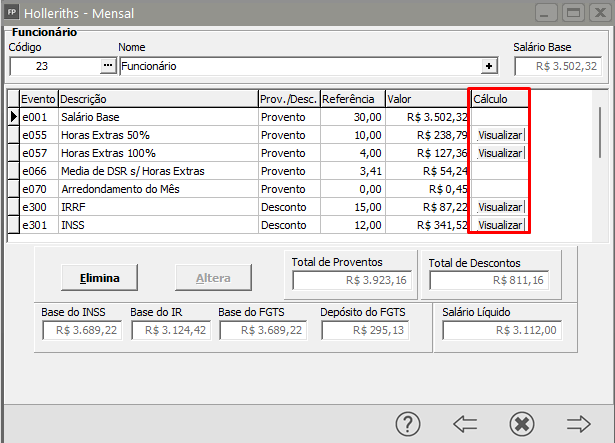

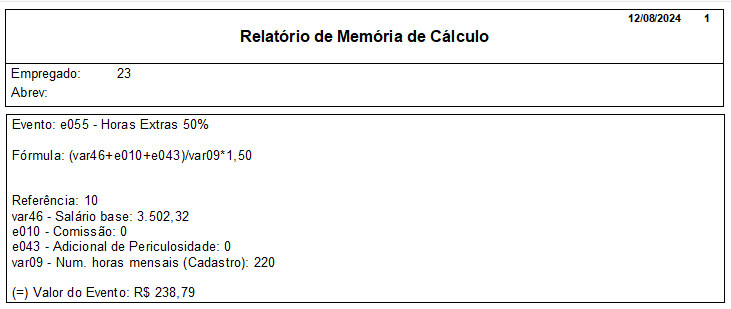

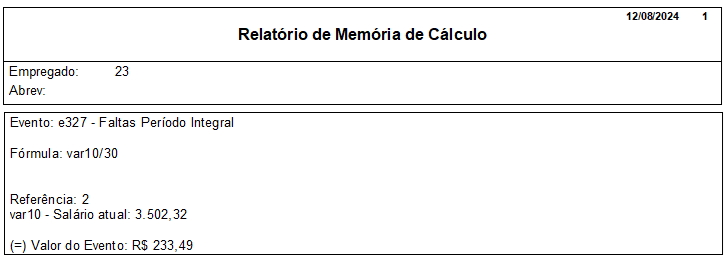

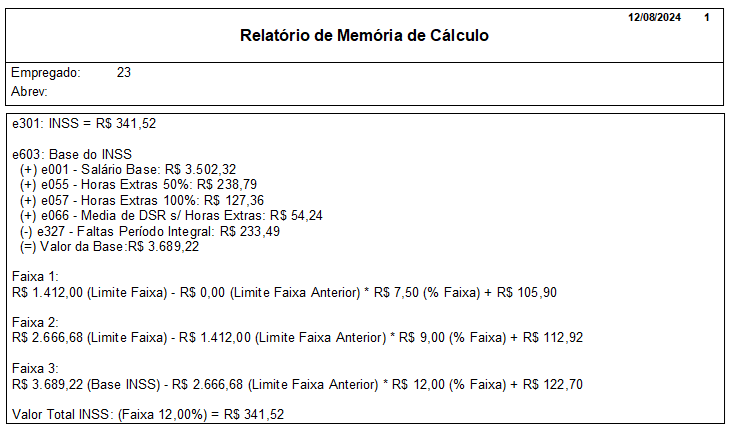

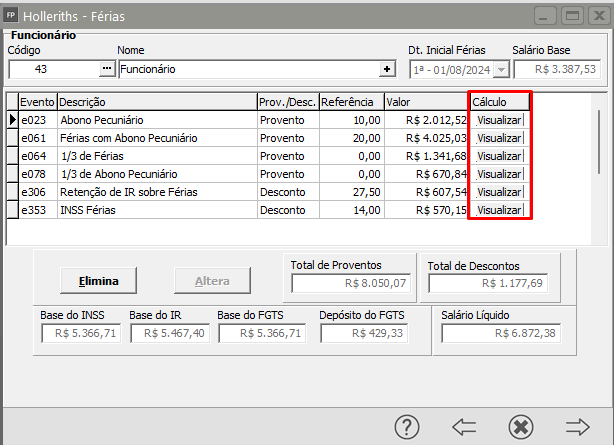

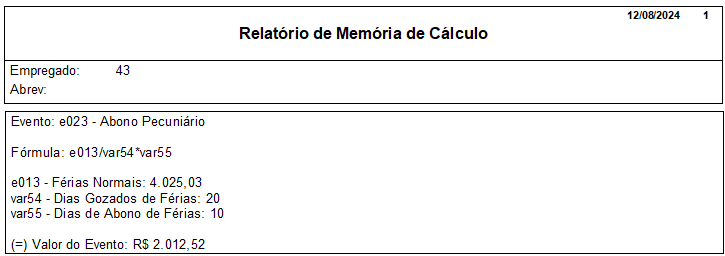

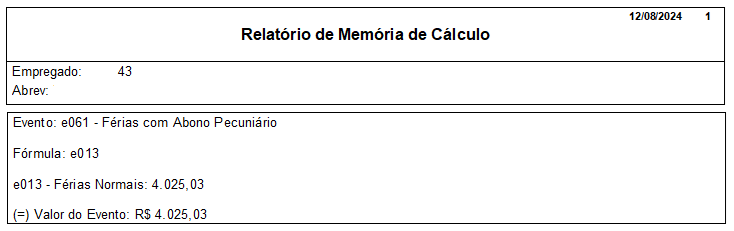

- Memória de Cálculo dos Eventos na tela de Geração

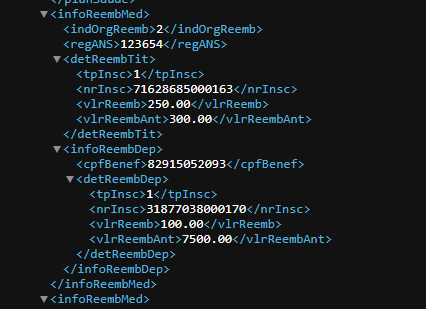

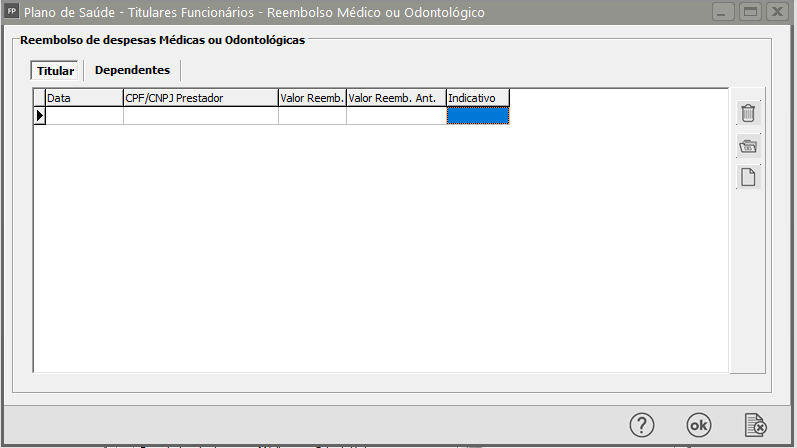

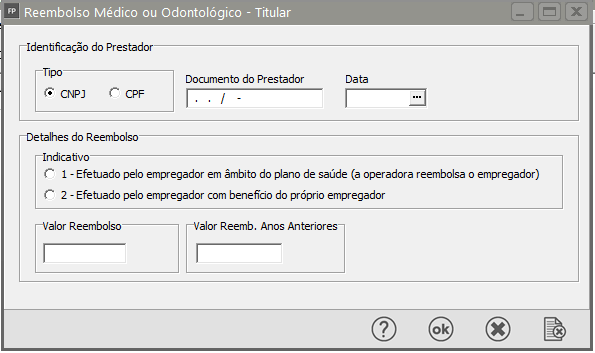

- Reembolso de Plano de Saúde.

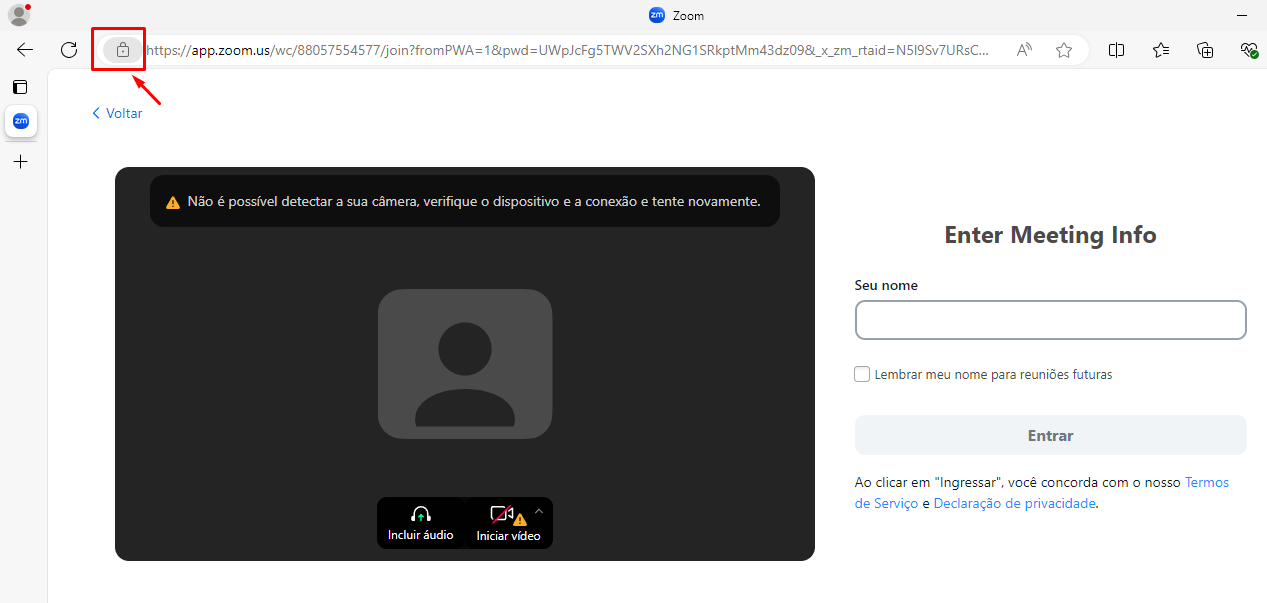

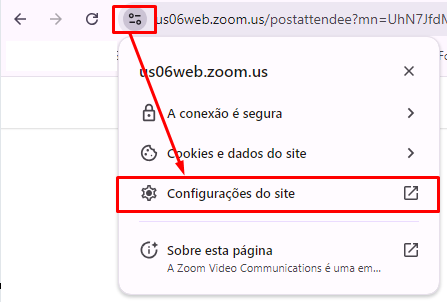

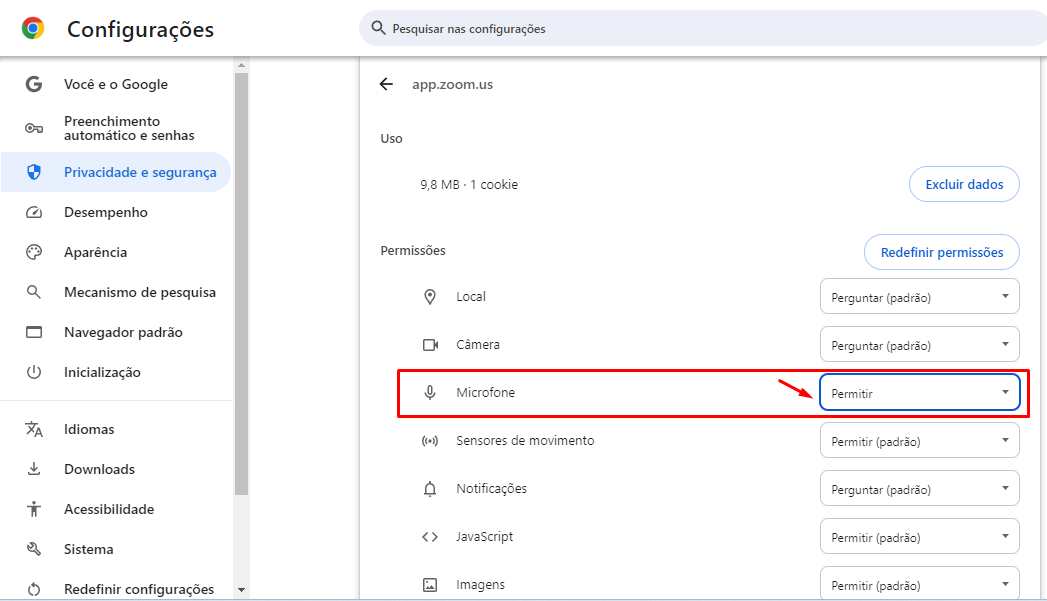

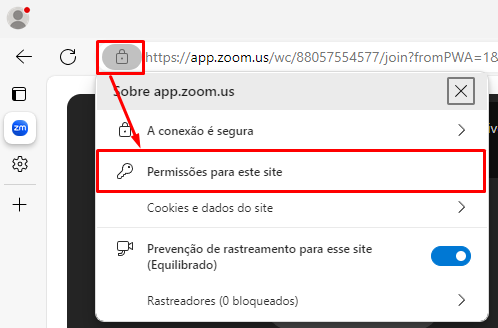

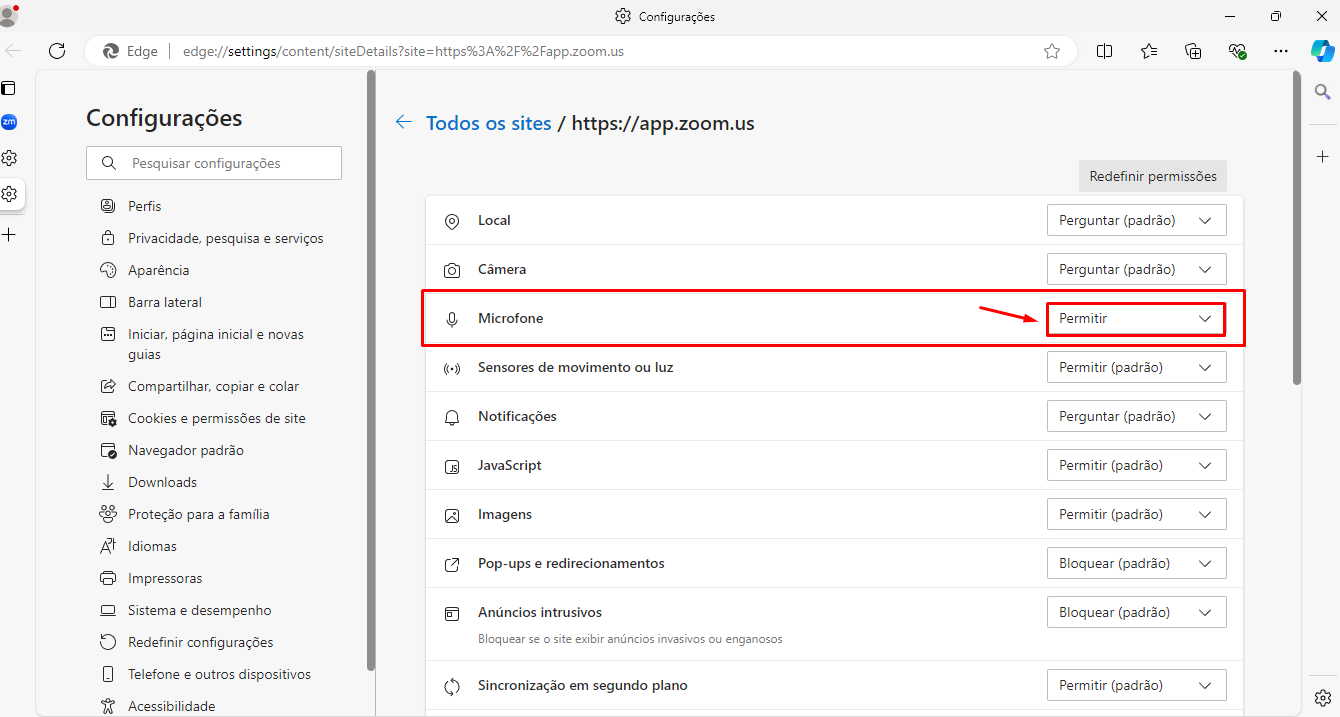

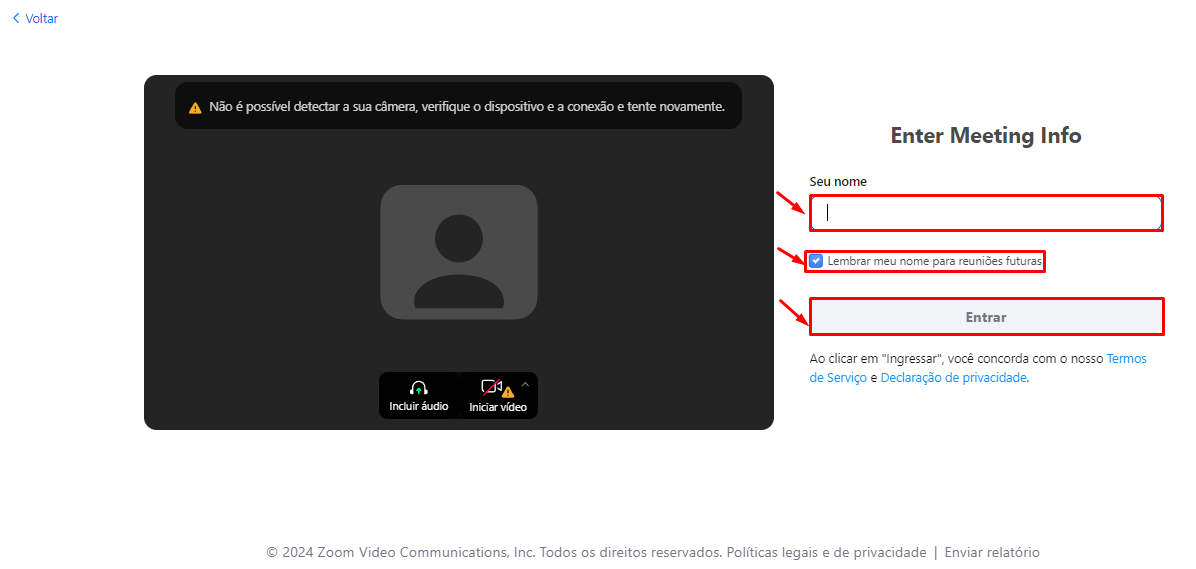

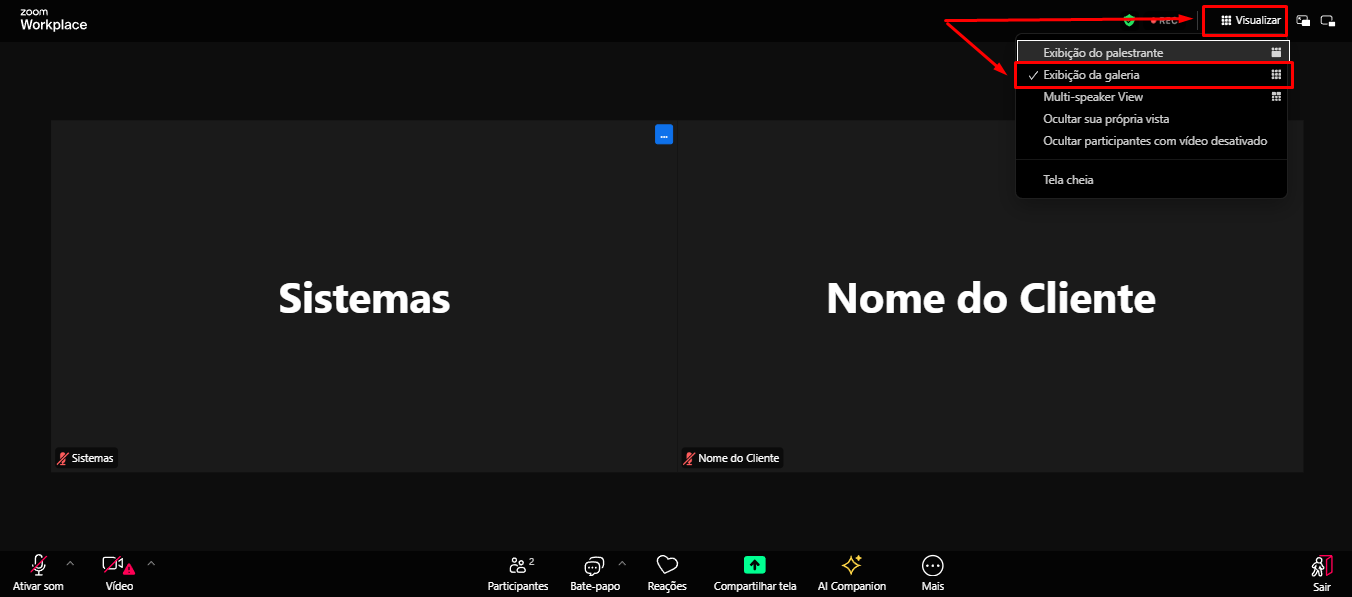

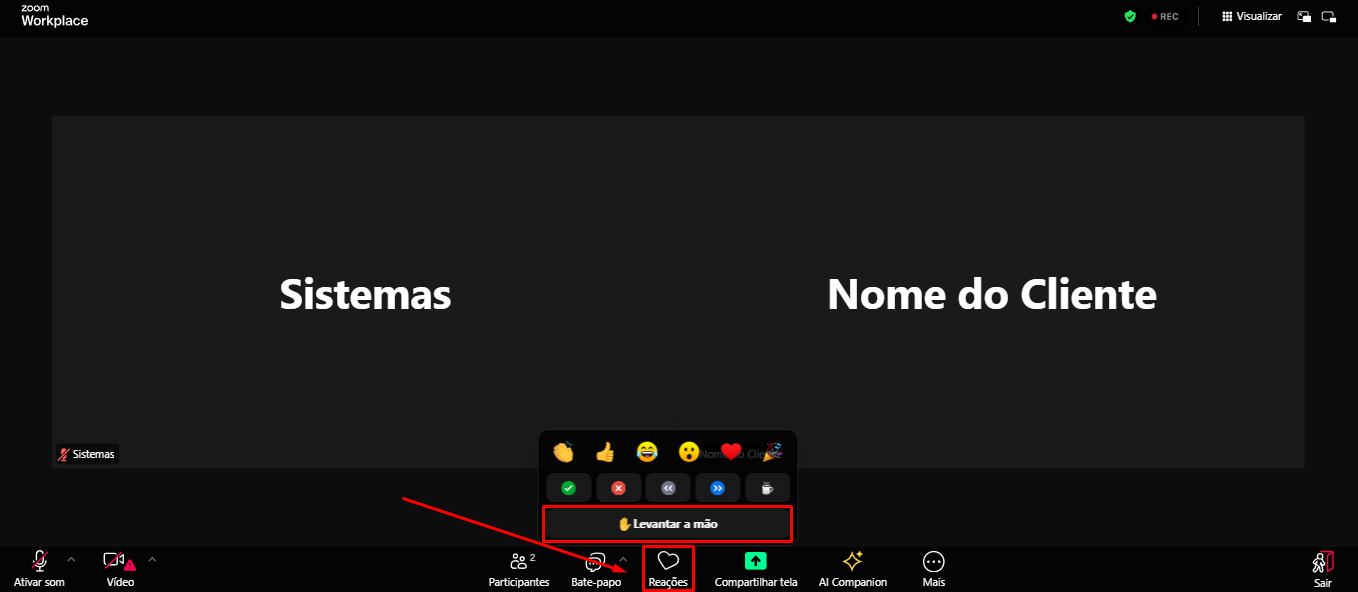

- Suporte Sala Virtual Zoom

- Cálculo de IRRF para funcionário com Múltiplos Vínculos

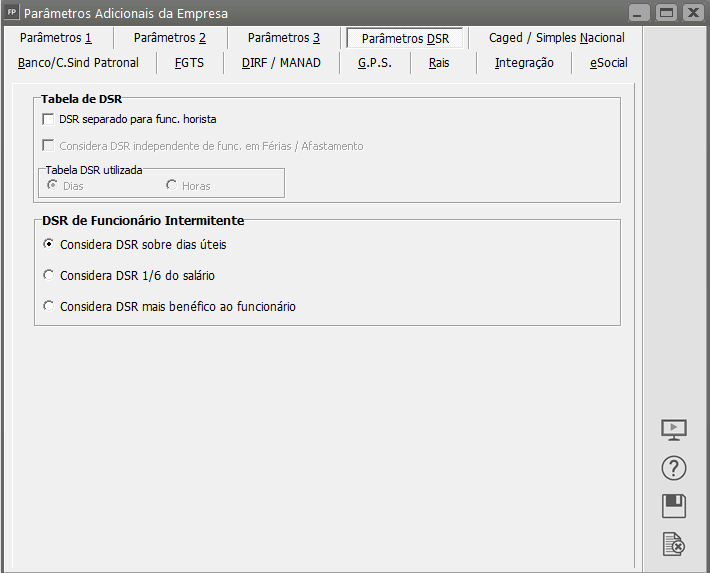

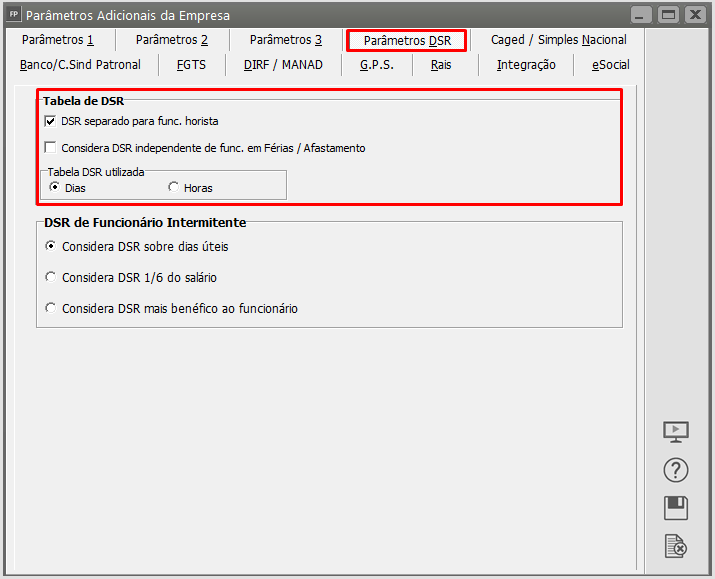

- Parametrizando a Empresa - Parâmetros DSR

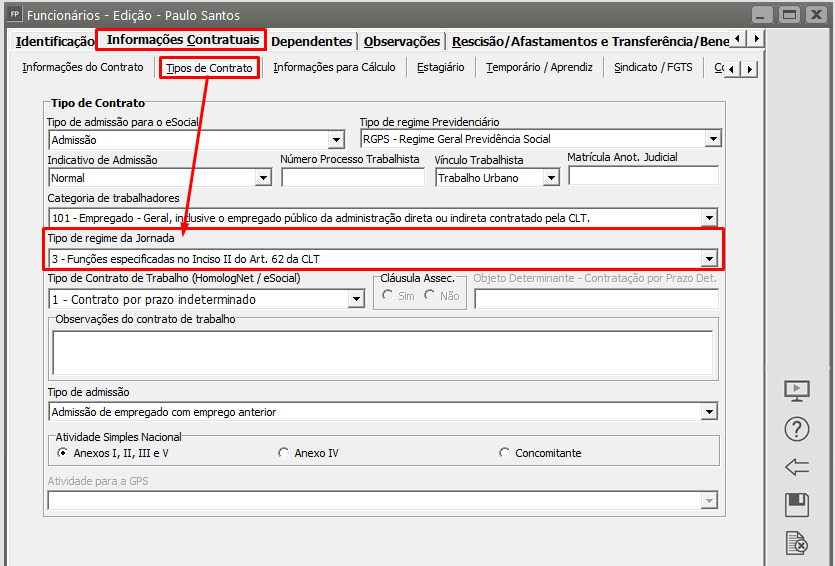

- Parametrizando Cargo de Confiança (Artigo 62 da CLT)

- Excluindo Gerações

- Cadastro de Menor Aprendiz

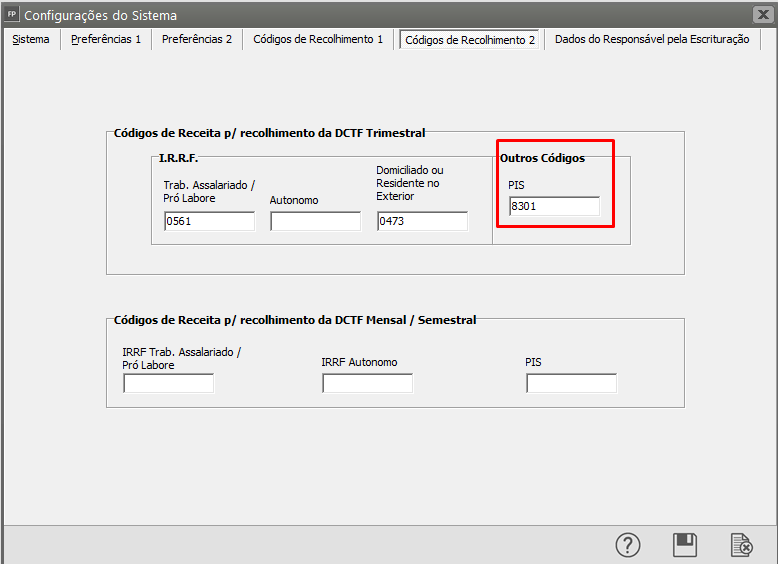

- Cálculo de PIS sobre Folha de Pagamento - DCTFweb - Layout 1.3 e-Social

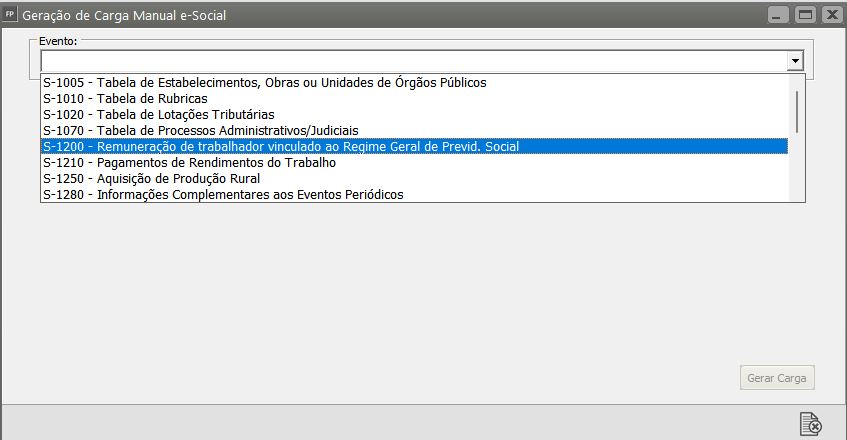

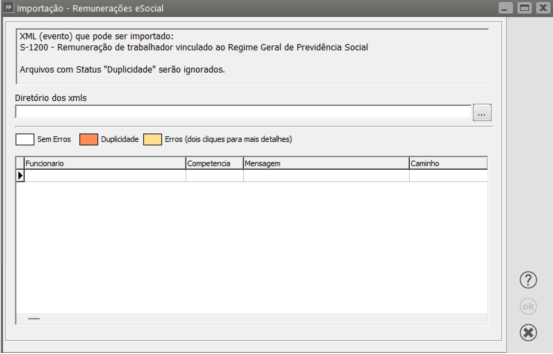

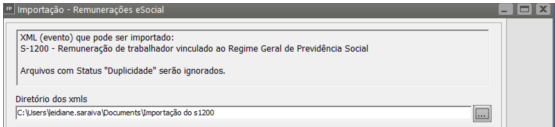

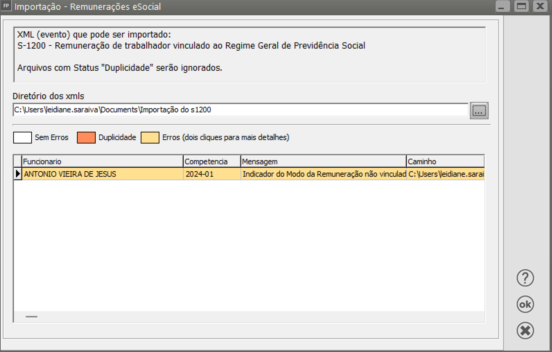

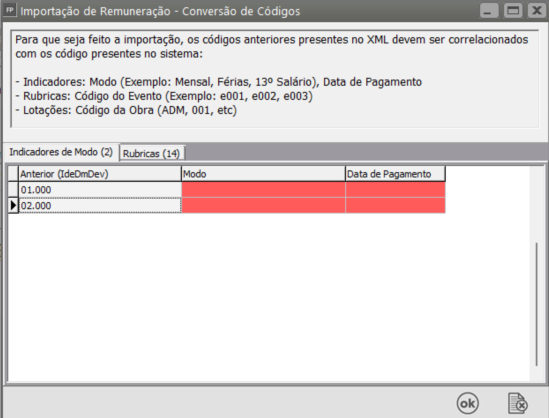

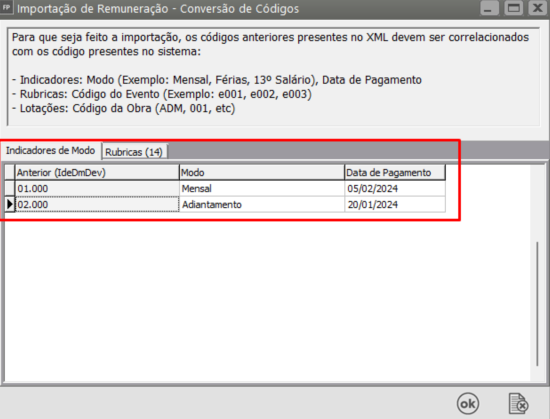

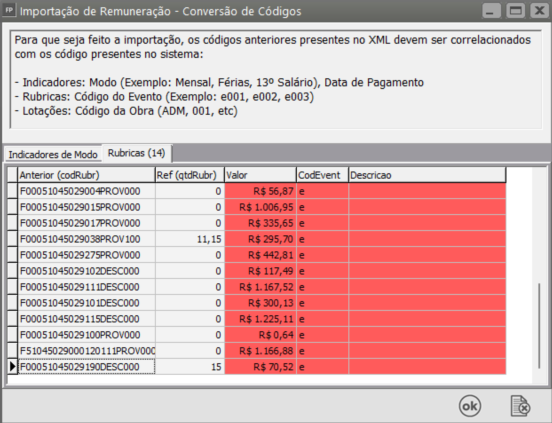

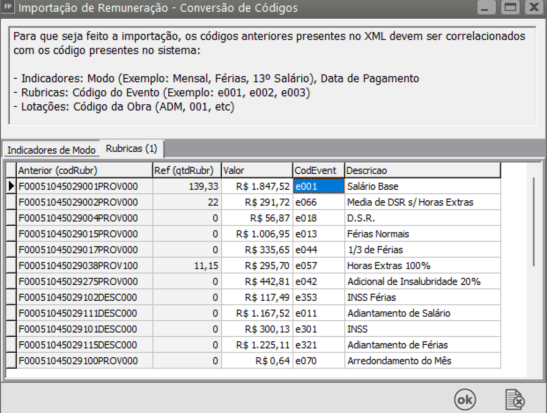

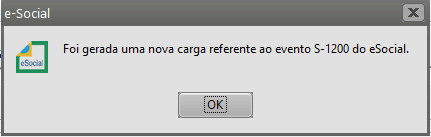

- Importação de XML do e-Social S-1200 - Remuneração do Trabalhador Vinculado ao Regime Geral de Previdência Social

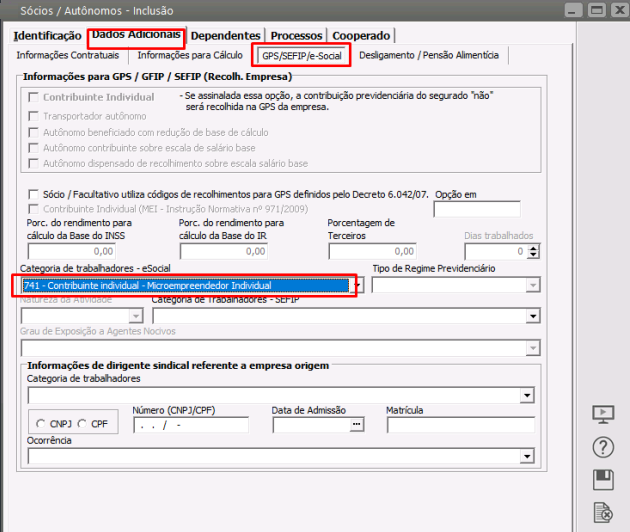

- Inclusão do valor da Nota Fiscal do MEI na Base de INSS da Empresa (sem retenção de INSS)

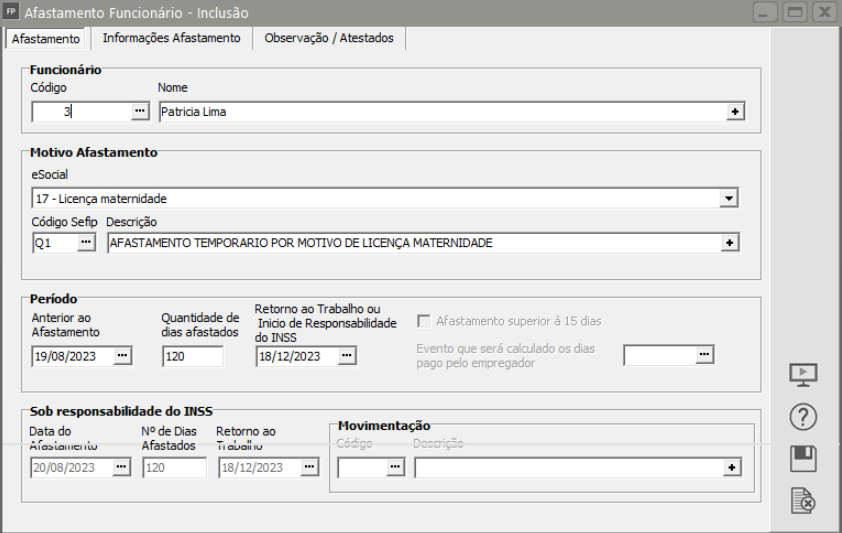

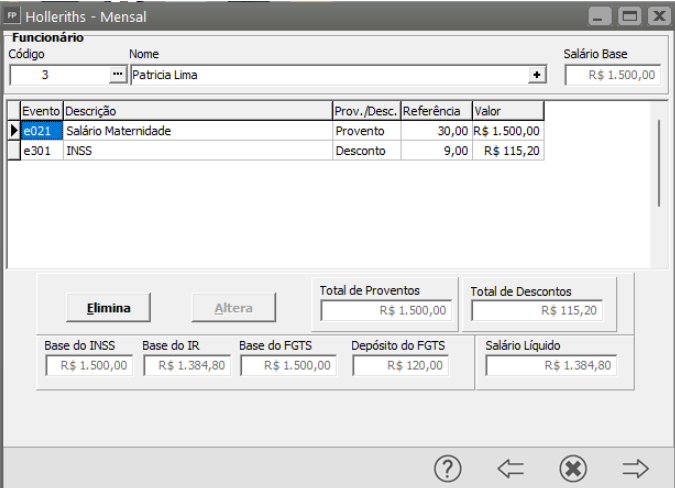

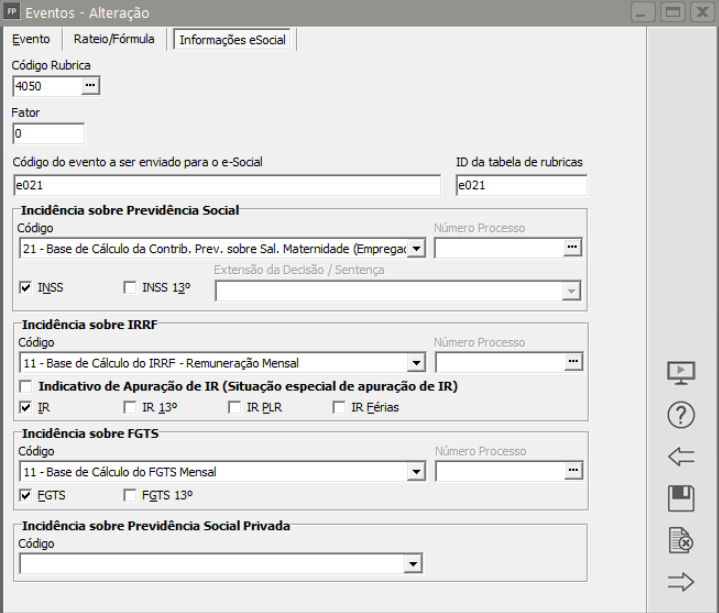

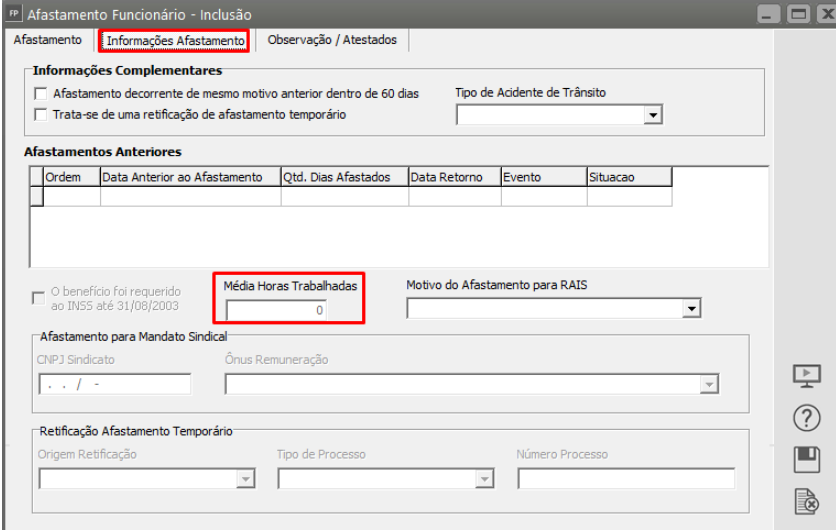

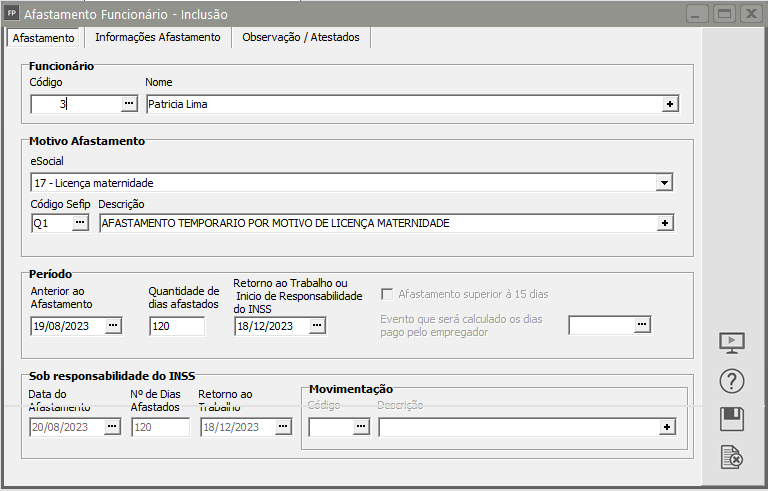

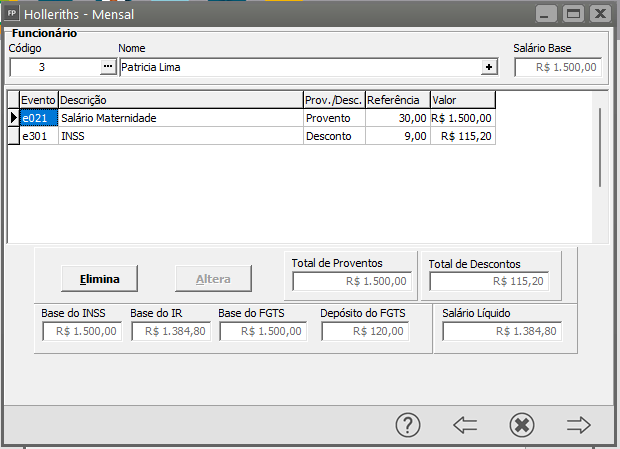

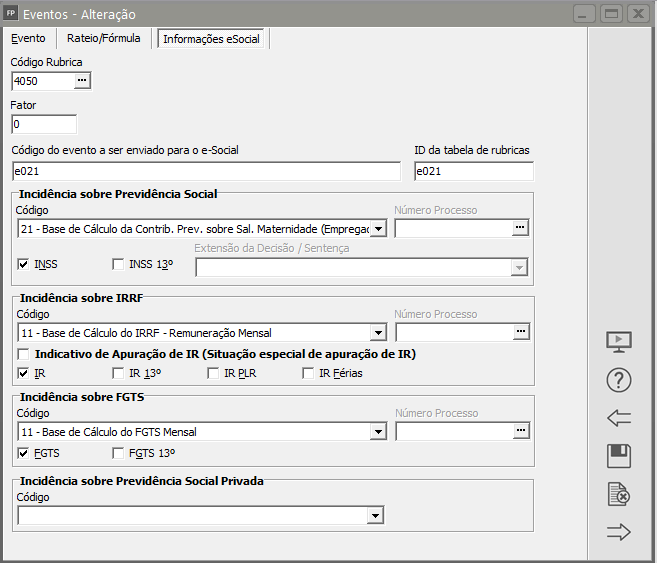

- Afastamento por Motivo de Licença Maternidade

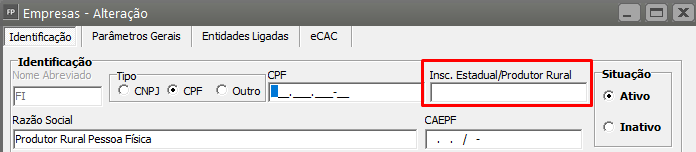

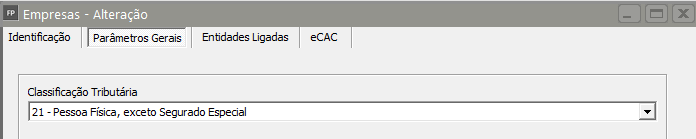

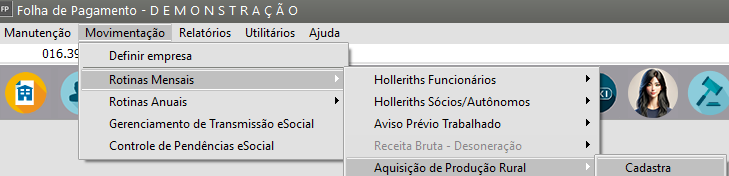

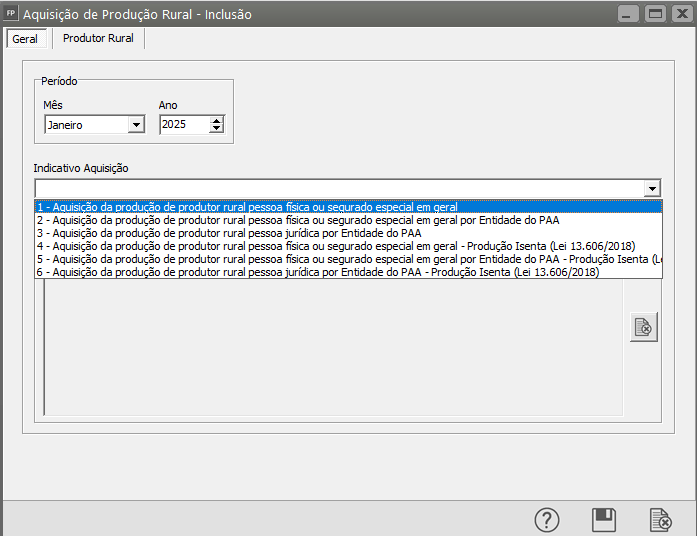

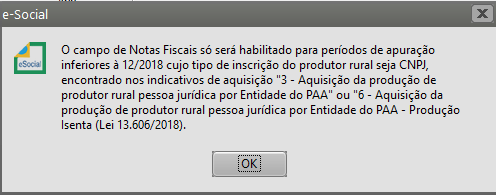

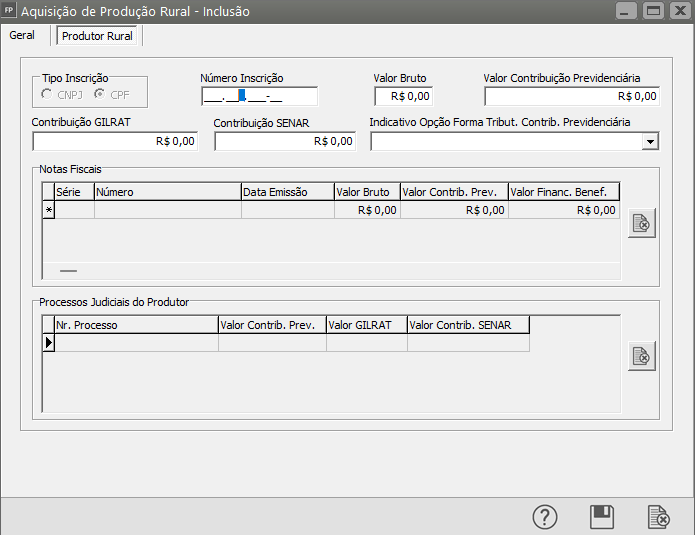

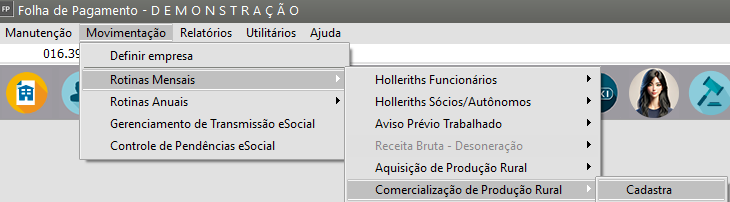

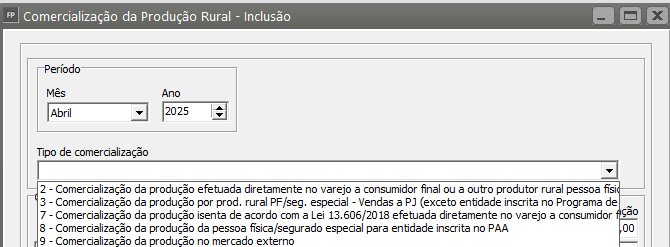

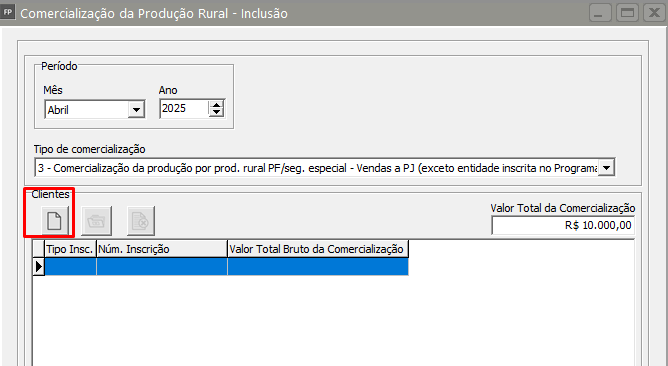

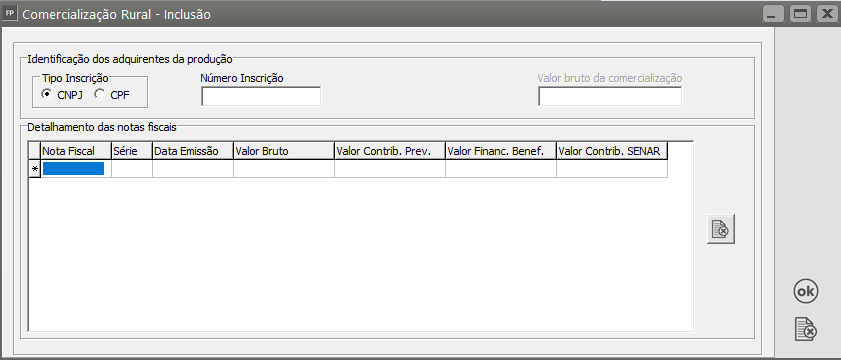

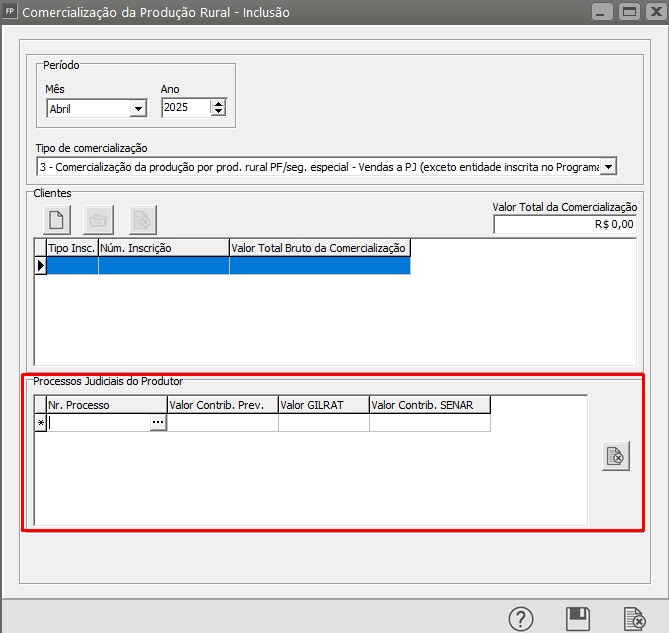

- Trabalhando com Produtor Rural

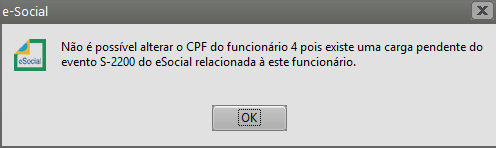

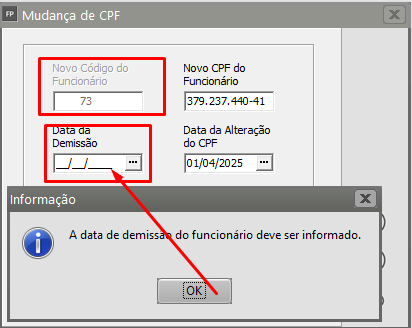

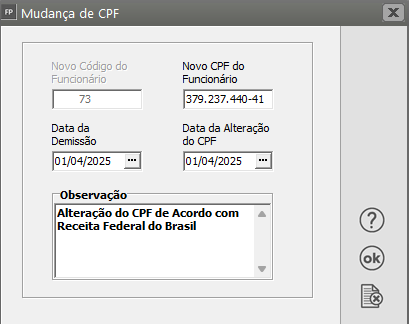

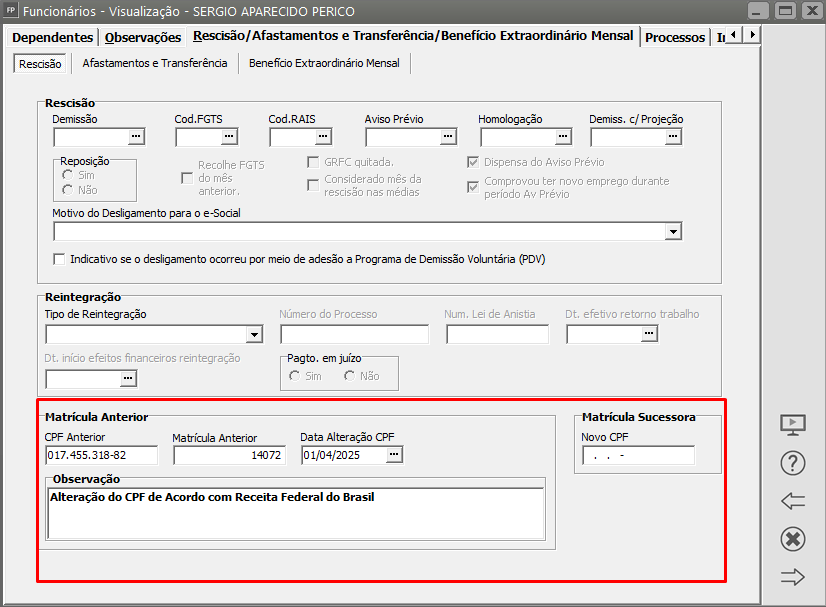

- Mudança do Número do CPF (Cadastro de Pessoas Físicas) do Funcionário

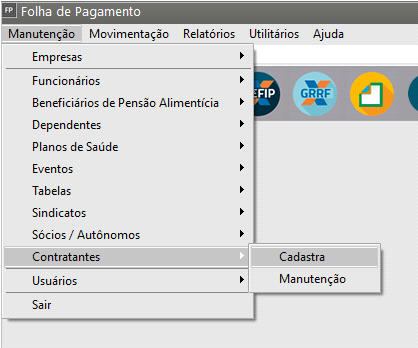

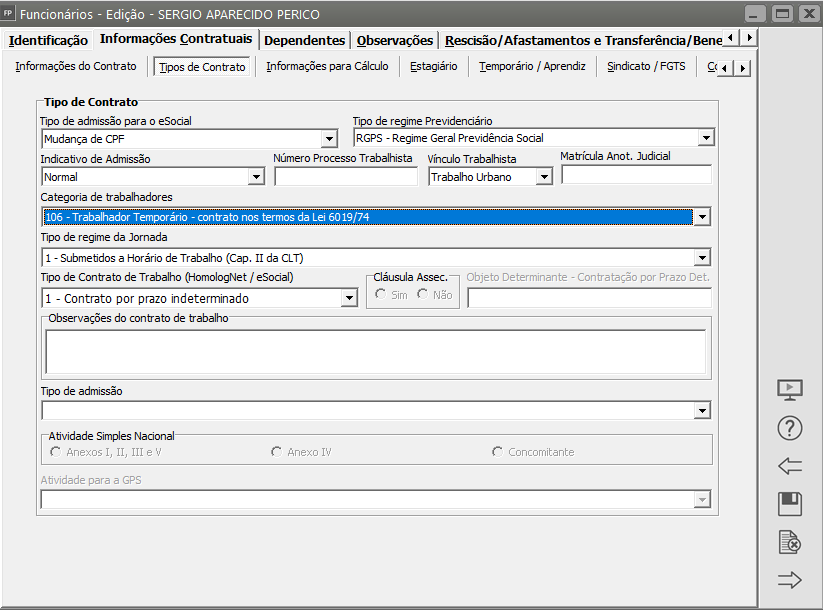

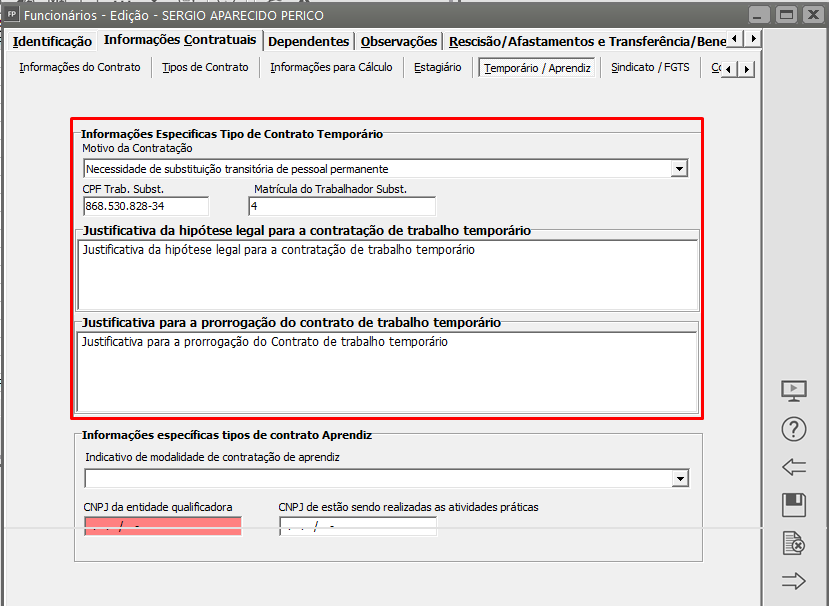

- Cadastro de Informações para Contratação de Funcionário Temporário

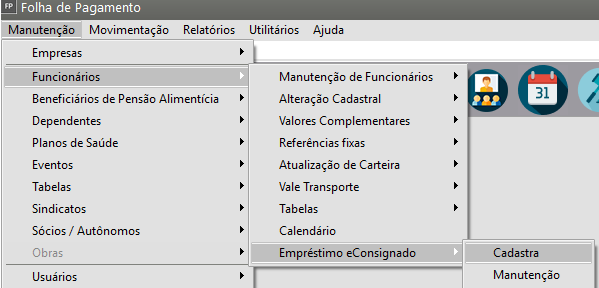

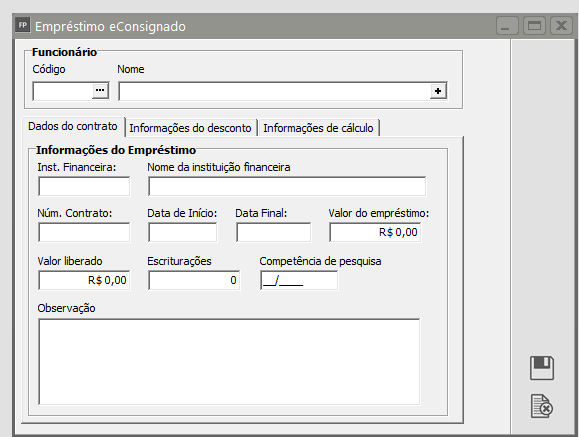

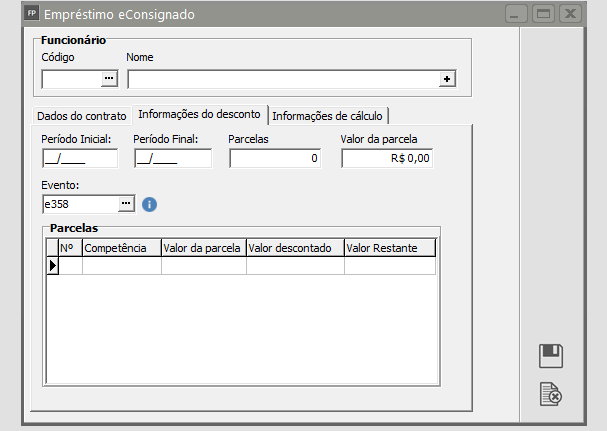

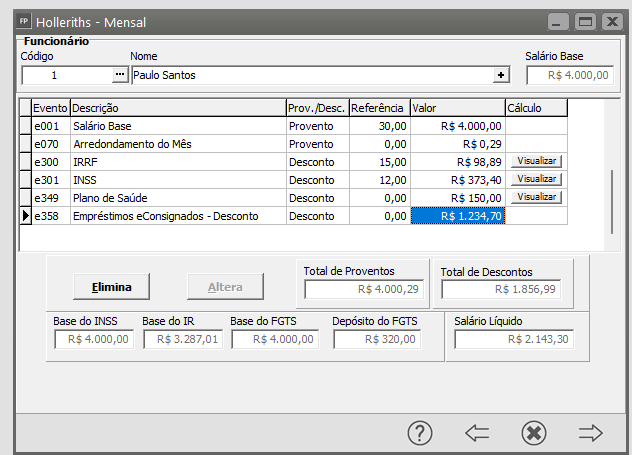

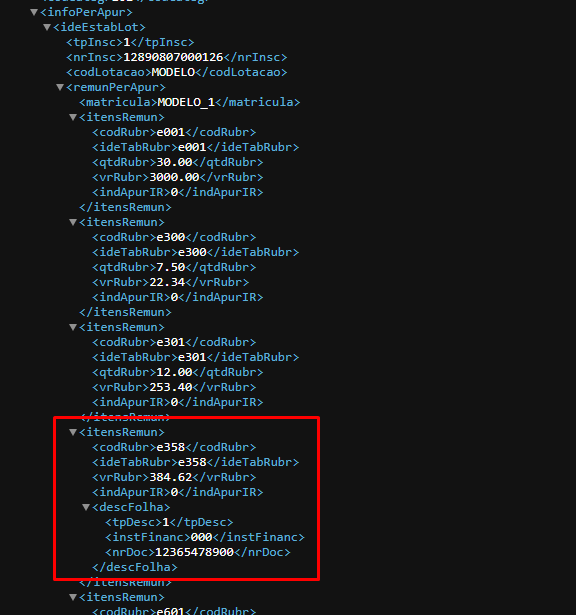

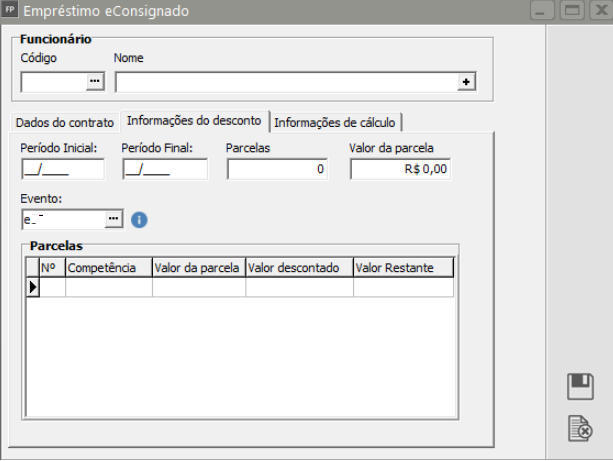

- Cadastro de Empréstimo eConsignado no Hollerith Mensal

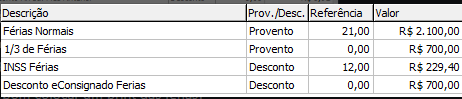

- Cadastro de Empréstimo eConsignado no Recibo de Férias

- Cadastro de Empréstimo eConsignado no Hollerith de Adiantamento Salarial

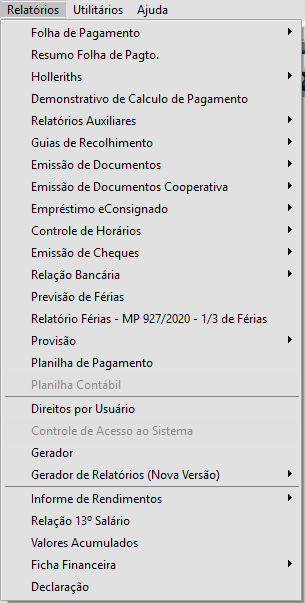

- Relatórios Diversos

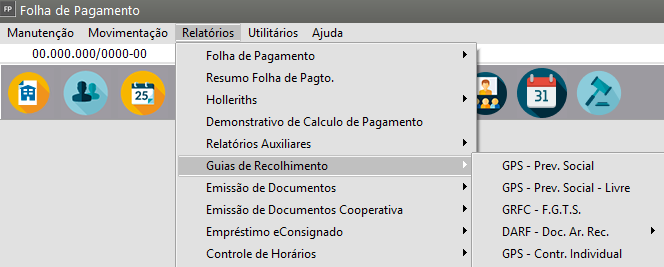

- Guias de Recolhimento Diversas

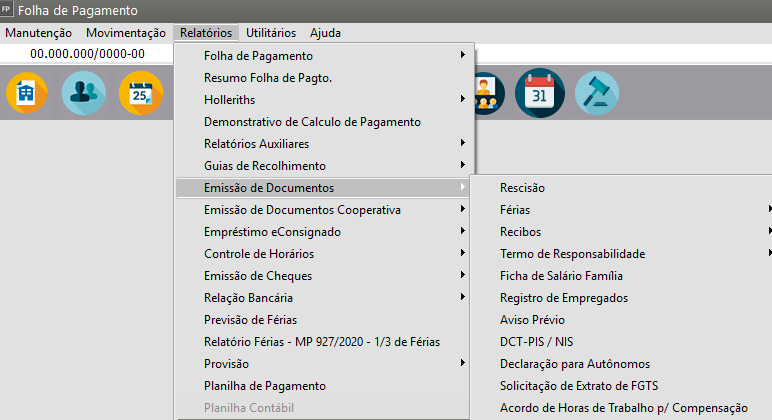

- Documentos Diversos

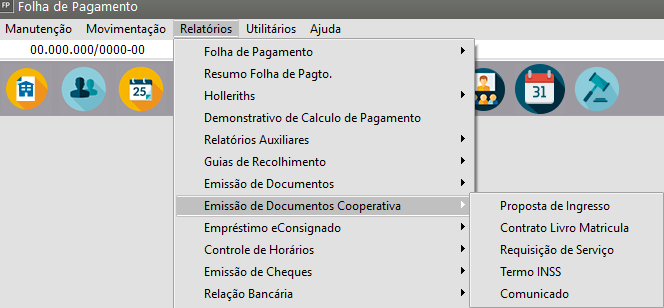

- Emissão de Documentos de Cooperativas

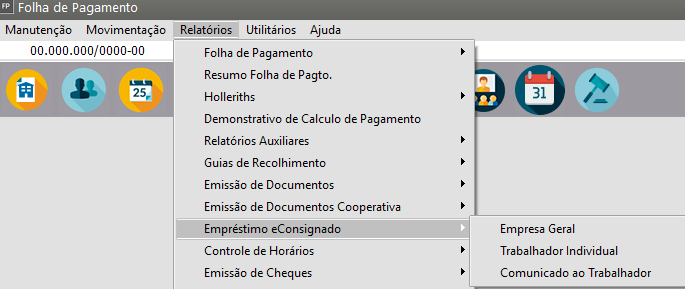

- Relatório do eConsignado

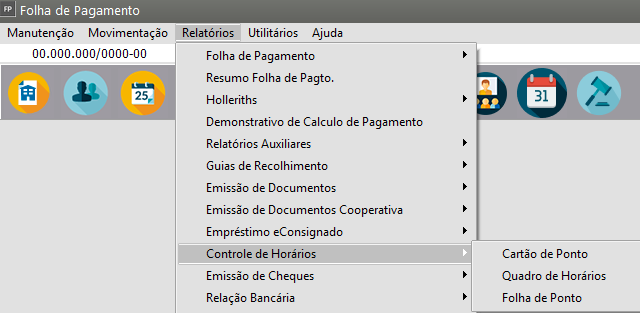

- Relatórios de Controle de Horário Diversos

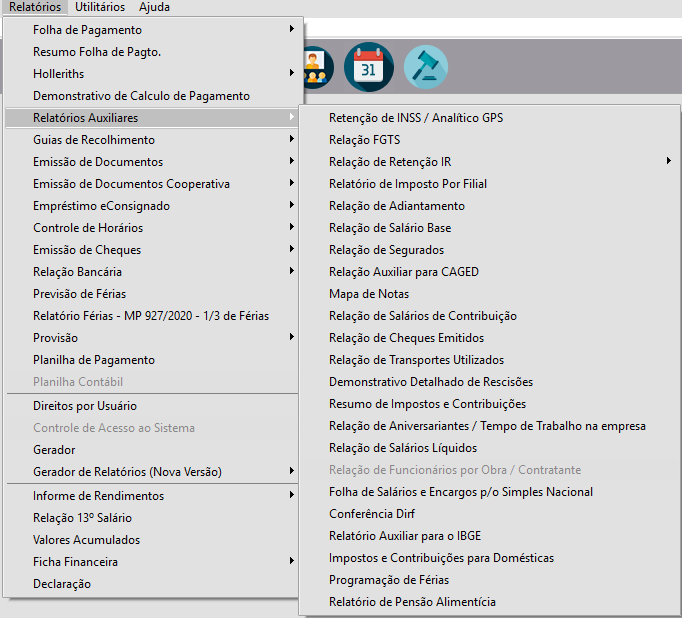

- Relatórios de Impostos Taxas e Contribuições Diversos

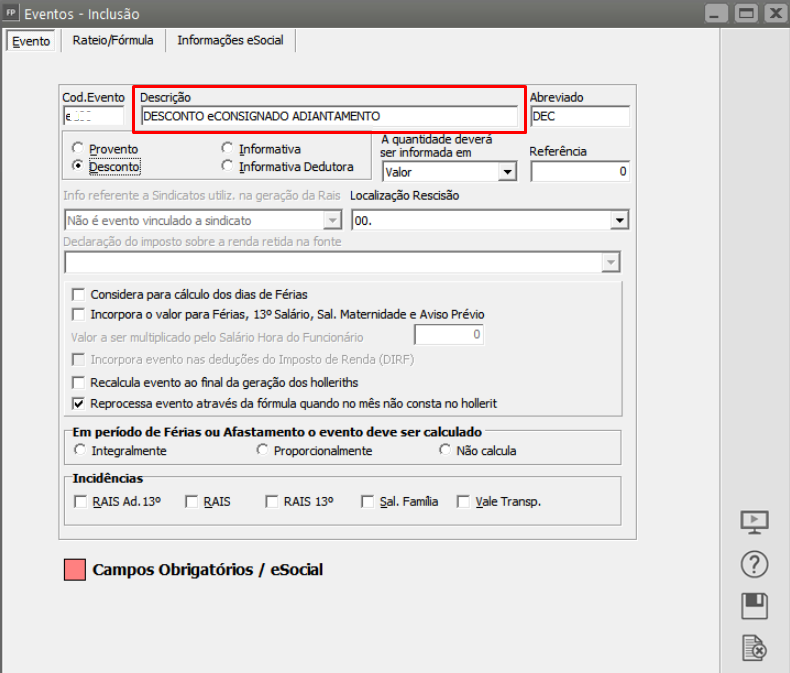

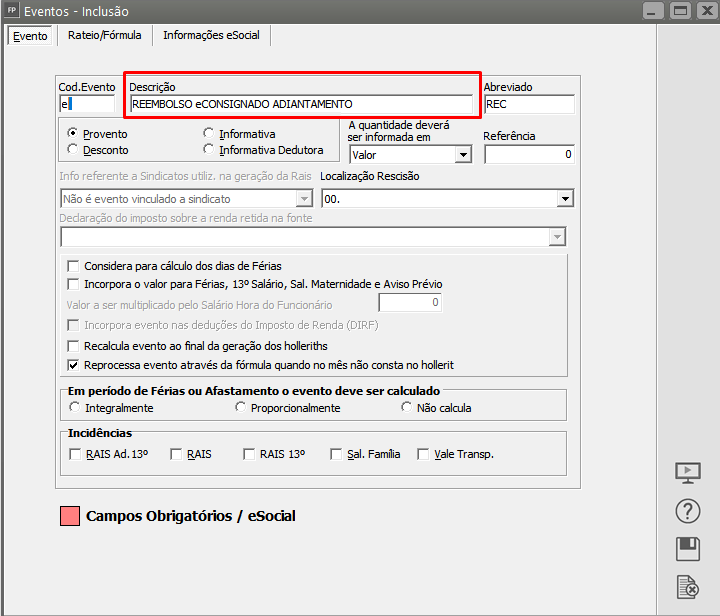

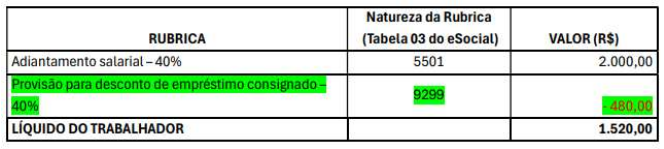

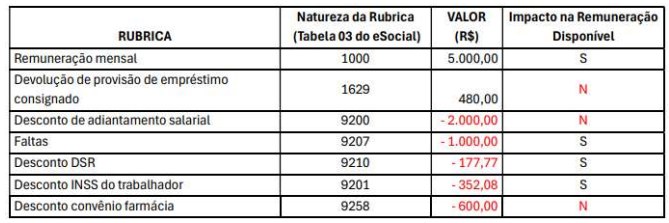

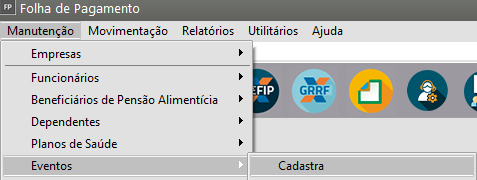

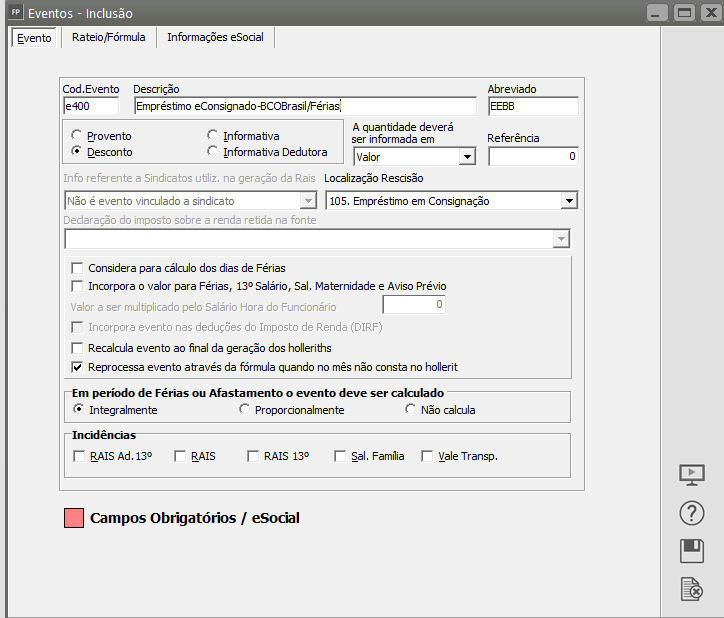

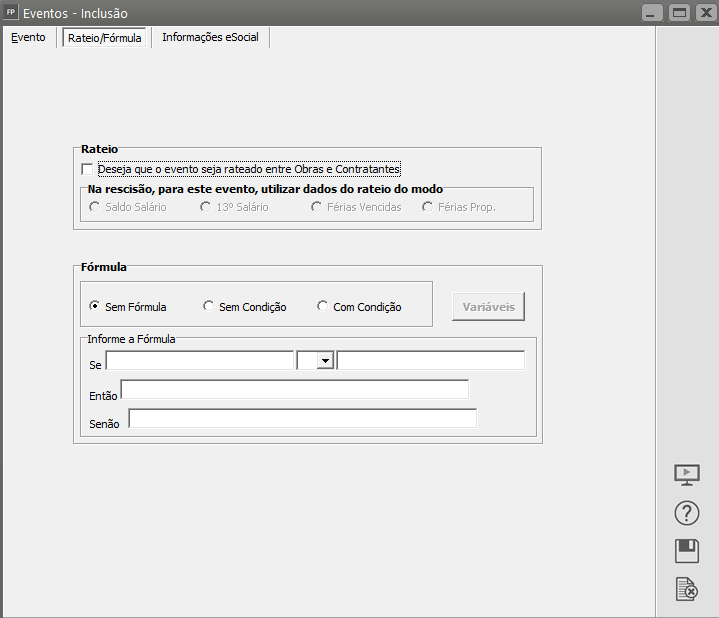

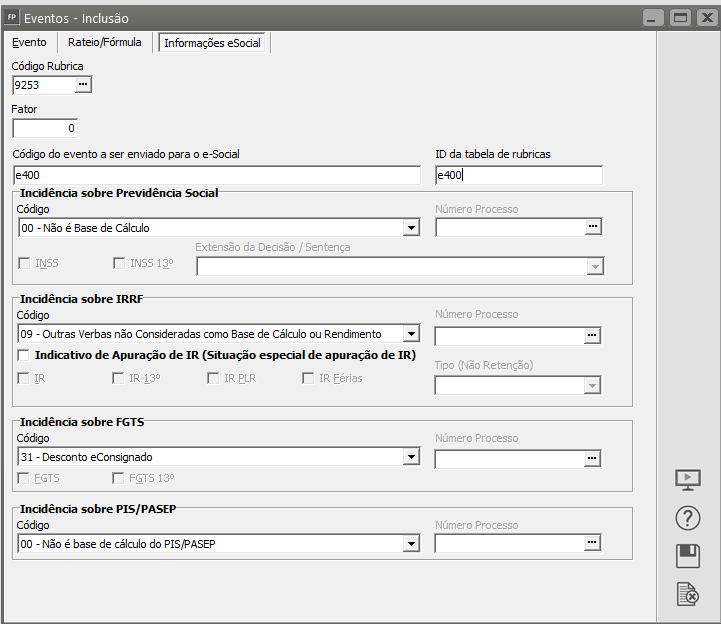

- Cadastro de Evento para eConsignado

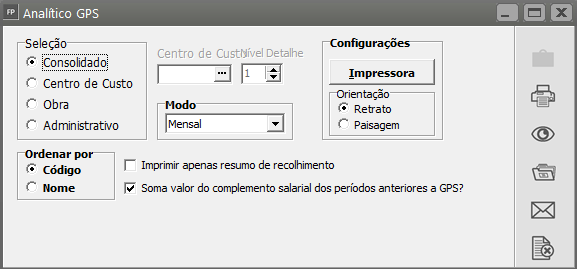

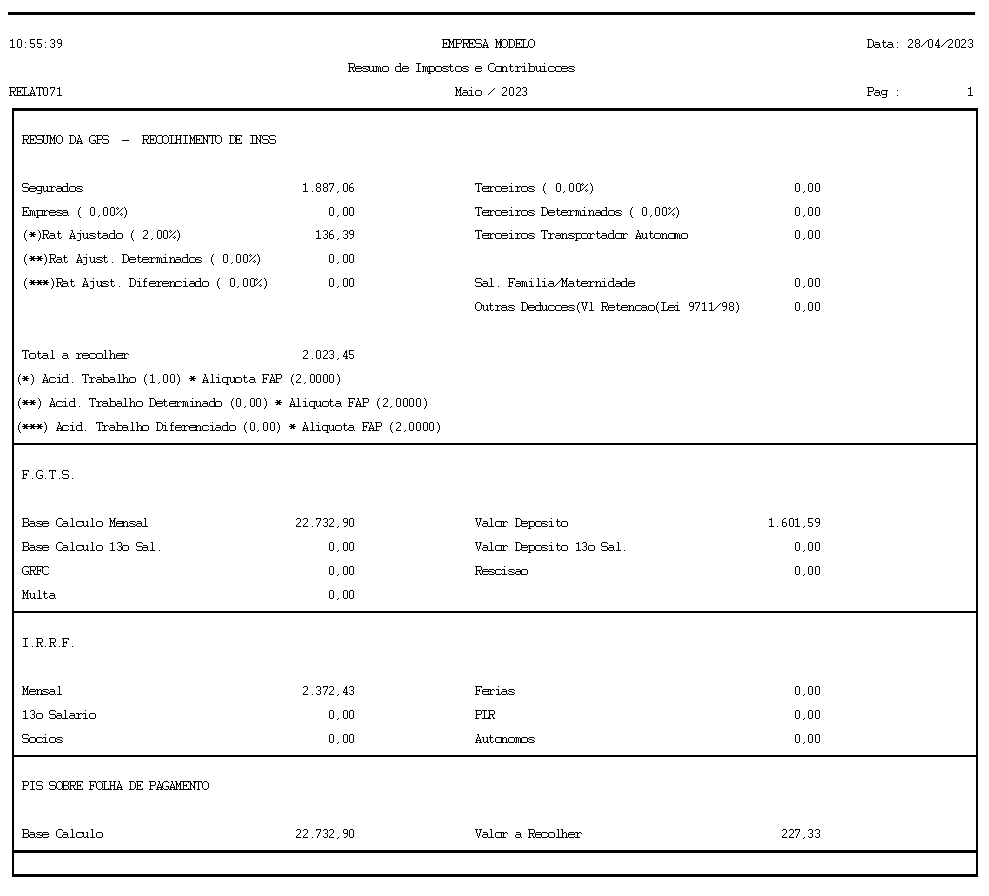

Imprimindo Relatórios de Impostos e Contribuições

Veja também os Itens:

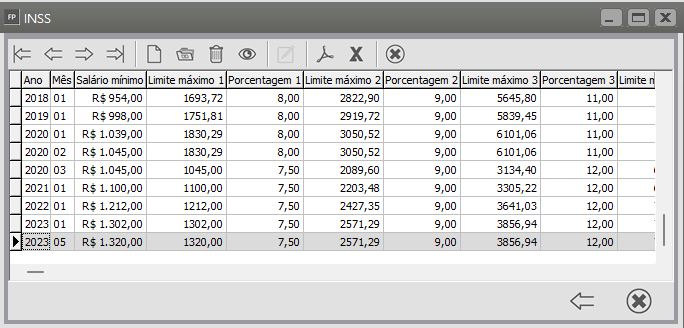

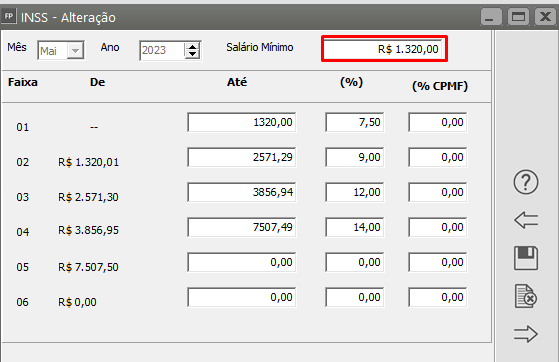

- Tabelas de INSS

- Relação de FGTS

- Tabela de IRRF - P.L.R.

- Tabela de IRRF

- FGTS Digital

- Cálculo do IRRF dos Funcionários

- Nova Tabela de Imposto de Renda

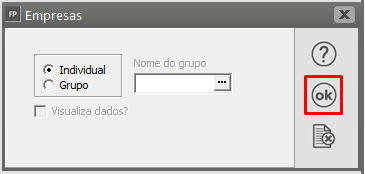

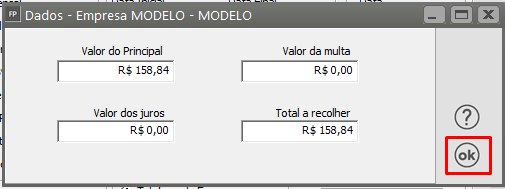

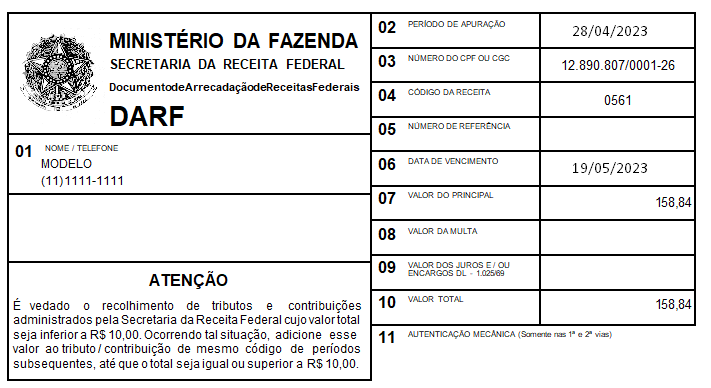

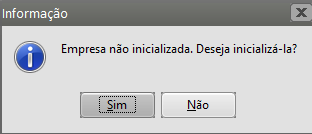

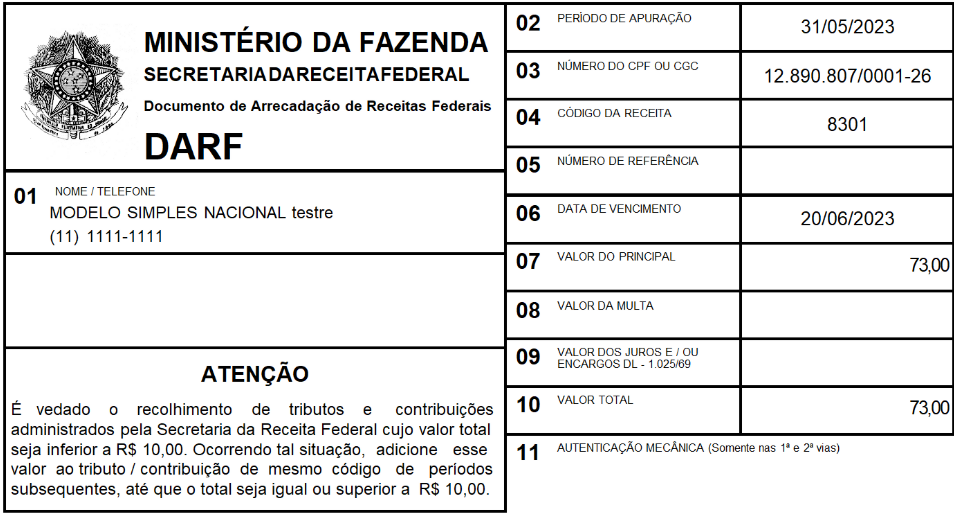

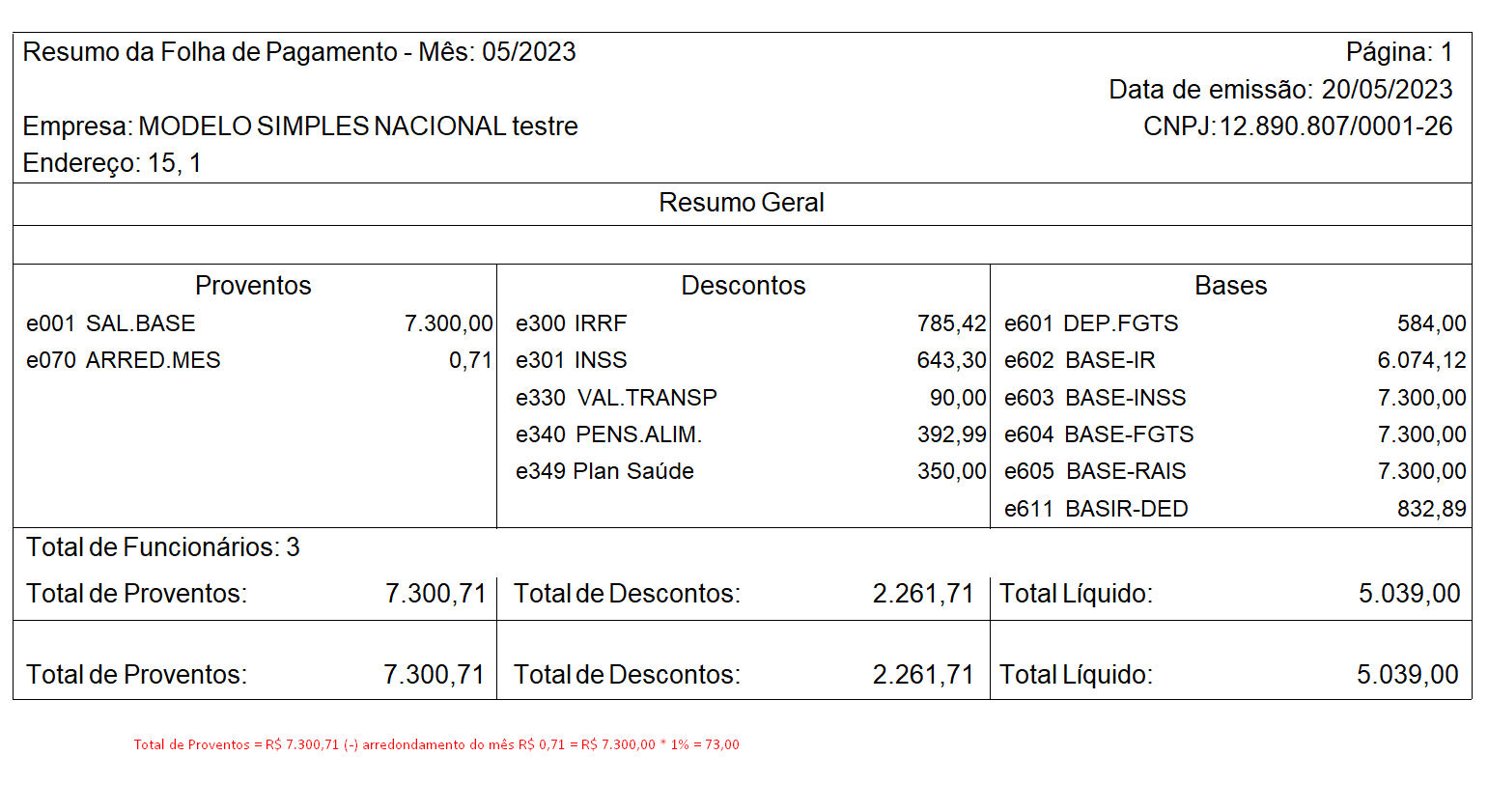

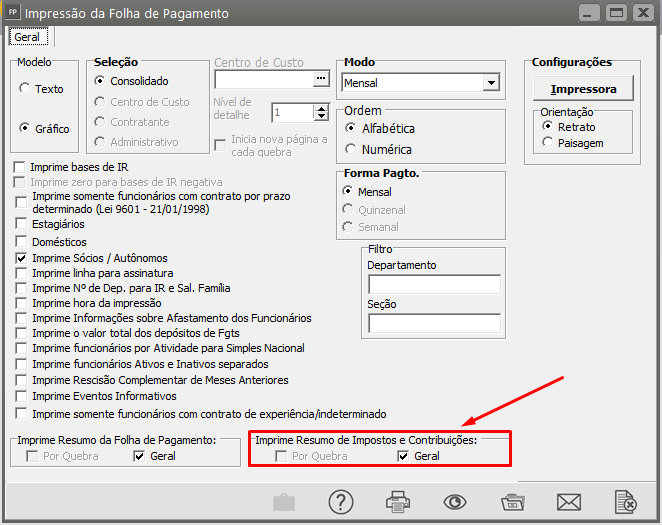

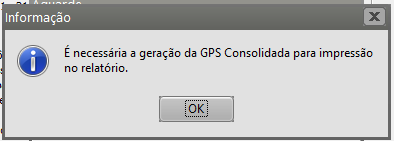

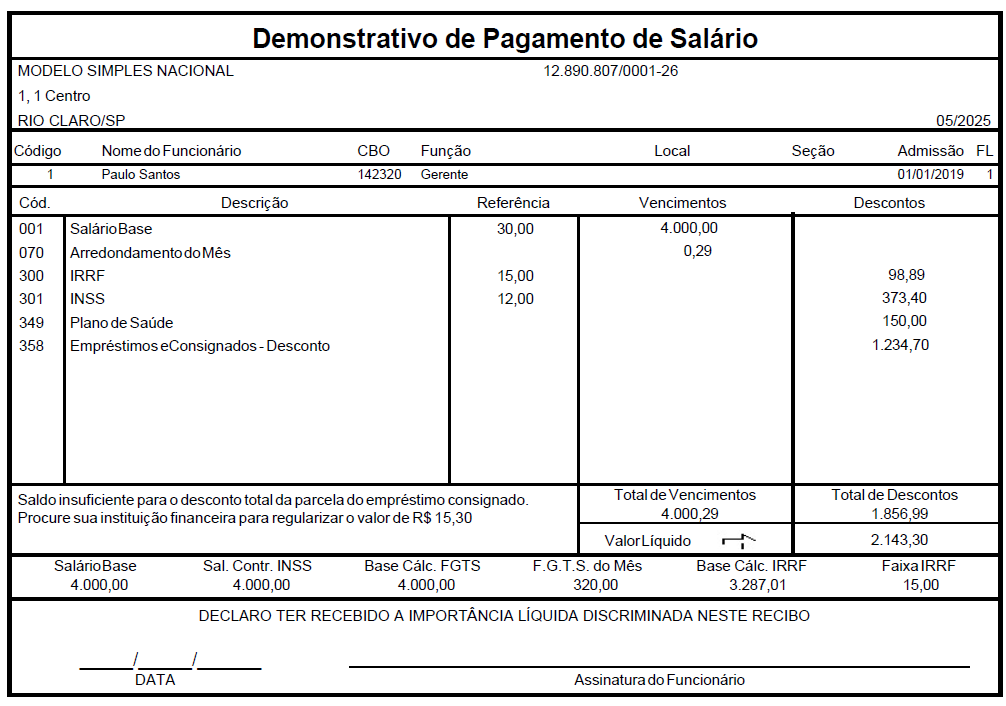

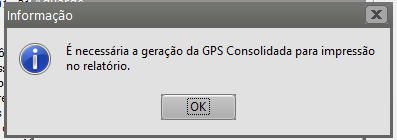

Para Imprimir os Relatórios de Impostos e Contribuições para Conferência dos valores apurados pelo Sistema, é necessário geração da GPS primeiro para que os dados que alimentará este relatório sejam gerados, caso ainda não possua geração de GPS será apresentada a seguinte mensagem:

Importante: Toda modificação realizada na folha de pagamento será necessário eliminar a GPS e gera-la novamente para que não ocorra divergências entre os valores da Folha e os valores do Resumo dos Impostos e Contribuições.

- Retenção de INSS-Analitico GPS

- Relação de FGTS

- Relação de Retenção IR

- Resumo de Impostos e Contribuições.

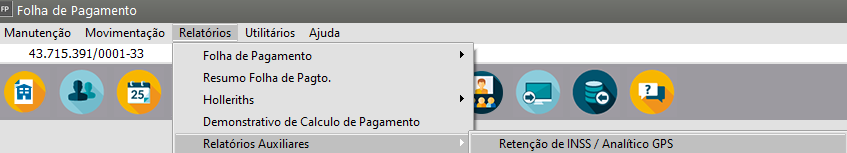

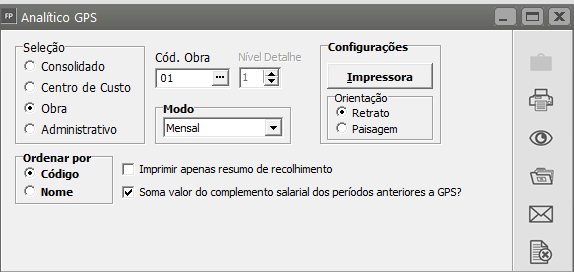

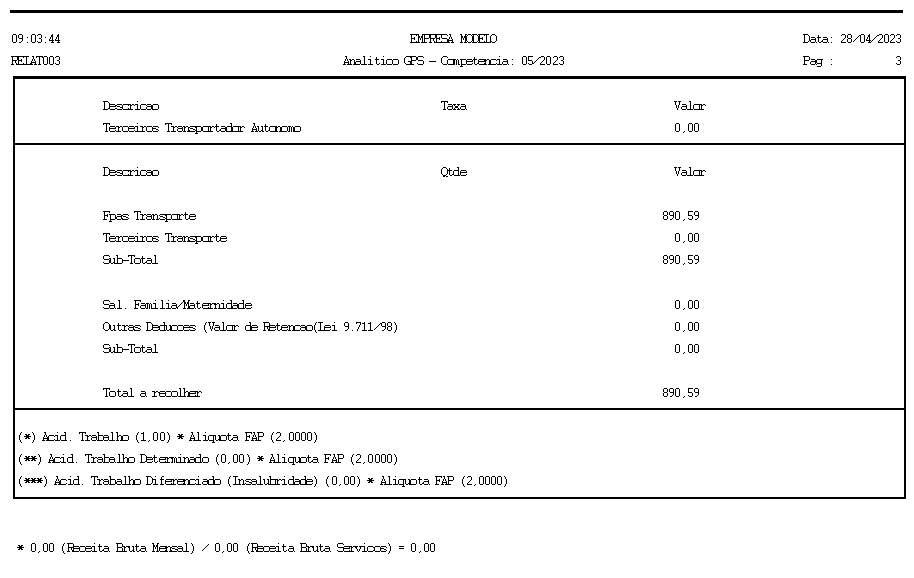

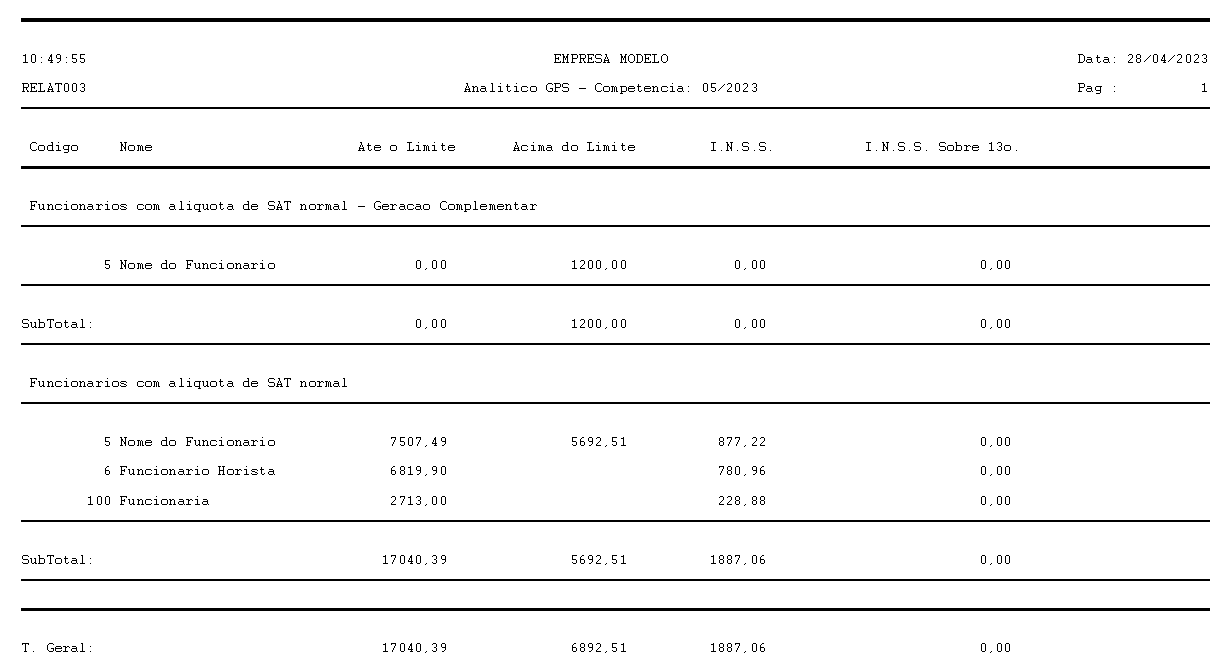

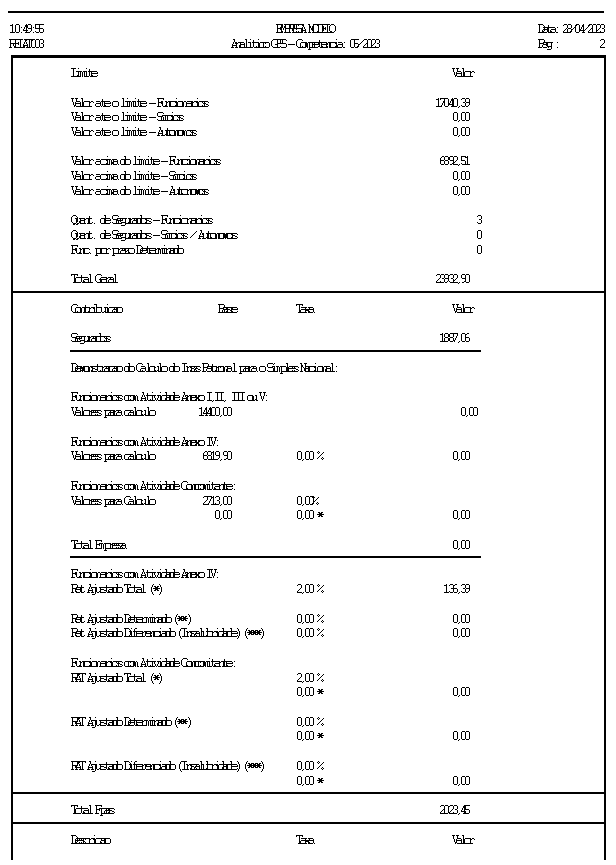

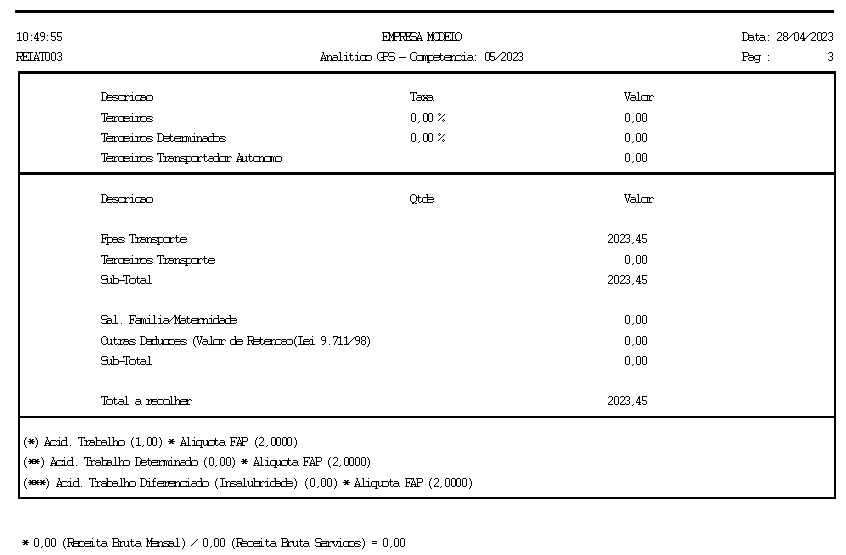

Retenção de INSS>Analítico GPS

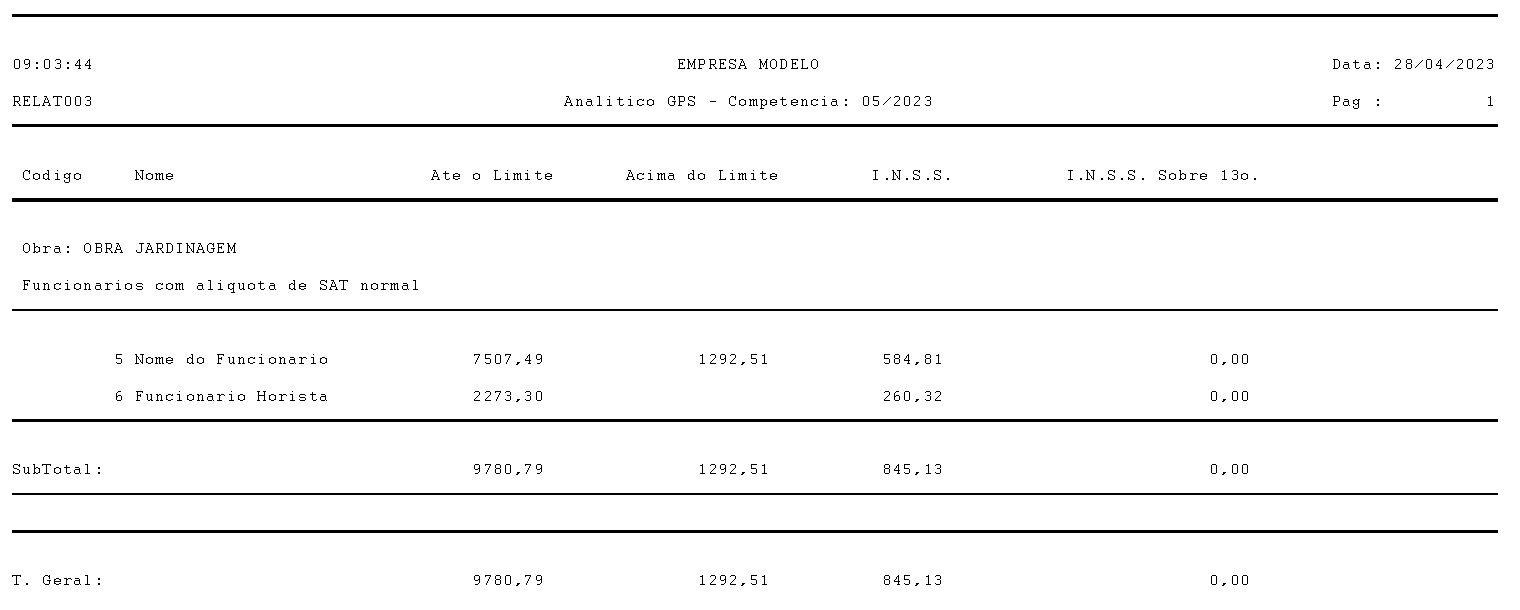

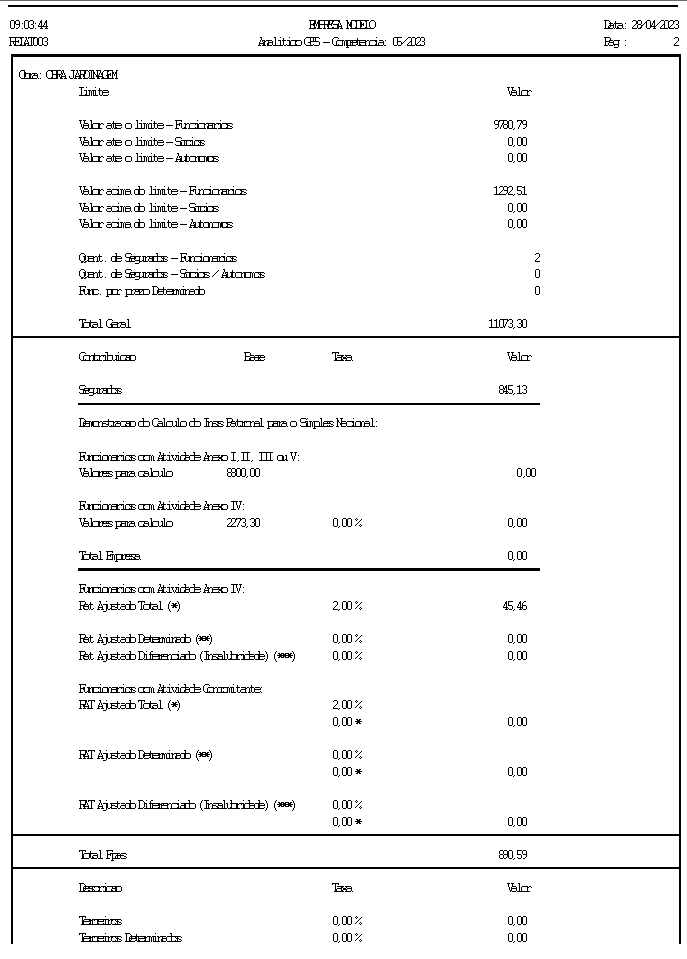

O Relatório de Retenção de INSS lista, agrupado pela seleção que você desejar, as bases e as retenções de INSS dos funcionários, dos sócios e dos autônomos.

Após a listagem é feito um resumo dos valores que serão utilizados na GPS. O relatório é acessado em Relatórios>Relatórios Auxiliares>Retenção de INSS, e exige que já tenha sido realizada a geração do registro de Valores da GPS da competência atual e da seleção desejada.

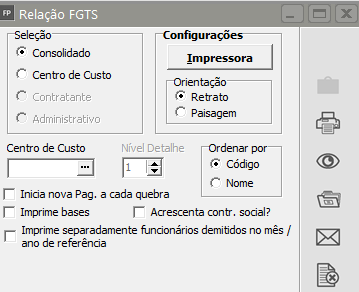

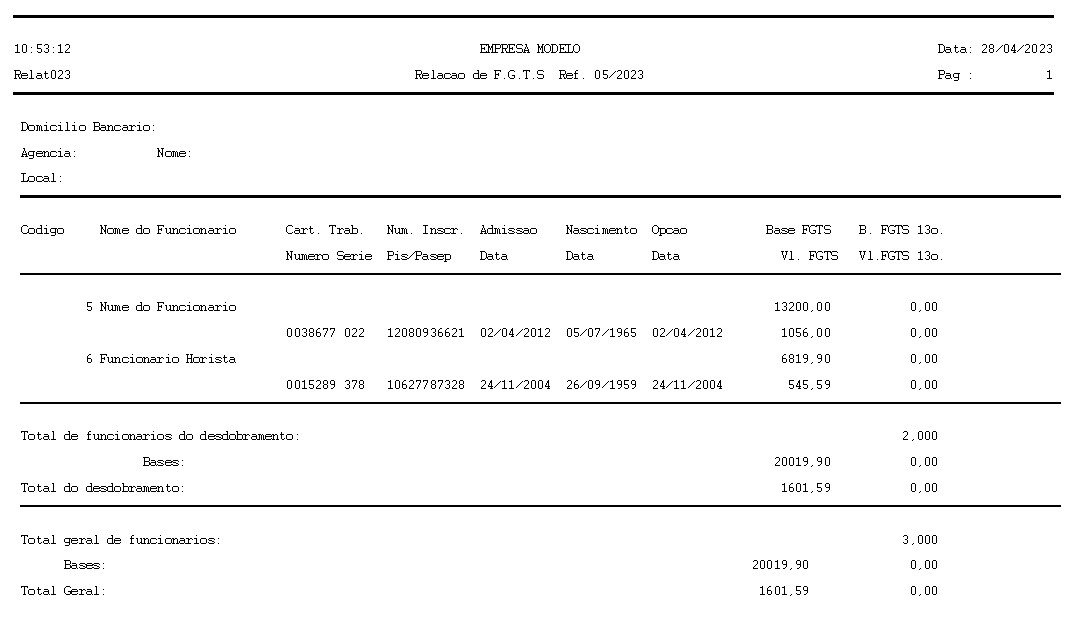

Relação FGTS

O Relatório de Relação de FGTS gera uma listagem das bases e dos depósitos de FGTS dos funcionários. O relatório pode ser acessado em Relatórios>Relatórios Auxiliares>Relação de FGTS.

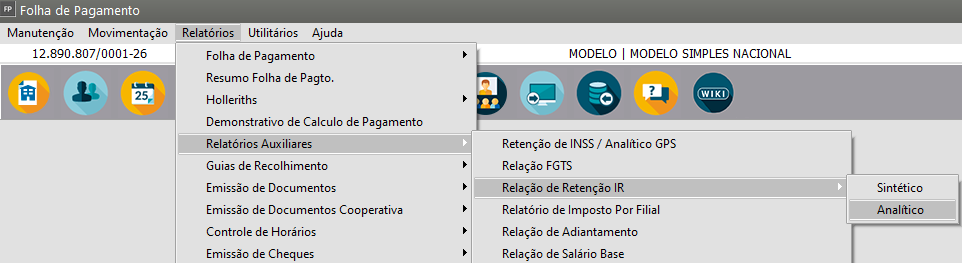

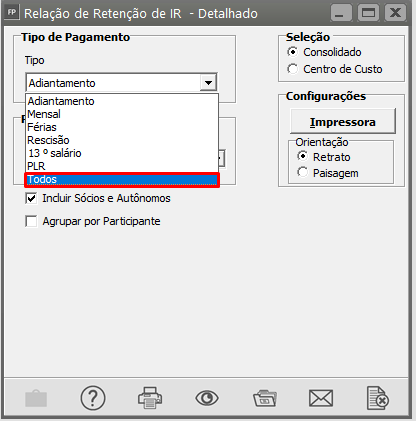

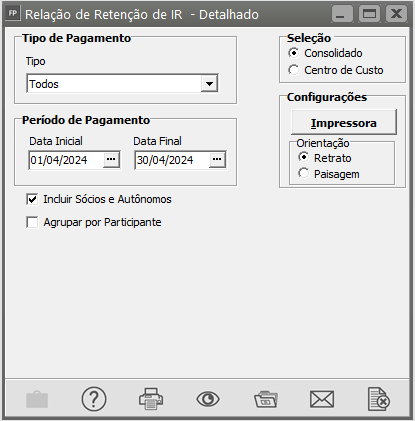

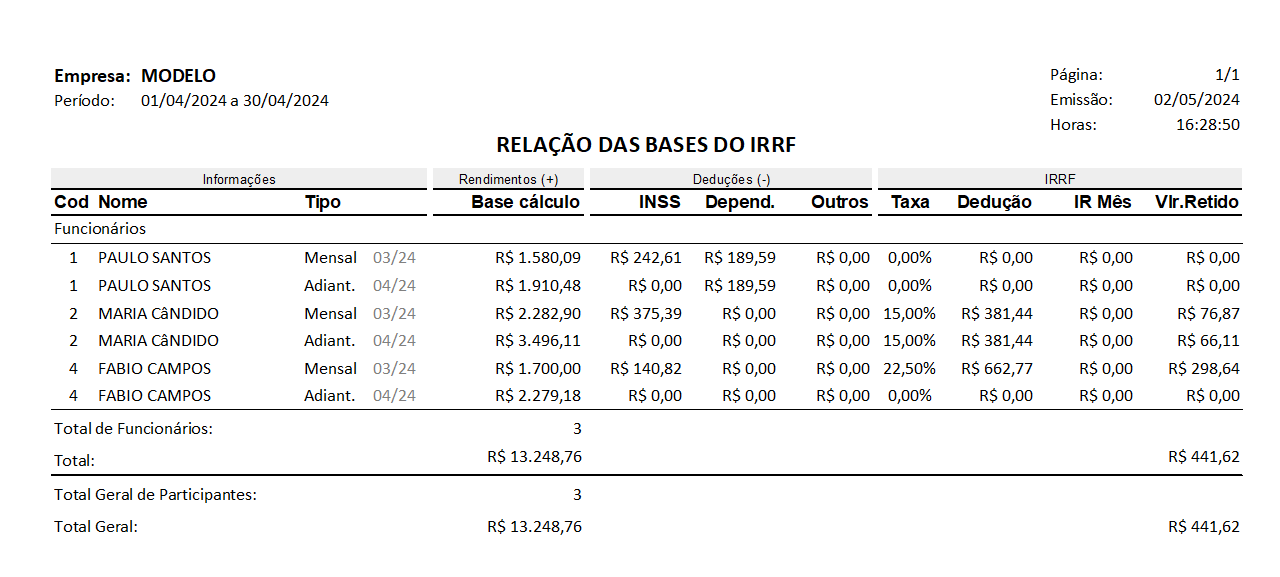

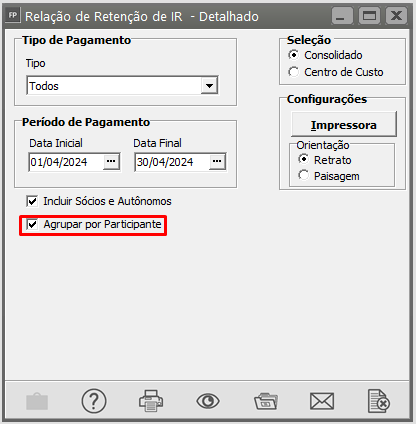

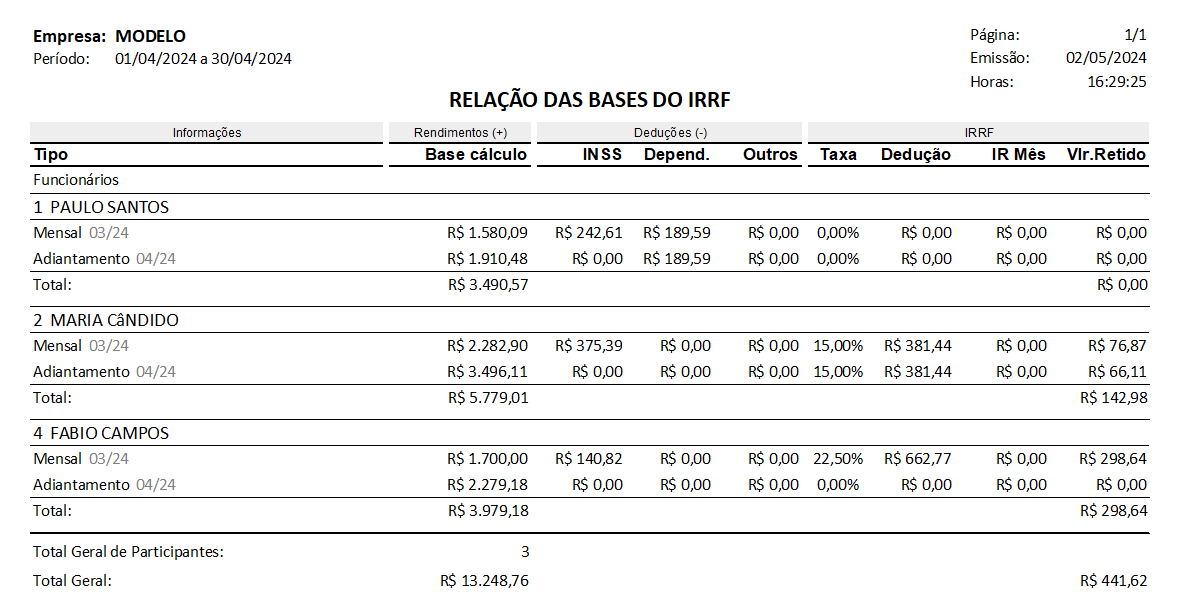

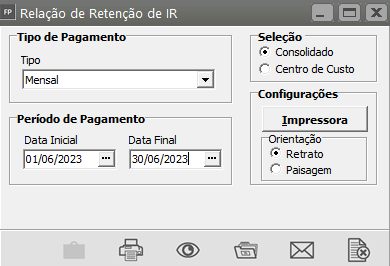

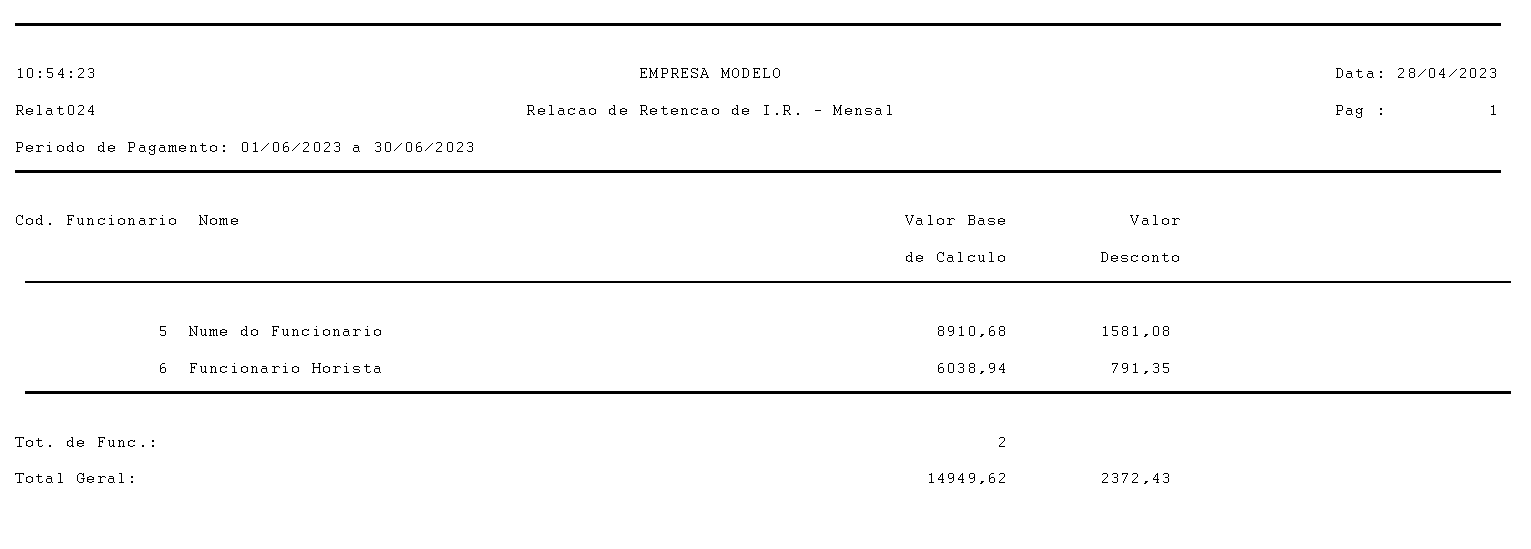

Relação de Retenção IRRF

A Relação de Retenção de IR, lista, para o modo e o período informados, as bases e retenções de IR. Acesse Relatórios>Relatórios Auxiliares>Relação de Retenção de IR.

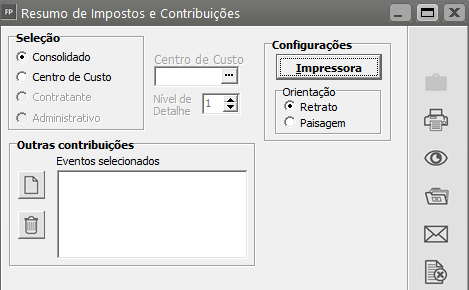

Resumo dos Impostos e Contribuições

Acessando Relatórios>Relatórios Auxiliares>Resumo dos Impostos e Contribuições, você pode imprimir, de forma resumida, os dados dos impostos citados acima e os dados referentes ao PIS.

É possível também, informar eventos para ser impressos como contribuições. Esta relatório tem a grande vantagem de imprimir todos os dados de impostos e contribuições em uma única página.

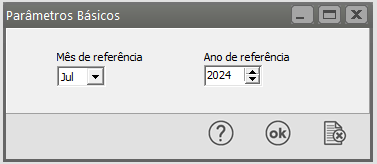

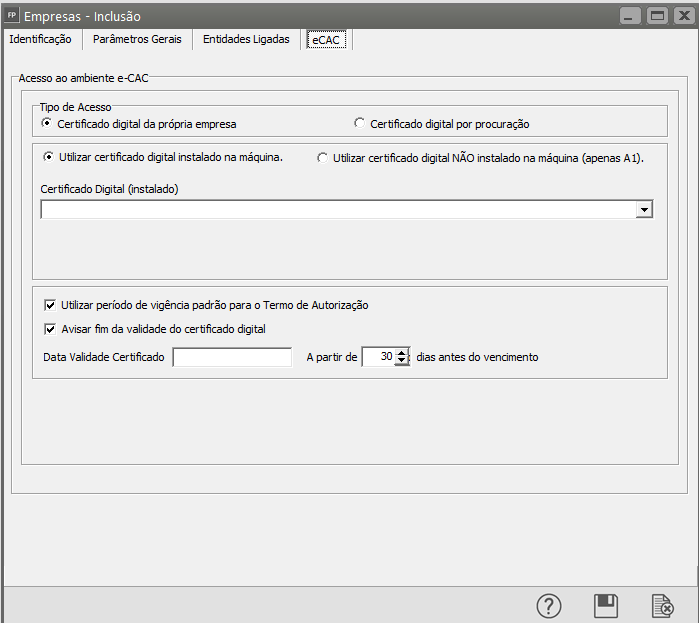

Consulta Pagamentos e-Cac

Veja também os Itens:

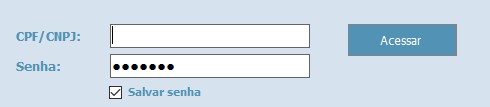

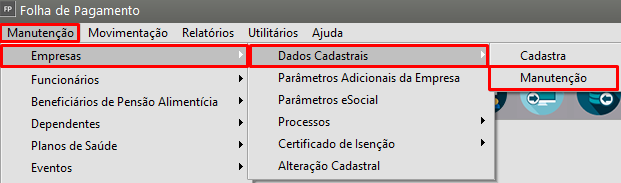

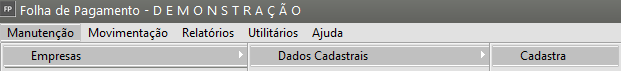

1) Para realizar a Consulta dos Pagamentos no site do e-CAC você deverá primeiramente acessar o menu Manutenção>Empresa>Dados Cadastrais>Cadastra/Manutenção> aba “e-Cac”,

Faça a configuração para a Consulta:

Grupo “Tipo de acesso”, podendo selecionar:

• Certificado digital da própria empresa.

• Certificado Digital por procuração

Ao selecionar a opção “Certificado Digital por procuração” deve preencher o campo com nome de “Procurador” no final da tela

Subgrupos:

• Utilizar certificado digital instalado na máquina

Esta opção, no campo “Certificado digital (instalado)”, deve ser apresentado os certificados que foram de fato instalados (executados) na máquina local, independente se certificado A1 ou A3.

• Utilizar certificado digital NÃO instalado na máquina

Selecionado esta opção, no campo “Certificado Digital (não Instalado)”, deve ser exibido a DLG (três pontinhos) para consultar e selecionar o arquivo do certificado salvo no computador local.

• Utilizar período de vigência padrão para o termo de autorização

Ao realizar a consulta do e-Cac no priemiro uso do dia, sistema irá prorrogar o termo de autorização automaticamente pra 10 anos a partir da data de consulta;

- Avisar fim da validade do Certificado Digital

Quando assinalada essa opção será aberto o campo para definição do fim da Validade do Certificado e a partir de quantos dias antes do Vencimento do mesmo vc deseja que o Sistema faça o alerta

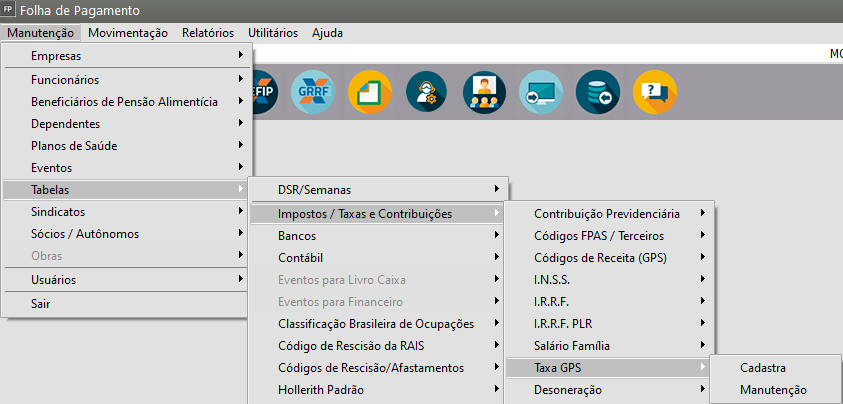

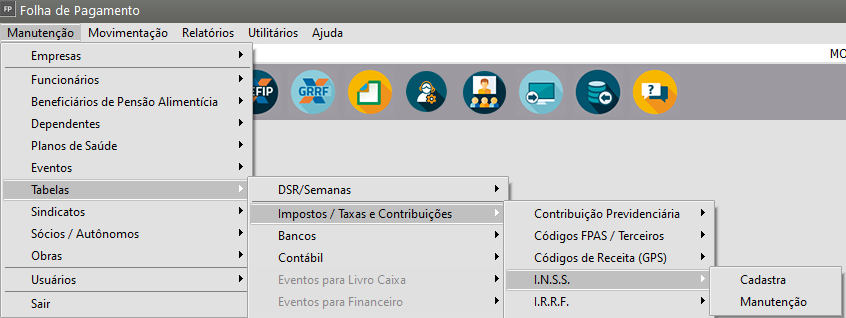

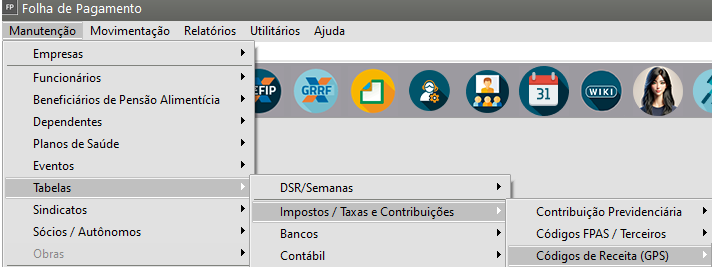

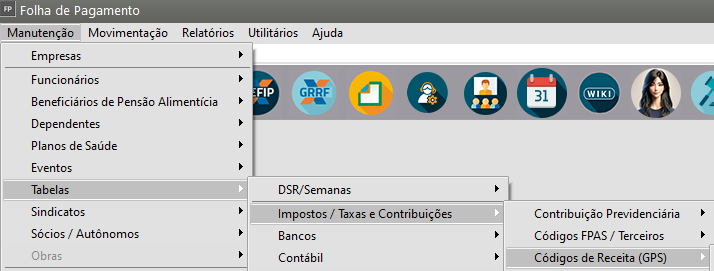

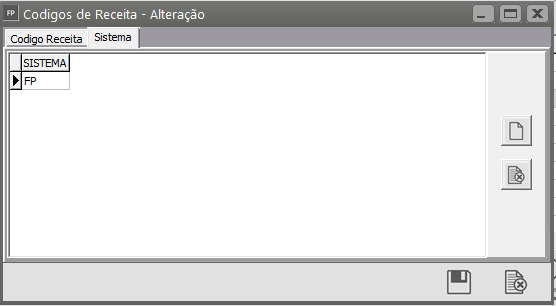

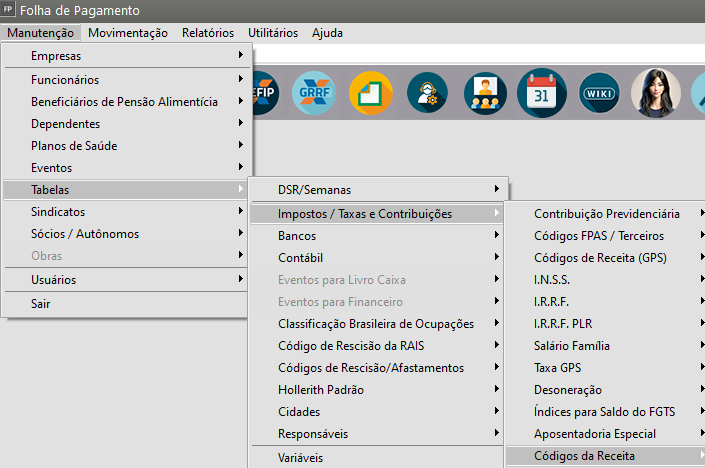

2) Em seguida acesse o menu Manutenção>Tabelas>Impostos Taxas e Contribuições>Códigos de Receita (GPS)>Cadastra/Manutenção

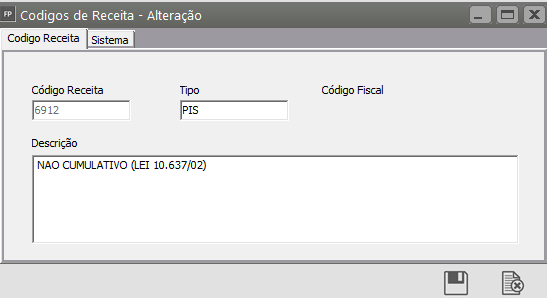

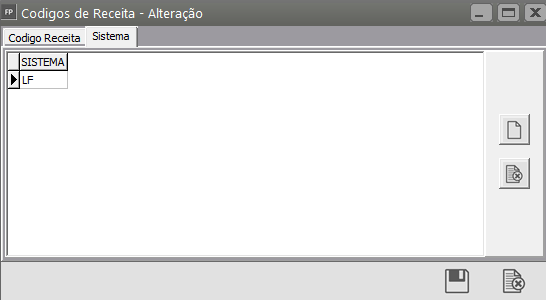

Código da Receita para GPS

Verifique se está definido os códigos de receita por imposto, e na aba "sistema" está detalhado a qual módulo o imposto pertence.

Códigos das Receitas para Impostos Federais

Verifique se está definido os códigos de receita por imposto, e na aba "sistema" está detalhado a qual módulo o imposto pertence.

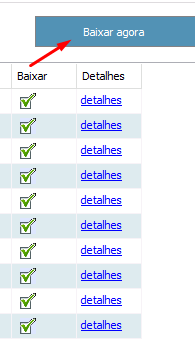

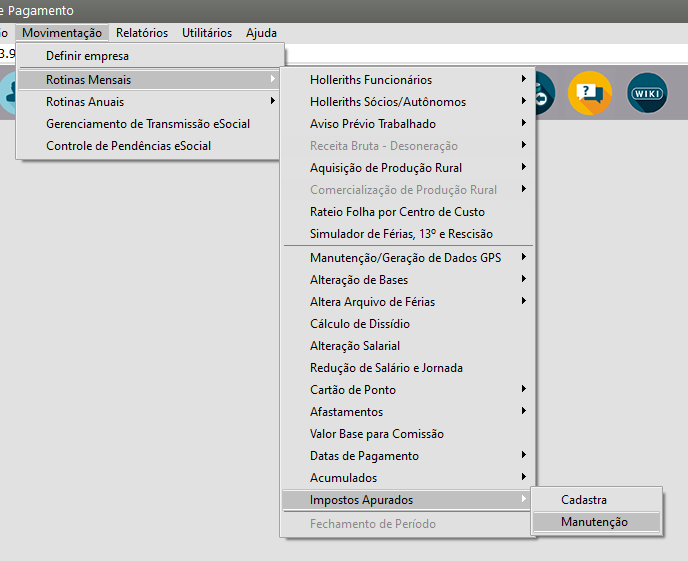

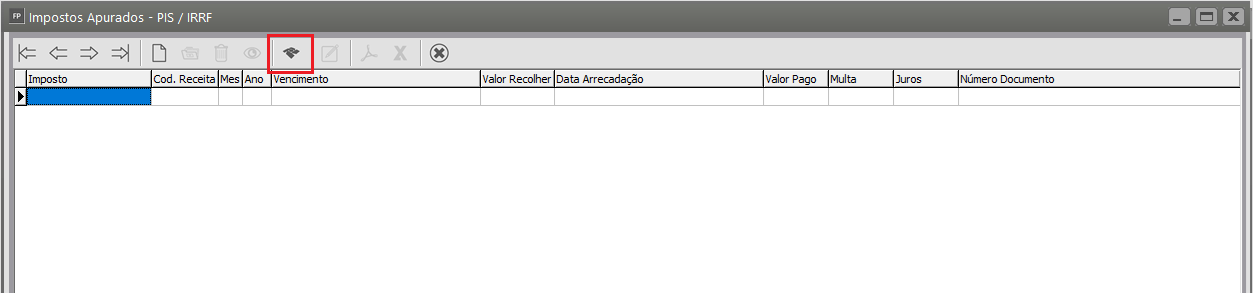

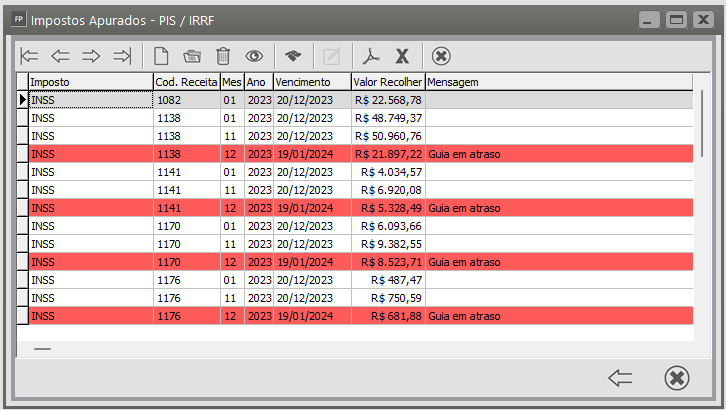

3) Para consultar os impostos no e-Cac, acesse o menu Movimentação>Rotinas Mensais>Impostos Apurados>Manutenção

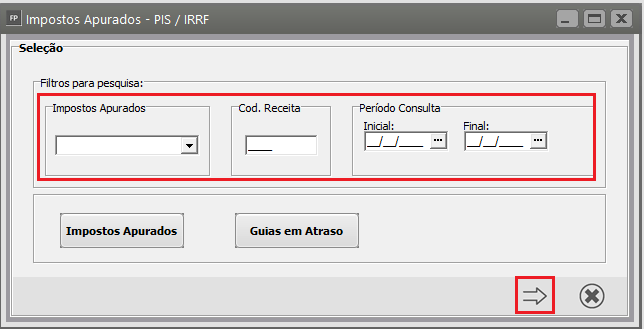

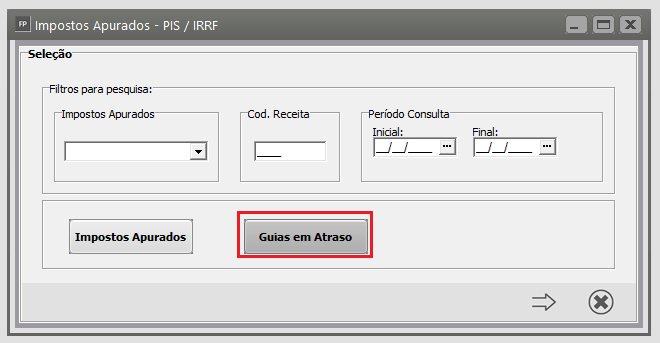

Nesta primeira tela você poderá filtrar por:

- imposto,

- código de receita

- data,

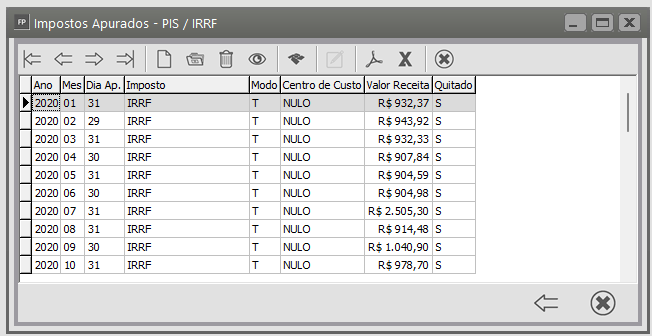

Ao avançar, o Sistema deve apresentar os impostos que foram gerados no próprio Sistema Folha de Pagamento, como já era feito.

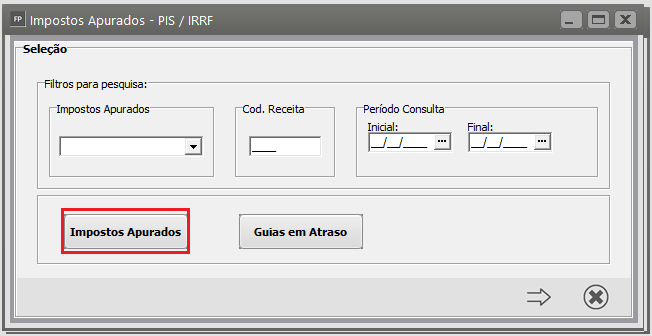

Ao clicar no botão "impostos Apurados" o Sistema abrirá uma nova tela, onde você poderá consultar os impostos diretamente do e-Cac.

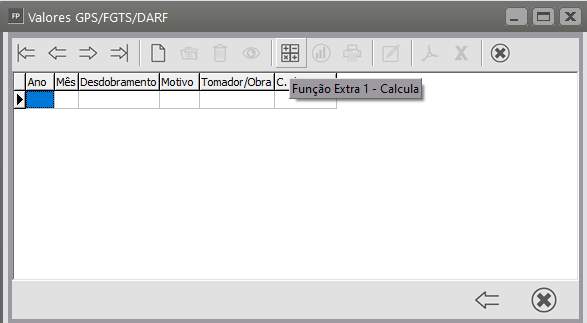

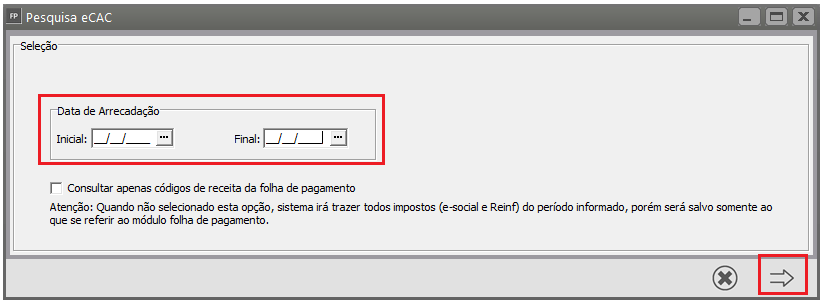

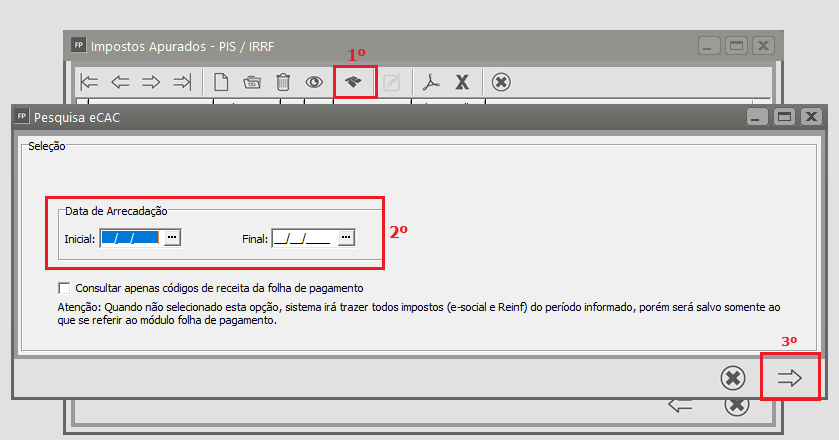

Para realizar a consulta, clique no menu "Função Extra 1 - Consulta e-Cac." (Ícone da Receita Federal)

No campo " Data de Arrecadação" informe o período que deseja buscar as informações.

A opção "Consultar apenas Códigos de receita da folha de pagamento" O Sistema vai filtrar apenas os códigos que estão cadastrados na tabela Código da Receita e que pertencem ao folha. Se não selecionar esta opção o sistema vai buscar todos os impostos recolhidos naquele período, mas irá gravar no sistema somente os impostos da folha de pagamento.

Atenção: Se para consulta for apresentado erro "Falha ao assinar xml do termo de Autorização" por gentileza, siga as orientações de instalação do termo de autorização SDK (Clique Aqui).

Nessa tela serão listados os pagamentos do período definido

No botão "Guias em atraso" , ao clicar na opção "Função extra 1-Conculta e-Cac", sistema irá exibir os impostos que foram pagos em atraso ou os que não foram pagos em "vermelho".

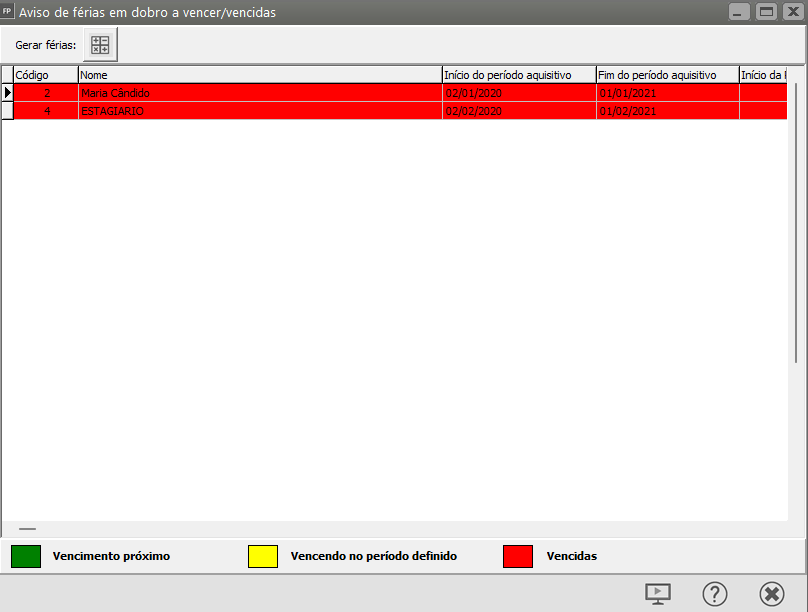

Férias em dobro a vencer

Veja também o item:

- Férias em dobro a vencer

- Alerta de Férias em dobro

- Gerando Pagamento de Férias

- Impressão de Previsão de Férias

- Simulador de Férias

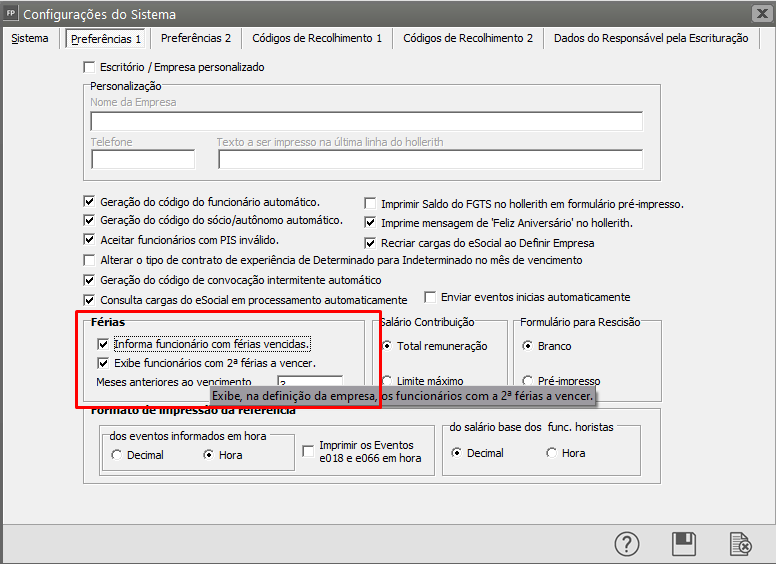

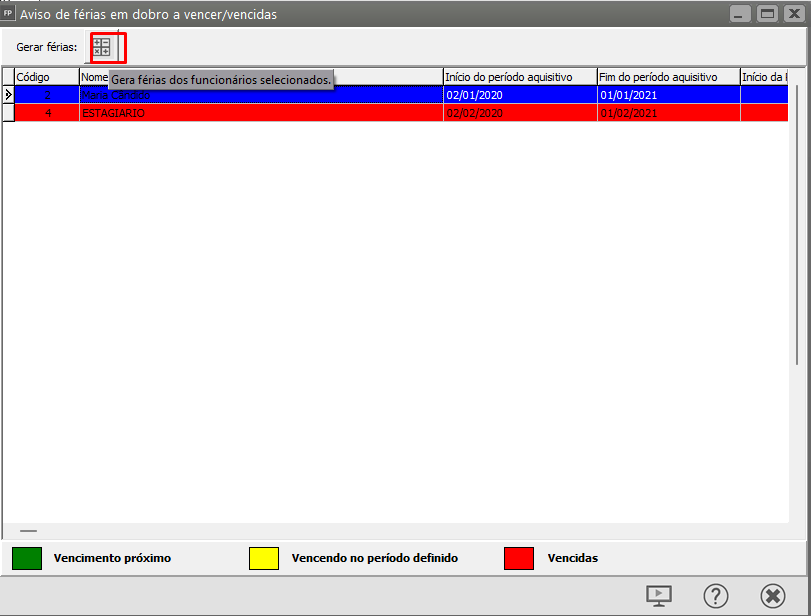

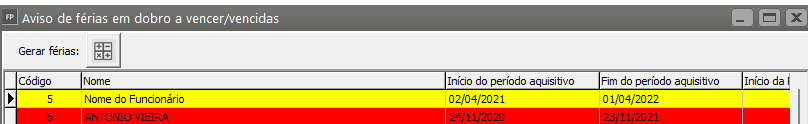

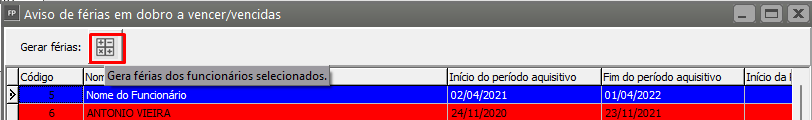

Para que o Sistema apresente na Definição da Empresa, os funcionários que estão com 2º período aquisitivo próximo de seu vencimento.

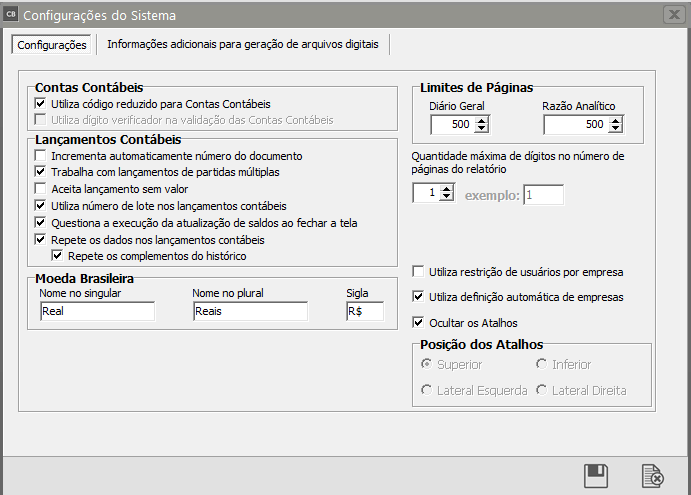

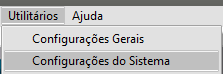

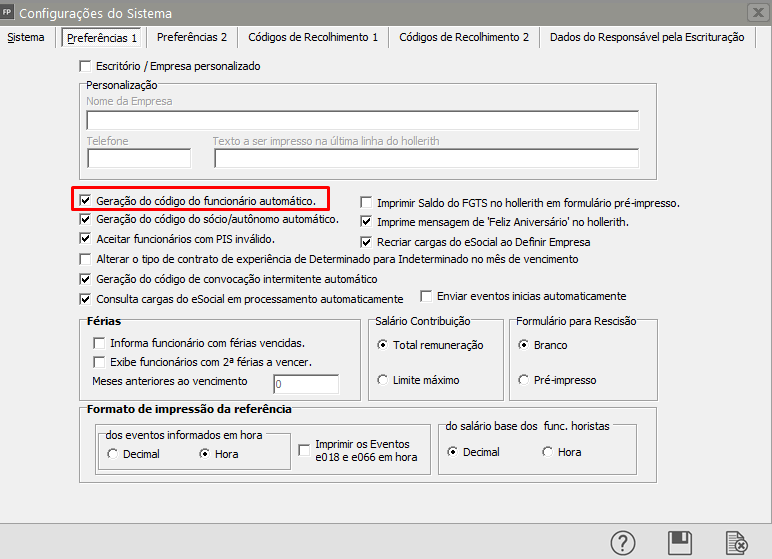

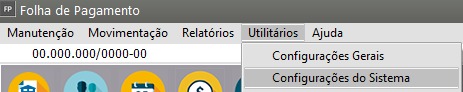

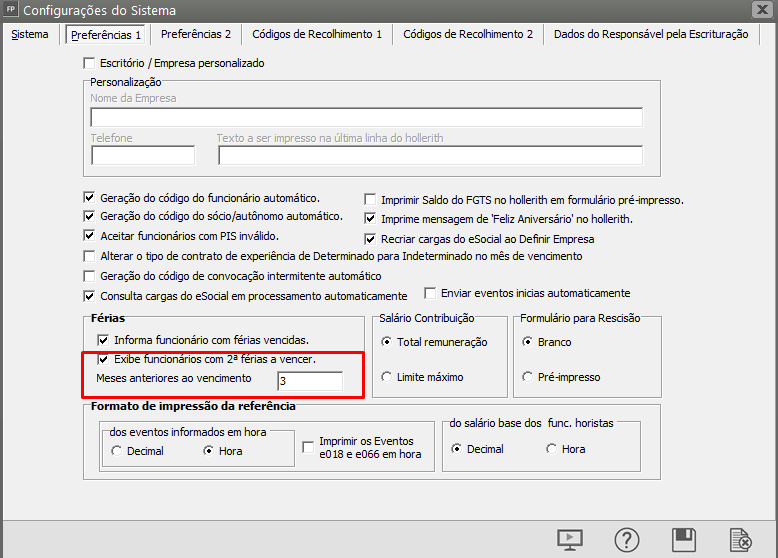

Você deverá acessar o menu Utilitários>Configurações do Sistema

Aba Preferências 1

Defina a opção Exibe Funcionários com 2ª férias a vencer e em seguida defina quantos meses antes do vencimento o sistema deverá apresentar o aviso.

É possível gerar as férias dos funcionários exibidos na tela de Aviso de férias em dobro a vancer/vencidas através da mesma.

Para isso selecione todos os funcionários desejados com a tecla CTRL pressionada e gere as férias clicando no botão no canto superior esquerdo do formulário, ou então clicando com o botão direito do mouse nos funcionários selecionados.

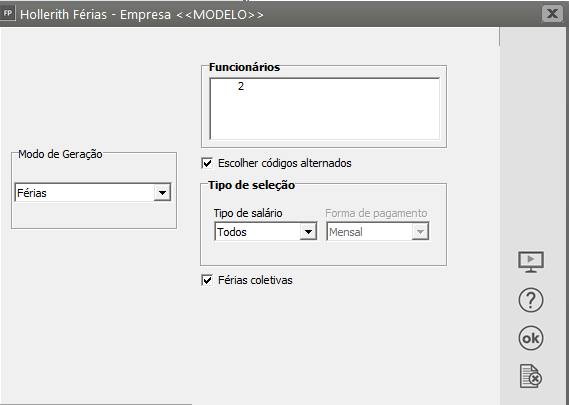

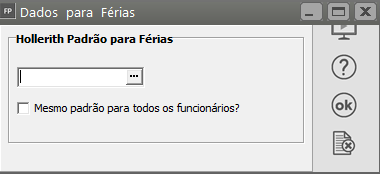

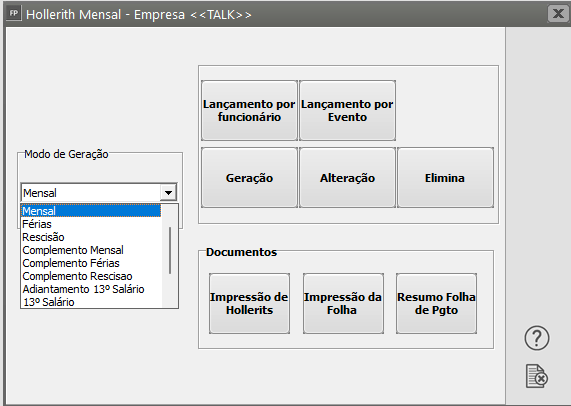

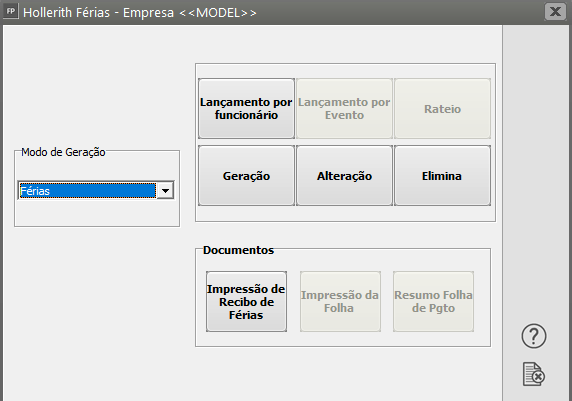

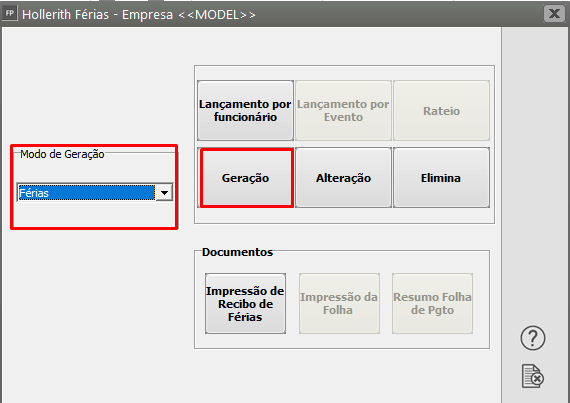

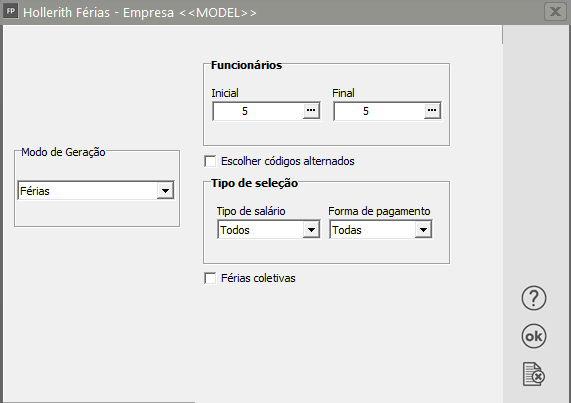

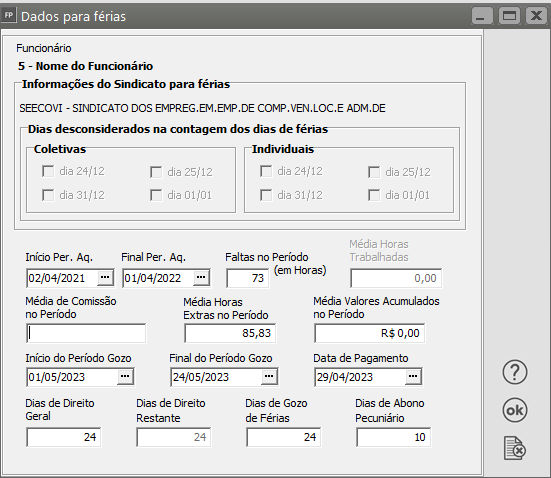

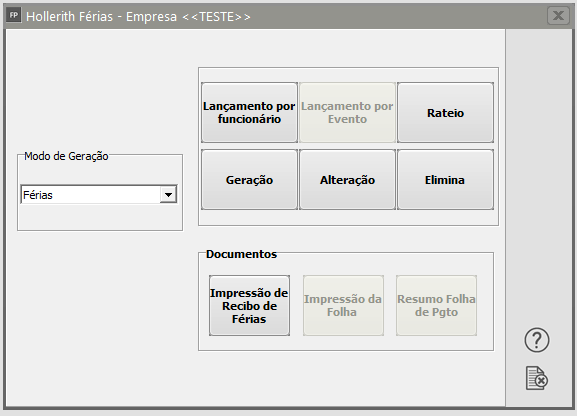

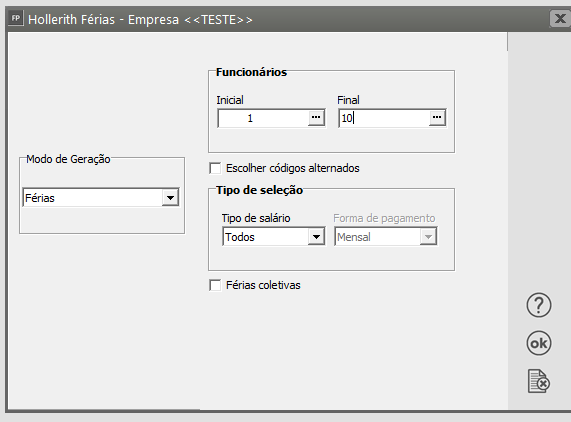

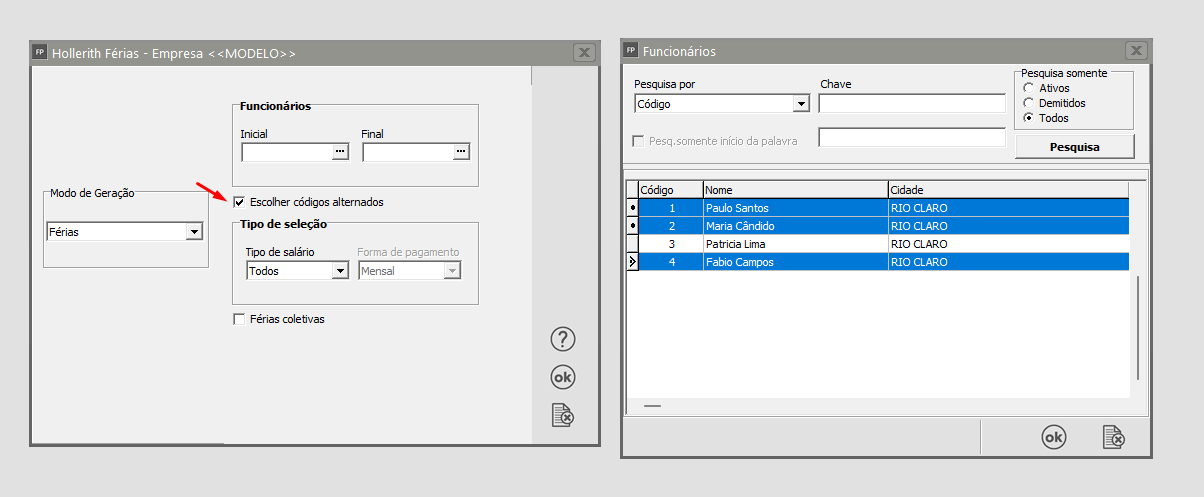

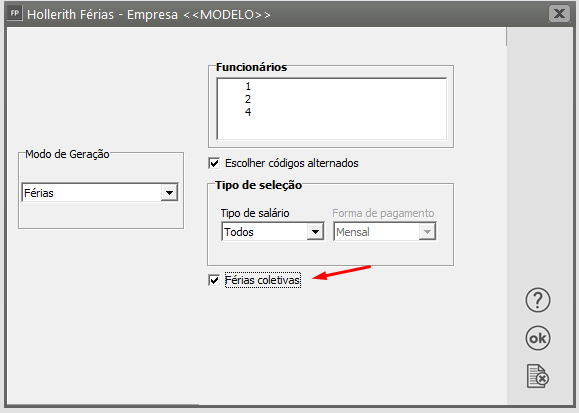

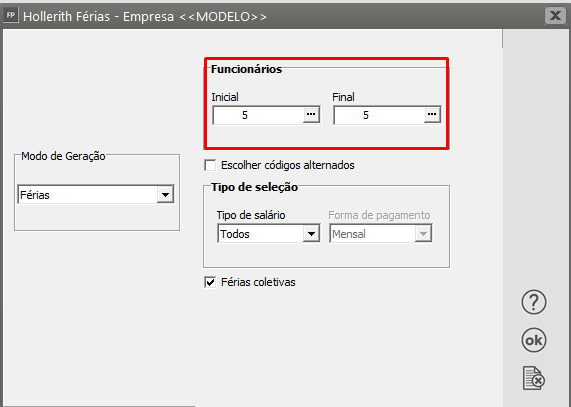

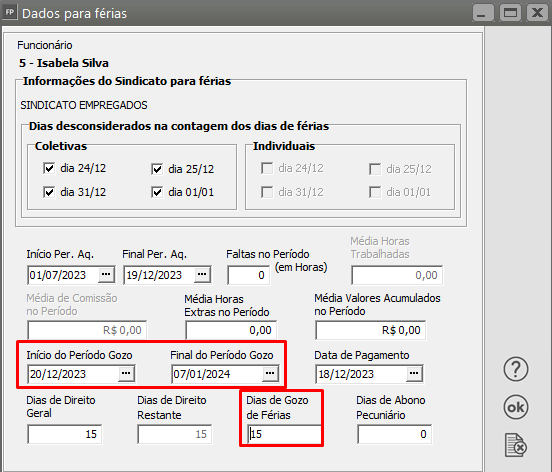

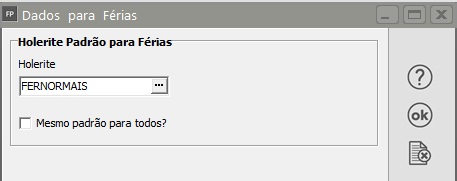

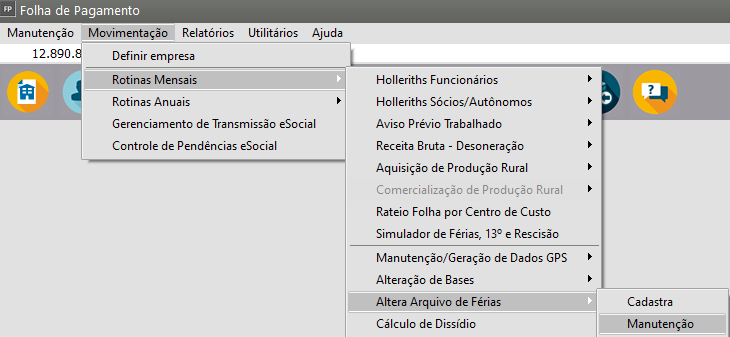

Após acionar o botão Gera Férias dos funcionários selecionados o Sistema apresentará a tela de geração de holleriths com o modo de geração Férias já definido

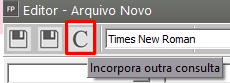

Cálculos de Médias de Horas para 13º Salário, Férias, Salário Maternidade e Aviso Prévio

Veja também os Itens:

- Cálculo de Médias de Horas para 13º Salário, Férias, Salário Maternidade e Aviso Prévio

- Aviso Prévio Trabalhado

- Impressão do Aviso Prévio

- Indenizando Aviso Prévio quando excede 30 dias

- Descontando Aviso Prévio do Funcionário

- Descontando Aviso Prévio do Funcionário

- Cadastrando Aviso Prévio

- Inconsistências e Erros no envio para o Portal do eSocial - S-2250 - Avio Prévio

Média de Horas Extras, Valores Acumulados e Comissões

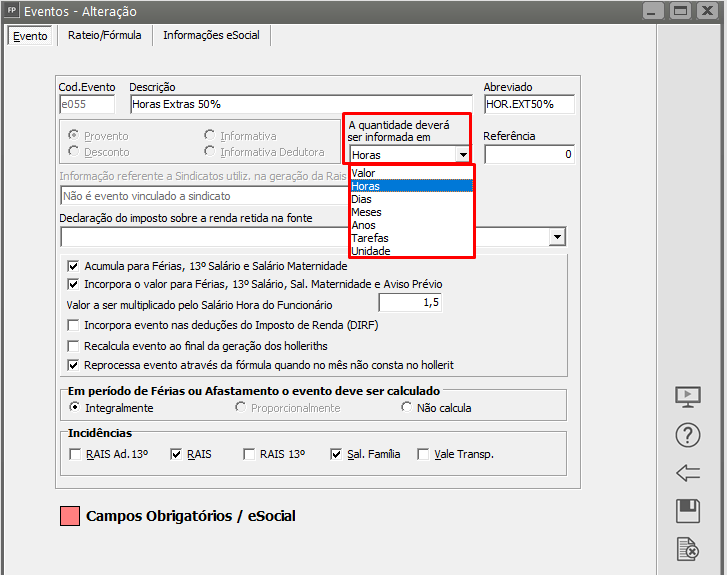

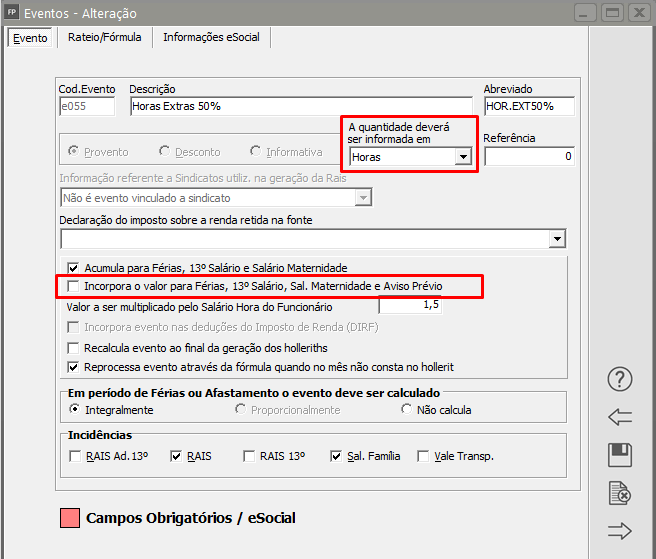

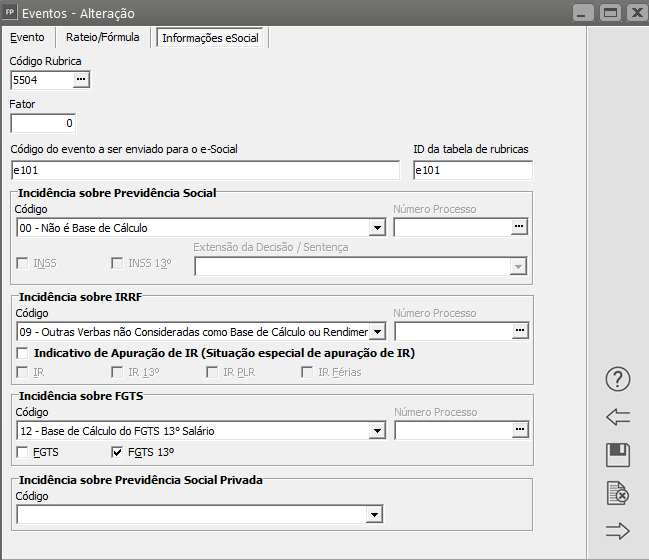

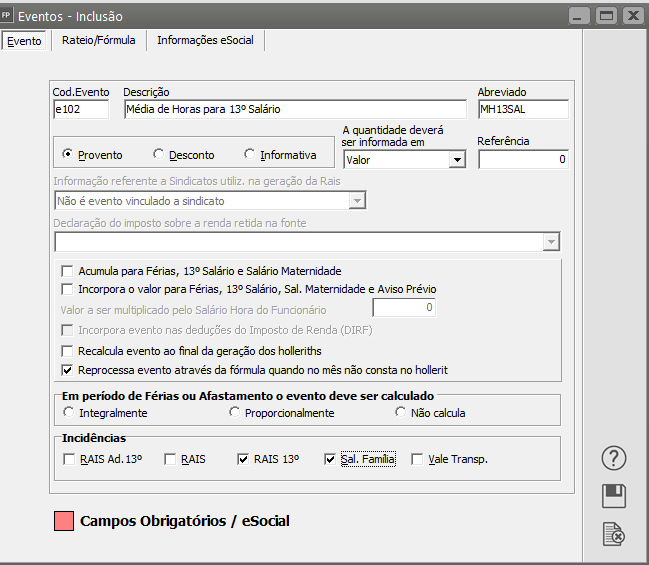

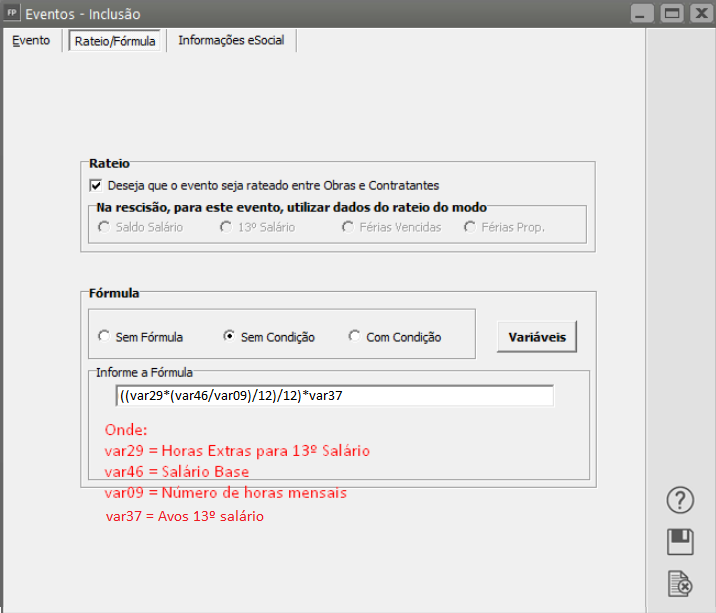

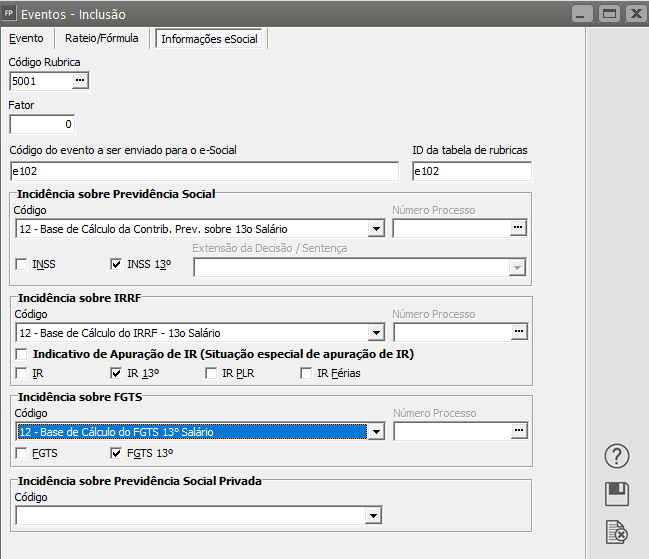

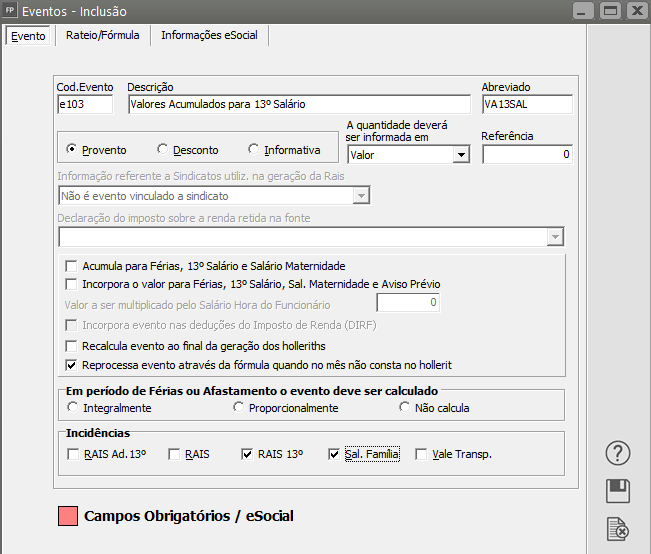

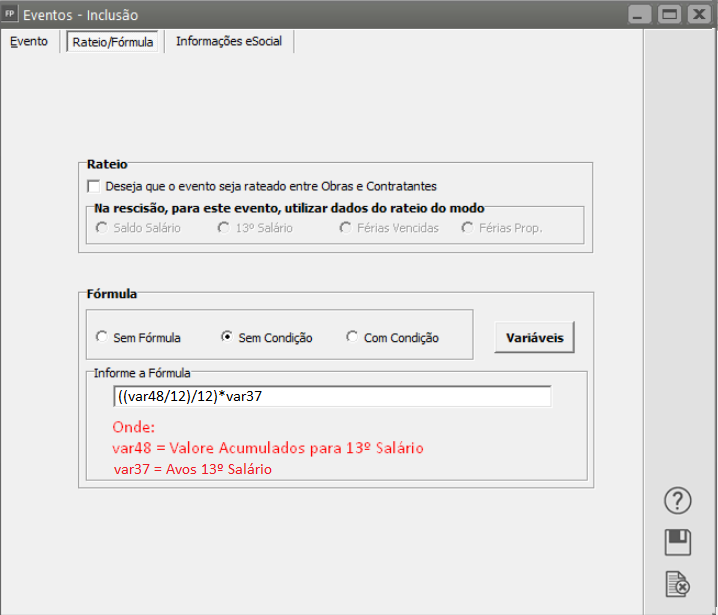

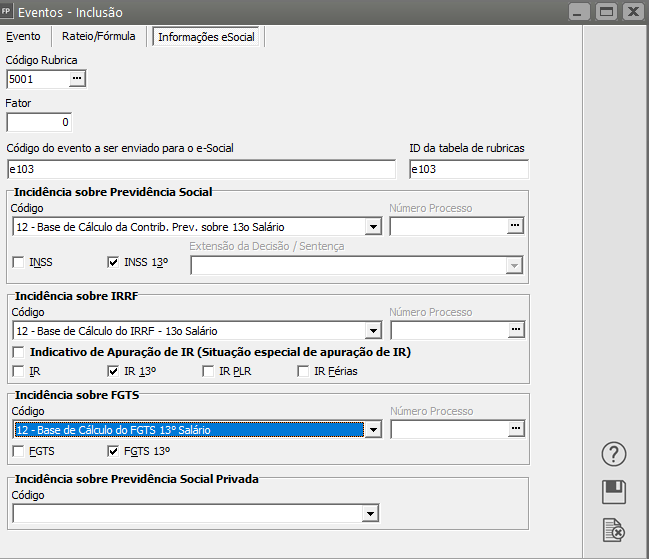

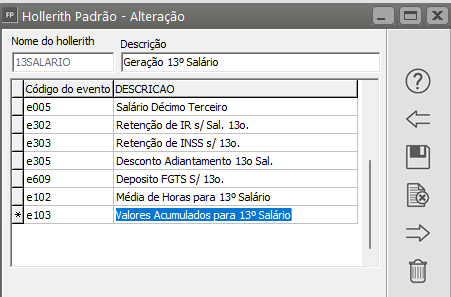

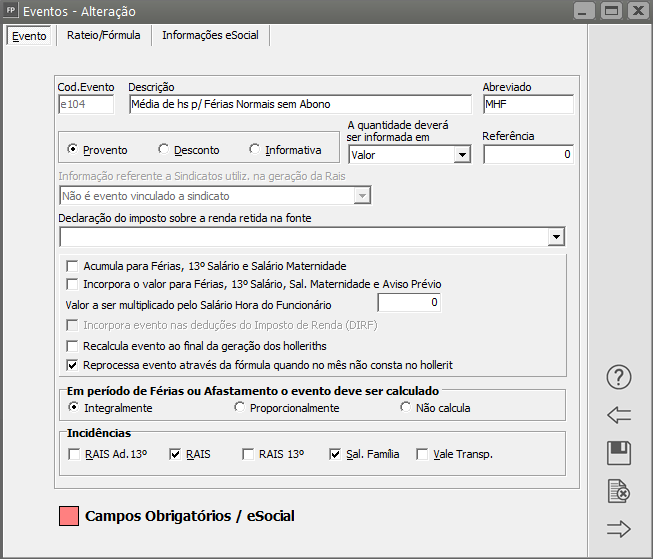

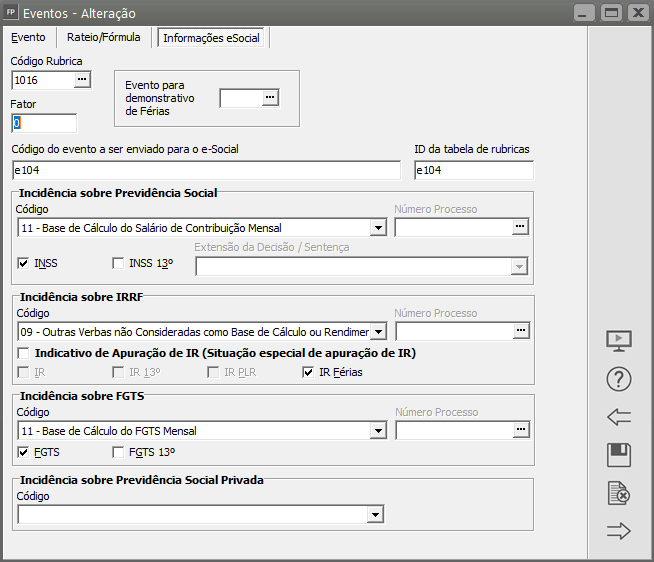

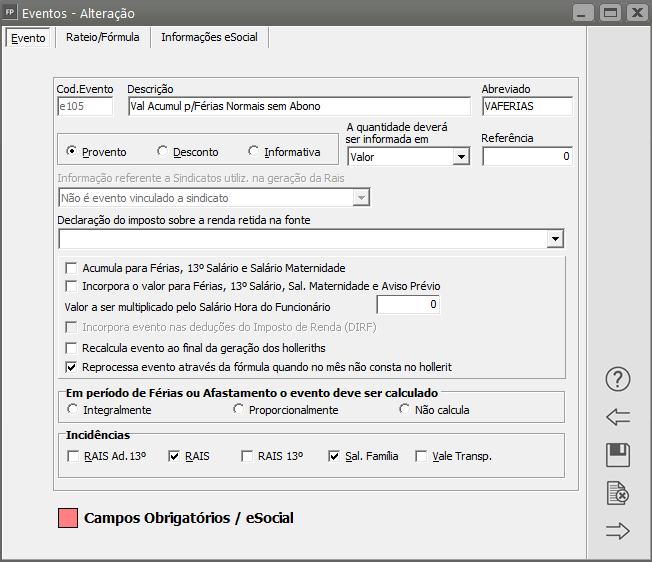

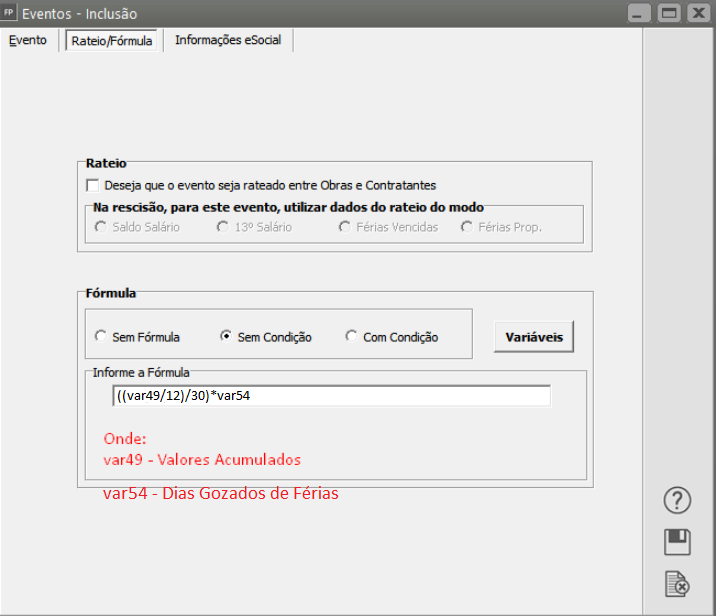

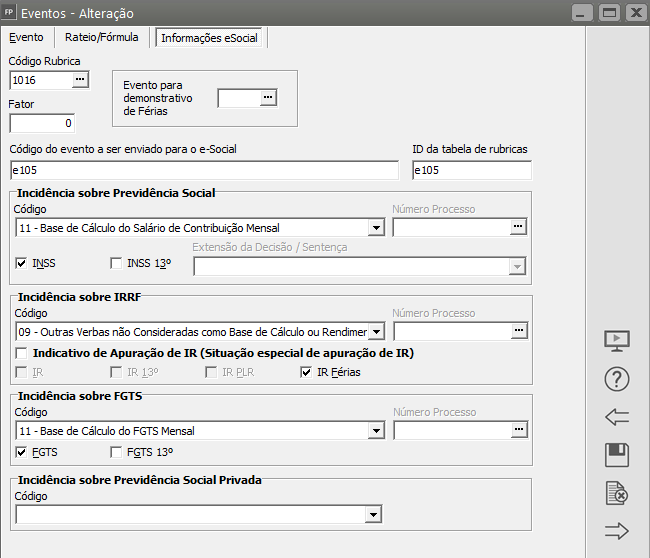

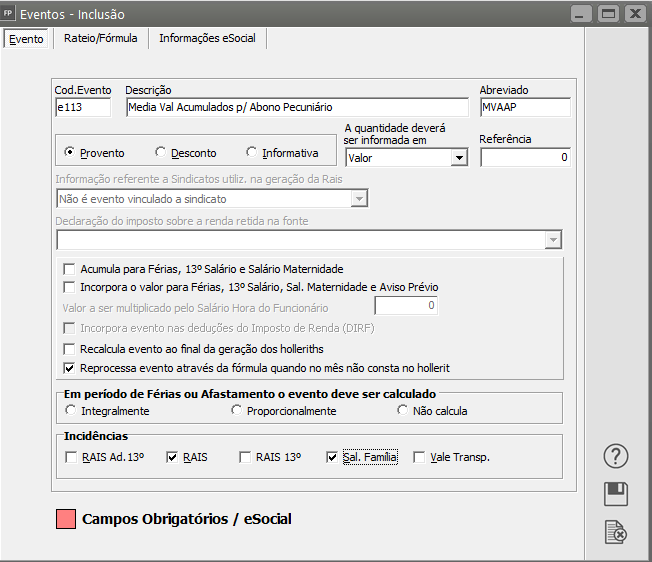

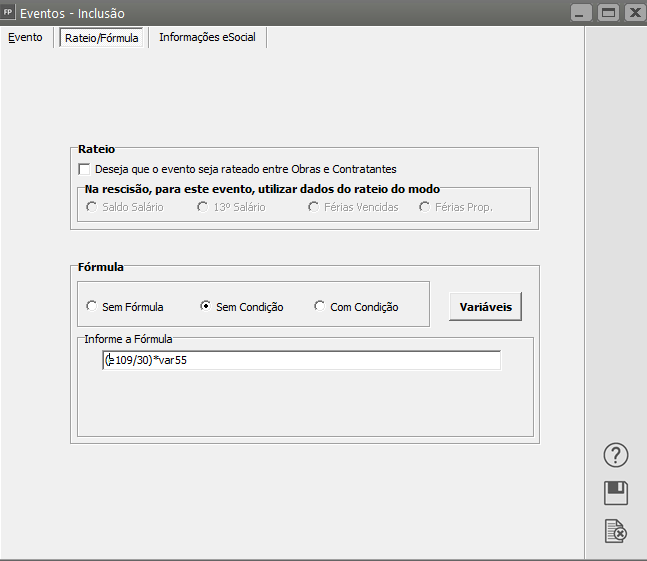

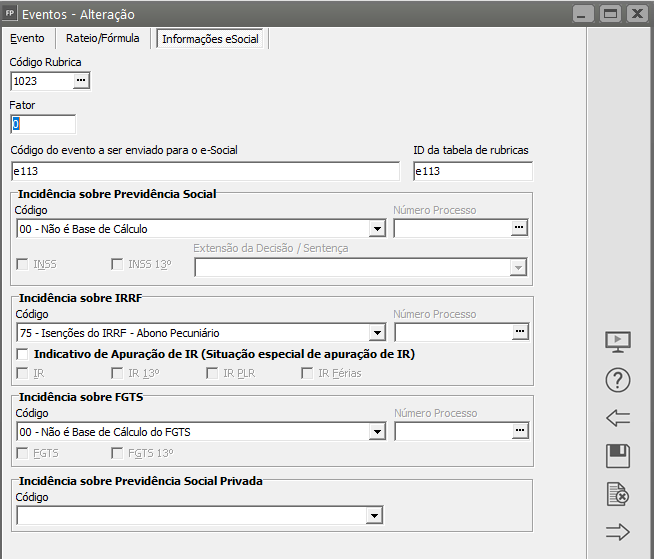

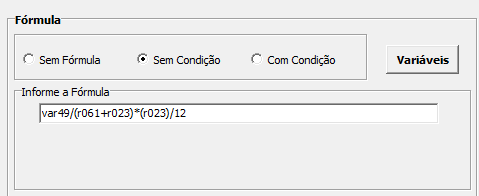

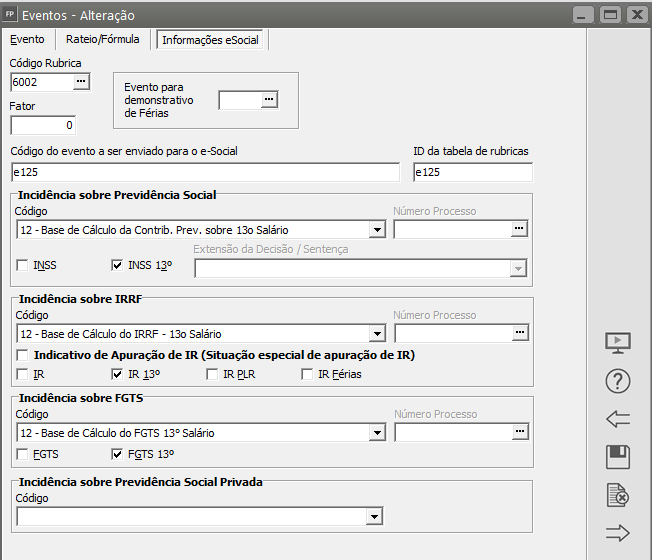

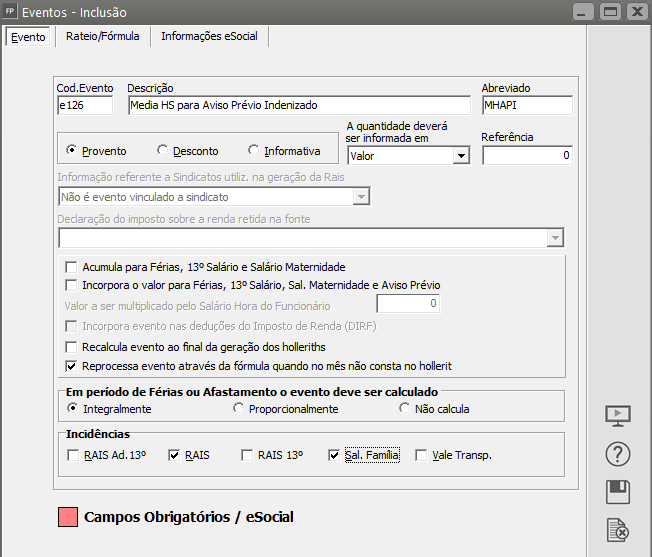

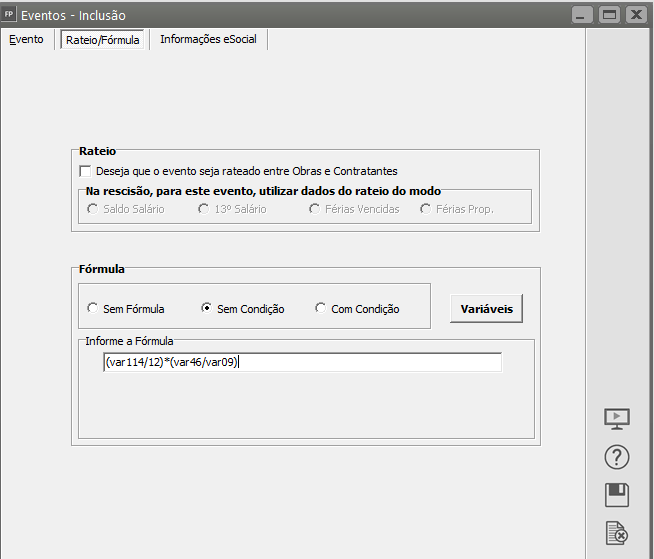

- Configuração dos Eventos:

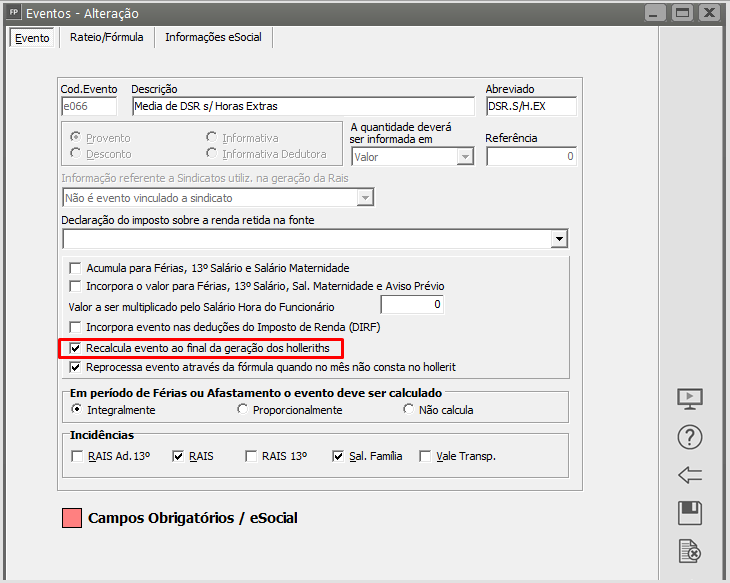

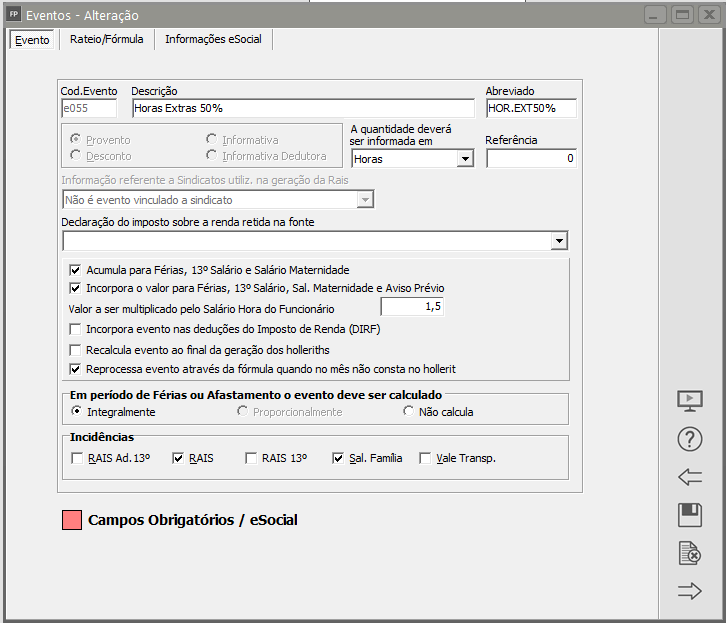

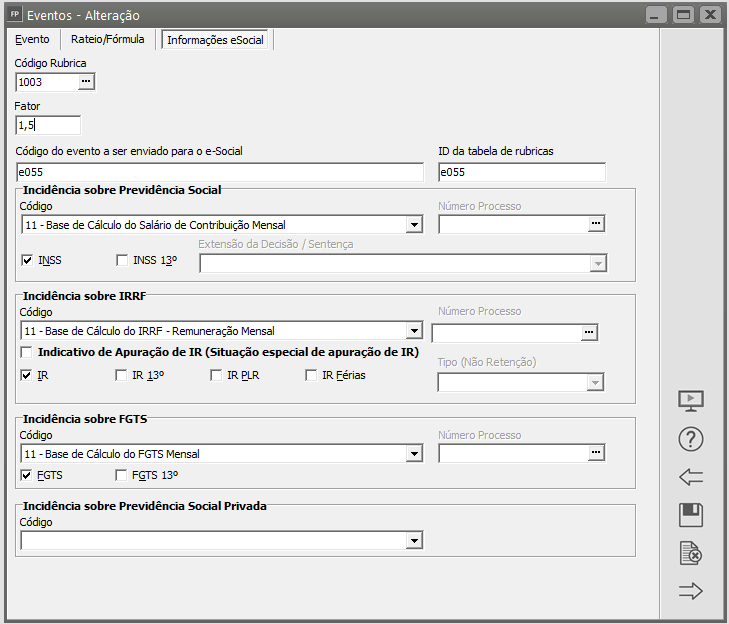

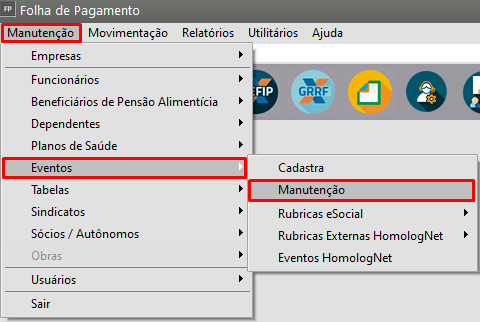

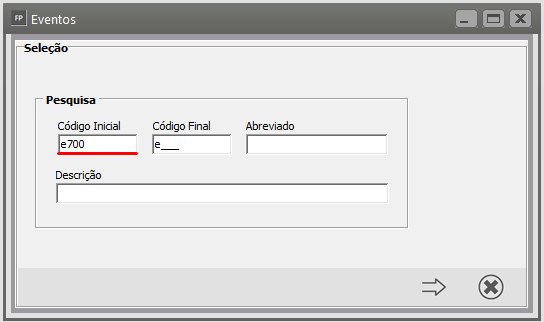

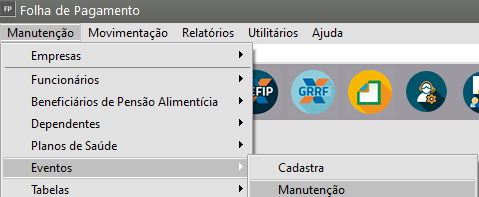

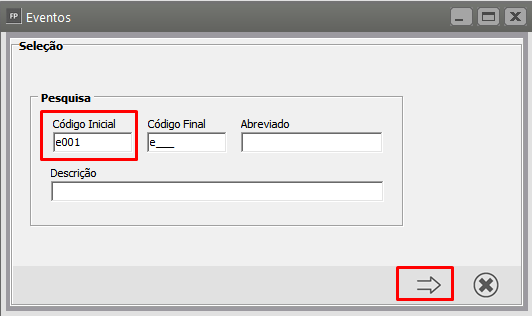

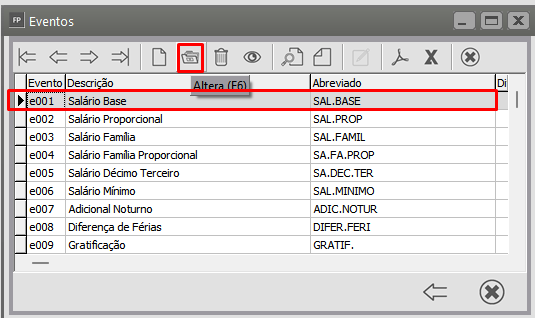

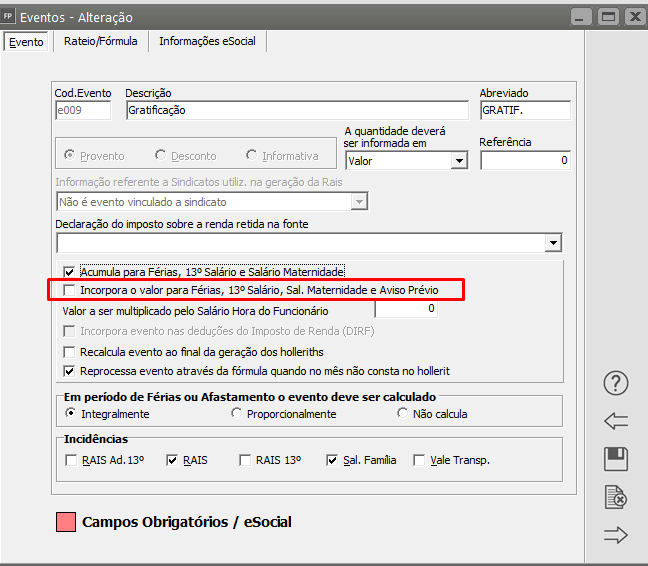

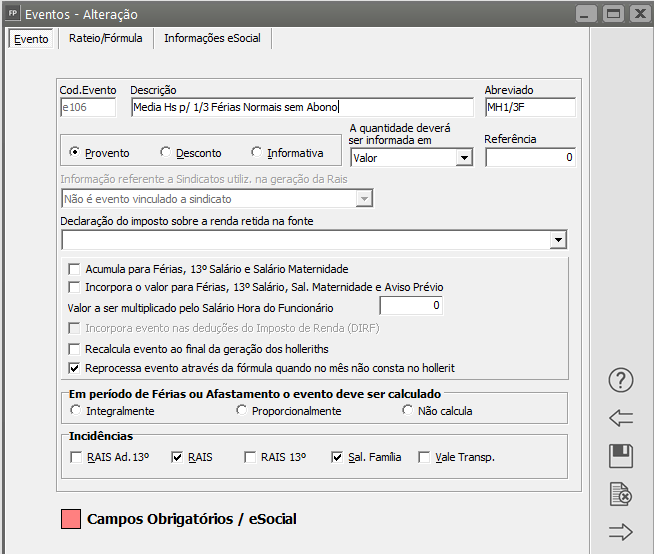

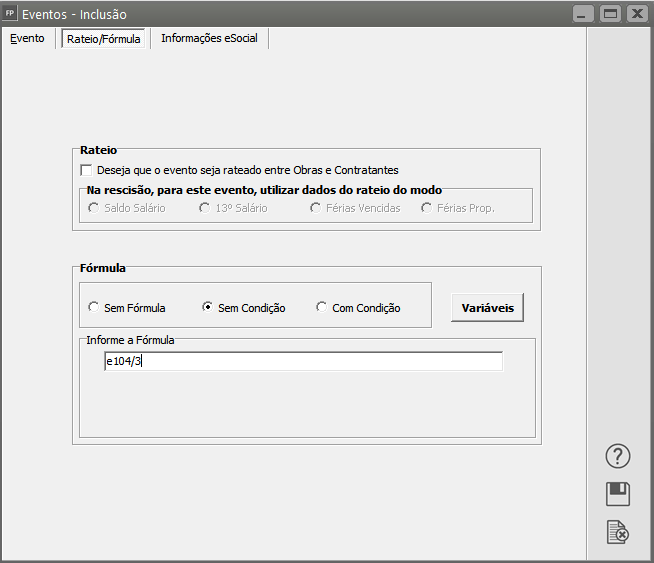

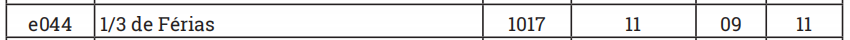

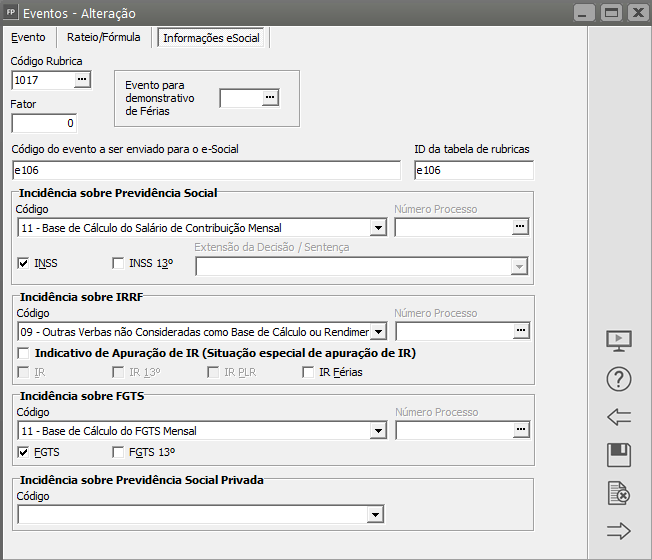

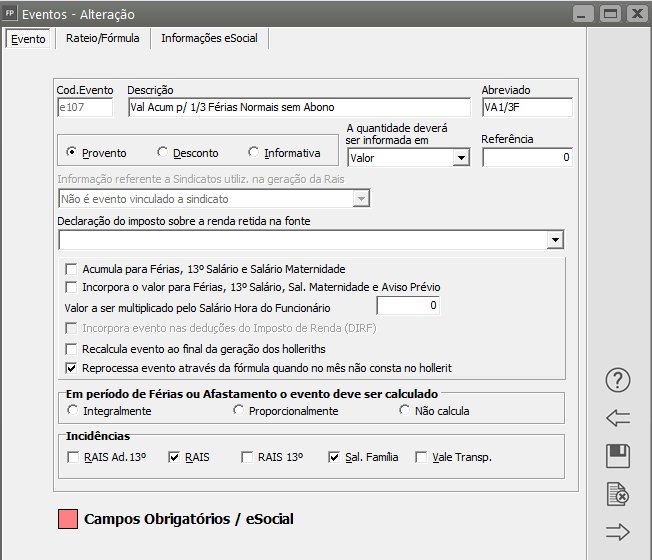

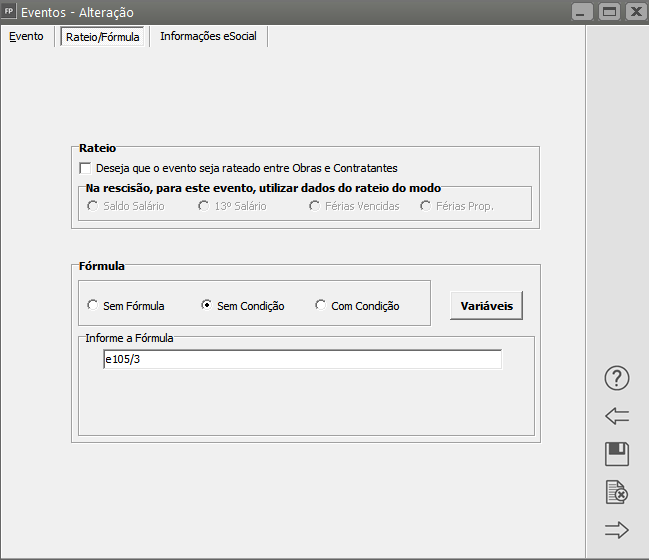

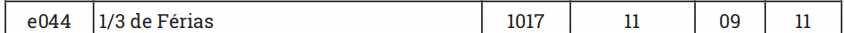

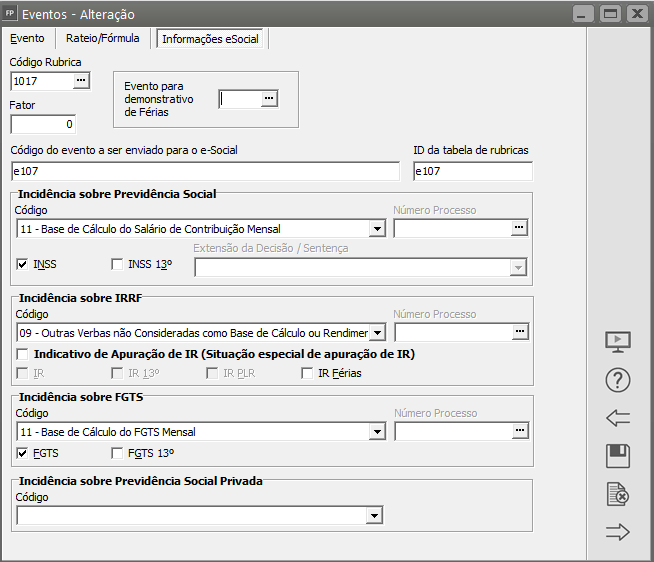

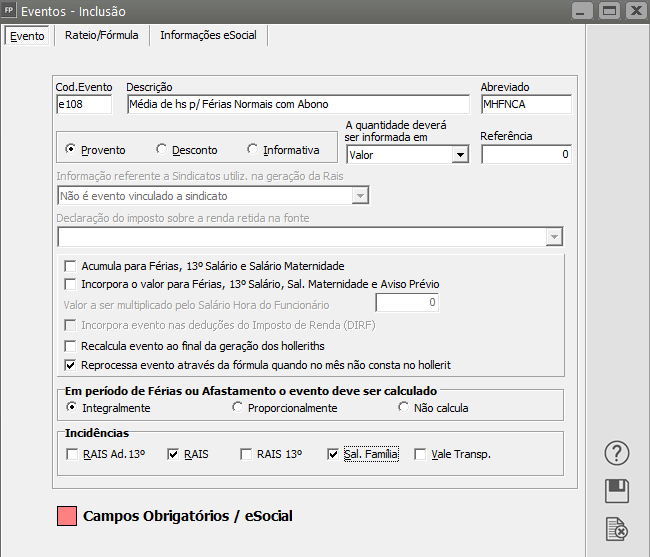

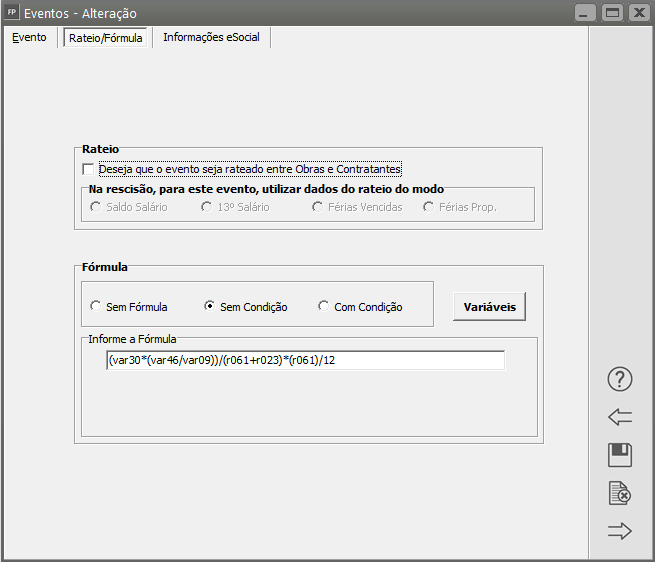

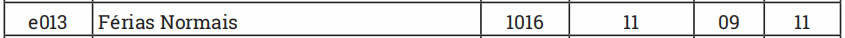

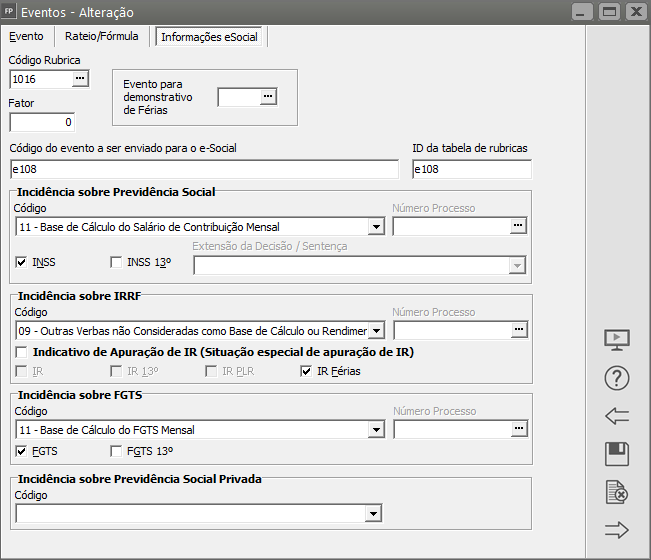

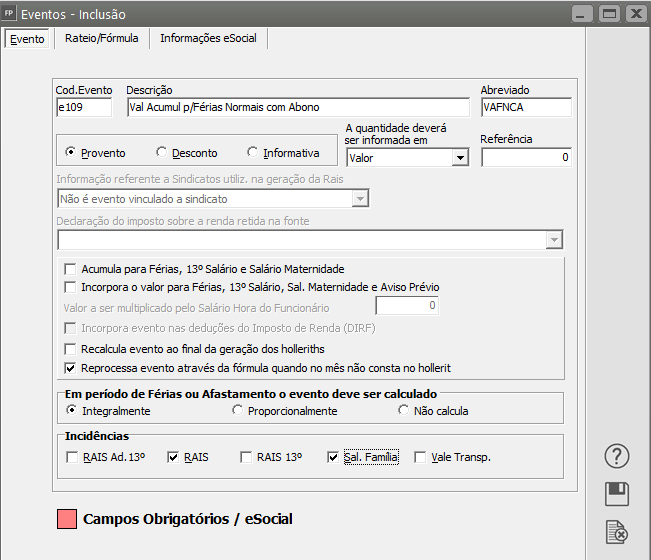

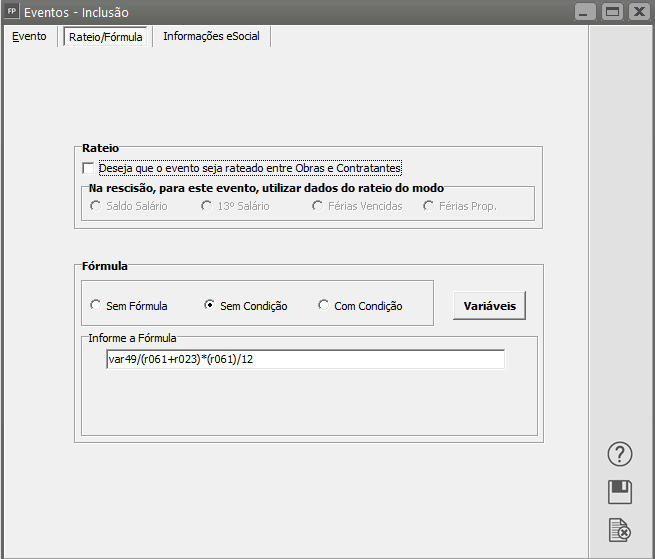

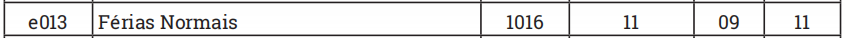

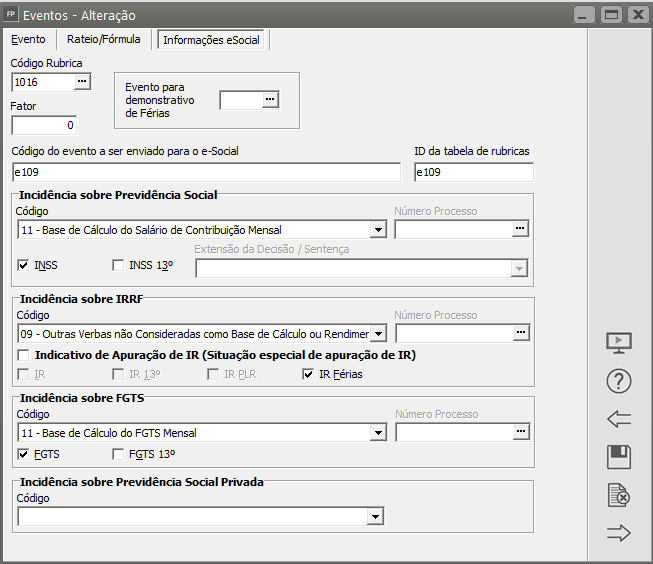

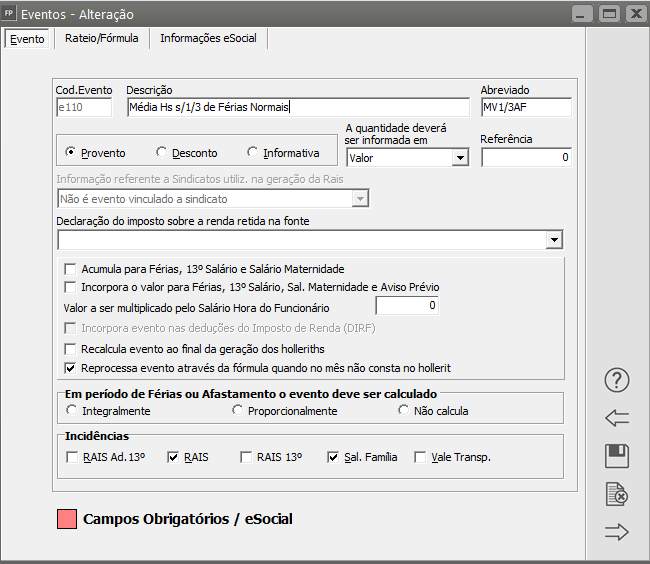

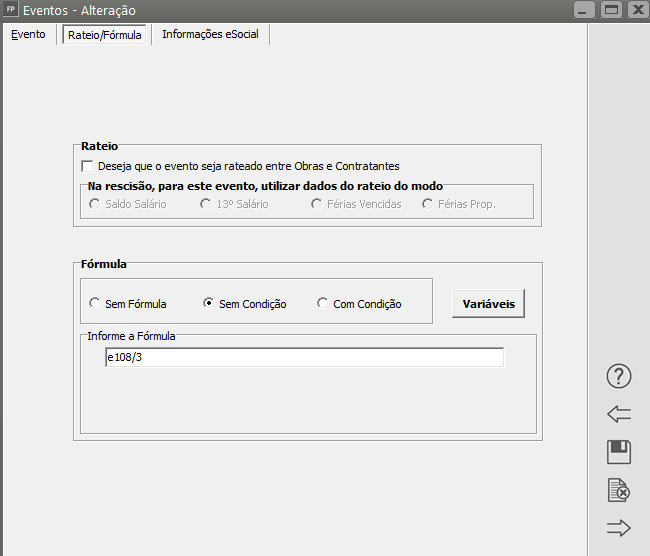

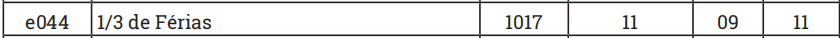

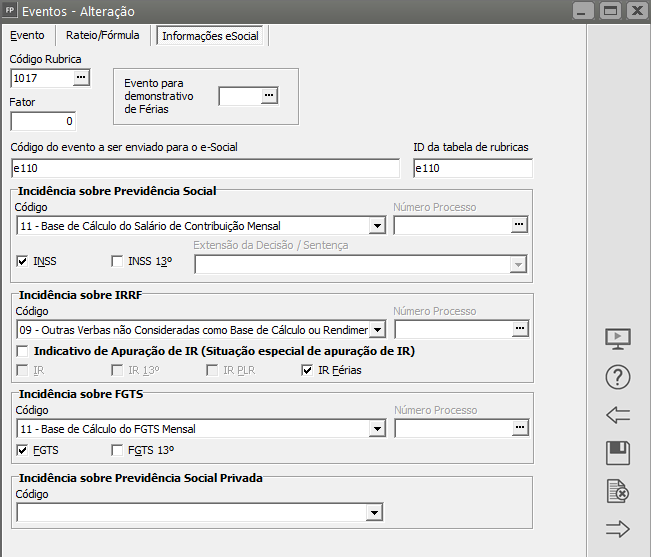

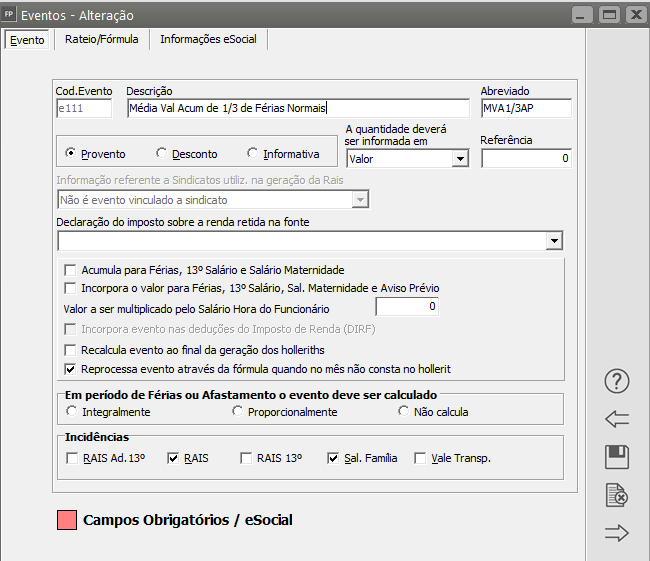

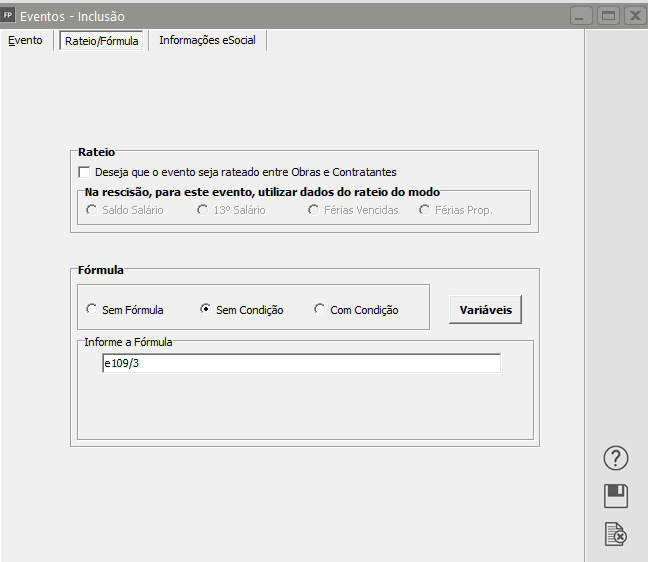

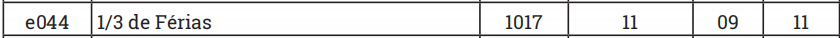

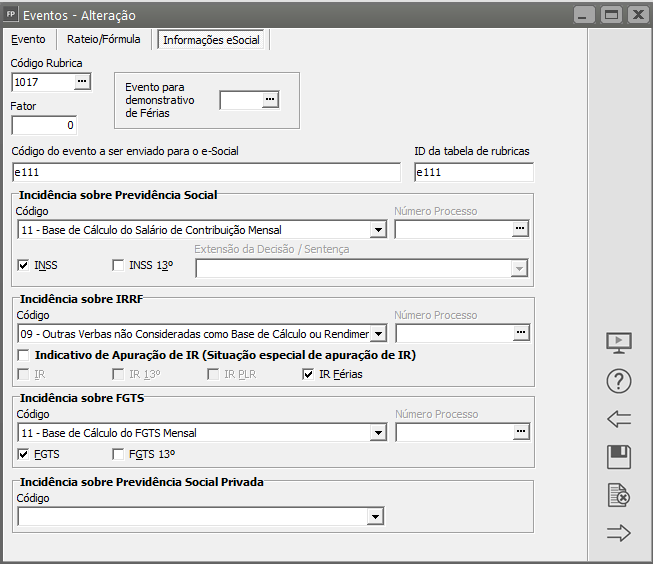

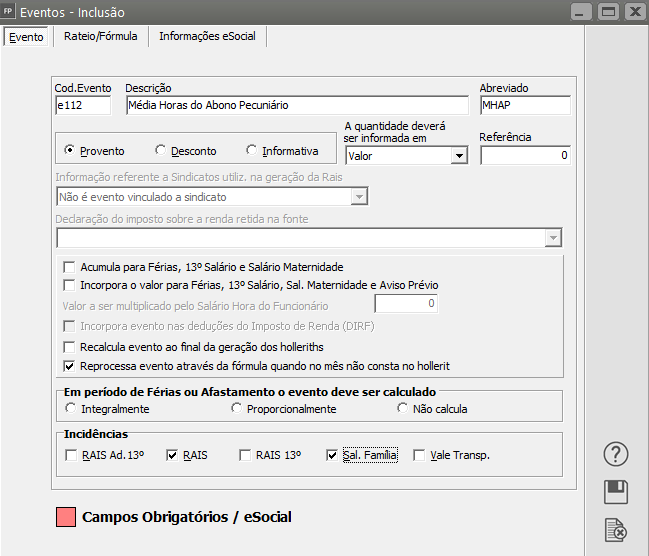

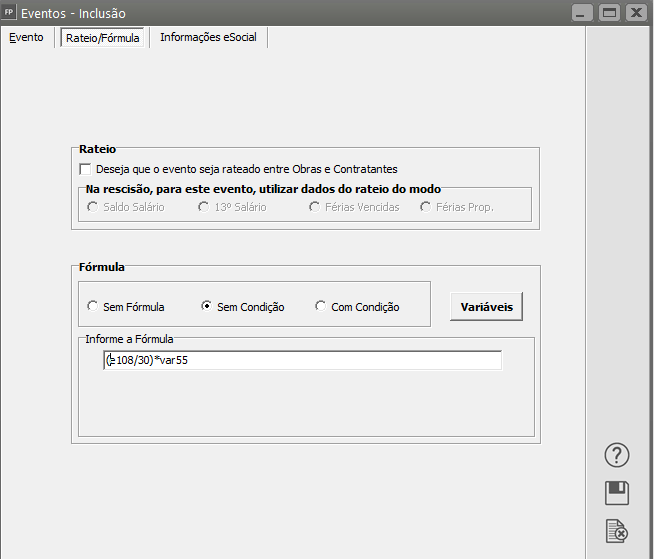

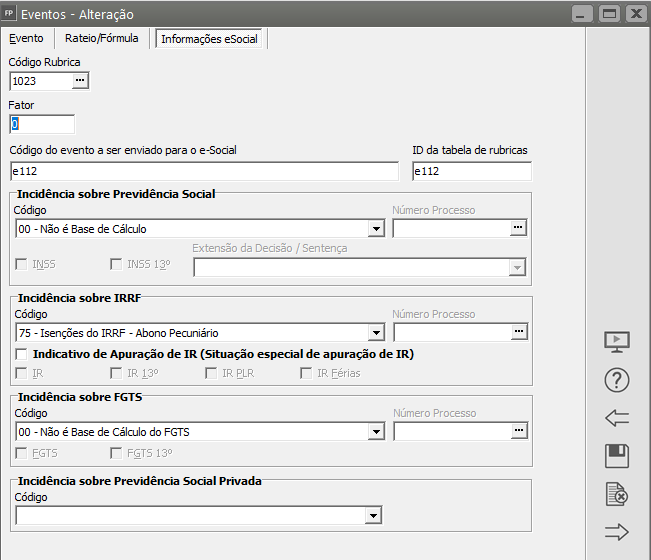

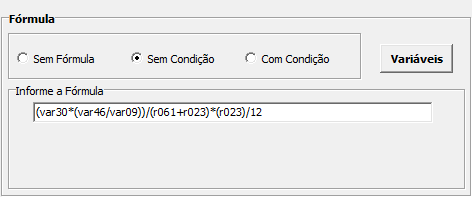

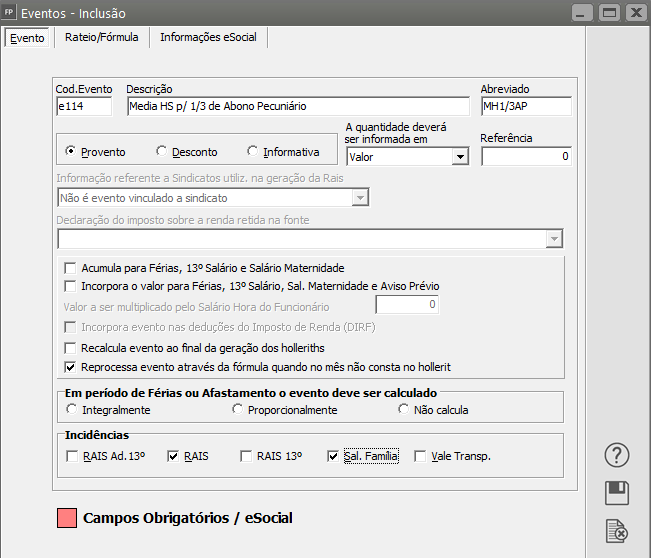

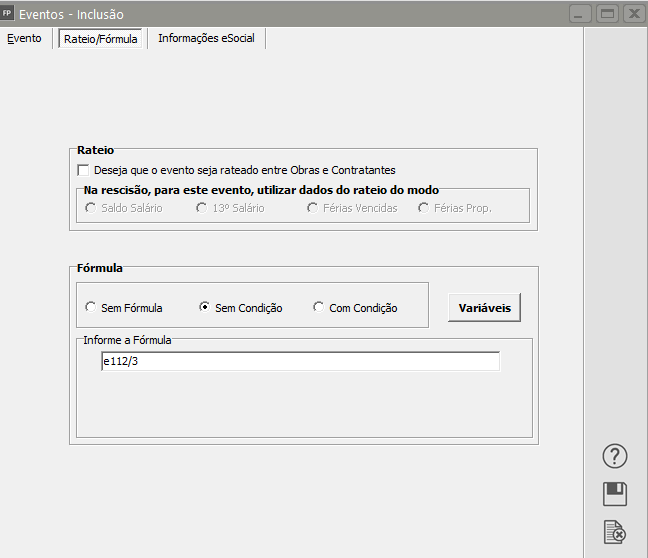

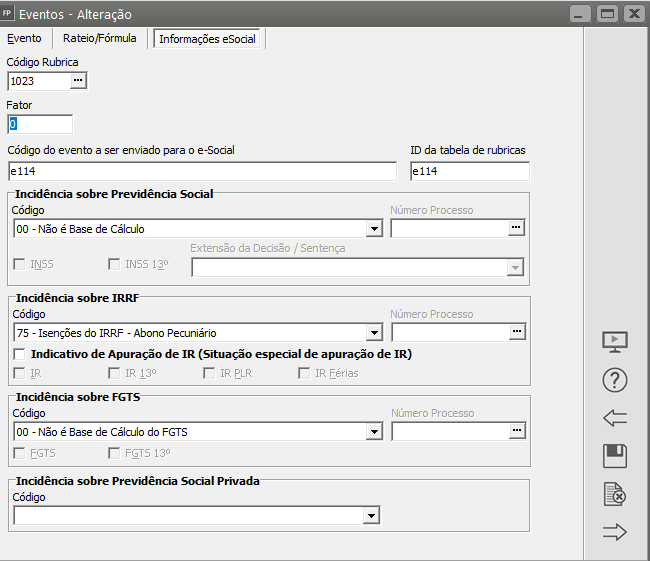

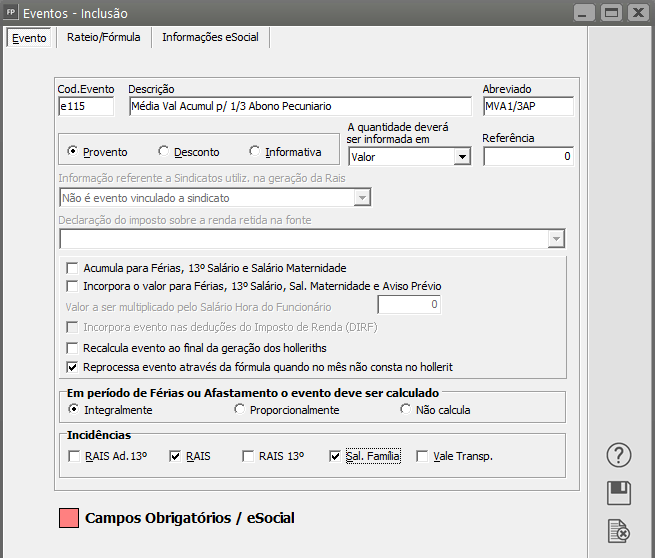

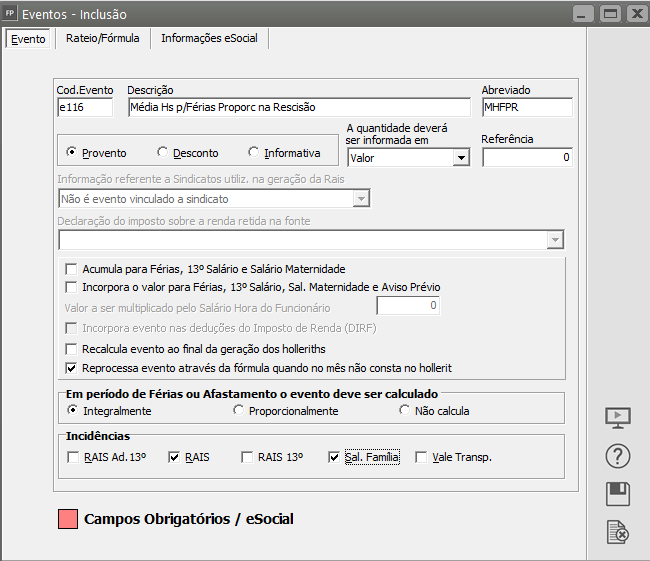

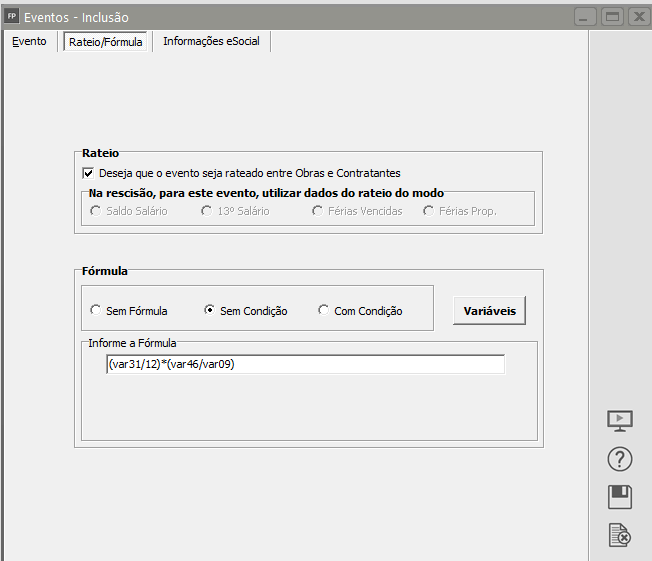

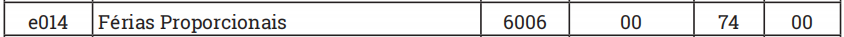

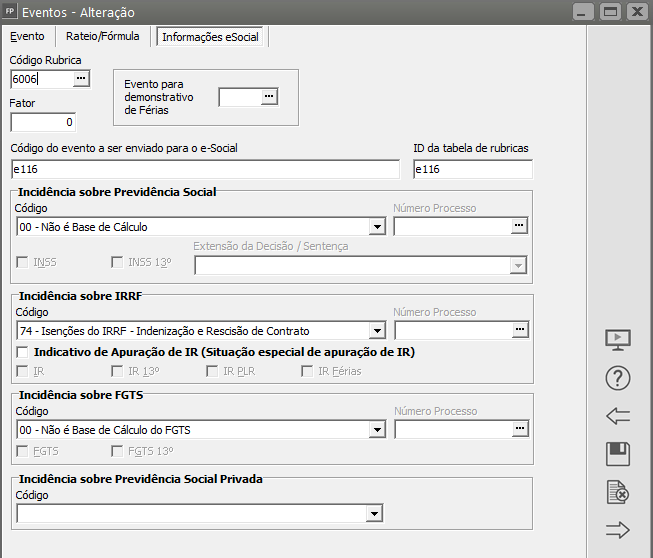

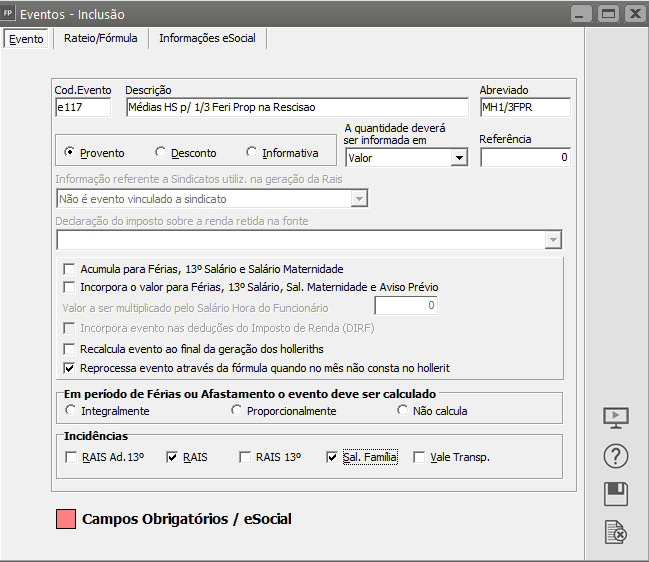

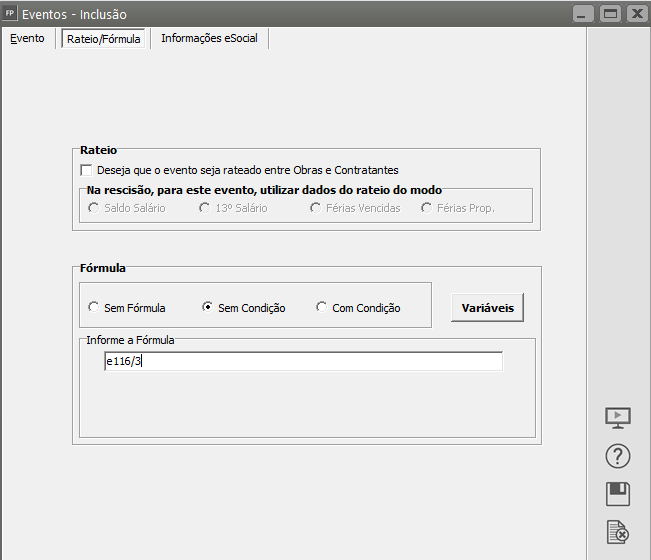

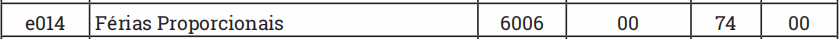

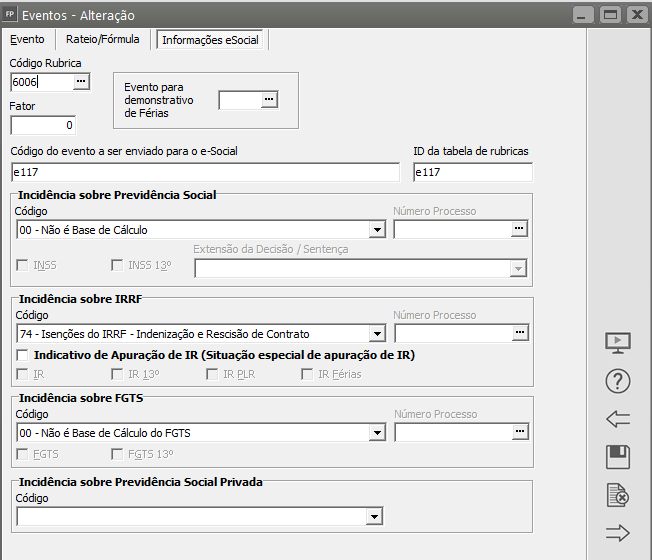

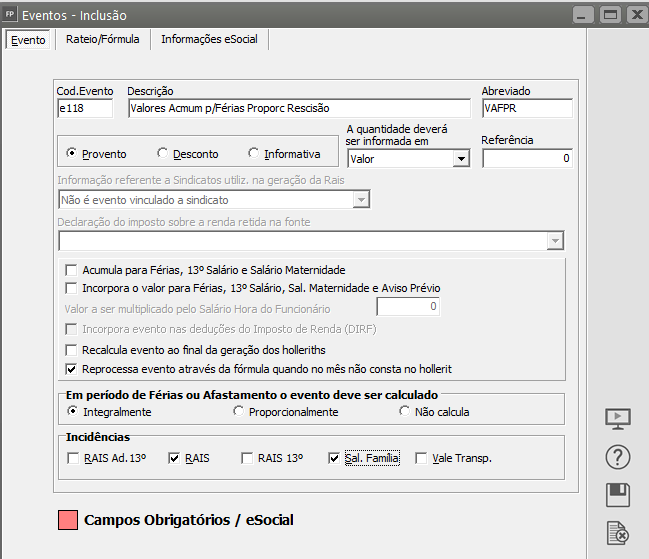

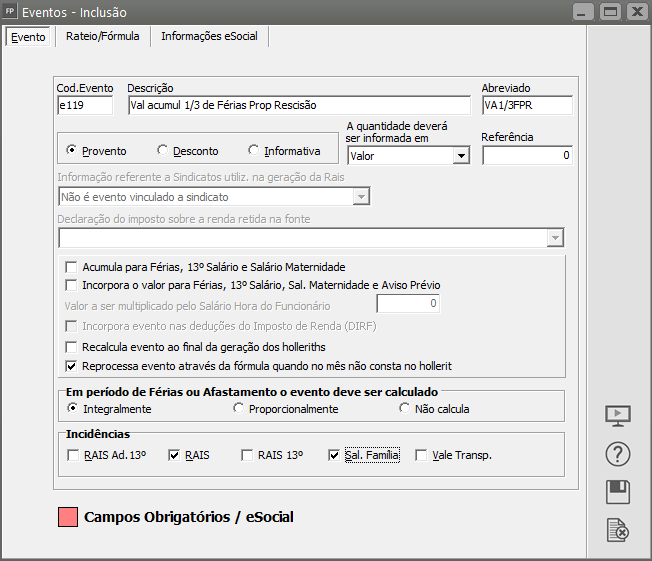

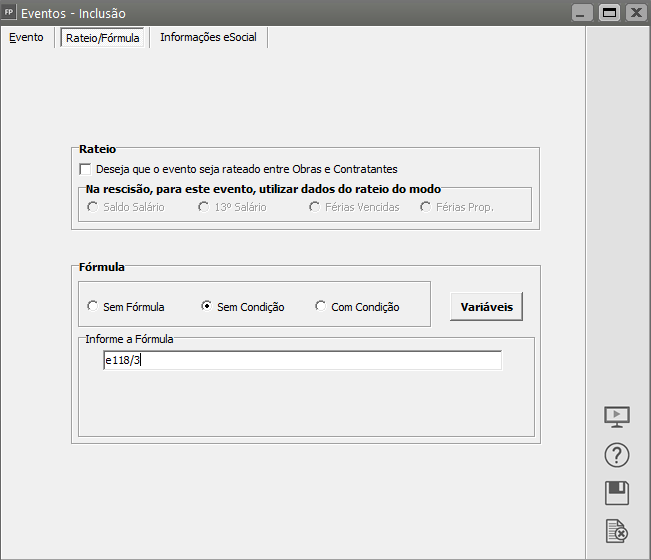

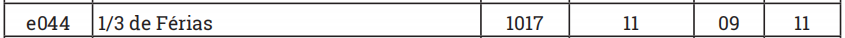

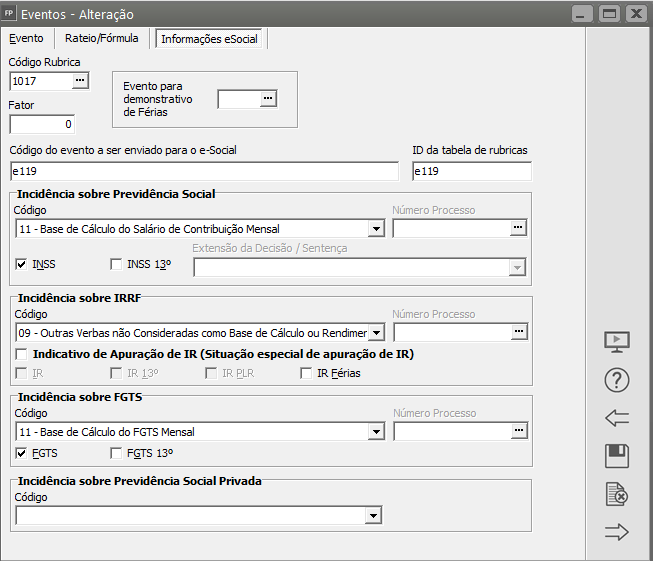

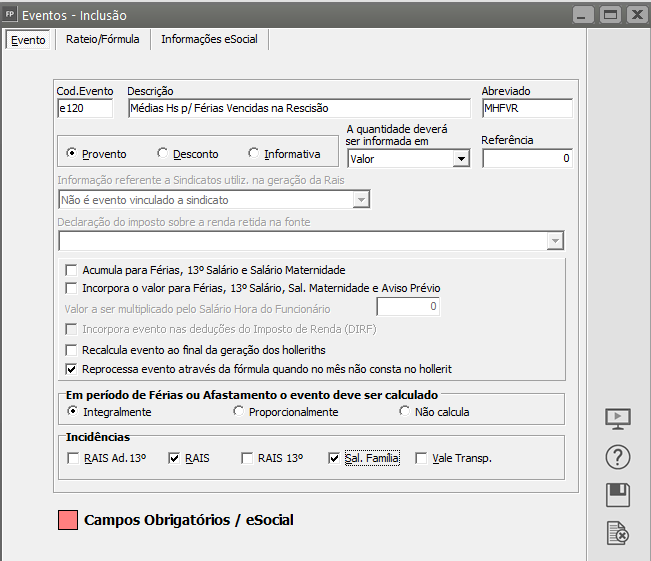

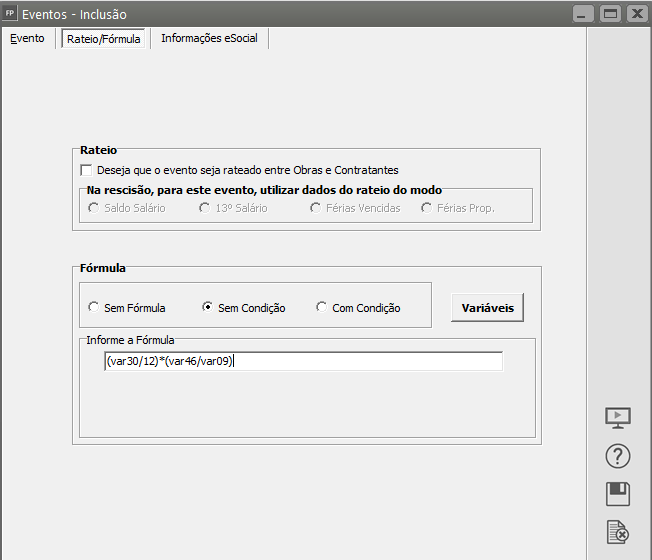

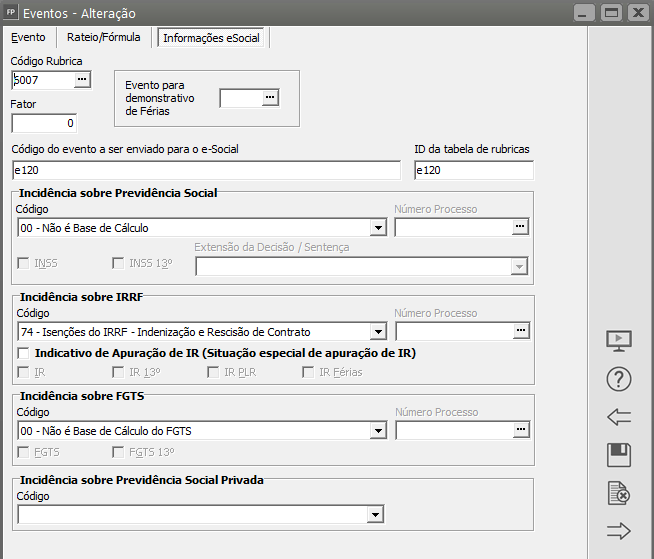

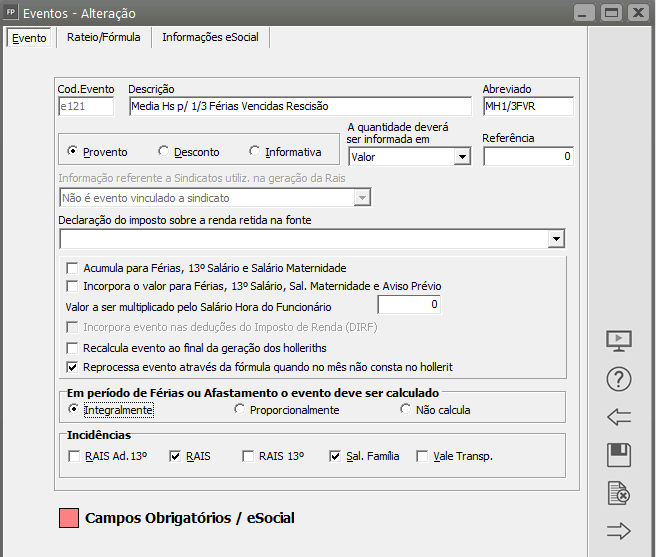

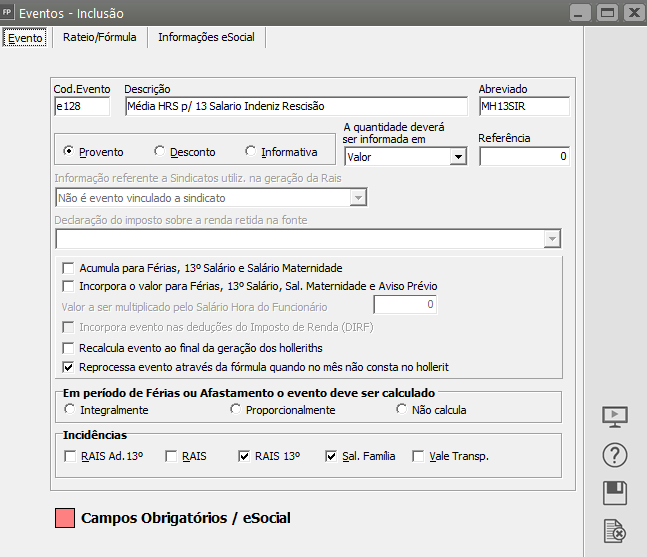

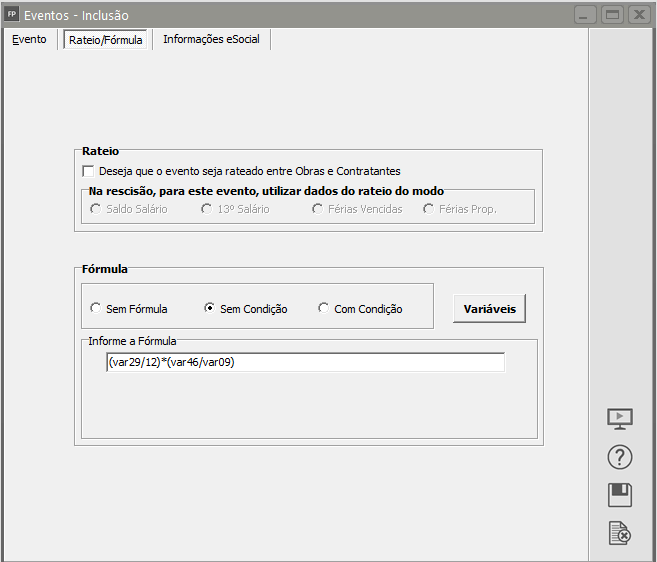

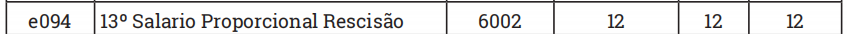

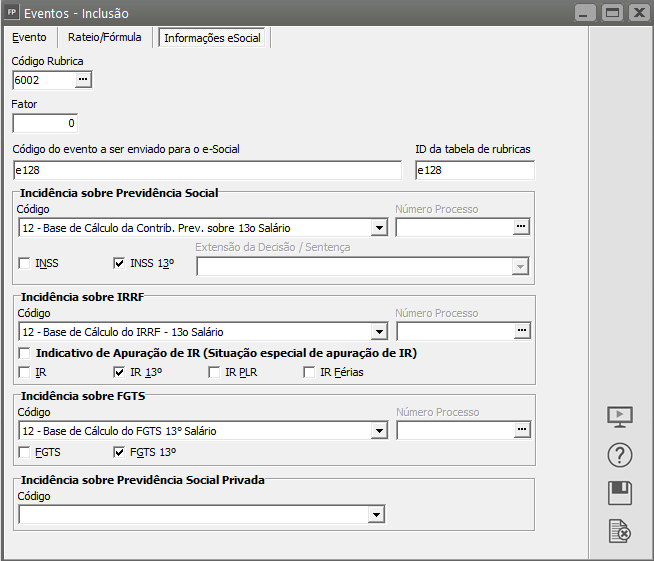

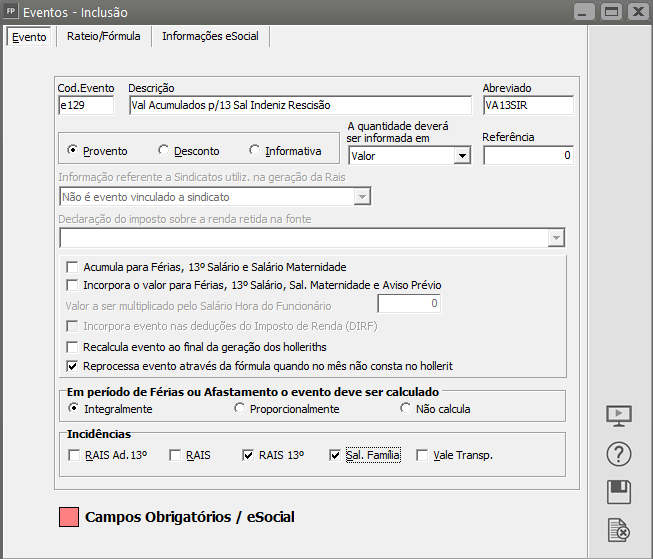

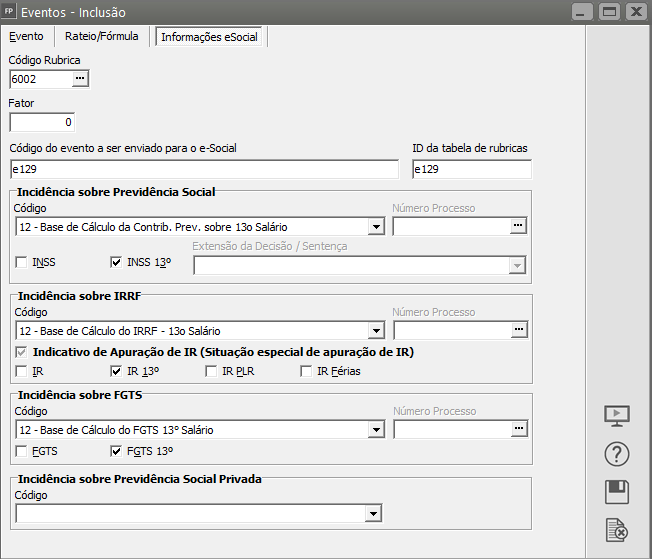

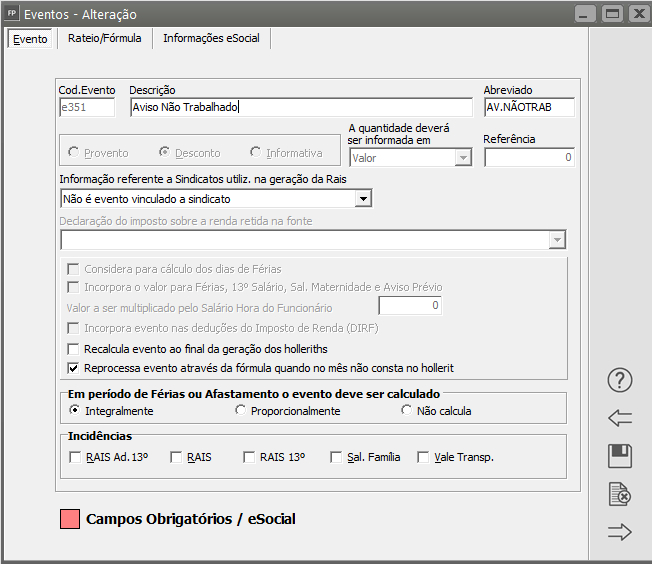

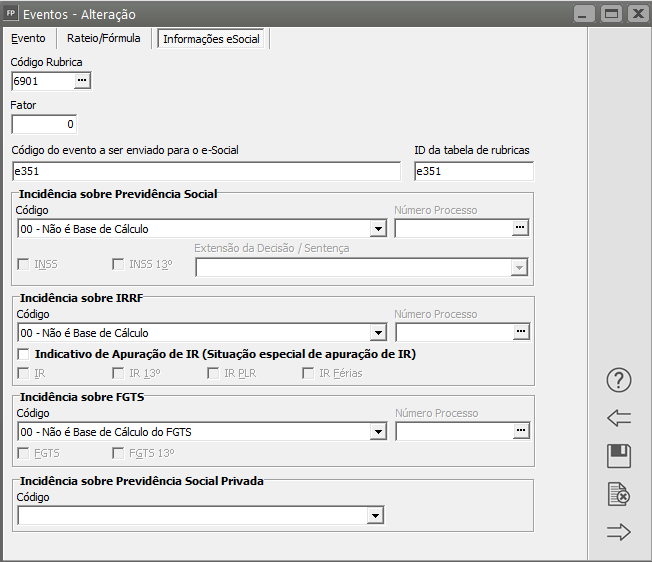

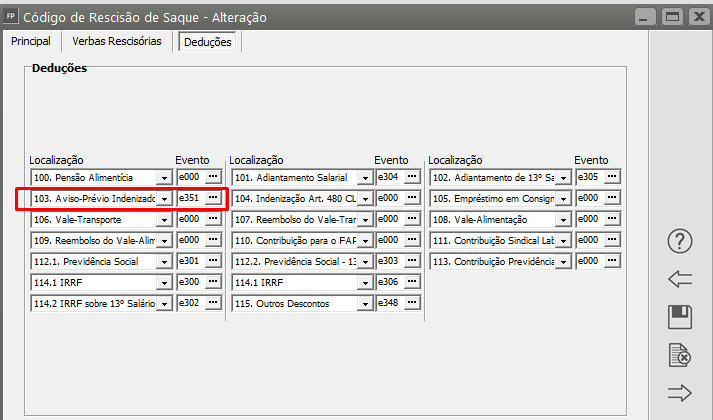

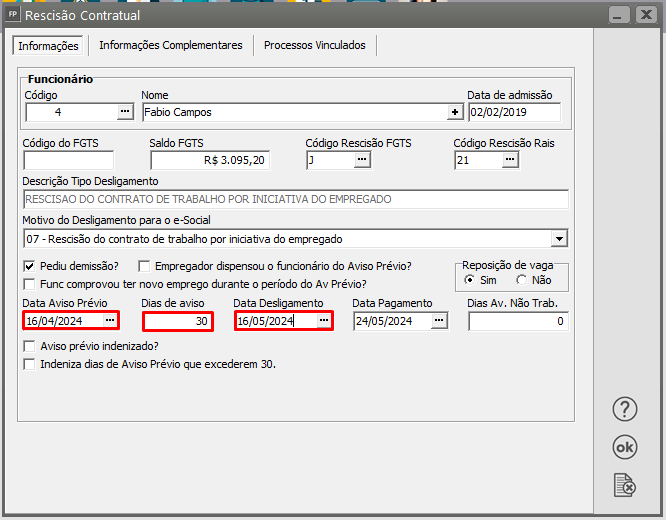

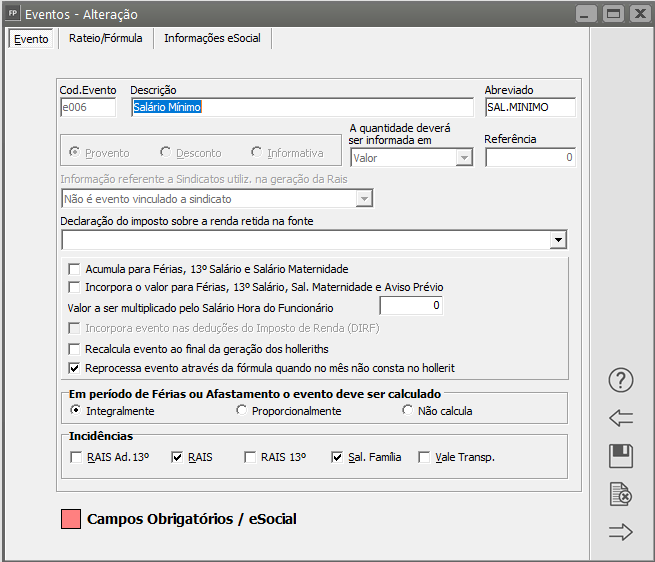

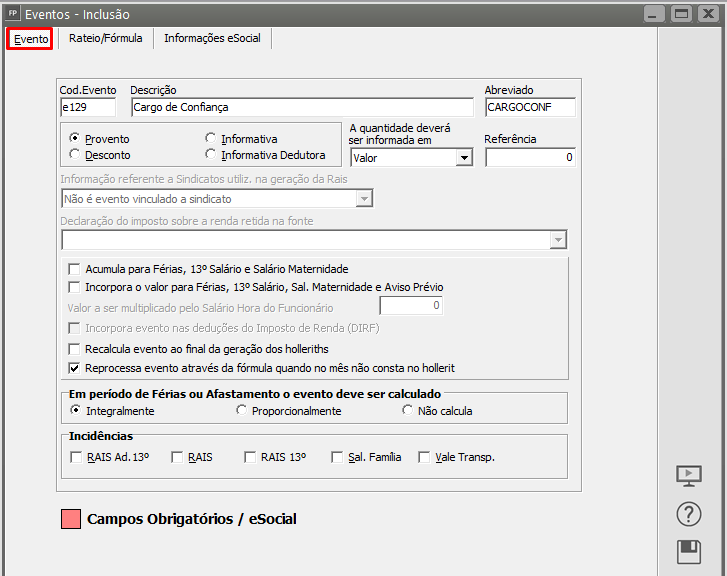

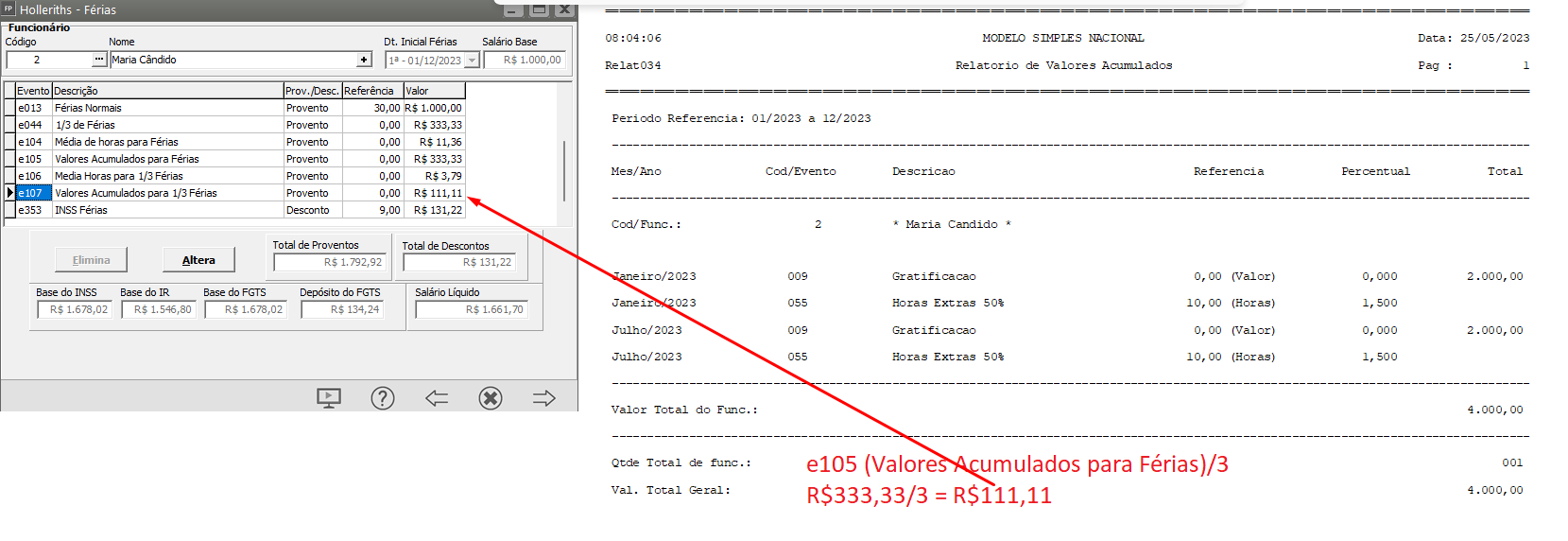

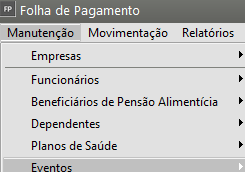

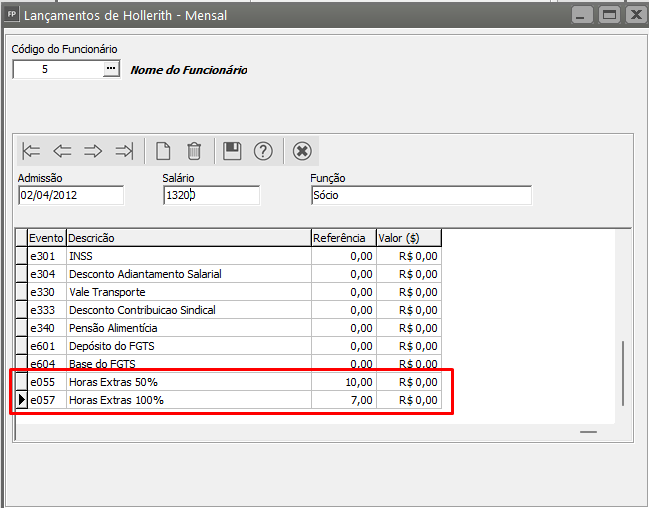

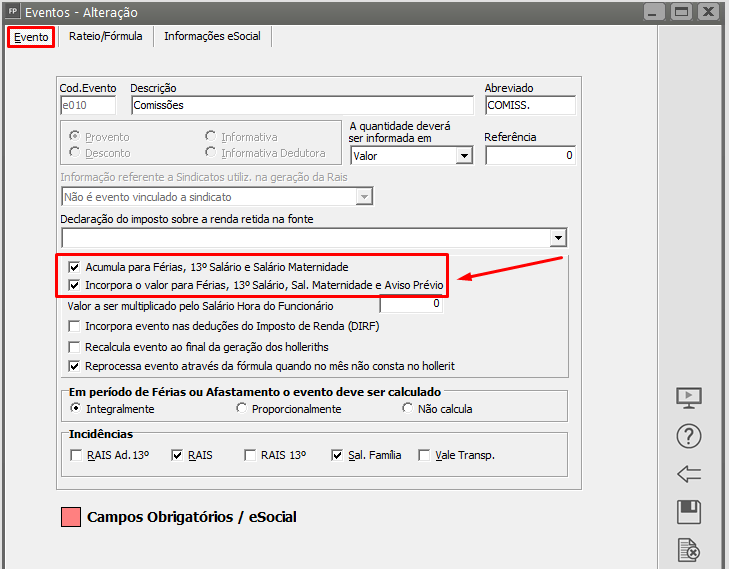

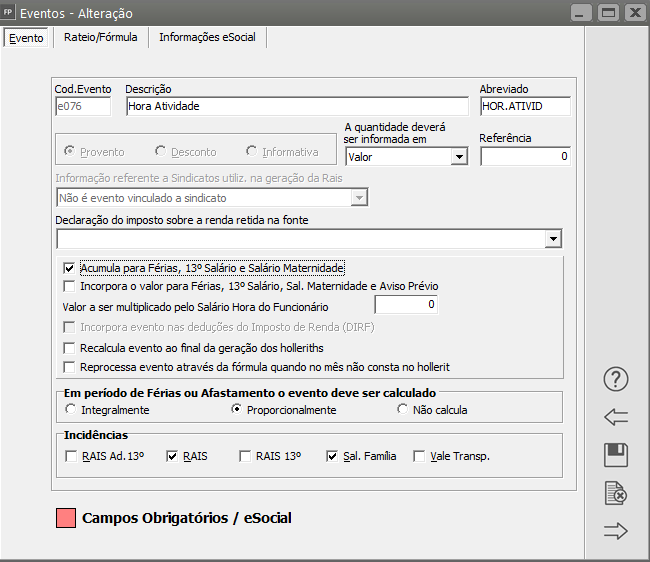

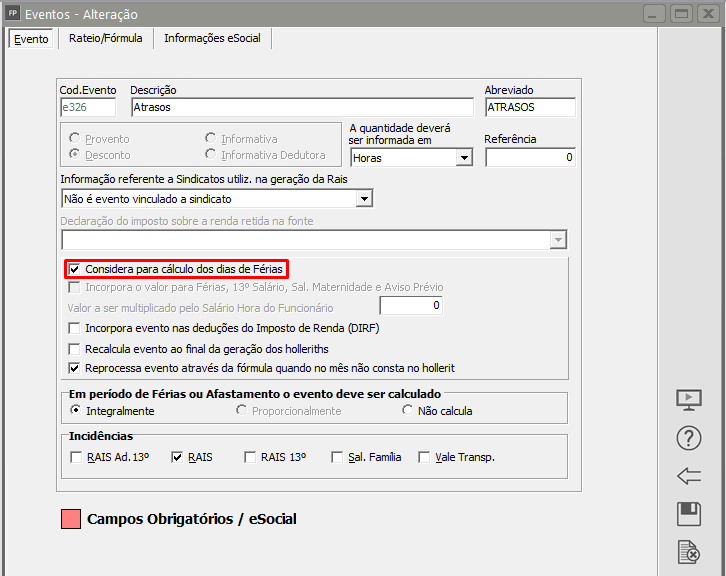

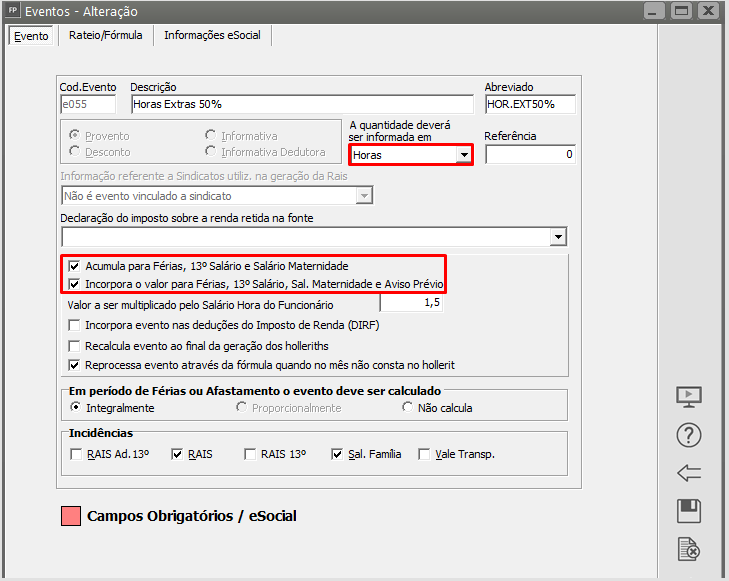

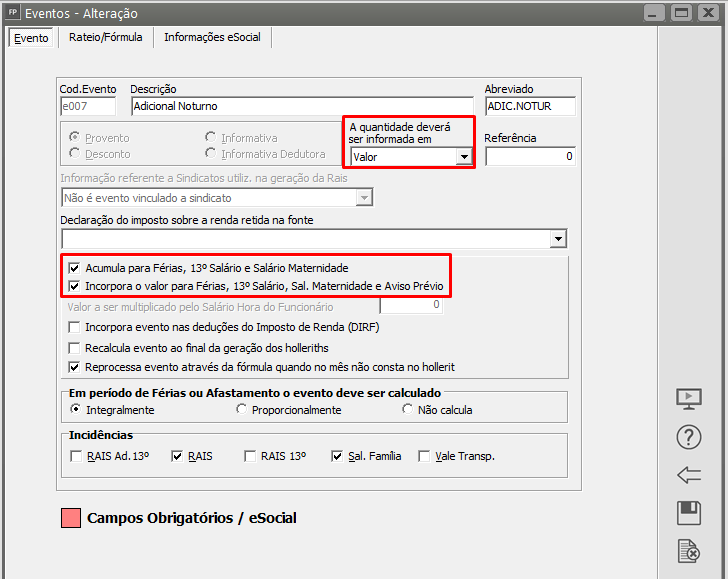

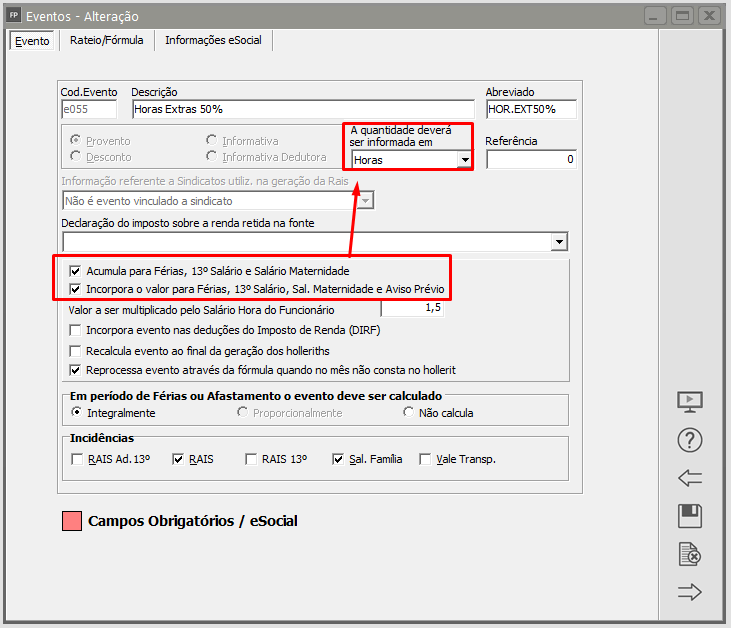

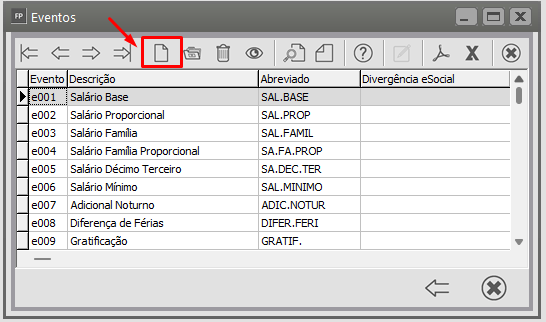

Para gerar as médias para 13º salário, férias e salário maternidade o sistema considera a configuração efetuada no cadastro dos eventos, em Manutenção>Eventos>Manutenção

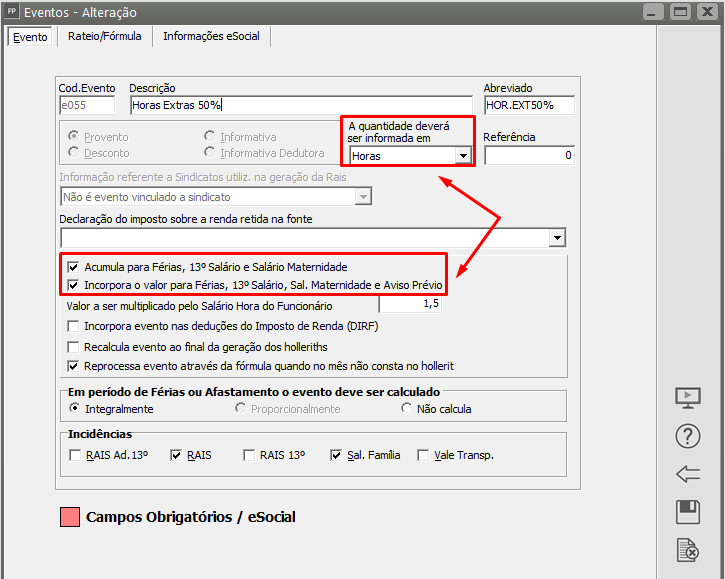

Edite o Evento e:

- verifique o campo "Quantidade a ser Informada em", defina Horas, existe as opções de horas, valor, etc.

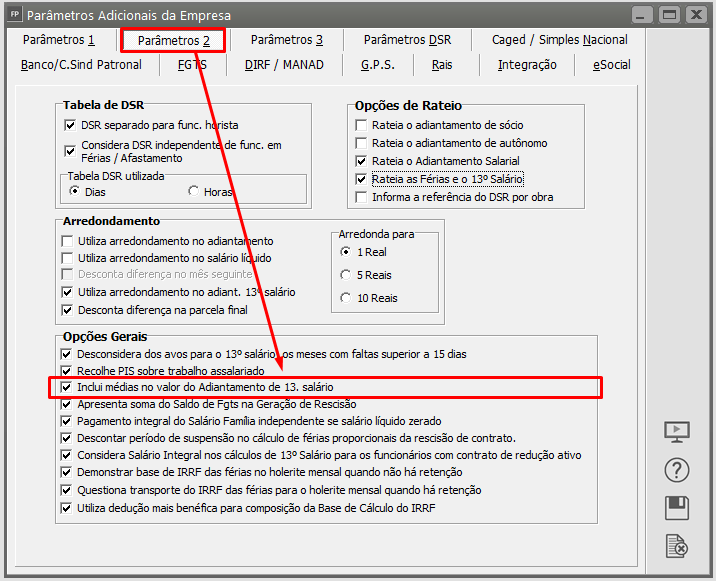

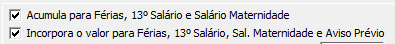

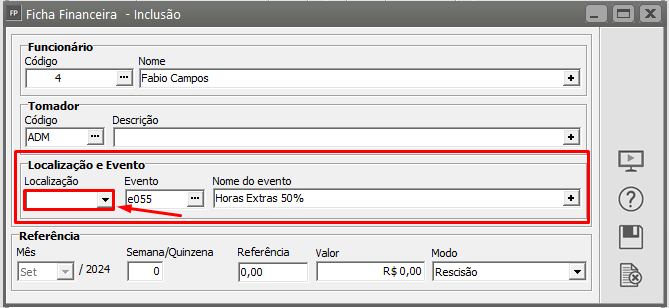

- Defina também que Acumula para Férias, 13º Salário e Salário Maternidade, desta forma o Sistema irá acumular os valores gerados mensalmente nestes eventos, dentro do período a ser considerado para média, exemplo e055 - Hora Extra 50%:

- Em seguida defina que Incorpora o valor para Férias, 13º Salário, Salário Maternidade e Aviso Prévio

a) 13º SALÁRIO

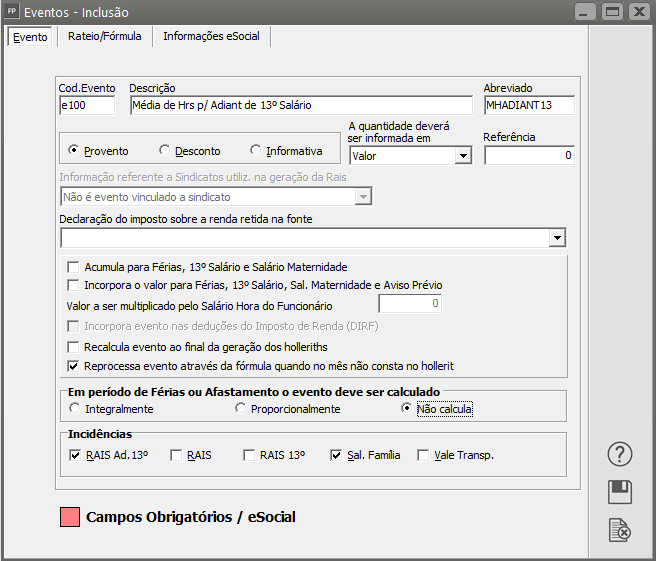

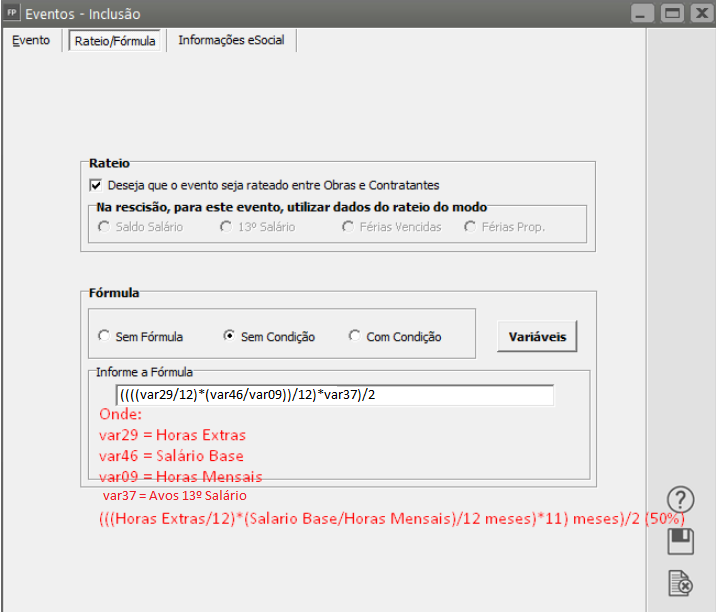

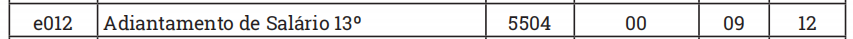

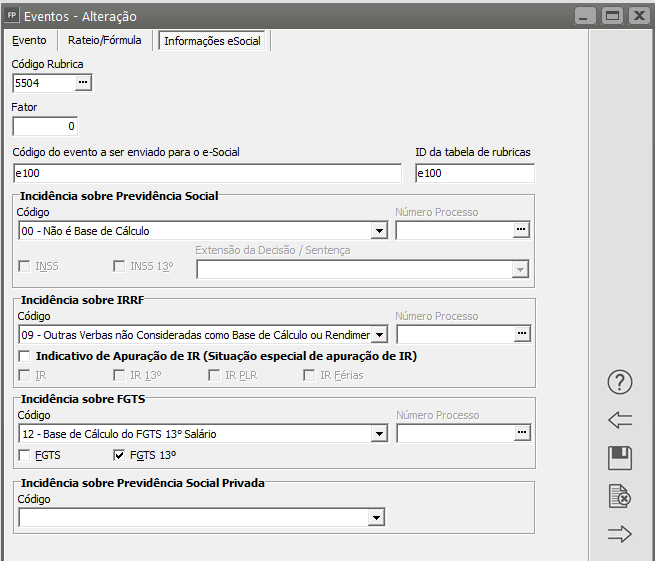

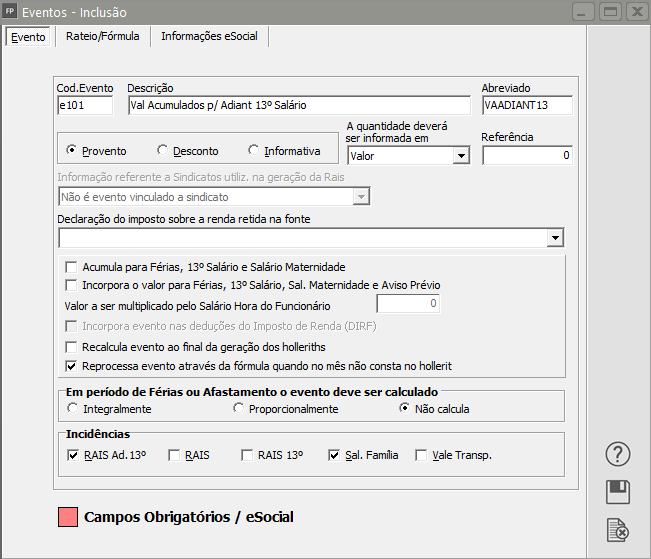

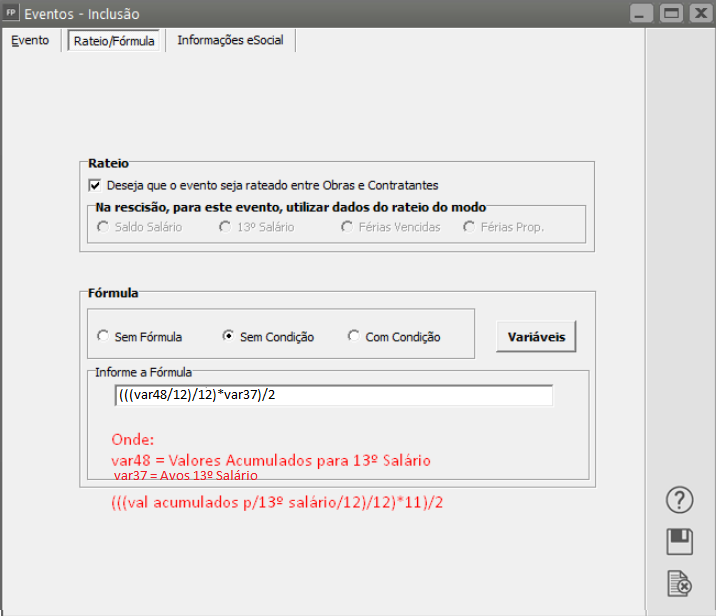

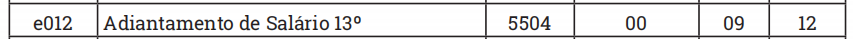

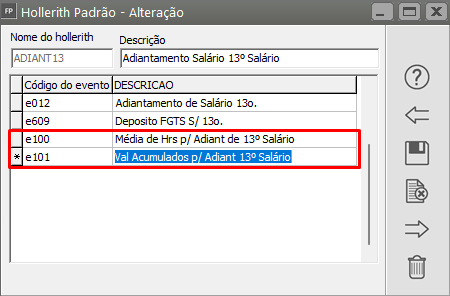

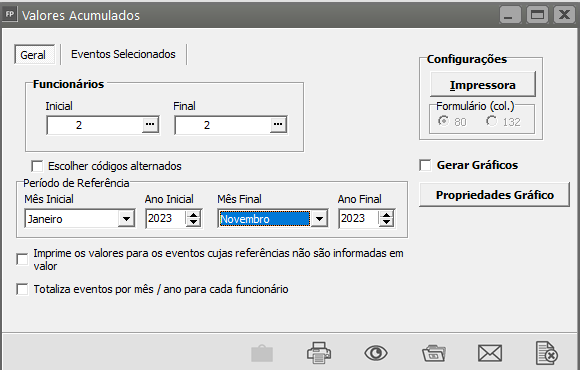

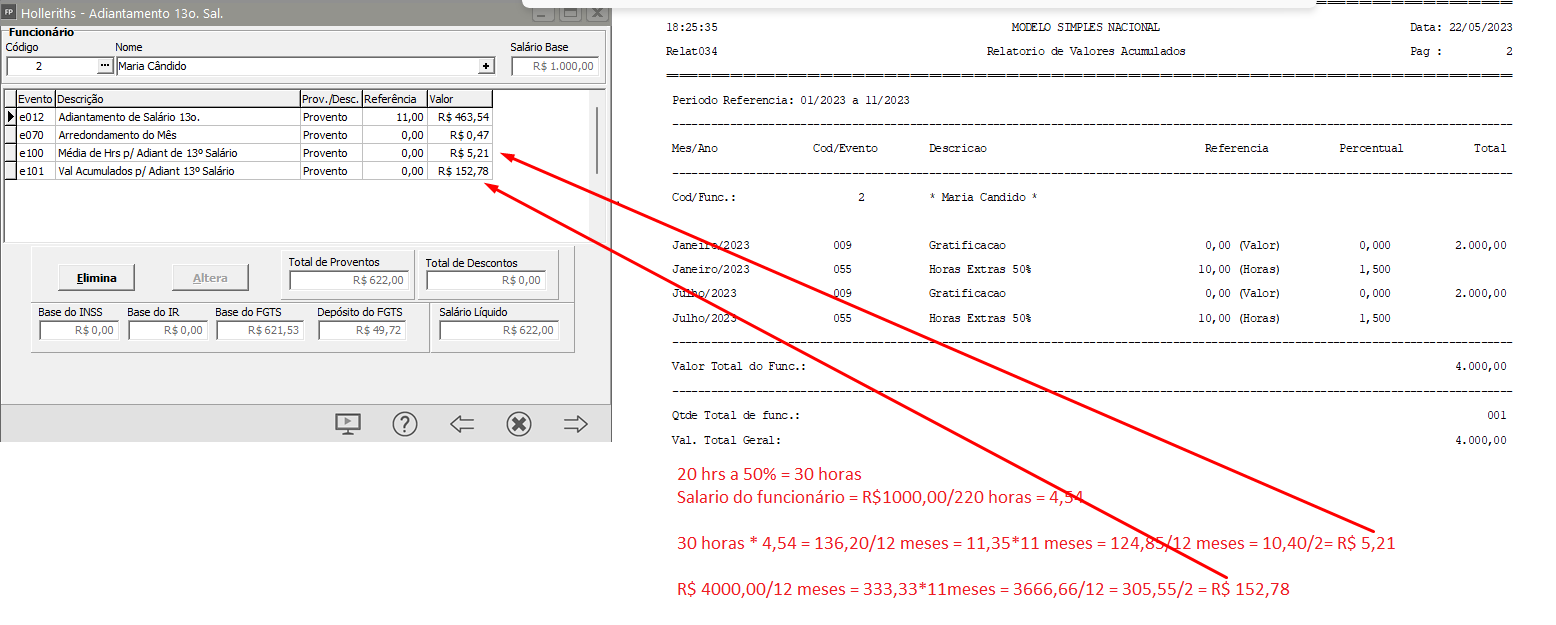

Adiantamento de 13° Salário

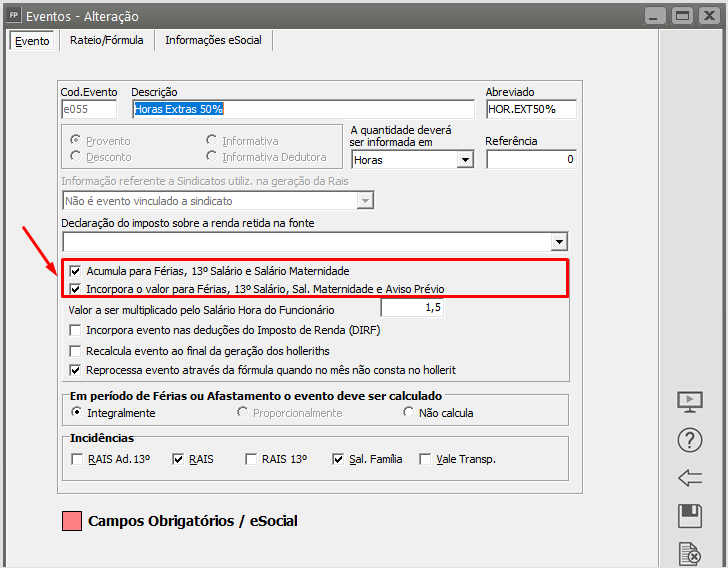

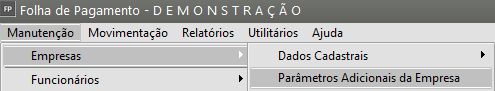

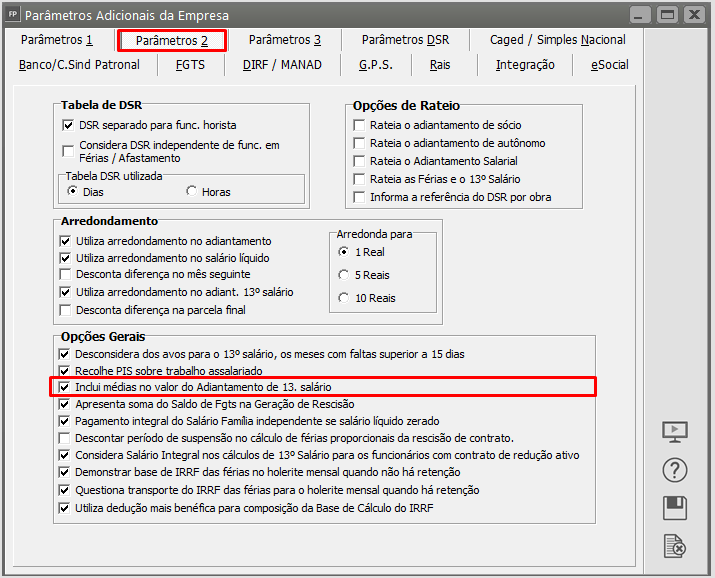

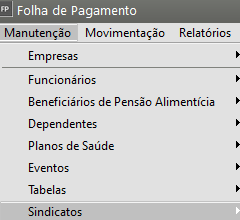

Para Geração de adiantamento 13° com médias é necessário informar nos Parâmetros Adicionais da Empresa, em Parâmetros 2 que inclui médias no valor do Adiantamento de 13 Salário

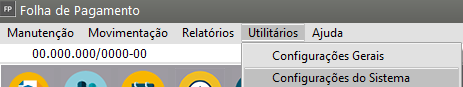

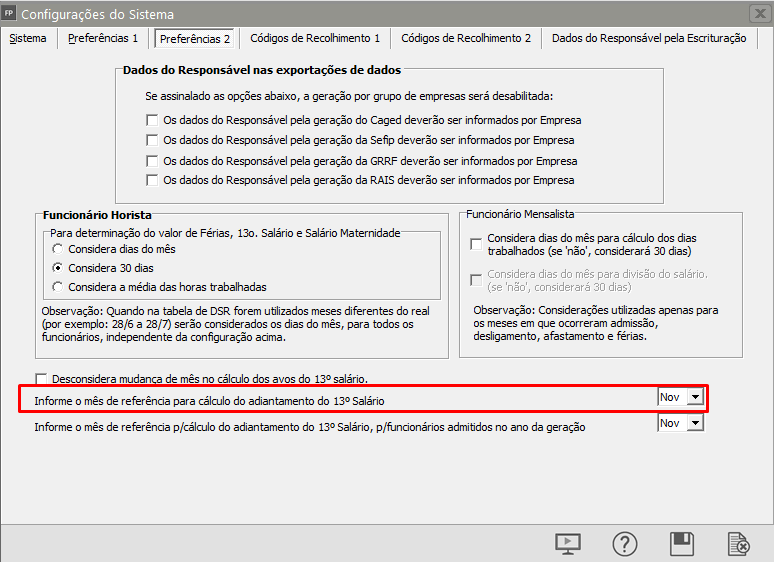

Será necessário também, acessar o menu Utilitários>Configurações do Sistema

Definir se o mês de referência para geração será novembro, considerando 11 avos ou dezembro, considerando 12 avos,

- Se for definido Novembro, o Sistema irá utilizar o Valor do Salário do Funcionário, dividir por 11 e multiplicar pelos meses trabalhados

- Se for definido Dezembro, o Sistema irá utilizar o Valor do Salário do Funcionário, dividir por 12 e multiplicar pelos meses trabalhados

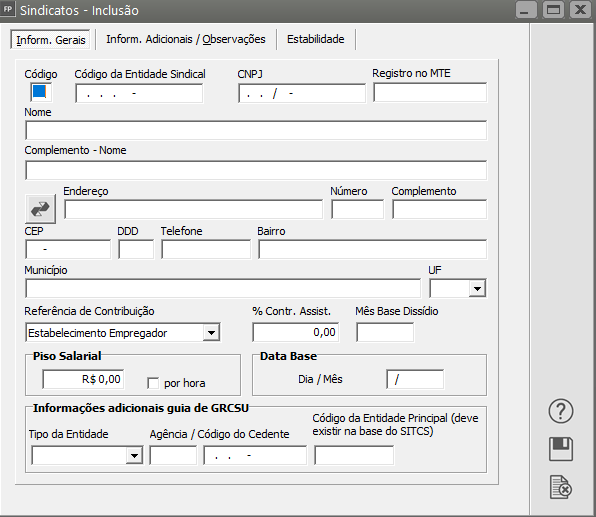

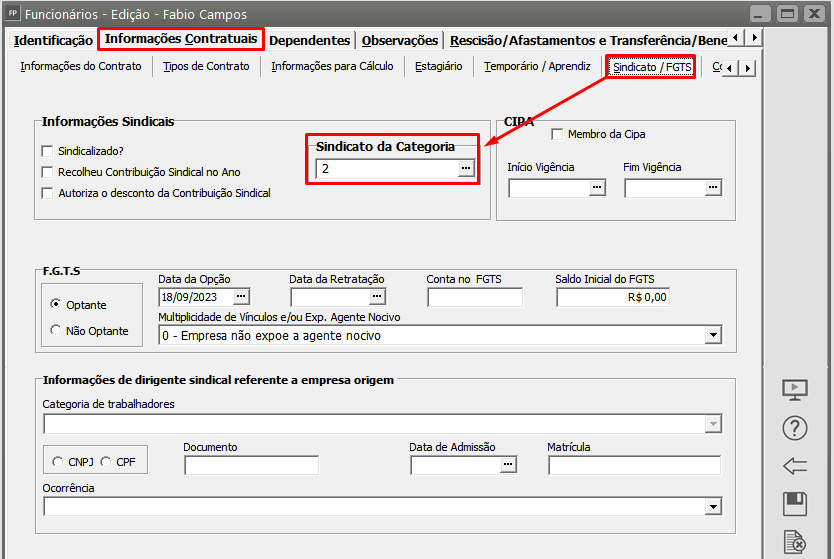

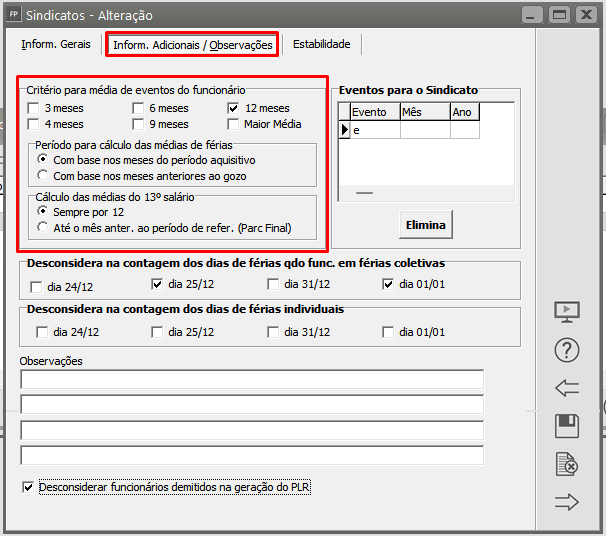

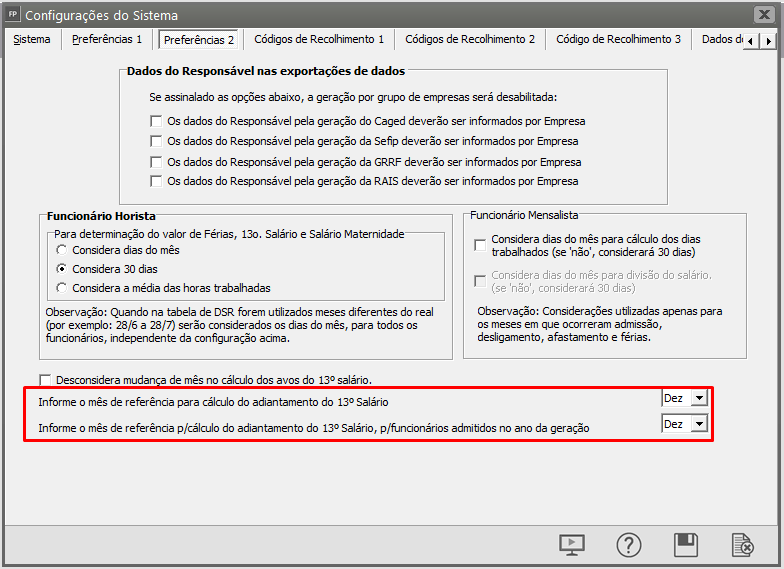

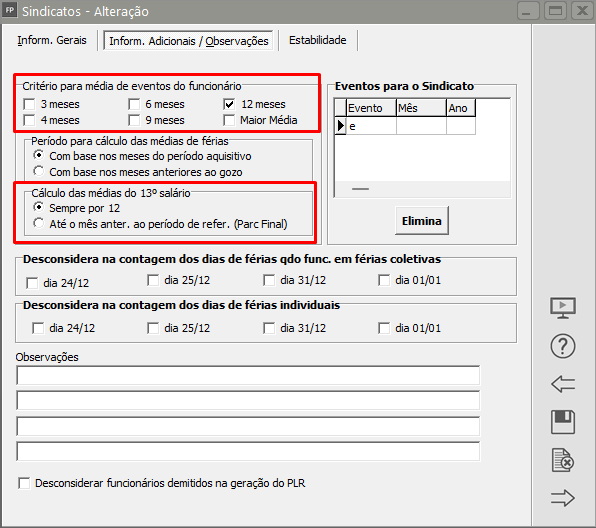

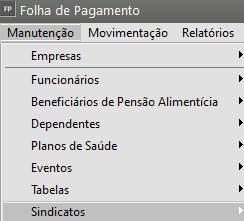

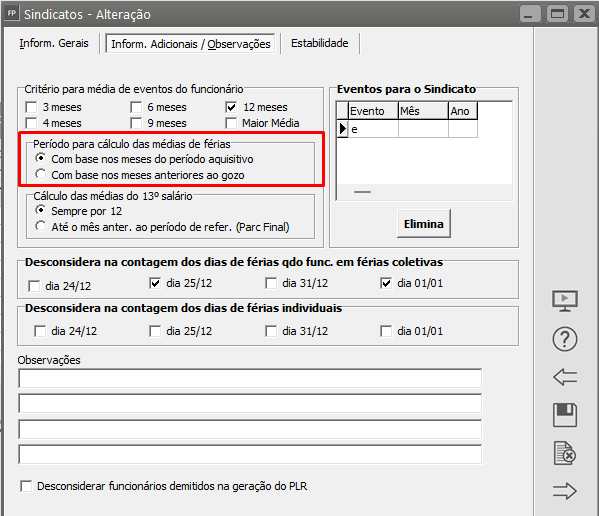

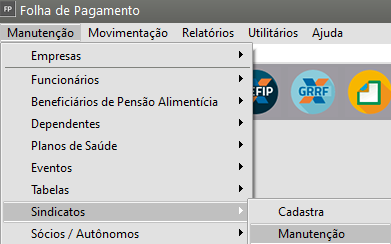

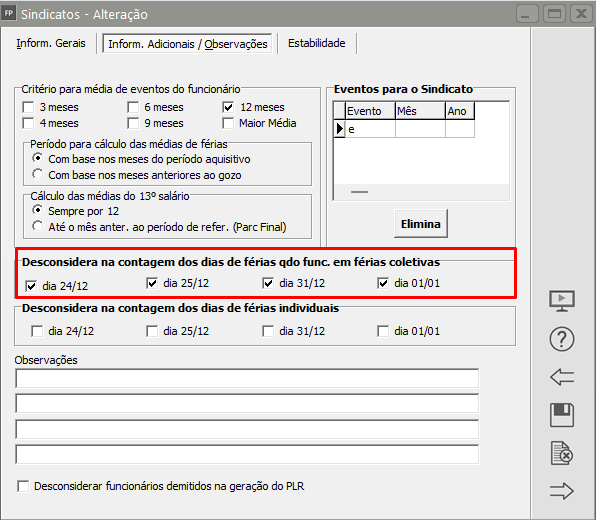

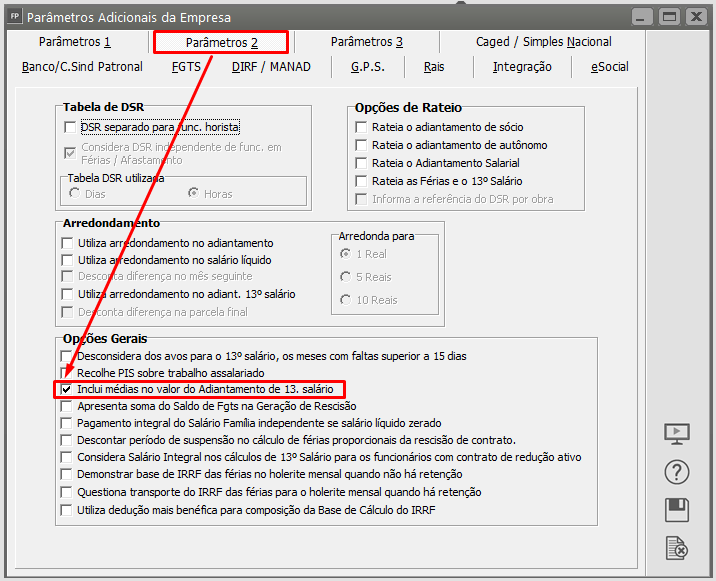

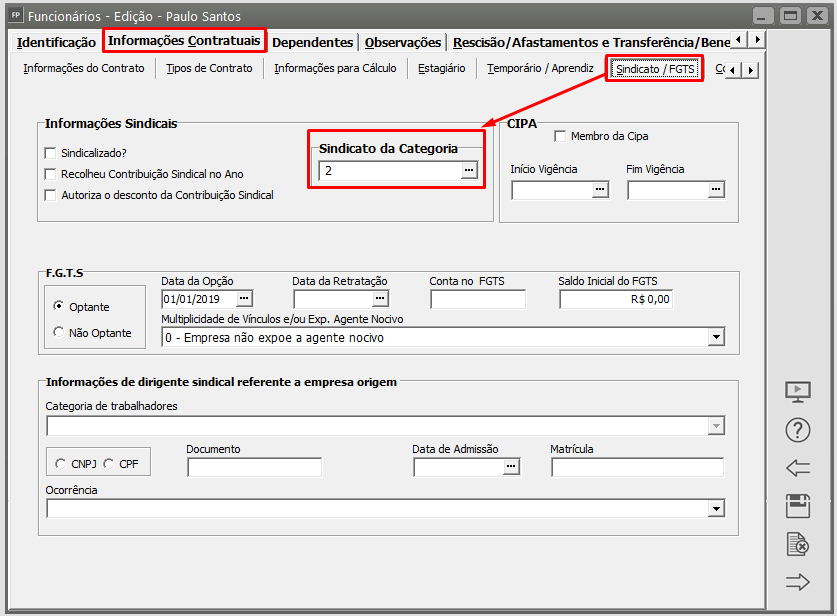

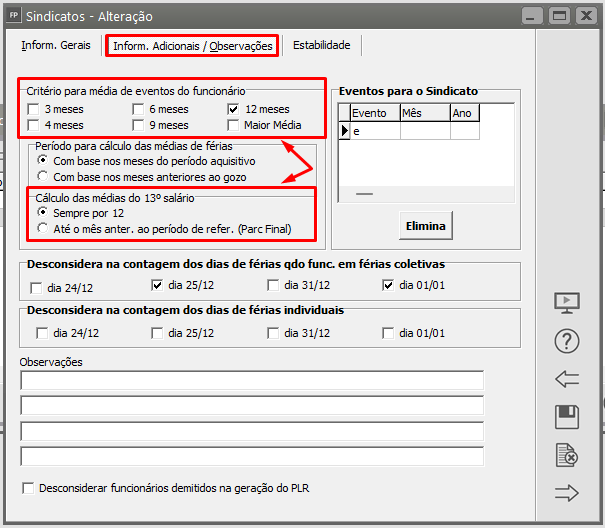

Será necessário também, verificar o cadastro do Sindicato quanto a forma que o valor será calculado, no menu Manutenção>Sindicatos

Verifique na aba Informações Adicionais/Observações, o campo Critério para Média de eventos do funcionário, neste campo você definirá quantos meses serão considerados para a totalização dos valores que será utilizado para o cálculo da média de horas.

- 3 meses

- 4 meses

- 6 meses

- 9 meses

- 12 meses

- Maior Média

Verifique também o campo Cálculo das médias do 13º Salário, neste campo você definirá se o valor encontrado na totalização do valor de horas será dividido por:

- Sempre por 12

- Até o mês anterior ao período de referência (Parcela Final)

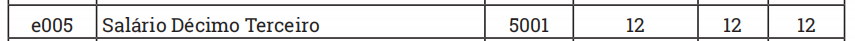

13º Salário Parcela Final

O período é considerado de Janeiro a Dezembro, exceto quando o funcionário foi admitido no decorrer do ano dos cálculos, neste caso será considerado o mês em que ocorreu a admissão para cálculo proporcional.

Da mesma forma que para cálculo do Adiantamento de 13º Salário, o Sistema irá verificar o que foi definido no cadastro do Sindicato

Verifique na aba Informações Adicionais/Observações, o campo Critério para Média de eventos do funcionário, neste campo você definirá quantos meses serão considerados para a totalização dos valores que será utilizado para o cálculo da média de horas.

- 3 meses

- 4 meses

- 6 meses

- 9 meses

- 12 meses

- Maior Média

Verifique também o campo Cálculo das médias do 13º Salário, neste campo você definirá se o valor encontrado na totalização do valor de horas será dividido por:

- Sempre por 12

- Até o mês anterior ao período de referência (Parcela Final)

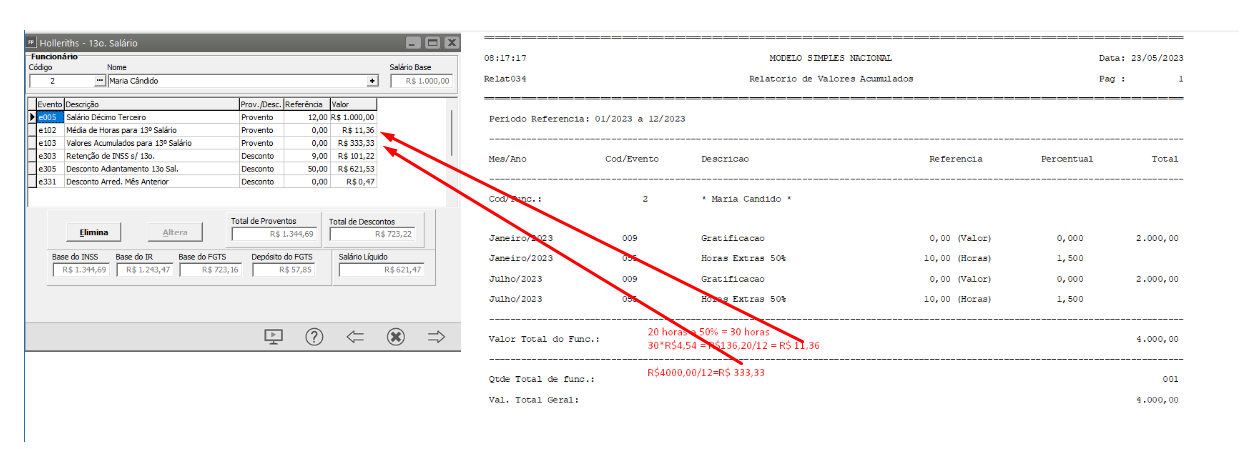

b) FÉRIAS

O período será considerado o definido no cadastro do sindicato do funcionário no menu Manutenção>Sindicatos

Verifique na aba Informações Adicionais/Observações, o campo Critério para Média de eventos do funcionário, neste campo você definirá quantos meses serão considerados para a totalização dos valores que será utilizado para o cálculo da média de horas.

- 3 meses

- 4 meses

- 6 meses

- 9 meses

- 12 meses

- Maior Média

Verifique também o campo Período para cálculo das médias de férias, neste campo você definirá se para a totalização dos valores que serão utilizados para o cálculo de médias deverão ser considerados

- Horas trabalhadas nos meses do Período Aquisitivo

- Horas trabalhadas nos meses anteriores ao gozo

c) SALÁRIO MATERNIDADE

O Sistema irá Considerar os seis últimos meses anteriores à data do início de afastamento.

Vamos considerar como exemplo os eventos e055 e e057, horas extras com 50% e com 100% de acréscimo, respectivamente. Supondo que, no mês, o funcionário tenha trabalhado:

- 10 horas extras com 50% de acréscimo e

- 7 horas com 100%.

O sistema acumulará para o funcionário, neste mês, o total de 29 horas.

O processo funciona da seguinte forma:

Para as horas extras trabalhadas o sistema já acrescenta o devido percentual para acumular, portanto:

- se são 10 horas extras trabalhadas com 50% de acréscimo o sistema acumulará 15 horas;

- se são 7 horas extras trabalhadas com 100% , o sistema acumulará 14 horas,

Totalizando, então, 29 horas extras (15 + 14) no mês.

d) EVENTOS EM VALOR

Para os eventos que tiverem como resposta “valor” o sistema acumulará os valores pagos mensalmente ao funcionário durante o período indicado, encontrar a média mensal e incorporar o valor ao salário base para férias e/ou 13º salário.

e) FUNCIONÁRIOS HORISTAS

Para os funcionários horistas é também disponibilizada a opção de cálculo das Férias, 13º Salário e Salário Maternidade, utilizando como base a soma das horas pagas pelos eventos Salário Base (e001) e DSR (e018, se houver) no período considerado.

- Caso haja afastamento no período por motivo de maternidade ou férias, o sistema utilizará a média já calculada, para todos os meses em que o afastamento ou as férias abrangem.

- Para os demais afastamentos, os dias de afastamento no mês são multiplicados pelas horas diárias informadas no cadastro de funcionários.

Segue abaixo uma demonstração de cálculo do salário maternidade e do 13º Salário de um funcionário horista parametrizado para que o cálculo seja realizado pela média das horas trabalhadas. No exemplo o afastamento ocorreu em 11/Setembro e até Dezembro não houve retorno.

|

Mês

|

Ref. Salário Base

|

Ref. Salário Maternidade

|

Observação

|

| Janeiro | 190,67 | - | - |

| Fevereiro | 176,00 | - | - |

| Março | 183,33 | - | - |

| Abril | 168,67 | - | - |

| Maio | 190,67 | - | - |

| Junho | 154,00 | - | - |

| Julho | 139,33 | - | - |

| Agosto | 154,00 | - | - |

| Setembro | 73,33 | 20 dias - 165,00 / 30 * 20 = 110,00 | Média de Horas (Março a Agosto) = 990,00 / 6 = 165,00 |

| Outubro | 0,00 | 165,00 | Afastado o mês todo (utiliza a média calculada no afastamento) |

| Novembro | 0,00 | 165,00 | Afastado o mês todo (utiliza a média calculada no afastamento) |

| Dezembro | 0,00 | 165,00 | Afastado o mês todo (utiliza a média calculada no afastamento) |

| 13º | 169,58 | - | Média de Horas Trabalhadas e Afastadas (Janeiro a Dezembro) = 2035,00 / 12 = 169,58 |

Reajustando os Salários

Veja também os Itens:

- Reajustando os Salários

- Relação de Salário Base

- Relação de Salários de Contribuição

- Realizando Alteração Salarial

- Procedimentos para o Cálculo do Dissídio Coletivo - Vinculado a Data de Assinatura do Dissídio

- Alteração Salarial

- Cadastrando valor do Salário Mínimo

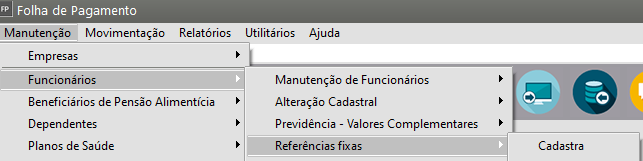

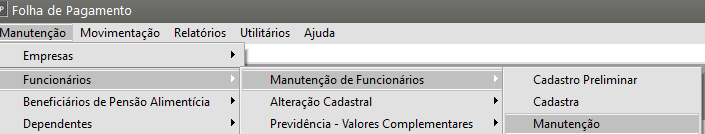

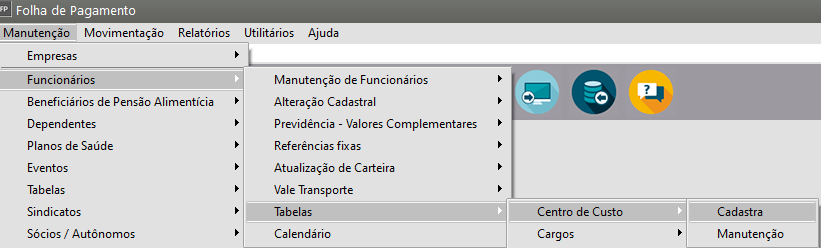

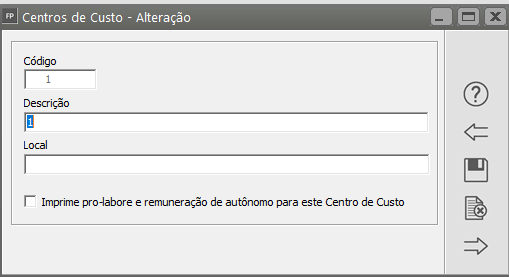

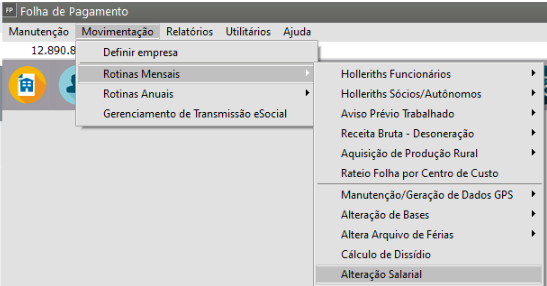

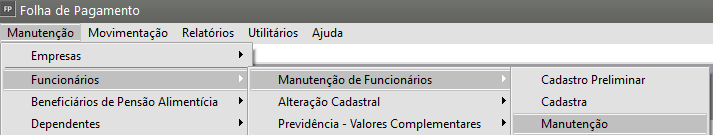

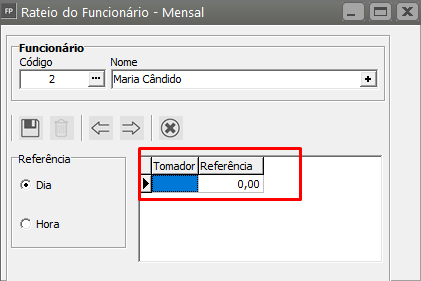

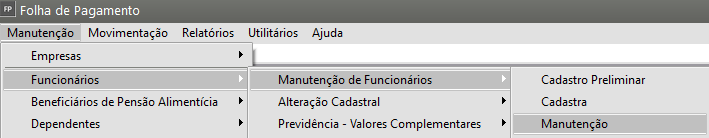

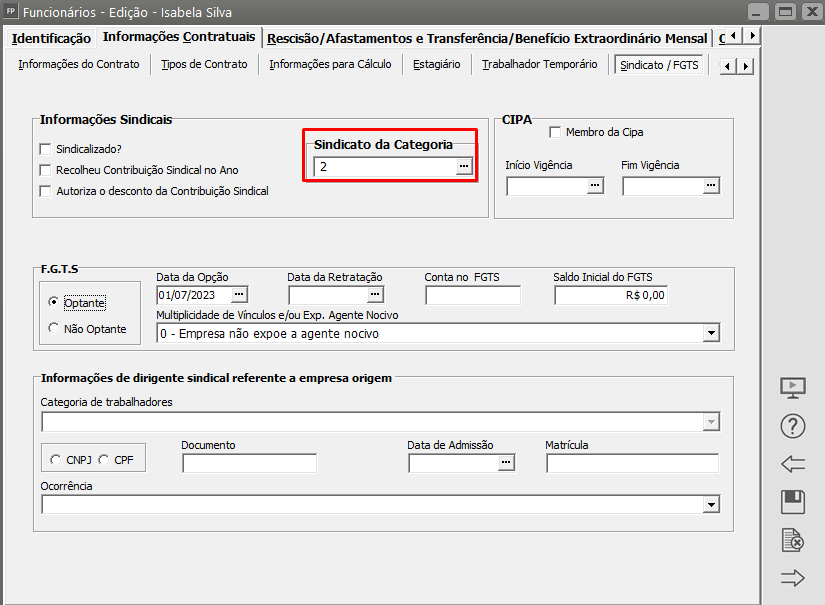

Existem algumas formas de Realizar o Reajuste de Salário dos Funcionários, mas antes do reajuste, verifique se no menu Manutenção>Funcionários>Manutenção de Funcionários

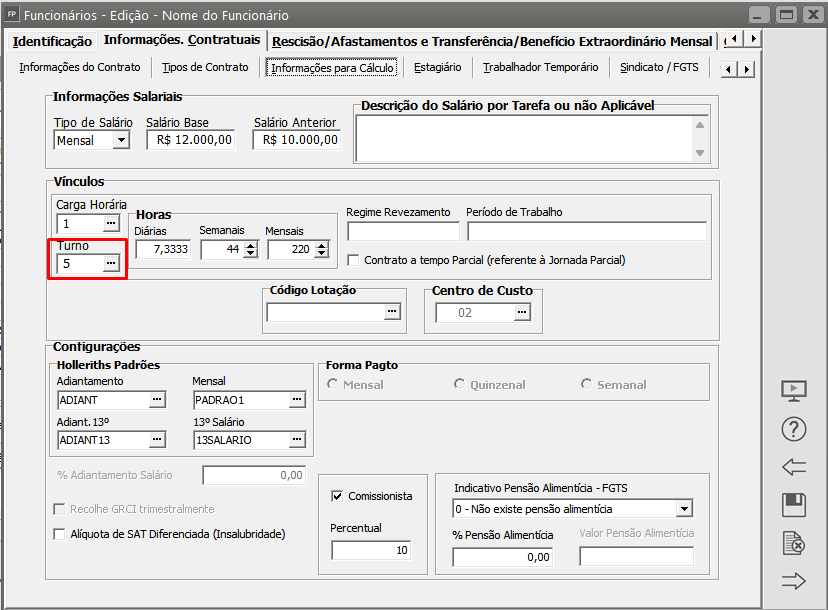

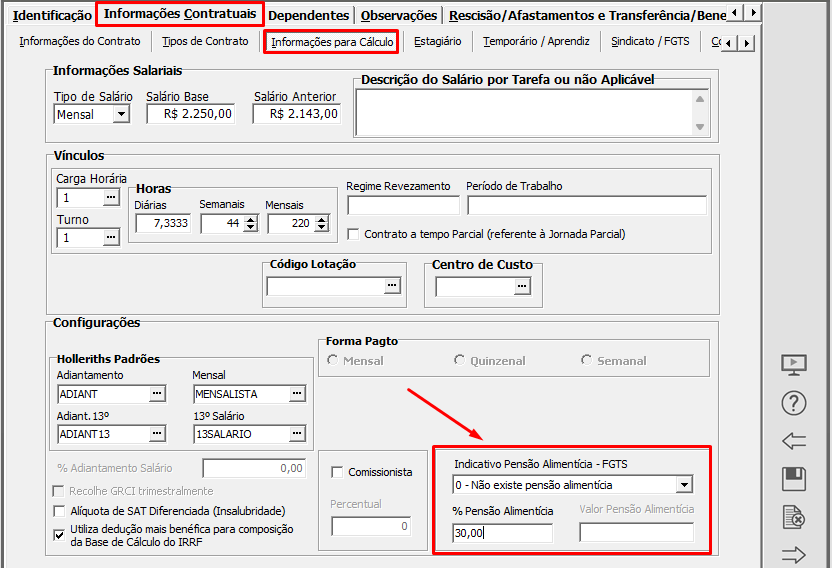

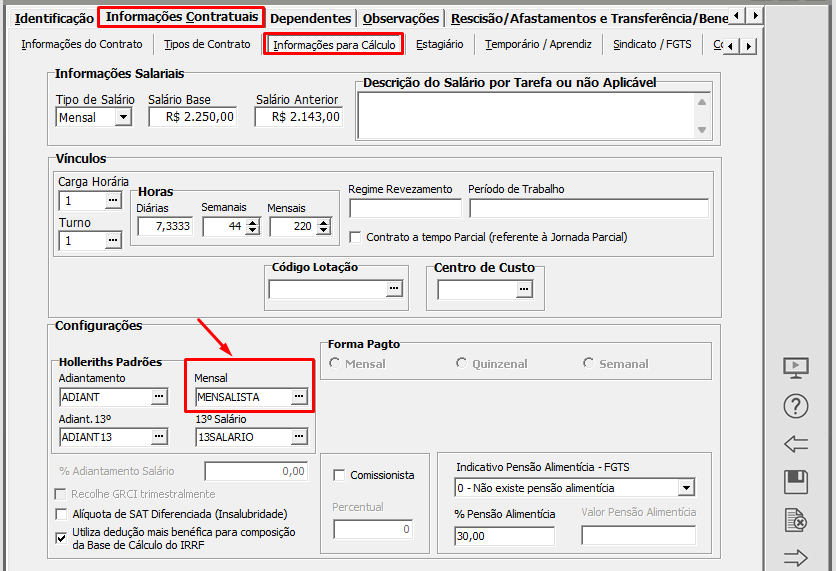

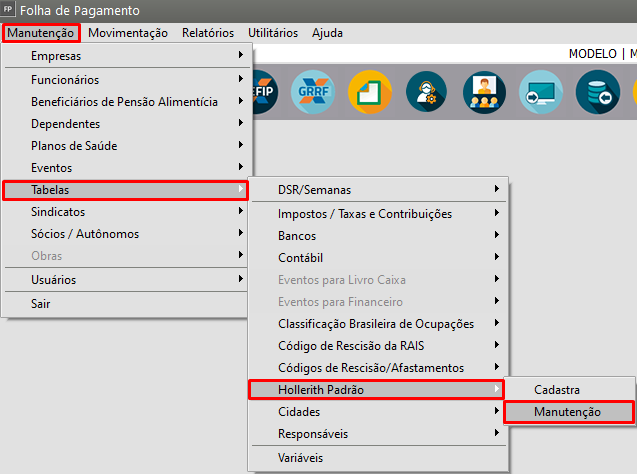

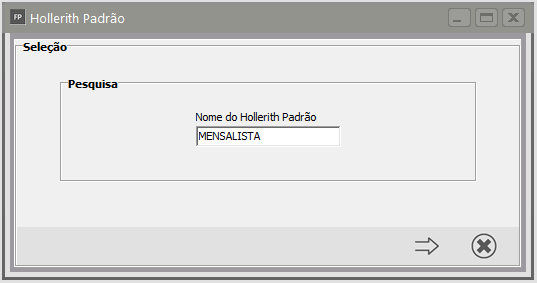

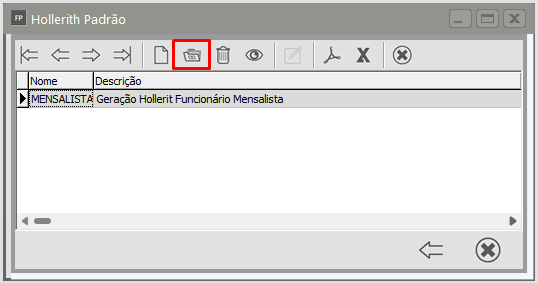

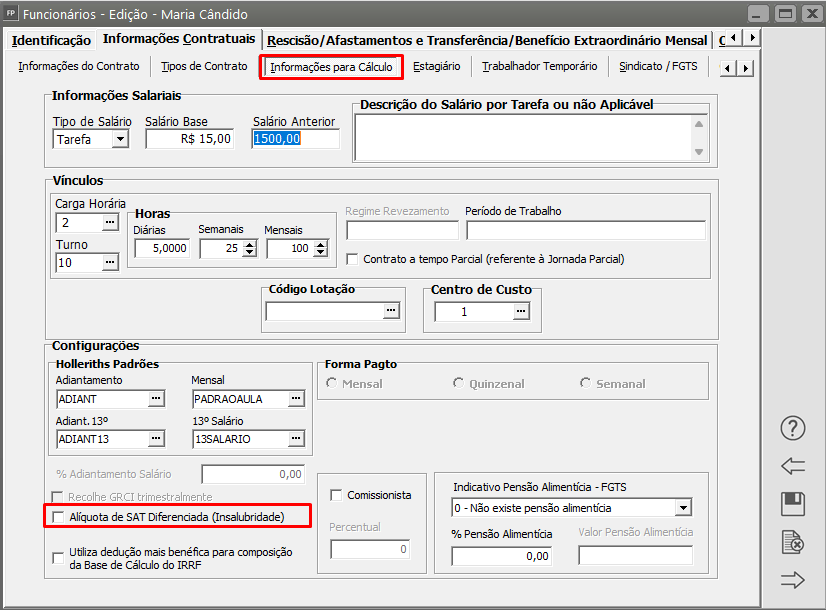

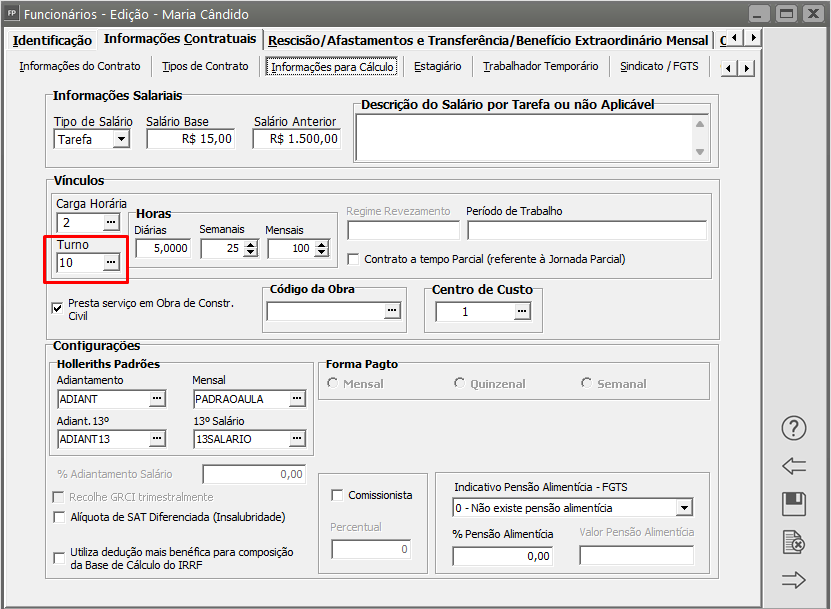

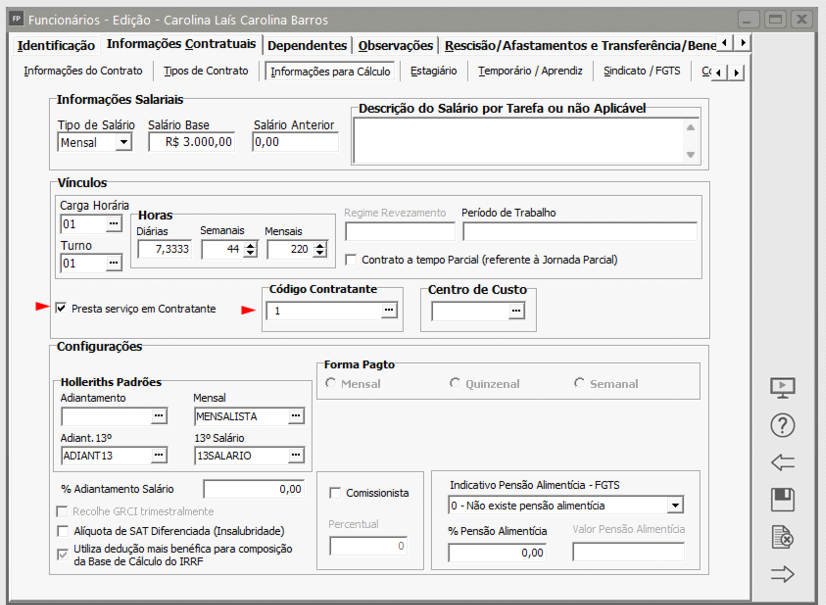

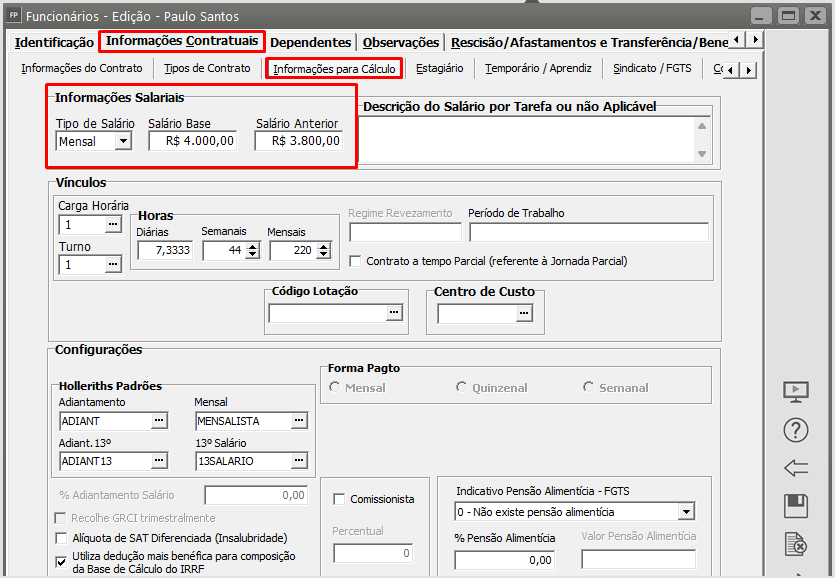

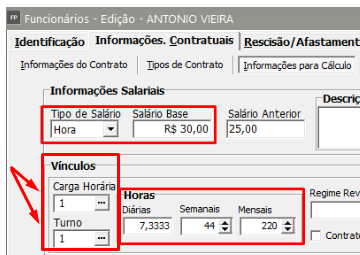

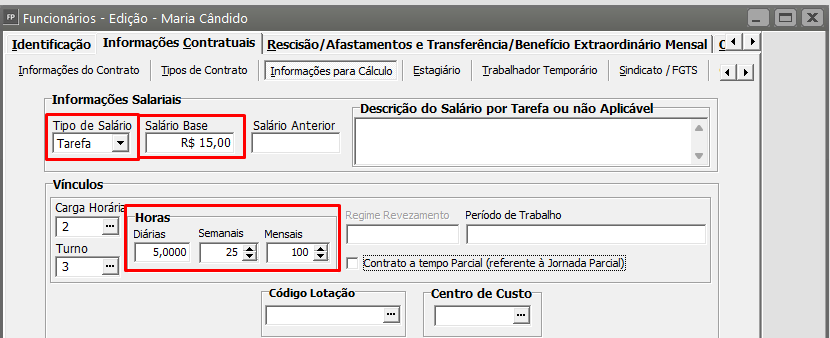

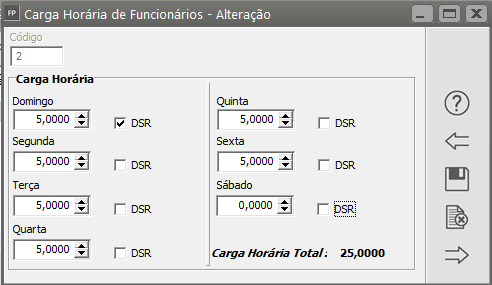

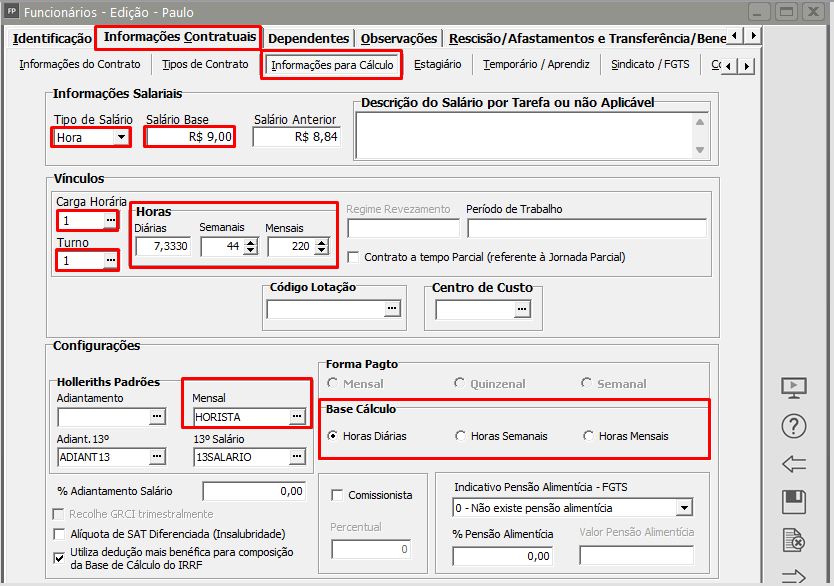

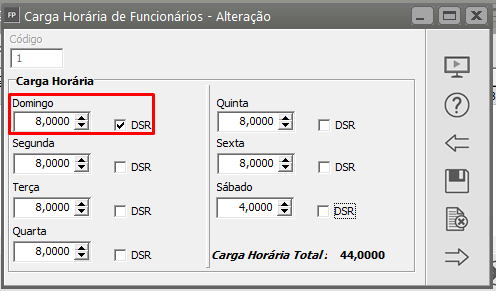

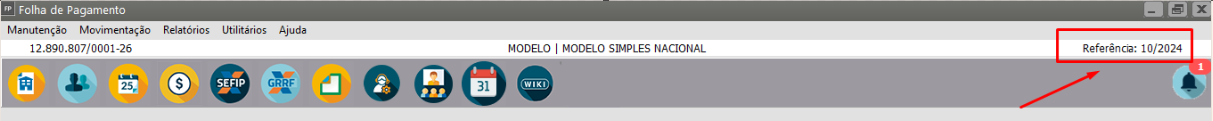

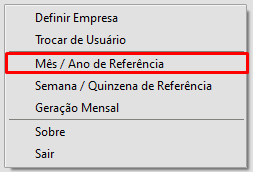

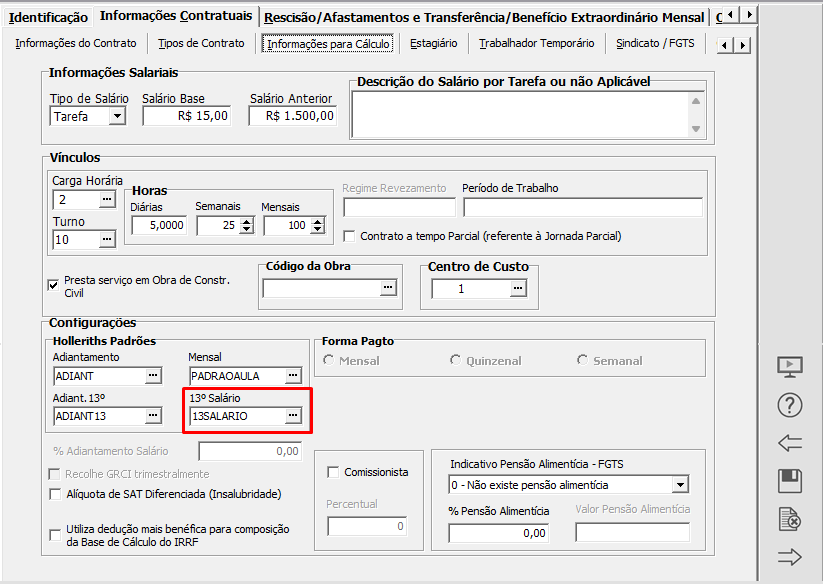

O Salário do funcionário está corretamente informado, edite o cadastro do funcionário na aba Informações Contratuais>Informações para Cálculo no campo destinado ao Salário Base, confira o Salário Base do Funcionário na época de sua admissão, as atualizações posteriores recomendamos não alterar este campo e sim atualizar em uma das recomendações abaixo desta imagem:

Existem 3 Formas de realizar o Reajuste Salarial

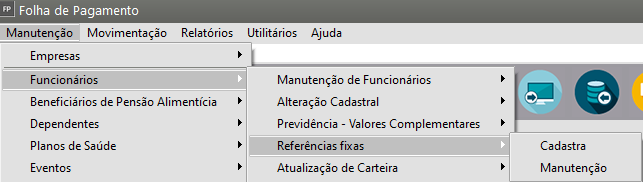

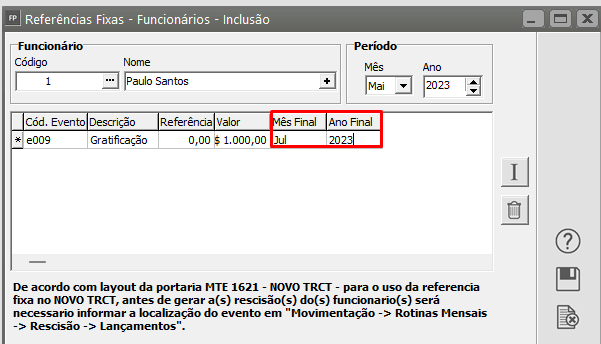

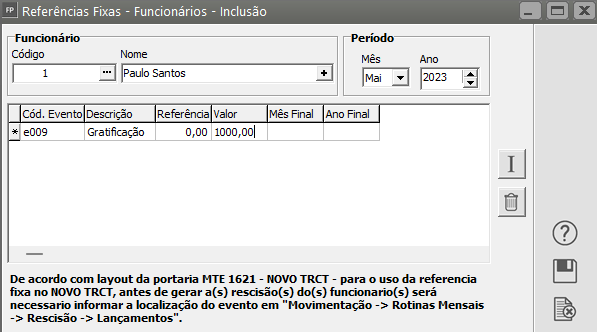

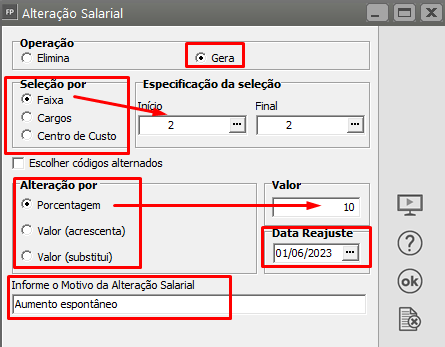

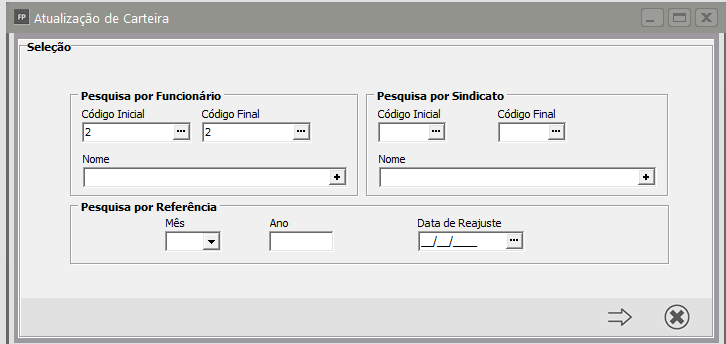

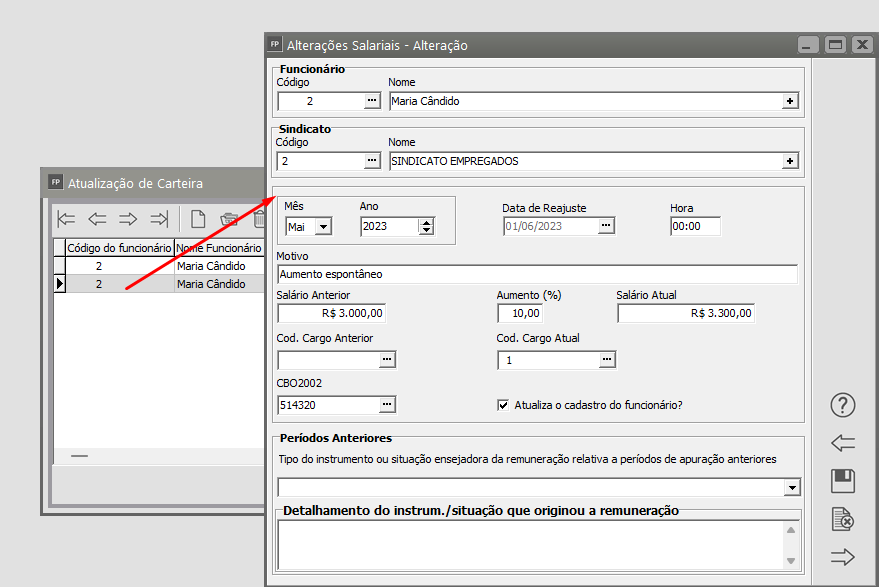

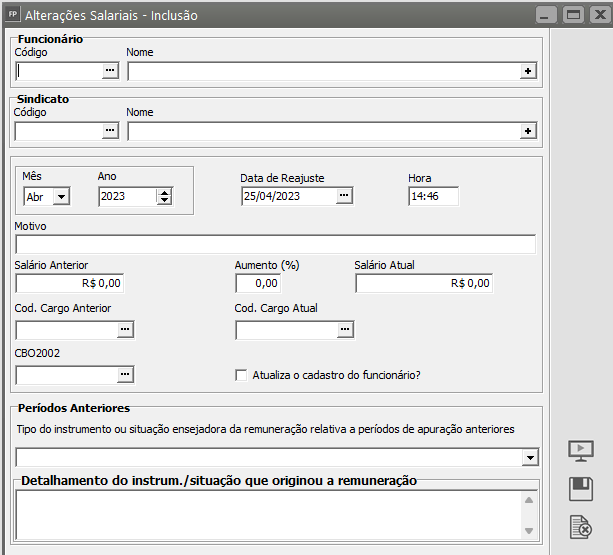

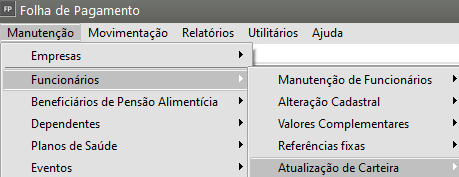

1) Para reajustar os salários dos funcionários através da Atualização de Carteira

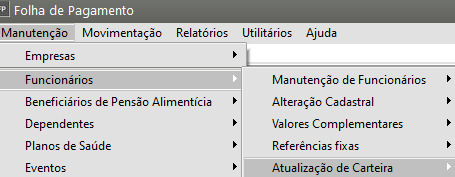

A primeira forma de realizar o reajuste salarial é acessando o menu Manutenção>Funcionários>Atualização de Carteira

Deve-se ter o cuidado de informar o valor anterior no campo salário anterior. Isto é necessário para que o sistema registre a alteração na tabela de alterações salariais do funcionário.

Informe:

- Código do Funcionário

- Nome

- Sindicato

- Mês e Ano do Reajuste Salarial

- Data do Reajuste

- Hora

- Motivo do Reajuste Salarial

- Salário Anterior

- Percentual de Aumento Salarial

- Salário Atual

- Código do Cargo Anterior

- Código do Cargo Atual

- CBO 2002

- Atualiza o cadastro do Funcionário - Essa informação é importante ser selecionada para que o cadastro do funcionário tenho o novo salario reajustado

- Períodos Anteriores - Tipo do instrumento ou situação ensejadora da remuneração relativa a períodos de apuração anteriores

- Detalhamento do instrumento/situação que originou a remuneração

Importante: É necessário que ao se efetuar o reajuste salarial o mês definido seja o mês do reajuste.

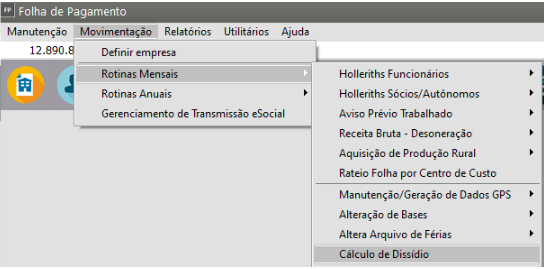

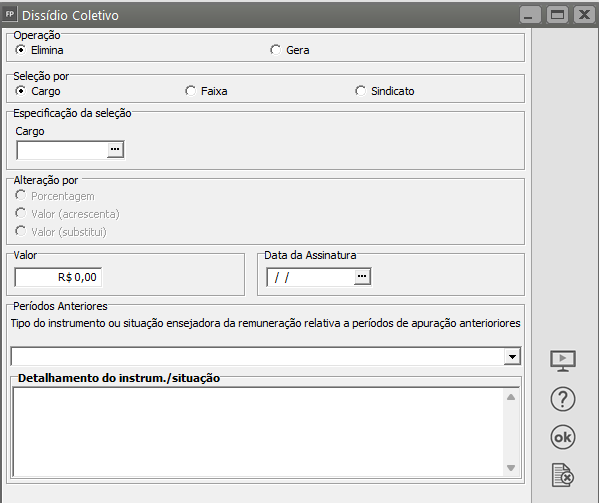

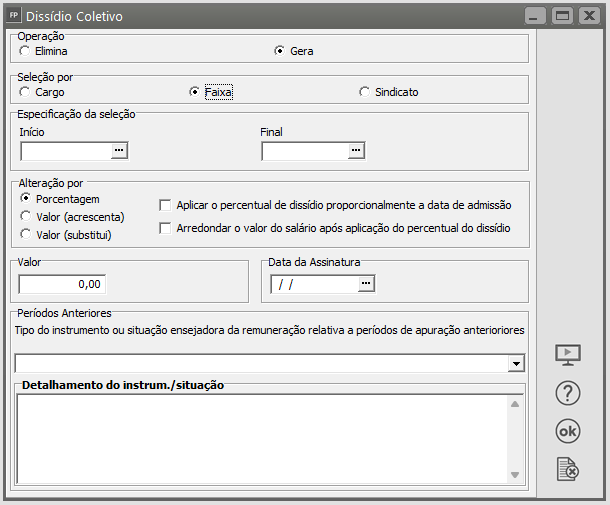

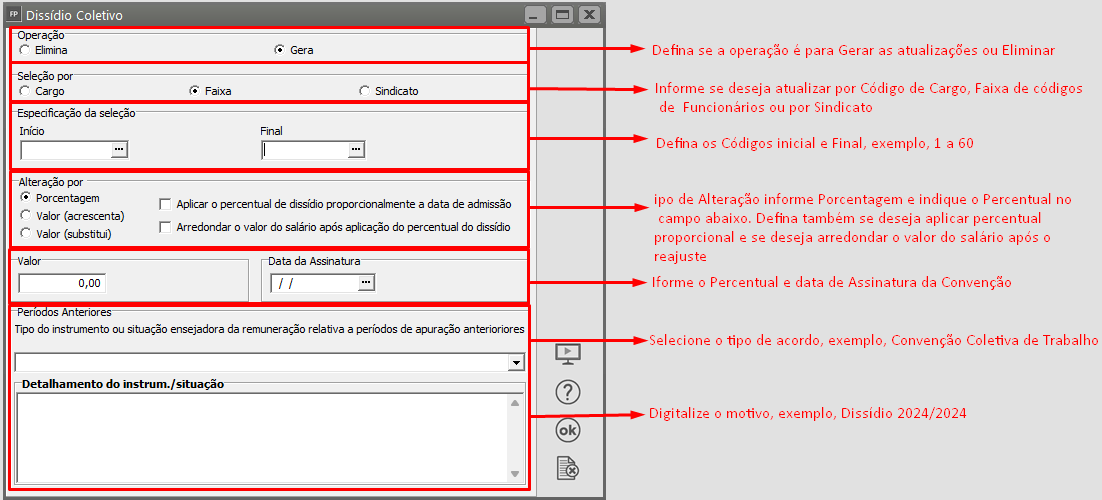

2) Para reajustar os salários dos funcionários através do Cálculo de Dissídio Coletivo

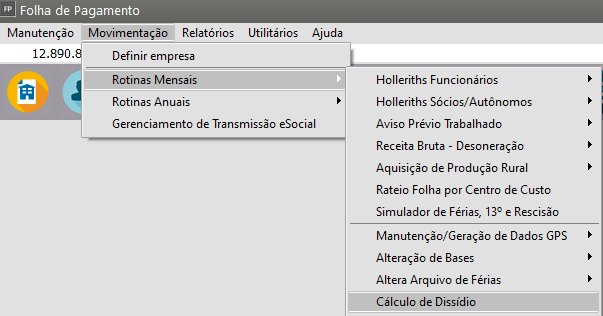

A segunda forma de reajustar o salário de seus funcionários é utilizando o módulo de cálculo de dissídio acessando o menu Movimentação>Rotinas Mensais>Cálculo de Dissídio;

Informe

- Gera

- Seleção por (Cargo, Faixa ou Sindicato)

- Especificação da Seleção

- Alteração por (porcentagem, valor acrescenta, valor substitui

- Valor

- Data da Assinatura

- Períodos Anteriores

- Detalhamento do Instrumento/Situação

Neste módulo você pode reajustar o salário ou eliminar um reajuste feito anteriormente. Você poderá atribuir um reajuste a uma faixa de funcionários, cargo ou sindicato. Indicará também se o reajuste é uma porcentagem, um valor a ser acumulado ao salário atual ou um valor pronto para substituir o atual e além disso, deverá informar a data que ocorrerá o reajuste.

Será gerada uma alteração salarial no menu Manutenção>Funcionários>Atualização de Carteira

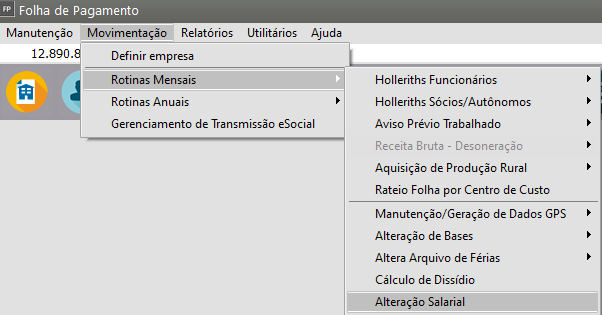

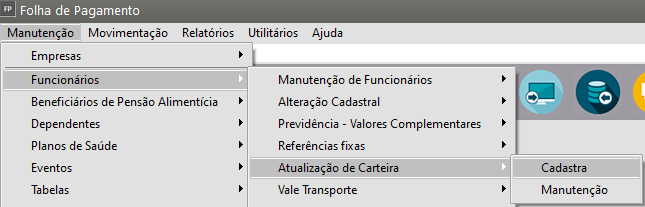

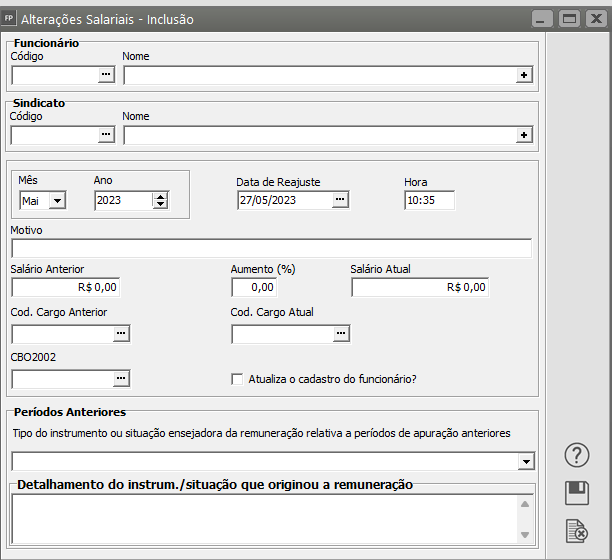

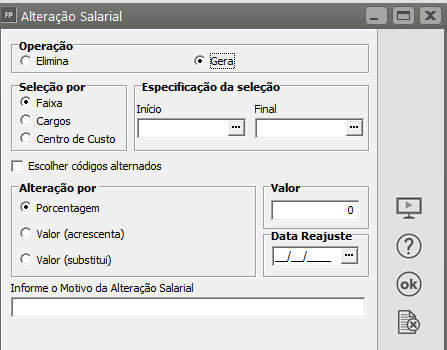

3) Para reajustar os salários dos funcionários através da Alteração Salarial

A terceira forma de realizar o reajuste dos salários dos funcionário é acessando o menu Movimentação>Rotinas Mensais Alteração Salarial

Informe:

- Clique em Gera

- Seleção por (faixa, cargos ou centro de custo)

- De acordo com a seleção anterior informe a especificação da seleção

- Alteração por (porcentual, Valor acrescenta ou valor substitui

- Valor

- Data do Reajuste

- Motivo da Alteração Salarial

Será gerada uma alteração salarial no menu Manutenção>Funcionários>Atualização de Carteira

Layout dos Arquivos Texto

A seguir listaremos os Layouts do Sistema Folha de Pagamento

HOLLERITH MENSAL DOS FUNCIONÁRIO:

| Nº | Campo | Tipo | Tamanho | Descrição | Ob |

| 1 | Abrev | Caracter | 8 | Nome abreviado da empresa | * |

| 2 | Codigo | Caracter | 10 | Código do Funcionário (alinhado à direita) | * |

| 3 | Tomador | Caracter | 3 | Código do tomador de serviço | * |

| 4 | CodEvent | Caracter | 4 | Código do Evento | * |

| 5 | Mês | Caracter | 2 | Mês gerado | * |

| 6 | SemQuin | Numérico | Ver Observação 2 | * | |

| 7 | Modo | Caracter | 4 | Ver Observação 3 | * |

| 8 | Referência | Numérico | Número de horas, dias unidades | ||

| 9 | Valor | Numérico | Valor do evento | * | |

| 10 | Localização | Caracter | 2 | Localização do evento | |

| 11 | Lancto | Caracter | 1 | Campo de controle (Preencher com "S") | |

| 12 | ModoOrigemEv | Caracter | 4 | Modo original gerado pelo evento | |

| 13 | MemoriaCalculo | Caracter | 2000 | Mémoria de cálculo do evento |

Observação:

1) O arquivo deve ser criado conforme modelo abaixo:

*** Tabela *** HF2011204

ABREV| 1|NUL|e001|01|0|M |30,00|0.00| |S|M ||

ABREV| 2|NUL|e055|01|0|M |25,00|0,00| |S|M ||

ABREV| 15|NUL|e301|01|0|M |91,00|0,00| |S|M ||

ABREV| 15|NUL|e601|01|0|M |21,50|0,00| |S|M ||

A informação HF202411 refere-se ao Ano e ao mês que deve ser importado o arquivo. É obrigatória colocar esta informação.

2) Para funcionários mensalistas enviar “0”, se semanal ou quinzenal informar o número da semana ou quinzena correspondente.

3) Informe o modo a qual o evento será gerado

AD - Adiantamento Salárial

M - Hollerith Mensal

F - Férias

R - Rescisão

3 - 13º Salário

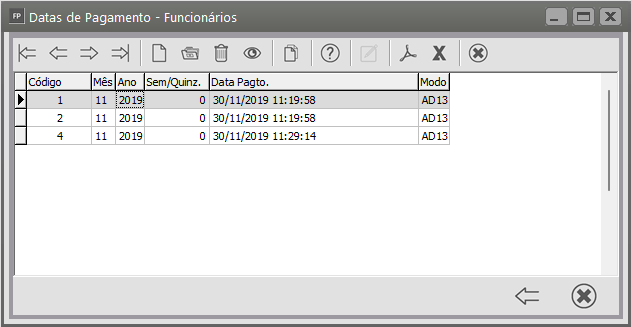

AD13 - Adiant. 13º Salário

CM - Complementar Mensal

CF - Complementar Férias

CR - Complementar Rescisão

C13 - Complementar13º Salário

RATEIO POR CONTRATANTES / OBRAS:

| Nº | Campo | Tipo | Tam. | Descrição | Ob |

| 1 | Abrev | Caracter | 8 | Nome abreviado da empresa | * |

| 2 | Codigo | Caracter | 10 | Código do Funcionário (alinhado à direita) | * |

| 3 | Tomador | Caracter | 3 | Código do tomador de serviço | * |

| 4 | Ano | Caracter | 4 | Ano gerado | * |

| 5 | Mês | Caracter | 2 | Mês gerado | * |

| 6 | SemQuin | Numérico | Semana quinzena gerada | * | |

| 7 | Modo | Caracter | 4 | Modo gerado | * |

| 8 | Referência | Numérico | Número de horas, dias unidades | * | |

| 9 | DiaHora | Caracter | 1 | Define se referência é em dias ou horas | |

| 10 | ModoOrigemEv | Caracter | 4 | Modo original gerado pelo evento | |

| 11 | RefDsr | Caracter | Nro de horas, dias, unidades conf. Dsr |

CARTÃO DE PONTO DOS FUNCIONÁRIO:

| Nº | Campo | Tipo | Tam. | Descrição | Ob |

| 1 | Abrev | Caracter | 8 | Nome abreviado da empresa | * |

| 2 | Codigo | Caracter | 10 | Código do Funcionário (alinhado à direita) | * |

| 3 | Data | Data | Data do dia | * | |

| 4 | EntraM | Hora | 5 | Hora da primeira entrada do dia | * |

| 5 | SaidaM | Hora | 5 | Hora da primeira saída do dia | * |

| 6 | EntraT | Hora | 5 | Hora da segunda entrada do dia | * |

| 7 | SaidaT | Hora | 5 | Hora da segunda saída do dia | * |

| 8 | EntraEx | Hora | 5 | Hora da primeira entrada - horas extras | |

| 9 | SaidaEx | Hora | 5 | Hora da primeira saída - horas extras | |

| 10 | EntraEx1 | Hora | 5 | Hora da segunda entrada - horas extras | |

| 11 | SaidaEx1 | Hora | 5 | Hora da segunda saída - horas extras | |

| 12 | TotHrs | Numérico | Total de horas normais no dia | * | |

| 13 | TotExt | Numérico | Total de horas extras no dia | ||

| 14 | TotExt1 | Numérico | Total de horas extras no dia | ||

| 15 | Porce | Numérico | Porcentagem | ||

| 16 | Porce1 | Numérico | Porcetagem - horas extras | ||

| 17 | CodEve | Caracter | 4 | Código do evento | * |

| 18 | CodEve1 | Caracter | 4 | Código do evento - horas extras | |

| 19 | CodObra | Caracter | 3 | Código da obra | * |

INSS DOS FUNCIONÁRIO:

| Nº | Campo | Tipo | Tam. | Descrição | Ob |

| 1 | Abrev | Caracter | 8 | Nome abreviado da empresa | * |

| 2 | Codigo | Caracter | 10 | Código do Funcionário (alinhado à direita) | * |

| 3 | Ano | Caracter | 4 | Ano | * |

| 4 | Mês | Caracter | 2 | Mês da competência | * |

| 5 | BaseInss | Numérico | Valor da base do Inss p/ trab assalariado | ||

| 6 | ValorInss | Numérico | Valor do Inss para trab assalariado | ||

| 7 | BaseInssAut | Numérico | Valor da base do Inss para Autônomo | ||

| 8 | ValorInssAut | Numérico | Valor do Inss para Autônomo | ||

| 9 | Proporcional | Caracter | 1 | Cálculo Proporcional | |

| 10 |

PrevidenciaPrivada |

Numérico | Valor da Previdência Privada |

OBSERVAÇÕES:

1.) O campo tomador deve ser preenchido com :

1.1.) “NUL”, quando a empresa não rateie por tomadores;

1.2.) ”ADM”, quando o evento for de competência administrativa;

1.3.) Com o código do tomador, nos demais casos.

2.) É necessário que o sistema esteja definido no mesmo mês a ser importado.

3.) A primeira linha do arquivo gerado deve conter o nome da tabela que receberá os dados, no formato: *** Tabela *** NomeTabela, como exemplo: *** Tabela *** HF200205

4.) Os campos descritos acima devem ser separados por |

FUNCIONÁRIOS:

| Nº | Campo | Tipo | Tamanho | Descrição |

| 1 | ABREV | Caracter | 8 | Nome abreviado da empresa |

| 2 | CODFUNC | Caracter | 10 | Informe o código do funcionário |

| 3 | FOTO | Blob | 80 | Informar vazio |

| 4 | NOME | Caracter | 30 | Informe o nome do funcionário |

| 5 | SEXO | Caracter | 1 | Informe "M"asculino ou "F"eminino |

| 6 | DTNASC | Data | Informe a data de nascimento do funcionário | |

| 7 | ENDER | Caracter | 50 | Informe o endereço do funcionário |

| 8 | CIDADE | Caracter | 15 | Informe a cidade |

| 9 | BAIRRO | Caracter | 20 | Informe o Bairro |

| 10 | CEP | Caracter | 9 | Informe o CEP com máscara (ex: 99999-999) |

| 11 | FONE | Caracter | 15 | Informe o nº do telefone |

| 12 | ESTADO | Caracter | 2 | Informe a sigla do estado |

| 13 | ESTCIVIL | Caracter | 1 | Informe o estado civil do funcionário (Ver Tabela 1). Campo obrigatório. |

| 14 | NACIONAL | Caracter | 2 | Informe a nacionalidade (Ver Tabela 2). Campo obrigatório. |

| 15 | DTCHEGADA | Data | Informe a data de chegada se a nacionalidade do funcionário for diferente de 10 - Brasileira | |

| 16 | INSTRUCAO | Caracter | 2 | Informe o grau de instrução (Ver Tabela 3). Campo obrigatório. |

| 17 | RG | Caracter | 17 | Informe o nº do RG |

| 18 | CARTPROF | Caracter | 7 | Informe o nº da carteira profissional |

| 19 | CTSERIE | Caracter | 5 | Informe a série da carteira profissional |

| 20 | CARTUF | Caracter | 2 | Informe a sigla do estado de emissão da carteira profissional |

| 21 | PIS | Caracter | 11 | Informe o nº do PIS |

| 22 | CBO | Caracter | 5 | Informe o nº do CBO |

| 23 | DTADMIT | Data | Informe a data de admissão | |

| 24 | DTRESC | Data | Informe a data da Rescisão | |

| 25 | MODORES1 | Caracter | 2 | Informe o código FGTS (ex: I1, I2, J, L). Campo obrigatório em caso de rescisão. |

| 26 | MODORES2 | Caracter | 2 | Informe o código RAIS (ex: 11, 12, 20). Campo obrigatório em caso de rescisão. |

| 27 | DTAVPREV | Data | Informe a data do aviso prévio. Campo obrigatório em caso de rescisão. | |

| 28 | DTHOMOL | Data | Informe a data da homologação. Campo obrigatório em caso de rescisão. | |

| 29 | OUTROS | Caracter | 60 | Campo destinado a observação |

| 30 | SECAO | Caracter | 15 | Informe a seção do funcionário |

| 31 | CENCUST | Caracter | 7 | Informe o centro de custo (analítico) |

| 32 | SALATUAL | Numérico | Informe o salário atual | |

| 33 | SALANT | Numérico | Informe o salário anterior | |

| 34 | TIPOSAL | Caracter | 1 | Informe o tipo de salário (Ver Tabela 4). Campo obrigatório. |

| 35 | HORASSEM | Numérico | Informe a quantidade de horas trabalhadas por semana | |

| 36 | HORASDIA | Numérico | Informe a quantidade de horas trabalhadas por dia | |

| 37 | HORASMES | Numérico | Informe a quantidade de horas trabalhadas por mês | |

| 38 | BASECALC | Caracter | 1 |

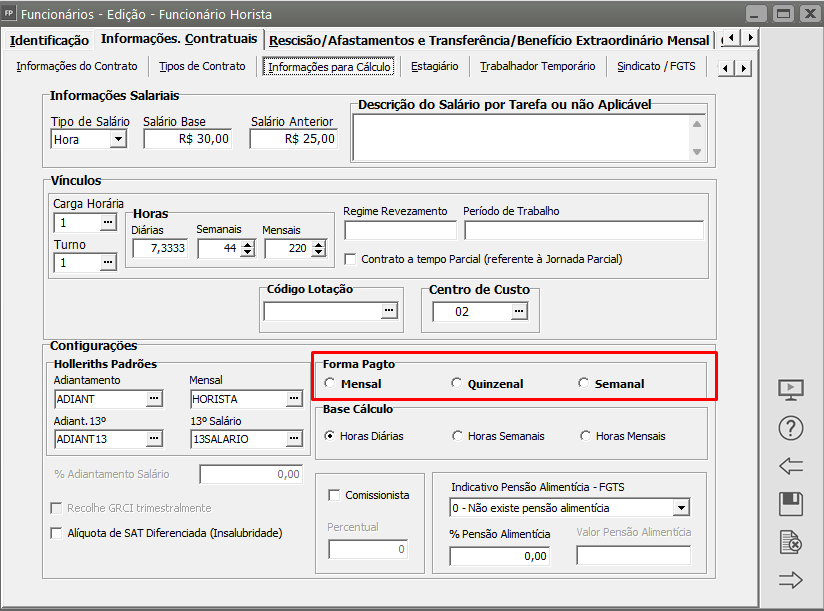

Informe a hora a ser utilizada para cálculo das horas trabalhadas. Informe somente se o Tipo de Salário for igual a 5 - Hora. "D" - Horas Diárias ou "S" - Horas Semanais ou "M" - Horas Mensais |

| 39 | CODFGTS | Caracter | 13 | Informe o nº da conta no FGTS |

| 40 | SALDOFGTS | Numérico | Informe o saldo do FGTS | |

| 41 | DTOPCAO | Data | Informe a data da opção do FGTS | |

| 42 | SINDIC | Caracter | 2 | Informe o código do sindicato da categoria. Atenção: Caso o sindicato não tenha sido cadastrado ainda no sistema ao importar os dados será criado um cadastro com o código informado neste campo. Após importação será necessário verificar os dados em Manutenção -> Sindicatos -> Manutenção. |

| 43 | CODBANCO | Caracter | 3 | Informe o número do banco em que o funcionário possui conta. |

| 44 | CONTA | Caracter | 18 | Informe o número da conta corrente do funcionário. |

| 45 | DTENTRADA | Data | Informe a data de entrada do funcionário da empresa. Atenção: Este campo só deve ser informado se o funcionário veio transferido de outra empresa. | |

| 46 | CHEQHOLL | Numérico | Informar 0,00 | |

| 47 | CHEQAD | Numérico | Informar 0,00 | |

| 48 | CARTAO | Caracter | 5 | Informe o número do cartão ponto do funcionário. |

| 49 | HOLLPAD | Caracter | 10 | Informe o nome do hollerit padrão a ser utilizado para geração do hollerit mensal do funcionário. Exemplo: PADRAO1 |

| 50 | HOLLADIANT | Caracter | 10 | Informe o nome do hollerit padrão a ser utilizado para geração do hollerit de adiantamento do funcionário. Exemplo: ADIANT |

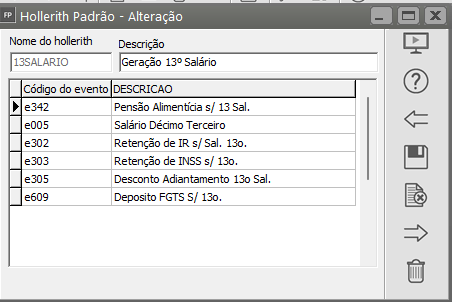

| 51 | HOLLAD13 | Caracter | 10 | Informe o nome do hollerit padrão a ser utilizado para geração do hollerit de adiantamento de 13º salário do funcionário. Exemplo: ADIANT13 |

| 52 | HOLL13SAL | Caracter | 10 | Informe o nome do hollerit padrão a ser utilizado para geração do hollerit de 13º do funcionário. Exemplo: 13SALARIO |

| 53 | HOLLFER | Caracter | 10 | Deixar campo vazio, esse campo é gerado automaticamente quando efetuada a geração de férias do funcionário |

| 54 | CPF | Caracter | 14 | Informe o nº do CPF |

| 55 | CODOBRA | Caracter | 3 | Informar o código da Obra. Atenção: Caso a obra não tenha sido cadastrada ainda no sistema ao importar os dados será criado um cadastro com o código informado neste campo. Após importação será necessário verificar os dados em Manutenção -> Obras -> Manutenção. |

| 56 | PERIODO | Caracter | 30 | Informe o período de trabalho. |

| 57 | ENTRADAM | Hora | Informe a hora de entrada da manha do funcionário. | |

| 58 | SAIDAM | Hora | Informe a hora de saída da manha do funcionário. | |

| 59 | ENTRADAT | Hora | Informe a hora de entrada da tarde do funcionário. | |

| 60 | SAIDAT | Hora | Informe a hora de saída da tarde do funcionário. | |

| 61 | REPSEMANAL | Caracter | 10 | Informe repouso semanal. |

| 62 | OPFGTS | Caracter | 1 | Informe "S" - Optante ou "N" - Não Optante |

| 63 | TIPOADMIS | Caracter | 1 | Informe o Tipo de Admissão. (Ver Tabela 5). Campo obrigatório. |

| 64 | VINCULO | Caracter | 2 | Informe o vínculo (RAIS). (Ver Tabela 6). Campo obrigatório. |

| 65 | OBSERV | Caracter | 40 | Informe mensagem a ser impressa nos hollerits. |

| 66 | COMISS | Caracter | 1 | Informe "S" se o funcionário for comissionado, caso contrário informe "N". |

| 67 | PORCE | Numérico | Se o campo acima for igual a "S" informe a porcentagem de comissão do funcionário. | |

| 68 | ESTAGIARIO | Caracter | 1 | Informe "S" se estagiario, caso contrário informe "N". |

| 69 | CODSERVICO | Caracter | 3 |

Informe o código de serviço para exportação para Banespa. (Ver Tabela 7). Campo não obrigatório. |

| 70 | DTTERMINO | Data | Informe a data de término do contrato de trabalho | |

| 71 | RESERVISTA | Caracter | 14 | Informe o nº do certificado de reservista |

| 72 | TITELEITOR | Caracter | 14 | Informe o nº do título de eleitor. |

| 73 | PAGAMENTO | Caracter | 1 | Informe "S" para pagamento dentro do mês de referência, caso contrário informe "N". |

| 74 | NOMEMAE | Caracter | 50 | Informe o nome da Mãe. |

| 75 | NOMEPAI | Caracter | 50 | Informe o nome do Pai. |

| 76 | FGTSANT | Caracter | 6 | Informe o valor do FGTS mês anterior se recolhido na rescisão. |

| 77 | NICI | Caracter | 14 | Informe o nº da Inscrição de Contribuinte Individual. |

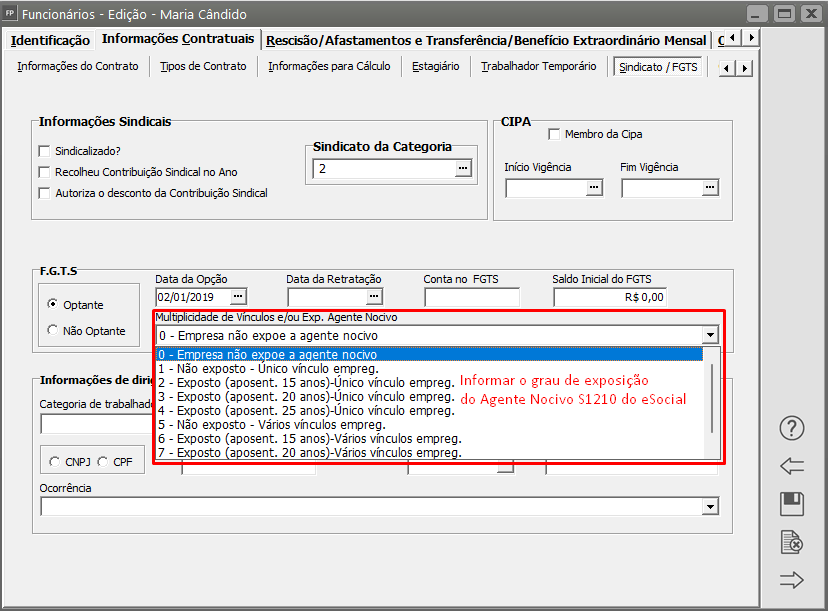

| 78 | EXPOSIC | Caracter | 1 | Informe a Multiplicidade de Vínculos e/ou Exp. Agente Nocivo (Ver Tabela 8). Campo Obrigatório. |

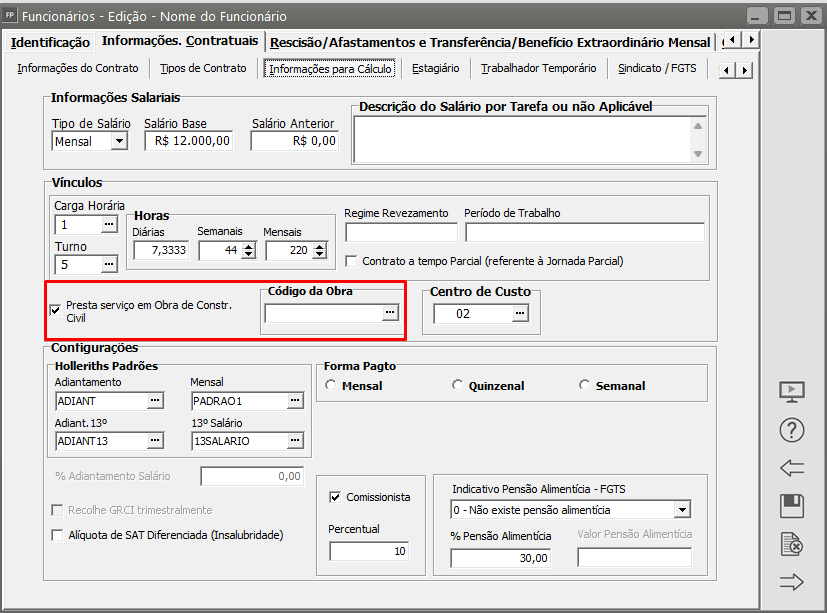

| 79 | ADMINIST | Caracter | 1 | Informe "S" se presta serviço em contratante, caso contrário informe "N". |

| 80 | GRCITRIMESTRAL | Caracter | 1 | Informe "S" se recolhe GRCI trimestralmente, caso contrário informe "N". |

| 81 | RECFGTSANT | Caracter | 1 | Informe "S" se recolheu FGTS mês anterior na rescisão, caso contrário informe "N". |

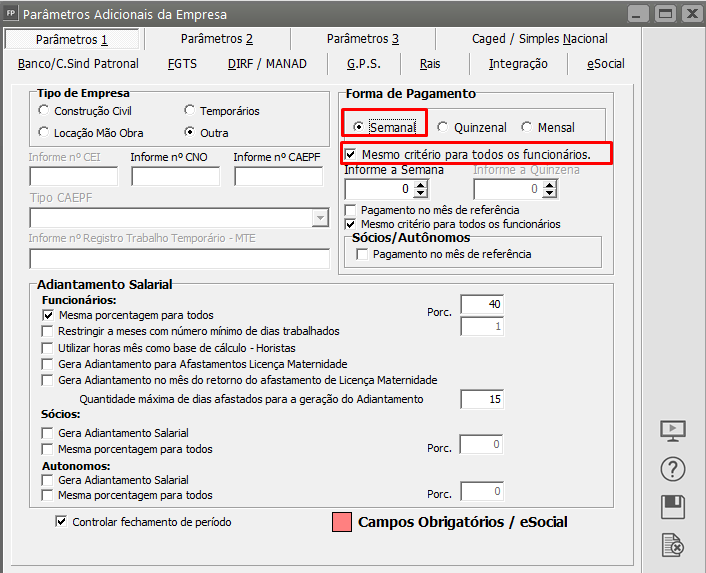

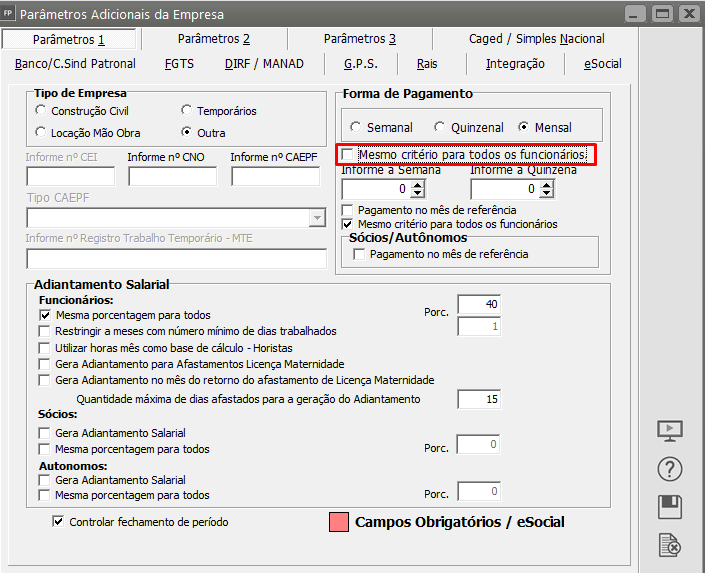

| 82 | FORMAPAG | Caracter | 1 | Informe o Forma de Pagamento: "M"ensal, "Q"uinzenal ou "S"emanal. Atenção: Este campo somente deve ser preenchido se nos parâmetros da empresa não foi assinalado a opção "Mesmo critério para todos os funcionários." na aba Parâmetro 1 no campo Forma de Pagamento. |

| 83 | AGENCIA | Caracter | 6 | Deixar vazio. |

| 84 | AVISOINDENIZ | Caracter | 1 | Informe "S" se Aviso Prévio Indenizado, caso contrário informe "N". Atenção: Se não há data de rescisão para o Funcionario informar "N". |

| 85 | RACACOR | Caracter | 1 | Informe a Raça/Cor (Ver Tabela 9). Campo Obrigatório. |

| 86 | DEFFISICO | Caracter | 1 | Informe "S" se Deficiente Físico, caso contrário informe "N". |

| 87 | ATIVINSALUBRE | Caracter | 1 | Informe "S" se Alíquota de SAT Diferenciada (Insalubridade), caso contrário informe "N". |

| 88 | ADIANTAMENTO | Numérico | Informe a porcentagem de adiantamento de salários. Atenção: Informar somente se nos parâmentros da empresa não foi informado que é a mesma porcentagem para todos os funcionários. | |

| 89 | RECCONTRSINDICAL | Caracter | 1 | Informe "S" se recolheu contribuição sindical no ano, caso contrário informe "N". |

| 90 | CODCARGO | Caracter | 3 | Informar o código do Cargo. Atenção: Caso o cargo não tenha sido cadastrado ainda no sistema ao importar os dados será criado um cadastro com o código informado neste campo. Após importação será necessário verificar os dados em Manutenção ->Funcionários->Tabelas->Cargos -> Manutenção. |

| 91 | NOMEEXT | Caracter | 70 | Informe o nome por extenso do funcionário se necessário. |

| 92 | CODCARGAHOR | Caracter | 2 | Informar o código da Carga Horária. Atenção: Caso a Carga Horária não tenha sido cadastrada ainda no sistema ao importar os dados será criado um cadastro com o código informado neste campo. Após importação será necessário verificar os dados em Manutenção ->Funcionários->Tabelas->Carga Horária-> Manutenção. |

| 93 | ANOMESTRANSF | Caracter | 6 | Informe o Mes e Ano em que o funcionário foi transferido para outra empresa, ou *NULO* para os funcionários não transferidos. |

| 94 | NOMECONJUGE | Caracter | 30 | Informe o nome do cônjuge |

| 95 | CONJUGEBRAS | Caracter | 1 | Informe "S" se cônjuge é brasileiro(a), caso contrário informe "N". |

| 96 | CART19 | Caracter | 19 | Informe o nº da carteira profissional modelo 19 |

| 97 | NACIONALPAI | Caracter | 15 | Informe a nacionalidade do Pai. |

| 98 | NACIONALMAE | Caracter | 15 | Informe a nacionalidade da Mãe |

| 99 | DTRETRATACAO | Data | Informe a data de retratação do FGTS | |

| 100 | DEPARTAMENTO | Caracter | 15 | Informe o departamento. |

| 101 | LOCALNASC | Caracter | 20 | Informe o local de nascimento. |

| 102 | ESTADONASC | Caracter | 2 | Informe o estado de nascimento. |

| 103 | ALTURA | Caracter | 10 | Informe a altura. |

| 104 | PESO | Caracter | 10 | Informe o peso. |

| 105 | OLHOS | Caracter | 10 | Informe a cor dos olhos |

| 106 | SINAIS | Caracter | 10 | Informe sinais físicos |

| 107 | CABELOS | Caracter | 10 | Informe a cor do cabelo |

| 108 | UFRG | Caracter | 2 | Informe a sigla do estado do RG |

| 109 | PEDIUDEMIS | Caracter | 1 | Informe "S" se o funcionário pediu demissão, caso contrário informe "N". |

| 110 | CONSIDMES | Caracter | 1 | Informe "S" se considera mês da rescisão para calculo das médias, caso contrário informe "N". |

| 111 | GRFCQUITADA | Caracter | 1 | Informe "S" se GRFC quitada, caso contrário informe "N". |

| 112 | PORCEPENSAO | Numérico | Informe a porcentagem para pensão alimentícia | |

| 113 | ORGEXPRG | Caracter | 5 | Informe o orgão exp RG |

| 114 | DTEMISRG | Data | Informe a data de emissão do RG | |

| 115 | ALVARA | Caracter | 1 | Informe "S" se menor de 16 anos autorizado por alvará judicial, caso contrário informe "N". |

| 116 | DOMESTICO | Caracter | 1 | Informe "S" se empregado doméstico, caso contrário informe "N". |

| 117 | HOLLPLR | Caracter | 10 | Deixar campo vazio, esse campo é gerado automaticamente quando efetuada a geração do PLR |

| 118 | CODAGENCIA | Caracter | 4 | Informe o código da agência do banco em que possui conta. |

| 119 | CBO2002 | Caracter | 6 | Informe o código do CBO2002 |

| 120 | BRPDH | Caracter | 1 |

Informe o BR/PDH: "B"eneficiário Reabilitado ou "P"ortador de Deficiência Habilitado ou "N"ão Aplicável |

| 121 | REGIMEREVEZ | Caracter | 15 | Informe o Regime de Revezamento |

| 122 | NUMDIASEXP | Numérico | Informe o nº de dias do contrato de experiência | |

| 123 | DTFIMEXP | Data | Informe a data do término do contrato de experiência | |

| 124 | NUMDIASPROEXP | Numérico | Informe o nº de dias de prorrogação do contrato de experiência | |

| 125 | DTFIMPROEXP | Data | Informe a data do término da prorrogação do contrato de experiência | |

| 126 | OBSERVRE | Caracter | 60 | Informe a observação da Ficha de Registro. |

| 127 | SINDICALIZADO | Caracter | 1 | Informe "S" se sindicalizado, caso contrário informe "N". |

| 128 | TPDEFICIENCIA | Caracter | 1 | Informe o tipo de deficiência se informado "S" no campo 86 (Ver Tabela 10). |

| 129 | VAGAREPOS | Caracter | 1 | Informe "S" se houver reposição de vaga, caso contrário informe "N". Atenção: Se não há data de rescisão informada deixar campo vazio. |

| 130 | SALDOFGTSRESC | Numérico | Informe valor saldo FGTS na rescisão. Atenção: Se não há data de rescisão informada deixar campo zerado. | |

| 131 | NUMREGISTRO | Caracter | 10 | Informe o número do funcionário na ficha de registro. |

| 132 | DTCADASTRO | Data | Informe a data de cadastro do funcionário. | |

| 133 | HORACADASTRO | Hora | Informe a hora de cadastro do funcionário. | |

| 134 | ATIVSIMPNAC | Caracter | 1 |

Informe a atividade no simples nacional: "1" - Anexos I, II e III ou "2" - Anexos IV e/ou V ou "3" - Concomitante Atenção: Informe somente se a empresa for optante do simples nacional |

| 135 | CNH | Caracter | 15 | Informe o nº da CNH |

| 136 | CARTAOSAL | Caracter | 1 | Informe "S" se possui cartão salário, caso contrário informe "N". |

| 137 | NOVOEMPAVPRV | Caracter | 1 | Informe "S" se comprovou ter novo emprego durante período Av Prévio, caso contrário informe "N". Atenção: Se não há data de rescisão informar "N". |

| 138 | DISPAVPRV | Caracter | 1 | Informe "S" se dispensado do aviso prévio, caso contrário informe "N". Atenção: Se não há data de rescisão informar "N". |

| 139 | JORNPARCIAL | Caracter | 1 | Informe "S" se contrato a tempo parcial (referente à Jornada Parcial ), caso contrário informe "N". |

| 140 | TPCONTRATO | Caracter | 1 | Informe o tipo de contrato (Homolognet). (Ver Tabela 11). |

| 141 | EntradaSabM | Hora | Informe a hora de entrada da manha aos sábados do funcionário. | |

| 142 | SaidaSabM | Hora | Informe a hora de saída da manha aos sábados do funcionário. | |

| 143 | EntradaSabT | Hora | Informe a hora de entrada da tarde aos sábados do funcionário. | |

| 144 | SaidaSabT | Hora | Informe a hora de saída da tarde aos sábados do funcionário. | |

| 145 | EntradaDomM | Hora | Informe a hora de entrada da manha aos domingos do funcionário. | |

| 146 | SaidaDomM | Hora | Informe a hora de saída da manha aos domingos do funcionário. | |

| 147 | EntradaDomT | Hora | Informe a hora de entrada da tarde aos domingos do funcionário. | |

| 148 | SaidaDomT | Hora | Informe a hora de saída da tarde aos domingos do funcionário. | |

| 149 | NumDiasDet | Numerico | Informe o nº de dias do contrato por tempo determinado | |

| 150 | DtFimDet | Data | Informe data de término do contrato por tempo determinado | |

| 151 | NumDiasProDet | Numerico | Informe o nº de dias de prorrogação do contrato por tempo determinado | |

| 152 | DtFimProDet | Data | Informe data de término da prorrogação do contrato por tempo determinado | |

| 153 | AbrevTransf | Caracter | 8 | Informar o nome abreviado da empresa da qual o funcionário veio transferido. |

| 154 | CodTransf | Caracter | 4 | Informe o código do funcionário na empresa informada no campo 152. |

| 155 | TransfMedia | Caracter | 1 | Informe a média de horas extras referente a empresa informada no campo 152. |

| 156 | AtivGPS | Caracter | 2 | Deixar campo vazio |

| 157 | DtEmiCTPS | Data | Informe a data de emissão da carteira profissional | |

| 158 | ZonaEleitoral | Caracter | 3 | Informe a Zona Eleitoral |

| 159 | SecaoEleitoral | Caracter | 4 | Informe a Seção Eleitoral |

| 160 | Complemento | Caracter | 30 | Informe o complemento do endereço |

| 161 | PortNatural | Caracter | 15 | Informe o número da portaria de nacionalização |

| 162 | DtPortNat | Data | Informe a data de naturalização | |

| 163 | ParteAvIndeniz | C | 1 | Informe "S" quando parte do aviso prévio foi indenizado, caso contrário informar "N" |

| 164 | CartaoSUS | C | 16 | Informar o número do cartão do SUS |

| 165 | Aposentado | C | 1 | Informar "S" se o funcionário for aposentado, caso contrário informar "N" |

| 166 | DtAposent | Data | Informe a data da aposentadoria, se informado "S" no campo 164. | |

| 167 | TransfFaltas | Caracter | 1 | Informar "N" |

| 168 | Caracter | 60 | Informe o e-mail | |

| 169 | Celular | Caracter | 15 | Informe o número do celular |

| 170 | CodFuncao | Caracter | 3 | Informe o código da função desempenhada pelo funcionário |

| 171 | CodCidNasc | Caracter | 7 | Informe o código da cidade + estado (tabela IBGE) |

| 172 | PaisNasc | Caracter | 4 | Informe o código do país de nascimento |

| 173 | NumRic | Caracter | 14 | Número do RIC |

| 174 | OrgExpRic | Caracter | 20 | Orgão de expedição do RIC |

| 175 | DtExpRic | Data | Data de expedição do RIC | |

| 176 | OrgExpCNH | Caracter | 20 | Orgão de expedição do CNH |

| 177 | DtExpCNH | Caracter | Data de expedição do CNH | |

| 178 | DtValCNH | Data | Data de validade do CNH | |

| 179 | NumOC | Caracter | 14 | Número do OC |

| 180 | OrgExpOc | Caracter | 20 | Orgão de expedição do OC |

| 181 | DtExpOC | Data | Data de expedição do OC | |

| 182 | DtValOC | Data | Data de validade do OC | |

| 183 | NumRNE | Caracter | 14 | Número do RNE |

| 184 | OrgExpRNE | Caracter | 20 | Orgão Expedição do RNE |

| 185 | DtExpRNE | Data | Data de Expedição do RNE | |

| 186 | TipoLogr | Caracter | 2 | Tipo do Logradouro |

| 187 | CodMunicipio | Caracter | 7 | Código do Município, cidade + estado conforme tabela IBGE |

| 188 | NumLocal | Caracter | 10 | Número do Local |

| 189 | CasaPropria | Caracter | 1 | Casa Própria (S ou N) |

| 190 | RecFGTS | Caracter | 1 | Utilizou FGTS na compra da Casa (S ou N) |

| 191 | TipoConta | Caracter | 1 | Tipo de Conta Bancária (1 - Conta Corrente ou 2 - Conta Poupança) |

| 192 | DtNatural | Data | Data de Naturalização | |

| 193 | FilhosBras | Caracter | 1 | Fihos com brasileiro (a) (S ou N) |

| 194 | email2 | Caracter | 60 | Email secundário |

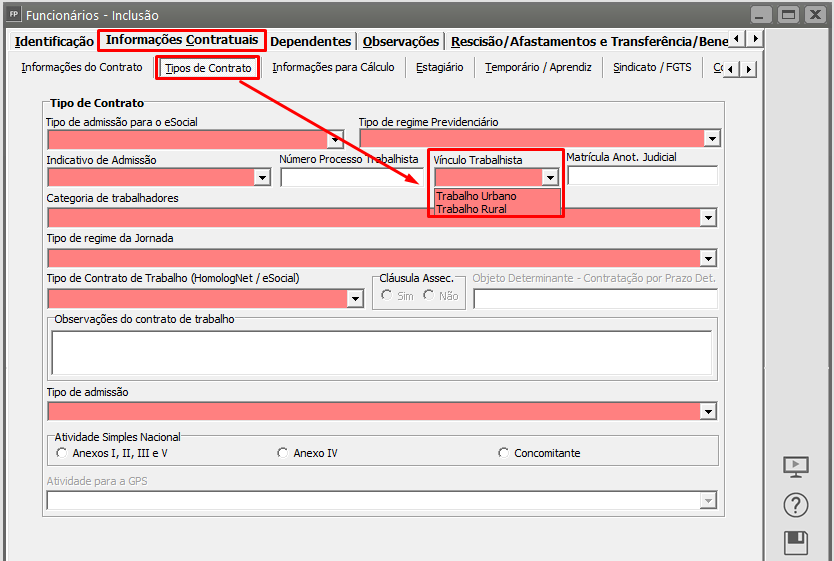

| 195 | TpAdESocial | Caracter | 1 | Tipo de Admissão para o e-Social (tabela layout e-Social) |

| 196 | IndAdmissao | Caracter | 1 | Indicativo de Admissão para o e-Social (tabela layout e-Social) |

| 197 | TpRegimePrev | Caracter | 1 | Tipo de Regime Previdenciário (tabela layout e-Social) |

| 198 | CategTrab | Caracter | 3 | Categoria de Trabalho (tabela layout e-Social) |

| 199 | VincTrab | Caracter | 1 | Vínculo Trabalhista (tabela layout e-Social) |

| 200 | FuncExt | Caracter | 1 | Funcionário mora no exterior (S ou N) |

| 201 | PaisResid | Caracter | 5 | Pais de residência |

| 202 | CxPostal | Caracter | 10 | Caixa Postal |

| 203 | ProcessoAlv | Caracter | 20 | Número do Processo alvará para menor de 16 anos |

| 204 | tipoEscala | Caracter | 1 | Tipo de Escala de horários |

| 205 | NatEstagio | Caracter | 1 | Natureza do Estágio (Obrigatório (S) ou Não (N) |

| 206 | NivEstagio | Caracter | 1 | Nível do Estágio (Tabela e-Social) |

| 207 | AreaAtuacao | Caracter | 50 | Area de Atuação |

| 208 | NrApolice | Caracter | 30 | Número da Apólice do Estágio |

| 209 | DtFimEstagio | Data | Data Prevista para o final do Estágio | |

| 210 | CNPJIntEnsino | Caracter | 18 | CNPJ da Instituição de Ensino |

| 211 | RazSocInstEnsino | Caracter | 80 | Razão Social da Instituição de Ensino |

| 212 | EndInstEnsino | Caracter | 80 | Endereço da Instituição de Ensino |

| 213 | NumInstEnsino | Caracter | 10 | Número da Instituição de Ensino |

| 214 | CepInstEnsino | Caracter | 9 | Cep da Instituição de Ensino |

| 215 | BairroInstEnsino | Caracter | 30 | Bairro da Instituição de Ensino |

| 216 | UfIntEnsino | Caracter | 2 | Uf Instituição de Ensino |

| 217 | CodMInstEnsino | Caracter | 7 | Código do Município, cidade + estado segundo tabela IBGE |

| 218 | CNPJAgInteg | Caracter | 18 | CNPJ Agente de Integração do Estágio |

| 219 | RazSocAgInteg | Caracter | 80 | Razão Social do Agente de Integração do Estágio |

| 220 | EndAgInteg | Caracter | 80 | Endereço do Agente de Integração do Estágio |

| 221 | NumAgInteg | Caracter | 10 | Número do Agente de Integração do Estágio |

| 222 | CepAgInteg | Caracter | 9 | Cep do Agente de Integração do Estágio |

| 223 | BairroAgInteg | Caracter | 30 | Bairro do Agente de Integração do Estágio |

| 224 | UfAgInteg | Caracter | 2 | Estado do Agente de Integração do Estágio |

| 225 | CodMAgInteg | Caracter | 7 | Código do Município do Agente de Integração do Estágio, cidade + Estado segundo tabela do IBGE |

| 226 | CPFCordEstagio | Caracter | 14 | CPF do Coordenador do Estágio |

| 227 | NomeCordEstagio | Caracter | 80 | Nome do Coordenador do Estágio |

| 228 | CodTurno | Caracter | 2 | Informe o código do turno (Alinhado a Direita) |

| 229 | TpRegimeJor | Caracter | 1 | Informe o Tipo de regime da Jornada: 1 - Submetidos a Horário de Trabalho (Cap. II da CLT) 2 - Atividade Externa especificada no Inciso I do Art. 62 da CLT 3 - Funções específicadas no Inciso II do Art. 62 da CLT |

| 230 | DescSalVariavel | Blob | 80 | Informe a descrição de salário variável |

| 231 | MotivoContratacao | Caracter | 1 | Informações específicas do tipo de contrato (Informar apenas se no campo 140 foi informado 2 ou 3): 1 - Necessidade transitória de substituição de seu pessoal regular 2 - Acréscimo extraordinário de serviços |

| 232 | CPFTrabSubstituido | Caracter | 18 | Informações específicas do tipo de contrato (Informar apenas se no campo 140 foi informado 2 ou 3): Informar o CPF do Trabalhador Substituído |

| 233 | MatricTrabSubstituido | Caracter | 30 | Informações específicas do tipo de contrato (Informar apenas se no campo 140 foi informado 2 ou 3): Informar a Matricula do Trabalhador Substituído. |

| 234 | CNPJEmpregadorAnterior | Caracter | 18 | Informar o CNPJ do Empregador Anterior em caso de Transferencia entre empresas. |

| 235 | MatriculaAnterior | Caracter | 30 | Informar a Matricula do Funcionário na empresa Anterior em caso de Transferencia entre empresas. |

| 236 | DescAtivDesemp | Blob | 80 | Informa a descrição da atividade desempenhada. |

| 237 | CodMotivoDesligESocial | Caracter | 2 | Deixar vazio. |

| 238 | DtCaged | Data | Deixar vazio. | |

| 239 | SiglaPosDeterminante | Caracter | 6 | Informação referente ao endereço: Num - Número Km - Kilômetro Lote - Lote Casa - Casa Bloco - Bloco Outros - Outros |

| 240 | DtRescComProjecao | Data | Data da Projeção do Aviso Prévio | |

| 241 | DVConta | Caracter | 1 | |

| 242 | DVAgenciaConta | Caracter | 1 | |

| 243 | MembroCIPA | Caracter | 1 | Informar "S" ou "N" se o funcionário é membro da CIPA |

| 244 | DtInicioCIPA | Data | Se campo 243 for igual a "S" informar a data de inicio da vigência da CIPA | |

| 245 | DtFimCIPA | Data | Se campo 243 for igual a "S" informar a data final da vigência da CIPA | |

| 246 | UFCNH | Caracter | 2 | Informe a Unidade de Federação da CNH. |

| 247 | DtPrimeiraCNH | Data | Informe a data da primeira CNH | |

| 248 | CategoriaCNH | Caracter | 2 | Informe a Categoria da CNH |

| 249 | ClassTrabEstrang | Caracter | 2 |

Informar a classificação da condição de ingresso do trabalhador estrangeiro no Brasil: 1 - Visto permanente

|

| 250 | CodPessoa | Numerico | ||

| 251 | ObsDefFisica | Caracter | 255 | |

| 252 | PreencheCotaDeficiente | Caracter | 1 | |

| 253 | HipLegalTrabTemp | Caracter | 1 | |

| 254 | JustifTrabTemp | Caracter | 999 | |

| 255 | TpInclusaoContr | Caracter | 1 | |

| 256 | ObservacaoVinculo | Caracter | 255 | |

| 257 | PaisNacional | Caracter | 3 | |

| 258 | IndNIF | Caracter | 1 | |

| 259 | NIFBenef | Caracter | 20 | |

| 260 | NomeSocial | Caracter | 70 | |

| 261 | JustifProrrogTrabTemp | Caracter | 999 | |

| 262 | ObsContrato | Caracter | 255 | |

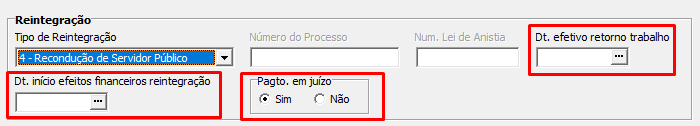

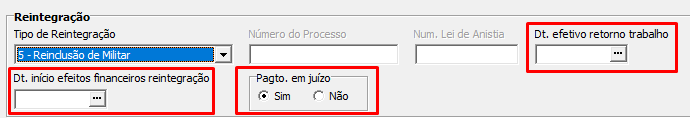

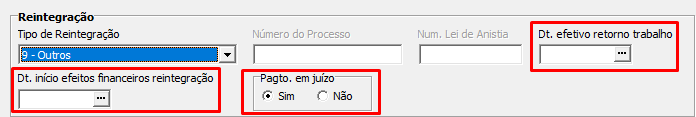

| 263 | TipoReintegracao | Caracter | 1 |

Informe o Tipo de Reintegração: 1 - Reintegração por Decisão Judicial

|

| 264 | NrProcJud | Caracter | 20 |

Número do processo judicial - Reintegração. Somente informar se o tipo de reintegração for igual a 1 - Reintegração por Decisão Judicial |

| 265 | NrLeiAnistia | Caracter | 13 |

Informe o número Lei Anistia - Reintegração Somente informar se o tipo de reintegração for igual a 2 - Reintegr. por Anistia Legal |

| 266 | DtEfetRetorno | Data | Data do efetivo retorno - Reintegração | |

| 267 | DtEfeito | Data | Informe a Data de início dos efeitos financeiros - Reintegração | |

| 268 | IndPagtoJuizo | Caracter | 1 | Informe "S" ou "N" para pagamento em juízo |

| 269 | DescContrSindical | Caracter | 1 | |

| 270 | IndCumprParc | Caracter | 1 | |

| 271 | ObsRescisao | Caracter | 255 | |

| 272 | CPFSubstituto | Caracter | 14 | |

| 273 | DtNascto | Data | ||

| 274 | IndMV | Caracter | 1 | |

| 275 | IdConsig | Caracter | 1 | |

| 276 | InsConsig | Caracter | 5 | |

| 277 | NrContr | Caracter | 15 | |

| 278 | TipoInscricaoTransf | Caracter | 3 | Informar o Tipo de Inscrição do empregador anterior em caso de transferencia de funcionários. "CFP" para CPF ou "CGC" para CNPJ |

| 279 | DscSalVar | Caracter | 2000 | Descrição do salário por tarefa ou variável e como este é calculado. Ex.: Comissões pagas no percentual de 10% sobre as vendas. |

| 280 | IndicPensaoAlim | Caracter | 1 |

Informar o indicativo de pensão alimentícia: 0 - Não existe pensão alimentícia 1 - Percentual de pensão alimentícia 2 - Valor de pensão alimentícia 3 - Percentual e valor de pensão alimentícia |

| 281 | NrProcTrab | Caracter | 20 | Deixar em branco |

| 282 | NrProcJudCS | Caracter | 20 | Deixar em branco |

| 283 | ClauAssec | Caracter | 1 |

Indicar se o contrato por prazo determinado contém cláusula assecuratória do direito recíproco de rescisão antes da data de seu término. Informar "S" para Sim e "N" para Não. |

| 284 | ObjDet | Caracter | 255 | Indicação do objeto determinante da contratação por prazo determinado (obra, serviço, safra, etc.). |

| 285 | CPFAnt | Caracter | 14 | Informações de mudança de CPF do trabalhador. Preencher com o número do CPF antigo do trabalhador. |

| 286 | MatricAntAltCPF | Caracter | 30 | Informações de mudança de CPF do trabalhador. Preencher com a matrícula anterior do trabalhador. |

| 287 | DtAltCPF | Data | Informações de mudança de CPF do trabalhador. Data de alteração do CPF. | |

| 288 | ObsCPFAnt | Caracter | 2000 | Informações de mudança de CPF do trabalhador. Observação. |

| 289 | NovoCPF | Caracter | 14 | Informação do novo CPF do trabalhador. Preencher com o novo CPF do trabalhador. |

| 290 | TipoInscRemPregSuc | Caracter | 3 | Informar o Tipo de Inscrição do Empregador Sucessor. "CFP" para CPF ou "CGC" para CNPJ. |

| 291 | NumInscrEmpregSuc | Caracter | 18 | Informar o Número de Inscrição do Empregador Sucessor. |

| 292 | CategOrigem | Caracter | 3 | Informações de dirigente sindical referente a empresa origem. |

| 293 | CNPJOrigem | Caracter | 18 | Informações de dirigente sindical referente a empresa origem. |

| 294 | DtAdOrigem | Data | Informações de dirigente sindical referente a empresa origem. | |

| 295 | MatrOrigem | Caracter | 30 | Informações de dirigente sindical referente a empresa origem. |

| 296 | Ocorrencia | Caracter | 2 | Informações de dirigente sindical referente a empresa origem. Ver tabela 12. |

| 297 | MatGeradoraESocial | Caracter | 1 |

Informar "S" para quando o empregado possuir outro vinculo com um empregador com a mesma raiz de CNPJ e este for o vinculo padrão para geração dos eventos S-1200 e S-1210. Caso não se enquadre informar "N" |

| 298 | ValorPensao | Numerico | Informar o valor da pensão quando o campo indicativo de pensão alimenticia for 2 ou 3. Se não, informar 0,00 | |

| 299 | TempoResidencia | Caracter | 1 |

Informar o tempo de residencia quando estrangeiro / imigrante: 1 - Prazo Indetermindo 2 - Prazo Determinado |

| 300 | TipoOrigemDirigente | Caracter | 1 |

Informar Tipo de Origem do dirigente sindical: 1 - CNPJ 2 - CPF |

| 301 | NumProcTrabalhista | Caracter | 20 | Informar o número do processo trabalhista se o indicativo de admissão for Decorrente de Decisão Judicial. |

| 302 | FormaTributaria | Caracter | 2 | Forma Tributária de Residente fiscal no exteriorTabela 30 eSocial |

| 303 | EstadoExt | Caracter | 100 | Estado de residência para fins fiscais de residente fiscal no exterior |

| 304 | PaisResidFiscal | Caracter | 100 | Pais de residência para fins fiscais de residente fiscal no exterior |

| 305 | DescSimplificado | Caracter | 1 |

Informar "S" para quando utiliza dedução mais benéfica para composição da base de cálculo de IRRF. Caso não utilize informar "N" |

| 306 | IdeSocial | 50 | ||

| 307 | IndPdv | Caracter | 1 | Indicativo de modalidade de contratação de aprendiz: 1 - Contratação Direta 2- Contratação Indireta |

| 308 | ModAprendiz | Caracter | 3 | |

| 309 | CNPJEntQualific | Caracter | 18 | CNPJ da entidade qualificadora do contrato aprendiz |

| 310 | CNPJAtivPratic | Caracter | 18 | CNPJ de onde estão sendo realizadas as atividades práticas do contrato aprendiz |

| 311 | MatAnotJud | Caracter | 30 | Matrícula Anot. Judicial |

| 312 | PortadorMolestiaGrave | Caracter | 1 | Informar "S" para quando portador de moléstia grave. Caso não informar "N" |

| 313 | DtLaudo | Data | Data atribuída pelo laudo de portador de moléstia grave | |

| 314 | PrevisaoAposentadoria | Data | 1 | Data de previsão de aposentadoria |

OBSERVAÇÕES:

1.) Para os campos Tipo Data, Hora e Caracter quando não houver informações deverá ser informado apenas ||, não sendo necessário informar máscara. Para os campos Tipo Número quando não necessários devem ser zerados.

2.) Cada arquivo texto gerado deve conter registros de apenas uma empresa (o mesmo nome abreviado para todos os registros).

3.) Todos os campos devem ser separados por um caracter ‘|’.

4.) Toda Linha deverá ser finalizada por um caracter '|'.

Tabela 1:

| 1 - Solteiro |

| 2 - Casado |

| 3 - Divorciado |

| 4 - Viúvo |

| 5 - Outros |

Tabela 2:

| 10 - Brasileira | 36 - Norte-Americano (EUA) |

| 20 - Naturalizado | 37 - Francês |

| 21 - Argentino | 38 - Suiço |

| 22 - Boliviano | 39 - Italiano |

| 23 - Chileno | 41 - Japonês |

| 24 - Paraguaio | 42 - Chinês |

| 25 - Uruguaio | 43 - Coreano |

| 30 - Alemão | 45 - Português |

| 31 - Belga | 48 - Outros Latino-Americanos |

| 32 - Britânico | 49 - Outros Asiáticos |

| 34 - Canadense | 50 - Outros |

| 35 - Espanhol |

Tabela 3:

| 1 - Analfabeto, inclusive o que, embora tenha instrução não se alfabetizou | 7 - Ensino médio completo |

| 2 - Até o 5º ano incompleto do ensino fundamental (antiga 4ª série) que se tenha alfabetizado s/ter freqüentado escola regular | 8 - Educação superior incompleta |

| 3 - 5º ano completo do ensino fundamental | 9 - Educação superior completa |

| 4 - Do 6º ao 9º ano do ensino fundamental (antiga 5ª à 8ª série) | 10 - Mestrado completo |

| 5 - Ensino fundamental completo | 11 - Doutorado completo |

| 6 - Ensino médio incompleto |

Tabela 4:

| 1 - Mensal | 4 - Diário |

| 2 - Quinzenal | 5 - Hora |

| 3 - Semanal | 6 - Tarefa |

Tabela 5:

| 1 - Admissão do empregado no 1º emprego | 4 - Transferência do empregado de outro estabelecimento da mesma empresa/entidade, sem ônus para o cedente |

| 2 - Admissão de empregado com emprego anterior | 5 - Outros casos não previstos, inclusive encerramento de atividade da empresa/entidade |

| 3 - Transferência do empregado de outro estabelecimento da mesma empresa/entidade, com ônus para o cedente |

Tabela 6:

| 10 - Trabalhador urbano vinculado a empregador pessoa jurídica regido pela CLT. | 60 - Trab urbano vincul pessoa juridica c/ contr trab regido pela CLT, por tempo determinado |

| 15 - Trabalhador urbano vinculado a empregador pessoa física regido pela CLT. | 65 - Trab urbano vincul pessoa física c/ contr trab regido pela CLT,por tempo determinado |

| 20 - Trabalhador rural vinculado a empregador pessoa jurídica regidopela CLT | 70 - Trabalhador Rural vinculado a empregador pessoa jurídica p/contr trab regido pela lei n.5889/73, p/prazo det |

| 25 - Trabalhador rural vinculado a empregador pessoa física regido pela CLT | 75 - Trabalhador Rural vinculado a empregador pessoa fisica p/contr trab regido pela lei n.5889/73, p/prazo det |

| 30 - Servidor regido pelo regime jurídico un. (Federal, Estadual e Municipal) e Militar | 80 - Diretor sem vínculo empregatício para o qual a empr./ent. tenha optado FGTS. |

| 35 - Servidor público não-efetivo | 90 - Contrato de trabalho por tempo determinado, regido pela Lei nro 9.601, de 21.01.98 |

| 40 - Trabalhador avulso para qual é devido depósito de FGTS | 95 - Contrato de trabalho por tempo determinado, regido pela Lei nro 8.745, de 09/12/93 |

| 50 - Trabalhador temporário | 98 - Sem vínculo (não constará da RAIS) |

| 55 - Menor Aprendiz | 99 - Beneficiário de indenização trabalhista |

Tabela 7:

| 001 - Crédito de Salários | 004 - Crédito de Pensões |

| 002 - Crédito de Comissões | 999 - Outros Créditos/Débitos |

| 003 - Crédito de Dividendos |

Tabela 8:

| 0 - Empresa não expoe a agente nocivo | 5 - Não exposto - Vários vínculos empreg. |

| 1 - Não exposto - Único vínculo empreg. | 6 - Exposto (aposent. 15 anos)-Vários vínculos empreg. |

| 2 - Exposto (aposent. 15 anos)-Único vínculo empreg. | 7 - Exposto (aposent. 20 anos)-Vários vínculos empreg. |

| 3 - Exposto (aposent. 20 anos)-Único vínculo empreg. | 8 - Exposto (aposent. 25 anos)-Vários vínculos empreg. |

| 4 - Exposto (aposent. 25 anos)-Único vínculo empreg. |

Tabela 9:

| 0 - Índigena | 6 - Amarela |

| 2 - Branca | 8 - Parda |

| 4 - Preta |

Tabela 10:

| 1 - Física | 4 - Mental |

| 2 - Auditiva | 5 - Múltipla |

| 3 - Visual | 6 - Reabilitado |

Tabela 11:

| 1 - Contrato por prazo Indeterminado | 3 - Contrato por prazo determinado, sem cláusula assecuratória de direito recíproco de rescisão antecipada |

| 2 - Contrato por prazo determinado, com cláusula assecuratória de direito recíproco de rescisão antecipada |

Tabela 12:

| 05 - Mais de um vínculo empregatício (ou fonte pagadora) - Não exposição a agente nocivo. | 07 - Mais de um vínculo empregatício (ou fonte pagadora) - Exposição a agente nocivo (aposentadoria especial aos 20 anos de trabalho) |

| 06 - Mais de um vínculo empregatício (ou fonte pagadora) - Exposição a agente nocivo (aposentadoria especial aos 15 anos de trabalho). | 08 - Mais de um vínculo empregatício (ou fonte pagadora) - Exposição a agente nocivo (aposentadoria especial aos 25 anos de trabalho). |

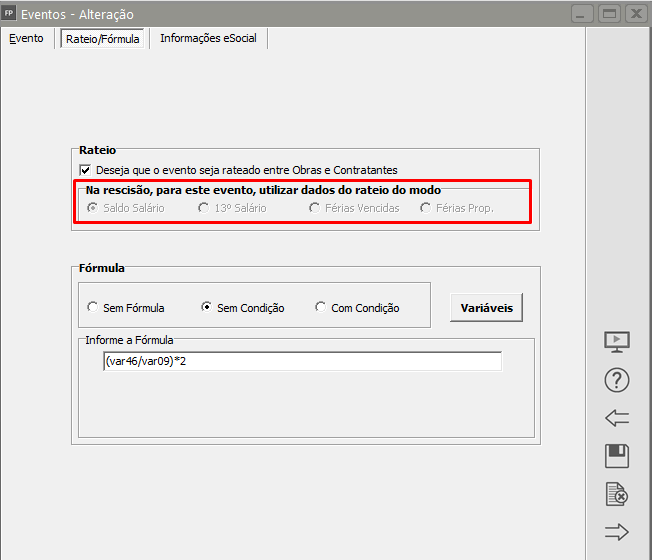

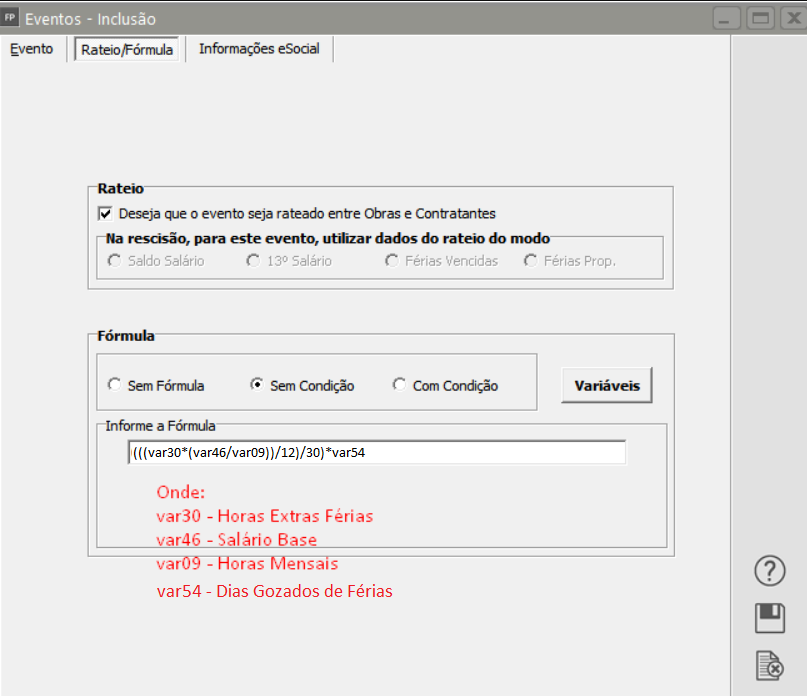

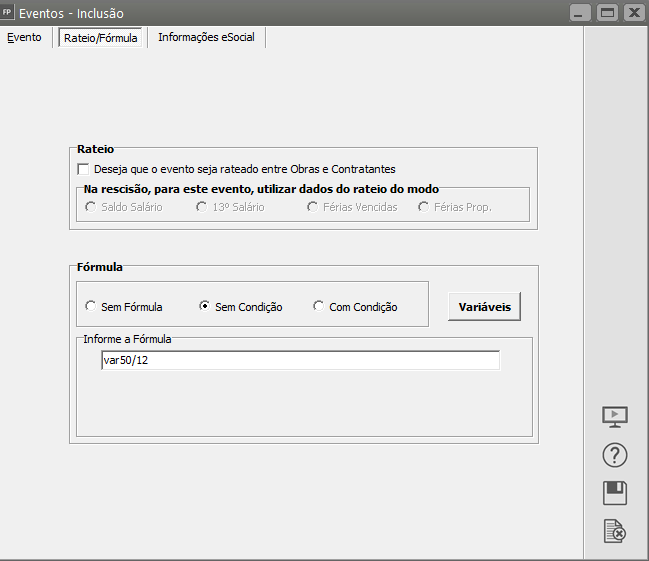

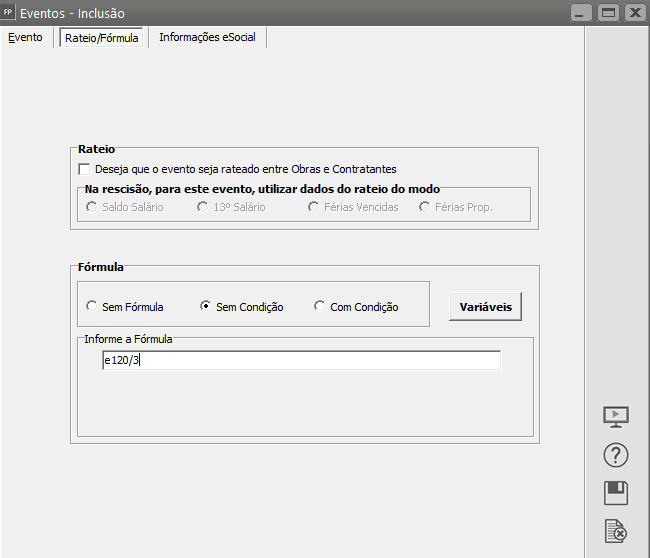

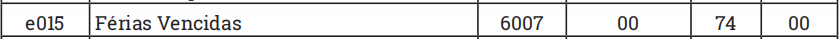

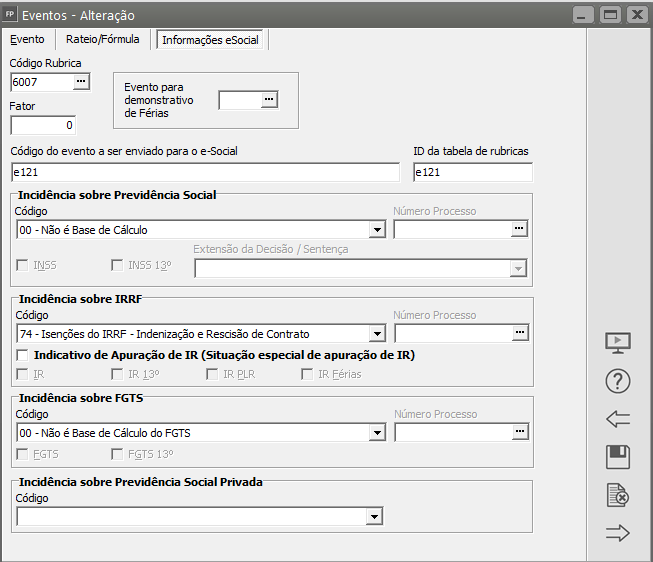

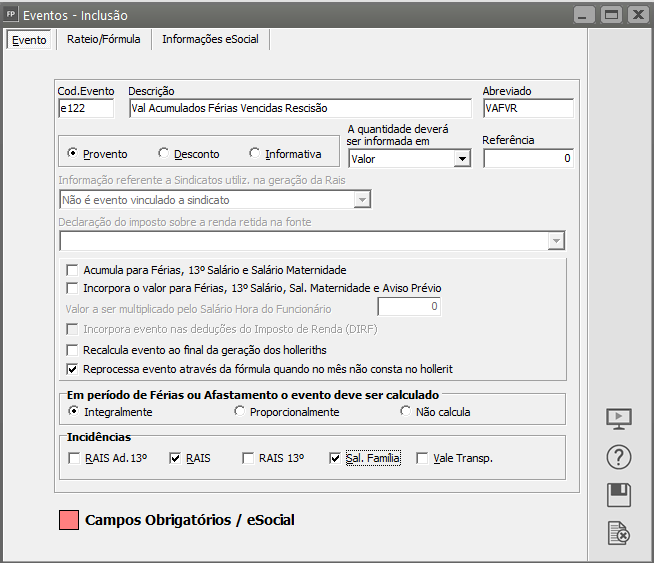

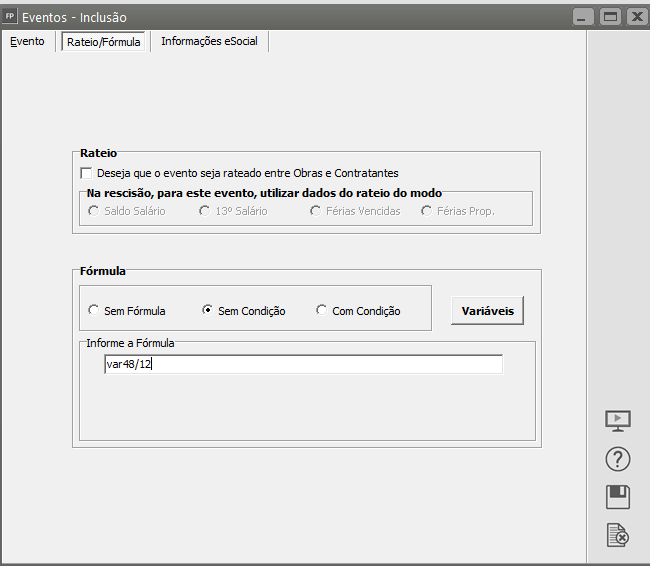

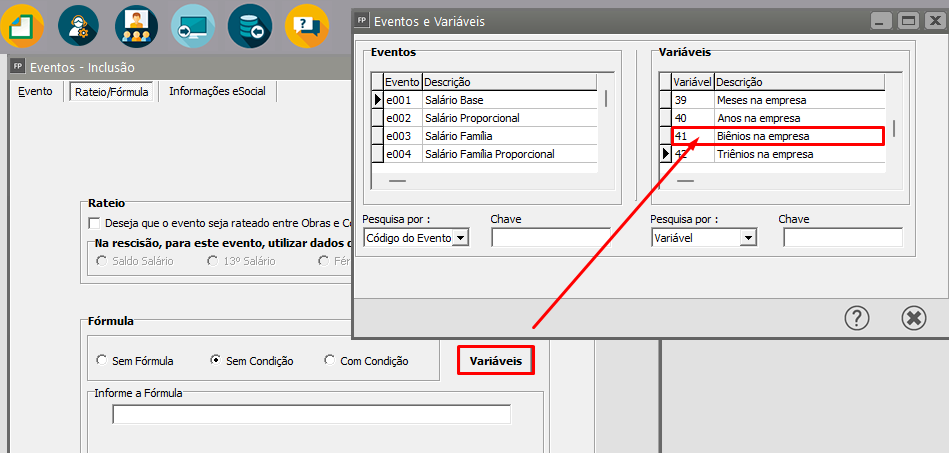

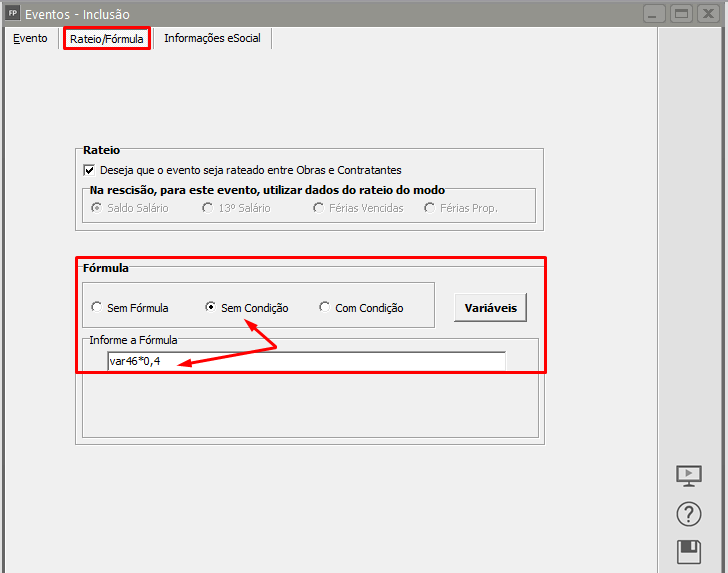

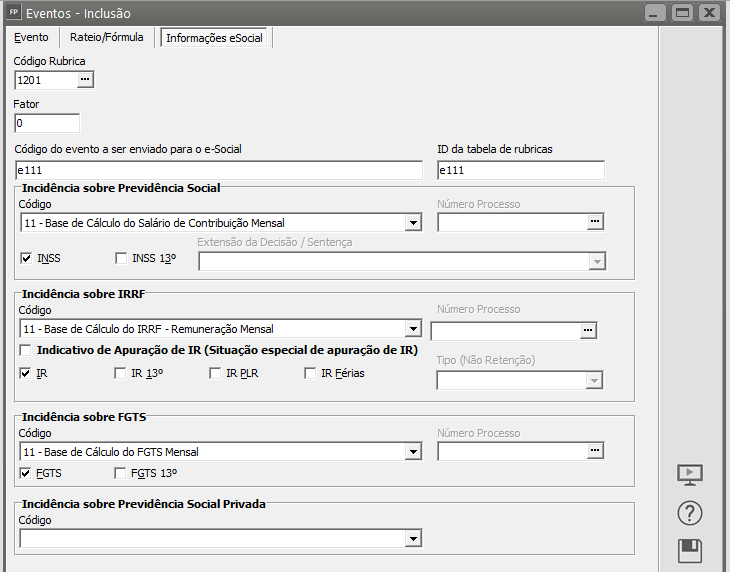

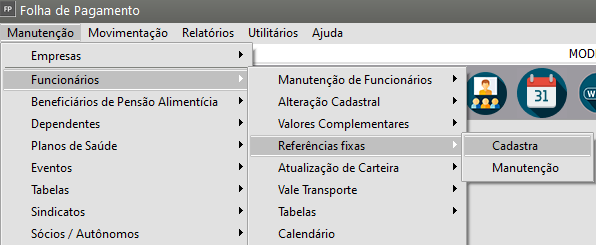

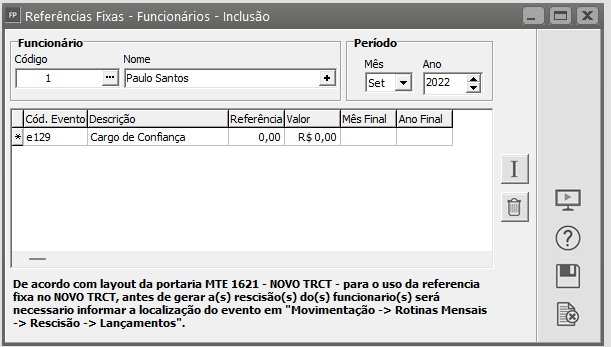

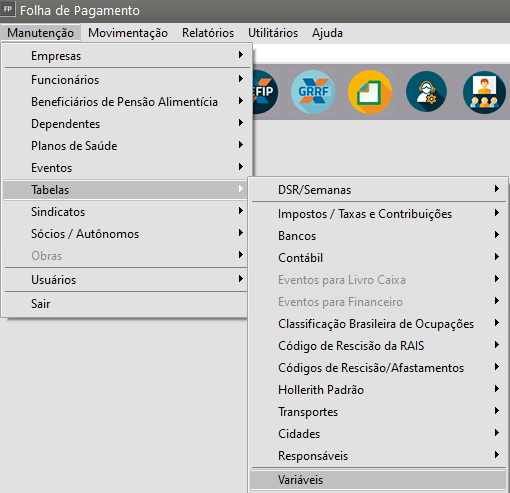

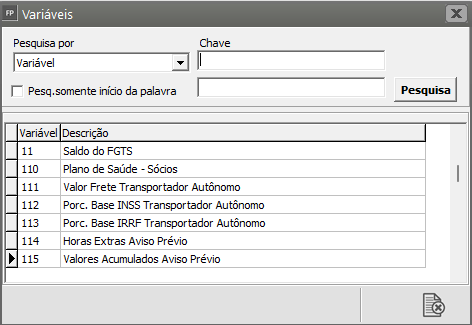

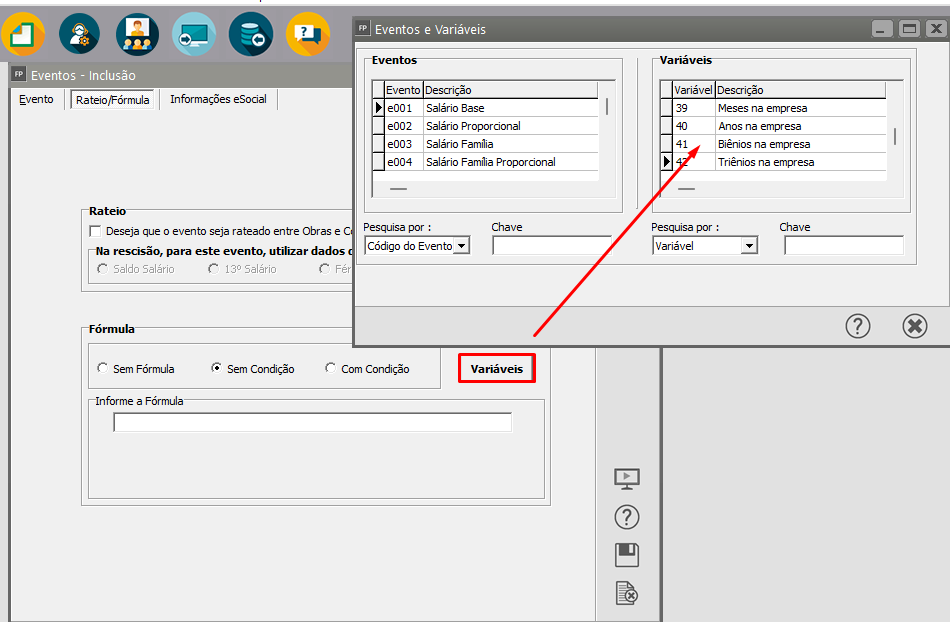

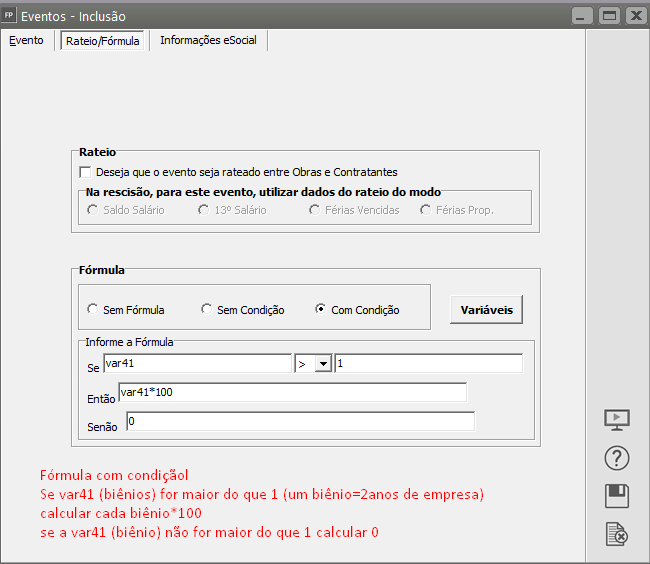

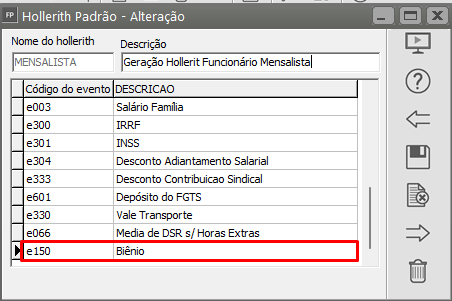

Utilizando Variáveis (Exemplificando com Biênio)

As variáveis são cálculos internos do Sistema, ou informações pré cadastradas, que servirão para cálculos de eventos de Proventos e Descontos.

Para ter acesso as variáveis, acesse o menu Manutenção>Tabelas>Variáveis

Serão apresentadas as variáveis já cadastradas

Atenção: Você não conseguirá cadastrar uma nova variável pois, elas pertencem ao tratamento interno do Sistema, e deverão ser utilizadas nas fórmulas dos eventos.

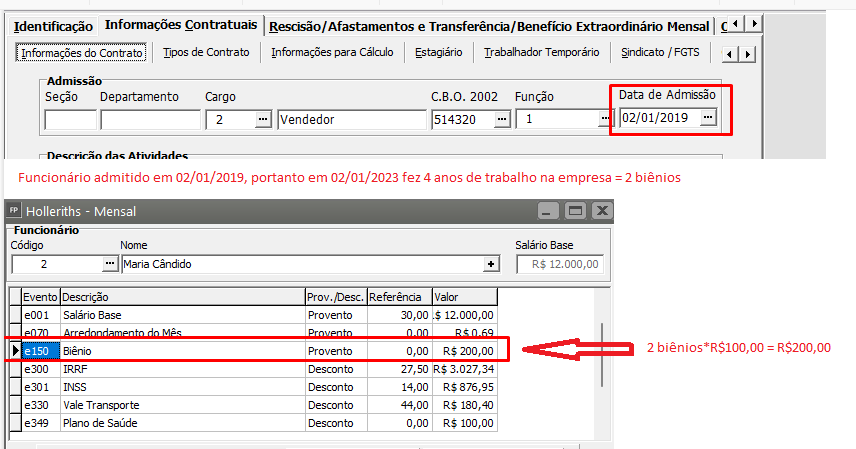

Um exemplo prático:

Vamos supor que a empresa seja obrigada a pagar biênio (valor para os funcionários que tenham mais do que dois anos na empresa)

Ficaria difícil para o usuário definir os biênios de cada funcionário e fazer os lançamentos manualmente, desta forma, temos a var41 (biênios) que fará esse trabalho para o usuário.

Desta forma, o Sistema fará o trabalho de calcular o biênio de cada funcionário

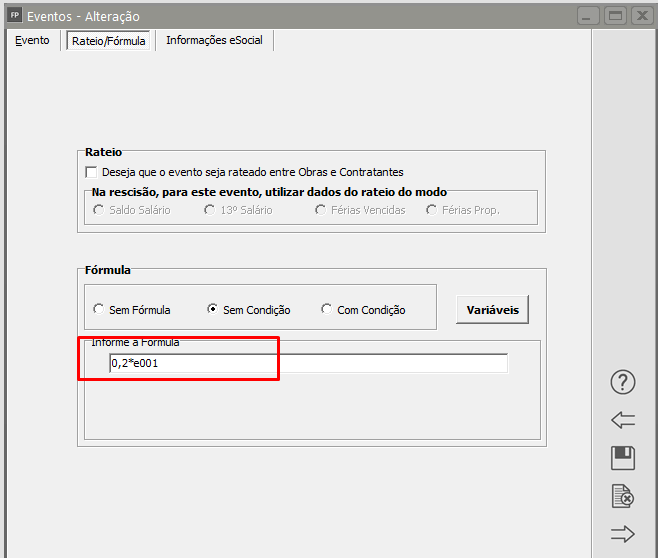

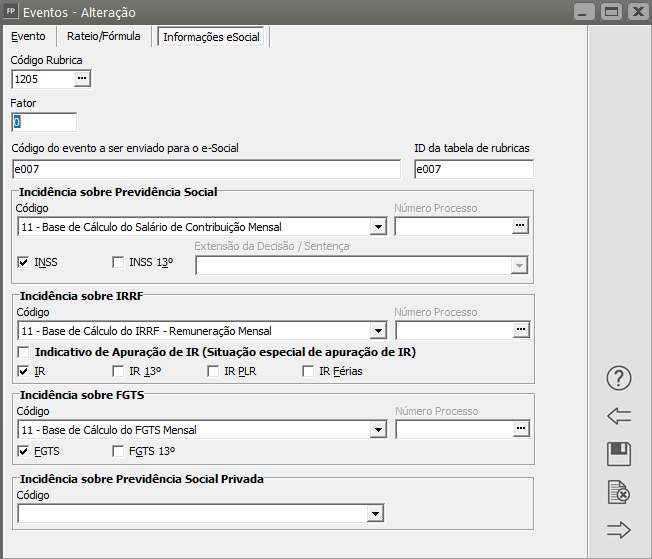

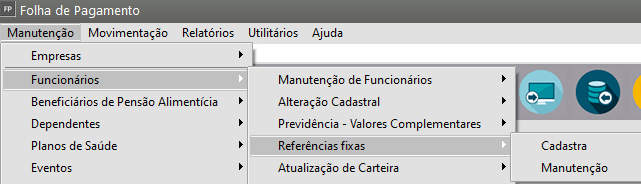

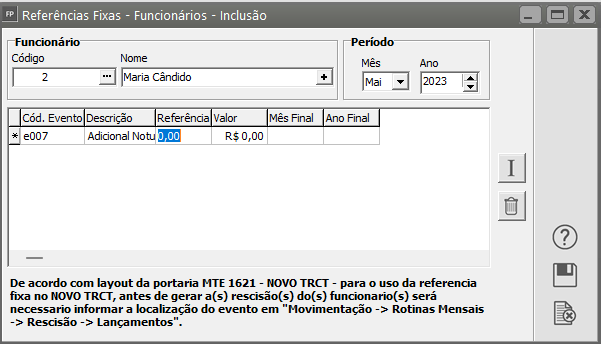

No evento cadastrado você deverá informar

Informe o evento criado, no hollerith padrão dos funcionários, esse evento não será gerado para funcionários que não tenham direito ao recebimento do biênio

Gere o hollelrith dos funcionários

Você irá verificar que o cálculo do evento será feito automaticamente

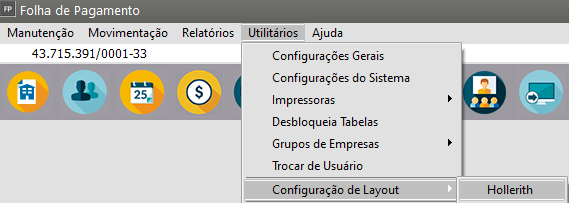

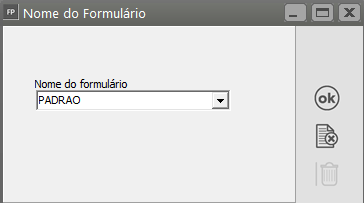

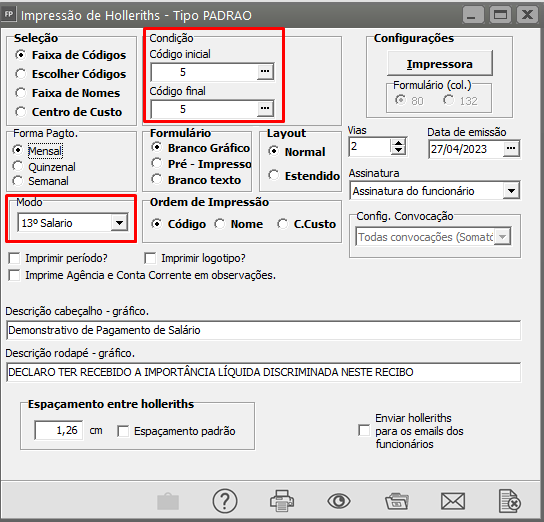

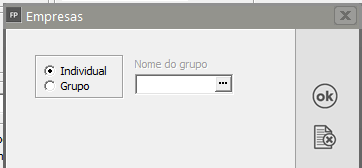

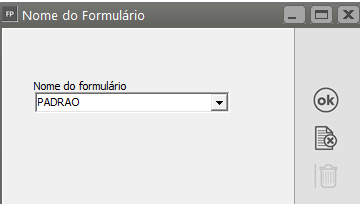

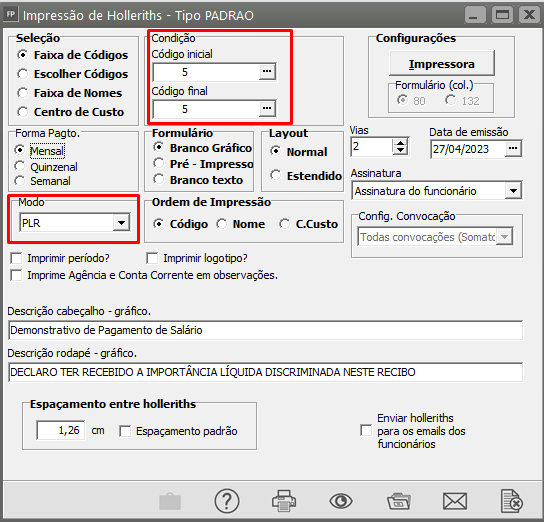

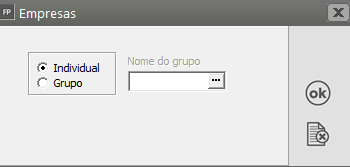

Imprimindo Holleriths (Configuração para Hollerith Pré Impresso)

Veja também os Itens:

- Imprimindo Holleriths (Configuração para Hollerith Pré Impresso)

- Layout de Hollerith

- Impressão dos Holleriths dos Funcionários

- Inserindo Mensagem nos Holleriths

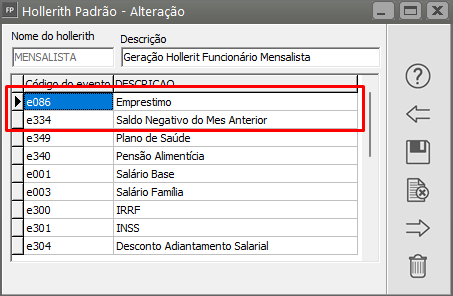

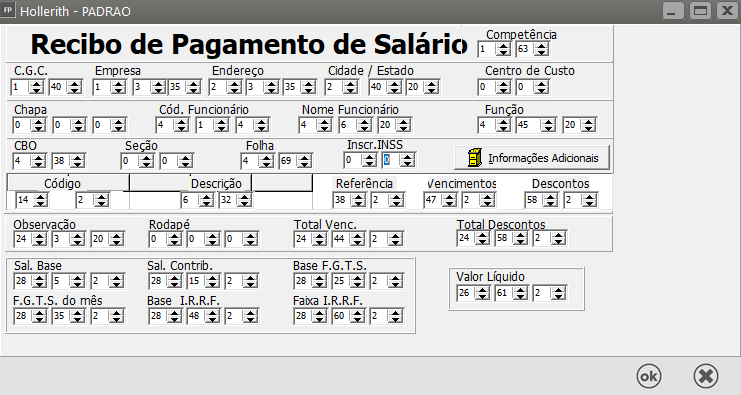

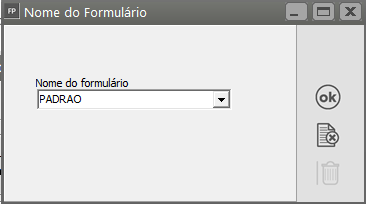

O primeiro passo para você imprimir holleriths é configurar o layout de impressão de seu formulário, caso não deseje a impressão em formulário branco.

Para tanto acesse o menu Utilitários>Configuração de Layout>Hollerith.

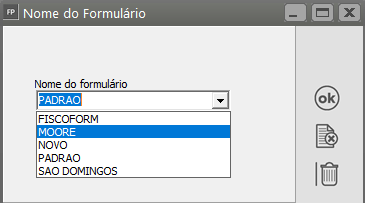

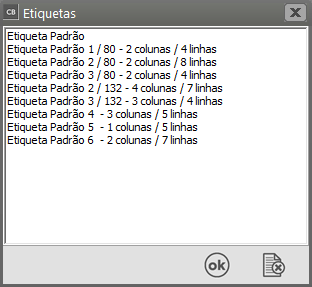

O sistema possui vários padrões previamente configurados, defina qual o padrão utilizado pela sua Empresa e clique em OK

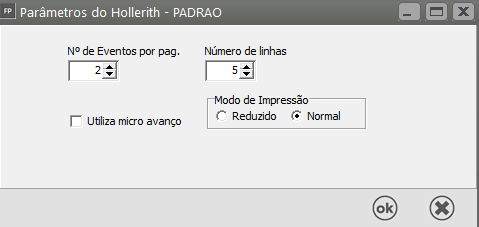

O Sistema trará um padrão pré cadastrado que você poderá testar para verificar se a Impressão ficará correta

Ao clicar em OK o Sistema trará o Padrão pré cadastrado

Havendo necessidade baseie-se em um desses padrões para configurar o seu hollerith.

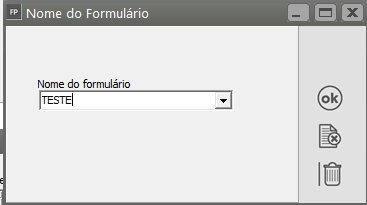

Você poderá, ainda, definir um novo Padrão de Hollerith, no momento que o Sistema apresentar a tela com o Nome do Formulário, bastará que no campo Nome do Formulário você digite o Nome que pretende dar para seu formulário

Veja mais informações em Impressão de cheques na parte de configuração. Para os holleriths você seguirá os mesmos passos, porém na opção de Hollerith.

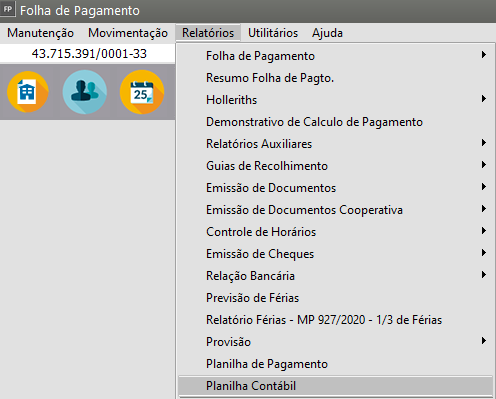

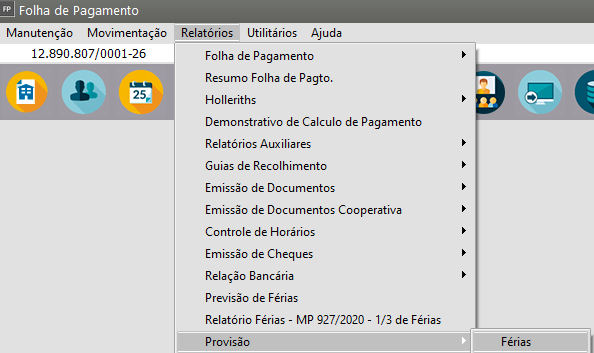

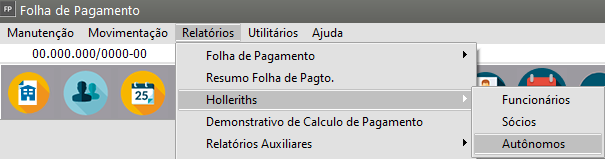

Após a configuração do layout é só pedir a impressão de seus holleriths acessando o menu Relatórios>Holleriths.

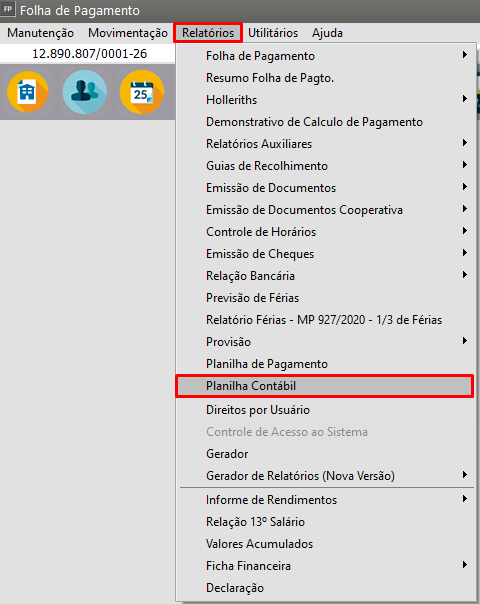

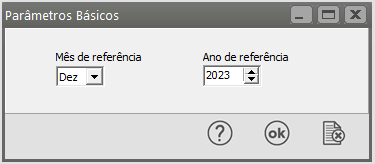

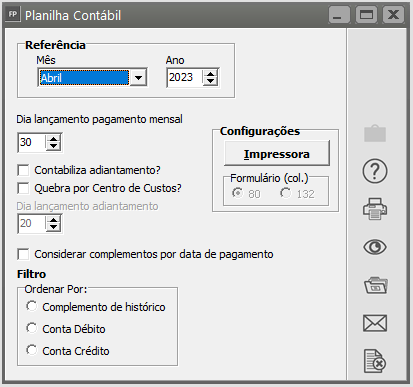

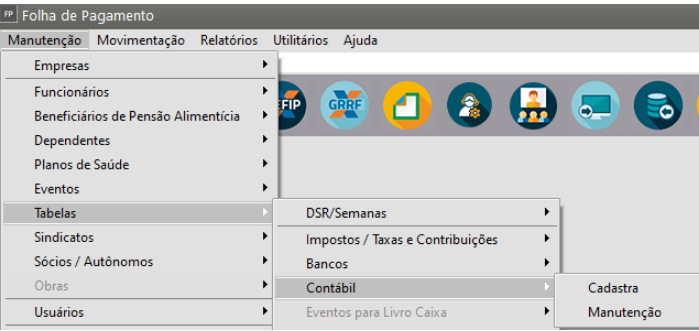

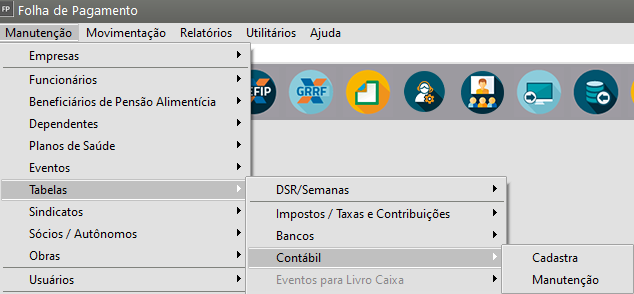

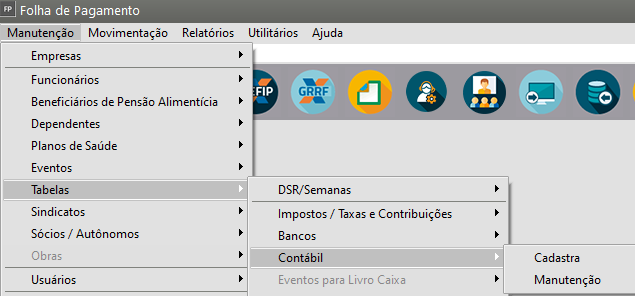

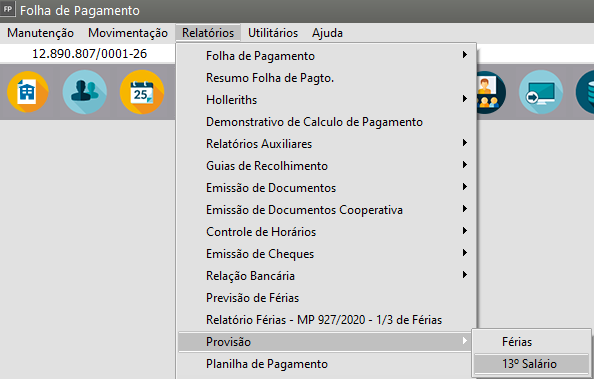

Contabilizando Provisões para Férias e 13º Salário

Veja também os Itens:

- Exportando dados para a Contabilidade

- Contabilizando Provisões para Férias e 13º Salário

- Cadastrando Integração com a Contabilidade

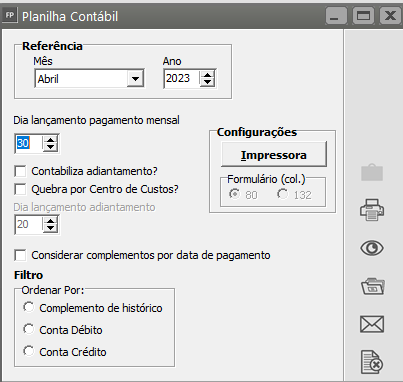

- Impressão da Planilha Contábil

- Exportação para a Contabilidade

- Exportando para a Contabilidade

- Contabilizando Provisão de Férias Mensais

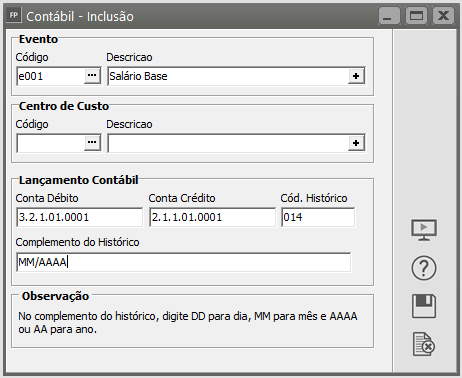

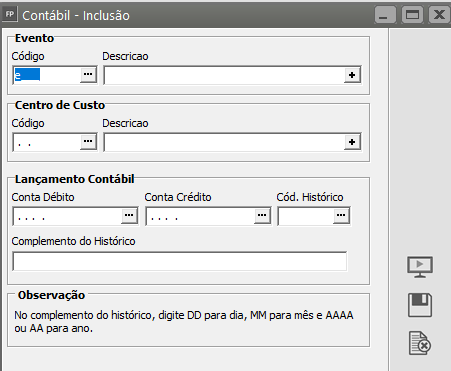

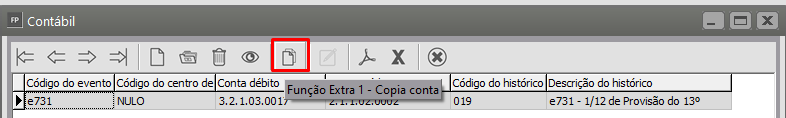

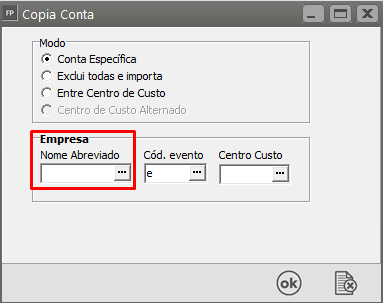

CONTABILIZANDO PROVISÕES PARA FÉRIAS E 13º SALÁRIO

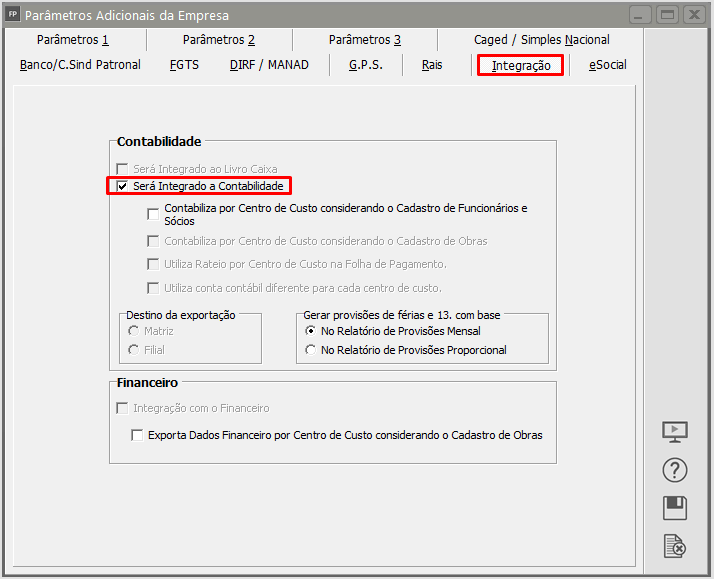

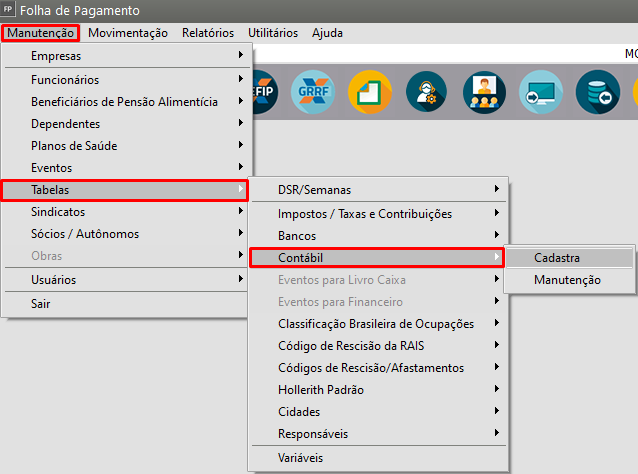

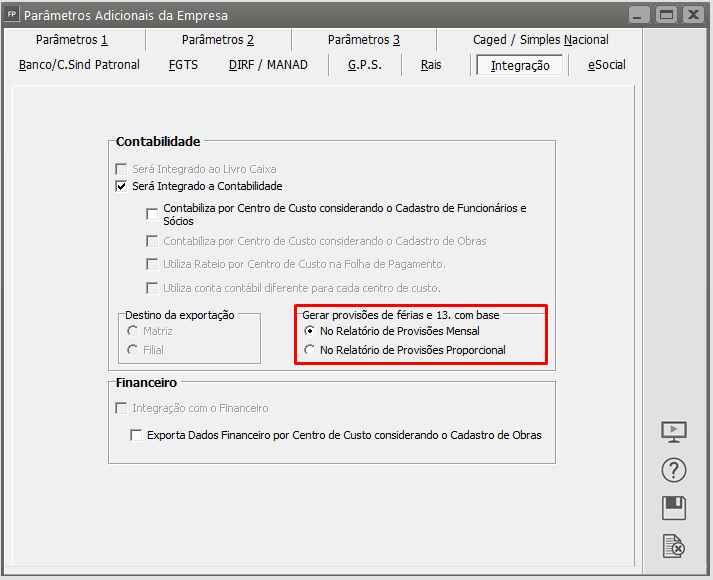

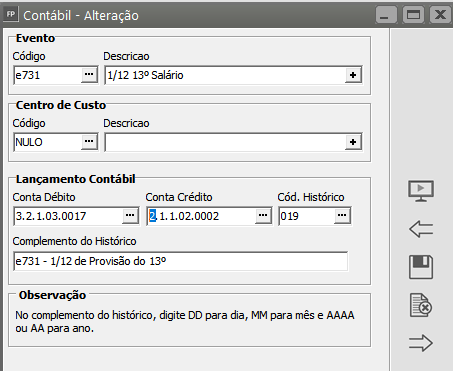

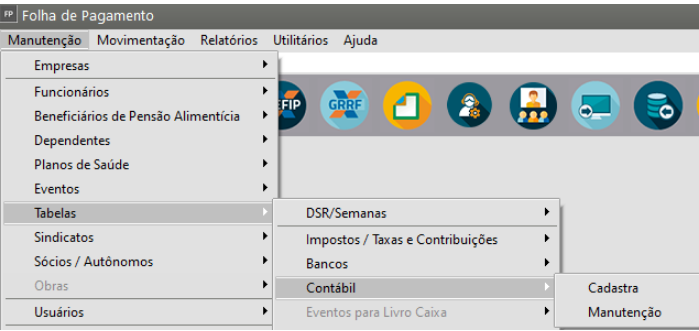

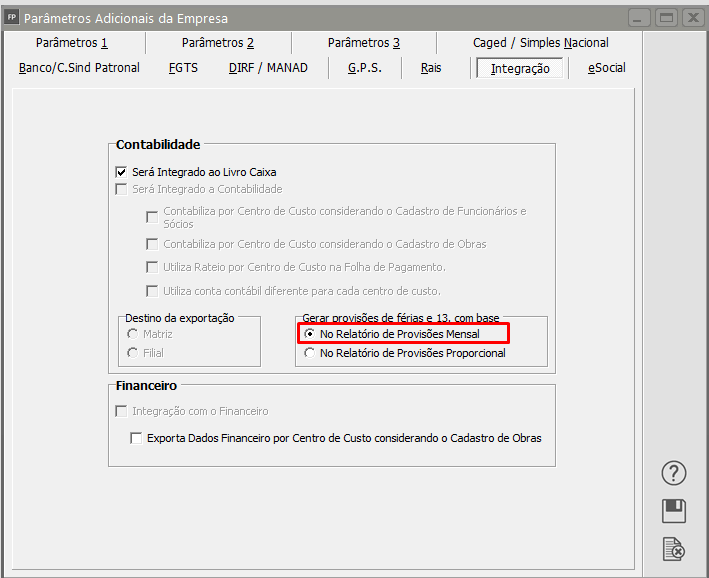

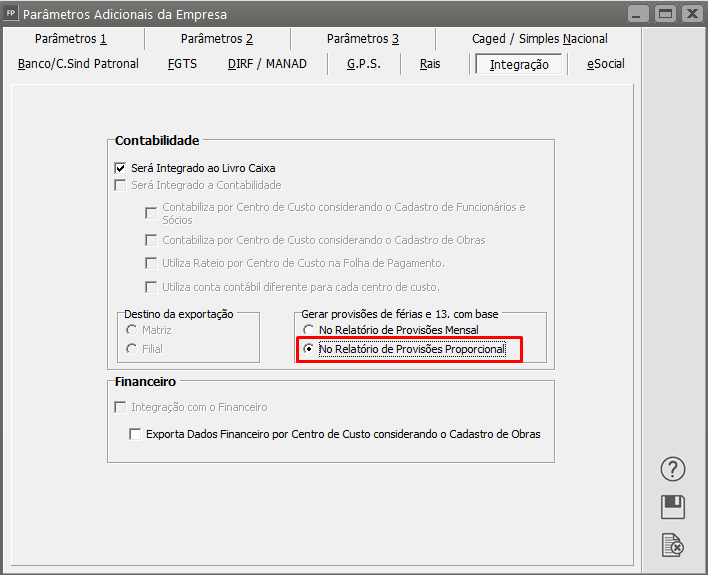

Para a exportação das provisões para o Sistema de Contabilidade, os eventos serão gerados automaticamente durante o processo, lembrando que, esses eventos devem ser incluídos na Tabela de Contas Contábeis, tal como é feito para um evento comum na exportação. Há duas formas de contabilizar esses eventos definidos em Parâmetros Adicionais da Empresa:

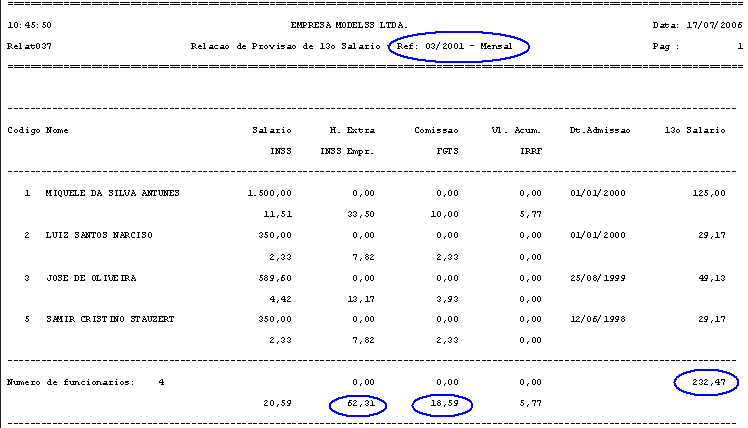

1. CONTABILIZANDO PROVISÕES PARA FÉRIAS E 13º SALÁRIO COM BASE NO RELATÓRIO MENSAL:

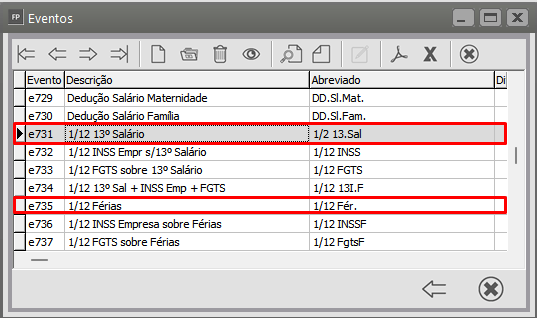

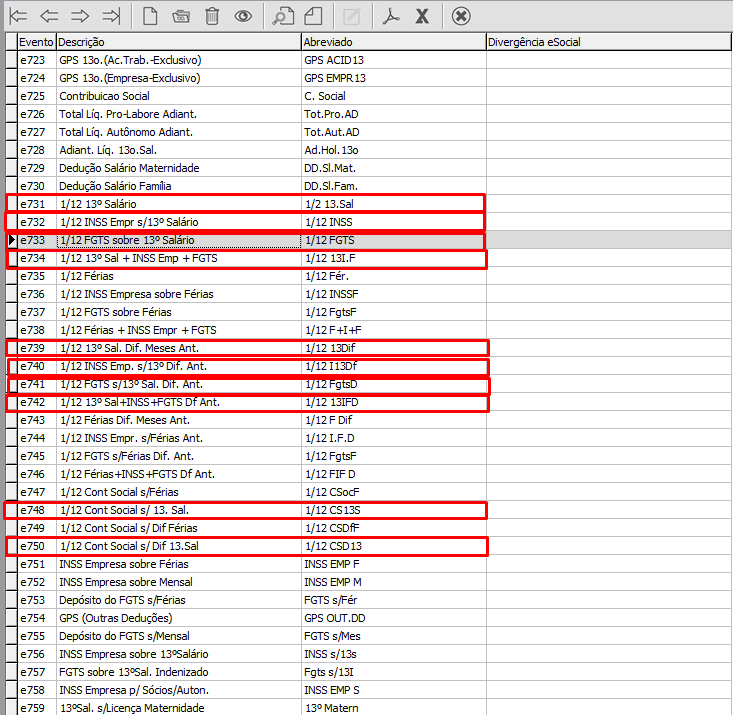

Nessa opção de contabilização dos eventos de provisão, serão calculados os eventos mensalmente e se houver reajuste salarial a diferença dos meses anteriores com o mês atual será lançada em eventos específicos. Veja os exemplos abaixo:

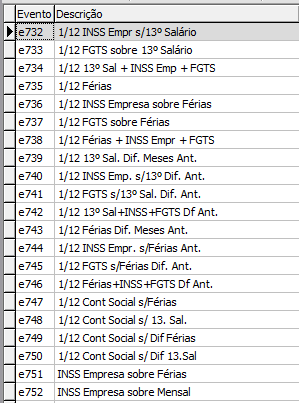

Serão gerados automaticamente no mês os seguintes eventos:

a) Para provisão de 13º salário:

e731 -> 1/12 avos para 13º salário

e731 -> 1/12 avos para INSS da Empresa sobre o 13º Salário

e733 -> 1/12 avos para FGTS sobre 13º Salário

e734 -> 1/12 avos para 13º Salário + INSS Empresa + FGTS

Serão calculados nesses eventos a somatória de todos os valores dos funcionários referente ao cálculo de 1/12 avos do 13º salário, INSS Empresa e FGTS.

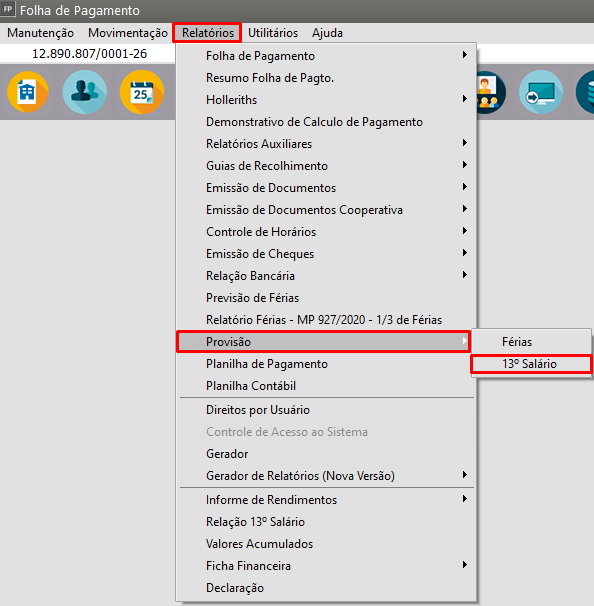

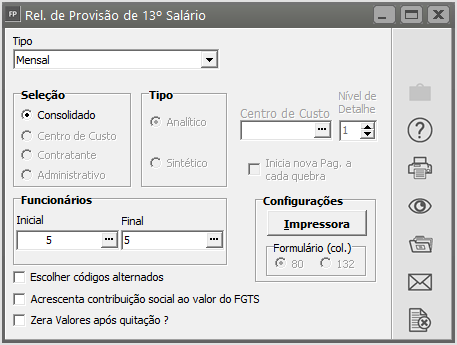

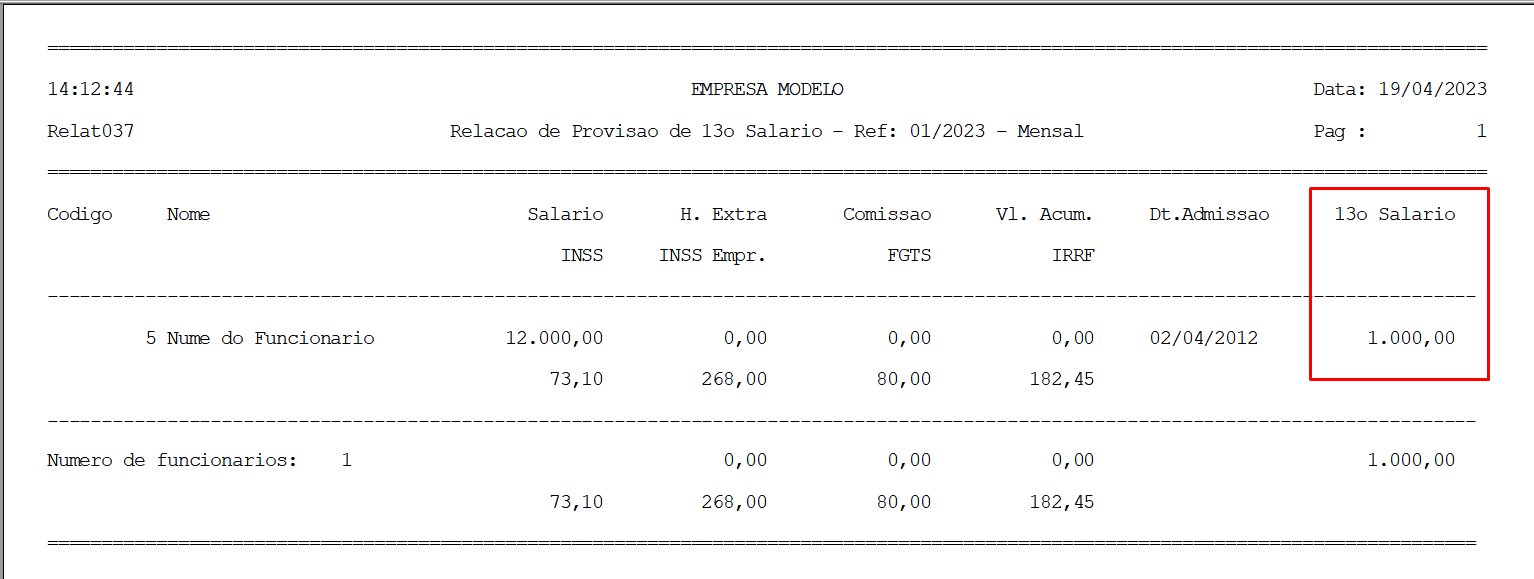

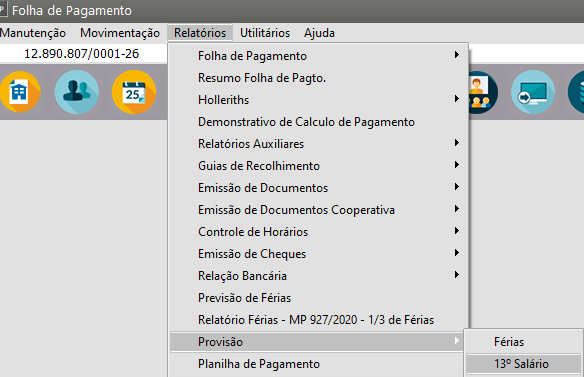

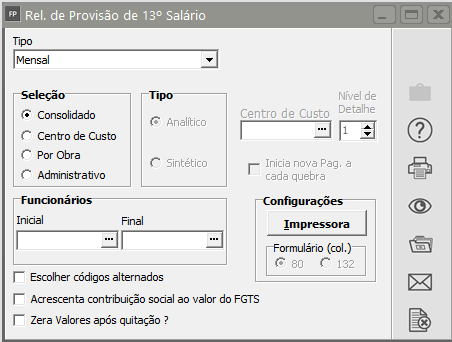

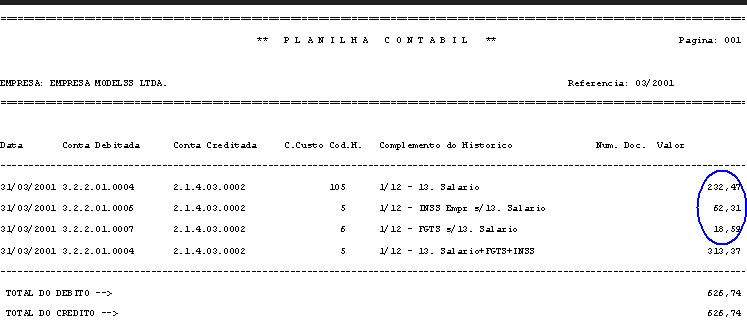

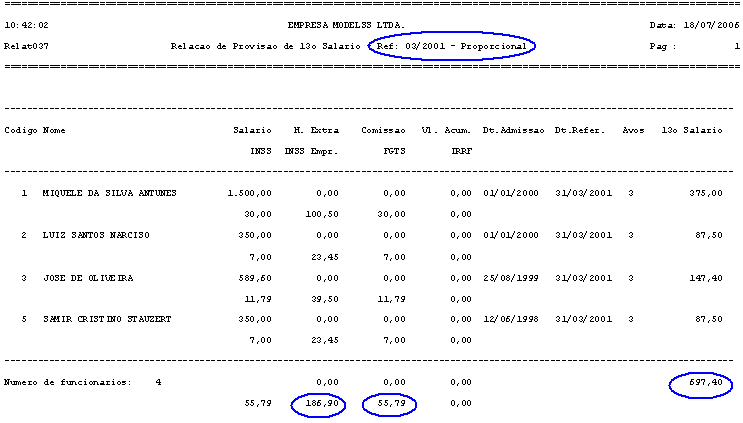

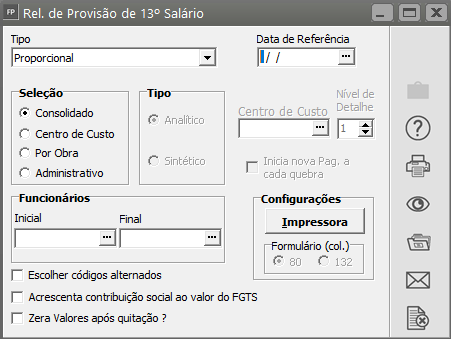

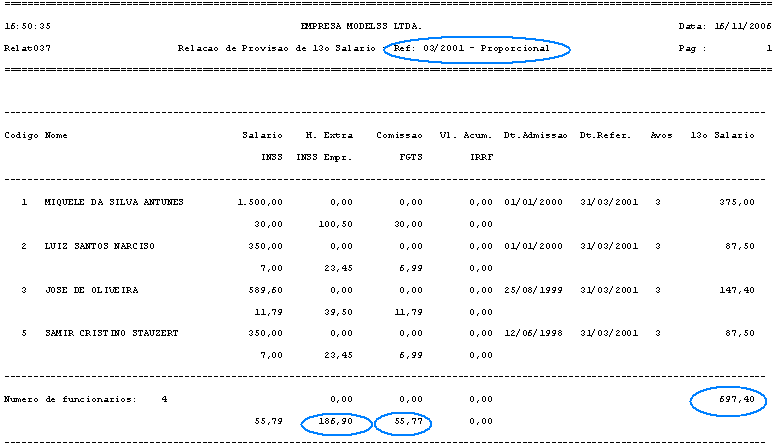

Para conferência dos valores, ver o Relatório de Provisão de 13º Salário, no modo Mensal.

Veja no exemplo abaixo, o relatório de Provisão em modo Mensal, impresso em Março / 2001, os valores em destaque serão utilizados para conferência:

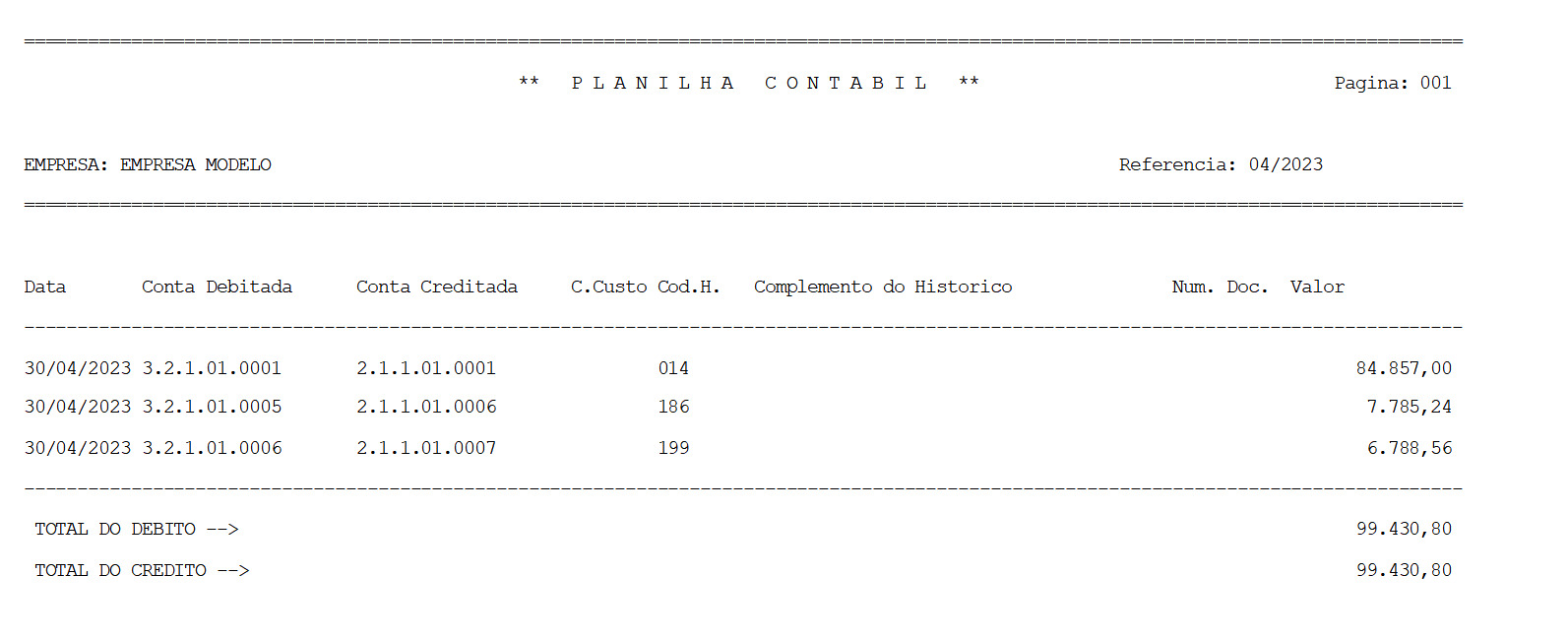

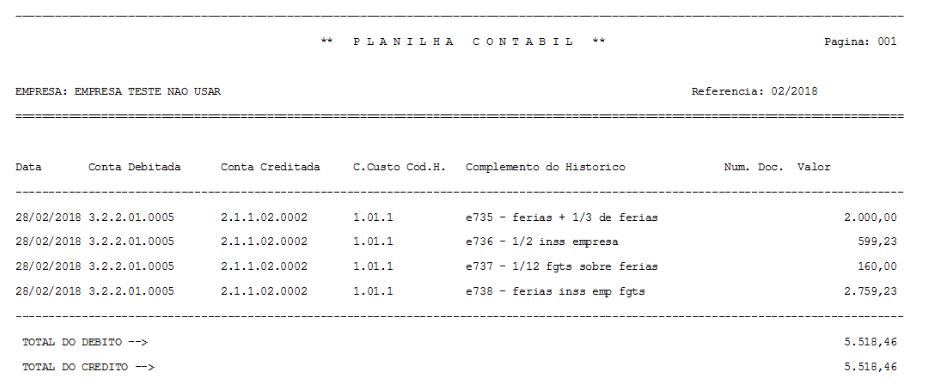

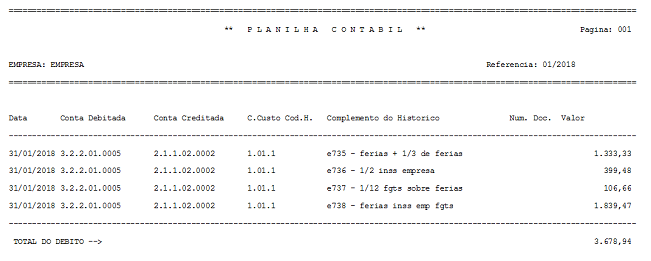

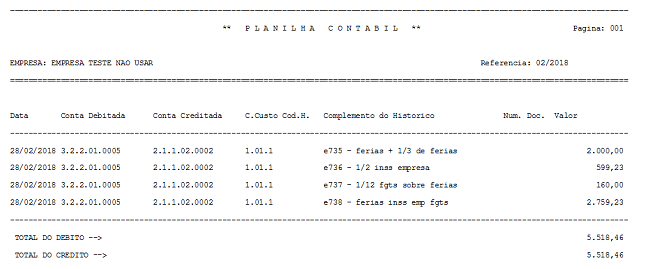

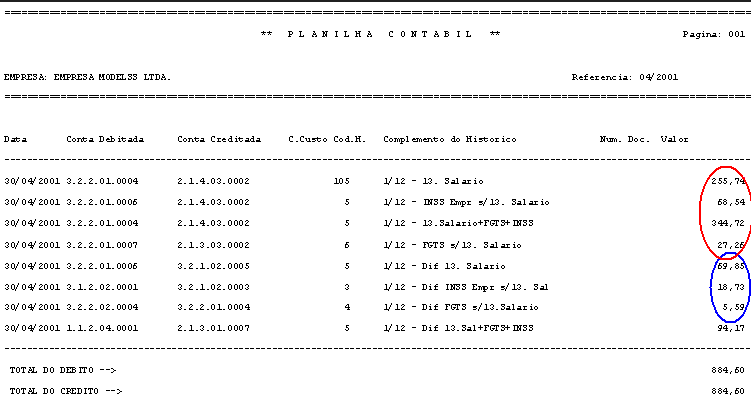

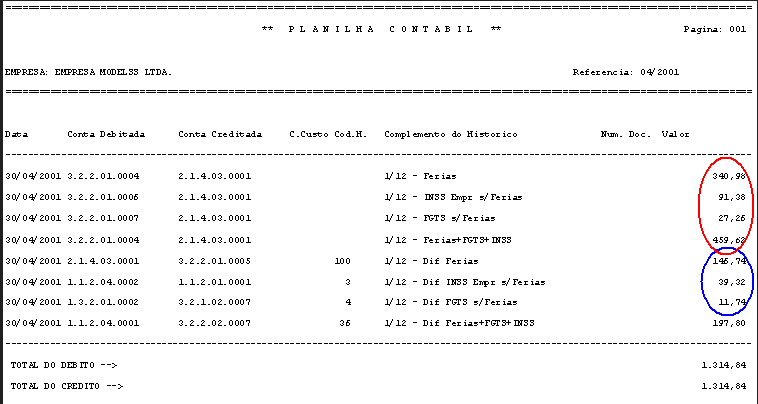

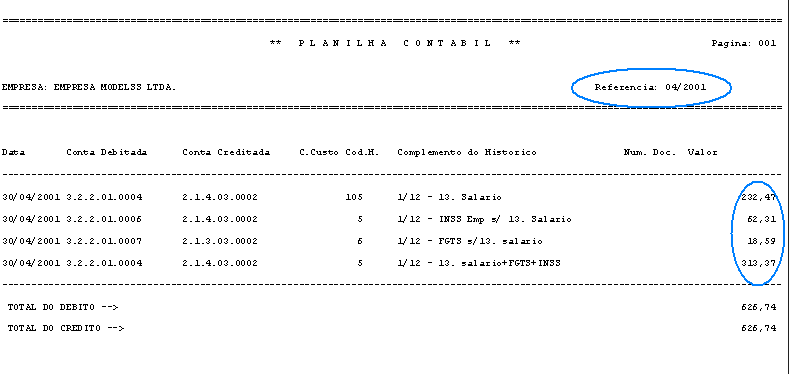

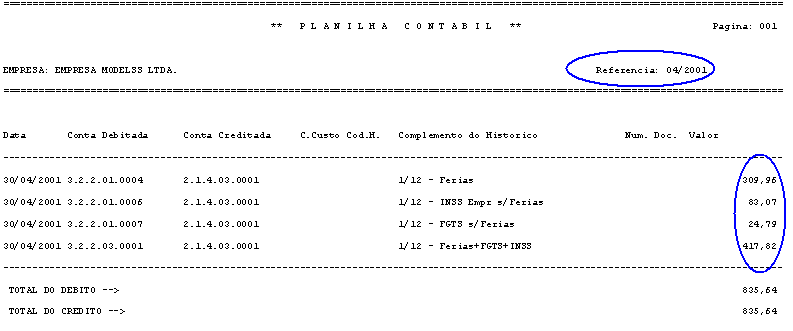

Observe os valores gerados, em destaque, na planilha contábil abaixo:

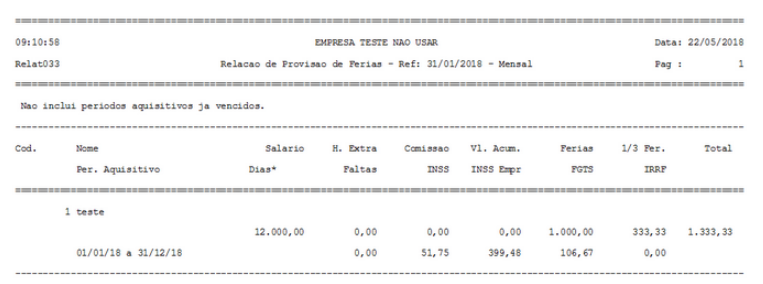

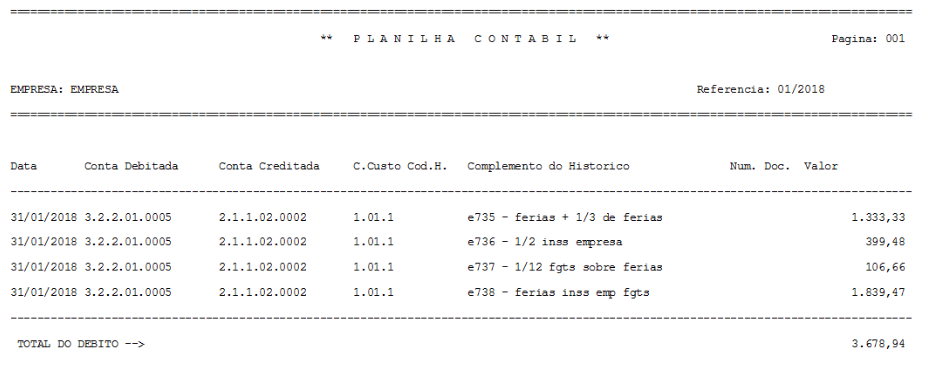

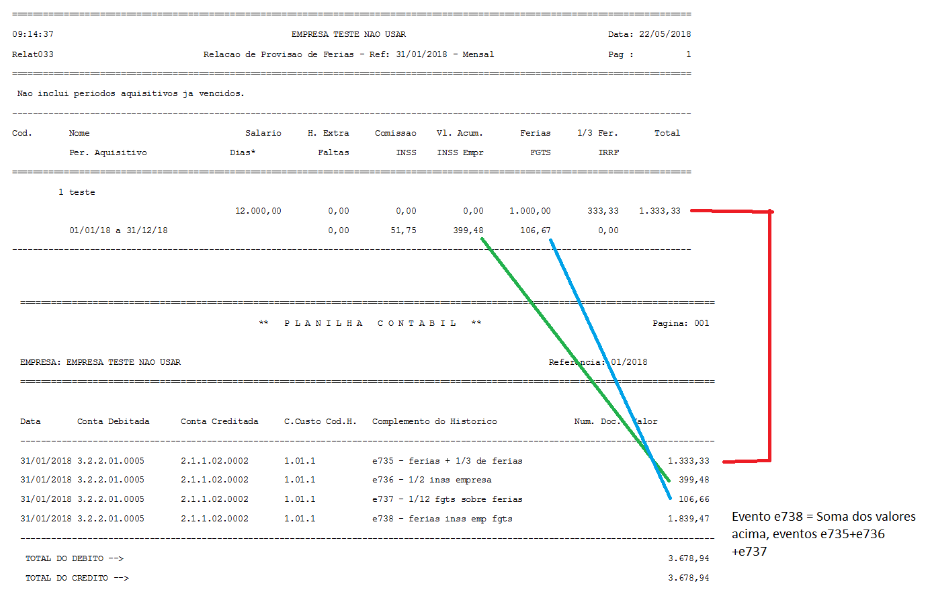

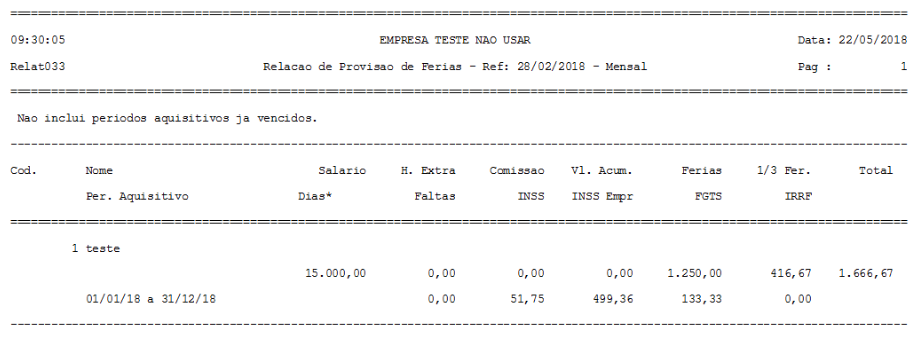

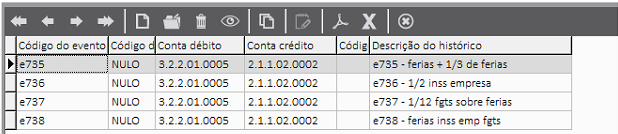

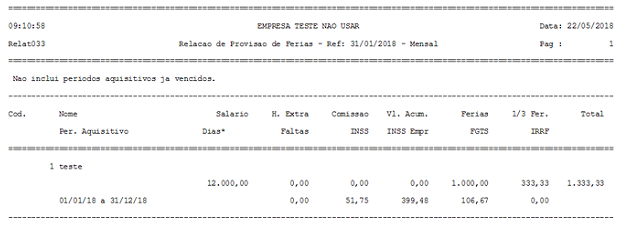

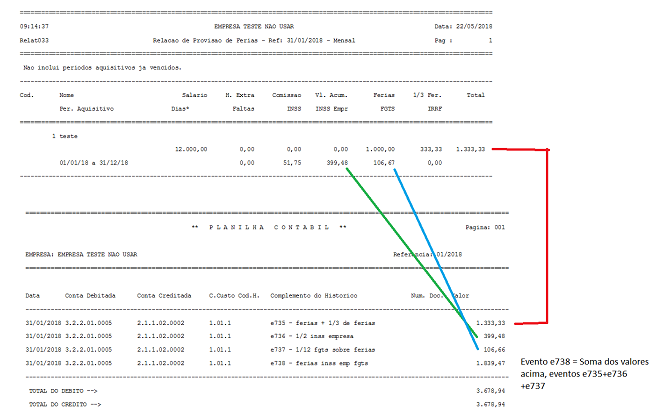

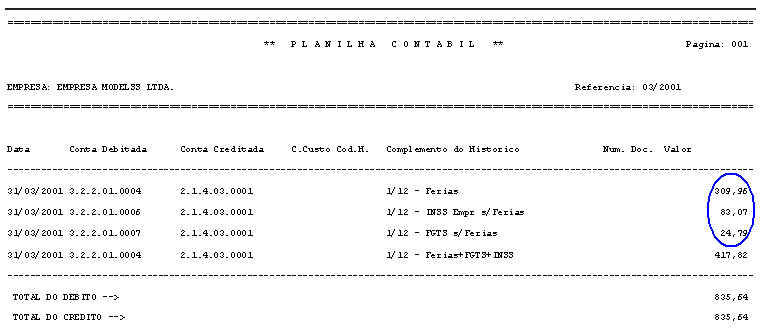

b) Para provisão de férias:

e735 -> 1/12 avos para Férias

e736 -> 1/12 avos para INSS da Empresa sobre Férias

e737 -> 1/12 avos para FGTS sobre Férias

e738 -> 1/12 avos para Férias + INSS Empresa + FGTS

Serão calculados nesses eventos a somatória de todos os valores dos funcionários referente ao cálculo de 1/12 avos das férias, INSS Empresa e FGTS, referente ao período aquisitivo em aberto de cada um.

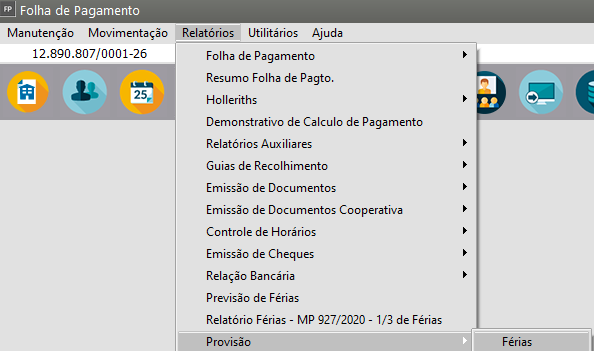

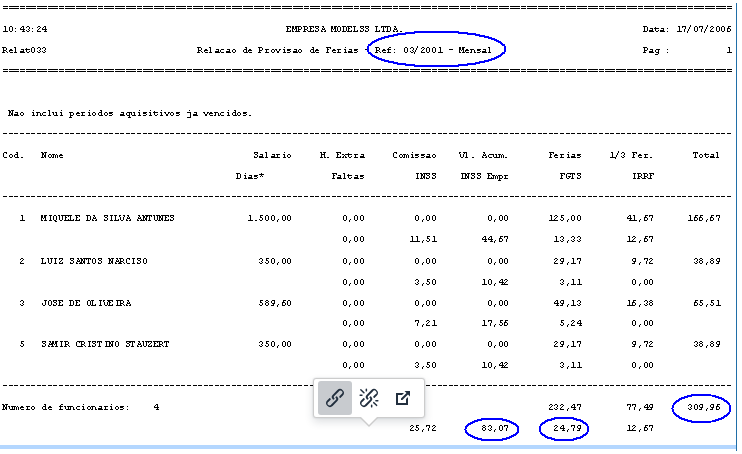

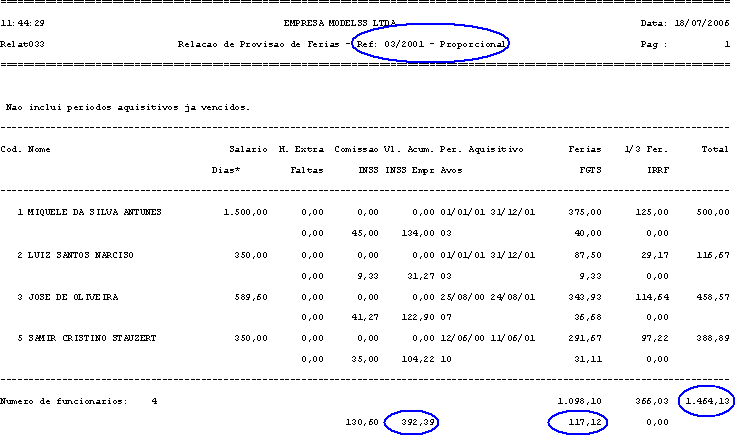

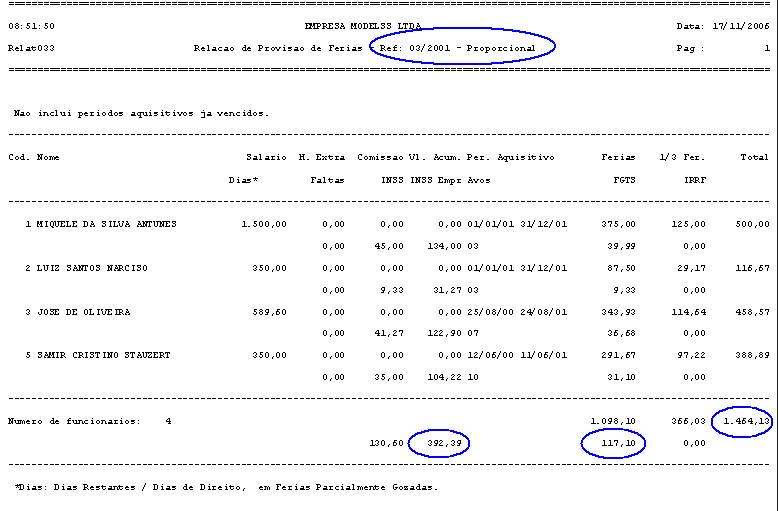

Para conferência dos valores, ver o Relatório de Provisão de Férias, no modo Mensal.

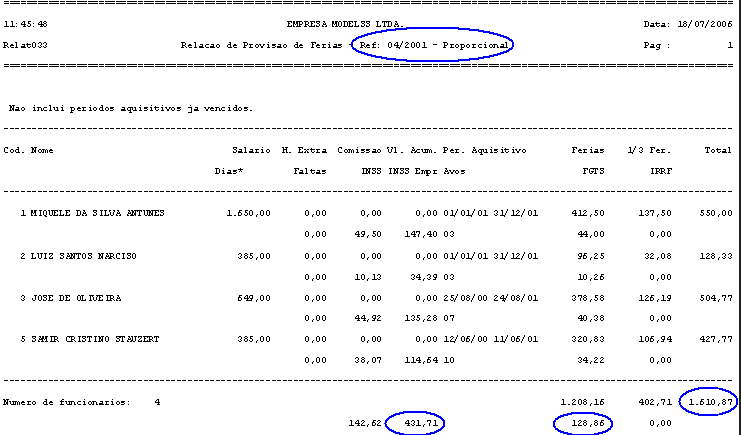

Veja no exemplo abaixo, o relatório de Provisão em modo Mensal, impresso em Março / 2001, os valores em destaque serão utilizados para conferência:

Observe os valores, em destaque, gerados na planilha contábil abaixo:

Se ocorrer uma atualização na carteira referente a reajuste salarial de determinado funcionário durante o ano, o sistema calculará automaticamente os seguintes eventos com a diferença entre os valores contabilizados anteriormente e os novos valores que passarão a ser considerados a partir da data do reajuste:

c) Para provisão de diferença de 13º salário:

e739 -> 1/12 avos para diferença sobre 13º Salário nos meses Anteriores

e740 -> 1/12 avos para diferença sobre INSS da Empresa referente a 13º salário nos meses anteriores

e741 -> 1/12 avos para diferença sobre FGTS referente a 13º salário nos meses anteriores

e742 -> 1/12 avos para diferença sobre 13º salário + INSS Empresa + FGTS nos meses anteriores

Para o cálculo desses eventos, o sistema deverá somar novamente os valores referentes ao 13º salário de todos os funcionários, proporcional aos meses anteriores com o salário anterior. Em seguida, realizará o mesmo procedimento nos meses anteriores com o novo salário. A diferença entre esses valores irá alimentar os eventos acima.

Para conferência dos valores, ver o Relatório de Provisão de 13º Salário, no modo Proporcional, sempre lembrando que a diferença entre os valores gerados envolvendo os meses anteriores é que irá alimentar os eventos acima.

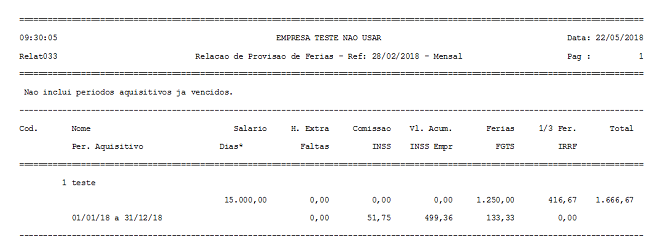

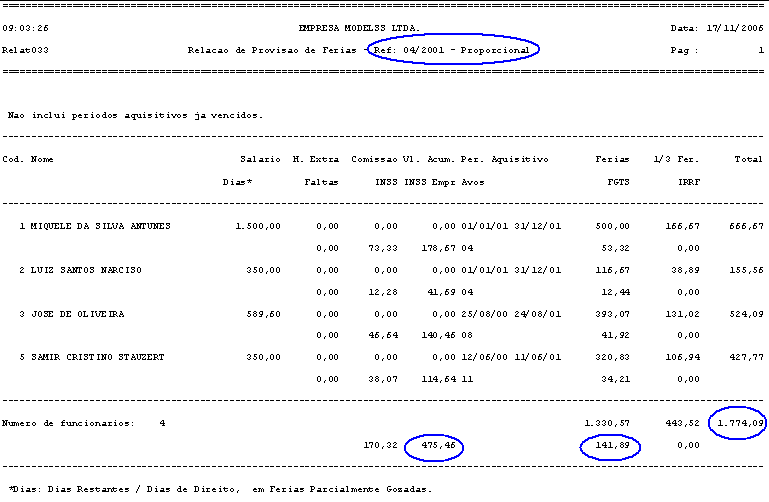

Supondo um reajuste salarial de 10% para cada funcionário no mês de Abril / 2001, o relatório de Provisão Proporcional com período de referência em Março / 2001 e data de referência do relatório em 31/03 /2001 nos mostra os seguintes valores, considerando os salários anteriores ao reajuste:

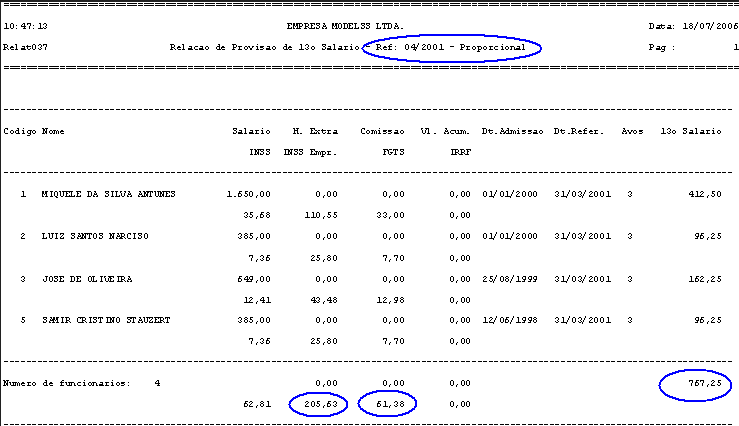

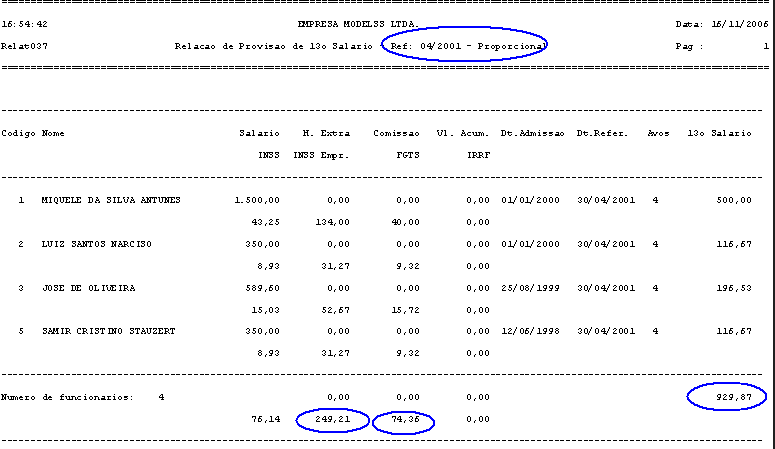

O relatório de Provisão Proporcional com período de referência em Abril / 2001 e data de referência do relatório em 31/03/2001 nos mostra os seguintes valores, considerando os novos salários:

Entre os relatórios impressos existe uma diferença de valores entre os meses de Março e Abril, devido ao reajuste. Essas diferenças serão os valores gerados nos eventos descritos acima para exportação para a Contabilidade, ou seja:

13. Salário: Abril / 2001: 767,25 - Março / 2001: 697,40 = $ 69,85

INSS Empresa: Abril / 2001: $ 205,63 - Março / 2001: $ 186,90 = $ 18,73

FGTS: Abril / 2001: $ 61,38 - Março / 2001: $ 55,79 = $ 5,59

Veja agora, os valores gerados para a Contabilidade, onde os valores destacados em vermelho são referentes ao mês de Abril / 2001, já considerando o reajuste:

d) Para provisão de diferença de Férias:

e743 -> 1/12 avos para diferença sobre Férias nos meses anteriores

e744 -> 1/12 avos para diferença sobre INSS da Empresa referente a Férias nos meses anteriores

e745 -> 1/12 avos para diferença sobre FGTS referente a Férias nos meses anteriores

e746 -> 1/12 avos para diferença sobre Férias + INSS Empresa + FGTS nos meses anteriores

Para o cálculo desses eventos, o sistema deverá somar novamente os valores referentes às férias de todos os funcionários, proporcional aos meses anteriores com o salário anterior dentro do último período aquisitivo de cada um, sendo assim, férias vencidas não contam no cálculo. Em seguida, realizará o mesmo procedimento nos meses anteriores com o novo salário. A diferença entre esses valores irá alimentar os eventos acima.

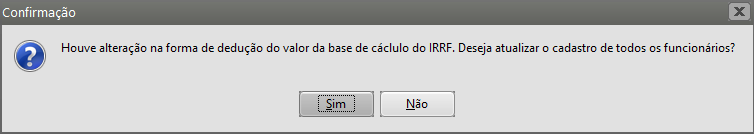

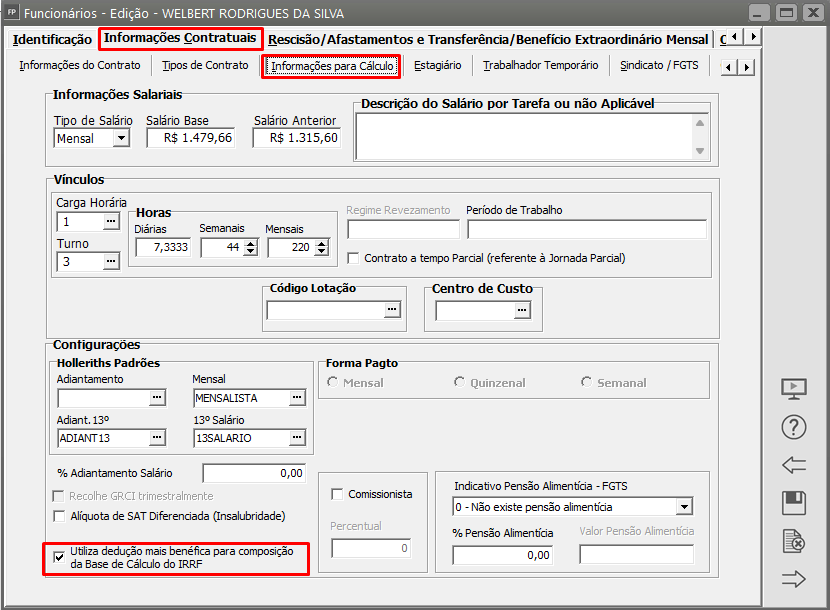

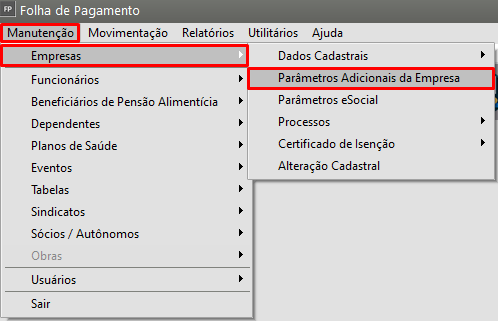

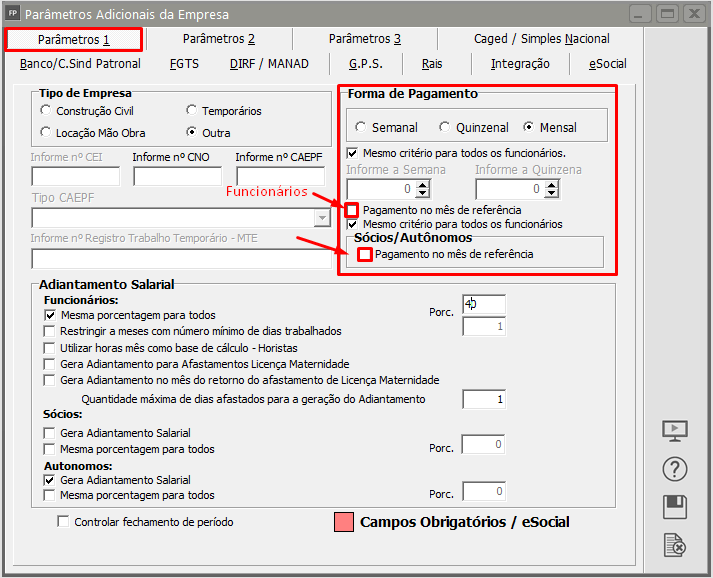

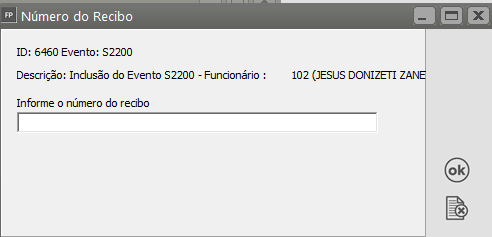

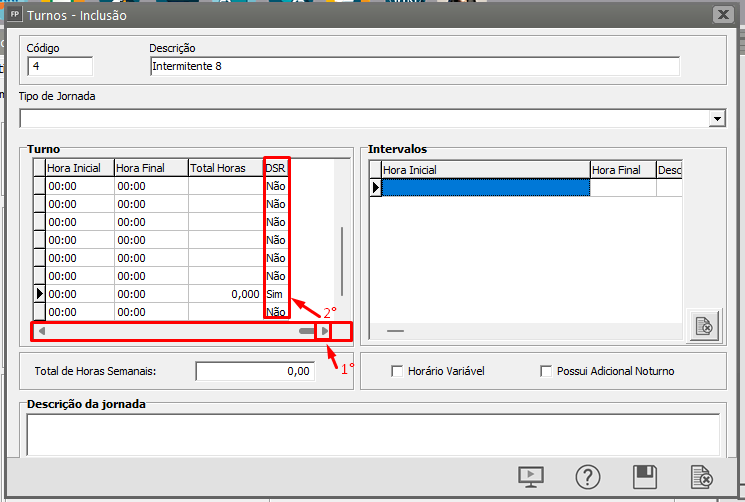

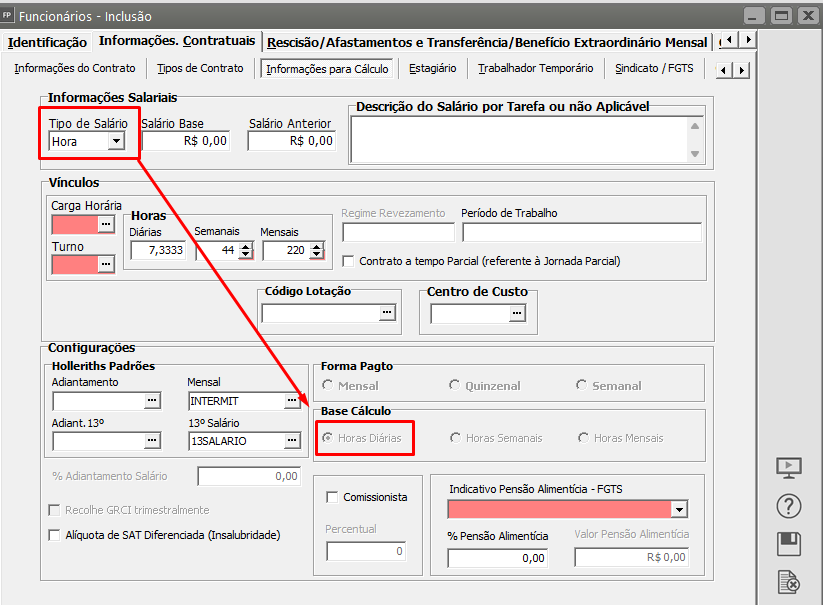

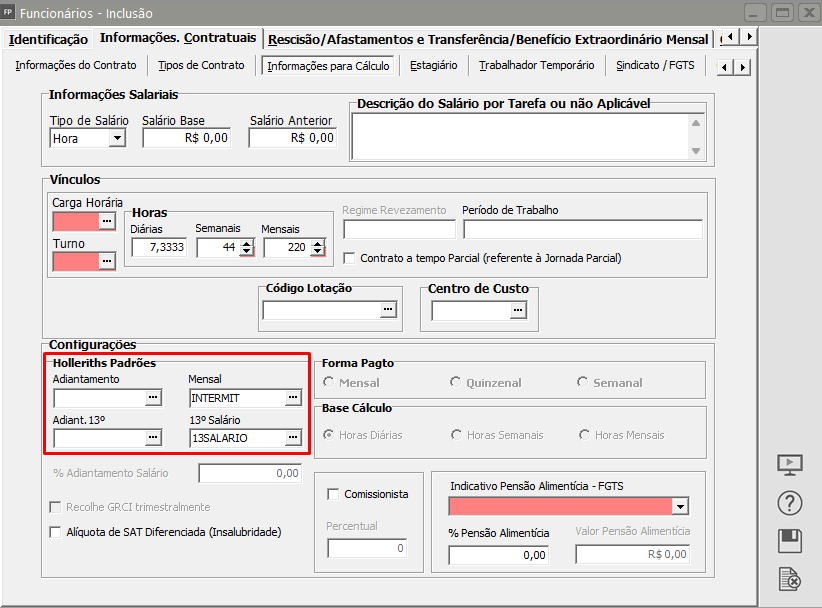

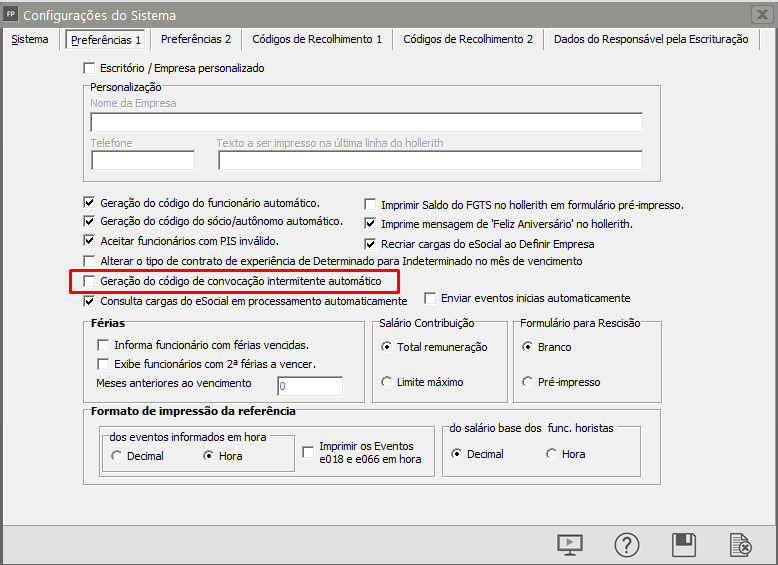

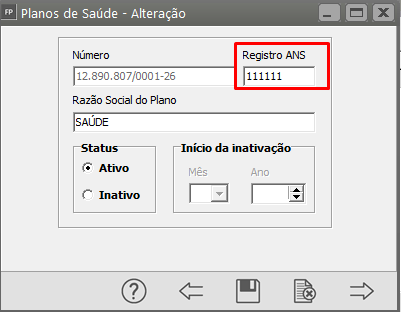

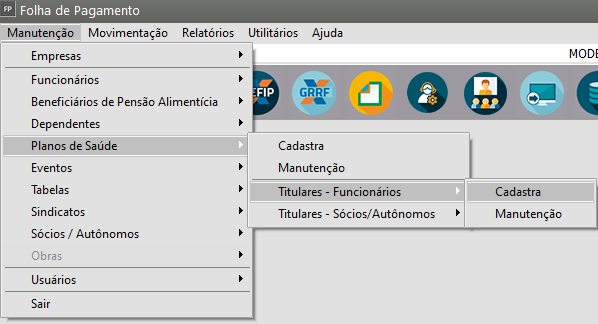

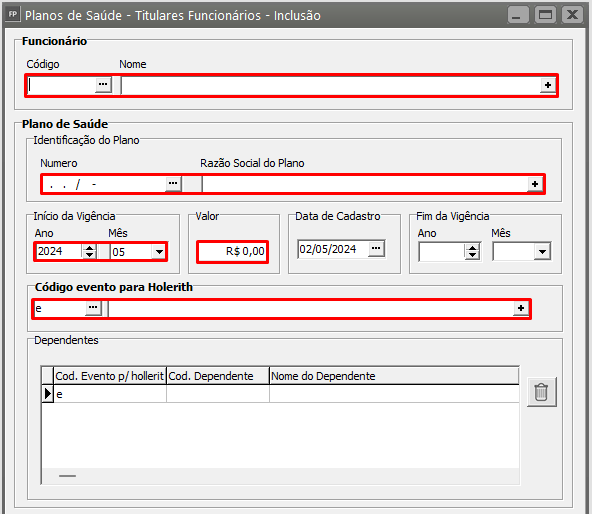

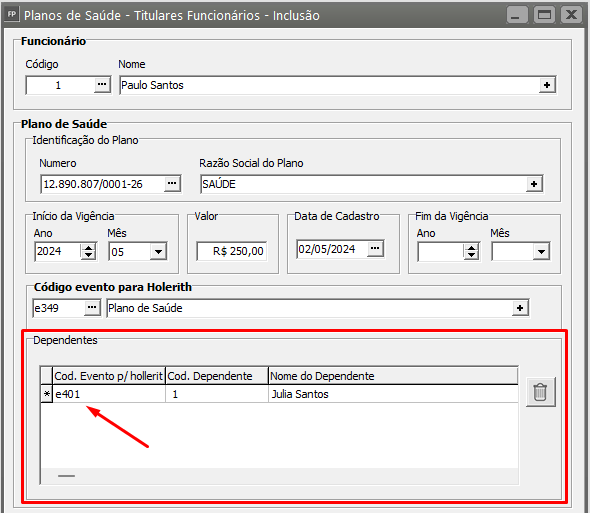

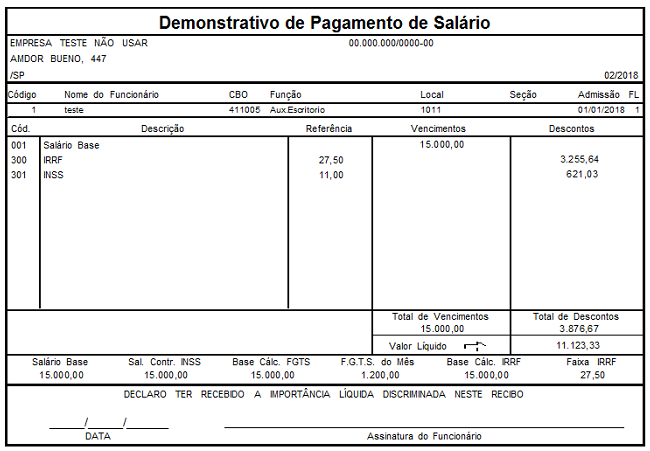

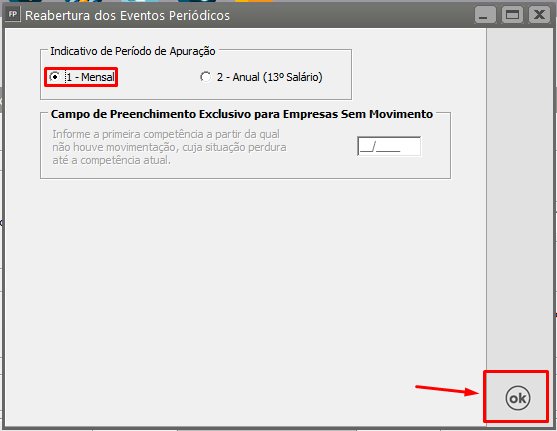

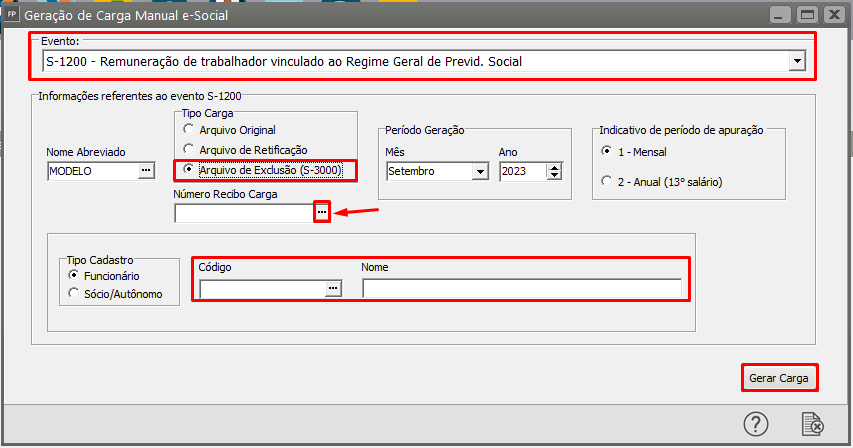

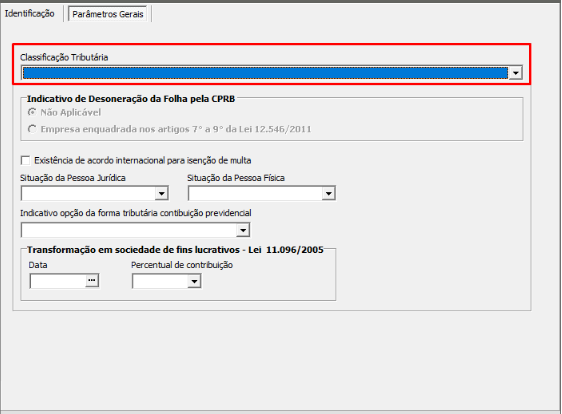

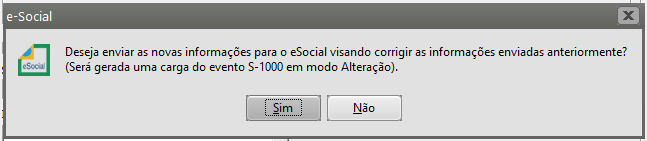

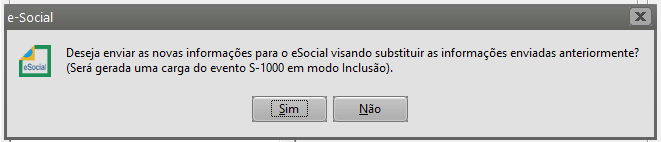

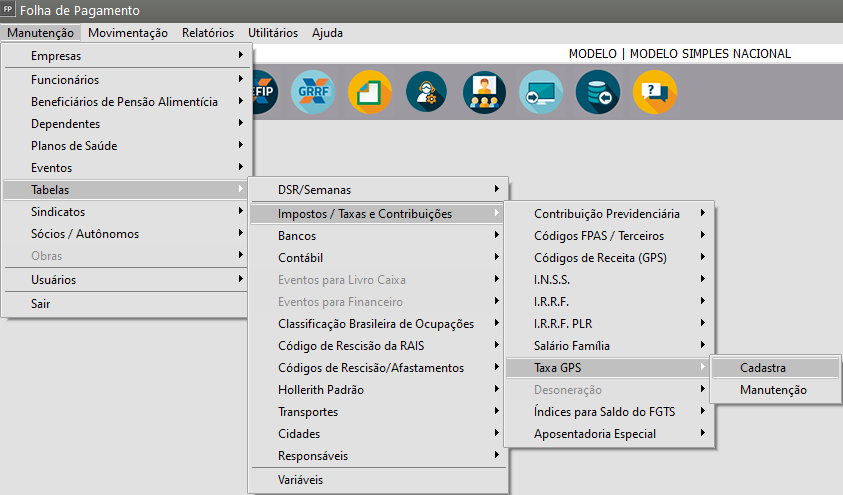

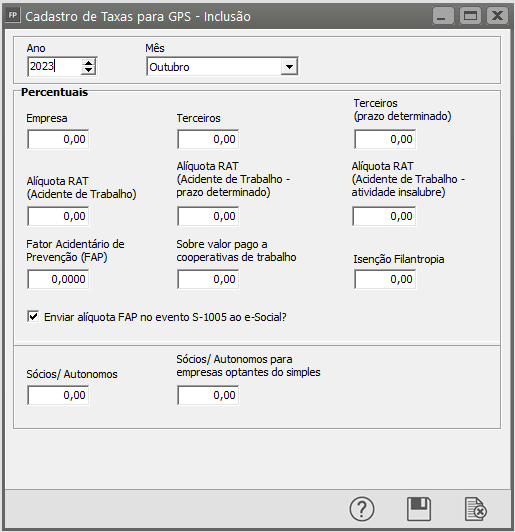

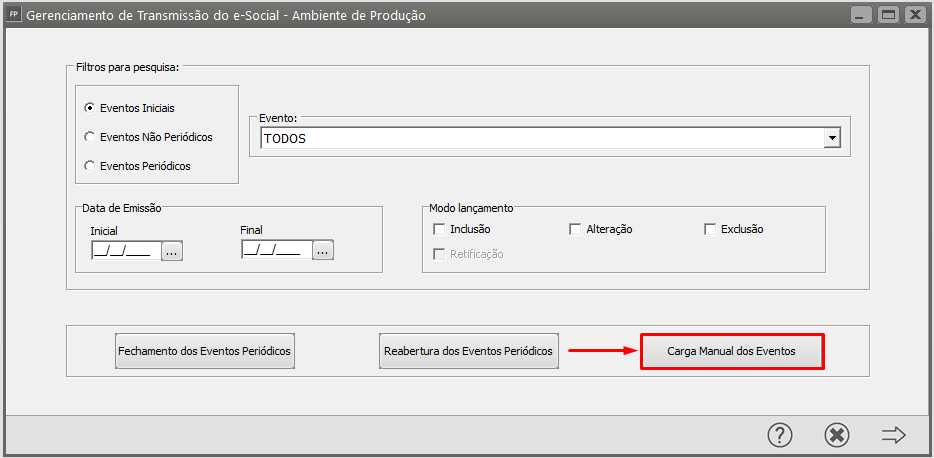

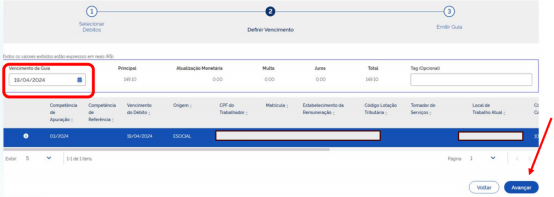

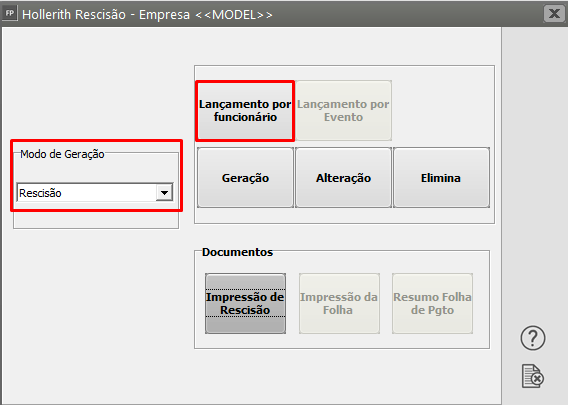

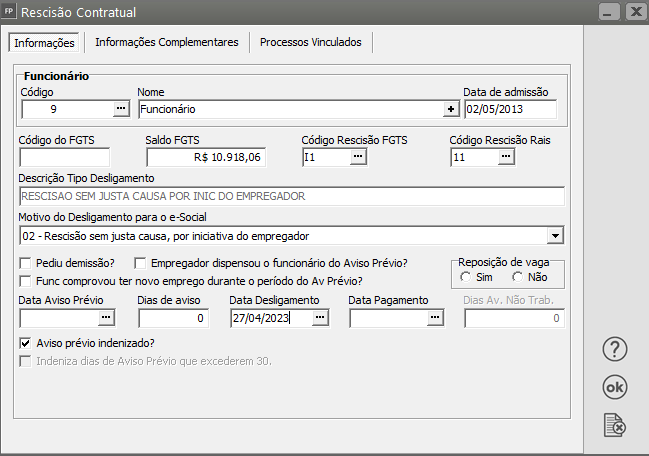

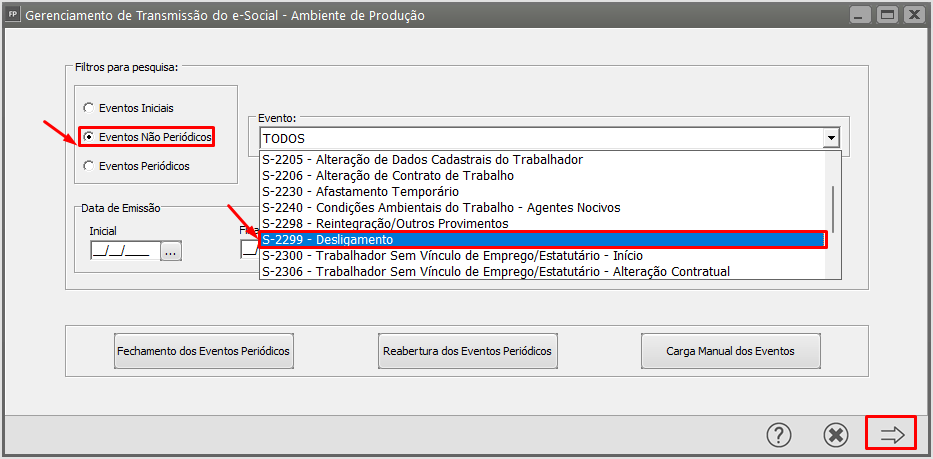

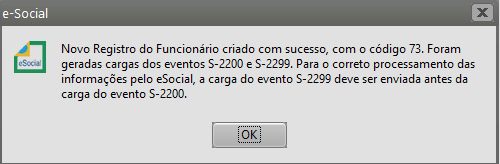

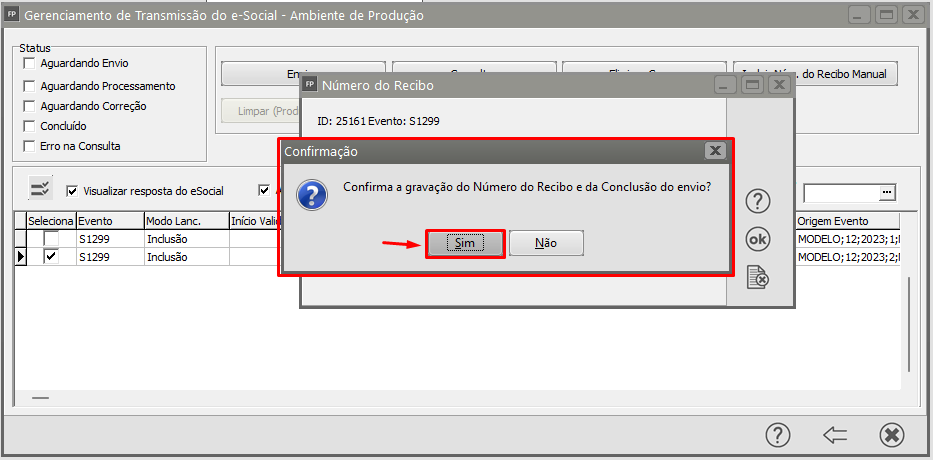

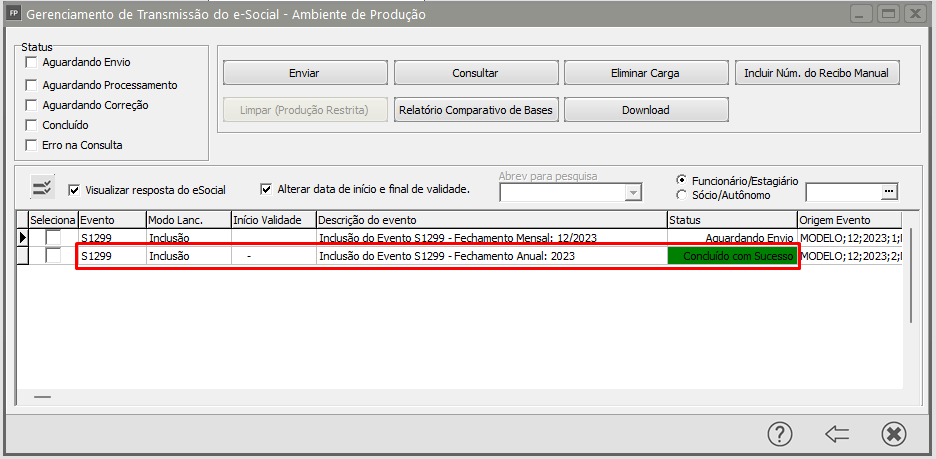

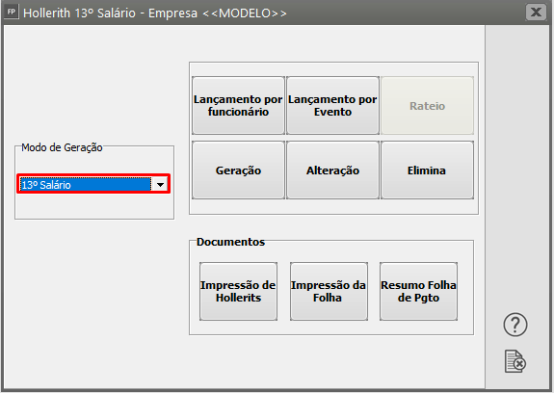

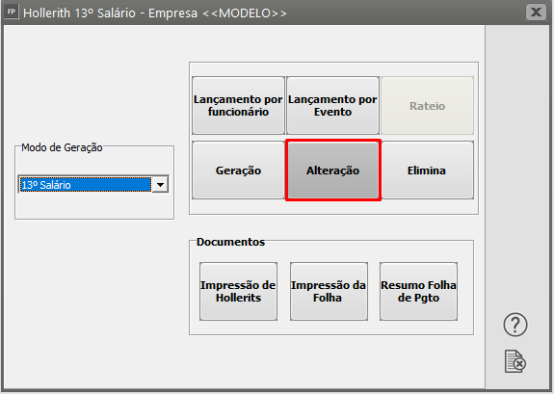

Para conferência dos valores, ver o Relatório de Provisão de Férias, no modo Proporcional, sempre lembrando que a diferença entre os valores gerados envolvendo os meses anteriores é que irá alimentar os eventos acima.